Drodzy Czytelnicy,

po artykule na temat najpowszechniej używanego wskaźnika analizy fundamentalnej cena/zysk, który znajdziecie tutaj przyszła kolej na następny. Tym razem zajmiemy się relacją pomiędzy kursem akcji i wartoścą księgową spólki określanej skrótem C/WK lub częściej z j.angielskiego P/BV (price / book value).

Czym jest wartość księgowa?

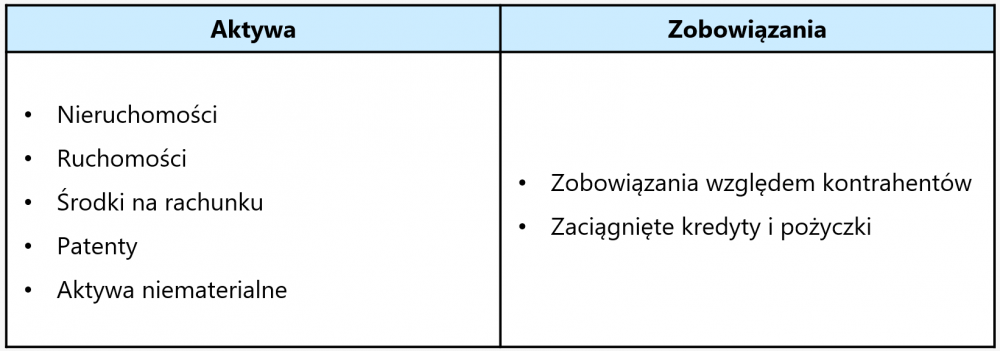

Upraszczając możemy powiedzieć, że wartość księgowa to suma aktywów spółki, pomniejszona o jej zobowiązania. Czym są aktywa, a czym zobowiązania przedstawia poniższa tabela.

Źródło: opracowanie własne

Wyobraźmy sobie sytuację, w której spółka zamyka swoją działalność i wycofuje się z rynku. Przedsiębiorstwo spłaca swoje zobowiązania i sprzedaje wszystkie aktywa. Ilość gotówki, która pozostaje po likwidacji odpowiada właśnie wartości księgowej spółki. Każda spółka giełdowa ma obowiązek podawania swojej wartości księgowej w regularnych raportach, zazwyczaj co kwartał.

Aktualną wartość księgową możemy odczytać ze sprawozdań finansowych lub po prostu z różnego rodzaju serwisów inwestycyjnych. Poniższy przykłąd dotyczący KGHM pochodzi z portalu Bankier.pl

Warto zwrócić uwagę na często popełniany błąd. W przypadku zysku na akcję dodajemy wartości z 4 ostatnich kwartałów. Jeśli natomiast szukamy wartości księgowej przypadającej na akcję to interesuje nas wyłącznie wynik za ostatni kwartał. Wartość księgowa spółki może gwałtownie wzrosnąć chociażby podczas fuzji, czy przejęć. Maleje przy okazji różnego rodzaju odpisów, umorzeń bądź przy wypłacie dywidendy. Ponieważ wartość księgowa nieustannie ulega zmianie powiniśmy odnosić się do jak najbardziej aktualnych danych.

O czym informuje wskaźnik P/BV?

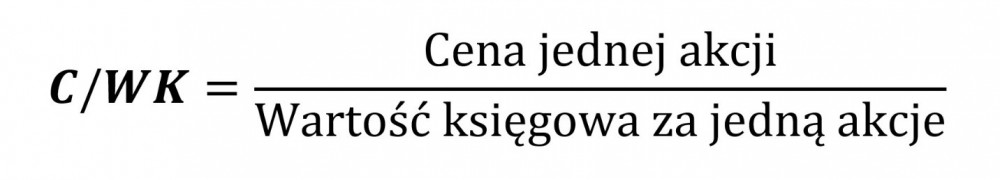

Wskaźnik P/BV informuje nas o tym, ile płacimy za 1 zł faktycznego majątku spółki (aktywa pomniejszone o zobowiązania). Jest to nic innego jak aktualna cena akcji, podzielona przez wartość księgową przypadającą na jedną akcję. Możemy to zobrazować za pomocą wzoru:

Skoro wskaźnik P/BV mówi nam ile płacimy za 1 złotówkę kapitału własnego spółki, możemy się spodziewać, że jeżeli kupujemy akcje po kursie równym lub niższym od wartości księgowej przypadającej na akcje (wskaźnik P/BV mniejszy niż 1), to są one niedowartościowane. W rzeczywistości jest to nieco bardziej skomplikowane, choć faktycznie można powiedzieć, że zazwyczaj im niższy wskaźnik P/BV tym lepiej.

Posłużmy się przykłądem wspomnianego KGHM’u:

1. Akcje firmy KGHM kosztują obenie 84,88 zł (są po sporych spadkach)

2. Wartość księgowa przypadająca na jedną akcję to 96,74 zł

3. Dzielimy wartość z pkt. 1 przez wartość z pkt. 2 i otrzymujemy wynik P/BV = 0,87 (nieźle)

Najczęściej spotykana interpretacja wskaźnika mówi, że wartości poniżej 1 oznaczją niedowartościowanie, a powyżej 3 przewartościowanie.

Na szczególną uwagę zasługują akcje ze wskaźnikiem P/B poniżej 1. Gdyby nawet doszło do bankructwa spółki dzień po zakupieniu jej akcji, uzyskmy teoretycznie zysk ze swojej inwestycji. Dzieje się tak poniważ kapitał własny firmy jest więcej wart od zainwestowanej w nią kwoty. To trochę tak jakbyśmy kupili firmę na przecenie.

Jest to jednak spore uproszczenie.

W rzeczywistości wielkość wskaźnika uważana za dobrą rózni się w zależności od tego w jakim sektorze działa dana spółka. Przedsiębiorstwa wydobywcze czy produkcyjne potrzebują sporo środków trwałych by generować przychód: fabryki, magazyny, maszyny produkcyjne itd. Z drugiej strony spółki technologiczne w stylu Facebooka generują ogromne przychody przy wykorzystaniu głównie dóbr intelektualnych, nie wliczanych w wartość księgową przedsiębiorstwa. Dlatego powinniśmy przyjmować różne kryteria oceny w zależności od rodzaju spółki jaką analizujemy.

- dla spółek surowcowych P/B powinno mieścić się w przedziale 0,4 – 2,0

- dla spółek technologicznych typowe są wartości 5 – 20

Mimo tak szerokiej skali zbyt duża wartość wskaźnika jest oczywiście niekorzystna i informuje o absurdalnej wycenie spółki. Doskonałym przykładem może być tutaj Tesla, która pomimo wykorzystywania zaawansowanych technologii jest mimo wszystko spółką produkcyjną ze wskaźnikiem P/BV powyżej 7 . Mastercard, będący spółką technologiczną ma cenę do wartości księgowej powyżej 50. Po drugiej stronie mamy Gazprom, który nawet po silnych ponad 60% wzrostach ma P/BV na poziomie 0,37. Oznacza to, że nabywając akcje Gazpromu za każdy dolar wartości księgowej spółki płacimy zaledwie 37 centów.

Czy P/BV jest skuteczne?

Siła wskaźnika P/BV tkwi w jego prostocie. Dzięki niemu łatwo sprawdzić, jak giełdowa cena akcji ma się do realnej wartości spółki. Wysokie poziomy tego wskaźnika mogą świadczyć o znacznym przewartościowaniu akcji. Z kolei P/BV poniżej 1 sygnalizuje silne niedowartościowanie, czyli atrakcyjną cenę akcji - przynajmniej w długim terminie. Badania to potwierdzają. Na dłuższą metę walory z niskim P/BV (tanie) są lepszą inwestycją niż papiery z wysokim wskaźnikiem (drogie).

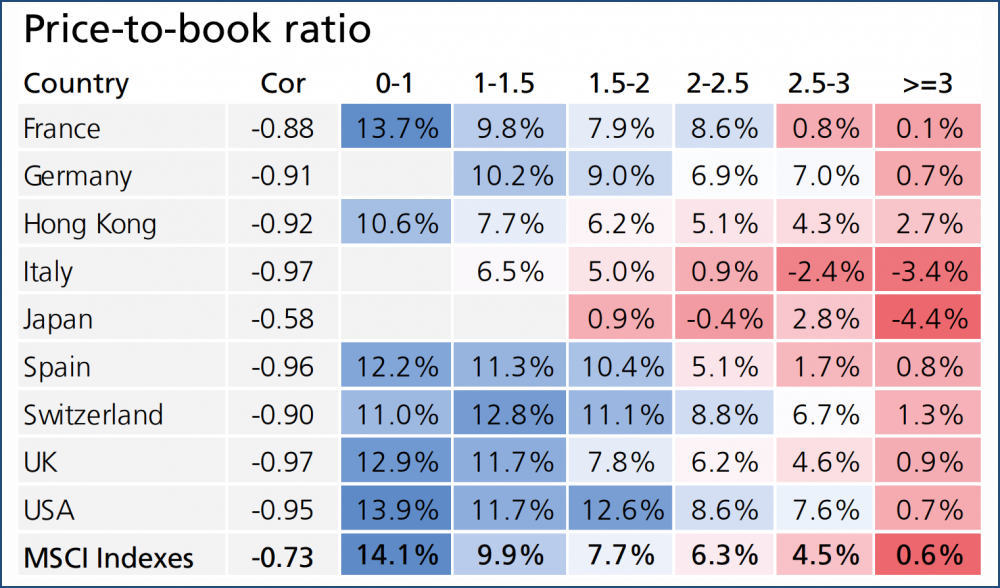

Poniższa grafika, zaczerpnięta z raportu opublikowanego przez starcapital.de pokazuje silną zależność poniędzy wysokością wskaźnika P/BV, a średnimi zwrotami osiągniętymi z inwestycji w kolejnych 10 latach. Badanie obejmowało okres od 1979 do 2015 roku.

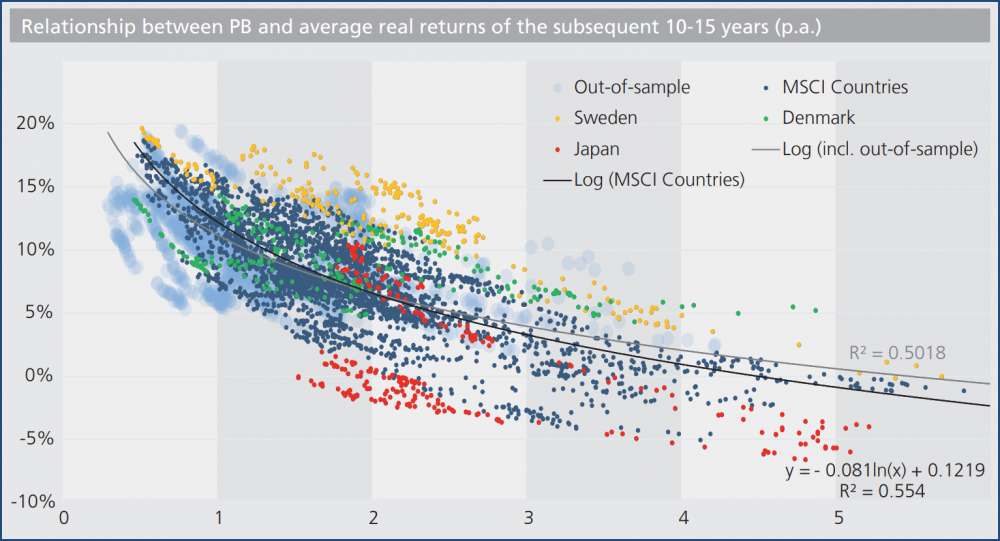

Widzimy, że inwestycja w rynki o P/BV niższym niż 1 była gwarancją doskonałych (dwucyfrowych), średniorocznych zwrotów. Wskaźnik powyżej 3 był z kolei gwarantem straty. Ta korelacja jest jeszcze bardziej widoczna gdy posłużymy się wykresem.

Na przykłądzie 3 krajów: Japonii (czerwony), Szwecji (żółty) i Danii (zielony) oraz globalnego indeksu MSCI (niebieski) widzimy, że wysoka wartość P/BV, przedstawiona na osi poziomej przeważnie wiąże się z mizernym zwrotem z inwestycji w kolejnych latach (oś pionowa) i odwrotnie.

Tego rodzaju badania dowodzą, że warto posługiwać się wskażnikiem P/BV nie tylko przy wycenie spółek, ale również całych rynków. Obecnie dysproporcja pomiędzy rynkami pod względem ceny do wartości księgowej jest naprawdę spora.

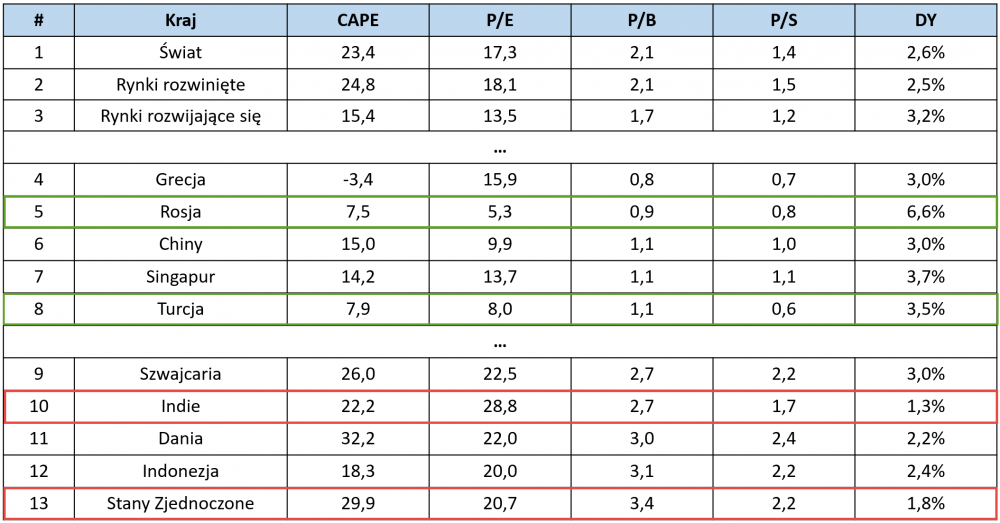

Źródło: opracowanie własne

Powyższe zestawienie, obrazuje istotną prawidłowość. Obecnie to rynki rozwijające się należą do tanich. Wyjątkiem są tu Indie i Indonezja. Wiele rynków rozwiniętych ma wskaźnik P/BV powyżej 2, a giełda w USA stanowiąca niemal 50% globalnej kapitalizacji powyżej 3. Zgodnie z tym co przedstawiliśmy wcześniej w przeciągu kolejnych lat to kraje takie jak Rosja czy Turcja powinny przynieść inwestorom zysk. Rynki rozwinięte z USA na czele są raczej skazane na słabe wyniki.

Pewnym usprawiedliwieniem dla rynków rozwiniętych, zwłaszcza dla USA może być fakt, że w ich przypadku większość kapitalizacji rynku stanowią spółki o profilu technologicznym, a te jak wiemy w sposób naturalny dysponują wysokim P/BV. Dlatego też w tabeli obok tego współczynnika umieściliśmy też inne, w tym poznany wcześniej CAPE i P/E, P/S (cena/przychody ze sprzedaży) oraz DY (stopa dywidendy). Jeśli weźmiemy pod uwagę je wszystkie, to zauważymy, że przewartościowanie rynków rozwiniętych nie jest przypadkowe.

P/BV jako element strategii F-Score

Wskaźnik F-score został opracowany przez Josepha Piotrosky’ego z Uniwersytetu Stanforda. Jest w użyciu od 2000 roku, ale głośno na jego temat zrobiło się dopiero po upadku Lehmana. Po Wielkim Kryzysie Finansowym Amerykańskie Stowarzyszenie Inwestorów Indywidualnych opublikowało stopy zwrotu wygenerowane przez 56 różnych strategii inwestycyjnych. Okazało się, że jedynie strategia oparta o wskaźnik P/B i ranking F-Score przyniosła w 2008 roku zysk i to nie mały … 32,6% podczas gdy mediana dla pozostałych strategii wynosiła -41,7%.

Pełną metodologię doboru spółek do strategii Piotrosky’ego znajdziecie w artykule : Jak z zyskiem przejść przez krach, czyli strategia F-Score tu warto jedynie wspomnieć, że podstawowym jej elementem jest selekcja spółek pod względem relacji ich ceny do wartości księgowej. Jedynie 20% spólek o najniższym na rynku P/BV trafia w tej strategii do dalszej analizy.

Ograniczenia wskaźnika P/BV

Wskaźnik cena do wartości księgowej może wprowadzać w błąd zasadniczo w dwóch przypadkach:

1. Wartość księgowa jest zawyżona, a tym samym spółka wykazuje się atrakcyjnym niskim współczynnikiem P/BV.

Bardzo ciężko jest wykazać niższą od rzeczywistej wartość zobowiązań. Dług to dług i jeśli nie będzie spłacany może jedynie rosnąć. Dlatego też zawyżona wartość księgowa wynika z nieaktualnej lub błędnej wyceny aktywów spółki. Przykładowo, wyobraźmy sobie, że firma którą analizujemy produkuje koparki do produkcji kryptowalut. Wartość towaru zalegającego w magazenie wycenia na 50 mln dolarów i stanowi to 50% wartości aktywów. Tymczasem okazuje się, że przez ostatni kwartał technologia stosowanych w tego typu sprzęcie procesorów uległa zmianie. Dotychczasowe koparki odeszły do lamusa. Spółka może je obecnie sprzedać za zaledwie ułamek ich wcześniejszej ceny. W takim przypadku niemal połowa aktywów spółki wyparowała, mimo że nadal istnieją na papierze. Jeśli dodamy do tego wzrost zadłużenia może się okazać, że nasze ostatnie dane na temat współczynnika P/BV tej spółki są bardzo nieaktualne.

W przypadku zawyżania wartości księgowej obowiązuje podstawowa zasada, im bardziej złożony jest produkt, który w swojej ofercie ma firma tym trudniej go wycenić. Dotyczy to zwłaszcza towarów i usług z sektora nowych technologii, patentów i rzeczy podlegających wpływowi mody i trendów.

2. Prawdziwa wartość księgowa jest zaniżona.

Dla inwestora to dobra informacja, oznacza że współczynnik P/BV jest wyższy niż powinien być. Ta sytuacja dotyczy firm posiadających zasoby naturalne, czyli surowce energetyczne , przemysłowe lub rolne, ale także np. ziemię. Wycena danego surowca może być aktualizowana zbyt rzadko (często dotyczy to właśnie gruntów). W konsekwencji dobra będące w posiadaniu spółki mają realnie znacznie większą wartość niż ta wykazana w księgach.

Oprócz dwóch przedstawionych powyżej przypadków warto pamiętać, że niski wskaźnik P/BV może oznaczać również, że spółka jest „przeinwestowana”. Oznacza to, że być może w trakcie dobrej koniunktury zainwestowała sporo kapitału w aktywa, które obecnie nie są w pełni wykorzystywane i nie przynoszą zakładanego zysku. Innym przykladem może być firma inwestycyjna typu venture capital, która zainwestowała ogromny środki w startup, który bardzo szybko okazał się kompletnym niewypałem.

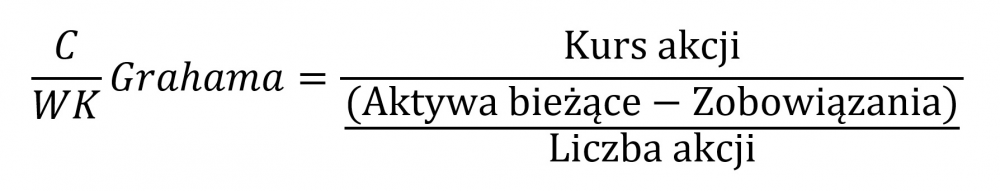

P/BV Grahama

Ojciec analizy fundamentalnej Benjamin Graham i autor książki „Inteligentny Inwestor”, którą zdecydowanie polecamy, również zauważył, że współczynnik P/BV ma pewne wady. Zaproponował zmodyfikowaną wersję tego wskażnika nazywaną dziś P/BV Grahama, a jego konstrukcję przedstawia poniższy wzór:

Jak widzimy wskaźnik Grahama jest bardzo zbliżony do klasycznego. Różnica polega na tym, że wyeliminowano w nim aktywa trwałe wchodzące w skład kapitału spółki, skupiając się na aktywach obrotowych. Generalnie promujemy w ten sposób firmy dysponujące majątkiem o dużej płynności i niewielkim zadłużeniu. Wartość księgową liczona wg. Grahama jest łatwiej spieniężyć, tym samym spółki o niskim P/BV Grahama lepiej zachowują płynność finansową i są w pewnym stopniu uodpornione na bankructwo. Stosowanie tego typu wskaźnika ma sens również w odniesieniu do spółek surowcowych, których głównym problemem jest pozbycie się aktywów stałych. W końcu aparaturę wydobywczą czy infrastrukturę komunikacyjną wykorzystywaną w przypadku eksploatowania określonego miejsca ciężko jest potem sprzedać czy przetransportowac.

Wskaźnik Grahama jest zawsze wyższy od klasycznego P/BV, ale również często przyjmuje wartości ujemne. To właśnie firmy posiadające dużo aktywów trwałych w stosunku do obrotowych charakteryzują się najczęściej wartością ujemną tego wskaźnika.

P/BV Grahama niweluje nieaktualną wycenę aktywów stałych, ale również może wprowadzać w błąd. Aktywami obrotowymi mogą być przecież zapasy, których nie da się już sprzedać albo należności, których nie da się odzyskać. Mimo to wskaźnik ten obok F-score może być lepszym rozwiązaniem jeśli szukamy spółek o małym ryzyku bankructwa w przypadku ewentualnego krachu.

Podsumowanie

1. Wskaźnik ceny do wartości księgowej jest dobrym miernikiem realnej wartości zarówno spółek jak i całych rynków. Niestety na zwroty generowane w oparciu o ten wskaźnik często trzeba długo czekać (miesiące, lata).

2. Atrakcyjne poziomy P/BV są różne w zależności od sektora w jakim działa firma. Spółki surowcowe mają generalnie niski poziom tego wskaźnika, technologiczne wysoki.

3. Obecnie niski P/BV dotyczy głównie rynków rozwijających się. Rynki rozwinięte są przewartościowane.

4. P/BV jest elementem strategii Piotrosky’ego – jedynej z badanych, która przyniosła zyski w trakcie krachu z 2008 roku.

5. W niektórych przypadkach za niskim P/BV może stać nierzetelna lub nieaktualna wycena kapitału spółki.

6. Zdecydowanie nie powinniśmy podejmować swoich decyzji inwestycyjnych wyłącznie w oparciu o P/BV, lecz zawsze posługując się równolegle innymi wskaźnikami analizy fundamentalnej.

Independent Trader Team

johnny bravo

Lech

Bobass25

finansowy ciułacz

Uważam że warto wrzucić linki do tego artykułu oraz poprzednie o P/E do odpowiednich sekcji w "słowniczku". Niech ci którzy przyjdą po nas nie błądzą zbyt długo.

Co wy na to?

Krzysztof1

"Ja się pytam co z korektą na złocie, to jest jakiś szał!!???"

Szał to dopiero będzie, jak Iran zostanie naruszony oraz dojdzie do twardego brexitu plus S&P 500 zanurkuje...

johnny bravo

Lech

Ostatnio modyfikowany: 2019-08-09 09:25

oldmike

Dla kogo to jest artykuł? Dla tych co tutaj piszą? Obawiam się, że w 99,9% oni z tego nie skorzystają. Zapewne każdy raport finansowy zaczynają od przepływów (cash flow) bo nie jest sztuką zdobywać kesz z pożyczek/obligacji/emisji a z działalności operacyjnej. I można mieć wzorcowe wskaźniki C/Z czy C/WK a stracić mnóstwo kasy.

To nie jest krytyka względem Was/ITT. Macie inny target i ja to doskonale rozumiem. Marzy mi się blog inwestycyjny gdzie dla nowych adeptów przygotowana jest analiza jak czytać raporty finansowe. I nawet znajomość tego nie jest wyznacznikiem osiągnięcia sukcesu tzw. kreatywna księgowość. Ale od czegoś trzeba zacząć.

bratpit

To ja jestem spekulant. Najzdrowszy element obecnego systemu. Zero wyrzutów sumienia. Przerabiam kilka tysięcy kontraktów w ciągu roku na jednodniówce i spłacam swoje długi jak Lanister rozliczany codziennie. Niech śpią snem sprawiedliwego biorcy i dawcy kredytów niespłacalnych. Oni też spekulowali i zakładali różową przyszłość , a teraz oczekują ,że spłacać go będą inni czy to roszczeniowo bo ich oszukano , czy systemowo poprzez hazard rezerwy cześciowej.

I żeby było jasne nie spekuluję towarami tylko ryzykiem , którego producent czy konsument chce się pozbyć wiec do kogo pretensje.

Bobass25

Cena to jest abstrakt ustalany miedzy kupującymi i sprzedającymi.To może być za free, czy przysłowiowa złotówkę.

Koszty produkcji tu nie maja nic do gadania.Nie ma jednych kosztów produkcji tak jaki nie ma jednej ceny.

Kto ma ustalać jakie koszty produkcji są OK , a jakie nie.

A jeżeli tworzy się "rynek" w oparciu o podmioty finansowo/polityczne jak obecnie to cena tę aberrację uwzględnia.

To co jest , a to co się tłumaczy to też sa dwie rózne rzeczy.

Dante

gruby

Sprawa druga to wynagrodzenia managementu wraz ze strukturą prawną kombinatu. Management zmienia się w formie pochodnej po wyborach nie tyle na skutek wyborów jako takich a na skutek atrakcyjności stanowisk do zagarnięcia. Dlaczego konglomerat spółeczek zależnych w ogóle powstał i dlaczego KGHM jest wysysane jak krowa przez stado komarów i ile to wszystko kosztuje - tego również nie znajdziecie w bilansie. A to są koszty finansowe z jednej oraz zyski polityczne z drugiej. Bilans ich nie ujmuje.

Bilans KGHM jest doskonałym przykładem jak daleko roczne rozliczenie działalności może znajdować się od aktualnej kondycji firmy, jak niewiele bilans ma do powiedzenia o stanie firmy którą opisuje, o jej perspektywach na przyszłość oraz jak potężna jest branża audytorów żyjąca z oceniania firm, które to oceny kompletnie nie przystają do rzeczywistości.

Ostatnio modyfikowany: 2019-08-09 09:59

z01

Jeśli chcemy kiedykolwiek stworzyć zdrowy i uczciwy system finansowy należałoby zrównać z ziemią buldożerem cały rynek derywatyw. Chłopaki spekulanci zajęliby się czymś pożytecznym, jak handlem realnym produktem. I nie mielibyśmy nad głowami bańki niepoliczalnej wielobilionowej masy gówna, które w każdej chwili może wybuchnąć. Zamiast debaty czy spekulacja to kradzież należałoby się zastanowić jak doszło do tego, że ogon macha psem, kto za to odpowiada, kto na tym korzysta i czy można to zmienić zanim ta masa łajna wyleje się wszystkim na głowy. Nawet samym spekulantom.

Ostatnio modyfikowany: 2019-08-09 10:06

Lech

Dzisiaj oczywiście wygląda to inaczej , ale spółki zapewniające górników i transport pod ziemią , wodę, jedzenie, prąd, księgowość, czy sprzedaż surowców lub zakup paliwa itp zostały z cała masą swoich etatów i możliwościami dojenia zależnie od potrzeb i zamówienia, opanowały też inne firmy górnicze i nie tylko.

Ostatnio modyfikowany: 2019-08-09 11:11

Bobass25

Cena jest abstraktem jeśli dotyczy rozliczenia różnic w kontraktach, tzn.jeśli absolutnie nie ma znaczenia cena bazowa , bo i tak rozliczana jest różnica i wtedy zakładają się 2 strony- jedna obstawia ruch w górę a druga w dół, ale jeśli cena dotyczy jakiegoś surowca czy produktu to już nie jest abstraktem tylko sumą kosztów jakie zostały poniesione + marża, jeśli ktoś produkuje nieefektywnie to wypada z rynku... Natomiast jeśli odbywa się manipulowanie informacjami w celu zaniżania cen to moim zdaniem jest to próba kradzieży

Ostatnio modyfikowany: 2019-08-09 12:50

Lech

bratpit

https://mises.pl/blog/2011/08/16/murphy-bledy-klasycznej-teorii-wartosci/

https://mises.pl/blog/2011/12/12/murphy-subiektywistyczna-teoria-wartosci/

"absolutnie nie ma znaczenia cena bazowa"

tylko w przypadku gdyby kontrakt był bezterminowy.

Ostatnio modyfikowany: 2019-08-09 13:19

Bobass25

Oczywiście że papier jest niczym pewnym, ale @3r3 przytoczył ostatnio parę sposobów rozliczeń... Żadko zdarza się aby w przypadku surowców uznanych za strategiczne cena została wywindowana na dłuższy czas, tak jak np. Raczej niewielka część społeczeństwa jest świadoma w czym pływa...

gbur

https://www.bankier.pl/wiadomosc/Bank-w-Kanadzie-skasowal-zadluzenie-wszystkim-posiadaczom-kredytowek-7720065.html?fbclid=IwAR2IMJizMeJ3QXluiYnqRnHlSs4WHQnlT65W2I_GykC9IOBNbpE-teXMzwo

@Bobass25 Manipulowanie informacjami nie jest kradzieżą. To odrębna kategoria:

8.Nie mów fałszywego świadectwa przeciw bliźniemu swemu.

Po co komplikować to co dawno ustalone.?

greg240

"Bilans KGHM jest doskonałym przykładem jak daleko roczne rozliczenie działalności może znajdować się od aktualnej kondycji firmy,"

przypadlosc o , ktorej piszesz jest charakterystyczna dla spolek skarbu panstwa, kazdy o tym wie, a moze jednak nie kazdy, kolega zalozyl hurtownie srubek i kabelkow tylko dlatego, ze mial wejscia do kopalni w bogatyni, utworzyl tak jak piszesz lancuszek spolek podczepionych pod kopalnie,

tyle ze zaden prywaciaz nie pozwoli by mu cycka ssac, wiec jak odsiejesz spolki z skarbem panstwa masz szanse trafic na perelki^^ SZanse

@itt

Przylanczam sie do prosby kolegi @oldmike, przydalby sie artykol jak czytac raporty, ten artykol to powtorka, o c/z c/wk juz bylo nie raz:)

SOWA

Lech

prasnik

Najlepiej powieś sobie obraz Balcerowicza w pokoju a jak on nie miał wyjścia to zawsze mógł strzelić sobie w łeb a nie rozgrabić polski przemysł. Swoją drogą masz conajmniej dziwny tok myślenia.

Dante

Gdyby pociągnęli w kierunku SP500 2956 - 2973, to znaczy, że będą chcieli podpuścić inwestorów, aby ich później zepchnąć w dół.

Zengin

Dłużnikom wyzerują, oszczędnym przesuną przecinek w lewo o dwie pozycje. A wszystkim przytrzymają - gdyby chcieli wypłacić.

edzio

Fajnie by było poczytać jakąś pogłębioną analizę, ale wątpię żeby IT się na to zdecydował bo to naprawdę kupę pisania i wyjaśnień. Z jednej strony ekononomicznych (duużo cyferek), ale nijak to nie ma wartości bez aktualnych paragrafów.

Ja swoje pierwsze sprawozdanie finansowe razem z badaniem "audytora" dostałem dla spółdzielni mieszkaniowej. Temat był o tyle fajny że nikt w nim nic nie oszukiwał w księgowości i nie mącił, tylko sporo pozycji po prostu "leżało" w bilansie od kilkunastu lat i ktoś kto wie jak działa spółdzielnia albo wspólnota szybko mógł się zorientować o co chodzi. Najbardziej edukacyjna część dopisana przez "audytora" który mógłby dostać nagrodę Goebbelsa roku za to jakie wnioski na temat sytuacji spółdzielni nawymyślał na podstawie bilansu i ile "nawyliczał" wskaźników z których prawie można było uwierzyć że spółdzielnia ma taki boom że powinna wejść na giełdę, najlepiej na newconnect.

Jak tylko ktoś ma czas i dostęp do informacji to polecam jako wprawkę przed poważnymi analizami. Z ciekawostek które pamiętam:

- zaliczenie wartości mieszkań własnościowych do aktywów spółdzielni

- zaliczenie opłat za media do "sprzedaży". Naprawdę pięknie to podbija cash flow

- wycena wartości mieszkań lokatorskich wg. kwoty wniesionego wkładu jeszcze sprzed denominacji (np. w latach 60).

Dlatego jak ktoś mi podaje że wartość księgowa firmy wynosi X i że bilans był badany przez biegłego rewidenta, to ja robie wtedy "buahaha"....

A jak ktoś mi podaje że P/BV wynosi ileśtam, to śmieje się jeszcze dłużej....

puatki

To słowa Nowaka czy Twoja interpretacja? Można prosić o link?

Freeman

growing

SOWA

TO SŁOWA GRZEGORZA NOWAKA

puatki

supermario

A skąd wiesz , że będzie to połowa września , a nie np. października lub listopada ?

Dante

Ależ to oczywiste, że należy gromadzić fizyka złota, srebra i ewentualnie platyny, bo jesteśmy dopiero na początku nowego cyklu surowcowego.

Sprzedaż fizyka teraz nie ma żadnego sensu - zwłaszcza, że z fazy wojen handlowych zaczynamy przechodzić teraz na dniach do wojen walutowych, przez co skutkiem ubocznym tarć między CNY vs USD i pomniejszego USD vs EUR może być aprecacja cen PM.

Jak dotychczas PM się osłabiały głównie, gdy rosły akcje i te korekty były niewielkie. I najważniejsze pytanie jak długo będzie tolerowany stan aprecacji złota przez USA (bo dawniej cena złota stanowiła swoisty barometr stanu amerykańskiej gospodarki)? W prawdzie Trump narzeka na mocnego dolara, ale im dłużej będzie trwać aprecacja PM, tym coraz większe rzesze funduszy/inwestorów będzie wątpić w sens posiadania dolarów. Wtedy dolar powinien zataczać coraz bliższe kręgi koło USA aż w końcu jednym z ostatnich inwestorów zagranicznych, którzy posiadają dolary, zostanie jedynie upłynnienie ich poprzez zakup czegokolwiek w USA - czyli masowy wykup ziemi, lasów, nieruchomości, firm, akcji, etc. W skrócie nafaszerowanie dolarami Amerykanów.

Oczywiście taki scenariusz wydarzeń nie stanie się z dnia na dzień, ale obecna administracja Trump igra z ogniem i kładzie kamień węgielny pod dedolaryzację świata.

Ostatnio modyfikowany: 2019-08-09 18:09

Rado

TabulaRasa

Ostatnio modyfikowany: 2019-08-09 18:22

3r3

Za kilkanaście lat, w cyklu surowce-produkcja będzie to wyglądało dużo prościej i dużo przejrzyściej. Tylko giełdy będą wtedy nieco inne i będą a nich spółki o zupełnie innej kondycji płacące dywidendy, a nie grające pod wzrosty. @edzio dobrze to ujął.

@oldmike

"Marzy mi się blog inwestycyjny gdzie dla nowych adeptów przygotowana jest analiza jak czytać raporty finansowe. I nawet znajomość tego nie jest wyznacznikiem osiągnięcia sukcesu tzw. kreatywna księgowość. Ale od czegoś trzeba zacząć. "

To nie są dobre czasy aby się teraz tego uczyć (szczególnie w tym syfie formalnym jaki powstał w wyniku gospodarki kredytowej, te wszystkie bzdety jakie w ciągu trzydziestu lat dopuszczono regulacjami rachunkowości w różnych jurysdykcjach po depresji znikną i będzie trzeba się uczyć od nowa innych rozwiązań).

Obecnie najistotniejszym działem jest sprzedaż, a pozycją przychody - nawet jeśli wydatki je przekraczają.

@bratpit

"Koszty produkcji tu nie maja nic do gadania.Nie ma jednych kosztów produkcji tak jaki nie ma jednej ceny.

Kto ma ustalać jakie koszty produkcji są OK , a jakie nie. "

Koszty produkcji są faktem dokonanym. Cena zaś służy powstrzymywaniu nieudaczników od marnowania potrzebnych środków na dokonywanie faktów niepotrzebnych.

@gruby

KGHM jest pralnią odwróconego vatu o takiej skali, że zbyt duży by ktoś to ruszył. Kopie się z przyzwyczajenia.

@prasnik

"Najlepiej powieś sobie obraz Balcerowicza w pokoju a jak on nie miał wyjścia to zawsze mógł strzelić sobie w łeb a nie rozgrabić polski przemysł. "

Zauważ że był to przemysł nastawiony na wojnę. Tyle że do niej nie doszło. Być może by się opłaciło, tylko brakło chętnych na kombatantów w takim ustroju. Ten przemysł był do niczego innego niepotrzebny i nie był w stanie realizować potrzeb cywilnych.

@supermario

Ponieważ TO zawsze ma miejsce we wrześniu.

@Dante

"Oczywiście taki scenariusz wydarzeń nie stanie się z dnia na dzień, ale obecna administracja Trump igra z ogniem i kładzie kamień węgielny pod dedolaryzację świata. "

W 2016 pisałem tutaj, że zaczynają się zagrywki pod likwidację USD i wprowadzenia nowej waluty dla USA. Wtedy było to uważane za żart^^

Rado

Bodek

Co to jest wartość księgowa? No weźcie mi powiedzcie, jestem księgowym od 25 lat, widziałem na prawdę duże bilanse i powiem wam szczerze, ja nie wiem co to jest wartość księgową. Trzeba być niepoważnym, żeby coś liczyć na bazie jakiś wartości księgowych.

Zadam wam takie pytanie, 31 lipca 2019 wszyscy niewolnicy uciekli z fabryki, nadal stoją hale i maszyny w środku. W bilansie wartość księgowa stoi 25 mln PLN. I według was można tak na serio brać te 25 mln PLN? Czy wy rozumiecie, w jakim to wszystko jest momencie, i że można jak to kiedyż @gruby proponował suwmiarkę przeskalować z centymetrów na cale i chwalić się, że się ma najdłuższego. Dokładnie tak to wygląda. Czy ktoś dziś potrafi powiedzieć jaką wartość mam dla osób niezwiązanych emocjonalnie jakiekolwiek przedsięwzięcie. Czy we nie rozumiecie, że emocji nie da się wyceniać. Emocje da się wysterować i coś z nich tam wyskrobać, ale czy da się dokładnie stwierdzić ile te emocje są wartę?

Jaką wy rolę wypełniacie w tym całym śmiesznym cyrku? Kogo wy chcecie edukować, i czemu ma ta edukacja służyć? Naganiacie leszczy na spekulacje? Rozumiem, że wy nie jesteście w tej masie 95% leszczy którzy są dawcami kapitału. Przykleiło się gówno do okrętu i krzyczy płyniemy.

@edzio

Bracie mój, ja się śmieję razem z tobą ale z bilansów KGHM, Lafarga, EDF tam jest tak samo jak w twojej spółdzielni tylko kilka zer jest więcej. Tyle razy już o tym tu była mowa, że szkoda gadać. T21 musi naganiać leszczy, a leszcze potrzebują zaklęć, amuletów i KPIów.

Macie tu jest informacja jaki sens ma wartość księgowa banku, dziś taka jutro taka.

https://www.bankier.pl/wiadomosc/Bank-w-Kanadzie-skasowal-zadluzenie-wszystkim-posiadaczom-kredytowek-7720065.html?fbclid=IwAR2IMJizMeJ3QXluiYnqRnHlSs4WHQnlT65W2I_GykC9IOBNbpE-teXMzwo

Ostatnio modyfikowany: 2019-08-09 19:23

Freeman

Bodek

I w czym jest problem, garnij z tych z tych kilkudziesięciu milionów FEDów ile możesz. Przecież oni te FED drukują, ich to nic nie kosztuje, o tych pustych pieniądzach mówił Karoń.

@gruby, @3r3

" KGHM jest pralnią odwróconego vatu o takiej skali, że zbyt duży by ktoś to ruszył. Kopie się z przyzwyczajenia. "

Kopie się bo ktoś zamówił odpad z tego kopania?

Ostatnio modyfikowany: 2019-08-09 19:24

z01

"No niestety, kolejny dzień i nie ma sensownej korekty na złocie. co wybiło do góry kiedyś spaść musi. ;) czy w tę stronę to już nie działa i wszystko jest w porządku?"

@Tabula Rasa

"Jakich spadków złota oczekujesz gdy dane z gospodarki krzyczą o nadchodzącym Tsunami? Kto normalny w takiej sytuacji pozbywa się złota?"

Spadłoby jakby kupowała ulica a sprzedawali dobrze poinformowani. Teraz ulica sie wyprzedaje bo nie ma pojęcia co nadchodzi, a smart money robią zakupy powolutku, żeby nie zrobić większej paniki.

@Freeman

"Starszaki jak zwykle próbują ugrać coś na złocie w dół. Po raz kolejny wystrzeliwują się z kilkudziesięciu milionów fedów a na koniec dnia Au zamknie powyżej 1500$."

Na BTC też widać lekkie spychanie w dół. Ciekawy jestem, czy im się uda. A jeszcze bardziej ciekawy jestem jak zachowa się Bitcoin, kiedy ziści się czarny scenariusz i dojdzie do wojny z Iranem, twardego Brexitu i implozji rynków finansowych. To główne produkty z kolekcji jesień/zima 2019 designed in USA, manufactured in China :D

Freeman

3r3

"Kopie się bo ktoś zamówił odpad z tego kopania? "

Wynik finansowy masz z produkcji. Jeśli jest opodatkowana to z produkcji i uniknięcia podatków. Jeśli intensyfikowana to z produkcji i dotacji. Jeśli jest akcja kredytowa to z obrotu kapitałowego i produkcji. Jeśli zaś masz koniec cyklu i szczyt akcji kredytowej na silnym fiskalizmie i sterowaniu incitamentami podatkowymi to masz wszystko razem produkcję, unikanie opodatkowania, pozyskiwanie "dotacji" (zwrotów podatkowych i uzyskiwanie zachęt) oraz szeroką działalność finansową i przeróżne ekspozycje, których majątek stosowany do produkcji/wydobycia nie pokryje bo z powodu innych źródeł dochodu się w niego od 30 lat nie wkłada więcej niż w odkurzanie dywanów i naprawę klimy w biurowcach.

Jeśli zrobisz wywrotkę i rzucisz "sprawdzam" to następuje gwałtowne przerachowanie assetów, no i sam rozumiesz co się właśnie dzieje - skreślamy kolejne rubryki i gawiedzi się wydaje że PM rośnie.

KGHM może sobie prać odwrócony i zerowy, bo tam się nie da przeprowadzić audytu raz z powodu skali, a drugi z przyczyn osobowych. To są ich dotacje i "należynamsie", bo nikt inny Ci na obrót metalami kolorowymi nie wystawi kwitów na których mucha nie siada. Nawet dilerzy metali od stycznia na baczność stoją i vat naliczaj na paragon, bo nie mogą wystawiać firmom niebranżowym faktur i wolą wcale tak ich pouczono. Więc spread zaczyna urywać d. Tyle że akurat Ty to wszystko doskonale wiesz. I przestań ciągać gospodarza za wąsy.

Ostatnio modyfikowany: 2019-08-09 20:06

Bodek

A że KGHM koszernymi fakturami handluje to się chyb każdy przytomny domyśla. No tak skreślanie rubryk to było moje ulubione zajęcie w CENTRALACH HANDLU ZAGRANICZNEGO, to tez była przewrotka systemu. Ręka bolała na koniec roku jak się te wszystkie room lefty skreślało, tak do marca się skreślało, potem to już cholera ciężko było ustalić czy było czy nie. Na przykład kurczak co go miałem na produkcji pod 31.12.XXXX na 31.03.XXXX miał średnio 1,4 nogi jak szedł do rzeźni. Same kuternogi.

"

Nawet dilerzy metali od stycznia na baczność stoją i vat naliczaj na paragon, bo nie mogą wystawiać firmom niebranżowym faktur i wolą wcale tak ich pouczono.

"

A jaki problem sobie w PKD wpisać wielobranżowość. A potem jeszcze na PIT-BR to świecące wpisać, jak szaleć to szaleć. Każdy wie że fotowoltaika i elektromoblilność wymaga wyrzeczeń całego społeczeństwa.

A po co gospodarz, takie wąsy zapuścił? Tylko prowadzący ma prawo ciągać? Wolność, równość braterstwo.

Ostatnio modyfikowany: 2019-08-09 20:22

Freeman

Bodek

Ale powiedz mi kto z kim walczy? Bo to jest jedyna interesująca informacja.

Ulalany jesteś, wypiłeś?

3r3

"A jaki problem sobie w PKD wpisać wielobranżowość. A potem jeszcze na PIT-BR to świecące wpisać, jak szaleć to szaleć. "

I tak nie dają. Przecież w PKD jest z definicji wszystko, ale nawet w innych landach EU nie dają poza takimi gdzie to nie ma podatkowego sensu. Stresory wdrożyli więc wszystko idzie zupełnie bez papieru.

"A po co gospodarz, takie wąsy zapuścił?"

Się leży przy śmietanie to wypada mieć.

bratpit

"Trzeba być niepoważnym, żeby coś liczyć na bazie jakiś wartości księgowych"

No i masz całkowitą rację, że to samo w sobie jest o kant. Zdezelowana syrenka jako wartość ksiegowa niewiele mówi o wartości firmy lub mówi wszystko.

Ale treść artykułu dotyczy wskaźnika w kontekście statystyki stóp zwrotu na rynku.

Jest w miare jednolita i prosta zasada liczenia dla firm wiec można zacząć torturować dane nie wnikając co zacz.

I wyszła tabelka ,że statystycznie ...... co nie zmienia faktu ,że jak se kupisz firme "syrenka s.a." to Ci ta tabelka nie pomoże, o ile sam nie jesteś emitentem kwitów na ten cud techniki.

Freeman

Ostatnio modyfikowany: 2019-08-09 20:47

spryciak

...o tym głosi juz od dłuższego czasu FULFORD...polecam jego cotygodniowe raporty...warto wrócić do tych sprzed miesiaca....\

https://benjaminfulfordtranslations.blogspot.com/?m=1

...czyta go ktoś z Was?..

...dokupować teraz to juz tylko Ag z metali...a na ten czas to w jaką walute Waszym zdaniem warto się pakować?...myślę o CHF...mimo, że poszło w góre...

z01

No właśnie, CHF czy USD? Najrozsądniej byłoby w ogóle olać te fiaty. Ale przecież nie upchne 100% kapitału w metal, jak jakiś prorok goldbugów :) Czekam aż Bitek spadnie żeby tam wtulić kolejne pare złociszy, bo dobry czas na trzymanie papierów w banku się kończy.

Bodek

Ale za tymi Long i tymi Short stoją jacyś konkretni z krwi i kości. Ja to myślałem, że ty jesteś przy info kto z kim walczy ale widzę że ty nic nie wiesz. I ty tak na serio wierzysz że się nie kaleczą, ja to taki wierzący nie jestem. Nie za takie rzeczy się zabija, ktoś te longi wystawia, życie mu chyba niemiłe?

Ty mi lepiej powiedz która giełda jest dla krypto najlepsza, bo mnie junior napastuje a ja ciemny jestem jak tabaka w rogu. Który portfel jest cool?

Pić trzeba jak zajęcie przerasta twój metabolizm informacyjno-sytuacyjno-neurologiczno- ...... nie idź w SSRI bo cię to zabije. Ciekawe co Zaoryski musi ciągnąć ...?

Ostatnio modyfikowany: 2019-08-09 21:25

Freeman

Ostatnio modyfikowany: 2019-08-09 21:35

Bodek

Dzięki, szczerze i konkretnie co do krypto.

Znaczy się zarabiasz na spekulacji tylu XAU? I piątek jest pewnie twoim ulubionym dniem?

Te longi to wystawia tylko ten kto albo jest przy kopalni albo ma naukładane w magazynie. Kto to taki? Bo oficjalnie to Wuj Sam ma naskładane. No tylko czy Wuj Sam, może sam z sobą walczyć? Jest jakaś granica paranoi?

A to nie CHRL pokazuje pazurki puckowi. My mamy ale się nie przyznamy, że mamy. My wiemy, że wy macie wolframowe sztaby i nic z tego nie wyciśniecie.

Ostatnio modyfikowany: 2019-08-09 21:39

Bodek

A tu próbowałeś akcesoria do lutowania kupić?

https://tiny.pl/t57rl?

z01

Giełdy krypto aktualnie liczą się dwie: Binance (chińska) oraz Coinbase (amerykańska). Coinbase jest bardziej user friendly ale znacznie mniej rozbudowany niż Binance, gdzie ostatnio aktywowali również handel dźwignią. To nie są jakieś giełdki z typu tych co padają jak muchy, gdyby którejś z nich coś się stało konsekwencje dla całego rynku krypto byłyby gigantyczne.

Bodek

Młody się zarejestrował na Binance mówi że nie chcieli dowodu ani driver lincence. Dziękuje.

Rado

Kerad

.. nie chcieli dowodu ani driver lincence..

Niech wpłaci, kupi, sprzeda i wypłaci.

Wpłacić łatwo, wypłacić czasami trudniej.

Przy wypłacie mogą zapytać się o dokumenty :-)

lenon

"Najlepiej powieś sobie obraz Balcerowicza w pokoju a jak on nie miał wyjścia to zawsze mógł strzelić sobie w łeb a nie rozgrabić polski przemysł. Swoją drogą masz co najmniej dziwny tok myślenia."

Moim zdaniem, Balcerowiczowi należą się pomniki. Kuriozum jest, że Kaczka, czy Małysz się ich doczekali, a Balcerowicz musi jeszcze na nie czekać.

Jeżeli on cokolwiek by rozgrabił, to dziś miałby w głębokiej dupie publikowanie liczników długu, występowanie na szklanym ekranie i mędrkowanie na tematy realiów gospodarki. Zrobił to co musiał zrobić. Większość na jego miejscu zaczęłaby kraść.

W jego czasach, warunki do złodziejstwa były nieporównywalnie większe w porównaniu do czasów dzisiejszych, a jednak skala kradzieży dziś, czy nawet 10 lat temu jest nieporównywalnie większa niż w czasach gdy Balcerowicz sprawował swoje funkcję.

Stosując Twoje kryteria dzisiejsi politycy winni popełniać zbiorowe samobójstwa.

Balcerowicz, co najwyżej w kondukcie pogrzebowym powinien ronić łezkę nad tym, że nie wszystko udało mu się sprywatyzować.

janwar

1. Czy Chiny i Rosja moga uzyc zlota w wojnie walutowej i handlowej wplywajac na podwyzszanie jego ceny ?.

2. Czy w interesie Chin i Rosji jest utrzymywanie USD na wysokim czy niskim poziomie ?.

z01

Ostatnia teoria jest taka, że to sami amerykanie z otoczenia Trumpa kontrolują teraz rynek złota i celowo nie spuszczają papierowych kontraktów, żeby zbić cenę, jak to zwykle bywało. Celem jest zapędzenie FED do narożnika i wojownicze słowa Trumpa pod adresem polityki FED są elementem tej akcji, żeby winą za cały kryzys obarczyć FED a drogie złoto bardzo komplikuje fedziarzom opanowanie sytuacji. Oczywiście, żeby to potwierdzić to wszystko trzeba by mieć świetną insiderską wiedzę i obycie w temacie, ja tylko przytaczam teorie w ramach burzy mózgów :) --> https://www.youtube.com/watch?v=1Qn3B0s2fpA

Lech

uberbot

Jakie macie teorie na temat krachu albo tego że już wystąpił? I zmiany jak chodzi o petru$$ jako walutę globalną?

Jedna z nich mówi, że Chiny i Rosja już przejęły kontrolę, a to co się teraz dzieje to tylko takie przepychanki, żeby nie było? De facto $$ chyba już nie ma mocy, a to że występuje w księgach. No każdy może wpisać na papier co chce...

Freeman

z01

Dopóki ludzie zarabiają dolary na tych papierach, nikogo nie obchodzi fizyczne złoto i nikt nie powie "sprawdzam". Teraz jednak widzimy pierwsze oznaki kryzysu walutowego i zarabianie dolarów, może już nie być priorytetem. Celem będzie upchanie tych, które się ma, w coś czego szlag nie trafi.

prasnik

Miałem na myśli to iż Balcerowicz sprywatyzował zakłady, które znakomicie sobie radziły w skali europejskiej i były sprzedane celem zniszczenia konkurencji ,zostały one odrazu zamknięte lub kupione za tak śmieszne pieniądze ,zachodnia prasa w tamtych latach pisała o tym w gazetach iż nigdy tak tanio nie udało im się przejąć firm jak w Polsce tak dobrze prosperujących. Ulegliście zakłamaniu w szkole i tv. Teraz UE dotuje tylko fontanny kościoły i ścieżki rowerowe wszystko tylko żeby nie odrodził się przemysł i nie zrobił im konkurencji.

3r3

Wielkie sprywatyzowane zakłady papiernicze w Kwidzyniu i Świeciu funkcjonujące do dziś ,które przed i po prywatyzacji radziły sobie świetnie to nie zbrojeniówka.

Ostatnio modyfikowany: 2019-08-10 09:07

3r3

"@3r3

A tu próbowałeś akcesoria do lutowania kupić?

https://tiny.pl/t57rl?"

Tak się zastanawiałem o co Tobie chodzi z tym lutowaniem. Materiał do lutowania kupujemy w postaci folii nawiniętej na bębnie o wadze "do udźwigu widlaka na stanowisku" i schodzi tego kilka ton dziennie na stanowisko (a takie naprawcze czy B&R to w ilościach warsztatowych, nie jubilerskich), piec do lutowania ładowany jest z dedykowanego widlaka (bardzo długiego) dostarczanego od producenta (Misza sobie zrobił sam i widlaka i piec, bo co to tam producenci wiedzą - jak wiedzą że nie wiedzą do niego dzwonią).

@lenon

"Moim zdaniem, Balcerowiczowi należą się pomniki. Kuriozum jest, że Kaczka, czy Małysz się ich doczekali, a Balcerowicz musi jeszcze na nie czekać."

Małysz ma osiągnięcia które nikogo nie wkurzają. Z Kaczką to już sam wiesz jak jest, a Balcerowicz tak prywatnie to nie jest człowiek wzbudzający do budowania pomników to i żadnego decydenta nie wzbudził. No i biorąc przykład Czech wiemy że dało się zrobić bez takich strat.

@janwar

1. - porzecież to USA osłabiają dolara, a nie Chiny wzmacniają złoto;

Przecież do wzmocnienia USD wystarczy że jankescy prole zaczną więcej i taniej zasuwać - już widzę jak ktoś wyjdzie na trybunę ich do tego zachęcić^^

2. Jeśli mają znaczące rezerwy i za to sprzedają to tak, a jeśli wychodzą to bez znaczenia. Tyle że USA kupują za USD i tak więcej, a mniej wysiłku ich "kosztują"^^

@z01

"Celem jest zapędzenie FED do narożnika i wojownicze słowa Trumpa pod adresem polityki FED są elementem tej akcji, żeby winą za cały kryzys obarczyć FED a drogie złoto bardzo komplikuje fedziarzom opanowanie sytuacji."

Imperium się obudziło po stuleciu że federacja handlowa w nim buszuje i będzie się odwijać?

@prasnik

"Miałem na myśli to iż Balcerowicz sprywatyzował zakłady, które znakomicie sobie radziły w skali europejskiej i były sprzedane celem zniszczenia konkurencji "

Takich firm była garstka, wolumen obrotu jaki generowały był nieważący. Miały kilkuletnie opóźnienie z powodu sankcji jakie na Niedorzecze nałożyło USA (jakoś bez wzajemności tak samo jak z Jałtą - Niedorzecze jest upośledzone) i zostały na rynku zjedzone wrogimi przejęciami.

Bunt nie wynikał z drobnych problemów, tylko ze strukturalnej niekompetencji państwa jako planisty gospodarczego. Zaplanowali produkcję na wojnę i nie rozpoczęli działań - okradli trzy pokolenia z pracy na tę rzecz i wywalili to w błoto. Przemysł zaopatrujący wojskowych kacyków w bogactwo było zbudować dużo łatwiej i te przedsiębiorstwa co powstały na samym końcu (głównie elektronika) to był właśnie objaw, że myślą.

Bodek

Przepraszam, ale ty nie rozumiesz prawdziwych ideowych komunistów, i nigdy ich nie rozumiesz. Oni nie kradną, nie jedzą, nie piją, nie ruchają, oni walczą o sprawę. A sprawą jest komunizm prawdziwy doskonały, wszędzie. I można go wdrażać mówiąc, że to co się robi to kapitalizm, pojęcia nie mają znaczenia bo wszystkie pojęcia są zdeformowane po to żeby wprowadzić chaos.

Zobacz co mówi wybitny komunista o koledze :

"

Nie mniej zaskakuje Jarosław Kaczyński. Pod koniec lat 90. o Balcerowiczu mówi tak: „To jest jego wielkość, wiekopomna zasługa, której nikt mu odebrać nie może. Z dzisiejszej perspektywy wydaje się, że wszystkie te działania były zupełnie oczywiste, a już najbardziej oczywisty był kierunek reform w Polsce. Ale przed dziesięciu laty, na przełomie 1989 i 1990 roku, bardzo wielu prominentnych polityków, dziś pierwszoplanowych postaci życia publicznego, apologetów wolnego rynku, wtedy ten kierunek kwestionowało. Mam wiele szacunku dla Balcerowicza za dokonanie zdecydowanego chirurgicznego cięcia. Była to wprawdzie bolesna, ale absolutnie niezbędna operacja”.

"

https://www.wykop.pl/link/2570949/guru-balcerowicza-jeffrey-sachs-przemawia-do-swych-przyjaciol-eurosocjalistow/

https://www.rp.pl/Plus-Minus/312019896-Jak-pisano-plan-Balcerowiczowi.html

Ostatnio modyfikowany: 2019-08-10 09:09

Bodek

Kwit na węgiel chciałeś, czy mnie się zdawało? No ale na całe widlaki to może być problem kwity wystawiać. Mają rozmach skurwysyny ale nie taki.

Ostatnio modyfikowany: 2019-08-10 09:13

puatki

Ostatnio QE miało wywalić złoto #tothemoon, a tymczasem sprowadziło do parteru na lata…

Czytałem posty sprzed lat, jak to nikt już nie kupuje US Treasuries i przed nami upadek systemu finansowego – nic takiego się nie stało.

Wszystko opiera się na zaufaniu do papieru, a jeśli popatrzeć na ludzi wokół nas, nie z forum, to nikt nie ma większych wątpliwości ; )

System może się wywalić, ale nie stawiałbym na to całego majątku - dywersyfikacja przede wszystkim.

bartek

https://youtu.be/GmmTbWzI4kU

Bobi8

3r3

"@3r3

Kwit na węgiel chciałeś, czy mnie się zdawało? No ale na całe widlaki to może być problem kwity wystawiać. Mają rozmach skurwysyny ale nie taki. "

Na tonę miedzi wrzucasz 50kg srebra za ca 26keur i chcesz albo sobie to odliczyć albo w ogóle dostarczyć na zerowym. Te 50kg miedzi zmienia temperaturę pracy pieca z 1430-1450 żeby materiał w próżni doszedł do >1100 na ca 1050 żeby materiał doszedł do jakiś 880 na takim stopie. Tapering jest wtedy delikatniejszy, cykl pracy pieca dużo krótszy, kwasówka czy hastalloy nie dostaje tym lutowaniem tak bardzo w tyłek i tak nie pełza po graficie, naprężenia na złączkach mniejsze. Więc jak srebro tanie względem prądu to się opłaca, a jak względem podatków to sam rozumiesz że nie z produkcji a z tej dotacji się żyje, bo jeśli podatki wysokie, energia tania, srebro drogie, to srebro bez waty nie musi wcale iść do pieca jak się tak zaksięgowało, zwrot jest, a że towar idzie na eksport to później się tylko rozlicza że weszło i już wyszło w tym futrze. Kto Ci tam sprawdzi ile prądu zjadło i jaki był skład stopu dla danej serii?

Na każdej tonie masz ca 6,5keur zwrotu albo unikniętego do odliczenia ze sprzedaży, Półtorej-dwie tony idą na stanowisko dziennie, stanowiska ustawione równolegle, na co komu ta cała produkcja kiedy księgowi tacy produktywni? Aż człowiek chce za wyższymi podatkami lobbować i rozumie najbogatszych w USA którzy takie głupoty plotą^^

Z racji zawodu Ty to wszystko przecież wiesz, rozumiesz i masz zdanie zgodne z linią Partii^^

@Bobi8

"O ile surowce rolne rozumiem - sa na minimach, energetyczne tez nie sa na swoich szczytach, to co z metalami przemyslowymi??"

W gospodarce kredytowej nikt nie trzyma stanów magazynowych tego, w surowcowo-produkcyjnej będą względem dóbr drogie, bo będą niskie stany magazynowe - inaczej się wylicza w takiej popyt. Nie do podaży z produkcji, a do podaży z magazynu - ma czy nie ma, a nie czy będzie miał. A jeszcze loco dochodzi bo transport będzie drogi.

Ostatnio modyfikowany: 2019-08-10 12:27

Bobi8

chodzi Ci tutaj o gospodarki EM? o to, ze beda drogie kiedy pompa ruszy w kierunku EM? Wiec czy nie lepiej kupic po spadkach na gieldach, kiedy wszystko tąpnie? Czy inwestorzy przerzucą sie: czesc na obligacje USA i czesc na surowce?

3r3

"Wiec czy nie lepiej kupic po spadkach na gieldach, kiedy wszystko tąpnie? Czy inwestorzy przerzucą sie: czesc na obligacje USA i czesc na surowce? "

A co będzie wart papier po tąpnięciu kiedy fizyk będzie rekwirowany w naturze przez tego kto pierwszy łapę położy? Na EM nacjonalizacja czy zwykła kradzież z okazji kryzysu to jak splunąć, jeszcze nie wiemy kto będzie po której stronie kordonu. Nie bez powodu banki centralne kupują co kupują.

RK1

Jeżeli teraz kupuje np.tanie spółki energetyczne czy rolne, a w razie krachu dokupie za reszte udzialow po promocyjnej cenie. Zakladam oczywiscie dywersyfikacje geograficzna,gdzie waluta rozliczebiowa jest USD. To czy nie lepiej jest przejść do nowego systemu z dużo ilością tanich akcji skoro nawet i tak zalozmy waluty upadna, ale powstana nowe i akcje beda musialy zostac wyliczone wg. Nowych juz walut, wiec kupowaie tanich akcji nawet po duzych spadkach ma sens?? A za jakis czas wszytsko przeciez wroci do normg jak sie dogadaja... co o tym sadzicie? Czy jest wogole mozlowe ze strace udzialy w poszczegolnych firmach, koszystam z Bossa.

Krzych_option fun

STZ

Kabila

Freeman

Kabila

http://www.kuenselonline.com/from-wristwatches-to-gold-smuggling-and-a-community/

Bikeman

Recession playbook link

Ostatnio modyfikowany: 2019-08-10 17:17

SOWA

3r3

"@3r3,@all

Jeżeli teraz kupuje np.tanie spółki energetyczne czy rolne, a w razie krachu dokupie za reszte udzialow po promocyjnej cenie."

W razie krachu demograficznego to kto tam będzie pracował zmuszony oddawać 2/3 wypłaty na emerytów i jeszcze 3/4 na państwo? Razem skromne 141% poborów?

"To czy nie lepiej jest przejść do nowego systemu z dużo ilością tanich akcji skoro nawet i tak zalozmy waluty upadna"

Zapytaj tych co mają akcje przedwojennych spółek, albo tych co przed rewolucją październikową zatankowali rosyjskie.

"ale powstana nowe i akcje beda musialy zostac wyliczone wg. Nowych juz walut, wiec kupowaie tanich akcji nawet po duzych spadkach ma sens??"

Jeśli na equity masz największe ryzyko, i po tąpnięciu będzie najwyższa możliwa awersja do ryzyka to będzie jakiś equity market?

"A za jakis czas wszytsko przeciez wroci do normg jak sie dogadaja... "

Błyskawicznie za 40 lat. Szast prast i się odkuliśmy 40 lat po wojnie - zaraz zleciały się sępy^^

"Czy jest wogole mozlowe ze strace udzialy w poszczegolnych firmach"

Musi istnieć druga strona transakcji. Inaczej masz papier na majątek na końcu świata.

Wyobraź sobie gospodarkę napędzaną czymś innym niż konsumpcja - niebawem się z nią zetkniemy.

@Kabila

"Jeffrey Epstein został znaleziony martwy w swojej celi ..."

Tajemnice wielu firm znalazły się na odpowiedniej głębokości. W tym takich, które prawie utonęły z Lehmanem.

RK1

Dziękuje za szczegółową odpowiedź, ale czytając Twój wpis, to oprócz PM nic mi nie przychodzi do głowy, a co z dywersyfikacją portfela o której wszyscy mówią?

,,Jeżeli teraz kupuje np.tanie spółki energetyczne czy rolne, a w razie krachu dokupie za reszte udzialow po promocyjnej cenie."

W razie krachu demograficznego to kto tam będzie pracował zmuszony oddawać 2/3 wypłaty na emerytów i jeszcze 3/4 na państwo? Razem skromne 141% poborów?

Czy zakładasz krach demograficzny w takich krajach jak Indie czy Chiny, Pakistan, Brazylia? Krach demograficzny to może być/ będzie u Nas w Polsce. Poza tym gdzieś ta nadwyżka kapitałowa musi się migrować do innych aktywów / regionów? Jakie jest Twoje zdanie np. o Uranie czy surowcach rolnych?

__"A za jakis czas wszytsko przeciez wroci do normg jak sie dogadaja... "

Błyskawicznie za 40 lat. Szast prast i się odkuliśmy 40 lat po wojnie - zaraz zleciały się sępy^^ __

_ Te 40 lat to chyba trochę przesadziłeś. A co w takim razie z majątkiem miliarderów, będą musieli odzyskać stracony kapitał, ale oni też przecież nie będą czekać tyle czasu...

Wyobraź sobie gospodarkę napędzaną czymś innym niż konsumpcja - niebawem się z nią zetkniemy.

Czy możesz rozwinąć swoją myśl?

Z góry dzięki.

RK1

Ostatnio modyfikowany: 2019-08-10 18:26

gruby

"Jeffrey Epstein został znaleziony martwy w swojej celi ..."

Śledztwo nic nie wykaże. To znaczy wykaże samobójstwo.

3r3

"@3r3

Dziękuje za szczegółową odpowiedź, ale czytając Twój wpis, to oprócz PM nic mi nie przychodzi do głowy, a co z dywersyfikacją portfela o której wszyscy mówią?"

PM jest odwrócony względem cyklu, ale nie służy zarabianiu. Nie będzie przez długi czas na czym zarobić. Przecież dlatego urządzono QEreflację po 2008 bo właśnie nie było. Straciliśmy dekadę, którą można było przeznaczyć na bankructwa i agresywne podnoszenie resztek.

Teraz czeka nas kilka dekad oszczędzania, a nie zarabiania. Wymyśl jak nie wydawać. Ponoć modne będzie mieszkanie w domu wielopokoleniowym bo to ostro tnie wydatki i ogranicza liczbę pralek, zmywarek, samochodów.

Czyli musisz teraz kupić to co będziesz do 2030-35 konsumował. Do 2050 problem emerytów & roszczeń zniknie.

Będzie trzeba poczekać kilka lat zanim ludzie przyjmą do wiadomości fakty i pójdą tyrać za bezdurno. Te kilka lat też trzeba będzie przeżyć. A będzie się wtedy działo.

Na co Ci akcje, jak ich nikt nie odkupi drożej bo jelenie nie mają już kapitału, a będą mieli po kredytach studenckich awersję do ryzyka? Dywidendy przecież nie zapłacą.

"Czy zakładasz krach demograficzny w takich krajach jak Indie czy Chiny, Pakistan, Brazylia?"

Brazylię od razu skreśl - dłuższy temat czemu tam nie będzie biznesu jaki my uważamy za sensowny (geografia tego kraju jest paskudna). Pakistan z Indiami to jeszcze zobaczymy czy się za łby nie wezmą bo mają swoje problemy, a w Chinach klimat dla obcych jest lichy i będzie gorszy.

Teraz to oni będą "inwestować" u nas, a my będziemy dla nich za miskę ryżu zasuwać. Szpak ... bociana, a teraz zmiana.

"Krach demograficzny to może być/ będzie u Nas w Polsce. Poza tym gdzieś ta nadwyżka kapitałowa musi się migrować do innych aktywów / regionów?"

Nie ma żadnej nadwyżki, to są obiecanki dla emerytów pierwszego świata - właśnie zasysają gotówkę, której jakoś nikt nie ma i kombinują skąd wziąć, dodrukują - dobra trzeba będzie wyczarować bo wykupią wszystko w try miga. Ludzie poszli na emerytury - nie ma kto produkować. Ostatnim razem z g wyciągnęli nas oszczędnościami Czajniki, teraz to już nawet oni nie mają asa w rękawie.

"Jakie jest Twoje zdanie np. o Uranie czy surowcach rolnych? "

Uran jest polityczny, surowce rolne krótkoterminowo bardzo dobre do zarabiania, ale jak zarabiasz gdzie indziej to zbyt dużo ryzyka trzeba absorbować.

"Te 40 lat to chyba trochę przesadziłeś."

1945 -1985 to na ile Ci wychodzi?

"A co w takim razie z majątkiem miliarderów, będą musieli odzyskać stracony kapitał, ale oni też przecież nie będą czekać tyle czasu... "

Jeśli dochodzi do destrukcji "kapitału" to i miliarderów ubywa. Kobiety robią z nich milionerów^^

"Czy możesz rozwinąć swoją myśl? "

Oczywista oczywistość długiego cyklu - teraz wynikiem finansowym będzie oszczędność i zgromadzone zapasy do natychmiastowej podaży, a nie obietnice dostaw (futures). Nie potencjał podażowy, a to ile się ma na hałdzie/tankowcu.

A co niby robiliśmy po wojnie?

A co takiego dostarczała Japonia zanim się tam Perry wybrał żeby im wcisnąć maszyny parowe bo mieli lichą produktywność? Aby nie węgiel? Paliwo ówczesnej navy?

Ale najpierw czeka nas czyściec nacjonalizacji, przymusów, 141% podatków aby ratować głupich emerytów, którzy zamiast robić dzieci poszli do kasyna. Zacznie szaleć Exit i Dignitas^^

Teraz trzeba będzie ten cały bałagan posprzątać i zapewniam Cię że przez dekadę nie znajdziemy nieroszczeniowych chętnych. Więc trzeba będzie przegłodzić depresją. Wszyscy doskonale wiedzieli już w 1990 gdzie ten pociąg jedzie, wszyscy wiedzieli że nas to czeka i wszyscy doskonale zdawali sobie sprawę że stonka nie pozwoli zmienić kierunku.

Ostatni ludzie pamiętający jak wygląda gospodarka na oszczędzaniu od strony kierowniczej mają teraz po ca 95 lat i za dużo nam nie opowiedzą.

Zacząłem już sobie przypominać jak wyglądają systemy księgowania i wskaźników w takim porządku biznesowym. Ludzie będą zdziwieni jak ateiści po śmierci, urzędników do tego nie będzie nawet skąd brać, w obecnym ustroju fiskalnym tego się nie da ani mierzyć ani opodatkować. To mniej więcej jak z magazynami bezcłowymi gospodarza.

Ostatnio modyfikowany: 2019-08-10 19:11

janwar

RK1

Teraz czeka nas kilka dekad oszczędzania, a nie zarabiania. Wymyśl jak nie wydawać. Ponoć modne będzie mieszkanie w domu wielopokoleniowym bo to ostro tnie wydatki i ogranicza liczbę pralek, zmywarek, samochodów.

Czyli musisz teraz kupić to co będziesz do 2030-35 konsumował. Do 2050 problem emerytów & roszczeń zniknie.

Dlaczego muszę kupić teraz, przecież w przyszłości jeżeli dojdzie do kryzysu przemysł spowolni to ceny takich urządzeń powinny spaść. Poza tym kup w dzisiejszych czasach coś co posłuży Ci tyle lat...

Na co Ci akcje, jak ich nikt nie odkupi drożej bo jelenie nie mają już kapitału, a będą mieli po kredytach studenckich awersję do ryzyka? Dywidendy przecież nie zapłacą.

A co z tymi osobami, które będą zarabiały więcej niż pozostała część społeczeństwa (klasa bogata) coś z tymi pieniędzmi będą musieli robić? Skoro będą widzieć promocje to myślisz, że tego nie skorzystają. Dlaczego np. taki Buffet siedzi teraz na gotówce ? Poza tym jest mnóstwo firm, gdzie prezes ma większościowe udziały lub sama firma będzie robiła buyback i na pewno będzie zależało na zwyżce kursu. Poza tym zobacz, że już teraz w Polsce masz PPK i jest obligatoryjne dla firm powyżej 250 pracowników, a będzie się to zmieniać...

"Jakie jest Twoje zdanie np. o Uranie czy surowcach rolnych? "

Uran jest polityczny, surowce rolne krótkoterminowo bardzo dobre do zarabiania, ale jak zarabiasz gdzie indziej to zbyt dużo ryzyka trzeba absorbować.

To czy masz alternatywy do Uranu? Patrząc w przyszłość i widząc, że wszystko będzie potrzebowało energii elektrycznej to gdzie widzisz alternatywe?

"Te 40 lat to chyba trochę przesadziłeś."

1945 -1985 to na ile Ci wychodzi?

Na S&P500 po 1946 nastąpił spadek i powrót na te same poziomy dopiero w 1955. Dalej to już w górę...

Taki czarny scenariusz o którym piszesz doprowadzi do masowych protestów tylko w skali Światowej, a to na pewno nie pomoże żadnemu z rządów i opóźni plan wprowadzenia np. elektronicznego pieniądza,kontroli bo ludzie nie będą mieli po takich przejściach zaufania to zapisów cyfrowych...

I tak na koniec to czy możesz powiedzieć w jaki sposób Ty przygotowujesz się na najbliższą zawieruchę lub te 40 lat ??

Z góry dzięki za odp.

RK1

RK1

Patrząc na historyczne wykresy na barchart to niebawem czeka na korekta. Jak sądzisz?

edzio

Dlaczego muszę kupić teraz, przecież w przyszłości jeżeli dojdzie do kryzysu przemysł spowolni to ceny takich urządzeń powinny spaść. Poza tym kup w dzisiejszych czasach coś co posłuży Ci tyle lat...

Jeżeli przemysł spowolni, to produkcja spadnie i ceny wzrosną, bo popyt pozostanie taki sam. O ile tylko spowolni a nie np. zatrzyma się. Z resztą daleko patrzeć - wystarczy trochę pozmieniać ustawy i cena za samochód osobowy może skoczyć z 10kpln za używany do 180kpln za nowy "elektromobilny", bo np. używanych nie będzie można kupić. Czym wtedy dojedziesz do pracy?

Albo zastanów się ile będziesz płacić za 5-10 lat za litr wody do spłukiwania kibla? A to są braki którym możesz zapobiec, coś zmagazynować jak masz duży dom, działkę lub szopę.

A teraz pomyśl co zrobisz jak produkcja rolna siądzie z UE i ceny żywności wzrosną o 700% - na początku przestawisz się na banany z Kostaryki w kombinacji z chińskim czosnkiem, ale prędzej czy później ktoś się zorientuje że nie warto eksportować żywności do obszaru który nic nie produkuje i sprzedaje w zamian.

Ale to tylko moje czarnowidzenie..

3r3

"Dlaczego muszę kupić teraz, przecież w przyszłości jeżeli dojdzie do kryzysu przemysł spowolni to ceny takich urządzeń powinny spaść."

Będzie brakowało zarówno konsumentów jak i producentów. Wiem że wydaje Ci się to absurdalne ale tak to zawsze wygląda w realizacji. Najpewniej nie uda Ci się kupić tego co byś chciał, a na dostarczenie od producenta nie będzie Cię stać - sieć dostaw będzie zbyt wątła aby ukontentować Cię ceną. @edzio dobrze to wyjaśnia.

"Poza tym kup w dzisiejszych czasach coś co posłuży Ci tyle lat... "

To trzeba kupić cały kontener i zużywać.

"A co z tymi osobami, które będą zarabiały więcej niż pozostała część społeczeństwa (klasa bogata) coś z tymi pieniędzmi będą musieli robić?"

To będą "pieniądze" transakcyjne, a nie tezauryzacyjne. Będą za nie konsumowali pozycję polityczną i wpływy. Bo to są assety na depresję.

A przypadkiem to akurat mnie dotyczy i Ci powiem że same korzyści widzę z tego iż prolom się nieco soli na ogon nasypie, bo się w d poprzewracało.

Służba będzie bardzo tania, komfort życia dla tej klasy wysoki. Tylko trzeba się pazurami wbić i utrzymać na tym poziomie - bo będzie ostra konkurencja.

"Skoro będą widzieć promocje to myślisz, że tego nie skorzystają."

Promocję na co?

"Poza tym jest mnóstwo firm, gdzie prezes ma większościowe udziały lub sama firma będzie robiła buyback i na pewno będzie zależało na zwyżce kursu. "

I kto od niego odkupi? Mamy w Kalifacie Północy kurs euro w kantorach, tylko euro nie ma od miesiąca.

"Poza tym zobacz, że już teraz w Polsce masz PPK i jest obligatoryjne dla firm powyżej 250 pracowników, a będzie się to zmieniać... "

Będzie jak w Szwecji - jak wydasz pracownikowi polecenie to Ci odpowie żebyś sobie do funduszu emerytalnego zadzwonił bo mu zapłaciłeś, a on za tyle co pensji dostaje to już się napracował, a za mniej niż wydaje to może bąki zbijać nawet w parku - i tak nic to w jego życiu nie zmieni. W Japonii też mają takie jaja. I w Szkocji.

"To czy masz alternatywy do Uranu? Patrząc w przyszłość i widząc, że wszystko będzie potrzebowało energii elektrycznej to gdzie widzisz alternatywe? "

A to Ty zakładasz że uran się skomercjalizuje i będzie można sobie go trzymać w magazynie i regulować podaż na rynek?

Bo na razie to jest hucpa - towar, którego i tak nie możesz wstrzymać bo jest tam więcej regulatorów niż pracowników.

Uran jest do gospodarki nakazowo-rozdzielczej, nie zamienisz go ze złoża w prąd bez aparatu produkcyjnego z szerokością populacji w dziesiątki milionów. Nie ma takich skal produkcji komercyjnej na świecie.

"Na S&P500 po 1946 nastąpił spadek i powrót na te same poziomy dopiero w 1955. Dalej to już w górę..."

Tam zdaje się nie wojowano? Łune chyba wygrały i wróciły z łupami - wzrostami.

"Taki czarny scenariusz o którym piszesz doprowadzi do masowych protestów tylko w skali Światowej, a to na pewno nie pomoże żadnemu z rządów i opóźni plan wprowadzenia np. elektronicznego pieniądza,kontroli bo ludzie nie będą mieli po takich przejściach zaufania to zapisów cyfrowych... "

No to sobie poprotestują, bułek i tak od tego w piekarni nie przybędzie. Najwyżej odmówimy chleba emerytom i problem zniknie. Czemu ludzie nie mieliby mieć zaufania do rządu? Tylko dlatego że zmusza do pracy za darmo w imię jakiejś umowy pokoleniowej?

Dla 99% ludzi nie ma żadnego związku pomiędzy tym że emerytom trzeba wydrukować emerytury, a ceną bułki w sklepie.

"I tak na koniec to czy możesz powiedzieć w jaki sposób Ty przygotowujesz się na najbliższą zawieruchę lub te 40 lat ?? "

Dzieci narobiłem, fundusze im na PM zamieniłem i zachomikowałem, park maszynowy jakiś tam jest, zbudowałem pozycję w biznesie, a za 40 lat to i tak będę dawno martwy, a martwić będzie się kto inny. Zresztą doszedłem do takiego pułapu zawodowego, że już jakoś sobie przebieduję do końca.

Ostatnio modyfikowany: 2019-08-10 21:39

janwar

Historyczne wykresy i analiza techniczna dzialaja w przypadku spokojnej w miare atmosfery na rynkach.

Obecnie obserwujemy jakies niepokoje ktore raczej nie sprzyjaja trzezwym zachowaniom i kierowaniem sie wskaznikami analizy technicznej.

Ktos kto spoznil sie z zakupami PM nie powinien zbytnio czekac na specjalne oferty korekt, a tylko ustawic krotki stop i

udac sie na zakupy powyzszych.

I niekoniecznie fizyka.

Jakikolwiek lewar na papierowych PM , czy zakup gornikow znacznie wyprzedza wzrosty na zlocie i zawsze bedzie dobry czas zamienic zyski na fizyka, a jeszcze sporo wolnych srodkow zostanie.

Bez obaw wiec i na zakupy.

Ostatnio modyfikowany: 2019-08-10 21:55

Lech

Na przykład TPSA? sprywatyzowano po 35 zł...to jest przez Kulczyka ? i sprzedał z zyskiem Francuzom , a teraz jest poniżej 6 złotych??? to możesz kupić 6 razy taniej? a może kopalnie węgla kamiennego potrzebujesz? bierz ile chcesz? Oczywiście że było różnie ,ale gdyby był sens istnienia to by istniały i zarabiały.. To na POCZĄTKU ZMUSZONO JE DO PRYWATYZACJI PODATKAMI , ALE RÓWNIEŻ DZISIAJ SĄ WYSOKIE PODATKI I MOŻNA JE ODKUPIĆ? ZAMIAST BUDOWAĆ KOŚCIOŁY? o ile to ma dla koogoś sens..

::

""praszam, ale ty nie rozumiesz prawdziwych ideowych komunistów, i nigdy ich nie rozumiesz. Oni nie kradną, nie jedzą, nie piją, nie ruchają, oni walczą o sprawę. A sprawą jest komunizm prawdziwy doskonały, wszędzie. I można go wdrażać mówiąc, że to co się robi to kapitalizm, pojęcia nie mają znaczenia bo wszystkie pojęcia są zdeformowane po to żeby wprowadzić chaos"""

Wszystko pasuje ale dzisiaj do komunistów kościelnych i para kościelnych , z tym że dobrze jedzą, piją , ruchają, nawet dzieci i towarzyszy i kradną ...

greg240

Nie zrazaj sie do tanich akcji, bo koledzy, i np. @3r3 zakladaja najczarniesze scenariusze np wymieniona przez 3r3 wojne i przejscie do nowego systemu politycznego PRL w takim otoczeniu rzeczywiscie spolki nie maja sensu, ale bardziej prawdopodobne sa scenariusze bardziej lagodne, tak jak obciecie 4 zer na banknocie , zapewne plynne i przygotowane, gdzie twoja spolka dajmy na to energetyczna bedzie musiala dzialac, a tylko nowy rachunek w nowej walucie ci przysle. Tylko nie laduj calosci akapitalu w akcje:)Wojna jest kosztowna a nasi adwersarze Nie maja zebow niemcy prawie rozbrojone a rusek ma problemy wewnetrzne, protesty w moskwie na ulicach 47k luda , a chinczyk u bram, nie daj sie wciagnac w pesymizm, na wystrzal zlota mozemy jeszcze 10 lat czekac, od poczatku bloga pamietam atmosfere ,ze to juz cos sie kroi w powietrzu, a to juz to od paru lat trwa, nie stac nas by stac calkiem z boku i nie wziac udzialu we wzrostach na gieldzie. Pare monet w portfelu tez warto miec. braki demograficzne o ktorych zlowrogo wiesci 3r3 to tez nie tak z dnia na dzien^^ ten dzien moze x lat trwac:) mam nadzieje ,ze sprzedalem troche optymizmu

Ostatnio modyfikowany: 2019-08-10 22:07

RK1

Nie zrażam się do wypowiedzi kolegów,wręcz przeciwnie lubię wymieniać się spostrzeżeniami..

Jednak te czarne scenariusze o którym pisze @3r3 doprowadziłyby do cofnięcia się wszystkich gospodarek o kilkadziesiąt lat wstecz w co nie do końca jestem sobie w stanie wyobrazić. I cały czas mam w głowie to co robi Buffet tj. 1. posiada akcje, 2. siedzi na gotówce, a w myśl kolegi @3r3 straciłby olbrzymi majątek, zbudowany przez tyle lat...

Poza tym ostatnio zastanawiałem się nad istnieniem Banku Rozrachunków w Bazylei i skoro jest to bank centralny dla wszystkich banków centralnych to na jakiej zasadzie to działa i kogo on wkońcu trzyma stronę?? Wśród państw członkowskich jest m.in USA, Chiny i Rosja.

Chiny i Rosja skupują złoto, a USA ? I jak ma się to do przyszłego systemu monetarnego i walk walutowych skoro i tak jest ktoś kto kontroluje to z góry??

Z góry dzięki jak ktoś jest w stanie odp. na to pytanie.

RK1

janwar

Prezydent USA Donald Trump zapowiedział w piątek, że USA nie będą robić interesów z Huawei, ale może się to zmienić, jeśli USA i Chiny zawrą umowę handlową. Dodał, że jak na razie umowa handlowa z Chinami nie będzie podpisana.

Czytaj wiÄcej na https://biznes.interia.pl/makroekonomia/news/rosnie-ryzyko-recesji-w-ameryce,2625762,2156?utm_source=paste&utm_medium=paste&utm_campaign=chrome

bartek

1 oz z rynku wtórnego po 70 zł

Np.orly

Kikkhull

"Rośnie ryzyko recesji w Ameryce!"

Tego jeszcze nie grali, polskie obligi maja nizsze oprocentowanie niz USA. To się Trampek skapnął.

polish_wealth

Poza tym ostatnio zastanawiałem się nad istnieniem Banku Rozrachunków w Bazylei i skoro jest to bank centralny dla wszystkich banków centralnych to na jakiej zasadzie to działa i kogo on wkońcu trzyma stronę??

Niczyją, albo aktualnie tego, kto obsadzi tam przewagę swoich agentów (różnych stowarzyszeń), bank jest czymś w rodzaju umowy między największymi rodzinami bankierskimi, ale jest tam dużo rozbieżnych interesów. Jedni mówią drukować więcej, drudzy mniej, dopóki nie ma wojny to jakoś tam się dogadują, coś na zasadzie, można wszystko, ale nie rozwalmy systemu monetarnego, bo wtedy cóż będą warte nasze pieniądze, czyli kwity na pracę goi.

Bank jest klubem ratunkowym, ostateczną instancją stopy procentowej, umową pokojową między najdzikszymi na tej planecie, zabezpiecza ich samych przed nierozsądnym dodrukiem którejś ze stron no i pilnuje żeby na Czubek Olimpu nie dostali się nowi Bogowie ze spodu : )

A dygnitarze którzy tam zasiadają, są emisariuszami różnych stowarzyszeń często kilku na raz, są tam i szkoci i francuzi i czaszka i piszczele i bilderberg i inne kluby o jakich istnieniu nawet nie zdajemy sobie sprawy. :P

Ostatnio modyfikowany: 2019-08-11 09:00

polish_wealth

Dlaczego tak jest? Bo w tym kapitaliźmie Rockefelerycznym - powojennym nie mogą socjalne instytucje zarządzać majątkiem bo są niewydajne, więc najwięksi udziałowcy banku nim zarządzają, a pracują tam zwykłe siuśki za pareset tysięcy Euro miesięcznie nieraz, którym się wydaje że są na misji publicznej.

Co chce powiedzieć to, że każdy tam trzyma inną stronę podług tego jak mu się wydaje że świat jest urzadzony i jak ma być dalej.

Jest dobra książka Daniela Estulina o tym.

Hehe w zasadzie, to jeżeli Polska byłaby zdolna do samoobrony, to można by od jutra unieważnić wszelkie kredyty, długi tylko na mocy prawa, że "Lichwa jest grzechem", czyli wykorzystać ten pretekst do zrzucenia tego ciężkiego jarzma, z tym że nawet nie chce mi się myśleć o skutkach takiej decyzji. Musi najpierw powstać chaos poza naszymi granicami.

A wtedy jak śpiewa Kaczmarski: "Unieważniam wszystkie partie, pieczętuje stół i pólę !"

Ostatnio modyfikowany: 2019-08-11 09:16

polish_wealth

@Karoń kontra spekulanci

Jeśli chcemy kiedykolwiek stworzyć zdrowy i uczciwy system finansowy należałoby zrównać z ziemią buldożerem cały rynek derywatyw. Chłopaki spekulanci zajęliby się czymś pożytecznym, jak handlem realnym produk

Obserwuje jak kupujesz i sprzedajesz te realne produkty i się pytam, po co Ty to robisz? (Kumasz?) :D

WEJDŹ NA RYNEK OBROTU WALUTAMI!!!

Lech

Kościelni komuniści zabrali się za uzdrawianie Polski , z jeszcze większym zacięciem niż ci wcześniejsi?, zamiast po prostu stwarzać warunki do praworządności i uczciwej wydajnej pracy i interesów ?, a co mają powiedzieć np Niemcy? okupowani od 1945r i nie ma tam żadnego protestu, ani nagradzania wojujących z bazami amerykańskimi czy systemem , bo to się im po prostu nie opłaca i nie ma sensu, na dodatek uczą się na własnych błędach i doświadczeniach..

Komunistyczny Singapur ma najwyższe pkb w cywilizowanym świecie bo cały naród pracuje na sukces kraju i nikt tam nie wydaje publicznych pieniędzy na kaznodziei i ich misje, tylko inwestują w biznes, produkcję i rentowne przedsięwzięcia, nie ma miejsca, ani ochoty na ideologiczne spory, gdy można zarobić to się zarabia, a przede wszystkim nie przeszkadza zdolnym i gotowym do robienia interesów..

3r3

"Komunistyczny Singapur ma najwyższe pkb w cywilizowanym świecie bo cały naród pracuje na sukces kraju"

Przypadkiem chodziłem do szkoły z uciekinierami z Singapuru (bo wcale nie jest tak łatwo opuścić to piekło na Ziemi) i oni tam żadnego sukcesu nie widzieli przez pokolenia. Tylko mieszkanie w klatkach i znojna praca pod batem aż do śmierci. Może się tam wybierz i sprawdź o czym piszesz tak samo jak piewcy sukcesu Korei, Japonii - warto poznać ten "sukces".

Niewolnictwo jest bardzo rentowne, a łupiestwo jeszcze bardziej^^

@RK1

"Jednak te czarne scenariusze o którym pisze @3r3 doprowadziłyby do cofnięcia się wszystkich gospodarek o kilkadziesiąt lat wstecz w co nie do końca jestem sobie w stanie wyobrazić. "

Cóż czarnego widzisz w tym, że trzeba będzie mieć dom i dzieci, a nie pokój i redtubę?

To jest cofka do ostatniego sprawdzonego rozwiązania ekspansji. W Toyocie w Japonii i tak już to wdrożyli - na podłodze obowiązuje polski i hiszpański.

Było takie marzenie, żeby proli zastąpić mechanizacją, automatyką (nie dały rady) później robotyką (też nie dała rady) teraz fantazjują dalej, ale prole nie mają dość dzieci, a te co są nie chcą za nic do pracy bo mają awersję widząc skutki. Nie wyszło, zasoby przepalone - znowu trzeba gromadzić zapasy.

To co jest teraz to uważasz za postęp, a to co było w latach 70tych na zapadzie uważasz za cofanie gospodarki?

@bartek

Czy warto kupić srebrne monety

1 oz z rynku wtórnego po 70 zł

Np.orly

Oczywiście. A jak nie masz komu odsprzedać to się odezwij na moim form na priv to jeszcze na tym zarobisz se.

SOWA

http://www.michalkiewicz.pl/tekst.php?tekst=4526- zastanawiająca jest Twoja zajadłość do KK , więc polecam Ci felietony S.Michalkiewicza, dzięki którym może zrozumiesz co się stanie, gdyby Takim jak Ty udało się zniszczyć Św KK.Twoja zajadłość i oszczerstwa rzucane w stronę duchowieństwa katolickiego obrażają całą rzeszę Katolickich Duchownych o których życiu i działalności nie masz pojęcia.

Podobał mi się wpis 3r3 "Jak ateiści zdziwią się po śmierci" może i Ty wyciągnij jakieś wnioski a jeśli dla Ciebie już za późno to idź swoją drogą i nie pluj na KK -kolejny raz CI to piszę. WIERNY KATOLIK SOWA

Lech

W Wielkiej Brytanii większość kościołów to dzisiaj puby z piwem i nie brakuje im patriotyzmu?.

Uciekinierzy z Singapuru? , ale Singapur to były same slamsy jeszcze w latach 60 tych i Polska była dla nich rajem , ja mówię o dzisiejszym Singapurze.

Przesunięcie wojsk Amerykańskich z Niemiec do Polski jest po cichu od wielu lat na rękę Niemcom , a dla Polski stwarza tylko duże zagrożenie odrodzenia się siły militarnej w Niemczech i nowych starych zagrożeń dla Polski.

Ostatnio modyfikowany: 2019-08-11 10:46

polish_wealth

Wiadomo, że nigdy takie coś się nie wydarzy, bo zatarg katoli z ateuszami przybiera zawsze kontury intelektualnego sporu, ale ja Ci Lechu polecam, a powiedz sobie raz tak: "Kij mi w samą pi**** niech raz spróbuję, idź do spowiedzi i sakramentów i zobacz jaka Moc na Ciebie spłynie, jaka radość, wtedy oceniaj KK,

Poprostu dawno nie byłeś to nie pamietasz jak to jest tańczyc z Panem.

Ostatnio modyfikowany: 2019-08-11 10:42

3r3

"Uciekinierzy z Singapuru? , ale Singapur to były same slamsy jeszcze w latach 60 tych i Polska była dla nich rajem , ja mówię o dzisiejszym Singapurze. "

To dalej są slumsy. Piszę o uciekinierach do Szwecji sprzed dekady.

Prawo jest religią, taką samą jak każda inna - problemem zawsze są kapłani, w tym wypadku prawnicy.

Na szczęście mamy jeszcze zwyczaj, obyczaj i własny rozum jakby jednak pop czy prawnik bredził.

KK ma swoje wady takie jak kapitalizm - z tym że wszystko inne ma wad jeszcze więcej i jeszcze dotkliwszych. Nie żebym był wielkim fanem - to po prostu mniejsze zło. Oczywiście jeśli rezygnujemy ze zła najmniejszego to mnie pasuje też rozwiązanie z drugiej bandy, każdy ustrój mi pasuje, każdy mundur mogę nosić.

Polska rajem w latach sześćdziesiątych? Bo Stalin umarł to od razu raj się zrobił? Gdzie harfy? Gdzie hurysy?

Ostatnio modyfikowany: 2019-08-11 10:43

polish_wealth

@ growing

Widze, ze nie kumacie co sie dzieje i nie rozumiecie tego rynku. Grube rybki juz wiedza co bedzie w polowie wrzesnia i rzeby nie robic paniki powoli przenosza kapitał gdzie trzeba a wy czekacie na korekte na zlocie. Zadaj sobie pytanie czy sprzedałbys dzisiaj złoto w takim otoczeniu. Polowa wrzesnia bedzie poczatkiem poteżnych spadkow na gieldach. Nie jedna platforma FX zostanie wylaczona w tym czasie wiec tylko fizyk.

Nie daj Bóg nam zamknął wirtualne zakłady, ta hucpa to już będzie powodem do buntu gojów,

Ostatnio modyfikowany: 2019-08-11 10:48

Nasfer

tanie narkotyki dla ubogich... ;)

Lech

"Prawo jest religią, taką samą jak każda inna -" odwrotnie to tworząc prawo korzystano z różnych religii obyczajów, wierzeń i przekonań , dlatego mając prawo i przestrzegając prawa , religie nie są już potrzebne do normalnego życia..

Ja wierzę w moc zbiorowej hipnozy jest coś takiego ,może mieć pozytywne oddziaływanie ale to nie znaczy że muszę w tym brać udział.Oczywiście że istnieje też negatywna moc hipnozy w tym zbiorowej i może ona szkodzić i grupie i jednostce , religie to od wieków wykorzystują do manipulowania ludźmi, hipnotyczne śpiewy hipnotyczne powtarzanie wybranych kawałków, to wszystko jest proste i znane od wieków, trzeba umieć z tego korzystać i nie dać się wykorzystywać.

Ostatnio modyfikowany: 2019-08-11 11:03

polish_wealth

Kto co woli, ja Ci nie dmucham w to co masz na stole posypane :P

Ostatnio modyfikowany: 2019-08-11 10:55

3r3

"Jedyne co mnie boli w Niedzielę to że rynek jest nieczynny i alko jest od 12:30, okrutne prawo "

U mnie na folwarku zawsze pełne palety. O każdej porze.

@Lech

"3r3 dla ludzi w slamsach bez środków do życia to i praca za miskę ryżu z mieszkaniem wydaje się rajem. PKB Singapuru było w latach 60 dużo niższe niż Polski , zresztą w Korei Południowej też, co nie znaczy oczywiście że w Polsce było super , ale lepiej niż tam wtedy. "

Warto zadać pytanie kto tam grasował że taka bieda nastała. Czyżby wojska przodujących kapitalistów? Japonii i USA?

Lech

budzilla

Problemem jest to, źe ludzie nie znają historii. Często nawet historii własnej rodziny. Z takich opowieści wiem, że w Polsce lat sześdziesiątych na wsi na przednówku robił się problem z żywnością. Może nie był to straszny głód, ale wesoło nie było. O Singapurze też radzę poczytać z innych źródeł. Niedawno gdzieś ktoś opisywał, że Singapur tak naprawdę to wyjście na tamtą część świata innej gospodarki i że my teraz mamy taką szansę. Tylko, ze tamten etos pracy różni się od np. etosu we Francji. Żeby zrobić szybki skok muszą zostać poniesione koszty. 3r3 spotkał tych, którzy nie byli gotowi na takie poświęcenie.

3r3

"Nikt nie grasował, właśnie żyli wiele wieków w izolacji i wtedy otworzyli się na świat ,to znaczy Amerykanie ich otworzyli żeby nie zrobił tego kto inny..., a Chiny jeszcze później ..."

Singapur i izolacja... taaa. Najistotniejszy na świecie port przez wieki.

Japonia była izolowana przez kupców skupujących tam węgiel i ryż jako wyłączni eksporterzy. Holenderscy kupcy takie żarciki próbowali nawet w Niedzorzeczu i je roznieśli.

gruby

"Poza tym ostatnio zastanawiałem się nad istnieniem Banku Rozrachunków w Bazylei i skoro jest to bank centralny dla wszystkich banków centralnych to na jakiej zasadzie to działa i kogo on wkońcu trzyma stronę??"

Konstrukcja systemu bankowego wzrorowana jest na cebuli.

Aby zrozumieć jak działa BIS trzeba sięgnąć do billingów systemu telekonferencji tego banku. W piątek 26 września 2008 roku niemiecki system bankowy stanął nad przepaścią: HypoRealEstate Holding stanął przed widmem niewypłacalności. Holding ten był magazynem kredytów hipotecznych na których z kolei zbudowano całą armię derywatów. Upadek HRE spowodowałby załamanie się niemieckiego systemu bankowego w pierwszej kolejności, europejskiego systemu bankowego w kolejności drugiej a globalnego systemu finansowego w kolejności trzeciej. Wielkość bańki na niemieckich nieruchomościach to 2 biliony Euro, wielkość wygenerowanych na tych dwóch bilionach derywatów można tylko szacować. Stosując standardowy na tym rynku lewar (x100) dostajemy 200 bilionów Euro czyli niemiecki roczny budżet federalny pomnożony o jakieś 700 razy.