Początek roku 2018 to z jednej strony ogromna fala entuzjazmu na rynkach (hossa trwa w najlepsze), ale również nowe regulacje, które uderzają m.in. w osoby inwestujące poprzez ETFy. Przepisy wprowadzone wraz z początkiem roku potwierdzają, że drogie i nieefektywne fundusze nie zamierzają rezygnować ze swojej działki. Nie pozostaje nam zatem nic innego jak wyjaśnić co się zmieniło, dlaczego i jak sobie z tym poradzić.

Walka z ETFami

W ramach noworocznego przypomnienia: Exchange Traded Funds (ETFs) to fundusze bierne, których celem jest naśladowanie ruchów danego indeksu. Za ich pośrednictwem możemy łatwo zainwestować środki w dany kraj czy branże, nie rozdrabniając się na poszczególne spółki. Dzięki temu nasze koszty transakcyjne są mocno ograniczone.

Mniej więcej 2 lata temu branża finansowa zaczęła silniej krytykować ETFy. Przyczyna była oczywista. Stały się one alternatywą dla funduszy inwestycyjnych, które na dużych rynkach pobierają 1,5% - 2% opłaty za zarządzanie (na mniejszych nawet 3%). Do tego dochodzą prowizje od zysku rzędu 20%. Koniec końców 80% funduszy i tak wypada gorzej od rynku. Wszystko za sprawą konieczności zatrudniania drogich doradców czy też zbyt dużej częstotliwości transakcji.

Dla porównania roczny koszt ETFu waha się od 0,3% do 0,8%, a w przypadku najtańszego na jaki trafiliśmy było to zaledwie 0,18%.

Wielu inwestorów po przeprowadzeniu prostej kalkulacji porzuciło aktywnie zarządzane fundusze na rzecz ETF'ów. Kapitał uciekał „doradcom” na tyle szybko, że rok temu zaczęto mówić o „bańce w ETF'ach”. To dopiero ciekawy przypadek, zobaczcie:

- kiedy w 1928 roku, tuż przed Wielkim Kryzysem, wszyscy uważali, że akcje muszą iść w górę, prezydent USA Calvin Coolidge i najbardziej wpływowi ekonomiści przekonywali, że perspektywy są wspaniałe i o bańce nie ma mowy,

- kiedy w 2006 roku w USA rodziny kupowały po kilka domów traktując je jako „bezpieczną lokatę”, prezesi FED Alan Greenspan i Ben Bernanke przekonywali, że nie ma żadnej bańki w nieruchomościach.

Tymczasem kiedy w latach 2016-2017 kapitał zaczął przenosić się z aktywnie zarządzanych drogich funduszy inwestycyjnych do tanich i prostych ETF'ów, nagle okazało się, że jest bańka.

Odkąd korzystamy z ETF'ów problem pojawił się raz i został przez nas opisany. Chodziło o GDXJ (małe spółki wydobywcze). Fundusz ten cieszył się tak dużą popularnością, że musiał zamienić część małych spółek w portfelu na większe, co wpłynęło na gorszy wynik. Podsumowując, problem wystąpił raz, a ETF'ów są tysiące.

Branża uparła się jednak, że ETFy stanowią zagrożenie. Ostatecznie Wall Street udało się przepchnąć przepisy, które obowiązują od początku 2018 roku i klasyfikują wszystkie ETFy jako niebezpieczne produkty spekulacyjne. Co innego gdyby ETFy miały dużo ukrytych kosztów – wtedy Wall Street wystawiłaby je inwestorom na tacy :-)

Koniec końców na wielu platformach transakcyjnych sytuacja wygląda następująco: możemy bez problemu redukować lub zamykać pozycję w ETF'ach, natomiast nie możemy ich nabywać (dopóki nie spełnimy pewnych wymogów).

Co teraz?

Na blogu kilkukrotnie polecaliśmy Saxo Bank i DIF Broker jako wartych uwagi brokerów, dlatego też poniżej wyjaśnimy jak wygląda sytuacja klientów tych 2 firm.

Saxo Bank

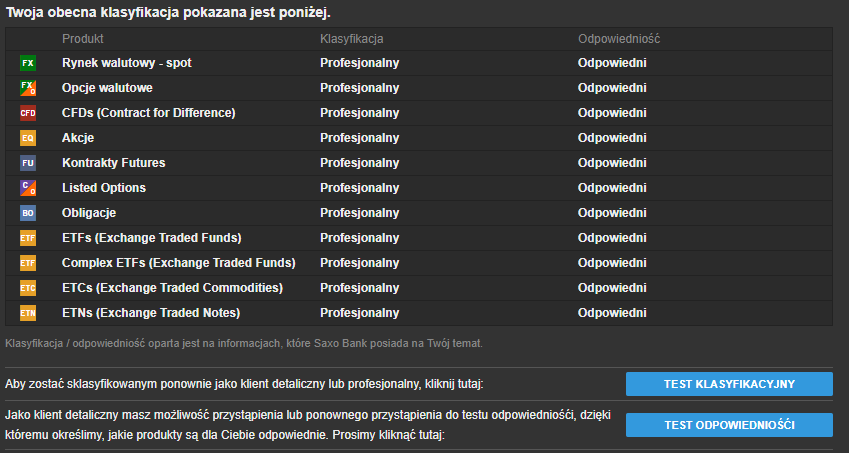

W przypadku klientów Saxo chodzi przede wszystkim o zaklasyfikowanie samego siebie jako „inwestora profesjonalnego”. Aby to zrobić na platformie SaxoTraderGO należy kliknąć w zakładkę „rachunek” -> „inne” -> „stan MIFID”. Chodzi o to, aby przy potrzebnych nam instrumentach (np. akcje, CFD, ETF) klasyfikacja wyglądała w ten sposób:

Jak widać, na dole mamy 2 testy.

Podstawą jest „test odpowiedniości” z którego wyciągane są wnioski na temat naszej wiedzy. Pytania w większości są ułożone w taki sposób, że bardzo łatwo można domyślić się którą odpowiedź zaznaczyć, aby otrzymać dostęp do danego instrumentu. Bez obaw, nawet jeśli cokolwiek zaznaczymy nieodpowiednio, możemy wrócić do testu i poprawić swoją odpowiedź.

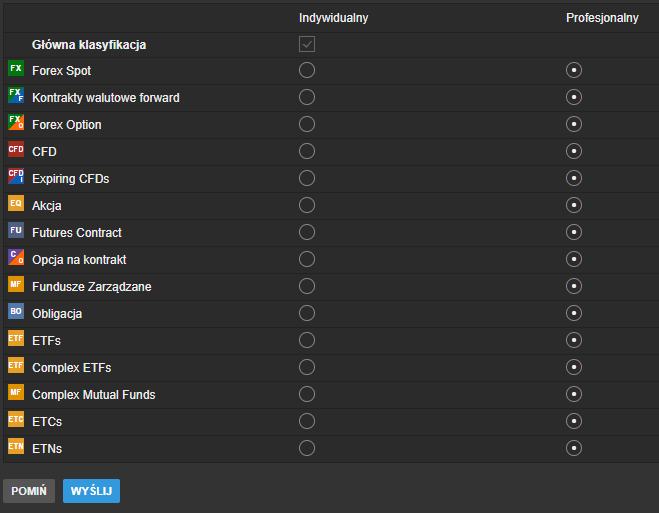

Klikając na „test klasyfikacyjny” możemy z kolei zmienić swoją klasyfikację z „inwestora indywidualnego” na „inwestora profesjonalnego”. Wszystko powinno wyglądać w ten sposób:

Oczywiście można ograniczyć się wyłącznie do kilku instrumentów, które są nam potrzebne, a reszte zignorować.

Wprowadzone zmiany nie zadziałają automatycznie. System Saxo potrzebuje mniej więcej dobę na aktualizację naszego statusu. Jeśli po tym czasie nadal nie możemy skorzystać z interesujących nas instrumentów, należy zgłosić się z problemem bezpośrednio do brokera.

Podkreślamy, iż w przypadku osób, które wykupiły dostęp do notowań w czasie rzeczywistym na platformie, przejście na „inwestora profesjonalnego” oznacza kilkakrotnie wyższe koszty. Upewnijcie się zatem, że nie ma zakupiliście wcześniej dostępu do notowań w czasie rzeczywistym. Nam z perspektywy kilku lat inwestowania w zupełności wystarczają notowania opóźnione o 15 minut.

DIF Broker

Klienci DIF są w lepszej sytuacji i mogą w ogóle nie odczuć problemów. Już przy rejestracji broker sprawdził Waszą wiedzę na temat instrumentów (akcji, ETF'ów, opcji itd.). Ktokolwiek wypadł źle, a mimo to chciał korzystać z tzw. „produktów złożonych”, mógł wypełnić deklarację ryzyka, dzięki której uzyskał dostęp do pełnej oferty. Tamta deklaracja sprawia, że nie musicie martwić się nowymi przepisami.

Jeśli jednak u kogokolwiek pojawią się problemy z dostępnością ETF'ów, to najprawdopodobniej problem leży właśnie w braku wypełnienia wcześniej deklaracji ryzyka.

Podsumowanie

Teoretycznie zmiana ustawień przedstawiona na przykładzie Saxo nie powinna zająć dużo czasu, a jednak jest to kolejny element, który komplikuje życie zwykłego inwestora. Wszystko po to by zwykli ludzie czuli się zbyt zagubieni w świecie przepisów i powierzali zarządzanie swoimi środkami „godnym zaufania doradcom”. Czasem jednak warto poświęcić kilka minut, przypilnować środki osobiście i nie dać się oskubać.

Zespół Independent Trader

Andi1

yellowboy

Ostatnio modyfikowany: 2018-01-06 18:37

Pr2

trader21

Nie chodzi o żadną ocenę aktywności lecz o blokowanie instrumentów, na których Wall Street nie zarabia. Poza tym nie jest ważne czy dyrektywę wprowadziła UE czy narzucił ją SEC ale komu zależy na takich rozwiązaniach. Ich prowadzenie nie ma NIC wspólnego z dobrem czy ochroną inwestorów lecz ma za zadanie utrudnić dostęp do właśnie do tanich ETF'ów.

Gdyby Komisji EU zależało na dobrze inwestorów to wiele lat temu zablokowaliby dostęp do forex na którym statystyki jasno pokazują, że 90% uczestników rynku jest traktowane jak dostarczyciele kapitału.

yellowboy

Flex

Ostatnio modyfikowany: 2018-01-06 22:42

Marek Gruszka

Ostatnio modyfikowany: 2018-01-06 22:56

piotr34

1.Jak im pieniadze uciekaja bokiem(to kruszce pare lat temu a krypto obecnie,po czescie takze ETFy wlasnie).

Tu zreszta Polska pod rzadami Morawieckiego bankstera wypada niekorzystnie gadajac o zagrozeniach dla systemu bankowego ze strony krypto.Polska(kraj peryferyjny i kolnialny)jako kraj z globalnego systemu bankowego ma niewielki pozytek a ogromne koszty(bedac dojna krowa chocby w sprawie kredytow frankowych,opcji wlautowych itp).Dla krajow peryferyjnyc/kolonialnych alternatywny system bankowy(czyli zarowno system chinski jak i krypto)to korzysc ale Morawiecki jak mu banksterzy obiecali ze w zamian za posluszenstwo i awans Polki z trzeciego do drugiego swiata broni owego systemu bankowego jak cnoty wlasnej corki.To czlowiek ktorego amnbicja jest wlasnie status drugiego swiata(Tuskowi wystarczalo ze Polska jest trzecim swiatem)-narod troche zmadrzal wiec oprocz kija teraz TRZEBA dac tez MALA marcheweczke,troche sie ich "awansuje" i juz nie beda musieli tulac sie po swiecie za robota i grzebac na smietnikach za jedzeniem ale caly high tech nadal bedzie w pierwszym swiecie a my tlyko bedziemy dla nich pracowac-moze juz nie na smieciowkach ale i nie za pensje jak w pierwszym swiecie.Dlatego Morawiecki bredzi o elektrycznym samochodzie gdzie NIE MAMY szans konkurowac z motoryzajnymi potegi a jednoczesnie zwalcza krytpo(gdzie takie szanse mamy bo mielismy naprawde dobry start)czy ignoruje drony czy drukarki 3D,dlatego kupuje gaz w USA zamiast eksploatowac wlasne lupki-jego one nie obchodza i ma zakazane a pewnie nawet i nie rozumie ze tu mamy szanse byc w globalnej czolowce.Oczywscie ruch z trzeciego swiata do drugiego to awans ale tak naprawde ciagle jestesmy kolonia tylko wlasciel sie zmienil na troche cwanszego ktory stosuje nieco sprtyniejsze i mniej brutalne narzedzia.

2.Jak juz zdarzyli "ubrac" indywidualnych w smieci(smieciowe akcje,smieciowe "apartamenty" itp itd)i wlasciwe wszyscy to juz widza-wtedy banke oni nie tylko delikatnie sflaczaja ale BRUTALENI rozbiaja-w koncu ceny trzeba zwalic zeby zgolic tlum).To byl przypadek kryzsu 2008-grali tak ostro ze az malo systemu nie przewrocili(co chyba niektorych z nich nieco wystrzaszylo)ale juz zapomnieli i znowu igraja z ogniem.

dav1

Czy nie jest to poczatkiem «wojny z etf»? I jesli tak, to marnie widze ich szanse w starciu z Wallstreet. Czy nalezy oczekiwac ze popularnosc ETF’ow zacznie spadac, a co za tym idzie ich cena? Do tego moga dojsc kolejne kroki poczynione przez Wallstreet aby otrzymac oczekiwany rezultat, czyli usuniecie eTFow. Trader21 jak wedlug Ciebie to sie potoczy?

piotr34

Poniewaz niektorzy ciagle sie upieraja wiec uproszcze dla was geopolityke do JEDNEJ lekcji:

1.Aby przetrwac jako kraj i narod trzeba sie starac byc ZAWSZE panstwem silnieszyjm od swoich sasiadow(szczegolnie jesli ma sie dluga historie konliktow militarnych z owymi sasiadami).

Wynika to wprost z tego ze jakies 95% zagrozen i wojen plynie wlasnie od sasiadow(to akurat historia WYRAZNIE pokazuje-kraje odlegle geograficzne tocza wojny dosc rzadko bo malo maja sprzecznych interesow-choc oczywiscie sie to zdarza).Jezli NIE JEST sie krajem silnieszjym od swoich sasiadow mozna zrobic dwie rzeczy:

A.Mozna przypuscic ze owi wczesniej agresywmi sasiedzi sie ZMIENILI.To dosc rzadko ale sie zdarza.Oczywiscie jako strona slabsza nie moza tak po prostu "opuscic gardy"(to grozi wrecz zaglada)-w zamian trzeba SZUKAC u owych sasiadow ZNAKOW iz ich strategia i zamiary w stosunku do nas sie zmienily.Czy potraficie wiec podac KONKRETNE PRZYKLADY gdzie Niemcy/Rosja jako panstwa silniejsze od nas(a wiec NIC NIE nie ryzykujace)USTAPILY NAM w jakiejs kwesti?Powtarzam-PIERWSZ USTAPIC musi SILNIEJSZY aby zbududowac ZAUFANIE(przy tym niewiele ryzykujac)-skoro ktos ustepuje choc moze wziac sila to jest to znak dobrych zamiarow(i dlatego poczatkwowe ustepstwa ze strony slabego nic nie znacza a czesto tylko rozuchwalaja,pierwszy MUSI ustapic silniejszy).

Czy kiedy Polska nie chciala Tuska jako "prezydenta UE Niemcy ustapily czy wepchaly go na sile?Czy kiedy Polska nie przyjmuje "uchodzcow" podajac jak najbardziej sensowne przyczyny Niemcy chocby z kwasna mina ale zmilczaly czy tez probuja nam ich wciskac juz wrecz SZANTAZEM?Czy kiedy Polska dekomunizuje wlansy sytstem sadowniczy(co zgodnie z traktami UE nic UE NIE powinno nawet obchodzic)Niemcy milcza czy tez graja przeciw Polsce?Czy kiedy Polska upomina sie o reparacje wojenne Niemcy mowia "wiecie to bylo dawno i oczywiscie takiej kasy nie mamy ale mozemy NEGOCJOWAC kwote" czy tez Niemcy na caly swiat zacyznaja KLAMAC w tej sprawie iz jakoby Polska sie zrzekla(w podtekstach sugerujac ze tak naprawde to "polskim faszysta" nic sie nie nalezy)?Czy kiedy Wegry maja podobne stanowisko Niemcy to jakos przelykaja czy tez ich takze staraja sie UKARAC?

Czy kiedy Polska skarzy sie ze placi Gazpromowi za gaz wiecej niz Niemcy Rosjanie mowia-"ok biznes is biznes ale w ramach budowania dobrych stosunkow nieco wam opuscimy powiedzmy do ceny ktora placa NIemcy" czy tez Rosja raczej buduje za ogromne pieniadze Nord Stream aby moc nas nadal szantazowac?Czy kiedy spada samolot z polskimi rzadzacymi Rosja mowi "no wiecie przepisy miedzynarodowoe sa niejasne i roznie mozna byc to zrobic ale w ramach BUDOWY ZAUFANIA BIERZCIE ten samolot do siebie i badajcie ile chcecie,my tylko prosimy aby nasi naukowcy tez mogli brac w tym udzial aby na biezaco wyjasniac mozliwe nieporzumienia" czy tez Rosja klamie w raportach,literalnie niszczy miejsce katastrofy i sila zatrzymuje wrak u siebie?Czy kiedy Polska krzyczy ze Zapad 17 to przygotowania do wojny czy Rosja mowi "przysylajcie obserwatorow i patrzcie na te OBRONNE cwiecznie do woli" czy tez Rosja cwiczy specjalnie sie nawet nie kryjac scenariusze ataku atomowego na Warszawe?Czy kiedy Finlandia mowi ze mysli o wejsciu do Nato Rosja mowi "oczywiscie jak tam chcecie ale po co?CJak sie czujecie zagrozeni to zredukujemy nasza obecnosc na waszej granicy w ramach BUDOWY ZAUFANIA" czy tez Rosja grozi i starszy "straszliwymi konsekwencjami"?

WSZYSCY znamy odpowiedzi na powyzsze pyatnia-w KAZDYM z tych przypadkow(i wielu innych)Rosja i Niemcy NIE negocjuja,NIE buduja zaufania ale ZAWSZE probuja ZASTRASZYC druga strone.

Gadacie tu o tym ze Rosja/Niemcy/Ukraina sie zmienily-gdybacie i przypuszczacie bo wam tak osbiscie wygodnie i kiedys tam troche pohandlowaliscie akcjami Gazpromu jednak w rzeczywistosci nie macie ZADNYCH przeslanek sugerujacych iz te narody zmienily swoj stosunek do nas za to jest masa przeslanek(czesc przytoczylem powyzej)iz zadna zmiana u nich nie nastapila i nadal sa nam nieprzyjazni.Niemcy i Rosja NIGDY nie prowadzily w stosunku do Polski normalnej polityki(ktora zaklada zarowno pewien poziom konkurencji ale takze i wspolpracy)oni ZAWSZE prowadzili w stosunku do nas polityKE ZASTRZASZANIA I NADAL TO ROBIA-to zreszta jest u obu tych narodow kulturowe-99% ich polityki to ZASTRASZANIE,oni wrecz inaczej nie potrafia szczegolnie kiedy napotykaja pewien opor.Chcecie UNIEWAZNIC i wyrzucic na smietnik doswiadzczenia tysiac lat histori NIE MAJAC ZADNYCH ku temu przeslanek-tu dowod spoczywa NA WAS(no jak tysiac lat histori probuje uniewaznic to trzeba miec mocne argumenty a nie GDYBAC!!!)

B.Jesli przeslanki jak powyzej wskazuja iz niegdys agresywni sasiedzi prawdopodbnie nadal sa agresywni to wracmy do punktu wyjscia czyli "staraj sie byc panstwem silniejszym od sasiadow"-jesli samemu sie jest na taka rozgrywke za slabym to sprowadza sie OBCE I ZAINTERESOWANE oslabieniem naszych sasiadow mocarstwa ktore maja sile i chec ich oslabic-i tu PIS przynajmniej POKI CO robi dorba robote.To brutalna gra o przzetrwanie i moze kiedys ludzkosc z niej wyrosnie(mam nadzieje)ale na razie nie wyrosla(a na pewno jak wskazuja wydarzenia NIE wyrosly z niej Rosja i Niemcy wiec poki co takze i my wyrosnac NIE MOZEMY bo zginiemy).Wiem ze nie wszystkich przekonam-moze dlatego iz nie wszyscy tu pisza z przekonania,co poniektorzy zdaje sie pisza z innych powodow.

Amdall

https://www.vollgeld-initiative.ch/fa/img/English/2017_05_02_Referendum_on_Sovereign_Money_in_Switzerland.pdf

Flex

Ostatnio modyfikowany: 2018-01-08 11:05

gruby

"Slyszeliscie o referendum w sprawie Vollgeld Initiative w Szwajcarii? Chca zlikwidowac rezerwe czastkowa, w taki sposob ze to tylko Bank Centralny bedzie kreowal pieniadz"

Sektor bankowy odpowiedzialny jest za 7% szwajcarskiego PKB. A produkuje ten wkład do PKB będąc odpowiedzialnym za ponad 90% tworzonych z niczego franków. Wygrane referendum spowodowałoby (oprócz oczywiście upadku UBS, CS, ZKB, Reiffeisena i całej reszty tej mafii) załamanie się budżetu federalnego, budżetów kantonalnych oraz przecenę na rynku nieruchomości komercyjnych w skali jakiej ten kraj jeszcze nie widział.

Nawet jeśli referendum przejdzie to i tak politycy sformułują przepisy wykonawcze w taki sposób żeby banksterce krzywda się nie stała.

Do tej pory finansowanie partii politycznych nie jest w tym kraju skodyfikowane, nie bez powodu.

3r3

"Tak, z ciekawości, co was, ludzie, skłania do wypisywania wszystkich swoich sennych majaków? "

To nasza kompulsywna, immanentna potrzeba zabrania głosu na wiecu stada. Odruch gromadny.

Mnie najczęściej nachodzi z wpisami o złocie. Bo tutaj wszyscy dyskutują o uncjach.

Wziąłem monety współczesne (uncjowe) i używane historycznie, bo lepiej się zionie jak się na złocie poleży.

I tak mi się nasuwa - że złoto dziś musi być bardzo tanie (nie wnikam dlaczego), bo nasze monety są duże i ciężkie, a te historycznie używane były pięciokrotnie mniejsze, a przecież służyły jako jednostki obrachunkowe. A i te były duże bo były i mniejsze o połowę prawie i o połowę dokładnie.

Srebra też nie bito w takich rozmiarach.

Arcadio

Nie wiem dlaczego akurat Saxo ma problem bo inni brokerzy też musieli wdrożyć te przepisy i kończy się jedynie ostrzeżeniem przy próbie złożenia zlecenia na aktywo które "źle " wypadło w teście.

Swoją drogą może warto byłoby napisać artykuł rzetelnie porownujacy dostępnych brokerów. Bo dla mnie broker który w dobie internetu każe sobie płacić za dostęp do notowań w czasie rzeczywistym byłby skreślony od razu.

[Część komentarza usunięto, ponieważ był nie na temat]

Ostatnio modyfikowany: 2018-01-08 11:07

PC Principal

Ostatnio modyfikowany: 2018-01-08 11:08

dingus13

3r3

"3r3 kocham twój styl ty przemysłowcu praktyku ;-)"

Dziękuję, to jest właśnie piękno poranka, gdy od tłumy (jedna osoba, ale nie żałujmy sobie megalomańskich urojeń przy kawie) wiwatują pod oknem - hurra! niech żyje!

Czyż jest istotne wtedy dlaczego tak wiwatują?

Nawet jakby pomidorami rzucali - to niektóre da się zjeść^^

Ostatnio modyfikowany: 2018-01-07 11:25

wieslaw

Dziwne jest to ,że takich problemów nie ma wcale przy kupnie ETF-ów poprzez CFD,oraz wszystkich innych CFD /z wymaganym % depozytem /gdzie jest większe ryzyko utraty kapitału.Przykład-CFD URA ,za 10 t.$ można kupić udziały za 100t$/wszystko jest w warunkach transakcyjnych-SAXO-DIF Broker -TMS BROKER/.Może Pani Ania z DIF Brokera rozwiały by Wasze wątpliwości pisząc tu jak to teraz wygląga ,bo artykuł nie do końca wszystko wyjaśnia.

Dla tych którzy chcieli by dowiedzieć więcej jak inwestować w marihuanę .

http://www.marijuanamillionairesummit.com/training-2_oji397.html

hugo80

ale do meritum ;oglądając ,ostatnio doktora Ziębę mówiącego o nawodnieniu opowiada o piciu wody w szklanych butelkach ,i teraz tak ,lecę do marketu patrze a a tam 90% wody w plastiku -czy to już nie jest nisza =dobry pomysł na biznes ? co o tym myślisz ?

3r3

" czemu zlikwidowano wodę grodziska w butelkach szklanych?"

Koszty kapslowania, dystrybucji i mycia butelek.

Obrót szkłem jest niezwykle upierdliwy z przyczyn praktycznych. Już nawet nie żeby biurwa się czepiała o to mycie. Sama ilość ręcznych, niezautomatyzowanych operacji jest przytłaczająca, a są one słabo płatne.

Butelka do takich operacji musi być z bardzo grubego (w proporcji do rozmiaru butelki). Czyli muszą być to butelki małe (oranżada, piwo) sprzedawane hurtem w koszach plastikowych (dochodzi obrót koszami). Chyba że to ma nie być butelka zwrotna? To wtedy cena butelki (temperatura wytwarzania szkła = energia/węgiel/gaz) w porównaniu z plastikową (butelki plastikowe w transporcie bez napoju przed nadmuchaniem ich do rozmiaru są wielkości palca) po prostu urywa portfel przy samej... Sam rozumiesz - drogo jest.

zieloniutki

Ostatnio modyfikowany: 2018-01-08 11:09

gasch

@3r3

"Kiedyś to było! Panie"

Nasz Kapitan Państwo dba o to żebyśmy już niedługo nie mogli do centrów miast samochodem wjechać LINK, krzyczy o smogu itp., a wszechobecne plastikowe opakowania ma w głębokim poważaniu.

@hugo

jak bardzo chcesz, to kupisz w butelce np. cisowiankę

http://www.wody-mineralne.com.pl/pl/produkt/cisowianka-classique-07l-szk%C5%82o-12-sztuk-karton

Ostatnio modyfikowany: 2018-01-07 13:01

Arcadio

"Koszty kapslowania, dystrybucji i mycia butelek.

Obrót szkłem jest niezwykle upierdliwy z przyczyn praktycznych. Już nawet nie żeby biurwa się czepiała o to mycie. Sama ilość ręcznych, niezautomatyzowanych operacji jest przytłaczająca, a są one słabo płatne."

Jesteś pewien, że rozumiesz dobrze procesy rozlewu napojów ?

Koszty procesu kapslowania są niższe niż koszty procesu zakręcania.

I gdzie te ręczne, niezautomatyzowane operacje występują.

Nie znam ani jednego producenta napojów w Polsce, mającego choć 1 % rynku, który jakiekolwiek operacje związane z myciem butelek, nalewem czy etykietowaniem robiłby ręcznie :)

Beja

Kabila

https://www.voanews.com/a/eritrea-businesses-closed-bypassing-banks/4196755.html

greg240

Ostatnio modyfikowany: 2018-01-08 11:11

3r3

Ręcznie musisz butelki luzem ze zwrotów (ze skupów) posortować do skrzynek.

Ręcznie też musisz posprzątać szkło jak szturchniesz paletę widlakiem, a jak szturchniesz z plastikiem to w najgorszym wypadku odstawiasz całą na stertę śmieci.

To nie u producenta jest koszt obrotu szkłem bo on to ma jeszcze proces pod kontrolą - to w hurtowniach, w sklepikach gdzie trzeba skrzynkę przenieść, gdzie się nią rzuca jest problem. Gdzie poustawiane na półce butelki potrafią polecieć na podłogę - szkło jest upierdliwe dla dystrybucji.

Wiem to z własnego doświadczenia bo jeszcze za czerwonego ustroju miałem napojów ze spadów w opór z racji prowadzenia dystrybucji.

Mam od maleńkości awersję do zamiatania przez to.

Nie radzisz sobie z całościowym ujęciem procesów. Sprawa nie kończy się na bramie po okazaniu wuzetki. Jak klient ma problem to albo okazujesz zrozumienie i mu go rozwiązujesz, albo on sobie kupi w puszkach czy w plastiku. Zresztą mało kto sobie radzi, bo mało kto jeździ po klientach im rozwiązywać problemy i likwidować absurdy. Na tym można dużo zarobić jak na detalu dają dokładność w setkach, a montują go młotkiem i szlifierką dopasowują bo to element ścierny pod dyszel w wagonie.

A jeszcze mi powiedz - brakarnie ze skupu, to na kontroli butelek też mają automatyczną czy to jednak człowiek się na butelki gapi i wyłapuje szczerbione?

Ciekawe czy ktoś pamięta jasne butelki do piwa jaki z tym był problem zwrócić, nikt tego nie brał, nawet na tłuczkę się nie kalkulowało.

Butelki to był koszmar. Jak dobrze że później pojawiły się puszki, a komuchy oddały pole.

@gasch

"Nasz Kapitan Państwo dba o to żebyśmy już niedługo nie mogli do centrów miast samochodem wjechać LINK, krzyczy o smogu itp., a wszechobecne plastikowe opakowania ma w głębokim poważaniu. "

I bardzo dobrze - będziesz pisał że nie możesz się stawić do Urzędu bo jesteś wykluczony.

Ja do miasta od dawna nie wjeżdżam - nie chcą mnie tam, a ja też potrzeby nie odczuwam - po co mam wjeżdżać do ciasnego slumsu? Bo teatr tam jest? I ta "Klątwa" to niby powód żeby teatr odwiedzić? Chyba z butelką benzyny.

Ostatnio modyfikowany: 2018-01-07 14:40

edzio

Nasz Kapitan Państwo dba o to żebyśmy już niedługo nie mogli do centrów miast samochodem wjechać LINK, krzyczy o smogu itp., a wszechobecne plastikowe opakowania ma w głębokim poważaniu.

Bo wjazd do centrum to kolejny krok etatyzacji państwa - budowa kolejnego monopolu państwa i dalsze miejsca pracy dla tzw. aktywu.

Czasy się zmieniły to i zamiast przymusu propinacyjnego pod pretekstem działań "pseudoekologicznych" - można stworzyć przymus - choćby pod pretekstem obowiązkowego pojawiania się w obszarze płatnym aby obowiązkowo wymienić dowód osobisty na nowy egzemplarz.

Wiemy oczywiście że tzw "elektromobilność" to skuteczny środek wydojenia największych miast i zmuszenia do kupna niebotycznie drogich autobusów+budowa nieużywanych przez nikogo stacji ładowania elektrycznego. Wiemy też że tych rozwiązań nie kupi ani Kowalski, ani żaden Helmut nie zakupi tych autobusów do niemieckich miast tylko dlatego że są ekologiczne. Pozostaje pytanie kto na tym straci i ile, bo kto zyska to już dawno wiemy

@Kabila

Rząd Erytrei dobiera się do kasy swoich obywateli, czyli, jak to się robi w najbardziej tajemniczym kraju świata

Ja chętnie bym porównał wolność gospodarczą Erytrei z Somaliland. Wciąż jestem fanem tych drugich - pomimo że ich nie uznaje żadne państwo na świecie- mają stabilniejszy kraj niż wiele państ ze środkowej Afryki.

DrLich

Zmiany związane są z dyrektywami UE i obowiązują tylko Europę a nie większość inwestorów z Wall Street. Ponadto, obejmują one instrumenty wpadających w kategorie complex products przez co nie są wymierzone tylko w ETFy:

MiFID II requires that we differentiate between complex and non-complex products. For complex products we are required to offer a Target Market Assessment, Appropriateness Test, and appropriate reporting and risk warnings to non-professional clients.

Complex products include:

Forex (including Sport FX, and FX Forwards)

FX options

CFDs

Futures

Listed Options

Complex Exchange Traded Funds (non-UCITS ETFs)

Complex Mutual Funds (non-UCITS Mutual Funds)

Exchange Traded Commodities (ETCs)

Exchange Traded Notes (ETNs)

Wiele z ETFów nie wpada w tę kategorię (zarejestrowane w Europie, non-leveraged, UCITS...) i nie są ograniczone:

Stocks, simple (non-leveraged) ETFs and Bonds are considered non-complex and all clients will be considered appropriate for investing in these products if they have an adequate level of savings and investments.

Ostatnio modyfikowany: 2018-01-07 17:49

Flex

Ostatnio modyfikowany: 2018-01-08 11:13

Kabila

Południowokoreańskie media podają, że prezes centralnego banku Korei, poleciał do Bazylei na zjazd w BIS. Nawet napisali ile dni tam będzie i kiedy będzie wracać.

Coś takiego...

http://english.yonhapnews.co.kr/business/2018/01/05/0503000000AEN20180105004100320.html

3r3

"Ja jednak pisałem o ludziach którzy muszą wylać całą zawartość swojego mózgu, jaka by ona nie była, na publicznym forum.

Od kilku - kilkanastu zagadnień w jednym wpisie po kilkadziesiąt + w kilkunastu wpisach. Prawda pomieszana z bajaniami i innymi pobożnymi życzeniami. "

No muszą to muszą - kompulsywne, co to komu przeszkadza? Czytać obowiązku nie masz.

Ale zauważ że zimą jest zimno i nawet @Arcadio otrzeźwiał. Czyli dobrze że pory roku nie zależą od rządu.

Otrzeźwiał bo już nie uważa że wystarczy wydrukować i "zapłacić", że istnieje pewien problem demograficzny, który przełożył się na brak specjalistów w kraju i z tego wynika, że politycy mogą sobie bardzo wiele chcieć, ale żadnej modernizacji gospodarki nie będzie, bo jej nie ma kto zrobić. A jak się nawet kilku takich co wiedzą jak sprowadzi to oni nie będą mieli kim tego robić.

Oglądam cysorza w złocie sprzed 167 lat i się zastanawiam, dlaczego przed zbudowaniem maszyny parowej oni tam mieli ładniejsze i zgrabniej wykonane monety niż my dzisiaj po kolektywizmie. Już nie wspomnę że cysorz przecież nie żyje, a te dwadzieścia franków dalej przyjmują bez żadnego popychania bagnetem, mimo że na monecie już nabazgrano liberte egalite fretkękupię. Ciekawe czy tak będzie z BTC...

"Jeżeli to ten sam, który pisał, że podawanie do publicznej wiadomości wyroków skazujących księży pedofilów to atak na kościół,"

A podawanie że pedofil był z państwowej straży pożarnej to atak na państwo. Z tym że o straży granicznej jakoś nie podają, że tam pedofile, a o KK jakoś tak, ciekawe czemu.

TomTom

post.fisher

Artykuł jest nierzetelny. To nie Wall Street zablokowała dostęp Europejczykom do rynku ETF ale ROZPORZĄDZENIE PARLAMENTU EUROPEJSKIEGO I RADY (UE) NR 1286/2014 z dnia 26 listopada 2014 r. w sprawie dokumentów zawierających kluczowe informacje, dotyczących detalicznych produktów zbiorowego inwestowania i ubezpieczeniowych produktów inwestycyjnych (PRIIP), w którym widnieje zapis:

"Dokument zawierający kluczowe informacje sporządza się w językach urzędowych lub w jednym z języków urzędowych używanych w części państwa członkowskiego, gdzie jest dystrybuowany PRIIP, lub w innym języku zaakceptowanym przez właściwe organy tego państwa członkowskiego, a w przypadku sporządzenia go w innym języku tłumaczy się go na jeden z tych języków."

Proszę poprawić Trader21 swój wpis, gdyż wprowadza on w błąd czytelników.

Jeśli ktoś posiada konto np. w Interactive Brokers, TradeStation (brokerzy nieeuropejscy) może zawierać bez problemu transakcje na ETF'ach.

Ostatnio modyfikowany: 2018-01-07 20:15

Beja

Flex

"Oglądam cysorza w złocie sprzed 167 lat i się zastanawiam, dlaczego przed zbudowaniem maszyny parowej oni tam mieli ładniejsze i zgrabniej wykonane monety niż my dzisiaj po kolektywizmie."

Bo wtedy i projektant i rzemieślnik byli dumni z dobrze wykonanej roboty a teraz o całokształcie decyduje księgowy.

Ja wolę niemieckie monety z okresu Cesarstwa, niekoniecznie złote. Piękne :)

" Z tym że o straży granicznej jakoś nie podają, że tam pedofile, a o KK jakoś tak, ciekawe czemu."

Pewnie dlatego, że do pewnego czasu takie problemy zamiatano pod dywan i wyroków było bardzo mało i dalej skazanie pedofila w sutannie to sukces. Często dalej kuria, mimo informacji z parafii, zamiast odseparować zboczeńca od dzieci przenosi go tylko do innej parafii.

Nawet w sławetnym wykazie pedofili nie ma ani jednego z prawomocnie skazanych ok 50 księży.

Aliquis

Natrafiłem właśnie na wymieniony powyżej wpis określony jako JEDNA lekcja geopolityki.

Przeczytałem tę lekcję, wprawdzie nieco chaotyczna, ale mam wątpliwości odnośnie wielu stwierdzeń, więc spróbuj się zastanowić chociażby nad poniższymi.

1.

Piszesz: "kraje odlegle geograficzne tocza wojny dosc rzadko bo malo maja sprzecznych interesow".

Sprawdzam: czy USA toczą wojny, a jeśli tak, to z którym z sąsiadów? W ostatnich latach są to np.: Serbia, Irak, Afganistan, Libia. To sąsiedzi USA?

Nawet Polska była w Iraku, a jest nadal w Afganistanie. To nasi sąsiedzi?

Radzę poprawić swoją lekcję na: "obecnie sąsiedzi raczej nie toczą wojen ze sobą".

2.

Z tymi reparacjami wojennymi od Niemiec to Ty tak na poważnie? Znasz aby stan prawny?

Uzasadnij, dlaczego uważasz, że poniższe porozumienia nie są wiążące:

- Układ Poczdamski, nie przewidujący możliwości wysuwania odrębnych roszczeń odszkodowawczych przez Polskę (polskie sprawy miał reprezentować ZSRR),

- protokół Mołotow - Grotewohl (Moskwa 22.08.1953) o zaprzestaniu pobierania reparacji,

- decyzja rządu polskiego (23.08.1954) o zrzeczeniu się z dniem 1.01.1954 spłaty odszkodowań na rzecz Polski,

- Traktat "dwa plus cztery" (Polska, Niemcy i cztery państwa alianckie) z 12.09.1990, bez podniesienia kwestii reparacji,

- Traktat graniczny (o potwierdzeniu istniejącej między Polską i Niemcami granicy) z 14.11.1990 - nie przewidziano regulacji w formie traktatu pokojowego.

Na tej bazie wojska Armii Radzieckiej zaniechały dalszej obecności w Polsce i wspierania jej w ochronie zachodniej granicy nie uznawanej wcześniej formalnie przez stronę niemiecką. Próby podważenia przez Polskę tego traktatu otwierają drogę niemieckim roszczeniom do "Ziem Odzyskanych" (roszczeniom państwowym jak i prywatnym).

Radzę zapoznać się z dokumentem: http://library.fes.de/pdf-files/netzquelle/a86-00141/3-rozdzial2.pdf

Może się potem okazać, że nie będzie można powstrzymać Niemcy przed podniesieniem kwestii polskiej administracji na terenach wschodnich Rzeszy i WM Gdańska.

Nadal domagasz się otwarcia kwestii traktatu pokojowego? Nie boisz się ryzyka?

3.

Piszesz: "Czy kiedy Polska skarzy sie ze placi Gazpromowi za gaz wiecej niz Niemcy Rosjanie mowia-"ok biznes is biznes ale w ramach budowania dobrych stosunkow nieco wam opuscimy powiedzmy do ceny ktora placa NIemcy" czy tez Rosja raczej buduje za ogromne pieniadze Nord Stream aby moc nas nadal szantazowac?".

O jakich dobrych stosunkach piszesz? Były już okazje, żeby je wykazać, gdy:

- chcieli rurociągu przez Polskę do Europy - nasza odpowiedź: NIE, więc powstał Nord Stream,

- chcieli rurociągu przez Polskę na Słowację i Węgry ("Peremyczka") - nasza odpowiedź: NIE,

- chcą rurociągu Nord Stream 2, a my deklarujemy że do 2022 zrezygnujemy z rosyjskiego gazu, to dlaczego mówimy NIE i nie chcemy opłat za tranzyt?

Czy wobec naszych deklaracji o zmniejszaniu zakupów, sądzisz że powinni nam dawać upusty?

Wiele państw inwestuje w wydobycie w Rosji - dziwisz się, że mają upusty?

4.

Czy orientujesz się ile mamy płacić za Patrioty, a ile zapłacą inni?

Czy twoją formułkę: "... w ramach budowania dobrych stosunkow nieco wam opuscimy" można tu zastosować? Z jakim skutkiem?

-

Odnoszę wrażenie, że budujesz teorie geopolityczne na zamierzchłej przeszłości, które niestety nie mogą działać we współczesnym świecie.

Porzuć lekturę starych książek i nie daj się propagandzie. Popodkładaj inne nazwy za państwa i samodzielnie pomyśl. Sprowadź swoją JEDNĄ lekcje geopolityki do czasów współczesnych, bo inaczej będziesz wyglądał jak ułani w 2WŚ.

wojciech sz

https://www.zacks.com

https://www.macroaxis.com/

https://www.gurufocus.com

ktore serwisy polecacie?

3r3

"Pewnie dlatego, że do pewnego czasu takie problemy zamiatano pod dywan i wyroków było bardzo mało i dalej skazanie pedofila w sutannie to sukces. Często dalej kuria, mimo informacji z parafii, zamiast odseparować zboczeńca od dzieci przenosi go tylko do innej parafii.

Nawet w sławetnym wykazie pedofili nie ma ani jednego z prawomocnie skazanych ok 50 księży."

Być może do tego marginalnego zjawiska przykładana jest jakaś miara emocjonalna, która nijak nie ma przełożenia na powszechnie występujące kłopoty dnia codziennego o dużej wadze?

Zauważ że identyczne zjawisko, czyli narażania ludzi na wyłączny dostęp do nich psychopatów i zwyrodnialców rekrutowanych właśnie w takim charakterze nikogo nie mierzi odnośnie sędziów, pracowników MF i służby więziennej. A ludzie są narażani na ich działania codziennie i pod przymusem.

@Aliquis

"nie przewidziano regulacji w formie traktatu pokojowego"

Jeśli nie ma traktatu pokojowego to trwa wojna, a odszkodowania ustalne są PO wojnie, a nie w trakcie.

Dlatego PO gdyż najpierw wypada aby jedna strona pokonała drugą i narzuciła jakieś warunki rozstrzygając siłą ich wykonanie.

"Próby podważenia przez Polskę tego traktatu otwierają drogę niemieckim roszczeniom do "Ziem Odzyskanych""

I w drugą stronę nam otwierają roszczenia wobec przywrócenia wszystkiego aż po Hamburg. Z tym że w takich sprawach liczy się żelazo, a nie traktaty z Indianami. Nie istnieje jakikolwiek traktat będący w mocy gdy podmioty są w sporze nazywanym wojną, aby ten spór zakończyć konieczne jest podpisanie traktatu pokojowego. Nie jest możliwe podpisanie traktatu pokojowego z państwem, które zostało w toku działań zawojowane i po dwóch tygodniach działań wojennych przestało istnieć. Polska po wojnie nie jest tym podmiotem prawa międzynarodowego, który został napadnięty w '39 - z tego wynika iż nie ma możliwości zawierania traktatów w imieniu tegoż podmiotu. Tak samo traktat graniczny z 1990 - zauważ kiedy dokonano powiązania podmiotu "na uchodźstwie" z tym na bazie dekretów PKWN z rozkazu Stalina. Stan prawny się kupy nie trzyma. Na szczęście obie strony mają czołgi... z tej samej fabryki co rozstrzyga kto tu kogo zawojował i kto winien w przytomności uznawać się za pokonanego.

"Nadal domagasz się otwarcia kwestii traktatu pokojowego? Nie boisz się ryzyka? "

Wygra kto się nie boi wojen - i tak rozumieć trzeba Jałtę.

Ostatnio modyfikowany: 2018-01-08 06:16

Beja

cheniek

Czasami nachodzi mnie mysl, ze te "bojowe dzwieki", które wydajemy, skierowane sa bardziej na uzytek wewnetrzny, niz zewnetrzny.

Bo tak jest. Cala ta hucpa antyrosyjska w temacie surowców energetycznych ma na celu takie zohydzenie Polakom Rosji, aby ci bez większego sprzeciwu zaakceptowali amerykańskie surowce i amerykańska bron po paskarskich cenach.

W USA czy w ogóle na świecie nie jest tajemnica, ze jednym z celów kadencji Trumpa jest zwiększenie amerykańskiego eksportu gazu gdzie się da. W Europie praktycznie nikt go nie kupuje, bo jest kompletnie nieatrakcyjny cenowo. W Europie nie ma przecież embarga na amerykańskie LNG, a jakoś chętnych brak. Dlatego administracja Trumpa ostro działa tam, gdzie znajdzie frajerów. I tak jest w Polsce, w której PiS ma dług wdzięczności za to, ze amerykańskie służby pomogły przejąc władze (przykładowo, taśmy U Sowy uważam za amerykańska robotę, co zresztą potwierdza brak chęci po polskiej stronie do wyjaśnienia tego, kto miał czelność podsłuchiwać nadwiślańską wierchuszkę).

Zresztą, co tu gadać, artykuł z Financial Times, gdzie jak kawa na lawę wyłożono, ze amerykańska ofensywa gazowa w Europie skierowana jest przeciw Rosji (to raz) i w celu znalezienia nowych odbiorców LNG (to dwa).

https://www.ft.com/content/352f4cac-6c7a-11e7-b9c7-15af748b60d0

A w Polsce nadal wciska się ludziom kit o "dywersyfikacji" i rosyjskim wyimaginowanym "szantażu". Bo w takiej atmosferze wystarczy parę wizyt notabli, poklepanie po plecach przez Trumpa i już znajduje się kupca na miliardowe kontrakty handlowe czy zbrojeniowe. Tak się robi biznes w polityce.

@Arcadio

No nie wiesz skad ? To ruskie slupy sa :) Ciekaw jestem jakich metod oni tam w Moskwie uzywali, szkolac "polskie kadry", zeby uczniakom wpoic lojalnosc do rosyjskiego pana do konca swoich dni.

Jako tutejszy piewca polityki PiSu błędnie zakładasz, ze wszystkie działania "dobrej zmiany" są dobre. Powyższy cytat zdemaskował cie całkowicie. Ktoś tu słusznie zauważył, żeś srogo przedawkował Antoniego...

@Aliquis

Nadal domagasz się otwarcia kwestii traktatu pokojowego? Nie boisz się ryzyka?

Jest ryzyko, jest zabawa. Bo stworzy się w ten sposób nowego wroga. A jak jest wróg, to pod walkę z nim można wiele podpiąć. Wiele złego prawa. Powszechna taktyka.

Ostatnio modyfikowany: 2018-01-08 08:13

Arcadio

Czy rozumiecie wszystkie ryzyka związane z tymi instrumentami ?

Czy wiecie co to jest sposób replikacji i jakie są rodzaje ?

Czy wiecie co to ryzyko płynnościowe i counterpartnera ?

Czy wiecie gdzie są obecnie Wasze pieniążki zainwestowane w ETF i jakim sposobem znajdą się z powrotem w Waszej kieszeni?

Czy wiecie jak hipotetycznie zachowa się kurs jednostki uczestnictwa, kiedy nastąpi spadek kursu instrumentów bazowych o powiedzmy 10, 20% ?

Ja wiem, że głupi komunista jestem, a dla przeciętnego wolnościowca dyrektywa unijna to niczym zamknięcie w więzieniu, ale może coś Wam się pokojarzy jak podam takie słowa jak CDS, kredyt we franku, opcja walutowa. To też miały być TANIE instrumenty do zarobku bez ryzyka.

I ostatnie pytanie, stricte matematyczne - ile akcji KGHM ma w swoim portfelu np. ETFW20L Lyxora notowany na GPW ?

wieslaw

https://www.tradingforaliving.pl/fundusze-etf-od-kuchni/

http://etfdb.com/

-------------

@Beja -zacznij od edukacji w temacie ,który Cię interesuje,a póżniej inwestuj.W sieci jest tego setki stron.

@wojciech sz -warto korzystać ze wszystkich,dodam jeszcze.

www.barchart.com

@post.fisher -zgadza się To co napisałeś w 100% ,artykuł nie rzetelny.

TBTFail

sage_slav

Polska przed II WŚ postawiła się Niemcom i dostała po dupie. To wina głupoty naszych polityków, że zawieżyli w pomoc aliantów mimo, że nie było na to żadnych szans, o czym wywiad niemiecki dobrze wiedział i dlatego zdecydowali się na atak. To nie jest tak, że Niemcy i Rosjanie nas nienawidzą - to MY chcemy po prostu sami decydować o swoim losie, samostanowići CIĄGLE się im stawiamy. Jeszcze za II RP mieliśmy na to szanse, obecnie jej nie mamy. Dlatego musimy podczepić się do Niemców/Rusków i przetrwać zawieruche III WŚ, która zbliża się wielkimi krokami. Nasze elity robią ten sam błąd co wcześniej - wiążą nas z Anglią i USA. Ale mam wrażenie, że jeszcze będzie czas na korekcje kursu.

@aliquis

1. "Piszesz: "kraje odlegle geograficzne tocza wojny dosc rzadko bo malo maja sprzecznych interesow".

Sprawdzam: czy USA toczą wojny, a jeśli tak, to z którym z sąsiadów? W ostatnich latach są to np.: Serbia, Irak, Afganistan, Libia. To sąsiedzi USA?"

Przecież napisał "rzadko"? Zrób sobie spis wojen każdego sasiada z każdym krajem i wyjdzie Ci ze najwiecej wojen to mieli ze soba jednak SĄSIEDZI. Więc "rzadko" jest słowem kluczem które Ty rozumujesz chyba jako nigdy (czytajac Twój kontrargument)

2.

"Z tymi reparacjami wojennymi od Niemiec to Ty tak na poważnie? Znasz aby stan prawny?"

A Ty co prawnik niemiec? Ja sie na prawie nie znam to sie wypowiadać nie będe, ale trzymam kciuki za prawną ofensywe rządu. Niech sobie zrobią postawy roszczeniowe względem prus - czyli kalingradu.

3.

Piszesz: "Czy kiedy Polska skarzy sie ze placi Gazpromowi za gaz wiecej niz Niemcy Rosjanie mowia-"ok biznes is biznes ale w ramach budowania dobrych stosunkow nieco wam opuscimy powiedzmy do ceny ktora placa NIemcy" czy tez Rosja raczej buduje za ogromne pieniadze Nord Stream aby moc nas nadal szantazowac?".

Nie znam aktualnej ceny za która sie sprzedał minister, aczkolwiek słyszałem, że cena jest dużo powyżej rynkowej. Akurat niskośc cen dla Niemiec rozumiem ze względów hurtowego odbioru nie rozumiem jeno wysokość naszych.

4. "Czy orientujesz się ile mamy płacić za Patrioty, a ile zapłacą inni? "

Nie znasz wartości offetu, jak więc możesz mówić o cenie? Jesteś jak złotnik wyceniający pierścionki po wadze, bez sprawdzania co jest w środku

Ostatnio modyfikowany: 2018-01-08 11:23

Independent Trader Team

OFICJALNIE mówimy o rozporządzeniu Parlamentu Europejskiego i OFICJALNIE nie jest to robota Wall Street. Rozporządzenie pochodzi z 2014 roku, a jednak zostało zmodyfikowane, bo w 2014 roku nikt się ETFów nie czepiał.

Zostańmy na chwilę przy tym co OFICJALNE:

OFICJALNIE bezrobocie w Stanach Zjednoczonych wynosi nieco ponad 4%. Faktycznie w USA ok. 100 mln osób nie jest brane pod uwagę przy tworzeniu tej statystyki, tak wielka grupa jest "poza siłą roboczą".

OFICJALNIE nigdy nie doszło do żadnych manipulacji cenami złota, srebra, aluminium czy cenami energii. Faktycznie największe banki inwestycyjne w kilka lat zapłaciły 300 mld USD kar, żeby uniknąć procesów. Zatem manipulacje nie zostały OFICJALNIE przedstawione.

Jeśli ktokolwiek zainteresowany jest spojrzeniem na świat z perspektywy takich oficjalnych komunikatów (bez logicznego myślenia) to trafił na nieodpowiednią stronę. Lepszą opcją jest Onet.

@ DrLich

Europa to prawdopodobnie drugi największy rynek ETF'ów. Z kolei zdecydowana większość ETF'ów notowana jest w Stanach Zjednoczonych. Zatem Europa pozostaje dla Wall Street istotną częścią rozgrywki, a każda zmiana przeprowadzona na naszym rynku jest bardzo ważna.

Beja

Pr2

Ostatnio modyfikowany: 2018-01-08 13:08

polish_wealth

@ do Flexika, miałeś niezły humor pisząc co zostało już skasowane = ) wale może 5tą butelke i na nowo wybucham śmiechem na to co się dzieje przy weekendzie na tym blogu, ale kochani jak musieliście wkur rzyć ZIT, że wam capslockiem zaczą pisać, bezcenne zrobiłem zdjęcia, chodź za sobą mam ośnieżone piękne bułgarskie góry to czarna skrzynka laptopa i zabawa z wami bardziej do mnie mnie przemawia niż "adam mickiewicz ciag dalszy cytatu"

Ostatnio modyfikowany: 2018-01-08 15:09

Beja

polish_wealth

wielcy tego świata widzą, że o to powstał instrument, który cieżko lub nie da sie kontrolować, wiec zaczynają lobbingowo między sobą ustalać że nie będzie powszechnie dostępny bo ma konsekwencje dalsze dopuszczanie go do obrotu. DOstajesz maila miesiac wcześniej że UWAGA inwestorze od dnia X,Y nie bedzie mozliwe handlowanie instrumentem X gdyż "i tu żydowskie kindybały dla goi" w miedzy czasie prawnicy sie dogaduja z brokerami co bedzie w roznych sytuacjach kiedy klient zacznie sie upominac o swoje w sensie np. miał zainwestowane, a zapomniał ale wraca po roku i tak dalej, zadaj dokładniejze pytanie "my gremia" nie wiemy co Cie interesuje.

Ostatnio modyfikowany: 2018-01-08 15:44

wieslaw

Po pierwsze ETF-A się nie umarza ,tylko kupujesz i sprzedajesz tak samo jak pojedyńczą akcje ,npKGHM,BABA itp

Po drugie ,po sprzedaży , dostajesz na swoje konto na platformie transakcyjnej pieniądze ,a nie żadne akcje .

Umarza to się fundusze inwestycyjne -TFI,wtedy czekasz do kilku dni na wypłatę ,albo kilka miesięcy w przypadku paniki,a TFI zawiesza umarzania jednostek.

Po trzecie -kase wypłacasz z konta inwestorskiego /platforma transakcyjna/ na konto w swoim banku.

Widze ,że nawet nie przeczytałeś linijki z podanych powyżej linków odnośnie ETF-ów.

Załóż konto demo i zacznij inwestować poprzez ETF-y i wszystko będziesz wiedział ,a jak nie to tel .do brokera u ,którego masz rachunek,będziesz miał info ze żródła.

Ostatnio modyfikowany: 2018-01-08 16:20

Beja

cytuję : Procedura umorzenia ETF nie jest skomplikowana. Jak wskazano,inwestor spełniający warunki zawarte w statucie instytucji emitującej ETF zakupuje ETF na rynku wtórnym , a następnie zgłasza się do ich emitenta z dyspozycją ich umorzenia. Po złożeniu odpowiedniej dyspozycji, emitent ETF "wykreśla" z rejestru danego inwestora odpowiednią liczbę ETF oraz "uznaje" jego rachunek inwestycyjny składając na nim odpowiadające umorzonym ETF akcje, w proporcji idealnie odzwierciedlającej ich udział w danym indeksie.

W takim przypadku inwestor ma dwie możliwości. Po pierwsze , może złożyć dyspozycję sprzedaży tych akcji na rynku wtórnym i tym samym zrealizować zysk "arbitrażowy" , bądź może utrzymywać je w swoim portfelu inwestycyjnym , licząc na zwyżkę kursów.. koniec cytatu

Przekładając na prosty język. Kupując ETF , kupujesz cały koszyk zawarty w indeksie , czyli spółki dobre, jak i również te średnio dobre i tzw. żur też. Indeks sobie rośnie, więc myślisz sobie jaki to dobry interes robisz, no bo przecież opłaty są takie niskie. Ale gdy

nadejdzie krach

i wszyscy będą się pozbywali akcji

zechcesz sprzedać swój ETF , wówczas okaże się że

niczego nie sprzedałeś! bo "dostawca płynności" dostarczy Ci na Twój rachunek inwestycyjny koszyk akcji, który zapewne nawet w połowie nie będzie wiele wart. Umorzenie ETF to nie dyspozycja, po której szybko otrzymasz gotówkę ( tak się dzieje tylko w hossie , czyli właśnie teraz i od kilku lat). Inwestor w przypadku problemu ZOSTAJE SAM JAK PALEC ,i wierzcie mi, NIKT MU NIE POMOŻE.

Zatem, jeżeli ktokolwiek uważa, że ETF to sposób na tanią inwestycję , może się grubo pomylić.

miłego wieczoru.

Arcadio

"A jeszcze mi powiedz - brakarnie ze skupu, to na kontroli butelek też mają automatyczną czy to jednak człowiek się na butelki gapi i wyłapuje szczerbione? "

Większość browarów i producentów napojów i wód ma automatyczne urządzenia kontrolne, głównie tzw. Innocheck i Modulecheck.

Wychwytują nie tylko wyszczerbione butelki, ale również obce, niedomyte, czy z obcą zawartością wewnątrz.

Ostatni raz w dużym zakładzie widziałem wizualną kontrole pustej butelki w latach 90-tych. Obecnie może jacyś garażowcy wciąż tak robią.

Problem z butelkami szklanymi jest właśnie w dystrybucji i niewygodzie klientów, którzy wolą "wygodne" plastikowe, niż zdrowe szklane.

@wieslaw

Nie znalazłem w przytoczonych linkach odpowiedzi na zadane pytania. To bardziej materiały marketingowe niż rzetelne opracowania ryzyk zawartych w ETF.

Beja

Być może fakt że po umorzeniu ETF dostaje się na konto gotówkę jest powiązany z umową na mocy której biuro maklerskie od razu umarza koszyk który otrzymuje. Wcześniej jednak biuro maklerskie ( pośrednik) otrzymuje właśnie tylko koszyk akcji... trzeba sprawdzić ,,, chyba wybiorę się do biura maklerskiego jeżeli Pan Wiesław tak sugeruje :)

zieloniutki

" ... Ja wiem, że głupi komunista jestem, ... "

czemu od razu głupi?, są dziedziny w których przed #Arcadio czapeczka z głowy leci i uczyć się można... :)

@Beja

wydaje mi się, że powinieneś rozróżnić dwa rodzaje transakcji: sprzedaż i umorzenie

sprzedaż:

wystawca ETF zapewnia (powinien zapewnić) jego płynność, zatem czysto teoretycznie w każdej chwili powinieneś móc go sprzedać i generalnie tak to działa - sprawdź sobie na kontach demo.

umorzenie:

jak sam napisałeś: " inwestor spełniający warunki zawarte w statucie instytucji emitującej ETF " może (ale nie musi) umorzyć jednostki ETF, czyli otrzymać odpowiadające im papiery wartościowe - nie każdy inwestor, na ściśle określonych warunkach ...

szczegółów powinieneś szukać w prospektach konkretnych ETF-ów, bo tak na prawdę to każdy może być inny - niektóre nawet nie kupują akcji, a bazują na innych instrumentach finansowych (np.na swapach) i może nawet nie być niczego co można by umorzyć...

Ostatnio modyfikowany: 2018-01-09 16:02

post.fisher

Odpowiedź na Twój komentarz zacytowany poniżej. Powtarzam, że piszesz nieprawdę i wprowadzasz czytelników w błąd. Powód braku dostępu do ETF'ów u brokerów europejskich wynika wprost z wymogu ustawy narzuconej przez UE na brokerów europejskich. Bez problemu kupiłem ETF u brokera amerykańskiego Interactive Broker. Proszę nie zbaczać z tematu i pisać o bezrobociu oraz Onecie ale poprawić swój artykuł aby był rzetelny.

"

Independent Trader Team

@post.fisher

OFICJALNIE mówimy o rozporządzeniu Parlamentu Europejskiego i OFICJALNIE nie jest to robota Wall Street. Rozporządzenie pochodzi z 2014 roku, a jednak zostało zmodyfikowane, bo w 2014 roku nikt się ETFów nie czepiał.

Zostańmy na chwilę przy tym co OFICJALNE:

OFICJALNIE bezrobocie w Stanach Zjednoczonych wynosi nieco ponad 4%. Faktycznie w USA ok. 100 mln osób nie jest brane pod uwagę przy tworzeniu tej statystyki, tak wielka grupa jest "poza siłą roboczą".

OFICJALNIE nigdy nie doszło do żadnych manipulacji cenami złota, srebra, aluminium czy cenami energii. Faktycznie największe banki inwestycyjne w kilka lat zapłaciły 300 mld USD kar, żeby uniknąć procesów. Zatem manipulacje nie zostały OFICJALNIE przedstawione.

Jeśli ktokolwiek zainteresowany jest spojrzeniem na świat z perspektywy takich oficjalnych komunikatów (bez logicznego myślenia) to trafił na nieodpowiednią stronę. Lepszą opcją jest Onet.

"

Ostatnio modyfikowany: 2018-01-08 18:08

wieslaw

https://www.bankier.pl/wiadomosc/Inwestowanie-przez-ETF-y-7534977.html

bratpit

I ostatnie pytanie, stricte matematyczne - ile akcji KGHM ma w swoim portfelu np. ETFW20L Lyxora notowany na GPW ?

Z matematyką nie wylatuj bo zadajesz pytanie stricte "psychologiczne" sondujące starą spekułę dla niepoznaki mianującą sie inwestorami.

Podpowiedź od przyjaciela:

Replikacja syntetyczna-nie musi być żadnego KGHM, wystarczy swap zabezpieczający /ubezpieczający/ u ubezpieczyciela /counterparty/ zmiany kursu i jakieś aktywa na podkładkę np. wysokobezpieczne ratingowane MBS-y :)

Beja

Pomiędzy AP a organizatorem ETF-a tworzy się rynek pierwotny. Z kolei AP wypuszczają jednostki ETF na rynek wtórny – czyli na giełdę papierów wartościowych, gdzie są one dostępne dla inwestorów. Jeśli pod wpływem zwiększonego popytu cena ETF-u rośnie, to AP wypuszcza na giełdę jednostki ETF, przekazując do organizatora funduszu odpowiednie ilości aktywów bazowych (np. akcji). Analogicznie działa to w drugą stronę: jeśli inwestorzy masowo sprzedają jednostki ETF, na giełdzie skupują je AP i pozyskują gotówkę, wyprzedając odpowiednią ilość aktywa bazowego (np. akcji, obligacji czy surowców).

Z tekstu jasno wynika że tzw. AP w przypadku kłopotu z płynnością po prostu nie zrealizuje zleceń odkupienia , i o tym właśnie pisze. Mechanizm będzie dobrze działał tylko w warunkach hossy lub względnego spokoju, w bessie wystąpią zaburzenia płynności.

dziękuję za link i słowa o oświeceniu :)

Aliquis

Odpowiadam na wskazane przez Ciebie uwagi.

1.

#piotr34 napisał, że "kraje odlegle geograficzne tocza wojny dosc rzadko...".

Ja zasugerowałem korektę: "obecnie sąsiedzi raczej nie toczą wojen ze sobą".

Chyba wszystko jasne: on - wojują głównie sąsiedzi, ja - sąsiedzi raczej nie wojują.

Dwa przeciwne stwierdzenia. Co Ci nie pasuje?

2.

Emocje (trzymanie kciuków) niczego nie załatwiają, bo nie o emocje tu chodzi.

Jasne, można walczyć za przegraną sprawę, ale po co? Chyba dla propagandy na użytek gawiedzi.

Pamiętasz triumfalny powrót pani premier (moralne zwycięstwo) po przegranym głosowaniu 27:1 w sprawie Tuska?

3.

Określenia: niska - wysoka, mają przecież charakter względny.

Jak są dwie różne ceny, to jedna jest wysoka a druga niska.

Nie istnieje pojęcie cena sprawiedliwa, co najwyżej umowna.

Z resztą, to tylko kilka procent różnicy, która jest zmienna, bo zależy np. od terminów umów i upustów. Nikt Ci nie wskaże żadnej stałej różnicy, chyba że przeliczy statystycznie dla minionych okresów.

4.

Wysokości kontraktów są znane, a potem egzekwowane. Offsety to lipa, bo Polska jak dotąd żadnych nie potrafiła wyegzekwować (sprawdź dotychczasowe kontrakty).

Sprawdź też wysokości kontraktów na Patrioty dla Rumunii, Polski i Szwecji (proporcje cenowe: 3.9 - 10.5 - 1.2 za zbliżone zestawy).

Jak nie znajdziesz, to kiedyś odszukam je i Ci podam, ale najpierw spróbuj sam (takie "zadanie domowe" :)).

zieloniutki

" Z tekstu jasno wynika że tzw. AP w przypadku kłopotu z płynnością po prostu nie zrealizuje zleceń odkupienia , i o tym właśnie pisze. Mechanizm będzie dobrze działał tylko w warunkach hossy lub względnego spokoju, w bessie wystąpią zaburzenia płynności. "

- jeżeli w bessie instrumenty bazowe będą lecieć na pysk to należy się spodziewać że i ETF na nich oparty też będzie lecieć na pysk ...

- jak na instrumentach bazowych będzie brak płynności, to i na ETF-ach na nich opartych też pewnie będzie brak płynności ...

- dodatkowo na ETF-ach możesz mieć zwiększony / dodatkowy brak płynności, bo nawalić może dodatkowe ogniwo czyli dostawca płynności ETF-u

- w przypadku bessy i w ogóle na etf-ach (zwłaszcza syntetycznych) masz dodatkowe ryzyko tzw. "kontrpartnera" czyli niewypłacalności lub niewywiązania się z umów zabezpieczających przez podmiot "trzeci" ...

Ostatnio modyfikowany: 2018-01-08 18:49

3r3

Dziś widzę że się upowszechniła wiedza i nawet jest tekst, a nie tylko komentarz gospodarze.

Temat arcyciekawy. Ale ja pamiętam tutaj o tym dyskusję i wtedy nie było zrozumienia dla ryzyk.

@Arcadio

No tak właśnie to widzę jak podałeś z dystrybucją (szkło jest problematyczne), a to że rynek nie składa się wyłącznie z firm największych, ale też z wielu średnich i mnóstwa lokalnych, garażowych.

I nie opowiadaj że jesteś jeszcze komuchem, nawracasz się powoli, na razie kombinujesz z faszyzmem. Na emeryturze będziesz pierwszej wody wolnościowcem :)

@Pikachu - nigdy żaden ksiądz mi nie sprawdzał dokumentów na granicy i nie kazał płacić podatków. Jedyny co mi się kazał rozbierać i straszył przemocą to był mundurowy od Kapitana Państwo, jedyny co mi groził więzieniem to jełop w todze, a nie w sutannie. Nie widzę zagrożenia ze strony księży bo jest ich mało i nie fikają za dużo. Widzę zagrożenia dla mnie i moich dzieci ze strony chorych na władzę ludzi z wymienionych.

Ostatnio modyfikowany: 2018-01-08 19:24

Beja

- jeżeli w bessie instrumenty bazowe będą lecieć na pysk to należy się spodziewać że i ETF na nich oparty też będzie lecieć na pysk ...

- jak na instrumentach bazowych będzie brak płynności, to i na ETF-ach na nich opartych też pewnie będzie brak płynności ...

- dodatkowo na ETF-ach możesz mieć zwiększony / dodatkowy brak płynności, bo nawalić może dodatkowe ogniwo czyli dostawca płynności ETF-u

- w przypadku bessy i w ogóle na etf-ach (zwłaszcza syntetycznych) masz dodatkowe ryzyko tzw. "kontrpartnera" czyli niewypłacalności lub niewywiązania się z umów zabezpieczających przez podmiot "trzeci" ..

Bardzo dziękuję za tem wpis, dokładnie o tym mówię dziś praktycznie od rana :) . Edukacja u podstaw bezpieczeństwa każdego inwestora. Jak znasz ryzyko i rozumiesz narzędzie , które kupujesz - unikniesz kłopotów. Jeszcze raz dziękuję.

Cezary692

@Beja

Dzięki za info. Większość tu się mądruje nie podając konkretnych info. Zadają jakieś pytania, mędrkują co to nie oni. Faktycznie ETF u tradera wylansowano jako dość stabilne i bezpieczne instrumenty.

Ostatnio modyfikowany: 2018-01-08 20:03

Loogin

>...czas mam z tego samego źródła co Ty...

dobre, po prostu cytat roku :)

przelotny

Niestety platforma saxo nie pozwala na kupowanie ETF-ów z Wall Street mimo wykonania opisanych czynności i przejścia na profil profesjonalny. Jedno z drugim nie ma chyba nic wspólnego gdyż w oknie testu odpowiedzialności jest coś takiego, że ETF są Always appropriate, a przy próbie zawarcia transakcji pojawia się info:"Ekspozycji nie można zwiększyć ze względu na konfigurację instrumentu". ETF z Londynu można kupować normalnie.

Czyżby na dobre THE END, bo ja inwestuje tylko w ETF i tylko przez saxo.

Sol

PS. wytnijcie tych forumowych "geopolityków" od siedmiu boleści. Oczy bolą jak się czyta wynurzenia chłopaka wyjaśniającego, że wojny toczą bezpośredni sąsiedzi a nie odległe państwa. Kontrprzykładów jest już sporo w starożytności, mnóstwo z czasów kolonializmu (wojny burskie, opiumowe), a my żyjemy w czasach lotniskowców, ICBM, wojen informacyjnych, infiltracji i globalizacji - które całkowicie redefiniują relację sąsiedztwa. Np. Węgry nie graniczą z Izraelem, a opierają się wojnie rasowej jaką Soros toczy z białym człowiekiem.

Oczywiście stara zasada "dziel i rządź" jest aktualna, więc te stręczenie szukania wrogów blisko a przyjaciół daleko, na kilometr śmierdzi amerykańską propagandą. Wicie rozumicie Irokezi. Blada twarz to wasz przyjaciel. Da wam gorzałkę i Patrioty, pardon - strzelby - ale macie się tymi strzelbami wystrzelać z bezpośrednimi sąsiadami. Bo co wam może zrobić odległy kraj Bladych Twarzy? Nic. he he. Jest za daleko.

Jeszcze raz apeluję by ciąć te wątki "geopolityczne". Sam w nich brałem udział, więc widzę, że nic dobrego z tego nie będzie. Najwięcej energii w takich wątkach mają osobnicy powtarzający toczka w toczkę mądrości z TVN i TVP.

Doger64

Uważam ze finansjera sobie zdaje z tego sprawę i dlatego zaczyna blokować bo w razie krachu na rynku ETFy mogą być gwoździem do trumny zaufania do sektora bankowego. Jak po utracie 50% kapitału 90%ulicy się żuci na brokerów by odzyskać swoje resztki kasy to dojdzie do kaskady bankructw brokerów i właśnie tego zachowania EMERGENTNEGO

sie boja wieloryby specjalnie użyłem tego słowo gdyż ono jest tu kluczowe.

Moja rada ja inwestuje poprzez największe banki państwowe czyli w PL tj.PKO,a w Nor.DNB,a jak już dojdzie do extremalnej przeceny to ja będę sobie spokojnie doładowywać pozycje;)

Ps. Szkoda ze blog umiera,ze gospodarz jest gościem,ze wartość merytoryczna dyskusji bardzo spadła i ze ucieka stad dużo mądrych osób co wnosiły dużo do dyskusji.

Pozdr.

3r3

"ETFy mogą być gwoździem do trumny zaufania do sektora bankowego"

W ciągu ostatnich dwóch lat kilka razy był tutaj w dyskusjach poruszany temat, że emitent może jednostki umorzyć i wypłacić jakieś symboliczne kwoty - czyli dokonać destrukcji kapitału na koszt "inwestora". Ale ponieważ takie zjawisko nie występuje (a nieruchomości zawsze będą rosnąć) to oczywiście nie ma się czym przejmować.

To są dyskusje na poziomie "kto miał pierwszeństwo" przy wjeździe na autostradzie gdzie oba pojazdy mają trzy cyfry na liczniku.

No bo o czym można niby w tym kontekście podyskutować?

Póki się nic nie dzieje to nie ma o czym, a po fakcie będziemy wyrażać kondolencje no i być może oburzenie - nie mamy na zjawisko wpływu.

Wielką zaletą funduszy biernie zarządzanych jest wykazanie co warta była aktywność zarządzających w innych funduszach.

STB

FED podnosi sukcesywnie stopy, gdzie cały świat trzyma na minimach, więc carry trade powinien raczej działać stymulująco.

Dodatkowo hiperhossa na papierach. O co chodzi ? Trump puścił jakiegoś brzydkiego bąka czy jak bo jestem lekko zagubiony...

Ktoś coś ?

hansklos

Pamiętasz triumfalny powrót pani premier (moralne zwycięstwo) po przegranym głosowaniu 27:1 w sprawie Tuska?

Piszesz jak gimnazjalista. Przecież żadnego głosowania na Tuska nie było. Polska była przeciw i z głosowania zrezygnowano.-) Ot taka EUdemokracja.

Cezary692

Wszystkich ETF do wspólnego wora bym nie wkładał. Dywersyfikacja tu też działa. Mam na myśli korelację, np jak USA poleci to np URA, RJA, złoto są z nią nie koniecznie skorelowane, i mogę zaliczyć spadki ale nie takie i mogą szybciej odbić. Tutaj się zastanawiam jak zareagują spółki wydobywcze , np GDXJ). Inny przykład to tanie rynki, np Pakistan bardziej zależy od Chin niż od USA itd. Poza tym trzeba pamiętać o walutach w jakich kupiony przez nas rynek jest wyceniany, bo różnice kursów walutowych czasami, okresowo mają większy wpływ na fluktuację aktywa niż sama wycena tego aktywa.

Geopolityka: jak będzie bujać w tym roku za jej sprawą to po spadkach bym kupował na krótki termin spekulacyjnie pamiętając że jesteśmy wysoko ogólnie.

Ostatnio modyfikowany: 2018-01-09 10:24

sage_slav

"1. "#piotr34 napisał, że "kraje odlegle geograficzne tocza wojny dosc rzadko...".

Ja zasugerowałem korektę: "obecnie sąsiedzi raczej nie toczą wojen ze sobą".

Chyba wszystko jasne: on - wojują głównie sąsiedzi, ja - sąsiedzi raczej nie wojują.

Dwa przeciwne stwierdzenia. Co Ci nie pasuje?"

Zacznijmy od pytania czy zdałeś mature z języka polskiego?

"2. Emocje (trzymanie kciuków) niczego nie załatwiają, bo nie o emocje tu chodzi.

Jasne, można walczyć za przegraną sprawę, ale po co?"

Masz racje. Ucinam dyskusje. EOT.

@IT

Moglibyście zrobić jakieś narzędzie do cytowania, bo oczy bolą jak sie czyta. Może coś w formie drabinki komentarzowej? Zrobiłoby się o wiele porządniej w komentarzach.

Ostatnio modyfikowany: 2018-01-09 11:00

Anjja

Potwierdzam-zmiana statusu na profesjonalny nie powoduje udostepnienia tych etfów. Jednocześnie na ten moment widać na stronie https://www.home.saxo/en-ch/rates-and-conditions/equities-and-etfs/etfs-available że w dalszym ciągu sa one na liście oferowanych prze saxo.Z informacji na stronie https://www.home.saxo/campaigns/global-campaign/mpu/2017/12/target-market-assessment-appropriateness-test wynika, że podzielili produkty na "złożone" i "niezłożone". Te pierwsze to forex, opcje, cfd,futures,etc,etn oraz etf spoza UCITS. Te drugie to obligacje, akcje i "simple etfs". MifidII wymaga określenie rynku docelowego dla klienta na podstawie testu i przedstawianie ostrzeżeń klientom nieprofesjonalnym. Wszystko pięknie. Na końcu jest następująca gra słów: "For each complex product enabled on the platform, the Appropriateness Test asks questions to understand your knowledge and experience and tests your knowledge with products-related questions. The scoring from these questions determines if you are appropriate for trading the product." co znaczy mniej więcej "W przypadku każdego złożonego produktu włączonego na platformie test zadaje pytania, aby zrozumieć swoją wiedzę i doświadczenie oraz przetestować swoją wiedzę, korzystając z pytań dotyczących produktów. Ocena z tych pytań określa, czy jesteś odpowiedni do handlowania produktem." No właśnie: W przypadku każdego złożonego produktu włączonego/dostępnego/otwartego na platformie. A jak został wyłączony na platformie to dobranoc państwu.

Doger64

„emitent może jednostki umorzyć i wypłacić jakieś symboliczne kwoty - czyli dokonać destrukcji kapitału na koszt "inwestora".

Oczywista oczywistość ze może tak samo jak mogą banki zrobić bail-in cz out,ale jeśli to zrobią to stracą zaufanie ludzie,które już wisi na włosku bo to właśnie zaufanie jak Rickards jest najważniejsze i póki co wychodzi na to ze ETFy są największa zagrożeniem z derywatów które mogą doprowadzić do kaskady bankructw.

Jeśli umorzą jednostki to ludzie wyjdą na ulice i zaufanie stracone,albo jak ludzie stracą 50% oszczędności bo kurs spadł będę winić siebie,ale jeśli emitent nie będzie miał kasy w kasie by wypłacić to tez stracą zaufanie i tego się boją.

@cezary692

Ja nie wkładam tylko pisze jakie konsekwencje mogę one nieść ETFy za sobą,oczywiście ze każdy jest inny tak jak akcje...

Jeśli chodzi o gold i silver to choć urosło o 10-20% to podtrzymuje prognozę z ubiegłego roku iż jesteśmy w trendzie bocznym od 2013 roku pomiędzy 1200-1300 z małymi wybiciami i się spodziewam dalszej fluktuacji cen kruszcu ewentualni krótkotrwałego spadku przy bessie albo kryzysie,a zaraz wyjaśnię dlaczego:

Jak sobie spojrzymy na wykres gold i s&p 500 to to pomiędzy 2008-2009 obydwa indeksy spadły i dopiero od 2009 bylo wybicie,wiec dlaczego teraz ma być inaczej ???

To samo było w roku 2000-2003 dopiero od 2003 było wybicie w górę.

Jak będzie zawierucha to wszystko leci w pierwszej fazie bo nikt nie ma kasy i oczywiście wtedy nasze shorty tworzą zabezpieczenie pod taka ewentualność,które wzmacniam od dwóch lat gdy dochodzę do 50% strat.

No i trochę uranu,który być może coś da...

I właśnie wtedy gdy się będzie kończyła pierwsza faza spadków będę próbował się wbić blisko dołka i to wszystko zamienię na złoto i akcje;)

Jak będzie zobaczymy...

przelotny

OK, tylko jak to ma się do tego,że etfy z giełdy NASDAQ są dostępne - sprawdziłem na przykładzie QQQ.

gasch

Panowie, czy nie było przypadkiem tak, że IT21 podkreślał zalety ETFów (funduszy niezarządzanych) względem Funduszy Inwestycyjnych.

Nigdy nie słyszałem, że to bezpieczne czy dające zawsze zarobić instrumenty.

Po prostu są dużo lepsze i niż FI, gdzie zmiana wartości jednostki uczestnictwa często ma niewiele wspólnego ze zmianą wartości aktywów, które rzekomo śledzi. A najczęściej jest tak, że rośnie wolniej a spada szybciej.

Odnośnie blokady/utrudnień w inwestowaniu w ETFy. Powtórzę setny raz. Chcieliśmy socjalizmu to go mamy, ktoś mądrzejszy decyduje za nas co jest dla nas dobre. Tak Was to dziwi? Safety przecież zawsze musi być first.

Jak skomentujecie zmiany w rządzie?

https://www.bankier.pl/wiadomosc/Rekonstrukcja-rzadu-Mateusza-Morawieckiego-7565950.html

Szczególnie zaskakuje wylot Maciarki i zastąpienie go przydupasem Prezesa.

Aliquis

Napisałeś: "Przecież żadnego głosowania na Tuska nie było. Polska była przeciw i z głosowania zrezygnowano".

To, co napisałeś brzmi sensacyjnie, wręcz nieprawdopodobnie.

Zawsze myślałem, że na stanowisko szefa Rady Europejskiej wymagane jest przeprowadzenie wyborów (w formie głosowania).

Twierdzisz, że żadnego głosowania nie było? Że z głosowania zrezygnowano?

Ponieważ nie można zajmować tego stanowiska bez wygrania głosowania, to czy nie uważasz, że należałoby w tej sytuacji zgłosić stosowną skargę do właściwej instancji? A może ktoś (przedstawiciel Polski) już to zgłosił?

Sprawdzam. Uwaga, uwaga, wychodzi jednak, że takie głosowanie przeprowadzono.

Obrady i głosowanie prowadził Joseph Muscat (premier Malty). Premier Beata S. przedstawiła swoje stanowisko i je uzasadniła.

Prowadzący zapytał, kto jeszcze jest przeciwny - NIKT nie podniósł ręki.

Zapytał, kto prosi o odnotowanie głosu wstrzymującego - NIKT się nie zgłosił.

To nie było (według Ciebie) głosowanie? Faktycznie, napisałeś, że to była "EUdemokracja".

Nie znałem dotychczas takiego określenia na wybory. Gratuluję inwencji twórczej.

-

@sage_slav (2018-01-09 10:59)

Napisałeś: "Zacznijmy od pytania czy zdałeś mature z języka polskiego?".

Nie pamiętam. Chyba musiało sporo czasu upłynąć, bo zapomniałem. Zabiłeś mi tym klina.

Spróbowałem poszukać w papierach, ale nie mogłem się dokopać. Może jeszcze coś znajdę, nie tracę nadziei.

Niemniej domyślam się, że Ty zdałeś, więc szczerze gratuluję i podziwiam.

tomasz.bela

gemedes

Z opcji walutowych można skorzystać do?

a)Prosimy określić swoją opinię na temat wzrostu lub spadku pary walutowej

b)Prosimy określić swoją opinię na temat przyszłej zmienności

c)Jedno i drugie

Ktoś się orientuje?

gemedes

TomTom

balance69

voit57

2)Czy waszym zdaniem opłaca się jeszcze inwestować w HMMJ jeśli od września wzrósł ponad 100%?

Lech

Gaz łupkowy w Polsce to kompletna ściema jednego człowieka z Wrocławia, świadomie wciskającego kit, który zrobił na tym karierę polityczną. W Polsce gaz z łupków jest dużo trudniejszy do odzyskania na dodatek 3 razy głębiej niż w USA, a to znaczy 9 razy drożej,a w USA straty na łupkach przy obecnych cenach przekroczyły już 3 biliony $... dużo taniej jest zwiększyć wydobycie ze zwykłych złóż lub preparować gaz z węgla i odzyskiwać ze złóż węgla , na dodatek lobbuje za wciskaniem CO2 pod ziemię co w razie katastrofy może wytruć tysiące ludzi lub wydobycie metali na Pacyfiku z naszego pola po kosztach kilka razy wyższych niż ich wartość, lub podatek od wydobycia gruntów z wykopów budowlanych ,albo geotermię w Toruniu zamiast w Inowrocławiu gdzie jest komin ciepła ,albo policję geologiczną ścigającą wydobywających bursztyn gdy 95% jest z importu z Rosji lub Ukrainy itd..Chcieli zamykać prezesów KGHM za inwestycję w Chile, a teraz się okazuje że ceny samego Molibdenu jeżeli rzeczywiście wzrosną jak się prognozuje w z wiązku z bateriami do aut mogą w takim samym stopniu dać zarobić jak miedź z tej inwestycji...za to koncesji na złoża w Polsce dla KGHMu jak nie było nowych obiecanych tak dalej nie ma..

Lukasnld

Potrzebuje info na temat statusu "inwestor profesjonalny" np.w Saxobank a rozliczenia podatku w Holandii. Kwalifikacja dokonana przez Holenderski urząd podatkowy na inwestora profesjonalnego skutkuje aż 50% podatkiem od zysków z inwestycji. Czy ktoś ma wiedzę dotyczącą tego jak taki status ( i czy wogòle) wpływa na rozliczenia podatkowe. Bardzo proszę o odpowiedź bo nie mogę znaleźć księgowego który orientuje się chociaż trochę w tym temacie

taifun7

Jestem zainteresowany zainwestowaniem części swoich środków w konkretny ETF na "spadki" - PROSHARES SHORT S&P500. W tym celu otworzyłem konto w Degiro. Niestety po wprowadzeniu MIFID2 nie ma możliwości zainwestowania swoich środków w ten etf dla polskich inwestorów. Tutaj wklejam wyjaśnienie:

"Powodem jest implementacja dyrektywy unijnej MIFID ll, która weszła w życie 3. stycznia stanowi, iż wystawcy ETF-ów są zobligowani do dostarczenia odpowiedniej dokumentacji (Key Investor Information Document), do każdego produktu w języku ojczystym inwestora.

Niestety zagraniczni wystawcy do tej pory nie doprowadzili owej dokumentacji w języku polskim, z tego względu określone

produkty od 3 stycznia Zostały zawieszone do kupienia na naszej platformie."

Czy klienci Saxo lub Dif Broker też odczuwają takowy problem ?

Pozdrawiam

Petrus

Dlaczego nie mam ETF w degiro na metale ziem rzadkich ?

Pr2

Maciej91

Z góry dziekuje za pomoc i jakies sugestie.

Lech