Bardzo często na łamach bloga podkreślamy, że inwestując na rynku surowców warto korzystać z ETF’ów. Pozwalają one m.in. obniżyć koszty danej inwestycji, czy osiągnąć lepszą dywersyfikację. Zdarza się jednak, że dla danego surowca nie powstał jeszcze atrakcyjny fundusz, lub inwestycja w te które istnieją niesie ze sobą zbyt duże ryzyko. Wtedy chcąc nie chcąc inwestorzy zmuszeni są wybierać pojedyncze firmy, co wiąże się z koniecznością przeprowadzenia wnikliwej analizy. W związku z tym poniżej opisujemy kilka czynników, na które należy zwracać uwagę przy wyborze spółek wydobywczych do portfela.

Struktura przychodów

Przede wszystkim, aby inwestycja miała sens, wybrana spółka musi faktycznie dawać ekspozycję na konkretny surowiec. Jeżeli mamy do czynienia z firmą, która specjalizuje się w wydobyciu jednego pierwiastka sprawa jest prosta.

Sytuacja nieco się komplikuje, kiedy spółka skupia się na kilku różnych surowcach. Wówczas musimy ustalić, jaki udział w jej przychodach stanowi wydobycie tego, który nas interesuje. Załóżmy, że chcemy zdobyć ekspozycję na rudę żelaza. Zatem rozglądać będziemy się za firmą, której przychody zależą głównie od wydobycia tego surowca.

Udział danego pierwiastka w przychodach spółki możemy łatwo sprawdzić na jej stronie internetowej. Firmy zamieszczają takie informacje przy okazji publikowania wyników za dany okres czasu. Warto korzystać też z prezentacji, które napisane są prostszym językiem, co ułatwia analizę.

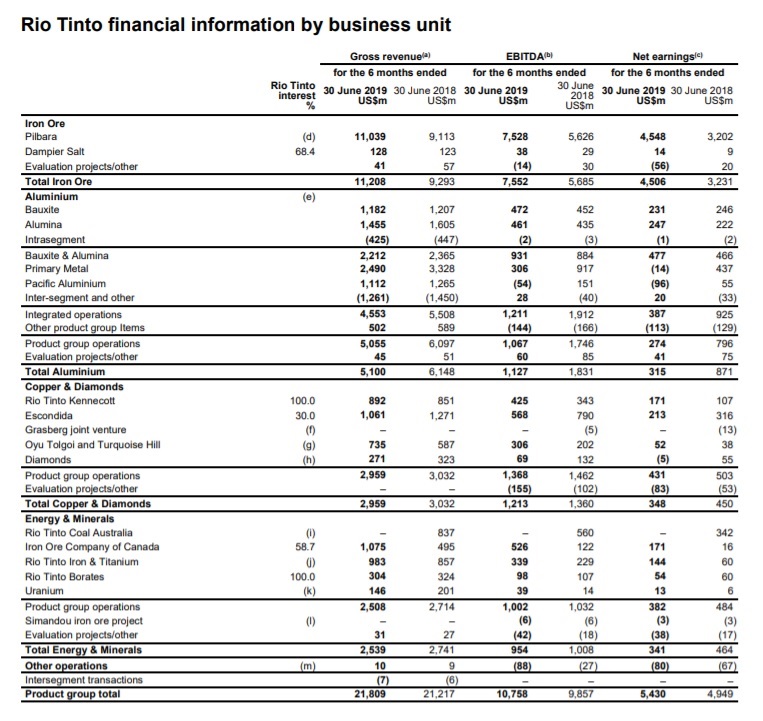

Poniższa tabela pochodzi z raportu finansowego spółki Rio Tinto z pierwszej połowy 2019 roku. W kolumnie „Gross revenue” widzimy, że mimo iż firma zaangażowana jest w różne surowce, to najwięcej przychodów czerpie z wydobycia rudy żelaza.

Dywersyfikacja geograficzna

Z punktu widzenia inwestora bardzo ważne jest także to, żeby firma miała dobrze zdywersyfikowany pod względem geograficznym portfel aktywów. Warto zatem wybierać takie spółki, które prowadzą projekty wydobywcze w różnych regionach świata. Dzięki temu nasza inwestycja będzie mniej podatna np. na zawirowania polityczne w pojedynczym kraju.

Ma to również znaczenie w sytuacjach losowych, których nie jesteśmy w stanie przewidzieć. Do takich zdarzeń w branży wydobywczej dochodzi dość często. Przykładem może być pęknięcie tamy należącej do firmy Vale, co miało miejsce pod koniec stycznie tego roku w Brazylii.

Straty, które firma poniosła w wyniku pęknięcia tamy to tylko część problemu. Po katastrofie wprowadzono w tym kraju szereg regulacji mających duży wpływ na całą branżę. Gdyby nie fakt, że Vale prowadzi operacje na całym świecie, sytuacja spółki mogłaby znacząco się pogorszyć.

Warto w tym miejscu dodać, że bardzo często firmy wydobywcze prowadzą projekty w krajach, które delikatnie mówiąc nie należą do najbezpieczniejszych. Decydują się na to przede wszystkim dlatego, że znajdują się tam wysokiej jakości złoża. Jak pokazuje historia raz na jakiś czas dochodzi do napadów na kopalnie, podczas których zorganizowane grupy przestępcze potrafią ukraść spore ilości drogocennego urobku. Doskonałym przykładem takiego kraju jest Demokratyczna Republika Konga, gdzie na każdym kroku łamane jest prawo, a poziom korupcji jest skrajnie wysoki.

W celu zwiększenia bezpieczeństwa inwestycji powinniśmy unikać spółek w dużym stopniu zaangażowanych w projekty wydobywcze w opisanych jurysdykcjach.

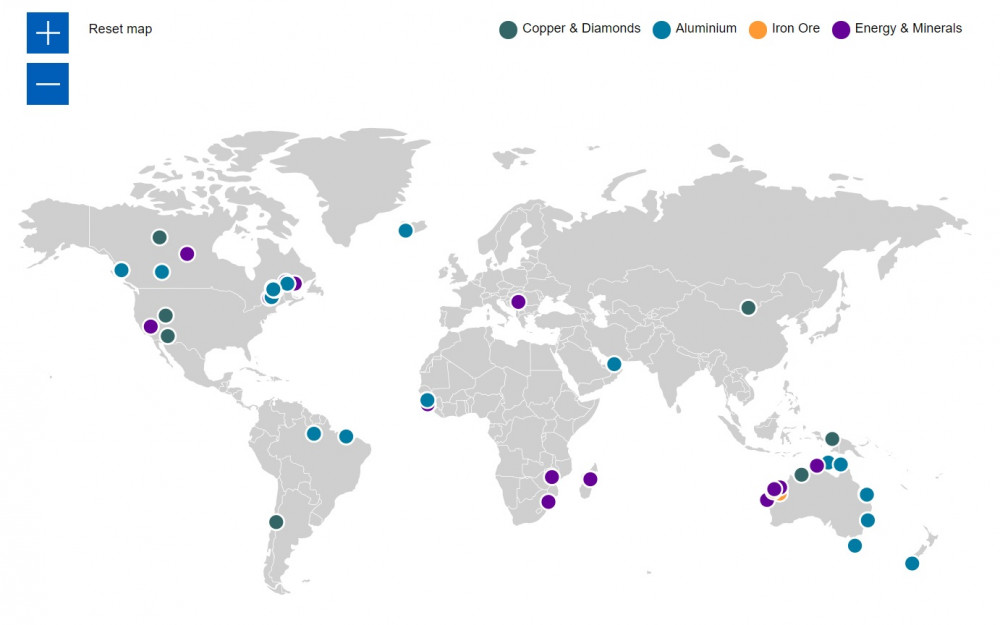

Przykładem dobrze zdywersyfikowanej geograficznie firmy jest wspomniana wcześniej spółka Rio Tinto, co potwierdza poniższa mapa.

Jak widać większość projektów Rio Tinto zlokalizowana jest w krajach rozwiniętych, takich jak Australia, Stany Zjednoczone, czy Kanada.

Ocena złóż

Planując inwestycje w spółkę wydobywczą niezbędne jest sprawdzenie, czy ma ona perspektywy do długoterminowego wydobycia. W tym celu musimy wczytać się w dane dotyczące poszczególnych projektów. Szukać będziemy tam odpowiedzi na pytanie, jak długo firma jest w stanie eksploatować konkretne złoża.

W tym miejscu warto przypomnieć, że kompanie wydobywcze dzielą złoża na 3 podstawowe typy:

1. Proven, czyli złoża w przypadku których szansa na wydobycie wynosi co najmniej 90%.

2. Probable, gdzie wspomniane prawdopodobieństwo wynosi 50-90%.

3. Possible, z szansą na wydobycie rzędu 10-50%.

Najlepiej jeżeli spółka posiada duże złoża typu proven i probable, które pozwolą jej na czerpanie przychodów przez kolejne kilka-kilkanaście lat.

Przy okazji oceny złóż dobrym pomysłem będzie także sprawdzenie czy w firmie pracują geolodzy z bogatym doświadczeniem. Chociaż kompani wydobywczych na rynku jest cała masa, prawdziwych specjalistów jest zaledwie garstka.

Koszt wydobycia, a cena surowca

Kolejnym bardzo ważnym elementem analizy jest sprawdzenie kosztu, jaki spółka ponosi w celu wydobycia jednostki danego surowca. Kompanie wydobywcze posługują się różnymi pozycjami kosztów, przy czym najbardziej miarodajny jest AISC, czyli All-in sustaining cost. Co prawda nie jest on pozbawiony wad (nie uwzględnia odsetek od zaciągniętych kredytów, czy też podatku dochodowego), ale w miarę rzetelnie przedstawia koszty produkcji.

Załóżmy, że firma ma AISC dla wydobycia złota na poziomie 1000 USD za uncję, podczas gdy cena spot metalu wynosi 1400 USD za uncję. Na każdej wydobytej uncji złota przedsiębiorstwo osiąga zatem zysk 400 USD.

Jeżeli cena metalu wzrośnie nagle o 10%, czyli do 1540 USD za uncję, to zysk w tym samym momencie zwiększy się o 35%.

Dzięki tej zależności inwestowanie w spółki wydobywcze może przynieść znacznie większy zysk (lub stratę) niż bezpośrednia inwestycja w dany surowiec.

W związku z tym, co opisaliśmy powyżej powinniśmy dobierać do portfela firmy, które mają jak najmniejszy koszt wydobycia względem ceny konkretnego pierwiastka. Zwiększamy tym samym margines bezpieczeństwa, gdyż nawet w przypadku spadku ceny surowca firma i tak będzie zarabiać.

Zadłużenie spółki

Branża wydobywcza jest niesamowicie kapitałochłonna, w związku z czym kolejnym czynnikiem, na który należy zwrócić uwagę jest dług spółki. Generalnie im mniejszy on jest tym lepiej. Podczas gdy rozsądny poziom zadłużenia może przyspieszyć rozwój firmy, zbyt duży dług może doprowadzić ją do bankructwa.

Warto więc przy ocenie zadłużenia zapoznać się z dwoma bardzo użytecznymi wskaźnikami: Cash-to-Debt Ratio oraz Debt-to-Equity Ratio.

Wskaźnik Cash-to-Debt pokazuje nam w jakim stopniu dług przedsiębiorstwa pokryty jest gotówką. Im mniejsza wartość wskaźnika, tym gorzej. Oznacza to, że dług znacznie przewyższa ilość dostępnej gotówki. Z kolei jeżeli firma posiada wielokrotnie więcej gotówki niż długu, możemy przypuszczać, że nieefektywnie się z nią obchodzi.

Warto w tym miejscu dodać, że poziom tego wskaźnika może nagle wzrosnąć np. w wyniku sprzedaży części aktywów firmy. Może to wynikać także ze wzrostu zyskowności, dlatego zawsze należy to sprawdzić odnosząc wartości wspomnianych wskaźników do danych historycznych. Można to sprawdzić na bezpłatnym portalu gurufocus.com.

Drugi wskaźnik, czyli Debt-to-Equity Ratio informuje nas o tym, w jakim stopniu spółka finansuje swoją działalność długiem w porównaniu do funduszy będących jej całkowitą własnością. Wysoki poziom współczynnika sugeruje, że firma agresywnie się zadłuża.

Ceny surowców na tle danych historycznych

Zanim w ogóle przystąpimy do analizy konkretnej spółki konieczne jest sprawdzenie fundamentów dla danego surowca. Chodzi tu przede wszystkim o strukturę popytu i podaży. W pierwszej kolejności powinniśmy interesować się pierwiastkami, których brakuje na rynku. Z kolei unikać będziemy inwestycji w surowce, w przypadku których notuje się nadpodaż.

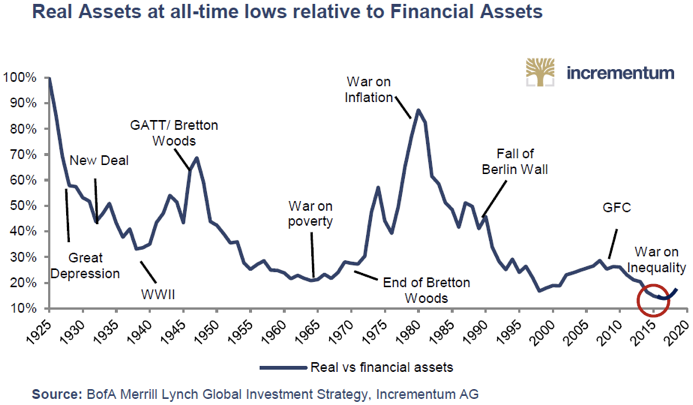

Na łamach bloga niejednokrotnie wskazywaliśmy na niedowartościowanie aktywów materialnych względem aktywów finansowych. Najlepiej pokazuje to poniższa grafika.

Pomimo sprzyjających czynników fundamentalnych wciąż można dokonać inwestycji w nieodpowiednim momencie, dlatego należy sprawdzić czy dany towar jest krótkoterminowo tani. W tym celu możemy posiłkować się m.in. wskaźnikiem COT, o którym więcej przeczytacie w naszym słowniku: "Czym jest COT?".

Jednocześnie sprawdzamy, czy wybrana spółka jest atrakcyjna pod względem wskaźników takich jak P/E, P/BV itd.. Przy okazji współczynnika P/E, warto dodać, że jego ujemna wartość w przypadku spółek wydobywczych wcale nie musi oznaczać złej inwestycji. Dlaczego? Śpieszymy z odpowiedzią.

Zdarza się, że dana spółka ucierpi z powodu silnej przeceny surowca, którego wydobyciem się zajmuje. Wówczas wartości P/E mogą zejść poniżej zera. Następnie, gdy dojdzie do wyraźnego odbicia ceny pierwiastka (w ślad za czym pójdą notowania spółki), wartość wskaźnika P/E się poprawi, a spółka pozostanie atrakcyjnie wyceniona nawet po tych wzrostach.

Dodatkowo przy otwieraniu pozycji warto posiłkować się narzędziami analizy technicznej, żeby uzyskać jak najlepszą cenę.

Podsumowanie

Powyżej wymieniliśmy tylko kilka czynników, na które należy zwracać uwagę przy ocenie perspektyw dla spółek wydobywczych. Oprócz nich warto także m.in. sprawdzić jak duży udział w spółce mają insiderzy (im większy tym lepiej). Korzystne jest także, jeżeli firma regularnie wypłaca wysoką dywidendę, przeznaczając na ten cel rozsądną cześć zysków.

Chociaż czasami kupno pojedynczych spółek jest koniecznością, zawsze w pierwszej kolejności należy szukać atrakcyjnego ETF’u, który zdejmie z nas obowiązek szczegółowej analizy dziesiątek firm. Według naszych obserwacji najlepiej, jeżeli oprócz ekspozycji na wybrany fundusz, wybierzemy dodatkowo 1-3 poszczególnych producentów. W ten sposób zabezpieczymy się przed sytuacją podobną do tej, która ma obecnie miejsce w przypadku ETF’u REMX.

Fundusz ten pomimo sprzyjających informacji nt. potencjalnego zablokowania eksportu metali ziem rzadkich z Chin wzrósł nieznacznie, podczas gdy najważniejsze firmy z branży przyniosły bardzo dobre zwroty.

Zespół Independent Trader

ARTERO55

Kabila

https://www.youtube.com/watch?v=Tv-hE4Yx0LU

Alan Shrugged

srebro spychane 16,5 ... też się czujecie jak gość z Big Short-a

Ostatnio modyfikowany: 2019-08-05 20:52

Madraf

Nowe odcinki oglądałeś ?, na dobrej działce spokojnie 5k uncji można wykopać.

A krypto w góre:)

Alan Shrugged

pociśnij

Ostatnio modyfikowany: 2019-08-05 21:25

Dante

Ostatnio modyfikowany: 2019-08-05 22:00

3r3

Nie róbmy sobie nawet takich żartów. Cena spot to jest dopiero w detalu franco klient. Jeśli wytwórca sprzedaje z loco na końcu świata do własnej huty surowiec za pół ceny giełdowej to i tak drogo. Metale szlachetne są akurat tym wyjątkiem gdzie być może dostanie się aż połowę w miejscu wydobycia, ale żelazo z odległych rejonów odkrywkowych ma zero skreślone od ceny giełdowej, miedź z Afryki bez chińskich kolei miała ten sam problem.

"Dzięki tej zależności inwestowanie w spółki wydobywcze może przynieść znacznie większy zysk (lub stratę) niż bezpośrednia inwestycja w dany surowiec."

Inwestycja w surowiec odbywa się przez merchanta kupującego go u źródła i dokonującego transportu do odbiorcy wraz z ustalaniem jakości, negocjacji ceny, pokrycia ryzyk. Ryzyk jest tak wiele że banki na to nie dają więc merchantom pozostaje podjąć kapitał z giełdy od czego mają traderów.

Inwestycja w wydobycie, a w handel to dwie oddzielne sprawy.

"Wskaźnik Cash-to-Debt pokazuje nam w jakim stopniu dług przedsiębiorstwa pokryty jest gotówką."

Na rynku z silną akcją kredytową cash nie płaci kuponu, a spółki wydobywcze (czy motoryzacyjne) więcej kasy trzepią na graniu z trendami niż z wytwórczości/wydobycia.

Kopalnia nie musi wydobywać, tylko wrzucać do kopalni z rynku skupiony urobek i czekać na wzrosty - witamy w weimarskim QE.

@Madraf

"@Mengiz

Nowe odcinki oglądałeś ?, na dobrej działce spokojnie 5k uncji można wykopać. "

Co Wy tam oglądacie? Telewizję? To już z kopania robią seriale?

@Alan Shrugged

"Srebro może wzrosnąć znacznie powyżej 30 USD w krótkim okresie czasu "

Ale może też tego złośliwie nie zrobić.

Alan Shrugged

"Ale może też tego złośliwie nie zrobić."

oczywiście ,powiem więcej mogą spuścić niżej ...mamy wolny rynek i można robić kant.

puatki

Widać, że nam nie odpuszczą ; -)

gbur

Krzysztof1

@gbur - dokładnie...

Ostatnio modyfikowany: 2019-08-06 06:47

Dante

Przecież PiS działa ostro - co pokazuje ostatnie głosowanie w Sejmie z 19 lipca. Wiedzą, że przy przekształceniach własnościowych co nieco może się do nich przykleić. Dodatkowo sprowadzili wojska amerykańskie do obrony swojej sitwy, gdyby przypadkiem ludność miejscowa zrozumiała na własnej skórze czym się różni państwo prawa od państwa sprawiedliwości i postanowiła wyegzekwować sprawiedliwość na posłach PiS w trybie szybkim, wręcz szybkostrzelnym.

Nie bez powodu broń czarnoprochowa jest zakazywana.

z01

Krzysztof1

Wyegzekwować sprawiedliwość na posłach PiS w trybie szybkim na pewno ktoś zdąży. Przykładowo, PIS okrada Polaków i 1 promil postanawia zemścić się na nich( stracili wszystko, nie zależy im na życiu). Tzw. Szakal może uderzyć niespodziewanie na każdego z Posłów, którzy głosowali przeciwko racji stanu. Krótko - nie uważam aby spróbowali - armia USA ich nie obroni, każdy gdzieś mieszka - ma sąsiadów. Chyba, że planują wraz z rodzinami emigrację, ale zdesperowany Szakal może zabawić się w tzw. "Grupa Jaszy"...

gruby

"PIS nie ma jaj, w polityce trzeba ostro. Informacja do USA - roszczenia są bezprawne, jeżeli nie zaprzestaniecie nacisków, to wykonamy piwot w stronę Niemiec, Rosji, Chin."

... po czym 'niewidzialna ręka rynku' zrzuci na rynek kontrakty terminowe na złotówkę korygując jej kurs na 1FED=8PLZ. Po takiej "korekcie" rating obligacji drukowanych przez tow. Banasia leci w stronę "D", zadłużenie skarbu państwa zaczyna rosnąć w tempie 10% rocznie a koszty jego obsługi skaczą z 35 mld rocznie do 80-90. Skutkiem czego NBP podnosi stopy procentowe na 45% rocznie, frankowicze wyprowadzają się pod mosty a Kaczyński w telewizorze zaczyna rzucać mięsem niczym Chruszczow butami.

Jeśli uważasz że to niemożliwe to przyjrzyj się w jaki sposób ukarano Erdogana za to że ośmielił się przetrwać pucz w niego wymierzony. A to Erdogan właśnie a konkretnie utrata kontroli USA nad Turcją spowodowała przegranie przez USA wojny o Syrię.

Wiele można o Kaczyńskim napisać ale on doskonale wie gdzie są granice jego władzy i kto mu tą władzę dał. I bynajmniej nie był to hegemon.

z01

nikt ważny

"nie ma jaj"

Ma, tylko może określaj sytuacje podług realnych celów wynikających z faktów, a nie głoszonych publicznie dla gawiedzi.

@gruby

"Jeśli uważasz że to niemożliwe"

Niemożliwe bo błąd tkwi w założeniu (patrz wyżej: do @Krzysztof1).

Oczywiście że można to świetnie rozegrać i bynajmniej pod mosty nikt by się nie wyprowadził tyle że szukanie rozwiązań z udziałem formalno-prawnych i formalno-ekonomicznych rozwiązań i zastanawianie się nad takowymi konsekwencjami to nadal mentalne niewolnictwo w kajdanach regulacji które mają się nijak w relacji do kryterium miejsca i czasu, jak kryteriów jakościowych. Niestety wiara w regulacje (niezmiennie nazywane "prawem") i wymieniony wyżej błąd, rugują z zbioru potencjalnych rozwiązań, te skuteczne.

Szumal

Oczywiście że fikać za bardzo nasi umiłowani przywódcy nie mogą. Ale zawsze mogą spróbować politykować a oni nie robia nic tylko sraja pod siebie ze strachu, że im ktoś koryto sprzątnie. I jeszcze tubylcom bezczelnie kłamią że nie ma żadnej sprawy roszczeń. Może już lepsza była dla nas pod tym względem opcja Tuskowo-niemiecka? US ze starszymi braćmi w wierze wycisną nas jak cytryne a na końcu porzucą. Ostatnio przyszła mi do głowy pewna teoria. Mianowicie kto jak kto ale starsi bracia w wierze mogą się dobrze orientować że imperium dolarowe chyli sie ku upadkowi i za jakiś czas jankesi nie beda pływac swoimi lotniskowcami po całym swiecie i wprowadzac demokracji. Wycofaja sie na ten przykład z Bliskiego Wschodu i bracia starsi w wierze zostana sami oko w oko z cała rzeszą otaczających ich z kazdej strony arabów. I z nikąd pomocy. Wiec wymyślili sobie zaległe roszczenia ktorych oczywiscie PL nie jest w stanie wyplacic w gotówce. Po negocjacjach wyrywaja wiec od PL południowo-wschodnie obszary i razem z ziemiami Ukrainskimi tworzą sobie nową środkowoeuropejskią ziemie obiecaną i w odpowiednim momencie ewakuują się z dala od wrednych arabów.

Ostatnio modyfikowany: 2019-08-06 09:31

Lech

To są dwie sprawy kategoria rozpoznania złoża https://www.google.com/url?sa=t&rct=j&q=&esrc=s&source=web&cd=3&cad=rja&uact=8&ved=2ahUKEwjJ5Yvp2e3jAhVUfMAKHTu6AkQQFjACegQIAhAC&url=http%3A%2F%2Fwww.wug.gov.pl%2Fdownload%2F5890.pdf&usg=AOvVaw1z0tZVxKUmd8RgkNTufQF0

w Polsce § 6. 1. W dokumentacji geologicznej złoża kopaliny dla złóż kopalin stałych stosuje się następujące kategorie rozpoznania

złoża kopaliny lub jego części: D, C2, C1, B, A. Teoretycznie rozpoznanie w najwyższej kategorii zapewnia w 100% skład i ilość surowca do wydobycia z minimalnym marginesem błędu, to samo dla ropy i gazu itp.

I druga aktualna bilansowość złoża, analiza aktualnych i przyszłych cen na rynku, jakości, ilości, dostępności złoża , warunki techniczne i geopolityczne wydobycia transportu w sumie możliwości sprzedaży z zyskiem.

Teoretycznie nazwa złoże dotyczy bilansowych ilości poszukiwanego surowca ,z opłacalnym wydobyciem i sprzedażą, ale to się oczywiście zmienia w czasie i przestrzeni.

nikt ważny

"starsi bracia w wierze"

raczej młodsi chyba że według Ciebie chrześcijaństwo opiera się na talmudzie.

"imperium dolarowe"

do czasu zielony papier ma zabezpieczenie w lotniskowcach i towarach powszechnie uważanych za "nielegalne", będzie istniało wymienione "imperium" i nie należy mylić go z czworakami pod szyldem "stanów zjednoczonych" (cokolwiek to znaczy)

@Lech

"Euro..."

Znaczy się euro co? Te kropki są takie wieloznacznie, bo to może oznaczać np "europsychozę" :-)

A jeśli mówisz o "papierze" to wypadało by miał w czymś pokrycie i to coś było zabezpieczone (niekoniecznie lotniskowcami). Szyld jest drugorzędny (wieloznacznie). Może być "złoty", "ech", "talar", "kredyt", "szton" albo "paciorek".

Ostatnio modyfikowany: 2019-08-06 09:48

TomTom

gruby

"Po negocjacjach wyrywaja wiec od PL południowo-wschodnie obszary i razem z ziemiami Ukrainskimi tworzą sobie nową środkowoeuropejskią ziemie obiecaną i w odpowiednim momencie ewakuują się z dala od wrednych arabów."

... trafiając znowu i dobrowolnie pomiędzy Polaków i Ukraińców ? To już prędzej zasiedlą Krym który im Putin najpierw z Ukraińców wyczyści, przy aprobacie żydowskiego komika z Kijowa ofc.

Szumal

Lech

Niewątpliwie pierwsi byli w tym Żydzi i dużo wcześniej , a cała reszta łącznie z Islamem to sekty,które powstały i wyłamały się z tego właśnie porządku, zresztą zakładane też przez Żydów, które odniosły sukces często większy od pierwowzoru dzięki dopuszczeniu ich do władzy i stosowaniu kar dla innych odłamów, łącznie z kara śmierci i nagród dla wyznawców kosztem innowierców, proste jak budowa cepa.

Ostatnio modyfikowany: 2019-08-06 10:00

nikt ważny

"pierwsi byli"

ale gdzie i kiedy, i według kogo? Bez odbioru bo Administracja też ma swoją cierpliwość. Nawet jeśli nie tylko ja lubię bajki i dobre żarty.

Ostatnio modyfikowany: 2019-08-06 10:24

dsznycer

Ostatnio modyfikowany: 2019-08-06 10:22

Lech

Prawda jest taka ,że nawracanie na własną modłę, gdy uzyskiwała poparcie aktualnych władz to było od tysiącleci najbardziej intratne zajęcie, szczególnie gdy zwolennikiem stał się np . Cesarz, a kolejni królowie już nie mieli innego wyjścia. Po pierwsze działanie w słusznej sprawie z poparciem np króla itp,czyli pełna swoboda działania w tym mordowania, po drugie prawo do nagrody i przejęcia majątków po ofiarach działania, do tego wybaczenie i błogosławieństwo, no bo to przecież były dzikusy skoro wierzyły w co innego...

Zaczynając w Polsce od Mieszka I-go, który wymordował połowę populacji Polaków żeby nawrócić połowę , ta reszta raczej nie miała wyboru lub byli z jego drużyny, oczywiście w nagrodę dostali ziemię i majątki ofiar i niewielką pociechą niech będzie , że to samo na tych ziemiach zrobiliby Niemcy gdyby ich nie ubiegł Mieszko I-szy.Takie to były czasy chrystianizacji Europy, bynajmniej nie miłością przekonywano tylko ogniem i mieczem i gdzie się tylko dało wprowadzić taki porządek, w Azji były problemy to w nowo odkrytej Ameryce PŁn i PŁd wymordowano ponad 100mln Indian , ale to w opinii nawracających nie byli nawet ludzie, a co dopiero mieć duszę itd. W zamian za uległość i poddaństwo nawróceni zyskiwali możliwość życia i składania darów z jako takim bezpieczeństwem dopóki nie pojawiły się kolejne odłamy i nurty walczące o swoje własne wpływy. Statystyki nie kłamią, to wojny religijne były najbardziej zabójcze na świecie, doprowadzając często do wymordowania połowy i więcej ludności na danym terenie.Władca dostawał koronę przecież od Biskupa, czyli władca popierał kościół to i kościół władcę i ta symbioza i osiąganie wspólnych korzyści na wykorzystywaniu reszty przetrwało niemal do XX wieku.

Miłość , równość braterstwo, to są hasła od wieków żeby zdobyć władzę, a mając władzę ,wpływy i możliwość stanowienia prawa to nawet dzisiaj widzimy jak się zachowuje Islam? a nawet co poniektórzy Biskupi nieraz wypalą co myślą?

Ostatnio modyfikowany: 2019-08-06 11:03

Zengin

w nowo odkrytej Ameryce PŁn i PŁd wymordowano ponad 100mln Indian

liczyłeś nagrobki?

Kościół w Am Płd tam gdzie mógł działać bezpośrednio zakładał redukcje misyjne. Wygooglaj. Hiszpania świecka w Am Płd niszczy redukcje i wprowadza encomiendy.

@puatki @z01

To może już zasadzę dębki i sosny, by za 10 lat walili do mnie z całego Mazowieckiego zbierać polskie grzybki w polskim lesie u polaka - myślę że grunta Lasów Państwowych zmienią właściciela...

gruby

"To po cholerę ubiegają się o obywatelstwo, które MSZ rozdaje im na lewo i prawo jak się nas niby boją?"

Posiadanie dwóch paszportów jest lepsze od posiadania jednego. A trzy są jeszcze lepsze niż dwa. I tak dalej.

Lech

SOWA

flamingo

Takie to były czasy chrystianizacji Europy, bynajmniej nie miłością przekonywano tylko ogniem i mieczem i gdzie się tylko dało wprowadzić taki porządek, w Azji były problemy to w nowo odkrytej Ameryce PŁn i PŁd wymordowano ponad 100mln Indian

Postawiłeś znak równości między nawracaniem Ameryki Pn i Pd, a to nie to samo. Amerykę Pn nawracali protestanci - i rzeczywiście Indian została tam garstka zamknięta w rezerwatach. Ameryka Pd była chrystianizowana przez katolików - do dzisiaj spotkasz tam wszędzie multum tubylców i to nie w rezerwatach.

Ojciec Tadeusz

Nie powiedział żaden polityk.

Ostatnio modyfikowany: 2019-08-06 11:22

Lech

Ostatnio modyfikowany: 2019-08-06 12:12

SOWA

Ojciec Tadeusz

To była taka ironia, bo na jedno ani drugie się nie zanosi.

jack

Czytam bloga od dłuższego czasu i chciałbym powiedzieć, że robicie świetną robotę. Cały ITT team oraz społeczność komentujących. Cieszę się, że są miejsca w internecie gdzie można zdobyć wiedzę szerszą niż te papkę serwowaną nam w mainstreamie.Do rzeczy. Chciałem zadać parę pytań ludziom, którzy na rynkach znają się lepiej ode mnie.

1. Na ten moment wycofałem się z interesów, zostało trochę euro po rozliczeniach z kontrahentami. Jakieś 20% wolnej gotówki. Zastanawiam się czy warto zamieniać to teraz na jakąś inna walutę? Euro słabo stoi ostatnio, ale boje się, że jak deautsche-trup wypadnie z szafy to zostanie mi podtarcie się jedynie tym.

2. Polowe mojego portfela stanowią PM(gold-Silver-trochę górników). Trochę dużo, ale zakupy robione w lipcu zeszłego roku więc w razie parcia na gotówkę, można wychodzić bez straty. Jakie safeheaven walutowe polecacie? Wciąż mam dużo złotówek, miałem kupować chf ale pociąg odjechał. Czekalibyście na korektę czy tanio już było?

3. Wiele się tu mówi o siedzeniu na gotówce. Jak oceniacie trzymanie na kontach w PKO BP waluty? Nie mówię o wszystkim a o 50% na koncie np. Jak rozkładacie % gotówkę i pieniądze na koncie?(Tak wiem zobowiązanie wobec banku).Nie wiem czy sens ma wyciąganie wszystkiego, ludzie coraz rzadziej chcą w gotówce się rozliczać. Ostatnio osoba prywatna ledwo przyjęła zapłatę 40kpln w gotówce za towar „Bo to strach Panie, nie wiadomo co to jest”. Takie jest podejście szarej masy obecnie. Oczywiście podejście może się diametralnie zmienić po 5 godzinnym postoju w kolejce do okienka, ale do tego jeszcze chyba trochę czasu.

Chociaż jak patrzę co na rynkach i w bilansach banków, to kto wie?

Dzięki za sugestie.

Ostatnio modyfikowany: 2019-08-06 13:41

SOWA

SOWA

[oz] [g]

50 zł 1/10 3,10 876,91

100 zł 1/4 7,78 1.845,81

200 zł 1/2 15,55 3.405,45

500 zł 1 31,10 6.527,11

Tabela aktualizowana jest w każdy dzień roboczy, pomiędzy godziną 8:00 a 8:30.

Dzisiejsze ceny monet bulionowych w NBP

Tadek

https://wiadomosci.onet.pl/swiat/niemal-caly-senat-usa-podpisal-list-w-sprawie-restytucji-mienia-ofiar-holocaustu-w/h4jk0vc

A to składaliśmy ocalałym jakieś obietnice???

Ostatnio modyfikowany: 2019-08-06 15:54

z01

Też się spóźniłem na Franka, został mi dolar na razie. Poszedłem jak głupi w GBP myśląc, że "elity" nie dopuszczą do Brexitu ale przyszedł Borys i wywrócił stolik :) Myślę, że od tak dużych wzrostów na CHF jakieś lepsze odreagowanie byłoby na miejscu, kupować na lokalnej górce nierozsądnie. Oczywiście nie ma żadnej gwarancji że Szwajcarzy nie wytną jakiegoś numeru i nie pójdzie na dłużej w dół, oni to lubią czasem pobujać walutą (frankowicze wiedzą). No ale i tak za wiele opcji na gotówkę nie ma...

@Sowa

Czekam na czasy, kiedy powiedzenie "masz to jak w banku" będzie używane tylko sarkastycznie. Oj to będzie bolesna lekcja.

gbur

https://www.bankier.pl/wiadomosc/Trump-wojuje-z-Chinami-S-P500-spadl-najmocniej-od-grudnia-7718142.html?fbclid=IwAR0CrRRAYe6QsM5bJr9KXHcbg0JjQTaaof61RGi9PLlvFNQPyX498NLv9Q0

z01

Wszystko zależy od tego, czy krypto postrzegane będzie przez dużych inwestorów jako safe-haven, czy wysoce ryzykowny spekulacyjny asset. Coś mi mówi, że póki co to drugie więc może się zdarzyć, że zamiast the moon będzie czerwony wodospad łez. Pamiętajmy, że świat krypto ma swoich własnych grubasów, którzy niczym FED robią z rynkiem co chcą: "Wzrost 100%? Żaden problem, dodrukujemy kilkaset milionów Tethera i poślemy Jadzię na zakupy..." Kiedyś te grubasy będą chciały się skeszować.

Produkują Tethera, kupują Bitcoina, po jakimś czasie sprzedają z zyskiem zagwarantowanym przez napaleńców, którzy z zakupami czekają na wzrosty. Ale tym razem nie sprzedają za Tether tylko za prawdziwe zielone U-S-D. Taka pralnia :D

Ostatnio modyfikowany: 2019-08-06 16:16

gruby

"A to składaliśmy ocalałym jakieś obietnice??? "

A zawierałeś jakiekolwiek umowy kredytowe na obsługę których teraz idą płacone przez Ciebie podatki ?

A zawarłeś umowę z TVPiS która upoważniałaby usługodawcę do żądania od Ciebie uiszczenia abonamentu ?

A zawarłeś kiedyś umowę z ZUS o założenie i prowadzenie konta emerytalnego ? Albo z NFZ-em ?

Masz jakąś umowę o świadczenie usług ochrony z Armią RP ? Albo chociaż z Policją ? Jaki czas reakcji zapewnia straż pożarna w Twojej miejscowości ? Bo takie rzeczy są podstawowymi zapisami w każdej umowie o świadczenie usług. Usługobiorca zgadza się z zakresem obowiązków wynikającym z umowy a usługodawca z zapłatą.

Przecież bezumowne (=nakazane ustawą) golenie obywateli to podstawa egzystencji państw.

SOWA

Dante

Podobno krypto mocno wystrzeliło, bo wielu Chińczyków ewakuowało się do niego z powdu silnej dewaluacji yuana i jeśli wierzyć Kyle'owi Bassowi to może nie być koniec dewaluacji.

@akcje

Wygląda na to, że jsteśmy w taki miejscu na akcjach, że gdyby duży kapitał zagrał na long, to wypaliłby sporo shortów i spowdowałby niezły short aqueeze. Pochodną tego byłoby wybicie w górę ropy, miedzi i dolara, a zcięcie w dół VIXa i złota/srebra. Warto poobserwować dzisiaj rynek - a nuż pojawi się ciekawy, pozytywny tweet Trumpa.

Ostatnio modyfikowany: 2019-08-06 17:08

Flex

No to teraz czekam aż nasi patriotyczni posłowie i senatorowie wystosują podobny list w sprawie restytucji mienia rdzennych mieszkańców Ameryki Północnej.

Aliquis

Spróbuję zaraz bardziej precyzyjnie to wyjaśnić.

Może najpierw kilka uwag historycznych, sprzed ustawy JUST.

W tym celu cofnę się do roku 2009, w którym 46 państw państw (w tym również Polska) uczestniczących w konferencji (Praga) na temat (po)żydowskiego mienia utraconego w związku z holocaustem. Efektem końcowym konferencji było sformułowanie i podpisanie (30.06.2009) Deklaracji Terezińskiej. Ten ogólnikowy i niezbyt precyzyjny dokument podnosi wiele spraw, w tym również zwrot utraconego mienia (wszelkiego, nie tylko nieruchomości) lub wypłatę stosownych odszkodowań. Dotyczyłoby to również mienia "bezspadkowego" (bezdziedzicznego), co miałoby wesprzeć różne cele edukacyjne, badawcze, kulturowe i archiwizacyjne, a także udzielić wsparcia ofiarom i ich rodzinom.

Deklaracja ta nie stanowi wprawdzie ŻADNEGO ZOBOWIĄZANIA W ŚWIETLE PRAWA MIĘDZYNARODOWEGO, ale jest pewnym wyrazem woli państw do przedsięwzięcia kroków, które posłużą realizacji zadeklarowanych celów. W deklaracji zawarto również wytyczne odnośnie kontroli realizacji podjętych zobowiązań w ramach ESLI (European Shoah Legacy Institute) działającego w latach 2010 - 2017, w którego raporcie końcowym stwierdzono jednak niewielki postęp w realizacji celów deklaracji. Właśnie to wywołało naciski organizacji żydowskich w USA na podjęcie działań prawnych, których efektem miałoby być obligowanie państw do realizacji podjętych zobowiązań własnych. Jest to o tyle dziwne, że FORMALNIE NIE MA MOŻLIWOŚCI WYMUSZENIA NA PAŃSTWACH TYCH ZOBOWIĄZAŃ, a tym bardziej nie ma żadnego uzasadnienia aby zajęło się tą sprawą jedno z państw (konkretnie USA).

Teraz o samym powstaniu ustawy JUST.

Projekt ustawy, oznaczony w Senacie numerem 447, powstał jeszcze w roku 2017 - tekst ustawy znajduje się pod adresem:

https://www.congress.gov/bill/115th-congress/senate-bill/447/text

Ustawa JUST (S.447) została dnia 12.12.2017 jednogłośnie przyjęty przez Senat.

Jednocześnie projekt ustawy, oznaczony numerem 1226, został przyjęty do procedowania w Kongresie (Izbie Reprezentantów):

https://www.congress.gov/bill/115th-congress/house-bill/1226/text

W kongresie (na wniosek jego przewodniczącego) nie głosowano jednak ustawy 1226, lecz senacką ustawę 447, więc nie procedowano jej normalnie (np. w Komisji Spraw Zagranicznych), lecz przyjęto przez aklamację (bez możliwości zgłaszania poprawek). Trzeba tu zaznaczyć, że wystarczyłby tylko jeden głos sprzeciwu, żeby ustawę musiano procedować w zwykłym trybie. Daje to też obraz skuteczności nacisków organizacji polonijnych, przy jednoczesnej obstrukcji ich działań ze strony przedstawicieli władz 3RP.

Zbieranie podpisów pod petycją do prezydenta:

https://petitions.whitehouse.gov/petition/potus-donald-trump-please-do-not-sign-incoming-447-justice-uncompensated-survivors-today-just-act-2017

też nie okazało się skuteczne. Prezydent D.Trump oczywiście ustawę podpisał (9.05.2018).

Oznacza to, że odtąd kontrolą i sprawozdawczością z wypełniania przez poszczególne państwa zobowiązań wynikających z Deklaracji Terezińskiej, będzie się zajmował Departament Stanu (Ministerstwo Spraw Zagranicznych USA).

Formalnie NIE JEST MOŻLIWE zmuszenie suwerennych państw do niczego, ale od czego są tzw. NACISKI DYPLOMATYCZNE lub inne?

Niestety, rzeczywistość jest jednak kształtowana przez NACISKI DYPLOMATYCZNE, a nie prawo międzynarodowe opisujące zależności pomiędzy suwerennymi państwami. Istnienie WYMUSZONYCH ZALEŻNOŚCI powoduje, że prawo międzynarodowe służy tylko formalnemu i oficjalnemu opisowi stosunków, podczas gdy rzeczywiste stosunki określane są inaczej, na bazie zależności militarnych, gospodarczych lub finansowych. Ale nawet małe i słabe państwa mają wówczas swoją szansę unikania nacisków, a pierwszymi rzeczami do tego jest zawsze jawność działań oraz nie wdawanie się w żadne geopolityczne zmowy i awantury, bo w konsekwencji zostaje się albo bez wsparcia ze strony własnego społeczeństwa, albo bez wsparcia państw trzecich.

Obrazem naszej suwerenności może być np. zmiana ustawy o IPN, która przecież była ściśle konsultowana z Izraelem (głównie poprzez ambasadę w Warszawie). Jak się okazało, zupełnie niepotrzebnie, bo przecież głównymi beneficjentami, którzy mieliby prawo do majątku przedwojennych gmin (i osób bez spadkobierców), byłyby organizacje światowe, tj. amerykańskie. Te podchody z ustawą o IPN wywołały jedynie przyspieszenie procesu uchwalania ustawy JUST. Byliśmy przy okazji świadkami "kapitulacji i kajania się" (to cytat) przedstawicieli rządu, a następnie zmiany ustawy o IPN, bo nawet nasz prezydent nie miał się z kim spotkać w podróży do USA (poza lokalnym burmistrzem). Dopiero po zmianie ustawy, prezydenci mogli się spotkać i porozmawiać (np. o 2 mld USD na bazę wojskową w Polsce). Bo taka właśnie jest nasza suwerenność, na którą sami ciężko pracowaliśmy przez ostatnie 30 lat, mniemając że w polityce obowiązują zasady identyczne ze zwykłymi relacjami międzyludzkimi.

W to, co napisałem w powyższym akapicie, można wierzyć lub nie, ale pozwolę sobie przytoczyć dwa inne przykłady suwerenności.

1.

Jak ujawniono na "Wiki Leaks", w 2009 ambasador USA w Polsce (Viktor H. Ashe) rozmawiał w sprawie Deklaracji Terezińskiej z przedstawicielami partii, tj. z J.Kaczyńskim (najpierw) i B.Komorowskim (później):

http://mysl-polska.pl/1902

W ogóle warto to źródło uważnie przeczytać:

https://wikileaks.org/plusd/cables/09WARSAW33_a.html

Można się stamtąd dowiedzieć też na jakim poziomie urojeń może żyć obecnie najważniejsza osoba (to odnośnie Nordstream).

2.

Całkiem niedawno na Twitterze pojawiło się nagranie, gdzie D.Trump deklarował: "Mam dużo szacunku dla Polski. Wiem, że Polacy mnie lubią a ja lubię ich. Wkrótce wybieram się do Polski. Oni budują dla USA instalację wojskową, za którą zapłacą w 100%".

Źródło: https://twitter.com/Marekwalkuski/status/1157036092664815616

Okazuje się, że o poziomie lubienia Polaków decydują głównie pieniądze. Nie płacąc nic, można się spodziewać odpowiednio innego poziomu czułości.

Chciałbym przy okazji zauważyć, że JUST już działa. Pierwszym państwem, które oficjalnie już uregulowało kwestię "mienia bezspadkowego" była Serbia. Tak więc, to nie jest tak, że zobowiązany do działania ustawą JUST rząd USA nic nie robi. Najpierw przypomina, potem naciska, a w zanadrzu ma to co zwykle.

Mimo, że ustawa JUST nie ma formalnego znaczenia na poziomie międzynarodowym, to jednak na gruncie praktyki może zadziałać.

Widzę, że wpis jest już za długi, więc na koniec wymienię jedynie kwestie, które wymagałyby poważniejszego rozważenia.

1.

Nie jest wcale pewne, czy nieformalna ale głośna walka ze skutkami JUST dla Polski, nie będzie miała negatywnego zakończenia w etapach:

- rozpowszechnienie wizji wielkich konsekwencji (strat) dla Polski,

- zgoda na uwzględnienie roszczeń na poziomie kilku procent,

- wielki sukces rządzących (w stosunku do początkowych, apokaliptycznych wizji).

W takiej sytuacji okaże się, że zamiast nic nie płacić, zapłacimy dużo (ale nie tak dużo, jak głoszono), a rząd okaże się wspaniały, bo nie zapłacił tyle, ile chcieli - tak się robi politykę: zawsze można klęskę przedstawić jako zwycięstwo, o ile dobrze się tym steruje.

2.

Zastanawia nagłaśniana kwestia reparacji wojennych od Niemiec, gdyż obowiązujące umowy na to nie pozwalają. Aktualny stan prawny jest wyrażany przez:

- Układ Poczdamski, nie przewidujący możliwości wysuwania odrębnych roszczeń odszkodowawczych przez Polskę (polskie sprawy miał reprezentować ZSRR),

- protokół Mołotow - Grotewohl (Moskwa 22.08.1953) o zaprzestaniu pobierania reparacji,

- decyzja rządu polskiego (23.08.1954) o zrzeczeniu się z dniem 1.01.1954 spłaty odszkodowań na rzecz Polski,

- Traktat "dwa plus cztery" (Polska, Niemcy i cztery państwa alianckie) z 12.09.1990, bez podniesienia kwestii reparacji,

- Traktat graniczny (o potwierdzeniu istniejącej między Polską i Niemcami granicy) z 14.11.1990 - nie przewidziano regulacji w formie traktatu pokojowego.

Ale, ale, może ma to działać nieco inaczej - na przykład tak:

Pewne NACISKI DYPLOMATYCZNE poprą sprawę reparacji, a Polska zyska krocie. Dzięki temu będzie można hojnie zaspokoić JUST, a trochę zostanie dla nas w nagrodę, że zainwestowaliśmy w odpowiednie muzea, cmentarze, pomniki itd. Rezultat: będziemy przegrani nie tylko na wschodniej granicy, ale też na zachodniej, a w przyszłości nikt nie kiwnie palcem w naszej sprawie.

Żeby grać w politykę, trzeba mieć WŁASNE argumenty, bo jak ich nie ma, albo są cudze, to kończy się jak zwykle.

gruby

"Widzę, że rozważania na temat amerykańskiej ustawy JUST ... są wiecznie żywe"

co się dziwisz niewolnikom, boją się że jak Stalin dał tak Trump zabierze.

A co do meritum: Rzeczypospolita Polska uchwala ustawę o zwrocie mienia Indiańskiego definiując całe terytorium USA i Kanady (z wyjątkiem powierzchni rezerwatów) jako bezspadkowe mienie i uznając roszczenia indiańskich szczepów do całości kontynentu p.n. Ameryka Północna. Paszporty wystawione przez USA i Kanadę przestają być uznawane w RP, siły okupanta są usuwane z terenu RP, NBP wyrzuca dolary FED ze swoich bilansów, podmioty zarejestrowane w USA i Kanadzie informowane są o 'defaulcie' na trzymanych przez nie polskich papierach dłużnych, zarówno na papierach rządowych jak i na obligacjach korporacyjnych. Firmy porejestrowane w Polsce będące własnością kapitału z USA i Kanady są likwidowane.

Sześć miesięcy później w zatoce Gdańskiej dochodzi do desantu wzorem Zatoki Świń.

Dante

Czy to będzie legalne czy nie, zdecydują nasi rządzący uchwalając (bądź nie) odpowiednie prawo - a Ci politycy raczej nie chcą przeciwstawić się uczcie hien. Wręcz przeciwnie - chętnie się dołączą.

Co mógłby zrobić rząd, który ma choć trochę chęci kierowania się dobrem własnego kraju, pokazuje Turcja, ale rządowi Polski do tego bardzo daleko.

Cały temat spływa na barki prywatnych polskich obywateli. A co mogą zrobić zwykli obywatele? Jest trochę sposobów:

- można naciskach na polonię amerykańską, aby bardziej działała w temacie (ale rząd Polski ich tam mocno rozbija).

- można sprzedać temat różnym organizacjom narodowym oraz niezależnym politykom (którzy dbają o dobro własnego kraju) z Europy Środkowo-Wschodniej, że temat mienia bezspadkowego dotyczy również ich i że powinni naciskać na swoje rządy, aby wpływały na USA (tzn. likwidacja S447 lub zerwanie stosunków dypolmatycznych)

- kolejna sprawa to udanie się do dobrego prawnika (zwłaszcza od prawa amerykańskiego) i sprwdzenie czy S447 może być podstawą do zwrotu mienia bezspadkowego Indianom - jeśli tak, to sprzedać ten temat politykom, mediom i organizacją związanymi z takimi krajami jak Iran, Wenezuela, Korea Północna i wszystkim innym, które szczerze nie lubią USA.

- trzeba też sprzedać temat mienia bezspadkowego Palestyńczykom i organizacjom z nimi związanym, aby w mediach światowych i społecznych poruszyć temat zwrotu mienia bezspadkowego (i za pewne nie tylko tego) Palestyńczykom w Izraelu,

- naszym "szanownym" rządzącym trzeba podpalić 4 litery - przykładowo, sprzedać różnym zagranicznym mediom (zwłaszcza tym, które nie lubią obecnego rządu Polski) że politycy obecnego rządu PiSu są potomkami bojców takich organizacji jak OUN/UPA, które dokonywały mordów na byłych terenach II RP (vide Wołyń) na ludności żydowskiej i w wyniku tych zbrodni rodziny dzisiejszych polityków PiS mocno się wzbogaciły. Do tego dodać parę obrazków banderowskiej metodyki. To mogłoby być bardzo ciekawe dla tych mediów, a politycy PiS musięli by się zacząć bronić, bo niewątpliwie pojawiłby się temat odebrania im wszystkiego co mają (skoro posiadają to nielegalnie). Dopóki tematyka uroszczeń nie dotknie ich samych nie będą reagować. Oprócz tego, do światowych mediów przedostałby się temat rzeź wołyńskiej.

Byłoby bardzo ciekawie.

Ostatnio modyfikowany: 2019-08-06 18:21

jack

Dokładnie, zawodowi niewolnicy jak tu ktoś trafnie zauważył. W niektórych bardziej uświadomionych krajach ludzie walczą o transakcje gotówkowe bo wiedzą, że chodzi o ich wolność. U nas? U nas plasitkowa karta jest "trendy".

@z01

Niby jest JPY CHF i USD, ale im bardziej się przyglądasz tym gorzej każde wygląda. Trump będzie bił w osłabienie dolara to pewne. Już jesteśmy wysoko, pytanie ile jeszcze wyżej możemy skoczyć, bez paniki na rynkach 4zł nie przebijemy chyba. CHF też będzie spychany w dół przez bank Szwajcari, pytanie na ile skutecznie.Im zawsze zależało, żeby mieć tanią walute. GBP faktycznie mógłby wydawać się fajny, ale dla mnie za dużo niewiadomych, może w jakimś dłuższym terminie.

Co do BTC: mimo, że kiedyś byłem zakochany w pomyśle krypto i cyfrowego story of value to dzisiaj tego nie widze. W nerwowych czasach, które moga nadejść według mnie nikt nie załapie idei stor of value w postaci Bitcoina, który przez wszystkich jest uważany za jeden z bardziej ryzykownych instrumentów. Jedną bańke przeżyłem na tym rynku i jak zobaczyłem co się z ludźmi podziało to zwątpiłem, zjadła to wszystko chciwość. Sprawa z Tetherem o której piszesz dla mnie przesądziła wszystko. Rynek bez żadnej regulacji, istny rolercoster z zapakowanymi dzieciakami i ludźmi co zostali inwestorami w 3 miesiące i każdy wieszczy nowy porządek świata. A na Kajmanach w firmie Tether siedzą panowie drukują im te walute odporną na drukowanie, dźwignią machają raz w lewo raz w prawo i krzyczą, że na wszystko jest pokrycie w USD. Ja tylko żałuje, że sam na to nie wpadłem.

ps. To nie jest tak, że jestem wgrono nastawiony do wszystkich krypto. Tylko tutaj potrzeba, czasu, pracy i czegoś więcej niż liczenie na 1200% zwrotu w 3 miesiące. Coś jak z internetem po 2000. Pare jest ciekawych projektów, ale według mnie tu potrzebna solidna bessa na oczyszczenie się rynku.

Ostatnio modyfikowany: 2019-08-06 18:23

Dante

Co do walut można też rozważyć co nieco RUB czy TRY.

Kikkhull

"jack-jak sprzedawałem mieszkanie w marcu zaproponowałem kupującemu , aby zapłacił u notariusza gotówką a nie przelewem na konto, to tak się wystraszył , że myślał , że ja oszust "

dawno temu jeden gość też chciał mi sprzedać komputer, tylko gotówkę w bramie chciał. A ja taki głupi wolałem wierzyć w bank. Też bym pomyślał że coś kombinujesz.

Mengiz

Ciekawa korelacja negative rates w eurozonie ze wzrostem cen złota. Im dłużej to trwa tym złoto będzie rosło. To tak jakby zerwano już sztucznie przeciwny Peg do dolca.

Ostatnio modyfikowany: 2019-08-06 19:11

Mengiz

Co do banków to obstawiam Alior Bank. On pierwszy wpadnie do klifu.

3r3

Kiedyś oglądałem na Discovery odcinek gdzie poszukiwacze złota go wydobywali. Pokazują tam jak to się robi i jakie są profity.

Kikkhull

z doświadzcenia jak wiemy zarówno ze wschodu jak i zachodu kiwali w naszej sprawie, a nawet więcej, osobiście fatygowali się przez granicę, żeby nieść nam bratnią pomoc. Nie do końca jestem przekonany, o tym czy chcę tych ich pomocy.

3r3

Do kantorów (prócz forexu gdzie obsługują po uważaniu) od trzech tygodni nie ma dostaw walut, ceny sprzedaży są - towaru nie ma. Obecnie różnica na papierowym eur sprzedane za sek względem zakupu na przykład w Polin daje ca 10% zwrotu. Na srebrze pomiędzy de a se jest ca 20% różnicy.

Raj dla cinkciarzy.

Ludzie wrócą z wakacji i zapytają co to leci z wentylatora.

@Mengiz

Warto samemu coś pokopać, poprodukować, na discovery są rzeczy ciekawe, ale zazwyczaj w formie bzdetów dla kogoś kto siedzi w branży jaką prezentują i widzi że na tej hali co filmują to choreografia, a nie codzienność.

Ostatnio modyfikowany: 2019-08-06 20:47

z01

"dźwignią machają raz w lewo raz w prawo i krzyczą, że na wszystko jest pokrycie w USD"

To wyobraź sobie, że nawet już nie udają, że Tether ma pełne pokrycie w USD. KIlka miesięcy temu głośno było o tym, że na swojej stronie zmienili zapis o pełnym pokryciu na częściowe pokrycie :D A chwilę później krypto szybowało w górę. Hmmmmm :D

Ja uważam, że jeśli zaczęłyby się wojny walut, kto szybciej zdewaluuje swoją, a jest teraz takie niebezpieczeństwo to Bitcoin mógłby na tym mocno skorzystać. Zwłaszcza, że można go łatwo zabrać za granicę w razie jakiś lokalnych napięć. ALE obecne wyceny są napompowane prawdopodobnie w sposób nieuczciwy. Ja czekam na zjazd do 8k i dopiero wtedy zacznę po trochu dokupować. Im niżej zjedzie tym taniej się obkupię.

supermario

Bierzesz pod uwagę , że zamorska bestia może odlecieć ?

https://www.youtube.com/watch?v=2l8NFmajNS4

https://www.youtube.com/watch?v=-DTE2iMlCU8&t=2s

Przyszłości nie da się przewidzieć , ale trzeba być na nią przygotowanym.Ciekawe jak będą przeliczać BTC albo metale na chipy ?

lemma

"jack-jak sprzedawałem mieszkanie w marcu zaproponowałem kupującemu , aby zapłacił u notariusza gotówką a nie przelewem na konto, to tak się wystraszył , że myślał , że ja oszust "

Jak chcesz być forumowy kozak to pisz, że chciałeś się rozliczyć w ziemniakach, cukrze, kawie, gold krugerrandach, sztabkach srebra i baryłkach ropy, a nie w jakiś tam g... złotówkach, echh... kompletna amatorka.

No i w głowę zachodzę czemu Ty takie deale u notariusza robisz. Po co? Nie lepiej tak, anty/poza-systemowo, "z rączki do rączki"?

lenon

Zadziwiające jest to, że od tylu lat, nic tak naprawdę się nie zmieniło, a słowa te w pełni oddają kwintesencję tego kim jesteśmy, jako naród.

Pozwolę sobie jeszcze raz je przytoczyć.

3r3

Być może dla obcych to jakaś tajemnica, ale w Polin to wiedza powszechna wyniesiona ze szkoły iż ludność rdzenna poniosła 90% straty w czasie Potopu (potem jeszcze kilka razy zebrała poprawkę kiedy mieli złudzenia listopadowe), a obecni mieszkańcy są praktycznie w całości spolonizowanymi Rusinami o zupełnie innej dynamice. Koń ma swoje miejsce u woza, ale po śmierci woźnicy trzeba sobie znaleźć nowego, a nie samopas z wozem hasać wyuczonymi na pamięć drogami. Rusini pod panowaniem Polan bardzo dobrze kręcili kołowrotkiem, dalej jak się im batem da po plecach to kołowrotek od razu furczy, tylko zaraz się za kierowanie biorą.

@lemma

"No i w głowę zachodzę czemu Ty takie deale u notariusza robisz. Po co? Nie lepiej tak, anty/poza-systemowo, "z rączki do rączki"? "

73 i 158 kc czyni takie czary bezskutecznymi bez święceń notarialnych - w księgach się nie przyjmie. Choć bez ksiąg też da się sprawować władztwo nad rzeczą.

Ostatnio modyfikowany: 2019-08-07 05:25

Dante

Krzysztof1

z01

Przepowiadał, że widzi atak podczas jakiegoś irańskiego święta/defilady. O atomie nic nie słyszałem, nie miałoby to zresztą sensu.

TabulaRasa

Jak gdziekolwiek doszło by do wojny atomowej rozumianej przez użycie broni jądrowej, to oznaczało by to niewyobrażalną katastrofę dla całego świata. Pytanie o Polskę w takiej sytuacji to jak zastanawianie się czy wały przeciwpowodziowe na Odrze ochroniłyby nas przed tsu nami.

Ostatnio modyfikowany: 2019-08-07 09:54

Lech

Sześć miesięcy później w zatoce Gdańskiej dochodzi do desantu wzorem Zatoki Świń...

Desant nie będzie potrzebny bo już tu będą i to na nasza prośbę i na nasz koszt..?

A tak niedawno pozbyliśmy się 300000 armii ZSRR ...którą trzeba było żywić i ubierać ? żeby nas broniła? i już mamy nową na utrzymaniu i nowe głowice jądrowe wykierowane w strefę potencjalnego ataku lub obrony.. I te ciągłe zastanawianie się czy Rosjanie mogli " przyjść nam z pomocą " w stanie wojennym" czy też nie mogli , jakby 300000 było wtedy nie wiem po co?.

Zapytajcie Niemców po co im bazy Amerykańskie jak nie ma ZSRR?

Ostatnio modyfikowany: 2019-08-07 10:03

Loogin

"Jak gdziekolwiek doszło by do wojny atomowej rozumianej przez użycie broni jądrowej, to oznaczało by to niewyobrażalną katastrofę dla całego świata."

możesz rozwinąć o co Ci chodzi? jakiego rodzaju katastrofa?

Krzysztof1

TabulaRasa

Odniosłem się do określenia "wojna atomowa". Biorąc pod uwagę pole rażenia takiej broni i w związku z tym ilość potencjalnych ofiar jak sobie wyobrażasz sytuację światową po użyciu takiej broni? Broń atomowa jako straszak, a użycie jej to dwie różne sytuacje. Jak ktoś użyje jej jako pierwszy to może doprowadzić do reakcji łańcuchowej i sprowokować inne tego typu działania. A, że Polska leży gdzie leży i w historii nie raz była poligonem dla wojen między mocarstwami to sam sobie odpowiedz jak rysuje się nasza przyszłość w takiej sytuacji.

Ostatnio modyfikowany: 2019-08-07 10:19

Lech

Polska zobowiązała się nie wchodzić do NATO i nie mieć obcych wojsk na swoim terenie , warunek wyjścia Rosjan, i to było jak najbardziej w naszym interesie, żeby nie mieć wycelowanych głowic.Obce wojska przed niczym nas nie obronią, a wprowadzają na celownik, powinniśmy myśleć poważnie o swoim bezpieczeństwie, a nie kozaczyć, gdyby ktoś chciał zająć tereny to by nie wychodził, a zagrożenia dzisiaj są zupełnie inne , nie można porównywać z Ukrainą gdzie zawsze mieszkało kilkanaście milionów Rosjan zdeptanych i sprowadzonych do parteru.

Ostatnio modyfikowany: 2019-08-07 10:27

Freeman

gruby

"Złoto 1502,15 USD/oz, coś pięknego."

dla kogo, jego mać, pięknego ?

Znowu mi dochody spadły. Jest kurna spora różnica czy płacę 1070 FEDów za uncję czy 1500.

Freeman

Ostatnio modyfikowany: 2019-08-07 11:28

TabulaRasa

growing

SOWA

gruby

"gruby Jesteś jubilerem?"

Moje dochody definiuję w barbarzyńskim relikcie bo waluty się do tego nie nadają. I regularnie mi dochody spadają powodując że coraz mniej mi się chce z wyrka rano wstawać. Na papierze pojawia się coraz więcej zer, za to uncji w kieszeni zostaje coraz mniej. Do dupy z takim interesem, ktoś mnie tu w wała robi.

Freeman

Ostatnio modyfikowany: 2019-08-07 13:51

Loogin

wojna tu ma oczywiste konsekwencje, ale gdzieśtam? co za różnica atom czy nieatom?

Dante

Godzina 14:00 zatem budzi się USA - warto obserwować VIX, bo scenariusz jest 50%/50%.

Jak dla mnie DAX jest bardzo nisko,a SP500 mógł zrobić jeszcze 50 punktów, ale jak się pojawi news a'a trade war, to się nic na to nie poradzi.

Ostatnio modyfikowany: 2019-08-07 14:10

TabulaRasa

TabulaRasa

Ostatnio modyfikowany: 2019-08-07 14:13

Freeman

Freeman

eNDek

Freeman

gruby

"To przeliczaj relikt na dobra materialne, od razu Ci się humor poprawi."

Przeliczyłem ostatnio ze znajomym chłopem koszty wytworzenia kilograma szynki w jej komunistycznym reżimie jakościowym, dla świni chowanej 9-12 miesięcy na paszy mokrej (serwatka, kartofle, śruta, przemarzłe warzywa, kasztany, te klimaty ...), z odpowiednią dla świni porcją ruchu (spacery+dostęp do bulw+dostęp do robaków), bez antybiotyków (za komuny antybiotyków nie starczało dla ludzi, a co dopiero dla świń), bez szprycowania mięsa wodą tak jak UE każe, bez naświetleń produktu promieniami pana Röntgena, bez poprawiaczy smaku za to z trzymiesięcznym okresem suszenia szynki w ciemnym suchym ale przewiewnym miejscu, tak jak odwieczne prawidła cechu rzeźników nakazują, z przewidzianą od stuleci utratą wody skutkującą koncentracją aromatów w włóknach.

Wyszło nam (w zależności od tego jak bardzo chcieliśmy zbliżyć się do smaku jaki ciągle jeszcze mam po 40 latach na końcu języka, kiedy za produkcję szynki brał się mój dziadek zaraz po świniobiciu) od 350 do 500 złotych za kilogram mięsa. Bez podatków rozumie się. Dorzucając koszty dystrybucji i podatki w sklepie kilogram szynki godnej swej nazwy kosztowałby około tysiąca złotych.

Jeszcze trzy pokolenia temu szynkę jadało się dwa razy do roku. Od tamtych czasów nic się nie zmieniło, na szynkę godną swej nazwy czyli wytworzoną w komunistycznym reżimie jakościowym ze zwierzaka którego się szanuje a nie maltretuje ludność nadal stać dwa razy w roku, jeśli nie rzadziej. Po 1000 zł od kilograma pewnie nawet rzadziej.

Ruchanie klientów nie odbywa się tylko na walucie, ruchanie odbywa się jednocześnie na jakości produktów oraz wielkości/wadze/gęstości towarów.

dav1

Skad bierzecie cene zlota ktora wyswietlacie po prawej stronie? Ostatnio zwrocilem ze jest zawsze wyzsza niz ta z kitco.com

Czy ktos ma jakies przemyslenia na temat jaki scenariusz/wydarzenia sa juz wpisane w cene zlota?

tgepd

Cześć, mam pytanie o raport COT (dla złota), a konkretnie:

https://www.barchart.com/futures/commitment-of-traders/technical-charts/GC*0

Czy nie jest tak, że pozycje long i pozycje short zawsze mniej więcej muszą wychodzić na 0? Skoro handlujemy "papierowym złotem" to, w szczególności przy transakcjach terminowych, zawsze musi być druga strona transakcji (swap dealers). Czy wobec tego jest sens w ogóle analizować ten raport pod kątem, w jakim zalecał analizować go Trader21? Trader21 pisał, że czerwona linia to lepiej poinformowani inwestorzy, tak zwani commercials, a tymczasem wg mnie są to głównie producenci + swap dealers będący drugą stroną transakcji dla inwestorów grających long. Producenci zawsze mają pozycję short, co jest oczywiste. W raporcie widzimy jedynie, jak duże jest aktualnie i było historycznie zainteresowanie złotem.

z01

Ja do dziś wspominam zwykły biały chleb z początku lat 90. Kosztował 1 złotówkę (po denominacji). Ile trzeba dziś zapłacić, żeby kupić takiej samej jakości chleb z chrupiącą skórką? 10 zł? I to pomijając fakt, że trzeba się nieźle za czymś takim nachodzić bo większośc tego co robią piekarnie to rozpadający się syf... Ale jest pierdyliard różnych gatunków chleba, ludzie zadowoleni że taki dobrobyt, szkoda, że wszsytkie te chleby to dziadostwo. A na zachodzie z pieczywem jest jeszzce gorzej, tylko tostowe gąbki wszędzie. Znak prosperującego, bogatego społeczeństwa.

gruby

"Ja do dziś wspominam zwykły biały chleb z początku lat 90. Kosztował 1 złotówkę (po denominacji). Ile trzeba dziś zapłacić, żeby kupić takiej samej jakości chleb z chrupiącą skórką?"

15 CHF/kg. Czasami uda mi się taki trafić u znajomego piekarza, oczywiście spod lady.

johnny bravo

Rado

Kikkhull

macka

Też obserwuje NOK i stawiam na zmiane trendu w niedługim czasie. Zastanawia mnie jeszcze kwestia brexitu, funt spada są to kraje sąsiednie (przez morze ale jednak) i czy jakaś korelacja może z tego wynikać.

Ostatnio modyfikowany: 2019-08-07 16:27

Kikkhull

Freeman

johnny bravo

3r3

"Tak sobie patrzę na oprocentowanie obligow i mam nieodparte przeczucie, że indeksy akcji pierdykną zaraz nieźle w dół. Ps. Jeśli tendencja na PM nie ulegnie do końca dnia zmianie to górnicy po 16stej pojadą dwucyfrowymi wzrostami. "

Niezależne banki centralne złoto mają, a rządy obligacje.

"Przecież dodruk i obniżki stop są faktem i będą kontynuowane a ropa tania. "

W każdej chwili można dowalić stopy dwucyfrowe - zobaczymy kto i co rządom wtedy pożyczy^^

"W zanadrzu jest jeszcze jeden argument, który stają się coraz bardziej prawdopodobny: wyrzut na rynek UST. "

Albo żarcik: "już się pozbyliśmy i teraz kto inny ma problem". Jeśli USA odmówi spłaty w czymś ekwiwalentnym wielu rządom to mogą stworzyć koalicję balansującą i wprowadzić nowe zasady opuszczania terytoriów rdzennych przez siły zbrojne pod rygorem uderzenia de eskalacyjnego.

"Wyszło nam (w zależności od tego jak bardzo chcieliśmy zbliżyć się do smaku jaki ciągle jeszcze mam po 40 latach na końcu języka, kiedy za produkcję szynki brał się mój dziadek zaraz po świniobiciu) od 350 do 500 złotych za kilogram mięsa"

Obecnie w sklepie jest za jakieś 250 ojro kilo szwarcwaldzkiej suszonej tyle co podajesz.

@tgepd

"Producenci zawsze mają pozycję short, co jest oczywiste. "

Nie zawsze^^

Czasem żeby zarobić trzeba urobek wrzucać do kopalnie - kochamy sektor finansowy^^

@Kikkhull

"NOK spadł do 10 za 1 Euro, najniższa cena od kryzysu 2008, a zapowiada się że to może być początek. Chyba bank centralny Norków śpi."

Cała Unia Nordycka idzie w dewaluację - utrzymanie eksportu za każdą cenę. Po to właśnie zatankowali imigrantów, żeby przetrzymać mając siłę roboczą.

@johnny bravo

"Rado no właśnie, pytanie kiedy korekta, bo są głosy że złoto może dojechać nawet do 1800, pytanie czy już teraz."

Wiele gospodarek ma już Au ath, do 1800 mogą mieć 100% inflację, jeśli w kwartał to zobaczymy upadłości państw. Towarzysze zapytają proli "pomożecie zasuwając za bezdurno?" i dostaną odpowiedź w żołnierskich słowach.

Ostatnio modyfikowany: 2019-08-07 17:07

Freeman

Zengin

Karoń vs traderzy. Ciężko się to oglądało. Jeden który uzmysławia sobie problem kontra sala która problemu tak namacalnie jak on - nie widzi. On nowego systemu nie wymyśli, sala z istniejącego systemu żyje. Pan Karoń jest zbyt słaby na te myśli co se myśli.

edit: coraz więcej symptomów, że wojna będzie.

Ostatnio modyfikowany: 2019-08-07 17:18

Freeman

338LM

Pozdrawiam koneserów dobrego jedzonka!

johnny bravo

STZ

bartrab_86

Spy

Rsi weekly 82

Daily 74

Hours 77

Arę you crazy ? Czy leci z nami pilot

Freeman

johnny bravo

BartArt

Au ma jeszcze miejsce na uklepanie 1500, opór przebity bez problemu. Po szczycie korekta i galop w górę.

@Freeman

Brązowy wodospad - w sedno! :)

Dante

Freeman

BartArt

Na wakacje się szykuje, trzeba umysł odświeżyć. W dodatku obowiązki rodzinne ale obserwuje z boku :).

Ag zajmie teraz pozycję lidera i powinno być ciekawie.

Ostatnio modyfikowany: 2019-08-07 19:19

prasnik

Pafcio

z01

"Powodem bezproblemowych wzrostów może być wytrącenie Au ze slabych rąk aby długoterminowo fundusze zarobiły jeszcze więcej."

Wydawałoby się, że przy takich wzrostach, na fali histerii ulica ruszy na zakupy a tymczasem ulica wyprzedaje się z fizyka a potencjalni kupujący z kolei czekają na wieksze odreagowanie. Myśląc kontariańsko to może oznaczać, że większego odreagowania nie będzie a najlepszy moment na zakupy już mija. Kto wciąż siedzi na fiatach ten ma nie lada zagadkę.

@Dante

Czy tylko ja na wykresie BTC widzę tłusty środkowy palec? Tak się bawią wieloryby :) Zastanawia mnie w kogo jest wymierzony, w tych co czekają na spadki, czy tych co chcą przebijać ATH :)

Ostatnio modyfikowany: 2019-08-07 19:39

kfas

Tekst dla linku

Ponadto w dniu dzisiejszym Pakistan zawiesił dwustronny handel z Indiami oraz odwołał swojego ambasadora.

Tekst dla linku

Oto jak dzisiaj skomentował obecną sytuację premier Pakistanu: „Musimy wybierać między hańbą a wojną”.

Ostatnio modyfikowany: 2019-08-07 19:55

Freeman

Bodek

Pytałeś o Pakistan ???

https://www.zerohedge.com/news/2019-08-07/pakistan-suspends-bilateral-trade-india-expels-envoy

3r3

"@Zloto

Rsi weekly 82

Daily 74

Hours 77

Arę you crazy ? Czy leci z nami pilot"

Dronem lecimy, i to po utracie kontaktu z bazą wykonując ostatnie wczytane zadanie.

Musiałem liczarkę do papieru na biurko wstawić bo godziny wciągało. Odlot jest - będą ostre konsekwencje tego balu, bo banki już pękły z papierowych rezerw i mają kursy oderwane od rzeczywistości. Korpolud mi dziś podawał po ile ojro mają stal na przyszłym bilansie, a to jest 10% pod obecnym kursem, który i tak jest wyłącznie napisany, bo się kupić nie da.

@johnny bravo

"Gerald Celente twierdzi że po przekroczeniu 1450 USD Au może dojechać do 2000 USD"

USD na tapety kupię?

@Freeman

Dokupujesz PM i uśredniasz fizykę czy tylko komentujesz?

Srebrem rzuca jak pisanym w delirce.

Ostatnio modyfikowany: 2019-08-07 20:32

Dante

Gdyby BTC zostało mocno zaatakowane (poszedłby duży short), to wielu Chińczyków straciłoby sporo oszczędności - a do tego nagła ucieczka Chińczyków od krypto spowodowałaby z jednej strony umocnienie CNY (zwłaszcza wobec USD), a przy okazji gigantyczne straty inwestorów HODLujących krypto.

Oba rezulataty byłby na rękę rządowi USA.

Poczekajmy, zobaczymy czy się zrealizuje.

Krzysztof1

"dla kogo, jego mać, pięknego ?

Znowu mi dochody spadły. Jest kurna spora różnica czy płacę 1070 FEDów za uncję czy 1500".

Trzeba było kupować wcześniej ;)

polish_wealth

Karoń vs traderzy. Ciężko się to oglądało. Jeden który uzmysławia sobie problem kontra sala która problemu tak namacalnie jak on - nie widzi. On nowego systemu nie wymyśli, sala z istniejącego systemu żyje. Pan Karoń jest zbyt słaby na te myśli co se myśli.

Dokładnie, zeby coś się zmieniło w Polsce jeżeli chodzi o wyjście z pod finansowych butów to IMO najlepiej działa Braun,

@ edit: coraz więcej symptomów, że wojna będzie.

Ja już nawet nie czytam gazet tylko odliczam dni, nie chce mi się denerwować LGBT czy wojną walutową, na świecie są też ładne rzeczy jak poezja, ładne dziewczyny, chce doczekać apokalipsy otaczają się pięknem, dobrymi balangami i z różańcem na ustach mimo wszystko.

Szkoda życia żeby se nerwy szarpać z każdej strony,

P.S. cena żółtego złota rozjechała się z czarnym czas na zakupy życia na czarnym. Zadzwonił do mnie jakiś przemiły Polak, który dostał artykuł od znajomego biznesmana który czyta ten blog, na temat rozkręcającej się sytuacji w Izraelu. Ów serdeczny człowiek chciał mi przypomnieć że jak się zacznie jatka mogą być problemy z samolotami. Daje sobie tu gdzie jestem jeszcze trochę czasu, ale będzie moment że dostaniemy prawdopodobnie wszyscy natchnienie do powrotu tuż przed wydarzeniami.

Cięzko powiedzieć czy chodzi o miesiące czy rok, czy nas przystrzaśnie za póżno -

NIE WIEM -

Zmieniam zdanie, wolałbym żeby to się wszystko nie wydarzyło, żeby AIPAC przestał tworzyć lobby wokół finansów jakie zgromadził i zeby się rozproszyli, jednak można marzyć o różnych rzeczach.

Ostatnio modyfikowany: 2019-08-07 21:22

Bikeman

Tutaj z 2011, podobno lepsza

Ostatnio modyfikowany: 2019-08-07 21:23

Bodek

"

Musiałem liczarkę do papieru na biurko wstawić bo godziny wciągało. Odlot jest - będą ostre konsekwencje tego balu, bo banki już pękły z papierowych rezerw i mają kursy oderwane od rzeczywistości.

"

Dwa tygodnie temu zamówiłem w PKO BP skromne 800 USD z rachunku co go tam mam, Pani się wyginała ale w końcu przyjęła zamówienie, ale pod warunkiem że to na wycieczkę do Afryki. Miała dzwonić jak już uzbiera, ale do dziś nie zadzwoniła. Zapomniała?

Turcja się okazuje jest atomowym mocarstwem, znacz się takiego niuka ma że jak walnie to żaden europejski "nierząd" nie przetrzyma 6 miesięcy.

https://tiny.pl/t5mgz

Dla tych co widzieli obraz w katedrze w Sandomierzu i nie uwierzyli.

http://przeczywistosc.pl/pizzagate/

Ostatnio modyfikowany: 2019-08-07 21:23

3r3

"Dwa tygodnie temu zamówiłem w PKO BP skromne 800 USD z rachunku co go tam mam, Pani się wyginała ale w końcu przyjęła zamówienie, ale pod warunkiem że to na wycieczkę do Afryki. Miała dzwonić jak już uzbiera, ale do dziś nie zadzwoniła. Zapomniała? "

Zgłosiłeś przywłaszczenie?

Bo to sam rozumiesz - rachunek na żądanie jest.

Jak pani w okienku nie ma to niech zgłasza upadłość. Albo Ty złóż wniosek o upadłość banku na okoliczność 800USD^^

Ostatnio modyfikowany: 2019-08-07 21:23

Bodek

Tak na żądanie, nawet w regulaminie napisane jest że w każdym oddziale mają obowiązek trzymać coś 2500 USD.

Przewłaszczenie, zwariowałeś chcesz żeby mnie do lochu wtrącili. Jutro pójdę i 800 CHF im wpłacę, niech znają Pańskie serce. Jakiś leming będzie miał na ratę.

Keracz

monte

jak to @gbur na początku nie do końca trafnie stwierdził : chyba nie ma na tym forum ludzi uszczuplających swoje dochody daniną państwową,

otóż ja się ostałem ale będzie poprawka - firmę tu zamykam i wynoszę. Tzn pierwsze już a drugie na dobrej drodze. Czy jest ktoś (praktyk z własnej działalności) prowadzący firmę w UK najlepiej kilka lat kto zechce odpowiedzieć na kilka technicznych zagadnień które nie są typowo w Faq firm świadczących obsługę księgową opisywane? z góry dzięki. Jeżeli osoba z Wwy może małe alko?

Bodek

bartek

Po 3.85 ma sens

Freeman

Dokupujesz PM i uśredniasz fizykę czy tylko komentujesz?

Srebrem rzuca jak pisanym w delirce.............. w górę zakup mam uśredniać? Wiem co o tym myślisz ale skoro pytasz: na górnikach teraz jadę z zamiarem zwielokrotnienia. Potem na etapie 2000 $ Oz Au przejdę na fizyka. Jak chcesz możesz się pośmiać . Ja czekam aż przyjdzie moja kolej .

Ostatnio modyfikowany: 2019-08-07 22:41

fokonto

Ostatnio modyfikowany: 2019-08-07 23:08

Freeman

growing

3r3

"Czy jest ktoś (praktyk z własnej działalności) prowadzący firmę w UK najlepiej kilka lat kto zechce odpowiedzieć na kilka technicznych zagadnień które nie są typowo w Faq firm świadczących obsługę księgową opisywane? z góry dzięki. Jeżeli osoba z Wwy może małe alko? "

W UK nie natkniesz się na jakikolwiek praktyczny problem nierozwiązywalny płynnością. Możesz w ogóle nie zetknąć się z jakimikolwiek urzędami przez wiele lat prowadzenia firmy - nawet przy rejestracji. Tam nie występuje żaden problem, tam po prostu robisz swoje - zdobywasz płynność. Jak Ci wychodzi - dajesz payslipy, jak nie - dostajesz.

@Freeman

"w górę zakup mam uśredniać? Wiem co o tym myślisz ale skoro pytasz: na górnikach teraz jadę z zamiarem zwielokrotnienia. Potem na etapie 2000 $ Oz Au przejdę na fizyka. Jak chcesz możesz się pośmiać . Ja czekam aż przyjdzie moja kolej . "

Uśredniam w górę balansując swapy AuAg, ale wyłącznie fizyk. A co mam zrobić z napływającym papierem? Klej do tapet kupować?

Jeszcze na arbitraż papieru się zamachnąłem bo rynek ochwacony. Jeśli to przejdzie to może się okazać że złotówka zostanie pominięta w obrocie we własnej jurysdykcji - rozjedzie się wycena z rzeczywistością.

To jest śmieszne, bo normalna gospodarka padnie zanim rynek otrzeźwieje. Bank centralny to nie jest kasa zapomogowa, ani centralny planista dla wykupionych przedsiębiorstw. Będą stopy procentowe jakie się przez dekady nie śniły.

Nie ma większego utrapienia niż STEM'y siadające do finansów - strzyżenie gwarantowane.

Lech

Właściciele krypto śmieci nie pocieszajcie się Chinami bo tam jest całkowity zakaz handlu od dwóch lat i to samo czeka resztę świata,czyli gdzie jeszcze nie wprowadzono.. https://kryptowaluty.info.pl/calkowity-zakaz-handlu-kryptowalutami-w-chinach/

Przy okazji zwrócę uwagę kościelnym patriotą, że np Czesi mają tylko własnych , nie Rzymskich i mają się bardzo dobrze, są bogatsi, mądrzejsi i bardziej nuiezależni od pseudopolskich..

No i kto by pomyślał, że Glapiński tak rozrusza rynek złota... w pól roku zrobił 250 USD na Au ;-) a ile stracił na pozostałych walutach? złoto to tylko kilka procent?

Ostatnio modyfikowany: 2019-08-08 06:19

Lech

Dante

gruby

"Stopy nie mogą wzrosnąć bo upadną wszystkie zadłużone rządy , a zadłużone są wszystkie i pkb nie starczy na odsetki."

Stopy procentowe na "rynku" długu rządowego już dzisiaj gdzieniegdzie są nominalnie negatywne co w tłumaczeniu na język polski oznacza że banksterka już dzisiaj otwarcie subwencjonuje niektóre państwa. Tak jak za komuny tylko poziom wyżej: za komuny dyrektor PGR zapytany o wyniki z dumą stwierdzał: "Poprzedni rok zamknęliśmy solidnym zyskiem w wysokości 42 milionów złotych. Dwa miliony zarobiliśmy na działalności operacyjnej a czterdzieści cztery na subwencji".

Bo zapewne doskonale rozumiesz gdzie wylądowałyby wszystkie te waluty wraz z ich producentami gdyby z jednej strony państwa cofnęły drukarzom ochronę i przywilej monopolu na ich drukowanie a z drugiej strony cofnęły swoim poddanym nakaz ich stosowania ...

Ostatnio modyfikowany: 2019-08-08 08:47

daniel92

daniel92

Rado

Freeman

Freeman

SOWA

Dante

Teraz wystarczy obserwować EUR/CNY i BTC, i wiadomo co się stanie z kursem złota.

https://stooq.pl/q/?s=eurcny&d=20190808&c=1d&t=c&a=lg&b=1&r=xauusd+btc.v

Rynek długu preferuje teraz dolara - ale najprawdopodobniej w ramach korekty w długim ruch na północ (co jest bycze dla euro).

janwar

https://www.bankier.pl/wiadomosc/Rekordowe-zakupy-zlota-w-bankach-centralnych-7716845.html

Chiny skupują złoto

https://www.bankier.pl/wiadomosc/Chiny-skupuja-zloto-7718833.html

Zengin

kiedyś popełniłeś komentarz o tym, że Naród Wybrany w eugeniczny sposób wyczyścił sobie geny podczas II wś. Zalinkowałbyś?

Freeman

Ostatnio modyfikowany: 2019-08-08 13:49

Flex

"Minimalne składki ZUS dla przedsiębiorców na rok 2020

Składka emerytalna - 612,19 zł (wzrost o 54,11 zł w porównaniu z rokiem 2019 r.)

Składka rentowa - 250,90 zł (wzrost o 22,18 zł)

Składka chorobowa - 76,84 zł (wzrost o 6,79 zł)

Składka wypadkowa - 52,37 zł (wzrost o 4,62 zł)

Składka na Fundusz Pracy - 76,84 zł (wzrost o 6,79 zł)

Łącznie więc pełne składki ZUS na rok 2020 (bez składki zdrowotnej) wyniosą 1069,14 zł wobec 974,65 zł w roku 2019. Oznacza to wzrost o 94,49 zł, czyli o 9,7% w stosunku do br."

https://nowosci.com.pl/nowe-skladki-zus-2020-podwyzka-stawki-i-terminy-najnowsze-zmiany-w-prawie-przedsiebiorstwa-zaplaca-wiecej/ar/c1-14237697

https://strefabiznesu.pl/nowy-zus-2020-ogromny-wzrost-obciazen-zus-dla-wiekszosci-przedsiebiorcow-skladki-wyzsze-nawet-o-10-procent-8082019-r/ar/c3-14238563

Ostatnio modyfikowany: 2019-08-08 14:19

Loogin

"15 CHF/kg. Czasami uda mi się taki trafić u znajomego piekarza, oczywiście spod lady."

Daj adres to wyślę Ci przepis na chleb łącznie ze składnikami na dwa bochenki i upieczesz sobie sam (pieczenie proste jak drut). Nie jest biały, ale jest pyszny. Nie będziesz Niemcom przepłacał. Jak chcesz byś anonimowy to wyślę na poste restante czy inną skrytkę/słupa. ;)

Dante

XAU/EUR blisko ATH (podobnie zresztą XAU/PLN) - teoretycznie ciekawa pozycja pod shorta dla dużych spekulantów.

Jestem ciekawy czy, gdyby Rafał Zaorski wszedł za wszystko co ma na shorta na złoto (bo AT pod shorta jest ciekawe), to czy coś by zdziałał, czy Chińczycy łapaliby dołki i wyciągaliby w górę. Gdyby mu się udało i pociągnąłby algorytmy, to Karoń za pewne zacząłby go nazywać Rafał "złodziej chińskich marzeń" Zaorski.

https://www.countingpips.com/category/forex-research-blog/

@XRP

MasterCard wchodzi w system płatności w czasie rzeczywistym - podobno przy użyciu XRP.

Również także FED rozważa implementację systemu płatności w czasie rzeczywistym (tutaj pojawiają się spekulacje, że może być do tego wykorzystany XRP, bo BTC nie daje rady w tej kwestii).

Nazwa Moneygram zaczyna się kręcić w coraz szerszych kręgach związanych z systemem płatności w czasie rzeczywistym.

Ostatnio modyfikowany: 2019-08-08 14:59

Bodek

Pytanie które zadałeś :

"Jestem ciekawy czy, gdyby Rafał Zaorski wszedł za wszystko co ma na shorta na złoto (bo AT pod shorta jest ciekawe), to czy coś by zdziałał, czy Chińczycy łapaliby dołki i wyciągaliby w górę. "

Sugeruje że albo nie oglądałeś akcji z Karoniem w gmachy GPW, albo oglądałeś i jesteś rozgarnięty jak kupa liści. Pan Zaoryski nie zrobi żadnego shorta z Au bo jest zbyt dobrze poinformowany/zadaniowany gdzie ma robić shorty i czego ma nie robić. Pan Zaoryski to taki następny Pan Czarnycki. Pamiętaj, że kombinacje operacyjne i ludzie w tych kombinacjach się zużywają. Pan Leszek zakończył swój epizod w sztuce zwanej bankowość jadąc na lotnisko w bagażniku pani która w tym roku uczestniczyła w spotkaniu grupy B. Skoro Pan Leszek się zużył jest potrzebny następny Pan, typu Pan Szczyrek lub Zaoryski.

Popatrz jak ktoś Panu Zaoryskiemu przygotował operacyjnie to spotkanie z Karoniem, przygotował profesjonalnie. Te wstawki z kroniki filmowej i materiały o spekulantach nie leżą na ulicy. Ktoś się bardzo namęczył żeby to zmontować i puścić w trakcie debaty z Karoniem. Zobacz, że jak Pan Zaoryski nie dawał rady to na odcinek walki z Karoniem wkroczył jakiś Pan co wyszedł spod dzwonka. Zwróć uwagę na jego wypowiedzi.

Zaproszeni goście w tym ten ksiądz to banda debili, poza Karoniem tam nikt nie umiał zlepić sensownego zdania.

Ostatnio modyfikowany: 2019-08-08 15:54

tgepd

gbur

Freeman

gruby

"Daj adres to wyślę Ci przepis na chleb łącznie ze składnikami na dwa bochenki i upieczesz sobie sam"

To nie takie proste. Po pierwsze piec musi być gliniany i napędzany drewnem. Po drugie piec powinien działać przez całą dobę bo inaczej może popękać. Po trzecie mąkę piekarz załatwia a nie kupuje bo chłop mieli wyselekcjonowane ziarno (wyhodowane bez oprysków) w nie do końca legalny sposób (maszyny bez certyfikatów, chłop bez przeszkoleń, podpięcie do sieci stawiające resztki włosów na głowie). Po czwarte gałęzie do pieca zapewniające aromat pojawiają się w piecu efektem niewąskiej partyzantki bo oficjalnie piec zarejestrowany jest na prąd (inaczej się gminna biurwa o zadymienie we wsi burzy). Te 15 CHF za kilogram chleba to również jest narzut na ryzyko związane z masowym robieniem szwajcarskiej kantonalnej biurwy w ch.... chociażby na przepisach o zasadach pracy w nocy, przepisach p/poż i tak dalej. W szczegóły wolę publicznie nie wnikać, zauważę jedynie że gdyby nie typowo chłopskie zacięcie tego rzemieślnika to już dawno byłoby niewesoło. Tyle że jego dzieciom się już nie chce i piekarnia mimo faktu że wytwarza prawdziwy chleb zmierza wraz z właścicielem powoli do grobu.

Oczywiście mrożony chłam z supermarketu przywożony z Rumunii TIRem i odgrzewany w elektrycznej podgrzewarce na miejscu jest zdaniem biurwy jak najbardziej legalny.

Wytwarzanie prawdziwej żywności jeśli o ilość kryminalnej energii jaką trzeba w proces produkcji włożyć jest w Szwajcarii zajęciem równie kapitałochłonnym i porównywalnie ryzykownym jak import twardych narkotyków. Podejrzewam że w UE nie jest inaczej a może być jeszcze gorzej.

W Krakowie z tego co słyszałem wszystkie piece drewniane zostały zakazane.

BartArt

Chyba mnie coś pokopało ale ja nadal widze trójkąty i być może nawet zamknięcie trójkąta jeszcze dzisiaj wybiciem w górę , co po ostatnich wzrostach wydaje się być utopią.

Dobrze widzisz bo formację trójkątów występują na Au. Oprócz tego wystąpiła bycza flaga ze słabym kierunkiem w górę. Ponadto masz jeszcze formację kanału w górę ze spadkiem. Wyjście ponad 1500, utrzymanie pozycji i atak na opór w przyszłym tygodniu o ile starsi nie zrzucą balastu.

Natomiast na Ag to zejście zainicjować może spore odbicie i powinno się zamknąć na poziomie powyżej 17,50.

Freeman

3r3

"Stopy nie mogą wzrosnąć bo upadną wszystkie zadłużone rządy , a zadłużone są wszystkie i pkb nie starczy na odsetki. "

Mogą. Skoro w konstytuce można wpisać istnienie banku centralnego, to przecież nic nie szkodzi jeśli bank centralny wpisze w statucie utrzymywanie państwa. Oczywiście zmiany w statucie decyzją udziałowców - zadowalać ich trzeba bo zawsze ze statutu mogą wykreślić^^

Nie bez powodu lansuje się młode panie premier - taka zawsze może się rozebrać i zatańczyć^^

"Przy okazji zwrócę uwagę kościelnym patriotą, że np Czesi mają tylko własnych , nie Rzymskich i mają się bardzo dobrze, są bogatsi, mądrzejsi i bardziej nuiezależni od pseudopolskich.. "

I mają obronne góry. Jak Koreańczycy.

@gruby

"Bo zapewne doskonale rozumiesz gdzie wylądowałyby wszystkie te waluty wraz z ich producentami gdyby z jednej strony państwa cofnęły drukarzom ochronę i przywilej monopolu na ich drukowanie a z drugiej strony cofnęły swoim poddanym nakaz ich stosowania ... "

Chińczycy system bankowy stworzyli tylko do dmuchania kredytu w walce z zapadem. Mają tam drugi, starszy system rozproszony (transakcyjny bez tezauryzacji), ten zachodni wdrożyli z takiego samego powodu jak każde inne uzbrojenie - wywrócenie go właściwie im nie szkodzi. Kłopot w tym że my już takiego systemu dawno nie używamy - blockchain jest jednym z wariantów takiego archaizmu i przyjął się bo bankowość formalna kuleje z powodu łączenia tezauryzacji, transakcji, inwestycji i kredytu. To połączenie jest dopiero od 1992 roku, wcześniej było przy innych bańkach kredytowych z braku regulacji, a tym razem w ich wyniku.

@daniel92

"Czy ktoś widział na YouTube twórczość Cezary Graf? Ciekawi mnie co o nim sądzicie."

Do rzeczy człowiek kiedy mówi, kiedy pisze sam sobie szkodzi. W dyskusjach wykazuje deficyt automatyzmu emocjonalnego i rozpoznawania intencji, nieumiejętność wchodzenia w gry społeczne. Geek dorobiony na btc.

@Freeman

"@3r3. Dawno temu poszedłem w księżyc i słońce . Zastanawiałem się na poziomie 92 nad uruchomieniem swapa. Poczułem w sobie obawę o system i w czasie gdy ceny obydwu ruszyły na północ a ratio pozostało niezmienne, obawa się utwierdziła ."

Skalkulowałem to tak, że trzeba wsiadać na srebro przy eur15 bo ma duże spready a jest tanie. Złoto sobie odkupię bo ma małe spready ze względu na płynność, a na srebrze rozjazd będzie coraz boleśniejszy. Teraz przy eur17 dalej jest lepsze od papieru bo papier coraz gorszy.

"Zbyt wielu jest uświadomionych widzących potencjał zmiany ratio."

Ale kapitału nie mają nieskończenie wiele. Ponadto hucpa z ujemnymi stopami zrobiła świetny rynek z obrotu na papierowych walutach - rozjazd z fx o naście procent i mimo to brak towaru.

"Powiedziałem sobie , Freeman nie bądź pazerny, daj zarobić innym i pozostałem na relacji fizyka jak na początku. Tyle, że potencjał wzrostu wyceny w walutach wszelkich jest ogromny, więc niezależnie od koloru metalu , przyszłość raczej błyszcząca."

Ale na koncie cały czas pojawia się więcej i w coś trzeba pakować, nie żeby zyskać - żeby na tej zadymie jak najmniej siły nabywczej stracić i przejść mniej poturbowanym niż ci co stracą płynność.

"Ps. Koszty swapa dla mnie wysokie ze wzgl na watę i marże sprzedaży i skupu ."

Dla mnie zerowe, jestem płynny na metalach i moi dostawcy kontentują się rozliczeniem w tym po kursie dnia lokalnego dilera.

Jeśli więc kupiłem kiedy było taniej i rozliczyłem się kiedy było drożej bez kosztu transakcyjnego to wszyscy szczęśliwi - oni że anonimowo i bez kosztów dostawy, ja że przeniosło wartość lepiej od papieru.

"Mój adres to proaurum. Spójrz na tabele. "