Tania ropa przyciąga ostatnio uwagę inwestorów. Wielu z Was, podobnie zresztą jak ja, uważa, że obecne ceny, oscylujące w okolicy 30 - 35 USD są chwilowym spadkiem i w perspektywie kilku miesięcy inwestycja w ropę przyniesie przyzwoite zyski. Z inwestycjami w surowce nie jest jednak tak prosto, jak by się mogło wydawać.

Jeżeli kupujemy tanie akcje, czy to bezpośrednio, czy poprzez tani fundusz ETF, to możemy spokojnie czekać, aż inni dostrzegą w nich wartość i cena znajdzie się na wyższych poziomach. W przypadku inwestycji w surowce mamy dodatkowy czynnik silnie wpływający na nasz wynik. Jest nim contango.

Czym jest contango?

Producenci ropy, aby zapewnić sobie stabilność przychodów hedgują produkcję. Innymi słowy, sprzedają kontrakty terminowe na ropę na najbliższy rok. Jeżeli cena ropy oscyluje na poziomie 100 USD, producenci zajmują „krótką pozycję” na ropie w ilości odpowiadającej produkcji. Jeżeli cena ropy w ciągu roku spadnie, powiedzmy do 80 USD, to zmaleją przychody ze sprzedaży ropy. Zostanie to jednak zrekompensowane zyskiem na kontraktach terminowych, gdyż jak wiadomo „krótkie pozycje” zyskują, gdy spada cena.

Gdyby dla odmiany cena ropy wzrosła, powiedzmy do 120 USD, przychody producentów ropy wzrosną, ale na kontraktach terminowych poniosą straty. Tak czy tak, niezależnie od zmiany ceny ropy przychody producentów będą kształtowały się na takim poziomie, jakby cena ropy cały czas pozostawała na poziomie 100 USD za baryłkę. W sposób opisany powyżej zabezpiecza się blisko 70% sprzedaży ropy czy gazu.

System ten funkcjonował w miarę dobrze przy stabilnych cenach ropy. Obecnie większość kontraktów zawieranych po 100 USD zdążyła już wygasnąć.

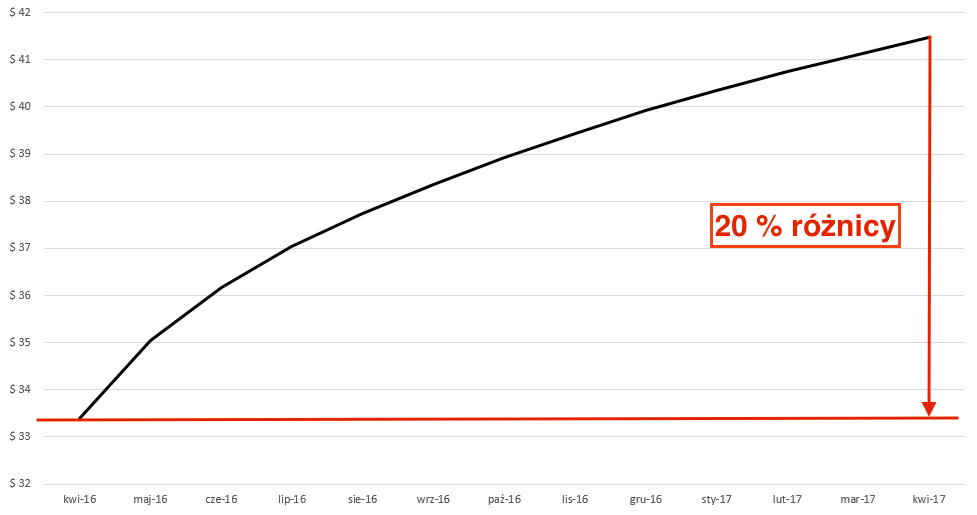

Jeżeli chcemy zawrzeć kontrakty long, zyskujące, kiedy cena rośnie, to musimy znaleźć przeciwstawną stronę transakcji. Większość inwestorów, jak i producentów ropy, uważa, że cena ropy za rok będzie na wyższym poziomie niż obecnie. Efekt jest taki, że kontrakt terminowy na ropę wygasający za rok możemy dziś nabyć nie po cenie ropy z dnia dzisiejszego, czyli 33 USD lecz po 41 USD.

Ceny kontraktów terminowych na ropę wygasających w przyszłości są zatem dużo droższe niż obecna cena. Zjawisko to nazywamy właśnie contangiem.

Źródło: opracowanie własne.

Niskie 2-3% contango jest zjawiskiem absolutnie normalnym. Ostatecznie, jeżeli chcemy kupić towar z dostawą za rok, jego sprzedawca musi go dla nas przechować czy ubezpieczyć. To z kolei generuje pewne koszty. Sytuacja, w której ceny kontraktów wygasających za rok są wyższe o 20 - 30% jest nienaturalna i wynika z bardzo niskich cen ropy i gazu.

O ile w przypadku metali przemysłowych mamy contango na poziomie 1,8%, surowców rolnych 3,7%, o tyle dla surowców energetycznych czasami dochodzi do astronomicznych 30%.

Wracając jednak do ropy. Jeżeli dziś zamierzamy zainwestować w kontrakty na ropę wygasające za rok, to musimy za nie zapłacić 41,50 USD. Obecnie cena ropy wynosi 33,3 USD. Jeżeli zatem w ciągu roku cena ropy nie wzrośnie co najmniej do 41,50 USD, poniesiemy stratę. Zyski osiągniemy dopiero po przekroczeniu tejże ceny.

Najmniejszy kontrakt na ropę opiewa na 1000 baryłek ropy. Otwieramy więc pozycję na 41 tys. USD, czyli ok. 160 tys. PLN. Dla wielu osób jest to wartość zbyt duża. Jeżeli nie dysponujemy takim kapitałem, możemy albo zająć pozycję w funduszu typu ETN grającym na wzrost cen ropy, albo poprzez CFD, czyli kontrakty na różnicę. Problem jest jednak taki, że kontrakty CFD dostępne są maksymalnie na 1-2 miesiące do przodu. Jeżeli wygaśnie kontrakt, musimy otworzyć kolejny itd. Częste rollowanie kontraktów generuje dodatkowe koszty i odsuwa nas od momentu, kiedy zaczniemy wypracowywać zyski. Podobnie zresztą jest z ETN’ami, których większość rolluje kontakty co miesiąc, w efekcie czego efekt contanga staje się jeszcze wyższy.

Podsumowanie

Jak widzicie sami, inwestowanie w surowce nie jest takie proste. Co z tego, że poprawnie przewidzimy wzrost ceny, jeżeli będzie on niższy niż contango, w efekcie czego poniesiemy stratę. Miejcie to na uwadze, zanim rzucicie się na inwestycje w ropę. Jeżeli o mnie chodzi, to mam owszem ekspozycję na ropę, ale nie bezpośrednio. Posiadam NOK oraz CAD, czyli dwie waluty silnie skorelowane z cenami ropy. Posiadam także akcje rosyjskiego Gazpromu, ale te poza cenami ropy są także zależne od ogólnej koniunktury na rynkach akcji. Jak widać, nie ma rozwiązania idealnego.

Trader21

erazmo

Spy

A co jesli chodzi o certyfikaty i inne ETF-y na rope ?? W tej sytuacji wydaje sie to byc najlepsze rozwiazanie a przypadku kiedy contango jest tak duze ?

arcade

2014-12-11 15:13

Pisałeś że NOK jako ekspozycja na ropę odpada. Co się zmieniło od tamtego czasu ?

MichU

Andre Bolina

https://www.spdrs.com/product/fund.seam?ticker=XOP

moratar

Czyżby ludzie bali się bank holidays w któryś weekend?

rosomak

MusX

mily

http://www.zerohedge.com/news/2016-02-05/madoff-airs-tv-two-anonymous-whistleblowers-are-pounding-secs-door-again

http://www.zerohedge.com/news/2016-01-02/500000-170-million-few-months-next-subprime-trade-emerges

trader21

Nie ma ETF'ów na ropę tylko na spółki zajmujące się wydobyciem ropy lub świadczące usługi dla sektora. Tych akurat unikam, gdyż akcje w zdecydowanej większości notowane są na rozwiniętych, bardzo drogich rynkach.

@arcade

NOK jak i CAD są silnie skorelowane z cenami ropy. Nie jest to ekspozycja bezpośrednia ale w w obliczu bardzo wysokiego contanga stanowi tanią alternatywę.

@rosomak

Większość różnego rodzaju certyfikatów uwzględnia w cenie contango. Ostatecznie bazują one także na kontraktach terminowych.

Grand

Grzes

Grzes

Spy

Dobrze, a certyfikaty Raiffeisena -- wspomniane przez kolegę rcfl3oil czy RCCRUAOPEN ?? Ja kiedyś bardzo dużo grałem akurat na RCSCRAOPEN i poza ryzykiem walutowym nie ma zjawisk przez Ciebie opisywanych w artykule ?

xxx

Całkiem niedawno tłumaczyłem to samo co tłumaczy ten artykuł jednemu z komentatorów u Doxy:

http://slomski.us/2015/12/14/przecena-ropy-naftowej/#comment-60965

Grand

3r3

Jak cały rynek giełdowy obecnie, ponieważ giełda zajmuje się obrotem nadwyżkami, a jak wyceny są niskie, to znaczy że nadwyżek nie ma i nie są pożądane.

Zapewne to boli czytaczy, że nie ma co komentować giełdy jak ta leży, a kiedyś to się komentowało... bo było co komentować po QE.

Freeman

Doctore69

Tak mam pozycję long na gazie na Forexie, niestety na dzień obecny na sporej stracie i ta pozycja wyzerowała wszystkie moje pozycje na plusie.

Technicznie wyglądało dobrze, zarówno dołek dołków, struktura ABC, MACD ok itp. Cena docelowa zakładałem do 2,8

Spodziewałem się odbicia z poziomu 2,002 potem 1,931, 1,868.

Na COT u commersials większość pozycji long. Trzymam nadal, ale już z obawami....

adam44

O gazie naturalnym ciekawy jest artykuł, który załączyłem zenonowi. Prognozuje się, że będą deficyty.

Janusz2

Po przemysleniu stwierdzam ze najwazniejsza jest nauka jesli chodzi o gielde. Ogolnie to wiecej na gieldzie przegralem niz wygralem. Teraz gram bardzo malymi kwotami. W zeszlym roku przegralem 50 tys. na DAX CFD, i kolejne jakies 30 tys. na certyfikatach ING Turbo. I na tym skonczyly sie pieniadze przeznaczone na gielde. Niektore certyfikaty sa bardzo niebezpieczne, poniewaz lewar zwieksza sie, jesli kurs idzie w niekorzystnym kierunku, natomiast zmniejsza sie gdy kurs idzie w korzystnym kierunku. Niestety doczytalem o tym po fakcie, jak zamknelo mi pozycje z certyfikatami. Co sie okazalo, po zamknieciu pozycji kurs notowan nastepnego dnia zawrocil.

Teraz czytajac powyzsze komentarze zastanawiam sie nad gazem. Ale poczekam jeszcze ze 3 dni i wtedy kupie jakis certyfikat long z liniowym lewarem :) za jakies 2 tys zl dla nauki :)

szczypior83

adam44

http://bankfotek.pl/image/1978391

Dołek z początku lat 90tych jest na 1,03 później dołek końcówki lat 90 - 1,48.

IMO Pierwszych longów to można było próbować na dołkach 2001-2003 i 2012

adam44

adam44

Lepiej napisz ile Saudowie muszą sprzedać tej ropy, żeby zrównoważyć swój budżet. Saudowie myślą/mają nadzieję, że zwalaniem cen wykończą drogą ropę łupkową. Sęk w tym, że najwyraźniej hegemon postanowił wykończyć Saudów. Kto na kogo stawia kasę jego sprawa ale ja reki na Amerykanów nie podniosę.

Doctore69

Patrzyłem ostatnie 15 lat z perspektywy forexu. W trendzie spadkowym kreskę rysowałbym na górze dwóch ostatnich górek. Było wybicie trendu, korekta ABC, powinienem reagować dopiero po wybiciu B, nastąpiła rozbudowanie korekty do wxy.

Z tej perspektywy wykres lekko przeraża ;-) Zastanawiam się poważnie co zrobić z pozycją bo perspektywy 1,48, a tym bardziej 1,03 nie wchodzi w rachubę ;-)

3r3

USD przestało być miarą kosztu, jest dewaluowane razem z całym zapleczem walut zależnych (wymienialnych na USD, wcześniej na złoto w USA).

10 USD to było w zeszłym roku, teraz może być ze 13-14. Tam najwyższy jest koszt ochrony, a wojnę z Jemenem tak prowadzą, że zaczęło się odgryzanie na terytorium AS.

To proxy war z Iranem i Rosją zaczyna im podbijać koszty.

szczypior83

Uważam, że niska cena ropy jest na rękę Amerykanom. Cała ich gospodarka od dawna stoi na taniej ropie. Firmy łupkowe w najgorszym wypadku zmienią właściciela.

Ostatnio modyfikowany: 2016-02-24 09:12

Doctore69

Oczywiście można brać gaz po 1,03 tak jak złoto po 250 za uncję, bo to pewne. Fakt, że w obecnym czasie gaz jest ryzykowny w swojej pozycji, jednakże większość wskaźników technicznych na których się podpieram wyglądała dobrze. Oczywiście będąc konsekwentnym powinienem był wyciąć pozycję SL na 1,948. Tym razem poniosła mnie fantazja ułańska i mam karę;-)

kamillo

adam44

Ten artykuł dosyć dobrze wyjaśnia o co chodzi z gazem : http://www.forbes.com/sites/arthurberman/2016/02/21/natural-gas-price-increase-inevitable-in-2016/#184105091a76

Cena leci na pysk bo najzwyczajniej produkuje się go za dużo. Rewolucja łupkowa...

Według prognoz z deficytem gazu będziemy mieli do czynienia dopiero w listopadzie 2016. Do tego czasu to mogą się dziać różne rzeczy. Jednak zwróć uwagę na to, że ostatnio mieliśmy do czynienia z deficytem w listopadzie 2012 a ceny ustanowiły swój dołek w maju 2012 czyli pół roku wcześniej. Jeśli ta analogia zadziała to dołek w cenach gazu będziemu mieli gdzieś w okolicach kwiecień/maj 2016. Tutaj tak bym kombinował.

szczypior83

szczypior83

Przeczytałem więc odpowiem. Jak biały konwój jechał na Ukrainę kupowałem USD po 3,14. Obecnie $ jest drogi, ale go nie sprzedaję. Jeśli złapie jeszcze jakąś głębszą korektę na pewno dokupię. Nie wiadomo co w niedługim czasie może w naszą stronę podążyć :) Myślę, że $ padnie jako ostatni. Decyzja należy do Ciebie.

deltor

aby sprawdzic koszty rolowania moich nieszczesnych pozycji wchodze na stooq.pl i oczom nie wierze

http://stooq.pl/q/f/?s=ng.f

czy te gigantyczne wzrosty na niektorych seriach to blad czy jakis kataklizm?

az zrobilem screena:

http://zapisz.net/images/703_gaz.png

Doctore69

Artykuł naprawdę dobry. Czytałem podobne zestawienia z innych źródeł, jednakże wydawało mi się, że już czas na longa. Na razie czas pokazuje, że się myliłem..Zobaczymy do jakiego poziomu zejdzie gaz.

Ale na razie sprawdza się bardziej mój poziom na dolarze na podkupienie, ale czekam na Twoje 3.85 ;-)

Tak naprawdę to uważam, że będziemy jeszcze mieli poziom 1.15 EURUSD i dalej już wzrost na USD...zobaczymy

Doctore69

jak masz shorta to rolowanie masz od dłuższego czasu na plus, ale przy longu może być masakra

deltor

od dawna gram longi faktem jednak jest że od 2 lat można było spokojnie grać shorta na krótkie jednak brak mi odwagi

jak coś jest historycznie tanie to gram długie a jak coś jest drogie to gram krótkie i jakoś to idzie :)

zastanawiające są te błędy na stooq.pl

zenon

Dzięki za linka.

Też znalazłem coś ciekawego. Prognozują dołek w kwietniu. Dla zainteresowanych również prognoza wydobycia ropy z łupków USA w 2016 r. Niestety trzeba się zarejestrować.

http://seekingalpha.com/article/3911266-2016-oil-natural-gas-production-storage-forecasts?page=2

CompositeGuy

Jot

Robkov

http://www.zerohedge.com/news/2016-02-23/shocking-twist-canadian-bullion-dealer-offers-pay-interest-gold-and-silver

yellowboy

Też czytałem dzisiaj ten news. Dla mnie to "pachnie" coś ala Amber Gold`em w wydaniu Kanadyjscki. Trader pisał, że możemy się spodziewać wielu Amber Goldów w różnych odsłonach.

lisowczyk

"Nie ma ETF'ów na ropę tylko na spółki zajmujące się wydobyciem ropy lub świadczące usługi dla sektora. Tych akurat unikam, gdyż akcje w zdecydowanej większości notowane są na rozwiniętych, bardzo drogich rynkach."

A co z tym:

http://www.bloomberg.com/quote/DBO:US

?

eastpl

Dom, w którym mieszkam oficjalnie jest własnością rodziców. Pomyślałem, że gdybym ją od rodziców "odkupił", wykorzystując program MDM, to dostałbym dopłatę około 10-15%. Coś około 30tyś, nieruchomość warta 300 tyś. Koszty udzielenia tego kredytu plus podatki(PCC), notariusz, itp wychodzą mi na 10 tyś z grubsza, więc tak czy inaczej około 20 tysięcy uzyskałbym na czysto z tej dopłaty. Właściwie to chcę zrobić ten manewr po to by dalej mieszkać w tym domu, a jednocześnie uwolnić sobie kapitał na inwestycje, który wstępnie licząc nie będzie mnie nic kosztował przez około 2-3 lata z racji pokrywania odsetek z dopłaty rządowej.

Co o tym sądzicie?

bycmoze

- odsetki od kredytu, bo przecież musisz go wziąć, koszt spłaty kredytu i wielkie ryzyko tego co się może wydarzyć czyli nagłego wzrostu oprocentowania

dla mnie to za duże ryzyko, więcej możesz zyskać lokując kasę albo czekając na jakaś okazję - czyli klienta z nożem na gardle chcącego szybko sprzedać nieruchomość za gotówkę

Robkov

Miałem też dostęp do certyfikowanej wagi laboratoryjnej (d=0,001g)

Mierzyłem sobie :D ... i ważyłem, wszystko co wpadło mi w ręce a przede wszystkim srebrne monety z mojej małej kolekcji.

Zaobserwowałem bardzo niepokojącą rzecz, opowiem na przykładzie Maple Leaf 1oz.

Oficjalne specki w necie podają że Silver Maple Leaf 1oz ma takie parametry (Diameter 37.97 mm Thickness 3.29 mm Mass 31.103 g).

Moje pomiary średnicy monet oscylowały w granicach błędu pomiarowego (+/- 0,01 mm), natomiast

grubość wychodziła mi od 3.14 do maksymalnie 3.18 mm !! Waga monet była zawsze powyżej nominalnej i wynosiła od 31.120g do nawet 31.490g !! Niestety miałem zbyt mało czasu żeby zestawić wszytko w tabelę która moneta (wymiary) łączy się z którą wagą, aczkolwiek

będę miał jeszcze możliwość odwiedzić to laboratorium w weekend i pobawić się dowolnie długo tym sprzętem (także wyniki dokładnej analizy opublikuję).

Monety które posiadam pochodzą od dealerów reklamowanych przez Tradera, oraz z Mennicy Wrocławskiej.

Zrzućcie okiem na stronę Mennicy : https://mennicawroclawska.pl/srebrne-monety/kanadyjski-lisc-klonowy-1-uncja-srebra/

Podają oni parametry monety tak, że pasują do tego co sprzedają a ni jak ma się to do oficjalnych danych.

Metale Lokacyjne w ogóle nie podają grubości : http://www.metalelokacyjne.pl/product-pol-52-Kanadyjski-Lisc-Klonowy-Maple-Leaf-1-Uncja-Srebra.html

Czy należy przez to rozumieć że srebro trafiające na polski rynek jest jedną wielką lipą... i nie jest żadnym srebrem 9999 tylko

dziwną mieszanką 'śmieci z podłogi kanadyjskiej mennicy' ? Może mało wiem o technologii produkcji srebra i monet, ale mniejsze różnice występują przy głupich pięciozłotówkach niż przy tym srebrze :/

Jeśli chodzi o złoto. Miałem okazję w Mennicy Wrocławskiej dotknąć kilku złotych liści 1oz świeżo wyjętych z zaplombowanej, hologramową naklejką, tuby.

Ciężko opisać to co miałem w ręku.... Monety były wybite tak jakby matryca się przesunęła a moneta 'wylała'. Przesuwając palcem po krawędzi można było znaleźć miejsce które zaczepiało się na rękawiczce i można było w ten sposób .. podnieść monetę... !!

Przy odrobinie chęci i precyzyjnym narzędziem dało by się pewnie odłamać te 'złote zadry' i spiłować nierówności... niemniej

poziom tandety mogę tylko porównać z wykonaniem narzędzi firmy TOPEX (chociaż ostatnio ich jakość i tak znacznie się poprawiła).

Zadam więc pytanie, parafrazując klasyka - co z tymi metalami ?!

Ja rozumiem że srebro i złoto rośnie w ziemi i może być 'brudne' jak się je wykopie, ale jeśli płacę prawie 3 średnie krajowe pensje

za złotą monetę to mam chyba prawo oczekiwać że wygląda ona w rzeczywistości jakby była narysowana w 3D Studio ? ... czy nie mam takiego prawa, i po prostu się czepiam nieistotnych rzeczy ?

Z góry dziękuję za merytoryczne komentarze :)

BenyRBH

http://speisa.com/modules/articles/index.php/item.2527/norwegian-government-we-will-abandon-international-law-if-sweden-collapses.html

słuchajcie pany taka mała teoria spiskowa wymyślona przez mnie na biegu-wszędzie walczy sie z gotówką wycofuje banknoty a dużym nomianale, wiec szwajarzy wiedzą co się szykuje i podejmuja działania jak powyżej, wiem że 3r3 (swoją droga gratulację za realistyczne spojrzenie na GB I Szwedów tutaj ciekawy link Norway declares the Geneva Conventions norwegowie chca wypowiedzą konwencje genewskie jesli dojdzie do zamieszek i anarchi w Szwecji) i ludzie bedą jednak uciekali do CHF, bądz płacili w nim pozasystemem.

Ostatnio modyfikowany: 2016-02-24 11:54

Deckard

http://www.zerohedge.com/news/2016-02-22/mystery-behind-250-billion-foreign-central-bank-cash-quietly-parked-fed

@Trader21

O ile NOK jeszcze wisi na ropie, zastanawiam się czy CAD jeszcze tak (zwłaszcza w uwiązaniu do kondycji sąsiada) - zobacz jak zwielokratnia się kryzys w Stanach na kanadyjczykach i jak wygląda ich wymiana handlowa.

http://www.international.gc.ca/economist-economiste/performance/monthly-mensuel.aspx?lang=eng

http://www.international.gc.ca/economist-economiste/statistics-statistiques/data-payments-paiments/data-BOP_merchandise-marchandises/index.aspx?lang=eng#goods

I jeszcze dane z NAICS (sekcja Foreign Districts Investment Mgt na dole strony, link jest zbyt długi aby go tu wklejać bez zaśmiecania):

http://www.international.gc.ca/economist-economiste/statistics-statistiques/index.aspx?lang=eng

moratar

Jak liście srebrne ważyłem zawsze mi wychodzi 1.003-1.004 ozt (lub 1,03-1.04 nie pamiętam teraz) nie wiem skąd u ciebie takie rozbieżności. Grubość jest grubością na powierzchni monety a nie na rancie, np złote monety mają grubszy rant więc suwmiarką nie zmierzysz bo mierzysz rant a nie gładką powierzchnię.

Wagę nawet certyfikowaną trzeba skalibrować - może o to chodzi, ale i tak nie powinno być tak dużych różnic między monetami.

Może to nie srebro. Najszybciej wg mnie magnesem się sprawdza "lepienie" do magnesu przy ześlizgiwaniu. np.: https://youtu.be/v1YNrWgrbDM?t=3m17s.

Nawet u sprawdzonego dystrybutora mogą się trafić kwiatki.

Oczywiście suwmiarki elektroniczne możesz wyrzucić do śmieci. Różnica błędu jest ogromna.

Ostatnio modyfikowany: 2016-02-24 12:56

Freeman

DB nadal doluje. Tak sobie pomyslalem: moze calkowitego upadku tego banku nie bedzie , ale:

1 akcja bedzie nadal spadala

2 w odpowiednim momencie z 5 akcji zrobia 1 czyli optyka

3 bank bedzie istnial jako zombi cos na wzor Hyporealetate lub Commerzbank

Najbardziej zastanawia paniczna ucieczka w niemieckie Bundy.

yellowboy

Ja sprawdzałem kilka liści za pomocą aplikacji sprawdzającej częstotliwość akustyczną, sprawdzałem magnesem i wyszło mi, że jest OK.

Niemniej żeś mnie zaniepokoił tym co napisałeś i trzeba jednak zweryfikować własne Ag i Au gdzieś u jakiegoś numizmatyka.

Deckard

Rynek wie, że wystrzelą kiedy uruchomi się odpowiedni trigger? Grecja, Włochy czy to co pisałeś pod poprzednim tematem o wewnetrznych zawirowaniach na wiosnę/lato (emigranci)?

Inna rzecz, może ECB zasygnalizował, że nie zabezpieczy obligów innych krajów tak jak to zrobił z greckimi przed tsiprasem, więc pieniądz właśnie wraca do pośredniej przystani miedzy bonds a ...?

Robkov

Aplikacja w telefonie to jest dobra do sprawdzenia czy to stal czy srebro... Biorąc pod uwagę że mikrofon który zbiera to widmo dźwięku kosztuje 0,05 $ nie liczył bym na to że apka pokaże różnice przy wagach o jakich rozmawiamy :/

>>> sprawdzałem magnesem i wyszło mi, że jest OK.

A puszczałeś dwie monety obok siebie na zjeżdżalni i sprawdzałeś czas po którym dotrą na dół czy tylko małym magnesem jechałeś po monecie... bo wiesz... Twoja metoda nic nie pokaże jeśli moneta miała by jakiś niedobór srebra lub domieszkę innego metalu.

Porównanie prędkości zjazdu dwóch monet JEDNOCZEŚNIE puszczonych po czymś takim :

https://www.youtube.com/watch?v=8gLB2uMAMYM ... dopiero miało by sens.

Tu znalazłem inny ciekawy sposób testowania srebra z wahadłem magnetycznym:

https://www.youtube.com/watch?v=HlzLXKFW-Tg

[część usunięta przez administratora]

Ostatnio modyfikowany: 2016-02-24 12:59

adam44

Ty mówisz, że coś wymiarów nie trzyma. Musiałbym ci wysłać moje srebrne monety bulionowe z lat 90. One są mocno przeważone. Nie dlatego, że ktoś się pomylił. Po prostu kiedyś takimi odchyłami na wadze nikt się nie przejmował. Nawet teraz podobno przeważane są amerykańskie orły.

Dlaczego tak jest? Włącz sobie filmik z produkcji takich monet to zauważysz, że technologia kosmiczna nie jest. Krążki wycina się z walcowanej blachy. To nie jest tak, że ktoś nie potrafi. Tylko nikomu nie zależy trzymać się określonych parametrów. Często podawane są wagi i grubości w przedziałach.

Jot

Ponawiam zatem pytanie dlaczego nie żądają zapłaty w rublu? Wymusiłoby to popyt na rubla. I zapewniało dopływ dewiz. Czy wynika to z niskiej samooceny? Czyżby sami siebie wyceniali nisko?

front242

Podejzewam ze nie jestes zbyt ogarniety w wyszukiwanu w google , wiec jak chcesz dalej kolekcjonowac metale szlachetne polecam zakup ( XL2 GOLDD XRF Analyzer)

@Deckard

Angole wygaszaja platformy wiertnicze na morzu polnocnym , co zrobi norwegia? beda doplacac do wydobyca ? zeby utrzymac social

Kanada jak widac z danych trzyma sie calkiem nie zle ,kraj wielki zasoby surowcow ogromne ludzi malo idealne mejsce do emigracj

CompositeGuy

http://stooq.com/q/?s=thbpln&c=10y&t=l&a=lg&b=0

Jedyne co mi przychodzi to para EURTHB zagrać na long bo to podobnie poszło jak PLN chociaż umocnienie wyniosło ok 30%.

polish_wealth

trader21

„http://www.bloomberg.com/quote/DBO:US”

DBO jest ETN'em, naśladującym index na który contango ma ogromny wpływ.

The PowerShares DB Oil Fund tracks an index of crude oil futures contracts. It optimizes its contract selection based on the shape of the futures curve to minimize contango.

CompositeGuy

mindek

CompositeGuy

,,Chief Economists believe

at zero interest rates this year ''

CompositeGuy

http://e24.no/energi/se-bildene-fra-oljekirkegaardene-her-parkeres-oljeeventyret/23622602

Thomas

Jeśli chodzi o zawyżoną grubość srebrnych monet to powodów może być kilka. Przede wszystkim monety Maple Leaf wybijane są dość niechlujnie. Tego typu odchyłki w przypadku tych monet to nic nadzwyczajnego. Niedokładności praktycznie zawsze są w górę, żeby nikt nie czuł się pokrzywdzony, ze kupił uncjowa monetę, a waży ona mniej. Najdokładniej z pośród bulionówek wybijane są philharmonikery. Jeśli to dla Ciebie stanowi duży problem to proponuje przerzucić się na inny rodzaj bulionówek. Powodem może być tez nalot siarczku srebra na monecie, który zwiększa jego masę i grubość. Na Twoim miejscu potraktowałbym te monety srebrne magnesem neodymowym.

"Ja rozumiem że srebro i złoto rośnie w ziemi i może być 'brudne' jak się je wykopie, ale jeśli płacę prawie 3 średnie krajowe pensje

za złotą monetę to mam chyba prawo oczekiwać że wygląda ona w rzeczywistości jakby była narysowana w 3D Studio ? ... czy nie mam takiego prawa, i po prostu się czepiam nieistotnych rzeczy ?"

Nie widziałem tych złotych monet i trudno mi się na ten temat wypowiadać. Nie mniej moneta taka musi wyglądać dokładnie tak jak oryginalna. Jeśli występują jakiekolwiek różnice w wyglądzie (widoczne nie tylko gołym okiem, ale również pod lupą) to po prostu zrezygnuj z takiej monety (warto mieć przy zakupie przy sobie oryginalna złota monetę by po prostu porównać ze wzorcem). To Ty jesteś klientem i jako klient powinieneś być wybredny. Moneta bulionowa nie wystarczy, ze jest wykonana ze złota musi mieć odpowiedni wygląd.

Tu masz link do artykułu Tredera, na ten temat.

http://independenttrader.pl/jak-ustrzec-sie-podrobek-zlota-i-srebra.html

polish_wealth

[komentarz zmoderowany przed administratora]

Ostatnio modyfikowany: 2016-02-24 16:12

polish_wealth

[komentarz zmoderowany przez administratora]

Ostatnio modyfikowany: 2016-02-24 16:17

Freeman

Ag 1oz lisc przechowuje byle jak, nie zwracam uwagi na wyjatkowa wilgotnosc powietrza, po kilku latach sa bez nalotu. Przechowywane w tubach, szczelnie, to wszystko.

Au . Osobiscie zalecam kupno australijskich kangurow. Maja najwyzsza zawartosc zlota. Po drugie sa dostarczane w plastikowych krazkach. Uwazam, ze tak powinny byc przechowywane zlote monety. Zloto jest miekkie i szybko moga sie na nim pojawic rysy , co moze w niektorych przypadkach powodowac "klopot" przy odsprzedazy.

Jesli macie jakies obawy co do autentycznosci. Przyjezdzajcie do DE. Najpewniejsze zrodlo niektore banki, np. Sparkasse. W przypadku Au zawsze maja najnowsze roczniki prosto od producenta.

Inny adres to Proaurum. W Berlinie macie najblizej ale i w Czechach a takze Austria i Szwajcaria.W krajach UE przewozicie przez granice legalnie i bez ograniczen.

Na obecnym etapie preferowalbym przewage Ag nad Au w kolejnych zakupach. Dwa powody:

1 ratio przemawia na korzysc silniejszego odbicia w przypadku wzrostow dla Ag. Kropla dziegciu to cicha mysl o ustaleniu nowych wycen, relacji. Byc moze w przypadku kryzysu pieniadza Au bedzie bardziej wyrywane. Ag jest ciasnym rynkiem i moze nie zwracac na siebie uwagi. Podobne rozkorelowanie widac ratio ropa /Au. Tez zupelnie nowe tereny.

2 Gdybym dzisiaj mial kupowac, intuicja podpowiedzialaby mi Au w miesce Ag. Malo tego, mialbym jakies wewnetrzne niepokoje dotyczace Ag- dlatego kupilbym 65 do 35 na korzysc Ag.

Acha, patrze na wykresy i mysle sobie, ze trzeba by sie raczej pospieszyc z tymi zakupami. No coz, moge sie mylic, jestem tylko Freeman a nie zaden ekspert.

Freeman

Jesli macie watpliwosci co do jakosci towaru , to chyba kupujecie w niewlasciwym sklepie. Na obecnym poziomie Ag jest darmowe. Nie ma znaczenia czy placicie pare procent wiecej ponad spot . Jak bedzie short-squeeze to marze pojda w niepamiec. Zreszta mowione bylo wiele razy: fizyka nie kupuje sie zamiarem krotkoterminowego tradingu. No chby , ze ktos sie wstrzeli w waskie okno czasowe i krotko po tanich zakupach cena wybije w kosmos. Wtedy trzeba odpowienio do innych wartosci , tanich w danym momencie, zmienic allokacje.

CompositeGuy

A ten sklep to na Tajską żonę masz? Bo na siebie nawet mieszkania nie mogę tam kupić, musiał bym firmę założyć a i tak bym nie był 100% właścicielem. Ostatnio czytałem o Brytyjczyku któremu na Phuket nieruchomości za ponad bańkę gbp przepadły bo go żona wyrolowała.

Może źle się odniosłem z tym zacofaniem ale prowincja jest tam bardzo uboga na północy, poza Bangkokiem więc nie jest to standard europejski.

Coś kręcisz z tym przewrotem bo wcześniej był normalny rząd demokratyczny a później wojsko wkroczyło jak politycy nie potrafili się dogadać, teraz jest opozycja w postaci ,,czerwonych podkoszulków" (ale to chyba nie komuniści) którzy domagają się rozpisania obiecanych przez juntę wyborów.

moratar

>Przede wszystkim monety Maple Leaf wybijane są dość niechlujnie

Może w Chinach je biją niechlujnie, ale na pewno nie w Kanadzie.

Oczywiście to tylko opinia ale uważam że liście są najlepsze :) :

1) najwyższa czystość 999.9 a nie 999.0

2) poziom szczegółowości monety sprawia że ciężko ją podrobić, w przeciwieństwie do bulionu austriackiego czy pand o badziewnych orłach nie wspominając.

adam44

"Acha, patrze na wykresy i mysle sobie, ze trzeba by sie raczej pospieszyc z tymi zakupami. No coz, moge sie mylic, jestem tylko Freeman a nie zaden ekspert."

To może odkupisz mojego złota fizycznego po tych cenach? Mi cena sprzedaży pasuje ty mówisz, że kupna jest ok. Oboje będziemy zadowoleni. :)

Złoto zachowuje się ok. Zgodnie z przewidywaniami wyszło z trójkąta górą i jeśli nic nie przeszkodzi powinno uformować swój szczyt na 1300$. Mam nadzieję, że dolar do tego czasu odpuści na sile.

polish_wealth

Glownie jestem na Phukecie i tylko moge powiedziec z perspektywy tego miejsca ktore nie odzwierciedla tajlandii jako takiej i tylko to miejsce szanuje i tylko o tym miejscu mysle w kategorii zamieszkania i tylko tu mi sie podoba. Phuket jest optymalnym miejscem miedzy rajem na Ko Phi Phi a dzialajacym sprawnie internetem i nie turystycznymi cenami do codziennego zycia,

polecam Ci ten kantor, Xend Pay jak bys przelewał cos z kraju tutaj - Zerowy Spread, placisz zlotowke za przelew, przewalutowanie po cenie SPOT prawie że

[komentarz zmoderowany przez administratora]

Ostatnio modyfikowany: 2016-02-24 17:17

Freeman

Mnie sprzedawac to jak drzewo do lasu...Myslalem o osobach noszacych sie z zamiarem kupna PM.

Apropos , wiesz kiedy bede odczuwal niepokoj? 1oz 2000 € i to jeszcze w zaleznosci od tego jaka bedzie realna sila nabywcza. Najodwazniejsi, ci co kupili Au na kredyt, moga byc w odpowiednich okolicznosciach najwiekszymi zwyciezcami. Splaca palacy sie papier kilkoma uncjami a reszta bedzie czystym zyskiem. Niezaleznie od realnej sily nabywczej PM. Oczywiscie nie zalecam i nie zachecam. Mowie tylko, ze taki uklad moze dac najwiekszy zysk.

W tym tygodniu jest termin zapadalnosci kontraktow terminowych na marzec. Czy commercials

nie beda do tego doplacac? Dzisiaj jest sroda i sa wzrosty, dzien sie jeszcze nie skonczyl. Druga fala aktywnosci moze sie pojawic od 20stej.

Jesli podtrzymaja tradycje, jutro moze byc sielniejszy wzrost niz dzisiaj.

Freeman

Złoto zachowuje się ok. Zgodnie z przewidywaniami wyszło z trójkąta górą i jeśli nic nie przeszkodzi powinno uformować swój szczyt na 1300$. Mam nadzieję, że dolar do tego czasu odpuści na sile.

Mnie wychodzi najblizszy szczyt na 1400$. Jak pisalem wczesniej, decydujace znaczenie ma, lub mialo 1231 $. Na zamknieciu tygodnia 12 lutego bylo powyzej 1231 i teraz ponownie utrwalamy poziomy powyzej . Jesli ten piatek zamknie powyzej 1231$ to mozemy zobaczyc 1400 $ szybciej niz sie nam tarz wydaje mozliwe.

CompositeGuy

Ale gdzie przelać, otworzą mi tam konto w THB? Tajlandią interesuję się intensywnie, pod koniec roku prawdopodobnie zamieszkam na 1-2 miesiące w Bangkoku żeby zobaczyć czy mi się tam podoba. Odrzuca mnie tylko kwestia tych nieruchomości bo tak bym pomyślał nad jakimś condo w Pattaya.

adam44

Różnica w naszym myśleniu polega na tym, że ty widzisz okazję i zyski inwestycyjne w zakupie złota. Ja natomiast widzę okazję do zawarcia zakładu przeciwko niemu.

Ty piszesz, że należy teraz kupować złoto. Według mnie zakład przeciwko niemu na dzisiaj jest lepszą okazją inwestycyjną. Kto ma rację przekonamy się niebawem.

Thomas

"Złote monety bulionowe pochodzące z Austrian Mint (Mennicy Austriackiej) słyną z najprecyzyjniejszego procesu produkcji na świecie – to przewaga nad monetami produkowanymi w innych mennicach."

https://goldco.pl/jakie-monety-bulionowe-kupowac/

"Rzadkością jest waga 31,1 g dla srebrnych monet bulionowych (w przeciwieństwie do złotych) i dużo zależy tu od producenta. Na ten przykład Wiener Philharmoniker, są bardzo równo przeważane i mają standardowo wagę 31,3 grama, srebrne Maple Leaf również są przeważane lecz już nie tak równo."

http://www.goldblog.pl/2012/10/falszywa-srebrna-moneta-bulionowa-maple-leaf-1-uncja/

Wynika z tego, ze jednak Philharmonikery sa wykonywane precyzyjniej i bardziej trzymają wymiary i wagę niż Maple Leaf.

"Oczywiście to tylko opinia ale uważam że liście są najlepsze :) :"

Oczywiście każdy ma swoje upodobanie. Ja uważam, ze są jedne z najlepszych, ale osobiście bardziej preferuję Philharmonikery jednak tak jak napisałem wcześniej każdy ma swoje typy.

"1) najwyższa czystość 999.9 a nie 999.0"

To żadna różnica. Wszystkie są tak na prawdę wykonane z takiego samego srebra o takiej samej czystości. W przypadku monet Maple Leaf wpisali sobie po prostu jedną 9 więcej.

"2) poziom szczegółowości monety sprawia że ciężko ją podrobić, w przeciwieństwie do bulionu austriackiego czy pand o badziewnych orłach nie wspominając."

Orły rzeczywiście są najbardziej podrabiane ze wszystkich bulionówek, ale jeśli myślisz, że Maple Leaf jest zbyt skomplikowana żeby w ogóle dało się ją podrobić to muszę Cie rozczarować. Również są one podrabiane o czym możesz sobie poczytać w linku powyżej.

"To co niepokoi, to fakt, że fałszywka ma całkiem niezłą jakość bicia, i wygląda całkiem ładnie."

"oryginalna moneta ma 31,3 grama, a nasz obiekt badań…. 32,15 auć, ponad 1 gram przeważenia" (z linku o fałszywej srebrnej monecie).

Także ja przy analizie oryginalności monety bardziej zwracam uwagę na to czy trzyma wymiary i wagę niż na "poziom szczegółowości monety", bo ten łatwiej jest podrobić niż nadać fałszywce te same wymiary i wagę co oryginał. Dlatego własnie uważam, ze Philharmonikery, są trudniejsze do podrobienia bo są najdokładniej wykonane.

semperparatus

adam44

Nie ma nic zadziwiającego w tym, że złoto drożeje mocniej od srebra. Ja już kiedyś pisałem ale i tak nikt mnie nie słucha. Srebro to jest zakład o to, że będzie lepiej. Ludzie kupują złoto bo wydaje im się, że będzie gorzej. Tak więc srebro na czasy kryzysów to jest strzał w kolano co najlepiej widać na wykresie. Nie bez powodu ratio AU/AG jest już powyżej 80. Kiedy złoto zacznie spadać srebro będzie to robiło x2.

Robkov

Czy zatem mogli byście Panowie podać łopatologicznie jakie wartości odchyłu (w wadze, grubości i szerokości monety) zapalają Wam (jak to autor wpisu o fałszywym srebrnym liściu z linku określił), żółte i czerwone światło ?

3r3

Suwmiarek z błędem pomiarowym na setce nie ma w naturze, do tego służy mikrometr.

Nie ma, ponieważ potrzebne jest do tego sprzęgło, a suwmiarkę naciskasz palcem.

Zamiast drogiej suwmiarki weź tani mikrometr. Do tego jeszcze warunki pomiaru...

Pięciozłotówki masz z materiału, który ma być odporny na użytkowanie, na zmiany temperatury, a liście mają być ze srebra i nie mają być użytkowne. Chcesz w mairę oporne monety to Krugerrandy.

Dawniej monety obrotowe produkowano z tumbago po tym jak podpatrzono metodę produkcji stopu u Azteków. Wcześniej złoto nie występowało w obrocie pod nominałem, monety w obrocie hurtowym (gross) były srebrne.

Monety są tłoczone z blachy walcowanej, a ta nie jest równa grubością, więc nie będzie trzymała wagi na biciu. Okolicznościowe monety są dokładne, ale z masówką nikt się nie certoli - to się dosłownie wysypuje z maszyny i tylko jest pilnowane czy nie ma odhyleń w parti.

Srebro ma swoją gęstość, jak Ci z wymiarów wychodzi że moneta jest dobra, a wagę ma z odhyłem to moneta jest podejrzana.

@Freeman

A nie zastanawia Cię, że Niemcy te obligacje sprzedają? A na co im to zadłużenie? Coś budują czy toną w kosztach imigracji?

@Jot

Każde wypuszczenie waluty poza własną gospodarkę niesie ryzyko wytworzenia tam rezerw, które pozwolą wpływać na wyceny wewnątrz rynku emitenta bez udziału w gospodarce (tym są rynki finansowe - nie są elementem gospodarki, są elementem rezerwy rozliczeniowej). Rosja z powodu geografi nie wytwarza nadwyżek do rozliczeń, jest bardzo podatna na atak na walutę.

@front242

Haliburton obciął zamówienia na części zamienne i obsługę wydobycia w 2014. Teraz to już tylko sprzątanie morza czeka.

@CompositeGuy

Bo ten przewrót wojskowy to zorganizowała banksterka z WS jak premier zaczął namawiać przedsiębiorców do nieregulowania zobowiązań zewnętrznych w odwecie za atak na walutę.

Cmentarzysko jak cmentarzysko, ale artykuł bardzo ciekawy. Dziękuję.

@erazmo

Nie zakręcili kurka, natura niech sobie radzi, to jej ropa.

Przecież porzucane są odwierty z niskim ciśnieniem, gdzie nie opłaca się dłużej wydobywać.

Na całym złożu nie wszystkie odwierty mają taki sam koszt wydobycia.

@front242

Sztabki to lepiej przetopić. Blaszki pod wymiar sztabek czy proszek wolframowy wolisz do produkcji sztabek?

Ze złotymi monetami dużo roboty jest z kopiowaniem wzoru, a forma do sztabki z frezarki łatwo schodzi.

Ostatnio modyfikowany: 2016-02-25 09:27

Freeman

Uscilijmy :

Ty piszesz:

Różnica w naszym myśleniu polega na tym, że ty widzisz okazję i zyski inwestycyjne w zakupie złota. Ja natomiast widzę okazję do zawarcia zakładu przeciwko niemu.

Ja twierdze:

Ja widzialem okazje taniego zakupu w 2004 . Teraz, gdybym nie posiadal i zastanawial sie w wyborze alokacji kapitalu pomiedzy akcje, obligacje, nieruchy, to wybral bym ponownie PM.

Uwazam, ze na obecnym poziomie wyceny PM oraz sytuacji najogolniej rzecz biorac, metale sa najlepsza lokata. Nie mowie o krotkotrwalym tradingu co napisalem wyzej. Mowie o OCHRONIE KAPITALU.

Ty piszesz:

"Ty piszesz, że należy teraz kupować złoto. Według mnie zakład przeciwko niemu na dzisiaj jest lepszą okazją inwestycyjną. Kto ma rację przekonamy się niebawem."

Skoro piszesz ZAKLAD przeciwko, to o ile dobrze Cie rozumiem, mowisz o krotkoterminowej spekulacji na instrumentach pochodnych.

Adam44, czytaj mnie ze zrozumieniem. Ja caly czas mowie o fizyku.

Jesli natomiast, mowiles powaznie, ze chcesz sprzedac swojego fizyka bo cena jest teraz dla Ciebie korzystna, to to zrob. Kupcow znajdzesz. Jak nie w PL to przyjedz do DE . Biora kazda ilosc.

@3r3A

nie zastanawia Cię, że Niemcy te obligacje sprzedają? A na co im to zadłużenie? Coś budują czy toną w kosztach imigracji?

Kazdy kraj sprzedaje obligi i sie zadluza. Czy tona w kosztach emigracji? Na tym etapie nie nazwal bym tego jeszcze tonieciem.

Problem imigracji jeszcze nie jest dotkliwym problemem finansowym, ale sie nim stanie. Prawdziwy problem z imigrantami to

potencjal do rewolucji, powstania ulicy lub ewentualnie manifestacja niezadowolenia przy urnach wyborczych. W ta wersje ostatnia najmniej wierze.

Wiesz, co jest najgorsze w calej tej sytuacji? MNie propaganda rzadowa i medialna coraz bardziej przyypomina historie malego z wasem, tylko w druga strone.

Jesli policjanci z Kolonii, ktorzy pozwolili spwawie syslwetrowych incydentow wyplynac na swiatlo dzienne, sa teraz do dyspozycji prokuratora, to jest niepokojace.

Jesli zapadla w sprawie imigrantow z Sylwestra dopiero dwa wyroki i sa w zawieszeniu, to jest niebezpieczne.

Jesli ludzi ze wsch. Niemiec nazywa sie prawicowym mobem i chce sie ich "karaca" bezwzglednie, to jest bardzo duzy problem.

Jesli nic sie nie zmieni i trend sie utrzyma a nawet zaostrzy, to jest dla mnie pwtorka z historii.

Totalnie oglupiala wiekszosc spoleczenstwa i dekadencja rzadzacych. Bundestagu i politykow po prostu nie da sie sluchac.

Pospolite ocipienie. To samo dotyczy mediow: wlaczysz radio tracisz nadzieje, wlaczysz tv , nie mozesz miejsca w domu znalzc. Zaczynasz sie dusic . chcesz uciec.

Pytanie dokad. Poza Europe nie chce mis sie wyjezdzac.

Freeman

Jesli chodzi o rentownosc 10 Y Bund, to raczej zastanawial bym sie co to ozancza dla rynkow finansowych, rynkow akcji i sytuacji w eurozonie.

Mam na ten temat swoje zdanie, chetnie poznam Twoje.

moratar

Celowo wprowadzasz w błąd?

Nie ma różnicy czy 999.0 czy 999,9 ? Różnica jest - 10-o krotnie czystszy metal. Z liści zrobisz srebro koloildalne a filharmonikami się otrujesz, spróbuj.

Nie cytuj prospektów reklamowych - pisz z doświadczenia, a jak nie ma doświadczenia to nie wprowadzaj w błąd.

3r3

"Kazdy kraj sprzedaje obligi i sie zadluza."

Na przykład Libia, a jak się nie zadłuża to się go bombarduje.

Uważam, że pływający kapitał od rynku do rynku to obecnie zamienianie papierków na papierki, safe heaven są niekorzystne (ujemne zwroty), a reszta nie pokrywa ryzyka.

RFN roluje tymi obligacjami płynność tak aby ją przechować na przyszłość, tylko ich gospodarka nie daje zwrotów, więc Niemcy są przygotowywani do strzyżenia "po grecku".

adam44

Zasugerowałeś jasno:

"Na obecnym poziomie Ag jest darmowe. Nie ma znaczenia czy placicie pare procent wiecej ponad spot . Jak bedzie short-squeeze to marze pojda w niepamiec. "

Sorry ale ja słyszę tutaj, że okazja na srebro jest od kilku lat a ono jak dostało w łeb to tak leży na ziemi i się podnieść nie może.

Namawiasz na zakup srebra w momencie kiedy wykazuje się ono niebywałą słabością a commercials posiadają 72% pozycji short. Czyli uważają, że srebro jest za drogie! Jeśli ktoś kupi teraz to według mnie ma o wiele większe szanse na long-squeeze jak twoje short-squeeze. Moment na zakup PM według mnie słaby.

Problem z ludźmi jest taki, że większość osób tutaj chce się zabezpieczyć. OK złoto jest do tego wyśmienite. Jednak niektórzy zapominają, że cena zależy głównie od inwestorów.

Dla inwestora złoto jest za drogie w utrzymaniu. Dlaczego?

Bo nie płaci niczego.

W momencie kiedy stopy w USA idą w górę koszt trzymania złota w oczach rasowego inwestora rośnie.

Thomas

"Czy zatem mogli byście Panowie podać łopatologicznie jakie wartości odchyłu"

Jeśli chodzi o monety złote to w ich przypadku ta tolerancja jest bardzo niewielka ponieważ są one wykonywane bardzo dokładnie. Podając dopuszczalne odchyłki powołam się na znanego dealera metali szlachetnych:

“moneta 1 oz może ważyć od 31,05 do 31,20 gramów”

Jeśli chodzi natomiast o monety srebrne to tu sytuacja jest bardziej skomplikowana. Dopuszczalne odchylenia zależą od rodzaju monety. Np Phiharmonikery dobrze trzymają wagę 31,3 g. (jak pisałem wcześniej odchyłki w przypadku srebrnych monet są w górę). Tak, że w ich przypadku ustaliłbym dopuszczalne odchyłki na 31,1 - 31,6 g. Jeśli chodzi o Maple Leaves to ustalenie dopuszczalnych odchyłek jest już trudne ze względu na to, że są wytwarzane z mniejszą dokładnością i te odchyłki mogą być duże.

"Widzialem oryginalnego Maple Leaf, ktory mial mase 33,1 gramow."

Chociaż nawet mi trudno w to uwierzyć, ale nie mam powodu by w to wątpić, bo facet zawodowo zajmuje się handlem metalami szlachetnymi, więc po co miałby kłamać. Jednak ja baczniej bym się przyglądał monetom, które ważą więcej niż te 31,6 g.

http://slomski.us/2015/01/23/weryfikacja-zlotych-monet-dla-opornych/

@front242

"Nastepnym razem kupujcie sztabki w Mennicy ktora reklamuje wlasciciel bloga i bedzie git"

Tak dokładnie i to najlepiej z certyfikatem wtedy mamy 100% pewność, bo przecież nikt nie będzie wyjmował takiej sztabki z certyfikatu. Tylko, że takich certyfikatów jest znacznie więcej niż takich sztabek, a po za tym sztabki znacznie łatwiej jest podrobić niż monety.

polish_wealth

moment w ktorym zloto jest po 7000/oz czyli moment na ktory czekacie jest momentem w ktorym prawdopodobnie nikt nie chce sprzedawac tego zlota lacznie z wami, bo nie checie za niego przyjac pieniadza ktory nie wiadomo czy jutro nie bedzie nic warty wiec dalej trzymacie,jezeli giełda sie ustabilizuje to zloto zacznie jechac w dol i wtedy wy bedziecie chcieli sprzedawac ale nie wiadomo czy beda kupujacy po tej cenie - czekajacy na odpowiedni bottom. Drugi scenariusz jest taki ze jezeli pieniadz upadnie i gielda zostanie wyłączona to bedzie taki chaos ze nikt wam nie wymieni niczego na nic, zostaniecie ze złotymi monetami i sztabami ktore nie robia nic oprocz blyszczenia sie w szafie, a trzeba cos jesc, wiec bardzo prawdopodobne ze oddacie ta zlota monete jakiemus rolnikowi za 2 ziemniaki jak was glod mocno scisnie,

Jedyne co chcialem powiedziec to to ze wasza extremalna wiara w zysk na złocie mnie zadziwia, nie moglbym kupic czegos bez gwarancji ze sa na to kupujacy po drugiej stronie, bo nigdy od was nie kupi mennica po lepszej niz sama ma dojscia do produkcji tego, a prawda jest taka ze nie ma zadnego shortage na zloto jest coraz wiecej kopalni i nie ma opcji ze to sie skonczy, wiec pozostaje sprzedaz innym uczestnikom rynku, wezcie zastanowcie sie nad jedna rzecza: Czy wiedzac ze zloto ma taka wartosc w jaka wy wierzycie, czy mennica by sprzedawala na sztaby ten kruszec jak to ma obecnie miejsce a brala jakies papierki? czy raczej Ci ludzie w spisku i pocie czoła by wydobywali to złoto i trzymali poza wzrokiem ludzi czekajac na wielkie Bum ? zachodzi scenariusz numer 1 pomyslcie nad tym - czy nie ma lepszych lokat i czy napewno wasza filozofia jest drozna tzn. macie konta na allegro po 100 komentarzy zeby to sprzedawac, ile statystycznie jest tych kupujacych na to co macie czy bedziecie wstanie to spieniezac tak tylko daje pod rozwage to napewno macie to opracowane. Moze tylko sztaby sa potrzebne mennicom albo insytucjom pod zabezpieczenie kontraktow - sprawdzcie czy jest sens kupowac te monety chociaz, pozdrawiam i powodzenia = ) chce otworzyc za 2 lata tego bloga gdzie ktos napisze dorobilem sie na kryzysie, skupowalem zloto teraz sprzedalem i kupilem dwa domy, obawiam sie jednak ze bedzie jakis ból dupy,kryzys potrwa dwa lata czego nikt z was nie przewidzial w miedzy czasie bedzie zbrojna interwencja po pol roku sprzedacie zloto rolnikowi za dwa kartofle, za 3 lata kiedy nowy system finansowy sie ureguluje bedzie oparty na jakis umowach miedzynarodoych i fiat moneyu i rozdawaniu dzialek pod uprawe ludziom, a zgromadzone w niewyobrazalnych ilosciach zloto w kilku skarbcach najwikeszych bankow na swiecie bedzie czekalo az gospodarka urosnie do wymiany na tyle zeby zaproponowac standard zlota -

Ostatnio modyfikowany: 2016-02-25 09:14

Doctore69

Czy nie uważasz, że zakład na Au może być w dwie strony? Teraz krótki long, a potem długi short? Fakt, że zawsze kłopotem jest timing;-)

3r3

Uncja jest warta tydzień pracy inżyniera (przy budowie piramid była ta sama cena).

Jeśli wrzucisz 1250 USD na 10y 1.71% daje 1480 USD, przy inflacji referencyjnej wzrostu Chin na poziomie nie niższym niż 5% po 10 latach jest 556 USD pod bilansem i 37% odpis w realnej gospodarce, żeby wykonać ten "zysk". Oczywiście tak głęboko pod bilans się nie schodzi, ponieważ USA też jakoś tam gospodarkę rozwija, więc właściwą liczbą jest 3% co daje skromniejszą stratę 200 USD i 13.5% odpis. Czyli kogoś trzeba obrabować.

Dlatego płynność szuka zaczepienia w realnej gospodarce, bo na końcu coś trzeba sprzedać. I tego zaczepienia teraz nie znajduje, stąd takie cuda na rynkach i wędrowanie kapitału.

adam44

Myślałem o tym jak pokazywałem trójkąt na złocie i założenie, że wyjdą górą no i wyszli... Teoria jest taka, że jak coś nie nawali to złoto powinno wykonać ruch minimum na 1300$ w kierunku szczytu ze stycznia 2015.

Jednak dla mnie longi to już zagranie mało komfortowe. To już końcówka owczego pędu nie wiadomo kiedy się te owce zorientują, że biegną do strzyżenia. Lepiej ze spokojem sobie zajmowac krótkie pozycje nim wyżej tym lepiej.

Doctore69

Użyjesz lewarowanego ETF-u jak JDST do shortowania czy forex? Kupujesz partiami czy czekasz na określony poziom?

3r3

No tak, zanim powstało WS i CITY to ludzie nie znali handlu, jak to tak wymieniać się bez tych giełd :)

Zapewniam Cię, że złoto będzie płacidłem czy sobie giełdy będą czy ich nie będzie. Słońce będzie świecić, pszenica będzie rosnąć, zimą będzie zimno a latem ciepło.

Ostatecznie ludzie będą się ślubić i będą chcieli żółtego metalu na obrączki.

Ja kupuję złoto z perspektywą dwóch dekad.

Doctore69

Złoto wybiło się górą z trójkąta, ale momentum zarówno w dniówkach jak i na tygodniówkach nie jest dobre. Ja w longa bym jeszcze nie wszedł, ewentualnie po wybiciu i potwierdzeniu...

adam44

ProShares UltraShort Gold (GLL.US)

Podam ci ISIN, żebyś nie szukał:

ISIN: US74347W3951

Dwukrotny lewar. Tego użyję jako bazę a do rozbudowy pozycji myślę o czymś 3 krotnym. Jeśli będzie taka potrzeba.

adam44

Będe starał się łapać szczyt. Jeśli nie złapię będę otwierał kolejne pozycje wyżej. Jeśli wszystkie zawarte pozycje short będą bezpieczne to zacznę pozycję najprawdopodobniej lewarować. Pozycje zakupione wyżej na plusie będą mnie oslanialy z tymi silniej lewarowymi. Jak to wyjdzie w praniu zobaczymy. Jestem dobrej myśli.

Spy

Patrzyłeś może juz na wspomniane przeze mnie certyfikaty Raiffeisena na rope typu Brent ( niestety nie ma WTI) ??

Ciekaw jestem Twojego zdania na temat tego produktu jako alternatywy do inwestycji w rope naftowa?

agnostos

Thomas

Tu masz filmik jak sprawdzić autentyczność takiej monety za pomocą magnesu neodymowego. widać różnice w oddziaływaniu z takim magnesem srebrnej monety a fałszywej (na przykładzie monet Maple Leaves).

https://www.youtube.com/watch?v=IiuUWOjnRt8

Sam magnes kosztuje grosze.

@moratar

"Celowo wprowadzasz w błąd?

Nie ma różnicy czy 999.0 czy 999,9 ? Różnica jest - 10-o krotnie czystszy metal."

Nikogo w błąd nie wprowadzam. Ja po prostu nie wierzę w zapewnienia producenta, ze jest to srebro 9999, no chyba, że pokażą badanie probiercze, które to dowodzi. Już taki ze mnie niedowiarek. Jako inżynier mam wuczone by nie wierzyć w tego typu zapewnienia. Nigdzie w necie nie znalazłem badań, które by potwierdzały, ze jest to rzeczywiście srebro 9999. Znalazłem natomiast badania które wskazują, że skład Maple Leaves nie odbiega od innych bulionówek o zawartości Ag 999.

http://www.goldblog.pl/2011/08/monety-bulionowe-w-urzedzie-probierczym/

Ja jednak bał bym się z nich robić srebro koloidalne.

zenon

"Patrzyłeś może juz na wspomniane przeze mnie certyfikaty Raiffeisena na rope typu Brent ( niestety nie ma WTI) ??

Ciekaw jestem Twojego zdania na temat tego produktu jako alternatywy do inwestycji w rope naftowa?"

Nie do mnie pytanie, ale moje zdanie jest takie, że podstawową ich wadą jest notowanie tylko w godzinach otwarcia GPW. Jeżeli inwestujesz, średnio i długoterminowo bez SL to ok. W przeciwnym przypadku możesz nadziać się na mukę. W jedną i drugą stronę.

kontofo

Najszybsza i rewelacyjna metoda to dźwiękowa. Masz taką aplikację jak Bullion Test

https://play.google.com/store/apps/details?id=se.brolinembedded.bulliontestfree&hl=pl

Tutaj opis badania monety: https://www.youtube.com/watch?v=5pZnqp3bl3A

zainstaluj sobie na próbę za darmo sprawdź monety oferowane za darmo. Zapłać nie majątek bo kilkanaście złotych i będziesz miał próbki dźwiękowe wszystkich monet.

Jak gra waga i charakterystyka dźwiękowa to sprawa oczywista.

Makron

Pisałem trochę wcześniej, że GBP jest w trendzie średnioterminowym spadkowe.

Jeżeli celujesz z aptekarską dokładnością, to można dać na wstrzymanie i poczekać aż

jeszcze spadnie. Jeżeli nie, to można partiami zacząć skupować, aż do odwrócenia trendu.

Trochę się pogubiłem, jeżeli chodzi o fundamenty UK, wydaje mi się, że ostatnie dołowanie GBP to ze względu na Brexit i nic poza tym.

adam44

Spektroskop bada metale do głębokości 50 mikronów. Niczego nawet nie trzeba nacinać, żeby sprawdzić metal.

matiAusMinga

BTW, ktokolwiek może mi wytłumaczyć jak to się stało że na dzisiejsze ogłoszenie stanu rezerw ropy w usa, prognozowano wzrost 2mln brk, obwieszczono wzrost 3,5mln, a rynek momentalnie zareagował podbiciem ceny o mniej więcej 2 dolary na baryłce? Albo ja czegoś tu nie ogarniam albo ktoś robi coś brzydkiego z logiką?!

Barellini

PB prawdę CI powie :)

http://www.pb.pl/4424456,15339,ropa-rzadzi-rynkami-akcji

3r3

Fałszerstwami zajmują się nie Janusze, a inżynierowie i robią to wyjątkowo dobrze. I testują to na urządzeniach jakie są w obrocie, ponieważ najczęściej mają takie w pracy.

Polecam mniejsze zaufanie do urządzeń szczególnie tych dla laików jak się nie rozumie co one robią i jak działają.

Monetę to trzeba wziąć do ręki i obejrzeć, porównać ze swoim doświadczeniem w oglądaniu innych monet, czy tam wszystko leży tak jak powinno. Urządzenia używa się na samym końcu do sprawdzenia wybranych cech fizycznych. To nie są szklane kule, żeby dawały komunikat o prawdzie.

Nawet nie pytam ilu czytających było na szkoleniach i egzaminach z rozpoznawania falsów.

Jakby to było takie proste jak apki w smyrfonie, to by studenta po metrologii można było posadzić w QC i od razu by dobrze pracował. Niestety to się nie sprawdza. Fałszowaniem zajmują się coraz lepsi fachowcy, szczególnie przy takich cenach za uncję.

[komentarz zmoderowany przez administratora]

//=================

Do poważnych urządzeń większość z nas nie ma dostępu, a na pewno nie taki, że sobie sprawdzać na każdy krążek. W handlu pozostaje doświadczenie.

Ostatnio modyfikowany: 2016-02-25 09:54

3r3

Jeśli Chiny długoterminowo wchodzą we flotę to prawa do wydobycia na Syberia-3 i wydobycie na Syberia-2 są aktywami i można coś z nimi zrobić.

Jeśli jednak FR weszłaby w konflikt z Chinami (choćby w brak oznak przyjaźni) to odciąży to Pacyfik dla USA i pchnie Chiny w rozwój armii lądowej. Wtedy wycena tych złóż z gwarancji rosyjskiej jest licha.

Drobnyinwestor33

moratar

Dla tych co wieszczą spadki na kghm jest RCFS3KGH.

kontofo

A próbowałeś/testowałeś aplikację w smartfonie z różnymi monetami, że twierdzisz iż da się oszukać? Pokaż mi dowód a jutro kasuję aplikację ze smyrfona.

Spróbuj sobie wyobrazić podrobienie monety w ten sposób, żeby dawała 3 albo 4 charakterystyczne piki częstotliwości identyczne jak srebrna moneta przy zadanej masie i geometrii monety. A to właśnie analizuje porównuje ta aplikacja.

adam44

Opcje binarne? Człowieku jaja sobie robisz? Kryptoreklamę uprawiaj na bankierze a tutaj z ludzi nie rób idiotów.

deepblue

Aplikacje na telefon są wzorowane na sposobie weryfikacji dźwiękowej monet przy pomocy mikrofonu i peceta. Tu jest opis:

http://slomski.us/2013/06/29/lewy-rubel-cz-ii-weryfikacja-metoda-dzwiekowa/

Badają charakterystyczne dla monet częstotliwości rezonansowe. I tak jak pisze kontofo, nie ma praktycznie możliwości zrobienia podróby, która będzie miała identyczne częstotliwości. Każda zmiana składu stopu/czystego metalu monety powoduje znikanie lub przesunięcie częstotliwości.

Jeśli ktoś wątpi w czułość mikrofonu smartfona to wystarczy laptop i średniej klasy mikrofon.

anonymus

jak wiadomo referendum jest w czerwcu, po porozumieniu z UE w ostatni piatek funt wyraznie sie oslabia, co troche mnie osobiscie dziwi, skoro po pierwsze porozumienie jakieś tam zostalo zawarte w koncu, i po drugie z sondaży wynika że jednak więcej jest za pozostanien w UE, wiele dużych firm podpisało się za pozostaniem m.in. Shell

Moje pytanie, czy do referendum funt będzie miał trend ciągle spadkowy, czy w miedzy czasie osiagnie jakieś dno i bedzie lekkie odbicie? teraz jest do usd 1,39 chyba najniżej od 2009 jesli dobrze pamietam. A po referendum zależnie od wyniku, przypuszczam duże odbicie w górę jeśli wynik za pozstaniem, lub duży spadek po wyniku za wyjściem ? - jakiś bank prognozwał że po wyjściu może spaść nawet do ceny euro.

dzięki za odpowiedzi

hugo80

Trader 21 najpierw dla Ciebie wielkie dzięki za artykuł!

,człowiek chciałby się dorobić ,a tu kłody pod nogi ,szkoda ,czyli zostaje nadal z tym co utkwiło mi najbardziej w głowie po czytaniu Twojego Bloga :

przechowanie kapitału.

Tylko podobno na kryzysie można zbić fortunę ,rozumiem że mam czekać na ponowną hossę ,a w czasie bessy mam się szkolić i przechować kapitał ?ok .

Chłopaki piszecie tutaj o fałszywkach monet ,chyba nie chcecie mi powiedzieć że powinienem jechać ze złotnikiem do MW czy innego dilera np ML polecanego przez Tradera21 by sprawdzić ich autentyczność ?to zachodzi pod paranoje ,a tego nie chce .

[wpis zmoderowany przez administratora]

Ostatnio modyfikowany: 2016-02-25 12:15

Rolnik

dlaczego ilościowe określenie może być kiepskie? Rozumiem że podobnie jak z XRD, metoda zbyt czuła nie jest więc śladowych ilości nie wykryjesz i ograniczamy się nadal do powierzchni. W XRD może być jeszcze ten problem, że powierzchnia powinna być maksymalnie płaska, bo dojdzie efekt przesunięcia powstałych refleksów, lub w ogóle będzie rozpraszać się pod różnymi kątami i będzie spore poszerzenie FWHM. Jakoś nie miałem okazji bawić się z metalami szlachetnymi, ale że dał mi gość z mennicy w ramach zachęty niewielki skrawek palladu, to sprawdzę na dniach. Jeśli chodzi o platynę świetnie określa się jej refleksy i do oznaczenia jakościowego w sam raz, bo akurat z tego materiału mamy grzałkę w komorze temperaturowej. Problem tylko taki, że trzeba jednak by to były już procentowe zawartości, a nie ppm-owe..(jak ktoś chciałby określać czystość srebra) bo takich to nie ma mowy wychwycić. Zresztą nawet jeśli będzie tam zawartość jednego - dwóch procent czy nawet więcej jakichś innych związków, to fakt że wykryjemy jakościowo.. natomiast ilościowo trzeba by tworzyć metodę wzorca wewnętrznego domieszkując próbki określoną ilością więc trzeba by samemu "brudzić" złoto innymi metalami, wtedy może i byśmy mieli w miarę sensowną analizę ilościową. Niby można określić zawartość odpowiednich faz metodą Rietvelda, ale wtedy błędy rzędu do 5% nie powinny dziwić. Nie wiem jak XRF, bo akurat na nim nie pracuje, ale XRD to bardziej szacowanie... Mimo wszystko mam przed sobą akurat wyniki XRF z procentem wagowym do trzeciego miejsca po przecinku (niektórych pierwiastków) pewnej próbki o zawartości np. ZnO 78,4 z odchyleniem standardowym 0,4. Powiedziałbym nawet że XRF służy bardziej do analizy jakie pierwiastki występują w próbce a nie z jakich związków ta próbka jest zrobiona. W sensie mamy np. spinel ZnAl2O4, to XRF w wynikach pokazuje tlenek ZnO i tlenek Al2O3 więc potrzebne są dodatkowe analizy np. XRD by określić że np. to właśnie spinel a nie dwa odrębne związki. Fakt faktem, ze złotem pójdzie łatwiej, bo przecież ono tam w żadnej innej formie być nie powinno, wiec raz że jesteśmy pewni jakościowo, a dwa że powinniśmy też być pewni ilościowo... ale nie wiem, bo akurat na tym sprzęcie nie pracuje i bym musiał się skonsultować.

Ostatnio modyfikowany: 2016-02-25 14:42

roki

Czy wiesz co wpływa na zmiejszenie/ zwiększenie Contango? czy są to tylko apekty pscyhologiczne i oczekiwania co do zmiany cen w przyszłości czy wchodzą w grę także jakieś inne czynniki rynkowe które sprawiają że krzywazbudowana z poszczególnych kontraktów wygnina się w różny sposób? Jeśli możesz na ten temat polecić jakąś wartościową literature to rónież będe wdzięczny.

Świetny blog, bardzo ciekawe artykuły dające do myślenia. Gratuluje i oby tak dalej:)

gasch

Panowie czy moneta ma próbę 999 czy 9999 oznacza różnicę 0,1 promila (0,01%). To wbrew pozorom sporo. To tak jakbyśmy rozmawiali o możliwości wykrycia wlanej do 200 litrowej wanny porcji 20ml (1/10 szklanki) innej substancji. XRF spokojnie powinien to wykryć.To poziom zanieczyszczenia w okolicach 100 ppm (100 części na milion). Poza tym moneta jest jednolita, zanieczyszczenia w hipotetycznym stopie rozłożone będą równomiernie, więc metody badające powierzchnię lub delikatnie w głąb wystarczą. Nie trzeba nic niszczyć.

Co do sprawdzania czy moneta jest prawdziwa metodą dźwiękową. Nie widzę podstaw dlaczego nie miałoby to działać. Jakość mikrofonu w smartfonie wystarczy. Dźwięk wydawany przez monety jest dosyć "prosty", mało harmonicznych, mało interferencji. To nie rockowy utwór muzyczny.

@3r3 fałszowanie wyników przez kontrole jakości to nie problem narzędzi, ale ludzi. Spory szok wywołało by upowszechnienie informacji o prawdziwej jakości wielu materiałów, od stali po lakiery na luksusowych samochodach. Dane w prospektach mocno rozmijają się z prawdą, co nie oznacza, że nie można tego sprawdzić. Wydaje się, że po prostu nikt nie chce tego robić. Nawet metody optyczne (mikroskopia) spokojnie to pokazują.

Już na laboratoriach fizycznych większość studentów "koloryzuje" pomiary, przynajmniej usuwając te bardziej odbiegające od zakładanych...

admin

Ostatnio modyfikowany: 2016-02-25 16:50

Derwan

Mnie bardzo ciekawią związki przyczynowo pomiędzy przedsięwzięciami politycznymi, gospodarczymi, finansowymi, militarnymi wielkich mocarstw i związanych z nimi mniejszych krajów, a skutkami tych działań... Te skutki cześciej nie zgadzają się z przewidywaniami, niż się spełniają; im większa skala, tym większe zaskoczenia.

Dotychczas Arabia Saudyjska uchodziła (dla mnie nie dość poinformowanego!) za państwo bez utrapień o przyszłość, bo tyle ropy, że niema problemu, a teraz ma kłopoty ze spłatą długu, to świadczy to, o nadejściu ogólnoświatowej wyprzedaży złóż naftowych i przejęciu ich ....? przez, przede wszystkim, USA, jak sądzę. Ale nie tylko, bo Rosja otrzymała od ONZ kontrolę nad Morzem Ochockim w 2014 r. , a teraz wystąpiła o kawał Arktyki, Żeby nie było, że Rosja jest uprzywilejowanym monopolistą, pretensje do części Arktyki zgłaszają Kanada, USA i Dania, która niewiadomo czy jest tylko przyzwoitką tak jak Islandia, Szwecja, Finlandia, jak mi się wydaje. Jeśli spadki ropy, a tym samym i gazu i innych nośników, potrwać maja do końca 2017 r., to do tego czasu operacja przejmowania kontroli nad ich wydobyciem i czerpaniem zysków, powinna zostać ukończona.

WIELCY IMPORTERZY nośników energii powinni się tym bardzo interesować (Chiny, Indie, USA) i podejmować stosowne działania. Nośniki są tanie, to je - magazynujemy!

Węgiel, zdaje się, wogóle nie traci na wartości w wodzie (podobno USA wykupowały w l. 80ch w Polsce najlepszy węgiel za półdarmo i pakowaly do jezior. Logika nakazuje budować el. w. blisko zb. wodnych, by w razie jakiejś klęski nie było biedy), ropę i gaz można magazynować w wyrobiskach po ropie i gazie, których jest pod dostatkiem, może nie zawsze blisko.

Czy można BYŁO zauważyć takie przedsięwzięcia na większą skalę na świecie, czy dopiero teraz się za to zabiera? Ciekawe!

Rozumiem, że my w Polsce niczym się martwić nie musieliśmy, mając taki wielki wynalazek jak "ciepła woda w kranie", ale gdzie indziej...?

Terminal gazowy Litwa ma wcześniej od nas i podobno ma być między naszymi systemami połączenie ("pieremyczka") umożliwiające wymianę gazu. Wydaje mi się, że to powinno być natychmiast zrobione w całej Europie Środkowej z Bałkanami.

Niewiem czy NAM to wolno robić, czy może są ważniejsze rzeczy, "bo nikt się nie rozerwie"..... Słusznie, słusznie, z gazem trzeba ostrożnie, bo może wybuchnąć i rozerwać.

Ja bym nie korzystał z okazji, by "siedzieć cicho" ....... w bardzo wielu sprawach gospodarczych.

Freeman

pan paliwko

@Derewan

Przez ostatnie 20 lat wiele fabyk ze świata zachodu przeniosło sie do Chin, korporacje wybrały tansze warunki ale dla państw jest to ogromny problem. Myślę, ze w duzej mierze obecna sytuacja nadrpodukcji ropy i gazu ejst po prostu podyktowana tym że dodruk poszedł w przemysł naftowy i napompowano banke spekulacyjną, ropa i gaz runał. Niskie ceny energii są dla usa zbawienne ze wzgledu na inflację, która dusza poprzez deflację, poza tym licza na pobudzenie produkcji, przemysłu jednocześnie silnie restrukturyzując przemysł energetyczny idąc w gaz oraz energię odnawialna. Bardzo mocno wspierana tesla i ogromny projek z power wallami oraz magazynami na energie elektryczną pokazują ze to panstwo chce pójśc technoologicznie dalej niz reszta, co ciekawe afera z VW zbiegła się z zabiegami promujacymi zwiekszenie sprzedarzy samochodów elektrycznych z usa. Mają już konkretnie prztgoowaną sieć stacji elektrycznych dla pojazdów oraz magazyny na energię elektryczną, (że coś jest na rzeczy potwierdzil gubernator Cali http://www.bbc.com/news/world-us-canada-34208050), moim zdaniem szykuje sie powazna rewolucja (http://cati.org.pl/tik/w-2020-roku-co-trzecie-kupowane-auto-bedzie-elektryczne/). Jesli Usa rzeczywiście chca wziąć się za Chiny to nie maja wyboru cena ropy musi zdrowo pójść w górę a oni musza kontrolować złoża (co z Wenezuela?), wtedy na bliskim wschodzie może spłonąc wszystko byleby płoneło i chyba niedawno mielismy małą próbę. Chiny w przyszłości moga mieć kopot jeśli nie bedą mieć rurki z Rosji, bądź Iranu. Nie zdziwię się jak usiaki pewnego dnia oznajmia ze nieco sie pomylili co do swoich zapasów i to bedzie początek wzrostu cen, ile na to poczekamy ?!

Doctore69

Wczoraj pisząc do Adama komentowałem, że dla mnie technicznie nie bardzo wygląda to na wzrosty, mimo wybicia z trójkąta do góry. Momentum, oxcylator stoch, RSI powyżej 80 na tygodniówkach....przemawiają przeciw. Co prawda na dniówkach trochę inaczej. Może nie mogą się wszyscy kupujący przebić przez te shorty commersials;-)

Freeman

front242

Mozna tutaj snuc rozne opowiesci S-F o USA

Pewnie masz racje ze pojdzie do gory politycy zrobia wszystko by ratowac budzety zagrozone niskimi wplywami i rosnacym bezrobociem i brakiem kasy na socjal

paaa

agnostos

Wynika z tego że ok. 7-10% naszych oszczędności rocznie kradnie państwo. Czyli każdy biznes o rentowności poniżej inflacji jest tak naprawdę robotą głupiego. Biegasz tylko po to, aby Twoje pieniądze nie straciły wartości. Dobrze rozumuję?

Mówi się, że złoto leży i nic nie daje. Ale wg powyższego daje bardzo dużo.

Vistula1

Jako „paranoik geopolityczny” kupiłem kilkanaście lat temu kawałek ziemi na francuskiej wsi. Postawiłem mały domek i wielki basen :-) Wynajmuję turystom, przez co zwracają się olbrzymie koszty podatkowe (kataster…). Na początku XXI w. Francja sprawiała wrażenie kraju prosperującego i bezpiecznego, a dziś – nikt nic nie wie. Choć wśród winnic nie czuć jakiegokolwiek zagrożenia, to wskaźniki ekonomiczne i ryzyka polityczne nie napawają optymizmem.

Od początku nieruchomość zyskała ok. 40% wartości i moment jest dobry żeby sprzedać. Myślę o przeprowadzeniu podobnej transakcji na wyspie Reunion lub Mauritiusie. Czy ktoś z bywalców tego bloga ma jakieś doświadczenia z tym rejonem?

sebo

Ciekawy temat o tej Tajlandii chętnie bym coś wiecej przeczytał, zamierzam tam się udać na razie turystycznie, ale kto wie, może to drugi mój dom.

Freeman

srebro/złoto możesz podać jakieś sklepy w DE wiarygodne z dobrymi cenami?

thomaz

http://pl.blastingnews.com/ekonomia/2016/02/polski-sektor-gorniczy-w-kryzysie-gornicy-wyjda-na-ulice-00798497.html

mindek

byk2016

PHANTOM

Mam prosbe podajcie prosze jakas strone gdzie mozna sprawdzic aktualne contango dla WTI.

Z gory dziekuje.

wiking.hurc

fxparkiet.pl/post.php?id=2476

nkem

mktUK

5$ co miesiąc przerolować kontrakt (zamknąć stary otworzyć nowy) na 1000 baryłek to jest duży koszt ?