W ostatnich miesiącach oczy większości analityków i inwestorów zwrócone były na problemy rynków wschodzących. Ogromną uwagę poświęcano kwestii liry tureckiej, która bardzo silnie osłabiła się względem dolara. Progi Międzynarodowego Funduszu Walutowego kolejny raz odwiedziła potrzebująca pożyczki Argentyna. Na rynku interweniował także Bank Centralny Brazylii, która postawił sobie za cel obronę reala.

Kraje rozwijające się oraz ich waluty nie są jednak jedyną grupą, która ostatni okres zaliczy do bardzo nieudanych. Podobnie było w przypadku złota, srebra oraz spółek wydobywających metale.

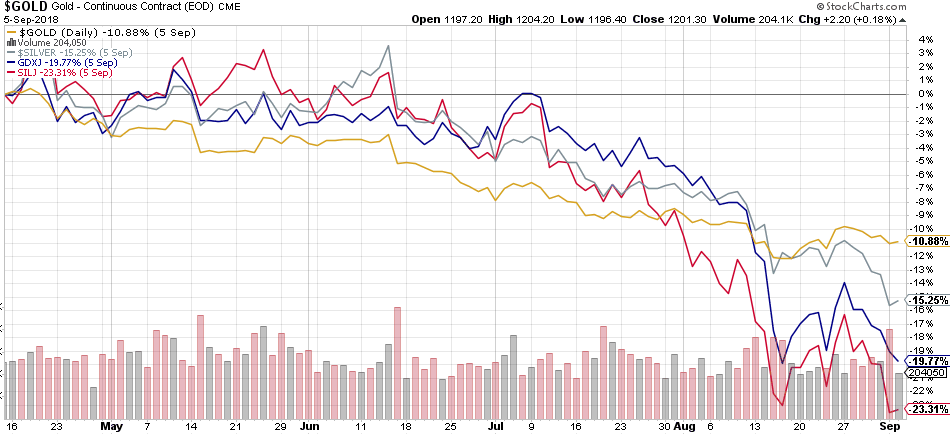

Począwszy od połowy kwietnia, złoto straciło 11%, srebro spadło o 15%, a mniejsze spółki wydobywające metale szlachetne doznały spadków rzędu 20-23%.

Duży udział w widocznej wyżej przecenie miało zachowanie dolara, który znacząco się umocnił. Nieprzypadkowo złoto jest również określane mianem „antydolara”. Silna odwrotna korelacja jest bardzo dobrze widoczna na poniższym wykresie.

Dolar i złoto podążają w odwrotnych kierunkach przez ok. 85% czasu. Pozostałe 15% to przede wszystkim sytuacje w których zarówno kruszec, jak i amerykańska waluta idą w górę (zazwyczaj dzieje się tak kiedy złoto jest bardzo silnie niedowartościowane).

Powyższy wykres pokazuje, że poprawna analiza sytuacji na dolarze, daje nam spore szanse na prawidłowe decyzje jeśli chodzi o zakup/sprzedaż metali. Tym bardziej ważne jest by zrozumieć dlaczego dolar tak silnie się umacniał.

Skąd wzrosty dolara w ostatnim czasie?

Najważniejszym czynnikiem była różnica w działaniach amerykańskiej Rezerwy Federalnej oraz innych banków centralnych. FED postawił na bardziej agresywną politykę. Składa się ona z 2 głównych elementów:

1. Ściągania z rynku miliardów dolarów, którymi FED ratował sytuację w trakcie kryzysu oraz przez kilka lat po nim (tzw. redukcja bilansu),

2. Stopniowego podwyższania stóp procentowych o 0,25% co 3 miesiące.

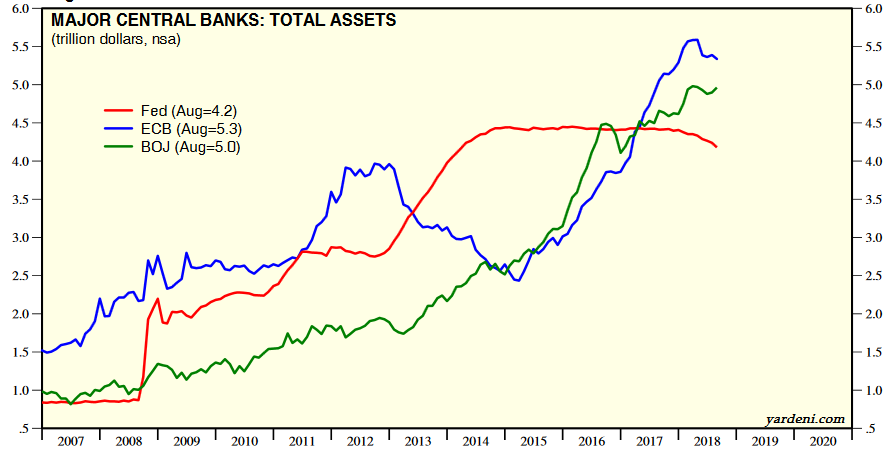

W jednym i drugim przypadku końcowym efektem jest ograniczenie ilości dolarów w obiegu. Skoro amerykańskiej waluty jest mniej, to staje się ona droższa. Działania FEDu są tym bardziej istotne, że pozostałe najważniejsze banki centralne albo wciąż jeszcze prowadzą dodruk (Europejski Bank Centralny) albo prowadzą neutralną dla swojej waluty politykę (Bank Japonii w ostatnim czasie). Różnicę widać na poniższym wykresie przedstawiającym całkowite aktywa w posiadaniu poszczególnych banków centralnych (w bln USD).

Jak widać, czerwona linia oznaczająca wielkość bilansu FED od pewnego czasu spada, podczas gdy EBC i BOJ zachowały tendencję zwyżkową.

Można powiedzieć, że polityka FEDu także pośrednio wpływała na wzrosty dolara. W jaki sposób? Droższy dolar oznacza problemy ze spłatą części zadłużenia krajów rozwijających się. W takiej sytuacji niektórzy inwestorzy, wystraszeni dodatkowo paniką w mediach, postanowili wycofać się z rynków takich jak Turcja, Brazylia, Indonezja, Indie czy Rosja i przenieść się np. do amerykańskich obligacji. To z kolei oznaczało konieczność zakupienia dolarów.

Zgodnie z zapowiedziami FEDu stopy procentowe nadal mają wzrastać co 3 miesiące, a tempo redukcji bilansu ma wzrosnąć w październiku do 50 mld USD miesięcznie (to aż 600 mld rocznie!). W tym miejscu należy jednak dodać, że amerykańska giełda także odczuwa restrykcyjną politykę banku centralnego. Coraz droższy kredyt to większe koszty dla przedsiębiorstw z USA. Z kolei rosnąca wartość dolara oznacza trudności dla amerykańskich eksporterów. Dodajmy też, że giełda w USA nie wyglądałaby w ostatnim czasie tak dobrze gdyby nie rajdy pojedynczych spółek, takich jak Amazon czy Apple.

Podsumowując, droższy dolar długo uderzał głównie w rynki wschodzące, znacznie mniej w USA. Im dalej w las, tym bardziej polityka FED będzie odczuwalna w samych Stanach Zjednoczonych.

Dlaczego w polityce FEDu cokolwiek miałoby się zmienić?

Zapowiedzi banku centralnego to jedno, ale równolegle cały czas trwa zażarta walka polityczna. W USA już w listopadzie odbędą się tzw. wybory połówkowe. Stawką będzie Izba Reprezentantów oraz część miejsc w Senacie.

Wybory połówkowe zawsze mają miejsce po 2 latach kadencji prezydenta. Jest to swego rodzaju sondaż poparcia dla głowy państwa oraz partii, którą reprezentuje. W przeszłości wybory połówkowe niemal zawsze weryfikowały prezydenta negatywnie. Partie prezydentów w 21 wyborach traciły średnio 30 miejsc w Izbie Reprezentantów oraz 4 w Senacie. Tylko dwukrotnie zdarzyło się, aby partia reprezentowana przez prezydenta zyskiwała miejsca w obu izbach parlamentu.

Obecnie sytuacja jest o tyle ciekawa, że poparcie dla Donalda Trumpa wciąż jest stosunkowo wysokie. Prezydent USA może wykorzystać wybory do umocnienia swojej pozycji. Z kolei jedną z najgorszych rzeczy jaka mogłaby się teraz dla niego wydarzyć byłyby duże problemy na rynkach finansowych. Dlatego też spodziewamy się cichego układu na linii Prezydent – FED. W ramach porozumienia FED przed wyborami będzie dawał do zrozumienia, że grudniowa podwyżka stóp procentowych nie jest pewna. Dla rynków będzie to oznaczać częściowe odejście od polityki silnego dolara. Efektem takich działań byłby spadek dolara, odbicie na rynku akcji, wzrosty surowców i metali.

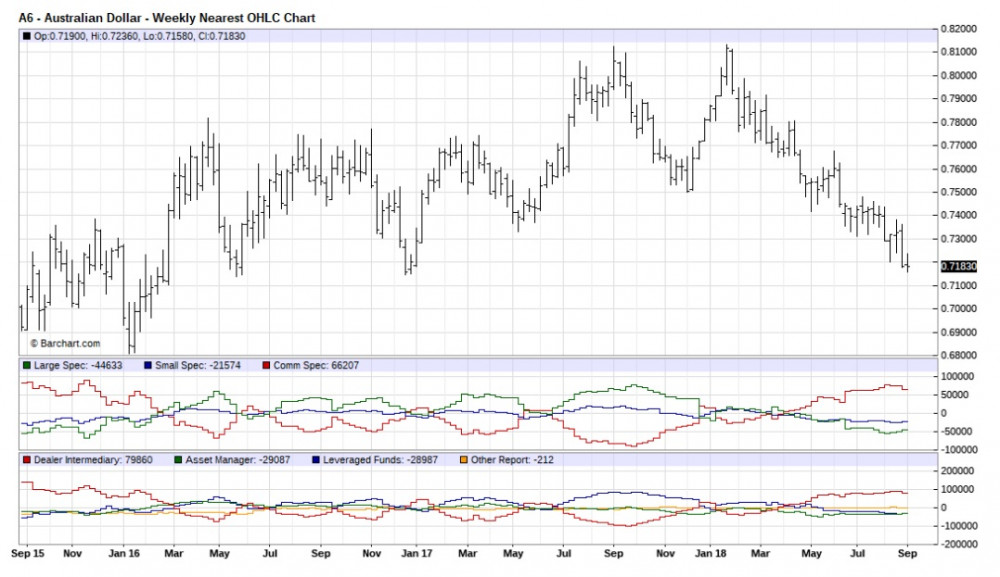

Wydaje się, że podobny scenariusz przewidują także najlepiej poinformowani uczestnicy rynku z dużymi bankami inwestycyjnymi na czele. Twierdzimy tak na podstawie pozycji tzw. commercials, do których owe banki się zaliczają (czerwona linia tuż pod głównym wykresem). Pamiętajcie, że sama pozycja netto commercials (od pozycji długich odejmujemy krótkie) nie jest tak istotna – najważniejsze jest jak wygląda ona w porównaniu do poprzednich lat.

Na początek weźmy pod lupę dolara:

Jak widać, commercials po silnych wzrostach z kwietnia i maja, zaczęli w szybkim tempie powiększać pozycje krótkie na dolara. Spodziewają się zatem spadków USD. Oczywiście te spadki są możliwe jedynie jeśli:

1. FED odejdzie od swojej agresywnej polityki

i/lub

2. Inny ważny bank centralny zacznie podwyższać stopy lub redukować bilans (ew. zakończenie dodruku przez EBC)

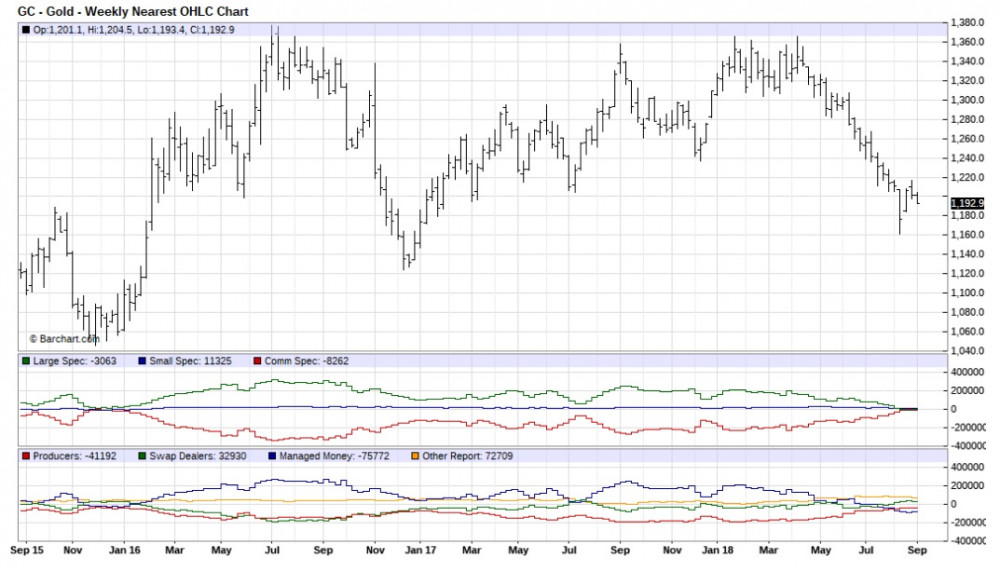

Teraz zerknijmy na wykres złota:

Tutaj pozycja netto commercials jest minimalnie poniżej zera. Ostatnio tak optymistyczne nastawienie wśród tej grupy było widoczne na przełomie 2015 i 2016 roku. Następnie doszło do bardzo silnego wybicia na metalach szlachetnych.

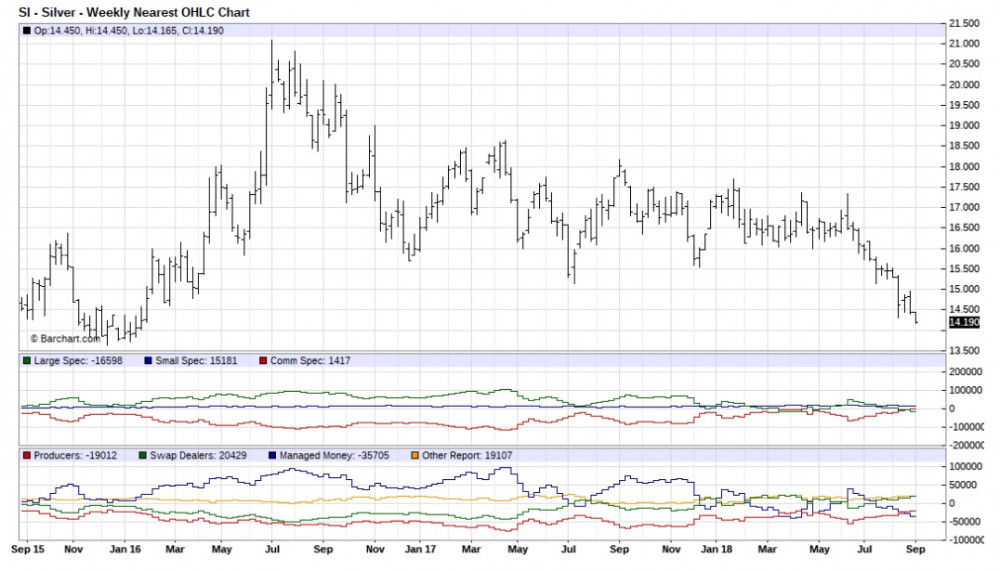

Rzut oka na srebro:

Ten wykres jeszcze bardziej daje do myślenia. Pozycja netto commercials jest powyżej zera. Takiej sytuacji na srebrze nie było co najmniej od 20 lat! Zresztą, czy można się dziwić? Ostatecznie cena srebra jest już niemal tak nisko, jak podczas dołka ze stycznia 2016 roku.

Przy okazji warto również zwrócić uwagę na nastawienie commercials do typowo surowcowej waluty, jaką jest dolar australijski.

Pozycja commercials zdecydowanie sugeruje wzrosty AUD.

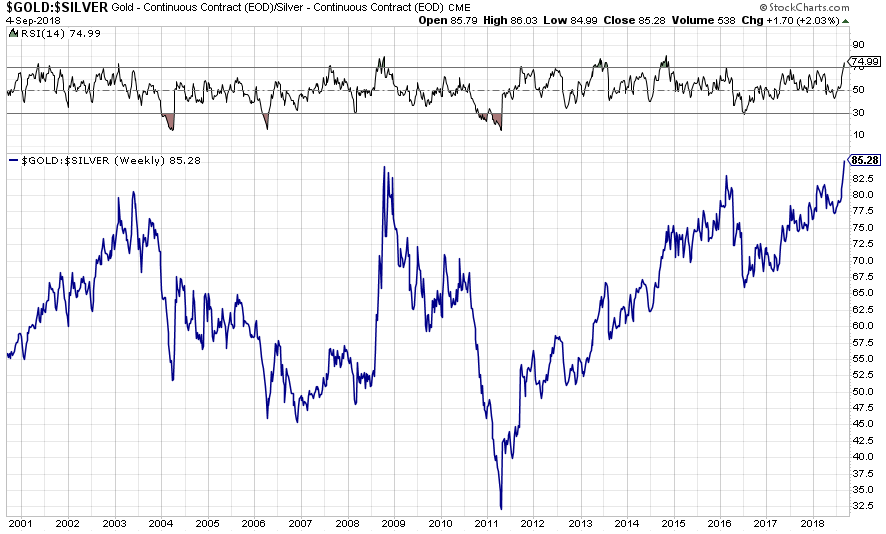

Gold/Silver Ratio na szczytach

Inwestujący w metale szlachetne bardzo często stają przed dylematem: jak podzielić środki pomiędzy oba metale? Z pomocą przychodzi wówczas tzw. gold to silver ratio, który jest po prostu wskaźnikiem określającym stosunek ceny złota do srebra.

Oto jak wyglądał on od początku XXI wieku:

Jak widać, aktualnie za jedną uncję złota możemy kupić ponad 85 uncji srebra. To bardzo wysoki poziom. W ostatnim czasie wskaźnik wzrósł na tyle, że RSI tygodniowe dotarło do 75. Oznacza to, że złoto jest krótkoterminowo drogie względem srebra. Jeśli spojrzymy na poprzednie lata, to zauważymy, że tak wysokie RSI zawsze dawało gwarancję, iż w kolejnych tygodniach srebro będzie spisywać się znacznie lepiej od złota.

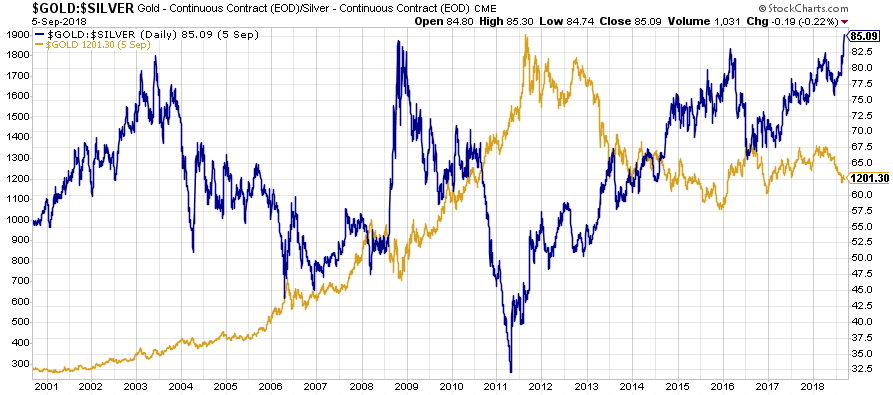

Spójrzmy na Gold/Silver Ratio jeszcze raz, ale już w zestawieniu z ceną samego złota.

Co zwraca uwagę? Za każdym razem kiedy wskaźnik był tak wysoko jak dziś, szybko dochodziło do wybicia ceny złota. Szczególnie znamienne było to w 2008 roku, kiedy Gold/Silver ratio osiągnął szczyt, metale zaczęły odrabiać, a akcje jeszcze przez pewien czas doświadczały spadków.

Podsumowując tę część, Gold/Silver Ratio sugeruje nam wzrosty na metalach, ze szczególnym uwzględnieniem srebra.

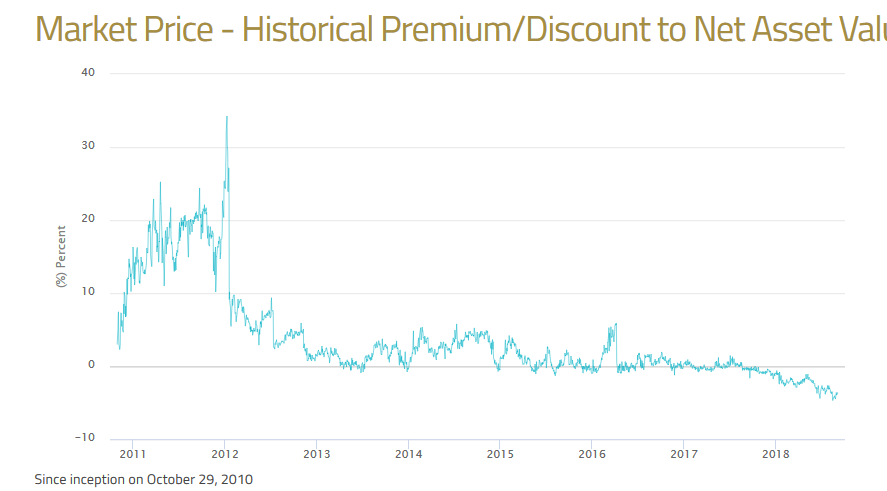

Ekspozycja poprzez ETFy

Oczywiście od dawna gorąco polecamy nabywanie metali w formie fizycznej. Jeśli jednak ktoś nie może sobie na to pozwolić to istnieje alternatywa w postaci ETFów w 100 procentach zabezpieczonych metalem. Do tej wąskiej grupy zaliczają się ETFy Sprotta, dostępne pod tickerami PHYS (złoto) oraz PSLV (srebro).

Obecnie ciekawie wygląda zwłaszcza ten drugi fundusz. Jest on notowany o 3,6% niżej niż sugerowałaby to faktyczna wartość jego aktywów.

Dodając do tego niską cenę srebra, jednostki ETFu Sprotta na srebro wyglądają naprawdę atrakcyjnie.

Oczywiście poza samymi kruszcami mamy również możliwość inwestowania w spółki wydobywcze, zarówno te większe (kapitalizacja powyżej 5 mld USD), jak i mniejsze. Z chęcią poświęcimy trochę miejsca ich fundamentom, jednak już teraz przypominamy, że jest to aktywo bardzo zmienne. Osoby o słabych nerwach zdecydowanie powinny zostać przy inwestycji w złoto i srebro.

Sytuacja wokół spółek wydobywczych

Jednym z ETFów dających ekspozycję na spółki wydobywcze (przede wszystkim producenci złota) jest fundusz VanEcka o tickerze GDXJ. W jego skład wchodzi ponad 70 spółek, jednak od razu zaznaczmy, że 34 z nich mają łącznie aż 80% udziałów w tym ETFie.

Sporą zaletą spółek wydobywczych jest fakt, że w chudych dla branży latach 2011-2016 przeprowadziły one mnóstwo zmian mających na celu cięcie wydatków. Widać to zwłaszcza po statystykach dotyczących kosztów wydobycia złota, a przecież od tego zależy rentowność spółki.

Jeśli weźmiemy pod uwagę same koszty wydobycia (bez późniejszych procesów związanych z transportem, sprzedażą, administracją itd.) to w przypadku tych 34 najważniejszych spółek z GDXJ średnia wynosi 631 USD na uncję (dane dla II kwartału 2018 roku).

Z kolei biorąc pod uwagę wszystkie koszty (tzw. all-in sustaining costs) to w przeliczeniu na uncję złota wyniosły one 886 USD. Nawet przy obecnej stosunkowo niskiej cenie złota oznacza to przyzwoitą rentowność najważniejszych spółek z GDXJ.

Niezależnie od tego jak radzą sobie spółki wydobywcze, na ich notowania w ostatnich tygodniach w ogromnym stopniu wpływał sentyment do złota i srebra. W efekcie GDXJ spadł o wspomniane na początku 20%. Aktualnie wskaźniki dla tego ETFu są następujące: cena/zysk = 15,4, natomiast cena/wartość księgowa = 1,17. Dla porównania, te same wskaźniki dla indeksu S&P 500 wynoszą odpowiednio 25 oraz 3,47.

Skoro wcześniej bardzo pozytywnie wyraziliśmy się na temat perspektyw srebra, to nie możemy pominąć ETFów ze spółkami wydobywającymi przede wszystkim ten metal. SIL oraz SILJ to fundusze dające ekspozycje na większych i mniejszych producentów. W przypadku pierwszego z nich cena/zysk = 18, a cena/wartość księgowa = 1,13. Jeśli chodzi o drugi ETF, to sporo mniejszych spółek balansuje na granicy rentowności w związku z czym wskaźnik cena/zysk jest kompletnie niemiarodajny, z kolei cena/wartość księgowa = 1,26. Zarówno w przypadku SIL, jak i SILJ najistotniejsze nie są jednak wskaźniki, ale perspektywy dla ceny samego srebra o których napisaliśmy wyżej. Oczywiście wybierając SILJ, zamiast SIL, potencjalny zysk jest większy, natomiast narażamy się też na większą zmienność.

Podsumowanie

O ile zapowiedzi Rezerwy Federalnej wskazują na kontynuację agresywnej polityki, to pozycja commercials sugeruje coś przeciwnego. Naszym zdaniem, przynajmniej do wyborów w USA, bardziej realna jest wizja „luzowania” polityki, która przełoży się na nieco słabszego dolara, oraz odbicie metali i surowców.

Skala odbicia jest trudna do oszacowania, ponieważ jak pokazaliśmy wyżej, metale szlachetne są niezwykle zdołowane. Dotyczy to zwłaszcza sytuacji na srebrze. Przeszłość pokazała, że wyjątkowo pozytywne nastawienie największych banków inwestycyjnych oraz bardzo negatywny sentyment wśród zwykłych inwestorów zazwyczaj są zapowiedzią odbicia. Naszym zdaniem tak właśnie będzie w przypadku metali dlatego też kilka dni temu dokonaliśmy zakupu opcji call na GDXJ.

Kończąc artykuł natrafiliśmy na pewien ciekawy nagłówek.

W poprzednich miesiącach takie skrajne opinie analityków oznaczały odwrócenie sytuacji na ropie i obligacjach. Niewykluczone, że tym razem sytuacja się powtórzy.

Zespół Independent Trader

Radko

Najrzadszy ze szlachetnych, mający podobnie jak ropa naftowa i srebro dużo zastosowań - rośnie w cenie, od kilkunastu miechów...

feliksinwestor

Krzysztof1975

1. 25% cła na towary chińskie kwotowane na 200 mld dolarów i wynikające z tego konsekwencje w postaci symetrycznej odpowiedzi, ew. jakiś niekonwencjonalnych działań ze strony Chin np. rzucenie ne rynek większej ilości obligacji amerykańskich, lub innych działań atakujących dolara

2. Ewentualny kontrowersyjny budżet Włoch - wynikające z tego ew. perturbacje i wzrost ryzyka w strefie euro.

E-mini

Szkoda, że nie napisaliście tego na początku. Człowiek nie trudziłby się z czytaniem całego artykułu.

Marcin (ITT)

Kupno opcji call na GDXJ - jest to zagranie na wzrost ceny akcji spółek wydobywczych. Opcje mają naturalnie wbudowaną dźwignię finansową, która może przyspieszyć nasze zyski, ale też doprowadzić do szybkiej utraty całości kapitału. Oczywiście to duże uogólnienie dlatego też zanim kupisz pierwszą w życiu opcję, zdecydowanie powinieneś najpierw przyswoić trochę teorii. Np. https://independenttrader.pl/opcje-jako-zabezpieczenie-zyskow-czesc-1-teoria.html

Następnie poczytać o praktyce, o przykładach do czego można stosować opcje https://independenttrader.pl/opcje-jako-zabezpieczenie-zyskow-czesc-2-praktyka.html

Da Ci to trochę lepszy punkt odniesienia, będzie Ci łatwiej stwierdzić czy specyfika opcji jest dla Ciebie.

@all

Po straszeniu recesją przez FED z San Francisco, teraz szef najważniejszego FEDu (Nowy Jork) zaczyna wchodzić w łagodniejszą retorykę co do stóp procentowych -> https://www.marketwatch.com/story/analyst-ny-fed-president-becoming-a-bit-more-dovish-2018-09-06

Dla nowych osób, znaczenie szefa nowojorskiego FEDu w całym amerykańskim systemie opisaliśmy tutaj: https://independenttrader.pl/czym-naprawde-jest-exchange-stabilization-fund-cz-1-finanse.html

Ostatnio modyfikowany: 2018-09-06 18:29

HT

Jakiego luzowania, mamy QT i co miesiąc zdjęte 50mld. Chyba nie myślicie ze Fed zatrzyma QT i podwyżki stóp bo tak Wam pasuje. Oni są mega konsekwentni zarówno w QE jak i teraz w QT. Zapowiedzieli i robią, to samo z stopa procentowa. Tylko QT i podwyżki stop słabo korelują z hossa na PM.

Flex

Tu masz trochę o opcjach:

Opcje CALL i PUT – kompendium wiedzy

HT

Otóż drogi ITT były dłuższe wystarczy oprzeć się wykresem np. SPX i poświęcić 10-15minut.

Proszę dane: załamanie 1929, odbicie i jeszcze jedno zejście z dołkiem 1942. Co dalej? Hossa do 1968roku czyli 26 lat, oczywiście przecinana korektami i tak 1946 - 30%, 1953 - 15%, 1957 18%, 1961 - 21%, 1966 -23% Szczyt hossy w 1968 i potem korekta nieregularna gdzie max spadek 50%. Dołek to 10/1974

Od dołka 1974 rynek byka ponownie 26 lat czyli do 2000. Korekt jeszcze mniej: 1980 - 15%, krach w 1987 - 305, ale szybki powrót, 1990 - 18,4% i 1998 - 17,57% Szczyt w 2000 i silny rynek niedźwiedzia znoszący ponownie 50%. Cały okres 2000-2009 podobny kszatł jak lata 1968-1974 czyli korekta nieregularna, trójkąt.

W 2009 dołek i hossa do dziś. Ile potrwa? Nie wiem, może 26 lat :), ale ta obecna nie jest najdłuższa bo w ostatnich 70 latach naprawdę silne rynki niedźwiedzia - spadki 50 i więcej % miały miejsce tylko 2 razy. Wszystko inne to tylko korekty wyższego rzędu.

Kończąc mam prośbę by nie wprowadzać publiki w błąd tylko najpierw sprawdzić a potem coś pisać mówić.

Czekacie na powtórkę z 2000, 2007 czy 1929. Mam wrażenie, że jeszcze chwilę poczekacie :)

trader21

Zauważyłeś że „luzowania” jest w „”. Chodzi o nie obstawianie na siłę przy 2 podwyżkach lecz być może przy 1 tylko we wrześniu. Można także wspomnieć że wysokość stóp zbliżyła się co celu gdyż inflacja zaczyna spowalniać.

Tego typu zapowiedzi już wywołają osłabienie USD gdyż jego cena już uwzględnia wrześniową podwyżkę i o ile się nie mylę 60% grudniowej. Jeżeli uważasz, że mylę się podobnie jak mylą się commercials zawsze możesz zashortować metale. Kto Ci tego broni.

Co do poprzednich hoss na przestrzeni 100 lat jeżeli 50% spadek to dla Ciebie korekta wzrostów to ja już nie wiem co powiedzieć. Może tylko że każdy może mieć prawo do własnego zdania.

Za koniec załączam kilka wykresów. Każdy wyciągnie sam wnioski:

Ostatnio modyfikowany: 2018-09-06 21:43

Krzysztof1

Drizzt

Drizzt

Ostatnio modyfikowany: 2018-09-06 22:41

markos

W koncu znalazl sie ktos, kto mysli podobnie. Tez przewiduje poczatek wielkiej bessy na rok 2035, zakladajac ze fala 5 bedzie trwala tyle samo lat, co fala 1 i fala 3. Jednak mysle, ze to by bylo zbyt duze uproszczenie i po prostu trzeba obserwowac cykle nizszych rzedow. Bessa, ktora wtedy przyjdzie bedzie najwieksza bessa, jaka ktokolwiek zyjacy widzial i nie mozna jej porownac do jakiegokolwiek z rynkow niedzwiedzidzia, ktore mialy miesjce w ostatnich 70 latach. Bedzie to powtorka z 1929 roku, czyli spadki na gieldzie amerykanskiej beda siegac 90%, bedzie olbrzymie bezrobocie, czesc ludzi bedzie umierac z glodu, bedzie dochodzic do aktow kanibalizmu. Brzmi to w tej chwili niewiarygodnie, natomiast gielda (i nie tylko gielda) podlega cyklom, ktore maja nature falowa, a fale te maja okreslona wielkosc i proporcje.

Wielu inwestorow pomija teorie fal Elloitta. Przykladowo wzrosty w USA z lat 2003-2007 nazywaja hossa, podczas gdy byla to korekta (fala B) fali spadkowej (czwartej fali cyklu). Obecnie Znajdujemy sie w fali 5, tak wiec trzeba zachowac czujnosc i obserwowac co sie dzieje, szukajac okazji w niedowartosciowanych aktywach. Im dluzej obserwuje rynki finansowe, tym bardziej dostrzegam, ze ich ruchy sa zgodne z teoria Elliotta, dzieki czemu mozna (z odpowiednia doza prawdopodobienstwa) przewidziec zasiegi tych ruchow.

@Trader21, swietna strona. Gratuluje pomyslu, wiedzy oraz analiz, ktorymi dzielisz sie z czytelnikami. Zwazywszy na to, ze zajmujesz sie glownie analiza fundamentalna, uwazam Twoje wskazowki za niezwykle cenne, poniewaz wskazujesz aktywa, ktore sa tanie. Wspomagajac sie analiza techniczna, wiedzac jakie rynki i sektory sa tanie, a jakie drogie (dzieki Twoim analizom) mozna probowac wyznaczyc moment wejscia i moment wyjscia z inwestycji. BTW, jestem ciekaw w jaki sposob wyznaczasz moment wyjscia z danej inwestycji (np. ETF), czy wychodzisz, bo jestes przekonany, ze potencjal wzrostowy juz sie wyczerpal, czy przerzucasz sie na bardziej perspektywiczny rynek, wiedzac ze inwestycja, ktora sprzedajesz bedzie dalej generowala zyski, ale wg Ciebie ryzyko spadkow wzroslo na tyle, ze wolisz je sprzedac wtedy, kiedy jest bardziej plynne?

Dante

Lata 60. i 70. to czas, gdy zadłużenie (w stosunku do PKB) państw rozwinietych było najniższe i byl to skutek keynesistowskiej polityki inflacyjnej. Teraz mamy zgoła przeciwną sytuację, czyli gigantyczne zadłużenie, które ma deflacyjne oddziaływanie - im wyższe zadłużenie, tym mocniejsza deflacyjna presja, bo pieniądz jest odsysany z innych sektorów gospodarki. Jeśli szukać podobnych czasów, to warto spojrzeć na drugą połowę lat 40. i początek 50, XX w., a z kolej co do polityki FED, to bardzo podobna do drugiej połowy lat 20. XXw. Przed 2008r. państwa rozwinięte były już konkretnie zadłużone, a teraz panstwa rozwinięte są jeszcze mocniej zadłużone, a rozwijające się też mają z tym wielki problem - skutek może być jeden: jeszcze wieksza deflacyjna presja niż w 2008r.

A co do powyższego artykułu:

Krzywa złota do miedzi ,a zachowanie obligacji - warto odnotować z dzisiaj, że jak tylko pojawił się spadek na akcjach, to od razu kapitał uciekał w obligi amerykańskie i dolara.

A gdyby ktoś się zastanawiał dlaczego krzywa EUR/USD wygląda jak wygląda:

Ostatnio modyfikowany: 2018-09-06 23:37

gruby

Część dolarów zarobionych przez Iran na sprzedaży ropy parkowana była na kontach Irańskiego banku o nazwie "EIHB", zarejestrowanego w Hamburgu i działającego pod kontrolą Bundesbanku. W Bundesbanku również zaparkowana leży część zgromadzonych przez EIHB środków, zgodnie z niemieckim prawem zresztą. W związku z pogarszającą się sytuacją międzynarodową EIH Bank złożył w Bundesbanku wniosek o wypłatę 300 mln Euro gotówką celem wywiezienia jej do Iranu. Niemieccy celnicy zostali powiadomieni zarówno o kwocie która zostanie wywieziona jak i o jej właścicielu a także i o pochodzeniu tej gotówki, słowem wszystko od początku do końca miało odbyć się lege artis. Co więcej, bank "EIH" (Europäisch Iranische Handelsbank) uzasadnił podjęcie tej gotówki całkiem rozsądnie (od kiedy właściciel konta potrzebuje uzasadnienia dla wyciągnięcia z banku swojej własnej kasy ?): skutkiem sankcji popyt na waluty w Iranie się zwiększył bo Irańczycy podróżujący za granicę potrzebują gotówki, ich karty płatnicze i kredytowe poza granicami Iranu bowiem nie działają.

W tym momencie zaczęły się w niemieckim systemie bankowym dziać cuda: Bundesbank z dnia na dzień zmienił "warunki świadczenia usług", od tej pory Bundesbank może odmówić wypłaty swoim klientom "pod pewnymi, ściśle określonymi warunkami". Pod jakimi i przez kogo określonymi nie wiadomo. Wniosek Irańczyków Bundesbank wrzucił do zamrażarki i przekazał sprawę wyżej do rozpatrzenia.

Cały ten transport był dla mułłów ważny. Tak ważny, że do jego przygotowania i przeprowadzenia przysłali do Niemiec swojego byłego ministra finansów, Kamala Kharasiego. Richard Grenell, ambasador USA wezwał rząd RFN do zastopowania tego transportu, Amerykanie stwierdzili że owe 300 mln Euro zostanie użyte do finansowania terroryzmu.

Te 300 mln Euro to zaledwie pierwsza transza i zaledwie jeden samolot wypakowany papierem, w sumie tylko w tym banku spoczywa prawie 1,6 mld Euro, wszystko gotówką i wszystko należy do Islamskiej Republiki Iranu.

Przez pewien czas panowała cisza, zarówno celnicy, urząd kanclerski, wywiad jak i niemiecki MSZ odmawiały komentarzy. Irańczycy też przywarowali. W końcu w komunikacie dla prasy EIHB poinformował że "tymczasowo" rezygnuje z wypłaty swoich środków zgromadzonych na kontach w Bundesbanku i przetransportowania ich do Teheranu.

Tyle faktów, czas na komentarz: czym USA zaszantażował RFN oczywiście nie wiadomo. Nie wiadomo czym Niemcy ułaskawili mułłów ale czymś musieli, tym bardziej że starają się aktualnie utrzymać umowę o rozbrojeniu jądrowym Iranu w mocy, mimo tego że Trump ją w imieniu USA wypowiedział. Cała sytuacja jest ciekawym bo sprzecznym do wizji Tradera21 komentarzem o rzekomym zrywaniu się Niemców z amerykańskiej smyczy, niedawno tu zamieszczonym.

Nie wiem jak dla was, szanowna redakcjo, ale jak dla mnie to właściwie w reżimowych mediach przemilczane wydarzenie jest dość istotne.

Ostatnio modyfikowany: 2018-09-06 23:48

damia_damian

Bardzo ciekawy artykuł. Mega ciekawy i dający do myślenia blog.

Dzięki !

Nick

HT

" Jeżeli uważasz, że mylę się podobnie jak mylą się commercials zawsze możesz zashortować metale. Kto Ci tego broni"

Chodzi mi tylko o to, że używacie całych czas tych samych argumentów za hossą na PM a rynek śmieje Wam się w twarz.

"Co do poprzednich hoss na przestrzeni 100 lat jeżeli 50% spadek to dla Ciebie korekta wzrostów to ja już nie wiem co powiedzieć. Może tylko że każdy może mieć prawo do własnego zdania."

Nie manipuluj tylko przeczytaj jeszcze raz ze zrozumieniem co napisałem. Powtórzę " Na przestrzeni ostatnich 70 lat silne rynki niedźwiedzia czyli spadki powyżej 50% miały miejsce tylko 2 razy" Nie napisałem, że to tylko nic nie znacząca korekta, korekty w % rozpisane masz w poście a teraz niżej dla Ciebie i wszystkich czytelników na 2 wykresach.

Czekasz na załamanie podobne jak to po 2000, 2007, 1968, 1973, czekasz na nie od kiedy piszesz bloga czyli jak pamiętam 2012. Rynek cały czas Ci się śmieje w twarz i z małymi korektami rośnie.

Na koniec chciałbym się odnieść do wykresów słupkowych z Excela gdzie zaznaczyłeś długości poszczególnych hoss oraz zakresy % wzrostów. To jedna wielka manipulacja danymi.

Uzasadnienie: przykładowo wg Ciebie jedna z najdłuższych to hossa 1949-1957 - Co nastąpiło w 1957? 18% 5 miesięczna korekta i powrót do wzrostów. Potem wg Ciebie kolejna hossa 1957-1962 W 1962 szczyt i 28% korekta itd itd.

Idąc tym tokiem rozumowania to ruch od 2009 do 2011 to jedna hossa bo w 2011 mieliśmy 22 tygodniową 22% korektę, potem lata 2011-2015 to kolejna hossa bo przecież w 2015-2016 mieliśmy 34 tygodniową 15,5% Czyli ten żółty słupek jest zmanipulowany bo metodologia jego obliczeń jest inna aniżeli słupków niebieskich.

Tekst dla linku

Tekst dla linku

HT

http://www.bankfotek.pl/view/2124909 - link do wykresu SPX500 lata 1942-1968 z opisem

http://www.bankfotek.pl/view/2124908 link do wykresu SPX500 lata 1974-2018 z opisem

Analityk

szymonw

Mocny

Chyba brakuje miejsc gdzie mozna w rozsadnej cenie zrobic taka bezpieczna transakcje bezposrednio pomiedzy kupujacym a posiadaczem? Wtedy taki spread powinien wygladac zupelnie inaczej.

No ale z tego co zaobserwowalem wielu ludzi tu piszacych, nie ma zamiaru sprzedawac monet, tylko raczej dokupowac ich wiecej. Czas na sprzedaz ponoc ma nadejsc jak bedzie ogromny kryzys/hiperinflacja/zalamanie systemu/wojna itp.

A moze nawet nie na sprzedaz, tylko np. odrazu na zamiane, za np. jakas kamienice ;)

Ostatnio modyfikowany: 2018-09-07 09:07

Hermetic

FED robi QT, sierpień ostatnim miesiącem gdzie zdejmują z rynku 40 miliardów $, w kolejnych już po 50B$. Co spowoduje dalsze umocnienie dolara.

Żadnego luzowania nie będzie, bo chodzi o to, żeby wywalić konkurencję USA, w czym silny dolar pomoże, i napływ kapitały z powrotem to Stanów, również w obligacje, żeby kosztem innych zafundować sobie jeszcze z 10T$ deficytu.

Wiewior

Dobrze, że są ludzie z różnymi poglądami, w przeciwnym razie nikt by nie sprzedawał. Byli by sami kupcy, to od kogo byś wtedy kupił?

Dzięki nagonce na nadciągający krach, optymiści tacy jak Ty, mogą kupić aktywo po lepszej cenie od pesymistów panicznie wyprzedających na wyimaginowanej górce :)

Dante

Wina VATu na srebro - przy złocie nie ma takiego problemu.

@Hermetic

Racja - mamy teraz de facto do czynienia z wzrostem realnych stóp procentowych, a PM są dobre, gdy te stopy spadają. Teraz powinna nastąpić hossa na rynku obligacji USA.

wojciechw

Mocny

Kupujesz srebro za 70 zlotych, sprzedajesz za 56 zlotych, to oznacza ze ktos kupuje to samo srebro za 56 zlotych, za ktore ty zaplaciles chwile temu 70 zlotych - dlaczego niby jedna z tych stron transakcji jest w zdecydowanie lepszej sytuacji, niz ta druga?

Ostatnio modyfikowany: 2018-09-07 10:21

Mudas

Wiecie czy sa jakiegolwik mozliwosci kupna tego ETF'u? Czy na xtse w canadzie sa podobne ograniczenia? Tutaj wejdzie pewnie koszt przewalutowania.

Mam konto w SAXO

Ostatnio modyfikowany: 2018-09-07 10:39

Marcin (ITT)

Na Saxo jest dokładnie tak jak napisałeś. Pojawiła się ponoć szansa, że część ETFów będzie jednak dostępna na wszystkich, ale które to będą ETFy - dopiero się okaże.

Póki co PSLV na pewno dostępny jest poprzez DIF Broker.

Flex

Zmień sklep. 70zł to rozbój w biały dzień.

Ceny w sklepie kiedyś polecanym przez Tradera

Britannia 1oz - 62,17zł

Kangur 1oz - 62,7zł

Liść Klonowy - 63zł

BTW Mamy nowe dołki na XAGPLN.

Ostatnio modyfikowany: 2018-09-07 12:18

Amator

Bloga czytam już dłuższy czas i czasami w natłoku wpisów gubią się te, które mogłyby dać początek ciekawej wymianie zdań. Z tego powodu chciałbym zwrócić uwagę na wpis @HT. Wydaje mi się, że wyniknie z tego naprawdę pożyteczna dyskusja dla wielu osób. Szkoda by było utracić tak możliwość ;) szczególnie, że temat szalenie interesujący.

Mocny

Flex

Prawdopodobnie przeoczyłeś słowo "kiedyś" w moim poście.

Wystarczy wpisać w google metale lokacyjne. linka nie daję z wiadomych względów.

Ostatnio modyfikowany: 2018-09-07 12:58

Alan Shrugged

Lech

Ostatnio modyfikowany: 2018-09-07 13:19

Alan Shrugged

Ostatnio modyfikowany: 2018-09-07 13:52

Kabila

Niedawno Rothschild chciał przerzucić 45 trylionów derywatów z Deutsche Banku do FED !

A Donald Trump mu w tym przeszkodził.

Słuchajcie od 42:50 minuty:

https://www.tfmetalsreport.com/podcast/9191/discussing-de-dollarization-da-jackass

Marcin (ITT)

@Lech

Redukcja bilansu odbywa się właśnie w ten sposób, że nie reinwestują już np. środków wpakowanych wcześniej w obligacje.

rr

inwestorpl

czy ktoś orientuje się, kiedy wyjdą nowe srebrne monety 1 oz z rokiem 2019?

Czy będzie to w okolicach grudnia albo stycznia?

Flex

Oczywiście. Inaczej wypadli by z rynku. Czasem kuleje obsługa klienta ale to sporadyczne wypadki. nadrabiają ceną.

@inwestorpl

Prawdopodobnie niedługo. Już są w ofercie metalelokacyjne z ceną na telefon

Ostatnio modyfikowany: 2018-09-07 15:13

Lech

lenon

"Najważniejszym czynnikiem była różnica w działaniach amerykańskiej Rezerwy Federalnej oraz innych banków centralnych. FED postawił na bardziej agresywną politykę. Składa się ona z 2 głównych elementów:

1. Ściągania z rynku miliardów dolarów, którymi FED ratował sytuację w trakcie kryzysu oraz przez kilka lat po nim (tzw. redukcja bilansu),

2. Stopniowego podwyższania stóp procentowych o 0,25% co 3 miesiące.

W jednym i drugim przypadku końcowym efektem jest ograniczenie ilości dolarów w obiegu."

Zastanawiam się dlaczego zakładacie, że bilans banku centralnego ma coś wspólnego z ilością waluty w obiegu.

Sam FED utrzymuje, że podaż dolara wciąż rośnie:

A i mennica nie próżnuje:

Dzieje się tak, ponieważ popyt na kredyt przewyższa redukcję bilansu. Dzięki temu można operację przeprowadzać w miarę bezpiecznie.

Umacnianie $ jest związane z podnoszeniem stóp procentowych nie zaś z jego ilością w obiegu.

Ostatnio modyfikowany: 2018-09-07 16:04

HT

Ostatnio modyfikowany: 2018-09-07 16:06

lenon

Klikasz, w URL wklejasz link.

HT

Dzięki, robiłem tak i wrzucałem link z bankfotek, ale grafika się nie ładowała

lenon

To jest link do Twojego obrazu miedz.

https://www.bankfotek.pl/image/2124931

Wstaw go i będzie działać.

Link musi być do obrazu. Nie do strony z obrazem.

Ostatnio modyfikowany: 2018-09-07 16:42

HT

Ostatnio modyfikowany: 2018-09-07 17:09

trader21

Masz 2 rodzaje dealerów. Stacjonarny, który ma wiele placówek rozsianych po całej Polsce, gdzie bez problemu kupić metal anonimowo i realnie w cenach dużo poniżej oficjalnych cen ze strony. Tak działa skarbowa.

Drugi typ to tani dealer gdzie zakupy możesz robić głównie online ale ma niższe ceny. Kupujesz terminowo, wszytko oficjalnie ale masz trochę niższą cenę. Za miesiąc najprawdopodobniej zacznę współpracować z tego typu firmą, która wypełni lukę po metalach.

@all

Różnica w sprzedaży i skupie bierze się stąd że w Polsce jest VAT na srebro i płytki rynek. Odsprzedawanie metalu dealerowi nie ważne czy jest to złoto czy srebro jest pozbawione jakiegokolwiek sensu. Bez problemu metal w cenie minimalnie niższej niż zakup można sprzedać online przez różnego rodzaju portale.

W 2011 roku testowo sprzedałem 4 monety AU w cenie minimalnie powyżej najniższych ofert rynkowych przez allegro. Chciałem zobaczyć czy się da i przede wszystkim czy ktoś sprawdzi autentyczność monet. Sprawdził 1 na 4 kupców.

@Mudas

Zarówno DIF jak i Saxo oferują dostęp do tanich etf’ów notowanych w NY. Saxo trochę utrudnia do nich dostęp. Poprzez DIF jest to banalnie proste. Nie musisz mieć ani 0,5 mln EUR ani pracować w instytucji finansowej.

@szymonw

„Miałbym pytanie, oczywiście jeśli to nie jest tajemnica o parametry wykupionej opcji na GDXJ.”

ODP. Nie mogę. Dostęp do szczegółów mają albo moi klienci albo absolwenci kursu, którzy uzyskali dostęp do kopiowania moich ruchów.

@HT

„Nie manipuluj tylko przeczytaj jeszcze raz ze zrozumieniem co napisałem. Powtórzę " Na przestrzeni ostatnich 70 lat silne rynki niedźwiedzia czyli spadki powyżej 50% miały miejsce tylko 2 razy”

ODP. Tak na szybko bez szukania danych:

lata 2000 - 2003 - spadek 53%

lata 2008 - 2008 - spadek 67%

Naprawdę, nie było przez kolejne 50 lat ani jednego spadku powyżej 50%?

Przez bessę rozumie się spadki przekraczające 20%. W obecnym cyklu 2009 - 2018 mieliśmy spadki 19,5% w 2011 roku oraz 14,6% w 2015.

Bardzo dobrze że umieściłeś te komentarze. Może się ze sobą nie zgadzamy ale dobrze jest przedstawić przeciwny pogląd. To pobudza dyskusję i pokazuje inną stronę medalu. Jeżeli rzeczywiście uważasz że przed nami lata wzrostów i co najwyżej mini korekt to może pokusisz się artykuł. Wiele razy publikowałem na blogu wpisy gościnne i chętnie zrobię to kolejny raz.

Co do grafik które chciałeś dodać to adres który podpinasz powinien mieć końcówkę png.

abc123

Moj broker nie ma go w ofercie niestety przez KID.

Flex

Ja doskonale rozumiem tę różnicę między dealerami i dogodność zakupu bezpośredniego. I o ile różnica 100 zł na złotej monecie 1oz jest do zaakceptowania to 11% różnicy w cenach zwykłego srebrnego bullionu czyni te dogodności zupełnie pomijalnymi. Może się to sprawdza przy kilku uncjach ale przy 20 i więcej czyni zakup kompletnie nieopłacalnym. Nie mówiąc o większych ilościach. Sam wiesz ile to 11% kapitału i jak ciężko go zarobić.

Natomiast chętnie zobaczę drugą tanią firmę bo przyda się konkurencja. Tylko ona może spowodować podniesienie jakości usług i utrzymanie niskich cen.

Ostatnio modyfikowany: 2018-09-07 18:37

lenon

Możesz wyjaśnić jakie nieodwracalne zmiany zaszły w ostatnich latach, że formułujesz takie prognozy? :

"Moim zdaniem 4-6% jest bardzo malo realne, to ze stopy kiedys byly wysokie to przeszlosc, ktora nigdy nie wroci. Jesli dotrzemy do 3% to juz bedzie bardzo wysoko i nowo wyznaczony max. Mam tu na mysli cywilizowane kraje, a nie jakies Turcje/Ukrainy/Wenezuele."

Flex

Nie wstrzymuj oddechu licząc na sensowną odpowiedź :)

Też chciałem się dowiedzieć ale dałem spokój.

PLanktON

Artykuł na ZH

Ostatnio modyfikowany: 2018-09-07 20:35

Dante

https://www.youtube.com/watch?v=moDBJCemGTM

A tu wywiad CEO Kinesis

https://www.youtube.com/watch?v=-o7OxgMeht0

Dante

https://zainwestuj.royalsapp.com/

https://www.pb.pl/bartosz-bereszynski-zainwestowal-w-polski-startup-930745

szymonw

Niedawno, w srodę mieliśmy do czynienia ze spadkiem na Netflixie około 6% w jeden dzień. O ile nie mamy bessy, po takich spadkach rzędu 5% i więcej można się spowdziewać gwałtownego odbicia dniu następnym. Wtedy można ustawić pozycję short na nowo zaraz po otwarciu sesji, spoglądając jeszcze wcześniej na RSI. Piszę o tym, gdyż obserwuje to już któryś raz i ta zasada wydaje się działać

Dorzucam do puli gry na spadki dwóch kandydatów, jednego aktualnego, jednego spoźnionego

* CD Project (o czym wspominał Rafał Zaorski) - jeśli ponownie wzrośnie, pewnie zdecyduje się na pozycje short. Tutaj wydaje się, że zadziało też narastające aktualnie zwątpienie jeśli chodzi o rynki EM. Cyber Punk i Gwint wydają się już być w cenie spółki.

* Ionis Pharmaceutical - tutaj jestem też ciekawy zdania tradera. Popularna spółka na shorty.

Ionis Pharmaceutical - link

- shortujący insiderzy

- dość kiepskie wyniki

- wydaje się być przewartościowana

Spółka ta ma bardzo specyficzny wykres - skoki w górę i w dół. Wydaje się to powtarzalny schemat a przy takich wynikach firmy, pozycja short po skoku w górę wydaje się bezpieczna.

ETF URA dobija do dna. Kto nie kupił i wierzy w Uran, może kupować. Moje przemyślenia jesli chodzi o URAN i cukier - jeśli czekamy na ukształtowanie się popytu i podaży chyba najlepiej obserwować ceny surowców w tych przypadkach. Myślę, że i w jednym i w drugim przypadku będą one wyprzedzające wzrost akcji / ETFów. Tylko jak się ma to do GDXJ, który niedawno wzrósł? Być może zdecydowała niepopularność Uranu i wiara w złoto.

Jeśli chodzi o Amazon, mamy chyba moment przełamania i bardzo możliwe że doświadczymy spadków w najbliższym terminie.

Ostatnio modyfikowany: 2018-09-07 22:55

greg240

"Z tą redukcją bilansu to jedna wielka ściema, nie ma żadnych szczegółowych danych co niby i jak MIELI REDUKOWAĆ."

swiete slowa:) jak FED wziął paczki kredytow subprime , pod swoja piecze w zamian za plynnosc dla wyratowanych bankow, to teraz jak

ceny nieruchow odbily chyba najlepszy moment by je spuscic, tylko pytanie za 100punktow ,ile przeplacil za te "zabezpieczenia"

dal bankom cash, a jak subprime paczka byla na 50mln baksów to zaklady na derdywatach pod te nieruchy byly z miliard?(zgaduje), czy zaklady zostaly zrealizowane? Razy x FED przeplacil:) Wzial trupy z szaf bankow komercyjnych, malo prawdopodobne ze da rade odzyskac cash, ile FED ma bilansu

4biliony, jak ma zredukowac ten bilans , sprzedawac,jak to co ma do spuszczenia jest x razy mniej warte. Gdyby nagle chcial wszystko spuscic, to ceny nieruchow poszlyby ostro w dol, powoli beda spuszczac tez zbija ceny, W 2006 przestali publikowac m3 wiedzieli co sie swieci dawali kredyty na prawo i lewo bez zdolnosci musialobyc to widac na M3. Bańka na nieruchach w stanach znow roznie a pare lat temu znow pojawily sie w ofercie bankow nowe paczki kredytow subprime pod nowymi nazwami:)

wojciechw

HT - długoterminowo:

Czarek - krótkoterminowo:

Źródło:

Keith Burck Blog, Alerus Securities

Ostatnio modyfikowany: 2018-09-08 08:45

Kabila

https://boingboing.net/2018/08/23/hong-kong-housing-is-so-expens.html

Kabila

http://fortune.com/longform/photographing-congos-cobalt-empire/

Mocny

Mamy tez starzejace sie spoleczenstwo, ktore chce akumulowac coraz wieksze ilosci oszczednosci, wiec takze potrzebujemy taniego pieniadza zeby mu na to pozwolic.

Dlug po prostu musi sie powiekszac, nie zniknie juz nigdy (chyba, ze czesc jego zostanie zmonetyzowana), bedzie mogl conajwyzej przesuwac sie pomiedzy sektorem prywatnym, a publicznym. Mamy instytucje, m.in banki centralne, ktore maja za zadanie nie dopuszczanie do kryzysow i dzialanie kiedy pojawia sie problemy. Maja mozliwosc tak naprawde niczym nie ograniczonej produkcji pieniadza, jesli ktos na jakies watpliwosci, ze tak jest, to liczy na to ze skonczy sie miejsce na dopisywanie zer za jedynka na komputerze... takze ten nadchodzacy i wyczekiwany przez wielu tutaj kryzys moze nie nadejsc przez bardzo dlugi okres, a gdy juz nadejdzie, to byc tylko krotkim epizodem i po chwili znowu zobaczymy powrot do powolnego wzrostu. Kierunek rozwoju jest tylko jeden - do gory.

HT

Na tym blogu czeka sie na krach, załamanie, powtórkę z 2000,2008 itp czyli sekularny rynek niedźwiedzia. Pisałem i Ty dodałeś grafikę na której wyraźnie widać, ze z sekularnym rynkiem niedźwiedzia w ostatnich 76 latach mieliśmy do czynienia tylko dwa razy. Czas pokaże, ale historia pokazuje, ze czekający na armagedon jeszcze „trochę” poczekają

Ostatnio modyfikowany: 2018-09-08 12:17

Krzysztof1975

p.s.

Przeżyłem na giełdzie załamanie roku 2000 i załamanie roku 2008, za każdym razem kryzys wydawał się czymś absurdalnym, nieestetycznym, czymś co bywało kiedyś ale teraz tu już nie ma szans by się wydarzyło. Za każdym razem okoliczności przedkryzysowe podane były na tacy, a ci co na nie wskazywali byli wyszydzani, za swój pesymizm. Za każdym razem przy odrobinie trzeźwego spojrzenia można było wycofać kapitał i poczekać. Pierwszy raz byłem w chórze wiecznych optymistów, za drugim razem wycofałem kapitał, choć byłem pewien, ze robię błąd, bo przy takiej koniunkturze kryzys pewnie długo nie nadejdzie. Aż pewnego piątku padł pewien amerykański bank. Teraz też wycofałem cały kapitał z giełdy a 10% mam w srebrze i ok 3 % w złocie. Teraz tez kryzys wydaje się czymś nieprawdopodobnym, choć, między innymi ten portal, podaje na tacy wszelkie okoliczności jego nadejścia. Nie jestem tak wyrafinowanym graczem jak ekipa Tradera, gram tylko na płynnych akcjach głównych indeksów - w zasadzie mniej gram bardziej inwestuję na długi horyzont czasowy. Sztuką jest odpowiednio kupić akcje, większą sztuką jest odpowiednio sprzedać akcje - największą sztuką jest umiejętność czekania bez akcji na moment wejścia. Tak więc dla kolegów optymistów - kryzys nadejdzie bo taka jest natura gospodarki, nadejdzie wkrótce, bo wszelkie znaki na ziemi i niebie wskazują, że ten czas się zbliża.

pozdrawiam

Mocny

gruby

"Krzysztof1975, skoro wszystkie znaki wskazuja twoim zdaniem na jakis globalny kryzys, to moze napisz z ktorej strony i kiedy sie go spodziewasz - miesiac, 6 miesiecy, rok, dwa lata, piec lat?"

Moment wybuchu kryzysu jest informacją równie chronioną jak moment ataku na wroga. Zresztą czytając nowych tutaj u tradera dochodzę do wniosku że nic ich (na razie) nie przekona. Tłumaczył chłop krowie na rowie ...

I jest to ludzka postawa, ja też w 2007 roku uważałem że gospodarka jest zdrowa a miejsce kryzysu jest w książkach historycznych.

Dużo ostatnio tutaj pojawiło się tekstów nowych autorów w formie typowej dla komunikacji pomiędzy wyznawcami i szefem sekty. A wszystko to podbite jest słabo maskowaną chciwością. To najlepszy wskaźnik zbliżającego się kryzysu: kiedy ulicy rzuca się na mózg. Bo przecież wszyscy dookoła zarabiają, jak nie na tesli to na bitcoinie albo innym facebooku. Każda epoka ma swojego cielca, tylko metody pozostają te same.

Ostatnio modyfikowany: 2018-09-08 13:50

Mocny

wojciechw

Myślę, że na tym forum nie chodzi o to, żeby kogoś przekonać czy "kryzys" nadejdzie czy nie. Tutaj chyba każdy wie, że on nastąpi (wcześniej czy później). Tylko dla jednych kryzys/bessa to jak rynki pójdą co najmniej 20% w dół, dla innych dopiero gdy nurkują poniżej 50%. Ot, cała różnica.

Ja obstawiam, że w najbliższym czasie (w perspektywie 2-3 lat) wydarzy się "coś grubszego". A dlaczego? O tym już Trader21 mówi/pisze.

Krzysztof1975

Trader syntetycznie gromadzi tu informacje o różnego rodzaju wskaźnikach. Masz tu historyczne wyceny P/E indeksów, spreadów obligacji, wycen poszczególnych giełd, surowców i walut. Masz wiele interpretacji tychże elementów. Trader robi tu kawał dobrej roboty, bo nie ukrywam, ze nie mam ani czasu ani woli by czytać setki stron analiz tygodniowo i ślęczeć nad wykresami. Z tego co On tu pisze rysuje się obraz przewartościowania pewnych elementów rynku, oraz problemów w poszczególnych sektorach, które, gdy pojawiały się wcześniej w podobnej konfiguracji, zawsze poprzedzały kryzys w bardzo bliskiej przyszłości. Każda bessa jak i hossa ma jednak swoją własną specyfikę i trudno przewidzieć dokładny czas kiedy rynek ruszy w jedną lub drugą stronę. Tu trzeba obserwować poszlaki i działać dedukcyjnie. Cytując klasyka rynek to miejsce gdzie pieniądze przechodzą od aktywnych do cierpliwych. pozdrawiam

gruby

"Gruby, skoro ponoc tyle znakow mowi, ze kryzys nadejdzie za chwile, to moze jednak nie jest to az tak chroniona informacja?"

Owszem, znaki są bo ukryć się ich już nie da. Ale z obecności samych znaków wcale nie wynika termin rozpoczęcia kryzysu. Jeśli próbowałeś kiedyś grać w szachy to z pewnością zaobserwowałeś dwie fazy gry: w pierwszej figury rozstawia się na szachownicy próbując przechytrzyć przeciwnika i pokrzyżować jego plany a w drugiej fazie dochodzi do bitwy albo do egzekucji, w zależności od tego jaką przewagę atakujący uzyskał w fazie przygotowań.

Dokładnie tak samo funkcjonuje nasz system: nierównowaga jest budowana, wspomagana i sterowana, następnie napięcie rośnie aż w końcu, kiedyś, w piątek po 17 czasu nowojorskiego wydarzy się coś co nikomu nie przyszło do głowy i wydarzyć się prawa nie miało. T.z.w. rynki nie są w stanie samodzielnie wywołać kryzysu, do porządnego kryzysu potrzeba stanu nierównowagi systemu połączonego ze stanem osłabienia. I dokładnie w tym miejscu teraz się znajdujemy: nasz system jest osłabiony i chwieje się na nogach. Łatwo go popchnąć. Zdrowy się od tego nie przewróci, a chory może sobie od tego jednego pchnięcia kręgosłup szyjny o kant chodnika rozstrzaskać.

Co do skali: skala kryzysu wyznaczona zostanie przez prole a konkretnie przez skalę paniki jaka je ogarnie. Prole mogą na przykład utracić wiarę w system bankowy i wtedy będzie niewesoło. Jeśli utracą wiarę w państwa zapewniające systemowi bankowemu ochronę to będzie naprawdę niewesoło. Jeśli wiara w państwo, bank i walutę narzucaną siłą przez państwo zniknie to wtedy będzie pozamiatane. I to byłby prawdziwy kryzys pełną gębą.

Zarówno 1929 jak i 2008 były kryzysami pierwszej potęgi. Do wydarzeń drugiej potęgi zaliczyć możemy zarówno 1923 w Niemczech jak i 1917 w Rosji. Wydarzeniem trzeciej potęgi rażenia był upadek Rzymu. Zastanów się zatem, jak i czym skończyłby się jednoczesny upadek dolara, USA, systemu banków centralnych i lokalnych walut typu fiat sterowanych z Bazylei, czyli kryzys trzeciej potęgi w skali planetarnej. A USA w porównaniu do Rzymu to jednak pierdnięcie historii jest.

Bez ropy i nawozów sztucznych z niej produkowanych zbiory spadną o około 90%, o tyle zredukowana zostanie również populacja. Bo jakoś nie wyobrażam sobie, żeby nagle miastowi opuścili biurowce i zaczęli zginać plecy na polach. Oznacza to śmierć głodową jakichś siedmiu miliardów ludzi na tej planecie w ciągu trzech lat i cywilizacyjny powrót do gdzieś mniej więcej roku 800 naszej ery. Przy czym na tym kontynencie większość minerałów już wykopaliśmy. Oznacza to zatem powrót do technologii narzędzi produkowanych z drewna.

easyReader

Żeby zaszło to co opisujesz (śmierć siedmiu miliardów ludzi itd.) to musiałaby nastąpić albo światowa wojna nuklearna

albo inwazja jakiejś kosmicznej wrogiej cywilizacji. Na jedno ani na drugie się nie zanosi w najbliższym czasie.

Co nie oznacza że mega kryzys "jest już niemożliwy" jak niektórzy głoszą.

Jest oczywiście możliwy ale równie dobrze może nastąpić za rok, lat 3 jak i za 30 czy 50.(Ja osobiście ciagle się zastanawiam po co ten cały manewr z Trumpem, jeśli po to aby móc obwinić za kryzys tych okropnych "nacjonalistów i konserwatystów" no to niewiele czasu 'onym' zostało).

Poza tym skoro upadek Rzymu był "trzeciej potęgi rażenia" to co odmalowałeś wyżej jest raczej "czwartej potęgi". Cesarstwo na zachodzie upadło w 476, ale część wschodnia była potęgą jeszcze kilka stuleci i sporo dorobku nauki i cywilizacji tam się przechowało. Ostateczny upadek pod naporem Turków to dopiero 1453, bagatela - tysiąc lat później. No i sam upadek z r. 476 nie był jakąś niespodzianką czy gromem z jasnego nieba, zanosiło się na niego co najmniej przez 60-80 lat, pewnie kto miał możliwości to był jakoś tam przygotowany, jeśli nie materialnie to mentalnie ;-)

Ostatnio modyfikowany: 2018-09-08 17:23

Bikeman

The Washington Institute - The Great Middle Eastern War of 2019

Ostatnio modyfikowany: 2018-09-08 18:50

gruby

"Żeby zaszło to co opisujesz (śmierć siedmiu miliardów ludzi itd.) to musiałaby nastąpić albo światowa wojna nuklearna

albo inwazja jakiejś kosmicznej wrogiej cywilizacji."

Nasze rolnictwo znajduje się częściowo w trzeciej a częściowo w czwartej fazie mechanizacji. Na świecie eksperymentuje się z piątą (ostatnią) fazą ale to trochę jeszcze potrwa. Przerwanie dostaw ropy oznacza powrót do fazy pierwszej, w której źródłem siły na polu był człowiek. Bo my przecież nawet stad zwierząt pociągowych już nie mamy a ich odtworzenie potrwa generacje. W fazie pierwszej operator kosy kosił ćwierć hektara zboża dziennie, za nim postępowała jego samica wiążąca zboże w snopki. Dla porównania wydajność jednego kombajnu w zespole z traktorem i przyczepami w czwartej fazie mechanizacji rolnictwa to około hektara na godzinę, czyli ośmiu hektarów dziennie. Chłop na kombajnie plus chłopka na traktorze to osiem hektarów dziennie (w rzeczywistości zbiera się o wiele dłużej, żeby pogodę wykorzystać) albo ćwierć hektara dziennie po zabraniu im zabawek.

Stosunek ośmiu hektarów do ćwierci jednego hektara dziennie to spadek wydajności o 31 z 32 części, w liczbach bezwględnych patrząc z jednej tony zboża dzisiaj robi się trochę ponad 30 kilogramów. Tyle że chłop z żoną też jedzą, a i na następny siew też trzeba co nieco odłożyć i obydwa te czynniki to koszty stałe. W przypadku kosztów stałych potężną róznicą jest czy odejmuje się je od tony czy od trzydziestu wyprodukowanych kilogramów zboża, o tym raczej tutejszych czytelników przekonywać nie muszę ...

Sprawa następna to wydajność pól uprawnych po zaprzestaniu stosowania nawozów z ich braku. Powrót do XVI wiecznej wydajności rolnictwa oznacza że chłop z chłopką i przychówkiem potrzebują średnio półtora hektara żeby wyżywić się samodzielnie. W Polsce z jej (prawie) 19 mln hektarów użytków rolnych oznacza to że ziemia jest w stanie wyżywić jakiś dziesięć milionów chłopskich rodzin i zero miastowych albo mniej chłopów i trochę miastowych, jeśli chłopi w ogóle będą miastowych do czegokolwiek potrzebować i zechcą miastowym trochę żywności sprzedać.

Tu rodzi się pytanie co ma miastowy do zaoferowania chłopu. No w sumie niewiele. Bo ilu miastowych potrafi konia podkuć, krowie w ocieleniu się pomóc albo pole zaorać ? A daj miastowemu kosę do ręki to zaraz będziesz musiał dać mu na wózek albo kule przy większej odrobinie szczęścia. Zresztą skąd wziąć kosy ?

Oceniam że w Polsce jako kraju rolniczym utrzyma się przy życiu gdzieś tak pomiędzy milionem a może maksymalnie czterema milionami ludzi. Resztę ... no cóż. Resztę zdmuchnie wiatr historii. I wcale nie potrzeba do tego kosmitów, wystarczy przerwać łańcuchy dostaw ropy i nawozów a potem trochę poczekać. Ludzie nie umierają z głodu od razu, parę miesięcy albo i lat to potrwa. W przypadku krajów uprzemysłowionych będzie gorzej. W skali planety z jej porozciąganymi łańcuchami logistycznymi głód uderzy tym mocniej tam, gdzie zaprzestano żywienia się lokalną żywnością przechodząc na żywność importowaną.

Bez logistyki opartej o ropę żywność - nawet wyprodukowana - nie dotrze do klienta czyli się zepsuje, czyli w następnej iteracji agrobiznesowego cyklu produkcyjnego w ogóle nie zostanie wyprodukowana. W drugim roku kryzysu zatem nie uda się już nikomu - nawet siłą - zabrać chłopu tego, czego on nie wyprodukował. I się masowe wymieranie na dobre zacznie ...

Ostatnio modyfikowany: 2018-09-08 19:09

greg240

"Przerwanie dostaw ropy oznacza powrót do fazy pierwszej, w której źródłem siły na polu był człowiek"

Twoje teorie o wyginieciu ludzi w kryzysie i braku mozliwosci wyzywienia ludzi gdzie 7 miliardow umrze i ze wrocimy z rolnictwem

do 8 wieku to bajki. Jestem programista a nawet ja wiem, ze stosowano w rolnictwie coś takiego jak odłogowanie ziemi np.

3sezony zbierasz a 1 zostawiasz resztki roslinne użyźniły glebę, to apropo nawozow, beda naturalne, mozna gnojowica tez nawozic:)

Co do paliwa, no coz nie bedzie spadku wydajnosci o 32 razy tylko moze o polowe maks, bo rolnik zamiast zasiac przenice , zyto zasieje

rzepak na połowie arealu, a w garazu uruchomi prase do produkcji oleju rzepakowego na wlasne potrzeby:) ciagnik na tym pojedzie:)

"Oznacza to zatem powrót do technologii narzędzi produkowanych z drewna"

Znow przesada, odpale agregat disla zaleje olejem rzepakowym, wezme mlot roskuje garaz wyciagne dzwigar ze stali, szlifierka katowa wiertarka, spawarka i zrobie podstawowe narzedzia:) byles na wsi za komuny? kazdy rolnik swojego bizona sam naprawial, sam mur stawial, sam szambo budowal, rolnicy duzo potrafia , bralem udzial w zniwach ,spedzalem wakacje na wsi nie doceniasz ludzi, tam duzo narzedzi maja, prawie kazdy

ma kogos na wsi nikt nie bedzie glodowal:) jak juz to bankierzy bo beda spierdzielac na syberie by ich nie powiesili za jajca:) Chyba wies widziales

w tv tylko:)

W razie buntu w miastach rzad po to ma silnorekich aby zmusic rolnikow by oddali polowe plonow, bedzie potrzeba paragraf sie znajdzie:)

Krzysztof1

1956

Zaczyna "przeciekać" trochę informacji z kuluarowych rozmów bankierów centralnych z ostatniego ich spotkania w Jackson Hole. Wśród nich zaczyna dominować teza,że długiem i globalną nierównowagą finansową banki centralne są w stanie skutecznie zarządzać poprzez lokalne:dewaluacje walut, kryzysy finansowe i gospodarcze, itp., aby nie dopuścić do "zainfekowania" krajów stanowiących jądro obecnego systemu finansowego.Co ciekawe za największe obecnie zagrożenie dla globalnej stabilności systemu z zepchnięciem świata w nowy kryzys, uznano skuteczny cybernetyczny atak na kluczowe instytucje jak np.scentralizowany system SWIFT oraz sieci szkieletowe internetu.Nie jest więc przypadkiem rosnące zainteresowanie największych instytucji finansowych technologią blockchain, testowaniem niektórych krypto-walut i ich

odporności na cyber ataki oraz zdolności do odbudowy z ich rejestrów rozproszonych.Nie można wykluczyć ,ze na bazie tych

doświadczeń powstanie w niedługim czasie system banków centralnych oparty na tej technologii, udostępniany największym instytucjom finansowym o znaczeniu systemowym.

Pozdrawiam,

Marek

Flex

Zapominasz, że gdy zacznie się anarcha i głód to nikt nie będzie siał tylko zacznie się wielkie grabienie żywności, ziarna siewnego, stad hodowlanych, trzody itp z bronią w ręku.

W miastach jest teraz żywności na 3 dni. Praktycznie nie ma magazynów bo wszystko oparte jest na systemie ciągłych dostaw. Gdy nie będzie wiary w waluty fiat nikt nie sprzeda żywności, paliwa itp. Może za złoto, srebro ale tylko gdy będzie jeszcze wiara w przywrócenie porządku społecznego.

Co zrobią miastowi gdy dzieci zaczną głodować? ...

Może nie wszędzie będzie tak samo, może niektóre kraje będą potrafiły utrzymać jakiś porządek.

To co gruby opisał to najczarniejszy scenariusz. Może oprócz wojny nuklearnej. Możliwa jest cała gama stanów pośrednich.

@ Krzysztof1

Broń, żywność, lekarstwa i używki.

Ostatnio modyfikowany: 2018-09-08 22:23

Tadek

Produkują fabryki rolnicze, a tam 100 % mechanizacji...

Dante

Apropos ropy - jeszcze parę lat wstecz były dzialania propagandowe na rzecz odnawialnych źródeł energii, ale ta technologia nie uzyskała jeszcze ekonomicznej opłacalności. I warto tu podkreślić słowo jeszcze. Oprócz tego, od paru lat dynamicznie zaczęła się rozwijać elektromobliność, która może wyelimnować sporą część popytu na ropę. "Przy okazji" zmarginalizować politycznie państwa wydobywające ropę.

@ Krzysztof1

Kryzys jako taki zawsze ma taki sam przebieg - niezależnie czy jest inflacja czy deflacja. Otóż im mocniej oddziałuje kryzys, tym bardziej obniżaja się potrzeby ludzie na piramidzie potrzeb Maslowa. Im gorsze czasy, tym niższe szczeble piramidy, a im lepsze czasy, tym wyższe szczeble.

http://www.zarzyccy.pl/p_piramida-potrzeb-maslowa.html

Inflacja i deflacja jako takie monetarnie zaciemniają obraz rzeczywistości - w efekcie w hiperinflacji najbardziej drożeje żywność, a dobra luksusowe również drożeją, ale na mniejszą skalę. A w deflacji wszystko spada, ale żywność tanieje znacznie mniej niż dobra luksusowa. Ale krzywa dobra podstawowe/ dobra luksusowe zawsze zachowuje się w ten sam sposób - w dobrych czasach spada, a w kryzysie rosnie. Świetnie to widać gdy się porówna kurs akcji spółek technologicznych (a zatem reprezentujących wyższy szczebel piramidy Maslowa) do kursu akcji spółek dostarczających dobra codziennego użytku, np. żywność (a więc reperezentujące najniższy szczebel piramidy Maslowa).

Kurs S&P500 jako wskaźnik hossy i kryzysu.

Ostatnio modyfikowany: 2018-09-08 23:33

gruby

"kazdy rolnik swojego bizona sam naprawial"

bizony zostały zeżarte przez rdzę. Teraz na polach rządzą kombajny od Johna Deere'a albo innego Claasa, wypakowane elektroniką pod sufit. Epoka mechaniczych Ursusów minęła, teraz rządzą komputerowo sterowane New Holland, Deutz czy Zetor. Pokaż mi rolnika, który jest w stanie polutować ścieżki procesora sterującego wielofazowym wtryskiem paliwa do silnika, mikrokontrolera wykonanego w technologii 45 nanometrów. A wiesz że takie procesory jest w stanie wytworzyć góra dziesięć fabryk na tej planecie z czego najbliższa znajduje się w Dreźnie ? A wiesz że moduły sterujące silnikami są produktami jednorazowego użytku których się nie naprawia tylko wymienia ? A wiesz jaki jest (już teraz) czas oczekiwania na taki moduł ?

Jeden przykład z pokrewnej branży, żeby uzmysłowić jakie to koszty: cena elektronicznego oryginalnego modułu zapłonowego do benzynowego silnika V8 mercedesa serii W126 jest pięciocyfrowa i to w Euro. Bo to stara technologia, bo nikt już takich płytek nie produkuje seryjnie, bo magazyny z częściami zamiennymi dawno "zoptymalizowano" i Robert Bosch dorabia każdą sztukę na indywidualne zamówienie z terminem realizacji w ciągu pół roku. Czasy w których maszyny naprawiało się śrubokrętem, młotkiem i palnikiem minęły. Teraz podstawowym narzędziem mechanika jest laptop z kablem i wtyczką OBD. No to sobie wyobraź kto po wybuchu kryzysu zapewni utrzymanie dostaw części zamiennych z Tajwanu albo innej Indonezji gdzieś do jakiejś Polski, ilu będzie miał na swej drodze rabusiów i celników (a to jakaś różnica jest ?) do przekupienia i jak wpłynie to na cenę części zamiennych dla odbiorcy końcowego.

Sprawa ostatnia: rzepak, czyli najwydajniejsze źródło paliwa do maszyn rolniczych można zasiać na danym polu maksymalnie raz na pięć lat. Maksymalnie 20% dostępnego mu areału chłop może zatem przeznaczyć na rośliny produkujące paliwo. Na obrobienie jednego hektara chłop zużywa 170 litrów diesla rocznie. Średnio w Polsce chłopi zbierają 5,2 tony rzepaku z hektara, co pozwala im wyprodukować około 2 ton oleju rzepakowego, cały czas z hektara.Do tego dochodzi metanol i katalizator potrzebny do wyprodukowania estrów, do tego dochodzi robocizna i energia.

W sumie zatem potrzebujesz pięciohektarowego gospodarstwa żeby wytworzyć dwie tony paliwa z czego jedna tona pójdzie w komin w trakcie prac polowych. Co oznacza że dwadzieścia procent ogółu produkcji rolnej w takiej zagrodzie idzie na ... podtrzymanie procesu produkcji. Im mniejsze gospodarstwo, tym mniejsze nadwyżki paliwa a gospodarstwa rolne w Polsce są przeważnie małe. Wniosek: przejście rolnictwa na samowystarczalność energetyczną oznacza zmniejszenie dostępnej nam ilości żywności już dziś o 20%. Tyle że masa paliwa potrzebna jest również do tego żeby chociażby mleko codziennie zebrać od chłopów, przewieźć do mleczarni, przerobić i wysłać do konsumentów. Bez ropy zapomnij o jogurcikach w lodówce albo mleczku do kawusi. O kawie zresztą też zapomnij, w Europie kawa nie rośnie.

Wracając zaś do "doom'owatego" scenariusza: zabranie chłopom ich zapasów spowoduje że zapasy w następnym roku będą po pierwsze o wiele mniejsze (tylko na własny użytek) a po drugie o wiele lepiej ukryte. W drugim roku kryzysu zatem albo masowo zaczną wymierać szukający jedzenia albo jedzenie chowający. W trzecim roku kryzysu - jeśli poszukiwacze jedzenia okażą się górą i przeżyją na zapasach zabranych chłopstwu w drugim roku kryzysu - wymrą i oni.

Trzy lata i pozostanie po nas las, jeśli inteligencja złodziei żywności okaże się wyższa niż inteligencja producentów żywności. I dopiero ten wariant można nazwać pesymistycznym.

Krzysztof1 zapytał:

"co będzie pieniądzem: żywność, złoto, srebro, platyna?"

W takim scenariuszu nie będzie pieniądza tylko barter. Ja Ci wysprzątam oborę a Ty mi dasz pół bochenka chleba. Ty mi kanister z samogonem, ja Ci pożyczę byka żeby na Twoją krowę wskoczył. Pieniądz pojawi się później, kiedy handel wyjdzie z osady czy gminy i towary zaczną być wymieniane pomiędzy obcymi sobie producentami na oszałamiające odległości typu 30 albo i nawet 50 kilometrów. 50 kilometrów to cała wyprawa, to dwa dni w drodze dla wozu i ciągnącej go parki wołów, w jedną stronę ma się rozumieć, o ile deszcz brodów nieprzejezdnymi nie uczyni.

A co pieniądzem się stanie to już sobie ludzie to znaczy producenci ustalą. Tak sami z siebie, tak jak to już nieraz w historii naszej cywilizacji się wydarzyło. W naszej części Europy popularnym pieniądzem nie raz i nie dwa bywały papierosy, samogon a później benzyna. Następnym razem do kompletu może dojść marihuana.

Ostatnio modyfikowany: 2018-09-09 00:17

wzwen

"od paru lat dynamicznie zaczęła się rozwijać elektromobliność, która może wyelimnować sporą część popytu na ropę. "

Zechciałbyś może nieco rozwinąć temat i wyjaśnić w szczegółach w jaki sposób rozwój elektromobilności wyeliminuje sporą część popytu na ropę?

Ostatnio modyfikowany: 2018-09-09 05:59

wzwen

"byles na wsi za komuny? kazdy rolnik swojego bizona sam naprawial, sam mur stawial, sam szambo budowal"

Opisujesz czasu, gdy nie było istotnych problemów z dostępem do produktów ropopochodnych.

"W razie buntu w miastach rzad po to ma silnorekich aby zmusic rolnikow by oddali polowe plonow"

Nie podzielam Twojej wiary w opiekuńczość rządu.

O ile jest zrozumiałe, że rząd wyśle silnorękich by przywieźli ze wsi jedzonko robolom, co produkują czołgi o tyle nie wydaje mi się by to samo zrobił w celu zapewnienia papu: managerom, hr-owcom, księgowym, analitykom, nauczycielom, handlowcom, itd.

Tadek

Samochody "zabierają" ok. 4 % całkowitego zużycia ropy naftowej.

To już transport morski ma udział ok. 11-15 %.

1956

Technologia blokchain która w dużym uproszczeniu stanowi łańcuch bloków i rejestrów rozproszonych i na której w większości

zbudowane sa kryptowaluty, coraz szerzej jest implementowana w świecie:finansów,logistyce i gospodarce.Nie sosób nie zauważyć powstawania nowych platform specjalizujących się np. w obrocie złotem w oparciu o tą technologię, w których zaangażowane są pośrednio i bezpośrednio najwięksi dealerzy,banki bulionowe, a nawet mennice.Jak rozwinie się ten kanał

dystrybucji oraz jaki wpływ będzie miał na ceny i rynek metali szlachetnych trudno dzisiaj cokolowiek powiedzieć.Tak jak

pieniądz papierowy oraz cryptowaluty oparta sa głownie na zaufaniu, tak cyfrowe złoto wspiera ta rewolucyjna technologia oraz wartość kruszcu w postaci fizycznej w depozycie mennicy.Fundamentalne zmiany w oparciu o tą technologię

może zatrzymać jakaś niespodziewana katastofa w skali globalnej, lub całkowity paraliż internetowych sieci szkieletowych spowodowany np. skutecznym atatakiem cybernetycznym.

Pozdrawiam,

Marek

markos

Wszyscy macie po części rację. Pozwoliłem sobie nieco inaczej opisać wykresy, które wrzucił @wojciechw. Jako zwolennik teorii fal Elliotta, opisalem je zgodnie z wlasna intepretacja. Obecnie jestesmy w pierwszej fali trendu sredniogo, w piątej fali trendu podstawowego oraz w piątek fali cyklu. Oznacza, to że piątka konczaca trend podstawowy (rozpoczety w marcu 2009 roku) bedzie rowniezkonczyla cykl, ktory zostal rozpoczety po zakonczeniu spadkow z czasow Wielkiego Krachu. JAko poczatek cyklu przyjalem rok 1942. Natomiast szczyt piatych fal, o ktorych pisalem prognozuje na rok 2035. Dla wyjasnienia - cykl sklada sie z 8 fal, te fale moze rozbic na mniejsze fale trendu podstawowego (rowniez 8 fal), z kolei te mozemy rozbic na fale trendu srednieo (rowniez 8 fal). Oczywiscie sa tez dluzsze i krotsze trendy, niz te, ktore wymienilem:

Ponizej wrzucam wykres, jak bedzie wygladal zasieg spadkow, po zakonczeniu hossy trendu sredniego (ktora jest 1 fala obecnego trendu podstawowego). 2 najbardziej prawdopodobne zasiegi spadkow wynosilyby 1800pkt (bardziej prawdopodobny) lub 1100pkt (mniej prawdopodobny). Fala druga (czyli bessa) rozpocznie sie lada tydzien - o ile juz sie nie rozpoczela.

Natomiast z uwagi na to, ze koniec obecnego trendu podstawowego bedzie oznaczal rowniez koniec cyklu, to w dluzszym terminie najbardziej prawdobodony jest ponizszy scenariusz. Pierwsza wersja (bardziej prawdopodobna) zaklada, ze dno bessy cyklu (rozpoczetego w 1942 roku) osiagniemy na poziomie ok 700 pkt, a druga (mniej prawdopodobna), ze na poziomie 70 pkt. Ten drugi wariant wydaje sie byc w tym momencie irracjonalny, tak wiec uznaje go za mniej prawdopodobny. Aczkolwiek nie wiadomo, na jaka skale ludzie utraca zaufanie do wszelkich instytucji finansowych.

Co do zasiegu wzrostuow obecnego cyklu, to jeszcze tego nie analizowalem, natomiast nie zdziwilbym sie, gdyby do ok 2035 roku SP500 doszedl do ok 10000-15000pkt.

Natomiast - skoro na wstepie wymienilem grafike, gdzie sa wymienione zarowno supercykl oraz wielki supercykl, to bardzo ciekawa analiza jest postaranie sie dowiedziec, w ktorej fali super cyklu, oraz w ktorej fali wielkiego cupercyklu obecnie jestsmy. Poprzedni wielki supercykl zakonczyl najazd Hunow na Europe, zwiazana z nim wedrowka ludow i wieki ciemne sredniowiecza. oraz ogromny zanik kultury i wiedzy w Europie,

https://pl.wikipedia.org/wiki/Wieki_ciemne_(%C5%9Bredniowiecze)

Natomiast jeszcze wczesniejszy wielki supercykl zakonczyl najazd ludow morza na starozytne cywilizacje basenu moorza srodziemnego i wieku ciemne starozytnosci. Skutkowalo to zanikiem lub ogromnym cofnieciem sie wielu cywilizacji (np. w Grecji zaniklo pismo, ktorym poslugiwano sie w okresie cywilizacji mykenskiej i dopiero w nastepujacym po wiekach ciemnych okresie archaicznym ponownie odkryto pismo)

https://pl.wikipedia.org/wiki/Wieki_ciemne_(staro%C5%BCytno%C5%9B%C4%87)

Pytanie jest, co spowoduje zakonczenie obecnie trwajacego wielkiego supercyklu. Czy bedzie to kolonizacja Europy przez Afrykanczykow (pod koniec XXI wieku ludnosc Afryki jest prognozowana na ok 5 miliardow, podczas gdy ludnosc Europy na ok 700 mln), czy inne wydarzenie, to sie okaze. Natomiast czeka nas cofniecie sie w rozwoju o nie dziesiatki, a setki lat (naszczescie nie za naszego zycia).

Natomiast wracajac do poczatku mojego komentarza, to uwazam, ze wszyscy macie po czesci racje. Bledem HT jest ze przyjmuje do swoich analiz bezwzgledna wartosc danego rynku. Podczas gdy zgodnie z teoria Elliotta, zeby wiedziec, jaki jest zasieg spadkow, musimy sie odnosic do obecnego trendu. Czyli dla tego, zeby okreslic besse nie jest istotne, jaki jest poziom obecnych indeskow, natomiast istotne jest to, o ile te indeksy wzrosly w hossie obecnego trendu. Z reguly bessa znosi 38% lub 62% wzrostow rozparywanego trendu.

Oczywiscie fale Elliotta mozna stosowac na roznorodnych rynkach - czyli nie tylko indeksy akcji - ale rowneiz same akcje, ETFy, pary walutowe, surowce, itp. Dzieki falom Elliotta mozna bardzo precyzyjnie okreslic zasiegi ruchow - przewidziec wartosci przy szczytach oraz wartoACsci przy hossie. Jak bedzie zainteresowanie, to moge zrobic kiedys na probe analize jakiegos aktywa. Niestesty poza polska gielda nie mam za bardzo dostepu do podobnych narzedzi dla rynkow zagranicznych (dla polskiej gieldy uzywam darmowych narzedzi od bossy, natomiast dla zagranicznych uzywam stooq.pl, ktory niestesty ma duzo mniej opcji i bardzo znieksztalca (zaokragla) przy analizie w dluzszym terminie).

Ostatnio modyfikowany: 2018-09-09 11:12

wzwen

Zgłoszę pewne zastrzeżenia i jestem niezwykle ciekawy Twoich odpowiedzi:

1. Fala 3 wydaje się być mało dynamiczna w stosunku do fali i 1 i 5. Czy w Twojej ocenie to jest OK?

2. Obie fale II i IV są nieregularne. Niezachowanie zasady zmienności winno być chyba sygnałem, że może jest inaczej.

W powyższym kontekście fala V może okazać się falą B. To zaś oznaczałoby, że "wielkie BUM" może zdarzyć się, niestety, jeszcze za naszego życia.

1956

W uzupełnieniu do moich wcześniejszych wpisów zacytuje "systemowego" dealera metalami szlachetnymi:

"The (....) blockchain database creates a direct and immutable connection between investors and their physical gold positions vaultedwith the (....) Mint, a crown corporation of the Government (....). It allows owners to independently verify those positions and to instruct physical delivery"

"No.(....)leverages elements of the same technology underpinning Bitcoin and other decentralized cryptocurrencies. However,the(....) is a private and permissioned ecosystem limited to regulated dealers and institutions"

"(.....platform) is a private, permissioned and cryptographically secure ecosystem limited to regulated dealers and institutions, whichis moderated by legal and operating agreements. The (.....) Mint is the single point of deposit and withdrawal, and (....)balances are reconciled with physical gold inventories on a daily basis."

"The distributed ledgers in a blockchain offer a secure, tamper-proof log of financial transactions because each activity is encrypted and mustbe confirmed before being added onto the ledger. Like with all computer systems, there is a risk of technological or operational failure,however, the blockchain technology lowers this risk. Encrypted transactions on the blockchain provides increased security for your personaland financial information but it is still important to always protect your (....) account informati"

Pszepraszam za usunięcie nazw i zapisów z przytoczych cytatów, ale nie mam uprawnień do promowania firm i ich produktów.

Chałbym w swoimi wpisami wywołać intelektualna dyskusję w temacie, czy mozna oczekiwac fundamentalnych zmian

na rynku metali szlachetnych po zaimpementowaniu na szeroka skalę techologii blockchain ?

Pozdrawiam srdecznie,

Marek

polish_wealth

Snergee

No chyba troche przesadziłeś z czarnomyśleniem. Jakby zasoby energetyczne miały się szybko skończyć to putin nie ciągnął by drugiej nitki rurociągu po bałtyku. No nie podejrzewam tego czekisty o to że jest mało spostrzegawczy i wyrzucał by dutki w rurociąg który miałby nie zarobić na siebie. No i nie na darmo jakies łodzie podwodne kilka lat temu wbijały flagi rosyjskie po dnach wód północnych. Zasoby ropy i gazu raczej są i to na doś długo, no tak na nasze życie powinno jeszcze wystarczyć.

Druga rzecz to np. całkiem nie tak dawno zbudowano wodociągi w Polsce w praktycznie każdej dziurze zabitej dechami, więc to też ma się zwrócić. A kto za to zapłaci jak poumieramy z głodu, ktoś będzie miał manko w kasie :)

@Art

Tak swoją drogą to mnie zastanawia co ma to złoto w sobie że jest takie wartościowe. Są poglądy, że niby to wehikuł czasu, że wszyscy to uznają i można tym ze wszystkimi pohandlować i jest tak od tysięcy lat. Tylko czy to nie jest jakaś ściema i ktoś nie robi nas w bambuko, bo rzeczywiście gdzieś jest bardzo potrzebne. Podobnie srebro, platyna i pallad.

markos

Ad1. Fala trzecia czesto jest fala wydluzona, natomiast nie jest to warunek konieczny. Fale 1, 3, 5 moga byc np rowne, lub zachowywac wzgledem siebie proporcje zgodnie z liczbami Fibonacciego. Ponizej przyklad wykresu Budimeksu, gdzie fale 1, 3 i 5 mialy taka sam dlugosc.

Swoja droga sytuacja na Budimeksie jest bardzo ciekawa. Jakis czas temu prognozowalem ze zasieg spadkow na Budimeksie to 100 zl i takiej ceny sie spodziewalem. Obenie Budimeks dobil do tych poziomow i cos sie zaczyna dziac. Jesli z tego wszystkiego utworzy sie klin znizkujacy, bedzie to bardzo silny sygnal kupna. Natomiast jest prawdopodobne, ze jesli cena zejdzie wyraznie ponizej 100 zl, to Budimeks utworzy dno na poziomie 50 zl (oznaczaloby to 100% zniesienie Fibonacciego, rzadko sie tak zdarza, ale jest to mozliwe). Wtedy Budimeks bylby nielada okazja:

Ad2. Korekty plaskie czesto sa nieregularne. Bardziej oczekiwalbym, ze jesli jedna fala II byla korekta plaska, to fala IV powinna byc zygzakiem, natomiast sa to ogolne wskazowki, a nie aksjomaty (jak np to ze fala czwarta nie moze zachodzic na fale pierwsza).

Nie sadze, zeby fala V miala sie okazac koretka. Na wykresie SP500 od 2009 roku, ktory zamiescilem w poprzednim poscie, widac wyraznie pieciofalowa strukture. Natomiast korekty nigdy nie sa piatkami - to akurat jest aksjomat. Zakladam, ze te 5 fal trendu sredniego (wzrostowego), to pierwsza fala trendu podstawowego. Czyli nastepnie powinna przyjsc druga fala (korekta), po czym powinnismy powrocic do wzrostow (fala 3), nastepnie kolejna korekta (fala 4) i ostatnia fala piata zamykajaca trend sredni, trend podstawowy i caly cykl. Czyli ok 2035 mamy BUM i powtorke z 1929. Natomiast wielkie BUM, o ktorym pisalem w poprzednim poscie, to raczej nie tym razem, bo wg moich analiz obecny cykl nie zamyka ani supercyklu, ani tymbardziej wielkiego supercyklu. Bedzie panika, ludzie sie porzadnie wystrasza, moze jakas wojna swiatowa, ale raczej nie koniec swiata i po okresie zawieruchy, prawdopodobnie ok 2050 powrocimy do wzrostow (rozpocznie sie kolejny cykl).

Dante

Poniżej konsumpcja ropy przypodziale na sektory gospodarki - bardzo ciekawy jest wykres ostatni, uwzględniający prognozy na przyszłość i został sporządzony w 2011r, gdy o elektromobilności słyszeli jedynie fachowcy wąskiej specjalizacji, a dzisiaj elektromobilność zaczyna być czymś realnym dla zwykłego człowieka i w przeciągu dekady elektromobilny transport może stać opłacalną alternatywa dla tradycyjnego, paliwochłonnego transportu. Poza tym, widać, że są na to naciski polityczne, bo jest to zbyt mocno promowane na Zachodzie. Swoją drogą, rozkwit elektromobilności byłby sporym ciosem w kraje produkujące ropę oraz znacznie zmniejszyłby wpływ petroyuana na globalna gospodarkę.

@Tadek

Chodzi o całościowo ujęty transport, a nie tylko np. samochody osobowe, etc.

@markos

Pierwsza wersja (bardziej prawdopodobna) zaklada, ze dno bessy cyklu (rozpoczetego w 1942 roku) osiagniemy na poziomie ok 700 pkt, a druga (mniej prawdopodobna), ze na poziomie 70 pkt.

Niektorzy analitycy od AT żartują sobie, ze docelowy poziom to 666 pkt, co bynajmniej by mnie zdziwiło. Poza tym, nie zdziwiłbym się, gdyby doszło do wielkiego krachu w latach 2030 - 2040, bo na te latajest prognozowane nowe minimum klimatyczne (schłodzenie klimatu). Jak narazie trwają spekulacje jak ostre to będzie zjawisko - czy będzie to nowe minimum Daltona czy może nawet gorzej. W każdym razie będzie to miec negatywny wpływ na zbiory, a to przełoży sie na wzrost cen żywności. Już chociażby sytuacja z 2011r., jasno pokazuje co może sie zdażyć - wtedy to mocno wzrosły ceny żywności i spowodowało to niepokoje społeczne.

Jestem ciekawy Twojej analizy dla Nikkei, bo podobno Japonia demograficznie wyprzedza Zachód o bodajże 1/2 pokolenia.

Czy bedzie to kolonizacja Europy przez Afrykanczykow (pod koniec XXI wieku ludnosc Afryki jest prognozowana na ok 5 miliardow, podczas gdy ludnosc Europy na ok 700 mln), czy inne wydarzenie, to sie okaze.

Wątpię, bo mamy spory napływ ludności arabskiej, która nie jest przyjaźnie nastawiona do Afrykańczyków. Ewentualne kalifaty europejskie będą miały charakter arabski - a jak Arabowi podchodzą do ludności murzynskiej pokazuje fakt, że przez stulecia trwał "eksport" czarnoskórych niewolników z Afryki na Półwysep Arabski, ale dzisiaj nie zobaczymy nigdzie czarnoskórych Arabów. To jasno pokazuje jak Arabowi podchodzą do kwestii etnicznych.

@Snergee

Cieżko jest przewidzieć zjawiska nieprzewidywalne. Wystarczy spojrzeć na historię Wielkiego Głodu na Ukrainie - czy ktoś mógł przewidzieć na początku lat 20. XXw., że sowiecka władza doprowadzi do masowego głodu? Albo czy w 2013r. ktoś uwierzyłby w to, że w 2017r. Polska stanie się światowym liderem w przyjmowaniu imigrantów (i to nie w ujęciu procentowym, ale w ujęciu liczb bezwzglednych!)? To co pisze Gruby to nie czarnowidztwo, ale wskazanie, że warto zachować zdrowy rozsądek oraz myśleć samodzielnie i nie ulegać propagandzie sukcesu.

Ostatnio modyfikowany: 2018-09-09 17:34

Super Mario Forever

Chcesz powiedzieć, że złoto ma możliwość potanieć do 300usd/uncję? To dolar będzie po 10 czy 50zł?

wzwen

"Poniżej konsumpcja ropy przypodziale na sektory gospodarki - bardzo ciekawy jest wykres ostatni"

Poniżej cytat z komentarza do tego wykresu:

In these graphs, transport includes aviation, navigation, road and railroad traffic, and pipeline transport, as per IEA definitions.

Trochę mało jak na uzasadnienie Twojego twierdzenia o spadku popytu na ropę naftową. Jakoś na razie trudno sobie wyobrazić elektromobilność w obszarach: aviation, navigation, a i w obszarze road, to do poważnych ciężarówek na prąd droga jest więcej niż daleka.

Patyk1989

Łapka w góre :)

Bo za chwile będzie tutaj poziom dyskusji rodem z nawigator.biz, gdzie ludzie będą się prześćigać w tym czyje kreski bardziej nie działają :)

Tadek

Nadal oferujesz 7%?

Snergee

To co pisze Gruby to nie czarnowidztwo, ale wskazanie, że warto zachować zdrowy rozsądek oraz myśleć samodzielnie i nie ulegać propagandzie sukcesu

Ja się nawet z tym w pełni zgadzam.

Krzysztof1

Gdybys spytał ludzi w Wenezueli 10 lat temu, tez by nie wierzyli...

Nie wiemy jakie plany zarządzający w BIS’e maja. Musimy czekać na ich ruch.

Super Mario Forever

no taki punkt widzenia też biorę za realność, którą może spotkać każde EM, ewidentnie patrząc na falę inflacyjną państw Wenezueli, Argentyny, Turcji... Polska pewnie też się załapie. No czas pokaże jak to rozegrają.

Niemniej jednak złoto względem dolara jest silnie skorelowane. Wenezuelczycy jedynie co mogli zrobić to ratować wartość nabywczą kupując za całą swoją walutę dolary lub złoto... wyszliby na to samo.

Ostatnio modyfikowany: 2018-09-09 20:03

markos

Trudne wyzwanie, ale skoro rekawica zostala rzucona...

Probowalem kiedys analizowac rynek japonski, ale wydawal mi sie nieco "dziwny" oraz malo perspektywiczny, wiec nie przykladalem do niego zbyt duzej wagi.

Na podstawie analizy Elliotta widze 2 mozliwe scenariusze.

1. Pierwszy scenariusz zaklada, ze cykl wzrostowy trwal od konca lat 40-tych do przelomu lat 80/90 i nastepnie trwala bessa do 2009 roku. Od tego czasu zaczal sie nowy cykl, a obecnie konczy sie pierwsza fala wzrostowa trendu. Najbardziej prawdopodobny zasieg spadkow to ok 15000pkt:

https://bankfotek.pl/image/2125067

2. Drugi scenariusz zaklada, ze trwajaca od 2009 hossa jest tylko czescia korekty B fali spadkowej A-B-C, zapoczatkowanej od 1990 r. Wowczas fala B bylaby zygzakiem 5-3-5. Czyli po obecnych wzrostach nastapilaby trzyfalowa struktura spadkowa, po czym nastapilaby jeszcze jedna piatka wzrostowa, po czym mielibysmy do czynienia z fala C i powrotem w okolice 8000 pkt.

https://bankfotek.pl/image/2125068