Rok 2018 powoli zbliża się ku końcowi. Postanowiliśmy wybrać 10 wydarzeń, które z perspektywy inwestora można uznać za najważniejsze. Na początek część związana ściśle z finansami.

Banki centralne zmieniają kierunek, zmienność powraca, a FED kapituluje

Ostatni kryzys finansowy zainicjował dodruk waluty na niespotykaną skalę. Nie był on jednak prowadzony w krajach trzeciego świata. Zdecydowały się na niego największe banki centralne – Rezerwa Federalna, Europejski Bank Centralny oraz Bank Japonii. Na mniejszą skalę to samo robiły też np. Bank Chin czy Bank Anglii.

W ciągu niemal dekady, 3 najsilniej drukujące banki centralne, wykreowały z powietrza kilkanaście bilionów dolarów. W ten sposób bankierzy centralni zafundowali światu coś, co obecnie określamy mianem Everything Bubble, czyli jednoczesną bańkę w akcjach, obligacjach rządowych i korporacyjnych oraz nieruchomościach.

Pod względem dodruku rok 2018 różnił się jednak od lat poprzednich. Wystarczy zobaczyć jak banki centralne zachowywały się przez ostatnie 12 miesięcy:

- Europejski Bank Centralny stopniowo zmniejszał dodruk waluty, a w grudniu ogłosił jego całkowite zakończenie.

- Rezerwa Federalna oficjalnie nie drukuje już od jakiegoś czasu, ale w tym roku dodatkowo zaczęła redukować bilans, czyli ograniczać ilość waluty w obiegu.

- Bank Japonii łącznie przez cały rok wykreował tyle, ile FED wyprzedaje w miesiąc. Była to duża zmiana względem poprzednich lat, kiedy japoński bank centralny wykupował na masową skalę akcje i obligacje.

Podsumowując, banki centralne w trakcie 2018 roku rozpoczęły przejście od tzw. QE (dodruk waluty i skupowanie za nią akcji czy obligacji) do QT (wyprzedaży aktywów i ograniczania ilości waluty). Można zatem powiedzieć, że zabrakło paliwa napędzającego wzrosty na giełdzie. Przełożyło się to na rynki.

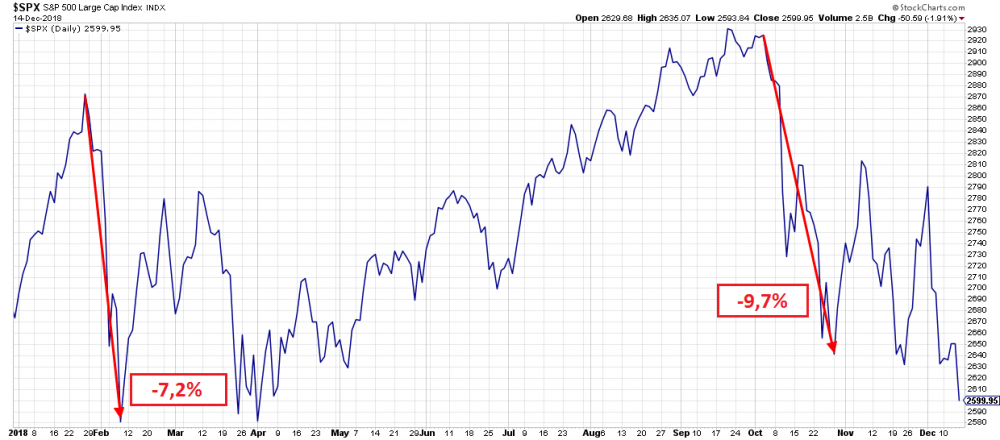

Po bardzo spokojnym roku 2017, na giełdę powróciła zmienność. Na przełomie stycznia i lutego w USA doszło do pierwszej korekty na rynku akcji. Druga miała miejsce w październiku, kiedy to zdecydowanie najsilniej oberwały uwielbiane przez inwestorów spółki technologiczne.

Tak wyglądał w trakcie 2018 roku główny indeks akcji w USA…

…a tak podczas październikowej przeceny prezentował się skupiający spółki technologiczne indeks Nasdaq.

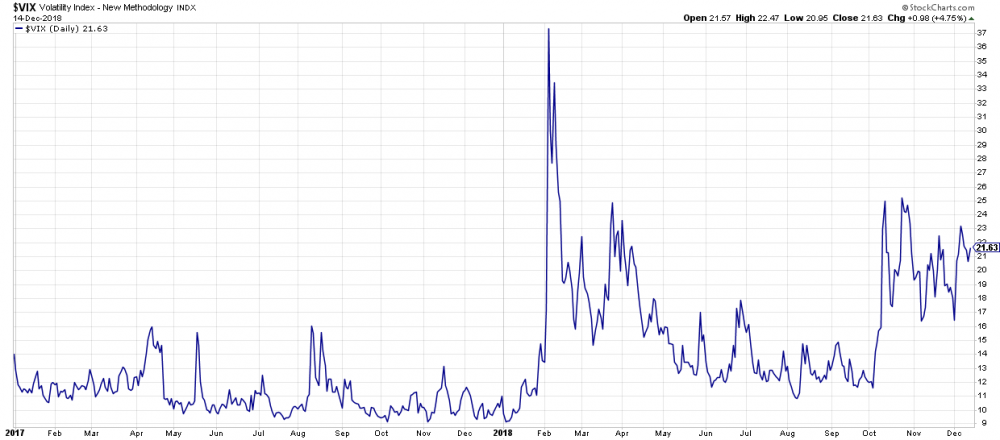

Szorujący wcześniej po dnie indeks zmienności VIX kilkukrotnie dał o sobie znać. Szczególnie bolesne okazało się to dla tysięcy spekulantów, którzy przez lata zarabiali łatwe pieniądze na shortowaniu zmienności. Niestety, zapomnieli, że rozwiązanie, które długo sprawdza się na giełdzie, przestaje działać gdy silniej zainteresują się nim uliczni inwestorzy.

Pomiędzy jedną a drugą korektą w USA, mieliśmy jeszcze jeden efekt zacieśniania polityki monetarnej przez banki centralne. Z powodu mniejszej płynności, kapitał zaczął uciekać do dolara, czyli globalnej waluty rezerwowej. Silne odbicie USD oznaczało wyższe koszty dla państw, których część długu jest denominowana właśnie w amerykańskiej walucie. W ten sposób kilka krajów rozwijających się popadło w spore tarapaty, a ich waluty bardzo mocno straciły. Widać to po wykresie ETFu EEM, dającego ekspozycję na wiele rynków wschodzących, głównie Chiny.

W przypadku konkretnych krajów mieliśmy do czynienia z prawdziwą medialną paniką, która tylko pogarszała sytuację. Jednym z najlepszych przykładów było zachowanie kursu liry tureckiej, która w nieprawdopodobnym tempie traciła na wartości.

Kiedy kraje emerging markets przeżywały trudności, prezes FED Jerome Powell wydawał się być nieporuszony tym faktem. Cały czas uparcie twierdził, że Rezerwa Federalna odpuści (czyt. zaprzestanie podwyżek stóp albo przerwie wyprzedaż aktywów) dopiero, gdy gospodarka zacznie poważnie cierpieć lub dojdzie do bardzo dużej wyprzedaży na giełdzie.

Tymczasem październikowa przecena w USA całkowicie wystarczyła do tego, by FED skapitulował. Nie da się inaczej nazwać listopadowego wystąpienia Powella w którym dał on do zrozumienia, że podwyżki stóp procentowych już niebawem się zakończą (pierwotnie miały trwać przez większość lub cały przyszły rok).

Więcej nt. kapitulacji FEDu pisaliśmy w artykule „Najważniejsze wydarzenia minionych tygodni – Grudzień 2018”.

Naszym zdaniem ten rok pokazał, że globalna gospodarka jest tak silnie dławiona długiem, że banki centralne po prostu nie są w stanie znacząco zaostrzyć polityki monetarnej. Wyjątkowo sceptycznie podchodzimy do tego tematu w przypadku Europy, co szczegółowo opisaliśmy w artykule „Czy EBC naprawdę kończy dodruk?”.

Częściowe odwrócenie krzywej dochodowości, cdn.

Opisane wyżej działania banków centralnych miały też znaczący wpływ na rynek obligacji amerykańskich. W trakcie 2018 roku dług USA generalnie tracił na wartości, czyli jego ceny spadały a rentowność rosła (czytaj: Na czym polega różnica między ceną i rentownością obligacji?).

Bardzo ważny jest jednak fakt, że obligacje 2-letnie traciły silniej niż 5-latki czy 10-latki. Przez cały rok zmierzaliśmy w kierunku sytuacji w której to obligacje o krótszym terminie zapadalności zaczną wypłacać wyższe odsetki. Taka sytuacja kojarzona jest powszechnie z dużymi obawami wśród inwestorów. Określa się ją mianem odwróconej krzywej rentowności (czytaj: Czym jest krzywa rentowności?).

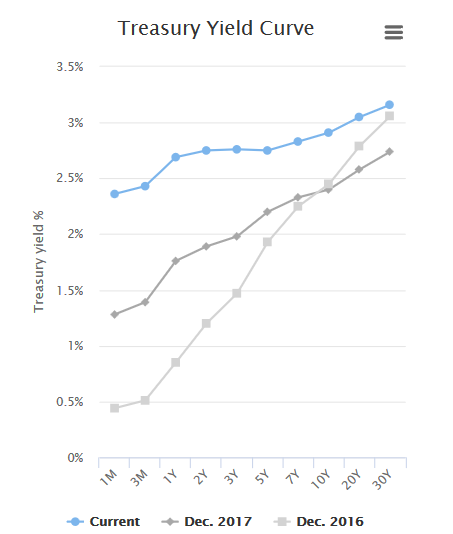

Ostatecznie w grudniu dotarliśmy do sytuacji w której rentowność obligacji 5-letnich spadła poniżej rentowności papierów 2 i 3-letnich. Możecie to zobaczyć na poniższym wykresie, gdzie na pionowej skali widzimy rentowność obligacji, a na poziomej – okres ich zapadalności. Na niebiesko zaznaczona jest aktualna sytuacja. Z kolei na szaro, sytuacja w dwóch poprzednich latach.

Jak widać, w poprzednich latach mieliśmy do czynienia z typową krzywą – obie te szare linie nieustannie szły w górę. Z kolei niebieska linia w pewnym momencie się załamuje. Oznacza to początek odwracania się krzywej dochodowości (lub krzywej rentowności, nazwy stosowane zamiennie).

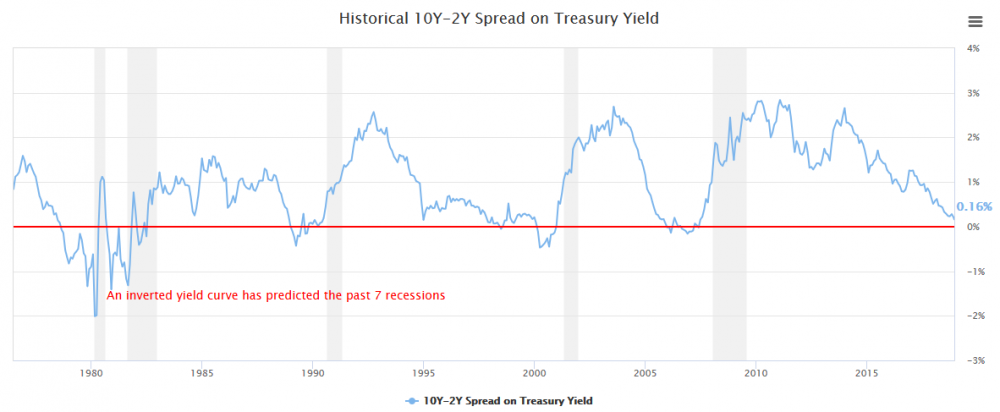

Wciąż przed nami jest jednak sytuacja, w której 10-letnie obligacje zaczną oferować oprocentowanie niższe niż 2-latki. Właśnie taki układ traktowany jest na rynkach, jako wyjątkowo zły omen sygnalizujący nadejście recesji. Poniższy wykres pokazuje, że różnica między 10-latkami i 2-latkami spadała poniżej zera tuż przed poprzednimi 7 recesjami w USA. Recesje zaznaczono szarym kolorem.

Należy pamiętać, że „spread” pomiędzy 10-latkami i 2-latkami może spaść poniżej zera już po kolejnej podwyżce stóp procentowych, czyli jeszcze przed końcem tego roku. Teoretycznie może on uruchomić automatyczną wyprzedaż aktywów na giełdzie, co doprowadzi do dużych przecen. Trudno jednak szacować prawdopodobieństwo takiego scenariusza w ciągu kolejnych 2 tygodni.

Czarny rok kryptowalut

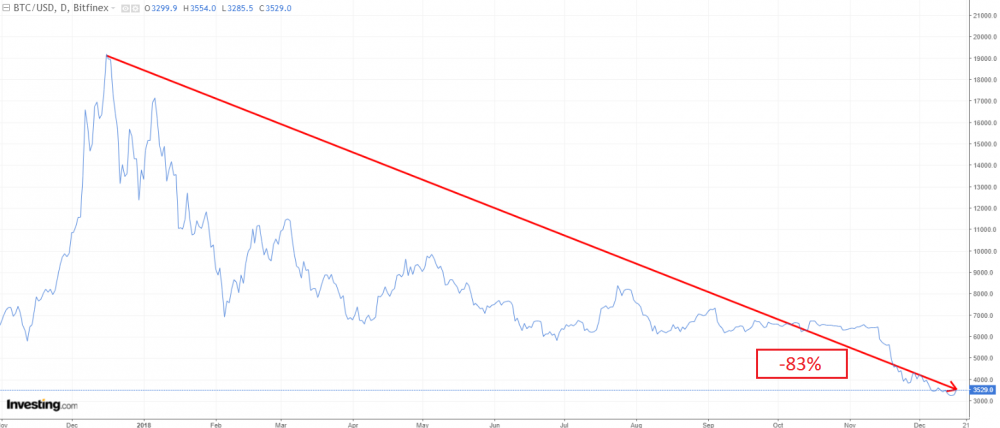

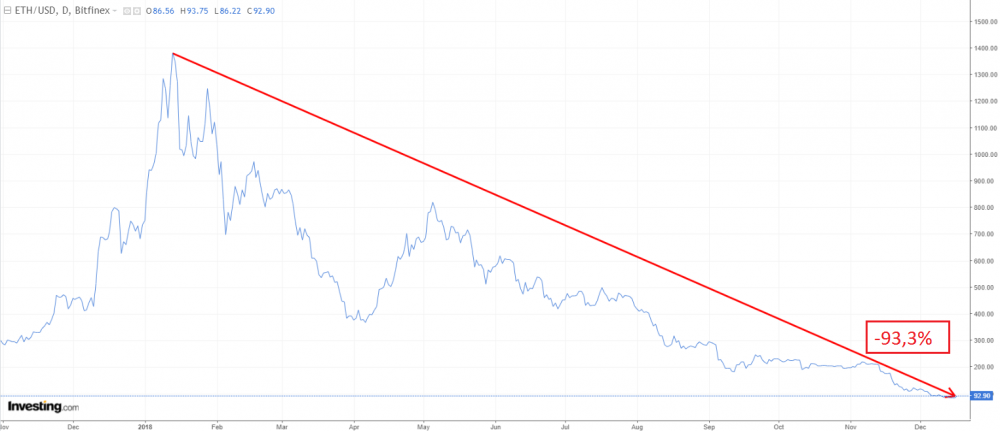

Rok temu o tej porze nie było takiego artykułu na blogu pod którym nie pojawiłoby się pytanie o Bitcoina lub ogólnie przyszłość rynku kryptowalut. Później okazało się, że był to moment pęknięcia bańki. Bitcoin był wówczas wyceniany na niemal 20 000 USD, z kolei Ethereum na ponad 1300 USD.

Wówczas też wiele firm zdecydowało się na inwestycję w sprzęt potrzebny do kopania kryptowalut. Były również specjalne fundusze dające możliwość inwestowania w Bitcoina za ich pośrednictwem. Zainteresowanie tym ostatnim rozwiązaniem było tak duże, że wiele osób płaciło znacznie więcej niż wynikałoby to z faktycznej wartości Bitcoina (tzw. premia). Swoją drogą, z podobną sytuacją mieliśmy do czynienia w 2011 roku na rynku srebra, co opisaliśmy na filmie „Jak obecnie nie kupować srebra?”

Jak się okazuje, w ciągu roku może zmienić się naprawdę wiele. Bitcoin dziś kosztuje miej niż 4000 USD.

Ethereum poleciało jeszcze silniej i jest warte 90 USD.

Wielu ulicznych spekulantów dało się złapać w pułapkę i zakupiło krypto w okolicach szczytu. Z kolei spółki założone wówczas z myślą o kopaniu kryptowalut, bankrutują i wyrzucają na rynek sprzęt, który nie jest im już dłużej potrzebny.

W niektórych przypadkach firmom nie pomaga nawet działalność w Chinach, gdzie prąd jest wyjątkowo tani. Przykładem może być tutaj amerykańska firma Giga Watt, która zbankrutowała, nie będąc w stanie spłacić długów w wysokości 7 mln USD.

Warto dodać, że wraz ze zmieniającymi się nastrojami wokół kryptowalut, więcej osób zaczęło też dostrzegać sytuację na rynku ICO (projekty związane z wprowadzaniem tokenów na giełdę). W tym przypadku ponad 80% przedsięwzięć okazało się być zwykłymi oszustwami, w których inwestorzy utopili miliony. Teraz rynek ICO prawdopodobnie będzie ustępował miejsca znacznie lepiej uregulowanemu i transparentnemu rynkowi ETO (czytaj: Czym różnią się IPO, ICO oraz ETO?).

Pękająca bańka na rynku nieruchomości w Australii i Kanadzie

Nasze zdanie na temat rynku nieruchomości jest dobrze znane. Uważamy, że ceny w większości krajów są wysokie. Mimo wszystko jednak osobną kategorię pod tym względem tworzą dwa kraje, gdzie ceny nieruchomości są po prostu kosmiczne. Mowa o Australii i Kanadzie.

Oba te kraje doświadczyły bardzo podobnego scenariusza. Napływ kapitału z Chin w połączeniu z zerowymi stopami procentowymi sprawił, że ceny nieruchomości poszybowały w górę. Z czasem stały się absolutnie nie do przyjęcia dla większości Australijczyków i Kanadyjczyków. Ostatecznie cała sytuacja wymusiła pewne rozwiązania polityczne. Każdy kto chciał zyskać lub utrzymać popularność wśród wyborców, musiał podjąć działania mające na celu wyhamowanie wzrostów cen nieruchomości. W obu krajach zdecydowano się na wprowadzenie podatków – głównie dotyczących zagranicznych nabywców mieszkań i domów.

Każdy obcokrajowiec, który dziś chciałby kupić nieruchomość w najdroższych miastach Kanady i Australii, musiałby liczyć na wzrost jej ceny o 10-20% (zależnie od miasta), aby móc wyjść „na zero”.

Rynki nieruchomości w Australii i Kanadzie zostały zatem odcięte od kapitału. Musiało to oznaczać pęknięcie bańki.

Przykłady:

- w Toronto począwszy od wiosny 2017 przez kolejny rok ceny domów wolnostojących spadały o 25-45%.

- w marcu 2018 roku ceny nowych domów w Kanadzie spadły po raz pierwszy od lutego 2010 roku.

- liczba sprzedanych domów w Kanadzie spadła w kwietniu 2018 roku o 14% (rdr), zaliczając siedmioletnie minimum.

Jeśli chodzi o Australię to jesteśmy na nieco wcześniejszym etapie pękania bańki. Ceny nieruchomości spadają jednak coraz szybciej, w listopadzie było to już 8-9% w skali roku w przypadku najpopularniejszych regionów.

Oba te kraje bardzo silnie odczują spadki związane z pęknięciem bańki na nieruchomościach. Naszym zdaniem mimo wszystko w gorszej sytuacji jest Kanada, która chcąc załatwić problem dodrukiem będzie musiała liczyć się ze spadkiem wartości waluty. Tymczasem społeczeństwo kanadyjskie opiera się mocno na dobrach importowanych. Podsumowując, możliwości finansowe Kanadyjczyków mogą znacząco spaść, co będzie oznaczać prawdziwy szok dla wielu obywateli tego kraju. Alternatywą jest oczywiście zezwolenie na faktyczny, pełny krach na rynku nieruchomości, które mają gigantyczny wpływ na tamtejszą gospodarkę.

Problemy rynku obligacji korporacyjnych

Podwyżki stóp procentowych, do których w poprzednich miesiącach dochodziło w USA, oznaczały dla przedsiębiorstw wyższe koszty zadłużenia. W przypadku wielu firm nie było to dużym problemem – ostatecznie wzrosty zysków spółek notowanych w USA były w tym roku znaczące.

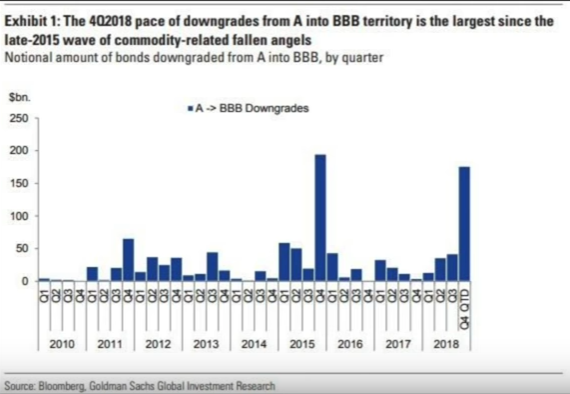

Były jednak i takie przedsiębiorstwa, którym nie wiodło się aż tak dobrze (w tym spółki powiązane z ropą). W ich przypadku wyższe koszty długu doprowadziły do pogorszenia sytuacji finansowej. W efekcie na rynku obligacji korporacyjnych w IV kwartale 2018 roku mieliśmy prawdziwy wysyp papierów, których rating został obniżony z poziomu „A” do „BBB” (poniżej którego zaczynają się obligacje śmieciowe).

Rynek obligacji korporacyjnych traktujemy jako tykającą bombę. Po pierwsze, dlatego, że wśród papierów wartościowych z ratingami inwestycyjnymi (między AAA a BBB) aż połowa ma właśnie ten najniższy poziom BBB. Zatem ich bezpieczeństwo jest wątpliwe. Po drugie, dlatego, że bardzo dużą część tego rynku stanowią spółki łupkowe, uzależnione od ceny ropy. Oznacza to, że dalsze spadki ceny ropy (wywołane np. umocnieniem dolara) mogą spowodować jeszcze większe problemy na rynku obligacji korporacyjnych.

To, co najgorsze na rynku obligacji korporacyjnych jest dopiero przed nami. Nie zmienia to faktu, że ta grupa aktywów dała o sobie znać już w tym roku i naszym zdaniem była jedną z przyczyn kapitulacji FEDu.

W drugiej części artykułu omówimy 5 najważniejszych wydarzeń 2018 roku o charakterze geopolitycznym.

Independent Trader Team

Spy

markos

Zibo

TomTom

Jakie macie przewidywania odnośnie ropy ?

janwar

Zapomnij o krypto. Zobacz ile osob stracilo pieniadze na krypto. To aktywo nie jest powiazane z realna gospodarka , a tylko z owczym pedem idiotow napalonych " goraczka zlota"..

Teraz miejsce krypto zajma metale szlachetne oraz kopalnie je wydobywajace. Pociag juz ruszyl. Powodzenia.

Tom Tom

Ropa jeszcze nie teraz- cierpliwosci. Nadchodzi spowolnienie gospodarcze, wiec ropa i metale przemyslowe w dol.

Ostatnio modyfikowany: 2018-12-17 21:20

Dante

Z kryptowalutami to dziwna sprawa - przedtem poruszały się podobniej jak giełdy, a teraz odwrotnie. Tzn. dzisiaj mogły robić za hedge przeciwko spadkom akcji.

@Rzepacoin

https://youtu.be/AWPTFNG9N1g?t=2066

Ostatnio modyfikowany: 2018-12-17 22:11

janwar

Zbyt malo danych, zeby zdecydowanie mozna krypto powiazac z ruchami na gieldzie.

polish_wealth

Na wiosnę robimy rajd na Rainbow? Do końca wakacji? xd

@ Coś grasuje pod dywanem, tak jakby grubaszki upłynniali i kupowali dolara.

Złotka wam drożeją,

Ostatnio modyfikowany: 2018-12-17 22:28

szymonw

Ten rajd został ochrzczony rajdem "śniętego Mikołaja" ;)

Dziś pewnie Goldman dał popalić rynkom.

Ciekawe, który bank jest jeszcze umoczony w jakieś pranie pieniędzy/defraudacje.

Ostatnio modyfikowany: 2018-12-17 22:21

Dante

Racja - brak jakiś klarowny korelacji z aktywami czy walutami.

@szymonw

Ostatnio krążą jakieś informacje co Deutsche Bank, że moga być fuzje i połączenia, aby stał się prawdziwym super bankiem. Może oni coś kombinują tu i ówdzie.

@polish_wealth

Obligi i VIX wygladają jakby chciał zrobić mały pit stop przed dalszym rajdem.

Ostatnio modyfikowany: 2018-12-17 22:33

janwar

Zlotka drozeja , a kopalnie jeszcze mocniej JNUG + 10,19%dzisiaj . A to dopiero poczatek rajdu.

Ostatnio modyfikowany: 2018-12-17 22:38

polish_wealth

Prawdopodobnie z tego powodu prawa zwyczajnej ekonomii przestały działać. Pewnie wystarczy spojrzeć ile zarobiły firmy udostępniające opcje i kontrakty, żeby wiedzieć gdzie poszła kasa.

Wydaje mi się, że nie ma co się doszukiwać w krypto wskaźników czy antywskaźników, przelew na giełdę i z giełdy krypto trwa czasem kilka dni, żeby to ludzie byli tak obrotni, że jednego dnia grają na akcjach bo będzie rosło, a potem powściągają chciwość i idą na krypto bo były silne spadki, to łuuuuuuu.. mielibyśmy miliony zarobionych. Krypto swoją drogą, popularne aktywa swoją.

Co tak na to złoto nagodniło,

same spadki na akcjach? XD

Spór Huaweii?

Goldman?

Winter is comming, i to nie tylko za oknem xd

Czas się ubrać w VanEck vectors Gold miners?

Ropa przebiła poziom - (w dół), ale porusza się ruchem skromnym, surowiec to nie waluta, tutaj żeby trącić wykres potrzeba twardych newsów od przyjaciół z Arabii czy Rosji.

@ Pokora zapodał fajny film https://www.youtube.com/watch?v=H9c_l2s6Wk8&feature=youtu.be, wypowiedzi żydów o nadchodzącej świątyni.

Ostatnio modyfikowany: 2018-12-17 22:50

Dante

Też mi się tak wydaje - aczkolwiek niektóre akcje mogą być miną, bo dotychczas sytuacja na rynku PM nie gwarantowała wystarczajacych przychodów.

Miesiąc temu CEO First Majestic podczas wywiadu o sytuacji na rynku PM miał minę mocno zbitego psa. A co do FEDu, to będzie na 99% ich ostatnia podwyżka i będą musięli iść w stronę negatywnych realnych stóp. W skrócie kończą się argumenty za dalszą aprecjacją dolara, a zgodnie z cyklem surowcowym ten kryzys powinien być inflacyjny, co powinno mocno wesprzeć PM i gold stocks.

Rav86

Warto już wchodzić we Franka?

janwar

Moda na cebulki tulipanow minela juz dawno.

Krypto ostatnie 2 lata wzrostow i krach.

Obecnie nie ma wiec wielkiego wyboru co do mozliwosci utworzenia nowej banki- no bo na czym, tym bardziej ze okolicznosci sprzyjaja.

Pozostaja wiec metale szlachetne- byc moze na kolejne 2 lata.

Dante

Za chwile na twarzy CEO First Majestic pojawi sie usniech - dzisiaj + 5,83%

Ostatnio modyfikowany: 2018-12-17 22:58

feliksinwestor

za pomocą jakiego biura inwestujesz w JNUG?

Dante

Już czwarty kwartał 2018 ma być bardzo słaby w USA i zwłaszcza w Europie - zatem recesja jest kwestią czasu (zwłaszcza przy ekodywersyjnych podatkach w Europie).

A co do CHF (czy też JPY), to jak najbardziej - niewykluczone,że NBP może bronić PLN do końca grudnia. Ale zobaczymy jak skutecznie - bo są fundamenty pod osłabienie PLN (jak przykładowo PMI poniżej 50 czy pogarszanie się bilansu handlu zagranicznego).

Ostatnio modyfikowany: 2018-12-17 23:13

janwar

www.ig.com (UK)

Zaloz rochunek demo i zobacz mozliwosci.

JNUG i NUGT- to obecnie perelki

puatki

Mam sporo euro w gotówce. Mógłbyś mi podpowiedzieć co z tym robić? Trzymać? Zmieniać na franki lub coś innego?

deco_10

Z tego co wiem te dwa ETF-y mają codzienny reset dźwigni. Używasz tego tylko do krótkoterminowej gry? Jak długo zdarza Ci się trzymać takie wysokolewarowane ETF-y? Z tego co się orientuję to do długoterminowej gry to się nie bardzo nadaje, czy może jednak się mylę?

janwar

Nie naliczaja mi zadnych dodatkowych czy dziennych oplat. Jedynie zmiana serii co 3 miesiace.

Zaloz rach demo i przestudiuj szczegoly.

Zobacz z jakich poziomow spadly ich ceny i porownaj z ruchami zlota.

Jest w nich ogromny potencjal.

Ostatnio modyfikowany: 2018-12-18 00:01

buffett

jak masz euro to bym zostawił. konwersja na chf niewiele da

byle z dala od pln

emilem41

napisałeś to poważnie dlatego, że nie stać cię na tani kredyt i nie widzisz alternatywy dla tych wynalazków Wall street stanowiących lichwę , a może jest tak, że uważasz nas za idiotów?

Ostatnio modyfikowany: 2018-12-18 03:05

Dante

Dodatkowo, patrząc na krzywą CHF/PLN widać byczą flagę i możliwe jest pójście w górę tak mocne jak od kwietnia tego roku do dzisiaj, czyli coś koło 30gr i retest maksimum z 2016r.

PS. Czyżby szykowało się dzisiaj jakieś małe odreagowanie na giełdzie (?)

Ostatnio modyfikowany: 2018-12-18 08:33

Bobass25

janwar

To przedstaw swoje dile -inteligencie inwestycyjny.

Nawet kupujac JNUG za 100% -to jest on tani i ma ogromny potencjal, ale widze ze nie porownales tego z ruchami zlota.

Przedstaw wiec swoje "alternatywy" tych wynalazkow, a nie wymadrzaj sie.

gruby

"Not every operation the central bank conducts will necessarily appear on its balance sheet. For example, during the global financial crisis that began in 2007 the Bank of England created a facility known as the Special Liquidity Scheme (SLS). The SLS was designed to take illiquid, legacy mortgage-backed securities from commercial banks and swap them for liquid treasury bonds created by the UK Debt Management Office with the aim of reducing commercial bank funding costs. As

these transactions were a pure collateral swap they did not appear on the Bank of England’s balance sheet.

(...)

The basic framework of the scheme, the off balance sheet asset swaps with the aim of improving liquidity and reducing funding costs, has been maintained by the Bank of England for both the subsequent Funding for Lending Scheme (FLS) and the permanent Discount Window Facility (DWF)."

- strona 18 opracowania pod tytułem "Understanding the central bank balance sheet" autorstwa Garretha Rule, dostępnego pod adresem

https://www.bankofengland.co.uk/-/media/boe/files/ccbs/resources/understanding-the-central-bank-balance-sheet

Tłumacząc bardzo z grubsza powyższy cytat na nasze wyjdzie coś takiego:

"Nie każda transakcja wpisywana jest w księgi banku centralnego. Dla przykładu podczas kryzysu który rozpoczął się w 2007 Bank of England stworzył (mechanizm ? worek na śmieci ? - przyp. mój) Special Liquidity Scheme ("SLS"). SLS został stworzony dla przejęcia z rynku niesprzedawalnych derywatów typu MBS od banków komercyjnych i zamiany ich na akceptowane na rynku obligacje Korony wydrukowane przez UK Debt Management Office (=agenda brytyjskiego MinFinu, przyp. mój)

celem redukcji ich kosztów transakcyjnych. Ponieważ te transakcje stanowiły czystą wymianę zabezpieczeń (w oryg. "collateral swap") nie zostały one ujęte w bilansie banku centralnego Anglii.

(...)

Powyższy schemat (leżący u podstaw "SLS" - dop. mój) został zastosowany przez BoE w późniejszych mechanizmach Funding of Lending Score (FLS) oraz trwałym mechaniźmie Discount Window Facility (DWF)."

Pierwsze tłumaczenie było do bani, czas więc na drugie, tym razem doprawione moim komentarzem: od 2007 roku Bank Of England skupował od banków komercyjnych niesprzedawalne śmieci typu MBS (pakiety waszych kredytów hipotecznych, drodzy czytelnicy z UK). Ten skup po pierwsze uratował dupska właścicieli/akcjonariuszy banków komercyjnych w UK którym w kryzysie zaczęło brakować gotówki, po drugie powstrzymał załamanie się cen nieruchomości (=waszych niespłacalnych kredytów hipotecznych) a po trzecie powstrzymał falę bankructw wśród mieszkańców UK. Stopienie jądra ("Core meltdown" w oficjalnej nowomowie) systemu bankowego w UK (w innych krajach też, nie ma się co łudzić) wyglądałoby tak: bankom zaczyna brakować gotówki, wsiadają zatem zalegającym z ratami kredytu klientom na barana zabierając im ich nieruchomości. Te pierwsza transza nieruchomości rzuconych na rynek powoduje jego "niewielkie" załamanie. Jednakże to niewielkie załamanie wystarczy aby LTV na hipotekach reszty klientów skokowo wzrósł co powoduje drugą salwę: banki komercyjne żądają uzupełnienia poziomu zabezpieczeń ('margin call', nawet film o takim tytule był) od reszty swoich klientów, tych którzy (jak na przykład kolega @mocny) święcie wierzą w nienaruszalność umów i potulnie spłacają raty w terminie. Nie sądzę żeby Brytyjczycy zapakowani w hipoteki mieli zadekowane po szafach i innych ROR-ach po 20, 30 czy 50k funtów podobnie jak wiem że również w Polsce klienci banków nie trzymają po szafach zadekowanych płynnych środków w tym rzędzie wielkości, na wypadek wypadku, albo gdyby się na przykład bankom humor popsuł.

Wezwanie do urealnienia poziomu wkładu własnego na rynku kredytów hipotecznych powoduje drugą i największą w swej sile falę wyprzedaży nieruchomości: wszystkie te szaraczki, wyzyskiwane do bólu nagle tracą własne domostwa których ceny na masowych wyprzedażach przebijają jedno dno za drugim. Kto widząc co się święci sprzedał dom powiedzmy w styczniu za 400k funtów (tracąc wtedy 100k z tytułu błyskawicznej operacji) może odkupić go na licytacji w maju za - no nie wiem dokładnie za ile - za 20-30k funtów z powrotem, pod warunkiem że zapłaci na miejscu, kredyt bowiem umarł. Mając ceny nieruchomości na takim a nie innym poziomie dochodzi do wyzerowania rynku kredytu hipotecznego: dziesięciokrotny wzrost wartości LTV dobija resztę kredytobiorców, nawet tych którzy w drugiej fazie ataku byli w stanie obronić swoje nieruchomości uzupełniając wkład własny poprzez wyrwanie i spieniężenie na przykład złotej szczęki babci i dziadka. Nikt normalny mając kredyt na załóżmy że pół bańki nie przeleje bankowi połowy bańki tylko po to aby utrzymać kredyt przy życiu, prawda ?

A jak się ma pół bańki to po co brać kredyt na pół bańki ? Są tacy, jednak, wszak oficjalna ekonomia ciągle jeszcze naucza że obcy kapitał jest rzekomo tańszy od własnego. W tym momencie (trzecia fala urealniania wartości brytyjskich nieruchomości) wszyscy ci spryciarze lądują pod mostem a kamienice w centrum Londynu można w trzeciej fali wyprzedaży kupić za beczkę herbaty, zupełnie jak przed 400 laty. Takie wydarzenia nie nastąpiły, zostały powstrzymane operacjami banków centralnych nie opisanych i nie nazwanych w ich bilansach. O utajnionej wartości.

Dlaczego ?

Paczki zepsutego mięsa (wy, szanowni czytelnicy) zostały opatrzone nowymi naklejkami z nowymi cenami. Banki przeżyły, klienci przeżyli i nikt nie ma prawa dowiedzieć się jaka była cena utrzymania systemu długu przy życiu. Ba, t.z.w. inwestorzy (wy, szanowni czytelnicy tej strony internetowej, ponownie) inwestując na przykład w obligacje rządu jej Królewskiej Mości łudzicie się nadzieją, że inwestujecie w solidny brytyjski dług gwarantowany koniec końców przez dynastię Windsorów. W rzeczy samej kupując obligacje rządu Jej Królewskiej Mości kupujecie w rzeczywstości niespłacalne pakiety brytyjskich MBSów, najgorsze gówno jakie sobie można wyobrazić, najgorszy sort którego nie udało się do tej pory sprzedać ładnie opakowane świecącą etykietkę długu rządowego, solidnego dłużnika przecież. Nie, nie przejmiecie posiadłości Balmoral jak pójdzie na ostro i co do czego. Balmoral to rezydencja prywatna, nie obciążona hipoteką. Jeśli będziecie mieli szczęście to dostaniecie zarzygane, zasprejowane szeregowce wyczyszczone z infrastruktury łącznie z grzejnikami i rurami, bez szyb, dokładnie w takim stanie w jakim swoje obiekty oddawała Polakom Armia Czerwona. I nie będą to szeregowce w cichym zielonym zakątku Londynu, prędzej będą to XVIII wieczne domki dla lalek (kubaturowo patrząc) albo przerobione stodoły w aglomeracjach typu Kirkmichael albo Chulmleigh.

Czas na wnioski:

Bank Of England nie jest jedyną organizacją trudniącą się zamianą naklejek. Zamiana naklejek (oszustwo ścigane w Polsce przez "Inspekcję Handlową") dokonuje się ciągle, we wszystkich bankach centralnych. Po to one są. Informacje o skali tych oszustw są utajniane, jak widać i nikt rozsądny nie rząda od banków centralnych konkretnych liczb: ile i jakich hipotek na jaki dług zamienił no i po jakim kursie.

Powyższy artykuł w dużej mierze opiera się o analizę bilansów banków centralnych i ich wpływie na rynki t.z.w. finansowe. Ponieważ jednak banki centralne nie do końca spowiadają się z tego co robią tezy i wnioski tego artykułu są niewiarygodne. Jak bardzo były niewiarygodne dowiemy się dopiero po zmianie systemu. Bynajmniej, ten zarzut nie jest zarzutem w stronę Independent Trader Team. Wszyscy operujemy wyłącznie na informacjach dostępnych publicznie. Informacje niedostępne publicznie są z jakiegoś powodu niedostępne, przeważnie dlatego że są niebezpieczne. Śpijmy zatem spokojnie dalej, przynajmniej sny mamy kolorowe.

Bo my w gruncie rzeczy nie chcemy się obudzić, jak w dyskusji pod poprzednim artykułem bodajże @bagracz słusznie zauważył. Niebieska pigułka rulez.

Ostatnio modyfikowany: 2018-12-18 10:40

Amdall

Lech

Cały przemysł związany z budową i wyposażeniem mieszkań i w ogóle cała reszta też traciłaby sens istnienia i nic by nie sprzedała na malejącym rynku. Rynek musi się stale piąć do góry inaczej będzie się zwijać. To samo robią wszystkie banki centralne muszą utrzymać dobrą koniunkturę na wszystko , bez przesady , ale na plus . To jest dla banków, idealna sytuacja ,że mogą sypać kasę bez ograniczeń , jak zacznie się hiperinflacja będą miały dużo gorzej bo raty będą nic nie warte..., ale to oczywiście sprzedadzą swoim depozytariuszom .

Ostatnio modyfikowany: 2018-12-18 11:38

3r3

Przywróćmy może normalność w nazewnictwie.

Zabawa dla dystyngowanych panów polega na tym, że kładą na stół collteral (po polsku dawniej zakład) i robią mtm. Jak drożeje to bank daje mleko, jak spada to dajemy bankowi mleko. Jak bank chce wstać od stolika to rozlicza się z towarzystwem po kursie dnia, każdy dokłada do puli i odzyskuje zakład. W takim układzie nie ma zastawu (security - w pl zastawem są wszystkie przyszłe przychody gracza czyli gracz jest niewolnikiem).

Jak mtm wskaże że obiekt ma wycenę 0 (nikt tego nie chce kupić) to gracz dokłada bankowi całą sumę lub pass i bank wygrywa zakład - staje się właścicielem. W każdej normalnej korporacji jak zaczyna się wodospad do wszystko idzie pod natychmiastową kapitalizację - zaczynając od najdroższego personelu (ile mi zapłacisz za to że Cię zatrudniam?^^).

W tej grze jedyny kłopot jest kiedy do stolika dopuszcza się rozemocjonowany, empatyczny plebs, który nie potrafi na zimno przyjąć, że przegrał i teraz będzie mieszkał pod gołym niebem. Najgorzej to wygląda w krainach gdzie kolektywizmy zniszczyły własność i plebs nie ma swoich rodowych safeheaven żeby po przegranej "w wielkim mieście" się do nich wycofać i wylizać rany. Tam nie tylko jest zakład ale i wylobbowany zastaw bo inaczej nikt by z tą obdartą hołotą nie grał, bo oni nic nie mają żeby założyć na stół.

Podstawą takich gier jest pozycja siły w kontaktach z państwem czy bankiem - zdolność odejścia od stolika (do innej jurysdykcji) czy wykonanie umowy zgodnie z NASZYM rozumieniem tejże (a nie jakiegoś sądu - sąd sobie będzie sądził o swoich umowach, a do rozstrzygania moich sporów wystarczy mój osąd). Prawo wyłącznie w tym przeszkadza, ponieważ w pl durnie w togach próbują wmawiać przedsiębiorcom, że to ich wina że się koniunktura zmienia i bank nie może na tym cierpieć mimo że przedmioty leasingu i kredyty są ubezpieczone i bank ponosi jedynie stratę proporcjonalną do ryzyka (hazardu) na jakie się wystawił.

Kłopot z państwami, sądami i bankami jest taki, że pracuje tam havenotsowy plebs i nie potrafią akceptować przegranej i posuwają się do prawoczynów na które coraz częściej odpowiadamy przywołaniem do porządku przy użyciu terroru kryminalnego dostarczanego przez NGZ. Państwa wyprzedały się z monopolu na przemoc^^

Bo to fajnie jest jak bank daje z okazji mtm. Ale jak wymaga uzupełnienia przy kurczącej się stronie przychodowej gracza to już nie będzie tak wesoło.

@Lech

Wycena dóbr wynika z podaży - jak większość kadry inżynieryjnej i zarządzającej zajmuje się klepaniem kodu (IT to dominujący liczebnie sektor na planecie) no to ropa, węgiel, elektrownie, drogi, mosty i mieszkania są wymieniane w proporcji do kodu & mnożone rzadkością.

Jak ktoś jęczy że ma mało metrów (na przykład wcale) to nasza bohaterska gospodarka może dać mu smyrfona i apkę na niego (akurat tego mamy zatrzęsienie) która go rozweseli. Względnie jakiś urzędnik może mu wykupić kurs "radzenie sobie z bezdomnością" czy "survival dla ubogich" i poinformować go przez portal dla bezdomnych

https://natemat.pl/96171,ministerstwo-wydalo-49-mln-zlotych-na-portal-internetowy-dla-bezdomnych

Strona podażowa nawaliła - pozostaje odnaleźć się w sektorach, w których stosunek do klienta (i wynikające profity) można mieć jak w sklepie mięsnym za kartek^^

Produkujemy nie to co chcielibyśmy kupić, licząc że jacyś inni frajerzy nam to zrobią i oddadzą za nasz bs. Trzeba sobie wszystko strugać znowu samemu, albo akceptować ilości i jakości jakie oferuje rynek po kontakcie z dodrukiem.

Ostatnio modyfikowany: 2018-12-18 12:23

abo

Pamiętajmy tylko, że tu i o tyłki banksterów sprawa idzie, więc będą ciągnąć ile się da.

Bo niby z jednej strony są tacy wszechmocni, ale z drugiej palą się przecież tak samo jak styropian ;).

Rzekłeś:

"Kto widząc co się święci sprzedał dom powiedzmy w styczniu za 400k funtów (tracąc wtedy 100k z tytułu błyskawicznej operacji) może odkupić go na licytacji w maju za - no nie wiem dokładnie za ile - za 20-30k funtów z powrotem, pod warunkiem że zapłaci na miejscu, kredyt bowiem umarł. Mając ceny nieruchomości na takim a nie innym poziomie dochodzi do wyzerowania rynku kredytu hipotecznego: dziesięciokrotny wzrost wartości LTV dobija resztę kredytobiorców, nawet tych którzy w drugiej fazie ataku byli w stanie obronić swoje nieruchomości uzupełniając wkład własny poprzez wyrwanie i spieniężenie na przykład złotej szczęki babci i dziadka. "

Ratowanie kredytu w tej sytuacji to sobie odpuśćmy.

Jeśli pozwolisz to może pytanka do Ciebie.

Jeśli "obiekt" (kredytobiorca/tymczasowy użytkownik zakredyconej nieruchomości)zachowałby przytomność i wcześniej utworzył sobie

Domową Rezerwę Cząstkową (DRC)(np. słoik w ogródku ;), w "kruszcach" na około 20% kredytu to czy dalej pisany jest mu tylko szeregowiec z dziurą w podłodze zamiast sedesu ?

Jeśli kruszce zachowałyby się przyjaźnie to może lepiej stracić swoje lokum i kupić jakieś tańsze z rynku?

P.S. Jak tak dalej będziesz straszył tymi kredytami, to ludzie pomyślą że pracujesz dla koncernów farmaceutycznych i

napędzasz sprzedaż leków na nadciśnienie - a u nas ostatnio sporo wycofali z rynku ;)

Ostatnio modyfikowany: 2018-12-18 13:04

gruby

"Zabawa dla dystyngowanych panów polega na tym, że kładą na stół collteral (po polsku dawniej zakład) i robią mtm."

W tej fazie zabawy najbardziej podobają mi się konsekwencje wynikające z amerykańskiego bodajże stwierdzenia "priced to sell". Trzeba się przy tym oswoić z psychicznymi skutkami łapania spadających noży. No i trzeba mieć zdrowe podejście do wartości, im przewaga wartości nad ceną rośnie tym bardziej płynność zaczyna w fazie paniki rynku w kieszeni przeszkadzać. Był taki jeden doradca inwestycyjny co pisał o kupowaniu kiedy krew po ulicach płynie. To całkiem niegłupi gość musiał być, z odpowiednim kształtem nosa, znaczy się.

Przywróćmy może normalność w nazewnictwie."

Warunkiem koniecznym przywrócenia normalności w nazewnictwie jest zabicie wszystkich lewników. A dużo się tego ostatnio ulęgło. Robota fajna, nawijać makaron na uszy można dużo i o niczym a jeszcze za to płacą, ważne żeby ładne krawaty dobierać no i odpowiedzialność za własne czyny jest zerowa. Bo nie słyszałem jeszcze o tym żeby zamiast oskarżonego przymknęli jego adwokata za skopanie apelacji, na ten przykład.

"Bo to fajnie jest jak bank daje z okazji mtm. Ale jak wymaga uzupełnienia przy kurczącej się stronie przychodowej gracza to już nie będzie tak wesoło."

Uznanie własnej porażki jest jednocześnie uznaniem zwycięstwa przeciwnika. Niewielu jest na to psychicznie gotowych, raczej zionąc żądzą zemsty siadają ponownie do stolika, drugim razem idąc po bandzie albo i poza nią. Może dlatego tutaj tak ostatnio "inwestorami" obrodziło ? Prostują wyniki po kryptowalutach ?

Ostatnio modyfikowany: 2018-12-18 12:43

nikt ważny

Z tej perspektywy przyjmuję Twoje stanowisko ale brakuje w tym odpowiedzi po jaki... interes "nie plebs" siadł do stolika z plebsem? Z "wiary" że plebs będzie respektował zasady czy też z "wiary" że zakład to w zasadzie pewna wygrana bo plebs "wierzy" w inne zasady? Z tej perspektyw różnica między "nie plebs" a plebs jest wyłącznie pozorna ograniczająca się do samozwańczego opakowania, a ten realny "nie plebs" (choć nadal plebs) doi obie "wierzące strony" będąc właścicielem kasyna tudzież "totalizatora zakładów bukmacherskich". Cała zaś perspektywa lega w gruzach kiedy zaczynamy mieć świadomość że właściwie wszyscy są plebsem a wygrywa ten który więcej "podpali" innym (to w nawiązaniu do kolorowanek z poprzedniego artykułu). W ilościowym "paleniu" jak faktografia wskazuje że plebs jest bezkonkurencyjny i nawet "pretorianie" (z plebsu pochodzący) nie pomogą "nie plebsowi" więc jedyne argumenty to argumenty "wiary" w postaci zakazów i nakazów ubieranych żartobliwie w garnitur "prawa" (tudzież umów czy zasad gry). Podobnie jest z "wiarą" w pojęcia "plebsu" i "nie plebsu". Wszystko ogranicza się do samozwańczej lub zorganizowanej samozwańczo tytularności której efektem ma być "wiara" że "nie plebs" to "nie plebs" a nie plebs z wydrukowanym kwitem gwarantującym "nie plebejskość".

Tak że ta normalność w nazewnictwie to właściwie kwestia "wiary" a ostatecznie jeśli to nie gra (pominę że nią jest faktycznie) to przekaz (i działanie) należy dostosować do odbiorcy i to o ile odbiorca dla którego mamy przekaz istnieje bo z betonowym słupem nie pogadasz. Znaczy możesz ale skuteczność właściwie żadna (choć teoretycznie 50% - jedna strona wszak nadaje).

3r3

Plebs można zmusić do pracy batem, kijem, kolbą karabinu. Tylko że to wszystko kosztuje bo musisz część plebsu uzbroić aby pałowała pozostałych. Dość dobrym rozwiązaniem przy gęstości zaludnienia powyżej 20osób/km2 jest odpalanie zachowań lustrzanych "wszyscy tak robią", jak dotąd najskuteczniejszym jest umowa komendacyjna, czyli zrzeczenie się (dobrowolne oczywiście) przez prola "praw" do owoców własnej pracy w zamian za jakieś tam mrzonki (poczucie tego, śmego i owego). Banki perfekcyjnie nęcą proli do podpisywania zobowiązań na dobrowolnego niewolnika po wsze czasy (aż cyferki będą w porządku czyli z punktu widzenia prola - nigdy). Prole są przecież dorosłe i mogą sobą dysponować, no i nie trzeba ich nawet za dużo bić żeby pracowali i oddawali owoce pracy przy takim systemie.

Plebs może być wyzyskiwany tak pluszowo jak teraz albo po staremu jeśli się zbuntują. Wykorzystywana pani będzie tak czy tak - poziom przemocy zależy wyłącznie od upodobań^^

Następne w ofercie będzie rezygnowanie z praw wyborczych, głosowanie wedle życzeń wierzycieli etc. Demokracja to jest bardzo dobry słup.

Ostatnio modyfikowany: 2018-12-18 13:05

nikt ważny

To jest jasne bo to elementarz.

"Wiara" względem plebsu tak zdefiniowanego to, na dziś, wydaje się najsilniejszy "bat, kij" czy "kolba karabinu". Nie niszczy i nie buntuje aktywów, a i daje aktywom poczucie dysponowania sobą (taka prostytucja?). Cały numer więc chyba ogranicza się do tego że "nie plebs" to ludzie z talentem do "dilerki wiarą" w celu uzyskania środków za które pozyskają początkujących "dilerów" stając się właścicielami kasyna lub pozostają "dilerami" jeśli sami są podatni na jakiś rodzaj "wiary".

Trochę ryzykowne jest uzbrajanie plebsu przeciw plebsowi bez uzależnienia od "wiary" tych pierwszych. Łatwiej jest jednak (i taniej) uzbroić tych pierwszych w "wiarę" albo przeszkolić do "dilowania", uzbrojenie trzymając pod kluczem czy też nie wydając ostrej amunicji. Sama "wiara" plebsu w uzbrojenie plebsu uzbrojonego jest wystarczająca do utrzymania "wiary" w plebsie a ryzyko buntu i całopalenia mniejsze.

Dla lepszej ilustracji proponuję zastąpić słowo "wiara" przez "management of expectations" ;-)

-wszelkie podobieństwo do prawdziwych postaci i zdarzeń jest przypadkowe-

Ostatnio modyfikowany: 2018-12-18 14:01

Kikkhull

szymonw

No to mamy drobne odreagowanie po wczorajszych spadkach. Dla mnie to moment na zajęcie pozycji US TECH NAS 100 short

Mam świadomość, że jak Powell powie, że jest fajnie i słoneczko świeci, to może jeszcze pociągnąć trochę do góry, ale moim zdaniem w ciągu 2-3 miesięcy może to nie mieć żadnego znaczenia. Zresztą grudzień był moim typem na miesiąc krachu gdzieś od połowy tego roku.

Jeśli wzrośnie jeszcze do końca roku, trudno. Czuje FOMO, jeśli chodzi o możliwość przeoczenia spadków, nic na to nie poradzę :)

A założenie na short tuż przed grudniową podwyżką stóp też budowałem już kilka miesięcy wstecz. Więc czas realizować scenariusz.

gruby

"Jeśli "obiekt" (kredytobiorca/tymczasowy użytkownik zakredyconej nieruchomości)zachowałby przytomność i wcześniej utworzył sobie

Domową Rezerwę Cząstkową (DRC)(np. słoik w ogródku ;), w "kruszcach" na około 20% kredytu to czy dalej pisany jest mu tylko szeregowiec z dziurą w podłodze zamiast sedesu ?

O tym zadecyduje rynek czyli odwieczne zasady popytu i podaży, a konkretnie to Twoja odległość od syndyka masy upadłościowej. Jak będziesz się dobrze z syndykiem znał i sobie u niego kontakty przed wybuchem kryzysu wyrobisz to sobie jak przyjdzie ten moment rodzynki z ciastek powybierasz zanim okruszki zdążą trafić do gazet. To kwestia zaufania, syndyk jak każdy inny dysponujący cudzą władzą podpisywania kwitów "w imieniu..." nie weźmie od pierwszego lepszego w łapę. Z "Programem Powszechnej Prywatyzacji" też zresztą tak było a to nasza własna historia najnowsza. Najlepiej na PPP wyszedł pewien zakonnik, nawet dostęp do nadajników za Uralem za to dostał. No to zasługi miał niewąskie najwyraźniej, takich nadajników nie sprzedają w pierwszym lepszym sklepie z nadajnikami przecież.

"Jeśli kruszce zachowałyby się przyjaźnie to może lepiej stracić swoje lokum i kupić jakieś tańsze z rynku?"

Skala upadku zależeć będzie od tego komu i kiedy oraz co zacznie się opłacać. Pewne rodzaje majątku dzisiaj wysoko cenione mogą stać się po kryzysie niesprzedawalne. Przypadek pierwszy z brzegu to penthousy na 40 albo i wyższym piętrze. Jak padną dostawcy prądu to ceny penthousów zjadą do zera, przecież nikomu nie będzie się chciało targać siatek z zakupami na grzbiecie po schodach.

W rzeczy samej zagadnienia wyceny, przeceny, skupu, sprzedaży i tak dalej nie odnoszą się do mienia jako takiego a raczej odniesione zostać powinny do dostępu do informacji o warunkach panujących na rynku w momencie planowanej sprzedaży czy też zakupu. "Kupuj fakty sprzedawaj plotki" odnosi się do rynku z rosnącymi cenami, kiedy wyceny lecą na pysk należy raczej kupować plotki a sprzedawać fakty. Tyle że wśród inwestorów bardzo niewielu to potrafi, wszak dodruk zapewnia mentalną jazdę w jedną stronę i to od dziesięcioleci.

"Jak tak dalej będziesz straszył tymi kredytami, to ludzie pomyślą że pracujesz dla koncernów farmaceutycznych i

napędzasz sprzedaż leków na nadciśnienie"

Nie ukrywam: branża pigularska też mi się bardzo podoba, ze względu na wartość dodaną właśnie. Wartość dodana zapewnia im miejsce na podium, zaraz za drukarzami i na równi z producentami narkotyków. Właściwie koncerny farmaceutyczne i producenci narkotyków to jedno i to samo. Różnica polega na tym że jedni robią interesy ręka w rękę z lewnikami a drudzy wbrew. Tyle że jedni robią za zakałę a drudzy za zbawienie ludzkości. Którzy są którymi to już pozostawię do waszej oceny.

Co do cen jeszcze: waluta może i jest prawnym środkiem płatniczym, ale od pewnego momentu waluta używana jest tylko do płacenia podatków. Wtedy jej emitent upada (nawet jeśli się nie zorientuje) i w sklepach zaczynają się dziać dziwne rzeczy typu

"L: ludzie! co za robota - osiem godzin: nie ma, nie ma, nie ma"

"S: a co jest ?"

"L: ja jestem."

Wtedy opłaca się mieć coś czego nikt w transakcji nie odrzuci. Coś co jego własną decyzją z powodu zaklętej w środku wartości owej wartości administracyjną ani militarną decyzją pozbawione być nie może. Czyli kryptowaluty :-)

Ostatnio modyfikowany: 2018-12-18 15:02

kkarlos

Credit Suisse doradza klientom wycofanie pieniedzy z UK.

Skad te info?

Kikkhull

Mocny

Oczywiscie to co piszesz to twoja wizja tego jak sprawy powinnybyly wygladac.

Zacznijmy tutaj:

“Pierwsze tłumaczenie było do bani, czas więc na drugie, tym razem doprawione moim komentarzem: od 2007 roku Bank Of England skupował od banków komercyjnych niesprzedawalne śmieci typu MBS (pakiety waszych kredytów hipotecznych, drodzy czytelnicy z UK).”

Odp. Oczywiscie przez przypadek zapomniales kolego @gruby, ze rozpoczal sie wtedy najwiekszy kryzys finansowy od ok 80 lat, czyli Wielkiej Depresji w latach 30tych, ktory prawie doprowadzil do prawdziwego zalamania systemu finansowego. Wszystko stanelo, nie ma sie co dziwic ze BoE wkroczyl do akcji, bo do tego jest powolany. Ty myslales, ze powinien sie przygladac jaka piekna mamy katastrofe. Przeciez to ciebie ponoc w tym okresie, jak to mowiles “okradli” z wiekszosci oszczednosci, ktore miales na gieldzie. To bylo realne. Z tego co pisales, wynika ze wycofales sie z gieldy w najgorszym mozliwym momencie. A dlaczego? Bo sie wystraszyles, i nie doceniles sily BC.

Pewnie nie pamietasz jak Kongres USA zmienial wtedy na szybko Federal Reserve Act, zeby dac FEDowi dodatkowe uprawnienia. Pewnie nawet o tym nie wiedziales, bo na rynku panowal strach i ulica zaczela wchodzic np. w zloto i srebro, to bylo wtedy na topie i na tym koncentrowali sie Kowalscy.

Ten skup po pierwsze uratował dupska właścicieli/akcjonariuszy banków komercyjnych w UK którym w kryzysie zaczęło brakować gotówki,

Odp. To byl ruch wspomagajacy caly system, nie bylyby w niczyim interesie upadki bankow komercyjnych, dlatego je nacjonalizowano.

po drugie powstrzymał załamanie się cen nieruchomości (=waszych niespłacalnych kredytów hipotecznych)

- ceny niektorych nieruchomosci spadly o 40%, ale stosunkowo szybko zaczely znowu rosnac. Nie sprzedawaj na dolku bo zrealizujesz strate, znasz to skads?

a po trzecie powstrzymał falę bankructw wśród mieszkańców UK.

- byl kryzys, byly bankructwa. Np. w 2008, bylo ok 50tys reposessions - nie bylo wesolo, byl kryzys. Ale wczesniej byly tez kredyty na 120% LTV, teraz inwestycyjne na 75% przy dobrych w miare stopach.

Stopienie jądra ("Core meltdown" w oficjalnej nowomowie) systemu bankowego w UK (w innych krajach też, nie ma się co łudzić) wyglądałoby tak: bankom zaczyna brakować gotówki, wsiadają zatem zalegającym z ratami kredytu klientom na barana zabierając im ich nieruchomości.

Byly repossessions

Te pierwsza transza nieruchomości rzuconych na rynek powoduje jego "niewielkie" załamanie. Jednakże to niewielkie załamanie wystarczy aby LTV na hipotekach reszty klientów skokowo wzrósł co powoduje drugą salwę: banki komercyjne żądają uzupełnienia poziomu zabezpieczeń ('margin call', nawet film o takim tytule był) od reszty swoich klientów, tych którzy (jak na przykład kolega @mocny) święcie wierzą w nienaruszalność umów i potulnie spłacają raty w terminie.

Odp. Kredyty na fixed period byly nie do ruszenia, ale tak na prawde z powodu tego, ze obnizono stopy, ci ktorzy mieli kredyty ze zmienna stopa wyszli na tym lepiej, bo ich raty obnizyly sie mocno. Najwiekszy kryzys od 80 lat - czy dozyjemy nastepnego? Byc moze, ale BC sa juz lepiej przygotowane.

Nie sądzę żeby Brytyjczycy zapakowani w hipoteki mieli zadekowane po szafach i innych ROR-ach po 20, 30 czy 50k funtów podobnie jak wiem że również w Polsce klienci banków nie trzymają po szafach zadekowanych płynnych środków w tym rzędzie wielkości, na wypadek wypadku, albo gdyby się na przykład bankom humor popsuł.“

Odp. Poplyneli ci, ktorzy nie byli w stanie obslugiwac dlugow. Tak jak zawsze.

Wezwanie do urealnienia poziomu wkładu własnego na rynku kredytów hipotecznych powoduje drugą i największą w swej sile falę wyprzedaży nieruchomości: wszystkie te szaraczki, wyzyskiwane do bólu nagle tracą własne domostwa których ceny na masowych wyprzedażach przebijają jedno dno za drugim. Kto widząc co się święci sprzedał dom powiedzmy w styczniu za 400k funtów (tracąc wtedy 100k z tytułu błyskawicznej operacji) może odkupić go na licytacji w maju za - no nie wiem dokładnie za ile - za 20-30k funtów z powrotem, pod warunkiem że zapłaci na miejscu, kredyt bowiem umarł.

Odp. @gruby, co sobie bedziesz zalowal, niech e tej bajce ceny spadna o 100% a nie o 90%, he he

Ostatnio modyfikowany: 2018-12-18 15:49

janwar

https://www.youtube.com/watch?v=74UARlVTTpg

lenon

Czyli jedne firmy prywatne, mogą sobie hulać, do woli i ryzyko cedować na obywateli, a innym vide @gruby, można pokazać środkowy palec.

To jest sedno, którego Ty nie dostrzegasz.

Jak tam te wykresy z poprzedniego artykułu? Nie znalazłeś linka z interpretacją?

gruby

"co sobie bedziesz zalowal, niech e tej bajce ceny spadna o 100% a nie o 90%, he he"

Siła walut, łańcuchów zadłużenia, banków centralnych, komercyjnych, siła zmuszająca nas do korzystania i noszenia po portfelach bezwartościowych kolorowych świstków, wreszcie siła finansowanych przez system bankowy państw oraz rządów pochodzi z gotowości do stosowania przez rząd przemocy. Ba, każde państwo uważa że na stosowanie przemocy ma monopol. I to mniej więcej działa ale tylko do pewnego momentu. Ba, państwo to w rzeczywistości masa biurokratów chowająca się za jakąś tam (mniejszą niż nam się wydaje) grupką operatorów pał i karabinów. Nawet te grupki niebieskich gotowe stanąć do boju w rzeczywistości nie za bardzo potrafią walczyć, co chociażby dwóch gierojów ze specnazu w Magdalence boleśnie (pogrzeby potem były) SPAT-owi udowodniło. Ba, oni jednego gościa z kałachem nie potrafią zastopować, jak to rok temu pod Wrocławiem udowodnili (znowu pogrzeby mundurowych były).

O ile pałowników można rzucić do pacyfikowania własnych poddanych o tyle operatorzy poważnego sprzętu wyposażonego w lufy, cyngle, muszki i taśmowe magazynki ujawniają moralne zahamowania po wydaniu im rozkazu strzelania do sąsiadów w najmniej pożądanym momencie, po rozkazu tego otrzymaniu. W tym momencie cała ta władza sprawowana przez system bankowy oparty o pały i kazamaty rozpływa się w angielskiej mgle. Idź pod Bramę Brandenburską i zamelduj się w Adlonie. Spróbuj zapłacić markami DDR, wszak to Berlin Wschodni przecież. Na pewno przyjmą.

A jak nie przyjmą to wróć z patrolem Volks Polizei albo donieś na Adlona do STASI. Zmuś ich do przyjęcia marek DDR, wszak to prawny środek płatniczy we wschodnim Berlinie jest.

I mniej więcej tyle będą warte Twoje wywody kiedy system upadnie.

Mocny

System prawie updal 10 lat temu, jesli nie updal wtedy (a bylo naprawde blisko), to teraz szanse na jego upadek sa niezwykle male. Banki Centralne sa gotowe do dzialania, doswiadczenie z poprzedniego kryzysu to dodatkowy atut.

Banki Centralne na zachodzie w razie kryzysu, lub duzego spowolnienia, moga uruchomic ‘helicopter money’ (definicja prawdziwa, nie ta twoja wlasna), oczywiscie w bezpiecznej skali, tak zeby pobudzic gospodarke. Mnie to nie zaszkodzi, nie wiem jak tobie.

Ostatnio modyfikowany: 2018-12-18 16:31

gruby

"Banki Centralne na zachodzie w razie kryzysu, lub duzego spowolnienia, moga uruchomic ‘helicopter money’ (definicja prawdziwa, nie ta twoja wlasna), oczywiscie w bezpiecznej skali, tak zeby pobudzic gospodarke."

Pobudzanie gospodarki "helicopter money" kończy się octem na półkach. Naprawdę rozumiesz gospodarkę na poziomie Gierka z Jaruzelskim ?

Ostatnio modyfikowany: 2018-12-18 16:45

abo

"Czyli kryptowaluty :-)"

Taa, no to lecę ładować po słoikach ;).

Tylko "burbony" trzeba będzie ograniczać, żeby te wszystkie numerki spamiętać,

no po prostu nie ma rozwiązań idealnych.

Ogólnie to dobrze by było aby "banksterom" nigdy nie zabrakło wyjść awaryjnych

i oby nasze tu smętne bajania nigdy się nie spełniły, a emerytury były "mlekiem i miodem" płynące (czy tam kto co woli).;)

Mocny

“Pobudzanie gospodarki "helicopter money" kończy się octem na półkach. Naprawdę rozumiesz gospodarkę na poziomie Gierka z Jaruzelskim?”

Odp. @Gruby, badzmy powazni. Wszystko zalezy od skali i dyscypliny, jesli sie grubo przesadzi to bedzie ocet na polkach, ale ja bym nie liczyl na to, ze zabiora sie za to idioci :)

Wyobraz sobie falszerza - robi takie same banknoty Euro jak ECB - co sie stanie gdy wydrukuje i pusci w obieg 20mln Euro? To samo co jesli wpusci 2000mln? Czy moze to samo jesli bedzie to 200000mln? No wlasnie, o to chodzi, to nie jest trudne.

lenon

"System prawie updal 10 lat temu, jesli nie updal wtedy (a bylo naprawde blisko), to teraz szanse na jego upadek sa niezwykle male. Banki Centralne sa gotowe do dzialania, doswiadczenie z poprzedniego kryzysu to dodatkowy atut."

Idąc Twoim tokiem rozumowania, to nic tylko zakładać bank z zerowym kapitałem, na udzielać kredytów NINJA i czekać na helicopter money.

Zatrudnię Cię na CEO. Wchodzisz w to? :-)

nikt ważny

"System prawie updal 10 lat temu"

To 10 lat temu nie miało nic wspólnego z tzw upadkiem "systemu". To była jego operacyjna działalność. Upadek jest wtedy kiedy przyjmując nazewnictwo 3r3, plebs zgodnie mówi: "pier...le, nie robię" i to trwa dłuższy czas, tudzież rozpoczyna się globalne wzajemne całopalenie zarówno plebsu jak i nie plebsu nie oszczędzając właścicieli kasyn. W przypadku pierwszym "system" się zrestartuje, w drugim kontrola zniszczeń może na to nie pozwolić, bo może ta kontrola całopalenia nie przetrać.

Ostatnio modyfikowany: 2018-12-18 18:34

Mocny

Z zerowym kapitalem, to mozesz zalozyc konto na Ebay’u, a nie bank.

Ale rozumiem, ze pomylilo ci sie to z tzw. fractional reserve banking, wg ktorego to depozyty kreuja kredyty, choc oczywiscie jest odwrotnie - to kredyty kreuja depozyty.

@nikt wazny

Tu jest dosc sporo defetystow, wiec jestes w doborowym towarzystwie. :)

Ostatnio modyfikowany: 2018-12-18 18:53

Zibo

pecet

@Mocny

"System prawie updal 10 lat temu"

To 10 lat temu nie miało nic wspólnego z tzw upadkiem "systemu". To była jego operacyjna działalność...

Dokładnie tak dodam tylko, że byli święcie przekonani o całkowitym panowaniu nad przeprowadzanym spuszczeniu po brzytwie dla przykładu Lehmana,a mało brakowało aby nie było co zbierać nie tylko po bankach ale całym sektorze ubezpieczeniowym.Dodatkowo derywaty urosły sobie poza skalę na standardowych liczydłach więc oszukaństwo idzie w najlepsze, towarzystwo wzajemnej adoracji z kotami za pierdylion i ratlerkami za dwa udają ,że to nowoczesna bankowość.

Na razie pałownicy liczą nagrody....

https://www.bankier.pl/wiadomosc/Rzad-Francji-proponuje-300-euro-premii-dla-sil-porzadkowych-4187485.html

Ostatnio modyfikowany: 2018-12-18 19:01

TomTom

Z astartą ? co się dzieje z ropą !

Zibo

lenon

Nic mi się nie pomyliło.

Skoro nie jest możliwe założenie banku z zerowym kapitałem, to nie jest również możliwe kreowanie depozytów, a tym bardziej kredytu.

System rezerwy stworzony został w czasach, kiedy na rynku królowała gotówka i w tamtych czasach spełniał swoją rolę.

W dzisiejszych czasach, nadal on obowiązuje, lecz stracił całkowicie swoje znaczenie w pierwotnej roli jaką pełnił.

Stało się tak, za sprawą informatyzacji systemu i wciąż na coraz większą skalę walką z gotówką.

Na przykładzie Polski. Gotówki poza kasami banków to około 200 miliardów. M3 to bilion czterysta. Wynika z tego, że bilion dwieście znajduje się w systemie bankowym. Zakładając rezerwę obowiązkową na poziomie 3,5%, da się z tego wykreować 34 biliony kredytu, tworząc w ten sposób depozyt. Stety, albo niestety taki popyt nie istnieje. Reasumując. W warunkach przewagi podaży nad popytem kredyt kreuje depozyt. W warunkach przewagi popytu nad podażą to depozyt kreuje kredyt. Warunki owe kreuje natomiast nikt inny jak BC. Wyobraź sobie @Mocny sytuację w, której w swoim kwartalnym komunikacie Jerome Powell, ogłasza podniesienie rezerwy obowiązkowej do 100%.

Wygłaszanie opinii, jakoby kredyt kreował depozyt, jest wąskim wycinkiem rzeczywistości, prawdziwym w dzisiejszych uwarunkowaniach, ale jest również ślepą wiarą w niezmienność warunków.

Warunki te, jak już niejednokrotnie przedstawiali moi przedmówcy, zależą od pały, a raczej jej siły. Jak uczy historia,na przestrzeni dziejów, pała ta często lubi zmieniać właścicieli. Ślepa wiara zaś utwierdza w przekonaniu, że właściciel jest jeden.

@TomTom

Ropa wędruje tam, gdzie jej miejsce.

P.S.

@Mocny

Jeszcze jedno. Gdyby te wielkie mądre głowy, były tak nieomylne jak twierdzisz, to dlaczego musiały ratować system?

Ostatnio modyfikowany: 2018-12-18 21:01

TomTom

Spadający nóż pochlastał mi łapska. Nawet uśrednianie nie pomaga. A co do astarty to kiepsko się zachowywała nawet jak cukier mocno odbijał. Aczkolwiek też mam troszkę ale długoterminowo więc jestem znacznie spokojniejszy.

janwar

Bylo kupic zloto. Zapomnij o ropie i Astarcie

Ostatnio modyfikowany: 2018-12-18 20:57

emilem41

Ostatnio modyfikowany: 2018-12-18 21:43

szymonw

Nie tylko to spowodowało spadki TESLI

https://electrek.co/2018/12/18/tesla-tsla-morgan-stanley-goldman-sachs/

Mengiz

Hm lepiej juz dokupić gold fizyczny czy poczekać. Jak zadlugo poczekam to czuję że fizyka już nie dostanę.

Ostatnio modyfikowany: 2018-12-18 21:58

Kikkhull

polish_wealth

@ Pamiętajcie, że ropa to chwilowa zmyłka, a jak parę lat temu było? od 35 do 80 w parę dni potem jak te mendy z OPEC zawiązały się przeciwko światowej gospodarce proletariatu i tem rezem spodziewam się podobnej wersji, może nie tyle zmyłka, że ktoś stoi kontroluje, tylko ropa nie lubi być tania odkąd weszliśmy w 21 wiek.

Ostatnio modyfikowany: 2018-12-18 23:02

3r3

Jest bardzo wiele programów w tv ukazujących efektywność aparatu przemocy. Musi to być w tv, ponieważ aparaty przemocy są liczebnie o rząd wielkości mniejsze niż typowe dla ustrojów uważanych za opresyjne.

Zarządzanie oczekiwaniami jest fajne - zarządzanie poczuciem^^

@Mocny

Było 50k eksmisji, powinno być około 15m.

Strata na dołku i tak jest realizowana - po prostu można ją polityczie roznieść na dekadę, tak żeby zapłacili wszyscy, a nie winni niegospodarności. Bo kryzys to skutenk niegospodarnych alokacji.

"Banki Centralne na zachodzie w razie kryzysu, lub duzego spowolnienia, moga uruchomic ‘helicopter money’ (definicja prawdziwa, nie ta twoja wlasna), oczywiscie w bezpiecznej skali, tak zeby pobudzic gospodarke. Mnie to nie zaszkodzi, nie wiem jak tobie."

Niby jak ma mnie pobudzić dodruk jak już w tej chwili nie mam co za ten papier kupić?

Niby więcej mi papieru do monopoly nadrukują?

Ja chcę dóbr!

@abo

"Tylko "burbony" trzeba będzie ograniczać, żeby te wszystkie numerki spamiętać,

no po prostu nie ma rozwiązań idealnych. "

Jak napadasz na burbona to nie ma zmiłuj - idziemy na wojnę. Ogranicznikom burbona mówimy stanowcze nie!

Dante

Osobiście jest neutralny wobec krypto - ani fan, ani antyfan - ale aktualne AT dla krypto jest bardzo zachęcające do longa.

Jeszcze do połowy grudnia krypto chodziły w luźnym pegu z akcjami, ale od 15 grudnia (lokalnego minimum cen) zaczęło korelować odwrotnie - im gorzej na akcjach, tym lepiej dla krypto.

Ostatnio modyfikowany: 2018-12-18 23:10

astra301

https://edition.cnn.com/2018/12/18/business/alan-greenspan-stock-market-party-over/index.html

polish_wealth

@ Szacunek dla ITT, odkąd pamiętam to była narracja, że skończy się dodruk zaczną się spadki na akcjach, zwłaszcza na FANGu,

@ Mocny, ale co z tymi złotkami zrobicie fizycznymi, przeca oprócz postawienia na pułkę to ja nie znam zastosowania, kupuj derywaty jak mężczyzna :D^^

Toż to taki sam cykl jak każdy będzie, ludzie nakupią, a góra powie, że i tak się tym nie będziemy rozliczać, ale czuje w kościach, że po powodzi akcji i jakiegoś śmieciowego potraktowania sytuacji na obligach, padnie wkońcu jakiś typ centralny na krypto....

@ Tylko nie burbon! ;)

Sporo czytam w necie, że BREXIT raczej odwołany, a podwyżek w USA może nie być, ja jednak czuje, że żółte kamizelki nie na próżno pałętają się na Polach Elizejskich, jak nie tu i teraz to BREXIT tak czy siak będzie, bo jest grany wariant zatapiania Unii odkąd jej dygnitarze mówią, że potrzebna armia do odparcia USA, podwyżek też się spodziewam, bo trzeba ściągnąć kasę ze świata do przystani zanim nastapią operacje z karabinem.

Ostatnio modyfikowany: 2018-12-18 23:21

janwar

Porownaj wykresy JNUG i zlota w dluzszym czasie, a przestaniesz zartowac.

Mengiz

Jak kupujesz zloto na 5- 10 lat to fizyk, a jak chcesz szybko zarobic to papier.

Ostatnio modyfikowany: 2018-12-18 23:28

polish_wealth

@ Gruby ma racjez z długiem, dodruk trafiał do TBTFów, skąd szedł na długi z banków, skąd szedł do Arabowa na kozy, żeby oderwać chłopaków od pół, łąk, pastuchów i sprowadzić ich do kwitnących szklanymi domami Frankfurtu i Berlina, aby wszędzie były stany zjednoczone.

Czy świat nie mógłby dalej trwać spokojnie w atmosferze kredytów i dodruku, rozdzielanych tak, że strategiczne surowce i kopalnie suma sumarum przechodzą w fartusze ręce? Mógłby, jednak w drugim narożniku stanęło dziecko globalizmu: "Chiny", które ssały palec wujka Sama, by ostatecznie pokazać, że mają ochotę na całą rękę ; )

George Sorosos, kiedyś powiedział, że problemem jest to, że Chiny nie są właścicielami anglosaskiej struktury bankowej, bo gdyby były wpięte jak reszta świata w jakimś stopniu, to możliwe by było utworzenie jednej wielkiej piramidy finansowej, a tak powstały dwie konkurencyjne.

Chiny i ASEAN, powodują, że polityka USA musiała się zmienić no i teraz zostały pięści, gdyby operacja w Syrii powiodła się Ameryce, to możliwe, że byłoby realne zablokowanie szlaku, co z kolei umożliwiłoby dalej USA stanie nad młodszymi Chinami i podawanie im ręki, aby weszły z nią do jednego świata. Teraz kiedy Ameryka jest (be)(zła), to mówi to w takim razie nie będzie niczego, nie będzie Unii, nie będzie szlaku, będzie notoryczna spina na peryferiach, a mogliśmy się wszyscy spokojnie kąpąć przez najbliższe dziesiątki lat w wirtualnej rzeczywistości od Googla i klikając w komputerki i zapominając, że kiedyś na świecie istniała wojna.

Przecież w długu od początku nie chodzi o to, żeby ktoś za niego stworzył biznes, a potem oddał pieniądze z nawiązką, tylko chodzi o to kto na końcu będzie decydował o tym czy owym,

@ Podwyżki cen soków

Gotujemy żabkę, gotujemy po co prolom witamina C do pracy?

Idą w Polin podwyżki cen soków, lub próba sprawdzenia kondyncji żółtych kamizelek w Polsce :D Sprawdziłem szafę, nie miałbym w czym wystąpić : )

Ostatnio modyfikowany: 2018-12-19 00:11

polish_wealth

Istnieje w fizyce pojecie oddziaływań np. słabych, silnych, nie pamiętam już dokładnie jakich, ale w każdym bądź razie są oddziaływania silne, które dotyczą powiązań mikro cząsteczek między sobą na tyle mocno, że potrafią one nie tracić swojej struktury długi czas, nawet będąc wystawione na odziaływanie innych sił/obiektów z większą masą.

Takie właśnie powiązania istnieją w partii, nie między atomami, ale politykami, co jest matecznikiem skostnienia i braku cohones do radykalnych zmian. Np. taki Morawiecki, czy on chce żeby Pan i Pani płaciła więcej za sok?

Nie,

Występuje przeciwko potencjalnie większemu agregatowi atomów, a mimo to nie cofa się przed proklamacją takich pomysłów. Dlaczego?

Morawiecki jest silnie powiązany z nacialnikiem Kaczyńskim, a Kaczyński aby dostać się do władzy dostał promesę od środowisk usraelskich odpędzających niemieckie PO.

I to są właśnie odziaływania silne, potencjalnie słabsze od większych masą obiektów, które jednak nie tracą swojej struktury w starciu :P

Ostatnio modyfikowany: 2018-12-19 00:35

Mocny

@Mocny

Było 50k eksmisji, powinno być około 15m.

Odp. 3r3, tylko 15m? Moze 30m? Problem w tym, ze bylo wtedy pewnie tylko ok 10mln mortgages. Wiec trzeba by uzyc tegiej lagi, i wywalic dodatkowo ponad 5mln ludzi, ktorzy nie mieli zadluzonych nieruchomosci. Coz zycie jest ciezkie, nie ma ze boli. :)

Strata na dołku i tak jest realizowana - po prostu można ją polityczie roznieść na dekadę, tak żeby zapłacili wszyscy, a nie winni niegospodarności. Bo kryzys to skutenk niegospodarnych alokacji.

Odp. Widze, ze sie interesujesz, tu sa ciekawe statystyki:

https://www.finder.com/uk/mortgage-statistics#

"Banki Centralne na zachodzie w razie kryzysu, lub duzego spowolnienia, moga uruchomic ‘helicopter money’ (definicja prawdziwa, nie ta twoja wlasna), oczywiscie w bezpiecznej skali, tak zeby pobudzic gospodarke. Mnie to nie zaszkodzi, nie wiem jak tobie."

Niby jak ma mnie pobudzić dodruk jak już w tej chwili nie mam co za ten papier kupić?

Odp. W Szwecji jest az tak kiepsko? Wybierz sie do Londynu, w najdrozszych barach wystawiaja rachunki po 100tys funtow za sam alkohol podczas nocnej imprezki, to sie troche rozerwiesz.

Niby więcej mi papieru do monopoly nadrukują?

Ja chcę dóbr!

Odp. Bedziesz mial szampany i burbon. W sklepach tez znajdziesz inne rzeczy niz ocet, i papier toaletowy.

polish_wealth

Czym się różni sejm w Polsce od Knesetu?

W Knesecie jest mniej żydów : )

Ostatnio modyfikowany: 2018-12-19 01:00

gruby

"W sklepach tez znajdziesz inne rzeczy niz ocet, i papier toaletowy."

to ja poproszę o nowego Mercedesa serii S ale wyprodukowanego według reżimu technologicznego drugiej połowy lat 80 ubiegłego wieku. Na język polski tłumacząc: zegary mają być analogowe a nie oparte o importowane z Korei wyświetlacze z tabletów, silnik ma się przez pierwsze 150k km docierać, to ma być wolnossący V12 na wtrysku pośrednim, jego przebieg do naprawy głównej ma być projektowany na 1,5m km, tylny most ze skrzynią biegów ma mieć konstrukcję przewidującą naprawę główną po 2m km a spasowanie elementów w kabinie ma uniemożliwić im jakiekolwiek skrzypienie na polskich gminnych drogach o nawierzchni kładzionej za tow. Gierka. Do tego poproszę o powłokę lakierniczą zapewniającą ochronę przed rdzą przez pierwsze trzydzieści lat eksploatacji z odpowiednią gwarancją, to znaczy ze zwrotem całej ceny nowego pojazdu powiększonej o odszkodowanie za straty moralne w wysokości 20% ceny nowego pojazdu za każdy rozpoczęty rok jego eksploatacji w wypadku uszkodzeń powierzchni lakierniczej innych niż mechaniczna perforacja od zewnątrz.

Życzę sobie ponadto żeby tego mesia składali pracownicy wyposażeni wyłącznie w wąsy, jasną karnację skóry i piwny brzuch. Dodatkowo mają śmierdzieć piwem które to zagryźli kiszoną kapustą z bekonem. Ten typ pracowników bowiem dostarcza jakości montażu której jako klient wymagam. Ci goście którzy dzisiaj składają mercedesy S szaszłyki popijają ajranem i nie zapewniają jakości montażu jaką zapewniali czterdzieści lat temu ich teutońscy poprzednicy. Wymagam żeby zamontowano w tym samochodzie wzmacniacze analogowe. Żadnego symulowanego w javie dźwięku przestrzennego, niech sygnał przechodzi wyłącznie przez elementy dyskretne z typową dla nich dynamiką. Wymagam modułu sterującego silnikiem zaprojektowanego do przebiegu 2m km z gwarancją jego darmowej wymiany przed osiągnięciem tego przebiegu, wymagam również gwarancji dostępności części zamiennych do tego modelu przez najbliższe 30 lat i to w cenach z dzisiaj. Wymagam zamontowania żarówek z dziesięcioletnią gwarancją każda oraz akumulatora który będzie tracił maksymalnie 1% pojemności na każde przejechane pół miliona kilometrów. Wymagam zastosowania olejów i smarów w reżimie "dożywotnim", czyli smarujących elementy ścierne i toczone przez pierwsze dwa miliony przejechanych kilometrów. Po tym przebiegu jako klient i właściciel pojazdu zgadzam się na wymianę oleju w silniku, skrzyni biegów i w tylnym moście.

No to powiedz mi dlaczego Daimler nie potrafi wyprodukować samochodów w jakości którą oferował jeszcze 40 lat temu ? Dlaczego przez te 40 ostatnich lat nie rozwinęli swoich (wtedy) legendarnych umiejętności dostarczania klientom jakości ani ich nawet nie utrzymali ?

Bo oni co prawda samochody nadal dzisiaj sprzedają ale produkować ich już nie potrafią.

Kiedyś, dawno temu Daimler chwalił się w reklamie mniej więcej tak: "samochody mają swoją cenę, Mercedes ma swoją wartość".

No to ja poproszę jedną sztukę wartości w klasie "S". Cena nie gra roli, wszak TCO rozłożone na 30 lat powoduje że cena zakupu jest trzeciorzędna.

I tu rodzi się problem: takiego towaru nie ma dziś na rynku, za żadne papierki (ani za prawdziwie pieniądze nawet) Daimler nie dostarczy takiego wyrobu. Nie ma w ofercie. I nie będzie. Pytałem już, tylko bezradnie rozłożyli ręce patrząc się na mnie jak na idiotę.

Ostatnio modyfikowany: 2018-12-19 02:38

Robert67

Jak obstawiacie usd, euro wobec tego co zrobi FED ? ( podwyższy, nie podwyższy stopy) co z giełdą?

Lech

A wół zapomniał jak cielęciem był? jak ssał palec WB , a gdy ci zbudowali u nich fabryki wypiął się na rodzinę ? i jak tylko pojawiła się okazja przeją kontrolę nad światową walutą, a z WB zrobił kolonię?

To samo może być dzisiaj z Chinami, które już w XIX wieku miały PKB 12 razy większe od USA żeby spaść do 10%, a dzisiaj gdyby dobrze policzyć mają dwa razy większy potencjał.

polish_wealth

@ https://www.youtube.com/watch?v=-HrMf2wBnAs&t=266s, na koniec jakiś rosyjski nowobogacz, tłumaczy że daje kase ruchom prawicowym w Europie jak ruchowi Mari Le Pen bo jest za tym, żeby Europa wróciła do chrześcijańskich wartości.

@ Robert67, Niby powinni zostawić, żeby Powel zachował twarz lub wzrost o max 0.25%, chociaż kto i tam ich wie, oni się zachowują nie tak jakby patrzyli na makro wskaźniki, tylko prowadzili jakąś rozgrywkę z chinami, twarz Powela niczym szmata, można używać w myśl zasady, że lepiej ubrudzić jedną gembę niż mają pójść w ruch karabiny, między innymi tak samo się tłumaczy nieustanną grabież klasy średniej przez globalistów, lepsze to niż krwawe rewolucje.

Obejrzałem sobie jeszcze świątecznie film o Sztalinie (seminażyście), który rabował banki i Leninie, wszystko było czas umierać.

Ostatnio modyfikowany: 2018-12-19 07:46

buffett

ja poproszę o takiego samego mercedesa, jednak z tym olejem, to sam będę go wymieniał jednak co 10 000 km.

no i te piwne brzuchy i wąsy... wątpliwe.

czemu dziś nie ma takich samochodów ? żebyś przez 30 lat zmienił 10x auto a nie jeździł jednym prykiem.

zamiast świat się rozwijać, niestety się cofa poprzez planowane postażanie produktu.

tu przykład żarówki, która świeci ponad 100 lat

https://www.youtube.com/watch?v=3-qRhHCi710

Jaras

co myślisz o zakładaniu shorta na akcje Boeinga na okoliczność ujawnienia że katastrofa samolotu linii Lion Air, lot JT610 była wynikiem zastosowania wobec tego samolotu remote controlling?

w szerszym kontekście shortów na akcje linii lotniczych....

gruby

"Wyobraz sobie falszerza - robi takie same banknoty Euro jak ECB - co sie stanie gdy wydrukuje i pusci w obieg 20mln Euro? To samo co jesli wpusci 2000mln? Czy moze to samo jesli bedzie to 200000mln? No wlasnie, o to chodzi, to nie jest trudne."

Ja sobie tego nie muszę wyobrażać, to się wielokrotnie wydarzyło w przeszłości. Najlepszą (z ujawnionych) zorganizowaną akcją produkcji fałszywek była "operacja Bernhard" kierowana przez majora SD Bernharda Krügera z VI wydziału RSHA. Za pomocą funtów szterlingów drukowanych w KZ Sachsenchausen III Rzesza rozliczała swoje transakcje dewizowe w Zurychu, do dzisiaj nie wiadomo ile z tych płatków trafiło do i zostało wyprane przez BIS z Bazylei, podczas wojny wspólne joint-venture III Rzeszy i właścicieli-założycieli FED z USA. "Operacja Bernhard" była tak udana jeśli o jakość fałszywek chodzi że BoE po wojnie wycofał z obiegu wszystkie banknoty o nominale 5 funtów i wyższych bo sam nie był w stanie odróżnić fałszywek od oryginałów.

Z nieujawnionych akcji fałszowania waluty najbardziej podobało mi się w ostatnim czasie ukaranie Indii za lata współpracy wojskowej z nie-tym-dostawcą-co-trzeba. Indie tak bardzo zasypano fałszywkami, że dwa lata temu ichniejszy premier rozkazał wycofać z obiegu wszystkie duże banknoty. Nie żebym palcem na kogoś pokazywał, ale wielki brat ma sprawdzonego sojusznika w tamtym rejonie świata który grzecznie broń kupuje tam gdzie mu wielki brat każe. Taką akcję można perfekcyjnie zaplanować i przeprowadzić operując po cichu z podwórka owego sąsiada, pod warunkiem że ma się dostęp do know-how, sprzętu i drukarzy. Inna sprawa czy Hindusi zorientowali się kto tak naprawdę im te buty uszył, wszak ich sąsiedzi zza miedzy są sami z siebie za ciency w uszach żeby ten numer samodzielnie wywinąć. Podobny przypadek to Wenezuela. Wenezuelczycy sami z siebie nie byliby w stanie wyprodukować wystarczającej ilości banknotów żeby wywołać taką inflację jaką teraz mają. Ktoś im w tym pomaga, pytanie brzmi czy ta pomoc w drukowaniu boliwara odbywa się za ich wiedzą i zgodą.

@buffett napisał:

"ja poproszę o takiego samego mercedesa, jednak z tym olejem, to sam będę go wymieniał jednak co 10 000 km."

Nie ma już takiej potrzeby. Istnieje patent na ustrojstwo (nie pytaj jak to działa, jeszcze tego nie rozgryzłem) które utrzymuje parametry techniczne oleju w całym okresie użytkowania samochodu, co eliminuje potrzebę jego wymiany. Żaden z koncernów nie zdecydował się na wdrożenie, złośliwi twierdzą że stawką jest owe 70% przychodów autoryzowanych salonów sprzedaży które to salony wyciskają z klientów nie w salonie lecz na zapleczu, w warsztacie.

Ostatnio modyfikowany: 2018-12-19 09:37

Kikkhull

buffett

to wszystko jest tak jak z lądowaniem na księżycu. gdyby amerykanie faktycznie tam byli w 60 latach mając do dyspozycji komputery które zajmowały stadion narodowy o mocy mniejszej niż nokia 3310 to dziś, na księżyc byś wchodził do tramwaju kursującego tam co 30 minut jak MPK w warszawie.

ale, że jesteśmy robieni w bambuko to inna sprawa. notabene, uzywaj tylko dobrych olejów, omijaj te, co widzisz w tv

cheniek

BTW. ktoś tu pytał o ropę. Niedawno czytałem o prognozach Banku Światowego na najbliższe 3 lata - ropa średnio po 75 $/bbl. Natomiast Rosja w swoich planach budżetowych na najbliższe 3 lata zakłada średnią cenę na poziomie 55 $/bbl.

buffett

uderz w stół, a nożyce się odezwą.

Dante

Widzę opcję na dzisiaj na shorta EUR/NOK, bo dolar wybił - ale to wybicie w trendzie spadkowym dolara, a zatem długo terminowo EUR/NOK w górę, bo bilans handlowy eurozony rośnie, a Norkom spada.

@cheniek

Aktualna wycena ropy to wynikowa nacisków politycznych - długoterminowo (za kilka lat) powinna być powyżej 100$.

PS1. Ciekawe dzisiaj rzeczy się dzieją - dolar wybił w górę, a VIX, JPY i CHF wypadły z kanałów wzrostowych. Ropa chce iść dzisiaj na północ, a złoto i krypto na południe. Czyżby powrót lokalne hossy na giełdzie?

PS2. Long USD/CHF wygląda interesująco.

Ostatnio modyfikowany: 2018-12-19 11:22

cheniek

Exactly, my dear Watson.

Nie da się merytorycznie krytykować tego, czego się nie widziało i nie słyszało. Czego się nie pojęło i nie zrozumiało. Nie jest wyczynem wyśmiewanie się z wierzących w spiski. Wyczynem jest logiczne, wiarygodne i zrozumiałe wykazanie, gdzie się mylą, gdzie popełniają błędy poznawcze i jak manipulują informacjami. Tyle, że od tego są odpowiedniejsze miejsca w internecie niż to. Choć jedno muszę przyznać - jako chemika czasami bawią mnie do łez te bzdurne komentarze, jak choćby powyższa dyskusja o olejach :)

Ostatnio modyfikowany: 2018-12-19 11:20

korpo

błagam akurat każdy bzdurny "dowód" spiskowy o nielądowaniu jest roztrzaskany. Nie wierz w te głupoty i dokształć się. :P

Od wczoraj odreagowanie na krypto. W jakich walutach siedzicie? Generalnie myślę że krypto to przyszłośc tylko nie wiadomo która technologia wygra. Ktoś zauważył że w końcu się zachowało odwrotnie do giełd. Gdzieś czytałem że w chwili jak JP Morgan i Goldman Sachs (w 2017r jakoś) mówili że BTC to scam to właśnie te 2 banki robiły wtedy największe zakupy.

@Trader21 od kilku lat objeżdzałeś krypto coś się zmieniło w Twojej strategii i podejściu?

Alan Shrugged

dług na wesoło

Ostatnio modyfikowany: 2018-12-19 12:20

sholler

gularz27

Polecam obejrzenie tego odcinka https://www.youtube.com/watch?v=SF362xxcfdk który obnaza wady Bitcoin oraz mowi o technologii Hashgraph.

sholler

gruby

"Choć jedno muszę przyznać - jako chemika czasami bawią mnie do łez te bzdurne komentarze, jak choćby powyższa dyskusja o olejach :)"

rozwiń temat: dlaczego jest to bzdurna dyskusja ? Ino krótko i treściwie, zanim nas stąd pogonią.

Bagracz

Sam to robisz posługując się filtrem "teoria spiskowa", który od razu odrzuca informację jako nie wartą uwagi.

Ponieważ jednak, nie bardzo wiesz skąd się taki filtr wziął i jaki jest jego cel, do rangi sztuki podnosisz umiejętność wskazania słabości w wyfiltrowanym już materiale. To nie jest sztuka, bo to powinno być wbudowane w ten filtr "teoria spiskowa". Nie jest, bo to nie jest prawdziwy filtr, a tylko namiastka filtra służąca do zupełnie innych celów. Tą namiastkę stworzyły massmedia, a służy do tego samego do czego służą massmedia. Do tworzenia fałszywego obrazu rzeczywistości. To one właśnie przyklejają znaczek "teoria spiskowa" do czegoś co faktycznie jest bzdurne ale i do czegoś co chcą akurat zdezawuować. Taki filtr jest dla jeleni.

Człowiek świadomy ma własne filtry albo cudze, ale absolutnie nie takie jak "teoria spiskowa". Bo od razu wiadomo, że niewiele rozumie

Ostatnio modyfikowany: 2018-12-19 12:28

Dante

Czyżby pszenica i cukier czekały na zjazd w dół (?)

buffett

zaraz cheniek napisze, że nie ma różnicy między nędznym HC na podłej bazie a olejem 80% ester / PAO

to kolejna teoria spiskowa

gruby

"zaraz cheniek napisze, że nie ma różnicy między nędznym HC na podłej bazie a olejem 80% ester / PAO"

Takie coś znalazłem:

https://www.youtube.com/watch?v=3G1nmhSZvN0

generalnie dziennikarze z ZDF raczej nie są znani z opowiadania bajek. Co nie oznacza że się akurat w tej sprawie nie mylą.

Ostatnio modyfikowany: 2018-12-19 13:05

nikt ważny

"to teorie spiskowe, szarlatańskie "mądrości" i bełkot kompletnych laików"

Tak zupełnie bez złośliwości. Co Ciebie jako chemika (zakładam że nie jedynie tytularnego) uprawnia do kategorycznej oceny w materii którą wymieniłeś.? Bliżej konkretów zaś: co upoważnia Ciebie jako chemika do oceny tego miejsca czy finansowych albo geopolitycznych tematów tu poruszanych?

Każdy ma swoją odrębną perspektywę, ale to miejsce ma swoich Założycieli/Właścicieli/Administratorów i Moderatorów. Oni decydują o zawartości, a obecność i aktywność w Ich miejscu nie jest obowiązkowa i pod przymusem. Osobiście podejrzewam że jak będzie można "zarobić" najlepiej z "dużą górką" na tym co tam wypisałeś to będzie właśnie o tym i nawet więcej. Faktografia pokazuje że na sprzedaży różnego rodzaju "wiary" opierają się nie tylko wędrowni komiwojażerowie ale całkiem duże państwa, korporacje czy po prostu imperia których "akty założycielskie" to raptem cienkie broszurki względem biznesów opierających się na grubych księgach, a i te ostatnie jeśli spojrzeć na rzeczywistość mają się świetnie od grubo ponad tysiąc lat.

buffett

masz i zobacz różnicę między olejami na przykładzie transmisji

panna

abo

"to ja poproszę o nowego Mercedesa serii S ale wyprodukowanego według reżimu technologicznego drugiej połowy lat 80 ubiegłego wieku"

A po co Ci takie auto, czym je będziesz napędzał?

EROEI (i to dla płynnych,twardych i pozostałych) pokazuje, że Ci takie długowieczne cacko jest zupełnie niepotrzebne ;)

http://img2161.imagevenue.com/img.php?image=770923299_ropa_122_348lo.jpg

"Rzuć okiem" jak to wygląda w różnych krajach, na różnych złożach i typach paliw.

Podobno średnio minimum 10:1 jest potrzebne do utrzymania naszej "codzienności" jaką znamy, a spadniemy poniżej już "niedługo".

Chyba, że to kolejny współczynnik z brudnego palca, napędzający nam tylko nerwów i sromoty ;)

Ostatnio modyfikowany: 2018-12-19 13:51