Na początku września media często poruszały temat Elona Muska. Wiele z tych wzmianek dotyczyło jednak nośnych tematów, mających niewiele wspólnego z Teslą. Jednym z nich była sytuacja w której Musk zapalił marihuanę podczas wywiadu. Z pewnością nakręciło to dyskusję dotyczącą CEO Tesli, my jednak wolelibyśmy skupić się na samej spółce. Tym bardziej, że jest o czym mówić. W ostatnim czasie nt. Tesli chętnie wypowiadali się dostawcy, pracownicy oraz analitycy. Inwestorzy powinni wziąć ich słowa pod uwagę.

Co mówią dostawcy?

W lipcu Tesla zgłosiła się po tzw. „rabaty wsteczne” do swoich dostawców. Najprościej mówiąc, ze względu na trudności finansowe spółka chciała odzyskać część pieniędzy, które wydała na części potrzebne do produkcji.

Przedstawiciele Tesli argumentowali, że brak wspomnianych rabatów może z czasem uderzyć w samych dostawców. W zakamuflowany sposób dali zatem do zrozumienia: jeśli nie obniżycie cen, to możemy zbankrutować.

Osobna kwestia to wysokość proponowanych rabatów. Chodziło o zwrot od 9 do 20 procent tego, co firma zapłaciła począwszy od 2016 roku! Zgodnie ze słowami jednego z dostawców, jeśli takie propozycje pojawiały się ze strony innych firm, chodziło o rabaty rzędu 1-2 procent.

Tesla poinformowała też, że jeśli partnerzy nie zgodzą się na rabaty, to spółka będzie chciała wydłużyć terminy płatności z 60 do 120 dni.

Działania kierownictwa Tesli rodzą obawy u dostawców. W przeprowadzonej niedawno ankiecie, aż 18 spośród 22 partnerów Tesli stwierdziło, że spółka Muska stanowi dla nich finansowe zagrożenie (czytaj: może nie być w stanie pokryć zobowiązań w najbliższym czasie). Z kolei 8 z 22 obawia się bankructwa Tesli.

Co mówią byli i obecni pracownicy?

Business Insider dokonał niedawno bardzo wnikliwej analizy Tesli – nie pod kątem finansów, ale od strony warunków pracowniczych. Dziennikarze oparli się przy tym na relacjach 42 byłych i obecnych pracowników spółki.

Wielu rozmówców odnosiło się do trudnych warunków i bardzo wysokiego tempa pracy. Wspominali o osobach, które rezygnowały po 2 godzinach lub jednym przepracowanym dniu. Szczerze mówiąc – taka statystyka nas nie rusza. Są prywatne firmy, które dużo wymagają od swoich pracowników i są ludzie, którzy do takiej pracy się nie nadają. Wrażenie zrobiły na nas dopiero szczegóły oraz porównanie z działaniami konkurentów.

Z opowieści pracowników wynika, że tempo pracy jest tak wysokie, a zaplecze sanitarne w fabrykach na tyle niewystarczające, iż niektórzy pracownicy załatwiają swoje potrzeby fizjologiczne na samej hali. Z kolei organizacyjny chaos sprawia, że robotnicy są rzucani do nowych zajęć po kilku minutach praktyki.

Złe warunki pracy przekładają się na częstą rotację kadry. Konieczność ciągłego szkolenia nowych pracowników przy jednoczesnym pospiechu na produkcji sprawiają, że dochodzi do mnóstwa pomyłek. Wystarczy wspomnieć sytuację z ostatniego tygodnia czerwca, kiedy wyprodukowano 5000 sztuk modelu 3, z czego aż 4300 trzeba było poprawiać! To 86% z całkowitej liczby.

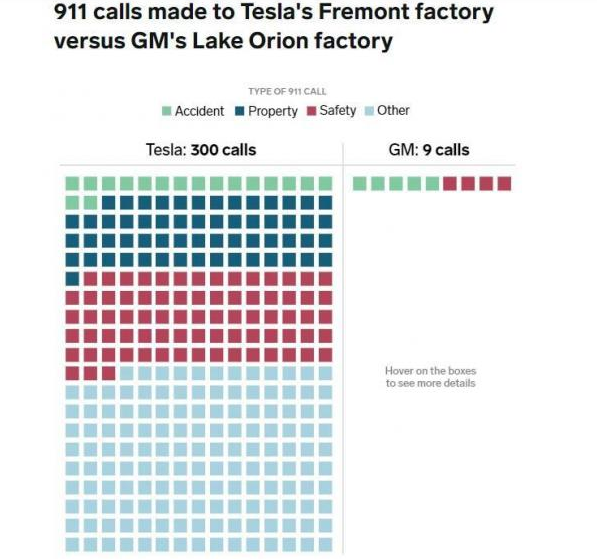

Niepokojące informacje dotyczące tego, co dzieje się w fabrykach Tesli, potwierdza poniższa statystyka.

Źródło: Zerohedge.com

Zgodnie z nią, na przestrzeni 2 lat z fabryki Tesli we Fremont wykonano 300 telefonów na linię 911 (wypadki, naruszenie bezpieczeństwa etc.). Dla porównania, z fabryki GM w Lake Orion dzwoniono 9 razy.

Kończąc temat pracowników, warto wspomnieć o byłych dyrektorach, którzy szybko porzucili pracę w Tesli, a część z nich znalazła zatrudnienie u konkurencji. Na szczególną uwagę zasługuje szef księgowości, który zrezygnował po niecałym miesiącu(!) od podjęcia pracy.

Co mówią analitycy?

Bardzo rzadko zwracamy uwagę na to, co mówią wszelkiej maści „specjaliści” i „analitycy”. Tesla jest wyjątkiem. Powód jest bardzo prosty: do tej pory analitycy uznający 350 USD za akcję Tesli jako coś normalnego stanowili dużą grupę. Teraz powoli zaczyna się to zmieniać.

Niezwykle pozytywnie nastawiony do Tesli analityk Gene Munster uderzył w zarząd spółki, twierdząc, że większość kierownictwa powinna wylecieć ze stanowisk. W innym wypadku, przyszłość Tesli rysuje się w ponurych barwach.

Zdanie na temat Tesli zmienił też Bank Nomura, którego analitycy obniżyli rekomendację dla spółki z „kupuj” na „neutralny”. Dla odmiany, tutaj obawy dotyczą przede wszystkim zachowania Elona Muska. Docelowa cena akcji została z kolei obniżona z 400 do 300 USD. Naszym zdaniem bank nie obniżył poziomu do 100 USD tylko po to, aby z miejsca nie ośmieszyć swoich poprzednich analiz.

Oczywiście sama cena docelowa akcji jest w tym wypadku nieistotna. Liczy się zmiana trendu wśród analityków. Najpierw mieliśmy hurraoptymizm i same pozytywne komentarze. Teraz doszło do zmiany oczekiwań, a kolejne oznaki odwrócenia trendu będą wpływać na wielu inwestorów.

Co mówi rynek długu?

Nieco ponad rok temu Tesla wyemitowała obligacje z terminem zapadalności na 2025 rok. Zainteresowanie było ogromne – udało się zebrać 1,8 mld USD, czyli 20% więcej niż oczekiwało kierownictwo spółki. Rentowność obligacji wynosiła 5,3%.

Obecnie sytuacja nie wygląda już tak kolorowo. Rentowność obligacji Tesli dotarła do 8,3%, co oznacza bardzo duże obawy inwestorów i brak popytu na dług spółki. Dla osób, które nabyły obligacje jest to równoznaczne z 18-procentową stratę.

W jednym z ostatnich wywiadów Mark Faber stwierdził, że nie pamięta aby w przypadku jakiejkolwiek spółki z kapitalizacją rynkową na poziomie Tesli rentowność obligacji była tak wysoka.

Gdzie szukać pozytywów?

Nie oszukujmy się, w komentarzach na pewno ktoś wytknie, że szukamy wyłącznie negatywnych informacji. Pytamy zatem: gdzie szukać pozytywów? Przez długi czas taką nadzieją dla Tesli był sam Elon Musk. Niezależnie od rozczarowań związanych z wynikami, prezes potrafił natchnąć wiarą inwestorów, a notowania wbrew wszelkiej logice wędrowały w górę.

W ostatnich tygodniach także sam Musk zaczął zaliczać kolejne potknięcia. Z pewnością największym błędem był wpis, w którym CEO Tesli zasugerował, że „spółka zostanie wykupiona po 420 USD za akcję, a fundusze są już zabezpieczone”. Reakcja rynku była jasna – akcje ruszyły w górę, ostatecznie kto nie chciałby kupić za 350 USD, żeby potem otrzymać 420 USD? Mimo wszystko rynek szybko zaczął wątpić w słowa Muska. On sam zaczął dość pokrętnie wycofywać się ze swojej deklaracji, dzięki czemu stało się jasne, że zwyczajnie skłamał.

Problem polega na tym, że przez słowa Muska, a następnie wybicie ceny akcji, wielu shortujących zostało zmuszonych do zamknięcia swojej pozycji ze stratą. Jeśli wpis o „zabezpieczonych funduszach” nie miał oparcia w faktach, to Musk złamał prawo. Komisja Papierów Wartościowych i Giełd rozpoczęła już dochodzenie w tej sprawie.

Swoją drogą, dlaczego ktokolwiek miałby wykupować spółkę tak ekstremalnie drogą? Z punktu widzenia instytucji wyspecjalizowanych w przejęciach lepszym pomysłem byłoby odcięcie spółki od finansowania. Złe wiadomości doprowadziłyby do spadku ceny akcji i wtedy można byłoby pokusić się o przejęcie. Naszym zdaniem nie braknie chętnych na przejęcie Tesli, ale nie przy tak skrajnej wycenie. Dość powiedzieć, że wskaźnik ceny do wartości księgowej wynosi dla tej spółki 12,83, podczas gdy w przypadku ETFu na sektor motoryzacyjny jest to 1,02.

Podsumowanie

Najlepszym komentarzem do sytuacji w Tesli jest fakt, że Elon Musk uważany za najsilniejszy punkt Tesli, zaczął być przez niektórych postrzegany jako… największe zagrożenie. Coraz więcej osób ma wątpliwości czy inwestycja w producenta samochodów elektrycznych jest dobrym pomysłem. Z kolei grający na spadki nie odpuszczają – Tesla wciąż jest w czołówce najsilniej shortowanych spółek.

Dla nas dane dotyczące produkcji, jak i informacje zawarte powyżej, są potwierdzeniem, że Tesla to TOP 3 najbardziej przewartościowanych spółek na amerykańskiej giełdzie. Uważamy, że optymalna cena za akcję tej spółki to 40 USD, a jeśli znajdzie się niżej to też nie będziemy zdziwieni. Konkurencja coraz ostrzej zaznacza swoją obecność na rynku elektryków, a historia pokazuje, że bycie pionierem na danym rynku nie gwarantuje sukcesu. Yahoo czy Nokia coś o tym wiedzą.

Zespół Independent Trader

Robert_it

Jedne z największych koncernów już obiera kierunek na rynek elektryków. Oni wiedzą jak sprzedawać auta.

robertquest

Catherine

Ale gwoździem do ich trumny nie będą oni sami WG mnie. Będzie nim rozwinięty w ostatnich latach rynek aut elektrycznych konkurencji, które właśnie trafiają jeden po drugim na rynek.

Lepsze, tańsze i ładniejsze - nawet największy fan zastanowi się dwa razy.

A Tesla jedzie na kredytach. Na zaufaniu.

Excogitatoris

https://www.money.pl/gospodarka/wiadomosci/artykul/sankcje-rosja-dlug-rubel,29,0,2416157.html

Ostatnio modyfikowany: 2018-09-17 19:57

Aliquis

Najpierw o sprawności pojazdów elektrycznych. Wpływają na nią:

(1) sprawność spalania (utleniania) w elektrowni, związana z reakcjami chemicznymi i przemianą w energię elektryczną (z pośrednią formą mechaniczną),

(2) sprawność związana ze stratami w sieci przesyłowej i dystrybucyjnej (rozdzielczej),

(3) sprawność ładowania akumulatora (przemiana elektrochemiczna), związana z zamianą energii elektrycznej w chemiczną,

(4) sprawność rozładowania akumulatora, związana z zamianą energii chemicznej w elektryczną,

(5) sprawność napędzania pojazdu, związana z zamianą energii elektrycznej w mechaniczną.

Całkowita sprawność jest iloczynem wymienionych sprawności cząstkowych (składowych).

Teraz pozostaje tylko oszacować te sprawności składowe.

(1)

Sprawność netto (tj. po odliczeniu zużycia energii na potrzeby własne elektrowni) obecnej energetyki to 33–34% - źródło z 2015, z pliku: kasztelewicz_patyk_nowoczesne_18_4_15.pdf (wyszukiwarka powinna plik znaleźć, bo sam link jest przydługi). Załóżmy, że w ciągu 3 lat trochę się poprawiło, i możemy przyjąć 1% wyższą sprawność. Nowoczesne elektrownie węglowe aktualnie budowane w Polsce (np. bloki 5 i 6 elektrowni Opole), mają sprawność netto 45,5% - źródło:

https://blok5i6.pl/parametry-techniczne . Na świecie buduje się elektrownie o sprawności nieco ponad 50% (Japonia, Niemcy). Dodam, że sprawność zależy też od rodzaju węgla (kamienny, brunatny).

(2)

Z kolei ogólne straty sieciowe szacuje się różnie, a optymistycznie: straty przesyłowe na 7-8%, a dystrybucyjne na ok. 1%. Do tego należałoby jeszcze dodać straty w instalacji mieszkaniowej (od transformatora), więc sumarycznie straty wynoszą około (lub raczej, ponad) 10%, co daje sprawność 90%.

(3)

Sprawność ładowania akumulatora zależy w głównej mierze od rodzaju akumulatora oraz sposobu (przewodowy lub bezprzewodowy (indukcyjny lub rezonansowy)) i parametrów ładowania. Przyjmijmy (również optymistycznie), że sprawność ta wynosi 90%, przy pominięciu wpływu temperatury i samorozładowania.

(4)

Sprawność rozładowania (stosunek energii oddanej podczas pracy do energii włożonej do akumulatora w procesie ładowania) zależy od wielu czynników, jak np. zużycie akumulatora. Zróżnicowanie danych (jak również deklaracji wytwórców) jest duże. Jeśli wybierzemy najlepsze rozwiązania (np. z litowo-jonowych), to możemy przyjąć, że sprawność ta może nawet wynieść 95%.

(5)

Sprawności napędu elektrycznego (wraz z układem przeniesienia na koła jezdne) nie będziemy rozważać, bo jest to wielkość zbliżona do sprawności przeniesienia napędu w pojazdach z silnikami spalinowymi).

Podsumowując, całkowitą sprawność energetyczną dla samochodu elektrycznego (poczynając od elektrowni, a na akumulatorze kończąc) można oszacować (dla Polski):

0.35 x 0.9 x 0.9 x 0.95 = 0.27

Teraz spróbujmy określić sprawność cieplną silnika spalinowego (pomijając, jak poprzednio, sprawność układu przeniesienia napędu).

Dla obecnie użytkowanych silników spalinowych można przyjąć średnią sprawność 35%, przy czym niewątpliwie mogą istnieć znaczące różnice pomiędzy różnymi rozwiązaniami tych silników, a w tym pomiędzy benzynowymi i wysokoprężnymi.

Oczywiście, rozwój w tym względzie cały czas postępuje. Przykład: Dynamic Force Engine z bezpośrednim wtryskiem paliwa (Toyota) o sprawności cieplnej ponad 40% (za: https://www.msn.com/pl-pl/motoryzacja/wiadomosci/toyota-si%C4%99-zbroi-oto-jej-nowe-uk%C5%82ady-nap%C4%99dowe/ar-BBJJoKX?ocid=spartanntp ).

Porównajmy teraz: 27% (sprawność EV) z 35% (sprawność IC).

Dodajmy jeszcze, że spalanie węgla w elektrowni skutkuje większą emisją zanieczyszczeń, niż odpowiednie spalanie benzyny lub oleju napędowego.

Dorzućmy jeszcze ceny i koszty eksploatacji (bez preferencji), to okaże się, że kierunek, w którym zmierzamy, jest co najmniej zastanawiający.

Dlaczego tak jest, to już jednak odrębna sprawa

mechanical666

uberbot

polish_wealth

dorzucę swoją gródkę na tym pogrzebie. Rok-półtora temu, Elon był kilka razy na spędzie ciała doradczego Trumpa i nie wiem czy pamiętacie, ale bardzo się naraził tamtejszym koszernym decydentom swoim zachowaniem. Podejrzewam, że wtedy na nim "X" postawili.

Jak to powiedział jeden żyd: "Świat, to obraz, my mamy ten obraz, wszystkim wam będzie najlepiej jak się do niego dołączycie" Chętnie podam źródło tej tajemniczej wypowiedzi ;).

Tym obrazem jest FANG,bankowość,holywood.

Między innymi dlatego Bibasek, tak pewnie się wypowiada się na forum ONZ, że Izrael ma jasną przyszłość na Forum Narodów.

"Tesla" to korzystanie z imagu wariata (N.Tesli), wysyłanie rzęchu w kosmos, a w fundamentach dziury.

Szacunek dla T21, za jastrzębie wypatrzenie tego jeszcze z bardzo daleka, zobaczymy kiedy cena to odzwierciedli i ile jeszcze tego optymimizmu nadrukowanego siedzi w tej spółce.

@ mechanical6x3, akurat 10 minut temu, dzwonił koleżka, który akurat jest w Bukareszcie, zaraz będzie w Sofii, wczoraj był w Stambule,

Ceny w Stambule: Nieruszki za 50 000 PLN, Kebab za 5 PLN, obok w Romunii i Bułgarii ceny zbliżone do Polskich.

Po drugiej stronie Turcji już tylko Syria i Irak, po którym nikt niczego nigdy się nie spodziwa - więc ceny mocno zdołowane w tej Turcji na tle liczących się sąsiadów.

Biorąc jednak pod uwagę amerykański uścisk, który tam zapadł (wycofanie Bazy USA, flirt Turcji z Rosją, utrudnianie chinom szlaku przez US) Nie wiadomo kiedy taki uścisk miałby puścić. To jest tama na obrzeżach cywilizacji, TUTAJ NASZE WPŁYWY SIĘGAJĄ - NO PASA RAN!

Ale krew się leje przykładowo, Rotschield by wchodził :D, Można porównać z Ukrainą, ktoś zyskał na tej krwi? czy musi upłynąć dekada? Inaczej krew się lała jak Rotschield żył, inaczej teraz się leje, nie ma jednej zasady, wszędy aplikowalnej.

Ostatnio modyfikowany: 2018-09-17 22:00

Volku

Elektryki pięknie wpisują się w ideę psucia i zużycia produktów. "Napędzą" gospodarkę wymianą infrastruktury elektrycznej i 5G.

i może o to chodzi

Oficjalne QE z FED się skończyło, a jak i kto będzie kontrolował Blockchainowe dolary, które właśnie pomyślnie przeszły weryfikację regulatora?

https://xbt.net/blog/gemini-launches-ethereum-based-stablecoin-gemini-dollar-gusd/

i ciekawostka

“[Gemini can] pause, block, or reverse token transfers in response to a security incident (i.e., catastrophic event).”

czyli będzie można wstrzymać, zablokować i wycofać przelewy

https://cointelegraph.com/news/blockchain-study-gemini-custodian-is-able-to-alter-or-reverse-gemini-dollar-transactions

Kikkhull

Volku

większość wie jaką sławą cieszy się Tether

czy tego samego możemy spodziewać się po Gemini i PAX dolarach?

Pewnie tak ale tym razem pod parasolem nowego układu w USA.

Blockchainowe dolary pięknie wpisują się w walkę z gotówką

szymonw

Cła na Chiny nałożone - link

Ostatnio modyfikowany: 2018-09-18 08:25

zeromacho

Dodajmy jeszcze, że spalanie węgla w elektrowni skutkuje większą emisją zanieczyszczeń, niż odpowiednie spalanie benzyny lub oleju napędowego.

Chyba żartujesz, kto normalny woli mieć w mieście kilkaset tysięcy małych smrodliwych kominów, przy samej ziemi w sąsiedztwie chodników, niż jeden wielki komin w elektrowni kilkadziesiąt lub kilkaset kilometrów od miasta?

dgal

A co ze sprawnoscia zamiany ropy na paliwo (rafineria) i transportu reafineria -> stacja benzynowa? Jak porownujesz wszystkie etapy w elektryku to nie patrz tylko na ostatni etap w autach spalinowych.

Paradoks

wziuuuuu

Dodatkowo jeżeli przyjrzysz się aktualnym zakazom to celują one w wyrzucenie spalinowych aut z centrów miast.

Oczywiście "podmiana" aut jest producentom na rękę, ale auta elektryczne mają wiele pozytywnych stron.

Patyk1989

Az sie boje co bedzie jak model 3 z kierownica po prawej zrobia.

Tesla Tesla, ale inne przedsiewziecie Muska wyglada o wiele lepiej - SpaceX. Ciekawe ilu juz zielonych ludzikow siedzi w tej firmie i kombinuja, jak przy pomocy rakiet/obizki kosztow przez SpaceX mozna by pognebic ruskich i chinczykow.

Realista

Kiedy Ford zakładał swoją pierwszą fabrykę ludzie też się dziwowali, że można tak szybko pracować :)

gasch

Dzięki za ciekawy komentarz odnośnie sprawności elektryków.

Może masz wiedzę nt. sprawności paneli fotowoltaicznych (a lepiej całej instalacji - "mini elektrowni")?

Przymierzam się do tematu zasilania w ten sposób domu jednorodzinnego z wykorzystaniem magazynowania energii "w sieci".

Zauważyłem, że panele sprzed 10 lat miały około 50W z 1m2 a teraz dochodzą do 300W. Czyli sprawność poprawiła się kilkukrotnie i nie trzeba już całego dachu pokrywać panelami.

Dobrze izolowany dom może przy pomocy nimi-elektrowni o mocy 4kW nie generować żadnych kosztów.

Darmowe ogrzewanie i prąd są jak najbardziej realne, przynajmniej dopóki dzienne i letnie nadwyżki energetyka jest zmuszona odbierać, a oddawać je zimą (ogrzewanie) i w nocy. Nadal pozostajemy zależni, ale przynajmniej nic za energię nie płacimy.

@Patyk1989

Tyle jeździ, bo są preferencje, dopłaty, darmowe parkowanie i wjazd do miast, itp.

Podobnie w Norwegii.

Zrób takie preferencje np. na powiedzmy Porsche a zobaczysz jak szybko 911 zastąpią Tesle.

Ostatnio modyfikowany: 2018-09-18 12:27

sute

Ostatnio modyfikowany: 2018-09-18 12:48

zeromacho

Jeśli chodzi o niedobory energii to są i będą coraz większe. Ale mimo wszystko łatwiej jest postawić elektrownię na terenie polski jakąkolwiek (węgiel, atom, panele, wiatraki itp.) niż znaleźć złoża ropy naftowej. Więc nie widzę różnicy czy sprowadzamy prąd czy paliwo, powiem nawet że jeśli sprowadzamy prąd to jeszcze lepiej bo to oznacza że zanieczyszczenia powstają za granicą a do nas płynie czysta energia.

Większym zmartwieniem wydają się być nasze linie przesyłowe które są już przeciążone i nie ma perspektyw aby je łatwo i szybko zmodernizować.

Może się okazać że nie będzie problemu z kupnem prądu za granicą ale nie będzie możliwości dostarczyć go do polskich odbiorców.

Skutek będzie taki że elektryki nie pojadą, warto dodać że na chwilę obecną nie ma możliwości ładowania akumulatorów z samochodów elektrycznych przy pomocy panelu słonecznego i regulatora napięcia, mimo że wielu osobom się to marzy, obecnie można tak naładować co najwyżej meleksa ;)

Ostatnio modyfikowany: 2018-09-18 13:06

Kikkhull

Aliquis

Otóż, w swoim poprzednim wpisie odnosiłem się w zasadzie wyłącznie do sprawności energetycznej napędu elektrycznego i spalinowego pojazdów. W części końcowej dodałem uwagę odnośnie zanieczyszczeń, ale bardziej chodziło o efekt towarzyszący spalaniu benzyny (lub oleju) i węgla.

Jasne, że w obu przypadkach stosuje się jakieś rozwiązania ochronne, katalizatory (silniki) lub filtry (elektrownie). Ponieważ uwagi dotyczyły głównie tej kwestii, spróbuję się do nich odnieść.

#zeromacho (2018-09-18 08:52) napisał:

"Chyba żartujesz, kto normalny woli mieć w mieście kilkaset tysięcy małych smrodliwych kominów, przy samej ziemi w sąsiedztwie chodników, niż jeden wielki komin w elektrowni kilkadziesiąt lub kilkaset kilometrów od miasta?".

Per saldo zanieczyszczenie zawsze trafia do atmosfery (emisja) i w wyniku dyspersji rozprzestrzenia się w niej. Jest ono przenoszone na spore odległości, np. pierwiastki radioaktywne uwolnione po katastrofie w Czarnobylu krążyły na dużych odległościach (warunki atmosferyczne) zanim uległy imisji (z atmosfery do np. gleby).

Jasne, że nikt nie chce mieć źródeł emisji blisko siebie (może z wyjątkiem palaczy). Jest to jednak odrębna sprawa, którą we wpisie się nie zajmowałem.

#dgal (2018-09-18 09:34) napisał:

"A co ze sprawnoscia zamiany ropy na paliwo (rafineria) i transportu reafineria -> stacja benzynowa? Jak porownujesz wszystkie etapy w elektryku to nie patrz tylko na ostatni etap w autach spalinowych".

Wpis odnosił się do sprawności poczynając od procesu spalania. Tym samym nie brał pod uwagę:

- kosztu energetycznego wydobycia węgla i jego transportu,

- kosztu energetycznego wydobycia ropy, jej transportu, rafinacji i dystrybucji.

Pompowanie jest o wiele mniej kosztowne (energetycznie) od fedrowania i wydobycia węgla na powierzchnię. Na koszt transportu w dużym stopniu wpływa odległość, chociaż jednostkowy koszt transportu rurociągowego jest wyraźnie niższy od transportu kolejowego węgla. Tak więc oba te czynniki wyraźnie przemawiają za ropą, ale oczywiście dochodzi jeszcze rafinacja i dystrybucja benzyny (oleju). Przy zasilaniu pojazdów na plus benzyny przemawia też łatwość magazynowania (w porównaniu z prądem).

Generalnie dość trudno jest porównywać koszty wydobycia i dystrybucji nośników energii, bo zależy to również od wielu czynników lokalnych.

#wziuuuuu (2018-09-18 10:05) napisał:

"... elektrownie węglowe mają bardzo wyśrubowane normy zanieczyszczeń. Do tego mają bardzo dobre filtry. Poza tym buduje się je daleko od miast, w okolicy lasów, które redukują bardzo wydzielane zanieczyszczenia".

Po pierwsze, ze spalania węgla (w szczególności brunatnego) powstaje znacznie więcej zanieczyszczeń niż ze spalania benzyny (lub oleju). Jeśli teraz podamy (procentową) efektywność filtracji, to trzeba zawsze pamiętać z jakiego poziomu wyjściowego startujemy. Po drugie, pierwiastków zanieczyszczających jest w węglu znacznie więcej. Mamy tam (przykładowo) ołów, podczas gdy w benzynie już go nie ma. Kwaśne deszcze są skutkiem emisji tlenku azotu i dwutlenku siarki. Ostatnio ruszyła walka z rtęcią, która jest obecna w niewielkim stopniu w węglu, ale wobec olbrzymiego jego zużycia, emisja rtęci jest zdecydowanie za duża. W ogóle, z pierwiastkami ciężkimi z węgla zapowiada się ostra walka. Ponadto, węgiel węglowi nierówny, a "czyste" spalanie w elektrowni wymagałoby koksu lub antracytu, ale kogo na to stać?

I jeszcze jedno, ta wiara w rzeczywistą skuteczność elektrofiltrów (i innych rozwiązań) jest nieco zaskakująca. Dopiero teraz rozpoczynają się wymagania, które mogą rozłożyć naszą energetykę węglową, i nic na to nie poradzimy. Dotychczas stosowane rozwiązania im na pewno nie podołają. To już katalizatory i filtry pojazdowe są na wyższym etapie rozwoju. Trzeba zacząć myśleć co po węglu, bo kary za emisję (lub zakup certyfikatów) zdołują energetykę kosztowo, i co wówczas będzie z opłacalnością EVs. Ratować nas jeszcze będą mogły nowoczesne elektrownie na węgiel brunatny (poprzez niskie koszty produkcji, co zniweluje problem kar), ale tylko do czasu. W przyszłości pozostanie jedynie gaz (albo OZE). Nigdy też nie zrozumiem tego podskakiwania w związku z rosyjskim gazem - wygląda to na taniec śmierci, albo jakiś obłęd.

Aliquis

Wiedzę na temat fotowoltaiki mam amatorską - nie zajmowałem się tym profesjonalnie, ani nie mam praktyki.

Ogólna orientacja to za mało, żeby w sposób sensowny i uzasadniony coś doradzać.

Niewątpliwą zaletą fotowoltaiki jest niezależność od sieci oraz "lokalność" tego rozwiązania.

Kiedyś zwiedzałem pokazowy dom pasywny, a sądzę, że coś takiego w miastach akademickich (również w Polsce) zawsze można znaleźć. Opisów jest zapewne coraz więcej, ale z wiarygodną praktyką może być różnie. Może stosowne urzędy mają jakieś wiarygodne wytyczne, ale tego nie wiem.

Tak więc, raczej nie mogę doradzić.

sholler

1. Zmiany klimatyczne związane z ocieplaniem się klimatu tak naprawdę nie są groźne. Problemem jest zatrucie środowiska i to jest jeden z powodów dlaczego jest "uruchamiana" elektryfikacja środków transportu. Jeden z kolegów trafnie stwierdził, że lepszy komin za miastem niż auta w mieście. Zgadzam się z tym, proszę poszukać statystyki zachorowalności na raka oraz alergie miasto vs wieś i można łatwo wywnioskować co jest grane. Każda gęsto ulokowana populacja zaczyna w końcu uginać się pod wpływem własnych "odchodów", jak drożdże :)

2.Co do norm na kominach elektrowni i filtrów. Niezły dowcip :) Tak się złożyło, że mieszkałem 2 razy jakiś kilometr od elektrowni, w tym jedna w wawie nad kanałem Żerańskim. Czasem po nocy można było zgarniać pył z zewnętrznych parapetów okien. W nocy często filtry są wyłączane a dla nadzoru mówi się że była awaria. Ale nadzór się rzadko czepia.

3.Jeden z kolegów wspomniał o obciążeniu sieci elektrycznej. Kiedyś to liczyłem i przy założeniu że 50% rodzin będzie miało 1 auto elektryczne o aktualnie jednej z lepszych pojemności baterii i połowa z właścicieli aut będzie chciała naładować je do pełna podczas nocy jednocześnie to pobór mocy w sieci wzrośnie ok 8-10%. Czyli mniej więcej tyle jaka jest różnica w zużyciu energii elektrycznej latem i zimą, czyli nie tak dużo. Oczywiście przy powyższych założeniach, gorzej jak aut będzie więcej.

4. Kolejna sprawa dot. wydajności w cyklu paliwowym. Jeżeli bierzemy pod uwagę cały cykl należy również wsiąść pod uwagę koszty wytworzenia baterii i jej utylizacji której długo się nie doczekamy. Jakby ktoś nie wiedział baterie np. paluszki na dzień dzisiejszy się nie utylizuje, są tylko składowane i czekają na za 100 lat.

Lech

Klimatem rządzą procesy geochemiczne , geologiczne i astronomiczne o niewyobrażalnie większym wpływie niż CO2. Na dowód w dewonie Karbonie nie było ludzi i kominów , a CO2 było 10 -20 razy więcej w atmosferze i co najważniejsze bujnie mogło rozwijać się życie organiczne bo bez CO2 nie ma życia na Ziemi.. , a bez wzrostu CO2 masy biologicznej nie może przybywać.. Na przykład w płaszczu Ziemi 2000km miąższości zachodzą przemiany fazowe między odmianami minerałów ze wzrostem lub spadkiem temperatury zależnie od wielu procesów, zbliża się okres mniejszej aktywności Słońca który w przeszłości dawał znaczne ochłodzenie na całym Świecie....

trader21

Prośba, albo wracamy wyłącznie do tematyki finansowej albo wycinam znowu komentarze jak leci bez poddawania przyczyny bo nie będę na to tracił czasu. Na tym blogu nie będzie informacji ile kosztuje Kebab.

Marcin (ITT)

https://www.cnbc.com/2018/09/18/tesla-stock-drops-after-company-reportedly-to-face-us-criminal-probe-over-musk-statements.html

W efekcie kiedy niemal cały rynek wesoło idzie do góry (i to po ogłoszeniu ceł przez Trumpa), to Tesla leci o 3,5%.

daimos

Pasjonat był tak sfrustrowany ciągłym brakiem odpowiedzi na jego maile dotyczące awarii, że w końcu sam zaczął naprawiać swoje auto.

Ilość usterek naprawdę szokuje...

rav148

niektorzy uwazaja, ze Musk jest ofiara mind control

Putrapolski

Jeśli informacje dotyczące braku finansowania się potwierdzą, będzie dowód na niedozwoloną praktykę. W mojej ocenie Elon, to nie jest facet, który pojawił się znikąd. Robi co chce, gada co chce, wszelkie wskaźniki są przeciwko niemu, a jednak ciągle ma finansowanie, i nawet teraz, kiedy trwa przeciwko niemu śledztwo, wyjdzie na swoje. Nie żeby był bez winy. Po prostu, tak już jest. Parasol ochronny jest od ochraniania. Przynajmniej na teraz. Tesla jest tylko narzędziem; już teraz wymusiła zmianę. Wymusiła dzięki mediom propagującym 'czystą energię', 'czysty napęd'. Czy rzeczywiście samochody eletryczne są "czystsze"? Powyżej trwa dyskusja osób, które znają się na tym dużo bardziej, niż ja. Tak czy inaczej Elon z ogromnym wsparciem mediów (czy też może trafniej osoby pociągające sznurki poprzez Elona) doprowadziły do sytuacji, w której każdy liczący się producent samochodów wprowadza samochody elektryczne. Może wbrew rozumowi, ale takie są pragnienia mas ukształtowane przez mass media. Elon, przynajmniej na tym polu, wykonał swoją misję.

polish_wealth

Wojtas

jumper

Ostatnio modyfikowany: 2018-09-19 10:09

Wiewior

Toyota Mirai jest na wodór. Honda Clarity też.

Spalanie realne 1kg na 100km. (w reklamach piszą 1kg na500km :)

Zbiorniki mieszczą 5kg. Więc zasięg 500km.

Cena 1kg wodoru to 10Euro, tyle też kosztuje przejechanie 100km.

Więc wychodzi mniej więcej tyle co benzyna. Ale nie smrodzi.

Excogitatoris

Żyjemy w erze „bullshit jobs”. 40 proc. ludzi czuje, że ich praca jest bez sensu.

http://forsal.pl/praca/aktualnosci/artykuly/1264539,bullshit-jobs-graeber-40-proc-ludzi-czuje-ze-ich-praca-jest-bez-sensu-i-maja-racje-opinia.html

Ostatnio modyfikowany: 2018-09-19 13:16

hamer

Pamiętam że już ponad dekadę temu ludzi zapisywali się do marssociety albo innych podobnych dostarczając pieniądze na działalność organizacji nawet bez perspektywy zysków finansowych, ewentualnie dla lepszego samopoczucia z faktu członkostwa.

Ostatnio modyfikowany: 2018-09-19 14:27

kkarlos

Mozesz zdradzic jakiego rzedu mniej wiecej sa to oplaty? Po ilu latach mozna spodziewac sie zwrotu z inwestycji z takiej mikroinstalacji?

Kabila

Jak widać, odprężenie z Etiopią wcale nie spowodowało poluzowania brutalnego reżimu:

http://www.asmarino.com/news/5138-eritrea-security-agents-in-asmera-arrested-mr-berhane-abrehe

Jutro w podwarszawskim Nadarzynie ruszają targi China Brand Show 2018. Warto się wybrać:

https://chinabrandshow.eu/

gasch

Mógłbyś rozwinąć?

Z tego co czytałem energetyka pobiera 20% "opląty za przechowywanie", a z tego co piszesz jest to jednak dużo więcej.

Rozumiałem sprawę następująco:

Przyjmijmy, że budynek zużywa 12000kWh energii rocznie na ogrzewanie i c.w.u oraz 3000kWh prądu.

Łącznie potrzeba 15000kWh rocznie. 1kWp paneli produkuje w Polsce rocznie około 1000kWh. 15kWp jest na styk.

Większość energii wyprodukujemy latem, w nocy zero.

Myślałem, że magazynowanie w sieci kosztować mnie będzie 20% ceny kWh czyli plus-minus 10gr za kWh.

Ty piszesz, że 20% z ceny czystego kWh czyli 20% z 20gr = 4gr plus opłaty przesyłowe i stałe, czyli plus-minus razem 34gr ?

W takim przypadku interes z instalacji on-grid jest prawie żaden.

Tadek

Opłata za "przechowanie" energii jest opłatą w naturze ;) dla prosumenta.

Jeśli w okresie rozliczeniowym odprowadziłeś do sieci 200 kWh a pobrałeś 100 kWh to w następnym okresie rozliczeniowym możesz wykorzystać "za darmo" 60 kWh bo "opłata" wynosi 20% ilości energii oddanej do sieci dla instalacji PV o mocy do 10 kWp. Powyżej jest już 30%.

(200 kWh* 0,8) - 100 kWh = 60 kWh.

Jest to dosyć wygodne, bo kwiecień - wrzesień "nazbierasz" energii do magazynu a zimą pobierasz nic nie płacąc.

Zostają oczywiście opłaty stałe.

Ja założyłem instalację wychodząc z założenia, że mam lepszy zwrot z włożonego kapitału niż przysłowiowe włożenie do banku na procent.

Ostatnio modyfikowany: 2018-09-19 16:36

Tadek

Dla prosumenta moc instalacji nie może być większa niż moc przyłącza w umowie na dostarczanie energii - ale można to zmienić.

Dla Twojego przykładu moc instalacji powinna wynosić co najmniej 15 kWp - to absolutne minimum.

Ostatnio modyfikowany: 2018-09-19 16:36

ghost_dog

Loogin

A co z rozgłaszaną tu w swoim czasie informacją (plotką? pogłoską?) o konieczności instalowania sterowanego przez elektrownię wyłącznika instalacji, gdy ta za dużo produkuje? To tylko dla nowych instalacji?

No i jak w praktyce u Was wygląda sytuacja braku zasilania? Działa coś na panelach, czy to pełen ongrip i nie macie prądu (i napięcia :) ) jak wszyscy?

@ghost_dog

To taki styl. Dawniej można było rozpoznać autora po stylu. Jak były byki, albo nieskładne zdania, gdzie trzeba było się domyślać o co chodzi, to widać było, że Trader pisze, jak były wygładzone (w późniejszym czasie) to zespół. Teraz (być może) zespół upodabnia się do mistrza. To blog finansowy a nie językowy. Ten styl to coś jak pieprzyk u Marilyn Monroe, ale rozumiem, że dla Ciebie to raczej coś jak przerwa w zębach Karolaka...

pozdr :)

ghost_dog

Z mojego punktu widzenia to zwyczajny, szkolny błąd ortograficzny. Myślę, że o finansach można (i wypada) pisać z zachowaniem podstawowych zasad.

Cóż, wychodzi na to, że jestem człowiekiem starej daty - widzę, że otaczający mnie świat ma reguły w głębokim poważaniu (na co najlepszym przykładem jest postawa i styl działania szefa Tesli) i nie do końca potrafię się z tym pogodzić.

Pozdrawiam!

Tadek

Ja mam dwa inwertery, jeden hybryda - czyli mam prąd jak jest słoneczko lub z akumulatorów - 4 szt. 12V 3-letnie "leżaki" ze stacji zasilania awaryjnego kupione "po taniości". Na samych akumulatorach cały dom funkcjonuje przez 6-10 godzin a po tym to już zwykle słońce wychodzi.

Co do wyłączeń przez OSD to są nowe IRiESD i już co niektórzy żądają miejsca na podłączenie takich "pudełek" ale "na szczęście" jesteśmy w ue i można jeszcze montować inwertery, które są na rynku a nie mają odpowiednich sterowników do tych celów. Jednak dyrektywa nadal ma moc...

Można też mieć off-grid - dopóki są w Polsce kopalnie, dopóty będzie można zaopatrzyć się w niezbyt wyeksploatowane akumulatory, które mają użyteczną pojemność rzędu 30 kWh za 7 tysiaków.

Dante

_Może masz wiedzę nt. sprawności paneli fotowoltaicznych (a lepiej całej instalacji - "mini elektrowni")? _

Sprawność paneli to ok. kilkanaście procent, a warunkach laboratoryjnych to dwadzieścia parę. Nasłonecznienie można przyjąć ok. 1000W/m2 w słoneczny, letni, bezchmurny dzień. W zimie ta wartość znacznie spada - bywa różnie. Zdarza się czasami, że jeden słoneczny letni dzień daje więcej energii niż cały zimowy miesiąc. Nierzadko dla paneli ustawia się na sztywno kąt nachylenia 35* - chyba, że ktoś ma bardzo sprawny system nadążny (ale ta technologia jeszcze raczkuje).

PS. Nie wiem, czy ktoś obserwuje giełdę, ale wynika na to, że między 21 września, a 7 października może dojść do lokalnej korekty (bardziej stawiałbym na 25-26 września) - wtedy dolar i obligacje skoczą w górę, a złoto i akcje w dół. Polecam obserwować poziom 12.3XX dla DAXa i dla trakera DBDB 3.72 - może być ciekawa opcja na shorta.

Ostatnio modyfikowany: 2018-09-19 21:18

Dante

https://www.youtube.com/watch?v=pKH023qS7Ew

Ostatnio modyfikowany: 2018-09-19 22:02

Loogin

"bardzo sprawny system nadążny (ale ta technologia jeszcze raczkuje)"

Bardzo sprawny system, to mechanizm zegarowy i prosty obrót w jednej płaszczyźnie, czyli na jednej zwykłej osi (pochylonej). Tę oś przestawiamy tylko 2-4 razy do roku - np. ręcznie (ewentualnie wcale). Nie widzę tu nic zaawansowanego, co by miało dopiero raczkować.

Natomiast sprawny system nadążny mógłby ogarniać tylko kąt obrotu 90st. i wystarczyłyby np. 3 zmiany położenia paneli na dobę. Wtedy zimą kąt padania promieni nigdy nie byłby większy od 15st (liczę od normalnej), latem działałby mniej sprawnie (wczesnym rankiem i późnym wieczorem), ale i tak lepiej o 45st. (lub więcej) od mocowania paneli na stałe. No ale latem nie trzeba się tak starać, bo słońca i tak jest sporo.

Nie widziałem jeszcze takiego systemu (nawet amatorskiego) co świadczy o powszechnym braku elementarnej wiedzy z astronomii.

hds

greg240

@Loogin

"Bardzo sprawny system, to mechanizm zegarowy i prosty obrót w jednej płaszczyźnie, czyli na jednej zwykłej osi (pochylonej). Tę oś przestawiamy tylko 2-4 razy do roku"

Dlaczego do wytwarzania energii myslicie tylko o sloncu:) W naszym pieknym kraju jest wiele rzek, latwko kupic dzialke kolo jakiejs, a kolo kazdej jest jakies wzniesienie, bo rzeka zazwyczaj ma koryto, a jak jest rzeka i woda to stawiasz "taran wodny" najlepiej konstrujesz samemu, bez uzycia energi z zewnatrz pompujesz wode do zbiornika na gorze, co daje opcje na mikro elektrownie wodna, stawiasz x taranow pompujesz do basenu, spuszczasz do rzeki , mozesz podlewac ogrodek:) I wtedy solarna instalacje on-grid, aby miec energie po preferencyjnych stawkach a produkowac mozesz z wody i slonca, woda i basen daja ci magazyn na noc moglbys byc off grid ,cos ala mini "elektrownia szczytowo pompowa". Do tego masz kolo wody teren rekraacyjny.

https://www.youtube.com/watch?v=yh2JV1GH7EQ

https://pl.wikipedia.org/wiki/Taran_hydrauliczny

Ostatnio modyfikowany: 2018-09-20 01:08

Jacek_S

chyba nigdy nie zrozumiem jak liczona jest "strata" z obligacji. Przecież dopóki emitent nie bankrutuje i nie zaprzestaje płacenia odsetek lub wykupu dojrzałych obligacji nikt nie traci. Nikt nie zaczął zabierać pieniędzy osobom z obligacjami o niższym oprocentowaniu. Gdyby inflacja była wyższa to wtedy rozumiem że można mówić o realnej stracie ale 5,3% to chyba raczej ona nie wynosi.

Potrafi to ktoś jakoś prosto i zrozumiale wyłożyć?

Lech

Zresztą mamy od wielu lat dmuchany balon , ogromny światowy balon obligacji , który w razie wzrostów oprocentowania pęknie z hukiem.. , a bez wzrostów kapitał zeżre hiperinflacja po mega dodrukach..

Ostatnio modyfikowany: 2018-09-20 07:02

trader21

"Rentowność obligacji Tesli dotarła do 8,3%, co oznacza bardzo duże obawy inwestorów i brak popytu na dług spółki. Dla osób, które nabyły obligacje jest to równoznaczne z 18-procentową stratę"......."chyba nigdy nie zrozumiem jak liczona jest "strata" z obligacji."

ODP. Jacek, kupujesz obligacje dowolnej firmy dziś za 100 zł. Za rok masz otrzymać swoje 100 zł + 10 zł odsetek. Rentowność na poziomie 10%.

Zaraz po tym jak je kupiłeś okazuje się, że firma wpadła w tarapaty. Część inwestorów w panice pozbywa się obligacji obawiając się że firma nie przetrwa roku. Skoro się wyzbywają obligacji to ich cena spada. Na koniec dnia ustabilizowała się na poziomie 90zł.

Pojawia się nowy klient na rynku wtórnym który odkupuje obligacje po 90zł. Potrzyma je rok. Za rok otrzyma 100 zł + 10 zł odsetek. Jego zysk to 20zł (10 zł różnicy ceny + 10 odsetek). Jak jest rentowność? 20/90 = 22%

Czemu w przykładnie Tesli inwestorzy są 18% w plecy?. Nie są ale byliby gdyby dziś chcieli sprzedać obligacje. Na obligacjach albo zarabiasz na odsetkach albo na zmianie ich ceny jak w przykładzie powyżej.

trader21

"Kogo poza Tesla zaliczacie do "TOP 3 najbardziej przewartościowanych spółek na amerykańskiej giełdzie".

ODP. TSLA, NFLX, TWRT oraz Tilray (więcej w dzisiejszej prasówce).

szymonw

"ODP. TSLA, NFLX, TWRT oraz Tilray (więcej w dzisiejszej prasówce)."

A Amazon? Spółka ma świetne wskaźniki, ale też wydaje się przewartościowana

Qatarski

U którego brokera mogę shortować teslę?

Coś się nie da:

TSLA.US short selling- DISABLED!

Ktoś to wytłumaczy?

rot56

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź ->> https://link.do/5kawe

- To Cię nic nie kosztuje, a możesz zyskać wiele!

roty

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź ->> https://link.do/5kawe

- To Cię nic nie kosztuje, a możesz zyskać wiele!

gom

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź ->> https://link.do/5kawe

- To Cię nic nie kosztuje, a możesz zyskać wiele!

rapier

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź

https://link.do/5kpi