Największe banki centralne świata rywalizują dziś na oczach milionów o to, który z nich jako pierwszy doszczętnie „zepsuje” walutę dodrukiem. Proces ten ma miejsce m.in. w Japonii czy w strefie euro. W przypadku Stanów Zjednoczonych oficjalnie nie ma mowy o dodruku. Wielu obserwatorów przewiduje jednak rychły powrót do tej praktyki. Taka sytuacja przyczynia się również do angażowania się inwestorów w sektor aktywów materialnych. Jest to najkorzystniejsza inwestycja w warunkach, gdy znaczna część metali oraz surowców znajduje się na niskich poziomach. Także w chwili obecnej ceny surowców rolnych znajdują się na niskim poziomie – porównywalnym do dołka z 2009 roku.

Zainteresowanie surowcami rolnymi jest aktualnie większe, ponieważ ogromny wpływ na wydarzenia w gospodarce będzie mieć El Nino/La Nina. Jest to zjawisko związane ze zmianą prądów morskich, które występuje na świecie raz na kilka lat i skutkuje ekstremalnymi zjawiskami pogodowymi. Gdybyśmy nawet spróbowali odciąć się od zapowiedzi, wyjątkowo drastycznych, skutków El Nino w tym roku, nie sposób nie zauważyć (na podstawie ubiegłych lat), że ceny surowców rosną w okresie występowania tego zjawiska. Tak było np. w 2011 roku, kiedy po raz ostatni mieliśmy do czynienia ze wspomnianym procesem.

Historyczne ceny surowców rolnych

Główny indeks odzwierciedlający notowania surowców rolnych to GKX. Uwzględnia on zarówno surowce „twarde” (produkty żywnościowe), jak i „miękkie” (czyli ziarenka, np. soja czy kukurydza). Poniżej zamieściłem wykres pokazujący notowania indeksu w latach 1997 – 2016:

Na rynku surowców rolnych mieliśmy w ostatnich latach do czynienia z dwiema bańkami spekulacyjnymi. Pierwsza z nich miała miejsce w 2008 roku i wywindowała indeks do poziomu 500 punktów, po czym nastąpiło załamanie i GKX zaliczył spadek o 50 procent. Kolejne gwałtowne wzrosty miały miejsce w 2011 roku (rok El Nino), kiedy surowce rolne przekroczyły poziom 550 punktów. Od tamtego czasu notowania spadły o niemal 50 procent i znajdują się niewiele powyżej poziomu dołka z początku 2016 roku.

Nie da się ukryć, że dołki z roku 1999 czy 2002 wyznaczył poziom 150 punktów, co mogłoby sugerować, że obecnie istnieje ryzyko dalszych spadków. Należy jednak pamiętać, że wszystko zmienia się po uwzględnieniu dewaluacji waluty. Inflacja na dolarze jest dużo wyższa od oficjalnej, co potwierdza tylko, że główny indeks surowców rolnych jest obecnie na bardzo niskim poziomie.

Podczas analizy notowań surowców warto również zwrócić uwagę na fundusze typu ETN, które inwestują w kontrakty terminowe. Jednym z nich jest RJA (czyli ETN stworzony przez Jima Rogersa), oparty na znacznie większej liczbie surowców rolnych, niż ma to miejsce w przypadku głównego indeksu. Oto, jak prezentowały się jego notowania w ostatniej dekadzie:

Oba wykresy przedstawiają indeksy dla surowców rolnych. Skąd zatem biorą się różnice? Jak już wspomniałem, indeks Rogersa uwzględnia większą liczbę surowców, ale dodatkowo proporcje między nimi lepiej odzwierciedlają globalną podaż. Można jednak powiedzieć, że ogólny trend jest zachowany – notowania znacząco spadły, w porównaniu do poziomów z 2011 roku, a wszystko zakończyło się odbiciem na początku 2016 roku. Trzeba podkreślić, że w ostatnich tygodniach mieliśmy do czynienia z korektą, która sprawiła, że obecne poziomy wyglądają bardzo atrakcyjnie.

Specyfika rynku surowców rolnych

Inwestowanie w surowce jest nieporównywalnie mniej popularne, niż zakup akcji czy obligacji. Warto zatem wspomnieć o kilku kwestiach, które są charakterystyczne dla rynku surowców rolnych. Przede wszystkim notowania indeksów powiązanych z surowcami rolnymi są bardzo uzależnione od oczekiwań inwestorów. Działa to na zasadzie samonapędzającej się machiny, dla której relacja pomiędzy popytem a podażą nie ma większego znaczenia. Idealnymi przykładami są lata 2008 i 2011. W pierwszym przypadku kluczową rolę odegrał słabnący dolar. W historycznym ujęciu, spadek notowań amerykańskiej waluty oznaczał wzrost cen surowców rolnych i na odwrót. Dlatego też, kiedy w latach 2007–2008 dolar tracił na wartości, inwestorzy oczekiwali wyższych cen surowców rolnych. Mechanizm ten wykreował bańkę spekulacyjną, która następnie pękła i zakończyła się dołkiem w 2009 roku. Z kolei rok 2011, podobnie jak obecny, był rokiem El Nino. Wśród inwestorów ponownie pojawiły się oczekiwania dotyczące wzrostu cen, czego efektem była ostatnia, jak do tej pory, hossa na rynku surowców rolnych.

Znaczna część inwestorów, obecnych na rynku akcji, wie z doświadczenia, że zazwyczaj hossa jest bardziej rozłożona w czasie, niż bessa. Panika tłumów sprawia, że walory tracą na wartości w nieprawdopodobnym tempie. Tym bardziej istotne jest uświadomienie sobie, że w przypadku surowców rolnych jest inaczej. Kiedy ceny idą w górę, w głowach wielu pojawiają się myśli typu „muszę kupić, bo zaraz będzie za późno”. To doprowadza do nagłych wzrostów, takich jak podwojenie się ceny kawy w okresie 4–5 tygodni. Warto zdawać sobie sprawę z tego faktu, kiedy podejmiemy decyzję o inwestowaniu w surowce.

Porównanie cen surowców

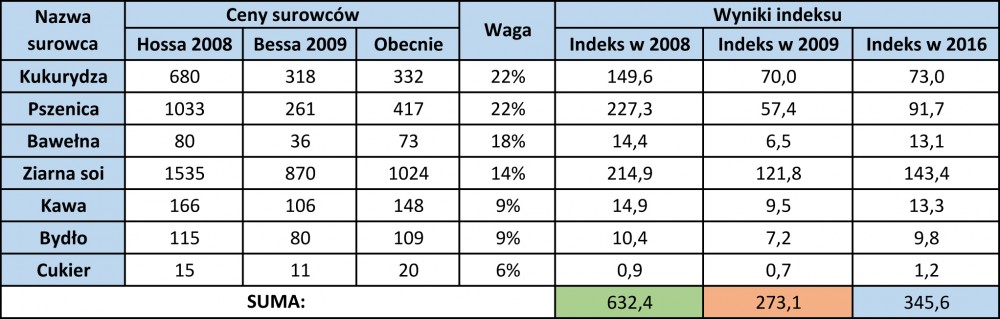

Chciałem najdokładniej, jak to tylko możliwe, oddać poziom obecnych notowań surowców rolnych. Stworzyłem w tym celu własny poglądowy indeks, oparty o siedem surowców, które należą do czołówki, jeśli chodzi o globalną podaż. Przedstawione dane oparte są o ceny bańki z 2008 roku, dołka z 2009 roku oraz obecne notowania. Porównanie cen z różnych okresów czasu jest niezbędne w sytuacji, gdy indeks GKX czy ETN RJA jest nieznacznie zniekształcony przez efekt contanga. Powyrównywanie przy ich pomocy cen surowców, zwłaszcza w dłuższym okresie, może być obarczone dużym ryzykiem błędu.

Mój indeks składa się z siedmiu surowców, do których należą: kukurydza (22% udziału w indeksie), pszenica (22%), bawełna (18%), ziarna soi (14%), kawa (9%), bydło (9%) oraz cukier (6%). Po lewej stronie możecie zobaczyć, jak kształtowały się ceny w poszczególnych latach, a po prawej widoczne są ceny z uwzględnieniem ich wagi w indeksie.

Źródło: Opracowanie własne.

Zielone pole wskazuje poziom indeksu dla 2008 roku – surowce rolne osiągnęły wówczas najwyższe notowania. Z kolei na czerwono zaznaczona jest wartość indeksu cen z 2009 roku (spadek o 57 procent względem maksimum). Bieżący poziom to 345 punktów, czyli w obecnej sytuacji zdecydowanie bliżej jest surowcom rolnym do dołka sprzed siedmiu lat, niż do notowań z okresu hossy.

Skoro bierzemy pod uwagę ceny surowców, to warto również zwrócić uwagę na inflację z jaką mieliśmy do czynienia w latach 2009–2016. Według portalu shadowstats.com (który podaje inflację obliczaną metodologią z lat osiemdziesiątych), kumulowany (od 2009 roku ) wzrost cen wyniósł 89 procent. Podobną inflację dla tego okresu podaje Chapwood Index, który uwzględnia zmiany cen 500 najważniejszych dóbr w poszczególnych rejonach Stanów Zjednoczonych. Jeżeli zatem uwzględnimy inflację, to okazuje się, że ceny surowców znajdują się obecnie blisko lub nawet poniżej poziomów z 2009 roku.

Podsumowanie

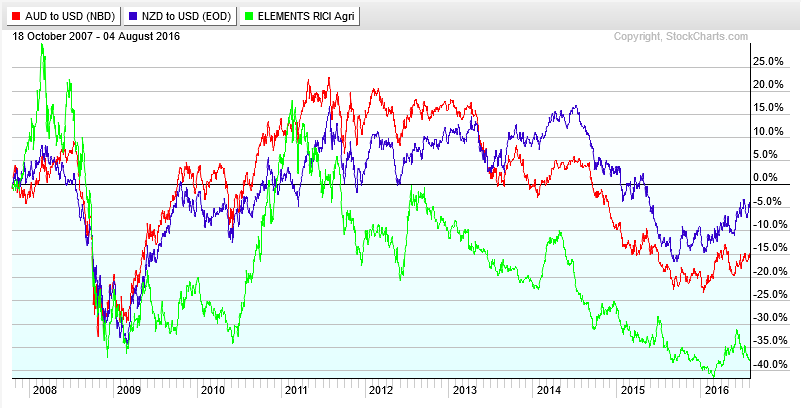

Jeśli przewidywania dotyczące wzrostu cen surowców okażą się prawdziwe, inwestycja w RJA może przynieść bardzo przyzwoity zwrot. Gdyby opisany wyżej scenariusz się zrealizował, spodziewałbym się również silnego umocnienia australijskiego i nowozelandzkiego dolara, czyli dwóch walut najsilniej skorelowanych z cenami surowców rolnych.

Na początku 2016 roku zainwestowałem własny kapitał w RJA Jima Rogersa (skupia 37 najważniejszych surowców rolnych) i cierpliwie czekam na wzrost notowań.

Wzrost cen surowców rolnych ma także swoje drugie oblicze. Wyższe ceny oznaczają dramat, który może rozegrać się w biedniejszych krajach. Wszędzie tam, gdzie rodziny przeznaczają na żywność 50–60 procent domowego budżetu, podwyżki cen żywności są jedną z najgorszych rzeczy, jakie mogą się wydarzyć. Należy liczyć się z tym, że biedniejsze kraje mogą doświadczyć zamieszek – występowały one już w przeszłości, gdy rosły ceny produktów żywnościowych.

Zespół Independent Trader

Arcadio

Być może jest to związane z GMO, przynajmniej jeśli chodzi o kukurydzę i pszenicę. Dodatkowo dochodzi fakt, że ceny surowcó rolnych potrafią się zmieniać bardzo gwałtownie bez przyczyny. Tzn. zwykle jakaś przyczyna jest tylko przeciętny inwestor dowiaduje się po fakcie. Tak, że surowce rolne nie dla mnie, ale chętnie posłucham innych opinii, szczególnie sukcesów na tym polu.

gruby

W przypadku złota i srebra wielokrotnie pisano tutaj o nieufności do derywat wytworzonych przez system, o postawie "posiadasz coś, jeśli jesteś w stanie położyć na tym czymś rękę". W przypadku żywności najwidoczniej zasada nieufności do systemu wśród autorów portalu nie działa. Dziwne.

Ostatnio modyfikowany: 2016-08-08 12:49

frax

Jeszcze jedno pytanie co sądzicie o inwestowaniu w spółki produkujące surowce rolne.

Mighty Baz

Jednak, aby nie łajać autora zanadto, dopowiem, że faktycznie ceny żywności napewno będą rosły, nie bez kozery korporacje, fundusze wykupują lub wydzierżawiają gigantyczne połacie ziemi uprawnej, źródła wody pitnej od ładnych paru lat. Sprzyja temu nadpodaż taniego pieniądza oraz zmiany klimatyczne, więcej klęsk nieurodzaju ze względu na susze lub powodzie.

Bardziej dynamiczne spekulacje na produktach rolnych i przetworzonych mogą spowodować równie dramatyczne ruchy społeczne jak w czasach Arabskiej Wiosny. Pytanie brzmi, w której części świata ich wpływ stanie się największym bólem głowy aktualnych elit politycznych.

Spadek cen ropy i wzrost cen żywności...kogo zaboli najbardziej?

Wg raportów, które czytałem ceny wody w 2050 będą porównywalne z cenami ropy naftowej, dla przytomnych dodam, ze zasoby wody pitej to głownie zbiorniki podziemne , które sie rewitalizują po ok 100 latach, o ile nie będą eksploatowane.

RedarT

http://www.conowego.pl/aktualnosci/to-uzytkownicy-bitfinexa-przymusowo-pokryja-skradzione-72-miliony-dolarow-18835/

Dam

"Skoro bierzemy pod uwagę ceny surowców, to warto również zwrócić uwagę na inflację z jaką mieliśmy do czynienia w latach 2009–2016. Według portalu shadowstats.com (który podaje inflację obliczaną metodologią z lat osiemdziesiątych), kumulowany (od 2009 roku ) wzrost cen wyniósł 89 procent. Podobną inflację dla tego okresu podaje Chapwood Index, który uwzględnia zmiany cen 500 najważniejszych dóbr w poszczególnych rejonach Stanów Zjednoczonych. Jeżeli zatem uwzględnimy inflację, to okazuje się, że ceny surowców znajdują się obecnie blisko lub nawet poniżej poziomów z 2009 roku."

Przecież 89% skumulowana inflacja w USA to brednie. Jeśli tak to po uwzględnieniu realnej inflacji ceny akcji są na niższych poziomach niż w 2009 roku. Dlaczego zatem mówisz, że na akcjach amerykańskich jest bańka skoro po uwzględnieniu realnej(Twoim zdaniem) inflacji ceny są na niższych poziomach niż dołek z 2009 roku. Przykład, tabeli, którą często pokazujesz:

http://independenttrader.pl/fileman/Uploads/4%20-%20Copy%201.png

Jeśli S&P 500 wzrósł o 60%, a inflacja o 89% to znaczy, że ceny akcji po uwzględnieniu "realnej" inflacji są poniżej dołka 08-09. Czyli są tanie... Nie da się jednocześnie obronić tezy, że na amerykańskich akcjach jest bańka i że skumulowana inflacja 09-16 wynosi 89%. Albo jest bańka na akcjach, albo jest inflacja 89%. Jedno przeczy drugiemu. Chyba, że twierdzimy, że jest bańka na akcjach ale w ujęciu nominalnym, natomiast w ujęciu realnym(po uwzględnieniu danych shadowstats) są poniżej dna ostatniej bessy. Tylko, że trzeba to wyraźnie napisać.

3r3

Tezy te są niesprzeczne. Alokacje były błędne a recesja jest gigantyczna. Cała para od 2007 poszła w gwizdek. Tak to jest jak gospodarka jest centralnie sterowana przez korpo (czy inne republiki sovieckie) zamiast przez mikroprzedsiębiorstwa i rodzinne MiŚie.

Jest bardzo tanio i to dalej jest bańka bo alokacje pod tymi wycenami dalej są błędne, póki nie przejdziemy cyklu upadłości banków, instytucji finansowych, państw i korporacji to ten absurd się nie skończy. Obudzimy się z kartkami na cukier.

Dam

Nie można twierdzić, ze jest bańka na akcjach, jeśli te wzrosły o 60%, a "realna" inflacja wynosi 89%. To oznacza, że jeśli ktoś kupił akcje w dołku, a sprzedał na szczycie stracił realnie 29% kapitału. Przecież to absurd. Takiej inflacji w USA nie ma. Od szczytu poprzedniej bańka potaniały surowce przemysłowe, rolne, nieruchomości, metale szlachetne, ziemia. Niemal wszystko potaniało. Podaj mi przykład tej 89% inflacji w USA. Co podrożało o 89%? Surowce rolne? Pszenica? Nieruchomości? Paliwa? Gaz ziemny, którym opalają domy? Na której klasie aktywów widzisz taki wzrost cen żeby twierdzić, że istnieje 89% skumulowana inflacja?

3r3

Oczywiście że można. Bańka to stosunek efektywności do wyceny.

Jeśli kupiłeś akcje na dołku a sprzedałeś na górce && w tym czasie firmę zbombardowano, albo zrobiono tam kretyński alokacje na dotacjach czy imperatywie politycznym (plan pięcioletni obniżenia, podwyższenia zmiany czegoś tam, lepszego na lepsiejsze) to masz stratę netto. Mimo że na kwitku masz zapisane "stałeś się bogatszy o x punktów w tej grze".

Ja widzę że ceny produktów codzienneog użytku wzrosły o ponad 100% od 2007 roku.

Natomiast ceny produktów przemysłowych wytwarzanych przez i na potrzeby korpo nie drgnęły. Zauważ że wszystkie produkty jakie wymieniłeś są w stosunku do reszty gospodarki uprzywilejowane podatkowo. Takie lobby.

Według mojej najlepszej wiedzy to co właśnie uznałeś za absurd ma miejsce, dlatego ciągle podnoszę kwestię że jesteśmy pauperami przez błędne alokacje, zbudowaliśmy nie to co chcieliśmy mieć w przyszłości i teraz jest ta przyszłość. Zmarnowaliśmy kupę środków na budowę wiatraków, walkę z paleniem i samochody co mało palą na testach (bo wykrywają testy i mało wtedy palą). Pełen sukces, tylko celem nie były wiatraki a energia, nie fajki z mentolem a tańsza ochrona zdrowia i samochody co efektywniej jeżdżą a nie oszukują na egzaminach.

Generalnie - nie wyszło nam.

A bańka to wycena realiów do realnej efektywności a nie porównanie wycen w czasie.

To czy na banknotach dopisano czy skreślono zera nie ma znaczenia. Ważne co możesz za te kwitki dostać. Siła nabywcza tego dzisiejszego dolara jest bardzo licha.

Ja rozumiem jakiemu złudzeniu uległeś, ale po prostu przyjmij sobie do wykresu że te same "maszyny" (firmy jako maszyny) produkują mniej, a kosztują więcej, czyli jest bańka bo jednostka wytwarzania (urojona) jest wyceniana ponad jej zdolność wytwarzania.

Jeśli uległeś złudzeniu to znaczy że miliardy ludzi też uległo - sztuczka była skuteczna.

Dam

Nawet jeśli uznać, że w Twoim koszyku dobra codzinnego użytku wzrosły o 100%, to pozostałe dobra stoją w miejscu albo potaniały. Więc nie ma opcji na skumulowaną 89% inflację. Sory. Skonstruuj mi taki realny koszyk inflacyjny, który wykaże 89% inflację w USA to pogadamy. Tylko realny. Taki, że ludzie kupują tańsze paliwa niż w 2007 rok, mają tańszy gaz do opalania domu niż 2007 roku, mają tańsze nieruchomości. Komputery również nie zdrożały, a raczej potaniały, to samo z telefonami komórkowymi.

Nawet cena iPhona od 2007 roku nie wzrosła o 89%. A to jeden z produktów, który generuje najwyższe rynkowe marże.

Za wiki:

"iPhone został zaprezentowany 9 stycznia 2007 na wystawie Macworld w San Francisco przez Steve’a Jobsa. Po premierze iPhone’a akcje Apple skoczyły gwałtownie w górę. Z powodu prac nad iPhonem premierę systemu operacyjnego Mac OS X v10.5 przełożono z 11 czerwca na 26 października 2007.

28 czerwca 2007, dzień przed premierą, Steve Jobs ogłosił że każdy pełnoetatowy pracownik Apple oraz niepełnoetatowi pracownicy pracujący przynajmniej rok, otrzymają za darmo iPhone’a. Urządzenia rozdano w lipcu 2007, gdy zapotrzebowanie zmalało.

Produkt wszedł do sprzedaży 29 czerwca 2007, w wersjach 4 GB pamięci po $499 i 8 GB pamięci po $599. iPhone’a (2 G) można było zakupić w Apple Store."

Obecna cena podstawowego modelu iPhone 6s 16 GB to 649 $. 649/499 = 1,30. Cena wzrosła o 30%. Jednak ciężko porównać 4 GB iPhone z 2007 rok z 16 GB iPhone z 2016 roku. W cenie jest uwzględniony większy ekran, lepsze podzespoły, lepsze materiały i ogólny postęp technologiczny.

3r3

Nie cena rzepy, a zasięg gospodarki. Jak głęboko kopiemy, jak dużo przetapiamy, jak dużo spalamy, jak daleko sięgamy nieba.

Jest wzrost czy spadek?

Bo to że mi potaniały szałasy i drewno na opał jest owszem istotne, ale udział w inflacji mają też rzeczy, których wyceny obecnie JUŻ nie istnieją.

Jeśli weźmiesz pod uwagę, że skasowano sprzęt do wydobycia morskiego to mamy gigantyczną recesję, ten sprzęt wyprodukowano aby wydobywał paliwa.

Nie chodzi o cenę bułki w sklepie czy gadżetu - zabawki.

W gospodarce liczy się materiał i paliwa. Tam patrz, nie daj sobie zamydlić obrazu ceną zabawek struganych z banana.

Nie ajfon a cena komputera do liczenia pogody, nie łódka, a wahadłowiec.

Kiedy ostatnio byliśmy na Księżycu? Czy to dla nas już za daleko?

Czemu nie ryjemy dna morskiego jak wcześniej? Ropa niepotrzebna? A może zmarnowaliśmy zasoby na jakieś inne konstrukcje?

Ostrzegam - patrzysz na to że "lokomotywy potaniały". Rzuć okiem na ceny cukru - może być na kartki jak dalej będziemy takie cuda odstawiać w produkcji.

Marnujemy zasoby - to są błędne alokacje.

Bańka wynika z tego, że pod wyceną tych firm nie ma wysycenia zasobami, potencjałem, wartością.

Drepczemy w miejscu, kiedy ostatnio wymieniałeś obrabiarki, spawarki, zautomatyzowany magazyn?

Spadły ceny zbędnych gratów jakie wyprodukowaliśmy przez lata. Każdy może mieć tanio łódkę i samochód. Ale rzeczy potrzebne na bieżąco są coraz droższe. Bo coraz więcej z nich musimy odebrać tym co pracują i nakarmić tych zbędnych. Bo coraz więcej uważa że należy im się bez udziału w gospodarce, bo sądzą, ścigają, rewidują, dozorują, obserwują. Ale nic nie produkują.

Ani jednego nitu na poszycie zbiornika paliwa, aby lecieć na Księżyc.

Kup wycieczkę na Księżyc, w 1969 miała wycenę, dziś nie ma. Było drogo, ale było do skonsumowania. Dziś to za daleko?

Dam

"Innowacyjność to nie jest żadna miara sukcesu. To nie o to chodzi w istnieniu populacji - narodu aby nawymyślać bystrych rzeczy. Chodzi o to żeby populacja była, żeby było co żreć, żeby każde kolejne pokolenie było liczniejsze od poprzedniego, żeby sąsiedzi nie mieli głupich pomysłów ze strachu przed siłą takiego narodu."

To się zdecyduj. Mamy nawymyślać bystrych wahadłowców czy się nażreć i rozmnażać? Ja wahadłowca nie potrzebuję ;) A jak chcą sobie wysyłać Łajki w kosmos żeby udowodnić, który naród ma "dłuższego" to nie widzę problemu, ale niech to robią za swoje pieniądze ;)

"Czemu nie ryjemy dna morskiego jak wcześniej? Ropa niepotrzebna? A może zmarnowaliśmy zasoby na jakieś inne konstrukcje?"

A po co? Ropy jest nadprodukcja. Popyt<podaż. Jak się proporcja odwróci to znowu będziemy ryć. Rynek nie znosi próżni. Zburz sobie dom i wybuduj z powrotem, a jak wybudujesz znowu zburz i wybuduj z powrotem. Paradoks Bastiata. Dalsze rycie w dnach oceanów sprawi, że ropy będzie jeszcze więcej i cena spadnie jeszcze bardziej. Kto przytomny inwestuje w taniejące aktywa?

Odnośnie cukru to ostatnio był po 7 zł za Tuska. Jak się jełopy w Biedronce łapały na kartkę a4 z napisem: "tylko 10 kg na jednego kupującego". Miało cukru zabraknąć. Obecnie cukier po 2 zł. Nie widzę żeby brakowało.

"Drepczemy w miejscu, kiedy ostatnio wymieniałeś obrabiarki, spawarki, zautomatyzowany magazyn?"

A co zepsuły się? Jak działają to po co mam wymieniać? Mam być jak te głupki co złomują sprawne samochody żeby kupić sobie nowy? Rynek, w którym bardziej opłaca się kupić nowe niż naprawić to nie mój rynek. Ja na takim nie kupuje. Brzydzę się badziewiem. Dlatego lubię Crockett&Jones, a nie Ryłko. Każdy mój zakup ma mi się subiektywnie zamortyzować. Jestem zbyt biedny żeby kupować tanie rzeczy. Kto kupuje tanio, ten kupuje dwa razy.

"Kup wycieczkę na Księżyc, w 1969 miała wycenę, dziś nie ma. Było drogo, ale było do skonsumowania. Dziś to za daleko?"

Nie wiem. Mówią, że za dwa lata chcą robić lot na Marsa, a to chyba trochę dalej... http://antyweb.pl/spacex-poleci-na-marsa-w-2018-roku/

Ps. Czasami mam wrażenie, że stajesz zawsze w opozycji do czyichś poglądów bez względu na to czy się z nimi zgadzasz czy nie. Nie żeby mi to przeszkadzało, bo sam czasem bronię nie swoich poglądów tylko po to żeby zmusić adwersarza do argumentowania swojej pozycji. Taka forma ćwiczenia erystyki :)

Ostatnio modyfikowany: 2016-08-08 07:43

3r3

"Ps. Czasami mam wrażenie, że stajesz zawsze w opozycji do czyichś poglądów bez względu na to czy się z nimi zgadzasz czy nie. Nie żeby mi to przeszkadzało, bo sam czasem bronię nie swoich poglądów tylko po to żeby zmusić adwersarza do argumentowania swojej pozycji. Taka forma ćwiczenia erystyki :)"

Nie, po prostu uważasz że są tylko dwie opcje - że to logika dwuwartościowa opisuje rynek, a nie rozmyta wieloosiowa.

Oczywiście że jak mam inne zdanie to nie musi ono być przeciwne tylko odchylone pod kilkoma kątami na kilku wektorach.

Gospodarka musi być przede wszystkim spójna. Ma być tyle wszystkiego co potrzeba, z delikatną nadwyżką na straty; ma być na zajęcie nowych terytoriów (badania dna morskiego, badania przestrzeni kosmicznej) i potrzebny jest wzrost gdzie się da a później wyrównywanie tej granicy tam gdzie są niedobory.

Ja uważam że gospodarka jest niespójna, że oderwało się centrum decyzyjne centralnego zarządzania korpo od potrzeb na podłodze. Efektem tego są stosunki parametrów spółek na najistotniejszych giełdach. To rezultat błędnych alokacji, coraz większej niespójności w realizacji potrzeb.

Owszem - mamy wszystkiego w bród, ale te nierównomierności trzeba będzie uzupełnić.

I nie zrobią tego wyceny tulipanów na giełdzie. Studnie i zbiorniki na słodką wodę jakich nie zbudowaliśmy, odsalarki jakich nie wyprodukowaliśmy będą "w deficycie" w przyszłości. Wtedy będzie trzeba wybić części populacji z głowy życie bo braknie dla nich zasobów podstawowych, taki wypadeczek przy gospodarce centralnie sterowanej.

Niespójność gospodarki. Jak naprodukowaliśmy z jednych zasobów samochodów i stoją na parkingach bo ich nikt nie kupuje to nie damy rada zrobić swapa tych samochodów na mieszkania czy komputery. Nie zamienimy pszenicy i kukurydzy w cukier, nie zamienimy opon w lekarstwa. Wodę w wino się udało.

Myślę że to Ci lepiej obrazuje - jesteśmy bogaci bo mamy dużo, jakby to tak podsumować to nigdy nie byliśmy bogatsi. Szczoteczek do zębów, mikserów, lodówek i ajfonów na twarz - rekordowo. Przyszłej przestrzeni do zajęcia - nie przybywa.

Wyprodukowaliśmy za dużo jednych rzeczy które potrzebowaliśmy, więcej niż potrzebowaliśmy, a nie wyprodukowaliśmy innych.

I trzeba będzie to wyprostować, przecenić szczoteczki, tulipany, i dlatego nazywamy to bańką.

Wyprodukowaliśmy rzeczy w złych proporcjach. Coś sknociliśmy w skali makro. Może była zbyt makro.

Wpadnij popisać do mnie na bloga bo śmietnik tu robimy, admin powinien to poobcinać albo wywalić do kosza.

Obrazowo - wyprodukowaliśmy po 3 kierownice i 7 kół na samochód. Teoretycznie jesteśmy zamożni, ale samochodów nie liczymy dzieląc sumę kół przez 4 i nie wyciągamy tego z liczby kierownic. Kół i kierownic mamy na bogato, ale samochodów dalej tyle samo.

Na razie nie ma tragedii, jeszcze ze 20 miliardów ludzi wykarmimy zanim będziemy się zabijać o wiadro wody. Dlatego trzeba już szukać wiader na zapas.

Dam

"ma być na zajęcie nowych terytoriów (badania dna morskiego, "

A po co? Na razie na lądzie w USA z łupków się nie opłaca wydobywać to po co "dziubdziać" pod wodą? ;) Skończą się możliwości wydobywania na lądzie zaczniemy pod wodą. Najpierw wydobywa się z łatwiejszych miejsc, potem z trudniejszych.

Przez ostatnie 100 lat populacja zwiększyła się ponad 2krotnie. Nie sądzę żeby dzisiaj ludzie przy 7 mld populacji mieli gorzej niż mieli 100 lat temu przy populacji poniżej 3,5 mld. W samej Polsce co 3ci grunt rolny leży odłogiem. A żywności mamy tyle, że eksportujemy i niszczymy miliony ton.

Nasza dyskusja zaczęła się od inflacji. Nadal nie widzę 89% ;) Może ślepy jestem :)

Ostatnio modyfikowany: 2016-08-08 07:45

3r3

Ja widzę inflacje. Opowiedz mi co widzisz na tym wykresie Ty, może żyjemy w różnych światach.

Dam

Ja w USA od 2011 roku widzę tak. Gdzie to 89%? Od 2009 roku wcale lepiej nie wygląda. Może ze 20% różnicy.

3r3

Liczymy od kryzysu do kryzysu. Kryzys znaczy osąd.

http://stooq.com/q/?s=xauusd&c=10y&t=l&a=lg&b=0

To licz i patrz - 2007.

Ja wiem jakiemu złudzeniu ulegasz, ten mechanizm ma tak działać - dawać iluzję bogacenia się.

Każdy ma swój świat. Każdy ma swój koszyk inflacyjny. Ja swoim manipuluję tankując materiały eksploatacyjne i maszyny na dołkach.

Ja patrzę na ceny maszyn, na to co w nich nowego, czy ta sprzed 10 lat lepsza jest od tej dzisiaj, a w czym, a jak, a o ile, a dlaczego tak drogo?

Jeśli zgadzasz się sam ze sobą, że jest fajnie i będzie fajniej, a inflacji nie ma to wejdź w akcje jankeskich giełd.

I jak będą wzrosty przez kolejne lata i zarobisz - mądry byłeś a ja mam głupią optykę.

Ja wczoraj dokupiłem krugerranda. Jednego, bo uparcie jak osioł udowadniam sobie że za tygodniówkę kupię uncję, tak jak inżynier co stawiał piramidę. Mam poczucie że mało zarabiam bo musiałem pracować na niego 48h a nie 40 i to jest powód aby dokręcić śrubę klientom. Więc dokręcam.

Programista

Sądzę, że jesteśmy na początku sporej inflacji. Handlujemy rzeczonymi surowcami rolnymi i w ciągu najbliższych dwóch, trzech tygodni do produkcji zaczną "wchodzić" ceny niektórych półproduktów aż o 7..10% wyższe niż ceny dotychczasowe. Przełoży się to na zwyżkę 2..5% w detalu w ciągu miesiąca, potem będzie zwyczajowa po sezonowa stabilizacja i następna zwyżka przed zimą, co może dać nawet 10% podwyżkę cen detalicznych do końca roku. Mam na myśli wyłącznie ceny w Polsce.

hugo80

czy może ktoś z was podać mi dobrego linka wzoru umowy ;

przedwstępnej umowy sprzedaży mieszkania :)

wiem że to nie na temat ,ale jak na 15min odskoczycie i pomożecie kumplowi to nic wam się złego nie stanie

Pozdrawiam .

Dam

Ja się przyczepiłem do stwierdzenia Tradera21: "Skoro bierzemy pod uwagę ceny surowców, to warto również zwrócić uwagę na inflację z jaką mieliśmy do czynienia w latach 2009–2016. Według portalu shadowstats.com (który podaje inflację obliczaną metodologią z lat osiemdziesiątych), kumulowany (od 2009 roku ) wzrost cen wyniósł 89 procent"

Ewidentnie jak wół jest napisane, że lata 09-16. W tych latach nie ma 89% wzrostu na złocie(jeśli tak chcesz udowodnić inflację, jako spadek wartości waluty do złota). Jak rozumiem w latach 2011-2015 jak złoto w USD spadało to mieliśmy 40% deflację, bo o tyle zmieniła się wycena? Gdzie tu konsekwencja? Albo XAU/USD przedstawia inflację albo nie. Jak przedstawia to w latach 11-15 mieliśmy 40% deflację. Będziemy o abstrakcjach rozmawiać czy jednak komisyjnie przyjmiemy że XAU/USD nie odzwierciedla realnej inflacji?

Ja uważam, że nie ma 89% inflacji i uważam, że jest bańka na akcjach amerykańskich. Jeśli jednak ktoś twierdzi, że inflacja wynosi 89% to akcje w USA są tanie i powinien kupować. Ja twierdzę, że inflacja w latach 09-16 wyniosła z 18-20%. Akcje wzrosły o 60%.

3r3

"Ja uważam, że nie ma 89% inflacji i uważam, że jest bańka na akcjach amerykańskich. Jeśli jednak ktoś twierdzi, że inflacja wynosi 89% to akcje w USA są tanie i powinien kupować. Ja twierdzę, że inflacja w latach 09-16 wyniosła z 18-20%. Akcje wzrosły o 60%."

No i tu się gubisz czyli sztuczka jest dobra.

Wyobraź sobie że w assecie za tymi akcjami jest 90% śmieci i 10% godziwej wartości, a w 2009 było 40% śmieci i 60% wartości - tak na oko. Rozumiesz czemu jest bańka?

Rozumiesz że wyceny są fajne, ale wskaźniki opisują nie funkcję ceny w czasie tylko stosunek godziwej wartości do wyceny? A bańka jest ze względu na podmianę godziwych wartości śmieciami ze względu na inflację?

Za bardzo lecisz po łebkach wycen tak samo jak z inflacją. Opierasz się na szkolnych modelach z wykładów, dlatego trudno Ci nadążyć za iluzjami tworzonymi przez macherów od zapychania statystyk.

Zastanów się czy jesteś w stanie sobie wyobrazić, że w wycenach tych spółek jest nawis inflacyjny, pomyśl jak Ty byś go ukrył chcąc oszukać wielu ludzi i napchać ich smutkiem. Myślisz idealistycznymi kategoriami, a to wszystko to kasyno, tu wszystko zafałszowane.

Jak nie jesteś w stanie sobie wyobrazić jak przeprowadzić oszustwo polegające na nadmuchaniu wartości notowanych tam grup kapitałowych to nie polecam Ci handlowania tym towarem, bo to są worki, czasem w worku jest kot, czasem węże.

Ja jestem pyłem na wietrze, ale potrafię przepchnąć przez bank ładnie nadmuchany asset pod zadłużenie. To wyobrażam sobie że Ci lepsi robią to lepiej.

PLanktON

1. Taki scenariusz:

A). Załóżmy,że kupujemy teraz po nowej ustawie z obowiązkiem ewidencjonowania. Załóżmy,że jesteśmy sprytne misie i podajemy fikcyjne dane osobowe.

B). Czas leci, budżet się wali, rząd przygotowuje się do nacjonalizacji złota albo jego delegalizacji. Załóżmy,że z jakichś powodów chcecie właśnie wtedy sprzedać złoto i co wtedy:

C). Smutny Pan z US się pyta skąd obywatelu macie tyle gotowizny na koncie nagle? Mówicie prawdę, że sprzedaży złota. Pokazujecie kwity zakupu i sprzedaży (jeszcze legalne). US stwierdza: a my w bazie transakcji nie mamy was obywatelu,że w ogóle nabyliście złoto....

Czy obecnie nie ma kar za podanie fikcyjnych danych osobowych? A co jeśli w międzyczasie wprowadzą (kraj wielkich jaj u nas więc może prawo wstecz zadziała).

2. Załóżmy,że w międzyczasie rząd zdelegalizuje złoto. Sprzedać legalnie zwykłemu Kowalskiemu będzie mega trudno. Cinkciarz jak w bramie w łeb nie przypitoli to będzie sukces. Tylko co dalej z masą gotówki zrobicie? Jak ją ZALEGALIZUJECIE po sprzedaży nielegalnego wówczas złota?

Złoto to zbyt oczywista opcja i zbyt kusząca dla rządzących. Cały czas szukam bezpiecznych alternatyw. Banki i domy maklerskie mogą padać jak muchy więc sprawa się komplikuje. A co z walutami? CHF, AUD? Oni już (Szwajcaria) drukują na potęgę, a AUD zrobi to co i reszta dookoła. W stosunku do PLNa chyba zyskają, w stosunku do złota stracą również pewnie mocno.

Macie linki może do wiarygodnych opracowań historycznych jak ludzie podczas niedawnych kryzysów się zabezpieczali ?

Programista

Wcale nie potrzeba nadmuchiwać assetu aby przepchnąć kredyt. Sami dają, vide finasowany przez unię projekt typu "Horoskop dla psów". Wystarczy odpowiednie oliwienie trybów unijnej machiny aby dorwać się do publicznej kasy.

PLanktON

"Wcale nie potrzeba nadmuchiwać assetu aby przepchnąć kredyt. Sami dają,..."

Chyba żartujesz, to niby skąd tyle firm do pozyskiwania dofinansowania unijnego? Papierki muszą być odpowiednie , procedury, i inne biurokratyczne badziewia. Więc samo nie przyjdzie i za pośrednictwo też się płaci...

1956Marek

Moim zdaniem plony podstawowych surowców rolnych są "zdywersyfikowane geograficznie" co ma wpływ na względną stabilizację cen. Na to nakłada się ogromny postęp technologiczny w krajach o największym potencjale i zasobach ziemi dla produkcji rolnej.Nie bez znaczenia są ceny energii, która

wpływa znacząco na opłacalność tej produkcji. Jedynie jakiś "kataklizm" np. pandemia chorób zbóż w skali globalnej, może istotnie zmienić poziomy cen surowców rolnych .

1956Marek

1956Marek

Na temat zmian klimatycznych mówi się na ogół negatywnie i pokazuje skutki takie jak: powodzie,susze, itp.Na rolnictwo ocieplanie się klimatu oraz wzrost stężenia CO2 w atmosferze wpływa wielokierunkowo. I tak w niektórych rejonach świata suszę będą obniżać plony, to jednak postęp biologiczny i technologiczny szczególnie w krajach rozwiniętych pozwala łagodzić tego skutki . Z kolei inne regiony otrzymają zwiększoną ilość opadów, co poprawi plonowanie szczególnie zbóż. Praktycznie nic nie mówi się o tym, że wzrost stężenia CO2 w powietrzu "podkręca" fotosyntezę i tym samym zwiększa plonowanie roślin. Moim zdaniem zmiany klimatyczne mogą wywołać pandemię chorób roślin uprawnych, co wymusi zmiany w tzw. łańcuchu żywieniowym i w konsekwencji zawirowania na rynkach rolnych.

1956Marek

Tadek

Nie wiem czy wiesz, ale fotosynteza zaczyna się zatrzymywać powyżej 39 °C i rośliny zaczynają produkować CO2, jednocześnie ograniczając swój wzrost.

Poza tym rośliny wcale nie produkują dużo tlenu (w ujęciu procentowym) - najwięcej tlenu produkują morza i oceany. Tylko jest jeden problem - im więcej CO2 w powietrzu, tym bardziej rośnie temperatura i tym więcej go w morzach i oceanach, co powoduje zakwaszanie wód - "zielony" fotosyntetyzujący plankton tego nie wytrzyma... Nie da rady się przystosować tak szybko.

Myślę, że Trader21 ma rację w tym artykule - ceny pójdą w górę.

1956Marek

Nie doceniasz postępu biologicznego i zmian w agrotechnice upraw. Tu jest "wielki interes" do zrobienia przez globalne koncerny z otoczenia rolnictwa. Mogę tylko się domyślać jaka cenę osiągną koncerny chemiczne i biotechnologiczne , które szybko opracują i opatentują skuteczne "antidotum" w przypadku wystąpienia pandemii chorób podstawowych roślin uprawnych. Rządy i politycy zapłacą

"każdą cenę" aby utrzymać poziom produkcji rolnej i wyżywić ludzi.

1956Marek

wieża.babel

Freeman

A co sadzisz o juz niemal aktualnym odwracaniu sojuszu z tureckoatlantyckiego na od jutra byc moze juz tureckorosyjski ? Retoryka Turcji w strone UE i USA jest aktualnie wrecz wroga. Podobno Turcja zgarnela dzisiaj na granicy z Syria agentke cia i bez ceregieli trafila za kratki. No jak mozna tak traktowac sojusznika? Czy Turcja na pewno zostanie w nato.? Turcy postawili Europie ultimatum do pazdiernika o ruchu bezwizowym. Jesli to dostana to Europa juz kompletnie nie ma twarzy. Austria przestrzega przed poddaniem sie tureckiemu szantazowi. Z kolei nie spelnienie zyczenia Turkow ,znajac ich roszczeniowosc, jestem pewien ze rozszarpia UE. Jak widac,duzo moze wydarzyc sie jeszcze przed listopadem.

Freeman

Wykluczasz wygrana Trumpa. Mnie sie jawi taki tok: USA traca Turcje z calym dobytkiem politycznego i militarnego inwentarza. Przetasowania sa ogromne, USA slabnie na arenie miedzynarodowej. W takim ukladzie walka z konglomeratem rosyjskotureckochinskim to powazne wyzwanie. Pozostanje przybrac pozycje niszowa i robic dobro mine do zlej gry. No ale jeszcze pozostaje dolar, jego ratowanie na pozycji petro i rezerwy. Jest coraz gorzej i na to wszystko , jak krolik z kapelusza wyskakuje Trump zapowiadajacy dobre stosunki z Rosja i Putinem...Nadworny blazen ratuje reputacje krolestwa.

rav148

Pytałeś o role city of london, książka ta sięga samych jego poczatkow do 1666r do wielkiego pożaru londynskiego, dzięki któremu, zupelnym przypadkiem, pojawiły się obszary ziemi w centrum miasta ktore można było przeznaczyc na zaprojektowanie kwadratowej mili.

Niektórzy ludzie nie są w stanie zaakceptowac faktów które nie są uznane przez tv, ty już widzisz że coś tu nie gra. Zaczynasz zadawać sobie pytania, odpowiedzi implikuja kolejne pytania itd. Zależy jak bardzo otwarty masz umysł i ile jest on w stanie przyjąć przed odrzuceniem kolejnych rewelacji.

Pozatym znajdziesz tam początki rothchildow, rokefelerow i im podobnych, bogactwach królowej i całą masę rzeczy, które wyjasniają nasze obecne położenie

Freeman

Mieszkasz w PL . Zakladasz w CH konto i pod pozorem np. zamiaru zakupu nieruchomosci , przelewasz tam kwote z konta w PL. Przejrzyscie i legalnie. Robisz wycieczke do CH, kupujesz zloto ( czy anonimowo lub nie pozostawiam Twojej inwencji. Nie wiem jakie sa warunki zakupu anonimowego w CH ) i przechowujesz je w tym kraju. Tu sa rozne mozliwosci, to osobny temat. Oczywiscie nie chodzi tu o Au przeznaczone na trading tylko zabezpieczenie dlugoterminowe. W razie potrzeby znow czynisz wycieczke do CH i sprzedajesz wg ilosci i potrzeby. Np. proaurum przeleje Ci kase na dowolnie wybrany rachunek. Jesli sprzedasz metal i masz na to potwierdzenie, mozesz wywiezc gotowke przez szwajcarska granice.

To tylko jedna z mozliwosci. Oczywiscie jest ryzyko zamkniecia granic, transferow przelewow bankowych i kontrole kapitalowe. Nie ma 100% pewnosci ale nalezy dywersyfikowac, zeby nie stracic wszystkiego. Mimo wszystko juz tak zupelnie hipotetycznie, czulbym sie lepiej z kupionym w PL anonimowo zlotem i zakopanym w bezpiecznym miejscu, w sytuacji gdy dochodzi do

konfiskaty Au co zapewne wiaze sie z planem dewaluacji PLN . Zawsze masz nadzieje, ze kiedys nadejda inne czasy i bedziesz mogl wykopac, lub tez zawsze istnieje szara strefa. Ludzkosc jeszcze nigdy nie byla wolna od korupcji.

To bym musial napisac duzymi literami:

Zakladajac konfiskate PM musisz wychodzic z zalozenia, ze panstwo chce okrasc ludzi z oszczednosci. Cicho kupione i zakopane PM zawsze stawiaja Cie w lepszej sytuacji niz legalneprzyzwolenie na ograbienie.

Amen

3r3

Przytomności.

Akcje są drogie lub tanie względem czego? To "względem" jest istotne jak wartościujesz drogie, tanie, wysokie, głupie.

Takim tokiem myślenia jak Ty posługują się analitycy w bankach, a później stawiają zarzuty "wprowadzenia w błąd".

Jerry Sparrow

"... Tylko jest jeden problem - im więcej CO2 w powietrzu, tym bardziej rośnie temperatura i tym więcej go w morzach i oceanach, co powoduje zakwaszanie wód - "zielony" fotosyntetyzujący plankton tego nie wytrzyma... Nie da rady się przystosować tak szybko."

Argumentacja w stylu Ala Gore'a :) Panie Tadku, dużo wyższe stężenia CO2 były już w przeszłości (całkiem niedawno w skali świata) i plankton jakoś wytrzymał. :)

Arcadio

Czyli masońskie imperium jednak powoli się zawala. Znów jesteśmy w złym sojuszu.

http://www.money.pl/gospodarka/wiadomosci/artykul/dwustronne-umowy-handlowe-z-indiami,241,0,2133233.html

arvalis

Tadek

Daleki jestem od poglądów Ala Gore'a - ale całe życie mieszkam na wsi i niestety widzę co się dzieje... Widzę zmiany.

Miałem sad jabłoniowy - sprzedałem kilka lat temu, kiedy byłem zmuszony niektóre drzewa podlewać...

U moich Rodziców deszcz 1 raz od początku kwietnia... Żywność poszybuje w górę, kiedy zdecydowanie zacznie brakować wody. Teraz będzie tylko rosła. Notabene Izrael ma ogromne doświadczenia, jeśli chodzi o uprawy ze sztucznym nawadnianiem - ciekawe, do czego to się im przyda...

A my nad Wisłą nadal żyjemy tak, jakby to były chwilowe zakłócenia - choć co nam może grozić? Jak braknie pomidorów to zaimportujemy, prawda? :)

Wg naszych urzędasów w zeszłym roku susza rolnicza, w tym roku odtrąbili, że susza ustąpiła. Podjęte działania? Żadne. Pieniądze idą na 500+ i tym podobne. Jako kraj nie prowadzimy żadnych działań zapobiegawczych.

mike

To co teraz napisałeś jest świetną rekimendacją bym po tą książkę sięgnął - właśnie tego szukałem. Od rewolucji Cromwell'a przez francuską, rosyjską, obie wojny światowe, chińską aż po współczesne wydarzenia. Bardzo ciekawe jest również dojście USA do dzisiejszej hegemonii po trupach wojen z Hiszpanią, Japonią Niemcami. Jest o tym sporo w książce Mahana o budowie morskiej potęgi USA.

Luk

Drożejąca kawa nie ma szans na rozwalenie systemu monetarnego. Złoto z kolei jak najbardziej. Dlatego w temacie surowców rolnych znika motywacja polityczna (przynajmniej ta z najwyższych szczebli). Poza tym jak przechować tonę kawy, albo zboża? Złoto łatwo jest ukryć, gorzej z pszenicą.

@Dam

Wg indeksu shadowstats z 8 ostatnich lat średnia z metodologii z 1980 wychodzi ~5%, przy % składanym daje to 47%. Zresztą 47% czy w górę czy w dół daje zupełnie inne liczby. Coś w tym jest.

@Freeman

Też uważam, że Trump nie wygra. Zbyt duże siły grają przeciwko niemu. Jeśli będzie trzeba dostosują wyniki do potrzeb i będzie, że przegrał 1%. Sądzę, że zbiera się na wojnę, a Hilarzyca będzie lepszym pionkiem niż Trump.

@Arcadio

Kierują nami agencji, więc czego się można spodziewać? Ja właśnie wyrabiam paszport dla siebie i swojej rodziny. Trzeba będzie trzymać rękę na pulsie i dać nogę w odpowiednim momencie nim zamkną granice.

@arvalis

Nic na to nie poradzisz. RJA sprzedają jedynie w EUR i USD. Jeśli jednak inwestujesz dużymi pieniędzmi masz 3 możliwości: p

1. Pogodzić się z możliwym pomniejszeniem zysków na RJA, przez słabnącego dolara.

2. Po wyjściu z RJA, zostać na dolarze nim urośnie i wtedy go przekonwertować na PLN (można wybrać w między czasie coś innego).

3. Kupić opcję sprzedaży na parze USD/PLN. Jeśli dolar osłabnie stracisz na RJA, ale zyskasz na opcji.

Ja obstawiam ponowny rajd dolara pod koniec 2016 roku, najprawdopodobniej przed lub już po wyborach, więc zwyczajnie mam to gdzieś co obecnie się z nim dzieje.

@Tadek

Pogoda tak jak wszystko inne podlega cyklom. Pełny obieg w zależności od cyklu często jest dłuższy niż ludzkie życie. Poza tym mamy jeszcze synchronizację poszczególnych cykli ze sobą. Tak więc nie kupuj medialnej szopki Gora, który razem ze swoimi kolesiamy zyskał na niej mld. Oni dzięki tej propagandzie rozkręcili rynek handlu powietrzem wart bln USD. Jeszcze kilkaset lat temu przez Bałtyk można było przejechać saniami. Wg obecnych prognoz podobnie będzie około 2030 roku. Świat się nie zmienia, tylko zatacza kręgi w najróżniejszych cyklach. Są tacy, którzy na tym tracą i są tacy którzy zarabiają góry pieniędzy. Trzeba tylko wiedzieć co się dzieje i dlaczego.

jacek.s

Podajcie proszę tytuł książki. Nie mogę odnaleźć w komentarzach.

@glupi

Turcja jest/była(?) drugą armią w NATO, zaraz po US. Więc mogą strzelać fochy, są duzi militarnie. Odnośnie ucieczki kapitału z Turcji, to chyba właśnie teraz jest miejsce na popis kapitału spekulacyjnego.

buffett

kolejny skok do piachu

ile już ich tam zostało ? chyba z 15 już do piachu poszło,

czy było gdzieś w TV, POlsacie, TVN ile zostało w GFB ? czy o tym się nie mówi ?

Luk

Skoków w Polsce są setki. Pytanie ile poleciało z TOP20? Sytuacja w skokach świetnie oddaje kondycję Polskiej gospodarki. Pomału, powoli coraz bliżej przepaści.

@glupi

To ty zajmujesz się zbieraniem ludzi w grupy? Jak tam sytuacja na froncie?

Arcadio

Turcja nie jest i nigdy nie była 2-gą armią NATO. Wg raportów Global Firepower jest 8 armią świata a 4-tą w NATO po US, FR i UK.

Dodatkowo raporty GF nie biorą pod uwagę broni nuklearnej, której Turcja nie ma, a wymienione 3 armie mają.

Zaletą tureckiej armii jest ich wysokie morale, tego GF nie bierze pod uwagę.

3r3

A w proporcji surowce/USD jaka jest jednostka korelacji?

@Tadek

Przemysł też wody potrzebuje, surówki nie studzi się brudną wodą.

Zasoby są skończone, w końcu dojdziemy do rozrachunku "kto dziś nie pije?" i ten ktoś będzie się stawiał. Ale zanim do tego dojdzie będziemy mieli cukier na kartki.

@glupi

"Prawdziwe problemy sie zaczna jak prawica przejmie wladze w europie. "

A którzy w Europie to prawica?

Ci trochę na prawo od rządzących komuchów?

@Luk

"Drożejąca kawa nie ma szans na rozwalenie systemu monetarnego. Złoto z kolei jak najbardziej. "

Kawa nie, ale są mocniejsze i bardziej skondensowane w cenie używki na "k" i inne literki.

Ich konsumpcja jest istotna, produkcja musi trwać, transporty muszą dochodzić, soldateska musi mieć dochody z "rolnictwa".

Luk

Kokaina nie jest notowana na NYSE (przynajmniej bezpośrednio), więc o niej nie mówimy :D

Fakt, że w Afganistanie są plantacje maków wie już chyba każdy. To taka tajemnica poliszynela, ale ofc nikt w mediach się o tym nie zająknie... jakie to wszystko zgrane.

Ostatnio modyfikowany: 2016-08-08 13:28

1956Marek

Po przeczytaniu Twojego wpisu chciałbym zabrać głos w temacie jak i gdzie inwestować w sektorze żywnościowym ?. Osobiście nie inwestuję w podstawowe surowce rolne, ponieważ sektor ten jest szczególnie wrażliwy na wpływy i manipulację polityków raz rządów dla których zabezpieczenie ludności w podstawową żywność jest kluczem do utrzymania się u władzy. Ciekawiej wygląda sektor produkcji zwierzęcej, gdzie fundamenty prędzej lub później wymuszą dostosowanie cenowe popytu i podaży. Najwyższą wartość dodaną można jednak będzie uzyskać z inwestycji w firmy rozwijające: robotyzację i automatyzację , inteligentne nawozy oraz nowej generacji środki ochrony roślin dla rolnictwa.

Pozdrawiam,

1956Marek

Freeman

Wyrabiasz paszport....

Punkt widzenia zalezy od punktu siedzenia. Zaslyszane dzis w mainstreemradio: policja w moim landzie dostala 10k nowych kamizelek kuloodpornych. Wypowiedz policjanta: mamy nowy profil przestepcy strzelajacego na oslep z kalasznikowa. Zachodnia Europa ciemnieje w zastraszajcym tempie. Dokdad chcesz uciekac? Ja powoli dorastam do powrotu do Polski. Jedna wielka zaleta to w porownaniu z E. zach. w miare homogenne europejskie spoleczenstwo i tego nalezy bronic. Masz racje, granice moga byc zamkniete a ja dodam, ze powinny byc otwarte w polaczeniu z kontrolami. Inaczej ten syf zawita do Polski.

buffett

to że Europa ciemnieje w oczach to nie jest przypadek a realizacja misternego planu,

nawet Soros drukuje podręczniki uchodźcom, jak dostać się do Europy

To, że u nas tego syfu nie ma - nie szkodzi. My będziemy i jesteśmy wisienką na torcie tego projektu

Freeman

http://n8waechter.info/2016/08/egon-von-greyerz-staatsschuldenkrise-hyperinflation-herbst-2016/

tu engl.

http://kingworldnews.com/the-worst-global-crisis-in-history-will-be-triggered-in-the-next-few-months/

trader21

„Autor ponownie opisuje handel derywatami a nie towarem. W przypadku złota i srebra wielokrotnie pisano tutaj o nieufności do derywat wytworzonych przez system, o postawie "posiadasz coś, jeśli jesteś w stanie położyć na tym czymś rękę". W przypadku żywności najwidoczniej zasada nieufności do systemu wśród autorów portalu nie działa. Inwestowanie w spółki rolne to raczej skomplikowana sprawa. Ja nie widziałem za dużo takich analiz, ale mam takie wrażenie ze to bardzo zmienna cześć rynku akcji i wymaga tez dostępu do wielu giełd światowych, co w praktyce nie jest takie proste. Bo wszelakie ADR sa i tak funkcja FX. „

ODP. Złoto i srebro możesz łatwo kupić i przechować przez długi okres. Chyba nie uważasz, że kupię sobie po kilka ton produktów rolnych i później będę próbował je sprzedać. Poza tym w metalach już dwukrotnie dochodziło do rozjechania się ceny z comex’u z ceną metali fizycznego. W przypadku produktów rolnych jest to bardzo mało prawdopodobne.

Jeżeli wykluczasz inwestowanie poprzez ETN’y czyli pośrednio poprzez kontrakty to masz kilka spółek których ceny są silnie skorelowane z cenami produktów rolnych. Jedną z nich jest Potash Corporation of Saskatchewan (POT), jeden z większych na świecie producentów nawozów. Jego akcje także posiadam.

Co do kwestii technicznych, jedyne co potrzebujesz do dostęp do giełdy w NY.

@Mighty Baz

Artykuł nie powstał na bazie czyjegoś „mi się widzi czy wydaje” ale wielu konkretnych zazwyczaj płatnych raportów uwzględniającego wiele zmiennych jak aktywność słoneczna czy temperatury prądów morskich.

@Dam

Bańkę w akcjach poznajemy nie po tym ile wzrosły ich ceny ale po współczynnikach tj:

- cena / zysk

- CAPE

- cena / wartość księgowa

- poziom dywidendy

- cena / sprzedaż

- kapitalizacja giełdy do PKB w odniesieniu do danych historycznych analizowanego rynku

- wartości długu zaciągniętego na zakup akcji (margin debt)

Każdy z analizowanych czynników wyraźnie wskazuje na bańkę spekulacyjną dla giełdy w USA.

Odnosząc się do inflacji. Wartość S&P od dna bessy z 2009 roku do dziś wzrosła o 227%, od szczytów z 2008 roku o 48%. Jeżeli Chapwood index podaje rzetelne wyniki, a tak jest moim zdaniem to dzisiejsze wyceny akcji są na niższych poziomach niż w 2008 roku w ujęciu realnym ale pogarszające się dane gospodarcze i spadająca zyskowność bardzo podniosły większość wskaźników w efekcie czego akcje są piekielnie drogie.

Jeszcze 1 rzecz. Wklejony przez Ciebie link (migracje kapitału) dotyczy całych cykli. Tak jak Ci napisałem powyżej ceny od dna nie wzrosły o 60% lecz o 227%.

„Skonstruuj mi taki realny koszyk inflacyjny, który wykaże 89% inflację w USA to pogadamy”

ODP. Zapoznaj się z koszykiem Chapwood uwzględniającym ceny 500 produktów i odnieś się do niego.

@1956 Marek

„Rządy i politycy zapłacą „każdą cenę" aby utrzymać poziom produkcji rolnej i wyżywić ludzi.”

ODP. Zgadza się, robi się to poprzez bezpośrednie dopłaty dla producentów. Przy wyższych cenach zwiększa się dopłaty, a nie ingerencje w ceny na światowych giełdach.

@polish_wealth

„W poprzednim artykule dotyczącym Turcji wspomniał Pan, że możliwa jest walka miedzy Langley a Waszyngtonem, do tej pory nikt o to nie zapytał i o tym nie wspomniał.

SKĄD POMYSŁ ROZBIEŻNOŚCI MIEDZY CIA a WASZYNGTONEM, jakie są poszlaki w ogóle na takie zjawisko i co oczywiście najciekawsze - w takim razie w czyich rękach i w jakim interesie działało by CIA?”

ODP. CIA tylko w pierwszych latach od powstania działało w interesie USA. Od czasu gdy dyr. generalnym został Bush senior agencja stała się marionetką międzynarodowych korporacji i tak pozostało do dziś. Im dalej się posuwają, tym silniejszy rodzi się opór wśród tzw. konstytucjonalistów, który dostrzegają destrukcję gospodarczą i polityczną w USA i próbują się jej przeciwstawiać. Zobacz jak w mediach (należą do establishmentu) niszczy się Trumpa a promuje Clinton. Mimo iż FBI próbuje postawić jej zarzuty kryminalne w związku z wyciekiem tajnych danych to sprawę zamiata się pod dywan. Ostatecznie najlepiej mieć za prezydenta marionetkę, którą kontroluje się z każdej możliwej strony.

@arvalis

„Mam pytanie, mianowicie jeśli jest korelacja surowców z dolarem, to w jaką walutę zainwestować ? Dif broker oferuje dwie opcje USD oraz EUR, chce zakupić ten fundusz ETN RJA ale jak wiadomo waluty będą słabnąć wobec polskiej waluty. Spadek dolara oznacza wzrosty surowców, a euro ? Też będzie w trendzie spadkowym…”

OD. Ale zagmatwałeś :-)

Surowce do niedawna były antydolarem. Dolar w dół na USD index - surowce do góry i odwrotnie. Ruchy na surowcach były zazwyczaj 2 - 2,5 raza silniejsze niż ruch na USD. Od czasu Brexitu indeks dolara w zasadzie przestaje być użyteczny.

Zastanawianie się nad wyborem konta w USD czy EUR jest bezcelowe. Kupujesz aktywa, a nie walutę. Jeżeli dana waluta osłabi się względem drugiej to aktywa denominowane w słabszej walucie będą miały wyższą cenę. Tłumaczyłem to w komentarzach kilka dni temu. Walutą docelową powinien być USD gdyż w nim jest denominowane 70-80% wszystkich instrumentów finansowych.

Freeman

Uwazam, ze ze wzgledu na mentalnosc Polakow i pozostalych Slowian, isteniej szansa na danie odporu temu trendowi, lub przynajmniej skutecznemu redukowaniu.

Przyklad: wizyta papieza na SDM , jego punkt widzenia jest jasny a w Polsce bardzo uwazal na slowa , bo mogl rozsierdzic audytorium.

Orban, rowniez wyrazna postawa w kierunku zamkniecia granic

Jedyne co mnie niepokoi to postawa Putina. Wzial udzial w otwarciu najwiekszej moszei w Europie a ta znajduje sie w Moskwie. Mowil cos o pokojowym wspolistnieniu islamu i innych religii.

Co do Rosja-Turcja to mysle tak jak @ napisal glupi, to bedzie bez milosci, cos w rodzaju sojuszu strategicznego. USA NATO i EU maja aktualnie przegrane. Bomba poszla w gore i zobaczymy co wyniknie. Obserwujac Erdogana widac duza dynamike wydarzen , wlasnie za jego sprawa. Mysle, ze wierchuszka sie tego nie spodziewala.

Derwan

Nie znam tych przeróżnych sposobów liczenia wszystkiego w ekonomii, a ci co je tworzą i ci, którzy je znaja i stosują, z pewnością z góry zakładają, że nie wiedzą jak mogą być one zawodne, po pewnym czasie sprawdzania się.

Wydaje mi się, że jednak spiskowcy z USA, nie mieli możliwości całkowitego panowania nad nakręcanymi przez siebie kryzysami, a w tej chwili podejrzewam, że są kłębkiem nerwów, bo wiedzą, że oni sami będą ofiarą kolejnego, niż takie np. Chiny.

Komu przychodzi do głowy, aby zadać pytanie ludziom "kompetentnym" w Polsce (może takich niema!?), jakie są zapasy żywności na wypadek klęsk żywiołowych, kilkuletnich nieurodzajów wojny itp? Wiem, że DOKŁADNA WIELKOŚĆ ZAPASÓW ŻYWNOŚCI może być niejawna, ale wartości przybliżone powinny być podawane do wiadomości publiczne, podobnie jak wydatki budżetowe. Kto jest w stanie doliczyć się na co idą wydatki na tzw. FUNDUSZE CELOWE, których w budżecie w 2001 r. (zapamiętałem to, bo była kampania wyborcza i to podano) było aż - 48,5%?

W przyrodzie tak jest, gdy jest czegoś za dużo, to czegoś innego brakuje.

Teraz jest za dużo pieniędzy, w postaci emisji, czyli wypuszczania pustego pieniądza, no to jasnym jest, że brakuje tego, co można za to kupić; ale niekoniecznie może być np. za mało kawy; przyszła mi ona na myśl, bo w latach trzydziestych było jej za dużo i palono nią w parowozach. Czy dużo było wówczas śmiałków zarabiających fortuny na graniu na spadek ceny kawy?

Śmiem podejrzewać, że Chiny b. dbają o zapasy żywności! Dzieje się tak, bo jeszcze kilkanaście lat temu panował tam (podobnie jak w Indiach) tzw. strukturalny głód (umieranie z głodu bez występowania klęsk żywiołowych i nieurodzaju) i największym sukcesem jaki odniosły Chiny, od śmierci Mao, to likwidacja tego zjawiska (podobnie w Indiach).

Czy w Polsce albo w Chinach jest za mało "substancji mieszkaniowej"?

Wszyscy wiedzą, że jest to rzecz względna! A czy wszyscy wiedzą, to znaczy chcą wiedzieć (!), że mieszkania powinny być tanie jak cholera... ale nie są.

W 2010 roku Wisłę w Warszawie można było przejść w bród! ...... Wystarczyło pięć dni i nocy mżącego deszczyku, by w Polsce nastąpiła powódź ( było za dużo wody w rzekach), a Warszawa uniknęła w dużej części zalania, bo gdzie indziej poprzerywało wały. A w Polsce PANUJE DŁUGOLETNIA SUSZA! To znaczy po spłynięciu nadmiaru wody wszystko wróciło do normy.

Przed takimi klęskami trudno ustrzec się zakupami TEGO LUB OWEGO!

Trzeba się poczuć suwerenem i zacząć nim być.........

3r3

Zaraz wyjdzie że wojna w Jugosławii i w Afganistanie z punktu widzenia soldateski była o kontrolę szlaków nienotowanych na NYSE substancji, które jednak jakąś wycenę i jakiś rynek mają. I to zdaje się masowy.

@Derwan

Za waluty kupujesz wszystkie towary, a deflacja w procesorach wynosi 30% rocznie (jest ostro), w rolnictwie jakieś 2%, w usługach fryzjerskich jest inflacja. Poskładaj teraz koszyk deflacyjny - to jest ekwilibrystyka, bo inflacyjny to mamy wszyscy podobny bo to nasze wydatki, ale dochody mamy z różnych branż i tu deflacja nam rzuca portfelem ostro.

To nie jest tak że odejmujesz urojoną inflację od urojonej deflacji i masz obraz jakiegoś rzeczywistego wskaźnika. A jeszcze wagi trzeba do tego przypisać.

Jakby to było takie proste do obliczenia to by nie było rad polityk pieniężnych w każdym banku centralnym, tylko jeden rachmistrz i by to piątego miejsca po przecinku podawał ile w dany dzień mają wynosić stopy procentowe.

Aby przetrwać głód trzeba mieć zapasy tłuszczu, cukru i wody. Od biedy zdrowsi przeżyją na cukrze i wodzie. Od wielkiej biedy, bo trzeba jeszcze witamin.

A cukrownie gdzie?

mike

Patrz komentarze pod poprzednim artykułem - "Największy sekret" - David Icke

Ostatnio modyfikowany: 2016-08-08 15:43

jacek.s

Trochę zaparkowałem tam kapitału, typowo pod spekulację, więc mogę nie być obiektywny. W analizę nie będę się wgłębiał, bo wyszedłby długi offtop.

@Arcadio

Pod względem liczebności była, tutaj choćby przykład http://www.defence24.pl/app.php/412747,pucz-w-turcji-oslabi-druga-armie-nato-7-powodow

Morale wojska tureckiego to dla mnie zagadka, ale zapewne jest tak jak piszesz.

Luk

Jestem w pełni świadomy zagrożeń na zachodzie, ale zastanawiam się co gorsze? Proxy wojna w Polsce, czy islamista z kałachem w Niemczech? Różnie może być, ja chce mieć możliwości manewru w razie problemów.

@3r3

Alternatywą jest wierzenie, że USA najechały Irak i Afganistan po to by uganiać się za nieistniejącą bronią masowego rażenia i dobrym kumplem Busha... ale jak kto woli.

Od kiedy ludzie mogą posłużyć jako zbiór części zamiennych małe lokalne wojenki w Europie są na wagę złota.

3r3

Ja to napisałem tylko w kontekście tego, że panom generałom i pułkownikom trzeba coś zaoferować, oni tam nie jadą za państwową miskę bo ta jest śmieszna jak na zadania które mają realizować. A to są poważni gangsterzy, których zadaniem jest zabicie wielu ludzi i zniszczenie ich mienia. Dlatego politycy realizują swoje, Haliburton swoje, a soldateska ma do zrabowania muzea, banki i przejęcie szlaków handlowych. No i na miejscu pilnują kopalń i pacyfikują bunty górników i pracowników przemysłu ciężkiego, a tego się nie robi za darmo.

Taki kontekst, bo niektórzy żyją wyobrażeniem że soldateska to jedzie "ku chwale ojczyzny" i dlatego że im przepisy nakazują.

Luk

To może zróbmy to tak. Poproszę Admina o kontakt email do osób z grupy Wrocławskiej i roześlę powiadomienia o spotkaniu. Zobaczymy jaki będzie oddzew i co z tego wyniknie.

paaa

Ależ oczywiście, że czytam ze zrozumieniem. Wniosek z tego jest prosty - albo jestem nieczuły na rzekome przekazy podprogowe Bartosiaka, które mu zarzucasz, albo ich tam nie ma. Zamiast wsłuchiwać się w coś co Ci się wydaje wsłuchaj się może w słowa, które rzeczywiście padają. Gość cały czas mówi, że hegemon dostaje policzek za policzkiem, że rośnie nowa siła na wschodzie i że my mamy się dobrze w tym wszystkim ustawić, nie lecieć na hura, tylko czekać i złapać swoją okazję wyciągając jak najwięcej dla nas. Przyglądać się gdzie się pionki i figury na szachownicy rozstawiają, umacniać się wewnętrznie i w kluczowym momencie gdy już będzie coś wiadomo obrać jakiś kierunek, ale korzystny dla nas. Rzeczywiście agitka na cztery fajery z usiakami.

Fugazi

rav148

Naprawde zamawiales płatny raport nt. aktywnosci słonecznej?

temat dla mnie b. ciekawy ale korzystam tylko z nieodpłatnych źródeł :-) mógłbyś jednym zdaniem napisać co płatni spece przewiduja?

mdmnowy

srebro też gromadzisz czy tylko Krugerrandy?

pozdrawiam i dziekuje

Dam

"Przytomności.

Akcje są drogie lub tanie względem czego? To "względem" jest istotne jak wartościujesz drogie, tanie, wysokie, głupie."

Przecież wyraźnie pisałem, że względem dna bessy 08-09. Od dna akcje urosły o 60%, inflacja "realna" 89%. Więc w ujęciu realnym akcje są tańsze niż na dnie bessy 08-09.

@Luk

"Wg indeksu shadowstats z 8 ostatnich lat średnia z metodologii z 1980 wychodzi ~5%, przy % składanym daje to 47%. Zresztą 47% czy w górę czy w dół daje zupełnie inne liczby. Coś w tym jest."

Jest różnica między 47%, a 89%...

@Trader21

Z Twoją argumentacją się zgadzam i również uważam, że akcje są piekielnie przewartościowanie. Kontestuję jedynie skumulowaną inflację wynoszącą 89%.

"ODP. Zapoznaj się z koszykiem Chapwood uwzględniającym ceny 500 produktów i odnieś się do niego. "

Zapoznałem się. Problem jest taki, że oprócz suchych danych na ich stronie nie ma nic. Są wymienione produkty. Ale nie wiem jakie mają wagi. Ile procent indeksu to "tuna" a ile "coffee"? Nie widzę w indeksie pozycji: petrol(benzyna), fuel(paliwo) ani diesel(olej napędowy). Mam rozumieć, że amerykanie częściej kupują tunę niż paliwa do samochodów? Wsród 500 najczęsciej kupowanych produktów jest "Blackberry service", a nie ma paliw do samochodów? Naprawdę Amerykanie mają tyle telefonów Blackberry? Bo ta firma ledwo zipie i ma mniej niż 1% udziału w rynku.

Co w indeksie oznacza pozycja "lunch"? Ile gwiazdek ma restauracja, w której go spożywamy? Co składa się na lunch? skrzydełko kurczaka z frytkami czy kawior? Co oznacza w indeksie pozycja "perfume"? Co roku sprawdzamy ile kosztuje ten sam flakon perfum? Czy raz kupujemy Coty - Aspen, a raz Tom Ford - Tuscan Leather? Już nie mówiąc o Roja.

Naprawdę w 2016 roku ktoś używa "DVD player"? Serio to jeden z 500 najczęściej kupowanych produktów w 2016 roku? W dobie Netflixa, HBO GO itp?

"SD card" - kupujemy taką samą od kilku lat czyli 4-8 GB, czy teraz już 128-256 GB? Gdzie na stronie wyjaśnienie?

Problem z Chapwood Index jest taki, że jest podana zbiorcza liczba wyrażona procentowo i mam wierzyć, że jest prawdziwa. Nie mogę sobie wejść np. w pozycję "gas" i sprawdzić ile ta pozycja wzrosła albo spadła na przestrzeni 5 lat i sobie zweryfikować z wykresem gazu ziemnego czy się pokrywa. Metodologia Ch-I jest zbyt enigmatyczna, żeby jej wierzyć. Niech powiedzą jak to liczą. Niech powiedzą jaką wagę w indeksie ma każda z 500 pozycji(przecie kawę kupuje się częściej niż suszarkę do włosów". Bez metodologii ciężko stwierdzić cz ten indeks ma cokolwiek wspólnego z rzeczywistością. Czy to nie tworzy go jakaś banda oszołomów, która dopiera sobie dane do postawionej z góry tezy. Równie dobrze mogę stworzyć swój indeks 1000 najczęściej kupowanych produktów w USA i powiedzieć, że inflacja wynosi 15,6% rok do roku i kto mnie sprawdzi? Jestem za sceptycznym podchodzeniem do oficjalnych danych. Jednak nie należy przy tym łykać jak pelikan wszystkich alternatywnych danych, tylko dlatego, że są alternatywne.

Poza tym Traderze21 pisałeś, że Twój zespół przyjrzy się Shadowstats i że pojawi się na ten temat stosowny artykuł wyjaśniający nasze wątpliwości. Między innymi dlaczego ten wykres jest zawsze taki sam jak oficjalny + stała wartość. Jeśli ich metodologia jest taka sama od 1980 roku, a rząd USA zmienia koszyk co roku to wykres powinien się za każdym razem różnić. Tutaj wykres jest zawsze taki sam jak oficjalny tylko przesunięty do góry.

gasch

Stefan i Mike

https://www.youtube.com/watch?v=zPb_ThaPE_0

3r3

No popatrz, jak ja Ci piszę że chodzi o wskaźniki i asset to polemizujesz.

Jak Ci to samo pisze #trader21 - dociera. Widać lepiej to rozpisał w krótszych słowach.

Brak mi talentu w wyjaśnianiu.

Dam akcje są jeszcze mniej warte niż są wyceniane.

W tym kontekście ujemnie oprocentowane obligacje są sposobem przechowania wartości kiedy giełda popłynie o dziesiątki procent. Powiedzy 30%?

Jak chcesz pisać o inflacji to mi najpierw podaj wspólny mianownik wyceny akcji i inflacji USD.

Jaka jest jednostka rezultatu Twojego wzoru, z którego wynika Ci że "jest tanio" w czym jest tanio?

Jak na fizyce - co Ci wyszło? W kwadracie USD czy w pierwiastku?

Zrób własny koszyk, każdy z nas ma inny, dlatego różnie odbieramy inflację.

A deflację to już w ogóle. Ja się przeczołgałem przez kilka niepokrewnych branż i zależnie od koniunktury i ich zwrotów przenoszę się tam gdzie jest co jeść.

Inflacja jest wskaźnikiem, nie wartością. I jest dla nas różna. Ja się przenoszę pomiędzy krainami i branżami tak żeby korzystać.

@mdmnowy

PM to obecnie dla zasady. Gromadzę narzędzia, maszyny, materiały eksploatacyjne. Niektórych przy aktualnym zużyciu mam na kilka lat. Mogę sobie prowadzić działalność z minimalnymi kosztami bo nakupowałem tego na dołku. Może będzie taniej - to kupię więcej.

gasch

https://www.youtube.com/watch?v=zPb_ThaPE_0&feature=youtu.be&t=674

A około 12 minuty fajny przykład z płaszczami.

Dam

Pokaz mi jeden post, w którym napisałem, że nie ma bańki na akacjach w USA. Napisałem jedynie, że na akcjach w USA nie ma bańki, jeśli ktoś uważa, że inflacja wynosi 89%.

Sformułowałem tezę z warunkiem.

Odnośnie inflacji. Żadna klasa aktywów: nieruchomości, obligacje, surowce rolne, surowce przemysłowe, metale szlachetne/przemysłowe nie wzrosła o 89% od 2009 roku. To jest dowód na to, że takiej inflacji nie ma. Bo suma wycen poszczególnych klas aktywów nie daje wzrostu o 89%. Jeśli uważasz inaczej to pokaż mi na wykresach co wzrosło o 89% od 2009 roku! Nie od 2007 czy wcześniejszych. Jest prosta teza: "skumulowana inflacja od 2009 do 2016 wynosi 89%". Udowodnij ją jeśli uznajesz, że jest słuszna. Tylko matematyką, na wykresach, na danych rzeczywistych. Albo paragony lub faktury pokaż. Od 2009 roku w USA potaniało niemal wszystko. Wyjątkiem jest bańka na akcjach.

@glupi

Bardzo ciekawy wykres. Ilość pieniądza M3 w wysokości 4,4 bln $ przy wartościach z pokazanego przez Ciebie wykresu nie gwarantuje hiperinflacji. Jeśli sam dług publiczny USA wynosi 18 bln $, a całkowita ilość pieniądza 4,4 bln $ to nie ma takiej ilości pieniądza w obiegu żeby spłacić dług wyłącznie z obligacji. Interesujące. Może pieniądza w obiegu jest za mało? Wychodzi, że trzeba dodrukować ;)

gasch

"nie ma takiej ilości pieniądza w obiegu żeby spłacić dług wyłącznie z obligacji. Interesujące. Może pieniądza w obiegu jest za mało? Wychodzi, że trzeba dodrukować ;)"

A im więcej drukujesz(pożyczasz) tym będzie go mniej... paradoks? Nie, tak musi być w systemie waluty dłużnej, gdzie zwracać musisz kapitał + odsetki. Odsetki, dla których pokrycia nie ma waluty. Skąd je wziąć jak nie istnieje? Wydrukować czyli pożyczyć. Ładnie to ktoś wymyślił.

mdmnowy

jak zawsze wymijająco :-), to zapytam inaczej, czy według Ciebie srebro ma podobne właściwości tezauryzacji, co złoto, tylko nie pisz proszę, że lepsze mają maszyny czy wiedza :-)

3r3

Przecież bańka nie ma związku z inflacją. Wartość aktywów do wyceny porównujesz w takich szeklach jakie są dzisiaj, a nie w funkcji czasu.

Nawis inflacyjny - Kołodko - doczytaj jak inflację zamiatać pod dywan w cyklu gospodarczym. I nie jest ona skumulowana wyłącznie w pierwotnym USD ale również w długu/kredycie i pochodnych. Sprawdź ile spłat odłożono na przyszłość aby ceny dalej wyglądały podobnie. O ile spadła jakość i zawartość produktów.

To temat na dłuższą dyskusję i pokazywania Ci że deflacja postępu technologicznego utrzymuje cenę telewizora udającego nowocześniejszy (zmieniają się tylko nalepki) i tak samo jest z pozostałymi produktami. Nawet pszenica i kukurydza dzisiejsza z tą sprzed 5 lat nie ma wiele wspólnego.

Myślę że temat wielowektorowych wskaźników Cię przerasta. Posiedź nad tematem. To nie jest aż tak proste żeby był jeden parametr decydujący o rekomendacji kup/sprzedaj. Próbujesz sprowadzić rynek do parametru USD, to droga na manowce.

Pokazałem Ci wykres z huśtawką na metalach. Obejrzyj wykres ropy od początku roku.

Ceny szlifierek kątowych Makita 1400 Watt 125mm w 2010 1200 SEK dziś 2100 SEK. Dane z tego samego sklepu, to samo urządzenie (zmieniła się nalepka z rokiem produkcji, karton się nie zmienił). Masz produkt - ile takich konsumujesz u siebie na produkcji? No bo ja konsumuję. Dla mnie to jeden ze wskaźników.

Albo jak wolisz przyjmij niewywołującą dysonansu wersję uproszczoną uznając że inflacja jest śladowa jak w źródłach gov, albo że akcje są warte zakupu.

Ja też mam na ten temat dwa sprzeczne poglądy. Wiem że to jest dmuchanie bańki pod odpis funduszy emerytalnych (akcji) i oszczędności z ratunkiem tych którzy weszli w stratne obligacje. O ile obligacje będą honorowane bez restrukturyzacji, bo Grecja to może i nie może wymusić restrukturyzacji, ale USA mogą płaszcza nie oddać.

3r3

Srebro śniedzieje. Uważam że srebro jest lepsze w handlu. Jakby to jeszcze powszechnie przyjmowali w sklepach to byłoby na wypasie - ja przyjmuję płatności w metalach.

Jak chcesz oszczędzać to srebro też jest dobre. Może nawet lepsze bo można kupić na głębszym dołku niż złoto.

Dam

"Przecież bańka nie ma związku z inflacją."

Jak nie? Jak mam inflację 300% rocznie, a akcje wzrosły o 20% przez rok to akcje są realnie tanie. Ich wzrost nie nadążał za inflacją, czyli są niedowartościowane w stosunku do wartości pieniądza. P/E nie porównujesz na przestrzeni lat? To skąd wiesz kiedy P/E jest duże, a kiedy małe? Bo ja to robię w oparciu o funkcję czasu. Historycznie sobie sprawdzam.

" pokazywania Ci że deflacja postępu technologicznego utrzymuje cenę telewizora udającego nowocześniejszy (zmieniają się tylko nalepki)"

Serio? Rozdzielczość się nie zmienia? Telewizor kineskopowy to taki sam jak OLEDowy tylko nalepki się zmieniły? Mam w domu stary kineskopowy na strychu. Zamienimy się na nowy OLEDowy? Nalepki sobie możesz zostawić ;)

Przy szlifierce weź też pod uwagę o ile wrósł kurs USD do SEK w tym okresie: http://stooq.pl/q/?s=usdsek&c=10y&t=l&a=ln&b=0 Na wycenę szlifierki ma wpływ również wycena danej waluty na rynku. Jak na Ukrainie waluta poleciała o 70% w stosunku do dolara to również pojawiła się spora inflacja.

Akcje nie są warte zakupu, a inflacja skumulowana nie wynosi ani 89%, ani 10% jak deklaruje rząd. Moim zdaniem wynosi gdzieś w okolicach 18-20%. Mowa o USA za lata 09-16.

Stosujesz demagogię. Już któryś raz z rzędu wkładasz mi w klawiaturę słowa, których nie napisałem ;) Nigdzie nie napisałem ani o braku bańki na akcjach USA, ani o śladowej inflacji. Ty natomiast jak dotąd nie dowiodłeś 89% inflacji w USA, chociaż jej bronisz. Stosujesz albo uniki albo wycieczki osobiste ;) Pokażesz mi w końcu na wykresach albo w realnych danych tą 89% skumulowaną inflację czy dalej będziemy sobie skakać od tematu do tematu?

Dam

"Banki tworza kredyt nawet nie potrzebujac depozytow. Dziwne nie ? ale prawdziwe"

Potrzebują. Jest stopa rezerw obowiązkowych. Jeśli nie potrzebują depozytów to dlaczego boją się runów na banki? Przecież nie ma się czego bać, tylko ludzie zabiorą to czego banki rzekomo nie potrzebują(depozytów)^^

"Ty mylisz ciagle bank centralny i rzad usa."

Niby w którym miejscu? Rząd USA emituje obligacje, które są skupowane na rynku, a część obligacji nie skupiona przez rynek musi być skupiona przez FED. Coś się nie zgadza?

3r3

A niech sobie i inflacja milion będzie.

Akcji nie porównujesz tanie/drogie względem ich poprzednich wycen w funkcji czasu, tylko to co Ci @trader21 wymienił (wskaźniki) czyli wartości wewnątrz podmiotu do wyceny podmiotu. To są proporcje. A te molochy notowane na giełdzie nie składają się z magazynów deflacyjnych postępem technicznym telewizorów tylko z assetu innych spółek które kontrolują z wartości zawartych kontraktów. Dzielisz wycenę każdą z tych własności i wychodzą Ci wektory i z nich przyjmujesz czy to jest drogo czy tanio, nie ma znaczenia ile to jest w USD.

Wróć do artykułu gdzie gospodarz tłumaczył jak to się liczy i po co.

Bo ja Ci tego tak nie wyjaśnię bo ja patrzę na to z punktu widzenia praktyka, a nie wykładowcy. Ja od razu widelcem do mięcha siadam - a ile macie w gotówce - jak macie dużo w gotówce to znaczy że nie macie okazji inwestycyjnych i krótkoterminowych perspektyw.

"To skąd wiesz kiedy P/E jest duże, a kiedy małe?"

Sobie przyjmuję własne kryteria - na przykład sprawdzam przy jakich parametrach takie formy zwiększają dywidendy, a przy jakich muszą się restrukturyzować.

To są kryteria aprioryczne.

"Serio? Rozdzielczość się nie zmienia? Telewizor kineskopowy to taki sam jak OLEDowy tylko nalepki się zmieniły? Mam w domu stary kineskopowy na strychu. Zamienimy się na nowy OLEDowy? Nalepki sobie możesz zostawić ;)"

Przyznaję się bez bicia że nie miałem jeszcze smyrfona. Zgadnij czy chcesz się ze mną zamienić na tv, nawet kineskopowe - możesz być stratny :)

"Przy szlifierce weź też pod uwagę o ile wrósł kurs USD do SEK"

Nie drgnął. To mnie też zastanawia.

"Akcje nie są warte zakupu, a inflacja skumulowana nie wynosi ani 89%, ani 10% jak deklaruje rząd. Moim zdaniem wynosi gdzieś w okolicach 18-20%. Mowa o USA za lata 09-16. "

Bardzo słusznie myślisz. Ja myślę że inflacja jest niespójna, ale w takim ujęciu będzie to bliżej 50-60% z mojego punktu widzeniach, chociaż siedzę też w rzeczach, które staniały.

"Stosujesz demagogię. Już któryś raz z rzędu wkładasz mi w klawiaturę słowa, których nie napisałem ;) Nigdzie nie napisałem ani o braku bańki na akcjach USA, ani o śladowej inflacji. Ty natomiast jak dotąd nie dowiodłeś 89% inflacji w USA, chociaż jej bronisz. Stosujesz albo uniki albo wycieczki osobiste ;) Pokażesz mi w końcu na wykresach albo w realnych danych tą 89% skumulowaną inflację czy dalej będziemy sobie skakać od tematu do tematu?"

Pokazałem Ci złoto i szlifierkę.

Prowadziłem w tym czasie różne przedsiębiorstwa w różnych krajach, dla mnie te ruchy cen są namacalne. Nie bronię konkretnie 89%. Są miejsca i towary gdzie poszło w górę o 100%, są takie gdzie mniej. Ale stoję na stanowisku że jest bańka, że pod wycenami król jest nagi, i że w tym czasie co podałeś kumulowana inflacja będzie w okolicach 50-60% przynajmniej, choć uważam że inflacja jest po prostu niespójna.

"Potrzebują. Jest stopa rezerw obowiązkowych. Jeśli nie potrzebują depozytów to dlaczego boją się runów na banki?"

Ponieważ w obrocie jest elektroniczny kredyt, a wydrukowanie takiej ilości w banku centralnym załamie handel farbą i papierem.

Mi tydzień temu obcięli o 33% limit wypłat tygodniowych.

Ostatnio modyfikowany: 2016-08-08 22:35

Dam

"A credytu moga stworzyc ile im sie podoba. "

Nieprawda. Kredyty mogą wykreować zgodnie z mnożnikiem kreacji pieniądza, który jest odwrotnością stopy rezerw obowiązkowych. Jak stopa rezerw obowiązkowych wynosi 10% to mogą wydrukować 10 razy tyle ile mają depozytów. Więc mają ograniczenie mnożnikowe i nie mogą wykreować ile chcą. Mam wykształcenie kierunkowe. Jestem po FiR. Znam proces kreacji pieniądza.

"FED nic nie musi . FED moze nie chciec ( bo to prywatna instytucja I rzad nic do niej ma) i wtedy masz problem natury ze panstwo jest niewyplacalne."

Nieprawda. FED ma ustawowy obowiązek skupowania obligacji USA jeśli te nie znajdą nabywców na rynku. Podobnie jak ma ustawowy obowiązek oddawania 94% zysku. Dla siebie może sobie zostawić 6%.

3r3

Któż zabroni udzielenia niejawnej "pożyczki" dowolnej kwoty wyemitowanej przez FED komukolwiek władze FEDu zechcą?

Pio80tr

Rząd umożliwi przewalutowanie kredytów CHF w 2017r. aczkolwiek równocześnie z tego tytułu RPP podniesie od stopy procentowe od 1,0% do 1,5%. Wypełniona zostanie obietnica wyborcza, banki dzięki zwiększonej racie odsetkowej kredytów spłacanych już w PLN odzyskają z biegiem lat "stratę" finansową, większość ludzi się nie połapie ale będą zadowoleni.

Kupujecie to?

PLanktON

"Nieprawda. Kredyty mogą wykreować zgodnie z mnożnikiem kreacji pieniądza, który jest odwrotnością stopy rezerw obowiązkowych. Jak stopa rezerw obowiązkowych wynosi 10% to mogą wydrukować 10 razy tyle ile mają depozytów. Więc mają ograniczenie mnożnikowe i nie mogą wykreować ile chcą. Mam wykształcenie kierunkowe. Jestem po FiR. Znam proces kreacji pieniądza. "

Nie jestem spcjalistą ale powyżej przytoczona wykładnia chyba się zdeaktualizowała zwłaszcza w USA.

To co podałeś to klasyka wyjaśnienia jak działa System Bankowy (banki komercyjne, nie sam Bank Centralny).

Czytałem Wojnę o pieniądz i koleś opixywał kryzys 2008r.

Mortgage Based Asets są.... Podstawą do kreacji pieniądza przez FED (o ile dobrze pamiętam) , czyli na postawie udzielonego kredytu możesz wyemitować nowy kredyt czyli wykreować $$$. Wydaje mi się,że jedynie Bank Centralny tak może.

Poza tym skup akcji obligacji przez banki centralne, coś co na szczeście (tykko jak długo :( ) na sza Konstytucja zabrania. te dwa mechanizmy na dzieńd dobry działają równolegke do Systemy Bankowego (sieci banków komercyjnych) i za pomocą mnożnika są dalej rozmnażane! Banksterzy niestety poszli o lata świetkne za daleko!

Ostatnio modyfikowany: 2016-08-08 22:36

PLanktON

@Pio80tr

"Słuchajcie, takie przemyślenie...

Rząd umożliwi przewalutowanie kredytów CHF w 2017r. aczkolwiek równocześnie z tego tytułu RPP podniesie od stopy procentowe od 1,0% do 1,5%. Wypełniona zostanie obietnica wyborcza, banki dzięki zwiększonej racie odsetkowej kredytów spłacanych już w PLN odzyskają z biegiem lat "stratę" finansową, większość ludzi się nie połapie ale będą zadowoleni.

Kupujecie to?"

Sprytne, tyko ,że rząd nie ma chyba władzy absolutnej we finansach? Myślicie,że NBP i KNF przyklepią plan bez zająknięcia?

Z drugiej strony, PLN może się mocno osłabić przez rozdmuchane wydatki (pusta kreacja pieniądza nawet wchodzi w rachube tym złodziejom ) i wtedy podwyżka stóp i tak jest koniecznością. Hmmmm

1956Marek

Jak ktoś przejeżdżał latem przez północne Włochy to mógł zauważyć jak "spichlerz" tego kraju znakomicie funkcjonuje dzięki ogromnemu wsparciu państwa w infrastrukturę i technologie. Dla kontrastu Syria, która jeszcze dziesięć lat temu była względnie samowystarczalna po klęsce suszy nie odbudowała poziomu swojego rolnictwa.To co widzimy w tym kraju to chaos i wojna domowa, której źródłem było załamanie w produkcji żywności.Politycy, rządy i globalne instytucje z uwagą obserwują

ten sektor gospodarki i zrobią wszystko, aby nie dopuścić do załamania i skokowych podwyżek cen.

1956 Marek

Dam

Co mam zaczaić? To, że nieprawdą jest, że banki komercyjne mogą wykreować ile chcą? To brednie! Mogą wykreować wyłącznie tyle ile pozwala im mnożnik kreacji pieniądza, który jest odwrotnością stopy rezerw obowiązkowych.

"W pewnym uproszczeniu mnożnik kreacji pieniądza jest odwrotnością stopy rezerwy obowiązkowej. Zmieniając stopę rezerwy obowiązkowej bank centralny może wpływać na wielkość podaży pieniądza. Im mniejsza stopa rezerwy obowiązkowej, tym więcej pieniądza mogą wykreować banki komercyjne poprzez zwiększenie swojej akcji kredytowej. Przykładowo, jeśli bank centralny zmniejszy stopę rezerwy obowiązkowej z 5% na 4%, to może skutkować to zwiększeniem podaży pieniądza o 25% (mnożnik kreacji pieniądza zwiększy się z 20 do 25)."

https://pl.wikipedia.org/wiki/Stopa_rezerwy_obowi%C4%85zkowej

Jeśli dalej uważasz, że banki komercyjne mogą: "A credytu moga stworzyc ile im sie podoba" to się doucz. Nie mogą!!! Mogą do wysokości odwrotności stopy rezerw obowiązkowych. Ja tu zaniżam poziom?

Tutaj masz o 6% dywidendzie dla FED: http://mises.pl/blog/2010/04/15/oberholster-czy-amerykanski-fed-jest-naprawde-niezalezny/

Najpierw ustosunkuj się do moich stwierdzeń, a nie wysyłasz mi linki, które je potwierdzają...Banki komercyjne nie mogą kreować ile chcą(ogranicza je wysokość rezerwy obowiązkowej i związany z nią mnożnik kreacji pieniądza).

Jeszcze raz. Obligacje USA, które nie zejdą na rynku muszą zostać wykupione przez FED. FED nie może ich nie wykupić, bo ma taki ustawowy obowiązek.

Na koniec jak masz jakieś zastrzeżenia to odnieś się do nich bezpośrednio, a nie wklejasz mi jakieś linki, które potwierdzają to co piszę.

@3r3

A FED nie ma swojego wkładu w Banku Rozrachunków Międzynarodowych i MFW?

poadi

trader21

„Naprawde zamawiales płatny raport nt. aktywnosci słonecznej?