Wielu inwestorów często skupia się na wybranych grupach aktywów. Niektórzy inwestują wyłącznie w akcje, inni w nieruchomości. Tymczasem, co jakiś czas rynek sam podrzuca nam okazje; wystarczy tylko mieć wystarczającą wiedzę, aby z nich skorzystać. Obecnie, taką okazją wydają się być surowce – bodajże najbardziej „znienawidzona” grupa aktywów.

Do określenia sytuacji na rynku surowców mogą nam posłużyć różne indeksy. Najstarszym z nich jest CRB, replikujący zmiany 19 najbardziej popularnych surowców. Do 2005 roku indeks przyznawał wszystkim surowcom identyczny udział. Po zmianach surowcom rolnym przyznano 41% udziału w indeksie, surowcom energetycznym 39%, metalom przemysłowym 13%, a metalom szlachetnym 7%. W związku z tym indeks nie do końca dokładnie odwzorowuje zmiany cen.

Indeksów surowcowych mamy wiele, ale generalnie możemy podzielić je na trzy grupy:

- surowce energetyczne,

- metale przemysłowe,

- surowce rolne.

Każda grupa reprezentowana jest przez konkretny indeks odwzorowany poniżej:

Od razu rzuca się w oczy fakt, iż w przypadku zarówno surowców energetycznych, rolnych, czy też metali przemysłowych – nie osiągnęliśmy jeszcze poziomów z 2002 roku. Widać tutaj pewną dysproporcję w stosunku do wyników indeksu CRB.

Niezależnie jednak od tego, surowce dziś są na bardzo niskich poziomach, co jest oczywiście efektem globalnej recesji oraz zastoju w handlu międzynarodowym. Ceny jednakże spadły do takich poziomów, przy których potencjał do dalszych spadków jest bardzo ograniczony. Obecnie, nastroje w stosunku do surowców są tak negatywne, jakby nagle surowce przemysłowe czy energetyczne nie były nam już potrzebne. Owszem, gospodarka globalna może się skurczyć o 3-4 %, ale czy to oznacza, że nagle zatrzymujemy produkcję przemysłową? Oczywiście, że nie.

Moim zdaniem, obecne ceny wynikają z ekstremalnie negatywnego nastawienia inwestorów do surowców oraz z gry na spadki. Ostatecznie, spekulacyjne obroty na giełdach towarowych wielokrotnie przewyższają skalę rzeczywistego handlu towarami.

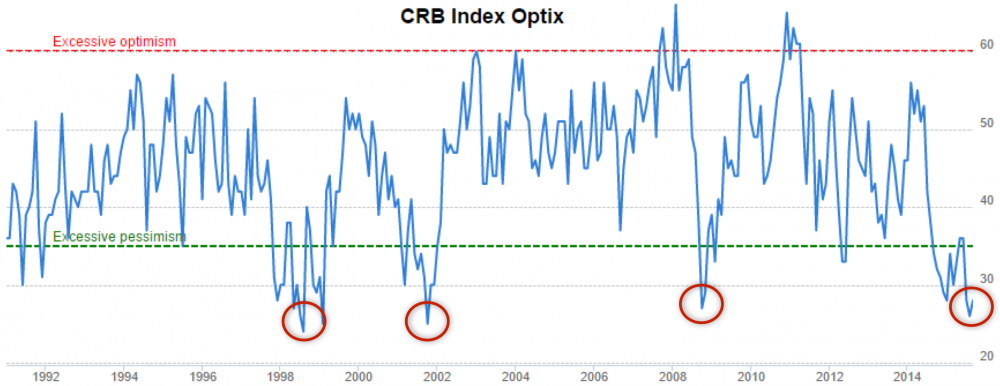

Jak wygląda nastawienie inwestorów do surowców?

Źródło: secularinvestor.com

Obecnie, około ponad 73% inwestorów jest negatywnie nastawionych do surowców.

Prześledźmy teraz, co się działo w przeszłości, gdy wśród inwestorów panował pesymizm równie silny jak obecnie:

- 1999 rok – ceny w ciągu roku wzrosły o 30%.

- 2002 rok – rozpoczęła się sześcioletnia hossa zakończona bańką spekulacyjną, w trakcie której ceny surowców wzrosły o 260%.

- 2009 rok – rozpoczęła się dwuletnia hossa, w trakcie której ceny surowców wzrosły o 80%.

Dlaczego skrajny pesymizm zazwyczaj zapowiada wzrosty?

Załóżmy, że mamy sytuację taką jak obecnie, gdy króluje skrajny pesymizm. Absolutna większość inwestorów pozostaje wówczas poza rynkiem. Ekspozycje na surowce ma wyłącznie bardzo mała grupa. Większość stoi z boku. W pewnym momencie, spadki się zatrzymują i ogromny kapitał, który do tej pory był pesymistycznie nastawiony, wraca na rynek, doprowadzając do silnych wzrostów.

Z sytuacją odwrotną mamy do czynienia, gdy ceny znajdują sie na rekordowo wysokich poziomach, kiedy to wśród inwestorów panuje hurra optymizm. Większość inwestorów, która zwróciła uwagę na inwestycje w surowce, już w nie zainwestowała. A zatem, brakuje nam nowego kapitału, który mógłby podbić wyceny. Zwróćcie uwagę na fakt, że poziom skrajnego optymizmu wystąpił zarówno w 2008, jak i w 2011 roku – czyli tuż przed rozpoczęciem spadków.

Jakkolwiek, poziomy skrajnego optymizmu lub pesymizmu, są w miarę dobrymi wskaźnikami, ułatwiającymi wyznaczenie szczytów czy dołków.

Surowce – szersze spojrzenie.

Surowce przykuwają moją uwagą ze względu na pewną analogię do lat 70-tych ubiegłego wieku. Do czasu wprowadzenia systemu z Bretton Woods w 1944 roku, Stany Zjednoczone prowadziły bardzo rozsądną politykę monetarną ze względu na ograniczenia, jakie stawiał częściowy standard złota.

Sytuacja zaczęła się zmieniać w latach 60-tych, kiedy to wprowadzono w życie program „Wielkiego Społeczeństwa” oraz rozpętano wojnę w Wietnamie. Nie mając źródeł finansowania, rozpoczęto dodruk dolarów. Ostatecznie, w obiegu znalazło się dużo więcej dolarów niż złota, stanowiącego jego pokrycie.

W końcu, w 1971 roku Nixon zerwał ostatni link do złota, a następująca po tym inflacja była nie tyle efektem odejścia od standardu złota, lecz dodruku realizowanego przez wcześniejszą dekadę. Wysoka inflacja sprawiła, że inwestorzy zaczęli szukać metod przechowania kapitału w aktywach materialnych. Doprowadziło to do wielkiej hossy surowcowej, której szczyt przypadł na rok 1980.

Obecnie mamy sytuację podobną. Banki centralne na całym świecie od 7 lat zwiększają podaż waluty. Jeszcze nie mamy wysokiej inflacji – tylko dlatego, że spada tempo cyrkulacji pieniądza (efekt spowolnienia gospodarczego). Docelowo jednak, dodruk zawsze, w tej czy innej formie, przedostaje się do realnej gospodarki, wpływając na wzrost inflacji.

Dziś, podobnie jak w latach 70-tych, nie mamy wielu sposobów ochrony kapitału. Akcje, jak i nieruchomości w krajach rozwiniętych, są bardzo drogie, co zawdzięczamy polityce zerowych stóp procentowych. Przy obecnych cenach oraz poziomie zadłużenia, obligacje w zasadzie są gwarantem straty. W takim otoczeniu, kapitał może znowu napływać w kierunku surowców, podobnie jak stało się to 45 lat temu.

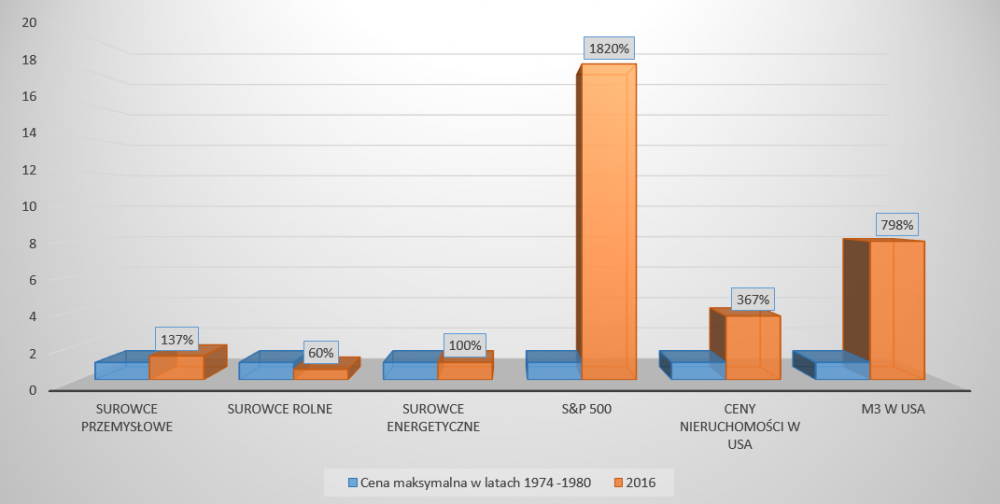

Ceny surowców dziś oraz w latach 70-tych.

Aby pokazać Wam skalę niedowartościowania surowców, nałożyłem na siebie ceny / wartości poszczególnych grup aktywów w latach 70-tych i dziś.

Źródło: opracowanie własne.

Na przestrzeni 4 dekad ceny akcji w USA wzrosły ponad 17 razy. Ceny nieruchomości wzrosły o 270%. Podaż pieniądza M3 wzrosła o 700%.

Na jakich poziomach są ceny surowców?

Mimo ogromnej inflacji, na przestrzeni 40 lat ceny w ujęciu dolarowym praktycznie się nie zmieniły. Co więcej, ceny surowców rolnych nawet spadły o 40%. Międzyczasie dokonał się oczywiście postęp technologiczny, przekładający się na spadek cen, ale jak w takim razie uzasadnić wzrost cen nieruchomości o 267% podczas gdy ceny surowców przemysłowych wzrosły zaledwie o 37%?

Podsumowanie

Ceny – zarówno surowców przemysłowych, rolnych oraz energetycznych – spadają nieprzerwanie od 2011 roku. Obecnie znajdują się na poziomach, przy których potencjał do dalszych spadków jest już poważnie ograniczony. Inwestowanie w surowce nie jest już jednak takie proste, jak zakup akcji czy ETF-ów. Inwestując w surowce, możemy albo inwestować w kontrakty na surowce, jak i przez ETN-y na surowce. W obu przypadkach mamy efekt contanga, wpływający na nasz wynik finansowy. Co prawda, w przypadku metali przemysłowych i surowców rolnych, wynosi on odpowiednio: 1,8% i 3,7%. Dla surowców energetycznych natomiast, kształtuje się na astronomicznym poziomie 30%!!!

Pewną alternatywą są spółki surowcowe, ale w ich przypadku mamy do czynienia ze sporym lewarem. Co prawda, po 70-90% spadkach cen ich akcji, licząc od 2011 roku, wiele z nich jest rzeczywiście tanich, ale nie wiemy, ilu z nich uda się uniknąć bankructwa. Potencjał zawarty w spółkach, którym uda się przetrwać, jest natomiast ogromny.

Odnosząc tę sytuację do innego sektora: od połowy stycznia cena złota wzrosła o 14% w ujęciu dolarowym. W tym samym czasie małe spółki wydobywcze (GDXJ) podrożały o ponad 50%. Tak działa lewar. Niestety, działa on w obu kierunkach. Pamiętajcie o tym, rozważając inwestycje w surowce.

Trader21

polish_wealth

Orips

Hej, dawno mnie tu nie było. GDXJ trzymam od kilku miesięcy i moja stopa zwrotu pozwolila mi odrobić stratę, której doznalem na UGAZie więc jest ok.

Chciałbym Cię zapytać co sądzisz o inwestycji w pszenicę?

wykres wygląda zachęcająco:

http://stooq.com/q/?s=w.f

jeśli możesz to prosiłbym również o polecenie nazwy instrumentu (najlepiej ETFa) którym mógłbym otworzyć pozycje na ten surowiec. Dodatkowo co sądzisz o perspektywie krótkoterminowej (do 1 miesiaca) jeśli chodzi o GDXJ, chciałbym zrealizować część zysku.

Pozdrawiam.

supermario

trader21

nie trochę za ryzykownie? ETN 3-krotnie lewarowany przy dużym contangu. Bardzo zmienne spółki wydobywcze?. Mam nadzieję, że nie masz w tak zmiennych aktywach 100% kapitału.

Nie znam ETN'u na pszenicę bo go zwyczajnie nie szukałem. Wolę ekspozycję na szeroki rynek surowców rolnych poprzez RJA dostępny na NYSE.

Co do GDXJ mam mieszane uczucia. W ciągu miesiąca cena wzrosła ponad 50%. Na RSI było drogi przy cenie 23, później 25. Dziś po korekcie jest 27. Ostatnie wzrosty mimo, iż w ujęciu procentowym są imponujące to w długim okresie na tak zmiennym aktywem są marginalne. Przyjrzyj się wykresowi GDXJ od 2011 roku, a zrozumiesz o czym mówię. Ja w każdym razie póki co nie sprzedaję.

Rock

Cześć Trader21, zastanawia mnie dlaczego waluty surowcowe (CAD i NOK), które dotąd były silnie skorelowane z surowcami, obecnie tak słabo reagują na wzrost cen surowców. Prośba o komentarz.

A co do RJA, orientujesz się czy można kupić ten instrument przez DIF Broker?

kontofo

architekt

etn

http://finance.yahoo.com/echarts?s=DAG+Interactive#symbol=DAG;range=my

http://stockcharts.com/h-sc/ui?s=dag&p=W&yr=5&mn=0&dy=0&id=p04575407082

etf

http://finance.yahoo.com/echarts?s=dba+Interactive#symbol=DAG;range=my

http://stockcharts.com/h-sc/ui?s=dba&p=W&yr=5&mn=0&dy=0&id=p04575407082

Taka pszenica może już chyba tylko rosnąć, a nawet bardzo rosnąć jeżeli dojdą kataklizmy.

http://stooq.pl/q/?s=w.f&c=3y&t=c&a=lg&b=1

Zbieram informacje o kawie.

http://www.seeitmarket.com/coffee-futures-update-big-rally-coming-if-lows-hold-15411/

etn

http://finance.yahoo.com/echarts?s=CAFE+Interactive#symbol=CAFE;range=my

Coral

Pozwol, ze wyjasnie m.in. dlaczego Nieruchomości wzrosly bardziej niz surowce.

1. Sam wyjasniles ze technologia spowodowala lepsza wydajnosc produkcji surowcow

2. Ziemii nie da sie wyprodukowac

3. Zwieksza sie liczba ludnosci na swiecie

W tym roku conajmniej 16 mln ludzi przybylo na planecie ziemia.

4. Nieruchomości przynosza pasywny dochod.

5. Nieruchomości istnieja w swiadomosci przecietnego czlowieka od zawsze jako aktywa(nawet DLA tych, ktorzy nie wiedza co to znaczy)

Itd..

Arcadio

Niemniej jednak chciałbym przedstawić kilka argumentów schładzających głowy:

1) Możliwość zarobienia na surowcach jak i innych aktywach jest uzależniona od timingu, długoterminowy trend jest wciąż spadkowy więc jeszcze może spadać przez wiele miesięcy, krótkoterminowo zaś ( np. na Au czy ropie widać wykupienie). Więc wszystko zależy od długości perspektywy inwestycyjnej,

2) Ceny surowców w krótkiej i średniej perspektywie NIE zależą od fundamentów tylko są rozgrywane spekulacyjnie vide dramatyczne wzrosty i spadki na wykresach przedstawionych wyżej. Przecież chyba nikt nie uważa, że choćby zmiany indeksu surowców rolnych w latach 2010-2013 były fundamentalne (najpierw wzrost o 150%, później spadek o 50% i kolejny wzrost o 40%). Pytanie czy inwestując w instrument ( bo chyba nie chcecie trzymać pszenicy czy kawy w piwnicy ?) wytrzymacie emocjonalnie taką presję przekonani o słuszności Waszego wyboru ?

3) Nie dziwi mnie że to indeks spółek S&P 500 urósł najbardziej, bo to właśnie spółki są w stanie osiągać regularnie stopy zwrotu wyższe niż inflacja czy M3. Aktywa statyczne jak surowce czy nieruchomości nie myślą i mogą co najwyżej gonić za inflacją w długim terminie ( co zresztą im się nie udaje jak widać po wykresie).

4) Co prawda ilość ludzi na świecie rośnie i ich potrzeby również ale w pozyskiwaniu surowców również następuje ogromny postęp. GMO zdobywa świat, następuje szybki przyrost wydajności z hektara, w przypadku surowców energetycznych pojawiają się coraz wydajniejsze technologie pozyskiwania energii odnawialnej ( kiedyś pisano że ropa idzie na 200$ co jest mało prawdopodobne bo za te pieniądze lepiej opłacałoby się używać solarów czy wiatraków), dodatkowo unowocześniają się technologie poszukiwawcze. W przypadku surowców przemysłowych powyżej pewnej ceny bardziej opłacalny staje się recykling.

Podsumowując, widzę duży potencjał w surowcach ale i ogromne ryzyko. Z powodu tego ryzyka nie inwestuję w surowce dla zysku ( za wyjątkiem niewielkich ilości fizycznego złota dla przechowania wartości)

Doctore69

Zgadzam się w większości z tym co napisałeś, poza fizycznym złotem. Ogólnie w bessie rynek nie jest prosty mimo, że niektórzy potrafią zwielokrotniać swoje majątki w krótkim czasie na shortowaniu i spekulacji na forexie oraz inwestycji w surowce, ale większość przegrywa. Ze złotem jest jak z innymi instrumentami tz. można zarobić jak się ma dobry timing. Jeśli kupiłbyś złoto na początku lat 90-tych to po 10 latach utraciłbyś połowę majątku. Potem przez następne 10-lat zarobiłbyś z nawiązką, jeśli wcześniej 3 razy byś go nie sprzedał.

Reasumując: niezależnie co kupujesz inwestycyjnie ponosisz ryzyko i masz dużą szansę stracić jeśli kupiłeś w złym momencie. Często wyczerpuje się kapitał albo emocje. Nie ma doskonałych rozwiązań, ale w perspektywie "resetu"-jeśli w ogóle nastąpi przynajmniej część pieniędzy zachowasz. Jeśli nie nastąpi, a nastąpi deflacja możesz złoto zobaczyć na poziomie 700 USD za os jak pisze Harry Dent.

PiotrG

Na ile miesięcy życia zostawić pieniądze w bankach? Czy w ogóle trzymać więcej pieniędzy w banku?

moratar

Nep

Niestety nie mam na tyle środków żeby otworzyć rachunek maklerski zagraniczny i swoje zakupy muszę ograniczyć jedynie do GPW. Są tutaj dostępne produkty strukturyzowane (ETP) https://www.gpw.pl/info_produkty_strukturyzowane , które pozwalają na inwestowanie w różne surowce.

Proszę odpowiedz czy jest sens z nich korzystać, czy też ukryte są w nich jakieś inne koszty (poza contago i rollowaniem i ewentualnie lewarem), które dyskwalifikują te instrumenty.

Dzięki z góry i do zobaczenia w sobotę w Krakowie :)

Pozdrawiam,

Nep

quidditch2

Trzymajac pieniadze w banku mozesz zawsze uslyszec - nie mamy panskiego plaszcza i co nam pan zrobi.... - decyzja nalezy do ciebie :)

SoLLeo

""Dzięki GMO i postępowi przenica powinna być o 90% tańsza, przeciez teraz klos ma 50+ ziaren a nie 12 jak kiedyś + Mniej chorób, większe zbiory, szybsze zbiory, szybsza produkcja. Zborze powinno spaść o 99%."

Pszenica tańsza o 90%??? Z GMO tak nie będzie.

W przeszłości krzyżowano rośliny, aby tworzyć nowe odmiany, bardziej odporne na choroby, na mróz, aby dawały większe plony. Robiono to jednak metodami naturalnymi.

A GMO to modyfikacja na poziomie genetyki i to jest biznes dla wybranych. Cele też są całkowicie inne.

1. Najważniejszy cel to opatentowanie i przejęcie monopolu na produkcję żywności przez kilka firm (Monsanto, DuPoint, Sygenta), poprzez wyeliminowanie upraw tradycyjnych. Rolnik już nie wyprodukuje sobie ziarna do siewu, co roku będzie musiał kupować nowe ziarno. Tradycyjne uprawy, w wyniku pylenia roślin z czasem zostaną "zanieczyszczone" GMO. Monsanto traktuje to jako piractwo, przepada cały zbiór + kary licencyjne. W Indiach np. rolnicy zadłużają się, aby kupić nasiona bawełny GMO. Ponieważ rośliny nie są bardziej odporne na suszę, w przypadku nieurodzaju dług trzeba oddać. Liczne samobójstwa rolników i przejmowanie ziemi przez koncerny amrykańskie.

2. Rośliny GMO mają być odporne na glifosat (główny składnik RoundUp'u produkowanego przez Monsanto), aby zwiększyć jego sprzedaż. Ten preparat chwastobójczy wnika w roślinę, krąży w niej i zabija ją (zasusza) po około 10 dniach. A chodzi o to, aby można go było lać w całym okresie wegetacji. Dzisiaj stosuje się go tylko raz, na 2 tygodnie przed zbiorem, aby zasuszyć rośliny, i żeby nie było potrzeby dosuszania ziarna (to jest zbrodnia!). Tak dzisiaj dosusza się zboża, kasze, słonecznik, rzepak... W Niemczech badano piwo i stwierdzono duże ilości glifosatu (piwo produkuje się przecież ze zbóż..).

3. Rośliny GMO mają sterylizować ludzkość. Działają antykoncepcyjnie i rakotwórczo, powodująe poronienia.

Jest na ten temat mnóstwo artykułów. Dla zainteresowanych kilka z mojego ulubionego prisonplanet.pl

- Pasze GMO niszczą układ rozrodczy zwierząt. (http://www.prisonplanet.pl/nauka_i_technologia/pasze_gmo_niszcza_uklad,p427645706)

- Nowe badanie GMO: Szczury karmione przez całe życie kukurydzą GMO rozwijają w sobie guzy, 70% samic umarło przedwcześnie. (http://www.prisonplanet.pl/nauka_i_technologia/nowe_badanie_gmo_szczury,p1462103932)

- "Tajny wirus" ukryty w GMO. (http://www.prisonplanet.pl/nauka_i_technologia/tajny_wirus_ukryty_w_gmo,p1220263851)

- Sprzedajni naukowcy, Monsanto i GMO. (http://www.prisonplanet.pl/nauka_i_technologia/sprzedajni_naukowcy,p1435242044)

- Nowe badanie pokazuje jak GMO niszczy narządy wewnętrzne. http://www.prisonplanet.pl/nauka_i_technologia/nowe_badanie_pokazuje_jak,p1717369798

- GMO, a zdrowie. Sygenta - Monsanto - Du Point. (http://www.prisonplanet.pl/nauka_i_technologia/gmo_a_zdrowie_sygenta_,p1776863786)

- TPP, Monsanto, Rockefeller, Komisja Trójstronna i Brzeziński. (http://www.prisonplanet.pl/ekonomia/tpp_monsanto,p2093835825)

Ostatnio modyfikowany: 2016-03-10 15:20

TomTom

Derwan

Wszyscy o tym wiedzą i nikt jej nie robi z tego powodu scen!

Moim zdaniem, to bardzo wiele wyjaśnia.... również, jeśli chodzi o POLITYKĘ wobec innych surowców.

bawarka

"EBC postanowił:

- obniżyć stopę refinansową z 0,05% do 0,00%

- obniżyć stopę depozytową o 10 pb., z -0,30% do -0,40%.

- obniżyć stopę, po której banki mogą pożyczać pieniądze z EBC o 5 pb., z 0,30% do 0,25%

- zwiększyć skalę skupu obligacji (QE) z 60 mld do 80 mld euro miesięcznie

- rozszerzyć program skupu obligacji o dług niebankowych korporacji

- wprowadzić cztery nowe serie długoterminowych operacji refinansujących (TLTRO II), w ramach których EBC pożycza pieniądze bankom komercyjnym na preferencyjnych warunkach"

kfas

Nie powinno być tak, że euro powinno się osłabiać względem innych walut?

Nasfer

kfas

Kacu

deepblue

(...) Mario Draghi powiedział, że ECB nie będzie dalej obniżać stóp (...)

To właśnie nieplanowany powód wzmocnienia euro.

Tak to jest gdy ktoś lubi dużo gadać ;)

kfas

http://stooq.pl/q/?s=^dax&c=1d&t=l&a=ln&b=0

http://stooq.pl/q/?s=^dji&c=1d&t=l&a=ln&b=0

A EUR/USD kontynuuje swoją podróż na północ:

http://stooq.pl/q/?s=eurusd&c=1d&t=l&a=ln&b=0

moratar

Czy teraz już jest dobry czas aby wchodzić w zielone czy poczekać na 3.75? 3.75 wydaje się być nierealne.

canto

Teraz czekam na podniesienie stóp przez FED (w marcu) i będzie jazda w drugą stronę na EUR/USD.

deepblue

BenyRBH

anonymus

z tym gmo to trochę teoria spiskowa ;) ale nie twierdzę, że to nie niesie żadnych zagrożeń, kto tam wie

generalnie teraz to abstrakcja ale jesli populacja bedzie rosnąć, klimat się ocieplać (i nie chcę się rozkminiać nad tym czy człowiek ma na to wpływ czy nie, osobiście sądzę że nie), to inwestowanie w zapasy wody, źródła wody, i zapasy żywności wcale nie będzie takie głupie, albo spółki z food industry

ja wiem, że nie w temacie więc proszę o wyrozumiałość, najwyżej zignorować moje posty i przewinąć w dół ;)

@ SoLLeo a jakbyś się odniósł do wirusa zika ktory się szerzy w Am.Pł? ponoć większość zarażonych nie ma objawów, a kobiety w ciąży rodzą jakieś półdebilne dzieci z małogłowiem, już poszedł w Brazylii komunikat ostrzegawczy aby kobiety wstrzymywały się z zajściem, jeszcze trochę i wprowadzą ustawę zakazującą rodzenie dzieci na jakiś okres (skoro w Chinach był przymus jednego dziecka to wcale nie takie nierealne), to są fakty, poza tym w tym roku jest olimpiada w Brazylii, jak się turyści z całego świata pozjeżdżają, i potem wrócą pozarażani do swoich krajów.... no to by też pasowało do teorii spiskowej depopulacji ziemii ;) akurat byłem w kinie na grimsby, był tam motyw, na mistrzostwach swiata w noznej w chile, na stadionie terrorysci chcieli rozpylic jakis wirus, i tak by kibice pozarażani wrócili do swoich krajów na całym świecie, no tak mi się skojarzyło teraz ;) jakby chcieli podprogowo nas przyzwyczaić do przyszłych zajść, epidemii itp, ale to tylko taka moja teoria na zimowy wieczór

Jot

Oczywiście trzeba uwzględniać prowizje zatem ruchy ze sprzedażą i zakupem dopiero po przekroczeniu pewnego progu zmiany.

3r3

"Międzyczasie dokonał się oczywiście postęp technologiczny, przekładający się na spadek cen, ale jak w takim razie uzasadnić wzrost cen nieruchomości o 267% podczas gdy ceny surowców przemysłowych wzrosły zaledwie o 37%?"

A ile w tym czasie wyprodukowano terenów pod nieruchomości? I jaki jest wzrost efektywności produkcji terenu?

wieża.babel

http://www.prisonplanet.pl/ekonomia/upadek_wloskich_bankow,p1907026622

deepblue

"Masowe wypłaty z dużych włoskich banków już się rozpoczęły. Włosi cicho wyciągają miliardy euro z systemu bankowego, a jeśli te banki będą nadal traciły to "ciche wypłaty" mogą szybko zamienić się w panikę."

Po tym co działo się w Grecji ludzie poszli po rozum do głowy.

Amelius

ktk

Nie wątpię, że pani Pawłowicz jest osobą inteligentną z ciekawymi horyzontami - jak się okazuje także inwestycyjnymi. Bardzo interesuje się rynkami towarowymi i interesują mnie bardzo aspekty techniczne tego zagadnienia. Pani poseł mówi o metalach przemysłowych, tak więc może chodzić o base metals albo ewentualnie kobalt lub molibden (bo stal to raczej odpada). Może jeszcze jakieś rzadkie metale ale to nawet trudno sobie wyobrazić. Złoto raczej pod termin metali przemysłowych nie podpada. jeśli chodzi o depozyty metali przemysłowych to magazyny składowe (LME) mają swoje reguły i dostęp wprost jest mocno ograniczony (chodzi o inwestorów indywidualnych). Zapewne w grę wchodzi jakiś pośrednik i zakład związany z depozytem. Naprawdę ciekawy aspekt i bardzo w temacie poruszonym przez Tradera21. Zmiana cen, koszty składowania, zmiana kursów walutowych - a to praktyczny bezruch. Ot zagadka do rozwiązania!

gasch

@3r3

"A ile w tym czasie wyprodukowano terenów pod nieruchomości? I jaki jest wzrost efektywności produkcji terenu?"

Mamy mocno "ujemny wzrost" produkcji w tej dziedzinie.

Keradk

Ps. Kupuje kontrakty INTSGLD. Jak nie teraz to kiedy??? Oczywiście krótkoterminowo.

Orips

http://pulsinwestora.pb.pl/4425807,51906,ubs-do-starego-parytetu-frank-wroci-w-2017-r.

EUR, kolejne QE, kolejna obniżka stóp

USD - obecne poziomy 3.88-3.9 wydają się całkiem atrakcyjne, jak przewidywania co do dłuższego terminu?

NOK - http://stooq.com/q/?s=usdnok&c=1y&t=l&a=lg&b=0

CAD - http://stooq.com/q/?s=usdcad

SGD? PLN?

Dziękuje za odpowiedzi.

@trader21

co do twojego pytania, proszę się nie niepokoić, GDXJ trzymam na moim rachunku na degiro.pl na którym inwestuje kwotą 1,000pln bardziej w celu poznania rynku i mechanizmów inwestycyjnych niż zarobku.

BenyRBH

Iran według amerykańskiego sędziego ma zapłacić 10,5 miliard dolarów za 9/11 nawet jesli nie ma dowodów na to że miał cokolwiek wspólnego z zamachem. Uzasadnienie 11 uczestników miało irańskie obywatelstwo.

3r3

Wszyscy by chcieli duże zwroty na "inwestycjach", a realna głębokość rynku inwestycyjnego nie jest zbyt duża. Większość dostępnych narzędzi pozwala się potapłać na pipsach.

3r3

A Ty byś napisał skąd bierzesz papier jakbyś się do rurek dokręcił?

Bo ja to mogę napisać najwyżej po zamknięciu na czym chapnąłem. Ewentualnie jak chcę coś poszerzyć a brakuje mi zdolności wykonawczej.

No chyba że chcę zbyć kurek do rurek, bo mam pomysł na nowy lepszy, ale ja takie pomysły mam tylko z głodu jak mi koryto wyschnie. A na razie się napełnia i przyspiesza napełnianie. Jak ma być tak jak jest to niech tak będzie jeszcze trochę :)

Rolnik

Swiat wraca do normalnosci? Skad taka opinia? Przed powrotem to jeszcze nim dobrze potrzesie i jak zwykle najbardziej dostana najbiedniejsi. Gdzie ta normalnosc widzisz? W fali imigrantow za socjalem? Z dodruku EBC? Wciaz wzrastajacej ilosci urzednikow i ograniczania praw? obalenia walut i rozliczen elektronicznych?

3r3

agnostos

O jakich peryferiach piszesz?

3r3

Nigeria, Wenezuela, Norwegia, Islandia, Argentyna, Szwecja, Peru. Czyli same końcówki szlaków.

Zaczęły się ruszać zamówienia wewnętrzne, korpo jest wypierane, jest jakaś próba odczepienia się od gospodarki. Gdzieniegdzie skuteczniejsza, gdzieniegdzie nie. Nie wszędzie się uda, ale przynajmniej na razie państwa nie wtryniają się choćby z lokalną produkcją krzeseł i biurek dla szkół. A wcześniej było sprowadzane z Chin po dumpingowych cenach.

weźrzesz

Doctore69

"commercials dzis dodali 25k shortow i juz maja ponad 300 k. @adam44 juz tez pewnie ma zapakował shorty :)

ja juz zapakowany w bear miners bo tam dodatkowa dzwignia :)

Zapewne nastąpi taka rzecz na zlocie i na ropie, ale na razie nawet jak złotko zrobi korektę jeszcze pociągnie chwilę w górę. Uważaj, żeby lewar nie zjadł Ci kapitału. Myślę, że 100 pipsów w górę jest jak najbardziej realne.

Czy rzeczywiście jesteś już zapakowany na maxa czy dopiero budujesz pozycję i będziesz wzmacniał shorty im będzie wyżej?

Freeman

Dzisiaj pejsy w koncowce handlu dorzucily do pieca, ale nie udalo sie zbic ceny ponizej 1250 $. Walka przybiera oznaki desperacji, ataki w jak mnajmniej

spodziewanych momentach. Zasieg zmiennosci dziennej powyzej 30$ za uncje i to przy duzej skrajnosci: od max. rocznego 1285 dzisiaj zjazd na chwilowo 1249. Widac przejawy bezsilnosci shorciarzy. W minionym tygodniu mozna bylo zauwazyc szereg prob zbicia ceny po czym w krotkim czasie nastepowalo odbicie. To wyglada na finalna rozgrywke i jedna ze stron opusci gacie.

Ciekawe na jakim poziomie OIR nastapi pekniecie.

Resal

Rozumiem, że takiej inwestycji można dokonać poprzez zakup i rolowanie kontraktów terminowych albo zakup ETF/ETN. Do takich inwestycji

zniechęcają wysokie contanga przy rolowaniu 3 miesięcznych kontraktów. Natknąłem się coś takiego:

http://www.barchart.com/commodityfutures/Crude_Oil_WTI_Futures/CL

Cena w kontakcie pięcioletnim jest o 32% wyższa od spotowej co daje 6.4% rocznie. Co o tym myślicie?

Poruszam się tutaj w obszarach słabo znanych więc proszę o łagodne komentarze...

anonymus

obstawiasz ze wybor h.clinton bedzie lepszy? ja tego nie widzę, demokratka i socjalistka, i ponoć jakieś roszzczenia do PL odnośnie holocaustu popiera

Doctore69

Na Au wykreśliłem sobie trójkąt i dla mnie także wygląda to na typową formację i chęć wyjścia dołem, ale jeszcze zakładam, że do dwóch tygodni podrośnie do góry. Nie zakładam, że ulica może wygrać z commersials jeśli nie będzie sytuacji kryzysowej.

Z Trumpem pejsy sobie poradzą, najwyżej zastosują środki jak z JFK.

Co myślicie o zachowaniu Ag, nie koresponduje we wzrostach z Au jak w przeszłości. Jest dość tanie w stosunku do USD, technicznie ładnie się konsoliduje.

Jakie poziomy zasięgu przewidujecie na gazie bo się ostatnio ruszył i lekko odrabiam straty, a przestałem obiektywnie na niego patrzeć....

mdmnowy

a jak złoto będzie po 950 Usd, to po ile będzie Usd? po 5 zeta?

gasch

teoria jest taka, ze kupujesz teraz USD za 3,85 i czekasz z zakupem złota do 950$ za uncję. Jak masz mocne nerwy to szortujesz w między czasie papierowe AU.

polish_wealth

mdmnowy

ja mam właśnie problem bo importuje w USD i nie wiem czy kupować czy czekać, czy jest tanio, czy drogo.

No ale tak jak ktoś już tu pisał, jakby ktoś wiedział gdzie kurek dokręcić, to nikomu by nie powiedział :-)

Doctore69

Komentowałeś złoto i napisałeś, że cena może się wyrwać do 2500 USD za uncję. Ja obstawiam, że w dłuższej perspektywie cenę zobaczymy raczej ok 700 USD za os, a dalej może i 250 . Ropie także nie wróże w kryzysie szczytów lecz dalsze podążanie do 20 i może niżej. Na razie brzmi to jak herezja, ale za jakiś czas sprawdzimy....

Doctore69

deepblue

250 w fizyku czy papierze? Bo jeżeli w fizyku to gruuubo poniżej kosztów wydobycia. Papier tańszy w wytwarzaniu ;)

Ni wspominając o całym tym popycie na fizyka przez BRICS.

Cóż, herezja :)

deepblue

http://www.zerohedge.com/news/2016-03-12/norway%E2%80%99s-interest-rate-conundrum

We are experiencing 1970’s style stagflation, coming from the supply side, not demand. Prices are going up because Norges Bank continues to destroy the Norwegian Krone, turning it into the Nordic Peso."

moratar

Radko

Z tym złotem po 700 USD/OZ to rzeczywiście może być realne, ale bardzo mało prawdopodobne. Muszą (ci, co "ustalają" cenę złota) po prostu "zaatakować", tylko czym? Pewno spróbują wypuścić na rynek ogromną ilość kontraktów na złoto. Przy pustym skarbcu, to będzie jedna wielka hucpa. Czy pojawią się chętni na nabywanie takich "walorów"? Może tak, bo obecnie rynek jest bardzo nieprzewidywalny. Czy w takim przypadku nie dojdzie do rozjechania się ceny papierowego złota z ceną kontraktów na złoto, które nie będą miały szans na realizację w metalu fizycznym? Ale, przy obecnym QE EBC - na poziomie 80 miliardów Euro na miesiąc (zwiększyli z 60-ciu), tylko w strefie Euro - będzie to możliwe? Te bajońskie kwoty pustego pieniądza, wpompowanego sztucznie w różne tam finansowe mechanizmy, niedługo będą musiały znaleźć jakieś ujścia - czyli zacznie się masowy wykup innych rzeczy, poza instrumentami finansowymi. To będzie oznaczało finansowe tsunami. Jak wtedy może zachować się cena metali szlachetnych?

agnostos

"Te bajońskie kwoty pustego pieniądza, wpompowanego sztucznie w różne tam finansowe mechanizmy, niedługo będą musiały znaleźć jakieś ujścia - czyli zacznie się masowy wykup innych rzeczy, poza instrumentami finansowymi. To będzie oznaczało finansowe tsunami. Jak wtedy może zachować się cena metali szlachetnych?"

Metali szlachetnych nie wystarczy. Jak to było w 2008? Ktoś pamięta?

buktor79

Na Interactive Brokers.com amerykański broker możesz otworzyć konto margin .wymagania min 2000usd. Transakcje od 1usd do 500 akcji. Pozdrawiam

PHANTOM

Currently, the space is dominated by the Market Vectors Junior Gold Miners ETF (GDXJ - ETF report), an unleveraged ETF that has about $1.75 billion in assets, and sees volume of about one million shares a day. - See more at: http://www.zacks.com/stock/news/111084/direxion-debuts-leveraged-junior-gold-miner-etfs#sthash.V0RjJnkb.dpuf

marek

Doctore69

Jeśli kupujesz spółki wydobywcze tz. GDXJ to tak jakbyś kupował złoto i srebro z lewarem. Pomyśl dlaczego? Zapewne to Trader 21 miał na myśli, jeśli tak napisał lub powiedział.

Dam

Cygan

Chodzi o to, że ceny akcji spółek wydobywczych są bardziej zmienne, niż ceny surowców które wydobywają. Jak cena złota rośnie np o 1%, to cena akcji spółki wydobywczej rośnie o np 3%.

hugo80

Trader21 artykuł ciekawy jak zawszę

na początek przyłączam się do pytania Pikachu .

Trader21 widzisz co się dzieję na rynkach w ostatnich dniach ,czy to zmienia Twoją strategie odnośnie Twojego portfela walut? ,

czy te ruchy na rynku zmienią trend odnośnie cen walut ?

Podczas jednej z audycji mówiłeś o EUR możliwym wzroście okolice 5zł -czy nadal tak myślisz ?

czy nadal trzymasz NOK?

z komentarzy tutaj dowiaduję się że czeka nas spadek na CHF ,jak Ty Trader21 myślisz ?

O USD nie pytam bo z tego co się orientuję ,masz ich tyle co kot napłakał :)na jakieś transakcję ,i wiem jakie masz zdanie o USD ,ale czy mógłbyś chociaż napisać czy 3,85 to nie koniec spadków dla USD?

Pytam ,ponieważ troszkę wzoruję się na Twoim portfelu :) co prawda tylko waluty i metale i NA PEWNO w skali mikro ale zawszę to coś .

Wielkie dzięki za odpowiedź .

a teraz do darjus

mam rozumieć że masz min 170 IQ ,jeżeli tak to nie rozumiem jak się to ma do tego punktu

3. Dotuję komunikację miejską > 600 PLN/m-c, bo dotychczas nie było mnie stać na zakup samochodu. Teraz planujemy zakup używanego samochodu za cały roczny dodatkowy dochód.

mnie sie to nie układa w całość ,coś przekombinowałeś .

A teraz do tych co GRUBO GRAJĄ I GRUBO PRZEGRYWAJĄ NA GIEŁDZIE

chłopaki piszecie że nie raz tracicie kilkanaście-dziesiąt koła ,a może zamiast tej następnej straty ,może zainwestujecie we Mnie

Pozdrawiam .

Arcadio

Moim zdaniem jesteśmy w tej chwili w ciekawym momencie na rynku ( mam na myśli WIG20, Cu, Au i USD). Aktywa te są ze sobą dość silnie skorelowane i dlatego w tej chwili traktuję je razem. Dołek na WIG20, Au i Cu oraz szczyt na USD nastąpiły ok. 20 stycznia ( na Au trochę wcześniej). Od tego momentu nastąpiło silne odbicie (na WIG20 na dużych obrotach co sugeruje zmianę długoterminowego trendu). Obecnie znajdujemy się na średnioterminowym oporze. Właściwie na Au został on nawet przebity, dlatego spodziewam się w scenariuszu bazowym drobnej korekty i dalszych wzrostów na WIG20, Au, Cu oraz spadków na USD. Moje postrzeganie rynku się zmieni jeśli spodziewana drobna korekta przemieni się w silniejszą falę spadkową na WIG 20 ( poniżej 1750) , na Au (poniżej 1150). Będzie to wówczas oznaczać, że lecimy dalej w dół z WIG 20, Au i Cu oraz w górę na USD. Ten scenariusz uważam za nieco mniej prawdopodobny ponieważ fundamentalnie WIG20, Au i Cu są już bardzo zdołowane a USD przewartościowany, jednakowoż historia uczy, że trendy długoterminowe zmieniają się w bardziej dramatycznych okolicznościach niż to co obserwowaliśmy w styczniu i być może te silne odreagowania od stycznia do marca to tylko korekta. Jak będzie dowiemy się na przestrzeni najbliższych 3-4 tygodni.

Norbi33

Gratuluję nagrody i udanej prelekcji. Oby tak dalej.

polish_wealth

Bardzo interesująca wydaje mi się obrona Polskiego złotego, jako że sytuacja polityczna się stabilizuje uważam że PISowska 5latka przyniesie długoterminowe umocnienie złotego względem euro, dolar to niestety chyba będzie się podnosił w tej próbie ratunku, no chyba że Venecki komisarz dopatrzy sie gwałtu na demokracji którą trzeba będzie ratować w Państwie które jest ostatnim bastionem atlantów przed światem moskiewskim.

Rosja - izolacja Rosji ze światowego handlu, utrzymywanie rubla nisko skutkuje jakimś też zakulisowym planem finansowym obejścia tych kleszczy USiastych, mimo wszystko jako człowiek szanujący proroctwa wybitnych jasnowidzów uważam, że tylko jeżeli Chiny zwietrzą że Rosja weszła w jakiś plan z amerykańcami, który miałby szkodzić nowej infrastrukturze Paneuroazjatyckiej to Rosja zostanie napadnięta.

Izrael - już wielki Taliban tam idzie, nie widze tego Państwa, pozatym słyszałem że w Egipcie szkoli sie dzisiaj nową armię - może coś tutaj sie wydarzyć nieprzyjemnego,

[post zmoderowany przez administratora]

Ostatnio modyfikowany: 2016-03-13 16:47

matsza

Musiałem przyjechać, żeby Pana zobaczyć na pierwszym oficjalnym wykładzie :) Gratuluje nagrody!

Kiedyś miałem wrażenie, że Pan już się ciągle powtarza, mówi to samo. Zawsze to było interesujące, jednak kolejny wywiad de facto zawierał prawie wszystko to co poprzedni.

Ostatnimi czasy, a zwłaszcza wczoraj w Krakowie zobaczyłem jednak wielki rozwój!

Szkoda, że byłe dosyć nieuchwytny i nie udało mi się Ciebie złapać, a na końcu jak Pana wytropiłem to pobiegłeś do hotelu ze statuetką ;)

canto

Śledziliście ostatnie (PiS-owskie) aukcje obligacji:

7 styczeń - 4,56mld zł

28 styczeń - 8,07mld zł

4 luty - 1,5 mld zł

18 luty - 6 mld zł

3 marzec - 8,4 mld zł

W sumie przez dwa miesiące poszły obligacje za prawie 30 mld zł. Dziura do pokrycia w budżecie na ten rok to około 50mld zł. Teraz sprawy do rozważenia:

1) jak bardzo PiS chce nas zadłużyć? czy grunt pali się im pod nogami - kasa pusta czy

2) kasa pusta ale spiesza się bo wiedzą (skąd?) o planach kolejnych obniżeń ratingów i chcą zgromadzić potrzebny kapitał (niwelujący dziurę w budżecie) zanim rating poleci na łeb?

W każdym razie z powodu tej olbrzymiej aukcji obligacji utrzymuj się tak mocny PLN.

polish_wealth

Karo wiem ze nie do mnie ; p jedną z najwyższych cnót prowadzenia firmy jest zatrudnianie ludzi mądrzejszych w danym segmencie od siebie, jest to trudne bo zwykly Kowalski chce trzymać rękę na władzy podczas gdy lepiej jest bardzo szybko zrozumieć swoje słabości i zatrudnić takiego managera który będzie aktywny i będzie forsował nawet swoje pomysły jeżeli są dochodowe i ratował Cie tam gdzie nie sięgasz. Przykładowo jestem tylko udziałowcem swoich przedsięwzięć bo zrozumiałem że jestem bardzo dobry w zakładaniu nowych biznesów, łączniu ludzi wyznaczania celów itd. ale kompletnie brakuje mi potem takiej ręki opiekuńczej do pilnowania, dokręcania ostatnich śrubek, wiec żeby zoptymalizować robote jedyne czym się zajmuje to tworzeniem nowych rzeczy / pomysłów a reszte oddelegowuje kilku ludziom którzy często o sobie nie wiedzą, żeby uniemożliwić im przejęcie kontroli - na to wszystko kłade zaufanego managera, którego robotą jest dokręcanie tych śrubek, rozpisuje wszystko na udziały i tylko pobieram profity z karuzel, z drugiej strony jeżeli jesteś człowiekiem dokładnym i robiącym wszystko na ostatni guzik i długoterminowo dopilnowujesz biznesów to potrzebujesz jakiegoś źródła inspiracji ludzi/książek żeby nie stać w miejscu - nigdy wlasnymi rękami sie nie dorobisz taka zasada. Jesteś w czymś dobry za co ludzie Ci płacą? znajdź kogoś na swoje miejsce naucz go wszystkiego i bierz z tego 30% a cały swój czas poświęcaj na budownie nowych umiejętności i uczenie się jak ktoś wyżej od Ciebie doszedł do tej fortuny -

wujek

Podobno banki obchodzą podatek bankowy kupując obligacje. Nie wiem jaka jest skala tych zakupów, ale jeśli faktycznie pozwala im to ograniczyć daninę, to raczej niemała.

matsza

Pytałem się ludzi z ekipy organizacyjnej, bo nagrywali wykład. Mówili, że później będziemy mogli zobaczyć wykłady.

Nie wiem jednak czy będą upublicznione czy dostępne tylko dla uczestników.

Pio80tr

co się tyczy Izraela i Putina http://www.rp.pl/Polityka/301209868-Putin-zaprasza-Zydow-do-Rosji.html

- mój najnowszy stan wiedzy każe powiedzieć że w artykule jest błąd semantyczny (celowy?). Nie ma narodu żydowskiego. Żydzi to wspólnota religijna, np. nie ma świeckiej kultury żydowskiej :)

Izraelska obrona przeciwlotnicza rozpoznaje Rosyjskie samoloty jako "przyjaciel"!

- Polskie F-16 na pewno też, w ciągu ostatnich kilku lat polskie lotnictwo wojskowe było co najmniej 2 razy obecne na ćwiczeniach w Izraelu.

3r3

Ciężko to sobie wyobrazić, ale dzwoni do firmy "urząd" (organizacji za państwowe pieniądze), który zachowuje się jak centrala handlu wewnętrznego.

Silnie przełożyli wajchę, wypchnęli Niemców, wychodzą z Chin i bardzo wspierają takie działania. Spieszy im się.

Możliwe że warto będzie wejść w tutejsze fundusze MiŚiów. Bo takie pompowanie spowoduje przynajmniej chwilowy, błyskawiczny wzrost.

Pio80tr

Wycofują co się da z zagranicy i organizują firmom kontakty i kontrakty na miejscu. Do tego stopnia, że przedsiębiorców poruszyło tempo działań.

To jest bardzo ciekawe co piszesz. Od razu rzuca się na myśl, dlaczego? Czy wiesz co jest przyczyną takiego działania?

3r3

Nie wiem jakie są przyczyny, ostatnim razem gwałtowne ruchy robili w 2008/2009, ale to po to, żeby się wszyscy mogli w majestacie prawa nakraść, bo po numerze z 2007 było poważne ryzyko, że przedsiębiorcy i zatrudnieni / zwalniani ruchami odśrodkowymi rozniosą państwo. Teraz przyczyny raczej nie są wewnętrzne, to wygląda jak konsolidacje przed spodziewanym kryzysem łańcuchów dostaw - cofają poziom techniczny (do realizowanego na miejscu), prostują zapętlone łańcuchy dostaw części, korpo jest przywoływane do porządku, porzucane / zbywane są zewnętrzne pozycje rozwojowe. No i zasysana jest populacja jak na zapas. Ostatni raz takie przygotowania robili przed wojną.

Budują cały park przemysłowy związany z lotnictwem, a to jest bardzo dużo firemek dookoła - jak winogrono.

Nie wykluczam, że wprowadzenie takich stresorów i poluzowanie przedsiębiorcom to NEP. Ale za energicznie i zbyt kosztownie to robią jak na podkarmienie przed świniobiciem. Dwa lata temu wyglądali jakby się im pozostało tylko obwiesić na drzewie ze zdemolowaną gospodarką.

Nie mam zdania co oni chcą, ale przynajmniej na początku będzie z tego co zjeść, no to trzeba jeść.

@winiak

W jakiś sposób na blogu o finansach jest więcej wojowniczych patriotów niż w organizacjach narodowców. Być może to dlatego że rynek zdobywa się zbrojnie, bo to po prostu strefa wpływów, a przedsiębiorcy to rozumieją bo to podstawa biznesu.

Doctore69

Zamierzasz wejść bezpośrednio na rynek norweski kupując spółki czy będziesz to robił w inny sposób?

tinio

Wydaje się że odpowiedź po części znajduje się w podrzuconym przez deepblue artykule.

Przestawiają się na eksport w obliczu utraty wartości nabywczej swojej waluty, która od lat traci zarówno do USD jak i do Au.

Inflacja u nich sie rozpedza, ceny ropy spadly, musza cos zrobic. Szukaja szybkiego rozwiazania wiec obniza stopy procentowe i NOK poleci dalej w dol po 17 marca ale jak widac staraja się zbalansowac to eksportem.

Zamkneli granice dla szukajacych azylu by nie dzielic sie z nimi wypracowanym bogactwem zarezerwowanym dla swoich obywateli.

@3r3

"Możliwe że warto będzie wejść w tutejsze fundusze MiŚiów. Bo takie pompowanie spowoduje przynajmniej chwilowy, błyskawiczny wzrost."

Mógłbyś dokładniej naświetlić temat?

Cygan

Czy patrząc na M3 r/r:

http://stooq.pl/q/d/?s=m3sypl.m

można powiedzieć, że dane zamykające dany rok pokazują faktyczną wielkość inflacji w Polsce? (np 9,1% na koniec 2015r)?

Arcadio

To tak w odniesieniu do komentarza, który zamieszczałem pod poprzednim artykułem.

multicoolti

http://www.interankiety.pl/interankieta/54731959eb7edf66cdb105a783a4475a

Trader, mogę prosić w imię "rozwoju nauki" :) o pozostawienie linku do mojej ankietki ja choćby jeden dzień. Potrzebuję zrobić badania do pracy badawczej na temat psychologii inwestowania.

CompositeGuy

Zaciekawiło mnie to co o branży lotniczej powiedziałeś.

Znasz jakieś skandynawskie fabryki które robią w kompozytach? Może bym się tam przejechał do pracy skoro mówisz że populację zasysają.

Adrian T

Dołączam sie do zadanego tu pytania, dlaczego np. NOK tak słabo reaguje na ruchy na ropie.

Wartość australisjkiego eksportu do Chin wzrosła z 15% w 2007 do 40% w 2013 całego eksportu. Czyli prawie polowe sprzedają Chinom. Mówi sie juz o bańce na domach w australi. Czy zatem w przypadku przejścia w gorącą fazę konfliktu USA vs Chiny, eksport australijski runie? Ostatnio Australijczycy dali wyraźnie do zrozumienia, że nie chcą stać sie zakładnikiem tej rywalizacji.

Do czego zamierzam? Czy wobec tego, że Australia stoi miedzy młotem a kowadlem, kupowanie AUD jest obarczone ryzykiem, czy ta okoliczność jest już w cenie tej waluty? Bedę wdzięczny za koment

kalimera

1956Marek

Analizuję od niedawna rynek i perspektywy dla litu, który ma podobno zostać paliwem XXI wieku i ma zastąpić ropę.. ?. Ostatnie gwałtowne wzrosty cen pokazują jak płytki i nieprzewidywalny jest rynek tego metalu. Rio Tinto ma w Serbii największe w świecie potwierdzone pokłady litu, ale planuje budowę kopalni za 6-10 lat.Z kolei postęp technologiczny obniża znacząco koszty produkcji oraz

zwiększa wydajność baterii litowo-jonowych .Ekspansja rynkowa pojazdów elektrycznych może ulec spowolnieniu, o ile ropa pozostanie tania .Może jednak nadejść jeszcze jeden okres wysokich cen ropy i będzie to chyba najlepszy moment aby zainwestować długoterminowo w kopalnie wydobywające związki litu ??? Jaka jest twoja opinia w tej sprawie ?

Pozdrawiam,

1956Marek

Hawres

TomTom

Brent zdecydowanie mocniejsza, znowu zaczyna się rozjeżdżać z WTI. Dużo piszą np. na "stooq"-u że prognozują spadek do 20 $ ale powtarzają to jak mantrę więc sam zaczynam w to wątpić. Myślę dokupić ale niżej. Czy czekać na 20$ ? Raczej nie. Ale po 50 % odbiciu należy się "korekta"

deepblue

http://www.clivemaund.com/article.php?art_id=3750

kontofo

Doctore69

Jak by było wszystko oczywiste to nie gdybalibyśmy tutaj i wszyscy by byli bogaci. Wygląda na to że na razie działa prosta technika i mamy ruch korekcyjny w spinaniu się złota do góry, o czym pisałem. Myślę, że jak już jazda będzie to z wyższych poziomów. Natomiast COT na pewno nie należy lekceważyć. Ja raczej bym przestrzegał na wchodzeniem w short w tej sytuacji, chyba że z ciasnym SL. Zobacz także jak wygląda wykres S@P 500, tak jakby zaraz miał się zwalić ( część zakłada, że to tylko korekta,...ja jestem innego zdania)...wiec kasa powinna częściowo się przesuwać. Na surowcach także już mamy delikatne odbicia w górę.

hugo80

pozdrawiam .

Macron

"..Patrząc na GBP, to widać, że średnioterminowo jest spadkowe co do PLN, ale w długim terminie ma potencjał.

Moim zdaniem średni termin to ruch w porywach 5.3-5.4, ale długi termin dużo powyżej maksimum tamtegorocznego.."

Na macd dziennym tworzy się dywergencja, 5.5 to wartość istotna , co nie znaczy , że może być przełamana na 'chwilę'.

Wszystko powyższe , to tylko mój własny punkt widzenia, nic poważnego.

SoLLeo

<>

<< generalnie teraz to abstrakcja ale jesli populacja bedzie rosnąć, klimat się ocieplać (i nie chcę się rozkminiać nad tym czy człowiek ma na to wpływ czy nie, osobiście sądzę że nie), to inwestowanie w zapasy wody, źródła wody, i zapasy żywności wcale nie będzie takie głupie>>

Tematyka niniejszego bloga to opis sytuacji i zjawisk, które dla nas są oczywiste (a przynajmniej realne). Choćby manipulacje rynkami, giełdą na globalną skalę, świadome i zaplanowanie skubanie ludności, wywoływanie kryzysów. Ale spora część słabo zorientowanej populacji wszystko to, o czym tutaj piszemy, pewnie potraktuje jako teorie spiskowe właśnie:)

Ale finanse, ekonomia, gospodarka nie są jedyne. Tak samo jest w każdej dziedzinie, np. rolnictwie, farmacji i medycynie, gdzie od dawna obowiązuje motto "wyleczony pacjent to stracony klient". Super toksyczne dodatki do leków i szczepionek (rtęć, aluminium, formaldehyd, kwas solny !), fałszowanie badań klinicznych, fikcyjne manipulowanie normami, aby jak najwięcej potencjalnych pacjentów "załapało się" na określoną jednostkę chorobową... Od kiedy sam z konieczności zacząłem interesować się medycyną naturalną - dzieci w końcu przestały chorować.

A swoją drogą termin "teorii spiskowych" został wymyślony bodajże przez CIA, aby móc ośmieszać i dyskredytować podawane informacje.

Z tym globalnym ociepleniem to też nie jest tak jak nam się mówi. Jeżeli ktoś ma wątpliwości niech poczyta.

Ja zapodaję listę różnych dokumentów na ten temat: (http://www.prisonplanet.pl/?sid=&q=globalne+ocieplenie).

No i film do obejrzenia po polsku: "The Great Global Warming Swindle - Wielkie oszustwo cieplarniane - Lektor PL" (https://www.youtube.com/watch?v=oB3bUFWXP6Q )

"Nowe badanie bada jak sprawić by ludzie bali się zmian klimatu i przeludnienia jak eboli".

<<@ SoLLeo a jakbyś się odniósł do wirusa zika ktory się szerzy w Am.Pł? (...)>>

Opowiem cytatem: "Dr. Day, pracownik Rockefellera, powiedział kiedyś że pojawią się nowe, nieznane wcześniej choroby. Będą bardzo trudne do zdiagnozowania i nieuleczalne – przynajmniej przez jakiś czas."

W ostatnich latach cała masa wirusów pojawiła się. Obecnie pracuje się nad wirusami "rasowymi", atakującymi konkretną populację. W Ameryce jest Zika, w Afryce Ebola, w Azji był SARS, w Europie tzw. świńska grypa. Wygląda, na to że ludzi przyzwyczaja się do różnego rodzaju zagrożeń, wirusów, wojen, zamachów...

Bardzo dobre artykuły na ten temat pisze dr. Jaśkowski. Oto tylko wybrane:

- "Fałszerstwo wirusa Ebola-Obola?" (http://www.prisonplanet.pl/nauka_i_technologia/falszerstwo_wirusa,p1500266461)

- "Straszenie społeczeństw epidemiami." (http://www.prisonplanet.pl/nauka_i_technologia/straszenie_spoleczestw,p139789625)

- Jest też ciekawy artykuł na temat Zika: "Wojna GMO: epidemia Zika wybuchła na tym samym obszarze gdzie wprowadzono komary GMO". (http://www.prisonplanet.pl/nauka_i_technologia/wojna_gmo_epidemia_zika,p2121666721).

I jeszcze słówko o boreliozie, nazywanej chorobą z Lyme i uważaną za stworzoną na wyspie Plum Island, w pobliżu Lyme i Old Lyme (w stanie Connecticut). Bakteria zaszczepiona małej populacji kleszczy, które zaraziły ptaki, a te rozniosły dalej po kontynencie i świecie. Po raz pierwszy pojawiła się w Lyme w 1975, a w Polsce odnotowana po raz pierwszy w latach 80. Dzisiaj przyjmuje się, że populacja kleszczy zarażonych to 30-40% procent. A samych zarażonych w USA jest kilkanaście milionów osób...

Co ciekawe, szczepionka istnieje od dawna, ale ... nie produkuje się, z uwagi na brak popytu (sic!): "A Lyme disease vaccine is no longer available. The vaccine manufacturer discontinued production in 2002, citing insufficient consumer demand." (http://www.cdc.gov/lyme/prev/vaccine.html)...

Dlaczego to piszę? Bo uważam, że każdy powinien być świadomym zagrożeń i wiedzieć, co dzieje się naprawdę, a nie przyjmować obraz świata wykreowanego przez media jako pewnik. Zbierać i mieć własne informacje, wyciągać wnioski samemu i w oparciu o nie podejmować decyzję :) Nie słuchać tłumów. Nie wierzyć we wszystko, co "mainstream" dostarcza. W dziedzinie inwestowania to wiemy, i tak właśnie robimy. Szukamy informacji (stąd popularność bloga Tradera i komentarzy)... W innych dziedzinach jest podobnie. Witamy w Matrixie!

SoLLeo

<>

Niestety to może być możliwe. Ukraina ma trafić pod opiekę Rosji, ale bez zachodniej, zdestabilizowanej części...

To, że właśnie jesteśmy w schyłkowym okresie obecnego ładu międzynarodowego i europejskiego, nie jest chyba tajemnicą. Szykuje się nowe rozdanie.

Mówi się, że część już dokonała się na konferencji w Monachium (12/02/2016), która cytuję:

""przejdzie do historii podobnie jak konferencje w Teheranie, Jałcie czy Poczdamie. Nieoficjalne doniesienia mówią o tym, że Stany Zjednoczone porozumiały się z Rosją w sprawie podziału stref wpływów w Europie Wschodniej i na Bliskim Wschodzie"".

"Nowy układ sił zakłada, że Rosja zapewni spokój w Syrii i w Iranie, natomiast USA zapewnią spokój w Iraku i jego peryferiach. Jednocześnie Rosja otrzymała wolną rękę w regionie Europy Wschodniej (były bufor ZSRR), w zamian za dopilnowanie, aby Nowy Jedwabny Szlak nigdy nie powstał. USA będą blokować morskie drogi rozwoju Chin, a Rosja będzie blokować lądowe drogi rozwoju Chin. Rosja zobowiązała się do odstąpienia z agresywnej polityki wobec Japonii, natomiast USA skasowały wszystkie swoje projekty w Europie Środkowo-Wschodniej. Nigdy w Polsce nie powstaną amerykańskie bazy i nigdy w Polsce nie będzie stałej obecności wojsk NATO z USA lub Europy Zachodniej.""

więcej: http://www.geopolityka.org/komentarze/jaroslaw-narymunt-rozynski-zdrada-w-monachium

W internecie od kilku lat publikowane są mapy przedstawiające Europę w 2035 r.m gdzie Polska jest mocno okrojona. Zachodnie ziemie trafią do Niemiec, z Suwalszczyzny powstaną Prusy Wschodnie. Ukraina zostanie rzeczywiście formalnie podzielona, na pół. Z Ukrainy zachodniej oraz części Podkarpacia ma powstać państwo Galicja. Niektórzy podają, że to wizje rosyjskie nowego kształtu Europy, ale tak naprawdę wizję tworzą stratedzy międzynarodowi.

http://amerbroker.pl/?go=content&action=show&id=426

Ostatnio modyfikowany: 2016-03-15 13:40

anonymus

anonymus

poza tym Rosja miałaby sobie robić potężnego wroga na granicy?

xxx

"No i film do obejrzenia po polsku: "The Great Global Warming Swindle - Wielkie oszustwo cieplarniane - Lektor PL" (https://www.youtube.com/watch?v=oB3bUFWXP6Q )"

A to, żart jakiś jak rozumiem? Film wielokrotnie zdebunkowany - złożony głównie z fałszywek (fałszywe informacje - np. wulkany emitujące więcej CO2 niż przemysł, sfałszowane wykresy, błędnie podpisani naukowcy itd.)

Z resztą radzę obejrzeć - o ile ktoś dotąd filmu nie widział, żeby zrozumieć jak łatwo jest nakręcić film zawierający niemal wyłącznie fałszerstwa i zmyślone informacji wciskający ludziom istnienie nieistnijącego spisku, co niszczy wielu ludziom życie, bo jak zawsze powtarzam "każdy kto uwierzy, że jest ofiarą spisku zaczyna się zachowywać jak ofiara".

Pio80tr

"W internecie od kilku lat publikowane są mapy przedstawiające Europę w 2035 r.m gdzie Polska jest mocno okrojona"

Najgorsze jest to, że rządzący nie prowadzą działań, które byłyby wyprzedzające w stosunku do tych teorii. Marnotrawią energię na zwalczanie się na wzajem.

Z punktu widzenia psychologi tocząca się wojna polsko-polska (PO + .N vs. PIS) jest najgorszym typem konfliktu. Konfliktem wartości (inne typy konfliktów to np. relacji, danych). Przykład: jeśli w firmie na spotkanie przychodzi dział księgowości i sprzedaży i jeden z nich twierdzi że firma sprzedała 1000 produktów a drugi że 950 (złe dane). To wystarczy ponownie przejrzeć papiery, żeby wypracować wspólną wersję. Jeśli w zespole pracowniczym jest dwóch ancymonów którzy nie lubią siebie (relacje) to potrzeba ingerencji szefa, zrugania, ponownego nastawienie indywiduów na wspólny cel i czasu aby to naprawić.

Natomiast wartości broni się jak Częstochowy. Osoba w firmie/zaspole która posługuje się innych zestawem wartości niż pozostali ma dwa wyjścia. Zwalnia się sama albo jest zwolniona z pracy. Inny przykład konfliktu wartości -> patrz islam vs chrześcijaństwo.

Wracając do wojny polsko-polskiej. Dla PO.N kraj Polska to twór polityczno-obywatelski do którego można zaprosić innych, do którego można przystąpić i po spełnieniu warunków prawnych stać się Polakiem. Dla PIS kraj Polska to twór etniczno-językowy i Polakiem się jest (lepszy sort) i pomimo woli "bez pochodzenia" stać się nim nie można.

To do czego stara się nawiązywać PIS przywróciło Polskę na mapy europy. To do czego nawiązuje PO.N wypycha Polskę do UE ale przez to zatracamy naszą narodową tożsamość czyli depczemy tą wartość na którą chucha i dmucha PIS. Konflikt wartości pełną gambą.

Niestety siły rozkładają się po połowie. Dychotomia narodowa, która rozsadza ten kraj od środka. Nie tylko położenie geograficzne mamy takie, że czołgiem po bezdrożach można przejechać nas w 48h to jeszcze w głowach mamy podziały ułatwiające rozgrywanie nas na scenie międzynarodowej.

Dlatego dla mnie scenariusz aktualizacji mapy europy środkowo-wschodniej zawsze jest prawdopodobny, potrzeba nam lidera aby to zmienił.

admin

Karo

mapa ISIS

http://wiadomosci.onet.pl/swiat/isis-zaprezentowalo-mape-swojego-imperium-w-tych-krajach-chce-przejac-wladze-do-2020/7q9l4m

Ostatnio modyfikowany: 2016-03-15 15:21

SoLLeo

Dla mnie też.

Bo obłudzie polskojęzycznych mediów można by długo... Polskiej telewizji prawie nie oglądam, wystarczy mi to, co w internecie (aby wiedzieć jak nas urabiają i co nam wciskają). Ja sobie też czytam 2-3 artykuły dziennie, które ukazują się na prisonplanet.pl, i które też dają pewien obraz. Zresztą tam ukazują się wybrane materiały Tradera (stamtąd tu przywędrowałem:). Lubię też posłuchać Gadowskiego (komentarz tygodnia), Maxa Kolonko, Bartosiaka... Tak, aby z grubsza wiedzieć co się dzieje. A co do niniejszego bloga, najcenniejsze są komentarze, pokazują sytuację online, tak na bieżąco, są lustrem tego, co w danym momencie się dzieje...

Dzięki za link, ściągnąłem ten film, jest trochę długi, więc obejrzę w wolnym czasie (w ramach przypomnienia języka rosyjskiego).

Czasami oglądam RT. Jako stacja angielskojęzyczna, adresowana jest do widzów zagranicznych, jest nieco bardziej obiektywna niż stacje rosyjskojęzyczne. Oczywiście też na pewno nie są w pełni obiektywni, ale mam wrażenie, że jest tam mniej propagandy niż u nas i na zachodzie. Przede wszystkim mówią o wielu kwestiach, o których u nas się nie mówi. Choćby o emigrantach - dość dokładnie relacjonują wszystkie wydarzenia z tym związane, zamieszki, marsze. I udowadniają manipulację mediów zachodnich, pokazując znane nam filmiki, ale nie zmontowane, dłuższe o dodatkowe kadry, wycięte przez telewizje zachodnie...

Dam jeden przykład. Kiedy trwała, wiele miesięcy temu, ogólnoeuropejska dyskusja (a raczej burza) o rozdziale pierwszej transzy 120 000 emigrantów, później zmniejszonej do 50 tys, we wszystkich mediach mówiono tylko o 50-100 tysiącach max. Rząd PO też uspokajał, że to tak symbolicznie. A wtedy Tusk, prosto do kamery powiedział swoim "polish english" "My tu nie mówimy o tysiącach, my mówimy o milionach (emigrantów) w krótkiej perspektywie". Poza nimi nikt tego nie pokazał...

@xxx

Pomyłka z mojej strony, bo nie ten film chciałem Wam polecić. Miałem go w spisie linków i tytułów, ale sam go nie widziałem, więc nawet trudno odnieść mi się do tego co napisałeś. Ale z ciekawości obejrzę. Widziałem coś innego, jak tylko odnajdę link - podeślę.

Doctore69

Ja wszedłem połową przeznaczonej kasy w USD po 3.85. Druga połowa czeka na to co będzie po jutrzejszym FED-ie.

Ważną informacją będzie także czy bank norweski utnie stopy z o dalsze 0,25 co przełoży się na stratę w NOK-ach dla trzymających tą walutę, jednakże w sensie dywersyfikacji może należało by trzymać Noka-tutaj niech się wypowie Trader21, bo ja zawsze byłem za USD w 2016.

@SoLLeo

Nie chce mi się komentować tego co piszesz bo to blog finansowy, ale wrzucanie lekarzy z korporacjami farmaceutycznymi do jednego worka to jak nazywanie niemieckich obozów śmierci polskimi.

Jeśli chodzi o wirusy to poczytaj trochę mikrobiologii z pozycjami wirusologicznymi, gdzie znajdziesz materiały na temat mutacji naturalnych.

Będę bronił lekarzy mimo, że w tej jak i w innych grupach zawodowych są różni ludzie. Masz prawo do profilaktyki wglądem dzieci (medycyna naturalna), jednakże większość antybiotyków jest wymuszanych przez wszystko "wiedzące mamuśki", a większość infekcji dziecięcych to wirusy. Dzieciaki tracą odporność po antybiotykoterapii-wiremia się zwiększa i objawy przedłużają nie mówiąc o biegunce itp.itd.... a jak część pacjentów twierdzi choroby to przecież wina lekarzy....

Doctore69

Ogólnie nie lubię GBP, ale spekulacyjnie można pograć.

Na poziomach które podajesz wygląda to na niezły moment na podkupienie,jeśli do tego dojdzie. Patrząc na nie tylko na MACD, ale na oscylator dzienny i tygodniowy to wygląda, że ten moment to dziś i jutro.... Tak jak podajesz 5.30 to raczej już przebicie trendu i kierunek na południe, później to już ok. 5. W sumie nie mam zdania, ale jakby UK wyszła z EU to jazda będzie straszna....Kupujesz fizyka czy Fx ze Sl-ami?

yellowboy

Mam pytanie. Czy na każdej platformie brokerskiej trzeba wysyłać skan dowodu osobistego? Jestem ostrożny co do wysyłki nr pesel i nf dowodu wraz z moim podpisem w skanie do brokera. Czy jest to normalna praktyka?

Makron

Nie bawię się w Fx, tylko fizyk.

Ta niższa wartość podana przeze mnie, to tylko pewien zakres, który może ale nie musi wystąpić. Lepiej brać średnią np. 5,35 ale to są wartości mniej więcej przy których czas na zakup fizyka już minął, bo ciężko celować w górki albo dołki idealnie, trzeba byłoby śledzić notowania online i to z interwałem np. pólgodzinnym.

3r3

W Europie to raczej ciągle ten sam scenariusz, przepychanki średnich narodów w centrum, odłączanie się geograficznych peryferiów.

Cały problem w tym, że oni wspierają swoje firmy a przeszkadzają naszym. Inaczej rozstrzygnięcia byłyby tradycyjne.

@Doctore69

Raczej rynek szwedzki, norweski za bardzo wisi na zadymie z ropą a sprawa jest polityczna (będą teraz stacją benzynową dla sąsiadów). Mam rachunek z funduszami, tam ładuję długoterminowo nadwyżki kapiące z wynajmów. Dęby zasadzone dla przyszłego pokolenia.

Bezpośrednie kupowanie akcji MiŚiów jest sensowne tylko jak zna się firmę - a wtedy lepiej wejść w nią z pominięciem emisji średniaka, a małe nie robią emisji, które można kupić na rynku, o ile w ogóle robią emisje. To w większości fundusze obsługujące ich zobowiązania i płynność. Inwestycje pośrednie.

Aby bezpośrednio inwestować to trzeba siedzieć nad sprawozdaniami i pilnować rynku, dlatego fundusze, i dlatego tam idą nadwyżki, a inwestycja we własnego MiŚia, bo skoro rośnie to swojego trzeba mieć i tuczyć.

@tinio

Jak państwo wchodzi z butami w detal i wpycha tam pieniądze, to tam są ludzie przedsiębiorczy w liczbie w jakiej ich nikt nie upilnuje i każdy chce się wzbogacić. Horyzont biznesowy małych przedsiębiorstw jest w najlepszym wypadku sezonowy. Oznacza to, że będą ssać fundusze i korzystać z poluzowania fiskalnego, a wszystkie nadwyżki chować do materaca do czasu aż poczują że to potrwa dłużej. Jak się poczują bezpiecznie to dopiero rozkręcą gospodarkę.

Wpychanie pieniędzy w MiŚie ma strukturę czasową identyczną jak inflacja i takie same oczekiwania - działa z dużym, ale malejącym opóźnieniem, aż do przełamania trendu kiedy działa z wyprzedzeniem nawet bez pobudzania czynnikiem wzrostu.

Polecam analizę Republiki Weimarskiej w kontekście inflacji - rząd drukował - ponieważ drukował więcej niż rosły ceny, jak już przestali drukować to ceny dalej rosły bo nikt nie wierzył że nie drukują. Tak samo jest w drugą stronę, ludzie nie wierzą że jest wzrost, ale jak już uwierzą to zachowują się jakby był nawet jak go już nie ma.

Dlatego jak zaczęli się rozpędzać z pompowaniem to może być to przez chwilę (rok, może dwa) dobry interes.

@CompositeGuy

Wylistuj firmy z okolic trasy E4 z zakresu Helsinborg - Markaryd. Tam siedzi drobnica obsługująca sektor lotniczy. Czyli wszystko co jest potrzebne do produkcji a jeszcze nie jest na takim etapie żeby pieczątki i należymisie grasowały.

Jest w tym też Nordic Plast Industrie czy N.P. Group czy jak oni się tam teraz nazywają, bo szyld zmieniają regularnie, personelu nie.

@anonymus

Rosja ma tylko jednego wroga - Chiny i żadne układy tego nei zmienią - taka jest geografia.

Sprawdź ile wojska siedzi do dziś w okolicach Ussuri. W szczytowym okresie to było w sumie 150 dywizji na raz - przez dekady.

//============================

Ponieważ peryferia przełożyły wajchę, wyparły Niemców i zawalczą o dostęp do szlaków (bo z Polskie eksportować z zyskiem nie wolno, kto próbuje sam sobie winien zgryzot) to warto przenieść się na te peryferia jedną nogą. Każdy ma swojego MiŚia, każdy swoje hobby ma. Ale nie ma co liczyć że to potrwa dłużej, po prostu myszki próbują ubić łapkami śmietanę kryzysu żeby wyleźć z tego gara wiecznych długów po maśle resetu walutowego.

xxx

Film «The Great Global Warming Swindle - Wielkie oszustwo cieplarniane - Lektor PL» znam i fałszywka goni w nim fałszywkę.

Te fałszywki zdebunkowano np. tu:

http://ziemianarozdrozu.pl/artykul/564/sceptycy-zmian-klimatu-wielkie-oszustwo-globalnego-ocieplenia-the-great-global-warming-swindle

Doctore69

Musisz otworzyć w Bosiu konto-zagranica (subkonto) i tam możesz kupić GDXJ

gasch

http://sauletech.com/pl/perowskit/opis-produktu.html

Ogniwa zamieniające światło w prąd. Lepsze od tradycyjnej fotowoltaiki ze względu na elastyczność i możliwość integracji z szybami okien. Wydajność aktualnie koło 20% czyli to samo co tradycyjne ogniwa.

Wygląda dobrze i dosyć realne wydaje się wdrożenie rynkowe w najbliższym czasie.

Zdecentralizowana produkcja elektryczności wydaje się być przyszłością dla "detalu".

Przemysł musi poczekać na syntezę termojądrową, od 20 lat jesteśmy już o krok , więc zaczynam wątpić czy ta technologia w ogóle wypali.

MRSE

To tajemnica jakaś była, czy tylko ja jestem jakiś niezorientowany?

Doctore69

Nie raz są cytowane artykuły Zero Hedge, i polecam jeszcze http://inflation.us/ też niezły

MRSE

Nie chodziło i o samego ZH, tylko o to, że dopiero stamtąd (został wspomniany w komentarzu) dowiedziałem się o istnieniu angielskiej wersji niniejszego bloga (independenttrader.org).

Pierwien

"Mam pytanie. Czy na każdej platformie brokerskiej trzeba wysyłać skan dowodu osobistego? Jestem ostrożny co do wysyłki nr pesel i nf dowodu wraz z moim podpisem w skanie do brokera. Czy jest to normalna praktyka?"

Wydrukuj skan dowodu np. do .pdf ze znakiem wodnym: "Do wykorzystania przez ".

agnostos

GBP index wygląda bardzo smakowicie. Co sądzicie aby wejść z 50k w perspektywie 6M?

3r3

"Wydrukuj skan dowodu np. do .pdf ze znakiem wodnym: "Do wykorzystania przez "."

I co Ci to da? Na dowodzie są cyfry potrzebne do stworzenia takiego samego dowodu z innym zdjęciem.

A skan paszportu byś wysłał? Co idzie w obrót pozostaje w nim na zawsze. Dlatego dokumenty są wydawane z datą przydatności, bo niektórzy by z kłopotów nie wyszli.

Zupełnie pominę kwestię po co to komu, nie wszystkie zastosowania są bezpośrednio szkodliwe dla wysyłającego. Część jest zupełnie neutralna. Ale co trafia do obrotu...

Pierwien

Może nieprecyzyjnie się wyraziłem. Nie chodziło mi o typowy znak wodny półprzezroczysty, tylko o "wstążkę" przez dowód. Ostatnio w taki sposób wysyłałem skan w JPG do urzędu stanu cywilnego (oczywiście czarno-biały), bo nie mogłem podjechać osobiście. Chyba lepsze to niż dać pani kserować całość. Pani dostała skan z częścią danych zakrytymi napisem i wypełniony formularz z potrzebnymi danymi, więc kredytu na mnie chyba nikt nie weźmie. Po za tym mam też potwierdzenie co wysyłałem i komu.

"Zupełnie pominę kwestię po co to komu, nie wszystkie zastosowania są bezpośrednio szkodliwe dla wysyłającego."

Jak zawierasz umowę na odległość, to czasami trzeba jakoś potwierdzić tożsamość. Z tego co wiem, to do tego nadaje się podpis elektroniczny, ale nie interesowałem się tym tematem głębiej. Sam zestaw na start to co najmniej 200zł i potem kilkadziesiąt co rok - jak dla mnie to kijowy interes :)

"...nie wszystkie zastosowania są bezpośrednio szkodliwe dla wysyłającego."

Mógłbyś rozwinąć myśl?

"I co Ci to da? Na dowodzie są cyfry potrzebne do stworzenia takiego samego dowodu z innym zdjęciem."

Równie dobrze na ulicy ktoś może dać w głowę i zabrać dowód.

Na razie dowiedzieliśmy się, że to co zaproponowałem jest złe. To nadal nie rozwiązuje tematu.

To co zrobić, żeby było dobrze?

Rolnik

Voodo

Rolnik

Ktos proponowal by zaczekac z wejsciem w GBP do wyborow nad wyjsciem ze strefy. Pomysl moze byc dobry i funt moze jeszcze spac bo glownie to pewnie go doluje. Sam powoli zaczynam sie malymi partiami w niego zaopatrywac bo znajac zycie odbicie na walucie nie bedzie trwalo miesiac a jak zwykle pojdzie skokowy wzrost. Choc to nadal zaklad z brytyjczykami o to jak wybiora, to jednak nie wierze w ich wyjscie z UE.

jesli nie bedzie zlewu na zlotowce spowodowanego krachem na gieldach i panice to obstawiam jej dalszy niemrawy wzrost. w koncu troche osob bedzie jej w lipcu potrzebowac na swiatowych dniach mlodziezy i szczycie. Ale to tylko przypuszczenia niczym nie poparte i o wiele mniej prawdopodobne niz podwyzka stop przez fed

GBP index faktycznie wyglada okazale

Ostatnio modyfikowany: 2016-03-16 11:24

PN

Kacu

Czy ktoś z Was napotkał na tego pana, Bo Polny. Jeśli tak to czy możecie zweryfikować jego osiągnięcia w typowaniu dat wydarzeń na rynkach finansowych. W prezentacji wygląda to imponująco https://www.youtube.com/watch?v=oP5ON65IqL4

Będę wdzięczny za opinię, gość mnie zaintrygował. Zwłaszcza że jako jeden z niewielu, nie jest dealerem złota i srebra (w przeciwieństwie do M.Maloney, P.Schiff et all których zawsze można podejrzewać o naganianie).

Macron

Już się szum w temacie GBP powoli tworzy, więc następny znak, że waluta staje się niedowartościowana a czy już jest dołek?

Nigdy nie jest powiedziane, że obecna wycena nie może być jeszcze niżej.

Nawet 10 groszy niżej, to w fizyku dużo nie zmiena, na Fx'e można być już bankrutem aczkolwiek nikt nie trzyma tam pozycji bez SL.

Ten brexit to trochę taka ściema, przecież wiadono było o tym dużo wcześniej i jakoś nie przeszkadzało to w aprecjacji funta.

Moim zdaniem funt dyskontuje wycenę.

moratar

Bo Polny - używanie bibli do analizowania rynków wydaje się pomysłem wprost z wariatkowa.

Gostek

Gostek

"Zgodnie z planem dolar sie zaczyna umacniac. Dzis Fed przypieczetuje umocnienie dlasza checia podwyzek w kolejnych miesiacach. Prawdopodobienstwo umocnienia jest bardzo duze co juz widac a oslabienie zlotowki to kwestia czasu. Kto nie kupil po 3,50 niech zaluje :) To po ile dzis dolar? 3.95?"

A jakie są Toje prognozy dla CHF na najbliższe kilkanaście dni?

Rolnik

Nie wiem co bedzie jutro, ale sadze ze jak kupisz franka po 3.90 to nie stracisz jak potrzymasz do przyszlego roku. podobnie zreszta jak na dolarze i euro..choc na ostatnie to troche krzywo patrze. Z walutami surowcowymi czekam bo ceny wzrosly sporo i poczekam na kolejny dolek. Nie chce przypominac przeszlosci ale np. kghm ladnie zgadlem przy niecheci innych ze trzeba kupic jak byl po 56. Pomysl z USD nie byl moj tylko Adama ktory na chwile obecna sie nie wypowiada. Ladnie wyprorokowal jego najnizsza cene i spadek na zlocie. Ciekawe czy w tym momencie byla niewielka korekta na nim czy wraca do cen z przed trzech miesiecy. o wiele bardziej lubie czytac czyjes dywagacje nt. ceny przy ktorej wchodzi w dana walute niz to ze ktos pisze o jakis glupotach. Trader na jednym z wideoblogu stwierdzal ze niedlugo powinnismy zobaczyc ruch w dol na usd zgodnie z tym co bylo w przeszlosci po pierwszej podwyzce stop. I co? czekamy do kwietnia? bo ja tam nie widze na razie oslabienia silnego tej waluty ktora miala teoretycznie nastapic lub ma nadejsc w przyszlosci. Jak dla mnie w kolejnych miesiacach dowiemy sie ze fed bedzoe podnosil stopy ale odlozyl je w czasie i przygotowuje rynki. A co dzisiaj? Patrzy i czeka. Ostatni spadek na dolarze mogl byc powodem tego ze postanowiono dodrukowac euro. Tyle ze moim zdaniem sa bledne wnioslo na temat jego oslabienia jakoby gotowka poplynela do europy kosztem usd. Usd sie oslabil bo inwestorzy wyczuli ze kolejne podwyzki odloza sie w czasie. dzisiaj mozemy zobaczyc dalsze oslabienie gdy podwyzki faktycznie przeloza w czasie.

Ostatnio modyfikowany: 2016-03-16 21:54

quidditch2

deepblue

Raczej obawiam się udostępniać takie dane spółce z o.o.

Chyba trzeba będzie rozejrzeć się za czymś nowym, najlepiej pod Nadzorem KNF.

marlodx

Bessa giełdowa 2007-2009: 19,5 miesiąca

Bessa 2011-2012 -13 miesiecy

Bessa giełdowa 2015-2016- 8 miesiecy

Perfekcyjne proporcje Fibonacciego 21-13-8

Cykl rosnącego dolara -odwrotnie:)

Czerwiec 2008-luty 2009 -8 miesięcy

Kwi 2011-Maj 2012 - 13 miesiecy

Czerwiec 2014-styczeń 2016 (19,5 miesiąca)

No apteka to nie jest (21-13-8) , ale jakaś proporcja jest;)

anonymus

moratar

Odzwierciedlenie spadku dolara we wzroście xauusd jest mocno naciągane aby uznać to za wzrost złota.

Siła nabywcza USD spadła i tyle. w PLN EUR CHF NOK SEK AUD cena złota nie zmieniła się na bardziej jak 1%. Poszło do góry 50pln kilka dni temu było 200pln wyżej niż teraz więc szału nie ma.

3r3

A jakby tak we frankach z XVIII wieku wycenić złoto, wtedy też zrobili QE kilka razy.

Tylko tego franka nie a w obrocie, franka w ogóle nie ma w obrocie, bo miałby strasznie dużo zer na banknotach, właściwie podawano by logarytm dziesiętny na papierze :)

Z USD dzieje się to samo.

IT21 niepotrzebnie czepia się że piszemy o polityce, to polityka się przyczepiła do finansów i nam wadzi. Jakby przyczepiła się religia to byśmy pisali o teologii.

Zakładałem w grudniu, że jak sobie poszaleją peryferia to PLN będzie 5.2 do EUR a tu nic, Jankesi wspierają PiS mocno. Nie okradli, nie obrabowali. A ja głupi naiwnie wierzyłem że nad Potomakiem nadal kręci się z Jerozolimy.

Mam do puszczenia cały magazyn nadwyżek. A tu rynek robi niespodziankę i zasysa sprzedawców. Może to sezonowe, a może peryferia drgnęły po uwolnieniu.

Z biznesem w Polsce pytanie jest absolutnie polityczne - Polska będzie peryferium na obecnym pivocie i mamy jeszcze chwilę pauzy geopolitycznej na zarabianie, czy strefą zgniotu i trzeba łapać taxi?

budzilla

Odpowiedź na pytanie o rolę Polski chyba dają książki Friedmana. Szczególnie Następna dekada i Flash Points. Było o nich tak z rok temu. Rozwój dzięki wsparciu USA, ale nie bez kosztów. Z perspektywy widać, że scenariusz z grubsza jest realizowany.

deepblue

http://wyborcza.biz/biznes/1,147872,19777068,skok-jowisz-czeka-na-przejecie-przez-bank.html#BoxBizLink

mdmnowy

no właśnie ja kupiłem na górce, i chyba kupię jeszcze żeby uśrednić, myślisz że teraz to dobry pomysł, czy dolar dalej będzie spadał?

kupuje w USD więc muszę mieć tą walutę

dziękuje za pomocne opinie

marlodx

agnostos

Co sądzisz o funcie?

marlodx

Obecnie nie inwestowalbym w waluty obce. Dajmy szanse hossie akcyjnej, waluty kupujemy dopiero na maksymalnych nastrojach inwestorow i przegrzaniu koniunktury gieldowej.

Rolnik

gasch

Co powiecie o $? Co wczoraj go tak zdołowało?

3r3

Krainy którym USA pomogło w rozwoju to księżycowe krajobrazy kraterów po tym jak się nad Potomakiem odwróciły koncepcje. A trzy wyjątki są trzymane pod stałą zdolnością zbombardowania.

@Rolnik

Znaczy co? Urzędnicy pójdą do pracy i coś wytworzą i będziemy mieli 30% wzrost gospodarczy? Czy jak to widzisz? Skąd się weźmie wartość dodana?

Bo w Liechtensteinie już knują prawa wydobywcze dotyczące ciał niebieskich.

Może to na giełdę rzucą?

polish_wealth

USA robi long shot udzielając kredytów potem podnosząc stopy ---> następuje obrona waluty i poszerzenie wpływów ---> za tą polityką stoi etyczne przekonanie o tym, że system z Breton Woods powinien obejmować cały świat bo jest najlepszy ---> za tym stoją konkretni ludzie kilka milionów masonów, którzy wierzą że budują globalny ład który ma objąć całą planetę bo tak chce bóstwo - cieżko ograniczyć komentarz tylko do stóp

Krzysiek3

Rolnik

Chodzi o to by wszyscy juz sie cieszyli wspanialymi wzrostami bo kryzys nie wybucha w momencie gdy kazdy lucjan z pod sklepu o nim gada

gasch

sebo

Wysokie prowizje są 38zł za ETF

Maciej L. Raniewicz

Przyczynek informacyjny z antypodów. ;-)

InwestorB

Popularny dealer: https://www.libertysilver.ee/en/

1oz silver Maple Leaf ~~ 16,90 E

Porównanie cen u polskich dealerów:

http://www.ceny-zlota.pl/srebro/ceny-srebra-monety-1-oz

Gdzie jest myk, bo nie widzę różnicy cenowej?

Pozdrawiam

InwestorB

moneygrabbing

rbk85

Harvine

http://www.colourlovers.com/pattern/5215158/medyc

wiking.hurc

fxparkiet.pl/post.php?id=2814

szymon83