Wielu z Was zapewne wie, że srebro w ujęciu wartościowym stanowi największą część mojego portfela. Na temat złota napisano bardzo wiele, dzięki czemu wiedza inwestorów jest na bardzo przyzwoitym poziomie. Dla odmiany wokół srebra narosło wiele mitów, w efekcie czego część osób kupuje metal opierając się na nie do końca jasnych przesłankach. Czas zatem odświeżyć informacje na temat srebra.

Metal przemysłowy czy raczej monetarny?

Bardzo często srebro utożsamia się z pieniądzem. Ostatecznie kupując monety bulionowe mamy na nich wybity nominał. W praktyce jednak srebro oscyluje pomiędzy metalem szlachetnym, a przemysłowym. Na pewno nie jest jednak pieniądzem. Owszem, w przeszłości srebro pełniło funkcję metalu monetarnego. Sytuacja zaczęła się jednak zmieniać w latach 60-tych ubiegłego wieku, kiedy to w efekcie eksplozji popytu przemysłowego zapasy srebra zaczęły drastycznie topnieć. Obecnie, wartość wszystkich dostępnych zapasów srebra oscyluje w okolicy 40 mld USD, czyli mniej niż EBC drukuje w ciągu 2 tygodni.

Od strony przemysłowej srebro ma około 10 tys. zastosowań, co plasuje je na drugim miejscu, zaraz po ropie naftowej. Srebro zużywamy w głównie w elektronice i medycynie. Przemysł odpowiada obecnie za około 54% popytu i systematycznie rośnie, głównie w efekcie wzrostu zainteresowania panelami słonecznymi. Popyt inwestycyjny (sztabki, monety) odpowiada za około 25% całego popytu. Widzimy zatem, że większość popytu na srebro wcale nie pochodzi z sektora inwestycyjnego.

Głębokość rynku

Srebro bardzo często porównuje się do złota. Owszem, ceny obu metali poruszają się w tym samym kierunku. Różnica między metalami jest taka, że złota inwestycyjnego mamy ogromne ilości podczas, gdy srebra pod inwestycje jest jak na lekarstwo.

Na świecie mamy około 175 tys. ton złota, z czego mniej więcej połowa to złoto inwestycyjne w posiadaniu banków centralnych, funduszy inwestycyjnych oraz inwestorów indywidualnych. Przyjmijmy, że złota, które może zmienić właściciela w zależności od upodobań inwestorów jest 90 tys. ton, co przy dzisiejszej cenie odpowiada wartości około 3,9 bln USD.

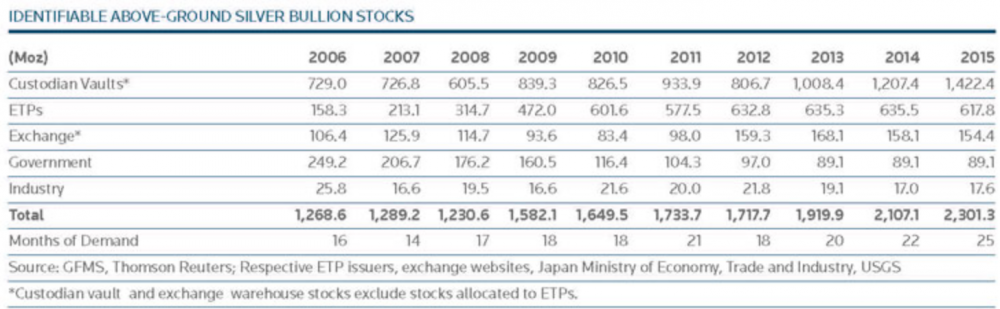

Na rynku srebra sytuacja jest diametralnie inna. Według szacunków silverinstitute.org srebra mamy około 2,3 mld uncji, wartego około 40 mld USD. Ile instytucji tyle różnych szacunków, ale owe 40 mld ma dla mnie sens zwłaszcza, że w prywatnych rozmowach z Loomisem wielokrotnie słyszałem, iż ich oddział w Kloten pod Zurichem posiada w depozycie metale warte około 4 mld USD, czyli 10% światowych zapasów.

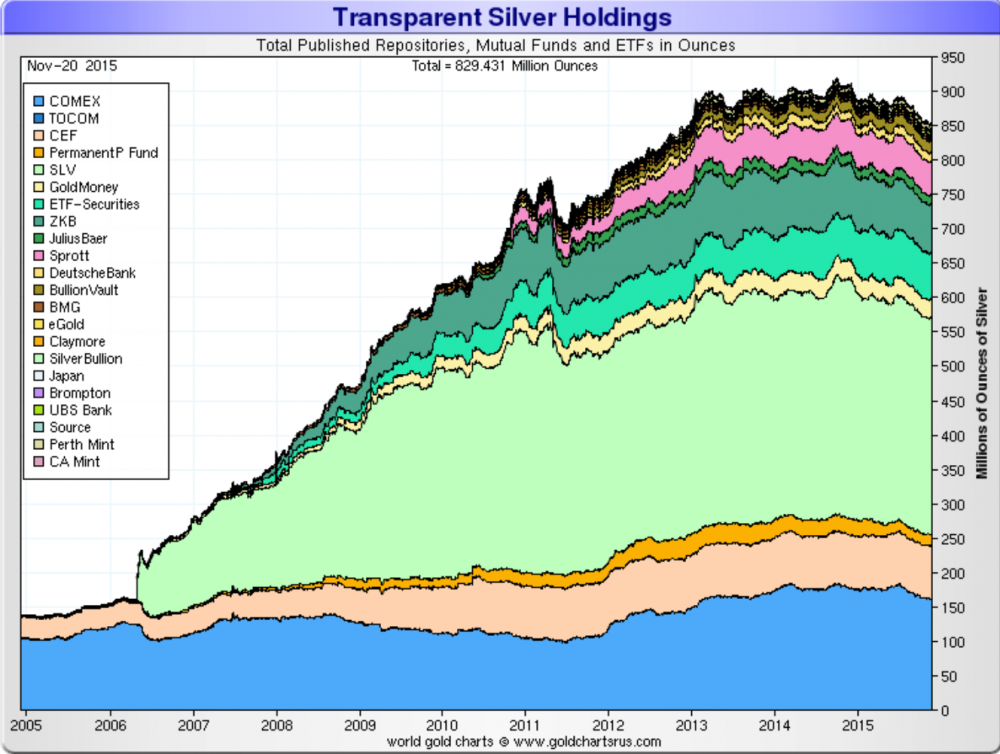

Problem z dokładnym określeniem ile mamy srebra inwestycyjnego jest taki, że wiele instytucji nie publikuje wiarygodnych danych. Poniżej opublikowałem wykaz instytucji rzekomo posiadających poważne zapasy srebra. Dwie największe pozycje to COMEX (kolor niebieski) oraz ETF SLV (kolor jasno-zielony). Jak dla mnie wiarygodność obu jest zerowa.

Można zatem domniemywać, że dostępnego metalu jest dużo mniej niż wskazują na to oficjalne dane. W 2010 roku, gdy Eric Sprott uruchamiał ETF zabezpieczony w 100% metalem fizycznym potrzebował aż 9 miesięcy, aby skupić z rynku srebro warte niecały 1 mld USD. Dziewięć miesięcy!!!

Głównym atutem srebra w mojej ocenie jest właśnie płytki rynek, dzięki czemu stosunkowo mały kapitał jest w stanie doprowadzić do gwałtownej zmiany ceny. Jeżeli jest to niezrozumiałe, przypomnijcie sobie co stało się z ceną bitcoina. W pierwszym etapie cena wzrosła z 1 USD do 30 USD. Gdy jednak zyskał popularność, cena w krótkim czasie wzrosła z 30 USD do 1100 USD. Do tak gwałtownych zmian mogło dojść wyłącznie dlatego, że kapitalizacja wszystkich bitcoinów oscylowała w szczytowym momencie na poziomie zaledwie kilku miliardów dolarów, co przy globalnych przepływach jest mniej niż błędem zaokrąglenia.

Niezależnie od tego czy srebro inwestycyjne warte jest 20 czy 40 mld USD jest to wartość pomijalna pod względem globalnych kapitałów inwestycyjnych. Dla porównania Apple ma w gotówce około 200 mld USD, a wartość rynku obligacji oscyluje w okolicy 200 bln USD.

Relacja złota do srebra.

Zwolennicy srebra bardzo często powołują się na historyczną relację metali wynoszącą 1:16, wieszcząc docelowy powrót do takich poziomów. Mimo, iż uważam, że srebro ma lepsze perspektywy od złota to nie jestem aż takim optymistą.

Jeżeli jednak przeanalizujemy ostatnie 50 lat to okazuje się, że relacja złota do srebra oscylowała pomiędzy 16 a 100. Przez większość czasu jednak wahała się w przedziale 40 - 80.

W relacji ceny złota do srebra mamy kilka ważnych poziomów, od których uzależniam decyzje inwestycyjne:

a) powyżej 70 - kupuję wyłącznie srebro;

b) pomiędzy 45 - 70 kupuję zarówno złoto jak i srebro;

c) pomiędzy 30 - 45 kupuję wyłącznie złoto;

d) poniżej 30 - najprawdopodobniej zacznę pozbywać się srebra.

Ceny historyczne vs. ceny obecne

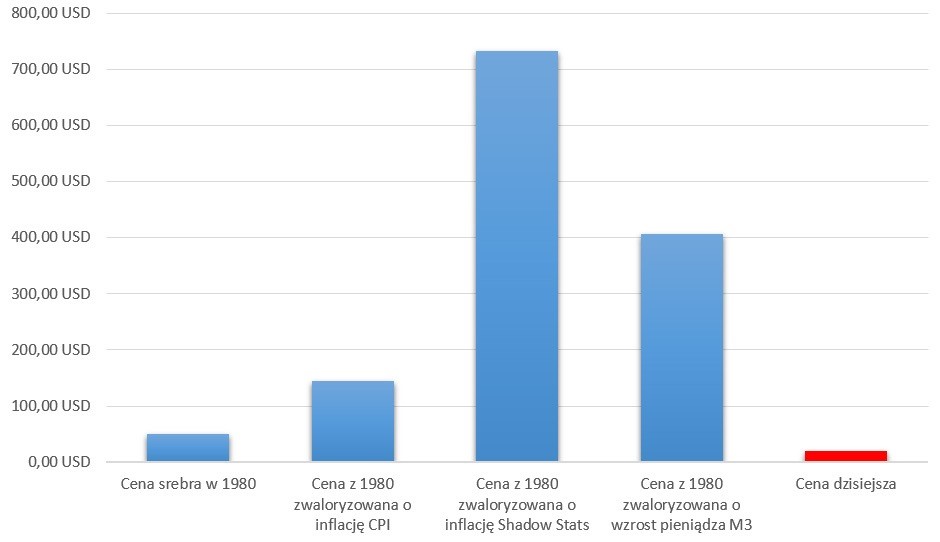

To, co działo się z cenami różnych aktywów w przeszłości pozwala nam domniemywać czego możemy spodziewać się w przyszłości. Ze srebrem jest ten problem, że ostatnia prawdziwa hossa w metalach szlachetnych skończyła się w 1980, czyli prawie 4 dekady temu, kiedy to cena metalu sięgnęła 50 USD / oz.

Dziś cena oscyluje w okolicy 20 USD / oz, czyli o 60% niżej. Dzisiejsza wartość dolara jest jednak zupełnie inna niż 36 lat temu.

Jak widzimy, aby srebro miało znaleźć się na podobnych poziomach jak w roku 1980 jego cena musiałaby wzrosnąć co najmniej 7 razy (inflacja CPI).

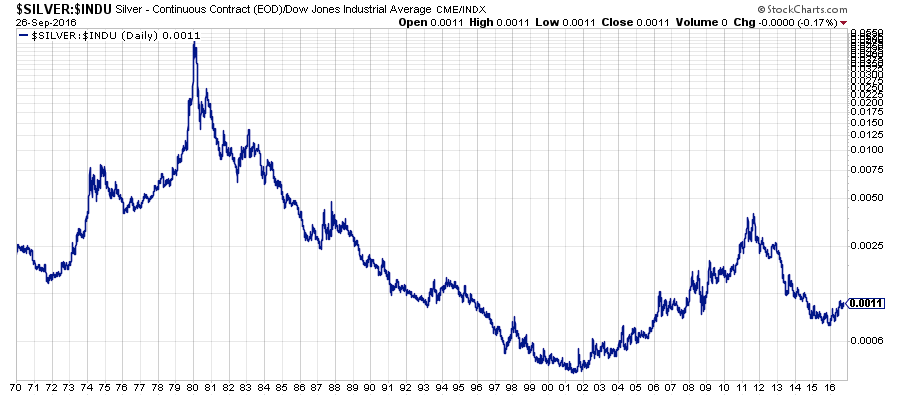

Do ciekawych wniosków możemy także dojść jeżeli zestawimy ze sobą cenę srebra z najbardziej popularnym indeksem akcji (Dow Jones).

Srebro dziś nie jest na pewno tak tanie względem akcji jak było w 2001 roku, ale jego cena jest nadal bardzo atrakcyjna. Aby osiągnąć wartości zbliżone do tych z 1980 roku, cena srebra musiałaby wzrosnąć do 800 USD / oz. Czy jest to możliwe? Moim zdaniem nie.

Jeżeli jednak doszłoby do 75% spadków na rynku akcji w USA oraz równoległej bańki na rynku metali szlachetnych windującej ceny srebra do 240 USD / oz, to relacja podobna jak w 1980 roku jest jak najbardziej możliwa.

Aby ostudzić umysły niektórych inwestorów marzących od cenach srebra bijących w stratosferę muszę Wam przypomnieć, iż bardzo wysokie ceny metalu z jakimi mieliśmy do czynienia w 1980 roku były efektem zdominowania rynku przez Braci Hunt, o czym pisałem w artykule "Bracia Hunt - lekcja historii".

Co więcej, w roku 1980 srebro nie było tak powszechnie wykorzystywane w przemyśle jak dziś. Lobby przemysłowe jest bardzo silne i zrobi wiele, aby powstrzymać nadmierny wzrost ceny. Na niskiej cenie srebra jak i złota zależy także bankom centralnym, które utrzymując ceny metali w ryzach maskują proceder niszczenia papierowych walut. Innymi słowy dziś mamy zupełnie inne otoczenie niż przed 4 dekadami.

Zmienność na rynku srebra

Srebro w przeciwieństwie do złota jest metalem bardzo zmiennym. Przywykło się mówić, że jeżeli cena złota rośnie o 10 %, cena srebra rośnie w tym czasie o 20-25%. Relacja ta jednak działa w dwie strony.

Między październikiem 2008, a kwietniem 2011 cena złota wzrosła o 150%. W analogicznym okresie cena srebra wzrosła o 420%. Dla przypomnienia, mówimy o okresie zaledwie 2,5 roku. Pewne otrzeźwienie przynosi sytuacja z okresu 2011 - 2015, kiedy to cena złota spadła o 45%. W tym czasie cena srebra spadła o astronomiczne 72%.

Tak zmienny jest rynek srebra i jeżeli ktokolwiek nie jest w stanie sobie mentalnie z tym poradzić, absolutnie nie powinien brać pod uwagę tego typu inwestycji. W formie alternatywy doskonale sprawdzi się złoto.

Monety czy sztabki.

O ile w przypadku złota biorę pod uwagę wyłącznie zakupy popularnych monet bulionowych, o tyle w przypadku srebra dopuszczam mały wyjątek. Jeżeli kupujemy srebro w normalnych ilościach to uważam, że powinniśmy decydować się na tuby (20 lub 25 monet jednouncjowych) czy masterboxy (500 monet jednouncjowych). W tej formie będzie nam dużo łatwiej sprzedać je w przyszłości, a przy okazji ze względu na vat-marżę monety możemy zazwyczaj kupić taniej niż sztabki.

Wyjątkiem, o którym wspomniałem jest zakup srebra bez VAT lokowanego w magazynach bezcłowych. W tym przypadku sztabki są znacznie tańsze, ale tego typu operacje przeprowadza się z kapitałem powyżej 300 tys PLN.

Podsumowanie

Myślę, że już teraz wiecie czemu srebro w moim portfelu zajmuje największą pozycję. Mimo, iż mam przeciwko sobie banki centralne to uważam, że metal ten na przestrzeni kolejnych lat dostarczy więcej niż przyzwoitych zysków. Absolutnie nie liczę na srebro po 500 USD jak zapowiada to Max Keiser, przynajmniej nie bez hiperinflacji, ale 100 USD jest poziomem jak najbardziej realnym.

Srebro obok złota posiada dodatkowy, bardzo ważny atut, o którym nie wspomniałem wcześniej. Można je przechowywać poza systemem, dzięki czemu bez większych problemów możemy przejść przez potencjalne konsekwencje resetu długów oraz zawirowań w systemie bankowym.

Trader21

Vogelmann

‘Luzowanie ilościowe zawsze kończy się bankructwami i przeceną. Kupisz wtedy tanio.

Pali Ci się? Za gorący masz portfel i nie możesz utrzymać?’

Nie pali sie, ale obawiam sie inflacji (na produktach konsumpcyjnych oraz aktywach inwestycyjnych) i gotowka mnie parzy w rece. Nie nadazam wymieniac na aktywa w atrakcyjnych cenach, ktore moglyby mnie zabezpieczyc przed galopujaca moja inflacja (w swoim modelu wydatkow zakladam 10% rocznie).

@settembrini

‘Nie masz rodziny w mniejszym mieście? Jakiejś cioci w Łodzi, lub rodziców w mniejszym mieście. Mogliby nadzorować dla Ciebie ten biznes?’

Niestety mam zaufanych ludzi tylko w Warszawie. Pozostala rodzina w miastach na tyle malych, ze rynek wynajmu jest na nich martwy i bez wiekszych perspektyw. W takich miejscach jesli ktos chce miec wlasne mieszkanie czy dom, to zamiast wynajmowac jedzie na Zachod na kilka lat, a po powrocie buduje dom badz kupuje mieszkanie.

A dopoki Warszawa jest centralnym osrodkiem wladzy, dopoty duzy biznes nie bedzie sie stad ruszal, bo do politykow trzeba miec blisko. I mam wrazenie, ze to miasto jest pierwszym wyborem dla imigrantow zza wschodniej granicy i ze bedzie Ci ich u nas dostatek przez najblizsze lata.

Kabila

Próbuję namówić na to znajomych ale idzie ciężko.

Państwo Islamskie emituje swoją walutę w monetach złotych, srebrnych i miedzianych, zupełnie jak w VII wieku.

Te islamskie dinary to ponoć hit numizmatyczny. Jeżeli wpadli na taki pomysł, żeby obejść banknoty, to znaczy że mają tam myślącą kadrę finansową z prawdziwego zdarzenia.

A poza tym.... piątek 30-stego się zbliża:

http://seekingalpha.com/article/4007197-fear-mongering-crowd-dollar-death-september-30th-edition-sdrs

Ostatnio modyfikowany: 2016-09-28 08:05

3r3

To kup udziały w małej firmie tworzącej stan magazynowy maszyn, materiałów eksploatacyjnych i pozorującej działalność.

Albo taką firmę stwórz.

Tam upchniesz kapitał w postaci srebra i miedzi do lutowania. Budynku. Pod dachem wiele rzeczy można trzymać.

odrion

Z fizycznym srebrem oczywiście jest większy problem z przechowywaniem poza systemem niż ze złotem.

Chyba już kiedyś pisałeś o funduszach zabezpieczonych fizycznym metalem. Czy poleciłbyś PSLV.US (Sprott), czy może ZSIL.SW (ZKB Silver)?

Różnica pewnie będzie dotyczyła czy lepiej mieć ekspozycję na CHF czy USD?

Flex

Ich zaletą jest relatywnie niska cena zakupu od 0~5% ponad spot srebra. Bez problemu można je sprzedać za spot lub trochę więcej. Rozpoznawalność tych monet wśród normalnych ludzi (a tacy tworzą bańki spekulacyjne)jest dużo lepsza niż monet bullionowych więc łatwiej je sprzedać. Wadą jest obecność fałszywych monet w obiegu. Z drugiej strony, jest sporo fałszywek monet bullionowych.

Czasami też udaje się kupić monety bullionowe w stanach gorszych niż menniczy ale też sporo taniej (spot +10-12%) niż u dealerów np w lombardach.

Ostatnio modyfikowany: 2016-09-28 08:08

polish_wealth

1. Cóż ma to ręce i nogi - nigdy nie lubiłem srebra bo nie lubie Kiosakiego który lobbuje ten metal - mimo iż jedna z myśli Kiosakiego zrewolucjonizowała mi kieszeń na +.

2. ciekawe ile jest rynku ktorego nie widać, np. tajnych kopalni rządowych chińskich, które gdzieś tam sobie dłubią czy kopalenki w imie jakiś scjentologicznych interesów służby dla planety. albo jakieś terytoria polarne/syberia gdzie nikogo nie ma a tam: łubudubu od rana do nocy i do bunkru wszystko poza okiem rynku.

3. Trzeba by jeszcze dla spokoju ducha zagłębić się w technologie i poczytać czy przypadkiem jakiś grafen czy inny sztuczny szajs nie wypiera kruszcu ze statusu

"Sine qua non" w elektronice i robotyce.

4. Ważne jeszcze jest zbadać i zrozumieć krok po kroku kto jest największym odbiorcą srebra w jakiej postaci, jak wygląda składanie zamówienia czy są to kontrakty na przyszłe wydobycie np. od wspomnianego wyżej apla czy są to prywatne niewidoczne umowy od razu z kopalni itd. itp.. wszystkie tego typu wiadomosci urealniają w wyobrazni sytuacje i pozwalają dłużej się dyndać na kontrakcie jeżeli wypadają złe informacje lub trzymać na nim nie spieniężając za wcześnie swej spekulacji -

----------------------------------

4. Podzielcie na pół co teraz powiem, ale skojarzyły mi się takie 3 rzeczy:

Ostatnio sie słyszy jak wiele krai wypuszcza swoje satelity, slyszy sie takze o projektach, w których z satelity sie ustali gdzie sa surowce na planecie.

Moim zdaniem największy teraz prorok jaki chodzi po ziemi T.B Joshua - ok. rok temu powiedział, że kraje odkryją bardzo dużo surowców wszędzie u siebie i to załamie rynki i wprowadzi ową wielką destabilizacje, której się spodziewamy, a którą z każdej strony chcą uniknąć beneficjenci systemu. A podzielcie na pół to bo nie pamiętam czy facet mówił tylko rynku energetycznym czy o rynku metali także. jedyne co mowie to zeby byc czujnym i jakoś przygotowanym na kontrakt przeciwny zabezpieczający w razie gdyby takie wydarzenia zaczęły być cześcią horyzontu mainstreamu medialnego. Bardzo łatwo jest sie zahipnotyzować jakąs wersją wydarzeń wszystko wrzucać na jedną kartę np. na tą że to będą lata surowców może i rzeczywiście takie będą i wyliczenia biorące pod uwagę wszechobecną dewaluację kapusty są prawidłowe, jednak zawsze niczym kometa może pojawić się argument/przesłanka odwracająca znaczenie/siłę dotychczasowych spekulacji.

Pamiętajac sukces Georga Sorosa, który powiedział, że jego pozycje to jedynie hipotezy które stawia nie hipnotyzując się swoimi teoriami i nie oczekując żeby były prawdziwe bo zawsze jest przygotowany zmienić zdanie gdyby dowody nie potwierdzały jego tez. all am saying. bez spiskow, bez jednorożców, bardzo racjonalne sie zdaje dla mnie to co mówi T21, zawsze trzeba trzymać reke na pulsie jednak, kto nie trzyma to konczy źle w tym biznesie spekulacji.

Ostatnio modyfikowany: 2016-09-27 19:08

Dam

Nie przeszkadza Ci, że srebro śniedzieje?

parias

supermario

Załóżmy , że srebro dochodzi do 200 USD , to trudno będzie sprzedać tubę za powiedzmy 16 000 PLN , o ile złoty więcej się nie zeszmaci.

Dla pocieszenia dodam , że dwa dni temu sklep numizmatyczny oferował na allegro tubę filharmoników po 89 PLN/szt.i dziś nie ma oferty , czyli domniemuję , że się sprzedała , ale za 1780 PLN , a nie 10x wiecej. Przypuszczam , że pojawią się falsy i allegro ponownie zawiesi aukcje srebra. Jeżeli ktoś ma 1-2 tuby ok , ale z większymi ilościami może być problem , no chyba , że pałeczkę przejmą dealerzy.

dr. Stanisław Krajski o masonerii w specsłużbach i gospodarce. Powiedział ciekawe zdanie , że bardziej niż gazetom i komentarzom politycznym wierzy kursowi złota.

https://www.youtube.com/watch?v=RzR0OsOYrBw

polish_wealth

Ostatnio modyfikowany: 2016-09-28 08:15

supermario

Możesz mnie oświecić po co przepłacasz za liście i orły jak możesz taniej kupić kangury i muzyków. 1oz. to 1oz. nie ważne co napisane na awersie i rewersie.

ronnie

mecenas

Cyt.: "Jeżeli kupujemy srebro w normalnych ilościach to uważam, że powinniśmy decydować się na tuby (20 lub 25 monet jednouncjowych) czy masterboxy (500 monet jednouncjowych)."

- Obecnie większość monet jest skażona detergentem wywołującym tzw. "milk spots".

Problem jest powszechny i raczej niezależny od mennicy.

https://www.youtube.com/watch?v=V-nZQpVKnTI

Filharmoniki, liście, nawet orły z tego roku mają postępujące mlecznobiałe zaplamienie...

Z czasem (miesiące, lata) moneta wygląda tak, że trudno namówić kogoś do kupna, chyba że max. po cenie spot.

W efekcie już na starcie godzimy się na kilkanaście % w plecy.

Sztabki wydają się zatem rozsądniejszym wyborem.

Ostatnio modyfikowany: 2016-09-27 20:29

inwestorpl

Witam,

wspominałeś, że wiedzę czerpiesz głównie z płatnych raportów.

Czy jest szansa, żeby zdobyć źródło informacji od Ciebie?

Uważam, że srebro może mocno rosnąć dopiero po upadku obecnego systemu monetarnego, ewentualnie w razie turbulencji na rynkach finansowych, takich jak w 2008 roku.

Jest za duża siła bankowo-przemysłowa, aby zmieniać status quo, w kwestii wartości metali szlachetnych.

Dlatego inwestycja w kruszec wydaje się być najlepsza na okres kilku lub nawet kilkunastoletni.

Osoby, które chcą ,,szybkiego zarobku '' powinny się zastanowic, czy nie będą potrzebowały tych pieniędzy na bieżące potrzeby.

martinek

Dosyć ważne dla srebra jest też recykling. W 2015 ok 16% produkcji to Silver Scrap, i był to najniższy wskaźnik od 1992. Całkiem możliwe że stosy elektroniki czekaja na wyższą cenę żeby odzyskać surowiec i jak tylko cena będzie rosła to recykling może też być bardziej opłacalny, według (2) opłacalność odzysku zaczyna się przy $50 - co oznacza że jak cena zbliży się do tego poziomu to na rynek pójdzie duża fala odzysku.

Tak czy inaczej, pismaki/wieszcze przewidywali znaczy spadek produkcji do 2015.

Swoją drogą, firmy odzyskujące metale mogą też być ciekawą inwestycją, podobnie jak spółki wydobywcze.

(1) http://blogs.wsj.com/moneybeat/2015/05/06/silver-mine-supply-is-running-out-of-steam/

(2)http://www.scrapmonster.com/news/silver-recycling-can-happen-only-at-prices-above-50/1/808

moratar

"- Obecnie większość monet jest skażona detergentem wywołującym tzw. "milk spots"."

Weź gumkę taką do ołówka i wytrzyj :) i sprawa załatwiona.

A jak kupujesz nówki to można je umyć wodą demineralizowaną i "milk spots" się nie pojawią.

mecenas

"A jak kupujesz nówki to można je umyć wodą demineralizowaną i "milk spots" się nie pojawią."

Ta, w masterboxie u dilera monety już są łaciate. :)

M123

srebrnyPtaszek

W 2015 ok 16% produkcji to Silver Scrap, i był to najniższy wskaźnik od 1992.

Wskaźnik ten spada bo odzysk na skale przemysłowa prowadzi sie przede wszystkim z przemysłu fotograficznego i filmowego. A tu można powiedzieć film wypierany jest przez cyfrę.

>>>>>

Dodam kilka slow o rynku granulatu 999,9 gdy srebro chodziło po ok 50-60zl /oz granulatu w Polsce było od ch... i cena była spot -5/-10% (plus Vat). Od tego roku aby kupić granulat w poważnej firmie to należy zapisać sie na listę oczekujących i czekać. Dyskontu od spot także już nie ma, Pytanie na dziś: kto zasysa biały metal (czy to nie przypadkiem wizyta Xi w Polsce i podpisany stos umów doprowadził do powstania miejsca dla dużego kupca?)? Produkcja się nie zmienia, popyt przemysłowy (bizu) tez raczej bez zmian a materiału na rynku mało.

Trader dość trafnie określił ratio co i kiedy robić ze Au i Ag. To strategia na cały ludzki żywot dla cierpliwego inwestora. Wydrukować i czekać na moment.

Dobry artykół

Ostatnio modyfikowany: 2016-09-27 22:03

Deckard

Ad debata - kompletnie się nie zgadzam. Erystyka cokolwiek, obie strony wstawiały sobie klasyczne zagrywki, natomiast to Hilary kilkukrotnie padała na własnych uwagach (vide fragment o przestępczości w drugiej sekcji oraz swoją rolę w procesie negocjowania dealu z Iranem w części trzeciej debaty). Trump okazał się przygotowany lepiej od prowadzącego kiedy poruszyli temat NYC.

Ostatnio modyfikowany: 2016-09-28 08:20

TomTom

Mam okazję kupić nieruchomość ( lokal - rozszerzenie działalności ) finansowaną pożyczką 2,9 % w skali roku, oprocentowanie STAŁE na 5 lat . Co o tym sądzicie ?? Lokal i tak kupię tylko pytanie czy lepiej za gotówkę czy zakładając inflację i podniesienie stóp proc. wziąć kredyt o stałym oprocentowaniu ?

lenon

Jeżeli z niewydanej gotówki wyciągniesz więcej niż 2,9% to bież kredyt na 5 lat. Ale tylko na 5 lat. Przeczytaj dokładnie umowę czy nie ma punktu np. ,że jak WIBOR przekroczy 4,8% to już nie jest 2,9%.

3r3

"Dlatego potrzebna jest likwidacja gotówki przed tą operacją lub zaraz po, o czym pisze nasz "gospodarz domu"."

Nic to nie da, ludzie w takiej sytuacji porzucają zajęcia, przestają chodzić do pracy, idą na chorobowe albo w pracy nie wykonują zadań.

Po prostu czym płaca taka praca.

przedsiębiorcy natychmiast renegocjują kwestię "to jakim deputatem płacić?" i mamy nową - niezależną od BC walutę w krystalizacji.

Martwy koń nie jedzie niezależnie od siły bata.

@SSJ

"Problem byłby wówczas, gdybyśmy z jednego punktu widzenia widzieli różną rzeczywistość :)"

Przyczyny napaści Szwedów na kontynent były takie same jak Rzeszy3.0 na resztę świata. Po pierwsze bo się dało, a po drugie bo się możliwość zadłużania wyczerpała.

Warto poczytać literaturę samych zainteresowanych jak to wyglądało z ich strony i jakie tam było ciśnienie w północnym "imperium wannabe".

Oni się po tych wojnach do dziś nie pozbierali. I nie chcą wojować. Policzyli się że ich jest po prostu mało.

@ronnie

Kupuj z zerowym vatem.

Ostatnio modyfikowany: 2016-09-28 08:23

supermario

Na forum pojawia się wątek mleka na srebrnych monetach .Jakie jest Twoje zdanie na ten temat ? Czy może mieć to znaczący wpływ na cenę sprzedaży ? Czy Twoje monety cierpią na tą chorobę?

Kabila

Liście i orły kupiłem ponieważ zależało mi na tych wzorach, a kangurów wtedy nie mieli.

dav1

Trader zapewne przechowuje swoje zloto w magazynach bezclowych i nie widzial swoich monet i to samo bedzie sie pewnie dotyczyc tych co od niego kupia :)

Ostatnio modyfikowany: 2016-09-28 08:47

srebrnyPtaszek

A jesli ktos kupuje bulion w celu kolekcjonerskim to moze od razu to ogradowac w gcn i patrzec na orla przez szybke :)

ps. co ciekawe granulat nigdy nie zmienia barwy

Ostatnio modyfikowany: 2016-09-28 08:45

dav1

Wiem to co napisales, ale czy wtakim razie uwazasz ze trader ma to cale swoje srebro zakopane kolo domu? Nie bedziemy na ten temat zbytnio dyskutowac bo to blahostka, ale jestem ciekaw jak Ty to widzisz.

Ostatnio modyfikowany: 2016-09-28 08:51

buffett

buffett

Deckard

@buffet

Zażartowałbym, że może to nie srebro, ale to nie jest dobra pora na to ;-)

EDIT: Drugie pytanie. Jak wygląda prognoza rozjazdu papieru z fizykiem dla srebra, jakie jest prawdopodobieństwo, że sprawy potoczą się jak ze złotem (gdzie relokacja assets z innych rynków jak akcje/obligi/kontrakty poszły w zdecydowanej większości w papier a fizyk jest pozyskiwany OTC [Chiny, Indie] albo projekcją siły jak na ME i U).

EDIT #2: Czysta spekulacja ale ciekawy jestem opinii: czy ktokolwiek z Was zakłada(ł), że rządy zrobią numer w stylu renegocjacji wyceny monet z przelicznika oz na nominał wyrażony na rewersie? Tak, rozumiem, że od razu zawirowałoby się przy wycenie sztab itp., ale po prawdzie - jak wielu prywatnych posiadaczy trzyma sztaby w proporcji do tych z monetami?

Ostatnio modyfikowany: 2016-09-28 09:55

settembrini

Wspominałeś swego czasu o blaszce miedzianej i innych wyrobach do lutowania. Nie mam rozeznania w rynku. Jakie konkretnie produkty dla przemysłu, na które jest zawsze popyt proponujesz? Podaj konkrety.

dav1

Sredni koszt wydobycia uncji zlota wynosi chyba 1300 USD. Kto bedzie wydobywac gdy nagle zostanie zmuszony do sprzedawania uncji po 50 USD? To samo bedzie ze srebrem, chociaz na zlocie latwiej o taki myk.

Maksior

Rozwiazanie problemu mlecznych nalotow (link przykladowy, chodzi o produkt, w zwiazku z tym prosba do admina o nieusuwanie linka, bo to nie spam):

http://www.muenzland.com/Zubehoer-fuer-Muenzen/Reinigung-und-Pflege/Reinigungsbad-fuer-Silbermuenzen::100.html

Jesli zas chodzi o VAT, to do Niemiec nie jest tak daleko... :P

Ostatnio modyfikowany: 2016-09-28 10:26

settembrini

Gdzie masz nimy bez VATu srebro? Sprawdzałem http://www.silber-corner.de/de/1-Oz-Silber-Kaenguru-2016- cena jak w Polsce.

Deckard

Celowo piszę o "prywatnych" (w znaczeniu ulica i pomijalni) i monetach. Złoto w vaults to inna bajka, nie sądzę aby US czy BoE wybiły sobie z ręki lewar na tych, którzy oddali "na przechowanie". Inna rzecz, zabawna sprawa z mierzeniem kosztów inwestycji w walucie, która traci na wartości :D No i patrz grecja, gdzie obligują obywateli do składania sprawozdań majątkowych bardziej szczegółowych niż "ich" własna kasta politykierów.

Keradk

Na wykresie kwartalnym XAUXAG zarysowuje sie wyraźna formacja młota (3 dni do konca kwartału). Jeśli nic sie nie zmieni do piątku to mamy bardzo silne wskazanie, że srebro stanieje w stos do złota. Potęguje to wykres XAGUSD kwartalny, gdzie mamy spadającą gwiazdę.

Spójrzmy teraz na wykres dzienny. XAUXAG porusza sie wyraźnym kanałem i jest na jego górnej krawędzi - czy w piątek będzie wyjście górą? Po drodze mamy dane odnośnie zapasów ropy i bezrobocia w USA. Jeśli bezrobocie dalej spadnie (a spadnie bo to ten czas w roku) to dolar sie umocni dokładając presji na cene srebra.

Patrzę na COT report. mali zapakowani w long, commercials zapakowani w short.

Moja opinia: czekaj na grudzień a potem kupuj.

roundcube

http://logistyka.wnp.pl/polska-branza-transportowa-szacuje-straty-ale-szuka-nowych-rynkow,282098_1_0_0.html

dav1

Jezeli chodzi o prywatnych to juz sam przymus ze strony panstwa bedzie oznaczac strate posiadaczny zlota/srebra. Napewno obowiazkowa sprzedaz bedzie po niekorzystnych stawkach. Jezeli stawka bedzie rowna temu co na nominale, to juz chyba nie bedzie mozna tego nazwac sprzedaza :) Dlatego musisz kupowac anonimowo.

bycmoze

z tym anonimowymi zakupami to też nie ma co przesadzać:) ja kupuje oficjalnie, jak coś mam dokumenty nabycia (jakby poszło w jedną stronę) a jak trzeba będzie ukryć co nieco to proste nie mam nic...

smutni panowie mogą mi skoczyć kupowałem za kasę opodatkowaną a że nie mam to nie mam, zgubiłem, zakopałem w lesie i nie mogę znaleźć.. cokolwiek...

w końcu jak będzie zakaz handlu to nieważne skąd je wykopiesz, masz to pohandlujesz na "melinie"

a jak będzie handel tylko metalem na który masz dokument oficjalnego nabycia?

Maksior

Widocznie ciagna ceny w gore, zeby arbitrazu nie bylo - w Niemczech nie ma VAT-u na srebrne monety, jest tylko tzw. Differenzbesteuerung, czyli opodatkowanie roznicy cen kupna/sprzedazy w uproszczeniu...

uberbot

Ciekawy jestem czy Twoje prognozy sie sprawdza (np. wzrost ceny o 100-300%), bo jak sam zauwazyles rynek jest "sterowany", a na braciach Hunt pokazano jaki los czeka kogos, kto sprobuje cos zmienic. Trzeba tu liczyc chyba na kogos spoza ukladu USA - Europa...

@bycmoze

Smutni panowie nie beda sie grzecznie pytac. Beda wyrywac paznokcie i robic inne brzydkie rzeczy. Najmilsza z nich moze byc przekopanie Twojego ogrodka lub zrywanie podlog. Czy jestes w stanie przetrwac takie rzeczy?

Najlepiej nie figurowac na zadnej liscie dzis, ale to chyba niemozliwe.

axl140

Mam pytanie do Trader21.

Wydaje mi sie ze, w nie odleglej przyszlosci dobra okazja do zysku bedzie gra na spadki dla S&P 500 lub DJI.

Czy mogbys polecici jakies EFT-y ktore realizowalyby taka strategie?

Pozdrawiam/respect

Andrzej

wieża.babel

KubaG NPmkdh3brs

Pytanie dotyczy małych monet o wadze ułamka uncji (1g, 1/20uncji, 1/10uncji)

Ostatnio modyfikowany: 2016-09-28 14:55

wieża.babel

http://niewygodne.info.pl/artykul7/03305-Spelnia-sie-czarny-sen-Petru-i-Balcerowicza.htm

http://niewygodne.info.pl/artykul7/03302-Jak-wyglada-unijna-obluda.htm

http://niewygodne.info.pl/artykul7/03320-Europejska-drukarnia-kasy-na-splate-niemieckich-dlugow.htm

M123

Monety łatwiej sprawdzić niż sztabki. Takich małych nie opłaca się kupować, za duże premium.

Arcadio

W inwestycjach ogromne znaczenie ma timing i zarządzanie ryzykiem. W przypadku kupowania fizyka, jak szybko można go sprzedać w dużej ilości ? Kilka dni ? Jak ustawić Stop Lossa ? Po kilku dniach cena może polecieć o 15% w dół. Życzę powodzenia tym co wchodzą za wysokie kwoty w fizyka i dla Waszego dobra lepiej, żebym się mylił.

Sam też od czasu do czasu zarabiam na Ag, ale tylko krótkoterminowo, technicznie i na papierach.

Żeby nie było tak smutno, to technicznie srebro rozpoczęło trend wzrostowy w styczniu 2016 i zdążyło już urosnąć ok. 35%. Całkiem nieźle. Obecnie znajduje się blisko linii wsparcia i jak ktoś chce wchodzić to jest dobry moment. Ja też przewiduję, że będzie dalej rosło. Ale jeśli spadnie poniżej 17,5 to koniec z trendem wzrostowym.

Polacy oszczędzają coraz więcej na kontach w banku. Tak, że kasa jest.

http://stooq.pl/n/?f=1105517

Na razie mało kto wchodzi w nieruchy, metale czy giełdę bo są tanie. Zacznie się jazda, jak będą drogie.

dav1

Nie rozumiem w jakis sposob wysokosc zobowiazan spadla o 9,6 mld zl? Przeciez budzet jest wciaz z deficytem?

Chyba ze Ministerstwo Finansów wszystkich oszukalo piszac ze zadluzenie spadlo o -9,6 mld zl. Spadek o wartosc ujemna to wzrost :D

Ostatnio modyfikowany: 2016-09-28 15:36

buffett

a co mamy sobie kupić papier na srebro ?

ja czekam czasów, gdzie uncja srebra będzie chodziła po 10x więcej. jeść nie woła. najwyżej dostaną je moje dzieci a jak nie dzieci to wnuki.

mam czas, kilkaset lat na sprzedaż. jak nie ja to dzieci.

a jak się faktycznie system przewróci - to się przyda. od przybytku głowa nie boli. wole przybytku srebrnego, niż przybytku papierowego

Ostatnio modyfikowany: 2016-09-28 15:38

Freeman

Arcadio

Tak, zadłużenie SP spadło w lipcu o kilka miliardów. Pisałem już o tym kilka dni temu. Przede wszystkim z powodu umocnienia PLN do walut, w których jesteśmy zadłużeni.

@buffett

No ja wolę papier, z powodu , moim zdaniem niskiej płynności i dużego spreadu przy fizyku.

Ostatnio modyfikowany: 2016-09-28 16:00

gruby

"W niemieckich mediach pojawiaja sie na zmiane informacje na temat rzadowej pomocy lub jej braku dla DBK."

DB obraca bilionami euro, a kanclerzyca tylko miliardami. To mniej więcej tak, jakby mrówka próbowała utrzymać w pionie zataczającego się słonia.

Z drugiej strony to już polityka: jeśli kanclerzyca pozwoli przejąć DeutscheBank np. amerykanom z BlackRock to o następnej kadencji może raczej zapomnieć. Oczywiście dostałaby potem tłustą synekurę gdzieś w szerokim świecie (już Schröder i Fischer pokazali, jak się sobie złote spadochrony załatwia). Jeśli rząd federalny wesprze DB to podniesienie VAT do 75% nie wystarczy, żeby skompensować związane z tym wydatki ...

a następne wybory wygra AfD i nawet nie będzie potrzebować koalicjanta.

Ostatnio modyfikowany: 2016-09-28 16:58

TheNaturaT

Ale ogólniej łatwiej będzie sprzedać 1oz złota w monecie (ok 5400zł) niż sztabkę 100g o wartości 15k.

Poza tym licz się, że produkcja sztabki jest nieporównywalnie niższa niż wybicie monety. Więc spot + kilka %

Deckard

http://www.ncbir.pl/gfx/ncbir/userfiles/_public/fundusze_europejskie/inteligentny_rozwoj/gameinn/gameinn_lista_projektow_zak._do_kol._etapu.pdf

Ostatnio modyfikowany: 2016-09-28 17:28

Freeman

fund

pedro

Chciałbym spytać Was o doświadczenia ze sprawdzenia autentyczności monet. Oprócz pomiarów fizycznych mamy dodatkowo jeszcze dwie metody:

1 - magnes

#Trader pisze, że złoto i srebro są neutralne wobec magnesu. Jednak na stronach Mennicy Wrocławskiej można znaleźć informację, że złoto jest odpychane i mają na to nawet specjalną wagę http://rynekzlota24.pl/zloto-metale-szlachetne/jak-potwierdzic-autentycznosc-zlota/. Zrobiłem więc eksperyment: postawiłem srebrną monetę na rancie i przysunąłem do niej magnes - przewróciła się jak popchnięta. Tak samo złota. Więc odpychają się lekko i nie jest to raczej efekt oddziaływania z prądami wirowymi, bo np. złotówka zachowuje się neutralnie. A jakie są Wasze doświadczenia i wnioski?

2 - dźwięk

Można znaleźć porady, jak nagrać dźwięk monety, przekształcić go w widmo i wskazać charakterystyczne dla konkretnej monety częstotliwości. Skoro tak, to ktoś to zrobił i mógł umieścić w sieci. Wujek Google znalazł informacji o kilku monetach. A czy Wy robiliście taki eksperyment? Może #admin tolerancyjnie pozwoliłby się tu podzielić wynikami naszych testów?

PC Principal

"Kupując natomiast monety bulionowe jesteśmy na starcie w plecy 23% podatku od wartości dodanej. Ja tam żadnej wartości dodanej nie widzę ale niech im będzie :) Bo ja wiadomo w skupie nie dostaniemy ceny spot + 23% VATu :)"

Powtarzasz mity bez sprawdzenia faktów. W praktyce nie ma vatu na srebro, jest tylko spot plus jakieś 20% zarobku dilerów. Tylko vat marża. Było o tym dziesiątki razy.

http://monety.pl/viewtopic.php?f=16&t=27559&p=263129&hilit=vat+srebro#p263129

gruby

"Moja prognoza na piatek: deep red dla DBK i rynu akcji"

Tyle, że dzisiaj obroty tym papierem są wyższe niż przeciętnie. 22,7 miliona akcji dzisiaj zmieniło właściciela przy średniej 14,5 miliona. To może oznaczać, że do zakupów ruszyli łowcy okazji. Oczywiście ta ilość jest napompowana botami z HFT, ale one działają codziennie. Wygląda na to, że papierem będzie bujało. W sam raz dla spekulantów.

lenon

Zakładasz, że PLN będzie się umacniał, a co za tym idzie, złoto będzie tanieć?

Z linków podanych przez Ciebie tak jednoznacznie to nie wynika.

@Freeman

"Moja prognoza na piatek: deep red dla DBK i rynu akcji"

Oby się sprawdziła. Siedzę w eskach na DAX, a ostatnio jest nerwowo :-).

3r3

Gdzie zakopane? Łoddawać wszystko - ustawę się spreparuje na magazyny bezcłowe i skonfiskuje raz dwa. Na potrzeby państwa nienażartego oczywiście :)

@settembrini

Srebro do lutowaniu kupujesz w otulinach, na paczki to jest.

Miedź i nikiel do lutowania przemysłowego kupujesz w rolkach, coś takiego jak folia aluminiowa do piekarnika tylko rolki są duże i ciężkie. Na paletach to przywożą.

Lutuje się tym w piecach próżniowych, azotowych, argonowych zależnie jaką kto ma technologię.

"Gdzie masz nimy bez VATu srebro?"

W każdej firmie z numerem na eu vat?

@bycmoze

"a jak będzie handel tylko metalem na który masz dokument oficjalnego nabycia?"

To będziemy takie dokumenty sprzedawać.

A na smutnych panów będziemy sprzedawać dokumenty że nam złoto sprzedałeś. Jak paznokcie są poza jurysdykcją to ciężko się wyrywa.

Arcadio

Nieruchy w Polsce są tanie. Trader pisze o tych na świecie gdzie generalnie jest drogo. Sam siedzisz w CH to porównaj ceny tam a w Polsce. W Polsce koszt budowy to 3-4k a cena to 3.5-7k. Więcej tylko w wyjątkowych lokalizacjach. To jak może być taniej ? Oczywiście wielka płyta czy odrapane kamienice mogą i poniżej 3k chodzić. Takie ceny to tylko w Afryce i Bangladeszu a u nas jakby bardziej cywylizowanie.

kalimera

http://www.bloomberg.com/news/articles/2016-09-28/erdogan-adviser-says-turkey-should-consider-buying-deutsche-bank

fund

kontofo

https://play.google.com/store/apps/details?id=se.brolinembedded.bulliontest&hl=pl

Darmowa wersja ma charakterystyki jednej może dwóch monet

Ostatnio modyfikowany: 2016-09-28 22:51

Flex

Co za różnica dla zwykłego człowieka czy to VAT czy VAT marża skoro dalej to ok 20-23% drożej niż spot? Przy odsprzedaży trzeba się liczyć przynajmniej z kilkunastoprocentową stratą. XXX lat PRL itp kupujesz max 5% powyżej spot a sprzedajesz od ręki w cenie spot - strata sporo mniejsza. Gdy się poczeka i poszuka kupić można taniej a sprzedać trochę drożej. A nagłą sprzedaż trzeba rozważyć bo różne wypadki zdarzają się w życiu. Wcześniej kupowałem monety bulionowe ale teraz dokupuje już tylko junk silver. Przynajmniej do czasu gdy rynek srebra bullionowego w Polsce znormalnieje i różnice między sprzedażą a skupem będą takie jak w Niemczech (dream mode off), a przynajmniej mniejsze niż 10%.

Ostatnio modyfikowany: 2016-09-28 23:36

ojciec

Koszt budowy 1 metra2 w budynku wielorodzinnym z reguły u nas nie przekracza 2000 zł za metr.Oczywiście można zejść niżej z ceną, ale w gorszej lokalizacji, albo korzystając z pracy Ukraińców. Budowaliśmy w miastach z pierwszej piątki. Mówię o "apartamentowcach" z 50 mieszkaniami każde ok. 50 m2. W cenie są już pensje zarządu, wyjazdy, szkolenia,hotele, posiedzenia, ładne sekretarki, auta służbowe, mieszkania i co tam tylko da się wrzucić w koszty. Koszt budowy 3-4 k za m2, to chyba jak ktoś swój pierwszy blok stawia, albo specjalnie zawyżył koszty. Zresztą w papierach koszt metra można pokazać dowolny, bo przeciętna firma deweloperska to tak naprawdę kilka, czasem kilkanaście spółek o podobnych nazwach, handlujących miedzy sobą.

lenon

Nie jest tak źle. Chętnie kupię Filharmonika za 81,10.

buffett

3-4 tys ? chyba żartujesz :) toż ja się zmieściłem w 2,5 tys na gotowo ( klamki, kuchenki, wieszak na papier toaletowy, full ) a deweloper 3-4 k ? ha ha,

w jakim ty świecie żyjesz, okłamują cię jak z nut :) spokojnie deweloper się mieści w 2,5 tys, jak nie niżej. reszta, to lichwa i pazerność. mam nadzieje, że się to skończy.

jak słyszę, że ktoś kupuje mieszkanie za 5 tys za metr to mnie śmiech ogarnia. jak słyszę, że za 8 to już płakać mi się chce. ale, coż się dziwić. coś zasłyszane 100x staje się prawdą

Antonov.ua

http://www.numimarket.pl/kanadyjski-lisc-klonowy-maple-leaf-1-uncja-srebra-_293050

Teoretycznie srebro to srebro. Nie mam możliwości/umiejętności oceny czy to fałszywka czy nie, dealer jest polecany przez tradera.

Flex

Skoro sam nie potrafisz wyciągnąć wniosków po tym co tu napisano to raczej nie bierz się za kupno srebra.

Monety na pewno są prawdziwe, kupowałem u nich kilka razy.

Ostatnio modyfikowany: 2016-09-29 08:30

dav1

@all

GDYBY Deutsche bank zbankrutowal. Macie jakies propozycje na pierwsze kroki? Cokolwiek od wyciagniecia gotowki i zakupu ryzu, po zakup bardziej sprecyzowanych instrumentow finansowych?

btw. Gdyby ogol spoleczenstwa mial wiedze/swiadomosc jak tutaj odwiedzajacy, to run na DB juz dawno by sie odbyl i mielibysmy Self-fulfilling prophecy.

buffett

jaki run ? w ciągu 2 godzin albo nawet godziny połowa systemu zostałaby zawieszona

z bankami to jest tak jak z akcjami. albo wyciągasz jak jest cisza i spokój, albo potem ustawiasz się w kolejce

Flex

Masz rację. Napiszę to inaczej.

@Antonov.ua

To praktycznie najniższa cena w jakiej możesz kupić jedne z najbardziej rozpoznawalnych na świecie monet bullionowych.

Piszę o obecnych cenach bo za miesiąc cena srebra może spać o 20%.

A czy to dobry interes sam musisz sobie odpowiedzieć..

dawid1125

wypowiem się na temat nieruchomości, no niestety ale .... masz rację nieruchomości są w Polsce tanie bardzo tanie i ślepa wiara ze są drogie i pójdą w dół jest całkowicie bezpodstawne.Spadki na nieruchomościach w długim okresie są niemożliwe ( w krótkim owszem nawet 30%) ale pytanie ktoś kupuje nieruchomości na rok lub dwa??? w celach inwestycyjnych , spekulacje owszem. Teraz powiem dlaczego tak twierdze:

1. ceny na świecie są duzo wyższe

2. ceny gruntów idą w górę (nominalnie a nie od bani, kto normalny kupował jak była bania, ja kupowałem do 2005 a potem po 2011) nic nie straciłem..... powolny zysk zawsze był. ..

3. koszt robocizny rośnie murarz juz nie zasuwa za 2,5 na godzinę tylko chce 15-20 tak tak są Ukraińcy tylko ze oni też darmo nie pracują po prostu wypełniają lukę po Polakach co budują resztę Europy lub świata

4.tanio to może być w podkarpackim albo na Podlasiu i może taniec bo ludzie odpływaja z tych rejonów

( tylko pytanie po kiego tam inwestować skoro wolnych chałup i gruntów przybywa oczywiście wykupują rolnicy powiększając swoje gospodarstwa ale to nie rynek dla inwestorow)

5.w kilku większych aglomeracjach ( to te miejsca gdzie jest sens inwestowac) ceny będą szły tylko w górę ale w ujęciu długofalowe go wzrostu ( pomijam drobne wahania 2-3 letnie okresy) czemu ???? a no temu że rosną wynagrodzenia, ubywa gruntów, przybywa ludzi (Ukraińcy nie jada na wioche tylko do warszawy wiec gdzieś muszą mieszkać to nie są chłopcy z Syrii tylko całe rodziny ludzi przed 30 z dziecmi),i tyle pisania na forum o utracie wartości pieniądza papierowego ( proste ze ceny będą wzrastać choćby na papierze, lepiej mieć 100 tys w nieruchomości niż 100 tys na koncie z oprocentowaniem 2%)

6. i ostatnie najważniejsze Polak zawsze będzie dążył do posiadania na własność nieruchomości nawet na kredyt( tu pomaga wiedza finansowa po co kupować po 8 tys jak można w wasi po 4,5 tys.

Zresztą od 10 lat lepiej kupić niż wynajmować dodatkowo trend inflacyjny pomaga temu ( bajki o hiper inflacji można sobie darować, a jeśli wystąpi to czy masz swoje, na kredyt, wynajęte i tak jesteś w czarnej dziurze wiec zero problemu...

pozdrawiam

Deckard

Mhm, czy przypadkiem DB nie ma trochę innego profilu niż kasa oszczędnościowa? ;-)

Spadek notowań = DAX staje (ale na razie widzę małym kosztem podtrzymują bezpieczny kurs 10.9), masz meeting na linii Makrela-board DB-ECB-key shareholders-debtors i dogadują. Bodaj gruby napisał całkiem ciekawą prognozę, rozbrajanie DB w sumie już trwa i potrwa z dekadę jak nie dłużej, o ile huśtawka się nie zerwie bo wskoczy na nią więcej dzieci.

Mam niejasne wrażenie, że DB to wypadkowa tego, co dzieje się za kulisami z długiem świń.

A propozycja Recepa to oczywiście czysty policzek w BlackRocka, "state owned banks" w Turcji mają kapitał nie tylko stamtąd (bo na czym wytworzony), jeżeli to nie jest trolling to powiedziałbym, że działa jako proxy.

@helvetia

Spokojnie, balancerem są Chiny, mogą tolerować podgryzanie Indii przez Pakistan lub hamowanie takich działań aby odciągać Indie od US w długiej perspektywie, ale wojny gorącej na pewno sobie nie życzą.

Zadaj sobie pytanie dlaczego BBC i dlaczego teraz - IMO zaczyna się powolne budowanie oprawy medialnej dla pivotu.

Wojtas

buffett

a po co mi kawalerka w warszawie, jak na obrzeżu miasta wybuduje dom za 2,500 ?

myśleć

Arcadio

Komentujesz jak dzieciak. My ze śwagrem też wybudowali chałupę na Wólce za 1000zł/m2.

Ja piszę o faktach a nie o czyichś prywatnych dokonaniach.

Jako koszt budowy m2 rozumiem cenę, jaką developer płaci głównemu wykonawcy za wybudowanie inwestycji.

Oczywiście ta cena obejmuje w sobie wszelkie koszty GW łącznie z jego zyskiem.

@ojciec

"Koszt budowy 1 metra2 w budynku wielorodzinnym z reguły u nas nie przekracza 2000 zł za metr"

U nas tzn gdzie ? Proszę podaj jakiś przykład umowy między głównym wykonawcą a developerem gdzie cena wynosiła 2k ?

Ja podaję: umowy o wykonawstwo między DD a NDI o wybudowanie Moderny, z Warbudem o wybudowanie Premium, z Unibepem o wybudowanie Artystycznego.

Wszystko z tego roku. Cena metra 2 w każdym w/w przypadku zawierała się w przedziale 3-4k / m2.

A, i żeby nie było, że kogoś namawiam na zakupy mieszkań. Trend spadkowy skończył się w Polsce w 2013-14 roku i od tej pory ceny mieszkań idą w górę. Na razie powoli jak na początku każdego trendu, później będzie szybciej jak się naród obudzi.

Rentowność netto DD wzrosła z 2,2% do 6,4% licząc 1H/15 do 1H/16 co oznacza, że popyt na mieszkania rośnie i ceny rosną.

@dawid1125

Dokładnie tak, ale dzieciaki będą czekać na swoje upragnione 3k/m2 w Warszawie, bo oni za 2,5 pobudowali.

Ostatnio modyfikowany: 2016-09-29 10:38

dawid1125

fund

buffett

ale społeczeństwo jest zbyt leniwe. przecież są kredyty.

ps. z łopatą nie latałem. poprostu zysk, który rżnie developer, został mi w kieszni

ps. koszty razem z kupnem działki. total.

Ostatnio modyfikowany: 2016-09-29 10:47

settembrini

Inwestowanie w nieruchomości lokalnie, znając rynek danego miasta, a najlepiej dzielnicy, w której się mieszka to zupełnie inna sprawa. Jest po prostu wiele zmiennych, które decydują czy dana inwestycja ma sens. Bez porządnego "researchu" danej nieruchomości nie jesteś w stanie określić, czy dobrze inwestujesz, czy nie. Mało kto jest w stanie wykonać takie badanie rynku. A wygrywa ten co potrafi i zrobi to szybko, zostawiając konkurencję w tyle. Więc, jeśli nie jesteś w stanie ocenić nieruchomości w 5 minut to daruj sobie szukanie okazji rynkowych. Drugi czynnik to, czy widzisz potencjał w nieruchomości, który dla konkurencji jest wadą. Jeśli nie masz tych umiejętności (a skąd miałbyś mieć?) to po prostu zdany jesteś na trend "pójdzie w górę, czy w dół?".

Pisanie, że ktoś kupił za 7000zł/m2 czy za 2000/zł/m2 to jak powiedzenie, że kupił samochód 10 letni za okazyjne 15 tys. zł.

Podam przykład.

Kupiłem małe mieszkanie w Gliwicach. Cena 1660zł/m2, 40m2. Na pierwszy rzut oka tragedia. 5-letni pustostan, brak ogrzewania, brak łazienki, brak instalacji wewn. gazu, brak kanalizacji fi100. Świetna lokalizacja. Remont kosztował 1000zł/m2. 6 tyg. Cena sprzedaży 3400zł/m2.

Gdybym to zrobił bez 2-letniego doświadczenia, to byłby to taki sam głupi pomysł jak kupowanie ETF'u, nie rozumiejąc co to w ogóle jest i licząc na łut szczęścia.

Podsumowując, zasada, że nie inwestujemy w coś czego nie znamy/rozumiemy dotyczy również nieruchomości.

dawid1125

Robert67

a co sądzicie o zakupie nieruchomości (nowego mieszkania na Słowacji), w super lokalizacji, miejscem postojowym, piwnicą- pod wynajem, bez kredytu ?

Cena 6100zł/m2

Wydaje się że to spokojniejszy Kraj.

settembrini

A zrobiłeś badanie rynku? Nikt za Ciebie tego nie wykona. Zobacz, czy jest jakiś słowacki odpowiednik licytacje.komornicze.pl i zobacz czy nie ma ogłoszeń.

ojciec

Napisałem Ci gdzie - 5 największych miast Polski. Co do wiary w to co jest spisane na papierze, to podziwiam :) Ja Ci piszę jak jest w rzeczywistości,a nie na umowach. Zresztą do czego Ci główny wykonawca, do pewnego pułapu jest on nieopłacalny (mniej niż 10-15 mln), chyba że chcesz orżnąć podwykonawców, jak to pięknie zrobili przy autostradach. Budynek, 50 mieszkań o łącznej powierzchni prawie 2600 M2 to koszt niecałe 6 milionów, a tam w koszty są już powrzucane różne cuda.

@Wojtas

Czemu ktoś miałby Ci sprzedać taniej niż za 7 tyś? Rządzi rynek, czeka kolejka chętnych. Tanio to budujemy, sprzedajemy za ile klient płaci. Mają klienci zdolność kredytową na 7k za metr to po tyle jest metr. Będą mieli zdolność na 5k za metr to po tyle będzie metr i też się pięknie zarobi. Natomiast za 3k za metr, to możesz kupić jeśli jesteś potrzebny firmie w tym mieście. Córka byłego prezydenta też przypadkiem kupiła, od przypadkowej osoby, w przypadkowym miejscu :)

srebrnyPtaszek

wez do reki kwartalnik typu sekocenbud lub bistyp, tam masz typowe budynki (bardzo duzy wybor od obory, przez garaz, do bloku 10mieszkaniowego z okreslonym metrazem widocznego wlasciwie na kazdej peryferyjnej budowie w duzym miescie w Polsce). Ceny tam podawane, obejmuja koszty materialow, transportu, dokumentacji, nadzoru i robocizny. Sa na tyle rzetelne ze na podstawie tych publikacji dokonuje sie wycen na potrzeby wszelkich sporow sadowych i wycen bankowych. Oczywiscie od tych cen bywaja rozjazdy +/- 10% ale nie wieksze.

Tam jest np taki bloczek 10 mieszkaniowy - ktorego koszt budowy 1m2 powierzchni uzytkowej jest w cenie ok 3,5k,m2. Gdzie mozna powiedziec ze wprawny deweloper osiagnie to w cenie <3k. I jesli ten deweoloper wystawia taka inwestycje na sprzedaz w cenie 5-6K. to chyba margines na opuszczenie ceny ma spory.

Podsumowujac nieruchomosci sa w Polsce drogie, a nakladajac na to sile nabywcza to sa baaardzo drogie.

Batem na te ceny bedzie zmiana prawa i wprowadzenie prawa do zabudowy.

Ostatnio modyfikowany: 2016-09-29 11:32

Robert67

Rozglądałem się 2 lata, ceny w tym mieście, ale nie w takiej lokalizacji są 5,7 tyś za m2. Teraz mam dzieciaka tam i muszę wynajmować jeszcze 4 lata.

srekal34

Nie będę odnosił sie do całości Twojej wypowiedzi, bo z cześcia faktów trudno dyskutować(sprzyjające warunki), ale jak piszesz że wiedza finansowa pomaga w podjęciu decyzji o kupnie mieszkania na kredyt przy obecnych warunkach finansowania to naprawdę, przemyśl to jeszcze raz. Może zacznij od przeczytania kilkudziecięciu artykułów z tego bloga?

arturo

buffett

czemu ktoś miałby Ci sprzedać taniej niż za 7 tyś? Rządzi rynek, czeka kolejka chętnych. Tanio to budujemy, sprzedajemy za ile klient płaci. Mają klienci zdolność kredytową na 7k za metr to po tyle jest metr. Będą mieli zdolność na 5k za metr to po tyle będzie metr i też się pięknie zarobi

===

dokładnie, jak jelenie będą kupować za 20 tys za metr, będzie metr po 20 tys

tylko, gdzie myślenie ?

dawid1125

czyli twierdzisz ze lepiej wynajmować w warszawie za 2000 miesięcznie niż kupić nawet bez kasy z rata 900 zł cena zapłacona nowe 4,7 tys no i bez sensu było kupić działkę np. 1000 m2 33 kilometry od Warszawy za 22 tys ?? mówisz drogo i ze stracę??? skoro będzie tak jak wszyscy twierdzą świat runie to za 5 oz au spłace całe 200 tys długu w 5 minut ( zabezpieczenie kredytu plus inne). Rynek nieruchomości jest specyficzny i nie dla każdego nie ma jednej recepty trzeba to czuć i juz, ale moje myślenie jak i arcadio może i jest inne ale nasze, nie wszyscy musze ślepo wierzyć w forum to czy inne ( wiele razy trader 21 pisał ucz się badaj myśl sam )moim skromnym zdaniem jest teraz koniec dołka albo powolny wzrost potem już tylko do góry chyba ze coś się wydarzy o ile się wydarzy a jeśli się nie wydarzy przez najbliższe 30 lat to wtedy nie wiem bo to będzie problem moich spadkobierców ogólnie pozdrawiam @bufet świetnie ze wybudował dom to ogromny sukces masz i juz, ja natomiast patrze na nieruchomości inaczej interesuje mnie cena na rynku sam nie wybuduje nie mam czasu....

Robert67

srekal34

Moim zdaniem porównujesz lekko zawyżoną rynkową cene wynajmu(2000) do okazyjnej ceny zakupu(4700).

Ja za 2200zl wynajmuje mieszkanie warte 800 tysięcy(Kraków), ale to taka sama aberracja jak Twoja, tylko w druga stronę.

Nie pisałeś też o zabezpieczeniach.

Ceny siłą rzeczy są zawyzone przez łatwo dostepny i wyjątkowo tani kredyt.

Mój punkt widzenia jest taki, że przy obowiązujących w Polsce warunkach kredytowania(% oparte o WIBOR, wysokie marżę, możliwość wypowiedzenia kredytu przez bank gdy LTV>1) kredyt hipoteczny w Polsce to ogromne ryzyko.

Postaw się w sytuacji średnio zarabiającej rodziny, powiedzmy 7 tysięcy netto na 2+1. Biorą kredyt na 70m2 mieszkanie z LTV 0.8 przy cenie mieszkania 6 tysięcy za metr. Po 2 latach mamy krach, Wibor 3M wzrasta do 5%. Cena mieszkania spada do 4 tysięcy za m2. LTV wzrasta do circa 1.4, bank wzywa do nadpłaty kredytu. rodzina ląduje na bruku. Co im wtedy powiesz?

roundcube

https://www.youtube.com/watch?v=jB8EuLKtWbc

Polecam gorąco filmik. Pokazuje generalnie w jakim kierunku idziemy. Dużo ciekawych osób wśród publiczności. Pytania odpowiedzi itd.

Żeby zachęcić do obejrzenia całości podpowiem tylko, że padają tam m.in. takie słowa:

Banki centralne, Inwestycje zagraniczne, Rezerwy walutowe, Dług publiczny, PKB, Ekspansja zagraniczna, OFE, Inżynieria finansowa, Business Intelligence, Modele matematyczne, Bazylea III, QE, Pozastandardowe mechanizmy BC, City, Goldman Sachs, Meryl Lynch, LSE, Stanford, LBS, International Monetary Fund, World Bank i tak dalej.

Jest również sporo o naszym rodzimym grajdołku, np. kwestia wyłudzenia dużej kwoty VAT na fikcyjnym eksporcie telefonów komórkowych podczas rządów poprzedniej ekipy, o czym sam nie wiedziałem. Polska drugim na świecie eksporterem Iphone-ów? Wiedzieliście, że takie przekręty szły za poprzedniej władzy :o ?

Flex

Najpierw zdobądź to "pojęcie" a dopiero potem kupuj.

Zacznij od lektury artykułów i komentarzy - wszystko zostało wielokrotnie opisane

http://independenttrader.pl/kategoria,metale-szlachetne.html

Dealer odkupi sztabki czy monety. Pytanie tylko za jaką kwotę. To sam powinieneś sprawdzić w necie i lokalnie w miejscu zamieszkania.

Ostatnio modyfikowany: 2016-09-29 12:37

srekal34

buffett

wszystko się da zrobić, wygospodarowałbyś czasu trochę. poza tym, budujesz się raz. potem spijasz śmietankę, chyba, że wjadą czołgi to już inna para kaloszy

STB

Tak jak pisali Ci inni, jeżeli opierasz się na tym co widnieje w księgach to tylko pogratulować. Jak chcesz poznać rzeczywisty koszt albo skorzystaj z kwartalników albo idź

do kogokolwiek kto budował dom. Zazwyczaj robi to pierwszy raz więc jest dużo błędów więc 30% więcej niż zakładał a i tak wychodzi dużo mniej niż to co ty przedstawiasz.

Mimo kryzysów, subprime, niewolników frankowiczów i być może w nieodległej przyszłości niewolników RNS czy wysokich stóp procentowych NBP ludzie dalej są jelonkami.

Często na siłowni słyszałem lemingów którzy gadali o mieszkaniach i teksty typu: "pożyczę jeszcze od mamy 10tys. zł i będę miała na wkład własny", "mogę dostać kredyt na zakup tego mieszkania bo w banku wyliczyli mi że mam zdolność". Ręce opadają. Nawet nie podchodzę, nie wtrącam się. Tylko z uśmiechem (wiem że to brutalne) mocniej "pakuję" bo wiem, że po prostu za głupotę się płaci, a zapłacą inni. Selekcja naturalna.

Przejrzyjcie sobie dla funu niektóre licytacje komornicze. Zakupy 2007-2009 szczególnie. Płacz i zgrzytanie. Ktoś kupił nieruchomość za 500k zł, teraz łącznie z odsetkami jest dług w postaci 1,2mln złotych a nieruchomośc warta 400k. Takich KW jest mnóstwo.

W dobie niżu demograficznego, problemów ludzi z wiązaniem końca z końcem, socjalistycznych rządów które teraz mamy i które będą najprawdopodobniej skutkowały podwyżką stóp żeby przyciągnąc inwestorów na carry trade w późniejszym terminie, masowa liczba mieszkań które są oddawane, masowa liczba ogłoszeń typu "SPRZEDAM" które wiszą na świeżo wybudowanych kartonowych budynkach nie wróży nic dobrego. Poza tym frankowicze, nieufność do systemu bankowego, nowy program mieszkanie+ (akurat w niego nie wierzę), koniec RNS (ludzi płacą o 20-40% więcej, coraz większa liczba ludzi), koniec MDM, wkład 20% itd...

Słabo to wygląda. Mieszkania są drogie, a ludzie są głupi. Taki mój nieobiektywny komentarz.

dav1

Gdy nieruchomosci beda tanie (ogolnie) to takie okazje beda dawac moze 20% zwrotu (strzelam).

buffett

dokładnie. zgadzam się.

Arcadio,

podjedź do mnie na piwo powiem Ci co, gdzie masz kupić, gdzie szukać oszczędności a gdzie nigdy w życiu. podam Ci namiary na różnych wykonawców, gorszych już dawno skreśliłem z listy pamięci. Powiem Ci co i ile wyliczyć i wtedy zobaczysz, ile kosztuje metr swojego.

buffett

Przejrzyjcie sobie dla funu niektóre licytacje komornicze. Zakupy 2007-2009 szczególnie. Płacz i zgrzytanie. Ktoś kupił nieruchomość za 500k zł, teraz łącznie z odsetkami jest dług w postaci 1,2mln złotych a nieruchomośc warta 400k. Takich KW jest mnóstwo.

===

trafiłeś w punkt z danymi. kredyt pół miliona we frankach ( na złotówki ) a teraz wg obecnego kursu 1,200 a obecna nieruchomość spokojnie -20% - obraz znajomych

nie mówię, ile błędów, fuszerek i przekrętów robi developerka. od pękających ścian do zastanawiania się, czy w ławie fundamentowej jest beton b7, b10, b15 czy może kilo trocin

Ostatnio modyfikowany: 2016-09-29 13:09

dawid1125

@srekal u mnie na osiedlu jak wystawiają takie mieszkanie jak moje za 1800 to w jeden dzień wynajęte fakt wielokrotnie zaistniały ( tez mi się drogo wydawalo) wiec 2 tys to realna cena za 2 pokoje dobry standard z miejscami na auto

zabezpieczenia, no tak ale to forum ekonomiczne a nie kredytowe wiec mój błąd myślałem że

oczywiste że ekonomista posiada rezerwę ( sorry)

rodzina 3 osobowa to tak jak ja niech kupi 40 metrów a nie 70 trzeba liczyć siły na zamiary plus poślizg chorobę skok % itd ( tu właśnie wiedzą ekonomiczna pomaga)

ltv mam 0,6 bo coś wpłaciłem w życiu nie skusilbym się na 105% ( no wiem są tacy ale nie ja wiedzą ekonomiczna pomaga)

cena 4700 żadna okazja kupiłem od dewelopera negocjowane 2 tygodnie mówiąc kupie ale mnie nie stać wiec nie kupię i tak w kółko az dali taka cene za kupilem moi sąsiedzi płacili za to samo 40 tyś więcej, co poradzic)

co do rodziny święte słowa wynajmowalem bo kasa zawsze w biznes nigdy nie było na kupno mieszkania bo inwestycja bo okazja itd i mój kochany najemca z 800 zł najmu jak Franek skoczył z 2 na 3,3 powiedział teraz płacisz 1400 bo jak nie to na ulicę z 4 miesięcznym dzieckiem ( taka sama sytuacja jak z kredytem silna korelacja tak czy siak jak nie płacisz to na bruk)

ogolnie ciężki temat te nieruchomości ale zarobić się da..

i jeszcze jedno błagam nie piszcie ze w warszawie będą nowe mieszkania na własność po 1,5 tys za metr sprzedawać bo jeszcze dużo ludzi uwierzy, niech kupują ale szukają okazji wpłacając choć 25 % inwestycji z własnych środków niech mają zabezpieczenie 10- 15% w złocie srebrze walucie itd i będzie lepiej niż wtedy jak przyjdzie właściciel i powie było 1, 5 na miesiąc a teraz 3 bo tak (gdzie kowalski musi choć spac)

moje przemyślenia odnośnie zakupów z pierwszego wpisu odnosiły się do działek pawilonów i małych mieszkań na wynajem ( do inwestorow)

Robert67

Wynajmę za 700 euro/miesięcznie, opłaty 150, zostaje 550. Cztery lata nie płacę za wynajem( obecnie płacę 450 euro/miesiąc)-"oszczędzam" 21600 euro.

srekal34

Fajnego najemce miałeś. Janusz biznesu - kupił mieszkanko za kredyt we frankach a teraz cieplutko ;)

Ja wynajmuje mieszkanie w kamienicy, w rodzinie której przodkowie ta kamienice budowali. Im nie przeszkadza po ile jest CHF. Póki płacę w terminie i nie urządzam libacji to czynszu nawet przez 5 czy 10 lat nie podniosą.

Ale przy tych założeniach które wypsiałeś teraz mogę się zgodzić że można się skusić na kredyt mieszkaniowy, ja odniosłem sie do sytuacji ogółu społeczeństwa. Jak pisze SNB - to wchodzenie na pewną minę.

Tak abstrachując - 3 osoby na 40 metrach?! Serio? Ja mam problem z sensownym pokojem dla 2 dzieci na 111m2...

roundcube

Zamiast czarować napisz po prostu, że przejmujesz marżę wykonawcy i dewelopera co daje około 30% mniejszy koszt.

(Zakładam, że deweloper narzuca 20%, a wykonawca 10%)

Następnie zlecasz usługę wykonania na "szaro" co daje kolejny zysk na podatku VAT - tutaj zyskujemy jakieś 8%.

Materiały niestety trzeba kupić ze stawką 23% ale tu można stosować różne triki, np. usługa + materiał.

Wtedy jest nieco wyższa cena całości ale uzyskujemy korzyść na niższej stawce VAT.

Powiedzmy, że z grubsza można obniżyć koszty budowy domu o 40%.

Tylko teraz powiedzmy sobie wprost - ktoś musi zorganizować i zrealizować proces konsumpcyjny (mylnie zwany inwestycyjnym, w przypadku domów :] )

Niech kolega jeszcze podliczy ile roboczogodzin poświęcił na taki proces.

I jeżeli kolega wycenia swój czas niżej niż marża wykonawcy i dewelopera to rzeczywiście warto, bo różnica w wycenie własnego czasu a marżą wykonawcy i dewelopera to jest realny zysk.

Jeżeli nie, to lepiej dom po prostu kupić lub zlecić budowę "pod klucz", a swój cenny czas spożytkować w bardziej produktywny sposób.

Jak kolega kupuje samochód, to bez silnika? No bo przecież można dokupić i samemu włożyć, taniej będzie. To są tego typu dylematy.

Firmy budowlane i deweloperskie to nie są instytucje charytatywne.

buffett

kolego, wpis dobry, trochę racji jest. tylko trochę pretensjonalnie.

do rzeczy, odnoszę się do Twoich "zarzutów"

"zamiast czarować napisz po prostu, że przejmujesz marżę wykonawcy i dewelopera co daje około 30% mniejszy koszt."

wydaje mi się, że marża jest sporo większa. te pijawki nie wiedzą ile wziąć, ale skoro jest popyt ? poza tym, co w tym złego ?

"Następnie zlecasz usługę wykonania na "szaro" co daje kolejny zysk na podatku VAT - tutaj zyskujemy jakieś 8%."

to że można pokombinować, to coś złego ? jak zlecę koparkę do wykopania fundamentów to myślisz, że będę prosił o fakturę ?

albo jak zamawiam piasek, po co mi faktura ? piasek to piasek. to nie okna. to nie beton.

"Niech kolega jeszcze podliczy ile roboczogodzin poświęcił na taki proces."

kolego, teraz przesadziłeś. wiem, że teraz każdy by chciał wszystko od razu baa na wczoraj i najlepiej za darmo. poświęciłem 2 lata. zaoszczędziłem 200 tys ? 400 tys gdybym się wpakował we franka ? więc ? to była moje wynagrodzenie za pracę. jak Ty to nazwałeś - spożytkowałem czas w BARDZO produktywny sposób.

"Jak kolega kupuje samochód, to bez silnika?"

wiem do czego pijesz, ale tu nie bardzo przykład pasuje. dlaczego budowanie samemu i omijanie marży developera to kupno auta bez silnika ?

a może, ten mój silnik będzie lepszy niż od developera, gdzie kierownik budowy ustawiony, beton b7 z taczki bym lepszy ukręcił a pręty zbrojeniowe nie fi16 tylko fi8 bo taniej ?

gruby

"A we Wroclawiu za 6k za metr gdzies blisko uczelni nie kupisz mieszkania ?

Wroclaw polaczony z macierza autostrada jest i dojedziesz tam szybciej niz do Wawy."

A Wrocław to bym sobie jako inwestor odpuścił:

- ilość mieszkańców spada,

- ilość studentów spada (demografia jest nieubłagana),

- komunikacja miejska jest niewydolna a aglomeracyjna nie istnieje,

- klepalnie kodu to nie jest imho biznes z przyszłością, a na to się Wrocław aktualnie nastawia,

- zadłużenie miasta i jego obciążenie kosztami wodotrysków wymyślonych i poinstalowanych przez miejscowego sołtysa jakoś nie chce spadać.

Natomiast przy założeniu że w ogóle wchodziłbym w polskie nieruchomości to poważnie zastanawiałbym się nad inwestycjami w obwarzanki największych aglomeracji. To tam, w miasteczkach oddalonych o 20 czy 30 km od centrum wielkiego miasta dostrzegam największy potencjał.

Aby zrozumieć o czym piszę wystarczy porównać ceny w Starnbergu i Monachium, Berlinie i Poczdamie czy Zurychu i Küsnacht. Nawet Warszawa i Wilanów dają pewne wyobrażenie o tym jak rozwijać się mogą ceny nieruchomości w mieście w porównaniu do cen w jego sypialni.

Oczywiście wiele się jeszcze rządów w Polsce będzie musiało zmienić zanim taka zmiana mentalności nastąpi i w głowach ale cisza i ptaszki w ogródku to uniwersalne marzenie każdego korposzczura niezależnie od miejsca w którym pracuje.

W przypadku Wrocławia odpuściłbym sobie miasto a zainteresował się Środą Śląską ewentualnie Kobierzycami albo inną Trzebnicą.

dawid1125

BenyRBH

tak odnośnie nieruchomości można utargować nawet 2 tys na m2. Skoro mozna utargować tyle teraz to po co sie spieszyć skoro wszyscy mowią ze perspektywy sa gorsze. Powiem wam na moim przykładzie. Miałem kupić sobie chatę już w 2007 roku. MIałem oszczędności wspomagałabym się kredytem. taniej miało juz być. i co i teraz przepłaciłbym prawie 3000-4000 zł na metrze. wiec czekam. nie słucham naganiaczy misie narzie nigdzie nie spieszy. Wokół płacz i licytacje komornicze. A za pierwszym razem to chtnych do kupna nie ma cóz dopiero drugie podejscie cos zaczyna się dziać wszak cenna musi być niższa.

buffett

taniej miało juz być

==

dokładnie, pamiętam jak w 2007 roku cegły doszły do 11 zł \ sztuka. Z Czech sprowadzali.

Wariactwo. Dziś cegłę ( Porotherm ) można wyrwać za 2,80 złotego: słownie dwa złote i osiemdziesiąt groszy.

rozum i korzystanie z niego to cnota

ojciec

wydaje mi się, że marża jest sporo większa. te pijawki nie wiedzą ile wziąć, ale skoro jest popyt ? poza tym, co w tym złego ?

Tylko bez wyzwisk (pijawki), bo tak można nazwać każdego przedsiębiorcę, którego celem jest maksymalizacja zysku. Rynek kształtuje popyt. Nie ma przymusu kupowania mieszkań po 7k za m2. Nie ma przymusu kupowania od dewelopera. Kogo 'stać" to kupuje :) . Ci którzy wierzą w tabelki i sprawozdania oficjalne niech sprawdzą sobie publikacje NBP w temacie "udział zysku deweloperskiego w cenie metra kwadratowego p. u. b . m w cenie transakcyjnej " Tam jest wersja oficjalna w okolicy 30%-50 % , ale przypominam, że mało której firmie zależy na wykazaniu zysku i płaceniu podatku CIT.

settembrini

Podajesz jakiś artykuł pisany na kolanie. Źródła to otodom.pl. Skąd niby mają wiedzieć jakie są ceny transakcyjne? Mają wgląd do bazy w Urzędzie Miasta? Ten artykuł bazuje na cenach spekulacyjnych wrzuconych do serwisów przez napalonych pośredników, na zasadzie "a może się sprzeda". Właściciel czeka 3 miesiące i nic. Dzwoni pośrednik i mówi, że nie ma zainteresowania i sugeruje obniżenie ceny. Wiec schodzą z 130% na 110% tego co właściciel chce dostać i znajdują kupca po 2-3 miesiącach. Kupiec urywa 10-15%, a otodom pisze, że można było wynegocjować 30%. Bujdy na resorach.

dawid1125

czekać tez metoda i inwestować potem złapać dołek i kupić za gotówkę lub mniejszy kredyt.

buffett

źle to ująłem, nie wyzywam. skoro są jelenie, to nie dziwie się developerom - poprostu maxymalizują zyski.

czy stać ? ojciec, tu bym polemizował. branie kredytu tu i teraz nie oznacza, że kogoś stać. stać, to kogoś, kto wybuduje za gotówkę. wtedy mnie stać

roundcube

"kolego, teraz przesadziłeś. wiem, że teraz każdy by chciał wszystko od razu baa na wczoraj i najlepiej za darmo. poświęciłem 2 lata. zaoszczędziłem 200 tys ? 400 tys gdybym się wpakował we franka ? więc ? to była moje wynagrodzenie za pracę. jak Ty to nazwałeś - spożytkowałem czas w BARDZO produktywny sposób."

Czyli wyceniłeś swój miesięczny czas na 200 000 pln / 24.

A teraz wyobraź sobie, że istnieją ludzie którzy robią wielokrotność tego w podobnym czasie. Jaki ma wtedy sens zabawa w "produktywne" budowanie systemem gospodarczym skoro wykonując swój zawód lub prowadząc działalność jesteśmy w stanie zarobić znacznie więcej niż marża dewelopera i wykonawcy?

Takim ludziom też powiesz: "włącz myślenie" ?

ojciec

Otodom.pl ma już od jakiegoś czasu raporty cen transakcyjnych. Jeszcze nie we wszystkich miastach, ale z 12 stu na pewno. Współpracują z urban.one , a oni cierpliwie wklepują dane do bazy ogólnopolskiej z poszczególnych rejestrów cen RCiWN. Oczywiście to tylko ceny z aktów notarialnych, nie muszą być w 100 % prawdziwe, jednak dają pojęcie o trendach. Przygotowania do wprowadzenia podatku katastralnego niezależnie od ekipy rządzącej idą do przodu.

buffett

gdybym zarabiał wielokrotność tego w podanym czasie to miałbym to w nosie ALE - nie zarabiam. rozumie, że na forum praktycznie z górnej półki, srebra i złota zakopane w sztabkach na tony ?

:) normalni, zwykli, niezamożni ludzie nas nie czytają ?

roundcube

":) normalni, zwykli, niezamożni ludzie nas nie czytają ?"

Apeluję o powściągliwość w generalizowaniu oraz wrzucaniu wszystkich do "jednego worka".

Bo przyjmowanie a priori za głupca kogoś, kto kupił dom zamiast zbudować go "systemem gospodarczym" jest nie do końca trafione.

gruby

"A teraz wyobraź sobie, że istnieją ludzie którzy robią wielokrotność tego w podobnym czasie. Jaki ma wtedy sens zabawa w "produktywne" budowanie systemem gospodarczym skoro wykonując swój zawód lub prowadząc działalność jesteśmy w stanie zarobić znacznie więcej niż marża dewelopera i wykonawcy?"

To kwestia zaufania i nadzoru. Robiąc systemem gospodarczym sprawujesz całkowitą kontrolę nad procesem budowy. Jeśli jeszcze budujesz z myślą również o twoich wnukach to nagle może się okazać że opukiwanie każdej cegły przed jej ułożeniem może być najtańszym sposobem wybudowania domu. Wystarczy tylko policzyć ile przez nadchodzące 100 lat zostanie zaoszczędzone na naprawach ...

Jak to mówią: setup is cheap, maintenance is expensive.

Jeśli zaś kombinujesz jak amerykanin to rzeczywiście powinieneś zlecić budowę domu developerowi. Za 10 lat i tak go opchniesz, więc z definicji zwisa ci jakość murów, instalacji, dachu, podłóg, pieców i tak dalej.

trader21

„Chyba już kiedyś pisałeś o funduszach zabezpieczonych fizycznym metalem. Czy poleciłbyś PSLV.US (Sprott), czy może ZSIL.SW (ZKB Silver)?

Różnica pewnie będzie dotyczyła czy lepiej mieć ekspozycję na CHF czy USD?”

ODP. Jedyne warte uwagi ETF’y srebra to Zurcher Kantonal Bank - ZKB (USD, EUR, CHF) oraz ETF Sprott’a PSLV (USD) lub PHS (CAD). Jest bez znaczenia w jakiej walucie kupujesz. Jeżeli cena metalu w USD nie ulegnie zmianie ale np USD umocni się o 10% w stosunku do CHF to ETF denominowany w szwajcarskiej walucie umocni się także o 10%.

Kupując dowolny ETF zyskujesz ekspozycję na srebro w USD i bez znaczenia jest w jakiej walucie jest on denominowany.

@inwestorpl

„Wspominałeś, że wiedzę czerpiesz głównie z płatnych raportów.

Czy jest szansa, żeby zdobyć źródło informacji od Ciebie?”

ODP. Proszę bardzo:

Pernamentnie:

Agorafinancial - James Rickards / Nomi Prins

GloomDoomBoom Report - Mark Faber

Golden Jackass - Jim Wille

GEAB

The International Forecaster

Cyklicznie:

Casey Research - Dough Casey

Sovereignman - Simon Black

TrendsJournal - Gerald Celente

@supermario

„Na forum pojawia się wątek mleka na srebrnych monetach (biały nalot na monetach). Jakie jest Twoje zdanie na ten temat ? Czy może mieć to znaczący wpływ na cenę sprzedaży ? Czy Twoje monety cierpią na tą chorobę?”

ODP. Moje monety nie cierpią na tą chorobę :-) Dzieje się tak gdyż kupując np. masterboxa nie wyciągam wszyskich monet lecz kilka sztuk z 1 tuby celem weryfikacji. Nigdy nie dotykam ich gołymi rękoma. Reszta monet pozostaje szczelnie zamknięta.

@axl140

„Wydaje mi się że w nie odległej przyszłości dobrą okazją do zysku będzie gra na spadki dla S&P 500 lub DJI.

Czy mógłbyś polecić jakieś EFT-y które realizowałyby taką strategię?”

ODP. Zamiast shortować cały rynek wolę skupić się na najdroższych aktywach jak REITY w USA czy Russell 2000 (małe spółki). Najrozsądniej cenowo wychodzi ich shortowanie przez CFD na IWM oraz SPG o czym zresztą pisałem nie dalej niż 2 miesiące temu.

dawid1125

jak w 2005 roku powiedziałem ze bania rośnie i skończyłem zakupy i powiedziałem ze kredyt należy brać w walucie jakiej się zarabia a w ogóle to poczekać z zakupem to najlelikatniejsze słowo jakie usłyszałem w warszawie to było idiotą. poczytajcie ze może zostanie po staremu a może jak pisze trader będzie łup,...i wtedy nawet w złotówkach będzie ostro ( bardzo umiarkowanie biorę to pod uwage) ale p..arę oz na ten scenariusz tez się przyda.I tak na marginesie kto brał CHF celebryci lemingi i biedni naciagnieci ludzie , myślę że niewielu inwestorów z kapitałem nawet częściowym brało CHF .Każdy bal się jak ognia brał złote i płacił raty wyższe ale ciut łatwiejsze do przewidzenia , teraz jakby % w złotych skoczył to na 20 do 40% i na 1 do 3 lat potem się unormuje wiec kto ma zapas na 12 rat da rade .

Arcadio

Otóż ja tak uważam, ale nie zamierzam nikogo do swych racji przekonywać. Jak widać każdy w Polsce zna się na budowaniu i cenach nieruchomości. Niech sobie każdy żyje ze swoją racją i niech będzie happy.

Ludzie siedzący w nieruchomościach, zarabiają na nich ciągle. To jest wielki i dość trudny rynek. Szczególnie, że można zarabiać na wzroście wartości, bądź na wynajmie.

Można kupować za gotówkę, bądź na kredyt. Można w centrach miast a można i na zadupiach.

Piękno rynku nie tylko nieruchomości, ale choćby omawianych tutaj srebrnych blaszek polega na tym, że ktoś uważa, że są tanie i kupuje, a po drugiej stronie transakcji stoi ktoś kto uważa, że są drogie i sprzedaje.

buffett

Bo przyjmowanie a priori za głupca kogoś, kto kupił dom zamiast zbudować go "systemem gospodarczym" jest nie do końca trafione.

ależ broń Panie Boże, natomiast jak walka o 200-300 tys jest realna to czemu nie ?

gdybym kupił mieszkanie na Ursynowie za 2500 zł za metr kw to może i bym domu nie budował, ale że ludzie powariowali, to trzeba zakasać rękawy

oczywiście, jak ktoś ma kapusty że mu z portek wystaje, czemu nie kupić mieszkania po 8000 zł za metr.

mi się natomiast na taką cenę, nóż otwiera w kieszeni, bo wiem, że jest to zmowa developersko\bankowa

gdyby nie KREDYT, nieruchomości w polsce by były przynajmniej 60% tańsze. sztuczne to i tyle.

trader21

Na nieruchomościach można nadal zarobić ale w przypadku lokali komercyjnych jest to ok 5% netto podczas gdy przed dekadą było 12-15%.

Nieruchomości mieszkalne poza małymi wyjątkami przynoszą poniżej 3% netto.

Jak dla mnie nie są to wartościowe inwestycje. Sytuacja się zmieni (rentowność wzrośnie) ale w wyniku spadku cen po unormowaniu się stóp procentowych.

PS. Za kilka dni opublikuję raport nt. nieruchomości w Polsce. Będzie o czym dyskutować.

dawid1125

racja i amen

ps. fajnie ze popełniłes ten wpis potwierdziles moje myślenie

dzięki pozdrawiam

roundcube

"Jak to mówią: setup is cheap, maintenance is expensive."

- Zastępstwo inwestycyjne / Inspektor Nadzoru Inwestorskiego

- Gwarancja usunięcia wad i usterek (są firmy budowlane nawet z 10 letnią gwarancją)

Dom to taki sam towar jak samochód. Nie ma co tutaj kruszyć kopii.

Deckard

Bardzo dobre posty - kolejno: bardzo dobra uwaga o demografii i perspektywach nieruchów, strukturze kosztu i CIT u devsów, perspektyw Breslau jeżeli chodzi o rynek pracy (tylko czekać, jak Indie, Filipiny i Pakistan "wyjmą outsource").

buffett

znam gościa, co kupuje mieszkanie za np 120 000 zł, wkłada w niego 10-15 tys, kosmetycznie go pudruje, podremontowuje, maluje, odświeża i na dzień dobry sprzedaje za 160-170 tys

tak leniwy jest naród, że woli wziąć o 50 tys więcej kredytu ale przyjść na gotowe, niż wziąć poświęcić 2 miesiące wieczorami i to zarobić.

a gościu na dzień dobry ma 30-40 tys za trzymanie wałka. sam się chyba tym zajmę, bo widać, że popyt jest

fund

"Sytuacja się zmieni (rentowność wzrośnie) ale w wyniku spadku cen po unormowaniu się stóp procentowych."

no chyba, że będzie "nowa rzeczywistość" stopa procentowa sobie a wibor sobie, bank sobie tanio pożyczy a klient zapłaci.

LIBOR 12M USD już dawno oderwał się od rzeczywistości albo odwrotnie

gruby

"@gruby

"Jak to mówią: setup is cheap, maintenance is expensive."

- Zastępstwo inwestycyjne / Inspektor Nadzoru Inwestorskiego

- Gwarancja usunięcia wad i usterek (są firmy budowlane nawet z 10 letnią gwarancją)

Dom to taki sam towar jak samochód. Nie ma co tutaj kruszyć kopii."

Z tym całym zastępstwem inwestorskim i gwarancją to jest tak jak ze stwierdzeniem "oddam moje pieniądze do banku bo tam są fachowcy i zaopiekują się nimi o wiele lepiej ode mnie. A wkłady bankowe gwarantuje przecież Fundusz Gwarancyjny."

Przepraszam, od tego żartu nie mogłem się powstrzymać :-)

Zresztą takie zastępstwo właścicielskie w biznesie też jest często spotykane, nazywa się Rada Nadzorcza. Osobiście staram się nie korzystać z usług i produktów firm, których właścicielom nie chce się zasiadać nawet w radzie nadzorczej. Preferuję firmy bez rady nadzorczej, w których ich właściciel/właściciele jednocześnie pracują. Ty możesz uważać to za przegięcie a ja będę uważał to za pilnowanie jakości produktów i usług które to potem ja przecież kupuję.

Nie ma o co kruszyć kopii, każdy ma własny łeb na własnym karku i powinien robić to, co jemu samemu wydaje się najlepsze. Oraz oczywiście być otwartym na opinie inne od własnych.

Arcadio

"znam gościa, co kupuje mieszkanie za np 120 000 zł, wkłada w niego 10-15 tys, kosmetycznie go pudruje, podremontowuje, maluje, odświeża i na dzień dobry sprzedaje za 160-170 tys"

A to co piszesz to zwykłe dodawanie wartości. Każda działalność gospodarcza człowieka na tym polega.

Po co przepłacać za marchewkę w Biedronce po 5 zł za pęczek, jak można samemu zasiać w ogródku?

Po co kupować gotowe auto, jak można ze szrotu nakupić części i pospawać samemu w stodole ?

Po co płacić lekarzowi za leczenie grypy, jak można sobie postawić bańki ?

Tak można wymieniać w nieskończoność.

Ale widzę, że Ty rzeczywiście masz smykałkę do budowlanki, to powinieneś to robić. Niech każdy robi to na czym się najlepiej zna i co przynosi mu największe kokosy :)

@Trader21

Nie mogę się doczekać :) Ale wtedy wpisów będzie z 500, bo przecież wszyscy się tutaj doskonale znamy na nieruchomościach :)

roundcube

"Z tym całym zastępstwem inwestorskim i gwarancją to jest tak jak ze stwierdzeniem "oddam moje pieniądze do banku bo tam są fachowcy i zaopiekują się nimi o wiele lepiej ode mnie. A wkłady bankowe gwarantuje przecież Fundusz Gwarancyjny."

Rozumiem, że kolega jest lepiej wyedukowany niż inżynierowie specjaliści pełniący nadzór inwestorski nad przedsięwzięciem?

Może pogadamy o technikach fundamentowania?

Nie chcę wiedzieć co kolega robi jak go ząb zacznie boleć :]

Natomiast co do gwarancji to nie jest tak, że ktoś mi coś gwarantuje i ja mam mu uwierzyć.

Najczęściej jest to rękojmia w wysokości 10% wartości kontraktu.

Przy budowie domu dajmy na to za 500 tyś PLN, w kieszeni Inwestora zostaje 50 tyś PLN na umowny okres gwarancyjny.

Wykonawca nie chcąc zamrażać sobie płatności na okres gwarancyjny może zastąpić to gwarancją bankową lub ubezpieczeniową.

Gwarancja bankowa lub ubezpieczeniowa zwykle kosztuje 10% gwarantowanej kwoty, czyli około 5 tyś PLN.

Inwestor trzymając w ręku taki papier może przy każdorazowym wystąpieniu usterki czy wady związanej z dostarczonym przez wykonawcę produktem (w tym wypadku domu), może wezwać go do usunięcia owej usterki/wady. Jeżeli wykonawca odmówi bank/instytucja ubezpieczeniowa wypłaca inwestorowi kwotę wynikającą np. z ekspertyzy rzeczoznawcy, który szacuje wartość usterki/wady. Wszystko na koszt wykonawcy.

Jak myślisz z kim wykonawca woli mieć do czynienia? Z inwestorem, z którym zawsze można się jakoś dogadać czy z instytucją finansową ?

Dlatego Twoją wypowiedź traktuję jako luźne uwagi człowieka, który nie bardzo miał do czynienia z poważnymi firmami i poważnymi przedsięwzięciami na rynku nieruchomości a szczególnie na rynku nieruchomości komercyjnych.

Ostatnio modyfikowany: 2016-09-29 16:49

mecenas