Kosztowny program polityczny Prawa i Sprawiedliwości pozwalał inwestorom przypuszczać, że polski rząd będzie szukał kolejnych źródeł pieniędzy, forsując wysokie dywidendy w spółkach Skarbu Państwa. W takim przypadku część środków trafiłaby do budżetu państwa, a część do pozostałych akcjonariuszy. Kto myślał w ten sposób, ten nie docenił polityków. Znaleziono rozwiązanie, które wciąż zadowala władzę, natomiast stawia w dużo gorszym położeniu mniejszościowych akcjonariuszy.

Przypadek PGE

PGE to spółka z branży energetycznej, która dostarcza energię elektryczną do pięciu milionów klientów. Jej głównym akcjonariuszem jest Skarb Państwa, który posiada ponad 57% akcji. W latach 2012 - 2015 PGE była bardzo interesującą spółką dla wszystkich inwestujących pod dywidendę. Przedsiębiorstwo regularnie dzieliło się zyskiem z inwestorami, a stopa dywidendy wynosiła od 5% do 9,2%, co było naprawdę dobrym wynikiem.

Wspomniany okres wyglądał również dobrze, jeśli chodzi o notowania spółki. Latem 2014 roku akcje PGE były najdroższe, jeden walor kosztował 22,85 zł. Wysokie poziomy osiągnięto jeszcze w kwietniu 2015 roku, kiedy akcje PGE były warte 21,40 zł. Potem nastąpił zjazd w dół, a kluczową rolę odegrała polityka. Najpierw przyczyną ogólnych spadków na GPW były obawy związane z przejęciem władzy przez Prawo i Sprawiedliwość, czyli partię zapowiadającą wówczas wzrost interwencjonizmu państwowego. Następnie okazało się, że to branża energetyczna ratować ma nierentowne górnictwo, do czego PGE miało dołożyć 500 milionów złotych. Z kolei ostatnie miesiące przyniosły nowy pomysł PiSu, który przesądził o dalszych spadkach spółek Skarbu Państwa. Zapowiedzią tego, co będzie się działo w najbliższym czasie, jest sytuacja do której doszło właśnie wokół PGE.

Początkowo stopa dywidendy wypłaconej przez PGE w tym roku miała wynieść prawie 8%. Ze względu na strukturę właścicielską, 57% dywidendy trafiłoby do Skarbu Państwa, natomiast pozostała część zostałaby podzielona między pozostałych właścicieli. Informacja spowodowała wzrost kursu akcji, jednak podczas Walnego Zgromadzenia Akcjonariuszy zaproponowano obniżenie stopy dywidendy do zaledwie 2%. Pozostała część zysku miała pozostać w spółce i zostać przeniesiona z kapitału zapasowego na kapitał zakładowy. Taka operacja wiąże się z koniecznością zapłacenia podatku w wysokości 19%. Rządzący bronią jednak pomysłu twierdząc, że takie postępowanie zwiększa wiarygodność płatniczą spółki i podnosi wartość nominalną akcji.

Na czym polega problem?

Wielu inwestorów trzymało akcje PGE w dużej mierze ze względu na przyzwoitą dywidendę. Zgodnie z najnowszym pomysłem rządu, dywidendy wypłacane przez spółkę będą symboliczne. Z kolei państwo nadal będzie w korzystnej sytuacji, za sprawą podatku pobieranego od podniesienia kapitału zakładowego. W przypadku PGE to podniesienie zostało jeszcze zminimalizowane (z 5,6 mld do 467 mln zł), ponieważ oczekiwano na interpretację dotyczącą wysokości należnego podatku. W międzyczasie kilku bardzo istotnych wypowiedzi udzielił minister energii Krzysztof Tchórzewski.

„Zrobiliśmy pilotaż. Zobaczymy, jak to wygląda od strony podatkowej, dlatego zmniejszyliśmy kwotę podniesienia” – powiedział Tchórzewski jeszcze w odniesieniu do PGE, po czym dodał: „Myślę, że porządkowanie kapitałów będzie postępować. W niektórych spółkach będzie to oznaczać nawet podwojenie wartości nominalnej akcji”.

Z tych słów jasno wynika, że PGE nie było wyjątkiem i podobnie stanie się z innymi spółkami. Różnica będzie polegać na tym, że w kolejnych przypadkach podatki trafiające do budżetu państwa będą znacznie wyższe. Taka interwencja państwa oczywiście odstraszy inwestorów, a być może nawet narazi spółki na procesy sądowe. Najwyraźniej jednak kierunek został już obrany, bo ostatnia wypowiedź ministra Tchórzewskiego jasno pokazuje, że władza całkowicie lekceważy drobnych inwestorów.

„Pieniądze z tych operacji to normalny dochód państwa, którego do tej pory unikano, wpychając środki na kapitał zapasowy, żeby były większe pieniądze np. na dywidendy czy na inne rzeczy” – powiedział minister.

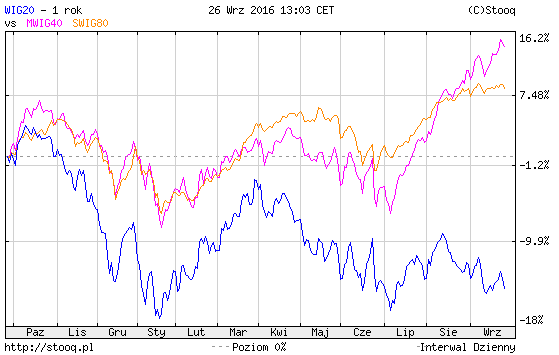

Oczywiście takie działania musiały wywołać reakcję inwestorów. Wypełniony państwowymi spółkami WIG20 doświadczył kolejnych spadków. Efekty działań rządu dobrze widać również po indeksie WIG - Energia (spółki z branży energetycznej, duże uzależnienie od Skarbu Państwa), który boleśnie odczuł całą sytuację.

Podniesienie kapitału zakładowego przez spółki Skarbu Państwa daje rządzącym jeszcze jedną korzyść. W przypadku kolejnych problemów w górnictwie (bądź jakiejkolwiek innej branży) spółki energetyczne znowu będą mogły wystąpić w charakterze ratownika, przeznaczając kapitał na uratowanie nierentownych przedsiębiorstw.

Działania partii rządzącej, jak to zwykle w demokracji bywa, obliczone są na utrzymanie wysokiego poparcia. Najprostszy sposób to głośne i hojne wspomaganie dużych grup, natomiast okradanie obywateli w możliwie najcichszy sposób. Stąd też mamy program 500+ czy dodatkowe pieniądze na górnictwo (ważne części elektoratu), natomiast wszyscy płacimy za to wyższymi opłatami w bankach (podatek bankowy), a niebawem również wyższymi cenami w sklepach (podatek handlowy, opłaty dla ciężarówek na kolejnych drogach ekspresowych). Z kolei drobni inwestorzy muszą pogodzić się z kilkukrotnie niższymi wpływami z dywidend.

Jak zatem działać na GPW?

Ceny akcji na polskiej giełdzie znajdują się na umiarkowanych poziomach, dlatego warto nadal interesować się sytuacją na GPW. Zważywszy na politykę rządu, zasadą nr 1 powinno być trzymanie się z dala od spółek Skarbu Państwa. Każdy z nas może być pewien, że prędzej czy później znajdzie się upadająca branża, którą państwowe spółki będą musiały wyciągnąć z kłopotów.

Ostatni rok pokazuje, że warto odpuścić sobie zarówno państwowe spółki, jak i inne duże przedsiębiorstwa, którymi państwo mogłoby się zainteresować. Kiedy zwrócimy uwagę na mniejsze spółki, mniej podatne na ryzyko polityczne, zauważymy, że zachowują się one dużo lepiej niż jest to w przypadku WIG20.

Jak widać, zawirowania polityczne odcisnęły znacznie większe piętno na WIG20 niż na indeksie średnich (mWIG40) i małych spółek (sWIG80). W żadnym wypadku nie sugeruję tutaj kupowania akcji, które już zdążyły znacząco urosnąć. Chodzi przede wszystkim o zrozumienie, że obecnie w Polsce łatwiej jest o wzrost notowań wśród mniejszych spółek. Warto zatem znaleźć takie, w przypadku których ten potencjał do wzrostu jest największy. Będą one odznaczać się niskim poziomem wskaźnika P/E, który jest ilorazem ceny jednej akcji oraz zysku netto przypadającego na akcję. Chcąc wzmocnić wiarygodność P/E warto obliczyć również wskaźnik CAPE, który bieżącą cenę notowań porównuje do zysków spółki z ostatnich 10 lat.

Ważny jest również poziom rentowności utrzymywany przez spółkę. Zadowalający poziom rentowności jest różny dla poszczególnych branż, dlatego chcąc należycie ocenić spółkę, trzeba porównać jej rentowność z innymi spółkami z tej samej branży. Często najlepiej pod względem rentowności wyglądają te przedsiębiorstwa, które rezygnują z utrzymywania drogich siedzib czy też obniżają wynagrodzenia dla kierownictwa. Takich spółek warto się trzymać, o ile ich cena rynkowa nie jest wygórowana.

Oczywiście idealnie byłoby, gdyby wybierane przez nas spółki regularnie wypłacały dywidendę. Na warszawskiej giełdzie jest ponad 60 przedsiębiorstw, które dzielą się zyskiem dłużej niż 5 lat. Jak na krótką historię GPW, jest to wynik znamionujący powtarzalność.

Podsumowanie

Trzeba przyznać, że w ciągu ostatnich kilkunastu miesięcy politycy zrobili wiele, aby odstraszyć inwestorów od inwestowania na GPW. Dodatkowy problem stanowi fakt, że osoby posiadające informacje o planowanych interwencjach rządu, znajdują się w uprzywilejowanej sytuacji.

W takiej sytuacji można jednak szukać okazji. Za takową można uznać ceny wielu mniejszych spółek, które odczuły ogólne pogorszenie popytu na GPW, jednak utrzymują stabilność finansową i wyróżniają się wysokim poziomem rentowności.

Absolutną podstawą dla rozsądnego inwestora powinno być unikanie spółek państwowych, jak i przedsiębiorstw z branż określanych jako strategiczne.

Warto mieć świadomość, że akcje polskich przedsiębiorstw nie powinny zajmować zbyt dużo miejsca w naszym portfelu inwestycyjnym (max. 8%). Pamiętajmy, że jest kilka rynków, które są tańsze od polskiego, jak Rosja, Turcja czy Chile. Sceptyczne podejście do GPW wynika również z dużego prawdopodobieństwa załamania na giełdzie w USA. Zważywszy na dane z ostatnich 25 lat jednego można być pewnym – spadki w Stanach Zjednoczonych są równoznaczne ze spadkami na giełdzie w Warszawie.

Zespół Independent Trader

Arecki

"Warto mieć świadomość, że akcje polskich przedsiębiorstw nie powinny zajmować zbyt dużo miejsca w naszym portfelu inwestycyjnym (max. 8%)"

Z czego wynika wartość 8%?

Arcadio

Zatem po kolei:

- Skarb Państwa po to posiada swoje aktywa, aby czerpać z nich korzyści. Każdy akcjonariusz większościowy czyni dokładnie to samo. Spółki SP zawsze wypłacały dywidendy, niezależnie od rządów, tylko jak dywidendy wyrywało PO to nazywało to się konsolidacja fiskalna itp.

- Przypadek PGE - oczywiście prawdziwy, choć tendencyjnie zmanipulowany.

"Potem nastąpił zjazd w dół, a kluczową rolę odegrała polityka"

Otóż przypomnę, że tak się złożyło, że od maja 2015 wiele giełd weszło w spadki w tym GPW, inne to np. CAC, DAX, RTS. Chyba szanowny zespół IT nie uważa, że wybór Dudy spowodował załamanie na giełdach niemieckiej, francuskiej czy rosyjskiej ?

- podniesienie kapitału zakładowego rzeczywiście należy uznać za wykorzystywanie pozycji dominującej akcjonariusza większościowego, w tym wypadku SP. Niestety nie jest to jedyną domeną PISu, że akcjonariusze mniejszościowi są dojeni. Warto przypomnieć kto sprzedał JSW po 136 PLN, a następnie podpisał zobowiązania do redukcji CO2, a tym samym spowodował utratę jej zyskowności. Aby być sprawiedliwym warto podkreślić, że tego samego typu działanie zastosowano w przypadku KGHM w 2012 roku, kiedy wprowadzając podatek od kopalin SP dobrał się podatkiem do przychodów, a nie do zysków, oszukując mniejszościowych akcjonariuszy.

Wykorzystywanie dominującej pozycji to nie tylko domena państwa ale też powszechnie stosowana praktyka inwestorów prywatnych drenujących spółkę publiczną cenami transferowymi, po to, żeby mniejszościowi nie dostali dywidendy, a SP podatku CIT.

- główną i najważniejszą przyczyną spadków wartości spółek energetycznych nie było wcale "ratowanie" górnictwa - np. Enea zrobiła deal życia kupując Bogdankę za pół darmo, tylko wcześniej podpisany pakiet klimatyczny. Koszty zakupu certyfikatów CO2 dobiły energetykę, kolejnym aspektem był spadek cen nośników energii, w tym węgla. Z tego tytułu większość spółek energetycznych musiała porobić ogromne odpisy aktywów, a najwięcej wspomniany PGE. Stąd głównym powodem strat wszystkich spółek energetycznych było NIE wsparcie górnictwa ale przyczyny, które wymieniłem.

Za poparcie tej tezy niech służy przykład prywatnego ZEPAKu, który również szczyt formy odnotował na jesieni 2014 mając cenę akcji 30 zł, podczas gdy obecnie można go kupić za 11 zł, a przecież żadnego górnictwa nie ratował, ani państwu na 500+ nie dawał. Ale wpływ pakietu klimatycznego i niskich cen nośników energii jak najbardziej zaliczył.

- "natomiast wszyscy płacimy za to wyższymi opłatami w bankach (podatek bankowy), a niebawem również wyższymi cenami w sklepach"

Może zespół IT płaci więcej w sklepach czy bankach - ja nie, więc słowo "wszyscy" jest nie na miejscu.

Keradk

Analogicznie na przełomie roku kupiłem Bogdankę i JSW z dokładnie tych powodów. Podobnie akcje ukraińskich kopalni (10 razy taniej niż normalna cena - w końcu leje się krew).

fund

DAX dziś z niskiego otwarcia tylko do góry, ponad 2%. Jak ma się coś wydarzyć to dla pewności short na daxie i esendpi i można zacząć weekend.

buffett

to jest okazja inwestycyjna, podobnie było z Lotosem w 2008, po słynnej reko

STB

Dzisiaj byłem w Urzędzie Wojewódzkim w sprawie paszportu. Wrocław. Jako, że ogarnąłem temat online zajęło mi to 5 minut. Ale po drodze do okienka minąłem kolejkę na około 50 osób. W okienku pytam miłą Panią "a do czego ta kolejka".. Ona na to... "to Ukraińcy. Tak tu jest codziennie".

Wracam do domu. Po drodze zajeżdżam do baru z jedzeniem domowym a tam obsługa ukraińska. W marketach co chwilę słyszę wschodnio brzmiący język. A na ulicach widziałem już sporo aut z rejestracją UA.

Ciekawe....

trader21

"Warto mieć świadomość, że akcje polskich przedsiębiorstw nie powinny zajmować zbyt dużo miejsca w naszym portfelu inwestycyjnym (max. 8%)"

Z czego wynika wartość 8%?"

ODP. Biorąc pod uwagę fakt, że giełda w USA która determinuje globalne spadki jest bardzo droga, a hossa trwa ponad 7 lat ekspozycja na akcje nie powinna być zbyt duża. Jak dla mnie max 20-25%. Polskie akcje nie są tanie. Dużo atrakcyjniej wygląda: Rosja, Nigeria, Chile, Turcja i kilka innych rynków. Gdybym miał kupować w Polsce akcje to przy obecnej sytuacji nie ulokowałbym w nich więcej niż 4% ogólnej puli kapitału lub 15% z puli przeznaczonej na zakup akcji.

Dam

Zostajesz na rynku tureckim? Nie przestraszył Cię rating Moody's?

pedro

Gdyby ktoś jednak chciał pospekulować na tych akcjach, powinien poszukać w sieci informacji o wtorkowym osuwisku w KWB Turów . Wiadomości są dość skąpe, ale na nielicznych zdjęciach widać, że są duże straty w maszynach, a prawdopodobnie naprawa szkód wymaga jeszcze większych kosztów - według przedstawicieli PGE GiEK odtworzenie zwałowiska potrwa ok. roku. Elektrownia Turów ograniczyła produkcję energii.

ariusz

Ogromna większość akcji free float spółek z głównego indeksu znajduje się więc w rękach różnych podmiotów zagranicznych, począwszy od OFE, a skończywszy na różnych hadge fundach .

Czy w takiej sytuacji "dzielenie się zyskiem" z tymi podmiotami jest racjonalne z punktu widzenia polityki państwa? Niby dlaczego państwo, czyli my, ma wypłacać 8% zysku z kapitału dla zewnętrznych spekulantów? Niech sobie ten kapitał bierze rentę kapitałową ze swoich obligów z oprocentowaniem blisko 0, albo inwestuje w banki włoskie, hiszpańskie, francuskie i niemieckie.

Przy tej strukturze akcjonariatu taka polityka jest jak najbardziej uzasadniona, bo kasa z dywidend wypływa za granice. Gdyby pieniądze z dywidend zostawały w rękach polskich inwestorów ind. i polskich podmiotów, to co innego.

Poczatek tej polityki to KGHM i wprowadzenie podatku od kopalin, i tak trzymać.

Lavater

"np. Enea zrobiła deal życia kupując Bogdankę za pół darmo"

To świetnie, że wykorzystali taką okazję rynkową... chyba, że to wcale nie rynek stworzył okazję? Jeśli chcemy, żeby górnictwo funkcjonowało w miarę normalnie, to jak możemy tolerować to, co Enea zrobiła z Bogdanką i nazywać to "dealem życia"?

Co do spadku wartości spółek energetycznych to ratowanie górnictwa jest o tyle odstraszające, że nie wiadomo jaki będzie jego ostateczny koszt. Te 500 milionów to może być tylko początek. Tutaj chodzi o władzę, a celem nadrzędnym jest, żeby za 3 lata nad słupkami poparcia PiSu nadal było około 35-40%.

"Otóż przypomnę, że tak się złożyło, że od maja 2015 wiele giełd weszło w spadki w tym GPW, inne to np. CAC, DAX, RTS. Chyba szanowny zespół IT nie uważa, że wybór Dudy spowodował załamanie na giełdach niemieckiej, francuskiej czy rosyjskiej ?"

W artykule jest dość jasno wyjaśnione, że chodzi o rosnące prawdopodobieństwo zmiany władzy (wyniki sondaży), a nie o zmianę prezydenta. Ta zmiana władzy faktycznie nadeszła i nie pozostała bez wpływu na sytuację na giełdzie.

Oczywiście masz rację, że PiS nie jest pierwszą partią, która chce wydoić spółki SP.

uberbot

To jest ciekawy temat. Jak szukalem najemcow jakies dwa lata temu (Krk) to sporo bylo mlodych Ukraincow, ktorzy przyjechali na studia - nieopodal znana uczelnia, na ktorej mozna "kupic sobie papier". Nie zdarzylo mi sie to wczesniej... Poza tym nie sa to biedacy. I ludzie maja tez mylne pojecie o Ukrainie/Bialorusi - oni tak samo tam mysla o nas, jak my tu o nich (bieda). Bogactwo tez ich dosieglo... O czym swiadcza studenci, bo ktos im to finansuje. Samochodow z tablicami UA jest mnostwo na poludniu Malopolski. Ktos im otworzyl wrota - po cichu - chca zalatac dziure na polskim rynku wyrwana przez UE. Co tez tlumaczy brak reakcji na jawne antypolskie dzialania na Ukrainie.

polish_wealth

piotr34

Z tego wynika ze w Rosji to w ogole nie warto inwestowac bo tam panstwo interesuje sie niemal KAZDA firma.Czy bedziesz sie upieral ze to niepoprawny wniosek?

Deckard

Tam też są złote i srebrne dzieci, pierwsze jadą dalej, drugie lądują w PL.

Jest pewna rzecz co do zatrudniania zwłaszcza przez firmy ze stref ekonomicznych - to widać zwłaszcza w kwestii ile firmy są gotowe czekać aż przyjazdny delikwent dostanie zezwolenie chociaż czas upływa a kontrkandydaci topnieją wysysani przez konkurencję. Rzecz w zasadzie niespotykana gdy zapytasz tubylca czy ktokolwiek na niego czeka. Srebrne dzieci bez doświadczenia dostawały stanowiska otwarte na awans już lat temu 3-4, nawet jakoś specjalnie się z tym nie kryją na tych wszystkich portalach.

Ostatnio modyfikowany: 2016-09-30 17:39

M123

Ci ludzie to taki sam zasob jak ropa i maszyny z punktu widzenia ekonomii ale lepsze bo rozumne i majace chec do pracy i chcace kupowac wiecej i wiecej.

Wiekszy by był pożytek gdyby kupowali w naszych sklepach. Polacy w GB szli do tesco czy innego spara, ukraińcy u nas auchan, biedronka - tam gdzie taniej. Oprócz podatków (ciekawe jaki % pracuje na czarno) nic z tego nie mamy. Policzysz stypendia, zasiłki to wyjdzie, że jesteśmy na sporym minusie,

Freeman

M123

Na miejscu takiego ukraińca, który dostał pobyt na pół roku przeżarłbyś co zarobiłeś czy jednak odłożył żeby z czymś wrócić i się nażreć u siebie ?

kontofo

- i to wystarczyło, żeby akcje DB po stracie wczoraj 6% , dzisiaj odbiły o 12,8% ??? Co jeszcze magicy wymyślą ? jak widać mogą wszystko i nawet jubileuszową Szmitę odwołają jak maja w tym interes...

Freeman

Widac kto wszystkim rzadzi. Zobacz obroty papierem DB na WS

https://de.finance.yahoo.com/q?s=DB&ql=0

A teraz we Frankfurcie

https://de.finance.yahoo.com/q?s=DBK.F&ql=1

Dzisiaj konczy sie Szmita, tzn jest ostatni dzien handlu. Drugiego jest w niedziele i koniec Szmity.

Starsi w NY uznali, ze tam zly moment byl i odlozyli. Kroja Europe na czesci powoli. Niszcza VW, DB, BNP Paribas i co im jeszcze popadnie. Nie daj Bog, ze ktos reke podniesie na ichnie spolki...

Wracajac do gield: po takim "odreagowaniu" wodospadu z jasnego nieba dzis wieczorem nie bedzie.

Ostatnio modyfikowany: 2016-09-30 19:38

Deckard

Odwilż poszła wrzutem z twittera powielanego przez kolejne broker newsy, tam nikt nie cytował oficjalnego źródła.

@helvetia

"Ja tego minusu nie kupuje wiec przekonaj mnie."

Nie do mnie, ale proszę: jesteś przedsiębiorcą, masz otwarte wakaty na jakieś stanowiska i dogadałeś z delikwentami warunki, wynagrodzenie identyczne jak równolegle z tubylcami, najpewniej umowa o pracę na czas próbny, skill ten sam a czasem niższy (nie ma odpowiedników stanowisk w kraju delikwenta). Delikwenci nie mogą podjąć pracy w uzgodnionym wcześniej terminie z powodu wydłużającego się postępowania o wydanie zgody na pracę, mija miesiąc, dwa itd.. To teraz będzie jak z "Blade Runnera": żółw nie ma zgody, dlaczego nie rozwiązujesz umowy z żółwiem skoro masz klauzulę na tę okoliczność i każdego dnia masz stratę per stanowisko?

Ostatnio modyfikowany: 2016-09-30 19:39

supermario

Ciekawa sprawa , że ludziska kupują mniej węgla niż im potrzeba do ogrznia chałupy , bo ich nie stać , a na kopalni ponoszą się pośrednicy handlujacy fakturami i cena węgla rośnie przeszło 100 %. Ciekawe , że PiS nie może zrobić z tym porządku.

kontofo

A skąd Ci powstała w głowie myśl, że PiS wie o problemach na kopalniach, a nawet jak wie, to że ma ochotę to zmienić. Dzisiaj nie istnieją politycy którzy aspirują do miana mężów stanu. To jedna wielka hochsztaplerka. Nawet jeśli sam JarKacz ma jako tako sensownie w głowie poukładane, to otacza go wianuszek ludzi podający "swoje informacje", które zawsze są pochodną jakiegoś nacisku czy lobbingu. Niestety polityk dzisiaj to cwaniak, który sprzedaje nas każdemu lobbyście, który jest w stanie coś zaoferować; ewentualnie to taka wielka pierdoła, że nie rozumie tego iż lobbysta owinął go sobie wokół palca... i na dodatek myśli, że podejmowane decyzje i działania są wytworem jego intelektu, a nie lobbystycznych podpuch i zagrywek.

Porzuć tę myśl, że politykom chodzi o nasze dobro. Gdyby o to chodziło, to nie tworzyliby 26tys. stron prawa na rok, w którym to prawie cały czas coś majstrują, głównie z myślą jak Ciebie czy mnie udupić, z pożytkiem dla płatnika lobbysty. Czułbym się podmiotem polityki czyli suwerenem, gdyby ustawa o VAT miałaby 5 stron o PIT 3strony.

Tylko ta jedna przesłanka wskazuje, że dla polityków jesteśmy bydłem, które hodują do czasu uboju kolejnymi podatkami.

Ostatnio modyfikowany: 2016-09-30 20:11

Freeman

Reset

---------------

Problem polega na tym że gdy ktoś próbuje zrobić porządek, to nawet jeśli nie zniechęci sie gdy zobaczy płonące znicze przed wejściem do domu, lub odkręcone koło w aucie, to zniechęci się gdy mu dzieci opowiedzą o dużych panach którzy w drodze ze szkoły zaczepili i zapytali o rodziców.

To samo jest w Orlenie w temacie "niemożliwego" do opanowania odparowywania paliwa z zbiorników.

lenon

Fajnie, że zacząłeś pisać o sytuacji w Polsce.

@Arcadio

Artykuł jest o obecnej sytuacji nie zaś o czasach przeszłych.

Nie od dziś wiadomo, że jesteś zwolennikiem obecnej władzy, dlatego pragnę Cię przestrzec przed ślepą wiarą, w jej zbawienny wpływ na polepszenie życia obywateli.

Jak każda inna władza i ta kiedyś, okaże się szmatława, skorumpowana i funta kłaków nie warta.

Jak każda władza, tak i ta grabi i będzie grabić swoich poddanych.

Jak każda władza, tak i ta będzie kłamać, mataczyć i wymyślać fortele w celu ukrycia przed podwładnymi grabieży, wydatki zaś będzie prezentować, przecinać wstęgi itp.

Jak każda władza, tak i ta wymyśla strategie, a potem ich nie realizuje.

Jak każda władza, tak i ta.... Można tak długo, tylko po co, przecież to jest oczywiste.

Piszesz:

"Skarb Państwa po to posiada swoje aktywa, aby czerpać z nich korzyści. Każdy akcjonariusz większościowy czyni dokładnie to samo. Spółki SP zawsze wypłacały dywidendy, niezależnie od rządów, tylko jak dywidendy wyrywało PO to nazywało to się konsolidacja fiskalna itp."

Widzisz, to zależy od podejścia, co dla państwa jest korzyścią. Jak wiadomo, czym większa akumulacja kapitału na terenie państwa, tym to państwo jest bogatsze.

Logicznym podejściem zatem byłoby uchwalenie uchwały o zerowej dywidendzie w następnych latach i inwestowanie tych pieniędzy np. w nowe elektrownie, niż przekierowanie ich do budżetu państwa, a w konsekwencji ich przejedzenie.

Następna sprawa to tak się składa, że państwo nie jest jedynym właścicielem tej firmy. Ja również jestem właścicielem i zostałem zrobiony w h... Poniosłem wymierną stratę. Co będzie jeżeli pan Mateusz wpadnie na genialny pomysł finansowania części swoich planów z pieniędzy pozyskanych na giełdzie.

Co do dywidendy PO, to przecież nie jest chyba tak, że jedni kradli to drugim trzeba to usprawiedliwić.

Dodam jeszcze, że spadek cen surowców powinien przyczynić się do do wzrostu rentowności PGE, zważywszy na to że ceny energii elektrycznej nie spadły, a cena ciepła to jest rozbój w biały dzień, ale to już jest opowieść o tym jakimi kanałami państwo ciągnie pieniądz od niczego nie świadomych obywateli.

zieloniutki

"Bardzo tendencyjny artykuł, używający wyrwanych z kontekstu faktów do udowodnienia z góry założonej tezy."

Przyznam szczerze, w pierwszej chwili podobnie odebrałem ten artykuł.

Z artykułu wynika, że siłą napędową podniesienia kapitału zakładowego jest chęć "wydojenia" spółki poprzez podatki, a nie dywidendę.

Stąd proste pytanie: jakim cudem podatek od podniesienia kapitału zakładowego miałby być wyższy od dywidendy z np 57% akcji (przykład PGE z artykułu)?

Liczyłem to kilka razy i za nic się nie chce zbilansować teza, że podatek z kwoty X będzie wyższy od dywidendy = 57% X

T21 mógłbyś wyjaśnić ten mechanizm?

Dam

Podniesienie kapitału zakładowego miałoby nastąpić z kapitału zapasowego. Dywidenda wypłacana jest z zysku netto(czasami zdarzają się dywidendy nadzwyczajne). Po prostu do swojego wzoru podstawiasz te same mianowniki, a one są różne. Stąd błędy w obliczeniach.

Przykład. Spółka ma 10 mld zł kapitału zakładowego, 5 mld zł kapitału zapasowego i osiągnęła w ostatnim roku 1 mld zł zysku netto. Państwo ma 60% udziałów. Skarb Państwa dostanie 600 mln z tytułu dywidendy + 19% od 400 mln, bo inwestorzy muszą zapłacić jeszcze podatek dochodowy(jeśli podlegają pod polską jurysdykcję). Łącznie do budżetu wpłynie 676 mln zł. W spółce zostanie 10 mld zakładowego + 5 mld zapasowego.

W drugim przypadku spółka nie wypłaca dywidendy, ale przenosi zysk netto najpierw na kapitał zapasowy. Sytuacja wygląda tak: 10 mld kapitał zakładowy, 6 mld kapitał zapasowy. Teraz nasz magik, Minister Tchórzewski postanawia podnieść wartość nominalną akcji poprzez przeniesienie kapitału zapasowego celem podniesienia kapitału zakładowego. Od całej operacji należy się 19% podatku. Więc spółka chcą przenieść 6 mld na kapitał zakładowy musi zapłacić 19% podatku od tej kwoty, tj. 1,14 mld zł. W spółce zostaje 14,86 mld zł kapitału zakładowego(został podniesiony).

Teraz widzisz różnicę? W drugim przypadku Skarb Państwa zarobił prawie 2 razy więcej, jednocześnie akcjonariat mniejszościowy nie zobaczył ani złotówki i jeszcze akcje im stanieją, bo minister postanowił przytulić część kapitału zapasowego. Ale oczywiście to wszystko dla dobra akcjonariuszy, bo im wartość nominalna akcji wzrośnie^^

Tu masz więcej: http://www.bankier.pl/wiadomosc/Panie-ministrze-wystarczy-tych-sukcesow-7478214.html

Ostatnio modyfikowany: 2016-10-01 00:09

Valhalla

A teraz możesz ładnie przeprosić czytelników za swoje brednie dotyczące września. Najlepiej zostań w trybie read only.

Dam

zieloniutki

no ok, więc jak by wyglądały dochody SP gdyby spółka wypłaciła dywidendę od 1 miliarda i równocześnie 5 mld przeniosła z kapitału zapasowego do zakładowego?

licząc na szybko: 676 mln zł (dywidenda) + 950 mln zł (z przeniesienia) = 1,626 mld zł - co jest: >>1,14 mld zł

Gdybym zgodnie z przesłaniem planował skok na kasę, wybrałbym opcję powyżej, anie bawił się w zmniejszanie dywidendy - stąd twierdzę że jednak w założeniach coś nie gra.

Ostatnio modyfikowany: 2016-10-01 00:38

lenon

Jakbyś nie liczył, to zawsze w opcji dywidendy, po stronie państwa jest minus wypłacone dywidendy netto innym akcjonariuszom.

Do tego nie można dopuścić. To jest skok właśnie na tą dywidendę.

Ostatnio modyfikowany: 2016-10-01 00:49

zieloniutki

ok, tylko ni uzasadniajmy tego faktem, że robione to jest chęcią "skoku na kasę" i podreperowaniem budżetu , bo de facto kasy na szczytne programy :) (500+, itp.) będzie mniej.

lenon

Może sobie obliczyli, że tyle właśnie będzie im potrzebne?

A po co to robili? Myślę, że to taki test bojowy. Ja tu jestem, moja spółka. Jak będę chciał to każe przelać 5 mld na konto skarbu państwa.

Ostatnio modyfikowany: 2016-10-01 01:12

zieloniutki

" Następnie okazało się, że to branża energetyczna ratować ma nierentowne górnictwo"

proponuję przeanalizowanie poniższego schematu:

1) mamy wysokie ceny węgla

2) następuje gwałtowny spadek cen węgla

3) pomimo spadu cen surowca, ceny energii elektrycznej praktycznie się nie zmieniają, rosną zyski ZE

4) w ZE: jest kasa jest rozpusta, (nagrody, premie, wzrost zatrudnia, powstaje masa spółek satelickich, kasa się sypie z każdej strony) - wszyscy się bawią

5) równocześnie w "kopalniach": ostra jazda bez trzymanki, tyle że w drugą stronę, (plajtujemy, zamykamy, zmniejszamy wydobycie)

....... mija kilka lat

6) ceny węgla odbijają się i idą w górę - pozamykaliśmy kopalnie, mamy niskie wydobycie, ściągamy węgiel skąd się da i za ile się da (płacz i płać)

7) rozdmuchane ZE z narosłymi garbami, nie są w stanie produkować Energi w cenach z pkt1. przy cenie węgla z pkt.1

8) w ZE mamy sytuację analogiczną, jak dziś w kopalniach ....

Historia lubi się powtarzać: proponuję przeanalizować co się stało w kopalniach, od okresu restrukturyzacji zatrudnienia (słynne urlopy górnicze) do 2015r

Osobiście uważam, że problem jest znacznie głębszy i głównie spowodowany jest tym, że w obu branżach mamy do czynienia z RYNKIEM REGULOWANYM.

A skoro mamy rynek regulowany, to:

- albo go uwolnijmy (ciekawe jaki % czytelników tego bloga postawiło by złotówkę na taką możliwość :)) i wtedy wnioski T21 są w 100% trafne

- albo go Regulujmy z głową i w tym przypadku, być może powiązanie dostawcy (kopalnia) i odbiorcy (ZE) ma jakiś sens?

Ostatnio modyfikowany: 2016-10-01 01:33

lenon

" albo go Regulujmy z głową i w tym przypadku, być może powiązanie dostawcy (kopalnia) i odbiorcy (ZE) ma jakiś sens."

Na pewno by się to sprawdziło jeżeli byłaby realizowana wieloletnia strategia. W polskich warunkach to jest utopia.

Znasz jakąś wieloletnią strategię która jest realizowana?

Trzeba by, kogoś pochwalić, a to jest przecież nie do przyjęcia.

Ostatnio modyfikowany: 2016-10-01 01:38

zieloniutki

nic dodać, nic ująć :)

3r3

Może i tendencyjne, ale zwraca uwagę na fakt że państwo oszukuje i kradnie.

Nie należy więc sobie i wobec państwa żałować, ślepota za oko, szczęka za ząb.

Później będzie taki Ziobro pomstował na podatkowo ogarniętych, ale państwo czyniąc delikty samo prowokuje nieadekwatną i asymetryczną odpowiedź. Bo mnie się musi w misce zgadzać. Nawet jeśli moja miska oznacza, że państwu braknie na wiele misek w rezultacie działań. Było nie zaczynać w '46 od rabunku :)

@Keradk

"Patrząc jednak z drugiej strony i bardziej długoterminowo - akcje tych państwowych spółek są teraz bardzo tanie. Takie PZU raczej nie zbankrutuje, a kupno akcji po cenie najniższej od 4 lat nie wydaje mi się bardzo ryzykowne. "

Polisa SA? Władzy wszystko wolno.

@STB

No to już wiesz co czuli Wyspiarze jak ich najeżdżaliśmy.

@ariusz

Twoja koncepcja jest słuszna, tylko jak się chce uczciwie wyrazić retorsje dla zagranicznych inwestorów to się nakłada dyskryminujący podatek celowy czy inną ustawę norymberską. I wtedy jest wszystko jasne w kwestii kogo nie lubimy i kto ma płacić.

A jak się robi podchody na podatkach i collateral damage jest wśród swoich to tak jak napisałem #Arcadio - wy nas tak, a my was po swojemu.

W PO to rozumieli, że jak jest słabe państwo to może takich sił odśrodkowych nie wytrzymać i trzeba dać się wszystkim nakraść, a później w miarę wzrostu własnej siły sterowniczej dokręcać śrubę. Jak w PiSie jankescy doradcy im tego nie wyjaśniają to najwidoczniej mają w tym interes. Państwa nie są niezniszczalne. Ukrainę rozniosło od rabunków.

PiS dokonuje rozproszenia niepaństwowej zdolności sterowniczej, rozbija organizacje. Cały kłopot w tym, że rozbije w ten sposób jakieś wzrastające Optimusy i uwali tym jakiś nowych Romanów Klusków. A skoro nie można stworzyć korporacji polskiej legalnie w ramach państwa bo państwo szkodzi to będą rosły korporacje skryminalizowane takie jak grupy z Krakowa, Warszawy czy 3miasta, które zajmują się "obrotem" nieruchomościami i przejmują lokalne struktury władzy (Bufetowa).

Ludzie z głową na karku stworzą sobie firmy i organizacje takie jakie się w danym środowisku da stworzyć, to w interesie rządu jest aby te organizacje były pożyteczne i państwo nie marnowało mocy swobodnej na darcie z nami kotów.

@M123

Część Ukraińców otworzy firmy i odniesie sukces. Ale struktura działań tych firm będzie oparta o unikanie ciężarów i grabienie korzyści, a w przypadku jakichkolwiek fochów na takie działania uniki. I to skuteczne bo są nietutejsi i dymu się nie pochwyci.

@supermario

PiS nie ruszy węgla i tego co się tam dzieję bo to już Ziemia spadłaby na samolot a nie odwrotnie takie tam moce drzemią.

@kontofo

"Porzuć tę myśl, że politykom chodzi o nasze dobro."

Chodzi chodzi, tylko niewiele nam już tych dóbr zostało.

@zieloniutki

No to policz jeszcze raz. Inną kwotę przeznacza się na dywidendy, a inną pakuje w zakładowy z zapasowego i kradnie nazywając to podatkiem.

"Gdybym zgodnie z przesłaniem planował skok na kasę, wybrałbym opcję powyżej, anie bawił się w zmniejszanie dywidendy - stąd twierdzę że jednak w założeniach coś nie gra."

Polityka nie gra, spółka to nie pruska armia, że minister coś chce, a wszyscy mu to przyklepią. Każdy ma swoje interesy i trzeba do tego napisać uzasadnienia decyzji, dlatego nie da się tak na bezczelnego ukraść wszystkiego bez wprowadzania zarządu komisarzem.

@helvetia

Jak Targalski z Bartosiakiem kozacy tacy to niech wylobbują prawo składu w handlu wschód zachód i zakręcenie rury Przyjaźni do czasu wniesienia godziwych opłat.

Handel STOP, gaz STOP, ropa STOP. To właściwy komunikat w wojnie informacyjnej.

Tylko żeby drzeć koty z Rosją to trzeba najpierw spacyfikować Niemcy. Bo to tam płyną rosyjskie surowce.

//=============

W górnictwie i energetyce w Polsce żeby coś ruszyć to trzeba się zdecydować na konflikt o niskiej intensywności z rządzącymi tym wielopokoleniowymi gangami mundurowych. Niby kto miałby się z nimi konfrontować? Oni sami?

fizban

http://stooq.com/n/?f=1107028

SSJ

Chciałbym jeszcze na chwilę wrócić do wątku inflacji. Jakiś czas temu spieraliśmy się na temat tego, czy jest, czy jej nie ma, oczywiście pod innym wątkiem.

Zachęcam innych, aby poczytali sobie komentarze ludzi, którzy widzą, że z roku na rok stać ich na coraz mniej, a ceny lecą w górę:

http://www.money.pl/gospodarka/wiadomosci/artykul/inflacja-ceny-w-polsce-gus-raport,180,0,2163636.html?src01=6a4c8&src02=facebook_money

Dla mnie i dla wielu osób tutaj to żadna nowość, ale nie brakuje takich, którzy twierdzą, że mamy deflację. Może lokomotywy znowu tanieją? :)

Szkoda mi tylko tych przeciętnych Kowalskich, którzy nie wiedzą o co w tym wszystkim chodzi, ale są wolnymi ludźmi i jakby chcieli poświęcić troszkę czasu, poszperać, to również mogliby poszerzyć swoją wiedzę finansową. Dobrze już chociaż, że nie łykają jak pelikany wszelkich informacji rządowych :)

Co do zachowania Skarbu Państwa, to już nawet wśród rządzących nikt nie ukrywa, że potrzebują kapitału i ściągają go na wszelkie sposoby. Wcale mnie to nie dziwi, tak więc zachęcam innych, aby zastanawiać się jakie będą kolejne kroki, gdyż nie spodziewam się obniżki podatków.

Politycy PiSu (z resztą dotyczy też to poprzednich ekip rządzących) chyba sobie mocno do serca wzięli słowa Karola Marksa: "Jest tylko jeden sposób, by zabić kapitalizm: podatki, podatki i jeszcze raz podatki".

lenon

Czy ty czasami siebie czytasz?

W Polsce jest nagonka na kapitał. Nie dosyć, że werbalnie jest piętnowany to jeszcze się na niego dybie w projektach różnych ustaw. Polska to jest trefny kraj dla kapitału, którego nie tworzy za dotknięciem czarodziejskiej różki taki czy inny polityk. Ja się stąd niebawem ewakuuje. Repolonizacja kapitału to tylko jego transformacja.

Pis tworzy kryzysy, a potem z nimi walczy tracąc energię na jałowe ruchy.

Jak idzie kryzys, to się pasa zaciska, a nie zadłużenie powiększa i na większą skalę grabi obywateli.

Ale Cię przerobili :-)

Arcadio

Jestem tylko zwykłym komentatorem życia godpodarczego i politycznego w kraju. Jeśli przez ostatnie 26 lat rządziły ekipy wywodzące się z Okrągłego Stołu, czyli działające przeciw Polsce i Polakom, to nie dziwne jest, że kiedy pojawił się rząd, który choć w niewielkim stopniu, ale jednak dba o interes Polski, to trzeba takie działania popierać. Dodatkowo jest to rząd, który posiada całościowy program dla kraju i rzeczywiście wdraża to co obiecywał.

Z wieloma elementami tego programu się nie zgadzam. Np. negatywnie oceniam ustawę o ziemi, o obniżeniu wieku emerytalnego czy chęć pomocy frankowiczom. Ale będę jasno popierał wszystkie działania idące dla dobra Polski.

Oczywiście kwestie redystrybucji dochodu, czyli komu zabieramy a komu dajemy są ważne, ale najważniejsze jest aby nie zabierać swoim a dawać obcym co czyniono od 26 lat.

Piszesz: "Dodam jeszcze, że spadek cen surowców powinien przyczynić się do do wzrostu rentowności PGE"

Otóż nie, ponieważ w skład PGE wchodzą nie tylko dywizje wytwarzania energii, sprzedaży i dystrybucji ale również PGE Wydobycie. I to właśnie odpisy wartości dywizji wydobywczej PGE spowodowały jego stratę netto. Pozostałe dywizje, o ile pamiętam, zanotowały dodatnie wyniki, ale zbyt nisko aby pokryć stratę z odpisu wartości aktywów kopalnianych węgla brunatnego.

@3r3

"Może i tendencyjne, ale zwraca uwagę na fakt że państwo oszukuje i kradnie"

To może warto napisać czym się różni grabienie złodziei ( firm wyłudzających VAT), bądź obcych (podatek bankowy i handlowy) od grabienia swoich (kradzież aktywów emerytów z OFE, podniesienie stawki VAT, sprzedawanie Polakom firm energetycznych i kopalń drogo a następnie ich niszczenie, za to sprzedawanie obcym tanio). No chyba, że korzystanie z własnych aktywów nazywasz kradzieżą. W takim razie wszyscy prowadzący własne firmy są złodziejami, bo czerpią z nich dochód.

Lavater

Tylko teraz pytanie czy skoro nadchodzi kryzys, to stawiamy już tylko na zwiększanie udziału polskiego kapitału poprzez zakupy państwowych spółek? Czy też dajemy pole do popisu WSZYSTKIM polskim przedsiębiorcom?

Jeśli wybierasz tą pierwszą opcję - w porządku, najwidoczniej wierzysz, że to ma nas uratować w trudniejszych czasach. Osobiście uważam, że rodzima władza też potrafi dołożyć i sprawić, że w razie zagrożenia ludzie będą mieć świeżo w pamięci jej dokonania (kolejni kreatywni wyniosą się za granicę itd.).

Jesli wybierasz tą drugą opcję - to tutaj mamy zgrzyt. Skala nierówności jest ogromna. Proponowano podniesienie minimalnej do 1920, ale rząd jeszcze dołożył, więc i ZUS dla przedsiębiorców będzie wyższy o 8,1 procent. 1200 złotych w przypadku małej firmy to jest kosmos. Jednocześnie rząd daje np. ulgi dla Mercedesa

Cytat: "Dlatego w rozmowie z dziennikarzami wicepremier Morawiecki dwoił się i troił by wytłumaczyć, że inwestycja Daimlera jest zgodna z Planem Zrównoważonego Rozwoju, którego jest autorem. Przekonywał, że „będzie rozsadnikiem nowych technologii. Małe i średnie firmy będą mogły się uczyć jak wielka firma rozwija nowoczesne technologie”. "

I za co te małe firmy mają przenosić do siebie jakiekolwiek technologie, kiedy dorzuca się im jeszcze wyższe koszty?

Mimo moich wolnorynkowych przekonań rozumiem tych, którzy piszą tutaj o ochronie polskiego kapitału czy obawach o demografię. Ale zrozumcie w końcu, że to do Wielkiej Brytanii przenoszą się kreatywni Polacy (statystyki podjętych działalności) i to tam Polki rodzą więcej dzieci (statystyki narodzin). Więc może warto zwrócić uwagę ile tam kosztuje przedsiębiorce prowadzenie działalności, zamiast zachwycać się zakupami państwowych spółek? Może warto odchudzić to państwo, zlikwidować ministerstwo sportu, zlikwidować ministerstwo kultury czy zahamować w końcu wzrost liczby urzedników?

3r3

"No chyba, że korzystanie z własnych aktywów nazywasz kradzieżą. "

Może Ty jesteś aktywem państwa i jako przedmiot masz obowiązki.

Ja natomiast jestem suwerenem i państwo jest moim przedmiotem. To ja decyduję czy vat ma być czy nie. A jak mój przedmiot zaczyna mi fikać to nie ja jestem złodziejem dobierając z mojego przedmiotu co mi się podoba tylko przedmiot jest buntownikiem.

I zupełnie mnie nie interesuje czy przedmiot sobie wytwarza jakieś brednie nazywane ustrojem prawnym czy nie. To jest mój przedmiot i będę wykonywał na nim swoją władzę jak uznam. To nie ja podlegam przedmiotowi. Dlatego przedmiot nie może korzystać z moich aktywów i sobie nimi dysponować jak własnymi. A jak próbuje i fika to zostanie skarcony.

Państwo trzeba trzymać krótko i regularnie głodzić wybierając wszystko co się da z zasobów, żeby się nie upasło i nie warczało na swojego pana.

Mnie wolno zrobić z państwem co mi się podoba, a w drugą stronę wara.

JarKacz tak samo jest okrągłostołowcem jak Ci poprzedni, to taki sam kiszczakowy twór jak cała reszta.

SSJ

"Mimo moich wolnorynkowych przekonań rozumiem tych, którzy piszą tutaj o ochronie polskiego kapitału czy obawach o demografię. Ale zrozumcie w końcu, że to do Wielkiej Brytanii przenoszą się kreatywni Polacy (statystyki podjętych działalności) i to tam Polki rodzą więcej dzieci (statystyki narodzin). Więc może warto zwrócić uwagę ile tam kosztuje przedsiębiorce prowadzenie działalności, zamiast zachwycać się zakupami państwowych spółek? Może warto odchudzić to państwo, zlikwidować ministerstwo sportu, zlikwidować ministerstwo kultury czy zahamować w końcu wzrost liczby urzedników?"

Gdyby zależało im na ochronie kapitału, to otwarcie powiedzieliby Polakom co ich czeka w przyszłości i w jaki sposób mogą się zabezpieczyć. Jak mi na kimś zależy, to jestem szczery wobec tej osoby, a nie szukam jakiś dziwnych sposobów.

Problem z demografią jest taki, że mamy problem z ZUS-em, który jest bankrutem i do którego dokłada się z innych podatków. W normalnych warunkach nie byłoby aż tak wielkiego kłopotu, bo jak dzieci się nie rodzą, to dzieje się to z jakiegoś powodu. A dzieje się to dlatego, że ich po prostu na to nie stać (mówię o większości przypadków w Polsce). Myślisz, że teraz ktoś weźmie kredyt we frankach? Nie, bo znają konsekwencje brania kredytów w innych walutach, ale musieli się najpierw o tym przekonać. Wcześniej nie mieli nawet bladego pojęcia, a przynajmniej nie wierzyli w to do końca. Podobnie jest z demografią. Każdy z nas na własnej skórze przechodzi to, ile kosztuje utrzymanie dzieci. Zaczyna się to w taki sposób, że każdy z nas kiedyś był dzieckiem, więc jak obecne pokolenie dorasta, to mniej więcej orientuje się jakie są koszty, potrzeby i potrafią sobie to wszystko przekalkulować. Tutaj zasada jest bardzo prosta: Jak Ciebie na coś nie stać, to tego nie masz. Polski w Anglii rodzą, bo tam lepiej się zarabia. A niskie podatki temu sprzyjają, bo powstaje więcej firm i rośnie konkurencyjność, powstaje rynek pracownika.

A co do kreatywności, to myślę, że nie jest tak, że przenoszą się tam najbardziej kreatywni. Chodzi o to, że po prostu są tam niskie podatki dla początkujących. Jeżeli przejdzie propozycja Adama Abramowicza (ciężko będzie, bo koledzy z PiSu nie patrzą przychylnym okiem), aby mikroprzedsiębiorstwa do 5000 zł przychodu płaciły podatek przychodowy w wysokości 25%, to powstanie wiele nowych firm. Przykład: Masz przychód w wysokości 500 zł, to płacisz jedynie 125 zł. Może to nie jest jakaś wielka rewelacja, ale na pewno jest to lepsze niż płacenie co miesiąc daniny, przy której nie ma znaczenia, czy cokolwiek zarobiłeś.

@3r3

"JarKacz tak samo jest okrągłostołowcem jak Ci poprzedni, to taki sam kiszczakowy twór jak cała reszta."

Ten fakt jest mocno przemilczany w mediach, więc niektórzy mogą nie wiedzieć. Z kolei inni udają, że nie wiedzą o tym. 500+ zrobiło swoje, bo całe życie byli oszukiwani przez inne opcje, a tu nagle ktoś spełnił obietnicę. Nie od dziś wiadomo, że ludzie potrafią zmieniać zdanie w zależności od sytuacji.

Nawet mam pewną anegdotę z czasów licealnych. Kumpel na imprezie zarywał do takiej jednej lafiryndy. Trochę w międzyczasie się z nią posprzeczał, to ją zwyzywał od najgorszych. Następnie się pogodzili i po tym jak skorzystał z jej walorów, stanął nawet w jej obronie, gdy padło wyzwisko w jej stronę. A minęły może ze dwie godziny.

Arcadio

No widzisz. Traktujesz państwo jak zło konieczne to ono Ci odplaca tym samym jak w 46tym. Jak się człowiek bogaci to jeszcze musi zadbać, żeby ten majątek utrzymać a wiadomo że wilków lypiacych chętnym okiem wokół sporo. Panowie magnaci w IRP mieli ogromne majątki to i armie prywatne do ich ochrony musieli posiadać. Gdyby Ci panowie z II RP zadbali o ochronę swoich majątków to by im bolszewickie wilki ich nie odebraly.

Odnośnie JarKacza. Znam jego pochodzenie i narodowość oraz udzial w Okrągłym Stole. Ale jak czyni coś z korzyścią dla Polski to chwale.

zieloniutki

"Polityka nie gra, spółka to nie pruska armia, że minister coś chce, a wszyscy mu to przyklepią. Każdy ma swoje interesy i trzeba do tego napisać uzasadnienia decyzji, dlatego nie da się tak na bezczelnego ukraść wszystkiego bez wprowadzania zarządu komisarzem."

Taaak, a aktualna władza jest grzeczna, miła i przyjemna, i w żadnym wypadku nie zrobi czgoś coby się inwestorom nie spodobało ...

Noooo i oczywiście zanim cokolwiek zrobi, to poczeka ąż im to naród lub chociaż TK przyklepie ...

Będą się dwoić i troić, ale bez uzasadnienia, to ani rusz ...

... i wszyscy żyli długo i szczęśliwie

betakaroten

Dam

Podwyższenie wartości nominalnej akcji.

betakaroten

No dobrze, ale jakie to stanowi korzyści dla spółki?

bycmoze

Metale rzecz oczywista ale co z walutami? Siedzę z Frankiem w 30% i 70% złotówka - myśląc co tu kupić? EURO w obliczy DB, banków włoskich, brexitu, dodruku i schyłku EU niepewne, DOLAR racze skazany na walkę o prymat z chinami wiec też różowo nie wygląda. Choć jak będzie się coś walić w EU to może jest to jakieś wyjście...

nasz złoty z koroną w każdej w powyższych sytuacji oberwie rykoszetem, pomijając że mogą nim szarpać jak chcą ...

Dam

A kto powiedział, że korzyści mają być dla spółki? To są rzekome korzyści dla akcjonariuszy...

3r3

Aby w spółce coś zrobić to decyzje musi podjąć biurwa spółkowa, rewidenci, księgowi, kontrolerzy, radcy muszą coś popisać.

Najwidoczniej nie masz praktyki we własnych spółkach i użeraniu się z własną mini biurwą to nie masz wyobrażenia co się dzieje przy większym korycie.

Spółką nie rządzi właściciel tylko średni szczebel administracji, a oni działają wg "procedur" i jak nie dostaną komisarycznego rozkazu że mają coś przyklepać to nie przyklepią, a soft power nie działa tak dobrze jak się Tobie wydaje.

@betakaroten

"Takie pytanie: co ma na celu podwyższanie kapitału zakładowego spółek? To znaczy jakie jest oficjalne tłumaczenie ministra w tej sprawie, bo to, że chodzi mu o większą kasę, to rozumiem :)"

Wyjęcie hajsu z kasy i wpisanie do majątku trwałego.

Technicznie - skonsumowanie go przez spółkę.

Opisowo do zaniesienie worka z walutą z pokoju kasa do pokoju magazyn.

To nie dg żeby sobie z kasy wyjąć i koparkę kupić wg widzimisię właściciela będącego carem i Bogiem.

@Arcadio

Państwo ma na dwóch łapkach realizować moje polecenia. Jak chcę konkurować z niemiecką firmą to ma niemieckiej firmie piekło urządzić - zamknąć szlaki dostaw materiałów, szlaki odbioru towarów, zatrzymać personel "do wyjaśnienia" jak tylko gdzieś się pojawi w ruchu rejestrowanym, ostatecznie ma dawać mi takie udogodnienia jakie otrzymał Haliburton - spalić obcy kraj do gołej ziemi, ludność wypędzić, zdobyte pola naftowe przekazać, kontrakty przyznać.

Po to mi państwo.

Tak jak do czegoś służy młotek, do czegoś ścierka. To przedmiot. I nie muszę o to dbać jak nie ma właściwych odruchów łaszenia się do mnie - pana i realizowania poleceń na dwóch łapkach. Niech sobie zdechnie - nowe się zrobi, może lepsze wyjdzie, gorsze nie będzie.

Hans ma takie państwo - jak mu wchodzi polska konkurencja to biurwa ją wycina, Izaak ma takie państwo - jak stawia dom za rzeką to to już są ziemie Izraela i Izaaka broni potęga cała, Jimmy ma takie państwo - jak chce ropy to spadają bomby i ropa jest. A ja nie mam i też chcę mieć.

frax

supermario

Wiem , kiedy amerykańska giełda jest tania lub droga w stosunku do złota , a jak to się ma w przypadku polskiej giełdy ?

JohnnyD

Rząd ma praktycznie nieograniczone możliwości zbierania pieniędzy ze spółek. Wystarczy wprowadzić podatek uszyty pod odpowiednią spółkę, nad którą ma kontrolę. Rząd zbierze kasę w formie podatku a na dywidendę zostaną grosze.

Dam

Tymczasowy prezydent Brazylii twierdzi, że Brazylia zbankrutuje przed 2024 rokiem.

Reset

https://marucha.wordpress.com/2016/09/30/wicemarszalek-stanislaw-tyszka-kukiz15-ujawnia-kulisy-procedowania-sprawy-ceta-w-sejmie/

@Arkadio

Gdyby Ci panowie z II RP zadbali o ochronę swoich majątków to by im bolszewickie wilki ich nie odebraly.

---------

Polecam edukacyjnie w tej sprawie pamiętniki Woyniłłowicza. Panowie nie mieli wiele do powiedzenia.

@lenon

Jak idzie kryzys, to się pasa zaciska, a nie zadłużenie powiększa i na większą skalę grabi obywateli.

Ale Cię przerobili :-)

-------

Żenująca opinia jak na człowieka żyjącego po 2008 roku. Pasa zaciska się gdy jest to zwyczaj względnie powszechny, a nie w jednym kraju osamotnionym w oszczędzaniu.

Jaki byłby efekt oszczędzania gdy FED EBC BOJ drukują bez umiaru? Pauperyzacja społeczeństwa, emigracja na zmywak tam gdzie drukują, i dalsze wykupowanie resztek polskiego majątku przez ludzi z bezpośrednim dostępem do drukowanej kasy.

"Oszczędzanie" tradycyjnie myślących chrześcijańskich mieszkańców USA pozwoliło Chazarom przejąć chrześcijański majątek po 1929 roku. Miliony farmerów, lokalnych banków, fabryk itd w warunkach braku płynności i recesji zostało za grosze wykupionych przez ludzi korzystających z "pożyczek" FED, niedostępnych przecież dla ludzi z niewłaściwym pochodzeniem.

Głupi w tym przypadku zasługuje na epitet "uświadomiony" a nie przerobiony.

Ostatnio modyfikowany: 2016-10-01 17:47

Dam

Takiego mają prezydenta i on tak twierdzi, że państwo może zbankrutować. Pewnie to skrót myślowy że będą niezdolni do wykupienia własnych obligacji. Aczkolwiek terytoria mają rozległe to sobie wierzyciele wybiorą coś zamiast niespłaconych obligacji. Przecież po to się zadłuża kraj żeby przejąć jego wartościowe aktywa.

Swoją drogą możesz napisać w czym przechowujesz własny majątek? Jakie masz waluty, jeśli to nie tajemnica?

lenon

"Jeśli przez ostatnie 26 lat rządziły ekipy wywodzące się z Okrągłego Stołu, czyli działające przeciw Polsce i Polakom, to nie dziwne jest, że kiedy pojawił się rząd, który choć w niewielkim stopniu, ale jednak dba o interes Polski, to trzeba takie działania popierać. Dodatkowo jest to rząd, który posiada całościowy program dla kraju i rzeczywiście wdraża to co obiecywał"

Tu właśnie przebiega oś naszego sporu. Ja uważam, że nawet w minimalnym stopniu ten rząd nie działa w interesie Polski.

"Oczywiście kwestie redystrybucji dochodu, czyli komu zabieramy a komu dajemy są ważne, ale najważniejsze jest aby nie zabierać swoim a dawać obcym co czyniono od 26 lat."

Szczytny cel, ale czy do zrealizowania bez uszczerbku większego niżby im dawać? Trudno powiedzieć. Czas pokaże. Jak na razie wszystko idzie w kierunku zwiększenia grabienia swoich i pozbycia się obcych.

@glupi

"Obserwuj świat. Może zaczniesz rozumieć procesy zachodzące. Zacznij od dużego świata bo polska to na razie zadupie, które musi słuchać Złego Pana.

Wracając do mojego Uprania: ja nie żyje książkowo. Rozumiem wasze teorie wolnego rynku ale rozumiem tez keynessa i nawet monetarystów , o nowożytnych teoriach monetarnych nie wspominając. U was chyba z tym problem."

Nie różnimy się zbytnio w sposobie postrzegania świata jako całości. Napisałem, że Cię przerobili, ponieważ uwierzyłeś w ich sprawczą moc. Dopóki nie zakumulujemy wystarczającej ilości kapitału do balansu Złego Pana to nawet Bolesław Chrobry by tu nic nie wskórał. Kierunek zaś obrany, moim zdaniem to autarkia zmierzająca w prostej linii do bankructwa.

Twoje obserwacje z mojego punktu widzenia, to również widzimisię.

@Reset

"Pasa zaciska się gdy jest to zwyczaj względnie powszechny, a nie w jednym kraju osamotnionym w oszczędzaniu.

Jaki byłby efekt oszczędzania gdy FED EBC BOJ drukują bez umiaru? Pauperyzacja społeczeństwa, emigracja na zmywak tam gdzie drukują, i dalsze wykupowanie resztek polskiego majątku przez ludzi z bezpośrednim dostępem do drukowanej kasy."

Czy w swoim osobistym, życiu też kierujesz się takimi mądrościami?

Aż nie chce się odpisywać. FED drukuje i skupuje długi USA, EBC drukuje i skupuje długi strefy euro, BOJ drukuje i skupuje długi Japonii. Kto skupuje nasze? Przeczytaj poprzedni artykuł Tradera. Jakbyś nie wiedział to uświadamiam Cię, że my nie żyjemy w centrum ekonomicznego świata. Żyjemy na jego peryferiach.

Wniosek masz dobry: " Pauperyzacja społeczeństwa, emigracja na zmywak tam gdzie drukują, i dalsze wykupowanie resztek polskiego majątku przez ludzi z bezpośrednim dostępem do drukowanej kasy." Tym to się niechybnie skończy, jak w Grecji, Brazylii czy Argentynie. Będziemy wszystko oddawać za długi.

Przeczytaj sobie Analizę systemów-światów, dowiesz się w którym miejscu tego świata leży Polska.

Sceptyk

Ponad 14% robi wrażenie.

placek

Yvel

Większość z was z tego co czytam nie poleca na ten moment kupować mieszkania na kredyt w Warszawie.

Tylko pytanie czy jest sens cały czas wynajmować kawalerkę za 2k, podczas gdy rata kredytu opiewa na podobną kwotę max 2,5k?

Dam

Na rynku krąży plotka, że DB będzie musiał zapłacić o 9 mld mniej kary USA. Dlatego ich akcje poszły do góry.

TBTFail

Spy

Ja troche wypadlem z obiegu jesli chodzi o gre na poszczegolne spolki bo glownie sie skupilem na indeksach , surowcach czy agriculture ale niegdys bardzo duzym zainteresowaniem dazylem walory Boryszewa, Lubawy , Astarty czy Coliana

smieciu

Short squeeze? Jako pretekst posłużył wpis z Twittera. Zabawa z DB przypomina Grecję. Kiedy wszyscy się spodziewali (ostatecznie nawet doszło do referendum) że Grecja utonie i takie były zakłady, to nagle wszystko za pociągnięciem czarodziejskiej różdżki odkręcono a ci co zakupili CDSy itp. zostali z ręką w nocniku. Podejrzewam że niezły szmal zmienił wtedy właściciela.

Teraz mamy powtórkę z rozrywki. DB tonie ale można przecież to przeciągać w razie potrzeby. Identycznie jak z WTI. Kiedy wszyscy sceptycy ;) stracą kasę dzięki short squeezom itd., kiedy wszyscy zrozumieją że trzeba grać z Systemem a nie przeciwko to wtedy wreszcie nastąpi destrukcja.

Tak to obecnie wygląda. Odważni, ufający w logikę przegrywają. Bo logika dzisiaj nie polega na ufaniu w finansowe fundamenty ale na woli decydentów. Ci mogą wypuścić Twitterową plotkę a potem dla odmiany zaaranżować we Włoszech procesy przeciw DB. Z dnia na dzień można zmienić nastawienie ostatnich resztek niezależnych inwestorów. Myślę że zostało już ich tak niewielu i są już tak niechętni do ładowania się w te instrumenty że to nie będzie już trwać zbyt długo. Ani nie ma sensu.

Grecja była krokiem zgodny ze starym porządkiem, Brexit krokiem w drugą stronę. A DB? Zaskoczy jak Brexit czy jak Grecja?

Ja stawiam na raczej na kryzys. Bo ile można się w to bawić? Nie służy to już chyba niczemu. Natomiast w międzyczasie zbudowano szereg ośrodków eskalacji napięcia. Syria. Morze Płd Chińskie. Uchodźcy czy nawet zabawy Macierewicza z polską armią. Owszem. Oczywiście. Można to odkręcić. Ale po co? Po co organizować to wszystko. Ci co mieli wtopić już wtopili. Tradycyjne metody osiągnęły chyba już kres.

Może nie będzie wielkiego bum ale przesilenie jest nieuniknione. Tylko data jest nieznana.

Ostatnio modyfikowany: 2016-10-01 21:53

Eltor

Ten tekst :"No widzisz. Traktujesz państwo jak zło konieczne to ono Ci odplaca tym samym jak w 46tym." mnie zagotował.

To była jakaś odpłata ze strony państwa? No, to w takim razie mojemu pradziadkowi, który w wojnie Polsko - Bolszewickiej i II Wojnie Światowej krew swoją i wrogów za Polskę przelewał i co kosztowało go obie nogi, państwo ukradło własnymi rękami wybudowany tuż przed wojną dom, bo... no właśnie, za co mu tak odpłaciło? Bo, że za patriotyzm tak mu się odwdzięczyło, to nigdy nie przebolał i do śmierci prawie nie wytrzeźwiał.

Eltor

@all

Większość z was z tego co czytam nie poleca na ten moment kupować mieszkania na kredyt w Warszawie.

Tylko pytanie czy jest sens cały czas wynajmować kawalerkę za 2k, podczas gdy rata kredytu opiewa na podobną kwotę max 2,5k?

Dorzuć do "kupionego" jakieś 500 PLN czynszu do administracji i już się robi 50% różnicy, ale ważniejsza kwestia: teraz rata wynosi 2,5k, a ile będzie wynosić np. za 5 lat?

SSJ

Znacznie łatwiej byłoby w Stanach Zjednoczonych, o czym pisał kiedyś @Trader21, ale można kombinować. Jest kilka fajnych sposobów, gdyby udało Ci się to zrobić w odpowiednim czasie. Inwestowanie zawsze jest lepsze od konsumpcji.

http://independenttrader.pl/czemu-strategia-kiyosakiego-nie-sprawdza-sie-w-polsce.html

Ostatnio modyfikowany: 2016-10-02 00:56

3r3

Obecnie kredyt jest tani, to znaczy że wielu go bierze, ponieważ OBECNIE ich na taki tani kredyt stać.

Wielu go bierze więc przedmioty na kredyt są drogie.

Do tego jeszcze "stają na palcach" żeby dostać więcej niż mogą, ponieważ chcą kupić większe i jakoś to będzie.

Perspektywa czasowa kredytu zawiera spadek mocy swobodnej płacącego.

Do tego zawiera zdarzenia takie jak choroba, utrata dochodów.

Ludzie nie kalkulują w ten sposób ludzie dokonują ekstrapolacji prostej - skoro dziś jest dobrze to zawsze będzie tak samo.

Pierwsza, nieprzytomna opcja jest taka, że kredyt w przyszłości będzie tańszy (czyli ujemnie oprocentowany) i sam się spłaci.

Wszak postęp jest widoczny, komunizm triumfuje, niektóre rzeczy są już za darmo (ołówki w IKEA) to w przyszłości kredyt może być za darmo i mieszkania też.

Obawiam się że to nie jest bliska przyszłość, ani jakakolwiek przyszłość.

Druga jest taka, że kredyt podrożeje i braknie mocy swobodnej na spłatę.

Trzecia że utrzyma się taniość kredytu podtrzymana postępem technologicznym. Reglamentacja mieszkań będzie polityczna bo tym obecnie jest przyznawanie kredytu - deklaracją podległości - umową komendacyjną. W takim wypadku zamiast ładować się w kredyt ładowałbym się w koryto z rozwojem technologicznym i siedział blisko miejsca gdzie drukują czeki.

Opson

Czytam ta dyskusje i jak zwykle większość z niej jest z kapelusza.

@glupi

Tak dokladnie dobrze rozczytujesz.

Jak odsiać teatr dla plebsu i śledzić tylko rzeczy wazne widac jak na dłoni logikę w postępowaniu. Ba nawet ja mozna przewidywać na kilka miesięcy do przodu wystarczy słuchać. Oni zn rząd generalnie mowi co zrobi - zostaje tylko potem obserwować w jaki sposób.

Gdzies mam czy ktos twierdzi, że sie popiera PiS czy nie. Oni rządzą wpływu na to nie mam, a wiec pogodzony z tym faktem obserwuje ich i szukam miejsca jak na tym co robią zarobić.

Ich kumulowanie kapitału, repolonizacja, fuzje itd sa niesamowitym wyprzedzeniem zdarzeń. Bedziecie im dziękować jeszcze za to o ile sami sie nie pokonają i nie połamią o własne nogi.

Trader sie myli jest inaczej na GPW czy WIG20. Jak pisałem ja jestem rezydentem tylko na GPW i tam robie kasę. Stad mam inne spojrzenie. Co do społek SP ja także zachęcam, aby trzymać sie od nich z daleka, ale z innych powodów :)

Ostatnio modyfikowany: 2016-10-02 07:36

uberbot

Zależy wszystko jaką masz sytację finansową, ale generalnie zgadzam się z przedmówcami. Nie wynajmuj od banku na 30 lat i nie bierz na siebie ryzyka utraty wartości. Inwestuj w głowę.

qaz7

"Zważywszy na dane z ostatnich 25 lat jednego można być pewnym – spadki w Stanach Zjednoczonych są równoznaczne ze spadkami na giełdzie w Warszawie."

Bzdury piszesz. POwiedz to tym którzy w imię tej zasady WallStreet=GPW liczyli na wzrosty od 2011 roku.

Co do kwiku o 500+ to za poprzednich rządów gdy w wiele większej skali podnoszone były podatki, opłaty bankowe, ceny usług, żywności, paliwa, nikt nie narzekał, a kasa była transferowana do zachodnich korporacji. Teraz te pieniądze trafiają do Polskich rodzin. Więc kto ma problem, i w czyim interesie piszesz?

Dodam że nie jestem beneficjentem tego programu. A cieszy mnie on bardzo, bo dzięki niemu ogromna kasa została i krąży w kraju a nie napycha za frajer kieszenie zagranicznych korporacji.

btw. w życiu pewna jest tylko smierć.

Arcadio

Nie wiem czy dobrze zrozumiałeś moją myśl. Wybrane przez Ciebie zdanie jest kontrargumentem dla ludzi, którzy uważają, że najlepiej, żeby móc się bogacić przy niskich podatkach i będzie git. Otóż nie będzie, bo opłatę za ochronę trzeba zawsze płacić. Bądź państwu w formie podatku, bądź mafii, jeśli państwo słabe.

Rabunek z '46 był oczywiście draństwem ze strony państwa, ale trzeba pamiętać, że nie było już to to samo państwo za które Twój dziadek walczył w '20. Tamto państwo nie przetrwało, bo jego obywatele nie byli go w stanie obronić. Dlatego przyszli inni ludzie, którzy ustawili prawa wg siebie. To taka przestroga dla tych, którzy chcą się bogacić na niepłaceniu podatku.

Wielu często tutaj zachwala państwa o niskich podatkach jak Estonia, czy generalnie państwa bałtyckie, czy Singapur czy inne raje podatkowe. Trzeba tylko pamiętać, że są to państwa-wydmuszki, takie zabaweczki w rękach mocarstw, stworzone po to, żeby bogaci ludzie z mocarstw mieli gdzie lokować swój kapitał jednak nie posiadające żadnej mocy sprawczej czy decyzyjnej. Singapur będzie istniał tak długo, jak długo będzie trwała równowaga siły między USA i Chinami. Podobnie Estonia. Ludziom chwalącym Estonię i jej podatki polecam tam zainwestować w ziemię i środki trwałe. Później będą stękać, że przyszli Rosjanie i kazali zjeść akt własności.

W jednym natomiast muszę się zgodzić z #3r3, że podatki płacone przez Jimmiego, Izaaka czy Hansa idą rzeczywiście na wzmocnienie pozycji obywateli tychże państw na arenie międzynarodowej i pomagają im się bogacić. W Polsce odwrotnie. Podatki płacone przez Polaków idą na jeszcze większy ucisk ich samych. Polska Policja zamiast chronić obywateli płacących podatki napada na nich z fotoradarami zmuszając do dodatkowych okupów. Straż Graniczna wpuszcza nielegalnych imigrantów, a Policja zamyka "rasistów" zamiast chronić swych obywateli przed najeźdżcami. Czymże jest polski MSZ czy Wojsko skoro nie potrafią zapewnić ochrony polskim inwestycjom nawet na Litwie. Chciałbym zobaczyć co by się stało, gdyby np. polskie władze zdecydowały o odcięciu drogowym niemieckiej cukrowni w Środzie Wlk. i zmuszeniu właścicieli do transportu buraków helikopterem. Resorty siłowe utrzymuje się po to, aby dawały korzyści utrzymującym, nie tylko w czasie wojny, ale może przede wszystkim w czasie pokoju.

SSJ

"Bzdury piszesz. POwiedz to tym którzy w imię tej zasady WallStreet=GPW liczyli na wzrosty od 2011 roku."

Przecież jasno i wyraźnie jest napisane, że spadki w USA są równoznaczne ze spadkami w Polsce. Nie przypominam sobie, aby @Trader21 wspominał, że wzrosty w USA są równoznaczne wzrostom w Polsce. Dokładnie to tłumaczył podczas wykładu, który miał miejsce w czerwcu w Warszawie. Niestety to taka smutna korelacja.

"Co do kwiku o 500+ to za poprzednich rządów gdy w wiele większej skali podnoszone były podatki, opłaty bankowe, ceny usług, żywności, paliwa, nikt nie narzekał, a kasa była transferowana do zachodnich korporacji. Teraz te pieniądze trafiają do Polskich rodzin. Więc kto ma problem, i w czyim interesie piszesz?"

Takie samo narzekanie było podczas rządów PO i PSL-u, tylko niektórzy mają już krótką pamięć. Jakby było tak dobrze wcześniej, to by PiS nie wygrał wyborów. W większej skali były podnoszone podatki, bo dłużej rządzili. Poczekajmy do końca kadencji PiSu. Opłaty bankowe wzrosły po wprowadzeniu podatku bankowego. Ceny usług i żywności wzrosły od kiedy władzę objął PiS. Ceny paliwa są niższe, ale dlatego, że ropa jest tania. Co nie zmienia faktu, że na poczet tego wprowadzono dodatkowy podatek. Tak naprawdę niewiele zmieniło się na lepsze. Przynajmniej ja nie odczuwam w żaden sposób tej #dobrejzmiany. I śledząc poczynania rządu jestem bardzo zaniepokojony i to nie tylko chodzi o kwestie związane z zadłużaniem państwa i prowadzeniem gospodarki socjalistycznej.

A co do 500+, to w tym roku problemu nie ma, ale w przyszłym roku trzeba będzie się już niestety zadłużyć, aby realizować dalej ten program. I z tego co się orientuję, to Polacy głównie kupują w zagranicznych korporacjach.

Ostatnio modyfikowany: 2016-10-02 11:01

gruby

"Kto myślał w ten sposób, ten nie docenił polityków. Znaleziono rozwiązanie, które wciąż zadowala władzę, natomiast stawia w dużo gorszym położeniu mniejszościowych akcjonariuszy."

To i tak jeszcze nic. Ludzie inwestujący w rynek rosyjski to dopiero mają zgryz. Federacja Rosyjska arbitralnie (dekretem premiera FR) ustala cła wywozowe na ropę naftową i gaz. W ten prosty sposób nigdy nie wiadomo jaka będzie dywidenda takiego chociażby Gazpromu. Jej wysokość zależy bowiem od widzimisię większościowego akcjonariusza, który regulując wysokość cła wywozowego sam decyduje ile ochłapów pozostawić akcjonariuszom a ile skonsumować samemu.

Szkoda, że wzorce wprowadzane przez "dobrą zmianę" można porównać tylko do rozwiązań znanych na wschodzie ...

qaz7

@qaz7

"Bzdury piszesz. POwiedz to tym którzy w imię tej zasady WallStreet=GPW liczyli na wzrosty od 2011 roku."

Przecież jasno i wyraźnie jest napisane, że spadki w USA są równoznaczne ze spadkami w Polsce. Nie przypominam sobie, aby @Trader21 wspominał, że wzrosty w USA są równoznaczne wzrostom w Polsce. Dokładnie to tłumaczył podczas wykładu, który miał miejsce w czerwcu w Warszawie. Niestety to taka smutna korelacja."

Chodzi o to że w 2011-13 też było zdziwienie że s&p500 rośnie a WIG nie, bo wcześniej ynwestorzy szli w zaparte że USA=PL czy to wzrosty czy spadki. Więc jak teraz trader twierdzi że spadki w USA = spadki PL wydaje mi się takie naiwne. Ktoś taki jak on powinien wiedzieć jak już napisałem że "w życiu pewna jest tylko śmierć". (przynajmniej jeszcze przez kilka wieków:))

Zaczynam się zastanawiać czy aby niektóre artykuły, nie są po to aby zdezorientować/ogłupić potencjalnego rywala.

Bo chyba się z tym zgodzimy że aby ktoś zyskał to ktoś musi stracić :)

Freeman

Flex

"trzeba akumulowac ale to trwa dekady. a my mamy max 10 lat.( ja bym to wykorzystal na przygotowanie produkcji rzeczy niezbednych do przezycia )

pozniej beda Problemy nieznane obecnym pokoleniom."

Mógłbyś bardziej rozwinąć to co tu napisałeś?

Ssj8

Wspominasz o evolucjach myslenia tworcow szkol ekonomiczntach. Czy mozesz polecic jak jakichs autorow??

Z gory dziekuje

Aliquis

Też zauważyłem, że przed 10 dniami doszło do ataku na centrum wsparcia dla terrorystów w pobliżu Aleppo.

Incydent sprowokował różne reakcje, chociaż nikt nie odnosił się (słownie) do przyczyny.

Bliżej o sprawie tutaj: en.alalam.ir/news/1864011

Reset

Tu może być przyczyna

Masakra w Deir Ezzor jako plan amerykańskiego Departamentu Obrony

http://xportal.pl/?p=26900&utm_campaign=shareaholic&utm_medium=facebook&utm_source=socialnetwork

Reset

Twoje geremkowanie jest naprawde słabe. Stawiasz Argentyne i Grecje jako równorzędne przykłady? Bo co? Bo gdzieś przeczytałeś że oba państwa są zadłużone? Może brylowałbyś na forum GunWa, ale tutaj poziom jest sporo wyższy. Doucz się historii Argentyny i wtedy wypowiedz się.

Jeśli chcesz coś zrobić pożytecznego, to zreferuj co Wallerstein uważa na temat wielowiekowego centrum świata w Persji, Syrii, Chorezmie itd., i o przesunięciu tego centrum w stronę Krymu, Wołynia, Górnych Węgier, Czech, Wenecji, Północnej Italii, Burgundii itd na skutek wojen mongolskich, i kolejnym przesunięciu nad Ocean Atlantycki po intrygach anglosyjońskich opartych o m.in. Kompanię Moskiewską i nieustanne podsycanie konfliktów na polskich kresach począwszy od końca 16 wieku. Komuś przecież bardzo zależało aby osłabić najbogatszy kraj w Europie, który w 1600 roku miał za sobą ponad 300 lat korzystania z lokacji na szlakach wschód-zachód, bez wojny na wewnętrznych obszarach. Oczywiście uwzględniam fakt pojawienia się nowych okoliczności, tj. kolonizacji Ameryk.

Może obecna konfiguracja, to krótki okres przejściowy?? Może koncepcja euroazjanizmu zwycięży? I może trzeba być aktywnym strategicznie zamiast zaciskać pasa i biernie czekać na los wyznaczony przez Syjon? Używam słowa "może" celowo, bo temat jest zbyt złożony aby robić wykład na tym blogu. Wspominam o nim aby wskazać, że są też inne wizje świata niż anglosyjońska. Zaciskać pasa powinien szary człowiek, ale ktoś aktywny powinien rozważyć aktywne zakupy na kredyt w celu wzmocnienia pozycji, bo w nowym rozdaniu może nie będzie potrzeby zwracania długu.

3r3

#glupi napisał o akumulowaniu środków na wypadek ponownego zaniku pozorów państwowości.

Bo to się na tym terenie od 300 lat przytrafia dość regularnie. Było się przyzwyczaić.

@Reset

Aktywność strategiczna Polski na arenie międzynarodowej to wojna z Niemcami. Nawet jeśli na początku tylko prasowa, ekonomiczna, to w tym miejscu dwa ośrodki krystalizacji politycznej się nie zmieszczą, jedna rzeka to licha przeszkoda.

Ostatnio modyfikowany: 2016-10-02 15:35

miszczu

"tani kredyt umrze bo zabija pension funds i insurance a one zasilaja money markets. to bardzo duze podmioty. koniec emerytur = koniec socjalu= krew na ulicach.

cena pieniadza musi wzrosnac bo coraz mniej zaufania na interbank markets."

"tak wskrocie

usd,chf, short gold miners, short financials, short real estate, long vix, short biotech, long dow jones, short oil"

zastanowiłbym się jeszcze nad short high yield corporate bonds, w kontekście tego co napisałeś o końcu taniego kredytu.

Jednak ważne pytanie (@all) jest takie, czy koniec NIRP/ZIRP to jednocześnie konieczność ograniczenia QE ? Bo jeśli nie, to taki short nie ma sensu, jeśli ma się przeciw sobie banki centralne.

co do short na gold miners to chyba tylko spekulacyjnie, krótkookresowo, jak np. ostatnio ok. 15.VIII, gdy się przewartościowało GDXJ z wyraźnymi dywergencjami - wtedy używając np. JDST można było zarobić i szybko zwiewać - ale tak na dłużej to chyba nie ma sensu dopóki nie ma dodatnich realnych stóp procentowych

PN

Czytam ostatnio że nie polecacie kredytu na zakup mieszkania w tej chwili. Zatem jak zabezpieczyć obecne środki które mają czekać na lepsze czasy dla zakupu mieszkań i żeby nie zjadła ich inflacja? Metale to oczywiste - złoto srebro. Jednak jak się nie ma kawałka ziemi ani własnego mieszkania to przechowywanie ich jest kłopotliwe bo nie masz swojego miejsca własnego gdzie możesz te cenne metale schować zakopać zamurować i nikt ci tam nie wejdzie itp. Znajomy kiedyś zakopał coś cennego na działce za domem i wyjechał za granicę - gdy wrócił już tego nie było bo były tam wykopy pod jakąś rurę podziemną.

Btw: ja zaczynam inwestować w siebie ostatnio i wydaje mi się ze to mi przynosi najwięcej korzyści :) Np inwestycja w sport i zdrowe jedzenie - bo na co ci złoto i nieruchomości jak młodo umrzesz? ;)

Reset

Aktywność strategiczna Polski na arenie międzynarodowej to wojna z Niemcami. Nawet jeśli na początku tylko prasowa, ekonomiczna, to w tym miejscu dwa ośrodki krystalizacji politycznej się nie zmieszczą, jedna rzeka to licha przeszkoda.

----------

Ta wojna toczy się od dawna, Polska ponosi w niej klęskę za klęską. Szary obywatel może nie dostrzegać tego, zniknięcie polskich stoczni, cukrowni, proszków do prania, - i zajęcie miejsca na rynku przez przedsiębiorstwa niemieckie, do tego prawie cała polskojęzyczna prasa popularna jest własnością spółek formalnie niemieckich (nie wnikam teraz w narodowość właścicieli tych spółek). Huty przetrwały bo ktoś uparł się aby nie skreślać Lakshmi Mittala z procesu restrukturyzacji hutnictwa. Zgodnie z oczywistym planem huty jako przemysł miały upaść jako relikty komuny niezdolne do działania, przetrwać miała tylko sieć dystrybucji Floriana i Stalproduktu, ale sprzedająca produkty Thyssena, Salzgittera i Arbedu. Ten temat jest mało opisany bo równolegle toczyło się bardziej medialne zawłaszczanie PZU za pieniądze wyjęte z PZU. Przykładów branżowych można podać ogromnie więcej - wyjętych z obszerniejszego tematu pt. patologia transformacji.

Fundacje Adenauera i inne tego typu placówki zdecydowały o wynikach wyborów w 2007. http://niepoprawni.pl/sites/default/files/gazetka/gazetka/6-niepoprawni-ekran.pdf Placówki te działają nadal.

Można coraz bardziej przesuwać się w stronę końca gałęzi pod niemiecką presją, ale w końcu się spadnie.

Jeśli wojna trwa, koniec gałęzi coraz bliżej, to co zrobić - przy czym walkę zbrojną uznaję za nieakceptowalne obecnie rozwiązanie, i przez nikogo nie chciane.

Ponieważ IT21 stworzył wspaniałe miejsce do publikacji myśli niepoprawnych politycznie, to nawiąże do tematu poruszanego kilka razy przez 3r3, czyli możliwości złupienia Niemiec - ale bez ataku zbrojnego. Dla większości komentatorów tego bloga pomysł ten to szaleństwo/abstrakcja/żart/dowód upośledzenia umysłowego 3r3 itp.

Taka ocena pomysłu jest skutkiem systemu edukacji obowiązującego w naszym nieszczęśliwym kraju, niszczącego samodzielne myślenie, w szczególności wykraczające poza najważniejsze egzystencjonalne sfery życia osobistego. G Braun zasygnalizował ten problem w jednym z ostatnich wykładów nazywając go syndromem urojeniowo-uroszczeniowym inteligenta polskiego

A przecież gdyby oceniać temat bez kompleksów, to atutów jest wiele. Oczywiście mierząc rozsądnie siły nie uważam za możliwe złupienie Bawarii lub Saary.

Ale zapoznajmy się z linkami:

http://prawymsierpowym.pl/index.php/2011/10/luzyce-smierc-przez-zapomnienie/

http://www.nacjonalista.pl/2015/01/04/karol-stojanowski-o-reslawizacje-wschodnich-niemiec/

Dodajmy ok trzech milionów polskich emigrantów zarobkowych.

Mamy więc kilkadziesiąt tysięcy potencjalnych sojuszników - agentów wpływu, pożytecznych idiotów, ale też ludzi świadomie zaangażowanych - gdy uwierzą że nie będą sami.

Uwzględnijmy zamordyzm niemieckiej poprawności politycznej cenzurujący niemiecki internet - kilka niemieckojęzycznych wolnych mediów internetowych wspierających "niezależnie" AfD, Pegidę, NPD i inne formacje spoza układu CDU CSU SPD FPD mogłoby przemycić wiele propolskich, a napewno antymerkelowskich idei, np wskazać Polskę jako ostoję wolności w Europie, w tym wolności od ubogacania kulturowego przez muslimskich najeźdźców. Wątek przymierza Otton-Sylwester-Bolesław jako baza idei: tradycyjna Europa narodów vs. Jewropa z Ventotene, wydaje się idealny.

Oczywiście wymaga to eliminacji z naszego nieszczęśliwego kraju po pierwsze monopolu kontrolowanych z terytorium Niemiec polskojęzycznych mediów - odpowiednia zmiana ustaw zakazująca koncentracji własności mogłaby załatwić temat, po drugie eliminacji agentów i TW BND, oraz jawnych jurgieltników Fundacji Schumana i podobnych. Tu sprawa musiałaby być delikatniej rozwiązana.

Pomocne byłoby podsycanie konfliktów pomiędzy nowym niemieckim bogactwem kulturowym. Szyici vs sunnici, Turcy vs Kurdowie, Albańczycy vs. Nigeryjczycy.

Po 20 latach udziału polskich ochotników i najemników w "budowaniu demokracji" w Iraku itd. można z powodzeniem wykorzystać sprawnych żołnierzy do wspierania tych zadań, zatrudnianych przez małe słowiańskie biznesy na terytorium wschodnich landów, poprzez spółki typu Blackwater (aka Academi), do ochrony przed ubogacaniem kulturowym.

Aby nie odejść całkowicie od tematyki bloga - być może jednym z działań powinna być "pomoc" w upadku Deutsche Banku, i wykorzystanie tego upadku do repolonizacji banków, np BRE/Mbanku, formalnie nadal zależnego od trupa czyli Commerzbanku, którego interesy w naszym nieszczęśliwym kraju przy upadłości DB zostałyby raczej spisane na straty. Pozycja finansowa kontrolowanych z terytorium Niemiec przedsiębiorstw dokonujących od lat nieograniczonej ekspansji w naszym nieszczęśliwym kraju, w przypadku odcięcia finansowania z DB i Commerz, także mogłaby spowodować mocniejszą pozycję polskich przedsiębiorstw.

Ten fikcyjny i moż żartobliwy scenariusz to początek, oczywiście wymagający miesięcy przygotowań, pieniędzy,zachowania tajemnicy. Pytanie tylko, kto miałby to zainicjować, sfinansować, wykonać, i zjeść owoce? Jaki wyznaczyć tej akcji cel długoterminowy? Kto zapewniłby ochronę uczestników? Gdzie są granice dopuszczalnych działań operacyjnych? Czy wypadki lewackich konkurentów AfD/Pegidy (lub nowej Partii Łużyckiej) na stanowiska burmistrzów saksońskich miasteczek są akceptowalne? Czy na ofiary gwałtów należy wybrać normalne niemieckie kobiety, czy lewackie kretynki aktywistki z hasłami "wilkommen" na koszulkach? Czy atak na Deutsche Bank, który jest tak samo "deutsche" jak FED jest federalny, to nie jest atak na figurę chronioną przez najwyższy stopień piramidy, z poziomu oka które wydaje polecenia A. Merkel?

Świadomość jednak, że zdarzenia mogą zaistnieć także po zachodniej stronie Odry mogłaby działać hamująco na bezkarne jak na razie działania w Polsce.

Napisałem ten tekst bynajmniej nie dlatego, że namawiam do przeprowadzenia przewrotu w Saksonii. Chodzi mi o to, aby czytelnicy bloga IT21, ponadprzeciętnie uświadomieni już w tematach takich jak przymus korzystania z drukowanego w dowolnej ilości $, wejście rywalizacji Usrael-Chiny w nowy etap, fikcja "demokracji" w UE, ubogacanie kulturowe jako element nowej Jewropy zgodnej z założeniami Richarda Coudenhove-Kalergi, fałsz majdanu w Kijovie - że w tych warunkach polski interes narodowy nadal może być realizowany. Że planowanie geopolityczne i na pokolenia do przodu to nie tylko Pekin, Moskwa i Syjon, ale też my tu i teraz. My, to niekoniecznie ja i 3r3 ;-)

Ktoś planuje teraz c.d. rozbioru Ukrainy, wojnę w Międzymorzu, KODomicki majdan w Warszawie, przejęcie kontroli nad wodą pitną w Azji środkowej, więc dlaczego ktoś nie może planować przywrócenia Łużyc do słowiańskiej macierzy i zresetowania systemu bankowego na terytorium Niemiec?

Trzeba uwolnić umysły. Drugoligowy polski magnat samodzielnie osadzał na tronie "carewiczów" Dymitrów. Poseł Działyński w obecności londyńskiego dworu opieprzył królową Elżbietę Tudor za wspieranie kniazia Moskwy (Kompanii Moskiewskiej), i włos mu z głowy za to nie spadł, bo reprezentował najsilniejsze obok Hiszpanii państwo w Europie. Czym jest w porównaniu z tym delikatna akcja Łużyce? Szczególnie jeśli potraktować ją jako polską odpowiedz na 25 lat kolonizacji polskiego terytorium przez kontrolowane z niemieckiego terytorium korporacje i służby?

Ostatnio modyfikowany: 2016-10-02 20:46

Reset