Rynki finansowe doświadczają właśnie efektów zacieśniania polityki monetarnej przez najważniejsze banki centralne. Należy pamiętać, że bez uporczywego dodruku waluty ze strony Rezerwy Federalnej czy Europejskiego Banku Centralnego hossa rozpoczęta w 2009 roku byłaby już przeszłością. Tak się jednak nie stało. Hossa trwa do dziś, ma już blisko 10 lat, jednak jej dalsze losy stoją pod znakiem zapytania.

Wszystko dlatego, że 2 wspomniane banki centralne zachowują się zdecydowanie inaczej niż w poprzednich latach. FED od dodruku i utrzymywania zerowych stóp procentowych przeszedł do ograniczania swojego bilansu (przeciwieństwo dodruku) oraz stopniowych podwyżek stóp procentowych. Z kolei EBC ogranicza kreację waluty i do końca 2018 roku ma całkowicie porzucić pompowanie rynków finansowych.

Co te działania tak naprawdę oznaczają? W poprzednich latach różne podmioty obecne na rynku akcji czy obligacji miały pewność, że ceny będą rosły lub też utrzymają się na podobnych poziomach. Dbały o to banki centralne. Teraz tej gwarancji nie ma – właśnie z powodu FEDu redukującego bilans oraz EBC kończącego dodruk. Z kolei wyższe stopy procentowe w USA oznaczają wyższe koszty kredytu. To problem dla wielu krajów rozwijających się o czym wspominaliśmy w jednym z ostatnich artykułów. Właśnie stąd biorą się ostatnie komplikacje na rynkach – najpierw spadki dotknęły rynki wschodzące, a później metale szlachetne i akcje w USA.

Można powiedzieć, że mamy na rynkach małą deflacyjną falę. To ten scenariusz, który od dawna uważamy za mniej prawdopodobny niż inflacyjne wyjście z problemu. Kryzys deflacyjny oznacza, że mimo początkowego wybicia, spadać będą także ceny złota czy srebra.

My jednak nie potrafimy odrzucić wrażenia, że realizacja scenariusza deflacyjnego potrwa co najwyżej 3-4 miesiące. Poniżej kilka spostrzeżeń na ten temat. Być może sami przekonacie się, że nie ma co panikować tylko dlatego, że złoto zanotował spadki do poziomów z końca zeszłego roku.

Tak czy inaczej, jeśli po artykule będziecie innego zdania, to czekamy na kontrargumenty w komentarzach.

Złoto w długim terminie

W naszym portfelu dominują inwestycje długoterminowe dlatego też rozważania na temat złota rozpoczniemy od szerszego spojrzenia na obecną sytuację.

1. Deflacja – samobójstwo polityków

Gdyby najbliższy rok miał mijać dokładnie tak, jak zapowiadają to banki centralne, scenariusz wyglądałby (w ogromnym uproszczeniu) następująco:

- banki centralne wysysają płynność z rynków

- obligacje tracą w szybkim tempie na wartości (brak głównego kupca)

- wizja bankructwa staje się realna dla wielu krajów

- na rynkach akcji i nieruchomości dochodzi do gigantycznych przecen

- ratujący się kapitał ucieka do obligacji i nieco podbija ich ceny

- globalna gospodarka staje, biliony wyparowują z rynków finansowych, niemal w każdym kraju lawinowo wzrasta bezrobocie i bieda.

Jaka jest szansa na taki scenariusz? Czy to możliwe, że politycy i bankierzy centralni, którzy użyli w ostatnich latach dziesiątek sztuczek by utrzymać hossę, teraz tak po prostu pozwoliliby na scenariusz deflacyjny? Przecież takie rozwiązanie oznaczałoby miliony osób protestujących na ulicach i możliwość faktycznego utracenia kontroli nad sytuacją przez globalistów. Naszym zdaniem jest ono możliwe jedynie w określonych sektorach lub krajach, a nie w całej globalnej gospodarce.

Znacznie bardziej prawdopodobny jest scenariusz w którym, po początkowej deflacji (spadkach cen na rynkach) banki centralne szybko reagują. Dla przykładu, FED postanawia wstrzymać się z programem redukcji bilansu, natomiast EBC wraca do dodruku. W takiej sytuacji rynki dostają jasny sygnał od polityków i bankierów: wychodzimy z problemów poprzez inflację. Bezpośrednio przełożyłoby się to na zdecydowany wzrost cen metali szlachetnych.

Inna możliwość (a jednak również oznaczająca scenariusz inflacyjny) to wolniejsze tempo podwyżek stóp procentowych w USA. Na ten moment FED uparcie twierdzi, że w tym roku doczekamy się 2 kolejnych podwyżek stóp procentowych. Tymczasem po ostatnich spadkach na rynku akcji prawdopodobieństwo takiego scenariusza wycenia się na mniej niż 50%. Innymi słowy: większość obserwatorów nie wierzy, że FED w ogóle zdąży podnieść stopy kolejne 2 razy, zanim rynek akcji i obligacji nie doświadczą dużych przecen.

2. Zachowanie rynku obligacji

W ostatnich miesiącach mieliśmy okazję obserwować stały wzrost rentowności amerykańskich obligacji. Oznaczało to również spadek ich cen.

Co było przyczyną wzrostów rentowności? Po pierwsze, rozpędzająca się inflacja. Skoro ceny rosły, to obligacje wypłacające np. 2,5% cieszyły się małym powodzeniem – inwestorzy opuszczali ten rynek. Co nam po obligacji płacącej 2,5%, kiedy nawet oficjalna inflacja przebija 3%?

Drugim powodem były rosnące stopy procentowe, które oznaczały m.in. wyższe oprocentowanie lokat. Zatem część osób przenosiła środki z obligacji właśnie na lokaty.

W ten sposób rząd USA, wypuszczając obligacje 10-letnie, musiał oferować coraz wyższe odsetki. Z 1,4% zrobiło się 2,5%. Ten stan utrzymywał się przez jakiś czas, po czym 2018 rok przyniósł wzrosty powyżej 3%. Z kolei w ostatnich tygodniach sytuacja wyraźnie się uspokoiła. Doszło do ponownego spadku poniżej 3%.

Oczywiście częściowo było to wywołane ucieczką od obligacji innych krajów np. Włoch. Jest jednak również druga przyczyna. Wzrost rentowności obligacji zwolnił ponieważ rynek wie, że FED nie da rady podnosić stóp o 0,25% co 3 miesiące.

Widzicie, że to co napisaliśmy w punkcie 1 i 2 niejako się łączy. Banki centralne nie dadzą rady utrzymać tempa zacieśniania polityki monetarnej i rynek już to dyskontuje. Jeśli zatem nie będzie dalszych podwyżek stóp procentowych, a przyspieszy inflacja to doczekamy się coraz silniej negatywnych realnych stóp procentowych.

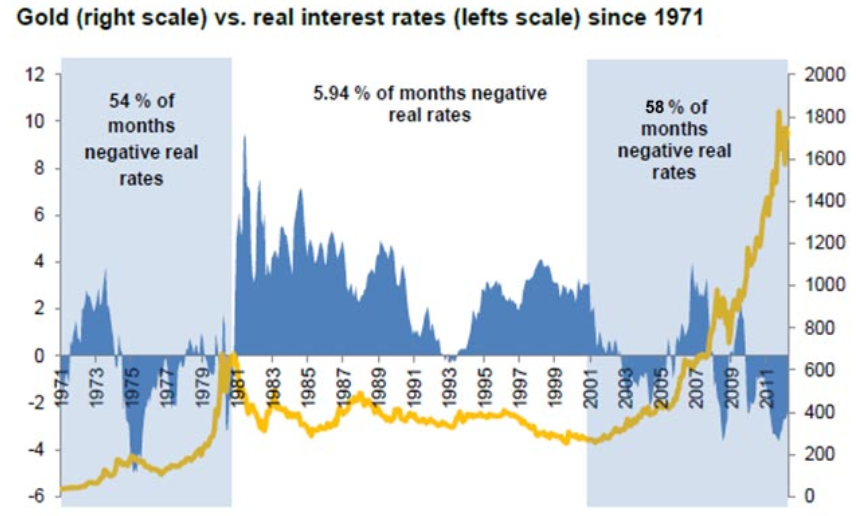

W przeszłości w takim otoczeniu metale radziły sobie bardzo dobrze. Lata 1971-1980 oraz 2001-2011 (niebieskie tło na wykresie) minęły właśnie pod znakiem negatywnych realnych stóp procentowych. Złoto notowało wówczas wzrosty.

Źródło: snbchf.com

Co innego w latach 80-tych i 90-tych kiedy stopy procentowe najczęściej przewyższały inflację.

Podsumowując 2 powyższe punkty – banki centralne w najbliższych miesiącach nieco wyhamują w swoich działaniach, co wywoła przebicie 1400 USD przez złoto.

3. Rynek byka rozkręca się powoli

Od początku 2016 roku mamy do czynienia z rynkiem byka na metalach szlachetnych. Ktoś mógłby narzekać, że po bardzo słabych latach odbicie np. na złocie zamyka się w 10% zysku rocznie. Sęk w tym, że poprzednie hossy w metalach zaczynały się podobnie. Były to stosunkowo spokojne wzrosty, a na prawdziwą manię trzeba było zaczekać kilka lat.

Nawet widoczny wyżej wykres pokazuje, że wzrosty przyprawiające o zawrót głowy miały miejsce po 8 latach od rozpoczęcia rynku byka. Wcześniej jednak metale także przynosiły niezłe zyski.

Krótkoterminowo? Promocja na metalach

Nie będziemy ukrywać, że do napisania artykułu zmobilizowały nas przede wszystkim ostatnie spadki cen złota i srebra. Ostatecznie to dobry moment by napisać dlaczego obecną sytuację należy traktować jako atrakcyjną promocję, a nie ostatni moment do ucieczki przez gigantycznym krachem.

1. Podwójny opór na dolarze

Ze względu na odwrotną korelację pomiędzy dolarem i złotem, zachowanie USD to sprawa kluczowa. Zacznijmy zatem od samego indeksu dolara, który określa siłę amerykańskiej waluty względem 6 innych walut, głównie euro.

Indeks USD dotarł do linii silnego oporu.

Jeśli na stałe przebita zostanie granica 95, wówczas odbicie na metalach może nieco odwlec się w czasie.

Tak się jednak składa, że z linią oporu mamy również do czynienia na wykresie USD względem jena japońskiego. Kurs USDJPY jest odwrotnie skorelowany ze złotem. Poniższy wykres wskazuje na osłabienie dolara względem jena w kolejnych tygodniach.

Źródło: graceland-updates.com

To dobry prognostyk dla złota. Trzeba jednocześnie podkreślić, że chociaż jen i złoto zachowują się podobnie, to w ostatnich miesiącach zdarzały się momenty kiedy niszczona japońska waluta traciła na wartości, a metal się tym nie przejmował.

2. Drugi i trzeci kwartał – najgorszy i najlepszy okres złota

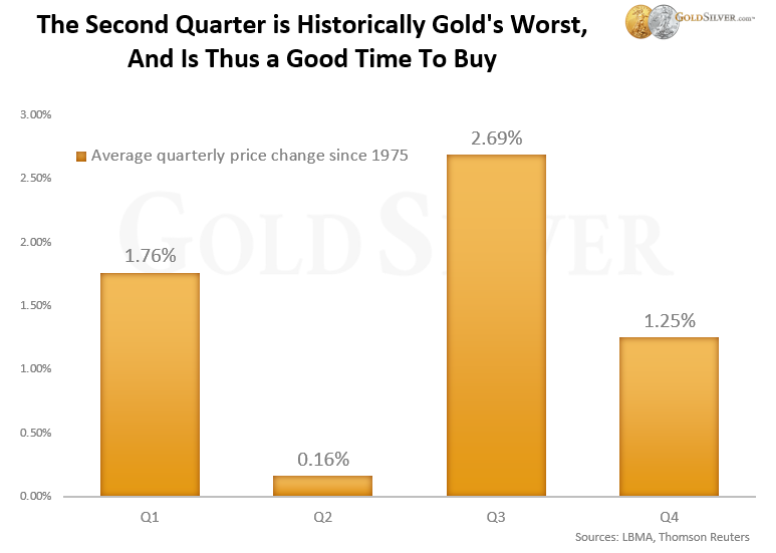

Na podstawie danych historycznych można zauważyć, że poszczególne kwartały przynoszą zupełnie inne wyniki żółtego metalu. Największa przepaść dotyczy kończącego się właśnie oraz nadchodzącego kwartału.

Jak widać, od 1975 roku drugi kwartał to średnio 0,16% wzrostu ceny złota. Realnie: strata.

Co innego w przypadku lipca, sierpnia oraz września, kiedy złoto generalnie spisuje się najlepiej.

Modelowym przykładem może być tutaj poprzedni rok, kiedy metal odbił w pierwszych dniach lipca. Co stało się później? W 2 miesiące złoto podrożało z 1215 USD do 1350 USD.

3. Czyszczenie słabych rąk

Ostatnie 10 lat pełne było zagrywek ze strony banków inwestycyjnych, które upodobały sobie zwłaszcza zbijanie cen metali szlachetnych. Pisaliśmy o tym wielokrotnie. Jeśli ktoś nie jest tego świadom, to w sytuacji takiej jak obecna, może po prostu w panice uciec z rynków, oddając zyski większym i sprytniejszym podmiotom.

Właśnie taki scenariusz dzieje się dziś na rynku. Wielu inwestorów wystraszyło się, stop lossy poszły w ruch, co nagle sprowadziło cenę złota do 1260 USD. Kto w zeszłym roku opuścił rynek w podobnym momencie, ten miał później czego żałować.

4. Krzyż śmierci na wykresie złota

Część analityków zwraca uwagę na tzw. krzyż śmierci na wykresie złota. Jest to sytuacja w której średnia 50-dniowa przecina od góry średnią 200-dniową (obie te średnie pojawiają się automatycznie na wykresach ze strony stockcharts.com). Twierdzi się, że jest to zły omen na kolejne miesiące.

Czy faktycznie tak jest? Tak się złożyło, że mamy świeże dane na ten temat. Obejmują okres od 1980 roku. W tym czasie krzyż śmierci pojawił się 11 razy.

Jakie były wyniki złota w ciągu miesiąca od pojawienia się tej formacji? 6 razy wzrost, 5 razy spadek.

W ciągu pół roku? 5 razy wzrost, 5 razy spadek i raz na „zero”.

W ciągu roku? 5 razy wzrost, 6 razy spadek.

Wybaczcie, ale nie widzimy powodów by przykładać do krzyża śmierci nadzwyczajną uwagę.

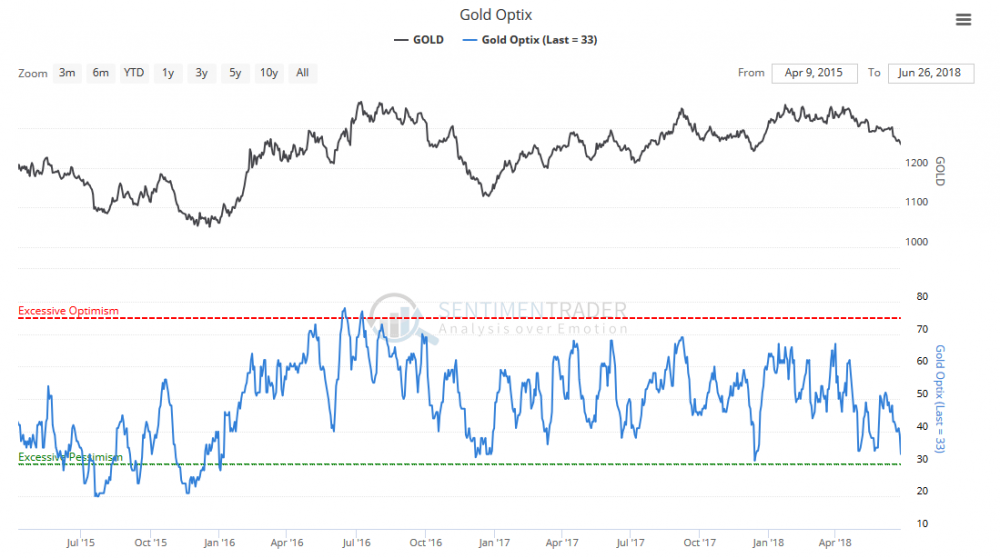

5. Nastroje

Aby sprawdzić perspektywy dla danego rynku, warto przeanalizować jak widzą go inni inwestorzy. Poniższy wykres dotyczy tylko i wyłącznie złota.

Niebieska linia pokazuje, że na ten moment jesteśmy blisko skrajnego pesymizmu wśród inwestorów, czyli sytuacji w której co najmniej 70% badanych jest negatywnie nastawionych do metalu. Skoro tak, to większość kapitału jest poza rynkiem, a dalsze spadki są możliwie głównie w następstwie kolejnych ruchów banków inwestycyjnych. Ewentualnie silnej fali deflacyjnej, której nigdy na 100% wykluczyć nie możemy.

Podsumowanie

Długoterminowo:

- banki centralne w kolejnych miesiącach wycofają się z obecnych planów,

- nastąpi zmiana kursu na scenariusz inflacyjny,

- cena złota znacząco wzrośnie i przebije 1400 USD, wyżej znajdą się także notowania srebra i platyny.

Krótkoterminowo:

- od strony technicznej znacznie więcej widzimy przesłanek za wzrostem ceny złota,

- nastroje także wskazują na to, że złoto uklepuje dno na poziomach 1250-1260 USD,

- najbardziej prawdopodobny jest dla nas scenariusz w którym metale odbijają w lipcu. Z drugiej strony, nie wykluczamy całkowicie sytuacji w której rosnący dolar odsunie w czasie odbicie metali.

Inne spostrzeżenia:

Uwagę zwraca sytuacja na spółkach wydobywczych. ETF GDXJ niemalże nie zareagował na ostatnie spadki ceny złota i srebra (pierwszy metal jest dla tego ETFu kluczowy). Pokazuje to jak niski jest potencjał do spadku tego aktywa.

Na koniec chcielibyśmy dodać, że znaczna część tego artykułu mogłaby się pojawić także pod tytułem „skąd wiara w surowce?”, ale o surowcach ostatnio pisaliśmy sporo. W ich przypadku wiele osób widzi dokładnie, że odbicie jest w trakcie. Co do złota więcej osób ma wątpliwości. My nie.

Zespół Independent Trader

Mar

Ostatnio modyfikowany: 2018-06-28 09:25

buktor79

cracko

ANUSIAK

gruby

"Tak czy inaczej, jeśli po artykule będziecie innego zdania, to czekamy na kontrargumenty w komentarzach."

W artykule analizujecie wpływ nowotworzonej waluty wylewającej się z banków centralnych na rynki. Który jest znikomy jeśli weźmiemy pod uwagę że w bankach centralnych tworzone jest około 10, no może max. 12 procent waluty nowotworzonej w ogóle, jak sami w jednym z wcześniejszych artykułów twierdziliście.

Sprawa następna: Bernie Sanders na swojej stronie internetowej upublicznił raport GAO (coś w rodzaju amerykańskiego NIKu) z którego wynikało że amerykański bank centralny "poza bilansem" po 2008 roku stworzył i pożyczył bankom komercyjnym 20 bln FEDów które to rozeszły po systemie bez śladu i bez protestu.

Zastanawianie się nad ewentualnymi skutkami kolejnej rundy QE w wysokości może połowy a może jednego biliona FEDów jest niepoważne kiedy w systemie pod stołem i poza oficjalną sprawozdawczością kursują kwoty równe całkowitemu zadłużeniu USA.

FED to zaledwie jedna firma, są też inne: taki EBC na przykład. Jego księgi nie podlegają audytowi a sama siedziba we Frankfurcie jest eksterytorialna. Co oznacza że bilans EBC jest tak samo wiarygodny jak FED. Obydwie firmy bowiem nie podlegają kontroli oficjalnych władz.

Wiedząc zatem że oficjalne sprawozdania banków centralnych nie są warte nawet papieru na którym są drukowane przechodzimy do następnego filaru systemu: oficjalnie banki centralne dostarczają bankom komercyjnym waluty, która to waluta jest używana przez nie do zabezpieczenia lewarowanych interesów. W takim lewarowanym rezerwą cząstkową interesie dochodzi do powtórnego stworzenia waluty z niczego, tym razem jednak każde puste Euro z banku centralnego opakowywane jest w następne 90 a może nawet 99 pustych Euro stworzonych przez bank komercyjny.

Nie znamy ilości tworzonych przez banki komercyjne walut, te dane zostały w 2006 roku oficjalnie utajnione.

To jeszcze nie koniec wyliczanki: w niektórych państwach przepisy pozwalają sektorowi bankowemu na tworzenie waluty bez żadnych ograniczeń, to znaczy wymagają zerowej rezerwy na pokrycie depozytów.

Podusmowując:

- nie wiemy ile drukują banki centralne bo stosują one podwójną księgowość,

- nie wiemy ile drukują banki komercyjne bo M3 został utajniony,

- nie wiemy ile waluty tworzone jest bez żadnych ograniczeń w krajach z zerowym poziomem rezerw w systemie bankowym.

Ja bardzo was przepraszam, ale o czym jest ten artykuł ? O wpływie tupania mrówki na przęsła mostu kiedy maszeruje ona po tym moście razem z kolegą słoniem ? W tym świetle na problem ceny złota patrząc: czy cena złota wyrażona w FEDach, euro, jenach czy złotówkach cokolwiek może nam powiedzieć o wartości metalu ? A jej wahania ? Zależą od popytu czy może od gradientu zmian definicji wartości jednego FEDa albo jednego Euro ?

W sytuacji w której nikt nie wie co się z metrówką aktualnie dzieje mierzenie nią czegokolwiek, od złota zaczynając poprzez gospodarkę na cenie bułki w sklepie kończąc mija się z celem. System monetarny przestał działać, miarka się zepsuła. To znaczy sama się nie zepsuła, ona została zepsuta. Kiedyś za używanie lewych odważników na targu można było stracić prawą rękę. No właśnie. Dzisiaj nazywamy tą czynność "polityką monetarną".

Dlatego ośmielę się powtórzyć: o czym właściwie jest ten artykuł ?

Ostatnio modyfikowany: 2018-06-28 12:12

polish_wealth

janwar

W momencie , gdy Trump poluzuje cos tam w sprawie cel, $ z radosci znowu wzrosnie w gore. Czyli na dolara nie ma bata.

Rado

Ja bym powiedzial inaczej. Na glupote ludzka nie ma bata...

sage_slav

Jestem zupelnie odwrotnego zdania niż Wy: zgadzam się, że podnoszenie stóp wywoła kryzys, ale nie zgodze się że FED cokolwiek spuści z tonu: Scenariusz który Trump z Powellem dla nas przygotował jest zgoła inny. Oni chcą wywołać kryzys, żeby powalić chińskiego smoka.

takie jest moje zdanie.

po kryzysie będzie czas na kupno złota (lub w trakcie), póki dolar się wzmacnia nie ma co się w to pakować ;)

Zreszta ciekawi mnie jak rozpatrujecie "ucieczke" kapitału w kryptowaluty - w końcu taki bitcoin to taki odpowiednik złota, tylko dużo łatwiejszy i tańszty w przechowywaniu ;) Pytałem ostatnim razem, ale odpowiedzi od was ciężko się doczekać.

Chyba po prostu żadna nie istnieje.

Ja na kryzys na pewno zostawie 20% w koszyku na krypto ;) to będzie mój czarny koń

Ostatnio modyfikowany: 2018-06-28 16:49

xoni

- dolarze i konieczności zamiany oszczędności złotówkowych na dolca w roku 2009, albo chociaż 2011

- o FANGACH 6 lat temu i jaką świetną okazją inwestycyjną będą

- tym że jednak warto kupić nieruchomośći w polsce 4 lata temu

- nie pisał w latach 2012-2018 nic o złocie bo szkoda czasu na ten temat

- o kryptowalutach w innych momentach niż na szczytach kolejnych hoss BTC.. nie dobra, już zbyt dużo wymagam...

.. Wtedy uwierzę, że rozumie coś z obecnej makroekonomii i przepływów kapitałowych :).

Swoją drogą lubię ten blog i uważam i tak za jeden z najlepszych, w końcu jesteśmy coraz bliżej scenariusza który tutaj jest nakreślany od lat,

z tym że jak ktoś napisał timing is everything.

ps. poza tym ja i tak bardziej wierzę w scenariusz deflacyjny :P A jak kryptowaluty będą się zachowywać podczas kryzysu? Tak jak złoto, czyli na początku nieciekawie bo będzie trzeba spłacać długi do systemu wyprzedając wszystko inne.

Lech

Skoro dziesiątki bilionów walut zasypało rynek i nawet nikt nie wie ile ,ale bardzo dużo , to nie będzie tak łatwo "zredukować bilans" , chyba że znajdą się kolejni frajerzy na słomiane inwestycje ..w kolejne obligacje ,państwowe i bankowe fundusze oraz tysiące piramid finansowych które miały zarabiać biliony $ ,a zaliczą mega straty JAK ZACZNĄ Z TYCH INWESTYCJI WSZYSCY UCIEKAĆ TO ZROBIĄ PRZYMUSOWY SKUP ZŁOTA BO BĘDZIE 20 RAZY DROŻSZE i bez szans na zakup.

Dzisiaj chyba każdy widzi jakie USA jest niewiarygodne , w każdej chwili mogą zablokować każdemu każde pieniądze? lub nie wypłacić co mu się należy lub nie wykupić długów? kto w takiej sytuacji będzie u nich trzymał pieniądze i kupował dolara?, a krypto śmieci można zablokować jedną decyzją i wyzerować wszystkich inwestorów w tego śmiecia , chyba po to go tolerują....jak wprowadzą zakaz obrotu krypto nikt za to nie będzie odpowiadać i nikt nie poniesie żadnej straty bo żaden bank tego nie gwarantował stracą tylko frajerzy co to kupują ,. czyli spekulanci albo złodzieje i oszuści, taka będzie konkluzja..

Ostatnio modyfikowany: 2018-06-28 17:29

ArtWW

"Zreszta ciekawi mnie jak rozpatrujecie "ucieczke" kapitału w kryptowaluty - w końcu taki bitcoin to taki odpowiednik złota, tylko dużo łatwiejszy i tańszty w przechowywaniu ;) Pytałem ostatnim razem, ale odpowiedzi od was ciężko się doczekać.

Chyba po prostu żadna nie istnieje. "

Popatrz sobie na Wenezuelę. tam jest kryzys a jakoś BTC furory nie robi.

Analiza techniczna. Przyjmujesz założenie a potem ciągniesz kreski tak by je wykazać.

Ostatnio modyfikowany: 2018-06-28 17:47

Lech

Sytuacja dzisiaj przypomina upadek Funta , też starali się wymieniać przywożone milionami funty na gwarantowane złoto i srebro aż zabrakło i powiedzieli że nie mają, teraz dolar niby mocny i pewny ,ale jak przywiozą im statkami te dolary i obligacje i kupony z funduszy to się okaże że nie ma co za to wziąć.. a już na pewno nie złoto czy srebro... najwyżej 1%..

Ostatnio modyfikowany: 2018-06-28 17:49

sage_slav

Wiele osób mówiło mi, żeby nie wierzyć w AT i nie wierze. Wg mnie żeby stosować AT trzeba ją bardzo dobrze rozumieć - ja nie rozumiem, więc i nie tykam coby nie robić sobie mętliku.

Akurat nie mogłeś gorzej trafić niż na przykład Wenezueli ;) Czytałem gdzieś artykuł, że mąż uratował rodzine kupując bitcoina za oszczednosci życia. Czy się opłaciło? Sprawdz sobie wykres i oceń AT bitcoina w stosunku do wenezuelskiego boliwara. Myśle, żę w dobie światowego kryzysu niejeden będzie chciał tak uratować oszczędności życia ;)

Pytanie tylko pozostaje co na to bankersi, a na pewno będą musieli z tym walczyć, w końcu niezabezpieczony kapitał poddany inflacji to dla nich najlepsza pożywka. Jak nie będą mieli co żryć to powymierają z głodu. A do tego chyba nie będą chcieli dopuścić...

Ostatnio modyfikowany: 2018-06-28 17:54

Lech

ArtWW

"Akurat nie mogłeś gorzej trafić niż na przykład Wenezueli ;) Czytałem gdzieś artykuł, że mąż uratował rodzine kupując bitcoina za oszczednosci życia. Czy się opłaciło? Sprawdz sobie wykres i oceń AT bitcoina w stosunku do wenezuelskiego boliwara. Myśle, żę w dobie światowego kryzysu niejeden będzie chciał tak uratować oszczędności życia ;)"

Ja na przykład czytałem, że facet w Japonii przeżył dwa wybuchy bomb atomowych. Najpierw w Hiroszimie a później ten w Nagasaki.

Czyli wniosek z tego taki, że nie ma się co bać broni jądrowej bo jest przereklamowana albo, że spodnie jakie nosił chronią przez takimi wybuchami.

Ostatnio modyfikowany: 2018-06-28 17:58

janwar

wolny elektron

Tak, to niesamowite... daję linka

Ostatnio modyfikowany: 2018-06-28 19:12

Mengiz

Ja czekam z dolarem aż coś pęknie i wartość wzrośnie dolara względem PLN. Uncja spadnie do poziomu 800-1000 a później zakup złota bo i FED na końcu rozpocznie dodruk.

janwar

3r3

@ArtWW

"Nie wydaje mi się, żeby za utrzymanie Visa płacili podatnicy. Visa to firma nie instytucja i od każdej operacji pobierają zdaje się 2%. Te marne 2% daje im każdego roku parę miliardów na czysto. "

To załóż skimmer na atm i zobacz czy gania cię policja za podatki czy z opłat visy^^

"Jeśli mieli by to utrzymywać podatnicy to nie funkcjonowała by na całym świecie."

A jednak.

"Jeśli w takich krajach opłacenie systemu miało by uszczuplać budżet to rząd zwyczajnie wypier... by ich z rynku. "

A jednak żaden rząd tej kwestii nie porusza, muszą tam być jakieś niebywale silne stresory.

"Działanie visy jest proste:"

Ale tylko do momentu kiedy masz fraud - wtedy wchodzi państwo, a nawet interpol jak jest grubo.

Natomiast jak masz fraud na btc to nikt nie wywala drzwi. Za wywalone drzwi płacą podatnicy.

"Idziesz do sklepu kupujesz za 5zł płacić kartą visa i koszt operacji to 10gr."

Plus 90% podatki od dochodu za który kupujesz, czyli wydałeś złotówkę na ten luksus - 1/6 całej kwoty transakcji. Tak Ci podpowiem że to więcej niż dziesięcina - in visa we trust?

"Pójdźmy dalej. Przymus państwowy zostaje zniesiony i visa"

I visa zapoznaje się bliżej z terminem "dziki zachód - wszystko wolno, piekła nie ma". Zaczynając od zbrojnej napaści na pracowników i dobrania się do serwerów ręcznie. Porządek publiczny kosztuje. Był jeden taki napad, pracowników zabito, nie wiadomo nic o przelewach, ale mainframe był ruszony, wyroki 25+ ale sprawcy jacyś nie tacy od mainframu i nie wiadomo na co gamonie mieliby tam siedzieć sześć godzin z trupami, zamiast się od razu zabrać. A teraz sobie wyobraź że wyroków by nie było, policja by nie przyjechała...

@jerkey

Bardzo dobrze zrozumiałeś.

Mam niejaką eksperiencję i wiem ile dolarów kosztuje podatnika każdy ukradziony cent. Aż człowiekowi serce rośnie że jest niegodziwcem niebywałym gdy słucha zarzutów wyrażanych liczbami właściwymi dla odległości ciał niebieskich.

@Mar

A jaką jakość & ilość będę nabywał za tego dolara, co to za ich 800 będzie uncja złota?

@ANUSIAK

"Ja zakup "żywego" złota traktowałbym w kategoriach zabezpieczenia kapitału"

Lub ewakuacji nadpłynności z rozrachunku.

@gruby

"w niektórych państwach przepisy pozwalają sektorowi bankowemu na tworzenie waluty bez żadnych ograniczeń, to znaczy wymagają zerowej rezerwy na pokrycie depozytów. "

Właściwie to w mało których jest inaczej gdyż zabezpieczenie wytwarza bank centralny na żądanie. Na przykład w taki sposób, że do każdego otwartego konta powstaje zabezpieczenie gwarancyjne w wyniku zawarcia umowy o prowadzeniu rachunku, trzeba to oddzielnie podpisać teraz nawet. Co ja się napodpisywałem w tym tygodniu, a ile milionów wykreowano - aby wszystkim żyło się lepiej^^

"Dlatego ośmielę się powtórzyć: o czym właściwie jest ten artykuł ?"

Sezon ogórkowy.

@xoni

Takimi rzeczami dzielimy się po fakcie, bo kiedy rośnie to nie mamy czasu się dzielić, a ponadto rośnie tak szybko, że nie nadążamy w to wierzyć.

janwar

Ostatnio modyfikowany: 2018-06-28 22:03

Patyk1989

Największą wartością tego portalu było to, że autor nie bazgrał jakiś głupot na wykresie, tylko zawsze rzeczowo, długoterminowo podchodził do tematu.

Zaraz bedzie rysował jakieś toperze, dzwiedzie i niewilki na wykresie i mówił że cena odbije się od 61.8 fibo

Jakbym chciał popatrzeć na zaklinanie kresek na wykresie, pooglądać kolorowanki to bym poszedł na nawigatora.

Ostatnio modyfikowany: 2018-06-28 22:17

ArtWW

"To załóż skimmer na atm i zobacz czy gania cię policja za podatki czy z opłat visy^^ "

Jak dasz cyganowi lepę i się poskarży to też policja będzie ganiać więc idąc tym tokiem można zakładać, że cygani są wpięci w system tak samo jak visa.

"A jednak. "

Znaczyło by to, że Coca-cola czy McDonald też jest utrzymywana przez podatników.

"A jednak żaden rząd tej kwestii nie porusza, muszą tam być jakieś niebywale silne stresory""

Stresor jest taki, że jak nie będzie visy to przyjedzie 80% mniej turystów i społeczeństwo będzie wkurwi... bo nie będzie miało na kim zarabiać.

W normalnych krajach gdzie lud potrafi uciąć głowę nieroztropnemu władcy kiedy za bardzo w brzuchach zaczyna burczeć lepszego stresora nie potrzeba.

Czy ktoś kiedyś z tu obecnych kogoś nagabywał, zmuszał bądź wymagał używania visy czy np. takiego paypala.

No widzisz a np. paypala pewnie wszyscy mają.

"Ale tylko do momentu kiedy masz fraud - wtedy wchodzi państwo, a nawet interpol jak jest grubo.

Natomiast jak masz fraud na btc to nikt nie wywala drzwi. Za wywalone drzwi płacą podatnicy. "

Jest tak tylko dlatego, że BTC jest nie specjalnie uregulowany a do puki nie ma regulacji nie wiadomo nawet jak i za co karać.

Równie dobrze pójdę na policję i powiem, że zrobiłeś mnie w hu...a bo wykupiłem u Ciebie modlitwę za moją pomyślność pomodliłeś się a ja ze schodów spadłem.

Jeśli tylko w kodeksie karnym pojawi się rozdział pod tytułem "przestępstwa przeciwko sferom spirytualnym" uwierz mi, że kominiarze będą wpadać z drzwiami.

Druga sprawa taka, że jak tu te niedołęgi kogoś złapać za BTC mają.

Kiedyś coś mi ukradli. Nawet tego nie planowali. Z ogłoszenia chcieli coś kupić przyjechali i po prostu sama z siebie nadarzyła się okazją to skorzystali. Poszedłem na policję podaje im numer, z którego wcześniej do mnie dzwonili. Nie zależało mi na tym żeby ich karali. Chciałem, żeby mi typków namierzyli na okazaniu powiedział by, że to jednak nie oni a później odwiedził ich z ekipą i wpierd... dla zasady.

Kiedy zobaczyli, że przychodzę nie przynosząc im winnego na plecach i trzeba jeszcze po numerze telefonu kogoś znajdować to ze mnie winnego zaczęli robić i musiałem się tłumaczyć, że to nie ja oddałem i, że nie miałem oddając żadnych złych zamiarów. Jak zobaczyłem jaki jest kabaret to machnąłem ręką na to.

A Ty chcesz żeby za BTC kogoś znaleźli. To nie ten poziom.

"Plus 90% podatki od dochodu za który kupujesz, czyli wydałeś złotówkę na ten luksus - 1/6 całej kwoty transakcji. Tak Ci podpowiem że to więcej niż dziesięcina - in visa we trust? "

Czy zapłaciłeś visą czy drobnymi z orzełkiem to i tak jest to ten 1 zł.

"I visa zapoznaje się bliżej z terminem "dziki zachód - wszystko wolno, piekła nie ma". Zaczynając od zbrojnej napaści na pracowników i dobrania się do serwerów ręcznie. Porządek publiczny kosztuje. Był jeden taki napad, pracowników zabito, nie wiadomo nic o przelewach, ale mainframe był ruszony, wyroki 25+ ale sprawcy jacyś nie tacy od mainframu i nie wiadomo na co gamonie mieliby tam siedzieć sześć godzin z trupami, zamiast się od razu zabrać. A teraz sobie wyobraź że wyroków by nie było, policja by nie przyjechała..."

Cofnij się trochę w czasie i spójrz na firmy ubezpieczeniowe, kompanie handlowe. Byli tacy gracze, że królowie musieli pomyśleć dwa razy kiedy z nimi rozmawiali a dla byle patałacha lepszym pomysłem było próbować włamać się do królewskiego skarbca niż wyciągać łapę po mienie kompanii.

Zaczynam się o Ciebie obawiać. Jakieś dziwne twierdzenia, że bez pomocy państwa można by sobie nie poradzić.

Pisałeś kiedyś, że siedziałeś. Przypomnij czy pod celą ktoś zanim coś zrobił to zastanawiał się czy warto dlatego, że policja może przyjechać i wyrok będzie czy z innego powodu. Zobacz za danie strażnikowi w gębę są wyroki a czy za branie kluczy w łapy są ? A które było by głupszym pomysłem.

Ostatnio modyfikowany: 2018-06-28 22:49

3r3

"Znaczyło by to, że Coca-cola czy McDonald też jest utrzymywana przez podatników. "

Tak, i dodaj jeszcze mnie do listy. Cyganów też, i śniadych, chorych, kalekich, bezrobotnych. Po prostu różnie ssiemy per capita. Trzeba pogłówkować jak i podatnicy sami się na to zrzucą. Można uzyskać porządek publiczny indukowany przez samych uczestników w wyniku ich percepcji przyszłych zysków z samego stosowania się do przyjętego porządku, warunkiem jest dostarczanie przez beneficjentów (których można alternatywnie złupić) jakiś korzyści przekraczających rabunek. Na przykład mnie nikt nie upiera się rabować, a przecież klienci by mogli i nawet bym nie pisnął, ponieważ wstrzykuję w porządek olbrzymią moc korelującą tworzącą tenże.

"Zaczynam się o Ciebie obawiać. Jakieś dziwne twierdzenia, że bez pomocy państwa można by sobie nie poradzić. "

Nie przeczę że wspólny kocioł jest atrakcyjnym źródłem wszelkiego dobra i nie ma co sobie odmawiać grabienia durniów przekonanych że nie są grabieni. Przy czym to nie kocioł generuje dobra, a wrzucający je durnie. Natomiast abstrakcyjny system rozrachunkowy jest nie do utrzymania w przypadku odcięcia zasilania prądem lub podatnikiem - wszystko jedno. Rozwiązaniem tej kwestii są właśnie materiały wzbudzające pożądanie takie jak złoto, dlatego zaradni gromadzą je bez względu na stopy zwrotu, ponieważ przestój w rozrachunku (w zasilaniu podatnikiem lub prądem) jest droższy od straty na metalu.

Ostatnio modyfikowany: 2018-06-29 05:27

Lech

Zamieszanie wprowadziła tańsza produkcja przemysłowa w Chinach i trzecim świecie, dająca spadek cen produktów przemysłowych , ale jej koszty stale rosną i mogą tylko rosnąć to już nie będzie 10 razy taniej niż w pierwszym świecie, tu już się zbliżą kosztami do pierwszego świata ,ale fabryki są u nich i to one będą dyktować ceny produkcji zawsze najniższe ,ale coraz wyższe...

Powrót do realnego pieniądza jakim jest złoto i srebro jest zatem nieunikniony..i bidolenie, kombinowanie banków centralnych , produkcja krypto śmieci i innych pseudo towarów tu nic nie pomoże gdy każdy będzie chciał mieć prawdziwy pieniądz w garści dostanie najwyżej 10% swojego majątku..

Jeżeli EM będą miały pierwsze inflację to tym bardziej trzeba się zabezpieczyć w złoto i srebro żeby nie stracić w drugim rzucie gdy padnie dolar..

Ostatnio modyfikowany: 2018-06-29 07:21

janwar

Czytaj więcej na https://fakty.interia.pl/raporty/raport-unia-europejska/polska-w-ue/news-morawiecki-cala-ue-przyjela-stanowisko-polski-i-v4,nId,2600354#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Ale:

Morawiecki publicznie odgrywa teatrzyk, a po cichu z początkiem maja Polska podpisała deklarację z Marrakeszu, w której zobowiązuje się do zorganizowania regularnej, masowej migracji z Afryki oraz tłumienia niezadowolenia rdzennej ludności przez "akcje społeczne", czyli po prostu propagandę. Węgry jakoś nie podpisały twierdząc, że jest to sprzeczne z interesem ludzi. Możecie sobie treść przeczytać tutaj: ec.europa.eu/ (...) lan-marrakesh_en.pdf

Czytaj więcej na https://fakty.interia.pl/raporty/raport-unia-europejska/polska-w-ue/news-morawiecki-cala-ue-przyjela-stanowisko-polski-i-v4,nId,2600354#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Lech

Ostatnio modyfikowany: 2018-06-29 10:40

supermario

https://www.youtube.com/watch?v=A0ny7IwYPbA

dedyx

janwar

Chiny użyją juana w wojnie handlowej

Chiny mogą odpowiedzieć na amerykańskie cła, pozwalając na osłabienie juana, ostrzega firma brokerska Renaissance Capital

https://www.pb.pl/chiny-uzyja-juana-w-wojnie-handlowej-933518

janwar

Ostatnio modyfikowany: 2018-06-29 17:57

janwar

piotr34

Sekty to bombarduja miloscia-byla juz taka jedna sekta w Polsce polityce co uprawiala polityke milosci i nawet byla przy wladzy-ale tego nie przyznasz.

Morawiecki to nie pisiak zreszta(przeciez on jest tam nowy)-to agent banksterki ktora przejela pisiakow jak bande dzieciuchow nieco ponad pol roku temu podczas nie/slawnej "rekonstrukcji" ktora byla tak naprawde nocna zmiana 2-od tego czasu jakbys sie przyjrzal to rzadza popluczyny UW(czyli wlasnie agentura banksterki i Izraela).

papi123

panna

gruby

"Twoje wykresy to sedno anaizy technicznej. Analizujemy przeszlosc a gramy w przyszłości".

Na jakiej zasadzie uważasz że przyszłość da się przewidzieć analizą przeszłości ?

janwar

Nie po to chinczycy oslabiaja juana , zeby tez oslabiac dolara. Bez sensu.

gruby

Pewnie nie slyszales jeszcze o tym ze: - historia lubi sie powtarzac-

Ostatnio modyfikowany: 2018-06-30 09:59

Tali Zora

CzesioMorderca

"Moim zdaniem, jeśli damy komuś 1000 to transferujemy "potencjał nabywczy" od siebie do kogoś innego. Gospodarka czy społeczeństwo (jako ogół) nie zyskuje nic.

Natomiast jeśli komuś zapłacimy 1000zł to gospodarka czy społeczeństwo zyskają produkt/usługę o wartości 1000zł.

Różnica jest diametralna i warto o tym pamiętać. (Pominąłem kwestię psychologiczną - człowiek, który dostaje jałmużnę, czuje się jak nikomu niepotrzebny wyrzutek. Człowiek, który zapracuje na coś, czuje swoją wartość. Państwo nie dba jednak o psychikę żyjących z socjalu).

Dlatego płacenie za nic nie robienie to zło wcielone. "

Piszesz to w miejscu gdzie dużo ludzi pasożytuje na różne sposoby.

Nie w naszym interesie jest dbać o gospodarkę bo to nie nasza skala. Jak ktoś ma zasoby to jeśli chce żeby były jego, potrzebuje ich pilnować. Pilnowanie zasobów też niczego nie wytwarza. Zajmuje za to miejsce które nie może być użyte w inny sposób. Najzdrowiej zatem dla każdego z nas byłoby gdyby zasoby wytwarzało i zużywało się na bierząco. Jak ktoś ma i zawłaszcza teren i zasoby - stawia siebie w pozycji broniącego, a z tego co nie ma czyni agresora.

Ograniczanie się tylko do dać/zapłacić to tylko 2 możliwości relacji międzyludzkich. Pieniądze tworzą klientów/sprzedawców a możliwości relacji jest całe mnóstwo.

Jakby gospodarka była uczciwa to byśmy płacili np. czasem i stworzyli tzw komunę. A że uczciwie nie jest to do odpowiedzi na pytanie potrzebny jest kontekst. Żonie dam tysiaka nawet jak gary będą brudne. A temu tam nie zapłacę za dobrą robotę bo go nie lubię.

Dobrze przypatrzeć się jak najdokładniej strumyczkom pieniężnym (jak kto zarabia, na co wydaje, jak duży strumyk, dokąd dopływa, jak tworzy jeziorka i morza, jak później wyparowuje i kontynuuje obieg). CUDA się dzieją w mikroskali. NP. jak byłem młody chciałem kupować od ludzi którzy nie palą fajek - żeby pieniądze dobrze krążyły i służyły budująco a nie niszcząco. Ale kontrahent do którego trafiały moje pieniądze budował dom i płacił budowlańcom którzy jarali i pili.

@przeor

"Token Economy pozwoli tworzyć nowe modele biznesowe, które pozwolą gospodarce jako całość być coraz bardziej wydajną. Przy okazji tego procesu będzie dużo przegranych etc. ale to jest częścią tego procesu."

Twoja prawa ręka i moja lewa noga nie tworzą razem człowieka. Dlatego nie należy patrzeć na gospodarkę jako na całość.

"Krypto/Token Economy wprowadzi do globalnej ekonomii hiper płynność. Aktywa będą miały większą płynność, bo jak będziesz chciał się czegoś pozbyć a Twój kupiec na to aktywo znajduje się w Tajlandii, to nie musicie się spotykać w połowie drogi u notariusza, ani nie musicie korzystać z pośredników."

To się bez krypto dzieje.

@Lech

"Coraz mniej w cywilizowanym świecie elementów produkujących, a coraz więcej spekulacyjno-finansowych „usług”, których udział w PKB niektórych krajów rozwiniętych wynosi już nawet nie 40, a ponad 50%. W obrocie pochodnymi instrumentami finansowymi od aktywów bazowych już czasami niemal przekracza obrót realnymi towarami, co musi prowadzić do mega spekulacji. Krypto śmieci, kupony na złoto, kupony na wszystko, to tylko przykłady jak wirtualne wartości przejmują kontrolę nad realnym rynkiem i światem i to właśnie musi się jak najszybciej oczyścić. Realną wartość muszą mieć realne surowce realne nieruchomości i realne fabryki i ich produkty a całą tą fikcyjną kupę trzeba spuścić z wodą..

To co realne jest realne i ma wartość realną. Tobie chyba chodzi o wartość finansową. Ta realna nie jest. A dzieje się tak jak opisałeś bo jest dobrobyt i nie potrzeba 7 komputera, 20 telefonu 5 samochodu i 4 chlebów dziennie na głowę.

@jerkey

"Jak się nie mylę to "wolność" i "niezależność" może zagwarantować tylko system rozproszony, działający o koncepcję proof of work, proszę ewentualnie o skorygowanie. Każdy inny - używalny w skali globalnej"

Wolność i niezależność ma zagwarantować system? I to jeszcze w skali globalnej?

Zostaw koncepcje zejdź na ziemię. Wolność to naturalny stan braku zniewolenia. Niezależność to samowystarczalność. Każde pieniądze uzależniają chyba że chcesz nimi palić w swoim piecu albo dom z nich zbudować czy zjeść. No a jak e-waluta to jeszcze dochodzi zależność od komputera, elektrowni itp.

"BTC też by mogło teoretycznie pełnić tę rolę - jego problemem jest jednak to, że się nie świeci i nie trzyma się go w ręku"

No to zniszcz pendrajwa na którym masz portfel bitkojna zapisany.

@ArtWW

"Do roku 2000 w pięć lat przyrost był ponad 22,5 krotny natomiast po roku 2000 był 5,5 krotny w przeciągu 10 lat czyli ponad 8 razy wolniejszy.

Tabelę czy wykres należy zrozumieć, wstawić i skomentować. Koniecznie w tej kolejności. "

Dlatego opisywanie tego procentami jest mylące i głupie.

December, 2000 361 millions

Jun, 2010 1,966 millions

Jak się patrzy ile ludziów to się kuka o co chodzi i że jednak dobrze rosło.

"No widzisz ale BTC nie działa poza systemem choć niektórzy nieprzytomnie tak twierdzą bo żeby kupić BTC najpierw musisz iść do bankomatu i za pomocą karty visa wypłacić znienawidzone fiaty by zapłacić nimi jakiemuś cwaniakowi za te BTC albo dokonać przelewu z konta bankowego mafii banksterskiej. Tak więc BTC korzysta z tego systemu tak samo jak visa czyli generuje jeszcze większe koszty bo raz koszty własnego utrzymania sieci plus po drodze visa i finalnie państwo."

Można bitcoina otrzymać bez kupowania. Dlatego o tej części która działa poza systemem uogólniamy że btc działa poza systemem.

@3r3

"Śmieci obrachunkowe udające nadpłynność są konieczne do funkcjonowania takiego systemu podatkowego. Gdyby było tak jak piszesz to ustrój fiskalny zostałby zepchnięty do 0.25-0.5% podatków, po prostu wyższych z realnej gospodarki nie sposób wyjąć."

Za średniowiecza ściągali więcej. Jakby się ludzie odbiurwili i wykonywali realne zawody zamiast manipulować i grać przeciwko sobie chyba dałoby się więcej?

@gruby

"FED to zaledwie jedna firma, są też inne: taki EBC na przykład. Jego księgi nie podlegają audytowi a sama siedziba we Frankfurcie jest eksterytorialna. "

Czyli że można tam popełniać wszystko co jest prawnie zabronione?

@dedyx

"Wiara jest dobra w kościele. Jeśli chodzi o złoto, to wkrótce będą jego wyprzedaże w Lidlu, Biedronce i Żabce, bo ulica jest przekonana, że na nieruchomościach zawsze się zyskuje i na to nie ma rady. Siła mediów jest przeogromna i odwrotnie proporcjonalna do inteligencji przeciętnego homo sapiens zamieszkującego planetę Ziemia."

Nieruchy dają możliwości i nie trzeba mediów żeby to jakiemukolwiek stworzeniu wytłumaczyć. Każdy chce norę, gniazdo czy chociaż gałąź. Nawet garaż na wynajem czy kawałem placu który można podnająć można zbanknotyzować. A nawet jak zarośnie i chwasty wyrosną to to przecie zioła którymi można przyjaciół uleczyć a wrogów podtruć. Uczelnie nagle się nie przebranżowią na samych "tutejszych".

To ilu tych sąsiadów ze wschodu do Polski naszło?

Lore Seeker

Możliwość odpowiadania na konkretny komentarz ma sens. "Lajki" zdecydowanie nie! Zamiast czytać i analizować ludzie będą sugerować się "polubieniami". Mając pewną liczbę fałszywych kont można by manipulować co ludzie czytają oduczając ich myśleć. Nie dla onetyzacji forum IT! Od usuwania bezwartościowych wpisów Trader21 ma moderatora. Jeśli nie zgadzasz się z czyjąś opinią to uzasadnij dlaczego, a nie klikaj, że nie lubisz, bo może nie masz racji a sugerujesz innym że ją masz. Właśnie dlatego nie ma tu "lajków" i mam nadzieję, że nigdy nie będzie!

Ostatnio modyfikowany: 2018-06-30 12:21

gruby

"Pewnie nie slyszales jeszcze o tym ze: - historia lubi sie powtarzac-"

i to ma być strategia inwestycyjna ?

Zarobiłem kiedyś na Enronie. Powinienem zatem ponownie kupić jego akcje. Albo zainwestuję w kuźnię. Kiedyś można było na produkcji podków przecież nieźle zarobić. Albo zainwestuję w rozkręcenie produkcji analogowych modemów. O, to będzie strzał w dziesiątkę. A może kupię parę certyfikatów od Marcina P. ? W końcu do pewnego momentu (dopóki go zazdrosna konkurencja nie rozkazała usunąć z parkietu) wypłacał lepsze procenty niż banksterka ... A propos Marcina P. : nawet u Jaroslava Haska "za nic" dawali tylko pięć lat. A Marcin siedzi już prawie siedem i nawet jeszcze wyroku na horyzoncie nie widać. Siódemka za nic to grubo posmarowane nawet w realiach C i K wymiaru sprawiedliwości ...

Jak tak patrzę na tego Zero, jego chłopaków i ich wyniki w śledztwie w sprawie Marcina P. to odnoszę wrażenie że ja to już gdzieś czytałem wcześniej ... Jaroslav Hasek kulisy śledztwa w sprawie Amber Gold opisał o wiele ciekawiej:

"Audytor szukał po szufladach odnośnych akt dotyczących Szwejka, ale jak zwykle, nie mógł ich znaleźć.

— Będą niezawodnie u kapitana Linharta — rzekł po długim szukaniu. — Diabli wiedzą, gdzie mi się te wszystkie akta zapodziewają. Posłałem je niezawodnie Linhartowi. Zaraz zatelefonuję… Halo, tutaj porucznik audytor Bernis, panie kapitanie. Proszę pana, czy pan nie ma akt dotyczących niejakiego Szwejka… U mnie mają być? To dziwne… Sam miałem odbierać? Naprawdę, bardzo dziwne… Siedzi w szesnastce… Ja wiem, panie kapitanie, że szesnastka to moja rzecz. Ale myślałem, że akta dotyczące Szwejka poniewierają się u pana… Pan sobie wyprasza takie wyrażenia, bo u pana nic się nie poniewiera? Halo, halo…

Audytor Bernis usiadł i z goryczą potępiał nieporządki panujące w prowadzeniu śledztwa. Między nim a kapitanem Linhartem już od dawna panowały naprężone stosunki, konsekwentnie podtrzymywane z obu stron. Jeśli do rąk Bernisa dostał się jakiś papier należący do Linharta, to Bernis zaprzepaszczał go tak doskonale, że nikt nie mógł go odszukać. Linhart robił to samo z papierami Bernisa. Wzajemnie gubili swoje załączniki.

(Papiery dotyczące Szwejka znaleziono w archiwum sądu wojennego dopiero po przewrocie, z taką relacją: „Zamierzał zrzucić maskę obłudnika i publicznie wystąpić przeciwko osobie naszego monarchy i naszego państwa”. Papiery te były wsunięte w akta dotyczące niejakiego Józefa Koudeli. Na okładce był krzyżyk, a pod nim data z adnotacją: „Załatwione”.)"

Zero, słuchaj no: Marcin P. nie obraził przecież majestatu prezesa mawiając że "muchi srali na najjaśniejszego pana", a za to można byłoby prawie i sprawiedliwie wlepić mu 10 lat, jak za czasów Franciszka Józefa oberżyście Palivcowi. Znaj proporcje, człowieku.

Ostatnio modyfikowany: 2018-06-30 12:47

jacek.s

"Marcin siedzi już prawie siedem i nawet jeszcze wyroku na horyzoncie nie widać"

Ważniejsze, że siedzi cicho. Był przed "komisją" z ustami szeroko zamkniętymi, to mu nawet samobójstwo do głowy nie strzeliło.

supermario

PiS trzyma ponoć za radą Naczelnika z najsilniejszymi , czyli z chabad lubawicz. Zobacz z kim mają focie .Na YouTube jest też kupa info. Problem w tym ,ze Kazimierz Wielki uprawiał początki erystyki i nie przewidział skutków sprowadzenia narodu kupieckiego do Polski. No i mamy ciepło do końca świata.

ArtWW

"Dzien dobry - Art. WW ,Twoje wykresy to sedno anaizy technicznej . Analizujemy przeszlosc a gramy w przyszłości . Pozdrawiam Panow "

Panowie to byli w feudalizmie a dziś jesteśmy... W sumie nie wiem. W PRL to byliśmy towarzyszami obywatelami a dziś chyba gender.

@gruby

"Na jakiej zasadzie uważasz że przyszłość da się przewidzieć analizą przeszłości ? "

Miała na myśli, że się nie da.

"Zarobiłem kiedyś na Enronie. Powinienem zatem ponownie kupić jego akcje. Albo zainwestuję w kuźnię. Kiedyś można było na produkcji podków przecież nieźle zarobić."

Ja bym wcale tego nie bagatelizował. Jak się zacznie na poważnie to jeździć będą tylko ci co konia mają. Reszta będzie dreptać.

A tak bardziej krótkoterminowo to kowalstwo zrobiło się modne a jego produkty z dobra powszechnego awansowało na dobro luksusowe.

@CzesioMorderca

"Piszesz to w miejscu gdzie dużo ludzi pasożytuje na różne sposoby.

Nie w naszym interesie jest dbać o gospodarkę bo to nie nasza skala."

Nawet mnie nie denerwuj.

Od wczoraj dwa razy ktoś mi dzwonił do drzwi. Patrzę a to cygany łażą i żebrzą. W czyim to jest interesie żeby mi nie łazili i nie truli, państwa ? Właśnie to w naszym interesie jest gonić nierobów do roboty bo to z naszych podatków żyją i nam uprzykrzają życie.

"Dlatego opisywanie tego procentami jest mylące i głupie.

December, 2000 361 millions

Jun, 2010 1,966 millions

Jak się patrzy ile ludziów to się kuka o co chodzi i że jednak dobrze rosło. "

Czy rosło dobrze czy źle to nie istotne bo istotne jest, żeby opisywać zgodnie z prawdą. Mylące i głupie jest pisać, że czarne jest białe kiedy jest czarne.

"Można bitcoina otrzymać bez kupowania. Dlatego o tej części która działa poza systemem uogólniamy że btc działa poza systemem. "

To pokaż mi ile takich otrzymano bez kupowania.

"Nieruchy dają możliwości i nie trzeba mediów żeby to jakiemukolwiek stworzeniu wytłumaczyć. Każdy chce norę, gniazdo czy chociaż gałąź. Nawet garaż na wynajem czy kawałem placu który można podnająć można zbanknotyzować. A nawet jak zarośnie i chwasty wyrosną to to przecie zioła którymi można przyjaciół uleczyć a wrogów podtruć."

Może też przyjść ktoś kto poklepie po plecach i powie "pan sobie już pójdzie, pan się nie zatrzymuje".

Kto jak kto ale Polak to powinien ostrożnie rzucać argumentami, że ziemia to taka dobra bo moja.

Ostatnio modyfikowany: 2018-06-30 16:29

easyReader

Ziemkiewicz - felieton o nowelizacji ustawy o IPN

Poseł Winnicki w Sejmie 27.06

M. Jakubiak: Państwo polskie upadło na kolana

Ostatnio modyfikowany: 2018-06-30 19:44

3r3

"Za średniowiecza ściągali więcej. Jakby się ludzie odbiurwili i wykonywali realne zawody zamiast manipulować i grać przeciwko sobie chyba dałoby się więcej? "

Nie, ściągali jakiś ułamek promile, większość ludzi była poza zasięgiem jakichkolwiek poborców, podatki były deklaratywnie wysokie ale wyłącznie dla dysponentów dóbr w węzłach kontrolnych. Dlatego realne stopy procentowe były po 300-400%, a kredyt właściwie nie miał zastosowania.

Biurwa jest potrzebna tak jak spirytus, ale trzeba znać umiar i nie każdy może pić. Jedno i drugie zapewnia dobre samopoczucie. Wszak lubimy wiedzieć że nam rośnie i ktoś te dane musi zbierać, przetwarzać, pisać sprawozdania.

System fiskalny nie służy do poboru dóbr, a do kontroli, z punktu widzenia władzy masy nie dysponują żadnym godnym wywłaszczenia dobrem materialnym jakie można od nich kupić płacąc wpływami z danin. Natomiast ludzi, którzy z punktu widzenia władzy czymś interesującym dysponują bardzo trudno jest skłonić do płacenia podatków, więc i tak stosuje się metody pozaprawne aby coś na nich wymusić.

Drizzt

Pr2

https://stopazwrotu.webankieta.pl/

Z góry dziękuję.

Ostatnio modyfikowany: 2018-07-02 09:25

janwar

Czy moglabys potem opublikowac tutaj ogolne wyniki ankiety.

Kabila

https://thewire.in/south-asia/bhutan-central-bank-indian-currency-cash

Warto pamiętać o nadchodzącym Punkcie Zwrotnym 2018.528 (12 lipca) na Ekonomicznym Modelu Zaufania (ECM) Martina Armstronga.

Pr2

tak, po opracowaniu zamieszę je tutaj, jeżeli Trader pozowoli, a jak nie to prześlę mailem.

janwar

pecet

Z godnie z obietnica wycena :

"rzepa coin" kosztuje na dzień 30-06-2018 ma wartosć 186,86 pln.

Najważniejsze co wchodzi w skład :

1.2litry 95`-10,06 zł(5,03/l)

2.10jajek 10 zł

3.1masło 7,2 zł

4.Chleb duży 10zł

5.1m2ziemi rolnej 43,10zł (I kwartał 2018)

6.bilet jazdy dziennej MPK 15zł

7.1/2litra wódki 21,80zł(przyjąłem bols)

8.Kawa rozpuszczalna 20,80zł(nesca)

9.szynka 1kg 36,00(Szubryt firmowa)

10.zimna woda/ścieki 12,90/m3 Kraków (10,15+opłata administracja)

razem mamy 186,86 cena rzepa coin 30-06-2018 postaram się cyklicznie wrzucać aktualną cenę może raz na kwartał będzie najbardziej sensownie.

Podsumowując dzisiaj kwota pożyczki 100"Rzepy" do oddania 18 686,00pln.

Przypominam,że każdy powinien sobie samemu stworzyć podobnego "coina" i sprawę wartości waluty mamy rozwiązaną.Dodam tylko,że przy układaniu koszyka celowałem w średnią "dniówkę",którą minimum powinno się zarabiać oraz towary codziennego użytku.Podstawowym warunkiem dla mnie aby towar znalazł się w moim koszyku oprócz jego codziennego użycia jest możliwość przyjęcia go w naturze jako rozliczenie np.pożyczki lub zapłaty za usługę.

Najważniejszy cel jaki powinien przyświecać to brak odsetek i jednocześnie lichwiarzy przy wszelkich rozliczeniach.

Postaram się podsumować pod koniec roku (z okazji I rocznicy)co wzrosło najbardziej i czy koszyk odzwierciedla moje wydatki niestety cena systematycznie rośnie,a z dochodami bywa różnie...........

Ostatnio modyfikowany: 2018-07-02 09:25

Rado

Jak dla mnie bardzo ciekawy poczatek miesiaca:

trader21

„Zastanawianie się nad ewentualnymi skutkami kolejnej rundy QE w wysokości może połowy a może jednego biliona FEDów jest niepoważne kiedy w systemie pod stołem i poza oficjalną sprawozdawczością kursują kwoty równe całkowitemu zadłużeniu USA.”

ODP. Nie chodzi o wpływ bezpośredni ale o wywołanie konkretnych działań na rynku akcji oraz obligacji wartych łącznie grubo ponad 300 bln USD. W 2011 roku wystarczyło zapowiedzieć „whatever it takes” aby sprowadzić rentowność długu Portugalii z 14% do poniżej 2% czy mimo redukcji dodruku do 30 mln/ mc przez EBC sprowadzenia rentowności euro junk bonds do poziomu obligacji USA.

Zapowiedz dziś, że FED wycofuje się z QT oraz uruchamia no limits QE i kolejny rok hossy murowany mimo, że w praktyce nie będą musieli nic robić. Wiem że to chore ale dziś jak nigdy rynki akcji oraz długu są uzależnione od polityki banków centralnych, a inwestorzy słuchają ich jak wyroczni.

@janwar

„W sytuacji gdy Trump oglosil wojne handlowa - wszyscy uciekaja do $. W momencie , gdy Trump poluzuje cos tam w sprawie cel, $ z radosci znowu wzrośnie w gore. Czyli na dolara nie ma bata.”

ODP. USA wprowadza cła, inne kraje odpowiadają cłami choć nie tak silnie. W efekcie zaognienia się wojny handlowej umacnia się USD w efekcie czego USA traci przewagę, którą chcieli uzyskać wprowadzeniem ceł. Poza tym na Trumpa ostro ciśnie sektor finansowy, który jest zakładnikiem mocnego dolara. W okresie taniego USD (2010 - 2012) banki amerykańskie udzieliły ogromnej ilości kredytów korporacjom w krajów rozwijających się. Dziś wiele z tych firm ma problem ze spłatą zadłużenia w drogim dolarze (case naszych frankowców).

Trump może uderzyć w Chiny. Pytanie czy bardziej nie oberwie się gospodarce USA jeżeli na fali zaognienia wojny handlowej czy wybuchu kryzysu finansowego dolar nie umocni nam się ponad poziomy z początku 2017 roku.

MiecioKmiecio

„W tekście brakuje mi odniesienia do bieżącego kosztu wydobycia złota.

ODP. Ostatni raz koszty wydobycia analizowaliśmy rzeczywiście w 2013 roku. W wolnej chwili zrobimy aktualizacje. Co do wpływu kosztu wydobycia na ceny to jest to aspekty wyłącznie psychologiczny. W obiegu jest bowiem złota ok 66 razy więcej niż globalna roczna produkcja. Teoretycznie możesz zatrzymać wydobycie całkowicie i nie zmieni to sytuacji na rynku.

Hermetic

Z ETFu iShares MSCI Emerging Markets w samym maju i czewcu odpłynęło 8 mld dolarów. Dalej wasze prognozy głoszone od chyba ponad roku na są aktualne jeśli chodzi o inwestowanie w surowce i EM?

janwar

Ukraina- spadek eksportu zboz o 10%.

janwar

greg240

"Nie znamy ilości tworzonych przez banki komercyjne walut, te dane zostały w 2006 roku oficjalnie utajnione. "

z tego co wiem to m3 jest publikowane w eurozonie, co innego usa. Dlatego wole euro, bo widocznie nie jest tak zle ,ze musza pod stolem drukowac.

Te dodatkowe biliony to czasem nie plotka dla ludu? Skoro sobie zadali tyle trudu zeby dac bankom pod stolem, to czy nie byli w stanie wplynac na ich organ kontrolny?

Ile to topicow juz bylo o stopach. Nudza mnie wieczne rozwazania wplywu stop procentowych na gospodarke walkowane wkolko to samo, znacznie ciekawsze sa rozwazania, jaki wplyw maja stopy procentowe, w polaczeniu z realnymi stopami , na cykl zycia waluty oraz kto jest beneficjentem w jakim wariancie. Wysokosc stop determinuje szybkosc zgonu danej waluty, determinuje rowniez, beneficjentow nie zawsze jest to bank komercyjny, polecam sie zastanowic, rowniez nad tym jaki kolejny cykl musi nastapic. warianty do rozwazan:A niskie stopy + negatywne realne oprocentowanie B niskie stopy + dodatnie realne oprocentowanie C wysokie stopy i negatywne realne oprocentowanie D wysokie stopy i pozytywne realne oprocentowanie. Nie zawsze niskie stopy oznczaja dluzszy cykl waluty wolniejszy przyrost, poniewaz to czy ludki chca brac kredyty czy oszczedzac zalezy rowniez od realnej inflacji i realnych stop. Bankier moze sobie chciec kreowac jak nie ma chetnych na kredyt.

A dawanie pod stolem oraz QE i niestandardowe dzialania predzej czy pozniej znikna moze juz w nowym systemie:) kupujta realne aktywa na deflacyjnym dolku kozystajmy puki jest ssanie na plynnosc , czas na zakupy sie skonczy jak rzady znow dosypia do pieca:) Bo kredyty biora tyko desperaci ktorzy nie maja wyjscia i musza rolowac.

r3vr3n

xaafuun

Czyli to już czas by iść nakupywać złotych monet czy poczekać aż cena jeszcze spadnie. Monety nie dla spekulacji, lecz dla pewnego zachowania pieniędzy.

Rado

ArtWW

sebasbox

BartArt

W marcu Europejski Urząd Nadzoru Giełd i Papierów Wartościowych (ESMA) uzgodnił porozumienie w sprawie środków mających na celu harmonizację przepisów w ramach UE i zapewnienie ochrony klientów detalicznych handlujących CFD i innymi produktami przy użyciu dźwigni.

Środki ESMA zawierają ograniczenia co do dopuszczalnego poziomu dźwigni przy handlu CFD, zabezpieczenie przed ujemnym saldem oraz zasadę 50% depozytu zabezpieczającego uzasadniającego zamknięcie pozycji.

Biorąc pod uwagę kwestię handlu na spółkach wydobywczych dzięki tej regulacji, przestaje to być opłacalne, nawet jeśli dorzucam kapitał. Powyższa regulacja rodzi bardzo duże wątpliwości co do zasady handlu na dźwigni. Ba, to powoduje że w skrajnych przypadkach dźwignia może wystąpić ujemna. Ta regulacją wchodzi w życie pod koniec lipca tego roku. Tłumaczenie że to jest dla bezpieczeństwa inwestujących jest bzdurą. Ograniczają w ten sposób pole działania inwestorów. Dodatkowo widząc jak gospodarki na świecie są przewartościowane i zaczynają się rozgrzewać naglę wprowadzają tego typu obostrzenia.

Co o tym sądzisz?

Bart

Ostatnio modyfikowany: 2018-07-12 14:42

Andrzej 43