Rok 2017 za nami, więc zgodnie z długoletnią tradycją przyszedł czas, aby rozliczyć się z prognoz na poprzednie 12 miesięcy. W poniższym podsumowaniu zawarłem wiele informacji pokazujących w jakim punkcie obecnie się znajdujemy. Z pewnością okażą się one przydatne dla zrozumienia prognoz na kolejny rok.

Dla jasności: kursywą oznaczyłem prognozy, normalną czcionką zapisane zostały moje komentarze.

1. Inflacja

Prognoza: „Z wielu danych wynika, że 2017 rok będzie czasem, kiedy powróci inflacja. „Powróci”, czyli w praktyce po prostu wzrośnie.”

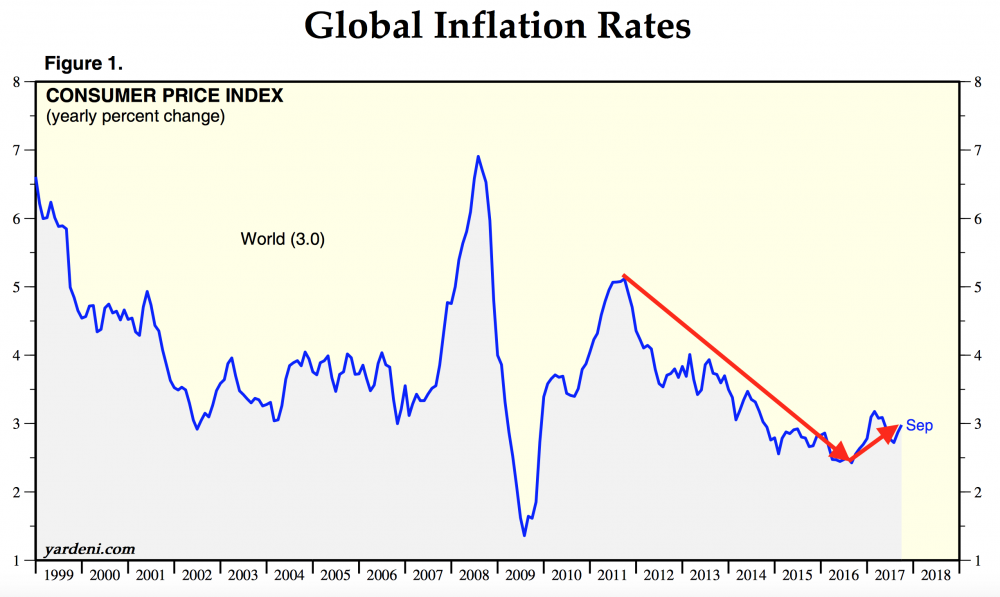

Komentarz: Inflacja nawet silnie zaniżana CPI spadała od 2011 roku. Pod koniec 2016 roku doszło do przełomu, czyli do odwrócenia trendu i wzrostu inflacji.

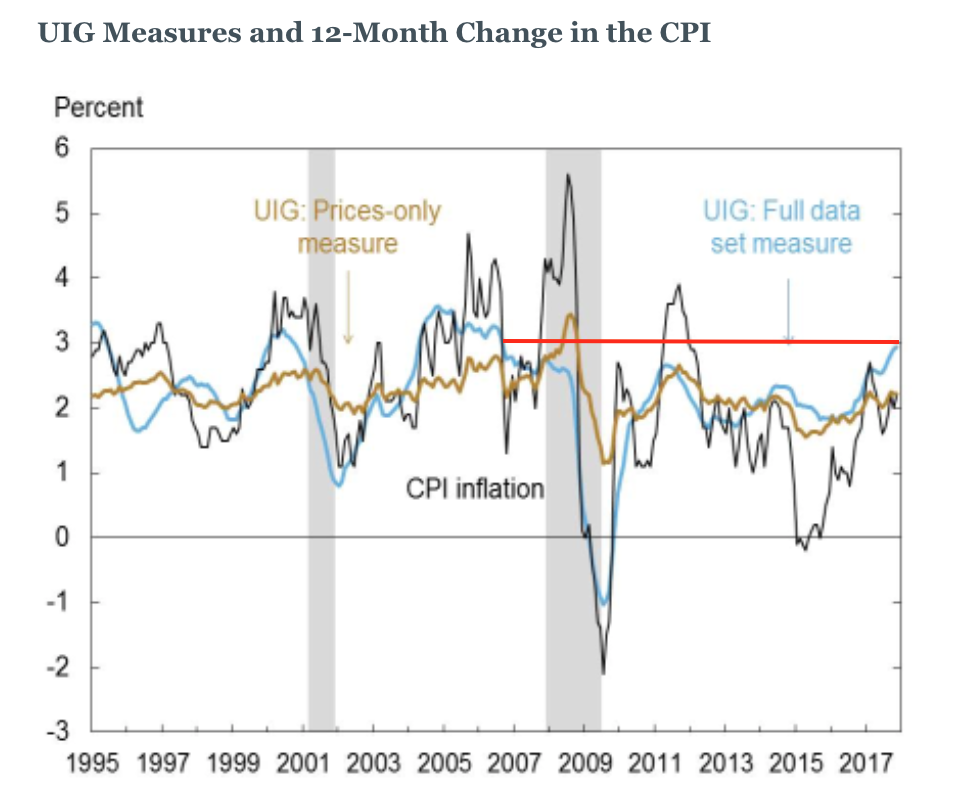

Inflacja CPI jest jednak tak silnie manipulowana, iż ostatnio nawet prezes FED Janet Yellen stwierdziła, iż miary na których bazuje FED mogą nie być doskonałe :-) Innymi słowy FED przyznał że źle liczą inflację (zaniżając jej wartość).

Aby nie bazować na krytykowanych przez mainstream miernikach inflacji, takich jak shadowstats czy chapwood index, podrzucam Wam wykres inflacji w USA (oficjalne dane). Zwróćcie uwagę na kolor niebieski „full data set”, reprezentujący najszerszy koszyk zmian miar cen. Mimo różnych zabiegów zaniżających wartość inflacji wzrósł on silnie w 2017 roku i, uwaga, jest na najwyższym poziomie od 10 lat.

Źródło: newyorkfed.org

Podsumowując, inflacja wzrosła ale dopiero się rozpędza.

2. USA

Prognoza: „Wybór Trumpa na kolejnego prezydenta Stanów Zjednoczonych doprowadzi w mojej ocenie do sporych zmian, zwłaszcza w polityce zagranicznej. Znając poglądy Henry Kissingera (doradca ds. polityki zagranicznej) uważam, że w ciągu kolejnych lat Chiny zostaną przedstawione jako główne zagrożenie dla USA. Aby osłabić Chiny oraz spowolnić budowę jedwabnego szlaku, konieczny jest sojusz USA z Rosją i w tą stronę moim zdaniem pójdziemy. W mediach ustanie demonizacja Rosji czy Putina.

Działania USA w Syrii stracą na znaczeniu i ostatecznie Assad utrzyma się u władzy. Być może permanentna blokada budowy gazociągów z Kataru (przez Syrię) do Europy skusi Rosję do spowolnienia współpracy z Chinami. W każdym razie poprawa relacji na linii USA - Rosja oznacza poprawę relacji także z UE i docelowo zniesienie sankcji gospodarczych, zapewne pod wpływem oficjalnych nacisków ze strony Niemiec.”

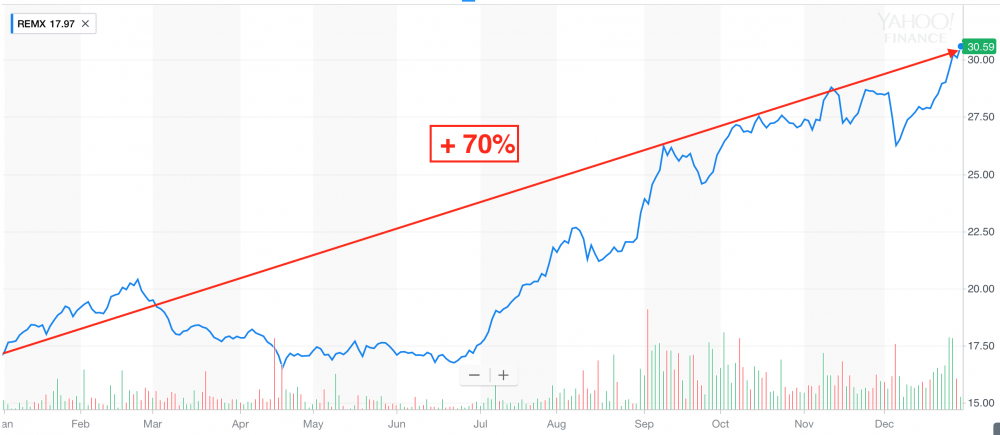

Komentarz: Demonizowanie Rosji przerwano zaledwie na kwartał, po czym Trump zagrożony impeachmentem powrócił do ostrej retoryki i stawiania Rosji obok Korei Pn jako największego zagrożenia dla USA. Równolegle USA bardzo zaostrzyły retorykę w stosunku do Chin. Po raz pierwszy od wielu lat wprowadzono cła na import z Chin (aluminium), i co ważne odbyło się to bez istotnych nacisków ze strony branży co wskazuje na ewidentnie polityczny motyw. Pogorszenie relacji bardzo silnie przełożyło się na sektor całkowicie zmonopolizowany przez Chiny czyli surowce strategiczne. Dedykowany im ETF w ciągu roku podrożał o bagatela 70%.

Dalsze pogarszanie relacji jest moim zdaniem pewne. Sekretarz generalny Chińskiej Republiki Ludowej - Xi Jinping po raz pierwszy zagroził USA wojną „Jeżeli USA zaatakuje Koreę Pn, Chiny staną po stronie Korei”. Trump lakonicznie stwierdził, iż jego cierpliwość względem Chin może się skończyć.

Podsumowując: Rosja jak była wrogiem tak nim pozostała. Chiny z roli partnera przeistoczyły się w konkurenta.

3. Europa

Prognoza: „O ile sytuacja w Europie wygląda źle, o tyle uważam, że do rozpadu UE czy strefy Euro w 2017 roku nie dojdzie. Napływ emigrantów wraz z uspokojeniem relacji na lini USA - Rosja powinien zostać powstrzymany. Dążyć do tego będą także europejscy politycy, którzy na hasłach jedności z emigrantami stracili resztki poparcia.

Wybory zarówno w Holandii, Włoszech jak i Francji przyniosą zwycięstwa partii eurosceptycznych, ale wydaje mi się, że w żadnym kraju nie uda się uzyskać większości. Ruch 5 gwiazd z Włoch oraz Front Marii Le Pen zyskują na poparciu z każdym miesiącem, ale co innego wygrać wybory, a co innego utworzyć sprawną koalicję zdolną do opuszczenia struktur UE.”

Komentarz: Do rozpadu Unii ani strefy Euro nie doszło do czego przyczynił się szalony dodruk realizowany przez EBC. Napływ emigrantów został spowolniony, lecz nie zatrzymany. Wyborcy w Europie pokazali, że mają dość polityki jedności z imigrantami. Drugą siłą we Francji został Front Narodowy Marie Le Pen, trzecią w Niemczech Alternatywa dla Niemiec. W Austrii władzę objęła eurosceptyczna partia Sebastiana Kurza.

4. Chiny

Prognoza: „Chiny do tej pory zamieniły większość rezerw dolarowych na nieruchomości, firmy oraz prawa do wydobycia surowców na całym świecie. W 2017 roku tempo akwizycji w USA znacznie spadnie w efekcie wzrostu napięcia na linii USA - Chiny. Generalnie chińska ekspansja znacznie zwolni. Z modelu bazującego na przejęciach Chińczycy przejdą do modelu budowania wewnętrznego rynku usług.”

Komentarz: W efekcie zaostrzenia napięć na linii USA - Chiny, Waszyngton zaczął stosować politykę protekcjonizmu względem inwestorów z Chin. Efekt był taki, że w pierwszych 6 miesiącach 2017 roku chińskie inwestycje w USA (M&A - fuzje i przejęcia) wyniosły zaledwie 6,1 mld USD podczas gdy w analogicznym okresie rok wcześniej 27,5 mld USD. Oznacza to spadek o 78%!!! Za cały 2017 rok nie ma jeszcze danych, ale w drugiej połowie roku sytuacja była podobna.

Poza protekcjonizmem ze strony USA duży wpływ na ograniczenie inwestycji miała także wzmożona kontrola wypływu kapitał z Chin.

Prognoza: „Mimo poważnych problemów na rynku kredytowym uważam, że Chiny pozostaną głównym motorem globalnego wzrostu gospodarczego.”

Komentarz: W roku 2017 gospodarka Chin rosła w tempie 6,8% rok do roku wobec:

- 2,3% USA

- 2,6% Strefa Euro

- 2,1% Japonia

- 1,6% Wielka Brytania

5. FED

Prognoza: „Uważam, że FED podniesie stopy o kolejne 0,5% w 2017 roku. Pierwsza podwyżka 0,25% możliwa jest już w marcu. Mimo, iż stopy będą rosnąć, to ich wysokość nadal będzie znajdować się znacznie poniżej rzeczywistej czy nawet oficjalnej inflacji.”

Komentarz: FED podniósł stopy 0,75% zamiast prognozowanych 0,5%. Był on jednak jedyny bankiem centralnych z krajów rozwiniętych który w ogólne podnosił stopy. Pierwsza podwyżka rzeczywiście była w marcu.

Stopy procentowe (1,5%) nadal pozostają znacznie poniżej rzeczywistej (5-6% wg Goldmana) oraz oficjalnej inflacji (2,2 - 3% w zależności która miara).

6. EBC

Prognoza: „Rentowność obligacji europejskich bankrutów jest na poziomach niższych niż w USA. Zawdzięczamy to oczywiście Europejskiemu Bankowi Centralnemu, który z powietrza kreował 80 mld EUR miesięcznie, za które skupował dług, na który nie było chętnych. EBC zaczął już jednak ograniczać skalę dodruku i moim zdaniem w 2017 skala interwencji będzie nadal redukowana.”

Komentarz: Skalę dodruku najpierw ograniczono do 60 mld EUR/m-c. W grudniu zdecydowano o ponownym ograniczeniu tym razem do 30 mld EUR/m-c.

Prognoza:„Jeżeli podwyżki stóp procentowych w USA okażą się bardziej agresywne niż prognozowałem, to i EBC może po raz pierwszy od 10 lat zdecydować się na symboliczny wzrost stóp procentowych.”

Komentarz: Po trzech zamiast prognozowanych przeze mnie dwóch podwyżek EBC zasygnalizował, iż wkrótce zacznie podnosić stopy procentowe. Najprawdopodobniej przyjdzie nam jednak na nie zaczekać do czasu objęcia funkcji prezesa EBC przez Jensa Weidemanna.

Prognoza: „Największą niewiadomą są Włosi i ewentualne rozpisanie referendum w sprawie opuszczenia UE. Wbrew jednak powszechnej opinii uważam, że rozpad Euro zacznie się od opuszczenia strefy przez Niemcy. Kraje takie jak Włochy, Hiszpania, Portugalia czy nawet Francja są tymczasowo największymi beneficjentami destruktywnej polityki EBC. Porzucenie wspólnej waluty przez trzon UE oznaczałby natychmiastową dewaluację Euro oraz długów denominowanych w tej walucie. To jednak nie jest jeszcze temat na rok 2017.”

Komentarz: Dodrukiem na masową skalę Europejski Bank Centralny kupił czas i chwilowe zapędy Włoch zmierzające do opuszczenia strefy Euro.

II. Akcje

USA

Prognoza: „Rynek akcji szczególnie w USA jest dla mnie wielką niewiadomą. Z jednej strony jest to najbardziej przewartościowany rynek zarówno pod względem fundamentalnym jak i względem innych krajów. Z drugiej strony, w obliczu rosnącej inflacji oraz wzrostu stóp procentowych, kapitał uciekający z rynku obligacji może wynieść akcje na jeszcze wyższe poziomy.

Dla mnie jednak potencjał do wzrostu jest zdecydowanie za mały w relacji do ryzyka, aby trzymać akcje z szerokiego rynku. Jedynym sektorem, co do którego jestem pozytywnie nastawiony w przypadku USA to Metals & Mining.”

Komentarz: Metals & Mining wzrósł o niecałe 25%.

Prognoza: „Po drugiej stronie widzę natomiast ekstremalnie drogi FANG, Teslę, Apple, małe spółki z Russella 2000 oraz cały sektor nieruchomości komercyjnych z Simon Property Group na czele.”

Komentarz: Notowania spółek z grupy FAANG (Facebook +58%, Amazon +58%, Apple +50%, Netflix +61%, Google +38%) podrożały po uśrednieniu ok. 53% co przy ich wycenach z kosmosu jest wynikiem fenomenalnym. Russell 2000 czyli małe spółki (lecące w większości na stratach) poprawiły notowania o 15,4 %. Tesla podrożała o 50%, zaliczając szczyt w czerwcu (wzrosty od początku roku wynosiły wówczas 80%) i od tego czasu systematycznie spadając.

Najgorzej radził sobie sektor nieruchomości (+ 5%) podczas gdy najdroższy REIT w USA czyli Simon Property Group stał w miejscu. Dla porównania główny index w USA, czyli S&P 500 podrożał o 22%.

Rynki rozwinięte bez USA

Prognoza: „Obecnie większość rynków akcji w krajach rozwiniętych jest mocno przewartościowana i bardzo ciężko znaleźć okazje inwestycyjne. Gdybym miał typować, które kraje dostarczą przyzwoitych wyników na tle konkurencji, stawiałbym na Singapur (jeden z tańszych rynków DM), Norwegię (uzależnienie od cen ropy) oraz Austrię.

Potencjał mamy przyzwoity także w przypadku Hiszpanii, Włoch i Portugalii, ale każdy z tych krajów zmaga się z problemem zadłużenia. Tanie akcje w przypadku problemów bardzo łatwo mogą stać się jeszcze tańsze.”

Komentarz: Singapur podrożał o 31%. Norwegia o 23%, a Austria aż o 54%, Hiszpania +28%, Włochy + 29%, Portugalia +34%. Co ważne wszystkie wyniki wyrażone są w USD, nie w walutach lokalnych. Ostatecznie musimy mieć jeden punkt odniesienia.

Rynki rozwijające się

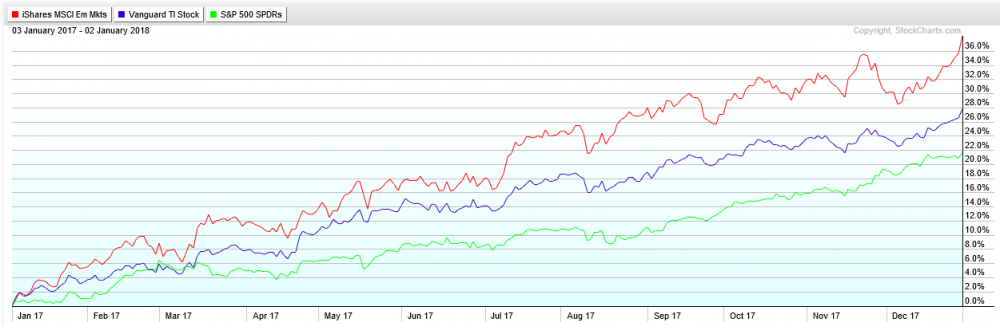

Prognoza: „W latach 2011 - 2015 spadały ceny akcji w krajach rozwijających się. W roku 2016 pojawiło się małe odreagowanie, ale rozwarstwienie pomiędzy cenami w EM oraz DM jest wyjątkowo silne. Moim zdaniem w 2017 roku ceny akcji w krajach rozwijających się przyniosą dużo lepszy zwrot niż w krajach rozwiniętych.”

Komentarz: Ceny akcji w krajach rozwijających się wzrosły w 2017 roku o 39%. Dla porównania akcje w krajach rozwiniętych bez USA wrosły o 27% vs 22% USA.

Prognoza: „W szczególności typowałbym: Rosję, Turcję, Chile oraz Nigerię. Ciekawie wygląda także Azja z wyłączeniem Japonii. Wielką niewiadomą są dla mnie natomiast Chiny. Ceny akcji są na bardzo atrakcyjnych poziomach (dzięki odreagowaniu po bańce z 2014), ale jeżeli USA zamierza ekonomicznie zaatakować Chiny, to przez 2-3 lata inwestorzy mogą trzymać się z dala od ich rynku kapitałowego, podobnie jak w 2014 - 15 w przypadku Rosji.”

Komentarz: Rosja zaledwie + 5% (odpoczynek po fantastycznym 2016 roku), Nigeria + 30%, Turcja + 41%, Chile + 45%, Azja z wyłączeniem Japonii + 44% oraz w ramach ciekawostki Chiny + 59%!!!.

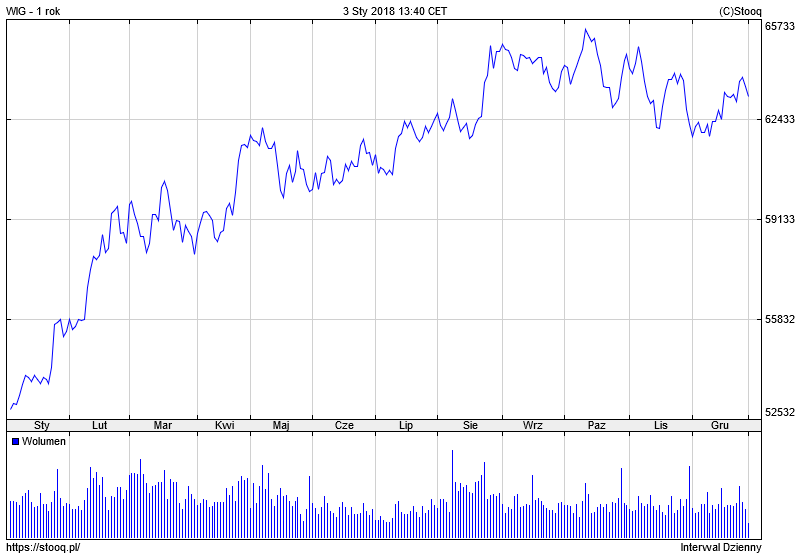

Prognoza: Co do polskiego rynku akcji to po raz pierwszy muszę się o nim wypowiedzieć pozytywnie w prognozach na kolejny rok. Ceny akcji w Polsce są w miarę neutralnie wycenione. Na tle innych rynków są jednak tanie zwłaszcza, jeżeli uwzględni się osłabienie polskiej złotówki. W mojej ocenie kolejny rok Wig zakończy 10-15% wyżej niż obecnie.

Komentarz: Polska giełda ma za sobą bardzo dobry rok, w trakcie którego WIG wzrósł o 21%. Tymczasem pod kątem fundamentalnym akcje na GPW wciąż wyglądają dobrze na tle innych rynków.

III. Obligacje

Prognoza: „Tuż po wyborze Trumpa na prezydenta USA mieliśmy gwałtowną ucieczkę kapitału z rynku obligacji. Coraz więcej inwestorów zdaje sobie sprawę, że okres sztucznego pompowania cen obligacji nie jest już dłużej możliwy. O ile w ciągu stycznia i lutego oczekuję odreagowania ostatnich spadków, o tyle na przestrzeni roku uważam, że rentowność 10 letnich obligacji USD zbliży się do 2,8% po czym FED uruchomi interwencyjne zakupy, aby uspokoić sytuację.

Moja opinia co do obligacji niespecjalnie się zmieniła. Nadal uważam, że na przestrzeni dekady z aktywa będącego synonimem najwyższego bezpieczeństwa staną się gwarantem straty. Bez znaczenia jest czy dojdzie do tego w efekcie wyższych stóp procentowych czy inflacji.”

Komentarz: Odreagowanie zaczęło się ale dwa miesiące później w marcu i trwało do początków września. Ostatecznie na koniec roku rentowność 10 letnich obligacji USA była na takim samym poziomie jak na jego początku czyli 2,4%.

IV. Metale szlachetne

Złoto

Prognoza: „Mimo, iż uważam, że w 2017 roku przyśpieszy proces normalizacji stóp procentowych, to absolutnie nie ma szans, aby wzrosły one powyżej inflacji. Co więcej, problemu globalnego zadłużenia nie da się rozwiązać szybciej niż w przeciągu dekady. Dlatego też uważam, że cena złota w ujęciu dolarowym wzrośnie o minimum kilkanaście procent w bieżącym roku. Nie zdziwiłbym się natomiast gdybyśmy przebili 1700 USD / oz.”

Komentarz: Dolarowa cena złota rzeczywiście wzrosła o 13,5%, ale wynik jest raczej kiepski wynik w obliczu silnego osłabienia się dolara.

Prognoza: „Dużo jednak ważniejsza od ceny jest utrzymująca się różnica miedzy cenami złota i srebra pomiędzy NY, a Szanghajem. Na dzień dzisiejszy jest to 1,5% w przypadku złota oraz 6% w przypadku srebra. Przy takich poziomach wielu globalnym graczom opłaca się arbitraż, co w konsekwencji może doprowadzić do zawieszenia notowań metali szlachetnych na Comex’ie i dostosowanie procesu ustalania ceny na podstawie rzeczywistego handlu metalem fizycznym.”

Komentarz: Różnice między Londynem czy NY a Szanghajem przez cały rok utrzymywały się na poziomach z początku roku. Arbitraż nadal trwa. Ogromne ilości złota i srebra płyną z zachodu do Chin, lecz póki co kartel trzyma kontrolę nad cenami kruszcu.

Srebro

Prognoza: „Zakładając wzrost ceny złota czymś naturalnym wydaje się być wzrost cen srebra. W tym przypadku jednak uważam, że cena wzrośnie dużo silniej. Cena na poziomie 25 USD / oz w połowie roku jest jak najbardziej realna.”

Komentarz: Srebro mnie zaskoczyło. Historycznie patrząc wzrost ceny złota o 13% przekładał się na wzrost ceny srebra o 20-25%. Tymczasem cena wzrosła zaledwie o 7% w szczytowych monetach rosnąc zaledwie do 18,50 USD/oz.

Kompanie wydobywcze

Prognoza: „Mimo, iż jest to aktywo najbardziej zmienne w moim portfelu, to jestem bardzo spokojny o jego przyszłe ceny. Pięć lat spadków cen (2011-2015) sprawiły, że większość kompani bardzo zredukowała koszty oraz zadłużenie. Dziś mimo relatywnie niskich cen metali, małe spółki wydobywcze są w stanie wypłacać 4,5% dywidendę. Gdybym miał prognozować cenę, typowałbym 70 USD dla GDXJ w połowie roku oraz trochę niżej pod koniec 2017 roku.„

Komentarz: Notowania GDXJ podobnie jak i srebro rozczarowały w 2017 rosnąc zaledwie 11%. Celowo piszę zaledwie, gdyż zazwyczaj zmiana cen złota o 13% przekładała się na 50% zmianę notowań GDXJ.

V. Surowce

Surowce rolne

Prognoza: „Efekt El Nino okazał się jak do tej pory słaby i ceny surowców rolnych wzrosły raptem o kilkanaście procent. Zobaczymy jaki efekt przyniesie La Nina, której kulminacja przypada na jesień 2017 roku. Mój typ to 7,20 USD dla RJA, czyli 11% wyżej niż obecnie.”

Komentarz: Po niezłych pierwszych trzech miesiącach roku ceny surowców rolnych ponownie zaczęły spadać ustanawiając wieloletnie minima w połowie grudnia. Na koniec roku znalazły się na 4 % na minusie. Co ważne surowce rolne są obecnie jedyną grupą surowców, która nadal jest na wieloletnich minimach.

Metale przemysłowe

Prognoza: „Ceny metali przemysłowych wzrosły ostatnio o 30% ale nadal brakuje im bardzo dużo do poziomów z 2011, o 2008 nie wspominając. Tak czy tak w pierwszej połowie roku przydałoby się uspokojenie sytuacji. Mój typ na koniec roku to 13 USD dla AIGI (ETF na metale przemysłowe), czyli 18% wyżej niż obecnie.”

Komentarz: W minionym roku ceny metali przemysłowych, a przynajmniej 4 najważniejszych reprezentowanych przez AIGI podrożały aż o 27% do poziomu 13,35 USD.

Ropa

Prognoza: „W zeszłym roku prognozowałem, że cena ropy wzrośnie do 70 USD / baryłkę. Doszliśmy do 56 USD co i tak oznaczało podwojenie się ceny. Mój typ dla ropy na koniec 2017 roku to 80-85 USD / baryłkę.”

Komentarz: Wzrost cen ropy nadal jest kontynuowany ale na przestrzeni roku ceny wzrosły do poziomu 66,50 USD czyli o 17%.

VI. Waluty

EUR/USD

„Prognoza: Wbrew powszechnemu mniemaniu uważam, że euro zacznie umacniać się względem dolara. Przemawia za tym ekstremalnie negatywne nastawienie do EUR i pozytywne dla USD. Wiele problemów w Europie jest nierozwiązanych, ale uspokojenie sytuacji z Rosją może bardzo pozytywnie wpłynąć na nasz rynek. Co więcej, Europa ma sporą nadwyżkę w handlu zagranicznym, czego traderzy walutowi nie dostrzegają. Moja prognoza 1,1 - 1,15 EUR/USD.”

Komentarz: Gdy pisałem prognozy wszędzie usłyszeć można było o dolarze = euro. W tamtym czasie kurs wynosił 1,04. Przy tak skrajnie pozytywnym (dla dolara) sentymencie nie łatwo było iść pod prąd. Opłaciło się jednak.

Kurs dolara się załamał osiągając 1,20 względem euro pod koniec roku.

Waluty surowcowe - NOK, AUD, NZD

Prognozy: Prognozując wyższe ceny surowców czymś naturalnym wydają się być wyższe ceny w/w walut względem USD.

Moje typy to:

- 0,13 NOK USD,

- 0,80 AUD USD,

- 0,77 NZD USD.

Komentarz:

A ciągu roku kurs NOK wzrósł z 0,115 do 0,13 (dokładnie z prognozy) po czym sygnalizowałem w komentarzach czas na korektę. Obecnie znajduje się na poziomie 0,123 czyli 6% wyżej niż na początku roku.

Na dolarze australijskim analogiczna sytuacja. Po wzrostach w pierwszej połowie roku osiągnęliśmy 0,805 po czym rok zakończyliśmy na poziomie 0,783 czyli 9% powyżej stycznia 2017.

Na dolarze nowozelandzkim nie osiągnęliśmy prognozowanego poziomu aczkolwiek byliśmy bardzo blisko 0,755. Na koniec roku NZD zakończył na raptem 3% plusie. Słaby wynik zawdzięczamy niskim cenom surowców rolnych.

PLN

„Prognoza: „Na przestrzeni ostatnich 3 miesięcy PLN osłabił się znacząco względem większości walut. Teraz przydałoby się pewne odreagowanie. Jeżeli globalny kapitał zacznie migrować w kierunku tańszych rynków kapitałowych to polska waluta powinna być tego beneficjentem.”

Moje typy to:

- 3,8 PLN USD,

- 4,3 PLN EUR,

- 4,0 PLN CHF.

Komentarz: Polska waluta umocniła się czego oczekiwałem ale skala zaskoczyła i mnie. Względem euro polski złoty zyskał 5,5% (4,16), dolara ponad 17% (3,45) oraz 13% (3,55) względem franka.

Prognoza: Po pierwsze polski rynek akcji jest atrakcyjny na tle konkurentów. Po drugie nasz rynek akcji jak i waluta jest silnie skorelowana z rynkami surowcowymi, które odbiły się już od dna.

Komentarz: Denominowany w dolarze ETF PLND notowany na giełdzie w NY umożliwiający globalnym inwestorom dostęp do polskiego rynku podrożał w 2017 roku o 55% co jest jednym z lepszych wyników. Zawdzięczamy go zarówno bardzo dobrym wynikom polskiej giełdy oraz umocnieniu waluty.

Podsumowanie

Za nami kolejny rok na rynkach finansowych. Przy tak silnym wpływie banków centralnych jakiekolwiek prognozy obarczone były ogromnym ryzykiem. Tym bardziej jestem zadowolony z widocznych powyżej efektów.

Oczywiście mimo specyfiki dzisiejszych rynków z prognoz rezygnować nie zamierzam. Swoją wizję roku 2018 opublikuję na blogu w ciągu kilku dni.

Trader21

trader21

„Miałeś do czynienia z zakupem złota fizycznego w Shanghaju, gdzie to złoto również jest przechowywane?”

ODP. W Azji kupowałem metal wyłącznie w Singapurze (magazyny bezcłowe).

„Co do ETFów z ekspozycją na złoto to GLD ma oparcie na złocie trzymanym w Londynie.”

ODP. GLD ma co prawda częściowe oparcie w fizycznym złocie ale w praktyce nie masz najmniejszych szans wyegzekwowania metalu. Poza tym z wielu źródeł słyszałem że są bardzo duże wątpliwości co do zabezpieczenia na fizycznym metalu. Identyczna sytuacja jest na etf’ie srebra SLV.

Jeżeli Szukasz ekspozycji na złoto czy srebro poprzez ETF to masz do dyspozycji etf’y ZKB (Zurcher Kantonal Bank) lub Sprott’a.

„Jak wygląda sprawa oparcia na złocie w przypadku często wymienianych przez Ciebie - GDXJ czy SGDJ?”

ODP. Żaden nie jest oparty na złocie gdyż są to etf’y na spółki wydobywcze.

"Co myślisz o RJA i jego perspektywie? Sam ETF znajduje się na swoich minimach. Przejrzałem dokładnie skład etf oraz porównałem wykresy poszczególnych towarów. Okazuje się, że za wyjątkiem drewna (blisko historycznych max.), pozostałe składniki zaliczyły zjazd około 40-70%. Czy może lepiej zainwestować w poszczególne towary?"

ODP. Nie mam czasu ani możliwości na analizę poszczególnych surowców więc skupiam się na całości czyli RJA. Tak - jest tanio, nawet bardzo. Poza tym surowce rolne są ostatnią grupą surowców, których ceny jeszcze nie odpaliły. Dodatkowo bardzo dobrze wygląda sytuacja pod kontem commercials.

@saladin

"Co sądzisz o Vale SA? Wydaje się nisko wyceniona w stosunku do innych firm wydobywczych np RIO lub BHP ale równocześnie jest po solidnych wzrostach w ostatnim roku. Dywidenda też nie jest wysoka."

ODP. Vale wstawiłem już jakiś czas do mojego portfela właście w miejsce Rio Tinto i BHP Biliton :-) Później jednak sprzedałem. Długoterminowo nadal atrakcyjna.

Ostatnio modyfikowany: 2018-01-03 15:31

Ripper

Fajnie, że jeszcze znajdujesz czas na pisanie, na Twoje wpisy czekam najbardziej ;). Poziom bloga jest dalej najwyższy w Polsce. Samych sukcesów w 2018 roku dla tradera21 i całej załogi. Kiedy będzie jakiś film z prognozami na 2018 rok?

Eweli

Trader21 dziękuję za bloga, jest to moim zdaniem najwartościowszy blog

z jakim się zetknęłam

Gratuluję i dziękuję za tak wartościowe materiały.

supermario

W czerwcu 2009 roku odbyła się z udziałem państw Europy środkowej w Pradze konferencja " Mienie ery holokaustu ".Nasz ówczesny minister pan Sikorski coś tam popodpisywal ale co możemy się tylko domyślać , bo oficjalnie media milczały.

Dzień po wyborze pana Mateusza Morawieckiego na premiera Senat USA przyklepal ustawe 447 odnoszącą się do zwrotu mienia , w tym bezspadkowego ,że Polska wybuli jest pewne jak 2x2=4 , bo wczesniej propozycję nie do odrzucenia dostały szwajcarskie banki i oczywiście z niej skorzystały.Mowa nieoficjalnie jest o ok. 60 mld $.W tej konkretnej sprawie totalna opozycja świadomie lub nie pomaga wydatnie hegemonowi tzn. ujemnie wpływa na ewentualne targi negocjacyjne.

Można też się domyślać jaki to interes miał JP Morgan w przybyciu do Polski.

Moje pytanie brzmi , jak przewidujesz zachowanie się złotówki do dolara w bliższej i dalszej przyszłości?

Cezary692

Wiesz lepiej jak wycofują sp. kiedy jest tanio niż jak wprowadzają w szczycie hossy żeby zebrać kapitał na górce i skupić jak jest tanio lub upaść (JWC, Petrolinwest itp)

Często wykupują za bezcen to co w szczycie sprzedali za mega cenę. Czasem potrafią nawet kupować sami od siebie pod szyldem odmiennych podmiotów hehe. Skoro skupują to kupuj. Bać się zacznę jak zaczną wracać z nowymi firmami np z nazwą "crypto" na szczycie następnej hossy.

Ostatnio modyfikowany: 2018-01-03 18:38

rav148

3r3

A to jest bardzo ciekawe, bo gdzieś tu w komentarzach liczyliśmy z człowiekiem od układów elektronicznych średnią inflację r/r z 2013-2017 i wyszło nam akurat 27% rocznie.

Czyli w przemyśle deflacja schodzi na zero do wzrostu cen.

Jeśli więc udział przemysłu w gospodarce wynosi mityczne "więcej niż 50%" to wzrost gospodarczy (nawet jeśli wszystko inne leży i kwiczy) powinien być na poziomie >13,5%, a nie jest. Czyli jakiś sektor daje silny minus, albo udział przemysłu w gospodarce jest inny niż wskazują dane.

Złoto w sek ma boczniaka, względnie odrobinę tanieje.

Ostatnio modyfikowany: 2018-01-03 18:46

wieslaw

Pozatym obsTawiam służbę zdrowia ze względu na nową ustawę -ETF VHT.NasTawiam się na Brazylię -ETF EWZ.

ETF REMX będzie dalej gwiazdą tego roku.

https://pl.investing.com/etfs/horizons-med-marijuana-life-sci

https://pl.investing.com/etfs/claymore-mac-global-solar-energy-in

https://pl.investing.com/etfs/tierra-xp-latin-america-real-estate

Złota ,srebra ,oraz GDXJ -GDX nie widzę jakoś w swoim portfelu.

Prognozy -https://www.tradingforaliving.pl/2018-rok-wedlug-financial-times/

Ostatnio modyfikowany: 2018-01-03 21:58

Putrapolski

Może po prostu coś źle policzyliście? Inflacja r/r przez 5 kolejnych lat 27% na układach? :)

Ostatnio modyfikowany: 2018-01-03 21:49

3r3

grudzień 2013 - AD7780BRZ = 1,81$/sztukę

grudzień 2017 - AD7780BRZ = 4,79$/sztukę

A jak Ty uważasz?

_

w przełożeniu z matematycznego na ekonomiczne, że w cztery lata towar podrożał 2,64 raza, czyli że inflacja czteroletnia wyniosła 164%, czyli że inflację roczną mamy około 27,4%. Sami państwo rozumieją, że żeby nie wiem jak stanąć na głowie to się na żadnych inwestycjach w dowolne obiecanki tyle nie ugra - lepiej kupić towar i przeczekać. Tylko jaki towar nam tyle podrożeje, bo jedne drożeją mniej inne więcej pozostaje kwestią indywidualnego wyczucia._

Ostatnio modyfikowany: 2018-01-03 22:08

Cezary692

Mam czasem słabość do kombinowania i cudowania co to będzie królem w danym roku. Tak sobie myślę, że lepiej obserwować gdzie płynie kapitał i go naśladować bez dodawania swojego "widzimisie"

1. Zaczął płynąć kapitał do EM (czy i kiedy korekta, zobaczymy)

2. Inflacja ruszyła (czy ją zdławią czy jej potrzebują ? - zobaczymy) itd

@3r3

Co racja to racja z tym ratowaniem się przed inflacją w rzeczy zamiast w giełdy. Mi to jednak śmierdzi stagflacją w skutku, więc obyś miał komu sprzedać owen "sprzęt" w określonym momencie historii. W związku z tym stawiałbym na coś potrzebnego i jednocześnie powszechnie nie dostępnego. No i coby się technologicznie nie zdezaktualizowało w ciągu 2 lat. Dobry temat do przemyśleń, dzięki. Ktoś ma jakieś propozycje?

Ostatnio modyfikowany: 2018-01-03 22:42

zieloniutki

gratuluję bloga i trzymajcie formę jak do tej pory - czapki z głów i pozdrowionka na Nowy 2018 ...

@3r3

" w przełożeniu z matematycznego na ekonomiczne, że w cztery lata towar podrożał 2,64 raza, czyli że inflacja czteroletnia wyniosła 164%, czyli że inflację roczną mamy około 27,4%. "

okresowo sprowadzam z Szwajcarii i USA niszowe czujniki hitech i podobnie to wychodzi ...

Ostatnio modyfikowany: 2018-01-03 22:37

Olo

piotrlc

Wzrost ceny układu scalonego wynika z co najmnie trzech przyczyn:

- inflacja,

- wchodzi np. nowa technologia, wszyscy się na to przestawiają i stara staje się droższa (efekt skali),

- wchodzi zamiennik danego układu, często o większej funkcjonalności. Producent sztucznie podwyższa cenę starego (np. najnowszy PIC18F25K42 kosztuje 1,46$/1600szt., starszy odpowiednik PIC18F2520 3,89$/1600szt.). Projektanci przesiadają się wtedy na nowy, ale to trwa i trochę jeszcze zarobią na cenie zawyżonego.

Trudno to porównać, ponieważ nakłada się na to jeszcze duży postęp technologiczny. Procesor sygnałowy 32-bit/200MHz to teraz 5$ za 1 szt. a 8-lat temu 4-razy drożej (nominalnie). Trzeba by porównać układ o bardzo zbliżonej funkcjonalności ale i tak ciężko.

Generalnie jest drożej ale na pewno nie 27%.

wieslaw

Cezary692

Kilka razy czytam ,ale nie widze słowa król.

zieloniutki

w moim przypadku, piszę o czujnikach niszowych z korygowanymi parametrami pod naszą aplikację (robione są pod nas w określonych partiach, forkastowane rocznie). Od zawsze były drogie, co nie zmienia faktu, że systematyczne ich cena rośnie.

Jako inny punkt odniesienia, mogę podać naszej produkcji też niszowe urządzonka robione tylko pod b2b, których cena leci średnio o 12,5% rocznie :)

Radko

greg240

Xenocyd

http://forum.militarium.net/viewtopic.php?f=13&t=7914

https://www.skyscrapercity.com/showthread.php?p=142463145

Ludzie obeznani z wojskowością uważają go za szkodnika.

3r3

Jeśli masz produkcję jakiegoś ustrojstwa wdrożoną to nie unowocześnieasz dajmy na to pieca CO tylko dlatego że ktoś nowego scalaka zrobił, tylko kupujesz to co działało i montujesz tak jak było.

Wiele zastosowań nie wymaga unowocześniej w takich drobnych krokach, dlatego z punktu widzenia przemysłu istotna jest taka cena, jaka jest na detale sprzed 15 lat.

uajka

Dzięki za typy.

Ja stawiam że ten rok będzie dobry dla złota. Inflacja nam przyśpiesza bardzo, co widać gołym okiem i to dla mnie będzie iskra do rozpoczęcia rajdu. Następny rok gdy krypto się uspokoją, będzie dla złota jeszcze lepszy.

Myślę, że mamy jeszcze spokojnie parę miesięcy w krypto-walutach i tutaj się skupiam obecnie najbardziej.

Dalej faktycznie uran powinien kontynuować rajd, mam w portfelu Uranium Energy corp.

Arcadio

Moje stare, jeszcze sprzed dwóch lat, wciąż pozostają w mocy i dobrze się sprawdziły czyli:

1) Dalsze umacnianie się PLN

2) Dalszy wzrost W20

3) Dalszy wzrost cen mieszkań w Polsce.

Oczywiście ten trend będzie trwał tak długo, aż nie nastąpi jakiś poważny krach w USA, Chinach bądź UE.

Ale wtedy na pewno go zobaczymy :)

@Xenocyd

Oczywiście można Bartosiakowi zarzucać to czy tamto, ale jego wartość polega na tym, że mówi o rzeczach ważnych, o których mało kto ma pojęcie.

I w ten sposób popularyzuje temat i wiedzę.

"Ludzie obeznani z wojskowością uważają go za szkodnika"

A ja uważam za szkodników ludzi obeznanych z wojskowością ( w tym czynnych oficerów), którzy się produkują ze swoimi analizami na ogólnodostępnych forach.

Amatorzy mogą się produkować, ale jeśli czynią to zawodowcy to już staje się niebezpieczne. Ale co im tam. Oni w godzinę W się poddadzą albo czmychną jak w 39. A naród będzie cierpiał. W końcu w WP nie ma jednostek "motywacji wewnętrznej" na wzór radzieckiego NKWD.

Niech mnie ktoś wyprowadzi z błędu jeśli uważa inaczej.

cheniek

Jak powtórzy się scenariusz września 1939 r. to ja też zamierzam wcześniej czmychnąć. Bo wrzesień był efektem skrajnej głupoty polskich władz, które w zamian za nierealne obietnice anglo-francuskie skierowało na siebie machinę wojenną Niemiec. A ja za kardynalne błędy polskich propagandystów ginąć nie zamierzam.

Bartosiak to piewca amerykańskiej wizji geopolitycznej. Dobrej dla kompletnych laików, bo w przystępny sposób wprowadza w tematy geopolityczne, a przy okazji zarabiający na tym (sprzedaż książek). Jest jednak "szkodnikiem", bo to kolejny "strateg", który sprzedaje nam proamerykańskie wizje, które są dobre dla państw z mentalnością kolonialną, a nie tych aspirujących do bycia w miarę niezależnymi. Chcesz być narzędziem do drażnienia ruskiego niedźwiedzia, aby potem przyjąć na klatę jego odwet? To powodzenia, bo ja zawczasu zamierzam się ewakuować.

Cezary692

Dzięki za linki bo już zaczynałem się fiksować jaki to "fajny" gość z Bartosiaka. Najważniejsza jest równowaga, tzn nie fiksowanie się na którąkolwiek ze stron.

Czy przedstawiciel handlowy (pośrednik, doradca, yutubowy samozwańczy ekspert) przychodzi do mnie żebym zyskał ja czy on?

Z daleka lepiej widać (w skali makro). Jeszcze 10 lat temu nie mówiło się o zagrożeniach a tu nagle ciapaci, ukry, żydzi itp i atakują z każdej strony info o konfliktach i potencjalnych zagrożeniach.

Niedługo w kompie zobaczę że za moim oknem zamieszki, wojna, dantejskie sceny, spojrzę za okno a tam spokój, ptaszki śpiewają i sąsiad kopie ogródek. Wariactwo tylko z kompa, w realu życie normalnie się toczy. Naganianie i nastawianie ludzi na jedynie słuszny rozwój wypadków? Po co, w czyim interesie? Bo raczej nie moim. Nie dajmy się zwariować.

@Wiesław

Nie zrozumiałeś. Pisałem o psychologi inwestowania i swoich słabościach w tym względzie. Twoje komentarze bardzo cenię! Poza tym czytamy podobne blogi, więc kolega mojego kolegi jest moim kolegą heheheh (żart).

Z innej beczki:

Bartosiak to historyk z doktoratem z geostrategii (chyba, mogę się mylić) a bazowanie na historii bez uwzględniania wielu zmiennych, które nastąpiły "po", to obraz zamazany. Kiedyś tu wrzucałem fajny artykuł, który o tym mówił. Wiesław też go tu wklejałeś.

Niby mamy internet, rozwój świadomości w wyniku dostępności do informacji (manipulacji) a ludzie jacyś nerwowi, szybko się na siebie obrażają, agresja nie wiadomo czasem skąd się bierze itd. Przynajmniej ja tak to odbieram.

Ostatnio modyfikowany: 2018-01-04 11:24

Arcadio

To może już powinieneś się pakować, bo zapewniam Cię, że jeśli ktoś nas napadnie to z pewnością nie będą to połączone siły zbrojne słowacko-litewskie tylko rosyjskie bądź niemieckie, a prędzej połączone jak w 1939 r.

I to nie jest efekt jakiś tam propagandystów, tylko czysta geopolityka.

AH napadłby na Polskę tak czy inaczej, pisał o tym już w Mojej Walce. Pewnym rozwiązaniem było uderzenie wyprzedzające, które przemyśliwał Piłsudski kiedy jeszcze Wehrmacht był słaby, bądź obrona do upadłego w 39.

Ruski niedźwiedź wejdzie tutaj, kiedy tylko poczuje szansę na zwycięstwo. Tak robi od XIV wieku. Warto postudiować historię Rosji od WKM, żeby zrozumieć, jak to się odbywało. No chyba, że wg Ciebie księstwa suzdalskie, twerskie, rostowskie czy republika nowogrodzka tak "drażniły" moskiewskiego niedźwiedzia i dlatego padły jego ofiarą, a wcale nie dlatego, że książęta moskiewscy postanowili zostać imperatorami.

szaman1977

usdpln - 2,92 / 2,74

eurpln - 3,95 / 3,87 a jak przebije 3,8 to mozemy zobaczyc nawet 3,5 / 3,23

gbp/pln - tutaj nie chce straszyc ludzi na emigracji, ale ... wracajcie :)

z fibo - 3,88/3,54 a wtedy w dlugim terminie mozemy zobaczyc 2,72 / 2.0

cheniek

Ale wiesz, że geopolityka bazuje na faktach i potwierdzeniach faktów, a nie na czczej gadce propagandowej? Zatem jeśli oczekujesz rosyjskiej agresji, to MUSISZ podać jej REALNY powód, a nie tylko puste frazesy. A od 20 lat REALNE pretensje do Polski wysuwają jedynie Niemcy (Powiernictwo itp.), Litwa (ograniczająca się jak dotąd do utrudniania życia mniejszości polskiej na swoim terenie, choć chętnie przytuliłaby Sejny i okolice) oraz Ukraina (pogrobowcy banderowców, będący obecnie u władzy, chętnie przytulą Przemyśl i okolice).

Oczywiście możesz w ramach kontrargumentu podać mi cytat z Putina, w którym wysuwa pretensje w stosunku do Polski.

Adolf Hitler planował atak na zachód i o tym mówią choćby podręczniki historii w szkołach podstawowych (tak było za moich czasów). Na Zachodzie budowano Linię Zygfryda, tam rozmieszczano siły uderzeniowe, tam Niemcy mieli pretensje terytorialne (Nadrenia) i szukali rewanżu za Traktat Wersalski. Nie planowali walczyć na dwa fronty, stąd starania o neutralność ZSRR i Polski w zbliżającej się wojnie.

Od dwóch lat, odkąd PiS z Dudą przejęli władzę w Polsce, słyszę narastającą propagandę antyrosyjską. Nie ma tygodnia w TV bez walenia w wojenny bęben i straszenia rzekomą agresją rosyjską, o której na Kremlu nikt nie słyszał. Oczywiście, że żadnej wojny między Polską i Rosją nie będzie (no chyba, że pojawi się czarny łabędź, jak prowokacja amerykańska z terenu Polski), bo propagandowe tam-tamy mają jedynie wywołać w społeczeństwie rosyjską fobię. A ta świetnie posłuży do wytłumaczenia mieszkańcom lokalnej kolonii, dlaczego muszą kupić droższy gaz amerykański, droższą ropę z drugiego końca świata, drogie uzbrojenie z amerykańskich fabryk, czy dlaczego muszą torpedować współpracę gospodarczą na linii Unia - Rosja (a później Unia - Chiny) bez patrzenia się na szkody dla własnej gospodarki.

srekal34

Rzeczywiscie z Ciebie szaman/szarlatan :)

gbp/pln po 2.7 hahaha dobre sobie. Parytet EUR/GBP nigdy nie bedzie osiągnięty a Ty tu wiescisz minimum 3.8. Predzej 6zl za funta w 2018 roku zobaczysz niz ponizej 4zl. Gdy warunki Brexitu sie wyklarują funt zaliczy niezly rajd...w gore. Wszystkie duze banki juz sa na pozycjach.

szaman1977

A Ty to jakies poparcie na 6pln masz czy tak z fusow wrozysz ?

bo ja techniczny jestem i pisze to co mowia mi wykresy.

Mam w nosie jakis brexit i banki

piotrlc

"Jeśli masz produkcję jakiegoś ustrojstwa wdrożoną to nie unowocześnieasz dajmy na to pieca CO tylko dlatego że ktoś nowego scalaka zrobił, tylko kupujesz to co działało i montujesz tak jak było.

Wiele zastosowań nie wymaga unowocześniej w takich drobnych krokach, dlatego z punktu widzenia przemysłu istotna jest taka cena, jaka jest na detale sprzed 15 lat."

Do pewnego momentu. Ja po 5 latach musiałem przeprojektować jedno urządzenie właśnie z tego powodu. Cena w pewnym momencie zaczyna lecieć wykładniczo to raz. Dwa to zaczyna być problem z dostępnością. Generalnie to w ostatnich czasach najlepiej oszacować sprzedaż na rok, nawet dwa lata i zrobić zakupy jednym strzałem na planowaną produkcję.

A najlepsze są cyrki przez ostatnie pól roku z elementami biernymi wysokospecjalizowanymi. Oferta z przed dwóch dni na kondensatory polimerowe amerykańskiej firmy KEMET - "Lead Time 36 weeks", rezystory cienkowarstwowe do pracy do 175stC firmy VISHAY - 40 tygodni !

szaman1977

eurgbp

gbppln

gbpusd

gbpcad

itd itd

nigdzie nie widze sily gbp - wrecz przeciwnie

Ostatnio modyfikowany: 2018-01-04 12:14

sage_slav

Ale pierdolisz - aż oczy bolą. Jeszcze tylko czekać aż lenon sie dołączy.

Bartosiak mówi obecnie, że Polska powinna byc proamerykańska, ale nie ukrywa, że wraz ze wzrostem Chin Poslka powinna zmienić orientacje właśnie na nich i wejść w sojusz z Niemcami przeciwko osi USA-Rosja.

Rosja jest traktowana przez Chiny jako magazyn tanich złóż surowcowych - słyszałeś o jakiś inwestycjach w Rosji? Jeno kroplówe im dają, coby wyżyli sami dostają gaz i rope po bezprecendesowych cenach o których Europa może tylko pomarzyć.

tak czy inaczej Rosja i Chiny nie bedą razem w sojuszu przynajmniej długoterminowo, tak samo jak Stalin i Hitler nie mogli dotrwać w sojuszu. To jest po prostu podstawowa zasada geopolityczna - mocarstwa nie mogą ze sobą sąsiadować.

Zgadzam się w jednym - PiS obecnie popełnia ten sam błąd który popełniły władze IIRP - ale trzeba zauważyć, że jest jeszcze czas na zmiane frontu. Wtedy go nie było. W każdym razie jeśli zacznie sie robić naprawde gorąco to już nawet na Tuska zagłosuje byleby Polska nie została jak ostatnio poligonem IIWŚ.

Ostatnio modyfikowany: 2018-01-04 12:25

cheniek

Bartosiak mówi obecnie, że Polska powinna byc proamerykańska, ale nie ukrywa, że wraz ze wzrostem Chin Poslka powinna zmienić orientacje właśnie na nich i wejść w sojusz z Niemcami przeciwko osi USA-Rosja.

Sorry, ale mówienie o osi USA-Rosja uważam za taki sam bełkot, jak oskarżanie PiSu o bycie piątą kolumną Putina w Polsce. Tak samo nielogiczne, jak 2+2=5. Bez komentarza.

Rosja jest traktowana przez Chiny jako magazyn tanich złóż surowcowych - słyszałeś o jakiś inwestycjach w Rosji?

W branży oil&gas jak najbardziej. I tu przytoczę dość istotny fakt - parę dni temu przypłynął statek wiozący LNG z Półwyspu Jamalskiego do Wielkiej Brytanii. Mocno polecam wzięcie do ręki globus (nie mapę), aby zrozumieć o co chodzi.

Ponadto z prasówki wiem o inwestycjach w rolnictwie (w sumie to wymuszone embargami) i zwiększonemu naciskowi na produkcję dóbr wysoko przetworzonych kosztem exportu tylko samych surowców. Ale to tylko prasówka, więcej wiem o swojej branży.

Ostatnio modyfikowany: 2018-01-04 12:42

3r3

"Do pewnego momentu. Ja po 5 latach musiałem przeprojektować jedno urządzenie właśnie z tego powodu. Cena w pewnym momencie zaczyna lecieć wykładniczo to raz."

Znam przypadki bardziej złożonych produktów, gdzie z tego powodu jaki wymieniasz (czyli że ktoś musi przyjść, pomyśleć, to kosztuje, może kosztować więcej bo się samo od razu nie wymyśli, albo że ten ktoś nie ma czasu, albo go wykupią w trakcie) gdzie właśnie zakupuje się stan magazynowy na Xlat i produkuje do wyczerpania zapasów. Jak się skończą to klienci mogą sobie dzwonić w sprawach gwarancyjnych do Berdyczowa - nie ma i nie będzie.

Z tego powodu jaki podajesz część produktów po prostu znika z rynku bez następników i substytutów.

Może po prostu były niepotrzebne?

Albo siedzimy w technice na tak niszowych rynkach, że kilka firm na planecie może sobie spokojnie zrobić zapasy na Xlat i zapewniać ograniczoną podażą pozycję na tyle wysoką żeby się chciało chcieć pracować, a na tyle niską, żeby komu innemu nie chciało się wynajdować koła na nowo.

W systemie fiskalnym jaki mamy obecnie takiego zatowarowania na 10-20 lat i tak nie da się w żadnej przytomny sposób rozliczyć, więc tym bardziej nie da się publikować jakiś raportów z działania takich firmy (bo tam jest po 10 szyldów z datami na drzwiach) ani ich notować.

Nisza?

@Faust

"W końcu ktoś tu pisze z sensem o powodach takiego stanu rzeczy. W rzeczy samej tak jest. Dlatego obkupywanie się w starzejącą się elektronikę i liczenie na zysk jest najwyższą grupą ryzyka. "

Chyba nisza. Są takie elementy obrabiarek jak generatory impulsu do drutówek i jak się popsują to Japończycy owszem za tyle co kosztuje nowa-używana maszyna są w stanie odkurzyć specjalistów i wyprodukować zamiennik. A produkcja musi działać.

Tak podejrzewam, że skoro serwisanci w jakimś kraju się wszyscy znają to może to być jednak bardzo mała branża.

Ale liczby są jakie są - 27% r/r.

Whyduck

Kikkhull

Arcadio

Jeśli chcesz rozmawiać o faktach to podawaj fakty a nie jakieś śmieszne historie o Litwie odbierającej nam Sejny.

Rzeczywistość jest taka, że zagrozić nam mogą jedynie silniejsi sąsiedzi i ewentualnie światowy hegemon, a więc w grę wchodzą Niemcy, Rosja i USA.

NIE MA innych potencjalnych agresorów.

Niemcy są zadowoleni z tego z tego, że okupują Polskę gospodarczo i ciągną z tego gigantyczne korzyści. Nie są zainteresowani wojną, bo obecny układ im odpowiada. Poza tym mają słabą armię i brak woli walki. Jeśli w ogóle wspominasz jakiś dziadków z Powiernictwa to nie zapomnij też o Duginie czy Żyrinowskim. Podobny folklor. Tak, że ryzyko napaści ze strony Niemiec istnieje ale jest niskie.

Rosja nie jest zadowolona z obecności Polski na mapie i z faktu, po czyjej stronie Polska stoi.

Rosja za niedługo przestanie czerpać korzyści gospodarcze ze sprzedaży gazu Polsce i właściwie utraciła tu większość geszeftów.

To Rosja nas straszy, co to nam nie zrobią, jak sobie tarczę antyrakietową kupimy , albo coś w podobie.

Straszą, bo się boją. Rosja jest państwem stratnym na obecnej konfiguracji geopolitycznej Polski i chciałaby to zmienić. Boi się, że jeśli się uzbroimy to nic nam nie będą mogli zrobić i niekorzystna sytuacja nie zmieni się.

Jak sądzisz, kiedy jest większe prawdopodobieństwo rosyjskiego ataku - kiedy będziemy słabi,ale potulni czy kiedy będziemy uzbrojeni, ale "drażniący" ?

Pozostają jeszcze USA, które zaatakują nas, gdybyśmy chcieli wejść w sojusz z Rosją, bądź stać się całkiem niezależni - wtedy to nawet ramię w ramię z USA, przyłączą się Niemcy, Rosja i Ukraina - po to, aby oczywiście "przywrócić demokrację" - vide Syria.

@Faust

"Więc jak to jest Arcadio: piejesz o sukcesach władzy, a równocześnie masz świadomość, że pierwsi dadzą nogę, jeśli coś im pójdzie nie tak. Może lepiej byłoby gdybyś jednak dołączył do tych "złodziejskich biznesmenów", zamiast raz propagandzić o sukcesach władzuchny, a zaraz potem wytykać władzuchnie zdolność do szybkiej ewakuacji?

...czemu ja Ci Facet nie ufam?"

Ja myślę, że Ty jeszcze jesteś ze szkoły moskiewskiej i nie potrafisz pojąć pewnych zagadnień.

Uważasz, że coś jest jednobiegunowe i czarno-białe. Że jak służyć swojemu panu to wiernie i bezkrytycznie.

A ja widzisz komentuję rzeczywistość, taka jaka ona jest.

Nie pochodzę z obozu władzy, ale nie przeszkadza mi to chwalić ich politykę gospodarczą, jeśli jest dobra ( bądź bardziej precyzyjnie - lepsza od polityki poprzedników). Takie są fakty i moje lubić/nie lubić nie ma tu znaczenia.

Z drugiej strony rozumiem, że służą USA i Izraelowi, a interesy Polski załatwiają niejako przy okazji. I wiem, że uciekną pierwsi.

Gdzie tu widzisz rozdźwięk ?

Ostatnio modyfikowany: 2018-01-04 13:50

Spy

Zwracam się z gorącą prośbą abyś analizując i przedstawiając prognozy na 2018r co do walut odniósł je lub też do PLN.

Chodzi mi głównie o waluty surowcowe NOK i AUD a także CHF czyli te co zwykle analizujesz w stosunku do EUR.

zieloniutki

" ...Oni w godzinę W się poddadzą albo czmychną jak w 39. A naród będzie cierpiał. W końcu w WP nie ma jednostek "motywacji wewnętrznej" na wzór radzieckiego NKWD.

Niech mnie ktoś wyprowadzi z błędu jeśli uważa inaczej. "

to może mnie jeszcze naprowadź i podaj chociaż kilka powodów dla:

- finansowania w/w g...

- zadłużania naszych dzieci i wnuków na w/w g...

... może już czas, aby całe to "PO PISowe" towarzystwo walczące między sobą o podział zysków z gangsterki ...

" To może już powinieneś się pakować, bo zapewniam Cię, że jeśli ktoś nas napadnie to z pewnością nie będą to połączone siły zbrojne słowacko-litewskie tylko rosyjskie bądź niemieckie, a prędzej połączone jak w 1939 r. "

napadnie na nas?, a po co?

my nie mamy portów floty czarnomorskiej żeby je zdobywać i zapewniać sobie korytarze lądowe do nich ...

W naszym przypadku NEOKOLONIALIZM jest znacznie tańszy, praktyczniejszy i wydajniejszy ...

Ty myślisz, że po co nam usiaki z usraelem "dobrą zmianę" zorganizowały?, żeby nam było dobrze?, żeby nam pomóc? ... bez jaj, oprzytomniej!

weraniki

zeromacho

A ja w tym roku nie zamierzam już silić się na nowe prognozy.

Moje stare, jeszcze sprzed dwóch lat, wciąż pozostają w mocy i dobrze się sprawdziły czyli:

3) Dalszy wzrost cen mieszkań w Polsce.

Odnośnie wzrostu cen mieszkań w Polsce, nie wiem jak to wygląda dla całej polski ale dla Poznania przez ostatnie dwa lata średnie ceny transakcyjne praktycznie się nie zmieniły, oczywiście w zależności od wielkości mieszkań niektóre segmenty minimalnie zdrożały a inne minimalnie staniały. Biorąc pod uwagę fakt, że mieszkania podlegają starzeniu to można stwierdzić, że wartość konkretnego mieszkania w tym czasie minimalnie spadła lub co najwyżej takie mieszkanie nie zmieniło wartości. Nie mówię o wartości dodanej na skutek inwestycji w remont, modernizację itp.

Dodatkowo biorąc pod uwagę istniejące prawo, oraz wdrażane pomysły zmian w prawie osobiście podtrzymuję moje stanowisko z przed kilku miesięcy, i mieszkania sprzedałem i jestem z tego faktu zadowolony, utknąłem tylko z jedną kawalerką, która jest zasiedlona przez idiotkę która nie chce się wyprowadzić bo ma takie prawo a prawo w Polsce popiera złodziei.

Kupowanie mieszkania w Polsce ma tylko sens jeśli chcemy w nim osobiście mieszkać, nie jest to interes a tym bardziej inwestycja (rentowność wynajmu na poziomie 4-5% - jeśli lokator płaci czynsz, jak się trafi na patologię która nie chce płacić i nie chce się wyprowadzić, to można sobie liczyć straty finansowe i moralne) a jeśli ktoś myśli inaczej to albo nie ma i nie miał kilku mieszkań, albo się niedługo o tym przekona na własnej skórze, czego nikomu nie życzę.

sage_slav

"Sorry, ale mówienie o osi USA-Rosja uważam za taki sam bełkot, jak oskarżanie PiSu o bycie piątą kolumną Putina w Polsce. Tak samo nielogiczne, jak 2+2=5. Bez komentarza."

Krótkoterminowo Rosja trzyma z Chinami, ale mysle, że Putin i Trump dobrze zdają sobie sprawy z tego, że Chiny stanowią olbrzymie zagrożenie militarne dla Rosji. W sumie to chyba jedyny potencjalny agresor obecnie. Jeśli Chiny staną się światowym hegemonem nie wróże długiej przyszłości Rosji - już nawet nie będę wspominał o roszczeniach terytorialnych Chin czy o olbrzymich złożach surowców, terenów które po prostu będą leżeć i czekać aż ktoś silniejszy od Rosiji po nie sięgnie. Dlatego uważam, że długoterminowo Rosja, tak samo jak za czasów pzred II WŚ zmieni sojusz i wpadnie do obozu USA. Zbyt dużo czynników pcha ją w tę stronę.

O ile do tego czasu sie nie rozpadnie.

@Kikkhul "caly strumien kasy w UE plynie do Niemiec, z nimi nie ma zadnej gadki, wydaja polecenia a ty masz salutowac. O jakim ty sojuszu piszesz, to czysta fikcja. Mozesz dalej jak Tusk dalej Makreli salutowac i na tym konczy sie wspolpraca. Aby wzmocnic role Polski trzeba szukac szojuszow w grupie wyszechradzkiej i UK. Rosja nie ma interesu napadac na Polske. Jesli juz patrzy w ktoras strone to byle republiki radzieckie, ktore byly bardziej zintegrowane. Na razie jesli to USA nie wywola gdzies wojny to takiej nie bedzie. Ciekawe rzeczy moga predzej dziac sie w Pakistanie niz Europie."

Tak szukaj, szukaj a III WŚ rozpocznie się tak samo jak IIWŚ - rozbiorem Polski. Obecnie nie jesteśmy na tyle silni by móc tworzyć jakąkolwiek siłę polityczną pomiędzy dwoma mocarstawami gospodarczo-militarnymi. Oczywiście wszystko sie może zmienić, myśle że czeka nas jeszzce wiele ciekawych zjawisk - może np arabska wiosna w europie, rozpad Rosji, rozpad EU - wiele z nich może osłabić Niemcy lub Rosje - wtedy jak najbardziej popieram próbe tworzenia naszego niezależnego bloku państw - ale do tego trzeba gospodarki, wojska i pieniędzy. Polska musi jakoś zachęcić/zmusić kraje Europy-Środ do orientacji na nasz kraj a obecnie co im mozemy zaproponować? Kulture chrześcijańską? W tych aspektach biją nas na głowe Niemcy i Rosjanie (z naszych potencjalnych konkurentów w regionie)

cheniek

Jeśli chcesz rozmawiać o faktach to podawaj fakty a nie jakieś śmieszne historie o Litwie odbierającej nam Sejny.

Z braku argumentów wciskasz mi dziecko w brzuch. nie napisałem, że chcą nam odebrać, tylko że chętnie przygarną. Tak jak my Zaolzie Czechosłowacji w chwili jej słabości.

To Rosja nas straszy, co to nam nie zrobią, jak sobie tarczę antyrakietową kupimy , albo coś w podobie.

Jeszcze raz i dobitnie proszę o wskazanie linku do wypowiedzi najwyższych władz Rosji, które to potwierdzają. Dlaczego unikasz podparcia FAKTAMI swoich tez o rzekomej agresywnej postawie Rosji wobec Polski?

nie zapomnij też o Duginie czy Żyrinowskim.

A co ma lokalny folklor do działań najwyższych władz państwowych? To tak, jakby Palikota i jego hucpy traktować jako oficjalną linie polityczną Polski.

Rosja nie jest zadowolona z obecności Polski na mapie i z faktu, po czyjej stronie Polska stoi.

Jeszcze raz, podaj na to jakiś dowód w postaci oficjalnej wykładni najwyższych władz Rosji, zamiast powtarzać po raz kolejny propagandę.

Rosja za niedługo przestanie czerpać korzyści gospodarcze ze sprzedaży gazu Polsce i właściwie utraciła tu większość geszeftów.

Gazprom z roku na rok zwiększa sam tylko eksport gazu do Europy. Do tego Novatek zaczyna eksportować LNG, co dodatkowo zwiększa moce eksportowe Rosji w tym temacie. Rozbudowywane są gazociągi w kierunku państw azjatyckich. Co do Polski - propaganda zbytnio przecenia wpływ Polski na budżet rosyjski :) Za to kupowanie dużo droższego gazu od naszego "sojusznika" czy przyjaciół Arabów, kosztem gazu rosyjskiego, jedynie dorżnie polskie zakłady azotowe, polskich producentów (wzrost kosztów energii) i podniesie ceny dla konsumentów. Ale za to dokopiemy Putinowi, aż mu czapka spadnie, hahaha. PS. rosyjskie dochody ze sprzedaży gazu są ok. 3-krotnie niższe niż w przypadku sprzedaży ropy. Rosyjskie dostawy ropy odpowiadają za 95% polskiej konsumpcji. Tutaj jakoś propaganda nie ryczy (jeszcze) o rosyjskim zamordyzmie i szantażowaniu biednej Polszy :)

Rosja jest państwem stratnym na obecnej konfiguracji geopolitycznej Polski i chciałaby to zmienić.

??? USA rękami Polski i Bułgarii chciały pociąć energetyczne nitki łączące UE i Rosję. No to nitki polecą po dnie Bałtyku i przez Turcję. To polska okazała się stratna, bo ani nie czerpie korzyści z bycia krajem tranzytowym, ani nie zostanie żadnym centrum logistycznym/magazynowym/przeładunkowym itp. Ależ ten Putin musi płakać po nocach z powodu tych strat...

Jak sądzisz, kiedy jest większe prawdopodobieństwo rosyjskiego ataku - kiedy będziemy słabi,ale potulni czy kiedy będziemy uzbrojeni, ale "drażniący" ?

No sorry, ale w dobie silnych powiązań globalnych krajowych gospodarek takie podejście brzmi wręcz prymitywnie. Tak, jakby stosunki między państwami bazowały na relacjach plemion przedpotopowych.

Rosja zaatakuje nas kiedy będzie chciała, bo ma na to wystarczająco środków. Tylko po kiego diabła miałaby to robić, skoro najwyższe władze rosyjskie nie przejawiają takich chęci od końca II wojny światowej?

Ostatnio modyfikowany: 2018-01-04 15:04

Arcadio

Gazprom z roku na rok zwiększa sam tylko eksport gazu do Europy. Do tego Novatek zaczyna eksportować LNG, co dodatkowo zwiększa moce eksportowe Rosji w tym temacie. Rozbudowywane są gazociągi w kierunku państw azjatyckich. Co do Polski - propaganda zbytnio przecenia wpływ Polski na budżet rosyjski :) Za to kupowanie dużo droższego gazu od naszego "sojusznika" czy przyjaciół Arabów, kosztem gazu rosyjskiego, jedynie dorżnie polskie zakłady azotowe, polskich producentów (wzrost kosztów energii) i podniesie ceny dla konsumentów. Ale za to dokopiemy Putinowi, aż mu czapka spadnie, hahaha. PS. rosyjskie dochody ze sprzedaży gazu są ok. 3-krotnie niższe niż w przypadku sprzedaży ropy. Rosyjskie dostawy ropy odpowiadają za 95% polskiej konsumpcji. Tutaj jakoś propaganda nie ryczy (jeszcze) o rosyjskim zamordyzmie i szantażowaniu biednej Polszy :)

Myślałem, że siedzisz w tej branży i masz wiedzę, a tu takie kwiatki :)

Rosyjskie dostawy ropy odpowiadały za 87% polskiej konsumpcji w 2015 a teraz pewnie jeszcze mniej.

https://www.pb.pl/me-import-ropy-naftowej-do-polski-wzrosl-o-117-proc-830304

Poza tym powinieneś wiedzieć, że ropą się nie da szantażować, bo mamy rurociągi i Naftoport o wystarczającej capacity żeby zaspokoić 100% potrzeb. Z gazem jest inaczej.

Już wystarczająco nas załatwili rosyjscy przyjaciele z Możejkami - odcinając dostawy pod pretekstem "remontu" rury.

Rosja zaatakuje nas kiedy będzie chciała, bo ma na to wystarczająco środków

Zaatakuje nas jeśli będzie to się im opłacać, czyli jeśli wiele zyskają, mało tracąc.

Ogólnie jeśli uważasz, że Rosja jest naszym przyjacielem i nas nie zaatakuje, bo najwyższe władze tak nie oznajmiły to dalsza dyskusja nie ma sensu.

@zieloniutki

Średnie kraje jak Polska, jeśli nie chcą być pożarte przez mocarstwa musza się zbroić - z tych samych powodów, dla których jeż nie musi się obawiać kilkukrotnie większych napastników.

Na resztę pytań, w tym kwestię neokolonializmu, odpowiedziałem w poście do #cheniek z godz.13:47

3r3

"Średnie kraje jak Polska, jeśli nie chcą być pożarte przez mocarstwa musza się zbroić"

Łatwo postulować, tylko robić nie ma komu. Bo rozumiem że poważne jeże to mają mieć choćby taką zdolność ultymatywną żeby ze trzy miasta zaorać - Akwizgran, Petersburg i Moskwę. Nawet jakby to trzeba było ciężarówką wysłać z braku jakich lepszych środków przenoszenia.

I tu pojawia się pewien zgrzyt - masz świadomość że nie ma w Polsce nikogo, absolutnie nikogo kto wie jak się przemysł nuklearny stawia od podstaw, ile czego trzeba w ilościach "wielkie mnóstwo" począwszy od rzeczy tak banalnych jak stal i cement, przechodząc przez pneumatykę, kriogenikę, siłownie, masową obróbkę precyzyjną, po takie bardziej skomplikowane jak pozyskanie ciężkiej wody?

Masz świadomość jakie wielkie mnóstwo inżynierów i techników trzeba do tego wykształcić?

Ile musi być, hut, stalowni, kopalń tego, śmego i owego? Ile musi dymu się unieść z kominów, ile dróg musi być wybudowanych zanim w laboratorium będzie pierwszy kilogram wstępnie oczyszczonego metalu, powiedzmy z dwuprocentową zawartością?

Zapewniam Cię że nikt nam tego za mirabelki nie sprzeda.

Warto przywrócić przytomność, że nasz przodujący przemysł nie potrafi samodzielnie wytworzyć broni krótkiej zdolnej oddać 2tys strzałów bez zacięcia z winy broni, 10 tys strzałów bez awarii mechanicznej i 35 tys strzałów do całkowitego zużycia. To są normy dla uzbrojenia cywilnego w krajach uprzemysłowionych. Jak nam nie przysyłają podzespołów do montażu to nasze bohaterskie fabryki nie są w stanie czegoś takiego w produkcji masowej dostarczyć.

W takich warunkach, z takim poziomem doboru kadr (a jest ten dobór po rodzinach mundurowych na tym reglamentowanym odcinku) to przytomnie jest negocjować warunki kapitulacji, póki nie są one bezwarunkowe i nienegocjowalne z powodu dokonania się faktów takich jak zwykle.

Ostatnio modyfikowany: 2018-01-04 16:54

gasch

Dlatego trzeba ruszyć energetykę atomowa. Nawet nie ze względów możliwości pozyskania czystej energii elektrycznej, ale głownie ze względu na umiejętności jakie taki przemysł daje.

3r3

"Dlatego trzeba ruszyć energetykę atomowa. Nawet nie ze względów możliwości pozyskania czystej energii elektrycznej, ale głownie ze względu na umiejętności jakie taki przemysł daje."

Kim? Po ile mamy dzieci? Kto ma się kształcić i przez kogo ma być kształcony?

Chcesz wyciągnąć 30-40 letni wyż demograficzny z przekładania papieru w mordorze i wyjaśnić im że od teraz będą robić co innego?

Trzeba sobie odpuścić. Zarobić na owsiankę, dożyć swego, swoich wykształcić i zapewnić im lepszą geografię, i jakie paszport do którego się nie kleją zadośćuczynienia za niemieckie wojowanie.

Ostatnio modyfikowany: 2018-01-04 18:13

uberbot

Bo my jesteśmy w tym momencie taką Holandią, co to może głównie na tranzycie/handlu zarabiać (ale wolimy nie zarabiać), a armii nie ma i jak ktoś przyjedzie to stolice zwandalą na złość...

Ja prognozuję, że w tym roku najlepszą inwestycją będzie nauczenie się jak 'optymalizować' podatki i redukować zobowiązania podatkowe do zera. Stopa zwrotu możliwa do osiągnięcia to dodatkowe 60-70% z każdego zarobionego dinara.

cheniek

Myślałem, że siedzisz w tej branży i masz wiedzę, a tu takie kwiatki :)

Rosyjskie dostawy ropy odpowiadały za 87% polskiej konsumpcji w 2015 a teraz pewnie jeszcze mniej.

No faktycznie, przeszacowałem. W końcu 87% to już betka. Nie to co gigantyczne 60% zapotrzebowania na

gaz pokrywane importem z Rosji. Na 60% nas nie stać, 87% propaganda łyka bez zająknięcia :)

Już wystarczająco nas załatwili rosyjscy przyjaciele z Możejkami - odcinając dostawy pod pretekstem

"remontu" rury.

Po kiego grzyba skaczesz z kwiatka na kwiatek i do tego jawnie kłamiesz? Rafinerię w Możejkach kupiono

za wszelką cenę, aby nie przejęli jej Rosjanie, czytaj: przepłacono. Do tego beztrosko nie zadbano o

podpisanie nowego kontraktu na dostawy z Rosji, bo "jakoś to będzie", a w ogóle to ropę sprowadzi się

droga morską z Butyngi, po litewskich torowiskach. Skończyło się tym, że Możejki przyniosły Orlenowi 10

miliardów zł strat, ropa z Rosji nie płynęła, bo polska strona nie chciała podpisać nowego kontraktu, a

Litwini przez 10 lat pokazywali Orlenowi środkowy palec w temacie korzystania z litewskich torów. Tak,

to był sukces PiSu i Kaczyńskich, tych od "dobrej zmiany". Putin płakał po nocach, jak mu to

przypominano.

Ogólnie jeśli uważasz, że Rosja jest naszym przyjacielem

Nigdzie tego nie napisałem. Ponownie z braku rzeczowych argumentów wmawiasz mi dziecko w brzuch.

Tworzysz chochoła, aby później dzielnie z nim walczyć. Ponadto po raz trzeci odmówiłeś odrobiny

wysiłku, aby udowodnić swoje tezy, jakoby to Rosja miała wrogie zamiary wobec Polski. Dla mnie to

wystarczający znak, że jednak powtarzasz propagandowe frazesy.

I to jest problem polskiej myśli (geo)politycznej, począwszy od śmierci Piłsudskiego. Z jednej strony

mentalność niewolnicza, która jedyną drogę Polski widzi w wiernopoddańczym stosunku wobec

"sojuszników". Z drugiej strony na siłę szukanie sobie wroga, aby usprawiedliwiać zarówno własną

niekompetencję i fatalne błędy, jak i w celu usprawiedliwiania swoich wiernopoddańczych stosunków.

Dlatego ty z uśmiechem na twarzy będziesz ginął w imię "sojuszniczych" celów, a ja zawczasu ewakuuję

się stąd, aby ocalić swoje geny i majątek. A gdy kurz opadnie to wrócę tu i przejmę za bezcen

pozostałości majątków po takich jak ty. Za pozostałe drobniaki wystawię parę pomników bohaterstwa

Arcadiów, aby nowe pokolenie Arcadiów miało gdzie odprawiać swoje "patriotyczne" gusła.

Na koniec mała dygresja polityczno-inwestycyjna. Zwracam uwagę na ryzyko polityczne wiszące nad

polskimi spółkami, które bazują na surowcach energetycznych, jak gaz ziemny. Zakłady nawozowe, takie

jak tarnowskie Azoty (ATT), Puławy (ZAP) czy Police używają gazu ziemnego jako surowca do swoich

produktów. Stanowi on co najmniej 50% kosztów, zatem większe wahania cen gazu mają istotne przełożenie

na wyniki finansowe spółek. Jeśli w wyniku działań "dobrej zmiany" rzeczywiście Polska za parę lat

zrezygnuje z importu rosyjskiego gazu na rzecz arabskiego i amerykańskiego LNG (droższego o 80% od gazu

rosyjskiego) oraz gazu norweskiego (na razie nie wiadomo, czy to wypali), to nie wróżę dobrych wyników

tym, którzy trzymają takie spółki np. dla dywidendy. I spokojnie, PiS już zadbał o to, aby zmusić nas

do kupowania drogiego gazu. Z jednej strony zniósł konieczność zatwierdzania taryf cenowych przez URE

dla konsumentów indywidualnych, a z drugiej strony zablokował możliwość importu gazu np. Niemiec, z

czego do tej pory chętnie korzystały zakłady nawozowe w Policach (no popatrz, chamy zbuntowane nie

chciały kupować patriotycznego LNG ze Świnuojścia, które mają tuż za płotem). Po prostu zmieniono

prawo, które teraz wymaga od importera posiadania NA TERENIE POLSKI wystarczających pojemności

magazynowych gazu ziemnego. A takie posiada tylko krajowy monopolista gazowy PGNiG, hahaha.

Oczywiście wzrost cen gazu dla odbiorcy końcowego nie będzie w skali 1:1, bo to by zaszkodziło "dobrej

zmianie" w wyborach. Wymyśli się mechanizm dopłat/podatków, analogicznie jak to robią Litwini ze swoim

równie drogim patriotycznym LNG. Jak mawiał klasyk, nastąpi prywatyzacja zysków (do budżetu USA) i

socjalizacja kosztów (do budżetu Polski).

3r3

"Kolejny bank wypina się na handlujących BTC:

https://businessinsider.com.pl/finanse/kryptowaluty/pekao-zamyka-konta-i-wypowiada-umowy-za-obrot-kryptowalutami/sqq8rrm"

Jakie to szczęście że nie robią fochów płacącym firmową kartą za usługi rekreacyjne w przybytkach odnowy^^

Na szczęście są normalne banki, w których można prowadzić rachunki bez fochów w Estonii, Rosji, Jersey, Singapurze, Hongkongu.

supermario

Dobrze się zapowiadającą inicjatywę chcą jakieś siły nieczyste u... No cóż trzeba poprzeć inicjatywę młodych.

gasch

Jakiś czas temu zostałem wyrzucony z pewnego forum (skasowane konto bez ostrzeżenia), za krytykowanie UE.

O ironio, moderator uznał UE za największy obszar wolności słowa.

Jak widać, żyjemy w czasach, w których nie musimy się obawiać cenzury... póki to co piszesz/mówisz zgodnie jest z główną linią :)

Kikkhull

Aliquis

W rzeczy samej, aby jakiekolwiek prognozy były wiarygodne, to wymagają przedstawienia uzasadnienia na temat korzyści, jakie mogą odnieść zainteresowane strony, prowadzące określoną politykę. Niestety, to koliduje ze wspomnianymi własnymi uprzedzeniami i sentymentami, i w rezultacie zamiast trzeźwej oceny mamy ideologiczny bełkot.

Dla udokumentowania tego pozwolę sobie przytoczyć drobny fragment, tj. 3 kolejne zdania, z jednego z wpisów. Oto one:

(1) "Rosja za niedługo przestanie czerpać korzyści gospodarcze ze sprzedaży gazu Polsce i właściwie utraciła tu większość geszeftów."

(2) "To Rosja nas straszy, co to nam nie zrobią, jak sobie tarczę antyrakietową kupimy , albo coś w podobie."

(3) "Straszą, bo się boją."

A teraz odniesienia do powyższych stwierdzeń.

(1)

Rosja nie sprzeda gazu tu, to sprzeda gdzie indziej, bo przecież nie jesteśmy jedynym chętnym. Proszę spojrzeć jaka jest kolejka na gaz z Nord Stream 2 pomimo naszego wybrzydzania. Stać nas płacić ponad 70% więcej i się z tego cieszyć? Ależ tak, dlatego też sprowadzamy LNG z Kataru i USA. W takim razie dlaczego stękamy, że płacimy kilka procent więcej za gaz rurociągowy (z braku ulg)? A jeszcze do 2007 płaciliśmy mniej niż RFN, ale chcieliśmy dywersyfikacji, to mamy.

(2)

W kosztach tarczy antyrakietowej współpartycypujemy, ale nie robimy tego dla siebie. Ta tarcza nie służy w żaden sposób obronie Polski, bo nie na tym polega jej rola.

Tarczy nie było, to nie było obaw o jakiś atak na nią, tarcza będzie, to i obawy muszą być. Tym bardziej, że wyrzutnie są uniwersalne - wcale nie muszą tam być antyrakiety. Zresztą i tak tego nie sprawdzimy, bo teren i instalacje są eksterytorialne. Nasze za to będą Patrioty (jak dozbieramy kasy lub zejdziemy z offsetu), które będą tego bronić.

(3)

Nie warto popadać w przekonanie, że się nas boją. Powiedziałbym raczej, że nas słabo widzą (pomimo tego, że staramy się robić wiele hałasu), a zajmują się przepychaniem z większymi. Zapewne dobrze wiedzą, że ich stosunki z nami nie od nas zależą. Ponadto, sami nas kiedyś opuścili, i nawet okazało się, że wszystkie tutejsze firmy były nie ich, lecz nasze, więc je sami dziarsko sprzedaliśmy. Skoro tak, to po co mamy je bronić? A ludzie jak zechcą, to i tak wyjadą.

Jeśli ktoś jeszcze myśli, że jesteśmy tak cennym łupem, że warto na nas napadać, to gratuluję. Tak, tak, jesteśmy pępkiem świata, krainą wiecznej szczęśliwości. Tylko, że nawet emigranci do nas nie chcą, i UE próbuje ich tu wypychać na siłę. Swoją drogą, co za ciemne masy - nie doceniają nas, niedojdy.

zieloniutki

https://www.whitehouse.gov/briefings-statements/text-letter-president-congress-united-states-6/

Ostatnio modyfikowany: 2018-01-04 23:27

Zibo

wieslaw

Teraz zaczną jeszcze więcej zyskiwać takie ETF-y OIH-XLE-XOP

https://www.caseyresearch.com/trumps-latest-controversy-could-make-this-2018s-top-speculation/

Kabila

https://thedailycoin.org/2018/01/04/provident-metals-2-oz-silver-sobek-unicorn-one-ounce-video/

sage_slav

Piekny wpis o uprzedzeniach i sentymencie w wypowiedziach. A tak a propo propagandy to skąd Ty i @cheniek macie dane o cenie gazu z USA/Kataru?

sage_slav

wygląda że przedawkowales Macierewicza. Rosja jak ocipiala buduje bazy na Arktyce i lodolomacze, tak zamierza zapewnić sobie dalszy transport. Polskę ma głęboko w d... Najwięcej straci Polska na wykluczenie się jako baza przeladunkowa z Azji do Europy. To właśnie sytuacja geopolityczna

To chyba ty przedawkowałeś TVN - akurat z naszego rzadu najlepsza robote odwala Macierewicz + Morawiecki. Kurskiego, Waszczykowskiego, Radziwiła do wzjebania.

Jak Rosja już wykruszy lody arktyki Polska zyska o wiele więcej na handlu globalnym niż zyskuje obecnie. obczaj sobie jak obecnie pływają statki handlowe i do kogo maja najbliżej, a potem sobie zestaw z szlakami przez arktyke i co? Okazuje, się że Polska będzie obsługiwała połowe Europy-Środkowej. Ten sam bonus byśmy mieli z Jedwabnym Szlakiem.

Ostatnio modyfikowany: 2018-01-05 10:06

Arcadio

Zgadzam, że mieszkania nie są najlepsza inwestycją. Po fakcie już wiadomo, że było kilka lepszych np. BTC. Tylko, kiedy prognozowałem wzrosty cen mieszkań wszyscy krzyczeli, że będą tanieć i ładowali się w srebro. To ciesz się, że masz tą kawalerkę, a nie załadowałeś się w srebro jak inni :)

@3r3

"I tu pojawia się pewien zgrzyt - masz świadomość że nie ma w Polsce nikogo, absolutnie nikogo kto wie jak się przemysł nuklearny stawia od podstaw, ile czego trzeba w ilościach "wielkie mnóstwo" począwszy od rzeczy tak banalnych jak stal i cement, przechodząc przez pneumatykę, kriogenikę, siłownie, masową obróbkę precyzyjną, po takie bardziej skomplikowane jak pozyskanie ciężkiej wody?

Masz świadomość jakie wielkie mnóstwo inżynierów i techników trzeba do tego wykształcić?

Ile musi być, hut, stalowni, kopalń tego, śmego i owego? Ile musi dymu się unieść z kominów, ile dróg musi być wybudowanych zanim w laboratorium będzie pierwszy kilogram wstępnie oczyszczonego metalu, powiedzmy z dwuprocentową zawartością? "

I tu masz rację, choć nawet te trudności dałoby się przezwyciężyć, gdyby istniała większość, która chciałaby to zrobić.

Ale takich rzeczy nie da się się zrobić w sprzedajnym i głupim narodzie szubrawców.

Dlatego przytomnie postulujesz, żeby negocjować warunki kapitulacji, póki jeszcze się da coś wynegocjować.

Gdy dojdzie do wojny, jedni uciekną, inni staną po stronie najeźdźców, tak jak ich dziadowie nauczyli, a jeszcze inni wbiją nóż w plecy walczącym o Polskę.

@Kikkhull

Rozumiem, że wg Ciebie budowanie baz w Arktyce wyklucza zainteresowanie innymi teatrami działań ?

@Aliquis

Ponieważ do mnie pijesz to Ci odpowiem.

Trzeba być mocno nieodpowiedzialnym człowiekiem, żeby nie dostrzegać ryzyka ze strony państw, które są w stanie nam dopiec.

A do tych państw zaliczają się tak jak wymieniłem USA, Rosja i Niemcy.

Wymieniłem wcześniej jakie jest prawdopodobieństwo i warunki ataku ze strony tych przeciwników.

Jednym z tych państw jest Rosja i śmieszne są twierdzenia, że nie mają interesu, korzyści etc.

Właśnie w obecnej sytuacji nie mają korzyści, bo do lat 80-tych tutaj rządzili a teraz utracili wszelkie wpływy, które chcieliby odzyskać.

Polska w sojuszu z USA stanowi dla Rosji śmiertelne zagrożenie. Uważam, że nie ma w najbliższej przyszłości i otoczeniu Rosji większego zagrożenia. Rosja jako rozumne mocarstwo zawsze podejmowała i podejmuje działania profilaktyczne w celu ochrony swojej mocarstwowości.

Wiecznie miłujący pokój Rosjanie od 800 lat budują swoją mocarstwowość na agresji w stosunku do sąsiadów. Atakują zawsze wtedy, kiedy czują słabość przeciwnika, nigdy wtedy kiedy przeciwnik jest silny - mądrzy ludzie po prostu.

Chyba nie muszę przypominać, że zaatakowali podstępnie Polskę w 39 pomimo wcześniejszego podpisania paktu o nieagresji - wtedy też zdrajcy z KPP uważali , że nic nam nie grozi, bo Rosja to przyjaciele. Jak widać potomków KPPowców do dziś nie brakuje.

@sage_slav

No nie wiesz skąd ? To ruskie słupy są :) Ciekaw jestem jakich metod oni tam w Moskwie używali, szkoląc "polskie kadry", żeby uczniakom wpoić lojalność do rosyjskiego pana do końca swoich dni.

Ostatnio modyfikowany: 2018-01-05 10:20

3r3

"I tu masz rację, choć nawet te trudności dałoby się przezwyciężyć, gdyby istniała większość, która chciałaby to zrobić.

Ale takich rzeczy nie da się się zrobić w sprzedajnym i głupim narodzie szubrawców. "

Nie szubrawców, tylko jak sam twierdzisz - większości się nie chce.

Bo większość jest świadoma że oni to się na tym dorobią tylko garba i skończą jak Szwedzi - nie będą mieli z tego dzieci (bo będą tyrać całymi dniami, kobiety również), nie będą mieć z tego emerytur (ponieważ będą na poziomie zasiłku socjalnego z braku dzieci), i nie będą mieć z tego niuków (bo okazało się że jednak w niezniszczonej gospodarce mocy brakło zanim zbankrutowali).

Ludzie mają o wiele ciekawsze sprawy niż Twoje wielkomocarstwowe ambicje - z dziećmi posiedzieć, piwko przy grillu wypić, jak kto ma potrzebę to w ryja komu dać w remizie na potańcówce. Nie nazywaj przytomnych ludzi szubrawcami - oni tak chcą żyć. W nosie mają państwa, które ciągle czegoś od nich chce, a nie ma nic do zaoferowania.

"Gdy dojdzie do wojny, jedni uciekną, inni staną po stronie najeźdźców, tak jak ich dziadowie nauczyli, a jeszcze inni wbiją nóż w plecy walczącym o Polskę. "

O jaką Polskę @Arcadio? Tę z dekretów PKWN będących źródłem "prawa"?

Normalni ludzi staną w kolejce po rąbankę i bimber do grilla.

@Arcadio uświadom sobie - chłop pańszczyźniany miał dzień pracy od świtu do południa. W południe był koniec pracy.

Wyjaśnij to tyrającym dzisiaj od rana do wieczora, że w normalnej gospodarce można rzucić grabki jak słońce jest w zenicie. Nie trzeba tyrać "drugie tyle" na jakiegoś nieroba co wie lepiej jak inni mają żyć.

Ostatnio modyfikowany: 2018-01-05 10:35

Sitting

Zgodzę się z Tobą w ocenie sąsiadów bliższych i dalszych.

Ruscy - nie wierz im nawet jak Ci mówią : Dzień dobry.

Niby wspaniali ludzie ( tylko władza niedobra ) - ale jak dostaną prikaz to bagnet na broń i pójdą tam gdzie im dadzą rozkaz.

- a bez wojenki zrobią wszystko by poszerzać swoje wpływy i ingerować, jątrzyć i wasalizować każdego.

Ukraina - to taki bardziej zawzięty Rusek - z ambicjami na cały świat - tylko własnego podwórka nie ma kto posprzątać - bo te prawdziwe Ruskie ich całkowicie zinfiltrowały.

USA - sprzedadzą nas za każdym razem kiedy im się to opłaci. Wywołają każda wojenkę, która przyniesie realizację celów ekonomicznych lub politycznych.

Niemcy - od zawsze traktują nas jak podludzi. Choć obecnie ostatni do wojowania i wyrzut sumienia mają już w genach tak, że nawet beżowym na własnym podwórku boją się dać w ryło - jak przyjdzie Befehl - to Befehl ist Befehl - wykonają, i to niektórzy z wielką radością.

Jak mamy się ostać jako naród to widzę kilka kluczy do tego, by nikt się nie odważył :

- powszechny dostęp do broni w domu ( ale wyjście z bronią na ulicę bez stanu wojny to już musi być sankcja rzędu 15-25 lat - usiłowanie zabójstwa, żeby nie kusiło ) - jak przybędzie 10-20 mln sztuk broni w kraju, każdy agresor pomyśli czy warto.

- rzeczywiste szkolenie wojskowe armii - a nie ta fikcja, która się odbywa od 25 lat ( firmy ochroniarskie pilnujące koszar ), tysiące nabojów na łeb, szkolenie ochotników z OT i nawet darmowe naboje na poligonie dla chętnych, którzy się zgłosza z własną bronią ( zamiast do galerii - na weekend na poligon). Jak się 10-20 mln ludzi nauczy tym dobrze posługiwać ( a z 10 tys osób wyposażyć i nauczyć jak się niszczy czołgi ) to każdy agresor pomyśli czy warto.

- kompleksowe opracowanie strategii obronnej - we wszystkich kierunkach geograficznych - godzina W - wysadzamy takie mosty, obsadzamy takie obiekty, te 10 tys od czołgów pędzi tam gdzie ma sprzęt gotowy do akcji itd. żeby dojście z jakiejkolwiek granicy do Warszawy nie trwało 3 dni.

Kikkhull

sage_slav

"I tu pojawia się pewien zgrzyt - masz świadomość że nie ma w Polsce nikogo, absolutnie nikogo kto wie jak się przemysł nuklearny stawia od podstaw, ile czego trzeba w ilościach "wielkie mnóstwo" począwszy od rzeczy tak banalnych jak stal i cement, przechodząc przez pneumatykę, kriogenikę, siłownie, masową obróbkę precyzyjną, po takie bardziej skomplikowane jak pozyskanie ciężkiej wody? "

Zaskocze Cie :) Bomba atomowa znajduje się obecnie na drugim miejscu pod względem mocy - na pierwszym stoi bomba wodorowa - za energie odpowiada fuzja jąder deuteru - czysta, niszzcycielska moc - o wiele efektywniejsza niż bomba atomowa. Jest tylko jeden mankament - do inicjacji fuzji potzreba olbrzymiej temperatury, która obecnie uzyskuje sie poprzez zapłon "atomowy"

A teraz zaskocze Cie jeszcze bardziej - w latach 70 PRLowska Polska była w CZOŁÓWCE światowej w badaniach nad bomba wodorową - nawet powiem więcej - uzyskaliśmy temperatury odpowiadające tym an powierzchni słońca (a stąd relatywnie blisko do temperatury fuzji) - bez użycia bomby atomowej jako inicjatora. Dla zainteresowanych dodam, ze uzyskaliśmy to za pomocą spiętrzania fali uderzeniowej z konwencjonalnych ładunków wybuchowych. Niestety jak już zaczeliśmy wyprzedzać świat główny inżynier i koło zamachowe projektu gen. Kaliski zginął w wypadku samochodowym. https://pl.wikipedia.org/wiki/Sylwester_Kaliski

Więc wcale nie potrzeba bomby atomowej by zniszczyć 3 kluczowe miasta Rosji. Wystarczy bomba wodorowa.

@Arcadio

"Uważam, że nie ma w najbliższej przyszłości i otoczeniu Rosji większego zagrożenia."

Chyba zapominasz o wschodnich granicach Rosji :) bo w najbliższej przyszłości na pewno istnieje tam jeden przeciwnik z którym mateczka Rosija nigdy sie nie zmierzyła. Przeciwnik ten jest na tyle potężny, że w sumie proporcje siły między naszym ulubionym agrsorem Rosja-Polska zostają zachowane. Tylko, że tym razem to Rosja jest po stronie słabszych.

Ostatnio modyfikowany: 2018-01-05 11:06

Arcadio

Szubrawcami nazywam ludzi działających na rzecz obcych, wrogich nam państw wyłącznie z powodów własnych korzyści.

Ci, którym się nie chce to zwykłe lenie :)

Ja nie mam wielkomocarstwowych ambicji. Każdy może mieć misia na miarę swoich możliwości. Ja po prostu uważam, że stać nas na lepszego misia niż mamy. Zwyczajnie chciałbym żyć we własnym, wolnym kraju, to tak dużo ?

Prawo to nie jest dogmat - stanowią go zawsze zwycięzcy. Takie jakie im pasuje.

Bo chłop pańszczyźniany miał jednego pana. Jakby miał liku też musiałby tyrać od świtu do nocy :)

Kikkhull

3r3

"- powszechny dostęp do broni w domu ( ale wyjście z bronią na ulicę bez stanu wojny to już musi być sankcja rzędu 15-25 lat - usiłowanie zabójstwa, żeby nie kusiło ) "

Objaśnij mi kto i jak ma aresztować człowieka z długą bronią. Kto w ogóle będzie gotowy zeznać że go widział? A jak miał kolegów?

Gdzie będziesz trzymał takie osoby jeśli koledzy przyjdą z długą bronią się upomnieć o swojego? I dajmy na to aresztują dzieci strażników - do wyjaśnienia tej niezręcznej sytuacji oczywiście?

Siła jest władzą, proliferacja uzbrojenia to tworzenie nowych ośrodków władzy dysponującej siłą.

Równie dobrze jak rozdać pospólstwu długą broń możesz ich dopuścić do współdecydowania o własnych sprawach :)

"- kompleksowe opracowanie strategii obronnej - "

Nie ma czegoś takiego jak obrona, jest tylko groźba odstraszającej napaści - zniszczenia miast napastnika wraz z obezwładnieniem znajdującej się tam ludności.

@Arcadio

"Ci, którym się nie chce to zwykłe lenie :) "

Ale czemu lenie? Mają co innego do roboty.

Uważają że na ten Twój pomysł szkoda czasu - mają swój lepszy.

"Ja po prostu uważam, że stać nas na lepszego misia niż mamy. Zwyczajnie chciałbym żyć we własnym, wolnym kraju, to tak dużo ? "

Chciałbym i chciałbym. A na Księżyc na kozie byś nie chciał polecieć? Obiektywnie kozy nie latają i obiektywnie mieszkańcy terenów pomiędzy Bugiem a Odrą nie wytwarzają państwowości.