Prognozy na rok 2018 wyjątkowo rozciągnęły się do trzech części. Cóż, sporo było przemyśleń i czynników do analizy. Czas na prognozy dotyczące surowców oraz walut.

Surowce

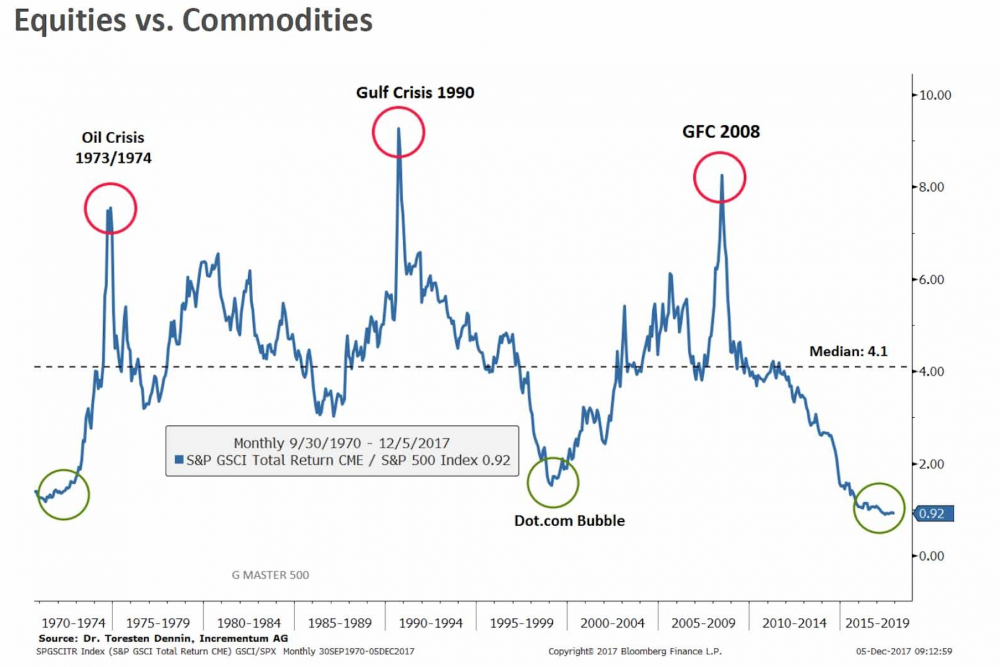

Surowce, są jedną z grup aktywów marginalizowanych przez większość inwestorów. Zakup akcji czy obligacji - prosta sprawa. Z metalami szlachetnymi trudniej, ale da się zrobić. O surowcach natomiast mało kto myśli. Ostatni raz duże zainteresowanie surowcami widziałem w 2008 roku, tuż przed pęknięciem bańki. Dziś mało kogo one interesują. Czemu? Bo są tanie. Bo ich ceny spadały przez 5 lat (2011-2015). Od tego czasu wiele surowców odbiło się od dla. Ceny ropy więcej niż się podwoiły. Podobnie jak wielu metali przemysłowych. Tymczasem surowce nadal są tanie i to nie tylko w odniesieniu do historycznych cen w USD, ale w odniesieniu do akcji. O rynku długu nie wspominając.

Generalnie ceny surowców silnie rosną wraz ze wzrostem inflacji, jak i taniejącym dolarem (do którego, jak wiecie, jestem sceptycznie nastawiony). Ktoś mógłby stwierdzić, że aby surowce rosły to gospodarka musi się silnie rozwijać. Niekoniecznie. Najsilniejsza hossa w surowcach miała miejsce w latach 70-tych czyli okresie stagflacji (wysoka inflacja połączona z zerowym wzrostem gospodarczym). Był to także okres silnej bessy w obligacjach.

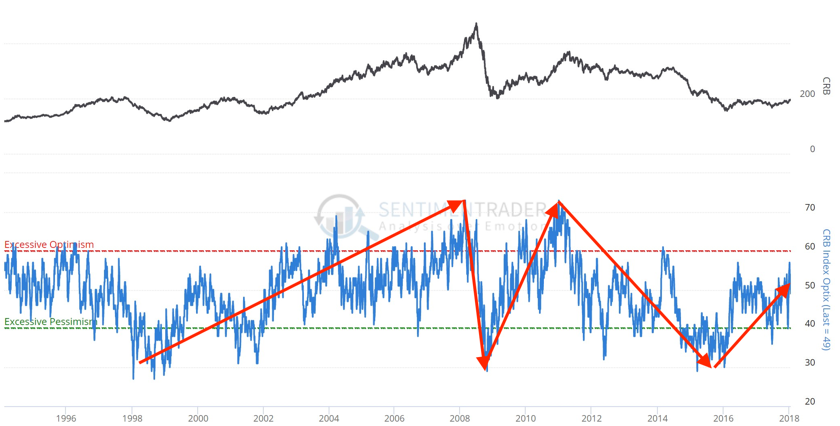

Połączenie relatywnie niskich cen, kiepskich perspektyw dla USD, rosnącej inflacji oraz wzrostu stóp procentowych sprawia, że moim zdaniem to surowce będą aktywem kolejnej dekady. Pisałem zresztą o tym przed rokiem. Od tego czasu praktycznie wszystkie grupy surowców poza rolnymi silnie podrożały, lecz nadal stanowią relatywnie atrakcyjne aktywo. Co prawda nie tak dobre jak w styczniu 2016 roku kiedy to notowaliśmy historyczne minima, a sentyment do surowców był na poziomach porównywalnych tylko z dnem poprzedniej bessy z 1998 czy 2009.

Tak czy tak, długoterminowy potencjał surowców jest bardzo dobry. Nie oznacza to, że powinniście od razu wybrać się na zakupy. Ostatnie tygodnie były bardzo dobre dla surowców. Korekta (spadki surowców przy jednoczesnym umocnieniu dolara) jest więcej niż prawdopodobna. W okolicy drugiej połowy lutego sytuacja powinna wyglądać już zdecydowanie lepiej. Przyjrzyjmy się zatem konkretnym grupom surowców.

Surowce rolne

Szerokę gamę surowców rolnych należy uznać za najsilniej zdołowaną. Obecnie ceny oscylują na poziomach o 50 % niższych niż w 2011 roku i nieznacznie powyżej dna z lutego 2016 roku. Nie oznacza to jednak, że muszą rosnąć.

Surowce rolne mają inną specyfikę niż np. akcje. Ceny mogą sobie spadać przez kilka lat, natomiast jeżeli dochodzi do wzrostów to są one bardzo gwałtowne i w ciągu roku notowania mogą się łatwo podwoić. Dzieje się tak w efekcie globalnych zaburzeń klimatycznych. Susze w Australii i Kanadzie czy powodzie w Azji Południowo-Wschodniej natychmiast drastycznie podnoszą ceny. Problem jest jednak taki, że nie sposób przewidzieć kiedy do nich dojdzie. Przy takiej specyfice moim zdaniem ma sens zajęcie pozycji przy niskich cenach i uzbrojenie się w cierpliwość.

Raporty sugerujące zaburzenia pogodowe związane z El Nińo czy La Nińa czytałem już w 2016, później 2017 i, jak widać po cenach, nic poważnego nie zaszło. Niemniej wg raportów COT pozycja commercials wskazuje na spore szanse na wzrosty. Poza tym wiele spółek z branży rolnej czy produkcji nawozów jest nisko wycenionych.

Mój typ na rok 2018 będzie dość odważny: 7,50 na RJA.

Metale przemysłowe

Ceny metali przemysłowych od dna bessy wzrosły ponad 50% i na pewno nie są tak tanie jak surowce rolne. Przyczyn jest kilka:

- mamy przyzwoity wzrost gospodarczy zwłaszcza w krajach rozwijających się,

- dolar nam już się silnie osłabił, a jak wiecie surowce pełnią funkcję antydolara,

- bardzo wiele funduszy z Chin silnie inwestowało w surowce przemysłowe.

Obecnie metale przemysłowe na pewno nie są tanie, ale do szczytów z 2011 czy 2008 (ostatnia bańka) jest im daleko. Ceny miedzi powinny rosnąć na fali oczekiwań większego zużycia wraz z rozwojem samochodów elektrycznych. Z kolei ceny aluminium czy niklu nadal wyglądają atrakcyjnie. Co prawda negatywnie na ceny mogą przełożyć się regulacje dotyczące shadow banking w Chinach, ale mój typ dla AIGI (ETN na 4 metale przemysłowe) to 16,5 USD w 2018.

Ropa naftowa

Ropa obecnie wygląda mi na perfekcyjny materiał do shortowania. Krótkoterminowo jest droga, mamy skrajnie wysoki poziom optymizmu, a commercials (największe banki inwestycyjne) mają największą w historii pozycję short. Poza tym, ceny na obecnych poziomach sprawiają, że producenci ropy z łupków ponownie mogą uruchamiać odwierty.

W najbliższych miesiącach widzę zatem spadki w okolice 60 USD na Brent i 56 WTI natomiast w drugiej połowie roku na fali słabości dolara uważam, że ceny przekroczą 75 - 80 USD. Do poziomów z 2014 roku jeszcze daleko ale nie możemy zapominać, że od dna bessy cena ropy wzrosła już o 120%. W dłuższym terminie (2-3 lata) uważam, że zawiąże się silniejszy sojusz pomiędzy Arabią Saudyjską i Rosją, aby efektywniej kontrolować ceny ropy. Pytanie co na to USA.

Uran

Uran jest aktywem o którego ceny jestem dość spokojny. Po Fukushimie weszliśmy w okres totalnej urano-fobii. Japonia zamknęła reaktory. Wiele krajów z Europy zapowiedziało ich wygaszanie lub wstrzymanie rozbudowy. Wyłącznie Chiny oraz Indie rozsądnie podeszły do tematu. Ostatecznie nie da się zastąpić energii z uranu odnawialnymi źródłami energii czy innym substytutem w ciągu kilku lat. Efekt był taki, że przez ostatnie 6,5 roku systematycznie spadały ceny uranu, jednocześnie zamykano kolejne projekty wydobywcze.

Sytuację zmieniła decyzja Cameco, czyli największego producenta uranu. Bez żadnych wcześniejszych zapowiedzi zdecydowano o zamknięciu największego projektu wydobywczego. Decyzję Cameco można byłoby porównać do sytuacji w której Rosja czy Arabia Saudyjska nagle całkowicie wstrzymałaby produkcję ropy. Co więcej, miesiąc póżniej rząd Kazachstanu (mający pod kontrolą 40% światowej produkcji) ogłosił ograniczenie wydobycia oraz wprowadził restrykcje dotyczące eksportu. Przekaz jest jasny. Przy bardzo niskich cenach nikt nie chce pozbywać się drogocennego surowca.

Efekt jest taki, ze w ciągu miesiąca notowania URA (ETF na producentów uranu) podrożał o 37%. Obecnie mamy korektę aczkowiek nie ma to dużego znaczenia, gdyż notowania URA nadal znajdują się 88 % niżej niż przed Fukushimą.

Mój typ dla URA na 2018 to 25 USD czyli 60% powyżej obecnych poziomów. Ostro, aczkolwiek ciągle 80% poniżej szczytu z 2011 roku.

Metale ziem rzadkich oraz surowce strategiczne

Kolejna grupa o którą jestem raczej spokojny i to mimo konkretnego rajdu w 2017 roku. Gdy w czerwcu zeszłego roku zwracałem uwagę na REMX (ETF na metale ziem rzadkich oraz surowce strategiczne) cena oscylowała w okolicy 17 USD. Dziś znajduje się 80% wyżej. Nie zmienia to jednak długoterminowego nastawienia.

Grupa ta po pierwsze nadal jest tania, ale nie to jest najważniejsze. Kluczowy jest fakt, że przez lata Chiny totalnie zmonopolizowały wydobycie tych cennych surowców. W przypadku wielu z nich nie ma substytutów ani elastyczności cenowej. Aby wytworzyć zaawansowany technologicznie produkt X, musisz kupić surowiec Y, niezależnie ile by on nie kosztował.

Wojna handlowa pomiędzy USA a Chinami przybiera na sile i nic nie wskazuje na to, aby sytuacja miała się wkrótce uspokoić. Raczej odwrotnie. Jeżeli Chiny wprowadzą ograniczenia na eksport któregokolwiek z surowców czy całej gamy, łatwo może to doprowadzić do eksplozji ceny.

W każdym razie ja póki co na 2018 rok widzę spokojny wzrost w okolice 40-50 USD. Nie możecie jednak zapominać, iż jest to aktywo bardzo zmienne, w którym wahania rzędu 20% w jedną czy drugą stronę są czymś naturalnym.

Waluty

Trendy

Kiedy w zeszłym roku pisałem, iż dolar zacznie się osłabiać, byłem w absolutnej mniejszości. Znacznie więcej osób twierdziło, że na indeksie dolara dojdziemy do 120. Tymczasem 2017 rok przyniósł zjazd USD z poziomu 103 do 91.

W takim przypadku nie mówimy już o korekcie, lecz o odwróceniu trendu.

Taka zmiana oznacza, że w kolejnych latach lepiej od dolara powinny radzić sobie waluty krajów rozwijających się. To wszystko oczywiście przy założeniu względnie spokojnej sytuacji na rynkach finansowych. Warto mieć na uwadze, że obecna hossa ma już prawie 9 lat, a załamanie na rynku może przyjść w każdym momencie. Jeśli tak się stanie, to ogólny trend na walutach zostanie, przynajmniej na jakiś czas, zawieszony i USD zyska względem walut EM.

Pytanie tylko jak silny będzie wówczas wzrost indeksu dolara? Część z nas dobrze pamięta jak sytuacja wyglądała w 2008 roku – wówczas kryzys spowodował potężne wybicie USD. Trzeba jednak mieć na uwadze, że przed wybuchem ostatniego kryzysu dolar był bardzo mocno zdołowany i znajdował się nieco powyżej 70. Sytuacja była zatem diametralnie inna niż obecnie (w 2008 roku dolar był długoterminowo tani, dziś jest długoterminowo drogi).

Można zakładać, że w przypadku jakiegokolwiek załamania na rynkach w tym roku, najsilniej na wartości zyskałyby w pierwszej kolejności frank szwajcarski oraz jen japoński (dwie kolejne waluty na okres niepewności), a dopiero za nimi uplasowałby się dolar. Uważam, że ewentualny krach oznaczałby dziś wybicie USD do poziomu 103, czyli w okolice ostatniego szczytu z przełomu 2016/2017.

USD na rok 2018

Sytuacja na dolarze jest ciekawa nie tylko w kontekście najbliższych lat, ale również nadchodzących tygodni. W odróżnieniu od sytuacji sprzed roku, teraz mamy do czynienia z ekstremalnie negatywnym sentymentem względem dolara. Pozytywne nastawienie do amerykańskiej waluty ma zaledwie 28% inwestorów. Zarówno ta informacja, jak i skala zjazdu USD w ostatnich tygodniach, uświadomiły mi, że dolar jest krótkoterminowo tani. Pewne odreagowanie (odbicie w okolice 93-95 na indeksie) jest wręcz nieuniknione. To mój scenariusz dla dolara na najbliższe 2 miesiące, w trakcie których rynek będzie najpewniej dyskontował kolejną podwyżkę stóp w USA (kolejny czynnik przemawiający za chwilowym umocnieniem USD).

Po odreagowaniu powinniśmy doczekać się kolejnej fali spadkowej na indeksie dolara. W jej trakcie euro ponownie umocni się względem amerykańskiej waluty, ale w ujęciu rocznym będzie to nieco słabszy ruch niż w 2017 roku. Sądzę, że kurs EURUSD dojdzie do 1,28.

Waluty surowcowe

Na początku tej części wspomniałem, że oczekuję znacznych wzrostów cen surowców w 2018 roku. Nie zaskoczy Was zatem fakt, że jestem również pozytywnie nastawiony do walut surowcowych. Mam tutaj na myśli przede wszystkim dolara australijskiego i nowozelandzkiego, a także koronę norweską, czyli waluty odwrotnie skorelowane z USD. Po przewidywanym przeze mnie odreagowaniu amerykańskiego dolara, kolejne miesiące przyniosą wzrosty cen surowców, a co za tym idzie wyższą wartość opartych na nich walut.

W trakcie 2018 roku powinniśmy dojść do następujących poziomów:

- 0,80 na NZDUSD

- 0,14 na NOKUSD

- 0,89 na AUDUSD

Do grupy walut surowcowych z pewnością zaliczony może być również rubel rosyjski, co nie oznacza jednak, że znajdzie się dla niego miejsce w moim portfelu. Rosyjska waluta najprawdopodobniej zaliczy kolejny wzrostowy rok, jednak umocnienie nie będzie już tak duże m.in. ze względu na trwającą w Rosji politykę obniżania stóp procentowych. Poza tym, koszty inwestycji w rubla dodatkowo zniechęcają do podejmowania działań.

Spośród pozostałych walut powiązanych z surowcami, duży potencjał do umocnienia względem dolara wydaje się mieć również chilijskie peso.

Polski złoty

Polska waluta ma za sobą wyjątkowo udane 12 miesięcy. W trakcie 2017 roku złoty umocnił się względem dolara o 17,6% (lepsza była tylko czeska korona). Silna aprecjacja naszej waluty przełożyła się również na gigantyczny wzrost notowań denominowanego w USD ETFu na polską giełdę (ticker PLND), który wzrósł aż o 55%!

Czy kolejny rok przyniesie dalsze umocnienie złotego? Jeśli tylko obejdzie się bez krachu, to tak właśnie będzie. Muszę jednak zaznaczyć, że tak silny wzrost jak w roku poprzednim jest zwyczajnie nie do powtórzenia. Wynika to przede wszystkim z faktu, że złoty rozpoczynał rok 2017 bardzo osłabiony, było to zresztą tuż po ataku spekulacyjnym na naszą walutę. Wystarczy przypomnieć, że kurs USDPLN wynosił wówczas 4,18, natomiast EURPLN – ponad 4,40. Potencjał do umocnienia złotego był zatem gigantyczny. Dziś jest już nieco inaczej.

Dodatkowo, moim zdaniem w tym roku kapitał nie będzie już przepływał na polski rynek tak silnie, jak było to w poprzednich miesiącach. Po ubiegłorocznym rajdzie spółki na GPW (jako całość) nie są już tak atrakcyjne fundamentalnie.

Przyjmując zatem scenariusz w którym krach nie zawita na rynki, oczekuję umocnienia złotego do poziomu:

- 3,05 za USD

- 3,30 za CHF

- 4,04 za EUR.

Jeszcze raz podkreślam, że w przypadku załamania na rynkach finansowych, moje prognozy dotyczące walut z miejsca stracą na aktualności. W takiej sytuacji kapitał bardzo szybko skieruje się w stronę walut uważanych za najbezpieczniejsze.

Kryptowaluty

Część komentujących zastanawiała się czy do prognoz dołączę również rynek kryptowalut. Zdecydowanie najbardziej trafny był wpis w stylu: „jeśli główna waluta na tym rynku spada o 40% w 2 tygodnie, a następnie odrabia 15% w trakcie weekendu, to trudno tutaj cokolwiek prognozować”.

Mimo wszystko mam kilka przemyśleń którymi chciałbym się z Wami podzielić. W ostatnich tygodniach moją uwagę zwróciły firmy, które najpierw ogłaszają projekty związane z technologią blockchain (bądź też w odpowiedni sposób zmieniają swoje nazwy), a następnie ich wartość rynkowa rośnie kilkukrotnie. Nie mam wątpliwości, że jest to symptom bańki. Za 5 czy 10 lat nikt nie będzie miał wątpliwości, że takie sytuacje wskazywały na bańkę spekulacyjną. Póki co jest inaczej i wiele osób udaje, że rynek wcale nie jest napompowany.

Za poważnymi spadkami na kryptowalutach przemawia również fakt, że ponad 95% osób nabywa je tylko w celach spekulacyjnych. Z kolei banki coraz częściej zamykają konta osobom próbującym spekulować na tym rynku.

Jeżeli miałbym cokolwiek prognozować to uważam, że bańka na kryptowalutach pęknie z hukiem. Będziemy mieć powtórkę z 2013 roku, kiedy Bitcoin najpierw przebił cenę złota, a potem poleciał o 80%. Moim zdaniem teraz spadki będą podobne - 80% przeceny od szczytu będzie oznaczać 4000 USD w przypadku Bitcoina oraz 285 USD dla Ethereum.

Nie zmienia to faktu, że sama technologia blockchain, jak i główne waluty (Bitcoin i Ethereum) zostaną z nami na stałe. Z pewnością jednak ich wycena będzie o wiele niższa niż obecnie.

To tyle, jeśli chodzi o moje prognozy na 2018 rok. Korzystając z okazji, chciałbym jeszcze raz poprosić Was o głosy w konkursie FxCuffs. Nominacje dotyczą 4 kategorii:

- blog roku

- produkt roku

- analityk roku

- osobowość roku

Aby przejść do strony głosowania, wystarczy kliknąć w poniższy baner:

Za wszystkie oddane głosy z góry serdecznie dziękuję.

Trader21

Marmas

Czy może Pan troszeczkę więcej napisać o Eur/Usd i Usd/pln. Mam na musli jak korekta może wyglądać. Krótko mówiąc dokąd minimum może sięgnąć a dokąd max według Pana.

Przy założeniu że nie będzie czegoś bardzo negatywnego. Krach powiedzmy. Pozdrawiam

Petrus

Spy

Jest tez efekt contanga o ktorym niejednokrotnie byli tutaj wspominane.

@trader

Konsekwentnie bede sie dziwil Twojemu nastawieniu do dolara bo jednak prawdopodobienstwo krachu po rekordowym czasie wzrostow jest na tyle wysokie takze w Twoim odczuciu ze spadek wartosci dolara jest malo prawdopodobny nawet jesli to chf i jpy beda glownymi beneficjentami ewentualnych spadkow

trevny

http://pkpsa.pl/nieruchomosci/przetargi/nieruchomosci.html

wszystkie przetargi mają datę opublikowania już po dacie wpłacenia wadium, na dzień przed przetargiem...

myślałem, że takie jawne rzeczy to tylko za PO, ale jednak każda władza taka sama, najpierw się nakraść, a potem powprowadzadzać ogólno narzucone programy w zgodzie z trendami globalnymi.

Ostatnio modyfikowany: 2018-01-22 19:43

Damia1

https://seekingalpha.com/news/3324256-netflix-smashes-subscriber-estimates

Ostatnio modyfikowany: 2018-01-22 22:46

PL_Andrev

Co prawda artykuł stanowi o zastosowaniach militarnych (jako źródło energii), ale wynika z niego że Chińczycy chcą uruchomić pierwsze instalacje już w 2020 roku.

https://www.nextbigfuture.com/2017/12/china-spending-us3-3-billion-on-molten-salt-nuclear-reactors-for-faster-aircraft-carriers-and-in-flying-drones.html

Dachu

Jak ocenia Pan przyszłość funta? Przeważnie jest on silnie skorelowany z USD jednak w obliczu Brexitu już teraz wydaje się osłabiony. Kolejne dwa skrajne bodźce to Venezuela bez słońca dzięki Partii pracy oraz dosyć dobre wyniki gospodarki. A może rynek już zdyskontował te ryzyka? Pozdrawiam,

dipsoman123

mam pytanie, skoro przewiduje się spadek wartości dolara, a wymienione wyżej ETF-y trzeba kupować właśnie w dolarze to jest jakiś sposób na zabezpieczenie ewentualnych wzrostów na ETF-ach? Czy poprostu nie przewidujecie zmiany USD na PLN długoterminowo?

pozdrawiam

Kryptojacob

@Tarder21

[Część komentarza została usunięta, ponieważ zbyt mocno odbiegała od tematu]

Póki co to mocno ignoranckie podejście do największej rewolucji w dziejach finansów. (teraz już nawet nie tylko finansów)

Ostatnio modyfikowany: 2018-01-23 15:50

Kretek

Do głowy przychodzi mi tylko hedging - możesz zagrać na spadek dolara. Nie wiem tylko czy ktoś to w praktyce już stosował i jak wyliczyć odpowiednią wielkość pozycji?

robertquest

Super kurs inteligenty inwestor przerabiam i przerabiam i konca nie widac tyle materialu.

Na studiach tego nie naucza :)

Glosy do oddane :)

zakonspirowany_zrownowazony_ekonomista

[Część komentarza została usunięta, ponieważ zbyt mocno odbiegała od tematu]

Ostatnio modyfikowany: 2018-01-23 16:03

feliksinwestor

jaki ETF polecasz na pozycję na metale ziem rzadkich i na srebro?

Zibo

wieslaw

@Trader21

jaki ETF polecasz na pozycję na metale ziem rzadkich i na srebro?

------------------------------------

Odpowiem za Tradera ,bo ręce opadają jak widze takie zapytania -kikanaście razy były podawane te ETF-y,tematy wałkowane kikadziesiąt razy.

Na marginesie ,-Jak nie potrafisz znależć takiej informacji tutaj ,daj sobie na luz z inwestowaniem na rypał.

prasnik

feliksinwestor

chodziło mi o ETF łączący metale ziem rzadkich i srebro...

wieslaw

https://investorplace.com/10-best-etfs-for-2018/?sid=012318BLAST&cp=SPECIAL&ct=20180123&cc=eletter&en=5190793#.WmeEeXkiE9g

ETF na gry video,komputerowe.Ma być hitem w 2018r.

https://investorplace.com/2018/01/best-etfs-of-2018-etfmg-video-game-tech-etf-gamr/?sid=012318BLAST&cp=SPECIAL&ct=20180123&cc=eletter&en=5190793#.WmeFf3kiE9g

A tak na marginesie Netflix +10% ,dziś .TREND ,tylko trend się liczy,,Trend zawsze jest Twoim przyjacielem,inwestuj z trendem"-cytat z polecanej książki przez Tradera.Kilknaście dni temu kupiłem akcje z dziedziny biotechnologi ,która jest bardzo droga ,przewartościowana 30x,dalej rośnie.Wytwarza pompy serca i inne związane z tym produkty.

https://pl.investing.com/equities/netflix,-inc.

https://pl.investing.com/equities/abiomed

Ostatnio modyfikowany: 2018-01-23 20:13

Lech

Zgodnie z artykułem opublikowanym przez Business Insider Australia w dniu 9 marca:

"... odpowiednik 977 milionów ton został sprzedany w środę na giełdzie w Dalian (9 marca 2016 r.) Nie tylko był to najwyższy dzienny obrót, ale przekroczył całą ilość fizycznej rudy żelaza importowanej przez Chiny w ciągu Poprzedni rok.

"W okresie od 12 miesięcy do lutego Chiny sprowadziły łącznie 962,6 miliona ton rudy żelaza, co stanowi największą sumę w ujęciu rok do roku.

"Jeśli poziom obrotów odnotowany w kontraktach terminowych na Dalian w środę miałby zostać powtórzony w ciągu jednego typowego roku handlowego, oznaczałoby to około 240 miliardów ton rudy."

Według Wikipedii roczna światowa produkcja rudy żelaza w 2014 roku wynosiła 3,22 miliarda ton.

Rząd wkroczył, a od maja podniósł wymogi depozytu zabezpieczającego, zwiększone opłaty handlowe i nałożone dzienne limity ruchu. Nadmierne spekulacje na temat sektorów nieruchomości i surowców oraz niepożądane ponowne uruchamianie kopalń rud marginalnych i hut stali skłoniły rząd do wydania ostrzeżenia w Państwowym Dzienniku Ludowym, który powiedział w poniedziałek 9 maja, że chiński trend gospodarczy będzie "L-shaped", a nie "U-shaped", a zdecydowanie nie "V-shaped". Spekulanci szybko wycofali się z rynku rudy żelaza, powodując załamanie cen i wolumenu.

Poniższa tabela pokazuje, gdzie spekulanci zwrócili się do:

Zgodnie z artykułem o Bitcoin Magazine z dnia 31 maja 2016 r .:

"Huobi i OKCoin, dwie największe chińskie giełdy, które obecnie stanowią około 92% globalnego obrotu Bitcoinem według wielkości (zgłoszonego przez siebie), w ciągu ostatniego weekendu podały prawie dwukrotność obrotów handlowych - BTCC, trzecia co do wielkości giełda w Chinach, również zanotował wzrost obrotów bitcoinem, ustanawiając nowy rekord na swojej Pro Exchange. "

Dyrektor generalny Huobi, Leon Li, powiedział: "Coraz więcej chińskich inwestorów i ich gorące pieniądze potrzebują nowego rynku inwestycyjnego, a dogodne alternatywne inwestycje, takie jak Bitcoin, są łatwe do zaakceptowania przez inwestorów".

Biorąc pod uwagę, że niemożliwe jest ograniczenie obrotu bitcoinami, a przy ograniczonej podaży bitcoinów, nie byłbym zaskoczony, gdyby Bitcoin zbliżył się do 1000 USD + BTC w najbliższym czasie.

Co ciekawe, jeśli kryptowaluta bez wartości wewnętrznej może zdobyć taką popularność, dlaczego nie spekulować na złocie i srebrze? Szczególnie srebrny, ponieważ wyróżnia się "złocistym złotem", idealnym do poszukiwania akcji, uszczęśliwiających chińskich inwestorów.

Rzeczywiście, otwarte zainteresowanie srebrem na Shanghai Futures Exchange stale rośnie w tym roku, a zainteresowanie otwarte jest obecnie mniej więcej równe i zbliżone do wielkości COMEX.

Shanghai Futures Exchange Silver kontrakt otwarty:

Wielkość kontraktu wynosi 15 kg, około 500 uncji trojańskich lub 1/10 wielkości kontraktu srebrnego COMEX (5000 oz). Otwarte zainteresowanie wzrosło z mniej niż 200 000 umów w 2012 r. Do ponad 600 000 od kwietnia 2016 r.

Co to jest na wynos?

Świat wita nową klasę inwestorów liczącą w dziesiątkach milionów setki miliardów w spekulacyjnych dolarach.

Ci inwestorzy mogą preferować metale zamiast akcji i obligacji.

Kiedy nadejdą ci drobni inwestorzy, stworzą falę ulewną.

W tym miesiącu lub w następnym miesiącu mogą nie pojawić się na srebrze, ale wkrótce podejrzewam, że kupią ten atrakcyjny i łatwy do zrozumienia wybór inwestycji. John Lee, CFA jest akredytowanym inwestorem z ponad dwudziestoletnim doświadczeniem w inwestowaniu w metale i akcje wydobywcze. Absolwent Uniwersytetu Rice z dyplomem z ekonomii i inżynierii, Mr.Lee jest prezesem Prophecy Development Corp.

Srebro zostało sprzedane w zeszłym tygodniu na 18-miesięcznym maksimum.

Lech

TomTom

Dzięki z góry !

Independent Trader Team

Trudno, żeby Trader21 podawał dokładne kursy do jakich dojdziemy w ramach odreagowania dolara, ale wybicie w okolice 93-95 na indeksie oznaczałoby USDPLN = 3,50-3,55.

@dipsoman123

Short na USDPLN nie wchodzi w grę, gdyż w przypadku krachu obrywamy podwójnie (dolar rośnie). Jednym z głównych zabezpieczeń jest w tym wypadku duży udział surowców, które w przeszłości rosły 2-3 razy mocniej niż spadał dolar. W 2017 roku spadki dolara były wyjątkowo gwałtowne, czego surowce nie nadrobiły - w tym roku naszym zdaniem będzie inaczej, przede wszystkim za sprawą rozpędzającej się inflacji.

@robertquest

Gospodarka surowcowa, powiązana wyjątkowo silnie z miedzią (tutaj spodziewamy się znacznego wzrostu ceny), której waluta w ostatnich miesiącach umacniała się do dolara zdecydowanie łagodniej niż chociażby złoty.

@wieslaw, Damia1

Tak jak Trader niedawno napisał, Netflix znajduje się wśród jego shortów. Co do trendu to chociażby na wspomnianej przez Wieslawa biotechnologii mieliśmy silny trend wzrostowy, ETF IBB należał do tych "modnych" i nagle w połowie 2015 roku pojawiło się załamanie. Notowania indeksu do dziś nie powróciły do tamtych poziomów.

Z kolei niedawno sytuacja skomplikowała się również na Tesli - bajeczne wzrosty zaczęły być przeplatane znaczącymi spadkami.

Independent Trader Team

Zarówno na Saxo, jak i DIF można nabyć ETFy, które wymieniłeś. Szczegóły znajdziesz we wpisie z początku stycznia pt. "Wall Street blokuje inwestowanie w tanie ETFy".

baro

polish_wealth

Ostatnio modyfikowany: 2018-01-24 08:41

wieslaw

https://goldpredict.com/?p=10619

TomTom

Ja mam w BOŚ i transakcja ok 10.000 kosztuje 38 zł + oczywiście przewalutowanie PLN/USD

Rav86

ozehszek

Jeśli musielibyście zainwestować w złoto przez ETF, to jaki?

Independent Trader Team

W któryś ze stuprocentowo zabezpieczonych metalem - czyli ETF Sprotta (ticker: PHYS) lub ETF Zuricher Kantonal Bank.

@Rav86

Ze względu na specyfikę obecnych rynków finansowych trudno podawać procentowe wyliczenia, podejrzewamy że Trader też się tego nie podejmie.

@wieslaw

Dzięki. Przyjrzeliśmy się ETFowi TAN o którym chyba najczęściej wspominałeś, ale nadal mamy trochę wątpliwości. Co sprawia, że masz tak pozytywne nastawienie do tego aktywa (nie licząc ostrej przeceny w poprzednich latach)? A może wzrosty przez ostatnie pół roku coś zmieniły?

Robkov

Que? ... 1000 USD / 1 BTC ????? ... dlaczego Bitcoin miałby stanieć 10-krotnie

DrLich

@Trader21

W kontekście walut, prognozujesz wzrost na parze GBPPLN uwzględniając oczekiwane podniesienie stóp procentowych przez BoE? Ostatnim czasy widzimy znaczące umocnienie się GBPUSD (najwyższe od czasu spadków po głosowaniu nt Brexitu).

silver

Co myślicie o ekspozycji na ETF JNUG i USLV? Rozumiem, że są one 3-krotnie zalewarowane. Poza tym są bardzo zdołowane.

zaxaz

Zastanawia mnie shortowanie Netflixa z Twojej strony. O ile co do Tesli nie mam uwag, bo faktycznie ta firma nie generuje zysków od początku istnienia, o tyle Netflix zyski ma i wydaje mi się, że są ukryte w cash flow spółki. Stad też wynika zawyżony C/Z liczony klasycznie od przychodów netto.

Zgodnie z popularnym wzorem stosowanym przez p. Buffeta:

Owner Ernings = Net Income + Depreciation,Amortization and Depletion +/- Other Non-Cash Items - CAPEX

Z grubsza amortyzacja i CAPEX się redukują w przypadku Netflixa, jednak pozostałe pozycje bezgotówkowe stale rosną od co najmniej 4 lat i za 2016 miały wartość 5mld, za 2017 o ile utrzymają tempo z 3 kwartałów będzie co najmniej 6mld. W ten sposób licząc C/Z wychodzi odpowiednio 21 i 17.8, czyli nie tak źle jak na spółkę która się tak szybko rozwija.

Ostatnio modyfikowany: 2018-01-24 15:27

piotr34

GrzegorzWwa

chudyni

"Trend zawsze jest Twoim przyjacielem,inwestuj z trendem"

Można tytuł książki poznać?

ArtWW

"Póki co to mocno ignoranckie podejście do największej rewolucji w dziejach finansów. (teraz już nawet nie tylko finansów) "

Nałóż sobie wykres na ten z 2013 i puki co rysuje się identycznie a żeby było zabawnej to nawet przedział czasowy jest identyczny.

Swoją drogą masz rację to największa rewolucja w dziedzinie finansów i nie tylko. Dodać należy jeszcze astronomię, mikrobiologię, fizykę kwantową, chemię metaloorganiczną i prawo pracy.

Czytałem, że gdzieś w południowym Paragwaju chłop w tipi przy użyciu blokchaina tak pozaginał czasoprzestrzeń, że mu wyszedł łabędź jak w orgiami. Podobno łabędź zanim odleciał zagrał jeszcze na ukulele ale tego już potwierdzić nie można bo większość ludzi nie odróżnia ukulele od bałałajki.

TomTom

Damia1

TomTom

Ja to się już chyba zraziłem do tej całej giełdy, najpierw na shortowaniu S&P grubo ponad rok.... od jakiegoś czasu wciąż uśredniam OIL na spadki. A końca tego bałaganu nie widać. S&P rośnie, OIL to samo, Cały FANG daje sobie radę znakomicie. Na przekór wszystkim i wszystkiemu. Owszem, jest parę pozycji które przynoszą oczekiwany skutek - z tym że ...dolarowy. A wartość dolara do PLN leci na łeb więc zyski też są mocno ścięte

Damia1

Jak popatrzycie na wyceny wskaznikowe, poziom wzrostu spolek oraz zakumulowana gotowke to taki CDPROJEKT jest 2x drozszy niz APPLE czy ALPHABET(GOOGLE).

Ostatnio modyfikowany: 2018-01-24 22:55

wieslaw

Dzięki. Przyjrzeliśmy się ETFowi TAN o którym chyba najczęściej wspominałeś, ale nadal mamy trochę wątpliwości. Co sprawia, że masz tak pozytywne nastawienie do tego aktywa (nie licząc ostrej przeceny w poprzednich latach)? A może wzrosty przez ostatnie pół roku coś zmieniły?

--------------------------------------

ODP. dlatego ,że na tym ETF-ie zarobiłem ponad 95% bez doświadczenia /poprzednio inwestowałem w fundusze Black Roka przez 10 lat/,kierowałem się wtedy logiką i na tz. chłopski rozum,że żródła odnawialne to przyszłość .

Na dzień dzisiejszy po spadkach z 230$ do 25 za udział w tym ETF-ie jest dobrym momentem do inwestycji na długi okres,wtedy te aktywa rosły bo były duże ulgi i dopłaty przez rząd .Moim zdaniem presja na żródła energi odnawialnej będą rosły .Chiny ,-największy zanieczyszczony kraj już stawia na czystą energie ze żródeł odnawialnych,jak panele słoneczne,auta elektryczne,elektrownie atomowe,-ale najszybciej bez większych kosztów budowy powstają żródła energi odnawialnej,-dlatego moim zdaniem jest w tym przyszłość ,niczego narazie innego nie wymyślono do odzyskiwania energi ze słońca.ETF TAN nie jest bez wad,bo posiada w swoim składzie spółki nie związane wcale z energią jakąkolwiek i to trochę psuje jego wyniki,ale za rok dał zysk ponad 40%.Te aktywa w porównaniu z inwestowaniem w surowce ,czy spółki surowcowe,nie są narażone na wachania dolara,jak srebro-złoto-miedż,czy konionktury na rynku Chńskim i ich zapotrzebowania na surowiec jak miedż.Na dzień dzisiejszy nie mam tego ETF-a w portfelu.

Kierując się logiką ,tak samo jestem uparty co do inwestycji na kiladziesiąt lat w wybrane spółki związane z biotechnologią,tu mi podpowiadała intuicja-zdrowie zawsze będzie w cenie-,dlatego mam akcje kilka spółek ,które były tanie jak kupowałem kila lat temu ,kupiłem takie ,które są drogie ,a będą jeszcze bardzo drogie.Dziwne ,że nikt nigdzie nie poleca takie spółki,niektóre są w fazie badań nad nowymi lekami od kilku lat ,a jak podadzą wyniki prac to takie perełki rosną w jeden dzień po 40%

-------------

@chudyni -Iwestycyjny Boom siła spokoju i mądrej strategi,-Mark Shipman

Bardzo polecam ,napisana w przystępnym języku,a dużo wnosi .

@TomTom-Inwestowanie z trendem bez względu na wyceny.Więcej jest w polecanej książce za 44,90ZŁ.

Ostatnio modyfikowany: 2018-01-24 23:38

PL_Andrev

ale najszybciej bez większych kosztów budowy powstają żródła energi odnawialnej,

Tak, to prawda, ale źródeł energii są albo nieefektywne (panele), albo wymagają specyficznych warunków geograficznych (wiatr, rzeki). Dla takiego kraju jak Chiny liczy się jedno źródło: energia atomowa. Tylko że Chiny zdają sobie sprawę, że uran jest ślepą uliczką.

polish_wealth

Ostatnio modyfikowany: 2018-01-25 07:24

Mazi

NLC

wieslaw

wchodziłem w te fundusze gdy tylko pojawiły się w polsce,bo była to alternatywa dla polskich TFI,z tego co pamiętam najwięcej zarobiłem na Latian American/ameryka łacińska/,World Mining-taki dzisiejszy GDX,GDXJ,wtedy ceny złota dochodziły do 1900$.

Wadą tego BlackRocka były wysokie opłaty płacone przy nabyciu jednostek -3,5-5%.Kupić można było tylko w banku ,lub u przedstawciela w placówce.Jak jest teraz nie wiem.

@PL_Andrev- niby nie efektywne ,a powstają w niektórych regionach świata jak grzyby po deszczu i firmy nieżle sobie z tego żyją-jeśli chodzi o panele słoneczne.

Ostatnio modyfikowany: 2018-01-25 09:16

silver

Jest kilka innych ETFów dających ekspozycję na żródła odnawialne (TAN daje ekspozycję na energię pozyskiwaną tylko z promieni słonecznych). Także masz jeszcze do dyspozycji QCLN, ICLN, FAN czy GEX.

@Mazi

Lightbridge LTBR. Jest jeszcze THO - Thor Industries i THR- Thor Mining

gasch

Rado

https://www.bankier.pl/wiadomosc/Morawiecki-Zakazemy-kryptowalut-lub-je-uregulujemy-Nie-chcemy-kolejnego-Amber-Gold-7568737.html

Wszystkie wypowiedzi na Davos, ktore dotyczyly kryptowalut byly praktycznie w tym samym tonie przedstawiane. Nawet nawiazywali do tego, ze przyczyniaja sie do zmian klimatu ze wzgledu na ilosc energii potrzebnej do wykopania jednej jednostki. To sie przeklada na spalony wegiel, a to na CO2 itd. mowili, ze z tym wlasnie trzeba definitywnie zakonczyc i uregulowac.

Programista

"...Raporty sugerujące zaburzenia pogodowe związane z El Nińo czy La Nińa czytałem już w 2016, później 2017..."

Ja nie wiem, jakie Trader21 czytał prognozy ale w oficjalnych prognozach NOAA, nie było jakoś specjalnie

ostrzeżeń przed El Nińo czy La Nińa. Prawdopodobieństwo wystąpienia tego zjawiska w 2017 roku określano

jako niewielkie - było max 10% (NOAA opracowuje kilkanaście różnych modeli, na podstawie których można

określić wystąpienie anomalii i ich skalę).

http://www.wmo.int/pages/prog/wcp/wcasp/enso_update_latest.html

Moim zdaniem warto zainteresować się w prognozowaniu zadań lub inwestycji dwoma modelami, pierwszy z nich to model CFS v2.0

(CFSv2 Seasonal Climate Forecasts), a drugi raporty tzw. "ENSO-update" o stanie modeli pogodowych dla zjawisk El Nińo i La Nińa.

Obydwa opracowuje NOAA. Ceny surowców rolnych są skorelowane z nasilaniem się i regresją tych zjawisk (ale w niewielkim stopniu),

ogólnie mówiąc w okresach siedmioletnich.

Model CFS 2.0:

http://www.cpc.ncep.noaa.gov/products/CFSv2/CFSv2_body.html

Poniżej z modelu CFS 2.0 widać, że zima w Polsce się już skończyła (patrz luty 2018), bo temperatura będzie o 3..4 stopnie

wyższa od średniej, czyli mrozu jak na lekarstwo, a w firmach handlowych będą promocje na zalegający

w magazynach i składach opał - kto nie wypchnie ten zostanie z towarem na rok następny.

Poza tym można już śmiało wyjeżdżać w pole i siać (oczywiście ryzyko niskich temperatur istnieje ale kto nie ryzykuje...):

Z pewną dozą prawdopodobieństwa można również założyć, że produkty rolne będą w Polsce raczej tanie w 2018 roku, bo prócz

czynników ekonomicznych, takich jak opłata z wodę wprowadzona w 2017 roku i suszy w czasie zrostu i wegetacji w maju 2018 roku,

jedynie w niewielkiej części Polski, wody będzie pod dostatkiem:

Ostatnio modyfikowany: 2018-01-25 15:04

MARIAN NELSON

Szukasz renomowanej i akredytowanej prywatnej firmy pożyczkowej, która zapewnia pożyczki na całe życie. Oferujemy wszystkie rodzaje pożyczek w bardzo szybki i łatwy sposób, pożyczki osobiste, kredyty samochodowe, kredyty hipoteczne, kredyty studenckie, kredyty na działalność gospodarczą, kredyty inwestycyjne, konsolidację zadłużenia i wiele innych. Czy zostałeś odrzucony przez banki i inne instytucje finansowe? Czy potrzebujesz pożyczki konsolidacyjnej lub hipoteki? Nie wyglądasz już tak, jakbyśmy byli tutaj, aby wszystkie twoje problemy finansowe należały do przeszłości. Pożyczamy fundusze osobom i firmom potrzebującym pomocy finansowej w wysokości 2%. Nie wymaga się numeru ubezpieczenia społecznego i nie jest wymagana kontrola kredytowa, gwarantowana w 100%. Chcę korzystać z tego medium, aby poinformować Cię, że zapewniamy niezawodną i pomocną pomoc, a my z przyjemnością zaoferujemy Ci pożyczkę.

Następnie wyślij do nas e-mail na adres: (mariannelson2012@gmail.com), aby złożyć wniosek o pożyczkę

yasshi

omar2000