Za nami ponad 9 lat hossy. Od 2008 roku banki centralne drukowały jak szalone. Za świeżo wydrukowaną walutę skupowano toksyczne aktywa, akcje, obligacje rządowe, obligacje korporacyjne czy inne instrumenty, dzięki którym udawało się wpychać wyceny większości aktywów finansowych na kolejne maksima. Poza dodrukiem niesamowicie pozytywny efekt odegrały w hossie zerowe czy nawet gdzieniegdzie ujemne stopy procentowe. Na przestrzeni 8 lat łącznie stopy procentowe obniżano ponad 650 razy i obecnie poza nielicznymi wyjątkami są one na poziomach znacznie poniżej realnej inflacji.

Swoimi działaniami banki centralne sprawiły, że rozwój gospodarczy, który dawniej determinował to co się działo na rynkach akcji czy obligacji przestał się liczyć. Inwestorzy zamiast przyglądać się twardym danym patrzą na to co zrobią banki centralne, a w szczególności najważniejszy z nich czyli FED. Z kolei działania prezesa FED w połączeniu z wojną handlową zainicjowaną i podkręcaną przez Trump’a, jest gotową receptą na krach tuż po wakacjach.

1. Wojna handlowa Trump’a.

Trump jako pierwszy znany mi prezydent USA postawił rzeczywiście gospodarkę Stanów Zjednoczonych na pierwszym miejscu. Przed nim każdy z prezydentów silnie promował ideę wolnego handlu, którego największym beneficjentem były kraje rozwijające się, w szczególności Chiny, do których trafiał nie tylko kapitał, ale i technologia.

Cztery dekady wolnego handlu za sprawą Trump’a się skończyły i przyszedł czas na wojny handlowe. USA nałożyły cła na Chiny oraz UE. Chiny odpowiedziały cłami, UE także. W przypadku Chin cła dotknęły pierwotnie towarów, których wartość handlową szacowano na 34 mld USD. Teraz mówi się o kolejnych cłach łącznie dotyczących rynku o wielkości rzędu 400 mld. Wartości te są na pewno przeszacowane, bo Chiny eksportują do USA towary za ok 450 mld rocznie, ale cła na towary, których wartość oscyluje w okolicy 200 mld są jak najbardziej możliwe.

Problem jest taki, że obecnie cła nie bardzo działają więc wojna handlowa będzie się nasilać. Czemu nie działają? Cła, podobnie jak dewaluacja waluty mają za zadanie uderzyć w część gospodarki konkurenta nastawioną na eksport. Problem jest natomiast taki, że na cła ze strony USA, Chiny odpowiadają także cłami. Chiny co prawda eksportują do USA cztery razy więcej niż importują z USA, ale eskalacja wojny handlowej zwiększa niepewność na rynkach finansowych, co zawsze przekłada się na umocnienie dolara, co z kolei neutralizuje efekt ceł. Im więcej ceł wprowadzi USA, tym więcej ceł odwetowych wprowadzą konkurenci. Im bardziej zażarta wojna handlowa tym więcej niepewności na rynkach finansowych i tym silniejszy dolar, który jest zmorą dla rynków finansowych.

Drogi dolar to:

a) Niskie zyski korporacji notowanych na NYSE, które połowę przychodów uzyskują poza USA i co ważne w taniejących walutach.

b) Problemy dla krajów rozwijających się gdyż blisko połowa zadłużenia denominowana jest w drożejącym dolarze (case podobny do kredytów frankowych w Polsce).

c) Ogromne problemy dla banków z USA, które w okresie taniego dolara (2010-2012), ochoczo udzielały ogromnych kredytów korporacjom z krajów rozwijających się, a które dziś mają problem z jego spłatą. Dla przykładu akcje Goldmana potaniały 17% w ciągu zaledwie 3 miesięcy.

Co prawda dziś nikomu nie zależy na drogim dolarze, ale niepewność na rynkach finansowych napędza migrację kapitału spekulacyjnego do amerykańskich obligacji i tym samym do dolara.

2. Polityka FED

FED jest pierwszym bankiem centralnym, który zaczął silnie podnosić stopy procentowe. Po siedmiu podwyżkach do tej pory FED zapowiada kolejne dwie w tym roku oraz trzy w kolejnym. To co będzie w roku 2019 dla mnie jest bez znaczenia bo ten rok moim zdaniem zmieni całkowicie otoczenie, w którym podejmuje się decyzje. Obecnie stopy procentowe są na poziomie 2%, sporo nawet poniżej oficjalnej inflacji o realnej nie wspominając. Problem jest natomiast taki, że jeżeli FED podniesie stopy we wrześniu o 0,25% czy do końca roku o 0,5% to tym samym doprowadzi do odwrócenia się krzywej dochodowości, o czym napiszę poniżej a co w przeszłości doprowadzało do krachu na rynkach akcji.

Wyższe stopy procentowe to także migracja kapitału z miejsc w których mamy niskie stopy jak Unia Europejska czy Japonia do USA, w którym podnosi się stopy. Kiedy 1,5 roku temu mieliśmy skrajnie drogiego dolara nie zwracałem uwagi na różnicę w rentowności obligacji, ale dziś po tym jak dolar stracił 13% względem euro różnica w oprocentowaniu zaczyna mieć znaczenie.

Gdzie wolelibyście trzymać kapitał? W obligacjach zbankrutowanych Włoch czy USA mogących dodrukować dowolną ilość USD, które wchłonie świat ze względu na status waluty rezerwowej. Co ciekawe nawet w Polsce mamy niższe stopy procentowe niż w USA. Migracja kapitału z miejsc o niskich stopach w kierunku wyższych stóp może doprowadzić do dalszego wzmocnienia się dolara i nawarstwienia problemów, które generuje drogi dolar.

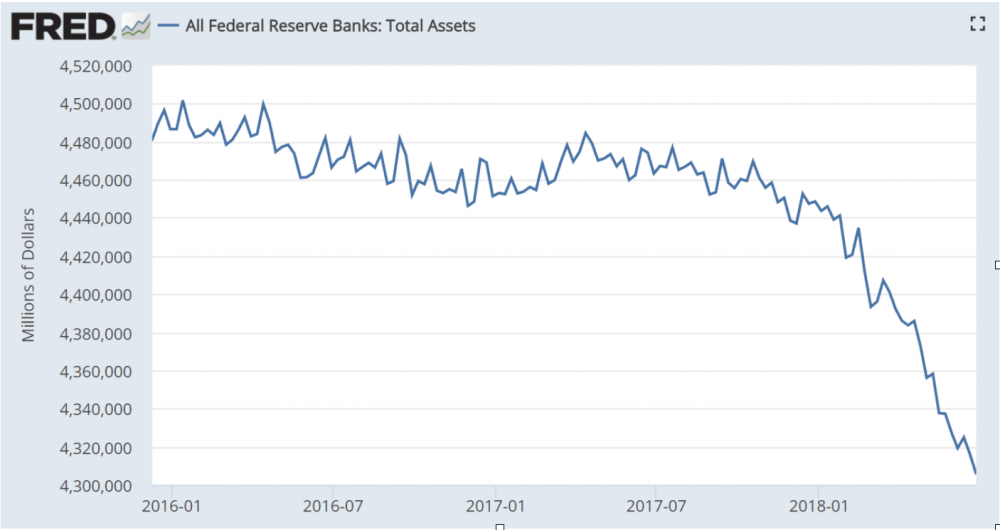

Podwyżki stop to tylko jeden problem. Drugim jest tzw. redukcja bilansu, czyli wyprzedaż aktywów FED, który bardzo negatywnie wpływa na rynki akcji. Wyprzedaż rozpoczęła się w połowie zeszłego roku. Co miesiąc FED wyprzedawał aktywa warte ok. 10 mld USD co było kwotą pomijalną. Z każdym jednak kwartałem poziom wyprzedaży podnoszono kolejne o 10 mld /m-c i dziś FED pozbywa się aktywów wartych 40 mld / m-c. Sporo.

3. Działania najważniejszych banków centralnych

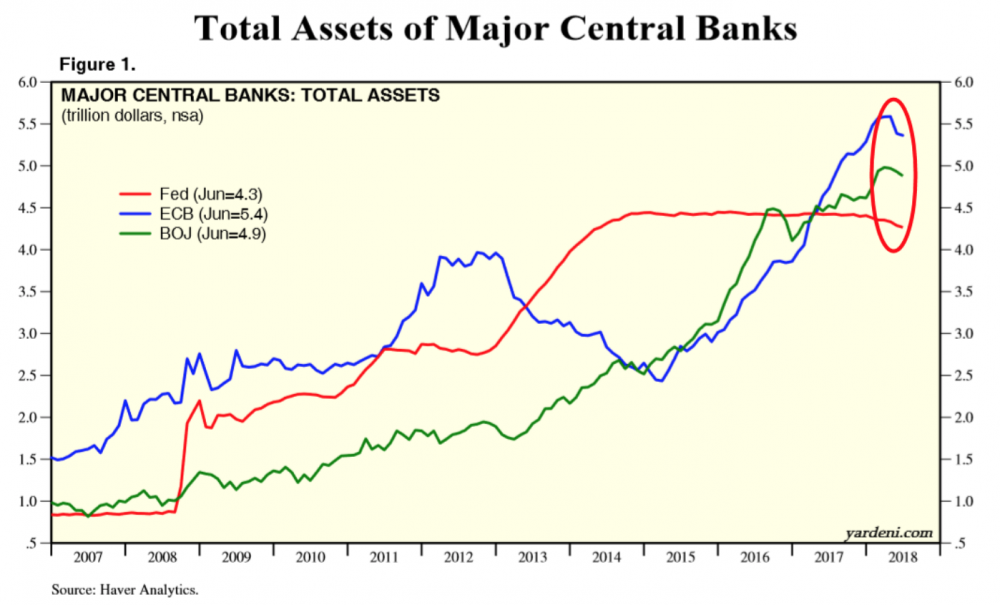

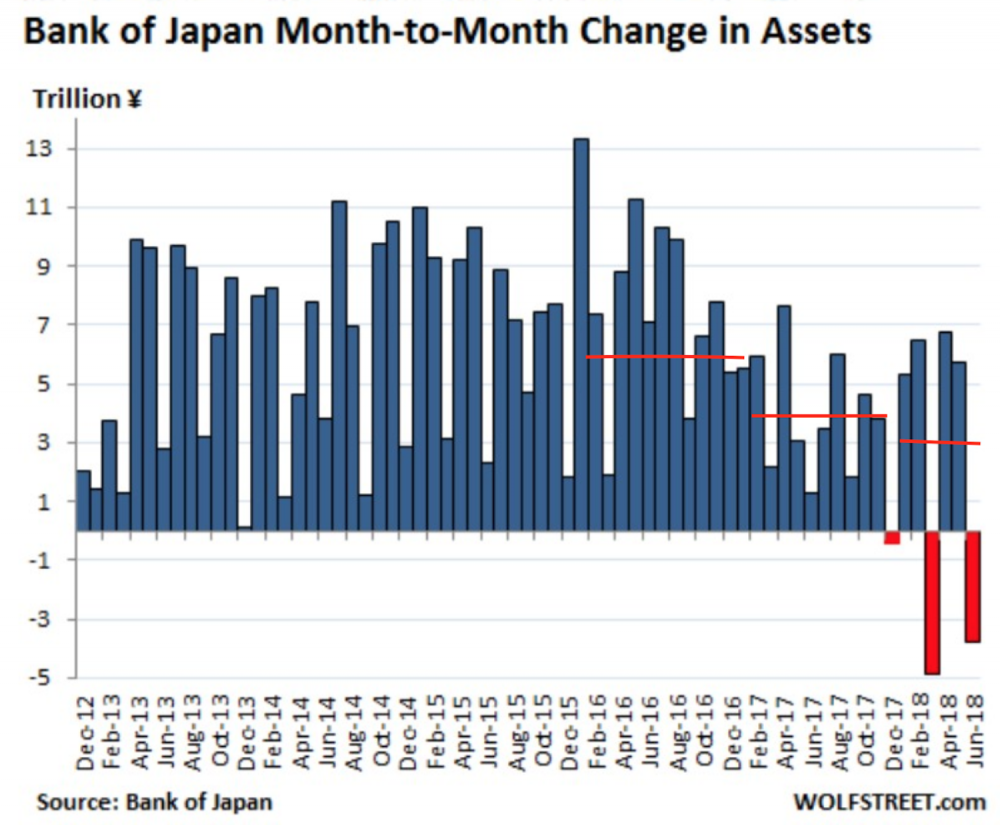

Teraz możemy pomyśleć. FED wyprzedaje aktywa, ale co z tego skoro inne banki centralne mogą zwiększyć dodruk i wypełnić lukę po FED? Owszem, tak to działało przez ostatnie dwa lata. Problem z tym, że zarówno Europejski Bank Centralny jak i Japonii bardzo ograniczyły skalę dodruku. Co gorsza ostatnio nawet podobnie jak FED zaczęły redukować bilans!!!

Gdy w 2012 roku EBC ograniczał bilans (wyprzedawał aktywa) zarówno FED jak i BOJ drukowały jak szalone. Gdy w 2014 FED zaprzestał dodruku EBC uruchomił ponownie dodruk, a BOJ zwiększył jego skalę. Teraz jednak FED wyprzedaje aktywa warte 40 mld / m-c podczas gdy zarówno EBC czeka aż wygasną obligacje nie skupując nowych, a BOJ wręcz wyprzedaje aktywa od czasu do czasu.

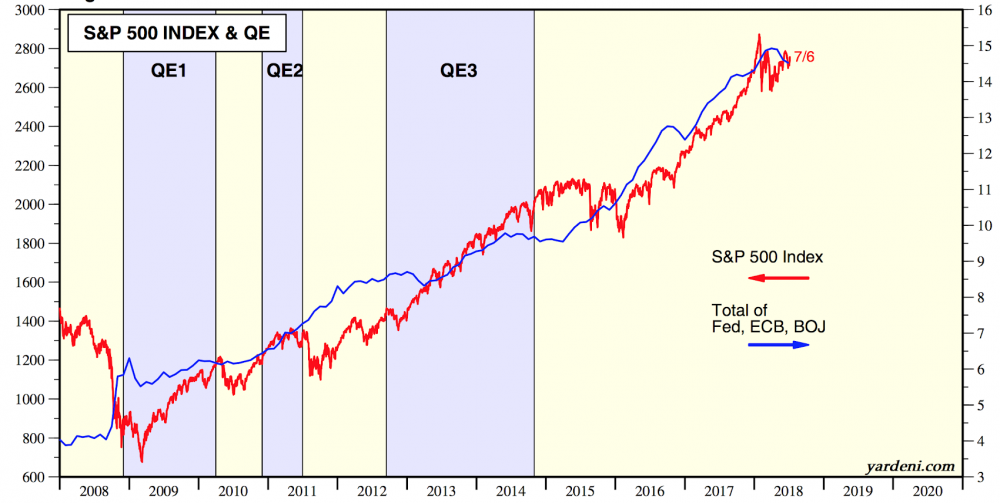

Jak to ładnie nazwał ostatnio Stanley Druckenmiller, którego wypowiedzi staram się w miarę możliwości monitorować, „Banki centralne robią wszystko aby zafundować nam krach deflacyjny.” Korelację pomiędzy łącznym poziomem dodruku FED, EBC, BOJ a rynkami akcji możecie ocenić sami poniżej:

4. Krzywa dochodowości

Dla wielu osób krzywa dochodowości to jakaś czarna magia. W praktyce to różnica pomiędzy wysokością odsetek jakie płacą obligacje 10-letnie, a 2-letnie. Rentowność obligacji 10 letnich wyznaczana jest przez rynek i w miarę odzwierciedla to co się dzieje z inflacją w dłuższym terminie. Rentowność 2-letnich obligacji dla odmiany zależna jest od poziomu stóp procentowych ustalanych przez banki centralne.

Jeżeli FED ustala stopy procentowe na niskim poziomie ludzie chętnie zaciągają kredyty, co daje krótkoterminowy boom zarówno w realnej gospodarce jak i na giełdzie. Jeżeli stopy procentowe rosną gospodarka zwalnia, kredyty zaciągnięte na zakup akcji stają się droższe i ciężko wepchnąć akcje na wyższe poziomy.

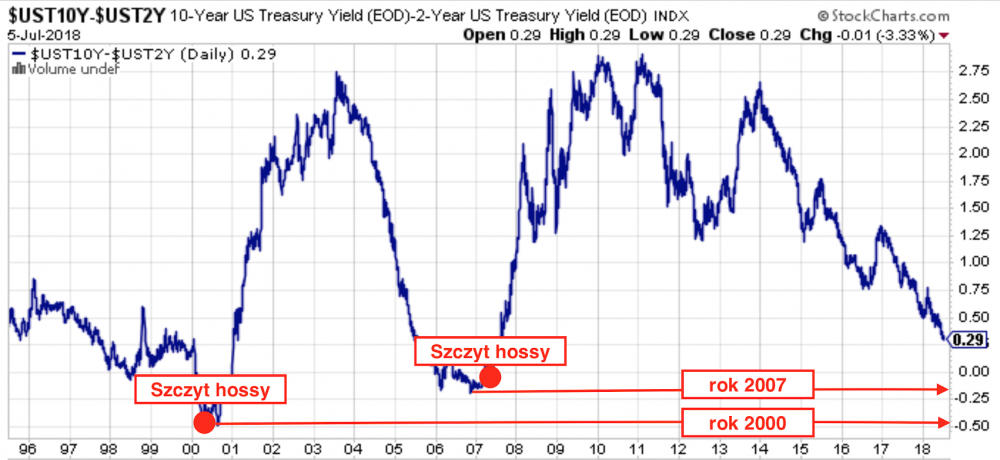

Poniżej macie wykres przedstawiający różnicę pomiędzy oprocentowaniem 10-cio oraz 2-letnich obligacji USA.

W latach 1996 - 2000 różnica w oprocentowaniu spadała gdyż FED podnosił stopy, a wraz z nimi rosła rentowność obligacji 2-letnich. W marcu 2000 roku różnica wynosiła minus 0,5% co oznaczało, że obligacje krótkoterminowe płaciły wyższe odsetki niż obligacje długoterminowe. Takie zjawisko określamy mianem odwróconej krzywej dochodowości. W każdym razie po tym jak doszliśmy do wartości minus 0,5% zaczęła się trzyletnia bessa w trakcie której ceny akcji spadły o 67%

W latach 2003 - 2007 sytuacja wyglądała podobnie. Różnica w oprocentowaniu obligacji spadała szybko po czym w lipcu 2007 różnica wynosiła minus 0,15%. Wielu inwestorów czekało z ewakuowaniem się z rynku akcji, aż osiągniemy poziom minus 0,5% czyli tyle co podczas poprzedniego szczytu na rynkach akcji. Nie doczekali się, spadki zaczęły się szybciej (poziom minus 0,15%) i trwały do marca 2009. Ostatecznie od w ciągu dwóch lat akcje potaniały o ponad 60%.

W trakcie ostatnich lat krzywa dochodowości spadała także gwałtownie i obecnie wynosi 0,29%. O tyle różni się rentowność obligacji 10-letnich od 2-letnich. Obligacje długoterminowe nadal płacą więcej niż krótkoterminowe. Problem jest natomiast taki, że FED zamierza podnieść stopy procentowe o kolejne 0,25% we wrześniu co przełoży się na wzrost rentowności obligacji krótkoterminowych. Jeżeli na rynkach będzie utrzymywał się strach i kapitał popłynie do amerykańskich obligacji długoterminowych podnosząc ich cenę i tym samym obniżając ich rentowność to w krótkim czasie różnica w oprocentowaniu znowu może zejść do poziomów negatywnych. Obligacje krótkoterminowe będą tym samym płaciły wyższe odsetki niż obligacje długoterminowe co w przeszłości inicjowało krach.

5. Margin debt

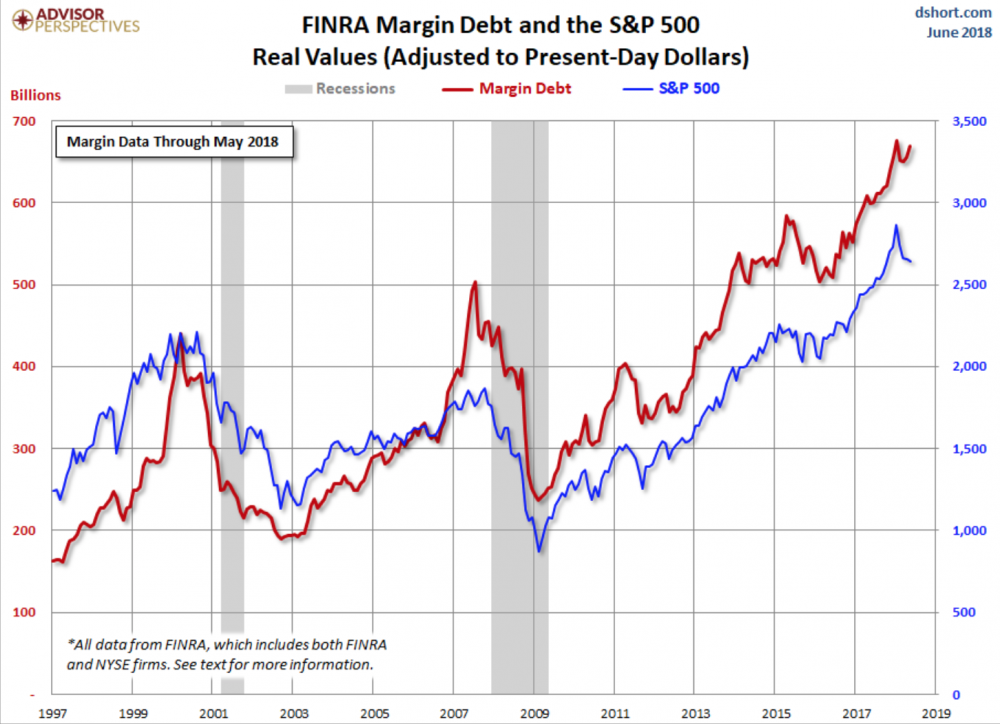

Margin debt jest długiem zaciągniętym na zakup akcji. W dużym skrócie jak akcje są tanie sentyment do inwestowania w akcje jest bardzo negatywny. Zazwyczaj tylko smart money wchodzi na rynek. Z czasem, już po silnych wzrostach pojawiają się zwykli inwestorzy. Zamieniają kapitał trzymany na lokatach na akcje. Gdy zaczyna brakować im kapitału i jednocześnie są przekonani, że na rynkach akcji czekają nas tylko wzrosty zaczynają kupować akcje na kredyt. Im większa wartość kredytu tym silnej akcje rosną. Poniżej macie wykres S&P 500 kolor niebieski oraz wartość kredytu zaciągniętego na zakup akcji.

Dolar w roku 2000 oraz dolar dziś to jednak nie to samo. Warto odnieś zatem poziom margin debt to PKB USA i w tym miejscu dochodzimy do ciekawych wniosków. Na szczytach hossy zarówno w 2000 jak i 2007 poziom margin debt do PKB USA wynosił 2,6%. Podczas dna bessy 2003 oraz 2009 równo 1,2%.

Gdzie jest dziś? Otóż dziś wynosi dokładnie 3,27% co jest poziomem niespotykanym od 1929 roku.

6. Co robi smart money?

Określeniem "smart money" nazywamy wyrafinowanych inwestorów. Wchodzą oni na rynek gdy są ku temu przesłanki (jest tanio, są dobre perspektywy). Dla odmiany mianem "dumb money" określany ulicznych inwestorów, którzy wchodzą na rynek zazwyczaj w ostatniej fazie wzrostów bo „wszystko rośnie”.

W każdym razie od początku tego roku mamy ogromny odpływ kapitału z giełdy w grupie określanej jako smart money. Dla odmiany na początku tego roku mieliśmy rekordową pozycję long vs short w lewarowanych ETF’ach co ewidentnie wskazywało hurra optymizm wśród ulicy.

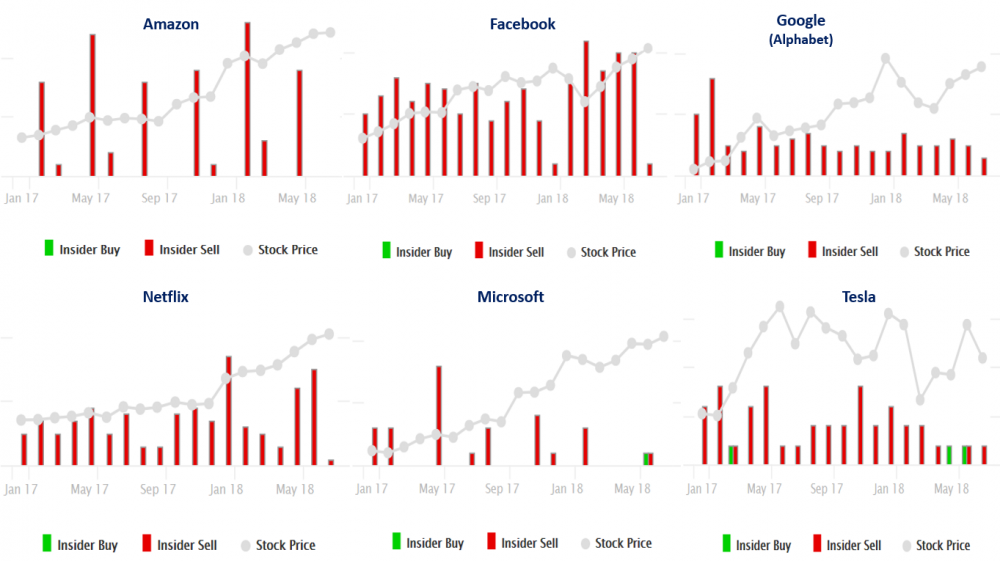

W ramach ciekawostki wrzucam wam małe podsumowanie tego co robią insiderzy (członkowie zarządu, rady nadzorczej czy dyrektorzy finansowi w najmodniejszych spółkach).

7. Zachowanie commercials

Mianem commercials określamy największe banki inwestycyjne. Mają one nieograniczony dostęp do kapitału oraz najlepszych informacji. Poza uprzywilejowaną pozycją regularnie manipulują praktycznie każdym rynkiem za co organa nadzoru co roku nakładają dziesiątki miliardów kar. W sytuacji w której kary wynoszą kilka centów na każdego zarobionego dolara oraz braku kar więzienia dla zarządzającym commercials w zdecydowanej większości mają zyskowne transakcje wobec czego warto monitorować ich ruchy.

Poniżej prezentuję ich pozycję dla obligacji USA.

Korelacja pomiędzy ich pozycją, a zmianą ceny jest widoczna od razu. To na co warto zwrócić uwagę to fakt, że jeżeli pozycja long (zyskuje na wzroście ceny) wynosiła w przeszłości powyżej 20% to zazwyczaj mieliśmy dołek na obligacjach po czym ich ceny zaczynały rosnąć.

Ktoś może zastanawiać się czemu tylko 20% a nie 80% czy 100%. Otóż commercials jako największe banki często są drugą stroną transakcji dla różnego rodzaju funduszy inwestujących poprzez kontrakty terminowe. Często mają przeciwstawne pozycje. Stanowią drugą strona dla funduszy long, drugą stronę dla funduszy short jak i mają pozycje spekulacyjne samego banku.

Pozycja netto long na poziomie 20% jest tu znacząca.

Kiedy ceny obligacji rosną?

- Gdy spada inflacja na co się nie zapowiada. Dołek mieliśmy w 2016 i od tego czasu inflacja przyśpiesza na całym świecie.

- Gdy inwestorzy boją się spadków i pakują kapitał w obligacje USA będące synonimem bezpieczeństwa.

Poza tym mimo rosnącej inflacji rentowność obligacji 30 - letnich (najdłuższych) spadła w ciągu 1,5 miesiąca 3,25% do 2,95%. To jest spadek aż o 9,3% w 6 tygodni i to na aktywie o pozornie niskiej zmienności. Najwyraźniej duzi gracze bardziej od inflacji boją się paniki na rynkach finansowych.

Podsumowanie

Zazwyczaj zdarza się tak, że widzimy różne sygnały z których można wyciągnąć różne wnioski. Czasami jednak sygnały ewidentnie wskazują na konkretny scenariusz. W grudniu zeszłego roku mieliśmy bardzo gwałtowne wzrosty na większości akcji jak i skrajny optymizm wśród ulicznych inwestorów. W efekcie asekuracyjnie ograniczyliśmy ekspozycje na akcje co okazało się dobrym posunięciem.

Obecnie mamy sytuacje w której rynki akcji w krajach rozwijających się tąpnęły już solidnie co zawdzięczamy umocnieniu się dolara. W ciągu najbliższych tygodni (wakacje) wydaje mi się, że czeka nas odbicie zarówno na rynkach akcji EM oraz na większości surowców. Przemawia za tym także fakt, że coraz więcej przedstawicieli banków centralnych z krajów rozwijających się ciśnie na FED aby ten spasował trochę. Niezależnie od tego czy się dogadają wraz z końcem sierpnia zapewne bardzo ograniczę ekspozycję na aktywa najsilniej skorelowane z szerokim rynkiem akcji. Wiele razy Wam powtarzałem, że coś co jest tanie może stać się jeszcze tańsze.

Działania Trumpa w połączeniu z bardzo agresywną polityką FED (podwyżki stóp procentowych) jak i zatrzymanie dodruku w Europie oraz Japonii mogą doprowadzić do bardzo silnego krachu na rynkach akcji. Na rynkach finansowych nic nie jest pewne ale jeżeli przez dekadę przyzwyczaja się inwestorów do tego, że banki centralne podejmują nielimitowane działania aby rynki akcji rosły, a później się z tych działań wycofują to ekstremalnie wyceny akcji w większości krajów bez pomocy nie utrzymają się długo.

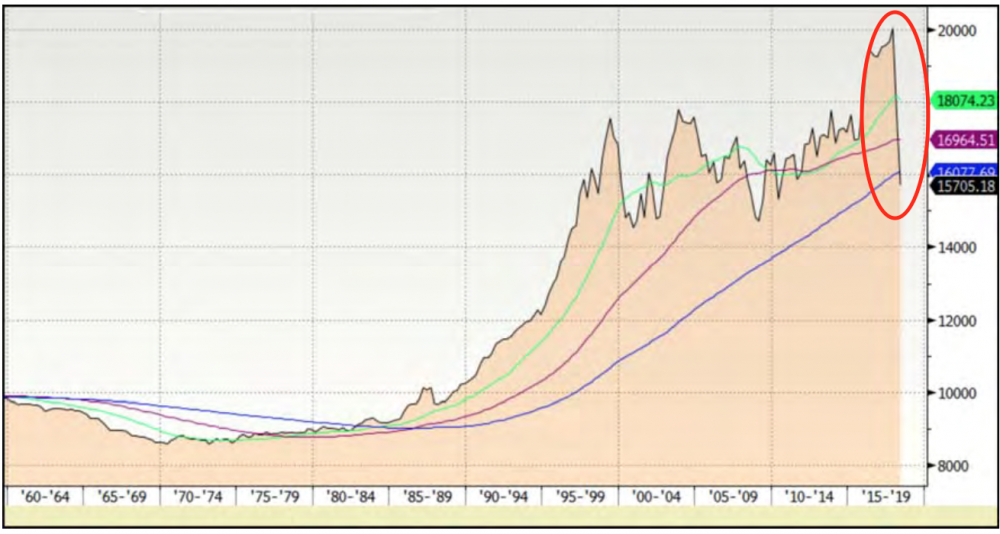

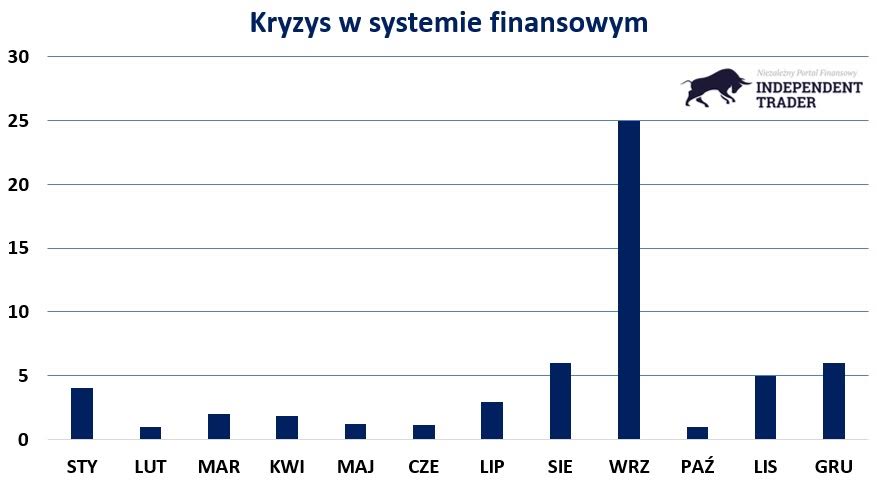

Smart money ewakuuje się z akcji w zawrotnym tempie. Buffet ma rekordową pozycję w gotówce, resztę w akcjach defensywnych. Ulica jak szalona kupuje modne akcje. Wnioski wyciągnijcie sami, a co do timingu to podrzucam Wam na koniec ciekawą grafikę.

Trader21

panna

cha

Loogin

Ostatnio modyfikowany: 2018-07-10 08:20

Ziemko

Witam, po lekturze Twoich wpisów i wystąpieniach na konferencjach w ostatnim czasie mam wrażenie że dla kogoś kto teraz nie ma surowców, metali szlachetnych ani walut poza PLN, i wierzy w Twoją koncepcję, właściwe byłoby:

1. w wakacje lipiec-sierpień kupować złoto na lokalnych dołkach bezpośrednio za PLN i dolara pod późniejsze inwestycje w srebro i surowce rolne

2. po wrześniu jak hipotetycznie doszłoby na krachu na akcjach i tymczasowego krachu na surowcach, kupić za uzbierane tańsze dolary przecenione srebro i instrumenty na surowce rolne

3. też po krachu za część pozostałych złotówek kupić przecenione akcje np. spółek nawozowych (Azoty), surowcowych (KGHM) czy surowców rolnych (Astarta).

Coś byś rozwinął, dodał? Wiadomo że poszczególne momenty wejścia trudno wymierzyć w czasie, bardziej chodzi o sposób myślenia.

Volku

Wiem że powtarzasz na okrągło jak się zabezpieczyć przed nadchodzącym krachem i zabezpieczyć stan posiadania.

Ale moze warto powtórzyć i może poszerzyć jeśli coś się zmieniło.

Dzięki wielkie za artykuł!

Kabila

https://timesofindia.indiatimes.com/city/kolkata/dri-seizes-10-kg-gold-smuggled-into-bengal-from-bhutan/articleshow/64908720.cms

Ostatnio modyfikowany: 2018-07-10 10:18

durin

korpo

Contango

1. Co z surowcami przy umacniającym się dolarze? Wg mnie historycznie są ujemnie skorelowane, a utrzymujesz w nich znaczącą część portfela...

2. Ostatni wykres przydałyby się miana, bo tak kompletnie nie wiadomo co przedstawia czy danych za jaki okres dotyczy

manieq

Ostatnio modyfikowany: 2018-07-10 11:17

TomTom

Flex

Za Xelion:

"Na wzmiankę zasługuje także turecki prezydent, R. Erdogan, który robi wszystko, by doprowadzić do załamania ekonomicznego w swoim kraju. Świat obiegły wczoraj informacje, że jeszcze przed oficjalnym zaprzysiężeniem zdążył przygotować dekret, który umożliwi mu mianowanie prezesów banku centralnego bez konsultacji z nikim. Zniknąć ma także kadencyjność, będą oni pełnili swoją funkcję dożywotnio. W tej sytuacji mianowanie swojego zięcia ministrem połączonych resortów finansów i skarbu było już tylko wisienką na torcie, która umożliwia lirze kontynuowanie trendu spadkowego nawet pomimo poprawiającego się otoczenia zewnętrznego."

Nieobliczalny sułtanat w rozkwicie.

Ostatnio modyfikowany: 2018-07-10 11:49

jacek.s

Minister Skarbu został zięciu sułtana https://www.bankier.pl/wiadomosc/Ziec-prezydenta-Erdogana-nowym-ministrem-skarbu-i-finansow-4139542.html

Flex

Strzeż się „gwarantowanych 7%” z nieruchomości

piro

REMX wiadomo metale rzadkie ale zastanawia mnie BATT który jest stosunkowo nowym ETFem (przez co mały kapitał) ale profil inwestycyjny ma bardzo ciekawy (firmy wydobywające/przetwarzające lit, kobalt, nikiel, mangan i grafit). Czy w takim przypadku warto pchać się w coś co ma mało zasobów (~8mln $)? Zakładam że kapitał szybko urośnie.

Kolejnym ETFem jest SMH który jest dość znany i spory (1.2mld $) i inwestuje w firmy zajmujące się produkcją półprzewodników. Nie jest to bezpośrednia ekspozycja na surowce ale sam ETF osiąga dobre wyniki.

Prócz tego są jeszcze ETFy na złoto/srebro ale w tym przypadku wolę fizyczną ekspozycję na te metale. No i zostaje słynny uran (ETF URA). Jakie jest wasze zdanie na ten temat na obecną chwilę. Wiem że rekomendowaliście inwestowanie w uran ale z tego co widzę obecnie kurs idzie sobie trendem bocznym od 2016 i nie zapowiada się na zmiany.

Z góry dzięki za odpowiedź

PS. Gdyby ktoś chciał to pozbierałem ostatnio informacje dotyczące rynku nieruchomości (z powodu dyskusji jaki to rynek nieruchomości jest świetny bo wartość wzrasta). Zebrałem informacje o cenach transakcyjnych od 2006 roku i porównałem te ceny z inflacją w naszym kraju jak również w ujęciu dolarowym. Może się komuś przyda skoro już zrobiłem https://docs.google.com/spreadsheets/d/1IxXaPjDP8AiGbEnBaW6Pwwmj9QXlrBRLnSVdhm7yYKI

Ostatnio modyfikowany: 2018-07-10 13:35

4digits

Dzięki za ciekawy artykuł i dużo danych.

hamer

Dobry edukacyjny wpis. Dzięki.

Często pisze się o dodruku waluty i że dostaje się ona do gospodarki - może w jednym z następnych tekstów warto byłoby opisać trochę dokładniej jakie są mechanizmy w połączeniu z przykładami. To się często przewija w dyskusjach i wywołuje wiele pytań.

@piro

Dzięki za zestawienie cen nieruchomości. Skąd wziąłeś ceny transakcyjne bo wydają mi się dość niskie?

Ostatnio modyfikowany: 2018-07-10 16:09

Programista

Dzięki za podzielenie się skoroszytem!

Mamy więc spadek realnych cen na rynku nieruchomości w Polsce, co zgadza się z moim spostrzeżeniami.

Sporo pracy musiało kosztować przygotowanie zestawienia, stąd pytanie na ile wiarygodne jest źródło cen transakcyjnych?

piro

Dane pochodzą z bazy NBP (BaRN). NBP przygotowuje zestawienia kwartalne cen transakcyjnych oraz ofertowych rynku nieruchomości w Polsce. A różnica faktycznie jest spora (dla Wawy 1678zł w I kw tego roku)

Z tego co wiem to baza nie zawiera licytacji komorniczych ale to chyba możemy traktować jako pomijalny promil wszystkich transakcji na rynku

Ostatnio modyfikowany: 2018-07-10 16:43

Sol

W tej kwestii proponuję darować sobie artykuliki z bankier.pl i xelion itd, bo to są zwykłe gadzinówki dla lemingozy. Tymczasem sytuacja jest prosta: Erdogan przejął w Turcji faktyczną władzę, a wszystko wskazuje, że nieudany pucz robiły mu USA. W takiej sytuacji nadal niezależny od Erdogana (ale od kogoś nadal zależny) bank centralny z pewnością sabotowałby gospodarkę Turcji. Erdogan to klasa wyżej niż agentura z dobrej zmiany i platfusy. Jeśli pogrąży Turcję, to straci władzę w wyniku rewolucji albo przegra wojnę. Innymi słowy za błędy zapłaci głową. Tu nie będzie przemalowywania PC, UW na AWS, potem na PiS i PO. To nie jest tow. Targalski z PZPR robiący teraz za "prawicowca". To nie jest Gorbaczow.

https://www.youtube.com/watch?v=o1e0kMxqCIw

To nie jest teatr dla ciemnego ludu, to jest realne. Oczywiście nie wiemy czy będzie dobrze rządził finansami, ale gdyby nie wyciął V kolumny, to na 100% Turcja zamieniłaby się w chorego człowieka na poziomie Argentyny albo Brazylii. Tylko wtedy nie czytalibyście artykułów w których USraelscy publicyści wylewają krokodyle łzy nad gospodarką Turcji, stanem demokracji itd. Gdy Erdogan mordował Kurdów, zamykał dziennikarzy, handlował ropą z ISIS, ale był jeszcze na pasku USA, to w Polsce nawet go chwalono. Dopiero teraz stał się "sułtanem". Tak go często nazywa bankier.pl należący do żydowskiej rodziny Bonniers ze Szwecji. Ja się nie dziwię w sumie. Utrata Turcji boli. Ja się tylko dziwię, że dorośli ludzie jeszcze się nie nauczyli jak działa ten schemat i byle bąka USraelskiej propagandy biorą za wyrocznię. No już szczególnie płacz, że lokalny władyka poważył się naruszyć świętą "niezależność" BC. :D Co to jest BC. To jest jakiś bóg, tabu, instytucja z innego wymiaru? To, że nasze pajace nawet ustawę o IPN piszą pod dyktando Mossadu nie oznacza, że na świecie nie ma już niezależnych państw.

Inna sprawa, że w warunkach cichej wojny z USA, Turcja może stać się celem licznych ataków "rynków finansowych", nieformalnych sankcji itd. a to już wystarcza, żeby dwa razy zastanowić się nad inwestowaniem w nią. Z drugiej strony jeśli USraelczycy będą konsekwentnie popychać ku sobie Chiny, Rosję, Turcję i Iran, to powstanie dość spory organizm który na sankcje będzie sobie bimbał. To jednak jest rzecz praktycznie nie do przewidzenia z naszego punktu widzenia. Poza tym w razie jakiegoś orweloskiego podzielenia świata, inwestycje w za żelazną kurtyną mogą być niepewne.

Ostatnio modyfikowany: 2018-07-10 19:30

Flex

Bo przecież nie ma nic niepokojącego dla inwestorów w tym że lokalny dyktator, specjalista od finansów, który ostatnio odkrył, że wysokie stopy procentowe są przyczyną wysokiej inflacji?!!, praktycznie zlikwidował jedyną , prawie niezależna od niego, instytucję mającą wpływ na stan finansów Turcji i osadził swojego Glapińskiego.

I o ile zgadzam się z większością Twoich wniosków w tym wpisie to trochę drażnią uproszczenia vide każdy BC = V kolumna i Żyd ukryty w każdej szafie. I nie twierdzę, że tak nie jest. Twierdzę, że nie możesz takich rzeczy wiedzieć na pewno. Bo już byś o tym nie pisał.

Ostatnio modyfikowany: 2018-07-10 20:50

soto

"Jeśli będzie krach na akcjach tylko to gdzie ucieknie kasa? Tak jak ostatnio w Dolara, EUR, CHF, złoto, obligacje skarbowe? Dodruku było tyle że może iść irracjonalnie wszędzie co zostanie uznane za coś bezpiecznego. Może w kryptowaluty i napompuje się znowu kursy? Jakieś typy?"

Mysle ze smart money uciekna w firmy zwiazane z technologia blockchain oraz krypto... Juz zaczynaja sie przygotownia poprzez zapewnienie prze exchange tzw. CUSTODY dla assetow. (patrz COINBASE i SBI VC) A to dopiero poczatek. Institional money wplyna na ten rynek w tym roku a co za tym idzie volumen tranzakcji wzrosnie. CHyba nie musze tlumaczyc co sie z tym wiaze ;)

xoni

To jest złudzenie, że gdzieś poleci, po prostu będzie go mniej ze względu na spadający impuls kredytowy i dalsze wyzbywanie się aktywów przez banki centralne. Co prawda kryptowaluty mam trochę obstawione, bo jest jakieś prawodpodobieństwo tego, że ulica pomyli kryzys deflacyjny z walutowym.

łukasz28

xoni

greg240

"Co z surowcami przy umacniającym się dolarze? Wg mnie historycznie są ujemnie skorelowane, a utrzymujesz w nich znaczącą część portfela... "

Trafnie kolega zauwazyl , ze umacniajacy dolar zje nam czesc wzrostów na surowcach, może i nawet wiecej niz odbija surowce.

I tutaj dochodzimy do clue. Inwestowałbym w surowce tylko te , z których produkt gotowy ma szanse na wzrosty, a ten surowiec

ma znaczny udzial w koszcie wytworzenia produktu, i tego bym szukał. W cyklu deflacyjnym surowce wszystkie nie maja sensu gdyz zamiera produkcja, a koszt kapitalu rosnie.

Sens ma wymieniony przypadek wyzej , surowiec ktory ma duzy udzial w branzy rosnacej, i nie mam tu na mysli samochodow elektrycznych

i surowcow sluzacych do produkcji baterii, gdyz najprawdopodobniej duze koszty na budowe infrastruktury do ladowania, mala

ilosc surowca do produkcji baterii oraz mala pojemnosc, spowoduja ze pozostanie to jako modny wynalazek w centrach bogatych miast

,auta na gaz oraz ropa wytwarzana z glonow sa lepsza piesnia przyszlosci, moze nawet ogniwa wodorowe jak powstanie infrastruktura.

Nie mam rowniez na mysli "surowcow odnawialnych" produkty rolne, gdyz nieprzewidywalne sa warunki pogodowe , do surowcow

odnawialnych zaliczylbym rowniez rope gdyz , mozna proces wytwarzania ropy przyspieszyc pytanie czy stanie sie to oplacalne na masowa skale

na razie ropa ma świetlane perspektywy:) wiec ludki szukajmy takich surowców, nim dołek deflacyjny minie.

I każdy bedzie miał dochod gwarantowany:)A zaleja nas socjalem na 99,9% gdyz kto jak nie kapitan panstwo sciagnie resztki kapitalu z tych co jeszcze go maja?i komu bankierzy dosypią? Surowce tak ale nie na oślep wybierane albo w koszyku opakowane ładnym ETF-em, pasywne fundusze ladnie zarabiaja jak Centralni szamani sypia:)

Ostatnio modyfikowany: 2018-07-11 00:50

rav148

Będzie wtedy kiedy zechcą żeby było

silber

Doceniam ten blog za ogólną wiedzę o świecie finansów ale nie za przepowiednie, które jak do tej pory się nie sprawdziły. Może w najbliższym wrześniu się uda :-)

feliksinwestor

Ja się odniesiecie do tego, że wczoraj administracja USA poinformowała, że chce nałożyć sankcje również na METALE ZIEM RZADKICH. To skąd je będą kupować jak Chiny mają praktycznie monopol?

Sol

"...praktycznie zlikwidował jedyną , prawie niezależna od niego, instytucję mającą wpływ na stan finansów Turcji "

Powtórzę: takie kraje jak Grecja, Argentyna itp. miały i mają poważanych przez świat bankierów centralnych, niezależnych od lokalnego tzw. "rządu" (który może sobie "rządzić" o ile nie narusza interesów władzy). I co? Dobrze to działało? Nie ma co się ekscytować samym faktem, że dyktator naruszył niezależność BC.

Jeśli Erdogan kontroluje armię i służby, a nie kontroluje BC, to BC zacznie sabotować gospodarkę Turcji w celu podkopania pozycji Erdogana. Czyli o ile Erdogan MOŻE popełniać błędy gospodarcze, to zbuntowany/obcy BC NA PEWNO będzie popełniał takie błędy. Tylko tyle. Na Zachodzie władzę po monarchach przejęli bankierzy, to oni potworzyli marionetkowe rządy. Zapewniam, że NIGDZIE na świecie nie ma czegoś takiego jak "niezależny" BC. Albo jest zależny od jawnego rządu jak w Chinach albo jest zależny do rządu który się kryje za zjazdami typu Bilderbergowie.

"Twierdzę, że nie możesz takich rzeczy wiedzieć na pewno. Bo już byś o tym nie pisał."

Błędne rozumowanie. Na obecnym etapie terror nie przybrał jeszcze masowego charakteru, a "samobójstwa" i "zawały" dotyczą znaczniejszych publicystów, np. Udo Ulfkotte, Dariusza Ratajczaka. W zasadzie każdy dziennikarz z mainstreamu trzyma już buzię na kłódkę, wobec niszowych mediów niezależnych rozpętano kampanię "walki z dezinformacją", a nad portalami społecznościowymi w Niemczech wiszą wielomilionowe kary jeśli nie będą cenzurować tzw. "mowy nienawiści" (czyli mamy już Ministerstwo Miłości). Takie pomysły jak ACTA2 służą w zasadzie wyłącznie zacieśnieniu cenzury.

"drażnią uproszczenia vide każdy BC = V kolumna i Żyd ukryty w każdej szafie"

System finansowy i sieć banków centralnych z nielicznymi wyjątkami jest podpięta pod centra zarządzania zlokalizowane na Zachodzie. Kto fika, ten mocno obrywa, chyba, że jest takiego kalibru jak Chiny. To bardzo scentralizowany system, a tak się składa, że Zachodem rządzą Żydzi (tak jak kiedyś rządzili Rzymianie). Inaczej miałbyś już dawno temu sankcje na Izrael za jego zbrodnie, nie miałbyś więzienia za negowanie tzw. Holokaustu itd. i wielu, wielu innych rzeczy, np. faktu, że po rozpadzie ZSRR 9 na 10 postsowieckich oligarchów było Żydami o czym można było wyczytać nawet w Forbsie.

Wracają do Turcji. Erdogan był dobry, bo niszczył Syrię, a Syria ma stan wojny z Izraelem. Oto cały świat zachodni ma obsesję na punkcie zaorania Syrii, a wcześniej miał obsesję na punkcie zaorania Iraku, ale odpuszcza Jordanii i Arabii Saudyjskiej (hint: stosunek tych krajów do Izraela). Wyliczankę można ciągnąć naprawdę długo, można podać literaturę na historię ADL albo Bnai Brith, ale to nie jest miejsce na to.

btw. Mnie na przykład drażni ignorancja i dyskutowanie za pomocą czystej erystyki, ale bez argumentów.

"Wiec mówisz, że jak świat szeroki Żydzi mają swój przekaz dnia i każdy serwis finansowy ów przekaz rozgłasza."

Niczego takiego nie mówię. W Chinach nie rozgłaszają. Ale już w Europie nie ma poważniejszego medium które by w sposób natrętny nie promowało przyjmowania tzw. uchodźców, a multi kulti to przecież ich oczko w głowie, a zostało zaplanowane wiek temu.

http://spiritolibero.neon24.pl/post/138699,masowa-migracja-a-plan-kalergi

https://www.youtube.com/watch?v=85BKDj_1vVU

Niedawno Izrael zmasakrował kilkudziesięciu nieuzbrojonych demonstrantów, w Gazie, zamordowano również dzieci. Kilka dni po tym zdarzeniu w Polsce rozpętała się histeria proizraelska, były pochody w izraelskimi flagami, Duda wygłaszał proizraelskie przemówienie. Mimo, że w tym czasie Izrael jawnie atakował Polskę na polu dyplomatycznym. Sorry, ale trzeba być niezwykle ograniczonym człowiekiem aby nie wyciągać wniosków z takich faktów.

Ostatnio modyfikowany: 2018-07-11 10:40

Eltor

"Wyliczankę można ciągnąć naprawdę długo, można podać literaturę na historię ADL albo Bnai Brith, ale to nie jest miejsce na to. "

Ależ ADL została założona przez B'nai B'rith, co przyznawał sam prezydent Kaczyński w swoim liście, gdy instalował B'nai B'rith ponownie w Polsce (po tym, jak prezydent Mościcki zdelegalizował tą lożę w 1938).

Fragment listu nieżyjącego prezydenta (Kaczyńskiego):

Tak jest ponieważ, ta organizacja utworzona została 164 lat temu w malej kawiarni nowojorskiej przez tuzin żydowskich niemieckich emigrantów, dzisiaj — stała się najważniejszą międzynarodową organizacja walczącą z rasizmem, antysemityzmem i ksenofobią.

Polska jest wdzięczna dla akcji podejmowanych przez Anti-Defamation League ustanowionej przez Bnai Brith, — które współdziałając z American Jewish Congress, — podtrzymuje nasze wysiłki

Dziwna sprawa, ale jak B'nai B'rith tu instalowali ponownie, to na uroczystość pojechał sam ambasador USA, czym się zresztą pochwalili oficjalnie na swojej stronie

9 września przy okazji otwarcia nowej loży B’nai B’rith w Warszawie ambasador Victor Ashe spotkał się z działaczami tej organizacji – prezesem Moishem Smithem i wiceprezesem Danem Mariaschinem. Omówiono m.in. sprawę ustawodawstwa dotyczącego zwrotu mienia oraz kwestie związane z Radiem Maryja i Telewizją "Trwam"

A czemu na stronach ambasady USA grzecznie informują co się dzieje na spotkaniach B'nai B'rith i czemu grzecznie jeżdżą na otwarcia składać hołd lenny, oraz czemu zwrot mienia dogadywany jest z Amerykanami akurat na około dekadę przed uchwaleniem 447, to ja już nie wiem.

Ostatnio modyfikowany: 2018-07-11 11:23

raq

"PS. Gdyby ktoś chciał to pozbierałem ostatnio informacje dotyczące rynku nieruchomości (z powodu dyskusji jaki to rynek nieruchomości jest świetny bo wartość wzrasta). Zebrałem informacje o cenach transakcyjnych od 2006 roku i porównałem te ceny z inflacją w naszym kraju jak również w ujęciu dolarowym. Może się komuś przyda skoro już zrobiłem https://docs.google.com/spreadsheets/d/1IxXaPjDP8AiGbEnBaW6Pwwmj9QXlrBRLnSVdhm7yYKI".

Z całym szacunkiem do włożonej w tabelę pracy, ale sprawdź proszę jeszcze raz wyliczenia co wyceny nieruchomości bo mam wrażenie że ceny wg inflacji powinny być liczone od ceny z III kwartału 2006. Nie bardzo rozumiem dlaczego np. licząc cenę wg inflacji za I kwartał 2018 mnożysz cenę transakcyjną z IV kwartału 2017 przez inflację od III kwartału 2006 (ponad 25%). Wydaje mi się, że CENA WG INFLACJI W I KW 2018 = CENA TRANSAKCYJNA W III KW 2016 * INFLACJA W OKRESIE OD III KW 2006 do I KW 2018.

Ostatnio modyfikowany: 2018-07-11 11:49

gasch

Obliczenia są poprawne. Autor porównuje ceny aktualne z cenami z III kwartału 2006, toteż sumuje inflację.

Pytanie czy dane są poprawne. Wydaje się, że są.

Z tendencją się zgadzam. Może w Wa-wie czy Gdańsku nadal powoli rośnie. Reszta kraju to stagnacja w cenach bieżących od kilku lat.

Doliczmy inflację i wyższy standard wykończenia czy gratisy w postaci kuchni czy garażu i mamy spadki.

Można zaklinać rzeczywistość, tylko po co.

Nie zmienia to faktu, że kupno czy wynajem sporego metrażu i upchnięcie tam kilkunastu Ukraińców może być świetnym interesem.

Podobnie jakiś złoty strzał w lokale komercyjne.

marcinm1

Jeśli chodzi o arkusz z cenami to raq jak najbardziej ma rację.

Wartość w kolumnie Cena wg. inflacji, to powinno być przemnożenie skumulowanej inflacji przez cenę z wiersza 2, a nie poprzedniego.

Przy obecnym wynikach to wychodzi że jesteśmy w dołku cenowym(ceny niższe niż w 2006 * inflacja) , a nie na górce.

Ponad to moim zdaniem w kolumnie Różnica w mianowniku powinna być Cena wg. inflacji, a nie cena aktualna, bo interesuje Cię procentowa zmiana ceny aktualnej względem tej skorygowanej z 2006.

piotr34

No chyba ze bedzie calkiem inaczej-wtedy jakas wymowka tez sie znajdzie;)(jak u wszystkich "przewidywaczy").

Pafcio

Ostatnio modyfikowany: 2018-07-11 17:43

zdziwiony TPE

Każdy kto widział filmik z zakładem Petera Schiffa i usłyszał o jego sukcesie odnośnie bańki subrime chciałby być taki jak on.

Próbował tego i chyba nadal próbuje Pan z Dollar Vigilante. Próbuje i Trader21. W końcu trafi. I w sumie życzę mu tego, żeby zebrał blask chwały za to, że zgromadził jakąś tam społeczność i naświetlił kilka fajnych rzeczy. Jakiś zwrot z inwestycji się należy.

Polecam artykuł Tradera sprzed 3 lat. Tuż przed wrześniem :)

Link poniżej:

https://independenttrader.pl/czy-szmita-wyznacza-kolejny-krach-na-rynkach-finansowych.html

ps. Polecam przejrzeć sobie niektóre komentarze pod tym postem - oczywiście każdy mądry po czasie i nie o to chodzi, ale z sentymentem można na to spojrzeć, np. wymiana pomiędzy ANUSIAK'iem i gasch'em:

ANUSIAK 2015-08-25 18:50

Tym co nie wiedzą w co zainwestować, proponuję bitcoina i kilka innych kryptowalut. Aktualnie bitcoin ładnie zanurkował (co też jest spowodowane przez Chiny) i być może będzie jeszcze tańszy w krótkim czasie.

gasch 2015-08-25 19:15

@ANUSIAK

Jak znowu spadnie do 615zł to się zastanowię. Jak dla mnie za duża zmienność, czyli zbyt duża nerwowość i ryzyko nawet jak na spekulację.

ANUSIAK 2015-08-25 19:40

@GASCH

Patrząc na obecną sytuację to masz rację ale skupując na lokalnych dołkach w dłuższej perspektywie to jest to jak najbardziej trafna inwestycja. Tym bardziej, że bitcoin to tylko jedna (najbardziej znana) cyfrowa waluta. Jeżżeli interesujesz się rynkiem krypto to pewnie czytałeś o Etherum lub Vanilla coin.

Ostatnio modyfikowany: 2018-07-11 18:15

lenon

Dobry artykuł, tylko co przedstawia ten ostatni wykres?

_________________

Pojawiły się dane wpływów podatkowych za 2017r.

Jak znajdę chwilę rozprawię się z mitem uszczelnienia Vat :-)

A może, któryś z jego piewców, wcześniej wykaże ile to udało się zastopować kradzieży.

Może @glupi?, a może @Arcadio przedstawi wyliczenia jak to 500+ jest z tych pieniędzy wypłacane?.

Wypadałoby się panowie rozliczyć z tych konfabulacji.

3r3

Artykuł mi się nie podoba bo mi psuje optymistyczny humor, jest w tym niezwykle niepoprawny politycznie i pisania o kryzysie powinni zabronić tą samą ustawą, która zakaże paniom upubliczniania się bez tapety^^

easyReader

zeromacho

10 kg złota to mniej niż pół litra ;)

greg240

easyReader

Sam jestem ciekaw co tym razem powymyślasz aby zaprzeczać faktom. Bo fakty z twojej ulubionej strony Budżet państwa\Wpływy budżetowe są takie, że w 2015 z PTU było 123,1 mld a w 2017 z PTU było 156,8 mld.

Wzrost skokowy o 33 miliardy, podobnie jak 2007 versus 2005 (wtedy skok procentowy wpływów z PTU był nawet większy).

Jak to celnie a przenikliwie zauważyłeś swego czasu - "Wzrost to wzrost a spadek to spadek" :-)

TomTom

Jakiś komentarz w sprawie Turcji ? Przewidywania, prognozy, 3 dzień totalnego pesymizmu, a długoterminowo może dobra okazja do kupna albo uśrednienia

ddar

Skoro przewidując krach na giełdach, od września ograniczysz ekspozycję w rynki, to wypowiedz się proszę o dalszym kierunku dla USD, bo trudno wyobrazić sobie, żeby przy spadających giełdach inne aktywa poza dolarem miały rosnąć w początkowej fazie krachu (3-6 miesięcy). USDPLN w stronę 4,00, indeks USD w stronę 96, złoto przełamie 1200?

trader21

ODP. Gdybym miał rozwijać twój wpis to wyszedłby z tego konkretny artykuł. Napiszę zatem co zapewne zrobimy. Najbliższe dni ostrożnie bo FED wyprzedaje aktywa w II połowie miesiąca co ładnie koreluje ze spadkami. Później odbicie do góry i do ok 15 sierpnia zredukujemy być może do zera ekspozycje na metale przemysłowe. Kapitał trafi do surowców rolnych. Metale strategiczne i uran zostawię bez zmian podobnie jak metale szlachetne. Ekspozycje na najtańsze rynki akcji zredukuję pewnie do 4 pozycji nie więcej niż 15-18% portfela. Udział gotówki zwiększy się na USD i CHF. Jeżeli rentowność amerykańskich obligacji wzrośnie w tym czasie kupię pewnie IEF lub TLT pod odbicie.

@durin

„Albo mi się przyśniło, albo w świeżo wrzuconym artykule wczoraj było zdanie, że taka polityka FED i Trumpa jak obecnie to gotowy scenariusz deflacyjny. Czy IT team jesteście zdania że jednak pojawi się deflacja? Wtedy PM, surowce będą o wiele tańsze niż dziś.”

ODP. W pierwszej fazie kryzysu wyprzedaje się wszystko jak ostatnio na polskiej giełdzie i fali umorzeń związanych z Getbackiem. Wyceny wtedy nie mają znaczenia. Fala deflacyjna. W drugiej fazie BC zapewne obniżą bardzo silnie stopy (ujemne znowu staną się normą) i uruchomią no limits QE co zacznie fazę inflacyjną.

@Contango

„Co z surowcami przy umacniającym się dolarze? Wg mnie historycznie są ujemnie skorelowane, a utrzymujesz w nich znaczącą część portfela... „

ODP. Najsilniej są skorelowane surowce energetyczne i metale przemysłowe. Ekspozycję na pierwsze mam przez nadal tani Gazprom (zostaje), na te drugie pewnie zredukuję pozycję do zera bo jest to najdroższa ze wszystkich grup surowców (cena nominalnie pomiędzy szczytem 2008, a dołkiem 2009). Poza tym spółki surowcowe dały już tyle zarobić że przydałoby się odreagowanie. Rolne, Uran czy Strategiczne chodzą własnymi drogami i korelacja do USD jest bardzo luźna.

I odpowiedź na II pytanie: http://postlibertarian.com/2012/06/26/why-is-2008-the-worst-year-for-banking-crises/

@xoni

„Sorry, ale zaryzykuję stwierdzenie, że podczas krachu deflacyjnego kapitał nigdzie nie ucieka tylko wraca do macierzy czyli banku centralnego.”

ODP. Niekoniecznie. Obecnie poziom QT nie przekracza 60 mld / m-c na co składa się redukcja bilansu FED, wygaszanie obligacji przez EBC i okazjonalne wyprzedaże BOJ. Mamy zatem max 720 mld rocznie co i tak jest pewnie bardzo ale to bardzo zawyżone. Dla porównania wartość globalnego rynku długu oraz akcji to jakieś 400 bln USD. To nie ta skala. Podczas krachu deflacyjnego spadają po prostu ceny większości aktywów wobec czego rośnie siła nabywcza gotówki i tyle.

@łukasz28

„Czy warto w takim razie wycofywać pozycje i trzymać większość w gotówce w banku? Inaczej - czy ta potencjalna nadchodząca bessa może zagrozić stabilności systemu bankowego i naszym wkładom gotówkowym (niewypłacalność banków komercyjnych)?”

ODP. Polski system bankowy na tle konkurentów jest dobrze skapitalizowany aczkolwiek a wolę gotówkę poza systemem. Nie pytaj tylko gdzie ją trzymać.

@silber, pafcio, zdziwiony TPE

Macie konkretne dane w artykule odnieście się do nich. Przypisujecie mi łatkę jakiegoś mega-pesymisty wieszczącego krach za krachem. W artykule jak i poprzednich macie twarde dane, a nie moje wymysły.

Poza tym mimo artykułów pokazujących jak niebezpiecznie jest dziś być mocno zaangażowanym na rynkach mieliście setki artykułów nt. niedowartościowanych aktywów jak rynki akcji w wielu krajach EM, mnóstwo informacji nt. surowców czy wiele innych.

Macie coś do powiedzenia to może pokusicie się o prognozy na kolejne 12 miesięcy. Moje są od lat i zawsze rzetelne się z nich rozliczam.

@feliksinwestor

„Ja się odniesiecie do tego, że wczoraj administracja USA poinformowała, że chce nałożyć sankcje również na METALE ZIEM RZADKICH. To skąd je będą kupować jak Chiny mają praktycznie monopol?”

ODP. Nie mam pojęcia. W tym przypadku to USA jest zakładnikiem Chin, a nie odwrotnie. Jak Chińczycy zablokują na chwilę eksport któregokolwiek z pierwiastków to będziemy mieli ceny x 6 czy x 8 jak w 2010 po wprowadzeniu embarga na Japonię.

@sol

nt. Turcji - świetne wpisy, dzięki.

@TomTom

„Jakiś komentarz w sprawie Turcji ? Przewidywania, prognozy, 3 dzień totalnego pesymizmu, a długoterminowo może dobra okazja do kupna albo uśrednienia”

ODP. Wczoraj mój team przygotował mi analizę rynków pod kontem atrakcyjności rynku akcji oraz niedowartościowania waluty. Turcja jest obecnie II najatrakcyjniejszym rynkiem akcji dla mnie.

@ddar

"Skoro przewidując krach na giełdach, od września ograniczysz ekspozycję w rynki, to wypowiedz się proszę o dalszym kierunku dla USD, bo trudno wyobrazić sobie, żeby przy spadających giełdach inne aktywa poza dolarem miały rosnąć w początkowej fazie krachu (3-6 miesięcy). USDPLN w stronę 4,00, indeks USD w stronę 96, złoto przełamie 1200?"

ODP. Dolar względem PLN do góry ale jeszcze silniej CHF. Zobacz jak gigantyczną pozycją na CHFUSD mają commercials: https://www.barchart.com/futures/commitment-of-traders/technical-charts/S6*0

Co do złota to nie bardzo wierzę w 1200 USD ze względu na ogromne rozjechanie się korelacji JPY/USD złoto na niekorzyść złota oczywiście. Poza tym ostatnio ceny złota spadły silnie a GDX czy GDXJ praktycznie stały w miejscu a to co się dzieje na spółkach wyprzeda to co się dzieje na metalu.

Ostatnio modyfikowany: 2018-07-12 11:37

nb81

Trader, rozumiem, że sugerujesz w artykule, że Buffett przewiduje kryzys, więc uciekł do gotówki i do akcji defensywnych. Buffett nigdy nie podejmuje się przewidywania kryzysów. On kupuje dobre akcje amerykańskie, gdy są tanie. Giełda jest mocno przewartościowana, więc nie znajduje on obecnie wielu okazji, stąd wysoka pozycja w gotówce. Nie daje to jednoznacznego wniosku, że będzie krach, ani nic innego w tym artykule.

Rezo Risk

cały czas nie do końca rozumiem na czym polega wyjście deflacyjne. Jestescie w stanie mi to przybliżyć, lub rzucić jakieś linki?

TBTFail

Volku

"Później odbicie do góry i do ok 15 sierpnia zredukujemy być może do zera ekspozycje na metale przemysłowe."

Czy jest coś zaplanowanego w kalendarzu na 15 sierpnia? czy data przypadkowa?

Arcadio

No właśnie dawaj te swoje analizy budżetu. Pośmiejemy się razem.

Napisał Ci wyżej #easyReader o ile wzrosły wpływy z VAT. To więcej niż było trzeba na wypłatę 500+.

A to przecież nie wszystko. Biadoliliście tutaj, że MF podaje dane szacunkowe, a finalne okazały się w zasadzie w pełni zbieżne z tymi szacunkowymi. Deficyt wyniósł 25 mld czyli zaledwie -1,5% PKB.

A przypomnę, że w latach 2009-2010 sięgał -7,5% PKB, a w kolejnych czyli 2011-14 niewiele lepiej, bo między 4-5% PKB.

Ogólnie największy był rzeczywiście przyrost wpływów z VAT, ale PIT i CIT tez nie wypadły najgorzej, bo przyrosty r/r wyniosły 10% i 12,3% odpowiednio. A to wszystko przy wzroście PKB o 4,6%.

Przypomnę, że za rządów poprzedników były lata, gdy wpływy podatkowe r/r spadały, chociaż niby przez 8 lat nigdy nie wystąpiła recesja.

Wzrosty PIT o 10% przy wzroście pensji o 7,3%, ale dodatkowym czynnikiem był spadek bezrobocia o ok. 600tys ludzi na przestrzeni 2 lat.

Jak widać tak duże wzrosty płac nie wpłynęły również negatywnie na zyskowność przedsiębiorstw, która pomimo wzrostu wydatków na płace odnotowała też istotny wzrost zysków, dzięki czemu urosły wpływy z CIT o 12,3%.

No i ostatnia rzecz, czyli dług publiczny. Biadoliliście, że w 2016 roku rząd pożyczał na potęgę, pomimo, że deficyt był niewielki.

Tłumaczyłem, że to z powodu wzrostu salda na rachunkach budżetowych.

No i mamy potwierdzenie - na koniec roku 2017 dług wynosi tyle samo co na koniec poprzedniego roku.

Oczywiście można było zrobić dużo więcej i mądrzej dla gospodarki Polski. Pisałem o tym w dwóch artykułach na bogaty.men, ale i tak to co mamy to najlepsze wyniki od początku transformacji.

3r3

Nie mam złudzeń że niewielu ludzi obejmuje taką abstrakcyjną skalę rozliczeń jak "firmę" na dwa i pół miliona zatrudnionych i jeszcze kilka milionów podwykonawców.

Dużo rzeczy da się zamaskować w rozrachunku, ale jak obrót przyrasta ponad dwa razy szybciej niż rośnie saldo to trzeba natychmiast podnosić podatki. A jedyną przyczyną dla której trzeba to robić to to, że nie da się podnieść stóp procentowych. A nie da się, ponieważ wysokość stóp procentowych to nie jest kwestia wolitywna tylko wycena kapitału względem pasywów. I są takie pasywa, których niedobory powodują destrukcję kapitału i oczekiwanych stóp zwrotu.

Problemy budżetu są problemem demograficznym.

Polski budżet nie jest pod tym względem jakiś wyjątkowy, rozwiązania systemowe są zbliżone do tych w innych krajach, skutki są nawet mniej opłakane niż gdzie indziej. Tylko że przy rzeczywistej recesji (i wynikającej z tego przesuwanej rzeczywistej średniej wieku mieszkańców po ujęciu emigracji) absolutnie nic się z tym nie da zrobić, ponieważ nie ma kto wykonać tych wszystkich czynności jakie są do wykonania.

Ostatnio modyfikowany: 2018-07-12 18:43

zieloniutki

"...Deficyt wyniósł 25 mld..."

albo

"...No i mamy potwierdzenie - na koniec roku 2017 dług wynosi tyle samo co na koniec poprzedniego roku..."

heh dobre, Urban i komunistyczna propaganda mogli by się uczyć:), no to może dla odmiany trochę faktów:

zadłużenie SP na dzień X.2015 = 827 mld

zadłużenie SP na dzień IV.2018= 949 mld

----------------------------------------

czyli od X.2015 do IV.2018 zadłużenie wzrosło o 949-827= 122 mld

czyli średnio podczas każdego roku "dojnej zmiany" zadłużenie SP rosło o 48,8 mld - tyle mówią fakty, natomiast #Arcadio i jego wirtualnym księgowym wchodzi 25mld i 0mld ...

mądry policzy i Sam wyciągnie wnioski ...

dane:

https://www.finanse.mf.gov.pl/documents/766655/4079196/zsp_2015_10.pdf

https://www.finanse.mf.gov.pl/documents/766655/1170488/zsp_2018_04.pdf

... pomijam już próby porównywania ze sobą: "pierwszych lat po krachu" z "max prosperity przed krachem" - niech każdy sobie sam oceni czy ktoś podaje rzetelną argumentację, czy próbuje nim (czytelnikiem) manipulować ...

-------------------------------------------------------

PS.

siedzę sobie właśnie na wakacjach, czasem Was poczytuję i generalnie mam wyjechane na sytuację w kraju, jednak kunszt #Arcadia skłonił mnie do skrobnięcia tych kilku zdań :)

Ostatnio modyfikowany: 2018-07-12 19:05

ArtWW

Panie kolego a Pan wierzy w oficjalne dane ?

O ile przy poprzedniej władzy można było wątpić w uczciwość rządu o tyle przy obecnej mamy pewność, że wszystko jest kłamstwem.

Polska jest właśnie przygotowywana do miękkiego przejęcia a my prawdopodobnie jesteśmy ostatnim pokoleniem Polaków.

Być może nowemu tworowi dla utrzymania pozorów pozwoli się zachować nazwę ale to też do czasu.

Pan widzę wierzy w PiS ale jest on takim dla Polski zbawieniem jakim dla Niemiec był Hitler.

Różnica jednak polega na tym, że po drugie wojnie trochę inne siły rozdawały karty a Europie potrzeba było zapewnić kraju wiodącego. Dla nas problem polega na tym, że Europa już taki kraj posiada a karty rozdaje kto inny dlatego Polska idzie na przemiał i nie tylko ekonomiczny ale też kulturowy, demograficzny i geograficzny. Rozwodzicie się nad cyferkami a gra odbywa się na duże szerszej płaszczyźnie.

Polski już nie ma ale może to i lepiej bo jak widać sami Polacy jej nie potrzebują.

Ostatnio modyfikowany: 2018-07-12 19:13

greg240

"cały czas nie do końca rozumiem na czym polega wyjście deflacyjne"

NIE MA WYJSCIA DEFLACYJNEGO!! wbij to sobie do glowy, moga byc chwilowe cykle deflacyjne kiedy to kapitalu krazy coraz mniej ludki firmy sa zadluzone i go pilnie potrzebuja, kazdy sprzedaje co moze, dlatego wyceny nie maja znaczenia, no i w pewnym momencie nastepuje doplyw kapitalu, nowe kredyty , albo wszystko sie wali, wyjscie deflacyjne to bankructwa bankow, run na banki, sytuacja nie do opanowania, w 2008 bylo blisko od straty kontroli:) Dlatego m3 musi rosnac To The sky:)

@3r3

"pisania o kryzysie powinni zabronić tą samą ustaw"

Kolega sie nie spina, kryzysy sa super, oczyszczaja sytuacje z tych , którzy powinni upaść:)

Ostatnio modyfikowany: 2018-07-13 00:42

sage_slav

Co do zieloniutki to Acradio mówił o końcu 2017 i 2016 a nie o X.2015 oraz IV.2018. Człowieku. Zresztą i tak pewnie chodziło mu o wartość %PKB a nie o nominalne wartości.

Naprawde podziwiam, że ma dla was cierpliwości. Kiedyś mam nadzieje to dostrzecie :)

Ostatnio modyfikowany: 2018-07-13 01:53

3r3

Sytuacja deflacyjna jaką opisujesz ma miejsce wtedy kiedy brakuje podaży ludności o kompetencjach i zasobach do utrzymania istniejącej infrastruktury środków kapitałowych. Następuje wtedy destrukcja środków kapitałowych z braku serwisu. Nie da się dodrukować dorosłych ludzi, którzy coś umieją - kradniemy sobie ostatnich dostępnych. Żadne m3 na to nie zaradzi.

Mar

https://m.bankier.pl/wiadomosc/Wchodzi-nowe-prawo-przeciwko-praniu-pieniedzy-bedzie-dotyczyc-takze-wirtualnych-walut-7602232.html

Ostatnio modyfikowany: 2018-07-13 09:35

zieloniutki

"Co do zieloniutki to Acradio mówił o końcu 2017 i 2016 a nie o X.2015 oraz IV.2018..."

na tym właśnie polega wirtualna księgowość: pożyczam pod koniec 2015-tego 100 mld i później w kolejnych dwóch latach rżnę głupa, że nie mam deficytu lub że w jednym roku nie muszę pożyczać, a w kolejnym TYLKO 20 mld - równocześnie wydając kasę pożyczoną wcześniej...

...

masz bilans rządów tej "wspaniałej zmiany":

"czyli od X.2015 do IV.2018 zadłużenie wzrosło o 949-827= 122 mld

czyli średnio podczas każdego roku "dojnej zmiany" zadłużenie SP rosło o 48,8 mld"

czego w powyższym zapisie nie rozumiesz?

Ostatnio modyfikowany: 2018-07-13 09:51

gasch

do sage_slav: "czego w powyższym zapisie nie rozumiesz?"

No co Ty!? Nie mydl nam tu oczu jakąś (tfu!) matematyką (sic!)...

Jeśli ktoś mówi, że pożycza rocznie po 20 mld, a potem mówi, że w ciągu 3 lat pożyczył 122 to nie ma się co czepiać.

Tak jest i kropka!

BTW.

Porównywanie 2008-2010, czyli lat największego światowego kryzysu od początku naszej transformacji do lat największej prosperity, gdzie kilkanaście państw UE notuje nadwyżki budżetowe (Niemcy 5. rok z rzędu) jest mało rozsądne. Ale kto głupiemu zabroni.

Arcadio

Zostałem bezpośrednio wywołany przez #lenona to odpowiadam.

@3r3

Zastanawiam się jaką jeszcze głupotę wymyślisz i jakich jeszcze trudnych słówek użyjesz, żeby zdeprecjonować fakty i dalej upierać się przy swoim.

Zasady księgowości są jakie są i działają wszędzie tak samo. Wpływy z VAT są takim samym cashflow jak i wydatki budżetowe. Po prostu po jakimś czasie się je rozlicza i wtedy wychodzi, czy i ile trzeba komuś zwrócić ( bądź dopłacić jak w przypadku PIT).

@zieloniutki

"czyli średnio podczas każdego roku "dojnej zmiany" zadłużenie SP rosło o 48,8 mld - tyle mówią fakty, natomiast #Arcadio i jego wirtualnym księgowym wchodzi 25mld i 0mld ...

mądry policzy i Sam wyciągnie wnioski ... "

No i kto tu jest Urbanem :)

Ja wyraźnie w swoim wpisie oddzielałem kiedy chodzi o dług, a kiedy o deficyt, a Ty tu powyżej w jednym zdaniu to pomieszałeś.

Nigdzie nie pisałem, że deficyt jest 0. O ile pamiętam to w 2016 był ok. 45mld a w 2017 25 mld. Ale to wciąż mniej niż za poprzedników i ma tendencję malejącą, pomimo ogromnych wydatków.

Natomiast dług SP rzeczywiście przyrósł, niestety dla Ciebie, o 0 w całym 2017 roku.

Skoro już wyszło Ci, że średni wzrost długu za obecnej ekipy to 48,8 mld rocznie to jeszcze pokuśmy się o obliczenie średniego długu poprzedniej ekipy -

Dług SP na X2007 - 488 mld

Dług SP na X2015 - 828 mld

+ 150 mld ukradzione z OFE

Łącznie daje to 490 mld wzrostu długu przez 8 lat czyli 61 mld rocznie. A liczę tylko po nominale bez uwzględniania inflacji i wzrostu PKB, choć takie 60 mld w 2010 to było jakieś 6% PKB, a teraz ta sama wartość to tylko 3% PKB.

To większe jest 61 czy 48,8 ?

"na tym właśnie polega wirtualna księgowość: pożyczam pod koniec 2015-tego 100 mld i później w kolejnych dwóch latach rżnę głupa, że nie mam deficytu lub że w jednym roku nie muszę pożyczać, a w kolejnym TYLKO 20 mld - równocześnie wydając kasę pożyczoną wcześniej... "

To nie jest żadna wirtualna księgowość tylko normalna praktyka gospodarcza. Skoro spodziewasz się wydatków, to wcześniej zapewniasz sobie na to środki. Ty w swojej firmie robisz odwrotnie ?

Kiedy w 2016 roku dług wzrósł o 100 mld a deficyt wyniósł 45 mld pisałeś, że rząd kłamie, bo na pewno deficyt jest większy, bo po co tyle pożyczyli. Odpowiadałem Ci wtedy, że pożyczyli więcej, żeby mieć lepszą płynność na rachunku i tak ostatecznie wyszło.

To co pożyczyli w 2016 wystarczyło na pokrycie deficytu za 2016 i 2017 razem. Dlatego w 2017 dług nie urósł, choć deficyt przecież wystąpił.

No ale jak dla Ciebie to wirtualna księgowość, to ja już na to nic nie poradzę.

@ArtWW

Ja piszę o faktach i konkretnych liczbach.

Wierzyć możesz sobie nawet w stworzoną przez siebie samego wizję w mózgu.

Nic mi do tego.

Fakty są jakie są.

Deficyt budżetowy się zmniejsza, dług publiczny przyrasta nominalnie wolniej, a w odniesieniu do PKB nawet spada.

Bezrobocie spada, PKB rośnie i to nie tylko podsycane wzrostem podaży pieniądza, która też spowalnia, ale realnym wzrostem.

Dzięki temu wpływy podatkowe rosną, bez podnoszenia stawek, bo rośnie baza.

Rosną pensje, rosną zyski firm.

A to wszystko dzięki zaledwie kilku mądrym decyzjom rządu. Zaledwie kilku, bo jak ulał pasuje tu stwierdzenie, że wystarczyło przestać kraść.

Do zrobienia w zakresie gospodarki jest jeszcze znacznie, znacznie więcej. I tu podzielam Twój pesymizm, że ten rząd raczej tego nie zrobi.

Nie podoba mi się również polityka zagraniczna, ale widocznie na więcej nie możemy sobie teraz pozwolić.

Programista

"...ale jak obrót przyrasta ponad dwa razy szybciej niż rośnie saldo to trzeba natychmiast podnosić podatki..."

Obroty mogą rosnąć także dlatego, że podjęto działania, które doprowadziły do wzrostu efektywności (i dotyczy to zarówno mikrofirmy jak i 2.5 milionowego molocha). Podnoszenie więc "natychmiast podatków", bez przeprowadzenia analizy co było powodem wzrostu obrotów, skończy się ucieczką firm do mniej krwiożerczych jurysdykcji. Poza tym wraz z większymi obrotami rosną pozostałe koszty, które wciągają w tryby niepracujący element, czego skutkiem w Polsce jest gwałtowny spadek bezrobocia.

Dzisiaj mamy wręcz brak jakichkolwiek rąk do pracy: uczę studentów politologii trzymania śrubokręta typu Phillips i wkręcania nim stosownych śrubek w deseczkę, a i tak się opłaca. Przynajmniej do czasu wzrostu stóp i ściągnięcia gotówki z rynku tj. jeszcze jakieś 2..3 lata.

Ostatnio modyfikowany: 2018-07-13 10:56

jumper

Osobiście jestem wrogiem pożyczania, biurokracji i regulowanego rynku. DŁUG ma spadać realnie a nie w stosunku do PKB.

Jak już jesteśmy zadłużeni to starajmy się, żeby to bylo lokalnie i niech odsetki zostają w kraju.

Lech

FED " redukuje bilans " na 40 mld miesięcznie? ,a kto to kupuje tą maść na szczury?

Ostatnio modyfikowany: 2018-07-13 12:09

jacek.s

Zwróć tylko proszę uwagę, że sporo cashflow uciekło poza system wraz ze wzrostem stawki na 23%. Nawet w całkiem niemałych przedsiębiorstwach idzie zamówić wiele rzeczy bez FV.

@3r3

"". Nie da się dodrukować dorosłych ludzi, którzy coś umieją - kradniemy sobie ostatnich dostępnych. Żadne m3 na to nie zaradzi."

Czyż to nie jest rewelacyjne? Kupujesz parę walizeczek hazeta czy innego gedora, wszędzie witają cię jak papieża , abyś tylko z łaski swojej chciał pogmerać przy jakim palfingerze.

3r3

"Obroty mogą rosnąć także dlatego, że podjęto działania, które doprowadziły do wzrostu efektywności"

Jest tylko jedno takie działanie - obniżenie średniej wieku w produkcji. Żadne inne nie istnieje.

"Poza tym wraz z większymi obrotami rosną pozostałe koszty, które wciągają w tryby niepracujący element, czego skutkiem w Polsce jest gwałtowny spadek bezrobocia. "

I spadek produkcji. Nieroby pozostają nierobami nawet w pracy.

"Dzisiaj mamy wręcz brak jakichkolwiek rąk do pracy: uczę studentów politologii trzymania śrubokręta typu Phillips i wkręcania nim stosownych śrubek w deseczkę, a i tak się opłaca. Przynajmniej do czasu wzrostu stóp i ściągnięcia gotówki z rynku tj. jeszcze jakieś 2..3 lata."

Inżynierów pokradłem ja, ale płacę bo mam produktywność.

@Arcadio odleciałeś - rządzik wydaje kasę której nie ma, przecież obiecał że kiedyś z kogoś ściągnie podatki. A przecież możemy nie zapłacić podatków jak to mamy w zwyczaju^^

@jacek.s

"Nawet w całkiem niemałych przedsiębiorstwach idzie zamówić wiele rzeczy bez FV. "

Pagonom włosy dęba stają kiedy da się zamówić części lotnicze poza rozrachunkiem^^

I pytają o coś na gąsienicach^^

"Czyż to nie jest rewelacyjne? Kupujesz parę walizeczek hazeta czy innego gedora, wszędzie witają cię jak papieża , abyś tylko z łaski swojej chciał pogmerać przy jakim palfingerze."

Zakładasz bloga, werbujesz sigmy i wchodzisz na rynek z kompletem ludzi zdolnych odpalić produkcję z żelaza będąc zasypywanym złotem^^

Programista

"Jest tylko jedno takie działanie - obniżenie średniej wieku w produkcji. Żadne inne nie "

Kiepski żart jak na piątek trzynastego :)

"Inżynierów pokradłem ja, ale płacę bo mam produktywność. "

Nie narzekam na brak inżynierów ale na biurwę jak najbardziej.

"I spadek produkcji. Nieroby pozostają nierobami nawet w pracy. "

Odsiew ziarna od plew jest faktycznie nieciekawym, nudnym i wkurzającym zajęciem. Kolega nigdy nie odsiewał?

3r3

"Odsiew ziarna od plew jest faktycznie nieciekawym, nudnym i wkurzającym zajęciem. Kolega nigdy nie odsiewał?"

Rzucę okiem do excela na netto podwładnego ... 48912sek/2w - to może być powód dla którego otrzymuję jedynie ziarna.

Być może jestem zbyt rozrzutny (przyjmijmy że jestem Mitomanem przez duże S), ale zastępy dbają aby w horyzoncie zdarzeń nie ujawniły się plewy, a trawa była malowana na zielono.

Biurwa to nawet się nie zbliża, bo po co być pomalowanym na zielono po przycięciu.

"Kiepski żart jak na piątek trzynastego :) "

To taki żart przedemerytalny, za tydzień dyskusja o lockoucie - trawa nie jest dość zielona, piłeczka mogłaby obrazić się na dołek.

Programista

Aaaa... ha ha ha, no fakt kwestia skali. Moja skala jest mała więc biurwa też się nie plącze bo... po prostu jej nie ma. :)

Boże broń biznes przed SKALĄ w Polsce bo tu duża skala to dużo biurew do dzielenia tortu.

Przy większej skali biznes trzeba będzie ewakuować z Polski. Plan więc już jest - co jest ważne - a do "przedemerytury" na szczęście

jeszcze daleko. :)

Ostatnio modyfikowany: 2018-07-13 21:28

tomekpa

puatki

Ja zarabiam w euro i mam już dość duże oszczędności w tej walucie na koncie w polskim banku. Czy możliwy jest w najbliższym czasie kryzys we Włoszech i problemy tej waluty?

Jeśli tak, to na jakie waluty powinienem wymienić swoje oszczędności i w jakich bankach (o ile) je trzymać? Ktoś pomoże?

prospector

anzac

Co do reszty wniosków - zgoda. Drogi dolar to zabójstwo dla rynków wschodzacych i dla Polski również mimo że neiktórzy chcieliby ją widzieć już w koszyku z austrią czy Szwecją. Nie jestem jednal tylkopewien czy aby diagnoza ucieczki smart money z gieldy byla słuszna. Ona miała uzasadnienie na pocz. roku. Obecnie? Nie do końca.

Natomiast run na rynki amerykańskie ogranicza się raczej do inwestorów dolarowych. Ktoś kto zarabia w € chcący inwestować w amerykańskie obligacje musi brać jeszcze pod uwagę ryzyko kursowe, jego zabezpieczenie i inflację i wtedy wyjdzie że t amerykanskie bondy dla Niemca wcale nie są jeszcze jakoś tak bardzo atrakcyjne.

Pytanie jeszcze co z polskimi bondami i im podobnymi i tu przestrzegałbym przed wyznawcami wiary w stabilność polskiego długu którego rentowność jest niewiele wyższa od rentownosci amerykańskich bondów.Jeszcze w kwietniu czy majuniektórzy proroczyli że polskie bondy spadną do takiego poziomu jak węgierskie. Gdzie są Węgry po maju? Tam gdzie Polska - tyle że to węgry dociągnęły do Polski a nie odwrotnie jak zapowiadano. TYm razem też może być tak że znów polski dług ucieknie w górę . I nic tu nie da niska podaż polskich papierów bo to już jest prawdopodobnie w cenie.

anzac

Czy ktoś umie odpowiedzieć na pytanie jak w sytuacji kryzysu będą zachowywały się ceny mieszkań ?

==================

Zależy co rozumiesz pod pojeciem kryzys. Jeśli taki jak w Rosji gdzie runęło nagle wszystko i zaczał się walić system bankowy w 2014 to ceny mieszkań 20% w dół przy dwucyfrowej inflacji. W mniejsym stopniu dotknęło to samej moskwy, ale prowincja to już małe tsunami. Ukraina to samo. Jeśli przez kryzys rozumiesz coś takiego jak w Turcji gdzie mamy kryzys walutowy przy przegrzanej gospodarce, władzę dyrygującą stopamiprocentowymi niższymi o 4pp od inflacji to mieszkania w Polsce moga jeszcze podrozeć bo Polacy to gęsi... Co by im nie mówić to mieszkanie to dla nich najlepsza lokata i obrona przed inflacją, ale i tak oczywiscie najwięcej wtedy zyska twarda waluta.

Mieszkania drozeją wbrew wszelkim zaklęciom bo GUS-y na całym świecie liczą inflację tak a nie inaczej. Wyłączyli właśnie ceny nieruchomosci z CPI (jakby to nei była potrzeba konsumencka)traktując je jako de facto dobra inwestycyjne. Skutek jest taki ze gusowi wychodzi spadająca inflacja a nadmiar pieniadza kierowany jest w rynek nieruchomosci przy niskich stopach. Zwłąszcza w Polsce gdzie ludzi nie interesują akcje, obligacje tylko mieszkanie bo wynająć łatwo (kto nie wynajmował to moze tak myśleć). No nie wiem jak im ta inflacja wychodzi. Może licza w zimie ceny wczasów nad Bałtykiem a w lecie zliczają ceny kurtech puchowych i kożuchów? Cuda wianki na wodzie.

Ale kazdy wzrost ma swój kres. Obecnie przekłucie banki po Kanadzie obserwują Australijczycy. W POlsce też to będzie. Pytanie do ilu spadną i kiedy. przypolityce tego całego Glapcia to raczej nei ma co na to liczyć skoro on zamierza tolerować inflację 4% bez podnoszenia stóp. To bandyctwo po prostu i okradanie ludzi z pieniędzy