Kilka dni temu Robert, jeden z naszych Czytelników, poprosił mnie o przygotowanie artykułu, będącego odpowiedzią na pewne obawy. Temat jest dość ciekawy, a jednocześnie przypomina mi, że co jakiś czas muszę pisać proste artykuły, nie tyle o tematyce inwestycyjnej, ile bardziej w kontekście przechowania kapitału.

Robert napisał:

"Przyznam, że jako laik w ww. tematach jestem w kropce. Co zrobić, aby nie okazało się latem lub jesienią, że banki zaczną się chwiać w posadach, korporacje wypompują pieniądze za granicę, a ludzie tacy jak ja zostaną jedynie z wyciągami z banków, potwierdzającymi stan kont przed zamknięciem okienek kasowych. W co inwestować na wypadek krachu: złoto, ziemię, nieruchomości, banki polskie czy zagraniczne?"

Zacznę może od tego, że wielu osobom krach kojarzy się z zamkniętymi bankami, pustymi półkami w sklepach czy problemami z dostępnością podstawowych towarów. Jest to spora przesada.

Krachy czy problemy w systemach monetarnych zdarzały się od zawsze i nie oznaczało to końca świata. Tym razem także będzie podobnie. Okresy spowolnienia gospodarczego, czasami przeradzające się w krach, są potrzebne w normalnie funkcjonujących gospodarkach, gdyż przynoszą oczyszczenie rynku.

W okresach szybkiego rozwoju gospodarczego czy niskich stóp procentowych ludzie często wpadają w euforię. Uważają, że jeżeli dziś jest dobrze, to tak będzie zawsze. Takie podejście prowadzi do błędnej alokacji kapitału. Firmy rozwijają produkcję, bazując na hurra optymistycznych scenariuszach. Ludzie zaciągają „tanie” kredyty, przeznaczając środki na zakup drogich aktywów. Zasadniczo, co kilka lat popełniamy te same błędy. Dzieje się tak dlatego, że pamięć ludzka pod względem ekonomicznym czy finansowym sięga nie dalej niż dwa lata wstecz.

Okresy spowolnienia, niekiedy przeradzające się w krach, pozwalają na oczyszczenie sytuacji i powrót do normalności. Firmy, które prowadziły zbyt ryzykowną działalność bankrutują, tworząc miejsce dla firm zarządzanych w bardziej rozsądny sposób. Brak dostępu do kapitału czy nowego kredytu sprawia, że wyceny wielu przeszacowanych aktywów spadają znacznie poniżej długoletniej średniej i cykl zaczyna się od nowa.

Dla osób, które odpowiednio się przygotowały, kryzys nie przekłada się na pogorszenie standardu życia. Co więcej, bardzo często jest to okres, w którym możemy nabyć fantastyczne aktywa po bardzo promocyjnej cenie.

Nie bez przyczyny Nathan de Rothschild mawiał „Kupuj, gdy krew się leje” (oby nie dosłownie).

Przyjrzyjmy się zatem poszczególnym aktywom w kontekście krachu.

1. Środki w banku

W sytuacji, w której bankowe lokaty praktycznie nic nie płacą, trzymanie środków na koncie mija się z celem. Wielokrotnie podkreślałem, że polski system bankowy na tle zachodnich konkurentów jest w relatywnie dobrej kondycji. Mimo to zagrożenie dla całego systemu rośnie z każdym miesiącem.

Co prawda Polska jako jeden z nielicznych krajów UE nie wdrożyła jeszcze procedury Bail-in, dzięki czemu KNF ma teoretyczną możliwość przeciwdziałania wyprowadzaniu środków do zagranicznych oddziałów, ale jak długo taka sytuacja się utrzyma, tego nie wiem.

Dodatkowym problemem są coraz liczniejsze bankructwa małych banków, które poważnie nadwyrężyły rezerwy Bankowego Funduszu Gwarancyjnego. Gdy po raz ostatni analizowałem sytuację BFG, dysponował ok. 9 mld zł. Dla porównania: depozytów w polskim systemie bankowym jest 100 razy tyle. Jeżeli upada mały bank, depozytariusze otrzymują z powrotem swój kapitał. Jeżeli upadnie średniej wielkości bank, trzeba będzie zastosować „niestandardowe” środki. W takim scenariuszu najbardziej prawdopodobna wydaje się zmiana przepisów odnośnie wysokości gwarancji. Wystarczy, że politycy za zgodą UE zbiorą się o 23:50 i przegłosują obniżenie gwarancji ze 100 tys. EUR do 10 tys. EUR. Budżet w takim scenariuszu znacznie nie ucierpi, podobnie jak wizerunek rządu, ze względu na fakt, iż absolutna większość depozytów nie przekracza 50 tys. zł. Jednocześnie, banki wyratują się pieniędzmi większych depozytariuszy. Taki mały „podatek solidarnościowy”.

Niezależnie czy procedura Bail-in zostanie ostatecznie wprowadzona, problemy Deutsche Banku, hiszpańskiego Santandera czy włoskiego Unicredit, są na tyle duże, że trzymanie większych środków na kontach jest w mojej ocenie zbędnym ryzykiem.

2. Kredyty bankowe

W okresach zawirowań na rynkach finansowych, banki natychmiast zaprzestają udzielania nowych kredytów. Jednocześnie, wypowiadają te umowy kredytowe, które są w stanie wypowiedzieć. Jest to standardowe działanie, zmierzające do podniesienia płynności, dzięki czemu bank może oprzeć się problemom systemowym.

a) Jeżeli macie kredyt hipoteczny, którego wartość nie przekracza 70-80% wartości nieruchomości, to bank nie specjalnie ma możliwość jego wypowiedzenia, zwłaszcza jeżeli spłacacie raty terminowo. Zupełnie inaczej wygląda sytuacja niezabezpieczonych linii kredytowych czy kredytów konsumpcyjnych, które mogą zostać rozwiązane w tempie ekspresowym.

Podobnie wygląda sytuacja z kredytami inwestycyjnymi dla firm. Sam doświadczyłem w 2008 roku sytuacji, w której bank wypowiedział kredyt inwestycyjny, stanowiący nie więcej niż 20% wartości nieruchomości, na której był zabezpieczony. Bank powołał się na zmianę otoczenia, w którym operuje firma. Czyli, na dobrą sprawę, wszystko można pod to podciągnąć.

Innymi słowy, jeżeli chcecie przygotować się na kryzys, spłaćcie kredyty krótkoterminowe lub przynajmniej zapewnijcie sobie odpowiednią płynność.

b) Drugie oblicze problemów wynika ze skokowego wzrostu oprocentowania kredytów. Jak wiecie, wysokość rat, jakie płacicie zależy głównie od wysokości stóp procentowych ustalanych przez Radę Polityki Pieniężnej. Ustala ona jednak wyłącznie krótkoterminowe stopy. Stopy długoterminowe ustalane są przez rynek. Jeżeli na rynkach kapitałowych pojawia się strach, inwestorzy natychmiast uciekają z krajów o podwyższonym ryzyku, do których zalicza się m.in. Polska. Wyprzedając obligacje polskiego rządu, sprawiają, że cena obligacji spada, a tym samym rośnie ich rentowność. Jeżeli rentowność 10-letnich obligacji wzrośnie znacząco, RPP nie będzie miała wyjścia i podniesie stopy procentowe, aby w ten sposób zatrzymać odpływ kapitału z Polski. Wyższe stopy procentowe to z kolei wyższe koszty obsługi kredytów denominowanych w PLN.

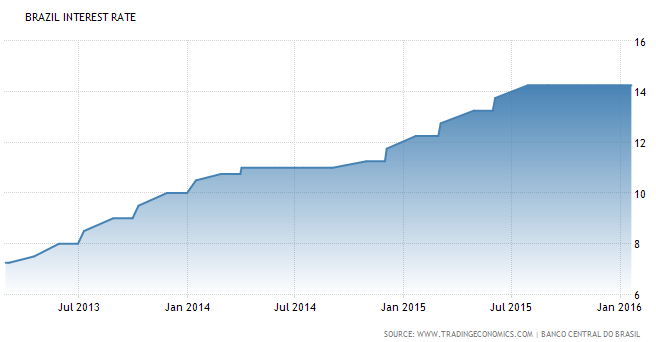

Aby pobudzić waszą wyobraźnię, załączam wykres prezentujący stopy procentowe w Brazylii. W celu zatrzymania odpływu kapitału Banco De Brasil podniósł stopy procentowe o 7% w ciągu zaledwie 2 lat. Jak przełożyłoby się to na wysokość waszych rat? - odpowiedzcie sobie sami.

Jak się zabezpieczyć przed skokowym wzrostem oprocentowania?

Najlepszym rozwiązaniem byłby oczywiście kredyt ze stałym oprocentowaniem. Niestety, w Polsce taki praktycznie nie istnieje. W takim otoczeniu jedynym rozwiązaniem jest zgromadzenie oszczędności walutowych, pozwalających na spłatę wyższych rat.

Dlaczego akurat walutowych?

Otóż, aby RPP podniosła znacznie stopy procentowe, musi dojść do ucieczki inwestorów z Polski. Jeżeli do tego dojdzie, uciekający kapitał zostanie natychmiast zamieniony na EUR, USD, CHF czy inne waluty. Ogólnie rzecz biorąc: PLN się osłabi. W takim scenariuszu warto ulokować część oszczędności w walutach mających status „safe haven". Z kilku opcji wybieram CHF.

3. Nieruchomości

Wiele osób szuka bezpieczeństwa w nieruchomościach, kierując się myśleniem w stylu: „Mam namacalne aktywo, które mogę wynająć i czerpać dochody”. Problem z nieruchomościami obecnie jest taki, że nadal są drogie. Ich ceny spadły znacząco od 2008 roku (szczyt bańki), ale dalszy potencjał do spadków jest znaczący.

Jeżeli rzetelnie policzymy dochód z najmu, to okaże się, że rzadko kiedy przekracza 2,5% dla mieszkań i 6,5% w przypadku nieruchomości komercyjnych.

Ogromnym problemem jest silna korelacja ceny nieruchomości z dostępnością i kosztem kredytu. Dziś mamy historycznie niskie stopy procentowe. Wiele osób, które waha się czy wynająć mieszkanie, czy kupić na kredyt – porównuje czynsz najemny z wysokością raty. Przy niskich ratach wynikających z niskich stóp procentowych, motywacja do kupna jest dużo większa niż przy wyższych stopach.

Innymi słowy, potencjał do wzrostu stóp procentowych jest spory, zwłaszcza jeżeli kapitał zacznie w panice uciekać z Polski. Przy wzroście oprocentowania, jak i spadku ilości nowych kredytów, ceny nieruchomości w kryzysie powinny zanotować poważny spadek. Dla przypomnienia, ceny mieszkań w odniesieniu do przeciętnego wynagrodzenia są obecnie nadal 20% wyższe niż były w 2003 roku.

Analogiczną sytuację mamy na rynku działek budowlanych. Jeżeli natomiast chodzi o ziemię rolną, to mało kto zdaje sobie sprawę, że na przestrzeni ostatnich 15 lat jej ceny wzrosły najsilniej ze wszystkich aktywów inwestycyjnych. Dziś ziemia rolna jest po prostu droga, a jej wysoka cena podtrzymywana jest unijnymi dopłatami, które w razie poważnych problemów budżetowych w ramach UE pójdą na pierwszy ogień. Pozytywnie na ceny nie wpłynie także ustawa o kształtowaniu ustroju rolnego, poważnie utrudniająca obrót ziemią rolną w Polsce. W przypadku ziemi rolnej w kontekście ustawy oczekuję albo stagnacji, albo powolnego spadku cen.

4. Akcje

Ceny akcji w krajach rozwijających się, do których zaliczana jest Polska, spadały powoli od 2011 roku. Ostatnie pół roku to już typowa bessa. Na razie sytuacja przypomina początek 2008 roku. Co chwilę słyszymy o problemach Deutsche Banku czy Monte Paschi, ale na powtórkę z Lehmana przyjdzie nam jeszcze chwilę poczekać. Zapalnikiem kolejnego kryzysu mogą być niskie ceny ropy, przekładające się na bankructwa już nie tylko sektora łupkowego w USA, ale i stanowiące poważne zagrożenie dla takich gigantów, jak chociażby brazylijski Petrobras, którego znaczna część długu spoczywa w bilansach zachodnich banków.

Z każdym miesiącem problemy wydają się nawarstwiać, zamiast kurczyć.

W okresach kryzysów absolutnie powinniśmy unikać ekspozycji na rynek akcji. Mimo iż banki centralne mają teoretycznie możliwość chwilowego „zadrukowania” problemów i odwleczenia bessy o kolejny rok, to ryzyko siedzenia w akcjach jest po prostu za duże.

Ceny akcji mają to do siebie, że potrafią zmieniać się bardzo szybko. Sprzedaż nieruchomości zajmuje kilka tygodni czy miesięcy. Akcje dla odmiany możemy upłynnić w ciągu kilku minut. Jeżeli na rynkach bardzo pogarszają się nastroje i akcje spadają po kilka procent dziennie, media zaczynają nakręcać spiralę strachu, w efekcie czego błyskawicznie dochodzi do paniki. Taki czas jest prawdopodobnie przed nami.

5. Złoto

Złoto wydaje się aktywem odpornym na krach. Nie możemy jednak zapominać, iż na fali ogólnej wyprzedaży z 2008 roku ceny złota spadły prawie o 30%. To, czy obecnie mogłoby dojść do równie silnych spadków, jest bardzo wątpliwe. Po pierwsze, cena złota w ujęciu dolarowym spadała przez ostatnie 4,5 roku i dziś jesteśmy już na niskich poziomach. Po drugie, osiem lat temu Comex był monopolistą w zakresie ustalania ceny metalu.

Dziś, przy okazji spadków o 10-15%, popyt na metal fizyczny w Azji błyskawicznie rośnie. Zbyt silny spadek ceny może przełożyć się na zakończenie handlu papierowym złotem, w efekcie czego pozycję dominującą uzyska Shanghai Gold Exchange i kontrola cen przejdzie ostatecznie w ręce Chińczyków.

Obecnie sytuacja kształtowania się ceny wygląda dobrze. Od początku roku za każdym razem, gdy dochodziło do spadków na rynkach akcji, ceny złota i srebra rosły. Niemniej jednak, nadal uważam, że w sytuacji ogromnej paniki cena złota na chwilę może zejść w okolice 1000 USD/oz.

6. Gotówka

W sytuacji, w której banki centralne „na wyścigi” niszczą poszczególne waluty, trzymanie środków w gotówce wydaje się pozbawione sensu. Nic bardziej mylnego.

Kilka lat dodruku oraz zerowych stóp procentowych doprowadziło do nienaturalnych wzrostów cen akcji, obligacji oraz nieruchomości. Szaleńcza hossa ostatecznie zakończyła się kilka miesięcy temu i obecnie wydaje się, że czekać nas będzie dostosowanie cen do kiepskich fundamentów ekonomicznych. W takim otoczeniu przechowanie kapitału staje się ważniejsze niż jego inwestowanie.

Jest wysoce prawdopodobne, że w perspektywie 12 - 18 miesięcy rynek sam podrzuci nam wyśmienite okazje inwestycyjne. Skorzystają z nich jednak osoby, którym udało się przechować kapitał.

a) Mając na myśli okazje inwestycyjne nie ograniczam się wyłącznie do rynku akcji, mowa także o nieruchomościach, w które możemy inwestować poprzez REIT’y, których ceny spadają równie szybko, jak ceny akcji.

b) Jak już wcześniej wspominałem kryzys jest okresem, kiedy banki wstrzymują kredytowanie, w związku z czym nasz kapitał staje się bardzo atrakcyjny. Jeżeli ktoś pilnie potrzebuje finansowania, z dużym prawdopodobieństwem zgodzi się zapłacić nam wysokie odsetki, byleby tylko pożyczyć kapitał. Nie możemy jednak zapominać, że poza odsetkami bardzo istotne są zabezpieczenia.

c) Zatrzymanie kredytowania w połączeniu z nagłym wzrostem oprocentowania negatywnie odbije się na rynku nieruchomości. Wiele osób, które w latach niskich stóp zaciągnęły kredyty, teraz nie będzie w stanie ich obsługiwać. W takiej sytuacji jedynym rozsądnym wyborem jest wystawienie nieruchomości na sprzedaż, nim zrobi to bank. Dla takich osób kryzys gospodarczo - finansowy jest tragedią, ale dla innych jest okazją do zakupu wartościowych aktywów po bardzo okazyjnej cenie. Nie podejmuję się oceny czy jest to moralne. Mimo że miałem kiedyś okazje kupna kamienicy z lokatorami za bezcen, to z takiej opcji nie skorzystałem. Nie zmienia to faktu, że kryzys sam podrzuca nam perełki inwestycyjne. Jedyne co należy zrobić, to przechować kapitał i skorzystać z niego w odpowiednim momencie.

Skoro mowa o przechowaniu gotówki, od razu narzuca się pytanie w jakiej walucie?

Mimo że PLN bardzo stracił na wartości na przestrzeni ostatnich 3 lat, to w sytuacji paniki nadal będzie się osłabiał. Kapitał po prostu ślepo ucieka z naszego regionu i fundamenty przestają mieć znaczenie.

W takim otoczeniu jedynym rozsądnym wyjściem wydają się waluty krajów rozwiniętych. Z tzw. safe haven posiadam wyłącznie CHF. Duży udział stanowią u mnie waluty powiązane z surowcami (AUD), jak i ropą (NOK, CAD). Indeks surowców CRB spadał do poziomów ostatnio notowanych w 1974 roku. Surowce są bardzo tanie. Nie zmienia to faktu, iż w okresie paniki ich cena, szczególnie energii i metali bazowych może jeszcze zaliczyć ostatni dołek.

Podsumowanie.

Rok 2016 jest kolejnym rokiem, w którym najważniejsze jest przechowanie kapitału. Nawet jeżeli nie mamy dużej wiedzy ekonomicznej, to naturalnie powinniśmy unikać drogich aktywów, w które zazwyczaj inwestują masy. Banki centralne postawiły sytuację do góry nogami i musimy się do tego dostosować.

Mam nadzieję, że wiele osób wyciągnie z artykułu odpowiednie wnioski, w efekcie czego „laików ekonomicznych” będzie coraz mniej. Ostatecznie wiedza ekonomiczna czy finansowa niezwykle silnie wpływa na każdy element naszego życia. Im większą wiedzę posiadamy, tym spokojniej nam się żyje.

Trader21

trader21

Ilość komentarzy bardzo wzrosła w ostatnim czasie. Niestety spadła ich wartość merytoryczna. Zależmy mi na jakości, nie ilości w związku z tym komentarze niemerytoryczne lub przedstawiające wyłącznie poglądy bez żadnego uzasadnienia merytorycznego będą kasowane.

Rolnik

Cygan

Mighty Baz

Wraz z procedurą bail-in wdrożono rozwiązanie, które umożliwia wydrenowanie spółek-córek z kapitału przez siedzibę główną, bez pytania o pozwolenie władz i organów kontrolnych danego państwa.

Rząd Austrii po wydaniu 7,6 mld euro na złe długi, powstałe po upadku banku Hypo Alpe Adria, wycofał gwarancje bankowe dla całego sektora. Banki dostały polecenie utworzenia i finansowania systemu gwarancyjnego, z którego będą wypłacane środki z kont poniżej 100 tys. euro w przypadku kolejnych bankructw w sektorze bankowym.

Rolnik

Ogólnie to wyczuwam trochę nieścisłości w rozumowaniu Tradera. No i mam nadzieje że Trader te wątpliwości rozwieje. Ogólnie traderze opowiadasz, że swoje oszczędności trzymasz głównie we franku i w walutach surowcowych. Z tego też co pamiętam, nie mieszkasz w Polsce (o czym wielokrotnie wspominałeś z tego co pamiętam), więc i nie trzymasz (prawdopodobnie) naszej waluty w jakichś większych ilościach niż na "wycieczkę" po kraju. Z webinarów bodajże zrozumiałem, że Euro trzymasz tylko dlatego bo w tej walucie zarabiasz, co by potwierdzało wcześniejsze zdania które napisałem. I w tym momencie chciałbym zadać pytanie, może troszkę rozbudowane. Dlaczego Traderze trzymasz waluty typu frank i korone norweską, czy też inne, skoro zarabiasz w euro, więc i pewnie wydajesz w euro, a jak spojrzeć na wykresy tych par walutowych NOK/EUR, CHF/EUR, CAD/EUR, AUD/EUR, to wszystkie z tych walut notują spadki (może trochę naginam)? Rozumiem, że można było zarobić po zerwaniu pegu na CHF.. ale teraz widać na tej parze kolejną falę do spadków. Tak wiem, trend może odwrócić się i dzisiaj tak jak i innych par walutowych, ale czy w twojej sytuacji, nie lepiej było tego franka spieniężyć na EUR? czy po prostu aż tak nie ufasz eurowalucie że nie chcesz w niej trzymać jakichkolwiek środków, pomimo ciągłego topnienia twoich środków w innych walutach? Rozumiem też, że mówiąc o PLN, tak naprawdę tej waluty w swoim koszyku nie posiadasz i nie zarobisz (nie przechowasz kapitału) jeśli ta waluta się osłabi wobec innych?

mizantrop

Szanowny Autorze, czy uważasz, że mamy teraz dogodny moment na rozkułaczenie poprzez odrolnienie gruntów , uzbrojenie i wyprzedaż ? Rozważmy przypadek w którym nieprzerwanie trwa rozrost okolicznego ośrodka miejskiego. Grunt cierpliwie przetrzymywany od ok. 2005 roku - stopa zwrotu na obecną chwilę wysoce zadowalająca. Zbyt praktycznie natychmiastowy. Co lepiej dziś trzymać ? grunty czy gotówkę ?

Druga kwestia o którą chciałem spytać to grunty leśne. Jakie widzisz perspektywy ? Nic wielkiego - trochę na własne potrzeby , trochę na zasadzie okazyjnego zakupu akumulowane po kilka kroków przez ostatnie lata.

Kabila

Jak sam przyznał, bardzo prawdopodobne że to będzie dotyczyć waluty Euro.

Rolnik

No i jeszcze jedno pytanie, jaki jest w takim razie próg bólu inwestora, jeśli taka strata na NOK/EUR od 2013 roku wynosi coś koło 20%?

Mighty Baz

trader21

Przyjrzyj się gdzie dziś jest indeks surowców CRB oraz korelacji z AUD oraz cenie ropy oraz korelacji z NOK i CAD, a zrozumiesz czemu trzymam waluty surowcowe.

Nie zarabiam wyłącznie w EUR. Mam sporo dochodów w PLN oraz trochę w USD.

Euro nie trzymam za dużo gdyż obawiam się skokowej dewaluacji w przypadku nagłego rozpadu strefy Euro. Zastanów się kto brał pod uwagę nagły rozpad ZSRR czy upadek muru berlińskiego. Z Euro może pójść równie gwałtownie. Tak czy tak gdybym chciał zapewnić sobie ekspozycję na EUR to wolałbym DKK która jest zapegowana do EUR. W przypadku wzrostu kursu EUR, rośnie i kurs DKK. W przypadku nagłej dewaluacji EUR, Duńczycy zerwaliby peg.

Odnośnie dalszych wzrostów na giełdach których, których chyba się spodziewasz to nie chce mi się już polemizować. Pół roku temu sprzeczałem się z Wiesławem odnośnie tego jak bardzo przeszacowana jest biotechnologia w USA. Wiesław uważał że jesteśmy w trendzie wzrostowym i wyceny są bez znaczenia. Dziś BBH jest ok 30 % niżej. Fundamenty jednak mają znaczenie.

trader21

"No i jeszcze jedno pytanie, jaki jest w takim razie próg bólu inwestora, jeśli taka strata na NOK/EUR od 2013 roku wynosi coś koło 20%?"

Nie prowokuj mnie. O NOK wspomniałem po raz pierwszy w połowie 2015 roku więc pisanie o 2013 roku sugeruję, że trzymam koronę od prawie 3 lat.

trader21

Zawsze jest dobry moment na przekwalifikowanie ziemi pod warunkiem że nominalnie grunt stanie się 3-5 razy droższy. Ostatecznie musisz działki podzielić, uzbroić odpisać część powierzchni na straty (drogi dojazdowe) zapłacić VAT, PIT i być może rentę planistyczną w zależności w jaki sposób dokonujesz przekształcenia.

Na gruntach leśnych się nie znam.

Mighty Baz

trader21

" Do safe heaven zaliczyłbym tez akcje i obligacje spółek z sektora utilities"

Uważaj na obligacje korporacyjne. Podczas okresów paniki kapitał ucieka z nich szybciej niż z akcji. W 2008 rentowność junk bonds (CCC) sięgnęła na moment 45%. Wiesz co to oznacza dla ich ceny.

Pio80tr

"Jeżeli macie kredyt hipoteczny, którego wartość nie przekracza 70-80% wartości nieruchomości, to bank nie specjalnie ma możliwość jego wypowiedzenia"

Jak zapatrujesz się na grupę kredytów walutowych gdzie LTV jest na poziomie więcej niż 100% (bywa nawet 120%). Oczywiście w aspekcie wypowiedzenia umowy kredytowej przez bank.

mizantrop

pas ziemi biegnący równolegle do drogi gminnej, odpis na dojazdy nikły. Nie ma tego szczególnie dużo. Jakby poczekać na Miejscowy Plan Zagospodarowania to kwestia odrolnienia znacznie się uprości. Obawiam się jedynie uprzedniej znacznej przeceny działek budowlanych.

W okolicy reakcją na kryzys z końca dekady był wysyp nowych budów. Dominuje system gospodarczy, a ten skacze kiedy spadają ceny materiałów budowlanych. Zastanawiam się czy lokalna wycena przetrzyma ogólnokrajowe spadki. Czy taki mechanizm jest w ogóle możliwy ?

P.S. Nikomu się nigdzie nie śpieszy. Dziedziczona po przodkach cierpliwość.

kasia108

bardzo dziękuję za ten artykuł!

Rolnik

Nie chce prowokować, nawet nie mam zamiaru. Jestem na tym blogu od stycznia 2015 lub grudnia 2014 (pod różnymi nickami, bo mnie wywalacie). Przepraszam, jeśli tak zasugerowałem nie miałem zamiaru. Co do połowy 2015, to dałbym przysiąc (nie chce sprawdzać czy jestem w błędzie), że w prognozach na rok 2015 ta waluta była sugerowana jako warta rozważenia.

Co do wzrostu na giełdach (słusznie wywalony komentarz) to był sarkazm. Warto jednak znać zdanie swoich oponentów, toteż przytoczyłem fragment wypowiedzi co inni myślą na temat dalszych spadków. A na poprawę nastrojów na giełdach liczę, ale z tego powodu, bo nam się waluta na fali dobrych nastrojów i wzrostu chęci do ryzyka umocni.

Co do progu bólu to bardziej zastanawiam się, przy jakim można uznać, że strata jest już nie do odrobienia i należy się z nią pogodzić, a za przykład podałem te 20% na parze walutowej.

adam44

"Indeks surowców CRB spadał do poziomów ostatnio notowanych w 1974 roku."

Z całym szacunkiem już wcześniej zwracałem uwagę na to, że indeks CRB nie spadł do poziomów z 1974 roku . Nie przebił nawet dołka z 2002 i 1999. CO zresztą wyraźnie widać tutaj.

http://stooq.pl/q/?s=^cry&c=20y&t=l&a=lg&b=0

Tak jak pisałem wcześniej za CRB INDEX uznajemy coś kompletnie innego. W przytaczanym w wielu artykułach indeksie surowcowym ropa ma nienaturalnie duży udział a reszta śmiesznie mały. Nie uznaję starego modelu CRB za reprezentatywny. Tym bardziej niczego na jego podstawie bym nie wnioskował.

trader21

CRB jest jedynym indeksem sięgającym tak daleko wstecz i uwzględniającym 19 surowców.

Od 1996 roku zaczęły powstawać kolejne subindeksy. Trochę później dołączył się Rogers i uaktualnił proporcje do współczesnego zużycia. Niemniej nie znam lepiej oddającego zmiany cen w dłuższym terminie.

Tu masz linka do CRB od 1970 roku: http://s13.postimg.org/9xbc28rg7/Stockcharts.png

Nie wiem skąd się bierze różnica między stockcharts i stooq ale ja bardziej ufam temu pierwszemu.

m_a_rek

A co byś doradził "lajkonikowi", który nie gra na giełdach nie inwestuje zbytnio (właściwie wcale)? Posiada jednak nieco metalu w formie fizycznej tak ok. 200k głównie Au w sztabkach i parę kg rosołu Ag? Typ ten planuje również "wtopić" jeszcze drugie tyle w najbliższym czasie (miał to zrobić dwa lata temu) ale się obsunęło ;-) i chyba dobrze.

Jak się zachować w przypadku pełzającego kryzysu (nie spodziewam się gwałtownego, ponieważ media są w stanie przekonać lud, że np. spadek ceny paliw do 15 PLN/litr to zdrowiej). Kiedy wyjść z PM-ów? W co wyjść? Jak to upłynnić?

Myślę, że odpowiedzi pojawią się na bieżąco, bo jak zwykle będzie inaczej niż sobie wyobrażamy. Pan Bóg ma znacznie więcej fantazji od szaraczków... Ale warto pospekulować.

Pozdrówka

trader21

"Jak zapatrujesz się na grupę kredytów walutowych gdzie LTV jest na poziomie więcej niż 100% (bywa nawet 120%). Oczywiście w aspekcie wypowiedzenia umowy kredytowej przez bank."

Przeglądam bardzo szczegółowo zapisy umowy. Wyszukuję kruczków które teoretycznie pozwalają na wypowiedzenie umowy. Sprawdzam ich zgodność pod kontem klauzul niedozwolonych w UOKIK.

Jeżeli jestem na przegranej pozycji to zbieram gotówkę i zamieniam na waluty aby w razie potrzeby nadpłacić kredyt i zejść poniżej 80% LTV.

Grac

Skoro gotówka do dobry pomysł, a najlepiej w CHF to powiedz gdzie ją trzymać skoro w banku (ad 1) to ryzyko? W domu "w skarpecie" to również ryzyko. Akurat trzymam waluty w Pekao S.A. więc już się czuję mniej pewnie!!. Może jakaś drobna wskazówka?

polish_wealth

czy IMF tak jak FED moze dodrukowac srodki i dac FEDowi słucham duzo Jamesa Ricardsa czy uwazasz to za mozliwe ze chiny uzyja swoich nadyzek by zaczac masowo sprzedawac dolara celem oslabienia go, czy im to sie by oplacilo biorac pod uwage ze sa tez najwiekszym posiadaczem dlugu dolarowego, jak wedlug Ciebie czy finansowo chiny juz obeszły dolara i w momencie jego upadku czy na tyle maja zdywersyfikowane dostawy surowcow ze swiata i innych odbiorcow w innych walutach ze nie bedzie to mialo na nich duzego wplywu czy jest raczej tak ze kazdy wiekszy ruch na dolarze tak bardzo wplywa na chiny ze wrecz musza ciagle reagowac na to -

dzieki za artykoly

Mighty Baz

Właśnie na to liczę, dlatego o tym napisałem. One zawsze odbijają, z powodów o ktorych sygnalizowałem wcześniej. Dają sporo zarobić.

trader21

Z tego co widzę masz 50% w metalu i chcesz go doładować. Nie wydaje mi się aby dalsze zwiększanie pozycji w metalu miało sens.

Nie ładuj 100% swojego kapitału w metal. Owszem ma dobre fundamenty ale co jeżeli zdarzy się coś czego nie jesteśmy w stanie przewidzieć.

Co do sprzedaży metalu?

Czynników jest wiele. Sam pewnie pozbędę się części srebra jak gold/silver ratio spadnie do 30. Z metali pewnie ucieknę całkowicie jeżeli dow/gold zejdzie do 3. Na razie możemy sobie spekulować. Sytuacja jest zbyt zmienna aby dziś prognozować do zrobię za 2-3 lata.

Joel

Uprzedziłeś moje pytanie, czy zabezpieczenie w postaci wejścia w waluty oznacza zakup np. 30 tys AUD i wyjście z banku z gotówką? (przykład hipotetyczny, wiem co to dywersyfikacja)

adam44

Właśnie wcześniej zadałem sobie trochę trudu, żeby wyjaśnić te rozbieżności z indeksem CRB. Bo muszę przyznać, że miałem nie małe problemy, żeby znaleźć ten podany w twoim artykule. Większość linkuje właśnie do tego stooq. Z tego co przeczytałem w pewnym momencie (lata 90) został ustalony nowy skład surowcowy. Pewny nie jestem jednak w tym starym waga ropy była nienaturalnie duża. Czy nie uważasz, że popyt surowcowy mógł się zmienić przez te 50 lat? Z czasem niektóre surowce mogą tracić na znaczeniu kosztem innych. Wtedy taki indeks CRB nie będzie reprezentatywny. Zresztą w innych publikacjach jakie czytam też nigdy nie spotkałem się z indeksem prezentowanym przez ciebie. Możliwe oczywiście, że ja się mylę i patrzę na zły wykres. Jednak poddaję temat pod dyskusję.

Deckard

Porównuję AUD-PLN i CAD-PLN wobec CRB i widzę, że o ile na spadki reagują niemal zawsze identycznie (niemal, zaraz do tego wrócę), to przy wzrostach potencjał waluty jest zbijany. Co do korelacji spadków to zastanawia mnie AUD - IMHO to jeszcze nie koniec lotu na południe, raz, jest jeszcze miejsce na bicie surowców, ale dwa - dane z rynku lokalnego (fałszowali dane z rynku pracy).

Co do CAD i NOK - o problemach w Kanadzie wiadomo nie od dzisiaj, ale czy ktoś z Was może pokrótce opisać co w Norwegii (w kontekście zmian w poziomie życia w ciągu ostatnich kilku lat, NBIM sam sprawdzam ;)?

DKK wygląda ciekawie jako "zamrażarka", ale mam pytanie - czy na pewno w przypadku zwałki euro peg zostanie zerwany błyskawicznie? Przecież to oznaczałoby natychmiastową ucieczkę w te waluty, które się wyrwały - nie znam kondycji Danii jako kraju, nie wiem czy byliby zainteresowani w zbyt mocnej koronie, nie wiem czy pod stołem ktoś nie mierzy do nich z pistoletu tak jak w przypadku SNB.

mizantrop

Macie jakieś rady dla biednego zjadacza cebuli (jak ja) na przechowywanie bieżącej poduszki finansowej ( równowartość ok. 6-miesięcznych dochodów) ?

{Chodzi mi o zachowanie płynności środków. Egzotyka i metale odpadają. }

Gostek

Gostek

Wiem, że pytanie jest trochę z kategorii wróżenia z fusów, ale co wiele mądrych głów to nie jedna...

Przez klika dnia spadł kilka groszy więc może teraz? Początkowo założyłem sobie poziom max. 3.90 zł/CHF, ale to chyba na razie nie jest realne.

buffett

kwestia czasu, tel aviv już zadba o to,

a co zrobisz z tą informacją, twoja sprawa :)

Arcadio

Ja osobiście inwestuje na podstawie analizy technicznej i wiem, że nigdy nie jest tak tanio, żeby nie mogło być taniej ( szczególnie że GPW jest skorelowana z innymi rynkami), ale wyceny powyżej podanych firm są tak niskie, że trudno wieszczyć tu poważne krachy. Zresztą te wyceny przypominają Au. Też jest tanie, ale przecież może być jeszcze tańsze.

deepblue

Dlaczego tylko CHF? Gdzie dywersyfikacja? Dlaczego tak nie lubisz USD? :)

Robkov

OK.. pytanie tylko czy zwykły Kowalski będzie w takiej chwili w stanie kupić fizyczny metal po takiej cenie. Osobiście bardzo wątpię.

deepblue

Musisz sam oszacować czy obecna cena jest wysoka czy niska.

Kupuj partiami, gdy cena będzie spadać dokupuj ale ja bym zaczął już teraz.

trader21

"Dlaczego tylko CHF? Gdzie dywersyfikacja? Dlaczego tak nie lubisz USD?"

W formie fizycznej mam poza CHF, NOK, CAD i AUD. Nie mam obecnie dużych ilości USD gdyż uważam że idziemy w kierunku 92 na indeksie dolara.

Rolnik

Inwestorzy musieli to zauwazyc skoro akcje na gpw ida w gore, tzn. ze rynek wierzy w ich niedoszacowanie. Zreszta chocby taki kghm bedacy niedawno po 53. To ile by jeszcze spadl? do 40? nie wierze by spadl ponizej tej wartosci bo zaraz ktos by robil ostry wykup.. Zastanawiam sie co mowi nt. analiza techniczna. Faktycznie liczycie na spadek do 40 i ponizej?

trader21

1000 USD / oz na złocie comex jest możliwe w przypadku ogromnej paniki na rynkach finansowych. W takim otoczeniu usd będzie po 4,4 - 4,8 więc cena złota w PLN nie specjalnie spadnie. Zresztą dołek już mieliśmy przy 3600 zł / oz ponad 2 lata temu i o takich poziomach możemy raczej zapomnieć.

trader21

W panice fundamenty tracą na znaczeniu. Ile osób lokujących kapitał bezpośrednio (zakup akcji) czy pośrednio (fundusze) wie czym jest p/e, cape czy p/bv? Może 10 %.

Co z automatycznie zarządzanymi zakupami z OFE.

Jak masy widzą, że wartość funduszy spada i wszędzie trąbią o krachu (zazwyczaj ostania faza) to sprzedają udziały w nich "nim wszystko stracą". W takim otoczeniu fundusz nie ma wyboru i sprzedaje akcje. Wyceny czy fundamenty są wtedy bez znaczenia. Zwróć uwagę, że statystycznie najwięcej kasy płynie do funduszy pod koniec hossy. Najwięcej umorzeń jest podczas dna bessy.

aim_bot

Stwierdzenie "praktycznie nie istnieje" dosc slabo wyczerpuje temat, z ktorym powinien byc zapoznany kazdy kto mysli o kredycie. Co sprawia ze czytelnik moze mylnie stwierdzic, ze nie ma sensu nawet interesowac sie tym zagadnieniem. Jako ciekawostke moge powiedziec, ze ostatnio pytajac sie o takowy w PKO BP pani przy okienku musiala sie doksztalcic na poczekaniu, bo nawet nie wiedziala, ze taka usluga istnieje.

trader21

Nie wiem jak wygląda sytuacja w innych bankach i w przypadku osób fizycznych.

mizantrop

" Jako ciekawostke moge powiedziec, ze ostatnio pytajac sie o takowy w PKO BP pani przy okienku musiala sie doksztalcic na poczekaniu, bo nawet nie wiedziala, ze taka usluga istnieje."

A mógłbyś zdradzić efekty tego kształcenia ? Tj. Jak wyglądają warunki na stałą stopę w PKOBP ?

Spy

co do sytuacji na rynkach nie będę się spierał bo jeśli czytasz komentarze to wiesz że mam podobne zdanie do Ciebie, dziwi mnie tylko ze tak duzo osob jak nie wiekszosc w tej chwili widzi hossę?! Trudno...

Mam pytanie co do walut - w jakich proporcjach widzialbys rozsadny podzial zakladajac portfel NOK, CHF, AUD i CAD -- po 25% czy jednak wieksza szala na ktoras z nich ??

Aha i czy przy decyzjach o zakupie sugerujesz sie tylko wspomnianymi indekasami surowcowymi czy bierzesz tez pod uwage korelacje w/w walut do innych niekoniecznie PLN ??

Mighty Baz

http://www.bloomberg.com/news/videos/2016-02-08/vitol-ceo-sees-oil-priced-between-40-60-for-a-decade

Inny powód spadku cen może być czysto finansowy, ropa była po prostu nienaturalnie droga. Od 2009 r. jej cenę podbijało masowe drukowanie dolara przez Fed. W 2011 roku wartość dziennych obrotów na instrumentach finansowych powiązanych z cenami ropy stukrotnie przekraczała wartość realnie sprzedawanego towaru. Obecne ceny ropy są blisko progów opłacalności dla krajów, które żyją z jej wydobycia. Teoretycznie np. państwa zrzeszone w OPEC mogłyby stosunkowo łatwo zmienić ten trend i podbić ceny poprzez ograniczenie wydobycie, są takie próby porozumienia. Może to też być elementem większej globalnej gry, której celem jest wywieranie nacisku na kraje skupione wokół projektu BRICS?

Albo sztuczne pompowanie wartości dolara, który nadal jest walutą podstawową w rozliczaniu ropy. Zależność jest prosta, im droższy dolar tym tańsza ropa. Pytanie, jak długo dolar moze być tak przegrzaną i dominującą walutą świata? Dopóki Chiny nie upłynią znakomitej większości rezerw walutowych, dokonując tanich akwizycji na świecie. Co prawda, największy na świecie fundusz inwestycyjny (China Investment Corporation - aktywa przekraczają 1 bln dolarów) , zarządzający środkami z chińskich rezerw walutowych, inwestuje głównie w spółki surowcowe i o czym było głośno także w spółki z sektora utilities (m.in. Thames Water, londyńskiej firmy zarządzającej wodociągami i kanalizacją.)

Warto obserowować ich poczynania na rynku, ze względu na skalę inwestycji oraz potencjalne kierunki rozwjowe dla sektora finansowego.

http://www.chinadaily.com.cn/business/cic.htm

jebi

paparazzi

@adam 44

W poniższym linku masz szczegółowy opis indeksu CRB używanego przez Tradera21 wraz z historią zmian zawartości. Jest tam też porównanie z innymi indeksami surowcowymi. Nie wyjaśnia to jednak, dlaczego na stooq.pl wykres jest inny. To niejedyny problem ze stooq, bo np. indeks dolara ma tam wartość na dziś 67,5 :-).

https://customers.reuters.com/d/Reuters_Jefferies_CRB_Index.pdf

http://stooq.pl/q/?s=usd_i

p.s.

Dzięki Trader21 za ogrom wiedzy i przede wszystkim inny punkt widzenia.

Dzięki też za dostrzeżenie problemu jakości komentarzy. Powoli nie dawało się tego czytać.

Freeman

Ja bym nie podchodzil w sposob dewaluacyjny np. do wpisow polish_wealth , zwlaszcza tego z poprzedniego artykolu o godz. 12.02

Tam zawarte sa informacje, ktore dla wielu wydaja sie dzisiaj niezrozumiale, co nie znaczy, ze zrozumieja ich esprti za jakis czas.

Cala ekonomia swiata to walka mocarstw o wplywy i wymuszanie przeplywow energii, pracy jednego czlowieku lub grupy na korzysc innych. Tanio kupic drogo sprzedac to przeciez nic innego jak wykorzystac bilans energetyczny dla siebie.

Uwazam, co zreszta widac w dobie obecnej, ze chwilowo odbywa sie przeciaganie liny pomiedzy USA i FR o wplywy na Bliskim Wschodzie i Europie.

@olish_wealth

Uwazam, ze dotychczasowa przewaga technologiczna i przewaga wplywow w swiecie na korzysc USA opiera sie glownie na ich korzeniach okultystycznych. Ladnie to opisales, a ja zastanawiam sie, czy kiedys FR bedzie miala jakies zrodlo wlasnej energii, ktore pozwoli jej pokonac przeciwnika.

Co do Polski i jej roli to ona wylania sie dodatkowo do tego co opisales, w tworzenie sie aktualnie silnej Grupy Wyszehradzkiej w obronie slowianskiej natury z wliczeniem w to kultury, tradycji i religii wlacznie.

Trzymam kciuki, zeby bilans energetyczny przesunal sie na korzysc wschodu.

arcade

Dla porównania dodam że na zakup lub sprzedaż w kantorze np. 20k USD czy CHF to w większości przypadków nie trzeba się specjalnie umawiać.

multicoolti

adam44

Nie jest to błąd stooq a po prostu inny index. Zresztą to wersja ze stooq jest popularyzowana na świecie.

Z dolarem też jest to po prostu inny index.

My mówimy o tym:

US DOLLAR INDEX FUTURE

http://stooq.pl/q/?s=dx.f

pablator

Dziękuję za artykuł. Nie wymieniłeś ETFów spółkek wydobywczych. Wspominałeś o nich w różnych artykułach/webinarach, np. GDXJ. Czy środki ulokowane w taki ETF np. za pośrednictwem Saxo, podlegają jakimkolwiek funduszom gwarancyjnym?

semperparatus

adam44

Myślimy. Link SDR do złota jest całkiem realny z tą różnicą, że nikt chyba nie wierzy w taki link do srebra :)

trader21

Złota mamy około 175 - 180 tys ton z czego na banki centralne przypada około 32 tys ton wartych przy obecnej cenie 1.220 bln USD. Przy 10-krotnej rewaluacji możemy zacząć działać na poziomie M1.

Srebro było w potężnym deficycie produkcyjnym od ponad 50 lat i jego zapasy przy obecnych cenach nie przekraczają wartościowo 20 - 30 mld USD.

Sam Apple ma 8 razy tyle w gotówce.

trader21

Spółki wydobywcze ze względu na swoją zmienność nie są dla laików czy ludzi z małym doświadczeniem. To jest aktywo bardzo ale to bardzo zmienne.

Między październikiem 2015, a styczniem 2016 GDXJ stracił 26 % po to aby w ciągu ostatniego miesiąca wzrosnąć o 50%. Ile osób bez doświadczenia wytrzyma to psychicznie.

semperparatus

adam44

Trader dobrze ci napisał. Złoto produkuje się na magazyn. Srebro wydobywa się i zużywa. Dlaczego uważasz, że rządy miałyby linkować coś do srebra skoro nie mają go w żadnym magazynie? Czy w Fort Knox masz tony złota czy srebra? Czy uważasz, że władcy tego świata nie przygotowaliby się wcześniej gdyby zamierzali je do czegokolwiek użyć?

1956Marek

Moim skromnym zdaniem XXI w. będzie niezwykły w dziejach ludzkości. Przełomowe technologie i powszechna robotyzacja usług zmieni świat nie do poznania. Wojny będą toczyć się o zdobycie tych technologii, ale również o czystą wodę, glebę i powietrze. Inwestowanie i osiąganie ponad przeciętnych zysków będzie wymagać inteligencji finansowej na najwyższym poziomie wspartej głęboką wiedzą na temat procesów zachodzących w globalnej gospodarce XXI w. Od lat gruntownie analizuję i inwestuję długoterminowo w aktywa co do których jestem przekonany, że będą hitem tego wieku.

Pozdrawiam,

1956Marek

Littland

Czy preferujesz również jak ze srebrem i złotem tylko "fizyczne" czyli papierowe waluty? to znaczy idę do kantoru kupuje AUD, NOK, CHF, CAD. Czy jakoś inaczej?

semperparatus

A co do "władców świata"...na szczęście jeszcze tacy nie istnieją...różne grupy krajów mają rozbieżne interesy...W interesie zachodniej finansjery jest trwanie obecnego systemu i dalsze okradanie świata poprzez lichwę i system rezerwy cząstkowej...Natomiast krajom BRICS zależy na złamaniu dominacji USA i zniszczeniu dolara...i wprowadzeniu na to miejsce mniej złodziejskiego porządku ekonomicznego mającego związek z metalami...dlatego od lat skupują potężne ilości złota...(głównie Chiny ale i Rosja także).Ludzie dobrej woli powinni w tym ekonomicznym konflikcie życzyć sukcesów "blokowi antydolarowemu"...bo to co wyprawia dzisiaj banksterka jest złodziejstwem czystej wody...a także prowadzi do całkowitego niewolnictwa...

Doctore69

Piszesz....

"Od lat gruntownie analizuję i inwestuję długoterminowo w aktywa co do których jestem przekonany, że będą hitem tego wieku"

Jeśli napiszesz konkretnie o inwestycjach możemy dyskutować, inaczej nie ma co pisać o tym. Zakupiłeś zbiorniki wodne, a powietrze trzymasz z butlach ;-)?

Oglądałeś film Marsianin? Mark jest mechanikiem i botanikiem misji. Wykorzystując swoją wiedzę, zdolności i pomysłowość rozpoczyna walkę o przetrwanie....ziemia nie był mu potrzebna do wyhodowania ziemniaków ;-) wiec to co teraz jest istotne może być zastąpione.....

adam44

Jeśli ktokolwiek wierzy w link to do złota a nie do grupy metali szlachetnych. Po co linkować do tego czego się nie ma? To nie ma sensu.

trader21

Kantor

1956Marek

Trafiłeś w 10-kę.! Jestem inwestorem długoterminowym od 25 lat. Nie interesuje mnie już inwestowanie krótkoterminowe.. już z tego dawno wyrosłem.Jestem wykształcony technicznie i mam bogate doświadczenie gospodarcze. To co obserwuję z bliska to rewolucja technologiczna i początek powszechnej robotyzacji usług. Tego jeszcze nie widzą masy i z braku wiedzy nie są w stanie w inteligentnie inwestować. Moje przekonanie do kierunku inwestowania tylko utwierdza mnie w słuszności moich decyzji . Śpię spokojnie i korzystam z życia, a krachy i bankructwa nie są stresem mojego życia...

Życzę pomyślności,

1956Marek

brudny goj

We're letting you know that changes have been made to the Financial Services Compensation Scheme (FSCS). The FSCS protects your money if a bank is unable to pay claims made against it. The amount of money that's protected has changed from £85,000 to £75,000. If you have a joint account with another person, the limit of £75,000 applies to each of you separately.

You can find out more and download your copy of the FSCS Information Sheet at barclays.co.uk/fscslimit

Nie żeby to jeszcze koniec świata, ale jakaś jaskółka. A GBP 40 gr tańsze niż parę miesięcy temu, chociaż w tej samej cenie co temu rok. 3r3 dawał link do tego, że zwijają zaraz wydobycie ropy z Morza Północnego. Ciekawe jak by na Polskę wpłynął zastrzyk miliona repatriantów.

F1le

Nie zapominajmy, że po krachu z 2008/2009 roku C/Z WIGu była tam na poziomie 30 o ile dobrze pamiętam, teraz jest 13. Tak jak kolega wyżej pisał - największe polskie aktywa są wyceniane po C/Z na poziomie 3.5-11. Rynek chyba mocno się nauczył po 2008/2009 r, ale chyba nauczył rynki krajów wschodzących bo kraje rozwinięte cały czas jadą na kosmicznych wycenach i tam jest z czego spadać i uważam, że spadnie. Tyle, że S&P500 C/Z była przed krachem w 2008 na poziomach 160!!! Teraz jest 20-21, a najmniej w ciągu ostatnich 15 lat zszedł do 13 w czasie kryzysu z 2001 roku, czyli tyle ile obecnie nasz cały rynek.

Zaryzykuje inną teorię - bo w końcu po to są komentarze, żeby dyskutować. Trochę kontrowersyjną, ale dlaczego nie. Zastanawiam się na ile rynki wschodzące (niektóre, bo nie wszystkie) w dobie kryzysu i spadku wycen nie spowodują odwrócenia trendu. Chodzi o to, że kapitał zamiast uciekać z i tak wyprzedanego rynku wschodzącego, zacznie do niego może nie płynąć wielką falą, ale znacznie spokojniej fala spadków dotknie właśnie rynki wschodzące (powtarzam niektóre. Te które powiedzmy, że są "najzdrowsze"), co idąc dalej doprowadza mnie do tezy, że ryzykuje znacznie mniej trzymając kasę w akcjach takich krajów w kwestii przeczenia "tsunami".

yellowboy

winkelried

Ciekawi mnie na ile informacje tego typu mogę wpłynąć negatywnie na kurs CAD i w przyszłości być może PLN, czy jest szansa że Rosjanie wygryzą nas z eksportu jabłoni i mleka ? Ktoś ma jakieś przemyślenia na ten temat?

polish_wealth

1. nie ma spreada - przelewy są po cenie spot minimalnie od niej odbiegają na korzyść kantoru ale minimalnie kilka pipsów - nie ma nigdzie takiej oferty cinkciarz PL czy wbudowane w bankowosc online przelewy walutowe proponuja okolo 200-300 pipsów spreada zawsze,

2. sam wybierasz ile chcesz zapłacic z ten przelew, np. 1 PLN

3. Realizacja przelewu np. z PLN do THB w 2-3 dni, dotychaczas jak korzystalem z kantorow transkontynentalnych to zajmowalo to tydzien, waluty takie jak PLN na DKK czy NOK w 2 dni zamieni.

4. bilet do Norwegii czy Danii zeby zalozyc konto kosztuje czasem 50 PLN, lot trwa godzine, blisko lotniska w Oslo jest Nordea gdzie mozesz otworzyc konto, konta tez chetnie Ci zakladaja za 100-200 bez wychodzenia z domu np. poprzez zalozenie firmy LTD w danym kraju:

musisz sledzic serwisy z promocjami na loty zeby wyrywac takie oferty lotów, a ten Xend pay to rewelacja, za darmo przelewy nawet do hongkongu, do chin oplata 30 PLN do HK za free, czyli wystarczy ze masz konto w chinach i juz nie potrzebujesz dolara ani funta, nie ma podwojnego przewalutowania i innych problemow

zenon

Ja bym uważał z tą hossą na GPW. Moim zdaniem będzie jeszcze jedna fala spadkowa. Dziś zamknąłem longi na WIG20. Jak jutro na otwarciu nie będzie luki hossy otwieram shorty. Zasięg fali widzę na 1500 -1550.

arcade

Pytałem o systemie pozabankowy jak kantor. Mój zaprzyjaźniony kantor nie bawi się w takie waluty na większe ilości. Zresztą nawet jakby chcieli to nie ma podaży. Generalnie zero zainteresowania.

polish_wealth

Warren Buffet zapytany ktore inwestycje przynosza najwieksze yieldy powiedzial ze inwestycja w samego siebie.

moze te elity bankierskie wyksztalcily przez lata system w kotrym najwieksza inwestycja jest inwestycja w politykow, w panstwa, w armiee, w powodowanie konflikotow jesli dla powodow safe heaven oni tak sie zachowują to na niezlym poziomie sie to odbywa czapki z głow trzeba przyznac. Alchemia finansów, kupujesz jabłko ---> sklepikarka jest zadłużona dlatego przynosi jabłka na rynek ---> jesz jabłko masz siłe ---> płodzisz syna w tym systemie, który wg nich istnieje dzieki nim, bo wszyscy cos wytwarzaja/gdzies pracuja a oni wysyłaja Twojego syna na wojne do expansji ich wplywów = ) taka alchemia ostateczna,

a skala goi jest taka zeby nabic pare milionow i korzystnie je zamieniac - super tez tam ide generalnie w slady tradera - ale mam obawy warto to wszystko posprawdzac w tym IMFie jak to sie odbywa bo moze mniej energii bedzie nas kosztowaly mordy na bankierach i nagrabienie tego wszystkiego jezeli ich klamstwo okaze sie zbyt wielkie, niz krecenie sie w ich kolka, poslugiwanie sie ich walutami itd.

ja jestem daleko od jakiegokolwiek pesymizmu niektorzy mi przypisuja jakies czarne scenariusze - nic podobnego, jestem genetycznie ukierunkowany na słoneczną narracje, porpostu chce zgłębic jak to jest że zadłuzenie USA wynosi 104% a gospodarka dalej dziala dlug sie powieksza, to skad oni dostaja kredyt zaufania w tym łacińskim rozumieniu słowa "CREDO" skąd leci ta energia do nich dzieki ktorej moga dalej funkcjonować, z ładu globalnego? z tego że chiny nei sa jeszcze na tyle silne zeby ich wywrocic? z armii? z agentów w IMF, chce to poznać poprostu i zadaje pytania -

tom979

Dzisiaj jesteśmy w zdecydowanie innej sytuacji niż byli ludzi podczas poprzednich kryzysów gospodarczych. Na przykład w Polsce podczas hiperinflacji mieliśmy bardzo prostą gospodarkę. Wtedy wielu ludzi miało rodziców na wsi co hodowali zwierzątka i kartofle. Było co jeść. Nie groził nam głód.

Dzisiaj gospodarka żywnościowa jest w diametralnie różnej sytuacji. Jeszcze nigdy w takiej nie była. Na wsi już nic nie uprawiają. Pola stoją ugorem. A żywność dla ludzi jest produkowana i gromadzona u dużych producentów w silosach i magazynach.

Do tego mamy ogromne pieniądze inwestorów zainwestowane dzisiaj w różne instrumenty pochodne i tym podobne. Wystarczy, że zapanuje inflacja i ta ogromna ilość pieniędzy ruszy do gospodarki. Bogaci zamiast kupować akcje grać na giełdzie będą kupować silosy z żywnością. Szybko drożejące zboże da zarobić bardzo dużo. Będą czekać ze sprzedażą. Nikt im tego nie zabroni w wolnej gospodarce. Zresztą sam Trader zachęca do inwestowania w surowce rolne. Wystarczy, że takie myślenie przyjmie większość inwestorów. A ludzie będą umierać z głodu. To doprowadzi do rewolucji.

Ziemia rolna dzisiaj drożeje głównie z tego powodu. Z powodu strachu przed brakiem żywności.

Krach, który nadchodzi nie będzie się równał z żadnym dotychczasowym. Nadchodzący krach wywróci do góry nogami cały system, który mamy obecnie. Wielu ludzi będzie musiało zginąć.

Freeman

Skad dostaja kredyt zaufania ?

Ten materialny kredyt wymuszaja. Przyklady sa liczne a nawet liczniejsze: Belgia i skup obligow UST 300 mrd

Kilka lat temu MWF "zaoferowal " Polsce kredyt 20 mrd $ tak sonie jako kamizelke bezpieczenstwa

wciskaja nam Hollywood , Coca-Cole Mc fastfood itd.

Z rzeczy nie materialnych to swiatowy lobbing i mozliwosci szantazu osobistego w kierunku wplywowych politykow . Jak ktos nie wspolgra to sie wypadki zdarzaja jak przypadku bankierow o czym sam pisales.

Propaganda w DE osiaga pod rzadami marionetki Merkel absurdalne rozmiary: Putin jest odpowiedzialnyza przyplyw imigrantow bo bombardzuje Syrie. To nie zart, to zapodaje glowny sciek.

Na koniec, co chyba najwazniejsze, to walka energii i baza spirytualna.

Posluchaj tego w wolnej chwili ,

https://www.youtube.com/watch?v=_GFyF06-FHM

Piotr68

Freeman

Mysle podobnie. Jest tez kilka innych czynnikow , ktore sa eksperymentalne. Mamy ZIRP a niektorych regionach nawet minusowe stopy procentowe.

Nigdy wczesniej nie bylo takiego pompowania rynkow finansowych poprzez skup dlugu jak to ma teraz miejsce. Nie tylko dlug jest monetyzowany, skupowane sa takze akcje przez banki centralne.

Obecnie , tzn. po 2001 tzw. ulica jest poza gra. Duze banki nie generuja zyskow w tradycyjny sposob , czyli poprzez zdobywanie lupow. mam na mysli sprzedaz paieru na szczytach baniek w rece ulicy. Teraz jest status quo, wielcy bawia sie w podtrzymywanie kursu akcji a to juz nie to samo. Pprzez akcje ratunkowa banku centralnego zdobyli pieniadze, to jest ich zysk. jak mowie, to pusty pieniadz, nie jest lupem i nie ma wartosci. To jest jakby ktos byl wlascicielem zrodla i sam sobie placil za wode. Niby jest dobrze bo nie chodzi spragniony ale czegos mu brakuje. Uwazam , ze na obecnym etapie rynkow finansowych, potrzene jest stworzenie nowego modelu . Nie mam watpliwosci pro qui bono bedzie on stworzony.

Rowniez fundamenty realnych gospodarek sa na wyczerpaniu. Nadprodukcja i wysycenie rynku towarem. Zakredytowanie na wszystkich poziomach: prywatnym, korporacyjnym i panstwowym. Nie ma miejsca na dotychczasowy model kreacji pieniadza. Zrzucania pieniedzy z helikopterow dla ulicy nigdy nie bedzie. Wierchuszka nienawidzi plebsu.

Zreszta w ostateczny rozrachunku plebs jest tylko nosnikiem energii.

1956Marek

Napięcia i braki żywności będą występować okresowo, nawet globalnie. Jednak dokonujący się postęp technologiczny i robotyzacja będą łagodzić te problemy. Gwałtowny wzrost produkcji żywności pojawi się po okresach załamania i alokacji kapitału w kierunku tego sektora, szczególnie w okresach wzrostu cen.

1956Marek

1313

Doctore69

Możesz otworzyć konto w NOK w PKOBP, to jedyny bank jaki znam gdzie możesz NOK-a dostać z konta fizycznie.

kaziu

nivol

Trader21, w pierwszym poscie zastrzegles ze bedziesz usuwac wpisy nie na temat(w sensie NIEZWIAZANY z finansami) - za przeproszeniem, jako w miare staly czytelnik uwazam ze doprowadzi to do obnzenia wartosci bloga o min 60%! Uzytkownicy jak 3r3, freeman Doctore69 adam44 i inni, ktorzy maja czas, i CHECI wypowiadac sie tutaj na TEMATY ZWIAZANE z finansami sprawiaja ze tutaj ogrom ludzi wpada i szuka nowych punktow zaczepu czym sie interesowac i w jakim kierunku czytac odchodzac od troche schematu tematychno-analitycznego bloga.

ogolnie doszedlem do wniosku po wszystkim co narazie czytalem i co sie dzieje, ze asymetria informacji, manipulacje rynkiem, grupy interesu po prostu uniemozliwiaja!!! efektywne skakanie po aktywach

wracam do czytania ksiazki Benjamina Grahama w aktualnym wydaniu poduczyc sie o dywersyfikacji

PS Ciekawie to robia na inflation.us - cnowe zaleznosci miedzy aktywami i na ich podstawie szacowanie przewartosciowania/niedowartosciowania aktywa - taki art by sie przydal

PPS 3r3 jak w 2008 byles szczylem to jestes niewiele starszy ode mnie :) szybko sie podszkoliles w dziedzinie

misiak

Piszesz o powrocie cen mieszkań do poziomu z 2003 roku, jak to się ma do powrotu cen złota z 2003 roku?

adam44

Możesz rozszerzyć pytanie. Jaki związek mają ceny mieszkań do cen złota z 2003? No bo chyba nie wierzysz w to, że zobaczysz złoto po 300$ ???

BenyRBH

http://www.myhome.ie/pricechanges?LocalityIDs=1402

BenyRBH

http://www.myhome.ie/pricechanges

3r3

Ważne jest kto orzeka, a nie przepisy.

Jest dyrektywa bail-in czyli wolno kraść.

Co do kredytów bankowych, to uważam że można grać na zapaść systemu bankowego na kilka lat, co spowoduje u nich braki w zdolności egzekucyjnej. Jeśli ktoś ma dobrze przygotowane przedłużanie postępowań przyczynami formalnymi to może zagrać na zarzut dawności. Wszystko tonie - no to się zanurzamy i rozkładamy ręce, że zachowanie rynku to nie nasza wina umyślna. Warto zmieniać klimat - dla zdrowia. Powództwo cywilne wymaga, aby pozwany miał adres na terenie kraju.

AUD i CAD są w Polsce płynne, NOK to egzotyka - cała ludność państwa to liczba mieszkańców Berlina.

CHF ma pewną wadę - nie ma zanim głębokiej gospodarki, jest to waluta rezerwowa, ale w Szwajcarii w obrocie jest CHE, które co prawda ma "pega" do CHF, ale jak z tym jest to są świeże doświadczenia.

Identyczną wadę miała korona islandzka. Jak się posypią banki to i ich waluty rezerwowe, którym brak jest fundamentu.

@Deckard

W Norkowie poważnym problemem stały się samobójstwa, na tyle poważnym, że związki zawodowe podnoszą te kwestie. Dramat jest bo z wysokiego konia spadają. Cała masa zawodów nagle stała się zbędna, głównie praników, księgowych, architektów, kierowników projektów, soft skills na trawę lecą tabunami.

@semperparatus

Jeśli liczysz, że przy takim niedoborze złota w stosunku do środków rozliczeniowych miałaby być "urealniona" jego cena do poziomów nierealnie wysokich, to zapewniam Cię, że tak samo szybko skoczy wycena wojska. Przy tak wysokiej wycenie napaść w celach rabunkowych ma sens.

Właśnie dlatego złoto nie jest używane w rozliczeniach - za drogo byłoby go pilnować, obecna cena zachowuje równowagę kosztu stróży do zysku z napaści.

@tom979

Hansa próbowała tego co opisujesz dwa razy. Za każdym razem zapasy żywności ludność przejmowała zbrojnie. Żadnej rewolucji nie było.

@nivol

Iskander mając 23 lata rozniósł w bitwie imperium.

Jeszcze młodszy szczyl.

moratar

Dlaczego tak uważam:

W tej chwili złoto to największe zło dla banków. Dlaczego ewentualna nowa waluta miał by być powiązana ze złotem?

Spójrzmy np na platynę jeszcze 150 lat temu był to bardzo mało wartościowy metal - takie nic specjalnego. Obejmy do wiader były np z niego robione, albo zbiorniki do produkcji kwasu siarkowego były w całości z platyny, ale że platyna jest słabym metalem to zaprzestali używania tylko platyny.

Obecnie złoto nie jest specjalnie potrzebne w przemyśle tak jak np srebro.

Po co wchodzić do tej samej rzeki i znów wiązać złoto z walutą - było sprawdzone. To rozwiązanie nie działa na dłuższą metę. Zawsze było potrzebne więcej złota bo - dało się zwiększać podaży pieniądza. Wydobywanie złota tylko po to aby je wydobywac aby tworzyć pieniądz jest marnowaniem sił produkcyjnych.

Obecne rozwiązanie dopisać zer na rachunku jest szybsze i wygodniejsze i nie marnuje sił produkcyjnych. Oczywiście jest też złe bo tworzy pieniądz pozbawiony wartości.

Po co popełniać te same błędy.

Złoto-pieniądz to złe rozwiązanie, pusty pieniądz to też złe rozwiązanie.

Póki złoto mogło być wykorzystywane na małą skalę to działało jako pieniądz. Rosną zdolności produkcyjne, są nowe technologi, bogactwa - towarów przybywa coraz szybciej (20,21 wiek).Ale teraz gdy potrzeba pieniądza rzędów 1 biliarda dolarów. Niedługo pewnie będzie potrzeba waluty o wartości 10 czy 100 razy większej.

Zbyt łatwo jest pozyskać złoto aby było tyle warte.

Obecnie aby miec złoto warte biliard usd:

Złoto musiały by być po 5k usd za gram czyli 155k usd za uncję. Przeciętna para obrączek kosztowałaby 40k usd za sam materiał czyli obecnie to 160k pln :). Wystarczy że każdy człowiek zachomikuje 60gram złota i całe złoto świata trafia do "skarpety". Rezerwą walutową równie dobrze a i nawet lepiej może być cokolwiek innego, np hel3 czy srebro lub uran czy pluton lub kryształy krzemu lub miedź lub wszystkie na raz. Nie rozumiem dlaczego złoto ma być nadal coś warte skoro przestaje być tak istotne. Zadecyduje nowy lub obecny hegemon i powie co będzie warte a co nie. Na pewno dobrze by było jakby dolar czy jakaś nowa globalna waluta miała jakieś fizyczne umocowanie, i wg mnie może to nie być złoto. Hel3 dobrze by pasował lub srebro oba towary są w sporej ilości na księżycu.

kontofo

Wyprostuj swoje poglądy dot. srebra - zwyczajnie jest go dostępnego za mało. Mniej niż złota. Zostało zużyte. A na księżyc to już od 40 lat nie latamy. Za drogo na przewiezienie człowieka tam i spowrotem.

zenon

W przyszłości nie będzie waluty. Pozostanie sam pieniądz, a będzie nim wszystko co się da kupić, lub sprzedać. Jak kto woli.

Dopóki nie jesteśmy galaretowatą substancją, złoto jest archetypem bogactwa. Wartość złota tylko na tym się opiera.

SobotaPL

rav148

może w końcu sie zacznie dziać, ile można czekać

3r3

Jak na rynku będą same banki to sobie będą mogły złota nie kupować.

Ale na razie na rynku jest siedem miliardów ludzi i rzucają się na złoto jak Reksio na szynkę.

Tego pragną - i tego im trzeba. I żadnym dekretem instytucjonalnym tego nie zmienisz, najwyżej instytucji może nie być na rynku - ludzie stworzą sobie nową instytucję.

"Rezerwą walutową równie dobrze a i nawet lepiej może być cokolwiek innego, np hel3 czy srebro lub uran czy pluton lub kryształy krzemu lub miedź lub wszystkie na raz."

Bardzo słuszny pogląd. I podejrzewam, że pieniądzem są surowce. To one są przedmiotem pożądania i są kupowane w celu dalszej wymiany. Koszyki są różne dla każdego uczestnika rynku, ale generalnie tworzą one pieniądz. Dominująca była do tej pory ropa, bo służy do ich obróbki i przenoszenia, ale teraz uran też istotnie służy, i węgiel, i położona wysoko woda.

"Nie rozumiem dlaczego złoto ma być nadal coś warte skoro przestaje być tak istotne."

Ponieważ ludzie złota pożądają. I nic więcej nie jest ważne.

"Zadecyduje nowy lub obecny hegemon i powie co będzie warte a co nie. "

I jak zdecyduje niezgodnie z wolą dysponentów siły to będzie martwy, a jak niezgodnie z medianą rynków - zignorowany. Przestrzeń władania nie jest totalna, jest bardzo ograniczona. Mechanika władzy nie jest tak prosta jak wydaje się władanym. Każdy konflikt jest dla władzy poważnym stresem, który może zakończyć się utratą władzy, a tę najczęściej traci się z egzystencją.

"Na pewno dobrze by było jakby dolar czy jakaś nowa globalna waluta miała jakieś fizyczne umocowanie,"

Pisz taki weksel kryty towarowo hałdą węgla loco gdzie tam hałdę masz. Może kto przyjmie.

A kto Tobie broni emisji?

Tylko z tym loco Księżyc bym nie przesadzał, ciężko wysłać rewidenta żeby sprawdził.

yellowboy

Jeśli chinczycy chcą oprzeć Y na złocie to nie wydaje mi się aby US tak łatwo się poddały w tej wojnie o pieniądz. Zastanawiam się cały czas po co bankom inwestycyjnym prawie 160 milionów uncji srebra? Przecież nie po to aby zarobić na tym srebrze nawet jak cena podskoczy bo dla nich zarobek rzędu kilku, kilkunastu miliardów na jednym takim "strzale" chyba nie jest łakomym kąskiem biorąc pod uwagę, że obracają większymi kwotami dziennie... Wydaje mi się, ze taka ilość srebra może im posłużyć hipotetycznie na dwa sposoby - oprzeć dolara na srebrze to wtedy dolar będzie miał mocniejsze oparcie w srebrze bo US maja go więcej aniżeli chiny mają złota. Druga opcja to czy czasem nie będą chciały zbić ceny srebra poprzez rzut srebra na rynek. Co o tym sądzicie?

misiak

chciałbym zrozumieć, dlaczego wartość mieszkań z 2003 stanowi odniesienie, może wówczas były przewartościowane albo niedowartościowane, według mnie "coś" jest warte tyle ile "ktoś" chce za to zapłacić.

Robert67

Ja bym uważał z tą hossą na GPW. Moim zdaniem będzie jeszcze jedna fala spadkowa. Dziś zamknąłem longi na WIG20. Jak jutro na otwarciu nie będzie luki hossy otwieram shorty. Zasięg fali widzę na 1500 -1550.

Giełda na minusie, otworzyłeś shorty ?

polish_wealth

głupotą jest rzucać srebro na rynek teraz jak masz najwieksze rezerwy walutowe krain które sie chyboca teraz jest czas puki one (te kraje) wierza w wartosc swego pieniadza nakupowac co cenniejszych artefaktow u tych krai wykorzystujac tamtejsza sile robocza - przejac kopalnie itd. Podobno sa swiadkowie wyprowadzania duzych ilosci złota kolumnami rządowych furgonetek z krajów do Chin, Chiny maja strukture funduszy hedgingowych na calym swiecie za nadwyzki kupuja surowce do siebie, jeszcze nie czas upierdalac waluty ca ca całego swiata. Chyba ze nagle USA by zakorkowalo ciesnine malakka albo kanal sueski (moim zdaniem po to tam oni są teraz na BW i predko nie wyjda) - chca miec palec na włąniczku i wyłączniku.

Wyobraz sobie sytuacje ze teraz ameryka zmusza chiny do wojny, ale nie podplywa do nich na morze poludniowo chinskie (bo juz nie moze juz by ich rakiety chinskie siegły) a chinczycy nie maja dronow w kosmosie do strzelania jeszcze i maja tylko 1 lotniskowiec nie moga doplynac do USA, zostaly by miedzy morzem, rosja, górami i pustynią mongolską, po co im taka strata twarzy? lepiej przytyć jeszcze poczekać az beda mialy wiecej lotniskowcow, az zamontuja bazy na kubie, w afryce (tam inwestuja) i w miejscach gdzie moga strzelac do amerykanow wrazie czego i wtedy mozna niszczyc reszte walut takimi zagrywkami.

polish_wealth

yellowboy

Nie miałem na myśli wojny w dosłownym tego słowa znaczeniu między US a Chinami... Chodziło mi wyłącznie o to kto będzie miał więcej do gadania w przypadku gdy będzie próba oparcia jakiejś nowej waluty lub obecnej na metalach... Również nie miałem na myśli rzutu srebra teraz a wtedy gdy cena srebra osiągnie zbyt wysokie poziomy zagrażające pozycji rządów lub banków w tworzeniu polityki monetarnej.

Robert67

Ja wiem, że sytuacja jest niepewna w związku z Brexitem? czy odbije jak się "dogadają", czy dopiero po referendum?

Freeman

Prognoza Armstronga jakoby pazdziernik 2015 mial byc punktem przelomowym i obligi mialy zaczac dolowac ( wartosc ) a oprocentowanie w gore, absolutnie sie nie sprawdza.

Rados

Odnośnie DKK. Nie mam dużego pojęcia o gospodarce Danii, ale zastanawia mnie czy, tak jak nie raz powtarzałeś, w przypadku rozpadu strefy EUR Duńczycy skończą z pegiem. Czy nie będzie na nich jakiegoś parcia polityczno-ekonomicznego? Czy po rozpadzie EUr nagle DKK i SEK stalyby się nowymi "safe haven" (chociażby z racji tego że DEM, FRA itd nie byłoby jeszcze na rynku)?

Pozdrawiam

3r3

Pieniądzem zazwyczaj było srebro, złoto tylko dla olbrzymich transakcji, a popularniej od XIX wieku.

Dziś nie jest inaczej.

Dolar rządowy jest ważony srebrem. Jak padnie federalny to Jankesi muszą mieć jakąś walutę. I nie oni jedną.

3r3

Dania, Szwecja, Norwegia i drobnica jest w Unii Nordyckiej.

Oni tam mają swoją politykę, swoją unię. Niemców już wykopali od siebie i odcinają się gospodarczo.

Dania jest państwem opartym o handel morski.

Freeman

Deckard

Przeczytaj uważnie te dane, pamiętaj, że część z tych wskaźników podlega pewnym manipulacjom przy ustalaniu kryteriów obliczania:

http://www.tradingeconomics.com/united-kingdom/indicators

Tu znajdziesz podstawy: http://www.economicshelp.org/blog/10050/economics/effects-appreciation/

@3r3

Ad Norki - w takim razie pytanie, czy państwo zacznie cisnąć w socjal dla zwalnianych, rozbuduje budżetówkę wzorem US czy może postawi na ich przekwalifikowanie (tego nie widzę zupełnie skoro potrzebują taniej siły roboczej)?

Ciekawa sprawa, bo jak się zastanowię to tych kilku znanych mi ludzi urodzonych w Nor z soft skills rzeczywiście wyemigrowała w ciągu ostatniej dekady - pytanie czy emigracja do innych krajów jest (obecnie) jeszcze możliwa...

Patrzę na to i zaczyna mi się to łączyć z tym, co czasem uleci spod pokrywki Norges Bank - zwłaszcza w kontekście dociśnięcia funduszu aby zaczał dorzucać się do budżetu (wcześniej nie mógł) = pompa w socjal = chwilowy skok NOK w górę a potem systematyczne przejadanie o ile cena ropy nie zostanie wywindowana w górę.

@polish wealth

Bartosiak mówi mądre rzeczy, ale pamiętaj, że są też spotkania na które zapraszany nie jest. Demografia to fajna rzecz, ale to nie w Stanach masz te wielkie protesty i walki uliczne (poza rozróbami czarnych, czyli mniej niż 12% populacji ogółem) chociaż to niby oni powinni najbardziej krzyczeć przy spadku poziomu życia, Amerykanie mają kombajn na pół świata i jak dotąd są jedynym krajem, dla interesów którego inne są gotowe dorzucać swoje wojsko w liczbie większej, niż 2 partycypantów (a jak nie będą to HFT rozjadą im rynki).

Singapur - to jest Luksemburg na wschodzie. Kto jest właścicielem pieniędzy w słupach stojących w Luxeumburgu? ;-)

adam44

Ciężko zapanować nad sytuacją kiedy to jeden bank bankrutuje. Zazwyczaj to wywołuje reakcję łańcuchową. Wtedy mamy do czynienia z globalnym dramatem i niemożnością opanowania tej sytuacji. O wiele bardziej prawdopodobny jest scenariusz z ratowaniem sektora bankowego zgromadzonymi tam depozytami. No przecież bez powodu odpowiednich ustaw nie przegłosowano. Zresztą widać, że władcy tego świata mają już "jakiś plan", który zostanie wdrożony w nie tak dalekiej przyszłości. O kluczowe banki to ja bym był spokojny. Mniej spokojny bym był o depozyty tam zgromadzone.

Freeman

yellowboy

filiplis

adam44

No bo to pierwszy raz zwykły Kowalski musiał zapłacić za grzechy banksterki. W interesie pasożyta jest to, żeby żywiciel żył. Jeśli żywiciel umiera to i pasożyt.

Dajmy na to niedziela godzina 10:00. Pada komunikat, że w związku z ciężką sytuacją sektora bankowego depozyty zostaną jednorazowo opodatkowane. Procent zależeć będzie od ilości środków. Tych co mają jedną dwie pensje zostawi się w spokoju. Posiadacze średnich pieniędzy potraktowani w miarę bezboleśnie a najwięcej zabierze się najmniejszej i najbogatszej grupie. Taka sprawiedliwość społeczna. Taki rozkład jest wygodny bo nie wywoła masowych protestów.

Oczywiście zostaje wprowadzona kontrola przepływów finansowych. Złoto otwiera się z olbrzymią luką. No i co teraz taki człowiek może zrobić? Okradziony już został. Złota nie kupi bo jest za drogie. Zresztą nawet gdyby chciał to nikt mu nie pozwoli wypłacić takiej gotówki. Ogólnie jak tak się zastanowić to banki mają tyle możliwych mechanizmów do zastosowania, że dla mnie o wiele bardziej sensowne jest kontrolowane strzyżenie jak bezsensowna upadłość.

Freeman

Boję się zapytać o źródło tych rewelacji. Ja o DB jestem spokojny jeśli będą jakieś problemy z płynnością to ECB rzuci wszystko co ma do dyspozycji żeby ratować ten bank. Nawet jeśli Eurodolar spadnie do 0,80 to i tak lepsza cena jak bankructwo wielu banków. Zakładanie przeciwko DB to jest zakład przeciwko niemieckiej gospodarce.

Freeman

adam44

Nie wypłacisz większych pieniędzy w jeden dzień bez wcześniejszych zapowiedzi. Nawet 20000zł jest problematyczne dla banku. W bankomatach wystarczy gotówki na 30-60 minut wypłat. Jeśli ktoś się nie zabezpieczy przed tym wydarzeniem to w momencie samego zdarzenia szanse na wypłatę pieniedzy uważam za zerowe.

Więc tak masz rację lokaty 1-2% w obecnych czasach są słabe, żeby nie użyć słowa bezsensowne.

buffett

z resztą się zgadzam w pełni

yellowboy

Kiedy się spodziewasz/sondujesz upadek DB?

Nasfer

"In February 2005, a competition was announced for the design of the ninth series, planned to be released around 2010 on the theme "Switzerland open to the world". The results were announced in November 2005, but the selected design drew widespread criticisms from the population. As a result, the release date has been repeatedly postponed. In February 2010, it was announced that the release would take place in 2012, and in December 2012 the date was given as "2015 at the earliest". In August 2015 it was announced that the new series would start being issued in April 2016. The first denomination to be released will be the 50-franc note, others will follow in half-yearly or yearly intervals. The issuing of the entire new series is scheduled to be completed by 2019".

CHF kitrane pod poduchą nie stracą ważnosci?

Freeman

adrix

-ograniczona podaż złota, która nie nadążała za rozwojem gospodarki, po prostu z czasem brakowało pieniądza na rynku,

-ograniczona podzielność złota w warunkach użytkowych,

-stosunkowo łatwe fałszowanie i rozcieńczanie metalu w systemie monetarnym, połączone z utrudnioną weryfikacją autentyczności,

-w przypadku pegu do papieru, tak jak to było przed 1971 rezerwy złota zawsze dążą do zera, ponieważ działa tutaj prawo Kopernika-Greshama,

Myślę że te powyższe problemy do dziś nie zostały rozwiązane, a do tego doszły kolejne, czyli nowe zaawansowane technologie fałszowania, dlatego uważam że złoto już nigdy nie będzie podstawą dla globalnego systemu finansowego, ponieważ się do tego nie nadaje.

Wszyscy myślicie kategoriami starożytnymi, ale prawda jest taka że w obecnych czasach mamy bardzo dobrze rozwiniętą technologię i możliwości stworzenia idealnego i uczciwego systemu monetarnego. Historia to jedno, a nowe technologie to drugie. Przykład który Wam wspomnę za idealny wzorzec waluty rozliczeniowej jest Wam na pewno mniej lub bardziej znany z nazwy, ale pewnie mniej od strony technologii która się za nim kryje. Mianowicie chodzi mi o kryptowalutę Bitcoin, postaram się przedstawić podstawowe zalety bitcoina w stosunku do złota, jak i walut fiat:

-ograniczona podaż bitcoina do 21 milionów, co jest podobieństwem do złota, ale warto tutaj dodać że bitcoin jest nieskończenie podzielny. Obecnie najniższa jednostka to 0,00000001 BTC (1 satoshi) i w przyszłości można dodać kolejne miejsca po przecinku, dzięki czemu w przypadku niedoboru BTC na rynku wystarczy że cena BTC wzrośnie, a ceny towarów spadną, czyli z biegiem czasu (w rozliczeniach) miejsca po przecinku przesuwają się o kolejne zera i nie ma problemów jak w przypadku złota z niedoborem surowca, czy jak w przypadku dolara z dodrukiem. Rozwiązanie to jest idealne, ponieważ społeczeństwo ma pełną kontrolę nad swoim pieniądzem i wraz z rozwojem gospodarki wszyscy się bogacą, a nie banki z rezerwą cząstkową.

-brak możliwości podrobienia, czy dodruku. Waluta jest zabezpieczona silną kryptografią, nie do złamania w obecnych czasach. Od 2009 (startu waluty), nigdy nie było przypadku żeby ktokolwiek 2 razy wydał tego samego bitcoina, dodrukował, czy podrobił, jest to po prostu niemożliwe. Zapytacie pewnie co wraz z rozwojem technologii gdy komputery będą mocniejsze to będą mogły złamać obecne zabezpieczenia BTC. Być może by tak było za kilkadziesiąt lat, ale należy pamiętać że rozwojem bitcoina zajmują się programiści z całego świata, gdy jakikolwiek algorytm nie będzie dostatecznie bezpieczny zostanie z biegiem czasu zastąpiony nowym i bezpieczniejszym. Kryptografia zabezpieczająca bitcoina stoi na znacznie wyższym poziomie niż zabezpieczenia bankowości elektronicznej.

-nikt nie jest w stanie kontrolować bitcoina, czy jego wyłączyć. Dlaczego? Ponieważ bitcoin jest rozproszony po całym świecie. Dopóki istnieje chociaż jeden komputer z odpalonym noodem bitcoina, do tego czasu nie da się go zablokować. Rządy musiałyby wyłączyć lub przejąć kontrolę nad wszystkimi komputerami podłączonymi do sieci, co jest niemożliwe.

-nie potrzebuje systemu bankowego, jest systemem bankowym samym w sobie. Pozwala na przelew pomiędzy komputerami w dowolnej części świata poniżej 10 minut. Bez żadnego pośrednika, z minimalną prowizją.

-pozwala na umiarkowaną anonimowość. Nie trzeba przekazywać swoich danych, weryfikować się. Instalujesz portfel, tworzysz klucz i jesteś w sieci,

-bitcoin to pełna wolność przepływu kapitału. Możemy go transportować w dowolne miejsce na świecie np. na pendrive, czy nawet na zwykłej kartce papieru. Spróbujcie przewieść przez granicę 1 mln zł bez zgłaszania tego komukolwiek. W bitcoinie jest to możliwe.

-wymienialność bitcoina na całym świecie, praktycznie w każdym zakątku.

Uważam że jest to doskonała technologia, która zmienia świat. W tym kierunku obecnie idzie system finansowy, co widać nawet w projektach inicjowanych przez banki, które badają bitcoina i technologię za nim stojącą, czyli blockchain. Nawet Chińczycy w ostatnich tygodniach oznajmili że będzie elektroniczny Yuan. Moim zdaniem to obecny trend światowy. Bitcoin ma wiele zalet, ma też kilka wad, ale jest to rozwojowa technologia, która z miesiąca na miesiąc coraz bardziej zmienia siebie i Świat. Myślę że to przyszłość, może i bitcoin nie będzie ostatecznie tą docelową walutą, ale na pewno waluta oparta na tej technologii.

Zadacie Pewnie pytanie, które często przytacza się na forach, czyli:

1. "Bitcoin nie jest trwały, ponieważ w przypadku wybuchów na księżycu cała elektronika zostanie zniszczona i bitcoin przestanie istnieć"

Odp: To prawda, bitcoin prawdopodobnie przestałby istnieć jeżeli po takim zjawisku nie zachowałaby się żadna kopia blockchaina w jakiejkolwiek formie, ale jest to argument skrajnie głupi przeciwko bitcoinowi, ponieważ w takim wypadku cały nasz system finansowy również przestał istnieć, ponieważ obecne finanse opierają się o zapisy elektroniczne, dlatego to żaden argument i bitcoin jest tak samo zależny od prądu i komputerów, jak nasze papierowe pieniążki.

2. "Bitcoin to waluta przestępców i służy do prania brudnych pieniędzy"

Odp: Tak samo jak i waluty fiat, czy złoto... Chociaż ostatni raport interpolu mówi że bitcoin wcale nie jest używany przez przestępców częściej niż waluty fiat.

3. "Bitcoin jest bezużyteczny bez komputera"

Odp: Nie koniecznie, ponieważ są już liczne projekty pozwalające na płatność bitcoinem poprzez sms w sieci gsm, czy inne ciekawe pomysły, jest masa ciekawych starupów, które zajmują się tym zagadnieniem.

4. "Nie zapłacę bitcoinem w warzywniaku, czy na targu"

Odp: Nic bardziej mylnego. Płacenie bitcoinem w warzywniaku jest jak najbardziej możliwe i niezwykle proste. Wystarczyłoby żeby Pani z warzywniaka wydrukowała kod qrcode płatności bitcoin, w którym zawarta byłaby cena oraz jej adres BTC. Kupujący przychodzi do warzywniaka skanuje qrcode aplikacją do płatności bitcoin w smartfonie i potwierdza płatność. Pani krysia sprawdza na swoim smartfonie/tablecie, czy płatność doszła. Jeżeli tak, to wydaje towar :)

5. "Nie da się płacić bitcoinem w sklepie"

Odp: Nie jest to prawdą. Są już dziesiątki tysięcy miejsc na świecie akceptujące bitcoina, w tym wielkie korporacje. W wielu sklepach jest już możliwość płacenia zbliżeniowo telefonem z BTC w tych samych terminalach w których płacimy kartami paypass, ponieważ są firmy oferujące oprogramowanie zintegrowane z obecnie dostępnymi terminalami POS.

Mógłbym pisać godzinami o zaletach tej technologii. Mam nadzieję że tym krótkim i być może trochę chaotycznym tekstem, dałem wam obraz na sytuację bitcoina i wzbudziłem trochę zainteresowania tą technologią, ponieważ jak wspomniałem wcześniej, uważam że jest to obecny trend światowy, który pod każdym względem przewyższa złoty system monetarny. Chętnie podyskutuję i posłucham trochę krytyki.

Pozdrawiam :)

yellowboy

P.S. Idea bitcoina ze skończoną podażą wydaje się być uczciwa i ciekawa. Tylko, że uczciwych (chciwych) na tym świecie jest raczej mniej aniżeli więcej. Dla mnie osobiście BTC to kolejna piramida. W mojej ocenie banki interesują się tą technologią ze względu na to jakie zagrożenie dla nich niesie a nie dla tego bo jat tak rewelacyjna z ich punktu widzenia:)

papilla

Wynika z tego co napisałeś, że BitCoin jest jeszcze bardziej problematyczny niż złoto. Ilość złota można zawsze zwiększyć, choćby kopiąc głębiej w ziemi lub szukając je w kosmosie. Z BitCoinem tak nie zrobisz.

Ponadto - żaden kraj, żadna elita - nie będzie chciała systemu, w którym nie będzie można pieniędzy tworzyć tak jak w systemie FIAT.

Co do złota - jest przecież pewne prawdopodobieństwo, że standard złota zostanie przywrócony tymczasowo (oczywiście będzie mówione, że to już na zawsze, tak samo jak przy dolarze), np: żeby powstrzymać hiperinflację czy inny kryzys. Potem zacznie się dziać od nowa to samo co było z dolarem.

adrix

Chyba nie doczytałeś do końca lub nie do końca zrozumiałeś. Problem złota nie polega stricte na jego ilości, tylko na ograniczonej podzielności użytkowej. Bitcoin nie ma tego problemu, dlatego nie potrzeba jego wydobywać więcej niż te 21 milionów, wystarczy nieograniczona podzielność, która nie odbiera wartości nabywczej właścicielom waluty.

Arcadio

Nie po to rządy rezygnowały ze standardu Au żeby go na nowo przywracać. Ale dokładnie to samo tyczy BTC. Po co komu taki pieniądz ? Przecież pieniądz ma służyć władzy, aby była w stanie jak najdłużej przy tej władzy się utrzymać. Rząd, który ma kontrolę nad pieniądzem papierowym, tak jak USA, ma kontrolę nad całym światem. Komu by zależało, żeby pieniądz był uczciwy, niedewaluowalny itp. ?

adam44

No a co sprawia, że BTC ma jakąkolwiek wartość? Tylko i wyłącznie wiara ludzka. Już raz ta wiara spadła do 0 (tak tylko przypominam). Złoto w odróżnieniu od BTC jest namacalne i uznawane za pieniądz od dawien dawna. Daj komuś na ulicy wybór. Uncja złota czy milion BTC. Ciekawe co wybiorą. Niby po co ktokolwiek miłałby popularyzować technologię w którą nie może ingerować. Dla rządów BTC jest kompletnie niegroźny. Bo gdyby był to już dawno by wyzerowano ich posiadaczy. Posiadacze tego wynalazku mogą być wyznawcami tej wiary. Szkoda tylko, że większość osób posiadających te BTC chce na nich spekulować. Więc o czym my tu mówimy. Dlaczego tak nachalnie stara się łowić nowych "posiadaczy" na ten twór? Jeśli czegoś jest określona ilość i wskoczyło się do piramidy wcześnie to łowienie nowych "posiadaczy" sprawia, że ci co byli pierwsi zarabiają. Na tych schemacie powstało wiele fortun. Jednak wszystko to wyczerpuje definicję zwykłej piramidy i niczego więcej. Jedna ustawa i nie macie NICZEGO!

yellowboy

tak uważam bo spektakularne wzrosty, bańki spekulacyjne na bitcoinie i ich regularność od początku jest dla mnie mocno podejrzane.... To moje prywatne zdanie... Schemat działania pasuje do typowej piramidy finansowej, typowego schematu Ponziego. Czas pokaże kto się myli:)

moratar

Dokładnie pieniądz ma zapewniać władzę i ład + służyć jako środek płatniczy. Najlepiej, aby to była władza absolutna i nad wszystkimi ludźmi bez wyjątków.