Mamy początek stycznia. Warto zatem zabrać się za przygotowanie się do inwestycji w 2018 roku. Nim jednak opublikuję moje prognozy chciałbym rozszerzyć Wam wiedzę nt. permanentnych portfeli inwestycyjnych z których MOAR wydaję się być najbardziej sensowym.

Nie od dziś wiadomo, że emocje są największym wrogiem inwestora. Te z kolei są tym większe, im więcej kapitału lokujemy w jedną grupę aktywów. Generalnie większość osób nie dysponując dużą wiedzą, decyduje się na jedną formę inwestycji. Osoby, dla których najważniejsze jest bezpieczeństwo lokują większość oszczędności albo na lokatach, albo w obligacjach. Problem jest taki, że oprocentowanie i jednych i drugich jest obecnie żenująco niskie, a na pewno niższe od rzeczywistej inflacji. Kolejna grupa osób inwestuje głównie w nieruchomości, mimo ich wysokich cen, wynikających z historycznie niskich stóp procentowych. Jeszcze inni wybierają inwestycje w akcje, oczekując wyższych zwrotów i godząc się ze zwiększoną zmiennością. Problem jest jednak taki, że absolutna większość inwestorów ogranicza się zazwyczaj do GPW, ignorując dużo tańsze rynki akcji. Co gorsza, absolutna większość osób decyduje się na inwestycje po silnych wzrostach, gdy ceny akcji znajdują się blisko szczytów.

Mogłoby się wydawać, że stoimy przed wyborem niskich zysków przy dużym poziomie bezpieczeństwa albo wysokich zwrotów okupionych dużym ryzykiem (zmiennością).

Niekoniecznie. Możemy bowiem zbudować portfel zapewniający nam przyzwoite zyski przy relatywnie małej zmienności. Mam na myśli tzw. permanentne portfele, powszechnie znane jako PPT.

Mimo, iż wariantów PPT jest wiele, to ogólna zasada jest zawsze taka sama. Mianowicie, dzielmy nasz kapitał pomiędzy 3 - 4 aktywa. Następnie raz do roku dokonujemy modyfikacji. Sprzedajemy część aktywów, których cena wzrosła, a uzyskany kapitał przeznaczamy na zwiększenie pozycji w aktywie, które zanotowało stratę. W ten prosty sposób przenosimy automatycznie kapitał z aktywów droższych do tańszych. Po pierwsze, ściągamy część zysków, redukując naszą ekspozycję na aktywa, których potencjał do wzrostu już się ograniczył. Po drugie, zwiększamy ekspozycję na aktywa z większym potencjałem, które przy okazji możemy nabyć po atrakcyjnej cenie.

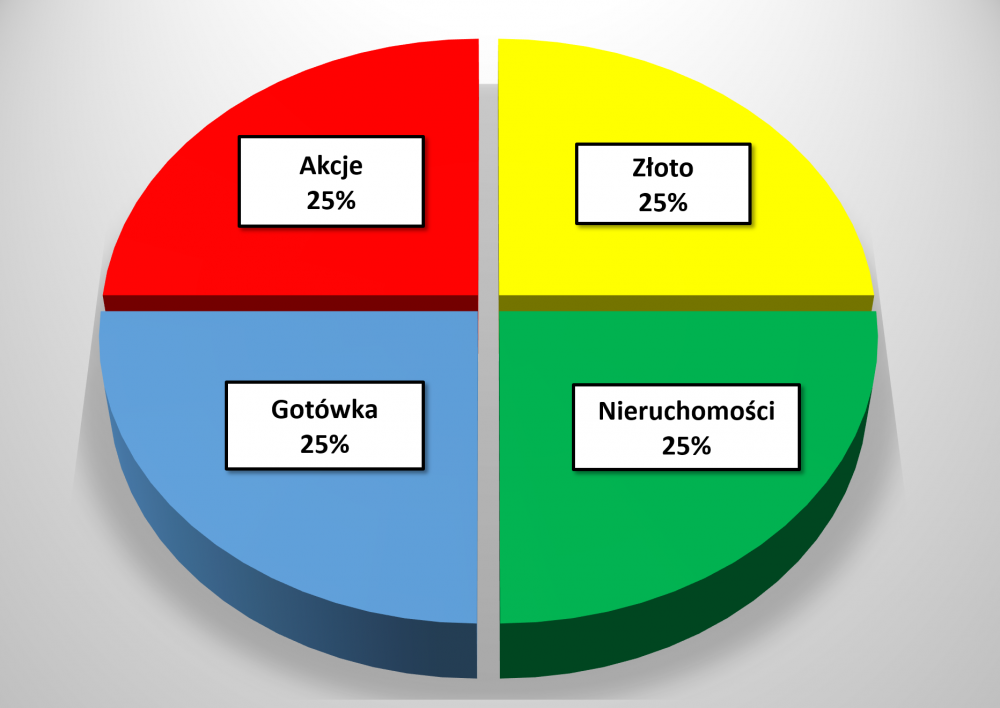

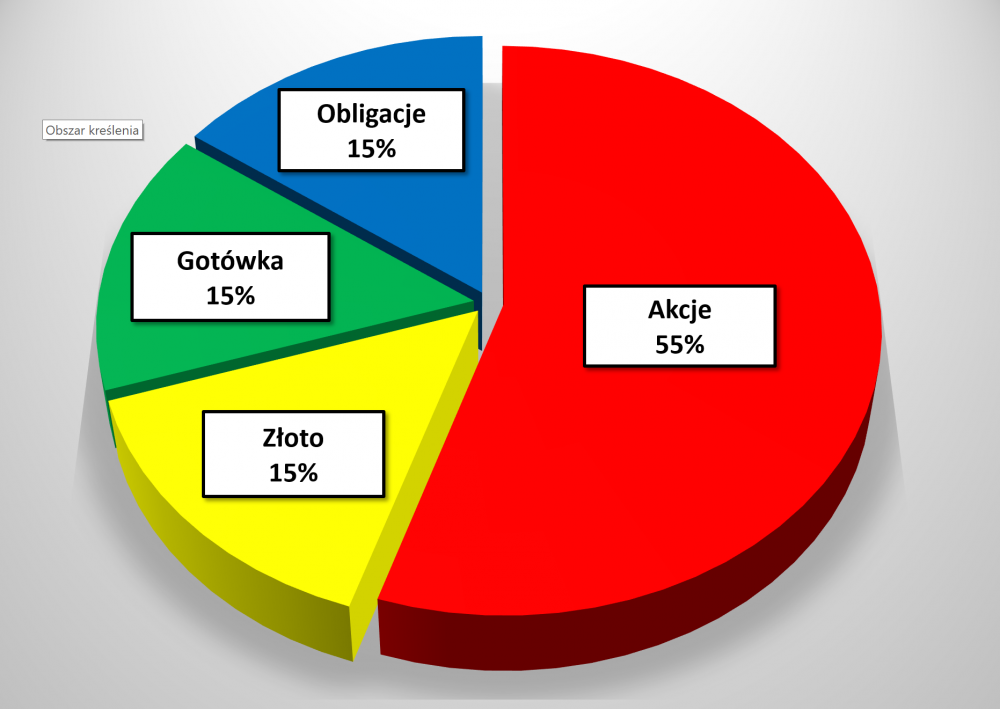

Jeden z przykładowych modeli PPT, stosowany przez Marka Fabera, zamieszczam poniżej.

Źródło: Opracowanie własne

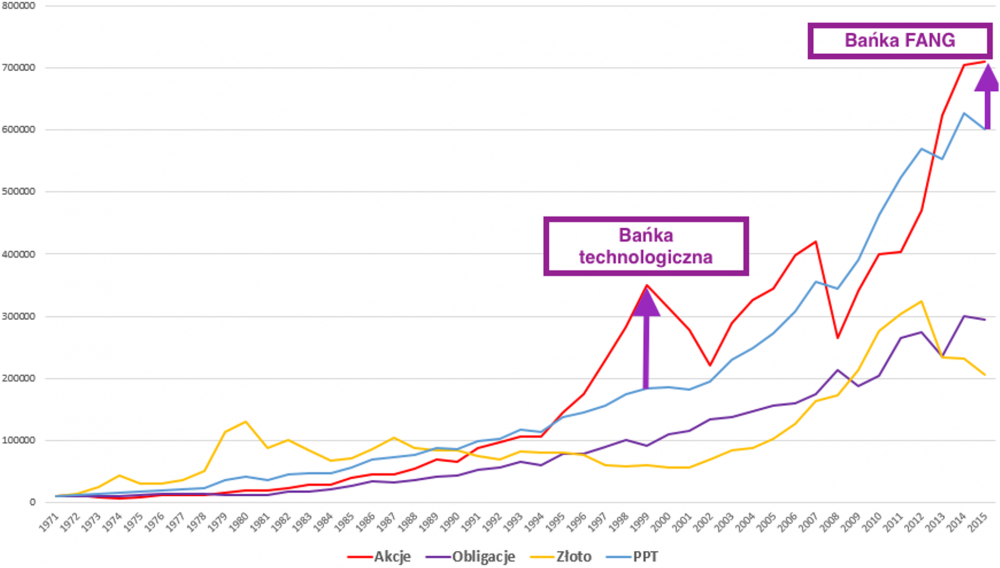

Poniższy wykres obrazuje długoterminowe wyniki portfela PPT (kolor niebieski) na tle akcji USA (kolor czerwony), złota (kolor żółty), czy obligacji (kolor fioletowy). Jak widać, przez większość czasu portfel prowadzony na zasadach PPT generował najwyższy zwrot. Wyjątkiem były lata 1995 - 2000, czyli czas rozkwitu bańki na spółkach technologicznych oraz obecna hossa (bańka FANG).

Źródło: Opracowanie własne

Co ważne, portfel PPT poza bardzo dobrymi wynikami cechuje mała zmienność i to jest jego największy atut. O ile w przypadku PPT największa jednoroczna strata nie przekraczała 10%, o tyle w przypadku portfela opartego wyłącznie na akcjach musimy liczyć się z tymczasowymi stratami rzędu 50% i więcej.

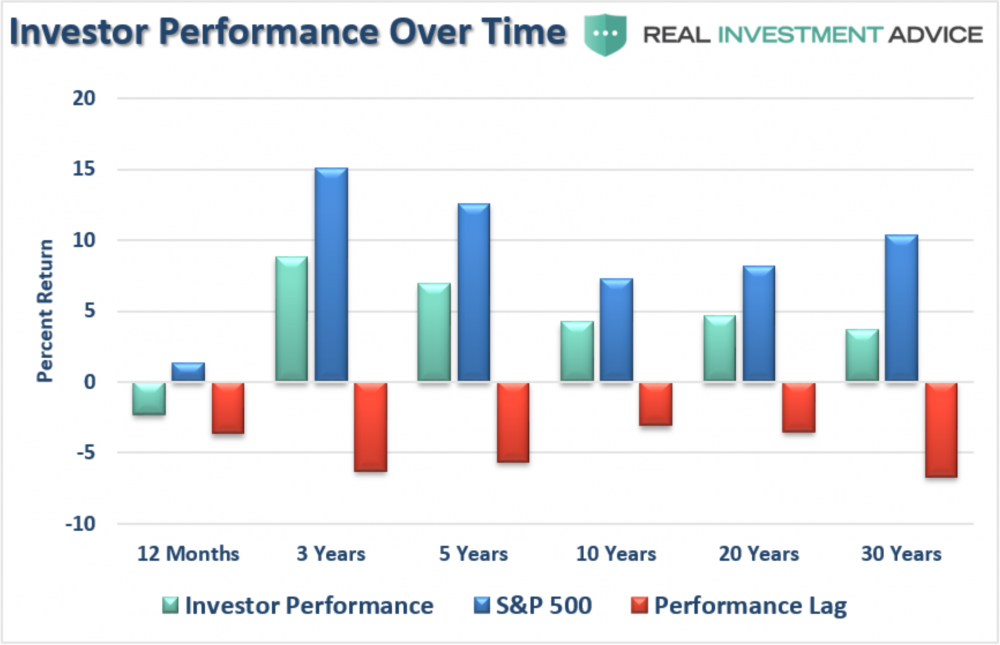

Jest to kluczowe dla wielu inwestorów z małym doświadczeniem lub słabymi nerwami. Inwestując bowiem całość kapitału w akcje i tracąc w ciągu roku 50% kapitału będziemy mieli duże opory, aby dokupić tanich akcji. Jednak tracąc nie więcej niż kilka procent, migracja kapitału z gotówki do akcji wydaje się czymś zupełnie naturalnym. Pamiętajmy, największym wrogiem inwestora jest on sam i jego ograniczenia, bądź wrodzone modele zachowań. Jeżeli ktoś uważa, że potrafi podejmować decyzje bez angażowania emocji, warto aby zapoznał się z poniższym wykresem.

Prezentuje on wyniki S&P 500 (kolor niebieski), zwroty inwestorów indywidualnych (kolor turkusowy) oraz różnice (kolor czerwony). Czemu w każdym analizowanym okresie zwroty inwestorów indywidualnych były gorsze niż indeks? Ponieważ większość z nich kupuje akcje blisko szczytów i sprzedaje blisko dna.

Kluczem do sukcesu jest ograniczenie zmienności, a tę zapewnia dyscyplina i rozsądny podział kapitału, sugerowany przez zwolenników modeli PPT. Zazwyczaj w okresach, w których dochodzi do załamania na rynkach akcji, silnie zyskują obligacje oraz złoto. Co więcej gotówka, która stanowi część portfela, pozwala nam na zwiększenie ekspozycji np. na zdołowane akcje, czy inne aktywa. Dla odmiany, gdy mamy okresy spadających stóp procentowych, jak chociaż pomiędzy 1980 – 2000, najsilniej zyskują długoterminowe obligacje, kosztem złota. Takie samo bilansowanie portfela pozwala nam wygenerować bardzo przyzwoity zysk przy ograniczonej zmienności.

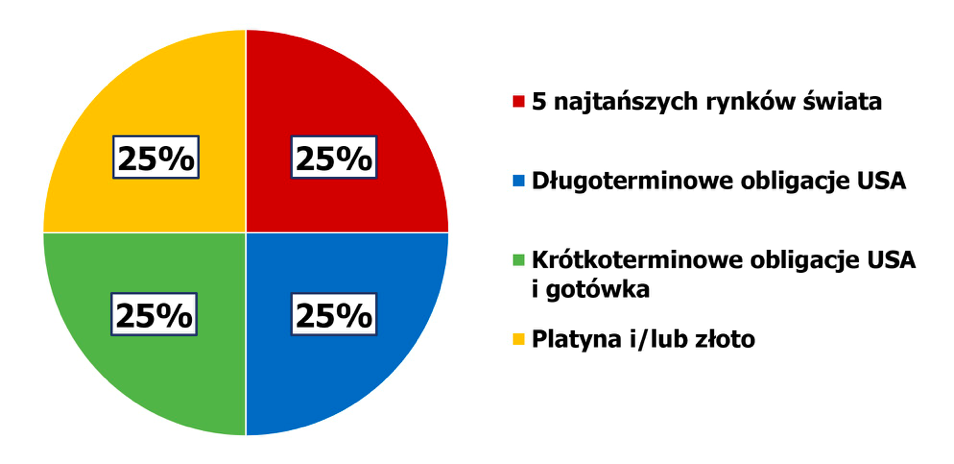

Jak wspomniałem wcześniej, wariacji PPT jest wiele. W artykule chciałbym przedstawić Wam portfel MOAR opracowany przez Michaela O’Higginsa, który moim zdaniem nie jest idealny, ale dostarcza wyniki dużo lepsze niż standardowy PPT, nie wspominając o inwestowaniu wyłącznie w jedną grupę aktywów. Co więcej, MOAR jest relatywnie łatwy do zastosowania przez wiele osób, niekoniecznie posiadających dużą wiedzę inwestycyjną.

Czym się charakteryzuje MOAR?

Kapitał dzielimy tradycyjnie pomiędzy 4 grupy aktywów. Są to:

- długoterminowe obligacje zyskujące na wartości podczas okresów niepokoju oraz spadku stóp procentowych,

- złoto lub platyna zyskujące w okresach niepokoju, nadmiernego długu oraz negatywnych rzeczywistych stóp procentowych (niższe niż realna inflacja - nie mylić z CPI),

- akcje, ale wyłącznie pięć najtańszych rynków na świecie pod względem cena / zysk, CAPE czy cena / wartość księgowa

- gotówka lub krótkoterminowe obligacje pozwalające na wysoką płynność i okazyjne dokupienie tanich aktywów

Źródło: Opracowanie własne

Co zatem odróżnia MOAR od innych portfeli PPT?

Jest to reguła popularnie nazwana 25% - 40% - 55%. Mianowicie, jeżeli w danym roku część akcyjna wygeneruje nam stratę, to w kolejnym roku udział portfela akcji zwiększamy do 40%. Jeżeli sytuacja się powtórzy i ponownie zanotujemy stratę na części akcyjnej, to udział akcji zwiększamy aż do 55% całości portfela. Takie podejście ma duży sens, gdyż na przestrzeni 84 lat mieliśmy tylko 13 lat (15,4% czasu) w trakcie których ceny akcji spadały na 5 najtańszych rynkach. Jeżeli koncentracja na najtańszych rynkach mimo wszystko przyniesie nam stratę, zwiększenie pozycji na akcjach jak najbardziej ma sens, gdyż wg danych historycznych mamy bardzo wysokie prawdopodobieństwo (88% - wyjaśnienie poniżej) na osiągnięcie zysku w kolejnym roku. W takim otoczeniu, im wyższy udział akcji, tym lepiej dla całego portfela.

To jeszcze nie koniec. Wg badań Higginsa, w analizowanym przedziale czasowym (84 lata) mieliśmy tylko 5 okresów, w trakcie których ceny najtańszych na świecie akcji spadały dwa lata z rzędu (12% czasu). Nigdy natomiast akcje nie doświadczyły trzech pod rząd lat spadkowych. Jeżeli zatem nasz portfel akcji doznał spadków dwa lata z rzędu, to dokonujemy kolejnego zwiększenia udziału akcji, kosztem pozostałych aktywów tak, aby akcje odpowiadały za 55% portfela akcji. Jest to bardzo istotne gdyż 2018 rok najprawdopodniej będzie tym, w którym nawet najtańsze rynki akcji wygenerują stratę.

Źródło: Opracowanie własne

Bazując na danych historycznych możemy założyć, że część akcyjna przyniesie nam przyzwoite, jeżeli nie fantastyczne, zyski z prawdopodobieństwem zbliżonym do 100%. Ostatecznie „Dogs of World” (najtańsze rynki akcji) jeszcze nigdy (84 lata badań) nie traciły 3 lata z rzędu.

Czym się kierować, dobierając poszczególne akcje?

Akcje popularnie określane jako „Dogs of World” dobieramy kierując się dwoma głównymi czynnikami. Po pierwsze, akcje te powinny cechować możliwie jak najniższe współczynniki P/E (cena / zysk), P/BV (cena / wartość księgowa), CAPE (cena do zysku za ostatnie 10 lat rewaloryzowanego o inflację) oraz możliwie jak najwyższy współczynnik dywidendy.

Drugim czynnikiem jest słaby wynik w ostatnim czasie. Innymi słowy, szukamy rynków akcji, które są i tanie i ich ceny silnie spadały np. w ciągu ostatnich 2 lat. Dobrym przykładem jest rynek akcji w Nigerii, gdzie akcje potaniały o 75% w ciągu 3 lat w wyniku niskich cen ropy oraz niepokojów społecznych. Co ważne, na początku 2017 roku rynek ten był najtańszy pod względem CAPE, czy P/E, przebijając „lidera” – rynek rosyjski. W ramach ciekawostki dodam, że akcje rosyjskie po kilku kiepskich latach podrożały w 2016 roku o ponad 70%. Przykład Rosji, Nigerii, czy Turcji doskonale pokazuje, że rynki akcji po wielu latach spadków mają tendencję do silnego odbicia, więc zwiększanie naszej ekspozycji na rynek akcji w okresach spadków jak najbardziej ma sens.

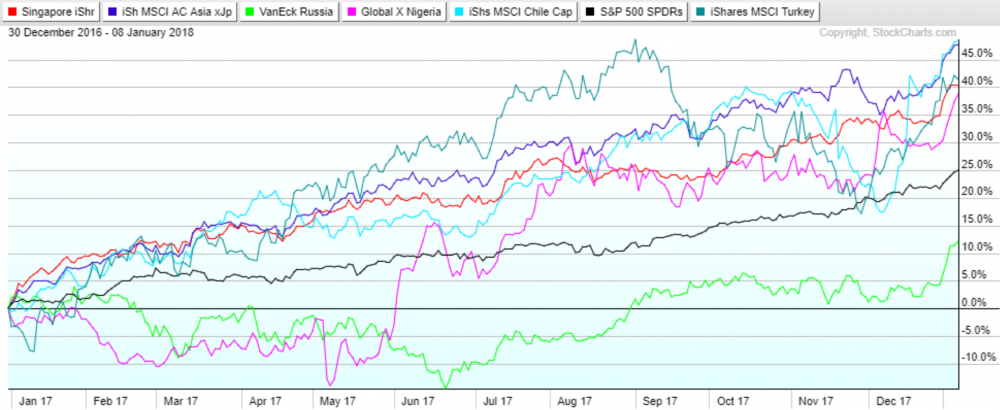

Ponadto jak radziły sobie w 2017 roku rynki akcji, które uznaliśmy za najbardziej atrakcyjne możecie zaobserwować poniżej. Dla porównania dołączyłem też giełdę w USA (kolor czarny).

Każdy poza Rosją, która odreagowała ponad 60% wzrostu z 2016 roku znacznie pobił wynik dla USA.

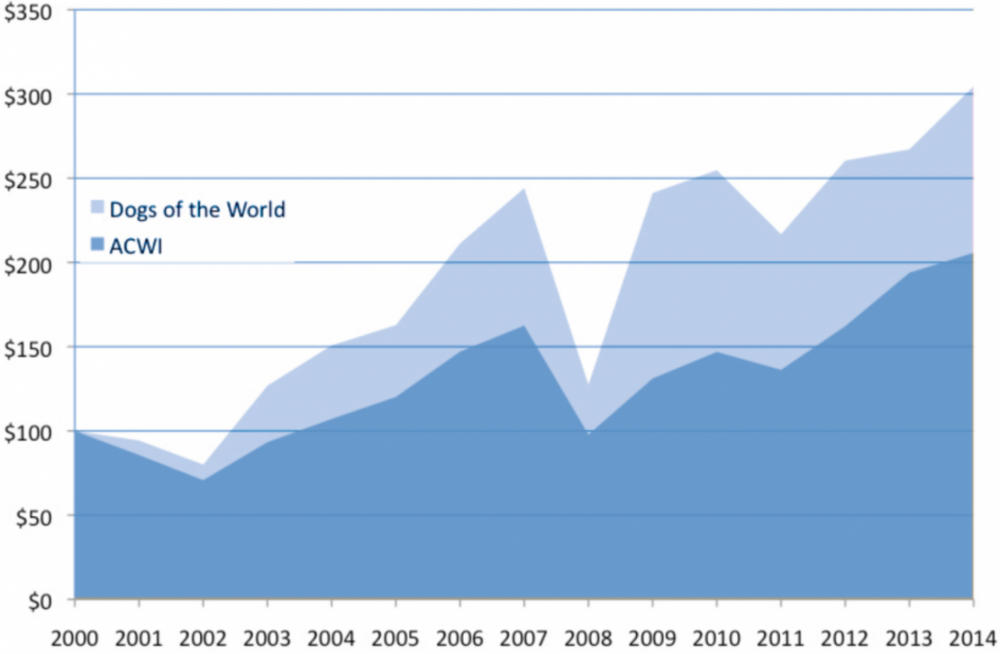

Aby uzmysłowić sobie, że wybór najtańszych rynków akcji dostarcza wyników dużo lepszych niż średnia także w długim terminie, wystarczy porównać wyniki dla szerokiego indeksu globalnych akcji oraz „Dogs of the World”. Na przestrzeni 14 lat inwestycja w globalne akcje wygenerowała zwrot rzędu 100%, podczas gdy w przypadku 5 najtańszych rynków zysk był dwukrotnie wyższy.

Źródło: Cantor Fitzgerald Center

Metale szlachetne

W typowym portfelu MOAR kapitał ulokowany w metalach szlachetnych podzielony jest pomiędzy złoto i platynę. O ile złoto pełni rolę ochrony kapitału, o tyle platyna zachowuje się dziś raczej jako metal przemysłowy, a nie szlachetny. Ostatecznie, 53% zużycia platyny generuje przemysł motoryzacyjny. Owszem, dziś platyna jest historycznie tania w stosunku do złota, lecz zmiany w motoryzacji (masowe nakłady na rozwój samochodów elektrycznych) spowodują, że popyt na platynę będzie systematycznie malał. Przy obecnej relacji cen złota do srebra uważam, że to właśnie srebro powinno stanowić równy, jeżeli nie dominujący, udział w portfelu metali szlachetnych.

Gotówka

Trzymanie blisko 25% portfela w gotówce w obecnych realiach ma sens. Obecna hossa w marcu będzie miała 9 lat. Co więcej, akcje w Stanach Zjednoczonych biją historyczne rekordy i pod każdym względem są piekielnie drogie. Jest to bardzo ważne, gdyż spadki na rynkach w USA, odpowiadających za 50% kapitalizacji wszystkich giełd, przekładają się zazwyczaj na spadki także w innych krajach. Nie mamy raczej co liczyć na wzrosty cen akcji w Rosji, Turcji, czy Egipcie podczas bessy w USA. Innymi słowy, tanie akcje mogą stać się jeszcze tańsze.

Zatem, w jakiej walucie trzymać kapitał?

Dolar, euro, funt, czy może złotówka? Ilu analityków, tyle opinii. Mój kapitał jest podzielony pomiędzy franka szwajcarskiego (typową walutę safe haven), silnie zdołowane waluty surowcowe, czyli koronę norweską, dolara australijskiego, nowozelandzkiego oraz od niedawna funta brytyjskiego, choć wyłącznie ze względu na bardzo silne spadki, jakich doznał w ciągu ostatnich dwóch lat. Obecnie jednak po bardzo silnych spadkach dolar amerykański powinien znaleźć się w naszym portfelu.

Obligacje

Problem, jaki mam obecnie z inwestowaniem w obligacje jest taki, że w skali globalnej ich ceny rosły praktycznie nieprzerwanie od 1980 roku. Im silniej bowiem spadają stopy procentowe, tym więcej warte są obligacje wyemitowane w czasach wysokich stóp procentowych (płacące wysokie odsetki). Ceny obligacji są dodatkowo sztucznie utrzymywane na wysokich poziomach przez zakupy banków centralnych. Mowa tu zarówno o obligacjach rządowych, jak i korporacyjnych, skupowanych przez Europejski Bank Centralny. Co więcej szczyt na obligacjach osiągnęliśmy w 2016 roku i od czego czasu ich ceny spadają (rośnie rentowność). Trend ten moim zdaniem będzie trwał nie mniej niż dekadę.

Żródło: Tradingeconomics.com

W mojej ocenie obligacje, które póki co błędnie uznawane są za oazę bezpieczeństwa, staną się wperspektywie dekady aktywem, które najsilniej straci w efekcie wysokiej inflacji (wypłacane odsetki nie zrekompensują nam utraty siły nabywczej) lub w efekcie wzrostu stóp procentowych (spadek ceny obligacji).

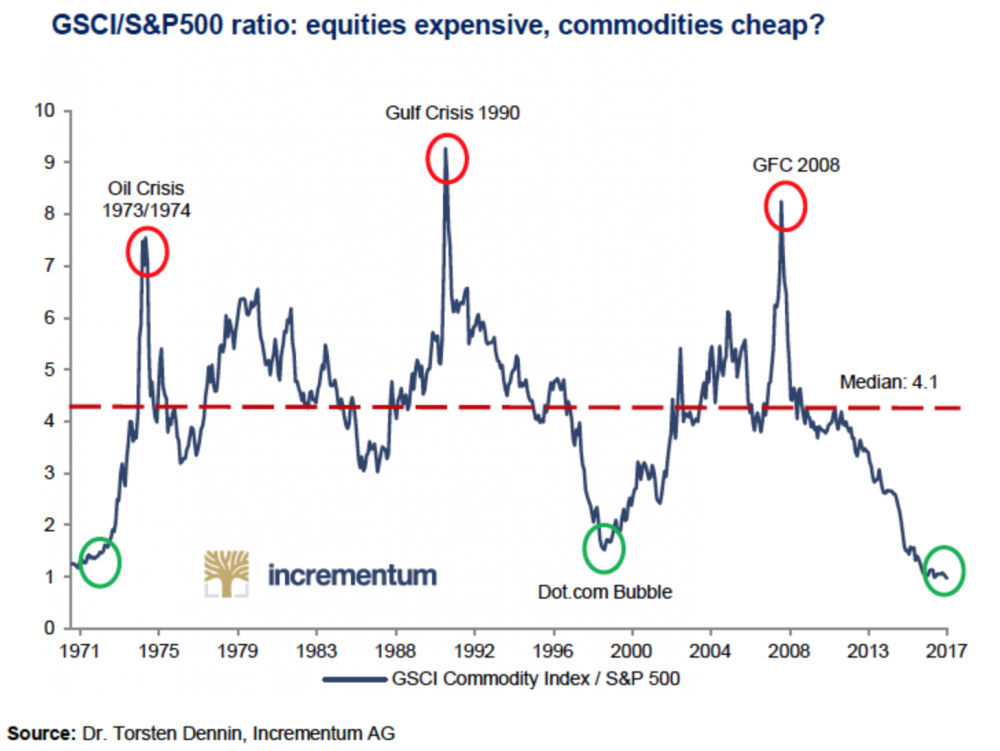

Sądzę, że sensowną alternatywą dla obligacji mogą być silnie zdołowane surowce. Obecnie ich ceny są na poziomach zbliżonych do poziomów sprzed dwóch dekad. Poziom dewaluacji dolara w tym okresie to oddzielna kwestia. Generalnie dziś mamy sytuację, w której osiągnęliśmy ekstremalnie wysokie ceny aktywów papierowych (akcje, obligacje), podczas gdy większość aktywów materialnych (surowce, metale szlachetne) jest tania.

Takie rozwarstwienie rzadko kiedy utrzymuje się przez dłuży okres. Wydaje się zresztą, że zarówno surowce, jak i metale szlachetne zaliczyły już dno na początku 2016 roku i od tego czasu radzą sobie przyzwoicie, lecz moim zdaniem jest to dopiero początek trendu, który spokojnie może potrwać dekadę i dłużej. Przeciwnicy inwestowana w surowce najczęściej przywołują tezę, wg której czeka nas spowolnienie gospodarcze i inflacja. Skoro gospodarka globalna będzie się wolniej rozwijać, to nie ma sensu inwestować w surowce. Nic bardziej mylnego. W latach 70-tych ubiegłego wieku mieliśmy podobną sytuację do obecnej. Tanie surowce, drogie akcje (szczególnie w USA), niskie stopy procentowe i typową stagflację (zerowy wzrost gospodarczy połączony z inflacją). Efekt był taki, że w ciągu dekady kapitał silnie popłynął do aktywów materialnych, m.in. surowców, w efekcie czego ich ceny się potroiły. Czy tym razem będzie podobnie? Tego nie wie nikt, lecz wiele na to wskazuje.

Podsumowanie

Przedstawiony powyżej portfel MOAR nie jest absolutnie idealny. Moim zdaniem jego największą bolączką jest kapitał ulokowany w obligacjach, które osiągnęły już takie poziomy, przy których ich dalszy wzrost jest bardzo mało prawdopodobny. Dla odmiany, bardzo tani sektor surowców jest całkowicie marginalizowany. Co prawda, pewną ekspozycję na surowce zapewniamy sobie inwestując w najtańsze rynki akcji. m.in. w Rosję i Nigerię, lecz moim zdaniem sektor ten powinien zyskać większy udział, tak jak np. w modelach El-Eriana.

Natomiast bardzo dużym atutem jest schemat systematycznego zwiększania udziału portfela akcji w okresach bessy, dzięki czemu gwałtowne odbicie następujące zazwyczaj na początku hossy bardzo ładnie przekłada się na wyniki całego portfela. Jednak najważniejszym atutem jest niska zmienność oraz spokojny, systematyczny przyrost wartości portfela, dzięki czemu wiele osób jest w stanie podejmować decyzje praktycznie wyzbywając się emocji, które – jak wiadomo – są największych wrogiem inwestora.

Trader21

Przystojny

Ostatnio modyfikowany: 2018-01-09 16:36

Yodzio

inwestor-z-polski

Chciałem podziękować za wpis.

To mój pierwszy wpis więc jakbym się powtarzał pytanie to proszę wybaczyć.

We wpisie brakuje zasadniczego parametru: korelacji aktyw w portfelu. Dlatego też bardzo trudno jest oceniać ryzyko inwestycyjne.

Czy moglibyście napisać o korelacjach w waszym portfelu?

Czy używacie ochrony inwestycji (hedge) w tej strategii?

Zaprezentowana została ciekawa koncepcja dla portfela portfolio. Jak ona działa w praktyce?

Każdy portfel jest tak dobry na ile daje zarobić.

Czy mógłbyś nam przedstawić skuteczność twojej strategi?

tzn, podać parametry jakimi się ocenia skuteczność?

I tak:

- Czy strategia używa lewara i jeżeli tak to jakiego?

- Jaka była ilość transakcji za rok 2016? Ile było zyskownych ale ile stratnych?

- Roczna całkowita skuteczność tej strategi?

- Jaka była suma zysków i strat za 2016?

- Całkowita suma strat i zysków?

- Najważniejszy parametr: Jaka była stopa zwrotu i na jakim wolumenie za 2016?

Prosiłbym o podanie tych danych. Pozwoli to ocenić strategię. Bez takich danych jest ona bezużyteczna.

Każdy wie że sprzedawców marzeń są tysiące jak nie miliony.

Cześć komentarza usunięta ze względu na kryptoreklamę

Dziękuję i Pozdrawiam

Inwestor z Polski

Ostatnio modyfikowany: 2018-01-09 20:06

3r3

@Doger64

"Jeśli umorzą jednostki to ludzie wyjdą na ulice i zaufanie stracone"

Postoją, zmarzną i pójdą do domów - w czym problem?

To zaufanie to się do gara da włożyć? Co się tym wytwarza i po ile kupuje, w jakich jednostkach?

Podejrzewam że banki mają do tłumu stosunek identyczny jaki miał car.

@Yodzio

"czy ładować wszystko w złoto"

Patrząc na podany w tekście wykres nie masz podejrzenia że złoto wybije za jakieś 2-3 dekady dopiero?

No ja dlatego właśnie kupuję - wtedy będę potrzebował.

Ale Ty zdaje się szybciej?

Ostatnio modyfikowany: 2018-01-09 18:51

zgoda54

Papier? Czy da się kupić na polskiej giełdzie tak żeby to nie była bardzo duża inwestycja, a drobne zaskorniaki?

jacek.s

Ilość transakcji czy podejście do lewara było przez Tradera wielokrotnie omawiane na tym blogu. Wystarczy nie być ignorantem stosującym kryptoreklamę, a po prostu poczytać i posłuchać.

@3r3

Własny MiŚ zawsze w cenie. Howgh!

Ostatnio modyfikowany: 2018-01-09 19:34

Piotr Szwajnoch

quidditch2

https://tavex.pl/pl/norweska-korona-nowe-banknoty/

supermario

husaR

nie jestem pewien czy jest to możliwe aby Ci w kantorze w PL wymienili, zapytać możesz. Inna opcja to otworzenie rachunku NOK np w PKO BP i wpłacenie tam gotówki która Cie parzy i po jakimś czasie wypłacenie nowiutkich, pachnących banknotów w okienku banku.

przelotny

dywan

1. Powinno się mieć jeden potrwel do wszystkiego czy w jakiś sposób podzielić środki np. na emeryturę zbieram zgodnie z MOAR, na "życie" standardowy PPT, etc.?

2. Przy starcie oszczędzania wchodzić we wszystko na raz czy po kolei np. w tym roku kupić złoto, a za rok akcje?

3. Nieruchomość, w której się mieszka, wliczać do portwela czy po prostu traktować ją jako 0?

4. Dewizy lepiej trzymać fizycznie w domu czy na koncie?

Z góry dziękuję!

wieslaw

Ostatnio modyfikowany: 2018-01-09 22:18

Ripper

-Super post, mega zrozumiały, napisany w przystępnym języku nie tylko dla ekonomistów.

"gdyż 2018 rok najprawdopodniej będzie tym, w którym nawet najtańsze rynki akcji wygenerują stratę."

- Przeczuwasz jednak kryzys w tym roku a nie wyjście inflacyjne? Zamknąłeś do zera pozycje na najtańsze rynki akcji?

- Czy podczas ewentualnego krachu straty dotkną również Etfy surowcowe ?

rav148

Zacni infestorzy raczą wytłumaczyć ów termin?

Ostatnio modyfikowany: 2018-01-10 03:49

PL_Andrev

Srebro fizyczne kupisz po 70-75 PLN za uncję, sprzedasz po 50-55, niezależnie od stanu monet (zarysowania, patyna).

Srebro fizyczne ma tę wadę że jest dość tanie w stosunku do masy: 1kg sztaba ma wartość ok 2500 PLN.

Srebro papierowe ma tę wadę, że w razie awarii systemu możesz się do niego po prostu nie dostać - dla przypomnienia, przedwojenne obligacje skarbowe "gwarantowane w złocie" są dziś bezwartościowe.

KimBoom

"Ktoś sprzedał kiedyś później fizyczne? Czy było łatwo i ile poniżej ceny spot? "

Poniżej masz link do cen na portalu aukcyjnym. Od tego odlicz prowizję portalu. Możesz też sprzedać od ręki u reklamowanego tu dilera około 3% ponad spot.

http://monety.pl/viewtopic.php?f=16&t=29379

Arcadio

Weźmy do portfela po 25% gotówki (PLN), złota, Obligacji i Akcji.

Do przykładu wziąłem akcje i obligacje polskie.

Polski rynek akcji rok temu z powodzeniem można było uznać za Dog of the World, bo był bardzo tani.

Jako benchmark zysków przyjąłem średnia stopę zwrotu z funduszy akcyjnych - 14% oraz z funduszy obligacyjnych - 3% ( dane pochodzą z bankier.pl)

Złoto w PLN potaniało 6%.

Zatem:

0,250+0,25(-6)+0,2514+0,253 = 2,75%

Czy zysk brutto 2,75% i to jeszcze bez kosztów rachunku i transakcyjnych można nazwać fantastycznym ?

Jak to się ma do inflacji, nie tylko tej oficjalnej CPI, ale też tej prawdziwej ?

A przecież rok 2017 można uznać za bardzo dobry, jeśli chodzi stopę zwrotu z rynków akcji.

To ile dałby taki portfel w gorszym roku ?

abc123

Ciekawe jakby wtedy zachowaly sie PP? Chociaz wtedy trudno je nazwac permanentnymi.

Chodzi mi o to, czy przypadkiem sila portfelu MOAR nie wynika z jego alokacji tylko wlasnie z mechanizmu systematycznego zwiększania udziału portfela akcji w okresach bessy.

Ostatnio modyfikowany: 2018-01-10 11:24

polish_wealth

Ciekawe, bo ostatnio o tym rozmawialiśmy: https://www.rt.com/business/415441-bitcoin-sinking-china-korea/

cytat o jaki mi chodzi:

Regulators in China plan to kill the country’s bitcoin mining industry, as Beijing is concerned about excessive electricity consumption, financial risk and capital outflows, the Financial Times reported.

Dodatkowo wskaźnik BTC dominance spada w szalonym tempie.

@ Arcadio lubie Twoje przeliczenia czytać,

jaki Portwel na 2018 rok?

Myśle że Kilka ETFów eccommerce + Emerging markets (Tu Gospodarz przyznam mi wyprał mózg tą wieloletnią rozkminą o 7 letnich cyklach za co dziekuje Cezary i rzeczywiście od 2-3 lat zauważam róznice jakości b2c w takiej Wasiawce czy Sofii, widac ze korpy tu przychodza korzystac na sile roboczej, walucie no wiec sie rozkreca "cykl" - most probably ofc = ). Mozna do ETFów dobrac jeszcze jakiś new tech dla ryzykantów, ale ja w techologie laboratoryjna nie wierzę, wierzę tylko w prywatne projekty szalonych biznesmanów, którzy w piewnicy po godzinach Topią grube tysiące zarobione z własnych firm w budowanie dronów czy innych dziwactw jak to: https://youtu.be/DeFFrHQxQVc lub zatrudniają programistow by im cos napisali rewolucyjnego itd. Wierzę jeszcze czasem, że duże huby jak kompleksy w Nevadzie coś z siebie wyprodukują ciekawego raz na kwartał, ale tak pozatym to laboratioria przejadają kase na drogi sprzet i cytuje "BIURWĘ" a sprzęt często opychają im już placówki ktore nic dzieki niemu nie wynalazły.

Te ETFy powinny dać w 2018, 15-30% zysku. Teraz trzeba znaleźć im równowagę na wypadek turbulencji. Czyli rolnictwo + wydobycie, troche gazu troche ropy, troche złota troche srebra jakiś do tego ETF metali ziem żadkich dla excentryków, ale z tego co widziałem na Saxo to jedna sztuka akcji kosztuje 200 patyków, lub coś około tego już nie pmiętam.

Teraz coś po środku, według mnie nic sie nie zmieni w 2018 i to co ja nazywam Kaufladyzacja gospodarki dalej bedzie zarabiac, czyli mozna nabrac troche tych spolek ktore sie lubi wcinac jak Nestle, Danon, wszystkie te giganty które trzymają połacia marek znanych produktów. Dochodzi kwestia moralna ze inwestowanie w to to jest kopanie sobie grobu, ale juz pomijam takie aspekty.

No i poprostu trzeba mieć sie na baczności w każdej chwili może coś szarpnąć niespodzianego na świecie.

@ rav148: Co to portwel? Portwel to nic innego jak zestaw aktywów, pokaż co masz w portwelu czy franki czy złotówki czy akcje, w czym bedziesz trzymał oszczedności i tak dalej, z czego sie składa Twój portwel, taki slang.

Ostatnio modyfikowany: 2018-01-10 13:24

trader21

1. Nie bierzesz pod uwagę tego, że w 2017 PLN był walutą która bardzo silnie się umocniła (2 lub 3 wynik na świecie) co przełożyło się negatywnie na cały portfel.

2. Zastąpienie obligacji surowcami co zasugerowałem bardzo podnosi wyniki.

3. Polski rynek akcji był na początku 2017 roku miedzy 10-15 miejscem pod względem atrakcyjności.

Pytasz ile dałby taki portfel z gorszym roku? Weźmy typowe założenia MOAR dla tragicznego 2008 roku.

- obligacje USA (7-10) lat + 18%

- akcje ciężko określić bo nie wiem które rynki były najtańsze więc posłużyłem się ETF'em na akcje typu value na największe spółki dywidendowe - wynik - minus 36% choć uważam że najtańsze rynki stały w miejscu lub obsunęły się max o kilka procent

- gotówka + 5% był to okres wysokich stóp procentowych

- złoto + 5%

Wynik w USD minus 8% ale w tym czasie USD umocnił się 21% w odniesieniu do PLN. Mamy zatem + 11% w PLN co moim zdaniem jest wynikiem zaniżonym gdyż do wyliczenia wziąłem akcje w USA zamiast najtańszych rynków.

Sitting

Prośba. Skupcie się na merytorycznych wpisach a nie pierdołach w stylu literówek.

Trader21

Ostatnio modyfikowany: 2018-01-10 14:35

wieslaw

https://www.barchart.com/my/watchlist?viewName=performance

jazon

u mnie na SAXO ETF-y dalej nie działają mimo 'appriopriate' dla instrumentu ETF po teście. Czy jesteś z jurysdykcji PL i udaje Ci się pobrać Key Information Document dla danego ETF-u na platformie saxo?

Flex

Niestety barchart.com prosi o login i hasło. To chyba jest na Twoim prywatnym profilu.

[Część komentarza usunięto, ponieważ był już nieaktualny]

Ostatnio modyfikowany: 2018-01-10 17:55

BenyRBH

Cenny nieruchomości spadaja w

Kanadzie :

https://www.reuters.com/article/canada-economy/canadian-home-prices-fall-again-in-november-teranet-idUSL1N1OC276

Canadian home prices fell again in November, the third straight monthly decline and the largest November drop outside of a recession, as Toronto prices fell for the fourth month and Vancouver prices were flat, data showed on Wednesday.

Szwecji:

Home prices fell 2.9 percent nationwide in November, following a drop of 3.0 percent in October, according to the Nasdaq OMX Valueguard-KTH Housing Index, HOX Sweden, which was published on Thursday. They are now 0.2 percent lower than a year earlier, the first time since May 2012 that prices have dropped on an annual basis. Another set of data on Thursday, from Svensk Maklarstatistik AB, also showed a decline.

Australii:

https://www.theguardian.com/australia-news/2018/jan/02/australias-housing-market-on-track-to-cool-in-2018-as-prices-fall-in-capital-cities

Sydney’s housing market has become the most significant drag on the headline growth figures,” Lawless said in a statement on Tuesday.

The harbour city’s dwelling prices retreated 0.9% in the month of December to be 2.1% lower over the quarter.

“The city’s annual rate of growth is now tracking at just 3.1%; a stark difference to the recent cyclical peak when values were rising at the annual rate of 17.1% only seven months ago,” Lawless added.

Home values in Melbourne fell for the first time since February 2016, with dwelling values slipping 0.2% lower in December, but they were up 0.9% over the quarter and 8.9% for the year.

Norwegia

https://www.thelocal.no/20180104/norways-house-prices-continue-slight-fall

Regional figures show that the trend of falling prices also holds for all of the country’s major cities, writes NRK. In December, prices in Oslo fell by one percent and were down by as much as 11.5 percent on the 2017 peak, which was reached in April.

https://www.bloombergquint.com/china/2018/01/10/china-officials-are-said-to-view-treasuries-as-less-attractive

https://www.bankier.pl/wiadomosc/Chiny-nie-kupia-amerykanskich-obligacji-Dolar-slabnie-dlug-tanieje-zloto-zyskuje-7566235.html

Decydenci w Pekinie podobno rekomendują spowolnienie lub wstrzymanie zakupów amerykańskich obligacji skarbowych w ramach przeglądu polityki inwestowania gigantycznych rezerw walutowych – informuje Bloomberg, powołując się na swoje anonimowe źródła. Agencja nie uzyskała oficjalnego potwierdzenia swoich informacji w SAFE – chińskiej agencji odpowiadającej za zarządzanie rezerwami walutowymi.

wieslaw

FXD-FXG-FDN-FXH-FBT-IYY-EWD-EWL-MINT-DWAS-PDP-PIZ-PIE-BND-EWK-FXI.

Dlaczego CCJ -Cameco ,oraz ETF -URA nie mają szans na wzrosty.

https://seekingalpha.com/article/4136580-cameco-corporation-short-term-pain-long-term-gain

Ostatnio modyfikowany: 2018-01-10 20:16

przelotny

Ja nawet nie wypełniałem tego testu bo wielu odpowiedzi po prostu nie znam - inwestuję tylko w etf i inne instrumenty mnie nie interesują. Zrobiłem przedwczoraj tak jak radził trader team przeszedłem na profil profesjonalny zaznaczając wszystkie instrumenty. Po wysłaniu status odpowiedzialności zmienił się od razu na odpowiedni przy wszystkich pozycjach. Być może wykonanie tych czynności ma jednak znaczenie. Po około dobie zaczęły działać. Stacjonuje w stolicy PL. Dokumentu zawierającego kluczowe informacje nie udaje się pobrać - wyskakuje błąd. Nigdy wcześniej tego nie sprawdzałem, może też tak było.

chudyni

"Dlaczego CCJ -Cameco ,oraz ETF -URA nie mają szans na wzrosty.

https://seekingalpha.com/article/4136580-cameco-corporation-short-term-pain-long-term-gain"

Możesz podzielić się swoimi obawami? Chodzi Ci o krótkoterminową inwestycję, czy bardziej przewidujesz, że to wszystko się po prostu rozleci?

Przekaz artykuł jest taki, że 2 największych producentów zredukowało znacząco wydobycie ze względu na straty. Jednak popyt będzie rósł, napisane jest, że w przeciągu 2 latach ruszy 30 nowych reaktorów.

P.S.

Regularnie wyszukuje Twoich komentarzy pod artykułami, ale "no-homo".

NLC

tak ciekawskie proste pytanie do Ciebie. A portfela tegoż to już nie masz ?

Jeśli 2 lata temu miałeś a pozbywałeś się w 2017 to gratuluję bogactwa.

Nadal siedzisz w biernych ?. Czy mozesz zdradzić szczerze średnioroczną stopę zwrotu ?

@Trader21

być może pierdoły ale jak kwiat biznesu tyle lat siedzi w branży i na portfel mówi portwel to trochę razi w oczy. Nikt tu nie oczekuje aby być niczym prof. Miodek ale takie "byki" temu bykowi nie przystoją.

przelotny

Z artykułu wynika, że ceny uranu powinny wzrosnąć do ok. 60$ za funt żeby wydobycie było opłacalne. Ceny albo wzrosną albo branża będzie miała kłopoty z płynnością. Jednak właśnie z uwagi na brak równowagi rynku uranu autor widzi w tym okazję inwestycyjną.

wieslaw

@NLC,-Portfela niemam ,chociaż teraz z perspektywy czasu szkoda.Po głębszych spadkach chyba wróce do tego brokera,z którego byłem bardzo zadowolony.Taki ułożony portfel przez fachowców jest na kilkanaście lat.

Teraz inwestuje krótkoterminowo naETF-ach,wybranych akcjach,głównie spółki związane z miedzią,-najdłużej mam VALE-największa firma wydobywcza na świecie rudy miedzi.Do tego dla podniesienia adrenaliny spekuluje na kontraktach kupując na wsparciach sprzedając pod oporem.Teraz rynki są tak napompowane ,że jak będzie zjazd to na wszystkim ,dlatego trzeba być czujnym.

@przelotny,-rosnąć na przestrzeni kilkunastu lat napewno będą,to dla bardzo cierpliwych na dziś.

Ostatnio modyfikowany: 2018-01-10 22:12

Kikkhull

3r3

"Skupowanie surowców na dużą skalę jest spekulacją"

Jest desperacją - znaczy, że zaufanie do każdego papieru jest mniej warte niż hałda urobku franco kopalnia.

Inwestycje w surowce to jest ten poziom wiary w "lepsze jutro" jak kupowanie tapczanu cukru "na zapas".

Tomasz Cekało

https://independenttrader.pl/portfel-moar-czyli-jak-isc-pod-prad-na-gieldzie.html

Dlaczego temat jest poruszany jeszcze raz?

jazon

Dzięki za feedback. Spróbuję pójść Twoją ścieżką, odczekam dobę i dam tu znać czy pomogło.

Cezary692

Moim zdaniem to sposób na ciężkie czasy, tzn dywersyfikacja, ewentualnie rebalansowanie. Może dlatego Gospodarz ponowił ten temat.

@trader21

Nigeria na RSI wysoko, zastanawiam się czy redukujesz podobnie jak ECH które potem poszło jeszcze wyżej?

Dziękuję za tip. Cierpliwość się opłaciła.

Kabila

https://www.centralbanking.com/central-banks/governance/people/3343101/people-perus-velarde-bags-bis-job-belsham-gets-second-term-on-boe-committee

Arcadio

"Wynik w USD minus 8% ale w tym czasie USD umocnił się 21% w odniesieniu do PLN. Mamy zatem + 11% w PLN co moim zdaniem jest wynikiem zaniżonym gdyż do wyliczenia wziąłem akcje w USA zamiast najtańszych rynków."

Właśnie w ryzyku walutowym tkwi największy hazard portfela MOAR.

Gdybyś za rok 2008 przyjął inwestycje w PLN, polskie akcje i polskie obligacje to wynik byłby mocno ujemny.

Ty postanowiłeś dla tego przykładu wziąć akcje i obligacje amerykańskie, na co nałożył się czynnik umocnienia USD i tylko dzięki temu cały portfel przekalkulowany na PLN dał niezły wynik.

W moim przykładzie pokazałem jak to wyglądało z punktu widzenia przeciętnego polskiego inwestora, który zarabia i wydaje w PLN.

Taki inwestor zarobiłby w dobrym 2017 roku tylko 2,75%.

Oczywiście gdyby inwestor amerykański, zarabiający i wydający w USD zainwestował w ten "polski" portfel MOAR to zarobiłby ok. 20%, bo sam kurs walutowy PLNUSD umocnił się o 17% przez rok.

Z drugiej strony w Twoim przykładzie to też kurs walutowy PLNUSD miał największy wpływ na zwrot z portfela.

Zakładając, że portfele MOAR są przeznaczone raczej dla biernych inwestorów, którzy nie chcą na co dzień śledzić rynków, a jedynie podejmować decyzje o relokacji środków raz w roku, warto ten temat podnieść, czyli czy mają podejmować ryzyko walutowe czy nie ? A jeśli tak, to w jakiej skali ? Czy tylko w części akcyjnej, czy również obligacyjnej, jak w Twoim przykładzie, czy może też w gotówce. Wtedy ekspozycja na obce waluty to już 75% portfela i bardziej taki portfel ryzykiem przypomina kredyt w CHF, lub opcje walutowe niż bezpieczny MOAR.

Cezary692

Dzięki za zwrócenie uwagi na ryzyko walutowe.

Zgadzam się z Tobą a Cezary podchodzi do tego dość swobodnie. Tzn jak USD w dół to aktywa wyceniane w USD w górę kilka razy. Nie do końca i nie zawsze. Przykład: ktoś zarabiający w PLN kupił USD przy kursie 4,20 i za to nabył aktywo denominowane w USD co do którego ani nie miał pecha ani szczęścia (szło bokiem). Mamy stratę i tyle.

Osobiście jak będę widział, że kapitał płynie z DM do EM to pln powinien się umacniać (z korektami) do czasu kryzysu. A wówczas jak pisze Cezary ucieczka do bezpiecznych przystani. Więc jakiekolwiek aktywa denominowane w USD mogą podlegać pod znaczne ryzyko walutowe. Odmienną kwestią jest rodzima waluta pomimo że instrument denominowany jest w USD (np Pakistan).

Zibo

PL_Andrev

"Inwestycje w surowce to jest ten poziom wiary w "lepsze jutro" jak kupowanie tapczanu cukru "na zapas"."

Czy są jakieś realne szanse na to iż złoto spadnie do cen sprzed 10 lat?

W sumie jest to rozwiązanie alternatywne dla osób które mają jakieś większe oszczędności, a boją się inwestować na giełdzie z obawy że wszystko stracą.

Sitting

Czy są jakieś realne szanse na to iż złoto spadnie do cen sprzed 10 lat?

znaczy przedział 700-1000 fedów za 1OZ ?

Moc banksterki jest wielka, ale osobiście tego nie widzę, przy 1150 uaktywnia się taki popyt na fizyka, że musieliby chyba ustawowo wyznaczyć kurs i nakazać zdanie posiadanego kruszcu do FED - tylko w obecnych czasach nie wiem kto by to zrobił... ? to nie rok 1933 tylko 2018

bratpit

Come'on.

Rozpatrywanie "portfela" na poziomie pojedynczych lat ograniczone do zysku to jest podejście, które stosuje gimbaza inwestycyjna z okazji baniek.

Nie zchodżcie do tego pozimu.

Portfel zakłąda sie rozpatruje przez pryzmat lat by zachować istotność statystyczną .

Arkadio zysk nie jest istota portfela bo z załaczonego obrazka wynika jasno ,że do zysku wcale zaden portfel nie jest potrzebny . Akcje dają wiecej. Istotą jest potrzeba ograniczania ryzyka.

Arcadio

"Arkadio zysk nie jest istota portfela bo z załaczonego obrazka wynika jasno ,że do zysku wcale zaden portfel nie jest potrzebny . Akcje dają wiecej. Istotą jest potrzeba ograniczania ryzyka."

Ja to wiem i dlatego mój portfel inwestycyjny składa się z żony, dzieci, nieruchomości, walut, złota i gotówki w banku i w sejfie i przede wszystkim własnej głowy. To w kwestii ryzyka. A zarabiam pracując i spekulując na kontraktach terminowych.

A, i gratuluję Ci rozumienia ryzyk związanych ETF. Jesteś wśród nielicznych :)

NLC

najlepiej ale tak obecnie nie ma byłby tani USD i tanie akcje z S&P. Tymczasem tam jest bańka na giełdzie, oczekiwanie na krach i pytanie czy dolar już opadł na tyle że czas się podnosić czy może jeszcze czeka nas jego spadek. USD/EUR IMHO ma trend spadkowy, po korekcie ale spadkowy, USD?PLN ma również spadkowy. Zatem dziś kupno USD i inwestycja w akcje np. amerykańskie to dla tych co mają "balls" i lubią ostrą jazdę bez trzymanki.

NLC

dzięki za Wasze odpowiedzi

gruby

"Czy są jakieś realne szanse na to iż złoto spadnie do cen sprzed 10 lat?"

Dla Ciebie w roli skupującego relikt to raczej nie. Chyba że zaparkujesz dywizję czołgów przed siedzibą nowojorskiego FEDu. Wtedy jak podejrzewam wymieniliby Ci grzecznie wydrukowaną przez siebie dowolnie dużą górę papieru na złoto nawet po ostatnim oficjalnym kursie z epoki Nixona: 35 dolarów FED za uncję, byle pozbyć się z własnego trawnika wymierzonych w okna luf.

Ze spirali zadłużenia można wyjść deflacją, inflacją albo rewolucją. Ani rewolucja ani deflacja nie są bezpieczne dla właścicieli systemu. Pozostaje inflacja i polski nowy premier ma w niej rozkręcaniu niewąskie zasługi które mu również po zakończeniu jego misji w odległej prowincji imperium nie zostaną zapomniane. Stawiam na wyjście inflacyjne.

aim_bot

https://www.youtube.com/watch?v=GhWvoDD4aFs

https://www.youtube.com/watch?v=yv17gM1Wea4

Blanco

Rozumiem, że spółki wydobywcze pomimo ich korelacji z np. metalami traktujemy jako akcje. Co w przypadku REITów? Zachowują się trochę jak akcje czy jest to typowa ekspozycja na nieruchomości tylko poprzez giełdę? To samo tyczy się PSLV?

Jeśli mógłbyś jeszcze powiedzieć skąd czerpiesz informacje o bierzącej sytuacji na rynku REITów, czy masz jakieś przydatne linki.

PS. OGZPY ruszyło.

Pozdrawiam

3r3

"Czy są jakieś realne szanse na to iż złoto spadnie do cen sprzed 10 lat?

W sumie jest to rozwiązanie alternatywne dla osób które mają jakieś większe oszczędności, a boją się inwestować na giełdzie z obawy że wszystko stracą."

Na złocie zyskasz tylko tyle co wzrośnie produkcja przemysłowa - bo więcej kupisz za nie w przyszłości.

Na rynek bym nie liczył - na złocie stracisz po prostu mniej niż na cyzmkolwiek innym w długim terminie.

Bo na walucie w perspektywie trzech dekad to najpewniej stracisz wszystko.

NLC

podobieństwo pacjenta i Dobroczyńcy przypadkowe ?

jestem pod ogromnym wrażeniem

PL_Andrev

"Na złocie zyskasz tylko tyle co wzrośnie produkcja przemysłowa - bo więcej kupisz za nie w przyszłości."

Kryzys z roku 2007 mówi wręcz coś przeciwnego: niezależnie od przyczyn kryzysu konsumpcja spadła co przełożyło się na spadek produkcji przemysłowej w skali globalnej. A złoto tymczasem biło rekordy.

Sitting

3r3

"Kryzys z roku 2007 mówi wręcz coś przeciwnego: niezależnie od przyczyn kryzysu konsumpcja spadła co przełożyło się na spadek produkcji przemysłowej w skali globalnej. A złoto tymczasem biło rekordy."

Przeczytaj co napisałeś i pomyśl - to zupełnie wystarczy.

Co Ci po punktach z tej gry skoro ceny produktów poszybowały, bo nie można było ich zamówić, bo zdemontowano wytwarzające je organizacje z braku płynności?

Szosa78

lenon

https://www.kraken.com

jazon

@all

nie od razu ale pomogło. trzeba odczekać dobę po zmianie ,tak jak mówił @przelotny. dzięki i pozdrawiam

polish_wealth

https://www.youtube.com/results?search_query=krajski poszcze sie ze smiechu Panowienie moge sie dogadać Karoń wpada w 10rakie dygresje 5ciokątkie zapętlone Braunik go dopytuje co chwile xd

Ostatnio modyfikowany: 2018-01-12 22:59

uberbot

"Się buduje scena prawa"

Oni to się nie zbierają, żeby jakieś książki sprzedawać? Albo swoje usługi? To się nazywa bro-marketing.

Oni nie handlują wojną, ani służbami. A przynajmniej jak patrze na takiego Korwina, to mam wrażenie, że jemu zależy na sprzedaży tego co on tam sprzedaje. Nie na moim dobru... Jakby chcieli coś zmienić, to organizowaliby siłę (armię) do przewrotu. Czy może coś zgubiłem i jestem nieświadomy?

@Szosa78

"nabiera sensu i kalibru powagi w świetle niedawmo uchwalonego przez senat us act 447 o mieniu ofiar holocaustu"

https://www.money.pl/gospodarka/wiadomosci/artykul/reprywatyzacja-zwrot-majatku-holokaust,39,0,2396199.html

Grubo z tym, prawda? Michalkiewicz to jednak dobrze opisał. Zobaczymy co zdrajcy w Polsce zrobią.

3r3

"Jakby chcieli coś zmienić, to organizowaliby siłę (armię) do przewrotu. Czy może coś zgubiłem i jestem nieświadomy? "

Zgłaszają się do nas chętni. Tylko ktoś im musi karabiny wyprodukować bo ani nie mają, ani większości na nie nie stać. I tylko im podświetlać cele. I co ja mam im wyjaśniać? Że my tu tylko chcemy wypić, zakąsić i w nosie mamy kłopoty plebsu?

Przecież armia istnieje, lich abo licha, struktury organizacyjne są - tylko tam nie idą Ci co chcą strzelać politycznie w swoim kraju. Tam się idzie po emeryturę^^

Ostatnio modyfikowany: 2018-01-13 14:20

Kabila

https://www.silverdoctors.com/gold/gold-news/move-over-fort-knox-heres-an-actual-look-inside-russias-gold-vaults-at-their-gold-reserves/

polish_wealth

Ostatnio modyfikowany: 2018-01-13 16:44

athleticbody

"Komentarz został usunięty ponieważ nic nie wnosił do dyskusji - robie za admina od razu sam siebie kasuje,"

o zesz Ty, tego jeszcze tu nie bylo. Dzieki za ubaw dnia ;-)

Szosa78

Bo ze złotem jest tak: Cały świat je obserwuje, ale oficjalnie udaje że to obojętne i nie ma żadnego znaczenia. Jak dojdzie do sytuacji a chyba obecnie dochodzi że koteria traci kontrolę nad jego cenami, to ludzie którzy mają papierową kasę wprost się stratują usiłując je nabyć. I jeszcze raz bo to miałem dobre:

Metaforycznie rzecz ujmując, na złoto można spojrzeć niczym na srodze doświadczonego, cierpiącego mędrca, który wcale nie spieszy się, by ogłosić prawdę, lecz jedynie obserwuje sprawy z boku, z chłodną obojętnością. Unikając ostentacyjnej obecności i wygłaszania swoich racji, tym bardziej ukazuje swoją wyjątkowość i wartość. mimo zniewag, szyderstw, przekleństw, nacisków degradowania, i zastosowania wszystkich dostępnych metod służących wyszydzeniu złota jakoby „fałszywego króla walut”, lśni ono i wciąż lśnić będzie swoim blaskiem jest kajdanami na rękach bankierów oraz solą w ich oku, a „potężne fiat Money” zbudowane na bazie oszukańczej formule zaufania, skręciły na drogę prowadzącą ku ich kresowi. Ludzie w końcu dostrzegą prawdę i drogę wyjścia z tego papierowego obłędu. "

papi123

krzysiek89