W przeszłości obligacje rządowe były postrzegane jako aktywo o najwyższym poziomie bezpieczeństwa, zapewniające odsetki znacznie powyżej inflacji. W ostatnich latach sytuacja zaczęła się zmieniać. Aby nie dopuścić do bankructw poszczególnych krajów banki centralne zaczęły skupować dług, windując ceny obligacji, tym samym sztucznie zaniżać wysokość wypłacanych odsetek. Kilkanaście miesięcy temu po raz pierwszy w historii rentowność obligacji rządowych spadła poniżej zera. W przypadku Japonii dotyczy to nawet papierów wartościowych z 30-letnim okresem zapadalności. Przez wiele dekad uznawano, że taka sytuacja nigdy nie będzie mieć miejsca, tymczasem dzisiaj obligacje gwarantujące stratę są już jednym z elementów świata finansów.

O tym, jak specyficzna jest obecna sytuacja, przekonuje wykres ukazujący oprocentowanie 10-letnich obligacji Stanów Zjednoczonych na przestrzeni ostatnich 70 lat.

Bardzo łatwo możemy wyróżnić dwie fazy, obie trwające około 35 lat. Pierwsza z nich związana była ze stopniowym wzrostem rentowności obligacji do poziomu 16% na początku lat osiemdziesiątych. Od tej pory oprocentowanie amerykańskich obligacji stale spada – obecnie na 10-letnich obligacjach USA można uzyskać nominalnie 1,5% zysku.

Innymi słowy: mamy do czynienia z końcówką ponad 30-letniej hossy na obligacjach. W tym czasie rentowność obligacji spadała, a więc rosły ich ceny. Jest to stosunkowo trudna do zrozumienia zależność, dlatego wytłumaczę ją na przykładzie.

Załóżmy, że zgodnie z obecnym poziomem oprocentowania kupujemy 10-letnie obligacje amerykańskie przynoszące 1,5% zysku. Następnie okazuje się, że po kilku miesiącach stopy procentowe w Stanach Zjednoczonych zostały jeszcze bardziej obniżone, a rentowność nowych obligacji 10-letnich wynosi już tylko 1%. Dochodzi do sytuacji, w której kupione przez nas obligacje wypłacają 1,5 dolara na każde zainwestowane 100 dolarów, tymczasem nowe obligacje przynoszą już jedynie 1 dolara. Oczywiście kupione przez nas obligacje prezentują się korzystniej i ich cena wzrośnie. Stanie się tak, ponieważ inwestorzy na rynku chętniej odkupią nasze stare obligacje gwarantujące 1,5% zysku, niż nowe, których rentowność wynosi 1%. W taki właśnie sposób spadek rentowności wiąże się z wyższą ceną obligacji.

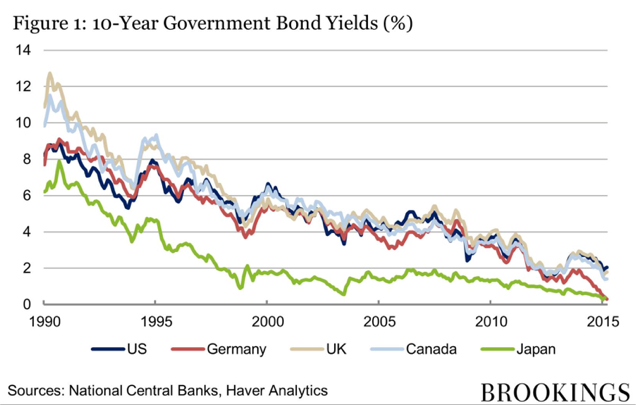

Na wcześniejszym wykresie zaprezentowałem wyłącznie rentowność obligacji amerykańskich, więc myślę, że warto podkreślić, iż pomiędzy poszczególnymi krajami występuje w tym zakresie znaczna korelacja. Można ją zobaczyć na poniższym wykresie:

Wykres pokazuje rentowność 10-letnich obligacji rządowych dla pięciu wybranych państw. Dane widoczne na grafice obejmują okres do 2015 roku. Warto jednak dodać, iż w przypadku Japonii oraz Niemiec oprocentowanie spadło już poniżej zera.

Absurdy na rynku obligacji

Warto uświadomić sobie, co tak naprawdę oznacza negatywne oprocentowanie obligacji. Jeśli rentowność obligacji wynosi - 1%, to pożyczając np. 100 tys. złotych, rząd musi oddać jedynie 99 tys. złotych. Nawet nie uwzględniając inflacji, inwestor nabywa obligacje gwarantujące stratę. Jest to oczywiście chora sytuacja, jednak część inwestorów utrzymuje swoją aktywność na rynku. Dzieje się tak, ponieważ mają oni nadzieję, że rentowność obligacji nadal będzie spadać, a więc rosnąć będą ich ceny. Jeśli inwestycji dokonuje się nie z powodu atrakcyjnej wyceny, ale tylko po to, by odsprzedać drożej kolejnemu głupiemu, to mamy niezbity dowód na obecność bańki spekulacyjnej. Tak było w 2001 roku, kiedy ludzie rzucali się na akcje firm technologicznych nieprzedstawiających żadnej wartości, zakładając, że zdążą je sprzedać, zanim dojdzie do spadków. Podobnie określić można sytuację na rynku chińskim z 2015 roku, kiedy na giełdzie pojawiło się mnóstwo nowych inwestorów, skuszonych wzrostem cen akcji, a nie ich rzeczywistą wartością.

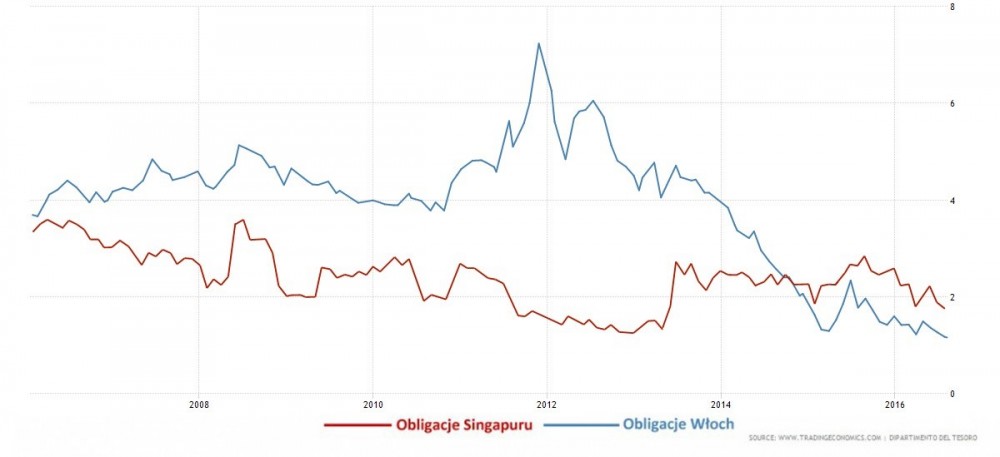

Duży wpływ na obecną sytuację mają działania banków centralnych, które stały się największymi kupcami obligacji. Doprowadza to do nieprawdopodobnych absurdów. Jeden z nich jest dobrze widoczny na poniższym wykresie, ukazującym porównanie rentowności obligacji Włoch i Singapuru.

Zadłużenie Włoch przekracza 130% w stosunku do PKB. Kraj od dekady tkwi w stagnacji, a całą sytuację dodatkowo komplikuje włoski sektor bankowy, który wyróżnia się najwyższym na świecie odsetkiem niespłacanych kredytów, wynoszącym 18%.

Zupełnie inaczej wygląda sytuacja w Singapurze, który nie ma długu netto, jest stabilny i przewidywalny finansowo, a dodatkowo zajmuje czołowe miejsca na świecie pod względem łatwości prowadzenia biznesu. Mimo to Singapur musi płacić za kredyt więcej niż Włochy. Dlaczego tak się dzieje? Jak widać na wykresie, rentowność Włoch spada od 2011 roku. To właśnie wtedy Europejski Bank Centralny zaczął skupować obligacje tego kraju. Gdyby tego nie zrobił, rentowność włoskich obligacji wzrastałaby nadal, aż do momentu ogłoszenia bankructwa. Ostatecznie jednak zdecydowano sztucznie wygenerować popyt na włoskie obligacje, co doprowadziło do widocznej na wykresie anomalii.

Wracając do obligacji, których rentowność znajduje się obecnie poniżej zera, warto wspomnieć o niedawnej wypowiedzi Billa Grossa, uznawanego na tym rynku za wielki autorytet. Stwierdził on, że „10 bilionów dolarów w obligacjach o ujemnym oprocentowaniu to supernowa, która pewnego dnia eksploduje”. Gross obecnie shortuje ujemnie oprocentowane obligacje, wychodząc z założenia, że utrzymanie takich cen na dłuższą metę jest niemożliwe.

Obecna sytuacja na rynku obligacji niesie ze sobą jeszcze jeden istotny skutek. Znaczna część inwestorów, którzy chcą obronić się przed inflacją, przenosi swój kapitał na rynek akcji. W efekcie po raz kolejny usłyszeliśmy o rekordach notowanych przez amerykańskie indeksy, co ma być dowodem na znakomitą kondycję gospodarki.

Skala problemu

Obecnie globalna wartość obligacji o ujemnym oprocentowaniu wynosi 13 bilionów dolarów. Warto zwrócić uwagę na to, jak szybko ta wartość wzrasta. Jeszcze dwa lata temu tego typu obligacje w ogóle nie były obecne na rynku. W lutym 2015 roku ich łączna wartość wynosiła 3,6 bln dolarów, a następnie podwoiła się w ciągu kolejnego roku do 7 bilionów dolarów. Kolejne podwojenie wartości zajęło już tylko 5 miesięcy.

Być może łatwiej będzie uświadomić sobie skalę problemu, porównując obecną sytuację z ostatnim kryzysem finansowym. W 2007 roku toksycznym aktywem okazały się obligacje zabezpieczone kredytami hipotecznymi. System ledwo zdołał utrzymać się na nogach. Tym razem toksyczne aktywo stanowią obligacje z negatywnym oprocentowaniem emitowane przez bankrutujące rządy. Różnica? Łączna wartość obligacji, które spowodowały ostatni kryzys, wynosiła 0,7 biliona dolarów. Dzisiaj mamy do czynienia z negatywnie oprocentowanymi obligacjami, których wartość przekroczyła 13 bilionów dolarów, a jeszcze przed końcem roku będzie to 20 bln dolarów. Jest to kompletnie inna skala problemu.

Podobnie jak w wielu innych przypadkach, chciwość i chora spekulacja mają swój wkład w wykreowanie kolejnej bańki spekulacyjnej. Dziesięć lat temu inwestorzy skupowali obligacje zabezpieczone kredytami hipotecznymi, z kolei teraz bezmyślnie nabywają obligacje gwarantujące stratę. Wszystko opiera się na założeniu, że znajdzie się „głupszy”, któremu odsprzedamy aktywo z zyskiem.

Konsekwencje

„Możemy ignorować rzeczywistość, ale nie możemy ignorować konsekwencji, której z tej rzeczywistości wynikają” – Ayn Rand.

Rozróżniając akcje i obligacje, podkreśla się zazwyczaj, że pierwsze z nich są bardziej ryzykowne. Obecna sytuacja przynosi jednak diametralną zmianę definicji obligacji, które z synonimu bezpieczeństwa stają się gwarantem straty. Biorąc pod uwagę realną inflację, siła nabywcza obligacji wygląda jeszcze gorzej.

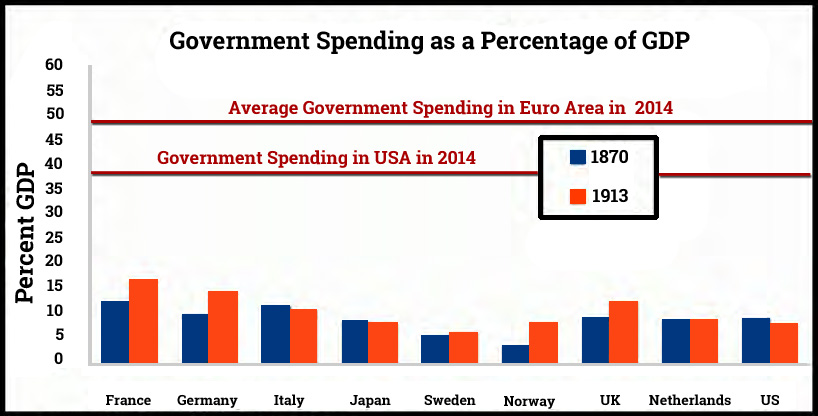

Jedną z ofiar negatywnie oprocentowanych obligacji staną się fundusze emerytalne, które nie będą w stanie wypracować zysków dla swoich klientów. Jako że są one zwolnione z podatku, ustawodawcy najprawdopodobniej zmuszą je do okazania wdzięczności i zainwestowania np. 50% kapitału w „bezpieczne” obligacje. W drugiej kolejności rząd wywrze wpływ również na indywidualne konta emerytalne. Ostatecznie dojdzie do sytuacji, w której emerytom nie pozostanie nic innego, jak tylko zwrócić się po pomoc bezpośrednio do państwa. Będzie to dalszy ciąg trwającego od wielu dekad procesu, polegającego na uzależnianiu obywateli od woli polityków. Jego odzwierciedleniem jest poziom wydatków publicznych, które stale rosną w stosunku do PKB.

Źródło: Marc Faber

Poziome linie oznaczają poziom wydatków publicznych w stosunku do PKB dla strefy euro oraz USA w 2014 roku. Jak widać, na przestrzeni ostatnich 100 lat skala wydatków publicznych w odniesieniu do PKB wzrosła mniej więcej czterokrotnie.

Po raz kolejny w niekorzystnej sytuacji znajduje się klasa średnia. Znaczną jej część stanowią osoby posiadające oszczędności, których siła nabywcza nieustannie traci na wartości. Na drugim biegunie znajduje się najbogatsza część społeczeństwa, która dzięki niedostępnym dla ogółu informacjom wie, jak inwestować w niepewnym środowisku i kiedy wycofać się z przewartościowanych rynków.

Negatywne oprocentowanie jest kolejnym dowodem na to, że polityka banków centralnych nie przynosi pozytywnych efektów. Nigdy w historii dodruk pieniądza nie okazał się skuteczny i tym razem również nie będzie wyjątku – gospodarki po prostu nie da się uzdrowić w ten sposób. Zapewne już wkrótce będziemy mieć do czynienia ze stagflacją. Oznacza to zerowy wzrost gospodarczy wynikający z ogromnego ciężaru długu, a także przyspieszającą inflację, której kontrolowanie stanie się dla rządów niewykonalne.

Na rynku obligacji dojdzie do sytuacji, w której inwestorzy zauważą, że cen nie da się już bardziej pompować. Zaczną więc wycofywać się, co zmusi bank centralny do zwiększenia zakupów. Ostatecznie dojdzie do sytuacji, która kojarzy się nam z Zimbabwe. Tym razem jednak kryzys nie będzie dotyczył państwa Trzeciego Świata, a najważniejszych gospodarek. Będziemy zmuszeni przejść przez odpisy długów do nowego systemu, być może bazującego na SDR-ach.

Jak możemy się chronić?

Niezmiennie uważamy, że jednym z najlepszych rozwiązań jest inwestowanie w metale szlachetne. Prawdą jest, że chronią one przed załamaniem systemu, ale warto zwrócić uwagę na jeszcze jedną kwestię. Złoto i srebro spisują się znakomicie, kiedy mamy do czynienia z negatywnymi rzeczywistymi stopami procentowymi. W takim otoczeniu to właśnie metale przynoszą najwyższy zysk.

Godną uwagi grupę aktywów stanowią również surowce. Z jednej strony jest to aktywo materialne, a z drugiej ich ceny znajdują się obecnie na stosunkowo niskich poziomach, o czym pisaliśmy, chociażby w niedawnym artykule o surowcach rolnych.

Inwestowanie w akcje uznawane jest za jeden ze sposobów na uchronienie się przed inflacją, jednak w krajach rozwiniętych, odpowiadających za 87% łącznej kapitalizacji giełd, mamy do czynienia ze sporym przewartościowaniem walorów. Zostają nam zatem rynki rozwijające się, na których można znaleźć dobre okazje, jednak ze względu na duże uzależnienie od najważniejszych giełd, odradzamy przeznaczanie na akcje więcej niż 10-15% swojego kapitału.

Wśród aktywów chroniących przed spadkiem wartości pieniądza wymienia się także nieruchomości, jednak w otoczeniu zerowych stóp procentowych ich ceny wzrosły do poziomów, których nie można uznać za atrakcyjne.

Cóż, inwestowanie kiedyś było dużo prostsze. Wystarczyło dostosować się do cyklu koniunkturalnego lub po prostu wpłacić środki na lokatę płacącą 5% powyżej inflacji. Dziś musimy zmierzyć się z sytuacją postawioną na głowie, co zawdzięczamy bankierom centralnym próbującym na siłę utrzymać kontrolę nad systemem monetarnym. Jedyne co nam zostaje, to nieustanna edukacja i otrzeźwienie. Za dekadę lub szybciej będziemy śmiali się z określenia „bezpieczny jak w banku” czy „bezpieczne obligacje”.

Zespół Independent Trader

czyznie

Po drugie, złoto i srebro trudno nazwać inwestycją. Myśle że dużo jest takich co metal odkładają stopniowo jako oszczędności życia. Perspektywą obejmują czasy gdy nie będzie systemu że ceny ustala jakaś "giełda" tylko wolny rynek. A sztabka jest jedna, nie rodzi przecież co roku małych sztabiątek.

Nie wiem czy zauważyliście, ale ostatnio wprowadzono nową serię banknotów, jak dla mnie kiepsko zamaskowany dodruk. Niebawem wprowadzą 500 złotych. Także ja trzymam w fizyku i patrzę co będzie.

Na koniec, o co chodzi z tą zależnością między rentownością a ceną? Rozumiem że jeśli wypuszcza się nowe obligacje z niższym zyskiem to stare, z wyższym zyskują na wartości? W takim razie dlaczego w ogóle KTOŚ kupuje obligacje z tak żałosną rentownością skoro wiadomo że to zaraz je**ie?

peterzu82

Pozdrawiam

polish_wealth

Nikt nie daje 100% jednokierunkowej rekomendacji w co inwestować, raz jedno wygląda atrakcyjnie raz drugie, liczy się też styl życia nie wszystko jest dla wszystkich. Jak masz tyle fizyka, zabezpieczyłeś podstawowe rzeczy jak ziemia, rodzina, lub odłożyłeś na wynajem na kilka lat (zależy jak żyjesz) to cześć kasy możesz trzymać w formie wirtualnej, żeby generować zyski na kontraktach np. ten dolar australijski w związku z produktami rolnymi. Nie ma czegoś takiego, że się załadujesz cały w jedna opcje. Jeden nigdy nie pojedzie do Australii i będzie chciał sobie ze swojego portwela z poziomu laptopa w warszawie kupić ekspozycje na pszenice na 2x lewarze czysto spekulacyjnie, a drugi uzna, że to ryzykowane i wymieni na dolar australijski który nawet jak spadnie 10% w skali 1-2 lat to zaplanowal i tak wycieczke tam na przykład i w ten sposób się zabezpiecza przed marzą od wymiany w dwie strony przykładowo. Ta inteligencja finansowa obejmuje bardzo wiele aspektów. Wszystko też zależy od tego czy rozumiesz co w danym momencie działa na wykres, jeżeli rozumiesz to unikasz sytuacji miękich rąk. Jeżeli dzisiaj kupileś ten dajmy AUD, a jutro jest podwyżka stóp FED to naturalnie AUD spadnie, ale wiesz że za dwa tygodnie zapowiedziano podwyżke AUD w Australii i nie panikujesz tym tąpnięciem nie biegniesz sprzedać, kiedy jednak nie jesteś w stanie powiedzieć jakie siły działają na wykres to człowiek staje sie emocjonalny i traci.

Na świecie będzie głód i shortage dostaw żarcia w czasach tych największych kryzysów to wiemy z różnych podań, np. mnie się zdaje, że kiedy to się wydarzy na dużą skalę to to jest równolegle czas, że coś może stać się giełdom i nie inwestuję w to akurat, ale to już tylko i wyłącznie dlatego że jestem takim człowiekiem mam swoje ograniczenia i przypuszczenia, ale dzięki temu mam spokój ducha bo trzymam sie tego co znam. Jestem autentycznie przekonany, że będzie hossa na produktach rolnych, pamiętajmy jednak że dzisiaj wydobywa się najwięcej surowców i produkuje się najwięcej żywności odkąd wogóle świat istnieje. I to już jest kwestia kiedy wejść i ile mogę wytrzymać na takiej pozycji jeżeli jednak długo nie dojdzie do światowego kryzysu. Alternatywą jest inwestowanie w Tesco, tesco jest po spadkach, tesco wprowadza innowacyjne rozwiązania bezobsługowe (w świecie gdzie ludzie żyją w internecie to nie chcą sie powoli ocierać o innych przypadkowych ludzi), tesco jest na całym swiecie, tesco to solidna firma związana z żywnością nie jakieś tam kopanie bitcoina, mają w tajlandii np. miejsca gdzie robią torty ludzie i sprzedają świerze -

polish_wealth

Co chciałem powiedzieć to to, że jedną informację o pogodzie można wykorzystać na setki sposobów, a stopa zwrotu wcale nie zależy tylko od tego że wiedziałeś w co się zapakować. Może zamiast zainwestować 100 000 PLN w AUD, podzielisz kase na po 10 000 i co miesiąc strzelisz lewarem 1:4 w pszenice i to Ci lepiej wyjdzie. albo 50 w jakis stabilny kontrakt a 10 000 tkami strzelać, Nie ma jednostronnych rekomendacji - słownictwo jest ograniczone i nie da rady wszystkiego powiedzieć w słowach, jeden mówi że złoto wzrośnie i na tym zarobi drugi wejdzie bo tamten mu powiedział i straci. Bo ten drugi nie widzi co się pod czubkiem góry lodowej kotłuje tego pierwszego jak on zamierza to zrobić.

Dam

http://www.tradingeconomics.com/singapore/government-debt-to-gdp

Od kryzysu wzrósł również stosunek wartości wszystkich kredytów hipotecznych do PKB z 40% do 60%. To wzrost o 50%. Może to zwiastować tworzącą się bańkę na rynku nieruchomości.

http://www.tradingeconomics.com/singapore/households-debt-to-gdp

Nie wybielam tutaj Włoch. Singapur faktycznie ma lepszą sytuację. Ale tylko dopóki nie ma na świecie konfliktu militarnego. W razie wojny światowej wolałbym chyba mieć obligacje Włoch będących w NATO niż Singapuru. Choć najlepiej żadnych obligacji.

Co do ujemnej rentowności obligacji to nie zawsze oznacza ona stratę. Obligacje o ujemnej rentowności zyskają, jeśli ujemna rentowność będzie mniejsza niż deflacja.

Dam

http://www.bankier.pl/wiadomosc/Analitycy-Dow-Jones-za-rok-siegnie-20-000-pkt-7472852.html

Trochę to przypomina sytuację, kiedy prognozowano 5000 $/oz na złocie i cena w USD zaczęła spadać.

Plastic Tofu

Widziałem to już wcześniej i raporty o przewidywanych 18 miesiącach hossy.

Wydaje mi się, że zawsze była alternatywa, szczególnie dla funduszy emerytalnych i ludzi o stałym dochodzie. Nawet konto w banku przynosiło jakiś tam zysk, który można bylo dołożyć do emerytury, lub patrzeć jak rośnie z perespektywą dlugoterminową. Dzisiaj nie dotykając giełdy (pomijam nieruchomości) trudno jest zarobić parę procent rocznie, a większość inwestycji potrzebuje 5-8% rocznie żeby zadowolić potrzeby klientów. PM to typowe przechowanie kapitału, może index annuities dla tych co chcą bezpieczeństwa kapitału i wygląda na to, że chcąc nie chcąc giełda może pociągnąć index nawet do 20k. oliwą do ognia mogą być zakupy banku centralnego i QE numer 4,5,6

3r3

Jeśli dojdzie do spłuczki na akcjach, tak o delikatnie 10-30% to te obligacje nie są wcale takim złym rozwiązaniem dla dużych graczy - stracą mniej. A przecież za obligacje płacą podatnicy, więc różnica pomiędzy stratą na akcjach a stratą na obligacjach będzie pokryta ciężką pracą naiwnych płatników.

Arcadio

@Trader

Co sądzisz o użytkowniku Carrot, który w każdym swoim wpisie reklamuje tą samą stronę - zresztą pewnie własną ? Jeszcze nam tu akwizytorów polisolokat brakuje.

trader21

Czytaj proszę ze zrozumieniem.

„Singapur nie ma długu NETTO.” Owszem kraj ten ma oficjalny dług wynoszący 105% PKB ale jednocześnie posiada GIC (rządowy fundusz inwestycyjny, którego aktywa przekraczają o 8-10% wartość długu). Singapur jest obok Norwegii jednym z nielicznych krajów którego fundusze rządowe przewyższają zadłużenie.

Owszem w Singapurze mamy drogie nieruchomości jak prawie wszędzie na świecie co zawdzięczamy niskim stopom procentowym. Nie jest to jednak bańka spekulacyjna. REIT’y z Singapuru obecnie płacą jedne z większych dywidend (7-8% rocznie) co zawdzięczamy właśnie umiarkowanym cenom.

„W razie wojny światowej wolałbym chyba mieć obligacje Włoch będących w NATO niż Singapuru”.

ODP. W przypadku krajów takich jak Włochy wystarczy mały konflikt aby zaprzestać całkowitej spłaty długu. Zresztą kraj ten już jest bankrutem i wyłącznie interwencje EBC odwlekają faktyczne bankructwo.

„Co do ujemnej rentowności obligacji to nie zawsze oznacza ona stratę. Obligacje o ujemnej rentowności zyskają, jeśli ujemna rentowność będzie mniejsza niż deflacja.”

ODP. Inwestuj zatem w 30 letnie obligacje licząc na deflację. Ja pozostanę przy gotówce.

@Krzysztof1

„Jaka jest różnica pomiędzy ETF a ETN? Czy w przypadku ETN istnieje lewar? Czy też jak zainwestuje pewne środki na platformie np. Dif'ie to zaplace tylko prowizję i mogę poczekać kilka lat aż uzyskam zysk( oby wcześniej), czy też lewar może mi wyczyścić konto?”

ETF kupuje akcje, otrzymuje także dywidendę jakie owe akcje wypłacają.

ETN inwestuje w surowce poprzez kontrakty terminowe. Na wyniki ETN’u wpływa negatywnie contango zaniżające wynik średnio o 3% rocznie. Contango może być jednak zmienne. W metalach przemysłowych wynosi niecałe 2%, w surowcach energetycznych niedawno dochodziło do 20-30%.

W ETN’ach lewartowanych contango jest spotęgowane przez lewar.

Lewar sam Ci nie wyczyści konta. Może to zrobić ruch aktywa w złą stronę oraz duże contango. Na ten temat pisałem już kilka artykułów. Wpisz w wyszukiwarce contango lub backwardation a znajdziesz potrzebne informacje.

@Arcadio

Dzięki, Carrot właśnie dostał pernamentnego bana.

trader21

Jak masz to rozwiń to.

Są owszem i syntetyczne ETF'y replikujące indeksy poprzez derywaty ale nie mam czasu się nad tym teraz rozpisywać. To jest materiał na osobny artykuł.

Deckard

http://www.dealstreetasia.com/stories/49745-49745/

Plastic Tofu

Znowu piszesz bzdury.

Jeśli ETF kupuje akcje to nie jest derywatywą z samej definicji i większość ETF posiada aktywa więc nie są derywatywami tylko czymś na kształt funduszy, które zamiast rozliczane raz dziennie są sprzedawane na giełdzie.

Żeby było jasne istnieją ETF które są derywatami, ale to raczej odstępstwo od reguły.

Widzę, że lubisz investopedię to masz tu link:

http://www.investopedia.com/ask/answers/102815/are-etfs-considered-derivatives.asp

Dam

Wiem doskonale co napisałeś. Nie podważam tego, że Singapur nie ma długu netto, czyli nadwyżki rezerw walutowych nad długiem publicznym. Nigdzie nie napisałem, że jest inaczej. Wskazałem tylko, że często podawany przykład Singapuru jako tego "wzorcowego" państwa nie jest taki uzasadniony. Patrząc na wskaźniki jest faktycznie lepiej niż we Włoszech i o tym napisałem w komentarzu. Chodzi mi również o to, że oprocentowanie obligacji nie wynika tylko z sytuacji finansowej danego kraju, ale również z jego potencjału militarnego czy przynależności do określonych struktur politycznych. Włochy mają(a przynajmniej deklarują) jedne z największych rezerw złota na świecie. Mają dodatkowo 140 mld EUR rezerw walutowych i "swojego" na stanowisku szefa EBC. Mogą również szantażować berlin wyjściem z UE i tym samym rozpadem zarówno UE jak i strefy euro. Pozycja negocjacyjna Włoch jest silna. Inwestorzy to czują i dlatego rentowność ich obligacji jest na niskim poziomie. To wypaczenie jeśli brać pod uwagę wyłącznie dane makro, ale gdyby dane makro decydowały to już 2008 roku mielibyśmy reset systemu.

"ODP. Inwestuj zatem w 30 letnie obligacje licząc na deflację. Ja pozostanę przy gotówce."

Mnie obligacje jako takie nie interesują. Podałem tylko przykład kiedy ujemna rentowność obligacji nie oznacza straty. Wiesz, ja staram się czasami wczuć w sytuację kogoś kto zarządzam funduszem wartym powiedzmy 200 mld $. Co ma zrobić z taką sumą pieniędzy? Przecież niemożliwe jest trzymanie tego w gotówce w jakimś skarbcu, bo to kosztuje. Akcje są przewartościowane. Więc obligacje, które dają 1% straty nie wydają się być taka najgorszą opcją w przypadku zarządzających funduszami. Wiem, że brzmi to niedorzecznie, ale takie są realia.

Co do nieruchomości w Singapurze to również się z Tobą zgadzam. Napisałem jedynie, że od dna bessy wartość wszystkich kredytów hipotecznych w Singapurze do PKB wzrosła z 40% do 60%. To 50% przyrost w 6 lat. Sporo. Dlatego nie napisałem, że to bańka. Napisałem, że może to zwiastować tworzenie się bańki. Po prostu tempo przyrostu wartości kredytów hipotecznych w Singapurze jest spore.

Proszę, nie odbieraj w przyszłości moich postów jako ataki, czy krytykę tego co piszesz. Jeśli adresuję swój post do Ciebie to poprzedzam go "@Trader21". Mój post o Singapurze to luźna uwaga, która nie odnosi się do tego, że nie zgadzam się, z którąś częścią Twojego wpisu.

Dam

Zupełnie nie rozumiem Twojej agresji wobec dyskutantów. Najpierw dodajesz jakiś komentarz, a później obrażasz się, że ktoś się do niego odniósł.

"I najwazniejsze ETF i ETN : oba sa derywatywami, zeby bylo jasne. Z calymi tego konsekwecjami wynikajacymi :) "

Pomimo iż się pewnie nie odniesiesz, bo - raz - że szkoda Ci czasu na potyczki, a dwa - że zaniżam poziom, ale jednak spróbuję. Czy Twoim zdaniem EFT, który jest oparty na fizycznym złocie jest derywatywą?

dav1

Fajny link z tymi guru. Ja widze to tak. Gdy czyta sie jakies raporty czy analizy takich guru to spoko, ale niemozna slepo wierzyc ze akcje S&P500 spadna o 30% w 2 tyg. od przeczytania ich "wskazowek". Takie raporty nalezy raczej wykorzystac jako sposob na rozeznanie sie w sytuacji. Jezeli Marc Faber mowi ze akcje spadna o 30% do konca 2014, to mamy moze 50% szansy ze tak sie stanie. Nawet jezeli nie dojdzie do spadkow w przewidzianym okresnie, to nie oznacza ze Marc Faber pomylil sie piszac ze owe akcje sa drogie.

Uwazam ze trzeba samemu troche myslec i ewentualnie wspomagac sie taki analizami. Jak to trader pisze: To ze cos jest tanie / drogie, nie znaczy ze nie moze byc jeszcze tansze / drozsze.

Mimo ze trader to zaznacza to i tak pojawiaja sie komentarze ze on pisze bzdury bo sa sygnaly ze dane aktywa mają jeszcze potanieć.

Krzysiek3

"ostatnio wprowadzono nową serię banknotów, jak dla mnie kiepsko zamaskowany dodruk. Niebawem wprowadzą 500 złotych."

"Normalna" kolej rzeczy - tzn. inflacja. Podczas "reformy walutowej" w 1995 pojawiły się m.in. banknoty 100 i 200 zł. średnia inflacja W Polsce za ten okres to co najmniej 7% (do 2000 była dwucyfrowa). Masz 1.07^20 = 3.87 , więc banknoty 500, a nawet 1000 zł powinny się pojawić.

Plastic Tofu

"Z zalozenia jezeli jakas Fin Security jest oparta o inne Security to nazywa sie derywatywa."

Dwa zdania inne definicje.

Nie piszę tu w celu wywoływania konfliktów tylko precyzji w wyrażaniu się. Każdy język w tym inwestycyjny ma swoje reguły, definicje, określenia i według mnie należy się ich trzymać gdyż precyzja w wyrażaniu swoich myśli pozwala na rzeczową i owocną dyskusję inaczej prowadzi to do nieporozumień albo śmieszności.

Np pod poprzednim artykułem @glupi napisal w jednym z komentarzy:

"wyglada na to ze bede zyl w bedzie do konca :)" i teraz nie wiadomo czy zamierza on żyć w błędzie czy w biedzie do końca - czego mu nie życzę :)

Dam

Ciekawe dane liczbowe z rynku złota.

srebrnyPtaszek

[@Trader21

.... Wskazałem tylko, że często podawany przykład Singapuru jako tego "wzorcowego" państwa nie jest taki uzasadniony. Patrząc na wskaźniki jest faktycznie lepiej niż we Włoszech i o tym napisałem w komentarzu....]

Aby zrozumiec fascynacje tradera Singapurem trzeba po prostu ten kraj zobaczyc. Ja bylem w nim kilka razy (mniej wiecej 2-3 razy w roku), za kazdym razem moje uwielbienie dla miasta /kraju jest coraz wieksze. Bogactwo, organizacja, polozenie na globusie, kultura, kuchnia, biznes, ludzie. To wszystko utwerdza mnie w tym, ze wole miec w portfelu SGD niz zbankrutowanego eurasa.

To prawda nieruchomosci sa drogie, ale generuja STABILNY dochod, w stabilnej walucie w doskonałym otoczeniu biznesowym.

jacek.s

Tak jak wcześniej zauważył Dam, trzeba też brać pod uwagę potencjał militarny. Niestety Singapur leży nad Cieśniną Singapurską, bezpośrednio dalej mamy Cieśninę Malakka. Cieśnina ta jest praktycznie kluczowa dla światowego handlu i Chin. Patrząc na zbliżający się konflikt USA-Chiny, Singapur może mieć niewiele lepiej, niż my w czasie WW2.

MRSE

Nie przesadzacie czasem z usuwaniem komentarzy?

Np. usunięty został komentarz użytkownika @Krzysztof1, który został "zaszczycony odpowiedzią" przez samego Tradera.

W efekcie powstała absurdalna sytuacja, że sam gospodarz bloga zamieszcza odpowiedź na nieistniejący komentarz.

Podobnie ma się sprawa z komentarzami sugerującymi poprawienie błędów ortograficznych w artykułach -

komentarze znikają, natomiast błędy ortograficzne pozostają.

uciśniony_ekonomista_starego_systemu

1 oz < 1oz ale i 8 oz w numizmatach do 250 g sztabki?

Spece mówią, że łatwiej sprzedać złoto jako kruggerandy, filharmoniki itd, bo bardziej rozpoznawalne. Ale już pojawiła się (podobno) aplikacja na androida, która po dźwięku rozpoznaje autentyczność nie tylko poszczególnych monet, ale i sztabek - tylko, tych 1 oz Au ze znanych rafinerii. Skuteczności takiego testu nie komentuję, bo wątpliwe jest jego dopracowanie.

Flex

A o jakiej mennicy piszesz? Bo z reguły sztabki są tańsze, oczywiście w krajach gdzie obrót srebrem jest w miarę powszechny.

Aplikacja to Bullion Test i działa dobrze zarówno dla złotych jak i srebrnych monet 1oz. Sprawdzone dla maple leaf, filharmoników i american eagle. Sprawdzanie polega na porównywaniu częstotliwości rezonansowych sprawdzanej monety do wzorca. To samo (lepiej) możesz zrobić za pomocą laptopa i darmowego programu audacity. Przepis na blogu Słomskiego - wpisz w google "lewy rubel".

Chyba jedyny amatorski sposób sprawdzania, który wykryje " fałszywki" które przechodzą test linijki Fischa.

uciśniony_ekonomista_starego_systemu

"Aplikacja to Bullion Test i działa dobrze zarówno dla złotych jak i srebrnych monet 1oz." oczywiście, dobrze działa w stosunku do monet, ja tylko powątpiewam w skuteczność dopiero co wchodzących(mających wejść) aplikacji, które testują sztabki.

Kris618

"http://m.bankier.pl/wiadomosc/Rekordowy-popyt-na-zloto-7472971.html

Ciekawe dane liczbowe z rynku złota."

Coraz wiecej portali publikuje jak to cena zlota rosnie. Pewnie mozna jednoglosnie stwierdzic ze coraz wiecej osob prywatnych oraz podmioty instytucyjne kupuja zloto.

Moze to i racja stwierdzic ze zloto poszybuje w gore. Czemu nie, historia nas uczy ze zloto ma wartosc od tysiecy lat.

Ale czy aby obecne zloto, po ostatniej zmianie monetarnej nie jest tylko podmiotem aby srednia klasa, ktora ma male pole do popisu pozbyla sie obecnych 'pieniedzy' i wymienili je na swiecidelko? Mowi sie ze Chiny skupuja wieksza czesc wydobytego zlota. No tak, przeciez ludzie tam maja sporo kasy gdyz od 20 lat 'utrzymuja' caly swiat swoimi produktami. No to im wymyslili takie cos jak zloto by sie Ci ludzie pozbyli obecnego 'pieniadza-czytaj waluty'. Nie mowa tu o dniowych/tygodniowych spekulantach (sam do tych naleze).

Prosze spojrzec tutaj http://www.macrotrends.net/1441/gold-to-silver-ratio

Ostatnie 100 lat proporcji zloto/srebro. Jestesmy na szczytach w rejonie 70. Srednia wydaje sie byc kolo 30-35 zloto/srebro proporcja. Tutaj pytanie gdyz proporcja wydaje sie ruszac w dol. Czy to cena zlota spadnie 2-3 razy szybciej niz cena srebra by w najblizszych latach aby wrocic do poziomow 30-35 zloto/srebro proporcja? Czy to cena zlota bedzie sie wahac +-10% a srebro poszybuje o 100% do $40? Czy cena srebra pozostanie w rejonie $10-$12 a cena zlota spadnie do $350/400 jak sie okaze ze zloto to moze i masz ale nici z tego i handluj tym na czarnym rynku?

Dla dlugoterminowcow zycze aby cena zlota szla w gore, ale warto tez rozpatrzyc taki scenariusz i odpowiednio sie przygotowac.

Juz pewnie nie dlugo sie dowiemy.

adamos202

Chcialbym poznac Twoja opinnie nt kursu franka szwajcarskiego. Czy uwazasz, ze ostatnie dzialanie naszego prezydenta odnosnie "pomocy frankowiczom" wplynie w jakims stopniu na kurs CHF?

Ostatnio zl mocno sie umocnil i czy w zwiazku z tym poczyniasz zakupy walut?

Olo

Cię nie rozumiem. Z tego co pamiętam piszesz o wojnie, ucieczce przed inflacja w metale a na koniec stwierdzasz ze chciałbyś zaciągnąć kredyt. Trochę to rozbieżne :)

Wracając do meritum. Kompleksowo odpowiedział Ci Arcadio. Dodam ze swojej strony, że też jestem na czasie z tym tematem ale ja pod katem inwestycji. Mogę doradzić, że warto przejść się do doradcy finansowego ( takiego starszej daty, który ma np. żonę na stanowisku dyrektora w lokalnym oddziale banku) i zadziała Ci cuda z marżami. Do kosztów dolicz wpis do hipoteki i odpisy.

@all

Ostatnio komentujący idą w skrajności i prześcigają się w spekulacjach czy będzie wojna atomowa czy skończy się na rakietach ziemia-powietrze. To nie jest blog militarny. Szkoda, że Trader nie ukróca trochę takich dyskusji gdyż to odstrasza czytelników. Ostatnio do czarnowidzenia dołączył nawet Luk a to już przesada. Panowie oceńcie prawdopodobieństwo wkroczenia armii Rosyjskiej i jeśli jest ono mniejsze nić 1% dajcie sobie spokój i postarajcie zająć się czymś pożytecznym.

wegiel na raty

jest dużo od lat straszenia kryzysem głownie w oparciu o bańkę finansową, która ma w końcu pęknąć, będzie totalny krach i z pieniądzem w ręku zostaną ci co mają fizyczne złoto bo nim przeniosą swój majątek w czasy po kryzysie.

Jednak dopóki władcy bańki nie postanowią - nie pęknie. Mają pomkę do pompowania i wentylek do spuszczania waluty.

Tego urządzonka strzeże 10 lotniskowców, militarne bazy rozsiane po świecie, satelity, massmedia, "kultura" holywoodu, krzemowa dolina itp. wszechobecna amerykańszczyzna.

Natomiast wiele wskazuje, że ich celem jest wyeliminowanie całkowicie walut papierowych. W rozliczeniach będzie tylko pieniądz elektroniczny w chipie na ręce lub czole, a przy okazji niewykluczony ban na złoto. Wtedy te chomikowane krugerrandy może się przydadzą ale prawnukom.

polish_wealth

@ Olo powiedz że Ciebie to męczy nie wypowiadaj się za innych użytkowników, że są odstraszeni, nie widzę różnicy między zdaniem Rosja napada ukrainę, a shortuj hryvnę, nie widzę różnicy miedzy zdaniem, że Wietnam wprowadza rakietki na Spratly island , a zdaniem niedługo może coś się stać w Baltic Dry index. Poprostu jesteśmy kulturalnymi gentlemenami i używamy opisu poetyckiego wydarzeń nie tylko cyferek i symboli aktywów = )

@ Czemu jest tak mało komentarzy posypały się jakieś bany ?

Dam

Po raz pierwszy od bańki internetowej Dow Jones, Nasdaq oraz S&P 500 ustanowiły jednocześnie rekordy wszech czasów na zamknięciu.

3r3

Fajna byłaby górka na akcjach, tylko dlaczego jest razem z górką na złocie? Czyżby płynności starczyło na wszystko?

No to jest niewiele państw, które miały hałdy USD żeby je wpuścić w rynek. W jednym zamieniają pracowicie hałdę papieru na hałdę metali.

Dam

Górki na złocie jeszcze nie ma. Jest za to na obligacjach i częściowo na nieruchomościach(zależy od regionu świata).

"W jednym zamieniają pracowicie hałdę papieru na hałdę metali."

Mówisz o Chinach czy Rosji? Ostatnio nawet w USA przybywa nabywców.

@Kris618

Nie jestem goldbugiem. Jestem umiarkowanie sceptyczny względem złota. Bez teorii o dwucyfrowych inflacjach i z pytaniami dlaczego Chińczycy kupują mleko(złoto), a nie krowę(kopalnie złota). Z pytaniami dlaczego Chińczycy wolą Volvo i port w Pireusie zamiast ETFu na małe spółki wydobywcze? Widocznie mają inne cele. Złoto jest tylko jednym z elementów przewagi. Oprócz złota liczą się: siła militarna, dostęp do surowców, produkcja przemysłowa(środki wytwórcze), dostęp do żywności, demografia i odpowiednie położenie geograficzne. Kadafi miał dużo złota i co z tego, skoro nie potrafił go obronić? Jestem zwolennikiem mało popularnej zasady: "Jeśli nie potrafisz obronić swojego terytorium, to tak naprawdę nie należy ono do Ciebie."

TBTFail

Maksior

Mieszkam w Niemczech i ciekawi mnie wasze zdanie na temat istnego zalewu propozycji kredytowych ze stala rata splaty. Czy przy zerowych stopach EBC banki nie maja co zrobic z kasa i szukaja kredytobiorcow z lapanki? Nie pachnie to czasem banka NINJA 2.0?

Jak wyglada sytuacja z tym w Polsce?

srekal34

Na jaki okres te raty?

Może to wyglądać na długoletnie projekcje niskich stóp, nadpodaż gotówki, restrukturyzację portfela i wiele innych czynników.

W Polsce też można dostać kredyt na stałą stopę, przy dużych dochodach, jednak raczej "pod stołem" po negocjacjach z prezesem oddziału. Nikt oficjalnie takich nie oferuje.

Dam

Jak chcą ruszyć z inflacją to muszą kreować nowy pieniądz, a o ten bez kredytów ciężko. Bank centralny zwiększa głównie gazę monetarną. Inflacja jednak zależy od tego, czy ludzie biorą nowe kredyty i pompują je w gospodarkę.

Co rozumiesz przez stałą ratę spłaty? Chodzi Ci o stałe oprocentowanie, jak mniemam. Powiedz ile ono wynosi, tzn. jaka jest propozycja banków. Bo jak proponują RRSO na poziomie powiedzmy 7% to żadna promocja. Chyba że dają 2-3% ;)

Arcadio

Znalazłem bardzo ciekawą tezę w tym artykule:

"Neoliberals deny the long-recognized fact that, in terms of the quantity of money, it makes no difference whether the money comes from the central bank or from private banks creating money by making loans or from abroad. The difference is that if money comes from private banks or from abroad, interest must be paid to the banks, and profits have to be shared with foreign investors, who end up with some control over the economy."

W sumie nigdy się nad tym głęboko nie zastanawiałem, gdy wszyscy mówili, że jak banki prywatne coś finansują to jest cacy, a jak bank centralny to jest be.

dav1

Zapewne Chinczycy uznali ze potrzebuja mleka do upieczenia ciasta z jakiejs jednorazowej specjalnej okazji. Po co inwestowac w kopalnie, jak oni potrzebuja tego zlota na przyslowiowe 5 minut?

srekal34

RRSO w okolicach 5% to nawet w Polsce nic trudnego, w Niemczech podejrzewam ten 1-2% można jeszcze ugrać

Maksior

Widelki oscyluja od 2 do 5% rocznie, czas splaty od 12 do 120 miesiecy, dam przyklad (ze srodka tabeli):

Deutsche Kreditbank, kredyt 50.000 euro, dlugosc splaty 84 miesiace, miesieczna (stala) rata 679,30 euro

Pytam, bo z forum wynika, ze kredyty o stalym oprocentowaniu to w naszym kraju podobno marzenie scietej glowy, a ja podobne ulotki znajduje co i raz w skrzynce pocztowej...

Calosc do sprawdzenia pod:

https://www.finanzcheck.de/

@admin

Mam nadzieje, ze nie usuniesz powyzszego linka, TO NIE JEST REKLAMA... :/

Maksior

Kopalni nie wezmiesz na plecy i nie sprowadzisz do siebie, urobek jak najbardziej tak - widze tu analogie z "bezpiecznym" przechowywaniem europejskiego zlota w USA, kiedy to nie tylko o zwrot, ale nawet o glupi audyt doprosic sie nie mozna...

srekal34

Jesli stopa 2% jest realna, to faktycznie warto się pokusić o inwestowanie z tych pieniedzy. Przy założeniu, że bedziesz w stanie spłacić ten kredyt nawet jeśli wszystko stracisz.

3r3

W cenach netto wygląda jak górka, ale w cenach do przemysłu właśnie tak jak piszesz - nie wygląda mi to na kraniec mapy, jeszcze daleko na północ można się wybrać z wykresem.

"Mówisz o Chinach czy Rosji? Ostatnio nawet w USA przybywa nabywców."

Mam na myśli Chiny, ale wiem że wszyscy się przyłączyli i szykują się jak na wojnę, miesiąc temu szarpnęło ceną stali. Nie żeby jakoś strasznie, sezonowo, ale po zapasach widzę że się wszyscy szykują na jeszcze wyższe ceny albo już zupełnie nie mają co z papierem robić.

Z poważnymi kredytami to bądźmy poważni - nie potrzebuję ale mi wciskają, może wziąć i upaść jak tak proszą?

Tak wygląda prawidłowa i oczekiwana przez oferentów recepcja akcji kredytowej.

Banki mają rozkaz z banku centralnego aby udzielać kredytów - to udzielają. Każą brać - no to trzeba brać. A przepisy odnośnie upadłości i tak są upraszczane, że niebawem będzie się chodzić po to jak do spowiedzi co tydzień.

Ma być click helicopter money - no to będzie.

@Maksior

O audyt złota należy zapukać. Puka się z puszku.

Wtedy audyt i zwrot jest od razu.

@srekal34

"Jesli stopa 2% jest realna, to faktycznie warto się pokusić o inwestowanie z tych pieniedzy. Przy założeniu, że bedziesz w stanie spłacić ten kredyt nawet jeśli wszystko stracisz."

A jak nie będziesz w stanie to niby co się stanie?

Posypie się głowę popiołem, wypełni kwity o odpuszczenie grzechów, przebieduje co ustawa nakazuje w danej krainie formalnie przebiedować i do przodu.

Dam

waldi053

Podpisuję się pod pytaniem @adamos202 w całości , powiedz co sądzisz o zakupie CHF i innych walut - obecnie . Nadszedł ten czas , a może lepiej ,

brnąć w metale . Dodam że pamiętam twoją radę - metal '' tak , trzeba jednak mieć też ,, gotówkę .

MarekG

mam pytanie odnośnie walut.

Po referendum nt BREXIT-u funt spadł ok 35gr. Czy opłaca się kupować teraz Funta czy jeszcze poczekać?

Warto kupować waluty np. Korona norweska, duńska za kwoty rzędu 500zł czy lepiej odłożyć na coś innego?

Dziękuję

gruby

"Coraz wiecej portali publikuje jak to cena zlota rosnie. Pewnie mozna jednoglosnie stwierdzic ze coraz wiecej osob prywatnych oraz podmioty instytucyjne kupuja zloto.

Moze to i racja stwierdzic ze zloto poszybuje w gore. Czemu nie, historia nas uczy ze zloto ma wartosc od tysiecy lat. "

Zauważ, że najpierw cena metalu wzrosła a dopiero potem pojawiły się artykuły i reklamy. No bo skoro urosło to i nadal będzie rosnąć. To jest polowanie na jelenie z nagonką. Nawet gdyby cena gnoju w skupie urosła to zaraz pojawiły by się sponsorowane artykuły naganiające na gówniane ETFy z wbudowanym lewarem, ubezpieczeniem i - oczywiście - ratingiem AAA, sygnowanym przez jakąś szanowaną agencję ratingową.

Złoto po resecie wcale nie musi wrócić z powrotem do łask: lemingi na t.z.w. zachodzie mają już tak skutecznie wyprane mózgi że nie wiedzą po co to złoto jest. Oczywiście ciągle jeszcze utrzymuje się rola złota jako świecidełka które trzeba wręczyć starej kiedy odkryje ona nieswoją szminkę na naszej koszuli ale już kilka pokoleń dzieli nas od czasów w których złoto było fundamentem obrotu gospodarczego i uniwersalnym magazynem na efekty naszej pracy.

Centralne sterowanie gospodarką nie działa. Nie działało ani za komuny, nie działa również i teraz. Goldbugi wierzą, że złoto przeniesie ich oszczędności przez okres resetu zapominając jednocześnie, że w okresach chaosu edukacja leży. Po resecie może na złoto nie być kupców, bo pranie mózgów przez keynesistów trwa już od ponad stu lat a wiedza o austriakach wymiera wraz z jej ostatnimi wyznawcami.

Złoto jest dla barbarzyńców. Nowoczesny, tolerancyjny i światły człowiek zachodu operuje kredytem. A każdy, kto ma inne zdanie na temat modelu polityki pieniężnej niż jedynie słuszny dogmat o wyższości kredytu nad oszczędnościami zostanie zbombardowany albo będzie miał nieszczęśliwy wypadek.

Dam

"Z kolei inflacja producencka (PPI) zeszła w lipcu poniżej zera zarówno w ujęciu rocznym (-0,2%), jak i miesięcznym (-0,4%). Analitycy sądzili tymczasem, że ceny dóbr producenckich wzrosną odpowiednio o 0,3% i 0,1% po tym, jak w czerwcu wzrosły o 0,3% i 0,5%."

http://www.bankier.pl/wiadomosc/Dane-zdolowaly-dolara-Fed-ma-kolejna-wymowke-7473292.html

odrion

Czy możesz polecić jakiś ETN inwestujący w kukurydzę? CORN.US czy może jest jakaś lepsza alternatywa?

Plastic Tofu

"Calosc do sprawdzenia pod:

https://www.finanzcheck.de/"

Nie znam niemieckiego, ale po przetłumaczeniu wychodzi, że kwota do wolnego użycia moze być na 2% tak jak napisałeś. Według mnie brać, to jest bardzo nisko, nawet margin u brokerów jest wyżej oprocentowany mimo zabezpieczenia. Powinieneś zrobić więcej niż te 2% więc będziesz do przodu obracając nie swoimi pieniędzmi. Poczuć się jak bankier - bezcenne.

tonyxxl

kalimera

Moje pytanie do Tradera. Gdzie jest ten krach na gieldach , co zapoczatkowal sie w 2015 roku , bodajze w czerwcu ?

TBTFail

adamos202

Ja bym na Twoim miejscu uzbieral pewna pule z tych 500zl np 2500zl czy 5000zl itp i troche wiekszymi partiami skupowal walute, bo za kazdym razem latac do kantoru zeby kupic walute za 500zl to szkoda zachodu. Posiadam NOK (inne waluty rowniez) w swoim portwelu - z reguly skupuje go jak kurs przekroszy pewny pulap, jezeli kurs dalej spada to dokupuje kolejne partie usredniajac w ten sposob kurs i masz wieksza prwnosc, ze ktoras partia trafi w dolek ;) Jezeli kurs odbija to jest podobna zasada przy sprzedazy, choc czasami nie potrafie sie powstrzymac i sprzedaje wszystko realizujac zysk od razu :)

spryciak

...nasz independenttrader :) w NTV..

Ostatnio modyfikowany: 2016-08-13 10:19

Freeman

Widze, ze uwaznie czytasz. W zyciu trzeba byc elastycznym. W DE mieszkam od dlugich dziesiecioleci. Dlatego mam porownanie tego co bylo z tym co jest. To sa doslownie strzepy po prosperity lat 70 i 80siatych. Zycie pokazuje przemijanie systemu na naszych oczach. Nic nie jest stale. Jak juz kilkakrotnie napisalem, Zachod Europy spisuje na straty. Ekonomia w DE w miare powoli stygnie, za to w polityce i spoleczenstwie calkowita dekadencja, lewicowosc i poprawnosc polityczna. To przybiera rozmiary dyktatury.

Pod tym wzgledem w Polsce jest lepiej.

Pomysl na zaciagniecie kredytu, ryzyko wojny i inflacji oraz ucieczka w PM . Jak sie to ma do siebie?

Owszem, boje sie zagrozenia ze strony Rosji na wypadek gdy prowokacje Zachodu osiagna swoj cel. Uwazam, ze gdyby nie draznic Rosji a traktowac ja jak partnega w biznesie, zadnego zagrozenia wojna by nie bylo.

Dlatego mieszkajac w DE mam wybor pomiedzy kalifatem w zach. Europie a ewentualnym najazdem Rosji. Przyczym zaznaczyc nalezy, ze ewentualna wojna Rosji z Polska i tak rozciagnie sie na cala Europe. Oczywiscie Polska jako pierwsza linia frontu ucierpialaby najbardziej. Zerszta osobiscie bardziej obawiam sie zagrozenia ze strony Ukrainy.

cd. Coraz czesciej sklaniam sie do opcji zamieszkania w PL. Monitoruje rynek nieruchomosci: mieszkania i domy. Wniosek, sa zbyt drogie dlatego wole budowac.

Dlaczego kredyt?

Europa zach. i DE sa gospodarczo coraz slabsze ale w mojej opinii Polska jest jeszcze slabsza. PL wisi na dotacjach unijnych w p ewnym stopniu do 2019. Gdyby nadeszlo zalamanie na rynkach finansowych, PLN kleknie przed € a jeszcze bardziej przed $. Dlatego decyduje sie na kredyt bo :

1 odsuwam platnosc w czasie

2 jest jakis procent ryzyka galopujacej inflacji i spalenia pieniadza

3 na wypadek wojny zostawiam nieruchomosc i dlug w PL

4ciagle jeszcze spodziewam sie w tym roku Au 1500+ $ i korekte do 1400+$ a dalej w 2017 kolejne wzrosty i kiedys pobicie 1920 $.

Jesli dojdzie do sytuacji zalamania pieniadza , wyceny PM w dzisiejszych walutach moga byc kosmiczne. Pamietamy, ze dzisiejszy pieniadz opiera sie tylko i wylacznie na zaufaniu do emitenta.

Co do scenariusza wojennego: jest ich kilka a jeden z nicht to mozliwa wojna religijna w Europie. Islam jest ruchem ekspansywnym i predzej czy pozniej bedzie chcial wszystkich "nawrocic". W takiej sytuacji tereny Europy Wsch. sa bezpieczniejsze niz Zachod.

Olo, jak widzisz czasy sa ciekawe a wyborow bez liku. Mimo ze wybor nalezy do mnie to wcale wyboru nie ulatwia.

Freeman

Zloto jest wlasciwie do niczego nie potrzebne. Ma tylko jedna wade: jest najstarsza marka swiata. Sproboj komus wmowic , ze jest bezwartosciowe....

@Olo

cd. Ryzyko scenariusza spalenia pieniadza moze jest i niewielkie, ale niesie z soba szansze , ktore zdarzaja sie raz na sto lat. Dlatego mysle sobie po cichu, ze w dzisiejszych czasach dobrze jest miec kredyty.

Plastic Tofu

• If a fund’s weekly liquid assets fall below 30% of its

total assets, the board may impose a liquidity fee of up

to 2%. Additionally, the board may suspend redemptions

for up to 10 business days in a 90-day period.

• If weekly liquid assets fall below 10% of total assets,

nongovernment funds are required to impose a 1%

liquidity fee, unless the board determines that it would

not be in the fund’s best interest or that a higher (up to

2%) or lower fee is more appropriate.

Przypomina to trochę sytuację z bankami, które mogą sięgnąć do kieszeni klienta kiedy grunt pali się im pod nogami.

Pio80tr

"Panowie oceńcie prawdopodobieństwo wkroczenia armii Rosyjskiej i jeśli jest ono mniejsze nić 1% dajcie sobie spokój i postarajcie zająć się czymś pożytecznym."

Rosja tu nie wkroczy. Nie tak się to obecnie robi.

Olo ile czasu poświęcilłeś ostatnio na porzyteczną ocenę sutuacji geopolitycznej Polski?

Trader analizuje sytuację finansową raczej globalnie wyszukuje okazje inwestycyjne rownież z punktu widzenia globalnych przepływów kapitału. Jest ulokowany w bezpiecznym miejscu.

Natomiast tu w Polsce dla kompleksowego zabezpieczenia finansowego należy uwzględniać rownież skomplikowaną wielowektorową sytuacje geopolityczna kraju. I wziąść pod uwagę, że szybciej dla złotówki może nastąpiś pogrążającym scenariusz ala hrywna niż globalny reset długów.

W PL na równi należy brać wyceniać ryzyko ze strony "krachu systemu monetarnego" jak geopolitycznych kleszczy w których siedzimy.

Na koniec Rosja tu nie wkroczy. Nie tak się to obecnie robi. Hegemon i regionalne mocarstwo ( zmuszone przez nieodpowiedzialne zachowania Hegemona) stosując nomenklaturę szachową odowiadającą powadze będą bić się np. pionkami typu prawy sektor z zachodniej Ukrainy oraz gońcami rządu warszawskiego.

gruby

"Zloto jest wlasciwie do niczego nie potrzebne. Ma tylko jedna wade: jest najstarsza marka swiata. Sproboj komus wmowic , ze jest bezwartosciowe...."

Złoto po prostu jest i żadna władza nie może go ani zdewaluować ani unieważnić. Władza może próbować je zdelegalizować, ale to nie udało się nawet w ZSRR. Jeśli żadna ze stron transakcji nie chce przeprowadzić jej w walucie drukowanej przez jedną ze stron to pozostaje przeprowadzenie jej w barterze albo rozliczenie w złocie. Złoto jest wolnym pieniądzem dla wolnych ludzi.

Złoto jest potrzebne kiedy brakuje zaufania. Na razie zaufanie istnieje, bo zostało nam ono ustawowo narzucone w momencie przekazania monopolu produkcji waluty prywatnym bankom centralnym. Tak długo, jak długo banki centralne istnieją, tak długo jak można na papierze drukować dowolną ilość zer tak długo złoto nie będzie nam potrzebne. A potem skończymy jak Zimbabwe.

Kabila

http://sejm.gov.pl/Sejm8.nsf/InterpelacjaTresc.xsp?key=674531BB&view=5

Tajemnicza eksplozja w Chinach - czyżby powtórka z zeszłego roku ?

http://news.xinhuanet.com/english/2016-08/11/c_135587288_2.htm

tonyxxl

Złoto jest praktycznie niezniszczalne, łatwe do przechowywania, dzielenia i identyfikacji, jest go mało i nie można go podrobić/dorobić. Znasz jakiś inny materiał który spełnia te cechy?

Freeman

Freeman

mdm

http://biznes.onet.pl/wiadomosci/finanse/bezpieczenstwo-obligacji-skarbowych-to-juz-historia/c5lpr9

gruby

"Moment wybuchu inflacji trudno określić, przyczym ze wzgl. nadprodukcji wszelakiej i wysokiego realnego bezrobocia, o inflacje trudno."

Z tą "nadprodukcją wszelaką" to coś nie ten tego. Owszem, rynek zalany jest tanim chłamem. Ale jak zaczniesz szukać jakości to możesz sobie pięty aż do samych kolan zetrzeć, zanim znajdziesz jakąś ofertę. A jak już znajdziesz to i tak przeważnie towar leży na placu pchlego targu, więc trzeba dokładnie go obmacać czy aby przypadkiem nie jest zajechany przez poprzedniego właściciela. Tak gospodarczo dostajemy po zadzie, że już od dziesięcioleci nie stać już nas na jakość. Stać nas wyłącznie na wymienianie starych śmieci na nowe a i to w coraz szybszym tempie.

Co do "wysokiego realnego bezrobocia": większe w skali jest aktualne realne bezrobocie ukryte.

W poprzednim systemie bezrobocie ukrywano zatrudniając na przykład każdą szkołę w pełni wyposażoną kuchnię z obsługą a każdą firmę (wtedy "zakładem pracy" zwaną) w pełnoetatowe i doborowo personalnie obsadzone kotłownie (np. pewien poeta, późniejszy prezydent Czech pracował jako bodajże pomocnik palacza). Teraz jest to samo, tyle że nadwyżki siły roboczej ukrywa się w administracji i w rolnictwie oraz częściowo w biznesie zatrudniając tabuny księgowych, personalnych, informatyków, speców od PR, doradców zarządów i całej innej kohorty nierobów wyposażonych wyłącznie w plecy.

Krótko, w i po 1989 roku bezrobocie ukryte przekształciło się w bezrobocie jawne a potem pod groźbą kontrrewolucji sytuacja z ukrytym bezrobociem wróciła do starego schematu.

Co do inflacji zaś: system oparty o kredyt wymaga, żeby ciągle zwiększać ilość i wartość udzielonych kredytów. Wydaje mi się, że po 2008 roku kredytobiorcy się zbuntowali i przestali brać nowe kredyty. Oczywiście z wyjątkiem państw - te zadłużają się nadal. Skoro zaufanie z systemu mającego do zaoferowania wyłącznie zaufanie wyparowało to stoimy nad przepaścią. Stąd spadek oprocentowania.

PS. gdzieś w Teutonii pierwszy bank zaczął domagać się od klientów detalicznych opłat za przechowywanie u niego na rachunkach bieżących kwot powyżej 100 tys. Euro.

Jazgot zrobił się z tego pod niebo i żaden z odmóżdżonych t.z.w. dziennikarzy nie zauważył, że wreszcie wracamy do podstaw solidnego kapitalizmu: skoro wynajmujesz u magazyniera miejsce na szmal i skoro ma go pilnować to trzeba mu zapłacić. Nikt nie zauważył również, że jeśli klienci zaczną za przechowywanie szmalu płacić to mogą zacząć i wymagać: pozostawienia praw własności do przechowywanego szmalu u deponenta (czyli klienta), zakazu puszczania tego szmalu przez magazyniera w obieg czy też zakazu używania go przez magazyniera jako zabezpieczenia do produkcji lewarowanych derywatów powszechnie kredytem zwanych.

Zabranie banksterom monopolu na dodruk papierków oznaczać będzie zawał na rynku obligacji w skali jakiej ta planeta jeszcze nie widziała, zgodnie zresztą z przepowiedniami Tradera.

grecki123

Cześć czytam ten blog od wielu lat więc w końcu czas na przyłączenie się do dyskusji. Pracuję w branży spożywczej ( przetwórstwo rybne)więc przyłączę się do waszej dyskusji. Ceny łososia poszybują jeszcze dużo wyżej, bo obecne kontrakty były negocjowane, gdy surowiec był dużo tańszy (okolice 4 EUR/kg za łososia świeżego patroszonego DDP Oslo-obecnie poziom rynkowy to 7-9 EUR/kg). Prognozy sa takie, że będzie jeszcze droższy. Powód prosty wszawica łososia - dlatego jest rozwijanych kilka projektów, by nie budować farm stacjonarnych ( gdzie jeden od drugiego się zaraża lecz budowa statków po np. 400 m i hodowla w tankach głębokich na 30 m na pełnym morzu). Dodatkowo anemia łososia i zaraza w Chile - w 2007/8 zmusiło to do likwidacji 80% hodowli w tym kraju. Przewidywania - powrót cen z lat 80 - czyli znów łosoś stanie się rybą dla bogatych - nie dla mas jak to ma miejsce obecnie. Dodatkowo rozwija się konsumpcja na małym " chińskim rynku" więc konsumentów przybywa. Nie pamiętacie pewnie, ale panga była kiedyś też po 20 zł/kg, więc wszystko jest możliwe. Za to kocham ten biznes. Kiedyś skupiłem duzą ilość węgorza z Chin i Europy. W ciągu roku ceny poszybowały z 6 do 18 EUR/kg....

Temat rzeka.

Co do cen żywności - zobaczcie ceny cukru w sklepach z 1,99 w styczniu do 2,99 obecnie w większości dyskontów/marketów.

Ludzie nie kupią nowego auta, nowych zabawek, ale zjeść będą musieli. W najbliższych latach myślę że najlepszą inwestycją dla zwykłych ludzi będzie własny ogródek z warzywmi. Nawet leniwi angole w czasie II WWS zamiast trawników uprawiali marchewki i sałate. W tym roku postawiłem u siebie szklarnię i pierwszy raz zacząłem uprawę poidorów i ogórków. Smak, jakość niedostępna dla marketowego czy dyskontowego klienta no i za free :-)

PS. dzięki za wasze rady z przeszłości - zarobiłem dzięki Wam sporo i mam nadzieję podzielić się wiedzą, jeśli ktoś byłby zainteresowany.

PS. odradzam konsumpcję ryb z Pacyfiku (przemilczane w mediach, ale ciągłe i stale przedostawanie się wody radioaktywnej do oceanu i wód gruntowych) oraz łososia hodowlanego. Teraz przyspieszyliśmy z ewolucją łosoś zjada obecnie karmę z mączki robionej z np. krów :-) Pacyfik umiera, a anomalie są coraz gorsze. Czy słyszał ktoś z was, że w lipcu tego roku po raz pierwszy od prowadzenia pomiarów prądy morskie zaczęły się mieszać w okolicach równika, co pewnie wpłynie na jeszcze większe perturbacje w klimacie i łańcuchach dostaw.

jacek.s

Tutaj masz trochę do poczytania: http://www.defence24.pl/427652,otwarta-wojna-wroci-na-ukraine-7-powodow

Freeman

Bezrobocie ukryte o jakim piszesz to jest pikus. W de bezrobocie obejmuje kilka grup: 1 bezrobotni 2 harz 4 to zasilkowcy 3 ludzie na kursach i przeszkoleniach na koszt panstwa 4 1euro-Job tzn. Ludzie bezrobotni wysylani sa do pracy za 1euro na h co odlicza im sie od bezrobocia. Ostatnia grupa to wkasciwie budzetowi emeryci bo przeciez nie pobieraja emerytur z kont enerytalnych tzn. Wczesniej swtorzonego filaru finansowego.

nivol

polecaliscie internetowy kantor gdzie zza granicy mozna przelewy na PLN do polskiego banku transferowac - prosze podajcie namiary na ta strone

polish_wealth

polish_wealth

polish_wealth

adamos202

Ponawiam pytanie z poprzedniego artykułu:

"Chciałbym poznać Twoja opinię na temat kursu franka szwajcarskiego. Czy uważasz, ze ostatnie działanie naszego prezydenta odnośnie "pomocy frankowiczom" wpłynie w jakimś stopniu na kurs CHF?

Ostatnio zł mocno się umocnił i czy w związku z tym poczyniasz zakupy walut czy jest to tylko chwilowe umocnienie?"

Ktoś kiedyś się Ciebie zapytał jak postrzegasz dolara i czy w dalszym Ciągu podtrzymujesz zdanie, że dolar osiągnie kurs 1.20 do Euro do końca roku - odpowiedziałeś, że Brexit wszystko zmienił.... - Jakbyś mógł się w tym temacie trochę rozwinąć. Czy w związku z tym dolar zyska do Euro mimo niepodniesienia stóp % przez FED, bo coraz głośniej się mówi, że "rynek mniej oczekuje na podwyżkę stóp przez słabe dane napływające z gospodarki USA oraz całej ekonomii światowej" , a USD obecnie stracił ok 25-30gr . Czy na siłę dolara wpłynąć może to co dzieje się dookoła i jeżeli jest źle np w Europie czy z gospodarką światową to pieniądze popłyną do CHF i USD i czy siła USD będzie wynikała ze słabości innych walut? Kupiłbyś dolara na tym poziomie? Jak przy tym wszystkim zachowa się polska waluta, bo wiadomo, że podczas zawirowań mocno traci, a w okresie spokoju zyskuje i jakby też na całościowy zarys kształtu naszej waluty dodać działania naszych polityków... Czy obecne wzrosty naszej waluty to efekt przejściowy czy raczej stały trend? Niektórzy twierdzą, że nasza waluta jest niedowartościowana. Chciałbym poznać Twoje zdanie na ten temat i na temat walut, które na dzień dzisiejszy byś kupił po takim umocnieniu złotego i czy uważasz, że są na dobrych poziomach i mogą niedługo zyskać do złotego, a może nie dokonywałbyś żadnych ruchów? Jak teraz widzisz Funta do złotego, który jest poniżej 5zł?

P.s. Planujesz w niedługim czasie napisać artykuł na temat walut?

adamos202

Ponawiam pytanie z poprzedniego artykułu:

"Chciałbym poznać Twoja opinię na temat kursu franka szwajcarskiego. Czy uważasz, ze ostatnie działanie naszego prezydenta odnośnie "pomocy frankowiczom" wpłynie w jakimś stopniu na kurs CHF?

Ostatnio zł mocno się umocnił i czy w związku z tym poczyniasz zakupy walut czy jest to tylko chwilowe umocnienie?"

Ktoś kiedyś się Ciebie zapytał jak postrzegasz dolara i czy w dalszym Ciągu podtrzymujesz zdanie, że dolar osiągnie kurs 1.20 do Euro do końca roku - odpowiedziałeś, że Brexit wszystko zmienił.... - Jakbyś mógł się w tym temacie trochę rozwinąć. Czy w związku z tym dolar zyska do Euro mimo niepodniesienia stóp % przez FED, bo coraz głośniej się mówi, że "rynek mniej oczekuje na podwyżkę stóp przez słabe dane napływające z gospodarki USA oraz całej ekonomii światowej" , a USD obecnie stracił ok 25-30gr . Czy na siłę dolara wpłynąć może to co dzieje się dookoła i jeżeli jest źle np w Europie czy z gospodarką światową to pieniądze popłyną do CHF i USD i czy siła USD będzie wynikała ze słabości innych walut? Kupiłbyś dolara na tym poziomie? Jak przy tym wszystkim zachowa się polska waluta, bo wiadomo, że podczas zawirowań mocno traci, a w okresie spokoju zyskuje i jakby też na całościowy zarys kształtu naszej waluty dodać działania naszych polityków... Czy obecne wzrosty naszej waluty to efekt przejściowy czy raczej stały trend? Niektórzy twierdzą, że nasza waluta jest niedowartościowana. Chciałbym poznać Twoje zdanie na ten temat i na temat walut, które na dzień dzisiejszy byś kupił po takim umocnieniu złotego i czy uważasz, że są na dobrych poziomach i mogą niedługo zyskać do złotego, a może nie dokonywałbyś żadnych ruchów? Jak teraz widzisz Funta do złotego, który jest poniżej 5zł?

P.s. Planujesz w niedługim czasie napisać artykuł na temat walut?

Zriel