Zakup mieszkania traktowany jest przez wielu jako bezpieczna inwestycja na niepewne czasy. Ostatecznie posiadamy pewne aktywo, którego cena zmienia się dużo wolniej niż ceny akcji. Po drugie, w długim terminie nieruchomości doskonale chronią nas przed inflacją. Od strony bezpieczeństwa inwestowanie w nieruchomości wydaje się bardzo sensownym rozwiązaniem.

Zupełnie inaczej wygląda sytuacja, jeżeli spojrzymy na nieruchomości pod kątem zwrotu z inwestycji. Wiele osób błędnie uważa, że kupno mieszkania na wynajem gwarantuje nam zysk. Jak by nie było co miesiąc otrzymujemy czynsz najemny i traktujemy go jako nasz dochód. Mało kto pokusi się o policzenie rzeczywistej rentowności z najmu.

Załóżmy, że mamy nieruchomość wartą 500.000 zł. Wynajmujemy ją za 2.200 zł miesięcznie, czyli 26,4 tys. rocznie. Dzieląc czynsz przez wartość nieruchomości, otrzymujemy zwrot na poziomie 5,3% rocznie. W porównaniu do lokat bankowych jest to świetny wynik. Sytuacja wygląda jednak dużo gorzej, gdy zagłębimy się w szczegóły. Czynsz, który otrzymujemy od najemcy, nie uwzględnia wielu kosztów, które musimy ponosić w związku z utrzymaniem nieruchomości.

Przykład:

+ 2200 zł czynsz, jaki płaci nam najemca;

- 400 zł czynsz do wspólnoty ponoszony przez nas;

- 150 zł zryczałtowany podatek od przychodu 8,5%;

- 200 zł zaliczka na poczet przyszłych remontów.

Podchodząc w miarę rzetelnie do wyliczeń okazuje się, że nasz rzeczywisty dochód wynosi nie 2200 zł, lecz 1450 zł. Ciągle jednak wyliczenia nie uwzględniają starzenia się budynku. W końcu każdy z nas woli mieszkać w nowej, pięknej dzielnicy lub w nowym budownictwie. Jeżeli przyjmiemy, że na skutek starzenia się nasz budynek traci 1% rocznie, to w układzie miesięcznym musimy nasz dochód pomniejszyć o kolejne 400 zł.

Okazuje się zatem, że nasz dochód z wynajmu mieszkania wynosi nie 2200 zł, lecz 1050 zł, co przy wartości nieruchomości na poziomie 500.000 zł daje nam rzeczywisty zwrot z najmu wynoszący 2,5%. Na takim poziomie kształtuje się rzeczywista rentowność z najmu mieszkań. Rentowność z wynajmu mieszkań jest niska z kilku powodów.

Po pierwsze, jest w miarę łatwo kupić mieszkanie i znaleźć najemcę. Wszystko rozbija się o cenę.

Po drugie, „tanie” kredyty w CHF doprowadziły do napompowania bańki spekulacyjnej. Ceny, co prawda już spadły, ale nadal są utrzymywane na wysokich poziomach, w efekcie „tanich” kredytów w PLN, zależnych od wysokości stóp procentowych. Te, jak wiecie, znajdują się na historycznych minimach.

Jak możemy uzyskać ekspozycję na rynek nieruchomości cechujący się wyższymi zwrotami?

Zasadniczo nieruchomości mieszkalne od zawsze generowały dużo niższy zwrot niż nieruchomości komercyjne, gdyż mieszkanie możemy kupić i wynająć w miarę prosto. Wszystko zależy od ceny. Skoro tak, to tego typu strategia ma wielu naśladowców, co z kolei obniża jej rentowność.

Lokale komercyjne dla odmiany wymagają większego zaangażowania i przede wszystkim dużej znajomości lokalnego rynku. Jednocześnie ceny wielu lokali komercyjnych są na tyle wysokie, że ich cena stanowi pewną barierę wejścia. Mamy zatem rynek o wyższej rentowności, ale jednocześnie rynek trudniejszy.

Może się wydawać, że dla osób bez dużej znajomości lokalnego rynku oraz nieposiadających dużego kapitału inwestycja w lokale komercyjne praktycznie nie istnieje. Nie do końca. Są pewne typy funduszy zwane REIT’ami, zapewniające nam ekspozycję na nieruchomości pod wynajem.

Czym jest REIT?

Real Estate Investment Trust jest niczym innym jak funduszem inwestującym w lokale pod wynajem. Istnieją zarówno fundusze inwestujące w centra handlowe, szpitale, hotele, czy apartamentowce na wynajem. Większość funduszy operuje w krajach rozwiniętych, tj. USA, Japonia, Kanada, a także w krajach Europy Zachodniej. Obecnie jednak powstają liczne REIT’y w Singapurze czy Hong Kongu.

Konstrukcja REIT’ów odróżnia je od innych funduszy w ten sposób, że co najmniej 75% kapitału muszą one lokować w nieruchomości pod wynajem, a 90% zysków funduszu musi być przekazywanych udziałowcom, dzięki czemu zwolnione są one z podatku dochodowego.

Na jakiej zasadzie działa REIT?

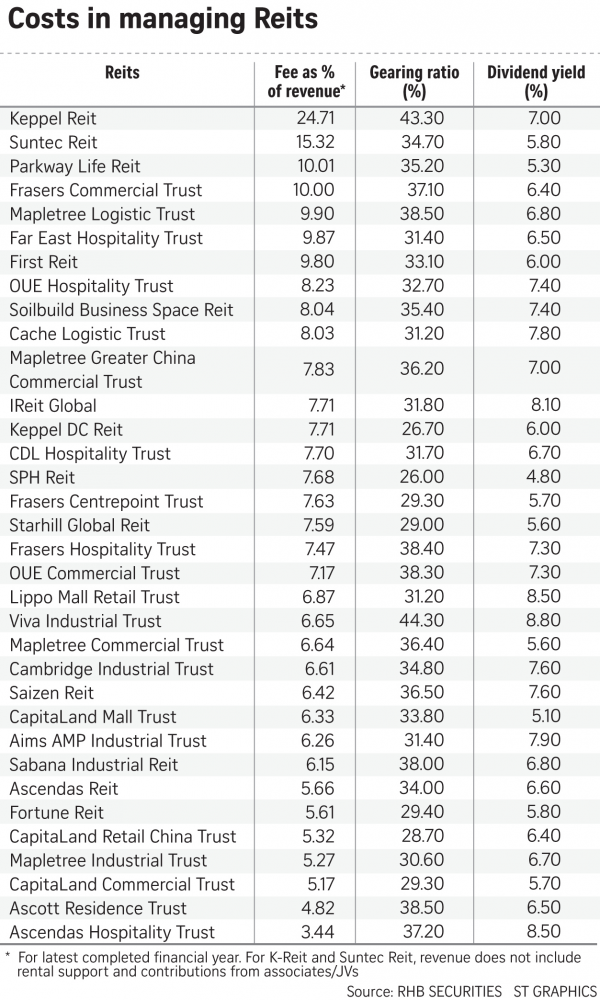

W momencie utworzenia funduszu typu REIT akcjonariusze wpłacają środki. Czasami fundusz zleca deweloperom budowę centrum handlowego lub apartamentowca. W innych przypadkach fundusz kupuje gotowe obiekty pod wynajem. Koszty obsługi funduszu pokrywające zarządzanie nieruchomościami pochłaniają zazwyczaj 5-10% przychodów z najmu. W szczególnych przypadkach koszty mogą wahać się od 3,44 do astronomicznych 24%, co widzicie na przykładzie REIT’ów notowanych na giełdzie w Singapurze.

REIT, a ETF na REIT’Y.

Sam fundusz typu REIT można porównać do pojedynczego przedsiębiorstwa, którego akcje notowane są na giełdzie. Inwestowanie w pojedynczy REIT obarczone jest sporym ryzykiem, podobnie jak kupno akcji wyłącznie jednej firmy.

Pewnym rozwiązaniem są ETF’y na REIT’y, które inwestują w kilkanaście lub kilkadziesiąt REIT’ów na całym świecie, dzięki czemu ryzyko związane z potencjalnymi problemami jednego funduszu jest minimalizowane.

Problem z inwestowaniem poprzez REIT’y.

Udziały w poszczególnych REIT’ach czy ETF’ach na REITY możemy nabyć równie łatwo, jak poszczególne akcje czy fundusze akcji. Obecnie jednak ceny większości REIT’ów są po prostu drogie, w efekcie czego wypłacają one niską dywidendę. Jeżeli przychody z najmu są w miarę stabilne, a ceny akcji rosną, to automatycznie spada dywidenda w ujęciu procentowym.

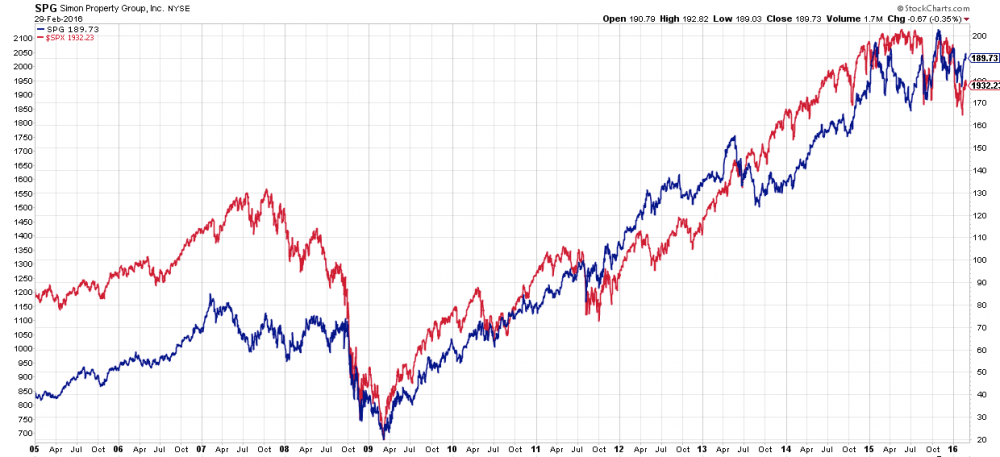

Dla przykładu poniżej zamieszczam wykresy REIT’u Simon Property Group, inwestującego w galerie handlowe w USA (kolor niebieski) oraz indeksu S&P 500 (kolor czerwony).

Źródło: Stockcharts.com

Jak widzicie zmiana cen REIT’u jest bardzo silnie skorelowana z indeksem akcji i podobnie jak akcje REIT jest obecnie bardzo drogi, w efekcie czego dywidenda w ujęciu procentowym spadła do 3,3%, podczas gdy na początku 2009 roku przekraczała 13%.

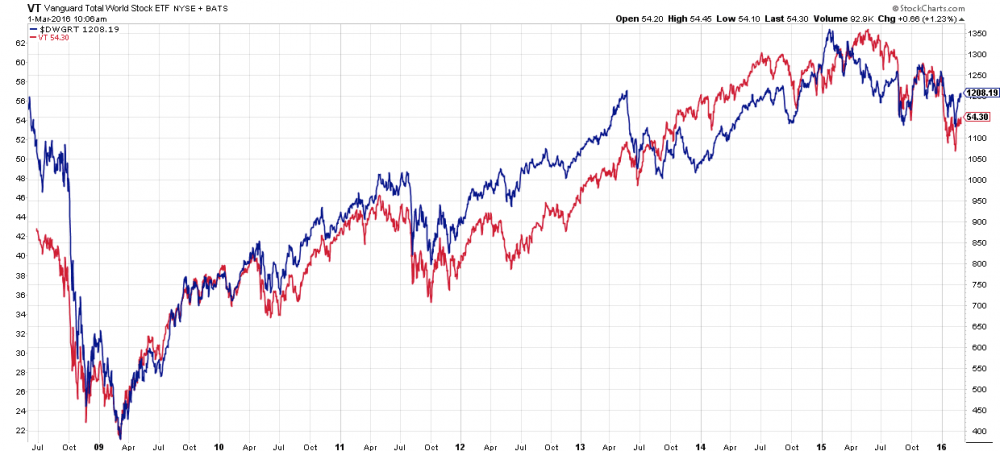

Podobnie zresztą wygląda sytuacja indeksu replikującego zmiany cen globalnych REIT’ów oraz indeksu akcji dla krajów rozwiniętych, w których to operuje ponad 90% REIT’ów.

Źródło: Stockcharts.com

Praktycznie na całym świecie mamy znacznie przewartościowane ceny nieruchomości oraz REIT’ów, co potwierdza bardzo niska dywidenda.

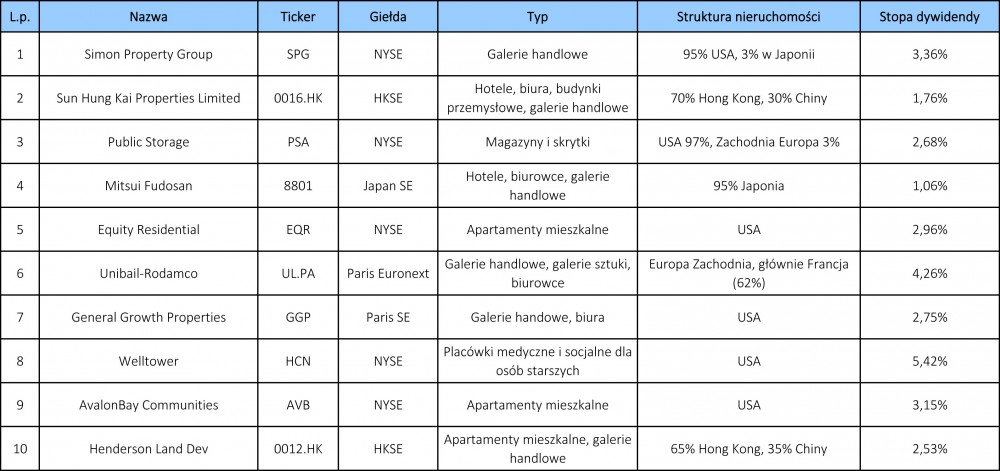

Źródło: Opracowanie własne.

Podsumowanie

Jak widzicie, zajmując pozycję w REIT’ach możemy w relatywnie łatwy sposób uzyskać ekspozycję na rynek nieruchomości oraz czerpać dochody z najmu. Najważniejszy jest jednak timing. Aktualnie większość REIT’ów jest piekielnie przewartościowana, w efekcie czego płacą rekordowo niską dywidendę. Wyjątkiem są REIT’y notowane w Azji, głównie w Singapurze płacące 6-8% dywidendę. Zagrożenie jest jednak takie, że w przypadku globalnej bessy ich ceny także zejdą do znacznie niższych poziomów. Co nam zatem po kilku procentach dywidendy, skoro w tym samym czasie kurs naszego funduszu spadnie dwa czy trzy razy tyle?

Porównując jednak zwrot z wynajmu mieszkania ze zwrotem z bardzo przewartościowanych REIT’ów, to te drugie są tak czy tak lepszym rozwiązaniem. Niezależnie jednak od wyboru, dziś nie jest dobry moment na inwestycje w nieruchomości w Polsce (niskie stopy procentowe + fatalna demografia) ani w REIT’y (ceny wywindowane 5-letnią hossą).

Najlepsze co możemy zrobić, to uzbroić się w cierpliwość i spokojnie poczekać na kontynuację spadków na rynkach akcji, które naturalnie przełożą się na rynek nieruchomości i w perspektywie 12-18 miesięcy zająć pozycję w zdołowanych cenach ETF’ów na REITY. Odpowiedni moment wejścia zapewni nam po pierwsze przyzwoitą dwucyfrową dywidendę. Po drugie, szanse na ponowny wzrost cen REIT’u podczas kolejnej hossy.

Trader21

kselu1

warto posiadać jakieś ubezpieczenie - dodatkowe koszty. pomijam doglądane nieruchomości (powiedzmy dwa razy do roku zajrzeć)

trader21

trysil

Cygan

Tu masz wykaz REITów (a raczej funduszy ETF inwestujących w REITy):

http://etfdb.com/screener/#asset-class=Real_Estate

Jak masz dostęp do giełdy amerykańskiej to kupujesz je jak akcje.

3r3

Warto porównać stopy zwrotu do inflacji.

Jeśli rozliczać kapitalizację jako koszt uzyskania zwrotu to nie jest to efektywna alokacja kapitału. Potentaci tego rynku nie weszli w posiadanie nieruchomości na drodze kupna po cenach rynkowych, z ich punktu widzenia i z ich skali stopy zwrotu są wielokrotnie większe.

Natia

Nieruchomosci to nie jest latwy biznes w dzisiejszych czasach. Jednak mysle ze w dalszym ciagu jest oplacalny i bardziej przewidywalny niz gielda. W dobie globelzacji wszystko jest powiazane . Leci gielda leca nieruchomosci itd Banki wymysla jakis toksyczny produkt i powoli rozchodzi sie na caly swiat. Zgadzam sie ze inwestowanie w nieruchomosci komercyjne jest bardziej oplacalne niz (domestic) Mialem kiedys okzaje wejsc na rynku angileskim w nieruchomosci komercyjne tylko ze wejscie jak na warunki angielskie to tez bylo drogo :( Z doswiadczenia wiem ze takie inwestycje sa bardziej bezopslugowe. Najemca urzadza lokal podpisuje umowe na kila lat. Nie wiem jak to dziala w Pl ?Tak ze REITy ma to ses. Bede musial zglebic temat . W wynajmie mieszkan jest roche biegania bo najaemca caly czas cos czegos nie wie co mu sie zepsuje i zanim pomysli wpierw dzwoni wiec moze byc to troche nie konfortwe dla inwestora. Jednak wejscie jest zdecydowanie duzo mniejsze. Pare razy na przestrzeni lat mialem w tope ale gdy to wszystko uporzadkowalem zebrane doswiadczenie okreslilem model inwestowania to to w koncu zaczelo dzialac. Podliczajac dzis tak uczciwie stope wzrotu to na moich mieszkaniach jest od 10,00% do 11,20% Tak ze mysle ze jest calkiem dobrze. Sa juz w Pl firmy ktore zajmuja sie mieszkaniami na wynajem tak jak to dziala na zachodzie ze inwestor nie musi znac lokatora.

Doctore69

@adam44

Jak tam przemyślenia odnośnie metali i USD Od niedzieli tęsknię za rzeczowymi komentarzami ;-) jedynie 3r3 się trzyma ale rentierzy maja sporo czasu....;-)

paaa

Albo forum, albo poluzowanie cugli.

Ludzie uciekną i nie będzie komu nabijać wyświetleń i wejść, a dyskusja w komentarzach generuje kolejne wyświetlenia. Ile jest wyświetleń przy 300 komentarzach, a ile przy 30?

Komentarze to esencja tego bloga. Tort. Artykuł to wisienka.

Tortu tu coraz mniej, torcik powoli zostaje ;) Wiśnia jest, ale nią ciężko się najeść!

Ale... do brzegu. REITy sa fane, ale jak się taki REIT na kalafe zwali to już kiepsko wtedy jest bo nawet wielka dywidenda wiele nam nie pomoże bo ile to będzie trwało, zanim zrównoważy spadek?

trader21

"Najlepsze co możemy zrobić, to uzbroić się w cierpliwość i spokojnie poczekać na kontynuację spadków na rynkach akcji, które naturalnie przełożą się na rynek nieruchomości i w perspektywie 12-18 miesięcy zająć pozycję w zdołowanych cenach ETF’ów na REITY. "

Andreas

Zgadzam się z Tobą.

Na blogu stricte ekonomicznym nie mam co szukać - ekonomistą nie jestem, inwestorem nie jestem i za bardzo nie mam na to ochoty, ani czasu i nie ten temperament.

Zdaję sobie sprawę, że porad szukają tu głownie ci, którzy inwestują - i tak powinno być, ale w wąskiej formule trudno byłoby się odszukać czytelnikom takim, jak ja.

Poza tym jestem jak najbardziej przekonany, że ekonomia ściśle łączy się z polityką, naukami społecznymi i całym spektrum zachowań społecznych.

Od Tradera nauczyłem się bardzo wiele, blog ten uważam za najlepszy dostępny w naszym języku - inne nawet się do niego nie umywają. Bije na głowę blogi nie tylko ekonomiczne (mówię jako laik), ale też polityczne i te związane z naukami społecznymi - jest niezwykle ciekawy - tragedią byłoby gdyby zamienił się wyłącznie w wymianę myśli na temat przewagi AF nad AT bądź odwrotnie.

Zaletą tego bloga była - jak dotąd - jego otwartość - co będzie dalej zadecyduje Trader.

Życzę Mu jak najlepiej.

3r3 jest niezwykły i ... wszyscy inni też.

Karo

W przeciwnym razie tzw. "administracja" budynku (spółdzielnia czy wspólnota) zżera Wam część zysku w postaci opłaty za zarządzanie i funduszu remontowego (które są zawarte w czynszu do administracji). A przecież taka wspólnota czy spółdzielnia w ramach tych pieniędzy nie dba o to, żebyście mieli cały czas wynajęte mieszkanie, ani o remonty wewnątrz mieszkania. Dba tylko o części wspólne i o ściąganie czynszów od pozostałych mieszkańców budynku (dlaczego musicie opłacać księgową obsługującą cały budynek).

Jak się sprzedaje mieszkanie, to tzw. fundusz remontowy jest nie do odzyskania. Mając jedno mieszkanie nie ma się też wpływu na to kto się na tym funduszu remontowym upasie. A jest to smakowity kąsek dla wielu firm.

Taki REIT pobiera owszem za zarządzanie, ale w tym jest również obsługa Waszego mieszkania, czyli to, co zwykle detaliczny wynajmujący robi sam: remonty wewnątrz mieszkania i szukanie najemców.

Taka jest różnica. Dlatego nie można porównywać stopy zwrotu w tych dwóch przypadkach.

Kogoś, kto ma jedno mieszkanie we wspólnocie i kogoś, kto te same pieniądze włożył w REIT.

Można dopiero porównywać, jeśli ktoś ma cały budynek i zarządza nim sam lub kogoś do tego wynajmuje z kimś kto zainwestował w REIT.

Mając cały budynek samemu się decyduje jak i kiedy wydaje się fundusz remontowy.

Zresztą największy zysk jest właśnie na zarządzaniu. Na posiadaniu portfela nieruchomości, którymi się w imieniu właścicieli zarządza. Dokładnie to, na czym zarabiają REITy.

Trader pisze, że posiadana nieruchomość sie starzeje. A kto nam każe ją trzymać cały czas. Nieruchomości się kupuje, sprzedaje, remontuje itd. A REIT, to niby trzyma je do śmierci?

agnostos

Trader nie uwzględnia tarczy podatkowej, która dla pełnej własności daje 10% amortyzacji na rok papierowego kosztu. Ten podatek możesz odzyskać, jak pracujesz na etat i masz z czego dostać zwrot. Czyli legalnie prawie nie płacisz podatku wg skali. Przykładowo odstępne 900zł - czynsz do WM 166zł - amortyzacja miesięczna 730 zł, daje 4zł do opodatkowania. Czyli 72 grosze miesięcznie podatku przez 10 lat (zakładając do obliczeń stałe odstępne). Jakie tam 8,5% w ryczałcie??!!

W przypadku prawa spółdzielczego to nie jest tak różowo, bo amortyzacja max. 2,5%.

1% utraty wartości mieszkania nie jest zasadne. Bo nie trzymasz nieruchomości 100 lat i nie rozbierasz budynku po tym czasie.

3r3

No właśnie nieruchomości trzyma się dłużej niż do śmierci, dlatego potęga tego rynku ma ciągłość znacznie przekraczającą zapisy historyczne większości państw. Budynek może i się rozleci, ale grunt zostanie. I oni tylko dokupują.

Całkiem możliwe że to nie jest rynek dla indywidualnych.

@zenon

A DAX to nie ma tak przed każdymi wyborami rządu za oceanem?

Oczekiwania przed wyborem czarnego do białego też były wielkie.

poziomeek

Deckard

Z tego co widzę grudniowy skok obrotów nastąpił zaraz po decyzji FEDu (% up), masz jakiś pomysł z czego wynika schłodzenie na przełomie roku?

Co do REITS:

http://www.bloomberg.com/news/articles/2016-02-18/as-hedge-funds-struggle-real-estate-shares-become-their-victims

ale

Indie: http://profit.ndtv.com/news/budget/article-ddt-exemption-will-pave-way-for-reits-launch-experts-1282443

Arcadio

Inwestując w REITy nie wiesz dokładnie w co ten fundusz inwestuje, czy może przypadkiem w jakieś rozgrzane rynki ? Dodatkowo taki fundusz szuka tylko jeleni z kasą i dalej trzepią sobie tą kasą między sobą a deweloperami, ostatecznie wykazując minimalne zyski i tylko tym dzielą się z udziałowcami.

Jeśli kupować nieruchomości to tylko indywidualnie i tylko w miejscach które doskonale znamy i jesteśmy w stanie przewidzieć ich przyszłość.

Ja śledzę rynek polski, głównie nieruchomości mieszkaniowych i dołek to już był. Widać to zarówno po cenach mieszkań deweloperskich jak i zyskach developerów.

Za 18-24 miesięcy to raczej przewiduję szczyt i kolejny kryzys ale teraz da się jeszcze coś sensownego kupić. Oczywiście temat wynajmu to dalsza sprawa bo prawo w Polsce nie rozpieszcza właścicieli.

batman

opo

Kluczem jest odpowiednie dobranie inwestycji, czyli nieruchomości. Zakładam, że inwestor nie wchodzi do biura pośrednika z ulicy i mówi "poproszę mieszkanie za pół bańki". Nie sztuką jest kupić cokolwiek, kiedykolwiek. Jako, że założenia są błędne, to i większość artykułu można wyrzucić do kosza.

Jako inwestycje zupełnie nie opłaca się kupować jednego mieszkania za 500k i wynajmować w całości. Albo w takim wypadku kupujemy kilka mniejszych mieszkań, albo wynajmujemy duże mieszkanie na pokoje/dzielimy na większą ilość niezależnych mieszkań itp. W tym wypadku z 500k za wynajem nie otrzymamy 2200, a np. 3500-4000zl. Kwota czynszu również nie jest taka oczywista, czasami jest to 100zl rocznie (kamienica) + większy własny fundusz remontowy, czasami jest to 400zł/msc ale np. już z ogrzewaniem czy wodą. Wracamy do punktu wyjścia - nie sztuka pójść do sklepu i kupić mieszkanie, trzeba je kupić z głową. Jeżeli kupimy mieszkanie w apartamentowcu z basenem, siłownią i stawem za oknem to niestety będziemy ponosić koszty utrzymania, czy najemca nam je jest w stanie zwrócić? Wątpię.

Kolejny punkt - podatek, jak @agnostos wspominał można go wcale nie płacić przez 10 lub więcej lat.

Najbardziej mnie rozbawił argument za "starzeniem budynku" i stratą 1% wartości co roku. W takim wypadku 100 letnie kamienice dzisiaj rozdawaliby za darmo. :))) Oczywiście są to tańsze mieszkania patrząc pod kątem remontów ale za to w super lokalizacjach w których ziemia jest znacznie droższa. Spójrzmy ile jest blokowisk z lat 60-70 i jak kształtują się w nich ceny i czy na prawdę te mieszkania wymagają aż takich remontów. Należy oczywiście zakładać jakiś margines na remonty ale nie 1% rocznie, budynek postoi zapewne jeszcze kolejne 200lat (spójrzmy na jakość i wiek chociażby domów w UK).

Jak każda inwestycja ciągnie za sobą ryzyko, należy je samodzielnie oszacować i dostosować do siebie.

Czy oczekiwanie na mityczny spadek wartości mieszkań ma sens? Nie wiem, ciężko prorokować. Patrząc nadal na popyt nie wydaje mi się, aby miało to znacząco nastąpić w perspektywnie 2 lat, dłuższa analiza to wróżenie z fusów. Oczywiście, że społeczeństwo się starzeje ale wyludniają się głównie wsie i małe miejscowości, nie sądzę aby duże miasta znacząco na tym ucierpiały. Do tego nie sądzę, aby emigranci w znacznej ilości pozostali na emigracji do końca życia. Zapewne wiele z nich wróci z pieniędzmi i będą kupować mieszkania i uładać życie od początku w PL.

Max108

Wez pod uwagę ze te "kamienice "i "stare domy w Anglii" były budowane za kaisera i Victorii na setki lat czego nie da się powiedzieć o wspolczesnym budownictwie.

I ten koszt remontow będzie skokowy np za 20 lat wymiana całej instalacji wod kan lub aluminiowej instalacji el. A komunistyczne bloki to nie wiadomo czy 30 lat w ogóle postoja.pogadaj z kimś starszym budowlanku to ci powie jakie tam cuda z cementem i zbrojeniem odchodzily.

Ja widziałem w Hiszpanii apartamentowce z 80tych nadawaly sie do generalnego remontu.

Cala ta technologia gips styropian akryl pcv to jest na dekady może...

anonymus

opo

nie zrozumiałeś mojego wpisu, absolutnie nie jestem za kupowaniem nowych mieszkań, a już szczególnie za 500k z czynszem za wynajem na poziomie 2200zl z przykładu tradera na którym oparte zostały dalsze wyliczenia.

Napisałem, że strata wartości 1% rocznie to grube nieporozumienie, oznaczałoby że po 100 latach dom się rozpada i tracimy wszystko.

O blokach komunistycznych to już 15 lat temu pisali, że postoją jeszcze max 20... bez komentarza pozostawiam.

Również widziałem 10 letnie budynki nadające się do generalnego remontu, a widziałem też 100 letnie kamienice w przepięknym stanie bez grubych inwestycji. Generalnie nie chciałbym schodzić w rozmowie na tory jakie budownictwo jest lepsze i ile wytrzyma, na pewno wszystko z czasem wymaga rementu i trzeba ten bufor sobie założyć ale nie w wysokości 400zł miesięcznie (z przykładu). Chodzi mi o pokazanie, że założenia przyjęte w artykule są jednostronne, nie do końca rzetelne i prawidłowe. Każdą inwestycję trzeba zrobić z głową, a nie kupić to co naganiacz chce nam sprzedać.

anonymus

opo

jakie to lokalizacje w Polsce są całoroczne? :)

Zobacz sobie ceny hoteli "poza sezonem" w poszczególnych rejonach kraju i powiedz w jaki sposób zamierzasz swoimi pokojami konkurować z takim hotelem? (dodam, że nie ceną)

Max108

A w sprawie wysokości odpisu zadzwon do "fachowca" spytaj ile będzie kosztowało zrycie wszystkih ścian poprowadzenie nowych instalacji nowy tynk kafle malowanie itp. Dodaj wspolczynnik inflacji i się zdziwisz. A wymiana badziewbego styropianowo akrylowego ocieplenia calego budynku.a wymiana badziewnych okien PCV. A wymiana badziewnych paneli i drzwi z mdf.itp. itd. ...

Freeman

Patrze na proby wybicia zlota z trojkata. Au porusza sie w obrebie gornego ograniczenia i jak na moja intuicje, to jest krotko przed wybiciem gora.

Jedynie komunikat Fed w polowie miesiaca moze namieszac. Jesli bedzie podwyzka stop, Au przez dzien lub dwa straci, ale potem wroci do wzrostow.

Do posiedzenia jest jeszcze dwa tygodnie, uwazam za mozliwe wybicie z trojkata jeszcze przed posiedzeniem i decyzja o stopach. Wybicie w kierunku 1330$.

anonymus

chociażby miejsca na 'starych miastach' większych miast (i tu mam głównie na mysli wrocek, krakow, 3city), popyt potrafi być cały rok ale nie musi wiec gwarancji nie ma, ewentualnie system 3-9, wiec 3 miechy dobowo w sezonie, 9 miechow poza sezonem miesiecznie jeden lokator, ale to wymaga dużo zabawy wiec też trzeba brac to pod uwagę, to już jest indywidualna preferencja czy ktos woli nocowac w hotelu czy czuć się jak u 'siebie'

opo

skoro jesteśmy na blogu finansowym to policz proszę. :) Ciekawy jestem czy w ciągu 50 lat wyjdzie koszt 250k (1% rocznie z przykładu tradera).

Tak się składa, że mam świadomość kosztów tych prac ale nie zakładam, że będę je robił częściej niż raz na 25-30 lat (instalacje, elewacja), płytki, malowanie, wymiana drzwi itd. to standardowe operacje, które przy wynajmie wykonuje się co 5-8 (malowanie), 10-15 drzwi, 15-20 okna lat. Nie zakładam też, że inwestując w nieruchomość przepiszę ją na wnuki.

Coral

Oprocz tego nie rozumiem dlaczego polacy biora pod uwage inwestycje w nieruchomosci tylko w Polsce. Po co sie tak ograniczac? To, ze ktos sie urodzil w danym kraju nie powinno ograniczac jego inwestycji w globalnym swiecie. Szczegolnie tyczy sie to nieruchomosci. Ludzie z innych krajow(I garstka polakow) inwestuja w nieruchomości na calym swiecie.

opo

masz rację. Problem jest z zarządzaniem taką zdalną nieruchomością i znajmością lokalnego rynku.

Aby kupić nieruchomość trzeba dobrze znać dany rynek, poleganie na agencji pośredniczącej jest.... bardzo ryzykowne.

Niestety zarządzający nieruchomościami często nie są do końca uczciwi "pańskie oko konia tuczy" i przez to jest to często opcja dla mega bogatych, których celem jest np. te 8%, a wszystko wyżej to większe ryzyko, a do tego nie muszą wyciskać cytryny na maxa z uwagi na wolumen w zamian za spokój.

Chyba, że jesteś w stanie podać konkretne pozytywne przykłady?

anonymus

czyli patrzysz 1-2 miechy, a w dłuższym terminie? jakbyć obstawiał na koniec 2016?

@ Coral

kiedyś myślałem o Ukrainie, z perspektywą na 10-15 lat, tzn obstawiałem, że Upaina pójdzie w podobnym kierunku co PL, wejdzie do UE, pojda dotacje, itp itd i beda miec boom mieszkaniowy jak u nas w 2005/06 ale ze wzgledu na ostatnie wydarzenia to juz srednio to widzę

Coral

Oczywisicie nie ma biznesu bez wyzwan. Masz racje, w niektorych krajach nie jeat prosta sprawa zalatwienie odpowiedniej firmy zarzadzajacej najmem pojedynczego mieszkania badz domu. Ale da sie to zrobic i mozna to kontrolowac. Na rynkach rozwinietych raczej nie stanowi to problemu - agencja rozlicza sie z wszystkich swoich zoobowiazan wrecz idealnie. No ale Tam tenants musza przyniesc referencje, zaswiadczenie o zarobkach itd.

Na rynkach wschodzacych czy rozwijajacych sie sprawa jest trudniejsza. Po prostu mozna zle trafic. Nie jest tez tak ze kazdy kazdego dyma...

Jestem w stanie podac wiele przykladow zarowno pozytywnych I negatywnych. Dzieki doswiadczenia w tej chwili same pozytywne. NP. Dubai: kupujesz za 100k eur, wynajmujesz za 1000 EUR tax free. To oczywisicie jeden maly przyklad, I jeden rynek, na ktorym sam inwestuje. Jest to teoretycznie rynek wiekszego ryzyka niz np. Dublin gdzie w porywach mozna teraz wyciagnac 8-9% roi, ale trzeba jeszcze sie znac na podatkach zeby 90% z tego zostalo w kieszeni(netto)

opo

czy inwestujesz tylko w wynajmy długoterminowe?

Jakie masz doświadczenia w wynajmach wakacyjnych np. na południu Europy? Dla przykładu Grecja, nawet Hiszpania są cały czas atrakcyjne cenowo, nawet w atrakcyjnych miejscach (oczywiście nie mówimy o lokalizacjach prime).

Coral

Nie znam poludnia europy. Generalnie preferuje wynajem dlugoterminowy ale znam sie np na Tajlandii, gdzie w GRE wchodza obydwa modele. Krotkoterminowy najem jest jednak bardziej wymagajacy, oprocz tego wieksze ryzyko zniszczen nieruchomosci. Tajlandia jest o tylko OK, ze mozna I tak I tak. Dzieki Setkom tysiecy full time expats.

Freeman

Coral

Co do research na lokalnych rynkach, to jest system, ktory pozwala na odpowiednie rozeznanie. Trzeba spedziec troche czasu w danym kraju z agentami, cos wynajac, potem jak co sie da jest zrobione po prostu kupic. Jak po kilku latach jest OK I jeszze lepiej sie zna dany rynek to kupujesz juz dalej z mniejszym ryzykiem. A do tego masz sprawdzonych ludzi do zarzadzaja... Z grubsza:)

opo

ciekawe co piszesz, czy w Tajlandii obcokrajowiec może być właścicielem nieruchomości? Czytałem o wielu przypadkach otwierania biznesów czy kupowania nieruchomości na tajskie żony, które później zostawiały takiego delikwenta w skarpetkach.

Jak dla mnie wszystko poza Europą to bardzo duże ryzyko (pomijam US gdzie tak na prawdę stopy zwrotu są bardzo niskie).

Coral

Tak moze posiadac 100% freehold na int. Company lub swoje nazwisko. 49% mieszkan na terenie condominium moze byc sprzedane Obcokrajowcom. 51% musi byc na Thai name albo na firme tajska, ktora mozna kontrolowac.

opo

ciekawe co piszesz... :) jaka jest średnia cena condo? Czy główny rynek dla tego typu inwestycji to BKK? Jakiego % zysku można się spodziewać?

Coral

Coral

Blog chyba rzeczywisice najlepszy w pl. Dzieki! ja bym sie bal tak pisac.

CompositeGuy

Czytałem co Tajowie piszą na reddicie na temat posiadania nieruchomości na własność i tam przebija się jeden wniosek że ile by się ,,farangi" nie natrudzili to i tak nie da się wystarczająco zabezpieczyć własności, nieważnie czy firma czy nie. Czasami wystarczy nieuczciwy prawnik albo jakiś kruczek w umowie i możesz wszystko stracić.

Coral

Zdarzaja sie dziwne przypadki, tylko I wylacznie jesli ktos chce posiadac ziemie lub kupuje condo na Thai name bo nie ma tajskiego obywatelstwa. Jesli kupisz condo na foreigner name(offshore Ltd lub swoje nazwisko) nic sie jeszcze nikomu nie stalo.

Tylko 49% w kazdym budynku. To zabezpiecza wlasnosc I nikt tego przejac nie moze.

moratar

Miedź powoli rośnie - czyli na świecie dzieje się dobrze. (rośnie produkcja zaawansowana tech. i podstawowa) (2-a miesiące)

Żelazo powoli tanieje - czyli na świecie dzieje się źle. (spada produkcja podstawowa)

Ropa powoli tanieje - czyli na świecie dzieje się źle. (spada produkcja)

Pallad, Rod powoli rośnie - czyli na świecie dzieje się dobrze (rośnie produkcja zaawansowana tech.) (2-a miesiące)

Produkcja ogólnie pada ale produkty bardziej zaawansowane technologicznie są produkowane (więcej) lub przynajmniej ceny surowców na to wskazują.

Czyli już mamy po kryzysie? czy o co chodzi. Będzie gorzej?

agnostos

Coral

Tylko wariat kupuje Nieruchomości(lub robi inne inwestycje) bez znajomosci rynku. Conda to w Tajlandii niendo konca dobra luksusowe- to po prostu mieszkania.

Tez nie polecam kupowac Nieruchomości w krajach, w ktorych sie nie zna rynku. Bez odpowiednich znajomosci polecam ROK najpierw pomieszkac w danym kraju, a dopiero potem ewentualnie inwestowac w jedna lub max kilka Nieruchomości. Po kolejnych kilku latach jak juz mamy twarde dane empiryczne mozna rozwijac skrzydla w danej juryzdykcji.

Polska jest bardzo zacofana w skali globalnej jesli chodzi o zarzadzanie najmem. Zarzadzanie to w pl praktycznie tylko wspomniane mzuri, ktore przez to ze MA monopol pobiera jedne z najwyzszych oplat na swiecie w ujeciu procentowym(11%)

papilla

Coral

Albo w bulgarii, podobna historia. Ja nie polecam kupowania Nieruchomości, kazdy sam decyduje co w jego sytuacji jest dobra inwestycja. Sa ludzie, ktorzy lubia gromadzic nieruchomosci i dywersyfikowac globalnie. Kazda inwestycja jest obrczona ryzykiem. Egipt i turcja to ulubione tanie wakacje dla polakow wiec ktos pewnie kupil. W londynie teraz Nieruchomości sa sporo drozsze niz przed ostatnim kryzysem a jednak ludzie kupuja. Nie tylko luksusowe ale rowniez rozpadajace sie szeregowki z kiblami na ogrodkach w dzielnicach gdzie na ulicach smierdzi czosnkiem.

mdmnowy

http://prostozmostu.net/kraj/niebezpieczne-bloki-z-wielkiej-plyty

Arcadio

A jaki Ty chciałbyś kryzys ? Przecież ceny surowców przemysłowych, Au, Ag i ropy są na historycznych minimach ( właściwie już trochę odbiły), więc kryzys trwa już jakiś czas i pewnie zaraz się skończy ( obecne odbicie jest albo początkiem hossy albo jeszcze ostatnią korektą w trendzie spadkowym - wkrótce się okaże). Na GPW spółki są prawie za darmo. Widzę duży problem na rynkach rozwiniętych - tam indeksy są wciąż zbyt wysoko ale jakoś nie chcą mocniej spadać. W końcu życie na świecie toczy się cały czas. Globalnie ludzi przybywa, ich potrzeby rosną, pieniędzy też nie brakuje, tylko coś z alokacją nie halo. Stąd spowolnienia i kryzysy.

agnostos

Najlepsze przed nami. http://money.visualcapitalist.com/all-of-the-worlds-money-and-markets-in-one-visualization/

Arcadio

Trochę optymizmu trzeba, a nie ciągle kryzys i kryzys :) Te wartości derywatów nie urosły od wczoraj i jakoś kryzysu wcześniej nie wywoływały. Wynika to z lewara. Wiadomo, są longi i shorty więc każdy pozycja ma swoją kontrpozycję, ktoś zyskuje , ktoś traci. To tylko przelewanie z kieszeni w kieszeń. Nie ma się czym podniecać. Jak uprawiasz DT np. na WIG20 to mi wychodzi przychód roczny liczony w dziesiątki milionów i podobne koszty. Panie z US prawie z krzeseł pospadały. To teraz DM już nie liczy wartości kontraktu tylko nominał. I w US zapanował spokój.

Tak na marginesie. Dzisiaj się zastanawiałem nad korelacją WIG20 z innymi rynkami. Wychodzi mi, że od co najmniej roku mamy prawie idealną korelację z Grecją i Rosją. Ot, taki nowy koszyk.

kalimera

Arcadio napisal "Przecież ceny surowców przemysłowych, Au, Ag i ropy są na historycznych minimach ( właściwie już trochę odbiły)" "Troche" na ropie to z 28$ na 37$ to 32%

Robkov

>>>Ethererum (kryptowaluta, a w zasadzie duzo wiecej). Zobaczcie co sie dzieje z cena: http://coinmarketcap.com/currencies/ethereum/

Jak dla mnie to klasyczny pump&dump na shitcoinie (choć może Ether shitcoinem nie jest, bo dopisano do niego jakąś użyteczną technologię).

Bitcoin na obecną chwilę w mojej ocenie się zwija (sieć jest całkowicie zapchana i nie widać rozwiązania problemu rozmiaru bloku), więc na tej fali

kilka innych altów może iść w górę bo ludzie uciekają z BTC.

Robkov

A nie bierzecie pod uwagę tego że może Oni wiedzą coś czego my mali nie ? Jakaś nowa technologia pozwalająca wytwarzać tanio złoto ?

... bo inaczej nie to ogarniam tego kroku Kanady :/

yellowboy

Thomas

"(...)kilka banków jest "toksycznych" i one upadną jeszcze w tym roku."

"Ale to nie będzie wynikać z tego, że w tym roku wszedł podatek bankowy, tylko z tego, że te banki były źle zarządzane, a nadzór instytucjonalny działał źle - powiedział w czwartek Raczkowski."

http://biznes.interia.pl/gieldy/news/raczkowski-mf-w-2016-r-upadnie-kilka-malych-bankow-ale,2301300,1844

moratar

>A jaki Ty chciałbyś kryzys ?

Nie wiem o jakim kryzysie mówisz, ja widzę tylko spadki i wzrosty, o kryzysie na razie ni widu ni słychu.

Ja chciałbym usłyszeć sensowną odpowiedź na to gdzie jedzie ten samochód (światowa gospodarka). Widzę że dwa koła jadą w prawo, a dwa w lewo. Stąd moje pytanie jedzie w prawo? W lewo? Czy prosto?

Czy to że rośnie miedź oznacza koniec spadków globalnej produkcji - Czyli nie będzie jednak kryzysu.

Andreas

Pamiętacie jak było za komuny? Pewno nie. Z PGRu wynosiło się wszystko; robotnik kurki, nadzorca wieprza, a dyrektor pół PGRu. I tak to funkcjonowało.

A co teraz mamy na Zachodzie jak nie komunę? Nawet komisarze są.

I robią to, co zawsze robi się w komunie.

Pamiętacie jak 2 – 3 lata temu pisało się wszędzie, że banki centralne kupują złoto?

No i co?

Nagle BC Kanady sprzedał złoto?

Przecież to są kolesie. Jak rodzina. Nawet ta sycylijska.

Dwa lata temu kupowali, a dzisiaj sprzedają?

Ja rozumiem, że mogą mieć, jak to ładnie ujmuje 3r3, jakiegoś nieprzytomnego księgowego, albo pijanego woźnego, ale od jakiegoś szczebla wzwyż to oni planują. To nie są głupi ludzie. Są w stanie planować na dłużej niż 2 lata naprzód.

Oni rżną głupa. Widocznie system wali im się szybciej niż planowali.

Są przerażeni!

System musi być na skraju przepaści.

A oni nie wiedzą co robić i robią nieprzemyślane, głupie ruchy.

Poza tym, jak pisał 3r3, jest tam sto koterii, co też nie wpływa na spójność działania.

3r3

Optymizm na rynku jest tam przed każdymi wyborami, dlatego że składane są obietnice.

Warto brać na to poprawkę, ponieważ rosną branże zupełnie nie dające wartości dodanej oraz ich zasilanie w płynność.

@moratar

Jakie znasz zastosowania produktów najnowyszych technologi?

Jakbyś tak chciał kogoś przymusić do swojej woli, to lepiej go dziś straszyć kawalerią czy lotnictwem?

Jak się powinien kończyć kryzys, jeśli naobiecywano wszystkim wszystko?

W jakich warunkach rośnie śmiertelność beneficjentów systemów emerytalnych?

Lekarstwem na obecny problem (czyli dekady produkowania chleba z cementu) jest więcej robienia tego samego co doprowadziło do problemu.

@Arcadio

Kryzys to jest jak jest drogo czy jak jest tanio?

Skoro surowce są tanie i można sobie wszystko samemu tanio zrobić to co to za kryzys?

Przytomności - jak jest tanio to jest dobrze, to tak ma właśnie być.

@kalimera

""Troche" na ropie to z 28$ na 37$ to 32%"

Podstaw sobie 28=37 i policz 32% jako dewaluację.

Złoto mówi prawdę a Dolar blefuje.

@glupi

W spółkach surowcowych konieczność produkcji jest utrzymywana również przed związki zawodowe.

To nie tylko w Polsce rząd musi kochać ryli, bo to jest realna siła zdolna zdemolować politykę. Sobie wyobraź jakie ciśnienia są w Norwegii. Bo Wenezuela i Nigeria już pękły, a wydobycie idzie dalej.

Tu nie tylko o cash flow chodzi.

@Robkov

Wyjaśnię Ci ktok Kanady jednym, banalnym stwierdzeniem - rządzą socjaliści.

No i dlatego w kasie nie ma nawet złota.

Freeman

ttpj

Co rozumiesz przez nie placenie podatku wg. skali?

Czy jak wynajmuje mieszkanie i dodatkowo pracuje na etacie moge amortyzujac mieszkanie pomniejszyc swoj dochod do opodatkowania z etatu?

Kiedys to sprawdzalem i powiedziano mi ze kosztem z amortyzacji moge obnizyc jedynie dochod z wynajmu.

darjus

agnostos

Jako osoba fizyczna nie prowadząca działalności gospodarczej z racji amortyzacji wykazujesz duże odpisy w PITcie. Ale zwrot podatku ma miejsce tylko, gdy dodatkow kredytujesz nieruchomość. Bo oprócz 10% amortyzacji (pełna własność) masz jeszcze odsetki kredytu. Właściwie to te odsetki zwracają Ci podatek od wynajmu. Także dostaniesz zwrot jak kredytujesz nieruchomość i masz ja na pełną własność i możesz zastosować indywidualną stawkę amortyzacji 10%.

Uważaj na amortyzację. W przypadku sprzedaży mieszkania przed upływem 5 lat podatkowych, będziesz musiał ten niezapłacony podatek zwrócić. Chcesz więcej info to pisz agnostos84@gmail.com.

deepblue

TomTom

Jeśli coś jest tanie nie znaczy że nie będzie jeszcze taniej. Słowa przytaczane tutaj już nie raz. Nie tak dawno ( przykład ropy ) wiele osób pisało że zejście poniżej 50-40 $ jest bardzo wątpliwy. W tamtym czasie ceny tego poziomu wydawać się mogły mega okazją co jeśli skusiło kogoś wejść Long z 3 x lewarem to - popłynął. Teraz ropa uklepała trochę dna więc jeśli chodzi o ten surowiec, dodając do tego fundamenty, koszty wydobycia itd to być może, rzeczywiście poniżej tych 25-20 już nie zejdzie. Jesli w ogóle spadnie ponownie do tych poziomów.

Gas - dziś kolejny konkretny spadek i kolejne minima. Cały czas nowe minima. Na przełomie lutego i marca można było przypuszczać że coś się na dole uklepuje, może jakieś wybicie, nie będzie nowych minimów - ale jak widać nadal leci w dół.

Ja się wstrzymuję aż uklepie złapie jakiś poziom w dół od którego się odbije ze 2 razy i dopiero wtedy wchodzę. Tylko jeszcze nie wiem czy ETF czy coś innego, co by dobrze odwzorowało wartość. Być może nawet z lewarem.

Choć lewar może nie tak duży jak SPXU gdzie sądziłem w połowie lutego że jak przełamie kolejne wsparcie to będzie w końcu upatrywany krach wieszczony przez wielu

rav148

https://youtu.be/dokkNzaoVUQ

CompositeGuy

Kupiłem ethereum wtedy właśnie ;) Trzymam bardzo long term. W połowie miesiąca powinno się dużo dziać.

Arcadio

Kryzys jest wtedy jak Ci przychody maleją a koszty rosną. Dla JSW czy KGHM kryzys jest teraz, a dla ORLENu np. złote żniwa dla odmiany.

Dam

Kryzys dla kogo? Jak skóry w garbarni tanieją to garbarnia traci, ale szewc zyskuje, bo kupuje taniej. To wtedy mamy kryzys czy prosperity? Jak stal tanieje to producenci stali tracą, ale producenci samochodów zyskują. Wtedy jest kryzys czy prosperity? Zawsze, gdy ktoś traci, ktoś też zyskuje. Miedź jest tania to traci jej producent, ale zyskują Ci, którzy ją od niego kupują. Poza tym przy malejącej cenie surowca powinien popyt na ten surowiec rosnąć, zgodnie z krzywą popytu. Gorzej jak popyt jest constans, a cena spada.

Niekoniecznie mamy żniwa dla Orlenu. Cena ropy na rynkach spada, ale spadają też ceny paliw na stacjach. Ciekawe czy wzrasta jednocześnie popyt.

Arcadio

Krzywa popytu to poziom 1 roku studiów. Popyt na paliwa przynajmniej w Polsce jest sztywny i zależny tylko od rozwoju gospodarczego a minimalnie od ceny paliwa.

Co do Orlenu to zamiast teoretyzować lepiej spojrzeć na ich raporty roczne.

kobyszcze

To popyt spada, dlatego cena musi dostosowac sie w dol. W ogole na takich elementarnych koncepcjach nic nie zdzialasz.

Wszystko pieknie, ale dzisiaj szewc, garbarz, kopalnia stali i producent samochodow to przedsiewziecia pod ktore jest podpiete po milion rurek finansowych i spolecznych zaleznosci. To nie spadek czy wzrost cen powoduje kryzy tylko wstrzasy zagrazajace rownowadze opartej na slodkich klamstwach, wierze i niewiedzy. Garbarz jest w innym kraju niz szewc, a podmioty gospodarcze do ktorych mozesz stosowac ekonomiczne prawa sa syjamsko zrosniete z panstwami, maszynami drukarskimi, ktore zrestrukturyzowac sie ani upasc w naturalny sposob, bez wplywu na strukture klamstw i doktryn wiary nie moga.

Organizmu w jego funkcjonowaniu nie mozesz wytlumaczyc sprowadzajac wszystko do biologii organellow komorkowych.

moratar

> Jak stal tanieje to producenci stali tracą, ale producenci samochodów zyskują.

Producent samochodów sprzeda ich mniej lub 0 - tutaj wszyscy tracą.

Producent samochodów sprzeda ich tyle samo - tutaj wszyscy zyskują. -> Czyli spadek cen był z ulepszenia produkcji stali a nie z powodu zmniejszenia popytu.

Niestety jest tak że albo wszyscy zyskują, albo wszyscy tracą.

Nie można mówić że nie ma suszy bo mimo że deszcz nie pada to woda nadal jest w oceanie tylko jeszcze nie odparowała.

Jak nie pada deszcz to jest susza.

Rolnik

Jestem też ciekaw jak tam wasza inwestycja w KGHM? Ile osób się przejechało na tym, że liczyli na spadki do 40? potem było ładne odbicie na 56 gdy już rosło a ludziska zaczęli się wydzierać że sytuacja na KGHM niepewna :) Wysoko zaczynają inwestorzy wyceniać tą niepewność. Tak się zastanawiam, czy na tym blogu nie pojawia się ciekawa korelacja co do nastrojów inwestorów. Jak mówią na tym blogu że czegoś nie warto, bo zaraz splajtuje, to trzeba kupować :D Póki co się sprawdza i nie żałuję.

3r3

Ostrzegałeś mnie przed d...o.pl - no cóż. Kupiłem i teraz część sprzedałem. Kasa już na koncie. Czyli nie jest takie straszne, nawet pomimo tego że po Polsku i należącej do niepolskiej firmy..

Ostatnio modyfikowany: 2016-03-04 13:59

Dzr

Karo

Poza tym to są produkty pochodne i jako takie zachowują się równolegle do giełdy. Natomiast fizyczne nieruchomości nie korelują z giełdą, a wręcz odwrotnie. Jak nie ma zysków z giełdy, to ludzie inwestują w nieruchomości. Taka zawsze była ogólna zasada. Oczywiście modyfikowana innymi czynnikami, jak np. zmasowaną akcją kredytową, dopłatami do kredytów itp.

Henio

Za 500 tyś kupiłbym 3 kawalerki w Gdańsku i z każdej bym miał ok 1100 zł na rękę. Trochę naciągane te wyliczenia Tradera. Trzeba umieć kupować.

Ja przedsiębiorcą, jak na razie zarabiam ok 3 średnie krajowe i mieszkania traktuję jako przede wszystkim jako stałe źródło dodatkowego cash flow oraz sposób na mniejsze podatki. Dlatego staram się kupić mieszanie co 2-3 lata za odłożoną gotówkę, czasem w kredycie z wkładem własnym 60-75% na krótki okres.

Poza tym nieruchomości traktuję jako zabezpieczenie na emeryturę. W ZUS nie wierzę, za to wierzę w najemców. Zawsze będą czy taniej czy drożej ale zawsze będą. Ja nie jestem spekulanetem. jestem inwestorem.

kalimera

No wiec ja nikogo nie slucham, mieszkam sobie w UK i pogrywam ,przewaznie na weekend zamykam pozycje, chocbym musial kupic w nowym tygodniu drozej. Wracajac do rady "glupiego" to dzisiaj spolki wydobywacze na FTSE 100 mocno w gore, zobacz:AAL, GLEN , BLT, LMI, RIO. Milego weekendy wszystkim. Zadnych nieruchomosci, zadnych wynajmow, bo po co? Dla paru procent rocznie?

Doctore69

Jak tam dzisiaj oceniasz pejsów na Au? Wybili ostatnio trójkąt górą i dzisiaj ostatni szczyt. Chyba narazie kierunek góra, chociaż potrafią robić zwody. Wszyscy myślą, że zarobią a tutaj może kierunek się zmienić. Adam ostatnio się nie odzywa, może czeka na dzisiejsze COD i zapewne czeka na shorty. USD zmierza w kierunku 3.85 czyli miejsca nabycia;-)

Freeman

Pejsy sa wszechmocne ale nie wiemy w co graja. Dobre dane z rynku pracy w USA tylko chwilowo obnizyly cene Au a zaraz potem wybilo na plus.

Zloto wykazuje relatywna sile i rosnie sobie niepozornie , tzn. bez wiekszych emocji. Regola czwartku znow sie potwierdzila. W przyszlym tygodniu

oczekiwalbym dalszych umiarkowanych wzrostow. Wprawdzie mamy komunikat EBC co do polityki pienieznej, ale to bedzie bez wiekszego wplywu.

Dopiero w polowie miesiaca Fed zapewne wywola odczuwalna zmiennosc na rynku Au. Jesli podniosa stopy, to prawdopodobnie przez dwa dni bedzie negatywna reakcja na zlocie. Nie wiemy tez jakie beda poziomy w srode i czwartek na krotko przed decyzja o stopach, czyli z czego bedziemy sie wybijac lub obnizac.

Krotko/srednioterminowy trend jest do gory. Najpierw ladnie sie wybronilo pare razy 1231 na zamknieciu a wczoraj zamkniecie grubo powyzej 1250.

Dzisiaj zapewne skonczy sie malym plusem, bo wspolczesna historia kilkunastu minionych sesji kwalifikuje piatki do dni o malej zmiennosci na zamknieciu.

Dawniej, w czasach trendu spadkowego, pejsy umilowaly sobie czwartki i piatki na silne dni spadkowe. wg. nich mozna bylo zegarek ustawiac: 16sta i pionowa krecha w dol.

Te czasy sie , na podstwie sesji od poczatku roku, wyraznie skonczyly. Pozwolmy naszym kontrachentom uprawiac ich gre, byc moze tym razem obstawiaja to samo co my?

Przyjzalem sie spolce Barrick Gold. Ladnie poszla z 6$ na juz chyba 14$. Zastanawialem sie czy w to wejsc. Przeoczylem dolek i wchodzic po 100% w trzy miechy troche nieswojo. Mysle, ze jesli na PM ma byc hossa i jestesmy u jej poczatkow, to BG ma potencjal do 100$. Jednak po blizszym przekalkulowaniu stwierdzam, ze fizyk mi sie lepiej kalkuluje: jest wolny od podatku. Za papier musze zaplacic osobista stawke podatkowa i dopiero rzeczywisty wzrost o min. 500% na papierzy zaczyna przebijac fizyka.

kalimera

Polacy, Wy macie tez bylych prezydentow.

3r3

No widzisz, czyli w takim momencie KGHM to licha alokacja na teraz i być może dobra na przyszłość, a Orlen dobry na teraz i nie wiadomo jak na przyszłość (bo skoro jest tak dobrze, to czy może być lepiej?).

@Dam

Producent niekoniecznie traci, cena spada fundamentalnie wtedy, kiedy rośnie efektywność produkcji.

Nie musi to psuć zysków producenta. To bardzo dobrze że cena spada rzy utrzymanym popycie.

@Rolnik

To ma Cię KNF ostrzec przed Amber Krzakami?

Jak się piramida zbuduje to się zwinie.

Spy

3r3 wiele razy wskazywał na istotne fundamenty mówiące o tym ze jest źle lub bardzo źle ale ja zawsze odpowiadalem i teraz odpowiem tak samo i co z tego ??? Ważne co zadecydują dlugobrodzi, tak ot co nowoczesna ekonomia...

ttpj

Dzieki za odpowiedz. Doczytalem i wyglada ze straty z wynajmu nie mozna odliczyc od dochodu na etacie.

@Henio

Jak przez wynajem obnizasz podatek?

Czy wynajmujesz mieszkania przez swoja firme?

3r3

Źle już było, teraz trzeba posprzątać. Teraz to już nie pejsy decydują, teraz skośnooki decyduje co po ile jest. Cały handel przesunął się do nich.

Rosjanie zapisali, że w tym roku ropa będzie kontraktowana po 30-40. No i jest. Tylko USD zdewaluowane.

Doctore69

Patrzyłem na ta spółkę Barrick Gold jak na GDXJ i inne pokrewne jak i lewarowane ETF-y złota. Najchętniej weszłoby się zaraz przy możliwym potencjale wzrostów. Jednakże ostatnio poległem na gazie i jestem lekko ostrożny w zajmowaniu pozycji. Nie wiedząc czy jest to rzeczywiście początek hossy na PM czy duża miesięczna korekta w trendzie spadkowym cały czas się waham. Mam obawy przed wchodzeniem w spółki bo jeśli popatrzeć na S@P 500 to dzienny trend momentum DTosc zmienia się na spadkowy ale nadal w strefie wykupienia, fala 3-cia powinna przejąć wewnętrzna strukturę pięciu fal, ale raczej zakładałbym grę na spadki.....stąd moje sceptyczne podejście do zakupów spółek na rynku amerykańskim. Przyjmuję także, bardzo racjonalne argumenty adma i chyba najlepszą obroną byłoby poczekanie na ok. 3.85 na USD a potem zakup Au w fizyku. Poza tym fizyk zabezpiecza przed tym obecnym syfem który zaczyna dziać się w Europie. Może tylko diamenty byłyby alternatywą, jednakże wymagają wiedzy i kontaktów na rynku diamentów.

@3r3

"Rosjanie zapisali, że w tym roku ropa będzie kontraktowana po 30-40. No i jest. Tylko USD zdewaluowane."

Może się orientujesz w jakich cenach Rosjanie zakontraktowali gaz?

3r3

W prognozach pisali że dwanaście z groszami będzie za gaz. Ale po ile sprzedali to będzie wiadomo w sprawozdaniach po roku. Być może Gazprom blefuje, ale możliwe też że Niemcy pompują sobie kapitał "za gaz". Wszak to jest też ich firma.

@glupi

Na ropie państwa producentów palą fundusze rezerwowe aby utrzymać cenę. Gdyby to była gra w cyferki to taki atak na waluty Bretton Woods i gra pod rozejście się systemu miałby sens. Ale taki model oznaczałby że Azja traktuje się jako własny rynek zbytu i zachód jako peryferium z miliardem mieszkańców można olać. Jak się zachód takim graniem pod ceny sam rozłoży finansowo to marginalizacja będzie konieczna, a nie tylko oczekiwana - po co komu biedni na rynku?

Arcadio

Inwestując w spółki dyskontujemy przyszłość więc powiedziałbym raczej,że teraz warto brać S-ki na Orlen (bo cena ropy już nie powinna zejść niżej niż te 26-30$). Oraz L-ki na KGHM bo Cu też raczej niżej nie zejdzie. Oczywiście piszę to raczej w perspektywie ok. 2 letniej bo w perspektywie kilkudniowej może być odwrotnie. Cu i KGHM urosły przez miesiąc znacznie i musi przyjść odreagowanie.

3r3

Orlen (CPN) jest spółką fundamentalnie rosyjską. Zupełnie nie ma znaczenia (dla Orlenu) jaka jest cena Brenta i Texasu, bo i tak go nie sprowadzą, i tak go nie przetworzą (a Shell i owszem). Ta rura idzie ze wschodu, jest podwieszona pod politykę i grupę trzymającą sektor strategiczny. Jedynym fundamentem Orlenu na rynku są koncesje państwa. Tam nie ma absolutnie nic więcej z konkurencyjności. Kondycja Orlenu zależy wyłącznie od zdolności państwa do zwalczania konkurencji emergentnej. Inwestując w Orlen trzeba przyjąć, że państwo utrzyma zdolność represyjną do zapewnienia udziału w "rynku".

Wierzę że państwo utrzyma tę zdolność w tej perspektywie (dwuletniej), więc miałoby to sens gdyby dywidendy były rozsądne.

KGHM co prawda wisi na miedzi, ale produkuje między innymi Ren, i żeby się waliło i paliło to nikt nie da zamknąć tej kopalni, nawet jakby Niemcy mieli tam się okopać z wojskiem. Bez dostaw z KGHM produkcja turbin lotniczych w RFN drożeje i cofa się o 3-4 dekady. Z tego powodu SAAB G. Sprowadza silniki z USA, a własne produkuje rezerwowo (mają połowę mocy tych z Lockheda).

I tu również kwestia - gdyby dywidendy...

Bo bez sensownych dywidend pozostaje daytrading, a to kosztuje czas, a w tym czasie inwestując we własną firmę wynik może być konkurencyjny.

Nie widzę nic interesującego na polskim rynku. A to jeszcze polityka jest obecnie na etapie, że trzeba się rozbudować (i zaciskać pasa), a ja tak sobie wyobrażam inwestycje, żeby było co z tego konsumować, a nie pasa zaciskać. Zwroty mają być, już, zaraz, szybko i najlepiej duże :)

gruby

"Wyjaśnię Ci ktok Kanady jednym, banalnym stwierdzeniem - rządzą socjaliści.

No i dlatego w kasie nie ma nawet złota."

Kanada wydobyła 160 ton złota w 2014 roku.

Jeśli się jest jednym z większych producentów pieniądza na tej planecie to nie trzeba go trzymać w sejfie.

W razie czego rząd Kanady wprowadzi dla siebie przywilej pierwokupu wydobywanego na własnym terytorium złota, zupełnie tak samo jak kiedyś książę miał prawo spędzenia nocy poślubnej z każdą kobietą żyjącą w jego księstwie. Przywilejem rządu jest bowiem wykonywanie monopolu przemocy na podległym sobie terytorium. Czego władza potrzebuje, to poddanym zarekwiruje: czasami są to panny młode, czasami ziemia a czasami złoto obywateli.

Z punktu widzenia rządu Kanady złoto wcale nie jest dobrem rzadkim czy też cennym, to po prostu to jedna z wielu dostępnych na miejscu kopalin którą się wyciąga z ziemi według własnych potrzeb.

3r3

Klasa średnia nie ma ochoty odwiedzać kraju gdzie za byle trawkę zamykają do więzienia w takich warunkach.

W Tajlandii jest chora na głowę administracja i opresyjne sądy. Jak zwierzęta, zero cywilizacji w postępowaniu przygotowawczym i procesie.

To jest taki etap, na jakim w normalnych czasach biali ludzie stawiali dzikim kanonierkę w porcie i informowali że względem białych obowiązuje zakrajowość.

Na turystów trzeba sobie zasłużyć, a przede wszystkim nie psuć im rozrywki jak przyjeżdżają korzystać ze wszystkiego co tam się wykorzystuje.

Jak sobie tambylcy nie wytresują administracji, aby zachowywała się przytomnie to nikt tego za nich nie zrobi. Jest tyle innych nieczepialskich lokacji do relaksu, że nikt nie ma ochoty kopać się z koniem na wakacjach.

3r3

Masz całkowitą rację co do Kanady. Istotnie mogą napaść swoje własne terytorium.

Jakoś tak jednak jest, że krainy zasobne w COŚ, jak tylko rząd zaczyna to eksploatować to cierpią na brak COSia.

Na Ukrainie potrafi braknąć żywności, w Chinach ryżu, w USA pieniędzy, w UK ślubów (po prawie pierwszej nocy).

Talenty rządzących do psucia są niebywałe.

wieża.babel

http://dakowski.pl/index.php?option=com_content&task=view&id=17601&Itemid=47

Freeman

Ta wiadomosc to zadna nowosc. Zreszta historycznie ujmujac to dobry omen: GB tez sie wyzbyla zlota gdy cena szorowala dno a zaraz potem uformowal sie wieloletni trend wzrostowy.

mdmnowy

skoro Chrl steruje to Freeman ma rację, złota taniego już nie zobaczymy, chociaż dzisiaj na dwójce znowu naganiali, jest taki informacyjny młyn, że nie wiadomo czy kupować, czy sprzedawać :-)

mdmnowy

z drugiej strony Marc Faber przewidują w niedalekiej przyszłości krótkoterminowy rajd na akcjach.

według mnie teraz będzie krótki rajd na złocie= USD w dół (kupić na dołku USD), po czym rajd na akcjach=spadek złota = USD w górę(sprzedać USD=kupić żółte),

dobrze kombinuję?

3r3

To nie złoto drożeje, to dewaluacja systemu walutowego. Chińczycy to mistrzowsko rozegrali, ponieważ dla nich pivot to Rosja, haczyk u ich wagi. A tu proszę, AS rozpętała wojnę o ceny ropy na koszt USA i sobie Chińczycy tanio wykupili wszystko, wszędzie, i pozbyli się części przymusowych oszczędności w USD i obligacjach. Teraz Rosja będzie robić za ich Mongołów. To już drugi raz tak robią, że wszyscy winią za bałagan na świecie północnego sąsiada Chin, a sznurki pociągane są z Pekinu.

Czyżby następne wybory w Rosji miał wygrać jakiś wojskowy, przy którym obecnego szachistę będziemy wspominać z łezką w oku jako miłującego pokój bezpieczniaka?

mdmnowy

może tak być dlatego Usiaki szykują"czarną" armie w De

Freeman

Zloto i akcje nie musza stac w korelacji prostej lub odwrotnej. Jak analizuje jakies aktywo to w oderwaniu od innych grup instrumentow inwestycyjnych.

Jak akcje zaczna mi sie jawic jako atrakcyjne to bede zwracal uwage na akcje. Zeby tak sie stalo to musza kryc w sobie duzy potencjal wzrostowy. Na chwile obecna PM

zwlaszcza srebro, maja moim zdaniem wiekszy potencjal i jedna wielka zalete:potencjalne zyski na PM po spelnieniu kilku warunkow sa legalnie zwolnione z podatku.

Oczywiscie dla traderow jest to bez znaczenia, ja patrze z pozycji dlugoterminowej w kontekscie wielowymiarowym.

W ogole zastanawiam sie nad przyszloscia rynkow finansowych i instrumentow inwestycyjnych jakimi sa akcje ( wyjatek akcje spolek wydobywczych PM ).

Np. akcje bankow sa dla mnie czyms bez substancji.

Pozyjemy, poobserwujemy zmiany w systemie i zastanowimy sie co jest tanie a moze byc drozsze.

mdmnowy

ja myślę o kupnie fizyka na mniej ciekawe czasy, bo waluta parzy.

Jest tyle info sprzecznych i już nie wiem czy kupić teraz, czy czekać, ile czekać, czy nie ma na co czekać :-)

Freeman

Momentum oscylator na zlocie powyzej wartosci 2. Rynek silnie wykupiony. Jaka Twoja prognoza na przyszly tydzien ? Oscylator zwyciezy i zawitaja spadki ?

Caravaggio

Podatek jest owszem 8,5 % można go płacić bądź nie, ale i tak jest to zdecydowanie mniej niż 19 % od dochodów kapitałowych.

Bańka spekulacyjna jest, nie wynika to jednak z taniego CHF ( który już nie jest Tani od 5 lat), ale z niskich stop procentowych które z jednej strony zniechęcają do umieszczania ich na lokatach np. 2,5% a z drugiej zmniejszają koszt kredytu.

Wpis usera OPO oddaje moje myślenie,

P.S. Część o REITACH bardzo ciekawa.

Jot

gruby

"Jakim cudem nieruchomości są więcej warte niż 40 lat temu?"

40 lat temu na rynku nieruchomości w Polsce obowiązywały zupełnie inne zasady gry niż dzisiaj. Kupowało się nie tyle prawo posiadania nieruchomości a raczej dostęp do niej na przykład poprzez udział w spółdzielniach mieszkaniowych. Kredyt nie był tak rozwinięty a kredytodawcą nie był bankier a lecz raczej partia, która kierowała się nie zyskiem lecz zapewnieniem sobie świętego spokoju. Ceny były urzędowe.

Teraz ceny na rynku nieruchomości również nie odpowiadają ich wartości. Teraz ceny nakręcone są bańką na kredytach hipotecznych, rozszalałym etatyzmem państwa i całkowitym burdelem w sądownictwie cywilnym.

Kiedy Ty budujesz sobie domek to płacisz po cenach t.z.w. wolnorynkowych. Kiedy lokalny kacyk z kolesiami zakłada spółdzielnię i budują sobie swoją własną wersję zatoki czerwonych świń to cena metra kwadratowego na ich prywatnym osiedlu spada momentalnie o 70%. Bo od razu wiadomo, że gmina bez problemów wodociąg i drogę podciągnie, ziemię odrolni i osuszy a czasami to i nawet miejsce w studzienkach na światłowód się znajdzie. Wójt pilotuje taką inwestycję w gminie, area manager z Orange zapewnia podciągnięcie odpowiednich kabli, miejscowy nadszyszkownik pilnuje żeby w okolicznych lasach nie było wycinek, a miejscowy budowlaniec buduje całe osiedle po kosztach własnych doskonale wiedząc, że na późniejszych zleceniach od wójta się odkuje. Zawsze również jedna z chatek na osiedlu należy do szefa prokuratury rejonowej, czasami na chatkę załapie się nawet komendant policji. Wtedy wiadomo, że na ulicy nie da się nawet wyrzucić peta żeby nie zostać zatrzymanym.

Takie osiedla istnieją przy każdym większym polskim mieście i są to jedyne znane mi miejsca w Polsce, w których nieruchomości kosztują tyle ile realnie są warte, bez tych wszystkich narzutów spowodowanych niedziałającym państwem czyli rozdętym i wymuszającym na każdym kroku łapówki aparatem urzędniczym. Tam metr kwadratowy kosztuje średnio 30% stawek t.z.w. rynkowych.

Reszta ceny nieruchomości w Polsce to koszt pływania w polskim kisielu, jak to lata temu zgrabnie ujął Ziemkiewicz.

Pierwien

Dziękuję Traderowi21 i aktywnym użytkownikom za wkład wniesiony w pogłębianie wiedzy takich laików jak ja :)

Od kilku tygodni potwierdza się utarty od dawna schemat stwarzania zasłony dymnej przykrywającej ważne sprawy. Ostatnio modne teczki na Tw. Bolka, zamach na oponę w niemieckim pojeździe polskiego prezydenta itp. Pożyteczni idioci wylegają na ulice załatwiając po drodze interesy sitwy chcącej obalić obecny socjalistyczny rząd, albo siedzą przylepieni do TV kłócąc się z rodziną czy Bolek to Bolek i czy każdy uchodźca to terrorysta. Oczywiście za każdym razem gdy pojawi się sensacja lansowana w mediach wystarczy zajrzeć na strony sejmowe

http://www.sejm.gov.pl/Sejm8.nsf/PrzebiegProc.xsp?id=4FEACE950857C440C1257F490051003D

i od razu wszystko wiadomo...

Zastanawia mnie czy nasza antysystemowa opozycja wie o tej zacnej dyrektywie BRRD. Czy może opozycja jest jednak systemowa by kanalizować niezadowolenie i zwalczać mało ważne problemy nieznane w innych ustrojach.

W poniedziałek w pracy popytam przeciętnych oglądaczy propagandy czy coś wiedzą, bo sam telewizornię oglądam okazyjnie u cioci na imieninach ;)

P.S.

Pomysł z forum jest dobry.

Czy będzie następny sezon "Independent Trader News"?

Dante

http://www.investing.com/news/economy-news/5-things-to-watch-on-the-economic-calendar-this-week-388227

Wiele wskazuje, że w najbliższym czasie (w marcu) S&P500 może osiągnąć lokalne ekstremum ceny i jest relatywnie blisko silnych poziomów oporu (ok.2020). Poza tym, ostatnie dane na temat PMI za luty dla największych państw świata są bardzo rozczarowujące – względem stycznia wszędzie nastąpił spadek od 1 – kilku punktów procentowych (to powinno dać do myślenia).

http://www.investing.com/analysis/top-could-be-in-or-es-could-megaphone-some-more-200120454

Niemiecki Index ZEW spada – względem stycznia w lutym spadł o ponad 9 punktów procentowych do 1%.

http://www.bankier.pl/gospodarka/wskazniki-makroekonomiczne/indeks-zew-deu

I jest to jest zbieżne z wykresem LEI dla Niemiec

https://www.conference-board.org/data/bcicountry.cfm?cid=4

Swoją drogą, analiza wykresów LEI i CEI (sporządzone przez Conference Board) daje niejednoznaczne wnioski – dla połowy krajów występują jeszcze wzrosty, a dla połowy stagnacja, czyli zawierucha na rynkach finansowych nie przeniosła się jeszcze w pełni do realnej gospodarki.

Poza tym, obecną sytuację na giełdzie dobrze też obrazuje kapitalizacja (w skrócie iloczyn ceny i wolumenu) – w tym przypadku obraz staje się bardziej jednoznaczny niż w przypadku samego wykresu ceny. Łatwiej wychwycić momenty Minsky’ego (maksimum podczas hossy lub minimum podczas bessy)

http://inflation.us/global-crash-to-get-much-worse/

http://www.advisorperspectives.com/dshort/updates/Market-Cap-to-GDP

Kierując się zmianą kapitalizacji zamiast wyłącznie zmianą ceny można szybciej odkryć z jakich rynków kapitał odchodzi i na jakie wchodzi – przykładowo, analizując tę kapitalizację inwestor na przełomie lat 60. i 70. wyszedłby z akcji (na rzecz innego rynku) i uniknąłby 10 lat stagnacji. Poniżej w prawdzie wskaźnik Buffeta (Kapitalizacja/PKB), ale bardzo dobrze oddaje on charakter zachowania kapitalizacji.

http://b-i.forbesimg.com/jessecolombo/files/2013/11/MarketCapGDP15.png

Swoją drogą, moim zdanie wskaźnik Buffeta należy trochę zmodyfikować – zamiast Cap./GDP powinno być Cap./M3, czy kapitalizacja do podaży pieniądza M3. Wynika to z prostej analizy M. Rothbarda w „Wielki kryzys w Ameryce” – otóż, stagnacja, a potem załamanie podaży pieniądza M3 przed wielkim kryzysem w USA (w 1929r.) nastąpiło szybciej niż krach na giełdzie i krach gospodarczy. Czyli Cap./M3 powinien dawać jeszcze bardziej szybsze i klarowne sygnały inwestycyjne niż Cap./GDP – szkopuł w tym, że brak takich analiz/wykresów dla poszczególnych rynków (akcji, obligacji, nieruchomości, surowców), a także konkretnych spółek. Mając takie dane można by zrobić szybką analizę top-down, czyli najpierw wybrać atrakcyjny rynek, a potem obiecujące, konkretne aktywa. Dobrym przykładem są spółki surowcowe, które niedawno osiągnęły największe minima kapitalizacji na przestrzeni ostatnich lat.

Spada wartość Margin Debt/GDP, co źle wróży dla giełdy (Margin Debt jest pozytywnie skorelowany ze zwrotami z akcji). Swoją drogą, istnieje ciekawa korelacja między Margin Debt, a kredytami dla przemysłu – spadek/wzrost Margin Debt oznacza spadek/wzrost dla kredytów udzielanych dla przemysłu (na przestrzeni ostatnich 35lat ta korelacja była na poziomie 0,96!).

http://www.investing.com/analysis/margin-debt%E2%80%99s-message-for-investors-couldn%E2%80%99t-be-more-clear-200120518

Wycena pszenicy i soi wygląda bardzo ciekawie – znajdują się one bardzo blisko mocnych poziomów wsparcia, a do tego przed nami wiosna, podczas której przeważnie na przestrzeni lat wzrastała wycena tych surowców.

http://www.investing.com/analysis/why-soy-beans-can-seem-o-be-a-sure-investment-200118726

http://www.investing.com/analysis/wheat-cme-daily-forecast---04-march-2016-200120404

Gold-silver-ratio wygląda jak bańka spekulacyjna – sytuacja bardzo przypomina październik 2008r. Poza tym, obecny miniony tydzień przyniósł ciekawe ruchy na rynku srebra i złota, ale to chyba za wcześnie, aby stwierdzić zmianę trendu dla gold-silver-ratio.

http://www.zerohedge.com/news/2016-02-28/gold-silver-ratio-breakout-report-28-feb-2016

3r3

Dlatego wycena jest wysoka, wielu pragnie mieć, a podaży dobra żadnej.

Nie ma znaczenia ilu ludzi jest w danym kraju. Ważne ilu może pragnąć coś kupić jeśli będzie dość tanie.

@Pierwien

Jak sobie IT będzie chciał robić forum to może zrobi. Ma w głowie co chce robić, jakąś wizję, realizuje jak uważa. Całe życie tego bloga nie będzie prowadził - są różne etapy życia i z tego się wyrasta.

Jak chcesz takiego forum - DIY.

Administracja w pocie czoła prostuje posty, a tu żadnego docenienia :)

Caravaggio

Doctore69

Jeszcze raz patrzyłem na Barrick Gold. Myślę, że w sumie nie ryzykuje się za dużo jak na Forexie grając longa i można wejść. Jest w ładnym trendzie wzrostowym, właśnie zrobiła korektę do trendu i jak postawi się SL na 13, 093 pips poniżej ostatniego swingu na dołku ryzyko jest minimalne. Myślę, że można by było przestawić SL jak wybije o tyle samo % w górę jak SL i czekać ile zarobi i dalej SL do wyższej korekty... Adam coś milczy....

Freeman

Freeman

Jerry Sparrow

http://www.prisonplanet.pl/polityka/donald_trump_quotwybierzcie,p1032461964

Freeman

1 Albo nadchodzi czas duzych zmian i Trump moze tak mowic

2 Trump sie nadmiernie wychyla i bedzie mial wypadek

3 Trump wygra wybory i , zmieni tok myslenia i wypowiedzi -> wszystko pozostanie bez wiekszych zmian

Dozyjemy zobaczymy.

Jerry Sparrow

W takim razie, gdybym miał określać szanse to chyba opcja nr 1 jest najbardziej prawdopodobna. W ostatnich latach wojna informacyjna jest tak zacięta, że trudno ułożyć sobie w głowie aktualną formę bloków geopolitycznych. Kreśląc grube kreski powiedziałbym że Zachód podzielił się ostatnio zbyt mocno, aby móc utrzymać dotychczasowy "status quo" w ryzach. Mam wrażenie, że w trakcie wojny handlowej USA-GER, grupy wyglądały m/w tak (kolejność wg siły - wnioskuję m.in. po przepychankach z koszykiem SDR):

1. Hegemon + korona Bryt. + reszta Commonwealth (nie mam tylko pewności co do Indii) + oczywiście pejsy, JPN i KoreaPłd.

2. BR(I)Cs bez I?

3. Niemcy & Francuzi + ich lennicy w UE i Afryce -> być może hegemon postawił na tym bloku krzyżyk...

5. Lokalni prawie samodzielni watażkowie typu: Iran, Turcja,

6. Inicjatywy lokalnych wiecznych przegranych, np. Grupy wyszehradzkiej (poruszających się na tak długim sznurki jak otoczenie pozwala)

7. Trzeci świat - dawcy wszystkiego

Czy widzisz to podobnie jak ja?

Freeman

Nie mam w tej materii okreslonego modelu. Twoj wydaje mi sie dosyc zlozony i nie wiem czy jest trafny czy tez mniej trafny. W jednym przyznaje racje: coraz trudniej ulozyc tresc wydarzen w jedna spojna calosc. Martwi mnie tylko postawa tzw. swiata zachodniego tj. Am. Pln. i Europa . Dzialania sil majacych wlyw na wydarzenia zarowna w USA jak i UE, gremialnie wykazuja postawe zdradziecka jesli chodzi o interesy ludnosci zamieszkujacej te czesci swiata. D. Trump zaczyna mowic konkretnie do rzeczy i stoi w duzym kontrascie do reszty.

Ogladalem dzisiaj dyskusje w TVN24 o 19.20 na temat uchodzcow w Europie i pytanie czy nalezy zawracac lodzie z tzw. uchodzcami. Sensownie mowil Marek Jurek oraz Grzegorz Lindenberg. Prof. Spiewak z Krakowa opowiadal takie rzeczy , ze strach mnie oblecial. Zeby tylko Polska opinia szerokopojeta nie dala sie zmiekczyc silom zachodu.

Jutro szczyt w tej sprawie UE Turcja a sprawa imigrantow. Moim zdanie nie wymysla nic konkretnego. Nie zatrzymaja skutecznie tej fali. To moze Europe pograzyc .

anonymus

"Jutro szczyt w tej sprawie UE Turcja a sprawa imigrantow. Moim zdanie nie wymysla nic konkretnego. Nie zatrzymaja skutecznie tej fali. To moze Europe pograzyc "

Nie wymyślą bo może nie mają takiej woli? W tym całym kryzysie ewidentnie widać brak konkretnych działań i decyzji więc albo mamy duży kryzys przywództwa w UE i brak solidnych liderów, którzy wydają się kompletnie nie kompetentni że aż nieudolni, co wydawałoby się niepojęte albo robią to celowo, w czyimś interesie, tylko czyim? US? Ostatnio jakiś US generał zwalał winę na Putina, niedługo okaże się jak to ktoś pisał, że Putin jest winny wymarciu dinozaurów :>

Konkretne działania dla mnie to:

1. Zamnkąć granice w Grecji

2. Wysłać patrole morskie graniczne i parę wojskowych jednostek i tak zawracać łodzie, w razie potrzeby strzelać z wodnych armatek, może zatopić jeden dwa pontono-łodzie dla ostrzeżenia - czy to się wydaje radykalne? w dzisiejszym świecie pol-poprawnym może tak, kiedyś by w nich ładowali nabojami

3. Każda siłowa próba przekroczenia granicy przez imigrantów (jak np grecko-macedońska) jest złamaniem prawa, jest przestępstwem i zwyczajnie napaścią, najazdem no umówmy się, więc ci co przejdą ładować do autobusów i odwieźć na granicę z Turcją, a tak to walić z armatek wodnych i gazem, z użyciem broni palnej bym się wstrzymał, aby nie eskalować, już sobie wyobrażam tą histerię w mediach, że jak to 'biedny uchodźca' został zastrzelony, i jeszcze by ich wszystkich nawpuszczali.

Freeman

Freeman

tomekdeutsch

kilka dni temu pisales, ze oparcie ewentulnej nowej waluty na zlocie jest niemozliwe: zloto musialo by kosztowac ponad 100k. A gdyby do tego doszlo, stawalo by sie lakomym kaskiem dla najezdzcow. Tymczasem, o ile dobrze pamietam, jakis czas temu Trader pisal, ze oparcie o zloto jest mozliwe, (przynajmiej czesciowe) cena jesli sie nie myle musiala by wynosic ok 10k. Rozumiem ze te 100k wyliczyles dzielac ilosc FIATA przez ilosc zlota. Tymczasem nie jest to aby tak: ze wiekszosc tego FIATa to sa tylko papierki w kasynie, ktore mozna by czesciowo spalic?

A nawet gdyby to zloto stalo sie ta niesamowicie drogie, to przeciez mozny by je bylo na wypadek wojny wywiezc, badz poczastkowac i schowac, albo nawet przygotowac mechanizm szybkiego zniszczenia, ktory odstraszal by najezdzce.

Wielu ekspertow sadzi ze jest to jednak mozliwe: np. Peter Boehringer Autor inicjatywy: sciagniecia niemieckiego zlota do Niemiec. Obecnie AfD w wewnetrznym glosowaniu ustala czy nie uznac standardu zlota jako punktu programowego swojej partii.

Jesli chodzi o ceny nieruchomosci, mieszkam w DE na granicy Szwajcarsko-Francuskiej. tu ceny poszly ostanio mocno w gore. Miejscowi milonerzy czuja chyba ze FIAT sie sypie, i inwestuja w cokolwiek konkretnego. Oczywisci niskie stopy tez zrobily swoje. Jednak za wyremontowany domek z 57 roku 800k? A wynajac to by go mozna za moze 1200-1500€ to przeciez zaden zwrot.

tomekdeutsch

kilka dni temu pisales, ze oparcie ewentulnej nowej waluty na zlocie jest niemozliwe: zloto musialo by kosztowac ponad 100k. A gdyby do tego doszlo, stawalo by sie lakomym kaskiem dla najezdzcow. Tymczasem, o ile dobrze pamietam, jakis czas temu Trader pisal, ze oparcie o zloto jest mozliwe, (przynajmiej czesciowe) cena jesli sie nie myle musiala by wynosic ok 10k. Rozumiem ze te 100k wyliczyles dzielac ilosc FIATA przez ilosc zlota. Tymczasem nie jest to aby tak: ze wiekszosc tego FIATa to sa tylko papierki w kasynie, ktore mozna by czesciowo spalic?

A nawet gdyby to zloto stalo sie ta niesamowicie drogie, to przeciez mozny by je bylo na wypadek wojny wywiezc, badz poczastkowac i schowac, albo nawet przygotowac mechanizm szybkiego zniszczenia, ktory odstraszal by najezdzce.

Wielu ekspertow sadzi ze jest to jednak mozliwe: np. Peter Boehringer Autor inicjatywy: sciagniecia niemieckiego zlota do Niemiec. Obecnie AfD w wewnetrznym glosowaniu ustala czy nie uznac standardu zlota jako punktu programowego swojej partii.

Jesli chodzi o ceny nieruchomosci, mieszkam w DE na granicy Szwajcarsko-Francuskiej. tu ceny poszly ostanio mocno w gore. Miejscowi milonerzy czuja chyba ze FIAT sie sypie, i inwestuja w cokolwiek konkretnego. Oczywisci niskie stopy tez zrobily swoje. Jednak za wyremontowany domek z 57 roku 800k? A wynajac to by go mozna za moze 1200-1500€ to przeciez zaden zwrot.

anonymus

o powrocie do standardu złota mówi się też w Chinach, być może ten cały Shanghai Gold Exchange bylby pierwszym krokiem?

co do wyceny złota w takiej sytuacji to trudna sprawa, ok dzieląc ilość fiata przez ilośc złota ale należy pamiętać, że większość tego 'pieniądza' jest długiem, więc jest dochodem wziętym z przyszłości na teraz, a złota mamy fizycznego na tu i teraz, ceena mogłaby skoczyć ale z drugiej strony dlaczego by cena nie mogła pójść w drugą stronę sprzed 1971r( odejście od standardu) do 30$? hipotetycznie, bo ustalając cenę na podstawie ilości papierków w gospodarce, z której większość to dług jakoś mi się nie widzi.

kontofo

Ostatni hałas medialny pokazujący złoto jako super inwestycję dającą 20% wzrostu od początku roku, niestety wygląda jak zorganizowanie kolejnych postrzyżyn. Było, że złoto spadnie do 900USD i spadłoby już dawno ale po drodze trzeba trochę zarobić:

- więc najpierw DB dał sygnał do wzrostu złota,

- potem kampania medialna, ze złoto daje zarobić

- za kilka dni postrzyżyny.

Tak to widzę. Banksterka ma nieograniczone możliwości wyciągania kasy z rękawa, wyczyszczenie COMEX tez im nie straszne. Złoto urośnie kiedy oni będą tego chcieli albo kiedy stracą kontrolę nad zachowaniem mas. Na razie do tego chyba jeszcze trochę brakuje... Poza tym wojna jako ostateczna presja na ludzi jeszcze nie została wdrożona z pełnym rozmachem.

Freeman

Oczywiscie, strzyzenie zawsze moze nastapic i to niepodziewanie. Prawdopodobny termin w przyszlym tygodniu po komunikacie Fed.

Nagonka medialna i komentarze o tym co dzieje sie w mennicy polskiej lub w sklepach z PM w PL jest zupelnie bez znaczenia. To zbyt plytki rynek. Fundamentalnie istotne sa dwie max trzy kwestie:

1 duzy popyt na kontrkty long na comex co daje wzrost cenowy lub odwrotnie : shorty popyt spadek ceny Au

2 Gold ETF , skupuja czy sie wysprzedaja. Aktualnie najwiekszy Gold ETF SPDR od stycznia kupuje tony zlota

3 Fed nienawidzie zlota. Jesli chca, zawsze moga zbic cene poprzez stworzenie wscieklego popytu na kontrakty short.

Jesli Fed drzemie obowiazuja punkty 1 i 2 . Jesli Fed wchodzi do akcji to dzieje sie wola Fed.

Z mala poprawka: Fed nie jest wszechmocny bo gdyby tak bylo cena Au nie wzroslaby z 250 na 1918 $

Macron

Weźmy np. KGH, spadek surowców nie wyrządziły tej spółce jakiejś większej katastrofy, tym bardziej , że właśnie surowce są już po większych spadkach a spółka ostatnio odreagowała , więc jeśli nie przebije w przyszłości ostatnich minimów , jest szansa na dobry zarobek w perspektywie kilku następnych lat.

To samo może tyczyć się JSW.

Póki co , będę to obserwował, bynajmniej w związku z potencjalnie wygenerowaniem sygnału , również dla szerokiego rynku.

Arcadio

anonymus

Też o tym myślałem, ale żeby od razu z tego wojna? jaki w tym interese dla Ukrainy mając wrogów z dwóch stron? Usiaki i Rusiaki by się cieszyły ale może wtedy wspólny interes z Rossiją? Nie widzę tego, a potencjał do nastrojów antyukraińskich u nas jest spory, Wołyń, odzyskanie Lwowa itd. był robiony teraz filme o Wołynie (nie pamiętam reżysera) ale ponoć nie został dokończony z braku sponsorów więc jeśli w propagandę się nie inwestuje to nie widzę potencjału do jakiś wojenek.

Arcadio

No niekoniecznie mam na myśli wojnę polegającą na bombardowaniu Kijowa ver. Warszawy. Ale już istnieje duża nieufność między narodami, której nikt nie próbuje rozładowywać. A przecież chodzi tu o relacje gospodarcze z najbliższym sąsiadem. Widać, że pejsaci mieszają, żeby stworzyć JudeoRzeczpospolitą a Polaków i Ukraińców skłócić na maxa. Wybór Balcerowicza byłby absolutną katastrofą dla Polaków. To tak jakby terapie szokową wprowadzał nam Helmut Kohl. Wyobrażasz sobie wówczas istnienie jakichkolwiek niemieckich biznesów na terenie Polski ? i przyjaźń polsko-niemiecką ?

Ostatnio modyfikowany: 2016-03-07 16:56

Rolnik

anonymus

sam pomysł aby premierem jakiegoś kraju był były premier (kanclerz/król/książę itp) państwa sąsiedniego to dziwna sprawa, to jakby rząd na Ukrainie był tylko marionetkowy i jeszcze bardziej 'teoretyczny' niż u nas. No właśnie sobie nie wyobrażam aby u nas np taki Kohl był premierem, to by znaczyło że PL jest tylko na mapie i nic więcej więc Ukraina w takim razie czym jest? A co do tej judeoRP to teoria spiskowa (nie twierdzę czy prawdziwa czy nie), co do której nie potrafię się odnieść, jeśli izraelici faktycznie chcieliby tu stworzyć swój drugi 'safe heaven' to jaki sens jest skłócać Polaków z Ukraińcami? W dawnej RP wszyscy żyli ze sobą we względnej zgodzie i korzystali z wolności, mam na myśli współistnienie różnych grup etniczncyh i wyznaniowych.

Doctore69

O jakich spółkach dywidendowych piszesz? KGHM rzeczywiście można by było rozważyć po korekcie miedzi, ale jeśli popatrzysz na WIG 20 Futures to wygląda, że dojedzie do ok 2000, a potem zasięg to 1600. S@P 500 także wygląda na górkę korekty a potem zasięg spadków do ok. 1700. Lepiej zastanów się nad surowcami na jakiś czas..., a funta kupisz dzień przed głosowaniem...

3r3

Konkretne działania względem imigrantów, którzy już są w EU to takie zwykłe, europejskie, tylko nie wypada pisać. Ale ostrzegawczo obozy stworzony w Dachau i Buchenwaldzie. Tak żeby dalsze metody postępowania były oczywiste.

W najbliższym przesileniu na Ukrainie wygra opcja narodowa - skrycie rosyjska. Ukraina ma tylko jednego wroga - Polskę. Wszak istnieje na terytorium Rzeczypospolitej, a roszczenia terytorialne zawsze można wysunąć jak ma się zwarte szeregi głębsze od szeregów napadanego.

@tomekdeutsch

Waluta jest tworzona przemocą. Istnieją sankcje za rozliczanie obrotu bez użycia legal curency.

Dlatego na złocie nie trzeba robić waluty, a z powodu jej atrakcyjności nie jest to możliwe.

Do tego pamiętaj, że ludzie są przytomni - natychmiast taką przewartościowaną względem użyteczności przedmiotu walutę odrzucą, ponieważ do rozliczeń potrzebują przedmiotu tezauryzującego wartość w cyklu obrotu gospodarczego. Bez tej właściwości rozliczą się barterem na kartce (czyli tak jak jeszcze funkcjonowały sioła i gromady w XX wieku - barter to nie jest wycieczka z butami zamienianymi na spodnie).

Wartość złota łatwo wyliczysz dzieląc liczbę ludności przez ilość złota.

Dlatego złoto nie jest używane, to nie jest tak, że ktoś to zadekretował, złoto po prostu nie jest pieniądzem ogólnym i wyłącznym. Każdy mieszkaniec planety ma jakiś swój koszyk, te koszyki są różne, w wielu dominuje paliwo, woda, żywność, ale nie złoto. Jakby formalnie wymusić rozliczanie w złocie to pojawiłoby się w koszykach i z przyczyn praktycznych od razu z nich zniknęły. Rynek nie utrzymuje tak napiętych zależności, rynek rozwiązuje potrzeby, a nie je tworzy.

Złoto należy mieć, ale nie należy przesadzać. Trzeba mieć też żelazo najlepiej na gąsienicach i ropę w baku na tych gąsienicach. Tak na wszelki wypadek gdyby ktoś bardzo tego złota pożądał i próbował deliktu.

Chińczycy są pierwszorzędnymi praktykami w robieniu rynku w konia na złocie. Jak zaczną emisję papieru na złoto w Szanghaju to tym bardziej warto mieć fizyka.

Polecam przyczyny rewolucji "komunistycznej" i ucieczkę Kuomintangu.

@Arcadio

Czas na wyprowadzki z Przemyśla, roszczenia terytorialne już wysunęli, teraz balcerrus belli :)

Macron

Pakowanie się teraz w akcje pod przyszłe dywidendy to jak obstawiać teraz Long'a na S&P500 czy DAX'ie.

Funt!? Referendum wyznaczone na czerwiec, więc do tego czasu będzie wyżej i ew. wyjście albo i nie to analogicznie ew. spadek lub wzrost, tylko już z innego poziomu.

Freeman

Doctore69

Chyba nie bardzo zrozumiałeś mój komentarz. Odradzałem Rolnikowi zajmowanie pozycji w spółkach na rynku polskim i amerykańskim. A co do funta to albo ktoś gra na pary walutowe jak np. GBP/CHF widzę dobrą pozycję do zajęcia na spadek ...wygląda na strukturę korekcyjną. Natomiast jeśli chciałby ktoś kupować GBP fizycznie to ja bym to robił dzień przed referendum.

Doctore69