Grecy zostaną zmuszeni do zdeklarowania wartości własnego majątku

Od stycznia 2017 roku 8,5 mln greckich obywateli zostanie zobowiązanych do złożenia deklaracji poświadczającej wartość własnego majątku. Chodzi przede wszystkim o wykazanie nieruchomości, biżuterii, antyków, dzieł sztuki, a nawet ilości posiadanej – poza systemem bankowym – gotówki.

Takie działanie może zapowiadać tylko jedną rzecz: podatek od bogactwa. Grecja jest aktualnie zmuszana do wyprzedaży majątku narodowego pod obsługę długu. I tu trzeba podkreślić – długu, którego nigdy nie będzie mogła spłacić. Nawet gdyby sprywatyzować bezcenne zabytki kraju, który jest najstarszym centrum kultury europejskiej, to zgromadzony na drodze licytacji kapitał w żaden sposób nie wystarczy na pokrycie bieżących zobowiązań. Dodatkowo sytuację pogarsza obecny konflikt pomiędzy rządem Niemiec i MFW, który nie sprzyja porozumieniu w kwestii wypłaty kolejnych transz pomocy finansowej. Wiele wskazuje na to, że grecki rząd przygotowuje się już do następnego kryzysu związanego z płynnością. Tym razem jednak, po wymagany kapitał sięgnie do portfeli tej części społeczeństwa, która solidnie oszczędzała środki na ciężkie czasy.

Agencje ratingowe bronią ekonomiczną w rękach USA

USA już od dawna używają największych agencji ratingowych jako swojej broni w wojnie ekonomicznej przeciwko krajom, które wyłamują się spod władzy hegemona. Obecnie na ich celowniku znalazła się Turcja – pierwsze obniżki ocen nastąpiły zaraz po (przeprowadzonym w połowie lipca) nieudanym puczu.

Dlaczego ostatnia rewizja ratingów stanowi atak, a nie zwyczajne praktyki oceny ryzyka kredytowego? Ponieważ postępowanie S&P czy Moody’s nie ma żadnego uzasadnienia ekonomicznego. Pucz nie wpłynął znacząco na gospodarkę, w przeciwieństwie do unormowania stosunków dyplomatycznych (a co za tym idzie i gospodarczych) z Izraelem i Rosją (do jakiego doszło dwa tygodnie wcześniej).

Turystyka jest w Turcji jednym z sektorów, który ma ogromny wpływ na gospodarkę. Z tego powodu zestrzelenie przez Turków rosyjskiego myśliwca w Syrii miało swoje poważne polityczne i ekonomiczne konsekwencje – ostre spięcia na linii Ankara-Moskwa, a następnie pustki w tureckich hotelach. Dopiero Erdogan unormował sytuację. Rozmowy dyplomatyczne przyniosły pozytywne efekty, dzięki czemu rosyjscy turyści zaczęli ponownie odwiedzać Turcję. Wznowiono również wspólne projekty inwestycyjne (takie jak np. „Turkish Stream”), podpisano nowe umowy handlowe i zniesiono sankcje. Wydaje się, że w takim otoczeniu powinniśmy zobaczyć raczej poprawę ratingu, niż jego obniżenie. Tymczasem wiele wskazuje na to, że USA nie zamierzają zrezygnować z próby podmiany nieposłusznego Erdogana i po nieudanym puczu planują użycie broni ekonomicznej. Podniesienie kosztów obsługi długu, a w efekcie wywarcia presji finansowej na rząd w Ankarze, jest pierwszym z wielu kroków w celu zmuszenia go do uległości.

Chiny i Rosja zwiększą zakres pomocy dla Syryjczyków

Wojska Rosji i Chin dostarczą pomoc humanitarną dla Syryjczyków żyjących w rejonach konfliktu. Przystąpią również do zbrojenia i szkolenia syryjskich żołnierzy walczących z bojownikami Państwa Islamskiego. Do tej pory Pekin unikał zaangażowania w konflikt bliskowschodni. Sytuacja najwyraźniej zmieniła się na tyle, że postanowiono zmienić postulaty polityki zagranicznej.

Współpraca pomiędzy wojskami Rosji i Chin rozwija się również w basenie Morza Południowochińskiego. Oba kraje przeprowadziły kilka dni temu wspólne morskie manewry wojskowe. Był to wyraźny sygnał wysłany w stronę USA, informujący o tym, że sojusz rosyjsko-chiński jest silny, a wrogie działania przeciwko jednemu państwu będą odpierane wspólnie.

Antyrosyjskie sankcje godzą w europejskie interesy

Sankcje nałożone na Rosję i kontr-sankcje (które zostały wprowadzone na produkty eksportowane z terenów Unii) nie dość, że nie zmusiły Putina do uległości, to jeszcze wzmocniły jego pozycję w kraju i za granicą. Powstałą lukę w Rosji wypełniły przede wszystkim spółki z chińskim kapitałem. Natomiast potrzeby, których nie mogą zaspokoić Chińczycy (czyli głównie te związane z produkcją żywności), uzupełnia import z krajów Azji i Ameryki Południowej oraz prężnie rozwijający się rosyjski sektor artykułów spożywczych. Starania firm europejskich, by ominąć sankcje, nie przyniosły efektów. Zmuszone więc zostały do walki o rynek, na którym miały już ugruntowaną pozycję. Dzięki nieudanej próbie izolacji Rosji na arenie międzynarodowej, Kreml przeszedł ekonomiczny test bojowy i teraz stanowi jeszcze poważniejsze zagrożenie dla interesów Zachodu.

Rząd zachęca obywateli do gromadzenia zapasów żywności i wody

Rządy Niemiec, Czech i Finlandii wystosowały rekomendacje do swoich obywateli, w których sugerują przygotowanie zapasów żywności i wody pitnej na ewentualność zaistnienia sytuacji kryzysowej. Nie podano więcej żadnych szczegółowych informacji. Niewykluczone, że może chodzić o działania zbrojne i/lub kryzys gospodarczy.

O ile Niemcy czy Czesi raczej nie obawiają się wojny z Rosją (do której powoli przygotowuje się obywateli Polski), to nie możemy wykluczyć poważniejszych działań militarnych na terenie Niemiec. Zwłaszcza po ostatnich atakach terrorystycznych w Zachodniej Europie, kiedy napięcia pomiędzy imigrantami, a rdzenną ludnością nieustannie rosną. Co prawda napływ uchodźców jest obecnie mniejszy, ale ci, którzy (w ogromnej liczbie) przybyli wcześniej i zostali w Niemczech, mogą doprowadzić do poważnych konfliktów, a nawet do wojny domowej.

Z drugiej strony istnieje również prawdopodobieństwo bankructwa Deutsche Banku, które szybko wywołałoby światowy kryzys w sektorze bankowym, a w konsekwencji problemy z płatnościami elektronicznymi oraz dostępem do gotówki. W następstwie tego żywność ze sklepowych półek zniknęłaby w bardzo krótkim czasie, a domowe zapasy okazałyby się bezcenne.

Bill Gross ostrzega przed polityką Banków Centralnych

Wielu spośród inwestorów uważa, że działania Banków Centralnych krajów rozwiniętych uratowały gospodarkę przed zapaścią, a dodruk pustego pieniądza uszedł im płazem. Bill Gross (jeden z najlepszych na świecie specjalistów rynków obligacji) zaprzecza jednak temu założeniu. Tani pieniądz spowodował złą alokację kapitału i zahamowanie inwestycji stymulujących rozwój gospodarki. Chodzi przede wszystkim o spadek produktywności, który jest kluczem do utrzymania i długoterminowego wzrostu bogactwa, a co za tym idzie rozwoju gospodarczego.

Działania Banków Centralnych wypaczyły jeden z najważniejszych mechanizmów rynkowych, jakim jest giełda. Korporacje już nie pozyskują kapitału, aby rozszerzyć działalność operacyjną. Nie zdobywają go również indywidualni inwestorzy, przez co tracą możliwość cieszenia się strumieniem dywidend. Zamiast tego spekulują na rynkach finansowych w pogoni za zyskiem i oczekują interwencji bankierów centralnych. Zapomniano, że to nie ilość zer na kontach bankowych stanowi o bogactwie, a produkowane dobra. Ostatecznie powrót do realiów będzie wyjątkowo bolesny dla tych, którzy uwierzyli, że tym razem będzie inaczej, a „nowa ekonomia” uczyni wszystkich bogatymi bez konieczności ciężkiej pracy.

Brakuje płynności na rynku brytyjskich obligacji rządowych

Bank Anglii (BOE), w ramach własnego programu luzowania ilościowego (drukowanie pieniędzy – odpowiednik QE FED-u – trwa od 2012 roku), skupuje z rynku dług skarbu państwa. Wszystko po to, by zwiększyć podaż waluty i obniżyć odsetki od obligacji. Lata interwencji zniszczyły jednak rynek długu. BOE, na jednej z ostatnich sesji, złożył zlecenia na kupno 1,18 mld GBP w obligacjach skarbowych, ale nie udało mu się pozyskać założonej ilości. Okazało się, że rynek długu jest tak płytki, iż zabrakło aktywów do kupienia! Mimo iż systematycznie zwiększano oferowaną cenę, zabrakło chętnych do sprzedaży, a to spowodowało brak płynności na obligacjach rządowych.

Nieustanne interwencje banków centralnych i skupowanie coraz większej ilości aktywów przyczyniły się do powstania bardzo trudnej sytuacji – rynek jest tak bardzo płytki, że nawet małe zlecenie (jak na skalę możliwości BC) nie może zostać zrealizowane.

Dochodzimy najwyraźniej do punktu, w którym banki centralne nie będą miały więcej papierów dłużnych do skupienia, a sam program dalszego dodruku waluty legnie w gruzach. Wyjściem z problematycznej sytuacji jest oczywiście rozszerzenie listy aktywów do kupienia na wzór działań EBC (zwiększył zakres interwencji o obligacje korporacyjne). Grozi to jednak nacjonalizacją gospodarki i doszczętnym zniszczeniem mechanizmu odkrywania cen, do którego giełdy zostały powołane.

Konsekwencje dołączenia RMB do koszyka walut SDR

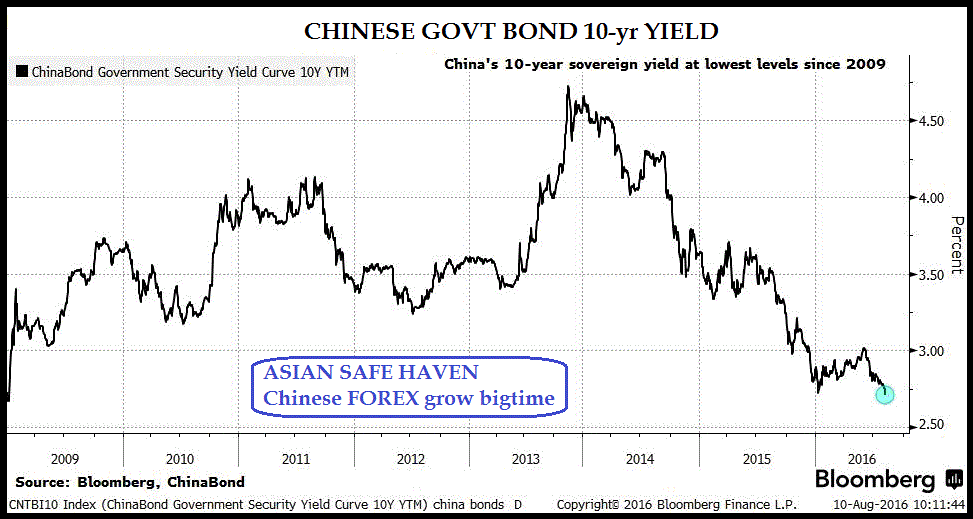

Dążenia do umiędzynarodowienia RMB i denominowanych w nim chińskich obligacji przyniosły w końcu wyraźne rezultaty. Chiny przestają być postrzegane jako gospodarka wschodząca, która jest dobrym punktem do inwestycji w czasach szybkiego rozwoju, a fatalnym w momencie kryzysu. Po rosnącym popycie na chiński dług za granicą i spadającym oprocentowaniu chińskich obligacji (już od prawie 3 lat) można wnioskować, że Państwo Środka jawi się jako „bezpieczna przystań” dla kapitału w trudnych czasach. Status azjatyckiego finansowego „safe haven”, to kolejny krok na drodze do wzrostu chińskiej potęgi i jednocześnie dalszej marginalizacji dolara.

Grupa Santander na celowniku hiszpańskich władz

Grupa Santander znalazła się na celowniku hiszpańskiego regulatora rynków finansowych. Domaga się on dodatkowych informacji na temat kont bankowych, danych dotyczących przepływów kapitału oraz sposobu obliczania ryzyka kredytowego i zobowiązań banku. Chodzi przede wszystkim o duży udział Santander Consumer USA Holdings w amerykańskim rynku kredytów konsumenckich, zaciąganych w celu kupna samochodów. Bańka, jaka urosła w ostatnich latach na tego rodzaju kredytach, przypomina tę, która pękła na rynku nieruchomości w 2008 roku. Nadmierny rozrost ryzykownego długu zwanego subprime spowodował znaczne zaniżenie standardów przyznawania kapitału. Może to bardzo łatwo doprowadzić całą grupę na granicę bankructwa, ponieważ subprime to kredyty o podwyższonym ryzyku. Jeśli klienci przestaną spłacać swoje zobowiązania, to auta zostaną zajęte przez bank. Niestety istnieje ryzyko, że gdy duża liczba zajęć w krótkim czasie wysyci rynek wtórny, bo nierzetelnych klientów będzie zbyt wielu, to bank straci płynność finansową i upadnie. Coraz trudniejsza sytuacja konsumentów w USA prowadzi do realizacji właśnie takiego scenariusza. Zaangażowanie europejskich podmiotów w ryzykowne inwestycje w Ameryce zwiększa tylko – i tak już duże – ryzyko niewypłacalności europejskiego sektora bankowego.

Portugalskie banki interweniują na rynku obligacji rządowych

W czasie niecałych dwóch lat portugalskie banki powiększyły swój udział na krajowym rynku długu rządowego o 25%. Dogoniły tym samym podmioty z Hiszpanii, a być może niedługo dościgną również Włochy (pogrążone jednocześnie w potężnym kryzysie). Przyczyny zaangażowania portugalskich banków stają się jasne, gdy poddamy analizie informację o wysokości odsetek od obligacji 10-letnich. Pomimo interwencji EBC, płacą one obecnie około 3% odsetek (trzeba zaznaczyć, że obligacje są stosunkowo tanie – im wyższe odsetki, tym niższa cena). Dla porównania: hiszpańskie płacą 1%, włoskie 1,2%, niemieckie -0,05%. Tymczasem wysokość odsetek portugalskich przewyższa nawet te wypłacane od obligacji polskich (2,9% ). 3% – pomimo znacznego zaangażowania inwestorów instytucjonalnych – to wyjątkowo dużo, jak na kraj przynależący do tzw. strefy euro. Trudno jest odgadnąć przyczynę takiego stanu rzeczy.

W moim odczuciu najbardziej prawdopodobne są dwie możliwości:

1. Krajowy sektor bankowy robi co może, by uchronić Portugalię przed kolejną odsłoną kryzysu finansowego, który wywołać może nadmierny deficyt budżetu rządowego.

2. Sektor bankowy znalazł tanie aktywo, wskutek czego szybko zwiększa pozycję na obligacjach, a następnie oczekuje problemów z rolowaniem długu przez własny rząd. Ostatecznie zmusi to EBC do znacznego zwiększenia interwencji na portugalskim rynku obligacji skarbowych i tym samym znacznie podniesie ich ceny.

Zespół Independent Trader

ANUSIAK

Polecam poczytać o Ripple (XRP):

https://ripple.com/insights/several-global-banks-join-ripples-growing-network/

jacek.s

http://www.bankier.pl/wiadomosc/Bank-bankow-ostrzega-przed-kryzysem-w-Chinach-7478011.html

Vogelmann

- ingerencja panstwa w rynkowe mechanizmy ustalania cen nieruchomosci (MdM, deweloper na swoim, itp.) – ceny w gore

- historycznie niskie stopy procentowe, ktore po pierwsze ulatwiaja dostep do kredytu a po drugie (coraz wazniejsze) sprawiaja, ze coraz wiecej srodkow z lokat ucieka na rynek nieruchomosci w poszukiwaniu wyzszych stop zwrotu – ceny w gore

- demografia (sic!) – stosunkowo duzy odsetek ludnosci Polski stanowi grupa 30-39, ktora raz, ze jest w fazie kupowania swojego pierwszego mieszkania, to w dodatku bedzie w miare bogacenia sie inwestowac swoje oszczednosci, a w Polsce utrwalilo sie przekonanie, ze jesli inwestowac, to tylko w nieruchomosci, a na pewno z dala od kasyna, jakim jest gielda – ceny w gore

Jednakze widze tez sporo argumentow przeciw, jak chociazby wygaszanie rzadowych programow pomocowych, zaostrzanie kryteriow przyznanawania kredytow hipotecznych czy tez ciemniejsza strona demografii, czyli fakt, ze kolejne pokolenie mlodych zyjacych z kredytem hipotecznym bedzie znacznie szczuplejsze. Dodac do tego nalezy coraz wieksza latwosc w migrowaniu za praca poza granice Polski, co jeszcze bardziej uszczupli grono potencjalnych kupujacych. Mozna by o tym dlugo, ale nie chce tutaj tworzyc wypracowania.

Wracajac do sedna – biorac pod uwage ultra luzna polityke monetarna w strefie euro mysle nad zakupem na kredyt nieruchomosci w mojej okolicy (Niemcy/Luksemburg), ktora wydaje sie byc miejscem stosunkowo bezpiecznym politycznie i gospodarczo, wiec wahania cen nieruchow nie powinny byc zbyt duze. Dlaczego nie za gotowke? Bo na ten moment jestem w stanie wypracowywac wyzsze stopy zwrotu inwestujac te gotowke na gieldach – powiedzmy, ze jest to przedzial 15-20% rocznie. Jednak niepokoi mnie nieco fakt braku dywersyfikacji inwestycji – 75% to akcje, 25% to zloto i srebro. Chcialbym, aby docelowo rozklad przypominal ten proponowany przez Marca Fabera (25% akcje, 25% nieruchomosci, 25% obligacje/gotowka, 25% zloto), ale ciezko sie oprzec inwestowaniu wiekszych kwot w akcje gdy widzi sie okazje.

Jako ze wiekszosc z Was jest starsza, to zapytam tak – gdybyscie cofneli sie w czasie i mieli te wiedze, ktora macie teraz, to w jaki sposob zarzadzalibyscie takimi kwotami?

Janun

polish_wealth

GBP - pokłosie wycofania się z Unii

w USA mamy zaraz wybory, wysokie zadłużenie na każdym poziomie, uzależnienie od importu,wyparto ich z bliskiego wschodu,

YEN - ODKRĘCONY KUREK, słaba dzietność, udział BC w gospodarce na najwyższym poziomie

Frank Szwajcar - przy rozpadającej się strefie euro powinien delikatnie zyskiwać długoterminowo, ale tracił będzie na statusie względem np. Singapuru.

-----------------

Skoro chińczyk jest upowszechniany i AIIB działa niezależnie od MFW i World Bank, to chyba chińczyk powinien zyskiwać i takie waluty jak SGD i HKD.

-----------------

Następna kwestia:

http://imgur.com/Zs1PUhQ CHF/JPY

http://imgur.com/CwpXUnB USD JPY

Mamy spadek wartosci YEN'a a za chwilę wzrost, czyli nagly spadek z powodu ogłoszenia odkręcenia kurka, a za chwilę wzrost ponieważ wpadają zamówienia na kupnu YEN'a do skupu NIkkei, który za chwilę będzie bombardowany centralnymi środkami dobrze wykoncypowane?

@ Z innej beczki Kolega twierdzi, że widział tydzień temu 20 czołgów na lawetach jadących w Gołdapii na granicę z RU. Wg.mnie to zwykła formalność by też coś poprostu tam przywieźć. tak jak Ruscy przywożą taka manifestacja dwustronna z powodu zamknięcia granicy.

@ Picachu nie mam teraz czasu na takie potyczki słowne z doświadczenia wiem, że mogą one trwać w nieskończoność nie przynosząc owocu, jeżeli dyskusja toczy się tylko na argumenty. Dlatego jeżeli jesteś spokojny i stawiasz prawde ponad technokracje polecam Ci studia nad przypadkiem w Akitta.

Ostatnio modyfikowany: 2016-09-22 08:01

polish_wealth

oczywiście wystarczy podnieść stopy w USA żeby kilkukrotnie bardziej oderwanie od realiów zmienić wykres na wypadek wzrostu walut azjatyckich co nie zmienia fundamentaliów, że materialnie lepiej mieć papierek z fabryki świata niż papierek na 10 lotniskowców. Im dalej waluta chinska bedzie absorbowac zaufanie swiata tym bardziej i szybciej będzie potrzebny konflikt aby użyć zwodowane argumenty ostateczne. Im dalej argumenty ostateczne nie będą gotowe do użycia tj. konflikt nie będzie rozgorzały na tyle by pochłonąć głównych aktorów w swój wir tym wyżej dla przeczekania akcji podniesione zostaną stopy w USA.

Ani na tym zarobić nie idzie, ani długoterminowo w chińczyka ulokować. ide w rolnictwo... zacznijmy od nauki robienia win = )

TBTFail

semperparatus

Aby "stanąć na nogi"-Grecja powinna podjąć następujące kroki:

1.Opuścić UE i NATO

2.Odmówić spłacania wszystkich długów i uporczywie domagać się od Niemiec wypłacenia odszkodowań wojennych

3.Powrócić do drachmy

4.Podpisać układy o wzajemnej pomocy wojskowej z Rosją i Chinami(na wypadek próby wojskowej interwencji USA i NATO)

Oczywiście...podjęcie tego typu kroków byłoby możliwe tylko w sytuacji objęcia władzy w tym kraju przez siły patriotyczne(szczególnie mam na myśli greckie siły zbrojne)...dzisiejsi władcy Grecji to kompradorzy międzynarodowego kapitału...nie dający żadnych widoków na wyjście Hellady z obecnej zapaści cywilizacyjnej...Najlepiej pokazał do casus "premiera"Tsiprasa...pozującego na patriotę"...który okazał się jednak człowiekiem bez honoru...łamiącym własne obietnice wyborcze...i pomocnikiem w dziele niszczenia swojego kraju...

Ostatnio modyfikowany: 2016-09-22 08:02

supermario

@ Vogelmann

Ja bym dorzucił do portfela chociaż 10% sztuki. Co do nieruchomości dodam , że jesteśmy państwem frontowym i z budynku może zostać kupa gruzu , chyba , że zainwestujesz w ziemię lub działki budowlane.

Ostatnio modyfikowany: 2016-09-22 08:03

3r3

"Co byscie doradzili 28-letniemu mlokosowi, ktory ma to szczescie piastowac dobrze platne stanowisko w jednym z krajow zachodniej Europy i majacy oszczednosci pozwalajace kupic M3 w Warszawie za gotowke?"

A czemu Warszawa akurat?

Dlaczego nie Aszchabad albo Taszkient?

Plastic Tofu

Rozumiem, że mieszkanie ma być na inwestycję i sam już posiadasz takowe, inaczej kup dla siebie. Jeśli na inwestycję to rzeczywiście lepiej w Niemcy/Luksemburg. Blisko ciebie, więc masz lepszą ocenę sytuacji i większy wpływ na swoją inwestycję. Stabilniejszy rynek, wiecej ludzi tam wynajmuje więc jest to bardziej naturalne i spokojniejszy rynek co jest bardzo pożądane przy inwestycjach w nieruchomości.

Na kredyt czy za gotówkę?

Gdybyś miał mieszkanie bez żadnych obciążeń, czy pożyczyłbyś pieniądze pod jego zastaw aby inwestować na giełdzie czy w złoto? Jeśli tak to warto wziąć kredyt.

Ostatnio modyfikowany: 2016-09-21 19:40

Opson

Jak bankrutowali to Grecy mieli 90 MLD zadłużenia, a tak im pomogli, że teraz mają pond 300 grubo. Sens i logika zacna. Jak Tsipras dochodził do władzy miał na ustach wielkie hasła, ale szybko dało się go poznać. Zwyczajnie salon go momentalnie zaakceptował. I tak samo teraz robi lud w bambuko nawijając coś o reparacjach. Ten spis powszechny dóbr brzmi jak abstrakcja.

Kto o zdrowych zmysłach poda im takie dane. Ci którzy serio dysponują jakimś majątkiem nie licząc nieruchomości zwyczajnie je ukryją choćby zagranicą .

Druga sprawa, że ciężko mi sobie wyobrazić scenariusz tutaj podany czyli podatek od bogactwa i konfiskatę mienia za jego nie płacenie (tego tu nie ma, ale naturalnym krokiem musiałoby to być). Takie pomysły serio wprowadzane w życie grożą już rewolucją. Nie wyobrażam sobie, aby ludzie godzili się na takie coś. Wyjdą na ulicę i nie zejdą z niej dopóki rząd nie odpuści, bo to jawna kradzież. Bywały już grabieże depozytów czy złota jak w USA, ale taki numer?

Chiny mają tam swój biznes i prędzej bym się spodziewał, że włączą się do gry żyrując im nowe kredyty. Takie bezwzględne traktowanie społeczeństwa budzi do życia demony.

Co do Syrii. Chiny zaczynają budować równowagę jak przystało na hegemona. Wchodzą na BW kosztem USA i w tamtych rejonach moim zdaniem rozegra się pierwsza potyczka pomiędzy pretendentem, a mistrzem. Ewentualnie może być to Afganistan. Indie, Pakistan i Chiny zaproponowały kilka miesięcy temu pilotowanie rozmów pokojowych z udziałem Talibów. Talibowie twardy sojusznik Pakistanu. Pakistan sojusznik i państwo całkowicie zależne od Chin. Ciekawa sytuacja. Tak na prawdę wszyscy są ciekawi pierwszej proxy war z udziałem zabawek z Chin.

Zaplecze Chin jest potężne. Z Pakistanem i Indiami są w stanie budować równowagę w Afganistanie i rejonie. Kazachstan jest spokojny. Z Iranem są w stanie budować równowagę z drugiej strony. Wygląda na to, że Iran, Turcja i Rosja są w stanie zbudować równowagę na BW. USA jest totalnie wypychana. Kosztem Iraku Kurdowie mogą odzyskać państwowość. Ekstremalnie ciekawa rozgrywka dzieje się w Azji środkowej i BW.

Co do żywności.

Z ciekawości czytałem ten dokument. Nie chce mi się dokładnie szukać nazwy. Niemcy wypuściły zwyczajnie przygotowywaną od lat strategię obrony cywilnej w której opisują nowe zagrożenia itp. Poprzednia z tego co pamiętam była jeszcze z lat 90 tych. Więc generalnie nie ma w tym nic dziwnego. Przebiło się do mediów tylko to, że trzeba zbierać żywność, ale to zwyczajna konkluzja. W całym dokumencie szansa na wojnę jest bardzo znikoma. Głównymi zagrożeniami jest terroryzm i potencjalne duże ataki na infrastrukturę, cyberterroryzm i wyłączenie elektrowni oraz infrastruktury wodnej. Duże klęski żywiołowe, które tłumaczone są zmianami klimatycznymi i potencjalną nieprzewidywalnością zjawisk. Dodatkowo większy kryzys migracyjny i duży kryzys światowy. Cały dokument ma z tego co pamiętam 60 stron.

Czesi bodajże w podobnym dokumencie w tamtym roku to ogłaszały i głównym powodem były klęski żywiołowe - powodzie, potencjalny blackout i w związku z możliwością eskalacji konfliktu na Ukrainie odcięcie od zasobów gazu.

O Finlandii nie słyszałem można źródło?

TBTFail

Opson

Fajna utopia.

Myślisz, że Ruskie i Chińczyki będą umierać za Ateny? Ciekawe jakimi drogami komunikacyjnymi dostarczą tam siły zbrojne.

Powrót do drahmy jest możliwy, ale kosztowny, a więc musi się znaleźć fundator. ŁĄtwo ich odciąć od jakiegokolwiek kapitału.

Reparacje dla Grecji to mit. Nie ma realnych podstaw prawnych. Grecy załatwiali sprawę reparacji jako suwerenne państwo. Monarchia konstytucyjna wtedy tam była z tego co pamiętam jak podpisywali reparacje wojenne gdzieś koło 1960 roku, Rządzili się sami, a więc między bajki mogą sobie wsadzić ten sen o 270 MLD od Niemców. To gra pod plebs.

Upadłe państwo bez kasy poza UE i NATO hmm no tak dobra droga. Mógłby się znaleźć chętny na Grecję zaraz choćby Turcja.

semperparatus

semperparatus

lenon

"Dlaczego ostatnia rewizja ratingów stanowi atak, a nie zwyczajne praktyki oceny ryzyka kredytowego? Ponieważ postępowanie S&P czy Moody’s nie ma żadnego uzasadnienia ekonomicznego. Pucz nie wpłynął znacząco na gospodarkę, w przeciwieństwie do unormowania stosunków dyplomatycznych (a co za tym idzie i gospodarczych)z Izraelem i Rosją (do jakiego doszło dwa tygodnie wcześniej)."

Czy stanowi atak? Może antycypację.

Jest pytanie, jest odpowiedz:

"Tymczasem wiele wskazuje na to, że USA nie zamierzają zrezygnować z próby podmiany nieposłusznego Erdogana i po nieudanym puczu planują użycie broni ekonomicznej. Podniesienie kosztów obsługi długu, a w efekcie wywarcia presji finansowej na rząd w Ankarze, jest pierwszym z wielu kroków w celu zmuszenia go do uległości."

Jestem daleki od przyznania, że agencje działają obiektywnie, ale nie można też wszystkiego zrzucać na ich garb. Chyba dobrze, że ratingi nie wzrosły.

"Takie działanie może zapowiadać tylko jedną rzecz: podatek od bogactwa. Grecja jest aktualnie zmuszana do wyprzedaży majątku narodowego pod obsługę długu. I tu trzeba podkreślić – długu, którego nigdy nie będzie mogła spłacić. Nawet gdyby sprywatyzować bezcenne zabytki kraju, który jest najstarszym centrum kultury europejskiej, to zgromadzony na drodze licytacji kapitał, w żaden sposób nie wystarczy na pokrycie bieżących zobowiązań. Dodatkowo sytuację pogarsza obecny konflikt pomiędzy rządem Niemiec i MFW, który nie sprzyja porozumieniu w kwestii wypłaty kolejnych transz pomocy finansowej. Wiele wskazuje na to, że grecki rząd przygotowuje się już do następnego kryzysu związanego z płynnością. Tym razem jednak, po wymagany kapitał sięgnie do portfeli tej części społeczeństwa, która solidnie oszczędzała środki na ciężkie czasy."

Sytuacja przedstawiona jest, jakoby to Grecy byli ofiarami całej sytuacji w jakiej się znaleźli. Czy aby na pewno? Czy to ich wierzyciele żądali premii za nie spóźnianie się do pracy?

Niech to będzie przestroga, dla tych, którzy uważają, że jedyny kierunek jaki trzeba obrać, to dalsze rozdawnictwo i życie ponad stan.

"Chiny i Rosja zwiększą zakres pomocy dla Syryjczyków"

? Raczej części Syryjczyków. Tych lojalnych Assadowi. Reszta razem z PI ma zostać spacyfikowana. Oczywiście to hegemon stoi za trzecią siłą.

@Arcadio

„Bo pieniądze są i to dużo. Budżet w lipcu odnotował nawet sic! nadwyżkę.

http://stooq.pl/n/?f=1102528

Wklejasz link świadczący wg Ciebie o nadwyżce budżetowej, w którym czarno na białym jest napisane, że zadłużenie od początku roku wzrosło o 6,6%. Podejrzewasz, że ja jestem idiotą? Jak sobie uchwalę budżet na przyszły rok z deficytem 200 miliardów, to okaże się w styczniu, że mam nadwyżkę.

„A działania naszego rządu coraz bardziej mi się podobają. Być może nawet specjalnie tak sformułowali ustawę o podatku od handlu, żeby KE to zakwestionowała. Tym samym udowadniają to o czym mądrzy piszą od lat, że Polska jest niesuwerenną kolonią UE, skoro nie może nawet ustawy o podatku wdrożyć. Dla rządu to większe korzyści medialne niż te 1,5 mld z podatku. A przynajmniej wszyscy widzą, że UE to nie tylko dopłaty, ale przede wszystkim wypłaty na Zachód.

Od tej pory zacznie się wypieranie kolonialistów, tylko przy większym poparciu społecznym.”

Świetnie przedstawiona metoda ogłupiania narodu przez dzisiejszą władzę. Żeby nie było, poprzednia robiła to samo tylko innymi metodami.

Pomijając wcześniejsze dzieje inaczej mówiąc całą genezę. Po 1989 r zapragnęliśmy integrować się ze „światem zachodu”. Mieliśmy preszer na NATO i UE. Nie ma to znaczenia, czy jakiś Soros czy inni nas zmanipulowali. Tak było. Wreszcie udało się. Poszły referenda, głosowania na taką czy inną władzę, która sama w tym kierunku podgrzewała. Aż w końcu do koryta dorwały się buraki, które zamiast rozpisać referendum o wystąpieniu z tych struktur, ba bez referendum mogą to zrobić, to mamią naród. Używają forteli. Walczą z czymś do czego się zapisali. To tak jakbyś Ty zabiegał o gościnę w moim domu a potem roz…dolił mi stolik bo kazałem buty zdejmować.

Żałosne to jest dla mnie. Jak zasady mi się nie podobają to kurtuazyjnie macham ręką na pożegnanie.

Ostatnio modyfikowany: 2016-09-21 21:15

Doger64

"Co byscie doradzili 28-letniemu mlokosowi, ktory ma to szczescie piastowac dobrze platne stanowisko w jednym z krajow zachodniej Europy i majacy oszczednosci pozwalajace kupic M3 w Warszawie za gotowke?"

Olej te Taszkabady i coś tam...ale pomyśl czy nie lepiej w Zakopanem? Jak IT21 pisał policz sobie jaka stopę osiągniesz z wynajmu powyżej 10% sie opłaca.

W Warszawie kupisz za 250.000,- i w Zakopanem tez 40m2

W W-wie 15.000,- rocznie z wynajmu max da Ci jakies 6% a w górach jak sobie znajdziesz kogos kto Ci bedzie wynajmował i sprzątał wyciągniesz 30.000,- lekko.

Ja wlasnie planuje tak zrobic juz mam zaufana góralkę ;) ona jest kluczowa...

Freeman

jacek.s

Mam podobne przemyślenia odnośnie walut. Co zaś się tyczy sprzętu wojskowego, to wojsko PL robi nieco więcej ruchów od czasów początku konfliktu na Ukrainie. Tyle i aż tyle.

kaem

http://www.energetyka24.com/292490,rosja-bez-rezerw-finansowych-juz-w-2017-r-mozliwa-wojna-wywiad

Brakuje mi tu trochę perspektyw rozwoju współpracy z Chinami jako możliwego "ratunku" dla budżetu FR. Na ile taka opcja jest realna. Ale i tak dosyć interesująca wypowiedź.

Freeman

Doger64

To fakt ze ceny skoczyły na wybrzeżu rownież,dlatego ja poczekam popatrzę i sam w końcu włączę sie do akcji;)juz tylko chwile...i jakaś zawierucha nadejdzie chyba co nie?

Freeman

Doger64

Jak wygra Trump to obstawiam Big short;)

Adam Banass

Poczytajcie sobie kto finansował Hitlera i Stalina podczas wojny i kto ich stworzył. Poczytaj sobie książki Profesora Antoniego Suttona on to wszystko dokładnie udokumentował i udowodnił. Jedna to "Wall Street i Rewolucja Bolszewicka" a druga "Wall Street i dojście do władzy Hitlera".

Poczytajcie sobie o Ponerologii Politycznej. Co to jest bo obecnie mało kto wie. Jest tam wszystko o ludziach bez dusz tzw, psychopatach. To właśnie ci ludzie siedzą u sterów władzy i nie cofną się przed niczym.

Wszystko co obserwujecie i się tym podniecacie jest mirażem. Oni wszyscy są razem i przygotowują coś niespodziewanego. Cel jest jeden wycofanie fizycznej gotówki i totalna kontrola. Wielokrotnie pisałem i podtrzymuję, że obstawiam wrzesień. Poczytaj sobie kto finansował ludobójców jak Lenin czy Trocki i jakiej narodowości byli ci wszyscy ludzie. Kto przywiózł Trockiego i Lenina ? Rewolucję na Majdanie finansowali ci sami ludzie. Przecież w obecnych władzach Ukrainy nie ma nikogo kto jest nie chazarem. W Polskich władzach jest dokładnie tak samo.

Powtarzam z uporem. Największym wrogiem architektów tego systemu są obywatele USA którzy dzięki drugiej poprawce do konstytucji mają prawo do posiadania broni i bez walki nie dadzą się łatwo rozbroić. To USA jest ostatnim bastionem wolnego świata.

Ostatnio modyfikowany: 2016-09-22 08:16

Kabila

buffett

– Przeczytałem, że Unia Europejska mnie potępia. Powiem im: ***** się – powiedział Duterte na spotkaniu z urzędnikami rządowymi.

Prezydent Filipin stwierdził, że imperialna historia krajów Europy nie daje im prawa krytykować wojny, którą wypowiedział dilerom narkotykowym.

– A potem UE ma czelność mnie potępiać. Powtarzam: ***** się – powiedział Duterte, pokazując do kamer środkowy palec.

http://polskaracja.com/prezydent-filipin-pokazal-srodkowy-palec-unii-europejskiej-pieol-sie-ue-wideo/

TBTFail

sebasbox

Jeśli chodzi o Grecję to niestety dali się wmanewrować przez EBC w sytuacje bez wyjścia, a przynajmniej bez bezbolesnego wyjścia. W chwili obecnej jedynym ratunkiem dla jakiejkolwiek suwerenności i wolności Grecji jest rezygnacja z euro i wyjście z EU, inaczej będą dojeni do ostatniej kropli... Oczywiście ma to swoje konsekwencje na kolejne 15-20 lat zanim sytuacja się unormuje i wróci jako takie zaufanie do Grecji jako dłużnika. Niemniej taki ruch wymagałby całkowitej zmiany mentalności Greków tj. zmiany postawy socjalistycznej na wolnorynkową, przebrnięcie przez kryzys, niepokoje społeczne, zmianę rządu itd.

Do końca nie rozumiem jakie działania wojenne miałyby się pojawić w Niemczech, tj. zakładam że mogą pojawić się niepokoje społeczne prowadzące do rozruchów, pytanie tylko czy zostaną wywołane przez przybyszów z Afryki czy przez zirytowane przybyszami społeczeństwo niemieckie (chociaż tu bardziej mam na myśli prawicowe ruchy narodowe).

Adam Banass

Myślę, że to nie Rotschildowie stoją za tym wszystkim. Oni są tylko bankierami Watykanu. Dlaczego? Ano dlatego, że prawdziwi autorzy stoją zawsze w cieniu i pociągają za sznurki. George Orwell w swoim arcydziele "1984" opisał dokładnie jak będzie wyglądał świat. Należał do Stowarzyszenia Fabiańskiego i znał scenariusz. Według niego świat zostanie podzielony na trzy bloki: EuroAzję, Oceanię i WschodniąAzję. Te bloki będą się fikcyjnie zwalczać, co pozwoli zarządcom na zniewolenie społeczeństwa.

Valhalla

Czy przy obecnym trendzie parcia na ujemne stopy procentowe kredyt hipoteczny ze stałym oprocentowaniem ma sens? Istnieje szansa ze wibor będzie ujemny (aby społeczeństwo w akopaniamencie oklasków przyjęło ujemne stopy w celu zniszczenia gotówki)?

Arcadio

"Wklejasz link świadczący wg Ciebie o nadwyżce budżetowej, w którym czarno na białym jest napisane, że zadłużenie od początku roku wzrosło o 6,6%. Podejrzewasz, że ja jestem idiotą? Jak sobie uchwalę budżet na przyszły rok z deficytem 200 miliardów, to okaże się w styczniu, że mam nadwyżkę."

Nie uważam Cię za idiotę, bo z idiotami z zasady nie dyskutuję. Choć Twój powyższy wpis świadczy, że masz kłopoty z logicznym myśleniem. Wkleiłem link, który czarno na białym potwierdza moja tezę, że BUDŻET SKARBU ODNOTOWAŁ NADWYŻKĘ W LIPCU 4,3 MLD PLN. Tylko tyle i aż tyle. Nie pisałem, że zadłużenie SP liczone od początku roku nie wzrosło. Poza tym jeśli jeszcze tego nie rozumiesz, to uświadamiam Cię niniejszym, że nadwyżka budżetowa oznacza dochody większe od wydatków - realnie. To z jakim deficytem uchwalisz sobie budżet, NIE MA TU NIC DO RZECZY.

"To tak jakbyś Ty zabiegał o gościnę w moim domu a potem roz…dolił mi stolik bo kazałem buty zdejmować."

Całkowicie nietrafne porównanie. Polska nie zabiegała o gościnę w domu niemieckim, chyba że domem niemieckim nazywasz tereny między Odrą i Bugiem.

Polska zabiegała o członkostwo w europejskiej organizacji, którą reklamowano jako organizację równych praw i obowiązków, a okazało się ,że zostaliśmy bezczelnie oszukani, bo prawa dotyczą Niemiec i Francji a obowiązki Polaków. Niemcom i Francji wolno dyskryminować polskie przedsiębiorstwa na tysiąc biurokratycznych sposobów, wolno im ratować swoje podupadające firmy, a Polsce nie wolno i trzeba wszystko co polskie zniszczyć.KE przeszkadza najbardziej podatek od banków i handlu bo dotyka głównie niemieckich i francuskich, które niemiłosiernie grabią Polaków i zyski bez podatków wywożą do siebie. Tobie jak rozumiem to nie przeszkadza ?

Podnoszą kwestię progresywności, a jakoś progresywność PITu im nie przeszkadza. Przecież to jawne pogwałcenie Konstytucji i unijnych zasad, że więcej zarabiający płacą większą stawkę.

Polska wyjdzie z UE, wtedy kiedy nam to będzie odpowiadać. Najpierw złodzieje mają zaprzestać swojego procederu, oddać co ukradli, a później się zastanowimy czy nam na rękę wyjść.

jacek.s

Odnośnie wizyty Dudy w stanach mam pewne wątpliwości, zgrabnie wyrażone w tekście Michalkiewicza http://www.michalkiewicz.pl/tekst.php?tekst=3749

placek

"Dlaczego ostatnia rewizja ratingów stanowi atak, a nie zwyczajne praktyki oceny ryzyka kredytowego? Ponieważ postępowanie S&P czy Moody’s nie ma żadnego uzasadnienia ekonomicznego. Pucz nie wpłynął znacząco na gospodarkę, w przeciwieństwie do unormowania stosunków dyplomatycznych (a co za tym idzie i gospodarczych) z Izraelem i Rosją (do jakiego doszło dwa tygodnie wcześniej)."

Tu to zgadzam się z @lenonem. Może i nie miał (jeszcze) ale raczej będzie miał. I nie chodzi o sam pucz tylko o możliwość okrojenia "rynkowości" z gospodarki co już trochę się dzieje wg ogólnych doniesień. Zamykanie ludzi "powiązanych" z przeciwnikami politycznymi. Oczywiście zawsze można wejść na turecką giełdę i wyjść (jeśli się zdąży) ale nowej fabryki to bym tam nie budował. Chyba, ze mam siłę, żeby ją obronić.

Jak się aresztuje 3k sędziów to chyba na sąd nie ma co liczyć. Zamknięto także 4262 firm i instytucji. Powiązanych z Gulenem oczywiście.

@lenon

"Żałosne to jest dla mnie. Jak zasady mi się nie podobają to kurtuazyjnie macham ręką na pożegnanie."

Ech, zasady. Ludzie mówią o zasadach a pozostaje po tym gadaniu kwas. Jak mi się zasady nie podobają i jeśli mam siłę, to wywracam stolik i po zasadach. Nie ma żadnych zasad są interesy. Jeśli opłaca mi się być lojalnym (a zwykle mi się opłaca) to jestem. UE miała interes to nas przyjęła. Ktoś w PL uznał, że "zasady" (niezmienne? czyje?) się nie opłacają to je olewa.

Mojżesz przyniósł z góry 10 zasad. Od Boga!!! Wykute w kamieniu!!!

I jakoś nie przetrwały bez zmian.

@glupi

Zobaczymy jak Alibaba kupi Allegro jakie będą filmy finansować :)

@ANUSIAK

Ooo, dzięki. W poprzednim poście jest ponad 250 komentarzy i zero (chyba) cryptowalutowego (sic!) spamu. Już zacząłem się martwić.

Ostatnio modyfikowany: 2016-09-22 10:29

gruby

"Zastanawiałem się dzisiaj jaki jest stan rezerw finansowych Rosji. Wykombinowałem sobie bowiem, że wraz z końcem rezerw sytuacja wewnętrzna w FR może się pogorszyć na tyle, że kraj ten będzie bardziej skłonny wyruszyć na wojnę."

Stan rezerw finansowych Rosji moim skromnym zdaniem nie ma znaczenia. W Rosji bowiem pieniądze leżą pod ziemią a jedynym problemem jest je wydobyć, przetransportować i wybrać produkty na które zostaną one wymienione. Rosja ma tyle pieniędzy ile zechce. W dobrych czasach rosjanie sami sobie radzą z wydobywaniem pieniędzy, w czasach złych dopuszczają do tego interesu również obcych. W Rosji wszystko rozbija się o bilans przychodu ze sprzedaży pieniądza z kosztem jego wyprodukowania. Można tą sytuację z zawiścią komentować jako "stację benzynową" ale można też zauważyć, że bogactwa naturalne pozwalają rosjanom na utrzymywanie potężnego kompleksu zbrojeniowego, potężnej armii oraz obezwładniającej swym rozmiarem biurokracji. Całe połacie kraju utrzymywane są w strukturach państwowych tylko za pomocą czołgów, inne są rzadko zamieszkane i trudno dostępne a mimo tego administracja na tych obszarach jest obecna, w pełni rozwinięta i na bieżąco sponsorowana z centrali. Dochodzi nawet do tego, że rząd centralny dotuje dostawy świeżych owoców zimą drogą lotniczą nawet w najodleglejsze zakątki imperium.

O Rosję bym się nie martwił - oni są kompletnie samowystarczalni, co najnowsze sankcje tylko wyraźnie udowodniły.

Arcadio

Jeśli masz 28 lat i zarabiasz spore pieniądze, to prawdopodobnie nie będziesz słuchał rad starszych i zdążysz jeszcze wszystko stracić, co już masz i jeszcze raz się dorobić, bo umiesz jak widać. Choć z drugiej strony jeśli pytasz o radę, to może świadczyć, że rzeczywiście posiadasz pokorę niezbędną do ciągłego wzbogacania się. Pamiętaj, że ta pokora jest potrzebna abyś nigdy nie pomyślał, że jesteś Bogiem i nic złego Ci już nie może się wydarzyć. Żydzi dlatego są najbogatszym narodem świata, bo mają pokorę do świata a jednocześnie przeświadczenie o swojej wielkości, ale jako naród. Tego uczy ich judaizm od maleńkiego.

Uważam, że masz całkiem zbilansowany portfel, choć nieco ryzykowny ze względu na ilość akcji. Oczywiście dopóki trwa trend wzrostowy na akcjach, dopóty trzeba w nie inwestować, ale musisz pamiętać o strategii wyjścia z inwestycji. Czy masz taką ? Czy dokładnie wiesz w którym momencie sprzedasz posiadane akcje tak, żeby zachować zysk ?

Złoto i nieruchomości są potrzebne w portfelu, bo zabezpieczają posiadany kapitał. Niestety złoto nie daje dywidendy a nieruchomości dają przychód tylko jeśli są wynajmowane, a to wymaga też ponoszenia pewnych kosztów i ryzyka. Czasem da się na nieruchomościach czy złocie zarobić, ale zwykle to "zarobienie" wynika tylko i wyłącznie z dewaluacji środka płatniczego, a nie realnym zwiększeniu wartości.

Zakup nieruchomości na kredyt uważam za pozytywny, pod warunkiem że posiadasz dodatkowy, płynny kapitał, którym możesz go szybko spłacić, jeśli warunki rynkowe zmuszą Cię do tego. Poza tym twierdzisz, że umiesz go zainwestować na procent dużo wyższy niż oprocentowanie kredytu.

Uważam jednak, że nieruchomości są aktywem mało płynnym i trudnym w ocenie. Nie wystarczy znaleźć stabilne, rozwijające się miejsce, wolne od wojen i ryzyka zamieszek (gdzie takie znaleźć ?), ale również decydują bardzo specyficzne cechy jak piętro, ekspozycja okien, rozkład oraz oczywiście lokalizacja. Przy czym nie mam na myśli jedynie lokalizacji w sensie państwa, miasta, dzielnicy ale również odpowiedniego lokalu w ramach danego budynku. Nawet w drogich i pięknie położonych condohotelach są pokoje gdzie nikt nie chce mieszkać, bo np. wychodzą na wentylator z kuchni hotelowej, bądź w znanych centrach handlowych są zaułki, gdzie żaden konsument nigdy nie zajrzy. Podobnie jest z mieszkaniami.

hugo80

hm też tak myślałem ,nad inwestycją w nieruchomości w Niemczech ,ale po przeczytaniu-Podatek od złudzeń

dowiedziałem się jak dobrze pamiętam że Niemiaszki mają w swojej konstytucji zapis konfiskaty nieruchomości w razie kryzysu na poczet spłacenia długu Państwa .

buffett

po tych słowach energetyka w dół

gruby

"Żydzi dlatego są najbogatszym narodem świata, bo mają pokorę do świata a jednocześnie przeświadczenie o swojej wielkości, ale jako naród. Tego uczy ich judaizm od maleńkiego."

... a nie dlatego, że są jako naród po prostu inteligentniejsi od reszty ? Bogactwo to przecież akumulowana przez pokolenia różnica pomiędzy przychodami i wydatkami, oszczędnościami również zwana. Wyższa inteligencja pozwala zaś zwiększać przychody i zmniejszać wydatki, czyli powiększać sumę którą można odłożyć. Wyższa inteligencja pomaga również w wybieraniu lepszych strategii inwestycyjnych dla oszczędności, co daje efekt procentu złożonego działającego na oszczędności pozostające na koniec miesiąca.

Szczególnie ten ostatni punkt wydaje mi się być na tym portalu mocno przeceniany: wpływ procentu składanego na wielkość majątku w przyszłości. Większość uważa, że własny stan posiadania w przyszłości zależeć będzie głównie od stopy zwrotu z inwestycji finansowych czyli mówiąc wprost od procentów skasowanych po puszczeniu oszczędności w ruch. To niestety bardzo typowa postawa, która zapewnia zatrudnienie kolejnym pokoleniom oszustów obiecujących gruszki na wierzbie.

Pamiętacie może jeszcze oburzenie, jakie wśród tych oszustów wywołała kampania z billboardami ukazującymi staruszkę z jednym zębem i tekstem "powiedz ZUS" ? Lata mijają, a ludzie nie chcą się uczyć i kolejno wpadają w macki AmberGoldów, kredytów frankowych, foreksów i tak dalej.

Forma się zmienia, ale to ciągle w swej istocie pozostaje gra w trzy kubki.

smieciu

O dawna mam to samo wrażenie. Napisałem zresztą tu jakiś czas temu wpis na ten temat. Po prostu gdy człowiek czyta np. właśnie książkę Hongbinga o zdarzeniach w XIXw. to widzi że już wtedy narodowe rządy/imperia były niesamodzielne. I widać że z każdym rokiem sytuacja się tylko pogłębiała.

A przecież I WŚ była aż 100 latemu! Ten upadek Niemiec. Upadek ichnich feudałów, ichniej szlacheckiej kultury. To naprawdę niesamowita historia. Najprężniejsza gospodarka. Świetnie zorganizowane społeczeństwo stanowiące podporę zdyscyplinowanej armii. Wszystko to dosłownie w ciągu chwil wali się w gruzy. Mija parę lat, o których możemy dowiedzieć się z pamiętników obcych turystów.

To wszystko w dumnych Niemczech 100lat temu. Niemcy, Rosja, ich kultura, naturalne elity zostały rozjechane ciężkim wałem. A przecież to było w epoce, kiedy państwa i tak były pod dogłębną kontrolą finansistów. Co mogło zostać po takiej operacji? Jak taki gość pokraka, malarz z plebsu mógł zostać kanclerzem w Niemczech? Czy was nie uderza ten kontrast? Większość Polaków ma chyba specyficzne wyobrażenie czy też niemiecki kompleks. Niemców jako postawnych, pewnych siebie kolesi czujących swoją przewagę. A tu takie nie wiadomo co zostaje kanclerzem.

Ja odbieram to właśnie jako teatr. Rodzaj spektaklu mającego miejsce od końca I WŚ na celu przeprowadzanie socjologicznych eksperymentów. Przecież to co się wtedy dzieje to cyrk! Z premedytacją wspiera się żydowsko-ruskich komunistów w Rosji. Nie wygraliby bez zewnętrznej pomocy. Niemożliwe jest by jakikolwiek istotny polityk tamtych czasów nie wiedział o co chodzi Leninowi a potem Stalinowi. By nie znał ich metod. Bo oni się z tym zbytnio nie kryli! Masowe mordy, terror itd. były sprawą jasną, oczywistą. A mimo to istniał jakiś duży sentyment w prasie itd.

Stalin otrzymał w tamtym okresie międzywojennym ogromne wsparcie. Jego ludzie przeniknęli dosłownie wszędzie. Bez problemu otrzymując najnowszą technologię itp. Są świetne opisy np. u Suworowa. Np. jakiś wysoki oficer wywiadu czy wojska udaje się pod przykrywką do Paryża w ważnej szpiegowskiej misji. Ale zostaje zdemaskowany. Po czym... pojawia się członek francuskiego rządu z żalem: czemu nie został poinformowany o pobycie szanownego rosyjskiego gościa, przecież by we wszystkim pomógł...

Tak to właśnie wyglądało. Po tym początkowym okresie jawnej propagandy, terroru, którym się chwalono, stalinowscy komuniści zmienili podejście kreując się na miłośników pokoju. Ale przecież taka zamiana musiała być dla wszystkich absurdalna! Dlatego ten Rusek udał się do Paryża pod przykrywką. Jak się jednak okazuje zupełnie niepotrzebnie. Bo w ciągu paru chwil wszyscy tam na Zachodzie pojęli że Komuniści nie są już bezwzględnymi oprawcami pragnącymi stworzenia ogólnoświatowego obozu koncentracyjnego. Ta genialna scena z orwellowskiego 1984 pokazująca nagłą zmianę sojuszy była jedynie obserwacją autora. Obserwacją cyrku, który miał miejsce przed II WŚ. Cyrku, który dzisiaj jest codziennością.

Tak więc Stalin otrzymywał z osobistym błogosławieństwem Roosevelta wszelką pomoc. Otrzymywał ją nawet z Anglii. Wtedy kiedy była celem ataków lotniczych i masowej rzezi dokonywanej przez U-boty. Podczas gdy ZSRR jeszcze nie przystąpił do wojny. To było niesamowite. Przed II WŚ i w jej początkowym okresie Zachód udzielił Niemcom i ZSRR gigantycznej pomocy finansowej, wojskowej, technologicznej. Więcej! ZSRR i Niemcy również ściśle współpracowały. Słowem wszystkie strony konfliktu ściśle współpracowały.

A na świecie była wąska elita, która to wszystko obserwowała, dała na to zgodę przecież. To nie była siermiężna współpraca, ale przedsięwzięcie prowadzone z ogromnym rozmachem, niemożliwe do zrealizowania bez zgody czynników najwyższych. I tak dochodzimy do sedna sprawy. Te czynniki najwyższe jakoś nie stresowały się że sytuacja wymknie się spod kontroli. Że np. Hitler podbije Anglię. Mogło np. się tak zdarzyć że pod Dunkierką kilkaset tysięcy żołnierzy trafi do niewoli. Albo że nie będzie echosondy i niemieckie U-boty sprawią że Anglia zostanie odcięta. Albo że nie będzie radaru i możliwości szybkiej reakcji na niemieckie naloty.

Szczęśliwie jednak wszystkie te czynniki pojawiły się w odpowiednim momencie. Podobnie jak Stalinowskie podłożenie się Niemieckiej inwazji. Podobnie jak atak na Pearl Harbor, z którego wycofano najnowocześniejsze okręty zostawiając złom. Z którego i tak potem większość odratowano.

Tak więc te wszystkie ogromne środki, które zainwestowano w II WŚ nie zostały zagrożone. Żaden szaleniec nie uzyskał przewagi i można było zbudować nowy świat. Świat w którym wkrótce zerwano ze złotem, świat, który z coraz większym rozpędem pogrążał się w coraz większej fikcji.

Mamy obecnie świat gdzie ludzie wierzą że Putin odbudowuje imperium. Że Niemcy jako szefowie UE budują swoje. Podobnie jak w Azji Chinole. Świat gdzie wszystkie strony dostawały bądź dostają zewsząd ogromne środki finansowe, gdzie wszystkie te strony współpracują. Gdzie BIS czy IMF jest jak dobry ojciec doglądający swoje dzieci.

Ludzie wierzą w konflikt, nikt nie myśli że przed II WŚ byli inni ludzie, którzy bez stresu inwestowali w szaleńców o dużo większym potencjale niż Merkel, Putin czy kto tam jest na czele Chin. Zainwestowali i zrealizowali swój plan.

A dzisiaj możemy czytać o jakiś nowych granatach, okrętach, czy rakietach. Wszyscy się zbroją. Polacy kupią śmigłowce czy coś innego. Ok. Ludzie będą o tym myśleć, analizować siły stron. Podczas gdy gdzieś spokojnie, z dala od wzroku tłumu czekają sobie nowe technologie. Nowe echosondy, radary czy bomby atomowe. Coś co sprawia że na jeden ruch ręki Chinole wrócą rycia w swojej zdegradowanej ekologicznie ziemi by mieć tą swoją przysłowiową miskę ryżu.

Ostatnio modyfikowany: 2016-09-22 12:57

buffett

poczytaj o tesli, jak go ładnie usadzili, bo nie komponował się z ich wizją, a jego wynalazki były przełomowe

smieciu

Z Teslą kojarzy mi się Prescott Bush i historia dziwniejsza od tego że Merkel jest córką Hitlera ;) Ale kto wie, może prawdziwa. Nasz świat jest bardziej zakręcony niż się wydaje. Co jest nawet fajne jeśli się spojrzy z innego punktu widzenia.

oloo40

CreatioExNihilo

"George Orwell w swoim arcydziele "1984" opisał dokładnie jak będzie wyglądał świat. Należał do Stowarzyszenia Fabiańskiego i znał scenariusz. Według niego świat zostanie podzielony na trzy bloki: EuroAzję, Oceanię i WschodniąAzję. Te bloki będą się fikcyjnie zwalczać, co pozwoli zarządcom na zniewolenie społeczeństwa."

Ten scenariusz już jest dawno nieaktualny. Społeczeństwo samo oddało się w niewolę poprzez konsumpcję. Więc zniewolenie raczej polega na zależności dług-konsumpcja, a nie "orwellowski świat". Ideą współczesnego zniewolenia jest slogan "nie konsumujesz, nie żyjesz", jako, że według telewizyjnych standardów konsumpcja to coś co nadaje człowiekowi sensu istnienia, społeczeństwo w wyniku braku pieniędzy wybiera dług by konsumować. Robią tak w myśl bo tak trzeba, bo inni wokoło robią to samo. Polecam przeczytać "Nowy wspaniały świat" i potem rozejrzeć się wokoło. Do tego dołóż jeszcze "Limes inferior" i być może wtedy zaczniesz rewidować swoje postrzeganie. Po wyeliminowaniu gotówki, pieniądzem automatycznie zostaje chociażby butelka 0.7 l.

Ciągle głosisz, że coś się wydarzy we wrześniu. Zostało jeszcze nieco ponad 8 dni. Jak nic się nie wydarzy to dalej będziesz brnął w to wszystko (utopione koszty i konsekwencja) czy może zrewidujesz swoje przewidywania i podważysz pewne przekonania?

W USA była kiedyś taka sekta (pewnie dalej takie są) która twierdziła, że są oni wybrani przez Innych i Inni przekazali im datę końca świata. Mimo, że nic się nie wydarzyło to owa sekta dalej brnęła w to dalej ponieważ ludzie spalili wszystkie mosty za sobą oraz nastąpił tzw. efekt utopionych kosztów. Więc tak się zastanawiam, czy zadajesz/zadajecie sobie pytania czy to jak myślicie o świecie/polityce/finansach jest właściwie czy wasz tor rozumowania jest już tak zakorzeniony w waszej świadomości, że zmiana myślenia jest równie trudna jak wyjście chłopa z mentalności sowieckiej.

@gruby

"@arcadio napisał:

"Żydzi dlatego są najbogatszym narodem świata, bo mają pokorę do świata a jednocześnie przeświadczenie o swojej wielkości, ale jako naród. Tego uczy ich judaizm od maleńkiego."

"... a nie dlatego, że są jako naród po prostu inteligentniejsi od reszty ? "

Nieuczony nie może być pobożny.

Ostatnio modyfikowany: 2016-09-22 12:46

Doger64

http://stooq.pl/n/?f=1103169

po tych słowach energetyka w dół

wlasnie sie zastanawiałem dlaczego Enea tak poleciała?...

srekal34

buffett

srekal34

po takich słowach nie ma co inwestować w wig20 bo jest to banana city

buffett

ŚJ i rok 1975 ? ich też założył mason Russel, a więc jedna loża :)

CreatioExNihilo

"Dokupiłem Enee na dołku, najwyżej wtopie. Ale jak sie nic nie wydarzy geopolitycznego to energetyka będzie rosnąć. Jak ktos się nie boi to przy takim P/E warto brać."

W ostatnich trzech kwartałach Enea zanotowała stratę. Jak Ty liczysz to P/E?

"Enea, Energa, PGE i Tauron mają zgodę UOKiK na utworzenie ElectroMobility Poland.

Celem wspólnego podmiotu ma być stworzenie podstaw do budowy elektromobilności w Polsce. Działalność spółki ma wpłynąć na rozwój rynku pojazdów elektrycznych i umożliwić polskim przedsiębiorcom konkurowanie za granicą."

Czyżby podobny projekt jak elektrownia atomowa z ministrem Gradem na czele?

Ostatnio modyfikowany: 2016-09-22 13:27

eastpl

"Nie może być tak, że budzę się rano, zakładam amerykańskie dżinsy, chińskie tenisówki, niemiecką marynarkę, wsiadam do czeskiej skody, jadę do pracy, tam siadam za chińskim komputerem, wracam, włączam rosyjski gaz i otwieram wieczorem gazetę, rzadko kiedy polską i denerwuje się, gdzie jest ta dobra praca w Polsce"

Na dokładkę powiem, że rozpoczęły się negocjacje w sprawie przejęcia Raiffeisen Leasing oraz Raiffeisen International przez kolejno PKO BP oraz Alior Bank.

Jak ważne są takie posunięcia wyjaśnia Pan Lewandowski w podlinkowanym przez Ciebie linku nt. pieniądza suwerennego.

Myślę, że Morawiecki prowadzi wszystko w dobrym kierunku.

Vogelmann

Co do sztuki, to jak z kazda inna klasa aktywow – trzeba miec o niej wiedze, by miec z takiej inwestycji satysfakcjonujaca stope zwrotu. Ja niestety takiej wiedzy nie posiadam, a poza tym nie lubie tzw. non-working assets, na ktorych caly zarobek polega na aprecjacji ceny takiego aktywa.

@ 3r3

Dlaczego Warszawa? To moje rodzinne miasto i miejsce, do ktorego byc moze za jakis czas wroce o ile sytuacja geopolityczna nie zmieni sie na niekorzysc Polski. Poza tym mam tam zaufanych ludzi, ktorzy zajeliby sie obsluga takiej nieruchomosci. Zreszta w duzej czesci moglbym zajac sie tym sam, bo czesto bywam w Warszawie. Wiem do czego pijesz – uwazasz, ze Polska jest niestabilnym politycznie tworem, bez porownania do chociazby Niemiec. Jednak mam powazne watpliwosci co do tego, czy tzw. zachodnia Europa (w tym Niemcy) poradzi sobie z ewolucja demograficzna, ktora ma wlasnie teraz tam miejsce i wyjdzie z tego bez szwanku. W Polsce takich ryzyk poki co nie widze.

@ Plastic Tofu

Sam nie posiadam mieszkania, wynajmuje w dobrej cenie. To jest wlasnie ta mniej przyjemna strona inwestowania w nieruchomosci w mojej okolicy – niskie stopy zwrotu. Demografia robi swoje i wielu starych Niemcow traktuje inwestowanie w nieruchomosci na wynajem jako zrodlo dochodu, a ze kapitalu jest na rynku pod dostatkiem, to ceny sa dosc wysokie. A stopy zwrotu, mimo ze niskie, to nadal sa wyzsze niz oprocentowanie lokat czy obligacji w DE (a jakie to oprocentowanie jest to sami wiemy).

Dlatego decydujac sie na kupno w DE/LUX, to bralbym kredyt na mieszkanie dla siebie, nie na wynajem. A w Warszawie poczatkowo byloby na wynajem, zapewne sprzedalbym je gdybym mial zamiar przeprowadzic sie do Warszawy by moc kupic mieszkanie/dom dla siebie.

@ Doger64, Freeman

Dzieki za wskazowke odnosnie nieruchow w Zakopanem, podraze temat.

@Arcadio

Zdarzaly mi sie bolesne porazki w przeszlosci, ktore potrafily kosztowac mnie rownowartosc moich rocznych dochodow, gdy bylem jeszcze zawodowo aktywny w Polsce, wiec przez ostatnie 8 lat nauki inwestowania zdazylem nabrac pokory i uwazam, ze dobrze mi idzie. Gdy bywam w Warszawie, to poznaje i spotykam sie z ludzmi madrzejszymi ode mnie w tej materii.

Zgadzam z tym, ze zloto jest nie tyle klasa aktywow, co po prostu pieniadzem. Nie przynosi dochodow, ale chroni stan posiadania w srodowisku ujemnych realnych stop procentowych. Mimo tego moja awersja do tzw. non-performing assets sklonila mnie do tego, ze z tych 25% procent ulokowanych w metalach jakies 40% stanowia akcje spolek wydobywczych (GDXJ).

Pomysl z wejsciem na rynek nieruchomosci to nie tylko chec dywersyfikacji. Chce rowniez przygotowac sie do wiekszych transakcji w przyszlosci, gdy bede kupowal mieszkanie/budowal dom dla siebie badz planowal zainwestowanie wiekszych srodkow, gdy nieruchomosci stana sie atrakcyjniejsza forma alokacji kapitalu. Ta wiedza na pewno sie przyda i majac doswiadczenia z rynkiem akcji wole pocwiczyc na kwotach 250.000 niz 2.500.000 PLN (choc mysle, ze 250.000 to troche malo na M3 w Warszawie).

A jesli prawdziwym jest zalozenie, ze roznice w zarobkach/poziomie zycia wewnatrz krajow UE beda sie zacierac, to potencjal rynku nieruchomosci w takiej Warszawie jest wyzszy niz w DE/LUX. Nie wspominajac juz o dynamicznej demografii w Niemczech, ktora sprawi, ze oplacalna inwestycja w ciagu kilku dekad beda tylko okreslone dzielnice, ktore beda jednoczesnie gettami bialych. Nie chce i nie jestem w stanie na ten prognozowac, ktore regiony/miasta/dzielnice/ulice zyskaja, a ktore straca na tych zmianach. A Warszawe po prostu znam lepiej i moje przewidywania co do tego, gdzie ludzie beda chciec mieszkac, maja wyzsze prawdopodobienstwo bycia poprawnymi.

srekal34

Chodzilo mi o Price/Equity. Faktycznie Earnings nie było.

jacek.s

Nieruchomości w Niemczech ciekawy temat, ale jak już sam zauważyłeś jest kilka minusów. W DE kwitnie w najlepsze kultura najmu i wbrew pozorom mało osób ma mieszkanie na własność. Często też dostaje się mieszkanie służbowe. Z drugiej strony dzięki temu kredyty mają śmieszne oprocentowania, mój znajomy Niemiec kupił 3 miesiące temu mieszkanie pod wynajem, oprocentowanie: 2%. Niestety dzielnice no-go się powiększają, do tego fala emigrantów... Po przemyśleniu wszystkich za i przeciw osobiście odpuściłem temat.

buffett

http://biznes.onet.pl/gielda/wiadomosci/tchorzewski-wartosc-spolek-skarbu-panstwa-moze-wzrosnac-o-50-mld-zl/7r646q

już wiecie o co chodzi ze zwiększeniem wartości nominalnej społek energetycznych

jak myślicie, dlaczego jest repolonizacja banków ?

mirbla

eastpl

"jak myślicie, dlaczego jest repolonizacja banków ?"

Obecna struktura własnościowa spółek z branży finansowej sprzyja wyprowadzaniu zysków za granicę. Są to zyski liczone w dziesiątkach miliardów złotych. Zyski te pochodzą z oprocentowania kredytów oraz z samego faktu możliwości kreacji pieniądza przez banki komercyjne.

Twoje pytanie jest idiotyczne. Dlaczego? To tak jakbyś zapytał, po co nam polskie sklepy?

buffett

no jak widzę polskie sklepy jak Alma, która ogłosiła bankructwo to dziękuję.

sprzedali PKOSA za 1 mld, odkupują za 3,5. + XX lat dywidenda poszła w las.

znakomity polski interes.

xxx

"Nie może być tak, że budzę się rano, zakładam amerykańskie dżinsy, chińskie tenisówki, niemiecką marynarkę, wsiadam do czeskiej skody, jadę do pracy, tam siadam za chińskim komputerem, wracam, włączam rosyjski gaz i otwieram wieczorem gazetę, rzadko kiedy polską i denerwuje się, gdzie jest ta dobra praca w Polsce"

Przecież to tekst nastawiony na okłamanie debili nie znających bilansu handlowego Polski.

W przeliczeniu na 1 mieszkańca od 3 lat (2016 będzie pewnie już czwratym) POLSKA MA WIĘKSZĄ NADWYŻKĘ EKSPORTU NAD IMPORTEM NIŻ CHINY:

http://databank.worldbank.org/data/reports.aspx?source=2&series=BN.GSR.GNFS.CD&country=POL,CHN

(W Chinach jest 37 razy więcej ludności niż w POLSCE, jakby ktoś mi nie wierzył i chciał sam przeliczyć dane z powyższego linka)

CreatioExNihilo

Wszystko ładnie pięknie tylko jest to na zasadzie "sprzedaliśmy tanio, odkupimy drogo". Repolonizacja dla samej repolonizacji. Mam wrażenie, że Zachód nam robi drugi raz wała z tą repolonizacją. Z jednej strony hasła polityków jak to bardzo banki transferują gotówkę z Polski, z drugiej strony samorządy i spółki SP mają w tych bankach konta.

@xxx

Coś w tych statystykach jest nie halo, bo chińska klasa średnia wciąga nosem polskich nowobogackich. Więc skoro nie bogacimy się tak bardzo jak społeczeństwo chińskie to jest właśnie taka papierowa rzeczywistość. Oni mają kasę, Ty masz statystyki. Ale może faktycznie Poland Strong (na papierze). A dwa to ważniejsze jest to ile do domu przynoszę, a nie ile z niego wynoszę.

Ostatnio modyfikowany: 2016-09-22 15:40

xxx

A to już zależy jak "klasę średnią" sobie zdefinujesz. I jest jeszcze sprawa dużo większych nierówności dochodowych w Chinach niż w Polsce (wskaźniki Gini), co oznacza że chińscy bogaci są bogatsi od polskich, a chińscy biedni biedniejsi od polskich.

To że od kilku lat mamy wyższą nadwyżkę handlową od Chin znaczy tylko tyle, że jesteśmy skuteczniejsi od chińczyków w wytwarzaniu produktów eksportowych i alternatyw dla produtków importowanych. Na podstawie tego jednego wskaźnika nie wnioskowałbym nic więcej.

eastpl

"sprzedali PKOSA za 1 mld, odkupują za 3,5. + XX lat dywidenda poszła w las."

Przyjmę założenie, że to prawda i kapitalizacja spółki nie wzrosła w tym czasie (bo nie chcę mi się tego sprawdzać), wtedy należy mieć pretensję do sprzedających a nie do tych co chcą odzyskać kontrolę nad rodzimym rynkiem finansowym.

Natomiast co do ALMY, no cóż bankructwa się zdarzają. Widocznie nie ma w Polsce chętnych do robienia zakupów w sklepach o podwyższonym standardzie.

Ekstrapolujesz przykład jednej spółki na cały kraj. Dlaczego?

Weźmy na pulpit np. sieć sklepów Stokrotka. Rozwija się całkiem przyzwoicie, ma mnóstwo sklepów w kraju. Zamiast sieci Biedronek i Lidli moglibyśmy mieć sieć Stokrotek.

Wiesz dla czego nie mamy? Poczytaj:

http://www.money.pl/gospodarka/wiadomosci/artykul/afera-z-dofinansowaniem-lidla-i-kauflandu,65,0,1867585.html

Jak mamy z tym konkurować? Gdzie ten wolny rynek? Gdzie ta konkurencja? Niemcy i Francuzi mają prawa a Polacy jak się okazuje tylko obowiązki.

Posiadanie większości udziałów w spółkach branży finansowej stwarza jeszcze jedną bardzo istotną zaletę: decyzyjność w alokacji kapitału.

Jak myślisz kto dostanie kredyt i na jakich warunkach w sytuacji gdy do np. CommerzBanku (mBank, (BreBank)) banku przyjdzie po kredyt Stokrotka oraz Lidl/Kaufland ?

Na szczęście tendencje się odwracają. W tej chwili w obcych rękach jest około 60% spółek z sektora finansowego. Dla porównania, poważne Państwa mają ten udział na poziomie ~20%.

deVont

Proszę Państwa, kolejna "prawda" została objawiona (osoby łatwo ulegające reklamom - zrezygnujcie ze sprawdzania linku):

http://www.bankbps.pl/__data/assets/image/0007/264490/160819_baner.png

A gdy dotrze się do akcjonariatu tego banku to sprawa wygląda na jeszcze smutniejszą niż na pierwszy rzut oka.

Chyba, że jest tam gdzieś odnośnik do informacji, fundamentem czyjego szczęścia ? Ja takiego odniesienia nie widzę :)

- - - - - - - - - - - - - - - - - - - -

@buffett 2016-09-22 14:14:

Dokładnie - podatek.

W jakim celu jest zapowiadana i realizowana repolonizacja banków ?

W mojej ocenie bez trudu można to powiązać z:

- kupowaniem przewartościowanych aktywów,

- centralizacją w oparciu o podmiot nadzorujący,

- wycofywaniem się z rynków podmiotów zagranicznych pod możliwe "niekorzystne warianty rozwoju wypadków" ("lepiej o 10 minut za wcześnie niż o 5 za późno"); przecież nie od dziś wiadomo, że banki zagraniczne i rodzime mają w Naszym Kraju eldorado, a nikt łatwo z zysków nie rezygnuje,

- przerzucenie problemu - kosztów "kredytów" walutowych na na inne podmioty (w domyśle Skarb Państwa czyli na Nas),

- [wróżba] konkretyzacja majątkowych roszczeń plemiennych przedsiębiorstwa Holokaust,

Żyjemy w czasach socjalizmu nierealnego (realny już upadła i upada, tu i tam, wtedy i teraz ... i w przyszłości też) z nieprzerwanie rozrastającym się aparatem koncesyjno-etatystycznym mającym jeden podstawowy problem: niewystarczające finansowanie - niedostateczna grabież sankcjonowana prawem (w domyśle skodyfikowanym bezprawiem).

- - - - - - - - - - - - - - - - - - - -

Proszę o rozważenie:

[pytam ironicznie]

Dlaczego media nie wymagają ujawnienia i nie analizują ZOBOWIĄZAŃ jakie zaciągnął Prezydent Duda wobec ADL; o zwalczaniu antysemityzmu w Polsce i restytucji mienia ?

http://www.pap.pl/aktualnosci/news,648793,dzialacze-zydowscy-w-usa-zadowoleni-ze-spotkania-z-prezydentem-duda.html

[warto zwrócić jakimi tematami przykrywa się tak ważne kwestie]

- - - - - - - - - - - - - - - - - - - -

@IT21

Pytanie/prośba o ocenę sytuacji na US Wheat, US Corn, US Cocoa w perspektywie do 3 miesięcy. Aktualnie te pozycje w moim portfelu uznaję za najbardziej ryzykowne a na US Wheat i US Corn krótkoterminowo sytuacja rozwija się w pożądanym kierunku - wzrost ceny instrumentów bazowych.

- - - - - - - - - - - - - - - - - - - -

Ostatnimi czasy jest tu dużo tego co "nowe i ogólne" a mało tego "co było kiedyś" tym samym:

+ Z racji, iż od 2016-09-06 posiadam pozycje długie na wyżej wymienione "produkty" to moja ocena jest jasna.

+ Przed chwilą zamknąłem pozycję długą na ropę i zastanawiam się nad potencjalnym punktem zajęcia pozycji na spadek - prawdopodobnie jutro podejmę decyzję; spekulacja pod odreagowanie i bliskie sąsiedztwo ograniczenia z kreski poprowadzonej po szczytach na D1 w perspektywie 3 miesięcznej. W dodatku na świeczkach 1W sytuacja jest nader ciekawa i domagająca się w bliskiej perspektywie rozstrzygnięcia co do kierunku. Czy przejście ponad 50,xx USD/b wyrysowałoby oRGRa o potencjalnym zasięgu ruchu ~22 USD [na 1W] ?

+ Na Ag na pierwszej korekcie ponownie zaangażuję się w pozycję długą; cel dojście ceny za 1 oz Ag do 21,00 USD w nadchodzącym tygodniu.

+ W perspektywie przyszłego tygodnia - jego końca (pozycja o terminie ważności do 1 miesiąca) na NGazie (gazie naturalnym) interesuje mnie zajęcie pozycji krótkiej pod zapełnienie luki hossy/otwarcia z dnia 2016-05-26/27. Założenie: potencjalny punkt zwrotny ~3,438 USD/x.

+ Na RDX wyrażonym w EUR dokonuje się korekta w silnym trendzie wzrostowym (horyzont czasowy inwestycji do 3 miesięcy) polecam Państwa ocenie ten "produkt".

Ostatnio modyfikowany: 2016-09-22 16:13

xxx

Piszę żeby nie dawać się nabierać na brednie o tym, że w Polsce jest jakiś problem nadmiaru dóbr importowanych - a takie cytowany próbuje wciskać debilom nieznającym polskiego bilansu handlowego. Nie ma w Polsce takiego problemu: sytuację w tej kwestii mamy lepszą niż Chińczycy.

Oczywiście nieistnienie tego problemu nie znaczy, że nie ma innych. Ale to już temat na inną dyskusję.

eastpl

Oczywiście fakt, że 2/3 polskiego eksportu generują spółki z tzw. kapitałem zagranicznym pominąłeś.

Arcadio

Też się tak zastanawiałem dlaczego Polonia Dudę wygwizdywała. A on się poszedł z żonką spotykać z ADL, z antysemityzmem znaczy się będzie dzielnie walczył. A to już lewackie portale pominęły w swoich newsach.

Co to jest RDX, o którym wspominasz ?

srekal34

Russian Depositary Index

xxx

"Oczywiście fakt, że 2/3 polskiego eksportu generują spółki z tzw. kapitałem zagranicznym pominąłeś."

1. Nie 2/3 a niej niż połowę

2. A myślisz, że jak jest w tej kwestii w Chinach?

3. Zważywszy, że firmy zagraniczne w Polsce płacą swoim pracownikom znacznie więcej od firm polskich ( http://www.centrumrekrutacyjne.pl/upload/editor/logotypy/kapital-3.JPG ), nie widzę, aby coś złego z faktu dużego ich udziału w eksporce wynikało.

4. W jaki sposób z powyższych faktów miałaby wynikać błędność mojej rady, by:

"nie dawać się nabierać na brednie o tym, że w Polsce jest jakiś problem nadmiaru dóbr importowanych - a takie cytowany próbuje wciskać debilom nie znającym polskiego bilansu handlowego. Nie ma w Polsce takiego problemu: sytuację w tej kwestii mamy lepszą niż Chińczycy.

eastpl

"1. Nie 2/3 a niej niż połowę "

Udowodnij.

"2. 3. 4. [...]"

I nie odwracaj kota ogonem.

Postawiłeś tezę, że " jesteśmy skuteczniejsi od chińczyków w wytwarzaniu produktów eksportowych i alternatyw dla produktów importowanych."

Co jest totalną brednią.

Dam

"Tutaj link dla pana ktory ze mna i #3r3 zajadle walczyl ze banki generuja kredyty w oparciu o rezerwe czastkowowa.

Bylo to prawda do lat 70 , ale potem powstaly Money Markets

https://www.youtube.com/watch?v=DrKG3XAAHco "

Dziękuję za link do prezentacji. Mogłeś po prostu wskazać mnie z nicku. Po co ta bezosobowa forma?

Ciekawa prelekcja tego Lewandowskiego, ale kilka błędów merytorycznych było. Mógł się lepiej przygotować do wystąpienia.

@xxx

Tutaj generalnie większość na Polskę narzeka. Im więcej firm zagranicznych w Polsce tym lepiej, zwłaszcza, że dużo lepiej płacą niż nasi przedsiębiorcy. Najlepsi idą więc do firm z kapitałem obcym. W końcu płacą średnio o 70% wyższe pensje.

@eastpl

Ty udowodnij, że 2/3 ;)

Ostatnio modyfikowany: 2016-09-22 17:23

xxx

'Postawiłeś tezę, że " jesteśmy skuteczniejsi od chińczyków w wytwarzaniu produktów eksportowych i alternatyw dla produktów importowanych."

Co jest totalną brednią.'

To zwykły fakt ekonomiczny, którego dowodzi większa nadwyżka handlowa w przeliczeniu na mieszkańca w Polsce niż w Chinach:

http://databank.worldbank.org/data/reports.aspx?source=2&series=BN.GSR.GNFS.CD&country=POL,CHN

... jeśli tak podstawowy fakt nazwywasz "brednią" to co będzie następne? Napiszesz, że wyższa skuteczność w zapobieganiu zanieczyszczeniu powietrza w Polsce niż w Chinach też jest "totalną brednią"?

Ja zdaję sobie sprawę, że "powszechnie wiadomo" że Chińczycy skuteczniej od Polaków zalewają świat swoimi produktami, ale w przeciwieństwie do Ciebie zdaję sobie sprawę, że "jak wszystko co powszechnie wiadomo to również jest nieprawdą"

@1.

Będziesz musiał poczekać do jutra. Trochę czasu zajmie mi dogrzebanie się do tych statystyk

@2. 3. 4.

To Ty odwracasz - nie jesteś w stanie zakwestionować faktu w postaci większej nadwyżki handlowej Polski niż Chin, więc czepiasz się że jej część to firmy z kapitałem zagranicznym (jakby w Chinach było inaczej i jakbyś cokolwiek złego z tego faktu wynikało)

@1 nie jestem w stanie znaleźć tych statystyk w krótkim czasie

@2,3,4

PC Principal

" POLSKA MA WIĘKSZĄ NADWYŻKĘ EKSPORTU NAD IMPORTEM NIŻ CHINY"

Byłem ostatnio w kilku "polskich" zakładach generujących nasz "export". W jednym robi się meble. Kapitał, materiały i technologia z Niemiec. Polska tylko siła robocza. Wszystko trafia oczywiście na export. Drugi zakład przetwarza warzywa. Kapitał holenderski. Warzywa przywożone z zagranicy. U nas obróbka i wszystko na eksport. Polska tylko siła robocza. Połowa pracowników na produkcji mówiła po rosyjsku. Co dokładnie my w takim przypadku eksportujemy?

@CreatioExNihilo

"Nieuczony nie może być pobożny."

Najpobożniejsi bywali zazwyczaj prości analfabeci. Modlili się do wszystkiego czego nie rozumieli.

Dam

"Ze niby firmy z zagranicznym kapialem placa wiecej niz PL, to co to ma niby znaczyc?"

To znaczy, że jak chłop ma iść na obsługę CNC do polskiej firmy za X, albo do zagranicznej za 1,7*X to wybierze zagraniczną. Zwiększa się jego siła nabywcza. Może kupić więcej. To tworzy presję na wzrost płac i budowanie klasy średniej. Do tej pory są tacy, którzy wierzą, że musimy pracować za miskę ryżu, bo inaczej się nie opłaca. Niemcy u siebie za EUR Porsche składają i jakoś im się opłaca. Obecność zagranicznych firm na polskim rynku sprawia, że pracownicy idą tam gdzie dostają wyższe pensje. To eliminuje lipne, mało rentowne firmy z rynku. W końcu chodzi o to żeby z łebka była jak największa rentowność.

Co do optymalizacji podatkowej to pełna zgoda. Na podatkach straci budżet państwa, ale na wyższych pensjach zyska społeczeństwo. Idealnie byłoby, gdyby płacili wysokie pensje i jeszcze podatki u nas. Ale z braku laku wolę wyższe pensje dla pracowników, bo wydadzą mądrzej pieniądze niż rząd wydaje pieniądze z podatków.

Co do wykładu, to facet jedynie zakwestionował system rezerwy cząstkowej, ale nie wyjaśnił jak jego zdaniem działa bankowość. Rażą błędy typu brak znajomości akcjonariatu Banku Pocztowego. Twierdzenie, że ma tam jakiś udział Uni Credit jest amatorszczyzną.

Ostatnio modyfikowany: 2016-09-22 17:47

xxx

Ja widziałem ten rozkład, ale teraz się do niego nie dogrzebię. Pewnie jutro.

"Ze niby firmy z zagranicznym kapialem placa wiecej niz PL, to co to ma niby znaczyc? Spolka matka ma zarabiac ( na Bahamas przewaznie) a corki maja produkowac.

- A zeby produkwowac to trzeba miec tania i niezla sile robotnicza

(...)

A Polacy o suchym chlebie i wodzie niechca zyc wiec logicznie ze chca pracowac dla tego kto lepiej placi."

A teraz podmień w powyższym PL na ChRL, a "Polacy" na "Chińczycy" i zauważ, że to wszystko nadal będzie tak samo prawdą.

3r3

"Druk własnej waluty nie jest problemem tylko czy Grecja jest w stanie produkować urządzenia i maszyny codziennego użytku?"

Jak z Japonii przychodzą niewłaściwe części "nie do zastąpienia" to się przychodzi do mnie i "na kolanie" powstają zamienniki. To tak w rzeczywistości działa, kto ma w kraju maszyny && poważnych ludzi żadnych braków dostaw się nie lęka.

Dlatego z państw niepoważnych poważnych ludzi się wypędza, kradnie maszyny, rujnuje zasoby firm technologicznych i nagina podbitym kark do szczawiu i mirabelek.

A kadra niech się włóczy po świecie.

@eastpl

"Myślę, że Morawiecki prowadzi wszystko w dobrym kierunku."

Jeszcze nie dzwonili z Warszawy z przeniesieniem tam B&R, na razie dzwonili z Berlina.

@Vogelmann

"Dlaczego Warszawa? To moje rodzinne miasto i miejsce, do ktorego byc moze za jakis czas wroce... "

Sentyment realizujesz czy cymes?

@buffett

"jak myślicie, dlaczego jest repolonizacja banków ?"

Bo już zgrabiły i wytransferowały - przestały być tak dochodowe, a żeby uwolnić kapitał to trzeba bank zbankrutować albo sprzedać.

A że nie ma kupca to trzeba uspołecznić ten koszt.

@xxx

"Przecież to tekst nastawiony na okłamanie debili nie znających bilansu handlowego Polski.

W przeliczeniu na 1 mieszkańca od 3 lat (2016 będzie pewnie już czwratym) POLSKA MA WIĘKSZĄ NADWYŻKĘ EKSPORTU NAD IMPORTEM NIŻ CHINY:

http://databank.worldbank.org/data/reports.aspx?source=2&series=BN.GSR.GNFS.CD&country=POL,CHN

(W Chinach jest 37 razy więcej ludności niż w POLSCE, jakby ktoś mi nie wierzył i chciał sam przeliczyć dane z powyższego linka)"

Z Chin wyjechało ćwierć miliarda ludzi w ciągu ostatnich 25 lat?

Bo to jest rezultat tego sukcesu eksportowego w Polsce.

Dam

Pracowałem w trakcie studiów w firmie z kapitałem zagranicznym i mogłem chodzić do WC wedle uznania. Ale wiem o czym mówisz. Znam sprawę traktowania pracowników przez Biedronkę. Tylko, że to również wina państwa. Jak PIP to kontrolowała?

Euro to realizacja niemieckich interesów. Nie dość, że mają olbrzymią przewagę technologiczną, to korzystają z niskich stóp procentowych. Oczywiście, żeby Grekom pomóc.

@3r3

"Z Chin wyjechało ćwierć miliarda ludzi w ciągu ostatnich 25 lat?

Bo to jest rezultat tego sukcesu eksportowego w Polsce."

Stać niewykształconego Chińczyka bez znajomości języków na wyjazd poza swój kraj? Co on by w takiej Europie robił?

Ostatnio modyfikowany: 2016-09-22 18:10

3r3

"Stać niewykształconego Chińczyka bez znajomości języków na wyjazd poza swój kraj? Co on by w takiej Europie robił?"

Kształciłby się. Tak jak ja. Też głupi byłem jak wyjechałem, a teraz jestem głupi i z doświadczeniem.

Ostatnio modyfikowany: 2016-09-23 08:14

xxx

Patrząc tutaj: http://www.centrumrekrutacyjne.pl/upload/editor/logotypy/kapital-3.JPG wychdzi, że średnia pensja w firmie zagranicznej w Polsce to gdzieś 6000 brutto. Sądzisz, że tyle zarabiają goście składający przy taśmie meble i albo przerabiający przy niej warzywa? A może jednak większość tych zagranicznych firm i ich pracowników wytwarza rzeczy bardziej zaawasowane? Podpowiem, że największa pozycja w polskim eksporcie to "części pojazdów (samochodów, samolotów i statków)".

@głupi

Przecież aby to zadziałało, to trzeba by to osiągnąć poprzez ŚCIĄGNIĘCIE DO POLSKI OGROMNEJ ILOŚCI NOWY FIRM z innych krajów, które otworzą tu nowe zakłady produkcyjne/usługowe (wraz z kolejnym nowym takim zakładem udział kapitału zagranicznego by rósł), a wtedy byłoby tyle ofert pracy na rynku, że pensje wielokrotnie by wzrosły.

xxx

"Z Chin wyjechało ćwierć miliarda ludzi w ciągu ostatnich 25 lat?"

Jeśli policzyć wszystkie wyjazdy wymagające paszportu*), to... TAK.

*) google: Chiny + "paszport wewnętrzny"

Dam

Tylko na kształcenie to trzeba mieć jakieś zasoby. Miska ryżu w Chinach tania, z rodziną można mieszkać. W Europie żywność droższa i pod mostem w trakcie kształcenia nie wypada mieszkać. Bo zimno.

"Też głupi byłem jak wyjechałem, a teraz jestem głupi i z doświadczeniem."

Tylko wyjechałeś, ze swoim kramem. Miałeś narzędzia. Wykształcenie. Doświadczenie rodzinne w biznesie. Kiedy Twoim dziadkom Bierut zabierał warsztat Chińczycy z głodu umierali. Oni nie mają tradycji przemysłowych. To pierwsze pokolenie, które się tego uczy. Do tej pory na marketingu się nie znają.

Ostatnio modyfikowany: 2016-09-23 08:17

3r3

"Tylko na kształcenie to trzeba mieć jakieś zasoby. Miska ryżu w Chinach tania, z rodziną można mieszkać. W Europie żywność droższa i pod mostem w trakcie kształcenia nie wypada mieszkać. Bo zimno. "

Było zimno, wyjechałem z doświadczeniem i plecakiem. Pracowałem, łupiłem, księgowałem kreatywnie.

Jak chcesz przedsiębiorców do czegoś zmusić to graj w otwarte - informuj że zmuszasz a nie jakieś klocki z konkurencją wyprawiasz.

Od tego jest rząd żeby rządził - niech zarządzi jakie mają być pensje i będzie po kłopocie.

Ostatnio modyfikowany: 2016-09-23 08:17

xxx

"podpowiem ci . jutro skarb panstwa oglasza przetarg na wszystko co ma i wygrywa ten co da ile da."

Nawet 50-procentowego udziału tym sposobem nie uzyskasz. Skarb państwa ma tylko firmy wytwarzające 20-25% polskiego PKB. Ponad połowę polskiego PKB wytwarzają prywatne firmy będące własnością Polaków.

Trzeba więc jednak wykorzystać mój pomysł: ściągnąć tu ogromną ilość firm z zagranicy, które wybudują tu swoje placówki "od zera". Wtedy dopiero udział tych firm będących własnością Polaków znacząco by spadł.

3r3

"Trzeba więc jednak wykorzystać mój pomysł: ściągnąć tu ogromną ilość firm z zagranicy, które wybudują tu swoje placówki "od zera"."

A ciągnąć je tu będziemy pod łukiem triumfalnym za rydwanem wodza.

Bo innego sposobu jak sprowadzić na powrozie ich do nas albo nas do nich nie ma.

Freeman

Nieruchomosci to temat wielowarstwowy. Wycena ulega czestszym wahaniom niz sie nam to golym okiem wydaje.

Autentyczny przyklad.

Dom kupiony w DE 1998 za 650 k marek. Dzisiaj cena tego domu waha sie w granicach 380 do 420k €.

W zaokragleniu 760-do 820 DM

Przyjmijmy srednia 790 k DM.

Teraz ten wykres:

http://stooq.pl/q/?s=eurxau&c=20y&t=l&a=ln&b=0

Euro stracilo 75% wartosci , sila rzeczy DM tez. -> 790 000 - 75% = 197500 DM

Do czego zmierzam?

To jest przyklad wyceny nieruchow. Trzeba sie zastanowic co na obecnym etapie daje wiekszy ogolnie mowiac "pozytek". Zloto czy nieruchy?

Rynek nieruchow zaczyna mi przypominac sytuacje z czasow Kostolanyègo: wsiada do taksowki, kierowca zaczyna mowic o rynku akcji. Pilot samolotou dowiedziawszy sie o Kosto na pokladzie, zaprasza go do kabiny i pyta o gielde. To byl , mowil Kosto, zawsze sygnal ze czas ewakuowac sie z gieldy.

Wg mnie , rynek nieruchow na ten moment wyglada podobnie. Coraz wiecej ludzi kupuje juz tylko pod wynajem, spekulacje, zysk.