FED desperacko ratuje płynność na rynku w USA

W połowie września świat obiegła informacja o problemach z płynnością na amerykańskim rynku pieniężnym. Chodziło o sytuację na rynku repo. Warto wyjaśnić czym on właściwie jest.

Rynek repo dzieli się na dwie grupy. Z jednej strony mamy podmioty, które potrzebują pożyczyć środki i oferują w zamian zabezpieczenie (najczęściej obligacje skarbowe). Po drugiej stronie mamy instytucje finansowe, które akurat mają nadwyżkę kapitału i chcą go krótkoterminowo zainwestować. Obie strony dogadują się ze sobą. Stopa repo pokazuje nam na jaki procent (w skali roku) udzielane są pożyczki.

Transakcje typu repo mogą mieć różny okres trwania, ale najczęściej obejmują jeden dzień (tzw. pożyczki overnight). Poziom oprocentowania jest zazwyczaj minimalnie niższy niż główna stopa procentowa ustalana przez FED (obecnie to niecałe 2%). A jednak w połowie września, stopa repo nagle wzrosła do 10%! Było to dokładnie 17 września.

Źródło: Twitter.com

Dlaczego tak się stało? Najprostsze wyjaśnienie brzmi: zabrakło płynności. Skoro trudniej było pozyskać kapitał, to pożyczkobiorcy byli skłonni więcej zapłacić za pożyczkę. Momentalnie oprocentowanie wzrosło z 2% do 10%. Co sprawiło, że akurat w tym momencie z płynnością było tak źle? Tutaj już pojawiła się długa lista teorii. Wspominano m.in. że brak płynności wiązał się z koniecznością zapłaty podatku dochodowego w tym terminie (gdyby tak było, problemy występowałyby co miesiąc). Potencjalnych przyczyn było więcej. W każdym razie całą sytuację załagodziła Rezerwa Federalna. Bank centralny musiał interweniować i dostarczyć bankom 53 mld dolarów by uspokoić sytuację. Była to pierwsza od dekady tak istotna interwencja banku centralnego na rynku repo.

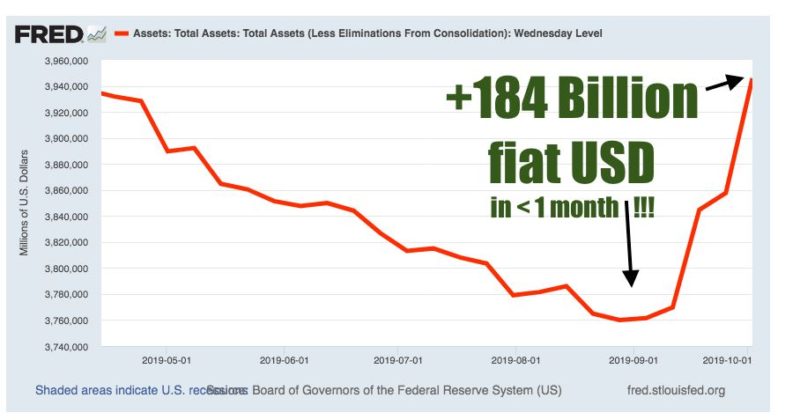

Wbrew zapowiedziom bankierów, problemy wcale nie ustały. FED musiał interweniować na rynku także w kolejnych tygodniach. W ciągu niespełna miesiąca bilans Rezerwy Federalnej urósł o 184 mld dolarów.

Źródło: komentarz użytkownika Dante

Dużo czy mało? W latach 2008-2012 FED przeprowadził 3 rundy skupu aktywów (tzw. QE). Bank centralny nabywał wtedy obligacje rządowe i MBS-y (kredyty zabezpieczone hipoteką) za kwotę od 40 do 100 mld dolarów miesięcznie. Wszystko po to, by uratować system, a następnie rzekomo napędzić gospodarkę. Tymczasem w ciągu ostatniego niespełna miesiąca FED wpompował na rynek 180 mld dolarów! To porównanie daje do myślenia. To, co dzieje się na rynku pieniężnym w USA to objaw większych problemów.

Potwierdzają to słowa prezesa FED-u Jerome Powella. W wywiadzie z 8 października stwierdził on, że bilans banku centralnego już wkrótce zacznie się stopniowo powiększać (tak jakby to wcale nie miało miejsca we wrześniu). Powell miał oczywiście na myśli powrót do skupowania aktywów (przede wszystkim obligacji rządowych), czyli kolejną rundę tzw. QE.

Żeby było śmieszniej, Powell dodał: „To nie będzie QE. W żadnym wypadku nie można tego tak nazwać”.

Rozumiecie? Skupowanie obligacji, aby ratować sytuację a następnie stymulować gospodarkę w latach 2008-2012, można było określać jako QE (skup aktywów). Robienie tego samego w 2019 roku, to już wcale nie jest QE. Najwyraźniej mądre głowy z FED-u muszą znowu pozmieniać definicje, bo niewykluczone, że tym razem program skupowania aktywów zostanie z nami na stałe.

W całej sytuacji warto zwrócić uwagę na fakt, że zapowiedź skupu aktywów przez FED (czyli po prostu dodruku waluty), powinna zadziałać dwojako. Po pierwsze, rynek akcji powinien zareagować wyraźnymi wzrostami – ostatecznie zapowiedź FED-u oznacza powiększanie bilansu, co w ostatnich latach przekładało się na wzrosty indeksów. Po drugie, dodruk waluty powinien wywołać osłabienie dolara. Tymczasem jeśli w ostatnich dniach mieliśmy jakiekolwiek zmiany, to były one symboliczne. Indeksy rynku akcji oraz indeks dolara, patrząc z grubsza, pozostały na podobnych poziomach. Naszym zdaniem jest to dowód, że międzynarodowi inwestorzy zdecydowania wolą trzymać się głównych walut i bezpiecznych aktywów. Luzowanie polityki przez banki centralne nie działa już tak cudownie, jak w poprzednich latach.

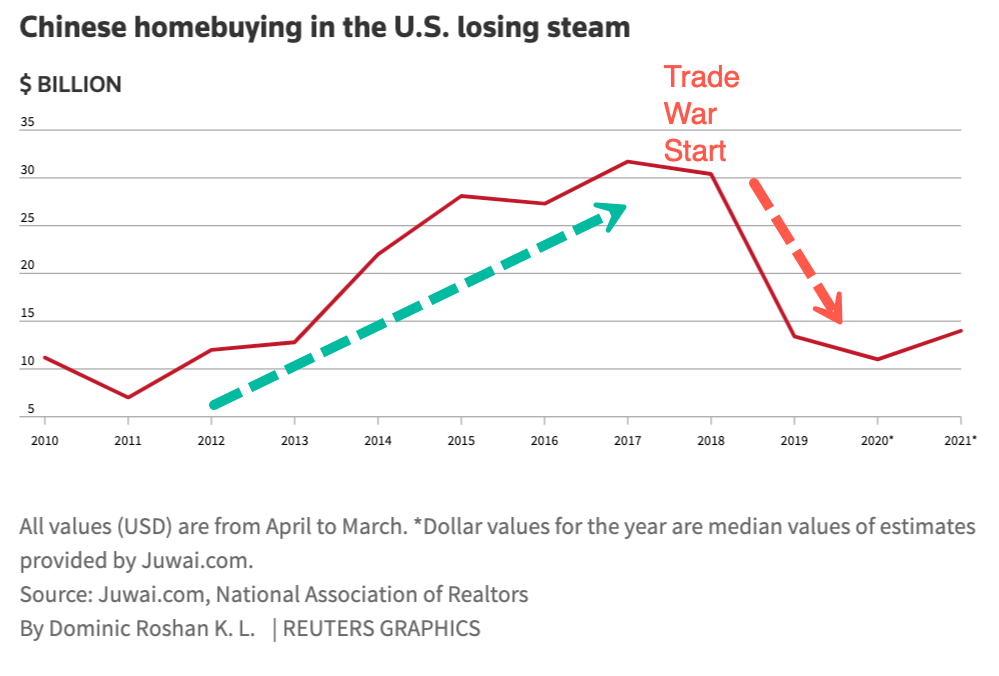

Amerykańskie nieruchomości tanieją. Winny niższy popyt Chińczyków

Chińczycy bardzo mocno ograniczają zakupy amerykańskich nieruchomości – to jeden z efektów wojny handlowej jaka rozgorzała na początku 2018 roku. Z szacunków chińskiej wyszukiwarki Juwai.com wynika, że jeszcze w 2017 roku, obywatele Chin nabyli nieruchomości w USA za łączną kwotę 30 mld dolarów. Od tego momentu popyt zaczął mocno słabnąć i dziś jest to niewiele ponad 10 mld dolarów rocznie.

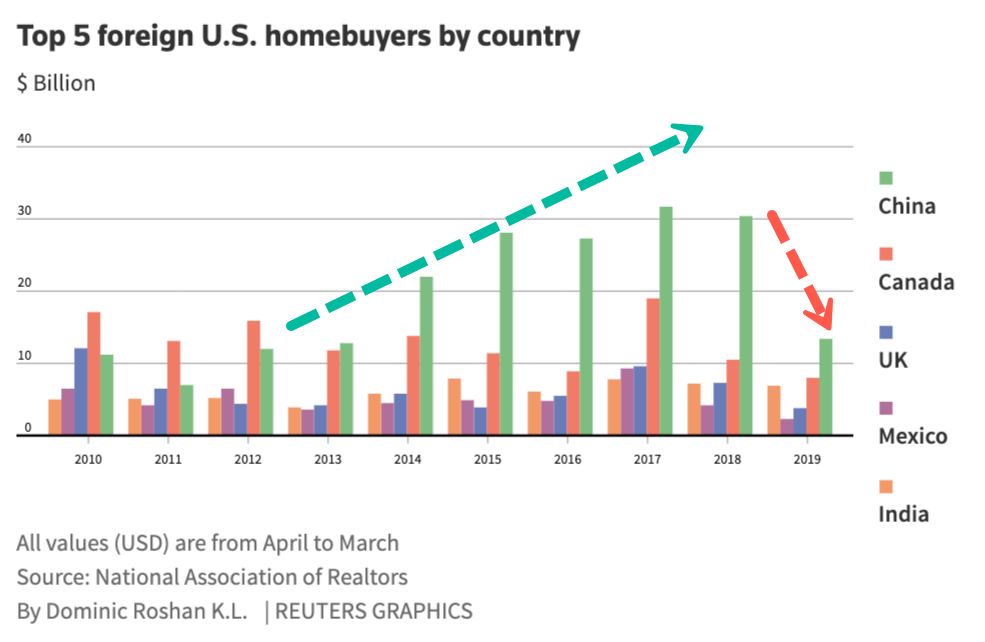

Aby zrozumieć jak duży wpływ na rynek nieruchomości w USA mają Chińczycy, wystarczy spojrzeć na kolejny wykres. Porównuje on kwoty wydawane na tym rynku przez obywateli Indii, Meksyku, Wielkiej Brytanii, Kanady i Chin. Ta ostatnia grupa została oznaczona na zielono.

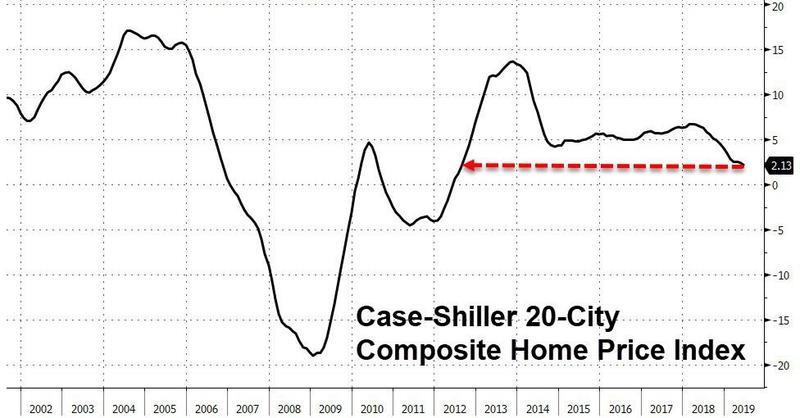

Widać wyraźnie, że w poprzednich latach Chińczycy kupowali mniej więcej tyle, co pozostałe 4 grupy razem wzięte. W ostatnim roku ta różnica ewidentnie zaczęła się zacierać. Efekt jest taki, że indeks cen domów w 20 największych miastach USA, wzrósł o zaledwie 2,1% względem zeszłego roku. Biorąc pod uwagę realną inflację, oznacza to spadek cen amerykańskich nieruchomości w ujęciu rocznym.

Źródło: Zerohedge.com

Obecny „wzrost” cen nieruchomości w USA jest najniższy od 2012 roku.

Zważywszy na obecną sytuację polityczną, trudno spodziewać się, by Chińczycy nagle wrócili i zalali amerykański rynek swoim kapitałem, doprowadzając do wzrostu cen. Inne rynki nie wyglądają o wiele lepiej. W tej chwili niemal na całym świecie mamy do czynienia z drogimi nieruchomościami, przy czym w USA są one bardzo drogie (jedynie w Kanadzie mamy większą bańkę). Jako przykład niech posłuży ETF VNQ (dający ekspozycję na amerykańskie nieruchomości komercyjne). W jego przypadku wskaźnik ceny do zysku wynosi ok. 35. W dużym uproszczeniu oznacza to, że kapitał zainwestowany w VNQ zwróciłby się nam po 35 latach.

Wyrok TSUE korzystny dla frankowiczów

Na początku października Trybunał Sprawiedliwości Unii Europejskiej wydał werdykt w sprawie kredytów frankowych. Był on korzystny dla kredytobiorców, przy czym Internet został zalany przez różnorakie interpretacje tego wyroku. Z niektórych wynikało, że nie ma całkowitej pewności jakie decyzje będą podejmować sądy w poszczególnych przypadkach.

Póki co, mamy za sobą pierwsze rozstrzygnięcie w którym sąd oparł się na werdykcie TSUE. W tym przypadku małżeństwo zaciągnęło 3 kredyty waloryzowane do franka szwajcarskiego. Sąd zarządził zwrot kapitału w oparciu o stopę LIBOR. Taki wyrok jest korzystny dla frankowiczów i w tym konkretnym przypadku oznacza zaoszczędzenie przez klientów banku ok. 100 tysięcy złotych.

To oczywiście tylko pierwsza rozprawa, a sam bank już zapowiedział apelację. Jeśli jednak kolejne sprawy będą seryjnie rozstrzygane na korzyść klientów to również reszta frankowiczów zacznie dochodzić swoich praw w sądach. Będziemy mieć do czynienia z lawiną pozwów zbiorowych. Tego typu sytuacja to prawdziwe eldorado dla dużych kancelarii prawnych. Sytuacja może wówczas przypominać tą z USA – tam sąd najpierw zarządził 2 mld dolarów dla osoby chorej na raka (winny był koncern Monsanto, producent rakotwórczego Roundupa). Następnie pojawiły się setki podobnych pozwów.

Lawina pozwów ze strony frankowiczów będzie oznaczała, tak jak niedawno napisaliśmy, problemy dla kilku banków mocno powiązanych z kredytami frankowymi. Dla Getin Banku będzie to właściwie koniec. Pytanie brzmi: jak ewentualny upadek tego banku przełoży się na resztę sektora?

Ostrzeżenie, które wydaliśmy na początku października, tak czy inaczej obowiązuje dalej. Przyszłość polskiego sektora bankowego jest mocno niepewna, a dodając do tego ogólną sytuację w globalnej gospodarce (o czym piszemy niżej), lepiej trzymać większość oszczędności we franku i dolarze.

Słabsze dane z USA, dramatyczne z Niemiec

O słabnących danych gospodarczych informowaliśmy już w poprzednich miesiącach. Wtedy też bankierzy centralni uparcie twierdzili, że jest to chwilowy problem, który zniknie w drugiej połowie 2019 roku. Tak się nie stało, a najlepiej potwierdzają to dane z Niemiec, gdzie indeks PMI dla przemysłu spadł do 41,4 (poziom poniżej 50 oznacza, że produkcja się kurczy). Jest to najniższy poziom od ponad 10 lat!

Spośród innych wskaźników dla niemieckiej gospodarki, jedynie PMI dla usług utrzymuje się powyżej 50, przy czym i tak jest to poziom najniższy od 3 lat.

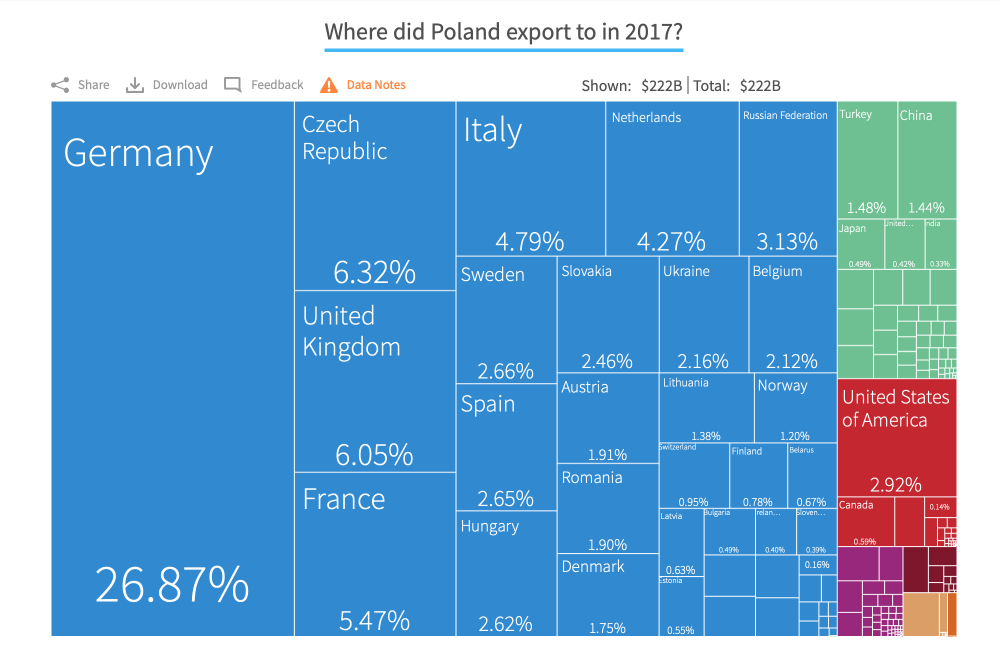

Oczywiście problemy Niemców nie są żadnym powodem do radości, zwłaszcza jeśli spojrzymy na to dokąd eksportują polskie firmy.

Źródło: http://atlas.cid.harvard.edu/

O ile niemiecka gospodarka już od kilku miesięcy słabnie w oczach, to jeszcze we wrześniu część osób twierdziła, że amerykańska gospodarka jest całkowicie odporna na spowolnienie. Tymczasem 1 października pojawiła się informacja, że wskaźnik ISM (odpowiednik PMI) dla amerykańskiego przemysłu spadł do poziomu 47,8, co oznacza spadek produkcji w tym sektorze gospodarki. Można to traktować jako pierwszy znak ostrzegawczy. Nie zmienia to jednak faktu, że w USA bardziej medialne są informacje nt. bezrobocia, które oficjalnie jest najniższe od 50 lat. Na wszelki wypadek przypominamy, że przy obliczaniu stopy bezrobocia nie bierze się pod uwagę osób będących poza tzw. siłą roboczą. Na ten moment to 96 milionów osób.

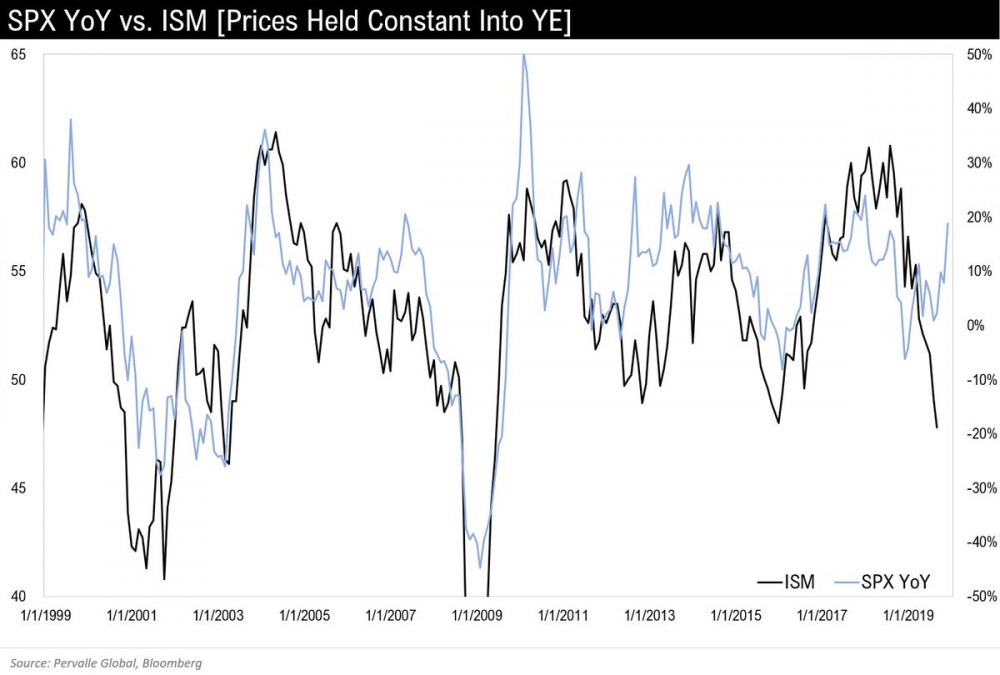

Wracając do danych z amerykańskiego przemysłu – zupełnie nie zostały one odzwierciedlone w cenach akcji. Do tej pory kiedy ISM spadał (czarny kolor), to samo działo się z indeksem akcji S&P 500 (kolor niebieski). Tymczasem w tym roku nastąpiło złamanie korelacji. Akcje poszły w górę, a dane z przemysłu w dół.

Aby sytuacja wróciła do normy, ISM musiałby nagle odbić do 55 (skrajnie nieprawdopodobne w krótkim terminie), albo akcje musiałyby stracić na wartości. Naszym zdaniem nie ma jednego głównego powodu dla którego nastąpił ten rozjazd. Jest za to kilka czynników, które temu sprzyjają. Po pierwsze, buybacki (skupowanie akcji własnych przez przedsiębiorstwa) podtrzymują ceny akcji. Po drugie, część rynku oczekuje, że banki centralne przystąpią do skupowania aktywów. Po trzecie, kolejna część rynku wierzy w optymistyczne zapowiedzi na kolejny rok, jakoby zyski amerykańskich firm miały znowu rosnąć w tempie ok. 10% rocznie.

Widać, że rynek jest jeszcze na tyle silny, aby utrzymywać akcje na wysokich poziomach. Nie jest jednak na tyle silny, by akcje dały zarobić (indeksy w USA są na podobnym poziomie co w lutym 2018 roku). Nie wyobrażamy sobie, by akcje miały z tego miejsca wyraźnie pójść w górę bez dużego zaangażowania ze strony banków centralnych. Interwencje FED-u zostały już nawet zapowiedziane (pisaliśmy o tym wyżej), ale rynek jeszcze nie reaguje. Kolejne tygodnie pokażą czy kolejna runda skupu aktywów wystarczy, by podnieść akcje, czy może trzeba będzie czegoś więcej.

Trump zostawił Kurdów

Początek października przyniósł sporą zmianę sytuacji na Bliskim Wschodzie. Prezydent Turcji Recep Tayyip Erdogan oświadczył, że Turcja przygotowuje się do operacji wojskowej w północnej Syrii. Chodziło o poszerzenie i wydłużenie strefy buforowej na granicy turecko-syryjskiej. Plan prezydenta Turcji zakładał całkowite oczyszczenie tego terenu z kurdyjskich bojówek. Po operacji, do strefy mieliby zostać przesiedleni wszyscy syryjscy uchodźcy mieszkający dziś w Turcji (3,6 mln osób).

Kilka dni później Erdogan poinformował Amerykanów, że zaczyna inwazję. Tak naprawdę postawił ich przed faktem dokonanym. Stany Zjednoczone mogły w tym momencie na szybko wybierać pomiędzy dotrzymaniem gwarancji bezpieczeństwa danych Kurdom, a całkowitym wycofaniem wojsk z tamtego regionu. Interesy wygrały z sentymentami i Donald Trump ogłosił wycofanie wojsk. Dał w ten sposób całkowite przyzwolenie na turecką interwencję, co zostało bardzo źle odebrane na świecie. Trump, chcąc najwyraźniej częściowo załagodzić sytuację, napisał absurdalnego tweeta, który brzmiał:

„Jeśli Turcja zrobi cokolwiek, co ja w swojej wielkiej mądrości uznam za przekroczenie pewnej granicy, doprowadzę do zniszczenia jej gospodarki.”

Nie wiadomo gdzie dokładnie jest ta granica, o której wspomina Trump. Wiadomo natomiast, że po stronie Kurdów są już pierwsze ofiary śmiertelne, po tym jak turecka armia w środę wieczorem zaatakowała 180 punktów znajdujących się po syryjskiej stronie granicy (w większości były to cele znajdujące się w rękach Kurdów syryjskich). Z pewnością na tym się nie skończy.

Część osób może powiedzieć, że Trump zdradził Kurdów. Inni będą przypominać, że prezydent USA już dużo wcześniej optował za całkowitym wycofaniem wojsk amerykańskich z Syrii. W każdym razie cała sytuacja to idealny przykład brutalnych realiów. Kolejne potwierdzenie, że jedyne co liczy się w relacjach między krajami, to interesy. Dlatego też w polityce zagranicznej należy grać twardo i myśleć perspektywicznie m.in. dbając o dobre relacji z różnymi krajami. Turcja działa w ten sposób, dzięki czemu wypracowała sobie solidną pozycję (pomimo ataków chociażby na walutę tego kraju).

Warto wspomnieć, że prezydent Turcji przy całej tej sytuacji osobno odniósł się do Unii Europejskiej. Powiedział, że jeśli jego operacja nazwana zostanie w Europie „okupacją”, to otworzy granice i wypuści do Europy miliony uchodźców.

Independent Trader Team

Kemot

growing

Freeman

trader21

Nie czekaj na to co ja robię. Przestaw listę argumentów przemawiających za wzrostami zwłaszcza w USA.

ald

https://twitter.com/PlOutsider/status/1182681517916590081

Zbyszek_

Wtrącę się i podam jeden argument wg. mnie mocny.

Jeśli FED będzie kupować akcje (pośrednio lub bezpośrednio) za wydrukowane dolary z powietrza w nieskończoność na nieograniczoną skale. To będzie rosło w nieskończoność. Tam faktycznie muszą jakoś kontrolować aby ci co sprzedają FEDowi te zarobione dolary nie wydawali a jakoś 'reinwestowali' aby inflacji nie było. O to chyba prosi prezydent Trump odczasu do czasu na twitterze.

To jest jedyny i chyba najmocniejszy argument jaki mam. I chyba sam o tym mówiłeś.

Wszyscy pytają jak długo jest to możliwe, czy można tak w nieskończoność bez jakieś ogromnej inflacji??

Ostatnio modyfikowany: 2019-10-11 18:48

Lech

Najważniejsze jednak są wybory w Polsce , a tutaj trzeba jak najszybciej odsunąć od władzy ludzi chorych psychicznie , z fobiami , uprzedzeniami , manią prześladowczą i urojeniami, na dodatek wszyscy umoczeni w przekręty i kłamstwa na każdym kroku.

W Wielkiej Brytanii i UE, jednak dojdzie do umowy?.

Ostatnio modyfikowany: 2019-10-11 19:18

Zbyszek_

Chodzi o to, że statki masowe będą odbierać cukier zamiast kontenerowców. Masowce będą ładowane z rury pompą do ładowni luzem prosto z wagonu a nie w kontenerach w workach. Będzie tańszy export cukru z Polski. Zarobią więcej.

https://biznes.trojmiasto.pl/Nowy-Terminal-Cukrowy-w-gdanskim-porcie-n138708.html

no nic! Gin'o'clock! Miłego Weekendu!

Ojciec Tadeusz

Chcesz żeby PiS spadło poparcie to namów swojego imiennika aka TW żeby udzielił im poparcia.

Dobrze na tym wyjdziesz, bo za kim się nie wstawi temu słupki lecą na łeb ;)

Ostatnio modyfikowany: 2019-10-11 19:59

Dante

Tak, a poza tym w tym roku oficjalnym sponsorem rajdu Św. Mikołaja będzie FED:

„Fed extends overnight repo operations through January 2020”

https://www.youtube.com/watch?v=O1OcbuWKNVw

janwar

ooutsider

@ Janwar - wg mnie to się dopiero okaże w ciągu najbliższych miesięcy. Ja cały czas czekam z gotówką na zwałkę na GPW. Zakładam, że wybiorę się na zakupy po Nowym Roku (taka noworoczna wyprzedaż na GPW ;-) ).

hemor

easyReader

Tak, że jak będzie pow. 50% to będzie w tym i twoja zasługa.

gruby, a tu dla Ciebie wiadomość sprzed paru dni - coś plumkałeś niedawno jak to "przekop mierzei w szufladzie leży" i z niej nie wyjdzie, więc na pewno się ucieszysz:

https://www.wnp.pl/budownictwo/podpisano-umowe-ws-budowy-kanalu-zeglugowego-przez-mierzeje-wislana,354423.html

lenon

"O słabnących danych gospodarczych informowaliśmy już w poprzednich miesiącach. Wtedy też bankierzy centralni uparcie twierdzili, że jest to chwilowy problem, który zniknie w drugiej połowie 2019 roku. Tak się nie stało, a najlepiej potwierdzają to dane z Niemiec, gdzie indeks PMI dla przemysłu spadł do 41,4 (poziom poniżej 50 oznacza, że produkcja się kurczy). Jest to najniższy poziom od ponad 10 lat!"

Wskaźnik PMI, nie ma nic wspólnego z kurczącą się produkcją. Odzwierciedla on w sposób ułomny nastroje managerów.

Jest to wskaźnik wyprzedzający ulokowany w ekonomii behawioralnej. Nie ładnie to wygląda, gdy tak jest spłycony.

Swoją drogą fajnie by było, gdyby w sferze edukacji, pojawiały się czasami artykuły przedstawiające różne szkoły ekonomii.

To samo tyczy się lektur. Odkąd one powstały, zachodzę w głowę dlaczego nie ma tam "Kapitału" Karola Marksa, a znalazł się tam Thomas Piketty ze swoim "Kapitałem w XXI wieku”

@Zbyszek_

"Jeśli FED będzie kupować akcje (pośrednio lub bezpośrednio) za wydrukowane dolary z powietrza w nieskończoność na nieograniczoną skale. To będzie rosło w nieskończoność. Tam faktycznie muszą jakoś kontrolować aby ci co sprzedają FEDowi te zarobione dolary nie wydawali a jakoś 'reinwestowali' aby inflacji nie było."

Trzeba rozróżnić inflację cen, od inflacji waluty.

@All

Komentuję tu u @Tradera, od jakiegoś czasu. Na przestrzeni tych lat, toczyłem spory na różne tematy. Często zdarzało mi się, zabierać głos w tematach czysto polskiego podwórka politycznego. Wiele razy zdarzało mi się unikać odpowiedzi na pytanie, na kogo będę głosować. Nigdy nie zdarzyło mi się popierać jakiejś konkretnej opcji, choć niejednokrotnie byłem o różne sympatie posądzany. Nie raz, ani nie dwa byłem posądzany o trolling , zazwyczaj przez osobników spełniających te kryteria. Z tego powodu, w przededniu absurdalnego prawa, chcąc być uczciwym w stosunku do siebie i z szacunku dla osób dyskutujących ze mną deklaruję, że będę głosował na Konfederację.

Od czasu kiedy to prawo uzyskałem, uczestniczyłem w każdych wyborach. Historia zatoczyła koło. W 1991 głosowałem na UPR. Organoleptyczne doświadczenie komuny zebrało swoje żniwo.

Dziś po prawie 30 latach, bogatszy o te wszystkie doświadczenia, ponownie muszę to zrobić.

Serce mi się kraje, bo w sprawach światopoglądowych jestem skrajnym lewicowcem.

Muszę to zrobić, ponieważ, tylko Konfederacja w sejmie, może buchnąć miejsce narodowym socjalistom.

Ci to natomiast, są skrajnym przeciwieństwem moich poglądów. W całości i w każdym aspekcie.

Można sobie dworować, że Ci czy tamci to jeden huj. W rzeczywistości jeżeli nawet tak jest to wybór w pewnych aspektach z całą pewnością coś zmienia.

easyReader

Rozważcie wpis lenona i przemyślcie temat czy rzeczywiście "nie ma na kogo zagłosować".

Popatrzcie sobie powyżej: kol. lenon mimo że skrajnie lewicowy w kwestiach kulturowych - idzie i głosuje na skrajną prawicę, bo tylko ta ma szansę uszczknąć trochę miejsc tym których nie lubi. I chwała mu za to (bez żadnej ironii).

Jednak tysiące ludzi o podobnych poglądach pójdzie i zagłosuje na Zandbergów, Biedroniów, Jachiry.

A Wy wiecznie byście marudzili i wybrzydzali a ten to taki a tamten owaki, ten tańczył w tvn, tamten stryjecznego dziadka miał niefajnego, ten to łysy a tamten krzywy. Nie tędy droga, nie na tym polega polityka w d***kracji. Przemyślcie temat, tylko o to apeluję.

Madraf

Co myślicie o powiedzeniu (imigrant klimatyczny),interpretacja dowolna.:)?

Krzysiek3

Najważniejsze liczby: 45%, 21%, 13%, 6%.

easyReader

lenon

Jak zwykle nie zrozumiałeś tego co napisałem.

Postaw się na moim miejscu. Jesteś leseferianinem, a kaczka Mussolinim.

Na kogo oddasz swój głos?

easyReader

Lepiej byś napisał jak tam przędą twoi odbiorcy z Reichu - w dół idą, w górę, stabilnie w bok?

lenon

"Ech lenon nie móglbyś choć raz zmilczeć. Przecież dokładnie to napisałem, dałem cię za przykład rozsądku i trzeźwości, zrozumienia realiów polityki w tzw. demokracji parlamentarnej. Starszy pan z warszawki Mussolinim, are you serious? Przecież on jest centrystą i fanatykiem demokracji, c'mon!"

Zalecam z historią się zapoznać.

"Lepiej byś napisał jak tam przędą twoi odbiorcy z Reichu - w dół idą, w górę, stabilnie w bok?"

Oni są elementem w łańcuchu dostaw.

W energetyce przędą średnio. W innych sektorach przemysłu jest zapaść. Moja prognoza 36 PMI dla przemysłu w październiku dalej aktualna.

Oilman

"Najważniejsze jednak są wybory w Polsce , a tutaj trzeba jak najszybciej odsunąć od władzy ludzi chorych psychicznie , z fobiami , uprzedzeniami , manią prześladowczą i urojeniami, na dodatek wszyscy umoczeni w przekręty i kłamstwa na każdym kroku"

... ale jaka jest alternatywa. Przeciez tamci juz byli i jak bylo? Przypomniec tylko Mira i Zbycha:) Niestety nie ma dobrego wyboru. Pozdrawiam:)

Ostatnio modyfikowany: 2019-10-12 00:17

lenon

Jeszcze zapomniałem o jednym aspekcie, który przewidziałem wiele lat temu...

Sprawdź sobie wpływy z watu, za okres styczeń-wrzesień 2019 w stosunku do PKB i uświadom sobie ile ukradli:)

Xtro3

Źródło: Twitter.com

Źródło: komentarz użytkownika Dante

trochę mi ręce opadły. Lubię czytać Wasze artykuły, ale przy czymś takim nie mogę zostać obojętny. Właściwy dobór źródeł to podstawa każdego tekstu. Wypadało by jeszcze WERYFIKOWAĆ źródła i jednak dokopać się do miejsca, z którego informacja wypłynęła. Chcecie być wiarygodni, czy być kolejnym tabloidopodobnym szmatławcem?

Kabila

http://sandhillsexpress.com/abc_world/erik-princes-company-plans-business-in-china-province-under-human-rights-scrutiny-according-to-financial-disclosure-abcid36226264/

Dante

Nie jestem autorem tego obrazka, ani nie mam do niego żadnych praw własności - ja tylko to znalazłem (aczkolwiek nie pamiętam gdzie) i zamieściłem w komentarzu pod innym artykułem, a czy jest to zgodne z prawdą, to można łatwo sprawdzić;

https://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm

Z mojej strony nie mam nic przeciwko skasowaniu dopisku 'Źródło: komentarz użytkownika Dante' jeżeli to kogoś razi.

@Madraf

To taki najnowszy kit medialny, że skoro Europa odpowiada za zmiany, które rzekomo spowodują zmianę całej Afryki w pustyni i Afrykańczycy będą się gotować jak jajka na twardo (na co nie ma dowodów, ale co tam), no to teraz Europa ma przyjąć do siebie tych Afrykańczyków - a że co najmniej 3/4 Afryki chciałoby przyjechać do Europy, no to z powodu zmian klimatu Europa miałaby się stać drugą Jugosławią razy 100. Prawdopodobnie po wyborach również w Polsce media będą testować jak bardzo Polacy są podatni na taką propagandę i czy będą chętni na przyjęcie od kilkunastu do kilkudziesięciu milionów Afrykańczyków.

@janwar

Pod wieloma względem obecna sytuacja na akcjach rynków wschodzących przypomina 2012r. czy 2016r.

Ostatnio modyfikowany: 2019-10-12 07:44

z01

„Pod wieloma względem obecna sytuacja na akcjach rynków wschodzących przypomina 2012r. czy 2016r.”

No a mimo to wszyscy czekają na te spadki na WIGu, żeby bezpiecznie kupować. Nawet trader zalecał siedzieć na gotówce. A co jeśli spadków nie będzie i prześpimy dobry moment wejścia? Ma ktoś ustawiony budzik?

polish_wealth

3r3

Część może sobie nawet przypomnieć jacy to jeszcze durnie są w sojuszu jankesami^^

"Kolejne potwierdzenie, że jedyne co liczy się w relacjach między krajami, to interesy."

A czy między ludźmi jest inaczej? Kali musi jeść krowy.

"Warto wspomnieć, że prezydent Turcji przy całej tej sytuacji osobno odniósł się do Unii Europejskiej. Powiedział, że jeśli jego operacja nazwana zostanie w Europie „okupacją”, to otworzy granice i wypuści do Europy miliony uchodźców."

A w czyim interesie są te granice i paszporty? No to jak ma interes to niech płaci^^

@growing

"A wallstreet sobie radośnie rośnie. Ile jeszcze lat bedziecie tu w kazdym artykule ustawiać czytajcych na S ?"

Rośnie o zero r/r?

@Zbyszek_

"Jeśli FED będzie kupować akcje (pośrednio lub bezpośrednio) za wydrukowane dolary z powietrza w nieskończoność na nieograniczoną skale. To będzie rosło w nieskończoność."

Soviet też tak robił - nieskończoność szybko się skończyła.

"Wszyscy pytają jak długo jest to możliwe, czy można tak w nieskończoność bez jakieś ogromnej inflacji?? "

To zależy czy ktoś chce trzymać papier w materacu - Japończycy naprawdę tak robią - zbierają yeny workami w domu i uważają to za oszczędności. Po całym świecie są rozsiane skamieniałe spichlerze ze wszelkim ziarnem, które zbierano jako podkładkę pod dawniejsze gospodarki kredytowe zabezpieczone dobrem. Tych gospodarek już nie ma, ale są pamiątki.

@Lech

"Najważniejsze jednak są wybory w Polsce , a tutaj trzeba jak najszybciej odsunąć od władzy ludzi chorych psychicznie , z fobiami , uprzedzeniami , manią prześladowczą i urojeniami, na dodatek wszyscy umoczeni w przekręty i kłamstwa na każdym kroku. "

Bluźnisz! Im gorzej tam będziecie mieli tym taniej kupię pracownika pragnącego Niedorzecze opuścić za chlebem.

Najlepszym impulsem dla deflacji byłoby zbombardowanie Kaszub i Śląska bo tam się lęgnie najpracowitszy pracownik.

Nie należy nic zmieniać - należy dalej uszczelniać, podnosić podatki, zwiększać liczbę reagulacji - wszyscy zostaną prokuratorami. Tak jest najlepiej dla moich interesów.

Ostatnio nawet przedsiębiorcy zaczęli przyjeżdżać - nie trzeba już organizować kierownictwa - zorganizowane struktury zaczęły z Polin uciekać i to jest bardzo dobry interes jak na Irlandczykach przybywających do NY w XIX wieku.

Trzeba głosować na PiSiaków - oni mają już coyotee time i nie zaszkodzi jak zabrną dalej i ostrzej w tym kierunku bo rezultat dobrze mi się monetyzuje. Gdy będą rządzić Biedronie też będę popierał partię władzy byle tylko robiła głupoty i dawała mi do kieszeni, Tusk czy Jaruzelski - wszystko jedno byle wytwarzali zmienność.

@lenon

"Wskaźnik PMI, nie ma nic wspólnego z kurczącą się produkcją. Odzwierciedla on w sposób ułomny nastroje managerów. "

A jednak.

"Odkąd one powstały, zachodzę w głowę dlaczego nie ma tam "Kapitału" Karola Marksa"

Zapewne z tego samego powodu dla którego nie ma tam Silimarilionu.

"Można sobie dworować, że Ci czy tamci to jeden huj."

Jeśli użyjesz "ch" to jest dłuższy.

@Madraf

"@all

Co myślicie o powiedzeniu (imigrant klimatyczny),interpretacja dowolna.:)?"

Mieszkam na wsi w zimnym kraju o małym zagęszczeniu ludności - bardzo źle się czuję tam gdzie jest ciepło i dużo ludzi. Urodziłem się i podrosłem w gigantycznej aglomeracji - nigdy więcej.

@Oilman

"Niestety nie ma dobrego wyboru. Pozdrawiam:) "

Wybór to zuo^^

Po co wybierać mniejsze?

Bogdan69

https://twitter.com/cck326/status/1182159678265909249?s=20

Mala rzecz a cieszy.

Byczo.

@abc123

Gratuluje podejscia. Ja wzialem co dawali

Udalo mi sie.

Nie szla za tym prawdziwa wiedza.

Nie bylem pewien, ze dobrze robie

ale mam w sobie, zreszta kazdy z nas ma, ten wewnetrzny glos,

ktory czesto stara mi sie cos przekazac.

Slucham co ma do powiedzenia.

@3r3

Widzisz jakie cuda piękne panie potrafią zdziałać?

Tak.

Dziewczynki sa fajne. Sa mieciutkie i ladnie pachna,

ale nic nie spiepszy Ci zycia jak zly wybor w tej sferze zycia.

Panowie, szczegolnie Ci mlodzi, uwazajcie na siebie.

@sledzulik

Wyjazd na zachód ma sens tylko wtedy gdy:...

Jesli ktos powaznie traktuje to co robi,

chce byc dobry w swojej dziedzinie, zmieniac swiat

i chce grac w pierwszej lidze, to musi wyjechac z Polski.

Nie ma od tego ucieczki.

@Kikkhull, @Gats

- Dokładnie mój znajomy właśnie wzioł kredyt na dom z żoną 300k.

- A nie było domów bez żony?

- 300k to koszt żony, dom dostał w gratisie.

Uwielbiam, gdy rozmowa idzie w takim kierunku :D

@janwar

Kanada: dochód gwarantowany finansowany przez rozwój technologii

W UK, opozycyjna partia pracy, tez o tym ciagle mowi.

Politycy, duzy kapital, przedsiebiorcy, zwiazki zawodowe,

beda musialy w koncu usiasc do rozmow i cos z tym zrobic.

Nie mozna bez konca trzymac na smyczy inzynierow

i powstrzymywac postepu technologicznego.

A mam wrazenie, ze tak sie teraz dzieje.

@z01

Ma ktoś ustawiony budzik?

Banki centralne i rynki finansowe juz totalnie poj***

Dlatego ja, jestem zaladowany tu i tu i tam.

Ostatnio modyfikowany: 2019-10-12 12:34

janwar

Paradoksalnie, na dłuższą metę taki zestaw informacji może raczej zaszkodzić niż pomóc amerykańskiemu rynkowi akcji. Posiadacze długich pozycji w jeden dzień dostali wszystko, czego domagali się przez ostatnie miesiące: nadzieję na porozumienie handlowe z Chinami, cięcie stóp w Fedzie oraz QE4. Teraz nie ma pod co grać na wzrosty. Co gorsze, rynek może sobie „przypomnieć” o fundamentach w postaci rosnącego ryzyka recesji w USA oraz malejących zyskach giełdowych spółek.

https://www.bankier.pl/wiadomosc/Bedzie-handlowy-rozejm-Fed-odpala-QE4-7754840.html

-plus komentarze

Ostatnio modyfikowany: 2019-10-12 15:15

Wiewior

https://www.bankier.pl/wiadomosc/Mennica-Polska-ma-zaplacic-17-mln-zl-podatku-za-2013-rok-7754791.html

3r3

"Czy ktoś się orientuje na czym wpadła Mennica Polska? Piszą o dochodowym, więc wnioskuję, że nie chodzi o VAT od srebrnych monet które sprzedają bez VAT :)

https://www.bankier.pl/wiadomosc/Mennica-Polska-ma-zaplacic-17-mln-zl-podatku-za-2013-rok-7754791.html

"

Na niczym - z sufitu wlepiają każdemu co się da żeby mieć pod co emitować zobowiązania, od kilku lat modne w krajach przodujących więc i w Polin się przyjmuje, z tym że tam to służy do rolowania, a w Polin będą rozwalać wszystko naprawdę. Dosyć łatwo wstawia się roszczenia z 2012/13 do zamrażarki - jedno zero mniej i nikt o tym w gazetach nie pisze.

Dante

W skrócie NBP poprzez finansową represję może wesprzeć rozwój polskiego tradingu.

https://www.bankier.pl/wiadomosc/Gielda-placi-lepiej-niz-banki-Wykres-tygodnia-7754366.html

@USA

akcje vs obligacje na tle historii

Mar

Czy wie ktoś z Was w jaki sposób są wyliczane indeksy walutowe na Tradingwiew a w jaki na stooq.pl?

Na tradingwiev to symbole DXY EXY BXY SXY JXY CXY AXY ZXY a na stooq.pl USD_I EUR_I GBP_I CHF_I JPY_I CAD_I AUD_I NZD_I

Wykresy dość pomiędzy tradingwiec a stooq.pl dość mocno się różnią.

Inwestor966

PtokBentoniczny

Pamiętaj, że srebro pokrywa się patyną (da się ją usunąć) oraz występują białe plamy, których już usunąć się nie da. Dotyczy to głównie monet jednouncjowych. Chyba, że zakupisz je po cenie znacznie niższej niż rynkowa. Jeśli nie to najlepiej zachowują się "monety" 10 uncjowe czy nawet kilogramowe. Polecam obejrzeć kilka filmów na YouTube na kanele 79element. Tam jest to dobrze zobrazowane.

Flex

Po pierwsze Inwestor nagania na swoje aukcje.

Po drugie Słomski na swoim kanale mówi to co jest dobre dla niego:

Np żeby nie kupować zwykłego srebra (junk, zwykły bullion) bo czernieje albo łapie milk spoty. Bo wtedy jest warty niby tylko cenę spot (dlatego za tyle skupuje). Kupować tylko bullion szczelnie zapakowany w tubach (u niego) i ich nie otwierać (bo inaczej ich nie odkupi) albo kupować sztabki w folii (w domyśle u niego).

A prawda jest taka, że w innych miejscach np zwykły bullion można i taniej kupić i drożej sprzedać. Nie wspominając o kupnie i sprzedaży z drugiej ręki.

Ostatnio modyfikowany: 2019-10-12 19:59

Kabila

https://la1ere.francetvinfo.fr/guyane/orpaillage-au-surinam-barges-attaquent-rives-du-maroni-polluent-fleuve-grande-echelle-759241.html

z01

Sztabki czy monety, zależy jak bardzo zależy ci na łatwości późniejszej odsprzedaży. Im większa waga tym trudniej to upłynnić. Monety jednouncjowe są zdecydowanie najbardziej chodliwe jeśli chodzi o srebro. Można odsprzedać w tubach albo na sztuki, łatwo podzielić inwestycję na setki części, czego o dużych sztabkach powiedzieć się nie da. Patyną i plamami przy nienumizmatycznym inwestowaniu nie ma co się przejmować, uncja srebra warta będzie zawsze uncję srebra.

Freeman

janwar

Jesli odpowiedz usa nie bedzie bardzo stanowcza, to osmieli Rosje w sprawie Ukrainy i innych. Takze Chiny wyczuja krew w smielszym traktowaniu usa.

Freeman

PtokBentoniczny

Chodziło mi o sam fakt występowania i sposoby ewentualnego pozbycia się defektów (usuwanie patyny). Są inne serwisy, które sprzedają np. 5 czy 10 uncjowe "monety" w kapslach. One tak nie niszczeją jak zwykłe bulionówki. A każdy powinien mieć swój rozum. Nikt nikogo nie zmusza do kupowania.

Kikkhull

Nie tylko. Przypuszczam ze cześć osób wtedy zdecyduje się na zamiane/sprzedaż mieszkań które blokował kredyt. Teraz trafią na rynek.

lenon

A ci co je będą sprzedawać zapewne mają w planach zamieszkać pod mostem.

Dante

Używam stooqu i tam przykładowo oprócz USD_i jest też DX.f dla dolara.

@janwar

Propo baniek spekulacyjnych - kto kupił obligacje 100-letnie Austrii (czyli obligacje typu safe haven) we wrześniu 2017r. i sprzedał w sierpniu tego roku to zarobił 120%. A kto w tym okresie kupił SP500, to zyskał ok. 18%.

Ogólnie na rynku obligacji sytuacja jest wyjątkowa na tle historii i najprawdopodobniej banki centralne bedą zmierzac do sytuacji z lat 40. XXw.

A obligacje państwowe to często benchmark dla obligacji korporacyjnych

Z czasem to powinno się to przełozyć na rynek akcji

https://www.guggenheiminvestments.com/perspectives/macroeconomic-research/2019-recession-update-will-rate-cuts-be-enough

https://realinvestmentadvice.com/todays-melt-up-triggers-tomorrows-melt-down/

http://news.goldseek.com/GoldSeek/1568632743.php

@Złoto vs TIPS

Ostatnio modyfikowany: 2019-10-13 12:04

Kikkhull

Cześć pewnie brała jako inwestycje, inni będą chcieli większe albo w innym miejscu, ale nie było sensu spłacać kredytu gdy przewyzszal wartość nieruchomości.

Durszlak

Dante

https://www.youtube.com/watch?v=lWW17ng7fzo

Yield curve un-inverts for 1st time since July

https://www.youtube.com/watch?v=6HkJlR1gJsM

Ostatnio modyfikowany: 2019-10-13 13:07

3r3

"Cześć pewnie brała jako inwestycje, inni będą chcieli większe albo w innym miejscu, ale nie było sensu spłacać kredytu gdy przewyzszal wartość nieruchomości. "

Budynek to jest taka "inwestycja", która wytwarza nic, ale wynajmujemy ją osobie która coś wytwarza i część nam wymieni przy użyciu jakże taniego systemu transakcyjnego. Jest to więc służebność wtórna względem lokalnej gospodarki, i to od tej gospodarki zależy co nam wypluje na wyjściu. "Inwestujemy" więc w habitaty gdyż nie potrafimy nic produktywnego dołożyć do gospodarki w wolumenie naszej inwestycji (jest ona zbyt duża, zbyt mała lub nieadekwatna). Rozglądając się wokół nieadekwatność kłuje w oczy - konsumujemy przedmioty których nie tylko nie wytwarzamy - nawet nie potrafimy^^

A @Dante dokłada wykresy które podkreślają nam rosnące oczekiwanie ze strony Chińczyków, żebyśmy wyprodukowali coś co oni by chcieli kupić, a nie cepelię która nam wychodzi.

Freeman

polish_wealth

Lech poszedłes już głosować?:)

Ostatnio modyfikowany: 2019-10-13 14:06

Freeman

gruby

"Skoro kolejka jest, czytaj duża frekwencja , to wynik partii która wygra wybory , będzie zaskakująco wysoki."

Pacynki partii BIS z Bazylei uzyskają 100% głosów. A które konkretnie frakcje tej partii uzyskają większość to już znaczenia nie ma. W ważnych sprawach typu przyklepanie 'brrd' cały parlament głosował tak samo, jak w starych czasach. A drzewiej to dopiero bywały w polskim parlamencie emocje:

"... głosowało 380 posłów, kandydat tow. generał Jaruzelski otrzymał 379 głosów, jeden poseł się wstrzymał. Proszę podnieść ponownie rękę bo nie zauważyłem kto ! A, to pan, panie generale, przepraszam, po pierwszym rzędzie nie patrzyłem ..."

I tak jak drzewiej nikt nie śmiał podważać fundamentów ustrojowych typu kierownicza rola PZPR czy wieczna przyjaźń z narodami ZSRR tak i teraz nikt nie śmie pisnąć o zlikwidowaniu mechanizmu kreacji złotówki jako pochodnej kredytu czy nacjonalizacji NBP w ramach debaty w trakcie uchwalania ram instytucjonalnego wywłaszczania klientów sektora bankowego.

@Freeman & @polish_wealth:

naprawdę wierzycie w instytucję wyborów ?

janwar

Czyli umowa USA i Turcji jest prawomocna. Trump sprzedal swoich sojusznikow- Kurdow w zamian za odciagniecie Turcji od wspolpracy z Rosja. Turcja ma tym samym wolna reke w walce z Kurdami.

Polska prawdopodobnie bedzie rowniez sprzedana w zamian za odciagniecie Rosji od wspolpracy z Chinami.

Obym sie mylil.

Ostatnio modyfikowany: 2019-10-13 15:44

Keracz

naprawdę wierzycie w instytucję wyborów ?

Po treści komentarzy nie inaczej. Nie zdziwiłbym się, że też w sierotkę Marysię, misia Koralgola, Żwirka i Muchomorka, kurczaka Pindola czy generała Italię.

3r3

"@Freeman & @polish_wealth:

naprawdę wierzycie w instytucję wyborów ? "

Praktykujący może być niewierzący w gminie skoro odwrotnie w parafii^^

easyReader

No super-extra, to co jeszcze (i w zamian) nam zaproponujesz: wprowadzenie złotówek ze złota, bojkot USA i USD czy może bohaterską szarżę z motyką na słońce?

Dante

Czy można liczyć na artykuł na temat inwestowania w obligacje (korelacje, dane historyczne, kiedy warto inwestować, a kiedy nie, etc)?

Oprócz tego, pod wątek można by podpiąć historię banku Solomon Brothers, który ładnie bujał amerykańskim rynkiem obligacji w latach 80. XXw. i wywołała skandal na początku lat 90.

Dodatkowo, w tej historii przewijał się też Warren Buffet.

janwar

Nieco później Trump wysłał kolejnego tweeta, w którym napisał, że wspólnie z republikańskim senatorem Lindseyem Grahamem i demokratami rozważa "nałożenie potężnych sankcji na Turcję".

https://fakty.interia.pl/raporty/raport-wojna-w-syrii/aktualnosci/news-egzekucje-kurdyjskich-cywili-usa-gleboko-zaniepokojone,nId,3276025

polish_wealth

Moje hasło na wybory 2019 to:

Zniszczyć BIS ^^

poprzez poczekanie aż masoni się wybiją w nadchodzacej wojnie,

a kiedy kryzys żywnościowy obejmie uciemiężone bankierką narody słowiańskie, wtedy jedyną zdolna do samoorganizacji komórką społeczną, będzie Ruch ks.Piotra Natanka, w którym ludzie podporządkują się naturalnie hierarchii podziału pracy ze względu na wiarę w realność objawień Agnieszki :)

Taki podział pracy nie wykształci się nigdzie indziej podczas doby chaosu, gdyż ludzie bez pieniądza, nie będą wiedzieli co począć i zaczną wymieniać sztabki złota za kartofle u tych co jeszcze mają ziemie.

Ja oczywiście koloruje celowo, ale głęboko wierzę że taki scenariusz może być prawdopodobny ^^

@ Freeman, dzisiaj Turcja w Syrii, jutro Izrael w Iranie, coś tam się jątrzy, co dokładnie, czemu akurat Turcja zareagowała teraz ciężko powiedziec, dzięki za filmiki z miłą chęcią obejrzę.

@ 3r3 pragnę zauważyć, że nazwałeś mnie lemingiem w dzień kiedy Irański tankowiec dostał rakietami, kiedy ja mówiłem o Wojnie z Iranem to kolega na yuany mówił yeny ^^

Ostatnio modyfikowany: 2019-10-13 19:33

Hephy

Jankiesi kupili Turków za cene Kurdów. Fakt bardzo zainteresował kitajców, którzy spotkali się z pakistanem, Ci z kolei szybko spotkali się z Persami i ustalili że chcą dążyć do pokoju w rejonie. Jankiesi wysyłają 3k troops'ów i 2 nowe eskadry fighterów do Saudów. Rosji ta sytuacja raczej na rękę.

Czyżby Persom się ciepło zrobiło? :)

Ostatnio modyfikowany: 2019-10-13 19:27

polish_wealth

"I tak jak drzewiej nikt nie śmiał podważać fundamentów ustrojowych typu kierownicza rola PZPR czy wieczna przyjaźń z narodami ZSRR tak i teraz nikt nie śmie pisnąć o zlikwidowaniu mechanizmu kreacji złotówki jako pochodnej kredytu."

Ponoć Mateusz Morawiecki miał ostatnio w USA ściskać rękę Sachsa (Tego od planu Lipton, Sachs, Barcelowicz) i powiedzieć:

"Dalej będziemy działać, tak jak działaliśmy" :)

Na BIS z wiądącą rolą anglosasów nie ma na razie bata, plan zaduszenia banków poprzez wypocofanie depozytów jest w fazie negowanej hipotezy badawczej garstki oświeconych w zaścianku Europy na blogu internetowym ^^

Ostatnio modyfikowany: 2019-10-13 19:47

Rado

supermario

https://www.youtube.com/watch?v=uqZweDxuedU

janwar

Czyli jednak na Iran za cicha zgoda Turcji?

Lecz Chiny zaczynaja mieszac w planie?

Dante

Business Outsider ma niezłe wyczucie i niezły timing:

„Nie daj Boże, w przypadku mogącego pojawić się kryzysu bilansu płatniczego już zbliżającej się jesieni, kiedy to w państwowej kasie zaświeci pustka, wszyscy razem wpadną na pomysł wyprzedaży papierów UST en masse i wymienienie uzyskanych dolarów na coś mniej ryzykownego, a choćby i nawet na włoskie euroobligacje, wszak deficyt rządu włoskiego w stosunku do PKB nawet w czasie trwającej recesji nie wygląda tak koszmarnie, jak w przypadku rządu federalnego US. Jest jeszcze i druga opcja, mianowicie Kongres przegłosuje podniesienie dopuszczalnego limitu zadłużenia”

„Bilans FEDu to obrazek, którym od paru miesięcy karmi się mainstream.

W międzyczasie QE3 już odparowało. QE to infinity jest tylko kwestią czasu.”

https://businessoutsiderpl.wordpress.com/2019/04/29/qe-to-infinity-and-beyond/

janwar

- To Ameryka odpowiada za obecny wyścig zbrojeń - stwierdził w wywiadzie prezydent Rosji. Dodał także, że USA zmusiło jego kraj do tego, by opracować broń mogącą spenetrować każdy system obrony przeciwrakietowej.

Zapewnił, że Rosja stworzyła także inną broń, "której na razie na świecie nie ma".

https://fakty.interia.pl/swiat/news-wladimir-putin-obarcza-usa-wina-za-wyscig-zbrojen,nId,3276064

janwar

Syryjskie siły rządowe mają wejść w miejsce Amerykanów do miast Kobane i Manbidż na północy kraju - podały kurdyjskie agencje informacyjne. Wojska USA wycofały się dziś z tych kontrolowanych przez Kurdów terenów w obawie przed postępującą turecką ofensywą.

https://wiadomosci.onet.pl/swiat/syria-kurdowie-zawarli-porozumienie-z-asadem-i-rosja/67gfx0y

Ojciec Tadeusz

Rado

casino

https://www.thenationalherald.com/263591/greece-sells-t-bills-with-negative-interest-for-the-first-time/

może potem będą chcieli wymienić tak "świetnie zakupione obligacje" na jakąś wyspę? ;)

Dante

https://www.obserwatorfinansowy.pl/tematyka/bankowosc/ebc-potrzebuje-nowych-zasad-polityki-inflacyjnej/

https://www.obserwatorfinansowy.pl/tematyka/rynki-finansowe/co-dalej-po-bretton-woods-ii/

polish_wealth

Ostatnio modyfikowany: 2019-10-13 21:38

Ojciec Tadeusz

janwar

o sadzisz o tym:?

https://www.youtube.com/watch?v=Q6xqr0a8jsw

https://www.youtube.com/watch?v=p1Zdq1zgcmI

Ostatnio modyfikowany: 2019-10-13 22:23

Hephy

Czyli jednak na Iran za cicha zgoda Turcji?

Lecz Chiny zaczynaja mieszac w planie?

Zobaczymy. Persi to Chinczykom sa raczej potrzebni. A tu widze że Rosja wpływy odzyskuje w Syrii. Czyżby Jankiesi kupili Turków i Rosję, przy okazji ich na siebie napuszczając. To byłoby genialne :)

janwar

Jesli Jankesi kupili Turkow w zamian za Kurdow,

to w zamian za kogo kupili Rosje?

Kikkhull

easyReader

uajka

Hephy

_ to w zamian za kogo kupili Rosje?_

Oddali im pozostałą część Syrii?

1956

Nie widzę na DXY aby długoterminowy trend był zagrożony. Wrzawa medialna i rosnące pozycje long na DXY, mogą w krótkim czasie wyciągnąć DXY nawet i do ..120 ?

Marek :)

Krzysztof1

Dante

Czy możesz podać wykresy czy tabele na to (bo po pozycjach net na waluty surowcowe vs USD widać coś zgoła przeciwnego)?

growing

Adam1982

Czy mógłby mi ktoś polecić warte zainteresowania ETFy złota na platformie eMalker mBanku.

Interesuje mnie:

- niskie koszty zakupu/utrzymania

- zabezpieczenie w postaci fizycznego złota

- brak lewaru

- coś co można kupić i trzymać 10-15 lat bez szczególnego zainteresowania tematem.

Dziękuję i pozdrawiam

abc123

W MBANKU nic takiego nie znajdziesz.

Adam1982

Czyli sugerujesz aby skorzystać z platform rekomendowanych przez zespół IT?

Flex

Nie radzę kupować srebra jeżeli sam nie potrafisz sprawdzić czy monety są prawdziwe.

A gdy to już potrafisz, a to nic trudnego, to od kogo kupujesz nie ma znaczenia a od osób prywatnych uzyskasz lepszą cenę.

gruby

"No super-extra, to co jeszcze (i w zamian) nam zaproponujesz: wprowadzenie złotówek ze złota, bojkot USA i USD czy może bohaterską szarżę z motyką na słońce? "

Złotówki mogą być ze srebra a grosze z miedzi, tak jak to przez stulecia funkcjonowało. Zupełnie przypadkiem były to czasy w których nie tyle Polacy na zachód wyjeżdżali ile imigranci z Niderlandów czy innej głodem przymierającej Hesji przenosili się do Rzeczypospolitej za chlebem. Już zupełnie nie wspominając o tym że żydzi osiedlili się w pierwszej Rzeczypospolitej napływając do niej głównie z nietolerancyjnego zachodu właśnie. Kto bowiem łączy żydowską imigrację z dobrobytem państwa żydów wtedy przyjmującego staje się w aktualnym systemie politycznym antysemitą z definicji.

Po drugie dzięki pańskiemu gestowi Generalissimusa kontrolujemy trochę terenów na których to po wojnie odkryto całkiem solidne zapasy miedzi i srebra.

Po trzecie: obieg pieniężny oparty o brzęczący pieniądz działa nawet bez kopalni na miejscu choć przyznam że z kopalnią działa lepiej bo lokalna gospodarka staje się niezależna od eksportu a eksport to wróg dobrobytu. Wyjątkiem jest eksport usług świadczonych przez armię która wyeksportowana za granicę powoduje że zagranica przestaje leżeć za granicą.

Oczywistym również jest że utrzymanie trzech milionów darmozjadów na państwowych posadach w systemie pieniądza kruszcowego jest niewykonalne bo wymagałoby ujawnienia przez rządzących realnych stawek podatkowych rządzonym. Zapewne to masz na myśli mówiąc o porywaniu się z motyką na słońce. Ale czy przypadkiem jeden taki nie mawiał drzewiej że "prawda was wyzwoli" ?

Ostatnio modyfikowany: 2019-10-14 12:44

abc123

Duzego wyboru nie masz. Mam DIF i tam mozna wszystko dostac jeszcze.

Z innych brokerow, ktorych uzywalem juz sie ewakuowalem bo tam bylo poblokowane wszystko.

janwar

1956Marek

Niestety portal nie udostępnią możliwości wklejenia wykresów dot.odpowiedzi na twój wpis do mnie z zapytaniem.

Pozdrawiam,

Marek :)

TabulaRasa

Przecież Konfederacja ma 6,79%.

grzegorz1234

"Trump sprzedal swoich sojusznikow- Kurdow w zamian za odciagniecie Turcji od wspolpracy z Rosja."

Patrząc na dwie wiadomości podane przez reuters odnoszę wrażenie, że Erdogan zrobil co chciał, a Trump mógł jedynie napisać tweeta o tym, że Turcy mają zachowywać się grzecznie.

1. Russia, Turkey agree on using rouble, lira in mutual settlements

https://www.reuters.com/article/russia-turkey-forex/russia-turkey-agree-on-using-rouble-lira-in-mutual-settlements-idUSR4N26O04T

2. Trump prepares to drop sanctions hammer on Turkey

https://www.reuters.com/article/us-syria-security-turkey-usa-sanctions/as-options-narrow-on-syria-trump-prepares-to-drop-sanctions-hammer-on-turkey-idUSKBN1WS0SF

@Hephy

"Czyżby Jankiesi kupili Turków i Rosję"

Putin visits Saudi Arabia for first time since 2007

https://www.rt.com/news/470860-putin-saudi-arabia-visit/

dziwne to kupowanie.

rezygnacja z użycia z dolara w wymianie pomiędzy Turcja i Rosją.

oraz wpuszczenie Rosji do Arabii Saudyjskiej

bycmoze

Tekst dla linku

To co powoli się zaczyna?

Ostatnio modyfikowany: 2019-10-14 14:26

gasch

@bycmoze

Timing is everything. Że je$#ie to wszyscy wiemy, pytanie tylko kiedy.

@wybory

JKM po ćwierć wieku znowu w sejmie! a z nim jeszcze pewnie 10 innych z Konfederacji.

PiS rządzi sam, ale senat prawdopodobnie bierze opozycja.

Według mnie sytuacja sytuacja dla PiSu jest kiepska. Chyba wszyscy czujemy już powiew kryzysu na plecach. Mogę się założyć, że w tej kadencji będziemy mieć przynajmniej drugi rok 2008. Kasy na rozdawnictwo nie będzie. Do tego w senacie opozycja będzie mogła stwarzać spore problemy Kaczyńskiemu. Jeśli prezesa nie pójdzie w ostry zamordyzm to to ostatnie 4 lata PiSu u władzy.

Przegrani to na równi POKO i PiS.

Wygrana przede wszystkim Konfederacja i SLD (samo SLD, nie mówię tu o Wiośnie i Razem).

@Syria

Kurdowie wsparci przez Assada i Rosję. Tam to dopiero jest kocioł.

Ktoś może mi wytłumaczyć, jak to możliwe, że Rosja wspiera Turcję i Kurdów (poprzez Assada) jednocześnie?

xoni

Co do września zeszłego roku i obligacji to pisałem tutaj w komentarzach: "Dlaczego obligacje miały by być złym wyborem przy takim dodruku??? - to nie dodruk decyduje o inflacji..." co dołączam do listy swoich trafionych prognoz ;)

Ale megahossy na akcjach teraz nie mogę przełknąć. Skąd na to kasa? Z banków centralnych? - może, ale skoro jest korekta na obligach to one już mają co kupować na ten moment. Od Azjatów? Setting historyczny faktycznie mówi, że ulica powinna ruszyć teraz po zakupy, ale ulica musi mieć powód, a nie da się zmusić bandy zachodnich emerytów do wzięcia kredytów i szalonych zakupów akcji, a nawet jeśli to na dłuższą metę krach.

Jak na razie widzę jedynie z wykresów to, że banki centralne się szamotają i jedne skupują obligacje inne złoto, a tak faktycznie realny sektor leży, inflacja leży, prognozy economic activity z IMF też leżą. Paru traderów, którzy teraz kupują żeby sprzedać w grudniu obrazu na przyszły rok nie zmieni (oczywiście jeśli chodzi o trading i wyciąganie pipsów z kontraktów to możesz mieć nadal ciągle rację).

Kikkhull

Dante

Na akcjach nie ma hurra optymizmu, a na początku września sentyment inwestorów był skrajnie niedźwiedzi (dość w podobnym tonie jak na początku 2019r.). W między czasie było dużo negatywnych informacji, które nie ściągnęły rynku w dół, a za to dobre newsy ładnie ciągną go w górę (czyli klasyczna asymetria prowzrostowa dla rynku). Dodatkowo, UST, USD, XAU są drogie - przykładowo sam rynek obligacji jest 2-3 większy od rynku akcji, zatem wystarczy, że zacznie pojawiać się trochę więcej pozytywnych newsów i rynek akcji pójdzie do góry. Kapitał krąży od rynków droższych do tańszych, co wcale nie znaczy, że tam gdzie wpływa jest rynek obiektywnie tani. Dodatkowo, historycznie ucieczka z rynku obligacji sprzyjała akcjom, a przy spadającym dolarze nawet jeszcze mocniej surowcom i akcjom rynków wschodzących.

Z resztą nie ufaj mi na słowo - po prostu przejrzyj od kilkudziesięciu do kilkuset wykresów aktywów safe haven i aktywów prohossowych (indeksy giełdowe, waluty, surowce, obligacje, etc) i oceń co z tego wynika.

Ostatnio modyfikowany: 2019-10-14 16:38

Krzysiek3

"PiS rządzi sam, ale senat prawdopodobnie bierze opozycja."

Bierze "opozycja", tzn. kto? Bo ja widzę wyniki do Senatu takie: PiS 44,71%, Kało 35,46%, ZSL 5,74%, pozostali 15%. Tam startowali też tzw. niezrzeszeni. Nie widać komitetu pt. "Opozycja". Można sobie wygodnie i dowolnie definiować słowo "opozycja", tak aby wyszedł wynik na papierze, który jest bliższy sercu. Bo np. PZPR(Lewica, Zandberg i jego czekiści) i Grzegorz Braun (Konfa) to tak po jednej stronie w ramach "opozycji"? Tak naprawdę komu służą i kogo słuchają wybrani senatorowie to się dopiero przekonamy.

"Przegrani to na równi POKO i PiS."

Bo #gasch tak orzekł - choć liczby są dość precyzyjne? Warto też porównać wyniki wyborów AD 2015 z aktualnymi. Przy czym, ponieważ Kało to w zasadzie peło + .n (tam byli jeszcze "zieloni" ale zlitujmy się), więc ich wyniki należy sumować:

2015: PiS -> 37,58%, Kało(Peło+.N) -> 31,70%

2019: PiS -> 44,38%, Kało(Peło+.N) -> 26,77%

No faktycznie PiS jako "przegrani" nieźle tu wygląda. Chyba masz jakąś nowatorską definicję słowa "przegrani". Zapewne podobnie masz nowszą (nowocześniejszą) i lepszą definicję takich pojęć jak małżeństwo, płeć, itd. Rewolucyjny żar pali się w sercu?

Ochłoń, bo żyłka może pęknąć. Młodego zawsze szkoda.

Ostatnio modyfikowany: 2019-10-14 16:57

Krzysiek3

Gdzie KOD????

Ostatnio modyfikowany: 2019-10-14 17:05

Lech

KOD nie jest potrzebny do rządzenia, tylko żeby nami nie rządzili ćwierćinteligenci z Koziej Wólki i sekty religijne udające patriotów , a dojące Polskę już ponad 1000 lat.

Tu nie Afryka gdzie tzw misjonarze za paciorki i miskę ryżu podarowane od bogatych i w dobrej wierze, zresztą niewierzących w ogromnej większości , dyktują warunki ludziom na skraju nędzy i śmierci głodowej w co mają wierzyć żeby żyć.Rząd z Sejmem jest od roboty i meldowania ludziom wykonania a nie unikania odpowiedzi i udawania ,że coś robią, a właściwie albo latają po kraju i świecie albo jeżdżą na nartach a jak coś robią to żeby popsuć lub sobie zapewnić większe koryto.

Lech

– Jeśli system załamie się, to zapasy złota mogą posłużyć jako baza do jego odbudowy – takie zdanie znajdziemy na stronie internetowej De Nederlandsche Bank (DNB), czyli banku centralnego Holandii (podkreślenia od redakcji Bankier ).

Kikkhull

Każdy kto tylko nie jest z pisu nie zhańbi się wykonywaniem poleceń karła na baczność z łamaniem Konstytucji i prawa..

Przemowil ten najbardziej tolerancyjny. Mam przypominać kto z PO przeszedł po PiS po poprzednich wyborach. Tak się pocieszajcie licząc głosy wszystkich jak swoje, a potem przyjdzie rzeczywistość.

polish_wealth

Jeżeli system załamie się to Bank Netherlands, będzie mógł mi i rodakom i wolnym ludziom na całym świecie obciągnąć co najwyżej,

Jeżeli system się załamie, to nic nie będzie różniło bankiera od trepa na ulicy od żula, nie ma zgody żeby jakieś kmioty coś ustaliły jakiś nowy system, a niby czemu? :)

Każdy jest równy i wolny wobec Stwórcy, skąd taki pomysł że bank netherlands ma coś ustalać jak zawali się system?

Kiedyś Matka bodajrzę Rotschielda powiedziała, że kiedyś bankier był ubrany jak bankier a motłoch jak motłoch, dziś natomiast motłoch może się ubierać jak bankierzy, tymczasem dalej się ubiera jak motłoch i to oznacza, że jest naturalny podział na bankierów i motłoch.

A ja pytam, a skąd ten motłoch się czuje jak motłoch w pierwszej kolejności? I znajduje odpowiedź niedaleko:

To jest strona główna na CDA, prosze bardzo jak dzisiaj wyglądają bajki dla dzieci, to jest to co ja nazywam animalizacją społeczeństwa, czyli wpajanie dzieciom, że są świnkami, krówkami, tygryskami, kotami, klasą niższą niż człowiek. Nie chodzi mi tutaj o Bogu ducha winne CDA, które jest tylko tubą resonansową lobby disnejowskiego, to samo co niszczy przemysł muzyczny i hollywood odbywa się na szczeblu dla dziatwy przedszkolnej ^^

@ O Lechu, Ciebie mi wczoraj brakowało, zachlałeś się z nieszczęścia narodowego? xd

Ostatnio modyfikowany: 2019-10-14 19:40

wzwen

"Tak naprawdę komu służą i kogo słuchają wybrani senatorowie to się dopiero przekonamy."

A czy przypadkiem nie powinni oni słuchać tzw. wyborców i im służyć?

Bo jeśli nie, to jaki sens mają wybory? Co należy sądzić o tych, którzy biorą w nich udział nie żądając od wybranych przez siebie by im służyli i ich słuchali?

@Kikkhull

"Jak mają w sejmie 231 głosów to senat nie jest potrzebny. Jedynie prezydent może zawetowac."

Suweren zrobił swoje, suweren może odejść.

gasch

"@gasch a czemu sytuacja PiS jest kiepska? Jak mają w sejmie 231 głosów to senat nie jest potrzebny. Jedynie prezydent może zawetowac. "

Kiepska, bo biegunka ustawodawcza, czy ustawa w 15h, nie będą możliwe. To bardzo dużo.

@Krzysiek3

Dlaczego polski KOD miałby protestować ws. Katalonii? Pomyśl.

Opozycja rzecz jasna to wszyscy, którzy nie są w koalicji rządzącej. To wszystkie ugrupowania polityczne, które nie biorą udziału w rządzeniu.

Mnie osobiście bardzo cieszą wyniki wyborów. Autentycznie dzisiaj rano wstałem z uśmiechem na twarzy.

1. Korwin w sejmie.

2. PiS ma drugą kadencję w czasie kiedy sytuacja gospodarcza przestanie być taka różowa. Poniesie konsekwencje rozdawnictwa i za 4 lata ludzie nie będą się przyznawać, że głosowali kiedyś na Kaczyńskiego.

Minusy.

Zyskująca lewica i komuniści. Mam nadzieje, że chwile potrwa zanim Zandberg będzie mógł swoje leninowskie pomysły wprowadzać w życie.

Potwierdziło się, że PiS to partia wsi i ludzi z wykształceniem podstawowym i zasadniczym zawodowym. W obu grupach około 60% poparcia.

Trzeba oddać Kaczyńskiemu, że umie zagrać na naiwnych i wykorzystać wady demokracji (1 łeb = 1 głos).

Szansą dla POKO jest odejście Schetyny. Nie wyciągnęli żadnych wniosków po 2015. Młoda twarz Budki czy innego, któremu w miarę dobrze z oczu patrzy i wysłowić się umie, dałaby PO przynajmniej +5 p.p. Wyniki wyborów we Wrocławiu świadczą jasno o tym, co wyborcy POKO myślą o Schetynie.

Zresztą w PiS jest podobnie. Marszałek "smutna twarz harta" wypadł blado, podobnie jak PRLowski prokurator, reformator sądów.

Część wyborców zaczęła głosować na nazwiska a nie na szyldy partyjne. Np. u mnie w Poznaniu z listy POKO wszedł kandydat z ostatniego miejsca.

Ostatnio modyfikowany: 2019-10-14 20:09

Ojciec Tadeusz

Lech

Piszesz o wolności i jednocześnie : Jeżeli system załamie się to Bank Netherlands, będzie mógł mi i rodakom i wolnym ludziom na całym świecie obciągnąć co najwyżej... Wy tam w pisie dobrze wiecie jak to się dzieje ? , a ja ci mówię że bez złota to może być odwrotnie...

Szansa odejście Schetyny itp, to nowa nagonka na rozbicie opozycji i nic więcej, o ile się na te bzdury złapią. Wynik wyborów w Warszawie jasno mówi co sądzą o Kaczyńskim? i co odejdzie?.

Jest oczywiste że pis robi bokami, a kłamczuchy prawdy nie powiedzą sama się teraz wysypie... Nawet ta nowa lewica więcej mówi o tym żeby nie zabierać,a zwiększyć kwoty wolne, a nie zabierać i rozdawać jak AWS -BIS -PIS bo to bez sensu, a na dodatek na zbrojenia i inne pierdoły w tym kościelne itp itd..Pis zadłużył Polskę 10 razy bardziej niż Gierek ,( który budował okręgi przemysłowe,) a niczego nie zbudował co najwyżej zburzył ..

3r3

"Jeżeli system się załamie, to nic nie będzie różniło bankiera od trepa na ulicy od żula, nie ma zgody żeby jakieś kmioty coś ustaliły jakiś nowy system, a niby czemu? :)

Każdy jest równy i wolny wobec Stwórcy, skąd taki pomysł że bank netherlands ma coś ustalać jak zawali się system? "

Być może wobec Sprawcy każda ofiara jest równa, ale wobec wzajemnych oczekiwań w hierarchii "niech ktoś coś z tym zrobi" jakoś dogadać się musimy kogo słuchać i w jakim zakresie, a kogo nie bardzo więc wezmę udział w ustalaniu na bazie kruszców, produkcji czy przepływu cyferek wspólnie z tymi co też będą mieli do rzucenia na sztos.

Po cóż ustalać cokolwiek z tymi co nie mają czegokolwiek czego mi trzeba?

piotrdln

sam to wymysliłes czy powtarzasz glupoty za innymi ? akurat za PiS zadluzenie przyrasta wolniej niz za platformy

Kikkhull

Ojciec Tadeusz

To jest hit. Herbatą się oplułem jak to przeczytałem. Ludzie, którzy kreują się na inteligencję(bo na PiS tylko patologia glosuje wg nich) nie potrafią krzyżyka postawić.

tg

Ostatnio modyfikowany: 2019-10-14 21:17

polish_wealth

Czyli możesz Ty i Rotschield sie dogadać kto pójdzie ziemniaki na pole wykopać za ile złota, nie mam z tym żadnego problemu, niech silny z silnym się dogaduje, ale pomysł żeby w jakimś Państwie zmusić wtedy wszystkich do posługiwania się (Najnowszą walutą), której tłem miałyby być Wasze ustalenia bez najpierw krwawej wojny na ulicach z gojami to szaleństwo, rozumi? : )

Po upadu systemu jeżeli by się załamał nagle, bez płynnego przejścia do innej alternatywy, jak zmusisz niepokornych do pracy w tej hierarchii?

Jak zostaną same sztaby i pare ludzi we frakach na szczerym Polu, mogą dla mnie się dogadywać

ale między sobą ^^

Postawie sprawę inaczej:

Jeżeli system by się zawalił i zawieszone w próźni lemingi będą czekać aż wyjdzie we Fraku Trump i ogłosi że bank netherlands i inni się dogadali i teraz robimy tak i tak i posługujemy się tym a tym, a lemingi to łykną i dadza sobie te ustalenia narzucić do pracy, to

strace resztki wiary ulokowane w lemingach XD!

@ Lech - jestem zawiedziony dobrym wynikiem lewicy i PSL, jak to możliwe po tylu latach? Kto na to głosuje, ludzie gazet nie czytają?

Ostatnio modyfikowany: 2019-10-14 21:33

Kikkhull

Perspektywy NOK? Nisko zeszli ale to odejście wsparcia ropy..."

Będzie niżej. Spadają ceny Rekordowe zadłużenie i ilość windykacji. nieruchomości i po ostatniej podwyżce stóp już przebakuja o jej obniżce.

3r3

"@ 3r3 poczekaj poczekaj, jak system się zawali to ja rozumiem, że cyferki i papierki nie będą działać, wiec dla mnie Ty i bank netherlands i lobby BIS możecie się dogadywać na sztaby nie ma sprawy, ale nie rozciągajcie waszych ustaleń na reszte społeczeństwa :) O to mi chodzi, "

Oczywiście do niczego Was nie zmuszamy - po prostu ustawimy radosnych panów pancernych na straży własności, Wam wyjaśnimy że jesteście w gościach i jak chcecie z infrastruktury korzystać to obowiązuje czynsz. No bo sam rozumiesz - nic na ten świat nie przynosicie, więc grzecznie oddawajcie owoce & talenty tak abyście na pewno nic z niego nie wynieśli^^

"ale pomysł żeby w jakimś Państwie zmusić wtedy wszystkich do posługiwania się (Najnowszą walutą), której tłem miałyby być Wasze ustalenia bez najpierw krwawej wojny na ulicach z gojami to szaleństwo, rozumi? : ) "

Jednak odczuwasz masochistyczną potrzebę poznakomienia się z przemocą. Wystarczy Ci ścieżka zdrowia, wariant niemiecki - lokalny, rosyjski z wycieczką geograficzną, czy nowochiński z przerobem na organy? Wiesz po czyjej stronie staną panowie pancerni?

"Po upadu systemu jeżeli by się załamał nagle, bez płynnego przejścia do innej alternatywy, jak zmusisz niepokornych do pracy w tej hierarchii? "

dlatego muszą być więzienia,

zsyłka i łagier, kat i stryk

"strace resztki wiary ulokowane w lemingach XD! "

Porzuć wszelką nadzieję.

z01

„A czy przypadkiem nie powinni oni słuchać tzw. wyborców i im służyć?

Bo jeśli nie, to jaki sens mają wybory? Co należy sądzić o tych, którzy biorą w nich udział nie żądając od wybranych przez siebie by im służyli i ich słuchali?”

I to jest sedno, esencja problemu zwanego demokracją. Wszyscy udają, że system działa jak należy a tymczasem niewolnicy, jakimi jesteśmy, mogą sobie co najwyżej wybrać strażnika, który nas będzie za mordę trzymał. Myślałem, że w miejscach bardziej oświeconych, jak niniejsze, nie trzeba o tym przypominać ale paru entuzjastów wyników wyborczych się znalazło.

Z drugiej strony, patrząc na ogólny poziom społeczeństwa czy naprawdę chcemy, żeby władza wykonywała wolę wyborców? I tak źle, i tak niedobrze. Gdyby każdy był mądry jak Sokrates demokracja byłaby ustrojem idealnym, a tak albo jest beznadziejnym, albo jej nie ma wcale, chociaż barany myślą, że jest i co jakiś czas beczą w kierunku pasterza.

@polish_wealth

„Jeżeli system by się zawalił i zawieszone w próźni lemingi będą czekać aż wyjdzie we Fraku Trump i ogłosi że bank netherlands i inni się dogadali i teraz robimy tak i tak i posługujemy się tym a tym, a lemingi to łykną i dadza sobie te ustalenia narzucić do pracy, to strace resztki wiary ulokowane w lemingach XD!”

Od ludzi, którzy od złotej monety wolą batona czekoladowego można oczekiwać co najwyżej nowego systemu monetarnego w której jednostką wymiany byłyby słodycze. To jest, gdyby byli w stanie pomyśleć, że jest coś takiego, jak system monetarny i że jest to ważniejsze dla ich życia, niż chwilowa satysfakcja ze zjedzenia batonika.

Ostatnio modyfikowany: 2019-10-14 22:11

abc123

Jednak Konfederacja to jest poziom. Reszta im do piet nie dorasta. Jak mozna na PiS czy KO albo inna lewice glosowac?

SeaBi

Napisz coś o ciekawych spostrzeżeniach z rynków finansowych, daj linka do jakiegoś ciekawego artykułu ekonomicznego lub wykresu a nie wklejaj muzyczki z Piratów z Karaibów jak jakiś dzieciak z podstawówki.

Dante

PS. Na UGAZ, UWT i DUST bardzo byczo.

Ostatnio modyfikowany: 2019-10-14 22:24

xoni

Problem z wykresami jest taki że pokazują przeszłość, a historia nigdy nie powtarza się tak samo. Może znasz jakiś inny okres w historii podobny do obecnego? Post-inflacyjny koniec cyklu na DM i tą samą ćwiartkę co teraz mieliśmy ostatnio chyba jedynie 2000/2001

Przepraszam - nad wstawianiem wykresów muszę jeszcze popracować ;)

cpi wtedy http://imgsafe.org/image/4d794867e9

cpi teraz http://imgsafe.org/image/4d8d4991c0

ale rynek akcji miał podobny setting co teraz znacznie wcześniej http://imgsafe.org/image/4d9399465a

Fakt, może to jedynie płytka recesja jak 2012 i 2016, ale to by oznaczało że będą aż 4 cykle na DM od 2009?!

Ostatnio modyfikowany: 2019-10-14 22:40

Dante

Czy możesz wrzucić jako linki (obrazki się nie wyświetlają)?

Historia się nie powtarza, ale się rymuje - to co mamy obecnie dość mocno przypomina początek 2016r. dla surowców i akcji EM, a dla akcji DM vs obligacje drugą połowę 2016r.

Ostatnio modyfikowany: 2019-10-14 22:35

easyReader

Tyle że oni cieszą się z Korwina, Kuleszy i Berkowicza, a ja z Winnickiego, Bosaka i Tuduja. I przewiduję że już od jutra panowie Korwin i Berkowicz zaczną "pracować" na zmniejszenie % Konfy za 4 lata. Winnicki i Bosak będą spokojnie i merytorycznie punktować rządzących, a tamci będą pajacować i ośmieszać ugrupowanie. Zgadnijcie, co nagłośnią wszystkie media... O JKM już kilkakrotnie wyrażałem moje zdanie -szkodnik jakich mało. Berkowicz też już pokazał co potrafi jak z jarmułką tańcował przed wyborami do PE (to zresztą ciekawa koncepcja: aby komuś-tam jarmułkę przykładał gość o nazwisku Ber-ko-wicz/vitz). Kulesza z kolei gdy był jeszcze posłem wywołał interwencję u władz PL ambasady bodajże Słowenii jak ogłosił że "PL powinna uznać" (czy coś w tym sensie) jakieś tam kabaretowe pseudo-państwo tamtejszych leseferystów. Przypuszczam, że minimum raz na kwartał czeka nas jakiś medialny spektakl z którymś z tych panów w roli głównej.

Tak więc - ciekawe jak tam Konfa za 4 lata: 12,8 czy 4,8? Obawiam się, że w tym składzie (+tvn+tvp+polsat+radia ogólnopolskie) czeka nas to drugie.

Ostatnio modyfikowany: 2019-10-14 22:42

gasch

Rzeczywiście Konfederacja to ciekawy twór (według mnie w 2015 ale i teraz Kukiz+Korwin byłby jeszcze dużo lepszy). Wydaje się, że zadziałał jednak wyśmienicie. Korwin ze swoimi 4-5% i RN z 1-2% dostali razem 6,8%, nic lepszego nie mogło ich spotkać. Słyszałem, że mają w sejmie założyć osobne kluby. Naturalna kolej rzeczy dla tak różnych środowisk.

Ważne, że oba ugrupowania będą teraz pojawiać się dużo częściej w mediach, będą mieć budżetowe finansowanie, co powinno się przełożyć na wzrost popularności. Moim zdaniem POPiS będzie tracił podgryzany przez Lewicę, Korwina i RN. Podgryzanie z lewej pójdzie pewnie szybciej, ale z prawej również prędzej czy później nastąpi.

Nikomu personalnie źle nie życzę, ale gdyby zabrakło na scenie JK to PiS w 5 sekund zostaje rozerwany na strzępy. Ludzie lubią liderów.

PiS ma silnego lidera i rządzi. PO do czasu abdykacji Tuska było w podobnej sytuacji. Teraz POKO nie ma lidera i traci. Tak działa pseudodemokratyczny system partyjny.

Dante

Od 1987r. do 2001r. również można doliczyć się 4 cykli

Ale co innego jest bardziej istotne - mianowicie zwrot w realnej gospodarce przy aktualnych kosztach (kredytu, surowców, etc). Jeśli zwrot ten zaczyna spadać, to wtedy alternatywa w postaci obligacji staje coraz popularniejsza wśród inwestorów.

@tg

A może SEK będzie znacznie lepszy od NOK i nas ładnie zaskoczy?

Ostatnio modyfikowany: 2019-10-14 23:48

feliksinwestor

Często słyszałeś od T21 taki pogląd: po mocnych spadkach na rynkach akcji FED obniży szybko i mocno stopy i wprowadzi nowe QE to wtedy wejdziesz w "tanie" akcje EM.

Tymczasem rynki są na historycznych szczytach, a FED już obniża stopy i wprowadza QE 4. Kiedy przewidujesz swój moment wejścia w EM?

Kikkhull

Kikkhull

https://aksjelive.e24.no/article/y3yyjx

3r3

"Jak komuś chce się tłumaczyć z norweskiego to będzie osłabienie się korony

https://aksjelive.e24.no/article/y3yyjx"

Paskudna koncepcja, że wpływ na rynek sprowadza się do coraz tańszego dokładania do niego roboty eksportem odejmującym sobie od gęby?

Bardzo sprytne wciskać to w krajach gdzie z biedy trzeba importować ludzi bo na miejscu nie opłaca się ich wytwarzać. Na niskie zarobki trzeba sprowadzać pracownika, który się na nie połasi (bo lokalny zna lokalne koszty życia i się nie nabierze) a taki sprowadzony ma ujemną korelację z pekabem.

abc123

Nie o muzyczke tam chodzi. Ale juz nie wazne. Nie emocjonuj sie tak bo pieluszke zabrudzisz.

Dante

gruby

"Tak więc - ciekawe jak tam Konfa za 4 lata: 12,8 czy 4,8? Obawiam się, że w tym składzie (+tvn+tvp+polsat+radia ogólnopolskie) czeka nas to drugie."

Za cztery lata zarówno kaczor jak i JKM spierać będą się co najwyżej o kolejność w kolejce po galaretkę. I to w wariancie optymistycznym. Możliwe jest również że dopiero śmierć odciągnie ich od stołków ale wtedy będziemy mieli freak show jakiego nie było od czasów Breżniewa i Andropowa. Zresztą oglądając obydwu (JKMa i nadszyszkownika) w dopiero co zakończonej kampanii wyborczej nie mogłem nie zauważyć ich rosnącego mimicznego podobieństwa do facjaty Berlusconiego. W pewnym wieku puder przestaje pomagać a zaczyna przeszkadzać i wtedy lepiej skupić się na radiu odpuszczając sobie telewizję.

@gasch napisał:

"Moim zdaniem POPiS będzie tracił podgryzany przez Lewicę, Korwina i RN."

Naczelnym zadaniem posła w jego pierwszej kadencji w sejmie jest załatwienie sobie miejsca na liście gwarantującego mu drugą kadencję. Dlatego spodziewam się transferów w przeciwną stronę raczej. Na początku kadencji możemy spodziewać się fali transferów (absolutnie nie korupcji, a skąd) zapewniających PiSowi większość w Senacie a gdzieś tak w drugiej połowie kadencji fali posłów załatwiających sobie miejsca na nowych listach wyborczych.

Gold_trade

Kiedy można się spodziewać uruchomienia portalu do handlu metalami szlachetnymi?

Bardzo ciekawy pomysł i spore ułatwienia dla posiadaczy i chcących posiadać "fizyki".

Pozdrawiam.

Lech

Pozycja PIS w Polsce jasno pokazuje ,że my tej bitwy pod Grunwaldem do dzisiaj nie wygraliśmy i nie zapowiada się że wygramy..

nie mogłem nie zauważyć ich rosnącego mimicznego podobieństwa do facjaty Berlusconiego. ...

i tak dobrze ,że nie Benito MUssoliniego bo długopis wypisz wymaluj... szczególnie jak łapie wiatr.. no na miesięcznicy itp..

Ostatnio modyfikowany: 2019-10-15 09:32

Kikkhull

Jak wygląda rozliczenie vat, gdy osoba fizyczna zarejestruje się jako czynny płatnik vat, aby odzyskać vat z zakupu nieruchomości pod działalność. Czy jest limit czasowy zakupu, a potem otwarcia działalności? Czy można być płatnikiem vat teoretycznym dłuższy okres bez płacenia vat, bo działalność jeszcze nie będzie uruchomiona?

Hidalgo

Jesli w ramach dzialalbosci gospodarczej, to najlepiej na nowa dzialalnosc, nic nie stoi na przeszkodzie prowadzic kilka dzialanosci gospodarczych majacych kilka odrebnych KPIR,

Wtedy kupujesz nieruchomosc na taka dzialalnosc i od razu mozesz wnioskowac o zwrot vat do US, i us pewnie od razu zrobi kontrole, dlatego na ta nowa lepiej. Nie ma sie czego czepic. Wazne ze w tej nowej dzialalnosci musisz najpierw choc jedna jedyna wystawic fakture vat i musi byc ona zaplacona.

Pozniej nie musisz wystawiac faktur, a mozesz nieruchomosc amortyzowac i zbierac koszty na nastepne lata. No ale chyba lepiej ja wynajmowac, co?

Ostatnio modyfikowany: 2019-10-15 09:48

Krzysztof1

https://www.youtube.com/watch?v=aF5OFe-hV_0

Kikkhull

Hidalgo

Jak nie chcesz placic Zus to moze jako spolka, np. Sp zoo sp. k.

Mozesz nie placic zus o ile nie zatrudniasz ludzi, ale to wiekszy koszt ksiegowej bo pelna ksiegowosc musisz prowadzic i ciezej przeplywy wewnatrz sobie robic (ty-spolka) niz przy 1os dzialalnosci.

Nie przerabialem Zwrotu vat przy fizycznym (moze byc tak ze Ci Us zakwestionuje bo powie ze albo jestes kpnsumentem jako koncowy odbiorca musisz zaplacic, albo jestes przedsiebiorca i mozesz cat odliczyc ale musisz w ramach dzialalnosci prowadzic). Na pewno mozesz jako fizyczny faktury vat wystawiac, jako platnik vat , wydaje sie logicznym wiec ze i vat powinienes moc odliczyc ale napisz do jakiegokolwiek doradcy podatkowego. Nie che wprowadzic bład.

Ostatnio modyfikowany: 2019-10-15 10:51

Hidalgo

Wg. Mnie zalezy to od wielkosci Twojej inwestycji nieruchomosci powyzej 1mln robilbym na spolke mniejsze jak chcesz.

Dosc powszechne jest tez ze jako fizyczny wynajmujesz swojej spolce nieruchomosc na potrzeby wlasne lub na potrzeby dalszego wynajmu.

Chodzi o to by ruzyko przerzucic na spolke.

Kikkhull

Porabane są te przepisy, a nieruchomość chciał bym za 800k-1mln netto i nie mogę wtopic bo będę płakał rzewnymi łzami.

sebas

- jeśli kupisz na działalność, najprawdopodobniej nikt ci tego vatu nie zwróci, co najwyżej będziesz mógł rozliczyć z przychodów,

- jeśli kupisz na spółkę i dostaniesz zwrot vatu to będą to pieniądze spółki a nie twoje,

- jeśli rozliczysz vat przy zakupie, to w momencie kiedy zrezygnujesz z prowadzenia działalności gospodarczej na jej terytorium, będziesz zobowiązany do zwrotu rozliczonego vatu i to po cenie aktualnej nieruchomości, oczywiście pewnie większej niż cena zakupu.

@Hidalgo, jedna osoba może prowadzić tylko jedną działalność gospodarczą, natomiast spółek prawa handlowego może prowadzić mnogo, jako zwykła osoba fizyczna nie możesz rozliczać vatu, jedynie jako osoba fizyczna prowadząca działalność gospodarczą, przynależąca do tego systemu.

Kikkhull

Trzeba tylko dobrze wszystko rozplanować, żeby się nie narobić a zarobić.

polish_wealth

dywagacje o librze jako jedynej walucie swiatowej : )

growing

polish_wealth

Jezeli wojna na bliskim wschodzie wyniesie ceny ropy do gory i waluty klasyczne sie rozchwieja nie majac umocowania w zadnym aktywie, to libra rzeczywiscie jest najblizsza implementacji (facebook ma 2,5 mld uzytkownikow) Wszystkie firmy z doliny krzemowej natychmiast poklonia sie tej nowej walucie.

Trader21 musisz przeksztalcic sie w zarobkowy fundusz do ktorego bedzie mozna nagonic 2 mln polakow, ktorzy przestana trzymac kase w bankach bisowskich, dzieki takiemu transferowi bedzie mozliwe wspieranie finansowe konfederatow ktorzy pomoga przeksztalcic Polske w monarchie.

Tylko monarchia bedzie mogla arbitralnie odrzucic czy to podatkiem czy restrykcjami czy karami czy wogule wygonic te firmy z terytorium Polski, w kazdym innym przypadku jezeli Polska pozostanie w ksztalcie demokratycznym to niestety 38 mln narod bedzie ofiara tego systemu bo nikt sie za to nie zabierze a system swobodnie przeniknie do uzytku.

Rafal Zaorski bez zwlowki powinien wykorzystac swoj potencjal i wesprzec ta inicjatywe ;)

3r3 i Gruby przestancie walic konia tam w Szwajcarii i Szwecji i pomozcie pracowac nad teoretycznymi ramami wyjscia z tego ucisku jaki jest szykowany ^^

Mariusz M

xoni

Fundamentalne pytanie, ale ktoś kiedyś zadał jeszcze lepsze:

Niektórzy odpowiedzieli, że zastosowanie ma tutaj 11 reguła do gry w monopoly: https://imgur.com/r/politic/1B8yX

Ostatnio modyfikowany: 2019-10-15 15:25

gruby

"3r3 i Gruby przestancie walic konia tam w Szwajcarii i Szwecji i pomozcie pracowac nad teoretycznymi ramami wyjscia z tego ucisku jaki jest szykowany"

Ale co ja z tego będę miał ? Bo jak pracowałem z powołania (wstyd się przyznać: człowiek był wtedy młody, głupi i do tego miał jeszcze ciągoty socjaldemokratyczne) to poziom napełnienia miski się nie zgadzał. Skoro jest popyt na rządy normalnych to może zacznijcie ich normalnie wynagradzać ? Bo zapewne rozumiesz że obłożenie pracą polegającą na wyprostowaniu 25 milionom niepracujących Polaków światopoglądu nijak ma się obecnie oferowanego przez pozostałe 13 milionów wynagrodzenia za zrobienie porządku ? I tylko takie ofermy jak Kaczyński, Schetyna, dwunazwiskowy ale z myślnikiem chłop czy dwunazwiskowy ale z myślnikiem filozof co to nic innego w życiu robić nie potrafią się na te ochłapy rzucają ?

You get what you pay for.

@mariusz M napisał:

"ale jednocześnie te niekończące się dodruki są chyba pewnego rodzaju podatkiem nakładanym na resztę świata, aż w końcu ta reszta świata się wku...i i powie dość."

Byli tacy. Jak na razie zaludniają cmentarze.

Ostatnio modyfikowany: 2019-10-15 15:39

z01

Dolar jest najładniejszą z najbrzydszych walut. Cały świat potrzebuje dolara bo zarówno państwa, jak korporacje w dolarze maja pozaciągane długi, które wciąż muszą spłacać. Z tego powodu USD, jeśli upadnie, zrobi to ostatnie, po PLN, EUR itd.

"rozwadnia swoją walutę poprzez kolejne i kolejne dodruki. Czy ich waluta nie powinna przez to tracić na wartości zamiast stać w miejscu lub zyskiwać np. w stosunku do PLN?"

Byłoby tak, gdyby nasz rząd prowadził politykę akumulacji kapitału a nie rozdawnictwa. Jednak silna złotówka nie jest Polsce do końca na rękę bo dominujący trend na świecie to osłabianie walut, żeby zachować konkurencyjność gospodarek. Więc USA drukuje na potęgę ale inni też drukują bo nie chcą być stratni. Wyścigi na psucie swoich walut idą w najlepsze. Zapłaci jak zawsze Kowalski.

Dante

Warto obserwować bilanse banków centralanych, bo ich wzrost prędzej czy później przekłada na osłabienie waluty:

https://wojciechbialek.pl/2019/10/zmiany-poziomu-rezerw-amerykanskich-bankow-a-kurs-dolara.html

Niedługo W. Białek powinien wrzucić dokładniejszą analizę na ten temat, ale ogólna, bardzo uproszczona zasada: bank centralny, który QE-uje najwolniej, tego waluta umacnia się na tle innych (z tego względu ostatnio kupiłem SEK).

Dopóki banki centralne będą współpracować nie powinno być cudów jak chociażby z lirą turecką.

Poza tym, USA nie upadnie - po prostu spotka ich to co spatkało Wielką Brytanię (Imperium już nie istnieje, ale jego resztki, które znaczą coraz mniej, tak).

@JSW

Tak się wytrzepuje "ulicę" z dobrych akcji, gdy grubas chce kupić.

https://pl.investing.com/news/stock-market-news/trigon-dm-rekomenduje-sprzedaj-jsw-cena-docelowa-142-zl-238935