EBC redukuje skup obligacji

Europejski Bank Centralny postanowił utrzymać stopy procentowe na poziomie 0%. Tym razem jednak inwestorów znacznie bardziej interesowała decyzja w sprawie QE, czyli programu skupowania przez EBC obligacji za świeżo dodrukowaną walutę. Przypomnijmy, że do tej pory Europejski Bank Centralny zasilał rynek obligacji skarbowych i korporacyjnych kwotą 60 mld euro miesięcznie.

Ostatecznie Mario Draghi poinformował o ograniczeniu skupu aktywów z 60 do 30 mld euro miesięcznie, począwszy od stycznia 2018 roku. Program będzie kontynuowany co najmniej do września 2018 roku.

Przed ogłoszeniem decyzji część inwestorów spodziewała się całkowitego zakończenia QE, co mogłoby poskutkować szybszymi spadkami cen obligacji (mniejszy popyt na rynku). Ostateczna decyzja EBC została zatem przyjęta z umiarkowanym optymizmem, doprowadzając jednocześnie do osłabienia euro względem dolara.

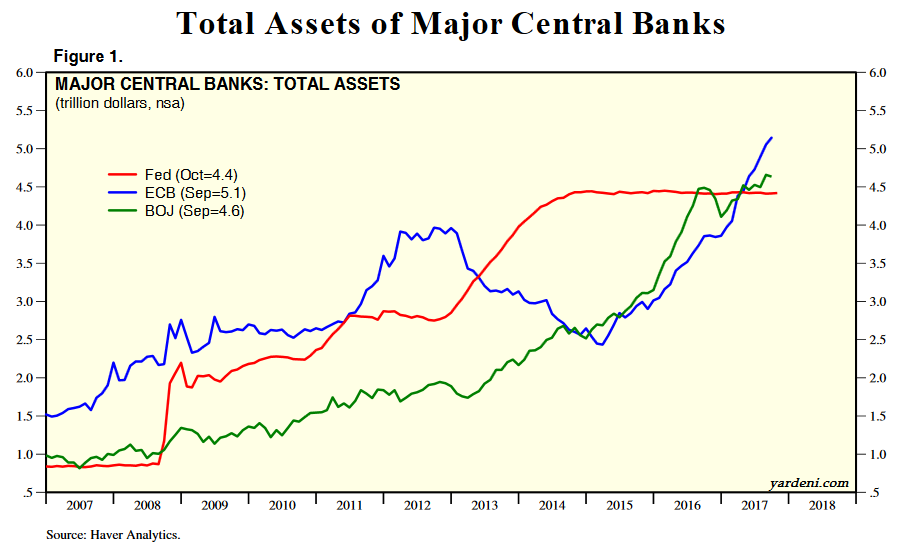

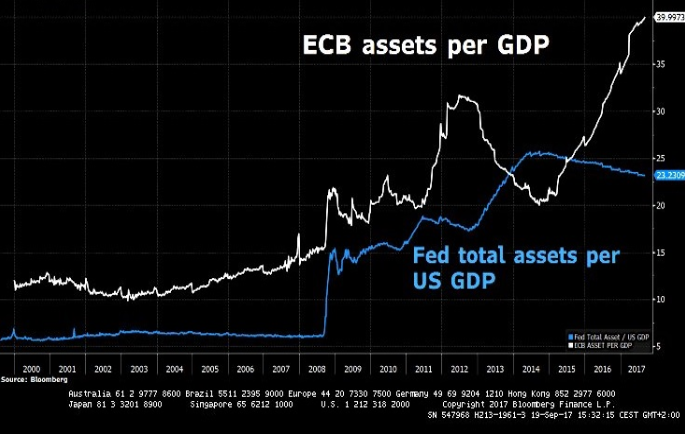

Decyzja EBC oznacza, że w przyszłym roku bank wpompuje w rynek co najmniej 270 mld euro. Tymczasem dotychczasowe działania sprawiły, że rozmiar bilansu Europejskiego Banku Centralnego przebił Rezerwę Federalną oraz Bank Japonii.

To jednak nie wszystko. W przypadku amerykańskiej Rezerwy Federalnej wartość bilansu równa się 23% PKB Stanów Zjednoczonych. Z kolei w przypadku EBC i strefy euro ten stosunek wynosi aż 40%!

Można zatem stwierdzić, że EBC potrzebował dużo większych nakładów, aby utrzymać stabilność na rynkach finansowych. Oczywiście interwencje Europejskiego Banku Centralnego doprowadziły przy okazji do kilku absurdów. Wystarczy wspomnieć chociażby o rentowności europejskich obligacji korporacyjnych, które znalazły się na podobnym poziomie co 10-letnie obligacje Stanów Zjednoczonych.

Część z Was zastanawia się zapewne czy dodruk waluty i utrzymywanie wysokich cen na rynkach finansowych może trwać w nieskończoność? Rynek obligacji już teraz pokazuje, że tak nie będzie. Wszystko dlatego, że działania rządów i banków centralnych związane z kreowaniem nowej waluty (głównie chodzi tutaj o wszelkie programy socjalne, ale QE również) przynoszą coraz bardziej widoczne efekty w postaci wyższej inflacji. Zjawisko to jest widoczne zwłaszcza od początku 2017 roku. Wyższa inflacja zmniejsza atrakcyjność obligacji. W efekcie inwestorzy uciekają z rynku, co doprowadza do spadku cen obligacji, czyli wzrostu ich rentowności.

Wykresy mówią same za siebie. Mamy wybicie na obligacjach niemieckich…

…brytyjskich…

… jak również wyższe poziomy na obligacjach amerykańskich.

Ostatnie miesiące potwierdzają naszą tezę, że obligacje z czasem przestaną być kojarzone z najwyższym poziomem bezpieczeństwa. Zamiast tego będą określane jako aktywo gwarantujące stratę.

Wybory w Austrii: Lewica w odwrocie

Przyspieszone wybory parlamentarne w Austrii zakończyły się zwycięstwem Partii Ludowej, która zdobyła 31,4% głosów. Na drugim miejscu uplasowała się Wolnościowa Partia Austrii (27,4% głosów). To właśnie te 2 partie mają stworzyć koalicję rządzącą.

Wielkim przegranym wyborów w Austrii jest lewica. Socjaldemokratyczna Partia Austrii zdobyła 26,7% głosów, co oznacza, że będzie ona 3 siłą w parlamencie. Z kolei Zieloni nie zdołali nawet przekroczyć progu wyborczego.

Wyborcze zwycięstwo Partia Ludowa zawdzięcza w dużej mierze antyimigracyjnym postulatom. Przypomnijmy, że taka retoryka okazała się skuteczna podczas niedawnych wyborów w Niemczech (wzrost poparcia AfD), a teraz również w Austrii. To najlepsze potwierdzenie, że Austriacy oraz Niemcy z coraz większą niechęcią patrzą na dotychczasową politykę imigracyjną.

Wynik wyborów sugeruje, że nowym kanclerzem Austrii zostanie szef Partii Ludowej, zaledwie 31-letni Sebastian Kurz. Do tej pory Kurz sprawował funkcję ministra spraw zagranicznych i dał się poznać jako niezwykle skuteczny polityk. W poprzednich latach przyczynił się m.in. do zamknięcia szlaku, którym imigranci trafiali do Austrii.

Jeśli nic się nie zmieni i Kurz faktycznie zostanie kanclerzem Austrii, to jego konserwatywne poglądy mogą doprowadzić do poprawy stosunków z rządami Węgier i Polski, jak również ochłodzenia relacji na linii Austria-Niemcy.

Podsumowując, zmiana władzy w Austrii może doprowadzić do pogłębienia podziałów wewnątrz Unii Europejskiej i stać się kolejnym elementem prowadzącym do rozpadu wspólnoty. Warto wspomnieć, że złe wieści dla Brukseli dotarły również z Czech, gdzie partia miliardera Andreja Babisa wygrała wybory parlamentarne, a on sam ma zostać premierem. Szef zwycięskiej partii, podobnie jak nowy kanclerz Austrii, niechętnie odnosi się do przyjmowania uchodźców oraz ingerowania przez Brukselę w wewnętrzne sprawy Czech.

Polityczna nowomowa Janet Yellen

Kiedy politycy lub bankierzy centralni mogą się czymś pochwalić, zazwyczaj mówią wprost chcąc dotrzeć do jak największej liczby odbiorców (potencjalnych wyborców). Co innego w razie problemów – wtedy zaczyna się skomplikowany język.

Podobną taktykę obrała prezes FED, czyli Janet Yellen, która kilkanaście dni temu ogłosiła, że wykorzystywany przez Rezerwę Federalną model dotyczący dynamiki inflacji jest „zniekształcony”.

W przekładzie na zwykły, prosty język oznacza to, że model jest po prostu zły.

Sprawa jest poważna, ponieważ kiedy FED rozważa czy podnieść stopy procentowe, wysokość inflacji jest jednym z głównych kryteriów. Tymczasem Yellen przyznała się do błędu już po raz drugi – wcześniej zrobiła to pod koniec września. Mało tego, za pierwszym razem Yellen wspomniała, że błędnie oceniane mogły być również dane z rynku pracy.

Zastanówcie się przez chwilę: od kilku lat słuchamy o tym jak amerykańska gospodarka się odradza oraz jak cudownie spada bezrobocie w USA. Po czym wychodzi prezes FED i informuje, że rzeczywistość może wyglądać inaczej niż się bankierom centralnym wydawało.

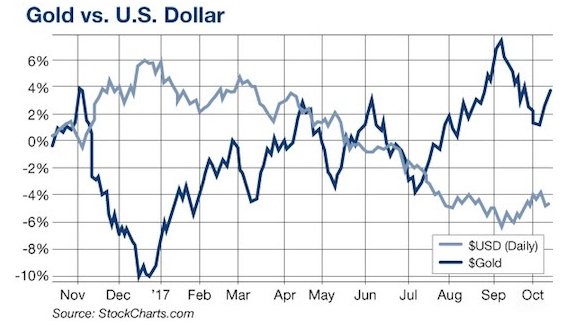

Jakie to ma przełożenie na rynki finansowe? Otóż w tym momencie prawdopodobieństwo podwyżki stóp procentowych w grudniu jest szacowane na 98%. Rynek jest na to nastawiony. Jeśli FED zrezygnowałby z takiego posunięcia, końcówka roku przyniosłaby osłabienie dolara oraz wzrost notowań metali szlachetnych.

Chociaż sytuacja jest inna niż rok temu, to same notowania mogłyby wyglądać bardzo podobnie jak w końcówce 2016 roku – wówczas koniec grudnia również przyniósł wzrosty na złocie (ciemny kolor na wykresie) i spadki na dolarze (jasny kolor).

Jeśli chodzi o słowa Yellen to wielokrotnie powtarzaliśmy, że amerykańskie wskaźniki makroekonomiczne nie mają nic wspólnego z rzeczywistością. Nie dziwi nas zatem, że prezes FED próbuje dać do zrozumienia, że sytuacja gospodarcza wygląda gorzej niż informowano w oficjalnych komunikatach.

Turcja i Iran będą omijać dolara

Władze Turcji i Iranu poinformowały, że wymiana handlowa pomiędzy tymi krajami odbywać się będzie z użyciem dwóch walut – tureckiej liry oraz irańskiego riala. Zdaniem dyrektora banku centralnego Iranu, nowe warunki mają pozwolić na zwiększenie rocznych obrotów z 10 do 30 mld dolarów.

Kolejnym plusem nowej umowy dla obu krajów jest fakt, że ewentualne sankcje ze strony USA nie będą w stanie zaszkodzić prowadzeniu wymiany handlowej. Jednocześnie Turcja i Iran będą omijać dolara, co stanowi kolejne małe uderzenie w obecny status amerykańskiej waluty.

Porozumienie na linii Turcja – Iran stanowi kontynuację polityki Ankary, która pomimo statusu drugiej siły NATO coraz bardziej zwraca się w kierunku Rosji i jej sojuszników. W tym miejscu warto dodać, że kilka dni temu prezydent Erdogan spotkał się prezydentem Andrzejem Dudą, co wywołało oburzenie wśród części Polaków. Naszym zdaniem niesłusznie. Obowiązkiem polskich władz jest rozwijanie relacji z Turcją niezależnie od jej obecnych stosunków z Zachodem. Kiedy relacje na linii Turcja – UE oraz Turcja – USA poprawią się, Polska będzie należeć do tych krajów, które pozostały solidnym partnerem niezależnie od chwilowych zmian. Taka postawa z pewnością nam nie zaszkodzi. Obecna polityka polskich władz daje promyk nadziei, że Polska nie zamierza ponownie cierpieć za Europę. Wręcz przeciwnie, chce dbać o własny interes.

USA szykuje zmianę strategii wobec Iranu

Podczas przemówienia w Kongresie USA, prezydent Donald Trump stwierdził, że Iran nie wywiązuje się z porozumienia dot. broni nuklearnej. Stąd też, zdaniem Trumpa, konieczne jest wprowadzenie czteropunktowego planu wobec Iranu. Jego pierwszy element zakłada nałożenie sankcji na irańskich przywódców.

Trump zaznaczył, że stanowisko USA nie oznacza zerwania dotychczasowej umowy, jednak Stany Zjednoczone mogą się z niej wycofać w niedalekiej przyszłości.

Słowa Trumpa spotkały się z niezadowoleniem przywódców Wielkiej Brytanii, Niemiec, Francji oraz Rosji. Z kolei Frederica Mogherini, unijna minister polityki zagranicznej, stwierdziła, że w Iranie doszło do 8 inspekcji i żadna nie wykazała, by kraj ten w jakikolwiek sposób łamał umowę dot. broni nuklearnej.

Zachowanie wobec Iranu to kolejne agresywne zagranie ze strony Trumpa, które potwierdza, że prezydent USA idzie na coraz większe ustępstwa wobec establishmentu. Pozostaje pytanie czy Trump zaskarbi sobie wystarczająco dużo sympatii by wprowadzić którekolwiek z planowanych reform (np. obniżki podatków czy zniesienie Obamacare).

GPW: Atrakcyjne wyceny małych spółek

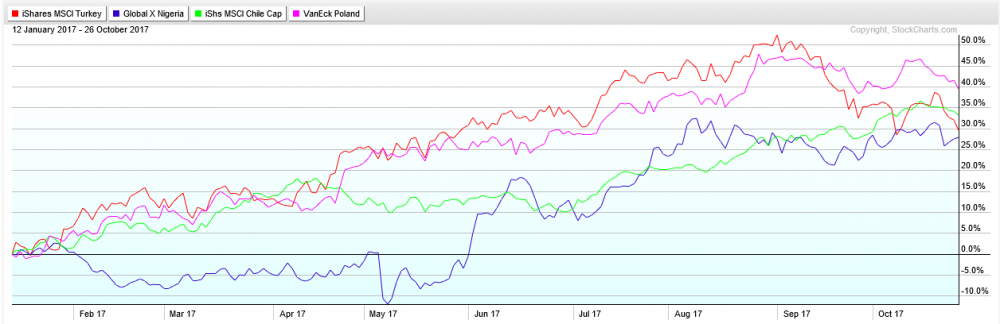

Obecny rok upływa pod znakiem hossy na rynkach wschodzących. Od stycznia ETFy na Turcję, Nigerię czy Chile przyniosły zyski na poziomie 25-35%. Jeszcze lepiej od nich wypadł ETF VanEcka na polską giełdę, który wygenerował 40% wzrostu.

Należy jednak zauważyć, że za świetne wyniki polskiej giełdy odpowiadają przede wszystkim spółki duże, wchodzące w skład WIG20. Zupełnie inaczej wygląda sytuacja w przykładu indeksu dla małych spółek, czyli sWIG80.

Jeszcze na początku roku oba wymienione indeksy zachowywały się podobnie (czyt. rosły w szybkim tempie). Potem jednak mniejsze spółki wpadły w trend spadkowy, który trwa aż do dziś. W efekcie, biorąc pod uwagę ostatni rok, WIG20 (linia pomarańczowa) zanotował wzrost o ponad 35%, natomiast sWIG80 nadal jest w tym samym miejscu.

Oczywiście duży wpływ na obecną sytuację miał napływ zagranicznego kapitału, który trafił przede wszystkim do największych przedsiębiorstw. Zakładając, że hossa na GPW będzie kontynuowana (warunkiem jest spokój w USA), kapitał który napłynie do Polski będzie „rozlewał się” na resztę spółek. Po prostu część inwestorów w pewnym momencie zdecyduje się sprzedać drogie akcje i poszukać tych atrakcyjniej wycenionych. To szansa dla mniejszych spółek, wśród których wiele może pochwalić się np. wskaźnikiem C/Z poniżej 10. W przypadku sWIG80 już kilka tygodni temu wspominaliśmy o spółce Astarta Holding. Można zakładać, że to nie jedyna ciekawa okazja w tym indeksie, dlatego też poddamy indeks głębszej analizie.

Jak hossa odbiera rozum – przykłady z czasów Wielkiego Kryzysu

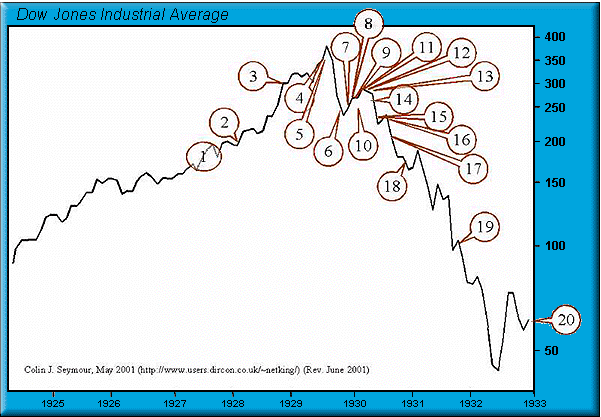

Trwająca od 8 lat hossa sprawiła, że poziom optymizmu wśród inwestorów jest dziś bardzo wysoki. Trudno jednak porównywać obecną sytuację do tego co działo się w Stanach Zjednoczonych przed krachem z 1929 roku. Wówczas w społeczeństwie panowało przekonanie, że ceny akcji nigdy już nie będą spadać. Niebywały poziom euforii wpłynął również na ekonomistów i polityków, którzy zamiast przestrzec obywateli przed hurraoptymizmem, sami dawali się ponieść emocjom. Colin Seymour postanowił zebrać mądrości wypowiadane przez ówczesne „autorytety”, a następnie oznaczył je na wykresie indeksu Dow Jones Industrial z lat 1925-1933. Postanowiliśmy przetłumaczyć kilka z nich.

1. Za naszych czasów nie dojdzie już do żadnego krachu – John Maynard Keynes, brytyjski ekonomista, 1927 rok.

2. Mogę jedynie wyrazić sprzeciw wobec osób, które twierdzą, że jesteśmy świadkami szaleństwa tłumu, a dobrobyt w naszym kraju zakończy się w najbliższym czasie – E.H.H. Simmons, prezydent nowojorskiej giełdy, 12 stycznia 1928 roku.

3. Żaden z Kongresów USA nie działał w czasach, które cechowały się tak dobrymi perspektywami jak obecne. W kraju panuje spokój i zadowolenie, mamy za sobą rekordowo długi okres dobrobytu – Calvin Coolidge, prezydent USA, 4 grudnia 1928 roku.

4. Spadki cen akcji są możliwe, ale o żadnym krachu nie może być mowy – Irving Fischer, wpływowy amerykański ekonomista, 5 września 1929 roku.

5. Te spadki nie będą miały dużego wpływu na przedsiębiorstwa – Arthur Reynolds, dyrektor Continental Illinois Bank of Chicago, w pierwszym dniu krachu.

…

12. Nie ma powodów do niepokoju – Andrew Melion, Sekretarz Skarbu, luty 1930 roku.

…

20. Wszystkie skrzynki depozytowe w bankach oraz instytucjach finansowych zostały zabezpieczone i mogą zostać otwarte wyłącznie w towarzystwie pracownika Urzędu Skarbowego – Franklin D. Roosevelt, prezydent USA, konfiskujący złoto obywateli w 1933 roku.

Wnioski? Pewne aspekty związane z rynkami finansowymi nie zmieniają się nigdy. Wspaniałe wzrosty ostatecznie odbierają rozum większości inwestorów. Niestety, w przypadku Stanów Zjednoczonych z lat 1925-1933 problem był znacznie większy. Pieniądze stracili wówczas nie tylko chciwi ludzie, którzy inwestowali w okresie zaawansowanej hossy, ale również obywatele trzymający się rozsądnie z dala od giełdy i inwestujący w metale szlachetne. Tamten rabunek stał się fundamentem umożliwiającym zbudowanie budżetu CIA. Pieniądze zwykłych obywateli zostały przeznaczone na destabilizację sytuacji politycznej w wielu krajach na całym świecie. Szerzej na ten temat pisaliśmy w artykule „Czym naprawdę jest Exchange Stabilization Fund? Cz. 1 – Finanse”

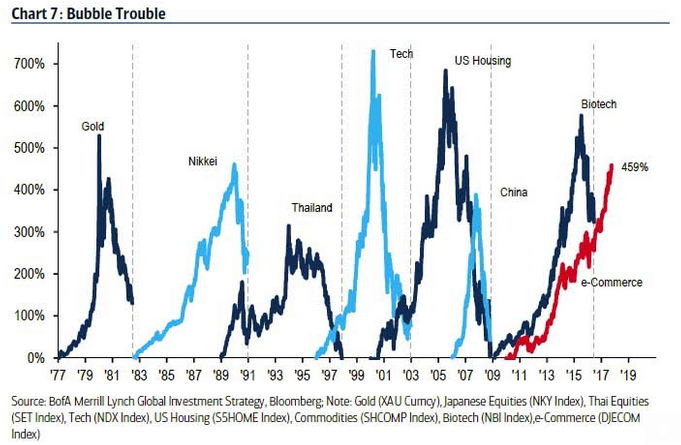

Wracając jeszcze na moment do samego giełdowego szaleństwa z lat 20-tych – tamta hossa skończyła się oczywiście krachem, a tłum został brutalnie sprowadzony na ziemię. Bolesne doświadczenia pozostały w pamięci ludzi na dłuższy czas, ale po zmianie pokoleń pojawili się kolejni, którzy twierdzili, że „to aktywo jest gwarancją wzrostów”. I zawsze kończyło się tak samo, co dobitnie potwierdza poniższy wykres.

Dlaczego tym razem miałoby być inaczej? Niezależnie od tego czy będzie to głośny krach czy zostanie on „przykryty” inflacją jak w latach 70-tych, scenariusz powtórzy się kolejny raz. Wtajemniczeni wyjdą z bessy bez większych strat, a naiwna ulica ponownie straci pieniądze.

Zespół Independent Trader

PN

Ja tak korzystając z okazji weekendowej chciałbym troszkę zapytać o Nieruchomości - tzn kupno mieszkania, swego czasu pojawiło się tutaj sporo komentarzy dotyczących nieopłacalności kupna mieszkania. Oprócz potencjalnych zagrożeń jak kataster, podniesienie stóp procentowych, spadek wartości nieruchomości, jakie jeszcze widzicie przeciwwskazania do zakupu na kredyt nieruchomości? Mam trójkę znajomych którzy chcą brać kredyty jeszcze w tym roku i kupować mieszkania w Warszawie - próbuję ich jakoś przestrzec przekonać ale zawsze jakoś brakuje mi argumentów - jakieś pomysły?

Drugie moje pytanie dotyczy waszych przemyśleń na temat złota. Jakiś czas temu uświadomiłem sobie że złoto to taki sam towar jak pszenica, kakao czy zagęszczony sok pomarańczowy. Przestało pełnić funkcje bezpiecznika i pieniądza a stało się towarem. Ktoś gdzieś decyduje ile ma kosztować danego dnia i mam wrażenie że tak pozostanie przez bardzo długi czas. To samo ze srebrem - kupiłem parę lat temu i próbuję sprzedać z zyskiem fizyka ale nie idzie jakoś. Tak BTW - nie było dawno już żadnego artykułu na temat metali własnie

Mar

https://dentresearch.s3.amazonaws.com/BNB/Monthly_Portfolio/BNB_NOV_17_102717.pdf

To że bedzie spadek cen nieruchomości to niemal pewne, to że pm podrozeją czy potanieją to 50/50 ale jakby tak przestać wszystko analizować na spadnie/wzrośnie to czy zna ktoś coś na przykładzie babć i dziadków, innego niż kamienice i złoto, co w jakiejkolwiek chociaż części przeniosło wartość w czasie ponad 30 lat?

Ostatnio modyfikowany: 2017-10-28 15:16

Drizzt

W wielu artykułach wspominasz o tym, że Chiny i Rosja kupują złoto, że generalnie świat zmierza w kierunku oparcia walut, czy SDR na złocie itp. Ok, ale co na to USA? Przecież oni doskonale muszą zdawać sobie sprawę z tego co się dzieje, jakie są prawdopodobne scenariusze dla złota i raczej nie stwierdzą czegoś w stylu "no to wpadli w końcu na pomysł jak zakończyć naszą hegemonię, a to spryciarze, przegraliśmy", tylko raczej mają jakiś plan, który albo zakłóca plany wobec złota, albo również mają zamiar w tym złotym planie uczestniczyć z korzyścią dla siebie. Wiele sugestii wskazuje na to, że USA mogą już nie mieć tyle złota, ile deklarują. Jeśli zdają sobie sprawę, że czeka ich bankructwo, to raczej nie pozbywaliby się tej bezpiecznej przystani. Chciałbym zapytać, czy zastanawiałeś się na tym, czemu król pozwala sługom knuć plany na obalenie go z tronu ;)?

Wybacz, jeśli przeoczyłem gdzieś Twoją odpowiedź na to, lub podobne pytanie, to wybacz, wskaż mi artykuł a ją znajdę ;)

polish_wealth

"Dlaczego Król pozwala sługom knuć plany przeciwko sobie"

Widzisz, wybrzeże chińskie jak HongKong jest pokryte amerykańskimi i europejskimi korporacjami od czasów wypraw Kolonialnych Wielkiej Brytanii,

Sytuacja bankowa jest jeszcze bardziej zawiła, bo masz takie podmioty jak HSBC, które się utuczyły na chinach czy Indiach i duża ilość kredytów wisi na tych landach i odwrotnie,

Aby to zrozumieć postaraj się przypomnieć sobie, jaka była walka miedzy Clinton popierana przez lobby żydowskie i korporacje globalne (które wrzuciły jej grube bańki na kampanie, aby utrzymać status qvo) a Trumpem,

Trump nie jest żadnym królem jednomyślnej Ameryki, a Chiny wasalem żeby im cos pozwalać, są ludzie którzy dawno się przerzucili z USA i wspierają rosnące CHINY, bo tam więcej zarabiają np. taki McDonald ile kosi na tłuszczy chińskiej,

Przecież taki J.P Morgan tylko dlatego ze zaczął w Ameryce, nie będzie bronił Amerykańskiego interesu tylko swojego którym jest "więcej szmalu, więcej czadu" jak śpiewa poeta, co go obchodza jakies male ludzie w USA ktorzy sa zadluzeni i musza pracowac na marnych etatach, niech gina w obliczu przesilenia, wazne sa NASZE slupki,

Zreszta do niedawna ziszczal sie sen Rockefelera z tworzenia komisji Trojstronnej i chiny mialy byc wpiete a nie stac sie glownymi skrzypcami systemu, wiec dali palec a chepnelo im cala reke, standard,

Ostatnio modyfikowany: 2017-10-28 16:03

Right

Jestem z Gdańska i to co się dzieje u nas z cenami mieszkań w pasie nadmorskim (kilkanaście tys. zł/m2 to norma, stare mieszkania gdzie trzeba wrzucić granat i dopiero rozpocząć remont osiągają ceny 6-7 tys. zł) i nie tylko tam powoli wygląda jak mania. Reklama Robyga "ceny w Gd wzrosły w ostatnim roku o 10%. Czy stać się aby czekać"?

Popyt oczywiście kreują głównie goście ze stolicy, ale obserwujemy coraz więcej zakupów przez obcokrajowców (Skandynawia, Niemcy).

Nie wiem czy jesteśmy w okolicach szczytu bańki czy też obcokrajowcy być może pociągną lokalizacje typu Nadmorski Dwór w okolice 20 tys.

Być może zmierzamy w kierunku sytuacji w niektórych krajach zachodnich, gdzie osoby o średnich dochodach całe życie mieszkają w wynajętych domach, mieszkaniach. Albo zawali się to z hukiem, w końcu Gdańsk to nie Barcelona, a Bałtyk to nie M.Śródziemne.

Ostatnio modyfikowany: 2017-10-28 17:39

Eltor

"Oprócz potencjalnych zagrożeń jak kataster, podniesienie stóp procentowych, spadek wartości nieruchomości, jakie jeszcze widzicie przeciwwskazania do zakupu na kredyt nieruchomości? Mam trójkę znajomych którzy chcą brać kredyty jeszcze w tym roku i kupować mieszkania w Warszawie - próbuję ich jakoś przestrzec przekonać ale zawsze jakoś brakuje mi argumentów - jakieś pomysły?"

Nie przekonasz ich, bo najwyraźniej już są przekonani. Jeżeli racjonalne argumenty, które przytoczyłeś nie działają, to żaden już nie podziała. Co najwyżej nakłoń ich do przeprowadzenia symulacji co się stanie z ich ratą, jeśli stopy podskoczą o np. 3p.p. i jak to wpłynie na komfort ich życia w otoczeniu rosnącej CPI.

easyReader

Zguglaj taką frazkę: "government and the dollar are as expendable to the elites as any other". Z cudzysłowem oczywiście.

3r3

"Jakiś czas temu uświadomiłem sobie że złoto to taki sam towar jak pszenica, kakao czy zagęszczony sok pomarańczowy. Przestało pełnić funkcje bezpiecznika i pieniądza a stało się towarem."

I wtedy się obudziłeś. Złoto praktycznie nie ma zastosowań innych niż okazywanie bogactwa poprzez obwieszanie się nim czy szpanowanie zapełnionym skarbcem.

Zapełnij sobie sejf pszenicą czy kakaem, albo zaszpanuj kakaowym zegarkiem i zrób z pszenicy koronę to zrozumiesz różnicę gdy wyjdziesz na ulicę i ktoś Ci wyjaśni, że bez złota jesteś nagi.

"To samo ze srebrem - kupiłem parę lat temu i próbuję sprzedać z zyskiem fizyka ale nie idzie jakoś."

To sprzedaj ze stratą jeśli odczuwasz nieodpartą potrzebę sprzedaży.

Nieruchy w takich warunkach schodzą na 60% stracie (do tego co figuruje w wycenach w księgach, wyceny robione przez biegłych wszak, każdy tak biega jakim mu medalem płacą), ponieważ łańcuszek należymisiów do nierucha jest nadzwyczaj długi.

@Drizzt

"Chciałbym zapytać, czy zastanawiałeś się na tym, czemu król pozwala sługom knuć plany na obalenie go z tronu ;)? "

Ponieważ nie jest w stanie im zakazać knucia. Bo ma nie dość srogich katów, nie dość czujnych wywiadowców, nie dość duże łagry. Ponieważ jest królem słabym i biednym któremu nie chcą służyć wielcy wodzowie, srodzy kaci i okrutni nadzorcy wprawiający poddanych w przerażenie myślozbrodnią. Więc poddani myślą o zbrodni, dyskutują o zbrodni, i na sam majestat wreszcie się zamachną.

Próbowałeś kiedyś zaprowadzić w firmie porządek bejsbolem?

I jaka część załogi na drugi dzień uciekła z pracy, a nawet wyjechała z kraju?

Masz jakieś własne doświadczenia?

Tylko czy gościu w koronie to aby na pewno jest ten co rządzi?

@Right

Gdańsk nad jakimś morzem leży w ogóle?

Ja myślałem że nad Pucyfikiem, ale może ja w złej stoczni pracowałem i tam widok był kiepski, może to morze było prawdziwe, a mnie się głupiemu wydawało tylko że zatoka jaka.

Ostatnio modyfikowany: 2017-10-28 19:52

wodnik

3r3

Z leninowej nie, tam gdzie Maja dźwiga to już nie rzeka. Ale też pewnie zjeździłeś wszystkie okoliczne parkingi klejenia sekcji.

Ta zatoka to jest takiego morza piątej wody po oceanie.

Ostatnio modyfikowany: 2017-10-28 22:19

wodnik

3r3

Dźwig na Dalmorze w Gdyni ta Maja. Remontowa jeździ po całej okolicy, a nawet dalej to jest okazja pozwiedzać różne stocznie i prowizorki.

wodnik

PawełSz

"Ja tak korzystając z okazji weekendowej chciałbym troszkę zapytać o Nieruchomości - tzn kupno mieszkania, swego czasu pojawiło się tutaj sporo komentarzy dotyczących nieopłacalności kupna mieszkania. Oprócz potencjalnych zagrożeń jak kataster, podniesienie stóp procentowych, spadek wartości nieruchomości, jakie jeszcze widzicie przeciwwskazania do zakupu na kredyt nieruchomości? Mam trójkę znajomych którzy chcą brać kredyty jeszcze w tym roku i kupować mieszkania w Warszawie - próbuję ich jakoś przestrzec przekonać ale zawsze jakoś brakuje mi argumentów - jakieś pomysły?"

Wypowiem się, może pomogę. Bo nie chodzi o czy za 2 lata spadnie im cena nieruchomości. Kluczem jest to, by kupić jak najbardziej poniżej ceny rynkowej. Np. ja kupiłem mieszkanie w Łodzi na Piotrkowskiej po 2400 zł/m. Mimo, że ceny tam są za około 5000 zł/m. Z ogłoszenia, normalnie z portalu, od jakiejś starszej pani. Nie ma dla mnie znaczenia czy ceny spadną 10% czy 30%. Bo i tak nie stracę. Pamiętaj, że zarabiasz, gdy kupujesz a nie gdy sprzedajesz. Druga rzecz gdy kupujesz z myślą o wynajmie, to wtedy nie interesuje cię jaka będzie cena nieruchomości za 2 lata, bo ona ma na siebie zarabiać bez względu na to ile jest warta w danym momencie wg rynku. Ceny swojego mieszkania nie sprawdzasz przecież co miesiąc. Jeśli mieszkanie na wynajem generuje dodatni przepływ pieniężny, to żaden kryzys nie ma wtedy znaczenia dla takiej inwestycji. Ludzie muszą gdzieś mieszkać nawet w kryzysie. A połowa ludzi o kryzysie nawet nie usłyszy, bo oglądają Złotopolskich. I ostatnia rzecz z tych najważniejszych. Zanim coś się kupi, należy przeprowadzić analizę inwestycyjną. Również tą pesymistyczną. Minimalny zwrot z inwestycji w nieruchomości (przynajmniej dla mnie), to powyżej 10% rocznie. Wtedy w razie podniesienia stóp procentowych kredytu hipotecznego nadal będziesz zarabiał. Musieliby podnieś stopy aż do 10% by wychodzić na 0. To oczywiście możliwe, ale wtedy wszyscy będą płakać, że nie mają na spłaty rat, więc... Z resztą nawet wtedy można mieszkanie po prostu próbować sprzedać po kosztach. Jeśli mieszkanie kupione było tanio, to da się wyjść z inwestycji bez wielkiej straty. Chyba, że byłoby bardzo dużo sprzedających a mało kupujących, czy rząd blokowałby wypłatę z kont i ludzie szukaliby kasy sprzedając swoje mieszkania za bezcen (patrz Grecja). A tak na marginesie - Warszawa to kiepski pomysł, generuje kiepskie zwroty, bo mieszkania są drogie a ceny za wynajem dość porównywalne z Łodzią, Wrocławiem czy Poznaniem.

Reasumując:

1. Kupować poniżej ceny rynkowej

2. Zrobić analizę inwestycyjną w pesymistycznym scenariuszu

3. Warto mieć odłożoną gotówkę na raty, gdy mieszkanie nie jest wynajmowane

4. Cashflow musi być dodatni, by inwestycja się powiodła

Powodzenia :-)

Ostatnio modyfikowany: 2017-10-29 02:29

PawełSz

Prośba taka: czy mógłby Twój zespół IT zaimplementować na stronie porządny system komentarzy od następnych artykułów, np coś w rodzaju Disqus? Nie musi być logowania na zewnętrznym systemie, bo może część osób chce zachować anonimowość. Jednak obecny system komentarzy jest fatalny. Nie mam pojęcia czy ktoś odpowiedział na mój komentarz pod innym artykułem. A nawet pod tym, jak będzie 100 komentarzy, to nie będę miał żadnej informacji, że ktoś odpowiedział właśnie mi. Cytowanie treści, na którą się odpowiada też była fajną opcją. Możliwość wątkowania dyskusji na dany temat, żeby nie mieszać odpowiedzi ze sobą - norma w dzisiejszych czasach :-). To są podstawowe możliwości, których potrzebuje Twoja społeczność, by się rozwijać, rozmawiać i uczyć od siebie.

Jakiś czas temu pod jakimś artykułem zadałem Ci pytanie. Do tej pory nie mogę znaleźć tego artykułu, bo zapomniałem który to był, ani nie mam pojęcia czy mi na to odpowiedziałeś, bo nie ma powiadomień. Implementacja kodu gotowego systemu pod nowe artykuły nie powinna być czasochłonna a byłoby to bardzo pomocne. Bardzo proszę (mam nadzieję, że w imieniu wszystkich) o rozważenie tej sprawy :-).

slimak75

To wszystko pięknie wygląda na papierze i w książkach Kiyosakiego. Minusy inwestycji w nieruchomości to zła demografia w Pl,socjalny program Mieszkanie Plus który napewno namiesza jak się rozkręci. Jeśli w sąsiedztwie Waszej nieruchomości zamieszkają podejrzane grupy ludzi np. mniejszość etniczna to ciężko będzie wynająć.

https://wiadomosci.wp.pl/ujawniono-ceny-pierwszych-lokali-programu-mieszkanie-plus-deweloperzy-i-banki-moga-zwijac-biznes-6180925173303425a

polish_wealth

Ostatnio modyfikowany: 2017-10-29 08:51

Loogin

Zadałeś pytanie pod artykułem "MFW nakazuje dalszą walkę z gotówką" i nie, Trader Ci nie odpowiedział. (znalezienie tego zajęło mi minutę)

Jak chcesz wiedzieć, czy ktoś Ci odpowiedział, a nie chcesz czytać wszystkiego, to po prostu przewijasz komentarze w poszukiwaniu "@PawełSz" i tyle. To takie proste i nie zajmuje wiele czasu. O "nowych" systemach komentowania już było wiele razy, czytać się tego nie da. Ja osobiście nie mam nic przeciwko zmianom, jeśli będę miał możliwość wyboru obecnego systemu.

@admin

Już szalejesz przed 9 w niedzielę? Nadgodziny wyrabiasz? polish_wealth pisze praktycznie zawsze nie na temat (i ma wielu wiernych czytelników), zbanuj mu konto, będzie łatwiej. A dyskusja co kto widział w krzakach u lenina to niby na temat jest? (nie żebym był zwolennikiem wycinania, wręcz przeciwnie) Jaki Ty masz algorytm działania? Masz w ogóle?

TomTom

Dla przykładu spadało wszystko co w chwili obecnej jest stosunkowo niedowartościowane i co wydaje się dobrą inwestycją tj.

Rio tinto, gazprom, MOS, RJA, Uran, POT itd.

Wynikało by z tego że mimo to, że są to wszystko "okazje" to gdy zawita bessa i one stracą ponownie na wartości. Więc wypadało by się tego również jak najszybciej pozbyć, odkupując niżej.

Plastic Tofu

"co w jakiejkolwiek chociaż części przeniosło wartość w czasie ponad 30 lat?"

Akcje, sztuka, wino, antyki...

Portfolio zlozone z blue chipsów z dywidenda bez problemu przebilo tak zloto jak i nieruchomosci przez ostatnie 30 lat. Mowimy o sredniej i o niewyrafinowanych inwestycjach (brzydko mówiąc ciułaczach).

@TomTom

Wszystko zależy od horyzontu czasowego. Z drugiej strony zawsze bedzie fluktuacja pomiedzy jakimikolwiek dwoma dobrami wiec cena zawsze jest relatywna, zmitygowanie tego ryzyka jest możliwe tylko znając założenia danej inwestycji.

jacek.s

Z całym szacunkiem, ale twoje mądrości na temat RE wydają się mi być trochę z dupy. Poza przewspaniałą demograficzną katastrofą ('94 830 tys. - '17 696 tys.) wybrałeś miasto smutne jak pewna część ciała, którego najlepszą perspektywą jest bliska autostrada i 100 km do Warszawy. " Pamiętaj, że zarabiasz, gdy kupujesz a nie gdy sprzedajesz." No tutaj już kolega pisze nową ekonomię. Plus złote rady typu " Warto mieć odłożoną gotówkę na raty, gdy mieszkanie nie jest wynajmowane ". Sorry, masz pieniądze to się bawisz, nie masz to zbierasz. Każdy swój malutki RE kupiłem za gotówkę i moim zdaniem tylko to gwarantuje spokojny sen.

@Right

No ceny u was kosmos. Wszystko ma dwie strony, "Gdańsk to nie Barcelona, a Bałtyk to nie M.Śródziemne" bo nic nie wybucha i dindusy nie pływają na pontonach? :)

PawełSz

@jacek.s

Zmiana demografii dotyczy bardzo długiego okresu czasu - za jakieś 30-50 lat i nie uwzględnia tego, że już ponad 1 mln Ukraińców zawitało do Polski. Niektórzy mówią, że nieoficjalnie może to być nawet 3 mln Ukraińców. Dzieci się nadal rodzą. Ludzie zmieniają miejsca zamieszkania. Ludzie tracą swoje mieszkania z powodów rozwodów czy niewypłacalności i muszą coś wynajmować. Zawsze są jacyś klienci. To nie działa tak, że jak naukowcy napiszą, że nasze społeczeństwo umiera i za 50 lat nie będzie komu pracować, to już nie ma sensu inwestować w mieszkania, bo nie będzie ludzi na wynajem. Moje 5 pokoi wynajęło się w tydzień. Za 50 lat mieszkanie zwróci się 4 razy albo i więcej. Nie siejcie więc paniki i nie czepiajcie się mnie, bo odpowiedziałem po prostu jak umiałem najlepiej, żeby mu pomóc. A Wy? Tylko chcecie zniechęcać. Nie chcecie to nie inwestujcie w to. Chcecie inwestować, ale bez kredytu, proszę bardzo, wolna wola. Spokój wtedy jest większy, owszem, ale zwrot z zainwestowanego kapitału mniejszy. No i trzeba taki kapitał mieć. Nie każdy ma, a niektórzy chcą to robić, więc zostaje im tylko kredyt. I moje rady powinny skutkować w takiej sytuacji. Oszczędźcie więc zgorzkniałych słów o tym jak to w Polsce nic się nie opłaca robić. Na wielu rzeczach można zarabiać, a zanim demografia na dobre spadnie, to sporo hajsu można jeszcze zarobić na nieruchomościach. Dlaczego ktoś ma nie spróbować, jeśli chce? Niech walczy, skoro chce się wyrwać z wyścigu szczurów. Więcej optymizmu panowie.

jacek.s

Popełniłeś kilka hiperboli, więc pozwól, że sprostuję swoje własne intencje. Jak już pisałem tutaj w kilku tematach, mam kilka RE, więc argument "tylko chcecie zniechęcać" uważam za chybiony. Po prostu przed włożeniem w to czy tamto, fajnie jest uzmysłowić ludziom możliwe zagrożenia. To raczej nie sianie paniki, tylko mój kontrapunkt do huraoptymizmu. Poza RE mam/współuczestniczę w paru MiŚiach, więc "zgorzkniałych słów o tym jak to w Polsce nic się nie opłaca robić" również mija się z prawdą. Absolutnie warto próbować, warto wyrywać się z rat-race. Pełna zgoda.

Co do Ukrów, zastanawiam się, ile z nich tu zostanie, jak niedługo będą mogli swobodnie migrować do DE. Nie trzymają ich tu inne namiętności, niźli pieniądze.

Na koniec, polecam zapoznać się z piramidą ludności (estymacja do 2050) na stronie http://stat.gov.pl/obszary-tematyczne/ludnosc/ludnosc/ludnosc-piramida/

Mengiz

http://papug.pl/przyszlosc-usa-chin-rosji-i-ue-w-8-punktach/

Mengiz

Lech

Rafal_Mlod

Astaria Holding to spolka z siedziba na ukrainie ciezko kontrolowalna z punku widzenia polskiego inwestora. Spolka jeszcze nigdy nie wyplacila dywidendy (wejscie na gielde 2007). Schemat dzialania spolek zagranicznych notowanych na polskieg gieldzie: Zebranie kapitaly od inwestorow nastepnie kreatywna ksiegowosc + wyciaganie pieniedzy z spolki. Czy ktos z tu obecnych ma innne przemyslenia. Jak dla mnie spolka obarczona sporym ryzykiem aczkolwiek bardzo artakcyjna cena.

Pzdr.

Rafal

3r3

"Więcej optymizmu panowie."

Istotnie, aktualna sytuacja na rynkach i zerowe stopy to wskaźniki ostrożności i braku optymizmu :)

Więcej jeszcze chce ulica, więcej :)

NIRP - podatek od oszczędzania? - optymizm powinien być ustawowym obowiązkiem :)

Jakby nie patrzeć ma człowiek rację, siejemy panikę jakby był sierpień '39 i za sześć lat kamienice mieli pozabierać komuniści. Przecież w '39 wszyscy znali przyszłość? Była optymistyczna?

john132

Z góry dzięki za odpowiedź.

placek

O masz. Rwaltywujesz spolke. Ogladzasz walne. Od Państwa pewnie nikt nie przyjdzie wiec przeglosowujesz sobie co chcess i masz nieruchy po tych spolkach albo sprzedajesz komus kumatemu. Potem juz tylko kilka wezwan na komisję do Jakiego i albo jestes zarobiony albo masz status wrednego handlarza roszczeniami :) Taki żart Józefa :)

Drizzt

@ 3r3

Dzięki za odpowiedzi. Chciałbym rozwinąć pytanie: Skoro USA wie, że nie ma już za wiele do powiedzenia i jednocześnie wie, że sługi knują złoty plan, to dlaczego same nie gromadzą złota aby im go pokrzyżować ;)? Krążą plotki o ogromnym przypływie złota do Chin i Rosji, jeśli są prawdziwe, to złoto przynajmniej częściowo powinno pochodzić z USA. Analizując plotki: dlaczego zatem USA sprzedaje/oddaje im złoto?

Renegate

Zastanawiam się czy prognoza, że DXY spadnie w 2018 do poziomu 70 jest aktualna? Szczególnie w świetle róznic w podejściu FED i EBC do programów stymulacyjnych i stóp procentowych. Przyznam, że jak dla mnie ta prognozę nadawała się do Saxo Bank's 10 Outrageous Predictions. Trochę totolotek.

3r3

"Skoro USA wie, że nie ma już za wiele do powiedzenia i jednocześnie wie, że sługi knują złoty plan, to dlaczego same nie gromadzą złota aby im go pokrzyżować ;)?"

A Ty skoro o tym wszystkim wiesz to dlaczego nie wystawiasz większej floty i armii żeby ich przelicytować i przejąć władzę nad światem?

No to oni z dokładnie tych samych powodów co Ty.

W żyłach władców wcale nie płynie jaka lepsza krew.

@john132

Opraw w wielką ramę te wszystkie spółki, nazwij to "obraz naiwności".

Obok zawieś małą ramkę z carską świnką z podpisem "wehikuł czasu".

john132

Arcadio

Myślę, że kwestia bogactwa, czy nawet zachowania wartości w czasie jest ujmowana zbyt płytko i przez to nieskutecznie.

Jeśli się żyje na nizinie między Bałtykiem a Karpatami z jednej strony oraz dwoma potężnymi krajami z drugiej, to pojęcie bogactwa trzeba przedefiniować.

Przede wszystkim bogactwo traktowane jako posiadanie czegoś, musi być potwierdzone siłą prawa, za którym musi stać realna siła mogąca to prawo wyegzekwować. Jeśli w ogóle zamierzamy przywiązywać wagę do pojęcia własności czegoś, to nasze prawo własności musi ktoś respektować, a więc musi być gwarantowane przez realną siłę przynajmniej na poziomie lokalnym/regionalnym.

A kto ma potwierdzić moje prawo do nieruchomości, akcji czy choćby złotej monety w Polsce ? Marionetkowe rządy, służące obcym, uciekające w popłochu, gdy tylko nieprzyjaciel postawi stopę na naszej ziemi ?

Czy rząd RP jest w stanie zagwarantować moje prawo własności czegokolwiek, jeśli nie jest w stanie realnie stanowić prawa na własnym terenie, bez pozwolenia Berlina/Brukseli/Moskwy/Waszyngtonu/Tel-Avivu ?

Jeśli ktoś jest Polakiem, to powinien wiedzieć, że tutaj perspektywa życia, budowy bogactwa i korzystania z niego to kilka, kilkanaście lat.

Później i tak przetoczą się armie, które ustalą swój nowy porządek na tej ziemi.

Popatrzcie w historię. Realny czas życia spółki w Polsce to max. kilkadziesiąt lat ( i nie piszę o chwaleniu się marką, tylko realnej ciągłości firmy). Realny czas bycia posiadaczem nieruchomości - podobnie.

Tutaj pojęcie własności jest względne. Zwykle dlatego, że własność została nabyta w nieuczciwy sposób.

Bogacić się w sposób organiczny, jak to bywa na Zachodzie po prostu się nie da. Tam fortuna rodzinna jest budowana przez pokolenia. Każdy dokłada swoją cegiełkę. A przecież żeby coś osiągnąć w uczciwy sposób potrzeba kilkunastu, kilkudziesięciu lat. To u nas już zdąży się nowy zaborca/okupant pojawić.

I zmartwię Was. Złoto wcale nie jest lepsze. To, że samo w sobie jest trwałe, nie oznacza, że w chwilach kryzysu nie zmienia właściciela. I to nawet łatwiej niż nieruchomości. Wcale do tego dekrety Bieruta nie są potrzebne. Wystarczy zwykły bandzior, żeby odebrać nam te carskie świnki.

Kiedyś mieszkali tutaj tacy, co lubili inwestycje w złoto i kamienice, tylko w bezpieczeństwo państwa nie chcieli inwestować.

To dlatego poważnie o inwestycjach można myśleć tylko w stabilnych państwach o trwałej władzy, gdzie rzadko okupant swoją stopę stawia.

NLC

Piszesz że na „zachodzie” całe pokolenia trwało budowanie bogactwa. Na jakim zachodzie ? konkretnie ? Czyli gdzie ? Jakie kraje masz na myśli ?

Moim zdaniem Twój zachód to być może i jedynie GB i US. Dwa Państwa których oszczędziły wojny ze względu na ich geograficzne położenie, choć Ci drudzy są troszkę nękani przez Azteków i Inków. Bogactwo GB jest jeszcze spadkiem od wcześniejszych pokoleń czerpiących zyski z kolonizacji innych regionów świata a US no cóż wiadomo - potęga gospodarcza i militarna, hegemon którego jeszcze nie obalono.

Stąd taki mój prosty wniosek, wystarczy być zaradnym gospodarującym się dobrze wyspiarzem z dala od sąsiadów i „dobrosąsiedzkich stosunków”. Widać wojna prostsza jest na lądzie, po nogach niźli strzelanie z łódek.

TomTom

Ale Tesla za to w tym całym ruchu FANGA już nie uczestniczyła

trader21

"Trader21, w nawiązaniu do naszej niedawnej wymiany zdań na temat OIH-> krótkoterminowo sprawdził się Twój scenariusz niewielkiej korekty (na chwilę obecną -10%). Zastanawia mnie natomiast czy analizowałeś powód rozjazdu OIH z cenami ropy. Jak oceniasz dalsze perspektywy tego instrumentu?"

ODP. Wydaje mi się, że korekta już się skończyła. Co więcej w piątek wieczorem ponownie kupiłem OIH. Długoterminowo wygląda dobrze. P/E jest wysokie ale jest to efekt bardzo niskich zysków sektora. P/BV - 1,1 w porównaniu do średniej ok 2,5 wygląda dobrze. Wiem że surowce mają zawsze niższe p/bv niż biotech czy info ale OIH to spółki podwykonawcze a nie typowa surowcówka. Z treścią linka ze stooq się nie zapoznałem bo był w nim jakiś błąd i strona się nie otwierała.

@polish_wealth

"Myślę, że jest czas najwyższy na zakup yuana, zwłaszcza za USD i EUR i GBP."

ODP. Ja w RMB nie inwestuję. Za mało mam danych. Plusem waluty chińskiej jest to że próbują utrzymać wypadkową kursów USD, EUR, JPY, GBP, CHF więc i zmienność nie powinna być za duża. Nie widzę jednak także dużego potencjału.

Osobiście wolę waluty surowcowe + CHF + PLN.

@Rafal_Mlod

„Astarta Holding to spolka z siedziba na ukrainie ciezko kontrolowalna z punku widzenia polskiego inwestora. Spolka jeszcze nigdy nie wyplacila dywidendy (wejscie na gielde 2007). Schemat dzialania spolek zagranicznych notowanych na polskieg gieldzie: Zebranie kapitaly od inwestorow nastepnie kreatywna ksiegowosc + wyciaganie pieniedzy z spolki. Czy ktos z tu obecnych ma innne przemyslenia. Jak dla mnie spolka obarczona sporym ryzykiem aczkolwiek bardzo artakcyjna cena.”

ODP. Rafał, ze spółki wyciągasz pieniądze bokiem jak jesteś mniejszościowym akcjonariuszem, a jednocześnie zarządzasz spółką. W przypadku AST ponad 76% akcji jest w rękach 4 osób. Free float (akcje w wolnym obrocie) to raptem 16%. Przy takiej strukturze dobrze zarządzasz firmą, a gdy ceny akcji znajdują się na bardzo wysokich poziomach (obecne x 6) sprzedajesz się globalnym graczom.

Nie mam danych nt. zakupów / sprzedaży akcji przez insiderów ale o ile dobrze pamiętam go ostatnio skupowali akcje. Obecny sentyment przypomina mi Rosję, Turcje czy Nigerię gdy kupowałem etf’y na te kraje.

@Renegate

" Zastanawiam się czy prognoza, że DXY spadnie w 2018 do poziomu 70 jest aktualna? Szczególnie w świetle róznic w podejściu FED i EBC do programów stymulacyjnych i stóp procentowych. Przyznam, że jak dla mnie ta prognozę nadawała się do Saxo Bank's 10 Outrageous Predictions."

ODP. Prognoza aktualna. Pamiętaj, że określiłem okno czasowe na 4-5 lat. Nie minął jeszcze rok, a USD zjechał już kilkanaście procent. Obecnie mamy korektę (umocnienie) co także prognozowałem na początku sierpnia (https://independenttrader.pl/dolar-leci-na-leb-co-dalej.html)

Do 70 jeszcze spora droga ale moim zdaniem umocnienie na USD dobiega końca. Przeciwko mnie jest jednak statystyka bo przed nami 2 miesiące tradycyjnie kiepskie dla złota, akcji EM oraz surowców oraz dobre dla USD.

Tadek

"3r3 sorki ze zawracam gitarę, ale odnalazłem dzisiaj cała teke akcji przedwojennych, Polska Nafta, Warszawska Parowozownia etc. Czy ty się orientujesz da się z tym coś zrobić oprócz sprzedania na Allegro jako wartość kolekcjonerska.

Z góry dzięki za odpowiedź."

Tu masz dosadną odpowiedź:

Tekst dla linku

zieloniutki

Kiepski przykład, a nawet powiedziałbym wyjątek potwierdzający regułę.

Niestety większość "reaktywacji" kończyła się pomyślnie dla reaktywujących, tyle że tych "sukcesów" nikt w prasie nie ogłaszał - kasa lubi ciszę :), natomiast "Giesche", to taki jeden z nielicznych rodzynków, kiedy udało się ten proceder Skarbowi Państwa zablokować ...

Odnośnie meritum, to z końcem 2015r RHB (Rejestr Handlowy B) został zamknięty i (przynajmniej teoretycznie) możliwość przenoszenia spółek z RHB do KRS jest niemożliwa - jak będzie w rzeczywistości, to zobaczymy jak jeszcze trochę pożyjemy.

Na wszelki wypadek, te "ramki z kolekcjami, trzymałbym w zasięgu wzroku ..."

Ostatnio modyfikowany: 2017-10-30 14:22

polish_wealth

Puszka Coca Coli w Chinach kosztuje 2 yuany, czyli 33% jednego amerykańskiego dolara, tymczasem ta sama puszka w USA około dolca, myślę że powoli projekty jak petro yuan mają dać znać inwestorom ze kończy się era chinskiego exportu, a zaczyna era i exportu i wartości wewnętrznej, tak tylko głośno myślę,

Zdecydowanie wierzę, że za 5 lat yuan bedzie 15% drozszy niz dzis w stosunku do Euro,

@ loogin hehe, dobrze ze Admin czuwal, bo Lubie się kompromitować jak lewituje po sobocie, pozdrawiam, za cieple slowa dziekuje, ile koszuje ludzka serdecznosc? Nic - a tyle wartosci wewnetrznej

Ostatnio modyfikowany: 2017-10-30 14:44

Smirnoff69

Endrjoo

Czy mamy teraz backwardation na złocie?

sholler

"Puszka Coca Coli w Chinach kosztuje 2 yuany, czyli 33% jednego amerykańskiego dolara, tymczasem ta sama puszka w USA około dolca..."

Puszka Coca Coli kosztuje ok 35-40 centow. Tak samo Pepsi i inne wynalazki. Jak kupisz karton 30 sztuk to i taniej. Za $1 to chyba w nocnych klubach w Miami.

polish_wealth

https://www.youtube.com/watch?v=kff-V8hZ2j8 To Miami = )

Zenek Martyniuk jest jak Bitcoin - im dluzej trwal swiat tym bardziej lecial do gory

Ostatnio modyfikowany: 2017-10-30 16:21

greg240

Nie zauwazyles jeszcze, ze celem tego forum jest nagonienie jak najwiekszej liczby na metale szlachetne? , (a najlepiej przez polecanych brokerow), stad panujaca tutaj retoryka. Mimo to zgadzam sie z opiniami ,ze nieruchy sa przewartosciowane, i trzeba dywersyfikować, miec gotowke jak Trader mowi z 30% szukajac okazji. Nie ma sensu ludziom tlumaczyc, i tak zrobia jak uwazaja. Probowalem edukowac znajomych to nie ma sensu, po 2 latach sie poddalem.

Ostatnio modyfikowany: 2017-10-30 18:16

3r3

Bogactwo Polaka polega na niebyciu w Polsce.

Ale co jakiś czas można wpaść i złupić jeleni ze świnek.

Podajesz że ciągłość państwa jest tam tak słaba, że jak ludzi nie wkurzysz tylko instytucje, to być może one przestaną istnieć (nawet jeśli nazwa przetrwa to nie korelator) zanim dopadną chąśników.

@greg240

To kwestia punktu widzenia. Ci co nie tylko dyskutują, ale jakieś tam brzdęki mają to lokują w nie nadwyżki, z którymi i tak nie mieliby co zrobić.

Co Ci jeszcze mamy polecić? - lokowanie w parku maszynowym? - a jakiś biznes masz który maszyny pożera?

Dobór portfela zależy od tego do czego tego portfela używasz.

Ile Ci wychodzi nadwyżki tygodniowo?

Ostatnio modyfikowany: 2017-10-30 18:21

polish_wealth

Wezmy takiego 3r3 ktory nam sprzedaje liscie otrzezwienia, ilez niewypowiedzianych owocow plynie z jego pracy za ktora nie oczekuje poklasku,

Ostatnio modyfikowany: 2017-10-30 18:41

john132

zeromacho

Mieszkań na wynajem w Polsce nie polecam z uwagi na ustawę o ochronie praw lokatorów..., jeśli ktoś nie zna tej ustawy na pamięć to niech się do wynajmu mieszkania nawet nie zbliża. Ponadto w własnego doświadczenia wiem, że biznes oparty na wynajmie to nie jest żaden pasywny dochód tylko praca na drugi etat, a w połączeniu z kredytem to zwykły hazard.

Osobiście zaczynam kupować franki gdyż uważam że niebawem podrożeją (stawiam że do końca kadencji jedynie słusznej władzy frank wyląduje w okolicy 4,5 zł, wtedy wielu Frankowiczom zaczną puszczać nerwy i zdolność kredytowa, mam zamiar wtedy sprzedać franki i kupić jakieś fajnie przecenione nieruchomości oczywiście komercyjne nadające się na sklep lub biuro.

Jeśli się mylę, to będę musiał przez następne kilkanaście lat wakacje spędzać w Szwajcarii, aby się tego papieru pozbyć ;)

wieża.babel

http://www.policja.pl/pol/aktualnosci/150537,Rozbita-grupa-ktorej-czlonkowie-oszukiwali-pokrzywdzonych-poprzez-platformy-inwe.html

wieża.babel

Eltor

Nie przeceniałbym konsekwencji CHF po 4,5 PLN. Nawet gdyby tak się stało, to już mieliśmy Franka powyżej 4 PLN i nic się nie działo. A to dlatego, że kredyt hipoteczny jest traktowany przez futrzaki priorytetowo, i choćby nie wiem co się działo, to on spłacony musi być i koniec.

Poza tym o ile przy takim skoku wzrośnie przeciętnemu futrzakowi rata? 100, 200 złociszy? To nie jest nic, co zmusiłoby go do sprzedaży nieruchomości ze stratą. Co najwyżej pobrzęczy pod nosem, że mu źle i na tym się temat zamknie.

Żebyś zobaczył realizację takiego scenariusza, to CHF musiałby skoczyć tak powyżej 6 - 7 PLN i to na dłuższy okres czasu.

john132

Przyjacielu, tu masz artykuł, może się okazać że twoje złoto warte jest tyle co moje akcje :D

https://www.bankier.pl/wiadomosc/Falszywe-zloto-ze-stemplem-kanadyjskiej-mennicy-7552802.html

Enemy

@ greg240

"Probowalem edukowac znajomych to nie ma sensu, po 2 latach sie poddalem."

To i tak długo próbowałes.

Ja po pół roku uderzania głową o scianę dałem sobie spokój.

zeromacho

Nie twierdzę, że ludzie masowo zaczną sprzedawać mieszkania w których mieszkają.

Chodzi mi raczej o to, że wysoki kurs franka będzie połączony z rosnącą inflacją która doprowadzi do wzrostu kosztu kredytów hipotecznych a to z kolei zahamuje popyt na nowe mieszkania i obniży ceny nowych mieszkań oraz mieszkań które ludzie będą sprzedać z innych powodów np. otrzymali nieruchomość w spadku po rodzinie itp. Demografia jest nieubłagana i z każdym miesiącem rośnie liczba zgonów co w konsekwencji sprawia że na rynku pojawia się coraz więcej nieruchomości po zmarłych, nieruchomości te trafiają na sprzedaż lub na rynek wynajmu co w dłuższej perspektywie obniży rentowność wynajmu na cele mieszkaniowe, po prostu większa ilość ofert spowoduje obniżenie cen wynajmu. Ponadto trzeba pamiętać że demografia również wpływa na ilość studentów którzy w dużych miastach takich jak Warszawa, Poznań, Kraków, Wrocław stanowią bardzo istotną grupę klientów na wynajem.

Ostatecznie w każdej sytuacji ktoś korzysta a ktoś traci, uważam że w tej chwili warto nieruchomości sprzedawać, a za jakiś czas będzie warto kupować. A tak jak ktoś wcześniej napisał jeśli ktoś ma nieruchomość po to aby w niej mieszkać przez następne 50 lat to kompletnie nie interesuje go jej wartość.

Sitting

po 2 latach sie poddalem

@Enemy

po pół roku ... dałem sobie spokój

Ale ciągle tu Panowie jesteście :-)

Obserwujecie z bliska błędne alokacje majątku świeżej forumowej krwi w barbarzyńskie relikty ?

Nie wiem jakie macie doświadczenia życiowe, ale wystarczy raz mieć w życiu etap inflacyjny by być czujnym resztę życia.

Myślę, że najbliższe 1-2 lata wyjaśnią kto miał rację w ocenie sytuacji.

Nasfer

Po co wzmacniać potencjalnych przeciwników?

A jeśli wasze 'dobre rady' okażą się nietrafione to jeszcze narażacie się co najmniej na pretensje!

PS. I czemu "alokacje majątku świeżej forumowej krwi w barbarzyńskie relikty" jest błędna?

Enemy

Bo ja wiem? Może dlatego że to ludzie bliscy, z którymi niejedne konie się kradło i nie jedną beczkę solonych sledzi jadło.

Zależy też co masz na mysli mówiąc "rady". Opowiadanie o cyklicznosci, cyklach Kondratiewa, cyklach rynków rozwiniętych i EM, quantitative easment i roli USD w swiecie to raczej opis ogólny a nie rada inwestycyjna.

A barbarzyński reliktu dla mnie ma zastosowanie defensywne. Ale to jest tylko moja opinia.

Ostatnio modyfikowany: 2017-10-31 10:47

cheniek

Nie twierdzę, że ludzie masowo zaczną sprzedawać mieszkania w których mieszkają.

Chodzi mi raczej o to, że wysoki kurs franka będzie połączony z rosnącą inflacją która doprowadzi do wzrostu kosztu kredytów hipotecznych a to z kolei zahamuje popyt na nowe mieszkania i obniży ceny nowych mieszkań(...)

Coś ci powiem na moim przykładzie, osoby "zafrankowanej": w połowie 2008 r. płaciłem ratę w wysokości 980 zł. W październiku 2017 zapłaciłem 940 zł. Ok. rok temu przy kursie CHF/PLN 4,2 zł płaciłem trochę poniżej 1100 zł. Zatem tak, jak ktoś ci już odpisał, wahania kursu waluty nie mają istotnego znaczenia na budżety osób spłacających kredyty frankowe. Ba, biorąc pod uwagę inflację od 2008 roku do chwili obecnej, to ja płacę nawet mniej niż na frankowej górce w 2008 r.

Obawiam się, że twój szczwany plan skupu franków i późniejszego przejmowania za nie za pół darmo wyprzedawanych nieruchomości raczej nie wypali :)

Demografia jest nieubłagana i z każdym miesiącem rośnie liczba zgonów co w konsekwencji sprawia że na rynku pojawia się coraz więcej nieruchomości po zmarłych(...)

A jeszcze więcej powstaje nieruchomości nowowybudowanych i co? I nic

Ostatnio modyfikowany: 2017-10-31 11:41

uberbot

A jak wygląda możliwość sprzedaży teraz takiego mieszkania? Jak wygląda LTV?

zieloniutki

ile zadłużenia z tego kredytu w PLN-ach miałeś w połowie 2008 r i ile tego zadłużenia w PLN-ach masz dziś, czyli po prawie 10 latach spłaty - (zakładam że nie zarabiasz w frankach)

Ostatnio modyfikowany: 2017-10-31 12:17

Kaiser

Ciekawa rozbieżność, bo mi rata skoczyła z 1800 do 2400 teraz ( w szczycie 2700 ). I z tego co się orientuję to jest więcej osób którym rata mocno wzrosła. Pomijając już sam LTV to nie sądzę aby można było bagatelizować kurs CHF i jego wpływ na rynek nieruchomości.

Ostatnio modyfikowany: 2017-10-31 12:54

buffett

no to pochwal się ile do spłaty PLN miałeś w 2008 a ile w 2017 po 9 latach spłaty

inflacją się chwalisz, ale tym nie - jak każdy frankowiec, czyli kiepsko z liczeniem

zieloniutki

czysto teoretycznie jest możliwe to co #cheniek pisze - w latach 2008 - 2014 frank skoczył z 2 na 4, a raty nikomu o 100% nie wzrosły (miałbyś teoretycznie 3600 :))

Diabeł jak zwykle tkwi w szczegółach:

na ratę (płaconą w PLN) w dużym uproszczeniu składają się trzy czynniki czynniki:

1) spłata kapitału - zależne wysokości kredytu i czasu spłaty (czynnik generalnie statyczny - dalej pominę)

2) spłata odsetek - zależne głównie od LIBOR (zazwyczaj statyczną marżę pomijam)

3) kursu franka (1+2 w chf trzeba zamienić na PLN-y)

dla zrozumienia szczegółów, weźmy dwa skrajne okresy:

1) VII 2008, Libor=2,8% ; CHF=2

2) VII 2016, Libor=-0,7% ; CHF=4

---------------------------------------

na przestrzeni 8 Lat Libor= -3,5% ; CHF=+100%

wpływ w/w na ratę (pomijam tu że część kapitału została spłacona w tym czasie):

1) Wzrost franka teoretycznie podnosi ratę w PLN o 100% ...

2) Spadek liboru powoduje obniżenie raty o 3,5%*WARTOŚĆ_ZADŁUŻENIA/12

w związku z powyższym mechanizmem wzrost kursu CHF nie przekłada się wprost na wysokość rat w PLN ...

-----------------------------------------------------------------

a teraz łyżka dziegciu dla optymizmu zaprezentowanego tu przez #cheniek typu "frank wzrósł o 100% a rata tylko o 400 PLN ..."

W dzisiejszej sytuacji, trudno oczekiwać że stopy będą jeszcze lecieć w dół, natomiast z dużym prawdopodobieństwem polecą do góry (wcześniej czy później inflacja ruszy)

W przypadku jakiś większych fajerwerków na rynkach międzynarodowych, złotóweczka też prawdopodobnie dostanie rykoszetem i poleci w przeciwnym kierunku, czyli w dół.

Efekty dla "Frankowiczów" mogą być delikatnie mówiąc opłakane w skutkach, gdyż jednocześnie może CHF i LIBOR lecieć do góry ...

... co dla wyżej wymienionego przykładu może być np. CHF=5 ; Libor=5%; Rata #cheniek=2000 ; Rata #Kaiser=4000

----------------------------------

PS. Mam nadzieję, że te moje dywagacje z II części posta okażą się niesprawdzalne, a wszyscy będą żyli długo i szczęśliwie :)

Ostatnio modyfikowany: 2017-10-31 14:09

cheniek

A jak wygląda możliwość sprzedaży teraz takiego mieszkania? Jak wygląda LTV?

:) Nie zamierzam sprzedawać, bo tu mieszkam. LTV oczywiście że wzrosło 2-krotnie, ale co to ma do rzeczy? To nie jest inwestycja. Alternatywa w postaci wynajmu jest mniej opłacalna, bo podobne lokale na rynku najmu (Wrocław) chodzą po 1200 zł + opłaty (ca. 1600 zł zusammen do kupy).

@zieloniutki

Zadłużenie wyrażone w PLN wzrosło i chyba nie muszę tego udowadniać. Zdaję sobie sprawę z "papierowej" straty.

@Kaiser

Ciekawa rozbieżność, bo mi rata skoczyła z 1800 do 2400 teraz ( w szczycie 2700 ).

Nie znam twojej umowy z bankiem, choć pewnie jest tak samo prosta, jak moja :) Tu nie ma żadnej magii, bo rata jest wynikiem oprocentowania, a to jest sumą Liboru i marży banku. Możesz mieć wyższą marżę.

@buffett

no to pochwal się ile do spłaty PLN miałeś w 2008 a ile w 2017 po 9 latach spłaty

2008 - 205 000 zł

teraz - 300 000 zł

To tak pi razy oko, bo przecież nie będę dla was nurkował w papierach.

inflacją się chwalisz, ale tym nie - jak każdy frankowiec, czyli kiepsko z liczeniem

Ty serio z ta inflacją czy mam wklejać emotikony po żartach? Powiem ci tak - kiepsko to jest z osobami, które mają niewielkie pojęcie o kredytach frankowych w Polsce i w czym tak naprawdę leży problem, ale na forach publicznych wypowiadają się jak nieomylni specjaliści. Bo z wielu waszych wypowiedzi o frankowiczach wnioskuję, że powinienem być "w plecy". ale potem patrzę w papiery i harmonogramy spłat, aby upewnić się, że nie macie racji :) i Tak od 10 lat...

Większy wpływ na portfel frankowiczów mają zmiany liboru niż kursu samej waluty. Oczywiście oba czynniki mogą rosnąć w tej samej chwili potęgując negatywne oddziaływanie. Jednak przez ostatnie 10 lat diabeł okazał się nie taki straszny, jak go wielu malowało - spłacalność kredytów walutowych jest lepsza niż złotówkowych, a różnica pomiędzy liborem a wiborem praktycznie przez całe te 10 lat działa na korzyść kredytów frankowych (czytaj: raty są niższe). Spłaty większości kredytów przekroczyły już 30 - 50 % i z każdym rokiem ryzyko związane ze wzrostem kursu CHF oraz stóp procentowych w Szwajcarii maleje. Za kolejne 10 lat temat ucichnie, jeśli nie pojawi się jakiś czarny łabędź.

PS. zieloniutki lepiej wyjaśnił temat, natomiast odniosę się do zarzuconego mi "optymizmu".

Człek pracujący musi gdzieś mieszkać, a jak nie ma swojego M otrzymanego w spadku/darowiźnie, to albo wynajmuje, albo kupuje. Jesli ma kupke kasy, to kupuje za swoje, a jak nie ma takiej kupki, to kupuje za bankowe.

Zatem mając do wyboru kupno za bankowe lub wynajem każdy rozumny człek dochodzi do wniosku, że rynek nieruchomości w Polsce (a przynajmniej we Wrocławiu) jest chory, bo najem jest drogi, a ostatnio nawet droższy od kredytu bankowego. Człek rozważa wtedy, czy planuje w danym miejscu mieszkać długo, czy też krótko. Jak długo, to z reguły kupi za bankowe, a jak krótko, to najmie i będzie czekał na lepszy chleb w innej części świata.

Nie ma tu żadnego optymizmu, a czysta kalkulacja co się bardziej opłaci. Oczywiście nie neguję istnienia ryzyka (ba, wielu ryzyk), ale wtedy człek wraca na początek mojego post scriptum, tj. człek pracujący musi gdzieś mieszkać...

Ostatnio modyfikowany: 2017-10-31 14:37

Jacek_S

zeromacho

Obawiam się, że twój szczwany plan skupu franków i późniejszego przejmowania za nie za pół darmo wyprzedawanych nieruchomości raczej nie wypali :)

Przedstawiłem moją opinię na temat rynku nieruchomości, oraz w uproszczeniu mój plan oszczędzania,(po przez oszczędzanie rozumiem przenoszenie aktualnych nadwyżek mojego dochodu w przyszłość, z jak najmniejszą stratą a najlepiej z zyskiem).

Oczywiście mam świadomość że kupowanie jakiejkolwiek waluty jest zwykłą spekulacją i może nie wypalić, ale moja natura mi mówi że coś trzeba odkładać w dobrych czasach na gorsze czasy, które kiedyś na pewno nastąpią. Na ten moment franki wydają się mieć spory potencjał do wzrostu, transakcja przewalutowania złotówki na franka z pomocą np. Walutomatu lub innych podobnych narzędzi jest prosta i tania ok. 0,2% (tania w stosunku do zamiany złotówek na inne dobra np. nieruchomości, złoto, dzieła sztuki, czy nawet akcje lub obligacje które wiążą się z prowizjami i opłatami za prowadzenie rachunku),ostatecznie fizyczne franki łatwo można z powrotem zamienić na złotówki.

Jeśli moje dwa założenia wypalą: wzrost ceny franka i spadek cen nieruchomości to będę zarobiony. Jak tylko jeden się sprawdzi to też tragedii nie będzie, w najgorszym razie gdy oba scenariusze się nie sprawdzą będę nadal miał franki ;).

Masz świadomość że trzymając kredyt we frankach jesteś takim samym spekulantem jak ja, tylko postawiłeś na zmianę kursu w przeciwną stronę, w lutym 1993 roku franki kosztowały 1,07 zł, zastanawiam się co musi stać się w Polsce lub w Szwajcarii aby kurs wrócił do takiego poziomu?

cheniek

Masz świadomość że trzymając kredyt we frankach jesteś takim samym spekulantem jak ja, tylko postawiłeś na zmianę kursu w przeciwną stronę, w lutym 1993 roku franki kosztowały 1,07 zł, zastanawiam się co musi stać się w Polsce lub w Szwajcarii aby kurs wrócił do takiego poziomu?

Mam świadomość i co z tego? Lata temu musiałem podjąć ważną decyzję i ją podjąłem. Z jednej strony nie byłem w stanie przewidzieć ani takiego wzrostu franka, ani też takiego spadku stóp procentowych. To samo dotyczy się złotówki.

złotówka z 1993 / 1995 roku miała inną wartość niż złotówka w 2017 roku. To samo ratą kredytu - moje 950 zł raty z 2008 było więcej warte niż dzisiejsze 950 zł, bo zmieniła się wartość pieniądza. BTW. twoje dwa założenia już się spełniły, bo franek podrożał, a nieruchomości spadły (znaczy generalnie są w trendzie bocznym, ale wzrosły pensje ergo nieruchomości potaniały).

zieloniutki

Nie traktuj mojego wcześniejszego wpisu jako zarzutu, nie było moim celem komukolwiek cokolwiek zarzucać - uważam, że warto uwypuklać potencjalne ryzyka, chociażby po to, aby się móc przed nimi zabezpieczać. Nie dyskwalifikuję z góry brania kredytów, natomiast jestem zwolennikiem skalkulowania tego potencjalnego ryzyka i w miarę możliwości zabezpieczenia się przed nim.

Kikkhull

gasch

https://www.bankier.pl/wiadomosc/Katalonia-praktyczny-sprawdzian-z-zawieszenia-autonomii-4027437.html

https://www.bankier.pl/wiadomosc/Rzad-przyjal-projekt-przewidujacy-zniesienie-gornego-limitu-skladek-na-ZUS-4027871.html

A co z deficytem budżetowym?

Tak sobie szukam i przypominam i te zapowiadane 30mld jako niby super osiągnięcie to delikatnie mówiąc bzdura.

Bywało lepiej i to bardzo często, nawet za PO.

Ostatnio modyfikowany: 2017-10-31 18:41

NLC

inflacja zjada koszt kredytu

Inflacja żre wszystko. oprócz kredytu i nasze wynagrodzenia. Więc suma summarum wychodzi to samo.

easyReader

Skądś tę kasę na emeryturki trzeba brać jak zieloniutki i miliony innych liczą na "emerytury z ZUS" i chcą obserwować rosnące "środki na kontach w ZUS" (lol).

Na pewno jest to bardziej sensowne i sprawiedliwe niż kradzież 51,5% pieniędzy z OFE odwalona przez "kaczora Donalda" i jego wesoła ekipę Robin Hoodów à rebours.

Ostatnio modyfikowany: 2017-10-31 20:35

gasch

System nie jest degresywny. Nie jest też tak, że bogaci płacą mniej niż biedni. Może procentowo tak, ale w kwotach bezwzględnych czyli realnie już nie. Mimo, że prowadzę DG i optymalizuję, to i tak płacę dużo więcej niż przeciętny pracujący Polak.

Jak dla mnie ZUS to taki sam podatek jak PIT. Nie ma przecież indywidualnych kont, na których składki są odkładane i wypłacane po przejściu na emeryturę. To zwykły podatek.

Odnośnie VAT. PiS upodobniło się do PO w tym roku. PO podniosło VAT tymczasowo, na "czas określony". Po upływie tego okresu bez niczyjej ingerencji VAT spadłby do 22. PiS zainterweniował i dokonał podniesienie VATu już na stałe.

O pieniądze z OFE się nie martw. Kaczor Kurdupel również odwali akcję ich kradzieży co już Pisowcy zapowiadali.

POPiS to jeden diabeł.

P.S.

Bogaci też płacą VAT. Jak ktoś wydaje miesięcznie 20k to okrągło licząc płaci 4000 PLN samego VATu.

Co jak co, ale biedni czy średni takich podatków nie płacą.

easyReader

o pieniądze w OFE to ja się martwię tylko w tym sensie, że obawiam się że PIS nie zrealizuje swoich zapowiedzi (czyli zbraknie siły przebicia Morawieckiemu) i nie zwróci na prywatne konta 75% tej kasy. Bo teraz to jest kasa "publiczna" jak to autorytatywnie i niepodważalnie stwierdził TK w 2014.

System jest degresywny, przecież sam napisałeś że bogaci płacą procentowo mniej, to właśnie jest definicja degresywnego systemu podatków, zwanego też regresywnym.

PS

Co powiesz o pomyśle lenona sprzed paru dni aby wygasić Radę Polityki Pieniężnej? Tuszę, iż podobnie jak ja odnosisz się entuzjastycznie do tej śmiałej propozycji. Po nam ta ekipa wysoko opłacanych darmozjadów (wraz z całą, pewnie też nie tanią, otoczką) jak spokojnie te mądrości i tajniki "polityki pieniężnej" ogarnąłby student AE, w liczbie 1, ewentualnie wicepremier po historii?

Ostatnio modyfikowany: 2017-10-31 21:22

daleko

W koncu w tej grze chodzi tylko o kontrole nad masami poprzez ich comiesieczne zobowiazania. Pieniadze sa tylko narzedziem do wypelnienia tego planu.

Podsumowujac, opcja zakupu taniego nierucha kiedy krew sie leje rynsztokami i najlepiej za zlote monety nie ma szans na realizacje w takich czasach jakie mamy. Oczywiscie w czasie wojny jest to jak najbardziej mozliwe ale wtedy mamy troche inne priorytety.

gasch

Kasa z OFE trafi do budżetu/ZUS, żadnych kont nie będzie. Mogę się założyć o skrzynkę lecha premium.

Regresywność - masz rację jeśli chodzi o definicję.

Odnośnie RPP. Stopy powinien ogarniać rynek. Jak wszystkie inne ceny. Patrząc z tej perspektywy rzeczywiście RPP jest do niczego nie potrzebna.

Obawiam się jednak trochę, że gdyby za sterowanie stopami zabrał się bezpośrednio minister finansów byłoby dużo gorzej niż gdyby ogarniał to student AE (zwanej dziś powszechnie UE). I nie ważne czy nazywałby się Morawiecki czy inaczej. RPP jest jednak delikatnie odizolowana od aktualnej władzy i to może ją powstrzymywać od kompletnych głupot.

RPP robi coś poza ustalaniem stóp?

zieloniutki

Powiem więcej,zmiana przepisów w zakresie zus raczej na pewno niczego w tym względzie nie zmieni - ot zmienią się po prostu podstawy "zatrudnienia bogaczy" :)

jedyna szansa na realne zwiększenie ściągalności, to obniżenie podatków do poziomów w których nie będzie warto kombinować ..., ale na to nie pozwala pierdylion +

Ostatnio modyfikowany: 2017-10-31 22:18

Kuba

Ostatnio modyfikowany: 2017-11-15 14:26