Rothschildowie wycofują bank z giełdy

Rodzina Rothschildów zamierza wycofać swój bank ze szwajcarskiej giełdy. Akcje Edmond de Rothschild mają zostać wykupione po cenie 17 945 franków za sztukę.

Jako główny powód takiej decyzji podano chęć uproszczenia struktury majątkowej i przyspieszenia rozwoju firmy. Wydaje się jednak, że ważniejsze były czynniki, które wymieniono w dalszej części oświadczenia. Rodzina bankierów ma spore obawy co do wydarzeń w kolejnych miesiącach („zachowujemy ostrożność”), a jednocześnie podkreśla potrzebę zmiany oferty i redukcji kosztów.

Wspominamy tą informację z kilku powodów. Po pierwsze, po to by pokazać, iż nazwisko Rothschild nie wiąże się jedynie z wydarzeniami sprzed 200-300 lat oraz teoriami spiskowymi. To rodzina bankierów, która wciąż może pochwalić się potężnymi wpływami, co potwierdzają w swoich tekstach np. agencje Reuters i Bloomberg.

Po drugie, ostrożność Rothschildów może budzić pewne obawy wśród inwestorów. Kto jak kto, ale tak wpływowi ludzie mają świadomość w jakim stanie znajduje się globalna gospodarka oraz jakie problemy doskwierają systemowi finansowemu.

Po trzecie, niewykluczone, że po tym jak tajemnica bankowa w Szwajcarii upadła (co uderzyło w atrakcyjność tamtejszego sektora bankowego), Rothschildowie przeniosą działalność gdzieś indziej. Oczywiście mamy na myśli miejsce, gdzie bank ponownie będzie w stanie zapewnić swoim klientom maksymalny poziom dyskrecji. Będzie to przy okazji podstawa do podniesienia opłat.

Po czwarte, problem z systemem bankowym w Szwajcarii wygląda coraz poważniej. Tamtejsze banki są niszczone z jednej strony przez biurokratyczną machinę (odebranie tajemnicy bankowej i utrata konkurencyjności), a z drugiej strony przez erę taniego pieniądza (coraz niższe zyski). Efekty? Dla szwajcarskich banków przestaje liczyć się długoterminowa współpraca i relacje na pokolenia. W pogoni za krótkoterminowymi zyskami wpycha się klientom niebezpieczne produkty, z których banki kasują wysokie prowizje.

Szwajcarska bankowość przez lata opierała się na zdrowych zasadach, ale wygląda na to, że zostały one zniszczone. Pamiętajcie jednak, że to nie wzięło się znikąd. Właściciele banków nie stwierdzili nagle: „od dzisiaj liczy się tylko zysk, zaufanie klientów jest na drugim miejscu”. Mentalność zmieniła się w efekcie działań polityków i bankierów centralnych. Tak samo jak w przypadku zwykłych ludzi negatywne realne stopy procentowe wymuszają wyciągnięcie pieniędzy z lokaty i podjęcie ryzyka na rynkach, podobnie dzieje się w przypadku banków. One też zmuszone są odejść od tego na czym się znają (bezpieczeństwo środków) i szukać dodatkowych źródeł zysków (niebezpieczne produkty finansowe). To jeden z przykładów jak system zmienia ludzi. Podkreślmy, że chodzi o system pustego pieniądza. Przecież jeszcze 20 lat temu frank szwajcarski był powiązany ze złotem. Niewiarygodne jak wiele zmieniło się od tego czasu.

Bank Japonii nieco spokojniejszy

Problem z Bankiem Japonii polega na tym, że nie tylko skupuje on aktywa na giełdzie (obligacje, japońskie ETFy), ale też robi to bez konkretnego harmonogramu. W związku z tym, warto od czasu do czasu zajrzeć do danych BOJ. Dzięki temu wiemy czy ostatnie wydarzenia na giełdzie miały związek z działaniami tego banku. Ostatecznie kiedy Bank Japonii skupuje na dużą skalę aktywa, mamy do czynienia ze wzrostem płynności, która wspiera także rynki finansowe np. w USA czy Europie.

Z dostępnych danych wynika, że od początku roku do połowy marca BOJ skupił akcje o wartości 7,5 mld dolarów. Dla porównania, w analogicznym okresie w ubiegłym roku BOJ zainwestował w akcje 11,5 mld dolarów.

Widzimy zatem, że zakupy BOJ nie były prowadzone na tak dużą skalę jak zazwyczaj. Znacznie większy wpływ na akcje w perspektywie globalnej miały buybacki, short squeeze (czytaj: "Czym jest Short Squeeze?") na giełdzie w USA oraz kompletna zmiana narracji ze strony FED.

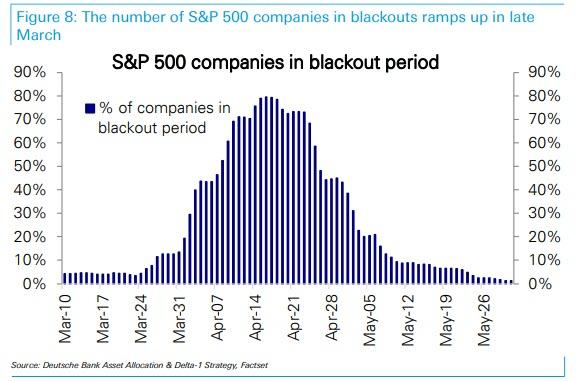

Co do Banku Japonii, z jego mętnych zapowiedzi wynika, że skup akcji w tym roku powinien być prowadzony w tempie 4,5 mld USD miesięcznie. Zatem nawet biorąc te informacje na poważnie BOJ ma pewien „zapas”. Jego uruchomienie może być potrzebne w nadchodzących tygodniach, kiedy większość spółek w USA nie będzie prowadziła buybacków (na wykresie odsetek spółek, który w danym tygodniu nie przeprowadzą skupu akcji):

Zaznaczmy, że chociaż BOJ obecnie nie dokonuje zakupów akcji tak dużych, jak np. jeszcze niedawno EBC, to dodatkowo nabywa obligacje. W ten sposób nowy kapitał może przepływać z obligacji do akcji.

Niemcy: Fuzja bankowych gigantów coraz bliżej

Kierownictwa Deutsche Banku i Commerzbanku potwierdziły rozpoczęcie rozmów ws. przeprowadzenia fuzji. W efekcie akcje obu banków zaliczyły wybicie, chociaż w jednym i drugim przypadku ceny wciąż znajdują się blisko minimów.

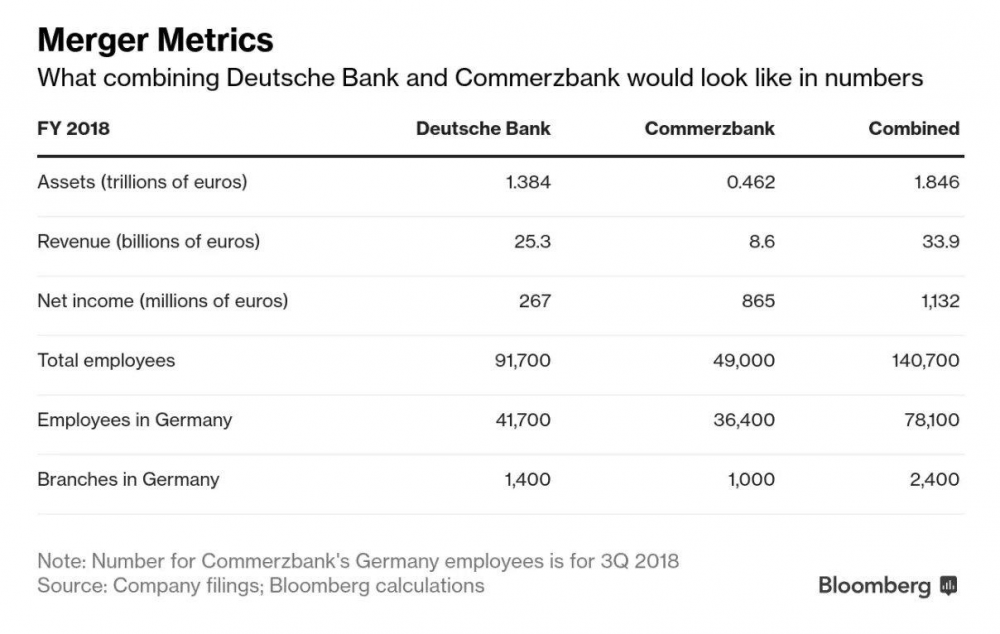

Na początek warto uświadomić sobie o jakiej skali działań mówimy. W przypadku ewentualnej fuzji może powstać bank, którego całkowita wartość aktywów będzie wynosić 1,85 biliona euro. Na ten moment obie instytucje zatrudniają łącznie niemal 80 tysięcy osób.

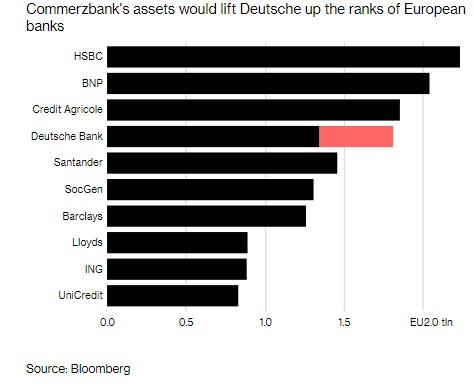

Jak to się ma do konkurencji? W przypadku fuzji Deutsche Banku i Commerzbanku, będziemy mieć do czynienia z prawdziwym gigantem – czwartym pod względem wielkości w Europie.

Ewentualne połączenie DB i Commerzbanku budzi duże emocje w niemieckim sektorze bankowym. Fuzja oznaczałaby zwolnienie nawet 30 tysięcy pracowników. Oczywiście argumentem za połączeniem jest obniżenie kosztów działalności obu instytucji.

Nie da się ukryć, że fuzja najlepiej wygląda z perspektywy polityków oraz kierownictw obu banków. W razie dalszych problemów z sektorem bankowym w Europie, jeszcze łatwiej będzie wytłumaczyć społeczeństwu, że nowy Deutsche Bank nie ma prawa upaść i należy go ratować.

Kto wie czy dążenie do fuzji nie ma związku także ze specjalnym statusem Deutsche Banku, którego Commerzbank nie posiada. Mamy tutaj na myśli obecność na liście „instytucji kluczowych dla systemu”. Zgodnie z tym, co napisaliśmy w artykule „Jak bankierzy zapewnili sobie bezkarność?”, obecność banku na takiej liście oznacza, że jego obecni i byli pracownicy są bezkarni. Sprawiedliwość nie może ich dosięgnąć niezależnie od przestępstw, które popełnili.

Możliwe, że ewentualna fuzja sprawi, iż obecni dyrektorzy Commerzbanku zyskają nietykalność. Ostatecznie po połączeniu będą już pracownikami Deutsche Banku, czyli instytucji wyjątkowo ważnej dla systemu.

Jeśli do tego wszystkiego dodamy fakt, że w 2008 roku Commerzbank uratowano na koszt podatników, to widzimy że fuzja gigantów będzie kolejnym elementem polityki dla bogatych.

Dotacje dla firm – kto na tym traci?

W naszym artykule „Najważniejsze wydarzenia minionych tygodni – Luty 2019” wspomnieliśmy, że Amazon nie zapłacił ani dolara podatku za rok 2018. Pisaliśmy wówczas, że w efekcie tworzenia skomplikowanego prawa, największe firmy zyskują kosztem małych.

Nasz Czytelnik o nicku Plastic Tofu napisał wówczas ciekawy komentarz, zwracając uwagę, że nie interesujemy się dokładnie tym, z czego wynika zerowy (a nawet ujemny) podatek Amazona. Dodał również, że „prawo jest takie samo dla wszystkich” oraz, że robimy z Amazona „chłopca do bicia” tylko dlatego, że gigant wykorzystuje obowiązujące prawo.

Jeśli chodzi o pierwszy zarzut, to dziękujemy za wyjaśnienie, ale stanowi ono potwierdzenie skrajnego skomplikowania prawa. Mogłoby ono być znacznie prostsze, co pokazał w jednym z kolejnych komentarzy Gruby (zniechęcanie do buybacków przy jednoczesnym utrzymywaniu podwójnego opodatkowania dywidendy).

Jeśli chodzi o chłopca do bicia – w naszym tekście podkreśliliśmy, że nie chodzi o to by wszystkie przedsiębiorstwa płaciły wysokie podatki. Wręcz przeciwnie, niech będą one jak najniższe, ale takie same dla wszystkich. Tymczasem sytuacja z Amazonem idealnie ukazywała absurdalną rzeczywistość gospodarczą.

Jeśli zaś chodzi o to, że prawo jest równe dla wszystkich firm, to nie jest to prawda, biorąc pod uwagę fakt, że dopuszcza się m.in. specjalne dotacje i ulgi, które są możliwe tylko w przypadku dużych podmiotów. I tutaj wracamy do przykładu Amazona.

Nawet w swoim komentarzu Plastic Tofu wspomniał o: „ostatniej akcji amerykańskiej kongresmanki Alexandrii Ocasio-Cortez, której działania doprowadziły do rezygnacji ze stworzenia biura Amazona w Nowym Jorku gdzie miało pracować 25 tyś ludzi ze średnią pensją 150 tyś dolarów rocznie.”.

Czytelnik pominął jednak bardzo istotny fakt i chociaż nie znosimy Ocasio – Cortez, to chcemy zwrócić na niego uwagę. Nowy Jork proponował Amazonowi kredyty i ulgi o łącznej wartości do 3 mld USD. Pojawiło się też drugie miasto, które zaoferowało 0,5 mld USD. Ogółem takich miast chętnych do hojnego obdarowania Amazona było więcej. Czy prawo, które dopuszcza takie dotacje jest dobre i równo traktuje wszystkich? Czy takie dotacje sprzyjają gospodarce bo tworzą nowe miejsca pracy?

Interesująco skomentował ten temat Marc Faber. Najprościej będzie jeśli przetłumaczymy jego wpis:

„Kiedy przedsiębiorstwa rywalizują o klienta, muszą oferować lepsze produkty lub ceny. Są zmuszone do poprawy efektywności. W języku ekonomii taka rywalizacja rynkowa nie jest grą o sumie zerowej (moje zyski są równe Twoim stratom), ale grą przynoszącą pozytywny wynik (moje zyski przekraczają Twoje straty).

Z kolei rywalizacja korporacji o dotacje to gra o sumie zerowej. Amazon nie będzie bardziej produktywny w Nowym Jorku niż w innym mieście – po prostu zapłaci mniej podatku. Rezultat? Gospodarka nie zrobi postępu, a reszta będzie musiała złożyć się na środki potrzebne do dalszego funkcjonowania miasta (podatki, opłaty).

Rywalizacja o dotacje uderza w produktywność i tworzy system oparty na sieci układów („kapitalizm kolesiów”). W takim systemie przedsiębiorstwa mające odpowiednie znajomości zyskują kosztem tych najbardziej efektywnych. Potwierdzają to badania z których wynika, że przedsiębiorstwa częściej dostają dotacje, jeśli sponsorują kandydatów w wyborach.

Z tego między innymi bierze się ograniczanie produktywności – korporacje muszą poświęcać czas i środki na lobbowanie, co ogranicza nakłady jakie mogą przeznaczyć na rozwój.”

Z kolei prof. Luigi Zingales dodaje ciekawe spostrzeżenia:

„Mały sklep osiedlowy nie zagrozi gubernatorowi przeprowadzką do innego stanu i nie uzyska w ten sposób dodatkowej ulgi. Efekt jest taki, że małe firmy muszą poradzić sobie z podatkami w swoim okręgu, a giganci są w stanie całkowicie tego uniknąć.

Ta polityka „zbyt dużych do opodatkowania” (too-big-to-tax) korporacji nie tylko zaburza naturalne mechanizmy rynkowe. Ona jest wręcz niezgodna z amerykańskimi tradycjami. W 1773 roku patrioci z Bostonu wyrzucili brytyjską herbatę w proteście przeciwko podatkom stawiającym w uprzywilejowanej pozycji Brytyjską Kompanią Wschodnioindyjską. Nie zrobili tego dlatego, że ktoś inny był lepszy, ale dlatego, że był faworyzowany. Innymi słowy: rewolucja zaczęła się w związku ze sprzeciwem wobec dużej korporacji, która korzystała z układów politycznych by wzmocnić swoją pozycję.

Nie jestem prawnikiem, jednak nawet jako ekonomistą mogę stwierdzić, że nie ma różnicy pomiędzy dyskryminowaniem przez podatki, a dyskryminowaniem przez dotacje.

Problemem nie jest Amazon czy Nowy Jork (niedawno Foxconn dostał absurdalnie wysoką dotację w Wisconsin). Problemem jest system, który pod pretekstem pomocy przedsiębiorcom niszczy wolny rynek.”

Mamy wrażenie, że wypowiedzi Fabera i Zingalesa wyczerpują temat równego prawa dla wszystkich firm w kapitalizmie opartym na układach. Chodzi o to by zostawić sam kapitalizm, a odrzucić układy. Żeby tak się stało, od czasu do czasu potrzebny jest bunt, przede wszystkim przeciwko rosnącej roli państwa i polityków.

Zero Hedge zbanowane przez Facebooka

Trudno nam stwierdzić na ile popularny jest w Polsce portal Zero Hedge, więc na wszelki wypadek małe wprowadzenie. Zerohedge.com to portal skupiający się na rynkach finansowych i polityce. Możemy na nim znaleźć publikacje wielu wartościowych autorów. Jego głównym plusem jest fakt, że publikowane tam teksty bardzo często demaskują zarówno manipulacje na giełdzie, jak i kłamstwa mainstreamowych mediów.

Portal cieszy się sporą popularnością w USA, dlatego też prawdziwym skandalem okazało się zablokowanie Zero Hedge na Facebooku. Sytuacja miała miejsce w ostatni weekend. Każdy użytkownik, który chciał udostępnić link z zerohedge.com mógł przeczytać komunikat „Link nie spełnia standardów naszej społeczności”.

Swoje oburzenie w tej sprawie bardzo szybko wyrazili m.in. syn Donalda Trumpa, Nigel Farage czy Peter Thiel. Właściciele Zero Hedge stwierdzili, że to zapewne odwet za artykuły nt. problemów Facebooka. Żaden z dyrektorów Facebooka nie wypowiedział się wówczas w tej sprawie.

Rozwiązanie konfliktu nadeszło dopiero we wtorek. Facebook nagle odblokował wszystkie linki związane z zerohedge.com, a przedstawiciel portalu wyjaśnił, że był to błąd związany z automatycznym wykrywaniem spamu. Jednocześnie właściciele Zero Hedge do teraz nie wiedzą który z artykułów został jako pierwszy uznany za spam.

Naszym zdaniem Facebook po prostu przeholował z cenzurą. Dopiero kiedy pracownicy Zuckerberga zobaczyli skalę reakcji, uznano, że atak na Zero Hedge może przynieść więcej szkody niż pożytku.

Ta sytuacja pokazuje jednocześnie, co dzieje się gdy społeczność potrafi się zbuntować. Zawsze można pójść na łatwiznę i stwierdzić, że Facebook to po prostu prywatny biznes, który może robić u siebie co chce. Nie zmieni to jednak faktu, że jest to też portal potężniejszy niż wiele państw na świecie. Tylko reakcja użytkowników na kolejne próby cenzury ze strony Zuckerberga może jakoś ograniczyć te zapędy w kierunku ograniczania wolności słowa.

Swoją drogą, Facebook z cenzurą zaszedł już tak daleko, że nie pozwala promować 90% naszych artykułów w języku angielskim.

Zespół Independent Trader

Mengiz

Oilman

Na Facebooku mialem konto tylko przez miesiac. Cenzuruja wszystko, co nie odpowiada ich wizji Swiata! Nie chca pozwolic na opis rzeczywistosci taka jaka jest, chca ja kreowac na swoj wlasny sposob! Mysle, ze niebawem sie na tym przejada. Na razie korzystaja na calej rzeszy "bezmyslnych konsumentow", ale do czasu:) Kto madry to z Facebooka ucieka:) Pozdrawiam Zespół Independent Trader:)

Ostatnio modyfikowany: 2019-03-20 19:12

Caer11

Świetny artykuł, tylko ma zastrzeżenia do części "Dotacje dla firm – kto na tym traci?". Chciałem zwrócić uwagę, na to że w kapitalizmie rywalizacja I konkurencja jest słuszna. Dlatego walka o dużego pracodawcę w mieście jest jak najbardziej na miejscu. Jeżeli w Nowy Jorku pojawi się dużo nowych miejsc pracy, to zmniejszy bezrobocie i podbije pensję pracowniką. Przy okazji miasto zarobi w długim terminie na większych podatkach. Ta rywalizacja pomiędzy miastami jest zdrowa i zgodna z duchem kapitalizmu. Donald Trump wykorzystał sytuację bankrutującego Nowego Jorku(żródło: „Trump: An American Dream” – można obejrzeć na Netflixie) do zawarcia świetnych umów na Manhatanie i jednocześnie pomógł miastu w rozwoju. Można krytykować to pod pojęciem dyskryminacji lub niekonkurencyjności, ale posiadanie dużego kapitału i pomysłowośći jest konkurencyjne i można za to płacić(dużo płacić), ponieważ mając miliardy i szalony pomysł wykorzystania tych miliardów na zbudowanie czegoś fantastycznego i jedynego w swoim rodzaju, może jednak zachęcić kogoś do obniżenia podatków, żeby tylko mieć to w swoim mieście. To jest inwestycja z punktu widzenia miasta, która zarobi na siebie. Ameryka to kraj, który powstał z kapitalizmu, a zmniejszanie podatków dla duzych inwestycji jest nie tylko OK, ale jest również praktykowane w Ameryce przynajmniej od lat 70(pewnie wcześniej też), gdzie u nas jeszcze szalała komuna. Miasta które nie były konkurencyjne, zapewne nie istnieją, albo ich mieszkańcy mają gorzej niż mieszkańcy Nowego Jorku. Blokowanie miastą możliwośći rywalizacji jest tak samo niekapitalistyczne jak ustalanie sztywno cen na energię elektryczną.

Marcin (ITT)

"Jeżeli w Nowy Jorku pojawi się dużo nowych miejsc pracy, to zmniejszy bezrobocie i podbije pensję pracowniką."

Jeśli Nowy Jork wyda pieniądze na "ugoszczenie" jakiejś dużej korporacji to zabraknie tych pieniędzy na coś innego. Z czasem Nowy Jork będzie musiał zgłosić się po pieniądze do reszty podwyższając podatki (zapłacą je małe firmy i gospodarstwa domowe), żeby załatali tą dziurę. W ten sposób blokuje się rozwój małych firm - rosnącymi obciążeniami finansowymi.

Chyba zgodzisz się, że nie ma różnicy czy 1 firma stworzy 500 miejsc pracy, czy może 500 firm stworzy po jednym miejscu pracy? Nawet powiedziałbym, że są ciekawe argumenty za tą drugą opcją ale to już temat na osobną dyskusję.

"Blokowanie miastą możliwośći rywalizacji jest tak samo niekapitalistyczne jak ustalanie sztywno cen na energię elektryczną."

100% racji. Dlatego też niech jedne miasta mają podatek dla firm 30% a inne 3%, ale niech równo traktują każdą firmę. Jeśli tego nie robią to znaczy, że działają na niekorzyść lokalnych biznesmenów i służą dość wąskiej grupie korporacji. Te korporacje rosną i jest im na ręke np. komplikowanie prawa. Jeśli masz skomplikowane prawo to duch przedsiębiorczości zostaje zduszony i rywalizacja rynkowa nie jest tak wielka jak mogłaby być (a o tym wspominasz w swoim komentarzu).

@rynek

Podziało się dzisiaj, zgodnie z tweetem Trumpa gospodarka najlepsza od 20 lat więc kończymy normalizację polityki :) Rynek miał to już w cenach, wyjątkiem złoto i spółki wydobywcze.

Zbyszek_

Odwrotnosc distriubuted computing i P2P.

Cloud == prywatna farma serwerow .

Cloud != peer 2 peer.

IP networking == peer 2 peer.

Cloud to jak Bitcoin od JPMorgana :)

RK1

Czy w związku z pierwszą cześcią artykułu odnośnie wycofania banku Rothschildow i problemów z ich system bankowym trzymanie oszczędności w CHF będzie bezpieczne ?

zeromacho

Jeśli masz skomplikowane prawo to duch przedsiębiorczości zostaje zduszony i rywalizacja rynkowa nie jest tak wielka jak mogłaby być (a o tym wspominasz w swoim komentarzu).

No właśnie ;) Ja nie mieszkam w Nowym Jorku więc dla mnie te regulacje są korzystne, czym gorzej zarządzane są inne miasta, kraje tym lepiej dla mojego miasta i dla mnie. To prosty mechanizm, ludzie z gorszych miejsc przenoszą się do lepszych, np. Polacy jadą do Niemiec lub na wyspy, a Ukraińcy do Polski, zastanówcie się dlaczego tak się dzieje i zamiast krytykować Nowy Jork pomyślcie co zrobić aby ludzie nie wyjeżdżali z Polski i chcieli do Polski przyjechać. Jeśli polityka Nowego jorku jest zła to ludzie sami z niego wyjadą.

Bobass25

"Swoją drogą, Facebook z cenzurą zaszedł już tak daleko, że nie pozwala promować 90% naszych artykułów w języku angielskim."

Gratulacje, to tylko bardzo dobrze o Was świadczy :)

Sol

A kto ma oceniać czyj pomysł jest "fantastyczny", a więc zasługuje na to by dostać kasę zabraną innym w podatkach? Pan urzędnik. Gdzie uczyłeś się kapitalizmu, w wyższej szkole marksizmu leninizmu? Nie wierzę, że można być tak naiwnym. Wierzę natomiast, że korpo stać na wynajmowanie trolni przekonującej do tej patologii. Wszak w Polsce też dopłacamy do jaśnie panów inwestorów, np. do Mercedesa, do JP Morgana. Do Mercedesa dopłaty wprowadził PiS - ten który swoim skretyniałym wyborcom mydlił oczy odszkodowaniami od Niemiec.

No już prędzej zrozumiałbym dotacje na stworzenie obiecującej gałęzi przemysłu, ale dopłacać do obcej montowni, hurtowni itp. to maksymalna patologia, a cała Europa Wschodnia to robi. Licytują się o prawo do posiadania montowni która łaskawie zatrudni roboli zarabiających 1/4 tego co robol w metropolii. Drobiono zwyczajnie ideologię do grabieży i kolonializmu.

@Zbyszek

Zgadzam się. Atencjusze robiący dziubki do kamery, polujący na lajki i znajomych to dobry klient dla FB. Mnie jednak bardzo zastanawia, że pchają się w to również podmioty którym spokojnie wystarczyłaby strona domowa. Rozumiem promowanie strony na FB, ale niektórzy FB traktują jak darmowy generator stron www i całą zawartość tam trzymają.

kikisek

A mali i średni muszą uzupełnić lukę w budżecie (duży dzięki skomplikowanemu prawu i tak potem unika podatków). Wynik jest taki, że miasto dostało nowe miejsca pracy, jest na lepszej pozycji wobec innych miast, ale kosztem "spalenia" ogromnej sumy z podatków, które sobie odzyskując zatrzymują rozwój małych, średnich firm (część zostaje zamknięta, zjadają je podatki, opłaty, koncesje, itd.), mieszkańcy też ponoszą większe opłaty, wzrasta koszt życia, część osób szuka tańszych miejsc do życia.

A takich dużych miast jest w danym kraju "trochę", więc i zsumowane kwoty na preferencyjne ulgi, dotacje robią się astronomiczne. Zyskują giganci, płacący niewiele lub prawie nic, kosztem reszty społeczeństwa, obciążanym coraz to liczniejszymi opłatami, podatkami, koncesjami, itd. A odzyskiwanie podatków i innych opłat generuje ogromne koszty związane z zatrudnianiem osób do ich ściągania.

W przełożeniu na Polskę mogłoby się okazać, że suma ulg/dotacji + koszty ściągania przeróżnych podatków byłyby mniejsze, gdyby np. wszystkim znieść docelowo dany podatek np. dochodowy. Początkowo dla młodych do 30, potem dla emerytów, a potem dla wszystkich.

To może przyciągać młodych, zdrowych i z pomysłami na biznes - a nie rozdawnictwo prowadzone przez lokalnych polityków nie swoich środków i poprzedzone tzw. lobbingiem (łapówką), nie rozdawnictwo socjalne które niby pomaga, ale utrwala rożne patologie, w tym prowokuje kolejne pokolenia do życia wyłącznie z socjalu.

Rolą państwa powinno być uproszczenie, minimalizacja podatków (ograniczenie biurokracji), a nie wydawanie ciężko zarobionych przez podatników środków na utrzymywanie nie płacących podatków międzynarodowych korpo, nie wywodzących się z Polski.

A tak jak jest to największe miasta w kraju jawią mi się jako pijawki dla mieszkańców małych miasteczek i wiosek. Przyciągają do siebie najbogatszych, generują miejsca pracy (głównie na obrzeżach), wydają środki głównie na własny rozwój, kosztem innych. Centra dużych miast to idąc ulicą: kantor, lombard, firma z chwilówkami, ubezpieczyciel, różne kancelarie: podatkowe, adwokackie, bank, jubiler, itd. w kółko całymi kilometrami ulic. Pożyteczność społeczna - żadna. Już bardziej pro społeczny byłby zwykły ogródek piwny ;)

Tak jak obecnie to patologia polega na tym, że nieliczne firmy (największe korpo) nie mają ulgi w podatku np. 3 mld. USD (zresztą i tak największe korpo prawie nie płacą podatków), to jeszcze po wręczeniu łapówek (część nazwanych ładnie lobbowaniem) dostają te 3 mld USD do reki ... chore to.

A zmieni to jedyni systemowe uproszenie, zmniejszenie i wyrównanie podatków wraz z ograniczeniem urzędników głównie podatkowych.

Tylko czy ktokolwiek z polityków w Polsce ma na to ochotę i powie głośno - za rok co drugi urzędnik zostaje bez pracy. I jak to zrobić skoro w Polsce mamy ARMIE urzędników i stojące za nimi rodziny.

Ostatnio modyfikowany: 2019-03-21 02:45

Freeman

nikt ważny

"... za rok co drugi urzędnik zostaje bez pracy ..."

Według jakiego klucza bo bez tego to jest zwykły "wyborczy" populizm.

Populizm w realizacji bez ustalenia klucza potencjalnie w realizacji wyglądałby tak: odetną nieznaczące "doły", zostawią "Zenków, Gienków, Krystyny i Jadwigi" na "dołach" które wyrabiają 300% procent normy za psie pieniądze i dadzą im jeszcze trochę "do pieca" żeby norma była na 400 albo i 500 procent. "Góra" i "klany" pozostaną bez zmian. Pieniądze co by się "nie zmarnowały" rozdysponuje się wartością stosownie do miejsca w hierarchii i ogólnie... nic się nie zmieni.

Może stąd że w swoimi zamyśle oparłeś się wyłącznie na kryterium ilościowym zapominając o jakości. Struktury jakie operują w systemie publicznym nie różnią się od tych które obecne są w korporacjach. "Państwa" to "korporacje" (bankowe?). "Korporacje" to "państwa". Nawet różnice w tym kto ta naprawdę projektuje prawo się zacierają.

Dla mającej uzasadnienie zmiany, przy dbałości o jakość, należy spłaszczać strukturę, a cześć powstałej wynikiem spłaszczenia nadwyżki inwestować w ilość przekładającą się na jakość (zysk) a nie na ilość samą w sobie.

Krzysztof1975

ku uwadze

Caer11

„Chyba zgodzisz się, że nie ma różnicy czy 1 firma stworzy 500 miejsc pracy, czy może 500 firm stworzy po jednym miejscu pracy? Nawet powiedziałbym, że są ciekawe argumenty za tą drugą opcją ale to już temat na osobną dyskusję.”

Oczywiście, że się zgodzę i właśnie zrozumiałem gdzie popełniłem błąd. Mamy dwa punkty odniesienia. Moim było miasto dla którego konkurencją są inne miasta i tutaj jest miejsce na kapitalistyczną rywalizację. Natomiast wydaje mi się, że Twoim odniesieniem jest kraj, gdzie zdrowa z tego punktu widzenia rywalizacja pomiędzy miastami przestaje być zdrowa. Można pójść o krok dalej i tak jak miasta rywalizują pomiędzy sobą, tak samo robią to państwa zachęcając inwestorów poprzez lepsze podatki do inwestowanie właśnie na ich terenie. Estonia, Singapur jest doskonałym przykładem. Nie ma nic złego, że mieszkańcy wykorzystają swoje pieniądze na przyciągnięcie do swojego miasta kapitału, skoro dla nich, ten kapitał zrobi więcej niż ten sam kapitał w rękach krajowych. To jest czysty kapitalizm - drapieżna rywalizacja na wszystkich szczeblach. W odpowiedzi dla @SOL jest delikatne rozwinięcie.

@SOL

Bardzo dobre pytanie. W Ameryce tym urzędnikiem jest burmistrz, który kończy swoją kadencję za zły deal tak samo jak brak propozycji dealu(to tez zły deal), przez co jest zmotywowany do wykorzystania wszystkich swoich umiejętności dla miasta, które zostały zresztą zweryfikowane przez przedwyborcze debaty polityczne. Ciężko sobie to wyobrazić, ze politykami w rozwiniętych krajach nie zostają nauczyciele, aptekarze i lokalni lekarze. Jego rywale świetnie wykorzystają jego nieumiejętności i niewykorzystane okazje, żeby pozbawić go stołka. Uważam, ze to co napisałeś jest spostrzegawcze i pokazuje Polskie pokomunistyczne realia. Z punktu widzenia miasta to inwestycja, a inwestycje wymagają podejmowania ryzyka i nie wszystko się uda. Dokładnie to co robi burmistrz robią prezesi swoich własnych firm. Debaty polityczne i ataki prasy są rozmową kwalifikacyjna dla kandydatów na ważne stanowiska państwowe, a do odpowiedniej weryfikacji są wymagane profesjonalne media i najlepsi dziennikarze.

MKTomek

zeromacho

Wszystkie miasta w których są uczelnie wyższe, urzędy wojewódzkie, siedziby regionalne wszelkiej maści, czy choćby szpitale wojewódzkie lub powiatowe, zasysają kapitał z mniejszych miejscowości, które są zmuszone ponosić koszty działania tych instytucji. Jakoś nikt nie twierdzi że to nie zdrowe.

Może dla sprawiedliwości powinno tak być że sejm co posiedzenie zmienia miasto obrad, i każde ministerstwo powinno być w innym mieście. O takich oczywistościach jak równa ilość pociągów, autobusów i samolotów do każdego miast to nawet nie wspomnę. I jeszcze w każdym mieści ekstraklasowy klub piłkarski ;)

Krzysztof1975

Dalej facebook będzie miał się dobrze. Ten portal trafił idealnie w narcystyczne potrzeby ludzi.

Prawie 2.5 mld użytkowników.

Osobiście nie posiadam, ale coraz trudniej funkcjonować bez tego potwora.

https://www.statista.com/statistics/264810/number-of-monthly-active-facebook-users-worldwide/

Zengin

gruby

"Według jakiego klucza bo bez tego to jest zwykły "wyborczy" populizm."

Taki klucz na przykład można byłoby zastosować:

Po pierwsze wstrzymywana jest obsługa zadłużenia zagranicznego. Departament obsługi długu w MinFinie wylatuje na bruk.

Państwo wstrzymuje wypłatę emerytur, rent, zasiłków i zapomóg. Likwidowane jest ministerstwo płacy pracy i spraw socjalnych a wszyscy jego pracownicy wylatują na bruk. Pracownicy ZUS i KRUS też. Pracownicy zakładów emerytalnych resortów siłowych: na bruk.

Likwidowany jest NFZ wraz z ministerstwem zdrowia: składki przestają być pobierane a pracownicy NFZ i ministerstwa zdrowia na bruk.

Ministerstwo od kultury i sztuki jest likwidowane więc wywala się na bruk całą obsadę muzeów, filharmonii, oper i teatrów i tak dalej.

Ministerstwo transportu do likwidacji a biurwa na bruk. Gdaka też przy okazji wylatuje z posad. Pracownicy PKP na bruk, cywile od pilnowania radarów na bruk, te pierdzistołki od żeglugi śródlądowej i morskiej też.

Tutaj następuje krótka przerwa w reformach instytucjonalnych: obywatele zyskują nieograniczony dostęp do broni oraz prawo jej noszenia łącznie z prawem do noszenia broni ukrytej. Po roku (w rok każdy zdąży się zarówno uzbroić jak i nauczyć się strzelać) ministerstwo spraw wewnętrznych jest likwidowane a niebiescy wylatują na bruk. Wszyscy.

MON w tej fazie też można już zaorać, wraz z pagonami. Wszystkimi.

Górnicy: przejmują swoje kopalnie i niech sami sobie wypłacają pensje. Wszystkie zjednoczenia do rozwiązania. To samo w energetyce, to samo w rafineriach.

Urzędasy z "Lasów państwowych": na bruk. Lasy przechodzą na własność gmin.

Ministerstwo sprawiedliwości jest likwidowane: lewnicy wylatują na bruk.

W tym stadium okazuje się że nie wiadomo co robić z kapustą, dlatego likwidowany jest VAT, PIT i CIT oraz wszystkie rodzaje akcyzy. Ministerstwo finansów do likwidacji, załoga wszystkich urzędów skarbowych na bruk. Razem z celnikami.

Wprowadzany jest podatek pogłówny, dobrowolny. Kto nie chce ten go nie płaci, ale w zamian za to nie wolno mu korzystać z przestrzeni publicznej, a jeśli się w niej pojawi to czyni to na własne ryzyko (jest wyjęty spod prawa: wolno go zabić, zniewolić, z teoretycznie jego nieruchomości przegonić, ją samą przejąć i tak dalej).

"Prawny środek płatniczy" znika z ustaw. Legalnym pieniądzem staje się cokolwiek czym zechcą płacić obywatele, przy czym do płacenia podatków akceptowany jest wyłącznie "złoty polski" o wadze jednego grama AU próby .999 . NBP do likwidacji, pracownicy na bruk a prawo bicia monety "złoty polski" otrzymuje każda z gmin. Awers jest wspólny, rewers każda z gmin kształtuje dobrowolnie. Gminy przejmują te zadania państwa które przejąć zechcą na zasadach jakie sobie same uchwalą.

Oczywiście pojawia się potrzeba koordynacji działań na szczeblu ponadgminnym. Skoro taka potrzeba się pojawia to gminy powołują i utrzymują te instytucje szczebla centralnego na których im zależy. To może być centralna armia, to może być centralny wywiad albo centralna agencja energetycznych sieci przesyłowych.

Różnica polega na tym że to gminy decydują gdzie opłaca im się zewrzeć szeregi i również gminy decydują o wysokości budżetu poszczególnych instytucji szczebla centralnego. Państwo budowane jest raz jeszcze ale tym razem od dołu, wedle potrzeb ludności a nie władzy.

W ten sposób mniej więcej zbudowano Szwajcarię. Najpierw byli wolni górale, później był zewnętrzny stresor w postaci Habsburgów czyli rodu żyjącego z rabunku wolnych górali a potem górale powołali prototyp NATO a działo się to w roku 1291. Na koniec choć stopniowo zbudowano państwo federalne w którym rząd może tylko tyle na ile pozwolą mu jego pracodawcy, czyli przedstawiciele kantonów. A szwajcarskie kantony to gdzieniegdzie województwa, czasami powiaty ale najczęściej raczej gminy jeśli na ich powierzchnię i ludność popatrzyć.

Co ciekawsze: ten tryb budowania państwa (od dołu) wyszedł nam całkiem dobrze choć tylko raz: to wolność właśnie doprowadziła do powstania imperium od morza do morza. I ponieważ tak dobrze nam to wychodzi to od dobrych trzystu lat trzymani jesteśmy przez sąsiadów pod butem biurwy, prawa stanowionego i podatków. Inaczej znowu wchłonęlibyśmy Moskwę i Berlin z rozpędu wchłaniając przy okazji Krym a z drugiej strony opierając się pewnie gdzieś o Alpy i Pireneje.

Urząd i urzędnik to obce mentalnie Polanom przeszczepy, to rak. Po naszemu inaczej rozwiązuje się problemy.

PS: kolejność ruchów z wyliczanki powyżej nie musi być akurat taka, mogłaby też być inna.

Ostatnio modyfikowany: 2019-03-21 12:45

wzwen

"Taki klucz na przykład można byłoby zastosować:"

Raczej możnaby, gdyby ...

A tymczasem:

"Górnicy: przejmują swoje kopalnie i niech sami sobie wypłacają pensje. Wszystkie zjednoczenia do rozwiązania. To samo w energetyce, to samo w rafineriach."

Najpóźniej w tej fazie gaśnie światło i nie ma prądu w gniazdkach. Najdalej dzień później gaśnie ostatni srajfon. Społeczeństwo umiera z braku fejsbuka. :)

dingus13

Mocny

We wrześniu przemieniłem znaczną dla mnie ilość złotówek (dla szanownych forumowiczów pewnie to drobne) na liry i korzystając z urlopu wybrałem się do Turcji europejskiej autem) by założyć tam konto. Teoretycznie lokata 6miesięczna się zakończyła, zysk w lirach jest spory, mogę to przedłużyć dajac dyspozycję. Ale ja nie o tym. Jak sprytnie i najmniej tracąc zmienić to na złotówki? Obawiam się że drugi raz nie uda mi się przewieźć tego samochodem.

Odp. To sie nazywa inwestowanie z polotem! Podoba mi sie laczenie wakacji z pomnazaniem majatku.

Moze najpierw przejedz sie do Turcji zobaczyc czy ci cos wyplaca. :)

Jak ci wyplaca, to mozesz to zamienic na zloto i srebro w formie fizycznej, oraz gotowke poza systemem i mozesz dolaczyc do czekajacych na reset, bo przez ostatnie 6 lat jakos nie nadszedl, ale na pewno jest juz 6 lat blizszy niz wtedy :)

nikt ważny

W pierwszym kroku "załatwiłeś" zmianę warunków brzegowych dla warunków następnych. W drugim zlikwidowałeś możliwość realizacji każdego następnego. To co proponujesz to jest operowanie wyłącznie kryterium ilościowym bez uznania jego relacji w jakością oraz w oderwaniu od kolejności następstw i związków z otoczeniem. Chyba że kroki są podejmowane w odległościach czasowych nie pozwalających na eskalację skutków kroków poprzednich.

Przykład Szwajcarski ma się nijak bo nie ma jedności miejsca i czasu oraz nie uwzględnia otoczenia badania skutków każdej decyzji (kroku). Czynnikiem najistotniejszym i trudno, ale jednak przewidywalnym są ludzie (ich większość). Ci nie potrzebują wielkiej desperacji by porzucić racjonalne działanie na rzecz ruchów głupich i bez perspektyw. Cały plan może więc wziąć w łeb, a i to jednocześnie pozwoli by świadoma mniejszość bazując na dość niskich pobudkach większości zbudowała na nowo podobny system (różnice pewnie byłyby głównie semantyczne) ale jeszcze bardziej groteskowy (i co może być zaskakujący w pełni akceptowany przez ilościowo znaczącą większość). Trudno o zysk który cieszy tak mocno by przykryć choćby najmniejszą stratę.

Zaproponowałeś nie tyle przebudowę co pogorzelisko. Zabrakło na koniec jeszcze wątku religijnego w rodzaju: w ostatnim kroku z góry dochodzi do wszystkich głos "Potop od wersji beta został mocno udoskonalony, jest wersja produkcyjna, jak poprzednio otrzymacie go natychmiast i nieodpłatnie, tym razem wraz z pakietem automatycznych aktualizacji. O nic nie musicie się martwić."

Ja optuję za głęboką modernizacją tak by zysk będący skutkiem pracy (w pojęciu Fizyki a nie ideologii) po stronie "państwa realnego" (obywatele) nie zaś po stronie "państwa formalnego" (regulacje niezmiennie żartobliwie nazywane "prawem" i bezosobowe wynikające z niego instytucje).

@wzwen

"... najdalej ..."

Taka poprawka: Ja dałbym tydzień.

Finał doskonały! Czym jest dziś "społeczeństwo" bez sieci i elektronicznego erzacu życia?

Ostatnio modyfikowany: 2019-03-21 13:50

gruby

"W pierwszym kroku "załatwiłeś" zmianę warunków brzegowych dla warunków następnych. W drugim zlikwidowałeś możliwość realizacji każdego następnego."

Niby że ktoś zza oceanu nas napadnie bo długi przestaliśmy spłacać ? Albo kraj nam się zawali jak emerytury przestaną być wypłacane ? Bez żartów: za samą odmowę płacenia haraczu jeszcze nie napadną. Napadną dopiero gdybyśmy jednocześnie odkryli u siebie złoża ropy. A co do emerytur i rent: zgadza się. Będą zabici, będą zagłodzeni, będzie płacz i zgrzytanie zębów. Niestety inaczej tego węzła gordyjskiego rozwiązać się nie da. Stan państwa jest taki że albo można je samodzielnie zepchnąć ze skarpy albo poczekać aż ktoś zrobi to za nas tyle że z nami w środku.

I dlatego lepiej zniszczyć państwo niż jego mieszkańców, taniej wyjdzie, mniej ludzi zginie. Zapytaj się każdego pierwszego z brzegu sukinsyna który robi w biznesie: jak narzędzie się zepsuło to się je wyrzuca i kupuje nowe. Jego naprawa rzadko się opłaca.

A co do kolejności kroków: można o niej dyskutować, całkowicie możliwe że pierwszą czynnością powinna być zgoda na uzbrojenie narodu.

Ostatnio modyfikowany: 2019-03-21 14:09

Harnas

> "pracownicy NFZ i ministerstwa zdrowia na bruk. " "Pracownicy PKP na bruk" "To samo w energetyce" "NBP do likwidacji"

Czy totalny chaos organizacyjny i komunikacyjny. To na pewno jest to coś co sprawi że Polska stanie się supermocarstwem.

Nawet jeśli elektrownie by nie padły, to na dzień dobry przeszłyby na prace wyspową, a to oznacza pozbawienie ~50% populacji energii. Czyli spadek PKP o polowe gwarantowany.

I jeszcze ta naiwność że jeśli nie byłoby składek NFZ to ludzie wcale by nie płacili za opiekę zdrowotną. A prywatne ubezpieczalnie miałyby zerowe koszta utrzymania. Polecam zobaczyć ile % budżetu NFZ zużywa na funkcjonowanie i porównać to z innymi krajami. A potem przeliczyć to na współczynnik koszt/obywatel. Podpowiem, Niemiecki NFZ zużywa 2x więcej swojego budżetu na funkcjonowanie niż nasz, jego budżet ma 1.5 raza większy udział w PKB niż nasz, a w dodatku ich PKB (per capita ofc) jest 4x większe.

I co się dziwić że potem przy każdych wyborach ktokolwiek kto zaproponuje obniżkę podatków jest odbierany jak oszołom.

wzwen

"Niestety inaczej tego węzła gordyjskiego rozwiązać się nie da."

I w tym się z Tobą zgadzam.

Co więcej, scenariusz który napisałeś i tak się wydarzy, bo inaczej być nie może.

Być może różne instytucje/podmioty przestaną działać z innych przyczyn niż odgóna decyzja, być może uzbrojenie nastąpi w wyniku czegoś innego niż "pozwolenie". Jednak schemat będzie mniej więcej właśnie taki plus, moim zdaniem, pojawi się jakiś s..., którego potem będziemy nazywali dyktatorem.

gruby

"I jeszcze ta naiwność że jeśli nie byłoby składek NFZ to ludzie wcale by nie płacili za opiekę zdrowotną."

gdzie ja tak napisałem ?

Chcesz lekarza to za jego usługi zapłać. Chcesz lepszego lekarza to zapłać za niego więcej. A jak na lekarza żydzisz to dostaniesz co najwyżej seans znachora tańczącego nad ogniskiem i potrząsającego grzechotkami. Znachorzy są zdecydowanie od lekarzy tańsi a też są w pewnym stopniu skuteczni (bo wykorzystują efekt placebo). Lekarz też potrzebuje z czegoś żyć a w systemie bez NFZu im więcej pacjentów wyleczyłby tym lepiej mu by się powodziło.

Ostatnio modyfikowany: 2019-03-21 14:35

Paradoks

https://www.bankier.pl/wiadomosc/Starcie-tworcow-z-gigantami-sieci-4213246.html

"Duże serwisy mogą się demonstracyjnie zamykać, by zablokować korzystną dla twórców i wydawców unijną dyrektywę."

No, dla takich tfurcuff jak autor tego artykuliku korzystną na pewno.

23/03, 17:00, Warszawa, Jasna 14/16a - może by warto rozpropagować temat Traderze?

Marcin (ITT)

Aż takich wniosków byśmy nie wyciągali. Chodzi o to, że popsuła się jakość i konkurencyjność Szwajcarów. Natomiast banki jako takie wciąż wyglądają lepiej od tych z zachodu Europy. Zatem lepsze trzymanie środków w CHF niż w EUR - to z pewnością.

@Freeman

Sporo się też dzieje wzdłuż rentowności poszczególnych obligacji USA. Roczne obligacje są już o 0,04% od tego by przeskoczyć 10-latki. Ogólnie rynek obligacji dość dosadnie komentuje to, co się dzieje.

A tak z innej beczki, w Azji naciskają na hamulec jeśli chodzi o wydatki inwestycyjne w 2019 roku. Dotyczy to niemal wszystkich.

wzwen

Ciekawe czy ktoś w ogóle kupuje, że to dla dobra twórców?

Pytam w sumie na poważnie.

Czy jest na forum ktoś kto uważa lub ktoś kto zna kogoś kto uważa, że to dla dobra twórców?

Kikkhull

Paradoks

Tu na forum pewnie niewielu, ale wśród odbiorców głównego ścieku ta narracja może spokojnie być strawiona i przyswojona. Nawet wśród osób zaangażowanych w ten temat (z jakiegokolwiek powodu) kuleje jakaś konkretna wiedza za czym, albo przeciwko czemu oni występują; ci obojętni łykną cokolwiek, co im napisze duży portal, gazeta albo powie ulubiona telewizja czy radio.

@Kikkhull

Dlatego oczywiste jest, że tylko płacący podatki (netto) powinni mieć prawo głosu, przynajmniej w zakresie ich wydawania.

Ostatnio modyfikowany: 2019-03-21 15:28

wzwen

Ostatnio modyfikowany: 2019-03-21 15:32

Dante

Shortowanie SP500 jest teraz z dużym bonusem;

https://stooq.pl/q/?s=audjpy:chfcad&d=20190321&c=1d&t=l&a=lg&b=1&r=es.f

@Mengiz

USD jest odwrotnie skorelowany wzgledem globalnej inflacji, a ta powinna trochę spaść podczas kryzysu, ale nie aż tak jak podczas kryzysu w 2008. Poza tym, wygląda na to, że w 2016r. zaczął się nowy supercykl surowcowy, a aktualny supercykl dolar kończy się. Dodatkowo, podczas kryzysu eurozona może oberwać mocniej niż USA i wtedy dolar może być silny słabością euro, ale na dłuższy termin USA nie jest zainteresowane silnym dolarem - ani Trump, ani jego ewentualny demokratyczny następca. Dodatkowo, dolar aktualnie zachowuje się jak waluta safe haven (jak CHF i JPY).

Zatem przyszpuszczam, że w aktualnym kryzysie dolar jako tako może się sprawdzić, a po kryzysie będzie już tracić w następnych latach - chyba, że FED odpali QE i wtedy dolar może zacząć tracić już podczas kryzysu.

@Freeman

"Oprocentowanie 10y bundow o 44 procent w dół ."

Prawdziwa jazda się zacznie jak oprocentowanie obligacji spadnie poniżej stóp procentowych (zwłaszcza w USA) - wiele firm na rynku obligacji jest utopionych w zakup obligacji za krótkoterminowy kredyt. Czyli mają obligacje i dają je pod zastaw, i dostają kredyt za który kupują znowu obligacje, które dadzą pod kolejny zastw celu pozyskania kredytu, ect. I w ten sposób robią lewarowany zakup obligacji - lewar znacznie powyżej 30:1 to standard.

Jak oprocentowanie obligacji spadnie poniżej stóp procentowych, to wtedy zacznie się margin call i wielcy mogą zacząć wyprzedawać akcje i obligacje korporacyjne w celu pozyskania kapitału.

Ostatnio modyfikowany: 2019-03-21 16:39

Mengiz

Do sedna. Mając USD lepiej przeczekać do umocnienia czy dmuchać na zimne i sprzedać je teraz, a dokupić metali?

Mocny

Ogolnie wiekszosc jest tutaj swiecie przekonana, ze od dluzszego czasu nadciaga ogromny kryzys. Dlatego idz za rada kolegi @leb, dorzuc do tego zloto i srebro w formie fizycznej i gotowke poza systemem bankowym. Badz czujny i czekaj na odpowiedni moment. Inflacja 8% sie nie przejmuj.

Freeman

wzwen

"1305$ jest lokalnym silnym oporem dla Au."

Możesz napisać jak widzisz ten opór na 1305 (chyba, że miało być 1350)?

Z góy dziękuję.

3r3

Układy i kontakty są nową-starą walutą, zapewnianie ich skraca odległość od drukarki. Trzeba się zorientować wcześniej że w takim kierunku idzie rynek i zająć korzystną pozycję.

"Żeby tak się stało, od czasu do czasu potrzebny jest bunt, przede wszystkim przeciwko rosnącej roli państwa i polityków. "

Wstąp do korpo, kup państwo. Co mnie po tem buncie?

"Portal cieszy się sporą popularnością w USA, dlatego też prawdziwym skandalem okazało się zablokowanie Zero Hedge na Facebooku. "

A czemu nie odwrotnie? Dlaczego zerohedge nie robi detekcji ciastek i nie blokuje dostępu użytkownikom facebooka?

Bo to jest klucz do problemu.

Dlaczego Wy nie banujecie użytkowników facebooka? A kto Wam zabroni?

"Zawsze można pójść na łatwiznę i stwierdzić, że Facebook to po prostu prywatny biznes, który może robić u siebie co chce."

I należy się tego trzymać i tak samo traktować - to tylko zwykła firma, możemy blokować do niej dostęp z naszej firmy i nie musimy się z tego tłumaczyć - warto wzbogacić firmowy firewall w takie udogodnienie, produktywność wzrośnie.

@nikt ważny

Masz rację - nie można zwolnić 50% urzędników. Należy zacząć od 200%.

"@gruby - Zaproponowałeś nie tyle przebudowę co pogorzelisko."

To jest bardzo dobra propozycja. Będąc delikatniejszym proponuję rozbiory - Polin jest problemem mieszkańców.

Obecnie idziemy w tym kierunku, że przedsiębiorcy postawią państwu warunki - płaci kupon jak Mercedesowi albo infrastruktura krytyczna idzie do rozbiórki - niech się Niemcy martwią nieprzejezdnym terytorium.

@Zengin

"Obawiam się że drugi raz nie uda mi się przewieźć tego samochodem. "

Jeśli problemem jest DMC to wyślij kontenerem.

@łeb

Prosisz się żeby jaki kapitan milicji zrobił z Ciebie prezent na carskie urodziny?

@gruby

"Likwidowany jest NFZ wraz z ministerstwem zdrowia"

Ale że tak od kubikla do kubikla przeładowując?

"MON w tej fazie też można już zaorać, wraz z pagonami. Wszystkimi. "

I tak nie wygrali żadnej wojny od kilku pokoleń, a każda ich obrona kończy się partyzantką rozbrojonych cywilów.

"A co do emerytur i rent: zgadza się. Będą zabici, będą zagłodzeni, będzie płacz i zgrzytanie zębów. Niestety inaczej tego węzła gordyjskiego rozwiązać się nie da."

A dlaczego "niestety"? Taki kraj zbudowali i konsekwencje mogą się im przydarzyć.

@wzwen

"Społeczeństwo umiera z braku fejsbuka. :) "

Wreszcie! Społeczeństwo to problem i należy tego zakazać.

"Jednak schemat będzie mniej więcej właśnie taki plus, moim zdaniem, pojawi się jakiś s..., którego potem będziemy nazywali dyktatorem. "

Czy są propozycje innej tytulatury?

@Harnas

"Czy totalny chaos organizacyjny i komunikacyjny. To na pewno jest to coś co sprawi że Polska stanie się supermocarstwem. "

Samochody osobowe przestaną jeździć?

"Nawet jeśli elektrownie by nie padły, to na dzień dobry przeszłyby na prace wyspową, a to oznacza pozbawienie ~50% populacji energii."

I tak marnują ją na przysyłanie kotków i pornoli więc żadna strata.

@Paradoks

"Dlatego oczywiste jest, że tylko płacący podatki (netto) powinni mieć prawo głosu, przynajmniej w zakresie ich wydawania. "

Sam doskonale wiem na co mam wydać - nie potrzebuję do tego urzędnika.

@Freeman

Podejrzewam że będą bronić 1300usd przynajmniej do końca miesiąca. I być może odniosą sukces na kilka tygodni.

I tak nie kupują nic więcej niż czas bo bardzo trudno jest podjąć działania zaczepne żeby spuścić ciśnienie.

wzwen

"Czy są propozycje innej tytulatury?"

Niech będzie Czcigodny.

janwar

3r3

Ruchy spore sa w celu wykupienia maksymalnie jak najwiecej instrumentow skorelowanych ze zlotem po niskich cenach, zanim rozpocznie sie duzy ruch w gore, ktory wywinduje ceny calego bloku do poziomow wyzszych niz w 2011r.

lenon

"Taki klucz na przykład można byłoby zastosować:

Po pierwsze wstrzymywana jest obsługa zadłużenia zagranicznego. Departament obsługi długu w MinFinie wylatuje na bruk.

Państwo wstrzymuje wypłatę emerytur, rent, zasiłków i zapomóg. Likwidowane jest ministerstwo płacy pracy i spraw socjalnych a wszyscy jego pracownicy wylatują na bruk. Pracownicy ZUS i KRUS też. Pracownicy zakładów emerytalnych resortów siłowych: na bruk.

Likwidowany jest NFZ wraz z ministerstwem zdrowia: składki przestają być pobierane a pracownicy NFZ i ministerstwa zdrowia na bruk.

Ministerstwo od kultury i sztuki jest likwidowane więc wywala się na bruk całą obsadę muzeów, filharmonii, oper i teatrów i tak dalej.

Ministerstwo transportu do likwidacji a biurwa na bruk. Gdaka też przy okazji wylatuje z posad. Pracownicy PKP na bruk, cywile od pilnowania radarów na bruk, te pierdzistołki od żeglugi śródlądowej i morskiej też.(...)"

:-) Ależ można się czytając Ciebie rozmarzyć...

Niestety, jak umiejscowić te czyny w realiach, to okazałoby się, że mamy piąty albo jak dla niektórych szósty rozbiór Polski. Chwila słabości i czar prysł. Z tego powodu należałoby to przeprowadzić nieco inaczej i rozciągnąć reformę na 20-30 lat.

Na początek likwidacja PIT. Absurdalny podatek, z którego efektywnie wpływa do budżetu około 30-35 mld. Na 800 grabionego to kropla w morzu.

Zaraz po tym reforma systemu ubezpieczeń społecznych.

1. Urzędnik tylko na wózku inwalidzkim. Jeżeli taki się nie zgłosi to w kolejności, bez nogi, bez ręki, lub dwóch, niewidomy, ociemniały, słabowidzący, głuchy, z pylicą płuc. Dalsza klasyfikacja do negocjacji.

2. Raz na rok profilaktyczna diagnostyka stanu zdrowia dopasowana przez specjalistów w stosunku do wieku badanego. Nadużycia nie do wyeliminowania. Pierwsze spóźnienie, 100% wzrost składki, drugie, wypad z baru.

3. Finansowanie z budżetu tylko kosztów leczenia schorzeń wykrytych podczas profilaktyki powyżej kwoty 10 000 PLN.

4. Wprowadzenie państwowej emerytury w roku 2035, do roku 2060 Wyliczane jako malejący % w latach PKB, a w 2060 koniec emerytury.

5. Od 2020 brak pobierania składek emerytalnych od rocznika 2004.

Od roku 2021

Likwidacja CIT.

Likwidacja akcyzy.

Likwidacja Vat, przy wprowadzeniu jednolitego podatku obrotowego na poziomie 3%.

Likwidacja wszystkich pozostałych podatków, a następnie ich "wprowadzanie" teoretyczne, oczywiście na zasadzie dobrowolności ich płacenia instytucjom, którym chcemy płacić w zamian za usługi jakich się podejmują.

szymonw

A ja sobie siedzę w pszenicy i longu na NASDAQ z SL'em.

Plan mniej więcej do maja, zobaczymy co z tego wyjdzie.

Freeman

3r3

Kupowanie instrumentów opartych o złoto (magazyny, wydobycie, ograniczenie obrotu, konfiskaty) oddala w czasie wzrosty, ale stackuje ich wykonanie. Ponieważ w to grają też banki to będzie nowy konsensus, który będzie musiał wytworzyć transfer zobowiązań z obecnego systemu transakcyjnego do nowego choćby i tylko w ramach aparatu przemocy (reforma walutowa). Istnieje przynajmniej kilka ciekawych wyjść z tej sytuacji (dla mnie kilka z nich jest możliwych więc staram się wejść we wszystkie) dla małej skali. Oczywiście 1- jakiś stan magazynowy kruszców; 2- podwieszenie się pod dobra publiczne/korpo; 3- wypchnięcie deflacyjne magazynów, eksploatacyjnych i środków trwałych poza obrachunek (tak żeby start po "uporządkowaniu" innym ciążył nowym kredytem po wysokiej stopie, a mnie dawał zapasy na funkcjonowanie); 4- przydzielanie/wynajem (zachomikowanych) środków produkcji i usług w zamian za zobowiązania już po uporządkowaniu. Pozostaje kwestia jak długie i intensywne będzie porządkowanie. Bo alternatywa to pogłębianie się obecnego bałaganu gospodarki zombie. Bałagan nie jest zły bo można sobie w nim dobrze zarobić, ale infrastruktury ubywa błyskawicznie i do starości może nie starczyć.

@lenon

Zmiany zacznij od siebie, nie płać pitów, zusów, akcyz. Wymyśliłem sobie ostatnio alternatywną stację paliw.

lenon

"Zwracam twą uwagę na fakt, że jak dotąd to nie moje ani Polish_wealtha wpisy były tu wycinane z powodu prostackiego obrażania ludzi, tylko twoje. Weźże to pod uwagę nim znów zaczniesz się nonsensownie czepiać."

Zamiast konfabulując, uzupełniając wspomnienia zdarzeniami, których nie da się zweryfikować, odnieś się do meritum.

@3r3

"Przypiszemy każdy kawałek parkingu innemu lokalowi i już będzie to seria małych parkingów."

Nie, przypiszemy każdy kawałek parkingu parkującemu. 1000 PLN za każde parkowanie, a jak nie to 2000, każde następne to ciach.

lenon

"Zmiany zacznij od siebie, nie płać pitów, zusów, akcyz. Wymyśliłem sobie ostatnio alternatywną stację paliw."

Ależ ja ich nie płacę. Moja troska w przeciwieństwie do Ciebie nie wynika z egoizmu. Ja jestem altruistą, prawie jak Marks :-)

1956Marek

Spichlerz Ameryki pod wodą. Czas kupować...!

Marek:)

janwar

Jaka skala, napisz cos wiecej.

Flex

Zacząłbym, w trybie pilnym, od naszego "geniusza" finansów z RPP, autora :

"Nie bardzo dostrzegam potrzebę dopuszczenia możliwości likwidacji waluty narodowej. Przecież nawet jeżeli mówi się o obowiązku stworzenia w Europie wspólnej waluty, to przecież tą wspólną walutą może być złoty. Życzliwie więc radzę naszym kolegom z banków centralnych krajów strefy euro, aby zlikwidowali euro i zastąpili je złotym, a następnie dobrowolnie i z radością zgodzili się na to, żeby strefą złotego kierował Narodowy Bank Polski z siedzibą w Warszawie"

https://www.bankier.pl/wiadomosc/Lon-Polska-nigdy-nie-powinna-rezygnowac-z-wlasnej-waluty-7648812.html

Ostatnio modyfikowany: 2019-03-21 22:43

1956Marek

:) Marek

janwar

Kupujemy- o tym pisal Nostradamus, ale USA ma byc przeciete na pol przez powodz- nie wiem czy to juz ten zakres.

1956Marek

Podaż się gwałtownie cofa. Spekulacyjny wzrost cen zbóż jest nieunikniony. Ruszam na zakupy..

Marek:)

1956Marek

35 procent kukurydzy na rynku światowym pochodzi z Ameryki z regionu gdzie teraz widać.. ocean po horyzont. Rolnictwo w tym regionie Ameryki nie podniesie się przez lata.Zasiewy pod plony na milionach akrów urodzajnych ziem są w br. niemożliwe. Czas na.. spekulacyjny zakupy!

Marek:)

nikt ważny

"... Masz rację ...."

Mam w ... no gdzieś tam (ale nie tam gdzie stołeczna prezydentura) czy mam rację, czy nie mam.

Ja uderzam tylko do tego że nikt (bo o marginesie poniżej progu błędu statystycznego nie warto wspominać) już nie mówi o jakości a wszystko jest czarno-białe, takie zero jedynkowe i na ilość. Populizm pełną gębą i jakieś hasełka z memów. Sorki ale rozkład średni, niezależnie od grupy zawodowej, społecznej, klub dyskusyjnego, loży czy kółka różańcowego jest dość podobny, a w procentach dla dużych liczb, identyczny. A jak się bawimy w ogólniki to kto chce niech zaprzecza ale ok 98% dowolnej grupy to ludzie którzy nie pamiętają co jedli na śniadanie trzy dni temu i kiedy urodziny ma ich dziecko bez "przypominajki w srafonie". 2% dowolnej grupy (w dowolnym miejscu na Ziemi) to potencjalnie ludzie którzy jako tako ogarniają rzeczywistość choć o ich jednostkowych cechach nadal można dyskutować. Tych co popychają jakoś wózek "ludzkość" naprzód jest może z 0,2%, a ludzi którzy naprawdę są w stanie coś zmienić, o ile w ogóle ta wielka masa ich nie zatłucze albo nie podda całopaleniu, jest na poziomie populacji, jakieś 0,02%. I jakoś tak nie zdarza się by w jednym miejscu było ich kilku na raz.

Tak że uogólnienia schowane za hasełkami są o "kant d... potłuc". Jak już "co drugi" i "pogorzelisko" to proponuje również co drugi inwestor, biznesmen, lekarz, weganin, lesbijka, aktor, bloger, stolarz, inżynier, prostytutka, naukowiec, polityk, pisarz i z drugi tutaj piszący, co drugi czytający. I tak na skalę globalną bo ja rozumiem że każdy broni swojej perspektywy, jeśli wygodna, ale poza "semantycznymi", to nie ma żadnych różnic czy to jest RP, Szwajcaria, Rosja, Kabuko, US czy Korea Północna. "Jeden pies" i tylko detale przystosowane do lokalnej "tradycji".

W całej tej pogorzeliskowej narracji o spychaniu państwa z klifu jest też "zero" zrozumienia relacji przyczyna skutek i wielka "dziura". KTO miałby to zrobić? Te 98%? No to już możemy a przynajmniej ja mogę sobie wyobrazić, jaki będzie klucz spychania, i tam pod klifem raczej nie widzę żadnego "urzędnika" i "lokomotyw" ale jeden z tych korpusów jakoś tak przypomina grubego.

Pytanie KTO zadam również do każdego kroku z osobna. Bo to się zwyczajnie "nie klei". Najprościej jest napisać "weźmiemy się i ... zrobicie". Kto? Chętnych widzę brak ale gawędziarzy mnóstwo :-D.

Dziwią się że im biznesy nie idą i dziwić się będą, bo jak ktoś nie łapie relacji przyczyna skutek to nie złapie że nie idą bo nie łapie korelacji między "nie łapaniem" a "nie iściem biznesu". Zamiast tego jest "jak sądzicie?". Boszsss... Jakby inżynierowie tak budowali to chyba byśmy z jaskiń nie wyszli. "Jak sądzicie? Wybuchnie silnik pod astronautami czy nie wybuchnie?" (wiem - słaby przykład bo mniej więcej tak się to odbywało w pewnych okresach) Patrząc inaczej, dziś chyba tak budują już coraz więcej i w coraz większej ilości dziedzin.

Z zupełnie innej perspektywy: nie wiem po co bawić się w narracje o pogorzelisku bo wystarczy popatrzeć na giełdy. Jedno wielkie pogorzelisko. Analiza i decyzje na poziomie "jak sądzicie" i "tu nacisnę - ciekawe co się stanie". Ktoś tam jakieś "ziemniaki" z popiołu wyciąga, ale na obiad i tak nie starczy. Nie jakieś "państwo" się spycha (samo) z klifu ale generalnie chyba cała ludzkość uparła się na metodę "ciekawe co będzie jak skoczymy?". Więc jak już puszczać wodze fantazji (nie mylić z wyobraźnią) to może tak "po całości"? Co będziemy sobie żałować.

gruby

"Niestety, jak umiejscowić te czyny w realiach"

Ok, porozmawiajmy o realiach na przykładzie roku 2016.

Realia są takie że na emerytury i renty poszło 242 mld zł a następne 68 mld złotych poszło na pomoc społeczną. 21 mld poszło na szkolnictwo wyższe. 331 mld złotych na trzy rodzaje wydatków, w rok.

Skasowanie tych trzech pozycji po stronie wydatków pozwoliłoby zlikwidować wszystkie podatki od pracy z których państwo czyli budżet centralny plus samorządy plus ich agendy pobrały 324 mld w 2016 roku.

Ewentualnie, jeśli opodatkowanie pracy pozostawić na aktualnym poziomie można byłoby skasować wszystkie podatki od majątku (25,8 mld zł) wraz z podatkami za prowadzenie biznesu (48,7 mld zł) i konsumpcję (202 mld zł) i jeszcze pozostałaby w budżecie górka do rozparcelowania na autostrady, koleje, wodociągi, sieci energetyczne czy nowe helikoptery z czołgami.

Dane do tych obliczeń brałem ze strony http://www.mapawydatkow.pl/

Jak na konsumpcję wpłynęłoby skasowanie podatków od konsumpcji ? Jak na własność wpłynęłoby skasowanie podatków od własności ? Jak na biznes wpłynęłoby skasowanie podatków od biznesu ? Jak na wysokość wypłat wpłynęłoby skasowanie podatków od wypłaty ?

To wszystko były pytania retoryczne. Odpowiedzią wcale nieretoryczną zaś byłaby odpowiedź typu "stalibyśmy się mniej więcej dwukrotnie tańsi od Chińczyków zarabiając od nich dwa razy więcej i mając o połowę niższe ceny na towary konsumpcyjne w porównaniu do Chin". Co dałoby nam mniej więcej niemiecki stosunek pomiędzy wypłatą a ilością produktów które można za nią kupić, "rozporządzalnym budżetem netto" również zwanym. Oczywiście nie dla każdego tylko dla tych którzy pracują i zarabiają.

I to jest realna polityka. Jest to polityka tak realna i na takim poziomie że żadna partia polityczna w Polsce nie ośmieli się jej zaproponować. Oznacza ona bowiem urwanie masy kurków wkręconych w budżet przez bardzo poważnych graczy.

Ostatnio modyfikowany: 2019-03-22 08:04

wzwen

"W całej tej pogorzeliskowej narracji o spychaniu państwa z klifu jest też "zero" zrozumienia relacji przyczyna skutek i wielka "dziura". KTO miałby to zrobić?"

Mnie się to wydaje dość oczywiste. Spychać będą Ci, którzy mają spychacz - określiłeś ich jako: "ludzi którzy naprawdę są w stanie coś zmienić [...] jest na poziomie populacji, jakieś 0,02%".

Zapewne przy okazji spychnia państwa zepchną też nieproduktywną część ludzkości. Zapewne też część z "tych co popychają jakoś wózek "ludzkość" naprzód [...] 0,2%".

Ostatnio modyfikowany: 2019-03-22 08:20

wzwen

"Jest to polityka tak realna i na takim poziomie że żadna partia polityczna w Polsce nie ośmieli się jej zaproponować."

I dlatego miejmy nadzieję na dyktaturę w Polsce. Alternatywy są dużo gorsze.

Ostatnio modyfikowany: 2019-03-22 08:25

Waldek

A jakież to "spore obawy" może mieć rodzina trzymająca lejce... ?

Jeśli mają to być problemy sektora bankowego, to wypadałoby akcje wręcz sprzedać aby chwilę później kupić, nieprawdaż ?

Jeśli "sporymi obawami" ma być w Szwajcarii nacjonalizacja banku {prawdopodobieństwo wydarzenia porównywalne z uderzeniem meteorytu}, to wykup akcji jest tym bardziej bez sensu. Właściciel banku mieszczącego się dziś w kilku serwerach widać WIE, że akcje - z sobie znanego powodu - będą droższe.

Nic mi w tej waszej notce nie trzyma się kupy.

Mocny

Ostatnio taki bajzel zrobili, że gdzieś w połowie rejestracji spółki nie przyznali jej numeru do cit i vat, więc bank nie może zgłosić organom podatkowym kont spółki (brak przyznanych numerów), które sobie mimo to (konta) zupełnie normalnie funkcjonują. Przecież nie będę się skarżył - niech to sobie tak wisi w nieskończoność^^

Odp. Jak zwykle pocieszna tworczosc.

Dla twojej informacji, nie ma w UK czegos takiego jak numer CIT, jest registration number, i to napewno dostales jak rejestrowales spolke.

Co do numeru Vat, to nikt go automatycznie nie przydziela. Trzeba zlozyc aplikacje zeby sie zarejestrowac.

Aha, i to nie bank bedzie zglaszal organom podatkowym informacje o kontach twojej spolki, tylko ty masz sie rozliczyc z urzedem skarbowym szwecki biznesmenie przez duze b wiszacy w nieskonczonosci :)

Lech

Zengin w Turcji można trafić tanie złoto i brylanty..? o ile się na tym trochę znasz.. ewentualnie jakiś miły hotel albo udział? na czasy gdy wróci turystyka..

W przełożeniu na Polskę mogłoby się okazać, że suma ulg/dotacji + koszty ściągania przeróżnych podatków byłyby mniejsze, gdyby np. wszystkim znieść docelowo dany podatek np. dochodowy. Początkowo dla młodych do 30, potem dla emerytów, a potem dla wszystkich....,

czy nie prościej dużo wyższą kwotę wolną wprowadzić? , dużo mniejsze koszty obsługi bo odpada 3/4 do sprawdzania i po za tym trudno ściągać podatki z biedaków którzy potrzebują pomocy i zasiłków?

Gruby może trochę przesadził z tym brukiem , ale niewątpliwie w czasach komuny gdy wszystkim kierowali urzędnicy było ich 4 razy mniej niż dzisiaj , gdy wszystkim kieruje prywatny właściciel..?, a wydawało się, że było o połowę za dużo? do tego najechać i przejąć takie państwo gmin byłoby chyba łatwe? , jeden wóz monet i całe można przejąć i wprowadzić swoje zasady...

Trzy największe banki są w Chinach , ale połowa obrotu i funduszy jest w Nowym Yorku , to te dziesiątki bilionów dolarów muszą siedzieć i zarabiać korzystając z kont banków w USA...?

Dlatego najbliższy kryzys zassie kasę z funduszy żeby ratować ich banki i to będą dziesiątki bilionów z całego świata na ratowanie banków i dolara... nikt przecież nie może zapewnić że fundusz nie splajtuje z byle powodu? a jak może jeden to i tysiąc i nikt poza inwestorami nie będzie po nich płakał..

Przykład mamy z Islandii, gdy wypłacano kwoty gwarancyjne tylko Islandczykom i to w dużo w mniejszym zakresie niż się zobowiązano ,a zagranicznych inwestorów olano całkowicie..

Ostatnio modyfikowany: 2019-03-22 09:07

Waldek

"obywatele zyskują nieograniczony dostęp do broni oraz prawo jej noszenia łącznie z prawem do noszenia broni ukrytej"

Posiadacz/właściciel broni w PL ma nie prawo a OBOWIĄZEK przenoszenia jej (lub noszenia), jako ukrytej.

Co ciekawe, podobny obowiązek mają też polscy niebiescy książęta. Ale... jakie państwo, takie prawo, zatem książęta noszą broń w "open carry", jak przystało na faktyczny Meksyk Europy czy - no dobrze - Texas Wschodu.

wzwen

"Posiadacz/właściciel broni w PL ma nie prawo a OBOWIĄZEK przenoszenia jej (lub noszenia), jako ukrytej."

Absolutne słusznie. Obserwując reakcję niektórych osób na dziecko, które miało ze sobą łuskę (czyli taką metalową rurkę, że jak się w nią dmuchnie to gwiżdże), dochodzę do wniosku, że widok broni mógłby skutkować u tych osób zawałem serca lub po prostu natychmiastową śmiercią ze strachu.

Czy chciałbyś odpowiadać za zabicie człowieka swoim wyglądem?

Max Initio

Bobass25

Poniżej link z zagrożeniem powodziowym w USA.... ale patrząc na CBOT to fundusze chyba o powodzi nie słyszały...no cóż widać kolejny rok idziemy na rekord :)

https://pbs.twimg.com/media/D2MOYZtX4AAViCl.jpg

Waldek

"Czy chciałbyś odpowiadać za zabicie człowieka swoim wyglądem?"

"Już wkrótce Polacy będą wracać z emigracji, bo praca będzie się tu opłacać... będą nas leczyć dobrze zarabiający lekarze i pielęgniarki..." itd. itd.

Populacja, a w zasadzie to już całe pokolenia, wychowana NA WŁASNE ŻYCZENIE na rzeźnych baranów, unicestwi sama siebie. Cierpliwości.

http://www.mssw.pl/1/praca/ogloszenia

robster134

Jak ma pojawić się konkurencja dla FB, jeśli wszyscy tylko narzekają, a nikt nie chce się ruszyć gdzieś indziej.

Dante

Gdyby był 2008r, to wtedy byłaby prosta sprawa - ludzie uciekną od akcji w kierunku dolara i złoto oberwie rykoszetem.

Teraz mamy interwencje banków centralnych i cały czas chodzi mi po głowie czy banki centralne są gotowe doprowadzić do kryzyus, w którym akcje nie spadają. Według mnie dolar nie powiedział ostatniego słowa i może zyskiwać kosztem słabości euro, ale warto mieć jakś chociaż skromną rezerwę złota, bo dynamika zdarzeń może się kompletnie odmienić w ciągu nawet 24h - wystarczy jeden czarny łabędź. Ciekawą sprawą jest to, że ne tak dawny EBC meeting, który zmasakrował EUR/USD, zbytnio nie wpłynął na kurs PM.

I co do złota Freeman ma rację - poziom 1350$ to wejście w szybki rajd w górę, ale jak na razie nie można wykluczyć zejścia w dół PM (razem z akcjami) - aktualnie zmiana trendu na byczy to coś ok. 1325$ przy obecnym wykresie. Dodatkowo, gdy akcje są wysoko, to również ropa jest wysoko, a to bardziej szkodzi niż pomaga światowej gospodarce (kto 25 grudnia wszedł w longa na ropie ma większy zwrot niż z longa na główne indeksy jak DAX czy SP500).

Sądzę, że dobry prognostykiem będzie analiza inflacji (nawet tej oficjalnej) - jeśli zacznie iść w górę, to znaczy, że czas złota, ale narazie trend spadkowy.

@szymanow

Szykuje się zbożowa hossa - poziom 480-500 dla pszenicy to chyba pewnik (a potem boczniak i w górę).

Obstawiłem, że wczorajsza aprecjacja akcji to lipa - po ruchach walut widać, że 3/4 wczorajszego wybicia to najprawdopodobniej wynik zagranicznych zakupów (może SNB, a może BoJ?)

Ostatnio modyfikowany: 2019-03-22 10:37

janwar

Bobass25

Iowa- owies, soja

Nebrasca- kukurydza , soja

Tomek (ITT)

"coraz więcej polityki (w słabym wydaniu zresztą - głównie spiski) a coraz mniej meritum w kwestiach inwestycyjnych na blogu? czyżby strzały inwestycyjne coraz mniej celne a więc żeby blog się kręcił to w emocje poszli?"

Trochę nietrafiony "argument" zwłaszcza pod prasówką, w której 3 na 5 kwestii dotyczy inwestycji.

"zawsze trzeba podkreślać jak ch----wa jest Unia i jak paskudny jest hegemon ( to dobrze robi na potencje czytających) oraz dawno nie było że ukraińcy zestrzelili pasażerskiego a nie ruscy? do tego inwestować w gazprom, gdxj, ura, ccj, rja, nigerie,

no i że władymir jest cacy"

Łatka rosofili została nam przypięta już dawno, o co zresztą w naszym kraju nie trudno. Jeśli Ci przeszkadza nasza retoryka to nie czytaj, po co masz się denerwować :). Na przyszłość prosimy o nieco bardziej konstruktywną krytykę. Jak nie umiesz to sobie odpuść.

Ostatnio modyfikowany: 2019-03-22 10:29

Bikeman

Nebraska, Iowa.. itd. Wszystko pod wodą. To niewyobrażalna katastrofa w spichlerzu Ameryki. Czas na zakupy..

Jak sie tam Fukushima zrobi to bedzie dopiero ciekawie:

https://www.youtube.com/watch?v=R-OdmHaFa-8

Nie wyglada to ciekawie a wg prognoz pogody sytuacja ma sie jeszcze pogorszyc.

Ostatnio modyfikowany: 2019-03-22 10:39

janwar

https://www.youtube.com/watch?v=ImsQa0CgynI

https://www.youtube.com/watch?v=48uOcVpjP2U

https://www.youtube.com/watch?v=fQhUZ1B8IKg

https://www.youtube.com/watch?v=-lxbIEB0YgI

https://www.youtube.com/watch?v=LXiV_ZyLyD0

https://www.youtube.com/watch?v=Wmz-SozV-uk

https://www.youtube.com/watch?v=BCLVvbxKK58

Ostatnio modyfikowany: 2019-03-22 11:03

polish_wealth

„Chyba zgodzisz się, że nie ma różnicy czy 1 firma stworzy 500 miejsc pracy, czy może 500 firm stworzy po jednym miejscu pracy? Nawet powiedziałbym, że są ciekawe argumenty za tą drugą opcją ale to już temat na osobną dyskusję.”

Jest jedna różnica

Jeżeli jedna firma stworzy 500 miejsc pracy, to do budżetu podatkowego Państwa nie wpłynie nic (Amazon)

Jeżeli 500 firm stworzy po 1 miejscu pracy, to budżet pęknie

^^ thug life

Szybki strzał II dla koneserów mojej amatorszczyzny

@ Lenon, toć jaja robiłem, co mam przepraszać lemingi? Lemingi nie czytają tego forum (raczej) ^^

Ostatnio modyfikowany: 2019-03-22 11:02

janwar

Soja 44% -najwiekszy exporter

Kukurydza 34%- najw exp

Pszenica 12%- najwiekszy exporter na sw

Owies 8%

Bawelna 21%

Ostatnio modyfikowany: 2019-03-22 11:13

szymonw

Bo teraz jest taki chory okres na rynkach akcji

Być może chodziło o przewalenie FANGU nad 200SMA.

Jeśli miałbym coś obstawiać

* pompowanie giełdy w USA do samego końca.

* spadki na innych rynkach mogą zacząć się wcześniej

* NASDAQ spadnie jako ostatni i będzie pompowany do nowych rekordowych poziomów

Z longiem na NASDAQ jest zawsze takie ryzyko, że jakieś wydarzenie może spowodować mega spadek

Dlatego mając taką sytuację to pszenica wydaje się lepsza niż shorty czy longi na akcjach, szczególnie w USA.

W ogóle sporo surowców wygląda cenowo dość korzystnie.

Zengin

Ostatnio modyfikowany: 2019-03-22 11:40

janwar

Niemiecki przemysł gwałtownie hamuje. Euro słabnie

Wstępne odczyty wskaźników PMI za marzec przyniosły katastrofalny rozjazd z oczekiwaniami ekonomistów. Zamiast oczekiwanej poprawy, PMI dla niemieckiego przemysłu zanurkował do najniższego poziomu od sierpnia 2012 roku.

Wskaźnik PMI dla niemieckiego przemysłu zanurkował do 44,7 punktów, co jest najniższym odczytem od 79 miesięcy. To także wynik znacznie słabszy niż 47,6 pkt. odnotowane w lutym. Malejący PMI poniżej 50 punktów sygnalizuje nasilenie tendencji recesyjnych w badanym sektorze.

https://www.bankier.pl/wiadomosc/Niemiecki-przemysl-gwaltownie-hamuje-Euro-slabnie-7649121.html

Kabila

Reżim erytrejski zezwolił na założenie tych więzień w porcie Asab.

Są tam przetrzymywani jeńcy z Jemenu:

https://www.aljazeera.com/news/2019/03/eritreas-secret-prisons-uae-run-facilities-discovered-190320130932685.html

Ostatnio modyfikowany: 2019-03-22 12:04

gruby

"A jakież to "spore obawy" może mieć rodzina trzymająca lejce... ? "

te lejce mogą się przetrzeć. Koń poirytowany ciągłym szarpaniem może się tak zbiesić że nawet batem go przed wierzganiem nie powstrzymasz. Wreszcie koń może skopać albo i zadeptać obsługę wozu a na końcu ją pogryźć. Po tak zadanym pytaniu wnioskuję że nie zdarzyło Ci się jeszcze stanąć oko w oko ze wściekłym koniem stojącym dęba przed Tobą. Czego Ci nie życzę bo widok ciekawy nie jest i sytuacja może się nieciekawie dla człowieka skończyć: nie ma kości której koń nie jest w stanie człowiekowi połamać, nie ma narządu którego koń nie jest w stanie człowiekowi rozerwać. A koń uzbrojony w metalowe buty rozbija ludzkie czaszki tak łatwo jak ty rozbijasz skorupki ugotowanych jajek.

Władza rodziny trzymającej lejce jest tak skuteczna jak strach konia przed batem. Czasami koniowi też się cierpliwość wyczerpie, wtedy strach przed batem znika i jedyne co możesz zrobić to uciekać (koń jest w poziomie szybszy pozostaje więc tylko ucieczka w pionie) albo go zabić.

Ta rodzina boi się konfrontacji bo liczebnie jest bez szans.

janwar

Mosbacher w rozmowie z Polsat News odniosła się do wypowiedzi sekretarza stanu USA Mike’a Pompeo, który w lutym podczas konferencji w Warszawie powiedział:

Doceniamy znaczenie rozwiązywania niezałatwionych spraw związanych z przeszłością i namawiam moich polskich kolegów do pójścia naprzód w sprawie kompleksowej restytucji prywatnej własności.

https://wpolityce.pl/polityka/439089-mosbacher-usa-sprawe-restytucji-mienia-stawiaja-jasno

Wywiad z Mosbacher musiał wyraźnie oburzył Krystynę Pawłowicz. Posłanka najwyraźniej zinterpretowała słowa Mosbacher po swojemu. "Pani Georgette Mosbacher, nie rozumiem, to te bazy amerykańskie Fort Trump u nas to mają być dla obrony Polski czy Izraela?" - napisała na Twitterze. Dalej Pawłowicz stwierdziła, że USA "wbrew prawu i historycznym faktom zmuszają Polskę, by oddała terytorium i majątek rzeczowy Żydom".

W kolejnym wpisie Pawłowicz przypomniała o "umowie indemnizacyjnej" podpisanej w 1960 r. W ramach niej Polska wypłaciła ówczesną równowartość 40 mln dolarów Stanom Zjednoczonym.

Więcej: http://wiadomosci.gazeta.pl/wiadomosci/7,114884,24573926,mosbacher-mowila-o-restytucji-mienia-pawlowicz-straszy-zmuszaja.html

Ostatnio modyfikowany: 2019-03-22 12:24

Dante

Dolar wygląda byczo, a jest odwrotnie skorelowany z akcjami. Poza tym, zboża są aktualnie dość odporne na aprecjację dolara.

@Mengiz

Można by rozważyć portfolio: amerykańskie obligacje + złoto - jeśli będzie wybicie akcji i deprecjacja dolara, to nastapi wrost wyceny złota, co powinno przykryć straty z obligacji (aczkolwiek silna deprecjacja dolar może spowodować nawet wzrost ceny obligacji). A przy spadku akcji i aprecjacji dolara, wrost wycen obligacji i umocnienie USD/PLN powinien przykryć straty na złocie.

@janwar

Aktualny oficialny scenariusz to bazy amerykańskie w Polsce (za które mamy zapłacić 150%) w zamian za "restytucję" mienia.

Ostatnio modyfikowany: 2019-03-22 12:26

Paradoks

W moim przypadku niezadowolenie z fb przełożyło się po prostu na skasowanie mojego (fejkowego zresztą) konta tam. Po czym okazało się, że alternatywne konto gdzie indziej wcale nie jest mi do szczęścia potrzebne.

Natomiast z premedytacją omijam usługi firm, których wyłączną formą kontaktu z klientem jest fejsbunio i też jakoś nie mam z tego powodu żadnych życiowych problemów, w sumie to jedyna funkcjonalność tego portalu, która mi się przydawała, to proste zorganizowanie spływu kajakowego albo wypadu na piwo w większej grupie znajomych.

@polish_wealth

"Jeżeli jedna firma stworzy 500 miejsc pracy, to do budżetu podatkowego Państwa nie wpłynie nic (Amazon) "

Ejże, nieprawda, wpłynie tylko że nie od firmy, a podwójny haracz od pracy jej chłopów pańszczyźnianych (PIT i ZUS).

Za to od 500 własnych działalności wpłynie albo nie wpłynie, a jak wpłynie, to raczej mniej. ;) Przecież o to właśnie chodzi tym, co siorbią z budżetu. Świadomie zwalniają z podatku korpo, żeby robiło za złego karbowego i zarządzało siłą żywą jako "ten zły" w imieniu dobrotliwego pana, to dobry układ dla wszystkich, może poza pańszczyźnianym chłopem, ale on głupi, więc co z tego.

Ostatnio modyfikowany: 2019-03-22 12:39

janwar

32 tony to 32 tona = 1,128,747.80 uncja

Czy ta transakcja mocno wplynie na kurs zlota?

Ile uncji zlota srednio wynosi dzienny wolumen?

Mysle ze transakcja bedzie poza gielda.

Amerykański bank Citibank planuje sprzedaż wenezuelskiego złota, które reżym Madura zastawił zaciągając 1,6 mld dolarów pożyczki - podaje Reuters. To kolejny rozdział epopei niegdyś jednych z największych narodowych rezerw złota.

W ramach umowy zawartej w 2015 roku przez należący do Citigroup Citibank rząd Wenezueli miał spłacić 1,1 mld USD pożyczki 11 marca 2019 roku - podają źródła agencji Reuters. Kolejne pół miliarda dolarów długu zapada w przyszłym roku.

Według nieoficjalnych informacji rząd Wenezueli nie oddał pożyczonych pieniędzy. I teraz Citibank ma prawo sprzedaż zabezpieczenie długu - czyli 32 tony złota o rynkowej wartości blisko 1,36 mld USD znajdujące się w posiadaniu banku.

https://www.bankier.pl/wiadomosc/Citibank-sprzeda-wenezuelskie-zloto-7649032.html

Ostatnio modyfikowany: 2019-03-22 12:42

szymonw

Faktycznie, akcje spadają. Jeśli nie będzie dziś wyciągana pod koniec sesji będę bardzo zaskoczony

janwar

niemiecki pmi

Dante

PMI dla całej Europy:

https://www.money.pl/gospodarka/wiadomosci/piatka-kaczynskiego-bedzie-wsparciem-przemyslu-w-badaniach-polska-na-szarym-koncu-6357125706832001a.html

janwar

Wiec czy sprzedaz Wenezuelskiego zlota zagrozi kursowi?

3r3

"generalnie chyba cała ludzkość uparła się na metodę "ciekawe co będzie jak skoczymy?""

Widzę to w dokładnie ten sam sposób i jako zadeklarowany dobroczyńca ludzkości pomagam w tym zbożnym dziele kibicując by wybicie z progu było na jak największą odległość.

@Mocny

"Dla twojej informacji, nie ma w UK czegos takiego jak numer CIT, jest registration number, i to napewno dostales jak rejestrowales spolke. "

Wyjaśnij jeszcze swój tok rozumowania gdzie tam widzisz coś o UK.

Polecić okulistę czy to dopiero za oczami jest problem?

Są kraje (tak - są inne kraje niż UK - któż by się spodziewał^^) gdzie rejestr przedsiębiorstw nie ma nic wspólnego podatkiem od przedsiębiorstw i vat. Jest to zresztą całkowicie racjonalne - przecież firma nie musi prowadzić działalności, więc na co zawracać głowę z deklaracjami. O cit może zgłosić się nawet fundacja czy kościół - nikt nikomu nie broni jeśli ma uzasadnienie.

"Aha, i to nie bank bedzie zglaszal organom podatkowym informacje o kontach twojej spolki, tylko ty masz sie rozliczyc z urzedem skarbowym szwecki biznesmenie przez duze b wiszacy w nieskonczonosci :) "

Ale to wypadałoby mnie jakoś zdyscyplinować, przymusić - mnie się tak bez powodu to palcem w bucie nie chce kiwać.

Co to jest w ogóle za konstrukcja że "ja mam się" - że niby mam jakieś przyrodzone poczucie obowiązku bo ktoś coś sobie tak uroił?

@Lech

"Trzy największe banki są w Chinach"

Zaś dziesięć największych lotniskowców jest w...

@janwar

"Stany Zjednoczone jasno stawiają sprawę powojennej restytucji mienia;"

Powojennej? A Niemcy skapitulowały przed Polską?

Kwity na to jakieś są? Okupacja była? Kontrybucje wzięte?

No to jakie "po"?

Takie głupie pytanie się nasuwa - dlaczego CitiBank wziął jako zabezpieczenia taki zupełnie niepotrzebny, barbarzyński relikt? Cóż za barbarzyństwo^^

Ostatnio modyfikowany: 2019-03-22 13:58

Mocny

Oczywiscie nie o UK. Oczywiscie w ostatnim paragrafie mial na mysli Afganistan, lub Zimbabwe, nie to ze nie wie o czym pisze. Oczywiscie.

"W przypadku niemożliwości skorzystania ze zwolnień zawartych w dyrektywach unijnych oraz braku umowy regulującej brexit konieczny będzie powrót do ustaleń umowy polsko-brytyjskiej w sprawie unikania podwójnego opodatkowania. "

Jaki powrót? Ta umowa wygasła - trzeba się od nowa umawiać, a póki co nie będzie żadnej umowy i żadnego formalnego kontaktu pomiędzy urzędami.

"W konsekwencji może pojawić się konieczność poboru podatku u źródła w przypadku wypłaty odsetek czy należności licencyjnych (obowiązek zapłaty 5 proc. podatku u źródła w Polsce w przypadku płatności do rzeczywistego właściciela i posiadania certyfikatu rezydencji). "

A jak to ustalić bez pomocy prawnej wynikłej z bilateralnej uowy, kto tam jest rzeczywistym właścicielem, gdy dyrektywy przestaną obowiązywać?^^

"- Jeśli ktoś planuje przenieść swój majątek z Wielkiej Brytanii do Polski "