Petrojuan wchodzi do gry

Od 26-go marca na giełdzie w Szanghaju notowane są kontrakty terminowe na ropę naftową denominowane w chińskiej walucie, czyli juanie.

To historyczna zmiana. Kiedy w 1971 roku prezydent Nixon zerwał link łączący dolara i złoto, amerykańska waluta zaczęła szybko tracić na znaczeniu. Na szczęście dla USA na horyzoncie pojawił się Henry Kissinger, który wymyślił wprowadzenie petrodolara, czyli systemu w którym sprzedaż ropy odbywa się wyłącznie za dolary. W ten sposób popyt na USD został utrzymany, szerzej o tym pisaliśmy w artykule „Czym jest petrodolar i jego znaczenie”.

W kolejnych dekadach na pomysł sprzedawania ropy za waluty inne niż dolar wpadli przywódcy Iraku i Libii. W obu przypadkach kończyło się tak samo – interwencją zbrojną USA i śmiercią dyktatorów (Kaddafi i Husajn).

Teraz jednak sprzedaż ropy za konkurencyjną względem dolara walutę stała się faktem. Z czasem przekonamy się na ile wprowadzenie petrojuana osłabi dolara, natomiast już dziś można powiedzieć, że ta zmiana znacząco wzmocni znaczenie Chin na arenie międzynarodowej.

Jeszcze kilka lat temu wydawało się, że wprowadzenie kontraktów na ropę w juanie będzie oznaczać konflikt zbrojny pomiędzy Chinami i USA. Ostatecznie taka sytuacja nie miała miejsca – Stany Zjednoczone postanowiły schować się za gardą w postaci ceł na chińskie produkty, by teraz z lepszej pozycji przystępować do negocjacji z Pekinem.

Obecna sytuacja przypomina nam, że rywalizacja pomiędzy krajami to jedno, natomiast elita finansowa z różnych państw współpracuje ze sobą ściśle cały czas. Niewykluczone zatem, że dynamiczny rozwój Chin został doceniony „na górze” dużo wcześniej. W ramach uznania udzielono przyzwolenia na wprowadzenie kontraktów na ropę denominowanych w juanie. Do myślenia daje również wypowiedź szefowej Międzynarodowego Funduszu Walutowego, która stwierdziła, że za kilka lat siedziba MFW będzie w Pekinie.

Wszystkie te przypadki sygnalizują, że upadek dolara jako waluty rezerwowej został przyklepany, a świat będzie zmierzał w kierunku SDR’ów, opartych w dużym stopniu zarówno na dolarze, jak i na juanie.

Kanada na cenzurowanym

Co 2 miesiące w siedzibie Banku Rozrachunków Międzynarodowych w Bazylei odbywają się spotkania przedstawicieli najważniejszych banków centralnych z całego świata. W ich trakcie bankierzy dyskutują o aktualnym stanie oraz perspektywach dla globalnej gospodarki i rynków finansowych.

Dlaczego o tym wspominamy? Przede wszystkim dlatego, że Ci sami bankierzy, którzy w swoich krajach wypowiadają się wyłącznie w optymistycznym tonie, potrafią potem wspólnie wydać raport w którym bez ogródek opisują zagrożenia dla systemu.

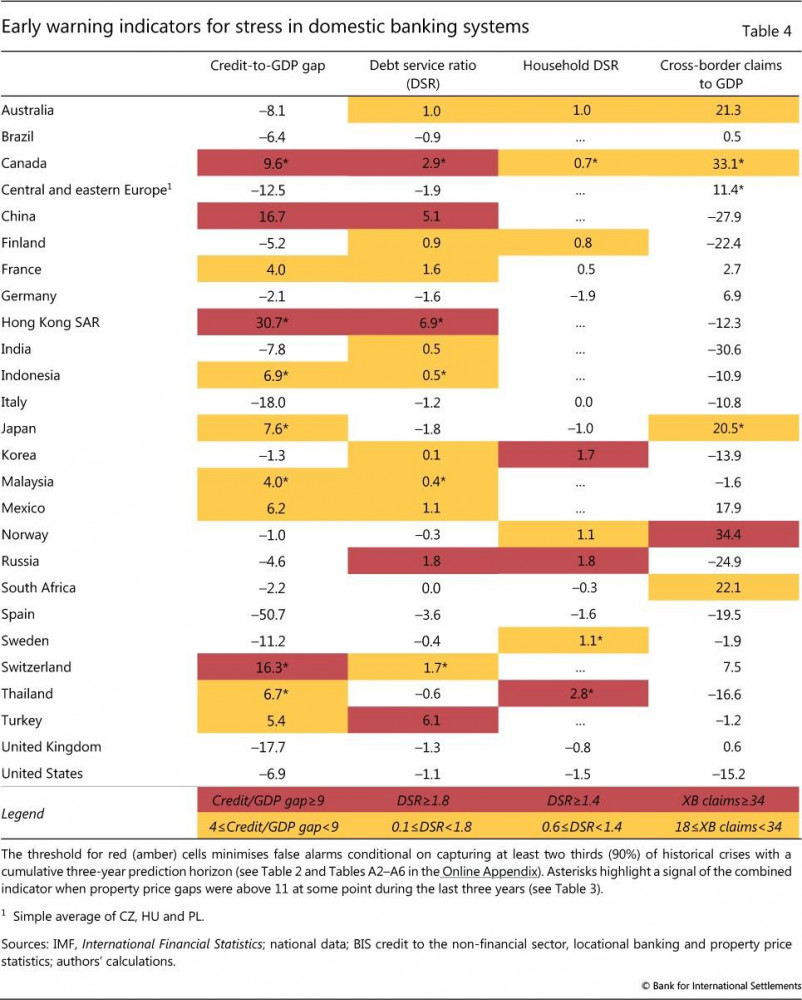

W publikacji z 11-go marca uwagę zwracają wskaźniki dotyczące kondycji systemów bankowych w poszczególnych krajach. Nie chcemy Was zanudzać metodologią liczenia więc napiszemy to najprościej jak się da. W poniższej tabeli po lewej widzimy listę analizowanych krajów a w kolejnych kolumnach:

- o ile współczynnik kredytu do PKB jest wyżej/niżej niż być powinien (autorzy zestawiają ten współczynnik z długoterminowym trendem, nie ze średnią),

- jaki poziom dochodów jest przeznaczany na obsługę długu.

W obu wymienionych kolumnach niebezpiecznie wysokie wskaźniki (oznaczone na czerwono) zanotowały Kanada, Chiny oraz Hong Kong.

Raport BIS (Bank Rozrachunków Międzynarodowych) stanowi dla nas kolejne potwierdzenie, że sytuacja w Kanadzie wygląda dramatycznie. Na koniec 2017 roku zadłużenie gospodarstw domowych zrównało się z PKB. Z kolei współczynnik długu do dochodów gospodarstw podskoczył do 172%.

Ceny domów w największych miastach w odniesieniu do dochodów obywateli są najwyższe na świecie!

Nie musimy chyba dodawać, że szefowie kanadyjskich banków robią dobrą minę do złej gry, podobnie jak było to przed poprzednim kryzysem. To właśnie wtedy odchodzący na emeryturę dyrektor Citigroup Chuck Prince stwierdził:

Kiedy muzyka przestanie grać, czyli zabraknie płynności, sytuacja zrobi się skomplikowana. Póki jednak muzyka gra, musisz tańczyć. My tańczymy.

Na szczęście nie musimy tańczyć w rytm mainstreamowej propagandy i możemy z czystym sumieniem stwierdzić, że kanadyjskie nieruchomości oraz banki wyglądają na znakomity materiał do shortowania.

Gigantyczna skala oszustw wśród ICO

W świecie kryptowalut ICO (Initial Coin Offering) jest odpowiednikiem giełdowego IPO, czyli wejścia podmiotu na rynek. Wraz ze wzrostem zainteresowania technologią blockchain oraz walutami cyfrowymi, liczba planowanych ICO zaczęła szybko rosnąć. Oczywiście każdy z tych projektów szukał finansowania w zamian za tokeny, które w bliższej lub dalszej przyszłości miały stanowić dużą wartość.

Gigantyczna liczba ICO dawała nam pewność, że większość z tych inicjatyw zakończy się fiaskiem. Pisaliśmy o tym wielokrotnie. Pozostawało jednak pytanie, jak wiele z tych projektów okaże się być przekrętem.

Pierwsze szacunki już znamy. Firma Satis Group wzięła pod uwagę ICO o wartości powyżej 50 mln USD. Aż 81% z nich okazało się być oszustwem tzn. perspektywy dla projektów upadły, a inwestorzy zostali bez środków. Zaledwie niecałe 4% ICO sklasyfikowano jako w pełni udane.

Co ciekawe, podobny odsetek osób traci pieniądze na forexie.

USA: Marsze na rzecz ograniczenia dostępu do broni

W Stanach Zjednoczonych odbyły się marsze na rzecz ograniczenia dostępu do broni. Jest to pewne uogólnienie, gdyż uczestniczące w nich osoby w większości chcą by broń w USA została całkowicie zakazana.

W największym marszu, który odbył się w Waszyngtonie, wzięło udział ok. 200 tysięcy osób. Z jednej strony sporo zważywszy na specyfikę USA (dostęp do broni traktowany jako świętość), z drugiej strony mało w kontekście ogółu populacji – w Stanach Zjednoczonych żyje 350 mln osób.

Gigantyczną rolę w zmianie myślenia nt. dostępu do broni odgrywają media. Każda strzelanina jest oczywiście mocno nagłaśniana, natomiast sytuacje w których uzbrojony obywatel jest w stanie ochronić życie swoje lub innych są raczej pomijane. Sugerowałoby to, że media, czy raczej władza zarządzająca mediami, ma interes w tym, aby jak najmniej obywateli miało dostęp do broni. Politycy chcą mieć broń na swój użytek czy też wśród ochraniarzy, policji i wojska, ale są przeciwni posiadaniu broni przez obywateli. Dlatego też tam gdzie z dostępem do broni jest ciężko, trudno o poprawę sytuacji (czyt. liberalizację prawa), natomiast tam gdzie broń jest dostępna (np. USA), odbywa się pranie mózgów.

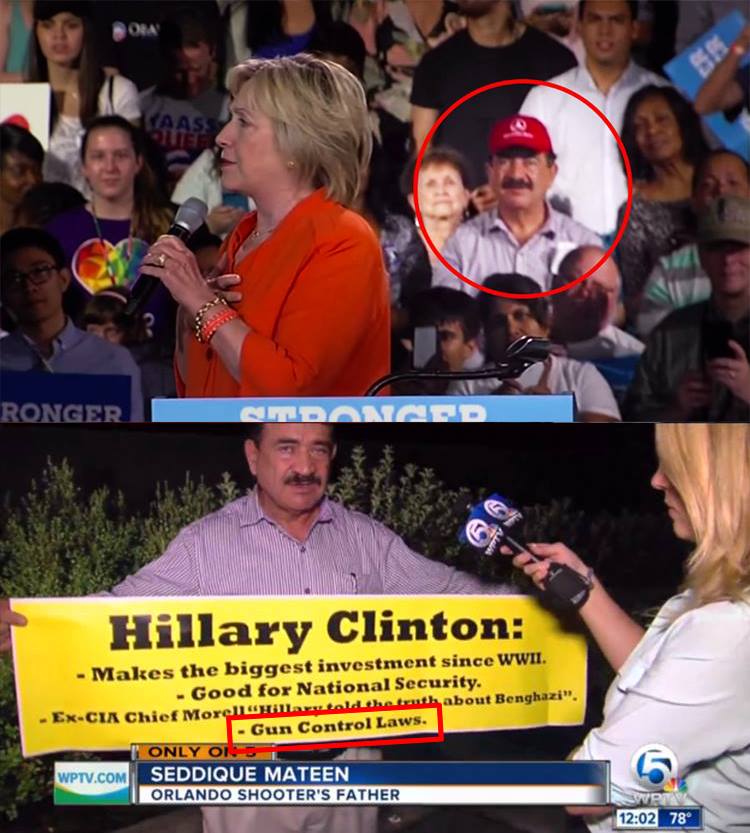

Znakomity przykład propagandy wypłynął kilka dni temu.

Omar Mateen, zwolennik Państwa Islamskiego, miał zostać w 2013 roku aresztowany w USA. Służby wstrzymały się od działań, gdyż, jak okazało się kilka dni temu, ojciec Mateena już od 2005 roku był informatorem FBI. Do aresztowania nie doszło. Ostatecznie w 2016 roku Omar Mateen wpadł do gejowskiego klubu w Orlando i zastrzelił 49 osób.

Kilka dni później Seddique Mateen (ojciec zamachowca, informator FBI) pojawił się na wiecu Hillary Clinton z transparentem nawołującym do rozbrojenia Amerykanów.

Najwyższy czas, aby osoby chcące maszerować z podobnymi transparentami jak ten na zdjęciu, zdały sobie sprawę, że władza nie troszczy się o ich bezpieczeństwo, a jedynie o złudzenie bezpieczeństwa. W skrajnych sytuacjach ludzie mają być bezbronni, a nie przygotowani – taka jest wola większości polityków.

Za wyciągnięcie historii o Mateenie brawa należą się autorowi bloga Światowy Dzień Walki z Hoplofobią, który stanowi bardzo rzadki przypadek rzetelnego źródła informacji.

Czy wiesz jak inwestowane są Twoje oszczędności?

Fundusze emerytalne przez lata trzymały większość środków w rządowych obligacjach. Dekadę temu sytuacja stała się jednak znacznie bardziej skomplikowana. Decyzją finansowych elit na całym świecie przeprowadzono setki obniżek stóp procentowych. W ten sposób rentowność długu poszczególnych państw (również tych zadłużonych po uszy) bardzo silnie spadła, w niektórych przypadkach nawet poniżej zera.

Dla funduszy emerytalnych oznaczało to, że trzymanie kapitału w obligacjach przyniesie minimalny zysk, a po uwzględnieniu kosztów zarządzania – stratę.

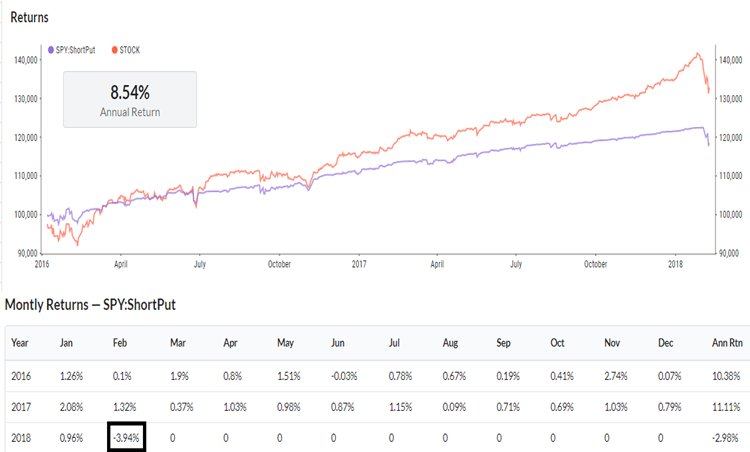

W poszukiwaniu wyższych stóp zwrotu fundusze zaczęły podejmować coraz większe ryzyko i przeznaczać większe środki na inwestycje w inne aktywa. Musimy jednak przyznać, że to co zrobił z kapitałem inwestorów fundusz działający na Hawajach wprawiło nas w lekkie osłupienie. Otóż zarządzający funduszem postanowił wystawiać opcje put na indeks S&P 500.

Takie działanie przynosi bardzo dobre rezultaty kiedy na rynku panuje spokój, a ceny akcji rosną. Dlatego też zagrania zarządzającego funduszem z Hawajów przez kilkanaście miesięcy generowały zyski. Problemy przyszły wraz z korektą na początku lutego. W trakcie jednego miesiąca fundusz stracił 4%. Z kolei cała strategia została opisana przez Wall Street Jorunal, w efekcie czego pomysłodawca wystawiania opcji wyleciał z pracy. Warto dodać, że jeśli fundusz skupi się teraz na obligacjach to odrabianie straty z lutego potrwa jakieś 1,5 roku.

Poniżej wyniki funduszu w poszczególnych miesiącach.

Naszym zdaniem jest to dopiero początek długiej listy skandali związanych z funduszami emerytalnymi. Wiele z nich podejmuje się ryzykownych działań, które przynoszą pożądane skutki dopóki na rynkach jest stosunkowo spokojnie. Dopiero gdy spadki cen akcji czy nieruchomości przyspieszą, miliony osób zdadzą sobie sprawę jak w rzeczywistości inwestowane były ich pieniądze. Nie można zapominać, że głównym winowajcą takiego stanu rzeczy są banki centralne i ich uporczywe utrzymywanie zerowych stóp procentowych, które prowadzi do wypaczeń na rynku.

Mamy prośbę abyście przy okazji każdej prasówki dzielili się również swoimi informacjami, tak by komentarze wnosiły wartość dodaną na blogu. Nie ma sensu wałkować w kółko tych samych tematów.

Zespół Independent Trader

polish_wealth

Natanjahu rozmawia z najwyższym rabinem Habad Lubavicz o przyspieszeniu prac dla przyjścia mesjasza. Perła Kina :D Jedyne co mnie może powstrzymać od orgazmu to, że ktoś kto zna hebrajski i powie, że to przeróbka i panowie rozmawiają o budowie budki z koszerną żywnością pod Hajfą, czy coś innego, ale jeżeli to oryginał i fakt to mamy PUZEL jakiego brakło.

Aha, Jared Kushner tak kochal Habad Lubawicz, że w Waszyngtonie płacił kupe kasy na ich domy i z żoną zamieszkał na przeciwko jednego z nich. Z perspektywy czasu okazuje się, że racje miał Putin mówiąc, że to żydzi mieszali w wyborach USA a nie Rosja - jest to bardzo prawdopodobne w kontekście Jeruzalem move.

Ostatnio modyfikowany: 2018-03-28 15:35

daniel92

Czy uważasz, że ceny nieruchomości w Polsce spadną w najbliższym czasie (powiedzmy za 2 lata)? Przecież to jest chore żeby za durną kawalerkę płacić 250.000 zł, gdy jeszcze pół roku temu były okazje po 150.000zł. Jeżeli ta ogólna głupota pójdzie dalej to zostanie sobie strzelić w łeb, albo mieszkać na śmietniku...

Jak ma żyć przeciętna osoba zarabiająca 3000zł na rękę? Zapi..alać na kredyt przez 100 lat razem z żoną? Czy może powinniśmy się zebrać i wyj.bać tych pasożytów bankierów. Czy ludziom w tym systemie jest tak dobrze? Dziwi mnie to, naprawdę

Ostatnio modyfikowany: 2018-03-28 17:02

polbartek

Kikkhull

piotr34

3r3

Niemcy rozpoczęli wojnę przy wskaźnikach z tej tabelki gdzieś w okolicach 65%+ w pierwszej i czwartej pozycji, druga była nieistotna z dniem rozpoczęcia działań, a trzecia nie dotyczy podmiotów kolektywnych (Niemcy były wtedy socjalistyczne narodowo tak jak Chiny dzisiaj, gdzie obcy kapitał nie może przejąć 50% udziałów w sektorach z listy).

@daniel92

"Jak ma żyć przeciętna osoba zarabiająca 3000zł na rękę? Zapi..alać na kredyt przez 100 lat razem z żoną?"

Zwolnij swoich dobroczyńców - płacisz im pozostałe 6k. Pogadaj z szefem że chcesz ich zwolnić, a jak nie to znajdź sobie innego szefa, który ich nie zatrudnia. Każdy klient Twoim szefem.

"Czy ludziom w tym systemie jest tak dobrze? Dziwi mnie to, naprawdę"

Ludzie uwielbiają być wykorzystywani, bici, poniewierani - właśnie dlatego piszą cv i wysyłają do ciemiężycieli^^

Ostatnio modyfikowany: 2018-03-28 19:51

gularz27

jumper

Ostatnio modyfikowany: 2018-03-28 21:06

mat_

TukanX

https://www.youtube.com/watch?time_continue=8&v=zO8qMxChUzM

Radko

Alan Shrugged

Srebro ...manipulacja od lat ,Jp morgan trzyma ten rynek za twarz ....

Piotr68

Rozumiem Twój poziom wściekłości na to, co się stało i dzieje wokół. Ja mam tak samo. Tyle, że grupa osób bardziej świadomych (w tym forumowicze Trader 21) całego przekrętu jest bardzo, bardzo mała. Tzw. większośc kieruje się owczym pędem i emocjami, gdy np. kilka portali internetowych (de facto zarządzanych przez jedną grupę kapitałową) powie im tak: "taniej nie będzie", "taniej już było", "kto nie kupił mieszkania w 2008 roku, ten przegrał swoje życie" etc... I to działa, bo emocje wyłączają racjonalne myślenie oraz świadomość, co do konsekwencji swoich działań. Ale to jest pewnie temat na inne forum.

Co do wyjścia na ulicę i rozwiązania rewolucyjnego. Rewolucje i powstania, wywoływała zawsze pewna "mniejszość", a reszta ludzi potem sie przyłączała albo nie. Więc temat jest aktualny, ale musi najpierw utworzyć się i zorganizować owa "mniejszość". Pytanie, kto nią będzie...

gularz27

W kwestii nieruchomosci mysle ze mamy do czynienia z wyzem temograficznym lat 80 (sam jestem jego czescia), ktory wchodzi w dorosle zycie, zaklada rodziny, kupuje mieszkania. Stad tez chwilowo rodzi sie wiecej dzieci, co nieslusznie przypisuje sie wylacznie programowi 500+. Na egzamin prawo jazdy czekalem 2 miesiace, na uniwersytet 7-9 osob na miejsce, wszedzie kolejki, teraz wszyscy moi znajomi kupuja mieszkania. Deweloprzy zdaja sobie z tego sprawe i stad zmasowany atak we wszystkich mediach na kupno mieszkania. A przeciez stara zasada mowi ze jak wszyscy kupuja to ty sprzedawaj.. Jest tez kilka innych czynnikow ekonomicznych (jak niskie stopy procentowy czy wzrost plac w zwiazku z rosnaca iloscia korpo ktore postanowily wyoutsourcowac do nas swoj biznes). Moim zdaniem w obecnych realiach lepiej wynajmowac mieszkanie a kapital zainwestowac w zloto, ETF itp. lub w nieruchomosci w krajach gdzie nie ma banki (trader podal Singapur jako dobry przyklad). Banka na rynku polskim w koncu sie skonczy i wtedy bedzie czas na zakupy.

Eltor

Wchodzenie w dorosłe życie i zakładanie rodzin gdy najbliższa okrągła liczba na liczniku to 40, brzmi jakby coś poszło bardzo nie tak.

"na uniwersytet 7-9 osob na miejsce"

A na poważnych uczelniach technicznych to miejsca czekają na studentów. Z wyjątkiem najbardziej obleganej informatyki, która powoduje u mnie powstanie deja-vu z lat 90-tych z innym kierunkiem.

Ostatnio modyfikowany: 2018-03-29 12:00

gularz27

1. Moze bardziej mialem na mysli roczniki 1985+, ktore teraz maja 32-34 lata.

2. Tak, teraz miejsca czekaja na studentow, ale gdy obecne 32-34 latki szly na studia to uczelnie byly oblezone. Za kilka lat podobnie mieszkania powinny czekac na kupujacych.

Ostatnio modyfikowany: 2018-03-29 12:03

Eltor

Ależ 32-34 lata to jest właśnie przedział, który podałem. :)

I dla homo sapiens to nie jest normalny wiek wchodzenia w dorosłość i zakładania rodzin.

Nie zrozum mnie źle, sam jestem z tego przedziału wiekowego i to bliżej początku lat 80-tych i dopiero rozpoczynam omawiane etapy. Nadal jednak uważam, że coś nam wykrzywiło rzeczywistość i mnie to też dotyczy.

Ostatnio modyfikowany: 2018-03-29 12:05

hds

CzesioMorderca

Wchodzenie w dorosłe życie i zakładanie rodzin gdy najbliższa okrągła liczba na liczniku to 40, brzmi jakby coś poszło bardzo nie tak.

"na uniwersytet 7-9 osob na miejsce"

A na poważnych uczelniach technicznych to miejsca czekają na studentów. Z wyjątkiem najbardziej obleganej informatyki, która powoduje u mnie powstanie deja-vu z lat 90-tych z innym kierunkiem.

Nadal jednak uważam, że coś nam wykrzywiło rzeczywistość i mnie to też dotyczy.

Pewnie że poszło nie tak. Psypopatyczni nauczyciele w szkołach, rodzice również (musieli sobie radzić z powojennymi rodzicami i komuną więc co się dziwić), powszechna narkomania alkoholowa i nikotynowa (kto nie pije i nie pali to ostracyzm) I dużo więcej. Szare budownictwo i pustawe mieszkania vs hollywoodzkie filmy. Potem w latach 90 kociokwik obkupowania się w cokolwiek.

Sam jestem z przemysłowego miasteczka i przez 30 lat nie wiedziałem że w przemyśle są dobre pieniądze. Po prywatyzacjach w latach 90 większość załogi (w przemyśle w okolicach mojego miasta) była zwalniana (żeby nie było wysługi lat i innych bonusów) i zatrudniana za najniższą krajową.Wszyscy dorośli słali dzieci przecież na uniwersytety i do ogólniaków. Do biur. Żeby ciężko nie pracowali jak oni i żeby byli inteligentami a nie robotnikami/rolnikami. Ucz się języków mówili durnie - no to się nauczyliśmy i wyjechaliśmy.

O studia pewnie CI chodzi marketing i zarządzanie - Te wszystkie zadzierające później nosa feministki...

A informatyka? ileż zbędnej wiedzy można zmieścić w głowie? Ile martwych systemów operacyjnych można poznawać? Za młodziana był czas, jak się pracuje to kiedy się uczyć kolejnych?

A co do rodzin - za młodziana powszechne było grożenie - tylko spróbuj spłodzić dziecko - dziewczynom grożono wywaleniem z chaty, chopakom pożądnym oklepem.

Ale to dobrze - dużo klientów/pacjentów teraz jest do prostowania niszczących nawyków, emocji i błędnego myślenia o świecie no i masa chorób z tego wynikających. A przy klękającej mafii lekarskiej jest popyt że hoho!

Eltor

A ile jest takich przestępstw we Francji? A przepisy ostrzejsze.

W Szwecji nie wolno rzucać granatami, bo to nie ładnie, a jednak wybuchają. Jakoś prawo nie pomaga.

A jak wygląda to w Szwajcarii? A mało tam po domach nie ma.

W Polsce takich przestępstw mało? A lata 90-te to dawno były? Bo wtedy to dostęp był znacznie trudniejszy.

W Meksyku dostęp jest bardzo ograniczony, nie to co w USA. Efekty są takie, jakie są i z jakiegoś powodu mocno na niekorzyść Meksyku.

Ostatnio modyfikowany: 2018-03-29 13:17

Bartii10

Pomyśl o ile łatwiej jest negocjować niepodległość kraju, w którym co drugi obywatel ma broń. Można gdybać że w Polsce jakby broń była dostępna jak wódka dla każdego to by była strzelanina jak na westernie, ale można też gdybać, że mielibyśmy lepsze stanowisko negocjacyjne w wielu aspektach ekonomicznych, oraz przy wstępowaniu do eurokołchozu. Po prostu z uzbrojonym krajem się inaczej negocjuje.

Sitting

A i wiele innych niż sądowe przekrętów, skończyłoby się dużo szybciej zgonem organizatora wymierzonym przez wydymanego, który nie miałby już nic do stracenia.

Ludzie zaczęliby szanować innych ludzi.

Okres przejsciowy byłby burzliwy, ale kiedyś trzeba zacząć.

GrzegorzWwa

Eltor

"Można gdybać że w Polsce jakby broń była dostępna jak wódka dla każdego to by była strzelanina jak na westernie"

Co więcej, gdyby w Polsce każdy mógł sobie ot tak kupić nóż, to byśmy mieli rzeki krwi na ulicach miast. Uff, całe szczęście, że głupi Polacy nie mają noży po domach.

greg240

Ludzie płaczą ,że nie da się kupić mieszkania w tym kraju , kompletna bzdura, problem leży w mentalności, lemingi muszą mieć wszystko już, leming mu si mieć markowego srajfona, i wycieczke na kanary. Moj szwagier zarabia minimalna razem z żoną, 10 lat z dzieciakiem i żoną mieszka u tesciowej po kątach,zaoszczedzil na wynajmie przemeczyl sie ale ma swoje bez petli na gardle na 30lat.

I powiem ci że kupil 65m mieszkania za gotówke, w jednym z kilku najwiekszych polskich miast. Da się da się problem w tym ,że ludzie nie umieją oszczedzać.

Ostatnio modyfikowany: 2018-03-29 15:46

wzwen

"Argumenty przemawiajace za latwym dostepem do broni palnej zupelnie do mnie nie trafiaja. Wystarczy spojrzec na statystyke przestepstw."

Aż się odezwę, bo mnie jasna ... strzela.

Statystyki? No to popatrzmy na współczynnik zabójstw w Polsce i USA na 100.000 mieszkańców (na 100.000 populacji ofiar):

1. W Polsce, to coś około: 1,3

2. W USA, to około: 4,7, ale tam dużo czarnoskórych i to głównie oni zabijają. Współczynniki wyglądają tak:

czarny zabity przez białego: 0,44

biały zabity przez białego: 1,01 (i to powinniśmy porównywać z polskim 1,3)

biały zabity przez czarnego: 0,18

czarny zabity przez czarnego: 5,23

(o ile się nie mylę, to owe 1,01 zawiera w sobie gangi meksykańskie, mafię i jakuzę - zainteresowani sami niech sobie sprawdzą)

Źródła:

http://statystyka.policja.pl/download/20/232253/przestepstwa-zabojstwo.pdf

https://qz.com/556988/here-are-four-charts-on-race-and-murder-in-america-to-tweet-back-at-donald-trump/

Źródła marne, bo wyszukałem na szybko. Kilka miesięcy temu czytałem poważniejsze opracowanie (takie naukowe) na temat zabójstw w USA. Wnioski są jeszcze bardziej druzgoczące dla Polski i zwolenników niemania broni. Zabójstwa w USA są bardzo mocno związane z miejscem i to do tego stopnia, że popełniane są w większości w okolicach konkretnych kawałków konktretnych ulic (dziwne kluby nocne, etc.).

Tak więc, z tą statystyką przestępstw to jest zupełnie odwrotnie niż jest to prezentowane w TV.

Zrozumiałbym stwierdzenie: 'Jestem za zakazem posiadania broni, bo wolę mieć łeb rozwalony kijem bejsbolowym niż być zastrzelony', ale powoływanie się na statystyki, to czyszta manipulacja skierowana do tych, którzy statystyki nie rozumieją lub nie chce im się samodzielnie sprawdzić co to za statystyka i jak zrobiona (co tam jest w środku).

"Ulatwienie dostepu do broni palnej sprawi, ze gangusy zamiast prac sie po gebach i latac z maczetami zaczna sie strzelac."

Jest mi zupełnie obojętne czym gangusy będą się wzajemnie zabijać. Natomiast wolę bronić się pistoletem przez gangusem, który ma pistolet niż maczetą przed gangusem, który ma maczetę.

Rozważ dwa pytania na ten sam temat:

1. Czy jesteś za powszechnym dostępem do broni palnej?

2. Czy, będąc napadniętym w domu/na ulicy, chcesz aby sąsiedzi/przechodnie przyszli Ci z pomocą z bronią palną w ręku?

PN

Niesttsy mieszkanie w tym kraju to jest niebywałe szczęście i przywilej i luksus! Gówniana kawalerka na Białołęce pod warszawą to jest luksus! Nasze kochane państwo chce mieć co raz więcej obywateli i dało nam 500 plus ale niestety nie ma ich gdzie poupychać bo mieszkania w opór drogie.. Bo przecież mieć swój kawałek czegoś na polskiej ziemi to luksus!

Moj znajomy z Japonii kiedyś zapytał mnie "czy wy macie jakieś dopłaty od rządu za mieszkanie w tym kraju?"

Pomijam fakt że przez pół roku piźźi niemiłosiernie bo pół roku w tym kraju to jesień i zima, pomijam śmieszne zarobki i śmieszny kurs złotówki, pomijam system pracy wyzysk i skalę rozkradzenia Polski.

Panie przecież tu bieda i syf, i zimno w dodatku, i brak tolerancji, i niskie zarobki, i mentalność narodowa zła, i kradną tylko.. i patrzą jak by cie tu oszwabić i kolejne rządy i banki i korporacje.. Czasami naprawdę się zastanawiam co ludzi trzyma w tym kraju bo tutaj jest naprawdę bardzo źle...

Wiecie te drogie mieszkania... to już jest szczyt bezczelnosci i rządu i deweloperów i całego tego systemu... to zwyczajne plucie nam w twarz i kolejny bat na nasze spracowane plecy.. Bowiem za kawalerkę karzą sobie płacić w gównianej Warszawie jakby to to był Neapol Londyn, Szangchaj czy Sydney... A przecież tu Polska i bieda i syf i smog i zimno, i wojna polsko polska ALE LUDZIE KUPUJO!

Zaiste iście ułańską fantazję trzeba mieć żeby kupować mieszkanie w tym zabiedzonym kraju ekonomicznych niewolników, narodu zniszczonego i rozkradzionego.

Czasem zadaję sobie pytanie czy chcę mieć mój rodzinny dom w kraju:

- w którym jest taki gówniany klimat jaki mamy

- w kraju gdzie są takie zarobki jakie są

- w kraju gdzie są takie emerytury jakie są

-w kraju gdzie są takie ceny mieszkań jakie są

-w kraju gdzie sa takie rządy jakie są

- w kraju gdzie jest taka opieka medyczna że lepiej nie wpsominać

-w kraju gdzie jakość powietrza pozostawia wiele do życzenia

- w kraju gdzie zdrowa żywność jest luksusem

Zanim weźmiesz kredyt hipoteczny pomyśl czy chcesz żeby twój dom, dom twojej rodziny i twoich dzieci był w takiej krainie.. Jest przecież tyle NORMALNYCH miejsc na tej pięknej planecie.

Czasami wydaje mi się że każdy Polak toczy walkę o przetrwanie, o przeżycie. walkę z korporacjami, bankami i rządem. Na koniec tej kilkudziesięcioletniej wojny dostajesz gównianą emeryturę w złotówkach które na zachodzie są warte 4 razy mniej nić w polsce...

"Miałem znajomego był dyrektorem w mniejszej firmie - zarabiał ok 7000 zl na rękę. Praca dyrektora w takiej firmie to ciagła walka i stres i harówa po godzinach, odpowiedzialność i zasuwanie.. Postanowił że wyjedzie na krótkie wakacje Na wyspy kanaryjskie. Poznał tam dziewczynę - angielkę zakochał się w niej - ona była Londyńską sprzątaczką - zarabiała w Londynie tyle samo co on będąc dyrektorem w Poznaniu.

Zakochał się w niej i wyjechał do Londynu. Pracuje w pubie i zarabia więcej niż dyrektor w Poznaniu"

Czy ktoś wie gdzie można w warszawie kupić jakieś tanie mieszkanie? - Przecież sprzedawanie mieszkań w takich cenach powinno być przestępstwem... Ahh no tak zapomniałem że ta nasza Polska to taki cudowny kraj że pzrecież mieszkania tutaj muszą kosztować jak na włoskiej riwierze albo w Nowym jorku. Ręcę opadają - co jeszcze musi się takiego stać w tym kraju żeby ludzie naprawde wyszli na ulice?

Polacy to bardzo bogaty i szczęśliwy naród - z każdej strony ich doją i doją a oni nadal trzymają się na nogach uśmiechają i mówią że wszytsko jest okej..

Ostatnio modyfikowany: 2018-03-29 16:56

Waldek

"Na szczęście nie musimy tańczyć w rytm mainstreamowej propagandy i możemy z czystym sumieniem stwierdzić, że kanadyjskie nieruchomości oraz banki wyglądają na znakomity materiał do shortowania"

Zaraz, zaraz... czy to nie autor bloga zwierzał się z 25% udziału CAD w swoim portfelu gotówkowym ?

Mengiz

Kikkhull

wzwen

"jak już zaczniecie sprzedawać broń to musicie dobudowac trochę miejsc w więzieniach tak będzie bezpiecznie"

Czy komentujący już tylko powtarzają co usłyszeli i nie sprawdzają statystyk?

1. Ilość więźniów w Polsce na 100.000 mieszkańców: 188

2. Ilość BIAŁYCH więźniów na 100.000 BIAŁYCH mieszkańców USA: 158

Czas sprawdzenia danych w Internecie: 2 minuty.

pecet

Podsumowanie "rzepacoina" na koniec I kwartału 2018, a więc

Najważniejsze co wchodzi w skład :

1.2litry 95`-9,54 zł (4,77/litr)

2.10jajek 9 zł

3.1masło 6,5 zł

4.Chleb duży 10zł (żytni 2kg)

5.1m2ziemi rolnej 42,45zł (średnia cena wg GUS za IV kwartał 2017)

6.bilet jazdy dziennej MPK 15zł

7.1/2litra wódki 22,00zł(przyjąłem bols)

8.Kawa rozpuszczalna 19,00zł(nesca 200g)

9.szynka 1kg 35,00(Szubryt firmowa)

10.zimna woda/ścieki 12,90/m3 Kraków

razem mamy 181,39 cena rzepa coin 29-03-2018 podtrzymuję termin publikacji raz na kwartał puki co jako najbardziej sensowne.

Zmieniam kwotę pożyczki aby było prościej pożyczamy 100 rzepacoinów ODDAJEMY równowartość bez lichwy zachowując wartość i tak

na dzień 16-11-2017 kwota do oddania 17 500,00pln

na dzień 29-03-2018 kwota do oddania 18 139,00pln

Jak na razie uważam wzrost cen,a co za tym idzie rzeczywista inflację za bardzo umiarkowaną.

Korzystają z okazji spokojnych i wesołych Świąt dla wszystkich i cytując Naszego klasyka "jedzmy puki jest co jeść"

PN

No właśnie póki co oszczędzam i gromadzę kapitał ale jednocześnie sporo kasy idzie na wynajem (palenie hajsu)

Jeśli teraz będę oszczędzał przez 10 lat i powiedzmy ze uzbieram te 100 000 zł to cena kawalerki za te 10 lat już będzie 300 000 bo inflacja moje oszczędności zeżarła. Złoto nie drożeje więc nie chroni przed inflacją. Nie chcę się bawić w giełgę bo stracę, na walutach i krypto już straciłem.. Więc co robić? Kupić na kredyt i patrzeć jak ratę zjada inflacja, czy oszczędzać i patrzeć jak inflacja zjada oszczędności..

I jeszcze pytanie - czy szanowni komentatorzy i trader posiadacie IKZE? zaufaliscie temu systemowi? Przecież pieniądze które tam bedziemy gromadzić za 30 lat będą warte pewnie o połowę mniej.. jaki w ogóle sens ma oszczędzanie długoterminowe skoro inflacja zżera wszystko. Bo np 20 lat temu można bylo kupić mieszkanie za kilkadziesiąt tysięcy złotych w warszawie a teraz za kilkadziesiąt tysięcy to... no sami wiecie.. Trzymanie gotówki w gługim terminie ma w ogóle jakiś sens?

Ostatnio modyfikowany: 2018-03-29 19:22

3r3

"Argumenty przemawiajace za latwym dostepem do broni palnej zupelnie do mnie nie trafiaja."

Kule do Ciebie trafią. Przecież nikt przytomny nie pyta się o dostęp do technologii mającej ponad wiek. Równie dobrze mógłbyś utrudniać dostęp do nart i łyżew. Od razu nadmienię iż nie czuję potrzeby posiadania nart w domu.

@PM

"znajomy z Japonii kiedyś zapytał mnie "czy wy macie jakieś dopłaty od rządu za mieszkanie w tym kraju?"

Kto wziął dopłaty ten ma^^

Przecież po to istnieje Rzeczpospolita abyśmy z kotła wspólnego brali^^

"Jeśli teraz będę oszczędzał przez 10 lat i powiedzmy ze uzbieram te 100 000 zł to cena kawalerki za te 10 lat już będzie 300 000"

Pozostaje uzbierać w ciągu roku.

@Pikachu

"Zaczyna się trzepanie danych osób obracających krypto:"

Na takie pismo z grzeczności można odpisać prośbę o wskazanie źródła danych jakie mają zostać ujawnione.

No i później poprosić o pomoc w tej operacji, bo robić nie ma komu, a prezes nie jest kompetentny.

Można też odpisać niegrzecznie że nie ma się żadnej wiedzy na ten temat.

Ostatnio modyfikowany: 2018-03-29 20:24

kmico

Aliquis

Właśnie podpisano umowę o zakupie 2 baterii obrony powietrznej średniego zasięgu Patriot za 4,75 mld USD, przy symbolicznym offsecie (0,28 mld USD za: szkolenia personelu i sprzęt obsługowy), a wstępna zdolność operacyjna systemu ma nastąpić w 2024.

Dostawa obejmuje: 2 baterie, 16 wyrzutni, 208 pocisków PAC-3 MSE.

Niedawno zbliżony zestaw zakupiła Rumunia za 3,9 mld USD, obejmujący:

3,5 baterii, 28 wyrzutni, 224 pociski: 168 PAC-3 MSE i 56 PAC-2 GEM-T.

4 baterie Patriotów zakupiła też Szwecja za 10 mld SEK (1,2 mld USD). Skandal: dlaczego za taką niską cenę?

Otóż, zabrali się do tego handlu normalnie. Na ćwiczenia AURORA zaprosili dwóch potencjalnych dostawców: Raytheon/Patriot (USA) i Eurosam/SAMP/T (Francja/Włochy), którzy mieli zaprezentować działanie swoich systemów i przedstawić propozycje finansowe. W rezultacie wygrał Patriot za wspomnianą skromną sumę (całkowita zdolność bojowa w 2025).

Jak się trąbi wszem i wobec, że się bezalternatywnie kupuje, to tak to potem wygląda. I pomyśleć, że Szwedzi nawet do NATO nie należą.

Na koniec warto zauważyć, że te Patrioty mają działać tylko tam, gdzie rozlokowane zostaną urządzenia tarczy, czyli w Polsce i Rumunii. Jasne więc czego mają bronić.

W Polsce będą dwa miejsca rozlokowania baterii Patriotów: (1) Radzikowo, (2) Warszawa.

Wiadomo więc, że będą bronić "naszych" żołnierzy w Radzikowie oraz "naszego" pana Am.Bassadora w Warszawie (no może jeszcze przy okazji naszego rządu).

W Radzikowie będą w przyszłości stacjonować rakiety antybalistyczne do obrony USA (i po części zachodniej Europy). Wyrzutnie będą uniwersalne, więc de facto trudno powiedzieć, czy akurat będzie tam rakieta (z głowicą) czy antyrakieta. Tego nie sprawdzimy, bo baza ma status eksterytorialny (taki jaki miała mieć kiedyś pobliska autostrada). Wypada się więc przygotować na wszystko, ale czegóż nie robi się dla przyjaciół (jasne, że za darmo, dla idei, albo za chociaż niewielki grosz dla wybranych). Zresztą, nadstawianie karku w cudzym interesie, to nasza specjalność. Tak jak powiada nasze stare internacjonalistyczne hasło: za wolność Waszą i Naszą.

Nie wypada też nie dodać, że to wszystko przez Rosję, który tylko na nas czatuje. Wprawdzie ćwierć wieku temu sami sobie poszli, ale to był jeden wielki skandal. Jak można było tak sobie, "ni z gruszki, ni z pietruszki" wyjść stąd. Przecież nam są potrzebni bohaterowie, którzy morzem przelanej krwi wolność wywalczą. A tu klops. Nie było morza krwi, zostawili nam nawet nietknięte fabryki. Co za obciach, i tym sposobem brakuje nam prawdziwych bohaterów, grobów, zniczy, apeli, etc. Ale, ale, nie wszystko stracone, przecież może się uda to nadrobić. Bardzo potrzebujemy tej tarczy i tych Patriotów, żeby mogło być tak jak zwykle.

W tej sytuacji pozostaje mi jedynie zgłosić jeden skromny wniosek.

Nie ma offsetu, ale może jeszcze da się coś w tym względzie zrobić. Nie musi to być żadna wyrafinowana technologia rakietowa, ale w zupełności wystarczy technologia budowy skutecznych schronów przeciwatomowych. Może się przydadzą, może nie, ale na pewno pomoże to rozruszać naszą gospodarkę pod hasłem np. Narodowy Program Budowy Schronów "SCHRON+".

TBTFail

zieloniutki

zorganizowaliśmy sobie dojną zmianę, to jesteśmy dojeni przez zmianę i wszystkich wokół przy okazji ... widać "My" tak lubimy, "Nam" tak dobrze ..., a towarzysze kolektywu nam tu jeszcze zaraz wytłumaczą, że to wstawanie z kolan jest!

Ostatnio modyfikowany: 2018-03-29 21:36

wisniawojtek

co sądzicie o REMX? Wydawać się mogło, że razem z eskalacją konfliktu na linii USA- Chiny ETF ten będzie stawał się droższy, jednak ostatnio tak się nie dzieje (oprócz dnia dzisiejszego).

Mengiz

Z tym wynajmem nieco przesadzasz. Będzie wszystko wynajmowane a własność wszelaka z czasem upadnie. Popatrz co się dzieje na zachodnich krajach. Wynajem daje Tobie możliwość zmiany pracy na lepszą. Będziesz bliżej mieszkał od nowego miejsca pracy a to się przełoży choćby na paliwo czy na czas dojazdu do pracy. Mam możliwość kupna mieszkania ale tego nie robię bo po co. Chata niszczeje to wypowiadam umowę i idę do czystej zadbanej a kapitał który by się marnował można inwestować. Jeśli w chwili obecnej zakupisz mieszkanie na kredyt to zapewne kredytu nie spłacisz a mieszkanie stanieje. Wystarczy popatrzyć na demografię a po drugie na łatwość zaciągnięcia kredytu. Poczytaj artykuły trader21 bo często nawiązywał do rynku nieruchomości.

3r3

"Dzieki temu zyskamy porzadny i w razie czego wspolpracujacy z nato system swiadomosci taktycznej i na to zostal postawiony nacisk. "

Czego Twojego ma bronić ten system w obecnej jurysdykcji polskiej, czego nie możesz wziąć na garba i wywieźć?

Bo jak za tyle to może taniej się nie bronić? Może sobie jakiego tańszego okupanta poszukajmy?

Jak już tak wszyscy chcą nas tak zaciekle ciemiężyć to sobie dobierzmy jakie wygodne chomąto.

Ja mam i bez tego systemu pełną świadomość sytuacyjną i bez współpracy z nato - będą doić, ostrzygą i obłupią ze skóry.

wzwen

"Będzie wszystko wynajmowane a własność wszelaka z czasem upadnie."

Nie bardzo rozumiem przedstawioną koncepcję. Rozumiem komu będzie wynajmowane. A kto będzie wynajmował? Ktoś kto nie jest właścicielem rzeczy wynajmowanej? Kto?

wzwen

"W hiszpanii widzialem domy oficjalnie deweloperow ale ..."

Czyli tak: deweloper (producent) wyprodukował domy (towar), którego nikt nie chciał kupić. Pojawili się tacy (biedota), którzy ten wyrzucony towar sobie wzięli. Z tego co opisujesz wynika, że owa biedota jest właścicielem.

To owa biedota, korzystając ze swoich przymiotów ciała i ducha (nazywasz to "bycie zmiechem") weszła w posiadanie tych domów.

#Mengiz w żadnym z tych domów nie zamieszka ot tak sobie, bo mu biedota nie pozwoli. No chyba, że zapłaci, tj. wynajmie!

Ostatnio modyfikowany: 2018-03-29 23:20

inwestorpl

Zarabiam w funtach i kupuje aktywa denominowane w dolarach.

Jak najlepiej sie zabezpieczyc( zahedgowac) przed zmnieniajacym sie kursem?

Sa lepsze metody niz pozycja long na GBPUSD?

greg240

"Na koniec warto zauważyć, że te Patrioty mają działać tylko tam, gdzie rozlokowane zostaną urządzenia tarczy, czyli w Polsce i Rumunii. Jasne więc czego mają bronić.

W Polsce będą dwa miejsca rozlokowania baterii Patriotów: (1) Radzikowo, (2) Warszawa. "

serio? skad masz takie info? Chyba chodzilo o amerykanskie baterie, przejsciowo?wysuwasz błedne wnioski, dzialac tylko w polsce i rumuni, polska jest duza z Twojego tekstu wynika ,że moga byc dowolnie rozlokowane na naszym terytorium, chyba raczej chodzi o to abysmy nie odsprzedali ich wrogim krajom, przeciez to bezsensu za cos takiego placic, warszawy nikt nie bedzie bombardowal bo w dzisiejszych czasach nie bombarduje sie miast, tylko elementy strategiczne, lokacje wojsk, elektrownie, mosty itp. bylem swiecie przekonany ,że beda bronic naszych f-16 w dwoch lokacjach , w ktorych są rozlokowane:) Aby wystartowały:) bo iskandery strasznie blisko. Czyli placimy 8 razy drozej od szwedów by bronic amerykanskich miast posrednio:)

Ostatnio modyfikowany: 2018-03-30 00:10

Soja

Właścicielem będzie jakaś firma, tak jak masz teraz wynajmowane rowery, samochody na minuty. Pokażą ludziom jakie to proste i wygodnie i za 1 pokolenie prawie nikt nie będzie miał własności, a te małe firemki jak teraz Panek zostaną wykupione przez wielkie korpo i mamy idealny system niewolników kołczingujących w korpo po 12h, którzy nie mają żadnej własności.

Już teraz masz leasingi takie, że co 2 lata masz nową furę, tylko płacisz co miesiąc "abonament".

@pc

Czyj to cytat? Czy "puki" było w oryginale? :-)

Soja

http://przeczywistosc.pl/historie-pisza-zwyciezcy/

3r3

Postulujesz, że jeśli będę chciał sprzedać towar do Niemiec, i jakaś niemiecka biurew mi wyskoczy z papierem że u nich to jest tak a siak, to jak wydam rozkaz polskim chłopakom to oni obłożą tę biurew takimi zgryzotami iż problem zniknie?

Te polskie gamonie nie potrafią nawet u siebie obezwładnić siły żywej, która zabieram im ponad 2/3 zarobków (bo przecież kto każe wydawać na bezproduktywnego lewnika i księgową? Marsjanie?), a ja miałbym na nich liczyć w sprawach poważniejszych?

To Ty sobie tam z durniami radź, a ja zacznę już ród przebierać w cudze piórka, żeby za pokolenie czy dwa nikt się nie stawiał zarzutu, że z frajerlandu pochodzą i taką mają rolę z urodzenia przypisaną, żeby robić wszystkim za darmo.

Oczywiście sukcesów życzę. Aż wpisałem sukces kropka pl żeby zobaczyć czy coś takiego w ogóle istnieje w tej przestrzeni językowej - istnieje, o to takie akurat dobrze oddające stan odlotu.

@Soja

Pojęcie własności jakkolwiek abstrakcyjne ma skutki materialne. Tłumaczyłem to przedwczoraj lemingowi ze świętej matki korporacji, że ja się nie muszę nikogo pytać czy mogę swoimi urządzeniami zrobić coś ryzykownego, ponieważ nikomu nie będę się musiał spowiadać co miałem na myśli jakby się popsuło. A oni muszą i stoją w miejscu.

Ja sobie taki rower wypożyczę i wymontuję z niego co mi się podoba, a ponieważ własności niby nie będzie, to co mi niby za to zabiorą? Jak niby mnie ukarzą? Dadzą mi wikt i opierunek przez tydzień w zakładzie wypoczynkowym? I jeszcze opiekę medyczną mnie staremu?

A jak masz taką furę z leasingu to będziesz jej bronić jak przyjdę sobie podjąć jakieś części? No przecież poskarżysz się tylko do banku i dadzą nową, a starą zabiorą bo takie są warunki leasingu. Czyli nie będzie chętnych na stawanie w obronie tej "firmowej" własności. Przecież nie będziesz się za bankową własność narażać na zgryzoty bycia obezwładnianym przez jakiego zbója.

Przecież ofiara sama jest winna utracie swoich zasobów, które bezpańsko i z frywolności postawiła w sytuacji całkowitej bezbronności.

W Szwecji są płatne parkingi pod blokami, ale nie wszędzie jest to egzekwowane, są takie miejsca gdzie kontrolerzy nie jeżdżą bo tam opony się tną, człowiek się pięć razy wywraca zębami na krawężnik, płacze bez powodu jakby mu kto gazem po oczach, samochód samozapłonu dostaje - same z tego zgryzoty. Na początku lutego jeden z operatorów takiej firmy parkingowej został znaleziony na parkingu z otworem w potylicy, najpewniej była to wada wrodzona, która ujawniła się z opóźnieniem. Ale nikt nic nie widział i nikt nic nie wie - sentymentu do niego nie było najwidoczniej.

Ostatnio modyfikowany: 2018-03-30 09:15

pecet

"@pc

Czyj to cytat? Czy "puki" było w oryginale? :-)"

Podejrzewam,że do mnie pijesz chociaż wytykając brak precyzji wypada samemu być precyzyjnym.

Wracając do "puki" zapis cytatu oryginalny niemniej pisząc o Naszym klasyku kolegę 3r3 miałem na myśli,a ten użył rusycyzmyu "póki" w takiej formie.

mea maxima culpa

PL_Andrev

"Nie chcę się bawić w giełdę bo stracę, na walutach i krypto już straciłem."

Spekulujesz? Krypto to zawsze był dla mnie przewał, walut nie rozumiem.

Ale dlaczego uważasz że na giełdzie stracisz?

Gra długoterminowa bez lewarów, kupno spółek zdołowanych lub fundamentalnie dobrych z wysokim zyskiem i dywidendą jest całkiem bezpieczną inwestycją. Oczywiście, zarobisz "tylko" 5-20% w skali roku, ale lepsze to niż nic albo nędzne 2% zjadane przez inflację.

Ostatnio modyfikowany: 2018-03-30 09:40

wzwen

"Właścicielem będzie jakaś firma, tak jak masz teraz wynajmowane rowery, samochody na minuty."

1. Czyli właściciel jakiś będzie i będzie nim właściciel firmy - ten faktyczny (taki co rządzi) a nie ten formalny (co ma papier, że firma jest jego w iluś tam procentach). I ten właściciel będzie decydował kto wśród równych sobie najemców jest równiejszy.

2. Opisywany przez Ciebie wariant już ćwiczyliśmy. Te korpo nazywały się spółdzielniami mieszkaniowymi. Płaciło im się przez 30 lat (chyba nazywało się to książeczki mieszkaniowe), aby mieć możliwość (bo nie pewność) dostania (bo się dostawało a nie kupowało) mieszkania (spółdzielczego - nie mylić ze spółdzielczym własnościowym). To taki wariant, w którym najpierw spłaca się kredyt mieszkaniowy (wraz z odsetkami) a potem ewentualnie, być może dostaniesz za to mieszkanie. Z tym, że oczywiście nie na pewno, bo któż może to wiedzieć co będzie za 30 lat a z pustego to i Salomon nie naleje. W tej rzeczywistości własne domy mają tacy, co prowadzą jakiś własny biznesik. W poprzednim systemie byli to: rolnicy, taksówkarze i badylarze (tacy co mieli kawałeczek ziemi i szklarnie na niej). Nie jest więc to system aż tak bardzo różny od obecnego.

"mamy idealny system niewolników kołczingujących w korpo po 12h"

Z tym, że w sklepach mięsnych jest tylko orzeł.

3r3

Rażą mnie te "puki", no ale skoro tak tutaj piszą, to już nawet nie jęczę o to tylko kopiuję, wklejam, biorę w cudzysłów i jak sobie napisali tak mają cytowane. Ja tam piszę po swojemu z przegłosem na długim o. Przecież nie będą z prawdziwymi Polakami polemizował jak to tam mają w swoim języku rusińskim z gramatyką łacińską i wymową niemiecką pisać, oni wszak mają cała kulturę stworzoną przez wybitnych Polaków Mickiewicza, Sienkiewicza, Moniuszkę - wszyscy wprost z nad Warty, z samiuśkiego Gniezna^^

Ostatnio modyfikowany: 2018-03-30 10:08

pecet

......."oni wszak mają cała kulturę stworzoną przez wybitnych Polaków Mickiewicza, Sienkiewicza, Moniuszkę - wszyscy wprost z nad Warty, z samiuśkiego Gniezna^^"

Święta idą Nasze pogańskie ze śmigusem więc nie ma co złośliwości sobie czynić jeno małe psikusy dozwolone ;-))

Pewnie @polish_wealth mnie zruga,a admin wytnie ale trudno historii musimy uczyć się na nowo żeby miejsce w którym jesteśmy i to co się dookoła dzieje zrozumieć .

Soja

W sumie to raczej te rowery będą na kredyt kupione a samochody wyleasingowane :)

gasch

Ty się polskiego nie czepiaj. Wydaje się, że to bardzo stary twór, a że wymowa czy alfabet zachodnie, to szczegóły.

Polskiemu bliżej do sanskrytu, urdu, hindi, perskiego niż do niemieckiego, czy francuskiego.

Coś z tymi Sarmatami jest na rzeczy.

Z Gniezna do Warty trochę jest. Wielkopolanie mają taką wadę, że lubią pracować. Brak im zacięcia rewolucyjnego. Zobacz nawet jak mało poznaniaków jest w polityce. Tutaj myśli się zbyt racjonalnie.

@Wypożyczanie.

Nie wiem jaki to ma sens, ale ruch w stronę braku własności jest wyraźny.

Młode korposzczury, które już "mają" mieszkanie (na kredyt) a w kieszeni zostaje luźny 1k PLN często biorą auto w leasing. I mają nowy "dom" i samochód przed 30tką. Resztę robi presja społeczna/zazdrość. Jak kilku na "florze" pójdzie w tym kierunku to reszta jak stado na ubój leci za nimi.

Dobrobyt panowie! Dopóki jest dobrze to jest dobrze.

PS.

Stary komuch Duda zawetował ustawę degradacyjną.

Po występach Szydło w sejmie, PiS jest chyba w największym kryzysie od wyborów.

Odnośnie afery z Facebookiem. Od dawna było wiadomo jak to działa.

Film (sprzed prawie 2 lat), w którym Cambridge Analytica chwali się publicznie jak wygrywa się wybory.

https://www.youtube.com/watch?v=n8Dd5aVXLCc

Ostatnio modyfikowany: 2018-03-30 11:40

wzwen

"Nie wiem jaki to ma sens, ale ruch w stronę braku własności jest wyraźny."

Moje osobiste zdanie wyssane z palca jest takie, że to jedna z dróg do inflacyjnego wyjścia z kryzysu.

Są tacy co mają dużo waluty (np. beneficjenci QE). Kupują co się da, co widać po inflacji na obligacjach, akcjach, etc. To wszystko jednak mało, bo waluty nadrukowano, jakby to określił #3r3, wielkie mnóstwo. W zasadzie to takie WIELKIE MNÓSTWO, że wielkie mnóstwo, o którym pisze #3r3, to mały pikuś.

W tej chwili wypuszczenie inflacji poza pokarm w/w beneficjentów, czyli poza obligacje, akcje, itp. spowoduje, że z wielkiego mnóstwa waluty zostanie mała kupka popiołu.

Sensownym zatem jest czym prędzej nakupować za to wielkie mnóstwo waluty wszystkiego co tylko się da. Do tego trzeba przekonać tych co mają lub chcą mieć, że mieć nie warto. Nie jest to takie trudne, bo jak się ma wielkie mnóstwo waluty, to cena za jaką się kupuje nie ma znaczenia. Łatwo więc zrobić by wyglądało, że taniej jest nie mieć niż mieć. (Między innymi dlatego uważam, że ceny nieruchomości wyrażone w walucie, w sposób istotny nie spadną.)

W całym powyższym rozumowaniu nadal dostrzegam pewną lukę logiczną. Otóż nie wystarczy nakupować. Trzeba jeszcze mieć bardzo tęgą lagę, by chronić to co się kupiło. A ta tęga laga nie żywi się walutą, ale szampanem i kawiorem. Tymczasem w sklepach jest tylko orzeł.

Sprawia to na mnie jakieś absurdalne wrażenie, że za całą sprawą stoją tacy co mają duże doświadczenie w księgowości, ale brak im doświadczenia w wojowaniu. Próbują co prawda zadekretować np. armię europejską i takie tam, ale przecież 10-latek już wie, że napierw trzeba mieć tęgą lagę a potem można dekretować a nie odwrotnie

Atreyu

monety inwestycyjne, małe sztabki. Interesują mnie tyko sprawdzeni dealerzy, mennice, mające pozytywny feedback / komentarze w sieci,

żadne firmy-krzaki, czy domorośli dealerzy/ paserzy. Z góry dziękuję.

Dam

Chyba roboty nas nie zastąpią...

3r3

zieloniutki

jak to?, to już elektromobilność i przemysł 4.0 nie będą z nas robić drugiej Japonii?

Kikkhull

wzwen

W zasadzie weekend, a więc:

"50 lat temu w Moskwie w najgorszych snach nie myśleli że sytuacja geo polityczna będzie taka jak dzisiaj"

A bo ja wiem... W 1968 myśleli w Moskwie, że cała Europa będzie socjalistyczna. I bęc - jest!

"by dalej rozwijać się trzeba aby Afryka ruszyła z rozwojem"

Rozumiem, że chodzi Ci o tzw. Czarną Afrykę. W takim przypadku lepszą opcją jest kolonizacja.

Afryka (znaczy się tambylcy) z rozwojem nie ruszą, bo mają zbyt dużo do nadrobienia.

W XIX wieku przełomem technologicznym były u nich zaostrzone patyki. W tym czasie inni już biegali z grzmiącymi kijami, a wojny na zaostrzone patyki to tak z 1000 lat wcześniej.

Niższość zaostrzonych patyków wobec grzmiących kijów spowodowała, że przepaść technologiczna dzieląca tambylców afrykańskich od innych z czasem rosła.

Zatem szanse na to by tambylcy afrykańscy byli siłą napędową rozwoju świata, to najwcześniej za jakieś 2000 lat.

W rzeczywistości problem w rozwoju Europy nie wynika z tego, że na świecie zrobiło się ciasno. Problemem tym jest socjalizm. Socjalizm rozwalił ZSRR. Czemu miałby nie rozwalić UE?

Ostatnio modyfikowany: 2018-03-30 18:02

wzwen

"jak to?, to już elektromobilność i przemysł 4.0 nie będą z nas robić drugiej Japonii?"

Ależ zrobi, zrobi. Średni (mediana) wiek w Polsce też będzie 47 lat. :)

Krzysiek3

Rumunia kupiła starszą wersję i dwa razy mniejszą liczbę rakiet. A one są najważniejsze. Sama strzelba, bez pocisków, ma małe zastosowanie.

Nie ma potrzeby posuwać się kłamstw i manipulacji - chyba, że traktujesz to jako terapię, która ma Ci poprawić nastrój. To chyba dość powszechne, zresztą.

Aliquis

Jasne, że każdy może mieć swoje zdanie w tym względzie, ale na dwie uwagi odpowiem.

@greg240 (2018-03-29 23:53)

Pytasz o źródło moich informacji, przy czym chodzi Ci o rozlokowanie obu zakupionych baterii Patriotów.

Proponuję zatem wpisać do wyszukiwarki np.: Patriot Redzikowo. To powinno rozwiać wątpliwość czego i kogo ta bateria będzie bronić.

@Krzysiek3 (2018-03-30 18:29)

"Rumunia kupiła starszą wersję i dwa razy mniejszą liczbę rakiet. A one są najważniejsze. Sama strzelba, bez pocisków, ma małe zastosowanie.

Nie ma potrzeby posuwać się kłamstw i manipulacji - chyba, że traktujesz to jako terapię, która ma Ci poprawić nastrój. To chyba dość powszechne, zresztą."

Zarzucasz mi "kłamstwo i manipulację" i wyjaśniasz, że "Rumunia kupiła starszą wersję i dwa razy mniejszą liczbę rakiet".

Nie mam pojęcia skąd czerpiesz swoje informacje, bo liczby przytoczone przeze mnie są jak najbardziej prawdziwe.

Uzupełnię może jeszcze informację o pociskach antyrakietowych:

- PAC-3 MSE (Lockheed Martin) - to jest to nowsze rozwiązanie,

- PAC-2 GEM-T (Raytheon, i inni) - starsze rozwiązanie.

Teraz przeczytaj jeszcze raz mój wpis w kontekście liczby pocisków (prawdziwe dane), i spróbuj porównać zakup Rumuński i Polski, a potem skonfrontuj to z tym, co sam napisałeś.

Rozumiem, że możesz mi nie wierzyć, więc podaję jedno ze źródeł: http://www.altair.com.pl/news/view?news_id=22777

Jeśli nadal nie uwierzysz w podane w moim wpisie dane, to już nic więcej nie poradzę - każdy ma prawo żyć we własnym (wirtualnym) świecie.

Na koniec dziękuję jeszcze za troskę o moje zdrowie, tj. że widzisz uzasadnienie dla "terapii, która ma mi poprawić nastrój".

Chcę jednak zapewnić, że na razie nie zauważam tego problemu u siebie, ale odpowiednio życzę Ci pomyślności w wirtualnym świecie twoich przekonań.

Sol

Piszesz, że Czarna Afryka w XIX wieku miała zaostrzone patyki, więc była 1000 lat do tyłu. Nie jest to prawda. Jeden legion rzymski rozniósłby na strzępy wszystko co byli w stanie wystawić murzyńscy kacykowie w XIX wieku, łacznie z Zulusem Czaką. Różnicę należy oceniać jako 5000 lat w technologii i organizacji, ale technologia to pikuś w porównaniu z IQ które w jakiś tam spisób dziedziczy się po rodzicach. Tego bez mutacji nie przeskoczysz. Japonia, Korea itd dla przykładu potrafiły nadrobić zapoźnienia. Czarni tego nie przeskoczą. Afryka to pustynia pod kątem kapitału ludzkiego. Nawet tanie montownie tam nie powstaną, bo niskiemu średniemu IQ dorównuje niechęć do systematycznej pracy.

gasch

@Wzwen

Nie przesadzajcie, Murzyni do XIX wieku potrafili przesyłać informację szybciej niż biali. Słyszeliście o tam-tamach. Tam-tamy "mówiły" nie trzeba było znać żadnego kodu. Informacje przekazywano nawet na setki km w ciągu kilku godzin.

Reszta to racja. 1000+ lat do tyłu. Jak nie trzeba się starać o jedzenie to IQ i rozwój nie są potrzebne.

Sol

i tyle.

Tylko, że Rosji ani w głowie atakować USA i jego satelity. Zważywszy na dysproporcję środków i agresywną retorykę, to USA prą do wojny. Wówczas zakup Patriotów przez Natowski Euroregion Polin nabiera sensu. Ani polskich F16, ani Patriotów nie można traktować jako elementu polskiej doktryny obronnej. To jest po prostu trybik machiny wojennej Rządu Światowego. W 2003 Polska dkonała agresji na Irak po fałszywych oświadczeniach USA i Wielkiej Brytanii. Dziś Wielka Brytania wyciąga idiotyczne oskarżenia pod adresem Rosji, a polskojęzyczny rząd po raz kolejny ufa Brytyjczykom jak Bogu. :)

Tym dazem nie będzie to "stabilizowanie" Iraku, Syrii i Islamizacja Kosowa made in nato. Tym razem Polacy mają niepowtarzalną okazję doznać potężnych zniszczeń materialnych i utratę milionów istnień. Zważywszy fakt, że Rosjanie produkują 20 razy mniej amunicji precyzyjnej, samolotów itd. niż Zachód, to na 100% odpowiedzą taktyczną bronią jądrową. Patrioty musiałyby mieć 100% skuteczność, ale nawet w jankeskiej propagandzie nie mają. Poza tym po wymordowaniu złowrogich Rosjan i Chińczyków zostanie wprowadzone JNWO, a w nim nie ma miejsca dla Polaków których amerykańska inteligencja uważa za wspołodpowiedzialnych za holokaust. W religii Zachodu Holokayst jest formą bogobójstwa.

btw. III RP kupiła Patrioty w dodatku gdy USA rozpędza się z popieraniem roszczeń żydowskich. Negocjator LEVEL Polak. :D

Kikkhull

3r3

"Nawet tanie montownie tam nie powstaną, bo niskiemu średniemu IQ dorównuje niechęć do systematycznej pracy."

Podejrzewam że to nie jest niechęć. Oni po prostu nie widzą związku pomiędzy pracą a rezultatem, są chętni i zmotywowani, ale ich motywacja jest bezcelowa. No to coś takiego jak motywacja konia - wóz pociągnie, ale sam nie wymyśli dokąd i po co.

Na tyle na ile udało mi się skomunikować z tymi, z którymi byłem na różnych szkoleniach, to oni się w zaawansowanym przemyśle i organizacji pracy czują jak w krainie czarów, której działania nie ogarniają.

To jest taki etap myślenia, gdzie patrząc na błyskawice masz jasną, klarowną odpowiedź opisującą świat - Perun zesłał. Czy w co oni tam akurat wierzą. Możesz ich zmusić do analizy kropek krok po kroku - każdy krok zrozumieją (łażą w końcu na dwóch nogach) po czym nie widzą związku pomiędzy pierwszą a ostatnią kropką. Na przykład twierdzą że wynik operacji matematycznej "się zgaduje".

TBTFail

wzwen

"Tam-tamy "mówiły" nie trzeba było znać żadnego kodu. Informacje przekazywano nawet na setki km w ciągu kilku godzin."

Czy mógłbyś podać jakie źródło tych informacji, bo nie udaje mi się odszukać, a informacja wydaje mi się wątpliwa, gdyż:

Rozumiem, że można ustawić stacje tam-tamowe tak by przekazywały informacje na setki kilometrów (pomijam przepustowość takiego łącza), ale trzeba by ustawić ponad 100 taki stacji, aby połączyć dwa punkty odległe o setki kilometrów. I tutaj dwie wątpliwości:

1. Jak udawało się Murzynom utrzymać operatorów tam-tamów by przy nich byli a nie rozleźli się po okolicy?

2. Co, kto i komu miał potrzebę by przekazywać na setki kilometrów?

3r3

"2. Co, kto i komu miał potrzebę by przekazywać na setki kilometrów?"

Facebook? Potrzeba lepszej motywacji niż plotki?

Ostatnio modyfikowany: 2018-03-31 10:51

wzwen

"Facebook? Potrzeba lepszej motywacji niż plotki?"

Tak. Uważam, że w systemie tam-tamowy potrzeba większej motywacji niż plotki. Taki system jest diabelnie drogi w utrzymaniu. Plotki byłyby dostatecznie dobrą motywacją, gdyby przy pierwszej i ostatniej stacji tam-tamowej siedziało po jednym bardzo bogatym władcy. Wówczas tak, władcy mogliby sobie plotkować tam-tamami. Nie kojarzę jednak by w Afryce były dwa ośrodki bogatej władzy oddalone od siebie o setki kilometrów i połączone systemem stacji tam-tamowych.

gasch

James Gleick "Informacja"

Oczywiście przepustowość kiepska. Odbiorcami komunikatu wg. autora książki byli wszyscy znający dany język mówiony. Tam-tamy z tego co pamiętam miały zasięg kilkunastu lub więcej kilometrów (wg. Wikipedii od kilku do kilkudziesięciu), czyli setki km osiągamy już przy kilkunastu "urządzeniach" w szeregu (jak często to wykorzystywano, to inny temat).

Tam-tamy stały w wioskach lub na wzgórzach niedaleko, więc operatorzy nie musieli być przy nich 24h.

Najciekawsze jest to, że wg. autora rytm tam-tamów, czy melodia odpowiadały językowi mówionemu, dzięki temu nie był potrzebny żaden kod. A informację przekazywano opisowo (nadmiarowo) tak aby mimo "strat pakietów" dało się zrozumieć przekaz.

wzwen

"Tam-tamy z tego co pamiętam miały zasięg kilkunastu lub więcej kilometrów"

To już brzmi wiarygodnie, a i plotki wówczas są dostateczną motywacją.

"setki km osiągamy już przy kilkunastu "urządzeniach" w szeregu"

Twierdzę, że to nie takie proste. Tutaj następuje gwałtowny wzrost kosztów.

"Najciekawsze jest to, że wg. autora rytm tam-tamów, czy melodia odpowiadały językowi mówionemu, dzięki temu nie był potrzebny żaden kod"

Dla mnie to oznacza, że albo komunikaty przekazywały głównie jakieś bzdury emocjonalne wyrażone melodią albo język mówiony był tak prosty, że niewiele różnił się od melodii. Nie widzę możliwości przekazania np. komunikatu "córkę na wydaniu oddam za dwie krowy".

W ogóle to, że coś odpowiada językowi mówionemu uważam za wadę a nie za zaletę. Ludziska plotą trzy po trzy np. przez 10 minut, a jak się im powie, aby to zapisali, to dwa zdania z tego ledwo wychodzą. A i to takie mało informacją nasączone.

Ale ja jestem upośledzony muzycznie.

lenon

https://www.youtube.com/watch?v=aTE0FxGVGf4

PC Principal

Kikkhull

Programista

Midday on WNYC - 'The China Hustle' and the Coming Financial Crisis.

Audio zawiera opis bardzo powszechnego sposobu oszukiwania inwestorów.

Tworzone są firmy, gdzie zbiera się przypadkowych pracowników, stawia maszyny, ściąga materiały i gotowe produkty.

Wszystko na czas wizyty inwestorów. Po czym wszystko jest rozmontowywane. W ten sposób, na dzisiaj umoczone zostały

setki miliardów dolarów w Chińskich przedsiębiorstwach. Kryzys z 2008 to przygrywka do tego co przekręcono w Chinach.

https://www.wnyc.org/story/china-hustle-and-coming-financial-crisis/

Masz jakiś "konkretny" link do filmu?

Ostatnio modyfikowany: 2018-04-01 19:19

Loogin

W 1917r do kolonii brytyjskiej w środkowej afryce (nie mam dostępu do książek, żeby podać szczegóły, piszę z pamięci) dotarła informacja nadana tam-tamami w północnej afryce, że "zatonęła wielka łódź białych, zginęło wielu ludzi" - mowa była o Lusitanii, o której brytyjczycy przeczytali z gazet dopiero 3 m-ce później. Informacja przekazana była pomiędzy plemionami mówiącymi różnymi językami, niektóre z nich prowadziły nawet ze sobą wojnę. To wszystko co wiem ;)

Eltor

Czyli taka "informacja" to wielkie nic. "Tam gdzieś zderzyły się pojazdy" - co taka informacja konkretnie mówi, jaką ma wartość informacyjną? Bo Brytyjczycy w prasie, to przeczytali konkretnie o Lusitanii, dowiedzieli się gdzie oraz z jakiego powodu. "Zatonęła wielka łódź białych" to jest kompletna non-information, zwłaszcza w czasie trwania wojny światowej, gdy "wielkie łodzie" mają w zwyczaju częściej tonąć. Zwróć uwagę, że to Ty musiałeś dodać, że "mowa była o Lusitanii", bo gdyby nie to, to taka informacja pozostałaby dla odbiorców czytających Twój komentarz bezwartościowa.

polish_wealth

Ostatnio modyfikowany: 2018-04-02 10:10

Loogin

och, daleki jestem od gloryfikowania murzyńskości, lub czegoś z nią wiązanego, chciałem tylko napisać, że wcale nie trzeba było znać języka mówionego nadawcy, żeby zrozumieć/przekazać informację (coś jak pisany chiński). Ale skoro już postanowiłeś ocenić tę informację, to bądźmy uczciwi:

1. Informacja była kompletnie spoza murzyńskiego kręgu kulturowego, ich nawet nie obchodziło kto z kim walczy (nawet nie znali tych nacji), chyba, że to do nich ktoś strzelał. Nie mówiąc już, że nie wiedzieli co to jest statek pasażerski. Czego oczekiwałeś, że nadadzą tam-tamami "lusitania"?

2. Nie przekazywali takiej informacji 3 razy w tygodniu, tylko raz na 3 lata wojny. To było coś ważnego, czym biali byli bardzo poruszeni i co było warte przekazania dalej.

3. Informacja przedostała się przez tereny zamieszkałe przez odcięte od świata ludy, często wrogo do siebie nastawione, lub nawet toczące wojny!

4. Gdyby przekazywali bardziej "znajome" treści, informacja byłaby na pewno bardziej precyzyjna, jednak europejczycy (tak jak Ty) z góry uznali, że niczego wartościowego na pewno przez bębnienie nie można się dowiedzieć i zignorowali informację. Nie zrobili nic, żeby dowiedzieć się więcej (innymi kanałami) o "wielkiej łodzi białych", tak ważnej, że informacja o niej przebyła pół afryki.

podsumowując: tam-tamy były skuteczną formą komunikacji dla murzynów.

maciek_k

(pytanie do Trader'a - odnosnie sytuacji w Kanadzie) gdzie i przez co można w najlepszy sposób short'ować jeden z banków:

Royal Bank of Canada (RY)

Bank of Montreal (BMO)

Canadian Imperial Bank of Commerce (CM)

Toronto-Dominion Bank (TD)

Bank of Nova Scotia (BNS)

Maciej

wzwen

""Zatonęła wielka łódź białych" to jest kompletna non-information"

Nie koniecznie. To, w tłumaczeniu na nasze, mogło znaczyć coś w stylu: "Okazało się, że bogowie jednak są śmiertelni".

Flex

W filmie mowa jest o ok 300 chińskich firmach-wydmuszkach listowanych na amerykańskiej giełdzie bez jakiegokolwiek audytu. Wyceniane na giełdzie 30-50 mld $ ale dane podawane przez chińskich właścicieli zawyżone przynajmniej 10 krotnie. Stracą ci, którzy kupili te akcje.

W filmie chodzi raczej o pokazanie przekrętu i tego, że amerykańska administracja nic z tym nie robi.

jacek.s

"Stary komuch Duda zawetował..."

Endriu za czasów wakacji w eurosojuzie był niegrzeczny, to i stare kiejkuty wiedzą, kiedy mu to przypomnieć. Tak więc nie dziw się, wać pan.

Excogitatoris

https://www.bankier.pl/wiadomosc/Chiny-nalozyly-cla-na-128-amerykanskich-towarow-4095906.html

Ostatnio modyfikowany: 2018-04-02 22:16

trader21

Trader21, czy uważasz, że ceny nieruchomości w Polsce spadną w najbliższym czasie (powiedzmy za 2 lata)? Przecież to jest chore żeby za durną kawalerkę płacić 250.000 zł, gdy jeszcze pół roku temu były okazje po 150.000zł. Jeżeli ta ogólna głupota pójdzie dalej to zostanie sobie strzelić w łeb, albo mieszkać na śmietniku... Jak ma żyć przeciętna osoba zarabiająca 3000zł na rękę? Zapi..alać na kredyt przez 100 lat razem z żoną? Czy może powinniśmy się zebrać i wyj.bać tych pasożytów bankierów. Czy ludziom w tym systemie jest tak dobrze? Dziwi mnie to, naprawdę.

ODP. Ze zmianą ceny ze 150 na 200 tys to trochę przesadziłeś bo oznaczałoby to wzrost o 66% ale zgadzam się z tym że w Polsce mamy drogie nieruchomości zwłaszcza jeżeli porówna się koszt zakupu do kosztów najmu. W takim okresie jak obecnie zdecydowanie preferuję najem (sam zresztą wynajmuję dom bo nie widzę sensu w jego zakupie). Ceny owszem spadną ale dopiero gdy stopy procentowe będą rosły. Jest to jednak powolny proces. Co gorsza ceny nieruchomości nie zmieniają się tak szybko jak akcji. Osobiście wstrzymałbym się z zakupem i kontynuował wynajem do momentu aż pojawią się okazje. Mi jest wszystko jedno czy płacę czynsz właścicielowi domu czy spłacam kredyt w banku. Liczy się rachunek ekonomiczny. Pytanie czy Ty podchodzisz podobnie do tematu.

@gularz27

Jezeli sytuacja w Kanadzie wyglada tak zle to znaczy ze CAD nalezaloby wykluczyc z koszyka walut surowcowych, w ktoryh warto obecnie trzymac czesc kapitalu.

ODP. Od ponad roku nie polecam CAD. Chcąc zapewnić sobie korelację na wzrost cen ropy dużo bezpieczniejszym rozwiązaniem jest NOK. Bańka na ryku nieruchomości w Kanadzie pęknie z hukiem. Zakupy Chińczyków mogą minimalnie zneutralizować skutki ale potencjał do spadków i tak jest ogromny.

@jumper

"Czy CAD można wykluczyć, a co ze spółkami, które wydobywają metale, a które są notowane w CAD?"

ODP. Nic. Jeżeli są notowane w Toronto i wydobywają kruszce w Kanadzie to koszty mają w taniejącym CAD. Złoto czy inne metale sprzedają w cenach w USD. Im większa różnica CAD / USD tym większe zyski notują co z kolei przekłada się na wyższe ceny akcji w CAD.

@Waldek

"Na szczęście nie musimy tańczyć w rytm mainstreamowej propagandy i możemy z czystym sumieniem stwierdzić, że kanadyjskie nieruchomości oraz banki wyglądają na znakomity materiał do shortowania" Zaraz, zaraz... czy to nie autor bloga zwierzał się z 25% udziału CAD w swoim portfelu gotówkowym?

ODP. Waldek, ostatni raz CAD był w moim portfelu w 2016 roku. W prognozach na rok 2017 już nawet o nim nie wspominałem pisząc wyłącznie o NOK, AUD, NZD z walut surowcowych. Bańka na nieruchomościach była na tyle duża że przeniosłem kapitał do NOK.

@PN

" Jeszcze pytanie - czy szanowni komentatorzy i trader posiadacie IKZE? zaufaliscie temu systemowi? Przecież pieniądze które tam bedziemy gromadzić za 30 lat będą warte pewnie o połowę mniej.. jaki w ogóle sens ma oszczędzanie długoterminowe skoro inflacja zżera wszystko. Bo np 20 lat temu można bylo kupić mieszkanie za kilkadziesiąt tysięcy złotych w warszawie a teraz za kilkadziesiąt tysięcy to... no sami wiecie.."

_

ODP. Nie trzymałem i nigdy nie będę trzymał kapitału ani w IKZE ani innych produktach na preferencyjnych zasadach. To to rząd Ci dał, w podbramkowej sytuacji może odebrać.

Przykład: Od dziś 50% środków musi być lokowane w „bezpiecznych” polskich obligacjach. Jak nie to musicie zapłacić zaległe podatki.

_„Trzymanie gotówki w gługim terminie ma w ogóle jakiś sens?”

ODP. Szczególnie dziś tak gdy jesteśmy w przededniu zwały na rynkach akcji. Gotówkę trzymamy po to aby po silnej przecenie i powrocie do dodruku w USA odkupić akcje po atrakcyjnych cenach.

@kmico

Jakie jest wasze podejście do ADR-ów??

ODP. Z praktycznego punku widzenia nie ma dużej różnicy. 100% zmiany ceny, 100% wypłaconej dywidendy.

@wisniawojtek

Cześć, co sądzicie o REMX? Wydawać się mogło, że razem z eskalacją konfliktu na linii USA- Chiny ETF ten będzie stawał się droższy, jednak ostatnio tak się nie dzieje (oprócz dnia dzisiejszego).

_

ODP. Długoterminowo super. Zresztą pisałem o perspektywach REMX’u jak był po 17. Nie wiem tylko jak zachowa się w pierwszej fazie bessy więc czy dziś jest dobry moment do zakupów wolałbym się nie wypowiadać.

_@inwestorpl

Zarabiam w funtach i kupuje aktywa denominowane w dolarach. Jak najlepiej sie zabezpieczyć ( zahedgowac) przed zmnieniajacym sie kursem? Sa lepsze metody niz pozycja long na GBPUSD?

ODP. To w jakiej walucie kupujesz instrument nie ma znaczenia. Kupując TUR zapewniasz sobie ekspozycję na akcje w Ankarze oraz na lirę turecką. USD jest tylko pośrednikiem.

Obecnie akcje są w decydującym momencie. Jeżeli spadki się pogłębią to USD będzie tego sporym beneficjentem więc hedgowanie się w mojej ocenie nie ma dużego sensu. Jak jest panika największy kapitał napływa do USD.

@maciek_k

"(pytanie do Trader'a - odnosnie sytuacji w Kanadzie) gdzie i przez co można w najlepszy sposób short'ować jeden z banków"

ODP. Jeżeli jest to CFD na akcje. My na razie odgrzebujemy się po świętach. Więcej będę wiedział w ciagu tygodnia.

Ostatnio modyfikowany: 2018-04-03 13:14

gruby

"Wojna celna pomiędzy Chinami a USA zaostrza się"

... i dokładnie w to masz wierzyć kiedy stawki twojego kredytu hipotecznego wzrosną trzy razy. Winny będzie jakiś farbowany blondyn zza wielkiej kałuży czy inny kitajec którzy w swej krótkowzroczności zarżnęli tak wspaniale funkcjonującą zglobalizowaną gospodarkę z której wszyscy dookoła przecież wyłącznie korzystali. W każdym razie winny będzie ktoś kogo nie dosięgniesz kamieniem jak Ci już żyłka z uniesienia w zadzie pęknie. Trochę pokrzyczysz, trochę w knajpie z fumflami co najwyżej na bankowca premiera i kryjącego mu dupę schorowanego staruszka z Żoliborza poklniesz a następnie ich rodzinne drzewo genealogiczne im z błotem zmieszasz. Jak na grubo pójdzie to powiesi się w uniesieniu rewolucyjnym Mateuszka na latarni jak Il Duce, postawi pod ścianą jak Ceausescu albo powiesi się go po cichu w zaszczanej piwnicy jak Saddama. Ewentualnie w wersji bardziej cywilizowanej może się zdarzyć że broszką i powerpointem się ławki dla oskarżonych w sądach powyciera jak to drzewiej się Jaruzelowi z Kiszczakiem przydarzyło ale to jeszcze nie dzisiaj, to dopiero po następnej rewolucji. Wiedz zatem że taka już rola zderzaków i oni są na to przygotowani, doskonale to rozumieją i dlatego walizki nie tyle mają już spakowane ile już wywiezione nawet. Bo zamiast podniecać się nowym edyktem trampka nikt nie zada sobie pytania dlaczego właściwie wolnym rynkiem i wolną gospodarką trzeba ręcznie sterować i dlaczego akurat banksterka ma to robić. I dlaczego w ogóle my to jeszcze "wolnym rynkiem" nazywamy skoro ten rynek wolny nie jest.

Był sobie zresztą nie tak dawno system ręcznego sterowania gospodarką, byli odpowiedzialni towarzysze sekretarze i co poniektórzy z nas jeszcze efekty tego centralnego planowania pamiętają. No i wziął system i upadł, pech tak chciał. Dlaczego tym razem ma się utrzymać skoro powyżej pewnego poziomu abstrakcji znalezienie prawidłowej odpowiedzi na postawione pytanie jest niewykonalne bo ilość informacji do przetworzenia przekracza zdolności obliczeniowe dostępnych układów sterujących ?

Patrzę sobie na wymianę handlową pomiędzy USA i resztą świata i nie rozumiem dlaczego nikt nie wpadł jeszcze na pomysł aby w ramach retorsji walnąć w blondyna cłem na jedyny eksportowy hit "made in USA" który im jeszcze w portfolio pozostał czyli obligacje dłużne drukowane przez amerykańskie federalne ministerstwo finansów. Kupujesz t-bonda to zapłać cło za sprowadzenie tego śmiecia na nasz kontynent, w końcu za składowanie toksycznych odpadów trzeba słono płacić.

Nie wierzę że tylko ja jestem na tej planecie tak genialny i jako jedyny na to wpadłem. Skoro jednak nikt inny nie śmie o tym głośno pomyśleć to możliwe jest że wprowadzenie ceł na amerykański dług zakończyłoby się dla cło wprowadzającego nieszczęśliwym wypadkiem. A mało to u nas polityków ginie ? W polskiej polityce jest więcej wypadków śmiertelnych niż w przemyśle ciężkim. Ewentualnie śmiertelnym pokąsaniem przez biedronkę, zatruciem po zjedzeniu zupy u ambasadora a w ostateczności demokratycznym i spontanicznym zrywem uciskanego narodu przeciwko tyranowi.

A przecież odmawiając przyjmowania długów USA w zamian za nasze towary w ten sposób pomoglibyśmy blondynowi zrealizować jego hasło "america first". No bo nie mogąc kupić towarów na świecie (bo niby za co ? za papierki FEDu ? a komu to i do czego potrzebne ? i co można w USA za te papierki kupić ?) musieliby się amerykanie wziąć do pracy, karki na nowo zacząć zginać i sobie ten american dream swoimi własnymi ręcyma od nowa wystrugać.

Lech

Z dyktaturą jest zawsze to samo ,łatwiej przerobić jednego durnia czy to smalcem czy groźbami który trzyma całą resztę w garści niż cały kraj , dlatego tam gdzie są dyktatury najlepiej się zarabia ,ale oczywiście nie im,tylko z nimi handlując i je stale reformując....a te puszki złomu to zwiastun ..

Ostatnio modyfikowany: 2018-04-03 15:25

Dam

75% nieruchomości w Polsce kupowanych za gotówkę.

Programista

TO DEFINE DOLLAR AS A FIXED WEIGHT OF GOLD!

Punkt 1:

Dolar USA stracił 30 % siły nabywczej od 2000roku i 96% od czasu zniesienia standardu złota w 1913 roku.

...

Punkt 9:

W czasie standardu złota do 1913 roku ekonomia USA rosła corocznie o 4%...

SEC. 2. Definicja dolara jako wartości w złocie:

Obowiązuje w 30 miesięcy po wprowadzeniu aktu:

(1) the Secretary of the Treasury (in this Act referred to as the “Secretary”) shall define the dollar in terms of a fixed weight of gold, based on that day’s closing market price of gold; and

(2) Federal Reserve Banks shall make Federal Reserve notes exchangeable with gold at the statutory gold definition of the dollar.

https://www.congress.gov/bill/115th-congress/house-bill/5404/text

Złoto wystrzeli w kosmos, o ile przepchną ustawę przez Kongres. ;)

Ostatnio modyfikowany: 2018-04-03 16:22

Rado

gruby

"W czasie standardu złota do 1913 roku ekonomia USA rosła corocznie o 4%"

Ekonomia jest ułomną bo dającą się manipulować miarą gospodarki.

Jeśli zmieniasz miarę co roku o 4% to wyniki pomiarów możesz sobie w buty włożyć co zresztą przytomniejsi ekonomiści już od dawna czynią. Tyle że nie mają siły aby się do tego publicznie przyznać lecz tkwią w tym systemie bo w końcu on ich karmi. Czyli nie wiemy co w rzeczywistości dzieje się w gospodarce, pomimo a może właśnie dzięki tej propagandzie sukcesu wylewającej się z mediów musowego przykazu.

"Złoto wystrzeli w kosmos, o ile przepchną ustawę przez Kongres. ;)"

Przeceniasz moc sprawczą kongresu USA. Posłowie amerykańscy są bowiem tak samo rozgarnięci jak ich polscy odpowiednicy (a może nawet i mniej na poziom amerykańskiego szkolnictwa patrząc) a przypominam że nikt inny tylko parlamentarzyści PiS zamówili w kaplicy sejmowej mszę w intencji deszczu. Oczywiście deszcz w końcu spadł i nie wątpię że do tego epokowego wydarzenia (zakończenie suszy w III RP) doszło wyłącznie na skutek modlitw co poniektórych reprezentantów narodu.

Stany Zjednoczone Ameryki Północnej to taki dziwny kraj w którym pierwszy artykuł konstytucji nakazuje regulować daniny publiczne wyłącznie w srebrze i złocie a ustalanie wartości pieniądza jest wyłączną domeną kongresu. No i co ? No i nic. Konstytucja sobie a FED sobie i żadnemu sądowi najwyższemu jakoś to nie przeszkadza.

Na koniec o gospodarce jeszcze: nie jest dobrze. Jakość leci na pysk, downsizing się panoszy a magazyny polikwidowano bo 'just in time' jest przecież takie sexy. Kolej umiera, rzek rozbudowywać nie wolno a autostrady zapchane są ciężarówkami czyli drugim najdroższym sposobem transportu towarów. Doszło do tego że za oficjalne papierki to sobie można co najwyżej oficjalny ocet kupić. Popelina rulez.

Ostatnio modyfikowany: 2018-04-03 17:31

alitebelen

jumper

Przy okazji drugie czy jest gdzieś dostępny ranking ETF, coś w rodzaju porównania REIT w Singapore LINK http://mystocksinvesting.com/

Ostatnio modyfikowany: 2018-04-03 21:56

kazek01

Poniżej wyliczenie kosztów Patriota obalające mity o drogim polskim kontrakcie na podstawie ogólnie dostępnych danych.

1. Kontrakt Rumuński

radar AN/MPQ-65 7

stacja kontroli AN/MSQ-132 (engagement control station); 7

Antenna Mast Group (AMG); 13

wyrzutnia wielofunkcyjna M903; 28

pociski MIM-104E GEM-T TBM 56

pociski PAC-3 MSE; 168

Electrical Power Plants (EPP) III 7

Znamy jedynie koszty PAC 3 MSE (ponad 6 mln $) i wiemy że Gem-T są znacznie tańsze, przyjąłem PAC 3 po 6,5 mln $ a GEM-t po 3 mln $, a więc cena pocisków to 1260 mln $, Cały kontrakt to 3900 mln $, czyli za sprzęt dla 3,5 baterii zapłacili 2640 mln $, czyli 754 mln $ na baterię.

2. Kontrakt Szwedzki

radar AN/MPQ-65 4

stacja kontroli AN/MSQ-132 (engagement control station); 4

Antenna Mast Group (AMG); 9

wyrzutnia wielofunkcyjna M903; 12

pociski MIM-104E GEM-T TBM 100

pociski PAC-3 MSE; 200

Electrical Power Plants (EPP) III 4

Znamy jedynie koszty pocisków (jak wyżej), a więc cena pocisków to 1600 mln $, Cały kontrakt to 3200 mln $, czyli za sprzęt dla 2 baterii zapłacili 1600 mln $, czyli 800 mln $ na baterię.

3. Kontrakt Polski

radar AN/MPQ-65 4

stacja kontroli AN/MSQ-132 (engagement control station); 4

Antenna Mast Group (AMG); 0

wyrzutnia wielofunkcyjna M903; 16

pociski MIM-104E GEM-T TBM 0

pociski PAC-3 MSE; 208

Electrical Power Plants (EPP) III 4

Radar Interface Uni 4

Launcher Integration Network Kit (LINK) 18

Offset

IBCS:

oprogramowanie 1

EOC 14

jednostki systemu łączności nowej generacji IFCN 15

MIDS-LVT - Link 16 5

Znamy koszty Pocisków (1352 mln $), Offsetu (278 mln $) i IBCS (poniżej 15% kwoty notyfikowanej przez Kongres czyli 10,5 mld $, przyjąłem 14% czyli 1470 mln $). Razem za znane elementy mamy 3100 mln $, za pozostałe elementy wychodzi 1650 mln $ a więc 825 mln $ za baterię, przy czym my mamy kilka dodatkowych elementów, których nie mają Rumuni i Szwedzi takich jak Radar Interface Unit, Launcher Integration Network Kit (LINK) i MIDS-LVT - Link 16.

Wychodzi z tego że wszyscy zapłacili mniej więcej tyle samo, my dopłaciliśmy za IBCS i offset, czy się opłacało, czy nie, to się okaże, ale nie ulega wątpliwości,że IBCS zwieksza możliwości bojowe systemu.

Podsumowując - nie jest ani lepiej ani gorzej niż u Rumunów i Szwedów - oni kupili uboższy system po niższej cenie, jeśli miałbym oceniać, to my wybraliśmy lepiej. Chciałbym widzieć te tysiące komentarzy jaki to bieda system mamy, gdybyśmy wybrali konfigurację rumuńską.

I jeszcze parę słów o negocjacjach: nikt z USA niczego nie sprzeda za pół ceny dlatego że dobrze negocjujemy tak jak nie da się kupić Mercedesa w cenie Dacii, te sprzęty mają swoją cenę i za nią są sprzedawane.

Post Aliquisa wygląda na celową manipulację. Podawanie nieprawdziwych informacji jeśli w sieci można bez problemu znaleźć prawdziwe to celowa manipulacja.

Aliquis, stawaj do polemiki znawco!

3r3

Wydatki na cokolwiek polegają na tym, że trzeba będzie orki pognać batem aby ciężej zasuwały.

Przy dzietności 1,3 kupowanie tak drogich fajerwerków na pogrzeb jest pewną rozrzutnością na koszt owsianki dla ostatnich starców, którym trzeba będzie ją odebrać z emerytur, bo nikt żadnej podaży wartości dodanej w kraju z taką demografią nie zwiększy ani intensywnie, ani ekstensywnie.

Oczywiście rozumiem że każdy naczelnik chciałby mieć pogrzeb z fajerwerkami, ale czy nie mógłby się ukontentować jakim skruszeniem kopii o katafalk?

Po co ludzie którzy muchy nie skrzywdzą i za cudze zbrodnie przeproszą jakie uzbrojenie kupują?

Jak trzeba zapłacić imperium łapówkę za łaskawość to nie można się obyć bez tych ceregieli i nazwać tego kontrybucją?

Już jeden offset od jankesów widziałem, na tym offsecie specjaliści z Mielca tułają się po świecie takie z tego zamówienia wyszły cudne. Opowieści o offsetach sobie już darujmy - to już było.

Akurat po incydencie i wyroku w Nangar Chel ktoś odpali jaką rakietę choćby i w stado wróbli.

kazek01

Podsumowując: patriot to nie jest najlepszy wybór - to jest jedyny wybór jaki mamy.

A kwestia tego, czy kupować, jest równoznaczna z pytaniem czy mieć armię czy nie. Jeśli nie mamy ochrony antybalistycznej, to pierwszego dnia zaorają nam rakietami taktycznymi wszystkie pozostałe jednostki armii (obronę przeciwlotniczą, lotniska, składy broni, bazy paliw, bazy wojskowe, porty itp.) i wkraczają jak do siebie bo nie będzie już czym się bronić.

CO do offsetu to jest on nadzwyczaj skromny więc raczej nie jest on w tym przypadku problemem.