Stany Zjednoczone wprowadzają cła na stal i aluminium

Niemal każdy kolejny przegląd informacji rozpoczynamy od wiadomości powiązanych z przybierającą na silę wojną handlową. Do tej pory chodziło głównie o napięcia na linii USA – Chiny, natomiast teraz problem dotyczy znacznie większej grupy krajów. Stało się tak za sprawą prezydenta Donalda Trumpa, który podjął decyzję o wprowadzeniu ceł na stal i aluminium importowane do USA (odpowiednio 25% i 10%).

Nowe opłaty dotyczyć będą wszystkich krajów, za wyjątkiem Kanady i Meksyku, z którymi USA wciąż negocjują ws. układu NAFTA.

W porównaniu do poprzednich protekcjonistycznych decyzji, tym razem Trump nie uderzył w Chiny, lecz w wielu sojuszników USA. Wśród głównych eksporterów stali do Stanów Zjednoczonych możemy znaleźć m.in. Japonię oraz Koreę Południową, a także wspomnianą wcześniej Kanadę. Chiny pod tym względem plasują się dopiero na 11. miejscu.

Wojna handlowa przybiera zatem zasięg szerszy niż miało to miejsce do tej pory. Można zakładać, że już niebawem Europa odpowie na cła wprowadzone przez Stany Zjednoczone. Niewykluczone, że podobnie postąpi Japonia, której minister spraw zagranicznych stwierdził, że decyzja Trumpa będzie mieć duży wpływ na relacje na linii USA – Japonia.

Z perspektywy inwestorów decyzja Trumpa oznacza problemy dla wielu koncernów wykorzystujących stal lub aluminium przy produkcji dóbr. Przykłady: Ford, General Electric czy Boeing. Z kolei cały proces wprowadzania kolejnych ograniczeń dla wolnego handlu odbije się na globalnej koniunkturze, co będzie oznaczać duże problemy dla całego rynku akcji.

Warto wspomnieć, że w ramach zmiany polityki Stany Zjednoczone zablokowały kilka dni temu gigantyczne przejęcie w branży technologicznej. Amerykański Qualcomm miał przejść pod skrzydła singapurskiego Broadcomu, a wartość transakcji szacowano na 117 mld USD. Im bliżej było dopięcia całej operacji, tym bardziej Amerykanie zaczęli się obawiać, że nowy właściciel zmniejszy wydatki na badania i rozwój, na czym skorzystają w przyszłości chińscy konkurenci. Ostatecznie stwierdzono, że przejęcie Qualcommu stanowi zagrożenie dla bezpieczeństwa narodowego USA. Dokładnie to samo uzasadnienie pada podczas wprowadzania kolejnych ceł. Zwrot w kierunku protekcjonizmu dopiero się zaczyna.

Centroprawicowa koalicja wygrała wybory we Włoszech

Koalicja pod przewodnictwem Silvio Berlusconiego wygrała wybory we Włoszech z wynikiem 35% głosów. Na drugim miejscu uplasował się uniosceptyczny Ruch Pięciu Gwiazd (32% głosów).

Jakie wnioski można wyciągnąć na podstawie wyników? Po pierwsze, niezadowolenie Włochów z obecnej sytuacji w kraju jest gigantyczne. Jeśli spojrzeć na wyniki poszczególnych partii to Ruch Pięciu Gwiazd nie ma konkurencji, a przecież jest to formacja powstała właśnie na fali buntu (w dużej mierze przeciwko Unii Europejskiej). Dla niezorientowanych dodajmy, że ostatnie wybory nie są pojedynczym sukcesem Ruchu Pięciu Gwiazd – wcześniej kandydaci tego ugrupowania zostali burmistrzami m.in. Rzymu oraz Turynu.

Po drugie, mamy do czynienia z kolejnymi wyborami w kraju członkowskim Unii Europejskiej gdzie przegranym jest lewica (Partia Demokratyczna), a wpływy zyskują partie uniosceptyczne, krytyczne zwłaszcza wobec napływu imigrantów. Bezmyślne działania europejskich polityków polegające na wpuszczaniu do Europy wszystkich chętnych bez jakiejkolwiek kontroli, przynoszą efekty. Tak się składa, że zwykli obywatele potrafią połączyć wzrost przestępczości z napływem imigrantów i swoje niezadowolenie wyrażają w wyborach. Trudno nam jednak uwierzyć, żeby zmiana rządu sprawiła, iż Włochy odeślą dziesiątki tysięcy imigrantów do domu. Bardziej prawdopodobne wydają się coraz częstsze starcia pomiędzy grupami Włochów oraz imigrantów, a także dalszy wzrost przestępczości.

Po trzecie, wyniki wyborów nie oznaczają jeszcze sformowania rządu. Może dojść do sytuacji w której po kilku miesiącach impasu zapadnie decyzja o ponownym rozpisaniu wyborów. Tymczasem niezadowolenie Włochów rośnie, co działa na korzyść Ruchu Pięciu Gwiazd. Ewentualne zwycięstwo tego ugrupowania postawiłoby pod znakiem zapytania dalsze członkostwo Włoch w Unii Europejskiej.

Świeży przykład zaślepienia inwestorów

Opisując manię na rynkach finansowych bardzo często odnosimy się do szczególnych przypadków np. rynku akcji w 2000 roku czy rynku nieruchomości w 2007 roku. Tym razem nie musimy cofać się o kilkanaście lat. Ostatni przypadek totalnego zaślepienia na rynku mieliśmy pod koniec stycznia, kiedy fantastyczne wzrosty indeksów wprawiły tłum spekulantów w euforię i odebrały zdolność logicznego myślenia.

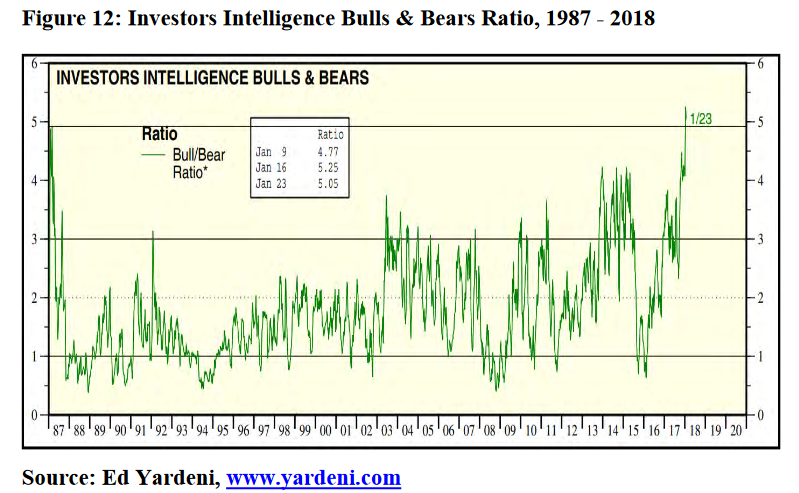

W ostatnim tygodniu stycznia proporcje między osobami oczekującymi dalszych wzrostów giełdy, a tymi obawiającymi się spadków wynosiły 5:1.

Tak potężnej fali optymizmu na amerykańskiej giełdzie nie było od 1987 roku. Zarówno wtedy, jak i tym razem, bardzo dobre nastroje inwestorów były przestrogą przed nadchodzącymi spadkami.

O styczniowym ogromnym zainteresowaniu akcjami świadczą również dane Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych. Wynika z nich, że udział akcji w portfelach inwestorów wzrósł w styczniu do 72%! Z kolei Deutsche Bank analizując nastroje na rynku napisał, że inwestorzy indywidualni uznawali ten czas za najlepszy moment do inwestowania na giełdzie.

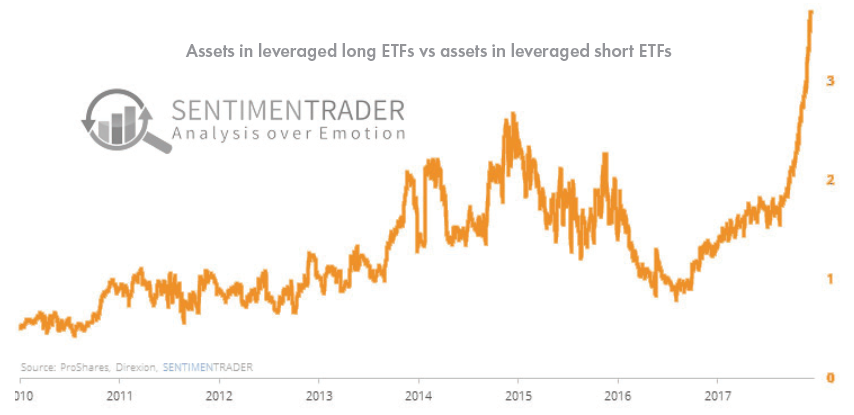

Wyjątkowo silny wzrost zainteresowania akcjami napędzany był czystą chciwością, co potwierdza poniższy wykres. Pokazuje on proporcje ETFów z dźwignią finansową – tych nastawionych na wzrosty oraz tych nastawionych na spadki.

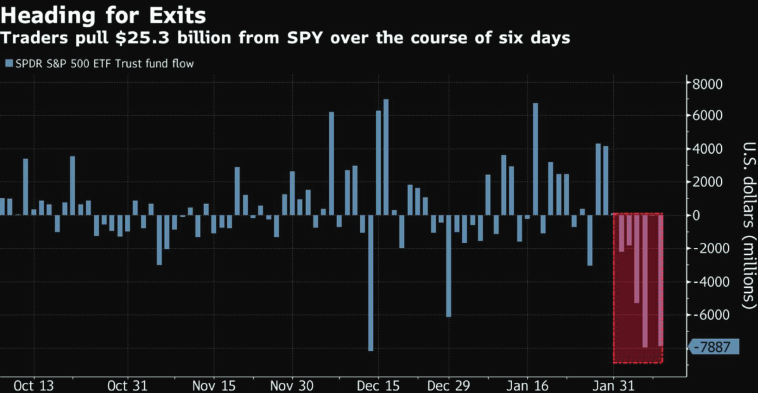

Na początku 2018 roku doszło do prawdziwego wystrzału – tłum spekulantów rzucił swoje środki do ETFów korzystających z dźwigni (proporcje przekroczyły poziom 3:1). Skończyło się boleśnie – po 31 stycznia doszło do masowego wycofywania środków z ETFów. Z głównego funduszu dającego ekspozycję na indeks S&P 500 w trakcie 6 dni wycofano 25,3 mld USD.

Źródło: bloomberg.com

Rośnie konkurencja dla FANGu

W trakcie trwającej hossy wielokrotnie wspominaliśmy o oderwanych od rzeczywistości notowaniach spółek z grupy FANG (Facebook, Amazon, Netflix, Google). Przy okazji pojawiała się również Tesla.

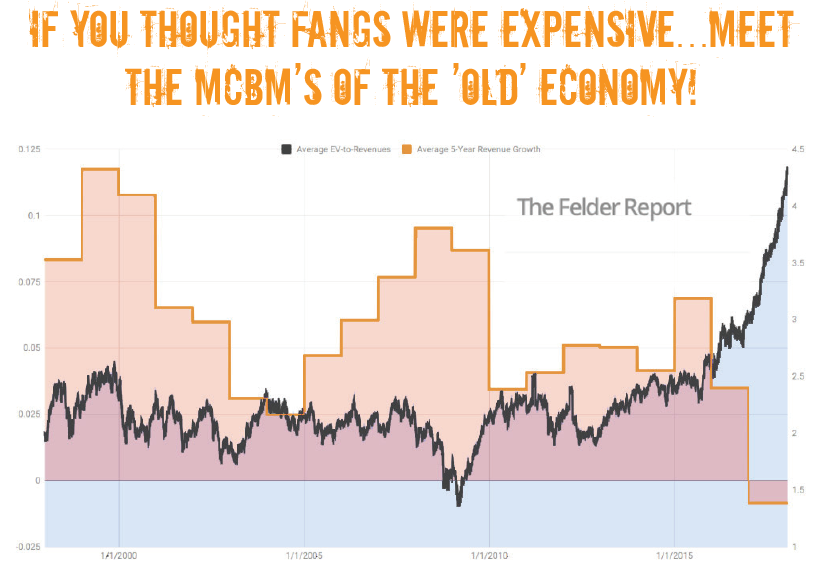

Teraz rynek zaczął kreować konkurencję dla FANGu w postaci grupy MCBM, czyli spółek McDonald’s, Caterpillar, Boeing oraz 3M. Na poniższej grafice kolorem czarnym przedstawiona została wartość tych przedsiębiorstw w stosunku do przychodów (skala prawa), natomiast pomarańczowym – średnia zmiana wielkości przychodów za ostatnie 5 lat (skala lewa).

Jak widać, w ostatnim roku przychody wymienionych spółek praktycznie przestały rosnąć, natomiast ich wyceny wystrzeliły. Czy był ku temu powód? Może poprawiła się rentowność spółek? Nie bardzo, zyski 3M i McDonald’s pozostały na podobnych poziomach, Boeing zaliczył pod tym względem postęp, natomiast Caterpillar znalazł się na granicy rentowności.

Mamy zatem kolejną grupę spółek, które charakteryzują się bardzo wysokimi wycenami, a także masowym wyprzedawaniem akcji przez insiderów, czyli osoby bezpośrednio powiązane z tymi przedsiębiorstwami.

QT zaczyna wywierać presję na rynki

Banki centralne wspomagają rynki na coraz mniejszą skalę. Europejski Bank Centralny ograniczył skup obligacji, natomiast Rezerwa Federalna przystąpiła do powolnej redukcji bilansu. Jednocześnie FED szykuje się do kolejnej podwyżki stóp procentowych.

Wszystkie te działania ograniczają podaż waluty. Skoro waluty jest mniej, to staje się ona droższa. Koszty kredytu stają się coraz większym ciężarem dla spółek, co z czasem przełoży się na gorsze wyniki finansowe.

Warto zauważyć, że w kolejnych miesiącach banki centralne zamierzają nadal zmierzać w kierunku zacieśniania polityki monetarnej (tzw. Quantitative Tightening, przeciwieństwo Quantitative Easing). Na ten rok Rezerwa Federalna zaplanowała 4 podwyżki po 0,25%. Pod koniec 2018 roku FED ma zmniejszać bilans w tempie 40 mld USD na miesiąc. W skali roku daje nam to niemal 500 mld USD. James Rickards zwrócił uwagę na fakt, że taka redukcja bilansu jest odpowiednikiem 4 podwyżek stóp po 0,25%. Tymczasem akcje już teraz mają spore problemy!

Wygląda na to, że kiedy skończy się historycznie dobry okres dla akcji (końcówka kwietnia / początek maja), a FED przyspieszy redukcję bilansu, na giełdę może zawitać przecena z prawdziwego zdarzenia. Mamy na myśli spadki rzędu 20-25%. Wówczas Rezerwa Federalna zmieni nieco narrację – podwyżki stóp być może będą kontynuowane, ale redukcja bilansu zostanie co najmniej wstrzymana (być może dojdzie nawet do ponownego skupu aktywów, by ratować rynek obligacji). Wszystko po to, by nie wywołać paniki i utrzymać kontrolę nad sytuacją.

Zespół Independent Trader

PL_Andrev

recesja = słaby dolar = drogie złoto ?

fokonto

Czytałem opinię, że bez problemu 200-300% dadzą zarobić... jeśli rynek zadziała tak jak działał w przeszłości.

Pytanie zasadnicze czy rynki jeszcze działają ???

- czy może raczej mamy już finansowy full Matrix... i reguły żadne nie istnieją !!!

Ostatnio modyfikowany: 2018-03-14 19:26

Krzysiek3

W dyskusji n/t jak to źle jest w Polsce, a dużo lepiej w Szwecji napisałeś, że

"Halę dwa tysiące metrów zapchaną liniami produkcyjnymi obsługuje jeden przytomny Szwed, na co jemu pracownik? Na co jemu biurwa?"

To ważna informacja wywiadowcza. Czy nie oznacza ona m.in., że gdyby chcieć wykonać akty wrogości wobec Szwecji (np. w ramach wyrównania za najazd i demolkę 1655-60), a i też z prozaicznego powodu (państwo silne, to takie co ma słabych sąsiadów), nie wystarczyłoby przypadkiem wyłapać tych ok. tysiąca, którzy tak naprawdę trzymają tę ich krainę na poziomie przemysłowym i w trybie przyspieszonym wysłać do lepszego świata? Byliby wtedy zaorani? Pewne doświadczenia w takich akcjach było nad Wisłą (noc sb-ków i wsi-owych z 12 na 13 grudnia roku pamiętnego). Co prawda praktycznie nic wyłapanym się wtedy nie stało, niektórzy nawet zadzierzgnęli dozgonne więzy z różnymi hetmanami i służą im chyba nawet do dziś [choć niektórzy już odeszli w zaświaty, a tu więzy nawet mocniejsze niż w Kościele, który wymaga tylko "... i, że cię nie opuszczę aż do śmierci" - potem jednak wolna ręka], ale pod samym względem logistycznym operacja była całkiem udana.

Domyślam się, że może to być dużo trudniejsze (z tak przytomnymi Szwedami), ale jak się ktoś nie spodziewa takiej akcji, to może i trochę bezbronny jest? Chyba, ze Królestwa Szwedzkie dostarcza im jakiej ochrony kontr-wywiadowczej - wszak głównie na nich ten ichni dobrobyt stoi? W XVII wieku to bida tam było aż piszczało, z głodu umierali wręcz, to na viking do nas przyszli (trochę Finów tu przygnali coby im powstań nie robili) [nas jeszcze wtedy mnóstwo innych sił napadło]. Od 200 lat żadnej wojny u siebie nie mieli (to chyba jest główne źródło ich dobrobytu - ciągła akumulacja i kontynuacja), a na wojnach innych to się bogacili. Ale czy potrafią jeszcze wojować? Mają przywrócić pobór od przyszłego roku, ale pono duży opór w narodzie jest, że po co, że każdy ma swoje ułożone życie [taki program po angielsku o tym oglądałem - zaraz po manewrach Wołodii na Białej Rusi, bo się trochę przestraszyli, chcieli tę wyspę (Gotlandia) czymś obsadzić i wyszło, że właściwie to mogą jeden batalion normalnego wojska zorganizować].

@Arcadio

Masz rację co do zaorania bazy przemysłowej w Polsce na pocz. lat 90-tych (pan B.). Ostatnio przenosiliśmy laboratorium na pewnej znanej uczelni technicznej w Polsce (pracowania elektrochemiczna i korozji wysokotemperaturowej). Ile tam fajnego sprzętu Made in Poland z lat 70-tych się znalazło (zresztą ciągle sprawnego, bo jakiś cholernie trwały). Mierniki, piece do wyżarzania (do 1500 C), mieszadła magnetyczne, pompy próżniowe, palniki, elektronarzędzia Celmy, itp.

Ostatnio modyfikowany: 2018-03-14 20:41

frax

Oczywiście duże przedsiębiorstwa sobie poradzą. Problem dotknie niektóre małe i mikro firmy.

Oczywiście da się to wszystko obejść. Przykładowo pracownik dostaje 1/8 etatu + zakłada dg i świadczy usługi na inną firmę tego samego pracodawcy. Ciekawa jest opcja założenia działalności gospodarczej na rodzica emeryta + zatrudnienie się w niej na ułamek etatu. Taka firma płaci tylko składkę zdrowotną + symboliczne składki za pracownika. Planują też by osoba samozatrudniona świadczyła usługi dla więcej niż 1 podmiotu. To też idzie obejść. Tych sposobów jest mnóstwo, ale muszą być dobre relacje z pracownikiem, bo jak zgłosi do PIP to może być problem.

Ostatnio modyfikowany: 2018-03-14 22:32

3r3

@frax

"Oczywiście duże przedsiębiorstwa sobie poradzą. Problem dotknie niektóre małe i mikro firmy."

Odczytaj jasny komunikat do rządu - macie się wynosić, ta kraina jest dla lepszych kupców.

Jak "problem" dotyka to się ten "problem" rozwiązuje nawet jak "problem" ma w tytule "rząd".

Jankesi też mają swoje problemy gospodarcze, ale poszli modelem chińskim - dewaluacja, ochrona rynku, gwałtowne wprowadzanie nierównowagi w bilansach handlowych z innymi podmiotami w obrocie. Niektóre małe państwa też tak kombinują już.

@Krzysiek3

Piszesz o ludziach których nie umie znaleźć własna biurwa, a co dopiero cudza bez oparcia w terenie.

//============

Jesteśmy uratowani: @sage_slav z @Arcadio odkryli wadliwość rzeczywistości i to jest istnieje ludzi, którzy grabią do siebie. I jak tylko problem z takimi co grabią zostanie ostatecznie rozwiązany to zapanuje powszechna szczęśliwość, a nazwę kraju zmienią na "cudowny raj". Bardzo podoba mi się koncepcja, że wszystko jest świetnie tylko ludzie są jacyś nie tacy i jak się ich zmieni to ludziom się będzie dobrze żyło. Ich naczelnik też tak uważa i tych co za długo mieszkali zbyt blisko Gopła to wypędza, a nowych, lepszych, słynących z uczciwości zaprasza, nawet transport już mają zorganizowany. I wtedy będzie raj. Na starość kupię sobie telewizor, wrzucę popcorn i będę te relacje z raju oglądał. Pochody, parady i marsze poparcia^^

@sage_slav - w zupełności się z Tobą zgadzam co do marzeń (bo @Arcadio to stary cynik i to właśnie tak robić jak On robi to tak trzeba i przy tym głosić to co głosi), też kiedyś je miałem. Można żyć eskapizmem, albo jak porządny wyzyskiwacz, a że kapitalizmu zakazali to jesteśmy wyzyskiwaczami socjalistycznymi. Będzie feudalizm to będziemy feudalnymi wyzyskiwaczami.

Ostatnio modyfikowany: 2018-03-15 05:26

Lech

Plan B był złem koniecznym , trzeba było za wszelką cenę przyciągnąć kapitał do Polski żeby nie było głodu i całkowitego rozpadu a frycowe w takiej sytuacji jest nieuniknione, ( oddawano majątek za symboliczną złotówkę, ale nie było widoków na wypłaty dla pracowników i zyski ) szczególnie po wieloletnim oczernianiu Polski i złym pijarze, bankrut jest licytowany i trzeba się cieszyć z tego co ściągnie komornik , pytanie dlaczego nie było programu USA odbudowy Polski? po jej zrujnowaniu?. . Krzywouści mówią o jedności narodu ,ale stale co innego robią, stale dramatycznie nas dzielą na my i oni, to jest największy dramat Polski, oczywiście zrujnowanie wszystkich państwowych instytucji i obsadzenie kacykami z ręcznym sterowaniem wszystkiego i wszędzie też powoduje cofnięcie się w głęboki PRL i odbije się na utracie wiarygodności i ucieczce kapitału.Budują państwo sekt religijnych wolnych od jakiejkolwiek kontroli społecznej pod pozorem lepszej kontroli dla suwerena?. Czarna propaganda chwaląca przypadkowych przestępców jak największych bohaterów narodowych z jednoczesnym degradowaniem ogromnej części społeczeństwa związanej z wyzwalaniem od faszyzmu i odbudową kraju w niczym nie pomaga. Na dodatek mamy budowane państwo religijne bo fanatycy zdobyli władzę a fanatyzm w każdej postaci jest bardzo szkodliwy tak samo faszyści, komuniści czy Islamiści, jak wszyscy inni. Jedyna nadzieja w UE i sojuszach z cywilizowanymi krajami..

Independent Trader Team

Za taką inwestycją na pewno przemawia fakt, że im głośniejszym tematem stanie się inflacja i negatywne realne stopy procentowe, tym więcej osób przypomni sobie o metalach szlachetnych. Po drugie zbliża się kolejna podwyżka stóp procentowych (po podwyżkach metale ostatnio zazwyczaj wybijały), a złoto przystępuje do niej na wyjątkowo wysokim poziomie. Ogólnie perspektywy na 1400 USD są bardzo realne.

Trzeba jednak brać pod uwagę, że załamanie o którym wspomniałeś będzie oznaczać umocnienie dolara i osłabienie metali. Po takim załamaniu również i spółki wydobywcze mogą oberwać (mają jednak dużo mniejszy potencjał do spadku i powinny spadać krócej niż główne indeksy).

Tak to wygląda jeśli chodzi o kolejne miesiąca, natomiast długoterminowo naszym zdaniem perspektywy spółek wydobywczych pozostają bardzo dobre.

@frax

Niektóre z tych pomysłów, które do nas docierają są wręcz porażające. Z drugiej strony za rządów PiSu czasem głupie pomysły są modyfikowane w efekcie "konsultacji społecznych" więc zobaczymy co faktycznie wejdzie w życie.

Arcadio

"@sage_slav z @Arcadio odkryli wadliwość rzeczywistości i to jest istnieje ludzi, którzy grabią do siebie. I jak tylko problem z takimi co grabią zostanie ostatecznie rozwiązany to zapanuje powszechna szczęśliwość, a nazwę kraju zmienią na "cudowny raj"."

Nie odwracaj kota ogonem. To, że ludzie grabią do siebie jest naturalną ich cechą, która nawet jest korzystna, bo stanowi motywację do pracy.

Problemem są złodzieje, którzy nie przestrzegają ustalonych zasad. Grabić, palić i mordować wedle własnego uznania to można na wojnach. Ale w czasach pokoju obowiązują prawa i poważne państwa dbają, aby nikt sobie jaj z ich praw nie robił, bo potrafią je wyegzekwować. Polska nie egzekwuje ustalonych praw w stosunku do złodziei ( a przynajmniej nie egzekwowała ich przez poprzednie 25 lat) stąd jest biedną atrapą państwa i dopóki to się nie zmieni taką pozostanie.

Złodziejstwo większości polskich przedsiębiorców jest największą plagą tej ziemi i dopóki nie zostanie ukrócone niczego nie da się poprawić.

To jak walka z dopingiem w sporcie.

Tu nawet nie chodzi o to, że niektórzy nielegalnie się bogacą. Rzecz w tym, że w takim bagnie praktycznie żaden młody człowiek nie jest w stanie wejść na rynek jakiejkolwiek usługi, płacąc uczciwie ZUS i podatek, bo nie zarobi na miskę.

I tak właśnie jak piszesz, kiedy tylko państwo upora się z grabieżcami następuje powszechna szczęśliwość - przykłady krajów skandynawskich, gdzie redystrybucja dochodów przez Państwo jest najwyższa na świecie i sięga 60%, a wszystkie te kraje są w czołówce państw, gdzie żyje się najszczęśliwiej - tegoroczny ranking wygrała bodajże Finlandia, a wszystkie kraje skandynawskie są w pierwszej 7-ce.

Zresztą, co ja Ci będę tłumaczył - sam wiesz najlepiej jak jest :)

@lenon

"Tu chodzi, o ludzi pracujących na etacie, którym państwo zabiera 80% ich wypracowanych dóbr, przez co w ich przypadku niemożliwa jest akumulacja kapitału, mało tego, jest to przyczyna przez którą społeczeństwo zmuszone jest się zadłużać i oczywiście płacić kolejny podatek, spowodowany nieodpowiedzialną polityką, w postaci odsetek. "

Zgadzam się, że najbardziej poszkodowaną grupą są pracujący na etacie, bo nie mają jak uciec przed gigantycznym obciążeniem podatkowym.

A opodatkowanie etatowców jest dlatego tak gigantyczne, bo

po pierwsze i najważniejsze większość prowadzących biznesy w Polsce oszukuje na podatkach i ZUSie, więc ktoś musi ten brakujący podatek jednak zapłacić. Pada na etatowców, bo im jest najłatwiej zabrać.

po drugie jest duża rzesza budżetówki, którą trzeba utrzymać - nieproporcjonalnie duża do skłonności Polaków do jej utrzymywania.

Choć realnie patrząc, Polska w gronie państw europejskich, redystrybuuje poprzez budżet dość niską część PKB - w granicach 40%.

Mniej redystrybuują tylko Rumunia, Bułgaria i Irlandia, a najwięcej kraje skandynawskie, ciągle wygrywające w rankingach poziomu życia i szczęśliwości społeczeństw.

Problem wysokiego opodatkowania etatowców, przy jednoczesnym relatywnie niewielkim opodatkowaniu w ogóle, sprawia, że następuje drenaż mózgów a nawet rąk do pracy, bo co mądrzejsi wolą pracować na Zachodzie za wyższe pieniądze, mając jednocześnie dostęp do znacznie lepszych usług publicznych.

Kabila

https://thedailycoin.org/2018/03/13/martin-armstrong-dow-50000-video/

sage_slav

gasch

problem w tym kolego, że możesz być uczestnikiem karuzeli i anwet nie być tego świadom :) Tu jest pies pogrzebany. Wychodzi po roku jak sie ubiegasz o zwrot podatku. Twój podatek zamiast do państwa trafił do złodziei, a potem jak chcesz się ubiegać o zwrot państwo mówi: hola hola, ale z czego my mamy oddać jak sami nic nie dostaliśmy?" I w ten oto sposób tracisz 400k zł, masz sprawe w sądzie. NO i dodatkowo jesteś głupi, że nie masz zaskórniaków w skarpecie

No dobrze, czyli mówisz, że jesteś uczciwy, nic nie zrobiłeś złego, a państwo nie chce Tobie oddać Twoich 400k, a do tego ciąga Cię po sądach.

Chyba coś z tym państwem jest nie tak, nie sądzisz? Państwo zawsze dochrzani się do najsłabszego ogniwa, bo tak jest najłatwiej.

Może lepszym rozwiązaniem jest uproszczenie systemu podatkowego i zlikwidowanie w ten sposób możliwości jakie daje obecne prawo?

Na prawdę wierzysz, że jak kapitan dostanie więcej kasy z podatków to zacznie działać inaczej?

Ostatnio modyfikowany: 2018-03-15 12:03

BenyRBH

@Krzysiek3

Piszesz o ludziach których nie umie znaleźć własna biurwa, a co dopiero cudza bez oparcia w terenie

czasami obca, w szczególnosci taka której przemoc jest nie obca jest lepiej poinformowana niz własna.

sage_slav

"Może lepszym rozwiązaniem jest uproszczenie systemu podatkowego i zlikwidowanie w ten sposób możliwości jakie daje obecne prawo?"

:) Wymyśl coś i zgłoś się do Morawieckiego. Tęgie głowy główkują co tu zrobić z tym VATem, ale jedyne rozwiązanie żeby nie było na nim wałów to... Usunąc VAT, albo wyjść z EU. Co może nie byłoby takie złe w normalnym pańswie (usunięcie VAT), niestety u nas wygląda to tak, że jakby nie było VAT koncerny doiłyby nas jeszzce bardziej, a państwo traciłoby duże wpływy. (Obecnie jest, tak że koncerny dzielą się zyskiem z konsumpcji z państwem właśnie w formie VAT, gdyby go nie było cały hajs transerowaliby przez matki-spółki do swoich macierzystych krajów)

"Na prawdę wierzysz, że jak kapitan dostanie więcej kasy z podatków to zacznie działać inaczej?"

Chorujesz na schizofrenie? Czy ja GDZIEKOLWIEK napisałem, że chce większe podatki? Oczywiście na uproszczenie już czekam 3 lata i nadal myślą co tu zrobić. Było pare pomysłów (podatki marketów itp) ale lobby zagraniczne u nas za duże :) Bo to jest tak kolego, że wpływy do budżetu musza pozostać na obecnym poziomie, albo przynajmniej nie można robić drastycznych cięć, bo Morawiecki robi już diete 25% mniej biurwy na szczycie, a od tego właśnei zaczynają się reformy :) - jest 5 podmiotów: A - Zagranica, B - Konsumenci C - Polskie firmy, D - budżet państwa E - dług publiczny. D nie może się zmienić (albo przynajmniej nie drastycznie). Jak rząd próbuje się dobrać do A to plany majdanów w Warszawie powstają, B,C - no to chyba MY mamby być beneficjentami nowych "uporszczeń"? No i weź coś wymyśl. ZAZNACZAM, ŻE TO UPROSZOCZNY SYSTEM. Np Sułtan Etokar wymyślił, że będzie jechał inflacją po oszczędnościach swoich karaluchów- więc ruchanko D i B, ale tylko tych szczególnych - z oszczędnościami w lirach. Ale za to jaki wzrost PKB!

Ostatnio modyfikowany: 2018-03-15 12:28

sage_slav

https://www.youtube.com/watch?v=EyQEk72CtPA

lenon

Czasami jak Cię czytam, to wydaje mi się, że Ty rozsądny jesteś, a jak przechodzę do następnego akapitu, to Sasinem trącasz.

"A opodatkowanie etatowców jest dlatego tak gigantyczne, bo po pierwsze i najważniejsze większość prowadzących biznesy w Polsce oszukuje na podatkach i ZUSie, więc ktoś musi ten brakujący podatek jednak zapłacić. Pada na etatowców, bo im jest najłatwiej zabrać."

To jest nic innego jak kupiony kit, przez ciemny lud. I każdy kto w to wierzy jest najzwyczajniej w świecie ciemny.

Ktoś, kto ma trochę oleju w głowie, to weźmie kalkulator i policzy na jakie kwoty mogą być te oszukaństwa i przyrówna je do wydatków publicznych.

Obecna władza, coby zrzucić odpowiedzialność za swoją nieudolność, wyprodukowała kozła ofiarnego, którego w rytualny sposób, próbuje spalić na stosie, przy poklasku tłuszczy.

Ktoś kto ma łeb na karku, to weźmie kalkulator i policzy jeszcze, jaką kwotę do budżetu, wpłacają ci, którzy płacą te 80% i bez wątpienia wyjdzie mu, że jeżeli połowę tej kwoty, mieliby wpłacić ci, którzy rzekomo oszukują, znikliby z ogółu płacących.

Zastanawianie się nad takimi rzeczami przez ciemny lud, jest niemożliwe. Inaczej nie byłby on ciemny.

Opodatkowanie etatowców jest dlatego tak gigantyczne, ponieważ wydatki państwa, są poniżej oczekiwań ciemnego ludu, a czym wyższe wydatki, tym bardziej ten lud trzeba kroić, a oczekiwania wzrastają. Ciemny lud, cieszy się tylko z jałmużny, którą dostanie od wspaniałego państwa. Widzi tylko jedną stronę medalu i dlatego jest ciemny.

Jeżeli państwo, przy obecnych wydatkach, chciałoby, wyrwać kasę od tych co rzekomo oszukują i ulżyć tym samym tym, którzy są ciemiężeni, zrównało by to z ziemią gospodarkę. Właśnie dlatego tego nie robią. Wystarczy kalkulator @Arcadio.

"Choć realnie patrząc, Polska w gronie państw europejskich, redystrybuuje poprzez budżet dość niską część PKB - w granicach 40%.

Mniej redystrybuują tylko Rumunia, Bułgaria i Irlandia, a najwięcej kraje skandynawskie, ciągle wygrywające w rankingach poziomu życia i szczęśliwości społeczeństw."

Pewne rozwiązania w pewnych warunkach się sprawdzają, a w innych nie.

Generalnie, im kraj na niższym poziomie wartości dodanej, tym procent redystrybucji powinien być niższy.

Inaczej, najpierw trzeba kapitał zakumulować, żeby potem można, było sobie pozwolić na powszechną szczęśliwość.

Problem zaczyna się tworzyć w chwili, w której poziom redystrybucji zaczyna się nadmiernie rozjeżdżać z poziomem bogactwa.

Ten proces właśnie obserwujemy dzisiaj w Polsce. Wydajemy właśnie ostatnie tchnienie i jak to w swoim zwyczaju ruszamy z szarżą ułańską na czołgi.

Do tego wszystkiego dochodzą jeszcze inne uwarunkowania, jedno społeczeństwo lubi pomarańcze, a drugie smród skarpetek.

Jeden zatrudnia fachowców w spółkach państwowych, a drugi przyklejaczy plakatów. Można tak ciągnąć, tylko po co?

@sage_slav

Sądząc po Twojej znajomości systemu podatkowego i wniosków jakie z tego wyciągasz, to myślę, że Ty się z głupim przez ścianę macałeś i z tego powodu ogarnęły Cię jakieś ptapty.

3r3

@Arcadio

"Problemem są złodzieje, którzy nie przestrzegają ustalonych zasad. "

Ustalonych przez Stalina?

Zasady to wypada ustalić ze mną, no a jak nie - to nie :)

"Grabić, palić i mordować wedle własnego uznania to można na wojnach. "

Wojna trwa - jak swoje odwojuję i zgarnę kontrybucje to będzie po wojnie.

Na zakończenie wojny to wypada aby zgodziły się wszystkie strony konfliktu. Jednostronnie zakończyć można tylko debellacją. A do tego trzeba wygrać.

"Ale w czasach pokoju obowiązują prawa i poważne państwa dbają, aby nikt sobie jaj z ich praw nie robił, bo potrafią je wyegzekwować."

Na przykład grawitacji?

"Polska nie egzekwuje ustalonych praw w stosunku do złodziei ( a przynajmniej nie egzekwowała ich przez poprzednie 25 lat) stąd jest biedną atrapą państwa i dopóki to się nie zmieni taką pozostanie. "

O to nie żałujmy sobie - Szwecja, Dania, Norwegia, RFN, Anglia też nie egzekwują. Też atrapy. A może jeszcze ktoś ma doświadczenia w innych krajach to się poszerzy listę?

"To jak walka z dopingiem w sporcie. "

Przecież doping poprawia wyniki - jest bardzo pożyteczny.

W sporcie chodzi o wyniki.

"Tu nawet nie chodzi o to, że niektórzy nielegalnie się bogacą."

A kto ustala co jest legalne? Ubecka dynastia z nadania chorążego pokoju?

"Rzecz w tym, że w takim bagnie praktycznie żaden młody człowiek nie jest w stanie wejść na rynek jakiejkolwiek usługi, płacąc uczciwie ZUS i podatek, bo nie zarobi na miskę. "

To niech nie płaci. Właśnie o tym mam bloga - jak się nie dać okraść złodziejom. A kto się nie daje okraść to dziś złodziej?^^

"kiedy tylko państwo upora się z grabieżcami następuje powszechna szczęśliwość - przykłady krajów skandynawskich"

O tak - bardzo dobre przykłady - kompletnie zamrożone ścieżki awansu społecznego, syf do potęgi aż się przestali rozmnażać i ich najeżdża i łupi kto zechce.

@BenyRBH

"czasami obca, w szczególnosci taka której przemoc jest nie obca jest lepiej poinformowana niz własna."

Ale to są ludzie co ich w jednym miejscu stale nie znajdziesz, jeżdżą po różnych krajach, otwierają fabryki, ich nie trzeba ścigać - ich wystarczy kupić.

@sage_slav

" Tęgie głowy główkują co tu zrobić z tym VATem, ale jedyne rozwiązanie żeby nie było na nim wałów to... Usunąc VAT, albo wyjść z EU. "

Dobrze kombinują - a jedyny sposób aby nie było problemów z państwem to je rozwiązać, sztandar wyprowadzić i wreszcie dać sobie siana z tą mrzonką.

"Oczywiście na uproszczenie już czekam 3 lata i nadal myślą co tu zrobić. "

To jeszcze sobie poczekasz kilka pokoleń. Ale przy tej dzietności to długo nie potrwa.

"Póki co stoimy przed historyczną szansą, bo to sie dzieje z Rosją to jej rozpad :) "

I nagle kobiety nad Wartą zaczną rodzić po trzy i pół mieszkańca jak w Jerozolimie?

Ostatnio modyfikowany: 2018-03-15 19:48

Człowiek z lasu

Kikkhull

GrzegorzWwa

edzio

"Opodatkowanie etatowców jest dlatego tak gigantyczne, ponieważ wydatki państwa, są poniżej oczekiwań ciemnego ludu, a czym wyższe wydatki, tym bardziej ten lud trzeba kroić, a oczekiwania wzrastają. Ciemny lud, cieszy się tylko z jałmużny, którą dostanie od wspaniałego państwa. "

A nie uważasz że rozwiązanie jest trochę prostsze? U nas 98,5% spoleczeństwa uważa że dokładać się do państwa powinni najbogatsi - czyli 1.5% płatników netto powinno utrzymać 98,5% odbiorców netto. Dlatego system nigdy nie będzie się bilansował.

@Arkadio

"Problemem są złodzieje, którzy nie przestrzegają ustalonych zasad."

Otóż nie - problemem są złodzieje którzy ustalają zasady. Ja jeśli kradnę to np. dla dzieci - czyli urzeczywistniam zasadę sprawiedliwości społecznej - ukradnę urzędasowi i dam dziecku. Ale nie ustalam zasad. Dlatego uważam że jest nie wporządku jak złodziej mówi że jest źle ukraść złodziejowi -bo kim innym jest biurwa?

"Polska nie egzekwuje ustalonych praw w stosunku do złodziei stąd jest biedną atrapą państwa i dopóki to się nie zmieni taką pozostanie"

Polska jest biedną atrapą państwa bo jest krajem biednych ludzi którzy płacą podatki złodziejom. Gdyby ludzie byli bogaci to państwo byłoby bogate.

"Rzecz w tym, że w takim bagnie praktycznie żaden młody człowiek nie jest w stanie wejść na rynek jakiejkolwiek usługi, płacąc uczciwie ZUS i podatek, bo nie zarobi na miskę."

Chyba nie rozumiesz kraju w którym żyjesz. Który "nieuczciwy przedsiębiorca" utrudnia młodemu człowiekowi wejść na rynek i założyć własny bank?

Odpowiedź - KNF. Dopóki zamiast opierać się na papce propagandowej nie zaczniesz palcem grzebać w stolcu legislacyjnym wypróżnianym również przez obecną większość to nie zrozumiesz że problemem nie jest Kowalski który wyprodukuje coś 3% taniej bo zaoszczędzi 1000 zł na podatkach.

Problemem jest to że chcąc wejść na jakikolwiek rynek Nowak ryzykuje że np. KNF dowali go na 10.000.000 zł kary, czyli relatywnie KNF to ekwiwalent 10.000 złodziei.

"przykłady krajów skandynawskich, gdzie redystrybucja dochodów przez Państwo jest najwyższa na świecie i sięga 60%, a wszystkie te kraje są w czołówce państw, gdzie żyje się najszczęśliwiej"

Może lepiej przytaczać kraje szczęśliwości z wysoką redystrybucją takie jak np. Wenezuela, albo PRL? Dzięki temu obraz celu do którego dążymy będzie bardziej klarowny

Mengiz

Jakbyśmy wszyscy podążali ścieżka 3r3 to za 15 lat nie miałbyś emerytury, wiesz o tym?

Alan Shrugged

https://kingworldnews.com/the-brutal-war-in-gold-is-a-10000-20000-gold-price-really-possible

i

https://www.sprottmoney.com/Blog/mr-president-if-we-dont-have-gold-we-dont-have-a-country.html

Ostatnio modyfikowany: 2018-03-16 01:44

manieq

@czlowiek z lasu

Jakbyśmy wszyscy podążali ścieżka 3r3 to za 15 lat nie miałbyś emerytury, wiesz o tym?

Ot dylemat robić dzieci czy emeryturę ?? A może uzależnić emeryturę od ilości dzieci ? Bo jak się przestaliśmy mnożyć niby skąd ci skapnie ? Afrykanie na pontonach przyniosą ? Jak by dać 3r3 władzę to by na powrót wprowadził dziesięcinę od firm i fizoli. Dopiero by złodzieje spieprzali bo jak tu kraść :)

3r3

"Jakbyśmy wszyscy podążali ścieżka 3r3 to za 15 lat nie miałbyś emerytury, wiesz o tym?"

I tak nie będzie emerytur, tak jak nie było ich sto lat temu.

@manieq

"Jak by dać 3r3 władzę to by na powrót wprowadził dziesięcinę od firm i fizoli."

A ile to tam macie dywizji aby je komukolwiek dawać?

Bo jankesi to aż swoje musieli przysłać kiedy się okazało że Macierewicz do posprzątania w wywiadzie nato musi dzwonić po policję, bo sam żadnym oligarchą nie jest i wojska nie ma.

//===============

Całe obecne manewry na funduszach, na giełdach, na dodruku sprowadzają się do prostej kwestii - jak wyjaśnić wszystkim, że to całe "oszczędzanie na przyszłość" to było tak dla żartu. I to tak wyjaśnić, aby z widłami jednak nie chcieli zrobić rewizji dlaczego cały system gospodarczy oparty o iluzję przyszłych zysków musi być oparty na oszustwie. Bo przecież jak spalimy wydobyty węgiel to waluta dodana do kotła przez BC na poczet wartości dodanej przez kopalnię tym węglem jakoś się nie dezintegruje.

Ostatnio modyfikowany: 2018-03-16 05:26

PL_Andrev

"The Brutal War In Gold - Czy cena 10 000 USD - 20 000 USD jest naprawdę realna?"

Zdaje się że dopóki sześciu smutnych panów będzie ustalało ceny złota, a nikt nie będzie się domagał dostaw fizycznego kruszcu z comexu (czyli nie zawoła "sprawdzam") dopóty ceny istotnie się nie zmienią.

Sitting

Kwestia czasu.

uberbot

"@Alan Shrugged

"The Brutal War In Gold - Czy cena 10 000 USD - 20 000 USD jest naprawdę realna?"

Zdaje się że dopóki sześciu smutnych panów będzie ustalało ceny złota, a nikt nie będzie się domagał dostaw fizycznego kruszcu z comexu (czyli nie zawoła "sprawdzam") dopóty ceny istotnie się nie zmienią."

To trochę nie tak.

Spróbuj zawołać to wtedy przylecą i może uda Ci się jeszcze coś kiedyś tu skomentować. Smutni panowie dbają również o to, żeby nikt nie wołał o fizyka. Gra nie toczy się o to, że się nikt nie domaga. Gracze są świadomi. Cena jest taka jak ma być. Ustalona. Tylko panika, jak w Indiach, i to tylko na wolnym rynku spowoduje, że złoto będzie miało inną cenę, niż w szulerni. Póki co. Poza tym nie wiemy po ile duże ilości chodzą, a jeśli na rynku jest kwintylion dolarów, to spodziewaj się, że za uncję cena jest już dawno powyżej 5k, tylko jak kupujesz kopalnię albo wymieniasz obligacje rządowe FED, które są warte tyle, ile lotniskowce pozwolą Ci sprzedać (AS ma ich miliardy, a po co jak nie mogą nimi handlować, bo helikoptery zaczynają spadać z książętami).

Sprzedaje się emocjami, więc dla sprzedawcy nie ma znacznia, czy złoto jest po 10k czy po trylion za uncję. On ma procent ze sprzedaży, więc buduje emocje wokół tematu...

@Człowiek z lasu

Dokładnie mam takie samo wrażenie. 3r3 mówi jak jest. Powiew normalności w tym drukowanym świecie.

Problem jest dwojaki:

a) jak ktoś całe życie jadł gówno (ponad 30 lat wystarczy już pewnie, nie znając psychologii człowieka), żeby to gówno uważał za najsmaczniejsze danie pod słońcem

b) są pewne ograniczenia sprzętowe w człowieku, tak jak masz 4GB Ramu w kompie i nie uciągniesz z tego wydajności 8GB kompa, z człowieka też więcej nie wyciszniesz i tyle, trzeba handlować z tym co jest, zwłaszcza jak patrz punkt a)

Ostatnio modyfikowany: 2018-03-16 10:41

manieq

zieloniutki

chyba jednak akcjonariusze Orlenu niezbyt docenili Pana "wszystko mogę" i plan drenażu w formie "fuzji"

Arcadio

To nie o fuzję chodzi, tylko o ściepę na budowę elektrowni jądrowej, która ma już kosztować 75 mld.

Do tego ogólnie nie najlepszy sentyment rynkowy.

Sama fuzja jest dobrą decyzją z punktu widzenia akcjonariuszy Orlenu, ale jej wpływ na poprawę wyników rocznych firmy to kilkaset mln, a jest wiele więcej czynników, które wpływają na zysk akcjonariuszy w znacznie większym stopniu.

zieloniutki

fuzja tak, tylko widzisz Ja nie przez przypadek słowo "fuzja" dałem w cudzysłowiu.

Gdyby rzeczywiście firmy się łączyły, to byłoby to korzystne i dla firm i dla akcjonariuszy. Problem w tym, że one się nie łączą, a jedna z nich przejmuje drugą. Co ważniejsze przejmuje od akcjonariusza większościowego, czyli większościowy rucha maluchów bez mydła ...

3r3

"A ja powiem że wartość waluty słabo się koreluje z ceną chleba dla zwykłego leminga, więc na chuj ta globalizacja ?"

No właśnie po to, jeśli by jeszcze tu i tam wiz nie było to bym nawet w Europie już nie siedział, to tylko przez politykę Koreańców i Czajników jeszcze u nich nie grasuję. Bo się lepiej pilnują.

@Arcadio

"To nie o fuzję chodzi, tylko o ściepę na budowę elektrowni jądrowej, która ma już kosztować 75 mld. "

Tej co już fundamenty niebawem będą w wieku emerytalnym? Bo już zdaje się zaczęliśmy dawno^^

Ostatnio modyfikowany: 2018-03-16 17:51

deepblue

"Tej co już fundamenty niebawem będą w wieku emerytalnym? Bo już zdaje się zaczęliśmy dawno^^"

Nie. Ta będzie lepsza, większa, Narodowa.

Budować ją będą tylko najbardziej zaufani,lepszego sortu, przedsiębiorcy.

75 mld? Mało. Nie wystarczy nawet na ośmiorniczki dla wszystkich wygłodniałych i wiernych przez 8 lat gąb. Dodajmy 30 mld na Centralny Port Lotniczy. Jak zabraknie to zbudujemy Centralny Dworzec Kolejowy a później Autobusowy!!!

To będzie "miś na miarę naszych możliwości i to nie jest nasze ostatnie słowo"

lenon

"A nie uważasz że rozwiązanie jest trochę prostsze? U nas 98,5% spoleczeństwa uważa że dokładać się do państwa powinni najbogatsi - czyli 1.5% płatników netto powinno utrzymać 98,5% odbiorców netto. Dlatego system nigdy nie będzie się bilansował."

Oczywiście, że tak, ale takie podejście nie daje odpowiedzi na pytanie, jak to się dzieje, że koszty utrzymania państwa są na poziomie na który nas nie stać. To jest prawdziwa przyczyna braku bilansowania się systemu.

Odpowiedzią jest to co napisałem. Żeby wygrać wybory trzeba przelicytować konkurentów, a pieniądze trzeba skądś brać. Więc z prawej kieszeni się wykrada jak kieszonkowiec, tak żeby nikt się nie kapną, a do lewej w glorii chwały, przy blasku fleszy wkłada tylko część zajumanych, bo różnicę przecież musi skonsumować aparat administracji.

Społeczeństwo taką rolę w tym odgrywa, że jest motorem napędowym, robienia siebie w h... .

A, że obecna władza zbudowała swoją propagandę na przekazie do ciemnego ludu, to ten lud, rozpowszechnia te brednie, a chcąc być uczciwym trzeba je prostować.

Ostatnio modyfikowany: 2018-03-16 22:53

bmen-bis

Ten twój lud to też ja i ty. Pisząc te swoje wypociny okazujesz tylko swoje prostactwo intelektualne i pogardę dla własnego klanu. Wyżkarz że tacy anglicy czy włosi są bardziej rozgarnięci intelektualnie. Potrafisz? Gdzieś się pomyliłem? Prawdziwym problemem ten naszej krainy jest kompradorskie qurestwo i złodzijesto zuchwałe. Coś dodasz?

Ragnarök

Koledzy co myslicie o polskiej spolce KREZUS krora ostatnio dala zarobic "nieco" inwestorom. Obecnie wyszedlem i oczekuje dolka. Od jakiego poziomu dolka wedlug was odbije sie i ruszy znow w gore?

zieloniutki

to może porównaj ilość projektowanych / wdrażanych / budowanych :

marek pojazdów / samolotów / helikopterów / czołgów/ rakiet / maszyn budowlanych, innych zawansowanych urządzeń (np. robotów przemysłowych), procesorów i innej zaawansowanej elektroniki, okrętów podwodnych, lotniskowców, siłowni jądrowych, wystrzeliwanych satelit(ów), promów kosmicznych, policz ilość / długość tuneli drogowych (np. pod górami), szybkich kolei, ... , sporo by się jeszcze znalazło.

aaaa, zapomniałbym, pomiń: plantacje jabłek, montownie, montażownie, centra logistyczne i konfekcjonujące

... bez urazy, ale realnie patrząc, bliżej nam do "kolonialnego" trzeciego świata, niż do rozwiniętej gospodarczo europy ...

Ostatnio modyfikowany: 2018-03-17 01:03

lenon

Ostatnio modyfikowany: 2018-03-19 08:06

lenon

"Mozna tlumaczyc, ale jak nie dociera to pozostaje tylko jak wspominal @3r3 podlaczyc sie pod rure."

Grunt, to być uczciwym.

Nie wiem jak to ująć, ale jak państwo mnie okrada, to nie do końca znaczy, że jak ja nie dam się okraść to nie okradam państwa.

Okradam wtedy swoją babcie, dziadka, sąsiada i innych, którzy nie są w stanie nie dać się okradać.

To jest problem tożsamości. Podział o którym piszesz, przebiega wzdłuż linii, "my i oni". Podział ten, jest ze swej natury fikcyjny. Jeżeli na swoją stronę przeciągniesz jakąś wartość, to ona zniknie w innym miejscu klasyfikacji "my". Równowaga w przyrodzie zawsze jest zachowana, a różnice pojawiają się tylko w stanach postrzegania, które ściśle związane są z odcinkiem czasu, w którym dany stan występuje.

To są stany subiektywne, których eksperymentalnie można dowieźć.

Z tego powodu podłączając rurę myśląc, że przynosi to jakąś korzyść "my", popełnia się ten sam błąd myślowy, który charakteryzuje ciemny lud.

Z "ja", choć trudno w to uwierzyć, występują takie same zależności. Cóż, na tym pozwolę sobie zakończyć, wszak od tematyki, odszedłem w obszary, które nie mają związku z linią bloga.

3r3

"Wyżkarz że tacy anglicy czy włosi są bardziej rozgarnięci intelektualnie. Potrafisz? Gdzieś się pomyliłem? Prawdziwym problemem ten naszej krainy jest kompradorskie qurestwo i złodzijesto zuchwałe. Coś dodasz?"

Na Paliaka to uczyli za Uralem, a narzędzi informatycznych do korekty błędów nie dostarczyli?

Włosi rozgrabili co się dało aż po Etipię, Czerwone kurtki aż po Chiny... a tu lokalna rzeczywistość jest wadliwa bo jak rozumiem to złodziejstwo jest za małe - trzeba tak rabować żeby o złotych zębach wyrwanych sąsiadom spalonym w piecach pokolenia pamiętały - wtedy kraina jest zamożna i już łupić więcej nie trzeba^^

//======== Rozwiązanie tajemnicy ciasteczek @Arcadio

@Arcadio słusznie zarzucił, że z wytworzonych przez przedsiębiorcę i pożyczonego od Kapitana Państwo niewolnika jest dziesięć ciasteczek, z czego jedno dla niewolnika, jedno dla Kapitana i reszta dla przedsiębiorcy.

Otóż Kapitan to są żołnierze co wojen nie wygrywają, policjanci co do zbójów nie strzelają, sędziowie co winnych wypuszczają i niewinnych każą, lekarze co nie leczą, nauczyciele co nie uczą, kapłani co nie wierzą, artyści co nie tworzą i cała biurwia obsługa do tego.

I bardzo łatwo sprawić aby każdy z nich miał dziesięć ciasteczek.

Otóż każdy z nich może zostać przedsiębiorcą.

A jeśli chcemy mieć kraj bogaty, zbrojny, silny i sąsiadów poniewierający to tych co nie potrafią sobie wytworzyć dziesięciu ciasteczek trzeba zepchnąć ze skały. I wtedy będzie dziesięć ciasteczek dla każdego. Kto pracuje. Bo kto pozoruje prace ten nie je. A jak jeść próbuje to trzeba go zepchnąć ze skały - po co nam tacy co nic nie wytwarzają? Po co nam artyści co świątyń nie zdobią tylko jakie tęcze?

Miejscem do żebrania są schody kościoła, a nie sztandar państwa. Sztandar służy do wbijania w obce ziemie, aby pod nimi poniewierać ludy jakieś takie obce, aby nam wczasy dostarczały.

//========

@remigiusz123

" Inni to powinni, inni tamto powinni, tylko ze sami sa zalezni od pieniedzy tych innych"

Moje lemingi też tak twierdzą, zawsze stawiam im pytanie dlaczego jakoś to wszystko samo się nie dzieje, anieli z nieba nie zstępują i nie przywracają wymarzonego porządku. Za każdym razem jak cieć nie wymieni żarówki na schodach to proponuję im dzwonić na gestapo, jakby brakło kurczaków w KFC to też - na komendzie kurczaków pod dostatkiem.

@lenon

"Okradam wtedy swoją babcie, dziadka, sąsiada i innych, którzy nie są w stanie nie dać się okradać. "

Ofiara sama jest winna swojej słabości, że nie wytworzyła siły by nie być ofiarą.

Każdy ofiarą staje się dobrowolnie. Społeczeństwo nie wytwarzające jednostek zaczepnych, nawet jeśli z powodów obiektywnych samobójczych (Rzymianie w wojnach ponosili większe straty niż podbijane ludy, ale mieli lepszą rozrodczość) samo osobie jest winne swojego upadku.

"Z tego powodu podłączając rurę myśląc, że przynosi to jakąś korzyść "my", popełnia się ten sam błąd myślowy, który charakteryzuje ciemny lud. "

Przypomnę, że kiedy odcinają nam rurę to łapiemy za cyca. I to w warunkach w których zarzut świadomego myślenia jest nie do przeprowadzenia.

Zawsze będą jacyś naiwni, nawaleni oksytocyną czy inną ideologią, którzy zgodzą się oddać nam swoje siły życiowe - bierzmy. Podejrzewam że robią to w swoim długoterminowym interesie, bo celem jest następne pokolenie. A dzietność jasno wykazała, że jedziemy donikąd.

Przecież to lepiej żebym dzieci miał ja niż naczelnik. Bo moje będą miały właściwe poglądy - jemu starczą koty i banda gamoni z dzietnością 1,3.

Ostatnio modyfikowany: 2018-03-17 06:52

Volku

coraz częściej start-upy szukają finansowania tworząc token

BTW czy ktoś może wypowiedzieć się o członkach zespołu (najeżdżając na zdjęcie link do Linedina itp.)?

godni zaufania czy młode, głodne wilki ?!

PC Principal

https://www.youtube.com/watch?v=EiNGnNRADwk

O największym "produkcie eksportowym" USA:

https://www.youtube.com/watch?v=wD2UDAHEOcc&t=1s

bmen-bis

@remigiusz123

gdyby to tylko ode mnie zależało to żyłbyś w nie-socjalnej republice opartej na prawie naturalnym, gdzie element taki jak ty byłby co niedziele pod kościołem po mszy o 12 pregieżowany.

Tymczasem, bo jak jak Prezes Faust, znikam i jakoś zniknąc nie mogę. Miłego

Ostatnio modyfikowany: 2018-03-19 08:07

zieloniutki

Ostatnio modyfikowany: 2018-03-19 08:07

bmen-bis

Ostatnio modyfikowany: 2018-03-19 08:08

zieloniutki

Ostatnio modyfikowany: 2018-03-19 08:08

Eltor

Jakieś inwektywy, jakieś przytyki z zaglądaniem sobie do rozporka... Jesteście pewni, że to tak ma być? Bo jak normalnie się Was dobrze czyta, nawet polemiki, z których można się czegoś nauczyć, tak dziś jakiś zły duch w Was wstąpił i nad forum się unosi.

Zlitujcie się.

Popey83

Jak widzisz odpowiedzi merytorycznej na ten czy inny temat związany z tematyką finansową nie otrzymasz ....

Kiedyś pod artykułami Czarka poruszało się wszystkie tematy związane z finansami giełda ,waluty surowce etf ...

Teraz to tu bardziej polityka dominuje ;/

odezwij się na nakoulma83@interia.eu

Mengiz

Jak sama nazwa/nick wskazuje nie za wiele masz do powiedzenia. Cenie dużo wyżej wypowiedzenia bmena niż Twoje, srry za szczerość ale taki już jestem. A co do Twoich różnych nicków. Powiedz jak to jest u Cb. Każdy z Twych nicków jest jakoś podzielony na fajny/fajniejszy?

Proszę zauważyć iż forum jest po to aby dojść do pewnego konsesusu a nie ukazać kto jest lepsiejszy.

Ostatnio modyfikowany: 2018-03-17 21:52

lenon

Ostatnio modyfikowany: 2018-03-19 08:10

zieloniutki

Ostatnio modyfikowany: 2018-03-19 08:10

greg240

Nie zarzucaj mi ,ze jest w tym kraju jak jest dzieki ludziom takim jak ja. Wypraszam sobie przypinanie łatki socjalisty.

Kolega jest tchórzem i do tego cwaniakiem, bo dyskutowaliśmy o moralności i wyludzaniu podatku vat.

A kolega albo zmienia temat albo atakuje personalnie ,ze posmiejemy się z moich rozliczen z fiskusem.

Nie ze mna te numery.

Do tego nie potrafisz dedukować jeżeli piszę że "gdyby nie te wspolne srodki to zaciukali by cię w twoim własnym domu" to

powinieneś wydedukować ,że chodzio utrzymanie policji ,ze wspolnych srodkow, ale znow w sposob cwany probojesz mi przypiać latke socjalisty.

A nie potrafisz skojarzyc prostych faktów.

Predzej powiedziałbym, ze w kraju jest jak jest bo mamy takich "uczciwych" przedsiebiorcow jak kolega:)

3r3

"Inwestowaniem" zajmują się teraz banki centralne, jak prowadzicie jakiś to nie żałujcie sobie udziału w atrapie rynku, ale tu nie ma szczególnie o czym pisać, kiedy widać że firmy w bilansach to podają głównie ile dostały od "inwestorów" na pokrycie "inwestycji". Sam w bilansie występuję jako takie zwierzę "inwestycja", już tak doinwestowany jestem że na czwarte piętro na raty włażę przez te dotacje z EU. A raz w tygodniu muszę wejść tak wysoko i cierpię okrutnie.

@remigiusz123

"staram sie byc uczciwym"

Wobec kogo? Jaki jest porządek miłosierdzia? Państwo nie jest osobą, nie można być uczciwym wobec abstraktu. Tak jak nie można być uczciwym wobec spółki - uczciwym można być wobec udziałowców.

I tym jest właśnie szara strefa - jest to uczciwość wobec udziałowców z pominięciem abstraktu.

"zostalem porzadnie wychowany"

Gdzie i w jakich czasach?

"co ciekawe nie uwazalbym tego za mocno niemoralny czyn (okrasc panstwo)"

Zaraz nam przyjdą ekooszołomy i nazwą złodziejami bo kopalniami i wyrębem okradamy Matuszkę Ziemię (bo niewolno nam wydobywać własnego zasilania do przemysłu, musimy kupować od Matuszki, co prawda nie Ziemi, ale ekooszołomy stamtąd mają rozkazy).

Okraść można wyłącznie osobę, i to konkretnie bliźniego. Państwo nie jest żadnym bliźnim - to abstrakt.

"Uwazam tylko, ze jezeli ktos zarabia 2k i rzada sie od niego haraczy,"

Uważam to samo jak dodasz zero, dwa zera, czy ile tam chcesz. Jałmużny udziela się dobrowolnie, z własnych przekonań i w porządku miłosierdzia. Nie ma żadnego powodu abym fundował biurwie lenistwo - ani mi oni braci, ani swaci. Sędzia jak chce dostać jeść, to ma dopisać uzasadnienie to sentencji jaką ja wymyślę, albo niech kto inny mu daje do miski. O ile się ktoś tak naiwny by utrzymywać szamana co gada od rzeczy karmić.

Ostatnio modyfikowany: 2018-03-18 06:57

Mengiz

Ostatnio modyfikowany: 2018-03-19 08:13

zieloniutki

https://www.ft.com/content/1a69051a-2869-11e8-b27e-cc62a39d57a0

[Część komentarza usunięto, ponieważ nic nie wnosił do dyskusji]

Ostatnio modyfikowany: 2018-03-19 08:14

Lech

durin

2) Czy po cłach na stal i aluminium nie powinny wystrzelić amerykańskie spółki z tej branży? Może warto byłoby w nie teraz zainwestować?

zieloniutki

1) nie wiadomo co będzie ze "zrzutką na atom" w PL

2) to najprawdopodobniej nie będzie fuzja, tylko przejęcie od SP za które PKN będzie musiało wyłożyć gotówkę - nie wiadomo też na jakich warunkach ta transakcja poleci:

- wyobraź sobie że Twoja spółka kupuje od Ciebie akcje ...

- Ty ustalasz cenę i Ty ustalasz warunki transakcji ...

... z praktyki Ci powiem, że przy bujnej wyobraźni to można ...

3) z drugiej strony, PKN zjechał już ze 35% od szczytu, więc wszystko możliwe, a już na pewno jakaś większa korekta w spadkach by się przydała :)

"Czy po cłach na stal i aluminium nie powinny wystrzelić amerykańskie spółki "

stawiałbym raczej, że w momencie ogłoszenia tego faktu przez Trump-a wszystko było już w cenie

Ostatnio modyfikowany: 2018-03-18 11:35

durin

ad 1) liczone in minus, bo będzie drenaż pewnie wszystkich spółek SP.

Natomiast in plus że jest uszczelniony VAT i ograniczony przemyt paliw, więc raczej dochód orlenu powinien stabilnie rosnać przez następne lata. Dodatkowo pewnie tak jak Trader pisze, nastąpi napływ kapitału z rynków rozwiniętych. Także w orlenie pozycja długa raczej.

Na niezłą okazję jeszcze Tauron wygląda. Masz ich akcje?

Patrzyłem na kilka głównych spółek stali i alu w US i rzeczywiście dawno wystrzeliły...

zieloniutki

paliwa być może faktycznie coś ograniczyli, uszczelnienia Vat-u po uwzględnieniu wzrostu gospodarczego raczej nie widzę - może minimalnie.

Coraz częściej się zastanawiam, czy to nie jest efekt "zmiany warty", my jeszcze nie zaczęliśmy chapać, ale innych już przegoniliśmy - generalnie jestem bardzo sceptyczny w świętowaniu uszczelniania czegokolwiek

w "efekcie stycznia" wyszedłem praktycznie w 100% z GPW, pozostało mi parę surowców (USA) i czysta spekulacja (kasyno) - nawiasem mówiąc przez weekend "leczę kaca" po fikołkach DAX-a z końca tygodnia i związanym z tym znaczącym odchudzeniem portfela :(

manieq

Ostatnio modyfikowany: 2018-03-18 12:46

3r3

Budżet to takie wiadro zanurzone w gospodarce, nawet jak cieknie to żadna wada, bo przynajmniej przez te nieszczelności cokolwiek do niego wleci. Co wleci to wleci, nikt tam przecież specjalnie dolewał nie będzie. A jak się uszczelni to nie wleci do niego nic z gospodarki, może deszcz z jakiej odległej chmury koniunktury, no ale nie zawsze ten deszcz złota pada.

polish_wealth

manieq

Ostatnio modyfikowany: 2018-03-18 17:27

polish_wealth

homer

Lech

Tutaj właśnie rośnie przewaga Chin i ich chęć współpracy dla dobra obu stron( przynajmniej jak na razie) nad USA które od lat stosuje metody mafii kogo nie da się spacyfikować, przekupić i uzależnić trzeba zrównać z ziemią..

latrunculus

Jak tam perspektywy do inwestowania w petro?

Krzysiek3

Jezuici i Inkwizycja? To się przypisuje Dominikanom. Ale w ogóle się nie pisze o stosach które rozpalał np. taki Jan Żiżka (husyci), bohater Czechów, niezmiennie mający dobra prasę. Adamitów (Pikardów), taki odłam husytów, który mu się w taborze pojawił, to spalił ze 400-stu, a ich przywódców zamknął w beczce i kazał podpalić. Kalwini też nie byli dużo łagodniejsi - w takiej Genewie to naprawdę strach było mieszkać pod rządami tego bogobojnego protestanta. Żartów nie było - stosy kalwińskie może się Tobie wydają łagodniejsze, ale to chyba teki złudzenie, a może niewiedza.

@manieq

A co ty taki zaniepokojony, że ktoś tam śmiał skrytykować matuszkę rasiję? Wszystko jest pod kontrolą - Władimir Władymirowicz dostał 82% poparcia (włączając rosyjskiego "nacjonalistę" narodowości prawniczej (Żyrynowski)) i panią Ksenię Sobczak (jako słupy Władkowe, co by był jaki pluralismus). Sam wykręcił 78% - to jest wynik. Nie mówią wam, że trzeba w zapale zachowywać jaki umiar, bo "z obfitości serca usta mówią" to jest takie ostrzeżenie, żeby się pośpiechem nie demaskować i prowadzić działalność propagandową w sposób bardziej inteligentny.

manieq

A co ty taki zaniepokojony, że ktoś tam śmiał skrytykować matuszkę rasiję?

A mnie to lata i powiewa ja sobie siedzę przy kominku na dalekiej północy, ale narracja jak przed wojną z Irakiem. Mnie tam do woja PL nie powołają, a nawet jak by chcieli to nie wiem czy na adres wezwanie dojdzie na czas :)

NLC

Spoglądam na te świece w ujęciu rocznym i do sierpnia 2017 spadek, potem wzrost, jakby trend niby spadkowy a może boczny do grudnia 2017 a od lutego wygląda na wzrostowy z ostatnimi dniami niczym rakieta ku górze.

zieloniutki

XD, nooooo, tośmy im pokazali, na pewno zapamiętają! XD

...

Ja pie***, brak słów

Ostatnio modyfikowany: 2018-03-20 10:58

sage_slav

Wow. Włąsnie przez takich jak Ty blog staje coraz mniej atrakcyjny jeśli chodzi o wartość merytoryczną, więc postuluję, abyś zaczął zapisywać swoje przemyślenia w notatniku. Efekt będzie ten sam, bo jak już ktokolwiek przeczyta Twoj wpis potraktuje go jak bełkot niemowlaka. Czyli zignoruje (Tłumaczę, żębyś nie miał wątpliwości). Dzięki.

Ostatnio modyfikowany: 2018-03-20 12:01

Arcadio

Tylko wskazane w artykule niemieckie firmy wypłaciły setkom tysięcy swoich pracowników premie roczne w wysokości od 4100 do 9111 euro.

A ile wypłaciły polskie firmy ?

gasch

https://stooq.pl/q/?s=pkn&c=5d&t=l&a=lg&b=0

-10% w tydzień po ogłoszeniu "korzystnych" zmian.

@zieloniutki

Zawsze śmieszy mnie jak mały kaziu się rzuca i myśli, że zrobi przykrość dużemu kaziowi.

@Arcadio

O premiach mogę powiedzieć tyle, co wiem na pewno. Zachodnie koncerny i firmy zajmujące się szeroko pojętymi finansami wypłacają nierzadko premie, które można by nazwać 13-takmi. Tysiące pracowników biurowych dostają premie roczne w wysokości 1-2 pensji, czyli podobnie jak w przytoczonym artykule. W polskich IT też zdarzają się premie, czasem nawet kwartalne w wysokości miesięcznej pensji.

Nie wiem co robią duże polskie koncerny.

Ty wypłacasz takie premie?

Ostatnio modyfikowany: 2018-03-20 13:53

Eltor

"A ile wypłaciły polskie firmy?"

A ile polskich firm tu mamy? PZU wypłaciło, nie mogę narzekać.

Arcadio

"Ty wypłacasz takie premie?"

Odpowiem tak, spośród czterech zachodnich korporacji, które znam od podszewki, w dwóch płaci się takie premie dla całości personelu uzależnione od realizacji celów. Wysokość premii wynosi max 1-2 miesięcznych pensji ( zwykle do 2 mają pracownicy sprzedaży i mngt team), zaś do 1-ej reszta.

Obie firmy podtrzymują system premiowy, bo tak wynegocjowały związki zawodowe, jeszcze w momencie przejęcia tych firm w latach 90-tych.

W trzeciej są premie tylko dla mngt team do 1 pensji, w czwartej system premiowy niby jest, ale premii z reguły nie ma, bo jest uznaniowa, jak Pan zza oceanu zdecyduje :) Dodam, że dwie ostatnie to greenfieldy bez organizacji związkowej.

A jak Ty płacisz ?

gasch

Dobrze znam 2 zachodnie korporacje/centra finansowe, siedzące w Polsce od 10-15 lat. Obie płacą tak jak pisałem.

Nie ma tam żadnych związków zawodowych mimo, że zatrudniają po kilkuset (pod 1000 każda) pracowników tylko w jednym mieście.

Premie wynikają z rynku pracy jaki mamy. Gdyby nie tego typu zachęty to ciężko byłoby im utrzymać pracowników.

Premie zależą od wydajności (oceny pracownika) i wahają się od 1 do 2,5 miesięcznego wynagrodzenia.

Dodam, że co roku są podwyżki na poziomie 5-10% też uzależnione od wyników.

Aktualnie nikogo nie zatrudniam. W firmie, z którą mi najbliżej większość jest na B2B i mają różne premie. Głównie wtedy jak wypali duży projekt ze sporym zyskiem. Część zysku jest dzielona. Rocznie jest z tego dodatkowe 20-30% rocznego wynagrodzenia.

zieloniutki

Bardzo mi przykro, że zaniżam Toje horyzonty merytoryczne, postaram się poprawić, choć nie wiem czy mi się to uda, ale na pewno będę próbował^^

Napisz czy takie rozwiązanie Cię usatysfakcjonuje ...

PS.

#sage_slav jakbyś nie był świadomy, to wprowadzenie sancji wobec sąsiedniego kraju jest ważnym wydarzeniem polityczno - gospodarczo - binesowo - finansowym i może rodzić przeróżne skutki (również bardzo poważne).

W tm przypadku sankcje wprowadziła głowa Państwa, więc chba są warte odnotowania?

@Arcadio " A ile wypłaciły polskie firmy ? "

też płacą, może tylko innym grupom pracowniczym ...

Ostatnio modyfikowany: 2018-03-20 19:14