Chiny ukrywają odpływy kapitału

Analitycy z Goldman Sachs odkryli, w jaki sposób urzędnicy z Ludowego Banku Chin (PBOC) ukrywają odpływy kapitału z Państwa Środka. Jak się okazało, od października 2015 do czerwca 2016 roku, Chińczycy wytransferowali z kraju około 500 mld USD. Aby bilans przepływów kapitału wyglądał pozytywnie, wyrzucono ze sprawozdania publikowanego przez PBOC dane o transferach środków w walutach zagranicznych. Gdy trik z usunięciem części informacji nie wystarczył (aby ukryć odpływ pieniędzy), sfabrykowano również kwoty przelewów.

W Chinach obowiązuje zakaz wyprowadzania kapitału za granicę do kwoty 50 tys. USD rocznie (na osobę). Jest on jednak nieustannie omijany, a stosuje się w tym celu wiele metod: od przelewów zagranicznych z wykorzystaniem banków działających „w podziemiu”, po kupno/sprzedaż bitcoinów. Wytransferowane pieniądze pomagają w pompowaniu baniek spekulacyjnych na Zachodzie (głównie na nieruchomościach).

Odpływy kapitału przybierają na sile w momencie, gdy PBOC przeprowadza (poprzez interwencje na rynku walutowym) sztuczne obniżanie kursu RMB. Szacuje się, że w ciągu tylko 2015 roku wytransferowano z Chin około 1 bln USD. Bardzo prawdopodobne, że w najbliższym czasie dojdzie do jeszcze szybszej ucieczki środków z kraju. Głównym powodem miałaby być trudna sytuacja chińskich przedsiębiorstw. Na ich kondycji odbija się spowolnienie gospodarcze w krajach rozwiniętych.

Wyżej wspomniany odpływ kapitału, to dla Pekinu coraz większy problem, zwłaszcza w świetle słabnącego handlu międzynarodowego. W efekcie, jeśli wyprowadzanie pieniędzy nabierze dostatecznie na sile, Chiny mogą mieć problem z utrzymaniem płynności finansowej (i tak już mocno nadwyrężonej przez gigantyczną bańkę na nieruchomościach).

Lockheed i DigitalGlobe szykują nowy system mapowania świata

W sierpniu zostanie wystrzelona na orbitę nowa satelita WorldViev-4, która będzie dostarczała (z terenu) zdjęcia o wysokiej jakości. Rozdzielczość fotografii będzie na tyle dobra, by pomóc w zebraniu informacji na temat żyjących gatunków roślin i zwierząt, struktury gleby czy rodzaju drzewostanu. Zdjęcia, po obróbce i analizie, mają umożliwić również wykrywanie złóż minerałów i surowców energetycznych.

Nowy monitoring znajdzie więc zastosowanie nawet w przemyśle, ale może niestety stanowić zagrożenie dla prywatności obywateli (nie tylko w USA, ale i na świecie). Podejrzenia wydają się uzasadnione, jeśli weźmiemy pod rozwagę informację o bezpośredniej współpracy rządu i DigitalGlobe. O dobiciu targu świadczy np. fakt o otrzymaniu (w zamian za dostęp do informacji) pozwolenia na sprzedaż zdjęć sektorowi prywatnemu (o które DigitalGlobe starała się bezskutecznie od lat). Podobnych transakcji nie wykonuje się za darmo, a obecny trend na nieustanne zwiększanie inwigilacji nie zostawia wątpliwości, do jakich celów wykorzystana zostanie nowa technologia.

Konta emerytalne zabezpieczone złotem?

Brytyjscy przyszli emeryci dostaną możliwość kupna złota za środki przeznaczone na przyszłą emeryturę. Pieniądze, odkładane do tej pory na kontach emerytalnych czy inwestowane w najróżniejsze aktywa, będzie można przekierować na zakup bulionu i sztabek z The Royal Mint of England. W obecnej sytuacji, rozsądnym rozwiązaniem wydaje się zainwestowanie części oszczędności w zakup metali szlachetnych. Jest jednak pewien problem. Przyszli emeryci nie mają szans na jakąkolwiek weryfikację posiadanych przez nich aktywów. Mogą jedynie wierzyć w ustne zapewniania bankierów o faktycznym stanie rezerw.

Wdrażane rozwiązanie przypomina bardzo praktyki FED, który od 1953 roku zabrania przeprowadzania audytów rezerw złota. Jest to wyjątkowo ważne zagadnienie, ponieważ instytucja nie posiada nawet grama fizycznego złota, a jedynie akt własności na nie (takiej informacji udzielił, przed komisją w Kongresie, jeden z pracowników FED–u). Sam kruszec natomiast został, najprawdopodobniej, oddany w leasing bankom bulionowym. Czy emeryci mogą mieć zatem pewność, że złoto, które kupili, faktycznie istnieje? Jaką mają gwarancję, że możliwa będzie sprzedaż kruszcu w przyszłości?

Bańka na rządowym długu ciągle rośnie

Wg najnowszych obliczeń obligacje rządowe krajów UE, Szwajcarii i Japonii (posiadające ujemne oprocentowanie) opiewają już na kwotę 13 bln USD. W przybliżeniu jest to 80% PKB całej Unii Europejskiej! Mało tego, w wyniku interwencji EBC, do grona instytucji emitujących dług oprocentowany poniżej zera, dołączyły również firmy takie jak Johnson & Johnson czy General Electric. Pomijając przewagę na rynku, którą otrzymują z błogosławieństwem EBC największe korporacje, jest to wyjątkowo niebezpieczna sytuacja.

Prywatni inwestorzy czy fundusze inwestycyjne trzymają ujemnie oprocentowane obligacje tylko dlatego, ponieważ mają nadzieje odsprzedać je za wyższą cenę w przyszłości. Wszystko jest dobrze tylko wówczas, gdy można znaleźć kupca takiego jak EBC (który skupi dług gwarantujący stratę). Przyjdzie jednak moment, w którym inflacja raportowana – nawet przez rządowe źródła – zacznie rosnąć, a kupców na przewartościowany dług zabraknie. Możemy się wtedy spodziewać wyprzedaży dziesiątek bilionów obligacji z ujemnym oprocentowaniem, których nikt nie będzie chciał kupić. Kwota kredytów subprime (opiewająca na 0,7 bln USD), przez którą zaczął się kryzys w 2008 roku, dzisiaj wygląda po prostu śmiesznie.

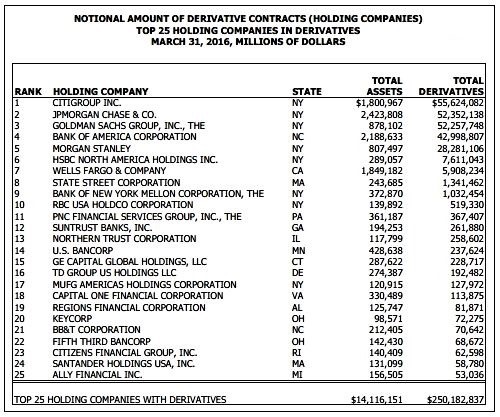

Oficjalny bilans derywatów największych banków w USA

Według najnowszych danych suma, na którą opiewają derywaty 25 największych banków w USA, wynosi 250 bln USD. Według szacunków Banku Rozrachunków Międzynarodowych w Bazylei (BIS), suma derywatów to około 700 bln USD, a według nieoficjalnych danych, to już 1,5 biliarda USD.

Opisywane sumy są niewyobrażalne, zwłaszcza gdy zestawimy je z PKB świata w wysokości 78 bln USD. Są to wyłącznie kwoty nominalne, stanowiące zapisy w umowach. Problem polega jednak na tym, że na podstawie tych kwot przeprowadza się rozliczenia, a strata nawet 1% to wartość 1,5 bln USD! W przypadku poważniejszego kryzysu Banki Centralne mogą nie podołać problemowi i niemożliwe będzie ponowne uratowanie sytuacji. Im większy bilans, tym większe ryzyko (które rośnie wykładniczo).

Instytucje bankowe zbyt duże, by upaść (którym, od kryzysu w 2008 roku, pozwolono jeszcze urosnąć), są tak wielkie, że zagrażają już nie tylko konkretnemu regionowi czy sektorowi (w którym operują), ale całemu globalnemu systemowi finansowemu. Bankructwo tak ogromnej instytucji spowoduje powstanie roszczeń i dziur w bilansach kolejnych podmiotów, a efekt domina – w sytuacji kolejnego kryzysu – może przypominać bardziej reakcję łańcuchową.

Nowe inwestycje na Wzgórzach Golan

Nowe inwestycje, które zakładają wydobycie ropy naftowej z pola Ness-2 na Wzgórzach Golan, są nielegalne. Teren, który jest zajmowany przez wojska Izraelskie, wg prawa międzynarodowego należy do Syrii. Po analizie listy inwestorów zaangażowanych w projekt możemy wnioskować, że inwestycje zostaną jednak zrealizowane, a niezgodność z prawem nikomu nie będzie przeszkadzać. Do głównych inwestorów należą:

- Rupert Murdoch – właściciel m.in. koncernu medialnego Twenty-First Century Fox,

- Dick Cheney – były wiceprezydent USA,

- James Woolsey – były szef CIA,

- Lord Jacob Rothschild – nieformalny właściciel banków centralnych.

Jak powiedziała jedna z postaci w filmie "Kontrakt": "Demokracja demokracją, ale przecież ktoś tym musi rządzić”. Najwyraźniej żadna wojna, nawet domowa, nie może zostać zmarnowana, a prawo obowiązuje tylko słabych.

Funduszom emerytalnym w USA brakuje 6 bln USD

Według najnowszego raportu Trustees Report, opublikowanego przez Social Security Trustees, w ciągu zaledwie jednego roku dziura w budżecie systemu federalnego funduszy emerytalnych w USA powiększyła się o 6 bln USD. Braki wynikają z różnicy między aktywami (26 bln USD), które fundusze mają w swoich bilansach, a zobowiązaniami wobec emerytów (32 bln USD). Jeszcze rok temu różnica wynosiła połowę, czyli 3 bln USD. Prędkość z jaką rośnie rozbieżność pomiędzy aktywami i pasywami wskazuje na nieuchronny, a przede wszystkim bliski kryzys płynności instytucji państwowych.

W poprzednich częściach najważniejszych wydarzeń poruszałem temat funduszy emerytalnych. Nowe dane jeszcze wyraźniej opisują problem, przed którym stoją urzędnicy odpowiedzialni za stabilność wypłat emerytur w krajach rozwiniętych. Bez znaczenia jest, czy chodzi o system redystrybucji czy system kapitałowy. Zachód, poprzez odejście od tradycyjnych modeli wielopokoleniowych rodzin, wszedł na ogromną minę. To dzięki pieniądzom emerytów hulano, w minionych latach, na największych giełdach na świecie. Natomiast teraz, gdy w alarmującym tempie kończą się środki, problem staje się śmiertelnie poważny.

Urzędnicy w USA rozpoczęli działania

Aby zwiększyć strumień pieniędzy płynących do systemu emerytalnego, urzędnicy pracują nad nowym programem kont oszczędnościowych o nazwie SAVE UP Accounts Act (Secure, Accessible, Valuable, Efficient Universal Pension Accounts Act czyli Bezpieczny, Dostępny, Cenny, Skuteczny, Uniwersalny). Nowy program przewiduje zwiększenie składek, wpłacanych przez przedsiębiorców na konta emerytalne swoich pracowników, o 32%. Jak mawiał Albert Einstein: „Szaleństwem jest robić wciąż to samo i oczekiwać innych rezultatów”, jednak niczego innego po urzędnikach państwowych spodziewać się nie powinniśmy.

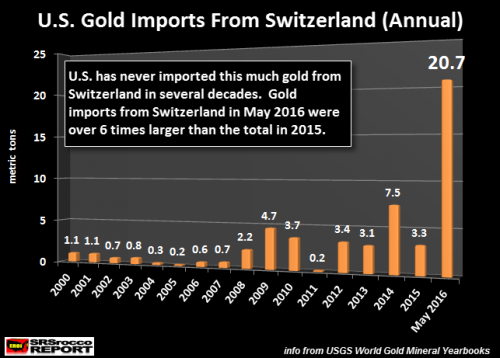

Import złota ze Szwajcarii do USA rośnie

Znacznie wzrósł w maju import złota ze szwajcarskich rafinerii do USA i przebił tym samym ilości notowane w poprzednich latach (przynajmniej 3-krotnie).

Jest to zaskakujące wydarzenie, ponieważ w ostatnich latach jesteśmy świadkami nieustannego odpływu złota z Zachodu na Wschód (a nie na odwrót). Ilość nie jest imponująca, ale ważny jest trend. Najwidoczniej inwestorzy w USA wreszcie zastanawiają się nad tym, co dalej? Ich własne aktywa są jednocześnie zobowiązaniami innych podmiotów, a może przecież zaistnieć sytuacja, że przestaną być honorowane.

Dużo ważniejszy, w tym kontekście, jest konsensus zawarty między Chinami a USA, o którym mówią analitycy rynków metali szlachetnych. Chodzi o to, że Pekin dostał od Waszyngtonu zielone światło (przywilej) na zdywersyfikowanie rezerw dolarowych w fizyczne złoto. Układ ma być gwarantem Chin i zapewnieniem, że nie podejmą działań prowadzących do rewaluacji złota i dewaluacji dolara tak długo, jak długo metal płynąć będzie do Państwa Środka. Czyżby ten fundamentalny (dla stabilności finansowej świata) układ trząsł się w posadach?

Rebelianci Huti atakują Arabię Saudyjską

Jemeńscy żołnierze z ugrupowania Huti, którzy w ciągu ostatnich 4 dekad stoczyli 6 wojen (wszystkie wygrane), pokazują, że nie boją się Arabii Saudyjskiej. Wojska koalicji złożonej z armii Arabii Saudyjskiej, Emiratów Arabskich i Kataru próbują przejąć ziemie należące do Jemenu, z uwagi na odkryte tam niedawno duże złoża ropy naftowej. Inwazja na południowego sąsiada zaczęła się ponad rok temu, a wojska – wyposażone w nowoczesny sprzęt z fabryk USA – do tej pory nie poradziły sobie z przejęciem władzy w kraju. Mało tego, w ostatnim czasie rebelianci przeprowadzili własną inwazję na ziemie Arabii Saudyjskiej i pokazali, że naloty i bombardowania ich nie przestraszą.

Wydarzenia przybierają dramatyczny obrót dla rodu Saudów, pomimo tego, że bezpieczeństwo powinna zagwarantować im przecież umowa zawarta z rządem USA. Kiepsko wyposażeni rebelianci z Huti udowodnili, że wojska Rijadu mogą zostać łatwo pokonane, mimo iż zaopatrywane w sprzęt za miliardy USD. Sytuację wykorzystuje saudyjska opozycja, której wyżej wspomniane wydarzenia dodają niewątpliwie wiatru w żagle. Jak długo – przy obecnej fatalnej polityce zagranicznej USA i niewątpliwej słabości Rijadu – uda się jeszcze utrzymać reżim Saudów przy władzy? Jest to fundamentalne pytanie, ponieważ to oni stworzyli i utrzymali (przez prawie 4 dekady) petrodolara, jako walutę rezerwową świata.

Independent Trader Team

xxx

Bilans derywatów.

Czy dobrze rozumiem, że to derywaty należące do klientów tych banków, a nie do samych banków?

Gdyby Saxo Bank był na liście, to wartość moich kontraktów terminowych też by tam była zawarta.

BuahahaXD

Skąd się biorą te derywaty? Jak określana jest ich wartość? Skąd biorą się te astronomiczne kwoty rzędu wielokrotności PKB świata? Jeżeli ich wartość nie jest na niczym oparta, to jak spadek wartości derywatów może wpłynąć na kondycję banków czy całego systemu?

Proszę o wyjaśnienie prostym językiem całej tej sytuacji.

SoLLeo

"Odpowiedzcie sobie na pytanie czy wygra Hillary Clinton żona Billa czy D.Trump który chce wywrócić ich świat do góry nogami"

Według Beniamina Fulforda D. Trump i H. Clinton kontrolowani są przez te same siły, więc żadnego wywracania świata do góry nogami nie będzie (patrz rządy PO i PIS...). <<Loża masońska P2 zmusiła Hillary Clinton do zaakceptowania jezuity Toma Kaine na swojego kandydata na wiceprezydenta. Ponieważ ta sama loża i jezuici popierają Trumpa, oznacza to, że obie strony są już kontrolowane przez te same siły. Tak więc nie ma już wyboru.>> (cyt. monitor-polski.pl).

A co do Brexitu, ciekawe czy ktoś naprawdę myśli, że ludek brytyjski miał w tej kwestii cokolwiek do powiedzenia? Każdy wie, jak ten świat jest poukładany, jak bardzo zmanipulowany i kontrolowany przez tzw. elity. Jeżeli do Brexitu dojdzie, to tylko dlatego, że to właśnie było dla elit najkorzystniejsze. Mam przekonanie graniczące z pewnością, że w tak poważnych sprawach o tak ogromnych konsekwencjach finansowcych to nie ludzie będą decydować.

Zresztą już była informacja, że 100 lordów z London City wyjście poparło...

polish_wealth

@ Nie rozumiem co miałoby się stać oprócz inflacji i spadku wartości walut amer,euro,japonii, względem innych walut/surowców, Spada cena obligacji bo nie ma na nią kupców, rośnie rentowność, BC drukuje i kupuje obligacje, czy coś oprócz potężnej inflacji tutaj się dzieje? Proszę o pomoc w zrozumieniu tego procesu.

@ Solleo, oczywiście że BREXIT jest na rękę London City, uwalnia je od Unii europejskiej z jej zapędami wielkiego Państwa, dzieki temu WB moze złapać swój balans i prawdopodobnie odzyskać w ostateczności swobodę nad własnymi inwestycjami, emisją walut, obligacji to sygnał dla Chin, że nie uczestniczymy w tym bandyckim bloku wiec mozemy z wami się dogadywać, plus podejrzewam, że nastał czas zatapiania Unii Europejskiej i to ma być gwóźdź do trumny, tutaj powodów można mnożyć, od Friedmanowskiej czy Brzezińskiej wizji utrzymania hegemonii Ameryki, czyli godzimy w niemcy i rosje rozdzielając je, plus BREXIT w mojej osobistej opinii ma na celu wywołanie fali wyjść - ergo spadek EURO i wtedy moim zdaniem będzie próba połączenia amerykanskiej waluty z europejską jako deska ratunkowa dla obydwu przed dewaluazją względem azji.. że jednolite prawo celne, jeden blok z którym trzeba się liczyć - ale to tylko moje wydumane przemyślenia, poprostu jak Ci globaliści mieli by zamykać tą jedną piramide bez zamykania pokolei tego co jest blisko siebie -

Ostatnio modyfikowany: 2016-08-03 14:40

CreatioExNihilo

"słuchaj jakbyś objął stanowisko prezydenta jako miliarder czyli osoba która ma i wie jak się zarabia, a tam w szafie odkrywasz trupa, że np. atak na bliski wschód był tylko po to, żeby podzielić złoża miedzy największe korporacje, to co nie powiesz o tym na głos?"

Po co on to ma mówić, skoro nic na tym nie zyska? Przeciętnie rozgarnięty Amerykanin to wie lub może się o tym dowiedzieć. Jednak ludzi to nie interesuje, ważne jest kto wygra następną edycję "Mam talent", a nie jakiś tam Bliski Wschód.

Będzie kąsał Clinton, jednak na pewno nie będzie atakował zasad gry korpo. Jest zbyt inteligenty na to, więcej straci niż zyska. Poza tym, przecież on sam doskonale wie o co się stało z Kennedy, chyba go nie podejrzewasz, że on chce iść po trupie do celu, swoim trupie.

"Wielki Mur jaki Trump chce"

"Trump nie zgodzi sie na fiat helicopter money bedzie chcial"

"On chce zrobić dokładnie odwrotnie"

Jest jeden wspólny mianownik, słowo "chcieć". Załóżmy, że wygrywa i myślisz, że od razu zaczyna to realizować mając na względzie to, że rozwali interesy potężnych korpo, które nie mają skrupułów rozwalić całe narody tylko, żeby się kasa zgadzała? Osobiście, nie wierzę.

polish_wealth

CreatioExNihilo

I to jest dobre pytanie, co nim kieruje lub kto nim kieruje? Niestety ja nie znam odpowiedzi na to pytanie, przypuszczam, że Ty też nie znasz bo nie jesteśmy Trumpami i nie mamy takiego portfela i wpływów jak on. Jednak skoro on jest miliarderem to nie jest głupcem, który decyduje się na to, że albo ja rozwalę korpo albo korpo rozwali mnie. Bez korpo nic nie zrobi, przeciwko korpo sam sobie zaszkodzi. Więc albo jest szaleńcem albo tylko pozornie jest poza układem.

dev

Fillford to delikatnie mówiąc oszołom, trzepiący kase na subskrypcjach, na innych oszołomach. Sory, ale gość ma track record bliski 0. Nic co ględzi się nie spełniło / nie ma pokrycia w wydarzeniach.

Proponuje nie zaśmiecać tego forum takimi wpisami.

Pozdrawiam

CreatioExNihilo

Nie da się zmienić sytuacji na świecie bez zmiany świadomości społeczeństwa. Póki co społeczeństwo samo wybrało facebooki i inne social media. Co spowodowało, że nie mają ani prawdziwych przyjaciół ani pieniędzy. Sytuacja w USA jest podobna (oczywiście w innej skali) do sytuacji w Polsce, gdzie część społeczeństwa uważa, że polityk odmieni ich życie, natomiast sami muszą tylko oddać głos na niego i to wszystko. Absurd. Taniec z politykami w "prime time".

Arcadio

Przeciętny człowiek może sobie otworzyć pozycje przeciwstawne na kontraktach na to samo aktywo ale przesunięte w terminie wygasania np. o 3 miesiące. Dzięki temu pozycja jest względnie neutralna a wartość nominalna może być ogromna. Np. 10 kontraktów L na WIG20 z terminem wygasania wrzesień16 i 10 kontraktów S na WIG20 z terminem wygasania grudzień16. Ogólna wartość nominalna takiej ekspozycji to 720 000 PLN a ryzyko minimalne.

Podobnie wysokie ekspozycje mają np. wspominani tutaj często commercials, czyli zwykle firmy np. wydobywcze, które kontraktami hedgują swoją sprzedaż.

Czasem ekspozycja na derywaty wręcz zabezpiecza innego rodzaju inwestycje czy transakcje.

polish_wealth

@ Obejrzalem kiedys wywiad Fullforda z Rockefellerem, no kretyn zadaje pytanie Davidowi czy rządzi swiatem, na to rockefeller sie smieje i mowi ze z jego punktu widzenia jest to niemozliwe i ze nie rzadzi, a ten duren zatrzymuje film i tlumaczy jak to rockefeller krecił oczami... ja przychodze na ten blog bo tu sie urealniaja pewne rzeczy, chociaż troche przed chwilą śmiechnąłem pod wąsem, bo mnie sie moderuje za spiskowe wypowiedzi, a T21 mówi o Lordzie Jakobie jako nieoficjalnym wlascicielu banków centralnych, weź tu dojdź.. no nic rozgyzam te puzle dalej = )

Ostatnio modyfikowany: 2016-08-03 20:26

Człowiek z lasu

Co do mojego biznesu - ja aktualnie planuje...

Skoro - jak dobrze zrozumiałem - pracujesz w bankowości, to podpowiem Ci pomysł na biznes za kwotę, którą posiadasz, w branży, którą znasz... ;)

Otwórz biuro kredytowe. Ale nie w Warszawie, Poznaniu, czy we Wrocławiu, bo tam rynek jest zapchany po dach "doradcami".

Poszukaj jakiejś (zaniedbanej w temacie) mieściny na prowincji - wierz mi - są ich dziesiątki, gdzie usług doradczych zero lub na skandalicznym poziomie.

Znajdź lokal w centrum, wyremontuj go, obranduj.

Podpisz umowę z jakimś Expanderem albo innym Notusem ale jako partner niezależny - tak jest po stokroć wygodniej, bezpieczniej, duuużo lepiej marżowo.

Nastaw się na hipoteki i duże firmówki - takie pow. 100 tys.

Znajdź w swoim mieście + dodatkowo w promieniu 50 km podobne miasteczka, gdzie są często małe lokalne biura nieruchomości, które często radzą sobie słabo z obsługą kredytową swoich klientów i płać im za leady. Jak będziesz znał się na hipotekach, to będą Cię po rękach całować, że w końcu mają kogoś, kto pcha im tematy. ;)

Zlokalizuj biura księgowe w podobnej okolicy i płać im za pamięć, że jak ich klient pomyśli tylko o kredycie, to owa księgowa wręczy im Twoją wizytówkę.

Dobra - więcej nie powiem bo sprzedam cały pomysł na biznes... ;)

Na co możesz liczyć?

Jak będziesz uczciwie pracował, to dochody (nie przychody) na poziomie 10 tys. netto, to pikuś. 20 tys.? - jak weźmiesz kogoś do pomocy i odpalisz mu z 2 tys. netto/msc za pilnowanie biura i obdzwonkę. Będzie osrany ze szczęścia, że ma taką fajną robotę - ciepło, w biurze, 8 h pon-pt, weekend wolny, bajka. :)

Dlaczego warto?

Najlepszy argument - system wypluwa kompletnych debili. W szkołach nie ma ŻADNEJ edukacji finansowej. Rozmawiam z klientami o hipotece i jest to rozmowa jak z kosmitą. Często mam wrażenie, że ciężko im pojąć jak tak prostą rzecz - czyli jak działa oprocentowanie zmienne, że rata będzie się zmieniać, bo marża +WIBOR, itd. Dla nich to pojęcia z kosmosu. Po prostu MASAKRA!!!

Inna sprawa - na co dzień widzę, jak branża to BEZLITOŚNIE wykorzystuje, jak robią klientów w bambuko, aż boli. Jak kleją im do kredytów durne ubezpieczenia, doliczają opłaty brokerskie i takie tam, Naprawdę czasami aż boli...

polish_wealth

@ Czlowiek z Lasu a wiesz co mnie boli? to że Jakob de Rotschield żeby zarobić miliard prawdopodobnie wykonuje jeden telefon do kogoś innego pod koniec jakiegoś cyklu, a rozliczają się nie wiem w czym chyba w kawałkach krajów jakie obejmują swoimi mackami. I to jest niesprawiedliwość ktora wymaga wywrotki systemu, tylko trzeba sie dowiedzieć jak to wygląda dokładnie -

dav1

Wspominales ze nie inwestujesz w cos bezposrednio po wzrostach, w tym przypadku zloto i srebro. Wypadalo aby nastapila jakas korekta na metalach, a narazie nic. Skoro gielda amerykanska bije nowe rekordy, to spodziewalem sie ze to dobre otoczenie dla korekty. Co wedlug Ciebie bedzie sprzyjalo korekcie, czy jednak juz nie jest ona taka prawdopodobna?

trader21

„Jeśli ceny akcji nie spadną i będzie utrzymywana sztuczna hossa przez najbliższa dekadę, lub ceny pozostaną w trendzie bocznym ponieważ polityka niskich stóp i dodruku będzie utrzymywana cały czas (może dwie dekady) to nikt z nas może nie doczekać swoich celów inwestycyjnych.”

Jeżeli stanie się tak jak piszesz to metale szlachetne osiągną bardzo wysokie poziomy. Ostatecznie najlepsze zwroty przynoszą w czasach negatywnych rzeczywistych stóp procentowych.

Co do akcji, być może ich ceny utrzymają się na bardzo wysokich poziomach i będą dalej rosły wraz z inflacją w efekcie czego poniosę stratę shortując niektóre rynki. Wydaje mi się jednak, że w takim scenariuszu kapitał popłynie szybciej na tańsze rynki rozwijające się z których mam Rosję, Turcję oraz obserwuje kilka kolejnych rynków. Dysproporcja między DM i EM jest zbyt duża aby utrzymała się na dłuższą metę.

@PanSarmacki

„Czy spadek wolumenu handlu międzynarodowego nie jest także obrazem recesji w Rosji? Czy też Rosja jest odporna na wszystkie zdarzenia na świecie i jej gospodarka w przeciwieństwie do zgniłego Zachodu wchodzi w fazę fantastycznego rozwoju? Czy wszystkie wskaźniki pokazują upadek Zachodu i rosnącą potęgę Rosji? I co my biedni Polacy mamy w tej sytuacji zrobić, kiedy Zachód upada, a Rosja tak prosperuje, a poza tym jest blisko?”

Spadek handlu czy sankcje gospodarcze zawsze uderzają w obie strony. Gospodarka Rosji także oberwała w efekcie wojny handlowej. Co możemy zrobić?

Geopolitycznie: Robić interesy z każdym. Nie zawierać sojuszy z nikim. Najlepsze sojusze powstają gdy obie strony mają zbieżne interesy.

Prywatnie: Korzystać z niskich cen akcji oraz dużego potencjału do wzrostu.

@leccepen

„Trader21, zapowiadałeś, ze przymierzasz się do zakupów w Turcji, zamierzasz stworzyć jakiś artykuł na ten temat? Czy bierzesz pod uwagę także nieruchomości w tym kraju?”

Ja już akcje kupiłem poprzez ETF TUR dostępny w NY. Jak będę miał czas to napiszę na ten temat osobny artykuł. Nieruchomościom się nie przyglądałem i obawiam się, że sensownego REIT’u na Turcję to raczej nie znajdę. Co do cen to myślę, że mogą być na sensownych poziomach ze względu na dość wysokie stopy procentowe wynoszące obecnie 7,5%.

„Czy jest na forum ktoś kto zamierza zainwestować w pszenice? Jej cena jest historycznie niska, choć mam pewne informacje żeby jeszcze czekać. Ktoś z was robił może jakaś głębszą analizę na ten temat i chciałby się podzielić informacjami?”

Cena pszenicy rzeczywiście jest bardzo niska i być może zajmę na niej pozycję. UWAŻAJ jednak na 28% contango!!!

@dav1

„Wspominałeś ze nie inwestujesz w coś bezpośrednio po wzrostach, w tym przypadku złoto i srebro. Wypadało aby nastąpiła jakaś korekta na metalach, a narazie nic. Skoro giełda amerykańska bije nowe rekordy, to spodziewałem się ze to dobre otoczenie dla korekty. Co według Ciebie będzie sprzyjało korekcie, czy jednak już nie jest ona taka prawdopodobna?”

Zgadza się. Nigdy nie kupuję aktywów po silnych wzrostach. Akcje w Brazylii nadal są długoterminowo atrakcyjne ale ze względu na silne wzrosty z pierwszej połowy roku tylko czekam i obserwuję rynek.

Co do złota nie wiem szczerze co napisać. Commerials mają ogromną pozycję ale przy tych poziomach mogą nastąpić dwie rzeczy:

- dalsze wzrosty wynikające z masowego zamykania krótkich pozycji i odcinania się od strat (short squeeze)

- atak na ceny zakończony sukcesem i spadki rzędu 10-12% na złocie, 20% na srebrze i 40% na GDXJ

Docelowo obstawiam wzrosty ale wydaje się, że wspomniana korekta już miała miejsce i była płytsza niż myślałem.

dav1

Co sadzicie o inwestycji w spolki zajmujace sie sciaganiem dlugow? W razie kryzysu ich akcje powinny poszybowac do gory. Jest moze jakis ETF na ten sektor?

xoni

trader21

Wydaje mi się, że pozycja na rynku derywatów przedstawia wartość wszystkich pozycji zarówno banku jak i jego klientów. Jest jednak pewne ale. Ostatni raz jak sprawdzałem dane w BIS to ok 70% wszystkich derywatów opiewało na stopy procentowe. Wskazuje to na manipulacje mającą na celu utrzymanie stóp oraz rentowności obligacji na zaniżonych poziomach. W tym z kolei specjalizują się agencje rządowe jak i największe instytucje finansowe działające na zlecenie rządów oraz banków centralnych.

Można zatem ostrożnie założyć, że co najmniej 65% (lub raczej 80%) ekspozycji dotyczy inwestycji banków, a nie ich klientów.

polish_wealth

polish_wealth

PN

mdm

M123

DB podobno wykupił całe roczne wydobycie, ktoś wie jak negocjują kontrakt i ustalają cenę?

Dam

https://fred.stlouisfed.org/series/WALCL

Czy istnieją jakieś dolary poza bilansem banku centralnego? Bo to lekko dziwne, że aktywa funduszy emerytalnych w USA wynoszą 26 bln $, a wszystkich pieniędzy M3 jest 4,4 bln $.

Jakoś brakuje mi dolarów na pokrycie tych wycen. Chociaż zawsze wydawało mi się, że to dolarów jest więcej niż produktów w nich wycenianych. Ale może się myliłem.

Dam

http://pl.tradingeconomics.com/switzerland/households-debt-to-gdp

zadłużenie państwa w stosunku do PKB wynosi 34,4%:

http://pl.tradingeconomics.com/switzerland/government-debt-to-gdp

Razem to 158% PKB. Nie wiem w co oni pakują te długi, jak wzost PKB mają na poziomie +0,7%.

janwar

Nie bylbym taki przekonany co do Brexitu. Moze byc 2 referendum:

Baronessa Wheatcroft powiedziała "Timesowi", że będzie głosować za odebraniem premier Theresie May prawa do decydowania o uruchomieniu artykułu 50., a to - jej zdaniem - może doprowadzić nawet do drugiego referendum unijnego.

http://wiadomosci.onet.pl/wielka-brytania-i-irlandia/wlk-bryt-czy-izba-lordow-bedzie-sabotowac-brexit/n7knpb

Wynika z tego ze skoro dobrze poinformowani zarobili miliony na spadku funta, to moga teraz zadobic rowniez w druga strone - na wzroscie funta, nawet powyzej szczytow - gdy bedzie drugie referendun

hamer

Patrzę sobie na ranking Ease of Doing Bussiness i właściwie to Polska nie wygląda tak źle na indeksach:

http://www.doingbusiness.org/rankings/

Niby najsłabiej wygląda pod względem startowania biznesu, ale np. Niemcy są jeszcze niżej.

Może być i subiektywna opinia co konkretnie odstaje od reszty państw.

3r3

"Czy istnieją jakieś dolary poza bilansem banku centralnego?"

Wystawić Ci weksel? Przyjmiesz? Ile chcesz żebym Ci był winien?

No i tak się dmucha lewary. Kto Ci zabroni wystawić weksli w PLN za więcej niż jest w ogóle PLN?

3r3

"Takie pytanie do tych co prowadzili działalność w różnych jurysdykcjach: Na czym polega często powtarzany zarzut, że w Polsce ciężko prowadzić firmę w porównaniu do innych krain?"

Co to jest kontrola, co to jest wezwanie, gdzie jest US?

To takie pytania na które przeciętny przedsiębiorca w normalnym kraju Ci nie odpowie bo się z tym nie spotkał.

Długo by opowiadać.

Za zgubienie księgowości na 0.5mEUR należności vat z transakcji importu wewnątrz unijnego i zamknięcie firmy z tego powodu (zaginięcia rachunków) nagana i 400EUR mandatu. To chyba naświetla temat.

CreatioExNihilo

Prawo podatkowe nie jest stanowione, tylko jest interpretowane przez urzędnika skarbowego.

Dam

"Wystawić Ci weksel? Przyjmiesz? Ile chcesz żebym Ci był winien?

No i tak się dmucha lewary. Kto Ci zabroni wystawić weksli w PLN za więcej niż jest w ogóle PLN?"

Mylisz pojęcia. Aktywa emerytalne są w akcjach, nieruchomościach itd. To nie są lewary. Te aktywa są wyceniane na 26 bln $ a M3 Fedu 4,4 bln $. Jeśli natomiast lewary są w nieistniejących dolarach to czego się bać? Jakaś magia jest ze nieistniejące dolary zamieniają się w prawdziwe?

A co do weksla to jak chcesz to wystaw. Zawsze to papier wartościowy nawet jak jest bezwartościowy ;) najlepiej in blanco i z klauzulą "poręczny bez protestu" :) Tylko co Ty z tego będziesz miał? :)

M123

Złóż skargę na urzednika, tylko wcześniej sprawdź jakie ma układy, bo to może być ciotka, kuzynka, bratanek kogoś z góry.

W US-ach jak w PSL-u

markc

Aktywa FED to nie M3. Całość M3 estymowana była na ponad 10 trylionów w 2013 roku.

Dam

3r3

W nieruchomości masz zakup na kredyt, a ten na wekslu. No i tyle są warte dulary.

Rzecz w tym że ta nieruchomość nie jest zbywalna po tym nominale jeśli nie istnieją weksle.

Właśnie tak się wysypały nieruchomości w UK, trzy lata temu DB zaczął wychodzić tam z kredytowaniu immobili i zaczęto odwijać weksle. Po referendum zeszło trochę powietrza z funta i nagle weksle stały się liche.

Nieistniejące USD zamienia w prawdziwe komornik.

Ja wystawię weksel Twoim spółkom, będziesz miał w bilansach taaaaaakie kapitały; czyż to nie jest wartość sama w sobie zrobić tak dobry uczynek i przyczynić się do takiego rozwoju gospodarczego?

Z dobrego serca podpisy składam, nawet na pustych stronach :)

Dam

"W nieruchomości masz zakup na kredyt, a ten na wekslu. No i tyle są warte dulary."

Ale te wykreowane dolary to powinny być w bilansie FEDu, bo skoro FED jest emitentem płacidła to powinien to płacidło mieć w bilansie. Płacidła ma 4,4 jednostki, a aktywa emrytalne w płacidle są warte 26 jednostek. Inżynierem jesteś i mnie dyscyplinowałeś że nie przystoi myśleć nielogicznie. Brakuje jednostek pieniężnych na pokrycie wartości aktywów.

3r3

A niby skąd FED ma wiedzieć że ja Ci udzieliłem Tobie kredytu kupieckiego i wziąłem weksel, i tym wekslem zapłaciłem drugiemu kupcu dopisując się na rewersie?

Przecież ja się z tego nie spowiadam, a płacić tym można jak kto przyjmie.

Dzięki temu producenci mogą sobie spokojnie operować nieistniejącymi walutami i rozliczać wszystko bez udziału systemu transakcyjnego tak długo jak mają podaż dóbr którą wzajemnie akceptują. Dlatego to producenci decydują o inflacji fiatów.

markc

Zgoda z 3r3.

FED od roku chyba 2006 przestał śledzić kontrakty zawierane między uczestnikami obrotu gosp (czyli m.in. M3). Emisja fizycznego pieniądza oraz kredyty udzielane przez FED to tzw. MB.

Dam

Ale to nie kredyt kupiecki. Kredyt na zakup nieruchomości masz nie od kupca tylko od banku komercyjnego, który raportuje do banku centralnego. Tak samo kredyt na zakup akcji. Przedsiębiorcy między sobą owszem mogą się kredytować bez wiedzy systemu finansowego. Ale tutaj chodzi o aktywa emerytalne zarządzane przez fundusze emerytalne, które tak nie robią. Coś jest nie tak z danymi, bo brakuje środków płatniczych. Za 4,4 bln $ nie da się wykupić wszystkich akcji notowanych na Wall Street. Czyli nie ma takiej ilości dolarów w obiegu żeby skupić wszystkie notowane akcje. Przecież to absurd! ;)

3r3

Gubisz się, to to samo, jak ja robię podaż nieruchomości to przecież do gospodarki nie trafiają z tego tytułu dodatkowe fiaty, tylko Ty je wytwarzasz dając mi weksel do łapy.

Tak samo robi bank - to są kredyty, nie USD, po prostu wszyscy je akceptują jako fiaty, i tak samo można akceptować dobry weksel, w banku nie ma nic więcej niż Twój weksel w sejfie, Twoja obietnica to wszystko co kursuje w gospodarce.

Fundusze emerytalne nie mają w sejfach nic więcej poza papierem, który może kiedyś za coś sprzedadzą. I te papiery są przyjmowane jako coś czym nie są i nikomu to nie przeszkadza.

Nie ma takiej ilości fiat w JEDNYM czasie aby skupić wszystkie akcje w jednym czasie. Ale wymagalności nie muszą zapaść na raz. Niektóre mogą zostać umorzone ugodą stron w ogóle bez udziału fiatów, a inne mogą zapadać po sobie w tym czasie fiat kursuje. Cała gospodarka może działać na wekslach bez pieniędzy w ogóle i nic się nie stanie, zresztą tym są fiaty - obiecankami.

Warto zwrócić uwagę że kredyt kursuje z banku centralnego do pracownika, a dobra w przeciwnym kierunku. Tylko na co bankowi wszystkie dobra w jednym czasie?

Przecież fizycznie tego nie utrzyma bo szablą odbierzemy.

Dam

"Gubisz się, to to samo, jak ja robię podaż nieruchomości to przecież do gospodarki nie trafiają z tego tytułu dodatkowe fiaty, tylko Ty je wytwarzasz dając mi weksel do łapy."

Jak idę do banku po kredyt na nieruchomość to nie powstają dodatkowe PLNy? To mnie zaskoczyłeś. Bo ja myślałem, że bank dostaje mój weksel, a ja w zamian wykreowane PLNy, którymi płacę zbywcy nieruchomości, bądź wykonawcom jeśli buduję od zera. To jednak istnieją te PLNy czy nie? ;)

W banku oprócz mojego weksla są depozyty. Np. depozyt tego, który mi zbył nieruchomość. Ja przyniosłem weksel, bank dał mi PLNy, ja PLNami zapłaciłem zbywcy, a on z powrotem przyniósł do banku jako depozyt. To istnieje czy nie istnieje? Jak nie spłacę weksla to zabiorą mi nieruchomość. Ale czy PLNy zbywcy znikną?

Freeman

http://www.goldseiten.de/artikel/295712--Neuer-Goldminen-Index-vereint-15-Top-Unternehmen.html

Najnizsze koszty wydobycia 1oz to 690 $

hamer

Z tą kontrolą to nie jestem pewien. Jak HMRC wpadło kilka razy sprawdzić czy wszystko oVATowane i są kwity to od razu w kilkanaście osób a wyglądało to trochę jak akcja antyterrorystyczna, przy czym mam wrażenie że zainteresowanie pojawiło się powyżej pewnego obrotu.

3r3

Twoje PLNy powstają w banku centralnym i tylko w tym wulkanie can be undone. Bank zapisuje na rachunku kredyt wyrażony w PLN, możesz go wypłacić jako PLN i zapłacić za to w określonym czasie innym kredytem. Suma PLN w obrocie nie zależy od banku komercyjnego, bo ma w bilansie tyle ujemnych PLN co wystawił.

Wyobraź sobie że waluta fiat to weksel indosowany przez okaziciela. Działa?

No to problem jest taki sam - jak się indosantów więcej nie znajdzie i nie będą tego chcieli.

Przyniosłeś weksel, bank potwierdził że Twój credit score jest dobry i zawinął Twój weksel w bankowy weksel, który jest akceptowany w rozliczeniach między bankami (dlatego możesz środki z konta przelać na inne rachunki, a bank się rozliczy) a nawet w transakcjach z NBP gdzie wydadzą fizyczne PLNy które możesz podjąć i nimi operować. Ale w NBP będzie leżał zawinięty w bankowy papier Twój weksel. Takie pudrowanie trupa.

Jeśli nie spłacisz weksla w terminie i przed sądem zostanie podniesiona dawność to bank będzie zmuszony skreślić z bilansu Twoje zobowiązanie i w ten sposób powstaje nawis inflacyjny albo przeceniane są wszystkie dobra o ten ułamek. Jak się ułamków nazbiera to scenariusz Weimarski.

Będzie administracja na mnie krzyczeć że się postów nie da łączyć i za dużo piszę. Wpadnij do mnie na bloga bo o tym mam aktualną notatkę i tam możemy śmiecić ile chcemy.

wieża.babel

Czujesz pismo nosem: Czy istnieją jakieś dolary poza bilansem banku centralnego?

Poza bilansem banku centralnego istnie tzw. czarny budżet wojskowy, który opiewa według różnych szacunków na kilka oficlanych budżetów do kilkunastu oficjalnych budżetów. Rok do roku. i to jest dopiero skala oszustwa "pieniądza fiat".

wieża.babel

"waluta" to weksel na okaziciela, bez pokrycia.

Luk

Oczywiście banki mają w kieszeni FEDy, EBC i inne, ale tylko do pewnego momentu. W końcu nikt nie pozwoli zagłodzić narodu by tylko stopy procentowe nie poszły do góry, a to się stanie gdy zaczną rozdawać "helicopter money", o którym już się rozmawia na poważnie.

ultra_mega_orzel

Sekcja derywatywow to dobrze znane dane z raportu amerykanskiego. Czytalem to juz miech jakis temu, troche mam lenia wyszukac w bookmarkach. Generlanie zapowiada sie hiberinflacja i upadek najwiekszych bankow.

Dam linka z innego:

http://theeconomiccollapseblog.com/archives/tag/derivatives-bubble

Generalnie chca chyba totalny reset zrobic, ci co maja metale czy ziemie to jakos wydoja (szczegulnie jak cos rosnie na ziemi, zywnosc walnie wysoko w gore, szczegulnie jak zaczna sie te wojny wszystkie).

polish_wealth

" Ostatni raz jak sprawdzałem dane w BIS to ok 70% wszystkich derywatów opiewało na stopy procentowe. Wskazuje to na manipulacje mającą na celu utrzymanie stóp oraz rentowności obligacji na zaniżonych poziomach " ---> Tego też nie rozumiem, a to kluczowa kwestia. Tak może 7-9 razy próbowałem zrozumieć czym jest swap i nic nie zrozumiałem oprócz tego swapa jaki mam po kilku dniach trwania zwykłego kontraktu.

jak może derywata lub swap opiewać na stopę procentową - nic nie pojmuje z tego... Help me out in here -

ultra_mega_orzel

polish_wealth

2. Rynki akcji są trzymane przez QE i skup a także trwa skup długów korporacji żeby nie upadły bo są TBTF. Ludzie stracili by prace itd itp.

3. Poprzez niskie stopy procentowe TBTFy mają dostęp do taniego pieniądza na 1-3 % - i dlatego też mają na zobowiązania.

4. ujemnie oprocentowane obligację rządowe z gwarancją straty wprowadzono po to by banki centralne stały się jedynymi właścicielami obligacji rządowych tym samym kontrolując te rządy poprzez manipulacje tym długiem np. darowanie tego długu w zamian za jakieś aktywa państwowe (to jest moja teoria prywatna tak to dla mnie wygląda) lub tylko po to żeby chomiki w kółkach dalej się kręciły i produkowały i zarabiały i tak dalej. Okazało by się wtedy że rzekomo nie prywatne banki centralne byłyby jakoś zakulisowymi marionetkami w ręku największych rodzin bankierskich - musiały by być jakieś umowy pod stołem, masońskie? to za mało trzeba by pokazać która loża, która rodzina, bo z doświadczenia wiem, że ludzie dochodzą do 33 stopnia rytu szkockiego i dalej są głupi, musi być jakaś matka loża dla której pozostałe loże są jak ciało którym one kręcą

wieża.babel

http://dakowski.pl/index.php?option=com_content&task=view&id=18511&Itemid=47

3r3

"Z tą kontrolą to nie jestem pewien. Jak HMRC wpadło kilka razy sprawdzić czy wszystko oVATowane i są kwity to od razu w kilkanaście osób a wyglądało to trochę jak akcja antyterrorystyczna, przy czym mam wrażenie że zainteresowanie pojawiło się powyżej pewnego obrotu."

Nie piszę o UK. Piszę o egzotyce z baaardzo wysokimi podatkami.

Angielski to w polskim US jeszcze ten i ów zna i sobie o pomoc prawną napisze czy nawet sam przeczyta dokumenty i hałasu narobi.

@glupi

"Banking 101 i ci sie wszytsko wyjasni. no i accounting dla bankow. nawet rzad polski moze kreowac USD :) ale tylko FED ma prawo drukowac te papierowe."

Ja bym nie był taki kategoryczny, na szkoleniu miałem falsa, że niby od Kima, czyli w Korei też mogą sobie drukować USD i nic im za to nie zrobili - czyli prawo jakoś nie sankcjonuje aby Kimowi nie było wolno. Wystarczy chcieć.

@polish_wealth

"Help me out in here -"

Założysz się po ile jutro będą waluty? Po ile bank centralny pożyczy komercyjnemu? No i o to się banki zakładają między sobą.

Derywaty to ubezpieczenia o refinansowanie części strat w przypadku o jaki idzie zakład.

Rzecz w ty że suma zakładów jest bardzo wysoka a przedmiotem zakładu zabezpieczenie przed katastrofą. Dlatego nawet drobne niezbilansowanie derywatyw w cyklu ich rozliczenia (a dziś to mogą być sekundy) ma szansę zgasić światło.

Ubezpieczenie obejmuje kwestię, że nikt się nie skusi wystraszyć i zamienić swój bilans na fizyka, czyli że jakiś von Kadafi z DB nie zacznie bić gold marki i chować jej po skarbcach w RFN.

Procedura straszenia wygląda tak - producenci uzbrojenia męczą sztab o zakup broni, bo jak nie to sprzedadzą komu innemu i ich napadną, więc trzeba utrzymywać równowagę lub przewagę, a to kosztuje wymianę na inne zasoby. Sztab męczy banksterkę i rząd że muszą jakoś wyciągnąć z gospodarki zasoby na broń bo jak nie to ktoś wyprodukuje broń i ich napadnie. Banksterka i rząd męczą populację niewolnictwem kredytowym wciskając ludziom że dom buduje się 120 lat i tyle trzeba go spłacać. W pewnym momencie ktoś w sztabie od prowadzenia wojny finansowej dolicza się, że nie mają zasobów na prowadzenie W, więc muszą stworzyć rezerwę materialną (złoto, ropę, amunicję, zapas nienaruszalny). I wtedy jak rząd i banksterka nie da to jest pucz, a jak da to wali się system bo nie ma takich zasobów w gospodarce do wyjęcia bez rozwalenia systemu transakcyjnego.

Dlatego nic się z tym nie da zrobić. Kończy się zawsze na waleta (La Valette - jezuita).

Numer na pochodnych jest przerabiany dość często. Żaden z mechanizmów nie jest nowy.

Są tak stare że w Koranie ich zakazano trzynaście wieków temu.

Można przypuszczać że kongres USA potępi FED i nakaże likwidację tej firmy po jakiś ceregielach przedstawieniu w tv. Będziemy mieli wtedy w bilansach dużo obiecanek prywatnej firmy, którą jak Jezuitów - na jakiś czas skasowano tu i tam, ale ludzie wszak pozostali. No i materialny majątek.

Arcadio

Derywaty istniały od zawsze i ich pierwotnym celem było ubezpieczanie transakcji. Owszem są niebezpieczne jeśli ktoś wystawi mnóstwo jednostronnych pozycji, czyli postawi wszystko na jedną kartę. Jakby się głębiej zastanowić to wszystkie firmy ubezpieczeniowe działają na takiej zasadzie, bo np. taki PZU zebrał rocznie 18 mld składek, a na wypadek konieczności wypłat odszkodowań wszystkim klientom musiałby pewnie wypłacić ze 2 biliony odszkodowań. To skąd miałby wziąć te pieniądze ? A wypłaca corocznie ok 12 mld. I to samo jest z derywatami. Ich wartość nominalna jest ogromna ale nigdy nie dochodzi do całkowitej straty. Wcześniej broker zamknie pozycje bo brakuje depozytu. Poza tym, derywaty są zakładami między uczestnikami rynku. Ilość pozycji przeciwstawnych jest równa, więc jeśli ktoś traci, to drugi zarabia i w naturze wciąż jest równowaga.

Luk

Derywaty to ster. Masz no rynek akcji. FED nie powinien (tak jak SNB czy BOJ) kupować akcji konkretnych spółek, żeby ratować ich kurs. Byłaby to nacjonalizacja przecież. Więc robi co innego kupuje dużo ilości longów w czasie gdy rynek jest najmniej płynny i w ten sposób widuje ceny akcji. Bawią się tak na VIXie i innych wskaźnikach manipulując rynkiem.

@polish_wealth

Do jest dość proste. Swap to kontrakt obu stron. A dostaje kredyt na euribor. EBC może podnieść stopy więc dogaduje się z bankiem, że będzie płacić mu euribor +1%, ale w zamian, nie wzrośnie mu oprocentowanie kredytu jeśli EBC podniesie stop na do 7%. Bank ryzykuje, ale w zamian dostaje stałą dywidendę. CDSy działają podobnie. Wszystko dobrze do puki EBC jest pod butem i słucha się bankierów. Gdy jednak coś pójdzie nie tak i niepokorni przejmą władzę może się okazać. że spoty pójdą do 10% i banki leżą jak długie.

pecet

IT 21 obawiam się, że nie uciekniesz od rzetelnego zajęcia się przykładowym bilansem bo jak widzisz niedopowiedzeń jest mnóstwo.

@polish_wealth bardzo dobrze ,że dociekasz oby takich nas więcej.Bardzo ciekawe podsumowanie ostatniego projektu ustawy w linku ale niestety daje podstawy aby być podejrzliwym w temacie" bnksterki". Przypomnę,że tzw.frankowicze są doskonałym przykładem jak można transferować miliardowe kwoty z Polskiej gospodarki bez żadnych podatków poprzez zawarte umowy CIRS (odmiana SWAP-ów)pomiędzy Polskimi oddziałami udzielającymi KREDYTÓW, a ich macierzystymi jednostkami.

http://styczynski.blogspot.it/2016/08/ustawa-czy-jednak-ustawka-jak.html

srekal34

Nie, nie i jeszcze raz nie.

Od Mifid 2/CRD IV wszystkie derywaty sa rozliczane przez zewnetrzny clearing. W swapie (a swapy to wlasnie ta ogromna ekspozycja bankow, w tym DB) stopa po ktorej bank dostaje pieniadze z EBC jest FIXED nie ma dla niego znaczenia czy jest to 1, 2 czy 15%. Problemy bankow biora sie z krzywych finansowania, innymi slowy notowania ich wlasnych CDSow. Podwyzszenie ich notowania moze sie wizac z tym ze spekula mysli ze bank ma "zlych" instrumentow wiecej niz inni. Przez "zle" instrumenty rozumiem duza ilosc kontraktow ze slabymi counterparty. System moze sie posypac przez bankructwo drugiej strony Swapa, nigdy przez podwyzszenie stopy przez EBC(tzn nie bezposrednio, bo bank nie zbankrutuje od podwyzszenia stopy - za to posrednio tak, bo podwyzszenie stop implikuje wieksze ryzyko bankructw spolek, ale z zupelnie innych powodow).

srekal34

cray

To, że Trader21 praktycznie w każdym możliwym artykule jedzie po gospodarce USA to nic nowego. Doceniam to, że przyjrzałeś się też dziurze emerytalnej w US i pojmujesz zagrożenie. Jednak by spojrzeć obiektywnie na całość systemów emerytalnych na świecie to okaże się, że jeżeli system emerytalny Stanów Zjednoczonych to pozostałe kraje mają w skrócie bardziej przewalone - delikatnie mówiąc.

Demografia USA jest jedną z najzdrowszych na świecie, a będzie miało to znaczne przełożenie na przyszłe 5-15 lat (bilanse budżetów). Pokolenie boomersów, X i milenialsów jest wyjątkowo wyrównane. Polecam przyjrzeć się strukturze demograficznej wszystkich znaczniejszych państw świata - od USA, Chiny, Niemcy, Japonię, Rosję przy okazji naszą oraz średnią UE.

Nagle okaże się jasne po co Niemcom tyle imigrantów. Cóż, plany Niemcy zawsze mieli dobre, różnie bywało z realizacją.

Deckard

Z tego samego miejsca gdzie w 2014 Chinom z okazji wywrotki uwalono wielki kontrakt na produkcję bo nie dla nich była planowana - od naszego sąsiada co też na U ale nie United się nazywa ;) A skąd U w strefie wpływów R to podzielam zdanie 3r3 o konieczności układania się przez siłowników póty assety na W dopiero są w produkcji - a deal jest jasny i działa w jedną stronę: komu na rękę jest W i z kim, Chinom szukającym wyjścia z okrążenia przez eurazję czy Usiakom którzy muszą mieć R aby...

Co do swapow - to co pisze srekal34 tylko z dodatkiem: jeżeli drugą stroną która miałaby upaść byłby TBTF-bank to jest jeszcze ten czy inny komitet który dorzuci do pieca i da tyle pędu aby jeszcze odbić łódkę z kursu na górę lodową. Inna sprawa gdy na swapie siedzą mali gracze, spółki z indeksów średnich i małych i byle brexit wywalił ich kursem...

Luk

Racja.

Co do przeszacowania ryzyka nie byłbym tego taki pewien. W końcu banki mogą nie wyceniać swoich derywatów z rynkiem tylko podawać ich arbitralną wartość. Skoro tak to wychodzi, że bilansy TBTF i innych mniejszych zresztą też, są mocno przestrzelone. W takim bądź razie w zależności od tego kto staje się niewypłacalny może się szybko okazać, że płynność znika z całego systemu. Banki wcale tak dużo rezerw nie posiadają, a gdyby trzeba było wypłacić środki z niektórych CDSów szybko okazałoby się, że nie ma za co. Gdyby ktoś chciał wycenić ich aktywa MTM bilansy większości byłyby pod kreską. Skoro tak nie ma czego sprzedawać, bo wszystko leci na łeb, nie mówiąc już o kwotach zabezpieczenia w obligach czy czymkolwiek innym.

@cray

Sytuacja z systemem emerytalnym praktycznie wszędzie jest taka sama. System czy to kapitałowy czy redystrybucyjny to jedna i ta sama wydmuszka. Różnica polega na tym, że pieniądze z redystrybucji znikają od razu, a pieniądze z kapitałowego gdy chce się je wyciągnąć. W gruncie rzeczy każdy system od dawna już leży i kwiczy. Jak długo więcej było przystępujących do programu niż kończących w nim udział, to wszystko było dobrze, że piramida rosła. Teraz to już nawet matematycznie jest nie do udźwignięcia w obecnym układzie, a reformy będą DROGO kosztowały.

buffett

http://biznes.interia.pl/wiadomosci/news/zarzad-komisaryczny-w-kolejnej-skok,2368127,4199

pecet

"W końcu banki mogą nie wyceniać swoich derywatów z rynkiem tylko podawać ich arbitralną wartość. Skoro tak to wychodzi, że bilansy TBTF i innych mniejszych zresztą też, są mocno przestrzelone. W takim bądź razie w zależności od tego kto staje się niewypłacalny może się szybko okazać, że płynność znika z całego systemu. Banki wcale tak dużo rezerw nie posiadają, a gdyby trzeba było wypłacić środki z niektórych CDSów szybko okazałoby się, że nie ma za co. Gdyby ktoś chciał wycenić ich aktywa MTM bilansy większości byłyby pod kreską. Skoro tak nie ma czego sprzedawać, bo wszystko leci na łeb, nie mówiąc już o kwotach zabezpieczenia w obligach czy czymkolwiek innym."

W zasadzie o stopień tej zależności idzie w którym momencie system składa sie pod swoim ciężarem o jaki ułamek idzie? Prowokuję Tradera już dawno bo jako gospodarz ma prawo pierwszeństwa tematów,którymi chce się zająć.Pomożemy aby tylko za punkt odniesienia kilka danych zapodał.

Jot

Freeman

polish_wealth

2. Chyba nie wiecie o co pytam, albo ja nie rozumiem czegoś, ok powiedzmy że nie JPM tylko JA, Ja jestem agentem USA przyjechałem własnie do Chin, dali dla mnie 200 mld, otwieram rachunek u najwiekszego brokera np. XE markets. Odpalam pozycje short na USD/CNY na 100 lotów na lewarze 1:100 otwarta nie wiem kiedy zamkne. Mam zakulisową informacje, że w strone USA leci rakieta która walnie w budynek FEDU, pozycja mi wchodzi jest 3 tryliony na rachunku, zamykam pozycje.

A) Gdzie trafiło to zlecenie w momencie jego założenia? od brokera na jakiś jeden serwer? czy w momencie złożenia zlecenia poszedł bardzo duży słupek w dół na forexie w czasie rzeczywistym?

B) Kto jest tym counterparty??? Aglomerat innych ludzi którzy wystawiają BUY na USD/CNY ? Mój broker? Bank który zapewnia płynność dla brokera?

Moja pozycja wygenerowała - 3 tryliony tyle co posiada łącznie najwiekszy fundusz w USA np. Black Rock, KTO MI TO PŁACI TERAZ PODEJRZEWAM, ZE PRZESKOCZYLEM BROKERA I JEGO BANKI ŁACZNE ASSETSY -

polish_wealth

Chyba rozumiecie, że jak sie szykuje wydarzenie jak Brexit to takich JPM jest 17 i więcej, wiec jaka równowaga?

pecet

Jak sam sam słusznie przypuszczasz żaden broker takiego zlecenia nie przyjmie.Jako,że jest to "towarzystwo wzajemnej adoracji" nad każdym większym zleceniem przeciwko "rynkowi" chętnie sie pochylą natomiast nikt z zewnątrz krzywdy im nie zrobi nie masz tyle zer do dyspozycji co system więc kąsać malutką łyżeczką możesz poważnej kwoty z systemu nie wypłacisz konstrukcja OTC na to nie pozwala.

cray

http://zeihan.com/tas-graphics/

Inna opcja znalezienia piramid demograficznych to po prostu google grafika i odpowiednie zapytanie - " państwo - demographics 2014 lub 2015 "

@Luk

"Teraz to już nawet matematycznie jest nie do udźwignięcia w obecnym układzie, a reformy będą DROGO kosztowały."

Dokładnie, w jednych krajach będzie to bardziej dotkliwe niż w innych. Więc te bitwy o zbilansowanie budżetu w kongresie będą niczym w porównaniu do tego co będzie się działo w parlamentach w UE chociażby.

@Jot

Oczywiście, że tak, tylko spójrz też na bezrobocie w Stanach i na generalnie niskie opodatkowanie pracy w porównaniu np. do Polski czy Niemczech. Gdzie jest większe pole manewru widać gołym okiem.

Bodek

Akcaj gaz za darmo rozpoczęta.

http://biznes.onet.pl/gielda/wiadomosci/pgnig-dostarca-gaz-na-ukraine/q6cxtr

Czy nasi bracia na Ukrainie nie potrzebuje czegoś więcej, może ciepłe ubrania na zimę, może zboże na chleb?

Bodek

Akcaj gaz za darmo rozpoczęta.

http://biznes.onet.pl/gielda/wiadomosci/pgnig-dostarca-gaz-na-ukraine/q6cxtr

Czy nasi bracia na Ukrainie nie potrzebuje czegoś więcej, może ciepłe ubrania na zimę, może zboże na chleb?

mdm

http://stooq.com/n/?f=1084781&c=0&p=0

polish_wealth

Deckard

"Dziwnie on wyzdrowial od Brexit"

W spółkach widać spore zakupy akcji przez fundusze markowane jako "UK something-index-something", część poprzesuwała się z różnorakich "world index" itp.

@Bodek

Nasi bracia i siostry są teraz na świeczniku zatrudnienia i to za wcale nie mniejsze stawki niż Polacy, pytanie - kto dorzuca i w którym miejscu? ;-)

Plus nie wiem czy kojarzysz mnóstwo akcji tzw. banków żywności, które trwały cały 2015 rok i nagle się skończyły. Ktoś pisał parę tematów wczesniej, że ze wschodniej europy jest zmasowany eksport owoców itd. - zadaj sobie pytanie u kogo wyprodukowano z puli krajów tego regionu i gdzie przewieziono przed wysłaniem w obrót pozawspólnotowy, bo raczej nie wyhodowano ich na Słowacji ani w Baltic States ;)

polish_wealth

polish_wealth

Freeman

Z pewna niesmialoscia startuje. Trudno powiedziec, czy to juz ten moment na wybicie i opuszczenie kanalu 1324-1377$. Pozyjemy zobaczymy. Byloby milo.

Luk

Shortowanie to duże ryzyko zwłaszcza, że BOE chce zwiększyć dodruk i skupować nawet bondy korpo.

@Freeman

Siedzisz na innych formach czy tylko na fizyku? Kto analizował przesunięcie wzrostów między XUA, a GDXJ? Swego czasu rzucało się w oczy. Może można by na tym co nieco zarobić.

Jerry Sparrow

Freeman

Jestem wierny sunstancji. Czasem kupuje opcje call na srebro.

Luk

GDXJ wyprzedza złoto.

http://przeklej.org/file/VhiyGb/Bez%C2%A0tytulu.png

Vogelmann

Dlaczego akurat TUR? Sprawdziłem sobie dzisiaj jego portfolio holdings i 42,63% stanowią spółki z sektora finansowego... Czyżby nie było żadnej sensownej alternatywy?

PanSarmacki

[Tutaj nie chodzi o korzystanie. Chodzi o możliwość dozoru. Sprawdzenia czy ktoś mi nie niszczy mieszkania. Czy ktoś mi nie zrywa paneli z podłóg. Czy ktoś mi kilofem nie niszczy glazury itp. Naruszenie miru domowego jest dość luźnym stwierdzeniem.]

I.

Polecam Koledze lekturę art. 10 pkt 3 uopl. Dla ułatwienia wkleję poniżej:

"Art. 10. Po wcześniejszym ustaleniu terminu lokator powinien także udostępnić właścicielowi lokal w celu dokonania: 1) okresowego, a w szczególnie uzasadnionych wypadkach również doraźnego, przeglądu stanu i wyposażenia technicznego lokalu oraz ustalenia zakresu niezbędnych prac i ich wykonania; 2) zastępczego wykonania przez właściciela prac obciążających lokatora."

Więc, jak widać, każdy Wynajmujący ma umocowanie nawet do doraźnego dozoru własnego mienia.

W standardzie mojej umowy najmu jest opisana forsowna procedura dochodzenia do ustalenia terminu (co jest jedyną słabością art 10 i dlatego trzeba było to wzmocnić w umowie) przeglądu stanu i wyposażenia lokalu.

II.

Po to pobiera się kaucję, żeby w razie czego mieć z czego finansować "zastępcze wykonanie prac przez właściciela", opisane w pkcie 2.

III.

Jeśli szkody przekraczają wartość kaucji, Wynajmujący może pozwać Najemcę.

Nie wiem, jak Koledzy, ale ja od kilkunastu lat, jeśli chodzi o stan techniczny, nie miałem problemu ze zwrotem lokalu. Jestem w tym biznesie od 25 lat, a próbka badawcza jest - powiedzmy - reprezentatywna.

[Możesz podać przykład dobrze skonstruowanej umowy najmu okazjonalnego? ]

Tak. Moja umowa jest skonstruowana bardzo dobrze.

3r3

@PanSarmacki

[" jak każde inne oświadczenie woli, musi zostać złożone dobrowolnie jak i w stanie pełni władz umysłowych. Inaczej jest nieważne i można je podważyć. "

Nawet tak złożone można podważyć. Jest wadliwe ponieważ strona nie rozumiała czym różni się najem okazjonalny od jakiegokolwiek innego. ]

Nieprawda, w przykładzie podanym przez Kolegę nie może dojść do podważenia oświadczenia woli. Nieznajomość prawa nie chroni przed skutkami jego działania.

Rzadkie przypadki podważenia oświadczenia woli złożonego w formie aktu prawnego, dotyczą niepełni władz umysłowych, oszustwa/wprowadzenie w błąd lub działania pod przymusem.

["Co do zasady "konstrukcja" najmu okazjonalnego ma chronić Wynajmującego przed skutkami niewywiązywania się Najemcy z umowy najmu, najczęściej chodzi o nieregulowanie czynszu oraz opłat eksploatacyjnych związanych z korzystaniem z lokalu, będącego przedmiotem umowy. "

Ale nie chroni przed zmianą okoliczności. Na przykład "zaciążeniem" i rozmnożeniem strony.]

Naprawdę? A gdzie jest napisane, że urodzenie dziecka znosi wcześniejsze oświadczenia woli rodzica/rodziców? W przypadku eksmisji komornik dokonuje eksmisji osób wpisanych do "najmu okazjonalnego", a dziecko trafia do pogotowia opiekuńczego. Nikomu nie życzę takich atrakcji, ani Wynajmującym ani Najemcom.

[Strona Ci wystąpi z zabezpieczeniem roszczenia i miałeś nieruchomość, zanim to odkopiesz to lata polecą. A postępowanie jak błyskawica zajmie dekadę.]

Z jakim zabezpieczeniem roszczenia??? Na jakiej podstawie? Litości !

[Masz zupełnie nieprzytomną opinię w kontekście swojej historii. Komuchy zabrały Twojej rodzinie majątek, nie robiły tego w ramach prawa, tylko w ramach bezprawia. I tak samo następuje utrata rzeczywistego władztwa nad nieruchomością - w ramach bezprawia.

To co masz w umowie nie ma żadnego znaczenia jeśli co innego zdecyduje sąd i nie zmienisz rezultatu pozaprawnie.]

Pamiętam opowieści mojej rodziny o drugiej połowy lat 40, lat 50., 60. i 70. Sam pamiętam już lata 80. Tak PRL to był system bezprawia. I bardzo się różni się od tego, co mamy obecnie. PRL to było bezprawie z elementami normalności, dzisiaj mamy względną normalność z elementami bezprawia.

To, co ktokolwiek ma w umowie, jeśli jest sprzeczne z aktami wyższego rzędu, nie ma znaczenia. Bo życie ludzi i działalność gospodarcza musi się odbywać w graniach prawa. Sąd orzeka na podstawie aktów stanowionych przez organy do tego umocowanych, posiłkując się zapisami umownymi, o ile nie są sprzeczne z prawem.

[Wszystkie państwa powstały przez zajęcie terytorium przemocą kosztem poprzednich mieszkańców.

Nie istnieją obecnie żadne państwa z inną historią.

Nie ma innej metody państwotwórczej niż przemoc ograniczającą prawa jednych na korzyść drugich.

Nie istnieje żadna inna uskuteczniona metoda państwotwórcza niż zastosowanie przemocy jednego ośrodka politycznego przeciwko drugiemu. Zazwyczaj łączy się z likwidacją rozpolitykowanej części populacji podbitego.

Wszystkie inne koncepcje to mrzonki o trzymaniu się za ręce i śpiewaniu kumbaja.]

Ja w moim wpisie w ogóle nie poruszałem teorii powstania państwa. Chyba Kolega pomylił dyskutantów.

Co oczywiście nie znaczy, że zgadzam się z wpisem Kolegi, czy też się nie zgadzam. To zbyt obszerny temat, żeby kwitować go trzema zdaniami.

@gasch

[W większości sensownie piszesz, ale znowu masz dziwnie utopijną opinię nt. państwa i prawa.

Już kiedyś pytałem co znaczy zapis artykułu 4 konstytucji mówiący że w PL władzę sprawuje naród przez swoich przedstawicieli "...lub bezpośrednio" i nie doczekałem się odpowiedzi.]

Nie wiem, czy do mnie było kierowana pytanie, ale chętnie Koledze odpowiem teraz.

Domniemuję, że intencją art. 4 Konstytucji jest to, że Naród sprawuje władzę przez przedstawicieli (wybory parlamentarne) lub bezpośrednio (np. referendum).

Niestety z uwagi na inne zapisy Konstytucji oraz ustaw, jest to zapis martwy.

W polskim prawie, nawet w Konstytucji, jest wiele rzeczy do poprawy. Sam jestem w stanie wskazać setki przykładów. Ale to nie znaczy, że trzeba wszystko spalić, a populację wymordować.

Po to działam w samorządzie gospodarczym i stowarzyszeniach, żeby ten stan ulepszać. I sporo spraw już udało się wyprostować

[Teraz koledzy podsuwają Tobie cytaty jasno mówiące, że prawo własności wynajmującego jest w PL mocno ograniczone a Ty nadal swoje.]

Otóż Koledzy nie podsuwają mi żadnych jasno mówiących cytatów, że prawo własności wynajmującego jest w PL mocno ograniczone. Koledzy mi podsuwają cytaty, że prawo własności wynajmującego w Polsce jest ograniczone czasowo. I akurat tak powinno być. Ale mam wrażenie, że niektórzy Koledzy nie potrafią zrozumieć oczywistych reguł prawa.

[Czym jest prawo własności?]

A jakie koncepcje Kolega ma na myśli, bo ja znam ich kilkanaście i nie wiem, do czego się odnieść.

[Jak kogoś eksmitujesz przez 7 lat, ze "swojego" to chyba coś jest nie tak. Przez 7 lat ponosiłeś koszty nie mając wpływów?

Ty jesteś właścicielem i masz prawo wypowiedzieć umowę najmu. Rozmyślić się, rozmnożyć, mieć kaprys. Jak najemca chce mieć takie prawa to niech kupi mieszkanie.

Nieracjonalna ochrona najemców to kolejny cios we własność prywatną i przedsiębiorczość, co doprowadziło nas do punktu w którym jesteśmy.]

Proszę o czytanie moich wpisów ze zrozumieniem. Eksmisje po 5-7 lat zdarzały się przed wprowadzeniem instytucji najmu okazjonalnego. Teraz nie. Stąd moim zdaniem jest to instytucja wygodna dla Wynajmującego.

[Co do stworzenia nowego państwa. Na prawdę uważasz, że ludzie"zrzuceni" na obszar, na którym nie obowiązuje żadne prawo zaczną się bezzwłocznie zabijać i gwałcić?

Ręce opadają. Jak można mieć takie mniemanie o ludzkości. Gwarantuje, że nawet 3r3 nikogo by nie zaatakował.]

Tak uważam. Proszę przestudiować przypadki grup ludzkich, które znalazły się nagle na np. bezludnej wyspie, przypadki funkcjonowania grup społecznych w warunkach deficytu środków do życia, czy też poczytać o ustaleniach psychologii eksperymentalnej.

[Typy agresywne, "sprytne" wolą się podczepiać pod kraniki w "dobrze" zorganizowanych państwach. Bo tylko w socjalistycznych molochach kraników jest dużo i dla wielu starcza.]

Proszę o jakieś konkrety, bo "kraniki sprytnych typów" to dla mnie język ezopowy. A ja lubię konkrety, żeby wiedzieć, przynajmniej na początek, czy mój rozmówca w ogóle wie, co mówi. Innymi słowy, czy robi w biznesie, czy robi wrażenie.

@Trader21

[Spadek handlu czy sankcje gospodarcze zawsze uderzają w obie strony. Gospodarka Rosji także oberwała w efekcie wojny handlowej. Co możemy zrobić?

Geopolitycznie: Robić interesy z każdym. Nie zawierać sojuszy z nikim. Najlepsze sojusze powstają gdy obie strony mają zbieżne interesy.

Prywatnie: Korzystać z niskich cen akcji oraz dużego potencjału do wzrostu.]

Zgoda co do geopolityki, pod warunkiem, że nie przedkładamy interesu operacyjnego nad strategiczny. Czyli np. jak to mówili towarzysze komunistyczni, "sznur kupimy od kapitalisty, a później go na nim powiesimy".

Co do akcji rosyjskich, bo jak rozumiem, tego dotyczy ten "potencjał".

Jak pisałem wcześniej, ja mam bardzo złe doświadczenia z rynku rosyjskiego. W 1996 roku zainwestowałem w fundusz akcji rosyjskich. Początkowo miałem kilkudziesięcioprocentowy wzrost wartości portfela, niestety krach 1997/1998 zniwelował wartość mojego portfela o prawie 90 proc. Fundusz, ratując się, wyprzedawał aktywa, cashując stratę, co tylko pogarszało sytuację. Ale nawet gdybym trzymał akcje przez kolejne lata to i tak bym poniósł dużą stratę (choć nieco mniejszą niż zrealizowana przez fundusz).

Czy powoli nie zbliżamy się do chwili, kiedy sytuacja Rosji spowoduje, że będziemy mieli do czynienia znowu z krachem/bessą na rosyjskiej giełdzie? Do tego dochodzi ryzyko eskalacji konfliktów zbrojnych. Czy takie otoczenia sprzyja nabywaniu rosyjskich akcji? Wszak tanie akcje mogą być przecież jeszcze tańsze.

Poniżej kilka fragmentów przedruku z rosyjskiej gazety za onet.pl. To nie jedyne doniesienia tego rodzaju.

"Nowaja Gazeta" (za http://biznes.onet.pl/wiadomosci/swiat/ekonomisci-dopuszczaja-nawrot-glebokiej-recesji-w-rosji/mfghnn)

1. Wiceminister finansów Tatiana Niestierienko oceniła, że gospodarka znajduje się "w środku burzy". W ostatnich dniach media wybiły jej wypowiedź, że "bez wprowadzenia zmian pod koniec przyszłego roku władze pozostaną bez rezerw finansowych i bez środków na pensje w sferze budżetowej".

2. Z danych moskiewskiej Wyższej Szkoły Gospodarki wynika, że ponad 41 proc. Rosjan ma problemy finansowe przy kupnie niezbędnych produktów żywnościowych i odzieży. 23,2 procent ocenia swoją sytuację materialną jako złą lub bardzo złą.

3. "Z jednej strony bliskie wyczerpania są Fundusz Rezerw i Fundusz Dobrobytu Narodowego, z których dotąd finansowano wiele programów socjalnych. Z drugiej - może raptownie wzrosnąć napięcie w społeczeństwie, bo zbliża się ku końcowi termin użytkowania towarów niespożywczych - sprzętu AGD, komputerów itd.

4. Szefowa Izby Obrachunkowej Tatiana Golikowa oceniła niedawno, że na wyczerpaniu jest "rezerwa oszczędzania środków budżetowych kosztem ludności".

PanSarmacki

[Jak kogoś eksmitujesz przez 7 lat, ze "swojego" to chyba coś jest nie tak. Przez 7 lat ponosiłeś koszty nie mając wpływów?]

Nie, przez czas bezumownego korzystania z lokalu przez Najemcę do chwili eksmisji zarabiałem na lokalu,mino, że Najemca nie płacił. Lokal przynosił w tym czasie zysk.

mdm

Indeks FTSE musial pójść do góry i tak się stalo.Myślę ,że do wrześniowego posiedzenia parlamentu indeks będzie wzrastal.Zawsze jest niebezpieczeństwo zawetowania Brexitu.Co do testowania parytetu jest duże prawdopodobieństwo bo ponowne testowanie ostatniego dolka 1,27 jest jeszcze bardziej możliwe i moim zdaniem stanie się to szybko.

gasch

"[Czym jest prawo własności?]

A jakie koncepcje Kolega ma na myśli, bo ja znam ich kilkanaście i nie wiem, do czego się odnieść."

Poproszę definicję, która Tobie najbardziej odpowiada. Własność to moim zdanie (obok wolności i odpowiedzialności) podstawa wszystkich rozważań o państwie i prawie.

Uważam, że prawo powinno być tak skonstruowane, żeby każdy obywatel mógł znać je w całości. Maksymalnie kilkaset stron. Większa szczegółowość nie jest potrzebna, jest nawet szkodliwa. Mowa o tym, że w umowach zawartych między najemcą a wynajmującym pojawiają się niezgodne z prawem zapisy tylko utwierdza mnie w tym przekonaniu. Państwo prawem ingeruje w dobrowolne umowy zawierane między dwoma osobami. Absurd.

Poza tym ze złamaniem prawa powinniśmy mieć do czynienia tylko w przypadku pojawienia się ofiary. Nie ma ofiary nie ma przestępstwa/wykroczenia.

PanSarmacki

1. Derywaty

Czy oprócz wartości derywatów, wiadomo coś o ich strukturze?

Wiele lat temu, kiedy jeszcze intensywnie hazardowałem się na foreksie, otwierałem dwa przeciwstawne kontrakty i starałem się zamykać je wtedy, kiedy pozycja zaczynała zarabiać. Oczywiście najkorzystniejszym dla mnie był ruch w dół i górę instrumentu bazowego, żebym mógł zarobić na obu pozycjach i jednocześnie opłacić punkty swapowe przy utrzymywaniu dłuższy czas pozycji (i w ogóle jeśli były naliczane).

Co masz na myśli, pisząc o zagrożeniu płynącym z rynku derywatów: całość pozycji, różnicę między pozycjami przeciwstawnymi (o ile wiemy, jakie są) ?

Czy nie zakładasz w ogóle możliwości, że te wielkie instytucje finansowe, mogące przecież sterować rynkiem i wyceną instrumentów bazowych, będą w stanie wyjść we właściwym czasie z derywatów i to z zyskiem?

2. Gwoli ścisłości, czy "Lord Jacob Rothschild – nieformalny właściciel banków centralnych" jest także właścicielem banku centralnego Rosji i Chin? Gwoli jasności, osobiście nie zgadzam się z przytoczonym w poprzednim zdaniu twierdzeniem w cudzysłowie.

Ale warto rozmawiać, więc jeśli możesz, proszę wyjaśnij mi, na czym miałoby polegać to "nieformalne posiadanie banków centralnych".

@gasch

[Poproszę definicję, która Tobie najbardziej odpowiada.]

Na początek zaproponuję własną:

Prawo własności to pierwotna i bezpośrednia forma władania i korzystania z rzeczy. Prawo własności jest jednym z podstawowych praw człowieka i jednym z podstawowych praw obywatelskich, ponieważ bez prawa własności nie ma wolności jednostki. Prawo własności może być miarkowane lub ograniczane w sytuacji, kiedy ogranicza prawa podstawowe innych jednostek, jak również może podlegać ograniczeniom, kiedy stanowi przedmiot obrotu gospodarczego.

[Własność to moim zdanie (obok wolności i odpowiedzialności) podstawa wszystkich rozważań o państwie i prawie.]

Niewątpliwie to jedne z kluczowych pojęć.

[Uważam, że prawo powinno być tak skonstruowane, żeby każdy obywatel mógł znać je w całości. Maksymalnie kilkaset stron. Większa szczegółowość nie jest potrzebna, jest nawet szkodliwa.]

Tak chcieli anglosasi i im nie wyszło. Bo co prawda aktów prawnych niby mają mniej, ale orzecznictwo, które wchodzi w skład kanonu, olbrzymie. Efekt podobny, jak w prawie kontynentalnym. Nikt nie jest w stanie nad całością zapanować.

Poziom skomplikowana życia jest zbyt duży, potencjalnych stanów faktycznych biliony.

Kiedyś też miałem takie postulaty, żeby prawo było niezbyt obszerne.

Teraz mam postulat, żeby było jasne, precyzyjne, niesprzeczne (a niech będzie i nawet sprawiedliwe). Jakby takie było, to jesteśmy w raju.

[Mowa o tym, że w umowach zawartych między najemcą a wynajmującym pojawiają się niezgodne z prawem zapisy tylko utwierdza mnie w tym przekonaniu. Państwo prawem ingeruje w dobrowolne umowy zawierane między dwoma osobami. Absurd.]

Suweren, ustami swoich przedstawicieli, wygenerował prawo. Państwo je tylko egzekwuje. Państwo tutaj - akurat - nic nie winne. Mocno winne w innych obszarach, które nie stanowią przedmiotu tej dyskusji.

Chce Kolega mieć inaczej, to trzeba wybrać posłów takich, co wprowadzą ustawę o najmie lokali o treści: "Wszystkie aspekty umowy między Wynajmującym, a Najemcą reguluje dwustronna umowa dotycząca tegoż".

Prawo mamy takie, jakich osłów wysłaliśmy do Parlamentu.

[Poza tym ze złamaniem prawa powinniśmy mieć do czynienia tylko w przypadku pojawienia się ofiary. Nie ma ofiary nie ma przestępstwa/wykroczenia.]

Czyli np. jak X zamorduję 100 osób i spali je bez śladu w krematorium i nikt tego nie zobaczy, to nie ma przestępstwa? No bo przecież te 100 osób mogło wyjechać na Wyspy Cooka i nie życzą sobie, żeby im przeszkadzać przez kolejne 50 lat...

Wszystkie dowody pośrednie, poszlaki itd. do kosza, a X już znowu krematorium grzeje, bo go chęć zabijania telepie?

Nie kupuję tego.

Plastic Tofu

@Luk

System emerytalny w USA jest trochę bardziej skomplikowany niż to sie wydaje. Social Security (tu jest wspomnienie raportu Trustees przez Trader Team) jest na plusie i zbiera więcej niż wydaje, narazie. Natomiast wszelkie nadwyżki już dawno są przejedzone i fundusz ten zawiera papiery dłużne, niby oprocentowane, ale jednak jest to jakiś instrument oparty na wierze w stabilność systemu. Kiedy możliwości zbierania składek się skończą GAME OVER.

Systemy stanowe głównie skierowane do pracowników municypalnych (większość z nich nie partycypuje w Social Security) są w różnym stanie. Alaska, California, Illinois mają ogromne dziury w tych funduszach inne jak Wisconsin są praktycznie na bieżąco.

Indywidualne osoby (mając na względzie że SS to grosze) na ogół mają jaikś typ planu emerytalnego; 401k, 403b IRA Roth i większość z tych pieniędzy ląduje na rynku kapitałowym są więc powiązane z ekonomią.

Nie jest to zły system, tylko część rządowa jak zwykle kuleje i jak na władzuchnę przystało bardzo faworyzuje swoich.

3r3

Problem że po takiej przecenie płatność za chleb nie będzie się mieścić na wyświetlaczu, nikt przytomny nie będzie chciał używać takich śmieciowych walut.

Skreślanie zer nic nie da.

I to jest właśnie reset.

@polish_wealth

Brokerzy mają limit kasowy przyjmowanych operacji. Stan musi się zgadzać w każdym czasie, to nie warzywniak.

Nikt Ci takiego zakładu nie przyjmie.

@PanSarmacki

Ty masz swoją praktykę ja swoją.

Ja po pierwszym wyroku z nakazem zapłaty, którego nijak nie mogłem wyegzekwować dałem sobie spokój z metodami w ramach prawa. Mnie interesują metody skuteczne.

PanSarmacki

[Ty masz swoją praktykę ja swoją.

Ja po pierwszym wyroku z nakazem zapłaty, którego nijak nie mogłem wyegzekwować dałem sobie spokój z metodami w ramach prawa. Mnie interesują metody skuteczne.]

Przez 30 lat prowadzenia biznesu nie przegrałem, ani osobiście ani spółki, którymi kierowałem, ani jednego procesu, a było ich jakieś 140-150, po setce przestałem liczyć. Co nie znaczy, że odzyskałem całą należną mi kasę. Jakieś niecałe 0,5 mln kisi się u komorników w nakazach zapłaty, ok. 15 proc. jest obsługiwana. Ale przy skali działalności, którą prowadziłem, jakby zsumować przychody i zyski za lata te lata, to są w sumie drobne, pozycja prawie pomijalna.

Co do metod poza prawem, to tak jak już pisałem. Ja mam za dużo do stracenia, żeby dla odzyskania paru stówek ryzykować sankcje z kk.

System nie jest perfekcyjny, ale jest jest całkiem efektywny. Trzeba jednak mu dać szansę.

Prawnicy mają takie powiedzenie: proces wygrywa się przed podpisaniem umowy.

3r3

"System nie jest perfekcyjny, ale jest jest całkiem efektywny. Trzeba jednak mu dać szansę."

Ja się odnalazłem w tych "imperfekcjach". Dałem systemowi szansę i jest to całkiem efektywne.

Każdy ma swoje doświadczenia. Ty widzisz to holistycznie jako koncepcję prawa, społeczeństwa; dla mnie to urządzenie, ma mi dawać rezultat na wyjściu, jak nie daje - do kosza.

Zapewniam Cię że poważny biznes działa również bez jakichkolwiek umów. Nawet lepiej działa.

Być może to kwestia kapitału społecznego.

Dam

"Tak. Moja umowa jest skonstruowana bardzo dobrze."

Byłbyś uprzejmy podać treść Twojej umowy? Skoro siedzisz w tym od 25 lat i widzę, że jesteś naprawdę merytorycznie biegły w temacie to fajnie byłoby wiedzieć w jaki sposób się zabezpieczasz przed nierzetelnymi najemcami.

"Nie, przez czas bezumownego korzystania z lokalu przez Najemcę do chwili eksmisji zarabiałem na lokalu,mino, że Najemca nie płacił. Lokal przynosił w tym czasie zysk."

Możesz wyjaśnić jak? W jaki sposób zarabiałeś na lokalu skoro najemca nie płacił?

Dam

"Ty masz swoją praktykę ja swoją.

Ja po pierwszym wyroku z nakazem zapłaty, którego nijak nie mogłem wyegzekwować dałem sobie spokój z metodami w ramach prawa. Mnie interesują metody skuteczne."

Jakie są Twoim zdaniem skuteczne metody egzekwowania należności?

Luk

Wiem jak wygląda system emerytalny w USA. Problem w tym, że nawet fundusze, które obecnie są na plusie przestaną takie był gdy te najsłabsze zaczną wyprzedawać aktywa. Po to były reformy federalnego systemu, żeby wciągnąć w piramidę więcej osób i podtrzymać jej płynności, ale to się kończy. Stany nie są wyjątkiem.

401k to także fikcja. Ciotka w 2008 roku straciła większość kapitału z 401k i teraz chwali się, że pozwoliła zarządzać własnymi pieniędzmi ekspertom z funduszu. Jak jej tłumaczyłem jak to się skończy, gdy rynek zacznie wyprzedawać aktywa by utrzymać się na powierzchni i jak skończą jej inwestycje to nie chciała mnie słuchać... cóż niektórzy nigdy się nie nauczą.

Mighty Baz

http://wiadomosci.wp.pl/kat,1356,title,Rosyjskie-oczy-strachu-NATO-to-tylko-propaganda-Zagrozenie-dla-Moskwy-nadchodzi-z-zupelnie-innego-kierunku,wid,18453622,wiadomosc.html?ticaid=1177d4

Mighty Baz

• Tak naprawdę wzmacnia militarnie swoją południowo-wschodnią flankę

• Przygotowuje się też na okres chaosu wewnętrznego związanego z gospodarczym i finansowym krachem

• Według coraz szerszego grona rosyjskich ekspertów największe zagrożenia kryją się na Kaukazie i w Azji Środkowej

• Wybuch tego drugiego punktu zapalnego może doprowadzić nawet do rozpadu Rosji

Aliquis

Jednym z wątków były kwestie związane z wynajmem mieszkań i dyskusja z tym związana odnośnie praw najemcy i tego, co zrobić jak najemca przestanie płacić.

Zwróciło moją uwagę stwierdzenie komentatora @PanSarmacki (2016-08-04 16:14):

"Nie, przez czas bezumownego korzystania z lokalu przez Najemcę do chwili eksmisji zarabiałem na lokalu,mino, że Najemca nie płacił. Lokal przynosił w tym czasie zysk."

To mnie zastanowiło. Jedyne co mi teraz przychodzi na myśl to to, że najemcy mógł przysługiwać lokal socjalny, miasto tego nie zapewniło i @PanSarmacki zapewne wyegzekwował warunki umowy na mieście. Nic więcej nie jestem w stanie wymyślić, ale też z podobnymi sprawami nie miałem raczej do czynienia.

Tak przy okazji podzielę się zasłyszaną niegdyś, dość zaskakującą historyjką.

Mieszkanie zostało wynajęte na rok samotnej matce z małym dzieckiem. Opłaty za wynajem były wnoszone bez jakichkolwiek opóźnień. Problem w tym, że lokal przeistoczył się w jakieś hałaśliwe "centrum rozrywek", działające głównie w weekendy, w godzinach nocnych. Sąsiedzi interweniowali najpierw u najemcy (bezskutecznie), potem u wynajmującego, którego rozmowy z najemcą też niczego nie zmieniły. W tej sytuacji sąsiedzi wystąpili do wspólnoty, a ta z kolei "postraszyła" wynajmującego art.16 ustawy o własności lokali (Jeżeli właściciel lokalu ... wykracza w sposób rażący lub uporczywy przeciwko obowiązującemu porządkowi domowemu albo przez swoje niewłaściwe zachowanie czyni korzystanie z innych lokali lub nieruchomości wspólnej uciążliwym, wspólnota mieszkaniowa może w trybie procesu żądać sprzedaży lokalu na drodze licytacji na podstawie przepisów kodeksu cywilnego o egzekucji z nieruchomości).

W sumie było to o tyle śmieszne, że:

- umowa ważna jeszcze prawie rok (zobowiązania regulowane w pełni), a najemca to matka z maluchem, więc nie tak łatwo eksmitować,

- sąsiedzi ze wspólnoty byli zdeterminowani do "wywłaszczenia" właściciela.

Żartowałem wówczas, że wynik ustali "timening", tj. jaka sprawa wcześniej się skończy.

Przy okazji (po kilku miesiącach) dowiedziałem się, że wynajmujący załatwił sprawę szybko (chyba w przeciągu miesiąca) i pomyślnie dla siebie, ale wtedy nie zapytałem jak.

Kris618

Witam, prosilbym o kilka slow na temat sytuacji banku Santander w odniesieniu do brokera DiF, ktory konta klientow posiada w tym wlasnie banku i zastanawiam sie nad otworzeniem tam konta gdyz chce pospekulowac na kilkow spolkach FTSE 250 a nie wiele jest brokerow oferujacych te instrumenty.

Dzieki

gasch

gasch

Faktycznie warto poczytać inne opinie na temat Rosji.

Plastic Tofu