Nadchodzi super La Nina

Super El Nino już się skończyło. Niestety prędkość, z jaką spada temperatura w równikowej części Oceanu Spokojnego, zwiastuje przyjście w 2017 roku kolejnej anomalii pogodowej, zwanej La Nina. Bez wdawania się w szczegóły techniczne, skupmy się na tym, jakie konsekwencje dla świata będzie miało to zjawisko. La Nina, jeśli nadejdzie (a są na to duże szanse), wywoła turbulencje na całym globie. Największe jednak spustoszenie spowoduje na obszarze kilku regionów. Ekstremalne susze nawiedzą Amerykę Środkową, południe USA i dolną część Ameryki Południowej. Z kolei wyjątkowo silne opady zaobserwować będzie można w Australii, Indonezji, Południowej Afryce i górnej części Ameryki Południowej. Tegoroczna zima w USA będzie, najprawdopodobniej, wyjątkowo silna, podobnie jak huragany, które spustoszą południowo-wschodnie regiony tego kraju.

Porównywalna synchronizacja warunków pogodowych z aktywnością słoneczną miała miejsce w latach 30. XX wieku - katastrofa ekologiczna ogarnęła wówczas 12 stanów w USA. Susza, która spustoszyła Amerykę była tak silna, że spowodowała - niespotykane na tych terenach - burze piaskowe.

Źródło: www.history.com

Jestem przekonany, że skutki anomalii La Nina odbiją się na giełdach towarowych. Zanotujemy znaczne wzrosty cen, które odczujemy szczególnie ze strony branży artykułów spożywczych. Obecnie mamy do czynienia z wyjątkowo niskimi poziomami notowań funduszu ETN Jima Rogersa (RJA). Nadejście zjawiska La Nina może szybko zmienić tą sytuację, ponieważ duża ilość pól uprawnych na świecie zostanie zniszczona albo przez zalanie albo przez suszę.

Boom na srebro

Popyt inwestorów na srebro fizyczne wzrósł 6-krotnie od czasu kryzysu z 2008 roku. Wynosił on wtedy około 53 mln uncji rocznie. Do 2015 roku powiększył się do prawie 300 mln uncji i nadal rośnie. Rafinerie notują przy tym wyjątkowo mały dopływ srebra pochodzącego ze srebrnego złomu. Można zatem wnioskować, że po rajdzie w 2011 roku ilość metalu, dostępnego poza sektorem wydobywczym, została mocno uszczuplona. Gdy nadejdą kolejne silne wzrosty, może się okazać, że podaż z tego źródła będzie znacznie słabsza.

Ceny metali szlachetnych mocno podskoczyły w ostatnim czasie. Znacznie zauważalne wzrosty odnotowano zwłaszcza po Brexicie i problemach w europejskim sektorze bankowym. Srebro, podobnie jak złoto, jest dobrem Giffena, czyli popyt na nie rośnie, pomimo wzrostu cen. Chiny natomiast są tu wyjątkiem. Chińczycy lubią kupować tanio i najwyraźniej badają rynek w poszukiwaniu lokalnego dna cenowego (zwłaszcza w przypadku złota, którego wolumen handlu na SGE spadł, z roku na rok, o 30%). Jest to bardzo ważny czynnik, który niewątpliwie ma duży wpływ na obecną korektę. Korekta ta, z kolei, będzie tym słabsza, im gorsze wiadomości napłyną ze sfery gospodarki i sektora bankowego. Trzeba podkreślić przy tym, że coraz większa liczba inwestorów - również instytucjonalnych - dywersyfikuje własne portfele inwestycyjne o metale szlachetne. Kupują oni przede wszystkim akcje spółek wydobywczych, fundusze ETF na złoto i srebro oraz bezpośrednio metal fizyczny.

Prezydent Meksyku chce szybszej integracji Ameryki Północnej

Prezydent Meksyku Enrique Pena Nieto nalega na zwiększenie tempa integracji państw Ameryki Północnej. Wg niego ruch ten ma pokazać światu, że powrót do nacjonalizmu jest złym kierunkiem, a powinno się dążyć do zacieśniania relacji ekonomicznych i politycznych pomiędzy państwami. W przyszłości, widzi on powstanie Unii Amerykańskiej, która miałaby zbliżyć do siebie kraje Ameryki Północnej. Podczas konferencji Enrique Pena Nieto chwalił wdrożone porozumienie NAFTA, które ustanowiło strefę wolnego handlu pomiędzy Kanadą, USA i Meksykiem. On sam planuje również dążenia do wspólnej polityki w sektorze energetycznym i ochronie środowiska.

Unia Amerykańska jest budowana powoli. Podobnie jak w przypadku Unii Europejskiej, zaczyna się od podpisania umów zapewniających wolny przepływ towarów, by docelowo stworzyć biurokratycznego, scentralizowanego potworka. Moim zdaniem, plany zakładają połączenie obu Unii w jeden twór, wraz z integracją krajowych armii, obecnie koordynowanych przez NATO.

„Jak długo zamierzacie jeszcze żyć?”

Te słowa skierował do japońskich emerytów wiceminister Partii Demokratycznej. Kryzys w systemie emerytalnym, wynikający z niskiej dzietności, można rozwiązać na dwa sposoby. Można doprowadzić do większej ilości urodzin, bądź do wcześniejszych zgonów emerytów. Najwyraźniej w Japonii, pogrążonej w głębokim kryzysie demograficznym, rodzą się nowe pomysły na wyjście z trudnej sytuacji. Każdego roku problem ten staje się coraz poważniejszy. Zwłaszcza, że środki zaradcze stosowane przez rząd (w postaci drukowania coraz większej ilości pieniędzy w kolejnych programach, których celem jest pobudzenie gospodarki), ponoszą sromotne klęski.

Jak na razie, politykom chodzi przede wszystkim o nakłonienie seniorów do wydawania oszczędności po to, by podnieść poziom wydatków i prędkość obiegu pieniędzy w gospodarce. Kto jednak wie, jaki kierunek obierze rząd Japonii w przyszłości? Już dzisiaj notuje się tam wyjątkowo wysoki współczynnik samobójstw wśród seniorów.

Spada wolumen handlu międzynarodowego

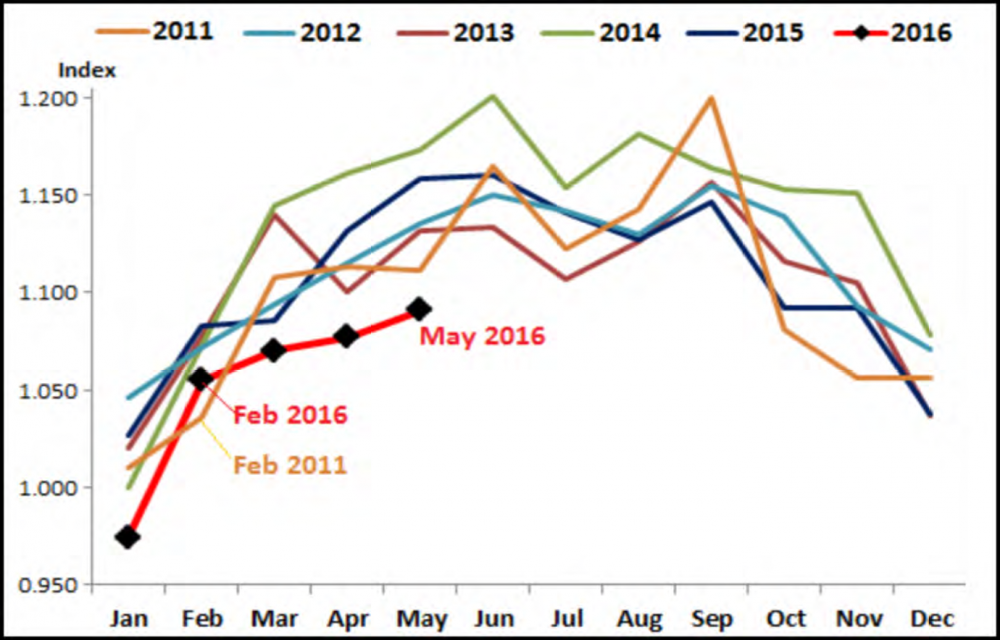

W ciągu ostatniego roku znaczne spadki zanotowano w międzynarodowym handlu. Widać to między innymi na Baltic Dry Indeks. Oprócz niego mamy jeszcze Cass Freight Index. Wskaźnik ten przedstawia koszty transportu morskiego w handlu międzynarodowym (z wyłączeniem surowców energetycznych, czyli ropy i węgla). Dane do indeksu pobierane są z wielu firm transportowych, które łącznie odpowiadają za około 26 mld USD obrotu. Są to zatem dane miarodajne. Indeks wskazuje jednoznacznie na spadek przepływu towarów codziennego użytku, żywności, produktów chemicznych czy ciężkiego sprzętu.

Źródło: www.deflationeconomy.com

Kolejne krzywe na wykresie to koszty, a więc i obłożenie transportu morskiego od 2011 roku do maja 2016 roku. Obecny stan wyraźnie odbiega od normy, którą można zaobserwować we wskazaniach indeksu z poprzednich lat. Mamy zatem wyraźny obraz rozpędzającej się recesji, która dotyka głównie kraje rozwinięte w Ameryce i w Europie. Odbije się ona rykoszetem na rynkach całego świata, zwłaszcza krajów rozwijających się przez niższe zapotrzebowanie na importowane produkty i surowce.

Miraż wzrostu gospodarczego w USA

Rynek w Stanach Zjednoczonych jest zupełnie oderwany od rzeczywistości. Podczas gdy FED ogłasza wstrzymanie podwyżek stóp procentowych ze względu na obawy o poziom zatrudnienia, rosną ceny na NYSE, które teoretycznie mają odwzorowywać kondycję amerykańskich korporacji. Świat finansów stoi na głowie.

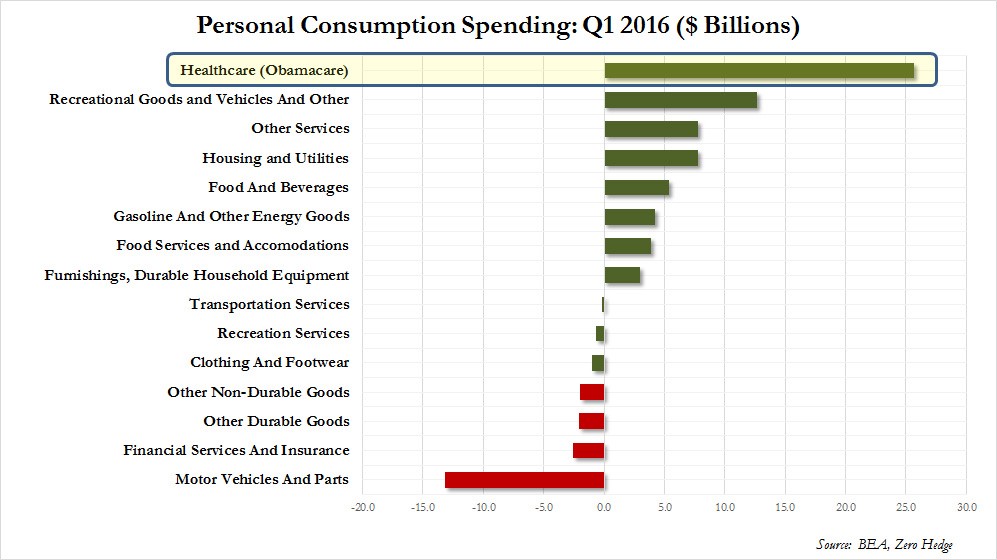

Dobrym tego przykładem jest jeden z ważniejszych wskaźników, dotyczący wydatków konsumenckich. Otóż, jak możemy się dowiedzieć z raportu za pierwszy kwartał 2016 roku, największą częścią wydatków obywateli (wzrost z poprzedniego roku aż o 58%!) okazały się rosnące koszty składek na ubezpieczenie zdrowotne. Ktoś mógłby pomyśleć, że wzrost kosztów życia pogarsza sytuację finansową społeczeństwa, a to powinno znaleźć odbicie na giełdach. Najwyraźniej niekoniecznie, skoro indeks wydatków konsumenckich rośnie, a wzrost na nim jest utożsamiany z szybszym obiegiem gotówki i lepszą sytuacją gospodarczą. Nic zatem dziwnego, że S&P500 rośnie… Pytanie jest jedno - jak długo?

Czy warto grać na wzrosty cen akcji?

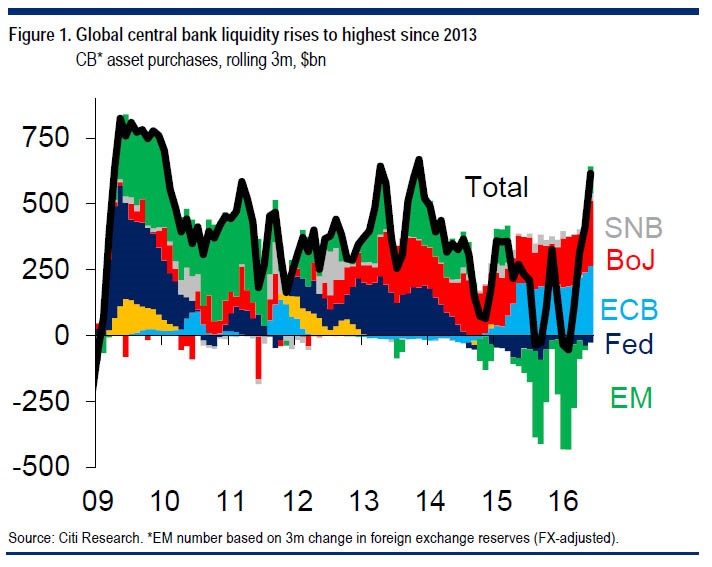

W ciągu ostatnich tygodni S&P500 nieoczekiwanie urósł i ustanowił nowy rekord cenowy. Co za nim stoi? Głównym czynnikiem powodującym wzrosty notowań akcji w krajach rozwiniętych są Banki Centralne. Pałeczkę, niezmiennie od 2013 roku, trzyma Bank Japonii (BOJ), a po FED-zie w 2015 r., do gry włączył się EBC. Ich interwencje bardzo dobrze obrazuje poniższy wykres. Słupki przedstawiają ilość środków, jakie przeznaczają banki centralne na zakup różnego rodzaju aktywów na całym świecie. Błękitny i czerwony kolor na wykresie wskazuje, że Draghi i Kuroda (prezesi EBC i BOJ) nie próżnują.

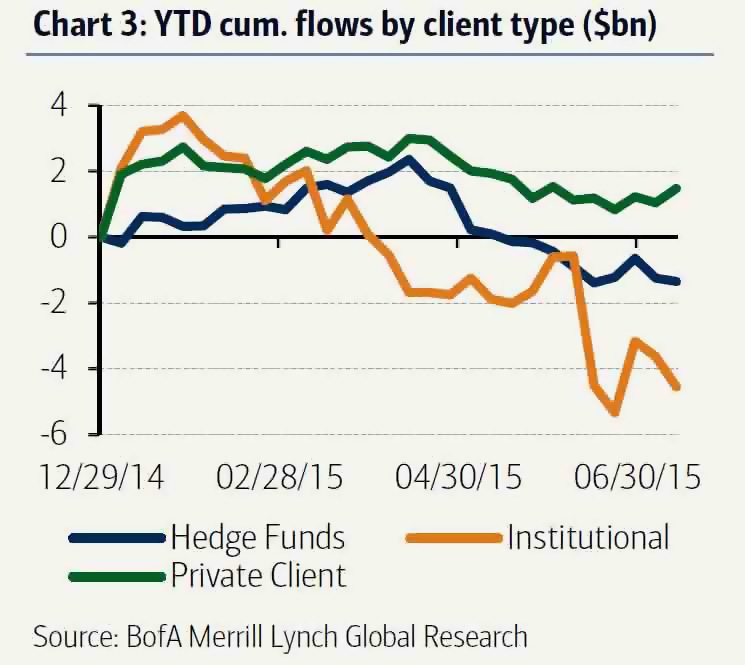

Obok danych dotyczących Banków Centralnych, możemy rozeznać się również w informacjach odnoszących się do funduszy hedgingowych, banków inwestycyjnych czy transakcji zawieranych przez klientów prywatnych. Wszystkie przepływy są uśredniane, co pozwala nam obserwować, kto sprzedaje więcej niż kupuje. Od połowy 2015 roku banki inwestycyjne nieustannie wyprzedają aktywa. Trzeba podkreślić, że trend ten zdecydowanie przyspieszył w ciągu ostatnich kilku miesięcy. Podobnie, chociaż nie tak agresywnie, zachowują się fundusze hedgingowe. Wyjątek stanowią prywatni inwestorzy, którzy nieustannie dokupują aktywów.

Co możemy wywnioskować z powyższych wykresów? Banki centralne wraz z prywatnymi inwestorami pomagają instytucjom zmniejszyć własną ekspozycję na ciągle drogie aktywa. Smart money działa zatem według słów Rotschilda: „Ostatnie 10 procent zostaw dla innych”. Czy to aby na pewno ostatnie 10%? Tego oczywiście wiedzieć nie możemy. Bardzo możliwe, że giełdy amerykańskie wejdą na jeszcze wyższe poziomy. Pamiętać musicie jednak, Drodzy Czytelnicy, że w inwestycjach liczy się nie tylko ruch cen, ale również potencjał do wzrostów jak i spadków.

Korekta pierwszej części artykułu.

Jak słusznie zauważył jeden z komentujących na blogu, do pierwszej części artykułu wkradł się poważny błąd. Mówię tu o kanale w Nikaragui. Wiadomość miała przedstawiać projekt, który jest przeprowadzony z pomocą finansową Chińczyków, ale odnosi się do Nowego Kanału Panamskiego. Dodane zostaną nowe nitki i śluzy po obu jego stronach, podniesiony zostanie poziom w Jeziorze Gutan, a sam kanał będzie poszerzony i pogłębiony. Dziękuję bardzo za czujność, w końcu nie możemy pozwolić, by podobne błędy przechodziły niezauważone i w konsekwencji niepoprawione! Błędów nie popełnia ten, kto nic nie robi.

Zespół Independent Trader

3r3

W Grecji zadziałało to wyśmienicie - teraz tam nie ma żadnych podatków i żadnego państwa. Free for all.

@TBTFail

Nie jestem w stanie ocenić jaki plan miałby mieć taki hipotetyczny władca.

Administracja i średni szczebel najczęściej kręcą kolektywnie całym ustrojem.

@waldi

"@3r3 --- Jaki procent w USA stanowi - klasa średnia --- śladowy ! Nie próbuj więcej wypowietrzać się na ten temat !"

Do klasy średniej w USA kwalifikuje się np. trzyosobowa rodzina z rocznym dochodem wynoszącym od 41,9 tys. do 125,6 tys. USD.

To 51 mln ludzi w 323 mln populacji.

Masz oryginalną koncepcję śladowości.

//======================

„Jak długo zamierzacie jeszcze żyć?”

Powszechność pomysłów z wiekiem maksymalnym?

Z tym La Nina to nam też coś grozi w EU czy po prostu USA i ich system alimentacji z Ameryk ucierpi?

Adam Banass

waldi053

Powiedz tylko jak twoim - zdaniem - korekta w dół na metalach - już się skończyła , czy jeszcze byś poczekał . To taka nie zobowiozujaca uwaga , ja tak czy

inaczej postępuje - wg. - własnego rozumu - więc nie będę miał pretensji , jak stracę , jednak twoje zdanie rozważę - wnikliwiej , niż tych ,, kolegów - z

bloga '' , którzy piszą że turek'' -- sam się na siebie - ,, zamachował '' . Ostatnio wyczytałem że szykuje się w PLN inflacja - dlatego te pytanie .

xxx

To jak widzę kolejny błąd: żadne prognozy nie przewidują silnej La Nina, ma był albo słaba albo w ogóle jej nie będzie.

https://www.google.co.uk/search?q=NOAA+NINO3.4&safe=strict&client=firefox-b-ab&source=lnms&tbm=isch&sa=X&ved=0ahUKEwjqkOP6up3OAhWHB8AKHfQfAt8Q_AUICCgB&biw=1254&bih=738#imgrc=tnZnXLCVaogKNM%3A

... stąd i wszystkie wspomniane katastrofy są mało prawdopodobne.

waldi053

Mieszkałem w stanach na przełomie lat - 80 i 90 - zjezdziłem wszystkie stany --- co następny to większe dziadostwo - ogólnie zapóznienie technologiczne itp.

Wtedy podobno usiaki '' - kwitły , od tego czasu - wielu moich znajomych tam jechało , i tak jak w ,,moich czasach '' generalnie wszyscy przedłużali pobyt -

tak od lat 2000 , wszyscy ten pobyt --- skracają --- , więcej każdy kto dorobił się parę groszy - ucieka do EUROPY . Jak to wytłumaczysz ? Zostają ci których

nie stać na bilet powrotny . Teraz inna kwestia --- kłamstwo , wielkie kłamstwo , -statystyka , tak to tam wygląda . Dodam tylko że ja nie byłem ,, wakacjuszem ''

-ja byłem oficjalnym stałym rezydentem !!!! Nie będę ci tłumaczył - pojedz , zobaczysz , tylko kup sobie wcześniej bilet powrotny --- bo tam zostaniesz !

Jerry Sparrow

Wydaje mi się że z grubsza osiągnięty konsensus w poprzedniej dyskusji nt. Turcji był nieco inny niż tutaj przedstawiasz. Wydaje mi się, że (przy uwzględnieniu obecnie dostępnych informacji) najbardziej prawdopodobnym scenariuszem było bardziej "skorzystanie z okazji" przez stronnictwo Erdogana do wyczyszczenia własnych struktur niż "przygotowywanie szopki od początku do końca". Jest zbyt dużo poszlak wskazujących na pośredni udział Rosji i Stanów w tych wydarzeniach. O jednej z tych poszlak sam wspomniałeś.

gruby

"W Grecji zadziałało to wyśmienicie - teraz tam nie ma żadnych podatków i żadnego państwa. Free for all."

... z wyjątkiem tego, które nadal pobiera 24% VAT, dolicza opłaty audiowizualne do rachunków za prąd, nadal utrzymuje co dziesiątego greka wypłacając mu pensję jako jego pracodawca oraz do tej pory utrzymuje jedną z najdroższych armii NATO (porównując wydatki na armię do reszty wydatków państwa).

Grecja jest tak bogatym i wciąż doskonale działającym państwem, że nadal grzecznie obsługuje własne zadłużenie, co miesiąc wysyłając miliardy euro z powrotem do Brukseli. Grecka pompa ze szmalem funkcjonuje bez zarzutu: z Frankfurtu do Grecji płyną miliardy "pomocy", czyli pożyczek które trzeba spłacać i obsługiwać a w drugą stronę wracają te same miliardy, ale księgowane jako obowiązkowe składki, raty za czołgi czy inne łodzie podwodne. Do tego z Grecji wypływają akty własności: wysp, portów, lotnisk, kolei żelaznej, narodowego operatora sieci energetycznej i tak dalej.

Jak więc widzisz, greckie państwo z punktu widzenia ostatniego piętra frankfurckiej foretecy EBC funkcjonuje bez zarzutu. Radzę Ci żebyś zmienił optykę, skoro nie widzisz doskonale funkcjonującego mechanizmu.

Flex

Konsensus swoją droga a Erdogan swoją ;) To już zaczyna wyglądać poważnie.

Własnie ponownie zablokowano i otoczono bazę Incirlik. Została otoczona przez 7000 policji wyposażonej w ciężkie pojazdy.

Pogłoski mówią o 2 próbie puczu.

http://www.zerohedge.com/news/2016-07-30/turkey-surrounds-blocks-access-natos-incirlik-airbase-amid-speculation-second-coup

Doger64

Jesli ceny akcji nie spadną i bedzie utrzymywana sztuczna hossa przez najbliższa dekadę,lub ceny pozostaną w trendzie bocznym ponieważ polityka niskich stóp i dodruku bedzie utrzymywana cały czas (moze dwie dekady)to nikt z nas moze nie doczekać swoich celów inwestycyjnych.

Wiec nasuwa mi sie pytanie czy mógłbyś sie podzielić z czytelnikami na jakich poziomach kupowałeś srebro i złoto?

Bo moze teraz faktycznie trzeba poczekać,ze srebro ponownie dozna korekty w rok na 15$,zeby podrożeć w następny rok do 25$i utrzyma sie w takim kanale cenowym przez najbliższe lata...

PanSarmacki

["Spada wolumen handlu międzynarodowego"

(...) Mamy zatem wyraźny obraz rozpędzającej się recesji, która dotyka głównie kraje rozwinięte w Ameryce i w Europie.]

Czy spadek wolumenu handlu międzynarodowego nie jest także obrazem recesji w Rosji? Czy też Rosja jest odporna na wszystkie zdarzenia na świecie i jej gospodarka w przeciwieństwie do zgniłego Zachodu wchodzi w fazę fantastycznego rozwoju? Czy wszystkie wskaźniki pokazują upadek Zachodu i rosnącą potęgę Rosji?

I co my biedni Polacy mamy w tej sytuacji zrobić, kiedy Zachód upada, a Rosja tak prosperuje, a poza tym jest blisko?

No cóż mamy zrobić, proszę o odpowiedź, bo sam nie mogę na to wpaść.

@3r3

[Pan mnie obraża:

"Nie, to nie jest dobry biznes. Po drugiej stronie przekrętu jest najczęściej ktoś, kto zostaje z nic nie wartą wierzytelnością/roszczeniem. Traci oszczędności lub majątek całego życia. Nie, to nie jest dobry interes. "

Otóż nie zostaje ktoś.

Za każdym razem jest to instytucja. Mam uczulenie na urzędy, ludzie już zapłacili wysokie haracze i nie ma powodu ich okradać.

To jest bardzo dobry interes żeby coś ugrać grabiąc totalizm fiskalny. Im fiskusom gorzej tym lepiej dla moich wnuków.]

Rozróżnienie złodziejstwa na: dobre, czyli takie które odnosi się do niespersonifikowanej jednostki (samorząd, instytucje państwowe itd.) i złe, czyli takie, które odnosi się do spersonifikowanej (osoba fizyczna) sięga rodem erozji moralnej wytworzonej w PRL-u. To standardy podwójnej moralności, właściwie jednostkom o słabych charakterach i / lub nie radzących sobie w obrębie istniejącego systemu.

Ja Kolegi nie zamierzam obrażać. Ja po prostu stwierdzam, że świadome doprowadzenie spółki do bankructwa, którego koszty ponosi osoba/osoby trzecie (bez względu czy osoba fizyczna czy instytucja) to zwykła kradzież. I tyle. A jako że Kolega daje do zrozumienia, że nie wstydzi się kraść, to jest to problem Kolegi, a nie mój. Przynajmniej dopóki los na zetknie na niwie biznesowej. Ale bardzo w to wątpię, żeby mój dział prawny zaakceptował takiego kontrahenta.

I jeszcze jedno, zanim Kolega zacznie się chwalić kolejnymi "sukcesami" w celowym doprowadzaniu spółek do upadłości, to niech się Kolega zastanowi, czy jakikolwiek rozumny człowiek, w tym Czytelnik tego forum, chciałby mieć Kolegę za wspólnika w biznesie, klienta czy dostawcę. Mieć takiego partnera, który apoteozuje "przemoc", "obijanie gruchy" i "zanurzanie biznesów pod wodę". W moim otoczeniu i towarzystwie, zamożnych ludzi z realnymi i rentownymi biznesami, takich ludzi się unika.

Ja nie chcę Kolego obrażać. Ja tylko zwracam uwagę, że przez takie oszustwa, Kolega na własne życzenie wyklucza się z uczciwego obrotu gospodarczego.

@Jerry Sparrow

[PanieSarmacki, robi Pan przyjemny powiew zdrowego rozsądku w tym gotującym się tyglu złudzeń i domysłów. Oby tak dalej ;)]

Dziękuje Koledze za dobre słowo. Generalnie to jestem zatrwożony liczbą dziwnych wpisów na tym, wydawałoby się, blogu dla ludzi inteligentnych.

@Eltor

[Nie wiem gdzie mieszkasz, ale rozejrzyj się po ulicach dużych miast. Nie, to nie ŚÐM, bo "zmiany demograficzne", że tak to ujmę, widoczne na ulicach są widoczne od roku i przebiegają bardzo szybko. No i ŚDM nie odbywają się w moim mieście.

Chyba, że chodziło Ci o to, że nie przylecą SAMOLOTAMI. Wtedy faktycznie, być może. W końcu nie mam pojęcia skąd się ich tylu tu wzięło i przybywa z miesiąca na miesiąc, ale faktycznie, samolot wydaje się mało prawdopodobny.]

Co do miejsca zamieszkania, to pozwolę sobie nie zaspokoić ciekawości Kolegi z prostej chęci pozostawania, póki co, osobą całkowicie anonimową. Natomiast z racji prowadzenia biznesu jestem często w Warszawie, Poznaniu, Wrocławiu, Krakowie oraz Trójmieście (w jednym z tych miast mieszkam). W innych dużych miastach Polski również, choć rzadziej, więc nie będę się o nich wypowiadał.

Co do Warszawy, zaobserwowałem w centrach handlowych więcej osób w hidżabach itp., ale patrząc na sklepy, w których robią zakupy trudno posądzić ich o bycie uchodźcami. W pozostałych czterech miastach nie dostrzegam zwiększonej liczby uchodźców. Oczywiście moje spostrzeżenia nie muszą być miarodajne. Choć dużo podróżuję głównie w interesach, to przecież nie zajmuję się liczeniem obcokrajowców w Polsce.

Co do generaliów. Nie wierzę w duży napływ emigrantów do Polski. Jesteśmy jako społeczeństwo "zdrowo ksenofobiczni" (dla mnie to nie jest sformułowanie obraźliwe) i opór społeczny jest tak duży w tej materii, że jakiekolwiek istotne zmiany w polityce emigracyjnej rządu, doprowadzą do przegranej w wyborach. Koledzy z PIS zdają sobie z tego sprawę.

Niepokojąco co prawda brzmią słowa Papieża o przyjmowaniu emigrantów, co odnotowuję z niepokojem jako katolik, no może nie do końca praktykujący, ale nie sądzę, żeby nawet to miało zmienić nastawienie społeczne.

@all

Co do opisywanej roli Kościoła Katolickiego w naszej historii, to prawdą jest to, że KK poparł Targowicę, co jest z naszego punktu widzenia wielkim złem. Ale także warto pamiętać o jego roli w przechowaniu polskości po 1830 roku aż do 1918 roku, w Bitwie Warszawskiej nie tylko ks. Skorupko się zasłużył, zginęło też wielu księży prowadzących posługę dla konających żołnierzy. Warto też pamiętać o roli, jaką odegrał KK po 1945. To dwie wielkie karty zasługi dla zachowania polskości.

Część mojej rodziny przeżyła lata między 1945 a 1953 tylko dlatego, że była ukrywana w klasztorach i seminariach. Jako wrogowie ludu z pewnością zostaliby pozbawieni życia czy wolności. Bynajmniej nie dlatego, że byliśmy arystokracją, bo nie byliśmy. To byli po prostu porządni ludzie, pracujący i żyjący uczciwie, mający posłuch w środowisku, w którym żyli i nie podobało im się, żeby 1948 nagle wszystko swoje oddać i wspierać okradanie innych poprzez tzw. nacjonalizację ziemi i fabryk.

KK przez wiele wieków realizował własne cele, często niezbieżne z naszymi, ale od ponad półtora wieku jego zasługi dla polskości są oczywiste.

waldi053

bez danych które ma do dyspozycji P.Bartosiak . Nie żebym się chwalił -- po prostu myślę . Jeśli chodzi o ,,turka '' ---ma władzę i sam ryzykuje jej utratę --

w wyniku puczu , po to żeby mieć więcej władzy ? Sąd wiedział jak zachowa się - wojsko , policja , administracja - w - końcu jego - ,, koledzy ''-nie mógł wiedzieć

Czy ty byś poszedł na taki - HAZARD - bo ja nie . Ruskie - poinformowali - ja wątpię ? Wystarczyło że on wie - ruski -nie maczał w tym palców . Ludzie myśleć -

ostatnia sprawa - aresztowania ---musieli ,, Erdoganowcy '' - mieć listy . ha ,ha ,ha ,... Polacy w podobnej sytuacji --- wyrecytowaliby ---dłuższą listę ---z pamięci

a ,tamci są głupsi ? Posłuchaj pomruków , USA ,EU , i już wiadomo kto stał za puczem.

mdmnowy

Witam serdecznie, zapytam bezpośrednio, bo nie lubię owijać w bawełnę, czy inwestuje Pan nadwyżki finansowe w metale czy nieruchomości pod wynajem w Polsce.

Pozdrawiam i dziękuje

3r3

Całkowicie podzielam Twoje zdanie co do tego że USA jest dla bogacących się na dorobku zadu... nie najlepszym miejscem. Co nie zmienia faktu, że jest tam spora, zasiedziała populacja klasy średniej, która nigdzie nie wyjedzie bo są u siebie. I oni są dmuchani w bańki, ale też zapewniają obieg waluty.

Wiem że ta statystyka pokazuje średnich pauperów, ale Ci zadłużeni pauperzy mają baseny i je myją.

Dlatego koszyk dotyczy ich. Bo biedota nie kupuje akcji, a oni jeszcze próbują.

Konsumpcja na kredyt to dalej konsumpcja.

@gruby

Ja piszę o Grecji z punktu widzenia przedsiębiorców. Wszyscy się od przedsiębiorców odczepili bo żyć trzeba jakoś. A to że etaciarze - niewolnicy płacą - no tak sobie urządzili to tak mają.

Przechodziłem już takie cuda kiedy rozpada się dozór administracyjny dwukrotnie i mam własne doświadczenia.

@PanSarmacki

Ile portów morskich ma Rosja żeby na nią problemy frachtu wpływały?

Rosja to oddzielna planeta. Władze Rosji chcieliby uczestniczyć w tym torcie i mieć takie problemy, ale do tego trzeba mieć poważną linię brzegową z niezamarzającymi portami.

A nie mają.

To nie ja doprowadzam spółki do bankructwa tylko wynika to z obiektywnych, niezależnych ode mnie działań administracji państwowej i zachowań rynku, których przewidzenie nie jest możliwe we właściwym czasie i wykracza poza zdolności intelektualne przeciętnego człowieka.

Nie stawiaj mi więc zarzutu umyślności.

Jak widzisz istnieje rynek i dla mnie, i dla Ciebie, i dla wielu innych o wiele mniej jak i o wiele bardziej brutalnych rozwiązań. Rynek jest rozległy.

Czasem w gospodarce dzieją się takie cuda, że trzeba ratować majątek trwały i zamknąć kwestie formalne z orzeczeniem, do którego nikt się już nie przyczepi. Z powodu rytuałów prawnych musi być winny aby dokonać odpisów. I ktoś to musi robić.

To nie jest nieuczciwość i oszustwo, tak po prostu działa dzisiejsza ekonomia. Jedni sobie wymyślają że ktoś musi płacić ile wymyślą, komasuje się te należności w podmiocie i przyjmuje odpowiedzialność formalną po czym zgodnie z prawem dokonuje umorzeń tych zobowiązań.

Tak jak urojone były roszczenia państwa tak i bez wielkich ceregieli są one umarzane. To tylko kwestia dopełnienia rytuałów. Nie ma w tym niczyjej straty.

Natomiast za pieniądze ksiądz się modli i z dokonania takich rytuałów jest podejmowana uczciwa zapłata, którą zainteresowane strony akceptują.

To po prostu biznes.

Tobie też urząd może zrobić żarcik i wstecznie zmienić interpretacje. Albo kontrahenci mogą zmienić politykę zamówień w jedną noc. Wtedy możesz sobie uczciwie upaść, albo znaleźć kogoś kto przejmie taką wydmuszkę z zobowiązaniami i upadnie za Ciebie. Lojalność wobec ludzi z którymi robi się przedsięwzięcia nie oznacza lojalności wobec bezosobowych instytucji. Instytucja to nie bliźni, ani żony do pożądania nie ma, ani zgładzona być nie może, więc porównywanie do ludzi jest bezzasadne i całkowicie błędne.

Jerry Sparrow

Nie jestem pewien czy dobrze zrozumiałem intencje Twojej wypowiedzi. Zakładasz, że Erdogan jest zainteresowany tylko polityką wewnętrzną Turcji i nie dąży do utworzenia kalifatu? Że więzy wynikające z działania najsilniejszych w Turcji i krępujące jego ruchy są dla niego czymś uzasadnionym? Czy zakładasz w takim razie, że nie istnieje "trend wolnościowy" w polityce tureckiej? Jeśli odpowiedź brzmi: "yes, yes, yes", to w takim razie nasze zdania rzeczywiście się różnią

Freeman

Freeman

supermario

http://www.fronda.pl/a/ciekawostka-dokad-zmierza-ludzkosc-eksperyment-calhouna,70420.html

leccepen

Chcialbym zapytac co myslicie o inwestycji w tzreckie akcje poprzez DWS Türkei WKN: A0DPW3?

Od jakiegos czasu obserwuje turecki ISE National 100 i wyglada zachecajaco.

To co mnie zarazem martwi a jednoczesnie zacheca to opinie wielu rodowitych obywateli Turcji (mieszkam w miescie gdzie jest ich wielu) o Erdoganue i sytuacji w Turcji. Wszyscy mowia jednoglosnie- rece precz od tureckich akcji obecnie....

@Trader21, zapowiadales, ze przymierzasz sie do zakupow w Turcji, zamierzasz stworzyc jakis artykul na ten temat? Czy bierzesz pod uwage takze nieruchomosci w tym kraju?

@all, Czy jest na forum ktos kto zamierza zainwestowac w pszenice? Jej cena jest historycznie niska, choc mam pewne informacje zeby jeszcze czekac. Ktos z was robil moze jakas glebsza analize na ten temat i chcialby sie podzielic informacjami?

Pozdrawiam, leccepen

PanSarmacki

[Witam serdecznie, zapytam bezpośrednio, bo nie lubię owijać w bawełnę, czy inwestuje Pan nadwyżki finansowe w metale czy nieruchomości pod wynajem w Polsce.

Pozdrawiam i dziękuje]

Majątek "osobisty" (bo też mam spółkę inwestycyjną, ale to trochę co innego, spółka inwestuje agresywniej, bo tam możliwość rozliczania strat, a przy osobie fizycznej jest to bardzo utrudnione), mniej więcej, w cenach bieżących, z wyceną na koniec czerwca br.

Lokale mieszkaniowe pod wynajem - 35 proc. (trzy duże miasta w Polsce), lokale użytkowe pod wynajem - 10 proc. (jedno duże miasto), metale - 30 proc., CHF - 15 proc., udział w projekcie deweloperskim na budowę czterech budynków mieszkaniowych - 5 proc., PLN - 5 proc. (płynność i ewentualny dokup jednego z wcześniejszych aktywów).

Przy czym proszę pamiętać, że jest to skład portfela, który uznaję za optymalny, przy określonej wartości portfolio. Na przykład w mieszkaniówce z uwagi liczbę lokali mogę uzyskiwać efekt skali, bo koszty zarządzania (sam nie zajmuję się osobiście administrowaniem) rozkładają się na więcej niż powiedzmy :) 1 lokali.

W obrębie każdej klasy aktywów dokonuję ruchów, jeśli uznam, że jest potencjał do wzrostu lub spadku (najczęściej CHF i metale, ale pod koniec ubr. optymalizowałem także portfolio nieruchomościowe).

Generalnie, mimo że jest to portfel dość konserwatywny, to jednak zajmuje dużo czasu i wysiłku, żeby generował przyzwoity zysk.

Pozdrawiam :)

@3r3

[Ile portów morskich ma Rosja żeby na nią problemy frachtu wpływały?

Rosja to oddzielna planeta. ]

Nie, Rosja to nie jest oddzielna planeta. Kolega nie widzi zależności między kondycją gospodarki światowej a gospodarką Rosji. Pierwsza z brzegu - im większy wolumen obrotu handlu międzynarodowego, tym najczęściej większy wzrost gospodarczy. Im większy wzrost gospodarczy, tym większe zapotrzebowanie na nośniki energii. Ciepło ? Im większe zapotrzebowanie na nośniki energii, tym większy popyt na ropę. Gorąco ? Także na rosyjską ropę.

Nie, Rosja to nie jest oddzielna planeta. Gdyby tak było, to Rosja nie zbankrutowałaby w 1997-98 roku. A zbankrutowała. Pamiętam doskonale, straciłem wtedy 90 proc. wartości zainwestowanych w rosyjskie akcje pieniędzy. Między innymi dlatego nigdy więcej w Rosji nie zainwestuję.

Całe szczęście, że to było jakieś 7 proc. mojego portfela, ale i tak bolało.

Jak to możliwe, żeby oddzielna planeta zbankrutowała? Bo jest uwikłana w globalny system finansowy.

Tych zależności jest mnóstwo, ale opisanie ich to jest książka. Nie trzeba mieć portów, żeby być uczestnikiem wymiany międzynarodowej i ponosić z tego tytułu konsekwencje. Pozytywne lub negatywne.

[Władze Rosji chcieliby uczestniczyć w tym torcie i mieć takie problemy, ale do tego trzeba mieć poważną linię brzegową z niezamarzającymi portami.]

Tym się właśnie różni podleganie regułom od tworzenia reguł. Rosja podlega i ponosi konsekwencje, sama nie mogąc tworzyć reguł podług własnego uznania.

Kolega też własnego parlamentu nie ma, a podlega regułom, które on ustanowi. Posiadanie portów lub nieposiadanie nie ma wpływu do bycia częścią światowej gospodarki.

[To nie ja doprowadzam spółki do bankructwa tylko wynika to z obiektywnych, niezależnych ode mnie działań administracji państwowej i zachowań rynku, których przewidzenie nie jest możliwe we właściwym czasie i wykracza poza zdolności intelektualne przeciętnego człowieka.

Nie stawiaj mi więc zarzutu umyślności.]

Ja nikomu nie stawiam zarzutów ani nie zamierzam obrażać, co już napisałem. Stwierdzam tylko, że złodziejstwo to złodziejstwo i tyle. Jeśli Kolega nie doprowadzał umyślnie spółek do upadłości, to ok. Ja nie mam z tym problemu. Ale obawiam się, że powstaje takie wrażenie po przeczytaniu niektórych Kolegi wpisów. Jeśli powód jest inny, to warto to jasno napisać, a nie udawać wielkiego guru, który potrafi wywieść w pole wszystkich i zawsze. Takich ludzi nie ma.

Co do zmian interpretacji, prawa powielaczowego itd., to oczywiście wiele z tym razy miałem do czynienia. W ciągu ostatnich trzech lat uzyskaliśmy dwa razy odszkodowanie za potraktowanie nas niezgodnie z prawem. Kilka innych spraw jest w sądzie, zobaczymy jak się skończą. Jedna sprawa dotycząca rozbieżności w indywidualnej interpretacji z dwóch izb skarbowych rozwaliła transakcję liczoną w mln PLN. Tu nic nie dało się zrobić.

Polska w tym zakresie nie odbiega od innych państwa Zachodu, tam tez zdarza się głupi urzędnika a korporacje bronią własnych interesów. Rosja to zupełnie inna sprawa. Tam po prostu jak nie pasujesz to dostajesz kulkę w łeb albo jedziesz do gułagu dla innastrańców. Mój znajomy wrócił parę lat temu, po półtorarocznym pobycie, do dzisiaj nie może się pozbierać.

Co do mojego rzekomego "rozumienia biznesu właściwemu studentom prawa" (z poprzedniego wpisu, ale jakoś niechcący pominąłem).

Kolega się myli w tym względzie i to straszliwie. Studenci prawa i prawnicy to grupa nacechowana wyjątkowym cynizmem, ocierającym się nihilizm. Znam tę grupę bardzo dobrze. Na studiach prawniczych nie uczy się uczciwości i rzetelności. Takie cechy wynosi się z domu, z kręgu przyjaciół, za szkoły (jak kto miał szczęście mieć dobrych nauczycieli, a ja takie szczęście miałem), na studiach można je tylko zatracić. Mi się udało je zachować, taką mam nadzieję i staram się także wpajać je moim dzieciom.

@Adam Banass

[Kościół nie ma żadnych zasług poczytaj sobie. Wcześniej napisałem w jaki sposób kościół sprowadza do Polski setki tysięcy uchodźców. Nie chcę tego tematu rozwijać bo to nie to forum ale doczytaj sobie w szczególności o zasługach Wojtyły.]

No więc ja sobie na ten temat poczytałem i to dużo. Jak patrzę na historię swojej rodziny, to też wiedzę pozytywne aspekty KK. Jak patrzę na otoczeniu i działalność proboszcza w mojej parafii, to jestem pozytywnie zaskoczony, że jest inna jak opisują to różne media.

Więc dopóki ktoś nie położy dowodów na stole, nie uwierzę. A propos dowodów, może jakieś materiały źródłowe na ten temat?

Na razie jak widzę, pozostaje nam tylko pięknie różnić w naszych opiniach, bo ja nie podzielam opinii Kolegi.

PanSarmacki

[W mojej ocenie Rosja nie ma wplywu na shippment indexes. Z prostego powodu. Oni tylko handluja energia i to w dodatku nie przetworzona.

Dlatego sa tak wrazliwi ( jako gospodarka ) na manipulacjie cenami energii na swiecie.

Sankcje ich oslabily, ale pokazaly tez ze nie da sie ich zatopic. Dodatkowo postawili na rolnictwo i wkrotce stana sie samodzieli i tez najwiekszym eksporterem zboz.

Zachod dostanie rykoszetem za swoja akcje z sankcjami. Np Francja i Polska.

No i najwiekszy problem Rosji to brak kapitalu. Chiny chce pomoc ale rosja nie za chetna bo wie ze chiny wykupia potem cala syberie za dlugi . A potem przejma jako ze potrzebuja dodatkowej krainy do rozwoju. (bodajze 75% chin to tereny nie uzytkowe)]

Bezpośredniego wpływu - nie, pośrednio uczestniczy w systemie wymiany międzynarodowej i ponosi tego konsekwencje. Więc index też można do niej stosować, ewentualnie z jakąś korektą.

Rosję da się zatopić (oczywiście nie jest to mój cel :). Pokazała to tzw. rewolucja październikowa.

Oczywiście Rosję trudno zatopić, ponieważ gniew ludu objawia się dopiero wtedy, jak Rosjanie muszą w zjadać się nawzajem, żeby nie umrzeć z głodu. To nie gospodarka Rosji jest odporna, to lud rosyjski jest tak zniewolony, że dopóki nie będzie umierał z głodu, ręki na cara nie podniesie.

Rosja największym eksporterem zbóż? Hm... No nie wiem, to przeczy mojej intuicji. Nie dlatego nawet, że w czerwcu był u mnie mój "doradca" bankowy i chciał mi sprzedać strukturę na wielkie koncerny spożywcze Zachodu, bo po "ustaniu sankcji do Rosji będzie można sprzedać wszystko w każdej ilości, a w samowystarczalność Rosji to nikt przecież nie uwierzy". Produktu nie kupiłem, ale sceptycyzm mam cały czas.

Rosja to wielki kraj, ale gruntów zdatnych do uprawy zbóż wcale nie tak dużo, jakby się wydawało. A jak już są to narażone na klimatyczne anomalie: mrozy, długie zimy, ulewy, roztopy, susze, gorące lata, w końcu to klimat kontynentalny. Jako były udziałowiec dużego gospodarstwa, mam mniej więcej w pamięci środki, jakie trzeba wydać na zagospodarowanie ziemi, która nie jest w dobrej kulturze rolnej, ile kosztuje głównie nawadnianie i melioracja. Właśnie dlatego już nie jestem udziałowcem tego biznesu, bo zapotrzebowanie na kapitał było za duże, a czynników ryzyka zbyt wiele. Żeby mieć dobre plony z dotychczasowego ugoru, trzeba włożyć olbrzymią kasę (w porównaniu do przyszłych zysków) w odchwaszczenie, obrobienie pługiem, meliorację i nawadniania. To są bardzo duże pieniądze, a nawet nie jesteśmy jeszcze przy siewach. Później tak samo, sporo kosztów i duże ryzyko. Oczywiście można liczyć na szczęście, że wiosną spadnie dużo deszczu, ale nie za dużo; że lato będzie gorące, ale nie za gorące, że sierpień będzie suchy itd. Ale to ciągle ryzyko. A pomniejszanie sfery ryzyka (melioracja, nawadnianie) to olbrzymie koszty.

Skąd więc Rosja ma wziąć środki na zagospodarowanie tych terenów pod uprawę zbóż? Nie bardzo wiem i nie bardzo widzę.

Oczywiście, jak warunki pogodowe będą sprzyjać, to może się udać. I może być jakiś rekordowy rok. Ale to jest liczenie na szczęście, a nie biznes.

Więc ja dość mocno wątpię w tezę, że Rosja będzie w stanie systematycznie wytwarzać duże ilości zbóż.

mdmnowy

dziękuje bardzo za udzielenie wyczerpującej odpowiedzi :-)

czy podziela Pan opinie - obawę przed nadchodzącym kryzysem, ewentualnym konfliktem na terenie RP, co przełożyłoby się na spadek cen nieruchomości, odpływ kapitału czy też drastyczne osłabienie PLN

Pozdrawiam i dziękuje

waldi053

Nie wiem jak ci odpowiedzieć.. Wypisać się tak nie mogę , - spróbuję od początku . Moim zdaniem - turek - jest bardzo ambitny - to co teraz robi to

odzyskuje kontrolę nad krajem --- tu jednak nie kończą się jego ambicje . Mieszkałem w Niemczech - 5 - lat , turków - jest tam - 5 do -7 mln. - dorosłych !R

Razem z młodzierzą znacznie więcej . Nie wiem jak sprawa wygląda w Turcji , - z tego co zaobserwowałem w RFN , to oczywiście - są ,,turczynki '' - - -

tzw. ,,wyzwolone '' , mężczyzn prawie nie , - nawet jak z tobą pije -piwo , chodzi '' z niemkami - to na sugestię - starszego brata , ojca , kuzyna , pojedzie po

żonę do Turcji . Dlatego nie wierzę w ruch ,, wolnościowy '' presja środowiska jest zbyt wielka . Oni są jak klan , religia to tylko pozór , i mażą o wielkości .

mdmnowy

i ostatnie już pytanie odnośnie udziału procentowego w metalach :-)

Pozdrawiam i dziękuje

waldi053

Kolejny błąd ---Carska Rosja w 1914 roku --- wyprodukowała tyle zboża - głównie pszenicy --- co USA ,Canada , Australia i Argentyna - razem wzięte , inaczej

mówiąc co cała reszta świata . Odrzucając - Ukrainę - potencjał mają i tak ogromny --- o ile będą chcieć pracować.

CreatioExNihilo

"2. Rozpoznaj rynek - wujek google (lub lepiej np. duckduckgo), znajomi, opracowania dot. trendów globalnych. Np.:

http://www.prisonplanet.pl/trend_trak/znikajace_zawody_do_roku,p1091380789"

Odnośnie tego artykułu to ja bym zalecał więcej ostrożności. Trochę on mi przypomina dyskusję francuskich naukowców z końca XIX w o tym jak Paryż utonie w stercie końskich odchodów, a ludzkość zostanie pozbawiona ziemi pod uprawę, bo owies dla koni trzeba gdzieś siać.

IT ma to do siebie, że jak w korpo w excelu cyferki się nie będą zgadzać to od razu jest likwidacja działu i przenosiny do Indii. Póki w Polsce korpo IT ma się całkiem dobrze, pytanie tylko jak tam cyferki wychodzą w excelu? Choć niestety raczej jesteśmy podwykonawcami Zachodu.

Jak mówił klasyk: przytomności! ;)

supermario

Trzeba być człowiekiem złej woli , lub historycznym ignorantem twierdząc ,że Kościół Katolicki nie ma żadnych zasług. Mój wujek z wykształcenia historyk , ale uczciwy ateista w czasach komuny robiący wykłady ideologiczne dla członków partii i milicjantów ,by cię zawstydził (oczywiście dla w/w przekaz był nieco inny ). Powiedział wręcz ,że bez KK nie byłoby Polski. Potop szwedzki , rozbiory , II wojny światowe i czasy komunizmu...

Niestety po Soborze Watykańskim II duża część KK skręciła mocno w lewą stronę oddalając się od ducha Ewangelii i kapitalizmu , popadając w wiele herezji.

Nie wiem czy zwróciliście uwagę na duży wysyp fałszywych krugerrandów i innych monet na allegro.

buffett

ale bzdury piszecie, watykan sponsorował III rzeszę, wywiózł nazistów do Argentyny, gdzie synowie Geringa czy Himlera żyją do dziś

nie oceniam 1,3 mld ludzi jak ktoś wcześniej wspomniał, ale instytucje

Ostatnio modyfikowany: 2016-08-01 09:58

Jerry Sparrow

Być może masz rację. Podając ten link chciałem tylko pokazać o jakiego typu opracowania mi chodzi (wszystko co jest na prisonplanet należy odbierać z dużą dozą ostrożności). Ktoś, kto uczciwie podchodzi do zdobywania wiedzy wyszuka jeszcze 20 innych, podobnych tematycznie opracowań i wyciągnie wnioski.

Jak mówił klasyk: przytomności! ;)

Jerry Sparrow

http://gazetabaltycka.pl/promowane/morawiecki-miota-sie-od-sciany-do-sciany

Pomimo tego, że w wywiadzie kłują w oczy euro-socjalistyczne poglądy i nie zgadzam się z nim odnośnie ruchu Brytyjczyków, to całkiem przyjemnie czytało mi się fragment o TTIP.

PanSarmacki

[czy podziela Pan opinie - obawę przed nadchodzącym kryzysem, ewentualnym konfliktem na terenie RP, co przełożyłoby się na spadek cen nieruchomości, odpływ kapitału czy też drastyczne osłabienie PLN]

1. Obawę przed kryzysem podzielam. Ten scenariusz jest wysoce prawdopodobny, tylko nie wiadomo, kiedy się zmaterializuje. Osobiście nie boję się kryzysu finansowego/gospodarczego (chyba że sporadyczne zamieszki zamienią się w wojnę domową), mam jednak dużą niepewność, co będzie jego skutkiem. Nie myślę raczej o NWO, ale o "zwykłych" posunięciach władz po kryzysach: rekwizycjach, podnoszeniu podatków, nacjanalizacji itd.

Moim zdaniem w przypadku kryzysu finansowego/gospodarczego spadną znacząco wyceny nieruchomości, bardzo znacząco także straci złotówka, zyskają metale szlachetne, CHF.

2. Obawę przed konfliktem na terytorium RP też podzielam, ale taki scenariusz wydaje mi się mało prawdopodobny. Wojna w Polsce to wojna światowa, to także wojna jądrowa. Mogą być jakieś incydenty, ale czy ktoś zdecyduje się na krok zagrażający istnieniu świata? Wątpię.

Decydujący będzie wynik wyborów w USA. Jeśli wygra Clinton, to mamy niepewne kilka miesięcy zanim przyjadą siły NATO do krajów bałtyckich i Polski. Później Rosja nie odważy się zaatakować. No chyba, że USA zaangażują się aktywnie w konflikt na Morzu PołudniowoChińskim. Wtedy Rosja może próbować coś ugrać w naszym rejonie Europy.

Jaka klasa aktywów w czasie konfliktu zbrojnego? Złoto (srebro jest za ciężkie), konserwy, wódka, lekarstwa, broń wszelkiego rodzaju, narzędzia, obuwie. No i szczęście, żeby przeżyć też się przyda.

[i ostatnie już pytanie odnośnie udziału procentowego w metalach :-)]

Złoto i srebro po 50 proc.

@waldi053

[Kolejny błąd]

A który był pierwszy, bo Kolega nie raczył wyjaśnić, więc będę wdzięczny?

[ ---Carska Rosja w 1914 roku --- wyprodukowała tyle zboża - głównie pszenicy --- co USA ,Canada , Australia i Argentyna - razem wzięte , inaczej

mówiąc co cała reszta świata . Odrzucając - Ukrainę - potencjał mają i tak ogromny --- o ile będą chcieć pracować.]

Rosja w 1914?

Czyli z terenami dzisiejszej Polski (w sporym procencie), Białorusi, Ukrainy i krajów bałtyckich plus jeszcze kawał terenów Środkowej Azji?

Jak Kolega odejmie produkcję z wyżej wymienionych obszarów, to też łatwiej będzie odpowiedzieć, dlaczego lud Moskwy i Petersburga pod koniec 1917 r. będąc na granicy śmierci głodowej w końcu zdecydował się podnieść rękę na ukochanego cara.

Warto porównać, ile wyprodukował ZSRR np. w roku 1921, czyli już po wojnie z Polską, a na terenach porównywalnych do dzisiejszych (choć nieco większych).

I jeszcze jedno. Potencjał to nie wynik. Ja nie przeczę, że Rosja ma potencjał areałowy. choć z uwagi na warunki klimatyczne, nieco przeszacowany.

Ja nie wierzę, że w najbliższych latach są w stanie ten potencjał wykorzystać. Głównie ze względu na brak kapitału, zasobów ludzkich i kultury rolniczej. Nie wszystko da się zaimportować.

@głupoi

[Shippemnt to jest domena metal-commodity emerging markets. I to ich gospodarki leca w dol jak shippment leci w dol. Rosja pcha energie do europy i do azjii ale rurami.

Dlatego nie ma wplywu na shippment indexes. A zapotrzebowanie na energie przynajmniej takie same w europie i azyji.

Posrednio moze jakis niewielki wplyw. ]

Nie będę się spierał co do shipmentu. Mój wpis był trochę prowokacyjny ze względu na to, że jak czytam od jakiegoś czasu Tradera, to jakbym słuchał Russia Today. Wszystko na niekorzyść Zachodu, wszystko na korzyść Rosji.

["Rosja największym eksporterem zbóż? Hm... No nie wiem, to przeczy mojej intuicji."

Bazowanie na intucji to niezawsze najlepsze rozwiazanie. Jak dane mowia co innego to trzeba przeanalizowac i czasam zaakceptowac zmiany.

wielu ludzi obserwuje rosje: masz np:

http://journal-neo.org/2016/06/15/russia-number-one-world-wheat-exporter/

Oni charakteryzuja sie motywacjami witalnymi i taki Putin jest dla nich jak znalazl.

Tylko ze jak poobserwujesz korelacje rubla do ropy(gazu) to zobaczysz ze jak ropa w dol, to ruble tez w dol a to znaczy ze maja mniej dollarow ale wiecej rubli. A oni tam za ruble i kopiejki produkuja. Problem jest inny bo russia ma duzo expozycjie kredytowa na dolary. I dlatego byl czas ze uszczuplili rezerwy strasznie, zeby ulzyc ludziom i firmom. Ale zaprzestali bo okazalo sie malo efektywne i poszli w zloto. I teraz poszli juz w transakcjie bez dollarowe.]

Ja chętnie przyswoję wiedzę, ale poproszę o weryfikowalne fakty. Nie znam portalu, który Kolega cytuje. Ale jeśli coś jest po angielsku i rosyjsku, to mam niejasne wrażenie, że to portal rosyjski. Czy Kolega wie coś więcej na temat portalu i rzetelności ich informacji?

We wtorek bodajże ukazała się informacja, że 56 mln Rosjan żyje poniżej granicy ubóstwa i nie stać ich nawet na chleb. I to są badanie robione przez rosyjskie instytuty badawcze. Było tym na onecie i bankier.pl.

Jak to pogodzić z informacją, że są taką potęgą w zbożu? To znaczy, że władza ma mnóstwo zboża, ale głodzi 40 proc. populacji?

[Zatopienie rosji kiedys bylo latwe. Ale jakbys dostal kilka razy to bys sie nauczyl samoobrony. I tak tez sie stalo z Rosja. Debt-GDP okolo 15%.]

Jak ropa jeszcze stanieje, to Rosja pójdzie na dno. Nie zamkną budżetu, nadwyżki się skończą, nie wypłacą pensji budżetówce, emerytur, rent itd. I zacznie się rewolta.

I to jest zła wiadomość, bo wtedy zaczną szukać wojny, żeby przykryć własną nieudolność rządzenia tym bogatym krajem.

PanSarmacki

Zapomniałem jeszcze oczywiście o scenariuszu wygranej Trumpa.

Wtedy mamy z rok niepewności, kiedy w końcu Trump zorientuje się, o co chodzi w polityce międzynarodowej, a także zobaczy, że nie bardzo może zrobić to, co mówi.

Ale ten okres niepewności jest dla nas bardzo groźny.

CreatioExNihilo

Być może masz rację. Podając ten link chciałem tylko pokazać o jakiego typu opracowania mi chodzi (wszystko co jest na prisonplanet należy odbierać z dużą dozą ostrożności). Ktoś, kto uczciwie podchodzi do zdobywania wiedzy wyszuka jeszcze 20 innych, podobnych tematycznie opracowań i wyciągnie wnioski.

Ja się z Tobą zgadzam, że trzeba badać trendy globalne. Natomiast główne "ale" miałem do artykułu, który podlinkowałeś. Woźnica wcale nie został zastąpiony przez maszyny, tylko przesiadł się do maszyny itp.

"To, co było, jest tym, co będzie,

a to, co się stało, jest tym, co znowu się stanie:

więc nic zgoła nowego nie ma pod słońcem.

Jeśli jest coś, o czym by się rzekło:

«Patrz, to coś nowego» -

to już to było w czasach,

które były przed nami. (Koh 1,9-10)"

Dam

Jerry Sparrow

"Woźnica wcale nie został zastąpiony przez maszyny, tylko przesiadł się do maszyny itp. "

Zgadzam się. Uważam, że każdy potrafiący czytać ze zrozumieniem wyciągnął taki wniosek. Kowali nie mamy już zbyt wielu, pracujących fizycznie w rolnictwie też stopniowo ubywa. Rośnie jednak zapotrzebowanie na fryzjerów psów, osoby wprowadzające dane do informatycznych baz administracji państwowej i konsultantów finansowych. Świat nie znosi pustki. EOT

wieża.babel

Witaj serdecznie. Widzę, że starasz się poznać to co ja. Ładny przykład z Księgi Koheleta. Jest tam też o wyborach "nowych" władz co 4 lata. Warto poszukać. Sama Prawda i tylko Prawda.

Chciałbym tylko dodać małe sprostowanie : nie ma czegos takiego jak : CreatioExNihilo. Nie można stworzyć czegoś z niczego.

Pozdrawiam serdecznie całym sercem.

Jerry Sparrow

"Nie można stworzyć czegoś z niczego."

Czy jesteś pewien? :)

https://universe-review.ca/R03-01-quantumflu.htm

Jerry Sparrow

Wyobraźnia jest jednym z ludzkich ograniczeń...

PanSarmacki

[Odnonie #trader ja tez kiedys mialem takie wrazenie ze ma ruski bias. Ale on tak ocenia rzeczysistosc. jefgo zrodla pewnie podobnie to widza. I ja teraz podobnie widze swiat. Anglo-amerykanski swiat jest zbankrutowany , ale ze maja specjalistow od inzynieri finansowej i nieograniczone zrodla finansowania wiec odciagaja tsunami w systemie finansowym.]

Oczywiście, że mają takie długi, których uczciwie nie dadzą rady spłacić. Ale jak słusznie piszesz, mają speców i źródła finansowania, co pozwala im kontrolować sytuację. I wcale nie jestem pewien, że sytuacja wymknie się im spod kontroli. Poza tym mają także olbrzymie bogactwo materialne w postaci infrastruktury, mieszkań, przemysłu, patentów, armii itd. Zachód jako całość. I jak nawet okradną ludzi poprzez sztuczki, o których nam się nie śni na razie, to po resecie i tak pewnie będą w stanie utrzymać wszystko, co zapewnia im przewagę. Więc jeśli nadejdzie tsunami, to raczej mi za nie zapłacimy.

[Ze cos nie anglo-amerykanskie to nie znaczy ze nie prawdziwe.

artykul jest by F. William Engdahl jednego z lepszych analitykow geopolitycznych. On tam publikuje.

Odkad to onet i bankier to wiarygodne zrodla ? Ja sie dawno temu odwirusowalem. ]

Nigdy nie twierdziłem, że jak coś anglo-amerykańskie, to prawdziwe. Oni mają swoje interesy, Niemcy - swoje, Rosjanie - swoje, Żydzi - swoja, a my swoje. My pilnujmy naszych interesów, prywatnych i państwowych. W gruncie rzeczy PaxAmericana nie jest dla nas zły na tym etapie. Względna suwerenność i bezpieczeństwo militarne to bardzo dużo. Od 1795 roku nie mieliśmy lepszej sytuacji. A że trzeba płacić hegemonowi... Jak świat światem, zawsze trzeba było z władcą dzielić się swoimi zyskami.

Co do bankier.pl cenię p. Kolany.

[Narod rosyjski jest w stane wiele zniesc. Nawet inflacje 15%.

Wyobraz sobie 15% inflacji w PL? twoje nieruchomosci straca 20% w pierwszym roku i po 10-15 w kolejnych

O zachodniej europie i usa nie wspomne :)]

Ależ ja już przeżyłem inflację daleko większą niż 15 proc. rocznie. Na własnej skórze doświadczyłem hiperinflacji z przełomu lat 1989-90.

Jedyne co utrzymało wartość, to była właśnie nieruchomość. A nawet zdecydowanie tę wartość zwiększyła.

Nawet dolary, na które zamieniałem swoje zyski pod koniec lat 80., nie przeniosły wartości w przyszłość (tzn. ich siła nabywcza w Polsce była zdecydowanie większa w dniu zakupu niż po kilku latach).

Poza tym mam wrażenie, że inflacja spowodowana kryzysem finansowym będzie dotyczyła głównie środków płatniczych a nie realnych dóbr :)

PanSarmacki

["Nie można stworzyć czegoś z niczego."

Czy jesteś pewien? :)]

Ależ można stworzyć coś z niczego. Pod koniec ubr. wyemitowałem akcje mojej spółki o wartości 1,2 mln PLN.

Nie było akcji, podpisałem odcinek zbiorowy akcji i STAŁO SIĘ; magia, prawda? :)

Dam

Wnioskując po portfelu jesteś majętnym człowiekiem(nie żebym Ci w kieszeń zaglądał, ale jeśli masz nieruchomości użytkowe na wynajem w dużym mieście i stanowią one 10% Twojego portfela to łatwo policzyć, że taka nieruchomość to jakieś 2 mln zł lub więcej w zależności od lokalizacji). Emisja akcji na 7-cyfrową kwotę również jest imponująca. Możesz powiedzieć jak doszedłeś do miejsca, w którym obecnie się znajdujesz i czy startowałeś od zera, czy to efekt pracy pokoleń(pisałeś również, że KK chronił Twoich przodków przed dekretem Bieruta)?

Dam

spryciak

http://www.klubinteligencjipolskiej.pl/2015/07/prawdziwa-przyczyna-zabojstwa-kennediego/

Dam

W tym zawierają się trzy agencje informacyjne, 16 kanałów telewizyjnych, 23 stacje radiowe, 45 gazet, 15 magazynów i 29 wydawnictw - informuje Al Jazeera.

Po nieudanym puczu służby pod wodzą prezydenta Recepa Erdogana zaczęły prawdziwą czystkę. Do tej pory zatrzymano już ponad 50 tys. osób, w tym żołnierzy, policjantów, urzędników, nauczycieli czy wykładowców - wszyscy są podejrzani o sympatyzowanie lub podburzanie do puczu. Z tego ok. 15 tysięcy już zamknięto w więzieniach."

Erdogan nie próżnuje... ;)

http://businessinsider.com.pl/polityka/demokracja-w-turcji-po-puczu-zatrzymania-dziennikarzy/zdybcjz

Dam

Kolany to główny analityk bankier.pl rozsądnie pisze. Tylko weź poprawkę na to, że jest goldbugiem. Ogólnie wydźwięk jego artykułów jest zbieżny z artykułami Tradera21 tylko, że Kolany rekomenduje głównie złoto. Nie ma mowy o innych instrumentach. Sprawnie punktuje poczynania banków centralnych.

Odnośnie waluty opartej na długu to mało osób pamiętam, że tworzona waluta, jest również usuwana w momencie spłaty. Jeśli jest wyemitowanych 105 bln $ obligacji oprocentowanych na 5% to po ich spłacie 100 bln $ jest usuwane z bilansu. Tylko to najczęściej nie następuje, bo długi są rolowane. Ale w przypadku kredytów hipotecznych wykreowana część jest usuwana z bilansu.

cheniek

cyt.:"Ja chętnie przyswoję wiedzę, ale poproszę o weryfikowalne fakty. Nie znam portalu, który Kolega cytuje. Ale jeśli coś jest po angielsku i rosyjsku, to mam niejasne wrażenie, że to portal rosyjski. Czy Kolega wie coś więcej na temat portalu i rzetelności ich informacji?

We wtorek bodajże ukazała się informacja, że 56 mln Rosjan żyje poniżej granicy ubóstwa i nie stać ich nawet na chleb. I to są badanie robione przez rosyjskie instytuty badawcze. Było tym na onecie i bankier.pl.

Jak to pogodzić z informacją, że są taką potęgą w zbożu? To znaczy, że władza ma mnóstwo zboża, ale głodzi 40 proc. populacji?"

Rosja jest największym eksporterem pszenicy i informacje o tym ileś tygodni temu były podawane, myslę że na Financial Times czy Bloombergu coś na ten temat znajdziesz.

Z drugiej strony bezrefleksyjnie wierzysz w jakieś katastrofalne dane o ubóstwie w Rosji, choć nie znasz ich źródła ani metodologii badań. Osobiście czytam informacje o Rosji od kilku lat i wizje upadku Rosji pojawiają się średnio raz na miesiąc, przynajmniej w polskich mediach.

cyt.:"Jak ropa jeszcze stanieje, to Rosja pójdzie na dno. Nie zamkną budżetu, nadwyżki się skończą, nie wypłacą pensji budżetówce, emerytur, rent itd. I zacznie się rewolta."

Zadna rewolta się nie zacznie, bo Rosjanie doskonale wiedzą kiedy to USA/Zachód atakuje ich gospodarczo i wszelkie kryzysy wywołane czynnikami zewnętrznymi tylko ich wzmacniają, także ich wiarę w Putina.

Co do cen ropy, to koszt produkcji jej baryłki w Rosji jest niewiele większy niż w Arabii Saudyjskiej i wynosi ok. 20$/baryłkę. Wszystko powyżej 25$ to ekstra zysk, który ląduje w skarbcu i czeka na czarną godzinę. Dodatkowo Rosja od kilku lat zwieksza wydobycie i stała się liderem (lub jest na drugim miejscu) w produkcji ropy. Wzrost pary USD/RUB znacznie zniwelował spadek cen ropy i obecnie Rosja odbudowuje fundusze, które nadszarpnęła ratując niedawno rubla przed gwałtownymi spadkami.

wiara w upadek Rosji jest tak samo naiwne jak polskie nadzieje na danie pstryczka w nos Putinowi.

wieża.babel

1. Pierwszy link który podałeś nie trafiony. To tylko kolejna TEORIA nie poparta praktyką.Albo się w nią wierzy albo nie. Ja NIE WIERZĘ. Bo brak jest namacalnej praktyki.

2. Drugi link dotyczący FED i EBC na pierwszy rzut oka jest uzasadniony. Tylko, że zadrukowany papier nie jest "czymś", nie tylko dla inwestorów poważnych, ale nawet dla takiego pionka jak ja. Dla mnie to jest nadal NIC. Za to "nic" hazarstwo wykupuje "COŚ". Tym czymś są wszelkei aktywa MATERIALNE , które można rozwijać dalej i ciągnąć dalsze zyski: fabryki, firmy, kopalnie, huty, banki i t.p. i t.d.

Do: PanSarmacki:

Argumentacja nieprawdziwa.

Mogłeś wyemitować akcje , bo masz spółkę. Fundamentem wyjściowym do emisji Twoich akcji jest Twoja spółka. Weź wyemituj akcje, jeśli nie masz jakiejkolwiek działalności gospodarczej. Bo wtedy właśnie byłoby stworzenie czegoś z niczego.

wieża.babel

A już tak na poważnie.....akcje PRZWDZIWE to były przed wojną. Miały postać papierową, chowało się je w sejfach, jak banknoty,czynił to ich WŁAŚCICIEL, a nie jakiś gangster-broker. No i jak Spec Kwinto się włamywał do takiego sejfu to kradł akcje na równi z kasiorą. A dzis co....myślicie, żemacie akcje ?... Nie macie tak naprawdę NIC. Macie tylko wirtualne pliki z napisem "akcje.doc kowalski" na których trzyma łapę "wasz" broker (czytaj: gangster). Wiecie co to znaczy?. Tylko jedno. Kupując akcje", kupujecie nie kota w worku...kupujecie pusty worek, nad którym nie macie jakiejkolwiek kontroli.

Dam

Obecnie też możesz wyciągnąć papierowe akcje. Tylko broker sobie za to śpiewa prowizję.

wieża.babel

Ostatnio modyfikowany: 2016-08-01 08:09

PanSarmacki

[Wnioskując po portfelu jesteś majętnym człowiekiem(nie żebym Ci w kieszeń zaglądał, ale jeśli masz nieruchomości użytkowe na wynajem w dużym mieście i stanowią one 10% Twojego portfela to łatwo policzyć, że taka nieruchomość to jakieś 2 mln zł lub więcej w zależności od lokalizacji). Emisja akcji na 7-cyfrową kwotę również jest imponująca. Możesz powiedzieć jak doszedłeś do miejsca, w którym obecnie się znajdujesz i czy startowałeś od zera, czy to efekt pracy pokoleń(pisałeś również, że KK chronił Twoich przodków przed dekretem Bieruta)?]

Nie narzekam, to pewne.

Gwoli ścisłości, lokale użytkowe pod wynajem kosztują od ok. 500k PLN plus VAT, można też mieć udziały w takich przedsięwzięciach, a niekoniecznie kupować samemu całość.

KK nie chronił moich przodków przed dekretem Bieruta, tylko przed śmiercią z rąk towarzyszy żydokomunistycznych i rosyjskich oraz obozem pracy :) KK w ten sposób ukrywał w Polsce po wojnie ok. 100 tys. osób.

Z całego majątku, wcale niedużego zresztą, moich przodków zostało po 1948 roku, po parcelacji ok. 10 ha, ale moja rodzina jako wróg ludu nie mogła wjeżdżać do powiatu, w którym znajdowała się nasza ziemia. W końcu sprzedaliśmy to za psie pieniądze. Z drugiej strony rodzina została pozbawiona po 1948 roku sporego zakładu rzemieślniczego, w którym mój dziadek został kierownikiem, ale później po 1950 roku został też uznany wrogiem ludu i wyrzucony z pracy.

Z domu wyniosłem wychowanie i wykształcenie. Na dobry początek dostałem 350 dolarów ze spieniężenia broszki babki. Na dzisiejsze pieniądze w cenach bieżących ok. 25 tys. zł (bo pensja w Polsce w II poł. lat 80 wynosiła ok. 30 dolarów na miesiąc).

Wszystkiego dorobiłem się absolutnie sam. Zaczynając jeszcze na studiach w PRL od handlu papierem toaletowym (dostaliśmy zarzut spekulanctwa, sprawa sądowa itd.), hodowlę zwierząt futerkowych (świetny biznes, ale jak dostaliśmy domiar podatkowy, to pożyczaliśmy po rodzinie pieniądze, żeby to zapłacić), później handel odzieżą od 1989/1990, no a później to już zaczęły się poważniejsze sprawy.

Nikt mi nigdy niczego nie dał, nie dostałem żadnej koncesji, licencji, zawsze płaciłem uczciwie podatki i starałem się przestrzegać prawa, nawet jeśli było chore i musiałem rezygnować z prowadzenia biznesu w danej branży właśnie ze względu na bzdurne przepisy. Byłbym niesprawiedliwy, gdyby nie napisał, że moja żona również ciężko tworzyła nasz wspólny majątek. Nie, nie miała posagu, uprzedzając pytanie :)

Każdą złotówkę zarobiłem uczciwie, opodatkowałem zgodnie ze stawką, i najczęściej inwestowałem kosztem konsumpcji. Pierwszy nowy samochód dobrej klasy kupiłem sobie w okolicach 40.:) Mimo że mogłem to zrobić 12-15 lat wcześniej.

Miałem determinację, żeby wybić z tego syfu, w którym nasz kraj i ludzie siedzieli w czasach komuny. Z tego, co widzę, takiej determinacji dzisiaj ludziom nieco brakuje.

@głupi

[dzsiejszy rynek nieruchomosci nijak sie ma do tego z 89-91, bo teraz prawie wszytsko na kredyt a wtedy prawie nic.]

Jasne. Daję tylko przykład z własnego życia, co akurat wtedy zadziałało. Czy tak będzie następnym razem? Pewności nie mam, ale częściowo portfel eksponuję w tym kierunku.

@cheniek

[Rosja jest największym eksporterem pszenicy i informacje o tym ileś tygodni temu były podawane, myslę że na Financial Times czy Bloombergu coś na ten temat znajdziesz.

Z drugiej strony bezrefleksyjnie wierzysz w jakieś katastrofalne dane o ubóstwie w Rosji, choć nie znasz ich źródła ani metodologii badań. Osobiście czytam informacje o Rosji od kilku lat i wizje upadku Rosji pojawiają się średnio raz na miesiąc, przynajmniej w polskich mediach.]

Zmienię zdanie, jeśli zobaczę jakieś sensowne dane na ten temat. Dopóki nie, będę się trzymał swojej intuicji.

Co do biedy w Rosji, to niestety jest i to duża. I to nie jest tylko kwestia doniesień prasowych. Wystarczy poczytać dane dotyczące średniej długości życia czy liczby łazienek przypadających na mieszkanie. To nie bierze się z bogactwa.

[Zadna rewolta się nie zacznie, bo Rosjanie doskonale wiedzą kiedy to USA/Zachód atakuje ich gospodarczo i wszelkie kryzysy wywołane czynnikami zewnętrznymi tylko ich wzmacniają, także ich wiarę w Putina.

Co do cen ropy, to koszt produkcji jej baryłki w Rosji jest niewiele większy niż w Arabii Saudyjskiej i wynosi ok. 20$/baryłkę. Wszystko powyżej 25$ to ekstra zysk, który ląduje w skarbcu i czeka na czarną godzinę. Dodatkowo Rosja od kilku lat zwieksza wydobycie i stała się liderem (lub jest na drugim miejscu) w produkcji ropy. Wzrost pary USD/RUB znacznie zniwelował spadek cen ropy i obecnie Rosja odbudowuje fundusze, które nadszarpnęła ratując niedawno rubla przed gwałtownymi spadkami.]

Car też nie myślał o rewolcie, bo skoro był szefem cerkwi to miał właściwie status Boga. A Boga nie wolno obalać. Cóż, ludzie wiedzieli swoje...

Nawet jeśli w Rosji wydobycie baryłki kosztuje 20 USD za barrel i drugie tyle można zarobić na sprzedaży, to potrzeby budżetu Rosji są bardzo duże. Nieproporcjonalnie duże do obecnego zysku na sprzedaży nośników energii.

Rezerwy walutowe Rosji się kurczą. Nie wiem, skąd informacje, że rosną.

A mechanizm, który Kolega opisał na parze USD/RUB tak naprawdę skutkuje obniżeniem siły nabywczej Rosjan. Czyli jednak idą w kierunku coraz większego ubóstwa społeczeństwa, co Kolega neguje.

Mnie generalnie jest obojętne, czy Rosja się rozpadnie czy nie. Ja bym chciał mieć na wschodzie przewidywalnego sąsiada. Chciałbym, żeby Rosjanie się bogacili, korzystali z życia, żeby polepszali swój byt, żeby byli społeczeństwem otwartym bez kompleksów. Żeby mieli takie majątki, że szkoda byłoby je stracić na skutek jakiejś głupiej wojny. Wtedy trzymali by swoje rządy na smyczy, żeby burd nie rozpoczynać.

Ale wtedy kiedy była ku temu okazja, bo były wysokie ceny ropy, to P. Putin, zamiast reformować kraj i polepszać byt ludzi, postanowił wdrożyć program zbrojeń za kilkaset mld USD a społeczeństwu wmówić za pośrednictwem mediów, że Polacy chcą zaatakować Rosję. Niestety w rosyjskich serialach, programach informacyjnych i prasie Polacy są przedstawiani, jako ci, którzy dybią na Matuszkę Rassiję. Oczywiście razem z kolegami z USA. Co zrobić?

Pozdrawiam Wszystkich, jutro forsowny wyjazd w interesach, trzeba iść spać. Do usłyszenia za parę dni.

PanSarmacki

[Argumentacja nieprawdziwa.

Mogłeś wyemitować akcje , bo masz spółkę. Fundamentem wyjściowym do emisji Twoich akcji jest Twoja spółka. Weź wyemituj akcje, jeśli nie masz jakiejkolwiek działalności gospodarczej. Bo wtedy właśnie byłoby stworzenie czegoś z niczego.]

Przepraszam, jeszcze Koledze nie odpowiedziałem.

Argumentacja chyba prawdziwa, bo powstaje coś, czego wcześniej nie było. Ale przykład był raczej dla żartu.

[A już tak na poważnie.....akcje PRZWDZIWE to były przed wojną. Miały postać papierową, chowało się je w sejfach, jak banknoty,czynił to ich WŁAŚCICIEL, a nie jakiś gangster-broker. No i jak Spec Kwinto się włamywał do takiego sejfu to kradł akcje na równi z kasiorą. A dzis co....myślicie, żemacie akcje ?... Nie macie tak naprawdę NIC. Macie tylko wirtualne pliki z napisem "akcje.doc kowalski" na których trzyma łapę "wasz" broker (czytaj: gangster). Wiecie co to znaczy?. Tylko jedno. Kupując akcje", kupujecie nie kota w worku...kupujecie pusty worek, nad którym nie macie jakiejkolwiek kontroli.]

A to zależy. Duże spółki mają akcje i obrót najczęściej zdygitalizowane, ale na przykład moja spółka emituje na pięknym papierze odcinki zbiorowe i wydaje - zgodnie zresztą z ksh - je akcjonariuszom. No i one leżą w sejfie moim i moich partnerów w biznesie.

A co akcji przedwojennych... Jestem kolekcjonerem papierów wartościowych sprzed 1945 roku. Mam tego kilkaset sztuk. Same pewne inwestycje :) papiery rządowe, obligacje w złocie, akcje spółek komunalnych, sporo z kuponami daleko poza 1945 rok.Jedna obligacja ma kupony do 1968 roku !

Część mam powieszonych w gabinecie, żeby trzeźwiło mnie wtedy, kiedy ktoś mi proponuje doskonały i dochodowy interes. Wtedy patrzę na obligacje w złocie Królestwa Bułgarii albo akcje kopalni złota i to pozwala mi ochłonąć.

Pozdrawiam.

Freeman

Plastic Tofu

"zjezdziłem wszystkie stany --- co następny to większe dziadostwo - ogólnie zapóznienie technologiczne itp."

Wydawało mi się, że jednak USA to kraj technologii. Czy może Pan przybliżyć temat i dać jakieś konkrety???

@PanSarmacki

Cieszę się, że się Pan zdecydował tu pisać bo zawsze "głos rozsądku jest mile widziany".

Pana inwestycje są bardzo konserwatywne, mój portfel zawiera ponad 60% akcji. Czy hossa która trwa za oceanem jeszcze sie utrzyma czy powoli czas kupować PM? Nadmienię że szczeglnie lubię srebro w sztabkach Engelhard, ale zawsze jest to niepracujący składnik majątku. Więc jeśli widzi Pan jakieś sektory w które warto inwestować będę wdzięczny. Wydaje mi się, że biotech rusza powoli z zapaści i może to być odpowiedź na zarabianie na starzejącym się społeczeństwie Ameryki.

polish_wealth

patriot act wprowadzono w USA po 11 września, odtąd gospodarka szybowała w stronę socjalizmu.

@ Kohelet - był wielkim żydowskim królem który z wielu piecy chlebł jadł. Należy uświadomić sobie że heb. słowo "HEVEL" nie koniecznie oznacza "MARNY" jak to przetłumaczono, ale bardziej "Ulotny", "zwiewny" w tym tłumaczeniu jego księga nabiera innego wydźwięku

polish_wealth

------------------------------------------------------------------------------------------------------------ +-

Pomimo oczywistej promocji, w tej informacji ważniejsze jest jak bardzo skonsolidowany i jednokierunowy jest Wallstreet, który doskonale rozumie, że zmiana na Trumpa może pozbawić ich osiągniętych przywilejów. Dodatkowo jest to młyn na wodę teorii, że giganci mają podwójną lojalność którą szlifują w tajnych stowarzyszeniach.

Powracam do tezy z przed roku, mimo popularności Donald Trump nie wygra wyborów. Oprócz powodów oczywistych tj. takich że ma przeciwko sobie lobby i establishment, który prowadzi wojnę i tajne operacje, do których nie może zostać dopuszczony człowiek z zewnątrz jak Trump, to dodatkowo niesympatyczne babsko, które zionie despocją i będzie chciało uwolnić swoją żeńską nienawiść w razie jakiejkolwiek globalnej zamieszki, by zaprezentować swoją supremacje -

Ostatnio modyfikowany: 2016-08-01 08:18

polish_wealth

http://cdn2.i-scmp.com/sites/default/files/styles/620x383/public/galleries/2016/08/01/harry1.jpg?itok=jyp-p-jh

Tak jak podczas ŚDM ruska awioneta leciała w stronę krakowa, tak wydobycie na Krymie jest tylko i wyłącznie wojennym marketingiem co do którego nie ma wątpliwości. Jako odwet Polski za ten psztyczek w nos bo bądź co bądź wysyłanie samolotu akrobacyjnego jest zniewagą dla Godła Polskiego, proponuję wystawienie rachunku Kremlowi w rublach za paliwo dwóch F-16, lub konfiskatę awienetki, a rosjanina wsadzenie do pierdla na lata i solidne przesłuchania z pobiciem włącznie.

dyszel

,,Spalenie" podwójnego szczytu wręcz cuchnie HOSSĄ

http://analizy-rynkowe.pl/thomas-bulkowski-z-odsiecza-czylispalenie-formacji-podwojnego-szczytu-zapowiada-wzrost-indeksu-sp-500-o-142-proc/

Cygan

"Kowalski spłaca hipotekę poprzez dokonanie przelewu z B do A. Tym sposobem dobrnie kiedyś do ostatniej raty i wtedy bank A został spłacony. W jego bilansie po spłacie kredytu znika pozycja "ma"."

Jak Kowalski robi przelew do A, np 1000 pln m-cznie, to te 1000 pln może iść jako rezerwa cząstkowa, a bank udziela kredytu Nowakowi, przez co pozycja "ma" jest jeszcze większa, niż przed dokonaniem przelewu przez Kowalskiego.

Gibkimaciek

Luk

"Czy spadek wolumenu handlu międzynarodowego nie jest także obrazem recesji w Rosji? Czy też Rosja jest odporna na wszystkie zdarzenia na świecie i jej gospodarka w przeciwieństwie do zgniłego Zachodu wchodzi w fazę fantastycznego rozwoju? Czy wszystkie wskaźniki pokazują upadek Zachodu i rosnącą potęgę Rosji? "

Czego w wyrazie GŁÓWNIE nie zrozumiałeś? Dlaczego akurat Rosja? Spadek handlu widać głównie w krajach, które dużo handlują, w krajach które handlują mniej, spadek ten nie jest tak mocno zauważalny.

@xxx

Poszukaj informacji o La Nini. Jest mnóstwo dobrych prognoz, które ją zapowiadają. Łącznie z dobrze opracowanymi i uargumentowanymi ekspertyzami na 30 stron pdf. Czy przyjdzie czy nie to się jeszcze musi rozstrzygnąć. Poczekamy zobaczymy.

argen

Pozdrawiam

hugo80

czy możesz mi powiedzieć za jaką sumę kupiłeś udziały na kopalnie złota i srebrna ?i jak to zrobiłeś ?

Pozdrawiam .

argen

Kupiłem kopalnię srebra First Majestic Silver w DMBZWBK. Mozna w tym biurze kupować akcje na rynkach zagranicznych np w USA. W innych biurach maklerskich też można np w BOŚ. Dodatkowo kupiłem ETF na srebro lewarowany czterokrotnie a nazywa się on: COBA SILVER 4 X DAY LONG. Początkowa suma, którą zainwestowałem w te instrumenty to ok. 30 tyś zł. Nie muszę mówić, że na początku miałem stracha, co innego jest mieć fizyczne złoto i srebro a co innego spekulować na złocie i srebrze. Zadałem sobie jednak pytanie. Czy wierzę w hossę na złocie i srebrze? Odpowiedziałem sobie w duszy, że tak, dlatego jestem zabezpieczony monetami bulionowymi. Zdecydowałem się więc kupić w marcu te powyższe instrumenty. Powiem więcej, cały czas je dokupuję, nawet w zeszłym tygodniu. Dokupuje już tylko kopalnie a nie ETFy. Jak wspomniałem wcześniej w poście, jest to szansa, która zdarza się raz na pokolenie i mam zamiar wyjść z tego nadchodzącego kryzysu obronną ręką a nawet bogaty, aczkolwiek bogactwo jest to pojęcie względne. I jeszcze ostatnia uwaga... prognozowany zysk na spółkach, kopalniach srebra i złota to minimum 1000%, a może 2000%, może 3000% albo i więcej? Tak naprawdę też nikt tego nie wie. Dlatego też jak napisałem wcześniej, na fizycznym złocie ochronisz swój majątek a na kopalniach się wzbogacisz. Nie wymieniłem wszystkich kopalń, bo nie chcę aby to brzmiało jako rekomendacja i nie chcę być posądzany jako jakiś naganiacz.

Pozdrawiam

szaman1977

Arcadio

M123

Co myślicie o nim teraz ? Pociąg odjechał czy jeszcze warto coś kupić?

szaman1977

https://www.mql5.com/en/charts/5546501/fcopper-h4-dom-maklerski-banku?bind=1

settembrini

Zastanawiam się, czy to kasyno ma w ogóle sens. W Gliwicach można uzyskać 15-20% zysku z wynajmu małego lokalu użytkowego (dobry zakup). Ryzyko inwestycji na giełdzie i w nieruchomościach niewspółmierne. Flip na mieszkaniu 100k zł daje 15k zł w 6 miesięcy. Czy ktoś tyle w ogóle uzyskuje z giełdy długoterminowo?

Chciałem założyć konto w DIF, ale tak sobie pomyślałem, że lokuję pieniądze w portugalskim banku i nic nie zrobię, jak nie oddadzą mi płaszcza. Nawet jeśli wstrzelę się krótkoterminowo w dobry trend z ETF na złoto i srebro, pszenicę, kukurydzę, czy co tam jeszcze jest, to z racji ryzyka i tak nie zarobię więcej niż na nieruchomościach.

Bo przecież trzeba być niepoukładanym, żeby ulokować na giełdzie większość oszczędności życia. Więc co tam może średniak zarobić na giełdzie.

3r3 pisał o min 250k $ aby myśleć o sensownych zwrotach na giełdzie. Za tę kwotę masz 150-200k zł zysku z wynajmu lokali użytkowych. Czytam to forum od roku i jakoś słabo wypada to kasyno w porównaniu do własnej działalności. Nie mówiąc o ryzyku.

Zainwestowałem 50k w Au i Ag przed górką. Śmiesznie drobne dla większych graczy tutaj zaglądających. Czekam na dolara po 5-6zł i złoto po 1600-1800zł/oz. Wtedy spieniężam i przeskakuję w lokal użytkowy.

anonymus

Arcadio

Zgadzam się. Najlepiej inwestować we własny biznes. Co najwyżej nadwyżki można lokować w złoto czy waluty, żeby nie utracić na wartości.

Żeby żyć z giełdy trzeba się nauczyć tradingu i to nie takiego opartego na analizie fundamentalnej, bo taka może dać średnioroczne zyski na poziomie 15-20% a ryzyko duże.

Weźmy choćby Au. Jeśli ktoś wstrzelił się w dołek i kupił załóżmy po 1060$ to nawet jak wyjdzie przy 2000$ to zarobi 100% w ile ? 2-3 lata ? A ile tej kasy w złoto wsadzi ? Zwykły człowiek mógłby zainwestować pewnie 20-100k PLN. To nawet licząc od tej górnej kwoty jak zarobi 100k w 3 lata to szału nie ma. Rodziny z tego nie utrzyma.

Prawdziwy trader posługuje się głównie AT i instrumentami pochodnymi i musi osiągać regularne comiesięczne, a najrzadziej cokwartalne zyski, jeśli chce z tego żyć i się bogacić.

Dla mnie sensowna stopa zwrotu na tradingu zaczyna się od 50% rocznie, ale oczywiście wymaga to sporego wkładu pracy i umiejętności.

Dla mnie, żeby żyć z inwestowania fundamentalnego trzeba osiągać przynajmniej jakieś 200k PLN rocznie na czysto, na co potrzebny jest kapitał przynajmniej 1 mln złotych.

Pytanie zasadnicze skąd wziąć ten pierwszy milion ?

hamer

Od rodzicow :P

A tak na powaznie to temat byl walkowany i konkluzja byla taka ze tylko wlasna dzialalnosc pozwala zarobic pieniadz i dawac prawdziwa satysfakcje. Dopiero pozniej mozna sie zastanawiac co zrobic z nadwyzkami (kasyno, nieruchomosci..)

Kasyno to chyba wieksze ryzyko ale chyba jednak mniejsza strata czasu a na pewno czystsza robota.

Nieruchomosci to mniejsze ryzko ale trzeba poswiecic wiecej czasu na administrowanie. Jak mi wynajmujacy dzwonia ze cos sie popsulo to musze tam fizycznie isc i naprawic. Planowalem kupic kolejne mieszkanie pod wynajem ale to jeszcze wiecej czasu na dogladanie.

srekal34

No dobra, ale jaka dzialalnosc gospodarcza otwierana dzis od zera bez wiekszego kapitalu ma szanse powodzenia?

Wszystko na co mam pomysl to koniecznosc zainwestowania 200k zl+, a i tak zysk nie jest pewny.

Pisze z perspektywy 30 latka zarzadzajacego rezerwami duzego banku, z 5 cyfrowa wyplata netto. Mam juz dosc korporacji, ale ciezko odejsc bedac przyzwyczajonym do niemalych, pewnych zarobkow.

kobyszcze

Ja poszedlem droga na ktorej trzeba pobrudzic sobie rece przy czym cos sie tworzy.

Nie mysl o inwestowaniu tylko produkowaniu i zaspokajaniu potrzeb. Jezeli to podstawowe potrzeby niezalezne od kultury pełzającego lewactwa, dotacji, subsydiow i re

kobyszcze

...

redystrybucji dobr, to jestes na dobrej drodze. Jesli zaspokajasz podstawowe potrzeby innych producentow - jeszcze lepiej

Moze nie wszystkim to odpowiada, ale jesli wyobrazisz sobie ze przy totalnej zwale gospodarczej i tak bedziesz swoja prace (alb o nabyte zdolnosci organizatorakie w wybranej branzy) wymienic na jedzenie, schronienie i ochrone, to moze byc to dobry wskaznik ze bedziesz sie czul spelniony i zmotywowany robiac cos konkretnego.

xxx

Oczywiście, że według niektórych prognoz będzie La Nina - tyle, że słaba, a nie żadna "super La Nina". Najprawdopodobniej ktoś, kto się nie znał na rzeczy wymyślił sobie, że skoro przez ostatnie dwa lata było "Super El Nino" to teraz nastąpi "Super La Nina", choć takiej zależności nie ma.

eastpl

"Flip na mieszkaniu 100k zł daje 15k zł w 6 miesięcy."

Flip potrafi dać więcej i znacznie szybciej. Ale:

Czy to jeszcze jest inwestycja czy już działalność gospodarcza? Bo przecież flip sam się nie zrobi hm?

Nieruchomość należy kupić tanio lub dobrze zlokalizowaną, dodać wartość(lub nie) i sprzedać drożej. To wymaga czasu i zaangażowania. Bardzo często również wiedzy technicznej. Przecież to jest zwykły handel.

Jak można porównywać handel/obrót nieruchomościami do inwestycji ? Nieruchomość to taki sam towar jak samochód lub cokolwiek innego.

I jeżeli potraktujemy to jak działalność handlową to 15k netto zrobione ze 100k w 6-mcy to jest 30% w skali roku. Przy takich małych kwotach jak nie podwajamy lub nie potrajamy rok do roku kapitału, to się nigdy z biedy nie wygrzebiemy, bo wszystko przejemy na bierzące wydatki. Pułapka średniego dochodu..

uajka

"Zainwestowałem 50k w Au i Ag przed górką. Śmiesznie drobne dla większych graczy tutaj zaglądających"

@Arcadio

zejdź na ziemie. 20% rocznie to wynik kosmiczny. Jakbyś tyle robił, to nie potrzebujesz kapitału.

Wcale to nie są drobne dla ludzi tu zaglądających. Niestety niewiele tutaj osób które poważnie inwestują, a przynajmniej niewiele się tu udzielają. Dużo tutaj natomiast teoretyków, ale to standard. Świetny to blog na początek by wyrobić sobie ogólne pojęcie o inwestowaniu, ostatnią prostą natomiast trzeba ogarnąć samemu.

@3r3

"Do klasy średniej w USA kwalifikuje się np. trzyosobowa rodzina z rocznym dochodem wynoszącym od 41,9 tys..."

Czyli lekko poniżej 1200 $ na osobe, pewnie to jeszcze przed podatkami. Inne wyobrażenie mam o klasie średniej. W USA w dobrym stanie sprzataczka zarabia 3000 usd i jakoś mi to nie pasuje do klasy średniej.

Co do tematu inwestycji z małym kapitałem:

- Albo się idzie w dzienny trading i temu podobne, są osoby które na tym zarabiają z małym kapitałem, ale to jest praca, a nie inwestowanie, 8-10 h na dobe, oczywiście z czasem można zejść z czasem pracy.

- Albo edukujemy się i robimy dobre wyniki procentowe, a wtedy otwierają się przed nami nowe opcje jak własny blog, czy inwestowanie dla innych, czy praca w branży

- Albo mamy duże nadwyżki kapitału i po prostu z czasem go pomnażamy, i po latach to jest dobra suma.

- Biznes - z małym kapitałem można startować np w biznesie online. Mój przyjaciel założył ponad 100 firm (start upy), nie inwestując w żaden na poczatku więcej niż 200 euro (na test biznesu, zanim dalej w to wszedl)

- Własne firma jak niektórzy tutaj wspominają, to całkowicie coś innego jak inwestowanie. To zapierdol na początku 17h na dobe, szczególnie jak nie masz kapitału. Da się zarobić, to oczywiste, ale kosztem swojej ciężkiej pracy. Z czasem jak ktoś dobrze ustawi, pracy mniej. Aktualnie pracuje w jednej firmie 10-15 godzin na tydzień, ale to tylko dlatego że mam 1 mega pracownika który wkłada tam serce i ogrom pracy i pod nim mam kolejnych kilku którzy są po prostu świetni.

Zwróciły mi się koszty po 11 miesiącach, czyli super zwrot z inwestycji, ale jak wspomniałem, ogrom pracy.

Dodatkowo - dużo łatwiej stracić na biznesie niż na inwestowaniu jak robi się to z głową. Przynajmniej tak pokazuje historia.

Tak więc porównywanie biznesu do inwestowania troche mija się z celem.

settembrini

Nieruchomości to dodatek do etatu, więc udaje mi się wybrnąć z pułapki średniego dochodu. Planuję za 3-4 lata pasywny przychód 8-10k zł i poświęcić się pracy charytatywnej i wspomagać innych.