Chiny i Rosja stworzą odpowiednik SWIFT?

SWIFT to międzynarodowy system rozliczeń, kontrolowany przez Stany Zjednoczone. Jest on rodzajem broni ekonomicznej, która umożliwia Amerykanom szantażowanie większości krajów. Odcięcie od systemu może wymuszać na danym państwie np. prowadzenie wymiany handlowej na zasadzie towar za towar.

Kilka miesięcy temu to uzależnienie od USA zaczęło doskwierać państwom Unii Europejskiej (Amerykanie narzucali wówczas sankcje na Iran). Pisaliśmy wtedy, że kraje UE rozważają stworzenie odpowiednika SWIFT.

Teraz podobne deklaracje padły po spotkaniu przywódców Rosji i Chin. Z notatki opublikowanej po spotkaniu Xi Jinpinga oraz Władimira Putina wynika, że oba kraje skupiają się na rozwinięciu narodowych systemów płatności, które mają być ze sobą kompatybilne i ułatwiać wymianę w rublach i juanach. Jednym z przykładowych usprawnień miałaby być zmiana o której już w listopadzie mówił Dimitrij Miedwiediew – wprowadzenie płatności kartami UnionPay w Rosji oraz Mir w Chinach.

W ramach wyjaśnienia: chiński UnionPay oraz rosyjski Mir są w tych krajach odpowiednikami Visy czy Mastercard.

Kompatybilność systemów Rosji i Chin oznaczałaby zminimalizowanie roli dolara w wymianie handlowej pomiędzy dwiema czołowymi gospodarkami.

We wspomnianym przemówieniu z listopada, Miedwiediew stwierdził również, że niektóre z amerykańskich sankcji nakładanych na Rosję, mobilizują jego kraj do działań, które „powinny zostać podjęte 10 lat temu”. Miał na myśli oczywiście pracę nad własnym systemem płatności.

Faktycznie, po raz kolejny piszemy o krajach pracujących nad własnymi systemami płatności i jednocześnie dotyczy to państw, które w ten czy inny sposób dotknęły amerykańskie sankcje. W przypadku Europy był to zakaz sprowadzania ropy z Iranu, z kolei w przypadku Rosji – bezpośrednie obciążenie sankcjami utrzymywanymi aż do dziś przez USA. Czy prace nad niezależnymi systemami płatności będą postępować? W przypadku Rosji i Chin – nie mamy co do tego wątpliwości. Trochę gorzej wygląda sytuacje krajów UE, które są dużo silniej uzależnione od Stanów Zjednoczonych.

Obligacje są drogie, ale…

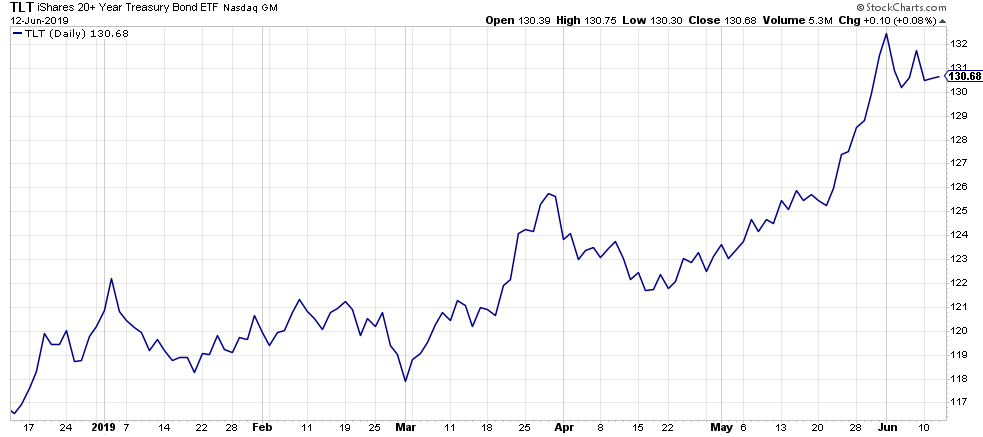

Ostatnie tygodnie były rewelacyjne w wykonaniu amerykańskich obligacji. Od początku marca ETF dający ekspozycję na długoterminowe obligacje USA wzrósł o ponad 10%. A przecież to aktywo ze stosunkowo niską zmiennością!

Dla odmiany, maj nie był zbyt udany dla akcji. Można byłoby wysnuć wniosek, że w kolejnych tygodniach to akcje powinny górować nad krótkoterminowo drogimi obligacjami.

Sytuacja nie jest jednak tak prosta. Przede wszystkim mimo pozornie dobrej sytuacji (niskie bezrobocie, przyzwoity wzrost gospodarczy, akcje blisko szczytów) niemal cały rynek oczekuje, że FED obniży stopy procentowe. Skąd takie oczekiwania? Spowolnienie gospodarcze, które poprzednio opisywaliśmy na przykładzie Niemiec czy Chin, zaczyna doskwierać także Stanom Zjednoczonym. Wiele wskazuje na to, że nadchodzi ostatnia faza cyklu w której przegrzana gospodarka ostro zwalnia, przedsiębiorstwa notują gorsze wyniki, a wystraszeni inwestorzy wybierają bezpieczne obligacje zamiast ryzykownych akcji. Oczywiście wojna handlowa również szkodzi, ale jest ona tylko elementem większej układanki.

Jakby tego było mało, taka czy inna decyzja FEDu może zmienić stosunkowo niewiele. Z jednej strony, jeśli FED w miarę szybko obniży stopy, to może to na chwilę wzmocnić rynek akcji. Pamiętajmy jednak, że w przypadku dwóch ostatnich cykli, spadki na rynku akcji zaczynały się mniej więcej w momencie, kiedy bank centralny pierwszy raz od dłuższego czasu obniżał stopy procentowe. Po prostu taka decyzja FEDu może zostać potraktowana jako komunikat mówiący: gospodarka nie jest w najlepszym stanie.

Z drugiej strony, jeśli FED nie obniży stóp procentowych (czyt. nie zmniejszy kosztów kredytu), to będzie to oznaczało spadki na rynku akcji, a część spanikowanych inwestorów przeniesie się do obligacji.

Wnioski? Obligacje są co prawda krótkoterminowo drogie i może dojść na tym rynku do korekty, ale wiele wskazuje na to, że będzie ona stosunkowo niewielka. Jedyny scenariusz w którym obligacje oberwą mocno, zakłada następujące wydarzenia:

- FED obniża stopy procentowe,

- rynki reagują bardzo optymistycznie, dolar zaczyna słabnąć,

- zyskują waluty krajów rozwijających się, w górę idą tamtejsze rynki akcji oraz surowce,

- inflacja silnie wzrasta, co uderza w obligacje.

Co sprawia, że taki scenariusz w chwili obecnej wydaje się być wątpliwy? Właśnie to wspomniane wyżej spowolnienie gospodarcze, które sprawia, że kapitał płynie do dolara, a nie od niego ucieka.

Naszym zdaniem mocne spadki na rynku obligacji przyjdą, ale dopiero w momencie kiedy banki centralne ogłoszą zakrojone na wielką skalę programy luzowania polityki monetarnej. Mamy tu na myśli m.in. sprowadzenie stóp procentowych poniżej zera oraz dodruk na wielką skalę.

EBC jak dziecko we mgle

Na początek krótkie porównanie pomiędzy Europejskim Bankiem Centralnym a Rezerwą Federalną (czyli bankiem centralnym USA).

Po pierwsze, stopy procentowe w USA wynoszą 2,5%, z kolei w strefie euro znajdują się na poziomie 0%.

Po drugie, EBC do grudnia skupował obligacje rządowe i korporacyjne, sztucznie podnosząc ich ceny. Po zakończeniu tego programu, szybko zapowiedziano kolejny, a mianowicie nisko oprocentowane kredyty dla przedsiębiorstw. W tym czasie FED robił coś przeciwnego – ograniczał bilans pozbywając się z niego skupionych wcześniej aktywów.

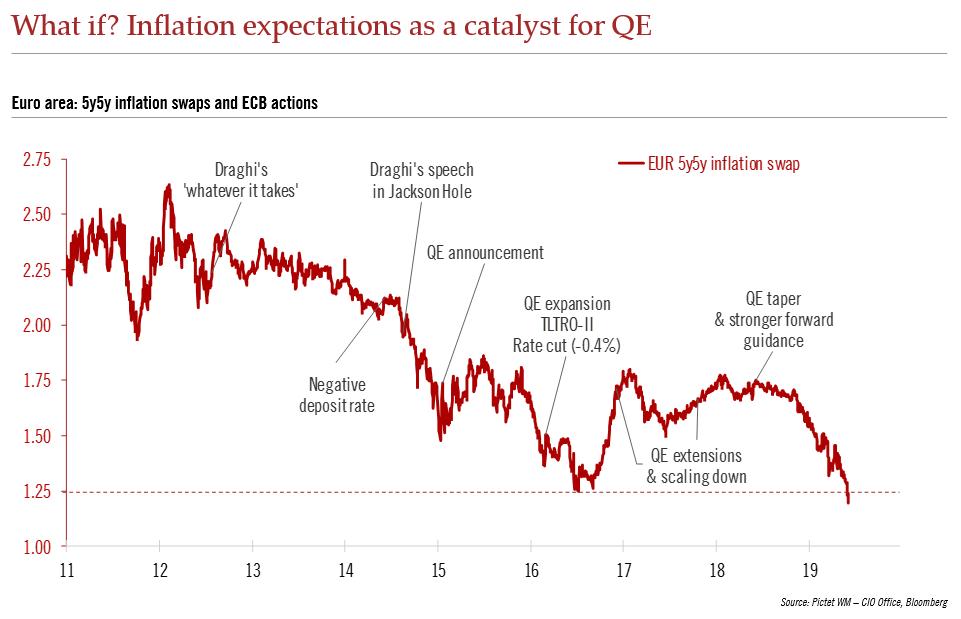

Wydawałoby się, że w takiej sytuacji to polityka EBC bardziej sprzyja wysokiej inflacji. Tymczasem jest zupełnie na odwrót. Oba banki centralne stawiają sobie za oficjalny cel inflację na poziomie 2%, ale EBC znacząco się od tego celu oddala. Poniższy wskaźnik odzwierciedla oczekiwania inflacyjne dla strefy euro. Jak widzicie, znajduje się on najniżej w historii.

Dziś ten poziom wynosi 1,20%.

W ostatnich dniach członkowie EBC starali się wpływać na wydarzenia swoimi wypowiedziami. Prezes EBC Mario Draghi wspomniał, że zamierza użyć wszystkich możliwych narzędzi, by cele banku centralnego zostały zrealizowane. Ogłoszono, że stopy procentowe nie zostaną podniesione co najmniej przez kolejny rok. Kilku członków EBC wspomniało nawet o tym, że jest pole do obniżek.

Reakcja rynku była znikoma. Tymczasem 8 lat temu podobne słowa ze strony Draghiego spowodowały bardzo szybką poprawę sytuacji na rynku długu (opanowano wówczas zagrożenie związane z ew. bankructwem kilku krajów UE).

Czego to dowodzi? Niezależnie od tego co opowiadają w wywiadach bankierzy centralni, ich narzędzia nie są w stanie tak po prostu zatrzymać naturalnych cykli. EBC może działać na różne sposoby, natomiast w obliczu rozpoczynającej się recesji jest bezsilny. Co będzie dalej? Najprawdopodobniej jeszcze przez jakiś czas dominować będzie tendencja deflacyjna. To, co wydarzy się później, będzie już zależne od zastosowanych narzędzi – jeśli doczekamy się programów na zasadzie „helicopter money” (waluta trafiająca prosto do obywateli), to deflacja może zmienić się w wysoką inflację.

Tak czy inaczej, ostatnie tygodnie pokazują bezradność EBC. Dla Draghiego to nie problem, ponieważ jego kadencja dobiega końca jesienią. Z kolei skutki prowadzonej przez niego polityki Europa będzie odczuwać jeszcze bardzo długo.

Włochy: Rząd opodatkuje majątek trzymany w skrytkach?

Włoski rząd ma zamiar opodatkować gotówkę oraz inne wartościowe rzeczy trzymane w skrytkach depozytowych w bankach. O pomyśle poinformował wicepremier Matteo Salvini. Przyznał on jednocześnie, że z rządowych analiz wynika, iż w skrytkach spoczywa majątek warty setki miliardów euro.

Salvini dodał też, że w przypadku osób, które samodzielnie ujawnią majątek, zostanie zastosowana niższa stawka podatkowa. Miałaby ona wynosić 15 procent.

Obecna uniosceptyczna koalicja rządząca Włochami często przedstawiana jest (także przez nas) jako grupa niepoprawnych politycznie buntowników, którzy walczą o większą niezależność kraju. Z drugiej strony zawsze podkreślaliśmy, że są to populiści, którzy na poważnie biorą pomysły związane chociażby z wprowadzeniem dochodu gwarantowanego. Takie rozwiązania oczywiście powiększają deficyt budżetu państwa. W przypadku Włoch problem jest wyjątkowo poważny, ponieważ UE zagroziła niedawno temu państwu nałożeniem kary właśnie za nadmierny deficyt. Grzywna miałaby wynieść aż 3 mld euro! Być może był to jeden z powodów dla których włoski rząd zaczął myśleć nad tym skąd wziąć dodatkowe pieniądze.

Im więcej będzie krajów borykających się z wysokim deficytem, tym częściej będziemy słyszeć pomysły zakładające podatek od majątku (wealth tax). Wystarczy tylko wspomnieć, że tego typu danina jest promowana chociażby przez Międzynarodowy Fundusz Walutowy, który zaproponował wprowadzenie podatku od majątku w wysokości 10%.

Zdaje się, że w ten sposób świat miałby walczyć z problemem zadłużenia. Niestety, większość zapomina, że problem długu wywołany został świadomymi działaniami bankierów centralnych (obniżanie stóp procentowych) i polityków (zaciąganie kredytów na koszt społeczeństwa tylko po to, by zdobyć władzę).

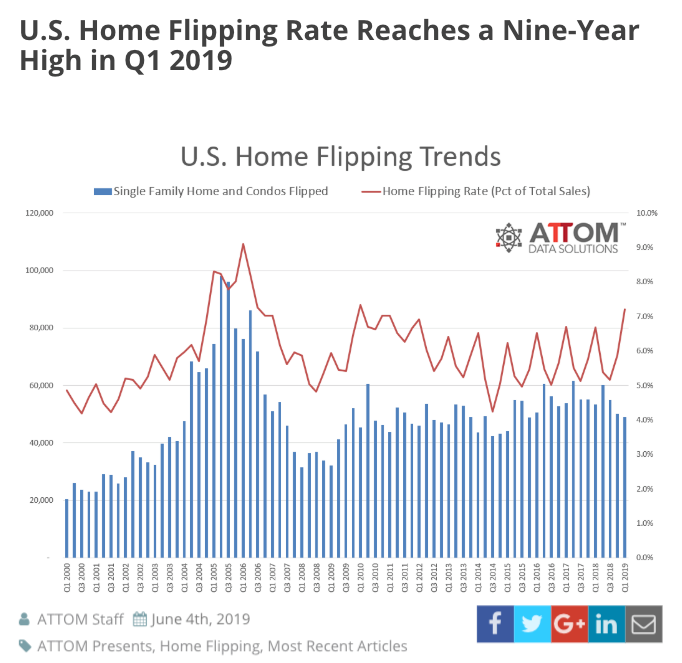

Szczyt na amerykańskich flipach?

Flipy polegają na nabyciu nieruchomości, wprowadzeniu zmian (remont, zmiana konfiguracji pokoi itp.) i ostatecznie odsprzedaży z zyskiem.

W Polsce ten sposób inwestowania zyskuje na popularności, natomiast w USA tego typu działalność prowadzona jest na gigantyczną skalę. Tylko w pierwszym kwartale 2019 roku dokonano 49 tys. flipów, co odpowiadało 7,2% całkowitej sprzedaży domów. Pod tym względem rynek osiągnął poziom najwyższy od początku 2010 roku.

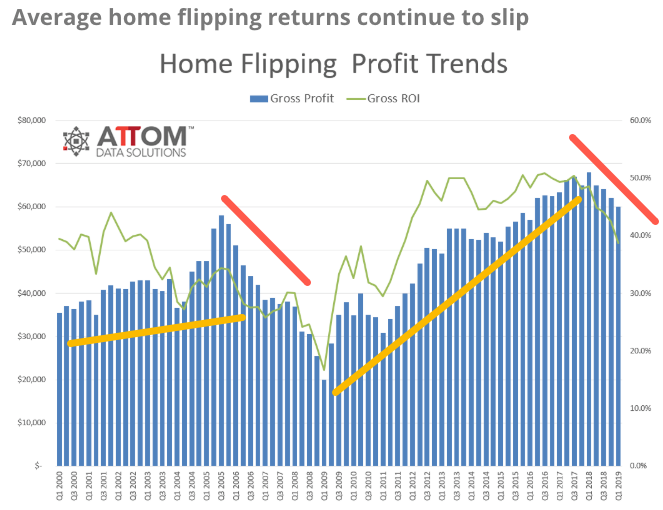

Pamiętajmy jednak, że duże zainteresowanie danym rodzajem inwestycji nie musi oznaczać wysokiej rentowności. Amerykański rynek nieruchomości jest tego dobitnym potwierdzeniem.

Średni zysk brutto z jednego flipa (niebieskie słupki na poniższym wykresie) spadł na początku 2019 roku do 60 tys. USD, co jest wynikiem najsłabszym od 3 lat. W przełożeniu na procenty, średnia stopa zwrotu z jednego flipa wyniosła w I kwartale 2019 roku 38,7%, podczas gdy kwartał wcześniej było to 42,5%.

Wygląda na to, że flipy na amerykańskim rynku stają się coraz mniej opłacalną działalnością. Na ten moment zwrot z zainwestowanego kapitału (zielona linia powyżej) jest najniższy od wielu lat. Jesteśmy bardzo ciekawi kolejnych danych. Z jednej strony rynkowi nieruchomości mogą sprzyjać obniżki stóp procentowych ze strony FEDu, z drugiej zaś słabnące dane makroekonomiczne zdecydowanie nie wróżą najlepiej cenom mieszkań.

Zespół Independent Trader

Dante

Przykładowo ETF Direxion Daily 20+ Year Treasury Bull 3X Shares (TMF) od końca października zyskał ok. 50% - to sporo jak na rynek obligacji i ten instrument.

bartek

Dante

PN

Podatek od Majątku (wealth tax)

A przecież złoto w tych skrytkach to też majątek. Pod pojęcie majątku urzędasy mogą podciągnąć wszystko jak zechcą... antyki, biżuterie, domy, mieszkania, samochody. Nie trzeba wprowadzać katastru - wystarczy podatek od majątku XD

Zaraz się może okazać że złoto i srebro jest majątkiem od którego będzie trzeba odprowadzać podatek.. więc to coś jakby ujemne oprocentowanie.. ?

Kabila

Należy mieć nadzieję, że federalni nie wykorzystają tego do ostatecznej rozprawy z Martinem:

https://www.bloomberg.com/news/articles/2019-06-13/cult-economist-jailed-for-hiding-rare-coins-says-they-re-his-now

Radko

Krzysztof1975

Dante

Obligacje - czas powortu do MA200

Ostatnio modyfikowany: 2019-06-13 19:51

3r3

Przecież i tak pójdzie to na wydatki dla "dobra publicznego", które dostarczają posiadacze^^

@Wiewior

"Przez podwyższone podatki obecnie Polsce tylko tabelki lepiej wyglądają. Ale to do czasu."

W Szwecji już to tak wygląda piętnaście kropek niżej, pracownicy wyłącznie przychodzą do pracy.

Pracę za nich wykonują niewolnicy. Tacy pozarejestrowi zasuwający po 80h tygodniowo na ten eurosocraj.

@z01

"Pod tym względem po raz pierwszy jesteśmy w pierwszym szeregu globalnych zmian bo socjalizm wraca do łask nawet na Zachodzie. Polska liderem! "

Próżne nadzieje - są kraje kilkanaście kroków z przodu. Problemy jakie występują w Szwecji znane są z dowcipów z PRLu tylko że to jest live. To co się dzieje w administracji z bankami, telefonami, usługami to jest cyrk - nie znasz dnia ani godziny kiedy odłączą Ci usługi przez pomyłkę, nie będą umieli dojść co się stało i przywrócić. Albo naliczą coś pomyłkowo i będą szli w zaparte. Albo Cię nie obsłużą bo nie.

@SOWA

"Wiewiór-przez 4-lata rządów PIS (jego działań)-w kieszeni mam kilkadziesiąt tyś mniej, niż za ich poprzedników."

To ja może zmilczę bo mi lepiej niż za Tuska. Stanąłem z wiadrem w garści oczekując na wycieki z rur, a tymczasem spora rura pękła nad głową.

supermario

https://www.youtube.com/watch?v=TVJscuk9_cY

Mengiz

supermario

Dlatego trzymam mojego starego prymitywnego diesla , równie dobrze pojedzie na rzepaku.

supermario

Dante

Gregory Mannarino o... ropie.

https://www.youtube.com/watch?v=StLVHAqUogo

Ostatnio modyfikowany: 2019-06-13 21:05

Kikkhull

"To co się dzieje w administracji z bankami, telefonami, usługami to jest cyrk - nie znasz dnia ani godziny kiedy odłączą Ci usługi przez pomyłkę, nie będą umieli dojść co się stało i przywrócić. Albo naliczą coś pomyłkowo i będą szli w zaparte. Albo Cię nie obsłużą bo nie. "

Wieczne wojny z telenorem albo zakładem energetycznym. Przysyłają fakturę do zapłaty, w której policzą sobie coś czego nie dostarczają, po czym za 3 miesiące już jest inkasso, rodzaj firmy windykacyjnej. Albo jeszcze lepsze, gdy jakas firma przysyła ci fakturę na jakieś wentylatory, o których nie słyszałes i po kij ci są, ale to twój problem odkręcić. Jak myślałem, że prowadzenie firmy w Polsce to biurokracja, to doświadczenia zagraniczne zmieniają pogląd.

3r3

Telekomy działają mi na nerwy bo mi odłączają usługi, albo podłączają niepotrzebne - debili tam mają nieprzeciętnych, zastanawiam się jak ich rekrutują. Za to śmiesznie jest z miljoverket bo pozatrudniali tam obcokrajowców i tubylcy łacha z nich drą, skarbówka się już dekadę temu w ten sposób zdegenerowała. Faktury za malowanie płotu kiedy ma się żywopłot i drut kolczasty to standard, ale nikt tego nie odkręca bo trudno jest wyegzekwować molochowi rzeczywistą należność, a co dopiero urojoną^^

Ma to też swoje zalety - co się uleży to znika i w oczy nie lezie.

Kikkhull

Zbyszek_

Moglibyscie podzielic sie wiedza jesli cos macie przebadane apropos 'junior uranium miners' ? Znacie jakeis spolki z akcjami po pare centow, kotre maja dobre kopalnie, tzn tanio wydobywaja, maja nowoczesny sprzet do kopania, dobrze zorganizowani sa i wiedza co robia.

Ale nie Pytam o cameco, rio tinto, czy nawet energy fuels uuuu, czy uranium energy corp.

Bardziej chodzi mi o firmy super tanie:

enCore Energy Corp (TGRUF) lub Mega Uranium Ltd (IMGAFF) oba po ok 10centow.

Chodzi o to ze tego typu firmy trzeba znac od wewnatrz cos. Macie moze jakas wiedze o czyms takim?

Jar1

Mengiz

Nie doceniasz aparatu państwowego. Jeśli zastąpisz ropę olejem rzepakowym to spodziewaj się szybkiego wzrostu jego ceny + rząd coś od siebie dorzuci.

Kikkhull

Wiewior

Analiza technicza pokazuje, że cena się potroi w przeciągu 12 dni , 3 godzin i 6ciu minut po premierze. Tylko nie przegap momentu wyjścia, pamiętaj, nie bądź chciwy i te ostatnie 10% wzrostów zostaw innym ;)

Pożyczkę olej, lepiej sprzedaj nerkę, po premierze kupisz sobie trzy.

Ostatnio modyfikowany: 2019-06-13 23:05

kfas

Nie powinno być "obniży"?

Dante

1. Napierw zainwestuj w dobrą literaturę - z poniższego linku zwróć uwagę zwłaszcza na pierwszych 21 pozycji

https://independenttrader.pl/niezbednik,polecane-lektury.html

2. Otwórz maklerskie konto demo i ćwicz różne strategie(w tym popróbuj day-trading - to cenna wiedza i doświadczenie dla wyższych interwałów).

3. Nie nastawiaj się na jakąś "hiper okazję", bo może się okazać, że nie jest to żadna okazja i stracisz pieniądze, albo uda Ci się zarobić, ale nie będziesz wiedział co dalej i wtedy przy kolejnym zainwestowaniu stracisz pieniądze. Zawsze znajdą się okazje na rynku i nie warto nastawiać na wyłącznie jedną okazję.

4. Jak inwestujesz to psychicznie pogódź się z tym możesz stracić nawet 100% pieniędzy - w przeciwnym razie nie wytrzymasz fluktuacji na giełdzie.

Poza tym, kredyt to bardzo zły pomysł, a long na CDR dla kogoś niedoświadczonego to igranie z ogniem - nie zdziwiłoby mnie, gdyby poważni gracze wyczekiwali momentu na shorta.

Ku przestrodze:

https://www.youtube.com/watch?v=jLfjEMDJubg

Ostatnio modyfikowany: 2019-06-13 23:31

janwar

Piszesz ze czytasz tego bloga od kilku lat i wydaje sie ze niczego sie nie nauczyles.

Podstawowe przykazanie Tradera21 to:

NIE KUPOWAC NA SZCZYTACH (kupowac walory w totalnych dolkach)

Zacznij czytac bloga jeszcze raz i nie obrazaj sie na mnie za slowa prawdy jesli nie chcesz stracic kasy.

Przyjmij dobre rady Dantego.

Ostatnio modyfikowany: 2019-06-13 23:41

janwar

(wczesniej zrobila to Rosja)

Organizacja Eksporterów Ropy Naftowej (OPEC) obniżyła w czwartek swoja prognozę zapotrzebowania na ropę na bieżący rok.

https://www.pb.pl/opec-obniza-prognoze-popytu-na-rope-963485

zomb

Ten wpis miał jakiś cel ale nie mam pewności jaki.

Konkretną odpowiedź i porady już dostał i myślę że szkoda się do tego więcej odnosić i psuć ciąg wartościowych wpisów i analiz.

Jar1

Dante

https://www.youtube.com/watch?v=dR1F_WvSSJU

Kikkhull

"1. Napierw zainwestuj w dobrą literaturę"

to już lepiej w 2 dzieci, będzie +1000. :)

inwestorpl

Co sądzisz o tym, ze Gregory Mannarino jest masonem 32+ stopnia?

Dante

Niewykluczone, że gaz odbije w górę.

Dante

Nie znam jego życia prywatnego i nie wiem kim prywatnie jest.

@Jar1

Co do CDR nie zdziwiłoby mnie, gdyby skoczył do ceny 250, ale dla prywatnego niedoświadczonego inwestora mogłoby się to źle skoczyć, bo wszedłby po aktualnej cenie i mógłby się spóźnić z wyjściem z pozycji (bo przykładowo przeczytałby gdzieś analizę, że CDR będzie po 300 czy nawet 400) i przez to czekałby patrząc jak cena spada. Przez to taki inwestor mógłby liczyć maksymalnie na przysłowiowe ostatnie 10% przy ryzyku ponad 50% straty - zatem Zysk/Ryzyko można roboczo oszacować 1/5, a praktyka pokazuje, że powinno to być co najmniej 3/1, a wiec 15 razy więcej.

Z tego względu wolę przykładowo Freeport-McMoran Copper & Gold Inc (FCX) zamiast CD Project.

@złoto

Coraz więcej miliarderów patrzy byczo na złoto

https://www.youtube.com/watch?v=oaBiEds9wdA

Ostatnio modyfikowany: 2019-06-14 07:36

z01

W listopadzie i grudniu 2017 kiedy Bitcoin robił nowe szczyty masa było takich, którzy brali kredyty i pakowali wszystko w Bitcoina. Internet jest pełen ich smutnych opowieści. Stracili pieniądze, zdrowie, czasem życie (samobójstwa) nie dlatego, że weszli w krypto tylko dlatego, że kupili na górce w euforii. Aktywo które idzie gwałtownie do góry, jak CDPR, może jeszcze wyciągnąć kilkanaście-dziesiąt procent ale bardzo prawdopodobnie może spaść na pysk, zanim ten "zysk" zdążysz zrealizować. Z drugiej strony, jeśli kupujesz aktywa tanie to uzbrój się w cierpliwość bo zysk z nich może przyjść dopiero po latach, wraz z odwróceniem trendu.

W skrócie: nie ma złotej zasady na zarabianie ale jest złota zasada na inwestowanie: nie graj pieniędzmi, które nie są Twoje (kredyt), zwłaszcza jak nie wiesz co robisz.

Jest też druga zasada: inwestuj tylko tyle ile możesz stracić (co wiąże się z zasadą 1).

Trzecia zasada brzmi: miej plan na każdą ewentualność, jeśli inwestujesz i jesteś przygotowany tylko na wzrosty to błąd. Jak brzmi przysłowie: "If you fail to plan then your plan is to fail".

Osobiście sugerowałbym odłożyć nawet małe sumy ale własne i spróbować z nimi. Wtedy zobaczysz jakie to trudne przy małych kwotach, a co dopiero przy dużych. Są tacy, którzy dobrze radzą sobie z małymi kwotami ale przy większych siada im psychika. Im wyższa stawka tym trudniej. Emocje są u każdego inne ale zawsze działają na niekorzyść. Jedyne co jest możesz mieć po swojej stronie przeciwko emocjom to doświadczenie, dobrą analizę techniczną i opanowanie. Ja na początku miotałem się jak kura bez głowy nawet przy małych ruchach, sprzedać? czekać? sprzedam! bam idzie do góry! kupić? Kupię! bam, idzie w dół! Pierwsze pieniądze wtapiali nawet najlepsi. Lepiej, żeby te pieniądze nie były banku :D Wszystkiego dobrego.

Ostatnio modyfikowany: 2019-06-14 08:04

Mostek

Nigdy, przenigdy nie bierze się kredytu na kupno akcji/krypto. Kropka.

I jak z01 dobrze napisał, z CDP jesteśmy gdzieś jak bitek pod koniec 2017. Spójrz na wykres i się zastanów. To może być dopiero listopad, może być połowa grudnia... Może jeszcze urośnie CDP i do 300. MOŻE. A może spadnie najpierw do 160, bo się ktoś konkretny skeszuje, Posrasz się w majty i uciekniesz z ogromną stratą.

Nikt nie zna prawej strony wykresu. Gdyby to było takie proste, że firma ma dobry produkt, który wypuszcza w sierpniu za dwa lata, więc do sierpnia będzie rosło, a potem wystrzeli... bla, bla, to każdy byłby bogaty. Przeważnie się dzieje zupełnie na odwrót, niż się tego wszyscy spodziewają. A teraz to już ogólnie rynek jest tak posrany, że nikt nic nie wie.

Nie śmierdzisz groszem, co widać po Twojej zdolności kredytowej, więc tym bardziej nie możesz sobie pozwolić na straty, bo to odbije się na Twoim życiu, na rodzinie.

Jeśli chcesz zainwestować w coś, na czym możesz wiele ugrać, to ja bym jednak radził czekać z forsą, JEŚLI na bitku będzie korekta poniżej 6k i wtedy wejść w jakieś alty z pierwszej 10 CMC.

Możesz nie wierzyć w krypto, możesz się z tego śmiać, jeśli jednak później pójdzie wystrzał, to spokojnie zarobisz x10 i wtedy uciekaj. Nie bądź pazerny (jakkolwiek to śmiesznie brzmi, gdy piszę o x10).

Ale to... JEŚLI! A przede wszystkim - ładujesz tylko tyle kasy, ile możesz stracić. I w momencie, gdy to zrobiłeś, pożegnaj się z tymi pieniędzmi. Nie masz ich i koniec. Tylko z takim podejściem wytrzymasz psychicznie.

Edit: jeszcze dopiszę, dlaczego radzę krypto, zanim mnie specjaliści od mieczy w Diablo pogonią.

Chodzi mi o to, że z drobną kwotą w akcjach możesz ją podwoić, jeśli będziesz miał fuksa. A w krypto jeśli będziesz miał fuksa, to wyjdzie z tego kwota, która znacząco poprawi Twoje życiowe finanse.

JEŚLI będziesz miał fuksa. A prawdopodobieństwo, że będziesz miał pecha jest znacznie większe. Zawsze.

Ostatnio modyfikowany: 2019-06-14 08:05

z01

Bikeman

Coraz więcej miliarderów patrzy byczo na złoto

Wielu z nich slucha Bond Guru Gundlacha :-)

https://www.bloomberg.com/news/videos/2019-06-14/what-billionaire-jeffrey-gundlach-said-about-the-fed-on-his-webcast-video

https://www.zerohedge.com/news/2019-06-13/jeff-gundlach-live-webcast-youtube-university

Ostatnio modyfikowany: 2019-06-14 08:30

Rado

janwar

Jednym strzalem zloto przebilo 1350 i nie chce zbytnio ogladac sie za siebie?

cuda! cuda!

Mostek

Co chcesz? Organic growth, zero manipulacji :D

z01

BartArt

Układ klina zwyżkującego, poziom 1355. Spadek na 1333.

@z01

Musiałby zrzucić bombkę na rynek. Na 1300 w ciągu dnia możliwe że nie do osiągnięcia.

Ostatnio modyfikowany: 2019-06-14 08:57

z01

Ostatnio Iran znów podpadł USA więc też musieli dać amerykanom pretekst do inwazji podpalając tankowce.

Amerykanie mówią, że chcą pokoju i że wojna nie leży w niczyim interesie, co znaczy, ze ochoczo już się szykują do ataku.

USiaki robią się zadziwiająco przewidywalne.

gruby

"Litecoin ma halving niedługo w związku z czym krótkoterminowo ma niemal gwarantowane wzrosty ale zaraz potem gwałtowne spadki"

hare kryszna, kryszna rama, rama hare.

Zapętlić i wio.

Rado

Wystarczy brak obnizki stop za tydzien po FOMC i leci w dol ;) co mozliwe, ze sie stanie...

jerkey

Jakieś 2 lata temu wpadłem na podobny pomysł co ty. Miałem wolne 14000 USD, więc je wpakowałem n akonto maklerskie. Zrobiłem założenie, że jak stracę 2000USD to sobie odpuszczę i zamknę konto. Zajęło mi to około 1 miesiąca :-) drogo jak na 1 miesiąc czesnego w Polsce ;-). Zrozumiałem jednak, że się do tego nie nadaje. Ot moja nauka.

BartArt

Rynek wlicza obecnie brak podwyżki za tydzień. Natomiast wycenia spadek na lipiec w 62%.

bartek

https://spidersweb.pl/bizblog/wojna-fryzjer-katowice-mobilizacja/

janwar

Nie kracz Kraku! ha, ha

Ostatnio modyfikowany: 2019-06-14 12:54

Krzysztof1

Pan Nikt na YT mówił, iż wojna trwa - dziwna wojna, kiedy wybuchnie realna, złoto to the moon ;)

Marcin (ITT)

I właśnie dlatego napisaliśmy, że jakaś tam korekta zapewne nadejdzie, ale jeśli do całości obrazu dołożymy końcówkę cyklu, to osłabienie dolara póki co powinno być stosunkowo niewielkie. Z drugiej strony, rynki poznały już co to QE i jest mała szansa że mogą zacząć dyskontować bardziej radykalne zmiany (np. negatywne stopy) co faktycznie przyniosłoby wieksze spadki dolara i obligacji.

@Radko

Sprawa była świeża, kiedy tekst był pisany. Nic na siłę. Mogliśmy napisać, że zapewne USA oskarżą Iran, ale chyba nie byłoby to nadzwyczajne odkrycie :)

@Zbyszek

Działamy na wielu frontach, ale nie aż tak szeroko, żeby siedzieć wewnątrz groszowych spółek uranowych. Swoją drogą już samo wybranie solidnych spółek z sektora uranowego, które dotrwają do ostrego wybicia ceny surowca, wiąże się z zyskami rzędu minimum kilkaset procent. W takim razie czy warto szukać i ryzykować z mikrospółkami?

@Jar1

Trzymanie longa do dnia samej premiery najprawdopodobniej skończy się bardzo źle. To co kluczowe, powinno rozegrać się wcześniej. Resztę opisał Ci Dante.

@Kfas

Dzieki, zmieniamy.

@BartArt

62%, tak jak piszesz, zakłada jedną obniżkę do lipca. Ale 27% zakłada dwie (!!!) obniżki do lipca. Sumując, 89% uważa, ze do lipca FED przynajmniej raz obniży stopy procentowe. Greatest economy ever.

@złoto

Coś się dzieje. Tak jak tutaj wspomniano, chętnych do zbijania ceny złota nie brakuje, ale zwróciłbym uwagę na to jak złoto jest widziane w tym momencie w wielu różnych walutach (bardzo dużo szczytów lub lokalnych szczytów osiąganych przez złoto w różnych walutach w ostatnich dniach):

Teraz mamy też 1360 w dolarze, a do tego dodajmy jak złoto stabilnie trzymało się kiedy dolar w ostatnich miesiącach szedł w górę.

Ostatnio modyfikowany: 2019-06-14 10:25

Freeman

rav148

Ja akurat mam duże wątpliwości, to się ciągnie dłużej niż telenowela i wydaje się być bardziej skomplikowane niż rzekomy powrót człowieka na księżyc

Zengin

Kikkhull

ruch amerykanskich firm, albo jest juz bardzo zle, albo to strzal w polityke Trampa.

janwar

3x3 daje nam od czasu do czasu probki tego co system chce zrobic z polskim spoleczenstwem, podobnie jak zrobil to juz w kilku zachodnich krajach. W UK jest podobnie- zniszczona wiara, religie, morale, instynkt samozachowawczy.

Takimi spoleczenstwami latwo mozna kierowac i pedzic je tam gdzie sie chce.

Jest bardzo duzo rodzin gdzie kazde z dzieci jest po innym ojcu.

Telewizja wypacza zachowania spoleczne, a szczegolnie dzieci i mlodziezy.

Wtorne poganstwo- nie tylko w sensie religijnym.

Nikt nie sprzeciwia sie podnoszeniu cen i podatkow.

Jedynie w Londynie od czasu do czasu jakies protesty przeciwko globalnemu ociepleniu, w ktorych protestujacy nie zdaja sobie sprawy ze jedyne co moze zrobic rzad to podniesc im jeszcze wieksze podatki od plastiku.

Flex

W Polsce praktycznie jest tylko VAT marża.

Taniej niż spot +23% da się. Najlepiej z drugiej ręki

Tu masz ok 300 oz w cenie 63 zł/oz czyli ok spot +11%:

http://www.monetyforum.pl/viewtopic.php?f=22&t=394

Albo z polecanego kiedyś przez Tradera Metale Lokacyjne. 67zł/oz

Przy większych ilościach (6-8 masterboxów po 500 oz/szt) Trader kiedyś chyba oferował kontakt do jakiejś firmy za ok spot + 8%. Ale pewny nie jestem.

Ostatnio modyfikowany: 2019-06-14 12:50

polish_wealth

@ Jar1 CDP, może być jeszcze jedna obsuwa podobna do tej z 27 lipca 2018 i wtedy dopiero going on the moon przed premierą.

Bo generlanie jest tak, że spółka żadko sama z siebie jest na giełdzie bez asysty mądrzejszych, raczej się spółkę wprowadza np. przez bank i bank przypisuje speców dla szefostwa od ceny akcji i analizy, spec może powiedzieć, słuchajcie żeby zostać z gotowizną w łapie to tu i teraz trzeba spuścić powietrze, a za miesiac uruchamiamy już ostateczne reklamy na cały świat. Za asystę bank się umawia, że dostaje od razu po innej cenie jakąś cześc akcji, w ten sposób ludzie pokroju GOldmana mają już czym grać i trzaskać biedniejszych. No i Ci spece z banku od ceny akcji i szefostwo które widzi wpływy rozgrywają ten wykres.

Ta górka która na CDP się pojawiła teraz jest szersza i mniejsza, więc można też się spodziewać prawdopodobnie spadku o takich konturach, nie tak gwałtownych, no bo jednak częśc będzie kupować, więc ten spadek moze być łagodniejszy.

Story z żopy:

Szlag by to trafił, bawiłem się z jakimś Polakiem filozującym ostatnio i w przypływie radości, dał mi książke Jordana Petersona, a ja żeby niewyjść na niesymetrycznego oddałem mu największy almanach wiedzy: "Dziennik Alicji Lenczewskiej" i tak zostałem zagramanicą bez Almanachu, a w toalecie leży Jordan Peterson 12 zasad... Oddałem to co Boskie za to co ziemskie, najgorszy deal w roku :(

@ Sowa - napisałeś pare art. temu żeby 3r3 uważał na werbunek do masonerii, tymczasem 3r3 przecież założył swoje własne ugrupowanie, nazywa się "Kościół" inaczej "Czyrcz" na cześć 3r3 :))

Zacieram rączki na jakiś rozruch w zatoce Oman czy na Ormuzie, będziemy wspominać 50 USD/bbl jako bardzo tanio. Znudziło mi się też czytanie jak koledzy stękają, że złoto 1300-1350 i stoi od X czasu :D

Ostatnio modyfikowany: 2019-06-14 13:40

SOWA

SOWA

polish_wealth

Mostek

polish_wealth

@ Mostek

I jak z01 dobrze napisał, z CDP jesteśmy gdzieś jak bitek pod koniec 2017. Spójrz na wykres i się zastanów. To może być dopiero listopad, może być połowa grudnia... Może jeszcze urośnie CDP i do 300. MOŻE. A może spadnie najpierw do 160, bo się ktoś konkretny skeszuje, Posrasz się w majty i uciekniesz z ogromną stratą.

Dokładnie, do premiery jeszcze tak dużo czasu że myślę, że jedna korekta sie przyda taka jak ostatnia.

Niektórzy grają w gry CDP, niektórzy grają na CDP - trzeba się zdecydować ;p

@ Wiewiór - HEHE

Ostatnio modyfikowany: 2019-06-14 14:11

SOWA

polish_wealth

Ptwu, napisałem wyżej że górka na CDP jest szersza i mniejsza, miało być samo szersza, w sensie dłużej i wolniej się kształtowała cena niż poprzednio. Poziom został przebity poprzedni, więc nie jest mniejsza - walnąłem Babola,

Więc jeżeli będzie duża korekta to spodziewam się jej również szerszej (dłużej rozłożonej w czasie) O, o to mi chodziło ;p

Ostatnio modyfikowany: 2019-06-14 14:25

SOWA

janwar

Podaj ogolnie

Dante

https://www.bankier.pl/wiadomosc/Polska-niespodziewanie-wrocila-do-nadwyzek-handlowych-7689820.html

Mengiz

Obudźcie mnie jak przebije 1400$/oz

Bikeman

https://youtu.be/lFjr-Q1qi-g

Ostatnio modyfikowany: 2019-06-14 16:23

Freeman

BartArt

Starsi testują młodych, natomiast Górnicy dają radę :>

Ogólnie to od x czasu złoto reaguje skokowo, pewnie jest to cześć planu BIS-u na pokrycie zobowiązań bilansowych.

Ostatnio modyfikowany: 2019-06-14 17:04

SOWA

W miarę możliwości walczę o pamięć o nim (uzupełnienia w wikipedii) i o pamięć jego wspaniałej córki Heleny Mężyńskiej ps "Bogna" torturowanej w al.Szucha, wyniesionej na noszach na egzekucję, gdzie została rozstrzelana.Została odznaczona pośmiertnie Krzyżem i Orderem Virtuti Militari. Promuję i przypominam o nim gdzie się da, ostatnio wznowiono wiele jego dzieł przez katolickie drukarnie. Jego książki są powszechnie przetłumaczone w całej Europie.Moje pytanie do S.M dotyczyło właśnie twórczości i celowego niszczenia wizerunku T.J Choińskiego przez Żydów.

Następne pytanie dotyczyło zagadnienia roszczeń żydowskich(jakaś rada), jak zwykli Polacy mogą w miarę możliwości się przed nimi zabezpieczać. Oraz jak postrzega próbę kradzieży pieniędzy papierowych w Indiach od tamtejszego społeczeństwa - słynna demonetyzacja, gdzie w ciągu tygodnia zdelegalizowano 85 % papierowych pieniędzy robiąc z ludzi bankrutów.I czy celem tej demonetyzacji miało być zagarnięcie od społeczeństwa złota gromadzonego przez pokolenia Hindusów.

Dante

Podobno Chińczycy zaczęli kupować więcej złota niż poprzednio.

BartArt

Potwierdzam, faktycznie gdzieś czytałem że Chińczycy zaczęli kupować więcej.

A z ciekawych wydarzeń w branży to Ghana zaczęła wydobywać więcej kruszcu od RPA ---> GOLD

Ostatnio modyfikowany: 2019-06-14 17:24

xoni

Do właściwego inwestowania nie potrzeba kredytów. Ja np. fajny zysk miałem z inwestycji w którą włożyłem zaledwie trzy cyfry (kilkaset złotych) a wyjąłem pięć. I wcale nie żałuje, że nie włożyłem jak piszesz 15-20tys - wyjąłbym pewnie to samo, tylko po drodze znacznie więcej bym się stresował.

Ale ogólnie - inwestowanie to jest kupowanie głównie dla dywidend z zamiarem długiego posiadania i korzystania z aktywa.

Handlowanie na okazje to jest spekulacja - wynik spekulacji jest zależny od tego co w danej chwil zrobią inni gracze przeciwko którym gramy. Często bywa więc tak, że w spekulacji najgłupsze ruchy (inwestowanie przez małpy) daje stosunkowo dobre rezultaty w takiej grze bo małpa zrobi ruchy inne niż większość reprezentowana przez inteligentniejszych ludzi.

Mostek

Natomiast też polecę coś o tamtym okresie. Trylogię Michała Rusinka o Krzysztofie Arciszewskim. Swego czasu w Amsterdamie bito monety z jego wizerunkiem, a u nas nikt o nim nie słyszał nawet. Trzecia część nosi wymowny tytuł "Królestwo pychy". To coś a prospos "Gasnącego słońca".

Edit: Hehe, pomyliłem w głowie Quo Vadis z Trylogią - stąd moje "o tamtym okresie".

Ostatnio modyfikowany: 2019-06-14 17:52

Mostek

Jeszcze co do Indii. Teraz kombinują tam, żeby wszelki kontakt z krypto podlegał karze do 10 lat więzienia. Więc coś grubego na obywateli szykują. Wszelkie drogi ucieczki niszczą.

3r3

W Indiach Jurysdykcja Szarej Strefy obejmuje przynajmniej osiemdziesiąt procent obrotu dóbr i usług w tym finansowych. Tam nic grubego nie szykują, tam Kapitan walczy z narodem o przetrwanie - nie jest nikomu do niczego za bardzo potrzebny. Samo istnienie "państwa" w Indiach wynika z postkolonialnego charakteru utworzonej tam "państwowości" będącą pozostałościami fasady jakiej potrzebowali Anglicy gdy się tam paśli.

Większość działań kontrekonomii prowadzą tam zorganizowane kulty i to z nimi państwo tam wojuje. Przecież świątynie to banki. A to o czym wspomniał @polish_wealth może się o to niebawem otrzeć.

BartArt

COMEX i wszystko jasne...pewnie jakiś szczęśliwiec wyciągnął łapę po kruszec ;)

Ostatnio modyfikowany: 2019-06-14 19:24

kfas

Dante

markc

Na olej bym jeszcze zaczekal. Cena dobila do linii oporu dynamicznego i pewnie początek tygodnia pokaże co dalej.

TabulaRasa

Ostatnio modyfikowany: 2019-06-14 20:04

markc

USD index jest dla mnie niejednoznaczny ale nie obstawilbym shorta.

Freeman

markc

BartArt

Au jest blisko wsparcia; 1332, przebicie pociągnie w dół.

@Dante

Long Au możliwy.

Bodek

Cytuj dokładnie! To było dokładnie tak : "Parta walczy z narodem o lepszą przyszłość".

@Dante

"Nadwyżka w handlu zagranicznym Polski jako predyktor kryzysu (?) "

Niektóre firmy produkcyjne mają working cap na poziomie 30-40% rocznego przychodu ze sprzedaży z tego połowa to zapasy. To chore jest. Jedyny kto na tym zyskuje to bank, bo ktoś musi na ten stan magazynowy pożyczyć. Firmy się obkupiły rok temu, tylko nie wiadomo po co. Redukowanie zapasów z tego artykułu to marzenie, ci co piszą te artykuły to nie wiedzą ile palto miejsc brakuje, żeby ten cały szajs trzymać. Oni nigdy magazynu nie widzieli. Z ludnością to jest inna sprawa, oczy by jeszcze żarły, ale produktywność nie daje żreć.

Taka Toyota w zeszłym roku kupiła 300 szt corroli classic i nie wie co z tym zrobić a nowy model już od 6 miesięcy w sprzedaży. Morze niesprzedanych towarów rośnie. Mimo tego, że PMM rozdaje na lewo i prawo to ludzie już więcej nie są w stanie zeżreć.

Ostatnio modyfikowany: 2019-06-14 21:03

Dante

https://www.zerohedge.com/news/2019-06-09/recessionary-panic-eurodollars-are-levels-last-seen-during-european-financial

puatki

Dzięki za link. Zobaczyłem sobie tego amerykańskiego geopolityka.

Pierwsze co rzuciło mi się w oczy to podobieństwo okładki książki Zeihana do książki Bartosiaka :P

No i trochę się zdziwiłem – z jego wykładów wynika, że nie jesteśmy centrum świata i miejscem, które Ameryka za wszelką cenę musi utrzymać, by Rosja nie połączyła się z Niemcami, lecz jednym z trzech głównych teatrów wojennych na których będzie zadyma, podczas gdy nasi sojusznicy będą zajadali popcorn obserwując wszystko z daleka.

Kolejna sprawa to kwesta systemu walutowego – z jego opisu wynika że wszystkie kraje są w dupie, ale Ameryka najmniej. Chiny strasznie zadłużone, Unia Europejska zalana złym długiem (zwracał uwagę na różnicę w metodologii, wg. niego EU jest w o wiele gorszy stanie niż przyznaje). Z drugiej strony mamy business outsidera, który wieszczy upadek dolara, wystrzał złota i rychłą zmianę ładu światowego. Ktoś da jakąś wykładnię? Zakładam, że koleś jest jakimś autorytetem, skoro ma tak ładne okładki.

Freeman

janwar

Nie czekali do poniedzialku. Przywalili dzisiaj na zlocie.

Formacja spadajacej gwiazdy , czy to zmylka?

Caly swiat to widzi i nikt nie oponuje falszerstwa i manipulacji.

cuda! cuda!

Ostatnio modyfikowany: 2019-06-15 00:35

greg240

"Ogólnie to od x czasu złoto reaguje skokowo, pewnie jest to cześć planu BIS-u na pokrycie zobowiązań bilansowych. "

Tak jasne , pisal o tym outsider ,bankierzy obkupia sie w zloto ,uwolnia jego cene , i dzieki temu pokryja zobowiazania.

Marzenia? , ze niby cena wzrosnie 30x jak zabija rynek papierowego zlota? ze niby gora 5% posiadaczy papierowego zlota dostanie

sztabki? bajka, musialbybyc popyt aby cena wzrosla 30x, przy wzroscie 10x, wszyscy krzykna bania i nikt tego nie tknie a mining sektor

bedzie mial boom wszechczasow ,cala planeta bedzie ryc w ziemi^^ poprostu bedzie plajta , odpisy,albo hiperinflacja,zloto nigdzie sie nie wybiera

moze z 20-30% w te czy w druga strone^^ i to moze jeszcze z 10lat jeszcze pohulac ten system walutowy.

@all_katolicy

szanujmy sie mimo weekendu , nie kazdy chce czytac o objawieniach:)

@CDR

2 sekundy popatrzylem na spolke C/Z kolo 200^^ , wk grahama ponad 30 ^^ ciekawe jak tam licza wartosc tych softwarowych wynalazkow, odpalilem gameplay cyberpunka ^^ lol taki szajs strzelanka z elementami rpg , przeciez wiadomo jak kurs zanurkuje^^ czym tu sie podniecaja

Madraf

Szczerze oby jak najdłużej w ten sposób to wszystko wyglądało , ale jak byłem mały to szachy były w modzie.

Mengiz

Cuda będą się działy póki hegemon stoi. Dla niego wybicie złota powyżej pewnej wartości to jak kraj rozliczający się nie w jego walucie.

Różnica polega na tym że w jednym aktywo skracają a w drugim wprowadzają demokrację.

Co do amerykańskiego bartosiaka. Czy Żydzi pozwola zbombardować ich mieszkania w Polsce? :)

wzwen

"Czy Żydzi pozwola zbombardować ich mieszkania w Polsce?"

A czy taki dajmy na to @3r3 pozwoli by spłonął jego magazyn?

Mengiz

3r3

"No i trochę się zdziwiłem – z jego wykładów wynika, że nie jesteśmy centrum świata i miejscem, które Ameryka za wszelką cenę musi utrzymać, by Rosja nie połączyła się z Niemcami, lecz jednym z trzech głównych teatrów wojennych na których będzie zadyma, podczas gdy nasi sojusznicy będą zajadali popcorn obserwując wszystko z daleka. "

No to chyba trzeba wiać?

Mam się szykować na uchodźców?

@greg240

"odpisy,albo hiperinflacja,zloto nigdzie sie nie wybiera

moze z 20-30% w te czy w druga strone^^ i to moze jeszcze z 10lat jeszcze pohulac ten system walutowy. "

Z tym że system walutowy może się rozleźć w dwa tygodnie i złotu to też nijak może nie pomóc.

Bo istotne jest komu się rozpadnie i czy możemy z tym ktosiem handlować na obiecankach pozostawiając kwestię czy musimy. Jeśli chodzi o paliwa z Rosją da się handlować na obiecankach z transferami materialnymi więc Niemcy sobie poradzą jak tylko usuną ten dzielący ich od Rosji problem wymagający jakiegoś rozwiązania.

@Mengiz

"Co do amerykańskiego bartosiaka. Czy Żydzi pozwola zbombardować ich mieszkania w Polsce? :) "

Zostaną odbudowane w najwyższym standardzie rękoma & na kosz lokalnych antysemitów^^

Wszak za obronę terytorium i własności na tym terytorium odpowiada państwo (sobie tu uzurpuje to niech odpowiada - dlatego postuluję je rozwiązać). Państwo ma przymiotnik określający czyje to i kto będzie musiał odpracować jak nie obroni.

Z praw terytorialnych wynikają zobowiązania. Czasem lepiej państwa nie mieć i nie mieć kłopotu - całkiem przytomni ludzie głosowali za rozbiorami i jakoś nie pada pytanie o racjonalne "dlaczego?".

@wzwen

"A czy taki dajmy na to @3r3 pozwoli by spłonął jego magazyn? "

To są insynuacje! Paliwa i utleniacze znalazły się tam przypadkowo, w wyniku błędów & wypaczeń, a przeszkody z betonowych klocków były przeznaczone na terrorystów (bo jeżdżą ciężarówkami), a nie straż pożarną.

Ostatnio modyfikowany: 2019-06-15 08:10

z01

https://youtu.be/lFjr-Q1qi-g"

W skrócie: "Ameryka jest wielka i pozostanie wielka bo ma wszystko czego potrzebuje, to reszta świata ma przechlapane, jak cudownie być Amerykaniniem" czy ten pan jest ekspertem geopolityki, czy propagandy?

SOWA

SOWA

gruby

"A czy taki dajmy na to @3r3 pozwoli by spłonął jego magazyn?"

W ramach korekty bilansu ? Co za pytanie ...

Kikkhull

bo całe to szkolnictwo trzeba rozgonić na 4 wiatry. Zamiast uczyć kumulusach można by uczyć skąd biorą się pieniądze, ale chyba nie o to chodzi w tej edukacji. To że ktoś taki jak Jar1 myśli że weźmie pożyczkę, zainwestuje na giełdzie i będzie żył jak król wynika z dennej edukacji. Podstawową wiedzę niezbędną do życia powinien wynieść ze szkoły, a nie szukać po forum.

janwar

https://www.bankier.pl/wiadomosc/Analitycy-Ryzyko-swiatowej-recesji-wzroslo-7690119.html

Trump: Chiny manipulują walutą, by uniknąć presji ceł

https://www.bankier.pl/wiadomosc/Trump-Chiny-manipuluja-waluta-by-uniknac-presji-cel-7690202.html

Kikkhull

Mostek

Po raz kolejny Ameryka rozpęta wojnę w obronie światowego pokoju. Już zbrodniczy Iran u swoich granic atakuje tankowce innych państw.

My się tutaj z tego śmiejemy, a spytajcie kogoś na ulicy, co o tym myśli. To jeśli w ogóle jest świadom sytuacji, to najpewniej powie, że się nie zna albo że tam terroryści są...

Bodek

" ...

@wzwen

"A czy taki dajmy na to @3r3 pozwoli by spłonął jego magazyn? "

To są insynuacje! Paliwa i utleniacze znalazły się tam przypadkowo, w wyniku błędów & wypaczeń, a przeszkody z betonowych klocków były przeznaczone na terrorystów (bo jeżdżą ciężarówkami), a nie straż pożarną.

... "

Rozmarzyłeś się Nadszyszkowniku, ty lepiej sprawdź czy masz ważną polisę. Bo ja się ostatnio przekonałem jak łatwo żeby ona była nieważna. Ty nawet sobie nie wyobrażasz jak się teraz ciężko gada z inżynierami od PPOŻ, tymi co underwriterom podsuwają papiery do klepnięcia. Fire brigade to teraz ze szczerości mówi: panie jak się będzie paliło to my będziemy z obwodnicy patrzeć jak się będzie palić, fire load wiemy jaki jest to wiemy po ilu godzinach się skończy i pojedziemy do domu. Państwo zawsze działa jak należy żeby ludziom nieba przychylić. Wszystko było by normalnie tylko że Ci underwrtiterzy mają jakieś słabe długopisy, ostatnio wszystkim się zacinają. Tak, że Nadszyszkowniku drogi Ziemię Obiecaną to sobie obejrzyj na DVD i na tym zakończ.

@Gruby

" ...

@wzwen napisał:

"A czy taki dajmy na to @3r3 pozwoli by spłonął jego magazyn?"

W ramach korekty bilansu ? Co za pytanie ...

... "

W świecie CAPM i korpo(szczególnie giełdowym) to taka korekta jest darem niebios, nawet jak underwriter miał zacięty niedziałający długopis. No bo baza nam się obniża nie ma problemu ze wskaźnikami obrotu zapasami. Ktoś niedobry się chce zamachnąć na exceptional items.

Ostatnio modyfikowany: 2019-06-15 12:03

3r3

"Rozmarzyłeś się Nadszyszkowniku, ty lepiej sprawdź czy masz ważną polisę."

Nie mam bo to nie mój magazyn, ja tam tylko księgi trzymam i twarde dyski, kasę firmy z papierem, bieżące faktury z ostatnich 25 lat.

Trzeba się w porę dostosować.

Po to się wynajmuje siedzibę firmy aby w niej wszystko było gotowe do kontroli. Oczywiście rozumiem że szopa przy złomowisku może nie jest dość reprezentacyjna, no ale bida w firmie, klienci nie płaco, fsysko drożeje, prole robić nie chco i krnąbrne som.

Nawet nie będę wspominał ile firm może być w jednej skrzynce bo tego żadna ustawa nie reguluje.

Ostatnio modyfikowany: 2019-06-15 12:06

Bodek

A tak to ja rozumim, sprawdź tylko czy cygara schowałeś na innym warehousie.

Ty archeologiem chyba jesteś, 25 lat?? Ludzie co ich znam to w Sylwestra wciągają kwity z przed 60 miesięcy i odpalają nimi zimne ognie, potem chleją na umur i śpiom do nowego roku do 18:00.

A ja w mojej szopie to ma zarejestrowane całe mnóstwo, i wszystko jak piszesz gotowe do kontroli - to znaczy się kupiłem porządny ekspres do kawy. Tylko oni teraz nie chcą chodzić po ludziach tylko listy piszom. W zeszłym tygodniu otrzymałem pierwszy raz list podpisany przez NACIALNIKA Z URZĘDU. List był mniej więcej takiej treści : " Ukochany podatniku z przykrością informuję, że zauważyłem że opóźniałeś się w regulowaniu zaliczek CIT 2017-2018. Pamiętaj proszę, że płacenie CIT jest ważnym obywatelskim obowiązkiem.". Tyle, żadnych paragrafów, kwot do okazania się lub wpłacenia na konto nacialnika. Taki list przypominająco- dyscyplinujący.

Ostatnio modyfikowany: 2019-06-15 12:13

3r3

"A tak to ja rozumim, sprawdź tylko czy cygara schowałeś na innym warehousie. "

Koniaczek, cygaro, koperta - przecież nie będziemy się kontrolować w jakiś nieludzkich warunkach^^

"W zeszłym tygodniu otrzymałem pierwszy raz list podpisany przez NACIALNIKA Z URZĘDU. List był mniej więcej takiej treści : " Ukochany podatniku z przykrością informuję, że zauważyłem że opóźniałeś się w regulowaniu zaliczek CIT 2017-2018. Pamiętaj proszę, że płacenie CIT jest ważnym obywatelskim obowiązkiem."."

Obywatelskim? Osoby prawne mają obywatelstwo teraz?

Do mnie raczej nie piszą, jak już to zdzwonił do mnie z minfina jakiś tam w randze wice i zwyzywał grubym słowem, że takiego kraju jaki wcisnąłem jego bystrym podwładnym na piśmie to nie ma nie tylko w EU, ale wcale go nie ma i nigdy nie było. No i że mam oddać po dobroci (bo jak nie to napisze o pomoc prawną do nieistniejącego państwa?). Jak rysuję na deklaracji dinozaury do rzucania w nie kamieniami to im źle, jak coś napiszę też niedobrze - urzędnikowi nie dogodzisz.

Archiwa nie płoną - spisane są czyny i rozmowy. Czasem przydaje się wzór dokumentu z przeszłości i skan oryginału do porównania. A czasem i papier do rozpoznania czy takiego wtedy używał dany urząd do zaświadczeń i co na tym papierze było czerpane.

Ostatnio modyfikowany: 2019-06-15 12:27

Dante

Prezydent Duda podczas pobytu w USA podpisał kontrakt na dwa razy droższy gaz z Luizjany - cena z dostawą do Polski to 380$ za 1000m3 a Rosjanom płacimy dziś 187 $ za 1000m2. Za kilka lat Polska ma całkowicie zrezygnować z rosyjskiego gazu.

@profit dla branż w USA w 2018r.

profit dla branż w USA w 2019r.

http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/margin.html

Najmniej zyskowne branże w 2019r. - metale szlachetne i elektronika

@profity/zyskowność dla poszczególnych krajów na świecie

https://www.yardeni.com/pub/mscimargin.pdf

Ostatnio modyfikowany: 2019-06-15 15:40

Bodek

Kupię szalik, ciepły sweter na zimę i będę w uniesieniu i uśmiechem oglądał jak za oknem latają MOJE F35.

Jak to Michalkiewicz powiedział my im wyślemy węgiel a oni w zamian od nas wezmą kartofle. Słusznie prawił, sam widzisz że chłop ma rację. Czy ty Dante to nie jesteś przypadkiem ruskim trollem?

wzwen

"@Bodek

Pamiętaj proszę, że płacenie CIT jest ważnym obywatelskim obowiązkiem."

Obywatelskim? Osoby prawne mają obywatelstwo teraz?

Wszystko się zgadza tylko rozumienie kuleje. Obywatelskim obowiązkiem jest dopilnowanie by osoby prawne płaciły CIT. Niedomówienie polega na tym, że nie sprecyzowano, które osoby prawne. A, że państwo jest słabe to CIT płacą nie te osoby prawne, które powinny i jest to wbrem postawie obywatelskiej. :)

3r3

"Wszystko się zgadza tylko rozumienie kuleje. Obywatelskim obowiązkiem jest dopilnowanie by osoby prawne płaciły CIT"

Pełnienie funkcji zarządu nie jest związane z obywatelstwem. Dzięki temu jako figurant bezczelnie wyjaśniam, że mam kompletnie w poważaniu jakiekolwiek obowiązki do których nie zostanę siłą zmuszony.

Dante

Nie - po prostu ta umowa to kradzież w biały dzień. W Chinach urzędnik, który dopuściłby się błędu aż takiego kalibru, mógłby liczyć na karę śmierci.

@gaming stocks

Jeśli ktoś ma mocne zacięcie na gaming stocks, to ciekawą alternatywą wobec CDR może być Turtle Beach Corp (HEAR), czyli producent gamingowej elektorniki. Ostatnio nawet sam dyrektor firmy kupił akcje tej spółki.

https://www.investing.com/equities/parametric-sound-corp

https://www.bloomberg.com/news/articles/2019-06-03/fortnite-headset-maker-turtle-beach-jumps-into-keyboard-business

https://seekingalpha.com/news/3471584-turtle-beach-plus-3_5-percent-director-buys-shares

Ostatnio modyfikowany: 2019-06-15 16:49

wzwen

"wyjaśniam, że mam kompletnie w poważaniu jakiekolwiek obowiązki do których nie zostanę siłą zmuszony."

Oczywiście. Jak każdy. :)

janwar

https://www.youtube.com/watch?v=KnNByZgoRbY

Kikkhull

Bodek

Jasne teraz. Oni pisali do firmy wiedząc, że obywatele z krwi i kości będą to czytać.

@Dante

Przecież to pytanie to tak pro forma było. Szykuj kartofle, żeby mieli co od Ciebie wziąć, węgiel już w pizdu zabrali, tylko Roksana nam został na otarcie łez. Tylko co ja z tego mam? Przecież ja jej nie posunę za daleko w kolejności dziobania jestem.

Zacznij czytać coryllusa bo za bardzo na AT się skupiłeś i ważne kwestie Ci koło nosa przechodzą. Historia kołem się toczy, a żeby obręcz przerwać i zmienić bieg to trzeba mieć niezły przecinak w garści.

https://coryllus.pl/o-historii-erudycyjnej-rozrywkowej-i-dla-kretynow/

puatki

https://biznesalert.pl/jakobik-trump-sie-zdekonspirowal-zdradzil-ile-moze-kosztowac-lng-z-usa-felieton/

Ostatnio modyfikowany: 2019-06-15 17:16

Freeman

supermario

Dante

Trzeba by zweryfikować współczynnik regazyfikacji dostaw z USA - w mediach tylko informacja o 8 mld$/2mld m3 bez podania ile to jest po regazyfikacji

Ostatnio modyfikowany: 2019-06-15 18:59

Mostek

Ja kilka razy wszedłem już w Golar, ale zawsze mnie na SL wywaliło. Teraz jest konkretny spadek i w okolicach 14 dolców znów będę próbował.

jerkey

Fakt - artykuł jest ostro prorządowy. Nie zakładam jednak fałszu odnośnie danych.

https://www.tvp.info/43091107/amerykanskie-lng-rozbija-rosyjski-monopol-polska-hubem-dla-calego-trojmorza-opinia

Ostatnio modyfikowany: 2019-06-15 20:17

M123

Dante

Ostatnio modyfikowany: 2019-06-15 22:14

janwar

Czyli nie spodziewaja sie juz spadkow na rynkach akcji, skoro weszli w EM ostro.

soto

2) https://philosophyofmetrics.com/geopolitics-of-xrp/

3) https://www.tronweekly.com/ripple-central-banks-imf-connections-hints-explanation/

Ostatnio modyfikowany: 2019-06-15 23:13

Pafcio

easyReader

https://www.wnp.pl/gazownictwo/pgnig-zakupi-o-1-5-mln-ton-rocznie-wiecej-lng-od-venture-global-lng,347494_1_0_0.html

sholler

emilem41

Logiczne, że dostarczany gaz i tak będzie rosyjski, przecież zamówiony amerykański lepiej wysłać bliżej nie ponosząc bezsensownych, wysokich kosztów frachtu. Transport gazowcami z LNG umożliwia globalny handel, ale na końcu zawsze będzie liczyć się cena.

Nieprawdopodobne jest, aby w przyszłości Rosjanie nie obniżyli rachunku a gaz tanieje.

Ostatnio modyfikowany: 2019-06-16 02:03

3r3

" Systemy musza byc miedzy soba INTEROPERACYJNE"

Nie muszą - nawet lepiej jeśli nie będą.

"obecnie jedynym rozwiazaniem jest uzycie supranational currency czyli bridge asset jest XRP"

I doprowadzimy do globalnego fokapu z powodu głupiego błędu w kodzie.

W pojedyncze systemy możemy się bawić wyłącznie kiedy istnieje towarowa, a nie nominalna nadpłynność.

Zaproponuj jednego teleoperatora na cały kraj/kontynent/planetę i zastanów się jak spadnie jakość przy obecnych problemach, kiedy w wyniku cięć zatrudniane są tam szympansy niezdolne dodać dwa do dwóch.

W niewydolnych systemach rozliczeń ze sprawnym system rozstrzygania sporów akumulatorem płynności jest każdy użytkownik systemu - płaci niezasadne roszczenie i po rozstrzygnięciu sporu otrzymuje zwrot wraz z kosztami. Chyba że system rozstrzygania sporów nie działa, egzekucja roszczeń zawodzi albo w akumulatorze jest pusto.

Oczywiście płatność za kawę nie jest problemem, ale pomyśl sobie że tysiące ludzi nie otrzymają zapłaty, albo nie będą mogli swoimi stanami kont rozporządzić. Bo jeśli system się wali to natychmiast ściągamy płynność - na przykład pracownicy nie otrzymują wypłat bo coś tam nie zagrało w systemie i obowiązuje kolejność dziobania.

@emilem41

Gazu nie da się składować jak ropy, a i tak 80% z wydobycia od razu idzie w gwizdek, ponieważ złoże uwalnai ile uwalnia i czego się nie skonsumuje od razu trzeba wyrzucić. Nie istnieje infrastruktura do akumulowania gazu - ropę można sobie wlać do byle zbiornika retencyjnego i nie ucieknie. Dlatego trzeba szukać durniów co to odbiorą i za to zapłacą.

Zarówno w USA jak i w Rosji kombinują jak w miejscach wydobycia gazu postawić elektrownie i pociągnąć linie energetyczne - to wcale nie jest tańsze od gazociągów^^

Aliquis

Może warto dodać kilka słów wyjaśnienia do dyskusji o cenach LNG.

Wiem, że w sieci można znaleźć na ten temat różne dziwne informacje, ale też można co jakiś czas spotkać rzetelne wyliczenia. Pojawiają się co kilka miesięcy na różnych stronach, więc w końcowym akapicie podam taki, wręcz dydaktyczny, przykład wyliczeń.

Najpierw może przypomnę, co kupujemy i co będziemy kupować na podstawie podpisanych umów (jest to fragment mojego wpisu z 2019-03-31):

Od 2023 PODPISANE kontrakty gazowe LNG (w większości na ponad 20 lat) wynoszą rocznie (po gazyfikacji):

- Qatargas: 2.7 mld m3,

- Cheniere: 1.95 mld m3,

- Venture Global: 2.7 mld m3,

- Port Arthur: 2.7 mld m3,

- typu spot (zakładane): 0.5 mld m3.

Sumarycznie PGNiG wykazuje więc dostawy w wysokości około 10.5 mld m3 gazu.

Powyższy stan umów był na koniec 2018, ale większość dostaw rozpoczyna się za 4-5 lat, kiedy kończy się kontrakt jamalski (z Gazpromem).

Ponieważ aktualne zużycie gazu w Polsce (2018) to 17.3 mld m3, można przewidywać, że wówczas zapotrzebowanie gazowe będzie wynosić około 20 mld m3.

Wynika stąd, że ponad połowa zaopatrzenia może pochodzić z LNG (uwaga: część umów jest w standardzie FOB, free-on-board), a reszta z wydobycia krajowego i Baltic Pipe (o ile w ogóle powstanie).

Teraz, przy okazji wizyty A.Dudy w USA, podpisano dodatkową umowę (z Venture Global) na kolejne 2 mld m3 gazu (1,5 mln ton LNG) rocznie.

Jak zwykle najważniejsza jest cena. Jest ona różna, w zależności od tego, w jakim miejscu dostawy się ją określa. Inna jest w USA, inna na statku i inna w Świnoujściu. Każdy podaje taką, jak mu wygodnie. Stąd bałagan, propaganda i inne przepychanki, a na koniec (niekiedy fantastyczne) wnioski i podsumowania.

Sam w tej chwili nie mam czasu na przeliczanie tego, ale tak jak napisałem w pierwszym akapicie, podam adres jednej ze stron, gdzie przed kilku miesiącami przeliczono to dość starannie:

https://www.salon24.pl/u/piotrpanasiuk/921314,gaz-amerykanski-lng-jest-o-60-drozszy-czy-terminal-lng-w-swinoujsciu-ma-sens-w-oczach-laika

Tak w ogóle, autor bloga deklaruje się jako "Ostatni narodowiec", co w żaden sposób nie umniejsza jego wyliczeń.

Ceny gazu można też sprawdzić na TGE (w PLN/MWh), ale są to już ceny zmienne, wynikające z popytu-podaży (np. w okresie od połowy lutego do początku marca wzrosły ponad dwukrotnie).

jerkey (2019-06-15 20:14)

To księżycowe dane. Zastanów się nad ich sensem (miejscem i czasem występowania). Mechanizm określania cen gazu rosyjskiego ewoluował, ale też nigdy nie było dużych dysproporcji względem innych importerów (występowały różnice pomiędzy umowami państwowymi w określaniu wysokości cen).

I pamiętaj: kontrakty na amerykański gaz są podpisywane na 20 lub 24 lata według BIEŻĄCYCH CEN RYNKOWYCH!!! Rynek spot na tyle lat to jakiś absurd (bezmyślne wystawianie się na huśtawkę giełdową).

Dla chcących poznać podstawy mechanizmów stanowienia cen gazu, to polecam (z 2012) "Formuły cenowe w kontraktach długoterminowych na dostawę gazu do Unii Europejskiej":

http://sobieski.org.pl/wp-content/uploads/2018/08/Hara-Zajdler-Stani%C5%82ko-Formu%C5%82y-cenowe-PDF.pdf

przy czym radzę za bardzo nie przejmować się "wolnorynkowymi" i politycznymi elementami propagandowymi odnośnie tego co lepsze: ceny wolnorynkowe czy stabilne, szczególnie w perspektywie wieloletniej.

A jeśli chodzi o okazje, to w lutym rosyjski LNG (z Novatek) kosztował 3,15 USD/mmBtu (amerykański zaś 7-8 USD/mmBtu) - liczone w miejscu odbioru LNG. Przyczyna: terminal powstał nieco wcześniej niż dostawa 15 dodatkowych gazowców z Korei.

Na koniec jeszcze dodam, że Rick Perry (sekretarz energii) wyjaśnił nam dlaczego należy kupować z USA: Ameryka nie sprzedaje światu energii, lecz WOLNOŚĆ.

Jak widzimy, niektóre rzeczy mogą być bezcenne, i my to od dawna wiemy.

Ostatnio modyfikowany: 2019-06-16 09:14

Dante

https://www.buybitcoinworldwide.com/volatility-index/

https://bitvol.info/

janwar

Podkreślił, że polskie władze robią "wszystko, żeby w jak największym stopniu zrealizować interesy Rzeczpospolitej. "Dbamy o interesy Polaków, także pod względem finansowym" - zapewnił.

https://fakty.interia.pl/swiat/news-prezydent-negocjujemy-z-duzym-rozsadkiem,nId,3047483

polish_wealth

@ Pikachu, ja piehtole, ta Pani na filmie, mówi że nie obchodzi ją, że rządzący mają wszystkie dane bo ona nie popełniła przestępstwa... Jeżeli prawdą jest, że przesilone Chiny zostały wytypowane na nowe centrum światowe przez masonerię, z którego na świat rozleje się system kontroli, no to widać na filmie że Belzebub już w Chinach.

Ta Laska z filmu jest jak dziecko we mgle, dostaje krótkotrminową gratyfikację przez system za gówna które udoskonala, które to gówna ktoś wykorzystuje do zbierania jeszcze większych danych z populacji, well done

Każdy spawa jakaś cegiełkę dla babilonu, korpo robi projekt bierze nań kase z banku, programisci siedzą i godzinami te więzienie cyfrowe nam szyją, po czym projekt np. zostaje wchłonięty przez długi od podmiotu mniejszego do większego, który wyżej jest w tej piramidzie i tak wkoło Macieju,

Programista weźmie kase, w rok wyda, ale po roku już jest w świecie bardziej zinwigilowanym niż rok temu, bo się narobiło apek, regulacji, wirtualnych możliwości.

Ostatnio modyfikowany: 2019-06-16 11:26

polish_wealth

M123

@ W jaki spośób można zainwestować w wodę w Polsce?

Można kupić kilka kratek z dyskontu :), czemu spodziewasz się, że cena wody wzrośnie?

Ostatnio modyfikowany: 2019-06-16 11:46

Kikkhull

https://www.salon24.pl/u/piotrpanasiuk/921314,gaz-amerykanski-lng-jest-o-60-drozszy-czy-terminal-lng-w-swinoujsciu-ma-sens-w-oczach-laika

nie da się przewidzieć ile będzie kosztował gaz z USA i Rosji za 3 lata. Cena gazu z Rosji maleje ze względu na gazoporty, gdyby nie inne źródła gazu to była by wyższa, przypomnę że kupowaliśmy po 420 dolarów. Rosja obniżyła cenę ze względu na presję , a nie ze względu na dobroć.

Kolejna sprawa to cena gazu z USA odpowiada cenie na giełdzie a rosyjskiego ich widzimisię.

Do tego gaz z USA nie musi wcale płynąć do Europy a można go od razu skierować w dowolny punkt na świecie i odsprzedać. Rosji płacimy bez względu na zużycie, mamy zapłacić i już, tak więc przy lekkiej zimie i tak zapłacimy tyle samo.

I na koniec to skąd bedzie opłacalne zależy od ceny dolara. Gdy dolar osłabi się, to Rosja podniesie cenę, żeby rekompensować straty, a z USA nie będzie za dużej zmiany, bo oni kredyty w dolcach i płacą, liczyła się będzie inflacja. Oczywiście przy umocnieniu dolara możemy być w plecy przy gazie z USA. Jak mi powiecie po ile będzie dolar za 3 lata to każdy zarobi kupę kasy.

soto

Interoperacyjnosc to podstawa... kazdy kraj moze sobie budowac sysytem oparty na ich wlasnej walucie.. natomiast cale cisnienie jest na nadanie wlasnie tej interoperacyjnosci tym systemom...

Odnosnie fakapu.. wyzej wspomniany system system testowany od 6 lat . bez bledu , wciaz rozwijany i udoskonalany..

Wg mnie stowrzenie Central Bank Digital Currency daje Bankom Centralnym wystarczajaca kontole nad waluta.. natomiast nadanie im wlasciwosci interoperacyjnych stwarza mozliwosc uzycia uniwesalnego bridge asset do wymiany miedzy tymi Centalnymi Bankami.. Jako ze system jest zdecentralizowany , kazdy ma do niego rowny dostep i moze czerpac z tzw. "Liquidity-on-Demand" bez potrzeby uzywania i trzymania walut rezerwowych. Dlatego IMF / BIS i reszzta wspieraja te technologie.. Tak widze wspominane wszedzie "Level Playing Field", nawet przez Trumpa...

Dante

Co do crypto, to dzisiaj są ostro wykupione, ale VIX dla LTC i BTC sugerują dalszy rajd w górę - zatem może korekt w dół do 8500 - 8800 i odbicie w górę (?)

Ostatnio modyfikowany: 2019-06-16 13:33

Aliquis

Gazoporty do odbioru LNG istnieją już od wielu lat, a cena gazu rurociągowego zawsze była i jest niższa.

To nie z powodu gazoportów cena gazu rurociągowego się zmienia, lecz z uwagi na sformułowania umów.

W porannym wpisie podałem adres do pliku, w którym wyjaśniono jak określa się ceny gazu w umowach. Umowy wieloletnie nie były sporządzane w oparciu o rynkowe ceny gazu, lecz zwykle w oparciu o koszyk cen produktów ropopochodnych (a nawet prądu) w danym kraju - to dla stabilizacji cen dostaw.

Kiedy ropa była droga, to to pośrednio wpływało na ceny gazu. Jasne, był hałas, że drogo, ale od tamtej pory zmieniło się (w wyniku pertraktacji) wiele punktów istniejących umów. Widzenie w tym "ręki" gazoportów i drogiego LNG to zwykłe chciejstwo.

Piszesz również: "Kolejna sprawa to cena gazu z USA odpowiada cenie na giełdzie a rosyjskiego ich widzimisię".

Cena zwykłego gazu na giełdzie w USA to tylko część ceny LNG w Świnoujściu - trzeba doliczyć niegiełdowe koszty: opłatę dla hubu, wysoki koszt "upłynnienia" gazu, koszt jego transportu (z ewentualną opłatą dla pośrednika) i koszt regazyfikacji. Tym samym LNG NIGDY nie będzie konkurencyjny względem gazu rurociągowego, tym bardziej, że wydobycie amerykańskiego gazu łupkowego jest również zawsze droższe od tradycyjnego wydobycia.

A ceny gazu w Rosji są też rynkowe, ale doliczyć należało (dawniej) cło wywozowe, a obecnie podatek kopalniany. Dla nas wiążące są ustalenia podpisanych (i modyfikowanych) umów. Jeśli ktoś nie chce tańszego gazu z rury, to nikt mu nie zabroni droższego LNG.

Piszesz też: "Rosji płacimy bez względu na zużycie, mamy zapłacić i już, tak więc przy lekkiej zimie i tak zapłacimy tyle samo".

To nie jest prawda. W umowie są widełki określające wielkość odbioru, ale nie tylko. My ten gaz możemy odsprzedawać dalej!

Zastanów się skąd się bierze tzw. "rewers". To właśnie jest dalsza odsprzedaż, np. na Ukrainę.

Natomiast nie możemy odsprzedawać gazu LNG z Quatargas, a jednocześnie obowiązuje tam zasada "take or pay" - nie odbierzemy, to i tak zapłacimy. Ponieważ dostawy z umowy katarskiej wystąpiły przed (opóźnionym) oddaniem gazoportu do użytku, to podpisano dodatkową umowę: Quatargas sprzedawał gaz gdzie indziej taniej, a my mu resztę do tego dopłacaliśmy.

Piszesz ponadto: "Gdy dolar osłabi się, to Rosja podniesie cenę,...".

Kontrakt jamalski określa ceny gazu w dolarach, LNG z Ameryki (i z Kataru) jest też w dolarach, więc o co chodzi? USD tak samo "wygląda", bez względu na to dokąd go przekazujemy w celu zapłaty.

Excogitatoris

https://twitter.com/realDonaldTrump/status/1139891393252474880

Excogitatoris

Short na soi wygląda teraz na bardzo perspektywiczne podobnie jak i na gazie ziemnym (20 czerwca są rolownia na gazie a swapy na nim są bardzo wysokie dodatkowo zgodnie z danymi EIA zapasy mają rosnąć przynajmniej do lipca).

janwar

Gdybys w jednym zdaniu opisal co zamiescil Trump, poniewaz nie wszyscy czytajacy ten blog znaja angielski . Tak z uprzejmosci.

z01

Mostek

Pomylił tylko słowo "starożytnych" ze "współczesnych". I wszystko się zgadza.

Dante

Niektórzy zakładają, że Tesla ładnie wybije w górę - technicznie jest to możliwe, ale fundamenty straszą, zatem pewnie "dead cat bounce"

https://pl.investing.com/equities/tesla-motors

https://www.youtube.com/watch?v=Ny5BwBvpM8k

@JSW

JSW to bardzo dobra spółka z problemami o charakterze nieekonomiczny - ciekawe czy zmiana prezesa będzie końcem wrzawy.

Ostatnio modyfikowany: 2019-06-16 17:47

Kikkhull

No i oczywiście, możemy odsprzedać ten gaz na, który podpisaliśmy umowę ostatnia, bo ten gaz po załadunku już jest nasz i to można przeczytać w wielu artykułach.

Kikkhull

Kikkhull

"Zastanów się skąd się bierze tzw. "rewers". To właśnie jest dalsza odsprzedaż, np. na Ukrainę"

tak robimy rewers żeby tylko ograniczyć straty, bo za gaz musimy i tak zapłacić, a że mamy najdrożej w Europie to nikt po takiej cenie nie odkupi. Więc połowe ceny finansujemy Ukraińcom, żeby tylko mieć mniejszą stratę.

3r3

"@3r3

Interoperacyjnosc to podstawa... kazdy kraj moze sobie budowac sysytem oparty na ich wlasnej walucie.. natomiast cale cisnienie jest na nadanie wlasnie tej interoperacyjnosci tym systemom... "

A na kiego w bałkanizującej się gospodarce? Przecież każdy będzie sobie rzepkę skrobał.

"Odnosnie fakapu.. wyzej wspomniany system system testowany od 6 lat . bez bledu , wciaz rozwijany i udoskonalany.. '

Bo nie ma w nim głębokości finansowej. Jakby w budżecie nie było kasy to też by nikt nie wyłudzał.

Za to jak gdzieś jest to rzuca się liczby, siły i środki. Każdym możliwym sposobem.

"Wg mnie stowrzenie Central Bank Digital Currency daje Bankom Centralnym wystarczajaca kontole nad waluta.. natomiast nadanie im wlasciwosci interoperacyjnych stwarza mozliwosc uzycia uniwesalnego bridge asset do wymiany miedzy tymi Centalnymi Bankami.."

Wg mnie też. Tylko co z tego jeśli biznes nie będzie jej używał przy takich cłach i wrócimy do przemytu?

Nie wiem jaki interes prowadzisz, ale 20% vat czy cło - jedno zło. przy 10% handel kuleje, a co dopiero...

W tej chwili na dostawie wewnątrzwspólnotowej mamy przez polityków taki fokap, że towary latają na vatmarżach jako używane więc bez raportowania no i na co komu wtedy rejestracja na euvat, no i właściwie po co wtedy cokolwiek rejestrować. Widziałeś kiedyś używany gaz do kuchenek? Albo używaną farbę? Wszystko dzisiaj z secondhandu - na tony^^

Zamówienie: "proszę mi wyprodukować dwadzieścia ton używanych ściernic"^^.

@z01

"Trump zasugerował, że tak długo jak będzie prezydentem to wall street nie ma się czego obawiać. Kolejne kilka byczych lat? :D"

Znaczy grzecznie poprosił żeby się tak nie pakować w złoto to coś załatwi^^

@Mostek

"Pomylił tylko słowo "starożytnych" ze "współczesnych". I wszystko się zgadza. "

Generalnie miał na myśli Greków - nakupimy niemieckich czołgów, porty oddamy Chińczykom i oni nam dowiozą takich używek, że z takimi głupawymi uśmiechami już zostaniemy do końca, aby trafić na Wyspę.

@Kikkhull

"A były kanclerz Niemiec, Schreder tak zupełnie przypadkowo znalazł się w Rosnieft z pensją 600k. dolarów. Po prostu szukali akurat człowieka o takich umiejętnościach i był wolny."

Nie zatrudniłbyś szefa państwa jakby akurat był do wzięcia?

Dante

Ciekawe czy w przyszłym tygodniu JSW i Dino zaliczą duże wzrosty.

@BTC

Ciekawa czy aktualna formacja na wykresie pociągnie krypto wodospadem w dół.

@3r3 @Schreder

Przy dużych dealach, ocierających się o politykę, pensja "klamkowego" jak Schreder szybko się zwraca.

Ostatnio modyfikowany: 2019-06-16 20:19

3r3

"@3r3 @Schreder

Przy dużych dealach, ocierających się o politykę, pensja "klamkowego" jak Schreder szybko się zwraca. "

W mniejszej skali przypadek Tuskowego syna razem z winogronem nazwisk na sznurze od samolotu dość dobitnie wyjaśnia że samo posiadanie na liście płac ludzi znanych wiele problemów rozwiązuje. Po co podskakiwać komuś kto polityków może sobie kupić? Po co się narażać własnym zwierzchnikom jak oni może też kupieni?

polish_wealth

Krajski o Bilderberg,

@ Dante, (Krypto) też mi się tak wydaje, mała obsuwka i powrót do tych regularnych i stopniowych wzrostów jakie obserwujemy w ost. miesiącach.

Kapitalizacja krypto w tym kształcie jest dla mnie podejrzana, tłumacze sobie to tak, że w krypto siedzą:

1. Wierzące konserwatywne dinozaury które nie wyjęły kasy nigdy, nawet przy największych obsówach, bo oni wierzą w krypto jako w inwestycję pokoleniową, że np. za 10-20 lat będzie tylko krypto.

2. Ludzie którzy położyli i zapomnieli o tym, coś na zasadzie - a niech leży - zobaczymy co będzie za pare lat.

3. Kapitał arbitrażowy czyli Ci co znaleźli cykle na pewne krypto i tylko mielą z jednej giełdy na drugą, to ten kapitał ucieka jak jest obsuwa.

4. Dochodzą regularnie Ci którzy uwierzyli teraz w stopniowe wzrosty i że był dołek poniżej którego już nie pójdzie - I Ci moim zdaniem dochodzą teraz, jest ich 30% całej kapitalizacji - tak mi się wydaje, reszta to te niezbywające dinozaury i arbitraż.

5. Aha i po tym jak wprowadzono Theter i te inne odpowiedniki USD, podejrzewam, że służby wpompowaly dużo w krypto, te służby które mają dolara na pstryk świerzo wydrukowanego, pod pretekstem obrony USA czy coś takiego. Po prostu stworzyli dolar i wykupili krypto na wypadek jakby młodzi hakerzy zaczeli budować alternatywne gospodarki, to chcieli mieć wszystkiego po trochu w tym nowym świecie który nie nastał jakoś na razie ; )

Ostatnio modyfikowany: 2019-06-16 21:29

polish_wealth

"Wg mnie stowrzenie Central Bank Digital Currency daje Bankom Centralnym wystarczajaca kontole nad waluta.. natomiast nadanie im wlasciwosci interoperacyjnych stwarza mozliwosc uzycia uniwesalnego bridge asset do wymiany miedzy tymi Centalnymi Bankami.."

BIS radzi sobie świetnie i to wszystko robią na mordę, chyba nie widzą potrzeby wprowadzania dodatkowego bytu, który właśnie de facto by pozbawił ich kontroli, a skupił władzę w ręku algorytmu.

@

greg240

Faktycznie, włączyłem gameplay CDPR, oprócz zajebiaszczego klimatu filmów to zwykła strzelanka, pójdzie na dno jak Titanic. Wszystko się znudziło, ja bym chciał zagrać co jedynie w jakiś w secound life, który ma konsekwencje w tym life, czyli np. chodzisz w wirtualnym świecie, poznajesz ludzi, zawierasz układy i są jakieś ryzykowne radykalne scenariusze które Ciebie wiążą w tym świecie np. finansowo, albo matrymonialnie.

Ostatnio modyfikowany: 2019-06-16 21:43

Dante

W średnim okresie powinien liczyć się wolumen oraz kapitalizacja dla całego rynku.

https://www.tradingview.com/markets/cryptocurrencies/global-charts/

Poza tym, warto się przyjrzeć strategii równoległego przełamywania kilku(nasto)-godzinnych wsparć i oporów dla kilku(nastu) głównych coinów w celu przewidzenia ruchu na kilka kolejnych godzin. A także analogiczną strategię dla wsparć i oporów kilkunastodniowych w celu estymowania ruchu na kolejne dni.

Aliquis

Może jednak odpowiem na zawarte we wskazanych wpisach uwagi.

1.

Tak, Polska miała około 2012 (przez krótki czas) prawie najdroższy gaz. Tak szybko i skutecznie renegocjowała umowy, ale jednak wynegocjowała. Zresztą nic straconego, niedługo (po 2023, zapewne przez ponad 20 lat) będzie miała już na pewno (i z wielką chęcią) gaz najdroższy w Europie. Jak się chce, to widać, że można.

Na pocieszenie podam, że do 2007 mieliśmy gaz tańszy niż Niemcy, ale już pierwsza wersja "dobrej zmiany" dużo zrobiła, że przestał być taki tani.

2.

Nie mam wpływu na to, co się linkuje na różnych stronach. Bardziej chodzi o to, czy podawane dane są rzetelne, czy nie.

3.

Tytułem wyjaśnienia podam, że wieloletnie umowy na LNG po 2023 są podpisane w dwóch standardach (ale zawsze odbierać trzeba). Te standardy to:

- DES (delivered-ex-ship) - dostawa do portu rozładunku (terminal w Świnoujściu),

- FOB (free-on-board) - dostawa na statek w porcie załadunku.

Umowy na okres od 2023 są mniej więcej pół na pół, względem powyższych standardów. Oznacza to, że połowę odbieranego LNG (tę według FOB) możemy sami wywozić gdziekolwiek. Gazowców wprawdzie nie mamy, ale możemy spróbować wynająć. Taka sytuacja powoduje, że cena w umowie jest nieco niższa, ale przecież taki LNG sam za darmo nie "przefrunie" do Świnoujścia. W rzeczywistości jest to tak samo drogi gaz, albo nawet droższy o prowizję dla pośrednika transportowego.

4.

A co to mnie ma obchodzić gdzie pracuje G.Schroeder? Jeżeli jest taki dobry i cenny, to PGNiG może spróbować go podkupić.

5.

Rozumiem, uważasz nadal, że mamy najdroższy gaz w Europie. Wytłumacz więc bardzo niski stopień wykorzystania europejskich terminali LNG. Albo, dlaczego Niemcy konieczne chcą kupować gaz rurociągowy, a nie jakikolwiek LNG. Pewnie nie potrafią liczyć, inni zresztą też nie. Pozostaje tylko radzić Niemcom: a kupujcie ten "ruski gaz", i się cieszyć, że my mamy "tani LNG". :)

W takiej sytuacji, nie martw się tak bardzo o straty Niemców, i pozwól im na ten drogi gaz z NS2.

6.

Nie wiedziałem, że poprzez rewers sponsorujemy Ukrainę. Wniosek stąd taki, że zamiast walczyć z NS2, Ukraińcy powinni jednak go wspierać, bo gaz taniej wróci rewersem do nich. Taki wspaniały "deal", a oni tego nie widzą.

Lech

Mostek

@Sowa

Jeszcze co do Indii. Teraz kombinują tam, żeby wszelki kontakt z krypto podlegał karze do 10 lat więzienia....

I dobrze kombinują krypto śmieci są do wydojenia kasy i metali , jak kiedyś opium do dojenia srebra z Chin i nie udało im się tego ograniczyć to przepadli na ponad 50 lat..Za 10 lat to krypto będzie na wagony i miliony rodzajów..oczywiście bezwartościowe.

Dino jest najdroższą siecią chyba na świecie, nie widzę szans na wzrosty nawet jak Rydzykowo będzie mocniej namawiać babcie.

Więc połowę ceny ( gazu) finansujemy Ukraińcom, żeby tylko mieć mniejszą stratę. ... ktoś powinien tych głąbów odsunąć od decyzji bo pójdziemy z torbami szybciej jak w komunie..

Ostatnio modyfikowany: 2019-06-16 22:07

polish_wealth

krypto będzie na wagony i miliony rodzajów..oczywiście bezwartościowe.

Pewnie tak, ale do tego czasu skorzystamy na wzroście i wyjdziemy z dolarami w łapie, a potem przed powodzią USD wyjdziemy ze złotem w łapie, a potem przed powodzią rynku wyjdziemy z dużą ilośćią ziemniaków w łapie, nasz żywot jest pełen flipów ^^

GOLD/POTATOE index w dniu wojny srogo zanurkuje xD

Ostatnio modyfikowany: 2019-06-16 22:10

Lech

Już robiliśmy interesy na maści na szczury..

Sojusz Polski z USA? Amerykanie mogą nas sprzedać Rosji, tak jak to uczynili w 1945 roku w Jałcie ...

Jest więcej niż pewne ,że to Rosjanie podsuwają swój gaz Polsce, poprzez amerykańskich pośredników z prowizją dla swoich oligarchów.. muszą mieć niezły ubaw..

Jak złotówka się umacnia to jest szansa ,że robią zakupy na GPW gdy jest tanio..

Ostatnio modyfikowany: 2019-06-16 22:19

manieq

Fotowoltaika + mały wiatrak i bank energii to dziś najlepsza alternatywa dla drogiego gazu/prądu, dziś może się to wydawać drogie ale za 5 lat to będzie jedyny sensowny wybór. Co do akumulatorów to technika idzie do przodu. Ja jeszcze kombinuje jak podłączyć jakiś generator do pieca żeby w zimie mieć stabilny dostęp do własnego prądu. Oczywiście umowa z elektrownią musi być itd... ale przy dzisiejszej elektronice w falownikach to sobie można zużywać 70% wytworzonego prądu dla siebie a resztę magazynować w bateriach, akumulacyjnym zbiorniku wody użytkowej, a nadmiar oddawać do sieci.

Miałem dokupić ze 2 uncje złota na ostatnim dołku ale znalazłem coś ciekawszego zegarek z lat 60 ze złota 18K Pr 0,750 znanej firmy. Cena w złocie to 2/3 ceny zakupu a ma jeszcze wartość historyczną i zacny automatyczny mechanizm, więc jest to ciekawa alternatywa. No i wygląda zajebiście, oczywiście bardzo drogie zegarki ze złota np. Rolexy już takich przeliczników do wagi złota/cena nie mają więc nie ma sensu inwestować w nie pod kątem inwestycji na lata.

Ostatnio modyfikowany: 2019-06-16 23:11

janwar

Indie podnoszą od niedzieli stawki celne na 28 produktów importowanych ze Stanów Zjednoczonych, w tym jabłka, migdały i orzechy włoskie. Nowe stawki wyniosą 10 proc. lub 70 proc.

https://www.pb.pl/indie-podnosza-cla-na-28-amerykanskich-produktow-963645

śledźulik

Sojusz Polski z USA? Amerykanie mogą nas sprzedać Rosji, tak jak to uczynili w 1945 roku w Jałcie ...

A co USA miało zrobić na przedwiośniu 1945? Wszystkie karty (demografia, technika, propaganda, sytuacja na froncie) były po stronie ZSRR. Przypomnę tylko, ze w 1939 roku USA nie były sojusznikiem IIRP, ergo nie miały (mimo późniejszego dołączenia do koalicji) "moralnych" zobowiązań wobec Polski.