Europejski Bank Centralny obwieścił koniec dodruku waluty. Co więcej, zgodnie z obecnymi założeniami, bilans EBC od 2020 roku powinien zacząć się kurczyć. Mamy silne powody by sądzić, że tak się nie stanie, a bank centralny zmieni zasady gry, aby ratować sytuację gospodarczą w tym zwłaszcza sektor bankowy.

Interwencje EBC

Na przełomie lat 2011/2012 Europejski Bank Centralny dwukrotnie udzielał na ogromną skalę pożyczek bankom strefy euro. W grudniu 2011 roku wykreowano w ten sposób 300 mld euro, a w lutym 2012 roku – 489 mld euro. Oprocentowanie pożyczek wynosiło 1%, a ich czas trwania 3 lata. Po niemal darmowy kapitał zgłosiły się setki banków.

Używając prostych słów był to po prostu dodruk waluty za sprawą którego rynki akcji i obligacji zaczęły w tamtym okresie mocno odbijać. Dla skomplikowania sytuacji tamte pożyczki nazwano Long-Term Refinancing Operations (LTRO).

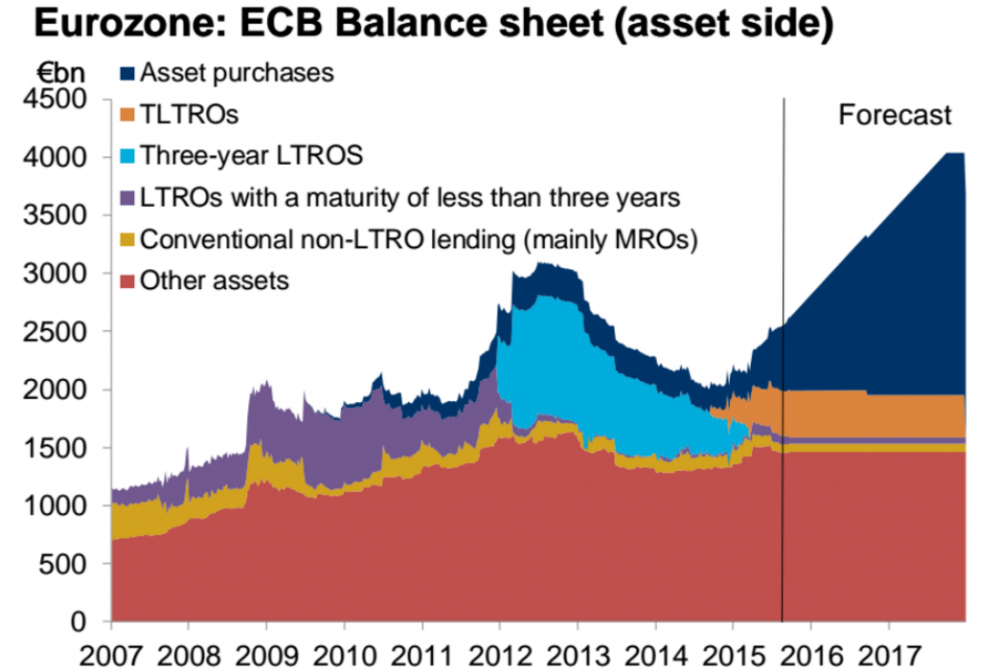

Kredyt był spłacany do Europejskiego Banku Centralnego w latach 2013-2015, co wyraźnie odzwierciedla bilans banku, który w tym okresie uległ skurczeniu.

Źródło: Twitter.com

W międzyczasie w roli „dostarczyciela płynności” występował FED, który prowadził kolejną rundę dodruku waluty.

Europejski Bank Centralny z czasem powrócił jednak do działania, by chronić kraje strefy euro przed deflacją (czytaj: Czym jest deflacja?). Banki ponownie zostały zaproszone po darmowy kapitał. Tym razem w ramach Targeted Long-Term Refinancing Operations (TLTRO), czyli pożyczek z oprocentowaniem na poziomie -0,4%.

Słowo „Targeted” można przetłumaczyć jako „ukierunkowane”. Chodziło o to, by kapitał który trafił do banków komercyjnych, został następnie w formie taniego kredytu przekazany przedsiębiorstwom, by te inwestowały (bądź też uniknęły bankructwa). Wykreowana z powietrza waluta miała pobudzić gospodarkę i podnieść inflację (czytaj: Czym jest inflacja?). TLTRO były udzielane dwukrotnie – w 2014 i 2016 roku. W obu przypadkach na okres 4 lat.

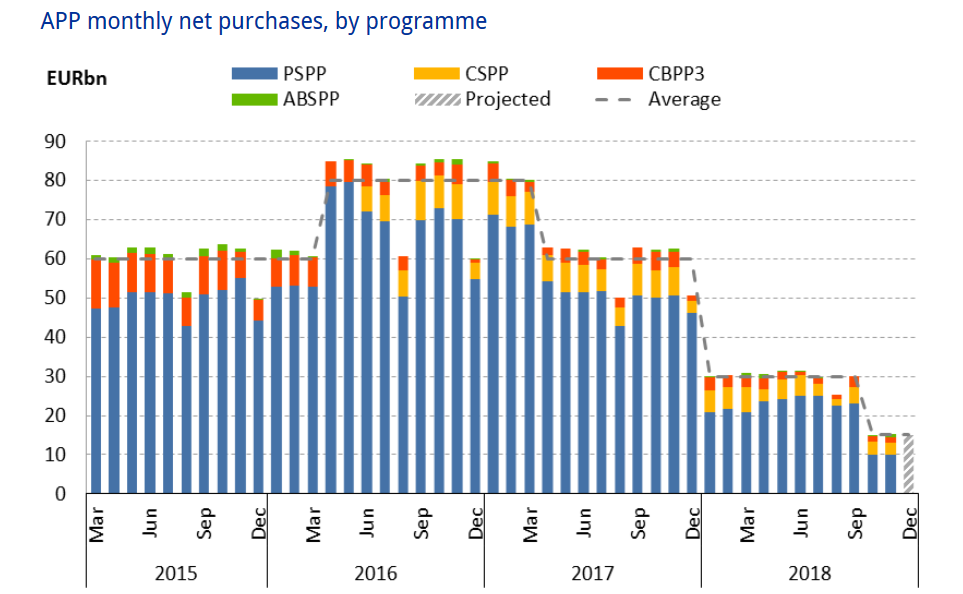

Tego również było za mało, więc Europejski Bank Centralny zdecydował się na typowy dodruk waluty, polegający na skupowaniu obligacji rządowych oraz korporacyjnych. Doprowadziło to do nieprawdopodobnych wypaczeń na rynku obligacji, co opisaliśmy w artykule „EBC matką toksycznych aktywów”. Na początku skala skupu wynosiła 60 mld euro miesięcznie, później aż 80 mld euro, by następnie zacząć spadać.

Zmiany w bilansie EBC wraz z podziałem na poszczególne operacje dość dobrze oddaje poniższy wykres. Udział LTRO widzicie na błękitno, TLTRO – na pomarańczowo.

Powyższy wykres ma jedną wadę. Faktyczna łączna wartość TLTRO to 722 mld euro, z kolei wykres sugeruje, że jest ona znacznie niższa.

Tak czy inaczej, widać wyraźnie, że bilans Europejskiego Banku Centralnego w ostatnich latach przybrał gigantyczne rozmiary. Tęgie głowy z EBC uznały, że okres prosperity można przywrócić za pomocą dużej ilości wykreowanej z powietrza waluty. Zupełnie zignorowano zatem Misesa, który ostrzegał, że „nieuchronną konsekwencją ekspansji kredytowej jest upadek gospodarki. Kiedy tak się dzieje, za najlepsze lekarstwo uznaje się często dalszą ekspansję kredytową, która może co prawda doprowadzić do przejściowego boomu, jednak z pewnością zakończy się dużo poważniejszym kryzysem.”

Każdy sam według własnych obserwacji może stwierdzić czy EBC zafundował strefie euro chociaż ten przejściowy boom. Naszym zdaniem odczuwali go w większości przedstawiciele bogatszej części społeczeństwa, którzy mogli np. z zyskiem pozbywać się akcji czy obligacji. Nie czarujmy się, biedniejsi ludzie nie posiadają papierów wartościowych, zamiast tego muszą martwić się czy starczy im na wszystkie stałe opłaty (i podwyższanie płacy minimalnej również tego nie zmieni).

Obecna sytuacja

Jak zdążyliśmy już wspomnieć, w ostatnim czasie Europejski Bank Centralny zmniejszał skalę dodruku. Widać to na poniższym wykresie obejmującym lata 2015-2018:

Źródło: ecb.europa.eu

Teraz EBC, zgodnie ze swoimi zapowiedziami, ma całkowicie zakończyć skup aktywów. Dla rynków finansowych to bardzo ważny moment.

Po pierwsze, skupowanie obligacji krajów strefy euro sztucznie zmniejszało ich rentowność. Oznacza to, że poszczególne państwa płaciły mniejsze odsetki od kolosalnego zadłużenia. W ten sposób UE uniknęła przynajmniej częściowego rozpadu, ale też stała się zakładnikiem tej sytuacji (zadłużone kraje wiedziały, że są chronione niezależnie od swojej lekkomyślnej polityki).

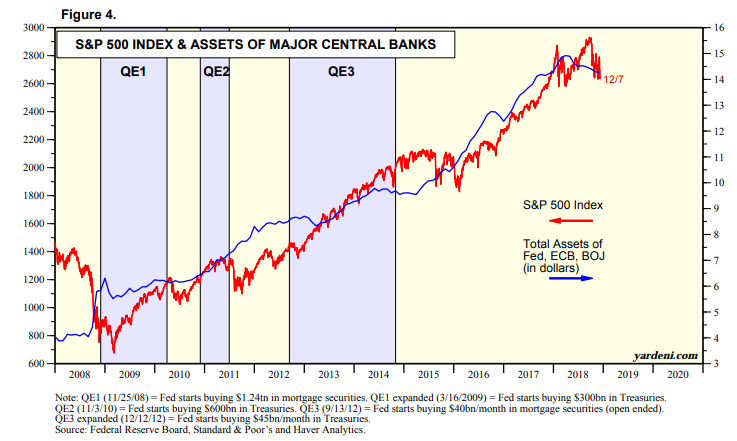

Po drugie, akcje na najważniejszej giełdzie świata (USA) w ostatniej dekadzie podążały w ślad za ruchami banków centralnych. Skoro te skupiały się głównie na zwiększaniu płynności, to i akcje szły w górę. Widać to na poniższym porównaniu łącznego bilansu największych banków centralnych z indeksem S&P 500.

Obecnie jednak banki centralne krok po kroku odłączają respirator. Rezerwa Federalna najpierw wygasiła dodruk, by następnie przejść do podwyżek stóp procentowych i redukcji bilansu. Bank Japonii działa jak chce, ale generalnie nie dokonuje dużych zakupów – w ostatnim roku kupił aktywa za 52 mld dolarów (tyle FED wyprzedaje w miesiąc). Z kolei ostatni z wielkiej trójki, czyli EBC, szykuje się do zakończenia skupu. Oczywiście rynki reagują na działania banków centralnych z wyprzedzeniem, dlatego kończący się rok w wykonaniu akcji nie wyglądał najlepiej.

Co dalej z TLTRO?

Już sam fakt zakończenia skupu aktywów w strefie euro sprawia, że obawy na rynkach (i nie tylko) rosną. Nie zapominajmy jednak, że w gospodarce wciąż krąży kapitał udzielony w ramach TLTRO. To 722 mld euro, czyli równowartość ponad 6% PKB strefy euro.

Zacznijmy od pytania, które mogą zadać wnikliwi: skoro pierwsza transza TLTRO została wyemitowana w 2014 roku na okres 4 lat, to dlaczego bilans EBC nie uległ skurczeniu? Ano dlatego, że postanowiono przesunąć okres spłaty większości kapitału wykreowanego w ramach TLTRO z 2014 roku. Wszystkie te pożyczki (z 2014 i 2016 roku) mają być spłacane w 2020 roku (część także rok później). Wtedy banki komercyjne mają zwrócić środki do EBC. Mówimy o tych samych bankach komercyjnych, w przypadku których łączna wartość niespłacanych kredytów przekroczyła 900 mld euro.

Może i niektórym data 2020 mylnie wydaje się być odległa, ale w efekcie nowych regulacji dla banków część funduszy potrzebnych do spłaty pożyczki z EBC wymagana jest już rok przed jej zapadalnością, czyli w 2019. To z kolei powoduje, że pętla na szyi niektórych banków komercyjnych zaczyna się zaciskać.

Jak informuje Bloomberg, niektóre banki komercyjne zdążyły już przeprowadzić rozmowy z przedstawicielami EBC o tym, jakie zagrożenia niesie za sobą konieczność spłaty TLTRO. Dwóch bankierów centralnych wspominało o tej kwestii, natomiast bez szczegółów. Prezes Banku Francji Francois Villeroy w swoim przemówieniu w Paryżu stwierdził, że „kwestia TLTRO będzie musiała być wzięta pod uwagę”. Bloomberg podał także, że na temat tego programu rozmawiano w trakcie listopadowego spotkania MFW. Pytanie brzmi czy rozmawiano o przedłużeniu pożyczek wygasających w 2020 roku czy też o zupełnie nowej transzy kapitału, który miałby zostać dostarczony do banków komercyjnych.

Wizja utrzymania bądź też poszerzenia TLTRO, czyli dodruku waluty nazwanego w nieco inny sposób, może mieć wpływ na rynek walutowy. Zazwyczaj oficjalne zakończenie dodruku (czyli psucia waluty) działa pozytywnie na notowania waluty. Tym razem nic takiego nie ma miejsca. Jednym z powodów takiej sytuacji może być fakt, iż rynek podejrzewa, że EBC nie wyłączy tak do końca swojej drukarki.

Podsumowanie

Sektor bankowy w Europie znajduje się w tak opłakanej sytuacji, że nie ma mowy by utrzymał się bez wsparcia banków centralnych. Najbardziej prawdopodobne jest, że do akcji ponownie wkroczy Europejski Bank Centralny i zrobi przynajmniej jedną z tych 2 rzeczy:

a) Przesunie termin spłaty pożyczek TLTRO zapadających na 2020 rok.

b) Zdecyduje się na III serię TLTRO, czego oczywiście nie będzie można oficjalnie nazywać „dodrukiem”, ale „programem wsparcia gospodarki” czy coś w tym stylu.

Zanim jednak do tego dojdzie kwestia dalszych działań ws. TLTRO będzie wykorzystana podczas negocjacji z rządem włoskim. Niewykluczone, że dzieje się to już teraz, bo włoscy politycy powoli dostosowują się do żądań UE.

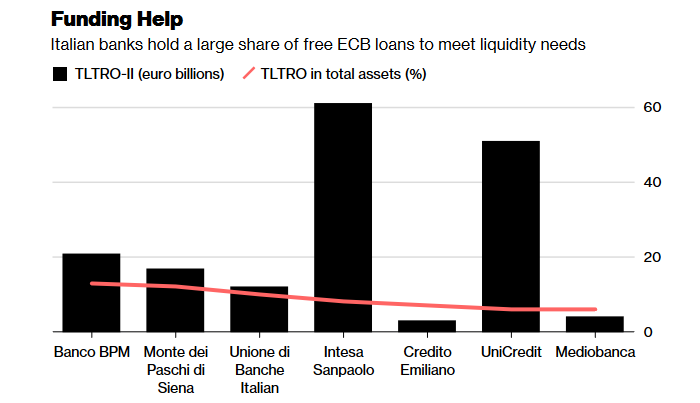

W każdym razie dalszy los TLTRO jest bardzo istotny dla włoskich banków. W przypadku niektórych z nich środki z tego programu stanowią ponad 10% aktywów (różowa linia na wykresie).

Źródło: Bloomberg.com

Można też zakładać, że zmiana dotychczasowych planów ws. TLTRO zadziała negatywnie na kurs euro.

Sytuacja wokół bilansu EBC i przyszłości TLTRO sprawia, że pozostajemy bardzo sceptycznie nastawieni do większości rynków akcji w Europie. Z jednej strony, brak świeżego kapitału ze strony EBC doprowadzi do serii bankructw, które wywołają ucieczkę od europejskich akcji i obligacji. Z drugiej strony, jeśli bank centralny zgodnie z naszymi oczekiwaniami utrzyma lub powiększy skalę TLTRO, będzie to potraktowane jako potwierdzenie słabej sytuacji w gospodarce.

Zespół Independent Trader

Andreas

Nawiązując - my nie jesteśmy 2 kroki z tyłu. "my" jesteśmy 10 kroków z tyłu. Głównie dlatego, że nie jesteśmy w stanie wyobrazić sobie do czego są zdolni. Weź takiego @Fausta - On nie potrafi oderwać się od KK jako praprzyczyny własnej traumy - my zaś nie potrafimy oderwać się od wizji utraty domu jako upadku ostatecznego. Doprawdy krasnale. Oni zaś myślą globalnie - my myślimy lokalnie. Oni zajmują się topieniem narodu - wymyśl jak pogrążyć w długu 20M pogłowia. Co się wydarzy, gdy 20M pogłowia obudzi się bez "własnego" domu? Ot zagwozdka. Problem na miarę Wielkiego Językoznawcy, który przenosił naród z trawnika na sadzawkę. To był cytat.

Mocny

Nawiazujac do tego artykulu, jak i do slowniczka ktory stworzyliscie ostatnio, a konkretnie dwoch definicji ktore tam zamiesciliscie, o tym “czym jest dodruk”, oraz “czym jest inflacja”.

Czy mozna prosic o jakis komentarz do tych dwoch wykresow ponizej?

https://tradingeconomics.com/euro-area/money-supply-m3

https://tradingeconomics.com/euro-area/inflation-cpi

panna

Ostatnio modyfikowany: 2018-12-13 21:12

roundcube

Ostatnio modyfikowany: 2018-12-13 19:37

Mengiz

Lubię Cb czytać. Bywa że nie każdy rozumie co piszesz. Zaatakowany i doprowadzony do rogu atakuje. Nie ma co lemingowi zatruwać mózgu. Co niektórzy poprostu wola żyć w matrixie.

Chciałbym Cb zapytać o jedną istotną rzecz. Podążamy w stronę inflacji czy deflacji. Dług nas zadusi i kasa będzie się liczyć czy raczej rządy będą drukować jak opętane (helikopter monet) aby utrzymać system jak najdłużej?

Bodek

https://fakty.interia.pl/polska/news-warszawa-radni-zadecydowali-ws-przeksztalcen-uzytkowania-wie,nId,2729552

Jak można być takim złamasem .... można wystarczy być politykiem.

Ostatnio modyfikowany: 2018-12-13 20:16

Jaras

nie znasz wszystkich ekscesów: nie pisze się Czaskowski ale Czaskotykowski a nocami także Czaswingerowski ;) Takie mamy elyty, cuś jak ten minister spraw twitterowych nagrany przez CBŚ z kurwami i białym nosem -Lech K. go posunął ze stołka za te rozrywki a ten do dziś zionie za to nienawiścią

Nieszczęsna Rzeczpospolita

lenon

Kupę lat Was nie było...:-)

@Mocny

Co widzisz na tych wykresach?

Chętnie poznam Twoją opinię.

P.S.

Ktoś bliższy "władzy", wie może, co dzieje się z dekretowaniem ceny energii elektrycznej?

Ostatnio modyfikowany: 2018-12-13 20:47

Bodek

Blisko dekretowania nie jestem, ale przy 2000 MWh na rok operator dał cenę 387 PLN, czyli 68% więcej, mam 3 dni na decyzję. Chyba chodzi o to z tymi 3 dniami, że ten operator to się zajmuje przesyłem i dystybucjom tylko raczej hazardem na giełdzie energii. Ciekawe jak nie przyjmę, to co odłączą zakład od dostaw? Może gdzieś można te ceny obserwować?

https://www.zerohedge.com/news/2018-12-13/holland-heats-belgium-burns-french-yellow-vest-protests-spread-across-europe

tu piszą że w Belgii ludzie protestują bo im energia zdrożała o 10EUR, to u nas powinna być wojna atomowa.

Ostatnio modyfikowany: 2018-12-13 22:05

gruby

"Głównie dlatego, że nie jesteśmy w stanie wyobrazić sobie do czego są zdolni."

Im wyżej w hierarchii systemu tym rosną ich zdolności. Na szczycie panują goście w typie krzyżówki Stalina z Idi Aminem przyprawionej do smaku Mao Tse Tungiem. Droga na szczyt usiana jest trupami. Im dłuższa droga tym więcej trupów. Od pewnego momentu nawet PGR przestaje dostarczać przyjemności a staje się zaledwie nużącą pracą.

@Mengiz zapytał:

"Podążamy w stronę inflacji czy deflacji."

obydwu naraz. I nie "podążamy w kierunku" tylko doświadczamy ich codziennie na każdym kroku. Deflacja następuje na podaży jakości, inflacja występuje na cenach. Mamy przerąbane bo im bardziej się szarpiemy tym pętla się szybciej zaciska.

Putrapolski

"Gdzie jest @Mocny nasz mistrz od inwestycji w nieruchomości. Mistrzu dzisiaj jest news wprost dla Ciebie, zobacz jak to się robi w jajo polskiego czarnego luda. Robisz plany, wyliczenia jak ci się będzie opłacać palcem po papierze jeździsz a tu zonk. Dziś był przepis, uchwała jutro nie ma. Że głupio tak coś dać a potem zabrać?"

====

Robisz wyliczenia na podstawie uchwał Rady Miasta? Sprawdzasz opłacalność inwestycji na podstawie aktualnej bonifikaty? Co do której każdy powinien wiedzieć, że może się w każdej chwili zmienić? Ta bonifikata była dla Ciebie kluczowa w obliczaniu opłacalności inwestycji? Leżysz, bo nagle masz mniejszą bonifikatę za wykup?

british_summer

''Jesteś w błędzie. Ale to łatwo sprawdzić - porównując dochody. Dłuższe argumenty są lepsze.''

Slucham jasnie 'pana', gdzie moj blad. Otoz rozczaruje cie, prof Werner juz zrobil z bankiem taki eksperyment + w raporcie o banku Islandii tez jest o tym dowodzone. Wiec ups, jednak nie potrafisz zaakceptowac ze nie wiesz wszystkiego. I jak zwykle zamiast przyznac sie do bledu brniesz juz w inne tematy. Nie musisz mi tlumaczyc czym jest waluta, a czym pieniadz, mnie interesuje jedno: Nie wiesz jaki jest system kreacji pieniadza, czy tej twojej waluty. Koniec i kropka. Tkwisz w blednym zalozeniu, ktore nie obowiazuje od ponad 50 lat. Doucz sie.

xoni

Inflacja dla mnie to dodruk+przyrost papieru przez impuls kredytowy. Nawet w nowym słowniku tu na blogu jest mowa o tej starej definicji inflacji (łączącej inflacje z dodrukiem). A przed QE tak faktycznie o dodruku wprost się nie mówiło, był tylko impuls kredytowy. Dla mnie jako kogoś kto od przez parę ostatnich lat siedział w krypto to jest nadal naturalna definicja, bo tam się mówi o zaprogramowanej inflacji. Natomiast CPI to CPI, jak sama nazwa wskazuje jest to indeks cen, rzecz wtórna, choć popularnie też nazywana inflacją.

Dodruk czy impuls kredytowy ma wprost przełożenie akcji. Natomiast w okresie wysokiego CPI według modeli trzyma się jedynie dług. Krótkoterminowy gdy jeszcze rośnie, albo długoterminowy gdy już zaczyna spadać (ceny obligacji zwykle wtedy zaczynają rosnąć) i trzeba się trzymać z daleka od akcji.

Mam nadzieję, że teraz już sprostowałem

gruby

"Nie wiesz jaki jest system kreacji pieniadza"

jak najbardziej naturalny: najpierw jest duże bum a potem my wyrywamy z ziemi tego wybuchu supernowej odpadki.

Flex

Energetyczny matrix się pogłębia

"Spółki energetyczne odmówiły ministrowi Krzysztofowi Tchórzewskiemu wycofania się z wniosków o podwyżki cen energii dla gospodarstw domowych w 2019 r."

Ostatnio modyfikowany: 2018-12-13 23:55

rygar

>>"Nie ma takiego, wszystko ma poczatek i koniec. To ze system przestał dzialac nie znaczy ze był zły, tylko że ta iteracja juz się zużyła/zdegenerowała. "

>Dobrze to ująłeś, mogę Ci podesłać szkic tekstu na ten temat. Wraz z metodami i przykładami wyzyskiwania tej sytuacji (oraz po czym ją rozpoznawać i jak kreować).

a wlasciwie to bym poprosil ;> i tak mialem zamiar tą Twoją ksiażke przerobic w jakims edytorze, bo zle na czytnikach dziala no i moje oko grafika cierpi jak na to patrzy, wiec dorobie dodatkowy rozdzial przy okazji ;)

spmcatch@o2.pl

> Banki w ogóle nie operują pieniędzmi a wyłącznie walutami.

i tu jednak się mylisz. Pieniądzem może być wszystko, nawet waluta.

@british_summer

"Bank nie musi pozyskać pieniędzy od osoby oszczędzającej, zanim udzieli kredytu kredytobiorcy. "

Bank nie potrzebuje depozytów tylko gdy ma pełno wlasnego keszu (czyli gdy nie wykorzystuje maksymalnego lewara jaki w danej chwili jest możliwy - nie udalo sie ubrac ludzi w kredyt), lub gdy pozyczki na rynku miedzybankowym są tanie i latwo dostepne (bo to latwiej i hurtowo, nie trzeba sie użerać z milionami proli), albo gdy poziom rezerw jest ustalony na 0%.

A widziales jaki fantastyczny procent daje teraz Czarnecki? Dlaczego to robi, skoro nie musi?

Ostatnio modyfikowany: 2018-12-14 02:09

rygar

>A propos cen energii, energetyki i walki na szczytach:

>Energetyczny matrix się pogłębia

>"Spółki energetyczne odmówiły ministrowi Krzysztofowi Tchórzewskiemu wycofania się z wniosków o podwyżki cen energii dla gospodarstw domowych w 2019 r."

Car chciał dobrze, ale źli bojarzy zdradzili ;)

@prince

>Uśredniałeś jak krew się lała?^^

ja uśredniam i mam nadzieje na dalsze spadki - zaczalem skup zbyt wysoko, ale co tam.

>I jak te kryptowaluty zachowywały się poprzez te kilka lat w związku z inflacją i dodrukiem?

Nijak. Nie wiem jak inne krypto, ale BTC zachowuje sie dokladnie tak samo jak 10 lat temu - nowy blok co 10 minut, znana podaż, itp itd, jedyne co sie istotnie zmieniło to zwiększenie ilości transakcji, które można wpakowac do jednego bloku (SegWit), co wpłyneło na cenę za umieszczenie bajta w blockchainie (wyrażoną w BTC). Krótko mówiąc, dodruk i inflacja nie miały ŻADNEGO wpływu na BTC jako taki. Co nie dziwi, bo po to wlasnie powstał BTC aby chronić przed wpływem tych czynników.

inflacja i dodruk miały wpływ na psychikę użytkowników (wzrosła liczba userów systemu) i wycenę w fiat (tez wzrosła). Ale wycena w fiat nie jest BTC do niczego potrzebna.

Ostatnio modyfikowany: 2018-12-14 02:58

roundcube

"najpierw jest duże bum a potem my wyrywamy z ziemi tego wybuchu supernowej odpadki."

Mocno zabolało w 2008?

gruby

"Mocno zabolało w 2008?"

W 2008 byłem mniej więcej tam gdzie dziś jest kolega @mocny przy czym od strony finansowej to raczej bliżej mi do gospodarza było. Interes hulał, cyferki na ekranie mi rosły a moja ekspozycja na giełdzie była taka że zastanawiałem się czy na emeryturę przejdę w 2010 czy w 2012. I czy jest sens zajmować się moją pierwotną branżą skoro mam takie zwroty z giełdy że mi się przestało rano chcieć wstawać. Rozglądałem się również za jakąś chatką gdzieś z łagodnym klimatem i widokiem z oddali na mokre i niebieskie, moje rentierstwo było już na wyciągnięcie ręki. Świeża ryba z grilla prosto od rybaka, wino z własnego stoku, kobiety i śpiew. Taki był wtedy plan.

O, to były piękne czasy, świat przez moje okulary był wtedy taki różowy ... Na całe szczęście już wtedy nie bawiłem się w lewary, szorcenie i kredytowane pozycje bo gdyby mnie wzięli na wędkę w 2007 to w 2008 skończyłbym pod mostem. A i tak zajumali mi większość oszczędności no i oczywiście wszystko co mi wcześniej na monitorze na zielono wyświetlali też.

Zostałem tak modelowo wyruchany (że razem z pierdyliardem innych t.z.w. inwestorów to słabe pocieszenie, to mój zad bolał) że zacząłem sobie zadawać pytania jak to jest możliwe, jak to się stało i jak to właściwie działa. Dopóki żarło to się tym nie interesowałem, skoro działa to nie należy ruszać, byłem modelowym lemingiem z modelową wiarą w system. Wniosek: wodospadów muppetom nie wolno urządzać za często.

Jak już zrozumiałem że wodospad jest z przyczyn konstrukcyjnych stale powracającym elementem krajobrazu to doszedłem do wniosku że w fazie ruchania t.z.w. inwestorów "następną razą" trzeba zająć odpowiednią pozycję, inaczej znowu własna odbytnica zapiecze. Oczywiście nikomu innemu tego nie polecam, uważam że nadal powinniście inwestować w FAANGi, kupować nieruchomości z lewarem i używać Apple Pay czy co tam teraz akurat system promuje. Wszyscy, co do jednego. I łapy precz mi od barbarzyńskiego reliktu, on ma przecież zerowy ROI.

Kikkhull

roundcube

Pamiętam jakie emocje towarzyszyły mi podczas przebudzenia. Nie do opisania. Jak pierwszy raz z piękną panią.

Książka, która nie wiem już w jaki sposób znalazła się w moich rękach Rothbard - What does government done to our money (1963) otworzyła puszkę pandory. Potem było kiladziesiąt innych równie poszerzających horyzonty myślowe. Niektórzy tą wiedzę wynoszą z domu. Innu muszą się edukować sami.

Timing po raz kolejny jest kluczowy. Lepiej przed niż po szkodzie.

Nie wiem czy zauważyłeś, że przeskoczyłeś z leminga do outsidera. Czyt. ze skrajności w skrajność. Zamiast system wyzyskać jak już się zorientowałeś jak on działa to nakupiłeś złota i czekasz na wojnę.

"99% społeczeństwa nie ma pojęcia jak działa system ekonomiczny, pozostali czerpią z tej wiedzy korzyści"

ruhe

"Blisko dekretowania nie jestem, ale przy 2000 MWh na rok operator dał cenę 387 PLN, czyli 68% więcej, mam 3 dni na decyzję. Chyba chodzi o to z tymi 3 dniami, że ten operator to się zajmuje przesyłem i dystybucjom tylko raczej hazardem na giełdzie energii. Ciekawe jak nie przyjmę, to co odłączą zakład od dostaw? Może gdzieś można te ceny obserwować?"

Bodek, ceny można obserwować na stronie giełdy energii - TGE.pl, zakładka "energia elektryczna", i potem masz wybór tabeli lub wykresu. Nie wiem jaki masz kontrakt, bo ja nie zamawiam dla budynków produkcyjnych.

Przemieliłem ostatnio kilkudziesięciu dostawców, najtaniej dostałem w PGE Obrót, przy Twoim wolumenie może się uda poniżej 360 zł (gdzie teraz płacę 212...). Dobrą taktyką jest kontrakt ze stałą ceną na dwa lata plus zadeklarowanie jak najniższego zużycia, wtedy gdybyś musiał zerwać kontrakt (np cena spadnie, co raczej nie nastąpi patrząc na politykę Brukseli wobec węgla, spekulację kontraktami i wzrost zapotrzebowania na energię), to karę nalicza się od zadeklarowanego zużycia.

Sprzedawcę możesz sobie wybrać, on załatwi procedury za Ciebie (umowę rozbija się na dystrybucję - z dotychczasowym dostawcą, i zakup energii z tym wybranym), ale jak masz kontrakt do końca roku to mogą nie zdążyć i wskoczysz na jakiś czas na standardową taryfę, co może być bolesne.

Ostatnio modyfikowany: 2018-12-14 09:59

abo

"Jest też trzecia - delikatna zmiana prawa i nadanie BC uprawnień udziałowca, z prawem głosu w każdej posiadanej spółce, gospodarce, itp"

I wcale nie taka niemożliwa, ot taki wielki brat, tylko na poważnie.

Z głosem decydującym, można by sprawnie zarządzać znaczną "powierzchnią planety" jak jednym państwem,

z podziałem na tu się rozmnażamy, tu uprawiamy, tu wydobywamy, tu produkujemy itd.

Wyszło by wtedy na to, że spodziewając się zagrożeń patrzyliśmy w niewłaściwą stronę, jak na pokazie prestidigitatora.

Aż przypomniał mi się stary dowcip o poruczniku Rżewskim i trochę się obśmiałem :)

Porucznik Rżewski ubierając się na bal wkłada do prawej kieszeni spodni banana.

- Na co wam banan w spodniach, poruczniku ? - pytają go.

- Ot, cóż... zatańczę z jakąś damą, ona przylgnie do mnie, poczuje banana i przesunie się tak by przytulić się z drugiej strony.... A tu będziemy już na nią czekali!!!

Ostatnio modyfikowany: 2018-12-14 10:00

roundcube

Wszystko już było, historia się powtarza bo ludzka natura jest niezmienna.

Skrót z książki(filmik):

How the economic machine works

I jeszcze odnośnie sposobu kreacji: czy to właściwie ma jakieś znaczenie w jaki sposób się drukuje? Czy to komercyjne czy centralne? Czy fractional reserve funkcjonuje czy też nie. To są szczegóły nie warte dyskusji. Władza włada pieniądzem i kropka. Włada również pięścią poprzez armię/służby a także słowem poprzez media/religię.

Ostatnio modyfikowany: 2018-12-14 10:15

Kikkhull

xoni

Skoro pytasz - odpowiedzi:

>>Uśredniałeś jak krew się lała?^^

>>I jak te kryptowaluty zachowywały się poprzez te kilka lat w związku z inflacją i dodrukiem?

>>Te rynki to są ekwiwalentne?.

Krypto wrzucam do tego samego worka z taką samą strategią u mnie jak np. niektóre spółki z newconnect. Nie uśredniam gdy krew się leje, sprzedaję na hossach, czasem dokupuje coś co w mojej ocenie ma perspektywy na kilka lat w przód i po prostu trzymam. Dla mnie krypto to zwykłe spółki rosnące tyle że strasznie rozbuchane bo nawet dzieciaki z całego świata mogły moment konta zakładać i wpływać na ceny. Nic wcześniej nie miało takich możliwości i jedyne czego żałuje w moich zakupach krypto to że nie doceniłem tej skali. W kilka lat o które pytasz, to znajdziesz sporo zwykłych spółek, które ma podobne wykresy do krypto tylko że zamiast tysiące razy to wzrosły kilkadziesiąt razy. Bardziej ciekawe to jak krypto będą się zachowywać dalej, bo być może taki długi okres wysokiego odczytu CPI, będzie zupełnie inaczej oddziaływał na np. BTC niż na giełdy.

>>Jakie CPI jest wysokie?.... jedynie dług powiadasz... gdzie te modele, bo ja ich nie znam? :)

Zwykły model, które aktywa wybierać w zależności od aktualnego stanu w cyklu CPI vs Produkcja. Nie mam teraz pod ręką.

>> Jak to "gdy" się mierzy? Jakie obligacje? 17 lat atrakcyjny był WorldCom.

"Gdy" jest zawsze bardzo ciężko mierzyć, bo timing is everything. Szczególnie, że świat jest duży i nawet teraz jak jedno ustrojstwo kończy dodruk to zaczyna kolejne i przeciąga hossę. Nie mówię o obligacjach komercyjnych, w świecie wysokich stóp to nawet bony skarbowe są atrakcyjne.

panna

Mocny

Czyli juz zaraz mialo byc jak w bajce, a skonczylo sie jak w dupie i zamiast wczesniejszej emerytury byl powrot do roboty na stare lata. Przykre, ale oczywiscie winni sa wszyscy inni dookola, tylko nie ty sam.

Trzymales wszystkie jajka w jednym gieldowym koszyku online, jak zaczelo trzasc i ci te wirtualne jajka rozbijac, zdecydowales sie zamienic te ktore zostaly na FEDy, najprawdopodobniej w najgorszym mozliwym momencie. Wycofac sie, uzbroic w zloto i gotowke, poznac jak dziala system i juz nigdy nie dac sie oszukac, czekajac na kolejny kryzys tym razem to ty bedziesz gora - tak sobie to zaplanowales.

Dalej nie zrozumiales, ze jesli startujesz od zera, to jesli nie okazesz sie jakims wybitnie uzdolnionym przedsiebiorca, to musisz na swoj status rentiera zapracowac stopniowo sam, dochodzac krok po kroku tam gdzie chcesz byc, a nie tak jak ty sobie to wyobrazales czekac na moment x w ktorym tym rentierem sie nagle staniesz. Jak teraz widzisz to byl blad, jak widzisz bledem wtedy bylo tez wsadzenie wszystkich jajek do jednego koszyka. Bledem na takiej drodze do rentierstwa sa tez “inwestycje”, ktore nie pomagaja budowac pasywnych przychodow, np. zloto czy srebro, lub trzymanie gotowki ktora zjada inflacja, czyli to co wyznajesz teraz kolego @gruby.

Oczekiwanie na kryzys w takiej pozycji, z nadzieja ze zaraz dzieki kryzysowi staniesz sie rentierem, udowodni ci, moim zdaniem, ze z leminga przeksztalciles sie w leminga w kasku. A droga od leminga w kasku do rentiera, jest taka sama jak od zwyklego leminga. Trzeba niestety zmienic plan i trase, zeby dotrzec do celu.

Ostatnio modyfikowany: 2018-12-14 12:19

toleknom

PS Przestańcie pisać ciągle jaki to ten dodruk zły itp. Dodruk w nowoczesnej gospodarce jest konieczny, bo alternatywą jest fala bankructw kolejnych firm (od wielkich do małych), a w następstwie tego radykalne obniżenie standardu życia. Mit jakoby dodruk był czymś złym jest równie głupi, jak stwierdzenie: "każdy z nas jest zadłużony na xx tysięcy, bo tyle w przeliczeniu na osobę wynosi dług państwa". Ekonomiczni ignoranci mylą dług państwa z długiem prywatnym, a dodruk z nieprzemyślanym zwiększaniem masy pieniądza bez uwzględniania czynników obiektywnych.

buffett

jak wezme dom na kredyt za 500 000 a do spłaty mam 1 000 000 to jestem bogaty czy jestem dłużnikiem ?

gruby

"Nie wiem czy zauważyłeś, że przeskoczyłeś z leminga do outsidera. Czyt. ze skrajności w skrajność. Zamiast system wyzyskać jak już się zorientowałeś jak on działa to nakupiłeś złota i czekasz na wojnę."

Na żadną wojnę nie czekam, co nie znaczy że się do niej nie przygotowuję. Tak jak jest teraz jest dobrze i proszę mi tu niczego nie zmieniać. Różnica pomiędzy teraz i wtedy jest taka (oprócz zmarszczek, łupania w kościach i tak dalej, ale to niewłaściwe miejsce do wylewania żalów na zegarek że działa) że wtedy moje marności krążyły gdzieś po świecie, zarządzane były przez fachowców i łapały mi odsetki w tempie od którego szumiało we łbie. A teraz to co moje zostało skonsolidowane, wyjęte z systemu i umieszczone ... no powiedzmy że poza nim. Kiedyś do systemu dokładałem, dziś z niego regularnie wyjmuję. I dlatego mam gorący apel do inwestorów żeby broń boże nic nie zmieniali w swoim zachowaniu. Tak jak jest tak jest dobrze i niech działa ku chwale Waszych zysków. Jest rurka, jest kurek, no i przepływ miodziku w odpowiednim kierunku też jest. FAANG spadł ? Dokupić ! Bitcoin dostał po nerkach ? Wykorzystać ! I dodatkową hipoteką na 120 lat reindeksowaną kursem SDR wklejonym w opcje na Teslę z lewarem x500 podeprzeć. Alleluja i do przodu, do odważnych świat należy. Niech się wam ROI regularnie o sufit obija. A ja sobie po cichutku obserwuję jak mi z kranika kapie. Jeśli o mnie chodzi to tak może pozostać aż do mojej emerytury.

Różnica jest taka, że jak mi w 2008 kran wyrwali to "moje" zostało tam w kotle i inni się nim podzielili. Teraz jakby się kranik znowu urwał to najwyżej powiem "trudno", zabiorę zabawki i ewakuuję się gdzieś bliżej równika. Ewakuacja mojej części miodku z kotła już nastąpiła, do kotła teraz dorzucają inni a ja sobie powolutku co nieco prywatyzuję. Wąską rurką, przyznaję, ale kapie. W sam raz żeby się "hydraulik on duty" nie zorientował.

I to jest odpowiedni kierunek przepływu.

Ostatnio modyfikowany: 2018-12-14 13:03

Mocny

Bogaty to pojecie wzgledne. Dla jednego bogaty jest ktos kto ma majatek netto np. 10mln USD, dla innego to bedzie 10mld USD, a dla jeszcze kogos innego np. 100tys USD.

Ja rozumiem, ze wedlug ciebie ktos bogaty nie ma zadluzenia, no bo po co je ma miec skoro jest bogaty? Otoz bogaci w ten sposob nie mysla, rozrozniaja dobre zadluzenie od tego zlego.

Po drugie, jesli bierzesz kredyt na 500tys na 30 lat, to nie musisz go splacac przez 30 lat. Mozesz np. przez 5, czy nie? No i ile wtedy byloby do splaty dalej 1mln?

Dante

Skoro dodruk jest taki dobry, to czemu by nie dać takiej możliwości rządowi?

A może jeszcze lepiej - obywatelom! Niech dodrukują tyle ile im brakuje na dostatnie życie.

xoni

Jakby co to ja nie mówię, że zły. W końcu jego część trafia mi prosto na konto a wystarczy, że kliknę od czasu do czasu tu i tam. Dzięki temu mam w tym tygodniu czas, żeby z Wami gadać o pierdołkach zamiast produkować cokolwiek użytecznego. Chwała dodrukowi!

@Prince

"Takie zabiegi są dalekie od inwestowania"

Fakt, ale co ja zrobię jak prawdziwych inwestorów na wysysaniu pieniądza wkrótce znowu pozbawią swojej własności.

Model pierwszy raz zauważyłem w komentarzu jakiegoś bankowca 20 lat temu, a pomógł mi już przetrwać upadek dotcomów i 2008.

toleknom

british_summer

Nie jest tak jak mowisz z tym lewarem. Zapoznaj sie z materialami, ktore wrzucilem pod wczesniejszym artykulem.

Nie ma czegos takiego jak fractional reserve system, czyli money multiplier model. Nie ma zadnych rezerw, ktore bank musi trzymac, nie ma zadnego lewara w danej chwili. Bank nie potrzebuje swojego kesza, jak to nazwales, by wpisac na moje konto depozyt. Caly przekret jest jeszcze piekniejszy. Bank ksieguje po jego stronie Liabilities kwote, ktorej mi udziela, a po stronie Assets ta sama kwote z odsetkami. Zadne rezerwy nie sa do tego procesu potrzebne. Powiem wiecej, nawet gdy trzeba to bank centralny dostarcza rezerw na żądanie do banku komercyjnego. Wiec odwrotnie niz bredzi wiekszosc guru i innych ksiazek 'ekonomicznych'.

british_summer

Zrozumienie mechanizmu kreacji pieniadza jest istotne. Bez tego mozna tylko udawac, ze rozumie sie caly mechanizm QE. A jak wiadomo QE ma duzy wplyw nie tylko na gielde ale i wszelkie bubbles. Roznica miedzy fractional reserve system, a obecnym jest rowniez fundamentalna, bo w systemie fractional reserve system to bank centralny narzuca bankom komercyjnym money multiplier, a wiec steruje podaza pieniadza. A rzeczywistosc jest odwrotna, to banki komercyjne robia co chca, a bank centralny nie ma na to wplywu i ilosc kredytu moze rosnac nieskonczenie. To w skrocie tylko.

xoni

b-men jeden ze stałych bywalców robił ostatnią bardzo obszerną analizę grecji - poczytaj.

Ja tam też ostatnio byłem i się byczyłem (za kasę z dodruku, a co ;). Spytaj się nauczycielki która nie dostaje wypłaty od państwa od dwóch lat i jedyne z czego żyje to drugi etat w turystyce przy lotnisku (które zresztą zostało oddane niemcom za spłatę części długu), czy ten dług publiczny ma się faktycznie nijak do jej poziomu życia.

Ostatnio modyfikowany: 2018-12-14 13:35

pokora poprzedza sławę

To wytłumacz jednemu z nich, kto te długi spłaca ? Mat.? Jar.? Zbig.? Moze chociaz same odsetki w swojej łaskawosci ze swojego portfela pokrywają? Kilkadziesiat miliardow rocznie? Ciężko trochę.

To kto ? Krasnoludki?

Kikkhull

eng

Czy to co opisujesz/ BOE podaje na swojej stronie, nie jest właśnie zerową rezerwą cząstkową?

Kikkhull

gruby

"Sęk w tym, że to nieprawda, ponieważ dług państwowy nie ma realnego przełożenia na zadłużenie prywatne."

A to ciekawe co piszesz. Bo na przykład scoring długu korporacyjnego nie może być lepszy niż scoring państwa w którym są zarejestrowane. Wytłumaczysz mi o co w tym biega ?

@kikkhull napisał:

"czyli robisz tzw. nieudane inwestycje zagraniczne, zeby miec straty w Polsce."

a to coś nowego dla mnie. Rozszerzysz temat ?

Ostatnio modyfikowany: 2018-12-14 13:52

Kikkhull

Kikkhull

SOWA

rygar

nie, to Ty nie rozumiesz, dowiedzialeś się od Webera o kreacji kredytu i wydaje Ci się że rozumy pozjadałeś. Obejrzalem 2 z tych filmów i nie dowiedziałem się NICZEGO nowego. My to wszystko wiemy i rozumiemy. Większośc tutaj piszących przynajmniej.

Nie odpowiedziales na pytanie: dlaczego Czarnecki daje 2% więcej niż reszta rynku za złożenie depozytu wlasnie u niego, skoro wg Ciebie moze sobie wydrukowac ile chce?

@prince

>" Czy aby na pewno? Przed czym chroni skoro w okresie 2 lat możesz kupić 1 szampana, później 18 szampanów, a na koniec 4 szampany. "

Chroni przed blokadą konta na wniosek urzędu skarbowego na przykład, jednocześnie dając możliwośc wykonania elektronicznej transakcji z Chińczykiem czy Meksykaninem taniej niz za pośrednictwem banków. Jeśli przyjrzysz się, kiedy wybuchały bańki na BTC zawsze wiązało się to z fikołkami władz - kryzys na Cyprze albo próby zablokowania wycieku kapitału z Chin (roczne limity transakcji wychodzących) itp. Dodatkowo - jesli system się wysypie, istnieje możliwośc stworzenia lokalnych walut (opartych na IOU) wspolpracujących z tą siecią. To - potencjalnie - bardzo cenne. Przepustowośc BTC jest zbyt oigraniczona, aby ujieszczac tam transakcje typu zakup kawy, ale dla grubasów to swietny pieniadz (zakup fabryki albo wyprowadzenie miliarda za granice). WIększosc transakcji odbywa sie tak naprawde na rynku OTC, nie na gieldach, po innych cenach.

>Dla mnie BTC nie spełnia kryteriów inwestycyjnych.

I bardzo słusznie, bo to nie jest inwestycja tylko alternatywny pieniądz. To ile szampana można kupić jest kwestią umowy oraz aparatu przemocy, który naklania do używania walut panstwowych/bankowych. Myslisz w kategoriach fiat, stad konfuzja jest zrozumiała. Ja zakladam ze ten system się rozleci, więc cena fiat jest dla mnie okazją do zdobycia większej ilości btc. Ja się ciesze - na bance opchnalem, rozproszylem zdobycz na inne grupy assetow (zloto, PLN, akcje, narzedzia do pracy, samochod etc etc), a teraz moge jeszcze te same btc odkupic za ulamek ceny :> Przeciez to jest piekne :) Czego moze chciec wiecej czlowiek na forum o tradingu?

Ostatnio modyfikowany: 2018-12-14 14:20

toleknom

Jeszcze raz podkreślam to, co było istotą mojego przykładu. Nie jest długiem coś, co można olać, swobodnie wyjechać z kraju, nie spłacać i nikt cię za to ścigał nie będzie. Dokładnie tak wygląda dług publiczny od strony Kowalskiego. Zamiast więc powtarzać korwinowe brednie spójrzcie, jak ten świat wygląda naprawdę.

greg240

dolara, us tresuries, zlota?Przynajmniej tych dwoch pierwszych, bo zloto Niemiaszki maja w usa:) Jesli tak to moglby te rezerwy wykozystac na pomoc bankom strefy euro, co ustabilizowaloby kurs i zapewnilo bufor na perturbacje w sektorze. w sumie za to zloto w usa (chyba juz wirtualne) mozna zarzadac fedowe papierki.

Ostatnio modyfikowany: 2018-12-14 14:32

xoni

Po przemyśleniu to jednak masz racje, gdyby nie dodruk to bym tam nie poleciał i może ta pani nie tylko państwowej ale i tej turystycznej pensji by nie miała.

Faktycznie, lepiej żyć z dodruku, chwaląc zadłużające się rządy, a jak nadchodzi czas spłaty to lepiej opuścić kraj zostawiając spłatę "umysłowym amebom", które biorą każdą pracę z pocałowaniem ręki, bo na ich miejsce jest pełno chętnych.

Oczywiście sobie kpię, ale troska mnie ogarnia o czasy, jak już nie będzie gdzie wyjechać i wtedy co? "Global reset"?

rygar

>"No właśnie nie."

alez tak, bo ten szampan kupujesz za fiaty po uprzedniej spzedazy btc za fiat. Jesli ja zaczne robic szampana, moge jego cene ustalic np na 0.01 BTC i będzie stała (a w zasadzie malejąca z czasem ze względu na deflacyjny charakter BTC). To kwestia umowy miedzy nami. No chyba ze miedzy nas wpieprzy się aparat przemocy i zażąda 23% vat w PLNach i jeszcze podatku dochodowego w PLNach i opłaty za istnienie firmy w PLNach.

Nie mam ZADNEGO problemu aby swoje usługi/czas sprzedawac za BTC - dla mnie osobiscie to lepszy pieniadz niz PLN i nawet bym wolał

Ostatnio modyfikowany: 2018-12-14 14:46

greg240

co my europejczycy zaakceptujemy za fedowe papierki, musza sie postarac cos nie shitowego wyprodukowac, a narazie taki shit tworza

od aut konczac na zarciu. No chyba ze ebc zadnych fedowych rezerw nie ma i europa przez lata robila nadwyzke za frajer.

rzucajac dolarowe rezerwy, wzmacniajac euro , mozna obywatelom posiadajacym euro, zrekompensowac skale dodruku, wzrostem sily nabywczej wynikajacej z wzrostu kursu Euro do dolara , wkoncu za dolary swe towary oddaje caly swiat. Moze wypowie sie ktos z kolegow ktory wie czy ebc ma jakies US tresuries , podobnie jak bank of china?

Ostatnio modyfikowany: 2018-12-14 14:50

toleknom

buffett

kredyt jest dla bogatych, tylko kretyn nie korzysta z kredytu mając zaplecze finansowe

niestety, 80% kredytów w polsce dla kowalskiego wygląda tak. wiek: 35 lat. aktywny zawodowo: 15 lat

stan konta: 0-15 000 zł ( o zgrozo pracując 15 lat ! )

kredyt: 300 000 do spłaty 600 000

okres: 25-35 lat

i to się nazywa debilizm wtórny.

xoni

Ktoś pewnie powie, że aparat przemocy musi się wtrynić, bo cała masa ludzi pracowała na swoje emerytury jak jeszcze nie było BTC i chcesz ich teraz pozostawić na lodzie z nic nie wartymi fiatami?

Pieniądz jest pożyczony, jeśli nawet rynek zacznie uważać, że na przykład taki BTC ma większą wartość rezerwową niż USD lub PLN to banki centralne upomną się o "swoje" tak, że wszyscy będą skomleć o każdy cent/grosik byle by tylko bankowi oddać aż fiaty znów staną się bezcenne. Tak ten system działa, jest tylko jakaś niewielka szansa, że banki ze względów lokalnej polityki zrobią to za późno i będziemy mieli w rezultacie Argentynę w skali światowej.

xoni

Nie wiem co Ci napisać. Dopóki nie doświadczysz na własnej skórze błędów takiej polityki i będziesz udawało Ci się umknąć gdzieś indziej to pewnie nie zmienisz zdania. Może znajdź jakiegoś greka, który nie chciał ale musiał wyjechać ze swojego kraju i z nim pogadaj czy czuje się wygrany. Ps. można ich nawet na budowach w PL spotkać obok Ukraińców, choć w GR wojny nie było.

Ostatnio modyfikowany: 2018-12-14 15:15

pokora poprzedza sławę

Czyli twierdzisz, że wysokość i ilość danin, składek, akcyz, najróżniejszego rodzaju podatków ( a nie wszystkich jesteśmy w stanie uniknąć) nie ma znaczenia dla Kowalskiego ?

rygar

>"banki centralne upomną się o "swoje" tak, że wszyscy będą skomleć o każdy cent/grosik "

to się już dzieje:

https://www.zerohedge.com/news/2018-12-13/collapsing-dollar-liquidity-sends-dire-signal-stocks

nie bądz hipokrytą, przyszedłes tutaj po wiedzę jak się nie dać wyrolowac systemowi i wskoczyc na wyższą półkę, tak jak wszyscy tutaj.

>"Ktoś pewnie powie, że aparat przemocy musi się wtrynić, bo cała masa ludzi pracowała na swoje emerytury jak jeszcze nie było BTC i chcesz ich teraz pozostawić na lodzie z nic nie wartymi fiatami? "

valid point, ale: podstawą tego zarzutu jest argument emocjonalno-kolektywny. Że niby my powinnismy spłacać czyjeś dolce vita: psychopata-polityk obiecuje złote góry, miliony durniów w to wierzą i wybierają, a Ty masz za to na koncu zapłacic. Godzenie się na to to pomieszanie frajerstwa z niewolnictwem. Udzieliles komuś zgody na dysponowanie Twoim życiem i owocami Twojej pracy? Kto dał politykom prawo zadłużania ludzi którzy się jeszcze nawet nie urodzili? Nie odpowiadasz za błędy innych, no chyba że jesteś komunistą-kolektywistą, to wtedy prosze bardzo, cierp za miliony. Ja preferuje system oparty na dobrowolnej interakcji podmiotów. I po chrzescijańsku uważam człowieka za podmiot, a nie trybik w machinie.

Jedyne osoby, którym jestem coś winien to moi rodzice. Jak ktos zalozyl rodzine i ma swoje dzieci to tez ma wobec nich naturalne powinnosci. Nie ma zadnego uzasadniena dla spłacania cudzych długów, a juz szczególnie ze są zaciągane na bzdury i utrzymanie się mafii u władzy. Jeśli uważasz inaczej, to ja chętnie zaciągne kretyt i sobie fajnie za niego pozyje, a Ty go spłać. Przeciez to dokładnie to samo.

Ostatnio modyfikowany: 2018-12-14 15:41

british_summer

Wlasciwie mozna powiedziec, ze obecny system jest odpowiednikiem 0% rezerwy. I to nie jest tymczasowe, tylko tak jest caly czas od X dziesieciu lat. Wiec jak wspomnialem, kompletny brak rezerw. Wiec nic nikogo nie ogranicza, jedynie chec udzielenia kredytu badz nie.

@rygar

Z tego co widze to wiekszosc wlasnie nie wie tego, wlacznie z toba. Wiec nie wiem skad ten wniosek, ze wszyscy to wiedza. Nie pozjadalem rozumow i nie dowiedzialem sie tego od Webera, im bardziej w to brniesz tym wiecej powaznych osob to wyjasnia i o tym mowi. Ja tez sie naczytalem pelno ekonomicznych ksiazek i filmikow z 'ekspertami' i po prostu sie ciagle dziwie kto im placi za rozpowiadanie bajek o jakiejs rezerwie. Po publikacji BOE nie powinienes miec zadnych watpliwosci.

Odnosnie Twojego pytania. Wiesz co to jest credit risk? Ja nie napisalem, ze bank moze sobie wydrukowac ile chce. Banki robia co chca i moga udzielic kredytu ile chca tak dlugo jak znajdzie na niego chetnego i dwa, majac na uwadze wlasnie credit risk, bank tez moze splajtowac, gdy ksiegi sie nie zgadzaja.

Bank nie potrzebuje rezerw by udzielic kredytu, co nie wyklucza faktu, ze bank potrzebuje rezerw ogolnie, stad chca przyciagnac jak najwieksza liczbe stabilnych osob, by po czasie posiadac te rezerwy, gdy kredyt jest splacony. Rezerwy sa potrzebne im w operacjach miedzybankowych. Ale jak wspomnialem, nie sa potrzebne by udzielic kredytu.

Nie jestem tu po to zeby sie klocic. Wykladam info na tacy, jesli to do kogos nie dociera, jego sprawa. To wlasnie ty nie pozjadaj rozumow, bo wydaje ci sie, ze moze zdobyles wiedze niedostepna dla wiekszosci. Otoz im dalej brniesz tym wiecej niespodzianek w tej dziedzinie :)

Kikkhull

rygar

>"Tutaj istnieje ryzyko, po co wysilać się skoro moja siła nabywcza będzie rosła mając odpowiednią ilość BTC. "

ah ta przebrzydła tezauryzacja. Założenie, że tezauryzacja jest 'be' to mem wygenerowany przez kreatorów długu, to ściema (ogranicza ich zdolność do ubrania Cię w dług). Fałsz polega na przemilczeniu faktu, że w systemie twardego pieniądza (deflacyjnego) to, że Ty chomikujesz tokeny sprawia ze rosnie sila nabywcza pozostałych uczestników systemu. Nic się nie marnuje: Ty nie masz akurat potrzeby/pomysłu na wydanie kasy, więc poprzez tezauryzaje dajesz taka mozliwosc innym podmiotom. Twardy pieniądz ma to do siebie, ze jak w koncu zdecydujesz se go wydac, to go tracisz i nie ma opcji dodrukowania i zycia wiecznie na szczycie. Predzej czy pozniej wydasz (nawet na cele charytatywne jak masz fantazje), bo czas zycia jest skonczony, bo priorytety sie zmieniaja etc. Myk jest w tym ze jak juz wydasz, to musisz zakasac rekawy i znowu postarac sie zdobyc to zloto czy btc - drukarki brak.

Generała opłaca się z podatków oczywiście. Opłata za zuzywanie lokalnych wspolnych zasobów (woda, kopaliny, powietrze, dostep do morza etc) i zapewnienie bezpieczenstwa jest jak najbardziej uzasadniona, nie jestem anarchistą :)

Problem forków nie jest problemem. Chcesz zalozyc swoj z kolegami to zakladaj, to po prostu bedzie lokalna waluta, nihil novi. Inny blad to oczekiwanie ze BTC rozwiaze wszystkie problemy. Zaden system nie rozwiąze. Jest miejsce dla złota, dla walut lokalnych, dla btc, dla IOU bankowych - ma byc tego wiele i ma byc konkurencja. Rozne zastosowania i rozne wlasnosci systemów transakcyjnych, celem jest koordynacja pracy wiekszych grup/budowa dluzszych lancuchow produkcyjnych (ie - taki powinien być cel istnienia pieniadza :) w przeciwienstwie do obecnego, czyli łupienia i sterowania masami).

> Ja też w system nie wierzę, ale BTC, to zdecydowanie nie moja droga na uratowanie tyłka...

tylek to chyba mozna uratowac wynoszac sie z Europy... Takie mam mysli ostatnio..

Ostatnio modyfikowany: 2018-12-14 16:38

Krzysztof1975

"Różnica jest taka, że jak mi w 2008 kran wyrwali to "moje" zostało tam w kotle i inni się nim podzielili. Teraz jakby się kranik znowu urwał to najwyżej powiem "trudno", zabiorę zabawki i ewakuuję się gdzieś bliżej równika. Ewakuacja mojej części miodku z kotła już nastąpiła, do kotła teraz dorzucają inni a ja sobie powolutku co nieco prywatyzuję. Wąską rurką, przyznaję, ale kapie. W sam raz żeby się "hydraulik on duty" nie zorientował.

I to jest odpowiedni kierunek przepływu."

Widać mamy podobne doświadczenie i podobną strategią

też wolę mniej ale regularnie i pewnie

do tego mam 10% wszystkiego w srebrnikach - to już naprawdę w razie niemca

rygar

>"czy to nie Ty rok temu twierdziles zeby kupowac BTC bo jak przebije 20k to bedzie po 100k.?"

pisalem o BTC duzo, ale nie o cenach. Nie zajmuje sie naganianiem i wyznaczaniem cen. Podaczas banki radzilem kolegom aby sobie odpuscili i poczekali na zwałę (ktora zbyt optymistycznie wyznaczalem na 4k). Niedawno nawet jeden się odezwal z podziekowaniem bo ustrzegłem go przed FOMO. Dzielilem się techniczną wiedzą jak dziala blockchain i które ewentualnie waluty są warte uwagi (polecalem BTC i Monero, odradzałem i nadal odradzam wszystko inne, przy czym teraz nawet nie jestem do Monero przekonany z powodów technicznych i politycznych)

Siedze w krypto od dawna, z dumą moge sie chwalic ze stracilem jakies drobniaki na wywrotce mtgox :D, wiec wiem jak wygladaja te bańki i emocje im towarzyszace

to co jest teraz to przejmowanie kontroli nad btc przez grubsze ryby, trzepanie słabych rąk imho. Postaw sie w sytuacji bankiera z duzymi zasobami fiat i zastanow sie co bys zrobil, aby sie wepchac na rynek i zdobyc znaczaca pozycje. Wywozisz kurs w kosmos i robisz zwale, a na koniec dopychasz kolanem tak aby ludzie z okien sie rzucali w rozpaczy. Nie ma litosci. Częśc ludzi juz rzuciła recznik, ale nadal za mało, rynek się jeszcze nie oczyścil, nadal fukcjonuja dziesiątki shitcoinów - dopóki nie zostaną wyeliminowane, nie byki nie wrócą

Ostatnio modyfikowany: 2018-12-14 16:42

Krzysztof1975

są w stanie zapłacić wiele tysięcy dolarów za "nic"

gruby

"Wlasciwie mozna powiedziec, ze obecny system jest odpowiednikiem 0% rezerwy. I to nie jest tymczasowe, tylko tak jest caly czas od X dziesieciu lat. Wiec jak wspomnialem, kompletny brak rezerw."

Istnieją sejfy wypakowane pod sufit wszelkiego rodzaju dobrami i to takiego rodzaju którym kryzysy walutowe niestraszne. To są bardzo konkretne ilości ekonomicznej amunicji która się nie psuje a której siła rażenia wzrasta wraz z kryzysem. Poza tym rezerwy to jedno a ich obrona to drugie. Od pewnego poziomu rezerw ich znaczenie się zmniejsza i na pierwsze miejsce wysuwa się techniczna zdolność do ich obrony. Taki Kaddafi na przykład miał wystarczająco dużo metalu żeby wprowadzić w Afryce Północnej złotego dinara do obiegu. Ale postanowił kontynuować "integrację afrykańską" wzorem "integracji europejskiej" na polu ekonomicznym. Zapłacił za to własną głową.

Mocny

“Taki Kaddafi na przykład miał wystarczająco dużo metalu żeby wprowadzić w Afryce Północnej złotego dinara do obiegu.”

Tylko po co? Zeby mu ktos to cale zloto w mgnieniu oka wywiozl z kraju, wymieniajac za nie oficjalnie te papierowe bezwartosciowe fiatowe USD?

W obecnych czasach lepiej na poduszke nadaje sie kamien,

niz zloto na pieniadz

Ostatnio modyfikowany: 2018-12-14 17:54

Mengiz

Masz rację do tego, że ludzi nie wolno zbyt często golić bo się polapia jeszcze i zaczną czytać, co gorsza rozumieć o co w tym wszystkim chodzi. Jak już golimy owce z zagrodni to wszystkich na raz. Psychologicznie da radę to przeżyć bo jak ja nie mam to jest ból niemiłosierny ale jak też sąsiadom zabrali, to już ból jest mniejszy.

Sol

Bodek

1. Robisz wyliczenia na podstawie uchwał Rady Miasta?

Nie, uchwały i ustawy generalnie ignoruję, zawsze liczę tak jak mi stryjenka każe. Czasem jak Stryjenka jest zajęta klejeniem pierogów to dzwonię do jasnowidza.

2. Sprawdzasz opłacalność inwestycji na podstawie aktualnej bonifikaty?

Też nie. Rzucam kostką i patrze ile wypadnie tyle wpisuje że będzie w przyszłości.

3. Co do której każdy powinien wiedzieć, że może się w każdej chwili zmienić?

Każdy z Platformy czy z Nowowczesnej powinien wiedzieć? Macie jakieś gazetki partyjne można się zapisać na newslettera? Cholera skąd wiedzieć, że może się zmienić w ciągu miesiąca.

4.Ta bonifikata była dla Ciebie kluczowa w obliczaniu opłacalności inwestycji?

Nie, dla mnie kluczowe jest jaką wersalkę zażyczą sobie za 5 lat najemcy. Próbowałem sobie to wyestymować i zawsze niestety to uwala mi inwestycję.

5. Leżysz, bo nagle masz mniejszą bonifikatę za wykup?

Nie, jeszcze kucam ale bardziej zbliżam się do pozycji łokciwo-kolanowej i zastanawiam się czy aby na pewno, wystarczająco dużą tubkę wazeliny użyłem. I nerwowo myślę jakie walory ma Pan Czaskowski, czy aby na pewno nie dojdzie u mnie do perforacji jelita.

Słuchaj ty masz tak od urodzenia. Zawsze takie pytania zadajesz?

Ostatnio modyfikowany: 2018-12-14 18:20

Bodek

>A widziales jaki fantastyczny procent daje teraz Czarnecki? Dlaczego to robi, skoro nie >musi?

Musi, bo u niego z wiaderka ciągle cieknie więc musi dolewać, a kreacja u niego przyhamowała bo nie ma już leszcza w tym cieku wodnym, w którym on podąża. Zapomniałeś, że w księgowości jest zamknięcie na koniec okresu i rozliczenia. W banku zamknięcie okresu to dzień, i na koniec dnia trzeba twardą gotówkę wysłać tam gdzie z wiadra wyciekło.

Bodek

Dziękuje za wskazówki, tylko nie wiem na czym sprzedawca opiera proponowaną mi cenę?

https://tge.pl/pl/541/wyniki-rdn

"

Cena równowagi określona na pierwszym Fixingu o godzinie 10.31 w dobie D-1 dla danej godziny doby

" O tym myślisz? O fixingu. Bo rozpiętość cen jest olbrzymia jaki to ma sens ta ruletka?

Wiesz ja się przestraszyłem bo oni mi zaoferowali 1200 MWH, że jak zakontraktuje mniej to oni mi nie dostarczą i będę musiał wygaszać produkcję. Ale widzę, że piszesz że oni muszą mi dostarczyć więcej po tej samej cenie. Pytanie czy są jakieś graniczenia

Bodek

"....

Deweloperzy z 95 proc. bonifikatą

Ponadto uchwalona wczoraj uchwała powoduje, że obniżka bonifikaty o 38 proc. dotyczyć będzie w praktyce jedynie indywidualnych mieszkańców, lecz jeśli chodzi np. o deweloperów to będą oni mogli liczyć - zgodnie z uchwałą miasta z 2017 roku - na 95 proc. bonifikatę przy wykupie całego budynku. Zatem znowu dzięki politykom zyskują właściciele firm deweloperskich, a zwykli mieszkańcy będą musieli płacić więcej.

"

Mając na uwadze koszty społeczne to zrobiono. Wiadomo jak developerka siądzie będa kłopoty.

rygar

> a kreacja u niego przyhamowała bo nie ma już leszcza w tym cieku wodnym, w którym on podąża.

To bylo retorycznie, bo kolega wyzej odkrywał jakies rewelacje ze banki to nie muszą miec zadnych depozytów, a ja pokazuje ze Czarnecki dusze diablu by sprzedal aby tych depozytów troche miec i przetrwac. To, ilu sztuczek księgowych bank dokona aby przemianować aktywo w pasywo i spowrotem w aktywo to tylko semantyka. Nie będzie banku to i nie bedzie kredytu z powietrza.

Dzisiaj w prasie dla robotników (Angora) widze nowa reklame z jeszcze wyzszym procentem niz ostatnio, cieplo mają.

Ostatnio modyfikowany: 2018-12-14 19:18

rygar

"Zwłaszcza, że kierownictwo koncernów energetycznych dało do zrozumienia, że nie ma 1 mld zł na rekompensaty za podwyżki cen prądu, które to dopłaty zapowiedział Tchórzewski. Wymaga on też, by podległe mu spółki dorzuciły się do specjalnego funduszu. Czyli energetyka miałaby się dołożyć do dopłat za wyższe ceny prądu, które sama nam funduje."

mamy zdolnych polityków, perpetuum mobile wynaleźli ;D

gruby

"Tylko po co? Zeby mu ktos to cale zloto w mgnieniu oka wywiozl z kraju, wymieniajac za nie oficjalnie te papierowe bezwartosciowe fiatowe USD?"

Aby ten numer przeszedł musisz zawiesić wymienialność USD na złoto wprowadzając taki rodzaj wymienialności jaka była w Polsce za komuny w państwowych bankach:

FED -> zł tak,

zł -> FED nie.

Wycięcie tego numeru w skali całej planety nie wydaje mi się być wykonalne.

Po drugie: Libia mogłaby skopiować art.1 paragraf 10 z konstytucji USA i wcielić go u siebie w życie, to nadałoby prawdziwym pieniądzom całkiem realne zastosowanie.

Zapominasz również o prawie podaży i popytu. Rosnący popyt na złote dinary spowodowałby wzrost ich ceny wyrażonej w papierkach FED. Próba skupienia złota drukarką spowodowałaby reakcję Libii która zalałaby FEDami rynki skupując z nich złoto. Efektem tego FEDy przestałyby być akceptowane wszędzie poza USA. Poza tym po każdej iteracji ataku w skarbcu u Muammara rosłaby góra metalu bo za bicie monety należy się opłata. Im bardziej FED walczyłby z dinarem tym bardziej dinar rósłby w siłę.

Łatwo się mówi że FEDów można zawsze nadrukować. To znaczy w sumie można, tylko że równie łatwo świat może przestać je akceptować.

TomTom

"kredyt: 300 000 do spłaty 600 000

okres: 25-35 lat

i to się nazywa debilizm wtórny"

Wygląda strasznie z tym że nikt tego w takiej formie nie dostaje. Za to można dostać

kredyt na 300 000 o oprocentowaniu 3,5 % w skali roku. To to samo a jakoś łatwiej przełknąć bo przecież te 300 000 za 20 lat to już nie te same 300

abo

"Musi, bo u niego z wiaderka ciągle cieknie więc musi dolewać"

I o ile do tego "ideowego" wiaderka ze śrutu strzelano i dziurki malutkie,

to do tego "getinowego" z grubszego kalibru chyba ktoś pociągnął ;)

buffett

nie potrafił odłożyć 200 000 przez 15 lat a będzie potrafił odłożyć 600 000 :)

niebawem polacy będą mieć kuku z izraela jak nam walutę spuszczą w kanał

Kikkhull

3r3

Od razu Wam podpowiem rozwiązanie - jeśli waluta jest pieniądzem (takim jak złote franki) to spróbujcie umorzyć złotego franka, aby mi się nie udało nim zapłacić i dla porównania umorzcie jakieś zaobowiązania - powiedzmy emerytalne i spróbujcie je mimo umorzenia wyegzekwować na bazie ich samowykonalności. Bo pieniądz jest samowykonalny - JEST bezwarunkowo a nie może być, chyba, czasem, w wyniku i inne takie.

I od razu podam odwrotność - przy braku podaży złote franki przenoszą wartość w czasie aż podaż wróci, niewykonane zobowiąznaia emerytalne w postaci waluty odłożone na później przez niedopieszczonych emerytów nie zapewnią wnukom niczego, bo one będą miały już inne waluty - co wynika z praktyki^^

Głupio się zapytam - mając możliwość zrabować skrzynię z 500eurówkami i tak samo ciężką ze złotem, ale wiedząc że być może dopiero za 25 lat będzie można wykopać trofiejne i skonsumować - którą byście wybrali?^^

W której są prawdziwe pieniądze?

@toleknom

"Sęk w tym, że to nieprawda, ponieważ dług państwowy nie ma realnego przełożenia na zadłużenie prywatne."

Wyśmienicie - to niech państwo i samorządy tego państwa natychmiast spłacą wszystkie zobowiązania wobec firm oraz wyłożą "kapitał emerytalny" z odsetkami ubezpieczonym^^

Nie żałujmy sobie - uregulujemy zobowiązania prywatne tymi kwotami skoro to żaden problem.

Jeszcze rozkradzione majątki niech zwróci i w ogóle będzie cudnie^^

"Zróbcie sobie taki eksperyment myślowy"

Po co myślowy? Wszyscy z tego państwa wyjedziemy^^

Tyle że ostatni to eszelonem na Kamczatkę.

"Poza tym, nie wiem jak jest w Grecji, ale idzie się do sądu, wygrywa sprawę, tytuł egzekucyjny i windykuje dłużnika, o ile jest z czego. A myślę, że państwo zawsze będzie z czego windykować..."

To zwindykuj carat i ZSRR^^

@eng

Jest to zerowa rezerwa cząstkowa, ale u @bmena jest zgraja intelektualistów rozwiązujących nieistniejące problemy, a nie robiących kasę. Dużo im się wydaje, a w portfelach posucha. Jakby się na tym znali to nieraz by w obrocie prywatnym wygenerowali własne kredyty.

@xoni

"Faktycznie, lepiej żyć z dodruku, chwaląc zadłużające się rządy, a jak nadchodzi czas spłaty to lepiej opuścić kraj zostawiając spłatę "umysłowym amebom", które biorą każdą pracę z pocałowaniem ręki, bo na ich miejsce jest pełno chętnych. "

Jest i głos rozsądku^^

"Oczywiście sobie kpię, ale troska mnie ogarnia o czasy, jak już nie będzie gdzie wyjechać i wtedy co? "Global reset"? "

Wtedy wysiedlimy pozostałych do krainy wiecznych, ujemnych stóp procentowych.

@greg240

"Podsumowujac to nie strefa euro ma problemy tylko krol dolar, bo to amerykance musza sie postarac dostarczyc cos wartosciowego

co my europejczycy zaakceptujemy za fedowe papierki, musza sie postarac cos nie shitowego wyprodukowac,"

Obawiam się że mogą po raz trzeci wyprodukować wojnę w kontynentalnej Europie i ją wygrać - jak zawsze^^

To im zawsze wychodzi.

@rygar

"Ja preferuje system oparty na dobrowolnej interakcji podmiotów."

Niewolnik jest przedmiotem^^

Niewoli się z dobrej woli, aby zadbać o swoich kosztem obcych.

Długi władzy spłacasz pod przymusem - tu żadnej dobrowolności nie ma.

Twardy pieniądz ogranicza konsumpcję. Konsumpcja musi być ograniczana aby istniały "pełne półki w kslepach" - przecież to żaden problem wszystko redystrybuować, tylko ile się przy tym zmarnuje i gdzie i za ile kupisz jak będziesz potrzebował?

Będziemy pisać uznaniowe podania o prawo ciągnienia kto potrzebuje bardziej danego przedmiotu czy usługi? No to już tak mamy z dotacjami i jakoś to nie tryska dobrobytem.

"Twardy pieniądz ma to do siebie, ze jak w koncu zdecydujesz se go wydac, to go tracisz i nie ma opcji dodrukowania i zycia wiecznie na szczycie. Predzej czy pozniej wydasz (nawet na cele charytatywne jak masz fantazje), bo czas zycia jest skonczony, bo priorytety sie zmieniaja etc. "

Otóż nie^^

To jest błąd postrzegania zmaterializowanego udziału w redystrybucji w postaci środka utrudniającego sfałszowanie.

Ludzie się na to nabierają, ale władza nie dlatego może dokonywać emisji "bez końca", że ma tyle dóbr, tylko dlatego że może przymusić innych do oddania tego co już wypłaciła^^

" Opłata za zuzywanie lokalnych wspolnych zasobów (woda, kopaliny, powietrze, dostep do morza etc)"

Co wspólne? Jakie wspólne? To jest moje! Oddawaj powietrze!

"mamy zdolnych polityków, perpetuum mobile wynaleźli ;D "

Się obudzą jak przy naprawie kotła im przyślą rachunek za prąd z agregatu do tej usługi - będzie taka przekładka z ropy przez generator że węgiel przestanie być kopaliną i zostanie przemianowany na zanieczyszczenie^^

@Krzysztof1975

No widzisz - zupełnie normalny jesteś.

@Mengiz

"Ludzie nie kupują złota chyba że pierścionek na palec. Po co komu kawałek złomu jak można mieć cyfry na koncie. "

Po co mi cyfry na koncie skoro nie mogę za nie kupić tego co chcę, a za gotówkę mogę?

@Bodek

"Mając na uwadze koszty społeczne to zrobiono. Wiadomo jak developerka siądzie będa kłopoty. "

Ty nikomu krzywdy nie zrobisz, a z deweloperką bywa inaczej - lepiej się słuchać i płacić.

@Konrad

A i na tacę da się zebrać^^

@polisch_wealth

Twoje konto w Thaibanku okazało się wadliwe, odesłali, ale skasowali 50ojro kosztów.

Wsparłeś bankowego systiema swoim żartem za 51,5ojro łącznych opłat. Wstydź się^^

Ostatnio modyfikowany: 2018-12-14 20:48

abo

"Głupio się zapytam - mając możliwość zrabować skrzynię z 500eurówkami i tak samo ciężką ze złotem, ale wiedząc że być może dopiero za 25 lat będzie można wykopać trofiejne i skonsumować - którą byście wybrali?^^

W której są prawdziwe pieniądze? "

Widzę 3r3, że już nawet Ciebie doprowadzili do sytuacji, w której rozdajesz zadania w stylu pokoloruj drwala :)

Mengiz

"nie potrafił odłożyć 200 000 przez 15 lat a będzie potrafił odłożyć 600 000 :) "

Co innego iść jak koń po łące samopas a co innego z zaprzęgiem, w którym woźnica może przywalić.

rygar

"Głupio się zapytam - mając możliwość zrabować skrzynię z 500eurówkami i tak samo ciężką ze złotem, ale wiedząc że być może dopiero za 25 lat..."

Manipulujesz ;)

to ja pokoloruje drwala:

"mając możliwość zrabować skrzynię z 500eurówkami i tak samo ciężką ze złotem, ale wiedząc że byc może mam tylko 1 rok życia przed sobą..."

"mając możliwość zrabować skrzynię z 500eurówkami i tak samo ciężką ze złotem, ale wiedząc że być może mam tylko 2 dni na wykorzystanie zdobyczy..."

""mając możliwość zrabować skrzynię z 500eurówkami i tak samo ciężką ze złotem, ale wiedząc że być może mam mozliwosc zamiany tych euro na zloto..." (waga skrzyn taka sama :) - 1 banknot okolo 1grama)

to co wtedy jest prawdziwym pieniądzem?

Powtarzam, wszystko moze byc pieniadzem; fajki, sznurówki, muszelki a nawet waluta

po co Ci skrzynia złota jak sie jedną noga nad grobem stoi, sam pisales ze smaki i kolory juz nie te.

szachmacik;p

Ostatnio modyfikowany: 2018-12-14 21:26

buffett

trafiłeś w sedno. nie pomyślą, że jak inflacja będzie 20% to wibor będzie 25...

bank tak straci na inflacji jak świnia zobaczy niebo. najwyżej kowalski nie odda 600 000 tylko 2 000 000

3r3

"to co wtedy jest prawdziwym pieniądzem?

Powtarzam, wszystko moze byc pieniadzem; fajki, sznurówki, muszelki a nawet waluta

szachmacik;p "

Błądzisz, ale wyprowadzę Cię z błędu.

Odpowiedzią jest PGR - oto porządek bez miłosierdzia.

Największą radością jest palić, więc najlepszą walutą nieśmiertelna chwała wielkiego zdobywcy i niszczyciela. Nie mamy w zbiorowej pamięci i zapisach dawniejszych herosów niż wielkich wodzów, którzy puścili z dymem świat kreśląc globus od nowa. Nic innego nie jest warte pamięci.

Drugą z radości jest gwałt - przymuszanie ludzi do czynów jakich by bez stresorów się nie dopuścili.

I dopiero na końcu jest rabunek - mogą być sznurówki jako trofeum wskazujące na stłamszenie ich wytwórcy.

Ja nie wierzę jak @gruby w jakieś tam emerytury i błogą starość - wiem że będę upadał i podnosił firmy aż kiedyś mnie to wykończy (padnę na zawał choćby), ale do końca moich dni będę szturmował szklaną górę i zginę podnosząc moich potomków by mieli choćby krok bliżej szczytu.

Dlatego właśnie lepiej jak wszyscy się nawrócą na porządek miłosierdzia to jakoś się dogadamy, bo mamy alternatywy i bardzo nas one kręcą. I może wcale nie szukamy porozumienia.

Nie masz podejrzenia, że cała koncepcja "kapitalizmu" jest tylko po to aby jakoś zracjonalizować żądze i wcale nei chodzi o kasę? A o gwałt i pożogę?

No bo przecież nie o dobre uczynki?

Co jest walutą gdy stykasz się z poszukującym bohaterskiej śmierci obcokulturowcem?

Szachmacik?^^

Tak się właśnie zmienia płaszczyzny, tylko że mnie za to płacą.

@Faust

"Tymczasem Wy mówicie, że coś zje inflacja i to Wy wyruchacie bank. "

No też od tego zacząłem po czym naiwniaki po opowieściach @bmena zaczęli wykładać teorię rabunku.

Chąśnikowi^^

Ostatnio modyfikowany: 2018-12-14 21:39

polish_wealth

@ lubię kiedy Dante dobierze pary walutowe :)

Ostatnio modyfikowany: 2018-12-14 21:53

rygar

"Największą radością jest palić, "

dla mnie największą radością jest tworzyć, bo ja kreatywna jednostka i mam kompulsywną potrzebę tworzenia czegos z niczego.

szachmacik, bo pokazalem ze miarą prawdziwosci pieniadza nie jest jego zdolność do przenoszenia wartosci 25 lat do przodu. Jesli chcesz 25 lat do przodu to owszem, zloto bedzie najlepsze (albo dzieci), a jesli potrzebujesz cos na teraz, to zloto jest barbarzynskim reliktem. Bułki na rogu za krugerrandy kupujesz?

"Nic innego nie jest warte pamięci."

No paczpan, a wielu np bardziej Jezusa czy Kopernika pamięta i ceni, niz Gengis Khana. O, mamy tutaj polish_wealth; czy on Twojego Pana Stadnickiego bardziej ceni, rycerza nad rycerze, czy Matkę Boską?

" Co jest walutą gdy stykasz się z poszukującym bohaterskiej śmierci obcokulturowcem?"

kulki do AK47

ale Ty byś go chyba złotem przekupywał, bo to jedyny prawdziwy pieniądz...

Ostatnio modyfikowany: 2018-12-14 22:03

3r3

"Bułki na rogu za krugerrandy kupujesz? "

Nie wiem skąd się biorą bułki, ale moje dochody biorą się z moich wydatków.

Część moich wydatkach jest w złocie, ponieważ złota pragną moi chąśnicy.

"szachmacik, bo pokazalem ze miarą prawdziwosci pieniadza nie jest jego zdolność do przenoszenia wartosci 25 lat do przodu"

Nie - pokazałeś jedynie, że nie kalkulujesz jak stary sukinsyn. Być może jeszcze tego nie robisz, ale na naukę czasem bywa za późno^^

"No paczpan, a wielu np bardziej Jezusa czy Kopernika pamięta i ceni, niz Gengis Khana. "

A ilu jeszcze nosi portrety Che, Stalina i wcina wafelki po Adolfie^^

@polish_wealth

Nie cały burbonik, ale na zły cel. Bo nie mój^^

Rados

Kiedyś i ta strona pójdzie do piachu, jak zarobmy.se, i co wtedy?

rygar

" Nie - pokazałeś jedynie, że nie kalkulujesz jak stary sukinsyn. Być może jeszcze tego nie robisz, ale na naukę czasem bywa za późno^^ "

bloga zamknałes i za krótko w nietzsche-owską otchłań spoglądałem :D

Ostatnio modyfikowany: 2018-12-14 22:07

3r3

"bloga zamknałes i za krótko w nietzsche-owską otchłań spoglądałem :D "

Planujemy reaktywację jeśli czasu będzie dość. Będziemy dalej uświadamiać potępionych że to tutaj to już piekło i te długi to mają za karę^^

Oczywiście ja tak tylko weekendowo teraz.

Ostatnio modyfikowany: 2018-12-14 22:10

xoni

"Jedyne osoby, którym jestem coś winien to moi rodzice"

No widzisz, a ja nie chcę, żeby moją emeryturę sponsorowały moje dzieci. Chcę, żeby to zrobił anonimowy dłużnik. I jestem też w stanie zapłacić jakiemuś aparatowi ucisku aby ten dług wyegzekwował, uważasz, że nie mam takiego prawa?

Nie chodzi nawet o to czy to emerytura państwowa, czy jakiś prywatny fundusz, ma działać i tyle. I nie chodzi tylko o długoterminowe obligacje, ale nawet o taki dług o niezdefiniowanej zapadalności jak banknot. Tak niektórzy widzą pieniądz i dlatego BTC dla nich (nawet tu obecnych na forum) jest wart zero, a złoto ma tylko wartość jubilerską.

Nie jestem hipokrytą, nie jestem z systemem ani przeciw niemu. Nie mam pomysłów na ulepszenie obecnego systemu, ani nawet nie jestem w kilku procentach tak mądry jak satoshi aby wymyślić coś innego. Zarabiam zarówno na systemie jak i na ruchach przeciw niemu. Moim zdaniem trzeba widzieć obydwie strony medalu i stąd zajmuje czasem różne strony w dyskusjach :)

Lech

Polska oczywiście nie miała dostępu do kapitału i takich szans , ale ostatnie 25 lat teoretycznie mogła dogonić czołówkę Europy , tyle że nie ma pomysłu ,a kasę ładuje w słomiane misie , ekologię i konsumpcję ,a nawet jak w energię to nie możemy z kredytu elektrowni wodnej budować bo by za dużo zarabiała , tylko mamy co najwyżej retencyjny zbiornik stawiać i spalarnie śmieci do których trzeba dopłacać kilka razy tyle, ewentualnie jak już to za kredyt importować wiatraki i też do takiej energii dopłacać. .

Ostatnio modyfikowany: 2018-12-14 22:15

rygar

"No widzisz, a ja nie chcę, żeby moją emeryturę sponsorowały moje dzieci. Chcę, żeby to zrobił anonimowy dłużnik. I jestem też w stanie zapłacić jakiemuś aparatowi ucisku aby ten dług wyegzekwował, uważasz, że nie mam takiego prawa?"

prawo masz bo takie obenie obowiązuje. Jesli pytasz czy to 'moralne' - nie (w swietle norm chrześcijaskich - podmiotowosc jednostki etc). Jesli musisz zatrudnić aparat przemocy aby Ci nagonił kasę do kieszeni, to znaczy ze nie jest to w interesie ofiary tego rabunku (w przeciwnym razie nie bylaby potrzebna przemoc). Ale medal za sluszną postawę dostaniesz od 3r3 ;D

Ostatnio modyfikowany: 2018-12-14 22:27

easyReader

żeby inflacja zjadała kredyt (mówię o normalnych kredytach, złotówkowych a nie spekulacjach na kursach walut) jest potrzebne tylko jedno: by jego oprocentowanie (składa się ze zmiennej stopy WIBOR i STAŁEJ, określonej w umowie kredytowej marży) przez dłuższy czas było niższe od realnej inflacji. I jest to całkiem możliwe przy obecnej globalnej (jak i lokalnej ;-)) polityce niskich stóp BC.

Przykład z życia: kredyt wzięty w 2006 oparty na WIBOR 3M +1 p.p. marży, oprocentowany w 2016-2018: 2,68%. Realna inflacja, jak tu wszyscy zgodnie głoszą: 7-8%.

@pecet, dwie uwagi do Twojego rzepa-coina

1)jajka "lokalny rolnik wolny wybieg" - to produkt mocno niszowy, którego podaż raczej spada a na który popyt mocno rośnie. Tym bardziej w wielkim mieście (Kraków). Nie zdziwię jak za parę lat 10 szt. takich jajek będzie w dużych miastach osiągało ceny 14-16 zł, bo coraz więcej ludzi chce jeść zdrowe jedzenie, a nie "plastik".

2) dzienny bilet jazdy MPK - jaki sens ma tu wstawianie ceny, którą ustalają panowie urzędnicy, czy tam radni. Mogą ustalić równie dobrze 0 zł jak i 50 złotych, i tak to nie ma większego związku z realnymi kosztami funkcjonowania komunikacji miejskiej (btw: moim zdaniem cena powinna wynosić 0 zł skoro tak zaciekle walczymy ze smogiem i korkami).

Ostatnio modyfikowany: 2018-12-14 22:23

3r3

"Niemcy po II WŚ w pięć lat odbudowali potencjał z przed wojny ,a po 10 latach już byli w czołówce świata oczywiście dzięki kredytom i podziałowi rynku pracy. "

A nie przypadkiem zabezpieczeniu w złocie jakie nakradli w czasie wojny?

A to trzeba robić tak jak Niemcy.

rygar

" Oczywiście ja tak tylko weekendowo teraz. "

jak się rpis będzie nogamy i rencamy zapierał ze nie, to ja od biedy moge sie zająć jakimis htmlami, email podalem wyzej

alitebelen

Nie do mnie ale skrobnę. Ważne są tylko emocje. A największe emocje wyzwala wojna. Ona nas pochłania. Gdy raz użyjesz broni stanie się twoim mózgiem, nie tylko narzędziem. To juz nie ty działasz, lecz twoja broń. Wojna bywa czymś niewyobrażalnie atrakcyjnym i ekscytującym. Udział w niej, nawet krótki zmienia płaszczyznę odniesienia. Wyostrzenie zmysłów jak nigdy przedtem. Dlatego uważam, że na naukę nigdy nie jest za późno.

@Faust a chce wiedzieć co nie wiem i co mi się pie...oli w mojej starczej narracji.

Jeśli tego nie wiesz, to jest duża szansa na naukę w nadchodzących chwilach. Bo czym jest rzeczywistość, jak nie tylko chwilami świadomości nadchodzącymi po sobie w teraźniejszości. Życze więc jak najwięcej tych ulotnych chwil przeżywanych na pełniej świadomości, a nie spania z odkrytymi oczami.

rygar

"Wojna bywa czymś niewyobrażalnie atrakcyjnym i ekscytującym. Udział w niej, nawet krótki zmienia płaszczyznę odniesienia. "

brzmi jak wstęp do ksiazki o PTSD :D

Ostatnio modyfikowany: 2018-12-14 22:51

Putrapolski

Prawdopodobnie nie zdajesz sobie z tego sprawy, ale nie odpowiedziałeś na żadne pytanie, które Ci zadałem. Starasz się rzucać ironią, ale nie odnosisz się do meritum. Napisałeś totalne bzdury. Ja Ci wyłożyłem argumenty, a Ty zmieniasz tematy i nadal lecisz w swoje bzdury.. Skąd się biorą tacy ludzie jak ty? Potrafisz rozmawiać na argumenty?

Ostatnio modyfikowany: 2018-12-14 23:32

xoni

Mając do wyboru dwa społeczeństwa, to które emituje walutę z aparatem ucisku choć trochę gwarantującym mi, że jak będę stary i niedołężny to wykona umowę spłaty długu, jak i takie bez tej gwarancji to bym chyba wolał tą walutę z gwarancją. To drugie społeczeństwo raczej uważałbym za niechrześcijańskie, oszukujące niezdolnych już do produkcji. Gdyby mi się przytrafiło nawet w takim drugim żyć to pewnie nie dawałbym z siebie za wiele, bo i tak nie miałbym gwarancji zwrotu. Złoto czy też np. BTC z kolei też mnie nie urządza, bo bez aparatu przymusu zawsze mogą zamienić walutę na inną anulując obecne długi.

Putrapolski

@gruby

"Polska gospodarka to rolnictwo+lasy+meble+skóry+montownie+kopalnie kilku minerałów. Prowadzenie działalności kredytowej w gospodarce o takim profilu czyni całą działalność kredytową "sub-prime". W tym kontekście masz rację, powinienem był uzupełnić wypowiedź: w Polsce nie tylko wszystkie kredyty są sub-prime, cały sektor bankowy też jest sub-prime bo gospodarka jest sub-prime. Państwo też zresztą jest "sub-prime", podobnie jak i politycy. "

-------

Ty żyjesz w Polsce? Skąd bierzesz informacje o Polsce? Ile masz lat, żeby takie głupoty wypisywać? Wszystkie kredyty sub-prime? Czas się obudzić gruby.

Tylko tym razem fajnie by było, jakby gruby odpowiedział, bo mam wrażenie, że się gubisz w loginach

rygar

"To drugie społeczeństwo raczej uważałbym za niechrześcijańskie,"

istotą cywilizacji chrzescijanskiej jest wolnosc jednostki oraz idąca z tą wolnością w parze odpowiedzialnosc za swoje czyny. Skoro potrzebujesz zabezpieczenia na starosc, to wtedy wykupujesz ubezpieczenie prywatnie i tyle. Aparat przemocy powinien ekzekwowac naleznosci ubezpieczyciela wobec Ciebie, a nie golic z kasy kazdego przechodnia. Jesli chcessz ograniczyc ryzyko to robisz to samo co my tutaj wszyscy - dywersyfikacja.

>"pewnie nie dawałbym z siebie za wiele,"

dawałbyś bo:

- nie mialbys wyjscia, nikt nie dodrukuje z powietrza, i po prostu robilbys to co reszta (i tak bylo od tysiacleci)

- dostawalbys do łapy twardy pieniądz, taki, za którym warto się pochylić i pomęczyć, bo daje poczucie bezpieczenstwa i mozliwosc akumulacji kapitału bez posredników i ryzyka z tym związanego.

Trudno tutaj rozwazac, bo od 100 lat panuje de facto reżim fiat, nie wiemy jak funkcjonowałby system hard currency w połączeniu z obecną technologią (w tym równiez ta ktora słuzy aparatowi przemocy), mozemy tylko gdybać. Szwajcaria trzymała się najdłuzej, ale ich bogactwo nie wynika wyłącznie z długotrwałego pegu do złota, ale z kilku innych rzeczy również (bezpieczenstwo geograficzne i system polityczny chyba jednak sie bardziej liczą niz peg).

W obecnym systemie aby stac się jego częscią idziesz do banku, tworzysz obligację (obietnicę że bedziesz porzadny obywatel i zwrócisz) i sprzedajesz ją bankowi za swieżo wydrukowany kesz. W systemie HC musisz się wkupić pracą. System fiat po jakims czasie ma mnóstwo obietnic bez pokrycia, a system hard currency moze zostać wyssany z płynności której nie mozna uzupełnic, oba maja wady

Ostatnio modyfikowany: 2018-12-14 23:56

Flex

I naprawdę masz nadzieję, że ktoś odpowie na tak idiotycznie postawione pytania?

Ile masz lat, żeby takie idiotyczne pytania zadawać?

Albo inaczej, o ile mniej idiotyczne pytania (?) musisz zadać, żeby ktoś potraktował cię poważnie?

alitebelen

W uja lece z wami. Jestem małym, niskim grubasem ( Prawie takim jak Nadszyszkownik hehehe), co swiata zza okna nie widział.

I tego stanu rzeczy pilnuje, bo jak to się mówi? Niech sobię przypomnę..

Zanim gruby schudnie to chudy zdechnie

Także tyjcie i niczym się nie przejmujcie, bo życie to tylko gra, nie ma się co obrażać

Ostatnio modyfikowany: 2018-12-15 08:22

3r3

Przy sensowności kredytu zawsze pozostaje pytanie od kogo ma pożyczyć dysponent większości zasobów jeśli umyślił sobie wielokrotną ekspansję. Od kosmitów? Kto mu dostarczy zasoby, które nie istnieją niezależnie od tego ile by sobie dopisał na koncie?

Gospodarka planety jest na razie autarkią, a rozpatrywane tu kwestie "nieistotności zobowiązań publicznych" czy abstrakcyjności kwot do spłaty dotyczą redystrybucji (okradania siebie nawzajem). Jeśli natomiast pójdziemy na technologiczny frontier to tam nie ma kogo oprotestować że nam nie pożyczy bo jest świnią - tam jest pustka. I jakoś inaczej ją zapełniamy - bez kredytu dokonujemy ekspansji.

To taki techniczny problem, kiedy okazuje się, że na rynku nie istnieje technologia, która nam jest potrzebna i pozostaje ją sobie wystrugać w R&D, czyli tak obrazowo - masz kontakty po "garażach" to pojedź i coś wykombinuj.

Kredyt bierzemy w jednym, jedynym wypadku - kiedy akurat taniej dostępne jest coś niż jakby to sobie sami z banana mieli wystrugać. No po prostu komparatywnie nam to zrobią i jeszcze podrapią po plecach - to możemy ich też podrapać.

Patrioci mają z tym problem, bo w polityce jak każą robić zdradka za obietnicę przysłania wojska racjonalnym pozostałoby się samodzielnie uzbroić i pokazowo przetrzepać skórę w jakimś małym konflikcie granicznym komukolwiek słabszemu.

@Putrapolski

Nie wyłożyłeś na jednego pliku argumentów @Bodkowi. Tak sobie tylko coś pozmyślałeś.