Niemiecki sektor bankowy notuje poważne straty

W ciągu ostatnich trzech miesięcy, straty w niemieckim sektorze bankowym wyniosły 21 mld euro. Przełożyło się to na kolejne spadki ich notowań, po odbiciu, które zaczęło się w lutym. Straty w sektorze bankowym nie są już niczym nowym. Należy jednak spojrzeć na szerszy kontekst obecnych wydarzeń. Silne osłabienie handlu międzynarodowego przełożyło się na mniejsze przychody niemieckich przedsiębiorstw, a to z kolei pomniejsza wpływy z podatków i nadwyżkę z eksportu tego dużego i wyjątkowo stabilnego kraju w UE. Sytuacja zatem staje się coraz bardziej niebezpieczna, zwłaszcza dla Polski, która w produkcji przemysłowej jest de facto niemieckim podwykonawcą.

Kolejnym, dużym zagrożeniem dla Niemiec jest ogromna ekspozycja na derywatach Deutsche Banku, wynosząca około 10-krotność PKB całej UE. Jak długo tak duża pozycja w najróżniejszych instrumentach przynosiła zysk netto, mało kto zwracał na to zagrożenie uwagę. Ostatnio jednak dobra passa odwróciła się od Deutsche Banku, gdyż ten wyprzedaje swoje pozycje w credit default swaps (zakłady na bankructwo instytucji, na którą opiewa kontrakt) JPMorganowi, Citigroup i Goldmanowi, o wartości 1,1 bln $. Co ciekawe, robi to w momencie, gdy swapy te w końcu zaczęły drożeć w przeddzień kolejnej odsłony kryzysu finansowego. Najwyraźniej, największe banki w USA przewidują swoje problemy z płynnością i korzystając z okazji, zabezpieczają się, zanim pozycje w CDS-ach jeszcze wzrosną. Nie bez znaczenia są również dodatkowe regulacje nałożone na handel swapami, które uczyniły ten segment mniej dochodowym.

Poważne problemy we włoskich bankach

Banco Popolare i Banco Popolare Di Milano mają w swoich bilansach 360 mld euro złych kredytów. Pod pojęciem złych kredytów rozumiemy wszystkie zobowiązania: odpisane, restrukturyzowane, o obniżonym standardzie lub przewyższające wartość zabezpieczenia. Oba ww. banki wymagają szybkiej pomocy wskutek problemów z płynnością. Także inny włoski bank: Banca Carige, również popadł w tarapaty. EBC uzależnił swoje wsparcie od przedstawienia planów jego restrukturyzacji. Do porozumienia nie doszło i Włosi muszą szukać pomocy na własną rękę, pozyskując kapitał wśród innych banków, bądź inwestorów indywidualnych. Jest to bardzo ciekawe posunięcie EBC. Dla każdego kto nadzoruje system bankowy, musi być oczywiste, że w obecnej sytuacji jest po prostu niemożliwe, aby znaleźć 360 mld euro wśród indywidualnych inwestorów.

Mamy tutaj wyraźny dowód na to, że skończył się złoty czas dla instytucji finansowych. Banki centralne doskonale wiedzą, że nie dadzą rady wyratować wszystkich, więc proces eliminacji słabszych przedstawicieli sektora zaczął się na dobre. Sprawa włoskich banków zapewne zakończy się podobnie jak portugalskiego Espirito Santo. Podmiot podzieli się na dwie części – jedna z najgorszymi aktywami, a druga z resztą. Rachunek poniosą akcjonariusze, posiadacze obligacji (w większości zapewne fundusze emerytalne) i państwo (czyli podatnicy).

Rosja wyprzedaje swoje aktywa krajom BRICS

Niskie ceny surowców mocno uderzyły w Rosję. Informacje o problemach w jej bilansie są świetnie maskowane przez medialną propagandę, ale czyny są ważniejsze niż słowa. Trzy indyjskie firmy inwestujące w wydobycie ropy: Indian Oil, Oil India Ltd oraz Bharat Petroleum, kończą współpracę z Arabią Saudyjską na rzecz Rosji. Rosneft sprzedaje część pola naftowego Tass-Yuriakh za 1,3 mld USD, by sprostać zobowiązaniom względem rządu. Jest to dalsza część wyprzedaży. Rok wcześniej, BP zakupił swój udział za 750 mln USD, a kolejne części Tass-Yuriakh są już wydzielone pod następne transakcje.

Oprócz odsprzedaży krajowych zasobów, Kreml dał Chińczykom zielone światło na zakup rosyjskich banków. Na taki przywilej nie mają co liczyć instytucje z krajów zachodnich, gdyż Putin do tej pory nie zgadzał się na wyprzedaż instytucji z sektora bankowego. Oficjalnie ma to ułatwić transakcje między krajami oraz rozszerzyć zakres umów swapowych. Czy jednak są to jedyne tego powody?

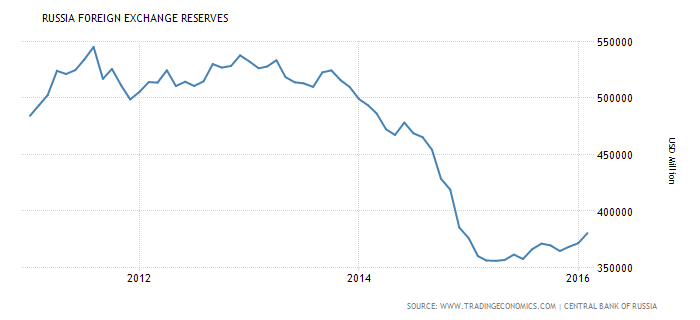

Mimo to, Kreml warto pochwalić za podejście do swoich rezerw walutowych. Po nieudanej próbie obrony kursu rubla, zaprzestano jego wyprzedaży. Historia nieraz udowodniła, że nie da się wygrać ze spekulantami. Kurs waluty musi znaleźć swój własny poziom ustalony przez rynek. Tani rubel spowoduje, że rosyjski naród zbiednieje, ale przetrwa, a rząd mając rezerwy, nie upadnie. W trudnych chwilach stabilność jest ważniejsza od życia ponad stan.

Powstała rosyjska agencja ratingowa o nazwie Analytical Credit Rating Agency (ACRA)

Każdy podmiot emitujący obligacje, który chce, by jego dług znalazł szeroką rzeszę kupców, musi poddać się ocenie agencji ratingowej. Sprawdza ona podstawowe wskaźniki danej instytucji, by oszacować prawdopodobieństwo jej upadłości. To od jej decyzji zależy, ile odsetek będzie płacić emitent od własnych obligacji. Amerykańskie agencje mają zatem wpływ na kondycję finansową kluczowych rosyjskich korporacji, na których opiera się budżet całego kraju. Jak duże ma to znaczenie, przekonał się ostatnio rząd PIS-u, gdy agencja Standard & Poor’s obniżyła Polsce rating.

Rosyjska ACRA ma służyć właśnie przełamaniu amerykańskiego monopolu na ustalanie ratingu kredytowego. Kreml postanowił, że każda zagraniczna agencja operująca na terenie Rosji ma publikować dane za pośrednictwem ACRA. Z tego powodu, 18 marca br. Moddy’s ogłosił, że przestał publikować rating rosyjskich firm. Sytuacja uległa zatem dość radykalnej zmianie i trudno teraz jednoznacznie powiedzieć, czy jest to zmiana na lepsze. Najważniejsze jest zaufanie inwestorów do rekomendacji publikowanych przez ACRA, a na to agencja ta będzie musiała jeszcze zapracować.

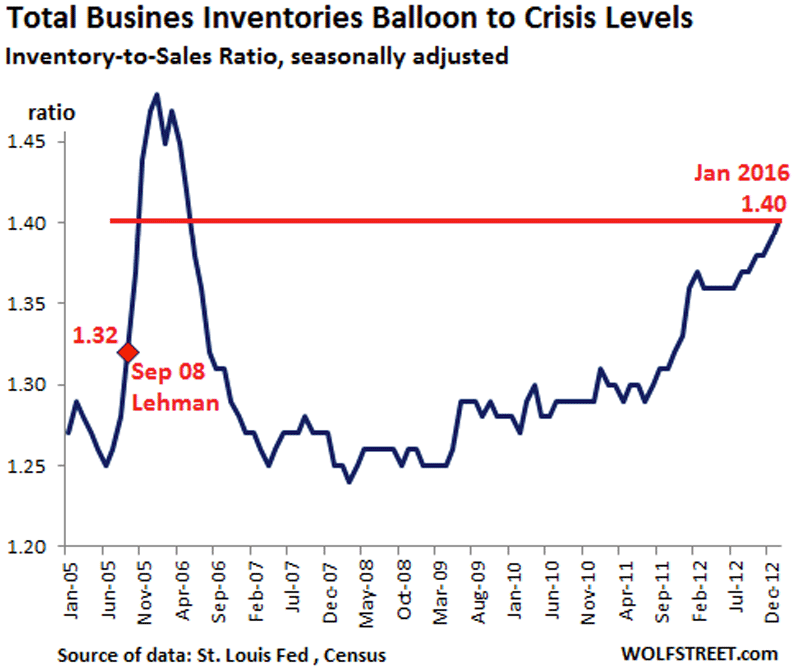

W USA ciągle rośnie ilość niesprzedanych produktów w przepełnionych magazynach

Spowolnienie gospodarcze objawia się m.in. tym, że firmy produkujące dobra nie są w stanie ich sprzedać. Możliwości nabywcze konsumentów spadają, więc przedsiębiorcy zostają ze swoim towarem w magazynach. Z danych za styczeń 2016 roku wynika, że wskaźnik zapasy/sprzedaż wynosi 1,4(!) Jest on znacznie wyższy niż w chwili upadku Lehman Brothers. Mimo że oficjalnie recesji w krajach rozwiniętych wciąż nie ogłoszono, to w wielu krajach rozwijających się recesja została już odnotowana.

Oprócz wskaźnika zapasy/sprzedaż, mamy również kurczące się przychody korporacji, które pomimo pogarszającej się sytuacji finansowej i wysokich wycen na rynku, nieustannie przeprowadzają buybacki (czyli odkupienie akcji własnych od inwestorów). Mamy zatem kolejny wskaźnik potwierdzający to, o czym mówimy już od dawna. Pomimo interwencji banków centralnych, światowa sytuacja gospodarcza nieustannie się pogarsza.

Subprime 2.0 – szaleństwo kredytowe trwa, tym razem w sektorze motoryzacyjnym

Po pęknięciu bańki kredytowej w 2008 roku pod zakup mieszkań, zmniejszono standardy przyznawania kredytów konsumpcyjnych, tym razem pod zakup samochodów. Wall Street, podobnie jak 8 lat temu, zarabia również na tej bańce. Kredyty są „przepakowywane” w najróżniejszego rodzaju produkty inwestycyjne i sprzedawane na całym świecie.

Subprime odpowiada obecnie za 35% rynku wszystkich kredytów pod zakup aut, wynoszącego około 1 bln USD. Pomimo wyraźnych podobieństw do ostatniej bańki i bardzo niskich standardów w przyznawaniu finansowania, oprocentowanie produktów stworzonych przez Wall Street waha się w okolicach 0,45%. Mamy zatem kolejny segment rynku, od którego może zacząć się krach, rozprzestrzeniający się na następne instytucje finansowe, powiązane ze sobą toksycznymi aktywami.

Świat odchodzi od dolara

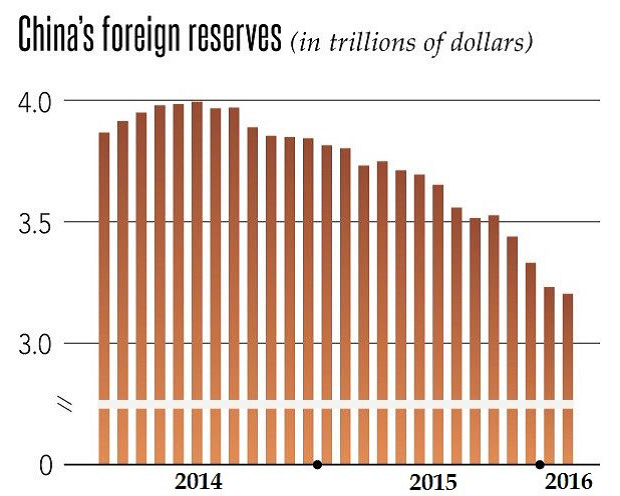

Chiny, jako największy posiadacz rezerw denominowanych w dolarze, coraz szybciej upłynnia amerykańską walutę. W ślad za Chinami idą kolejne kraje. Wbrew pozorom, największym wrogiem dolara nie jest dziś obawa o spadek jego kursu. Wręcz przeciwnie: gdy dolar umocnił się w 2015 roku i przebił nawet franka szwajcarskiego, koszty obsługi długu zagranicznego rynków rozwijających się mocno wzrosły. W momencie globalnego spowolnienia gospodarczego, nie dość, że spadły ratingi rynków wschodzących, to jeszcze zakup dolarów pod spłatę odsetek wzrósł o 20%. To spowodowało, że rządy wyprzedają rezerwy walutowe, byleby związać koniec z końcem i zapiąć budżet bez zbyt wysokiego deficytu.

Paradoksalnie więc – silne umocnienie się USD wyraźnie zaszkodziło jego statusowi jako waluty rezerwowej, pomijając nawet problemy, jakie obecna sytuacja przysparza gospodarce USA.

Źródło: asia.nikkei.com

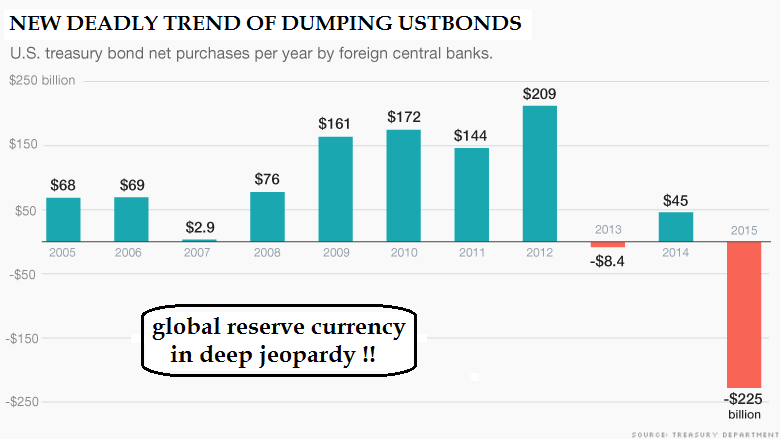

Gdy świat odchodzi od dolara, również obligacje amerykańskie są wyprzedawane. Mimo iż zagraniczne banki centralne sprzedają obligacje USA, jak wynika z poniższego wykresu, ich cena rośnie (rentowność spada). Dlaczego? Do gry musiał się włączyć kolejny duży gracz, który dodatkowo nie musi publikować informacji o stanie swojego bilansu. Podejrzenie padło na ESF, czyli amerykański fundusz stabilizacji walutowej, który został powołany do życia w 1934 roku przez departament skarbu USA. Jego statut jest o tyle wyjątkowy, że stan jego aktywów jest tajny. Teoretycznie, może on wchłonąć każdą ilość obligacji z rynku, jeśli tylko zostanie wsparty przez FED odpowiednio dużą kwotą. Mechanizm ten daje duże możliwości manipulacji kursem amerykańskiego długu.

Chińczycy przejmują kontrolę nad transportem rudy żelaza

Pomimo dużej nadpodaży żelaza na światowych rynkach i zapaści na Baltic Dry Index, Chińczycy nie próżnują. Trzy korporacje: COSCO Shipping, China Merchants Group oraz ICBC Financial Leasing, kupiły w marcu 30 statków transportowych Valemax. Mimo iż w marcu można było zobaczyć poprawę w transporcie morskim, daleko jeszcze do normalnych poziomów sprzed roku.

Pekin najwyraźniej próbuje wykorzystać kryzys i silne przeceny, do przejęcia kontroli nad transportem rud żelaza z Brazylii do Chin. W końcu, najlepszym momentem na zakupy jest właśnie czas, gdy „leje się krew”, a patrząc na fatalną sytuację firm transportowych, trudno nie odnieść wrażenia, że ten czas właśnie nadszedł. Jest to również dobry sposób na pozbycie się nadmiaru rezerw walutowych denominowanych w upadającym dolarze. Nic więc dziwnego, że Pekin robi to, przejmując po znacznie zaniżonych cenach surowce, które będzie można wykorzystać do przyszłej produkcji.

Niemiecki zakład reasekuracyjny Munich Re zwiększa swoje zapasy złota

Munich Re – to firma, która specjalizuje się w ocenie ryzyka i zabezpieczenia kapitału. Jej klientami są przede wszystkim zakłady ubezpieczeniowe. Działa w 150 krajach i zatrudnia 45 tys. pracowników. W związku z ujemnymi stopami procentowymi wprowadzonymi przez EBC, zarząd Munich Re zdecydował o powiększeniu swoich zapasów złota w celu lepszego zabezpieczenia kapitału.

Jest to bardzo wyraźny i znaczący znak o zmianie sentymentu do złota. Pomimo zainteresowania kruszcem ze strony krajów, takich jak Rosja, Chiny, Indie czy Kazachstan, cena złota pozostaje na podobnych poziomach. Gdyby pojawili się dodatkowi, duzi kupcy, tacy jak Munich Re, sytuacja mogłaby się szybko zmienić. Niemiecka firma, chcąc alokować chociażby 3% swojego portfela inwestycyjnego w złoto, musiałaby zakupić 225 ton tego metalu (czyli tyle, ile wynoszą całe rezerwy Kazachstanu – i dwukrotnie więcej niż rezerwy Polski).

Problem polega jednak na tym, że zamiast fizycznego złota instytucje kupują udziały w funduszu GLD. Teoretycznie, GLD opiera się o fizyczny metal, ale faktycznie, od lat drenuje się go pod rozliczenia kontraktów na comexie, przez co oficjalny stan rezerw jest zapewne mocno zawyżony.

Kraje rozwinięte mają przed sobą poważny problem z wypłacaniem emerytur

Nowy raport Citigroup wskazuje, że przyszłe zobowiązania rozwiniętych krajów zachodnich wobec obywateli w podeszłym wieku, wynoszą w sumie 78 bln USD. To brzemię jest absolutnie nie do udźwignięcia, zwłaszcza przy obecnym zalewarowaniu całego systemu finansowego. Jak dotąd, udawało się pieniędzmi emerytów ratować rynki finansowe, wciskając funduszom emerytalnym przewartościowane aktywa. Cały ten proceder skończy się więc tragicznie, gdy zabraknie płynności pod wypłatę bieżących świadczeń.

W Europie zobowiązania wobec emerytów wynoszą średnio 300% PKB. Tymczasem, rządy starają się podnosić coraz wyżej wiek emerytalny, by wyeliminować jak najwięcej osób podlegających świadczeniu. To jednak wciąż za mało i warto zdać sobie sprawę z powagi tej sytuacji. Również w Polsce w nadchodzących dekadach nie ma co liczyć na godziwe emerytury państwowe czy kupony z funduszy emerytalnych. Jedne i drugie znajdą się niedługo na krawędzi bankructwa, a osoby w wieku emerytalnym, w ten czy inny sposób zostaną przyparte do muru.

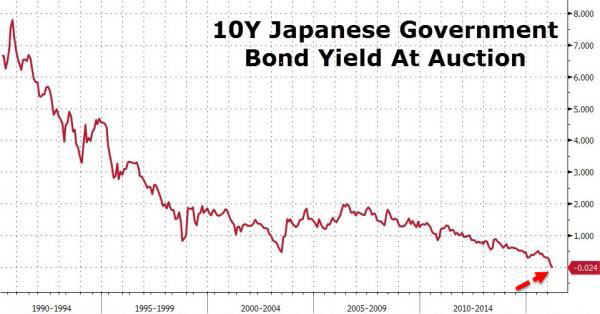

10-letnie obligacje Japonii po raz pierwszy z ujemnym oprocentowaniem

Po raz pierwszy w historii interwencje banku centralnego Japonii doprowadziły do sytuacji, w której 10-letnie obligacje skarbowe osiągnęły ujemną rentowność. Skupił on już z rynku około 30% wszystkich obligacji, wypaczając zupełnie ich wycenę rynkową.

Kraj, który jest zadłużony na około 250% PKB, ma problemy z zapewnieniem bezpieczeństwa w swoim sektorze energetycznym; ponadto, zmaga się z tragiczną sytuacją demograficzną i od dziesięcioleci nie może się wydobyć z nieustannej stagnacji, wymaga od inwestorów płacenia sobie za możliwość pożyczenia mu pieniędzy.

Źródło: schiffgold.com

Bonus – krótki film o srebrze

Na koniec chciałbym wam pokazać film Marka Dice’a, który bez powodzenia próbuje sprzedać na ulicy 100-uncjową sztabę czystego srebra za… 100 USD.

Zespół Independent Trader

Arcadio

Banksterka czy pejsaci to są kolokwializmy dla ludzi , którzy wiedzą o co chodzi.

Fakty są takie, że na świecie rządzi niezbyt liczna grupa ludzi. Ludzie Ci są potężniejsi od całych krajów. Aby zapewnić sobie władzę absolutną wdrażają NWO. Jest między nimi duża płaszczyzna porozumienia, więc stosunkowo łatwo im się dogadać. Spotykają się na forach typu Bilderberg.

Co do narodowości - nie ma tutaj reguły, aczkolwiek jest wyraźna nadreprezentacja ludzi narodowości żydowskiej. O ile na całym świecie Żydów jest ok. 30mln czyli jakieś 0,4% to wśród decydentów świata finansów, polityki i mediów jest ich kilkadziesiąt procent. Oczywiście Żydzi noszą nazwiska typowe dla krajów w których mieszkają, dlatego nie zawsze jest to oczywiste dla wszystkich kim są. Ciekawe jest to, że o ile w Izraelu większość Żydów to judaiści, to Ci z diaspory w większości są masonami i lewakami.

I tu dochodzimy do kwestii wyznania. Oczywiście kapitalizm wywodzi się z kręgów protestanckich i judaistycznych, ale to było kiedyś. Te kręgi wyznaniowe promują kapitalizm "sprawiedliwy", czy przynajmniej oparty na regułach. Zaś ludzie którzy sterują światem finansów i mediów nie mają żadnych zasad, oprócz swoich mrocznych reguł z pod znaku cyrkla. Chyba nie myślisz , że prezesem banku inwestycyjnego zostaje ktoś młody, zdolny, z wielkiego miasta ?

Co do Chin, oczywiście banksterka wywiera ogromny wpływ na Chiny, bo przecież Chiny nie są gospodarką zamkniętą, ale raczej "pejsatych" nie ma wśród decydentów Banku Chin.

Dontoh

Nie chodziło przypadkiem o 30%?

Karo

Religia i wywodząca sie z niej etyka ma ogromne znaczenie w finansach.

Żydzi maja inną etykę niż chrześcijanie. Dla Chrześcijan bliźnim jest każdy człowiek na świecie (religia uniwersalna) i mają nakazane czynić bliźnim tak samo jak sobie. Czyli nie wolno oszukiwać, wyzyskiwać itd.

Dla Żyda bliźnim jest tylko inny Żyd (religia plemienna). Żydowi Żyda nie wolno oszukać. Natomiast goj nie jest bliźnim i jego oszukać jest nawet wskazane (Talmud).

Poza tym Żydzi uważają się za naród wybrany (mesjanizm), co znaczy tyle, że uważają, że są przez Boga wyznaczeni do panowania nad innymi ludźmi.

Chrześcijanie uważają, że wszyscy są równi przed Bogiem a za prawo mają Dekalog. "Królestwo Moje nie jest z tego świata".

To wszystko ma jak najbardziej przełożenie na świat pieniądza.

admin

jacek.s

po pierwsze chylę czoła za bloga. Mam pytanie odnośnie BDI. Nie mogłem znaleźć, czy chodzi o pływanie surowców na wszystkich większych akwenach, czy tylko po naszym Bałtyku?

3r3

"Mam pytanie do ludzi ktorzy twierdza ze banksterka i pejsaci rule the world czy banksterka ma wplyw w Chinach."

Wywiad niezależny od Kuomintangu był budowany przez pejsatych, do dziś to służby powiązane na tyle, że Chińczycy budują izraelskie myśliwce.

Wywiad Kuomintangu był budowany za "Brytyjczyków" których szef "oczu korony" był wybranej narodowości.

Ale czy to ma związek z wpływami to nie jestem przekonany, nie ta skala, Chińczycy mają warstwy jak ogry i cebula. Do tego zachód prowadzą politycy, Rosję wywiad, Izrael wojskowi, a w Chinach rządzą biznesmeni - organizatorzy, którzy umieją kupić(!) lotniskowiec.

//============================

Cały czas dominuje narracja, że ten gigantyczny bail in nawisu inflacyjnego to ktoś chce nam zabrać oszczędności jakie mamy.

A to nie jest prawda, jesteśmy biedni.

Kredyt polega na transferze zapisów z przyszłości w teraźniejszość. W teraźniejszości się konsumuje, a w przyszłości zapłaci.

No i teraz jest ta przyszłość i będziemy płacić za dwa poprzednie pokolenia.

Uczciwie i zgodnie z umową pokoleniową. Geronty korzystają i należyimsię, a my mamy tyrać. Taka umowa - jednostronna :)

3r3

BDI

Not restricted to Baltic Sea countries, the index provides "an assessment of the price of moving the major raw materials by sea. Taking in 23 shipping routes measured on a timecharter basis, the index covers Handysize, Supramax, Panamax, and Capesize dry bulk carriers carrying a range of commodities including coal, iron ore and grain.

nick.tymczasowy

A co powiecie o IKE Maklerskim w BOŚ? Przynajmniej podatku nie trzeba od tego płacić.

Adrian T

Przewinął sie wątek Comexu. Ostatnio drastycznie spadły rezerwy fizycznego złota na tej giełdzie i dalej znikają. To ma związek ze wspomnianym tu wcześniej wzrostem ilości kontraktów na jedną uncję: 586 (sic!).

Czy ktoś badał temat i wie cos wiecej? Do czego to prowadzi? Czy to jest kolejna swego rodzaju bańka? Ostatnio rząd Kanady przyznał sie do pozbycia wszystkich rezerw złota.

igda

polecam książkę :

"Walc Wiedeński na Wall Street" M.Skousen

fragment:

...Fanatycy złota i inwestorzy wierzący w prawdziwy pieniądz zwykle są pesymistami i nieustannie spodziewają się,że tuż za rogiem czai się bessa lub krach.Gdy rynki finansowe zaczęły pikować pod koniec października 1997 roku ,moi czarnowidzący koledzy sprawiali wrażenie uradowanych."Bessa dopiero się zaczyna- przewidywał Gary North - będzie trwała około 10 lat".Adrian Day powiedział mi wtedy ,że rynek jest przewartościowany o 70 procent i że jest zadowolony z faktu,że trochę powietrza ucieknie z tej "bańki".Dug Casey od ponad dekady przepowiadał nadejście "większego kryzysu"."Może być gorzej,niż nawet ja sobie wyobrażam" - mówił mi.

... Od wielu lat kolekcjonuje książki pisane przez notorycznych pesymistów i mam już ich tak wiele ,że niedługo skończy mi się miejsce na półce.Niektóre z nich okupowały pierwsze miejsce na listach sprzedaży: (tu lista dziesiątek tych publikacji)

od 1993 słyszę o upadku $ ,USA i te strachy największe są wtedy kiedy raczej powinno się inwestować w WYBRANE firmy

uczciwi guru giełdowi mówią to co ja : nie wiem czy będzie hossa czy bessa i na jakich aktywach,w jakiej kolejności

Pablo

BenyRBH

wyglada na to, że odchodzi sie od ropy i byc moze Rothschild zwietrzyli juz koniukture albo siedza w tym dłuzej i teraz sie ujawnili pokazujac niejako kierunek działania dla reszty.

"Nazywa się Model 3, jest stosunkowo tani – lecz bez zubożenia technologii – i wszedł do historii zanim pojawił się na drogach. Tesla dostaje ponad sto tysięcy zamówień dziennie." Sto tysiecy nie pomyli się?

Inna sprawa że jesli długi maja być zlikwidowane za pomoca inflacji to dla krajów lepie sie zadłużać i za papierki budowac infraktrukture i przemysł. Moye PiS dosta jakiegos doradce z USA

rygar

zebrali chyba ze 130 tys zamowien.

Tesla to ślepa uliczka, nie ma dosć litu na Ziemi (a przynajmniej gego sensownych złóż) aby przestawić motoryzację na baterie litowe.

3r3

Tak jak piszesz z budowaniem przemysłu to wiele krajów zbombardowanych przez USA dało się nabrać. Najpierw zachęta do kredytu, a później wieczne długi i baty przy próbie wyjścia z zaklętego koła.

Na kredyt należy się zbroić, a później tym uzbrojeniem umorzyć długi razem z wierzycielami.

jacek.s

@BenyRBH Dla Tesli wąskie gardło to podobno podwykonawcy (więc może lit?), mają pod sufit zamówień do 2020.

supermario

Jakiś czas temu pojawił się na forum wątek , że biura maklerskie są znów przejmowane przez banki. Jakoś nie mogę sobie wyobrazić , że będą działać biura maklerskie w upadłych hipotetycznie bankach. Akcje nie są imienne czy mogą trafić do masy upadłościowej banku ? Możesz rozwinąć wątek ?

3r3

Lis wykupuje kurnik. Będzie wiedział które się aktualnie niosą. Szuler szefem kasyna. Banki będą miały komplet informacji o zleceniach drobnicy. Skasują rynek na ile zechcą.

Luk

Kazachstan w ostatnich latach kupuje złota więcej niż Turcja. Sprawdź najpierw dane zanim zaczniesz krytykować. Jeśli natomiast mówisz o zakulisowych zakupach podaj jakieś źródło lub chociaż opisz temat.

http://pl.tradingeconomics.com/kazakhstan/gold-reserves

http://pl.tradingeconomics.com/turkey/gold-reserves

Wątek comexu był już wałkowany w poprzednich prasówkach i sam w sobie nie ma większego znaczenia. Liczy się bardziej uwidocznienie problemu. Regulamin comexu stworzony jest w ten sposób, że nie ma możliwości by podstawić giełdę pod ścianą nawet jeśli ani jednej uncji w magazynach nie mieli.

redpill

Nawiaze jeszcze do poprzedniego artykulu Tradera ...

Poniewaz cenie sobie twoja opinie a zwlaszcza pragmatyzm

pozwole sobie bardziej obszernie uzasadnic dlaczego nie zgadzam sie z twoim przekonaniem

"@redpill narkotyki są nielegalne, broń, w niektórych krajach nawet odpłatne damy, a mimo to istnieje produkcja, obrót, rynek, wyceny. Czyli legalność nie jest dla gospodarki istotna. Jest to tylko kwestia formalna nad którą przechodzi się do porządku dziennego.

W systemie który opisałeś będą reglamentacje, na domy, na dzieci (w ChRL już były).

No to już wiesz po co będzie lewa kasa i PM - aby zrobić sobie na rękę."

Miejsce akcji Polska, rok 1953 tzw "wymiana pieniedzy"

Polska wladzunia (czytaj z nadania ze wschodu) zaordynowala

narodowi peczek nowych ustaw.

W telegraficznym w skrocie ...

Nie dosc ze wydymali (ten i byc moze kolejne kolokfializmy chyba mi odpuscicie) obywateli

na samej wymianie waluty to jeszcze ow obywatel dostal w pakiecie zapisy iz

handel walutami jest bardzo zly i dotkliwie karany a wisienka na torcie tego pakietu byl zapis

o zlocie. Za jego handel grozila KARA SMIERCI.

Na marginesie ... czy ktos posiada jakies dane z tego okresu ile rozpraw przeprowadzono

i ilu ludkow skazano i wykonano wyrok ?

Chyba nie powiesz mie ze kara smierci "Jest to tylko kwestia formalna nad którą przechodzi się do porządku dziennego."

Pije do tego ze trzeba miec naprawde duze cojones by handlowac czyms co moze

(w mysl obowiazujacego prawa) skonczyc sie wizyta u sw Piotra lub na dlugie lata za kratkami.

Przeciez wiekszosc tutaj komentujacych chyba nie zaryzykuje tego

nawet jak znajdzie sie nabywca/sprzedawca a premium za ryzyko bedzie niebotyczne.

Gdyby jednak znalezli sie jacys odwazni to zorganizuje sie kilka pokazowych procesow

zakonczonych stryczkiem lub kulka w potylice w zaciszu kazamatow z dala od oczu

i uszu gawiedzi. Przeciez jestesmy cywilizowani.

Napoleon twierdzil ze kazda wladza ktora opiera sie na bagnetach musi sie liczyc

z tym iz wczesniej czy pozniej te bagnety wbija jej sie w dupe.

Calkowita zgoda tylko gdy bagnety sa oczkiem w glowie wladzuni i sowicie je oplaca

to moze sie nimi podpierac bardzo dlugo. Oczywiscie kosztem reszty spoleczenstwa.

Np taka Korea Pn. pewnie pewnego dnia i tam zamordyzm sie skonczy lub zmaleje

ale nim to nastapi to uplynie wiele lat, jesli wogole.

Np w kolebce wolnsosci i swobod obywatelskich USA obywatele po decyzji Roosevelta

musieli czekac na mozliwosc handlu zlotem 41 lat (o ile dobrze pamietam) choc tam

karą za nie oddanie posiadanego złota była grzywa w wysokości

10,000$ (200,000$ w obecnej wartości pieniądza) oraz do 10 lat więzienia.

Czyli w najlepszym wypadku wnuki dostana jak nastapi odwilz.

Obecnie trwa walka z gotowka, ale chyba nikt nie ma watpliwosci ze walka ze zlotem

dopiero przed nami.

Pamietacie jak media jakis czas temu donosily iz Panstwo Islamskie / ISIS

bije swoj pieniadz. Czy byly to jakies miedziaki ? Nie.

Zlote monety. Przekaz jak dla mnie dosc oczywisty.

Terrorysci posluguja sie zlotem.

Co nastapi pozniej ? Niech kazdy dopowie sobie sam.

Zwlaszcza ze jak zapewne zauwazyliscie walka z tzw terroryzmem dopiero sie rozkreca.

To tak jak u Hitchocka wolno, malymi kroczkami ale z premedytacja napiecie (czytaj strach)

ciagle narasta by osiagnac moment kulminacyjny.

Za jakis czas na nikim nie beda robily juz zadnego wrazenia (moze poza rodzina ofiar) kolejne masowe

akty terroru. 130 ofiar w Paryzu, kilkadziesiat tu czy tam.

Musi nastapic kulminacja cos co wstrzasnie ludkami na calym swiecie.

Kto wie moze juz w czasie Dni Mlodziezy w Krakowie, albo w czasie mistrzostw w pilce kopanej.

Obym sie mylil.

Cos co podniesie poziom zamordyzmu do niespotykanego do tej pory poziomu.

Ludki same na kleczkach przyjda do wladzuni prosic by im zalozyla jeszcze bardziej

ciasny kaganiec i krotsza smycz w imie zapewnienia im bezpieczenstwa.

Jak w takich warunkach zamierzacie wykorzystac swoje ciezko zarobione i odlozone

na czarna godzine zloto ?

Gdy bedzie ono nie tylko calkowicie zakazane (byc moze pod grozba kary smierci)

ale rowniez z automatu stajecie sie terrorystami, ktorych kazdy ma obowiazek wydac / scigac.

Zachecam do zapoznania sie z wczesnym Greenspanem i tym co mial do powiedzenia

na tema zlota i wolnosci jednostki.

Zaryzykuje teze w kontekscie tego co napisalem powyzej i prosze by ktos ja obalil,

iz "Walka z Terroryzmem" to walka z wolnoscia.

Niesplacalny dlug ktory trawi swiat powoduje ze system staje sie niestabilny a przez to nieprzewidywalny dla wladcow marionetek.

Dlatego wladzunia ordynuje nam coraz to nowe, wyzsze poziomy zamordyzmu.

Dlaczego ? Bo dla nich to "be or not to be"

Sorki za przydlugi post ... juz koncze

Chodzi mi o to ze wszystko zalezy od poziomu zamordyzmu i skutecznosci jego egzekfowania.

Nie widze sensu inwestycji w cos co nie ma szans zaistniec jako medium wymiany

w swiecie ktory chyba juz ktos opisal ... Orwel.

Poziom techniki w porownaniu do 1933 czy 1953 jest na o wiele wyzszym poziomie

a elektronika smiesznie tania.

Sam inwestuje glownie w edukacje a raczej swiadomosc swoich dzieci i rodziny, nieruchomosc.

Choc posiadam z pobudek czysto sentymentalnych jedna zlota monete

i nie jest to bynajmniej Krugerand czy cokolwiek innego ale polski

Orzel Bielik. Patrze na jego szpony i widze tylko cien podmiotowosci

kraju ktory go wyemitowal.

Rados

Negocjacje posunęły się naprzód i światowy handel ma zacząć wzrastać, a mianowicie Baltic Dry index ma zacząć rosnąć bo jedni zaakceptują środek wymiany tych drugich.

Powinno to umocnić ceny surowców i podnieść indexy na kilku giełdach.

placek

Nie wiem kiedy ta kara smierci za handel zlotem zostala zniesiona, alw w latach 80. pociagi z cccp byly pelne handlarzy. M. in. moi rodzice jezdzili. I nie trzymali tego zlota w szfladzie. Tyle w temacie cohones.

Co do zamaachow to nie pamietam kiedy byl zamach na jakiejs duzej, oczywistej imprezie. Raczej jakies bardziej typowe zgromadzenia. Zwykly mecz, lotnisko, bazar...

polish_wealth

świetny film o władzy - propaganda anty amerykańska pro koreańska, brakuje w niej odniesienia do masonerii i klubów finansowych ale to wszystko ujęto w wątku "globaliści" i można sobie pominąć wątek religijny ale cala reszta jest ekstra przedstawiona - najlepszy jest marketing i pop kultura,

gorąco polecam

eastpl

Film ten jest stylizowany na północno-koreański. Zakazany w obydwu Koreach, a nakręcony w Australii

polish_wealth

oczywiście "walka z terroryzmem to walka z wolnością" jest nagranie Alana Russo, którego namawiał Rockefeller młody do wstapienia do CFRu, gdzie przyznał mu się że nie ma żadnego terroryzmu

P.S świetna narracja z Orłem bielikiem, ale atak na krugerarda na tym forum... nie jednemu wsadziłes chyba kija w oko - no i dobrze nie jestem fanem złota, kupno złota to dla mnie oddawanie mocy nabywczej na przyszłość, która nie nadejdzie, a jak nadejdzie to na początku nie będzie można jej egzekwować zanim 80% złota w kraju nie trafi do wielkiego oka, ale dywersyfikacja portwela lub bycie gotowym jest słuszne bo nigdy nie wiadomo. Nihil novi sub sola, bankierzy dzisiejsi przypominają w narracji multikulti polityków - Ci drudzy mówią tak: państwa narodowe to nacjonalizm ---> nacjonalizm to szowinizm ---> szowinizm to nazizm ---> nazizm to hitler, ludobujstwo i zabobon. A Bankierzy mówią tak ---> powrót do złota to brak manipulacji nad środkami ---> brak manipulacji i fiat money to stagnacja podczas której nie da się prowadzić globalnej wojny w imię pokoju. Brak globalnej łapy na wszystkim co jest to powrót do państw narodowych, Państwa narodowe jak wiadomo to nacjonalizm i w koło macieju.

Najnowszą formą jaką chce się wprowadzić, która w zasadzie jest ale brakuje jej ostatniego spoiwa to dygitalizacja pieniądza umieszczenie go na twardych dyskach, nad którymi jedyną słuszną i nigdy nie zmienną pieczę ma najwyższe bractwo fartuchów, do którego jak nawet jesteś bogatym żydem ale nie masonem to Cie nie wpuszczą. Ale brakuje im jednej rzeczy przy obecnym kartelu bankowym:

1. Załużmy że każdy chce być bogaty i dla uproszczenia załużmy że 1% ma bogactwo 99%,

2. Jedyny sposób żeby się wzbogacić w systemie, w którym rynek jest rozdany miedzy tesco, carrefura, kaufland, mercedesa, HSBC itd.. i 200 korporacji..., gdzie podatki są tak ustawione, że ciułactwem ciężko wygenerować nadwyżke do inwestowania, jedynym sposobem jest przestępstwo np. nie placenie podatków lub wzięcie kredytu z myślą nie spłacenia go - no ale w naszej przyjaznej i opiekuńczej Euromeryce nikt Ci nie zabiera pieniędzy od razu - najpierw Cie skazuje sąd, jak dobrze sie bawisz to po roku/latach masz wyrok, i dopiero może nastąpić windykacja... ALE TYŚ JUŻ CHŁOPIE W GŁĘBOKIM SINGAPURZE.

dlatego złoto nie wróci do łask - złoto już było jak hitleryzm - jest passe - nie ma możliwości fizycznej wrócić do złota - oczywiście są kregi gdzie złoto jest respektowane i napewno będą super tąpnięcia - jak znalazleś miejsce gdzie coś zyskasz przynosząc kilogram surowca to tak owszem Ci się to opłaca, jak potrzebujesz 5 ton żeby zostać wpuszczony do stołu z bankierami to tak zbieraj, ale jeżeli przetapiasz majątek tylko w złoto to pamiętaj że złoto Cie nie uratuje. w momencie jak otworzą piekarnie w ktorej mozna bedzie placic złotem po wielkiej wojnie/ krachu to bedzie to czas gdzie to zloto jest malo warte, bo potrzeba chleba, wody, miesa butów a nie złota, bankierzy to ludzie którzy znaja historie i wywodzą sie z rodów szanujących wiedzę jak gnoze - maja pochowane biblioteki z ksiazkami ktorych nikt na oczy nie widzial i znają kulisty transakcji na swiecia siegajace w rodzinie nieraz 300 lat wstecz - nikt z tych ludzi nie chce wracac do zlota, tak samo jak do panstw narodowych ktore są oczywiscie nazizmem.

Ostatnio modyfikowany: 2016-04-07 10:32

3r3

"Miejsce akcji Polska, rok 1953 tzw "wymiana pieniedzy""

I półtora miliona rosyjskich żołnierzy & operacyjnych w Polsce - czyli siła spoza terytorium przymuszanego.

Widzisz tak na 2020 rok na planecie Ziemia jakieś 200mln obcych żołnierzy i wywiadowców spoza przymuszanego terytorium?

Bo na tej planecie tyle wojska nie ma żeby nas zastraszyć i upilnować. Przynajmniej na razie. Nie mam żadnej wiedzy aby jacyś mieli przybyć.

Nie mamy niewolnictwa z jednej tylko przyczyny - ustrój taki nie jest zdolny wyżywić władzy i strażników. To jest warunek konieczny istnienia ustroju. Z tego samego powodu nie mamy anarchii - ustrój nie ma zdolności wyżywienia wszystkich anarchistów, ponieważ nie wszyscy to anarchiści.

"Chyba nie powiesz mie ze kara smierci "Jest to tylko kwestia formalna nad którą przechodzi się do porządku dziennego.""

To nie jest portal o kryminalistyce, ale owszem - nad zagrożeniami przechodzi się do porządku dziennego, ludzie wspinają się na góry z których można spaść, żeglują przez morza w których można się utopić i toczą wojny w których można zginąć. Więc mieliby się bać jakiejś tam kary śmierci? Ludzie?

Rodzice #placek się nie bali. A sami nie byli.

Słusznie zwracasz uwagę, że trzeba mieć cojones.

Ci najodważniejsi nie będą mieli procesów, to oni będą władzą. Źródłem władzy nie są zapisy w świętych księgach a faktyczna zdolność do dysponowania zasobami. Dlatego istnieją szefowie gangów, mimo że w prawie coś tam zapisano na temat gangów.

Korea Północna istnieje wyłącznie jako chiński protektorat, wygrali wojnę z USA po wmaszerowania tam ponad miliona chińskich żołnierzy, którzy... a poczytaj sobie ówczesne taktyki jakimi nocami zmietli tę armię ONZu. Zamordyzm tam się skończy jak zdecyduje o tym Pekin.

Myślisz że w Maine czy Teksasie ktoś tam Roosvelta brał na poważnie?

Do każdego swojego postulatu policz ilu silnorękich trzeba aby stan był faktycznie upilnowany, i ilu terytorium może wydać, oraz skąd uzupełnić brakującą liczbę.

@Rados

Ta, dogadali się w Waszyngtonie, a czym zapłacimy?

Co takiego robimy czego Chińczykom Trzeba?

@eastpl

Czym handlowali po 20 latach jak wszystko oddali?

Wydobycie mieli własne?

@polish_wealth

Dobrze kombinujesz, tylko siła nabywcza nie na dyskach, a w procesorach - bo moc obliczeniowa jest tym czym będziemy się wymieniać. Udostępniłeś swój komputer dla programu SETI jak im brakło mocy? No to moc jest w cenie. Będzie to waluta. Więc ile petaflopów masz w piwnicy?

2. - No właśnie tak :)

Też tak to widzę.

Ostatnio modyfikowany: 2016-04-07 21:26

Obserwator1

Twój wpis o roku 1953 i złocie jest przykładem wybiórczego patrzenia na historię tak aby dogiąć przeszłość do swoich poglądów. Jeśli spojrzymy na to w szerszym kontekście to jest to czas tryumfu złota. Nic lepiej nie przeniosło wartości z tamtych czasów do dzisiaj jak złoto. Bo jeśli nie złoto to co? Posiadanie większej ilości nieruchomości albo biznesu kończyło się ich konfiskatą (w skrajnych przypadkach kulą w łeb i to nie teoretyczną ale praktyczną, patrz kułacy). Akcje, obligacje? Jedyne akcje i obligacje w tym czasie były przedwojenne. Jak na tym wyszli ich posiadacze. Waluty? Kary za handel nimi były takie same jak za handel złotem tylko dodatkowo poprzez inflację traciły na wartości. Osoby które przed wojną zamieniły swój majątek na złoto i zakopały, mają go do dzisiaj. Inni zamożni straci wszystko.

wolny elektron

Już dzisiaj nie jest łatwo pozbyć się krugerranda. Portale aukcyjne nie przyjmują takich zleceń, trzeba jechać do jakiegoś lombardu, złotnika, dealera, który łaskawie obejrzy i wyceni i może odkupi.

Dowodem film załączony przez T21 o sprzedaży kilograma srebra. Mimo wielokrotnej przebitki nikt nie chce tego kupić. Przypomina to odpustową sprzedaż relikwii świętego Wojciecha, przeciętny zjadacz hamburgera myśli, że chcą go naciąć, że to nie ma żadnej wartości i czmycha.

Dam

@3r3

Pod poprzednim wpisem Tradera21 napisałem post i nie wiem czy nie zauważyłeś czy celowo pominąłeś ;)

"A jak w kraju gdzie gotówka jest passe wypłacił pół miliona z konta gotówką bez udziału banku w jeden dzień to nie jest tajemnica - wystarczy pomyśleć."

Może jakieś koło ratunkowe? ;)

Chciałbym Cię jeszcze zapytać o tą pracę Rothchildów z początków XX w. Google niewiele podpowiada.

placek

Za handel walutą też były paragrafy. I co? Jajco. Jak któryś handlarz był za cienki to popisywał jakąś lojalkę, coś tam podonosił i tyle.

Ostatnio modyfikowany: 2016-04-07 10:34

polish_wealth

Dam

O tym czy się opłaca powiększać biznes zależy, gdzie masz biznes ulokowany. Jak na terenie Polski i wsadzisz milion w budowę nowego magazynu i ruscy Ci za 5 lat spuszczą bombę to masz nici z majątku. W przypadku wojny nie spakujesz sobie magazynu w kieszeń i nie uciekniesz z nim za granicę. Jak kupisz akcje Amicai i bomba spadnie na zakład produkcyjny i magazyny to akcje powiesisz sobie na ścianie. Jeśli Ci je wydadzą, bo przechowują je biura maklerskie. Nawet jeśli zostaniesz na miejscu w trakcie wojny to musisz mieć co wymienić. Rolnik wymieni ćwiartkę świni za stołek ze stolarzem. A jak jesteś lemingiem, który robi raporty w excelu albo grafikiem komputerowym to w trakcie wojny wymienisz skórkę do wordpressa albo projekt logotypu za kilo schabu? A na co komu logotyp w trakcie wojny? Więc o powiększaniu biznesu można mówić, jak ten biznes jest potrzebny bez względu na sytuację. Żywność zawsze będzie potrzebna, ale księgowa w trakcie wojny może być mało użyteczna. Podobnie jak poeta. Powiedz poecie żeby zwiększył biznes. Powodzenia. Zrozum, że złoto nie musi być kupowane przez rody bankierskie. Ktoś może nie umieć prowadzić biznesu i jednocześnie nie ufać funduszom inwestycyjnym, ani bankom. Nie chce przy tym żeby za 30 lat jego gotówka była warta 50% tego co ma obecnie. Co ma zrobić? Kupuje sobie kilka uncji złota i trzyma. Za 30 lat da wnukom, albo dzieciom i zrobią z tym co chcą. Tu nie chodzi o płynność, tylko o zabezpieczenie. Zabezpieczasz swoją przyszłość nie mając pomysłu jak lepiej pomnożyć te pieniądze. Jak jesteś egzaminatorem WORDu to sobie biznesu nie powiększysz, bo zazwyczaj WORD nie jest Twój. Weź pod uwagę, że oprócz pracodawców i inwestorów jest jeszcze w tym kraju 16 mln pracujących na etacie. Oni też mają powiększać biznesy?

Thomh

Z drugiej strony złoto ma coraz lepszą prasę i coraz więcej ludzi mówi o krachu / resecie, etc. Być może za dużo, żeby to miało się stać, a może jak obecnie mówią 'złoci chłopcy' inevitable is now imminent :) Każdy z nich jest słynny z przewidzenia każdego krachu + kilku(set?) które się nie pojawiły... :)

Ja osobiście jestem fanem podejścia Jamesa Ricardsa - system jest zbyt skomplikowany, żeby móc cokolwiek przewidzieć, ekonomia ma więcej wspólnego z ekologią (nauka o zależnościach w przyrodzie, a nie wariactwa zielonych) niż naukami ścisłymi. Modele ekonomiczne są co do zasady uproszczone, statystycznie ja i mój pies mamy 3 nogi, bardzo wiele ciekawych wniosków można z tej analizy wysnuć. A najciekawsze jest gdy wszyscy(?) mówią o tym jak fałszowane są oficjalne statystyki, a w następnym zdaniu używają ich do argumentowania swoich racji.

Jak dla mnie tematem miesiąca jest ropa. Nagle cały świat jej nie lubi, od peak oil do 'who cares' w kilka lat... Może właśnie ma miejsce walka o resztki, której dynamiki nie podejrzewamy i jeszcze nie rozumiemy? Albo odkryto ocean ropy za zupełną darmochę :). Znowu jak mówi Rickards trzeba kontemplować dwie sprzeczne idee...

Dam

A tutaj masz bardzo ciekawy minutowy filmik. Przesłuchanie szefa FEDu. Pytania zadaje Ron Paul. Popatrzcie na minę Bernanke kiedy pada pytanie: "Do you think gold is money?"

https://www.youtube.com/watch?v=Vh7QzmyNARg

rygar

chyba nie do końca zrozumiales wykłady Rickardsa - jest dokładnie na odwrót - on twierdzi ze ekonomia to JEST nauka ścisła, nie zadna 'nauka społeczna', a on (nie tylko on zresztą) wskazał aparat matematyczny którego nalezy uzywac (teoria systemów złożonych). Sciema z ekonomią jako 'nauką społeczną' daje mozliwosc wielu cwaniakom zarabiac dobry pieniądz pomimo braku wykształcenia (mozna plesc głupoty i zawsze się powołac na to ze to nauka spoleczna a nie scisla).

Thomh

Teoria systemów złożonych to modelowanie (uproszczone opisywanie) i jej ścisłość polega na tym, że jest aparat matematyczny ku temu. Co nie zmienia faktu, że podmiot badania nie jest nauką ścisłą - moje rozumienie wykładów Rickardsa. On postuluje zmianę modeli z linearnych i prostych na model systemów złożonych, teorii złożoności, chaosu deterministycznego etc. ale nie znalazłem strikte twierdzenia, że ekonomia to nauka ścisła (proszę podaj źródło jak możesz, nauki nigdy dość).

rygar

przedmiot badania to przedmiot badania ;)

tak naprawde te modele sa podobne np do modeli w fizyce; np zachowanie gazu - opisujemy je poslugujac sie wlasnie takimi modelami bo nikt sie nie bawi w liczenie pojedynczych czasteczek czy ich zachowania (co jest niemozliwe oczywiscie). Gaz tez jest 'przedmiotem badania' a nie nauka scisłą, co nie znaczy ze fizyka nia nie jest ;) Ekonomia wyposazona we wlasciwe modele zamienia się wlasnie w naukę scisłą a nie jakies opowiesci o mchu i paproci (czyli setki teorii ktore w koncu okazuja sie bzdurą). Rickards nigdzie expressis verbis tego nie powiedział, ale to wynika samo z siebie. Btw jesli temat Cie interesuje to obejrzyj wyklady tez tego gostka: https://www.youtube.com/watch?v=S5pPrHjzRFI - super ciekawe.

Thomh

Mylślę, że się zgadzamy w 90% :). 10% zostawiam na akademicką dyskusję o tym czym się różni gaz i jego zachowanie od ludzi i ich zachowań. Dyskusja do przeprowadzenia w barze ;) Dzięki za link!

BenyRBH

https://wikileaks.org/clinton-emails/emailid/12659

z najciekawszym fragmentem:

Qaddafi's government holds 143 tons of gold, and a similar amount in silver. During late March, 2011 these stocks were moved to SABHA (south west in the direction of the Libyan border with Niger and Chad); taken from the vaults of the Libyan Central Bank in Tripoli. This gold was accumulated prior to the current rebellion and was intended to be used to establish a pan-African currency based on the Libyan golden Dinar. This plan was designed to provide , the Francophone African Countries with an alternative to the French franc (CFA). (Source Comment: According to knowledgeable individuals this quantity of gold and silver is valued at more than $7 billion. French intelligence officers discovered this plan shortly after the current rebellion began, and this was one of the factors that influenced President Nicolas

królewski metal może być trzymamy z różnych powodów;zabezpieczena, spekulacji,przenoszenia wartości etc. Znam ludzi którzy posiadaj go na złość systemowi i bankierom i dla nich nie ma znaczenia czy bedzie po 5 tysi czy 2000, ot taka ich prywatna mała wojenka żeby wnerwić bankierów.... Mozna i tak

rygar

posiadanie złota nie jest zagrożeniem. Kadafi dostał kulkę bo chciał złoto za ropę, co by doprowadziło do zniszczenia systemu petrodolara. Wymiana ropa->złoto i tak następuje po cichu i zawsze tak było, tyle ze nie w całości (jesli pamięc nie myli to okolo 10% platnosci dla arabusów i tak bylo w złocie pod stołem - to jest prawdziwy powód wydrenowania skarbców. Kadafi chciał oficjalnie i dostał w czapę.

Petrodolar i tak upadnie, ale amerykanie kupili sobie trochę czasu aby zastąpic ropę patentami (TTIP)

3r3

http://www.math.ucsd.edu/~lrothsch/cv.pdf

3r3

https://www.math.ucla.edu/people/ladder/blr

przyczynił się do tego o dziś nazywamy hf tradingiem.

Tylko zrobił to zanim zbudowano komputery.

Między innymi opisał jak tworzyć przestrzeń wyborów wymuszających zachowania pożądane. Czyli jak wymusić zachowania masowe na rynku.

eastpl

https://www.youtube.com/watch?v=X55hge9xIio&feature=youtu.be

arcade

eastpl

Kiedyś w odpowiedzi na pytania komentujących jaką literaturę polecasz napisałeś aby czytać historię na wyrywki, z różnych stron świata, z różnych perspektyw. Czasopisma itp.

Zacząłem drążyć temat i dokopałem się niesamowitych rzeczy, polecam wszystkim czasopismo Szkoła Nawigatorów, blogi historyczne np. coryllus.pl, tam również ludzie komentują, wrzucają linki, z komentarzy wejdziecie jeszcze głębiej w temat. Finanse dopiero w zestawieniu z historią i systemami politycznymi, aspektami społecznymi dają prawdziwy obraz.

Np. Rok 1814r. Elity polskie dogadują się z carem Rosji Aleksandrem co do stworzenia nowoczesnej armii i najechania Prus. Realizowano ten projekt polityczno-gospodarczy do momentu, w którym Wielka Brytania stwierdziła, że tak być nie może. W 1824r. przyjechali do Polski misjonarze angielscy, wykupili dworek na warszawskiej woli i mieli nawracać żydów na anglikanizm. Oficjalnie, bo w rzeczywistości zakładali towarzystwa patriotyczne, które doprowadziły w 1830r. do powstania listopadowego. Tak się skończył wspólny nasz słowiański najazd na Prusy.

Po upadku powstania Car Mikołaj I powiedział: "Nie wiem, czy będzie jeszcze kiedy jaka Polska, ale tego jestem pewien, że nie będzie już Polaków"

Zachęcam do obejrzenia filmiku (18min): https://www.youtube.com/watch?v=X55hge9xIio&feature=youtu.be

redpill

Chcialem sie odniesc do twojego wpisu ale widze ze juz go zutylizowano ...

WIELKA SZKODA pewnie nie pierwszy i oby ostatni.

Nie wiem czy jest sens pisac bo moj pewnie podzieli ten sam los, ale jak to

mowia kto nie ryzykuje ten w pierdlu nie siedzi :-)

Sorki ze moze cos przekrece ale strzelam z glowy czyli (fotograficznej pamieci) z tego co zapamietalem

jesli idzie o twoja odpowiedz.

"Nie ma na tej planecie tyle wojska by nas zastraszyc i upilnowac ..."

Nie musi. Nigdy nie byl to wymog konieczny poniewaz starch powodowany terrorem robi swoje.

W Oswiecimiu garstaka esesmanow panowala calkowicie nad calym obozem w ktorym bylo tyle ludzi

ze gdyby tylko zaczeli biec przed siebie zadeptali by ich.

Nie bede pisal dlaczego tak sie stalo poniewaz tam nie bylem a tylko wtedy bylbym upowazniony do

zabierania glosu na ten temat, choc sie domyslam.

Na temat kary smierci zwiazanej z handlem zlotem ...

"Nad zagrozeniami ludzie przchodza do porzadku dziennego, ludzie wspinaja sie w gorach gdzie mozna spasc,

zegluja i mozna utonac i tocza wojny w ktorych gina ludzie. Wiec czy mieli by sie bac kary smierci ?"

Ladnie napisane ale obawiam sie ze tyczy sie to tylko i wylacznie bardzo , bardzo niewielkiej grupy ludzi... JEDNOSTEK.

Np takiego Pileckiego ktory na "wycieczke" do Oswiecimia wybral sie sam i by sie tam dostac wykorzystal

wlasnie aparat terroru.

To trzeba miec cojones ! Niestety elity w Polsce utylizowano nie tylko w czasie wojny ale glownie po.

Dlatego mamy to co mamy.

A ja mowie o ludkach ktorzy w swojej masie maja mentalnosc niewolnika i kilka razy dziennie

sprawdzaja cene zlota wyceniona we fiacie i oczami wyobrazni widza przyszle niebotyczne zyski z tym zwiazane.

Nie rozumiejac ze beda mogli sie cieszyc wszystkimi tymi Krugerami i innymi jesli tylko wczesniej

nie zabraknie im cojones by zadbac o ...

Konczac pozwole sobie na parafraze

Wolnosc to nie wszystko,

ale wszystko bez wolnosci

to NIC.

Powodzenia wszyskim

3r3

Niewielka grupa ludzi z siedmiu miliardów to jest bardzo dużo ludzi. Tych jednostek są dziesiątki jeśli nie setki milionów.

Nikt nas już nie upilnuje a efekt Flynna jest po naszej stronie. Dlatego ACTA nie weszła - aparat terroru połapał się że wśród protestujących są ludzie programujący ruch satelit i jak im się coś nie spodoba to zgaszą im telekomy - a oni się uzależnili od wielkiego ucha wielkiego brata.

My już mamy efekty skali z tych milionów zanarchizowanych z cohonami.

To jest właśnie jeden z problemów przestrzeni uorganizowanych - rozpływ mocy jest szybszy im większy jest poziom uorganizowania.

A my właśnie robimy tu straszny rozpływ mocy naszymi inwestycjami.

wegiel na raty

których rzeczywiście niesamowite ilości posiadają rządy (i ci co są właścicielami rządów)

jest pewnie po to

by na rynku w chwili kryzysu - kiedy będą wprowadzać pieniądz w chipie -

było złota na tyle mało, że ludziom nie będzie mógł służyć jako medium wymiany dóbr.

No bo jak krugerandem zapłacić za chleb u piekarza, ćwiartkę u rolnika, naprawę auta u mechanika i inne codzienne sprawunki

3r3

Jak pomyślisz to wymyślisz jak się płaci za to co podałeś tym co podałeś.

A niby jak nasi przodkowie tworzyli koncepcję pieniądza fiducjarnego w ramach sioła czy gromady?

Na pewno nie potrzebowali do tych "udziałów" ich materializacji w "akcje" czy noty bankowe. A skoro nie tak, to jak?

Jak działają systemy wymiany w trakcie wojny? Embarga? Sankcji?

wegiel na raty

(po których jeszcze w niektórych gminach pozostawały tzw. wspólnoty gruntowe)

wspólnie chodzili do siebie na żniwa, sianokosy,

wieczorami wspólnie baby przędły

wspólnie świętowali i wspólnie grzebali zmarłych

byli wspólnotą, ludźmi tutejszymi

złota nie posiadali

dlatego jeżeli obawiasz się kryzysu a nie masz na wsi chałupy ze stodołą a za stodołą im szerzej i dalej tym lepiej,

a mając nie budujesz relacji z tamtejszymi

- nie jesteś jeszcze zabezpieczony

gruby

"No bo jak krugerandem zapłacić za chleb u piekarza, ćwiartkę u rolnika, naprawę auta u mechanika i inne codzienne sprawunki"

Jakiś czas temu poszedłem mojej ulubionej pizzerii. Zamówiłem, zjadłem a jaja zaczęły się dopiero podczas płacenia rachunku.

Wyciągnąłem bowiem banknot o nominale 1000 CHF (nie chciałem, ale musiałem: drobne mi wyszły wcześniej a do mojego ulubionego handlarza złomem wybierałem się później)

Kasjerka zbladła, pojawił się manager a potem do stolika pofatygował się sam właściciel. Po kilku ładnych minutach deliberowania i zastanawiania i badania tego świstka papieru przez lupę przyjęto w końcu do kury nędzy ten jak najbardziej było nie było legalny i prawny środek płatniczy w tym małym kraju. A ile się przy tym nasłuchałem ...

- Czy mam kartę ?

- Nie.

- No to może czek.

- Nie.

- A karta kredytowa ?

- Nie, dziękuję, nie potrzebuję kredytu.

- No to zapłaci pan przy następnej wizycie, w końcu znamy się nie od dziś.

- Nie, dziękuję, jeszcze mnie nie przycisnęło aż tak żeby na krechę brać.

- No dobrze, w ramach wyjątku i nigdy więcej, nawet dla stałego klienta. Normalnie nie przyjmujemy takich nominałów.

- Rozumiem i dziękuję.

A teraz zamień w tej opowieści papierek z jedynką i trzema zerami na krugeranda i zastanów się, czy u piekarza poszłoby Ci z krugerandem lepiej.

Zastanów się również, dlaczego na każdym dystrybutorze każdej stacji benzynowej w Niemczech widać przekreślony banknot o nominale 500 euro.

Ba, powiem więcej. W niemieckim BurgerKingu nie przyjmują nawet banknotów o nominale 100 euro. Nie wiem tylko, czy w każdym oddziale w tym dziwnym kraju, czy trafiłem akurat na cokolwiek nerwowego kierownika.

3r3

Las, pole i rzekę mieli wspólne, ale środki produkcji indywidualne.

Odsyłam do prawa salickiego (rzymskiego).

Nic tam nie było wspólne prócz tego co nie od ludzi pochodzi.

@gruby

-a g mnie obchodzi co przyjmujecie za nominały, prawo stanowi że tym się tutaj umarza zobowiązania, a ja jestem obowiązany zapłacić za to co zjadłem;

A jak będziemy płacić złotem to w drugiej ręce będziemy mieli żelazo, bo i tego nikt nam już wtedy nie zabroni z domów wynosić w przestrzeń publiczną.

Zapewniam Cię że ludzie będą wtedy wobec siebie niezwykle uprzejmi, bo nieuprzejmych już nie będzie.

Dam

Dziękuję, że jeszcze raz odpowiedziałeś na moje pytania.

Cięta ta administracja na niektóre posty. Dlatego przyłączam się do postulatu aby nie kasować postów 3r3. Ma zbyt dużo wiedzy, żeby trzymał ją tylko dla siebie ;)

@all

Czyta ktoś z Was lub prenumeruje dwumiesięcznik Michael? Ostatnio pod wpływem 3r3 i jego sugestii również zaczytuję się w różnych dziwnych miejscach internetu i trafiłem do nich(Michaela).

Szczególnie polecam cykl 10 lekcji kredytu społecznego. Pierwsza lekcja tutaj: http://www.michaeljournal.org/lekja1.htm

a pozostałe w archiwum: http://www.michaeljournal.org/archiwa07.htm

Wygląda na to, że trzeźwi ludzie to piszą. Archiwalne części numerów można czytać nieodpłatnie.

3r3

Dziękuję.

A z pojęcia kredytu społecznego i ustroju gromadzkiego wynika słowo "żyd" (na określenie chałaciarzy w Polsce było słowo Parch i nie było ono pejoratywne).

Dawny "żyd" w kulturze gromadzkiej to osoba trzymają sklep, czyli magazyn całego sioła i rozliczająca co kto wziął, co kto wniósł i co kto komu winien w danym cyklu produkcji. No i pilnujący tego wydawania, notujący. W kulturach hordy takie stanowisko istnieje do dziś i często jest rozmyte między kilka osób ustalających podział ciężarów.

Pieniądz fiducjarny to nie tak że sobie usiadł jakiś Warburg i wymyślił że teraz to tak będzie. To materializacja wcześniejszego rozwiązania, po prostu kartki co kto komu winien ze spisu wyrwano i wydano żeby każdy ze sobą nosił swoją część. To nie jest tak że rozwiązanie jest złe, tylko że brakuje "żyda", który pilnuje czy kontrybucje podażowe są miarodajne do podejmowanych dóbr. Co więcej - skończyliśmy w miejscu gdzie mamy więcej kartek niż towaru (część jest fałszywa i nie wiadomo które), a na magazynie pusto, ponieważ zaczęliśmy wkładać tam kartki IOU.

To tylko problem błędnej implementacji w bardzo dużej skali.

Jest to przyczyna dla której można kupić dziś zdolność honorową w celu zabezpieczenia przedsiębiorstwa z odpowiedzialnością osobistą właściciela. Formalnie to firmanctwo, a nieformalnie osoba użyczająca swoją zdolność honorową to "słup". To jest właśnie ten kredyt społeczny "zaufania", z którego ciągle udaje nam się korzystać.

maneko

Czytam ten blog już dość długi czas, ale bardzo ciekawi mnie odpowiedź na pytanie użytkownika Dam:

"A jak w kraju gdzie gotówka jest passe wypłacił pół miliona z konta gotówką bez udziału banku w jeden dzień to nie jest tajemnica - wystarczy pomyśleć." skierowane do użytkownika 3r3 - być może była już odpowiedź, która została wycięta i jeśli można mieć prośbę o powtórzenie odpowiedzi :)

eastpl

Zainteresowani tematem niech drążą już na własną rękę, bo naprawdę jest w czym:

http://boson.salon24.pl/705118,czy-rzeczpospolita-byla-mocarstwem

Dzieło napisane przez wybitnego polskiego politologa, uważane w ówczesnej Europie za klasyk gatunku:

https://en.wikipedia.org/wiki/De_optimo_senatore

admin

deltor

jeśli odpowiedź brzmi "nie" to może warto znaleźć takie miejsce gdzie nie ma ciągłej cenzury i tam się przenieść?

3r3

W uproszczeniu - na giełdzie pomijając skalpowanie (czyli trading na pełny etat) nie da się zarobić. I nie ma żadnej giełdy o której możemy dyskutować, chyba że jak stracić. Bo po tym jak ropa spadła z 28 na 40 (to jest spadek przy obecnej inflacji) to rezultat mamy w dyskusjach - jak przeżyć Panie Traderze?

Dlatego adminowi ludzie leją wiadra zimnej wody na głowę. Może się obudzi.

Albo zmienimy admina idąc tam gdzie jest jakiś przytomniejszy. Będzie tu zero komentarzy do skasowania - pełen sukces :)

@maneko

Należy zapłacić kartą za waluty jakie zabierasz na wakacje. Ponieważ jest limit idziesz do jednego forexu, do drugiego, do exchanga, jak obejdziesz wszystkie w okolicy na limicie to jest zmiana personelu i tuptasz od nowa listę.

@helvetia

Ja nigdzie indziej się nie udzielam, czasu nie mam. Na kontestację zaglądam pod tym samym nickiem, ale tam cisza cmentarna.

Kabila

eastpl

Z drugiej strony jakby powtórzyć eksperyment z filmu pod artykułem ale ze złotą sztabką to jaki byłby rezultat?

Srebro to się ludziom kojarzy co najwyżej z zastawą stołową... a złoto gdzieś tam siedzi w podświadomości jednak.

deltor

nie jest to złota sztabka ale wartość ta sama co w przypadku srebrnej sztabki (1500$)

https://www.youtube.com/watch?v=ndshbH3qZ6Y&nohtml5

rygar

a Ty bys kupił od faceta na ulicy 'złoto' albo 'srebro' za 1/20 wartosci (czy ile on tam chciał)?

nawet jesli wiesz ile jest warte, trzeba byc wariatem aby tak ryzykować. Ludzie po prostu czują scieme i nie maja ochoty wyskakiwać z pieniędzy na super okazje na ulicy. Paietaj ze to USA i tam naciagaczy ulicznych jest 10000x wiecej niz u nas.

gasch

http://www.math.ucsd.edu/~lrothsch/

Więcej o pani Lindzie.

https://www.math.ucla.edu/people/ladder/blr

a tutaj p. Bruce.

Jak ktoś lubi drążyć to w teorii grafów pojawia się "Graham-Rothschild Parameter"

BenyRBH

Laptopy tez sprzedawali za połowe cenny i wyciągali przy tobie i działał a póxniej kumpel wrócił i wyciągnął książkę z argosa słyszałem też o cegłach.

Telewizory tez szły po połowie lub 1/3 cenny a później obudowa była, dziwsz sie że nikt nie wierzy nawet jak kamera jest traktuja to jak jakies pranki lub inne dziadowstwa

tom979

W rozwiniętej demokracji mogą rządzić tylko dwa rodzaje polityków. Jedni z nich to idioci, którzy nie wiedzą, że swoimi populistycznymi posunięciami prowadzą kraj do bankructwa. Drugi z nich to egoiści karierowicze, którzy wiedzą, że obiecując ludziom niemożliwe prowadza kraj do bankructwa ale się tym nie przejmują. Ważniejsza od dobra państwa jest dla nich władza. Władza daje szacunek społeczny. Władza daj poczucie wyższości.

Kaczyńskiemu już niewiele życia zostało, dzieci nie ma, to chce się jeszcze w końcówce życia pocieszyć władzą. A ludzie niech później spłacają sobie te długi zaciągnięte na 500+. Już go to nie będzie obchodzić. On tylko myśli żeby kupić jak najwięcej głosów wyborczych. Nie ważne za jaką cenę.

Demokracja parlamentarna to najgorszy ustrój polityczny jaki ludzkość stworzyła.

www.monarchiakonstytucyjna.pl

maneko

Z drugiej strony jeśli gdzieś walczą z gotówką to takich "exchange" może nie być i fizycznej gotówki nigdzie się nie podejmie.

co do filmu ze sprzedażą sztabki - ludzie są ostrożni i spodziewają się różnych kantów. Kilka lat temu w Polsce miałem przypadek, że facet stał na poboczu i za swój "złoty" sygnet chciał trochę gotówki, bo mu się paliwo skończyło. Mówię mu, że mogę go podwieźć na stację benzynową, to sobie kupi kartą, ale nie chciał skorzystać :) Wyobraźnia ludzka nie zna granic.

polish_wealth

@ Admin & all, tak wiem jest konflikt interesów bo T21 dąży do bardzo rzetelnego bloga o finansach, który ma być zacny i wolny od polityki i który ma zarabiać i być bazą dla smart money natomiast mu ty znaleźliśmy sobie gniazdo do szkalowania JudenSztagu, demistyfikacji Państwa McDonald i wskazywania palcem co robią fartuchy, budowania szeroko rozumianej "Polskiej świadomości" + zleciało sie kilka jednorożców z planety Nibiru i w tej zupie jednym jest za ciasno, innym nie zgadza się to z misją bloga, jeszcze inni mają pół banki nadwyzki i nieobchodzi ich nic tylko znalezc dobre zrodlo informacji w co inwestowac. Choć każda grupa chciałaby pociągnąc kołdre w swoja stronę musimy odnaleźć sie w tej zupie i współnie coś zatańczyć pomimo róznego poczucia misji bo nie mamy innego świata tylko ten, nie mamy narazie alternatywnego bloga tylko ten.

w moim osobistym pojęciu choć misja tego bloga jest inna, to i tak blog pełni rolę bazy dla zarzewia buntu wobec tego jak poprzez centralne sterownie w stylu QE doprowadza się do niesprawiedliwości poprzez nie pozwolenie na naturalny upadek tzw. TBTF, czyli mały ma płacić podatek duży może w Panamie, mały może upaść duży dostaje kroplówke. Innym przykładem wielkiej niesprawiedliwosci jest wstapienie do Uni wyrżnięcie polskich firm i wprowadzenie niemieckich, a jednoczesne napuszczanie tu Arabów - nie do takiej unii wstąpiliśmy. I chciał czy nie chciał to tutaj zbiera się kwiat intelektualny który zna się na naturze pieniądza i obnaża te kwestie. I z takich środowisk mogą rekrutować się elity polityczne które znają biznes, a nie jakiś pies zostaje demokratą który w życiu nie zarobił złotówki, który nie ma pojęcia o niczymi on będzie rozdysponowywał. Dla mnie ten blog to forum klasy średniej myślącej, swoisty jarmark szlachecki na którym Polacy na wzajem mają miejsce do kształtowania swojej świadomości dot. tego co się dzieje.

@tom979 jest dokładnie jak mowisz. Jak to mowi George Soros nikt nie ma wiedzy absolutnej a wszyscy uczestniczą w rynku i składają pewne obietnice np. Spółki składają takowe inwestorom + sytuacja sie nieustannie zmienia i nikt nie jest w stanie w sposob doskonaly reagować na sytuacje. Np. dziś spółka wydobywa 5% wiecej niż rok temu, ale nie ma pojęcia że właśnie w Indiach zbudowano lepsze koparki, pozatym wszystko wpływa na wszystko, nie tylko w Indiach zrobiono lepsze koparki ale za tydzien w chinach próbuje sie je podrabiać, ale każdy mówi że to jego spółka zgarnie tort. Kto potrafi rozpoznać w pore te niuanse ten jest wstanie coś tu uszczknąć,

innym rodzajem inwestorów jest Warren Buffet, który nie spekuluje tylko inwestuje rozwija biznesy i liczy zwroty z inwestycji a ceny giełdowe to tylko kanwa tego co się dzieje pod powierzchnią która jest rzetelnie i na poziomie managerskim doskonale zorganizowana.

ale nie ma nikogo w demokracji kto wezmie za cos odpowiedzialnosc bo wszystko jest testem, sciagasz 100 laptopow ktore chcesz sprzedac uzywając 10% kapitalu to jest test na ktory Cie stac, ale nie masz 100% gwarancji na zwrot z inwestycji, tak samo robi tesco i kazdy, jest natomiast swiat w ktorym banki chcą dokladnie wiedziec co kupujesz i wyliczyc ile czego dana populacja potrzebuje a nastepnie sprzedac to info dla tesco. W ten sposób powstał aglomerat 200 spółek na świecie które kontroluja wszystko i jedyne co zostaje to niewolnicza praca na ich rzecz dla kogos kto dopiero urodził się w tym systemie.

szoze