Wystarczy przeczytać kilka artykułów na tym blogu by przekonać się, że jesteśmy zwolennikami analizy fundamentalnej. Analiza techniczna, która w krótkim terminie może być przydatna przy określaniu momentów otwierania i zamykania pozycji, długoterminowo radzi sobie słabo. Dlatego wolimy szukać aktywów, które przede wszystkim mają dobre fundamenty, a unikamy podejmowania decyzji wyłącznie na podstawie wykresów.

Wielu inwestorów myśląc o analizie fundamentalnej ma przed oczami żmudne czytanie kwartalnych raportów finansowych spółek. Ślęczenie nad kartką z kalkulatorem lub wczytywanie się w wyniki Excela. Tymczasem dobór spółek do naszego portfela rozpoczyna się przede wszystkim od odsiania „ziarna od plew”, czyli od użycia screenera. W sieci znajdziemy całą masę portali, które pozwalają na filtrowanie i sortowanie spółek pod różnymi względami. My bardzo chętnie używamy Gurufocus.com lub Finviz.com. Problem w tym, że współczynników jest tak dużo, że można się w nich pogubić. Jedne mogą okazać się bardzo istotne, inne kompletnie bezcelowe. Poza tym, gdy już ustalimy swoje ulubione kryteria, warto sprawdzić jakie efekty przynosiło ich stosowanie w przeszłości.

"Mała książeczka, która podbija rynek”

By się w tym wszystkim połapać na początku najlepiej zacząć od podstaw i uprościć nasze wyszukiwanie tak bardzo, jak to tylko możliwe. I tak właśnie zrobił legendarny inwestor Joel Greenblatt, prezentując „magiczną formułę” inwestowania w swojej książce „The Little Book That Beats the Market”. Greenblatt, jako manager funduszu Gotham Funds osiągnął w przeciągu 20 lat imponującą 40% średnioroczną stopę zwrotu, opierając się niemal wyłącznie na analizie fundamentalnej.

Sposób myślenia Greenblatt’a jest nam bardzo bliski. Wyszukuje on wyłącznie takie spółki, które są aktualnie niedowartościowane i bardzo efektywne. W dodatku robi to w prosty sposób, posługując się zaledwie dwoma współczynnikami.

Do określenia, czy spółka jest przewartościowana czy niedowartościowana Greenblatt zastosował EV/EBIT. Dla przypomnienia EV oznacza wartość przedsiębiorstwa (entrprise value) + dług - gotówka. EBIT jest zyskiem przed zapłaceniem odsetek oraz podatków. Autor tłumaczy, że ta miara jest często lepsza niż tradycyjne P/E (cena/zysk), zwłaszcza gdy porównujemy ze sobą spółki opodatkowywane na różnych zasadach. Mimo to, na swojej stronie (https://www.magicformulainvesting.com/) autor posługuje się już klasycznym P/E porzucając EV/EBIT. W zasadzie oba wskaźniki możemy stosować wymiennie. My posługujemy się chętniej P/E, które możemy znaleźć niemal na każdym portalu.

By określić czy spółka działa efektywnie, należy się dowiedzieć jakie osiąga zwroty z inwestycji. Greenblatt użył do tego celu własnego, dość specyficznie liczonego wskaźnika. Ponieważ ciężko go użyć i jest praktycznie dostępny jedynie w płatnej wersji Gurufocus.com, najczęściej jest zastępowany podobną miarą, a mianowicie stopą zwrotu z aktywów – ROA (Return On Assets).

Cena/zysk (P/E)

Tego wskaźnika chyba nie musimy nikomu przedstawiać. Cena/zysk to zdecydowanie najpopularniejszy współczynnik stosowany przy wycenie spółki. Jego dokładny opis wraz z poziomami , które uznajemy za atrakcyjne znajdziecie w artykule Jak korzystać ze wskaźnika cena/zysk? Tu warto jedynie wspomnieć że:

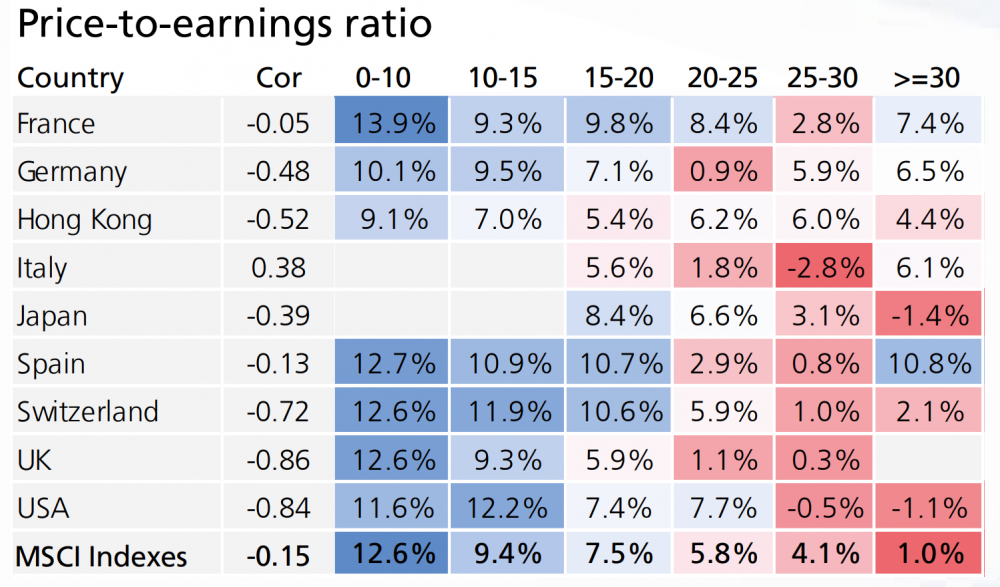

1. Współczynnik P/E jest istotny, jeśli poszukujemy aktywów, które w najbliższych 10 latach mają nam przynieść pozytywne zwroty. Na poniższej grafice widzimy, że im niższe P/E, tym lepszego wyniku inwestycyjnego możemy się spodziewać.

Źródło: Starcapital.de

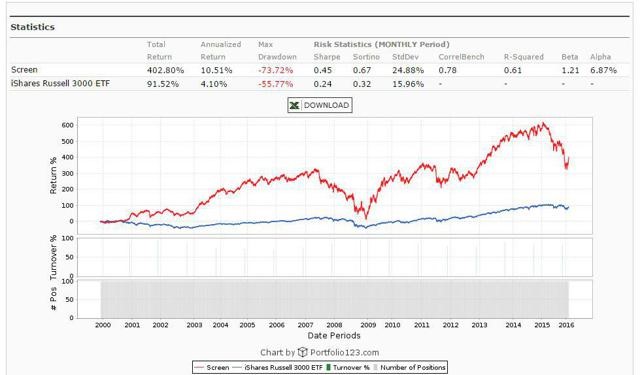

Zależność ta dotyczy całych rynków, ale również poszczególnych spółek. Na poniższym wykresie widzimy wynik z inwestowania w spółki o najniższym P/E, w porównaniu do indeksu Russell 3000 (3 tys. największych spółek notowanych na nowojorskiej giełdzie). W okresie od 2000 do 2016 roku spółki o niskim P/E (czerwona linia) przyniosły średnio ponad 10% zwrot podczas gdy Russell 3000 zaledwie 4%.

2. Cana/zysk może przyjmować wartości ujemne. Generalnie powinniśmy unikać aktywów z ujemnym P/E, a w magicznej formule Greenblatt’a są one całkowicie pomijane.

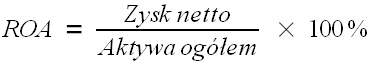

ROA - stopa zwrotu z aktywów

ROA określa jaka jest rentowność aktywów firmy. Jest wskaźnikiem bardzo podobnym do ROE, który opisaliśmy w artykule Czym kieruje się Warren Buffett przy doborze spółek? . Różnica polega na tym, że w przypadku ROA bierzemy aktywa ogółem bez odejmowania zobowiązań.

Oznacza to, że wskaźnik daje nam informacje o tym, jakie zyski generuje każda złotówka zainwestowanego w spółce kapitału, niezależnie od tego czy pochodzi z kredytu, czy z kapitału własnego spółki. Biorąc pod uwagę, że obecnie w dobie dodruku i niemal zerowych stóp procentowych, większość spółek jest bardzo zadłużona, ROA może się okazać miarą mniej konserwatywną, ale skuteczniejszą niż ROE.

Dlaczego zwrot z inwestycji jest tak istotny?

Powiedzmy że mamy 2 spółki A i B, które zaczynają od zera. Spółka A ma aktywa o wartości 150 tys. zł, które przeznaczyła na produkcję pączków osiągając po roku zysk na poziomie 15 tys. zł. Spółka B poszła w stronę bardziej luksusowych produktów inwestując 1,5 mln zł. Inwestycja przynosi jej 120 tys. zysku rocznie. Która spółka działa efektywniej? Oczywiście A, która ze 150 tys. generuje rocznie 15 tys. zł zysku, czyli 10% wartości swoich aktywów. Spółka B w tym przykładzie ma ROA na poziomie 8%. (120 tys. / 1,5 mln x 100%).

ROA powyżej 5% jest oceniane jako dobre. Podobne jak w przypadku ROE im wyższa wartość, tym lepiej. Współczynnik pozwala bardzo radykalnie ograniczyć ilość spółek , które bierzemy pod uwagę. W momencie pisania tego artykułu na 7521 spółek notowanych w USA zaledwie 183 mają ROA powyżej 15%.

Magiczna formuła inwestowania

Teraz już wiemy, że magiczna formuła inwestowania wcale nie jest taka magiczna. Opiera się na prostej zasadzie zgodnie z którą szukamy spółek aktualnie tanich i efektywnie zarządzanych. Takich, które szybko generują zyski z każdej zainwestowanej złotówki czy dolara. A jak ją zastosować w praktyce?

1. Wybieramy wyłącznie spółki o kapitalizacji powyżej 50 mln $. My proponujemy iść jeszcze dalej i brać pod uwagę wyłącznie spółki o kapitalizacji pow. 200 mln $. Im większa kapitalizacja tym mniejsze ryzyko, że padniemy ofiara „pump & dump”, czyli sztucznego podbijania cen akcji. Posiadanie w portfelu dużych spółek pozwala również ograniczyć zmienność.

2. Wybieramy wyłącznie spółki z jednego rynku. Tak po prawdzie to skuteczność strategii Greenblatt’a została udowodniona na giełdzie w USA. W przypadku innych rynków ciężko znaleźć wiarygodne dane.

3. Unikamy sektora finansowego (Financials) i użytkowego (Utilities).

4. Sortujemy spółki najpierw wg. P/E, a potem wybieramy z nich te z jak najwyższym ROA. Autor uprościł nam zadanie umieszczając darmowy screener na stronie https://www.magicformulainvesting.com/ .

5. Co kwartał kupujemy 5-7 spółek wydając na nie 20-30% swojego kapitału, aż będziemy mieć w portfelu 20-30 spółek.

6. Raz do roku robimy rebalancing, czyli usuwamy z portfela te spółki, które wypadły z rankingu i w zamian za nie dokupujemy takie, które zajmują w nim czołowe pozycje. Ze względów podatkowych, jeśli zamykamy pozycję ze stratą robimy to w aktualnym roku kalendarzowym (grudzień), jeśli z zyskiem w przyszłym (styczeń).

I to już wszystko, czekamy na zwroty z naszych inwestycji.

Czy to działa?

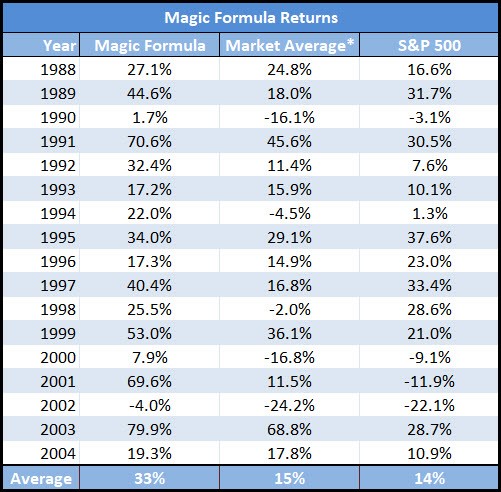

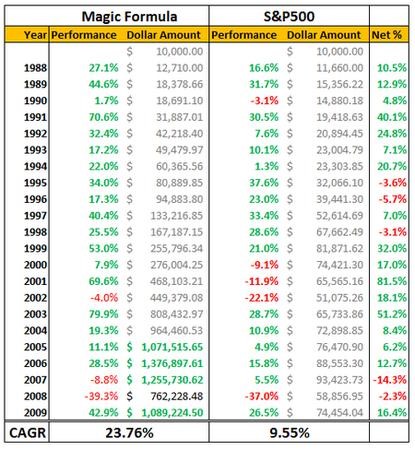

Zgodnie z kompletnie niezależnymi od siebie pomiarami - tak, i to nieźle. Autor publikując 2 wydanie swojej książki przedstawił tabelę zwrotów od 1988 do 2004 roku. Wynika z nich, że „magiczna formuła” uzyskała w tym okresie 33% średnioroczną stopę zwrotu, podczas gdy S&P jedynie 14%.

Tu warto zauważyć, że podany przez autora okres był wyjątkowo korzystny dla giełdy w USA. W ostatnich latach S&P przynosi średniorocznie ok 8% zwrot. Niestety, gdy wydłużymy okres testowania, okazuje się, że na ponad 30% rocznie nie mamy co liczyć. Mimo to formuła Greenblatt’a nadal wyraźnie wygrywa z rynkiem. Do tego stopnia, że gdybyśmy w 1988 zainwestowali 10 tys. $ w 2009 bylibyśmy milionerami.

Źródło: Gurufocus.com

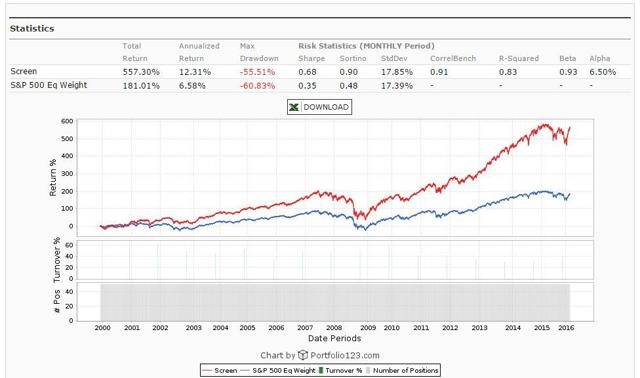

Nawet biorąc pod uwagę okres 2000 – 2016, w którym mieliśmy dwa poważne załamania (pęknięcie bańki internetowej w 2000 roku , oraz Wielki Kryzys Finansowy w 2008 roku) okaże się, że magiczna formuła w przeciwieństwie do S&P przyniosła rewelacyjne zwroty. Strategia Greenblatt’a dawała w tym czasie średnio ponad 12% rocznie, podczas gdy indeks S&P nieco ponad 6%.

Gdzie tkwi haczyk?

W tym miejscu nasuwa się proste pytanie: „Skoro to takie proste, to dlaczego nie jesteśmy jeszcze milionerami?. Odpowiedź jest równie prosta. Nie jesteśmy milionerami, ponieważ nie inwestujemy długoterminowo. Ta strategia podobnie jak większość opartych o analizę fundamentalną rozwija skrzydła dopiero w długim okresie. Minimum kilku lat. Rzadko kto inwestuje w ten sposób, a jak powiedział kiedyś Warren Buffett „Giełda to takie miejsce, gdzie kapitał przepływa od niecierpliwych do cierpliwych.”

Oprócz sposobu inwestowania na wynik magicznej formuły mogą jeszcze wpłynąć 2 bardzo ważne czynniki:

1. Krach na giełdzie. Trzeba pamiętać, że zaproponowaną przez Greenblatt’a metodą inwestujemy wyłącznie w akcje. Nawet jeśli są to stosunkowo tanie i efektywne spółki to w trakcie bessy ich notowania polecą tak samo jak głównych indeksów giełdowych. Rzadko który inwestor jest w stanie wytrzymać ponad 50% spadki, stąd nie jest to strategia dla ludzi o słabych nerwach. Jeśli chcemy się ustrzec poważnych strat to jedynie portfel złożony z różnych klas aktywów (metale szlachetne, akcje, obligacje, REIT-y, surowce, gotówka) jest nam w stanie zapewnić względny spokój.

2. Opłaty brokera. Pamiętajmy, że kupujemy tutaj 20-30 spółek, a po roku cześć z nich sprzedajemy i kupujemy nowe. Wiąże się to z dość dużą ilością transakcji. Jeśli więc nie chcemy, by opłaty zjadały nasze zyski, powinniśmy skorzystać z taniej platformy brokerskiej.

Podsumowanie

Sposób inwestowania zaproponowany przez Joela Greenblatt’a nie jest czymś, co polecilibyśmy każdemu. Generalnie jesteśmy przeciwnikami mechanicznego inwestowania jedynie na bazie dwóch wskaźników. Tym niemniej ciężko odmówić tej metodzie skuteczności. A co najważniejsze pokazuje ona, że wybór spółek niedowartościowanych i przynoszących zyski ma sens.

Można podążać za modą lub szukać kilkudziesięcioprocentowych zwrotów w przeciągu kilku dni. A jednak to inwestorzy długoterminowi mogą pochwalić się przyzwoitymi, udokumentowanymi zwrotami. Zastanówcie się ilu znacie spekulantów o majątku zbliżonym do Buffetta czy Greenblatta i odpowiedzcie sobie na pytanie, czy lepiej być spekulantem czy inwestorem.

Independent Trader Team

buffett

nie w tą stronę co macie patrzeć

rozważcie moj post politycznie, społecznie i ekonomicznie to dalej orlen za 20 zł jest za drogi

pedros

Tomek (ITT)

IKE/IKZE z możliwością inwestowania globalnego raczej wykluczają taniego brokera

bartolomeo

Czy na życzenie brokerzy wystawiają jakieś 'zaswiadczenie' że jestem posiadaczem takich i takich akcji ? Czy w jaki sposób mogę się przed taką ewentualnością zabezpieczyć ?

pedros

Masz rację. To może zamiast IKE/IKZE właśnie warto wybrać taniego brokera z możliwościami globalnymi i stworzyć taki portfel z myślą o emeryturze? ;)

Looker

Wiesz co możesz zrobić? Nic. Nawet jak CI wypiszą świstek - potwierdzenie możesz sobie pojechać na Cypr albo na inną wyspę i zapukać tam do drzwi sądu.

szach

jak wyglądałaby sytuacja kiedy broker ogłasza niewypłacalność, nie ma z nim kontaktu, na konto zalogować się nie da, a my nie mamy żadnego potwierdzenia własności zakupionych przez nas papierów?

Jakie są wtedy procedury w jurysdykcji cypryjskiej (Exante) a jakie w portugalskiej (DIF)?

Czy któregoś z tych dwóch wymienionych brokerów można uznać za "bezpieczniejszego"?

Looker

Oficjalne ogłoszenie niewypłacalności to zupełnie coś innego niż całkowity brak kontaktu (czyli zwinięcie interesu). Ale tak poza tematem wiesz dlaczego na broker zarejestrował się na Cyprze rejestruje a nie w PL lub innym Jewropejskim kraju? Bo tam jest takie prawo spółek że nic im nie skoczysz

GASIV

werserk

https://10-procent-rocznie.blogspot.com/2014/11/test-strategii-magiczna-formua-joela.html

WBT

Co do IKE/IKZE, ich zaletą jest brak podatku belki. Nie wiem co "tani" broker ma do tego, skoro w założeniu nie ma sensu na tych kontach tradować dzień w dzień, tylko wpłacasz raz w roku kasę, kupujesz co chcesz i zapominasz do kolejnego.

Problem z IKE/IKZE leży w dwóch kwestiach, które ograniczają ich benefity w inwestowaniu za granicą:

1. Te konta są prowadzone tylko w PLN (przynajmniej w mBanku tak jest), bez subkont w innych walutach, więc ryzyko kursowe nam bruździ trochę bardziej, bo każde kupno/sprzedaż czy nawet wypłata dywidendy to przewalutowanie.

2. Nie płacimy podatku belki od zysków kapitałowych, ale w przypadku akcji spółek zagranicznych zapłacimy z automatu podatek za granicą, czyli tracimy największą zaletę IKE/IKZE. Wyjątkiem jest chyba tylko giełda w Londynie, czyli praktycznie jesteśmy ograniczeni do niej i do GPW.

Dante

https://www.youtube.com/watch?v=hZk30IBwk2g&t=0s

Rubaszny Kalambur

1. W bosiu jest zdaje się rachunek w walutach.

2. To nie jest prawda. Podatek Belki jest w obu tych rozwiązaniach (przy czym można być z niego zwolnionym).

Kolejnym problemem IKE/IKZE jest niedorzeczny roczny limit wpłat.

Ostatnio modyfikowany: 2020-07-19 00:31

Szosa78

godzief

Alternatywy:

"The Little Book of Common Sense Investing" o tanich funduszach indeksowych (tak, autor to zalozyciel Vanguarda ale książka jest relatywnie obiektywnie napisana).

"One Up on Wall Street" czyli dużo szersze i całkiem kompletne podejście do fundamentalsów z wyjaśnieniem pułapek różnych wskaźników.

WBT

Kolejnym problemem IKE/IKZE jest niedorzeczny roczny limit wpłat.

Zgadzam się, że jest on niedorzeczny, ale chodzi o to, żeby ludzie nie kryli dochodów w IKE/IKZE i nie unikali w ten sposób płacenia podatków (choć karanie ludzi za zaradność aka podatek dochodowy to i tak złodziejstwo w mojej opinii). Choć o ile w przypadku IKZE jest to jeszcze zrozumiałe, bo obniża podstawę opodatkowania, to w przypadku IKE jedynym plusem jest brak belki, co daje bonus do procentu składanego w ciągu kilkudziesięciu lat oszczędzania. Z drugiej strony, nie wiem po co to wprowadzili skoro w Polsce wiele osób uczciwie dyma państwo na podatkach np. na 50% kosztach uzyskania przychodu.

Ja widzę jeszcze jeden potencjalny problem z IKE/IKZE, a mianowicie ryzyko polityczne. Kasa w OFE kiedyś też podobno była nasza, a potem przestała być jak politykom były potrzebne pieniążki. Nie ma 100% gwarancji, że za kilka, kilkanaście lub kilkadziesiąt lat któryś rząd nie stwierdzi, że skoro IKE/IKZE to i tak kasa na emerytury, to oni nam zabiorą (akcje sprzedadzą) i zamienią na zapisy w ZUS.

rezydent

polish_wealth

Problem z takimi formułami jest taki, że ostatecznie też trzeba myśleć co się dzieje, co często prowadzi do zerwania dyscypliny w sztywnym wymienianiu spółek. Np. podstawia się spółki, ale pojawia się przesłanka, że cały sektor energetyczny może oberwać bo coś tam się stanie i człowiek próbuje być mądrzejszy niż reguła i rezygnuje z koszyka energetycznego. Innym razem jest odwrotnie, człowiek wstawia zdyscyplinowany i go szczypie bo widzi ryzyko, ale aby się trzymać reguły, zaniecha reakcji, co się okazuje błędem i się znowu pojawia myśl, że będę korzystał z reguły, ale jednak wybiórczo i się zaczyna aktywne zarządzanie i tak dalej. w 4-6 rundzie człowiek traci cierpliwość i wyrzuca regułę.

Kusi mnie żeby przetestować taką regułę, żeby Kupić FANGMANA (za drobniejsze) i wyłączyć gazety na 10 lat. Nie patrzeć czy bessa czy sressa, po prostu wyłączyć cieszyć się pogodą, To by było, wziąć miękkie ręce i próbować uczynić je ze spiżu.

@ hansklos

Wielu piewców ekonomii Adama Smitha nie ma pojęcia, że bez moralności nie ma ekonomii, jest tylko czysty wyzysk.

hehe, to właśnie Ci ludzie na nas tutaj krzyczą, ich bowiem na to forum przyciągnęły reklamy mercedesów i jaguarów, jak ktoś im zakłóca aby goreć chciwością to nie mogą tego znieść ^^

Tu jest notabene bardzo poważny problem tego świata, jak urządzić ten handel żeby było dobrze. Teraz np. wchodzimy w faze absolutnej kontroli, każdego każdej transakcji, wszystkiego, jest poczucie bezpieczeństwa, do gigantycznego stopnia, mogę kupić coś na OLX zrobić wcześniej przelew nawet bez zabezpieczeń jak na allegro (ESCROW) i mam 95% gdzieś szansy że wszystko będzie ok. bo system wychował ludzi do elegancji, kultury, dbałości ludzie wiedzą że na pstryk jest dzisiaj policja, blokada konta, nagrywanie jak otwieram paczkę, że w long term nie opłaca się cwaniactwo. ta sama inwigilacja, powoduje że dochodzimy do poziomu ekstremalnego czyli szczepienia RFID co zniszczy gospodarke, bo to już przesada.

Z drugiej strony mamy extremum niemożliwe czyli ekonomia JP2, "usunąć klucze zamki i zasuwy" nie zabezpieczać się, żyć dawać innym i oczekiwać że dadzą, wielu by to nazwało naiwnością i tak dalej, okradali by złodzieje i tak dalej. Więc na tym świecie taka ekonomia jest nie możliwa. Gdzieś złoty środek jest pomiędzy, kontrolować, ale dawać przestrzeń. Przy czym kontrole dzisiaj sprawują Ci którzy zadłużyli świat inaczej niż za komuny, gdzie kontrole sprawował aparat siły, który doszedł do przekonania, że taką kontrole musi posiąść by uchronić świat przed kapitalistycznym wyzyskiem burżuły.

@ rezydent podobało mi się jak Braun ostatnio w sejmie dał książeczke o pandemi

Błaszczak nie przyjął, a Kaczor łapsko wystawił po lekture - pokazał klase ala: "jeżeli istnieje wiedza to ja ją wezme nawet z reki oponenta" A Błaszczak scebulaczył, miast po gnoze sięgnąć to wzgardził,

Ostatnio modyfikowany: 2020-07-19 08:11

supermario

Cosik mi się wydaje , że tego Orlenu po 20 zł się nie doczekasz , chyba po wymianie pieniędzy.

supermario

Kusi mnie żeby przetestować taką regułę, żeby Kupić FANGMANA (za drobniejsze) i wyłączyć gazety na 10 lat. Nie patrzeć czy bessa czy sressa, po prostu wyłączyć cieszyć się pogodą, To by było, wziąć miękkie ręce i próbować uczynić je ze spiżu.

Ja zacząłem właśnie testować nie wiedząc nawet , że taka reguła istnieje. Kupiłem 3k akcji IPF po 2,9 i będę czekał cierpliwie , chociaż był moment , że i 2,5 zaliczyły. C/WK - 0,33 , C/Z -2,02 , ROA - 5,06 % , ROE - 12,15 %. W poprzednich latach dywidendy 20-30 gr , w tym figa z makiem . Mocny trend spadkowy.

A-W-O-S

https://businessinsider.com.pl/finanse/koronawirus-w-polsce-czy-lockdown-byl-konieczny/yngwyln

gruby

"jak wyglądałaby sytuacja kiedy broker ogłasza niewypłacalność, nie ma z nim kontaktu, na konto zalogować się nie da, a my nie mamy żadnego potwierdzenia własności zakupionych przez nas papierów?"

Sytuacja wyglądałaby dokładnie tak jak to opisałeś: wysiadasz z taksówki, taksówkarz opłatę zainkasował po czym z Twoimi walizkami w bagażniku odjechał. On ma Twoje fanty a Ty masz zadanie taksówkarza odnalezienia i przekonania go do zwrotu Twojego bagażu.

"Jakie są wtedy procedury w jurysdykcji cypryjskiej (Exante) a jakie w portugalskiej (DIF)? "

... a nie dało Ci do myślenia że obydwie firmy zarejestrowano w krajach z egzotycznymi (dla klientów) językami, z egzotycznym systemem prawnym oraz (co najważniejsze) leżące daleko ? Ilu klientów będzie stać na wycieczkę i użeranie się z nieznanymi im miejscowymi sądami, prokuratorami i syndykami ? Komu taka wycieczka będzie się opłacać ?

Oceń koszty windykacji i dolicz je do cen wytłuszczonych w ofertach a okazać się może że najtańsi przestali być najtańszymi.

Dante

https://www.money.pl/gospodarka/kiepskie-wiesci-dla-hoteli-klientow-brak-na-swoje-wyjda-moze-w-2022-roku-6533710619396225a.html

Lech

supermario

https://www.youtube.com/watch?v=Tc50A2_nNUU

supermario

https://www.youtube.com/watch?v=0HQ4JGV7AHw

Keracz

Globalny LOCKDOWN jesienią?! Elity NWO chcą zamknięcia... wszystkiego? Marcin Masny

Żeby nie było, że marudzę czy się czepiam (poprzednia moja uwaga), to Masnego dobrze się słucha i ciekawie mówi. Wcześniej oglądałem z nim wywiady.

Sprawa druga, jakiś czas temu wrzucałeś linki strony galerii z obrazami, znalazłem tam obrazy znajomej, młodej dziewczyny, kilkanaście lat temu dobrze zapowiadała się jako artystka. No właśnie zapowiadała się, bo jakiś czas temu swoimi pracami nie potwierdziła dalszego rozwoju. W sumie nie mi oceniać, jednak rozmawiałem z kolegą (przesłałem mu link z jej obrazami), który kiedyś odkrył jej talent, ciekawy jestem jaką będzie miał opinię.

@ polish_wealth

Gdzieś złoty środek jest pomiędzy, kontrolować, ale dawać przestrzeń. Przy czym kontrole dzisiaj sprawują Ci którzy zadłużyli świat inaczej niż za komuny, gdzie kontrole sprawował aparat siły, który doszedł do przekonania, że taką kontrole musi posiąść by uchronić świat przed kapitalistycznym wyzyskiem burżuły.

Złoty środek jest, ale działa tylko w jedną stronę - dla wszelkich korzyści ,,burżuły", bo tworzy go i narzuca nam ukrytymi sposobami, później mniej, a obecnie coraz częściej rąbią jawnie swoimi ,,pomysłami" po głowach lud całego świata dokręcając systematycznie śrubę. Metod, pomysłów, narzędzi mają co niemiara, wdrażają systematycznie wcześniej usypiając owieczki i z każdym dniem coraz więcej baranów.

Błaszczak nie przyjął, a Kaczor łapsko wystawił po lekture - pokazał klase ala: "jeżeli istnieje wiedza to ja ją wezme nawet z reki oponenta" A Błaszczak scebulaczył, miast po gnoze sięgnąć to wzgardził,

Nie ma co się oszukiwać oraz innych i jak jurny kogut piać z zachwytu - https://www.youtube.com/watch?v=TsoHVW3LvUE, wziął książkę bo:

1) była za darmo,

2) lekturę będzie czytał przed snem kota, bo ile lat jego podopieczny może słuchać tylko i wyłącznie bajki o ,,Kocie w butach"? Już go od powtarzanej bez końca treści zgaga męczy i nadkwasota żołądka dokucza.

@ Lech

Ciekawy ten i inne obrazki również.

supermario

https://www.youtube.com/watch?v=4oYTT8CS1K0

supermario

Takie właśnie są problemy z młodymi artystami. Pewniejsi są ci 50+ , ale z kolei i ceny wyższe. Inna sprawa , że mafia kulturalna jak postanowi to i z konia zrobi wielkiego artystę. Zalinkuj chętnie obejrzę jej obrazy.

cha

supermario

https://www.youtube.com/watch?v=f0cGk-4KxiI

Quartz_wp

fokonto

Cascader

An_toni 44

Ja nie mówię o tym co przejmie Orlen. Orlen przejmie tylko połowę koncernu Lotos, druga połowa ma być udostępniona nieznanemu na razie graczowi zza granicy. Ponad połowa mocy przetwórczych Lotosu ma być udostępniona zagranicznym koncernom – uświadamiał prowadzącego i dodał, że nieznana jeszcze firma wejdzie do naftoportu, a Orlen za polski kapitał będzie zobligowany do wybudowania jej terminal przeładunkowy do paliwa lotniczego.

– To jest sprawa, o której trzeba alarmować, to jest sprawa, o której dzisiaj powinniśmy rozmawiać. A nie o tym co powiedział Rafał Trzaskowski w Gdańsku czy Gdyni, ani nie o tym co powiedziała pani Krystyna Janda w przypływie rozżalenia, bo w wyborach przegrał jej faworyt – wytknął Ziemcowi Bosak.

Freeman

Wajdelota

https://apnews.com/39834425bf42b6acdad4adca9956b7ea

"Fed buys more corporate bonds but may soon end purchases"

Fed z NY mowi ze jak rynki będą zdrowe to przestana skupować dlug korporacyjny, rozumie ze inny dlug moze tez przestaną. Może jestem glupcem, ale obstawiam Korektę.

Jestem ciekawy Kunta Kinte co o tym mysli, bo od marca on mial racje i najlepsze rozeznanie w tym galimatiasie. Nie wiecie czy go zbanowali za nie wyparzony język czy jak? Moze sie znowu obraził, bo tu ludziska go tempili strasznie.

pzodr

spryciak

https://benjaminfulfordtranslations.blogspot.com/2020/07/polski-benjamin-fulford-13072020.html

An_toni 44

Ostatnio modyfikowany: 2020-07-19 15:40

spryciak

fajnie o złocie...coraz wiecej sie mówi:

https://www.youtube.com/watch?v=UfJL296O6kU

https://www.youtube.com/watch?v=xguVkYX7jJQ&t=244s

mechanical666

https://www.bankier.pl/inwestowanie/profile/quote.html?symbol=KAKAO

https://www.bankier.pl/inwestowanie/profile/quote.html?symbol=WAWEL

Keracz

Pewniejsi są ci 50+ , ale z kolei i ceny wyższe. Inna sprawa , że mafia kulturalna jak postanowi to i z konia zrobi wielkiego artystę.

Masz rację w całości. Swego czasu w tv kilkukrotnie widziałem, jak słoń malował obraz trzymając w trąbie pędzel. Jednak jest kolejny poziom do pokonania, aby malował trzymając pędzel nogą. Niech mafia kulturalnie podwija rękawy i zabiera się do cyrkowej roboty, spore sumy $$$ i €€€ są do wzięcia pod opiekę.

Wg. mojej skromnej oceny niektóre z nich są trochę rozmydlone i sprawiają wrażenie, że gdyby nie były ograniczone wymiarem płótna, to horyzonty ciągnęłyby się bezgranicznie. Gdybym miał kupić, to kilka z pewnością wybrałbym.

https://artinfo.pl/artysci/szukaj?utf8=%E2%9C%93&query=ka%C5%82mykow&artists_with_incoming_auctions=&button=

@ An_toni 44

Pytam się po raz trzeci. Dlaczego Powstanie Warszawskie trwało aż 63 dni? Bo każdym podwórku była ręczna pompa z wodą. Mój ojciec opowiadał, że jak go zaskoczyło powstanie, to trzeciego w piwnicy, dnia jadł zacierkę na mydlinach, i do śmierci powtarzał, że. nigdy żadna zupa nie smakowała mu, jak wtedy. Te złodzieje z rządu niech wezmą się zamiast 500+, 600+itd niech pobudują studnie ręczne po jednej na 2 bloki, w pakamerze koło śmietnika, na wszelki wypadek. Bo jak wyciągną wtyczkę z gniazdka, to pierwsi spierdolą, jak 1939 roku.

Antoni, na swoje zadane pytanie sam sobie odpowiedziałeś. Studni nie wybudują, nie ma co na to liczyć, a jak coś konkretnego zacznie się dziać w kraju czy zagranicą, to uciekną tak jak napisałeś. Ostatnimi czasy zostały przecież dwa lub trzy nowe samoloty zakupione za budżetowe pieniądze czyli nasze. Trzeba się z tym liczyć i próbować samemu lub w jakimś gronie zaradzić, rozwiązać problem braku studni poczynając rozeznanie w tym temacie od najniższych szczebli tzw. władzy.

Wiem, że niektórzy rolnicy pozbyli się zmartwienia i mają studnie, ale nie pytałem o szczegóły.

gruby

"Załużmy że macie 10 lub 20tyś pln jak byście to podzielili i w co zainwestowali by zarobić200-300%"

Firma "Outdoor Limited" znajdująca się na ulicy 512 Townsend Avenue w miejscowości High Point, w stanie Karolina Północna w USA sprzedaje importowane z Rosji naboje FMJ kalibru .223 Remington po 389,99 FEDów za kartonik zawierający 1000 szt. Paleta pełna kartoników prosto z Rosji zawiera 76 paczek amunicji, waży lekko powyżej tony a wygląda tak:

Teoretycznie paleta pestek do M-16 warta jest 30k FEDów w stanie North Carolina ale kupujący całą paletę od razu może liczyć się z uzyskaniem rabatu w wysokości - powiedzmy - 10%. Jeśli kupiec weźmie dwie palety (dwie tony - w sam raz na pakę półciężarówki) to - być może - zdoła je kupić je za 50k FEDów.

Organizacja o nazwie ELN w Kolumbii płaci 2 FEDy za sztukę naboju kalibru .223 Remington (albo jego cięższą wojskową wersję 5.56×45mm NATO). Oczywiście sprzedając ELN-owi hurtem nie ma co marzyć o sprzedaniu im pestki za dwa FEDy. Załóżmy że handlarzowi uda się wycisnąć z przebrzydłych komunistów (ELN to niestety komunistyczna partyzantka operująca w Kolumbii jest) po półtora FEDa za sztukę naboju.

Dwie palety zawierają 152 skrzynki amunicji, w sumie 152 tysiące sztuk. Amunicja zakupiona w Karolinie Północnej za 50k FEDów zostanie sprzedana w Kolumbii za 228k FEDów.

Zysk ten inwestor może łatwo zwielokrotnić akceptując w Kolumbii od ELN kokainę zamiast FEDów w formie zapłaty za amunicję. Kilogram kokainy kosztuje w Kolumbii około 70k FEDów ale to cena na ulicy, biorąc kokainę bezpośrednio od producenta (ELN ubezpiecza plantacje, oni się tam wszyscy znają nawzajem jak łyse konie) w ramach transakcji barterowej inwestor ma szansę zakupić kilogram kokainy za realnie patrząc jakieś 40k FEDów od kilograma. Jak się będzie dobrze targował to pewnie wytarguje może nawet i sześć kilogramów proszku w zamian za dwie palety pestek.

Gram kokainy w USA kosztuje na ulicy średnio 112 FEDów. Oczywiście sprzedając hurtownikom spedytor sprzedaje taniej ale za to całe sześć kilogramów na raz. Powiedzmy że sprzeda ten towar za 60% jej ulicznej wartości, czyli za 400k FEDów.

50k FEDów za amunicję po dwóch transakcjach i jednokrotnym obróceniu tam i z powrotem daje 400k FEDów. Oczywiście trzeba jeszcze zapewnić transportom ich niewidzialność. Wyniosła obojętność pagonów podczas inspekcji towaru w fazie transportu, powiedzmy wraz z kosztami transportu jako takiego czyli całość kosztów zamknie się w kolenych 50k FEDów.

100k FEDów na wejściu da 400k FEDów na wyjściu czyli ROI wyniesie 400%

Ta rosyjska amunicja kupowana w USA jest kupowana w USA nie bez powodu: próba dostarczenia ELN amunicji do M-16 prosto z Rosji (amunicję kupisz o połowę taniej - jak nie lepiej - bezpośrednio od producenta) pociągnęłaby za sobą śledztwa kongresu, akcje SEALsów na pełnym morzu, podsłuchy i porwania. Pozwolenie Wujowi Samowi na umoczenie dzioba w tej transakcji gwarantuje zaś święty spokój. W końcu ELN działa w Kolumbii od ponad czterdziestu lat i od czterdziestu lat w jedną stronę płynie broń i amunicja a w drugą kokaina.

Żądasz ROI pomiędzy 200% a 300% . Z takimi oczekiwaniami niewiele interesów wchodzi w rachubę, ten opisany powyżej spełnia Twoje wymagania a i to wyłącznie pod warunkiem że sam wynajmiesz statek i staniesz za jego kołem sterowym brudząc sobie swoje własne ręce. Pracownicy kosztują, zatrudniając ludzi do wożenia towarów o ROI na poziomie 400% możesz tylko pomarzyć, szczególnie że akurat w tym przypadku nie płacisz za ich pracę lecz raczej sprzedajesz im własne ryzyko i ten rodzaj outsourcingu jest bardzo kosztowny.

Ostatnio modyfikowany: 2020-07-19 16:49

Looker

**

Zwrot 200%-300%? Na giełdzie? Coś mi śmierdzi że jeszcze w ogóle nie zainwestowałeś centa jak rozmawiasz o takich zwrotach. Gruby słusznie prawi, takie zwroty to tylko na handlu koksem wchodzą w rachubę albo przemytem broni.

Nie wiem ile masz lat, ale szczerze to zainwestuj w siebie, w jakieś konkretne umiejętności. Jak zaczniesz zarabiać co miesiąc jakieś 20-30K, spłacisz dom i kredyty, odłożysz jakieś 400K gotówki w banku ziemskim to wtedy dopiero się zainteresuj giełdą.

supermario

Kryzys jest to zmiana bogadztwa od jednej osoby do drugiej. T21 mówi o inwestowaniu długo terminowo, ale moje pytanie jest w jaki sposób wykorzystać kryzysową zmienność na akcjach by potrojić swój kapitał. Kapitał mały dający możliwość kupna 3-5 firm lub etf-u. Załużmy że macie 10 lub 20tyś pln jak byście to podzielili i w co zainwestowali by zarobić200-300%

Nie traktuj tego jako porady inwestycyjnej , ale myślę , że jak wszystko z drukowaniem pójdzie jak do tej pory to będziemy mieć wielką bańkę na GPW. Zarobki 200% na takim PEO , czy PKN będą jak najbardziej możliwe. Oczywiście jak na jesieni sporo oberwą to może być i 300%.

@ An_toni 44

Przymierzam się do piecokominka i wywiercenia studni. Na złe czasy musisz jeszcze mieć swoją wypróbowaną bandę koleżków.

@ Keracz

Jak kupisz kiedyś kilka obrazów , to założę się , że pierwszy zakup będzie nietrafiony. Najlepiej z rok poświęcić na oglądanie. Przejrzysz kilka tysięcy obiektów to zobaczysz jak się mogą zmieniać gusta , jak zmieniają się kierunki i mody. Obraz musi się podobać , bo powisi na ścianie kilka , kilkanaście lat.

supermario

Od dołka marcowego. Przykłady WIG 20. Oczywiście jakby trafił.

TPE 0,82 do 2,8

PGE 2,52 do 8,3

JSW 9,12 do 22

PGN 2,15 do 5,25

Jot

Rubaszny Kalambur

200-300% od marca to z palcem wiadomo gdzie można było wyciągnąć, szczególnie dla takiego 'kapitału'.

Tylko skierowałbym się bardziej w stronę mniejszych spółek niż tych molochów, np.: XTB, CLC, PEN, itd.

supermario

Na WIG 20 jest mniejsza zmienność. Dobre dla nerwowych ludzi.

Looker

**

oczywiści tylko że to nie jest gra w której wybieramy ile chcemy zarobić. Jest też ryzyko, a wróżką nikt nie jest.

A co do marca to pełna zgoda ale należałoby to traktować jako wyjątkową sytuację/ Ogólnie jakbyś nie spojrzał to polska giełda przez ostatnie 20 lat ma tendencję spadkową.

Mame

https://www.barchart.com/futures/commitment-of-traders/technical-charts/CC*0

Można zauważyć, że commercials ma wręcz lekka pozycję na wzrost cen.

adrianz

Prezydent Trump nie podpisze nowego pakietu pomocy dla poszkodowanych w wyniku zamknięcia gospodarki z powodu paniki przed koronawirusem. Chyba, że Demokraci zgodzą się na obniżkę podatku od wynagrodzeń. Informacje te podaje portal Politico, powołując się na trzy anonimowe źródła „bliskie problemowi”. Czytaj dalej ...

weraniki

mechanical666

A-W-O-S

https://www.bankier.pl/wiadomosc/Ekspert-o-wszczepialnych-mikrochipach-korzysciach-i-zagrozeniach-7927913.html

3r3

Na tym polega ta praca.

"Problem w tym, że współczynników jest tak dużo, że można się w nich pogubić."

Na tym polega ta praca.

"Poza tym, gdy już ustalimy swoje ulubione kryteria, warto sprawdzić jakie efekty przynosiło ich stosowanie w przeszłości."

Oraz zbadać czy miało to w ogóle związek z tymi parametrami.

"Sposób myślenia Greenblatt’a jest nam bardzo bliski. Wyszukuje on wyłącznie takie spółki, które są aktualnie niedowartościowane i bardzo efektywne. W dodatku robi to w prosty sposób, posługując się zaledwie dwoma współczynnikami."

Greenblat robił to przy innej liczebności Ziemian i dostępie do surowców (MBA zanim Jaruzel wojsko na ulice puścił). Były to wtedy wyniki imponujące, ale osiągalne w makro (lata 85-95 były epickie, w 92 Japonia była ogolona i dołożyła się Jankesom do wyników). Dziś w makro jakikolwiek +% jest na granicy możliwości. W mikro jeszcze coś tam da się ugrać, nawet banki inwestycyjne zaczęły zajmować się spółkami bezpośrednio.

"Do określenia, czy spółka jest przewartościowana czy niedowartościowana Greenblatt zastosował EV/EBIT."

"2. Wybieramy wyłącznie spółki z jednego rynku. Tak po prawdzie to skuteczność strategii Greenblatt’a została udowodniona na giełdzie w USA. W przypadku innych rynków ciężko znaleźć wiarygodne dane."

To zależy od sprawozdawczości w danej jurysdykcji w danym czasie. Te czasy są już minione. Zmienił się zarówno sposób naliczania amortyzacji jak i rozliczenia leasingów.

"ROA powyżej 5% jest oceniane jako dobre."

Już w XVI wieku 6% było wymagane ustawami w wielu krajach jako minimum dla zawiązania umowy. Nie bez przyczyny ten parametr nie zmienia się przez stulecia.

"Tu warto zauważyć, że podany przez autora okres był wyjątkowo korzystny dla giełdy w USA."

Ale wynik i tak jest dobry, nawet po naliczeniu opłat.

"Nawet biorąc pod uwagę okres 2000 – 2016, w którym mieliśmy dwa poważne załamania (pęknięcie bańki internetowej w 2000 roku , oraz Wielki Kryzys Finansowy w 2008 roku) okaże się, że magiczna formuła w przeciwieństwie do S&P przyniosła rewelacyjne zwroty."

Jeśli rynek znajdzie przestrzeń do ekspansji poprzez skanibalizowanie Chin to da się to pociągnąć.

"Generalnie jesteśmy przeciwnikami mechanicznego inwestowania jedynie na bazie dwóch wskaźników."

Szczególnie gdy mogą być nieco upudrowane.

@bartolomeo

"Co w takiej sytuacji mogę zrobić żeby mieć jakiekolwiek potwierdzenie że jestem posiadaczem akcji i etfow na obligacje?"

Możesz zachować screeny^^

Najlepiej w dużej rozdzielczości żeby było na tapetę.

@billy_elliot

"Jak tam dziewczyny z cenami nieruchomości. Pisałyście od marca, że będą do kupienia za grosze. I jak tam?"

No i są - ilość waluty wzrosła, a ceny jak gwoździami przybite.

@GASIV

"Później sprawdziłem wyniki samego Joela Gręenblatta osiągane po napisaniu książki, wyniki można sprawdzić na www.gothamfunds.com GREENBLATTOWI TEŻ NIE OSIĄGA WYNIKÓW OPISANYCH W KSIĄŻCE."

Bo w książce są epickie lata, złupiono CCCP, Japonię - fajnie było.

@polins_poor

"Ciekawa formuła, a co to się stało w 2002, że minus wygenerowała? To jedyny rok z minusem, przykuwa uwage."

Wstydzisz się swojego pytania po przemyśleniu?

Daj znać jak zaczniesz.

@gruby

"100k FEDów na wejściu da 400k FEDów na wyjściu czyli ROI wyniesie 400% "

"W końcu ELN działa w Kolumbii od ponad czterdziestu lat i od czterdziestu lat w jedną stronę płynie broń i amunicja a w drugą kokaina."

Uprzejmie wyjaśniasz jak zarabia JP Morgan Chase & Co. Ale oni nie robią tego na palety, a na statki.

Bo przecież bank też musi dzioba umoczyć, nie żeby kacapy mogły sobie tak bezbankowo operacje prowadzić.

BartArt

Orlen oddaje cześć majątku, o ile ten twór obroni się ekonomicznie to będą pompować kurs. Pytanie, kogo wpuszczą do piaskownicy?.

https://stooq.com/n/?f=1365225

Ostatnio modyfikowany: 2020-07-19 19:56

WBT

https://businessinsider.com.pl/wiadomosci/prezes-pis-o-inwestycjach-i-rozwoju-gospodarczym-polski/ffzmwxn?utm_source=businessinsider.com.pl_viasg_businessinsider&utm_medium=referal&utm_campaign=leo_automatic&srcc=ucs&utm_v=2

- W krajach postkomunistycznych rola państwa jest nie do zastąpienia i nie do przecenienia . Państwo musi odgrywać czynną rolę (w inwestycjach - red.) do czasu, gdy zasoby prywatne będą odpowiednio duże, ale nie sądzę, by osiągnąć ten poziom przez najbliższe dziesięciolecia - mówił prezes PiS na antenie radiowej Jedynki

Czyli gospodarka centralnie sterowana 2.0

Jarosław Kaczyński odniósł się także do finansowania walki z gospodarczymi skutkami koronawirusa. Według jego słów, łączny koszt transferów sięgnie 400 mld zł, które będą pochodzić z "zastosowania dosyć skomplikowanej technologii finansowej, ale nie doprowadzą ani do bankructwa, ani do przekroczenia granicy ostrzegawczej".

Czyli zaawansowana inżynieria finansowa i księgowość kreatywna oparta na drukowaniu pustego pieniądza zapewni nam dobrobyt.

Keracz

"O zarządzaniu taką łąką marzyłby każdy pasterz. Ogromne połacie zieleni w centralnej Polsce, łany zbóż, rechoczące żaby, śpiewające ptaki, szum wiatru i marzenia... o tym, że kiedyś powstanie tam gigantyczne lotnisko"

Więcej:

https://www.bankier.pl/wiadomosc/Ile-zarabia-sie-w-zarzadzie-CPK-7927749.html

@ supermario

Jak kupisz kiedyś kilka obrazów , to założę się , że pierwszy zakup będzie nietrafiony.

Nie zakładam się!

Ten pierwszy wisi na ścianie. :-))

Mam pomysła, siekierę nietrafioną obok niego zawieszę. Może ściana nie runie, bo siekiera trochę waży.

@ A-W-O-S

(...) a inni mówią o tym „znamię bestii”. A jak Pan uważa?

Tereniu, za czasów Antka ów znak będzie nie wcześniej czyli teoretycznie zakładając za ok. 4 lata. Uważam, że nie będzie to fizyczny znak/znamię. Zbyt oczywiste jest/byłoby to.

Materac - inwestycja, otrzymałeś już czy jeszcze czekasz na dostawę?

Tak to jest, jedni pod gruszą zakopują, zaś inni w materacach ukrywają. Najważniejsze, aby skarb ten cenny, drogi samemu znaleźć, jak zajdzie taka potrzeba, np. kiedy sprytny handlarz przyjdzie z propozycją sprzedaży weków z mięsiwem i workiem świeżych, młodych ziemniaków, bo w piwnicy zostało Ci tylko kilka rolek papieru toaletowego i nadjedzona przez myszy ostatnia czekolada 90%.

Jot

Looker

Spokojnie. Na zmiany na nieruchach trzeba poczekać trochę dłużej, to nie giełda. Faktem jest że obniżenie stóp procentowych oraz pomoc w ramach tarczyantykryzysowej pomogła wielu januszom posiadaczom utrzymać płynność a kryzys został zażegnany. Gdyby tarczy nie było pewnie by było inaczej. W chwili obecnej wszyscy sprzedający są w stanie oczekiwania, a deweloperzy rzucili trochę grosza dla firm PR i szanownego Państwa redaktorstwa żeby utrzymać wizerunek dobrej inwestycji w nieruchomości.

Znam takich posiadaczy apartamentów na polskim morzem co płaczą że stary Wermacht w tym roku już nie zawita i wiatr hula w 4 ścianach.

Looker

Nie zastanawiałeś się kto i dlaczego wsadził na prezesa CPK wielkiego wizjonera i wróżbitę geopolityki?

Dante

https://finance.yahoo.com/news/coronavirus-jobless-claims-unemployment-week-ended-july-11-175149759.html

https://www.visualcapitalist.com/mortgage-delinquencies/

https://markets.businessinsider.com/news/stocks/delinquent-mortgages-spike-covid19-stress-freezes-payments-past-due-coronavirus-2020-7-1029405332

http://www.mortgagenewsdaily.com/07072020_corelogic_hpi.asp

https://www.bostonglobe.com/business/2020/07/13/budget-deficit-shattered-one-month-record-june-spending-outpaced-revenue-billion/nzrEKm3qDZIV3XNms5GZGL/story.html

https://www.pewtrusts.org/pl/research-and-analysis/blogs/stateline/2020/07/17/tax-hikes-in-a-pandemic-some-states-cities-say-yes

https://www.foxnews.com/politics/local-governments-weigh-major-tax-hikes-to-plug-coronavirus-induced-shortfalls

Dante

https://www.wsj.com/articles/as-600-a-week-jobless-aid-nears-end-congress-faces-a-quandary-11595151000?mod=e2li

Ostatnio modyfikowany: 2020-07-19 22:22

roxal

@ Looker

Od dołka marcowego. Przykłady WIG 20. Oczywiście jakby trafił.

TPE 0,82 do 2,8

PGE 2,52 do 8,3

JSW 9,12 do 22

PGN 2,15 do 5,25

Tylko jak pisałem tutaj w marcu, że S@P po panicznej wyprzedaży przez COVID idzie na przynajmniej 2800 i żeby właśnie brać spółki jak TAU,TEN,PLW,OML i kilka innych, kiedy większość tutejszych znawców stała w kolejce za złotem lub do bankomatu wieszcząc koniec świata, a ja zostałem zwyzywany od trola. Dzisiaj wszystkie akcje dały zwroty w setkach procent, ja mogę sobie złota kupić kilka razy tyle co w marcu, a forum stało się bardziej od teorii spiskowych niż inwestycji, te pierwsze jest trudniej zweryfikować.Widać Trader ma już na to "wyłożone",ponieważ nie wierze, że gdyby mu zależało na jakimkolwiek poziomie dyskusji zezwalałby na ten bełkot, który opanował to forum.

Dante

Keracz

podstawa to broń i mentalne przygotowanie do jej użycia. Bo niby przyjdzie handlarz a jednak zabierze tą resztkę papieru toaletowego. Bo o takich opcjach piszesz.

Podstawą są nauki JCh oraz nasza wiara minimum wielkości ziarnka gorczycy.

Módlmy się za nawet za najgorszych zbójów. Może taki nicpoń o twardym sercu, złych myślach i brudnych rękach w czasie przyszłym deczko zmądrzeje, kiedy po zjedzeniu w tym przypadku czekolady napoczętej przez myszy dosięgnie go długotrwałe i dokuczliwe rozwolnienie, a zabrany papier toaletowy nie zaspokoi jego dużo większych potrzeb w tym zakresie.

Zastanowi się on nad tym co uczynił i co go następnie spotkało, ile wycierpiał i w pokorze, z przeprosinami odda z nawiązką to co zabrał, a w promocji jakieś ziarna myszom przyniesie, aby od czekolad jedzenia odstąpiły.

@ Looker

Nie zastanawiałeś się kto i dlaczego wsadził na prezesa CPK wielkiego wizjonera i wróżbitę geopolityki?

Przyznam się, że nie. Myślę, że otrzymał namaszczenie/przyzwolenie od Wielkiego Brata zza oceanu i Żymian. Jeżeli idę w złym kierunku to podpowiedz.

Quartz_wp

Dante

https://www.voanews.com/europe/azerbaijan-armenia-clashes-highlight-turkey-russia-rift

gruby

"Teraz mamy początek albo jesteśmy w połowie mega bańki na firmach robiących szczepionki przykład INO od początku roku."

Pierwsza firma na mecie zgarnie jackpot a reszta złoży wniosek z paragrafu jedenastego. Przy takich perspektywach lepiej jest kasę samodzielnie przerżnąć w kasynie bo człowiek może mieć wtedy pretensje tylko do samego siebie o obstawianie nieprawidłowych pól w rulecie.

Co się zdecydowanie opłaca to bycie poddostawcą tych spółeczek od szczepionek. Płacą bosko (bo nie swoją kasą płacą przecież, zgadnij czyją kasę oni wydają) ale żądają wyników na wczoraj. No to się im te wyniki na wczoraj wysysa z palucha bo to i tak nie ma znaczenia czy ten koktajl zadziała. Jaka zaraza takie lekarstwo. Biurwa z FDA czy innego SwissMedicu i tak łyknie wszystko bo takie dostała polecenie z góry. Wyobraź sobie że szwajcarska firemka jako pierwsza melduje że ma szczepionkę a SwissMedic ją blokuje bo się dopatrzył nieprawidłowości w papierach. Po takiej akcji w SwissMedicu nie pozostałby kamień na kamieniu, no nie może być przecież tak że urząd szczepionki na zarazę blokuje efektywnie ludzi zabijając. Media rozszarpałyby rząd, rząd rozszarpałby SwissMedic.

Ponieważ wiemy już jak to działa to ustawiliśmy się prosto pod lufami z których te firemki strzelają do nas kasą od głupich inwestorów to znaczy sprzedajemy im łopaty do tych szczepionek. Ale tylko za gotówkę i z góry. Żadne opcje na akcje, żadne obligacje, żadne płatności odroczone. Stary, dobry BiS po prostu.

"ale już zrobiłem 100% na INO (szczęście początkującego)."

w "trzy kubki" też na początku wygrywasz ale ze szczęściem nie ma to nic wspólnego.

Looker

**Może kiedyś ceny m2 się urealnią, ale najpierw muszą spaść horrendalne ceny ziemi, bo to one mają główny wpływ na zwrot inwestycji dla dewelopera.

Deweloperzy pod te nieruchomości co już kończą kupili działki 4-5 lat temu kiedy były tańsze o 50% albo więcej, teraz tylko palą głupa udając że to ceny gruntu wywindowały ceny mieszkań. To nie ceny gruntu wywindowały ceny mieszkań tylko gorączka która trwa mniej więcej od 2-3 lat i boom gospodarczy. Janusz deweloperki myśli sobie skoro inni sprzedają mieszkania których jeszcze nie ma po 12-15K za metr to ja nie będę gorszy i tez podniosę cenę pomimo tego że koszt budowy to 2,2K za metr.

W sumie nabywcami apartamentów na morzem są inni Janusze byznesu, bo normalnych zjadaczy chleba nie stać na wakacyjny apartament nad morzem pod wynajem. Kupują kilka na raz bo mają za duże przychody i nie wiedzą co z nimi zrobić, i ze względów podatkowych (zawsze to jakaś korzyść)

W PL ceny spadną jak deweloperka będzie musiała zacząć budować za swoje pieniądze, a nie za pieniądze z kredytów klientów. Takiego byznesu nie ma nigdzie. TO jest lepsze niż lichwa na wysoki procent (bo nie wiadomo czy odda). Nie trzeba praktycznie swoich pieniędzy w to wkładać (oprócz zakupu gruntu) a zysk - 30-50%

A-W-O-S

Przyjacielu materace będą dopiero pod koniec sierpnia(niestety), wszystko tak właśnie w kraju działa , że nic nie mają na teraz.

Jeśli chodzi o zapasy to nic im nie dolega, czekolada może leżeć 10 lat i nic jej nie będzie.Przesadziłam raczej z ilością chemii tzn, pasta do zębów , szczoteczki itd.Myszy u mnie też coś korzystają, przecież to zwierzątka BOŻE i jeść muszą.

Następną inwestycję jaką wdrażam po łóżkach, materacach i oczywiście poduchach to postanowiłem zrobić pełny przegląd stomatologiczny. Niestety koszt tej imprezy przerasta te zakupione materace i wszystko inne. Nie miałem pojęcia ile coś takiego kosztuje, sumy idą w dziesiątki tyś, złotko to przy tym taniocha.Ale ponieważ już nie mam pomysłu w co inwestować to zainwestuję w siebie.Mam przyjacielu 50- na karku więc czas najwyższy pomyśleć wreszcie o sobie po latach tyrania i wyrzeczeń.

3r3

"Szaleństwo i skrajne ryzyko to jedyny sposób na taki zarobek w krótkim czasie"

Gospodarka daje takie zwroty (rolnictwo choćby poniżej 400% się nie utrzyma w ogóle jako działalność) tyle że większość jest reinwestowana z dużą stratą i przejadana na pokrycie ryzyk, ponieważ gospodarka służy konsumpcji. Zwroty udaje się ekstrahować tam, gdzie unikniesz reinwestycji i konsumpcji. Dość prostym sposobem uniknięcia konsumpcji jest niemonetyzowanie zysku - tak działają emerytury. Niemonetyzowanie ryzyk to choćby brak rent czy chorobowego. To dwie składowe chińskeigo cudu gospodarczego.

Ponieważ regulacja urodzeń działa, a do utrzymania podaży potrzebujemy dawnej struktury wiekowej populacji i odpowiednij liczebności w kohortach to będzie potrzebna regulacja zgonów. W gospdoarce te 200%-300% jest, tylko dobrze schowane czym zajmują się działy i wydziały.

@Dante

"Przed rządem Polski ciężki wybór i raczej wybierze źle - lepiej by było się opowiedzieć po stronie Armenii"

A co to kogo w Polin obchodzi jak to na innym kontynencie? Większość mieszkańców nawet nie wskaże na mapie gdzie jest Arrarat ani jaka to nacja zamieszkuje Karabach. Zresztą władzuchna też San Escobar ma na mapie - nie dla takich polityka. No może ktoś ewentualnie skojarzy Radio Erewań.

@gruby

"w "trzy kubki" też na początku wygrywasz ale ze szczęściem nie ma to nic wspólnego."

Ciekawe czy można odejść od stolika po pierwszej wygranej?^^

"Ponieważ wiemy już jak to działa to ustawiliśmy się prosto pod lufami z których te firemki strzelają do nas kasą od głupich inwestorów to znaczy sprzedajemy im łopaty do tych szczepionek. Ale tylko za gotówkę i z góry."

Tak jest w całym przemyśle, trochę tam jest na kredyt (ale tyle co brudu za paznokciem). Spróbuj jednak podjąć próbę rzucenia łopaty to zapoznasz się z trzonkiem od kilofa.

Looker

Może brak doświadczenia w Twoim przypadku to atut właśnie :) może właśnie trzeba zacząć spekulować (inwestowanie to raczej nieodpowiednie wyrażneie) wyłącznie pod indeks VIX i decyzje stricte polityczne olewając fundamenty i specjalistów.

slot666

"inni sprzedają mieszkania których jeszcze nie ma po 12-15K za metr to ja nie będę gorszy i tez podniosę cenę pomimo tego że koszt budowy to 2,2K za metr"

Jestem z branży(tak naprawdę z po obu stronach barykady - sprzedajemy budując swoimi ludźmi) i tak się składa, że nad naszym morzem. Cena budowy 2,2k za metr to może za garaż albo domek jednorodzinny jak sam sobie wymurujesz i wykończysz. Jeżeli robisz średniej wielkości budynek (około 50 mieszkań - 35-45m2 każde) z garażem podziemnym to 4k za metr PUMu na dzień dobry(zakładając sprawdzonego wykonawcę który przeprowadził co najmniej jedną taką inwestycję). Dolicz do tego działkę, projekt, sprzedaż, kredyt, ryzyko etc..

gruby

"Ciekawe czy można odejść od stolika po pierwszej wygranej?^^"

można. Z nożem w nerce ale jest to wykonalne.

Looker

Czyli się nie pomyliłem co do dochodów nawet jak byś liczył po 6K to i tak masz zysk i bicie na 100% lub więcej.

Jak byś robił sam i miał ludzi by wyszło o połowę taniej, ale jak zlecasz to innym to może tak już jest. Wiem ile co kosztuje bo brat teraz wybudował dom ok. 200 metrów po podłodze, jak policzył że indywidualnie postawił SSZ za 250K (bez gruntu) i nie oszczędzał na materiale tylko dawał wszystko co najlepsze, to się zaczęliśmy zastanawiać ile tak naprawdę zarabiają janusze deweloperki którzy dają materiał najgorszej jakości kupowany w ilościach hurtowych.

Co do ryzyka to nie wiem o czym piszesz. Wszystko jest sprzedane zanim jeszcze budowa będzie zakończona.

xyz123

https://losyziemi.pl/perm-rosja-robotyczna-urzedniczka-wystawia-zaswiadczenia-o-niekaralnosci

ELDORADO

Jakim cudem?

Spy

Czyli zagrał mocniej słysząc ostatnie podsmiechujki na jego temat ;)

Freeman

Ostatnio modyfikowany: 2020-07-20 11:11

Przemek14

W DE wzrosły pewnie te 80% dlatego na tą chwilę stopy zwrotu z nieruchomości w DE są na poziomie 2-4%. U nas w PL aż tak źle to jeszcze nie wygląda. Może dojdziemy do tego poziomu 2-4%, nie mam pojęcia.

Spy

Pomimo 95% zgodności jest coś co bardzo często powtarzasz w różnych wywiadach a z czym nie końca się zgadzam.

Polska giełda od lat jest relatywnie tania i to fakt ale czy oby na pewno długoterminowe inwestowanie w duże ,solidne spółki dywidendowe to taki rarytas ?!

Mówisz zamiast pakować na nic nie płacące lokaty czy obligacje lepiej wybrać silne spółki nie na tydzień czy miesiac ale na lata bo one przechowają w długim terminie wartość inflacyjna.

To zobacz że niektóre nasze tuzy z wig20 ich większość to jest w połowie wartości z przed 7-8 lat więc nawet najbardziej cierpliwych by to wykończyło ;)

xoni

Żeby nie patrzeć daleko, to przecież były takie dni w tym roku, gdzie nawet nie miałem czasu spojrzeć tu na forum bo były idealne do robienia zakupów i to samo z tego co wiem robił IT21, a tymczasem "znawcy" zajmowali się pisaniem setek komentarzy o tym, że spadnie.

A-W-O-S

https://lifeinkrakow.pl/w-miescie/1288,slub-kurskiego-w-lagiewnikach-oburzyl-czesc-katolikow

W ceremonii brali udział wszyscy ważni pisowcy łącznie z Kaczorem.Jaką trzeba mieć obłudę, aby to akceptować .

Jakim stał się Święty KK , aby dać rozwody kościelne ojcu trojga dzieci i matce jedynaka.Krzyżują Zbawiciela dzień w dzień.

xyz123

https://fakty.interia.pl/polska/news-slawomir-n-zatrzymany-ukrainskie-sluzby-o-powodach,nId,4621757?parametr=zobacz_takze

https://fakty.interia.pl/polska/news-jacek-p-zatrzymany-wraz-ze-slawomirem-n-kim-jest-biznesmen-z,nId,4621756?parametr=zobacz_takze

Ostatnio modyfikowany: 2020-07-20 13:43

Freeman

3r3

"Ag dostanie w czapę czy to już ten moment?"

Na razie to drewna dla budowlanki w Szwecji brakło. Socjalizm tworzy rynkowe okazje.

@xyz123

Ale co to za afera, skoro poprzednicy za to samo dostali posady w Brukseli?

Teraz za to karać będą?

Ostatnio modyfikowany: 2020-07-20 14:17

piotrdln

Na razie to drewna dla budowlanki w Szwecji brakło. Socjalizm tworzy rynkowe okazje.

to cos w stylu jak w wenezueli, gdzie brakuje ropy ...

Freeman

xyz123

Teraz za to karać będą?

Sama jestem ciekawa jak to się skończy - czy to początek jakiejś szerszej akcji, czy rozejdzie się po kościach, bo mam wrażenie, że są teraz wyraźne napięcia na linii USA-Niemcy, a tu są na tapecie interesy niemieckie, które może USA chce jakoś ukrócić.

supermario

Mam nadzieję , że się nie obraziłeś i będziesz częściej pisał z kontariańskiego punktu widzenia. Jak będą wyzywać od trolli puszczaj mimo uszu.

@ A-W-O-S

Bractwo św. Piusa X pod nosem , masz ten luksus. Z mojego zaścianka do lefebrystów wszędzie daleko.

supermario

Gdyby Jackowski faktycznie był wielkim jasnowidzem , to trzepałby kapuchę na giełdzie aż miło. Żadnej wojny w te wakacje nie będzie.

ScFlatron

IKE/IKZE/PPE/PPK

Wszystkie te produkty są obarczone pewnym ryzykiem politycznym (np możliwe zwiększenie podatków) Jednak nie zgadzam się z Traderem21 że są to produkty bezużyteczne. PPE opłaca tylko pracodawca więc jest wymarzonym produktem dla pracownika, na PPK w połowie zrzuca się Pracownik a w połowie Pracodawca, można też środki bez potrąceń wypłacić na wkład własny lub zakup ziemi więc są to realne korzyści.

IKE/IKZE pozwala nie płacić belki a dodatkowo IKZE pozwala obniżyć podatek PIT co przy pracy na etacie i wejściu w 2 próg podatkowy daje solidne 32% zwrotu na podatku ( co jak co ale stopa zwrotu bez ryzyka w 1 roku w wysokości 32% to sensowna motywacja) Ogólnie produkty te są raczej "uszyte" pod pracownika niż samozatrudnionego/pracodawcę. Dlatego może na tym forum nie cieszą się tak dużym poparciem, ale większość społeczeństwa to pracownicy, nie właściciele firm i warto o tym pamiętać. Łączny limit wpłat na IKE i IKZE to aktalnie ponad 22k rocznie nie jest to kwota zbytnio wysoka, ale ma ona motywować do systematycznego oszczędzania i inwestowania a nie jednorazowych wielkich wpłat. Domy maklerskie BOŚ i Mbank dają dostęp do rynków zagranicznych USA, Niemcy, Anglia (chociaż ograniczony) ale przy kreatywnym podejściu spokojnie znajdziemy wiele sensownych ETFów czy to na rynki wschodzące: Europa Środkowa, Rosja itp czy też na metale szlachetne, czy ETF na spółki dywidendowe EM czy DM. Opłaty są na pewno większe niż u zagranicznych brokerów ale przy kupowaniu spółek na lata dalej ma to sens ekonomiczny.

3r3

"Sama jestem ciekawa jak to się skończy - czy to początek jakiejś szerszej akcji, czy rozejdzie się po kościach, bo mam wrażenie, że są teraz wyraźne napięcia na linii USA-Niemcy, a tu są na tapecie interesy niemieckie, które może USA chce jakoś ukrócić."

Istnienie RFN zależy od obecności sił okupacyjnych USA na terenie Rzeszy Niemieckiej. To są napięcia o przywrócenie niemieckiej suwerenności i należy je popierać - im więcej Niemcy mają państw tym lepiej. Na razie są rozbici na trzy i nie trzeba tego zmieniać.

@supermario

"Żadnej wojny w te wakacje nie będzie."

Gdzieś jakaś na pewno będzie - przemysł zbrojeniowy musi z czegoś żyć.

@ScFlatron

"PPE opłaca tylko pracodawca więc"

Ciekawe z czyjej pracy to opłaca zamiast dać ktosiowi wypłatę.

"[PPE] więc jest wymarzonym produktem dla pracownika"

To jednak nie wypłata? Powiedz to pracownikom^^

"na PPK w połowie zrzuca się Pracownik a w połowie Pracodawca"

A kto zarabia na obie połowy?

"ale większość społeczeństwa to pracownicy, nie właściciele firm i warto o tym pamiętać"

Ale większość kapitału wprost przeciwnie.

ScFlatron

PPE to typowy "benefit" poza płacowy. Firmy dają karty sportowe, ubezpieczenie medyczne czy bony wszystko to ma zachęcić Cię do zatrudnienia się w danej firmie. Pracownik zyskuje "dodatki" pracodawca zyskuje na niższym opodatkowaniu, nie ma tu przymusu Państwa. Oczywiście że na każdy "dodatek" pracownik sam musi wypracować ale tak chyba działa przedsiębiorstwo nie?

PPK- tu jest przymus Państwa i to jest złe. Ale masz wybór albo Twoja firma dokłada się wszystkim pracownikom, którzy korzystają z tego a Ty tracisz na teoretycznych przyszłych podwyżkach których nie dostaniesz ze względu na wzrost kosztów pracy albo dołączasz się do "zabawy"

""ale większość społeczeństwa to pracownicy, nie właściciele firm i warto o tym pamiętać"

Ale większość kapitału wprost przeciwnie.""

Dlatego właśnie Państwa wprowadzają różnego typu zachęty do inwestowania dla inwestorów indywidualnych ( np USA konta 401, Polska IKZE/IKE) rozumiem że obracasz milionami i bawią Cię takie ułatwienia ale jeśli chcemy mieć świadome społeczeństwo które samo zadba o swoją przyszłość bez oglądania się na ZUS, to właśnie takie ulgi dla długoterminowego oszczędzania powinny być wprowadzone a nawet rozszerzane. W przeciwnym razie czeka nas kazus Chille gdzie prywatny system emerytalny został zmieniony na Państwowy po tym jak większość zdobyli populiści popierani przez emerytów którzy nie oszczędzali na własną emeryturę...

xyz123

ale jeśli chcemy mieć świadome społeczeństwo które samo zadba o swoją przyszłość bez oglądania się na ZUS, to właśnie takie ulgi dla długoterminowego oszczędzania powinny być wprowadzone a nawet rozszerzane.

W takiej rzeczywistości w jakiej żyjemy obecnie "oszczędzanie na emeryturę" to bzdura. Ja doświadczyłam w swoim życiu dość wcześnie efektów takiego wieloletniego oszczędzania przez moich rodziców przy okazji reformy Balcerowicza. Wiem, jaką wartość miały potem te "oszczędności" jak waluta w ciągu jednej nocy straciła wartość po denominacji.

Wierzę tylko w rzeczy materialne, które posiadam - nieruchomości, ruchomości, a nie gotówkę na koncie, która w każdej chwili, gdy rządowi zabraknie pieniędzy, może zniknąć jak kamfora.

Nie ma takiego okrucieństwa ani takiej niegodziwości, której nie popełniłby skądinąd łagodny i liberalny rząd, kiedy zabraknie mu pieniędzy".

Alexis de Tocqueville, Dawny ustrój i rewolucja

Ostatnio modyfikowany: 2020-07-20 16:30

ScFlatron

No tak tylko przecież my tu piszemy o oszczędzaniu na kontach maklerskich. Akcja czy ETF akcyjny/ surowcowy itp to są odzwierciedlenia materialnych dóbr i jeśli np posiadam 100akcji PZU czy 100 jednostek ETF trzymającego złoto to przy dewaluacji waluty wartość tych dóbr zostanie bez zmian tak samo jak wartość nieruchomości. To czy Politycy dorysują czy zmażą kilka zer na papierowym pieniądzu nie zmniejszy ani nie zwiększy wartości aktywów o których piszemy. Stracą jedynie oszczedzający w banku na koncie czy trzymający obligacje skarbowe.

hardwareEngineer

..ponowny jesienny lockdown na wybrane sektory , jest realny. Co zresztą wpisuje się w agendę 2030 obejmującą redukcję pewnych branż i konsumpcji.

Możesz coś więcej powiedzieć o tej agendzie? Które konkretnie branże mogą być na celowniku?

Ostatnio modyfikowany: 2020-07-20 17:23

easyReader

Jak można takie banialuki wypisywać? Zamiana 10000 PLZ na 1 PLN nie miała ŻADNEGO wpływu na wartość waluty. Denominacja nie oznacza dewaluacji, tylko przesunięcie przecinka o 4 miejsca. Chleb zamiast 6000 PLZ zaczął kosztować 0,60 PLN, i tyle.

Ostatnio modyfikowany: 2020-07-20 17:42

xyz123

_Jak można takie banialuki wypisywać? Zamiana 10000 PLZ na 1 PLN nie miała ŻADNEGO wpływu na wartość waluty. Denominacja nie oznacza dewaluacji, tylko przesunięcie przecinka o 4 miejsca. Chleb zamiast 6000 PLZ zaczął kosztować 0,60 PLN, i tyle.

_

A kiedy robi się denominację? Kiedy jest inflacja (często galopująca - vide Zimbabwe) i wartość waluty leci na łeb na szyję. I zgromadzony "majątek" w tej walucie w krótkim czasie staje się wart funta kłaków.

https://www.polsatnews.pl/wiadomosc/2020-01-08/wplacil-majatek-ale-dom-nie-powstal-teraz-nalezy-mu-sie-85-zl/

https://www.polityka.pl/tygodnikpolityka/rynek/edukatorekonomiczny/1511394,1,15-lat-temu-jak-to-z-denominacja-bylo.read

3r3

"PPE to typowy "benefit" poza płacowy. Firmy dają"

A skąd biorą na to dawanie?

"karty sportowe, ubezpieczenie medyczne czy bony wszystko to ma zachęcić Cię do zatrudnienia się w danej firmie"

Chyba sprawdzić jak bardzo jestem nieprzytomny - dochód rozporządzalny to wszystko co się liczy, bo to do liczenia służy.

"Pracownik zyskuje "dodatki" pracodawca zyskuje na niższym opodatkowaniu, nie ma tu przymusu Państwa."

Podatki nie są przymusem państwa? Masz jeszcze jakieś rewelacje?

"Oczywiście że na każdy "dodatek" pracownik sam musi wypracować ale tak chyba działa przedsiębiorstwo nie?"

Chodzisz do pracy z powodu wypłaty czy po talon na malucha i kartki na mięso? Bo to są realia benefitów kiedy wprowadza się ich zbyt wiele.

"Ale masz wybór albo Twoja firma dokłada się wszystkim pracownikom"

Albo zmieniam jurysdykcję dostarczającą mi siły roboczej.

"Dlatego właśnie Państwa wprowadzają różnego typu zachęty do inwestowania dla inwestorów indywidualnych"

ISDS - to jest realne ułatwienie dla inwestora. Wtedy jak w umowie z Aleksandrią na recykling - rosną koszty = państwo pokrywa wzrost kosztów. A że podniosło pensję minimalną - to też jest wzrost koszt i państwo jest od płacenia^^

"jeśli chcemy mieć świadome społeczeństwo które samo zadba o swoją przyszłość bez oglądania się na ZUS, to właśnie takie ulgi dla długoterminowego oszczędzania powinny być wprowadzone a nawet rozszerzane."

Co to jest długoterminowo przy tej dzietności? Dekada? Przecież tam nie ma trzydziestoletniej perspektywy utrzymania państwowości z powodu wymierania samych zainteresowanych. Po drodze ukradnie to jakiś Balcerowicz, Tusk czy Kaczyński i będzie jak zawsze.

"W przeciwnym razie czeka nas kazus Chille gdzie prywatny system emerytalny został zmieniony na Państwowy po tym jak większość zdobyli populiści popierani przez emerytów którzy nie oszczędzali na własną emeryturę..."

Zobaczymy jaką siłę nabywczą dostaną, obawiam się że na wygraniu przez populistów się ta bajka kończy.

"Akcja czy ETF akcyjny/ surowcowy itp to są odzwierciedlenia materialnych dóbr"

Prowadziłeś jakieś spółki? Z zasady spółka ma więcej zobowiązań niż wpływów, a jak ma inaczej to natychmiast jest to korygowane.

"To czy Politycy dorysują czy zmażą kilka zer na papierowym pieniądzu nie zmniejszy ani nie zwiększy wartości aktywów o których piszemy. Stracą jedynie oszczedzający w banku na koncie czy trzymający obligacje skarbowe."

A ci co stracili Cię nie ogolą na poczet swoich utraconych dochodów?

@easyReader

"Chleb zamiast 6000 PLZ zaczął kosztować 0,60 PLN, i tyle."

Przypomnij jak doszło do tych 6k za chleb, ledwo w 25 lat doszedł tam z ceny dwa i pół złotego^^

Przypomnę jeszcze, że ten za 6k ważył pół kilograma, a ten za dwa i pół ważył 0,8kg.

Ostatnio modyfikowany: 2020-07-20 19:52

Jarosh

bartolomeo

Hipotetyczna sytuacja u Brokera online, na przykład Exante lub Dif - mam tam około 50k USD w aktywach (akcje i ETFy na obligacje), zero czystej gotówki. Pewnego dnia giełda się zawija, to znaczy przestaje działać domena, mail, nie mogę się dodzwonić ani nic. Co w takiej sytuacji mogę zrobić żeby mieć jakiekolwiek potwierdzenie że jestem posiadaczem akcji i etfow na obligacje ?

Czy na życzenie brokerzy wystawiają jakieś 'zaswiadczenie' że jestem posiadaczem takich i takich akcji ? Czy w jaki sposób mogę się przed taką ewentualnością zabezpieczyć ?

Ponawiam pytanie ponieważ sam mam tam konto brokerskie.

Trader 21 może podpowiesz? Jendak trafia na to konto sporo kaski. Jaka jest szansa na odzyskanie investycji kiedy broker się zwinie bez słowa? Czy jest możliwość sprawdzenia poza platformą brokerską czy jestem jednak rzeczywiści posiadaczem akcji? Różne numery się widzi czasem. Chciałbym się dowiedzieć jak to jest w praktyce

eng Loko

ScFlatron

@ScFlatron

"PPE to typowy "benefit" poza płacowy. Firmy dają"

A skąd biorą na to dawanie?****Serio muszę Ci tłumaczyć jak działa prawo popytu i podaży na rynku pracy? Jeśli firma chce ściągnąć pracownika może go skusić pensją ale też innymi pozapłacowymi benefitami: lepszymi warunkami pracy, możliwością awansu, dodatkami pozapłacowymi. Każda strona inaczej wycenia takie "dodatki". Przeczytaj może kiedyś "Pułapki Myślenia" Khanemana rozdział o Teorii Perspektywy zobaczysz że straty i zyski są oceniane asymetrycznie. Albo nie ucz się nie czytaj pozostań przy wizji biało-czernego świata :)

"Pracownik zyskuje "dodatki" pracodawca zyskuje na niższym opodatkowaniu, nie ma tu przymusu Państwa."

Podatki nie są przymusem państwa? Masz jeszcze jakieś rewelacje?**** Nie odpowiadasz na postawioną tezę tylko na własne inne pytanie. Przy przymusie płacenia podatków warto korzystać z optymalizacji podatkowej a można uzyskać ją zapewniając różne benefity. Np służbowy samochód. Przedsiębiorca gra na zasadach ustalonych przez Państwo i nie może obrażać się na rzeczywistość i udawać że ona nie istnieje.

"Oczywiście że na każdy "dodatek" pracownik sam musi wypracować ale tak chyba działa przedsiębiorstwo nie?"

Chodzisz do pracy z powodu wypłaty czy po talon na malucha i kartki na mięso? Bo to są realia benefitów kiedy wprowadza się ich zbyt wiele.****Każdy inaczej może przypisywać wagi dodatków o ile pieniądze na koncie mają wartość 1 do 1, o tyle auto służbowe też można wycenić na pewną kwotę ( np 1000pln) bon na zakupy w wysokości 500pln też możesz wycenić na konkretną kwotę użyteczności (np 300pln) nie widzę tu sprzeczności. To że krytykuje program 500plus nie oznacza że gdy mogę z niego skorzystać tego nie zrobię. Skoro z moich podatków jest on fundowany to korzystanie z niego to zwykła forma tarczy podatkowej.

"Ale masz wybór albo Twoja firma dokłada się wszystkim pracownikom"

Albo zmieniam jurysdykcję dostarczającą mi siły roboczej.**** ok zatrudnij ludzi z innych krajów to Twoja sprawa jeśli model biznesowy Ci się zepnie to "good for you". Znowu stawiasz własne "proste" pytania i wydaje Ci się że odpowiedziałeś na zadany problem. Nie każdy jest w stanie przenieść biznes do innego kraju tylko dla tego że w Polsce są dość wysokie podatki.

"jeśli chcemy mieć świadome społeczeństwo które samo zadba o swoją przyszłość bez oglądania się na ZUS, to właśnie takie ulgi dla długoterminowego oszczędzania powinny być wprowadzone a nawet rozszerzane."

Co to jest długoterminowo przy tej dzietności? Dekada? Przecież tam nie ma trzydziestoletniej perspektywy utrzymania państwowości z powodu wymierania samych zainteresowanych. Po drodze ukradnie to jakiś Balcerowicz, Tusk czy Kaczyński i będzie jak zawsze.****Sprawdź prognozy demograficzne za 10lat będzie nas kilka % mniej, a w międzyczasie może znowu przyjechać kilka mln Ukraińców i trend się odwrócić. Ekstrapolacja trendów to też jeden z częstych błędów poznawczych, skoro wylosowałem 3 "orły" z rzędu to już zawsze będą rzucał "orła"? Kiedyś liczba Polaków rosła dziś spada, regresja do średniej mówi że prędzej wróci do "normy" niż do ekstremum. A opowieść że Państwo Polskie przestanie istnieć za 10lat to... wróżenie z fusów

"W przeciwnym razie czeka nas kazus Chille gdzie prywatny system emerytalny został zmieniony na Państwowy po tym jak większość zdobyli populiści popierani przez emerytów którzy nie oszczędzali na własną emeryturę..."

Prowadziłeś jakieś spółki? Z zasady spółka ma więcej zobowiązań niż wpływów, a jak ma inaczej to natychmiast jest to korygowane.**** co z tego że w danym roku: Total debt > Income? Przecież spółka może działać wiele lat i co roku generować zyski, trudno też wymagać by stopa zwrotu z inwestycji była na poziomie ponad 100% rocznie co postulujesz... Są spółki "zombi" ale zawsze można użyć intelektu by ich nie wybierać ;)

"To czy Politycy dorysują czy zmażą kilka zer na papierowym pieniądzu nie zmniejszy ani nie zwiększy wartości aktywów o których piszemy. Stracą jedynie oszczedzający w banku na koncie czy trzymający obligacje skarbowe."

A ci co stracili Cię nie ogolą na poczet swoich utraconych dochodów?****to co lepiej strzelić sobie w łeb czy zrobić imprezę kupić alko i wynająć prostytutki skoro czeka nas tylko rozpad Państwa i anarchia gdzie każdy każdemu będzie wyrywał okruszki które komuś pozostaną. Może warto zainwestować w psychoanalityka jeśli ma się tak czarne/ depresyjne podejście do rzeczywistości

_

Quartz_wp

ZGADZAM SIĘ ŻE JAK JAKAŚ FIRMA ZAMELDUJE ŻE MA SZCZEPIONKĘ RESZTA ODPADNIE.(OKAZJA NA SZORTY SZCZEGÓLNIE INO BO FUNDAMENTY MA SŁABE TAKIE SAME JAK NIKOLA 0 PRODUKTU na rynku dlatego napisałem że jest tam bańka spekulacyjna. Jeśli o 200-300% jest możliwe ale i trudne ale przy małym kapitale jak 10-20 tyś pln dzieląc to na 3 firmy 1- zalicza kilka set procent w góre 2 kilka dziesiąt a 3 na minus powinno dać porządany wynik przy tak zmiennym rynku. Bardziej mi chodziło o to jak byście postąpili by osiągnąć taki wynik.

Aisha0511

Niektórzy zeznawali, że sprowadził z powrotem ich byłego kochanka, niektórzy zeznali, że rozwiązuje on wszelkiego rodzaju problemy duchowe, leki ziołowe na choroby takie jak fybroid, astma, choroby przenoszone drogą płciową, choroby nerek, cukrzyca, zaburzenia erekcji, wygrana na loterii. Nigdy nie wierzyłem w czarownika, ale nie miałem wyboru, ponieważ wszędzie szukałem rozwiązania, więc otrzymałem e-mail od BABA NOSA UGO z Testimonies online i postanowiłem spróbować.

Skontaktowałem się z nim przez e-mail i wyjaśniłem mu swój problem, powiedział mi, co muszę zrobić, a ja zrobiłem tak, jak polecił, przygotowałem coś dla mnie, zrobił większość rzeczy sam, właściwie wątpiłem, kiedy powiedział mnie, że powinnam się spodziewać dobrych wiadomości, minęło niespełna 7 dni, kiedy mój mąż zadzwonił do mnie po tak długim czasie. Wrócił przepraszając i prosząc o wybaczenie, wszystko było jak sen, wybaczyłem mu i teraz jesteśmy szczęśliwsi niż kiedykolwiek wcześniej.

Chcę bardzo podziękować BABA NOSA UGO za jego życzliwą pomoc, nigdy nie spodziewałem się tak wspaniałej pracy duchowej i nie przestanę dzielić się jego świadectwami. Jeśli masz jakiś problem duchowy i szukasz prawdziwego i autentycznego Czarodzieja, skontaktuj się z BABA NOSA UGO, a będziesz zadowolony, że to zrobiłeś.

E-mail: [email protected] / [email protected]

WhatsApp: +33753216802

https://karnatakatemple.wixsite.com/karnataka

Matrixik

Za lata 2006-2014: https://10-procent-rocznie.blogspot.com/2014/11/test-strategii-magiczna-formua-joela.html

Robert G.