Na rynkach pojawiła się niepewność związana z napięciem na linii USA – Iran. Trudno wyrokować czy całe zamieszanie przerodzi się w wojnę czy też nastąpi normalizacja stosunków. Dlatego postanowiliśmy skupić się na najatrakcyjniej wycenionych giełdach świata, a do tematów geopolitycznych z pewnością szybko powrócimy.

Większość Czytelników ma świadomość, że obecna hossa trwa już ponad 10 lat i w przypadku wielu rynków mamy do czynienia z drogimi akcjami. Z drugiej strony trzeba pamiętać, że zawsze da się znaleźć kilka okazji inwestycyjnych. Obecnie należy szukać ich głównie w krajach rozwijających się. Z czego to wynika? Otóż w trakcie każdej hossy kapitał płynie silniej albo do Stanów Zjednoczonych albo na rynki wschodzące. Trwającą hossę zdominowały spółki amerykańskie. Podobnie było w końcówce lat 90. Z kolei rynki rozwijające się dominowały w latach 1989-1994 oraz 2003-2008.

W efekcie ogromnego zainteresowania amerykańską giełdą w ostatnich 10 latach, akcje w USA są dziś skrajnie drogie na tle reszty świata. Dobrze pokazuje to poniższe porównanie. Fundusz dający ekspozycję na 500 największych spółek amerykańskich został zestawiony z funduszem inwestującym na rynkach wschodzących. Im wyższe wartości, tym droższe są akcje w USA względem rynków rozwijających się.

Jak widać, amerykańska giełda jest tak droga w porównaniu do krajów emerging markets jak w 2000 roku. Był to okres manii wokół spółek technologicznych (tzw. bańka internetowa). Ktokolwiek zainwestował wówczas w te firmy np. poprzez indeks NASDAQ, trafił na bessę i musiał czekać na odrobienie strat przez kolejne 15 lat. W rzeczywistości większość inwestorów sprzedała swoje udziały w trakcie paniki w latach 2001-2003.

Tutaj nie chodzi jedynie o to, że indeksy z USA są wysoko w stosunku do indeksów z innych krajów. Amerykańskie spółki są bardzo drogie pod względem fundamentalnym. Mamy tu na myśli poziomy wskaźników P/E, CAPE czy P/BV, o których nowi Czytelnicy mogą poczytać w naszym Słowniczku.

Najbardziej wiarygodnym z tych wskaźników jest oczywiście CAPE (inaczej P/E Shillera). Im wyższa jego wartość, tym droższe są akcje i tym mniejszy ich potencjał do wzrostu.

Według danych starcapital.de na początku 2020 roku wartości wskaźnika CAPE wyglądają następująco:

- Stany Zjednoczone – 31,1

- Pozostałe kraje rozwinięte – 25,7

- Rynki wschodzące (Emerging Markets) – 15,8

- Europejskie rynki wschodzące (Polska, Rosja, Węgry, Czechy) – 9,9

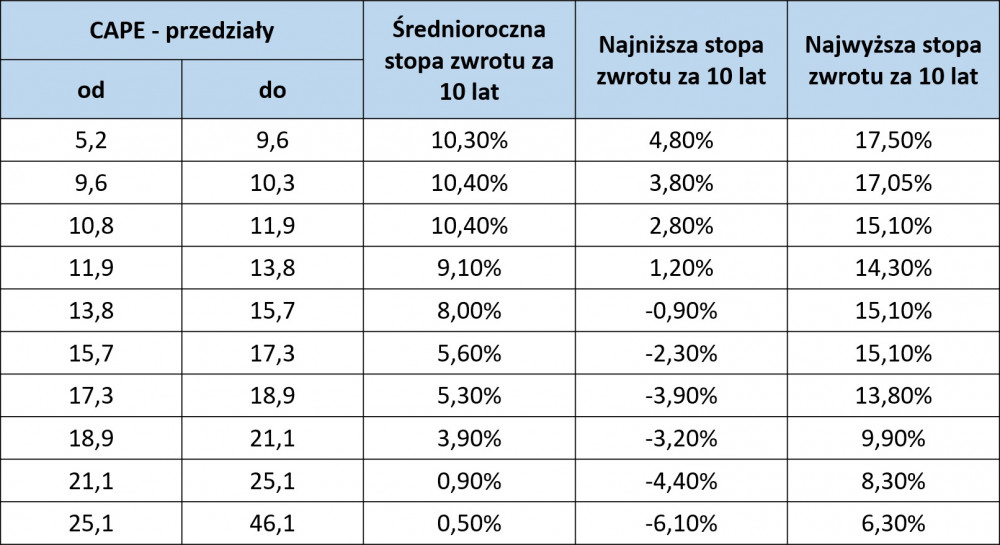

Wychodzi na to, że akcje w USA są trzykrotnie droższe niż w naszym regionie. Czemu to takie ważne? Na podstawie ostatnich 140 lat możemy zauważyć wyraźną korelację między poziomem wskaźnika CAPE, a przyszłymi zyskami. Wszystko tłumaczy poniższa tabela.

Jak widać, jeśli CAPE oscyluje wokół 10, tak jak w przypadku naszego regionu, to średnioroczna stopa zwrotu w ciągu kolejnych 10 lat powinna wynosić ok. 10%. Z kolei w przypadku bardzo wysokiego wskaźnika, tak jak obecnie w USA, średnioroczna stopa zwrotu powinna wynosić mniej więcej 0%.

Zdajemy sobie sprawę, że dziś, kiedy Apple czy Tesla biją rekordy, takie negatywne prognozy dla Stanów Zjednoczonych brzmią absurdalnie. Dokładnie tak samo było w 1970 oraz 2000 roku. W każdym z tych przypadków kolejne lata pokazały jednak, że inwestowanie w najdroższe rynki kończy się źle.

Wróćmy jednak do rynków emerging markets. Co prawda niektóre z nich są atrakcyjnie lub neutralnie wycenione, jednak nie jest to inwestycja pozbawiona ryzyka. Dlatego też pora zastanowić się nad wadami i zaletami inwestycji w krajach EM.

Co przemawia „za”?

Na początek kilka czynników przemawiających za inwestowaniem na rynkach wschodzących.

a) Wyceny

Wątek omówiony powyżej. Każdy rozsądny inwestor chce kupować tanie aktywa, ponieważ zdaje sobie sprawę, że w długim terminie to one mają największy potencjał do wzrostu.

b) FED osłabia dolara

Musicie pamiętać, że wynik z inwestycji na rynkach EM zależny jest od dwóch rzeczy – notowań tamtejszych spółek oraz siły tamtejszych walut. Przykład: jeśli inwestujemy w ETF PAK dający ekspozycję na giełdę w Pakistanie, to jego notowania są wypadkową dwóch elementów. Jeśli pakistańskie spółki podrożeją o 20%, ale pakistańska rupia osłabi się o 10% do dolara, to nasz wynik z inwestycji wynosi 10%.

Idealnie jest, jeśli jednocześnie spółki z krajów EM drożeją, a tamtejsze waluty umacniają się w stosunku do dolara.

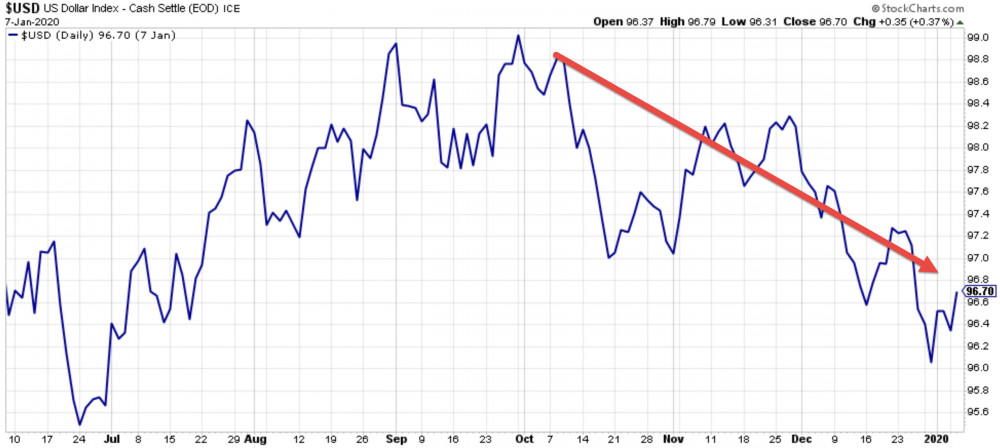

To dolar jest wspólnym mianownikiem. Jeśli będzie on słabł, to większość walut krajów rozwijających się zyska. W którym kierunku pójdzie dolar w 2020 roku? Aktualnie obserwujemy jak indeks dolara po dość długich wzrostach zaczął się osłabiać.

Dodatkowo, Rezerwa Federalna robi wszystko by osłabić amerykańską walutę. Niektórzy jej członkowie wspominają o możliwości dopuszczenia inflacji na wyższe poziomy, co oznacza po prostu szybsze psucie dolara.

Nie wiadomo z kolei w jaki sposób na dolara wpływać będą wydarzenia wokół wyborów prezydenckich w USA.

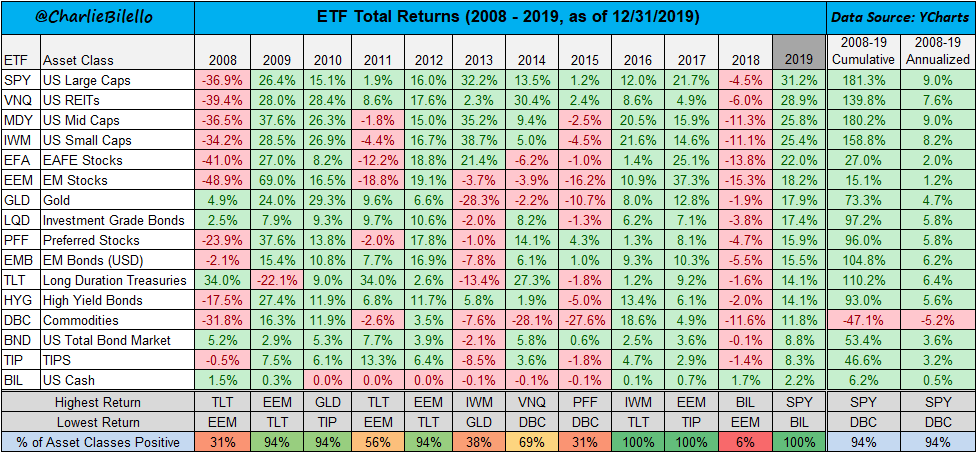

c) Wspaniały rok nowojorskiej giełdy

Ostatnie 12 miesięcy było świetne dla niemal wszystkich aktywów, ale giełda w USA mocno wyróżniała się na tle reszty. Wzrost głównego indeksu o ok. 30% mówi sam za siebie. Pamiętajmy jednak, że jeśli jakieś aktywo notuje wspaniały rok, to kolejny zazwyczaj jest dużo słabszy. Silne wzrosty w 2019 roku sprawiły, że dywidenda z akcji w USA wynosi dziś zaledwie 1,9%. To dokładnie tyle samo, ile oferują 10-letnie obligacje rządu Stanów Zjednoczonych. Na czym polega różnica? Akcje to zdecydowanie bardziej ryzykowne aktywa, które w razie pesymistycznego scenariusza mogą stracić ponad 50% swojej wartości. Z kolei obligacje rządowe stanowią fundament systemu. Banki centralne nie pozwolą by ich ceny znacząco spadły i w razie potrzeby będą je skupować.

Zatem inwestor trzymający dziś akcje amerykańskie płacące dywidendę rzędu 1,9% ma całkiem niezłe alternatywy: kupić dużo bezpieczniejsze obligacje z podobną rentownością bądź też zainwestować na rynkach EM poprzez któryś z ETF-ów (wiele z nich płaci dywidendę rzędu 4-7% rocznie).

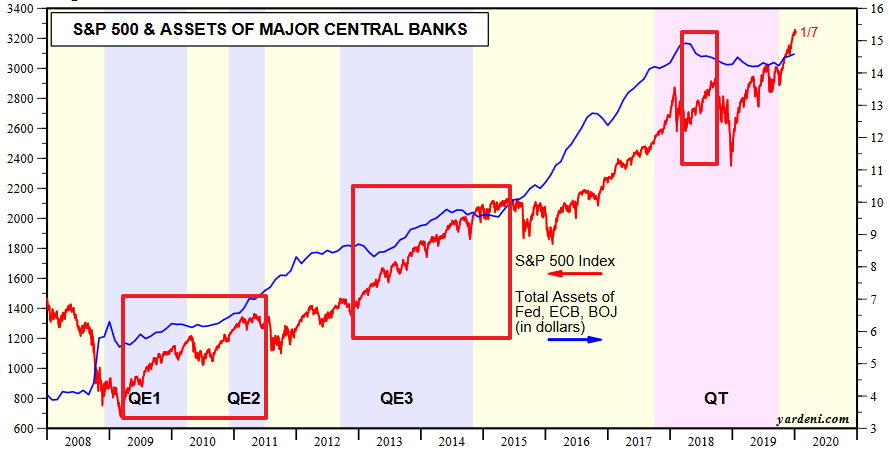

Zapewne część z Was myśli teraz: „co z tego, że giełda w USA jest droga, skoro banki centralne ponownie prowadzą skup aktywów?”. Faktycznie, FED oraz Bank Japonii skupują obligacje, co pośrednio wspiera rynek akcji. Zresztą na blogu wielokrotnie publikowaliśmy wykres, pokazujący korelację pomiędzy amerykańskim indeksem S&P 500 (czerwony kolor), a łącznym bilansem kilku największych banków centralnych. Patrząc na niego dzisiaj można jednak stwierdzić, że w ostatnim okresie wyceny w USA wzrosły wyjątkowo silnie, z kolei bilanse banków centralnych - powoli. Dlatego spodziewamy się pewnego powrotu do stanu równowagi. To znaczy banki centralne wciąż będą pompować rynki, ale amerykańskie indeksy nie będą już rosnąć tak silnie i więcej kapitału popłynie w stronę rynków wschodzących.

Zresztą, w przeszłości mieliśmy kilka takich okresów, kiedy S&P 500 rósł wyjątkowo silnie, mimo że banki centralne nie były aż tak aktywne (czerwone ramki na wykresie). Zazwyczaj po nich przychodziło pewne spowolnienie na rynku akcji w USA.

d) Surowce

Gospodarki krajów rozwijających się, a także ich giełdy, są stosunkowo silnie powiązane z cenami surowców. Kiedy w latach 2003-2007 surowce mocno drożały, zyskiwały również waluty i giełdy krajów EM. Następnie doszło do pęknięcia bańki. Statystyka za lata 2008-2019 jest porażająca. W tym okresie ETN DBC, dający ekspozycję na szeroką gamę surowców, przynosił średnioroczny zwrot w wysokości -5,2%. Oczywiście nie oznacza to, że o tyle spadały ceny surowców, ponieważ notowania ETN-u dodatkowo obniżał efekt contango (niezorientowani powinni zajrzeć do Słowniczka). Tak czy inaczej, był to bardzo słaby okres w wykonaniu surowców. Dla porównania, duże spółki amerykańskie drożały w tym czasie o 9% rocznie.

Jeśli ceny surowców odbiją, to przełoży się to na drożejące waluty i giełdy krajów EM. Pytanie brzmi: dlaczego miałoby do tego dojść? Otóż przybywa krajów, w których potężne zadłużenie zaczyna całkowicie hamować gospodarkę. Kredyty ograniczają konsumpcję gospodarstw domowych oraz powstrzymują przedsiębiorstwa przed inwestycjami. W takiej sytuacji w przeszłości zazwyczaj dochodziło do fali bankructw, które oczyszczały gospodarkę z nadmiernego zadłużenia i pozwalały na dalszy rozwój. Taki scenariusz nie jest mile widziany przez rządzących. Im marzy się inne rozwiązanie, a mianowicie zdewaluowanie zadłużenia za pomocą wysokiej inflacji. A ta jest równoznaczna z rosnącymi cenami surowców. Podkreślmy to – w okresach rosnącej inflacji nie ma ani jednej grupy aktywów, która radziłaby sobie lepiej niż surowce.

Co przemawia „przeciw” wzrostom na rynkach EM?

Tutaj doprecyzujemy jedną kwestię. Niezależnie od zagrożeń wypisanych poniżej, inwestorzy powinni przynajmniej część środków trzymać na giełdzie, o ile mają dostęp do atrakcyjnie wycenionych rynków. Powód jest prosty: dodruk ze strony banków centralnych trwa i być może przez kolejny rok ceny akcji będą sztucznie podbijane. Jeśli całkowicie „obrazimy” się na rynek, to możemy przespać ciekawe okazje. Nie zmienia to jednak faktu, że przy obecnych zagrożeniach ekspozycja na akcje powinna być mniejsza niż zazwyczaj.

a) Spowolnienie gospodarcze

W przypadku wielu gospodarek rok 2019 był okresem wyhamowania. Słabe dane dotyczyły zwłaszcza przemysłu. Jeśli kolejny rok będzie pod tym względem jeszcze gorszy, to doczekamy się ucieczki kapitału do tzw. aktywów safe haven, czyli tych najbezpieczniejszych. Do tej grupy należy amerykański dolar. Skoro waluta USA będzie rosnąć w siłę, to wiele walut z rynków EM będzie mieć problemy.

b) Wojna USA – Iran

Podobna sytuacja jak powyżej. Jeśli konflikt rozgorzeje, to wielu inwestorów postanowi zabezpieczyć swój kapitał przenosząc się do najbezpieczniejszych walut, jak również do złota. Jeśli komuś trudno to sobie wyobrazić, to wystarczy wziąć pod uwagę wydarzenia z ostatnich dni. Tuż po zabiciu irańskiego generała przez Amerykanów, wyceny zdecydowanej większości ETF-ów na rynki EM spadły. Po pierwsze dlatego, że przecena dotknęła same spółki. Po drugie dlatego, że waluty tych krajów straciły na wartości. Ostatecznie pomiędzy 2 a 7 stycznia 2020 roku ETF-y dające ekspozycję na Rosję, Turcje, Pakistan, Katar, Zjednoczone Emiraty, Polskę i Brazylię straciły od 1,5% do 3,5% wartości. Ze sprawdzanych przez nas krajów zyskała tylko Nigeria. Umocniły się także złoto i dolar.

c) Możliwe spadki w USA

O przewartościowaniu akcji w Stanach Zjednoczonych napisaliśmy wiele, więc nie będziemy się powtarzać. Reguła jest następująca: rynek akcji w USA może rosnąć, nawet jeśli w innych krajach giełdy spadają. Jeśli jednak giełda amerykańska traci, to przeceny dosięgają także inne kraje. Zatem jeśli pomoc ze strony FED-u nie będzie wystarczająca i akcje w USA mocno spadną, to stracą również giełdy w krajach rozwijających się.

d) Mania wokół spółek technologicznych

Indeksy w USA są ewidentnie podtrzymywane wzrostami kilku spółek, takich jak Apple, Microsoft czy Nvidia. Wartość ich akcji potrafi podwoić się w ciągu roku. To przyciąga spekulantów liczących na szybki zysk. Nikt nie jest w stanie określić czy mania wokół spółek technologicznych potrwa kolejny rok czy skończy się za tydzień. Jeśli jednak to szaleństwo będzie kontynuowane, to z pewnością wielu „ulicznych inwestorów” będzie wybierać nie tyle cały rynek w USA, co konkretne spółki, podobnie jak było to pod koniec lat 60. Tym samym zmniejszy się zainteresowanie wokół rynków EM.

e) Problemy walut rynków wschodzących

Jeśli dojdzie do kolejnego znaczącego umocnienia dolara (a jak widzieliście, może tak się stać), to w najgorszej sytuacji znajdą się kraje, które spłacają głównie kredyty denominowane w dolarze. Dla nich wzrost USD to dodatkowe obciążenie. W razie niepokoju, kapitał może zacząć uciekać z takiego kraju, co mocno osłabi jego walutę. Ostatnie 2 lata pokazały, że załamanie walut w krajach EM jest całkiem prawdopodobne. W tym czasie problemy miały Argentyna, Turcja, Brazylia, Indie czy Pakistan.

Podsumowując, nie brakuje zarówno argumentów za inwestycją na rynkach EM, jak i przeciwko niej. Z pewnością sytuacja byłaby łatwiejsza, gdyby w USA ceny utrzymywały się na neutralnych poziomach. Tak nie jest, w związku z czym ekspozycja na rynki EM powinna być nieco mniejsza niż zazwyczaj.

A które rynki wybrać? O tym w drugiej części artykułu, gdzie porównamy wyceny oraz perspektywy dla poszczególnych krajów i ich walut.

Independent Trader Team

moffet

Mengiz

Aby metale wystrzeliły to musi dojść nie do wojny bo wtedy ceny ostatecznie spadną, a do tytułu w bankierze;

BoJ=FED=MFW kupiło złoto.

Cała reszta to kpina poparta manipulacja.

wzwen

"Takie kwiatki u sąsiadów"

To jak się trafi klient kupujacy 20 monet uncjowych, to dealerowi wysiądą nadgartki od nabijania na kasę finskalną 20 razy tego samego.

Znaczy, że pojawi się rynek na przystawki do kasy fiskalnej z funkcją "repeat".

Te ograniczenia z zakupach za gotówkę, to bardzo dziwne działania. Za chwilę ludzie powiedzą, że nie przyjmują zapłaty w euro, bo nic za to kupić się nie da.

janwar

Akcje w euforii,PM w dol.

Czy Iran juz odpusci?

Ostatnio modyfikowany: 2020-01-08 21:49

hemor

Trader jak tam twoje szorty na CDR i Tesle? Zwiększasz pozycję czy może ją zlikwidowałeś, sporo te akcje urosły w ostatnim czasie i nie widać na razie końca.

Bobass25

https://m.youtube.com/watch?v=SgrIwcD7z1s

Jacek Bartosiak o tym że jeśli USA chcą rozmontować Chiny to muszą jak najszybciej ewakuować się z BW.

https://m.youtube.com/watch?v=Tiz0_8mPweo&t=436s

Ostatnio modyfikowany: 2020-01-08 22:03

Mengiz

Tam dzień bez wybuchu to dzień stracony.

polish_wealth

No po wyjściu serialu witcher to troche CDPR skoczył, o ile pamiętacie te rozmowy nasze to tam nigdy nie padł argument powstania serialu - to zostało przeoczone, natomiast zawsze było w debacie, że shorty powinno się wystawiać po premierze Cyberpunka :)

Ten serial który podbił ceny CDPR i skroił shortujących zasługuje na jakiś hall of fame wtop spekulacji : )

Ostatnio modyfikowany: 2020-01-08 22:56

gruby

"BoJ=FED=MFW kupiło złoto"

banki centralne nie kupują lecz przejmują mienie za darmo. Waluta ma znaczenie i wartość dla nas ponieważ my wymieniamy efekty naszej pracy na walutę właśnie. Banki centralne dla odmiany dokonują przejęcia mienia praktycznie bezkosztowo ponieważ nie muszą nic oddać w zamian za przejmowane dobro. Banki centralne nie dokładają pracy trzymając koszty produkcji waluty (w porównaniu do jej nominalnej wartości) jak najniżej.

Wniosek: złoto czy akcje są za darmo jeśli jest się bankiem centralnym.

Inna sprawa: ta hossa będzie trwała tak długo jak długo produkujący realne produkty oraz usługi będą zgadzać się na ich zamianę na papierki. Hossa jest celem samym w sobie ponieważ hossa jest wymiernym dowodem że system działa, firmy mają zyski a państwa (co poniektóre) chwalą się zrównoważonymi budżetami. W takiej sytuacji na rynkach obserwujemy postępujące wywłaszczanie rozwiniętych oraz rozwijających się gospodarek do tej pory i koncentracji mienia w rękach kilku organizacji o nieujawnionej strukturze właścicielskiej.

To nie hossa, to wrogie przejęcie całych sektorów.

radiator

Zengin

Waluta ma znaczenie i wartość dla nas ponieważ my wymieniamy efekty naszej pracy na walutę właśnie. Banki centralne dla odmiany dokonują przejęcia mienia praktycznie bezkosztowo ponieważ nie muszą nic oddać w zamian za przejmowane dobro. Banki centralne nie dokładają pracy trzymając koszty produkcji waluty (w porównaniu do jej nominalnej wartości) jak najniżej.

Grasz na fortepianie na którym grywa Karoń.

gruby

"Grasz na fortepianie na którym grywa Karoń."

udowodnij że nie jest odwrotnie.

bb82

Notowane w USD to niekoniecznie są akcje (a nawet na pewno nie są), ale takie papiery/certyfikaty o nazwie ADR. Nie jestem pewien, ale ADRy mogą być różnie ustawione. Np. dla jednej spółki ADR to 5 akcji, dla innej 1:1. Stąd notowania dla 1 ADR mogą się drastycznie różnić pomimo, że ceny akcji są takie same.

janwar

Okazuje sie ze obie strony. Przegranych nie ma?

Teresa Kaczmarek

Dyktatura ideologii LGBT - 16 lat za spalenie flagi LGBT

>>> www.youtube.com/watch

Teresa Kaczmarek

http://www.michalkiewicz.pl/tekst.php?tekst=4614

SeaBi

I bardzo dobrze! Za głupotę zwłaszcza rządzących ten naród powinien dostać porządne cięgi.

forte

Rozumiem, że ta mocno zaakcentowana końcówka Twego nicka odnosi sie do Twej orientacji seksualnej?

Ostatnio modyfikowany: 2020-01-09 14:24

Mostek

Szkoda, że te cięgi dostaną też ci, którzy wiedzą, do czego nas prowadzą obecne pawiany.

Madraf

Porównanie cen Polska i UK w lidlu te same produkty.

Tekst dla linku

rozpędzamy sie!

Rado

Mostek

Lech

Niekoniecznie np Milosevic za krytykę USA i fikcyjne zbrodnie z którymi jak się okazało niewiele miał wspólnego został oskarżony skazany i zamordowany... tutaj zleceniodawca zbrodni wykonanym wbrew wszelkim prawom międzynarodowym przyznał się do winy i nikt go nawet nie krytykuje i nie ściga..

Ostatnio modyfikowany: 2020-01-09 16:53

mechanical666

Aliquis

1.

@KATASTROFA_LOTNICZA

Pod poprzednim artykułem Freeman i Harlequins dyskutowali na temat katastrofy Airbusa 320 w Alpach, w marcu 2015. Przed kilku laty rozmawiałem na ten temat z pewnym oficjelem, który (nieoficjalnie) przedstawił mi jeszcze inną wersję wypadku.

Oficjalna przyczyna to depresja drugiego pilota, który zamknął się sam w kabinie, i świadomie doprowadził do katastrofy, a pilot i pozostały personal nie mogli się dostać do kabiny.

Według wersji mi przedstawionej było nieco inaczej.

Otóż samolot już we wcześniejszym locie miał kłopoty - przy podchodzeniu do lądowania w Barcelonie rozhermetyzowaniu uległa kabina. Sprawę zgłoszono, a usterkę naprawiono jeszcze w Barcelonie.

W locie powrotnym, gdy w kabinie był tylko drugi pilot, wspomniana awaria wystąpiła ponownie. Tym razem było to na dużej wysokości. Drugi pilot nie miał już możliwości reakcji (brak tlenu, ciężki oddech, osłabienie), a pierwszy pilot nie mógł otworzyć drzwi do kabiny (różnica ciśnień).

Powodem, dla którego wybrano i oficjalnie ogłoszono inną wersję wypadku było UBEZPIECZENIE i wynikające z tego konsekwencje (nie tylko dla producenta (naprawa) i linii lotniczej, ale również dla rodzin ofiar). Dużo zaoszczędzono, a samym ofiarom niewiele by to pomogło.

2.

@KONFLIKT_IRAN-USA

Bardziej pragmatyczne wyjaśnienie konfliktu, niż powszechnie się o tym sądzi, przedstawiono w artykule - podaję adres:

https://www.voltairenet.org/article207120.html

3.

@IRAŃSKI_ATAK_RAKIETOWY

Co jest zaskakujące, w ataku rakietowym na amerykańską bazę nie zginął żaden Amerykanin, chociaż sporo ofiar było. Żołnierze innych narodowości podobno również ocaleli.

Można się zastanawiać, czy ktoś nie uprzedził wcześniej użytkowników bazy, przynajmniej niektórych. Kto to był?

Niedawno (na przełomie roku), dzięki współpracy służb specjalnych Rosji i USA, udaremniono zamach w Petersburgu. Teraz Amerykanie nie zginęli w Iraku. Czy zatem pójdą też inne wzajemności, szczególnie te na których zależy tym państwom najbardziej?

Lech

Rosyjscy sportowcy nie pojadą na olimpiadę bo używali amerykańskie odżywki? w 90% tam właśnie się je produkuje , ale co roku wymyśla nowe ,a stare wciska reszcie świata a jeszcze można łatwo oskarżyć o doping...

Lepsze było tylko wciskanie za setki miliardów dolarów sprzętu wojskowego szpiegowi USA Saddamowi, żeby w razie potrzeby zrobić mu wojnę wyłączając wszystko jednym guzikiem i szybką egzekucją zamknąć usta., a przy okazji zawinąć całe złoto, srebro, aktywa i złoża ropy.

Ostatnio modyfikowany: 2020-01-09 17:33

gruby

"Porównanie cen Polska i UK w lidlu te same produkty."

Za kilogram pomidorów płaciłem ostatnio 4 franki w Zurychu. Za ten sam kilogram w Warszawie śpiewali 18 złotych.

Dante

I jeszcze przeciwko politykom, którzy ułatwiają życie międzynarodowym korporacjom w Polsce, a utrudniają polskim firmom, przez co doszło do konsolidacji handlu detalicznego w rękach niewielkiej liczby podmiotów.,, co przekłada się na relatywny wzrost cen dla konsumentów i spadek cen dla producentów.

@SeaBi

Przecież nasi politycy chodzą na pasku swoich mocodawców i zrobią wszystko co trzeba, bo kadencja trwa 4 lata, a potem jakoś chcą pożyć na łaskawym chlebie. W zeszłym roku zrobili szczyt antyirańskim, na którym opluto Iran i Polskę, a w tym roku za pomocą unijnej dyrektywy rozpoczęli chryję z Putinem (gdy od ponad roku, po częstych wizytach izraelskich dyplomatów, stało się modne w Rosji oskarżanie Polaków o antysemityzm) i teraz w Izraelu Putin wszem i wobec wyjaśni, że Polacy to straszni antysemitnicy, etc, a polski prezydent mógł co najwyżej wysłać tego w milczeniu albo nie jechać wcale. W efekcie czego rosyjska narracja pójdzie w świat, a to co będzie gadać polski rząd, to sobie co najwyżej Polacy wysłuchają. W prostu majstersztyk i kolejny pretekst, aby świat nienawidził Polaków i miał o nas jak najgorsze mniemanie.

https://www.youtube.com/watch?v=UaFG48ATzho

I takich mamy polityków - na pasku i pokornych. Przeważnie do czasu, gdy ktoś poważny "nie rzuci im się do gardeł, aby wyszarpać co smakowitsze kąski" - wtedy się szybko nawracają, ale wtedy jest za późno i idą już na straty, bo na ich miejsce już czeka kilku kolejnych, skuszonych obietnicą łatwego życia.

I naród nie jest temu winny, a zmienić to nie łatwo - jakby nawet obecni politycy zostali wystrzelani co do ostatniego, to będą wybory i wtedy pojawią się następni, podobnie paskudni, a może jeszcze gorsi. Winny jest system polityczny, czyli demokracja, który premiuje najgorsze z najgorszych jednostek pod względem moralnym i etycznym, które nie będą mieć żadnych oporów, aby oszukiwać, kłamać, wyłudzać i sprowadzać tragedię na innych, byle samemu dobrze żyć.

@imigracja

Od początku 2020r. Polska otwiera się na imigrantów z Afryki.

https://dzienniknarodowy.pl/do-polski-trafia-imigranci-z-demokratycznej-republiki-konga-pierwsi-jeszcze-w-styczniu-wideo/

http://www.wykop.pl/ramka/5279219/gorzowska-agencja-pracy-sciaga-pracownikow-z-demokratycznej-republiki-kongo/

I to potwierdza po raz kolejny fakt, że Balcerowicz zrobił transformację ekonomiczną, aby malał udział polskiego kapitału w polskiej gospodarce na rzecz międzynarodowych korporacji, a obecne rządy robią transformację etniczną, aby Polska przestała być krajem Polaków, a była mikstem różnych nacji, które się nie zbuntują, bo będzie można łatwo rozgrywać jednych na drugich. Dla jasności nie tylko Polska jest celem transformacji etnicznej - nawet w Azji to się zaczyna dziać i raczej kwestią czasu będzie kiedy przykładowo "arabska i afrykańska siła robocza" zawita do Japonii. Najprawdopodobniej "Modern Kalergi Plan" ma dotyczyć też Azjatów.

@Lech

Gdyby nasi politycy nie byli na pasku, to dawno daliby sobie spokój z zakupami przedrożonego amerykańskiego szmelcu - mogliby wtedy kupić tanie i dobre rosyjskie S-400, przy okazji poprawić relacje z Rosją oraz mieć dobrą pozycję wyjściową do negocjacji nad obniżeniem cen importowanych energonośników z Rosji.

Ostatnio modyfikowany: 2020-01-09 17:45

supermario

https://artinfo.pl/artinformacje/artinfo-oglasza-wyniki-rynku-sztuki-za-2019-rok

Leci fajny cykl o sztuce , ukazało się chyba 40 odcinków.

https://www.youtube.com/watch?v=qYlimKg-ntA

A tu cymes sztuka i służby specjalne/

https://www.youtube.com/watch?v=5asG-kErpxY

Jak ktoś ma już za dużo Liści czy Kangurów może kupić jakiś obrazek.

supermario

https://www.youtube.com/watch?v=L-qOcD0vTwY

supermario

https://www.youtube.com/watch?v=oe95HJx5VH8

Piaskowy

Rossmann : Old Spice woda po goleniu 100 ml w Polsce 25 PLN, 150 ml w Niemczech 5 Euro

Adidas ICE Dive woda po goleniu 100 ml w Polsce 39 PLN w Niemczech 4,99 Euro

To samo dotyczy wszelkiej chemii gospodarczej, środków czystości i jedzenia.

Widziałem jak Polacy kupują hurtowo towary i wożą do sklepów do PL lub na handel w internecie.

cracko

Krzysiek3

"Za kilogram pomidorów płaciłem ostatnio 4 franki w Zurychu. Za ten sam kilogram w Warszawie śpiewali 18 złotych."

Jak jesteś frajerem, to mogę ci wcisnąć nawet za 100 zł. A co mi tam - poświęcę się. Podaj adres to ci będę za stówę dostarczał.

W Krakowie dobre pomidory są powszechnie dostępne max w przedziale 6,5-9,0 zł. A na placu targowym w centrum (Kleparz) bez problemu za piątkę.

Mamy więc na poważnym formu inwestycyjnym przykład mistrza ("miszcza" ??) inwestycji, a może przykład tęgiego kupca (kupi drogo, sprzeda tanio).

Inna sprawa, że współczesne pomidory to w zasadzie taki balonik z kolorową wodą w środku.

Ostatnio modyfikowany: 2020-01-09 18:12

Lech

Ostatnio modyfikowany: 2020-01-09 18:21

Malagueno

to dlatego ze akcja Gazpromu notowana w $ reprezentuje 2 akcje zwykle w rublach, a akcja Sberbanku notowana w $ reprezentuje 4 akcje zwykle w rublach. Tak ustawili stosunki ADRow do akcji z gieldy w Moskwie, i stad ta roznica.

Malagueno

z poczatkiem roku dokonalem lekkiej modyfikacji mojego portfolio: wyszedlem z Pakistanu (ze wzgl na konflikt USA-Iran) a przeszedlem na Ukraine (sytuacja wydaje sie tam w miare stabilizowac i waluta zaczyna sie odbijac po drastycznym spadku 2015)

Co sadzicie...?

Bikeman

Dzisiaj(09.01.20) kolejny duzy zastrzyk w Repo:

https://www.zerohedge.com/markets/top-repo-expert-warns-fed-now-trapped-it-will-take-pain-wean-repo-market-easy-cash

Rober M. Cutler na Twitterze:

"Carbon dioxide composes 0.039% of Earth's atmosphere.

The human contribution is 0.83% of that 0.039%.

The Paris Accord seeks to reduce that 0.83% of 0.039% by 20%.

20% of 0.83% of 0.039% is 0.000065%.

That is less than of one part per 1,540,000 of the whole atmosphere."

Dante

Pokrywałoby się to z tąpnięciem na obligacjach, które nadal stoją w miejscu powoli domykając niedźwiedzi trójkąt, a inflacja rośnie globalnie.

Ostatnio modyfikowany: 2020-01-09 19:50

Kikkhull

Kikkhull

Zadzwon do Moskwy, bo w Polsce można pogdybac co będzie na Ukrainie.

3r3

"Jeśli całkowicie „obrazimy” się na rynek, to możemy przespać ciekawe okazje. "

Jeśli ciekawsze pozycje są poza rynkiem publicznym to tam też jest życie. Może mniejsze kapitałowo, ale na zgryzoty skali to raczej tu nie cierpimy.

"Indeksy w USA są ewidentnie podtrzymywane wzrostami kilku spółek, takich jak Apple, Microsoft czy Nvidia. Wartość ich akcji potrafi podwoić się w ciągu roku."

Zapewne ich zarządy upchnęły już finanse w wydobycie, transport i dystrybucję energetyków. One technologiczne to niebawem będą z nazwy tak jak WU zajmuje się telegrafami czy ruchem dyliżansów.

"A które rynki wybrać? O tym w drugiej części artykułu, gdzie porównamy wyceny oraz perspektywy dla poszczególnych krajów i ich walut."

A jaką wybrać zamrażarkę (PM?) kiedy zysków z racji dodruku jest tyle, że nadwyżki chciałoby się jakoś przenieść w przyszłość bez poświęcania atencji na zarządzanie nimi, ochronę przed chciwością zarządców etc?

@wzwen

"Znaczy, że pojawi się rynek na przystawki do kasy fiskalnej z funkcją "repeat"."

Konkurujący z rynkiem bez kas?

"Te ograniczenia z zakupach za gotówkę, to bardzo dziwne działania. Za chwilę ludzie powiedzą, że nie przyjmują zapłaty w euro, bo nic za to kupić się nie da. "

Od awantury na Cyprze wielu na ojro wybrzydza.

@Bobass25

"Jacek Bartosiak o tym że jeśli USA chcą rozmontować Chiny to muszą jak najszybciej ewakuować się z BW. "

Uważam że pogląd mecenasa na politykę jest właśnie dlatego mijający się z rzeczywistością. USA od dekad buszuje po Mezopotamii właśnie dlatego, że to nie na Pacyfiku rozstrzygają się energetyki. Obstawili planszę, zdemontowali państwa i zainstalowali korpory zanim w ogóle zaczęła się gra. Teraz Chińczycy muszą grać na przewróconym stole, bo on nawet nie jest nachylony.

W grach o kontrolę przepływu dóbr zawsze samorzutnie w trakcie licytacji uczestników wpływami to tam rozstrzygana jest zabawa. Chociaż licytować można cokolwiek i gdziekolwiek to jednak tam trzeba zachować obecność i nie wszczynać rozstrzygających awantur.

No chyba że Jankesom to wszystko wychodzi tak przypadkiem.

@gruby

"W takiej sytuacji na rynkach obserwujemy postępujące wywłaszczanie rozwiniętych oraz rozwijających się gospodarek do tej pory i koncentracji mienia w rękach kilku organizacji o nieujawnionej strukturze właścicielskiej.

To nie hossa, to wrogie przejęcie całych sektorów. "

Przyłącz się - rwę co mogę i chętnie dam się przejąć całościowo, a nawet w plasterkach. Gołych przecież inkorporować do aparatu wytwórczego nie będą.

@radiator

"Skąd jest taka różnica w cenach? Na pewno pytanie jest bardzo błahe, zdaje sobie z tego sprawę, ale proszę o wyrozumiałość. "

Część to nawet nie są akcje tylko transakcje nierzeczywiste oparte o wyceny akcji, część to operacje zabezpieczone kwitem depozytowym. Przecież nie skupujesz emisji żeby się o fotel na walnym ubiegać to kasyno ma dla Ciebie takie niby-akcje do gry w ceny tak samo dobre jak prawdziwe.

@Zengin

Obawiam się że @gruby gra w prawdziwej filharmonii, a nie takiej dla amatorów-teoretyków.

@Mostek

"Przecież to jest całkowicie zgodne z logiką i naturą, że skoro zarabiamy mniej, to wszystko mamy droższe ;)"

Oczywiście, skoro mniej kupujesz to z tego mniejszego wolumenu trzeba zapłacić koszty stałe, ekspozycję, sprzedawców - koszty zawsze przenosimy na klienta. Jak klient chce taniej to niech kupi więcej - sprzedawcy w misce musi się zgadzać.

Im bardziej czegoś nie kupujesz tym jest droższe, aż w końcu jest na przedpłaty i zamówienie, a do tego musisz się podlizać sprzedawcy żeby w ogóle złożyć zapytanie ofertowe.

@mechanical666

"Masowe protesty przeciwko przyczynom inflacji (polityce rozdawnictwa) oraz polityce niskich stóp procentowych! Ech... mogę sobie pomarzyć..."

Ponad tydzień po Sylwestrze? Czas wytrzeźwieć.

@Dante

"kolejny pretekst, aby świat nienawidził Polaków i miał o nas jak najgorsze mniemanie. "

Jaki tam świat? W wielu rejonach za bicie Żyda klepią po plecach i lepszy towar w sziszę ładują - "Wy tam w Bolan gazowaliście Żydów - tak trzeba robić". Na świecie nie bez powodu nie lubią Jasia, i to może być z winy Jasia.

@Krzysiek3

"współczesne pomidory to w zasadzie taki balonik z kolorową wodą w środku. "

Ze środkiem denaturalizującym - przecież czerwone same się nie zrobią, a czasu nie ma - sprzedać trzeba.

@Bikeman

Badając ziemską atmosferę łatwiej wykryć obecność świń niż ludzi.

@Sarmacki

Żeby mu okradli garaż,

żeby go zdradzała stara,

cracko

Co do interwencji Turcji w Libii to z analiz które czytałem wynika, że nie przeważy to konfliktu w żadną ze stron. Pozwoli jedynie na zachowanie dotychczasowej równowagi sił i konflikt dalej się będzie przeciągał w czasie. Pewno Egipt i UAE też jakoś ns to odpowiedzą.

polish_wealth

Uważam że pogląd mecenasa na politykę jest właśnie dlatego mijający się z rzeczywistością. USA od dekad buszuje po Mezopotamii właśnie dlatego, że to nie na Pacyfiku rozstrzygają się energetyki.

Swieta racja, Mecenas mysli tylko przy użyciu rozumu i przesłanek zwyczajnych wulgarnego materializmu. Nie do pomyslenia mu że to bycmoże już dawno żydostwo rządzi Ameryką poprzez AIPAC i pokrewne, poprzez główne udziały w większości banków i funduszy (kontrola sworzniowych łancuchów dostaw pieniędzy) - najwazniejsze drogi

Jakoś tak po staroświecku mu się wydaje, że najważniejszy jest pacyfik, a nie widzi, że po opanowaniu bliskiego wschodu i przemataczeniu Rosji na anglosaskie, to Chiny będą musiały się podłączyć jako junior partner do Światowego Porządku, bo inaczej nie odegrają żadnych skrzypiec.

@ Kikhull - mysle podobnie jak kolega z poprzedniego artykułu -

Ostatnio modyfikowany: 2020-01-09 21:28

polish_wealth

Na tym filmie żydzisko sanhedryńskie opowiada, o tym, że Nikki Haley to ich człowiek w ONZ, za jej że tak powiem urzędowania, doszło wg. tegoż żydziska do wielkiego przełomu w International affairs i oni zydzi pracują nad tym, żeby centrum ONZ było w Jerozolimie i że United nations za panowania USA to wogóle Babilon, wojna i cierpienie i oni żydzi to zmienią, dla dobra wszystkich :)

Dla mnie to bardzo ciekawe, bo wiele razy się spotkałem w proroctwach o mesjaszu żydowskim, że pokłoni mu się mu ONZ w pewnym momencie, że dzięki tej organizacji będzie również rozciągał swoje panowanie.

Jak dla mnie ma to sens ^^, Żydzi szykują się do narzucenia praw noahidzkich dla reszty nacji, żydzi zakazali pornografii w Izraelu (pokazuja że przodują w moralności), Bibi mówi na szczycie ONZ że Izral to potęga, że ma przyszłość w ONZ, wymskneło mu się gdzieś że Izrael to potęga nuklearna.

Wg. mnie się spełnia ten fragment:

Dzieci spod znaku gwiazdy będa mówiły o wypełnianiu się swojego przeznaczenia pomiędzy narodami

I drugi fragment:

Izrael zgromadził armię o jakiej nie wie świat

Ostatnio modyfikowany: 2020-01-09 22:04

polish_wealth

Mówię bez złości, stwierdzam tylko fakt że tak mogło się stac. W innym wypadku skąd ten Kushner za plecami Trumpa, skąd ten powsinoga Johny Daniels, gdzieś tam się dyndający po polskim sejmie czy inne lejby Fogelmany.

Myslę że żydzi zidentyfikowali jakiegoś gostka który przejawia silne zdolności z cyklu new age, że sam ten gostek jakoś wygrywa wyścig w światowej finansjerze imion i że niedługo reszta masonerii, klubów się pogodzi że on jakoś szybciej zdobywa władze, szybciej się bogaci, wymyslil cos lepszego i że czas poddac gre bo inaczej inflacja pogrzebie wszystkich a goja się zrewoltuje i pomysla że czas zaakceptowac nowy porzadek pod jego panowaniem, wtedy sie go oglosi i nastanie tzw. fałszywy pokoj.

Tak wg. mnie to wygląda moge się mylić

:PPPPP

Ostatnio modyfikowany: 2020-01-09 22:16

polish_wealth

np. firmy ciągane po sądach z innymi wyrokami w Hongkongu a z innymi w Nowym jorku, tak dalej być nie może przy zasięgu tych korporacji.

Stad wydaje mi się że Ci planiści centralni doszli do wniosku że ludzkość potrzebuje jednego lidera który byłby twarza jednej waluty jednego świata.

Też te flagi tęczowe mówiące o tym, że wszystkie kolory się zmieszcza, że wszyscy jesteśmy tą samą rodziną, że nie mozna się polaryzować poglądami. To wszystko taki jeden trend zmierzający do jednolitości.

Też seriale które pokazują wyzwania ponadplanetarne np. "The Expanse", że Ziemia musi się zjednoczyć bo już czekają na nas kosmiczne wyzwania i tak dalej, to wszystko jeden trend.

Ja tylko sie pytam sam siebie, skad te Ku*** mają siłę żeby pchać to w tym kierunku już od tylu stuleci...

Ostatnio modyfikowany: 2020-01-09 22:37

Bikeman

Dzisaj slabiutko na Repo, tylko 83 miliardy wpompowali, ale starczylo na ATH.

https://apps.newyorkfed.org/markets/autorates/tomo-results-display?SHOWMORE=TRUE&startDate=01/01/2000&enddate=01/01/2000

Polecam:

https://seekingalpha.com/article/4315812-what-recession-indicators-are-saying-2020?utm_source=news.google.com&utm_medium=referral

Ostatnio modyfikowany: 2020-01-09 22:42

SeaBi

A ty co chsiałbyś mnie spalić na stosie jak co drugi Polak katolik?

Dante

Zawsze jest ryzyko, że sprzedawca broni zostawi "back doory", ale co do rosyjskiej broni, to Rosjanie przekazują kody dostępu i część know-how, aby możliwe był wykonanie niektórych komponentów w kraju kupca, a co do amerykańskiej technologii, to nie przekazują kodów dostępu i żadnego know-how (a przy najmniej Polsce)

https://www.youtube.com/watch?v=9J9kntzkSQY

Kikkhull

Bobass25

"No chyba że Jankesom to wszystko wychodzi tak przypadkiem"

No właśnie pytanie co im w tym przypadku wyszło, jaki mieli cel w zabiciu Sulejmaniego? Pokazali że zdejmą gościa nr. 2 w Iranie i nikt im nic nie zrobi? Iran pokazał że wojsko będące w bazach na Bw nie może spać spokojnie i síę rozeszli. A może chodzi o te nowe złoża ropy w Iranie, a może eskimosi prą do rozstrzygnięcia... W przypadku blokady cieśniny ormuz to Chiny dostają po zaworach, ale to wszystko może może może. Zobaczymy kto i jak skorzysta.

Bikeman

Bobass25

Kiedyś miałem prośbę... Dzięki

Ps. Faktycznie potrafisz targnąć za wąsa :)

3r3

"Dlaczego ci CEO to takie smutasy? Przeciez zgarneli ogromne bonusy za 2019 przy tej wycenie akcji, ktora w 50% pochodzi z buybackow za "darmowe" kredyty. Zyc nie umierac, a tu takie cytrynki na facjatach. "

Bo pozostało jedynie pytanie kiedy dostawcy i prole przestaną akceptować płacidło. Najpierw będą chcieli więcej i więcej, a potem nie będą chcieli wcale ponad minimum regulujące powinności feudalne zaś resztę w czymś akurat obowiązującym na rynku. I wtedy premie też trzeba będzie sobie wypłacać w czymś innym, a co my właściwie wytwarzamy i czy ktoś to kupi od zombie bez dodruku?

@Bobass25

"No właśnie pytanie co im w tym przypadku wyszło, jaki mieli cel w zabiciu Sulejmaniego?"

Trzeba by rozeznać kto to organizował i co on chciał, bo w kwestii takiego pionka decyzji nie podejmuje POTUS, a wyłącznie z przyczyn formalnych przelatuje to przez sekretariat do asygnaty, żeby odpowiedzialny był ktoś kto przed Bogiem & historią. Możliwe że ktoś chciał na medal zapunktować albo awanturę rozkręcić - we frakcjach sił powietrznych i armii są przeróżne interesy.

Góra dostaje informację że TDS wtargnęli sojusznikom na międzynarodowe lotnisko bronią rakietową i sponiewierali inny korelator innego TDS - proszę teraz iść przed kamery i coś tam nakłamać żeby się z tej awantury wykręcić.

Dobrze że to było lotnisko sojusznika, a media zdążyły coś nakręcić i nikt przytomny nie podmienił tego na autobus z przedszkolakami, bo coś ostatnio po okolicy drony tam szaleją i jak nie generał to rafineria.

Artur50

Oby nie wyszło jak z TESLA, GAZEM ZIEMNYM, LIRA TURECKĄ (itd.) ale przesiadka z na EM musi kiedys nastąpić. No chyba ze wszyscy staniemy sie niedługo jednym wielkim EM...

Ostatnio modyfikowany: 2020-01-10 08:29

IKAR

Kabila

Model Armstronga wyznacza wojnę z Iranem na 2021 rok:

https://www.armstrongeconomics.com/world-news/war/iran-the-cycle-of-war/

USA rozpadną się po 2034 roku, a Rosja w 2038 roku:

https://www.armstrongeconomics.com/world-news/war/is-world-war-iii-on-the-horizon/

Gwałtowna zmiana prezydentury w USA w 2022 (zabicie prezydenta ?) - model taki sam, jak w 1963 roku, kiedy zginął Kennedy:

https://www.armstrongeconomics.com/international-news/politics/why-is-2022-a-possible-change-in-the-presidency/

Teresa Kaczmarek

>>> www.wnp.pl/finanse/oto-najwieksi-platnicy-podatkow-rekordzista-oddal-fiskusowi-ponad-miliard-zlotych,348302.html

z01

"Co Wy na to ?"

Jak na mój prolski rozum to dopóki USA nie zaczną się rozpadać to większy zjazd na USD jest wykluczony. Za dużo długów na świecie jest pozaciąganych w tej walucie powodując olbrzymią siłe popytu. Dopiero porzucenie dolara jako waluty rezerwowej otworzyłoby drzwi do dużych spadków. To tak po 2030 raczej. Niektórzy piszą o potencjalnym Plaza Accord 2.0 ale wtedy przeceny dolara chciały kraje G5, teraz każdy desperacko chce mieć słabszą walutę, chociaż zwiększa to koszta obsługi długu. Dużo przeciwstawnych sił gdziekolwiek nie spojrzeć, stąd też spekulowanie jest coraz trudniejsze.

prasnik

Oczywiście,że polacy i nasze firmy płacą największe podatki ,ponieważ zagraniczne firmy przelewają ją bez podatku np. W postaci opłaty za używanie logo firmy w moim korpo wynosi to aż 150 mln. A lemingi nawet na tym blogu twierdzą ,że Balcerowicz zrobił dobrze oddając firmy w zagraniczne ręce żenujący brak wiedzy i zakłamanie historii.

Teresa Kaczmarek

https://www.bankier.pl/wiadomosc/Mocno-ujemnie-oprocentowane-pieniadze-Wykres-tygodnia-7801525.html

Teresa Kaczmarek

Ten szkodnik jest ostatnio lansowany przez lewalckie media , zapomnieli już o tragedii ludzi którzy tej transformacji nie podołali.S...

Bikeman

Caly artykul tutaj:

https://www.bloomberg.com/opinion/articles/2020-01-10/tidal-wave-of-global-liquidity-sets-up-markets-for-eventual-crash-k57p0oyj?sref=61mHmpU4

Przy okazji:

Ostatnio modyfikowany: 2020-01-10 11:02

Zengin

Nie cenzuruj słowa "szlachta" bo to nie obelga.

Demokraci i egalitaryści dostają wysypki na widok tego archaicznego słowa.

@gruby

Polacy mają mentalność niewolników i dalej

Polacy jacy są, tacy są. A ci o których napisałeś, że mają mentalność niewolników to arendarze. W 1944 dostali od wąsatego Józefa niedorzecze w zarząd i zarządzają i na kontynuowania zarządzania im zależy, więc czasem myckę założą i świeczki zapalą, czasem przycupną przy stole w gabinecie owalnym, czasem Konferencję Antyirańską naprędce zorganizują. Polacy w swym rdzeniu mają łacińską wersję cywilizacji, ale zarządcy dostali w zarząd kraik zorganizowany na sposób barbarzyński i zmienić im tego nie wolno.

udowodnij że nie jest odwrotnie.

Co robisz więc z tym co ci zbywa, by w czasie ubywało z tego jak najmniej?

@Mostek

CPK nie ma powstać między Białym a Warszawą, tylko pod Baranowem. To jest kawałek od Grodziska Mazowieckiego.

Wiem. Chodziło mi o:

Aby podyskutować o grabieży mienia przez państwo, nie musicie się cofać w czasie. Zapraszam na tereny, gdzie ma powstać CPK. Mam tam znajomych. Włos się jeży na głowie...

Tam gdzie rosną MOJE drzewa nie ma nic szczególnie cennego ani strategicznego. Liczę, że własność utrzymam i przekażę kolejnemu pokoleniu.

@3r3

Ponieważ w Niedorzeczu słowo "własne" jest przymiotnikiem bez desygnatu rzeczywistego.

Mimo wszystko mam nadzieję, która umiera ostatnia. A przy okazji, ale bardzo od czapy: chiałbym sobie kupić kilka zabawek do majsterkowania - któreż zabawki to licha chińszczyzna, a które to kunsztowna dłubanina europejska?

Ostatnio modyfikowany: 2020-01-10 11:09

Kikkhull

A ja rozmawiałem z amerykańskimi pilotami chyba f15 i mówili że kamieniami je rozwalali.

Kikkhull

Bikeman

"Continuing Jobless Claims now rising the most since the Great Recession.

This index tracks the unemployment rate with an exceptional 0.97 correlation since 1968!"

"Continuing jobless claims, which many people view as a better barometer of the health of the jobs market than weekly jobless claims, is spiking higher at an alarming rate."

Ostatnio modyfikowany: 2020-01-10 11:14

Bikeman

Glowny artykul:

https://seekingalpha.com/article/4315790-be-afraid-for-stocks-only-this-happens?li_source=LI&li_medium=liftigniter-widget

Dodatki:

https://www.yardeni.com/pub/stockmktperatio.pdf

janwar

https://www.bankier.pl/wiadomosc/Kanada-mamy-informacje-ze-ukrainski-samolot-mogl-byc-zestrzelony-7801438.html

3r3

"Kto płaci w Polsce największe podatki ? Nie, wcale nie największe światowe firmy ale polskie i to najczęściej z udziałem skarbu państwa "

Od tego są - sami sobie ustalili i sami sobie płacą, co komu do tego?^^

Zagraniczne płacą za granicą jak sama nazwa wskazuje.

@Kabila

"USA rozpadną się po 2034 roku, a Rosja w 2038 roku: "

Państwa narodowe tak czy tak nie mają prawa funkcjonować - ten epizod się kończy.

@prasnik

"że Balcerowicz zrobił dobrze oddając firmy w zagraniczne ręce"

To nie były firmy, to były problemy. Durnie co je organizowali musieli oddać władzę. Ledwo co się kilka procent ogarniętych zapakowało w szyku zwartym i cokolwiek uniosło. Tamta gospodarka bez działań wojennych była pozbawiona sensu. Niedorzecze bez napadania sąsiadów to niedorzeczność.

Taki miał pożytek że chociaż czapkę śliwek w łapówkach zgarnął.

@Zengin

"któreż zabawki to licha chińszczyzna, a które to kunsztowna dłubanina europejska? "

Wpadnij na to drugie forum i pytaj. Tutaj nie miejsce dyskusji o maszynach.

"Tam gdzie rosną MOJE drzewa nie ma nic szczególnie cennego ani strategicznego."

Działka na Księżycu.

@nikt ważny

Podzielam opinię co do sprzedaży odkurzaczy. Ale znając historię mecenasa uważam że to taki wyrośnięty zajączek. Jeszcze niedawno Poznań i Gniezno miał w dorzeczu Wisły, jeszcze trochę i ogarnie że do produkcji uzbrojenia na potrzeby średniej wielkości państwa nie potrzeba gigantycznych fabryk.

Ostatnio modyfikowany: 2020-01-10 12:29

IKAR

Jakiej wielkości były te kamienie?

Kikkhull

gruby

"Co robisz więc z tym co ci zbywa, by w czasie ubywało z tego jak najmniej?"

Inwestuję poza rynkami inwestycyjnymi.

Bikeman

https://www.newyorkfed.org/markets/domestic-market-operations/monetary-policy-implementation/repo-reverse-repo-agreements/repurchase-agreement-operational-details#operation-schedule-parameters

Teresa Kaczmarek

S.Michalkiewicz

http://www.michalkiewicz.pl/tekst.php?tekst=4615

SeaBi

http://wiadomosci.gazeta.pl/wiadomosci/7,114884,25582158,byly-rzecznik-adamowicza-zdradza-kulisy-urodzin-abp-glodzia.html

Polska to wybrany naród, a kościół i wiarę mamy najlepszą na świecie, wszyscy powinni czerpać z jego wiary garściami. Hmm może dlatego Polacy tak kochają kraść? Jak to się mówi 'Kościół w Polsce ma już wszystko, brak mu tylko przyzwoitości bo tego ani ukraść ani wyłudzić się nie da' :(

Teresa Kaczmarek

https://wiadomosci.onet.pl/swiat/szwajcaria-polski-ambasador-odpowiada-rosyjskiemu-w-sprawie-popierania-hitleryzmu/pcbm0ck

Kikkhull

Napisz coś jak vice naczelnemu wubiorczej Azjaci miskę sklepali od tej jego miłości bliźniego. A tak nawolywal do multi-kulti.

SeaBi

A co ma piernik do wiatraka? A w Ameryce też murzynów biją.

Ostatnio modyfikowany: 2020-01-10 15:18

Teresa Kaczmarek

Brylantów bez certyfikatu nikt nie kupi, sprawcy wyjmują więc drogie kamienie, bo samą złotą biżuterię łatwiej im sprzedać" – dodaje Borowiak.(PAP)

https://www.bankier.pl/wiadomosc/Zlodziej-woli-zloto-niz-brylanty-7801486.html

Oilman

Chcialem Ci przypomniec, ze to jest forum ekonomiczno-polityczne, na ktorym dyskutujemy problemy z zakresu ekonomii i polityki, ktore maja wplyw na rynki.

Twoje przemyslenia na temat homoseksualizmu, Kosciola Katolickiego, nic a nic nie wnosza do naszej dyskusji.

Jest tyle forow gejowskich i religijnych, wiec tam mozna dyskutowac do woli.

Bardzo prosze zaprzestan komentowania nie na temat.

Z gory dziekuje:)

polish_wealth

Bierzesz ABP Głodzia, nic co prawda o nim nie wiem i o to chodzi że nic nie wiem, niczym się nie wsławił w Świętym Kościele Piotrowym, nie odprawił żadnego sławnego egzorcyzmu, nie prowadzi żadnej mistyczki wartej uwagi jako córki duchowej, nie prowadzi pod swoim kierownictwem żadnego stygmatyka, żadnej kobiety która rozmawia z duszami czyśccowymi czy aniołami, podczas Mszy nie słyszałem żeby lewitował, też nie słyszałem, aby się angazował w dziejowe spory jako młot na herezje.

Po co gadać o fragmentach relatywnie nie istotnych w mistycznym Ciele Chrtystusa?

Jak wybierasz fundusze to też trzecioligowe i oceniasz stan gospodarki po nich?

Ostatnio modyfikowany: 2020-01-10 15:31

Teresa Kaczmarek

To ja po przeczytaniu Twojego komentarza zwiększam darowiznę na organy w mojej parafii do kilku setek.

OVAL

polish_wealth

Ostatnio modyfikowany: 2020-01-10 15:30

Kikkhull

@Kikkhull

A co ma piernik do wiatraka? A w Ameryce też murzynów biją.

To ty wklejasz te wypociny z wybiorczej.

z01

Coming soon.

Teresa Kaczmarek

ha, ha .......

TomTom

link do transakcji - interesująca jest transakcja nr 12 gdzie obrót to prawie 5 mln

https://www.biznesradar.pl/transakcje/ASTARTA#1d_lin_lin

Czy to jakiś "grubas" pozbył się akcji za 5 mln czy kupił? Czy jedno i drugie. Spadek kursu niby świadczy o tym że było mniej kupujących z drugiej jednak strony taki wolumen jak i cena musiały być dogadane, bo też kupiła jedna osoba.

SeaBi

O jeju popatrz go - codziennie 50% wpisów jest tu na temat polski i polaków jako wybrańców i obrońców wiary chrześcijańskiej więc jak jest dyskusja w jedna stronę to zacznijmy też w drugą - niech będzie jakaś równowaga.

Ostatnio modyfikowany: 2020-01-10 16:24

OVAL

@polish_wealth dostałem maila od dif-a już wyjaśnili, że mailowo dyspozycja wypłaty.

Dla zainteresowanych GPW, popatrzcie na ZASTAL, mają 30 ha gruntów przy dworcu PKP w Zielonej Górze. Może ktoś z Was rozwiąże tajemnicę wyceny tej spółki. Nazbierałem 6000 akcji, bo na 2 fixingach nie ma płynności, wycena wydaje mi się tak absurdalna, że mogę ten trade puścić na stratę, ale może ktoś z lepiej znających się na księgowości spojrzy.

Ostatnio modyfikowany: 2020-01-10 16:39

supermario

Żeby dyskutować na jakiś temat trzeba mieć wiedzę . Powielanie ideologicznych frazesów urąga nie tylko inteligencji ale zwykłej przyzwoitości. Wynosisz się ponad katoli , a rozpowszechniasz niesprawdzone informacje czyli popełniasz grzech ( kłamstwo i obmowa ). Mam wujka historyka , zadeklarowanego ateistę nomen omen w czasach komuny prowadził szkolenia ideologiczne dla milicjantów i sb , ale jakby ci walnął wykładzik o wkładzie KK w utrwalaniu i utrzymaniu polskości to chyba byś z butów wyskoczył.

supermario

Dyskusję można prowadzić merytorycznie i bez pyskówek , powołuj się na zródła i wszystko będzie ok.

Mostek

Ostatnio modyfikowany: 2020-01-10 16:44

Lech

Nie miał wyjścia, cała Polska domagała się kapitalizmu, a do tego embarga z USA i Europy zachodniej całkowicie zatrzymały produkcję czegokolwiek, no to wajcha poszła w drugą stronę , kapitalizm do potęgi .

Firmy państwowe musiały zapłacić podatek w skali roku 100% wartości księgowej , a do tego popiwek itp itd ,oczywiście odsetki nawet 63% rocznie zamiast te w umowach z bankami na 3-6%, a prywatne i zagraniczne całkowicie zwolniono z podatków , nul!!zero!!, przez trzy lata, nawet jak firma tylko sprowadzała spirytus, czy gotowe telewizory , czy sznur do snopowiązałek lub ocet, czy jakieś badziewie .., Nic dziwnego że państwowe wtedy upadły, a prywatne i zagraniczne grajdoły zarobiły miliony dolarów w krótkim czasie ,na które to dolary oni mieli gwarancje polskiego państwa że kurs waluty się utrzyma za wszelką cenę... Zresztą to były reformy Jaruzelskiego , a nie Balcerowicza, to Jaruzelski musiał je podpisać żeby weszły w życie i weszły. Potem jeszcze 3 lata były całkowicie zwolnione z podatków tylko firmy z kapitałem zagranicznym no to wstawiali jakiegoś kozła z zachodu żeby nie płacić kolejne 3 lata podatków a państwowe nawet Pewex nie miały szans konkurować w takim otoczeniu.. W każdej państwowej firmie wszyscy doszli do wniosku że tylko dureń będzie dalej pracował tylko na podatki i że lepiej jak firma upadnie lub ktoś ją przejmie choćby za złotówkę bo przynajmniej pensje będą i będą bez popiwku.

Żeby nie było tego właśnie domagali się Polacy i tzw Zachód od Polskiego rządu pod karą śmierci gospodarczej , zresztą kilkadziesiąt lat trwało rozbrajanie gospodarki od środka żeby do tego doprowadzić i właśnie plajta była przecież wielkim sukcesem opozycji? Dzisiaj pis udaje że stał gdzieś po innej stronie że nie brał w tym udziału, a to przecież wszyscy równo się przyczynili do upadku starej Polski, cały naród i do powstania na gruzach nowej?. Zawsze się pojawia pytanie czy nie powinni bronić państwowych polskich firm jak Chiny i się jak Chiny rozwijać? , ale dzisiaj to inna bajka. Dzisiaj został jeden okupant w czarnych sukienkach i drugiego sami sobie ściągamy na siłę.

Ostatnio modyfikowany: 2020-01-10 16:57

supermario

Dlatego najlepszą ochroną przed złodziejem jest zakup sztuki. Chyba , że trafimy na złodzieja idiotę lub konesera,Oto dlaczego nie opłaca się kraść dzieł sztuki.

https://rynekisztuka.pl/2017/06/28/kradziez-dziel-sztuki/

xoni

Fajne spostrzeżenia. A gdzieś widziałem dużo dłuższe wykresy dla SPX FPE, jak znajdę to wrzucę. Obecny jest może najwyższy w tej dekadzie ale historycznie nie jest znowu faktycznie taki wysoki.

Ja jestem jednak za tym, aby nie sugerować się za bardzo jedynie wskaźnikami, ale wchodzić troszkę głębiej. Nawet poruszony w artykule CAPE dla zdrowej rosnącej spółki która powiedzmy powiększa zyski dwukrotnie każdego roku nie wypadnie za dobrze przecież.

Od 2009 indeksy akcji to raczej jedynie wskaźniki liquidity w danym państwie, niestety, i to dotyczy nawet Chin, więc co my tutaj sobie możemy gadać.

Lech

Ostatnio modyfikowany: 2020-01-10 17:07

siwy83

Czteroletnie obligacje (COI - Czteroletnie Oszczędnościowe Indeksowane) indeksowane inflacją to świetny sposób oszczędzania dla osób, które dysponują nadwyżkami finansowymi i zamierzają pomnażać je w dłuższym okresie czasu, mając pewność, że inflacja nie uszczupli ich zysku, a marża odsetkowa zagwarantuje zysk. Obligacje czteroletnie zapewniają również coroczny dopływ gotówki z wypłacanych odsetek.

Chodzi mi o częściowe ulokowanie gotówki-bezpieczeństwo i żeby inflacja nie zjadła. Nadają się ?

Ostatnio modyfikowany: 2020-01-10 17:36

IKAR

Wyczuwam, że pod płaszczykiem twojej ironii ukrywasz jakąś wiedzę tajemną nt. ruskiego systemu rakiet S-400, amerykańskich pilotów F-15, dinozaurów i śmiercionośnych kamieni. Opowiedz nam więcej coś na ten temat. Postaraj się, tylko nie jednym zdaniem. Tak bez złośliwości.

Oilman

O jeju popatrz go - codziennie 50% wpisów jest tu na temat polski i polaków jako wybrańców i obrońców wiary chrześcijańskiej więc jak jest dyskusja w jedna stronę to zacznijmy też w drugą - niech będzie jakaś równowaga.

No wlasnie przez takich jak ty to forum traci na jakosci. Przypominam, ze powyzszy artykul nie jest o gejostwie ani o Kosciele Katolickim!

Przychodzicie nie wiadomo skad i probujecie jatrzyc i wylewac swoje frustracje. Poza tym dyskusja na te tematy nie ma sensu bo kazdy jest okapany na swoich pozycjach i nikt nikomu racji nie przyzna, chocby mial czarno na bialym, wiec po co jatrzyc?

Jak juz potrzebujesz robic to co robisz to polecam portal Fronda. Tam jest pelno roznych oszolomow, wiec napewno bedzie to dla Ciebie duze wyzwanie:)

SeaBi

Uderz w stół a nożyce się odezwą - to forum to jest miejsce spotkań narodowych fanatyków religijnych - niczym się nie różnicie od islamskich fanatyków.

Bez odbioru!

polish_wealth

z odbiorem

bez odbioru :))

piiiiiiiiii

Próbuje sie do Sowy dodzwonić i kolegi Keracza, niestety podejrzewam że zostali zdyscyplinowani przez Maarcina : )

Ostatnio modyfikowany: 2020-01-11 05:20

Ubah

Kto bedac w Zurichu kupuje kilogram pomidorow? Na mysl przychodzi mi jedynie ukrainska gosposia, albanski zamiatacz ulic czy serbski murarz lub polski spekulant, ktory w Szwajcarii chce kupic tanio 4 Chf i sprzedac w Polsce drogo 18 Pln ;-). Podawanie jednej ceny artykulu to czysta demagogia na temat jak w Polsce jest drogo. Zalaczam niezbyt profesjonalny, ale jednak dajacy jakikolwiek obraz rzeczywistosci link do porownywarki cen:

https://www.numbeo.com/cost-of-living/compare_cities.jsp?country1=Poland&city1=Warsaw&country2=Switzerland&city2=Zurich

Ostatnio modyfikowany: 2020-01-13 06:25