W ciągu ostatniego roku dolar radził sobie bardzo dobrze, co blokowało wzrosty złota. Wystarczyła jednak chwilowa zadyszka amerykańskiej waluty i kruszec natychmiast znalazł się na 6-letnich maksimach.

Opór pokonany

W ramach małego przypomnienia: po osiągnięciu szczytu z 2011 roku, kiedy złoto kosztowało 1950 USD, w kolejnych latach metal taniał. Dołek przypadł na przełom 2015/2016 roku. Wówczas cena za uncję złota wynosiła już tylko 1050 USD. Od tego czasu kruszec zaczął drożeć, natomiast przez kolejne 3 lata nie był w stanie przebić poziomu 1360-1380 USD.

Kilka dni temu ta bariera została pokonana. Ma to swoje znaczenie, ponieważ część inwestorów czy spekulantów bierze dane aktywo pod uwagę dopiero, gdy pokona ono tzw. poziom oporu. W przypadku złota było to właśnie wspomniane 1360-1380 USD.

Włączenie się do gry kolejnych uczestników rynku spowodowało, że złoto kontynuowało rajd, dobijając nawet do 1440 USD. Ostatecznie cena zamknięcia wypadła w okolicach 1420 USD. Tak czy inaczej, mówimy o wzroście o niemal 12% w niewiele ponad miesiąc! W przypadku złota to naprawdę duży ruch.

Ostatnie 2-3 dni upłynęły raczej pod znakiem spadającej ceny złota, co nie zmienia faktu, że kruszec jest dziś (w ujęciu dolarowym) najdroższy od 6 lat.

Papierowa cena złota

Zanim zaczniemy rozważać perspektywy złota na kolejne tygodnie, małe wyjaśnienie dla tych, którzy nie czytali starszych artykułów Tradera21. Chodzi o sposób ustalania dolarowej ceny złota, którą na co dzień widzimy na wszelakich portalach inwestycyjnych.

Cena złota jest w dużej mierze uzależniona od tego co dzieje się na giełdzie (tzw. Comex). Obrót złotem na Comexie ma bardzo niewiele wspólnego z realną wymianą metalu pomiędzy zainteresowanymi stronami. Dochodzi głównie do handlu certyfikatami, które imitują złoto. W efekcie na Comexie obraca się kontraktami opiewającymi na kilkadziesiąt milionów uncji złota, a realnie w magazynach Comexu (jako zabezpieczenie) przechowuje się kilka milionów uncji, z których tylko mała część faktycznie może zostać dostarczona. Resztę stanowi metal, który należy do banków i nie mógłby być użyty do rozliczeń.

Ktoś zapyta: co to za różnica? Jest, i to znacząca. Załóżmy, że handel odbywa się w oparciu o fizyczny metal. Pojawia się kupiec i musi podnosić cenę aż do momentu, kiedy znajdzie się ktoś chętny na odstąpienie towaru. Tymczasem w obecnych realiach, kiedy na giełdzie pojawia się kupiec, banki po prostu kreują certyfikat mający być rzekomo odpowiednikiem złota. W ten sposób zaspokaja się popyt.

Konkretne liczby:

1. Na ten moment całkowita liczba otwartych kontraktów na złoto wynosi 570 tysięcy. Każdy kontrakt to 100 uncji, więc łącznie kontrakty opiewają na 57 mln uncji.

2. Łączna ilość złota przechowywana w magazynach Comexu to 7,6 mln uncji, z czego większość to kruszec stanowiący czyjąś własność (nie może posłużyć do rozliczenia kontraktów).

3. Złoto, które faktycznie może zostać użyte do rozliczenia transakcji to zaledwie 320 tysięcy uncji.

Innymi słowy: na każdą realnie dostępną uncję złota przypada 178 uncji w formie papierowych certyfikatów.

Co dalej z ceną kruszcu?

Złoto nie bez powodu jest określane mianem „antydolara”. Cena kruszcu rośnie, kiedy wzrasta niepewność co do kondycji globalnej gospodarki czy też stabilności całego systemu (którego dolar jest kluczową częścią).

Wzrost ceny złota nie jest na rękę największym beneficjentom obecnego systemu. Można się zatem spodziewać, że ostatni rajd metalu nie pozostanie bez odpowiedzi.

Analityk David Brady oszacował, że na chwilę obecną banki grają na spadki złota na skalę podobną do tej z połowy 2016 roku. Co stało się wówczas? Złoto zakończyło półroczny rajd i zaliczyło duże spadki (z 1370 USD do 1140 USD).

Jeszcze bardziej precyzyjny w ocenie sytuacji jest Dave Kranzler, który zwrócił uwagę na to w jaki sposób rosnąca liczba kontraktów na złoto (oznaczająca wzmożoną aktywność banków) oddziałuje na notowania metalu. Kranzler zauważył, że kiedy w środę 19-go czerwca złoto ruszało w górę przy okazji konferencji FEDu, liczba kontraktów oscylowała wokół 520. Zaledwie 2 dni później liczba kontraktów wzrosła do 572 tysięcy. W ten sposób dotarliśmy do poziomów przy których cena złota była atakowana w trakcie 3 ostatnich lat.

Konkretnie:

- w lipcu 2016 roku liczba otwartych kontraktów przekroczyła 600 tysięcy. Następnie cena spadła o ponad 15%.

- we wrześniu 2017 roku liczba otwartych kontraktów przekroczyła 580 tysięcy. Następnie cena spadła o 8%.

- w styczniu 2018 roku liczba kontraktów ponownie przekroczyła 580 tysięcy. W kolejnych miesiącach cena spadła o 14%.

Na podstawie powyższych danych, Kranzler uważa, że w ciągu najbliższych 10 dni można spodziewać się ostrego ataku na cenę złota. W tym czasie mamy w USA święto (4 lipca). Piątki oraz święta to czas kiedy wolumen spada – dla banków to najlepszy moment do atakowania złota.

Zgadzamy się z Kranzlerem, że w kolejnych dniach złoto będzie pod sporą presją. Spadki są bardzo prawdopodobne. Z drugiej strony, uważamy, że nie będzie kolejnych półrocznych spadków, jak to było w wymienionych przykładach.

Dlaczego?

Bo dziś sytuacja wygląda diametralnie inaczej niż w 2016 czy 2017 roku. Wówczas banki centralne wciąż prowadziły oficjalny dodruk, skupując akcje czy obligacje. Szykowano się do zacieśniania polityki monetarnej, a w USA podejmowano nawet konkretne ruchy (podnoszono stopy procentowe, co osłabiało złoto).

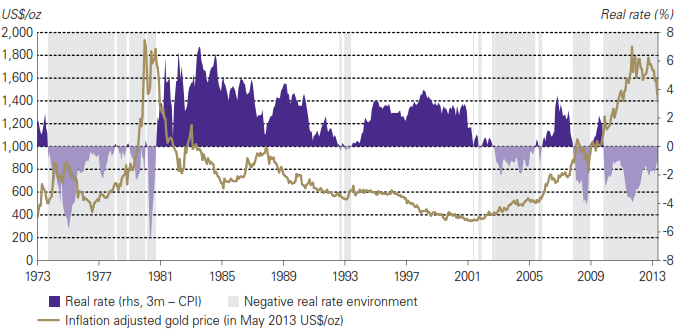

Z kolei w 2019 roku doszło do weryfikacji możliwości banków centralnych. Okazało się, że w związku z gigantycznym zadłużeniem i słabnącą koniunkturą gospodarczą wszystkie największe banki centralne muszą ponownie łagodzić politykę. Oznacza to m.in. obniżki stóp procentowych, w niektórych przypadkach poniżej zera. A zatem realne stopy procentowe (uwzględniające inflację) będą silnie negatywne. Historycznie w takich sytuacjach złoto zawsze notowało bardzo dobre rezultaty.

Na grafice okresy negatywnych realnych stóp procentowych oznaczono szarym tłem. Zobaczcie jak w tym czasie zachowywała się cena złota (kolor złoty).

Oczywiście nie wiemy jeszcze jaka będzie skala obniżek stóp procentowych, natomiast w USA na ten moment oczekuje się 2 obniżek o 0,25% w ciągu kolejnego kwartału (lipiec i wrzesień).

Podsumowanie

Zgodnie z naszymi oczekiwaniami, zmiana narracji ze strony banków centralnych przyniosła natychmiastowy wzrost ceny złota. Póki co jesteśmy po silnych wzrostach metalu (wspomniane 12% w miesiąc). Teraz zdrowy rozsądek podpowiada ostrożność. Wiele wskazuje na to, że zostaną podjęte próby mające na celu zbicie ceny złota. Naszym zdaniem najbardziej prawdopodobne jest zejście do 1380 USD i od tego momentu ponowne wzrosty.

Jak silne będzie późniejsze umocnienie złota? Tutaj dużo zależy od komplikacji jakie pojawią się w związku z nadejściem recesji oraz od narzędzi jakich zdecydują się użyć banki centralne. Naszym zdaniem bankierzy sięgną po radykalne metody (widywane do tej pory co najwyżej w Japonii). Ich celem jest przecież wysoka inflacja, a w okresie rosnącej inflacji najlepiej radzą sobie metale szlachetne, surowce oraz spółki wydobywcze.

Na koniec jeszcze jedna uwaga – o ile ostatni okres był bardzo dobry w wykonaniu złota i spółek wydobywczych, to srebro zostało nieco w tyle. W efekcie wskaźnik „gold to silver ratio” wzrósł do poziomu 92, co oznacza, że za jedną uncję złota możemy kupić 92 uncje srebra. Srebro jest dziś wyjątkowo tanie w stosunku do złota, natomiast nie mamy wątpliwości, że to kwestia czasu, kiedy zobaczymy rajd obu metali.

Warto też zauważyć, że kiedy w przeszłości gold to silver ratio (niebieski kolor) osiągał wysokie wartości, zaczynał się świetny okres dla metali szlachetnych. Na poniższym wykresie zaznaczyliśmy takie momenty czerwonymi strzałkami.

Podsumowując, jeśli złoto w dobrej kondycji przetrwa najbliższe dni, to w kolejnych tygodniach możemy zobaczyć atak na 1500 USD za uncję. Z kolei wybicie srebra przeciąga się w czasie, natomiast kiedy już do niego dojdzie, wielu osobom opadną szczęki.

Zespół Independent Trader

growing

Plif

Bogdan69

Musimy cos z tym zrobic. Musimy byc madrzejsi tutaj.

Nie nazywajmy kryptowaluta czegos, co nie jest oparte na zdecentralizowanym blockcheinie i nie jest zabezpieczone kryptograficznie.

XRP nie jest kryptowaluta. Libra i CBDC jesli powstana, tez nia nie beda.

Wymyslmy cos innego. Digital money? Digital assets?

Sprzedac juz USD?

Co sobie kupic?

Majace spadac EUR lub GBP?

Akcje Europe Emerging Markets, ktore tez moga potaniec?

Serio pytam. Chetnie poczytam odpowiedzi.

Nie moge trzymac wszystkiego w Bitcoinie i zlotych monetach.

Ostatnio modyfikowany: 2019-06-27 15:49

Amdall

https://www.youtube.com/watch?v=G-sLgZ2VgIs

Marcin (ITT)

"Słabo, długa rozmowa o bitcoinie (który nie jest aktywem) oraz CDP który jest fundamentalnie przewartościowany a brak tip'ów ze strony Tradera. Wiemy że Albert stawia na gaming na GPW ale już co aktualnie analizuje Trader poza BHP i Rio Tinto oraz samymi shortami ani słowa bo mu przerwali. Potem już nikt do tematu nie wrócił.

Dziwi mnie ile na blogu nomen omen inwestycyjnym uwagi poświęcane jest kryptowalutom. "

Odp. Jak spojrzeć na ostatnie półtorej roku to Trader najpierw idealnie przewidział spadki w 2018, a potem odpowiednio wszedł w ETH na początku 2019 roku. Skoro już te krypto trzyma, to trudno, żeby o nim nie podyskutował. Z kolei jeśli chodzi o tematykę to w ostatnim czasie na blogu było złoto, srebro, ruchy banków centralnych, usa vs. iran, cała sesja pytań i odpowiedzi plus kilka innych wywiadów gdzie poruszane są też kwestie innych aktywów inwestycyjnych. Chyba trochę sie dzieje :)

@growing

Nie jestem pewien czy zrozumiałeś, co tutaj pisano w ostatnich dniach. O ile faktycznie obniżki stóp są przez nas oczekiwane, to już osłabienie dolara niekoniecznie - może ono też nadejść dopiero za parę miesięcy, a póki co dolar może rosnąć w efekcie różnych napięć. Scenariusze są różne.

Ostatnio modyfikowany: 2019-06-27 16:11

Plif

Cdprojekt trend wzrostowy. Trudno szukać pozycji krótkich. Trend is your friend. Możliwe że zaczął się impuls wzrostowy.

polish_wealth

Właśnie kupiłem całego Bitcoin'a za 46 000 zł - czy zostałem oszukany? Czy powinienem iść na komisariat, że ktoś tak dużo woła za coś co nie istnieje?

Będziemy obserwować i albo bić brawo, albo będziemy musieli pójść do Hirurga bo nam dupsko ze śmiechu pęknie - trzymam kciuki :D

Ostatnio modyfikowany: 2019-06-27 17:03

Marcin (ITT)

Z jakiegoś powodu dzisiaj wrócił, żeby rozbić dyskusję. Nie wysilajcie się z odpowiadaniem mu, bo nie ma sensu.

Dla jasności, przekaz od Tradera: to jest prywatny blog i ludzie tego pokroju, co namu, będą stąd usuwani natychmiastowo, bez jakiejś zabawy w ostrzeżenia.

Wracamy do dyskusji na temat inwestycyjne i geopolityczne.

Ostatnio modyfikowany: 2019-06-27 18:04

Dante

Nasdaq nadal od kwietni nie zrobił nowego szczytu - zły znak, ale może się to zmieni w przyszłości.

@Plif

W każdym razie longi na CDR to na pewno nie jest dobry pomysł - co do spadków, to obserwujmy na dniach co będzie się działo.

Ostatnio modyfikowany: 2019-06-27 18:37

3r3

W ujęciu sek jest najdroższy w historii. I być może w usd będzie boczniak, ale w socjalistycznym absurdystanie może być inaczej.

@Bogdan69

"Nie moge trzymac wszystkiego w Bitcoinie i zlotych monetach. "

Paliwa, niewolnicy (agencje zatrudnienia, chwilówki) - płynność ma cenę.

@Mostek

"@3r3

Masz dziwną tendencję do naginania rzeczywistości pod siebie. Tzn. podajesz jakiś przykład, że Ty coś robisz lub nie robisz, więc tak jest dobrze lub źle, a fakt, że cały świat robi inaczej, to trudno. I robisz to w dyskusjach o tym, co będzie, gdy na świecie coś się stanie. "

To nie jest dziwne - to objaw normalności. Ludzie szukający oparcia w innych ludziach najwidoczniej z zastanym światem sobie nie radzą. Po to szukają sobie szefów, kierowników, prezydentów, królów i cysorzy - podległość wywołuje u nich pozytywne skojarzenia z przeszłości związane z przyrostem mocy "mama da cyca i pogłaszcze". A ja sobie umiem zrobić lepiej samemu niż robią mi inni i dlatego inni chcą żebym im też dobrze zrobił. Po mojemu wychodzi lepiej niż inaczej, a jak komuś jeszcze lepiej to też może coś wnieść od siebie.

"Tak, kupiłbym od Ciebie taką tabliczkę, gdyby istniał płynny rynek handlu tabliczkami i uważałbym, że ich wartość może wzrosnąć. "

Istniał i był bardzo płynny - to jest niezwykle stary fiat. A same tabliczki mają okrutne wyceny i leżą po muzeach.

@Marcin (ITT)

Wybrane informacje (o nietrafionych kursach, z datami) wypada zamieścić. Tak żeby wszyscy mieli jasność że ryzyko jest rzeczywiste. Każdy był przecież kiedyś młodszy, a temat jest jak najbardziej inwestycyjny. Zawsze jak mi się wydaje coś na temat kursów to lubię takie przypomnienia o ile się można pomylić i na wszelki wypadek lepiej zdywersyfikować nawet wbrew własnym pomysłom.

Moglibyście sami powyciągać te stare analizy, sprawdzić co poszło nie tak, dlaczego - kilka lat to kupa czasu. Jak przy danych z danego okresu można było rozłożyć portfel na wypadek gdyby & ryzyka oraz jakie byłyby tego skutki w liczbach. To są realne problemy w biznesie i warto wiedzieć co się komu wydawało oraz czym się kierował. Po to właśnie czytamy pamiętniki wielkich wodzów & wynalazców.

jacek.s

Powracając do JSW, to jak oceniasz odreagowanie? Dużo osób mówi o zasięgu 54-56, chociaż dzisiaj była taka jazda na kursie, że zastanawiam się czy nie ma potencjału na więcej.

Mostek

Dokształć się co do XRP, bo pleciesz banialuki przynajmniej sprzed roku, które nawet wtedy wiele wspólnego z prawdą nie miały.

janwar

Jakies konkrety na ktorych opierasz swoje teorie, ze dolar nie bedzie spadal?

Plif

Ja pytalem o kopalnie zlota , ktore rzekomo nic nie wydobywaja, a tylko falszuja swoje wyniki finansowe.

Ostatnio modyfikowany: 2019-06-27 19:39

3r3

"Ja pytalem o kopalnie zlota , ktore rzekomo nic nie wydobywaja, a tylko falszuja swoje wyniki finansowe. "

Zastanów się - miliardy leminga codziennie przyłażą do roboty, mają umowy, mają pracować. Kto odwiedza fejsa & YT, a udaje że tyra i fałszuje tym wyniki? Ryba się nie popsuła od prawej płetwy. Tylko od lewej co oczywiste.

Radko

Ostatnio modyfikowany: 2019-06-27 19:57

Flex

https://businessinsider.com.pl/polityka/szyt-g20-osaka-anpo-partnerstwo-wojskowe-japonii-i-usa-zagrozone/fx86cpm?

Ostatnio modyfikowany: 2019-06-27 20:19

Plif

1. Ryba się nie popsuła od prawej płetwy. Tylko od lewej co oczywiste.

A podobno ryba psuje się od głowy. Wiem że oczywistość ale nie mogłem ^^

A dłubać trzeba, coraz głębiej i głębiej. I wydawać na to dłubanie więcej i więcej. I hedgingować latami, żeby to dłubanie opłacić. Aż się stwierdza, że to nic już nie warte, zawija się kopalnię, hedging i odchodzi na nowe pastwiska wypuszczając trochę bondów co by surplus poprawić.

2. Wybrane informacje (o nietrafionych kursach, z datami) wypada zamieścić.

Szaleńcze! Czy ty chcesz być wycięty?

3. To są realne problemy w biznesie i warto wiedzieć...

Przewodność to jednak cudowna sprawa. Zobacz, tu jest taki typ baterii co ma same plusy i żadnych minusów. I patrz że działa ^^.

@ITT

Ale ja tu widzę podwójne standardy panują, jednych się tnie a innych nie. I nie odpowiada na pytania czytelników a traktuje ich jak dzieciarnię. Są inne miejsca.

Ostatnio modyfikowany: 2019-06-27 20:39

Dante

Przypuszczam, że z JSW może być podobna historia jak ze spółką Azoty - przy czym aktualny dołek na JSW może przypominać dołek dla Azotów w listopadzie 2018r. Według mnie poziom co najmniej 65zł za akcje JSW powinien być w zasięgu.

https://pl.investing.com/equities/grupa-azoty-sa

Mankament to częściowy wpływ ruchów głównych indeksów akcji - gdyby przykładowo DAX spadł na dniach 200-300 pkt, to JSW też może być trochę niżej niż obecnie, ale średnioterminowo powinien iść w górę.

PS1. Może czas na odbicie BTC w górę - z mojej strony long na demie.

PS2. Czas na shorta na Netflixa (?)

Ostatnio modyfikowany: 2019-06-27 21:36

Bogdan69

Paliwa? Mam juz spora ekspozycje na surowcach, w tym na paliwach tez.

Niewolnicy? Gdzie o tym poczytac? Jak zajac pozycje?

BTW.

Nauczylem sie tego od ITT.

Lubie inwestowac w cos co ma dla ludzi jakas wartosc, a jest po duzych spadkach.

Pozniej moge czekac nawet kilka lat, nigdzie mi sie nie spieszy.

Szukam czegos takiego i jestem ograniczony do NY, Londynu i Frankfurtu

@Mostek

Nie ucz ojca dzieci robic.

Ja swoj research o XRP, zrobilem.

Masz pozycje na XRP? Fajnie.

Zarobisz sobie, gdy przyjdzie sezon na alty.

Tylko nie nazywaj tego kryptowaluta, bo mi uszy krwawia.

Ja nie studiowalem bankowosci.

Ostatnio modyfikowany: 2019-06-27 21:59

Mostek

Mogą Ci uszy krwawić i palić pośladki, bo Ripple rozmawia z bankami. Ethereum jest już przez banki wykorzystywane, to Ci nie przeszkadza? Toż to banksterka. Zdrada ideałów i we wogle sodomia i gomoria.

Edit: nie "bronię" XRP, bo je mam, tylko dlatego je mam, że dobrze się dowiedziałem, co to jest. Przedtem też w pierdoły wierzyłem i sobie pluję w brodę, bo mogłem po kilka centów kupić, ale to "banksterka", tfu...

Ostatnio modyfikowany: 2019-06-27 22:02

Bogdan69

Nie jest kryptowaluta, bo blockchain jest scentralizowany i Ripple trzyma wszystkie guziki. Kropka.

Dobra. Nazywaj sobie to jak chcesz i mysl sobie co chcesz.

polish_wealth

Gra idzie na cały świat, więc nasze nastawienie short jest tylko lokalne (Rafał Z), trzeba to wkalkulować.

Sama spółka CPD Red, z logiem feniksa IMHO jest jakimś podfartuszym wykonawcą marketingowego projektu, który ma nas przyzwyczaić do VR google i innych cudowownych wynalazków techniki, typu implanty, chipy, przedstawić świat w którym normalne jest wpierdalanie sobie pod skóre urządzeń.

Jak myślicie, czy to garstka wizjonerów programistów spotyka się na krechę białego towaru po czym stwierdzają, że mają wizję dobrego produktu i wraz ze świtem zaczynają programować gre, czy raczej przychodzi klient, zamawia Human resources, odsiewają ludzi i mają programistów do tworzenia gry pod wizje klienta?

Pracowałem w World of Tanks i w League of Legends w BG i musze powiedzieć, że branża gier jest jak każda branża, normalnie na peta wychodzą pracownicy i narzekają jak to spier**** jest zarząd, nie ma żadnego poczucia misji, ludzie są z przypadku, nawet są tacy którzy nienawidzą gry w jakiej robią. Ja np. srałem na Lige, ale to szczegół (przeniesiono mnie karnie)^^.

Do czego zmierzam? Gra nie gra, Keanu Reeves nie Keanu Reeves, produkt jest jak każdy inny, do premiery będa reklamy i podbicia, ale też ludzie którzy w to ładują, są ludźmi przyjemności (branża gier), to co wsadzili, to chcą z zyskiem wyjąć.

Wierzę w scenariusz, że do premiery cena będzie się poruszać ruchem jednostajnie spadkowym i momentami podbicia przez reklamy, po czym utonie po premierze.

W przypadku WOT'a - WOT zarabia bo ludzie kupują czołgi, jest system wpłacania kasy by w grze rosnąć, jeżeli nie będzie takiego modelu online w CDPR to ja nie wiem jak mogą dopłynąć fiaty do tego przedsięwzięcia.

Ostatnio modyfikowany: 2019-06-27 22:21

Bobass25

Piszecie że kiedy srebro odbije to wielu opadną szczęki, możecie podać o jakich wzrostach myślicie? Nowe Ath? A może dużo więcej, ratio do złota 1:20,16? Tak z ciekawości pytam bo niektórym szczęki opadną i po wzrostach 50%...

gbur

Kondzik

Mam problem z nazewnictwem, na tym blogu.

Musimy cos z tym zrobic. Musimy byc madrzejsi tutaj.

Nie nazywajmy kryptowaluta czegos, co nie jest oparte na zdecentralizowanym blockcheinie i nie jest zabezpieczone kryptograficznie.

XRP nie jest kryptowaluta. Libra i CBDC jesli powstana, tez nia nie beda.

Po co wymyślać nazwę dla czegoś, co już istnieje i nazywa się fiat money?

Stworzenie waluty na podobieństwo Bitcoina zajmuje 2h początkującemu programiście. Doszlifowanie tego, żeby w portfelu były ładne kolory i żeby piszczało to za 2 tyg dla małego teamu. Każdy alt, który jest na rynku a jest ich już z kilka tysięcy to kopia, mniej więcej, Bitcoina.

Poprzedni mój post o Bitcoin akurat trafił na koniec poprzedniego tematu i zostanie w niebycie, ale przypomnę tylko, ze oprócz blockchaina, który trochę inaczej naśladuje znaną od dziesięcioleci bazę SQL, do istnienia kryptowaluty potrzeba jeszcze algorytmu kopania, co się w Bitcoina nazywa Proof Of Work. POW gwarantuje, ze najlepszy górnik dostanie nagrodę, która jest obietnicą przyszłej wypłaty. Tego nie da się zrobić w systemie bankowym, bo tam już jest ktoś, kto pobiera kupon i on się nie przesiądzie na mechanizm, że Panu kiedyś zapłacimy.

śledźulik

Ja sam uważam, ze AG nie przekroczy wyceny na poziomie 25$oz, no maksymalnie 30$oz (na podstawie dzisiejszej wartości $), choć będąc samemu niemożebnie zapakowanem w AG (kupuję regularnie co miesiąc/dwa od kiedy zarobiłem pierwsze sensowniejsze pieniądze w szkole średniej) chciałbym widzieć je na poziomie 50-80$oz... :)

z01

"Piszecie że kiedy srebro odbije to wielu opadną szczęki, możecie podać o jakich wzrostach myślicie?"

Jest taki gość, który dawno temu namawiał na YT do kupowania Bitcoina, kiedy kosztował jednego dolara. Na początku tego roku kiedy Bitcoin stał w dokach przewidział coś, co nie mieściło się większości w głowie, czyli bullrun na same altcoiny bez wzrostu ceny BTC, co zaczęło się jakiś miesiąc po jego wypowiedzi...Podczas jednego z wywiadów w tym roku powiedział, że uważa iż srebro będzie droższe niż złoto w dłuższej perspektywie czasu. Nie ma co wierzyć w to jak w proroctwo ale jeśli jakies aktywo jest przez długi czas bardzo niedowartościowane i poza kręgiem zainteresowań w końcu ktoś upatrzy w nim świetny interes i napompuje cenę. Pytanie, czy dożyjemy :)

Ostatnio modyfikowany: 2019-06-27 22:48

gbur

supermario

supermario

Srebro nigdy nie będzie droższe od złota , bo nie jest pieniądzem.

Freeman

yellowboy

Bobass25

Analiz jest bardzo dużo, ktoś pewnie trafi z prognozą dotyczącą metali, da się zauważyć że ostatnio temat metali trochę się przebił (np: TJS), Krypto mają fajną dynamikę i ciężko nie docenić możliwości zarobku i straty jakie dają, może kasa z qe będzie pompowała krypto zwłaszcza że bańka na krypto raczej niczym nie skutkuje w tym sensie że bania np.na rolnych to zamieszki i niepokoje w różnych częściach świata.

Adik

Cinas44

Ostatnio modyfikowany: 2019-06-28 01:19

inwestorpl

a można prosić o nick tego youtubera, bardzo chętnie posłuchałbym, o czym mówi.

@Adik

Cześć, właśnie potrzebuje trochę gotówki. Mogę sprzedać kanadyjskie liście 18/19 po 68pln/ oz.

Jesli jestes zainteresowany, zapraszam do kontaktu.

Miejsce: Wrocław lub Londyn.

cynikssiepale

śledźulik

Kup fizyczne zloto

Pomyśl też o jakichś wiertarkach jak masz gdzie trzymać, serio :D

3r3

"Paliwa? Mam juz spora ekspozycje na surowcach, w tym na paliwach tez. "

Paliwa w fizyku.

"Niewolnicy? Gdzie o tym poczytac? Jak zajac pozycje? "

Kupujesz agencję pracy tymczasowej, nawiązujesz kontakty z odbiorcami i eksploatujesz pola wydobywcze w krainach gdzie durnie nie umieją zorganizować produkcji tak, żeby było czym płacić. Po to się kupuje akcje żeby być właścicielem firmy i mianować zarząd, a nawet się na zarządcę? Taki sens za tym stoi? Po to jest ten mechanizm?

"Szukam czegos takiego i jestem ograniczony do NY, Londynu i Frankfurtu "

Zysk leży tam gdzie leży, a nie tam gdzie nam wygodnie go szukać.

Bo innym też jest wygodnie i robi się tłok. Na giełdzie grasz przeciwko bc - ma więcej waluty, ma ile chce gdyż administracyjnie ogłoszono jego wygraną^^

@Bobass25

Rzuć okiem na wykres Au:Ag ratio. Czasem jest odwrotne - na krótką chwilę. Oczywiście od nas nikt za takie ceny nie kupi (to taki kurs wymiany waluty lokalnej na rezerwową w banku centralnym Zimbabwe dla władzuchny), ale i nieco taniej też nie szkodzi. Srebro czy złoto to są bardzo płytkie rynki jeśli porównasz je do płynności na rynku pietruszki, papryki czy t-shirtów. Na płytkich rynkach wystarczy że kilka gargantuicznych podmiotów na szczycie nadwyżek dostrzeże niepewność skutkującą zmiennością lepszą niż na rynku.

@supermario

"Srebro nigdy nie będzie droższe od złota , bo nie jest pieniądzem."

Przecież z wykresu jasno wynika że bywa^^

Platyna była kiedyś tańsza od aluminium. Robiono z niej oprawy do wiader.

@Adik

"Chciałbym zakupić 100 uncji srebra i znalazłem najtańsza ofertę za około 71zl za uncję uwzględniając rabat. Zastanawiam się tylko czy przy cenie 54 zł za uncję ma to sens inwestycyjny ponieważ abym wyszedł na 0 cena musi wzrosnąć o około 40%..."

Skoro płacisz 71 to co Cię interesuje "cena urzędowa"? Do "urzędu" będziesz sprzedawał?

W srebrze jest magicznie zawarty vat, jak umarzasz nim fakturę to w obie strony nie powstaje należność bo wszystko jest już zapłacone - czary barteru^^

@Kondzik

"3r3, nie wiem, czy on jest autorem tej definicji, pisze, że blockchain jest notariuszem stron transakcji. Bardzo ładnie ujęte. "

Dziękuję. Jestem autorem.

@yeti

A jakie zastosowania ma BTC że jest droższy od złota? Racjonalność jest przeceniana. Szczególnie od momentu kiedy kobiety dostały karty kredytowe i dużo wolnego z poprzednio realizowanych obowiązków^^

Ostatnio modyfikowany: 2019-06-28 05:41

yeti

Oczywiście sam też nie wierzę by srebro było kiedykolwiek droższe od złota. Musiałoby chyba być niezbędne do jakiegoś extra wynalazku(i to raczej takiego z powieści SF) by tak się stało.

Dante

Ostatnio modyfikowany: 2019-06-28 07:05

supermario

Warto rozważyć kwestię popytu faktycznego , od popytu wykreowanego.

gruby

"nie znam się na inwestowaniu i w zasadzie jedynym pomysłem na zabezpieczenie oszczędności przed obecnie trwającym na świecie bałaganem wydawała mi się wymiana PLN na waluty z grupy tzw. "safe heaven"

"haven" jeśli już. O niebie raczej nie rozmawiamy ?

Wymiana papierka z NBP na papierek z FEDu czy innego SNB to wymiana jednego papierka na inny. Zamiast mieszać herbatę w prawo postanowiłeś zdywersyfikować swój portfel mieszając co drugą wypitą szklankę w lewo. Gratuluję.

Sprawa następna: przed czym chcesz swoje oszczędności tak naprawdę zabezpieczyć ? Każde ryzyko ubezpiecza się inaczej. A jeśli oczekujesz że waluty i pieniądze jednocześnie przyniosą zyski to żyjesz w świecie klientów polisolokat.

"Mocny kurs franka wobec USD czy Euro helwetom będzie tylko szkodził"

Zapewne umknęło Ci że dzięki mocnemu frankowi Szwajcarzy stopniowo wykupują niebieskie czipy na różnych giełdach czyli drukarką to znaczy za darmo przejmują krok po kroku własność nad takimi firmami jak Apple, Exxon Mobile, Microsoft, Johnson&Johnson, Facebook, Pfizer czy Coca Cola. Ciekawe w tym procederze jest to, że Ty też możesz stać się współwłaścicielem drukarki. Akcje SNB mocno rosną od czasu kiedy SNB przekształcił się z banku centralnego w najpotężniejszy hedge fond tej planety (inne hedge fonds nie mają monopolu na drukowanie waluty kraju którego są właścicielami). O skali zysków z tej działalności niech świadczy fakt że w trzy pierwsze miesiące tego roku SNB zarobił 31 mld CHF na samych dywidendach od akcji których jest posiadaczem. Które to dywidendy zza oceanu zostaną po ich wypraniu w SNB wypłacone jego akcjonariuszom. A największymi akcjonariuszami SNB są szwajcarskie kantony. Reasumując: drukarką z SNB szwajcarzy obniżają sobie podatki albo współfinansują swoją infrastrukturę przy okazji wykupując co smaczniejsze kąski ze światowej gospodarki. Czyli wyciągają rodzynki z ciasta p.n. dodruk w sposób wzorcowy.

"Celowe niszczenie pieniądza wpłynie na inflacje i ogólny stan gospodarki."

Pieniądza nie da się zniszczyć bo niezniszczalność jest jednym z jego atrybutów. Ujmując inaczej: to co da się zniszczyć (zawartość Twojego portfela między innymi) pieniądzem nie jest. Zapewne piszesz o rozwadnianiu wartości walut poprzez ich ciągły dodruk ale to jest normalne, przecież po to waluty wymyślono a ich użytkowników do ich stosowania przemocą zmuszono. Jeśli chcesz przekonać się jak bardzo wolny jest rynek na którym operujesz to spróbuj kupić zegarek w galerii handlowej płacąc za niego pięcioma uncjami srebra. Bo zdaje się "wolność zawierania umów" to aksjomat ?

Ostatnio modyfikowany: 2019-06-28 07:56

Bobass25

Patrząc na to ratio to jesteśmy historycznie blisko momentu kiedy srebro powinno zacząć odrabiać do złota, gdzieś czytałem że ilość fizycznego złota do srebra to 1:6, BTW jeśli JP kupuje faktycznie dużo srebra to przecież nie rekreacyjnie... A może będzie zagrany taki numer że bracia Hunt przy tym to będzie mały miki :)... a może nie...

Mostek

Jedyny film jaki kiedykolwiek na YT wrzuciłem, to kilka lat temu z moim aportującym kotem.

A możesz napisać, z jakim kanałem mnie skojarzyłeś? Bo nie wiem, czy czuć się skomplementowanym czy obrażonym :P

z01

Teza, że srebro będzie droższe od złota jest bardzo śmiała, żeby nie powiedzieć szalona ale taka też była teza lata temu, że Bitcoin będzie wielokrotnie droższy od jednego dolara. Ludzie sprzedawali Bitka po kilkanaście dolarów bo myśleli, że to szczyt wszechczasów bo przecież urósł już kilkanaście razy. Wniosek? Nic nigdy nie jest wykluczone, zwłaszcza, że srebra jest bardzo mało i ma wiele zastosowań przemysłowych, a wciąż odkrywane są kolejne. Palladowi się to udało. Ja daję 50/50.

@inwestorpl

Davincij15

Ostatnio modyfikowany: 2019-06-28 08:18

gbur

Bardzo podobna retoryka z Twoich wpisów wypływa według mnie.

Ostatnio modyfikowany: 2019-06-28 08:23

sirpietruch

Świetnie z tym że z fizycznym płacidłem ta właściwość zostaje zachowana i to bez konieczności istnienia rozproszonego notariusza do świadczenia o zdarzeniu.

Jak najbardziej, z tym że nie dobije się targu na odległość- któraś ze stron musi się pofatygować. Z resztą- myślę że pięknie by było na codzień korzystać z powrotem z monet zawierających x-dziesiąt mg złota by kupić kanapkę, z krypto by kupić jakiś towar/usługę przez internet no i mieć jednak trochę fiat bo to jedyne co zaspokoi skarbówkę ;).

Mostek

Hmm, w sumie...

Czasem gościa fantazja ponosi, czasem gada z sensem. Oczywiście wg mojej subiektywnej opinii.

janwar

polish_wealth

Co robicie over weekend, zostawiacie czy zamykacie?

janwar

Dolar spada, euro ostro w gore, wiec sytuacja w miare jasna, pomimo ze zrobiono dosc wczesny atak na zloto.

Ostatnio modyfikowany: 2019-06-28 09:02

free_lemon

PAK na historycznych minimach (wczoraj 2% dywidendy było wypłacone). RSI(14)=23.

https://www.aljazeera.com/news/2019/05/pakistan-imf-deal-rupee-devalued-dollar-190521111147765.html

"IMF said - Devalue $$ to 200PKR. . Pakistan promised to bring it down slowly."

Ostatnio modyfikowany: 2019-06-28 09:21

markc

janwar

Czy nie trzeba poczekac az ubije twarde dno?

Obecnie wyglada to nadal na spadajacy noz (jeszcze).

Ostatnio modyfikowany: 2019-06-28 09:42

free_lemon

Dante

PS. Czas na shorta na CDR (?)

Ostatnio modyfikowany: 2019-06-28 10:05

Mostek

BartArt

Patrząc na analizę TA wynika że jest na Neutralny (Trzymaj). Może się jeszcze pogłębić dołek. Ale to tylko moje spostrzeżenia ;)

Mostek

BartArt

Przyglądając się wnikliwie na interwał 1D to jak ser szwajcarski wygląda, luka za luką. Warto też mieć z tyłu głowy że SL to też zlecenie które niekoniecznie może się zrealizować (na własnej skórze to doświadczyłem).

Freeman

Mostek

Napisałem: "Chyba że mnie jakaś luka bessy przeskoczy". Zdaję sobie z tego sprawę. Ale zawsze lepsze takie zabezpieczenie niż żadne.

Generalnie jeszcze pilnie obserwuję Astartę. Cukier powinien zacząć drożeć. Jest boczniak. Tylko czekać, aż ktoś grubsze zakupy zrobi. Ale może być jeszcze wcześniej 10-procentowa świeca w dół (do poziomu z 21 grudnia). Się zastanawiam, czy nie postawić tam zlecenia kupna.

BartArt

Generalnie jeszcze pilnie obserwuję Astartę. Cukier powinien zacząć drożeć. Jest boczniak. Tylko czekać, aż ktoś grubsze zakupy zrobi. Ale może być jeszcze wcześniej 10-procentowa świeca w dół (do poziomu z 21 grudnia). Się zastanawiam, czy nie postawić tam zlecenia kupna.

Od 21.12 tam jestem. Długoterminowa taktyka łapania.

Ostatnio modyfikowany: 2019-06-28 11:01

Mostek

Pięknie!

BartArt

Pisałem Ci że ATH na Ag będzie o rząd wielkości. Wałkujesz to samo cały czas. Cierpliwości :)

janwar

Ruch moim zdaniem absolutnie bez sensu, bo podniesienie ceny raczej bedzie odstraszac od kupna

Dante

Może to też pociągnąć akcje w dół.

Bogdan69

Dokladnie to samo zrobilem.

25% mam w CHF, USD i GBP i tez zaczyna mi sie nie podobac ta pozycja.

Abysmy do konca zycia mieli takie problemy.

@3r3

Ty inwestujesz w tankowce z ropa? W stacje benzynowe? ...?

Kupujesz agencję pracy tymczasowej, nawiązujesz kontakty z odbiorcami i eksploatujesz pola wydobywcze w krainach gdzie durnie nie umieją zorganizować produkcji tak, żeby było czym płacić

Agencja pracy tymaczasowej?

Nie, nie, to nie moja bajka.

Ja bym sie psychicznie wykonczyl i umarl z nudow bedac wlascicielem takiego biznesu.

Korzystajac z twojej narracji.

Ja sam jestem niewolnikiem, tylko zarabiam wiecej niz wydaje.

Moj pan jest wlascicielem zajebistego produktu.

Stworzyl bardzo przyzwoita organizacje, a ja mam prace w ktorej trace poczucie czasu i rzeczywistoci.

Tak jest dobrze.

Po to się kupuje akcje żeby być właścicielem firmy i mianować zarząd, a nawet się na zarządcę? Taki sens za tym stoi? Po to jest ten mechanizm?

Ja inwestuje po to zeby sprzedac z zyskiem.

Kapital reinwestowac a zysk wydac na samorozwoj, doswiadczenia, zabawki, wakacje, dziewczynki itp.

NY, Londyn, Frankfurt tam moj broker moze zajmowac pozycje, ale to napewno jest dla Ciebie jasne, tylko sie czepiasz.

Flex

@ Adik

Taniej jest w polecanym kiedyś przez Tradera metalelokacyjne.pl - 68,4 zł /1 oz

Jeszcze taniej z drugiej ręki (ok 65 zł)

http://www.monetyforum.pl/viewtopic.php?f=22&t=394

Szosa78

polish_wealth

@ Szosa - A co sądzicie o górnictwie kosmicznym i perspektywach z tym związanych?

To samo co o krasnoludkach :) Będę się zastanawiał jak będa pierwsze odwierty i zastosowanie. Raczej nie za mojego timeframu.

Przeludnienie to fikcja, nie ma czegoś takiego. Jest dobry film - THE EXPANSE, o wojnie górników asteroidowych z Ziemią i Marsem (9/10) polecam.

Ostatnio modyfikowany: 2019-06-28 11:49

abc123

Kiedy BTC przebije 100000$?

Absurd.

Freeman

Ostatnio modyfikowany: 2019-06-28 11:48

Freeman

Kondzik

Ja troszkę się podłączę jeszcze do wpisu Kondzika, bo chce zapytać co tak naprawdę przemawia za Bitcoinem? Tak naprawdę niech ktoś powie jakie ma zalety na tle innych krypto. Dla mnie to wyłącznie zjawisko przyzwyczajenia się, zasiedzenia i niechęć do nowego, że też dalej kapitalizacja BTC jest największa. Un faking belivable - Nie mówie nie koledzy, a zbogaćcie się i na BTC, tylko niech mi ktoś to wytłumaczy...

Jeżeli porównasz BTC do pozostałych, to jest to pierworodny ale to co istotne to moc sieci. Bitcoin stał się żetonem spekulacyjnym, miał być płaciłem. Nie wchodząc w szczegóły czym jest kopanie jakie są konsekwencje i przyszłość POW, obecna moc sieci, czyli ilość kilofów oznacza, że aby sieć przejąć (czyli decydować, które transakcje są koszerne a które nie) należałoby wpompować kilka jak nie kilkanaście miliardów dolarów. Wykluczam na te rozważania (nie)istniejące komputery kwantowe czy bugi w kodzie, których nie opublikowano jeszcze (mało prawdopodobne). Zatem dokupienie górników to już taki duży 500+ na miarę naszego kołchozu. A że moc rośnie to jeszcze przez chwilę marzenia o sterowaniu Bitcoin będą tylko marzeniami. I tu dochodzimy do momentu, kiedy albo technologia krzemowa się kończy albo zapotrzebowanie na przepalanie energii staje się problematyczne. To jest temat na spory artykuł, bo bitcoin nijak ma się do nowej wspaniałej przyszłości, gdzie jeździmy na rowerach a prąd do sojowego latte ciągniemy z wiatru i wody.

jacek.s

Na cukier patrzycie czysto technicznie? Pytam, bo fundamenty i perspektywy to ma IMO słabe. Z jednej strony firmy odchodzą od niego na rzecz syropków glukozowo/fruktozowo/etc i innych rakotwórczych aspartamów (polecam sprawdzić, gdzie się odkłada). Z drugiej coraz więcej ludzi żyje fit, czyta etykiety i omija cukier jak diabeł święconą wodę. Jak ktoś chce koniecznie na słodko, to ma stevię, miody i całą gamę innych zamienników białego narkotyku.

@Dante

Dzięki, też tak mi się wydaje.

Mostek

"Przeludnienie to fikcja, nie ma czegoś takiego". O fałszywości tego stwierdzenia przekonasz się na własnej skórze w ciągu najbliższych 20-30 lat, gdy setki milionów afrykańców zaczną szturmować Europę. W samej Nigerii będzie ich więcej niż w całej Europie teraz.

W ogóle jak można dojść do takiego wniosku? Żyjemy na skończonym obszarze o skończonych zasobach. Czysta matematyka wskazuje, że im nas mniej, tym więcej dóbr przypadnie na jednostkę i na dłużej ich wystarczy.

Piszesz o serialu czy filmie? Bo Filmweb mi tylko serial pokazuje.

@Szosa78

Musk nie jest żadnym słupem. Byś prześledził trochę historię tego, co stworzył, to byś zrozumiał, że nie robi się słupa z kogoś, kogo ma się za nieszkodliwego idiotę. A potem jest zdziwienie. I nie jest to pierwsze zdziwienie w historii ludzkości, gdy ktoś robi coś, co reszta uważa za niemożliwe i godne jedynie wyśmiania.

Ostatnio modyfikowany: 2019-06-28 12:37

janwar

Jadles slodycze z Bliskiego Wschodu, Indii,Arabii itp.

Tego nie da sie jesc- 200% cukru w cukrze.W tamtych rejonach nie beda slodzic miodami. Przeniesli to rowniez do UK.

Spadajacy dolar i droga ropa(etanol) wymusza wzrosty cen cukru.

W 2016 byl po 24 , obecnie ok 12, a otworz wykres 20letni.

Ostatnio modyfikowany: 2019-06-28 12:50

gruby

"A co sądzicie o górnictwie kosmicznym i perspektywach z tym związanych"

Zważ kopalnię razem z hutą i potrzebną im elektrownią a potem tą masę wrzuć do równania Ciołkowskiego. Otrzymasz ilość energii potrzebnej do wysłania kopalni z hutą i elektrownią na księżyc albo innego Marsa. Przemnóż ilość potrzebnej energii przez cenę jednej tony paliwa rakietowego uwzględniając jego wydajność energetyczną i otrzymasz cenę przeniesienia górnictwa w kosmos. Naturalnie dodaj do obliczeń margines energetyczny potrzebny na sprowadzenie gotowego produktu z powrotem na ziemię i podziel to wszystko przez zawartość minerału w złożu krążącym gdzieś tam nad naszymi głowami.

Ewentualnie możesz podejść do problemu od drugiej strony: gdzieś tak po wydaniu dziewięciu cyfr (lekko licząc, w euro zresztą) na inżynierów powinieneś dysponować przeskalowanymi w dół planami kopalni, huty i elektrowni w ich wersji mobilnej to znaczy mieszczącej się w rakiety jakie kiedyś nasi dziadkowie budowali. Potem wystarczy mobilną kopalnię, elektrownię i hutę wybudować (wszystko w kosmicznym reżimie czystości i dokładności wykonania, z kosmicznym planem testów i weryfikacji produktów, wszystko pojedyncze sztuki, wszystko prototypy) zamontować na rakiety po dziadkach (magazyny z rakietami są puste a planów po dziadkach też już czytać już nie potrafimy) i wystrzelić. Z dobrym ubezpieczeniem, bo ryzyko tego przedsięwzięcia jest mocno większe od zera co oznacza że składki ubezpieczeniowej też nie sprzedadzą za darmo.

Taki kombinat wraz z rakietami do niego za lekko licząc dziesięć do dwunastu cyfr (w euro) postawiony gdzieś w kosmosie ma głęboki ekonomiczny sens pod warunkiem że polecimy wydobywać coś co kosztować na ziemi będzie przynajmniej dziesięciocyfrowo od tony przy zapewnionym co najmniej czterocyfrowym popycie w tonach rocznie. Przy czterocyfrowym obrocie w tonach rocznie minerału o dziesięciocyfrowej wartości interes powinien wyjść na zero jak policzy się całe to ryzyko, rozwalone jeszcze na ziemi prototypy, wypadki, podatki, wyprodukowany co², renty dla wdów, kalek i tak dalej.

Zapomniałem o inflacji podaży: przy takich cenach (dziesięciocyfrowo od tony) popyt w skali planety będzie niewielki czyli rynek będzie płytki. Sprowadzenie wyrobów spoza ziemi w czterocyfrowej ilości ton rocznie spowoduje wodospad na cenie sprowadzanego minerału i cały biznesplan szlag trafi.

Górnictwo kosmiczne jak widać ma głęboki sens tyle że na razie przynajmniej nie jest to sens ekonomiczny. A lista towarów o dziesięciocyfrowej cenie za tonę jest krótka. Właściwie to tylko cebulki tulipanów w XVII wiecznej Holandii przychodzą mi na myśl a ich na księżycu a nawet i na Marsie raczej nie znajdziemy. Że o kwestii zerżnięcia klientów tak jak w XVII wieku zerżnięto Holendrów na cebulkach tulipanów nie wspomnę.

Ponieważ jednak na razie ciężko spodziewać się wzrostu cen minerałów o pięć rzędów a jednocześnie ścięcie wydatków na fracht kosmiczny o pięć rzędów też jest nierealne (Ciołkowski się kłania) to górnictwo kosmiczne ma przed sobą takie perspektywy jak cebulki tulipanów ewentualnie kryptowaluty.

polish_wealth

To serial (b.dobry)

daj spokój z przeludnieniem to taki sam wymysł jak globalne ocieplenie, powiem Ci co jest przeludnione: "Tyłek żony Kushnera, Ivanki Trump" Po prostu o jednego ch*** za dużo ^^. To znaczy nie uważam, abyśmy tak się się rozmnożyli nie tłukąć po drodze, żeby aż planety zabrałko.

@ Kondzik, czy kiedykolwiek kopanie dojdzie do momentu że nie będzie co kopać? Czas przesłania BTC z adresu na adres to Afryka.

Ostatnio modyfikowany: 2019-06-28 13:16

Rado

The Silver Institute robi dobra robote i fajnie, ze publikuje co roku dane dotyczace popytu i podaży srebra.

Ale... na te dane z tabelki trzeba spogladac z przymrozeniem oka. The Silver Institute ma swoja metodologie, ktorej trzymaja sie od lat i na podstawie tego mozna okreslac jakis trend. Jednak wyniki zostaly juz wielokrotnie zakwestionowane przez osoby, ktore zajmuja sie liczeniem popytu i podazy na wlasna reke. Ten podawany deficyt podazy srebra w rzeczywistosci moze byc duzym przeklamaniem.

jacek.s

Byłem, jadłem. Masz wiele zamienników jeszcze słodszych porównując gram do grama. Poza tym np. według raportu "Zmiany preferencji Polaków w zakresie konsumpcji żywności" (GfK) :

Badania wskazują, że aż 19% Polaków planuje ograniczyć spożycie cukru w swojej diecie. Wg prognoz, do 2020 spożycie cukru w czystej postaci zmniejszy się o 4,2 proc. Powszechny dostęp do informacji zwiększa wymagania klientów (…)

Taki pierwszy, lepszy przykład z naszego podwórka. To, że cena cukru może skoczyć, bo dolar osłabnie - zgadzam się. Ale w dłuższym terminie może się z nim stać do samo, co z kokainą w coca-coli.

eng

To wcale nie musi się opłacać, żeby ktoś to zaczął robić.

Mostek

Ten Mosztek to za polisz? Aleś Ty uszczypliwy :D Niechcący to było.

Ostatnio modyfikowany: 2019-06-28 13:17

polish_wealth

Mostek

Z tym cukrem to cholera wie. Bo podejście eko/fit/ itepe... powoduje nie tylko odejście od cukru, ale także bunt wobec trujących słodzików czy syropu g-f... Nie jestem w stanie stwierdzić, jak potoczyłyby się losy ceny cukru, gdyby producenci syropu przestali być odpowiednio dotowani dzięki działaniu różnych lobby. Bo obecnie walka jest nierówna. Cukier jest niszczony i podawany za źródło wszelkiego zła, a znacznie gorszy syrop g-f jest dotowany i walony do wszystkiego.

A przecież:

http://w-kamienicy.blogspot.com/2015/07/nie-zauj-dziecku-cukru-czyli-reklamy.html

Ostatnio modyfikowany: 2019-06-28 13:32

Flex

Zdaję sobie sprawę z tego, że to punkt widzenia jednej strony i trudno powiedzieć jak dokładny.

Z drugiej strony, jeżeli ktoś kwestionuje dane Silver Institute powinien udostępnić swoje dane i ich źródła i pokazać gdzie Silver Institute się myli.

Kwestionujących jest zawsze dużo ale, przeważnie, mało wiarygodnych. Ale jeżeli to ktoś wiarygodny to chętnie coś takiego bym poczytał.

Ostatnio modyfikowany: 2019-06-28 13:41

markc

Kondzik

@ Kondzik, czy kiedykolwiek kopanie dojdzie do momentu że nie będzie co kopać? Czas przesłania BTC z adresu na adres to Afryka.

W oprogramowanie Bitcoin jest wpisana maksymalna ilość monet a algorytm pilnuje, żeby pomiędzy kolejnymi blokami średnio było 10 minut, zatem do wykopania ostatniego Bitcoina jest jeszcze jakieś sto kilka lat. Podział bloku następuje wg formuły "dzielimy nagrodę o połowę" czyli przyjemniej w teorii będziemy dzielić w nieskończoność ale mamy też ograniczenie do 1 satoszi. Tak więc krótko, kiedyś nie będzie co kopać. Ale górnicy będą żyć z prowizji transakcyjnych. W teorii.

To znów temat na długi artykuł. Bo wydaje mi się, że mało kto zastanawia się jakie konsekwencje niesie za sobą Proof of Work (czyli obecny sposób zatwierdzania bloków z transakcjami) w niedalekiej przyszłości. Z matematycznego punktu widzenia idziemy w nieskończoną moc koparek a wiemy, że w naszym świcie to nie możliwe. Zatem musi być ściana tylko że nikt nie mówi co będzie za ścianą. Bo przykładowo, dziś wyłączamy połowę mocy sieci (Chiny postanowiły). I co się dzieje? Przy obecnej mocy sieci kopanie staje się niezwykle trudne i bloki zaczynają wpadać co kilka dni. Nagle w sieci wisi 1000x więcej transakcji a opłaty są 1000x większe. Sieć sama zmniejszy trudność, ale to potrwa. Mamy przez chwilę sytuację jak przy black-oucie. Mamy lodówki, które nie chłodzą, piece, które nie grzeją, stacje benzynowe, które nie dają paliwa. Mamy i nie mamy. To samo jest z Bitcoinami. Mamy je i nie mamy, bo nie da się ich ruszyć.

Zabawa w Bitcoin to moim zdaniem zabawa dla hobbystów, generalnie to działa, nikt nam się nie wtrąca do gry, znamy się wszyscy, jak coś padnie to sami naprawiamy ale jak ktoś chce dołączyć, to bariera wejścia na poważnie jest spora, bo wszyscy inni od dawna w grze maja ogromną przewagę.

Mój komentarz w artykule o bankach centralnych i kryptowalucie wyjaśniał, że nie da się kryptowaluty takiej jak Bitcoin czy jego klony wsadzić do systemu, który teraz istnieje. Zatem cokolwiek powstaje, to kolejny zwykły fiat ale na potrzeby gawiedzi nazywany bankową kryptowalutą.

janwar

Mostek

Wzrost ceny ropy spowoduje wzrost zuzycia trzciny cukrowej i kukurydzy dla celow produkcji etanolu , jako dodatku do paliwa.

A jednoczesny spadek zuzycia trzciny dla produkcji cukru co spowoduje?

Zengin

Mostek

Wzrost ceny syropu g-f? ;)

janwar

Ford zwolni 12 000 pracowników w Europie

https://www.bankier.pl/moto/ford-redukuje-18-proc-miejsc-pracy-w-europie-4082/

BartArt

Odnośnie reverse split-u na JNUG: https://www.investing.com/etfs/direxion-daily-jr-gld-mnrs-bull-3x, wizualnie to wygląda że ETF jest w "dobrej kondycji".

Chociaż odwrotny podział akcji może poprawić cenę akcji w krótkim okresie, należy pamiętać, że kapitalizacja rynkowa spółki nie uległa zmianie. Mając to na uwadze, niektórzy eksperci uważają, że akcje odwrócone nie są niczym więcej niż rozproszeniem uwagi w celu uspokojenia inwestorów w czasach niepewności korporacyjnej.

Taki ruch może świadczyć tylko o tym że ww. ETF jest jednak w złej kondycji finansowej. Po takim ruchu dochodzę do wniosku że należy zaczekać aż cena spadnie i wtedy ewentualnie decydować się na zajęcie pozycji. Również warto w tym czasie obserwować jaki jest podział aktywów w tym ETF-ie.

Źródło: https://finance.zacks.com/reverse-stock-split-good-bad-2298.html

Ostatnio modyfikowany: 2019-06-28 15:00

janwar

Tak jak pisalem powyzej.

Ten ruch byl bez sensu.

Wzrost ceny z 1000 na 5000 raczej nie wyglada na okolicznosc przyciagajaca inwestorow.

Bo w jaki sposob mialoby to poprawic sytuacje aktywa?

janwar

Ostatnio modyfikowany: 2019-06-28 15:44

janwar

Reverse split byc moze robiony w celu zaciemnienia wykresu, zeby nie bylo widac gdzie byly wczesniejsze opory. Mialoby to wtedy jakis sens.

Wykresu nie widzisz.

Czyli latwiejszy sposob na jazde w gore.

Ostatnio modyfikowany: 2019-06-28 15:53

BartArt

Tiaa, a jak masz wystawioną opcje na ten ETF? To cie trafia...zrobili pyk i myk

Ostatnio modyfikowany: 2019-06-28 15:54

Freeman

janwar

Nie mam opcji. Mam akcje i nie widze historycznego wykresu . Nikt nie widzi.

Tylko w dluzszym okresie co nie oddaje sedna absolutnie.

Zanim dowiedzialem sie o splicie to wiedzialem ze JNUG osiagnie cene5800.

No to teraz 6000 x 5= 30000 .

Zobaczymy.

janwar

Oby Twoje slowa sie spelnily.

Obawiam sie przyszlego tygodnia - swieto w usa.

Niemniej jednak perfidnie od switu cisna na zloto nie zwazajac na okolicznosci.

Ostatnio modyfikowany: 2019-06-28 16:16

polish_wealth

@ Byłoby dla mnie dobrze, jakby starsi zepchnęli dziś na 1395 USD, to bym ładnie z zamku wyszedł i zostawił sobie longa na weekend.

@ Przeor - trzymasz twardo BTC?

@ Denerwuje mnie brak korekty na OIL -

janwar

1400- raczej mocne wsparcie.

weraniki

Inflacja w PL rośnie, a stopy procentowe wciąż niskie. Oszczędności w fiat się dewaluują. Chyba tylko srebro zostało, jako atrakcyjna lokata. Ile to jeszcze potrwa?

Kondzik

@ Kondzik - dzięki za objaśnienie, a co sądzisz o XRP na tle BTC?

A co tu sądzić? Czym to się różni od dowolnej waluty fiat? Możemy się tu na forum umówić, ze robimy własny token, ze wszyscy zgadzamy się go przyjmować. Za chwile jeżeli starczy nam determinacji może się ktoś dołączy. I wszyscy będziemy bogaci, bo każdy z nas twórców dostał na początek trochę tych świecidełek a cena pójdzie pod sufit. Tylko ze my wiemy, ze jedyne sprawne systemy to takie, gdzie ktoś z karabinem przymusza do obrotu dana waluta. A karabinów jeszcze u nas mało.

Bitcoin nie nadaje się do użycia w systemie finansowym, bonów tego nie da się odciąć kuponów. Bitcoina nie da się wytworzyć z niczego, trzeba wydać pieniądze na wykopanie go.

Ripple przedstawia produkt wytworzony na potrzeby wymiany, gdzie aby wejść do systemu trzeba odkupić od emitenta żetony. Bo emitent jest znany z imienia i nazwiska

Ostatnio modyfikowany: 2019-06-28 16:42

janwar

Raczej ten trik z JNUG byl zrobiony w celu szybszego rajdu w gore.

Nie ma na wykresie zadnych oporow.

No to wio!!

BartArt

Patience :)

Dante

Programista

https://youtu.be/G-sLgZ2VgIs?t=1375

Niestety T21 jesteś w błędzie. Zmienia się paradygmat napędzający motoryzację.

Rothschildowie powiedzieli, że.."...przyszłością są samochody i napędy elektryczne.

Silnik spalinowy w ciągu od 30 do 40 lat będzie wyeliminowany w krajach rozwiniętych."

Koncerny z jednej strony zwalniają tysiące ludzi ale jednocześnie zatrudniają tysiące nowych inżynierów,

których celem jest opracowywanie coraz wydajniejszych napędów elektrycznych oraz rozwijanie technologii

transportu autonomicznego. Jak na razie w Polin nawet dronem nie możesz sobie polatać, kiedy w innych jurysdykcjach (Estonia),

na drodze napotykasz autonomicznie pojazdy rozwożące przesyłki.

Na koniec wspomnę powszechnie znany o Rothschildach cytat:

"... Wojny to ich specjalność. Madame nie pomnę, która Rothschild powiedziała niegdyś "gdyby moi synowie nie chcieli wojen, nie byłoby ich".

Ale na wojnach bogacą się, finansując obie strony...".

Ostatnio modyfikowany: 2019-06-28 17:46

Mostek

Z ogólnym sensem Twojej wypowiedzi się zgodzę. Natomiast w silnikach elektrycznych nie ma problemów z wydajnością, bo ona w najprostszym podchodzi pod 100%. Jedynym problemem są baterie. Ich pojemność i szybkość ładowania. Tesla niedawno przejęła Maxwella, który miał patent na... coś tam suchego, nie chce mi się teraz sprawdzać. W każdym razie jeśli wszystko się zgadza, to będzie to kolejny konkretny krok naprzód w autach elektrycznych, a pojemność aku zwiększy się na tyle, że można będzie zacząć myśleć o samolotach elektrycznych.

Jeśli. Bo jak jest naprawdę, to ja nie wiem. Fakty są takie, że na pewno coś wymyślą, to tylko kwestia czasu.

janwar

DUST nie jest tanszy niz byl DRV do wczoraj.

Wlasnie zrobiono podobny split tzn ze spodziewaja sie wzrostow zarowno JNUG jak i DRV .

Czy to ma sens?

janwar

Brak reakcji soi ?

Ostatnio modyfikowany: 2019-06-28 18:30

Flex

Uzysk srebra z tony rudy systematycznie spada od kilku lat wg tych danych:

Źródło:

https://www.countingpips.com/2019/06/top-primary-silver-miners-average-yield-falls-to-record-low/

Trudno ocenić na ile wiarygodne.

Ostatnio modyfikowany: 2019-06-28 18:24

Dante

Zauważyłem, że slity i resplity są robione odpowiednio w zależności czy cena danego aktywa jest postrzegana jako bardzo wysoka (1 jednostka może być za droga dla klienta) i analogicznie gdy bardzo tania 9wręcz ""groszowa").

@CNBC

Dzisiaj w CNBC straszą korektą na rynku akcji, a ktoś od JP Morgan powiedział u nich, że może to być nawet 10% - ciekawe czy założyli shorty i chcą, aby pod to poszła publika, czy może chcą, aby publika założyła shorty, które potem uwalą, powodując short squueze.

@BTC

Ciekawe czy przypadkiem nie szykuje się kolejna fala spadków na BTC (?).

Ostatnio modyfikowany: 2019-06-28 18:33

3r3

"Z palladem historia podobna do platyny.Do srebra potrzebni byliby kolejni bracia Hunt.Pytanie dlaczego Rosja,Chiny itd. pakują się w złoto , a nie srebro pallad i platynę.

Warto rozważyć kwestię popytu faktycznego , od popytu wykreowanego."

Wymienione państwa są za duże aby coś ugrać na wolumenie srebra, ale dość duże aby taką grę obronić. Zagranie pod srebrne płacidło o wysokiej wycenie (takie jak początek USD w USA) wymaga małej, dynamicznej gospodarki i izolowanej geograficznie siły zbrojnej. Być może Australia by na tym coś mogła, ale tam rządzą komuniści.

@Bobass25

"@3r3

Patrząc na to ratio to jesteśmy historycznie blisko momentu kiedy srebro powinno zacząć odrabiać do złota, gdzieś czytałem że ilość fizycznego złota do srebra to 1:6, BTW jeśli JP kupuje faktycznie dużo srebra to przecież nie rekreacyjnie... A może będzie zagrany taki numer że bracia Hunt przy tym to będzie mały miki :)... a może nie..."

Albo i nie, a ratio to przeszłość. Ale tylu ludzi w nie wierzy (no i podobno właśnie JPM, ale oni to zgaduję jako zabezpieczenie na wywrotki monetarne w wybranych krajach to mają) że być może to wystarczy więc znowu kilka sztonów dokupiłem.

@z01

"Ludzie sprzedawali Bitka po kilkanaście dolarów bo myśleli, że to szczyt wszechczasów bo przecież urósł już kilkanaście razy."

No chyba lepszej bani jak x16 w rok nie można sobie wyobrazić?

@sirpietruch

"Jak najbardziej, z tym że nie dobije się targu na odległość- któraś ze stron musi się pofatygować."

I tak wszystkie dobra trzeba dostarczyć, a usługi na odległość to rzadkość.

@Freeman

"W przeszłości w trendzie wzrostowym PM to Ag startowało pierwsze w wyścigu i pierwsze osiągało ATH w postaci ostrego wierzchołka. Trzeba było się ewakuować w chwili największej euforii co bywa trudne."

Myślę że biją cenę srebra dlatego, że zbyt łatwo jest je wdrożyć monetarnie jako płacidło zewnętrzne na wypadek ataku finansowego (jak w Wenezueli). Przecież bank centralny dysponujący zapasami z własnego wydobycia (przykład nieodległego Chile?) w przypadku takich wzrostów wyszedłby z całej awantury spychając napastników ze skały. Srebro wydaje mi się finansowym zagrożeniem dla systemu wiele większym niż miecze z diablo. Gdyby jakiś bank niedysponujący siłą zdominowanego państwa chciał trzymać instytucje w szachu aby mu pozwalały na międzynarodowe interesy to musiałby mieć taki właśnie straszak w postaci zgromadzonych zapasów monet o rozsądnej wycenie.

"Pi szczycie srebro bardzo szybko traci."

Zwiększenie podaży srebra jest banalne - wystarczy więcej metali przepuszczać przez procesy odzysku, leży to w hałdach - im tańsza energia względem spotu srebra tym większy badziew opłaca się puszczać przez tygiel, a do tego separuje się tam też inne rzeczy i przetapia surowiec, więc zysków na około takiego czegoś jak drogie surowce-metale jest wiele i natychmiast się odbija spadkami.

To w hałdach przy hutach leży, zależnie od wycen albo dalej leży albo idzie na proces.

@Bogdan69

"Ty inwestujesz w tankowce z ropa? W stacje benzynowe? ...? "

Kolekcjonuję diesla tonami więc do ceny rynkowej mam przyzwoity dyskont.

@Szosa78

"A co sądzicie o górnictwie kosmicznym i perspektywach z tym związanych"

Kiedy wykona się pierwszy krok ze studni grawitacyjnej nie ma już sensu do niej wracać. Ale tylko ułamek masy może opuścić studnię bez niszczenia jej źródła.

@Kondzik

"To jest temat na spory artykuł, bo bitcoin nijak ma się do nowej wspaniałej przyszłości, gdzie jeździmy na rowerach a prąd do sojowego latte ciągniemy z wiatru i wody. "

Zanim ruszymy na komputery kwantowe to jeszcze musimy sobie poradzić ze spintroniką, a na razie nie umiemy nawet wyobrazić sobie bramek logicznych do kompletu operacji.

@gruby

"Taki kombinat wraz z rakietami do niego za lekko licząc dziesięć do dwunastu cyfr (w euro) postawiony gdzieś w kosmosie ma głęboki ekonomiczny sens pod warunkiem że polecimy wydobywać coś co kosztować na ziemi będzie przynajmniej dziesięciocyfrowo od tony przy zapewnionym co najmniej czterocyfrowym popycie w tonach rocznie. "

A to jak ktoś opanował posyłanie rakiet w kosmos to ma to coś - może dostarczać bezpieczeństwo. To drogie dobro i bardzo kosztowne. Jak się nie zapłaci to istnieje niebezpieczeństwo. Któż nie złoży ofiary gdy Bogowie gromowładni w popiół gotowi wszystko obrócić?

@weraniki

"Czy ktoś z Was kupił fizyczne lub papierowe srebro po ostatnim wzroście złota? Kto się wystraszył, że srebro za chwilę podąży za złotem? "

Kupił. Jak utrzyma cenę to jeszcze kupi.

@Kondzik

"Tylko ze my wiemy, ze jedyne sprawne systemy to takie, gdzie ktoś z karabinem przymusza do obrotu dana waluta. A karabinów jeszcze u nas mało. "

Nie stawiałbym tutaj tak odważnych tez. Szczególnie że niektórzy fioletowe doją krowy.

@Programista

"Rothschildowie powiedzieli, że.."...przyszłością są samochody i napędy elektryczne.

Silnik spalinowy w ciągu od 30 do 40 lat będzie wyeliminowany w krajach rozwiniętych." "

A co silnik spalinowy powiedział na temat wyeliminowania Rotschildów?

"Jak na razie w Polin nawet dronem nie możesz sobie polatać,"

Możesz, mają problem z dozorem w powietrzu taki, że można sobie nierejestrowanym samolotem pohulać i pies z kulawą nogą się nie zainteresuje jak nie będziesz się pchał na TWR.

@Mostek

"Fakty są takie, że na pewno coś wymyślą, to tylko kwestia czasu. "

Fakty jak już to takie będą, a że jest to prawa strona wykresu to wypada wspomnieć o "chyba" czy "byćmożu".

Regeneracja paliwa i bezwydechowe systemy spalania też są rozwijane.

@janwar

"Kukurydza i pszenica w dol- pewnie podkoloryzowali prognozy."

Dzieci będą mniej jadły.

@Flex

"Jeszcze odnośnie srebra. (...) Trudno ocenić na ile wiarygodne. "

Dość wiarygodne bo przy tej cenie nie ryje się minerału dla srebra tylko traktuje je jako odpad/zanieczyszczenie/bonus.

Srebro nie jest celem wydobycia. Ale jak ceny wzrosną to można kopać i takie rudy, tylko że to na pstrym koniu daleko nie zajedzie.

Ostatnio modyfikowany: 2019-06-28 18:35

janwar

BartArt

Biorąc pod uwagę że po 1950 roku wydobyto rekordową ilość srebra (jako odpad) to od tamtego czasu zapasy stopniowo maleją.

Ten wykres można porównać z tym co podałeś. Na chwile obecna nie znalazłem wykresu z dużą rozpiętością czasową. Jak mi wpadnie to wrzucę.

Flex

To akurat dane kopalni srebra. Wskazuje to raczej na eksploatacje coraz mniej zasobnych złóż. A nowych przy tak niskiej cenie srebra się nie szuka.

janwar

prasnik

Kondzik

"To jest temat na spory artykuł, bo bitcoin nijak ma się do nowej wspaniałej przyszłości, gdzie jeździmy na rowerach a prąd do sojowego latte ciągniemy z wiatru i wody. "

Zanim ruszymy na komputery kwantowe to jeszcze musimy sobie poradzić ze spintroniką, a na razie nie umiemy nawet wyobrazić sobie bramek logicznych do kompletu operacji.

Kopanie Bitcoin to w dużym uproszczeniu atak brute force. Zgadujemy rozwiązanie nietrywialnej zagadki i kto pierwszy to zrobi, wygrywa. Im masz większą moc obliczeniową, tym masz większą szansę wygrać zawody. A że nie robimy tego w kajecie na kolanie, tylko potrzeba do tego wiele bramek logicznych, to taka czy inna technologia jest do tego potrzebna i trzeba do tego doprowadzić energię.

Podpowiem wizjonerom, że jeżeli Bitcoin ma kosztować milion albo 100 milionów dolarów, albo jeszcze więcej, to koszt wykopania tego Bitcoina będzie dążył do tej wartości.

Może przepowiednie o robotach za nas pracujących się spełnią, będziemy wszyscy leżeć na plaży a koparki będą kopać Bitcoin i wszyscy będziemy niezmiernie bogaci?

Ostatnio modyfikowany: 2019-06-28 19:26

Mostek

Generalnie myślę, że PoW wkrótce przejdzie do lamusa, na pewno takie, jakie jest na BTC. Zobaczymy, jak ETH poradzi sobie z przejściem na PoS.

3r3

"3r3

To akurat dane kopalni srebra. Wskazuje to raczej na eksploatacje coraz mniej zasobnych złóż. A nowych przy tak niskiej cenie srebra się nie szuka."

To tylko tak jest prowadzone formalnie w koncernach wydobywczych że spółka wydobywająca "srebro" jest oddzielnym przedsiębiorstwem od cynku czy miedzi, siarki, ołowiu, chloru, arsenu czy antymonu. Od strony dystrybucji środków technicznych i celów "produkcji" na dole się tego nie rozróżnia. Kopie się to co jest, ważne żeby urobek był bogaty w coś drogiego. Kopalń będących docelowo "kopalniami srebra" (srebra rodzimego) właściwie nie ma, srebro nie występuje w takich koncentracjach (co było opłacalne to już wykopane).

Kondzik

Nie ma najmniejszego znaczenia, jaki będzie koszt wydobycia jednego btc, bo i tak górnicy dostają odpowiednio drobny jego ułamek. Jak BTC kosztuje załóżmy 100 dolarów, to go wykopią np. 1 dziennie. A jak kosztuje 1000 dolarów, to na tej samej koparce wykopiesz 0,1 dziennie.

Generalnie myślę, że PoW wkrótce przejdzie do lamusa, na pewno takie, jakie jest na BTC. Zobaczymy, jak ETH poradzi sobie z przejściem na PoS.

Wyjaśnię ci na czym polega kopanie BTC. Zatwierdzenie transakcji w sieci Bitcoin to "wykopanie" bloku. Wszystkie wykopane w bloku BTC i opłaty transakcyjne BTC są przekazywane temu, kto to wykopie - wygra wyścig. Jeżeli BTC będzie kosztował 1mln usd to kopacz dostanie w swoje posiadanie (ilosc BTC + oplaty transakcujne BTC) x 1 mln usd.

Zapewne chciałeś napisać, że wzrost trudności sieci powoduje, że nowe urządzenia do kopania mają większą moc i wyrzucają z rynku stare urządzenia. A może coś innego chciałeś napisać, ale nie zrozumiałem sensu.

Jeżeli PoW przejdzie do lamusa, to w sieci Bitcoin musi to nastąpić przy pomocy zmiany algorytmu, forka i cholera wie czego jeszcze. Ale to już nie będzie Bitcoin tylko jakiś klon.

Ostatnio modyfikowany: 2019-06-28 19:44

z01

"Ciekawe czy przypadkiem nie szykuje się kolejna fala spadków na BTC (?)."

CNBC nagania dziś na Bitcoina a to znak, że szykuje się kolejny zjazd, na celowniku 7-8k. CNBC ma bardzo wysoką skuteczność prognoz jeśli tylko robisz odwrotnie niż sugerują :)

Dante

Dzisiaj jest taki set up, że gdyby "grubas' zashortował, to mógłby w ciągu kilka dni pociągnoć SP500 do MA50 - coś ok. 2875.

Flex

To oczywiste, że wydobywają to co jest wartościowego. Ale Primary Silver Miners oznacza, że ich głównym celem wydobycia jest właśnie srebro (średnia 6,8 oz/t czyli ok 211g/t) i to jest główne źródło dochodu. Inne wydobywane przy okazji minerały są ubocznie. Ale oczywiście i tak wszystkie trafiają do jednego bilansu ;)

Takie kopalnie wydobywają ok 30-32% rocznego wydobycia srebra. I te są najbardziej narażone na niskie jego ceny.

Reszta srebra (68-70%) jest wydobywana przy okazji wydobycia innych pierwiastków i tam srebro jest ubocznym źródłem dochodu tak jak w KGHM (ok 1,6% miedzi i tylko 45 g srebra na tonę)

Obserwator1

W świecie wydobywa się wraz z recyklingiem 1 mld uncji srebra rocznie. Cena uncji to 15 USD. Rocznie przybywa srebra za 15 mld dolarów. 60% pochłania przemysł. 20% to srebro inwestycyjne (sztabki, monety) i 20% to srebro używane w jubilerstwie (powiedzmy że to też srebro inwestycyjne???). Czyli rocznie przybywa 400 mln uncji srebra inwestycyjnego za 6 mld USD. Od trzech lat roczne wydobycie srebra po kilku latach wzrostów utrzymuje się na zbliżonym poziomie. Silver Institute szacuje że w tym roku wydobycie srebra spadnie o kilka procent. Zasoby srebra ze znanych obecnie źródeł szacować można na 50 lat. Zastosowanie srebro ma głównie w szeroko pojętej elektro-elektronice i fotografii. O ile zastosowanie w fotografii będzie malało to w elektro-elektronice wydaje się że musi rosnąć.

Widać z tego że nawet niewielkie przesunięcie środków finansowych przez fundusze inwestycyjne w kierunku srebra(realnego, nie papierowego), dla których kwota 6 mld jest śmiesznie mała powinno spowodować istotny wzrost ceny. Przesunięcie tych środków ma uzasadnienie w fundamentach srebra

Ostatnio modyfikowany: 2019-06-28 20:32

Dante

Z drugiej strony jest ciekawie, bo VIX przy 1,5-miesięcznym oporze - wystarczy, że podbij o parę procent i algorytmy powinny to wyłapać.

Poza tym, SP500 vs VIX wygląda ciekawie.

3r3

"@ 3r3

To oczywiste, że wydobywają to co jest wartościowego. Ale Primary Silver Miners oznacza, że ich głównym celem wydobycia jest właśnie srebro (średnia 6,8 oz/t czyli ok 211g/t) i to jest główne źródło dochodu. Inne wydobywane przy okazji minerały są ubocznie. Ale oczywiście i tak wszystkie trafiają do jednego bilansu ;) "

W dużym uproszczeniu, bo od drugiej strony to jest to taki dział warzywny w supermarkecie, niby oddzielny sklep od wódy, ale jednak pod tym samym dachem. W takim koncernie przepływ księgowy środków trwałych i stanów magazynowych nie pozwala z zewnątrz ocenić rentowności wybranego podmiotu. Jeśli srebro jest tanie i kopalnia srebra funkcjonuje to znaczy że wydobywa ona redukcje podatkowe dla reszty koncernu choćby nic poza pompami nie mieli w dole włączonego.

"Takie kopalnie wydobywają ok 30-32% rocznego wydobycia srebra. I te są najbardziej narażone na niskie jego ceny. "

Kwotami sprzedaży na rynek czy wolumenem metrycznym? Bo jeszcze pośrednicy dużo zmieniają.

A z tym narażeniem w koncernie wydobywczym to jest różnie, firmy narażone to wyśmienite pralnie & przechowalnie rzeczy celowo zagubionych. Ileż tam można w księgach nakuchcić przez lata niskich cen wykazując że dym z komina leci aż niebo czarne, a marże ujemne^^

"Reszta srebra (68-70%) jest wydobywana przy okazji wydobycia innych pierwiastków i tam srebro jest ubocznym źródłem dochodu tak jak w KGHM (ok 1,6% miedzi i tylko 45 g srebra na tonę) "

Czasem się wydobywa ren, a reszta to tak przy okazji żeby ładnie było w tabelkach.

Przemysł ciężki to miejsce w którym marże są niskie, wolumeny olbrzymie, a podatki wysokie i nie da się wiele zarobić, ale dużo można ukraść^^

Im dłużej w tym siedzę tym mniej wierzę w jakiekolwiek audyty, dane i sprawozdania. Firmy badane są od złej strony, ale gdyby zbadać od innej to waliłyby się jak domki z kart przy tych cenach energii.

korpo

Masz jakies opracowania o tym aspartamie ze jest szkodliwy? Tylko badania kliniczne prosze a nie antyszczepionkowe. Wszystko co do tej pory czytalem mowi ze jest ok. Od 5 lat zjadam okolo 2,5k tabletek slodzika rocznie (150- 200 gram), przezucilem sie z cukru ktory jadlem okolo 10-15 kg rocznie w kawie i herbacie. nie licze pieczenia ciast etc (kilogram na tydzien czasem szedl, 7 lyzeczek na szklanke kawy). Liczylem to dosc dokladnie bo bylem wtedy biedny. Puki co wszystko spoko, o wiele latwiej utrzymac wage jedzac mniej cukru, wyeliminowalem go tylko z kawy i herbaty reszta rzeczy tak jak wczesniej. Zakupy sa o wiele lzejsze i slodzik kupuje raz na pol roku. Cukier raz na rok dla gosci schodzi. Jak sie ten nagromadzony aspartam odezwie to Wam powiem :)

Kondzik

Po co słodzisz? To wbrew naturze. Widziałeś kiedyś tygrysa jedzącego ciasto?

Excogitatoris

jacek.s

@Korpo

Nie to forum, więc nie chce się rozwodzić. Wiesz, co się dzieje z wrażliwością insulinową po tych wszystkich słodzikach? Przez 5 lat to sorry, ale mógłbyś pracować przy rozbiórce eternitu i nic by Ci nie było. Czyli eternit ok?

Ostatnio modyfikowany: 2019-06-28 22:29

korpo

Tak myslalem, eternit, hemoglobina, dwutlenek wegla ... taka sytuacja.

@Kondzik

Widziales kiedys tygrysa kupujacego krypto?

Bobass25

USDA klei głupa z tą kukurydzą, w sumie to się tego spodziewałem bo trwają żniwa i gdyby urealnili szacunki to ruch taki sam byłby na giełdzie tylko w drugą stronę.. U nas w polszy nie odstajemy od usrańców, zbiory rekordowe, ceny pszenicy 200 zł. Poniżej matif i susza w 10 województwach...no debeściaki ;)

Ostatnio modyfikowany: 2019-06-28 23:20

janwar

Analitycy ktorzy odwiedzali tamte rejony ostro komentuja, niezgadzajac sie z prognozami opracowanymi przez USDA.

Bobass25

Zerknij co dr.Czerniak mówi o aspartamie, zresztą nie tylko on. Wiedza jest dostępna. Zdrowie jest Twoje, proponuję się jeszcze zaszczepić, a i broń boże nie badać poziomu Wit.d3..

.wtedy dużo szybciej będziesz tygrysem potrzebującym krypte a nie krypto.

Bobass25

Dlatego jestem ciekawy jak zachowa się rynek, czy kupi te bzdety czy nie. A USDA się tylko kompromituje tymi raportami

Ostatnio modyfikowany: 2019-06-28 23:52

fokonto

Ostatnio modyfikowany: 2019-06-29 00:25

Szosa78

fafarskid

Polecam. Moim zdaniem, jedna z lepszych analiz sytuacji związanej z Iranem. Przypomina m.in. o przechwyceniu amerykańskiego drona jakiś czas temu przez Iran.

3r3

"Tylko badania kliniczne prosze a nie antyszczepionkowe."

Szczepionki nie mają jakichkolwiek badań klinicznych swojej legendarnej skuteczności i nie da się takich badań nawet wykonać^^

@Kondzik

"Widziałeś kiedyś tygrysa jedzącego ciasto? "

Tatar poprawiony krwistym stekiem podstawą obiadu^^

@jacek.s

"Ciekawe jak do 2025 będzie wyglądał kurs Tesli. "

Ciekawe jak do 2025 będą wyglądać cła i dostawy. Bo takie złożone produkty jak EV wymagają bardzo wielu transportów do dość zaawansowanych fabryk bardzo daleko od surowców położonych. A nawet daleko położonych od klientów.

@fokonto

Tylko gdzie kapitał po takich wycenach przenieść ze złota na lipiec? Sam fakt przejścia nadmucha bańkę tam gdzie przejdzie.

Jest za dużo kapitału w stosunku do dóbr?^^

@Szosa78

"Wszystkie wzory praktyczne nie teoretyczne trudno weryfikowalne odnoszą się do tego co znane ."

Jeśli chodzi o opuszczanie studni grawitacyjnej to sprawa jest oczywista ile masy idzie w energię, a ile się oddzieli. Dlatego nie mamy latającego w kosmosie gruzu, a duże, zwarte obiekty o dominujących masach.

"Dzisiaj miałem przypadkową akcje w sklepie wynagradzającą posiadanie gotówki ,otóż na dwie kasy działał tylko jeden czytnik kart więc Pani ekspediętka poinformowała oczekujących że do niej tylko z gotówką ."

W Szwecji są sklepy przyjmujące wyłącznie gotówkę obok firm usługowych przyjmujących wyłącznie gotówkę.

Operacje bezgotówkowe są bardzo drogie i niezwykle ryzykowne.

Bobass25

USDA powtórzy badania dotyczące zasiewów w 14 Stanach, ponieważ dane które podano we wczorajszym raporcie opierają się na zamiarach siewu i mogą być nie precyzyjne. Wyniki ogłoszą 12 sierpnia. To przypomina mecz piłki nożnej kiedy grało się na czas kopiąc ją daleko w trybuny, ale czasy się zmieniły i jakiś chłopczyk może drugą szybko wrzucić na boisko.

janwar

Warto zauwazyc ze nie wszyscy komercyjni graja na krotko na zlocie.

160.000 jest pozycjonowane w dlugich. Czyli od tych krotkich 420.000 - 160.000=260.000.

Pytanie, czy pozostali uczestnicy nie maja sposobow by przechytrzyc komercyjnych?

Z dolarem jest odwrotnie. Komercyjni utrzymuja tylko krotkie( od dluzszego czasu), a dolar ciagle w gore.

Podobnie jest z wieloma walorami, ktore zachwuja sie odwrotnie w stosunku do pozycji zajetych przez komercyjnych.

Tak ze -jak to zauwaza Trader21- tym razem sytuacja geopolityczna i ekonomiczna jest troche inna niz w trzech poprzednich przypadkach 2016, 2017, 2018.

Ostatnio modyfikowany: 2019-06-29 10:48

janwar

Widocznie tym razem bylo zbyt duzo Ostrych protestow ze strony fachowcow analitykow, ktorzy osobiscie pofatygowali sie w teren i nie zgadzali sie z bzdurami USDA

janwar

"Rozmawialiśmy o wielu rzeczach i jesteśmy znów na właściwej drodze (...) negocjacje są kontynuowane" - powiedział Trump po spotkaniu, które określił jako "bardzo dobre" i "prawdopodobnie nawet lepsze niż oczekiwano".

Prezydenci USA i Chin, Donald Trump i Xi Jinping, uzgodnili w sobotę dalsze negocjacje w sprawie sporu handlowego, toczonego przez ich kraje od blisko roku. Według chińskiej agencji prasowej Xinhua Waszyngton nie wprowadzi nowych ceł na chiński eksport.

https://www.bankier.pl/wiadomosc/Trump-i-Xi-uzgodnili-dalsze-rokowania-handlowe-miedzy-USA-a-Chinami-7699

scyzoryk

Na ile to jest bezpieczne? Co w przypadku bankructwa/scamu firmy ktora przechowuje srebro?

Z gory dzieki za info

janwar

ubóstwo skrajne zwiększyło się do 5,4% z 4,3% przed rokiem

ubóstwo relatywne wzrosło do 14,2% z 13,4% rok wcześniej

ubóstwo ustawowe poszerzyło się do 10,9% z 10,7% w 2017 r.

https://www.bankier.pl/wiadomosc/Wzrosla-bieda-w-Polsce-7698244.html

Propagowanie LGBT w telewizji, prasie, nawet w korporacjach przekracza wszelkie granice:

Rzecznik Praw Obywatelskich Adam Bodnar podjął z urzędu do wyjaśnienia sprawę pracownika zwolnionego, jak donoszą media, ze względu na jego poglądy związane z wyznawaną religią.

https://www.bankier.pl/wiadomosc/Rzecznik-Praw-Obywatelskich-podjal-z-urzedu-sprawe-zwolnienia-pracownika-IKEA-7698419.html

3Robak

Kondzik

Sztuczne słodziki przez inne szlaki metaboliczne stymulują trzustkę do wydzielania insuliny. Dużo insuliny - dużo tłuszczu no chyba, że jesteś na koksie i ćwiczysz na siłowni. Najnowsze diety dla grubasów wykluczają z diety każdy rodzaj słodzika. Wolno ci do obiadu zjeść mały owoc ale nie wolno zapić puszką koli light. O skuteczności tego co mówię zaświadcza kultowy serial Czterdziestolatek z lat 70 ubiegłego wieku.

Praktycznie możesz to sprawdzić pijąc rano herbatę posłodzoną słodzikiem i udając się na badania na czczo krwi - badasz poziom insuliny - zobaczysz wyniki 3 cyfrowe.

Ostatnio modyfikowany: 2019-06-29 12:55

Flex

NASA to explore heavy metal asteroid 16 Psyche

Przy obecnych cenach PM wartość asteroidy szacuje się na jedyne 700 trylionów dolarów.

Asteroida jest w pasie planetoid, między orbitami Marsa i Jowisza. Podróż sondy ma potrwać jedyne 4 lata. A potem już z górki, jak to opisał gruby ;)

A jak już ściągną wszystko na Ziemię to się okaże, że cena złota tak spadła, że do napojów, zamiast puszek aluminiowych, będzie się stosować złote.

Freeman

hofmann albert

@korpo

Po co słodzisz? To wbrew naturze. Widziałeś kiedyś tygrysa jedzącego ciasto?

widzialem niedzwiedzia jedzacego miod.

Freeman

Kondzik

Złośliwiec by powiedział, jedz miód będziesz wyglądał jak misio, jedz szynkę i będziesz jak tygrys ;-)

BartArt

nie zapominaj że będą potrzebować górników żeby to wydobywać. O logistyce nie wspomnę. Był kiedyś artykuł że nasi chcą iść w stronę Space Mining, niby KGHM chciałoby się tym zająć ale jest jedno ale; zaraz nawalą związków zawodowych i zaczną strajkować. Space Mining - pieśń przyszłości.

polish_wealth

A co jeśli tygrysy w Zoo, żyją niczym w luxusowych apartamentach, w których codziennie Pan donosi im szynke?

Ostatnio modyfikowany: 2019-06-29 13:33

Kondzik

Zanim nie zaczęto podawać insuliny zewnętrznej, cukrzycy umierali z nadmiaru węglowodanów. Mówimy cukier krzepi, a powinnismy cukier zabija. Mało kto wie, ale cukrzyk typu 1 bez insuliny żyje tak długo jak długo wytrzymują jego nerki, ponieważ nadmiaru cukru można się pozbyć tylko z moczem. A teraz big pharma wypuściła na rynek nowe leki, tak właśnie obniżające poziom cukru, poprzez wzmożone wydalanie cukru z moczem.

Flex

Mój wpis był raczej ironiczny :)

Gruby i 3r3 dość dokładnie opisali opłacalność takiego przedsięwzięcia.

Wysłanie sondy to jedno ale wysłanie górników, żywności i wody dla nich to już zupełnie inna bajka. I raczej jeszcze długo pozostanie w strefi bajek - potrzebne zapasy na 6-10 lat(?,)paliwo w obie strony i dodatkowe potrzebne do transportu urobku. O promieniowaniu kosmicznym nie wspominając. No i trzeba to wszystko najpierw wynieść na orbitę przy cenie 2,7 tys $/1 kg (SpaceX) i tam złożyć bo rakieta o takiej masie z Ziemi nie wystartuje.

Chyba bardziej prawdopodobna jest próba skierowania asteroidy na inną orbitę i kolizja z naszym Księżycem. Dużo mniej prawdopodobne jest wysłanie automatycznej kopalni.

Ale za naszego życia urobku z asteroidy i tak nie zobaczymy :)

Ostatnio modyfikowany: 2019-06-29 16:03

sralimuchy

"Z palladem historia podobna do platyny.Do srebra potrzebni byliby kolejni bracia Hunt.Pytanie dlaczego Rosja,Chiny itd. pakują się w złoto , a nie srebro pallad i platynę. Warto rozważyć kwestię popytu faktycznego , od popytu wykreowanego."

Czy Chiny kupują to nie wiem, ale Rosja kupuje srebro. Trzymają w skarbcach razem ze złotem.

https://russia-insider.com/en/move-over-fort-knox-russia-shows-its-vast-gold-reserves/ri22207

na palecie jest( w sumie na 3 piętrowo) 1,5 tony - jedna sztaba 15kg

https://www.youtube.com/watch?time_continue=353&v=qWCaiqHIG0M

5:50-6:15

5:53 - jedna sztaba waży ok 15kg - 500oz tak na moje oko. na jednej palecie jest - 150 kg na warstwę x 10 warstw - 1,5 tony.

tylko na tym filmie w tej sekundzie w tym kawałku skarbca jest 47 pełnych palet - 70 ton

dla porownania sztaby LBMA - 1000oz na palecie 30 sztab

Ostatnio modyfikowany: 2019-06-29 17:18

sralimuchy

https://www.kp.ru/putevoditel/lichnye-finansy/zolotoj-zapas-rossii/