Kilka tygodni temu na blogu rozgorzała dyskusja. Dotyczyła wypowiedzi dr Machaja, który na jednym ze swoich wykładów stwierdził, że indeks inflacji opublikowany przez Johna Williamsa (www.shadowstats.com), jest niewiarygodny, a metodologia jego liczenia jest nie do przyjęcia. Nawiązując do tej kwestii, chciałbym przybliżyć zagadnienia związane z indeksem CPI (zwłaszcza jego historyczne i polityczne podłoże) oraz rozwiać wątpliwości, jakie pojawiły się wokół alternatywnych narzędzi mierzenia inflacji. Wiele krytycznych opinii zostało napisanych nie tylko pod adresem indeksu Williamsa, ale również Chapwood Index. Moim zdaniem niesłusznie. Zanim jednak się do nich odniosę, przybliżę koncepcję inflacji i indeksu CPI (polegają na nim najważniejsze instytucje w państwach całego świata).

Czym jest inflacja i CPI oraz jak się je mierzy?

Do roku 1980 raportowano poziom inflacji jako wzrost podaży pieniądza w obiegu. Im więcej przybywało środka płatniczego, tym wyższą odnotowywano inflację. Był to bardzo przejrzysty i łatwy sposób jej mierzenia. Po 1980 roku porzucono sposób mierzenia inflacji, a w zamian zajęto się raportowaniem zmian kosztów życia. Aby tego dokonać, stworzono indeks CPI (Consumer Price Index), czyli indeks cen konsumpcyjnych.

Według władz ważniejsze od inflacji było zmierzenie wzrostu kosztów życia obywateli. Wiadomo, że pieniądze w gospodarce rozchodzą się nierównomiernie. Dlatego wzrost podaży waluty o 10% niekoniecznie musi spowodować wzrost ceny mleka w sklepie także o 10%. CPI nie jest zatem miarą inflacji, a jedynie różnicą w cenach dóbr i usług, rok do roku.

Przyczyny zmiany definicji inflacji

W USA, po II Wojnie Światowej, w wyniku wzrostu wydatków rządowych związanych z programem „Great Society” i wojną w Wietnamie, ilość dolarów w obiegu wzrastała szybciej, niż zapasy złota. W latach 60. odnotowano wzrost tak znaczący, że u rządzących w Europie pojawiły się obawy o wypłacalność swojego zamorskiego sąsiada. Rozpoczęła się wówczas masowa wymiana rządowych rezerw dolarów na złoto (po z góry ustalonym kursie – 35 USD/uncję). Nie powinien dziwić fakt, że w wyniku tych działań amerykańskie rezerwy kruszcu topniały wyjątkowo szybko. W 1971 roku prezydent USA Richard Nixon doprowadził do braku możliwości wyżej opisanej wymiany.

Wraz z zerwaniem ostatniego linku dolara do złota, kurs kruszcu ponownie stał się płynny. Niestety, nadszarpnięte zaufanie do amerykańskiej waluty doprowadziło do jej dewaluacji. W celu uratowania dolara, rząd USA zawarł w 1973 r. porozumienie z Arabią Saudyjską, na mocy którego ropa miała być sprzedawana wyłącznie za dolary. W 1975 stworzono OPEC, które przypieczętowało nowy status petrodolara. Aby opanować postępującą dewaluację amerykańskiej waluty, ówczesny prezes FED Paul Volcker podniósł stopy procentowe do 20%. Działania Volkera przywróciły zaufanie do dolara, ponieważ odwróciły spadkowy trend jego indeksu. Aby utrzymać poziom stóp procentowych i zaufanie do waluty, zaniechano publikowania inflacji zgodnie z definicją przyrostu i zamieniono ją na wskaźnik CPI.

Kontrowersyjne metody wyliczania CPI

Indeks CPI, to nic innego jak koszyk dóbr i usług (w Polsce składa się z 1400-2000 pozycji). Są to m.in. artykuły spożywcze, produkty codziennego użytku, koszty usług sektora prywatnego i państwowego (czyli rachunki i opłaty urzędowe).

Do metodologii liczenia CPI należy wyłączanie z koszyka dóbr najbardziej zmiennych. Każdego roku tworzony jest nowy koszyk. Na początku usuwane są pozycje (20%), których ceny na przestrzeni miesiąca lub roku uległy największym zmianom. To, co pozostanie w koszyku, jest ponownie uszczuplane, tym razem według formuły „15% średniej odciętej”. 15% dóbr, które najbardziej wzrosły i 15%, które najbardziej spadły, ponownie pomniejsza ilość pozycji w koszyku. Po tych zabiegach koszyk jest uzupełniany substytutami wybieranymi arbitralnie, głównie z powodu niskiej zmienności ich cen.

Stosowanie opisanych wyżej metod przy obliczaniu CPI, wzbudza wiele kontrowersji. Są one jednak uzasadnione. Gdy każdego roku ilość waluty w obiegu wzrasta (szybciej niż suma dóbr i usług w gospodarce), rosną również ceny towarów i usług. To powoduje, że z koszyka wykorzystywanego do mierzenia CPI usuwa się więcej dóbr, które drożeją niż tych, których ceny spadają.

Kolejną wadą metodologii CPI jest niepoprawna substytucyjność dóbr. Zgodnie z ekonomią pozytywną, jeśli konsument ma do wyboru tańszy odpowiednik danego produktu – wybierze ten oferowany po niższej cenie (dzięki czemu nie odczuje tak mocno wzrostu cen). Jest to oczywiście zgodne z prawdą, jednak nie oddaje pełnej, rzeczywistej sytuacji. Nasuwa mi się w tej kwestii zasadnicze pytanie: czy jeśli dzisiaj stać mnie na wołowinę, a za rok tylko na mielonkę garmażeryjną, tzn. że nie zubożałem? Jeśli jako konsument muszę pogodzić się z kupnem niskogatunkowego mięsa, będzie to dla mnie bez znaczenia? Oczywiście, że nie. Mięso mielone również według ekonomistów nie jest substytutem dla wołowiny, jednak jest nim dla statystyków z BLS – Bureau of Labor Statistics (urzędu publikującego indeks CPI w USA).

Indeks Williamsa – alternatywa dla inwestorów wobec rządowego CPI

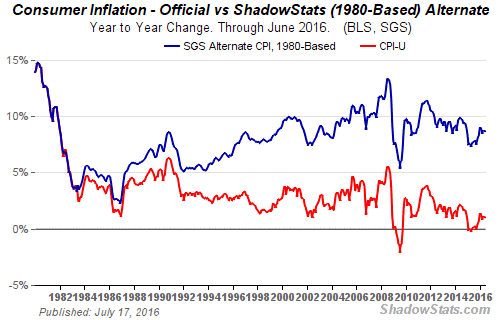

Metodologia liczenia indeksu Johna Williamsa nie jest w pełni dostępna. Z informacji zamieszczonych na stronie wynika, że pobiera on dane publikowane z BLS, następnie mnoży przez – wyznaczone przez siebie – stałe i otrzymuje pożądany wynik. Przedstawione liczby są zdecydowanie wyższe niż podaje publikowany oficjalny wskaźnik CPI (dane wskazuje poniższy wykres). Linia niebieska, to indeks podawany przez www.shadowstats.com, linia czerwona przedstawia CPI publikowane przez BLS.

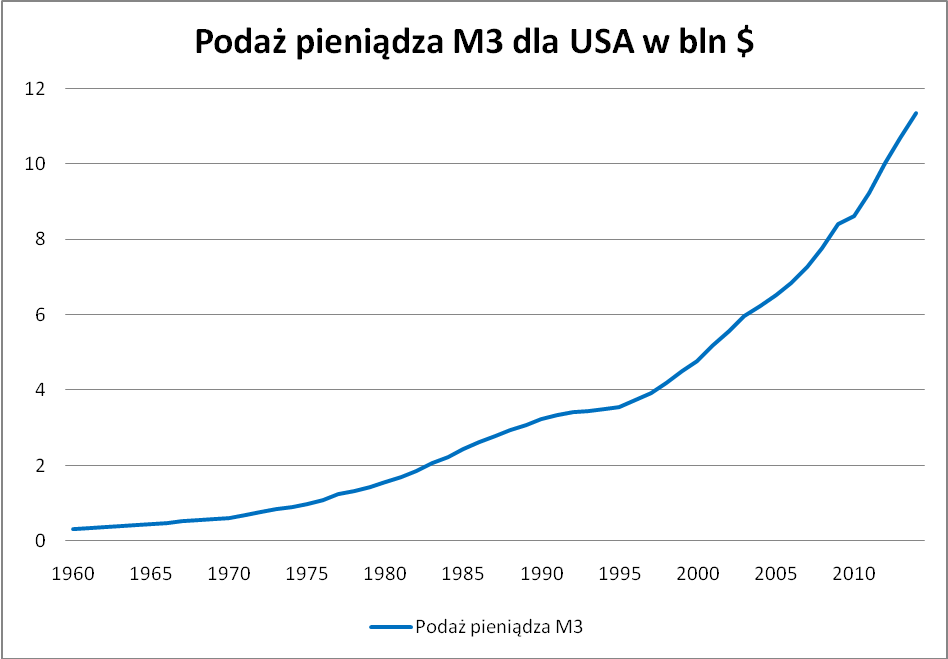

Zgodnie z oficjalną metodologią liczenia CPI, sposób obliczeń Williamsa jest niewłaściwy, ale mimo to, otrzymane przez niego wyniki są poprawne. Indeks z www.shadowstats.com pokrywa się ze wzrostem pieniądza M3 w obiegu (pierwotny sposób obliczania inflacji).

Źródło: Opracowanie własne.

Według danych publikowanych przez FED, ilość dolara rośnie w postępie geometrycznym i podwaja się co 9 lat. Pokrywa się to niemal idealnie ze wskaźnikiem Williamsa – pomimo kontrowersyjnej metodologii wyniki się zgadzają. Co zatem z kosztami życia? Czy indeks Williamsa je przeszacowuje? Oprócz oficjalnego CPI istnieje, na szczęście, kolejny niezależny indeks, dzięki któremu możemy zweryfikować dane z www.shadowstats.com.

Chapwood Index

Chapwood Index, to narzędzie do obliczania poziomu kosztów życia, bardzo zbliżone do oficjalnego CPI. Jego twórca Ed Butowsky, postanowił stworzyć wiarygodny indeks, jednak bez kilku czynników (wyjątkowo kontrowersyjnych) stosowanych przy tworzeniu wartości wskaźnika BLS-u. Przede wszystkim nie zmienia on wag i dóbr w koszyku.

Wagi w koszyku (jak i listę produktów) stworzono dzięki kwestionariuszom wypełnionym przez przedstawicieli amerykańskiej klasy średniej. Wybrali oni 500 dóbr i usług, które ich zdaniem reprezentują grupy produktów, najczęściej kupowanych i stosowanych przez konsumentów.

Chapwood Index objął 50 miast z większości stanów USA. Zostało to podyktowane nie tylko dbałością o zapewnienie jak najlepszej reprezentacji wszystkich regionów, ale również kosztami pozyskania danych. Butowsky w wybranych miastach ma po prostu swoich ludzi, którzy zbierają dla niego informacje. Co kwartał wyznaczone osoby spisują ceny, koszty i uzupełniają bazę danych. Te są następnie uśredniane i podawane na stronie Chapwood Index jako roczna zmienna. Dzięki temu każdy ma możliwość sprawdzenia zmiany kosztów życia w większości stanów. W 2015 roku poziom inflacji w poszczególnych regionach wahał się od 5,9% w Phoenix (Arizona) do 13,4% w Portland (Oregon).

Dzięki temu wiemy, że wskazania Williamsa (poziom 8–10% na przestrzeni ostatnich lat), zawierają się w zakresie podawanym przez Chapwood Index. Jest to kolejne potwierdzenie wiarygodności szacunków publikowanych przez www.shadowstats.com.

Nierównomierne rozchodzenie się pieniędzy po gospodarce

Pieniądze rozchodzą się po gospodarce nierównomiernie. Konsumenci przeznaczają je nie tylko na dobra codziennego użytku, ale również na instrumenty finansowe, których wzrost nie jest uwzględniany w koszyku CPI. Błędem jest zatem próba weryfikacji poziomu inflacji poprzez porównanie np. wysokości cen chleba na przestrzeni lat.

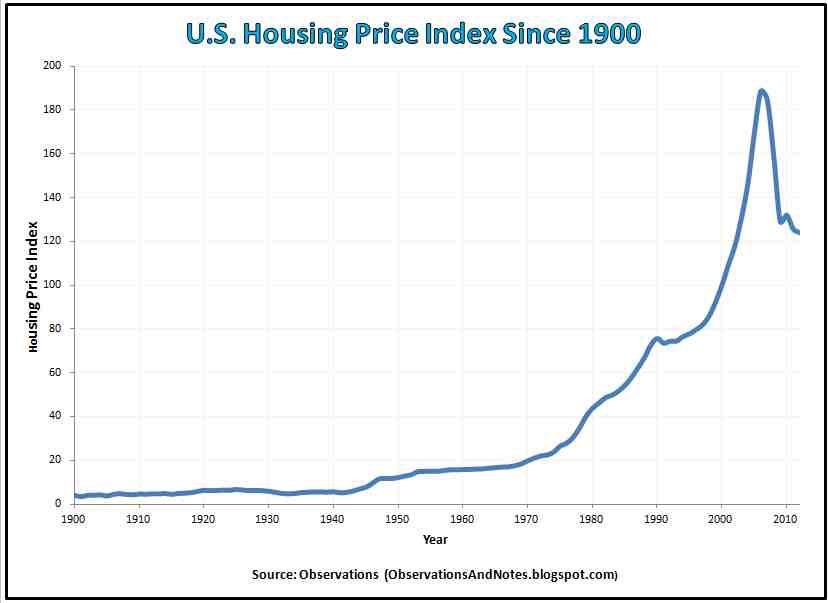

Nadmiar drukowanych dolarów znalazł ujście w różnych sektorach gospodarki. Ceny złota czy ropy są pod kontrolą rządów, ale aktywa – wyceniane zgodnie z zasadami wolnego rynku – dają prawdziwy obraz szalejącej inflacji. Dobrym przykładem jest rynek nieruchomości, który od 1980 roku urósł o 300% i zaliczył po drodze bańkę, windującą ceny nawet 5-krotnie.

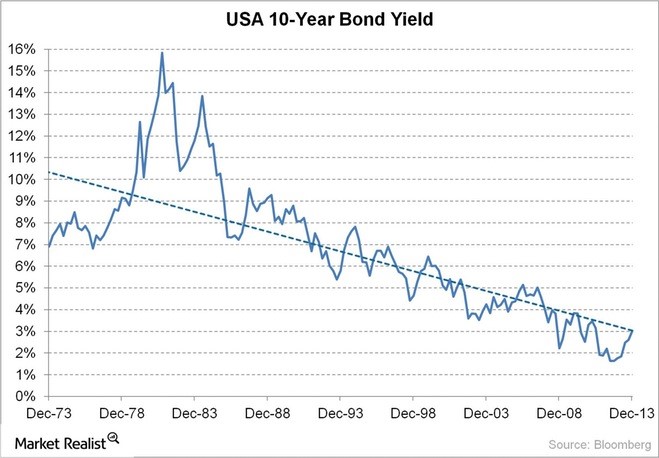

Oprócz nieruchomości są przecież również rynki długu, czyli w praktyce nieprzerwanie rosnące ceny obligacji. Zgodnie z mechanizmem: wyższe ceny, niższa rentowność, możemy zauważyć coraz mniejsze odsetki wypłacane od długu rządowego (poniższy wykres).

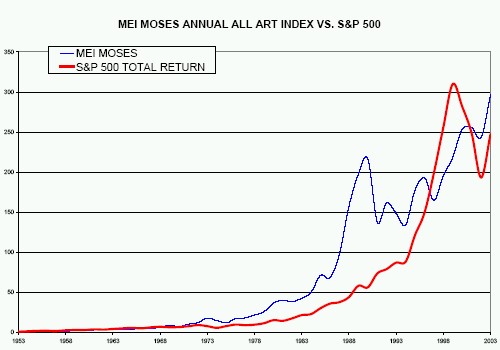

Sytuacja wygląda podobnie na Nowojorskiej Giełdzie, gdzie S&P 500 bije kolejne rekordy. Wartą odnotowania jest korelacja Mei Moses Index (czyli indeksu dzieł sztuki) z S&P 500. W ostatnich dekadach, ze względu na niską podaż fizycznego złota (w stosunku do dolara) i trudności w zakupie dużych jego ilości, dzieła sztuki stały się ekwiwalentem metali szlachetnych, ponieważ – podobnie jak kruszec – nie są czyimś długiem.

Źródło: etf.com

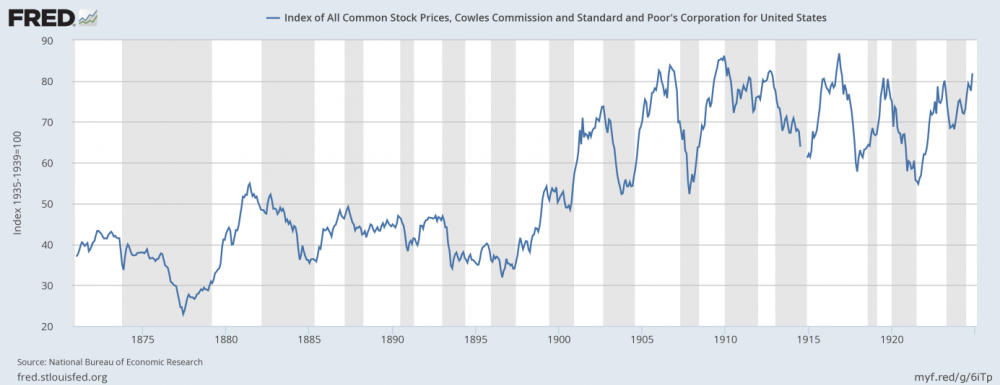

Znajdą się oczywiście osoby, które powiedzą, że to postęp technologiczny winduje ceny akcji, poprzez rozwój techniki i wzrost produktywności. Nic bardziej mylnego. Gdy przed I Wojną Światową obowiązywał w USA standard złota, a podaż waluty trzymana była w ryzach, przemysł rozwijał się świetnie. Wynaleziono dynamit, wiertarkę elektryczną, napęd spalinowy, żarówkę, radio czy samolot. Wszystkie te wynalazki napędzały gospodarkę, a jednak cena akcji utrzymywała się przez dekady na podobnych poziomach.

Powyższy wykres, to średnia kapitalizacja wszystkich akcji notowanych w USA od 1870 roku, obejmująca okres 50 lat. Pomimo silnego wzrostu gospodarczego, rynki akcji wcale nie muszą nieprzerwanie rosnąć, a jeśli tak się dzieje, jest to spowodowane drukowaniem pieniędzy przez banki centralne i banki komercyjne. Dowodem na to jest bańka, która urosła w drugiej połowie lat 20., a została zainicjowana przez zbyt niskie stopy procentowe i wyższą podaż pieniądza. Jej pęknięcie doprowadziło do załamania się notowań na giełdzie i wielkiej depresji w latach 30. XX wieku.

Podsumowanie

Metodologia Johna Williamsa pozostawia wiele do życzenia. Nie zmienia to jednak faktu, że otrzymany wynik pokrywa się z pomiarami dokonanymi przez Chapwood Index. Pokrywa się on również ze wzrostem podaży pieniądza M3 w obiegu, co przed 1980 rokiem było rozumiane jako wskaźnik inflacji w gospodarce.

Podaż waluty M3 najprawdopodobniej przeszacowuje średni wzrost cen – wynika to z przyrostu produktywności, który historycznie wahał się w okolicach 1,5%. Jeśli zatem uwzględnimy przeszacowanie o wzrost produktywności na poziomie 1,5 punktu procentowego i pomniejszymy o nie wyniki Williamsa (8-10% w ostatnich latach), otrzymamy inflację na poziomie 6,5-8,5%. Będzie to dolny zakres wynikający z badań Chapwood Index, czyli wynik do zaakceptowania. Nijak ma się on jednak do oficjalnego wskaźnika CPI, który wynosi obecnie około 1%.

Musimy zdać sobie sprawę, że nie ma jednej dobrej metody pomiaru inflacji, czy zmiany kosztów życia. Wyniki z www.shadowstats.com są obarczone błędem, jednak biorąc pod uwagę wyżej opisane przeze mnie zależności i wzajemne potwierdzenia danych, nie uważam by było to więcej niż 2 punkty procentowe. Z tego powodu odrzucam oficjalne wyniki jako niewiarygodne, ponieważ nie znajdują one potwierdzenia w rzeczywistości. Mimo iż jestem świadomy niedoskonałości alternatywnych metod pomiaru zmian kosztów życia, przyjmuję wskaźniki z www.shadowstats.com oraz z Chapwood Index za najbardziej wiarygodne i najbliższe prawdzie.

Zespół Independent Trader

Lavater

Jerry Sparrow

Czy istnieje polski odpowiednik Chapwood index? Lub precyzyjniej - czy w Polsce jest jakaś alternatywa dla badań GUS'u?

Rozumiem, że w artykule który kiedyś napisałeś, opierałeś się tylko na obserwacji ilości pieniądza M3 (który w Stanach pokrywa się z Chapwood index)? Chodzi mi dokładnie o artykuł:

http://independenttrader.pl/jaka-mamy-realna-inflacje-w-polsce.html

hotspurfc

Gdzie sprawdzić wpływy i wypływy pieniędzy funduszy na poszczególne giełdy np. Polską? Słyszałem, że morningstar coś takiego publikuje ale nie mogę znaleźć.

supermario

marcinm1

http://mises.pl/blog/2016/07/27/machaj-shadowstats-a-pomiar-prawdziwej-inflacji/

Dam

Cieszę się, że odniosłeś się do tematu, jednak nie uważam żebyś wystarczająco krytycznie podszedł do metodologii alternatywnych sposobów mierzenia inflacji. Ale po kolei.

1. "Dlatego wzrost podaży waluty o 10% niekoniecznie musi spowodować wzrost ceny mleka w sklepie także o 10%. CPI nie jest zatem miarą inflacji, a jedynie różnicą w cenach dóbr i usług, rok do roku."

A Chapwood Index już jest miarą inflacji? Przecież ten indeks również mierzy "różnicę w cenach dóbr i usług rok do roku". Jak CPI to mierzy to nie jest dobra miara inflacji, ale jak Robi to Ch-I to już dobra i wiarygodna? Gdzie tu konsekwencja?

2. "Według danych publikowanych przez FED, ilość dolara rośnie w postępie geometrycznym i podwaja się co 9 lat."

Na czym opierasz swoje twierdzenie?

https://fred.stlouisfed.org/series/MABMM301USM189S

Luty 2015 - 11,82......Lipiec 2003 - 6,01 --- 11 lat 7 miesięcy

Lipiec 2003 - 6,01.....Marzec 1989 - 3,00 --- 14 lat 4 miesiące

3. "Indeks z www.shadowstats.com pokrywa się ze wzrostem pieniądza M3 w obiegu (pierwotny sposób obliczania inflacji)."

W którym miejscu? W artykule o surowcach rolnych napisałeś: "Według portalu shadowstats.com (który podaje inflację obliczaną metodologią z lat osiemdziesiątych), kumulowany (od 2009 roku ) wzrost cen wyniósł 89 procent."

Pokaż mi na wykresie M3 taki wzrost podaży pieniądza:

https://fred.stlouisfed.org/series/MABMM301USM189S

Od stycznia 2009 (8,25) do lutego 2015 (11,82) mamy 43% wzrost podaży pieniądza M3. Shadowstats wychodzi 89%. To jakaś dziwna ta ich metodologia z lat 80. Ta z lat 80 wyliczała inflację na podstawie przyrostu pieniądza M3 jak deklarujesz: "Do roku 1980 raportowano poziom inflacji jako wzrost podaży pieniądza w obiegu." Więc Shadowstats które wyliczyło na 89%(wprawdzie do 2016 roku) na pewno nie wylicza inflacji jako wzrost podaży pieniądza M3, bo im wychodzi ponad 2kronie więcej. Więc Shadowstats kłamie w sprawie własnej metodologii.

No chyba, że dochodzimy już do takich abstrakcji, że inflacja "rzeczywista" jest większa niż faktyczny przyrost podaży pieniądza M3...

4. "Wybrali oni 500 dóbr i usług, które ich zdaniem reprezentują grupy produktów, najczęściej kupowanych i stosowanych przez konsumentów."

Nie było wśród ich wyborów pozycji petrol(benzyna), diesel(olej napędowy), fuel(paliwo) ale znalazł się DVD player(odtwarzacz DVD), baby walker(chodzik dziecięcy) i dog shampoo(szampon dla psów)?

Skąd mamy wiedzieć, że nie kłamią w danych? Gdzie mogę zobaczyć o ile wzrosła cena każdego z tych 500 produktów? Mam na wiarę przyjmować, że ich 11,8% czy 12,4% czy jakakolwiek liczba jest prawdziwa?

M123

Tak to mówić nie możesz. Kto się okaże jeleniem kupujac sztuke to się dopiero okaże za kilkanaście/kilkadziesiąt lat. Frankowicze też złotówkowiczów jeleniami nazywali ;-)

Dam

We Włoszech jak w Grecji. Fałszowanie danych i ksiąg rachunkowych. Będzie się działo ;)

supermario

Źle mnie zrozumiales sam kupuje Młodą Sztukę , ale cena musi być adekwatna do poziomu pracy i dorobku artysty. Można zrobić porownanie do sytuacji gdzie za srebro płacono by więcej niż za złoto.

supermario

A tak na marginesie zwróciłes uwagę na wysyp kiczowatej rogacizny na płótnach ? Czyżby płynięcie w nurcie Agaty Kleczkowskiej ? Kto to kupi za 20-30 lat ?

Plastic Tofu

@ wieża.babel

„Owszem rolą państwa nie jest chronienie ludzi przed ich własnymi decyzjami - jak napisałeś. Rozumiem, że miałeś na myśli ich ZŁE decyzje. „

Nie miałem na myśli wszystkie decyzje dobre i złe, organizacje walczące z alkoholizmem, narkotykami, papierosami nie tylko istniały przed wprowadzeniem ich przez państwo, ale różniły się tym od państwa, że nie używały przemocy tylko edukację. Jeśli za podstawę istnienia człowieka przyjmiemy jego wolność i dążenie do szczęścia to trudno zgodzić się z tymi postulatami w każdym wydaniu. Mówisz narkotyki są złe, ja odpowiadam Rolling Stones i ile powstało dzieł sztuki po nich, interwencje rządowe stworzyły kartele i 90% strzelanin w amerykańskich gettach. Walka z alkoholem przypomnij sobie Al Capone i personalnie powiem, że nie ma nic złego w szklaneczce Bourbona i dobrym cygarze, przy tym nie interesuje mnie co myślą na ten temat inni zwani moim państwem.

Tożsamość państwa, ze społeczeństwem jest rzeczą błędną. Państwo to organizacja stworzona przez nas obywateli do wykonywania odpowiednich zadań w skrócie bezpieczeństwo zewnętrzne i wewnętzne gdyż posiada mandat użycia siły oraz rola rozjemcza czyli sądy. I to by było na tyle. Nie ma tu miejsca na bogactwo państwa inne niż tylko przez wykonywanie dobrze swojej pracy co w efekcie przyciągnie firmy i ludzi (kapitał). Kapitał przypływa tam gdzie ma szansę się rozmnożyć, a ucieka z miejsc gdzie nie. Tworzenie barier ucieczki przez państwo skutkuje tylko odwrotnym do zamierzonego efektem.

Odnośnie forex, krdytów frankowych itp. Państwo roztacza nad obywatelem magię bezpieczeństwa i on wierząc w to podejmuje nieracjonalne decyzje. Na internecie jest lista 120 organizacji rządowych odpowiedzialnych za nadzór finansowy banków i giełdy w czasie ostatniego kryzysu finansowego w USA i co to dalo, absolutnie nic. Człowiek skazany na siebie jest bardziej ostrożny, a jeśli chce grać na giełdzie, w kasynie czy na forexie to jego sprawa jego pieniądze. Jeśli natomiast ktoś go oszuka powinien dochodzić swojej racji przed sądem, ale jako organizacja rządowa sądy działają powoli i opieszale oraz ilość praw, które mamy zakrawa o pomstę do nieba. Edukacja rządowa to następny mit tworzący ego obywatelskie jak to dobrze jesteśmy wykształceni, a realia są takie jakie są. Cóż złego byłoby gdyby setka rodziców zebrała się i stworzyła szkołę ukierunkowaną np. na biologię od pierwszej klasy sp. Nie ma religii, nie ma jezyków, nie ma muzyki, nie ma wf, tylko chemia, matematyka, biologia a jak chcesz hobby to po godzinach uczysz się portugalskiego czy jeżdzisz konno. Po 17 latach nauki wychodzisz jako np swiatowej klasy biochemik.

A i na koniec ludziom nie trzeba dawać wędki, ani ryby to nie jest rolą państwa. Jedni ludzie dadzą innym ludziom wędkę i rybę mieszanie do tego siły i przymusu wypacza tylko system.

@lenon

„Państwowa rzeka, to rzeka nas wszystkich.”

Nie jest to prawdą. Moje jest to czym jestem w stanie zarządzać a przede wszystkim sprzedać. Dzisiaj moge ci sprzedać moje buty, albo bardziej porównywalnie do rzeki udziały w firmie. Wtedy jest to moje inaczej to jest jak Zamek Królewski należy do narodu, a korzystają z niego wybrańcy tegoż narodu, a właściciel czyli większość narodu nawet nie może do niego wejść chyba że na zwiedzanie i to za opłatą. Dziękuję za taką własność i chciałbym się jej pozbyć więc czekam na oferty.

„...ponieważ przyczyną powodzi nie są, słabe wały, czy brak zbiorników retencyjnych. Przyczyną jest deszcz.

Jeżeli piorun uderzy w moją chałupę, a ta spłonie, to nie mogę mieć do kogoś pretensji, że nie uziemił chmury.”

Deszcz czy roztopy, podnosi poziom wody regularnie więc jest to normalne zjawisko i po to buduje się wały jeśli one nie wytrzymają to właściciel rzeki jest za to odpowiedzialny i on powinien mieć na to ubezpieczenie. Podobnie jak miałbyś Firmę z ciężarówkami wiesz, że wypadki się zdarzają. Nie kupiłeś ciężarówki aby wjechać komuś w dom, ale jeśli ci się to zdarzy to ty musisz pokryć koszta zniszczenia domu. Natomiast piorun jest niezależny od nikogo (tak samo jakby deszcz napadał na Twoją działkę w ogromnej ilości i ją zalał, ale wypowiedź Cimoszewicza odnosiła się do powodzi spowodowanej niedbałością zarządców) i wtedy to właściciel domu potrzebuje ubezpieczenie.

@helvetia

„"chcesz życ w takim matrixie ?"

Chcialbym miec okazje aby sie przekonac czy to jest system gorszy od dzisiejszego.”

Tą szanse sprawdzenia powinno ci dawać państwo, nie wtrącając się do Twojego życia, ale chroniąc Cię przed presją innych. Czyli chcesz sprawdzić jak działa socjalizm to zakładasz sobie socjalistyczne miasto albo PGR z innymi Tobie podobnymi i patrzysz jak to wygląda na tle innych. Dzisiaj wszyscy są tłem bo jak państwo narzuca nam wszystkim jakiś system to na siłę musimy w nim uczestniczyć. Może Twoje socjalistyczne miasto będzie lepsze od kapitalistycznego to naturalnie będzie przybywać w nim ludzi, jak nie to zostaniesz sam. Wszelkie błędy lub wypaczenia tak modne w socjaliźmie, będziesz miał możliwość porównać i skorygować porównując z innymi komunami. Taka konkurencja prowadzi do rozwoju, a dzisiaj wszyscy siedzimy w tym samym bagienku i jak się nie uda to bedą następne eksperymenty z następnym pokoleniem, szkoda tylko, że ceną za taki eksperyment 20-30 letni jest czyjeś życie.

buktor79

https://youtu.be/J8kNPjyprLg

M123

Nie siedzę w sztuce, bo mnie to nie kręci i się nie znam. Z ciekawości sprawdziłem tą Kleczkowską i dla mnie większość z tych prac wygląda jak memy gimbusów z internetu. Nie mam wiedzy na temat tego co jest teraz modne a co nie. Wiem tylko, że coś co teraz jest kiczowate kiedyś może być sporo warte lub też nie warte nic. Z braku wykształcenia w tym kierunku omijam temat szerokim łukiem ;-)

buktor79

MRSE

"Czy to tylko mi sie tak wydaje ze wskaznik inflacji oficjalny ma ksztalt jakies funkcji Y a nieoficjalny jest przesunity i jest dokladnie funkcja Y+A, gdzie A to jakas stala liczba ? "

Źle Ci się wydaje :) postać zależności na pewno nie jest taka.

Relacja między wspomnianymi wykresami jest raczej postaci AY, przy stałej A>1; albo nawet jest postaci At+Y, dla A - stałej i t - czasu.

Im dłużej na to patrzę tym bardziej wydaje mi się, że jest to druga z powyższych postaci. W przypadku pierwszej rosłaby nie tylko różnica między wykresami ale również amplituda tego "wyższego" a to się chyba nie dzieje.

bratpit

"Skąd mamy wiedzieć, że nie kłamią w danych?"

1. Motyw /wymyślił to ScotlandYard/, kto ma wiekszy biznes by te dane zaciemniać?

2. Wiesz jak pracuje GPS potrzebne są trzy satelity by określić współrzędne. Załóżmy ,że system zlożony z 4 satelitów szwankuje bo jeden przekłamuje jak się przekonasz który nie dowierzając każdemu z nich nie mając możliwości sprawdzenia wewnętrznych procedur, ale mając "wyplute" wyniki każdego z nich na znany punkt .Oddzieli się ziarno od plew pod warunkiem ,że nie jesteśmy fanem jedynej prawdziwej satelity bo inne to złom?

W ten sposób trader21 próbuje wyeliminować felerny i wychodzi ,że najbardziej prawdopodobny jest ten oficjalnie poświęcony.

I ja się zgadzam na 100% nie wnikając w poprawność polityczną procedury.

CPI jest oficjalnym agregatem mającym mierzyc tzw inflację i jest elementem tzw polityki pieniężnej i ma służyć tym którzy rządzą , a nie są rządzeni.

Nie mierzy ona inflacji tylko cytując za tą stroną:

http://www.nowandfutures.com/cpi_issues.html

"In other and more direct words, it no longer measures real inflation via BLS best efforts, but rather measures what people spend as they change their buying habits when they can no longer afford their previous standard of living for whatever reasons."

bo jak może mierzyć inflację konsumencką kiedy wskażnik szumnie zwany potocznie inflacją powoduję ,że używając dajmy na to konia przez lat 20 prawdziwa inflacja powoduje ,że moja siła nabywcza spadła i nie stać mnie na niego więc kupuje zamiennik czyli osła w poprzedniej cenie konia , jednocześnie w koszyku osioł robi za konia wykazując ,że inflacji brak.

Idealny sposób na wykazanie na papierze i "naukowo" ,że nic się nie zmieniło w cyferkach , rośniemy w siłę i żyje nam się dostatniej kosztem no właśnie kogo kosztem :-)

Co do M3 to nie wiadomo ,czy inflacja jest większa czy mniejsza w stosunku do tego agregatu , ale agragat jest silnie skorelowany ze zmianą CPI

http://www.nowandfutures.com/images/m2m3_cpi_money_supply.png

Nawet jeżeli nie odpowiada "nowoczesnej" mierze samooszukiwania się w kwestii tzw inflacji utożsamianej z CPI to jest dość prostym wskażnikiem, w którym zmiany w czasie są IMO bardziej porównywane historycznie poprzez jego prostotę konstrukcji i stałość tej konstrukcji w czasie .

Cygan

Po co w takim razie korzystać z shadow stats czy chapwood, skoro wystarczy wziąć M3 i voila, mamy wartość inflacji.

bratpit

"Po co.."

Po co odczyniac czary z CPI ?

Tu nie chodzi o wartość samą w sobie , to ma być taka wartość która maksymalnie uspołeczni straty inflacyjne w systemie poprzez pokazanie ,że są minimalne zamieniając jednocześnie inflacyjny wzrost w realny na papierze i propagandzie'

W końcu ktoś za kryzys i dług płacic musi najlepiej jak nie wie, że to robi , a jeszcze lepiej jak tego broni pokładając swoją wiarę w jedyną słuszność zaszczepionych wierzeń , a ktoś tym bajzlem zarządza i cyferki muszą się zgadzać i trzeba znaleźć metodę by o tym niezbicie codziennie przekonywać .

A takie złoto rośnie przez 10 lat nieprocentujące , leniwe do niczego nie użyteczne umniejszając popyt na oficjalne safe haven /bondy/ dająće podobno realne procenty powyżej inflacji w otoczeniu 0 procentowym.

Pewnie głupota ma postać złota, żeby wybierać coś kosztem przynoszącym stały dochód podobno ?

Kto kupuje relikty, komu potrzebny relikt taki jak niedoskonałe M3 , żeby sobie samemu zanegować dobre samopoczucie ?

Dam

"1. Motyw /wymyślił to ScotlandYard/, kto ma wiekszy biznes by te dane zaciemniać?"

A kto ma większy interes żeby pokazywać dane rzeczywiste? Shadowstats i Chapwood index pokazują wysoką inflację de facto naganiają na złoto/srebro. Poza tym prowadzą odpłatne subskrypcje więc ich wyniki muszą się różnić znacznie od oficjalnych, żeby ludzie mieli motywację do zakupu ich pakietów. Kto by to kupił gdyby różnica wynosiła 1% rocznie od oficjalnego CPI? Wiliams charytatywnie pokazuje rzekome przekłamania czy ma w tym swój interes? Zarabia na tym? Ludzie, którzy rzekomo co kwartał sprawdzają 500 artykułów w 50 miastach robią to za darmo? Misję społeczną mają? Czy to forma sekty? A jak ktoś dopytuje o szczegóły to się dogmatem zasłaniają...bo jak inaczej zrozumieć, że ktoś wierzy, że skumulowana inflacja wynosi 89%, a rzeczywisty przyrost najszerszego agregatu pieniężnego 43%...

wieża.babel

Plastic Tofu

Sorry, znów wrzucasz wszystko do jednego worka. Ja mówięo nałogach niszczących życie jednostki. nie ma nic złego w szklaneczce Buorbona i cygarze jesli są konsumowane z umiarem. Inaczej jest kiedy obywatel codziennie idzie do szulerni , udając przed żoną, że idzie do "pracy", i tam przegrywa przyszłość własnych dzieci, nie mówiąc już o domu w którym jego małżonka pichcąc obiad sądzi, że mąż poszedł ZARABIAĆ , a nie TRACIĆ. \

Poza tym piszesz: "sądy rola rozjemcza". Wybacz, ale ja przez ostatnie 23 lata włóczyłem się po sądach, szczególnie w sprawach kryminalnych i z zakresu przestępczości gospodarczej. To co napisałeś woła o pomstę do nieba. Sądy są tak samo skorumpowane jak najgorsi gangsterzy.

Dalej piszesz, że kapitał przypływa tam, gdzie ma szansę się rozmnożyć. Noe chyba nie masz na myśli Polski, bo tu przepisy skarbowe są takie, że rozmnożyć się oże tylko ptasia grypa albo pomór świń. Nic ponad to.

Wybacz, ale chyba mieszkasz na Marsie. W sądzie wygrywa ten , kto ma więcej kasy. A kto ma jej więcej?. Giełda, czy ten co właśnie utopił w niej swój majątek i został gołodupcem?.

I jeszcze jedno na koniec...ja nie chcę dawć nikomu wędki NA SIŁĘ. Nie chce to won do banku po kredyt we frankach. Chodzi o to, że jak się społeczeństwo nie zjednoczy to zginie cały Naród. Jeśli dalej będziecie żyć na zasadzie : "każdy SOBIE rzepkę skrobie", to Was wszystkich wyskrobią i to zgodnie z "prawem".

Ostatnio modyfikowany: 2016-08-20 09:08

Plastic Tofu

Pytanie gdzie kończy się przyjemność a zaczyna nałóg państwa już wiele razy to przerabiały i większość nadal twierdzi że jeden skręt marihuany albo jeden snort na miesiąc jest przestępstwem. Poza tym gdzie jest moralne prawo do zabierania pieniędzy mniej zamożnym ale prowadzącym się dobrze aby wyciągać z nałogu innych. Dobre prowadzenie się powinno być nagrodą a nie przyzwoleniem na okradanie w imię "wyższych" celów.

Napisałem, że państwo minimum powinno zajmować się maksymalnie tymi trzema rzeczami, a ponieważ, jak sam postulujesz, zajmuje się tysiącem innych głupot to nie ma czasu na rzeczy, do których zostalo owo państwo powołane. Stąd nasza policja wygląda jak wygląda, o armii szkoda gadać i lepiej żebyśmy nigdy nie musieli sprawdzać jej przygotowania bojowego, a sądy ... sam wiesz. Zresztą filozoficznie bliżej mi do Thomasa Friedmana więc jeśli sądy mają być prywatne i walczyć o klienta to masz mój glos, zresztą widać, że w wielu miejscach arbitraż radzi sobie coraz lepiej.

To dziwne, że postulujesz iż państwo powinno zajmować się wieloma rzeczami, a na samo wspomnienie jednej z konstytucyjnych roli państwa reagujesz jakbyś diabła zobaczył.

Kapitał płynie tam gdzie może lepiej zarobić. To jest teza. Oznacza to, że możemy poprawić nasz kraj i będzie więcej kapitału albo jeszcze bardzie popsuć i wtedy go bedzie mniej. Reszta zależy od nas.

Na koniec nie wiem co powiedzieć, jeśli zostało złamane prawo przez brokera, to są dwa wyjścia sąd albo kij baseballowy. Jeśli sądy nie działają to jak chcesz aby reszta w państwie działała?

I jeszcze jedno z kim mam się jednoczyć z tym sędzią o którym mówisz? Z łysym gościem z drugiego krańca Polski który właśnie okradł staruszkę? Z górnikami, którzy rżną ten kraj aż do dnia gdy wszyscy zbankrutujemy? Ja chcę się jednoczyć z ludźmi wolnymi, wyznającymi te same zasady co ja: wolny rynek, indywidualizm, pokój i tolerancję niezależnie czy będą mieszkać ze mną na Marsie czy w jakiejśtam Wólce.

Ostatnio modyfikowany: 2016-08-20 09:10

3r3

Inflacja to proces wzrostu cen. Przeciętnych, ważonych, wymyślonych. Natomiast sam dodruk waluty nie powoduje od razu zmiany cen wszystkich produktów, tylko tych, których wydajność produkcji kuleje najbardziej. Technologia nie rozkłada się równomiernie na wszystkie dziedziny i niektóre działy gospodarki są bardziej rentowne od innych i ich rentowność rośnie.

Albo niektóre działy gospodarki byłyby regularnie porzucane i zawsze przynosiłyby straty, więc nikt by nie chciał się nimi zajmować, albo byśmy te działy gospodarki regularnie oddłużali i odpuszczali im winy (ekonomia darów), albo robimy dodruk i rozmywamy problem na całą gospodarkę.

To że co półtora roku podwajamy wydajność liczącego kawałka krzemu to nie znaczy że dwukrotnie rośnie wydajność produkcji chleba i co półtora roku zamykamy połowę istniejących piekarń.

Luk

1. Chapwood tak jak CPI jest miarą wzrostu cen. Skoro shadowstats daje podobne wyniki co roku wzrost cen powinien być większy niż CPI w końcu pieniądze w końcu do gospodarki trafiają. CI udowadnia, że CPI kłamie, co potwierdzają dane shadowstats.

2-3. We wcześniejszych latach średnia z 9 lat się pokrywa. Dane podaży M3 są zakłamane. Dowodem jest bilans FED, który opublikowano po przesłuchaniu w kongresie w 2010. FED dodrukował w 2008 15 bln USD i nie ma tego uwzględnionego w realnej podaż M3, dlatego ostatnie 2 cykle można zupełnie odrzucić jako niewiarygodne, stanowiące raczej abberacje upadającego systemu.

4. Pokaż mi gdzie BLS publikuje szczegółowe dane CPI. Nie będziesz wiedział czy nie kłamią. Ja jestem prawie pewien, że nie. Ed wyjaśniał w jaki sposób działa i moim zdaniem można mu wierzyć. Tak na prawdę to nawet nie możesz być pewien czy nie leżysz właśnie w jakimś pojemniku z odrzywczą mazią, podłączony do komputera wtyczką z tyłu głowy, tak więc odrzuć wszystko, czego nie jesteś 100% pewien i zobacz z czym zostałeś.

@Jerry Sparrow

Żyjemy w świecie pomieszania pojęć i definicji. Dzisiaj pojęcia wzrostu kosztów życia i inflacji są używane zamiennie chociaż nie powinny. Wtedy Trader21 mówił o szacunkach posiłkując się M3, ponieważ nie ma niezależnego narzędzia które mierzyło by wzrost kosztów życia. Można co najwyżej wnioskować po długotermionowych zmianach cen niektórych produktów

https://scontent.fwaw3-1.fna.fbcdn.net/v/t1.0-9/14064234_909851285827906_6093986689706985506_n.jpg?oh=82bac544290b4720473e09d1859939a2&oe=581066F3

@Cygan

FED ma opory w publikowaniu danych M3 i zresztą ściemnia robiąc to.

@3r3

Dokładnie tak. Dlatego tak trudno jest określić realny poziom inflacji i zmiany kosztów życia. Wiadomo jednak jedno, BLS, GUS i inne takie kłamią.

wieża.babel

Dobra, spróbuję prościej i jaśniej.

Jeśli się nie zjednoczycie to wyskrobią Was ci "ludzie" w taki właśnie sposób:

http://dakowski.pl/index.php?option=com_content&task=view&id=18583&Itemid=119

waldi053

Całkowicie podpisuję się pod twoim artykułem , inflacja jest i z roku na rok większa , szlag mnie trafia czytając komentarze niektórych kolegów na

tym blogu kwestionujących fakty - no i jeszcze te akademickie rozważania , oraz kazuistyczne rodem z Talmudu dochodzenie prawdy - metodologi

obliczeń . Powiem krótko , ci którzy dzielą włos na czworo '' , to gołodupcy '' którzy nic nie mają do stracenia , jakby jeden z drugim miał 1mln .

przykładowo keszu '' śpiewałby od razu z innego klucza . Nie mając nic można teoretyzować , staram się pieniądzem obracać , mimo to nie nadążam

za inflacją , na coraz mniej mnie stać . Koledzy królika ,bez wysiłku zgarniają śmietankę , dla takich jak ja zostają śmiecie '' . Dlatego takie jest

rozwarstwienie społeczeństwa .Przykładowo ja wypiłuję zysk 20 k . miesięcznie , a oni tyle samo na konto siedząc w domu , jakie mam szanse 000 .

niepelnosprawny.org

frax

Plastic Tofu

"Jeśli się nie zjednoczycie to wyskrobią Was ci "ludzie" w taki właśnie sposób"

Kto to wy? Skąd wiesz czy już się nie zjednoczyłem, a może to ja będę skrobał?

Powiem szczerze, że wolałbym z Tobą sie zjednoczyć bo chociaż masz dobry gust co do cygar, bo jak mówimy o paleniu to ten gość z tego artykułu na pewno popalił coś ogólnie zakazanego.

@Chapwood & shadowstats

Jeśli inflacja jest srednio 10% w usa to wystarczy wziąć kredyt, który według Forbes na dzisiaj jest średnio 3,43% na 30 lat. I spokojnie patrzeć jak inflacja zżera nam kredyt a my się bogacimy jakbyśmy obrabowali bank.

trevny

trevny

M123

co do zywnosci to tez coraz mniejsze i coraz drozsze te produkty.

To nawet nie o to chodzi, bo tonaż szynki czy schabu się może zgadzać, cena też chwilowo z promocji może być niższa niż 10lat temy. Tylko ile jest w tym mięsa a ile szprycy to nawet sprzedawcy nie wiedzą, bo już od producenta wychodzą "ulepszone". W spożywce cena się może nie zmieniać, tylko jakość spada.

Plastic Tofu

"Kolejnym potwierdzeniem okolo 8-10% wzrsotu cen jest Burrito index."

Artykuł, który podlinkowałeś pisze dużo o edukacji akademickiej i opiece zdrowotnej. Koszt nauki na uniwerku poszedł do góry bo państwo gwarantuje pożyczki, a opiekę medycznę podczas obamacare trudno nazwać papierkiem lakmusowym historii ekonomii. Ale narobiłeś mi smaka tym burito więc znalazłem takie coś:

http://hungrymaneats.com/2013/05/06/run-for-the-border-59-79-99-go/

Jak zaczniesz w tym grzebać to zobaczysz, że Taco Bell oferowało w grudniu 1990 roku 59c taco i najtańsze bean burrito, 79c taco supreme i 99c chicken burrito między innymi. Dzisiaj ze strony Taco Bell ceny są następujące: taco i najtańsze bean burrito kosztuje $1.19, taco supreme $1.59, a chicken burrito $1.89. To na przestrzeni 25 lat. to trochę mniej niż 8-10% rocznie.

3r3

Bo taki jest nasz realny koszyk - nas czytelników. A żywność, paliwo, środki czystości czy rachunki to przy tym kropla w morzu.

eastpl

"Jeśli inflacja jest srednio 10% w usa to wystarczy wziąć kredyt, który według Forbes na dzisiaj jest średnio 3,43% na 30 lat. I spokojnie patrzeć jak inflacja zżera nam kredyt a my się bogacimy jakbyśmy obrabowali bank."

Dlatego ostatnio mocno się zastanawiam, czy aby dobrze robię nie posiadając żadnego kredytu. Może właśnie lepiej zadłużyć się po pachy.

Metodę wyjścia z zadłużenia elity już wybrały, są to niskie stopy % (nawet ujemne) i podaż informacji sterującej. No to jak to jest koledzy ? Może to my jesteśmy frajerami, nie posiadając żadnych kredytów?

Dante

"A co chociażby z okresem 1873-1896, nazwanym Long Depression/Great Depression w USA czy Wielkiej Brytanii? "

Jest to związane z Coin Act z 1873r., kiedy zdemonetyzowano srebro jako pieniądz (standard bimetaliczny trwał w USA od 1792r do 1873r.). Przez to spadła podaż pieniądza (czyli złota) i brak srebra w systemi spowodował długą deflację (ponad 1% rocznie) aż do lat 90. XIXw. Wówczas opracowano lepszą metodę pozyskiwania złota, co spowodowało inflację aż do I wojny światowej. Swoją drogą, okres ten analizował prof. Knut Wicksell - zdziwiło go to, że mimo długiej deflacji i spadku nominalnego płac, płace realne rosły.

http://www.micheloud.com/fxm/mh/crime/crime.htm

Plastic Tofu

Szczególnie powinno to być opłacalne na nieruchomościach pod wynajem. Nie dość, że ktoś płaci to czas pracuje na Twoją korzyść. Nawet pomimo niekorzystnej demografii w Polsce jesteś do przodu szczególnie w dużych miastach.

Dante

Byłbym bardzo ostrożny, bo coraz częściej trafiam na dowody prawdziwości cyklów Kondratiewa, ale te cykle nie wynikają z natury kapitalizm (jak wskazywał autor), lecz z interwencjonizmu państwa i banków centralnych. Otóż, cykle Kondratiewa są zbieżne z trwaniem systemów monetarnych:

http://www.amerbroker.pl/?go=content&action=show&id=352

I. do 1873r. system bimetaliczny (srebro i złoto)

II. 1873r. - I wojny światowej - standard złota

III. lata 20. XXw. - standard waluty sztabowo-złotej (opartej o funta i dolara), lata 30. era waluty fiducjarnej

IV. lata 40. - 70. XXw. II standard waluty sztabo-złotej (opartej na dolarze), lata 70. era waluty fiducjarnej

V. lata 80. - do dzisiaj era waluty fiducjarnej, era petrodolara

I każdy system monetarny wygląda podobnie - na początku wysokie realne stopy procentowe (opłaca się pracować oraz oszczędzać w obligacjach i na lokatach). A później te stopy zaczynają spadać, a to powoduje łatwiejszy dostęp do kredytu dla firm, ekspansję gospodarczą i wzrastają ceny akcji. Aż w ostatniej fazie systemu monetarnego pojawiają się negatywne realne stopy procentowe - w ogóle nie opłaca się oszczędzać na lokatach, średni wzrost cen akcji nie kompensuje inflacyjnej kradzieży, a konsumpcja dzisiejsza jest wyraźnie przedkładana nad przyszłą, a to źle zwiastuje na przyszłość na popyt i podaż w gospodarce, i dotyczy to zarówno państw jak i firm oraz gospodarstw prywatnych (czyli lepiej inwestować w metale szlachetne).

http://tinyurl.com/z7wrymw

W skrócie, teraz mamy czas negatywnych realnych stóp procentowych, ale jak się skończy obecny system, to w nowy wystąpią relatywnie wysokie realne stopy procentowe (co zaszkodzi kredytobiorcom). Analogiczna sytuacja wystąpiła w latach 90. XXw. w Polsce podczas transformacji - wysokie realne stopy procentowe wówczas ekonomicznie przetrąciły kark tworzącej się klasie średniej w miastach i na wsi.

eastpl

"W skrócie, teraz mamy czas negatywnych realnych stóp procentowych, ale jak się skończy obecny system, to w nowy wystąpią relatywnie wysokie realne stopy procentowe (co zaszkodzi kredytobiorcom). Analogiczna sytuacja wystąpiła w latach 90. XXw. w Polsce podczas transformacji - wysokie realne stopy procentowe wówczas ekonomicznie przetrąciły kark tworzącej się klasie średniej w miastach i na wsi."

No właśnie o ten moment przejścia mi chodzi. Jak będzie inflacyjny/hiperinflacyjny to chyba lepiej być zadłużonym po pachy?

Jak byłem młodszy i babka mówiła, że brało się kredyt na krowę i spłacało kurą to nie wiedziałem o czym mówi. Teraz już wiem. Kark został przetrącony tym, którzy mieli oszczędności w walucie. Natomiast kredyciarze wyszli na całym zamieszaniu na swoje. Mam na myśli np. zadłużanie się pod środki produkcji jako alternatywa do zakupu metali szlachetnych. Metal się nie mnoży a środki produkcji potrafią rozmnożyć/dodać wartość do produktu, który przetwarzają.

Dam

"Dowodem jest bilans FED, który opublikowano po przesłuchaniu w kongresie w 2010. FED dodrukował w 2008 15 bln USD i nie ma tego uwzględnionego w realnej podaż M3,"

Możesz podać źródło? Z tego wynika, że 500 mld $, a nie 15 bln $:

https://www.youtube.com/watch?v=h4E4hr64UaE

Dante

Okres trwania podwyższonej inflacji (która jest wyraźnie odczuwalna dla zwykłego człowieka) jest odwrotnie proporcjonalna do wysokości inflacji. W Republice Weimarskiej i Argentynie wysoka inflacja trwała relatywnie krótko, a podwyższona (ale i tak niższa niż w Republice Weimarskiej) inflacja na świecie po II wojnie światowej trwała de facto całe lata 60. i 70. XXw. (choć wyższa w latach 70.). Sądzę, że raczej czeka nas prędzej powtórka z lat 70. XXw. Pytanie jak banki przygotowały się na takową ewentualność - umowa dla kredytobiorców powinna zawitać klauzulę o różnych "ewentualnościach" (zwłaszcza, że afera braci Barmatów z czasów hiperinflacji w Republice Weimarskiej powinna być znana co lepszym bankierom). Osobiście byłbym dość ostrożny co do brania kredytu w celach spekulacyjnych, zwłaszcza jeśli powodzenia takiej akcji miałoby zdecydować czy ktoś będzie w przyszłości bogaty (jak się uda) lub bardzo biedny (jeśli się nie uda).

Poza tym, polecam:

http://www.michalstopka.pl/krach-i-wojna-piecdziesiecioletni-cykl-kondratiewa-a-granice-kreowania-dlugow/

Dam

Dziękuję. Faktycznie pojawiło się 16 bln $. Tylko, ze to są pożyczki dla sektora bankowego w ramach transakcji otwartego rynku. Banki komercyjne muszą te pieniądze oddać FEDowi. Tak to wyglądało dla poszczególnych instytucji:

https://www.metabunk.org/data/MetaMirrorCache/contrailscience.com_skitch_Table_8_Fed_Audit_20120902_140538.jpg

Cytat z artykułu: "They were also NOT at zero interest. The PDCF loans were made at the Fed's primary credit rate (0.75%)"

"Transakcje repo zawierane przez banki centralne polegają na tym, że kupują one od banków komercyjnych papiery wartościowe, zobowiązując się jednocześnie do odsprzedaży tych papierów po określonej w dniu transakcji cenie i wyznaczonym terminie. Jest to powszechny sposób udzielania przez banki centralne krótkoterminowych pożyczek dla banków komercyjnych."

3r3

Tak, oczywiście że oddadzą, przecież banki nie mogą zbankrutować i nie oddać - to wszak niemożliwe przy resetach walutowych ^^

Arcadio

Dam

FED po to dostarczył płynności bankom komercyjnym żeby nie zbankrutowały ;) Zbankrutowałyby gdyby nie było operacji otwartego rynku. Z ich punktu widzenia to nawet logiczne. Przecież lepiej przedłużać agonię niż przeprowadzić eutanazję. Może inni szybciej zbankrutują? Albo wojna jakaś będzie? :) Gdybym MUSIAŁ wybrać jakąś walutę i trzymać ją przez następne 50 lat i do wyboru byłoby EURO albo USD, to wolałbym USD.

Plastic Tofu

Zgadzam się z Tobą, że ilość pieniądza rośnie ale obrót tym pieniądzem spowalnia co jest wynikiem, jak sądzę zbyt dużych podatków. Każda transakcja jest obłożona daniną więc ilość tychże transakcji maleje tak szybko jak rosną podatki.

Dam

Wiem do czego zmierzasz. Amerykańskie banki przekazały do FEDu jako "papiery wartościowe" bezwartościowe świstki papieru - jakieś różnie poskładane kredyty dla murzynów bez zdolności i zamiaru spłaty. Ekwiwalentności w tym nie było na pewno. Komercyjne oddały śmieci, a w zamian dostały dolary(w sumie też śmieci, ale jeszcze akceptowalne).

Chyba wkradła Ci się literówka. Google nic nie mówi o operacjach reverse rero. Więc myślę, że piszesz o reverse repo. Operacja reverse repo to odwrotność operacji repo. Zależy, z której strony patrzeć. Od strony komercyjnych to revers repo, od strony centralnego to repo.

Co do CPI. To, że ktoś nie wierzy w Chapwood Index nie znaczy, że wierzy w CPI. Jak nie wierzę w Buddę to nie znaczy, że automatycznie wierzę w Allaha. Można nie wierzyć ani w jedno, ani w drugie. Dostrzegać błędy w każdym sposobie przedstawiania inflacji. Choć mam wrażenie, że wśród komentujących panuje niepisany przymus opowiedzenia się po jednej ze stron ;)

@all

Zapytam, nieco prowokująco. Jesteście wskazać jakieś dobre ruchy banków centralnych z ostatnich powiedzmy 10 lat? Na blogu mamy dość jednostronny przekaz i jednobiegunową narrację, więc ktoś musi być adwokatem diabła ;)

Dam

"Zgadzam się z Tobą, że ilość pieniądza rośnie ale obrót tym pieniądzem spowalnia co jest wynikiem, jak sądzę zbyt dużych podatków."

Podatki są tak samo wysokie jak w 2007 czy 2008 roku. Może gdzie nie gdzie podnieśli vat o 1-2 p.p. Moim zdaniem to o czym wspominasz(spadek tempa cyrkulacji pieniądza) jest dowodem na to, że inflacja nie jest tak wysoka jak podaje choćby shadowstats. Przy tak wysokiej inflacji tempo cyrkulacji pieniądza by rosło. Tam gdzie jest wysoka inflacja ludzie szybko pozbywają się waluty.

_Misiek_

Plastic Tofu

Przepraszam ale jeśli rozmawiamy o USA (chapwood czy CPI) to nie ma vatu - apples to apples :). Sales tax natomiast rośnie, tak samo jak przychody rządu federalnego to za ubiegły rok 3, 25 tryliona (amerykańskiego) a to tylko część, jeszcze są podatki stanowe, podatki od nieruchomości, które wędrują do stanu wiele opłat jak tablice rejestracyjne czy naklejki na szybę. Opłaty za licencje biznesowe czy zezwolenia budowlane, trudno nam będzie zapomnieć o zdrówku które stało się niejako podatkiem i nie byłby to problem gdyż pieniądze wcześniej rodzina czy pracodawca wydawał na ubezpieczenie, ale koszt tego wystrzelił w górę dramatycznie szczególnie dla młodych ludzi. I na tym forum chyba ciężko jest tłumaczyć, że rząd przecież wkłada te pieniądze w gospodarkę, ale alokacja jest fatalna. 10$ za paczkę papierosów w wielu miejscach i miałem przyjemność zapoznać się z podatkami na tytoń w USA i podatek od sprzedaży naliczany jest od akcyzy, więc w tym bastionie wolności i niskich obciążeń państwa liczy się podatki od podatków. Myślę, że przelecieliśmy już na drugą stronę krzywej Laffera i stąd zwalnia się obrót pieniądzem.

Plastic Tofu

Wspomniałeś o 1-2%. Przy średniej $50,000 zarobku 2% to $1,000. Nie jest to pierwszy zabrany tysiąc, a na pewno nie jest on wydany na cukierki, spodnie, telewizor, czy nową grę. Teraz jak przemnożymy to przez ilość pracujących... robi się nieciekawie.

3r3

"Gdybym MUSIAŁ wybrać jakąś walutę i trzymać ją przez następne 50 lat i do wyboru byłoby EURO albo USD, to wolałbym USD."

Ja na wszelki wypadek w portfelu mam Krugerranda. Ot tak gdyby jednak te systemy walutowe były takie jak zawsze - zwiewne & ulotne w swej filigranowej konstrukcji fides.

Nawet zębami łatwo rozróżnić które to twarda waluta.

@Arcadio

"Ja jednak pozostanę staromodny przy stwierdzeniu, że liczą się dobra trwałe, a nie usługi."

I to te bardziej trwałe, a nie żywność. Ewentualnie wybrane napoje.

@Plastic Tofu

Większość transakcji nie odbywa się w ramach jurysdykcji gdzie występują podatki.

Dam

Napisałem "gdybym musiał wybrać", a że wybór rzeczywisty jest szerszy niż EUR i USD to i ja jakieś blaszki chomikuję ;)

W trudnych czasach wódka i papierosy dobrze przechowują wartość. Podobnie mąka czy cukier.

Luk

"Jeśli inflacja jest srednio 10% w usa to wystarczy wziąć kredyt, który według Forbes na dzisiaj jest średnio 3,43% na 30 lat. I spokojnie patrzeć jak inflacja zżera nam kredyt a my się bogacimy jakbyśmy obrabowali bank."

Tak jeśli zainwestujesz te pieniądze w biznes które będzie ci generował 10% rocznie. Jeśli ktoś kasę roztrwoni to co mu da niższe oprocentowanie? A jeśli stopy znów podskoczą do 20% to co wtedy?

@Dam

Tutaj masz nawet grafikę z audytu.

http://independenttrader.pl/polityka-fed-oraz-jej-wplyw-na-rynki-finansowe.html

"Dziękuję. Faktycznie pojawiło się 16 bln $. Tylko, ze to są pożyczki dla sektora bankowego w ramach transakcji otwartego rynku. Banki komercyjne muszą te pieniądze oddać FEDowi. "

Wszystkie pieniądze zostały stworzone z długu i wszystkie teoretycznie mają zostać oddane i nawet więcej. Czym się to różni tak naprawdę?

Dam

"Wszystkie pieniądze zostały stworzone z długu i wszystkie teoretycznie mają zostać oddane i nawet więcej. Czym się to różni tak naprawdę?"

Nie wszystkie. Na początku pieniądze były tworzone jako certyfikaty na złoto. Dopóki istniał standard złota to pieniądze nie były stworzone z długu. Ta część pieniędzy nadal jest w obiegu(USD). PEG do złota się zerwał i zaczęli je tworzyć z powietrza. Ale baza monetarna nie jest niczyim długiem. Bo inaczej czyim długiem byłyby rezerwy walutowe NBP?

Dante

"Zgadzam się z Tobą, że ilość pieniądza rośnie ale obrót tym pieniądzem spowalnia co jest wynikiem, jak sądzę zbyt dużych podatków."

Prędkość pieniądza de facto określa jak bardzo ludzie aktualnie cenią pieniądz, którym się posługują - albo trafniej, jaki wykazują popyt na pieniądz. Jeśli spada prędkość pieniądza oznacza to wzrost popytu na pieniądz (ludzie wolą bardziej posiadać pieniądze niż ich ekwiwalent w postaci dóbr, usług czy aktywów, etc). Wzrost popytu na pieniądz bardzo często wiąże się z wzrostem niepewności co do przyszłości - np.: ludzie nie są pewni swojego zatrudnienia i sytuacji finansowej przez co wolą oszczędzać niż wydawać. A dane gospodarcze z USA potwierdzają ten stan rzeczy - choćby procentowy wskaźnik zatrudnienia, średnia płaca, ilość kredytów wziętych na mieszkania, etc.

@Dam

"Zapytam, nieco prowokująco. Jesteście wskazać jakieś dobre ruchy banków centralnych z ostatnich powiedzmy 10 lat? Na blogu mamy dość jednostronny przekaz i jednobiegunową narrację, więc ktoś musi być adwokatem diabła ;)"

A ja odpowiem prowokująco pytaniem: czy można wskazać coś dobrego w centralnym planowaniu? Czy można pokazać coś korzystnego w corocznym okradaniu narodu z paru % wypracowanej siły nabywczej? Bank centralny jest instytucją ustanowioną przez państwo i nie podlega rynkowym procesom (de facto nie może zbankrutować). Przez to nie ponosi konsekwencji swoich błędów - to naród ponosi skutki. Poza tym, jeśli bank centralny miałby być dobry w ustalaniu ceny pieniądza, to czemu mu nie powierzyć sprawy ustalania ceny chleba czy masła? Oczywiście to absurd. Sterowanie ceną pieniądza ma szkodliwy wpływ na całą gospodarkę - bo nie ma rynkowej ceny pieniądza (adekwatnej do popytu i podaży pieniądza), a jest cena ustalana odgórnie. Podobnie jak interwencjonizm na rynku pszenicy prędzej czy później musi skończyć nadprodukcją lub brakami, tak interwencjonizm na rynku pieniądza musi skończyć się zbyt wolny wzrostem gospodarczym lub błędnymi decyzjami gospodarczymi podjętymi przez przedsiębiorców.

Mała dygresja: czy w ogóle powinny istnieć 4 jednakowe stopy (stopa referencyjna, stopa lombardowa, stopa depozytowa oraz stopa redyskonta weksli) dla całej gospodarki? Czy ryzykowne firmy i firmy z bardziej ryzykownych branż nie powinny ponosić wyższe oprocentowanie? A dzisiaj na skutek narzuconego oprocentowania przez BC, firmy takie są kwalifikowane przez banki jako nieposiadające zdolności kredytowej - skoro przez BC banki nie mogą zażądać wyższego wynagrodzenia za ryzyko udzielenia kredytu ryzykownej firmie, wolą nie udzielać kredytów w ogóle (sytuacja analogiczna jak w przypadku płacy minimalnej). Kolejna kwestia, skoro BC narzuca niskie stopy procentowe w czasie załamania gospodarczego, to banki nie mogą zażądać wyższego oprocentowania od firm w tych niepewnych czasach - przez to firmy muszą poświęcić więcej czasu na osiągnięcie odpowiedniej zdolności kredytowej, a tym samym BC swoimi decyzjami o niskich stopach może opóźniać w czasie rozwój wielu firm.

Kolejna kwestia, to problem natury etycznej - skoro bank centralny może o tak zabrać część wypracowanej siły nabywczej i wspierać przez operacje otwartego rynku wybrane podmioty gospodarcze, a zatem przyznaje sobie prawo do ograniczenia suwerenności konsumentów (i poniekąd kontrahentów) w sprawie wyboru jakie podmioty gospodarcze mają przetrwać i dostarczać dobra oraz usługi (po części decydują za nich). Następnie, gdyby BC nie odbierał tych paru % siły nabywczej ludziom, to ludzie mogliby je przeznaczyć na bardziej efektywne i produktywne przedsięwzięcia gospodarcze, które zaowocowałby szybszym osiągnięciem wyższego poziomu życia.

Oczywiście, bankier centralny bankierowi centralnemu nierówny. Wart uwagi jest były szef banku centralnego Indii Raghuram Rajan, który wyciągnął rupię indyjską z stanu waluty śmieciowej do waluty poważnej. Sprzeciwiał się jakiejkolwiek wersji QE w Indiach, a także nie chciał zbyt niskich stóp procentowych i działał na rzecz utrzymania inflacji na niskim poziomie. Ogólnie, duet premier Modi-Rajan zrobili wiele dobrego dla indyjskiej gospodarki - dzięki nim pod względem tempa wysokości wzrostu gospodarczego Indie prześcignęły Chiny.

Dam

Widocznie rynkowe stopy procentowe się nie sprawdzają. Co jakiś czas wychodzą na jaw manipulacje choćby przy LIBOR. Parę osób za to zamknęli. Jak rynek ustala ceny złota i srebra to są manipulacje. Wolny rynek to nie jest odpowiedź na wszystko. Nieregulowany wolny rynek doprowadza właśnie do tego, że Deutsche Bank manipuluje cenami metali szlachetnych. Jest silniejszy niż inwestorzy indywidualni i jak chcesz żeby cena metalu szła w dół to idzie w dół.

Nie zawsze bank centralny ustala cenę pieniądza. W Polsce to RPP, a USA FOMC. Bank centralny mamy nawet w Chinach, a oni są finansowo dość odizolowani od świata.

"Kolejna kwestia, skoro BC narzuca niskie stopy procentowe w czasie załamania gospodarczego, to banki nie mogą zażądać wyższego oprocentowania od firm w tych niepewnych czasach"

Dlaczego nie mogą? Jak w jednym banku masz oprocentowanie 5%, to w innym nie może być 8%? Stopa lombardowa nie określa maksymalnego poziomu odsetek od kredytu, a stopa depozytowa minimalnego poziomu odsetek od depozytów(dla klientów indywidualnych i firm).

"Kolejna kwestia, to problem natury etycznej - skoro bank centralny może o tak zabrać część wypracowanej siły nabywczej i wspierać przez operacje otwartego rynku wybrane podmioty gospodarcze, a zatem przyznaje sobie prawo do ograniczenia suwerenności konsumentów (i poniekąd kontrahentów) w sprawie wyboru jakie podmioty gospodarcze mają przetrwać i dostarczać dobra oraz usługi (po części decydują za nich). Następnie, gdyby BC nie odbierał tych paru % siły nabywczej ludziom, to ludzie mogliby je przeznaczyć na bardziej efektywne i produktywne przedsięwzięcia gospodarcze, które zaowocowałby szybszym osiągnięciem wyższego poziomu życia."

Nie zapominajmy, że uprzywilejowana pozycja banku centralnego wynika z woli narodu. Jakby naród nie chciał to by sobie wybrał taką władzę, która by uprzywilejowaną pozycję bankowi centralnemu odebrała. Bank centralny czy to FED czy NBP sam sobie przywileju nie nadał. Nadał mu go parlament, a potem podpisał to prezydent. W Polsce pozycja NBP jest zapisana w Konstytucji, za którą ktoś głosował w referendum. Więc nie mówmy, że te banki centralne tak nas gnębią skoro jako naród to akceptujemy. Różne demonstracje w życiu widziałem, ale żeby znieść monopol banku centralnego to jeszcze nie. W Polsce to strajkują górnicy, lekarze, pielęgniarki, frankowicze, rolnicy, budżetówka, przedsiębiorcy, ale żeby banku centralnego nie było to demonstracji nie ma. Widocznie ludziom nie przeszkadza.

"A ja odpowiem prowokująco pytaniem: czy można wskazać coś dobrego w centralnym planowaniu? "

Chyba można. Np. jak rząd planuje w jaki sposób będzie finansował miejsca na studiach na uczelniach państwowych. Gdyby nie było centralnego planowania i limitów miejsc to wszyscy chcieliby kończyć prawo i medycynę. W USA masz prywatną edukację i koszty wzrastają z roku na rok tworząc bańkę, bo młodzi ludzie zaciągają kredyty na edukację. Wolny rynek powinien takie wypaczenia wyregulować, a nie wyregulował. Widocznie coś z tym wolnym rynkiem nie tak.

Eltor

"Stopa lombardowa nie określa maksymalnego poziomu odsetek od kredytu"

Określa. Dokładniej to określa jej czterokrotność jako maksymalny poziom oprocentowania, jakie oficjalnie bank może nałożyć.

"Nie zapominajmy, że uprzywilejowana pozycja banku centralnego wynika z woli narodu"

Proszę Cię. Nikt narodu o to nie pyta, nikt zmian w tym zakresie nie proponuje, to niby z czego mają wybierać? Masz do wyboru x partii, z których żadna nie chce takich zmian, a później ktoś Ci jeszcze mówi "jest tak, jak wybrałeś i to Twoja wina, bo przecież działają zgodnie z Twoją wolą".

I nawet gdyby obiecywali takie zmiany, a ktoś by zagłosował, to co? Zgodnie z moją - wyborcy wolą, 8 lat temu powinniśmy mieć podatek liniowy na poziomie 15%, bo tak nowo dochodząca do władzy grupa postulowała. I co, jest jak głosowałem? I nie mogę mieć nawet formalnie pretensji, bo sam sąd najwyższy stwierdził, że obietnic wyborczych wcale realizować nie trzeba. Więc jak to się ma do działania zgodnie z wolą narodu, wyrażoną w głosowaniu?

Idealizm to piękna rzecz, ale w starciu z rzeczywistością szans zazwyczaj nie ma. A elementem tej rzeczywistości jest jeszcze taki element, że postulowanie likwidacji BC na bazie tego, o czym tu Czytelnicy rozmawiają, dla większości z tego narodu wyborców byłoby jak kazanie po Turecku, co tym bardziej stawia pod znakiem zapytania twierdzenie o świadomym wyborze.

Dam

"Określa. Dokładniej to określa jej czterokrotność jako maksymalny poziom oprocentowania, jakie oficjalnie bank może nałożyć."

Owszem, ale tylko w przypadku oprocentowania nominalnego, a nie realnego. RRSO niejednokrotnie 4krotność lombardowej przekracza. Tylko, że to ograniczenie wynika z kodeksu cywilnego. To dodatkowa regulacja, która nie wynika z ograniczenia samej wysokości stopy lombardowej. W KC można ten zapis znieść i wtedy przy oprocentowaniu sky is no limit.

"Proszę Cię. Nikt narodu o to nie pyta(...)"

No jak nie pyta? A referendum w sprawie przyjęcia Konstytucji w 97 to nie było? Własnej partii założyć nie możesz? Załóż zaproponuj program zakładający likwidację banku centralnego i zobaczymy jaki będzie odzew. :)

"postulowanie likwidacji BC na bazie tego, o czym tu Czytelnicy rozmawiają, dla większości z tego narodu wyborców byłoby jak kazanie po Turecku"

Naród głupi, to niech cierpi na inflacji. Jak nie chcą mądrych w sejmie to mają Anię Grodzką, a raczej mięli.

lenon

"Deszcz czy roztopy, podnosi poziom wody regularnie więc jest to normalne zjawisko i po to buduje się wały jeśli one nie wytrzymają to właściciel rzeki jest za to odpowiedzialny i on powinien mieć na to ubezpieczenie. Podobnie jak miałbyś Firmę z ciężarówkami wiesz, że wypadki się zdarzają. Nie kupiłeś ciężarówki aby wjechać komuś w dom, ale jeśli ci się to zdarzy to ty musisz pokryć koszta zniszczenia domu. Natomiast piorun jest niezależny od nikogo (tak samo jakby deszcz napadał na Twoją działkę w ogromnej ilości i ją zalał, ale wypowiedź Cimoszewicza odnosiła się do powodzi spowodowanej niedbałością zarządców) i wtedy to właściciel domu potrzebuje ubezpieczenie."

Ludzie budują domy w miejscach gdzie mogą zostać powodzianami, ponieważ państwo buduje wały.

Mylisz państwo z jego aparatem. Jeżeli jesteś państwem to oczywistym jest, że nie możesz sprzedać swojej części. Analogicznie jak jesteś właścicielem własnej głowy. Też nie możesz jej sprzedać. Własność państwowa to właśnie taka specyficzna forma własności.

Postulujesz żeby twoja głowa się ubezpieczyła na wypadek kolizji?

Istnieje tania metoda uziemienia chmury. Tylko patrzeć jak powstanie lobby uruchomienia systemu i już piorun stanie się zależny. Mało tego co więksi rolnicy zaopatrują się w działa gradowe. Może obarczyć tym państwo i żądać odszkodowań, w rzeczywistości od siebie? Bo kto tak naprawdę pokrywa te wszystkie wydatki?

sholler

Skoro poruszacie temat inflacji w USA to powiem jak jest aktualnie. Dziś za zakupy spożywcze i dziecięce zapłaciłem niecałe $150 podatek to jakieś $2.5. Mam takie hobby że zbieram wszystkie paragony i dla zabawy zajrzałem do kilku sprzed 2 lat (tak tak , mam takie :)). Pi razy drzwi wyszło mi, że za podobny koszyk płacę teraz jakieś ~ 8% więcej niż 2 lata temu. Podatki ciężko powiedzieć czy wzrosły bo czy to jest $2 czy $2.20 to nie ma dla mnie znaczenia. Podatek vat w sklepie jest b. niski a na większość spożywki zerowy. Jest to sprawa ważna dla najbiedniejszych bo oni większość dochodów "przejadają" na bieżące potrzeby - tak urządzony podatek powinien być w Polsce. Podatek płaci się federalny i stanowy, czasem też lokalny dodatkowo. Inne opłaty związane z ubezpieczeniem auta, ewentualnie wynajem mieszkania, energia elektr. itd. rosną jakieś 3 % rocznie. Tylko zdrowotne w tym roku skoczyło sporo ~ 10-15%. Sprawa wygląda tak że pracodawcy (szczególnie placówki federalne i stanowe, czyt. państwowe) co powiem czas dają podwyżki na podobnym poziomie jak inflacja którą jest obciążony przeciętny amerykański zjadacz donutsów. Afkors wszystko zależy od miejsca zamieszkania , ja pisze o miasteczku ~200k ludzi. Co do kredytów na studia, tak ludzie biorą ale z byle behelorem tutaj (licencjat) zarabiasz $70k w przemyśle i to na wejściu bez doświadczenia. Szczerze to nie wiem jak tu było 30 lat temu ale USA nadal ma się dobrze. Jeżeli jesteś młody i chętny do pracy i masz jakąś realną umiejętność to możesz tu żyć na dobrym poziomie. W Polsce ten sam młody człowiek jest duszony i sprowadzany do parteru, państwo pluje mu w twarz i każe jeszcze udawać że deszcz pada. Naprawdę nie wiem jak w Polsce można uczciwie żyć, co w USA jest bezproblemowe. Dla ludzi czekających na upadek USA powiem tylko, że w moim mieście pierwszy raz od wielu lat do odnawiania ulic użyli asfaltu a nie betonu. Czyżby to pierwsza jaskółka zbliżającego się armagedonu?

_Misiek_

Podlinkowane przez marcinm powyżej. Shadowstats to jedna wielka bzdura. Interesujący jest też komentarz autora pod artykułem na temat chapwood. Na ten moment nie znamy dokładnie metodologii liczenia inflacji na tym serwisie. Może się okazać, że jest on nie mniej wielką bzdurą niż shadowstats.

Kiedyś też wierzyłem ślepo w shadowstats. Dziwi się autorowi bloga, że jeszcze nie porzucił tej bzdury. Przyznać się do błędów ludzka rzecz.

Takie publikacje jak publikacje Mika Maloney'a również stają dla mnie pod sporym znakiem zapytania z powodu mocnego opierania się na shadowstats. Ponadto osoba pisząca "kupujcie złoto" sama sprzedająca złoto jest chyba jednak mało wiarygodna.

saper

Sholler, to czy stany zbankrutuja to dowiemy się może za parę lat a może i nie. Osobiście wolę żeby zachował się obecny układ bo jest to nam na rękę i nie mamy wojny. Nie ulega jednak wątpliwości że stany wyprodukowały tyle dolarów, że jeżeli te same dolary zaczną wracać do kraju to powstanie hiperinflacja i wtedy wyjdą na jaw wszystkie problemy ekonomiczne.

Plastic Tofu

„Większość transakcji nie odbywa się w ramach jurysdykcji gdzie występują podatki.”

To prawda. Ja natomiast sugerowałem się poniższym wykresem gdzie dane zdobywane są wewnątrz USA.

https://fred.stlouisfed.org/series/M2V

@Luk

Wystarczy nie stracić. Zawsze tu pisząc zakładam rozsądek czytających, a w tym przypadku, że nie przepuszczą pożyczonej kasy na głupoty. Poza tym wiem, że to była rata na pożyczkę pod zastaw nieruchomości, a te są na ogół oprocentowane bardzo korzystnie ale to bylo w celu zobrazowania poziomu inflacji.

@Dante

Wszystko zgoda. Ja miałem na myśli, że do tego dochodzi klin podatkowy co potęguje jeszcze spowalniający się obrót pieniądzem, który trzyma w ryzach inflację mimo dodruku pieniądza.

@lenon

Państwo to jego aparat. Wydaje mi się, że rozgrzeszasz działania tegoż aparatu poprzez pryzmat demokratyczny, my wybieramy, my jesteśmy częścią czyli my odpowiadamy. Taki był zamysł gdy powstawały Stany, zobacz co stało się w 200 lat.

Nie mogę sprzedać głowy po państwo zabrania handlu organami autmatycznie sobie przyznając prawo do rozporządzania nimi. Natomiast mogę bez problemu ją komuś wynająć i na 8 godzin dziennie wynajmuję ją komuś kto za to godziwie zapłaci.

Moja głowa jest ubezpieczona od kolizji. Jeśli spotka się z Twoim nosem i uszkodzi go to będę musiał zapłacić odszkodowanie.

Chciałbym z całym szacunkiem przypomnieć, że odniosłem się do wypowiedzi Cimoszewicza, jako przedstawiciela aparatu odpowiedzialnego za działania przeciwpowodziowe i jego arogancji podczas przerzucania winy na ofiary powodzi. Państwo tak często staje za parawanem kłamstwa, iż nie dziwi mnie iż staje się to normą.

@sholler

Dzięki za twoje spojrzenie na sprawę. Chociaż nie potwierdza to 10% inflacji czy mojej teorii wyższych podatków, to daje wgląd w plastikową reklamówkę przeciętnego Johna Smitha.

Odnosząc się do podatków to miałem na myśli całkowite obciążenia. Np podatek od zysków kapitalowych i dywidend skoczył z 15 na 23,5% na stronie www.atr.org można znaleźć więcej takich kwiatków. Wprowadzono w powiecie Cook nowy podatek od papierosów elektronicznych na fali nowych przepisów zrównujących praktycznie papierosy zwykłe i elektroniczne. Niby to parę centów od mililitra płynu, ale ziarnko do ziarnka...

Kredyty na studia są gwarantowane przez państwo co oznacza, że sposób ich weryfikacji jest coraz słabszy, a sumy przyznawane coraz wyższe. Przekłada się to na coraz wyższe ceny edukacji i coraz bardziej szaleńczą pogoń za nowymi studentami, a raczej ich pieniędzmi poprzez budowę coraz bardziej luksusowych warunków do studiowania. Oczywiście brak nadzoru nad pożyczkami tworzy bańkę, gdyż płace idą w górę wolniej niż pożyczki, a raczej ich spłata. I z tego co się orientuję wszystkie pożyczki można w USA skasować poprzez bankructwo z wyjątkiem pożyczki na edukację.

http://www.bestcollegevalues.org/best-college-dorms/

Plastic Tofu

"Zapytam, nieco prowokująco. Jesteście wskazać jakieś dobre ruchy banków centralnych z ostatnich powiedzmy 10 lat? Na blogu mamy dość jednostronny przekaz i jednobiegunową narrację, więc ktoś musi być adwokatem diabła ;)"

Bailout.

Bank Centralny to finansowe ramię państwa więc pytanie to tak naprawdę odnosi się do polityki państwa próbując znaleźć jaśniejszy punkt w stworzonym przez siebie samym kryzysie.

Domyślam się, że pisanie tutaj o dobrych stronach bailoutu banków to jak wsadzanie palców do gniazdka w celach rozrywkowych. Zgadzam się, że gospodarka, czy banki wymagały i nadal wymagają przeczyszczenia i gdyby politycy zdecydowali się na to w 2008 roku zamiast nacjonalizować straty pewnie dzisiaj mielibyśmy nową lepszą ekonomię. Pisanie na tym forum to komunikacja z ludźmi o ponadprzeciętnej znajomości ekonomii, ludzi zaradnych i poprzez wiedzę, chęci i kilka krugerrandów w kieszeni przygotowanych na kryzys lepiej niż większość społeczeństwa. Natomiast co byłoby gdyby nagle zabrakło pieniędzy w bankach? Gdyby nagle zabrakło jedzenia w supermarkecie?

Często dzięki fenomenowi telewizji dane nam jest obserwować zamieszki i rozruchy podczas jakiegoś zlotu ekonomicznego, czy szczytu politycznego. Jaka eskalacja takich zamieszek miałaby miejsce kiedy ludziom zabrakłoby codziennych wygód jakie niesie cywilizacja. W jakich okolicznościach przyszłoby nam żyć gdyby państwo zdecydowało się zostawić rzeczy samym sobie? Czy zdrowienie gospodarki okupione ofiarami broniącymi swojej lodówki to byłoby coś na co jesteśmy gotowi? Siedząc przed ekranem komputera w bezpiecznym mieszkanku z kawą i ciastkiem może prowadzić to do błędnych decyzji. Dziesiątki lat życia we względnym bezpieczeństwie może prowadzić do odważnych deklaracji, ale ilu z nas chciałoby zginąć walcząc o 3 marchewki, albo zamordować sąsiada zdobywając kanister paliwa. Ostatnia wielka depresja została zakończona drugą wojną światową. Nie chcę polemizować ile w wojnie było depresji czy na ile wojna pomogła ekonomii albo ile z 50 milionów ofiar wojny poległo w wyniku złych decyzji Fedu wydaje mi się, że cena jaką moglibyśmy jako ludzkość zapłacić mogłaby być bardzo wysoka.

Luk

"Wystarczy nie stracić"

Tak właśnie działają inwestorzy i nie jest to nic nowego. Tak właśnie działa carry trade i to też nie jest nic nowego. To co ty uważasz za dziwne jest wykorzystywane na całym świecie. Przecież dźwignia finansowa opiera się właśnie na długu. Pożyczasz kasę i masz nadzieje ją oddać po tym jak inflacja wwinduje ceny np akcji, dużo wyżej niż spota procentowa o po której oddajesz odsetki. Wszystkie kłopoty z margin debt wnikają właśnie z pożyczania kasy, pod wyższe zwroty niż odsetki. Myślisz z czego te zwroty wynikają jak nie z inflacji i ucieczką pieniędzy na rynki finansowe? Przecież o tym był artykuł w punkcie "Nierównomierne rozchodzenie się pieniędzy po gospodarce".

@Dam

Tak właśnie działa system walut papierowych. Tworzy się je z powietrza, a uwiarygadnia się je długiem. Myślisz, że jak Polska ma 100 ton złota to one faktycznie są pokryciem dla PLNa? Myślisz, że jak kiedyś dolar był oparty na złocie to ten obecny też w jakimś procencie jest? Umowa pokrycia dolara została ZERWANA. A więc żaden dolar już takiego pokrycia nie ma. Co za różnica czy w obiegu znajdziesz papier sprzed 1971. Czy to znaczy, że akurat ten możesz zamienić na złoto?

3r3

"Bo inaczej czyim długiem byłyby rezerwy walutowe NBP?"

Są długiem emitentów rezerwowej waluty, tylko że na papierkach "leżących" w NBP nie zapisano w czym jest ten dług pokryty. Obietnica pokryta obietnicą.

Podaj które USD są pokryte złotem to je zbierzemy z rynku i wymienimy ^^

Otóż nie istnieje baza monetarna pokryta złotem - PEG do złota został zerwany PONIEWAŻ złota na wymianę już nie było. Ci co wymienili wcześniej mają pieniądze, Ci co nie wymienili mają walutę. I dużo wiary.

@Dante

Celem istnienia banku centralnego jest zasilanie właściciela banku centralnego w owoce cudzej pracy. To narzędzie nie ma innych zadań niż ustalić na ile wolno nas strzyc.

No i tak właśnie jesteśmy strzyżeni jak opisujesz.

@lenon

"Istnieje tania metoda uziemienia chmury. Tylko patrzeć jak powstanie lobby uruchomienia systemu i już piorun stanie się zależny. Mało tego co więksi rolnicy zaopatrują się w działa gradowe. Może obarczyć tym państwo i żądać odszkodowań, w rzeczywistości od siebie? Bo kto tak naprawdę pokrywa te wszystkie wydatki?"

Celem tworzenia zbiorowości abstrakcyjnej o odpowiedzialności solidarnej (państwo) jest wzajemne zabezpieczenie się na wypadek klęsk (powodzi, gradobicia, suszy, wojny, pożarów).

A Ty postulujesz ubezpieczenia Free For All. To wtedy nam to państwo zbędne, prawo do kosza, poprzebieranych w togi i mundury nie karmimy - nie ma żadnego powodu aby solidarnie ponosić koszty czegoś co nie działa. Szczególnie że każdy ma inną interpretację przed czym miał być zabezpieczony w tej solidarności.

Plastic Tofu

Nie uważam za dziwne.

Ta dyskusja odnosiła się do inflacji wg shadow stats czy CPI, a nie do sposobów inwestowania.

Aprpos dzwigni finansowej większość "discount brokers", których przejżałem oferuje oprocentowanie na Margin na poziomie 7-8%. Ponieważ nie mogą oni stosować rezerwy frakcyjnej i potrzebują trochę zarobić przychyliłbym się do jednej z wypowiedzi @Dam, że prawda leży pośrodku pomiędzy Shadow a CPI.

sholler

Czy ktoś coś wie na ten temat? Czy ktoś kto zna niemiecki może zerknąć co oni tam napisali?

SSJ

Przykład dzisiaj z brzegu. Poszedłem na cmentarz, bo w moim mieście jest takie lokalne święto. Od kilku lat kupuję te same znicze, w tej samej ilości. Zacząłem sobie notować ile płaciłem w kolejnych latach: W 2014 roku za jeden znicz płaciłem 3 zł, w 2015 roku za jeden znicz płaciłem 4 zł, w 2016 roku za jeden znicz zapłaciłem 5 zł. Oczywiście nie twierdzę, że inflacja w Polsce jest tak wysoka, jak wynika to z zakupu wyżej wymienionych produktów, ale nikt mi nie wmówi, że jej nie ma.

Dlaczego Pan Machaj może być negatywnie nastawiony do metodologii Williamsa? To moje przypuszczenie, ale mam dobry kontakt z wieloma wolnorynkowcami, którzy twierdzą, że im produkcja będzie tańsza, tym ostatecznie produkt będzie tańszy. Paradoks polega na tym, że wiele osób wierzy, iż ma to zastosowanie wszędzie i za każdym razem, zapominając, że wielkie korporacje dążą do maksymalizacji zysku, dzięki czemu chętniej przyciągają inwestorów, którzy kupią ich akcje. Spójrzmy tylko na takiego Apple'a, którego sprzedaż spadła, a zyski rosną, bo jakoś ceny nie spadają, tylko rosną, mimo iż tną koszta. Przy okazji korzystają z kreatywnej księgowości, ale to inna bajka.

Cały szkopuł polega na tym, że gdyby rzeczywiście rządy przyznały się, że od iluś lat zakłamują inflację, to ludzie oczekiwaliby waloryzacji swoich płac. Wśród osób wolnorynkowych, które jeszcze na dodatek mają swoją działalność, podniesienie pensji swojemu pracownikowi o 1 zł, powoduje zgrzytanie zębów. Jak to mówią, syty nie zrozumie głodnego. Sam jestem wolnorynkowcem, ale obiektywnym i ma świadomość, a z resztą dokonałem nawet wyliczeń, że gdyby nie było żadnych wydatków publicznych, poza podatkiem pogłównym, to mężczyzna nie byłby w stanie utrzymać żony i trójki dzieci. Niestety wciąż nam bliżej do Wietnamu niż do Niemiec.

Dla mnie osobiście podatek inflacyjny jest najgorszym ze wszystkich podatków, a obliczanie inflacji, bazując na CPI, z którego wyklucza się 20% najbardziej zmiennych produktów, czyli tych, po które najczęściej sięgają ludzie, jest jawnym kłamstwem.

gruby

"Jesteście wskazać jakieś dobre ruchy banków centralnych z ostatnich powiedzmy 10 lat?"

Z każdym dniem ich działalności paradoks ich istnienia staje się coraz bardziej widoczny. Centralne planowanie i sterowanie t.z.w. wolnym rynkiem staje się z każdym dniem coraz bardziej skomplikowane. Pewnego dnia będziemy mieli do wyboru albo przyznać się wreszcie, że nasz system wcale nie opiera się na wolnym kapitalizmie albo powywieszać bankierów na latarniach.

Obniżanie oprocentowania również jest dobrym posunięciem, ponieważ przyspiesza ono erozję systemu. Ponadto selektywne skupywanie tego zadłużenia z rynku prowadzi do całkiem uzasadnionych pytań kto tym steruje i kto decyduje, czyje długi zostaną wykupione po cenie nominalnej a czyje zostaną postawione w stan wymagalności.

Co do inflacji:

Około 255 dolarów FED płacono za uncję złota w okolicy 22 lutego 2001 roku. Dzisiaj za jedną uncję trzeba zapłacić 1340 dolarów FED. Oznacza to inflację na papierkach drukowanych przez FED w wysokości 525% w ciągu trochę ponad piętnastu lat. Piętnaście lat temu w Niemczech za jeden litr oleju napędowego płaciłem na stacji 75 fenigów. Dziś płacę około 220 fenigów, co oznacza 293% inflacji na oleju napędowym w Niemczech w 15 lat, przy czym cena surowca wzrosła w tym czasie jedynie o 150%. Paczka najtańszych bułek (10 sztuk) w supermarkecie zdrożała z 99 fenigów w 2001 do około 210 fenigów dzisiaj (czyli inflacja na bułkach wynosi 212 procent).

W tym czasie wypłata na którą miałbym realną szansę wzrosła w Niemczech nominalnie o jakieś 25%.

I to jest prawdziwy powód, dla którego Niemcy dziś opierają swoją przyszłość na niewykształconych imigrantach importowanych z lokalnych wojen bliskiego wschodu. Otwartym pozostaje pytanie, czy aby przypadkiem wszystkie te lokalne konflikty nie zostały wzniecone właśnie po to, żeby nagonić niewolników do hal produkcyjnych zachodniej Europy, to znaczy nadal móc realnie obniżać płace w zachodniej Europie.

Kabila

http://www.bloomberg.com/news/articles/2016-08-16/tugrik-s-22-day-slump-to-record-low-marks-mongolia-crisis-chart

https://www.nigerianbulletin.com/threads/mongolia-the-worlds-worst-currency-weakens-to-2-243-to-a-dollar.219779/

spryciak

...przy okazji: fajna ksiazka:

https://marucha.wordpress.com/2016/08/19/swiat-w-okowach-banksterow/

http://www.empik.com/banksterzy-kulisy-globalnej-zmowy-szewczak-janusz,p1122957256,ksiazka-p

karambol

Jak byłem młodszy i babka mówiła, że brało się kredyt na krowę i spłacało kurą to nie wiedziałem o czym mówi. Teraz już wiem. Kark został przetrącony tym, którzy mieli oszczędności w walucie. Natomiast kredyciarze wyszli na całym zamieszaniu na swoje. Mam na myśli np. zadłużanie się pod środki produkcji jako alternatywa do zakupu metali szlachetnych. Metal się nie mnoży a środki produkcji potrafią rozmnożyć/dodać wartość do produktu, który przetwarzają.

Moi rodzice tez splacili reszte kredytu za dom jedna pensja ale te kredyty byly na stala stope procentowa. Teraz nawet jak kredyt jest na "stala stope" to i tak jest na zmienna + pochodny instrument i to na kilka lat.

MRSE

Zlituj się proszę, w jaki sposób wyliczyłeś inflację 212% ze wzrostu z 99 na 210 (to samo odnośnie pozostałych liczb)?

Poza tym wzrost z 99 na 210 w ciągu 15 lat odpowiada średniej inflacji ok. 5% rocznie, czyli jeszcze nie dramat...

SSJ

Widzę, że bardzo dobrze wnioskujesz. W samej Polsce inflacja w ciągu ostatnich dziesięciu lat wyniosła pewnie ponad 100%.

Z resztą przypominam, że @Trader21 w filmiku na YT, gdzie znajdował się na Ukrainie wspominał, że pensje nigdy nie rosną tak szybko jak inflacja.

Tutaj masz wszystko ładnie wyjaśnione: https://www.youtube.com/watch?v=WJ-3UDUvFro

Rzeczywistość jest taka, że pensje rosną średnio o 20-25% w stosunku do inflacji. Mówimy o tej realnej inflacji, a nie tej przedstawianej przez rządy państw. Jeżeli weźmiemy pod uwagę procent składany, to okazuje się, że z każdym rokiem osłabia się nasza siła nabywcza.

Co do napływu uchodźców, to również jestem zdania, że służy to temu, aby zarobki ludzi poszły w dół. Moim zdaniem to był jednym z celów. Nie od dzisiaj wiadomo, że napływ tańszego kapitału ludzkiego powoduje, że pensje ludzi idą w dół. Po pierwsze rośnie liczba osób przypadających na jedno miejsce pracy, a po drugie pojawiają się osoby, które są skłonne wykonać tę pracę za niższe pieniądze. Gdy na dodatek mamy jeszcze rzeczywistą inflację, powiedzmy na poziomie 5-7%, to powoduje, że dochodzi do większych rozwarstwień w społeczeństwie.

Jako ciekawostkę mogę powiedzieć, bo jestem stosunkowo młodym człowiekiem, że jeszcze 6-8 lat temu moi rodzice robili zakupy jedynie wyłącznie w polskich hipermarketach. Również pamiętam, że gdy byłem jeszcze nastolatkiem, to odzież kupowaliśmy w takich sklepach jak Big Star, czy Wrangler. Dzisiaj byłoby to po prostu niemożliwe, gdyż notorycznie osłabia się siła nabywcza złotówki.

SSJ

Po prostu nie policzył różnicy, tylko, że 212 fenigów stanowi około 212% liczby 99. Powinien policzyć różnicę.