1. Problemy z wypłacalnością Puerto Rico.

Puerto Rico nie jest w stanie związać końca z końcem. 1 grudnia br. oraz 1 stycznia 2016 wypadają daty spłat odsetek od obligacji na kwoty 270 mln i 330 mln dolarów. Rząd przyznaje, że nie ma środków na spłatę zobowiązań i jest zmuszony wybrać między opłaceniem pracowników publicznych, a spłatą długów. Politycy obawiając się zamieszek podobnych do greckich, chcą restrukturyzować całe zadłużenie, wynoszące 72 mld dolarów (tj. 70% PKB).

Mimo, że Puerto Rico jest kontrolowane przez USA, amerykański Kongres zapowiedział, że nie ma zamiaru ingerować w jego sprawy. Chce, aby Puerto Rico samo poradziło sobie z tym problemem. W tym celu gubernator wyspy, Garcia Padilla, rozesłał do kredytodawców list opisujący problem, w którym namawia ich do wzięcia udziału w tworzeniu planu restrukturyzacji długu. Z reguły tego typu propozycje są przyjmowane pozytywnie, gdyż pozwalają odzyskać przynajmniej część zainwestowanej kwoty. Obligatariusze jednak nie zgadzają się na środki zastępcze i zamierzają sądownie wywalczyć spłatę zobowiązań w infrastrukturze wyspy, np. drogach i mostach.

Problemy Puerto Rico teoretycznie nie stanowią istotnego zagrożenia dla światowego rynku długu, jednak jest to tylko jeden z wielu krajów, będących na granicy bankructwa. Ostatnie wzrosty kursu dolara spowodowały problemy z płynnością w wielu państwach rozwijających się, a w obecnej sytuacji niewypłacalność nawet kilku niewielkich gospodarek może zatrząść całym nadwyrężonym rynkiem długu.

2. Mark Zuckerberg stworzył firmę „Chan Zuckerberg Initiative”.

W zeszłym tygodniu media informowały o stworzeniu fundacji, jednak były to błędne doniesienia. Właściciel facebooka stworzył podmiot na zasadach Limited Liability Company, zbliżonych do spółki z ograniczoną odpowiedzialnością. Różnice między fundacją a firmą są znaczne. Należy to nich np. brak ograniczenia na lobbowanie, który obowiązuje w przypadku fundacji.

Rodzina Zuckerbergów ma przekazać na poczet spółki 99% udziałów facebooka. Obecnie jest to około 45 mld USD. Działalnością statutową podmiotu ma być pomoc w rozwijaniu potencjału ludzkiego.

Znamy z historii podobne przypadki „filantropii”. Rockeffeler czy Gates po dorobieniu się miliardów, również stworzyli fundacje, by „dzielić się” swoją fortuną i pomóc rozwijać świat. Do czego doprowadziły tego typu działania, chyba wszyscy wiemy. Fundacja Rockeffelera sponsorowała między innymi przedsięwzięcia eugeniczne, promowała aborcję i ruchy feministyczne, itd. Gates natomiast jest odpowiedzialny za śmierć tysięcy ludzi w Afryce, po tym, jak jego fundacja testowała szczepionki na pacjentach.

Przypadek Zuckerberga zapewne nie będzie różnił się od innych i wyrośnie nam kolejny twór (z budżetem 45 mld USD) walczący z podstawami naszej europejskiej cywilizacji. Obym się mylił.

3. Grecki rząd przygotowuje się do nacjonalizacji oszczędności obywateli.

Zgodnie z zapowiedziami przedwyborczymi, premier Tsipras wprowadził nakaz złożenia deklaracji majątkowej. Ma ona obejmować ilość pieniędzy i biżuterii trzymanej „pod materacem”. Każdy Grek ma się przyznać, ile euro trzyma poza systemem bankowym, jeśli przekracza to 15 tys. euro, oraz biżuterię (metale szlachetne, diamenty itp) powyżej szacowanej kwoty 30 tys. euro.

Ma to służyć przyszłej nacjonalizacji majątku obywateli Grecji. Państwo nic nie zyska nacjonalizując np. nieruchomości, a wprowadzenie podatku katastralnego, spowoduje masowe zamieszki. Ograbiając z oszczędności mały procent społeczeństwa, najlepiej pod przykrywką solidarności społecznej lub innych tego typu socjalistycznych fantasmagorii, będzie można zagarnąć niemałą kwotę, nie tracąc przy tym zbyt dużej grupy wyborców. Za deklaracją majątkową, jak na razie, nie idą żadne konsekwencje prawne, tak więc nie ma co się spodziewać dużego odzewu ze strony obywateli. Precedens został jednak ustanowiony, a dalsze kroki w tej sprawie są już zapewne planowane.

Podobnie może się zdarzyć również w Polsce. Po 8 latach rządów PO, finanse publiczne są w dramatycznej sytuacji, a kolejni socjaliści (czyli PIS) nie mają odpowiedniego programu i woli politycznej, by móc skutecznie rozwiązać ten problem. Czeka nas więc zapewne dalsze dokręcanie śruby podatkowej, z wdrożeniem podobnych rozwiązań włącznie.

4. Największa meksykańska firma budowlana Empresas ICA SAB jest na krawędzi bankructwa.

Meksykańska korporacja Empresas ICA SAB nie była w stanie spłacić w zeszłym tygodniu odsetek od długu, wynoszących około 31 mln USD. By sprostać zobowiązaniom, sprzedano pośpiesznie 3% udziałów innej firmie (za 56 mln USD). Działania zarządu przestraszyły posiadaczy obligacji, którzy pozbywając się obligacji, doprowadzili do nagłego spadku ich ceny z 70 USD do 20 USD.

Połowa z obligacji korporacji jest denominowana w dolarach, a reszta w meksykańskim peso. Powiększająca się różnica kursu obu walut spowodowała nagłe problemy z płynnością firmy. Obecnie sytuacja Empresas ICA SAB wydaje się być chwilowo opanowana. Zanim korporacja oficjalnie zbankrutuje, ma 30 dni na zebranie funduszy i opłacenie zaległych należności.

5. Jak bogaci przygotowują się na kryzys.

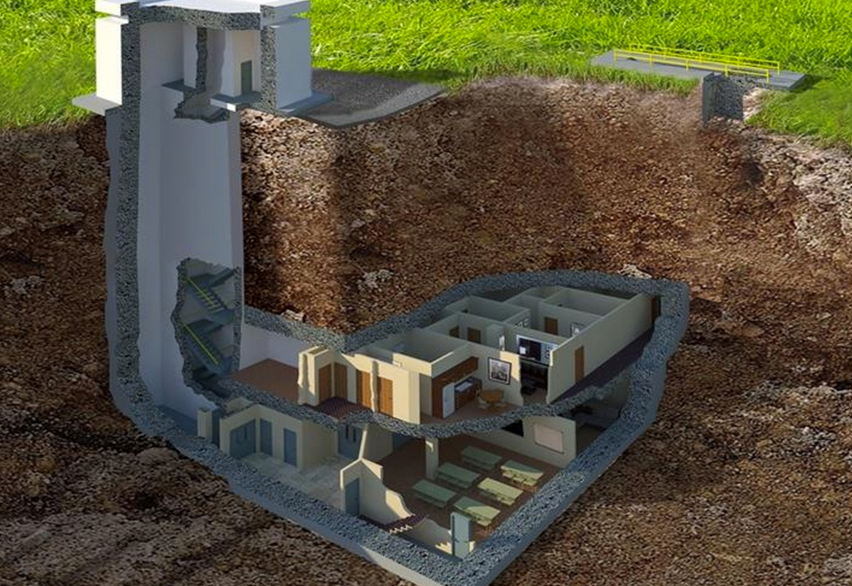

O bunkrach budowanych w Nowej Zelandii przez multimilionerów, było już głośno wiele lat temu. Ostatnio jednak, podobne choć skromniejsze schrony można kupić w USA i od niedawna w Czechach. Projektowane są tak, by wytrzymały wybuch bomby atomowej i mogły pomieścić zapasy na 20 lat życia pod ziemią.

Źródło: Zerohedge.com

Z jednej strony, media kontrolowane przez korporacje usilnie wmawiają społeczeństwu, że wszystko jest dobrze i niczego nie należy się obawiać. Z drugiej strony, osoby sterujące przekazem propagandowym kupują bunkry dla siebie i swoich rodzin. Telewizja wyśmiewa teorie spiskowe, mówiące o zbliżającym się kryzysie, mogącym przerodzić się w lokalny bądź światowy konflikt zbrojny, a właściciele mediów przygotowują sobie możliwość ucieczki i schronienia 15 metrów pod ziemią.

6. Czarny piątek zawiódł oczekiwania ekonomistów.

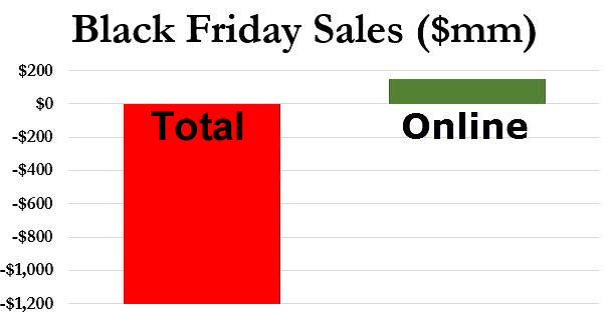

Oto kolejny, wyraźny dowód, że gospodarka USA jest w złym stanie. W czarny piątek, jak co roku, sklepy wabiły klientów niższymi cenami, a kolejki pod centrami handlowymi ustawiały się przynajmniej dzień wcześniej. Dane są jednak nieubłagane. Sprzedaż spadła o 10% w porównaniu z rokiem 2014. Amerykanie wydali w sumie 10,4 mld dolarów, czyli 1,2 mld $ mniej mniej niż rok wcześniej, pomimo rekordowo drogiego dolara, który obniżył koszty importu sprzedawanych dóbr.

Źródło: Zerohedge.com

7. Czarne chmury zbierają się nad rynkiem długu korporacyjnego.

Problemy na rynku obligacji korporacyjnych zaczynają być coraz bardziej widoczne. Brakuje na nim płynności, spready są coraz większe, a odsetki wyższe. Klientów obecnie jeszcze nie brakuje, właśnie z powodu wyższych kuponów (tj. odsetek wypłacanych od obligacji), ale coraz gorszego bilansu kredytowego spółek emitujących dług, nie da się już zlekceważyć. Firmy przeznaczają coraz większą część swoich dochodów na obsługę zadłużenia. Średnia w przypadku sektora wydobywczego sięga 80%. Problemy dosięgnęły nie tylko rynek łupków, ale praktycznie całego rynku długu korporacyjnego. Jak na razie, market makerzy starają się tym nie przejmować, twierdząc, że to nie ich środki są zagrożone. Jednak, gdy dostateczna ilość uczestników rynku nie będzie w stanie wywiązać się ze zobowiązań wobec brokera, to oni będą zmuszeni przyjąć straty na siebie.

Problemem jest również zjawisko „hoardingu”. Polega ono na tym, że inwestorzy rzucają się w tym samym kierunku. Gdy rynek jest w dobrej formie, ilość sprzedających i kupujących nieznacznie się zmienia w zależności od notowań. Obecnie jednak, na pierwsze oznaki poważniejszych problemów wszyscy próbują jak najszybciej zamknąć zagrożone pozycje, zupełnie abstrahując od ceny. To z kolei powoduje nagłe braki płynności, gdy większość uczestników rynku przechodzi na stronę sprzedających, bądź kupujących.

8. Podziemny bank odpowiadający za transfer walut poza Chiny, został zamknięty.

W Chinach obowiązuje kontrola kapitału zakazująca wywozu środków w kwotach powyżej 50 tys. dolarów rocznie. W momencie wprowadzenia tego typu zakazów, czymś normalnym jest powstanie czarnego rynku. W tym przypadku, lukę zapełnił tzw. podziemny bank, który pomagał wytransferować z Chin środki na znacznie wyższe kwoty. Z usług banku korzystały głownie firmy, ale również klienci indywidualni. Łączna kwota transferów poza granicę doszła do 65 mld USD.

Zamknięcie nieoficjalnych kanałów transferowych będzie miało dalekosiężne konsekwencje. Największymi kupcami nieruchomości w USA byli Chińczycy. Stanowili oni aż 50% klientów, którzy nabywali domy w przedziale od 2-10 mln dolarów. Teraz, gdy kolejne okno wyprowadzania pieniędzy z Chin zostało zamknięte, zmniejszy się ilość pieniędzy zasilających rynki nieruchomości, nie tylko w USA, ale Anglii i innych krajach rozwiniętych. To z kolei, przełoży się na spadek popytu, a więc i cen nieruchomości, które wzrosły powyżej poziomu z 2008 roku.

9. Rząd Chin rozważa interwencyjny skup stali i innych wyrobów hutniczych.

Chiński „Plunge Protection Team”, czyli grupa rządowa odpowiadająca za ratowanie giełdy, posiada aktualnie 6% całego rynku akcji. Dzięki niej, od 6 miesięcy sytuacja wydaje się opanowana, jednak ostatnie spadki na rynku surowców stanowią dodatkowe zagrożenie dla firm. Chiny zakazały krótkiej sprzedaży metali, za co już teraz spora grupa traderów trafiła do więzienia. Obecnie, rząd przygotowuje się do bail outu chińskich producentów stali. China Nonferrous Metals Industry Association uzgadnia z urzędnikami rządowymi program skupu przetworzonych rud, by wyeliminować straty w przemyśle metalurgicznym.

Z powodu spadku popytu i zmniejszenia wymiany handlowej, chińskie firmy są na granicy bankructwa. Same odsetki od długu korporacyjnego w 2015 roku kosztowały je 7 bln juanów. Przewiduje się, że w 2016 roku będzie to prawie 8 bln juanów i to mimo znacznego obniżenia stóp procentowych. Kilka dużych firm korzysta już obecnie z rządowego programu umożliwiającego przenoszenie długu korporacyjnego z pożyczkodawców na państwo, by odroczyć spłaty i nie wszczynać postępowania upadłościowego. Teraz, gdy przychody ze sprzedaży maleją wskutek spowolnienia gospodarczego, sytuacja szybko się pogarsza, a długi rosną.

10. Chiński juan został w końcu dołączony do koszyka walut SDR.

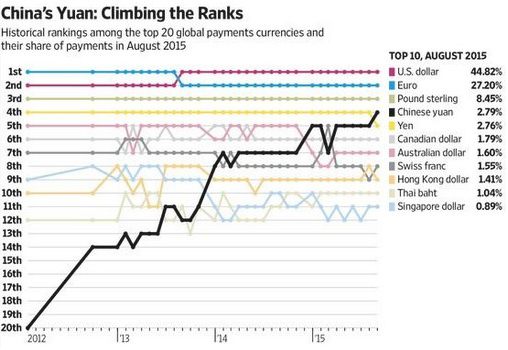

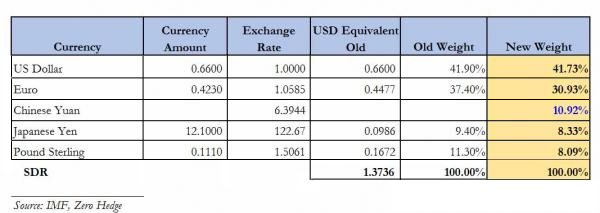

Łapówki (m.in. zakup Boeingów), o których pisałem niedawno w artykule "Ekspansja Chin nabiera tempa - cz.2" przyniosły pożądany efekt. Po latach starań, Pekin w końcu dopiął swego i juan został dołączony do koszyka walut SDR. Przewidywania obejmowały zakres 14-16% koszyka. Wynegocjowano jednak wartość na poziomie 10,92%, co w sumie również jest dość dobrym wynikiem, zważywszy że zaledwie 2,79% transakcji międzynarodowych jest realizowanych w chińskiej walucie.

Zwróćmy uwagę na to, które z pozostałych walut straciły na udziale w koszyku SDR? Eksperci przewidywali, że po renegocjacji udziałów największą stratę poniesie dolar. Tak się jednak nie stało. Dolar stracił najmniej, bo zaledwie 0,17%. Najbardziej na znaczeniu straciło euro (6,47%) oraz funt brytyjski (3,21%) i jen (1,07%).

Nowe rozdanie w koszyku SDR daje do myślenia. Gdyby dolar wyraźnie zmniejszył w nim swój udział, USA straciłoby prawo weta w ustalaniu polityki MFW. Ten fakt był zapewne kluczem do ustanowienia zmian w koszyku, które zaczną obowiązywać od 1-go października 2016 roku.

Źródło: Zerohedge.com

11. Turcja zestrzeliła rosyjski samolot wojskowy nad Syrią.

24- go listopada turecki myśliwiec zestrzelił rosyjski bombowiec Su-24 niedaleko granicy syryjsko-tureckiej. W akcji ratunkowej brały udział śmigłowce wojskowe. Jeden z nich po wylądowaniu w okolicy katastrofy, został zniszczony przez rebeliantów z broni przeciwczołgowej, którą otrzymali od Amerykanów.

Na odpowiedź Putina nie trzeba było długo czekać. Niszczyciel rakietowy podpłynął do granicy syryjsko-tureckiej z rozkazem zniszczenia wszystkiego, co mogłoby zagrażać rosyjskiemu lotnictwu. Zerwano kontakty wojskowe między Rosją i Turcją. Samoloty uczestniczące w bombardowaniach pozycji rebeliantów, mają zostać wyposażone w rakiety powietrze-powietrze, bądź latać pod osłoną myśliwców. Rozstawiono również wyrzutnie rakiet S-400, które są w stanie strącić samoloty w obszarze 400 kilometrów.

Kreml wprowadził sankcje ekonomiczne przeciwko Turcji:

- wstrzymano wymianę handlową,

- cofnięto pozwolenia na pobyt robotnikom tureckim na terytorium Rosji (co zapewne zakończy się ich wydaleniem),

- wstrzymano ruch lotniczy między obiema krajami,

- wzmocniono ochronę i kontrolę w portach w regionie Morza Czarnego.

Putin jednak nie zdecydował się na odcięcie Turcji od ropy i gazu. 17% paliwa sprzedawanego przez Gazprom trafia do Turcji, co stanowi 50% tureckiego zapotrzebowania. Zbiegło się to w czasie z odcięciem Ukrainy od gazu. Z powodu nie uiszczenia przedpłaty przez Kijów, Kreml został zmuszony do odcięcia dostaw. Moim zdaniem, jest to atak finansowy na Gazprom, który jest głównym źródłem dochodu budżetowego Rosji. Firma ma określoną wysokość kosztów stałych, a nagłe zmniejszenie eksportu, z dużo większą siłą odbije się na zysku operacyjnym.

W takiej sytuacji, na kolejne ograniczenie eksportu nie można było sobie pozwolić.

Na uwagę zasługuje też fakt, że MFW, ustami Christine Lagarde, zarzekało się, iż będzie wspomagać Ukrainę finansowo we wszystkich problemach związanych z płynnością. Najwyraźniej, sprawa bliskowschodnia ma wyższy priorytet.

Obecnie, jednym z głównych celów bombardowań stała się infrastruktura wydobywcza i transportowa ropy naftowej. Atakowane są głównie cysterny przewożące paliwo do Turcji (jak wynika z dowodów przedstawionych na konferencji rosyjskich oficjeli). Powód, dla którego akurat te cele zostały wybrane, jest bardzo prosty. By prowadzić wojnę, potrzebne są pieniądze. ISIS zdobywa je, między innymi, przez handel ropą na czarnym rynku.

Kiedy byłego zastępcę szefa CIA zapytano, dlaczego marynarka USA nie bombardowała ciężarówek, odcinając tym samym ISIS od strumienia pieniędzy, odpowiedział, że nie chciała niszczyć infrastruktury. Ta przyda się ludziom zamieszkującym te tereny, gdy ISIS odejdzie. Poza tym, zniszczenie sprzętu spowodowałoby zagrożenie środowiskowe, a do tego USA po prostu nie mogło dopuścić.

Stany Zjednoczone już nieraz udowodniły, że na wojnie można dobrze zarobić. Z powodu walk na Bliskim Wschodzie zapotrzebowanie na broń przerosło wszelkie oczekiwania. Fabryki w USA nie są w stanie sprostać zamówieniom. Popyt na praktycznie wszystkie kalibry jest rekordowy. Sprzedaż w 2015 roku wzrosła o 36%.

Zespół Independent Trader

Vicarious

ale żadnego komentarza odnośnie wczorajszych wydarzeń ? rozumiem, że są zbyt świeże, a artykuł był przygotowywany przez kilka wcześniejszych dni.

pozdr,

trader21

Trzecia część "Wojny o pieniądz" Hong Song Bing'a zostanie wydana w czerwcu.

@Vicariuus

Odniosę się do tego w oddzielnym artykule.

Nasfer

Chłopaki, jak tam kghm, wygląda nad wyraz smakowicie. Jaka przyszłość przed miedzią? Adamie44, obiecałeś kiedyś artykuł o kghmie i miedzi ;)

Kto już wszedł w kghm pewnie się nawet nie pochwali ;) pochwalą się jak już bedzie po 90 zl :)

1956Marek

Jak plotkarska wieść niesie to skośnookie ślinią się, cmokają i wzdychają do KGHM-u.

Tylko ta cena...dla nich zawsze jest za drogo ! Ale od czego jest polityka i politycy?

Już są zapewne "po słowie", a okazja niedawno do tego była....NIEPRAWDAZ ???

A wskaźniki ? Zawsze mogą wyglądać lepiej.! Dziś już nie wystarczy kupować jak

"krew się leje" .Musi jeszcze zostać przekroczona i potwierdzona "granica wytrzymałości na ból "

A Warren B. siedzi na cash i ....czeka. LOL!

1956Marek

Pio trek

- wstrzymano wymianę handlową,"

Cała wymiana handlowa została wstrzymana, czy tylko import kurczaków i warzyw? Czy może nie widzsz różnicy?

"- cofnięto pozwolenia na pobyt robotnikom tureckim na terytorium Rosji (co zapewne zakończy się ich wydaleniem),"

rt.com: "Russian employers will be prohibited from hiring Turkish nationals starting next year unless they were already employed before December 31 this year." Masz lepsze źródło informacji niż kremlowska telewizja?

"- wstrzymano ruch lotniczy między obiema krajami,"

Na stronie areaofłotu jest po 10 połączeń dziennie z Moskwy do Stambułu w 2016. Czyżby główna linia lotnicza sprzeciwiła się sankcjom?

1956Marek

Właśnie patrzę i widzę jak "pięknie" commercial's na PM zagrali ! C.D.N ??? Pytanie na test "inteligencji finansowej".....LOL!

1956Marek

Grinder

ygthxnza

http://en.kremlin.ru/events/president/news/50805

3r3

- nadwyżka w produkcji stali;

- nadwyżka 40 mln samców w wieku poborowym;

Niemcy jak miały taki problem w mniejszej skali to wyeksportowały część stali w morze, a część na stepy ZSRR, aż pod Stalingrad.

USA jak miało taki problem to wyeksportowało go aż do Berlina i Seulu, dopiero na Dien'a brakło.

Sołek

ILLFX

czy wie ktoś może jak zagrał Goldman Sachs pod wystąpienie MD z EBC? Bo rekomendacje mieli na 1.03 dla EUR/USD jak było wszyscy wiedzą.

Pzdr,

ILLFX

szarmancki

Interesuje mnie Państwa opinia na temat spiskowej teorii, którą ostatnio wysnułem. Otóż do tej pory banki w Polsce prowadziły biura maklerskie w formie spółek akcyjnych, których były właścicielem. Ta sytuacja zdaje się im nie przeszkadzała od ponad 20 lat. Jednakże obecnie albo już wchłonęły, albo są w trakcie wchłaniania w struktury banku biur maklerskich. Po tylu latach..., jednocześnie ... i nie wiadomo dlaczego. Czy możliwym jest, że procedura bail-in obejmuje tylko banki i dlatego, aby położyć łapę na pieniądzach klientów biur maklerskich trzeba je wchłonąć w struktury banku?

Swoją drogą sytuacja, w której Polska jest przymuszana do implementacji dyrektywy UE dotyczącej bail- in, gdy w Polsce 90% banków należy do kapitału zagranicznego jest skandalem. Pozwalanie zagranicznym bankom na okradanie Polaków z pieniędzy jest działaniem antypaństwowym.

ILLFX

deepblue

W punkcie 4. zakradł się chyba błąd.

Skoro firma sprzedała 3% udziałów za 56 mld to jest warta 1867mld czyli na nasze1,87 biliona $ (a na amerykańskie 1,87 trylion $) ?

polish_wealth

polish_wealth

polish_wealth

durin

Może dobrym pomysłem do "Trader News" byłoby dodanie na końcu artykułu lub pod każdym wątkiem tekstów źródłowych (bez względu w jakim są języku)? Jak @Piotrek zauważył w kwestii sankcji rosyjskich nałożonych na Turcję są pewne nieścisłości.

quidditch2

Gdzieś czytałem, że według teorii dot. ekonomii inflacja 2% (a może wyższa) to sytuacja idealna dla gospodarki i generalnie banki centralne dążąc do ideału dążą do jakiejś tam inflacji. Nie mam kasy na rynku muszą dodrukowyać i to niemało, normalnie powinno być tak że jest produkcja są dobra i jest pokrycie, natomiast my żyjemy w świecie długu i przy braku nowych kredytów kasa znika z rynku (bo odsetki zjadają kapitał kredytowy), gdyby nie drukowali to kasa zniknęła by niemalże całkowicie ;)

Pio trek

dzięki za linka do oficjalnej informacji, niestety jak to w dyplomacji jest ona bardzo ogólna

deepblue ma bardzo słuszną wątpliwość, bo jeśli wziąć liczby z newsa na poważnie, to meksykańska firma z pkt4 byłaby większa niż facebook, exon czy gazprom. Może Trader pomylił amerykańskiego dolara z meksykańskim peso?

Iskand

Pio trek

Zdaje się, że źródłem NEWSa jest ten artykł: http://m.enikonomia.gr/el/economy/41959,Metrhta-kosmhmata-kai-polytimoi-li8oi-sto-neo-po8en-esxes-Olh-h-apofash.html

Dotyczy on prawa 3213/2003 o deklaracjach majątkowych osób publicznych.

Dla przypomnienia, w Polsce też muszą one co roku deklarować posiadaną gotówkę, nieruchomości, udziały i ruchomości od 10tys zł. Czy to oznacza, że każdy Polak musi to deklarować? A każdy Grek już musi? Jakieś źródło?

Radko

Gats

Kabila

Tajskie dowody osobiste posiadają czipy, od wielu lat zresztą. Tajlandia od czasu sunięcia premiera Taksina od władzy jest poligonem doświadczalnym banksterki.

Taksin Shinawatra spłacił prawie całe zadłużenie tego kraju i nie chciał się dalej zadłużać - został obalony przez wojsko.

Swoją droga Nicolae Ceausescu jako jedyny przywódca w historii ludzkości spłacił zadłużenie do 0 % ! Na wiosnę 1989 roku socjalistyczna republika Rumunii była wolna od długu. Pół roku później, Geniusz Karpat już nie żył.

Suweren

Pod tym linkiem znajdziecie szczegoly

POLSKI OBYWATELSKI RUCH OPORU W OBRONIE NARODU POLSKIEGO I POLSKI

Dokumentacja działalności od lutego 2011r.

Materialy zrodlowe

https://wojdabejda.wordpress.com/

tomekdeutsch

Niemiecki rzad twierdzi natomiast ze posiada informacje iz to Assad jest odbiorca oleju od IS:

https://www.youtube.com/watch?v=p_exkcN-RrQ

Maja dowody tylko ich nie ujawnia, przedstawiciel rzadu opowiada przez 5 min." ze mozecie wierzyc ze dowody sa, albo i nie. Pozostawiam to wam (dziennikarzom) i waszym odbiorcom" :-)

Dante

Serdecznie dziękuję.

Poza tym, ostatnie spotkanie OPEC zakończyło się porażką i nie został ustalony konsensus

http://www.investing.com/news/commodities-news/crude-falls-sharply,-as-opec-declines-to-cap-production-at-tense-meeting-374551

Minister spraw zagranicznych Iraku żąda wycofania tureckich wojsk z pólnocnego Iraku

http://www.investing.com/news/world-news/iraqi-president-says-turkish-deployment-violates-international-law-374619

Franex

Zatem korporacje, firmy nie paca podatkow w Puerto Rico tylko transferuja zyski za granice.Czy Ty doradzales tym korporacjom w unikaniu podatkow?

Franex

Nicolae Ceausescu byl najwiekszym przyjacielem USA kiedy bral pozyczki i zadluzal Rumunie. Podobnie jak Mobutu ,czy Kabila w Afryce.W 1969 P Nixon odwiedzil Rumunie.Pozniej kilka razy Ceacsescu kilkakrotnie wizytowal w USA.Cytat:This morning the people of the United States are honored by having as our guest a great leader of a great country. President Ceausescu comes here from Romania with his wife, Elena, and it is a great personal pleasure for me on behalf of our country to welcome them...

Pozniej Carter rowniez wypowiadal sie w samych superlatywach o Ceausescu. Wrogiem stal sie kiedy w 1980 rozpoczal splacanie dlugu.Podobnie jak w Polsce Gierek.Stad cale cfinansowanie Solidarnosci przez CIA.http://content.time.com/time/magazine/article/0,9171,159069,00.html

Dante

http://www.investing.com/news/economy-news/greek-parliament-approves-austere-budget-for-2016-374654

Uwaga na cukier, bo po stronie commercials jest sporo shortów i cały czas przybywa.

http://tinyurl.com/q3yvzou

1956Marek

01.12.05 CHF commerciaks: L 53.419 ; S 5.672 Bullish 90.% ! !

1956Marek

Zielono-mi

1956Marek

Po wiedzę to idź do szkoły do ...Tredera 21. Inwestowanie że "ktoś Ci coś powie"

prędzej czy później skończy się Twoja porażką....

A na początek równanie z czterema niewiadomymi do rozwiązania dla Ciebie:

wiedza+inteligencja finansowa+doświadczenie+ciężka praca=sukces finansowy (a i to nie zawsze)

1956Marek

Zielono-mi

dziękuję za informację ale z niej nie skorzystam bo bardzo słabo ją zareklamowałeś. Nie wiem czy to przez brak wiedzy czy inteligencji a możne jednak brak doświadczenia. Aby kogoś pouczać należny poznać poziom ucznia bo w wirtualnym świecie często nauczyciel okazuje się być głupszy od nauczanego.

quidditch2

Zielono-mi

commerciale mają otwartych 10 razy więcej pozycji długich (L) niż krótkich (S). Jest wielce prawdopodobne że kurs CHF wzrośnie. Zwróć uwagę, że podane dane są z 01 grudnia.

Doctore69

L to long pozycja długa czyli wzrost, S to short pozycja krótka gra na spadki. Tylko Markowi zapomniało się podać o jaki instrument Forex-owy mu chodziło... czy CHF do USD...czy inny?

quidditch2

Oops! An Error Occurred

The server returned a "500 Internal Server Error".

Something is broken. Please let us know what you were doing when this error occurred. We will fix it as soon as possible. Sorry for any inconvenience caused.

1956Marek

All EMEs US dollar debt (USD billion) 3.267

No comments.....

1956Marek

Thomas

mr.money

"Note that this Assets declaration process will initially apply to lawmakers, journalists, public servants etc and is the rehearsal for the creation of the electronic property & assets register that will be extended to all taxpayers."

Na tę chwilę nowości dot. greków i spisu ich podmateracowych bogactw dotyczą głównie osób z rządu, prawników i dziennikarzy etc.

Natomiast news z tej strony sugeruje, że to dotyczy wszystkich greków.

"z tej strony" mam na myśle independenttrader.pl

Ostatnio modyfikowany: 2015-12-07 09:45

marlodx

https://www.youtube.com/watch?v=w5CGipZpfVs

doemelol

Zielono-mi

pod ewentualną podwyżkę stóp w usa powinieneś zagrać co najmniej rok temu. aczkolwiek obecnie nie jest wykluczona zwiększona dynamika zmian na krótko przed jak i po decyzji fed. teraz to możesz grać pod wydarzenia które będą miały miejsce za kilka kwartałów.

deepblue

U mnie był ten sam błąd na kompie a na telefonie działał bez z problemu w tym samym czasie. Pomogło wyczyszczenie cookie i plików tymczasowych przeglądarki.

Twardy

Meksykańska korporacja Empresas ICA SAB nie była w stanie spłacić w zeszłym tygodniu odsetek od długu, wynoszących około 31 mld USD. By sprostać zobowiązaniom, sprzedano pośpiesznie 3% udziałów innej firmie (za 56 mld USD). Działania zarządu przestraszyły posiadaczy obligacji, którzy pozbywając się obligacji, doprowadzili do nagłego spadku ich ceny z 70 USD do 20 USD.

Jak zwykle swietne wiadomosci, ale bez przesady...

Trader, prosze sprawdzaj tekst przed opublikowaniem

3% udzalow za 56 MLD $...

Czyli ta jedna firma jest warta prawie 2 bilion USD???

6. Czarny piątek zawiódł oczekiwania ekonomistów.

Pisze ze spadlo o 10mld$ a wykres pokazuje 1.2 mld$...

Trader...

odkad twoj zespol ci pomaga, jakosc sie obnizyla.

Ostatnio modyfikowany: 2015-12-07 09:29

saper

faceci w podanym przez ciebie linku opowiadają głupoty. twierdzenie że inflacja nie ma znaczenia dla ludzi jest kompletna bzdura.

Dodatkowo, ich teza że przesunięcie rezerw z banku centralnego do komerycjnego nie ma bływu na inflację, ponieważ pieniędzu jest tyle samo jest również nieprawdą. Jeżeli przesuniemy pieniądze z banku centralnego do komercyjnego to będzie ich więcej w obiegu a to właśnie krążący pieniądz definiuje inflację.

janwar

trader21

"Wytlumacz prosze dlaczego Puerto Rico moze zbankrutowac jesli ma prawie20 mld$ nadwyzki rocznie w wymianie handlowej?"

Mylisz nadwyżkę w wymianie handlowej z nadwyżką w budżecie. Puerto Rico może i ma nadwyżkę handlową (więcej eksportuje niż importuje) ale brakuje im pieniędzy w budżecie (wydatki znacznie wyższe niż przychody z podatków) co w dużej mierze jest zasługą nadmiernego zadłużenia i rosnących kosztów obsługi długu.

trader21

Błąd poprawiony.

@Janwar,

Jeżeli piszesz, że cukier wzrośnie...... podaj chociaż kilka argumentów potwierdzających twoją tezę. W obecnej formie komentarz nie wnosi absolutnie niczego.

Twardy

dzieki,

choc sprawdz prosze...

Meksykańska korporacja Empresas ICA SAB nie była w stanie spłacić w zeszłym tygodniu odsetek od długu, wynoszących około 31 mld USD.

odsetki tej firmy to mld$?

trader21

"Na tę chwilę nowości dot. greków i spisu ich podmateracowych bogactw dotyczą głównie osób z rządu, prawników i dziennikarzy etc.

Natomiast news z tej strony sugeruje, że to dotyczy wszystkich greków."

Chcesz byś bardziej precyzyjny proszę bardzo. W Grecji udział wydatków rządowych w PKB wynosi ponad 49%. Połowa osób jest zatrudnionych albo w sektorze publicznym albo w firmach kontrolowanych przez rząd. Dodaj do tego dziennikarzy, prawników a odsetek ten (a tym samym zalecenie) sięgnie 55% zatrudnionych.

Najważniejsze: " .... will be extended to all taxpayers"

Czy naprawdę mam tracić czas i wyjaśniać każdą różnicę między opracowaniem, a podobnymi artykułami w ang???

marlod74

A widziałeś żeby owa zamiana obligacji na rezerwy spowodowała inflację? Bo nikt na świecie nie widział:) Głupoty opowiadają gold-bugi które od początku QE widziały w nim dodruk. Kredyt z QE nie wpływa na zwiększenie kredytów w gospodarce. Nie można pobudzić gospodarki przez QE w ostateczności. Wiele wykresów wskazuje że nie zrobi się z tego inflacji.

deepblue

I dlatego Finlandia poważnie rozważa "helicopter money" w wysokości ok 900$ dla każdego obywatela.

http://www.zerohedge.com/news/2015-12-06/it-begins-desperate-finland-set-unleash-helicopter-money-drop-all-citizens

trader21

"Kredyt z QE nie wpływa na zwiększenie kredytów w gospodarce."

Zgadza się ale środki kreowane w ramach QE przedostają się do realnej gospodarki gdyż finansują deficyt. Od wybuchu ostatniego kryzysu w 2008 roku zadłużenie USA wzrosło z 10 do 18 mld USD z czego ok 6 mld zostało sfinansowane przez inwestorów, 2 mld z FED (QE).

Dodatkowo gdyby nie QE, deficyty budżetowe w każdej gospodarce byłyby dużo niższe gdyż stopy procentowe od obligacji rządowych byłyby na dużo wyższych poziomach co poważnie utrudniłoby zaciąganie długu celem finansowania nadmiernych wydatków rządowych.

LUKASZGD

marlod74

To nic nie zmienia z punktu widzenia inwestowania. Tak jak mówią przedstawieni w filmie panowie. Co z tego że finansują deficyt. Na razie nie ma efektu inflacyjnego, mimo że zadłużenie wzrasta. Gdyby nie QE, mielibyśmy prawdopodobnie powtórkę z lat 1929-33. Pytanie czy sztucznie da się wywołać inflację w trakcie spadającej krzywej cyklu pokoleniowego (od 2007/2011 roku). Są analitycy którzy przewidują iż najbliższa recesja 2018+ będzie odwrotnością poprzedniej, czyli wraz ze spadkiem cen akcji i dolara, rosnąć będą ceny surowców. Tylko co może spowodować owe uwolnienie środków z QE do gospodarek aby zaczęły porządnie (choć średnioterminowo-2-3lata) rosnąc surowce?

Rewolucja łupkowa także się musi opłacać, więc sądzę że ropa może krótkoterminowo być wywindowana od momentu gdy dolar osiągnie swe maksima. Nie po to USA robiły rewolucję łupkową, by zamykać niebawem odwierty z tytułu braku opłacalności. W dłuższym terminie oczywiście ropa będzie tanieć (ale w nadchodzącej recesji zobaczymy szok stagflacyjny). Z drugiej strony skoro już wszyscy wiedzą iż recesja przyjdzie z Chin, to przyjmując iż ceny surowców gwałtownie odbiją, to jak pogodzić spodziewaną recesję ze wzrostem surowców? Ciężkie to prognozowanie:)

@trader21

Przyjmując za słuszną tezę o skoku surowcowym w najbliższej recesji , muszę chyba przyjąć stanowisko Armstronga który powód jej widzi w długu. Wyprzadaż obligacji (właściwie krach na obliacjach) może pozamiatać Wall Street i dolara i spowodować dobre humory posiadaczy surowców. To jest chyba klucz do najbliższej recesji. Ale do tego czasu musimy zobaczyć odwróconą krzywą dochodowości i wysoki poziom USD. Innej wizji nie mam.

Ostatnio modyfikowany: 2015-12-07 14:55

Arcadio

Hawres

Rubin

"Od wybuchu ostatniego kryzysu w 2008 roku zadłużenie USA wzrosło z 10 do 18 mld USD z czego ok 6 mld zostało sfinansowane przez inwestorów, 2 mld z FED (QE)".

To już biliony nie miliardy.

LUKASZGD

W roku 1970 w USA żyło 205 mln ludzi teraz 320 mln. Normalne, że potrzeba więcej pieniędzy.

Hawres

Jak będzie bardzo źle, a na to się zanosi to może być.

marlod74

Chłopaki dobrze przygotowane i pokazują wiele trafnych i ciekawych informacji

,ale nie łykajmy wszystkiego bez przemyśleń. Brak inflacji robi spadek ropy, który nie dość

że ma spory udział w koszyku to i przekłada się na inne dziedziny od transportu po żywność.

Do tego mocny dolar, czyli taniutki import oraz taniejąca reszta surowców powoduje, że deflacja

to teraz powinna być w USA bardzo głęboka, a już jest delikatna inflacja. Poczekajmy.

BTW.

Jest problem z ładowaniem strony. Błędy wyskakują.

Dante

http://www.investing.com/analysis/crude-is-breaking-last-support-374830

i jednocześnie oddali osiągnięcie celu inflacyjnego banków centralnych (takich jak FED, BoJ, EBC) na poziomie 2%. A zatem banki centralne będą musiały ingerować i to znacznie mocniej niż obecnie.

Doctore69

Czy na pewno jest to ETF a nie ETN? Część ludzi kupuje ETN-y myśląc, że to ETF

Np. UGAZ lewarowany 3X ETN gazu to forma kontraktu czyli jeśli masz longa, a spada tracisz z lewarem. Jeśli liczba jednostek mocno się zmniejszy robią resplit i zmniejszają wartość. Wartość jednostek zmniejsza jeszcze o contango, które jest odejmowane raz na miesiąc przy rolowaniu kontraktu. Na takie instrumenty trzeba uważać bo utrata kasy w złą stronę jest masakryczna. Jeśli jesteś po dobrej stronie mocy i dodają ci contango zyskujesz zarówno na nim jak i na lewarze.

Pio80tr

W sprawie tego filmu:

Źle się tego słucha bo faceci nie mają opanowanego swojego warsztatu pracy. Ich warsztatem są wystąpienia publiczne w ten sposób zarabiają kasę a ich poziom to przeciętna korporacji. Wyglądają jak większość specjalistów podczas pierwszej sesji z kamerą. Trader21 brzmi lepiej, przekonywająco bo moduluje głosem i stosuje pauzy :)

Z innej beczki:

Wielokrotnie padało stwierdzenie, iż podczas nadchodzącej zawieruchy finansowej należy trzymać gotówkę poza systemem bankowym. Natomiast jaka powinna być strategia osoby posiadającej w systemie bankowym kredyt hipoteczny (tzw. strona Winien) oraz środki własne w ilości przewyższającej ów kredyt (strona Ma)?

a) zostawić kredyt na cały jego okres, stopniowo spłacać, natomiast środki pieniężne wypłacić i trzymać w gotówce, złocie, srebrze i zainwestować w np. ziemię?

b) natychmiast spłacić kredyt natomiast pozostałość pieniędzy zmaterializować w złoto, srebro i żywą gotówkę?

Co doradzacie? Czy naprawdę powinniśmy spłacić swoje długi przed potencjalnym krachem?

mr.money

Napisałeś, że "każdy Grek ma się przyznać". Zakładając, że to co napisałeś w komentarzu jest prawdą to 55% obywateli to nie "każdy Grek".

Nie chcesz precyzować to nie precyzuj, wolisz pisać ogólnikowo - nie ma sprawy, ale jednak mogłeś dodać zdanie, że na tę chwilę są to określone zawody

a tu nawet wzmianki nie ma, więc jak można traktować taką informację za rzetelną. 99% ludzi przeczyta to i potem powtarza znajomym. Tak powstaje plotka z niczego.

Dante

Teraz masz kredyt i oszczędności (nieważne w jakiej formie) - i abstrahując od inwestowania, warto założyć, że może spotkać Ciebie jeden z 4 możliwych wariantów:

1. wartość wewnętrzna kredytu oraz oszczędności spada w przybliżeniu do zera - a zatem nic zbytnio nie zyskujesz i nic zbytnio nie tracisz.

2. wartość wewnętrzna kredytu oraz oszczędności mocno wzrasta - a zatem po zsumowaniu tych kwot możesz być lekko do przodu bądź lekko stratny, bądź wyjść na zero

3. wartość wewnętrzna kredytu spada do zera, a w. w. oszczędności wzrasta – dużo zyskujesz

4. wartość wewnętrzna kredytu wzrasta, a w. w. oszczędności spada do zera – jesteś mocno stratny.

I tu przykład z historii wart odnotowania – po wielkiej hiperinflacji w Republice Weimarskiej stopy procentowe zostały ustalone na poziomie 72%! Co wówczas stałoby się z Twoim kredytem, gdyby stopy w Polsce były na przykład na poziomie 10% czy 20%?

A teraz analiza drugiej sytuacji – czyli spłacasz kredyt częścią oszczędności, a resztę inwestujesz. I tu masz dwa warianty (pomijam sytuacje inwestowania z użyciem dźwigni):

1. Wartość wewnętrzna pozostałych oszczędności spada do około zera – jesteś na zero

2. Wartość wewnętrzna oszczędności wzrasta – zarabiasz.

Podsumowując, w pierwszym przypadku masz tylko 25% szansy na bajoński zarobek, a ewentualny błąd może Cię drogo kosztować (teoretycznie nawet 100% tego co posiadasz/posiada Twoja rodzina – w zależności od formy zaciągniętego kredytu). W drugim przypadku potencjalny zysk byłby nominalnie dużo niższy, ale całe przedsięwzięcie byłoby znacznie bezpieczniejsze (ewentualna maksymalna strata ograniczyłaby się wyłącznie do kwoty zainwestowanej). I analizując to przez pryzmat wskaźnika „reward to risk ratio”, dużo lepsza jest druga opcja.

PS. Tzw. wartość wewnętrzną możemy przyrównać do siły nabywczej danej kwoty.

Doctore69

Kupiłeś KGHM czy jednak zgadzasz się teraz ze mną, że ma większy potencjał spadkowy może poziom 42?

zenon

Nie ma sensu nastawiać się na jakiś poziom docelowy.

Zobacz jak dziś zostały sponiewierane akcje Anglo American i Glencore. Wygląda na to, że surowce w niedalekiej przyszłości nie będą miały się dobrze.

Do tego jeszcze przed KGHM zmiana zarządu i rady nadzorczej na ludzi z kapelusza. Myślę, że optymistą jesteś z tym 42 :)

adam44

Do momentu, aż nie pojawi się konkretny sygnał kupna nie ma podstaw, żeby go kupować. Ja spadających noży nie łapię to nie moja bajka. Muszą pojawić się konkretne obroty zbierające a tego nie widać. Wymieniłeś poziom 42 jest to możliwe jak zresztą wszystko na giełdzie grunt to nie przespać okazji.

Niebawem zapewne pojawi się informacja, że Wirth wylatuje to też pomagać nie będzie. Miedź zejdzie poniżej 200c/lb i tam też trzeba by szukać jakiegoś średnioterminowego dna pod większe odbicie.

Doctore69

papilla

Taki jeszcze szczegół: przy części kredytów hipotecznych aktualizacja oprocentowania (wg np: WIBOR) odbywa się co miesiąc, co kwartał lub nawet co pół roku. W przypadku skokowej zmiany oprocentowania w górę, mogłoby się okazać, że kredyt jeszcze przez wiele miesięcy od "krachu" będzie nisko oprocentowany.

waleczny

Mam kredyt CHF ale nie mam tyle gotówki aby go spłacić całkowicie jedynie częściowo. Może jednak lepiej za oszczędności kupić CHFy lub USD lub inną walutę ?