W ostatnich miesiącach byliśmy świadkami wielu ważnych wydarzeń. Ich ilość jest tak duża, że postanowiłem podzielić się nimi z Wami na łamach dwóch oddzielnych artykułów.

Stany Zjednoczone ukrywają dług w krajach rozwiniętych

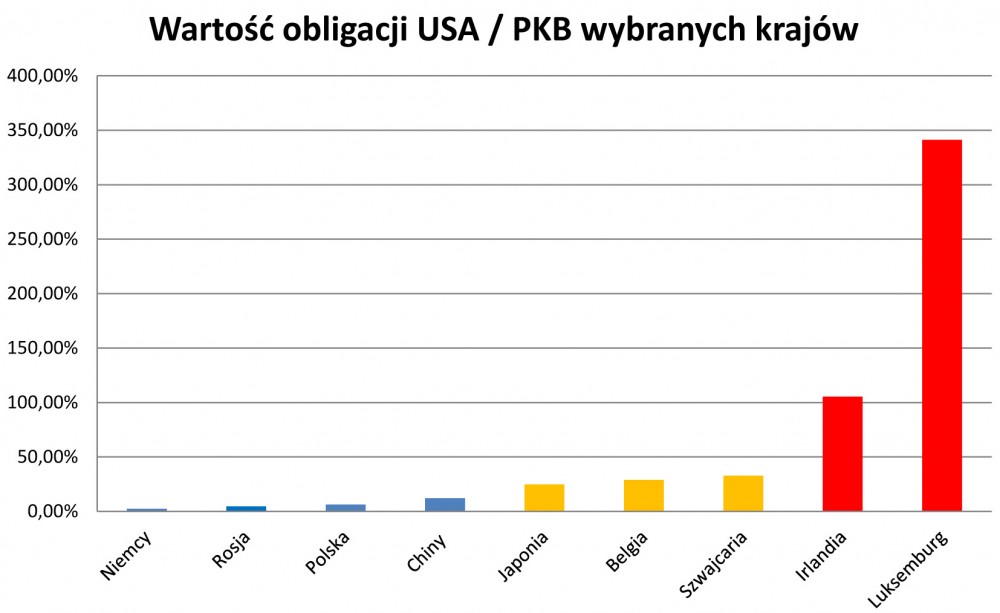

FED skupuje własne obligacje na tzw. „słupa”, przy czym dokonuje tego na rachunek innych państw – głównie rozwiniętych krajów Europy Zachodniej. Dlaczego to robi? Rozszerzający się kryzys gospodarczy spowodował wyprzedzenie amerykańskich obligacji przez kraje rozwijające się. Aby kurs się nie załamał, trzeba zaradzić sytuacji – ktoś musi je skupić.

Źródło: opracowanie własne.

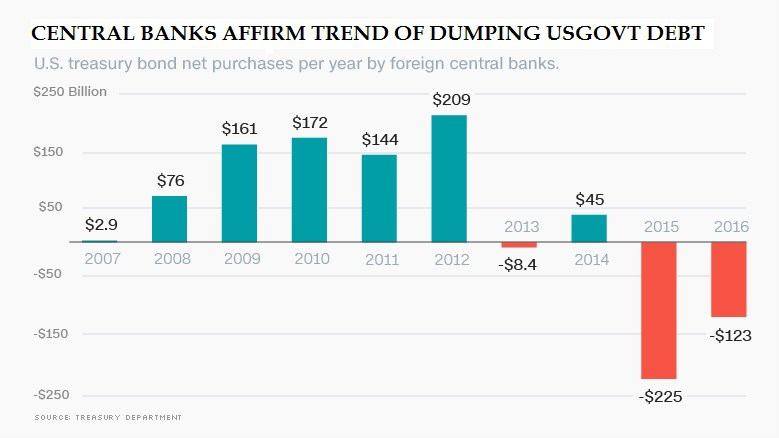

Jak widzimy na powyższym wykresie, wykorzystuje się do tego małe kraje europejskie, które ściśle współpracują z Bankiem Rozrachunków Międzynarodowych w Bazylei. Dzięki skoordynowanym działaniom kurs amerykańskich obligacji utrzymywany jest na wysokim poziomie. W efekcie FED nie musi oficjalnie wznawiać QE i przyznawać się tym samym do totalnej porażki swojej polityki. Trend w odchodzeniu od dolara przybrał jednak bardzo na sile w ostatnim czasie. Nie wystarczają już księgowe sztuczki z wykorzystaniem umów swapowych. Bilans Banków Centralnych – jako posiadaczy obligacji USA – jest ujemny, a coroczny 30% deficyt Waszyngtonu wymaga zwiększania (a nie zmniejszania) światowych rezerw walutowych w USD.

Możemy zatem spodziewać się, że większa ilość krajów – nie tylko Belgia, Irlandia czy Luksemburg – zacznie nagle zwiększać swoją ekspozycję na obligacje USA. Jak silny może być to wzrost, widać na wykresie Irlandzkiej pozycji w długu Stanów Zjednoczonych. Przez ostatnich 5 lat wartość rezerw walutowych niewielkiej europejskiej wyspy wzrosła ponad czterokrotnie i przekroczyła wartość jej PKB.

Alternatywą jest oczywiście powrót do dodruku, co nijak ma się do ostatnich zapowiedzi FED o planowanych podwyżkach stóp procentowych.

Saudyjskie firmy idą pod młotek

Arabia Saudyjska wpada w coraz większe tarapaty finansowe – nie dość, że w ostatnim czasie musiała wyemitować własne obligacje (po raz pierwszy od ponad 20 lat), to dodatkowo, w celu pozyskania środków finansowych, wyprzedaje państwowe przedsiębiorstwa. Jedną z największych transakcji jest sprzedaż 5% udziałów w Aramco (wycenianych na 100 mld USD), największego producenta ropy na świecie. Wg wyliczeń instytutu International Finance, aby budżet Rijadu się zbilansował, ropa musi osiągnąć wartość 104 $ za baryłkę.

Arabia Saudyjska posiada 600 mld USD w rezerwach walutowych i 330 ton złota w londyńskich skarbcach. Dlaczego więc zadłuża się i wyprzedaje państwowe firmy? Robi to, ponieważ amerykanie blokują Saudom możliwość upłynnienia posiadanych obligacji, a rezerwy złota zostały, najprawdopodobniej, przewiezione do Szwajcarii, przetopione i sprzedane Chińczykom.

Dlaczego Zachód może pomiatać rodem Saudów? Władza Saudów w Arabii jest niestabilna i zależna od kaprysu Stanów Zjednoczonych. Rodzina królewska ma w kraju wielu wrogów, a protekcja tak silnego sojusznika jak USA, pomaga jej w trzymaniu władzy. Jeśli obecny układ stanie się dla Arabii Saudyjskiej zbyt uciążliwy, a przez to będzie próbowała wyrwać się spod protektoratu Stanów Zjednoczonych, to zostanie zastąpiona przez nowy reżim lub „demokratycznie wybraną władzę”. Wydaje się, że grunt pod takie rozwiązanie przygotował niedawny wyciek informacji na temat zaangażowania Saudyjskich oficjeli w zamach na WTC.

Jak Niemcy omijają sankcje gospodarcze

Największa niemiecka mleczarnia – DMK Deutsches Milchkontor – dostała pozwolenie na zakup czterech rosyjskich przedsiębiorstw działających w tym samym sektorze. Na liście figurują zarówno firmy mleczarskie, jak i przetwórnie do produkcji sera. Dzięki przejęciu ww. podmiotów, niemiecki DMK (wcześniej jeden z największych eksporterów sera do Rosji), może wznowić produkcję na terytorium Federacji, mimo iż sankcje nie zostały jeszcze zniesione. Nie jest to jedyny taki przypadek. Wiele niemieckich firm, po wprowadzeniu sankcji, przeniosło fabryki produkcyjne na teren Rosji, po to aby nie wliczać własnych produktów do towarów eksportowych. Należą do nich największe marki m.in. Merck, Siemens, GEA, czy Claas.

Draghi ponownie ratuje europejskie banki

EBC – wg nieoficjalnych źródeł – wykorzystuje system rozrachunków pomiędzy bankami centralnymi do ratowania niewypłacalnych banków komercyjnych (w strefie euro). Suma niezabezpieczonych kredytów, z nowo wydrukowanej przez EBC waluty, sięga 820 mld euro. Aby uchronić przed bankructwem najbardziej zagrożone banki, do których należą włoskie instytucje, Bundesbank udzielił im (za pośrednictwem Włoskiego Banku Centralnego) 250 mld euro kredytu. Jest to duża kwota, ale i ona może nie wystarczyć, ponieważ suma złych długów – największych włoskich podmiotów – sięga 360 mld euro.

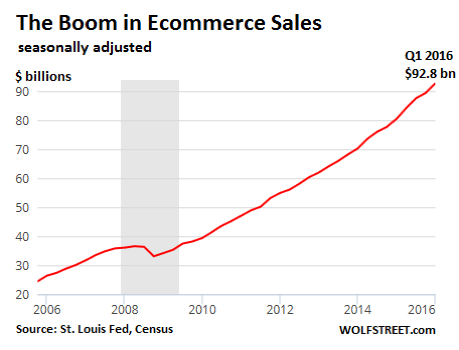

Sieci handlowe w USA przegrywają w walce ze sprzedażą internetową

Sprzedaż towarów przez Internet rozwija się świetnie. Każdego roku wzrasta średnio o około 15%.

Tak silne wzrosty odbywają się jednak kosztem spadku sprzedaży w sieciach handlowych, co w konsekwencji kończy się zwolnieniami pracowników i zamknięciem sklepów. Tylko w przeciągu jednego roku akcje sieci zanotowały ostre przeceny. Mowa jest m.in. o Kohls Corporation (–47%), Dillards (–52%), Macys (–53%), czy Sears (–72%). Fatalna sytuacja sieci przekłada się również na coraz gorszą kondycję centrów handlowych: pomimo coraz większej liczby pustych lokali, ich akcje ciągle zachowują wysoki poziom cen. Stanowi to niemałą okazję do zarabiania na shortowaniu podmiotów posiadających sieci centrów handlowych w USA.

Korporacje w USA przeprowadzają grupowe zwolnienia na dużą skalę

W 2016 roku ilość zwolnień wzrosła o 24%, w porównaniu z analogicznym okresem z 2015 roku. W przeciągu ostatnich 4 miesięcy zwolniono aż 250 tys. osób. Jest to najgorszy wynik od 2009 roku. Niechlubny prym w tej klasyfikacji wiodą przedsiębiorstwa z sektora IT.

Jak donosi jeden z pracowników Intela, w przeciągu tygodnia zwolniono 12 tys. osób, pomijając standardową procedurę stosowaną w tego typu wydarzeniach. W normalnych okolicznościach proces zwolnień grupowych przeprowadza się w czasie kilku miesięcy, starannie wybierając spośród pracowników osoby, które należy odprawić. Tym razem było inaczej, a prędkość i forma, którą przyjęły zwolnienia świadczą o poważnych kłopotach finansowych Intelu.

Moim zdaniem, niewiele osób spodziewało się tak dużych zwolnień w sektorze wysokiej technologii, zwłaszcza że w 2016 roku aż150 firm, z sektora energetycznego w Stanach Zjednoczonych, ogłosiło bankructwo. Skoro mamy pogrom w wielu przedsiębiorstwach wydobywających gaz i ropę, a mimo to IT prowadzi w klasyfikacji ilości zwolnień pracowników, to jest to z pewnością zapowiedź bankructw również i w tym sektorze.

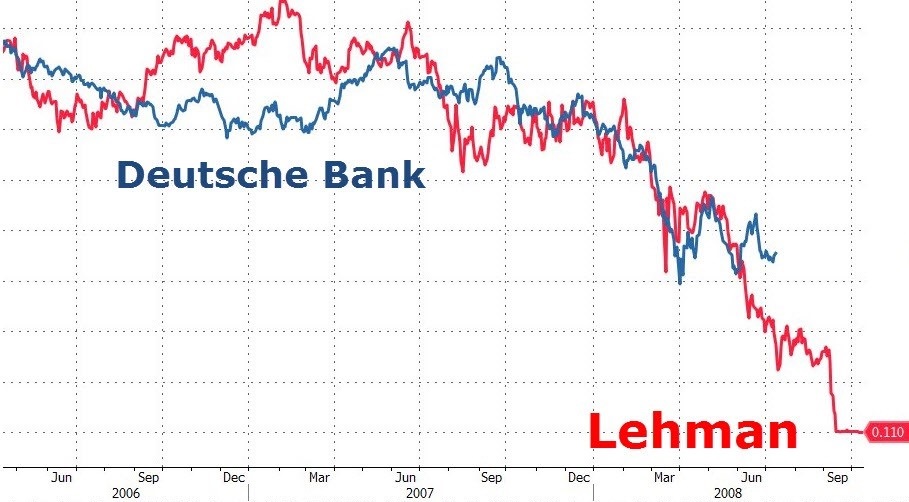

Deutsche Bank desperacko poszukuje kapitału

O problemach Deutsche Banku wiadomo nie od dzisiaj. W ubiegłym roku zanotował on stratę w wysokości 6,7 mld euro. Kolejnym silnym ciosem było obniżenie, przez agencję Moody’s, jego ratingu na długu długoterminowym do poziomu Baa2 (czyli zaledwie 2 stopnie od poziomu śmieciowego). To oznacza, że jego obligacje obarczone są bardzo wysokim ryzykiem. Mimo wszystko, o poważnych problemach banku świadczy przede wszystkim jego ostatnie posunięcie. Deutsche Bank zaoferował belgijskim klientom 3-miesięczne lokaty oprocentowane na 5% – dla depozytów w kwocie pomiędzy 10–50 tys. euro.

Mimo iż stopy procentowe w Belgii są ustalone na 0%, z niewiadomych przyczyn, władze banku uznały, że wypłacanie klientom odsetek na poziomie 5% to dobry interes. Takie działanie wygląda na desperacką próbę szybkiego pozyskania kapitału w celu uniknięcia problemów z płynnością. W świetle ostatnich wydarzeń pozostaje zatem zadać pytanie: czy Deutsche Bank będzie kolejnym Lehman Brothers?

Zespół Independent Trader

Wieszczont

Jak uważacie, co może się przydać za kilka lat?

Luk

Ostatnio modyfikowany: 2016-06-10 15:22

Camillo

Mam ten sam problem, ale w stosunku do moich dzieci. Ja namówiłem ich na Rosyjski jako drugi język (w szkole bardziej jest popularny Niemiecki i Francuski). Wychodzę z założenia, że trzeba znać język kraju, w którym się mieszka. Dobrze znać też język sąsiedniego kraju, szczególnie jeżeli tam planujemy podróżować.

husaR

Nie zastanawiaj się nad nauką rosyjskiego . Pobierz materiały z sieci , youtube, moze native do mieszkania lub przez skype i mysle ze spokojnie sie go nauczysz przez te dwa miesiące do poziomu bardzo komunikatywnego.

polish_wealth

Przełam sie do chinskiego - nie jest wcale taki trudny, jak miałbym czas sam bym chodził chyba zaczne tak wogóle też, ktoś grywa w golfa gdzies?

@ T21 świetny artykuł, jak realne jest stworznie klanu prawników biznesmanów którzy dadza rade w sądzie wykazać że doszło do nadużyć i Kowalski nie musi płacic podatku ani kredytów ponieważ tamci takie malwersacje prowadzą ?

Po pierwszę największa krzywa jaka tutaj przebiega, w której uczestniczymy jest jest to że Ameryka puki dolar jest coś warty prowadzi kampanię wojenną na świecie, druga krzywa to to że Niemcy zdradziły Unie unikając sankcji które sami zaakceptowali, dlatego jeżeli takie plotki chodzą na mieście to jakie jeszcze rzeczy sie dzieją o jakich wiedza tylko angielscy lordowie, to jeszcze bardziej zwieksza prawdopodobienstwo brexitu, a wydarzenia z gospodarki amerykanskiej tylko wiecej piany w usta Jankesom dają i pretekstów do wojny, zastanawiam sie od 3 dni ciagle mi po glwoei chodzi ze chinczycy sa przygotowani na atak walutowy na europe i usa teraz przy tych wydarzeniach ktore beda 14tego i 23go.

Ostatnio modyfikowany: 2016-06-10 14:03

Adrian T

Maksior

Zas za moich mlodych czasow krazyl dowcip, ze ROSYJSKI TO NIE JEST JEZYK OBCY !! xD

anonymus

filiplis

waldi053

Czy te 5% ,dotyczy tylko Belgów , dla deponentów powyżej 10.000 EURO czy też wszystkich klientów DB w całej Europie .

@Wieszczont - w zasadzie to helvetia , już odpowiedział - angielski -to podstawa . ruski - ,,znasz '' , wystarczy poduczyć się gramatyki ,ja nauczyłbym się

niemieckiego , język dla nas ,, osłuchany ''' i wbrew pozorom prosty - wiele wyrazów i określeń , ma podobne brzmienie , dalej usystematyzowałbym to - tak

hiszpański , francuski , portugalski , - ale jak czujesz się na siłach - to uczyłbym się chińskiego .

anonymus

czyli można założyć, że podobny układ jest z pisem i kodem/.n u nas? w sensie pis to główny 'partner' amerykanow w pl, ale kod/.n częściowo też jest na liście amreykanskich 'naszych sukinsynow' aby na pis miec bata w razie niespelniania pewnych interesow.

generalnie to chyba wolałbym mieć takie 'problemy' jak AS ma obecnie, podejrzewam, że siła odzdiaływania PL w porównaniu do AS czy Turcji jest o wiele wiele mniejsza, bo co stoi na przeszkodzie aby też mieć finansową kroplówę szczególnie w armię (co częściowo i tak idzie w gospodarkę) zwłąszcza w tej geografii, powinniśmy być totalnie zmilitaryzowanym krajem wg mnie ale może to kwestia umiejętności negocjacyjnych, które jak widać taka np. Turcja ma znacznie lepsze, albo wynika z czego innego, ktoś kiedyś porównywał PL i Turcję - w latach 70. mieliśmy taką samą demografię, czyli 30 mln z kawałkiem, minęło kilka dekad i co mamy teraz? nas koło 40 a Turków ponad 70... coś poszło nie tak , my jesteśmy ekonomicznym wasalem DE, Turcja jest regionalnym mocarstwem albo przynajmniej aspiruje i ma potencjał.

PN

Dam

Ciekawa prognoza

uberbot

pecet

IT21 nie próżnuje,a sporo tematów nie zostało zakończonych pod poprzednimi wątkami dla tych co nadal są zainteresowani podażą waluty:http://independenttrader.pl/jaka-mamy-realna-inflacje-w-polsce.html.

Co do nauki języków jakie będą najbardziej przydatne otóż najbardziej rozumianym i jednocześnie skutecznym jaki znam jest język rozsądku i perswazji (prawa pięść to rozsądek lewa to perswazja) naprawdę wszystko da się wytłumaczyć.

husaR

Czy nie rozważałeś zainstalowania na stronie forum dyskusyjnego ?

Wiele rozmów pod wpisami umiera śmiercią naturalną i nikt już nie prowadzi dyskusji pod niektórymi z nich a pewnie codziennie pojawiają się nowi czytelnicy którzy chcieliby zapytać o kwestie poruszane jakiś czas temu.

Tworzysz świetny content na tej stronie a komentarze pod każdym z tekstów to dodatkowy materiał edukacyjny, który tworzy się samoczynnie i to w jakim tempie !

Freeman

https://de.finance.yahoo.com/q/bc?s=DBK.F&t=my&l=on&z=l&q=l&c=

Aktualnie -5%

Krzysiek3

"Kazdy nawoluje do tego aby sie zbroic a ja wciaz nie wiem przeciwko czemu lub komu."

Jak to, nie wiesz? Przeciwko tym co chcą nas zjeść. A tych jest wielu, sposób jedzenie też. Nie od razu musi być kuka w brzuch czy czoło. Jak nie chcesz utrzymywać własnego wojska, to będziesz musiał utrzymywać obce. Tak było zawsze - przynajmniej historia tego uczy. Chyba, że ktoś to odwołał, jakiś Fukuyama czy jak mu tam było.

Ostatnio modyfikowany: 2016-06-11 14:19

pecet

BenyRBH

Według tej stronki opieranej podobno na Irish Goverment Data: dług to 102 % PKB( http://www.nationaldebtclocks.org/debtclock/ireland )

to i tak mniej niż parę lat temu gdy sięgał prawie 120%.

http://www.tradingeconomics.com/ireland/government-debt-to-gdp

W ostatnim linku masz rzeczywiście 94 %. jak jest naprawdę nie wiem, ciekawie wyglądałoby to natomiast w kwotach bezwzględnych(których z wrodzonego lenistwa szukać mi się nie chciało,a le jeśli ktoś to zrobi będę mu wdzięczny)

Co stoi za obniżeniem procentu moim zdaniem wzrost PKB który w ostatnim czasie wynosił 6,5 %, czyli nawet jak kwota zadłużenia niewiele się zwiększy ale GDP(taka ładna nazwa angielska) wzrośnie to już masz procentowo mniej. Ot jedna ze sztuczek.

Druga sprawa to to, że Irlandczycy są w takiej samej sytuacji jak Polacy produkują podzespoły ale dla amerykańców(tutaj może dorobić sobie teorię czemu skupują taka liczbę amerykańskich obligacji,. Można ale nie trzeba jak komu wygodnie)

Druga sprawa że rzeczywiście coś tam spłacają, ale jak sam wiesz niezadowolenie społeczne ciągle rośnie(choćby water charges, którego miało nie być ale szanowana Komisja ta od Trybunału starszy Eire poważnymi konsekwencjami prawnymi i finasowymi

http://www.thejournal.ie/european-commission-water-charges-2798626-May2016/ )

A jak rośnie irlandzkie recovery sam wiesz przez „double irish”

@all

Kilka dni temu jadąc do roboty można było usłyszeć takie ponaglania i przypomnienia, że obywatele republiki(i poddani królowej zamieszkujący republikę) mogą się rejestrować i glosować oczywiście za pozostaniem. Generalnie Paddy panikują na samą mysl o tym że UK siewypisze z eurokołchozu, wiedzą że dostaną po dupie troszkę.

Plastic Tofu

Piszesz, że angielski z lekka opanowujesz. Ja postawiłbym na maksymalne dopracowanie tego języka przez te 2 miesiące, slownictwo gramatyka, wymowa itp. Aby być jak najbliżej nativa. Ten język jest dzisiaj osią świata. Inne języki poprzez translator: jak np;

http://www.boredpanda.com/real-time-translator-ear-waverly-labs/

Nie wiem jaka jest polityka dodawania linków, ale to raczej w celach poznawczych. Ta technologia będzie się rozwijac coraz szybciej, jest taniej niż nawet kurs językowy, a poza tym podtrzymywanie znajpomości języka jak nie ma się kontaktu na codzień wymaga pracy.

gasch

1. Sejm przyjął ustawę "terrorystyczną". Wzrośnie bezpieczeństwo czy czas się bać?

2. Trump i Clinton zwycięzcami prawyborów w USA. Były Republikanin Gary Johnson ponownie kandydatem Partii Libertariańskiej (w 2012 zdobył 1% głosów, teraz sondaże dają mu 8-11%)

3. Glapiński prezesem NBP. MF spokojne, bo w razie problemów z budżetem BC pomoże http://www.bankier.pl/wiadomosc/Ministerstwo-finansow-nie-martwi-sie-o-realizacje-budzetu-7411447.html

4. Sondaż wyborczy: 1. PIS 2. N 3. PO 4. Korwin, reszta poza sejmem. JKM znowu ponad progiem!

Dam

Skąd ten Twój sondaż? Ten najnowszy CBOS'owy daje inne wyniki: http://wiadomosci.onet.pl/kraj/cbos-pis-35-proc-poparcia-po-15-proc-nowoczesna-14-proc/jl58yv

gasch

Przegapiłem Kukiza, powinien być przed Korwinem. Czyli 5 partii w sejmie.

Freeman

Ujemne tez jeszcze beda.

Wieszczont

Angielskiego uczę się latami (nigdy tego procesu nie uznam, pewnie, za zamknięty i wystarczający) Drugi język wybieram, żeby podrasować swoje nieszczęsne wykształcenie.

Co do urządzenia - wiesz, nawet mi już wcześniej przyszedł do głowy scenariusz, że przy użyciu aplikacji, w czasie rzeczywistym, będzie się dokonywała translacja. 1,5 mld Chinczyków, nie będzie czekać, aż ich mandaryńskiego nauczy się świat. Po prostu sprzedadzą nam śmieszną słuchaweczkę za 229,99 juana i po problemie z komunikacją.

@Maksior

mówisz, jak kiedyś RUSjanie;)

Kura nie ptica,

Polsza nie zagranica

@all

Pytam o języki, bo to wydaje mi się prostą drogą do zdobycia konkretnego narzędzia w ręku, mierzalnego i weryfikowalnego.

Czy znacie może jeszcze inne takie narzędzia, dzięki poznaniu którym można na nich budować siebie (i kapitał potem, dzięki lepszej pracy)

Nie pytam o studia, podyplomówki - raczej o coś, co można samemu rzeźbić.

Cenię sobie bardzo, to co tu czytam

Sol

"Wydaje sie ze Polska to taki teatr gdzie scieraja sie rozne wplywy.

Amerykanie, Niemcy, Ruskie w mniejszym stopniu Izrael. "

tak samo można by powiedzieć, że w PRL lat 50 ścierały się "wpływy". No bo z jednej strony Sowieci, a z drugiej złapano czasem amerykańskiego agenta. Czyli równowaga wpływów. :D A tak na poważnie...

1. ściśle rzecz biorąc Izrael ma zerowe znaczenie. Chodzi raczej o wpływy żydowskie. Bez diaspory Izrael nic nie znaczy.

2. Wpływy Rosji w Polsce są praktycznie zerowe. Wystarczy przeanalizować

- inwestycje zagraniczne (rzędu 1% i atmosfera taka, że WYJĄTKOWO w tym przypadku guzika nie oddamy),

- polityka mediów (są jakieś prorosyjskie?)

- postawy polityków. (nikomu niemal nieznany niszowiec M.Piskorski właśnie aresztowany)

- Z Polski wydalono rosyjskiego dziennikarza bez podania powodu ("bo bezpieczeństwo"). Są to standardy stosowane wobec krajów uważanych za pętaków.

Zapewne jakiś syjonistyczny filosemita typu Gadowski wyciągnie z tego wniosek, że to tylko dowodzi genialności ruskiej maskirówki. USA mają wprawę w zarządzaniu percepcją i odwracaniu jej o 180 stopni.

3. Wpływy Izraela....z nim mogą się równać tylko USA, ale w USA polityk przeciwny Izraelowi nie ma szans na karierę, więc to jest jakby podzbiór Izraela. W Polsce pan Duda wziął udział w symbolicznych obradach Knessetu. Słyszał ktoś pana Dudę mówiącego, że Izrael łamie prawo międzynarodowe, np. kolonizując anektowany Zachodni Brzeg? A o Rosji ciągle Duda mówi, że Rosja łamie prawo międzynarodowe. Mówił też tak Komorowski, a także Tusk. Pewnie dla zmyłki. Jak wiadomo Tusk to człowiek Putina, bo "przybijał żółwika". KGB zainstalowało go w Brukseli aby sterowac Unią, a PiS popiera Tuska w Brukseli...no czemu? Bo to również zakamuflowana partia putinowsla. Jedynym spoza ruskiego matrixa jesteś Ty drogi czytelniku.

4. Co do ścierania wpływów. ścieranie się wpływów jest stanem krótkotrwałym, niestabilnym i cechuje raczej kraje neutralne. W Libii na przykład ścierały się wpływy, Amerykanie mieli dosyć i spuścili islamskich rewolucjonistów ze smyczy. Chińćzycy musieli się wynieść. Wpłsywy ścierały się na Ukrainie: USA wzięły niemal cały kraj, a Rosja Krym + opcja separatystyczna. Powtarzam: ścieranie się wpływów to stan NIESTABILNY i KRÓTKOTRWAŁY.

Polska od połowy lat 80, tzn. od czasów gdy Jaruzelski spotkał się z Rockefellerem, jest ZABETONOWANA w strukturach Zachodu siecią powiązań, gospodarką i oficjalnymi traktatami. Zaczęło się z wykopem od "reform" Sorosa-Sachsa firmowanych przez niejakiego Balcerowicza. Teraz mamy członkostwo w UE, NATO, traktat lizboński i ustawa 1066. Polityka zagraniczna Polski jest CAŁKOWICIE zbieżna z polityką zagraniczną Zachodu. Kraj w którym ścierają się wpływy nie działa tak jednoznacznie.

Sol

Dodałbym, że Turcja w tym czasie rozbudowała swój przemysł zbrojeniowy. Oni teraz mają/opracowują całkiem złożone systemy. PRL budował ten przemysł do lat 80, z oczywistymi ograniczeniami jakimi Sowieciarze nakładali na wasali, ale....był to jednak całkiem rozwinięty przemysł. A potem przyszła zmiana sojuszy i totalne oranie. Widać Zachodowi Polacy, tak jak Ukraińcy, potrzebni są w roli Mudżahedinów.

dublinerx

http://stooq.pl/n/?f=1062901&c=3&p=0

gasch

Raczej "fifty fifty". To co podajesz to sondaż internetowy, mało wiarygodny.

Radko

Plastic Tofu

Drugi, trzeci język jest na pewno atutem, niezaprzeczalnie. Sam mam zamiar osiąść w Hiszpanii, a z hiszpańskim nie jest mi po drodze, może z czasem, ale wierzę, że technologia się rozwinie, gdyż już teraz Google translator tlumaczy gdy mówisz do telefonu albo jak nakierujesz aparat w telefonie na tekst to tłumaczy tekst pisany.

Dwa miesiące, jak pisałeś, jest niezłe na podstawowy język. To już nieźle, ale ja bym postawil na konkretną wiedzę bo jest to okres, gdzie możesz przelecieć dwa albo trzy przedmioty za cały okres studiów. wychodzę z zalożenia, że jak będziesz w czymś dobry to w najgorszym razie dadzą ci tłumacza. Nie ma znaczenia w jakim języku mówil Einstein, Kopernik, czy Dalaj Lama - ważne jest co mówił.

lenon

"-polityka mediów (są jakieś prorosyjskie)?"

http://pl.sputniknews.com/

http://www.prisonplanet.pl/

Dowiedziałem się ostatnio o kolejnej dobrej zmianie. Wprowadzany jest kolejny ukryty podatek od peselu. Od przyszłego roku wszyscy zostaniemy ostrzyżeni , za to, że śnieg topnieje, deszcz pada, a rzeka płynie. Wszyscy bez wyjątku, znajdujący się na terenie RP. Ten kto zarabia 1300, 2 % swoich dochodów odprowadzi. Ten który 13 000 tylko 0,02%. . Trzeba do czyjej kieszeni sięgnąć żeby sfinansować 500+

Arcadio

Podaj jakiegoś linka odnośnie tego podatku za wodę. W sumie dziwne jeśli byłby naliczany od dochodów a nie od zużycia wody.

Jak Ci twoi siegali do kieszeni podatnikow np. opłatą smieciowa zeby sfinansowac ruchy lgbt i inną lewacczyzne to jakoś nie słyszałem protestów.

pecet

"Od razu przyznaję, że to pomysł nienowy i nie mój. Jeden z byłych zachodnich banksterów grubego kalibru zapytany przez dziennikarza, co należy zrobić, aby nie było na świecie więcej wojen, a wszyscy ludzie żyli w krajach mlekiem i miodem płynących, po krótkim zastanowieniu odparł: 50 minus. Trzeba zebrać 50 najbogatszych ludzi świata w jednym miejscu i ich po prostu rozstrzelać.

Brzmi drastycznie, ale to teza człowieka o wiele bardziej zorientowanego w obecnych realiach, niż bilderbergowi agenci wpływu typu zdradek „Szpak” ze swoją koszerną małżonką, czy niejeden oficer prowadzący.

Jeśli się głębiej zastanowić, to propozycja najlepsza z możliwych, wybór mniejszego zła, o ile likwidację największych przestępców świata, masowych morderców milionów ludzi, sprawców wojen, głodu i niedostatku, można w ogóle nazwać złem. Przy czym mówimy oczywiście ludziach naprawdę najbogatszych, a nie jakichś Bilach Gatesach, słupach Zuckerbergach, itp., będących w porównaniu np. z Rotszyldami zwykłymi biedakami, mówimy o samym szczycie piramidy, ew. piętrze niżej.

To oczywiście rozwiązanie w skali makro, globalnej i pewnie jeszcze trochę czasu upłynie, zanim zostanie wdrożone, ale w międzyczasie można wykonać pilot-project, w skali mikro, lokalnej. To standardowa praktyka.

System jest napędzany, jakby to zapewne ujął Platon, ludzką głupotą. Wszyscy jak tu mieszkamy na naszej planecie Ziemia, nie jesteśmy doskonali. To nie znaczy, że jesteśmy z gruntu źli, wręcz przeciwnie, ale tkwią w nas potencjały, takie jak złe emocje, które kontrolowane rozumem pełnią funkcję pożyteczną, gdyż samo ich istnienie w intelektualnych ryzach rozumu, pozwala nam na odróżnienie dobra od zła oraz pojmowanie katastrofalnych skutków, jakie musi nieść ze sobą uleganie złu dla nas, naszych rodzin i całego świata. Rozum nam mówi, że jeśli okradniemy drugiego człowieka „na franka”, oszukamy go, pobijemy, czy zamordujemy, to będąc z natury dobrymi zbrukamy się moralnie, podświadomie lub świadomie nabierzemy do siebie obrzydzenia i staniemy się podatni na tkwienie w błędzie, a nawet zagłębianie się w zło coraz bardziej w towarzystwie ludzi podobnych do nas. To nie jest nasz stan naturalny, dlatego dopóki nasza percepcja świata jest prawidłowa, staramy się go unikać, choć to rzecz niezmiernie trudna, gdyż przeciwnika, który ciągnie nas na manowce mamy najsprytniejszego i najpodlejszego na świecie, perfekcyjnie posługującego się socjotechniką oraz psychologią, doskonale znającego nasze słabości i trafiającego w nie z zamkniętymi ślepiami. Tych z nas, którzy wierzą w Boga, wspomaga religia, możliwość wyrażenia skruchy i uzyskania odpuszczenia grzechów oraz powrotu na właściwą drogę. Gorzej mają wierzący w niewiarę, gdyż dla nich znikąd oparcia.

Kiedy emocje biorą górę nad rozumem, co jest definicją głupoty (z ich rozpasania wynikają także ludzkie wady jak lenistwo, ignorancja, gnuśność, chciwość, czy ambicjonerstwo) zaczynają się prawdziwe kłopoty. Żądze rozbuchane w zwykłych ludziach programowymi knowaniami szczytu piramidy, np. roztaczaniem perspektyw władzy i bogactwa, albo kredytowaniem rzeczy zbędnych, czy promocją dewiacji, powodują eskalacje zła. Cel strategiczny jest także osiągany w kompletnie inny sposób: wojnami, zniszczeniem, kryzysami i tworzeniem warunków powszechnego niedostatku, bezrobocia, produkcją prekariatu, oszukańczymi „prywatyzacjami”, wrogimi przejęciami zakładów pracy aby je potem zlikwidować, również przez ucisk fiskalny skorumpowanego państwa skierowanego przeciw Obywatelom, a następnie po tych wszystkich działaniach tworzenie miejsc pracy na stanowiskach niewolniczych i podłych, takich jak: doradca kredytowy motywowany prowizją od oszustwa, personel banku, analityk finansowy opłacany przez korporacje, agent ratingowy, pracownik KNF, zbędny urzędnik państwa pasożytujący na budżecie, korporacyjny lobbysta, itd., przez co ludzie potrzebujący pieniędzy, aby żyć, nie mając praktycznie wyboru, wpadają w zastawione sieci i zaczynają krok po kroku służyć złu rujnując innych, a także samych siebie, nie mając tego świadomości. To z kolei musi powodować nienawiść tych, którzy zostali oszukani, doznali od tamtych krzywdy, więc nakręca spiralę wzajemnej nienawiści, a nienawiść to złe emocje, zatem głupota, rzecz zbyteczna i szkodliwa – nam potrzeba jedynie wspólnego działania aby zło z kraju wyeliminować, powołania własnego Sejmu, uchwalenia własnego prawa, jako 50 minus w wersji light odsunięcia od władzy ludzi organicznie złych, niereformowalnych, gdyż obciążonych złem genetycznie i danie szansy tym, którzy w pułapkę zła zostali wmanewrowani, o ile okażą skruchę i żal za grzechy.

Efektem tego szatańskiego niemal perpetuum mobile jest nędzna i wciąć pogarszająca się kondycja Człowieka, którego miano brzmiało niegdyś dumnie. Skalę degrengolady nieźle przedstawia przypadek z pierwszej strony nowej książki p. Pawła Reszki pt.: „Jak nas oszukują wielkie firmy”. Autor przeprowadził wywiady z bankierami, doradcami kredytowymi itp., oto fragment jednego z nich, z człowiekiem wciskającym toksyczne instrumenty finansowe typu polisolokaty, czy „kredyty frankowe”:

Komu pan sprzedał?

Wielu ludziom

Rodzinie?

Rodzinie też.

Na przykład?

Bratu.

A rodzicom?

[milczenie] Ojciec kupił jedną polisolokatę.

I?

Jak wszyscy jest na minusie. Teraz zarządzam mu osobiście, żeby zmniejszyć straty.

Ale się nie zmniejszają?

Nie, rynek jest taki, ze trudno zarobić.

Jak pan wytłumaczył ojcu to, co się stało?

Powiedziałem mu, że przecież i tak te pieniądze by mu się rozeszły. Przecież wydałby je na coś. Zrozumiał, w końcu to mój ojciec.

Ostatnio modyfikowany: 2016-06-11 22:57

lenon

Skąd pomysł, że są jacyś moi?.

Tego typu podatki, są zawsze płacone przez wszystkich. Jeżeli elektrownia będzie płacić za wodę , którą w całości oddaje z powrotem, to wszyscy zapłacimy za to w cenie energii i wszystkich towarach dostępnych na rynku. Jeżeli damy się tak zmanipulować, żeby płacić za topniejący śnieg na własnym dachu, to stracę wiarę , że cokolwiek da się w tym kraju na lepsze zrobić. Będziemy frajerami, ciemnym ludem, któremu wszystko da się wcisnąć, a na koniec obarczyć winą za tą niedolę wrednych liberałów, kolonizujących nasz kraj.

http://www.money.pl/gospodarka/wiadomosci/artykul/rzad-chce-pieniedzy-za-wode-zdrozeja-prad-i,136,0,2064008.html

pecet

http://wolna-polska.pl/wiadomosci/jacob-rothschild-dziedziczy-patent-zniknieciu-4-wspolwlascicieli-lecacych-lotem-mh-370-2014-05

polish_wealth

https://youtu.be/TUtFyz6H87M - dobra historia co sie działo z kasą niemiecka podczas wojny i po wojnie -

Krzysiek3

"Trzeba do czyjej kieszeni sięgnąć żeby sfinansować 500+"

Na przykład od tych co nie mają dzieci, albo z wielkim wysiłkiem wygenerowali z siebie jedno (czyli 1/2 na osobę), a w systemie powszechnych, obowiązkowych "świadczeń" emerytalnych będą chętnie pobierali niesłusznie z systemu więcej niż włożyli (statystycznie!!! - czasami statystyka mówi prawdę). Zlikwiduj obowiązkowy system emerytalany, a 500+ ne będzie potrzebny. To co napisałem są w stanie zrozumieć tylko ci, co wysilą się na zrozumienie zdań warunkowych (if-then-else).

eastpl

Wsp. dzietności -1.265

Wsp. reprodukcji netto - 0.605

Od wielu lat systematycznie spada.

Putin nam prezent zrobił, bo milion ukrainców trochę zalepi nam piramidę.

Kulturowo to tacy sami ludzie jak my, często o polskich korzeniach. Jednak to nie wystarczy. Jeżeli 500+ podniesie wsp. o choćby 0.2 to zawsze krok w dobrą stronę

ghost_dog

Czy mógłbyś poświęcić jeden ze swoich wpisów, lub choćby akapit, kwestii NGO? Wydaje mi się, że organizacje pozarządowe są niedocenianym, działającym w ciszy i znoju ogniwem wprowadzającym radykalne zmiany/nowy porządek na świecie.

Szanownym komentującym będę wdzięczny za linki do artykułów poszerzających wiedzę w tym zakresie.

Pozdrawiam

Ostatnio modyfikowany: 2016-06-11 23:00

Sol

Zmuszasz mnie do niezręcznej czynności wyjaśniania czegoś co powinno być oczywiste. Otóż.... pisząc "media" miałem na myśli media mające istotny wpływ na społeczeństwo. tzn.

- stacje TV

- gazety, tygodniki

- mainstreamowe portale internetowe z dużą liczną wejść

Czyli coś co dla 99% społeczeństwa jest JEDYNYM źródłem informacji. Wymienianie mało popularnych stron internetowych w tym kontekście jest nieporozumieniem.

Krzysiek3

Dzięki za przypomnienie słowa skip chociaż znam go chyba o 30 lat. Znam tez leap i jump - zwłaszcza w wersji JMP - bo to była taka instrukcja w asemblerze procesora 20826, który dość intensywnie na pocz. lat 90-tych programowałem. Ale uwagę wezmę sobie do serca.

Co do pomysłu z układami wtryskowymi, to nie tyle chodzi to o fundusze na inwestycje, bo te mamy. Bardzie chodzi o motywacje. Jak młodzi (synowie) mają po 12-13 tys. zł na miesiąc i to pracując maks. 20 dni, to uważają że jest raj. Ale to jest dalej rzemiosło - składnie, dopasowywnie i regulowanie z części importowanych. Wolałbym, żeby takie układy robili nad Wisłą. Najtrudniejsza część to sam wtryskiwacz. Czujniki to już prostsze, ale płytki z elektroniką (np. AVRy) to wiadomo, że import.

Piszę o tym, aby być może zainspirować innych. Jest wiele też do zrobienia przy produkcji części do broni ASG. W Polsce jest całkiem spory rynek. Wszystko to jest sprowadzane z Japonii, Tajwanu lub Chin. Co za problem produkować takie w Polsce np. lufy? Tu jest łatwo wejść na rynek, bo nie trzeba jakiś bzdurnych certyfikatów i norm [na razie].

Sol

Wątpię bym wiedział coś więcej. Wyciągam tylko wnioski z tego co obserwuję. Niemcy mają w Polsce ogromne wpływy, ale same działają jako trybik, któremu zlecono lokalną hegemonię w ramach outsourcingu. To dobry pomysł, bo dzięki temu niechęć za procesy globalizacyjne spada na Niemców a nie np. USA. Niemców kreuje się na szczwanego gracza, ale

1) Niemcy nie mają zagwarantowanych szlaków dostaw, a ponadto zależą od rynków zbytu z których mogą zostać wyrzuceni jedną decyzją Waszyngtonu.

2) Niemcom przypisuje się rolę sprawczą powstania Unii Europejskiej, ale zadziwiająco dobrze integrację unijną postrzegają Stany Zjednoczone. Widać w tej integracji nie upatrują konkurenta. Płynie stąd oczywisty wniosek, że albo Unia jest projektem amerykańskim (nie niemieckim) albo - do czego bardziej się skłaniam - Ameryką i Europą rządzi ta sama oligarchia. Widać to w wielu aspektach, np. działaniu Grupy Bilderberg.

3) Niemiecki rząd prowadzi politykę multikulti, która jest skrajnie antyniemiecka. Ten punkt jest b.wązny, bo pokazuje, że to nie jest trybik, któremu da się kiedyś szansę na zerwanie ze smyczy (jak Japonia). Niemcy mają zostać zlikwidowane jako państwo i naród.

...uwaga nr. 3 dotyczy również Polski w której nadal myśli się kategoriami XIX wieku i obawia się "rozbiorów", choć jest całkowicie pod panowaniem imperum tzw. Zachodu. Musi dostosować prawo oraz ideologię do zachodniego, musi wysyłać swoje oddziały posiłkowe na zachodnie wojny, musi też gościć na swoim terenie amerykańskie wojska. Dzięki korupcji elit i zmasowanej propagandzie wszystkie te patologie uznano za dobrowolność, ewentualnie jakąś siłę wyższą na którą nie mamy wpływu, np. mityczne lewactwo. Zwakczaj "lewactwo" ale nie Unie i Amerykę - taki przekaz kierują masoni organizujący w Polsce "prawicę".

Przy okazji wpływów.

http://szczesniak.pl/3090

Mimo, że polski premier K.Marcinkiewicz "pracował" w Goldman Sachs, USA zapewniły sobie nad Wisłą dojną krowę i stosują retorykę nieprzyjazną (np. szef FBI oskarża Polaków o Holokaust), to w oczach opinii publicznej zagrożenia nie ma. Za to w obawach przed Rosją Polacy stali się światowymi liderami znacznie wyprzedzając kraje mające z Rosją istotne konflikty interesów.

Jest to oczywiście skutek zmasowanej propagandy. Ciemny lud ma się tak bać, ruski atak przyjmować za taką oczywistość, że z radością powita nasycenie terenu III RP amerykańskiemi rakietami cruise. Choć dopiero wtedy zrobi się groźnie. HINT: jak Ameryka zareagowałaby na nascycenie chińskimi rakietami cruise Meksyku? Atak prewnecyjny jak nic.

Było zlecenie na instalację baz - wyprano Polakom mózgi.

W Szwecji było zlecenie na multi-kulti - Szwedom wyprano mózgi.

To wszystko w warunkach pozornego pluralizmu mediów. Ilu sobie zdaje sprawę, że np. brak mediów krytykujących szwedzką politykę demograficzną oznacza, że coś z tą wolnością jest nie tak?

Sol

"Putin nam prezent zrobił, bo milion ukrainców trochę zalepi nam piramidę. "

Ukraińcy uciekali do Polski jeszcze przed 2013, a teraz uciekają nie przed wojną a przed coraz gorszymi rządami amerykańskich namiestników. Do Rosji też uciekają. Prezent zrobiła V.Nuland obalając na Majdanie legalne władze Ukrainy. No, ale skoro zalew uchodźców do Europy też się tłumaczy "putinem", to czemu nie exodus Ukraińców. Poza tym rozbijanie homogeniczności etnicznej kraju to żaden prezent. Z tymi Ukraińcami może być jeszcze jak z Turkami w Niemczech.

Eltor

"Poza tym rozbijanie homogeniczności etnicznej kraju to żaden prezent. Z tymi Ukraińcami może być jeszcze jak z Turkami w Niemczech."

Wiem co masz na myśli i też uważam, że nasza jednolitość etniczna to ogromna wartość, ale jednak uważam, że z Ukraińcami jesteśmy w dużo lepszej sytuacji niż Niemcy ze swoim importem. Raz, że Ukraińcy w drugim - trzecim pokoleniu są już spolonizowani kompletnie, a z Arabami tak by nie było. Dwa, że asymilacja dużo łatwiejsza, bo pod każdym możliwym względem jest nam do siebie bliżej.

A te całe wojska usiaków w Polsce, to mi też wygląda na kolejne trącanie Ruskich pogrzebaczem i może trochę pacyfikację lokalsów, bo nastroje wśród ludności się nieco radykalizują (takich kolejek po pozwolenie na broń jak teraz są, to nigdy nie było), a ta radykalizacja może Niemcom przeszkadzać w realizowaniu polityki, którą dopiero co Schauble naświetlił mówiąc „Izolacja jest tym, co mogłoby Europę zniszczyć, a nawet pchnąć nas ku degeneracji i kazirodztwu. Muzułmanie stanowią istotne wzbogacenie naszej otwartości i różnorodności."

Więc będą popychać swoją agendę, a polskie miasta jak Warszawa będą ciemniały. Zresztą o czym ja mówię - właśnie wróciłem ze sklepu i po drodze natknąłem się na ok. 15-osobową grupę młodych Arabów. Więc jeśli ktoś się zastanwia nad tym "co to może się wydarzyć jeśli..." od razu mówię: to już się dzieje.

Jerry Sparrow

In plus:

1. Sytuację demograficzną (czy się komuś podoba czy nie dla wielu młodych ludzi kilka stówek w kieszeni więcej robi dużą różnicę -szczególnie poza dużymi miastami. Dlatego też JEST to dla młodych motywacja ZA powiększeniem rodziny)

2. Kwestię tego ile wróci w podatkach do budżetu (duży procent młodych żyje od 1 do 1, więc pieniądze nie będą kisić się na kontach)

3. Kwestię poprawy płynności obiegu pieniądza w gospodarce

4. Kwestie długoterminowe - nawet niewielkie kilkadziesiąt tysięcy urodzeń więcej rocznie przełoży się w przyszłości na zwiększenie przychodów budżetowych na całe dziesięciolecia

5. Rozwala firmy pasożytujące na biednych (płacące np. 3zł za godzinę pracy)

In minus:

1. Fundamentalnie szkodliwe przyzwolenie na rozdawnictwo - uczy się społeczeństwo, że manna leci z nieba

2. Zmniejsza (moim zdaniem) zaradność jednostek - w trudniejszych warunkach musisz być bardziej cwany żeby przeżyć

3. Zwiększa zadłużenie kraju - co przy gwałtownej zmianie rentowności obligacji może okazać się tragiczne

Można by jeszcze dopisać wiele plusów i minusów. Nie do końca jednak wiemy na jak długo starczy tej kiełbasy (wyborczej). Być może jest to tylko program pilotażowy, który sprawdzi ile obywatela więcej się urodzi za 1kg tej kiełbasy.

Osobiście jestem zwolennikiem strategii żeby promować w sposób zdecydowany klasę "średnią" a nie najbiedniejszą. Można by to było uzyskać np. poprzez przyznanie większych dotacji dla tych co mają wynagrodzenie większe np. o 25% od mediany zarobków (czynnik sprzyjający samo-podnoszeniu się płac w gospodarce). Nie przyznanie zasiłków WCALE tym którzy nie wnoszą nic do budżetu (ustawić np. limit <700zł/ osobę). Ci co są znacząco powyżej mediany też nie potrzebują tej kasy.

Dante

Program 500+ to w rzeczywistości inna forma m.in. podatku bykowego, ale w tym przypadku ci, którzy zostaną nim obciążeni zbytnio go nie rozumieją - po prostu wszyscy zapłacą więcej za dobra i usługi, ale beneficjenci 500+ dostaną więcej niż wyniesie ich sumaryczny koszt tych podwyżek (a zatem zyskają kosztem reszty nie-beneficjentów 500+). To po prostu nieuczciwe, aby z jakichś względów rząd miał prawo wyciągać pieniądze z kieszeni jednych ludzi i wkładach do kieszeni innych. Jeśli na takie coś się godzimy, wówczas nie będzie żadnych moralnych oporów, aby rząd każde łajdactwo mógł uzasadnić dobrymi intencjami. Pamiętajmy, że upadek państwa składa się z trzech faz: najpierw upadku ekonomicznego, później wynikającego z niego upadku moralnego, a na końcu upadku faktycznego - psucie gospodarki nigdy nie powoduje tylko skutków ekonomicznych!

Z innej kategorii:

Szczyt na rynku nieruchomości najprawdopodobniej mamy za sobą i rynek będzie wkraczać w trend spadkowy. Poza tym, powoli też zaczynają spadać czynsze od wynajmu.

http://www.profitconfidential.com/economy/housing-bubble-insider-say-current-real-estate-bubble-is-about-to-burst/

http://www.businessinsider.com/rent-may-be-dropping-2016-6

http://www.independent.co.uk/news/business/news/new-home-buyers-deserted-uk-housing-market-in-april-rics-says-a7025366.html

http://www.zerohedge.com/news/2016-05-18/peak-behind-us-silicon-valley-real-estate-bubble-has-now-also-burst

http://www.businessinsider.com/rent-inflation-slowing-2016-4

https://www.youtube.com/watch?v=76Q1WEL_vDI

Dodatkowo, analizując cenę nieruchomości pod względem wskaźnika Case-Shillera mamy na tym rynku do czynienia ze sporą bańką.

http://www.paragon-re.com/3_Recessions_2_Bubbles_and_a_Baby

Według Petera Boockvara (The Lindsey Group.) złoto powinno osiągnąć poziom co najmniej 1900$.

http://www.profitconfidential.com/gold/gold-price-this-could-send-gold-bullion-skyrocketing-in-2016/

Ciekawe porównanie złota z obligacjami. Swoją drogą, czyż nie lepsze jest złoto, które nie daje odsetek, od obligacji o ujemnym oprocentowaniu?

http://www.investing.com/analysis/gold-vs.-10-year-yield-whispers-'reflate'-200135329

Krzywa złoto/ropa mocno spadła z historycznego maksimum, ale i tak jest na wysokim poziomie, co może wróżyć, że w dłuższym okresie cena ropy po 50$ raczej się nie utrzyma i ropa pójdzie do góry. Choć krótkoterminowo nie zdziwił by mnie scenariusz niewielkiego wzrostu i większej korekty.

http://www.kitco.com/news/2016-05-26/Gold-vs-Crude-Oil-Gold-Generally-Wins.html

http://www.zerohedge.com/news/2016-06-08/oil-doubles-february-lows

https://investup.com/sentiment-indicators/se-crude-oil

http://seekingalpha.com/article/3978909-ratio-still-points-higher-oil-prices

Bill Gross (z Janus Capital) wskazuje, że stopa zwrotu znajduje się dzisiaj na … 500-letnim minimum. Poza tym, uważa rynek obligacji z negatywnym oprocentowaniem (o wielkości 10 bilionów dolarów) za finansową supernową, która pewnego dnia wybuchnie.

http://www.kitco.com/news/2016-06-10/Bill-Gross-Warns-Of-Bond-Market-Supernova-But-Gold-Traders-Already-Know.html

Widać, że Greespanowi wrócił rozsądek po opuszczaniu FED i mądrze mówi w kwestii zagrożeń ekonomicznych

http://www.foxbusiness.com/features/2016/05/26/greenspan-western-world-headed-for-state-disaster.html

Ron Paul o tym jak keynesowska polityka niszczy miejsca pracy

http://news.goldseek.com/RonPaul/1465228811.php

Dante

Niektórzy wskazują, że jest związane z wypływem kapitału z Chin i deprecjacją yuana.

Jerry Sparrow

"najpierw upadku ekonomicznego, później wynikającego z niego upadku moralnego, a na końcu upadku faktycznego" mniej więcej by się zgadzało, ale nie w tej kolejności. Najpierw ZAWSZE rozpoczyna się od upadku moralnego. Polecam obejrzeć sobie wykład Jurija Bezmienova "Jak napaść na państwo":

https://www.youtube.com/watch?v=lWIpFvGrNak

"To po prostu nieuczciwe, aby z jakichś względów rząd miał prawo wyciągać pieniądze z kieszeni jednych ludzi i wkładach do kieszeni innych."

Na tym polega kwestia organizacji KAŻDEGO państwa. Zbierane są pieniądze z różnych źródeł, aby później rozdysponować je wg widzimisię tych którzy zostali wybrani/wyznaczeni na dystrybutorów. W tym przypadku priorytetem wydaje się m.in. walka ze słabą demografią.

Jerry Sparrow

Dante

"1. Sytuację demograficzną (czy się komuś podoba czy nie dla wielu młodych ludzi kilka stówek w kieszeni więcej robi dużą różnicę -szczególnie poza dużymi miastami. Dlatego też JEST to dla młodych motywacja ZA powiększeniem rodziny)"

Interwencjonizm państwa gdziekolwiek prowadzi do większych szkód niż pożytku. Interwencjonizm państwa do rodziny sprawił, że inwestycja pod nazwą "rodziną" ma ujemną stopę zwrotu, dlatego tak często dzisiaj ludzie decydują się "ciąć straty" i "zamknąć tę pozycję inwestycyjną". Założenie i utrzymanie rodziny wiąże się z kosztami finansowymi, poświęceniem czasu i nie rzadko zdrowia - a co w zamian dostają rodzice? Raczej niewiele. Na skutek działania państwa opiekuńczego, rodzina nie jest już dłużej transakcją wiązaną (czyli my o was dbamy i finansujemy dzisiaj, a wy o nas w przyszłości).

Relacje społeczno-kulturowe są pochodną systemu polityczno-ekonomicznego - a zatem jeśli system polityczno-ekonomicznego jest kiepski, to i relacje społeczno-kulturowe będą podlegać stopniowej degradacji na przestrzeni czasu. Ich ewentualna naprawa trwałaby co najmniej 1 pokolenie, ale wymagałoby to odrzucenia obecnego systemu (demokracji z tzw. "społeczną gospodarką rynkową")

'2. Kwestię tego ile wróci w podatkach do budżetu (duży procent młodych żyje od 1 do 1, więc pieniądze nie będą kisić się na kontach)'

W podatkach powinno wrócić jak najmniej - im mniej ma państwo, tym więcej mają podatnicy i nie chodzi tylko o nominalną ilość pieniędzy, ale o siłę nabywczą. Nigdy nie wystąpi cudowne rozmnożenie - im bardziej żarłoczne państwo, tym wolniej poprawia się nasz poziom życia, a jeśli państwo przesadzi z podatkami, to poziom życia może nawet zacząć spadać.

"3. Kwestię poprawy płynności obiegu pieniądza w gospodarce"

Płynność często wzrasta wraz z inflacją, a jeszcze mocniej z hiperinflacją. Pieniądz to tylko narzędzie i nośnik informacji (o cenach, popycie i podaży) - sam w sobie, odseparowany od realnej gospodarki, jest bezużyteczny. Dla gospodarki jest potrzebny jak krew dla organizmu - i tu pytanie, czy ciśnienie krwi (analogicznie jak cyrkulacja pieniądza) powinno być wysokie, bardzo wysokie, a może niskie czy wręcz bardzo niskie? Chyba raczej takie, które zapewnia homeostazę, czyż nie? W normalnych warunkach cyrkulacja pieniądza podlegałaby analogicznym mechanizmom jak podaż złota w standardzie złota - wzrost cyrkulacji pieniądza uruchamiałby mechanizmy przeciwstawne. Na przykład: wzrost cyrkulacji pieniądza --> wzrost produkcji aż do nadprodukcji --> spadek cen i spadek zatrudnienia --> spadek cyrkulacji pieniądza i dążenie do równowagi. Oczywiście w dzisiejszych czasach powrót do równowagi jest niemożliwy na skutek działania państwa i banku centralnego, przez to fluktuacje są spore na przestrzeni czasu.

"4. Kwestie długoterminowe - nawet niewielkie kilkadziesiąt tysięcy urodzeń więcej rocznie przełoży się w przyszłości na zwiększenie przychodów budżetowych na całe dziesięciolecia"

Nie warto się skupiać na wzroście wpływów do budżetu, bo taki wzrost zawsze odbędzie się czyimś kosztem (vide części lub wszystkich podatników). Poza tym, rząd się zawsze wyżywi, bo cały czas ma do dyspozycji szereg narzędzi do rabowania ludzi z ich wypracowanej siły nabywczej.

"5. Rozwala firmy pasożytujące na biednych (płacące np. 3zł za godzinę pracy)"

Od bycia na bezrobociu i zależności od państwowych dotacji, lepsza jest niskopłatna praca, w której człowiek zdobywa doświadczenie, umożliwiające zdobycie lepszej pracy i co ważne, nie traci do siebie szacunku jako człowieka samodzielnego i zaradnego. Poza tym, od czego jest rodzina i znajomi? Właśnie od tego, aby ciągnąć człowieka w górę w różnych sprawach. Niestety państwo opiekuńcze niszczy więzy międzyludzkie i relacje człowiek-człowiek są zastępowane przez relacje państwo-człowiek, bo państwo posiada przewagę absolutną nad jednostką i tę przewagę realizuję poprzez system opiekuńczy.

https://mfiles.pl/pl/index.php/Przewaga_absolutna

Dante

"Dodam jeszcze, że wg mojego przekonania jednostki, które poglądami ocierają się o anarchizm zawsze przegrają (na wielu płaszczyznach) z dobrze zorganizowanymi grupami."

Raczej nie ma na tym forum ludzi, którzy myśleliby o sobie, że są anarchistami, żyjącymi w posthippisowskich komunach, spędzających życie na "rozrywkach" niszczących ich życie i i życie ich kompanów. Do tego narzekających, że społeczeństwo zachowuje się zbyt normatywnie i często uczestniczących w propagandówkach Wyborczej. Nie, tu raczej takich ludzi nie ma - tu są ludzie, którzy uważają, że do społecznej koegzystencji nie jest potrzebny ktoś nadrzędny, kto wskaże co według jego zdania jest dobre, a co złe i w razie jego potrzeby ukaże/wyśle do więzienia, etc.

"Gdyby było inaczej (gdyby samotnicy byli efektywniejsi), to do tej pory nasze kobiety zbierałyby grzyby i jagody w lasach a my polowalibyśmy na mamuty."

Poza tym, państwo to biurokratyczny moloch, który narzuca prawo i pobiera podatki i nie należy go mylić z narodem. Wspólnotowość różnego rodzaju, czy to rodzina, plemię, protonaród istniały w czasach, gdy nie istniała koncepcja państwa. Państwo jako takie nie jest czynnikiem spajającą daną wspólnotę, a nie rzadko może oddziaływać na rzecz jej desegmentacji - wszystko zależy czy państwo jest państwem minimalnym (np.: wolnorynkowa monarchia), czy raczej zmierza w kierunku państwa maksymalnego (komunizm, a z czasem i demokracja).

Jerry Sparrow

Ad 1. "Interwencjonizm państwa gdziekolwiek prowadzi do większych szkód niż pożytku. (...) Założenie i utrzymanie rodziny wiąże się z kosztami finansowymi, poświęceniem czasu i nie rzadko zdrowia - a co w zamian dostają rodzice? Raczej niewiele."

Skoro uważasz, że interwencjonizm jest nieefektywny (z punktu widzenia zarządzających Państwem a nie jednostki), to czy wg Ciebie najsilniejsze państwa na świecie "nie interweniują" na swoim i cudzych podwórkach?? Ograniczają się tylko do roli obserwatorów? :)

Co dostają rodzice? Wg wyznawcy pieniądza: straty, wg chrześcijan: miłość, wg architektów społecznych: mięso armatnie i robotników, wg (...)

Ad 2. "W podatkach powinno wrócić jak najmniej - im mniej ma państwo, tym więcej mają podatnicy i nie chodzi tylko o nominalną ilość pieniędzy, ale o siłę nabywczą..."

Jak dla mnie pewnik: Skrajny komunizm = źle, oraz skrajny neoliberalizm = źle. Mam wrażenie że Twoje poglądy są blisko opcji nr 2. Skoro rynki dawno temu oderwały się od rzeczywistości i dążą do samozapaści, to znaczy że jesteś w błędzie. Trzeba szukać dalej.

"3. Kwestię poprawy płynności obiegu pieniądza w gospodarce"

W zasadzie w wielu fragmentach Twojej wypowiedzi w tym pkt się zgadzam. Miałem na myśli ryzyko drastycznego ograniczenia płynności.

Ad 4. "Nie warto się skupiać na wzroście wpływów do budżetu, bo taki wzrost zawsze odbędzie się czyimś kosztem (vide części lub wszystkich podatników)."

?!? - Jedno z głównych kryteriów na podstawie których ustala się z kim trzeba się liczyć to liczebność wroga. Zawsze tak było

Ad 5. "...lepsza jest niskopłatna praca, w której człowiek zdobywa doświadczenie, umożliwiające zdobycie lepszej pracy.... "

Już widzę jak szwaczka znająca swój fach i nie mająca innej alternatywy po 10 godzinach pracy za 3 złote wraca do domu, opiekuje się dziećmi i studiuje w międzyczasie rynki kapitałowe :)

"Niestety państwo opiekuńcze niszczy więzy międzyludzkie i relacje człowiek-człowiek" ...są zastępowane przez relacje państwo-człowiek, bo państwo posiada przewagę absolutną nad jednostką i tę przewagę realizuję poprzez system opiekuńczy."

A jak wygląda relacja człowiek-człowiek pomiędzy szwaczką z przykładu powyżej i właścicielem-pasożytem? Piją razem wódeczkę po pracy? :)

buffett

NWO, jeden rząd, jedna waluta, jedna religia. niebawem.

Dante

"Skoro uważasz, że interwencjonizm jest nieefektywny (z punktu widzenia zarządzających Państwem a nie jednostki), to czy wg Ciebie najsilniejsze państwa na świecie "nie interweniują" na swoim i cudzych podwórkach?? Ograniczają się tylko do roli obserwatorów? :)

Co dostają rodzice? Wg wyznawcy pieniądza: straty, wg chrześcijan: miłość, wg architektów społecznych: mięso armatnie i robotników, wg (...)"

Chodzi o to, że interwencjonizm państwowy nie jest w stanie zapewnić dobrobytu społeczeństwu oraz poprawnych relacji społecznych - jak państwo zabierze się, aby coś "naprawiać", to nie jest w stanie tego naprawić i z reguły wygeneruje kilka innych problemów. A co do rodziny, to dawniej istniały tzw. cnoty mieszczańskie i rodzina była "inwestycją" o dodatniej stopie zwrotu, ale państwo zabrało się za "naprawę" rodziny poprzez system opiekuńczy, dlatego mamy taką rzeczywistość, a nie inną. I nie ma sensu wciskać sobie bajek, że wysyp rozwodów, rozpad relacji społecznych to "znak czasu" - wszystko ma swoją przyczynę i nie bierze się z powietrza.

"Jak dla mnie pewnik: Skrajny komunizm = źle, oraz skrajny neoliberalizm = źle. Mam wrażenie że Twoje poglądy są blisko opcji nr 2. Skoro rynki dawno temu oderwały się od rzeczywistości i dążą do samozapaści, to znaczy że jesteś w błędzie. Trzeba szukać dalej."

Neoliberalizm ma związek z Konsensusem Waszyngtońskim i daje pewnej grupie ludzi związanych z rządem przywileje, którymi nie dysponuje reszta ludzi - nie jestem zwolennikiem takiego systemu

https://pl.wikipedia.org/wiki/Konsensus_waszyngto%C5%84ski

Bliżej mi do (i zachęcam do zapoznania się z tymi stronami):

www.austriacy.pl

www.mises.pl

www.freedomandprosperity.org/

"Już widzę jak szwaczka znająca swój fach i nie mająca innej alternatywy po 10 godzinach pracy za 3 złote wraca do domu, opiekuje się dziećmi i studiuje w międzyczasie rynki kapitałowe"

Dzisiaj jest szwaczką, a jutro może być sekretarką (z wyższą pensją), a kto wie kim będzie za rok - ważne, żeby rząd nie przeszkadzał przy pomocy podatków, regulacji, licencji, etc. W normalnych warunkach powinien występować popyt na pracę i nie powinno być problemu z jej zmianą, ale niestety rząd się wtrąca, aby "pomóc", przez co od czasu do czasu powoduje niedobory pracy i bezrobocie, a przez to zmniejszając potencjalną mobilność pracowników, chcących zmienić pracę.

Dante

lenon

Nasze poglądy są zbieżne, ale uważam, że czasami trzeba trzeba nazywać rzeczy po imieniu.

Program 500+ nie jest żadnym programem demograficznym. Jest to program korumpowania wyborców i wspierania patologii społecznej.

Gdyby rządzącym naprawdę zależało na na demografii to tym samym kosztem, mogliby wypłacać 108 000 za urodzenie drugiego i kolejnych dzieci. Wątroby niektórych na pewno by tego nie wytrzymały. Z drugiej strony po co produkować dzieci, skoro one i tak stąd wyjadą.

@Jerry Sparrow

"Jak dla mnie pewnik: Skrajny komunizm = źle, oraz skrajny neoliberalizm = źle. Mam wrażenie że Twoje poglądy są blisko opcji nr 2. Skoro rynki dawno temu oderwały się od rzeczywistości i dążą do samozapaści, to znaczy że jesteś w błędzie. Trzeba szukać dalej."

Albo przejrzeć na oczy i zdać sobie sprawę, że żadnego neoliberalizmu nie ma i nie było, a rozwarstwienie społeczne za, które jest krytykowany wynika bezpośrednio z grabienia biednych. Czymś ktoś zamożniejszy tym mniej jest grabiony. Rozwiązaniem sytuacji nie jest grabienie bogatego, a zaprzestanie grabienia biednego.

Jerry Sparrow

"Rozwiązaniem sytuacji nie jest grabienie bogatego, a zaprzestanie grabienia biednego"

W sytuacji kiedy system umożliwia pobieranie lichwy i z tego tytułu naturalnie prowadzi do akumulacji środków u najbogatszych NIE JEST MOZLIWE zaprzestanie grabienia biednego. System nie przewiduje takiej możliwości. Prawdopodobnie dlatego tak popularny zrobił się nurt socjalistyczny, bo podejrzewam że przy powszechnej lichwie jest on jedynym sposobem na przedłużenie działania globalnego systemu finansowego i niejako "przy okazji" uwiązanie biorców przy sobie.

W genialnie celny sposób zostało to napisane na tym blogu: https://pecuniaolet.wordpress.com/

3r3

Każde państwo samo szykuje się na krach finansów.

polish_wealth

Uważam, że nie można zakazać lichwy, nawet jeżeli założymy, że zgadzamy się na to że lichwa jest złem a priori z natury na równi z powiedzmy kradzieżą (załużmy to na chwilę że tak jest), to dopuki ktoś "A" chce pożyczyć na % i ktoś "B" to akceptuje, to nie widzę możliwości by im to zakazać i nie złamać ich wolnej woli = ). Takie samo mam stanowisko w kwestii narkotyków i prostytucji, uważam, że Państwo nie może odgórnie zakazać tych rzeczy, a potem wraz z łamaniem tych praw windykować jakieś należności w postaci kar, mandatów itd.

uważam że lichwy nie można zakazać w wielkim Państwie Polskim, ale trzeba stanowczo karać i zakazywać pochodne lichwy a są to:

@ Problem windykacji, jeżeli ktoś jest niespłacalny we Florencji nasyłano na niego zbójów, objawiło się to później w rodzie Medyceuszy w pełni klasy kiedy duże grupy społeczeństw zadłużone były zaprzęgane do brania udziału w napaści na ościennych. Lub jako spłatę długu proponowano wzięcie udziału w ekspedycji wojennej.

Czyli Lichwa do tej pory przeradzała się w przemoc - i to moim zdaniem należy całkowicie ograniczyć, bardzo surowo karać i nawet stosować najgorsze rodzaje kary tj. banicja i śmierć.

Co można zrobić i gdzie według mnie jest dobry balans miedzy pozwoleniem na lichwe, a nie oddaniem lichwiarzom całego świata. Dotyczy to również narkotyków i prostytucji - chciałbym żyć w Państwie monarchii religijnej żeby były takie prawa:

1. Bankier, który pożycza musi być świadom że ten kto od niego pożycza jest niedoskonałym stworzeniem, które zawiera umowę nie znając kosmosu, jutrzejszej pogody, nie wie jaki jest agregad pieniadza dokładnie i nie potrafi powiedzieć z dokładnością do 1 czy da rade spłacić czy nie, wiec jest to forma zakładu, jeżeli bankier użyje przemocy do windykacji albo intrygi - powinien być bardzo surowo karany, prawo do lichwy powinno być mu odebrane, w wyjatkowych okolicznościach powinien dostać 2 tygodnie na opuszczenie Królestwa Polskiego jezeli tego nie uczyni to śmierć i konfiskata majątku na rzecz Królestwa. Albo od razu konfiskata 60% majątku i groźba banicji. Czyli ograniczać pochodne lichwy to jest przemoc w windykacji. Jak to osiagnać? Wprowadzić prawo że bankier może pozyczyć maxymalnie tyle ile ktoś ma dzisiaj majątku że jeżeli nie odda musi oddać to co ma i bankier musi sie tym zadowolić i wycofać odsetki i nie ma prawa komornik windykować odsetek i jeszcze majątek ma być liczony po cenie sell na rynku, nie zawyżone kwoty, jeżeli działka jest warta 30 000 PLN, to bankier może udzielić maxymalnie 25 000 tyle ile wartość sell tu i teraz mniej wiecej a nie 45 tysiecy. Czyli zakaz pożyczania Ninja, Ninja musi pracować i wyrobić zdolność credo czyli zaufania, jeżeli chce sie lewarować. Zakaz złej windykacji - kara natychmiastowa konfiskata mienia z 60% mysle ze to dobra kwota, i wisząca banicja nad delikwentem. MOżliwe odebranie licencji na lichwe.

Zakaz systemu częściowej rezerwy, pożyczasz? to znaczy że masz, nie masz? to czyje pożyczasz? można dysponować tylko swoim majątkiem jeżeli chodzi o lichwe,

2a. Zakaz obrotu lewarowanymi pochodnymi gieldy typu CFD za pieniądze używane w danej populacji, jeżeli ktoś chce uprawiać hazard - niech go uprawia za żetony w wyznaczonych rejonach, ale nie za pieniądze respektowane w populacji, bo te pieniadze są reprezentacją pracy towarów i usług, natomiast CFD jest zakładem hazardowym miedzy bankierem a zakładającym się ale należy wykluczyc z tego zakładu reszte populacji która siłą rzeczy bierze udział w tym zakładzie bo to w jej rynku beda brały udział "wygrane pieniądze" To spowoduje ograniczenie Króli Hedgingowych i sytuacji w jakiej jest Deutche bank teraz, że toxyczne aktywa stanowia 80 % portwela a całosc zostala wykreowana na derywatach, jedyna giełda to jest giełda akcji, która zaczela sie tak że jeden facet nie mógł kupić łódki na wyprawe po towary do Indochin wiec cała wies sie złozyla na łódke rozpisano wszystko na % kto ile ma udzialów w przyszłych wyprawach i to jest zdrowa forma giełdy - akcje i dywidendy, reszta na żetony.

2b - Ten problem wiąże się z tym, że dzisiaj Ogon wywija psem, i banki komercyjne poprzez wyniki działań na rynku wpływaja na decyzje banków centralnych - bo mogą rosnąć na lewarowanych kontraktach w których uczestniczą pieniądze reszty społeczenstwa która nie uprawia hazardu - dzieki tej niesamowitej predkosci dochodzi do tego że mają przedsiebiorstwa zatrudniajace kilka tysiecy ludzi i potem są TBTF bo 3000 straci prace - teraz jak to zmienić. Wszystko to dlatego że istnieje pierwszy nieosiągalny schodek dla goja w postaci akcyzy na surowce. Kowalski nie może wydobywać ropy i gazu bo samo pozwolenie jest za drogie i musi stac sie niewolnikiem wpierw na dlugie lata zeby to robic. Niech beda przedsiebiorstwa na 3000 osob, ale kowalski tez w kazdej chwili ma miec prawo kupic dzialke gdzie chce i wydobywac co mu sie podoba.

Podatek od pracy i podatek bismarkowski jeżeli te znikną i ludzie zaczną pracować i zarabiać to nikt nie bedzie myślał o braniu kredytu problem ten zniknie, bankierzy beda bogacic sie w bardzo wolnym tempie i uczciwie, nawet jak beda powstawaly superkorpy to każdy za byle 50 koła bedzie mogl powiedziec basta ide wydobywac swoj gaz nawet ksztem tego ze mam gorszy sprzet, ale mam gaz! jestem wolny nie musze isc pracowac od 8 do 8, tylko od 10 np.

Giełda zaś bedzie stanowiła DUMĘ narodową, Ci którzy już wnieśli kamienie i mają Równo po grahamowsku poukładane w głowie beda pożywali z dywident.

3. Bezwględnie należy zmienić prawo budowlane oraz prawo do Ziemi i owoców i warzyw z tej ziemi - Nie może trwać sytuacja że młodzi ludzie po studiach nie maja gdzie sie podziać i biorą kredyt tym samym podpisujac cyrograf że beda tu sie krecic w kolkach dużych miast i przynosić pieniadze el bankieri. Ziemi jest tak dużo, że robienie na nią monopolu jest nieporozumieniem, Tak tanio da rade wybudować chałupe porządną płaską i długą w stylu pałacu, że nie widzę potrzeby płacenia za to 2 milionów, jeżeli ktoś cieszy się we wsi popularnością i ma przyjaciół którzy chcą z nim stawiać tą chate to nikt nie powinien im zabraniać się zabić jakby ta chata na łeb im sie zwaliła.

Sztuke Królewską stawiania budowli ma poznawać młody człowiek w wieku 13 lat w szkole na matematyce, w wieku 16-18 lat to byczek ma już sie żenić jeżeli taka wola ma dostać od Państwa kawałek ziemi i książeczkę dobrego obywatela jakie są jego obowiązki wobec państwa, ma dostać karabin maszynowy do piwniczki na tej ziemi i umieć go obsługiwać, w wieku platońskim 30-35 to chłopisko ma już sie zajmowac sprawami państwa, ma płodzić Synów na potęge i pokazywać im wszystko w wieku 45 lat to gośc powinien już żeby jego synowie mu pomagali we wszystkim i żeby kasa z dywident do niego wpadała a on bedzie sie zajmowal literaturą i podbijaniem rynków tureckich, a nie powinien zajmować sie walką z bankierami którzy nawymyslali instrumentów i szachują kraje emeryturami, i innymi tego typu zjawiskami.

Ostatnio modyfikowany: 2016-06-12 18:48

Dante

Międzynarodowe systemy finansowe trwają tak długo jak długo opłacają się tym, co je narzucili. USA narzuciło swoje zasady gry i posiadało swoich sędziów - a tu z czasem okazało się, że inni gracze świetnie się odnaleźli w takiej rzeczywistości i zaczęli grać lepiej od USA. A zatem żywot obecnego systemu monetarnego powoli dobiega końca.

A co do Francji i Niemiec, kosztem obrony własnego przemysłu ciągnikowego ograniczają rodzimym rolnikom dostęp do tańszych ciągników i przez to obniżenia kosztów produkcji żywności dla Francuzów i Niemców. A polscy przedsiębiorcy powinni jak najwięcej wychodzić za granicę i nie ograniczać się głównie do Europy, ale także wchodzić do Azji, Afryki i Ameryki Południowej.

Z innej kategorii:

Hiperinflacja vs rynek nieruchomości w Niemczech w latach 1912-23:

W 1912-13 dla niemieckiego 3-osobowego gospodarstwa czynsz stanowił 30,2% wydatków, a żywność 30,3%, ale już w marcu 1923 czynsz stanowił tylko 0,2% wydatków, a żywność aż 91,6%! Co w sumie jest zgodne z logiką, że w kryzysowych warunkach ludzi ograniczają swoje potrzeby wyższego rzędu na rzecz tych niższego rzędu.

http://www.doctorhousingbubble.com/housing-apocalypse-prediction-of-hyperinflation-real-estate-values-debunking-hyperinflation-argument-deflation/

Kiedyś bodajże Mike Malloney wspominał, że mając trochę złota w tamtych czasach można było zrobić dobre zakupy na ówczesnym rynku nieruchomości.

Czy wie ktoś o co chodzi z takimi firmami jak Simon Money League i panem Oskarem Stańczakiem? Bo na ich temat cisza w eterze. I wygląda to dość podejrzanie - czy ma ktoś coś do powiedzenia na ten temat?

http://deutschefinancemagazine.com/

http://bezpiecznezarabianie24.pl/zacznij-zarabiac-dfm/

Dante

https://www.youtube.com/watch?v=D4JL4PxK3_o

A co do shortowania rynku nieruchomości, to warte uwagi są:

- Direxion Daily Real Estate Bear 3X Shares (DRV)

http://www.investing.com/etfs/direxion-daily-real-estate-bear-3x

- ProShares UltraShort Real Estate (SRS)

http://www.investing.com/etfs/proshares-ultrashort-real-estate

xxx

"Trzeba zebrać 50 najbogatszych ludzi świata w jednym miejscu i ich po prostu rozstrzelać."

Empiria wydaje się temu przeczyć:

- podczas Rewolucji Francuskiej zebrano najbogatszych Francuzów i ich zgilotynowano

- podczas Rewolucji Bolszewickiej zebrano najbogatszych Rosjan i ich rozstrzelano

... ani Francja ani Związek Radziecki nie zostały w wyniku tego "krajami mlekiem i miodem płynącymi".

3r3

"Empiria wydaje się temu przeczyć:"

Kłamiesz.

Pokaż jak rozwinęła się Francja i Rosja bez tych wydarzeń.

Brak empirii że były to krainy mlekiem i miodem płynące, ponieważ historia potoczyła się jak potoczyła.

Ludzie nie zabili innych ludzi bez powodu, koncentracja majątku była na tyle duża że innego rozwiązania jak przywrócenie porządku rzeczywistego (przemocy) nie było alternatywą.

silversun

"Trzeba zebrać 50 najbogatszych ludzi świata w jednym miejscu i ich po prostu rozstrzelać."

Facet chciał przez to powiedzieć że niema rozwiązania dla tego problemu bo zawsze są silni i słabi, mądrzy i głupi idt.

Ale rozwiązanie jest i to bardzo proste i nie jest to takie jakie proponował Ted Kaczynski.

multicoolti

Hehe i Ty powołujesz się na empire? Ty który w obliczu faktów, które przeczą Twoim wypowiedziom podważasz je i deprecjonujesz nie dając nic w zamian oprócz Twojego przekonania. Bardzo to śmieszne.

Ostatnio modyfikowany: 2016-06-12 18:50

Ksgs

> wg mojego przekonania jednostki, które poglądami ocierają się o anarchizm zawsze przegrają

Chyba że instrumentalnie wykorzystają stadne odruchy większości jako platformę do realizacji swojego anarchizmu. Grają uczestnictwo w grupie i inkluzywny, egalitarny charakter grup tworzonych przez siebie. Ale tylko do poziomu, powyżej którego tracą kontrolę nad dynamiką grupy lub przynajmniej opcję wyjścia z niej bez szwanku dla swoich interesów i opinii o wykreowanym przez siebie awatarze, aby móc użyć go w kolejnym przedsięwzięciu realizowanym na drodze używania innych. Jeśli robią to umiejętnie, to mogą używać innych nawet ku ich zadowoleniu i wdzięczności, co premiuje coraz większym zaufaniem i mocą sprawczą. To się nazywa "kariera". Nigdy nie mówią w co tak naprawdę grają. Czasem nawet zapomnieli że to miała być tylko kreacja, bo np. wskutek nagród jakich ich mózgi doświadczają się z nią zidentyfikowali. Wydaje mi się, że tak właśnie postępują ci którzy "osiągają" "wyniki" dające im "pozycję" i "bogactwo" względem tych, którzy chcą się z nimi porównywać i uczestniczyć we wspólnym systemie. Nadużyłem czudzysłowów, bo kiedy tych współuczestników braknie to kreacja i jej pochodne tracą "znaczenie".

xxx

Bredzisz jak zwykle.

Koncentracja bogactwa we przedrewolucyjnej Francji była akurat wyjątkowo niska - spadek koncentracji bogactwa był jedną z przyczyn Rewolucji. Rewolucja francuska była buntem bogatszej części trzeciego stanu (tj. buntem właścicieli fabryk, bankierów, handlowców, sklepikarzy, inteligentów itd.) przeciwko stanom pierwszemu i drugiemu (klerowi i szlachcie). Fabrykanci, bankierzy i inni bogatsi przedstawiciele stanu trzeciego po prostu chcieli tych samych praw jakie miał stan pierwszy i drugi (a w pierwszej kolejności prawa do wpływu na to jak wydatkowane będą płacone przez nich podatki - przypominam: pierwszy i drugi stan były w przedrewolucyjnej Francji ze wszystkich podatków zwolnione, podatki płacił tylko stan trzeci, ale obowiązywał go zakaz działalności politycznej - tylko - zwolnione z podatków - stany pierwszy i drugi miały prawo do działalności politycznej).

A fakt, że stwierdziłeś, że kłamię pisząc "ani Francja ani Związek Radziecki nie zostały w wyniku tego krajami mlekiem i miodem płynącymi" z litości pominę.

3r3

Wam się kłamstwo (statystyka) pomyliło z faktami. Dlatego dyskusja z Wami jest taka, że #Arcadio pisze że w branży źle, a Wy mu statystykę że jest dobrze.

Nie ma jakiejkolwiek płaszczyzny dyskusji z Wami gdyż żyjecie w oderwaniu od rzeczywistości.

Ale nie ma w tym Waszej winy, każdy przechodzi swój etap leminga w korpo i czelendżuje taki sposób myślenia.

Niektórzy z tego wychodzą, a niektórzy już pozostają w świecie uzupełniania sobie wymysłami brakujących informacji.

"Wierzę tylko w statystki które sam sfałszowałem" - W. Churchil

3r3

Ty to przewrotny jesteś, najpierw piszesz że rewolucja była o miód i mleko, a teraz że jednak w władzę polityczną chodziło.

I dlatego zarówno Rosja i Francja nie miały rewolucji z powodu tego czy tam było dobrze czy niedobrze i czy mleka i miodu brakowało, tylko z tego powodu miały rewolucje, że rządziły tam ofermy, które władzy nie zdołały utrzymać.

Manipulator i kłamczuch jesteś.

Ani jeden fabrykant czy sklepikarz nie został władcą w porewolucyjnej Francji. Władze się zmieniały a Talleyrand nie.

Karo

Co do lichwy, to św. Tomasz a Akwinu twierdził, że jeśli ktoś pożycza komuś oczekując odsetek od pożyczonej kwoty, czyli de facto oczekując zysków od inwestycji robionej przez pożyczkobiorcę, to powinien też partycypować w ewentualnych stratach tej inwestycji.

Wtedy nie jest to lichwą, tylko spółką: Ktoś ma kasę, ktoś inny ma pomysł, a zyskami lub stratami dzielimy się wspólnie (można negocjować w jakim stopniu).

A banki chcą mieć tylko zyski, strat żadnych. To jest lichwa, nawet, jak pożyczka jest na mały %.

xxx

"Ty to przewrotny jesteś, najpierw piszesz że rewolucja była o miód i mleko"

Znów bredzisz. Napisałem, że w wyniku rewolucji w/w kraje nie zostały krainami mlekiem i miodem płynącymi. Masz problemy ze zrozumieniem prostych zdań.

"Ani jeden fabrykant czy sklepikarz nie został władcą w porewolucyjnej Francji"

Znów jak zwykle bredzisz. Oczywiście, że w porewolucyjnej Francji spora ilość przedstawicieli stanu trzeciego dostała się na wysokie stanowiska we władzach państwa (najczęściej poprzez zrobienie kariery w wojsku), gdy przed rewolucją było to niemożliwe.

Dante

Każdy może być kim chce, byle nikomu tym krzywdy nie robił - a państwo nie powinno w tym ani przeszkadzać, ani pomagać (czy to pośrednio, czy bezpośrednio)

A co do Hayeka, to nie był on klasycznie rozumianym wolnorynkowcem i "austriakiem" (analogicznie jak J. Schumpeter), ale i tak był lepszy od Keynesa.

http://mises.pl/blog/2012/03/04/hoppe-dlaczego-mises-a-nie-hayek/

3r3

Czemu mają mnie obchodzić biedni i poniewierani? A co oni dla mnie zrobili? Jakie ja mam z nich pożytki?

Skoro Ci tchórze nie postawią się jakiemuś tam pracodawcy dobrodziejowi to na co mi trzymać z tchórzami, do tego biedakami?

To ja takich samych rabów chcę na folwark.

Ostatnio modyfikowany: 2016-06-12 21:48

erazmo

3r3

Bez sędziego to Tyson by poznał pułkownika Colta.

Szeryf ma bronić innych przede mną, ja tam swoje sam obronię.

@erazmo

A co ja będę miał z tego dobra społecznego?

Ile mam dołożyć i jaki będzie zwrot z tego cymesu?

Bo tu bloga czytają przedsiębiorcy, oni mają cła na sprzedaż do Saudi, a ich zleceniodawcy z RFN nie mają. Oni mają przeszkody z biurwami, a Ci z RFN nie mają.

Państwo jakoś ich nie broni.

Jakoś nie podnosicie krzyku żeby państwo wzięło za mordy urzędników i dało naszym przedsiębiorcom zarabiać.

Jakoś nie pomstujecie żeby na niemiecki firmy spuścić czołgi (kupione od Niemców) i pozbyć się konkurencji.

Ale polskiego przedsiębiorce chcecie molestować "dobrem społecznym".

Społeczeństwo otrzymuje co zasiało. Jak zasieją likwidację konkurencji to i my im nieba przychylimy, ale jak to tchórze i ofermy to mają jak sobie pościelili.

erazmo

Rados

http://deutsche-wirtschafts-nachrichten.de/2016/06/07/merkel-entmachtet-bnd-usa-kontrollieren-spionage-in-deutschland/

“In practice, this means that the US intelligence services [NSA] will be allowed to continue to listen in on every company and every individual in Germany.”

Czyli usiaki nadal cisną szwabów. Ci natomiast starają się obejść sankcje kupując firmy w Rosji.

Dodatkowo Niemcy mają ogłosić aneksję Krymu jako coś nie-do-zaaprobowania. Ciekawe czy jest to ruch by popchnąć i Polskę na Rosję.

lenon

"2016-06-12 17:36

glupi

Wyobraz sobie sytuacje ze masz zone i 3 dzieci. Ty pracujsz bo ona musi sie zajmowac dziecmi. I pracujsz w jedynej fabryce na wsi z dala od duzego miasta.

I twoj szef krwiozerczy kapitalista stwierdzil ze zamiast do grecji to na bora bora w tym roku pojedzie. Zwolnil 3 pracownikow a pozostalym 5 kaze pracowac 5h wiecej czyli 50 na tydzien. Pomijajac wszelakie aspekty ze narusza twoje prawo do zabawy z dziecmi bo ci nakazuje pracowac dluzej, co mozesz zrobic? Co moga zrobic ci zwolnieni? Zostawic rodzine i wyjechac do miasta i widziec rodzine raz na tydzien? A ty co ? zwolnisz sie i co dalej?

Czy ciagle uwazasz ze Panswto nie powinno interweniowac?"

Zakładasz, że ludzie to idioci, choć sam tak stwierdzę jak dadzą sobie wprowadzić podatek od topniejącego śniegu.

W normalnych warunkach, jakimi jest wolny rynek, problem opisany przez Ciebie nie ma racji bytu. Minimalny poziom płac jest na takim pułapie, że kapitaliście idiocie możesz pokazać środkowy palec i spokojnie podreptać pracować gdzie indziej. Konkurencja na wolnym rynku to także konkurencja krwiożerczego kapitalisty o pracownika.

Brak pracy dla wszystkich, którzy chcą ją podjąć jest skutkiem wysokich podatków i regulacji rzekomo wprowadzanych dla dobra ogółu. Jeżeli jakaś regulacja stanowi, że ma być tak to, a tak, to automatycznie zdejmuje to odpowiedzialność z jednostki, przez co ta staje się słabsza i bardziej podatna na wpływy. Tak działa mechanizm zniewolenia, ale przede wszystkim sławetnego powiedzenia "bo mi się należy".

Popey83

gasch

Piszesz, że neoliberalizm się nie sprawdził. Nie mogło się nie sprawdzić coś, co nigdy nie zostało wprowadzone. Były momenty, że poszczególne kraje zaczynały iść tą drogą, ale nigdy nie wypełniły wszystkich postulatów. Neoliberalizm miał/ma też poważną wadę. Friedman, Hayek czy Stiger uważali, że państwo powinno kierować polityką monetarną. (Hoppe czy Rothbard piszą sensowniej niż von Hayek.)

Regulować podaż pieniądza poprzez stopy procentowe. Czyli de facto nie chcieli w pełni wolnego rynku. Banki centralne i centralnie sterowane stopy procentowe są w jawnej sprzeczności z wolnym rynkiem.

Niestety Ty mylisz się dużo bardziej. Pisząc o neoliberalizmie i wolnym rynku w kontekście Ursusa. Gdzie w UE widzisz wolny rynek?

Pierwsze zdanie artykułu, który przytaczasz mówi o europejskiej homologacji. Na wolnym rynku nie ma miejsca dla homologacji czy koncesji.

Zgadzam się z leonem. Uważasz ludzi za głupie bezbronne dzieci. Podobne poglądy (choć nie zawsze świadome, a czasem skrywane) posiadają wszyscy zwolennicy silnego opiekuńczego aparatu państwowego (socjalizmu).

Dante ładnie pisze o zniszczeniu rodziny i więzi społecznych przez państwo opiekuńcze. To przyczyna upadku, nie chciwość czy wyimaginowany wolny rynek (prawdziwy kapitalizm).

Jeśli "krwiopijca" łamie umowę (rozumiem, że 40h/tydzień) to każdy normalny obywatel powinien zgłosić to do sądu (ew. inspekcji pracy).

Żyjemy w dziwnym rozkroku. Z jednej strony państwo ma być silne i opiekować się potrzebującymi, a z drugiej każdy kto chce zadbać o porządek prawny oskarżany jest o donosicielstwo. Kochamy państwo i jednocześnie je nienawidzimy.

Socjalizm oduczył nas też odwagi i podejmowania w życiu śmiałych decyzji. Czasem trzeba zaryzykować i przenieść się z rodziną do dużego miasta. Czasem trzeba zażądać podwyżki, zmienić pracę, doszkolić się.

Odnośnie 500+, to zagrywka tylko i wyłącznie pod kolejne wybory. Sprytna zagrywka jak widać po sondażach. Gdyby chcieć zagrać sensownie, nie powinno się promować bezrobotnych. Ulżyć trzeba pracującym, bo tylko pracujący mogą nas wyciągnąć z bagna w jakim się taplamy. Tylko pracujący mogą aspirować do klasy średniej.

Aktualnie rodzina z 2 dzieci, gdzie pracuje tylko mąż (zarabiający powiedzmy 4000 na rękę) płaci 18% czyli 720zł podatku. Proponowałbym podzielenie dochodu przez ilość członków rodziny. Wtedy z 4k robi się 1kna osobę. Łączny podatek dochodowy do zapłacenia to 180zł.

Rodzina zyskuje podobną sumę jak przy 500+ a promujemy pracowitych. Prosto, tanio, szybko i bez tysięcy nowych urzędników.

lenon

To wszystko o czym piszesz, to są tylko kolejne regulacje. Właśnie przez nie, nie mamy wyboru i zakładamy konta tam gdzie mamy zakładać, bierzemy kredyty nie czytając umów, nieświadomie obstawiamy kursy walut, jak nam bukmacher powie, że przegraliśmy to idziemy skruszeni do gwaranta naszych regulacji, żądając kolejnych.

Dobrowolnie oddajemy część swojego procesu decyzyjnego.

lenon

Właśnie o tym piszę. W praktyce wiesz jak działają regulacje, a w dalszym ciągu chcesz je wprowadzać.

prezes

http://forum.litecoin.pl/viewtopic.php?p=2365#p2365

http://forum.litecoin.pl/viewtopic.php?p=2364#p2364

https://twitter.com/LitecoinPolska

micol

Dobro społeczne polega na tym że działania grupowe są zawsze bardziej efektywne od indywidualnych,

https://pl.wikipedia.org/wiki/Wilcze_stado

Cywilizacja zachodu chyba jednak tego nie zrozumiała na poziomie strategicznym, między innymi dlatego przegrywa z Chinami.

Kapitalizm, wolny rynek - to jest fikcja, nie ma czegoś takiego, każdy uczestnik rynku dąży do wyeliminowania

konkurencji wszelkimi sposobami, jak nie ma konkurencji to nie ma wolnego rynku. Jeśli 90% rynku jest

podzielone na kilka korporacji, które są ze sobą dogadane a przedsiębiorcy są dogadani ile mają płacić pracownikom to gdzie

tu konkurencja? Najpierw kilku cwaniaków wchodzi na dach po drabinie a pózniej wciąga drabine i każe reszcie wskakiwać.

A jak już nierówności społeczne sięgają zenitu to przyjeżdza taki walec - socjalizm i równa poziom do niskiego ale po jakimś

czasie cykl się powtarza. Generalnie tak się zmienia żeby wszystko zostało po staremu czyli ma być wąska elita i reszta niewolników.

Ale to jest perfidny rodzaj niewolnictwa który polega na dawaniu pozornej wolności wyboru - można wszystko tylko nie ma pieniędzy

albo nie ma czasu na nic bo trzeba zarobić trochę pieniędzy. A z niewolnika nie będzie dobrego pracownika. W Chinach to zrozumieli

jakieś 2000 lat temu kiedy uwolniono wszystkich chłopów.

Na początek możnaby wprowadzić u nas taką prostą zasadę jak obecnie obowiązuje w Chinach (w celu krzewienia wiedzy

o tym czym jest dobro społeczne): kara śmierci za korupcję urzędników i "przedsiębiorców" przyłapanych na

oszustwach w dużej skali.

A 500+ to jest rozpaczliwa próba naprawy katastrofy demograficznej, która się nie opłaca w żadnym systemie.

Pio80tr

Nie czytałem formy trzy dni. Zaprzątnięty byłem lekturą pewnej książki.

W efekcie … umysł mój rozpadł się całkowicie. Następnie złożył doświadczenia i wiedzę w nowym szyku.

Znam wiele książek opisujących modele (społeczne, ekonomiczne) nie znam wiele wskazujących wzorce.