Ostatnia dekada dodruku wypaczyła rynki do tego stopnia, że Rezerwa Federalna, w obawie o to, że w rękach inwestorów jest zbyt wiele niewygodnych dla FED-u wskaźników, zaprzestaje publikowania niektórych z nich. Bankierzy centralni chcą w ten sposób ukryć niewygodne fakty, aby zyskać jeszcze trochę czasu, zanim wszyscy zorientują się z jakiej skali problemem mamy do czynienia.

Tym razem, jak wynika z zapisków z posiedzenia FED-u, bankierzy centralni zastanawiają się nad zaprzestaniem publikowania krzywej dochodowości, o której wspominaliśmy ostatnio w artykule "Jak przewidzieć recesję gospodarczą?". Jest to krzywa, która przedstawia różnicę (spread) między wysokością odsetek 10-letnich oraz 2-letnich obligacji. Rentowność obligacji 10-letnich wyznaczana jest przez rynek, mniej lub bardziej odzwierciedlając to, jak kształtuje się inflacja w dłuższym terminie. Z kolei rentowność obligacji 2-letnich uzależniona jest od wysokości stóp procentowych ustalanych przez banki centralne.

Rezerwa Federalna ustalając stopy procentowe na niskim poziomie powoduje, że ludzie są bardziej skłonni do zaciągania kredytów. Przekłada się to na wzrost gospodarczy oraz wyższe ceny aktywów na giełdzie. Odwrotnie jest w przypadku, gdy stopy procentowe idą w górę.

Oprócz tego, że krzywa dochodowości dostarcza nam informacji o tym, jak różnica między rentownościami obligacji kształtuje się w czasie, dodatkowo jest ważnym wskaźnikiem, ostrzegającym przed końcem hossy. Nic zatem dziwnego, że FED chce zamieść ją pod dywan.

Zamiast starej, dobrej krzywej dochodowości zaproponowano wskaźnik, który pokazywałby różnicę pomiędzy aktualną stopą funduszy federalnych, a stopą funduszy federalnych oczekiwaną za kilka kwartałów. Problem w tym, że w przeciwieństwie do krzywej dochodowości, nowy wskaźnik opierałby się na oczekiwaniach, a więc na czymś w dużym stopniu subiektywnym. Tak samo, jak subiektywnie ustalony jest przez FED cel inflacyjny na poziomie 2% (tak jakby ukryty podatek na poziomie 1,5 % nie był szkodliwy dla obywateli).

Jak interpretować krzywą dochodowości?

Zanim przejdziemy do interpretacji warto jeszcze kilka słów poświęcić rentownościom obligacji.

Rentowność długoterminowych obligacji z założenia powinna być wyższa od rentowności obligacji krótkoterminowych. Sprawa jest prosta, jeżeli ktoś decyduje się na zamrożenie pieniędzy w obligacjach na długi okres czasu, to rekompensatą za towarzyszące tej inwestycji ryzyko powinny być wyższe odsetki. Tak więc wysoką różnicę w rentownościach należy kojarzyć ze zdrową sytuacją na rynku.

W analizie krzywej dochodowości szczególnie ważne są dwie kwestie. Po pierwsze malejąca różnica miedzy odsetkami długo i krótkoterminowych obligacji. Po drugie sytuacja, w której różnica ta jest ujemna, czyli obligacje 2-letnie dają wyższe odsetki niż 10-letnie (tzw. odwrócona krzywa dochodowości). Obie sytuacje wskazują na nadchodzące problemy.

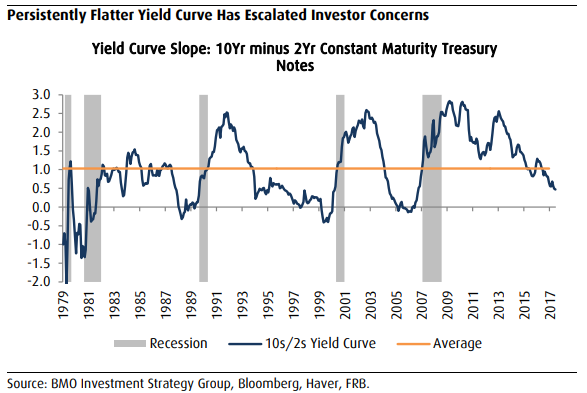

Stąd właśnie bierze się użyteczność krzywej dochodowości, którą przedstawia poniższy wykres. Zaznaczono na nim różnice w rentownościach długo i krótkoterminowych amerykańskich obligacji oraz jej średnią wartość z okresu prawie czterech dekad. Z kolei szarym kolorem oznaczone zostały poszczególne recesje.

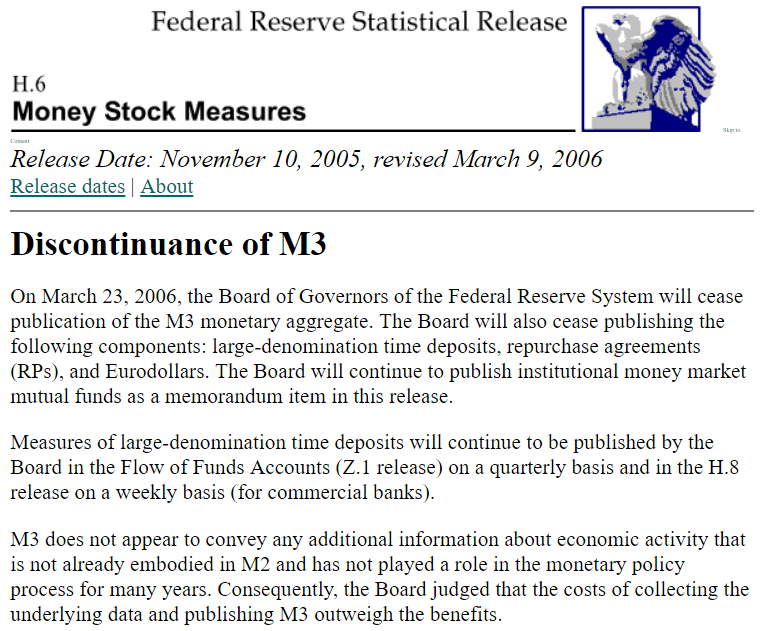

Jak widać od 1980 roku krzywa dochodowości pozwalała z dużą dokładnością przewidzieć bessę. Za każdym razem, gdy przybierała ona wartości ujemne, niedługo potem następowały spadki cen akcji. Użyteczność krzywej dochodowości jest więc nie na rękę bankom centralnym, dlatego też FED rozważa zaprzestanie dalszego publikowania tego wskaźnika, tak jak kiedyś zaprzestał publikowania agregatu M3, żeby utrudnić inwestorom określenie rzeczywistego poziomu inflacji.

Źródło: federalreserve.gov

Podsumowanie

Według nas, to że FED rozważa takie posunięcie, dodaje krzywej dochodowości jeszcze więcej wartości prognostycznej. Obecnie niski poziom tego wskaźnika w połączeniu z zapowiedziami kolejnych podwyżek stóp procentowych sugeruje, że wkrótce możemy znów mieć do czynienia z odwróconą krzywą dochodowości. Co więcej, jeżeli w obawie przed krachem kapitał zacznie uciekać do amerykańskich obligacji długoterminowych, to dojdzie do spadku ich rentowności (wzrostu ich cen), a to oznacza, że ujemna różnica w rentownościach może przyjść znacznie szybciej.

Najpierw FED zrezygnował z M3, czyli najlepszego miernika poziomu inflacji, a teraz chce pozbyć się krzywej dochodowości, która z bardzo dużą dokładnością ostrzega przed recesjami. To jednoznacznie potwierdza, że Rezerwa Federalna nie liczy się z inwestorami, a wręcz przeciwnie stara się wprowadzać ich w błąd. Na szczęście obliczenie spreadu miedzy rentownościami obligacji jest o wiele łatwiejsze niż szacowanie miary M3.

Zespół Independent Trader

polish_wealth

@ greg240 Co sie stary przejmujesz każdy będzie rozliczony, jest to zarówno pocieszająca jak i zatrważająca myśl, zależy jak spojrzeć na to

@ Mengiz hahahahaha....

Zawieruszka izraelska nastręcza mi etycznych pytań o sens wysiłku na najbliższe lata. Tzn. Ewidentnie widać że coś się szykuje co zachwieje podstawą równowagi walutowej, pytanie czy jest sens sie mordować i pracować teraz na maxa, kiedy tak inflacjują, tak RODOują, tak generalnie szkodzą Kowalskiemu, że aż nie miło. W czym przechowywać owoce swojej pracy. Do tego dochodz: "Szczesliwy, kogo zastane przy swojej pracy" Też mi zagwozdka, nie można se tak polegatować w systemie Egipskim, trzeba wykonywać "Swoją pracę" ale to chyba metafora wykonywania swojej misji a nie takiej pracy że ktoś mi wiecej płaci to ja tam ide. Dobrze to rozumie, że takie to zastanie bedzie w cenie ?

Ostatnio modyfikowany: 2018-07-25 22:19

Fredd

baro

Remarki

Inflacja w Niemczech. http://lubimyczytac.pl/ksiazka/131586/kiedy-pieniadz-umiera-koszmarny-sen-o-hiperinflacji

Sitting

Niemcy - Kiedy pieniądz umiera - dość wierny obraz gospodarki z fizycznym drukiem kasy no-limit.

Wenezuela - warto by się przejechać i zobaczyć - tylko ta niepewność czy przeżyjesz wycieczkę...

z praktyki własnej lat 89-93 : nieustanny obrót aktywami, by jak najwiecej wartości nocowało w bezpiecznej ( od infalcji ) formie - wtedy USD i DM oraz towar handlowy ( cenę zawsze możesz podnieść ), obecnie rynek jest inny i nikt nie wymyśli scenariusza akcji na 100% - pozostają szacunki i własne decyzje.

Moje osobiste ustawienia pod scenariusz kryzysowy :

- mam mały kredyt CHF ( brany w 2004 w okolicach 3,-PLN/CHF ) - nie zrzucam go - zabezpieczam w 10% kruszcem Gold - jak Gold i Sliver wystrzeli inflacyjnie to i w USD i w CHF - wtedy kruszec spłaci kredyt - po ile by ten CHF nie był.

- do tego pakiet Gold+Silver - obecnie kupuję tylko Silver - jako zasób strategiczny - powoli dokupuję, tylko w super cenach, tylko pewne przedmioty ( polskie 10 i 20zl srebrne, inne numizmatyki ) - raz kupię wiecej, potem miesiące posuchy, kupuję tylko tanio - numizmaty w cenie kruszcu.

- do tego mam 1 ha gruntu wokół domu - zawsze mogę zaorać trawnik i zasadzić ziemniaki - 20 lat temu tam rosły.

- do tego bardzo dobre układy sąsiedzkie - lokalna samoobrona

- ale ponieważ dojście do kryzysu może trwać dłużej niż szacują wszyscy - obecnie uruchamiam w ramach biznesu spore finansowanie po stałym koszcie i zamieniam je na przepływy finansowe o zmiennej stopie ( WIBOR + marża ) - choć mam swiadomość że sytuacja WIBOR 3% a inflacja 10% może się zdarzyć - to jednak krótkotrwale. Ta perspektywa sięga roku 2023 - przyszłość może być ciekawa - może też być nudna.

trader21

Tu masz ok 90 pozycji: https://independenttrader.pl/niezbednik,polecane-lektury.html

Sol

polish_wealth

W myśl starej zasady, że wydobycie jednej baryłki ropy jest najdroższe w USA, bo dużo się płaci pracownikowi plus trudniejsze odwierty niż u arabów, gdzie pracują Indianie z Indii dodatkowo. Ruchawka wojenna i ruchawka w OPEC, tym bardziej napędza zachowanie w stylu: wydobywajmy realne materiały, póki ludzie godzą się pracować za fiat i je gromadźmy. Jestem w 100% pewien, że trwa maxymalne wydobycie surowców o których sie nie mówi w USA, żeby nie prezentować danych, pod płaszczykiem jakiegoś programu ochrony w CIA, czy inna bzdura ideologiczna pozwalająca tamtejszym fartuchom przeskakiwać płoty i nie tracić dobrego samopoczucia. A jeszcze inne pajace naukowo/wydobywcze się na to godzą i czują się zaszczycone pracować w takich projektach i dochowywać tajemnicy. W USA jak w USA, ciekawe co się dzieje w głębokiej Rosji lub Chinach pod płaszczykiem tajemnicy.

Ostatnio modyfikowany: 2018-07-26 12:24

Lech

Jak to zauważył Cejrowski , którego nie lubię " prędzej my umrzemy z głodu niż ci ludzie w tropiku", mają ciepło,nie potrzebują nie wiadomo jakich domów, wystarczy palma, mają wodę i za darmo owoce i prąd..... ,a 4 mln Kolumbijczyków nadal mieszka w Wenezueli i pracuje, bo woli darmowe leczenie i oświatę dla dzieci niż być niewolnikiem i ginąć od kul w swoim kraju, zresztą na samym przemycie benzyny dobrze żyją.

Wenezuela ma największe złoże ropy na świecie (27%rozpoznanych światowych złóż) ) i największe restrykcje USA ,przy 4 razy mniejszym zadłużeniu niż Polska na mieszkańca ma hiperinflację , ale i tak woli ropy nie wydobywać niż oddawać za darmo i nic z tego nie mieć dlatego doszło do rewolucji..a przecież już w 1974 r baryłka kosztowała 250 dolarów gdy $ było 100 razy mniej niż dzisiaj ... Założycielem OPEC była głównie Wenezuela i potrafi dbać o swoją ropę i ją wydobywać tylko po co gdy jest tania?

Ostatnio modyfikowany: 2018-07-26 14:15

slimak75

A w jakim województwie działasz? Będę zmieniał miejsce zamieszkania, chciałbym mieć ogarniętych sąsiadów. Daj znać na mejla marcinek223344@wp.pl

Lech

Taki Komputronik na GPW ma prawie 2,5 mld przychodu rocznie sporo zysku ,najwyższą sprzedaż internetową elektroniki i AGD (Amazony i srony daleko w tyle) , a dzięki zabiegom właściciela , bo chciał wyjść z giełdy tylko coś 40 mln stoi wartość jego akcji? a do tego wyposaża w komputery itp masę instytucji?.

Ci du...e z PiSu dzielą naród na lepszych i gorszych, a przecież okrągłe stoły były po to właśnie żeby nie dzielić Polaków , tylko razem budować nowoczesną Polskę i nastało średniowiecze i trzeba oddzielić to mroczne średniowiecze do resocjalizacji, od Nowoczesnej Polski..

Ostatnio modyfikowany: 2018-07-26 14:39

baro

dgal

Mengiz

Lech

Ostatnio modyfikowany: 2018-07-26 18:57

Patyk1989

Na youtube jest kanal typa, ktory przeprowadzil sie do Wenezueli - Caracas. Siedzi juz tam ladnych kilka miechow i wrzuca filmy.

Bardzo fajne, polecam.

Wpiszcie na YT "bez planu, wenezuela"

Bierzcie tylko uwage ze kolo jest turysta/podroznikiem, nie ekonomista.

Moje zdanie nt wenezueli - socjzlizm - strasza tym chocholem.

Wg mnie ciezko nie miec kryzysu bedac sola w oku najwiekszego mocarstwa swiata, bedac wcale nie tak daleko od niego.

inwestor-z-polski

Kilka wpisów wcześniej była mała dyskusja o inflacji i zapytałem cię co to jest wg ciebie inflacja.

Odpowiedziałeś że najbliżej ci do Chapwood Indeksu

A w tym artykule piszecie

tak jak kiedyś zaprzestał publikowania agregatu M3, żeby utrudnić inwestorom określenie rzeczywistego poziomu inflacji.

Tak więc pytam, która definicja jest właściwa?

zieloniutki

przyznam że nie bardzo rozumiem, ani celu, ani intencji tego artykułu:

--> Odnośnie samej krzywej dochodowości pisaliście niedawno dość dokładnie i w tym zakresie temat się dubluje ...

--> Znając rentowności obligacji, obliczenie krzywej jest działaniem na podstawie szkoły podstawowej, więc czy ją Fed będzie publikował, czy nie, to i tak wiele nie zmienia, stąd nie rozumiem czemu przywiązujecie do tego taką wagę (w zasadzie jakąkolwiek wagę):

"Najpierw FED zrezygnował z M3, czyli najlepszego miernika poziomu inflacji, a teraz chce pozbyć się krzywej dochodowości" - rozumiem M3, w głowie nie policzę, danych nie uzyskam, ale odnośnie "krzywej dochodowości" ...?!

PS. jestem na wakacjach i o tej porze z reguły już po kilku "parasolkach", więc jak coś poknociłem w swoim rozumowaniu proszę o rozjaśnienie:)

Ostatnio modyfikowany: 2018-07-26 22:45

3r3

@inwestor-z-polski ta definicja to jest taka ważna sprawa? A jak masz liczbę zmniejszającą zdolność nabywczą o tak złożonym pochodzeniu że nie jesteś w stanie ustalić jej ojcostwa? Im mniej danych tym trudniej ustalić poziom inflacji dla innych sektorów, skal i miejsc prowadzenia działalności.

lenon

M3 jest nieistotne w stosunku do ilości waluty. Różnica między M2, a M3 jest z reguły niewielka i nie odgrywa jakieś znaczącej roli w podaży.

Trochę inaczej sytuacja wygląda z M1, z której to publikacji FED zrezygnował już dawno temu, a to jest praktycznie papier, który w razie draki może wypłynąć ze skarpet i spowodować inflację cen.

@inwestor-z-polski

Jak ktoś słusznie zauważył kilka artykułów wcześniej, inflacja może tyczyć się również kosmosu.

Jeżeli rosną ceny to mamy inflację cen.

Jeżeli rośnie ilość waluty, to mamy inflację waluty.

Jeżeli rośnie kosmos to mamy inflację kosmosu.

W sprzyjających warunkach inflacja cen wpływa na inflację waluty i odwrotnie, ale nigdy nie jest tak, że jest to obligatoryjne.

Istotą jest oddzielić od siebie te dwie inflacje i zrozumieć mechanizmy wzajemnych oddziaływań.

greg240

z dwojga zlego FIAT money:) USD vs EUR:)

EUR > znane zło (wiemy na ile zadluzone sa wlochy grecja, jaki deficyt maj na target2, brakuje tylko woli niemcow do dotowania poludnia powoli miekna)

USD > nieznane (nie wiemy ile maja m3 nie wiemy ile FED pod stołem poza bilansem pożyczył , tak naprawde popyt światowy trzyma to coś przed upadkiem)

i bądź tu madry co lepsze:)

korpo

Najlepsza o kryzysach wg. mnie to "Szaleństwo, panika, krach. Historia kryzysów finansowych" Charles P. Kindleberger najlepiej któreś z najnowszych wydań bo dotcom jeszcze jest opisany.

Max Otte - Kiedy Nadchodzi Kryzys

publikacje Hymana Minsky'iego oraz jego model kryzysu

Lech

supermario

Od X wieku to to średniowiecze nie było takie ciemne.Do ciemnoty wracamy przez ostatnich 100 lat. Oddam głos śp. prof. Bogusławowi Wolniewiczowi.

https://www.youtube.com/watch?v=-1w2PrtchG0

https://www.youtube.com/watch?v=7fXo0E9kda4

https://www.youtube.com/watch?v=QdBPp8TwASo

https://www.youtube.com/watch?v=jPhlTu0xhg8&t=445s

W innych filmach profesor mówi o upadku nauk ścisłych co będzie miało przełożenie na cywilizację techniczną.Już wychodzą inżynierowie z politechnik co właściwie nic się nie nauczyli i podpytują robotników z czym się co je.

dgal

Patyk1989

Jak dla mnie inzynier ktory siada do CADa i projektowania, powinien obowiazkowo spedzic przy mlotku w smarach 3-5 lat.

Bez tego nie dopuszczac do myszki i klawiatury.

3r3

supermario

W porównaniu z tym co w Wenezueli obecnie w PRL nie było tak zle. Było bezpiecznie za wypłatę nie dostawało się w sklepie tak mało (na kartki) ,można było dokupić u rolnika , obecnie byłoby dużo gorzej ale wtedy każdy miał świnki , krówki , drób , warzywa i owoce.Co ciekawe facet mówi , że 80 m mieszkanie kosztuje 90k USD i to mimo takiego kryzysu.W PRL za 5k USD można było kupić popularną piętrówkę.

https://www.youtube.com/watch?v=e9btIBTiWjc

https://www.youtube.com/watch?v=siZB_htq2Rk

Kupowanie przelewami gotówki na czarnym rynku !!! Mieszkania po 300k USD.Socjalizm z bogatymi.

https://www.youtube.com/watch?v=UZ3rLmyjx90

supermario

Znam przypadek inż. który po studiach zatrudnił się w firmie i po 2 tygodniach sam się zwolnił , bo było mu głupio , że nic nie umie. Krzysztof Karoń w swoich filmikach na youtube nazywa to produkcją pasożytów.

hamer

Czemu tylko 3-5 lat a nie np 30lat? A tak w ogóle to po co robić ten CAD, auto i tak pojedzie. Natomiast z mojej perspektywy ci z obrabiarek powinni z kolei spędzić trochę czasu oceniając integralność struktur przy tym okropnym biurku bo przychodzą później komponenty lotnicze grubo poza tolerancję na dalekich miejscach po przecinku i dziwią się czemu tego nie puszczę żeby popsuło resztę silnika. Ważny jest balans.

Lubię czasem poczytać te bzdury o rzekomych deficytach obecnych inżynierów i jak to kiedyś to dopiero byli fantastyczni specjaliści. Kiedyś robiło się przewymiarowane produkty to i działało dłużej. Dziś klient by mi za to nie zapłacił, ma być chudo bo front office tak kazał. Kwotacje przegrywa się o kilka centów na komponencie.

A już szczególnie cicho powinien siedzieć taki sędziwy profesor co to opatentował odmianę śruby rzymskiej za późnego Gierka, wygłosił kilka homilii, potem biegał do Belwederu po profesurę i teraz osądza wszechświat.

gruby

"w zwiazku z tym co lepiej miec:)

z dwojga zlego FIAT money:) USD vs EUR:)

i bądź tu madry co lepsze:) "

Opraw w ramki i powieś sobie na ścianie 50 złotych z Karolem Świerczewskim albo czerwoną stówę z Ludwikiem Waryńskim.

Za każdym razem kiedy zadasz sobie to pytanie rzuć okiem na te prawne środki płatnicze, one odpowiadają na tego rodzaju pytania i rozterki w sposób mocno jednoznaczny. Jeśli nie chcesz być ścigany przez ministerstwo miłości za propagowanie ustroju komunistycznego to powieś sobie reklamę coca coli z czasów kiedy butelka 0.33 litra kosztowała 5 centów albo stare zdjęcie stacji benzynowej Standard Oil z ówczesną ceną za galon (cztery litry) benzyny, o na przykład coś takiego:

Ostatnio modyfikowany: 2018-07-27 12:35

Patyk1989

Downtimami, popsutym materialem, ludzmi ktorzy stoja i dlubia w nosie, bo maszyna popsuta :)

@hamer

30 lat to mistrzostwo w fachu.

3-5 lat to akurat tyle, zeby liznac, zobaczyc co i jak i nie wypuszczac pozniej bubli na etapie projektu.

Ostatnio spedzilem 100h na wymianie weza hydraulicznego w maszynce za 100k ojro. Wynalazlek tak skonstruowany, ze bez rozebrania 50% maszyny nie wymienisz.

Roboczogodzina u mnie w kolchozie 50ojro netto.

5k ojro i prawie 3 tygodnie przestoju to troche chyba duzo jak za kawalek weza nie?

Ostatnio modyfikowany: 2018-07-27 13:18

gruby

"Wynalazlek tak skonstruowany, ze bez rozebrania 50% maszyny nie wymienisz."

Kto kupował ten wynalazek ? Trzylatek ? Wieczorowy magister nauk politycznych do spółki w komisji z zaoczną księgową po maturze od Giertycha ?

Ostatnio modyfikowany: 2018-07-27 14:49

3r3

"przychodzą później komponenty lotnicze grubo poza tolerancję na dalekich miejscach po przecinku i dziwią się czemu tego nie puszczę żeby popsuło resztę silnika. Ważny jest balans."

Ponieważ czas walutą wyznaczony przez molocha co to certyfikuje jest grubo poniżej tolerancji i takie dostajesz - poobcinane.

Jakbyś tę samą walutę zaniósł do tokarza do garażu to by się okazało że wszystko jednak jest w tolerancjach tylko bez tej "urzędowej" pieczątki. Sam wybierasz.

Znam to z praktyki bo kupuję prywatnym kanałem z zakładów lotniczych i części są na wypasie.

"Dziś klient by mi za to nie zapłacił"

Widać mu niepotrzebne skoro nie płaci. Klient to ten co płaci.

Ten od koparek płaci tyle samo i nie wydziwia - widać te samoloty do niczego nie potrzebne.

"ma być chudo bo front office tak kazał."

No to spuszczamy fo po brzytwie - następny klient już czeka w kolejce i portfelem wymachuje.

@hamer za każdym razem jak mi się wydaje że zrobię lepiej to idę sobie zrobić sam. A jak chcę taniej to jednak zlecam i godzę się z rzeczywistością.

@Patyk1989

"@3r3 - placi pozniej w ratach potrojnie.

Downtimami, popsutym materialem, ludzmi ktorzy stoja i dlubia w nosie, bo maszyna popsuta :) "

Doskonale o tym wiem, bo skoro nie da się tu zarobić to co da się ukraść?

W misce się musi zgadzać po mojej stronie, jak klient chce zostać ofiarą no to kto bogatemu zabroni?

"30 lat to mistrzostwo w fachu. "

To mnie ukontentowałeś - idę sobie koniaku nalać :)

"5k ojro i prawie 3 tygodnie przestoju to troche chyba duzo jak za kawalek weza nie?"

Inwestor za swoje durniów do zarządu wybiera^^

A takie mieli ładne krawaty.

@gruby weź mnie obrazkami nie rozsierdzaj, avgas po prawie 3 ojro na pompie. Zaczęliśmy w experimentach wymieniać rotaxy na hondy bo za tyle to jest odlot - a przecież na 98 też loto i dwa razy taniej. Teraz trzeba wszystkim w bagażnik ładować solidny plecak albo zmieniać geometrię podwozia nieco w przód bo byle podmuch w rufę i lecą śmigłem w trawę.

Ostatnio modyfikowany: 2018-07-27 17:24

Patyk1989

Dalbys rade odgrzebac te wypowiedzi Wolniewicza o naukach scislych?

Kojarze postac, ale nigdy nie sluchalem. Teraz przekopywac sie przez wszystkie jego podcasty... Troche duzo tego

greg240

Fajna cena za wahe:) Myslisz , że każdego dnia nie zastanawiam się jak tu zamienić FIAT na coś realnego? :) Problem w tym ,że trzeba mieć fiata nawet @IT21 radzi mieć minimum 30% w gotówce, by mieć za co robić okazyjne zakupy. Problem w tym ,że są lepsze i gorsze fiaty , sztuka znaleść tego który ma mniej trupów szafie:) Ejro śmierdzi południem, ale do zapachu się już przyzwyczailiśmy wiemy czym śmierzi, a mr król dolar, tam jeszcze zapachu nie rozszyfrowaliśmy, nie wiemy ile trupów po szafie poupychanych, świadczą o tym działania FED by zmylić zatrzeć ślady by nie smierdziało trupem, zbić termometr:) z dwojga złego obstawiam znany zapach:) jest jeszcze CHF ale tu śmierdzi frajerem, jest na górce napompowany jak Tesla, o której to juz kilka dni temu mówili ,że błagaja poddostawców by oddali cash za podzespoły za które tesla zapłaciła , czyżby magik PR-u stracił płynność:)

Ostatnio modyfikowany: 2018-07-28 01:03

polish_wealth

Kto posiada te forexy, te giełdy "gdzie się klika" porejestrowane na cyprze, to tylko kwestia czasu, że zaznacza palcem kolejny notowany biznes i za pomocą przeciwstawnych kontraktów jest w stanie go przejmować. Moim zdaniem tak się szajka zabrała za fejsa, poprosu wykupując go do tego stopnia, żeby udziały decydowały o głosie, a głosem wyrzucić Cukra.

Masz dobry biznes? Nie idź na giełde z nim, bo za 5 lat ktoś Ci przyjdzie i powie że już nie możesz być prezesem.

Trader21 jesteś geniuszem nie tylko pierwszego planu, ale i drugiego. Umiłowani przez Ciebie rozbójnicy Houti z Yemenu szkodzą i przez nich może być blokada na bab-al-mandab. Nigdy nie rozumiałem czemu o nich wspominałeś. Dziś wiem ; )

Ostatnio modyfikowany: 2018-07-28 10:51

Programista

Sudowie zamykają bab-al-mandab (18 godz. temu):

https://www.youtube.com/watch?v=vesme0T13KY

https://www.youtube.com/watch?v=k7I86z-oC24

https://www.youtube.com/watch?v=3QlPsZoPopg

http://www.konflikty.pl/aktualnosci/wiadomosci/saudowie-wstrzymuja-dostawy-ropy-przez-ciesnine-bab-al-mandab/

---

Cuker to pionek, który ukradł pomysł i rozwiną go za pożyczone.

Kiedy dokopiesz się do informacji od kogo pożyczył to stanie się jasne, dlaczego go wykopują.

Ostatnio modyfikowany: 2018-07-28 11:56

polish_wealth

Ostatnio modyfikowany: 2018-07-28 14:25

supermario

To było chyba gdzieś przy okazji uniwersytetów , czy nauce ale na 100% nie zaręcze bo po prostu nie pamiętam. Kupa tego , a poza traderem śledze jeszcze cynika9 , prof. Rybińskiego , Jaroszynskiego, Henryka Kieresia ,Jana Przybyła ,Michalkiewicza,Brauna,Pana nikt,Stanisława i Michala Krajskich ,Krzysztofa Karonia ...i jeszcze całą kupe o sztuce z ofertą galerii i aukcjami włącznie.

puatki

Pytałem w innym wątku, ale umarł śmiercią naturalnym, więc może tutaj ktoś starszy i mądrzejszy mi doradzi.

Zarabiam w euro i uskładało mi się nieco oszczędności. Nie inwestuję, ale chciałbym jakoś zabezpieczyć stan posiadania przed kryzysem.

Co byście doradzali? Jaką walutę? Fizycznie czy w banku?

Dzięki!

Smirnoff69

puatki

Może napiszę dokładniej - planuję wybudować dom, niewiele mi brakuje, ale zastanawiam się gdzie (ew. zmiana rezydencji podatkowej)

Gdzie to trzymać, aby nie zostać za 2-3 lata z niczym? Inwestuję w siebie non-stop ; -)

AV291

Czy mógłby mi ktoś wytłumaczyć poprzez przykład na jakiej zasadzie działają Obligacje zabezpieczone długiem (CDO), ponieważ czytając definicje na Wikipedii i innchy stronach nie bardzo rozumiem ich mechanizmu działania?

Walter

Mam podobne pytanie co puatki do ludzi obeznanych w finansach za 2-3 lata planuje budowę domu

obecnie mam uskładane 15 tys funtów w angielskim banku

Jak się zabezpieczyć przed ewentualnym kryzysem czy trzymać funty czy może lepiej je sprzedać i kupić USD lub EURO albo Złoto ewentualnie jakieś inne opcje?

będę wdzięczny za podpowiedz.

pozdrawiam

3r3

Zorganizuj sobie takie zajęcie, aby Twoje obecne oszczędności były miesięcznym dochodem. Wtedy budowa domu będzie Twoim najmniejszym zmartwieniem.

@AV291

Taki kwit ma collateral w postaci paczki innych zobowiązań. Na przykład podatkowy - Kapitan wymyśla-nalicza komuś watę do zapłaty i pod to emituje obliga, że od Ciebie tyle pożyczy i napeeeewno z tamtego ściągnie i Ci odda, jakby nie miał innych źródeł.

Flex

I uwierzycie jeżeli ktoś Wam napisze co dokładnie macie kupić? Np kupcie za wszystko złoto albo kupcie dolary? :)

W ciągu 2-3 lat może się sporo zmienić i ze sporym prawdopodobieństwem będziemy mieli kolejny światowy kryzys albo będziemy już po.

Jedyna rada to dywersyfikacja. Nie trzymajcie wszystkiego w jednej walucie. Jeżeli będą znów problemy z krajami południa to euro się osłabi, jeżeli będzie hard brexit to funt dostanie po tyłku. Już nawet brytyjska armia się do tego przygotowuje:

https://www.thetimes.co.uk/article/army-on-standby-for-no-deal-brexit-emergency-dz3359lrf

Ja część pieniędzy trzymałbym w walucie w której zarabiam i za którą żyje, część wymieniłbym na dolary/franki a część ulokował w kilku uncjach złota (strata 2-3% przy odsprzedaży).

Przynajmniej połowę zasobów trzymałbym poza systemem bankowym. W razie pogorszenia sytuacji pewnie wypłaciłbym wszystko.

Ale to ja. Pytanie co wy zrobicie? :)

Ostatnio modyfikowany: 2018-07-29 18:23

Programista

Najlepsze i najdokładniejsze wytłumaczenie czym jest CDO (listy zastawne):

https://www.youtube.com/watch?v=3hG4X5iTK8M

A tutaj nadchodzące załamanie w kredytach hipotecznych, materiał anno domini 2018:

https://www.youtube.com/watch?v=dBuJhJ6ZtpA

Warto oglądnąć fragmenty filmów usera "Extractor" ("The Big Short", "Margin Call" i kilka innych).

https://www.youtube.com/channel/UCuJ-WNoWSzB-r43ftlr6gZQ

A tutaj "duży popyt na listy zastawne" ...

http://www.parkiet.com/Obligacje/307259945-Duzy-popyt-na-listy-zastawne-PKO-Banku-Hipotecznego.html

Ostatnio modyfikowany: 2018-07-29 19:03

puatki

Dzięki za opinię :) A podpowiesz może gdzie najlepiej wypłacić pieniądze, unikając przewalutowania?

Dodatkowe pytanie – większość oszczędności trzymam w euro (w tej walucie zarabiam). Dużo ryzykuję?

Programista

"Taki kwit ma collateral w postaci paczki innych zobowiązań. Na przykład podatkowy - Kapitan..."

Wiesz, że dzwonią... Zresztą, skoro gwintujesz rury od wewnątrz to pewnie boforsami się zajmujesz, czyli

w rzecz samej żelazem do rozwalania wspomnianych CDO, CDFS... itd. ;)

Flex

Ja używam internetowych kantorów walutowych. Sprawdziłem kilka i najlepszy był dla mnie walutomat.

Też trzeba uważać bo ostatnio pojawiły się doniesienia, że jeden z kantorów (Fritz) przez kilka miesięcy zwlekał z wypłatami klientów.

Ciut droższa opcja to kantor walutowy Alior Banku ale to już kantor banku, więc, chyba, pieniądze klientów chroni Bankowy Fundusz Gwarancyjny.

Co do euro to nad całą EU wisi widmo bankructwa krajów południa. Trader wielokrotnie o tym wspominał.

A czy się ziści powiem Ci gdy wypiję kawę i powróżę z fusów ;)

qwerty

Ostatnio modyfikowany: 2018-07-29 21:17

3r3

Dłubanie w żelazie jest opłacalne wyłącznie jeśli umie się dłubać w księgach. Bez tego to zyski są na tym jak na produkcji szarego papieru czy keczupu. Rzeczywista działalność w takim ustroju fiskalnym jest kwiatkiem do księgowości.

Obecnie w obligi z wekslem popakowane są kredyty studenckie, przyszłe opłaty drogowe, przesyłowe (dlatego rosną) i dochody z podatków, a miasta zaczęły pakować tam nawet dochody z parkingów. Wszyscy wiedzą że to pełen odlot bo są już zapędy żeby tymi obligacjami płacić podatki - na co więc waluta niezależnego banku skoro państwo emituje drugą? (to oczywiście retoryczne, państwa zaczęły wojować z bankami o kontrolę przepływów fiskalnych)

Jeszcze nie doszliśmy do pakowania w collateral fortec, umocnień i uzbrojenia, ale kiedyś już tak pakowano - wraca nowe^^

Ostatnio modyfikowany: 2018-07-29 21:29

Volku

dodaj tylko jeszcze ziemie (i dobra) utracone (i urojone) i już wiemy czemu obligi naszego zachodniego sąsiada cieszą się taką popularnością.

Ustawa 447 i tubylcza 1066 też dodaje punktów wujkowi Samowi.

Volku

możesz spróbować na na Tradingview, ale ostrzegam nie będzie łatwo się przebić chyba że będziesz 100/100 :o

lub innych platformach typu naga https://naga.com/trader/ tu będzie łatwiej ale i mniejsze zyski i prestiż.

Volku

Podziel portfel na 3-4 części

1. raczej darowłbym sobie Euro, ale za to dolar i waluty krajów bogatych w surowcowe(nok) i bezpieczeństwo (franki)

2. na pewno Krugerandy

3. jakieś bezpieczne etfy z nienajwiększym ale pewnym zyskiem

4. kryptowaluty BTC plus coś co ma zabezpieczenie w używalności typu

Enigma (współpraca z Intelem),

https://coinlib.io/coin/ENG/Enigma

BAT (przeglądarka Brave - polecam, dzielą sie zyskiem za obejrzenie reklam ze stron)

https://coinlib.io/coin/BAT/Basic+Attention+Token

MANA (świat wirtualny na gogle VR, wchodzi w użycie tuż przed świętami Bożego Narodzenia !!!, można kupić Land, działkę 10mx10m i jeśli masz czas i ochotę pobudować, typu dom, sklep, kościół, muzeum aby potem sprzedać z zyskiem, b. dobry support na Discord'zie )

https://coinlib.io/coin/MANA/Decentraland

Ostatnio modyfikowany: 2018-07-29 22:42

Patyk1989

Teraz to już po ptokach. Czas na pozbywanie funtów był do 22 czerwca 2016. Ewentualnie można było kombinować ostatnio jak pod 1.40 podchodził.

Ja bym nie ruszał i czekał w ukryciu. Masz 50% szans na podjęcie dobrej decyzji :)

ostry

Tymczasem lata mijają a indeksy amerykańskie są coraz wyżej.....i wyżej.

polish_wealth

Organizacja palestyńska, której przewodniczy Abbas, zarzuca że Izrael planuje budowę 3ciej Świątyni, o czym miałby świadczyć ostatnio kamień, który odpadł od zachodniej ściany (że trwają prace rzekome)

Czytamy o tym na portalu JerusalemP. czyli z prasy żydostwa. Jak dla mnie cały ten news to balon próbny w sensie zobaczmy, czy jakieś organizacje na świecie się oburzą, czy jakieś nożyce się odezwą.

Ostatnio modyfikowany: 2018-07-29 23:13

korpo

Poczytaj o Revolut. Spready zero. Mozna miec karte.

greg240

"pieniądze klientów chroni Bankowy Fundusz Gwarancyjny."

BFG to sciema, tam nie ma kasy zaledwie 10mld , jak pożyczy od NBP (pozyczkodawcy ostatniej szansy) to masz inflacje nie mala, a jak masz konto walutowe np USD to dostajesz gwarantowane PLNy ^^

Flex

10 mld na kantor walutowy wystarczy ;)

A jak banki zaczną upadać to BFG będzie najmniejszym zmartwieniem.

quidditch2

Lech

Ostatnio modyfikowany: 2018-07-30 07:48

lucek

Gotówka, a najlepiej silna zagraniczna gotówka, polska może skończyć jak ta turecka lira.

Nie polecalbym też nieruchomości bo w Australi jest nieciekawie. Poniżej masz link do kilku linków

https://www.bogaty.men/linkchat/#comment-4845

Flex

Owszem, tyle, że jak się ma główna walutę rezerwową świata to sobie można pozwolić na każdy deficyt. Eksportujesz walutę, importujesz towary.

Świetny układ dla USA i działa od wielu lat. A w wypadku nieprzewidzianych trudności w stylu odrzucenie płatności w tej walucie czy ropa tylko za złoto itp mają odpowiednie metody nacisku. Sankcje, wykluczenie banków danego kraju z systemu SWIFT czy 11 grup lotniskowców z zapleczem.

Ostatnio nawet zatrudnili pomarańczowego specjalistę od bankructw. Dość skutecznie wciska wszystkim naokoło, że każdy sąsiad, sojusznik czy inny chińczyk okrada biedne USA deficytem handlowym. Niezły ubaw :D

A co ma EU? Wielką armię... biurokratów gdzie każdy ciągnie ten zastaw sukna do siebie.

Lech

Chiny odzyskują jedynie pierwotne znaczenie w XVII XVIII wieku PKB Chin było 12 razy większe od USA..ale złoto srebro i przede wszystkim ziemia Indian sprzedawana przybyszom z Europy bardzo ten kraj wzmocniła..jak we wczesnym średniowieczu tzw chrystianizacja dawała ziemie zagrabione niewiernym i nie wierzącym i opornym , swoim nowym zdobywcom..też za darmo..to znaczy nic nie dostali ci którym zabrano, ale nadające ziemie kościoły i para kościelni możnowładcy bogacili się błyskawicznie..

Ostatnio modyfikowany: 2018-07-30 13:44

Flex

To jest oczywiste, że w końcu przestanie działać. Proces prawdopodobnie już się zaczął, ale jak sam wiesz, jest to proces stopniowy i przeważnie długotrwały. Nic na razie nie wskazuje, żeby dolar miał nagle stracić status waluty rezerwowej a USA status imperium.

Raczej nie w ciągu 2-3 lat, o których była mowa.

Lech

sholler

15k gbp to ~75k pln z praktyki wiem że to mało nawet żeby zacząć budowę, chyba że budując w grupie Ja + ojciec + pan kazik co 40 lat muruje to do stanu zamkniętego zrobicie. Szczerze to bym się nie bawił w jakieś "ubezpieczanie" to strata czasu i twojej energii. Jak chcesz stawiać chatę to kup lepiej działkę tam gdzie planujesz a jak nie to materiały kupuj jak stawiasz sam i niech ojciec zaczyna budowę a ty będziesz słał kasę. Jak widzisz każdy ma inną radę :) Pozdrawiam i życzę powodzenia.

greg240

"A co ma EU? Wielką armię... biurokratów gdzie każdy ciągnie ten zastaw sukna do siebie. "

Osobno pod wzgledem obronnym niewiele ,ale razem, jest niezle,np. francja ma 250 glowic:) Niemcy i szwedy przemysl

Holedrzy i hiszpanie robia duzo ogorkow i pomidorow:) generalnie gospodarka usa byla szacowana na 10bln

,a gospodarka UE z wielka brytania na 12bln , czyli wieksza jest nie pytaj co ma UE, skoro to wiekszy

rynek i a euro jako jego znaczna czesc nie ma naleznego mu miejsca jako waluta rezerwowa tak samo jak yuan:)

Dobre jest to ,że Trump bedzie negocjowal trade deal z europa jako calosc, jak wliczyc uslugi to usa ma

nadwyzke ale trump tego nie widzi, jego doradcy widza hard power produkcje ciezarowek (Tankow) no bo

w prawie kazdym czolgu czy transporterze masz power pack a tam silnik np scani z ciezarowki. Np wlosi maja

deficyt w handlu z usa , ale niemiec ma nadwyzke, a trump patrzy na ue przez pryzmat calosci. Zjednoczona ue jest

zagrozeniem dla dolara i prymatu usa, tak samo jak w 2 wojnie swiatowej usa mialo rezerwowy plan na wojne przeciw

wielkiej brytani, a ze japonce zaatakowali i niemcy to stali sie sojusznikiem, wszystko jest plynne, ue z sojusznika

szybko moze stac sie wrogiem.

trumpagain

"Dłubanie w żelazie jest opłacalne wyłącznie jeśli umie się dłubać w księgach. Bez tego to zyski są na tym jak na produkcji szarego papieru czy keczupu. Rzeczywista działalność w takim ustroju fiskalnym jest kwiatkiem do księgowości. "

Jak to się ma do tego, co opisujesz na swoim blogu?

AV291

lenon

Jest dokładnie tak, jak napisałeś.

Można sobie psioczyć na biurokratów, wyśmiewać ryby w postaci ślimaków, ale suma summarum, tylko jako jeden organizm, jesteśmy w stanie stanowić jakąś znaczącą siłę.

Flex

Ideały są piękne ale być w stanie coś zrobić a zrobić to 2 różne rzeczy. Niech przypomnę naszą jedność ze wszystkimi sąsiadami czy z całą EU 1:27. Albo sam Brexit, NordStream 2 czy choćby ostatnie wystąpienie premiera Włoch:

https://www.zerohedge.com/news/2018-07-30/italy-backs-brexit-salvini-accuses-eu-swindling-uk

A takich kwiatków na pęczki.

Ostatnio modyfikowany: 2018-07-30 23:46

3r3

"Jak to się ma do tego, co opisujesz na swoim blogu? "

Najwidoczniej to nie w produkcji tkwi wada, a w księgach.

Zwracam jednak uwagę na to iż odniosłem tu w dyskusji pewne oszczędności do miesięcznych dochodów - to są takie skale łączenia kropek, to nie jest dla każdego; blog zaczął się do tego jak rozwiązać problem z księgami - dalej jest z górki.

@greg240

Niegrzecznie zarzucasz że Trump nie widzi usług a tylko hard power.

Najwidoczniej jakieś takie czasy nadchodzą że soft i licencje nie będą w cenie.

@lenon

"Można sobie psioczyć na biurokratów, wyśmiewać ryby w postaci ślimaków, ale suma summarum, tylko jako jeden organizm, jesteśmy w stanie stanowić jakąś znaczącą siłę. "

Siła jest tam gdzie jest, to co siły nie wytwarza trzeba zepchnąć ze skały i zwolnić zasoby na to co daje siłę.

Jak się wojuje z Niemcami to nie ma znaczenia ile kto wydał pozwoleń na otwarcie monopolowego, tylko słupki liczymy po zjedzonych Niemcach - kto nie poluje ten spada ze skały. Najlepiej niech sam skoczy i oszczędzi innym fatygi.

Każdy element który jest w zasięgu siły i nie zasila siły bezpośrednio w każdym czasie należy niszczyć, nie ma potrzeby istnienia gojów co na nas nie pracują? - no to trzeba się tego uczyć i stosować.

Jankesi mają bardzo przytomny system - sędziowie którzy nie nakładają kar na niemieckie firmy mogą szukać pracy w fastfoodach. Niby w pl dałoby się napisać wyrok, że cały majątek Niemiec jak i wszystko co wszyscy Niemcy posiadają przepada na otarcie łez za szkody przyszłe, przeszłe i niebyłe. Tylko z pl siędzie jeżdżą do Reichu płakać nad praworządnością, a z USA nie. Zapewniam że same licencje i patenty z takiego Mercedesa mogą otrzeć wiele łez - produkcję i tak ponoć mamy w kraju, więc Mercedes może być z dnia na dzień polską marką i niech no kto spróbuje zabrać. Jankesi tak zrobili z VW i żyją, no ale oni zrzucają na wrogów bomby i wysyłają do nich prawdziwych żołnierzy, co zajmują się zabijaniem wrogów i nikt ich po sądach za ostrzał z moździerza nie czołga. W pl jest problem z lewnikami i trzeba go ostatecznie rozwiązać albo rozwiązać pl i skończyć z fikcją - przynajmniej pociągi będą jeździć punktualnie^^

Ostatnio modyfikowany: 2018-07-31 01:49

Arcadio

"Można sobie psioczyć na biurokratów, wyśmiewać ryby w postaci ślimaków, ale suma summarum, tylko jako jeden organizm, jesteśmy w stanie stanowić jakąś znaczącą siłę."

No to widzę jesteś Europejczyk przez duże E :)

Ale czy pytałeś innych Europejczyków czy oni z nami chcą ten jeden organizm stanowić ?

Bo to jest zasadnicza kwestia.

Ja wiem, że oni nas chętnie do tej UE przyjęli, bo fajnie jak ktoś inny na Ciebie pracuje, ale jednego organizmu to chyba nie za bardzo.

Ja nic bym nie miał przeciwko takiej Europie, gdzie byłby jeden rząd, jedna waluta, jeden budżet, jedno prawo, jeden system emerytalny, taka sama pensja minimalna.

Tylko, że oni jakoś tego nie proponują, tylko jakieś wartości chcą z nami współdzielić. A moje dzieci nijak tymi wartościami najeść się nie mogą.

Programista

"@greg240

Niegrzecznie zarzucasz że Trump nie widzi usług a tylko hard power.

Najwidoczniej jakieś takie czasy nadchodzą że soft i licencje nie będą w cenie."

Ależ Kolega się absolutnie myli! Soft będzie jak najbardziej potrzeby, zwłaszcza ten, który zaprowadzi żelazo do celu,

czyli np. 300 mipsowy odporny na przeciążania scalak umieszczony w bebechach Javelin'a i oprogramowany w błyskawicznym asm.

Mój soft potrafi rozpoznać czapkę z daszkiem na zdjęciu, Kolega zainteresowany? ;)

https://www.youtube.com/watch?v=I5BXArdVlNA

Ostatnio modyfikowany: 2018-07-31 11:50

lenon

Zastanawiałeś się kiedyś dlaczego, to oni nas przyjmowali, a nie my ich?

Odpowiedź na to pytanie jest kluczowa z punktu widzenia siły naszego państwa i miejsca w szeregu jakie zajmujemy. Chcesz ich emerytur i pensji minimalnych, a dlaczego to oni nie chcą naszych?

U nas w kraju też mamy różne interesy, a jakoś nikomu do głowy nie przychodzi terytorialna secesja. Jakoś potrafimy wspólnie obcować, pomimo tego, że jedne grupy społeczne okradają drugie. Jedne i drugie lobbują na swoją stronę, walczą żeby okraść i nie być okradzionym, ale dzieje się to wszystko w ramach jednego państwa i funkcjonuje jako jeden organizm. Z czasem złodzieje się emancypują i wchodzą w buty okradanych, ale konflikt występuje, występował i będzie występować. Głupotą jest pierdyknąć zabawkami i uciekać jak tchórz, mądrością z kolei, czyjeś interesy przekuć na swoje.

Ostatnio modyfikowany: 2018-07-31 12:26

ostry

W końcu przepowiednia się spełni? Możliwe

Tylko że dla tych co od kilku lat grają short ( bo przecież za moment krach ) to już jest za późno.

O wiele za późno.

Arcadio

Przyjmowali nas bo tego chcieli. Bo widzieli w tym swoją korzyść.

Bo lepiej mieć przewidywalnego sąsiada którego w pełni kontroluje sz i wykorzystujesz niż suwerenne państwo które może mieć odmienne cele.

Zgadzam się że w jedności siła ale kiedy razem jest gorzej niż osobno to trzeba powiedzieć dość.

@ostry

Tych co shortowali zgodnie z narracją bloga to już nie ma. Stracili wszystko.

Sam widzisz jakie tu głupoty ludzie wypisują :)

greg240

Z uk to kiepawy przyklad, uk zawsze grala w tej samej druzynie co usa ,i jej rola byla wkladac patyki w szprychy kola integracji

europejskiej, dlatego trump sie tak skrykowal brexit, nie bedzie komu robic za szprychowego, a czekajcie pojawila sie polonia

z kaczynskim na czele, paleczke brytoli przejmie kaczystan:) Nie bez kozery jp morgan i GS podlaczyli grekow do strefy euro

dajac pozyczek o , ktorej oni tylko wiedzieli, tak dziala usa:) Fajnie byloby oposcic ten eurokolchoz ale pod warunkiem, gdybysmy mieli prawdziwa klase polityczna,a ze jej nie ma to lepiej niech eu przytuli polskiego kropka i zaopiekuje sie:)

@lenon

"tylko jako jeden organizm, jesteśmy w stanie stanowić jakąś znaczącą siłę"

Sily narazie nie ma:( ma ja tylko francja ale tylko jako straszak, bo nikt przytomny nie uzyje glowic aby samemu zginac,sila pojawi sie w europie

dopiero jak europa przestanie byc szantazowana przez usa blokada morska, myslisz ze co trump powiedzial Merkel w 4 oczy? Ze cla nalozy? ten prostak

gra vabank,czekam tylko jak niemcy i szwedzi zaczna budowac wieksze okrety podwodne w wiekszych ilosciach o zdolnosci blue ocean , jak to czynia

francuzi z swoim projektem "SMX Ocean", wtedy zaden lotniskowiec nie straszny, konwensjinalne z AIP o duzym zasiegu sa obecnie nie do wykrycia przez zgrupowanie lotniskowcow, przynajmniej te konstrukcji zachodnicj, przynajmniej na cwiczeniach zatapialy CV i eskorte jak bylo by realu nieewim ale wielokrotnie wychodzilo to samo, co do chinskich wynalaskow trzeba byc sceptycznym:)

@3r3

"kto nie poluje ten spada ze skały. Najlepiej niech sam skoczy i oszczędzi innym fatygi."

Wiesz chyba przewidujesz przyszlosc, bo amazon wlasnie wprowadza odprawy dla pracownikow malo wydajnych i slabo

zmotywowanych, ktorzy sami odejda dostana po 2-5k usd , w oddziale w stanach, haczyk nigdy wiecej nie moga podjac pracy w amazon:)

Do czego to doszlo placic ludziom zeby odeszli zamiast zasadzic but w 4L. Czyzby leming sam mial sie zorientowac ,ze mu motywacja spada:)

idealny pracownik dla Ciebie, sam wykombinowal do czego służy to narzęzie i wykorzystał zgodnie z przeznaczeniem:)

https://www.youtube.com/watch?v=YFR4a9vcri4

@programista

Tyle , że usa nie sprzedaje softu tego do rakiet, a raczej ten z licencja na "ms office",

i udzial tego softu w PKb jest liczony w rubryce zabawki dla duzych chlopcow.

Ostatnio modyfikowany: 2018-07-31 14:31

sage_slav

Cóż nikt nie jest nieomylny, a prognozy ludzi to można w rzyć sobie wsadzić. Tylko wiedza może zapewnić korzystne wyniki na koncie ;)

Chociaż są limity, naganianie ludzi na surowce w przededniu wojny handlowej, a tym samym recesji głównych klientów surowcowych..

Ale cóż: IT nie jest nieomylny i część info na pewno jest warta czytania ;) Ale troche rzeczywiście trader skupia się za dużo na jednej stronie medalu - zapominając o drugiej.

Ostatnio modyfikowany: 2018-07-31 15:07

lenon

Przyjmowali nas bo tego chcieli. Bo widzieli w tym swoją korzyść.

Bo lepiej mieć przewidywalnego sąsiada którego w pełni kontroluje sz i wykorzystujesz niż suwerenne państwo które może mieć odmienne cele.

Zgadzam się że w jedności siła ale kiedy razem jest gorzej niż osobno to trzeba powiedzieć dość.

I tu właśnie przebiega oś sporu, między tymi, którzy uważają, że przyczyny naszej niedoli należy szukać w świecie zewnętrznym, a tymi, którzy są zdania, że to my sami jesteśmy jej winni.

Moim zdaniem musimy wziąć się do roboty i zbudować kapitał, bo bez niego, to czy sami, czy w grupie nic nie zdziałamy.

Puki co, poprzednia władza przez osiem lat trwoniła kapitał finansowy. Obecna przyśpieszyła w tych działaniach, a dodatkowo roztrwoniła kapitał społeczny.

sage_slav

Wiem, że będziesz w szoku po tym co powiem, ale co jeśli ta linia sporu jest wyimaginowana i tak naprawde obie grupy mają racje? Co jeśli przyczyna naszej niedoli to koniunkcja obu czynników: wewnętrznych i zewnętrznych? A zapewniam Cie, że tak właśnie jest.

Świat nie jest czarno biały. Świat jest koloru latynoskich tancerek - taki beżowy.

A tak na serio to jeśli mowa o wiedzy i jej zdobywaniu to polecam (jeśli ktoś jeszcze nie widział) darmowy kurs AT - tak byśmy zamiast słuchać się ekspertów sami mogli wyceniać lokalne szanse do zarobków :)

https://www.bogaty.men/projekt-warsztaty-at-od-zera-do-kreskowego-bohatera/

PS @lenon właśnie spuściłem pakiet orlen. Mam nadzieje, że nie popełniłem takiego samego błędu jak z CDRED kiedy o kupiłem po 130 i sprzedałem po 168, a w pop tygodniu przebijał sufit jakim było dla mnie 235 :/ z dywidendy mam 1,8k akcje wygenerowały 14% zarobku :p W każdym razie jestem w czepku urodzony, bo udało mi się po 94 i 94,1 opchnąć (jeszcze po ostatnim dygu rozpaczy)

Ostatnio modyfikowany: 2018-07-31 16:46

Programista

"Tyle , że usa nie sprzedaje softu tego do rakiet, a raczej ten z licencja na "ms office",

i udzial tego softu w PKb jest liczony w rubryce zabawki dla duzych chlopcow. "

Kolega jest w błędzie. Cały soft potrzebny do wspomnianej "zabawki", wszystkie jego kluczowe elementy, są dostępne za darmo na forach geeków, którzy używają go do sterowania modelami, dronami, amatorskimi rakietami, łodziami i czym tylko się da lecieć, jechać, pływać itp.itd.

Soft w automatycznej kosiarce, która jeździ po moim ogrodzie i strasząc kota, ścina ładnie trawę, jest o niebo bardziej skomplikowany. Choćby z tego powodu, że po skoszeniu trawnika, po kilku dniach... musi zrobić de novo to samo, czego Javelin'owi raczej się nie udaje ;).

Problem i koszty są gdzie indziej, czyli w połączeniu elementów w całość, która przystaje do dzisiejszego pola walki, testowaniu w warunkach bojowych - co jest koszmarnie drogie, zapewnienia powtarzalności i bezpieczeńśtwa na etapie dewelopowania i użytkowania broni na etapie końcowym. Przecież na końcu filmu widać, że Javelinów nie używają jajogłowi ale przżuwający z emocji młodzi żołnierze.

Ostatnio modyfikowany: 2018-07-31 18:10

Walter

Właściwie to dalej nie wiadomo co robić.

Euro złe bo zbankrutują kraje południa.

Funt zły bo będzie twardy Brexit

Dolar zły bo nie wiadomo ile trupów w szafie ma USA

Na Bitcoiny to jestem za stary nie wiem z czym to się je.

Te ETF wydają się sensowne ale, kto wie czy to nie jakaś bańka spekulacyjna

po za tym większość jest notowana na giełdzie w USA, jak je kupić, gdzie płacić podatek w USA czy w PL? i tak dalej.

Myślec że taki scenariusz byłby dobry

GB wychodzi z Unii a tydzień później Grecja, Włochy i Hiszpania ogłaszają bankructwo i funt jest po 7,5

ale zadowolił bym się funtem po 5,8

Pozdrawiam

lenon

A zapewniam Cie, że tak właśnie jest.

Czyżby?

A kto Polsce bronił, od czasów średniowiecza osiągnąć status supermocarstwa?

Przehulaliśmy państwo jak i teraz robimy. Bez żenady powtarzamy te same błędy.

Wrogowie są zawsze silni tylko naszymi słabościami.

sage_slav

Nie rzecz w tym, że my byliśmy za słabi, a w tym, że oni bylo za silni. I było ich trzech ;) Cud i tak, że istniejemy i powinieneś to docenić chłopie, bo to co zrobili nasi przodkowie od upadku 1 RP do teraz przechodzi Twoją wyobraźnie.

To jakby Kurdowie odzyskali niepodległość - tylko, że zamżiast Iranu, Turcji i Syrii mieliby za sąsiadów (porównuje do obecnych czasów) USA, Chiny i Rosje. A nie potrafią sobie poradzić z obecnymi sąsiadami. (to pokazuje jak silni kiedyś byliśmy [mentalnie i jako społeczeństwo] :) w porównaniu teraźniejszości)

Cokolwiek nie powiesz, za poświęcenie i trud jaki nasi przodkowie włożyli w budowe tego kraju, jakiby on nie był - obsmarowany gównem, rządzony przez idiotów - zrobie wszystko w mojej mocy by ich poświęcenie nie poszło na marne.

Polecam próbkę ich krwawicy: Kamienie na Szaniec - to jest książka oparta na FAKTACH.

Takiego heroizmu nie przeczytałem jeszcze nigdzie, a uwierz, że bilioteki czyszczę regularnie - a w książce Kamińskiego nie ma sci-fi tylko fakty. Zreszta mamy całą masę takich książek (Syzyfowe prace itp), to jakby nasi przodkowie transferowali do nas siłę do działania :) Tak więc do dzieła Lenonie ;)

Ostatnio modyfikowany: 2018-07-31 23:33

lenon

No tak. W pięknym umieraniu i chełpieniu się swoją martyrologią, jesteśmy najlepsi na świecie.

Jak to napisał @Arcadio, dzieci nijak tymi wartościami najeść się nie mogą.

Ostatnio modyfikowany: 2018-08-01 16:24

sage_slav

Dusza też potrzebuje pokarmu ;)

gasch

Pokarmu, nie trucizny...

zrb

nic trudnego.

https://link.do/crypza

Mało? oto darmowy poradnik zarabiania w domu.

Wejdź nie przegap swojej okazji zarób swój pierwszy milion

https://link.do/crypza