Minęły niecałe 4 miesiące od momentu kiedy Europejski Bank Centralny oficjalnie zakończył dodruk waluty. Wydawałoby się, że to krótki okres, a jednak bankierzy zdołali w tym czasie przygotować się do kilku istotnych zmian. Co ciekawe, plany EBC dotyczą przede wszystkim ratowania banków. I to za wszelką cenę.

Aktualna sytuacja w Europie

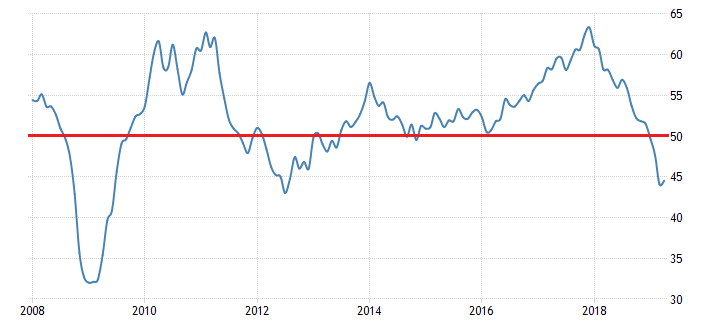

Ostatnie dane gospodarcze płynące z Europy nie dają powodów do optymizmu. Spadający w szybkim tempie wskaźnik przemysłowy PMI w Niemczech (oparty o dane pochodzące z przedsiębiorstw odpowiadających za 20% tamtejszej gospodarki) znajduje się na najniższych poziomach od 2012 roku. Przypominamy, że poziom powyżej 50 oznacza rozwój, a poniżej 50 kurczenie się sektora.

Na tak fatalne wyniki wpłynął przede wszystkim największy od czasu kryzysu finansowego spadek zamówień oraz eksportu.

W ciągu ostatnich kilku miesięcy spadło również tempo wzrostu w całej Europie. Włochy są pogrążone w recesji. PKB we Francji regularnie spada. Gospodarka Niemiec stoi w miejscu. W efekcie, wzrost PKB strefy euro wynosi zaledwie 1,1% rocznie (wykres poniżej) – i to pomimo, że jeszcze pod koniec 2017 roku było to 2,7%.

Pogarszające się dane gospodarcze prowadzą do jeszcze bardziej rozpaczliwych działań Europejskiego Banku Centralnego, który nieudolnie stara się ratować sytuację.

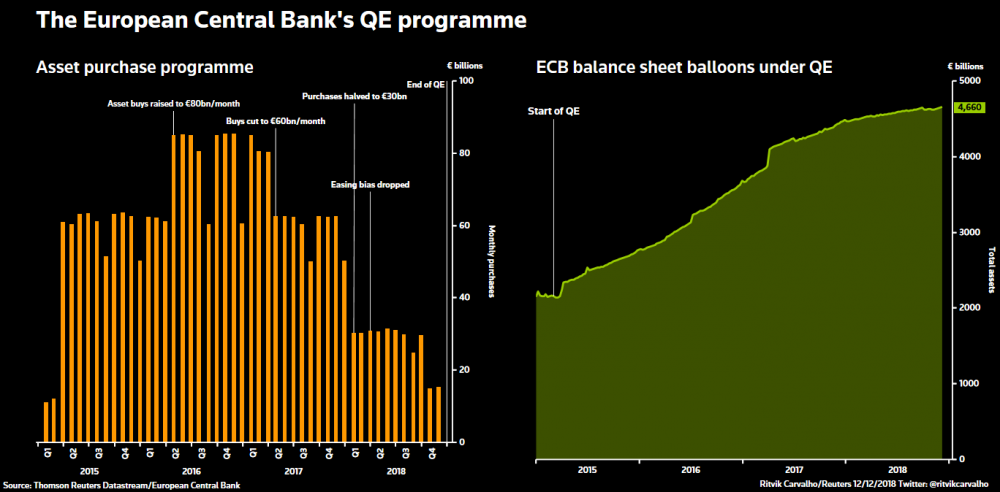

Na koniec 2018 roku, po ponad 3 latach, EBC oficjalnie zakończył dodruk zwany inaczej Quantitative Easing (QE). W tym czasie bilans banku prawie się podwoił do poziomu około 4,66 bln euro (prawa część wykresu). Z kolei po lewej stronie wykresu widzimy, że w szczytowym momencie Europejski Bank Centralny drukował nawet 80 mld euro miesięcznie.

Naszym zdaniem system bankowy w Europie w dalszym ciągu nie jest w stanie funkcjonować bez pomocy banku centralnego. Opisywaliśmy to w artykule: "Czy EBC naprawdę kończy dodruk?". Stwierdziliśmy w nim, że EBC ponownie wprowadzi dodruk, tylko że pod inną postacią. Zgodnie z naszymi oczekiwaniami, 7 marca EBC ogłosiło trzecią rundę TLTRO (Targeted Longer-Term Refinancing Operations), czyli tanich kredytów dla banków komercyjnych, do których jeszcze wrócimy. Następnie 10 kwietnia bank centralny pozostawił stopy procentowe na niezmienionym poziomie.

W ramach przypomnienia, Europejski Bank Centralny ustala poziom 3 stóp procentowych:

1. Stopa procentowa głównych operacji refinansujących, czyli wysokość odsetek jakie banki komercyjne muszą płacić bankowi centralnemu za pożyczanie pieniędzy na okres 7 dni. Obecnie wynosi 0%.

2. Stopa depozytowa - określa ona wysokość odsetek jakie banki komercyjne otrzymują za przechowywanie nadwyżek rezerw w banku centralnym przez 1 dzień - obecnie wynosi -0,4%, a więc banki komercyjne muszą płacić bankowi centralnemu za przechowywanie waluty.

3. Stopa procentowa ustalająca wysokość odsetek od kredytu banku centralnego udzielanego bankom komercyjnym na 1 dzień. Obecnie wynosi 0,25%.

Do tych wszystkich działań, trzeba dodać nieustanne wspieranie rynku wypowiedziami przedstawicieli Europejskiego Banku Centralnego. Na niedawnej konferencji, prezes EBC Mario Draghi użył stwierdzenia: "jesteśmy gotowi do użycia wszystkich dostępnych instrumentów". Jest to pewnego rodzaju nawiązanie do 26 lipca 2012 roku, kiedy Draghi powiedział, że "w ramach mandatu EBC jest gotowy zrobić wszystko, co w jego mocy, aby uratować euro". Jak wiadomo, od tamtego czasu euro względem dolara znacząco się osłabiło. Z drugiej strony, udało się osiągnąć cel jaki wtedy wyznaczyli sobie bankierzy: strefa euro dalej funkcjonuje.

Sposoby ratowania banków w Europie

Europejski sektor bankowy od kilku lat znajduje się w tragicznej sytuacji. Poszczególne rządy z pomocą EBC robią, co mogą by utrzymać europejskie banki na powierzchni. Oczywiście wszystko odbywa się kosztem obywateli, doprowadzając przy okazji do coraz większego rozwarstwienia pomiędzy bogatymi a biednymi.

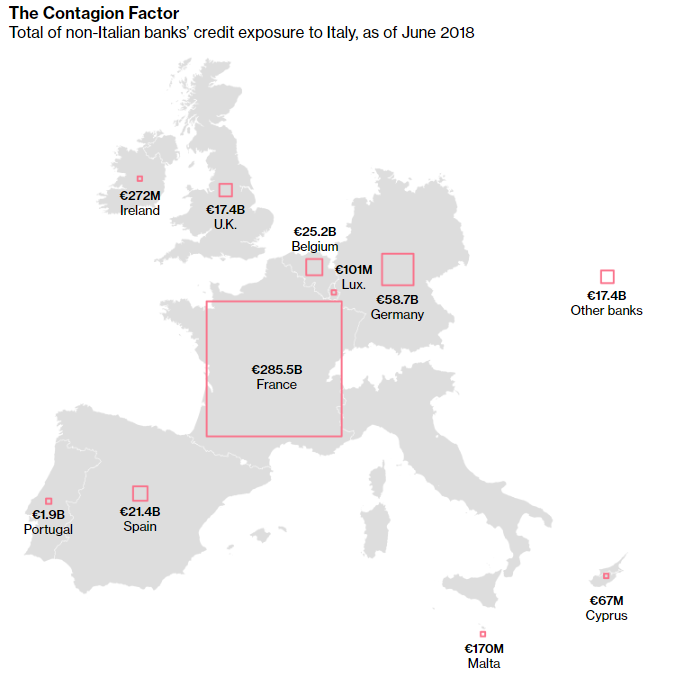

Jednym ze sposobów ratowania banków w ostatnich latach były bailout'y, czyli ratunek z pieniędzy podatników. Inaczej mówiąc, osoby pracujące zrzucają się na dofinansowanie nieodpowiedzialnie zarządzanych instytucji finansowych. W ciągu ostatnich trzech lat, zostało uratowanych w ten sposób 7 banków we Włoszech. Powodem ratowania włoskich banków jest przede wszystkim ogromna ekspozycja na dług Italii innych banków Strefy Euro – wynosi ona aż 425 mld euro. Poniższy wykres przedstawia ekspozycje poszczególnych krajów Europy na włoski dług.

Z wykresu wynika, że najbardziej narażona jest Francja, będąca w posiadaniu włoskich obligacji o wartości 285,5 mld euro.

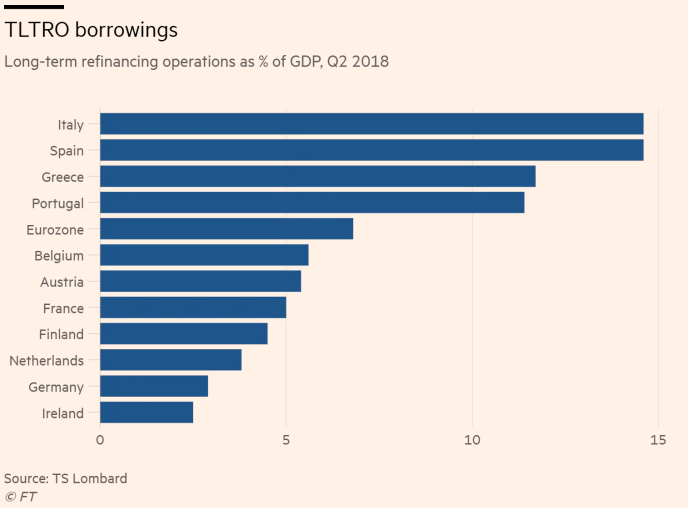

Drugim sposobem pomocy dla europejskich banków, są mniej znane i schowane pod skomplikowaną nazwą tanie kredyty dla banków komercyjnych (TLTRO). Dotychczas w Europie zostały przeprowadzone 2 rundy tego programu, podczas gdy trzecia jest w trakcie omawiania szczegółów. Jak twierdzi EBC, ich celem jest pobudzenie rozwoju gospodarczego i podniesienie inflacji. W rzeczywistości jednak, jest to kolejna kroplówka finansowa dla banków strefy euro. Należy podkreślić, że w trakcie poprzednich dwóch rund TLTRO, Europejski Bank Centralny wykreował z powietrza 724 mld euro. Nie jest też dużym zaskoczeniem, że na tych operacjach najbardziej skorzystały Włochy i Hiszpania, u których tanie kredyty odpowiadają za 15% PKB. Potwierdza to poniższy wykres.

Ile waluty zostanie wykreowanej przez EBC podczas 3 rundy? Jeszcze nie wiemy. Wiemy natomiast, że w planach są kolejne formy wspomagania europejskich banków, które w rzeczywistości są częścią polityki monetarnej dla najbogatszych.

Specjalna ulga dla banków w Europie

Aby łatwiej było zrozumieć o czym mowa, wróćmy do stopy depozytowej ustalanej przez Europejski Bank Centralny. Obecnie znajduje się ona na poziomie -0,4%. Zatem banki komercyjne muszą płacić bankowi centralnemu odsetki za trzymanie tam swoich nadwyżek. W zeszłym roku odsetki wyniosły 7,5 mld euro rocznie.

Dla porównania, łączny zysk wszystkich banków strefy euro w 2017 roku wyniósł 100 mld euro. Zatem kwota rzędu 7,5 mld euro ma tutaj spore znaczenie.

Dlaczego o tym wspominamy? EBC rozważa właśnie ustalenie stopy depozytowej na korzystniejszym dla banków poziomie. Zakładając realnie, że zostanie ona podniesiona do poziomu 0%, będzie to oznaczało dodatkowe 7,5 mld euro w kieszeniach bankierów. Nie mamy pewności czy tak właśnie się stanie, ale ostatnie słowa prezesa EBC o gotowości do użycia wszystkich instrumentów, sugerują, że determinacja bankierów jest ogromna.

Zauważcie, że w optymistycznym dla banków scenariuszu jednocześnie szykowane są:

a) Korzystniejsza dla banków stopa depozytowa

b) Tani kredyt dla banków ukryty pod skrótem TLTRO (poprzednio oprocentowanie pożyczek wynosiło 1%, teraz zapewne będzie podobnie)

Wygląda na to, że EBC stara się przygotować bankom możliwie jak najłagodniejsze środowisko, tak aby przetrwały one kolejne problemy. Mamy tu na myśli jeszcze większą liczbę niespłacanych kredytów (będzie to efekt recesji, która właśnie zagościła w Europie). Mówiąc prościej: EBC głosi oficjalnie, że jego działania mają na celu stymulowanie gospodarki. W rzeczywistości chodzi jednak jedynie o zapewnienie płynności bankom, tak aby przetrwały one kolejny trudny okres.

Podsumowanie

Obecne problemy rozpoczęły się wraz z wprowadzeniem euro w 2002 roku. Od tego momentu wiele krajów Europy Zachodniej zaczęło funkcjonować w otoczeniu dużo niższych stóp procentowych. Banki w pogoni za zyskiem zaczęły rozdawać kredyty na lewo i prawo, bardzo często działając pochopnie.

Dziś gospodarka Europy znajduje się w tak opłakanej sytuacji, że przedstawiciele EBC posuwają się do coraz bardziej radykalnych rozwiązań luzowania polityki monetarnej w strefie euro. Jak zwykle, priorytetem okazuje się ratowanie banków. Powyżej opisaliśmy prawdopodobne uwolnienie banków komercyjnych od płacenia 0,4% za nadwyżki trzymane w banku centralnym. Jest to kolejny krok w stronę:

a) Specjalnego traktowania banków – jeśli jeden raz wprowadzi się taką specjalną stopę procentową dla banków, to zostanie ona z nami na stałe. To tak samo jak z tymczasowym podniesieniem VATu w Polsce do 23%. Nic nie jest tak trwałe jak tymczasowe decyzje polityków i bankierów.

b) Utrzymywania ultra-luźnej polityki – to z kolei powód dla którego cierpi europejska gospodarka. Bardzo tani kredyt, utrzymywanie nieodpowiedzialnie działających banków i ciągłe pompowanie płynności sprawia, że gospodarka nie może się „oczyścić”. Nierentowne podmioty wciąż funkcjonują, blokując rozwój mniejszych firm i banków. Wzrost produktywności praktycznie nie istnieje.

Europejski Bank Centralny powinien zostać zapamiętany jako grabarz zachodnioeuropejskich gospodarek. Można się domyślać, że po nadejściu prawdziwych problemów, media będą doszukiwać się przyczyny w Brexicie czy innych wydarzeniach politycznych. Fakty są jednak takie, że to EBC ma największy udział w stagnacji gospodarczej w strefie euro. Zamiast pozwolić na odrodzenie gospodarek w Europie Zachodniej, postawiono na tani kredyt i politykę monetarną dla bogatych. Jednocześnie, podobnie jak w USA, stworzono banki „zbyt wielkie, by upaść”. Po 10 latach tej durnej polityki widać dobitnie, że dobrobytu nie da się dodrukować.

Pomimo opłakanej sytuacji w europejskim sektorze bankowym nie uważamy, żeby shortowanie tej części gospodarki strefy euro miało sens. Większość europejskich banków już teraz jest wyceniona nisko, a zapowiedź Draghiego (użycie wszystkich dostępnych instrumentów) brzmi bardzo złowrogo. Jedna decyzja EBC może doprowadzić do silnego wybicia cen europejskich banków, dlatego też lepiej odpuścić sobie granie na spadki ich cen.

Zespół Independent Trader

BartArt

Działania EBC/FED podsumuje krótko: Insane In The Brain!

janwar

Meble i inne przedmioty należące niegdyś do europejskich monarchów, które trafiły następnie do słynnej rodziny bankierskiej Rothschildów, zostaną sprzedane na aukcji na początku lipca.

4 lipca na aukcji Christie’s w Londynie zaoferowane zostanie ok. 57 przedmiotów oferowanych przez członków rodziny Rothschild. Ich łączną wartość szacuje się na ok. 10 mln GBP. Jednym z najwyżej wycenianych przedmiotów jest kabinet zamówiony ok. 1713 roku przez ówczesnego króla Hiszpanii Filipa V. Eksperci uważają, że mebel może zostać sprzedany nawet za 2,5 mln GBP.

https://www.pb.pl/rothschildowie-sprzedaja-pamiatki-po-monarchach-959424

Bodek

3r3

"Europejski sektor bankowy od kilku lat znajduje się w tragicznej sytuacji. "

To bardzo dobrze że usługodawca jest sprowadzony do parteru, dzięki temu te banki, które chcą mieć płynność służą klientowi na dwóch łapkach i jak system raportowania do skarbówki "ma wady", a kontrolerzy mają "nieobsadzone wakaty" i narzędzia informatyczne od lat "czekają na update" to klient łaskawie jest gotów w takim banku otworzyć konta dla spółek i generować przepływy o godziwym wolumenie.

Urząd wszak i tak nikomu nie zapłaci, a winnych przeoczeń się zwolni o ile jeszcze będą w takiej pracy tymczasowej jak bank pracować. Bo to jest praca dla czubów - "Czy wyrobiłeś już kwartalną normę sprzedaży? Jak możemy Ci pomóc byś wrócił na właściwe tory?"

"Oczywiście wszystko odbywa się kosztem obywateli, doprowadzając przy okazji do coraz większego rozwarstwienia pomiędzy bogatymi a biednymi."

Ważne by być powyżej dzidy zadającej kontrast - niech biednieją. A miałem jakie pożytki z tych obywateli jak byli zamożniejsi?

"osoby pracujące zrzucają się na dofinansowanie nieodpowiedzialnie zarządzanych instytucji finansowych"

Przecież nie ma obowiązku pracy - można żyć na benefitach i być beneficjentem systemu^^

"Wzrost produktywności praktycznie nie istnieje."

Dobrze się schował - wszak wzmacnia kontrast. Im bardziej go nie widać tym bardziej wzmacnia.

"Jednocześnie, podobnie jak w USA, stworzono banki „zbyt wielkie, by upaść”"

A to czy nie upadną to się jeszcze okaże. Monarchia Burbonów też miała takie piękne nazwy.

"Po 10 latach tej durnej polityki widać dobitnie, że dobrobytu nie da się dodrukować."

Ale za dodrukowane cyferki ci co go wytwarzają oddają go tym co drukują i tak jest bardzo dobrze. Trzeba się ustawiać bliżej drukarki i też uszczknąć.

@nikt ważny

"wszystko co schowane zostało za uknutym terminem "zawodów zaufania publicznego""

Oraz zaufania do dokumentów^^

Precz z niewiernymi Tomaszami!

"Tylko jakoś tak tego zaufania nie ma choć już własny "glejt państwowy" to powód do dumy i argument w rodzaju "bo ja jestem.... (tu wpisać stosownie do sytuacji)". "

Argument sprowadzany na Ziemię banalnym pytaniem o oczekiwaną wysokość łapówki w kontekście zarobków.

"Z równym rozbawieniem traktuję oferty firm "rekrutujących"

W tej kwestii jestem instancją - gdyby rynek zawiódł to można się do mnie odwołać i zaraz rynek wypluwa co trzeba. Po kilku razach ludzie przestają chodzić na rynek.

"Nie da się tego zrobić z "humanistami" ale ten "humanizm" koło humanizmu praktycznie nie leżał, więc trudno weryfikować coś co jest urojone. "

Ale z humanistkami da się. Choć i referentki też są niczego sobie - korumpować należy za młodu, bo wtedy ma to jeszcze walory estetyczne.

@Marcin (ITT)

"w przypadku surowców rolnych każda zła informacja ma być odkładana w czasie najdłużej jak tylko się da. W przypadku pszenicy mieliśmy susze w Chinach i powodzie w USA"

Zastanów się nad niefinansowymi, a całkowicie produkcyjnymi & dystrybucyjnymi przyczynami tego zjawiska i od razu zrozumiesz dlaczego nikt nawet nie piśnie. Polecam przyjrzeć się umiejscowieniu rolnictwa w konstytucjach, ochronie prawnej, kolejności wspierania zasobami (dostęp do wód) - w każdym kraju. To bardzo wiele wyjaśnia. Wzrost na żywności daje taki lewar dla inflacji że obecne kłopociki ekonomiczne stałyby się wymarzonym dobrobytem, rajem niespełnionym.

Produkcja żywności jest zbilansowana z niewielkim naddatkiem plus gigantyczne zapasy w warstwie komercyjnej, strategicznej (zapasy), operacyjnej (obrót towarowy), jakościowej (pasze). Jak chciałbyś przekazać populacji że 5% produkcji rolnej poszło się w danym roku paść? Że 5% z tylu miliardów w tym roku nie je? Czy że naście% będzie jadło co drugi dzień? 5% mieszkańców globu to jest taka EU.

A jesteś w stanie dać za żywność za rok dwa razy więcej? A policytujemy się plebsem kto to dłużej wytrzyma i kto będzie jadł? A starczy nam sił porządkowych na ceny żywności w sklepie x5?

@Bobass25

"No to zakładając że opieramy się na tych prognozach to w bilansie mi wychodzi jakieś -420tys ha czyli impuls pro wzrostowy ;)

Niech żyje ministerstwo propagandy ! :) "

I niech nam panuje. Bo bania na żywności jest ostatnią w każdym cyklu. A przecież w ciągu ostatnich dwóch miesięcy padło tu pytanie na czym następny balonik będzie dmuchany jak kapitał nie ma gdzie zaparkować i ze wskazaniem na historię musiała być to żywność.

"CBOT....WYNIKA Z TEGO ŻE KOSZT FRACHTU 1 TONY TO KOŁO 70$ :) "

I składowania, zboża są dość upierdliwe w składowaniu po transporcie - trzeba mocy dokładać na suszenie i od razu tona chudnie.

@Mostek

"Z lutego, ale dopiero do mnie dotarło.

Oficjalny blog IMF - rozważania o tym, jak zlikwidować gotówkę. "

To jest stare opracowanie z 2016 roku, dodali do niego dane za 2018 i piszą żeby za wierszówkę dostać. Bo w Szwecji zatrąbili na odwrót kiedy gotówka zamiast zgodnie z zaklinaniem rzeczywistości tracić zaczęła iść w górę nad stanem konta i to o półtora procenta od razu dla małych kwot, 3% dla średnich (powyżej średniej płacy) i do 5-10% dla pralni.

@polish_wealth

"więc biorą kredyty, a że wyszły głupie ze szkół i nic nie umieją to idą pracować w korporacjach, łot technika. "

A my im te korporacje organizujemy, rozdajemy mundurki i pukamy w dziurki.

"Wy tzw. co cwańsi, jak widzicie nowe płoty które wam masoni stawiają, to się uczycie szybko je pokonywać"

Korumpujemy płoty tak że nabierają ujemnej rezystencji (budżet jest wszak po to aby płacił zwroty^^).

"tylko że lata mijają płotów coraz więcej i obudziliśmy się w pierdlu"

No niby tak, ale niektórzy obudzili się jako podwykonawcy, a nie osadzeni. Ustrój niewolniczy ma swoje zalety.

"zamiast tracić czas na kolejne nauki bo idą kolejne płoty, należy zacząć stawiać wspólnotowo radykalną tamę dla przemian tym berbeciom w fartuchach :D"

Prrr szalony! Nic tu nie majstruj, dobrze jest, nie trzeba psuć.

Patyk1989

Upadek strefy euro

Brexit.

Wydaje sie, ze udalo sie zadrukowac kryzys strefy euro przez ostatnie 10 lat - nastepnej recesji albo kryzysu raczej nie przetrwa.

daniel92

Zgadzam się z Tobą - plebs może biednieć, kogo to obchodzi. Muszą mieć tyle, żeby się nie buntować i nie napadać na nas - bo jak zaczną przymierać głodem to zrobią rewolucję. Ale obecnie mają zbyt dobrze i trzeba ich sprowadzić do parteru, zwłaszcza roboli panoszących się w pracy!!!

@Patryk1989

Nie jestem pewien czy euro szybko upadnie. Natomiast wiem że USA nie znosi konkurencji i zrobi z Euro porządek, tak jak z Assadem i Husajnem.

Założę się że brexitu nie będzie!

@Mostek

Trzeba wybić sobie z głowy bzdury o likwidacji gotówki. Nawet na samym szczycie są rozmowy o głupocie tego rozwiązania. Dobry haker (dotowany często) z palcem w nosie rozwali całą gospodarkę unieruchamiając system płatności. Rozmowy toczą się odnośnie ograniczenia, a nie likwidacji. Można się spodziewać, że duże nominały znikną, a największym będzie np. 50zł. Ale puki co to trend jest odwrotny - 500zł, 500euro. Ktoś kto trzyma sporo cashu w piwnicy powinien jednak robić to w 50, nie w 100.

Ostatnio modyfikowany: 2019-04-25 21:27

lenon

"@ Lenon, jak w takim razie rozbroić dług który przypominam agenturalnie i z góry niedospłacenia nam narzucono,"

Odpowiedź jest prosta. Zrównoważyć budżet. Zamrozić jego wysokość na 800 miliardów. Nadwyżki przeznaczać na obniżenie podatków. Dać ludziom się bogacić. Zapewniam Cię, że za 30 lat takiej konsekwentnej polityki, te dzisiejsze długi to będą pierdnięciem co niektórego najbogatszego obywatela.

@ZIT

Podaż M3 w strefie euro to 4-5% w skali roku. Twierdzicie, że to irracjonalna polityka EBC.

Co zatem powiecie o NBP gdzie procent ten utrzymuje się na poziomie około 10%?

https://www.nbp.pl/statystyka/pieniezna_i_bankowa/dwn/podaz_bilansowa.xlsx

Krzysztof1975

Upadek strefy euro - w mojej ocenie - pociągnie za sobą upadek dolara. Liczba wzajemnych powiązań i współzależności tych walut jest olbrzymia i niekontrolowalna. Upadek euro doprowadzi do destabilizacji dolara, kryzysu jego wyobrażonej wartości. Powstanie efekt domina.

xoni

Co to za "ratowanie banków" jak się i ujemne stopy na rachunkach robi....???

Tylko M3 się liczy dla realnej gospodarki! Dlatego między innymi złotówka kosztowała pół dolara w 2008, a w 2018 po całych QE tylko ćwierć.

Zawszę piszę, że to świetny blog, ale czasem mu warto zrobić trochę challenge ;).

nikt ważny

"upadek euro/dolara"

Jeśli wierzyć pogłoskom to kilka państw w strefie euro ma już wydrukowane "nowe" pieniądze ale to pewnie tylko teorie spiskowe ;-).

Można założyć że jeśli "nowe" pieniądze fizycznie nie istnieją, to taki wariant jest między bankami centralnymi przedyskutowany i modyfikowany na bieżąco, a i operacja "waluty narodowe" byłaby dziś dużo łatwiejsza (i krótsza) do przeprowadzenia. Większość tego co w obiegu to tylko "impulsy". Zmiana była by więc nie tyle upadkiem co korektą, spekuluję że taką gdzie ci co mają "zimną stal" umocnią się a ci co mają "dzidy" zejdą do poziomu tuż nad śmieciami. Interesująco wygląda w tej spekulacji sytuacja Niemiec które nie tyle zeszły by niżej co nastąpiło by urealnienie wyceny ich aktywów (w dół). Tym za oceanem "w to graj".

Bodek

https://kresy.pl/wydarzenia/hindusi-kierowcami-w-mpk-poznan/?utm_source=notification&utm_medium=browser

" Upadek strefy euro będzie jednoznaczny z upadkiem punktu odniesienia dla instrumentów finansowych przez co stracą one zdolność działania. Staną się bezwartościowe, nieralizowalne.

"

A tu kolega Krzysztof raczy się myli, one się bardzo gwałtownie utlenią, u niektórych pojawią w bilansach takie pozycje po debecie w kapitałach, że nikt by nie uwierzył, ale to jest na rękę tym co to kręcą, no bo suma bilansowa musi przynajmniej być zerowa - ujemnej raczej się nie da zrobić, chociaż kto wie - wtedy dług urośnie do takiej wysokości żeby zbilansować to całe dziadostwo, że księgowość i bankowość stracą jakkolwiek rację bytu. Wtedy zaczniemy wszystko wyceniać w kromkach chleba lub sztukach ziemniaków. Bilanse będziemy też prowadzić w kromkach chleba, volumeny dóbr będą się musiały dostosować do pojemności nowej waluty, bo kromki chleba będą musiały mieć pokrycie w bochenkach chleba. Ludzie muszą zaprzestać transakcji o wartości 10 letnie wydobycie ropy lub węgla. Trzeba zejść do poziomu chleba co go się go chce zjeść w niedziele na śniadanie.

Lech

To chyba zbyt optymistyczne stwierdzenie , banki w Europie wydają setki miliardów na bicie piany i pałowanie morza coby zmniejszyć CO2 i napływ wody.. historia zna takie przypadki i nie dały one rezultatu, a na pewno zysku.

To banki decydują jakie inwestycje wspierać, a jakie nie i od wielu lat mamy w Europie bardzo złe decyzje, niby środowisko , ekonomia , a efekty w zyskach mizerne były już w założeniach , a w realizacji mocno ujemne.

Zamiast wzrostu wydajności i dzięki niemu spadku cen produktów, Europę zasypała tańsza produkcja Azjatycka bez kosztów środowiska , z niższymi podatkami niższą ceną surowców i energii i niższym kosztem pracy a Europa i tak inwestuje w mrzonki środowiskowe i chce obniżać poziom mórz na świecie, trudno zatem spodziewać się zysków i wzrostu.

Wszystkie najważniejsze waluty ścigają się kto więcej przejmie cudzego majątku za papier bez pokrycia , co prawie zerowe odsetki bardzo ułatwiają tyle że robią to wszyscy to nikt na tym nie zarobi , no może takie kraje jak Polska więcej straci.

Ostatnio modyfikowany: 2019-04-26 11:34

Krzysztof1975

to nie jest tylko kwestia impulsów, czy wydrukowanych banknotów. to kwestia filozofii pieniądza. Jego odniesienia do wartości. Pamiętam jak upadała komuna i jak ciężko było wycenić starą, a potem nową złotówkę. wtedy były odnośniki do wartości dolara, a potem do koszyka walut. W sytuacji upadku jednej z dwóch głównych walut - druga główna waluta też straci swoją przewidywalność i odniesienie do "wartości". Przejście do walut narodowych, czy do nowego euro i tak wiązałby się z chaosem i falą bankructw, a już na pewno z paniką i ucieczką do.....trudno powiedzieć czego. Może tych walut, które pokazałby oparcie o złoto i broń atomową - chiny, rosja.

Dlatego też, gdy Trader pisze o szortowaniu, lub nie szorotowaniu, takiego scenariusza to jest to paradoksalne, z tego względu, że zysk z takiej inwestycji należy powiązać z walutą, która w takim scenariuszu przestanie istnieć, a tym samym przestanie istnieć zysk z inwestycji.

@bodek

na upadku systemu monetarnego stracą również "ci co tym kręcą". Nie wiem czy przeżyłeś upadek komuny, ale w tamtym czasie zubożeli wszyscy, bo obniżyła się wartość wszystkiego - od wielkich fabryk, po depozyty w bankach. Poza tym istotna część aktywów po prostu przestała istnieć, lub szybko zbankrutowała.

Bardzo ciężko będzie zdefiniować punkt odniesienia do wartości waluty, która mogłaby się pojawić po euro. osobiście wyobrażam sobie jakiś koszyk w skład którego wchodzi złoto, srebro, ziemia rolna, szacunkowe niewydobyte surowce, wartość działającej infrastruktury......

nikt ważny

"impulsy"

To jest (mimo wszystko) kwestia impulsów w kontekście w jakim napisałem (łatwość/krótkotrwałość operacji).

Z pozostałą częścią się zgadzam aż po "bankructwa". Próbuje spojrzeć z perspektywy banków centralnych i ich działań w odniesieniu do układanki "geopolitycznej". Nie psuje to wskazań Tradera. Operacja "waluty narodowe" to nie jest coś co od tak o północy z dnia na dzień zaistnieje (sądzę że nawet nie w trzy miesiące). Będą sygnały wcześniej i na pewno je rozpoznamy. Rezultatem oczywiście będzie jakiegoś rozmiaru fala bankructw, ale czy nie o to chodzi żeby przy takiej operacji na początku "odciąć śmieci"? Gdyby przeanalizować poprzedni dodruk to wyszłoby że miał on na celu oddalenie konkretnych podmiotów od wylądowania na "wysypisku" po operacji którą tu nazywam "waluty narodowe". Teraz mamy "koło ratunkowe" (w odpowiedzi na "telefon do przyjaciela") dla kolejnego elementu istotnego dla trwania systemu "republiki", związanego z celem poprzedniego dodruku.

W kontekst prawdopodobieństwa operacji "waluty narodowe" wpisują się znane (publicznie) "operacje na złocie". A że nie są to tylko finanse ale i "geopolityka" to rozpatruję również inne scenariusze, np. zamiast "waluty narodowe" wymianę "euro" na "markę" (europejską oczywiście). Zabawy ze zmianą matryc są znane. Poprzedzają je pewne zdarzenia (w większości ustawione). To nie jest kwestia czy coś takiego się stanie, np. w strefie euro, tylko pytanie kiedy. Jasne że nie jutro ale czy za rok to już pewności nie ma, Dalsza perspektywa to już wróżenie z fusów bo niemal wszystko jest możliwe.

Nie rozważam tylko wariantu "Wojna zmienia perspektywę w pięć minut" (za klasykiem).

Do #bodek napisałeś że "w tamtym czasie ("komuny" która była jakby nie patrzeć "republiką") zubożeli "wszyscy". Tu proponuję słowo "większość" bo na pewno nie "wszyscy". Powiedzmy że masz to z "źródła" :-D. Później była jeszcze operacja "cztery zera" która oddaliła "większość" od "reszty".

Bodek

Komunę pamiętam, jej upadek kojarzę pozytywnie, w tym sensie że wreszcie ktoś dał mi szansę na zmianę. Nie mieliśmy depozytów w bankach, ja miałem trochę bielizny w szafie i kilka koszul, jedne spodnie z tamtego czasu mam jeszcze w szafie, takie jodełki z 100% wełny. Co ja mogłem wtedy stracić? Dlaczego ciężko będzie zdefiniować punkt odniesienia? Łatwo, człowiek potrzebuje jeść :-).

Kolega @Janwar zwrócił uwagę na fakt, że ci co mogą wydrukować dowolną ilość waluty, sprzedają rzeczy bezcenne - artefakty i wymieniają je na papierki. Czy to ma sens? Nie ma, to dlaczego to robią? W bunkrze atomowym nie sposób zmieścić wszystkiego co się zgromadziło? A może do rakiety nie da się tych wszystkich obrazów zapakować? Który z kolegów traderów da nam logiczne wyjaśnienie?

"...

Do #bodek napisałeś że "w tamtym czasie ("komuny" która była jakby nie patrzeć "republiką") zubożeli "wszyscy". Tu proponuję słowo "większość" bo na pewno nie "wszyscy". Powiedzmy że masz to z "źródła" :-D. Później była jeszcze operacja "cztery zera" która oddaliła "większość" od "reszty".

... "

Z ust mi kolega wyjął, lepiej bym tego nie ujął. Nie byłem widocznie większością. Operację cztery zera przeżywałem na studiach, ciężko było. Ale dałem radę, jadłem i buty sobie nawet kupiłem. Pamiętam jak na 3 roku studiów w październiku idąc Polną z Mikrusa na Polibudę poczułem dużym palcem, że temperatura gruntu się mocno tej nocy obniżyła :-). Potem było z górki, zaczepiłem się tam gdzie sprzedawali lichwę, podpiąłem się do właściwego cyca.

Ostatnio modyfikowany: 2019-04-26 12:40

daniel92

Przeciw Brexitowi jest cała elita, zaufane osoby twierdzą że prawdopodobieństwo wyjścia jest coraz mniejsze.

@Prolek

Po Twoich wypowiedziach wnioskuję że jesteś przedstawicielem tej klasy na R, która wkrótce zniknie - wytrują lub wyślą na zasiłki. Przykład mojej firmy. Wypieprzyliśmy kilkanaście osób zostawiając jedną najlepszą i najposłuszniejszą. Dlaczego? Kupiliśmy program za kilkadziesiąt tysięcy + 550zł abonamentu miesięcznie i wykonuje on pracę tych zwolnionych. O Prezesów więc się nie martw.Nikt rozsądny nie chce zatrudniać rozszczekanych dzięki PiS "Prezesów" kiedy może ich zastąpić maszyną, która nie choruje, nie marudzi, nie pyskuje i robi swoje za 550zł netto miesięcznie. A takim R. trzeba dawać umowy i płacić minimum 5.000zł x 15 = 75.000zł miesięcznie. Niedługo wprowadzimy kolejne moduły do systemu i z kilkudziesięcio-osobowej załogi zostanie 4-5 osób. I legalnie możemy ich zwolnić, bo firma przeszła restrukturyzację. Obudź się więc ty Rob. wiem że nie masz pojęcia o średnich stanowiskach, ale zapraszam do McDonalds, zobaczysz kto tam przyjmie Twoje zamówienie...

Urzędasy też powoli są utylizowani. Za 5-10 lat nawet w PL będzie to co w Estonii - wszystko online. Już firmy muszą składać raporty online, a Pity też można wysyłać online. Za kilka lat nawet w zacofanej Polsce to maszyny będą się wymieniać między sobą i z 700.000 urzędasów zostanie 70.000. Plus prawie wszystkie księgowe na zasiłek.

Problem ze zwolnieniami będzie tak duży, że wprowadzą tą pensję minimalną dla każdego jako dochód gwarantowany. Ale kapitałowi i tak to się opłaci bardziej niż teraz. Lepiej płacić bezrobotnym 2.100 niż 5.000 niepotrzebnym pracownikom, a maszyny pracują prawie za darmo. Przyszłość jest bardzo ciekawa - większość populacji będzie niepotrzebna. Dla tych przegranych mogę jedynie poradzić, aby oszczędzili jak najwięcej i kupili skromne domki na Podlasiu, Lubelskim lub Podkarpaciu. Tam za 100tys. można kupić domek i z 0,5 ha ziemi. Wtedy przeżyją na godnym poziomie przy pomocy państwa.

Podsumowując w ciągu 10-15 lat znikną lub zostaną zminimalizowane następujące zawody: urzędnicy, pracownicy biurowi, budowlańcy, kasjerzy, kierowcy itp. itd.

Ostatnio modyfikowany: 2019-04-26 12:56

Krzysztof1975

Krzysztof1975

historia uczy, że przy takiej asymetrii dochodów i takim stopniu bezrobocia i frustracji społecznej zaczynają wybuchać wojny i rewolucje. wielokrotnie opisywane zjawisko w historii. tak więc nie cieszyłby się tak na twoim miejscu. w najlepszym wypadku zaordynują ci konkretny domiar i dostaniesz na utrzymanie jakąś wesołą grupkę multikulti.

Bodek

Ciekawe, że to ty wiesz kto jest elitą. Ten program co go kupiliście daje na wyjściu takie dane?

Jakbyś czytał sinobrodego to byś zanotował, że Toyota wprowadziła ponownie PAPIEROWE karty pracy maszyn.

Ostatnio modyfikowany: 2019-04-26 13:09

daniel92

Tanieć będą nieruchomości, ubrania, żywność, elektronika, usługi. Ludzie będą biedniejsi, ale tylko nominalnie. Przechodziliśmy już przez takie okresy w historii i ludzie wcale na ulice nie wychodzili. Po jakimś czasie gospodarka się dostosuje do nowej sytuacji- powstanie dużo nowych zawodów, a dla przegranych będą zasiłki lub dochód gwarantowany.

Już teraz pomimo dodruku wpadamy wręcz w deflację. Ten dodruk i pompowanie akcji nic nie znaczy - bo wszystko skupują banki centralne.

Na waszym miejscu zastanowiłbym się czy czasem najlepszą inwestycją nie jest gotówka. Może dać największy zwrot, o ile przetrwa zawieruchę. Drożeć będzie ziemia - bo jej nie wyprodukujesz,a reszta tanieć.

Zapomnijcie o rewolucji. Ludzie mają telewizory, konsole do gier, internet, smartfony, będzie tego coraz więcej. Dostaną ochłap na chleb i będą zadowoleni podróżując w wirtualnym świecie. Popatrzcie na to szerzej, nie jak koń z klapkami na oczach._

edit

Pomyślcie o tym biorąc kredyt na pół życia ;)

@Bodek

Mój szef jest też moim tatą, więc nie nazywam go prezesem.

Ostatnio modyfikowany: 2019-04-26 13:32

nikt ważny

"Wy"

Jeśli zaliczony zostałem do zbioru "Wy" to składam oficjalny wniosek o wyłącznie mnie ze zbioru ;-). To o czym właśnie napisałeś to jest ten kontekst geopolityczny. Moim zdaniem EBC próbuje ustawić sytuację w strefie euro tak aby po ewentualnym odcięciu śmieci mieć lepsze wyjście wobec innych graczy w następnym etapie. Wygląda to trochę jak wczesne przedednie "operacji cztery zera" na dużą skalę. Z tym że tu bardziej będzie się liczyć nie kryterium ilościowe ale jakościowe (choć ustawione). Prócz "zabaw" złotem mamy przecież "zabawy" elektroniczne, np. ze SWIFT, a raczej z jego zastąpieniem. Skoro działania mają wymiar fizyczny i pewien "rozmach" to chyba nie po to by para poszła w gwizdek.

Oczywiście można to zrzucić na bary "polityki bezpieczeństwa". Być może tak jest. Jakaś publiczna narracja jest potrzebna.

Co innego budować teoretycznie "milion aut elektrycznych" czy "elektrownię jądrową" a co innego na magazyn wysyłać pięć milionów opon, wylewać fundamenty pod reaktor i wysiedlając trzy wsie i siedliska bobrów.

dawid1125

marcinm1

Pozwole sobie zacytować znany sprzed 200 lat tekst: "Przez te maszyny parowe wszyscy nie będziemy mieli pracy i z głodu umrzemy"

Ostatnio modyfikowany: 2019-04-26 14:43

janwar

Altmaier: duże kraje UE chcą wspólnego przystąpienia do chińskiego „Pasa i Szlaku”

Niemiecki minister gospodarki Peter Altmaier powiedział, że duże kraje UE chcą podpisać protokół uzgodnień w sprawie przystąpienia do chińskiej inicjatywy „Pasa i Szlaku” jako grupa, a nie indywidualne państwa, donosi Reuters.

Agencja przypomina, że choć europejskie państwa generalnie pozytywnie zareagowały na chińską inicjatywę „Pasa i Szlaku”, to Francja i Niemcy sygnalizowały iż warunkiem udziału w niej musi być poprawa dostępu do chińskiego rynku, a także zapewnienie warunków równej konkurencji. Jednak w marcu Włochy jako pierwszy duży kraj Europy Zachodniej przyłączył się do chińskiej inicjatywy.

https://www.pb.pl/altmaier-duze-kraje-ue-chca-wspolnego-przystapienia-do-chinskiego-pasa-i-szlaku-959579

Bodek

@Bodek

Mój szef jest też moim tatą, więc nie nazywam go prezesem.

... "

To nic nie szkodzi że tate mam taką proważna pozycję, tata też może stosować Acnosan. Kupcie dwie butelki, jedną dla ciebie drugą dla tate.

Żeby ulżyć systemowi pracowników nie zwalniajcie tylko wieszajcie pod powałą magazynu, niech dojrzewają jak pršut, może to się da potem sprzedać.

Chcesz porady biznesowej? To Ci dam zainteresuje się z tate taka opcją

http://www.lefigaro.fr/sciences/des-singes-aux-cerveaux-humains-20190425

@dawid1125

Kiedy ludzie zrozumieją, że istnieją związki przyczynowo skutkowe. Maszyny są fajne tylko, trzeba rozumieć jak to wszystko się kręci, skąd się biorą rewolucje i skąd potem wieszanie gilotynowanie etc. Ludzie znają rozwiązanie na Twoje problemy to rozwiązanie to gilotyna, napalm, cyklon B. Tym razem będzie podobnie tylko ciśnienie które jest teraz pod kopułą jest tak duże, że upuszczenie ciśnienie spowoduje ludobójstwa o jeden rząd wielkości większy niż ten, który znamy z ostatniego ustalania porządku światowego zwanego I i II wojną światową. Teraz będą mordować w setkach milionów a nie dziesiątkach, to jest pewne.

Ostatnio modyfikowany: 2019-04-26 15:37

Dante

Czas na "jastrzębia" na fotelu prezesa EBC i long na Euro.

https://comparic.pl/kurs-euro-eur-wzrosnie-niezaleznie-od-zmiany-prezesa-ebc-twierdzi-ubs/

https://www.instaforex.eu/pl/forex_analysis/228909

Ostatnio modyfikowany: 2019-04-26 15:55

Dante

Krzysztof1975

To chyba nie jest takie proste, że wystarczy wymienić człowieka, a kurs euro urośnie. Widziałeś dzisiejsze pkb usa - 3.2%, pkb strefy euro powłóczy w okolicach 1%.

Konserwatyzm w ebc to gwóźdź do trumny strefy euro. Tu można tylko przedłużać agonię "nadzwyczajnymi środkami", a w tym przypadku nie ma znaczenia kto będzie u steru.

janwar

Oby twoje slowa sie spelnily.

Dzisiaj znowu niespodzianki:

PKB usa mocno w gore, a usd ostro spada i nawet ropa spada wodospadem.

Ostatnio modyfikowany: 2019-04-26 17:03

daniel92

Tobie polecam diohespan bo widzę że spinasz pewną część ciała

easyReader

Mogę zapytać o co Wam chodzi z "operacją cztery zera"? Co niby to zmieniło? (prócz wagi portfela w związku z powrotem bilonu)

polish_wealth

@ Lenon, jak Ty chcesz ten budżet zamrozić, a co to znaczy? :)

@ Prolek

"Odłożyć na emeryturę" ---< nie znam takich słów żyjąc w Polsce, co to znaczy "Odłożyć" masz na myśli z wypłaty? :) A co to takiego?

polish_wealth

Zapomnijcie o rewolucji. Ludzie mają telewizory, konsole do gier, internet, smartfony, będzie tego coraz więcej. Dostaną ochłap na chleb i będą zadowoleni podróżując w wirtualnym świecie. Popatrzcie na to szerzej, nie jak koń z klapkami na oczach.

Doceniam otwarty umysł, ale mogłeś troche odlecieć, zakładasz że istnieją jacyś oni którzy są tak niesamowici że im się waluty nie wymkna z ręki i że będą mogli cokolwiek opanować.

Byle pierd na Bliskim Wschodzie, który podniesie ceny ropy, co już się dzieje tak naprawdę przez ostatnie miesiące, wyda na świat jedno pytanie:

Ile jest warty dolar i euro?

Załużmy że Wojna z Iranem nie wybuchnie co jest tylko założeniem infantylnym, tylko imbecyl nie mający pod czaszką procesora może tak mniemać, ale załużmy że ona nie wybuchnie, w tym roku ani przez 5 lat.

Wzrost Chin i Indii i ich zapotrzebowanie na paliwa, a także umocnienie się walut tychże wytoczy i ciągle wytacza pytanie do exporterów krajów arabskich, czemu niby mieliby przestrzegać jakiegoś Breton woods, jakiegoś banku światowego, oh cóż za pycha stawiać bank i mówić że on jest światowy.

Krachy, wojny, wstrząsy, zdrady, granie na dwa fronty, szantaże, a szataże się przełożą w ostateczności na brak dostwa niektórych produktów do niektórych rejonów świata, to spowoduje rewolucje plebsu w tychże pomimo konsol, smartfonów, cyberpunków.

Ostatnio modyfikowany: 2019-04-26 19:30

greg240

"Czas na "jastrzębia" na fotelu prezesa EBC i long na Euro. "

po za oslabieniem euro wobec dolara od 2011 o 18% o ktorym piszesz, kolejny argument , ktory przemawialby za umocnieniem i chociaz proba redukcji bilansu to pulapka w ktora popadla japonia gdzie bank centralny ma 80% dlugu krajowego i zniszczyl rynek dlugu nikt o zdrowych zmyslach nie zainwestuje jak wie ,ze ceny dlugu dyktuje bank centralny, dlatego jezeli ebc kiedykolwiek chcialby powrocic do rynkowego ustalania rentownosci do puki ma tylko 40% dlugu eurozony musi zrobic ktok wstecz teraz albo nigdy. Pozostawiam kwestie otwarta czyto mozliwe:(

Rentownosci dlugu krajow te rynkowe oczywiscie moglyby byc dobrym mechanizmem wyznaczania kosztu pieniadza zamiast liborowi, wiborow, to taka luzna dygresja czy wogole potrzebne sa mechanizmy wyznaczania rynkowych rentownosci.

@IT21

"Tani kredyt dla banków ukryty pod skrótem TLTRO"

czy mechanizmy TLTRO i inne o ktorych piszesz, sa zawarte w m3? skoro to kredyt to chyba powinny

Ostatnio modyfikowany: 2019-04-26 20:01

Bodek

Wiesz wtedy było coś co w taktyce wojennej nazywa się przygotowaniem artyleryjskim czyli zatrzymanie produkcji i produkcja nawisu inflacyjnego, a dokładniej luki inflacyjnej czyli taki ówczesny QE. No i Aron zafundował nam hiperinflację co by z tym nawisem walczyć, chłop miał osiągnięcia bo doszedł do 1395%. Czyli znał lekarstwo, które chciał użyć dopasował do tego chorobę. No bo jak inaczej ograbić Polaków?

Samo skreślenie 4 zer miało niewielkie znaczenie masz rację, to znaczy niektóre ceny zmieniono bo ludziom się plątały nowe ze starymi biletami, przy drobnych nominałach i drobnych kwotach, można było zaszachrować. Ale tak naprawdę operacja 4 zer zaczęła się od 1395%, skreślenie 4 zer było tylko kwestią zarządzenia zbiorową emocją, trzeba było ludziom dać zapomnieć o nawisie inflacyjnym i masowych samobójstwach.

Drogi @danielu92, dziękuje z tyłu mi jeszcze zawór trzyma i nie krwawi, ale jak będę miał kłopot skorzystam z rady praktyka. Nie ma jak międzyludzka pomoc i wymiana doświadczeń.

Ostatnio modyfikowany: 2019-04-26 20:26

edzio

Zamiast wzrostu wydajności i dzięki niemu spadku cen produktów, Europę zasypała tańsza produkcja Azjatycka bez kosztów środowiska , z niższymi podatkami niższą ceną surowców i energii i niższym kosztem pracy a Europa i tak inwestuje w mrzonki środowiskowe i chce obniżać poziom mórz na świecie, trudno zatem spodziewać się zysków i wzrostu.

Jesteś pewien że to lobby bankowe przepchnęło najpierw GATT a potem WTO?

Banki owszem wydają miliardy ale nie tylko na CO2.. Wejdź do pierwszego lepszego banku i opisz nam co widziałeś...

@Bodek

A niedawno wydawało mi się, że kierowcy z Ukry to koniec świata. Byłem w błędzie jest lepiej

Chyba słabo znasz trendy globalizacji, do Polski sprowadzają się już nie poszczególni hindusi, ale całe firmy rozbudowują tu swoje przyczółki mocno pilnując żebyś nie powiązał przypadkiem ich nazwy z szefostwem w Bangalore... z resztą daleko szukać: https://www.youtube.com/watch?v=KxVtZ7k03wc

@janwar

Altmaier: duże kraje UE chcą wspólnego przystąpienia do chińskiego „Pasa i Szlaku”

I tutaj nasza rola się zaczyna - z jednej strony trochę przystopować te ogólnounijne deklaracje - oczywiście za cenę urealnienia ustawy 447, a z drugiej strony remontować nasze "szerokie tory" i poprawiać zdolności przeładunkowe.

Ostatnio modyfikowany: 2019-04-26 20:59

drobny

"Drogi @danielu92, dziękuje z tyłu mi jeszcze zawór trzyma i nie krwawi, ale jak będę miał kłopot skorzystam z rady praktyka. Nie ma jak międzyludzka pomoc i wymiana doświadczeń"

po prostu objawiło się nam kolejne dziecko sukcesu, rocznik 92. Jedynym jego sukcesem jest to, że kiedyś tatuś wystawił mu L4 na życie. Szczyci się tym, że tatuś musiał kupić soft z firmy zewnętrznej, bo ma tak mądrego syna, że ten niczego takiego nie jest w stanie mu ogarnąć, pomimo, że przecież nic innego nie ma tam do roboty. Ale do pouczania innych jak żyć i wyzywać od "plebsu" pierwszy. Zresztą tutaj jak i na podobnych forach pełno takich "mądrych". Gdyby nie rodzicie mieli by duży kłopot porobić typowe miesięczne opłaty.

Ostatnio modyfikowany: 2019-04-26 23:19

3r3

"Jest pewien paradoks w tekście Tradera. Z jednej strony bierze pod uwagę upadek strefy euro, z drugiej strony bierze pod uwagę możliwość szortowania, europejskiej gospodarki.Innymi słowy, zakłada upadek systemu monetarnego, jednocześnie rozpatruje możliwości działania w ramach tego systemu."

Samochód owinięty wokół drzewa dalej może zawierać pojękujące ciała - i one tam na serio walczą o życie.

Zakładasz że wszystko rozleci się bez szarpaniny, i nagle wszyscy z nieznanego powodu powiedzą że basta i zaczynamy grać w inne sztony?

Na razie spędzamy ten przyjemny czas lotu, choć przód zawija się wokół drzewa, silnik majestatycznie kieruje się ku bagażnikowi, a pasy zaczynają natrętnie uwierać jakimiś cashless i limitami przelewów.

"W sytuacji upadku jednej z dwóch głównych walut - druga główna waluta też straci swoją przewidywalność i odniesienie do "wartości"."

Jak sam wskazujesz - In gold we trust!

Problem przenoszenia wartości rozwiązany.

"Dlatego też, gdy Trader pisze o szortowaniu, lub nie szorotowaniu, takiego scenariusza to jest to paradoksalne, z tego względu, że zysk z takiej inwestycji należy powiązać z walutą, która w takim scenariuszu przestanie istnieć, a tym samym przestanie istnieć zysk z inwestycji. "

Ale infrastruktura wytwarzająca dobrobyt nie wyparuje tak nagle?

"historia uczy, że przy takiej asymetrii dochodów i takim stopniu bezrobocia i frustracji społecznej zaczynają wybuchać wojny i rewolucje"

Dlatego tym razem tak ich przekręciliśmy, że nie mają dzieci i przetrzymamy ich tak długo, aż będą zbyt starzy by się skutecznie buntować.

@nikt ważny

"Jeśli wierzyć pogłoskom to kilka państw w strefie euro ma już wydrukowane "nowe" pieniądze ale to pewnie tylko teorie spiskowe ;-). "

Krążą pogłoski że niektóre kraje w EU to nawet do eurozony nie weszły tylko dalej mają sztony tubylcze mimo podpisania tych samych traktatów z takimi samymi zastrzeżeniami.

Ale są też i inne znaki - niektóre kraje ujednolicaj kolorystykę, nominały i pega do euro, i to czasem takie tylko luźno stowarzyszone. Oczywiście to może być pod gładkie przejście na euro, ale może być też pod granie w twardą walutę gdy komuś odbije i braknie jak w Grecji.

"Większość tego co w obiegu to tylko "impulsy". Zmiana była by więc nie tyle upadkiem co korektą, spekuluję że taką gdzie ci co mają "zimną stal" umocnią się a ci co mają "dzidy" zejdą do poziomu tuż nad śmieciami. "

Niektóre pozycje zostaną pominięte w czasie przenoszenia do nowych walut. Będzie to okres błędów i wypaczeń^^

Zauważ że @Bodek niezawodnym tropizmem od razu wskazał na gwałtowne utlenianie aktywów.

"Jeśli zaliczony zostałem do zbioru "Wy" to składam oficjalny wniosek o wyłącznie mnie ze zbioru ;-)."

Wyłączenie przez Exit, Dignitas czy w trybie ostrym Pan sobie winszuje?

@Bodek

"wtedy dług urośnie do takiej wysokości żeby zbilansować to całe dziadostwo, że księgowość i bankowość stracą jakkolwiek rację bytu. Wtedy zaczniemy wszystko wyceniać w kromkach chleba lub sztukach ziemniaków. Bilanse będziemy też prowadzić w kromkach chleba, volumeny dóbr będą się musiały dostosować do pojemności nowej waluty, bo kromki chleba będą musiały mieć pokrycie w bochenkach chleba. Ludzie muszą zaprzestać transakcji o wartości 10 letnie wydobycie ropy lub węgla. Trzeba zejść do poziomu chleba co go się go chce zjeść w niedziele na śniadanie. "

Ale ten dokładnie scenariusz przerabiano przy każdym kryzysie modelu forward. Jezuitów za ten numer w handlu z faktoriami w Amerykach rozpędzono na cztery wiatry kilka wieków temu. Podobny kryzys zobowiązań wyniósł do władzy Mahometa (a już się zamartwiał biedaczek w jaskini) i w księdze pozostało po tym stanowcze "lichwie niet - jewreja bić!".

Jeśli arcyjewreje sprzedają artefakty to znaczy iż obawiają się kolekcjonerów w mundurach lotnictwa.

"Jakbyś czytał sinobrodego to byś zanotował, że Toyota wprowadziła ponownie PAPIEROWE karty pracy maszyn. "

Podpowiem że nie wszędzie - są takie oddziały gdzie idą w zaparte i utrzymują wyniki dużą rotacją personelu.

Ale prawdziwy przemysł rzeczywiście wraca do papieru, a nawet do poleceń ustnych co jest dla biurwy już kompletnie nie do uchwycenia, szczególnie jeśli źródłem kapitału są mundurowi. Natomiast przyczyną jest to o czym pisze @daniel92 - do utrzymania tego przemysłu potrzeba garstkę wybitnych ludzi, no i tak już ponad dekadę temu zauważyłem że da się nas pomieścić na stadionie, a regionalnie (międzypaństwowo) to nawet od biedy wszyscy się znamy choćby z widzenia - po co w takim układzie jakiekolwiek papiery, skoro wszystko da się przedyskutować z ludźmi którzy rozumieją się bez słowa?

"upuszczenie ciśnienie spowoduje ludobójstwa o jeden rząd wielkości większy niż ten, który znamy z ostatniego ustalania porządku światowego"

Jest szansa pobić rekord i zapisać się na pierwszym miejscu do następnej razy^^

@Lech

Korea Północna jest zapchana panelami słonecznymi - okno przy oknie ma panel. Oni nie z powodu eko sobie to montują, a z powodu zarządzania dostawami prądu. Z tym że mając dostęp do minerałów we własnych górach mają abstrakcyjnie niskie ceny na baterie. Oni tam sobie skonstruowali sieć elektryczną z retencją na akumulatory, ale nie w wyniku ekoustaw.

@daniel92

"Urzędasy też powoli są utylizowani. Za 5-10 lat nawet w PL będzie to co w Estonii - wszystko online."

A nie, prywatna biurwa operuje w tym środowisku wyłącznie w papierze. Bo to dłużej trwa. Jest oczywiście kosztowne, no ale któż by myszom śmietany żałował? Przecież nie bez powodu tę prywatną biurwę utrzymujemy - oni wszystko świetnie komplikują i zapewniają bufory czasowe. I co najlepsze - większość "pracowników" tej prywatnej biurwy to są "praktykanci" - prekariusze koło 30tki przysłani z urzędu zatrudnienia, dostający miskę po ryżu (od Kapitana więc są bezkosztowi), więc podejrzenie, że tam myśl jaka jasna się między uszami zrodzi i uprzejmie doniesie nawet się nie pojawia.

"Lepiej płacić bezrobotnym 2.100 niż 5.000 niepotrzebnym pracownikom, a maszyny pracują prawie za darmo."

Powiedzmy - ktoś jednak je utrzymuje w ruchu. I byle czego nie je.

"Mój szef jest też moim tatą, więc nie nazywam go prezesem. "

A u mnie jest odwrotnie więc dziadki same wdrożyły tytulaturę objaśniającą łańcuch dowodzenia i kolejność walenia w dach.

Choć nie obyło się bez szurania z początku gdy stratyfikacja kapitałowa zaostrzała się i przepływ dobrobytu nie współgrał z tradycją ludu osiadłego.

"Tobie polecam diohespan bo widzę że spinasz pewną część ciała "

Obaj macie rację z @Bodek - sytuacja jest poważna bo trzeba ustalić kto rozwiąże problem R bez zajęcia tak żeby nikt później nie szurał zanim sobie sprawcy nie poumierają w domach starców pielęgnowani przez wnuki niedobitków ofiar.

@dawid1125

"Ponieważ w pierwszym przypadku zamiast płacić 5000 pracownikowi zapłacisz najmniej 6000 bo nic się nie zmieni względem pracownika/bezrobotnego ale dojdą koszty jego obsługi przez państwo:)"

Obsługiwać ich będzie "cmentarz", a tam gdzie już to wdrażano praktyka wskazała jasno - krematorium.

@marcinm1

"Pozwole sobie zacytować znany sprzed 200 lat tekst: "Przez te maszyny parowe wszyscy nie będziemy mieli pracy i z głodu umrzemy" "

Z całą pewnością wszyscy sprzed dwustu lat już nie żyją - mieli rację^^

@janwar

"Altmaier: duże kraje UE chcą wspólnego przystąpienia do chińskiego „Pasa i Szlaku” "

Pasem dostaną, a szlak ich trafi.

@polish_wealth

"@ 3r3 a to Wam założą inną opaskę RFID do kupowania żarcia w seven eleven czy Rema1000? "

A Ty myślisz że ja na jakieś zakupy chodzę? I może jeszcze mnie zapytasz ile mleko kosztuje?

Kiedy miałbym to robić? I właściwie to po co doprowadzać do tak błędnej alokacji w spiżarce jaką bym uczynił nie mając praktyki w kwestii jak to się robi te no... zakupy?

@edzio

"Banki owszem wydają miliardy ale nie tylko na CO2.. Wejdź do pierwszego lepszego banku i opisz nam co widziałeś... "

Normalnie jest jak wieki temu, kantorek w środku stary kantor, który daje błogosławieństwo na wszystko co tylko sobie wymyślimy; a dalej obsługuje młody skryba, który podług rozkazu klika w zaczarowane pudełko wielkiego nadzorcy z ramienia kalifa iż klient jest znany, lubiany, uczciwy, prześwietlony i żywcem go do państwowego nieba sam Kapitan zabierze. No takie tam certyfikaty na koszerność wydają jak zawsze tylko się to coraz śmieszniej nazywa.

"Chyba słabo znasz trendy globalizacji, do Polski sprowadzają się już nie poszczególni hindusi, ale całe firmy rozbudowują tu swoje przyczółki mocno pilnując żebyś nie powiązał przypadkiem ich nazwy z szefostwem w Bangalore... z resztą daleko szukać: https://www.youtube.com/watch?v=KxVtZ7k03wc"

Tą akurat kręci Polak. Od września otwierają oddział w absurdystanie i o ile się orientuję to jeszcze nie poradzili sobie z kontem w banku - Svensony ich doją na usługach.

@prolek

Wszystko wiesz, a w interpretacjach głupa palisz - jaja sobie robisz^^

edzio

Tą akurat kręci Polak.

Może polską macką kręci Polak...Ale główny krętacz:

oj kręci

Od września otwierają oddział w absurdystanie i o ile się orientuję to jeszcze nie poradzili sobie z kontem w banku - Svensony ich doją na usługach.

Im to w ogóle nie przeszkadza. Wiadomo że pierwsi zwiadowcy na polu minowym nie mają lekkiego życia. Ale zgodnie z tradycją walk w II wojnie - t34 vs Tiger - trzeba przeciwnika zasypać dużą ilością bubli aż ich technika padnie pod tym ciężarem. Skoro wtedy się udało, to dlaczego mieliby wysyłać dzisiaj najsprytniejszych i najinteligentniejszych do Europy?

podług rozkazu klika w zaczarowane pudełko

heh.... od razu widać że jesteś regularnym gościem w kantorku.

Ostatnio modyfikowany: 2019-04-27 00:17

edzio

3r3

Masz powierzchowną wiedzę - to nie jest żaden szczwany plan pokroju:

"Im to w ogóle nie przeszkadza. Wiadomo że pierwsi zwiadowcy na polu minowym nie mają lekkiego życia. Ale zgodnie z tradycją walk w II wojnie - t34 vs Tiger - trzeba przeciwnika zasypać dużą ilością bubli aż ich technika padnie pod tym ciężarem. Skoro wtedy się udało, to dlaczego mieliby wysyłać dzisiaj najsprytniejszych i najinteligentniejszych do Europy? "

Tylko zwyczajny kabaret. Tam są tak liche zarobki, że nie można zbyt wiele oczekiwać od tych co się połaszczyli.

ald

https://businessoutsiderpl.wordpress.com/2019/03/11/l-t-r-o-f-u-s/

spryciak

zacytuje za Benjaminem Fulfordem z jego ostatniego raportu (cotygodniowego):

jeśli Zachód nie zresetuje systemu, stanie się światem jednych Chin. USA mają skumulowany deficyt handlowy w wysokości około 15 bilionów dolarów. Oznacza to, że obcokrajowcy, głównie Chińczycy i Japończycy, kontrolują ilość dolarów amerykańskich, która jest prawie równa PKB Stanów Zjednoczonych. Właśnie dlatego Chiny mogą zaskarbić sobie świat dzięki wartej biliony dolarów Inicjatywie Pas i Droga (BRI), a Zachód nie może pozwolić sobie na oferowanie niczego podobnego w skali.

USA wyłącznie dlatego nie zostały formalnie bankrutem, ponieważ doprowadziłyby to do III wojny światowej. Jednak w obecnym systemie finansowym im więcej czasu mija, tym słabsza staje się międzynarodowa pozycja USA.

Ponadto Chiny mają znaczną kontrolę nad UE ze względu na deficyt w wysokości 1,777 bln (1,998 bln USD), który urósł od czasu kryzysu Lehman Brothers w 2008 r.

https://ec.europa.eu/eurostat/statistics-explained/index.php/China-EU_-_international_trade_in_goods_statistics

Już 16 narodów Europy Wschodniej przyłączyło się do chińskiej inicjatywy BRI, a teraz Grecja, Włochy i Szwajcaria idą w ślad. Francja, Wielka Brytania i Niemcy są jedynymi wstrzymującymi się ważnymi narodami europejskimi.

Ponieważ UE nie ma opcji wojskowej USA, znajduje się na znacznie słabszej pozycji. Źródła azjatyckich tajnych stowarzyszeń mówią, że Chiny mówią UE, że nie chcą więcej papieru (instrumentów dłużnych UE). Zamiast tego Chińczycy naciskają na Niemców, domagając się kontroli nad klejnotami przemysłowymi, takimi jak Daimler Benz i potęgi finansowe, takie jak Deutsche Bank, podają źródła. Chińczycy, którzy posiadają już Volvo i 9,69% Daimlera Benz, chcą teraz więcej.

https://www.scmp.com/business/companies/article/2138270/geely-volvo-and-daimler-under-its-hood-says-it-has-global-reach

Chińczycy ostatnio zwiększyli presję, rozpoczynając dochodzenie w sprawie firmy, w oparciu o pretekst, że nowy Mercedes Benz zepsuł się natychmiast po zakupie. Japoński wywiad wojskowy twierdzi, że jest to zagrywka w wielkim ruchu przeciwko Niemcom ze strony Chińczyków.

http://global.chinadaily.com.cn/a/201904/15/WS5cb3c172a3104842260b620f.html

Jest to prawdopodobnie prawdziwy powód, dla którego Niemcy obecnie publicznie mówią, że chcą własnej floty bombowców jądrowych.

https://www.voltairenet.org/article206153.html

Ostatnio modyfikowany: 2019-04-27 09:41

gruby

"Jest to prawdopodobnie prawdziwy powód, dla którego Niemcy obecnie publicznie mówią, że chcą własnej floty bombowców jądrowych."

Kiedy Hermann Göring zamawiał u braci Horten model "H XVIII" stwierdził że w 1946 roku III Rzesza dysponować będzie nowym rodzajem bomby którą zamierzał za pomocą właśnie tego odrzutowca (taki B-2 tyle że o 60 lat wcześniej) zrzucić Amerykanom na głowy, czyli zrobić nowojorczykom to co amerykanie zrobili mieszkańcom Hiroszimy i Nagasaki. Środek przenoszenia to jedno, ładunek to drugie. A ładunków Niemcy nie mają i długo jeszcze mieć nie będą.

Bombowiec to przestarzały sposób przenoszenia ładunków strategicznych - jest za drogi i za wolny, choć teoretycznie może zostać użyty wielokrotnie.

Kikkhull

Przecież one się psują, żadna nowość. Np takie jeżdżą jako karetki pogotowia, np w takim Pinczowie znam przypadek jak dopiero po odbiorze rozkrsczyl się na środku drogi i laweta go sciagala. Całe szczęście że nie jechali do poważnej sprawy.

easyReader

Dante napisał: "symboliczny początek wieloletniego byczego rajdu Euro"

Taaa, jasne. Na 0,8 do dolara ten byczy rajd.

lenon

"@Lenon, jak Ty chcesz ten budżet zamrozić, a co to znaczy? :)"

Pytałeś, to Ci odpowiedziałem co trzeba zrobić.

Inna historia, to że w PL jakaś pomroczność ostatnimi czasy zapanowała i 90% wyborców chce głosować na ludzi klaskających uszami na samą myśl doprowadzenia do ruiny finansów publicznych.

__________

Uzupełnię jeszcze swoje poprzednie wpisy o podaży waluty w PL.

monte

ciekawie się czyta rozkminki 3r3, stąd pewne pytanie do autora...kiedyś trochę pomailowaliśmy na mail z siódemeczką ale dziwnym trafem to konto pocztowe miałem zhackowane niedługo po :) i adres zaginal. Jak mógłbym się ew. domailować?

Bodek

19 minuta .....

https://tiny.pl/tr5pt

3r3

Możesz przez PM na forum nachapmy.się, albo na ten sam mail co wtedy.

easyReader

Kikkhull

Kikkhull

Kikkhull

https://pl.m.wikipedia.org/wiki/Psychiatria_represyjna_w_ZSRR

https://pl.m.wikipedia.org/wiki/Stan_pomroczny_jasny

z01

3r3

"Komuna miała schizofrenię bezobjawowa żeby wsadzac ludzi do psychistryka "

Dzisiaj nic się nie zmieniło - problemy dalej są zamiatane do psychuszek, a tam błyskawicznie robią z człowieka warzywo i sprawa cichnie.

Jest nieco badań na ten temat, ale środowisko ciężko ruszyć - przynajmniej 2/3 przymusowo "leczonych" nie ma jakichkolwiek objawów.

Obecna narracja jest taka, że przestępstw dopuszczają się "szaleńcy", a w całej EU rozbudowywane są ośrodki detencji psychiatrii sądowej (jeden mi nawet niedaleko obecnej bazy postawili). Sam Pan rozumie - babcia handlująca bułkami bez pozwolenia sprowadza powszechne niebezpieczeństwo (bo nie są to bułki z niemieckiego supermarketu). @MedykHellwecki podpowiedział mi wariant, że uszczuplenie podatkowe to spowodowanie szkód wielkich rozmiarów i też można człowieka nie wypuszczać - dzisiaj o sprawie Kluski moglibyśmy nawet nie usłyszeć - po kilku tygodniach byłoby śliniące się warzywo - "pogorszyło mu się".

Jest bardzo wiele "zaburzeń", z którymi nie spotkano się poza światłą "medycyną" Zapada - Chińczycy przez tysiące lat nie słyszeli o psychopatach czy socjopatach (a medyków mieli akurat przednich i populację niemałą) adhd to nowinka, a wstrzymywanie się od KS za kradzież pojazdu z takiego powodu, że ktoś miał trudne dzieciństwo uważają za żart. Tak to jest jak łapiduchy zajmują się tym, czym zajmować powinni się kaci.

@easyReader

Zgadzam się z Tobą, że tędy być może droga, ale z całą pewnością nie poprzez wybory. Wszak obecnie rządząca UW żadnych wyborów nie wygrała, a stanowiska ma^^

Ostatnio modyfikowany: 2019-04-28 09:41

Lech

"Pierwsza wojna światowa pozbawiła ludzkość godności, milionów istnień, dóbr materialnych oraz standardu złota. Jak mawiał Ludwig von Mises, wojna w ogólnym rozrachunku nikomu się nie opłaca. Ekonomiczne konsekwencje tego konfliktu trwały jeszcze latami. Wielka Brytania, która choć należała do grona „zwycięzców”, dokonała poważnego błędu, jakim było ustalenie starego parytetu funta wobec złota. W 1914 roku porzuciła standard złota, zaś potem zaczęła drukować nad wyraz liczne funty, na potrzeby finansowania wojny. Ceny towarów siłą rzeczy poszły w górę, lecz ze złotem sprawy się miały inaczej. Cenę tego „towaru” ustalano odgórnie, choć podlegał on takim samym zasadom jak ropa, woda czy chleb. Brytyjczycy w połowie lat 20. stwierdzili, że wracają do złota, a jego cenę ustalają według starego parytetu, a więc 4,25£ za uncję. Innymi słowy, choć rezerwy złota nie uległy znacznemu powiększeniu, wycena kruszcu pozostała na starym poziomie. Gdyby dokonano należytej rewalidacji funta szterlinga uncja złota zapewne kosztowałaby ok. 5,9£ lub więcej.

Powody takiej decyzji wiązały się z prestiżem, wszak to Anglikom przypisuje się standard złota, a i posiadanie waluty, która była główną rezerwową zobowiązywało. Reguły ekonomii nie mają jednak sentymentów, stąd w rezultacie podjętych decyzji, w Wielkiej Brytanii pojawiła się deflacja i kryzys. Funt był silny w sposób sztuczny. Nadano mu wartość 7,32g w przeliczeniu na złoto, choć w praktyce był warty ok. 5,26g. Nabywając dobra eksportowe, Brytyjczycy pozbywali się funtów na rzecz chociażby Francuzów. Ci z kolei, mając zagwarantowaną wymienialność funta na złoto korzystali z tej możliwości. W tej „kumulacji” grali praktycznie pierwsze skrzypce. Jako że funtów im nie brakowało (a nie mogło, ponieważ mnóstwo ich zostało wydrukowanych w czasie wojny, a następnie wyeksportowanych w zamian za towary handlowe), a cena złota była promocyjna – tj. 4,25£ za uncję, ochoczo korzystali z opcji wykupowania kruszcu. Wśród krajów, które równie chętnie zamieniały brytyjski papier na lśniący kruszec byli Belgowie, Rosjanie, Szwajcarzy, a nawet Polacy. W okresie 1925-1930 ich zasoby wzrosły w sposób imponujący, albowiem z:

Francja: 1201 do 3160

Belgia: 80 do 287

Rosja: 141 do 375

Polska: 36 do 95

Szwajcaria: 131 do 207

Niemcy: 432 do 794

Czy Brytyjczycy naprawdę nie wiedzieli co czynią? Wygląda na to, że tak, albowiem sam Winston Churchill decyzję o ustaleniu starego parytetu miał później nazwać jednym ze swoich największych błędów. Na sprawę można spojrzeć również z tej strony, że funt jako waluta o wyrobionej renomie (uzyskanej dzięki wymienialności na złoto) został popsuty poprzez zwiększenie masy papierowej. A jak wiadomo, im więcej banknotów, tym ich siła nabywcza staje się mniejsza.

W 1929 roku wybuchła panika na skutek krachu na Wall Street. Maklerzy rwali sobie włosy z głów, a co bardziej zdesperowani skakali z wieżowców. Kryzys przeniósł się do Europy, lecz punktem zwrotnym było bankructwo austriackiego Credit Ansault w maju 1931 roku. W tym momencie fala funtów napłynęła do Londynu z żądaniem zamiany na kruszec. Waluta, która jeszcze kilkanaście lat wcześniej była synonimem stabilności i siły teraz stała się persona non grata wśród rządowych ekonomistów. Londyn musiał się poddać i we wrześniu 1931 roku zawiesił wymienialność na złoto.

W tym momencie chciwe spojrzenia zostały skierowane za Atlantyk, gdzie nie tylko cały czas obowiązywał standard złota, lecz można było także swobodnie wymieniać papier na kruszec w przeliczeniu 20,67$ za uncję. Tym sposobem Amerykanie nie tylko musieli się borykać z głodującym społeczeństwem, lecz także z roszczeniowymi Europejczykami, którzy machali zielonymi papierami i krzyczeli „złoto, złoto!”.

I znów, pomimo ustaleń międzynarodowych politycy i ekonomiści wiedzieli, że metal to metal. Zachowuje wartość pomimo monetarnych wybryków.

Jako że zielonych banknotów z podobiznami Waszyngtona i Jacksona nie brakowało (w końcu też ich przybywało od czasu powstania FED’u), odpływ złota z amerykańskich skarbców był znaczący. Hoover, a później Roosvelt, mieli ciężki orzech do zgryzienia. Celem zastopowania zjawiska, drugi z wymienionych prezydentów najpierw okradł obywateli poprzez konfiskatę złota, a następnie podniósł jego cenę, tak aby Ci, którzy je dalej chcieli „wybierać”, musieli zapłacić cenę o 70% wyższą. Od lutego 1934 roku złoto wyceniane było na 35$. Jego cena już wcześniej taka była, lecz jego oficjalną wartość ustalano i utrzymywano w sposób sztuczny i sprzeczny z zasadami wolnego rynku.

Pierwsza kumulacja złota, która miała miejsce na przełomie lat 20. i 30. miała swoje źródło w zwiększeniu podaży papierowego pieniądza i usiłowaniu utrzymania jego zaniżonej ceny. Z rynkiem wygrać się jednak nie da. Kraje, które posiadały inteligentnych polityków, ubiegły fakty i przed czasem nabywały złoto, zaś główna waluta rezerwowa, jaką był w ówczesnym czasie funt, odcięła się od złota.

W 1980 roku złoto pobiło absolutny rekord osiągając pułap 850$ za uncję. Po zamknięciu Złotego Okna dziewięć lat wcześniej tzw. rządowi ekonomiści uchodzący za ekspertów, twierdzili, że należyta cena uncji złota to poniżej 30$ i zapewne taką osiągnie. Jednocześnie, twierdzenie w tamtym czasie że złoto osiągnie pułap kilkudziesięciokrotnie wyższy wywoływało ripostę okrzyku „szaleniec!”. Tym samym mianem określa się dziś tzw. goldbug’ów, którzy prognozują cenę kruszcu na poziomie 5 000$, 10 000$ czy nawet 15 000$.

Druga kumulacja złota, która miała miejsce w latach 60. i 70. miała swoje źródło w ciągłym zwiększaniu podaży papierowego dolara i usiłowaniu utrzymania jego zaniżonej ceny. Z rynkiem wygrać się nie da "...

Piaskowy

Świetny komentarz, historia kołem się toczy i nie da się w dłuższej perspektywie drukować dobrobytu. Niestety im dłużej obecna sytuacja trwa tym większy rachunek przyjdzie nam wszystkim za to zapłacić ......

Bobass25

I niech nam panuje. Bo bania na żywności jest ostatnią w każdym cyklu. A przecież w ciągu ostatnich dwóch miesięcy padło tu pytanie na czym następny balonik będzie dmuchany jak kapitał nie ma gdzie zaparkować i ze wskazaniem na historię musiała być to żywność.

To się zgadza , tylko jeszcze pytanie jak zachowają się kryptowaluty bo tu historia nam nie pomoże i pomimo mojego sceptycznego do nich podejścia to może być balonik który będzie najbardziej napompowany zwłaszcza że młode pokolenia pieniądz elektroniczny mają wszczepiony już chyba w DNA, a starsze do dzisiaj mają problem z poługiwaniem się kartą płatniczą, więc kryptowaluty to jakaś abstrakcja dla nich a zatem ich implementacja wydaje się być ciężka.

"I składowania, zboża są dość upierdliwe w składowaniu po transporcie - trzeba mocy dokładać na suszenie i od razu tona chudnie. "

Tak, ale nie na etapie dostaw do portów bo tam dostarczają firmy które dysponują tysiącami ton i to zboże jest już wysuszone itd. Chodzi mi o to że cena giełdowa jest abstrakcją i jak pokazują kontrakty na dostawę fizycznego towaru zaniżoną o kilkadziesiąt $. Poza tym mamy prawie maj a do punktów skupu w Polsce prawie nic już nie jedzie więc lepiej żeby te zapasy nie okazały się papierowe. Zastanawia mnie też taka walka z ASF, bo oprócz likwidowania wirusa likwiduje się tym samym popyt na pasze...a mięso nawet zakażone ASF po obróbce termicznej nadaje się do spożycia, tymczasem jest utylizowane, poza tym wybijane są też stada zdrowe które znajdują się w czerwonych strefach- trochę to dziwne.

gruby

"Tym samym mianem określa się dziś tzw. goldbug’ów, którzy prognozują cenę kruszcu na poziomie 5 000$, 10 000$ czy nawet 15 000$."

Usuń z powyższego wykresu bezwartościowe produkty kasyna i zastanów się jaki będzie to miało wpływ na pozostałe rodzaje majątku.

Mój komentarz do tego wykresu:

wykres jest fałszywy, nikomu bowiem (spoza garstki wtajemniczonych) nieznana jest ilość i wartość umów zawieranych przez banki centralne pomiędzy sobą na utrzymywanie kursów walut. Umowy te bowiem które zawierane są na ponad dwa lata nie wpisywane są do bilansów banków centralnych. Równie dobrze tych klocków najbardziej na dole może być dwa albo dwadzieścia razy więcej, tego nie wie prawie nikt.

Ostatnio modyfikowany: 2019-04-28 11:51

polish_wealth

P.S. Ante Rem, Dziś Niedziela Miłosierdzia Bożego, dosyć srogie obietnicą są przypisane w dzisiejszy kalendarz liturgiczny, jest odpust nie tylko win, ale odpust win i kar, czyli jeżeli coś ma się materializować w Twoim życiu bo ciąży na Tobie astralna wina to się nie zmaterializuje :) polecam wystukać frazę by o tym przeczytać,o tej Niedzieli. Chociażbylink

Ostatnio modyfikowany: 2019-04-28 13:06

Bodek

Nie dam sobie nic obciąć szczególnie jak obejrzałem to

https://tiny.pl/tr1m3

i

https://tiny.pl/tr1gh

Ale przynajmniej eliminujemy kolejne ośrodki walki propagandowej.

Na Brauna mogę zagłosować w ciemno. Chodzi o to żeby wprowadzić jak najwięcej elementu dla nich groźnego. Tylko już nie dawać się mordować jak Wójcikowski, bardziej się pilnować.

Dante

https://pl.investing.com/analysis/zbliza-sie-wzrost-zmiennosci-na-rynku-walutowym-200225777

Poza tym, jak mawia Gregory Mannarino, warto obserwować rynek obligacji i ma więcej racji niż myśli - obligacje mają wpływ nie tylko na akcje, ale i na waluty. W poniedziałek wrzucę coś więcej.

@carry trade @Trader @all

Czym ma ktoś do polecanie fajne strony dotyczące carry trade (analiza wolumenu, kapitalizacji i inne przydatne informacje - vide USD/RUB i USD/TRY)?

@M3

Relacja podaży M3 ma znaczenie dla walut (np. JPY/CHF):

https://stooq.pl/q/?s=m3sych.m:m3syjp.m&d=20190430&c=10y&t=l&a=lg&b=1&r=jpychf

tak jak PMI (vide EUR/USD):

https://stooq.pl/q/?s=pmmneu.m:pmsrus.m&d=20190430&c=10y&t=l&a=ln&b=1&r=eurusd

@z01

Sytemu nie trzeba zmieniać - możnym tego świata wystarczy, że będą żerować na naiwności i niewiedzy ludzi. Przykładowo dzisiaj w polskich kosciołach księża zbierają na Notre Dame - Notre Dame, które nie będzie odbudowane jako katolicka katedra, ale jakaś masońska świątynia. Dodatkowo, Notre Dame należy do państwa francuskiego - a zatem polscy katolicy nie dość, że sfinansują bluźniercze szkardztwo, to jeszcze zasilą budżet Francji.

Ostatnio modyfikowany: 2019-04-28 13:22

Dante

Dlatego warto mieć trochę srebra i złota - a Polacy zwłaszcza, bo nawet częściowa realizacja roszczeń żydowskich może osłabić złotówkę.

Przejęte miliardy mogą zostać pomnożone w sektorze bankowym po przez kredyty (vide system rezerwy cząstkowej) i wtedy organizacje żydowskie mogłby w Polsce zrobić to samo co bank centralny Japonii na japońskim rynku akcji, obligacji i ETFów (przy okazji multiplikując podaż pieniądza M3 w Polsce). W skrócie finansowa palestynizacja Polaków, bo to raczej oni bedą trzymać w swoich prtfelach złotówkę jako ostatni.

https://www.youtube.com/watch?v=2KCt8ntnqsU

lenon

Zbiórka na odbudowę Notre Dame już się zakończyła, a francuskie władze nie wiedzą co zrobić z nadwyżką.

Zatem zebrane pieniądze zamiast do francuskiego budżetu, wpłyną na fundusz Maybachowy najwyższych hierarchów.:)

3r3

Nawet jeśli coś tym razem wykombinują to trendu nie zmienią. A my sobie zagramy z trendem.

@Bobass25

"To się zgadza , tylko jeszcze pytanie jak zachowają się kryptowaluty"

Kryptotulipany? A po ile są miecze w Diablo?

A ilu ludzi nie gra w tę akurat grę? W te tulipany? Bo to wodociągi, energetyka, telekomunikacja muszą najpierw w to grać.

Sprzedawałem usługi telekomunikacyjne za BTC jeszcze przy jednocyfrowym kursie (jestem obiektem archeologicznym jeśli chodzi o kryptowaluty) - nie przy tej zmienności, to nie jest płacidło do handlu.

"Tak, ale nie na etapie dostaw do portów bo tam dostarczają firmy które dysponują tysiącami ton i to zboże jest już wysuszone itd. "

Nie - suszone jest ponownie dopiero w trakcie przenoszenia (materiały sypkie przenosimy tym:

https://www.youtube.com/watch?v=kjAMusQLYso

). Oczywiście jestem zamieszany w łańcuch dostaw produkujący to coś.

"Chodzi mi o to że cena giełdowa jest abstrakcją i jak pokazują kontrakty na dostawę fizycznego towaru zaniżoną o kilkadziesiąt $."

Bo to są dostawy gross, a jak towar trzeba wyjąć, podzielić, dostarczyć to zaczynają dochodzić koszty. Tak jest z każdym materiałem. Dlatego trzymam stany magazynowe w fizyku - kupuję kiedy nie mam co zrobić z nadwyżką i jest tanio (przynajmniej wtedy dla mnie jest tanio) i konsumuję kiedy akurat "przydasię". Przy obecnym zapotrzebowaniu (a mamy górkę) wytrzymam bez dostaw paliw rok, bez dostaw gazów technicznych 6-9 miesięcy, bez dostaw... i tak dalej. Mogą nawet zamknąć rozliczenia - przetrzymam aż reszta rozwiąże problemy które ich wtedy dopadną^^

"Poza tym mamy prawie maj a do punktów skupu w Polsce prawie nic już nie jedzie więc lepiej żeby te zapasy nie okazały się papierowe."

Gospodarz się wyżywi - patrz stany magazynowe powyżej. A reszta niech sobie rozwiązuje problemy.

"tymczasem jest utylizowane, poza tym wybijane są też stada zdrowe które znajdują się w czerwonych strefach- trochę to dziwne. "

Bo celem jest redukcja pogłowia - nic dziwnego, ktoś to wylobbował i czeka ze swoim importem na wyczyszczenie rynku i skok cen. Czeka czesząc pejsy, bo przecież kurczaki wiemy skąd są importowane i kto produkcję w Polin ustawami wykosił. Ale jak chłopi nie potrafią sobie poradzić z dozorem weterynaryjnym to niech sobie znajdą inny kit do dłubania z okien.

W Szwecji po takich numerach urzędy zwalczają nierejestrowaną hodowlę, ale tylko w miastach bo w terenie nie mają wsparcia sił porządkowych. Zawiadomienie że na wsi zalęgło się nielegalne bydło oznacza dla policji nie mniej ni więcej, a oborę wypełnioną typami na motorach. Z braku gotówki w sklepach napady mają na celu kradzież mięsa i słodyczy. Typy na motorach mają takie wady że są rekrutowane z wojska i do tego z pamiątkami. "Policjant" to praca tymczasowa i brakuje chętnych by umierać za przepisy weterynaryjne.

@gruby

"Mój komentarz do tego wykresu:

wykres jest fałszywy, nikomu bowiem (spoza garstki wtajemniczonych) nieznana jest ilość i wartość umów zawieranych przez banki centralne pomiędzy sobą na utrzymywanie kursów walut. Umowy te bowiem które zawierane są na ponad dwa lata nie wpisywane są do bilansów banków centralnych. Równie dobrze tych klocków najbardziej na dole może być dwa albo dwadzieścia razy więcej, tego nie wie prawie nikt. "

Ale kiedy pójdą w wymagalność to na pewno się wszyscy o tym dowiedzą, ponieważ trzeba będzie dosypać z publicznych więc każdemu zrobi się na portfelu operację przesunięcia przecinka w lewo. O kilkadziesiąt pozycji. Później dla porządku zaokrągli i usunie konta puste.

@polish_wealth

Przekazałem dewocjonalia od Ciebie chąśnikom, którzy mają ludzi od modlenia się.

@Bodek

"Tylko już nie dawać się mordować jak Wójcikowski, bardziej się pilnować. "

Ale tego nie robi się przez głosowanie tylko przez wyprowadzanie uderzeń wyprzedzających. A te incele nie potrafią nawet szucsztafety zapewnić.

Dante

To co ostatnimi dniami się działo z ropą to kombinacje USA, aby nałożyć sankcję na Iran - dla nas bardziej interesujące powinny być fundamenty, a wygląda to tak: od strony podaży ropy nie ma problemu, a od strony popytu są bardzo prawdopodobne spadki.

Bodek

Ja mam nadzieję że taki Bosak to chodzi z pistolecikiem. Jak ich teraz zmarginalizują/zepchną to nie pozostaje im nic innego jak kupić kastety jak w Antifie i bić po jajach, inaczej się nie da wejść do polityki przy takiej przewadze kapitałowej, tylko przemocą. Oczywiście Bosak musi potępiać i grozić ale jaja mają być obite.

Incelom należy wyłączyć pornohuba, albo go tak spowolnić żeby ich zachęcić do kopulowania lub pałowania na żywo, w fizyku a nie wirtualnie. To się da zrobić. Wtedy ogoleni chłopcy będą z chęcią latać w szucsztafecie.

Teraz zwalą codziennie gruchę i nic im się nie chce. System w tym jewreje dbają o to żeby grucha była zwalona. Oni wiedzą, że jak wrogowie nie zwalą gruchy, to ich zwalą jak w Pruchniku.

Ostatnio modyfikowany: 2019-04-28 14:30

polish_wealth

@ @ Gruby, posiedziałem z 20 minut przy tych kwadracikach z grafika, cenna rzecz -

Ostatnio modyfikowany: 2019-04-28 14:35

Krzysztof1

Dante

Co do złota i srebra to powiem, że "Euro-Volcker" jako szef EBC, to najgorszy koszmar wielu szefów funduszy hedgingowych (zwłaszcza zadłużonych w euro) i przy okazji powinno być entuzjastycznie przyjęte przez goldbugów. Poza tym, równoczesne rozpoczęcie w 2016r. nowego cyklu surowcowego oraz rynku niedźwiedzia na rynku długi mówi samo za siebie. Co do krypto, to nie wiem z czym to powiązać i jak to się ma do rynków finansowych, z czym to koreluje - czy jest możliwe wzięcie wykresu z tygodnia, miesiąc bądź roku i pod coś to podbiąć, pokazać, że wzrosło, bo coś tam i spadło, bo coś tam? Nie raz się nauczyłem, że mając wiele argumentów za ruchem danego aktywa w odpowiednim kierunku, rynek poszedł w drugim - z kolei to co się dzieje na krypto ma zbyt wiele znamion przypadkowości, a niemal zawsze "przypadek, brak rzetelnej analizy = strata". Gdyby o krypto ktoś dał konkretny wykład co z czym chodzi, to mógłbym to rozważyć - na razie trzyma sie z dala.

Oto przykład jak mógłbym wygladać taki materiał edukacyjny (w tym przypadku o ekonomii i inwestowaniu): "Predicting The Global Economy" Raoul Pal z kanału Real Vison.

https://www.youtube.com/watch?v=SDoIbFuKgfU

Poza tym, w 2000r. też panował hiper entuzjazm wobec nowych technologii (Internetu i spółek dot.com) - wielu uważało, że jak finasowo wskoczy do tego pociągu, to łatwo pomnoży swój majątek, ale na rynku finasowym nie ma łatwych okazji i krach dot.com to udowodnił.

PS. Każdemu polecam kanał Real Vision - multum konkretów, wywiadów, korelacji, wykresów i wyjaśniania co z czym chodzi.

https://www.youtube.com/channel/UCBH5VZE_Y4F3CMcPIzPEB5A

Ostatnio modyfikowany: 2019-04-28 16:09

Krzysztof1

Spójrz na nowe pokolenie - 8h każdego dnia korzysta z internetu - cyfroza. Dla nich krypto to codzienność, coś jak tlen, oni nie rozumieją złota, srebra. Wg. mnie przyszłość pieniądza to krypto, nie uważam ze BTC ale na pewno krypto, złotem nie będziemy się rozliczać, fiat money upadnie, gotówka zniknie. Dziś większość posiadaczy BTC to nieliczna grupa - jaki jest ich plan - raczej prosty - jeszcze raz wypompować kurs, podpuścić "ulice", która wyniesie cenę jeszcze wyżej i na końcu zwalić wykres. Za zarobione fiaty kupić realne dobra. Pytanie tylko jaka wartość bitcoin będzie miał na kolejnym szczycie...

daniel92

Stawiasz na złe konie. Siedzę w krypto od połowy 2017 roku. Jedno Ci powiem: trzeba wiedzieć co, gdzie, kiedy kupić i kiedy sprzedać. Tutaj jest taki ruch i takie zmiany, że spekulacja na tym wymaga pracy na dwie zmiany. Oczywiście zyski są olbrzymie, ale trzeba skakać z kwiatka na kwiatek co pięć minut.

Robiłem tak i nerwy mi siadły po pół roku. Jeżeli inwestować na longa to tylko w krypto z fundamentami: Ethereum, waves. Dają one realne usługi, których nie da się zastąpić w 5 minut. Zbudowanie platformy zajmuje kilka lat. Natomiast twojego Bitkojna może zastąpić w 5 minut BCH lub B. satoshi vision lub cokolwiek innego. A ripple może zastąpić stellar.

Stosuję zasadę 5% w krypto - ale w krypto za które kupię to samo niezależnie od jego ceny. Będę chciał zrobić smartcontract na ethereum to nie ważne czy 1 ETH będzie po 50 groszy czy po milion złotych i tak zapłacę tyle samo ETH za usługę - w tym jest wartość i łatwo tego nie zastąpisz bo nie każdemu chce się rozwijać projekt przez 5 lat. A Bitkojna może napisać teraz przedszkolak w jeden dzień i przy dobrym marketingu zastąpić BTC smarkbitkojnem.

Poza kilkoma projektami krypto to tylko spekulacja na bezwartościowych śmieciach, spekulacja dająca tysiące procent zysku jeżeli wytrzymasz psychicznie.

edit

Gotówka nie zniknie, nawet w systemie opartym na krypto będzie jej fizyczny ekwiwalent tak samo jak teraz. Jeżdzę trochę po europie i widzę, że na zachodzie mnóstwo płaci gotówką, nie wiem czy specjalnie, czy z przyzwyczajenia ale fakt jest faktem.

Moje i jak się domyślam Twoje pokolenie, co muszę przyznać ze wstydem to utracjusze i nieroby. Nic nie oszczędzają, dlatego nic na rynku nie znaczą. Po tym pokoleniu przyjdzie nowe, które będzie musieć oszczędzać. Dlatego nie sugerowałbym, że milenialsi zmienią coś w finansach lub inwestycjach, bo to stracone pokolenie, poza wyjątkami jak my.

Ostatnio modyfikowany: 2019-04-28 18:41

daniel92

3r3