Ostatnie trzy miesiące pokazały, jak bardzo banki centralne potrafią się mylić jeżeli chodzi o realną gospodarkę. Jeszcze w październiku FED, EBC, BOJ zakładały normalizację polityki. Mam na myśli zakończenie dodruku, oraz podwyżki stóp procentowych, tak by zrównały one się z inflacją. Okazało się jednak, że poziom wypaczeń do których doprowadziło chora polityka monetarna jest tak duży, że banki centralne stały się bezbronne w zetknięciu się z problemami realnej gospodarki.

Czy ostatnia zmiana polityki jest próbą wyłącznie podtrzymania licznych baniek spekulacyjnych począwszy od rynku akcji w USA przez obligacje rządowe po obligacje korporacyjne? A może ich przebicie i wywołanie kolejnego kryzysu będzie narzędziem, które pozwoli docelowo przejąć resztki suwerenności monetarnej i przenieść nas do nowego systemu? Abyście mogli dobrze zrozumieć temat musiałem sporo cofnąć się w czasie.

Pompowanie bańki 2001 - 2008

Po pęknięciu bańki na spółkach technologicznych gospodarka USA wpadła w recesję. Chwilę później doszło do ataków na WTC. Aby „ratować” gospodarkę FED obniżył stopy procentowe z 7% do 1%, a Bush Junior (jeden z najgłupszych prezydentów w historii USA) zapowiedział uruchomienie programu, który miał doprowadzić do sytuacji w której każdy Amerykanin będzie miał swój własny dom. Efekt niskich stóp oraz rządowych gwarancji dla kredytodawców mógł być jeden: gigantyczna bańka na rynku nieruchomości.

Większość instytucji finansowych zdawała sobie sprawę, że kredyty hipoteczne to bomba z opóźnionym zapłonem. Lepiej zorientowane banki pozbywały się toksycznych długów, pakując je po tysiąc sztuk i więcej, a następnie odsprzedając jako produkty finansowe. Wszystko po to by pozbyć się ich z bilansów nim bańka pęknie z hukiem.

Z bańkami jednak tak to bywa, że nie jesteśmy w stanie przewidzieć ani jej ostatecznych rozmiarów ani momentu kiedy to pęknie. Efekt był taki, że wiele banków inwestycyjnych zamiast pozbyć się MBS’ów (kredyty hipoteczne) gdy był jeszcze na to czas lokowała w nie kapitał licząc, że uda się je sprzedać kilka procent drożej.

Ostatecznie, w efekcie chciwości Wall Street, głupoty polityków oraz działań FED cały system monetarny stanął na krawędzi rozpadu.

Po tym jak społeczeństwo zastraszono wizją armagedonu politycy przegłosowali 800 mld USD pomocy dla sektora finansowego. FED dodatkowo bez żadnej zgody czy nadzoru uruchomił kolejne 16 bln USD (roczny PKB Stanów Zjednoczonych w tamtym czasie) linii kredytowej, co wyszło na jaw dwa lata później podczas przesłuchań przed Kongresem.

Aby walczyć z kryzysem banki centralne miały zastosować narzędzia rzekomo niestosowane nigdy wcześniej. Dodruk waluty oraz skup aktywów do których społeczeństwo amerykańskie było negatywnie nastawione ukryto pod tajemniczą nazwą Quantitative Easing. Niskie czy zerowe stopy procentowe także zamaskowano „polityką ZIRP” (zero interest rate policy).

Ostatecznie nadmierne zadłużenie oraz niskie stopy procentowe, które doprowadziły do kryzysu, który niemalże rozwalił cały system monetarny miały nas wyprowadzić na prostą.

Albert Einstain już dawno powiedział „Szaleństwem jest robić wciąż to samo i oczekiwać innych rezultatów”. W mojej ocenie ludzie na szczycie bankowości centralnej doskonale wiedzieli co robią i jaki będzie ostateczny rezultat.

Kryzys w Europie z 2011 roku

Dodruk, który rozpoczął się w USA został szybko wdrożony w większości krajów. Nawet na Narodowy Bank Polski Obama próbował naciskać w sprawie niskich stóp procentowych oraz uruchomienia dodruku na co jednak nie pozwalała Konstytucja. W każdym razie Europa, za sprawą konserwatywnych Niemiec, trzymała się rozsądnej polityki do czasu wybuchu kryzysu zadłużenia wywołanego właśnie niskimi stopami procentowymi. O ile w krajach rozsądnie zarządzanych jak Holandia, Luksemburg, Niemcy (w przeszłości) czy Szwajcaria możemy utrzymywać stopy procentowe na niskim poziomie, o tyle na socjalistycznym południu Europy doprowadziły one do bańki na rynku nieruchomości oraz skokowego wzrostu zadłużenia na każdym poziomie.

W pewnym momencie inwestorzy dostrzegli, że Włochy, Hiszpania, Grecja czy Portugalia mogą nie być w stanie spłacić zadłużenia co doprowadziło do ucieczki od obligacji euro-bankrutów.

Rozwiązania były dwa:

a) Restrukturyzacja długu południowców oraz bankructwa instytucji które ochoczo kupowały skrajnie ryzykowne obligacje i ostatecznie rozpad strefy euro. Wizja raczej nie do przyjęcia.

b) Porzucenie zasad konserwatywnej polityki promowanej latami przez Niemcy oraz dodruk w imię ratowania politycznego projekty strefy euro.

Ostatecznie Europa przyłączyła się do USA, Japonii, czy Chin i rozpoczął się dodruk na całego. Świeżo wykreowane euro nie popłynęły jednak do gospodarki. Skupowano za nie obligacje rządowe na które nie było popytu. Wszystko po to aby obniżyć koszt obsługi długu i „pobudzić” gospodarkę. Skupowano także obligacje korporacyjne w efekcie czego europejskie firmy mogły zadłużyć się taniej niż rząd USA.

W tym momencie warto wspomnieć, że na przestrzeni zaledwie kilku lat banki centralne USA, strefy Euro, Japonii, Chin, UK, Szwajcarii wydrukowały łącznie ekwiwalent 15 bln USD za co skupowano obligacje rządowe, korporacyjne, akcje, REIT’y oraz różnej maści toksyczne aktywa.

Powrót do normalności

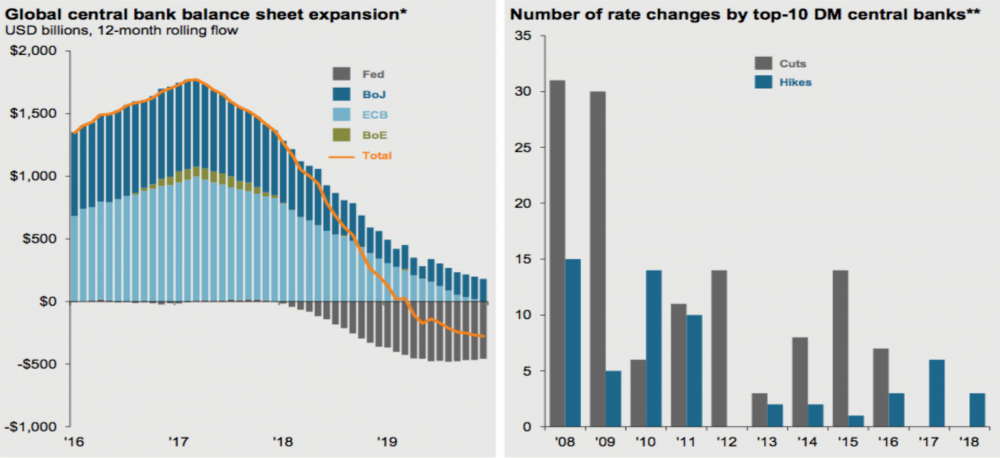

W 2015 roku FED zakończył dodruk. Lukę po nim wypełnił BOJ. Z czasem jednak banki centralne na całym świecie zaczęły głośno mówić o normalizacji polityki. Jak widzicie poniżej szczyt dodruku (FED, EBC, BOJ, BOE) przypadł na połowę 2017 po czym najważniejsze banki centralne zaczęły ograniczać skalę działań. Co więcej o ile lata 2008 - 2016 to okres w którym dominowały obniżki stóp procentowych, o tyle w 2017 - 2018 najważniejsze banki centralne wyłącznie podnosiły stopy procentowe. Pamiętajcie jednak, że ograniczenie dodruku to jednak ciągle dodruk tylko że na mniejszą skalę.

Wyjątkiem okazał się FED, który jako jedyny bank centralny kilkukrotnie podnosił stopy procentowe z 0,25% do 2,5% obecnie oraz redukował bilans. Bank Japonii także zapowiedział ograniczenie dodruku, a EBC podał nawet konkretną datę - koniec 2018 roku.

Dekada zerowych stóp procentowych oraz masowego dodruku doprowadziła jednak do takich wypaczeń, że bez wsparcia ze strony banków centralnych bańki na rynkach: akcji w USA, długu rządowego oraz obligacji korporacyjnych pękłyby z hukiem.

Przez cały rok 2018 w ujęciu dolarowym ceny akcji w krajach rozwijających się spadły o 24%. W Europie niewiele mniej. Spadkom oparły się wyłącznie akcje USA m.in. za sprawą reformy Trumpa (powrót USD do Stanów Zjednoczonych) oraz masowych buybacków).

Jerome Powell, pierwszy od lat 80-tych prezes FED z doświadczeniem w realnym biznesie utrzymywał, że dla niego liczy się tylko realna ekonomia, a rynki finansowe nie mają żadnego znaczenia. Stopy procentowe będą podnoszone co najmniej do czasu, aż zrównają się z rzeczywistą inflacją. Jeszcze w październiku zeszłego roku zapowiedziano 3-4 podwyżki stóp na rok 2019 oraz redukcję bilansu w tempie 600 mld rocznie. Mimo presji Trumpa, który domagał się zaprzestania podwyżek oraz ograniczenia „wyprzedaży” aktywów, Powell pozostawał niewzruszony. Liczy się Main Street, a nie Wall Street. I wtedy nadszedł listopad i grudzień.

Panika 2018

W ciągu zaledwie 7 tygodni indeks S&P 500 odpowiadający za 80% łącznej kapitalizacji NYSE spadł o 20%. Russell 2000 (małe spółki) oraz Nasdaq (spółki technologiczne) straciły ponad 25%. Rynek obligacji korporacyjnych zamarł. Po raz pierwszy w historii przez okres 40 dni nie przeprowadzono żadnych emisji obligacji korporacyjnych bo nie było na nie kupców.

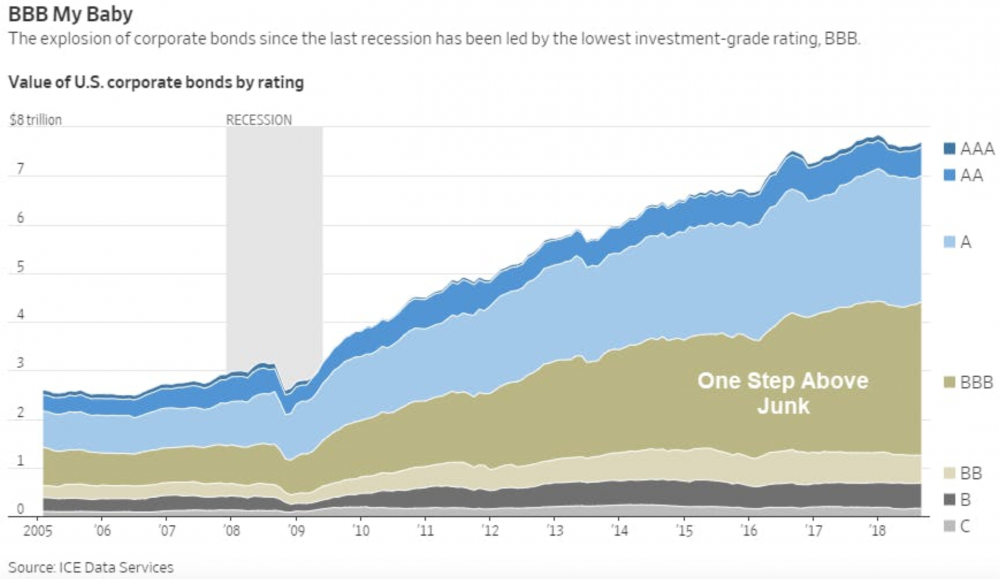

Rynek wart ponad 7 bln USD, w którym 3 bln USD stanowi dług z ratingiem BBB (tuż po wyżej poziomu śmieciowego), zaczął się walić. Z wykresu powyżej wynika, że dług śmieciowy (poniżej BBB) to „raptem” 1 bln USD. W mojej ocenie mamy do czynienia z kwotą co najmniej trzykrotnie większą gdyż agencje ratingowe na polecenie rządu USA bardzo zawyżają oceny kredytowe. Robiły to już w 2000 roku (afera Enronu czy Worldcom). Robiły także siedem lat później przyznając najwyższy rating produktom opartym o kredyty na skrajnie przewartościowane domy, przyznawane ludziom bez aktywów czy dochodów. Pisałem zresztą o tym 7 lat temu w artykule "Agencje ratingowe – konflikt interesów”.

Sześć tygodni paniki wystarczyło aby FED zmiękł totalnie.

a) Zapowiedziano, że nie będzie w najbliższym czasie żadnych podwyżek stóp procentowych. Próbując odzyskać resztki wiarygodności wspomniano o ewentualnych podwyżkach w 2020 roku.

b) 50 mld QT / m-c (redukcja bilansu) czyli 600 mld rocznie złagodzono do 15 mld / m-c i to wyłącznie do września kiedy QT zakończy się definitywnie.

c) Członkowie FED zapowiedzieli że polityka Quantitative Easing (dodruk) stosowana dotychczas wyłącznie w czasach kryzysowych stanie się regularnym narzędziem stosowanym przez bank centralny USA.

d) W trakcie kolejnej odsłony kryzysu FED zastosuje narzędzia, które w przeszłości były uznane za zbyt ekstremalne aby je zastosować w trakcie „Wielkiego Kryzysu Finansowego z 2008 roku”.

e) Szef FED’u zapowiedział także, że rozważy wprowadzenie negatywnych stóp procentowych.

f) Aby uspokoić rynki finansowe zorganizowano 60-cio minutowe wystąpienie w którym jednocześnie Jerome Powell jak i jego poprzednicy Ben Bernanke oraz Janet Yellen uspokajali inwestorów.

g) W chwilowym przypływie szczerości Yellen stwierdziła, że banki centralne nie mają adekwatnych narzędzi aby zwalczyć kolejny kryzys.

W ramach ciekawostki dorzucę kilka słów nt. Europy. Pod koniec zeszłego roku pisaliśmy, iż system finansowy w Europie jest w dużo gorszej sytuacji niż w USA i bez zakupów obligacji ze strony EBC długo nie wytrzyma. Oficjalnie QE w strefie euro zakończono bodajże w połowie stycznia. Chwilę później pojawiły się problemy na tyle istotne, że dodruk tyle że pod inną postacią uruchomiono po dwóch tygodniach. Tak, zaledwie dwa tygodnie wytrzymał system finansowy w Europie bez kroplówki z EBC.

Bank Japonii - największy poligon doświadczalny

Oficjalnie po raz pierwszy stopy obniżono do zera oraz uruchomiono QE po kryzysie z 2008 roku. Nie jest to prawdą. Japonia jako pierwsza obniżyła stopy do zera już w 1999 roku, po to aby chwilę później odpalić QE. Reszta świata nie słyszała jednak o takiej polityce aż do 2008 roku, kiedy to zastosowano ją globalnie.

Obecnie Bank Japonii posiada już prawie 50% długu rządowego oraz 80% udziałów w ETF’ach na akcje i REIT’y w Japonii. Pod koniec 2018 roku BOJ był jednym z 10 największych akcjonariuszy w 40% wszystkich spółek notowanych na giełdzie w Tokio.

Tak ogromne ilości obligacji, akcji czy nieruchomości skupiono poprzez fundusze inwestycyjne, aby ukryć przed szerszą publiką ile aktywów posiada faktycznie Bank Japonii. Najlepszy jest jednak fakt, że wszystkie aktywa skupiono po koszcie zero! Ostatecznie środki posłużone do ich wykupu wykreowano z powietrza. Teraz wracamy do obecnej sytuacji.

Kwiecień 2019

a) FED mimo zapowiedzi poluzowania polityki monetarnej nadal redukuje bilans i nie obniża stóp.

b) Wzrost gospodarczy w Chinach jest na identycznym poziomie jak podczas epicentrum ostatniego kryzysu. Europa jest w recesji, Japonia podobnie. Gospodarka USA zwalnia bardzo szybko.

c) Krzywa dochodowości (10y – 2y) jest już na poziomie 0,16.

d) Mimo chwilowej poprawy rynek obligacji korporacyjnych jest w tragicznej sytuacji.

Z drugiej strony:

a) Trump bardzo ciśnie na FED aby ten jak najszybciej obniżył stopy procentowe.

b) W ostatnim czasie Trump mianował na członków FED’u Stephena Moora i Hermana Caina dwóch zwolenników bardzo luźnej polityki oraz szybkich obniżek stóp.

c) FED prowadzi bardzo silną kampanię PR uzasadniającą konieczność powrotu do dodruku, ponownego obniżenia stóp najprawdopodobniej do ujemnych wartości.

d) EBC wycofał się z jakichkolwiek prób normalizacji polityki. Utrzymane zostaną negatywne stopy procentowe oraz nielimitowany dodruk. Skoro nasze działania nie są traktowane jako QE, to tym samym nie ma żadnego limitu.

e) Centralny Bank Chin aby ratować system finansowy wpompował w system tylko w pierwszym kwartale 2019 roku ekwiwalent 1 bln USD.

f) Bank Japonii tak jak wcześniej pełni rolę asekuracyjną. Jak gdzieś brakuje kapitału, BOJ drukuje jak szalony.

W tym momencie dochodzimy do sytuacji w której finał może być jeden. Czekają nas masowy dodruk, skup wszelkiej klasy aktywów począwszy od obligacji rządowych przez korporacyjne. Skup akcji bezpośrednio jak to robi Szwajcarski Bank Centralny lub pośrednio jak Bank Japonii oraz finalnie zerowe bądź negatywne stopy procentowe, co niestety wiąże się z dalszym atakiem na gotówkę.

Pytanie jednak które mnie najbardziej nurtuje to czy do dodruku na trzy zmiany przejdziemy łagodnie czy ludzie którzy kontrolują system finansowy pozwolą na większe spadki akcji oraz obligacji korporacyjnych. Ostatecznie groźbą kolejnego armagedonu łatwo uzasadnić konieczność powrotu do dodruku. Moim zdaniem druga opcja jest dużo bardziej prawdopodobna. Ostatecznie 99% społeczeństwa nie rozumie jak działa system i wystarczy ich odpowiednio nastraszyć, aby prowadzić politykę, która w normalnych warunkach byłaby nie do zaakceptowania. Być może całą winę zrzuci się na Brexit bo przecież nie na banki centralne, które swoimi działaniami doprowadziły do obecnych problemów. Znów powtarza się sprawdzony schemat: zainicjuj kryzys, wystrasz odpowiednio społeczeństwo, przedstaw rozwiązanie problemów i wdróż je w życie.

Moim zdaniem zmiana polityki banków centralnych do której dojdzie po mniejszym czy większym zamieszaniu na rynkach finansowych, doprowadzi do przyjęcia w skali globalnej modelu przetestowanego w Japonii. Deficyt nie będzie problemem, bo finansuje się go dodrukiem. O hiperinflacji nie ma mowy, bo dodruk koordynuje się na poziomie globalnym. Dług także przestaje być problemem bo jego koszt spada do zera. Ostatecznie dany kraj może wyemitować obligacje które nie płacą odsetek, gdyż skupuje je bank centralny. Dług, który obecnie jest w posiadaniu różnego rodzaju funduszy, a które z czasem rzucą go na rynek widząc jak rośnie inflacja także nie będzie zagrożeniem, gdyż nielimitowany dodruk pozwala na skupienie przez bank centralny dowolnej ilości obligacji.

Ratowanie rynku obligacji korporacyjnych dla gospodarki skończy się tragicznie. Interwencje banków centralnych sprawią, że inwestorzy przestaną obawiać się o to czy odzyskają środki zainwestowane w obligacje wątpliwej jakości. Doprowadzi to do sytuacji w której kapitał będzie lokowany w najgłupsze projekty nie mające szans powodzenia, a które to w normalnych warunkach nigdy nie zostałyby zrealizowane.

W otoczeniu zerowych czy negatywnych stóp procentowych skrajnie wysokie wyceny akcji czy nieruchomości staną się standardem. Ostatecznie mamy nową ekonomię.

W pewnym momencie banki centralne staną się głównymi wierzycielami rządów (obligacje rządowe), korporacji (dług korporacyjny) oraz gigantycznymi funduszami hedgingowymi (posiadając ogromne portfele akcji czy REIT’ów). Niemożliwe? Tak już jest w Japonii. W Polsce niedawno jeden z członków NBP chlapnął, że bank centralny rozważa zakupy akcji.

Mając tak silną pozycję banki centralne będą w stanie wymusić na rządach „niezależnych" krajów oddanie resztek suwerenności monetarnej.

Jak to może wyglądać? Jeżeli wszystko pójdzie gładko i usłużni ekonomiści przekonają społeczeństwo i polityków do nowych rozwiązań to bank centralny w ramach reformy monetarnej przekaże grzecznie część kompetencji na rzecz instytucji nadrzędnej (Międzynarodowy Fundusz Walutowy czy Bank Rozrachunków Międzynarodowych). W ramach zachęty bank centralny przekaże w ręce rządu akcje przedsiębiorstw oraz nieruchomości wcześniej skupione po koszcie zero. Przejdziemy do nowego globalnego systemu monetarnego, a rząd otrzyma zastrzyk gotówki ze sprzedaży akcji czy nieruchomości przejętych od banku centralnego.

Jeżeli dany kraj będzie miał opory to nie zapominajcie, że bank centralny posiadając większość długu rządowego jest w stanie dyktować warunki rolowania długu, a tym samym określać wysokość odsetek. Dotychczas odsetki nie były problemem, gdyż interwencje banku centralnego sprawiały, że rząd mógł zadłużać się po koszcie zero. Teraz pomyślcie sobie, że bank centralny nie tylko usuwa się w cień, ale zaczyna wyprzedawać obligacje rządowe sprawiając, że odsetki szybko rosną z 0% przez 10% finalnie dochodząc do 25%. Co się dzieje? Waluta tanieje gwałtownie, inflacja rośnie z dnia na dzień. Rząd tnie wydatki socjalne bo nie ma czym ich sfinansować. Gospodarka się załamuje, a społeczeństwo traci cierpliwość i ludzie wychodzą protestować na ulicy. Rząd podaje się do dymisji, po czym zostaje zastąpiony ludźmi, którzy już mają gotowe rozwiązanie. Przejście do nowego systemu monetarnego, zredukowanie długu oraz przejęcie aktywów od banku centralnego.

Podsumowanie

To co właśnie przeczytaliście dziś może uchodzić za „teorię spiskową”. Od kiedy jednak zajmuję się prawdziwą ekonomią doświadczyłem co najmniej 10 przypadków kiedy podobne teorie znalazły potwierdzenie w rzeczywistości. Zazwyczaj dzieje się to po kilku latach od czasu kiedy to są wyśmiewane czy ignorowane w mediach.

Czas pokaże kto miał rację. Ja wiem jednak, że gdybym w 2006 roku powiedział, że FED wydrukuje z powietrza ponad 3,5 bln USD, aby ratować sytuację po pęknięciu bańki na rynku nieruchomości której nie dostrzegał żaden z medialnych ekonomistów, natychmiast wzięto by mnie za wariata. Moim zadaniem nie jest jednak tłumaczenie zdarzeń z przeszłości używając trudnych do zrozumienia sloganów, lecz patrzenie w przyszłość.

Trader21

Krzysztof1975

Dante

@janwar

Spadki na złocie, według różnych analiz, mają się dopiero zacząć, gdy złoto spadnie poniżej 1280 dolarów.

@Krzysztof1975

W kraju owszem, ale za granicą już niekoniecznie - przykładowo co może zdziałać dzisiaj bank centralny Wenezueli ze swoją walutą na światowych rynkach, a jak postawi złoto na stół to już inna rozmowa.

@polska energetyka jako safe haven?

Wygląda na to, że gdy dolar jest walutą safe haven, to akcje polskiej energetyki poruszają się mniej więcej odwrotnie względem surowców, zwłaszcza CRB czy ropy - gdy euro i złotówka były walutami safe haven na przełomie 2018/2019, wówczas kapitał potraktował akcje polskiej energetyki jako defence stocks i akcje te poruszały się razem z surowcami. Od lutego powrót dolara jak safe haven i starej korelacji akcji energetyki.

Perspektywy dla ropy są teoretycznie niejasne, bo OPEC może ciąć podaż, ale Amerykanie wracają do gry i aktualna cena im odpowiada, zatem jest spora szansa na spadki cen. Węgiel powinien kontynuować spadki - również gaz naturalny, benzyna i olej opałowy, a kontrakty terminowe na emisję CO2 są mocno wykupione i jest szansa na spadki.

https://pl.investing.com/commodities/carbon-emissions

To powinno obniżyć koszty dla polskiej energetyki, a zatem powinny wzrosnąć ich zyski.

Technicznie WIG-Energetyka ma RSI 27 i niedawno wyleciał dołem z około 2-miesięcznego kanału spadkowego. Dodatkowo, mamy obecnie silny poziom wsparcia z września zeszłego roku. Ciekawe spółki pod uwagę; Tauron, Energa, Enea, PGE, Kogeneracja.

Ostatnio modyfikowany: 2019-04-15 20:01

Grb

Z góry dziękuję za odpowiedz.

Krzysztof1975

Mylisz się co do złota - nawet w przypadku Wenezueli. Zważywszy, ze złoto kupują banki centralne chin, Rosji, ebc konsoliduje złoto w ramach swojego banku, kto może ściąga złoto do kraju, to wnioskuję, że złoto musi stanowić istotny element tego planu. W końcu ludzie nie zechcą oddawać dorobku swojego życia za papier, a w zasadzie za obietnicę papieru. Złoto jest nieuwzględnionym elementem w przewidywaniach tradera.

Krzysztof1975

Oilman

Moim zdaniem drukowanie kasy i skup aktywow w nieskonczonosc jest niemozliwy, bo w koncu do ludzi dotrze, ze ze papier ktory posiadaja lub zapis elektroniczny jest nic nie warty:)

W cenie bedzie ziemia, nieruchomosci i metale szlachetne, czyli cos co jest wysoce materialne:)

Ciekawe czasy przed nami:)

Freeman

janwar

Pożar katedry Notre Dame w Paryżu to symboliczny upadek Francji.

Nostradamus sie klania.

M4ruder

Prośba do prowadzących czy jest możliwość tagowania komentarzy i stworzenia kategorii np: inwestycje/ ogólne / polityka? Ułatwiłoby mi to przeczesywanie komentarzy.

mój komentarz do wyznawców złotego cielca to: era złota już przeminęła, jeżeli koniecznie złoto to polecam złoty złom w komisach. A dla Tych co mają żony czy partnerki to moim zdaniem najlepsza inwestycja to biżuteria, na tym polu ja działam :) mam złote "aktywa" trochę kamieni szlachetnych, a żona bardzo szczęśliwa.

Sily tego swiata nie pozwola na powrot do zlotego pieniadza!

dla religijnych: po złotym cielcu byka- Mojzesz, nastąpila era baranka- Jezus, od ok 2tys lat mamy ere ryb - chrzescijan, a zbliza sie era wodnika... nie wiem co przyniesie. ktoś coś może podpowie?

Co do kryzysu i zabezpieczenia aktywow przed kolejnym krachem to dla mnie najlepszym sposobem gry jest kupowanie opcji na spadki! Posiadajac aktywa czyli naturalnego longa partycypujemy we wzrostach. Jezeli uwazamy, ze jest duze ryzyko spadkow cen czy nawet krachu to tak jak w przypadku majatku fizycznego wykupujemy polise od zdarzen losowych. Zakup opcji jest niczym innym jak zakupem polisy ubezpieczeniowej. Pozostaje wybór ubezpieczalni bo nabywamy ryzyko wyplacalnosci ubezpieczalni...

Moja madrosc zyciowa " bogaty nie jest ten który dużo posiada ale ten, który mało potrzebuje. w oryginale brzmi inaczej...

Życzę Wszystkim dużo zdrowia i udanych inwestycji.

Ostatnio modyfikowany: 2019-04-15 22:59

Arriano

Ostatnio modyfikowany: 2019-04-15 23:10

3r3

A nie przypadkiem lepszych kupców ze skośnymi oczyma?

Bo obniżka stóp w USA oznaczała obniżenie kosztów własnego zadłużenia wobec tych co wygrali tam zobowiązania.

"Rynek" nie jest bezosobowy.

"Pytanie jednak które mnie najbardziej nurtuje (...) wystarczy ich odpowiednio nastraszyć, aby prowadzić politykę, która w normalnych warunkach byłaby nie do zaakceptowania. "

Rynek finansowy dla plebsu i ten prawdziwy są rozdzielne. Tak samo jak dostęp do zasobów, samic, swobody przemieszczania się. To gra na różnych sztonach - jedne służą do prawdziwej konsumpcji, drugie do subsistence.

"Znów powtarza się sprawdzony schemat: zainicjuj kryzys, wystrasz odpowiednio społeczeństwo, przedstaw rozwiązanie problemów i wdróż je w życie."

A stosujemy jakieś inne w walce o pozycję?

Jakoś zawsze mamy rozwiązanie na zaistniały problem, jakoś od razu, problemy biorą się znikąd, a konflikty inicjują i zaogniają się same. Akurat zawsze te problemy jakie pasują do przygotowanego rozwiązania - zawsze przypadkiem^^

I zajmujemy przestrzeń. Pchnij i pociągnij.

Jak w czyjejś karierze jest długa seria cudów, to nie znaczy że to jest święty. Najpewniej jest to maskujący inicjowanie konfliktów sukinsyn. Względnie taki mu to koreluje (u Olka to akurat dysponująca nim żona).

"Mając tak silną pozycję banki centralne będą w stanie wymusić na rządach „niezależnych" krajów oddanie resztek suwerenności monetarnej."

Tylko jeszcze nie wiadomo kto na kim to wymusi, bo rozrachunek szybko może wrócić do stanów magazynowych. A to bardzo ciekawe jak miałby funkcjonować KIR na kompensacie pełnej - rekwizycje, konfiskaty?

"W ramach zachęty bank centralny przekaże w ręce rządu akcje przedsiębiorstw oraz nieruchomości wcześniej skupione po koszcie zero."

Bez żartów - w rządzenie grają poważni ludzie, kto tam ma mundurowych z tęgą lagą na miejscu w przedsiębiorstwie ten jest właścicielem rzeczywistym.

"Przejdziemy do nowego globalnego systemu monetarnego, a rząd otrzyma zastrzyk gotówki ze sprzedaży akcji czy nieruchomości przejętych od banku centralnego."

A gdyby to BC dostał zastrzyk obligacji państwowych to by cokolwiek zmieniało w tym układzie?

@Krzysztof1975

"Skoro banki centralne mogą wykreować gotówkę z powietrza i kupić wszystko za zero, zrolować dług i wykupić każdą ilość obligacji, to po co skupują złoto?"

Ponieważ nie chcą być potraktowane jak to powietrze w grze na prawdziwe sztony.

Wenezueli przecież nie skonfiskowano papieru tylko metal.

"Złoto jest nieuwzględnionym elementem w przewidywaniach tradera. "

Myślę że w portfelu jest uwzględnione w fizyku. Tylko że szansa iż oszołomy doprowadzą zaufanie do poziomu rozrachunku materialnego jest znikome - zanim do tego dojdzie kontrola będzie tak słaba że lokalnie skonsolidowane siły będą wytwarzać własne sieci zaufania i rozrachunku. Ale może dojść do takiej czkawki że surowce będą rozliczane pod zastaw metalu do czasu wysłania wyrobów przemysłowych jako kompensata częściowa w towarze/złocie.

Ale jeśli taki numer ktoś odwali to reszta portfela będzie do ozdoby na ścianę.

@Oilman

"W cenie bedzie ziemia, nieruchomosci i metale szlachetne, czyli cos co jest wysoce materialne:) "

I na wszelki wypadek jaki tęgi kij.

@Freeman

"w swojej tendencji idzie ku przejęciu niemal całości to z kilku powodów te tzw papiery stają się stopniowo bezwartościowe. "

A być może nawet stają się pasywami, bo to wszystko kreauje zobowiązania i trzeba to upilnować żeby nie rozkradli. W Japonii jest to bardzo poważny problem.

"Nawet udziały w fabrykach nie będą już tak atrakcyjne jak w latach 70- 80- 90-siątych minionego stulecia."

Nowym ustrojem nie jest socjalizm tylko feudalizm, udziały są więc w załogach fabryk, jak w pańszczyźnianych chłopach. Karbowy co ich łapie dobrą michę dostaje.

"BC reagują zbyt późno , reagują a nie uprawiają prewencji"

Jak robią prewencję to są krzyki że było nie schładzać tylko grać dalej. Zawsze się komuś gra BC nie podoba.

@M4ruder

"mój komentarz do wyznawców złotego cielca to: era złota już przeminęła, jeżeli koniecznie złoto to polecam złoty złom w komisach. "

Bez łańcucha ni ma sądu - oklep jest wtedy zwykłym bandytyzmem. Z łańcuchem jest państwowym^^

"mam złote "aktywa" trochę kamieni szlachetnych, a żona bardzo szczęśliwa.

Sily tego swiata nie pozwola na powrot do zlotego pieniadza! "

A żona lubi zwierzątka? Norki w szafie, jaguara w garażu i osła co na to pracuje?

"Moja madrosc zyciowa " bogaty nie jest ten który dużo posiada ale ten, który mało potrzebuje. w oryginale brzmi inaczej... "

Też cierpię na minimalizm.

Dante

Po pierwsze, hegemon nie jest zainteresowany statusem quo, bo w takiej sytuacji pretendent go prześcignie, a później będzie nowe rozdanie. Hegemon chce nowego statusu quo - korzystnego dla siebie.

Po drugie, mamy aktualnie sytuację, w której jest de facto równolegle bańka na akcjach, obligacjach i dolarze - za każdym razem, aczkolwiek mało było takich dni, gdy akcje, obligacje i dolar razem leciaył w dół, wówczas kapitał bardzo szybko przenosił się w surowce (ropa, miedź, srebro, złoto, surowce rolne, etc). Pękanie tych baniek nie będzie korzystne ani dla sektor prywatnego, ani publicznego w USA.

@3r3

Po co robić wojny, jeśli przeciwnika można zaatakować finansowo, a jak będzie gospodarczo poturbowany, to mu "wprowadzić demokrację" przy pomocy "demokratycznej opozycji".

@Arriano

Jeśli BoJ chce osłabić jena, a EBC będzie psuć euro tak długo jak to konieczne, to niewykluczone, że carry trade może mocno wybić w górę dolara.

Ostatnio modyfikowany: 2019-04-15 23:26

bb82

Komentarz parę lat temu może i brzmiałby rozsądnie. Przy obecnych ruchach na rynku wyglądasz raczej na Gordona Browna naszej ery.

M4ruder

Dante

Mało precyzyjne jest prównywanie SP500 do ceny złota, która do 1971r. była sztywna - lepiej porówanć SP500 do ceny srebra, które nie podlegało regulacjom.

M4ruder

oba porownania sa tak samo "precyzyjne". Wynika z nich ze srebro jest tanie. Jezeli nie chcesz patrzec na sztywna historie sprzed 50 lat to wyskaluj wykres ;). Moim zamiarem bylo dac czytajacym do myslenia i do reflekcji nt relatywnosci wycen i nosnika wartosci. Co jest uniwersalnym nosnikiem wartosci? bo nie fiat waluta... Kwestia umowna.

Twoje komentarze i analizy sa jednymi z lepszych na tym forum, tak trzymaj! ;)

3r3

"@3r3

Po co robić wojny, jeśli przeciwnika można zaatakować finansowo, a jak będzie gospodarczo poturbowany, to mu "wprowadzić demokrację" przy pomocy "demokratycznej opozycji". "

Z dwóch powodów.

Ponieważ populacja też jest zasobem, a jej konsumpcja zasobów planety problemem obecnym, a nie kolejnego pokolenia.

Jak tanie byłyby surowce gdyby nie miliard Chińczyków, drugi Hindusów?

A drugi jest taki, że jest się do takiej konfrontacji lepiej przygotowanym. Nie masz podejrzenia, że Chińczycy w penetrowanie biurokracji i inicjowanie głupich pomysłów zdecydowanie wygrywają z resztą świata? Nie masz podejrzenia, że tych wszystkich bredni to zapijaczeni eurokraci nie wymyślają sobie sami, tylko im ktoś pomysłowy to lobbuje? Nie razi Cię różnica w poziomie jakościowym prezentowanego bełkotu przy absolutnej precyzji niszczenia gospodarek przypadkowo wynikłego z wprowadzenia regulacji?

@M4ruder

"co jest drogie złoto czy SP500? https://www.macrotrends.net/1437/sp500-to-gold-ratio-chart . wartosc SP500 w uncjach zlota daje do myslenia :) papiery nie sa jednak takie drogie, biezaca wartosc ok 2.5 jest na poziomach z konca lat 60 czyli konca sytemu bretton woods i pegu dolara do zlota."

Papier jest tani i może być jeszcze tańszy, a potem dla odmiany o wiele tańszy. Właśnie dlatego że zarządza nim BC.

Bo akcje to oni kupili w przedsiębiorstwach mających produkty, a tych się nie wytwarza decyzją administracyjną tylko trzeba coś wydobyć (choćby i z kłosów albo palm), przetworzyć, przewieźć, pakować, dystrybuować.

Ponieważ BC będzie dysponował pakietem środków produkcji do dostarczania dóbr publicznych (wódki, kiełbasy i słodyczy) to niech dostarcza - a jak nie dostarczy to zniknie jak inne imperia które zawiodły w tym zakresie kiedy trzeba było dostarczyć sobie samodzielnie.

Pojęcie własności jest wyłącznie konwencją społeczną, a status quo wyłącznie rezultatem nieprowokowania ludności deficytami dóbr publicznych.

Banki centralne dysponując środkami produkcji weszły na minę - jak ktoś chce zbankrutować to kupuje sobie fabrykę o profilu produkcji na którym się nie zna, a wynajęci specjaliści od zarządzania tym potworkiem już mu wszystko ładnie przetransferują z jego skarbca do swoich. O czym wspomina Dilbert:

https://assets.amuniversal.com/9bb9c5e06d5101301d7a001dd8b71c47

Dawna wysoka wycena akcji jest skorelowana z łatwością dostępu do zasobów energii w przeszłości. Pojemności silników były wtedy godziwe, one same dość odprężone i dawały radę ponad milion kilometrów.

Ostatnio modyfikowany: 2019-04-16 05:26

gruby

"Jak przejdziemy do nowego systemu monetarnego?"

A to już zależy od reakcji lemingów. Jeśli lemingi wpadną w panikę to rynkom zostanie zaordynowana panika. System sam z siebie nic nie odpali bo do tego ryzyko wsypy jest za wysokie (nawet towarzysze na odpowiedzialnych stanowiskach w systemie zwierzają się pamiętnikom i potem regularnie te pamiętniki są po ich śmierci publikowane). System zareaguje wzmacniając sygnał pochodzący pierwotnie od rządzonych, żeby nie było potem że system coś tam wymyślił i wprowadził. Ciekawszym pytaniem jest raczej "jak będzie wyglądał nowy system monetarny" i jak na razie nie wygląda na to żeby w nowym systemie powrócić do rozsądnej praktyki egzekucji bankierów za wystawianie czeków bez pokrycia.

A bez ponownego wprowadzenia tej praktyki do obiegu gospodarczego nowy system jakikolwiek by nie był prędzej czy później zdegeneruje się do postaci obecnej.

zmiana tematu:

Kilkukrotnie komentujący wcześniej pytali po co bankom centralnym złoto i to w jego barbarzyńsko reliktowej, metalowej postaci. Złoto w jego postaci fizycznej jest elementem kontroli żywiołu inaczej nie dającego się kontrolować w fazie chaosu kiedy normalne polecenia służbowe przestają być wykonywane. Kiedy jedyny produkt banku centralnego z Polski (bo przecież nie "polskiego") stanie się tak pożądany i tak akceptowany w Warszawie jak dolar Zimbabwe w Harare albo suwerenny boliwar w Caracas złoto będzie gwarancją utrzymania się u władzy systemu poprzez kupowanie posłuchu wśród rządzonych złotem właśnie. Ten posłuch kupowany będzie bynajmniej nie u tłuszczy jako takiej bo tej jest za dużo ale u pewnych elementów tłuszczą sterujących. To mogą być elektrycy skaczący przez płot, to mogą również być niebiescy operatorzy pał, ewentualnie zieloni operatorzy karabinów szturmowych. W krańcowym przypadku złoto popłynie do kieszeni załóg czołgów, transporterów opancerzonych oraz zagranicznych specjalistów od walki w terenie zurbanizowanym.

Od inteligencji szefów systemu zależeć będzie również czy nie poskąpią złota jednej ze stron konfliktu. Żydzenie złota jednej ze stron nie jest mądre bo co będzie kiedy akurat ta druga strona wygra ? Tyle że system jako taki od dawna nie przeszedł stress testu i nie jest mentalnie gotowy na dokonywanie decyzji o wyborze strony konfliktu która będzie wspierana. System od kilku pokoleń operuje w przestrzeni rozwiązań w której to przestrzeni rozwiązań środki służące do przekupywania zarówno demonstrantów jak i pałowników dostępne są w ilościach nieograniczonych bo pochodzących z własnej drukarki. Sytuacja w której możliwości wsparcia stron konfliktu są ograniczone dnem świecącym w skarbcach czyli niewystarczające bo wsparcie to wydobywane jest z ograniczonej pojemności sejfów jest sytuacją w systemie nieznaną. I na tym polega jedyna realna nadzieja na zmianę: wywołać konflikt który spowoduje że banksterka wytrzepie się ze złota stawiając na złego konia.

na koniec słowo o kontroli:

Większość z was wykonuje jakieś czynności w zamian za zapłatę. Czasami zapłata ta wypływa od firmy dla której pracujecie a czasami pochodzi bezpośrednio od klientów. Wyobraźcie sobie że wasza zapłata przestaje być akceptowana przez sklepy w których kupujecie żywność. Efektem tego przestajecie wykonywać polecenia służbowe albo przestajecie wystawiać rachunki i dostarczać waszym klientom towary i usługi. To jest bunt par excellance. W sytuacji buntu uwalniacie się od kontroli i przymusić do utrzymania was w kieracie można tylko jednym: złotem właśnie. A system też konsumuje. Już Jaruzelski próbował zmusić naród do powrotu do pracy czołgami i średnio mu się udało.

Istnieje grupa ludzi wyśmiewanych jako goldbugi dla których złoto jest gwarancją i zabezpieczeniem przeniesienia wartości w czasie. Goldbug zbiera złoto aby nie stracić efektów swojej wcześniejszej działalności a system zbiera złoto jako gwarancję utrzymania kontroli w ciężkich czasach. Bo złoto to wartość, własność i kontrola. To pieniądz po prostu. Czyli władza.

Nie bez powodu Draghi zareagował paniką na wieść że znajdujący się pod jego kontrolą zapas włoskich mechanizmów kontroli na czas kryzysu składowany w skarbcach banku centralnego w Rzymie ustawą ma przejść pod kontrolę Matteo Salviniego czyli jakiejś pacynki pochodzącej z jakichś demokratycznych podobno wyborów. To mniej więcej tak jakby tokarz stwierdził że przejmuje tokarkę firmy na własność bo on ją swoją wcześniejszą pracą sfinansował. To zamach na podstawy ustroju banksterskiego i to zamach zwiększający ryzyko że banksterka nadchodzącego kryzysu nie przetrwa.

Wniosek: aby nie dopuścić do kryzysu należy przejąć rezerwy złota banków zarówno centralnych jak i komercyjnych i to zanim kryzys wybuchnie. Grab zagrabione, jak to klasyk mawiał.

Ostatnio modyfikowany: 2019-04-16 09:29

dingus13

Lech

polish_wealth

Symboliczny upadek Francji lub Europy - Witaj Nostradamusie, co tam w kuli ^^

Tymczasem obok Kopuły na Skale też pożary - https://www.jpost.com/OMG/Fire-breaks-out-near-mosque-on-Temple-Mount-586985

Ci podpalacze "niezależni od siebie" to mają timing,

Ostatnio modyfikowany: 2019-04-16 12:35

Krzysztof1975

raptem miesiąc temu płonął drugi największy kościół Paryża

https://www.reuters.com/article/us-france-church/paris-historic-saint-sulpice-church-briefly-catches-fire-nobody-hurt-idUSKCN1QY0P1

od lutego to 11 kościół który płosie we Francji

o liczbie profanacji nawet nie wspomnę

pisze to jako zbulwersowany ateista

SOWA

Excogitatoris

https://www.bankier.pl/wiadomosc/Belgia-wycofuje-drobne-i-zaokragli-ceny-7653802.html

Kikkhull

Dante

Ciekawa sytuacja na giełdzie - DAX i SP500 wyleciały z kanału wzrostowego w górę i są mocno wykupione (RSI koło 70). Dodatkowo, uformowały formację ostrza. Z drugiej strony VIX, VDAX, VSTOXX ślizgają się po oporze - podobnie dolar. Poza tym, zarówno dolar jak i surowce ufromowały różnej wielkości trójkąty, a z krypto po cicju ulatnia się kapitała (podobno Chińczycy mocno kupowali od marca). Warto obserwować czy nie pojawią się dalsze sygnały na shorta na SP500.

SOWA

Krzysztof1975

janwar

https://pl.investing.com/economic-calendar/industrial-production-1755

z01

bb82

Czy o tym samy złocie myślimy:

https://stooq.pl/q/?s=xaupln&c=20y&t=l&a=lg&b=0

z01

Nie, ja patrzę na wykres miesięczny, nie 30-letni. Choć przyznam, że wykres 50-letni prezentuje się znakomicie. Mocniejsze odreagowanie do $500 dolarów by się przydało, ten trend wzrostowy jest niezdrowy :)

gruby

"Mocniejsze odreagowanie do $500 dolarów by się przydało"

jestem za. A nawet jestem za tym żeby odwiesić tymczasowo w 1971 roku zawieszoną wymienialność FEDa na złoto i nakazać FEDowi przywrócenie ostatniej oficjalnej ceny która wynosiła 35 FEDów za uncję. W końcu to tylko relikt barbarzyńców. Chętnie zostałbym barbarzyńcą, a za 35 dolców od uncji to nawet w każdej chwili.

Ostatnio modyfikowany: 2019-04-16 17:26

janwar

Zloto absolutnie odlecialo od dolara.

Dlaczego caly swiat biernie patrzy na machlojki amerykanow?

Ostatnio modyfikowany: 2019-04-16 17:58

3r3

"pisze to jako zbulwersowany ateista "

Żeby ludzie otrzeźwieli trzeba spalić destylarnię^^

Mostek

Tak, i na jej miejscu postawić meczet.

Prawdziwa tragedia dla kultury europejskiej. Masakra...

A złoto leci na ryj...

Ostatnio modyfikowany: 2019-04-16 18:25

polish_wealth

Aleksander Wielki kazał po śmierci, żeby mu odcięto ręce i położono otwarte, żeby każdy mógł zobaczyć że są puste i że nic nie wziął ze sobą w dalszą podróż hmmmmmm :)

@ Sowa thx -

@ Krzysztof1975 - Zawsze was podziwiałem ludzi, którzy nie wierzycie a macie skądś proste kręgosłupy moralne, :)

Ostatnio modyfikowany: 2019-04-16 18:39

janwar

Nie tylko zloto

Przenica -3,5%, bo amerykanie oszacowali ze plony w Rosji beda dobre, przy jednoczesnym info, ze sytuacja w USA po powodzi jest niejasna (zadnej reakcji na +)

Dante

janwar

Caly FANG na plusach, mimo zlych danych o spadku produkcji w USA.

Ostatnio modyfikowany: 2019-04-16 20:04

Krzysztof1975

słyszałeś kiedyś o filozofii

polish_wealth

Pytasz dzika czy w lesie sie załatwia, ostatnio Gruby coś mówił o Platonie, zaraz się okaże że na forum sami pasjonaci filozofii siedzą xD

Ostatnio modyfikowany: 2019-04-16 20:25

Kikkhull

Bobass25

"Przenica -3,5%, bo amerykanie oszacowali ze plony w Rosji beda dobre, przy jednoczesnym info, ze sytuacja w USA po powodzi jest niejasna (zadnej reakcji na +)"ch

To co dzieje się na surowcach rolnych to jest kabaret, informacje o powodzi w usa nie spowodowała żadnych wzrostów , jedynie FAO podało że rynek surowców rolnych jest dobrzene zbilansowany i że znaleźli dodatkowe 80 mln ton kukurydzy i 20 mln ton pszenicy w Chinach (musieli chyba szybko zrównoważyć straty powodziowe)...tylko złota nie mogą się u nich doliczyć, kilka dni temu w usa były kolejne duże opady śniegu zwłaszcza na terenach upraw pszenicy jarej( dakota)- powinni zaczynać siewy, a mają warstwę śniegu. Poza tym na terenach gdzie przez tydzień stała woda(iowa,nebraska) nie ma możliwości uprawy i siewu. NOAA prognozuje kolejne powodzie . W Europie zaczyna brakować opadów i pojawiają się głosy o suszy, ale co tam susza ważne że u Putina mamy +3 mln ton pszenicy to jedziemy z giełdą w dół...dlatego moim skromnym zdaniem ten kto słucha tych prognoz sam sobie krzywdę robi.

roundcube

"gdybym w 2006 roku powiedział, że FED wydrukuje z powietrza ponad 3,5 bln USD, aby ratować sytuację po pęknięciu bańki na rynku nieruchomości której nie dostrzegał żaden z medialnych ekonomistów, natychmiast wzięto by mnie za wariata"

Jak ktoś zagląda do historii to ma świadomość, że takie rzeczy się dzieją i to o czym mówisz wcale nie było precedensem. Przykłady dzisiejszego "luzowania ilościowego" mamy już w starożytności.

janwar

Jest dokladnie tak jak piszesz.

Dlatego kolejny raz pytam:

Caly swiat widzi machlojki i oszustwa grupy ludzi z wybranego narodu, ktorzy pozakladali sobie jakies agencje informacyjne w celu wprowadzania w blad-i nic nie robi z tym problemem.

A z drugiej strony spadki za zbozach wywolane sa celowo, zeby wtajemniczeni mogli kupic taniej przed podaniem zlych informacji o sytuacji w zasiewach w USA.

Ostatnio modyfikowany: 2019-04-16 21:09

polish_wealth

https://www.youtube.com/watch?v=mbMnsNuXhJo&t=11s

Istne szaleństwo, ciekawe niektóre tezy, pytanie czy on to dobrze poukładał, z wieloma rzeczami ciężko się zgodzić, niektóre są oczywiste, a niektóre to szaleństwo jakie nawet do głowy nie przychodzi :)

Ktoś to obejrzał i czuje się na siłach rozmawiać? ? ??

Ostatnio modyfikowany: 2019-04-16 21:18

janwar

Bylbys uprzejmy strescic krotko.

Dzieki.

polish_wealth

Ostatnio modyfikowany: 2019-04-16 21:37

polish_wealth

@ M4ruder, Era wodnika to wymysł szatana po to by promować New Age czyli tak naprawdę OLD AGE - BABILOŃSKIE PRAKTYKI, jeszcze nie było tak, żeby się nie sprawdziło coś co powiedział Jezus lub tysiące wersetów w Piśmie Świętym w starym testamencie, które go zapowiadają, dlatego głupotą jest myśleć że nie stanie się do końca to co powiedział, tylko przejdziemy w erę wodnika. Na wszystkich egzorcyzmach demony szaleją jak się mówi coś o czasach ostatecznych, już jest tam drżenie, że im mało czasu zostało, w Medjugorie N.M.P mówi że diabeł się spieszy i popełnia wiele błędów, dlatego era wodnika to wymysł dla ciemnoty - Jeżeli jesteś koneserem tej tematyki to odsyłam Cie do spirytualisty, który był częściął wyjątkowej loży masońskiej, w której wiedziano o co chodzi od A-Z, tj czczono szatana jako upadłego anioła: https://www.youtube.com/watch?v=Ird-BKuPRlw&t=9s Między innymi Duchy się podzieliły z ludźmi tą ideą, że szatan wpadł na pomysł "Nowej Ery" hehehe, świat się kończy, a ten - "Nowa Era"

Bo są różne loże,

Ja sam spotkałem masona 33 już mówilem to wiele razy, który mi tłumaczył coś o klubach dla golfistów, gnoza jest dla nielicznych -

Ostatnio modyfikowany: 2019-04-16 21:57

daniel92

W tyle głowy mieć jak to się skończy i high risk spekulację dywersyfikować ziemią, złotem i nieruchomościami. Może i nieruchomości są drogie, ale who cares; kiedy państwo wydrukuje więcej papieru wszystko będzie nominalnie rosło na wartości. Nieruchomość zawsze wynajmiesz za pół ceny nawet i z głodu nie umrzesz.

Trader21

Z jednej strony mówisz o historii i cyklach koniunkturalnych, z drugiej potwierdzasz, że te dane nie mają żadnego znaczenia dzięki BC.

Z jednej strony mówisz o drogich nieruchomościach i że nie warto je kupować, w takim razie co warto kupować? Kryzys w 2008 w USA był, a obecnie ceny nieruchomości prawie jak z przed kryzysu.

Można próbować wyłapać najlepszy moment na zakup różnych aktywów, ale kiedy gra nie jest uczciwa i nie masz wtyków u decydentów kupujesz po bieżących cenach to co zawsze jakąś wartość utrzyma. Nie przewidzisz niczego w obecnej sytuacji, może się wydawać, że będzie kryzys, że coś jest tanie, ale to nie historia o tym decyduje tylko bankierzy. To gra w totolotka.

Ziemia, nieruchomości, złoto - ludzie muszą mieszkać, jeść, a złoto zawsze wygrywa.

daniel92

daniel92

Jeszcze nie tak dawno przeciętniak mógł pracować 500 lat i nieruchomości w dobrym standardzie i lokalizacji by nie kupił. Obecnie w 30 lat spłaca kredyt.

Wnioski nasuwają się same - ludzie mają zbyt dobrze. Rozbudzono w nich jednak pożądanie jeszcze większe i są niezadowoleni.

Panowie, wolności nigdy nie było dla plebsu. Zmienia się tylko pojęcie szlachty - wcześniej byli to posiadacze ziemscy, później przemysł, obecnie bankierka. To może denerwować, że ktoś z przemysłu degradowany jest do plebsu. Ale fakty są faktami - nic się nie zmienia i nie zmieni się.

Ostatnio modyfikowany: 2019-04-16 22:18

Dante

Czy aby na pewno?

daniel92

Naciągam na nieruchomości ;) A tak serio to myślę, że chyba widać z części tych wykresów, że ceny nieruchomości nie odpłynęły specjalnie od zarobków,oczywiście fluktuacje są. Oczywiście są tez patologie jak australia lub kanada.

Za ten wykres ze złotem to przepraszam, nie przyjrzałem się dokładnie i jest na odwrót. Plus dla złota

Myślę, że w PL będziemy mieli teraz 5 lat niewielkiej korekty na nieruchomościach. Myślę też że możemy zapomnieć o tanich nieruchomościach, ludzie coraz bardziej boją się giełdy i dopóki uzyskają drobny procent z najmu, będą to robić

3r3

"Jeszcze nie tak dawno przeciętniak mógł pracować 500 lat i nieruchomości w dobrym standardzie i lokalizacji by nie kupił. Obecnie w 30 lat spłaca kredyt. "

Podpowiem Ci że jest dokładnie odwrotnie - jeszcze kilka wieków temu nie miał habitatu tylko ten co go sobie nie zbudował. Obecnie nawet zbudować nie ma jak - wszystko pogrodzone i ludzi tyle że toporem trudniej sobie miejsce wyrąbać niż w dżungli.

"Myślę też że możemy zapomnieć o tanich nieruchomościach, ludzie coraz bardziej boją się giełdy i dopóki uzyskają drobny procent z najmu, będą to robić "

A nawet jak z najmem są na zero lub odrobinę dokładają to przynajmniej "mają poczucie posiadania" - giełda takich doznań nie zapewnia. Posiadanie akcji nie daje poczucie wpływu na firmę, a o czymś takim jak poważna dywidenda dawno zapomniano bo wszystko rozkrada skarbówka ledwo zostawiając na michę dla proli.

Po cóż się odnosić do średnich-cudzych zarobków? Nie lepiej do własnych? Wykresy wyglądają wtedy lepiej - wszystko tanieje w oczach^^

gruby

"tam nie ma zadnej reakcji."

Czyli nie przeżyłeś sierpnia 1980 roku w PRL. Skoro tak to przynajmniej mógłbyś o tym poczytać. Na oceanach występuje zjawisko fal które nagle pojawiają się z niczego, podobnie do fal oceanu prole potrafią zbuntować się bez zapowiedzi i bez żadnego logicznego powodu który wcześniej zostałby przez konfidentów odkryty a przez bezpiekę zneutralizowany.

Mostek

Pewnie dlatego banki robią niespotykane w historii zakupy złota. I to w przededniu zmiany systemu monetarnego. Jak nic złoto jest bez sensu, bo XXX.

nikt ważny

"Notre Dame"

Rozumiem że artykuł zakończył się "spiskami" i stąd narracje abstrakcyjne. W temacie katedry polecam jednak spojrzeć na statystyki "kryminalne" (albo raczej ich medialny skrót) i "geopolityczne" oraz "siłowe" układanki. Ciekawostki wyglądają tak że w 2018 roku zdewastowano 875 francuskich kościołów, 129 zgłosiło kradzieże, w 2017 zaś zdewastowano 1045 kościołów, okradziono 109. Katedra była na celu już dwa i pół roku temu. Jakoś tak "przypadkiem" chyba cztery dni temu jedna z celujących wtedy dostała wyrok 8 lat więzienia. Generalnie ostatnie tygodnie to jakieś same "przypadki". Saint Sulpice trzy tygodnie temu też "przypadek". No nic tylko do astrologa iść co bym w fusy nosa wpakował i otworzył czakry na kwantowe możliwości przykładając do czoła książeczkę przynależności do ZNP.

"pieniądze"

Odnosząc się już do artykułu to bynajmniej nie jest to "teoria spiskowa", lecz nie bezpodstawna spekulacja oparta o bankowy wycinek rzeczywistości. "Pieniądze" to taka "gra" z "bankami" (w tym centralnymi, a więc "rządami realnymi").

Gra w udawanie.

"Banki" (które wymyśliły "grę") udają że są jakieś "zasady" (spisane) i udają "graczy". "Gracze" udają że respektują "zasady" i mają "zasady" jak "banki". To tak w opisie "humanistycznym". Matematycznie wychodzi, jakby nie opisywać równaniami, brak rozwiązań, chyba że zastosuje się "zasady" realne (niespisane, lub wynikające z regulatorów niezależnych do których odniesienia zawarte są w tych spisanych). Przy uwzględnieniu "zasad" realnych wychodzi że "gra w pieniądze" jest ustawiona, i tu można wobec ogółu "graczy" przytoczyć, mającą dużo więcej zastosowań, sentencję:

"Nie możesz wygrać, nie możesz przegrać, nie możesz nawet wycofać się z gry".

Dante

Czas na longa na pszenicę?

Bobass25

poniżej link z ofertami pszenicy w przetargu dla GASC:

https://www.hellenicshippingnews.com/u-s-wheat-lowest-fob-offer-in-egyptian-wheat-tender/ch

ceny jakoś odbiegają od tych giełdowych

@all

Może ktoś poda jakieś sensowne wyjaśnienie... :)

Ostatnio modyfikowany: 2019-04-17 10:12

janwar

Trump chce niskiej inflacji (w tym cen zboz), akcji tylko w gore, mocnego dolara.I dostaje to.

Kto mu podskoczy?

Ale z rosnaca cena ropy nie moze dac sobie rady, chociaz moze i z tym da rade :

Donald Trump zawetował rezolucję Kongresu w sprawie Jemenu

Prezydent Donald Trump zawetował we wtorek wieczorem czasu lokalnego rezolucję Kongresu USA, nakazującą wstrzymanie amerykańskiego wsparcia dla Arabii Saudyjskiej w konflikcie w Jemenie - poinformował Biały Dom.

"Ta rezolucja jest niepotrzebną i niebezpieczną próbą osłabienia moich konstytucyjnych uprawnień, zagrażającą życiu amerykańskich obywateli i żołnierzy" - napisał w oświadczeniu Donald Trump.

Izba Reprezentantów, którą kontrolują demokraci, zatwierdziła rezolucję na początku kwietnia. Wcześniej uczynił to Senat, w którym większość mają republikanie.

https://fakty.interia.pl/swiat/news-donald-trump-zawetowal-rezolucje-kongresu-w-sprawie-jemenu,nId,2942543

Ostatnio modyfikowany: 2019-04-17 11:06

gruby

"Trump chce niskiej inflacji, akcji tylko w gore, mocnego dolara."

Nic prostszego w realizacji: wystarczy odebrać FEDowi prawo psucia dolara dodrukiem a inflacja zniknie i dolar się wzmocni. Co do kursów akcji: dbanie o ich wycenę jest zadaniem zarządów i rad nadzorczych spółek a nie FEDu czy prezydenta. Na mózgi im tam od tego socjalizmu padło czy jak ?

Ostatnio modyfikowany: 2019-04-17 11:12

janwar

"Co do kursów akcji: dbanie o ich wycenę jest zadaniem zarządów i rad nadzorczych spółek a nie FEDu czy prezydenta."

Masz absolutnie racje. Lecz jesli Trump co tydzien powtarza ze styuacja gospodarcza w usa jest wspaniala i takie inne,- a byc moze ze jeszcze straszy (oprocz Powela i innych) amerykanskie agencje zajmujace sie publikacja wskaznikow gospodarczych- to takie gadanie ma wplyw na gielde.

Chociaz produkcja w usa spada od listopada, wyniki firm rowniez.

Ostatnio modyfikowany: 2019-04-17 11:23

szymonw

Tak, long na pszenicę ok, nie spodziewałem się, że jeszcze spadnie.

Akcje short - ja nie shortuje (w krótkim, średnim terminie)

Pallad - coraz bardziej się wypłaszacza, ciekawe kiedy te wsparcia blisko poziomu 1300 przebije i wybije w dół, bo w górę nie ma już siły iść

Lean hogs - wciąż ciekawie na short, w średnim terminie

Kakao, fajnie spadło, można też rozważyć na długi termin.

Ostatnio modyfikowany: 2019-04-17 12:19

SOWA

Krzysiek3

"Nic prostszego w realizacji: wystarczy odebrać FEDowi prawo psucia dolara dodrukiem a inflacja zniknie i dolar się wzmocni."

A czy przypadkiem Kennedy tego nie próbował i dostał kulkę, a może nawet dwie? Może Trump ma lepsze rozeznanie i mocniejsze zaplecze? Zobaczymy.

gonwo

Specjalnie dla panstwa, prosto z Caracas

Trader21

z01

"https://www.youtube.com/watch?v=mbMnsNuXhJo&t=11s

Istne szaleństwo, ciekawe niektóre tezy, pytanie czy on to dobrze poukładał, z wieloma rzeczami ciężko się zgodzić, niektóre są oczywiste, a niektóre to szaleństwo jakie nawet do głowy nie przychodzi :) "

Niektóre tezy brzmią jak szaleństwo ale rzeczywistość polityczna i ekonomiczna też wygląda jak szaleństwo - wszystko się zgadza :)

gonwo

Banki centralne sa prywatne - sa wlasnoscia jakichs tam na koncu ludzi i Ci ludzie maja zwiazna z tym ogromna wladze.

Jezeli moga sobie skupowac wszystko co wartosciowe za darmo.

Mowic komu dac, a komu zabrac.

Sterowac cenami istotnych towarow - obnizajac ceny czego takm trzeba jak lemingom cos trzeba dostarczyc w duzej ilosci.

Zmieniac rzady na swiecie jak im cos nie na reke tak, ze lemingi nie maja pojecia co sie dzieje i lykaja wyjasnienia takie jakie im media serwuja.

To co tu trzeba zmieniac? Jakbym byl bankierem cenrealnym to dla mnie wszytko jest w idelnym porzadku. A co tam sobie plebs mysli na ten temat - co mnie to obchodzi?

gonwo

Ograniczyl wolnosc slowa w internecie i nie tylko np. prawnie pod pretekstem walki z mowa nienawisci i fake news.

Zeby mi tacy maciciele Trader niepotrzebych problemow nie stwarzali.

gonwo

Ograniczyl wolnosc slowa w internecie i nie tylko np. prawnie pod pretekstem walki z mowa nienawisci i fake news.

Zeby mi tacy maciciele Trader niepotrzebych problemow nie stwarzali.

Dante

VNQ od wczoraj się ciekawie zachowuje - ostatnio tak było coś koło września/października 2018r.

@trader

1. Czy mógłbyś przygotować artykuł na temat Wenezueli (a dokładnie obecnego "systemu płatności" ludzi)?

Można teraz wykazać empirycznie, która forma płatności najlepiej się sprawdza przy wysokie inflacji - czy rzeczywście to kryptowaluty, metale szlachetne, obce waluty, a może coś innego.

2. Mówiłeś ostatnio, że, gdyby pojawiły się REITy płacące 17% dywidendy rocznie(zapewne w USD), to długo by się nie zastanwaił nad kupnem - co zatem sądzisz o pożyczka społecznościowych (platforma www.mintos.pl) w rublu - 18,1% w skali roku (bez żadnej prowizji, podatku od tego)?

bb82

Jako człowiek, który dużo zarobił (ale i tracił) na pożyczkach społecznościowych - nie idź w Mintosa. Poczytaj o Trustbuddy np. Porównywanie Mintosa do nieruchomości to obraza dla nieruchomości ;)

daniel92

Nie da się przewidzieć pogody za 5 lat. Tak samo nie da się przewidzieć kierunku w którym to wszystko pójdzie - świat jest obecnie zbyt skomplikowany - za dużo liczb w równaniu.

Najlepiej robić swoje i nie przejmować się planami. Celem najbogatszych jest utrzymanie plebsu na poziomie zadowolenia, wiedzą że jak odwalą kichę to pójdą na dno.

Dlatego jestem umiarkowanym optymistą - ale oczy staram się mieć zawsze otwarte.

Wiedzieliscie że kiedyś część ludzi sama sprzedawała się w niewolę? Przez większość historii niewolnik miał prawa i nawet oszczędności, a na starość zapewniony byt. Każdy Pan dba o umiarkowane dobro swoich niewolników, tak jak pasterz o owce, co prawda goli je i doi, a jak któraś się zbyt spasie to wysyłają do rzeźni - ale owce nie narzekają specjalnie

Ostatnio modyfikowany: 2019-04-17 16:34

Marcin (ITT)

Maksymalny spadek akcji w danym roku. Nie bez powodu ostatnie miesiące przypominają mi 2017 rok. Z tą różnicą, że wtedy dane gospodarcze nie załamywały się.

jogurtplus

Jeśli dany krajzadłużony jest w 80% u własnych obywateli a zagranica praktycznie nie pożycza danemu krajowi następuje bankructwo kraju.

Po prostu zagranicy trzeba oddać kasę a lokalsów można wy^H^Hsię nie przejmować lokalsami. Zobacz jakie były poziomy Argentyny, Wajmaru czy czego tam chcesz. To jest wartość książkowa. I nikt nie będzie pociągal za sznurki, planowal jak tu wprowadzić nowy ład tylko po prostu dojedziemy do tej wartości. I wtedy to runie. Ten kryzys przetrwamy bez problemów. (może jakaś wojenka wybuchnie w europie), ale nastepny to tylko inwestycja w żywność i broń przyniesie zysk.

jogurtplus

Da sie przewidziec pogode za 5 lat. Tylko mozesz znać poziomy a czas jest z dokładnością do 10 lat dla okresów 80 lat.

daniel92

Może pogodę się da przewidzieć, ale gospodarki nie. Poczytaj co ludzie przewidywali na dzisiaj 30 lat temu, zobaczysz że były to wierutne bzdury typu że będziemy pracować po 3 godziny tygodniowo na życie lub że Japonia będzie pierwszą gospodarką i prześcignie USA. O zerwaniu linku że złotem nie wiedzieli na 5 lat przed, ot Francuzi zaczęli wykupować złoto i coś trzeba było zrobić

Nic nie przewidzisz, a prawdopodobieństwo takich przewidywań jak obecnie co druga osoba w internecie robi to może 5%. Ci na szczycie tak samo trzęsą tyłkiem jak my na dole - dlatego zabezpieczają się i wiecznie pracują. Wiedzą że chwilą nieuwagi i skończą w śmietniku.

Ludziom wydaje się że ktoś tym steruje - nie ktoś tylko coś - kapitał. Najcwansi kończą na torach ( polecam film o kryzysie z 2008, nie pamiętam tytułu, wtedy część padła, część przetrwała) żyjemy w dżungli

Ostatnio modyfikowany: 2019-04-17 17:20

daniel92

Powiem Ci więcej: przeczytaj wpisy o złocie z tego forum z przed kilku lat a przekonasz się o czym mówię.

Przewidywać gospodarkę można próbować na max 2-3 lata do przodu. Ludzie mają zakodowane w mózgu ewolucyjnie negatywne postrzeganie rzeczywistości i wyolbrzymianie problemów.

Ja widzę trendy odwrotne niż większość tutaj, jest coraz lepiej i jesteśmy coraz bogatsi, a na takim rynku zawsze jest trudniej ( większa konkurencja)

Ostatnio modyfikowany: 2019-04-17 17:42

3r3

"to jedna strona medalu a dlaczego jest lekka cofka w chinach? No bo barany same sobie zaczynaja zakladac homonto. "

Bo armia i flota wymagają wyrzeczeń. Na razie tylko wyrzeczeń - potem będą wymagały ofiar.

"hehehe panicz liczy, ze reaktor fuzyjny czy tam inne bzdury wyprodukuja i beda energie za darmo rozdawac na milosiernego (sama)murzyna? Nie dosc, ze bedziesz musial konkurowac tania energia, to jeszcze nie bedzie to ani gaz ziemny, ani ropa :) "

Alternatywa jest taka, że będziemy konkurować liczbą niewolników. Przecież mieliśmy już długie okresy stagnacji energetycznej w historii i zawsze wracało niewolnictwo. To w interesie proli są nowe źródła mocy, bo to oni robią za silnik napędzany ziemniakami.

"te czasy juz nie wroca. A bajer bedzie taki, ze jak sam sobie nie zrobisz, to nikt Ci nie zrobi."

Już wróciły. Tylko tak jak piszesz - nie na handel, przynajmniej nei na otwarty - w zamkniętym gronie usług jakościowych to co innego. Są 120HP silniki diesla po >35keur szwedzkiej produkcji, ale jakoś nie ma odważnych na montaż tego w serii^^

"Jak ty chcesz w to mieszac skrzynki ze zlotem i to transportowac pod eskorta?"

Na wszelki wypadek jednak bym żelazo wspierał złotem, bo to działało - lepiej mieć i nie potrzebować.

"Zadnej zmiany nie bedzie - system jest ustawiony w jedna strone i tylko ta strona trzyma na tym lape."

Bo @gruby szykuje się na upadek systemu, ja zaś na wsparcie systemu gdy będzie upadał - z radością go podniosę mając w nim udziały. Pchnij i pociągnij.

@nikt ważny

"Ciekawostki wyglądają tak że w 2018 roku zdewastowano 875 francuskich kościołów,"

A nie katolickich?

""Nie możesz wygrać, nie możesz przegrać, nie możesz nawet wycofać się z gry". "

Ale rano do pracy wstać musisz^^

I jak tu nie potraktować poważnie "Prawa do lenistwa"?

@daniel92

"Można sobie gdybać jak to będzie. Nikt tego nie wie, nawet elita."

Wiedzą, wszystko sobie poukładali. Zasysają populację, robią cofkę, robią u siebie czystki nabierając świeżej krwi i kołowrotek dalej będzie się kręcić.

" ale gdy większość wyjdzie z widłami na ulicę to zmienią zdanie"

Nie wyjdzie, nikt kto miałby szansę wygrać tej większości nie poprowadzi ponieważ konkurencja ma oferty.

Zainicjowałeś kiedyś samemu sobie w firmie strajk aby odnieść korzyści z jego supresji? Szybka i zwycięska wojna z ludem wiele kłopotów jeszcze nieujawnionych rozwiązuje.

"tak jak pasterz o owce, co prawda goli je i doi, a jak któraś się zbyt spasie to wysyłają do rzeźni - ale owce nie narzekają specjalnie "

Narzekają i to jak. Ale po cichu bo te co się ujawniły okazały się "zbyt spasione".

"Poczytaj co ludzie przewidywali na dzisiaj 30 lat temu, zobaczysz że były to wierutne bzdury typu że będziemy pracować po 3 godziny tygodniowo na życie"

Przecież tak właśni jest. Resztę zasuwamy na kogo innego^^

@jogurtplus

"Po prostu zagranicy trzeba oddać kasę a lokalsów można wy^H^Hsię nie przejmować lokalsami."

Tylko trudno określić lokalność układu, bo przy takich numerach wioska obok może się okazać napastliwą zagranicą. Jak w Jugosławii.

robertquest

15 kwietnia 2019 - pożar Norte Damme w Paryżu

15 kwietnia 2019 - Rada Europejska przegłosowała ACTA2 - podatek od linków

https://www.telepolis.pl/wiadomosci/wydarzenia/acta-2-przeglosowane-przez-rade-unii-europejskiej-6-panstw-przeciw-w-tym-polska

Rado

Dante

A w Brazylii plantatorzy kawy proszą rząd o wsparcie - zatem bliżej nam dołka niż dalej (zwłaszcza, że RSI poniżej 30). Pszenica też zaliczyła korektę - jeśli mimo umacniania się dolara zaczną rosnąć, to będzie potwierdzenie zmiany trendu na byczy.

@Netflix

Ktoś shortuje Netflixa?

@Kontrakty na CO2

Jeśli kontrakty na CO2 spadną poniżej 27,00 powinno to zapowiadać trałą hossę akcji polskiej energetyki.

https://pl.investing.com/commodities/carbon-emissions

Ostatnio modyfikowany: 2019-04-17 18:39

trader21

"Ktoś shortuje Netflixa?"

ODP. Ja tak podobnie jak Teslę, kanadyjski rynek nieruchomości, Reity z USA i Twitera. Za "short" można także chyba uznać opcję call na VIX.

@Rado

Kawa jest mega tania ale contango 15% trochę zniechęca do inwestycji.

Ostatnio modyfikowany: 2019-04-17 20:22

markos

ETF na Nigerie wyglada ciekawie

Jak widzicie najblizsze tygodnie na parach walutowych: CADUSD, AUDUSD, NOKUSD, SEKUSD i ISKUSD?

Ostatnio modyfikowany: 2019-04-17 20:49

3r3

"Ktos to prowadzi fabryki albo przynajmniej nadzoruje linie technologiczne, musi to wiedziec."

Właśnie wiem i się z Tobą nie zgadzam. Uważam że dużo większą sprawność kapitałową (zwrot od sta) ma gnanie proli do prac rzemieślniczych i manualnych niż automatyzacja procesu, chociaż dobrze jest być podpiętym pod procesy zautomatyzowane na cudzy koszt, które dostarczają taniego wsadu w postaci prefabrykatów, a prolami dokłada się głównie moc korelującą, praktykę i pracowitość. W tę stronę prowadzę inwestycje w takich proporcjach aby mechanizacja szla w parze z nakładem pracy. Automatyzacja jest opłacalna, ale po pierwsze nie aż tak, a po drugie próg wejścia i poziom ryzyka w czasie osiągania zwrotu są złośliwie powiązane (w Kalifacie Północy ceny prefabrykatów są tańsze niż w Polin z powodu konkurencji przy wielokrotnie wyższych płacach i kosztach socjalnych - marże w automatyzacji gdzie wszystko zautomatyzowano są pod psem).

W wakacje przeprowadzę pilotażowy i zobaczę czy uda mi się w dwa miesiące spłacić stworzone ad hoc stanowiska pracy, a w dwa kolejne zrobić 100% zwrotu. Podejrzewam że gospodarka nie powinna funkcjonować w takim przegrzaniu, ale być może mamy wojnę tylko nic nam nie powiedzieli i to sobie może tak hulać. Im dłużej to tak pohula tym bardziej będziemy po wszystkim żarli brukiew, i to pod warunkiem że będzie.

"Nie ma innej opcji niz dochod gwarantowany (emeryturka, 500+, dodatki itp.). Kazda inna opcja wykoleja system OD RAZU."

Podejrzewam że zostanie to przetestowane. Zarówno wykolejenie jak i puste półki + kleik z ryżu dla każdego. Dochód gwarantowany ma taką wadę, że nie bardzo wiadomo kto i po kiego ma gwarantować towar w sklepie.

"A co to tam bedzie to juz mniejsza o to, bylebysmy to my siedzieli na tronie. Jezeli umiesz grac pod takie podejscie psychopaty to gratuluje, pochwal sie co widzisz w tunelu. "

W tunelu jest ciemno i śmierdzi. I lepiej nie ujawniać gdzie jesteśmy u murzyna. Jeśli nie dorwiemy się do jakiegoś zasilania to powrócą stopnie zasilania w krajach uprzemysłowionych nie tylko latem.

"Maszyny to tak pikus bo obsluguja je srednio zdolni ludzie, ale jak scalak/soft odmowi posluszenstwa to jest rozruba, bo kto go niby przymusi i za jakie papu?"

Obawiam się że jest dokładnie odwrotnie. Na co wskazują zarobki.

"Jak masz zelazo, to po co Ci zloto?"

Dywersyfikacja - lepiej mieć i nie potrzebować.

Ostatnio modyfikowany: 2019-04-17 21:48

Dante

Tymczasem inwestorzy nadal masowo shortują VIXa - ETF TVIX tani jak barszcz

https://www.investing.com/analysis/complacent-investors-continue-ignoring-minsky-as-they-short-volatility-200406512

https://www.investing.com/analysis/we-may-be-headed-for-another-volatility-event-200407956

@USD

Large Speculators są załadowani pod korek w USD (jak w żadną inną walutę) i historycznie to oni mają rację w kwestii walut. Poza tym, historyczny trend mówi za siebie.

@EUR/CHF

Ktoś się nieźle zdziwi jak to się zacznie odwracać (RSI dla 1 dnia - 74, a dla 5h - 83).

@ropa

Hedge funds są załadowane po uszy w ropę - przy najmniej się chłopaki nie będą nudzić w średnim terminie.

https://www.investing.com/analysis/oil-rises-on-weekly-stocks-report-200407921

Ostatnio modyfikowany: 2019-04-17 22:51

markc

Ktoś się nieźle zdziwi jak to się zacznie odwracać (RSI dla 1 dnia - 74, a dla 5h - 83).

_

Tym bardziej, że cena zbliża się do poziomu 1.45, z którego się już kilka razy odbijała.

śledźulik

Dante

Ostatnio modyfikowany: 2019-04-17 23:54

Programista

"Właśnie wiem i się z Tobą nie zgadzam. Uważam że dużo większą sprawność kapitałową (zwrot od sta) ma gnanie proli do prac rzemieślniczych i "

Ależ ja mam taki dylemat! Czy stawiać dziesięć robotów, każdy po x pierdylionów zł czy raczej gonić do roboty proli.

W pierwszym przypadku mamy w Polin masę regulacji (PIPy, BHP - na maksa posrane prawo), w drugim zgraję proli, która na dodatek może mi założyć związki prolowe. Diabli to wszystko nadali... Na razie skłaniam się do opcji roboty + kilku świeżych proli do ich obsługi - wydaje się, że to mniejsze ryzyko ale przy sporych wymaganiach kasowych.

Ostatnio modyfikowany: 2019-04-18 03:22

3r3

"Ależ ja mam taki dylemat! Czy stawiać dziesięć robotów, każdy po x pierdylionów zł czy raczej gonić do roboty proli.

W pierwszym przypadku mamy w Polin masę regulacji (PIPy, BHP - na maksa posrane prawo), w drugim zgraję proli, która na dodatek może mi założyć związki prolowe. "

Poza Polin świat istnieje i o wskazywanych problemach tam nie słyszano (o prawach, behapach i możliwości szurania). Zarobki mogą wiele zdziałać zapewniając selekcję, bo na cóż komu nieopłacalna produkcja?

W 1982r nie było żadnych urzędowych kontroli w fabrykach - socjalizm ma swoje zalety^^

Wyobraź sobie że z powodu jakiegoś EUxitu do Polin wróci zgraja z takimi przyzwyczajeniami - biurwa razem ze swoimi słaborękimi nie będzie nawet myśleć o opuszczaniu bezpiecznego fotela i zwiedzania niebezpiecznego świata dzikiej przedsiębiorczości pełnego krwi niesytych biurwożerców czających się za każdą stróżówką. Inwestycji broni się na każdej płaszczyźnie.

Ostatnio modyfikowany: 2019-04-18 05:16

dingus13

Ostatnio modyfikowany: 2019-04-18 06:27

gruby

"Nie ma innej opcji niz dochod gwarantowany (emeryturka, 500+, dodatki itp.)"

To już było, wtedy nazywało się "czy się stoi czy się leży dwa tysiące się należy". I za te dwa tysiące można było kupić od państwa ocet a od chłopa przemarźnięte ziemniaki.

A jak chciałeś mieć kość do zupy to wysyłałeś starą żeby się trzy godziny w kolejce socjalizowała bo oprócz zapłaty biletami NBP swoje odstać było trzeba.

SOWA

nikt ważny

"...katolickich..."

Oczywiście. Katolickich. Liczby zaś są tylko z tych oficjalnych gdzie nie było "wątpliwości" i "przypadków".

I było nie było, Notre Dame to nie Pałac Luksemburski czy Pałac Burbonów a na pewno nie Pałac Wersalski, więc powtórki z Reichstagu nie ma co się spodziewać. Nie wiem co musiałoby spłonąć by coś się we Francji zmieniło ale może przykładam złą miarę. Może po prostu musi zabraknąć wina, bułek i kredek.

"prawo do lenistwa"

Prawo niezbywalne jak wiele innych niestety nie gwarantowane i nie chronione w ramach "wolności konstytucyjnych" gdziekolwiek.

"rano do pracy"

Pracę uznaję wyłącznie w wymiarze fizycznym, ale publicznie podtrzymujmy lepiej mit pracy "ideologiczny" bo niezbywalne prawa przełożą się na "ideologiczne" powody do braku wykonania pracy fizycznej o konstruktywnych konsekwencjach. Bez tego mitu cały chytry plan "upracowniania" "prepracowników" skończy się na strajku "leniwym", takim bez przyśpiewek z organami i o organach, całopalenia, przebieranek, kukiełek, całej artystycznej oprawy i wszystkiego co wymagana wykonania pracy acz o efektach mało użytecznych. Mimo wszystko jednak pracy (choć nie "pracy").

BartArt

Dołączę się do twojego pytania; na jesień GC z moich przewidywań to okolice 1450/oz końcówką roku.

Mostek

janwar

Dolar w gore i zloto rowniez w gore. To pewnie jakas pomylka. Ha! ha!

BartArt

podczepiam ponownie artykuł http://www.economicreason.com/usdollarcollapse/us-dollar-collapse-here-are-9-ways-it-could-happen/ opisujący 9 scenariuszy upadku dolara. Który scenariusz ma duże prawdopodobieństwo że wystąpi? A może to będzie kwestia kilku scenariuszy na raz? Czytając artykuły Tradera21 puzzle zaczynają pasować do siebie.

janwar

Jesli swiat pozwoli na to zeby USA wyemitowalo nowa walute, np SDR lub cos co ma zastapic dolara to bedzie to znowy dolar bis, i nic sie nie zmieni.

Moim zdaniem- skoro usa toczy rozne wojny z calym swiatem, to wariant nr 5 bylby mozliwy, zeby natrzec nosa usa.

Ostatnio modyfikowany: 2019-04-18 10:47

janwar

Parlament Grecji zdecydował w środę wieczorem, że Ateny mają oficjalnie zażądać od Niemiec reparacji za zniszczenia i zbrodnie wojenne z okresu drugiej wojny światowej. Według greckiej komisji ekspertów w grę wchodzi co najmniej 290 miliardów euro.

Zgodnie z decyzją parlamentu, podjętą przytłaczającą większością głosów, rząd Grecji ma podjąć niezbędne działania dyplomatyczne i prawne w tej sprawie.

Powołana przez parlament w Atenach komisja ekspertów kilka lat temu oszacowała straty wojenne Grecji na co najmniej 290 miliardów euro. Roszczenia obejmują zarówno odszkodowania dla rodzin osób zamordowanych przez nazistów w czasie wojny, jak i spłatę przymusowej pożyczki udzielonej przez Grecję w 1942 roku niemieckim władzom okupacyjnym.

https://www.bankier.pl/wiadomosc/Grecja-zazada-reparacji-wojennych-od-Niemiec-4221988.html

A rzad Polski nic na to.

Krzysiek3

"Grecja zażąda reparacji wojennych od Niemiec. (...) Zgodnie z decyzją parlamentu [greckiego] (...) co najmniej 290 miliardów euro. (...) A rzad Polski nic na to."

Powiedz mi tylko, czy to parlament grecki decyduje o wypłacie, czy może jednak ten w Berlinie? Ile postawisz na to, że Grecy coś dostaną od Teutona (nie wliczamy w to tzw. "bęcków" [najbardziej prawdopodobne]).

Ostatnio modyfikowany: 2019-04-18 12:00

janwar

Prezydent Stanów Zjednoczonych, Donald Trump przyzwyczaił obserwatorów do regularnego podgrzewania nastroju wokół OPEC. Ostatnio jednak poza ostrymi wpisami na Twitterze, na horyzoncie pojawił się pomysł uchwalenia ustawy NOPEC, której celem jest umożliwienie pozwania przedsiębiorstw z krajów kartelu za anty konkurencyjne próby ograniczenia światowej podaży ropy naftowej i tym samym sterowanie cenami czarnego złota.

Agencja Reuters donosi, że w przypadku uchwalenia ustawy Arabia Saudyjska planuje zrezygnować z rozliczeń w amerykańskiej walucie w handlu ropą. Wagi sprawie dodają niezależne źródła Reuters, według których potencjalne porzucenie dolara było dyskutowane nie tylko w Rijadzie, ale również w ramach całego kartelu, a przedstawiciele Arabii Saudyjskiej informowali o tym również wysokich rangą urzędników amerykańskich.

Przedstawiciel Rijadu miał nawet stwierdzić „pozwólmy Stanom Zjednoczonym uchwalić NOPEC, a gospodarka amerykańska rozpadnie się”.

https://comparic.pl/czy-arabia-saudyjska-obroci-sie-przeciwko-stanom-zjednoczonym/

Paradoks

Gam_Zu Man

Electronic digits and fiat currencies are not money according to the tenets of the science of Economics because they are not a store of value nor a unit of account due to the fact that NOT ONE fiat or crypto currency's value is actually determined or stipulated in concrete legal terms). Dollars and Euros and Yens are not even lawfully DEFINED as to what they all are exactly; what their economic worth and transactional value is. Hence, fiat currencies simply cannot constitute the legal foundation of any lawful contract!

What we have today is massive GLOBAL FRAUD mascarading as a monetary system based on the (fraudulent) US dollar because all fiat currencies are basically only a derivative of the US dollar; including the Euro, the Yen, the Yuan, the Ruble, the Shekel and the Riyal. All currencies only represent a different amount of dollars and their "worth" is denominated in terms of US dollars (aka Federal Reserve Notes).

So, why do a few people (the bankers) get the right to print fake fiat money out of nothing and buy your goods and services with it, whereas you actually have to WORK to obtain the same worthless money created out of nothing?

THAT is the question at the heart of the matter.

That the bankers manipulate interest rates or the price of gold via fraudulent Futures trading (by selling gold and other assets and commodities that they don't have) with fiat money is a moot point. The real question is, WHY do the bankers get to have anything that they want without working for it and you, you don't?

The US Constitution FORBIDS the use of debt as money. The US Constitution proscribes debt notes which is what the US dollar is presently.

Think, all other currencies are just another name for the US Dollar. What passes for money today is a CRIME, no more no less.

People,

You are all aiding and abetting this crime every time you buy, sell, pay, or get paid. And then you ask, Why so many of our leaders, politicians, the bankers, and our military men and women are EVIL? The answer is, because they are just like YOU. They are your sons and daughters, your brothers and sisters.

For all it takes for evil to prevail is for good men to do nothing.

Do not worry.

There are no good men nor good women amongst you.

We are all bankers now.

Jacek111

Logicznie sprzeczne

Nie moze byc kryzysu zadłuzenia przy niskich stopach, np. ujemnych, bo jak ma sie ten kryzys zaczac gdy do spłacenia jest mniej niz sie kredytu wzieło?

Kryzys zadłuzeniowy jest zawsze spowodowany rosnacymi stopami i tym ze trzeba mase kasy na odsetki.

Niskie stopy moga spowodować inflację i oddłużyc, a kryzys zadłuzenia pojawi sie wtedy jak stopy zostana podniesione

Tomek D.

Zastanawiam się nad Waszymi komentarzami dotyczącymi nieruchomości i kategorycznym odradzacie tę klasę aktywów.

Zastanawiam się czy kategorycznie stwierdzić, że taka klasa aktywów jest dobra lub zła, bez analizy lokalnego rynku (tj. rynku danego miasta).

Znane mi są prognozy demograficzne, które wskazują, że do 2050 r. oprócz Warszawy i Rzeszowa, pozostałe duże miasta będą się kurczyć (a więc mniejszy popyt).

W dużych miastach (np. Warszawa) kapitał idzie w nieruchomości, jako "pewną i bezpieczną" formę zarabiania (ludzie stawiają biznesy w tym obszarze - najem krótkoterminowy, długoterminowy, pod studentów) lub lokowania pieniędzy (alternatywa dla lokaty). Co generuje większą podaż.

Faktem jest, że rynek jest przegrzany. Sprzedaje się wszystko i wszędzie (bez względu na cenę). Problemy z lokatorami, czas poświęcony na obsługę, sprawi, że pewnie spora część osób (za rok lub dwa) przekona się, że to nie jest taki złoty biznes.

Takie podejście powinno doprowadzić do korekty. Można wymieniać więcej argumentów na "nie".

Z drugiej strony, jest to modne aktywo (tak jak to było 2007 r.), a jak moda przeminie, to powinno się to unormować i dalej generować sensowne (choć niższe niż teraz, bo zakładam, że to musi spaść ze względu na ilość mieszkań na rynku) stopy zwrotu.

Polska ma duże ssanie na obcokrajowców, którzy będą musieli gdzieś mieszkać, studentów z zagranicy, itd.

Na koniec dodam, że jestem laikiem w temacie, więc ciekaw jestem Waszego zdania (tj. osób, które "zjadły zęby" na analizie różnego typu aktywów).

Jacek111

http://s3.egospodarka.pl/grafika2/polski-rynek-mieszkaniowy/Kryzys-a-polski-rynek-mieszkaniowy-79818-640x640.jpg

Ostatnio modyfikowany: 2019-04-21 18:25

Jacek111

Ostatnio modyfikowany: 2019-04-21 18:25

Tomek D.

Dzięki. To jest statystyka w skali kraju. Zakładam natomiast, że lokalne rynki (dane miasta lub aglomeracje) mogą prezentować się inaczej. Tym samym, dany rynek lokalny może nie mieć takiej różnicy.

Przy okazji, ktoś wyżej poruszył kwestie podatku katastralnego. W zależności od jego konstrukcji może on oscylować w okolicach 1-2 % wartości. Pytanie czy to nie będzie rozrzucane na najemców (w przypadku bardziej rozwiniętego rynku najmu, ergo większego popytu na tę usługę).

Gam_Zu Man

1,2,3?

z innej beczki

https://dailyhodl.com/2020/04/13/treasury-department-taps-fintech-giants-square-paypal-and-intuit-to-help-distribute-billions-to-small-businesses/

pozdrawiam