Kiedy w 2017 roku zaczęliśmy wspominać o nadchodzącej wojnie handlowej na linii USA-Chiny, największe media nie były jeszcze zainteresowane tym tematem. Sytuacja zmieniła się rok później, kiedy to cła nakładane przez Waszyngton zdominowały nagłówki. Wojna handlowa i negocjacje z nią związane, stały się wygodnym tematem tłumaczącym wszelkie zmiany na rynkach.

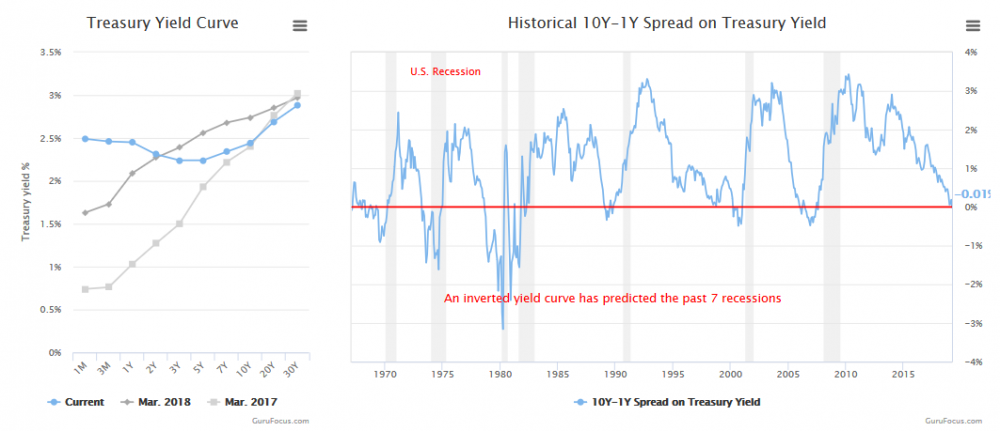

Wszystko wskazuje na to, że podobny schemat przerabiamy w przypadku nadchodzącej recesji. W ubiegły piątek mieliśmy do czynienia z odwracaniem krzywej dochodowości w Stanach Zjednoczonych. Mowa o sytuacji w której oprocentowanie krótkoterminowych obligacji jest wyższe niż w przypadku długoterminowych. Akurat w zeszłym tygodniu rentowność 3-miesięcznych oraz rocznych obligacji USA okazała się być wyższa niż w przypadku 10-latek. Takie zjawisko zazwyczaj jest traktowane jako sygnał nadchodzącej recesji o czym pisaliśmy niemal rok temu w artykule "Jak przewidzieć recesję gospodarczą?".

Podobnie jak w przypadku wojny handlowej, mainstreamowe media potrzebowały silnego impulsu, konkretnego zdarzenia, aby poinformować, że recesja jest na horyzoncie. Kiedy krzywa dochodowości zaczęła odwracać się w szybkim tempie, rynki nagle sparaliżował strach związany z nadchodzącą recesją. Tymczasem z perspektywy inwestora takie informacje są spóźnione i mają mniejszą wartość.

Dlatego my ponownie zrobimy dwa kroki w przód – sprawdzimy czy dane gospodarcze także wskazują na spowolnienie i zastanowimy się czy recesja musi oznaczać bessę na rynku akcji. Ostatecznie w dzisiejszych czasach banki centralne starają się dbać o to, by rynek uniknął paniki.

Krzywa dochodowości

Zacznijmy jednak od rynku obligacji w USA. W ramach małego przypomnienia – przez większość czasu rentowność obligacji jest tym wyższa, im dłuższy jest okres ich zapadalności. Ostatecznie pożyczając komuś pieniądze na dłużej, podejmujemy większe ryzyko.

Nie zmienia to jednak faktu, że od czasu do czasu popyt na długoterminowe (10 czy 30 letnie) obligacje USA jest tak duży, że ich rentowność spada i jest niższa niż w przypadku obligacji krótkoterminowych. Takie zjawisko generalnie oznacza wzrost obaw wśród inwestorów. W efekcie mamy do czynienia z odwracaniem się krzywej dochodowości, co widać po lewej stronie na grafice. Kolorem jasnoszarym pokazano krzywą dochodowości sprzed 2 lat, kolorem ciemnoszarym – sprzed roku, a kolorem niebieskim – obecną sytuację. Jak widać, ta ostatnia nie pokazuje już tendencji rosnącej (jak dwie pozostałe), ale powoli zaczyna się odwracać.

Z kolei po prawej stronie grafiki znajduje się wykres pokazujący różnicę między oprocentowaniem rocznych i 10-letnich obligacji USA. Kiedy spread spada do zera (jak ma to miejsce obecnie), oznacza to nadchodzącą recesję. Wskaźnik ten sprawdzał się w przypadku 7 ostatnich recesji.

Tak czy inaczej, niuanse z rynku obligacji nie muszą nikogo od razu przekonać, że recesja jest w drodze i należy uciekać do najbezpieczniejszych aktywów. Mało tego, wielu analityków odpowiedzialnych za utrzymywanie „dobrych nastrojów” zdążyło już stwierdzić, że tym razem rynek reaguje inaczej i nie należy przejmować się krzywą dochodowości. Tym bardziej warto zerknąć co pokazują nam inne istotne wskaźniki.

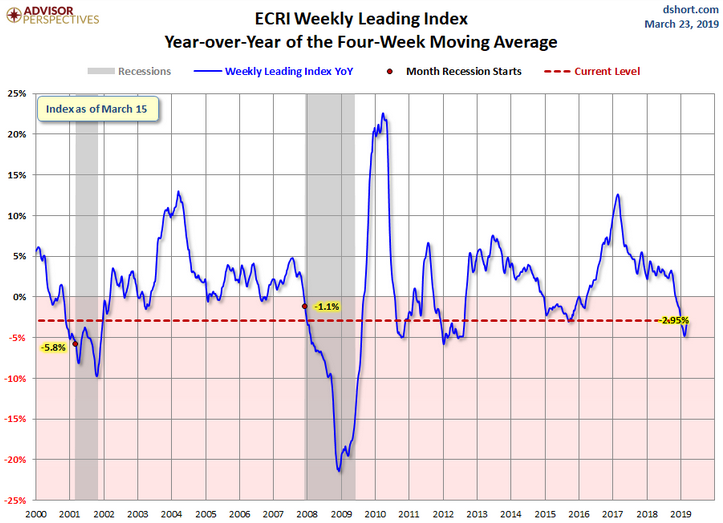

Global Weekly Leading Index

Obserwacja PKB różnych krajów pozwala nam już po fakcie stwierdzić, że mamy do czynienia z recesją. Istnieje jednak tzw. wskaźnik wyprzedzający, który monitoruje zmiany wielu różnych danych makroekonomicznych (m.in. PKB, sprzedaży, zatrudnienia). Kiedy jego wartość w ujęciu rocznym zaczyna spadać, należy traktować to jako istotne ostrzeżenie. Nie każde zejście poniżej zera oznacza recesję, natomiast rzut oka na wykres w obecnej sytuacji mówi nam wiele. Global Weekly Index jest dziś niemal 3% niżej niż przed rokiem.

Co będzie działo się z nim w kolejnych miesiącach? Nikt nie odpowie nam na to pytanie, natomiast możemy szukać wskazówek analizując sytuację w różnych regionach świata.

Azja

Zacznijmy od kraju, który od kilku dekad ma gigantyczny wpływ na tempo wzrostu gospodarczego na świecie. Od Chin zależy bardzo wiele, tymczasem tamtejszy przemysł informuje o coraz niższym zapotrzebowaniu na swoje produkty. Wskaźnik PMI tak źle wyglądał po raz ostatni na dnie recesji w 2009 roku.

Oficjalne dane dla Chin wciąż pokazują wzrost gospodarczy na poziomie 6%, natomiast wypowiedzi sugerujące, że jest to raczej 0 lub 1%, są natychmiast cenzurowane.

Dramatycznie wygląda także eksport Korei Południowej. Jak wspominaliśmy niedawno, jest to wskaźnik którego nie należy lekceważyć, ponieważ bardzo często sprawdza się on jako odzwierciedlenie stanu globalnej gospodarki (oraz przyszłych zysków spółek). Obecnie eksport Korei Płd. spada miesiąc w miesiąc. W lutym był to spadek o 11,5% względem tego samego miesiąca rok wcześniej. Z kolei wynik za okres 1-20 marca to spadek o dalsze 5%.

Są obszary w branży przemysłowej gdzie napływające zamówienia na azjatyckie produkty są o 30-40% niższe niż jeszcze rok temu.

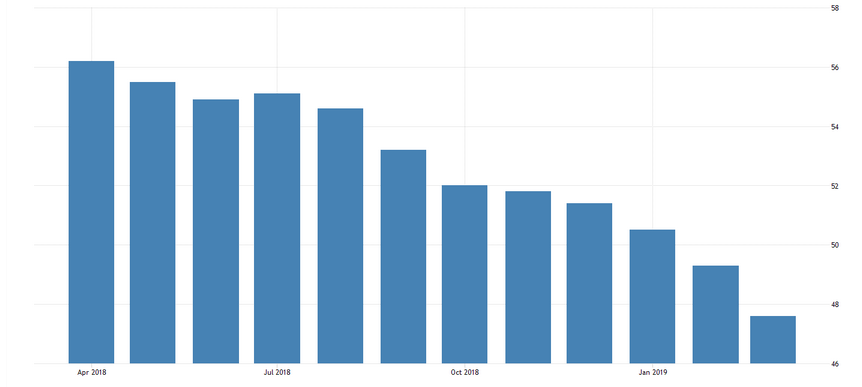

Europa

PMI dla przemysłu w strefie euro mówi samo za siebie.

Źródło: Tradingeconomics.com

W ramach przypomnienia – powyżej 50 mamy rozwój, a poniżej 50 kurczenie się danego sektora gospodarki (i to w ujęciu nominalnym, bez inflacji). Teraz europejski przemysł znalazł się poniżej kluczowej granicy.

Dodajmy w tym miejscu, że PMI dla usług wygląda lepiej i wynosi powyżej 50. Z drugiej strony jest to wskaźnik, który reaguje z lekkim opóźnieniem względem przemysłu i generalnie zachowuje się łagodniej (tzn. nie przyjmuje aż tak skrajnych wartości jak PMI dla przemysłu).

Nie ma co przesadnie emocjonować się danymi dla Włoch, które od dłuższego czasu są w zapaści gospodarczej. Prawdziwym problemem do zmartwień są jednak sygnały z Niemiec. W tym przypadku możemy już mówić o wejściu w recesje, a przecież chodzi o najważniejszą gospodarkę na kontynencie. Nasi zachodni sąsiedzi cierpią m.in. ze względu na koniunkturę w branży motoryzacyjnej, która zazwyczaj jako jedna z pierwszych odczuwa słabnący popyt konsumpcyjny.

W wielu krajach strefy euro wzrost PKB jest poniżej 1% rocznie, podczas gdy stopa bezrobocia jest nisko na tle danych historycznych. Taka sytuacja tworzy presję na pracodawcach, aby podnosić wynagrodzenia. To z kolei zwiększa koszty dóbr i usług. Ceny rosną, a konsumenci mają coraz mniejsze możliwości finansowe.

Skalę niebezpieczeństwa także i w tym przypadku pokazuje rynek obligacji. Oprocentowanie niemieckich 10-latek spadło w zeszłym tygodniu poniżej zera. Innymi słowy: ludzie szukają bezpiecznej przystani dla swoich środków i wybierają obligacje rządowe, nawet jeśli gwarantują one stratę.

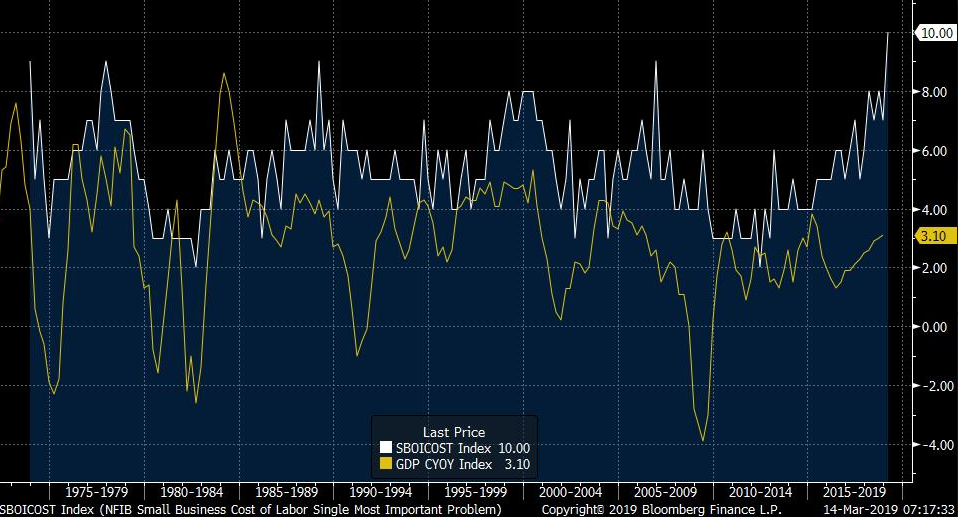

USA

Po tym jak FED odpuścił w styczniu regularne podwyżki stóp procentowych, przyszło lekkie odprężenie. Pojawiły się ponowne wzrosty na giełdzie, wrócił optymizm, a Donald Trump mógł ponownie głosić, że gospodarka amerykańska wygląda świetnie, a wyglądałaby jeszcze lepiej gdyby nie podwyżki stóp procentowych.

Problem w tym, że gospodarka USA dotarła do pewnego poziomu i pojawiają się problemy związane z jej przegrzaniem. Pierwszy przykład z brzegu to koszty pracy, które są mierzone m.in. przez specjalną organizację zrzeszającą małych przedsiębiorców. Do tej pory za każdym razem kiedy ich indeks docierał w okolice 8-10 punktów, recesja nawiedzała USA najpóźniej w kolejnym roku.

Także i to sławne, rekordowo niskie bezrobocie w USA, zaczyna powoli rosnąć. Efekt jest taki, że średnia stopa bezrobocia za ostatnie 3 miesiące jest wyższa niż dla ostatniego półrocza. W ostatnich kilku dekadach każdy tego typu przypadek kończył się recesją.

Jeśli chodzi o wzrost PKB w USA, to po pierwszym kwartale 2019 roku wciąż będzie on na plusie. Może jednak zaskoczyć rynek negatywnie. Wiele dużych podmiotów ocenia, że PKB wyniesie od 1,5% do 2,5%. Z kolei dużo spokojniejszy i bardziej wiarygodny w swoich prognozach FED z Atlanty prognozuje od 0,2% do 1,2%. Nie trzeba dodawać, że PKB znacznie poniżej prognoz będzie oznaczał setki nowych newsów o recesji i dalsze wstrząsy na rynku.

Nie zapominajmy też o marcowym oświadczeniu FEDu. Całkowite wykluczenie jakichkolwiek podwyżek stóp w tym roku, bajki o podwyżce w przyszłym roku oraz przedwczesne zakończenie redukcji bilansu. To oznacza, że Rezerwa Federalna szykuje się już na pierwsze uderzenie recesji po którym automatycznie zastosowane zostaną narzędzia wyjątkowo luźnej polityki monetarnej.

Kanada

Dane za ostatni kwartał 2018 roku pokazują, że kanadyjska gospodarka praktycznie stanęła w miejscu. Ogółem wzrost gospodarczy za poprzedni rok wyniósł 0,4%.

W przypadku tego kraju kluczową rolę odgrywa rynek nieruchomości. Napływ chińskiego kapitału oraz działalność spekulacyjna wywindowały ceny mieszkań do rekordowych poziomów, o czym wspominaliśmy zresztą kilkukrotnie. W efekcie wartość nieruchomości oraz działalność związana z tym rynkiem (np. budownictwo, ubezpieczenia) zaczęły mieć potężny wpływ na PKB. Jednocześnie mieszkania i domy stały się niedostępne dla zwykłych obywateli Kanady, co wywołało spore niezadowolenie. Protesty społeczeństwa z czasem przyniosły efekty. Vancouver i Toronto zdecydowały się wprowadzić specjalne podatki od nieruchomości kupowanych przez obcokrajowców. W ten sposób rynek został odcięty od nowego kapitału i bańka zaczęła pękać, co obecnie przekłada się na gorsze dane makroekonomiczne.

Aby uzmysłowić Wam skalę bańki w Kanadzie, zrobimy małe porównanie. Być może część z Was słyszała o nieprawdopodobnych cenach nieruchomości w San Francisco, gdzie już nawet świetnie zarabiający programiści mają problem z zakupem mieszkania. To teraz porównajmy wzrosty indeksów cen nieruchomości w San Francisco i kilku kanadyjskich miastach od stycznia 2002:

- San Francisco Case Shiller Index wzrósł o 121%,

- Montreal Bank House Price Index wzrósł o 158%,

- Toronto Bank House Price Index wzrósł o 205%,

- Vancouver Bank House Price Index wzrósł o 300%.

To daje pewien punkt odniesienia, jak dramatyczne skutki dla kanadyjskiej gospodarki może mieć pęknięcie bańki na rynku nieruchomości.

A teraz jedna istotna kwestia: po II Wojnie Światowej zdarzało się, że Stany Zjednoczone wpadały w recesję, a Kanada była w stanie jej uniknąć. Z kolei kiedy Kanada wpadała w recesję – Stany Zjednoczone zawsze również w nią wpadały.

Podsumowując, sytuacja w Europie, Kanadzie i Azji wygląda bardzo słabo. W przypadku Stanów Zjednoczonych gorsze dane dopiero dają o sobie znać.

Czy to oznacza ostre spadki na rynku akcji?

Z pewnością będziemy świadkami wydarzeń podobnych do tych z ostatniego piątku. Ostre spadki akcji i silne wzrosty cen obligacji. Znacznie trudniej powiedzieć jaka będzie ich skala.

Kiedy banki centralne 10 lat temu rozpoczynały skup akcji i obligacji, rynek nie wiedział jeszcze jakie mogą być efekty tych działań. Dziś tysiące inwestorów uważają, że odpowiednia skala zakupów ma szansę utrzymać aktywa na wysokich poziomach. To jeden z czynników, który podtrzymuje optymizm w USA. W ten sposób FED doprowadził do absurdalnej sytuacji, w której rynek całkowicie rozjechał się z przewidywanymi zyskami spółek. Widać to na poniższym wykresie, gdzie na zielono przedstawiono notowania indeksu S&P500, a na czerwono zyski spółek wchodzących w jego skład.

Źródło: Zerohedge.com

Miarą tego, co może dziać się z rynkiem akcji przy kurczącej się gospodarce i interwencjach banku centralnego, jest ostatnia dekada w Japonii. Zakupy Banku Japonii sprawiły, że pomimo dramatycznie wyglądającej gospodarki, akcje rosły i dziś są wyraźnie powyżej szczytów z 2007 roku:

Póki jednak recesja nie została oficjalnie stwierdzona ani w USA, ani w Chinach, banki centralne nie mają pretekstu do wprowadzenia gigantycznego dodruku oraz negatywnych stóp procentowych. Kiedy to się stanie i bankierzy potwierdzą swoje zapowiedzi, będzie można z większym prawdopodobieństwem ocenić dalsze wydarzenia. Do tego momentu na rynek akcji działać będą dwie przeciwne siły.

Z jednej strony strach przed recesją oraz informacje o słabych wynikach spółek będą odstraszać od inwestowania w akcje.

Z drugiej strony, nadzieja na rychłe uruchomienie dodruku będzie sprawiać, że część inwestorów zostanie na rynku, aby skorzystać na pierwszym silnym odbiciu po ogłoszeniu dodruku.

Silną motywację do utrzymania cen na giełdzie ma Donald Trump. Im lepsze notowania, tym większa liczba Amerykanów w dobrych nastrojach podejdzie do głosowania w przyszłorocznych wyborach.

Podsumowanie

Przy obecnym zaangażowaniu banków centralnych wyjątkowo trudno jest określić w jakim miejscu rynek będzie za 3 miesiące. Jesteśmy jednak przekonani, że kolejne złe dane napływające z gospodarki będą co jakiś czas zwiększać zmienność na rynkach.

Banki centralne z pewnością będą próbowały ratować sytuację. Nie można jednak wykluczyć scenariusza w którym któraś z ich interwencji zostanie odebrana przez rynek jako całkowita utrata kontroli nad wydarzeniami. Co się wówczas stanie? W umiarkowanie pesymistycznym scenariuszu, potężnie oberwie rynek akcji, kapitał ucieknie do obligacji. W skrajnie pesymistycznym scenariuszu (bardzo małe prawdopodobieństwo), kapitał zacznie ewakuować się z obu głównych rynków co będzie stanowiło zagrożenie dla dalszego funkcjonowania systemu.

Naszym zdaniem najbardziej prawdopodobny scenariusz to dodruk na dwóch frontach. Z jednej strony mamy na myśli utrzymanie cen na giełdach, po to by uniknąć paniki. Z drugiej strony, recesja gospodarcza doprowadzi do silnego wzrostu bezrobocia. Rządy będą zmuszone do większych wydatków związanych z zasiłkami, niektóre kraje wprowadzą dochód gwarantowany. W kontekście rynków efektem będzie powtórka z lat 70-tych. Wysoka inflacja oraz wzrosty cen aktywów materialnych. Skrajnie drogie akcje w USA w ujęciu nominalnym zaliczą trend boczny lub nieco wzrosną, ale po uwzględnieniu inflacji okaże się, że wypadły beznadziejnie, a gorsze od nich były jedynie obligacje.

Zanim jednak banki centralne oficjalnie zmierzą się z recesją, warto trzymać się zwłaszcza gotówki. Najlepiej w dolarze amerykańskim i franku szwajcarskim, czyli walutach safe haven.

Zespół Independent Trader

Zbyszek_

Mocny

abc123

Oilman

... no wlasnie. To ze raz masowy dodruk zadzialal nie oznacza, ze zadziala ponownie. W koncu ludzie zrozumieja, ze po co trzymac drogie akcje, jak firmy przestaly placic dywidende bo nie ma zysku!

Nie mniej jednak ciekawe czasy przed nami:)

madmax

szymonw

Dziwne sesje ostatnio. Tak jakby spadków miało już nie być w najbliższym czasie, takie to sprawia wrażenie (spadki są wyciągane w górę)

A jednak pallad poleciał na łeb na szyję. Benzyna też nieco zeszła

Najbardziej zaskoczyły mnie jednak spore spadki na surowcach (spodziewałem się mniejszych)

Co myślisz na temat soi, kukurydzy?

@madmax

Odwrócenie krzywej dochodowości ma swoje ekonomiczne i przyczynowo-skutkowe uzasadnienie jeśli chodzi o recesje.

Ostatnio modyfikowany: 2019-03-27 20:42

TomTom

"Z jednej strony mamy na myśli utrzymanie cen na giełdach, po to by uniknąć paniki"

Dziwne, pamiętam jak na invest cuffs była mowa o tym że przewidujecie jednak spadki, które mają na celu wystraszenie inwestorów. To w końcu wystraszenie inwestorów dzięki czemu wprowadzą dodruk czy utrzymywanie wycen na giełdach przewidujecie?

uberbot

"Rządy będą zmuszone do większych wydatków związanych z zasiłkami, niektóre kraje wprowadzą dochód gwarantowany."

Czyli jest szansa, że każdy z nas będzie miał dochód g., za który nic nie będziemy mogli kupić (bo kto to będzie produkował jak wszyscy na dochodzie g. będą...).

@Mocny

"Czyli dalej spodziewacie sie recesji w USA w najblizszym czasie?"

Zależy jak mierzysz recesję? Po czym się ją poznaje?

Harnas

Ja spodziewam się tego i tego. Czyli trend boczny z mniejszymi lub większymi wahnięciami aby wystraszyć tych najbardziej emocjonalnych. Trumpowi byłoby na rękę gdyby do kolejnych wyborów prezydenckich nie wielkiego się nie wydarzyło.

madmax

Jakie? Z tego wykresy bardziej wynika, że kryzys pojawiał się w momencie odwracania się krzywej, ale w drugą stronę, tzn. tuż po dołku na spreadach.

Analityk

Kikkhull

szymonw

Chodzi w skrócie o to, że wówczas banki nie chcą pożyczać pieniędzy, bo im się nie opłaca, gdyż wyliczają prowizję z różnicy między oprocentowaniem 10 letnich a 2 letnich obligacji. Mam nadzieję, że nic nie przekręciłem.

abc123

Krzysztof1975

Jak długo ten system może trwać.....

Jak dla mnie jedynym safe heaven jest teraz pm srebro i złoto, a trzymanie dolara czy franka jest taką samą spekulacją jak trzymanie akcji czy obligacji.

Bo wyjścia z tej sytuacji są tylko dwa. Albo banki centralne dalej będą drukować i skupować aktywa, w tempie szybszym, niż pozbywający sie ich inwestorzy, co ostatecznie doprowadzi do tego, że staną się właścicielami, większości długu, akcji i instrumentów pochodnych i uzyskają możliwości stabilizowania systemu poprzez wewnętrzne operacje. W drugim wariancie podaż aktywów będzie tak wielka i kaskadowa, ze nie będzie już możliwości zatrzymania efektu domina. Najpierw inwestorzy będą pozbywać sie akcji i obloigacji, banki centralne zaczną dodruk by skupować aktywa, wówczas inwestorzy przestraszą sie skali psucia waluty i zaczną uciekać od waluty do aktywów materialnych, a to doprowadzi do hiperinflacji.

Lech

Ostatnio modyfikowany: 2019-03-28 08:03

Freeman

z01

Freeman

polish_wealth

dlaczego za ropę nie wykształcili sobie rolnictwa? (Wenazuela)

To by znaczyło że Economic Hitmans, nie wykonali przez dziesięciolecia swojej roboty, byłby opierd*** w CIA na dywaniku u Bushów.

Na pozostałe dwa pytania, patrz powyższe - :)))

Gdzieś pomiędzy narkotykowym kartelem z Cali, a bankami z Miami, kiedy latano w jedną i drugą stroną z koksem lub dolarami, zobaczyli pod sobą krainę piękną w ropę bogatą, wtedy to powzięto decyzję o wprowadzeniu tam Economic Hitmans, to pewnie jakaś stara histroria, która jak wrzód dopiero w tej dekadzie pękła... :P:)))

Ostatnio modyfikowany: 2019-03-28 08:14

Marcin (ITT)

W okresie kilku tygodni/miesięcy spodziewamy się silniejszych spadków na akcjach, które natychmiast zostaną wykorzystane przez banki centralne do interwencji na dużą skalę. I właśnie w wyniku tej interwencji akcje mogą potem pójść ponownie w górę i całkowicie rozjechać się z zyskami spółek.

abc123 napisał o zmianie retoryki, ale przecież kawałek dalej piszemy o tym, że "Skrajnie drogie akcje w USA w ujęciu nominalnym zaliczą trend boczny lub nieco wzrosną, ale po uwzględnieniu inflacji okaże się, że wypadły beznadziejnie, a gorsze od nich były jedynie obligacje.". No więc co komu po akcjach, które w wartościach realnych stracą kilkadziesiąt procent? Tutaj nie ma żadnej zmiany retoryki.

@Analityk

"Czy chodzi o to że kapitał ucieknie do bezpiecznego dolara amerykańskiego, który się przez to umocni a w konsekwencji złotówka osłabi się w relacji do USD?"

Dokładnie.

"Co miałbym powiedzieć pierwszemu napotkanemu Kowalskiemu aby przekonać go o tym żeby trzymał swoje (jeśli posiada) oszczędności w innej walucie? "

Za tymi dwiema walutami przemawia historia i specyfika obecnego systemu. Po pierwsze, dolar jest walutą rezerwową. Po drugie, stoi za nim wciąż najpotężniejsza armia na świecie. Po trzecie, wystarczy wyciągnąć okresy niepewności lub zacieśniania polityki monetarnej z ostatnich lat i zobaczyć jak zachowywał się USD i CHF. Po czwarte, wyjątkowo kruche podstawy ma euro, a to także może zadziałać na korzyść wymienianych przez nas walut.

@Freeman

Zestaw sobie Pallad/Platyna z Growth/Value. Niezłe podobieństwo :)

Ostatnio modyfikowany: 2019-03-28 08:13

polish_wealth

gdy papiery wyjdą na ulicę

Od 1971 Nixon moment, papier dolar srogo traci, tymczasem ulica siedzi w domach przy zabawkach od Bila Gatesa i Zuckeberga, papiery dziś latają cyfrowo po ich sieci. Tylko żółte kamizele są poważne w dzisiejszych czasach i nie boją się nadstawić pyska na armatki wodne z czarnych trucków. Bez fizycznego starcia uważam, ze w pewnym momencie się nie obędzie, inaczej zapłacimy wielką cenę i chinka w pociągu będzie Ci mówiła, że nie możesz palić bo stracisz punkty kredytowe i osłabisz się jako leming w systemie lemingów.

Ostatnio modyfikowany: 2019-03-28 08:31

Mocny

“Co do moich przypuszczeń odnośnie przyszłości, coraz bardziej składam się w kierunku scenariusza deflacyjno – inflacyjnego, rozumianego jako krach w realnej gospodarce przekładający się na spadek cen, kompensowany przez ogromny dodruk. W pierwszej fazie będziemy mieli umiarkowaną inflację. Umiarkowaną, wyłącznie do czasu, aż banki centralne utracą kontrolę nad stopami procentowymi.”

Dante

Chyba szykuje się dzisiaj ostry zjazd w dół na akcjach.

Lech

Dla pasjonatów tematów religijnych i ZASTANAWIAJĄCYCH SIĘ JAKI MAMY PROCENT WIERZĄCYCH W POLSCE , najnowsze wyniki badań pokazują ,że wśród polskich księży jest ponad 50% niewierzących...Trochę to przypomina PZPR i KCPZPR...

Ostatnio modyfikowany: 2019-03-28 09:09

szymonw

Widzę właśnie, szczególnie ruch surowców zwrócił moją uwagę.

Po czym jeszcze sądzisz, że będzie zjazd?

Dante

Czy umiesz i mógłbyś to jakoś uzasadnić?

USD to teraz waluta safe haven i ostatnio na dnia USD Index przebił poziom oporu, a akcje czekają na spadki.

@szymonw

Po ruchach USD_I, CHF_I i JPY_I

https://stooq.pl/q/?s=jpy_i&c=3d&t=l&a=lg&b=1&r=dx.f+chf_i

wzwen

Dzięki.

@polish_wealth

"To by znaczyło że Economic Hitmans, nie wykonali przez dziesięciolecia swojej roboty, byłby opierd*** w CIA na dywaniku u Bushów." (Wenezuela c.d.)

Skoro ktoś nie panował nad państwem (niech będzie, że lud Wenezueli) to znaczy, że państwo nie było jego.

Skoro ktoś panował nad państwem (niech będzie, że CIA) to znaczy, że państwo było jego.

No trochę powagi!

Przyszedł pan Economic Hitman i opowiedział bajkę o księżniczce na ziarnku grochu. Wenezuelczycy uwierzyli w tą bajkę.

Przychodzili też inni i opowiadali inne bajki. A były to takie bajki jak o trzech świnkach czy o mrówce i koniku polnym. Nie były jednak tak fajne jak bajka o księżniczce na ziarnku grochu.

Kto jest winny tego, że uwierzył w bajkę o księżniczce na ziarnku grochu?

gruby

"Najlepiej w dolarze amerykańskim i franku szwajcarskim, czyli walutach safe haven."

Dosłownie dwa tygodnie temu do obiegu wprowadzono nową serię banknotów o nominale 1000 CHF. Jeśli macie zachomikowane banknoty starych serii to liczcie się z przesłuchaniem w banku podczas operacji wymiany starych papierków na nowe. Stare banknoty pozostają co prawda na razie ważne tyle że im później będziecie je wydawać tym bardziej sprzedawcy mogą mieć opory przed ich przyjmowaniem.

Marcin (ITT)

Robi się to nudne. Chciałeś dyskusji na Cuffsach i ją dostałeś, zresztą uczestnicy podsumowali Cię śmiechem w pewnym momencie. Wrzucasz tu komentarze, które mają zerową wartość dla innych komentujących. Na tym blogu nie ma miejsca dla małych, zawistnych ludzi. To jest ostatnie ostrzeżenie.

Mocny

Nie bylem na zadnych Cuffsach. A ten cytatat jest z 2014 roku, z tego bloga.

gaston

"W okresie kilku tygodni/miesięcy spodziewamy się silniejszych spadków na akcjach, które natychmiast zostaną wykorzystane przez banki centralne do interwencji na dużą skalę. I właśnie w wyniku tej interwencji akcje mogą potem pójść ponownie w górę i całkowicie rozjechać się z zyskami spółek."

Czy przypadkiem rynek już tego nie dyskontuje kupując obligacje skarbowe? I nie mam na myśli tylko amerykańskich ale wszystkich (wniosek na podstawie obserwacji ETF np. IGOV lub BWX ale też wykresów rentowności na stooqu). O ile długofalowo obligacje nie dadzą zarobić to chyba w najbliższym okresie jeszcze ich ceny wzrosną. Jakie jest Wasze (Twoje) zdanie w tej kwestii (cen obligacji skarbowych w najbliższych tygodniach/miesiącach)?

Ostatnio modyfikowany: 2019-03-28 09:53

wzwen

Odpowiadając @polish_wealth poszukałem bajki o mrówce i koniku polnym.

Znalazłem takie dwie wersje pod jednym linkiem (https://domowy-survival.pl/bajka-o-koniku-polnym-i-mrowce/).

Moim zdaniem całkiem nieźle obrazują część sytuacji w Wenezueli a jeszcze lepiej pomysł na podatek katastralny.

Mocny

Mozesz mi napisac z jakich powodow nazwales mnie malym zawistnym czlowiekiem? Jako admin powinienes reprezentowac cos soba, a nie wyzywac bez powodu jednego z uzytkownikow tego forum, ktorego nota bene z kims pomyliles. Za tego typu odzywki na miejscu Tradera dalbym ci niezla reprymende.

Ostatnio modyfikowany: 2019-03-28 10:02

Marcin (ITT)

W takim razie był Twój sobowtór, przynajmniej jeśli chodzi o zachowanie. Także wyszukiwał teksty sprzed 5-6 lat, byle tylko się doczepić. Podobieństwo uderzające. Nie ma to jak przekopywać się przez 1000 artykułów :) Także wystarczy już tych bzdur, wracamy do normalnej dyskusji, a Tobie życzymy powodzenia w założeniu i prowadzeniu własnego bloga.

@gaston

"Czy przypadkiem rynek już tego nie dyskontuje kupując obligacje skarbowe? I nie mam na myśli tylko amerykańskich ale wszystkich (np. ETF IGOV lub BWX). O ile długofalowo obligacje nie dadzą zarobić to chyba w najbliższym okresie jeszcze ich ceny wzrosną. Jakie jest Wasze (Twoje) zdanie w tej kwestii? "

Odp. Bardzo możliwy scenariusz. Nie będzie zaskoczeniem zejście na 10-latkach do poziomu 2%, bo kiedy w grę wchodzi przede wszystkim ochrona kapitału, to drogie obligacje, mogą stać się bardzo drogie.

BartArt

gruby

"A ten cytatat jest z 2014 roku, z tego bloga."

Gdybym zacytował samego siebie z końcówki 2007 roku to uznałbyś mnie za swoje własne alter ego, tak bardzo moje ówczesne poglądy pasowały do Twoich poglądów dzisiejszych.

Dwa: jeśli chcesz udowodnić że trader21 gdzieś tam się w roku 2014 z prognozą pomylił to podaj jeszcze z łaski swojej na jaki okres ta prognoza opiewała. Nawet w telewizorze nie odważą się przepowiadać pogody na więcej niż tydzień do przodu i mają na tą ostrożność poważne argumenty.

Trader wraz z zespołem z tego co pamiętam czytają z kryształowej kuli maksymalnie na rok do przodu. Jeśli więc chcesz Tradera obsobaczyć to skonfrontuj jego przepowiednię z 2014 roku z wydarzeniami roku 2015.

Z jakiegoś powodu jednak wziąłeś przepowiednię na rok 2015 i uznałeś że nie pasuje do rzeczywistości dnia dzisiejszego. No a jak ma pasować skoro ona jest ona o cztery lata przeterminowana ? Zjadasz czteroletnie jogurciki jak je w lodówce namierzysz ?

Po raz kolejny udowadniasz nam tutaj że problem znajduje się pomiędzy Twoimi uszami: lewym i prawym.

Tłumaczą Ci ludzie po dobroci, później nawet wyśmiewają. Na końcu ostrzegają, a Ty dalej swoje. Weź może lepiej i zbij lustro albo zażądaj u sprzedawcy wymiany na takie działające. To taka propozycja, tu ani miejsce na prostowanie Ci światopoglądu ani czas bo najwyraźniej masz wysoki poziom blokady na wejściu. Był już tu jeden taki, też był podobnie odporny na wiedzę, darsow chyba się zwał. Na początku też było śmiesznie a potem gość zaczął swoją odpornością na argumenty nudzić.

Zabawiać też trzeba potrafić a Tobie to nie wychodzi. Ale, po raz trzeci: to nie nasz problem. Skup się na jakości lustra może.

polish_wealth

Btw.wg.mnie problem leży gdzieś w pieniądzu dłużnym i tym dziwacznym systemie, ze gromadzimy nadwyżki w bankach tj. w kieszeniach, które potem nam budują rzeczy jakich nie chcemy.

@ Wzwen

hehrhehr, nieźle z tymi bajkami, ale słuchaj, to jak miał Konik Polny (Wenazuela) sobie coś zbudować, jak miał dookoła siebie economic Hitmans z USA, przeca wszystkie te kraje Ameryki środkowej były w strefie działania właśnie Economic Hitmans. Inflacja w Wenazueli się sama nie pojawiła, ktoś nie chciał żeby ten kraj był silny.

Ostatnio modyfikowany: 2019-03-28 11:24

Lech

Konik Polny pasował by w części do Wenezueli gdyby nie to ,że oni nie potrzebują ogrzewania , a jedzenie mają na drzewach , należą do grupy krajów najbogatszych w surowce i właściwie nie muszą pracować , ich największy problem to ,że nie są wstanie obronić się przed złodziejami..

Kikkhull

Francja zrobiła sprawdzam prawie 50 lat temu i doszło szoku Nixona.

A w USA może wcale wielkich spadków nie być na giełdzie.

polish_wealth

https://www.jpost.com/Middle-East/Loud-explosions-heard-near-Aleppo-airport-Report-584949

There will be explosions, they will call a mystery explosions, soon after that Isreal will send rockets into Iran, when it happens, the oil price will go up, James Paul Jackson proroctwo 2012 przebiegu III. w ŚW.

A w artykule z jpost. napisano: The source of the explosions is unknown at the time of this report, Walla reported.

@ Lech rozpoczął powyżej antyklerykalny temat, nie chce być niegrzeczny, no tak bardzo nie chce... ale spytam w takim razie. Lech a co ty myślisz o przypadku Analise Michele?

Ostatnio modyfikowany: 2019-03-28 12:05

gruby

"Konik Polny pasował by w części do Wenezueli gdyby nie to ,że oni nie potrzebują ogrzewania , a jedzenie mają na drzewach , należą do grupy krajów najbogatszych w surowce i właściwie nie muszą pracować , ich największy problem to ,że nie są wstanie obronić się przed złodziejami"

Piszesz o modelu życia na kredyt tylko że tym razem na kredyt pobierany od planety. Załóżmy nawet przez chwilę że masz rację. Ale te surowce trzeba spod ziemi jakoś wyrwać oraz je przetworzyć aby móc je wywieźć albo zużyć na miejscu a to już jest twarda, ciężka robota pod gołym słońcem. Nawet ropa spod ziemi wyłazi sama z siebie w dosłownie kilku miejscach na planecie. Cała reszta złóż siedzi schowana i najpierw trzeba je znaleźć aby się do nich dowiercić aby móc je wyssać aby móc tą ropę przerobić aby produkty rafinacji rozwieźć po sieci stacji benzynowych aby dopiero na końcu to bogactwo na kredyt przez standardowe V8 przepuścić.

Nawet w Twoim modelu zatem (paragraf: "nam się należy", zupełnie jak u jakiegoś narodu wybranego) pewna część ludności zasuwając w górnictwie, hutnictwie, rolnictwie, przemyśle petrochemicznym i w portach swoją pracą umożliwia lenistwo reszcie Wenezuelczyków. No ale jak wszyscy mają prawo do leniwienia się z paragrafu "mamy złoża wszystkiego pod stopami i z nich żyjemy" to dlaczego ta cząstka populacji ma na resztę robić ? Może inaczej: jak wybrać który Wenezuelczyk ma prawo do leniwienia się a który inny musi go swoją pracą wyżywić ?

Podpowiadam: pensją ?

Ale to tak niesocjalistycznie jakoś: jeden pracuje i ma a drugi nie pracuje i wegetuje ? Ten model jest nie do utrzymania bo nawet w Wenezueli jak się okazało chętnych do bycia żywionymi jest wielu ale chętnych do żywienia mało. Ponieważ jednak jedni nie pracują i dostają bo im się należy a drudzy pracują i decyzją socjalistycznego rządu dostają tyle samo co reszta to ci pracujący rzucili łopatami. Ich święte prawo. Zginać grzbiet bez nagrody ? I to jest powód dla którego w Wenezueli jest kryzys: tam wreszcie nastała klasowa równość.

Masz rację co do złodziei w Wenezueli tylko szukasz ich nie tam gdzie trzeba: każdy Wenezuelczyk któremu się wydaje że od państwa coś mu się należy jest złodziejem albo co najmniej paserem. Bo państwo komuś najpierw musi coś ukraść albo inną przemocą zabrać zanim nakarmi tych którym się wydaje że im się renta z paragrafu "najbogatszy surowcowo kraj na ziemi" za właściwy paszport należy. Tak samo skończyła się Grecja, tak teraz kończą się Włochy czy Wenezuela, dlatego biali Francuzi zaczęli nosić żółte podkoszulki, dlatego AfD w Niemczech nie chce finansować drogich gości z bliskiego wschodu którzy się jakoś po zakończeniu wojny w Syrii w Niemczech zasiedzieli. Dlatego "prawdziwi Szwedzi" w ogóle powstali.

Tak samo zresztą skończy się Polska. Rozdawnictwo narodowosocjalistycznego rządu obecnej kadencji parlamentu też kiedyś zakończy się gazem i ostrą amunicją na ulicach. Wszystko dlatego że równość, wolność i braterstwo. A właściwie to dlatego że praca przestaje się opłacać.

Ostatnio modyfikowany: 2019-03-28 12:55

wzwen

"ale słuchaj, to jak miał Konik Polny (Wenazuela) sobie coś zbudować, jak miał..."

Ja widzę tylko dwie możliwości:

A. Państwo (w tym przypadku Wenezuela) nie jest na poważnie

W takim przypadku należy zaprzestać bełkotania, że państwo coś ma, bo ma na tyle na ile jest poważnie, a więc nie ma.

A jak nie państwo ma, to ma ktoś inny.

W odniesieniu do Wenezueli:

Jeżeli państwo nie jest na poważnie, to te zasoby ropy oraz innych bananów nie są państwa. Pewnie ich właścicielem zawsze były USA. Nie należy więc stękać, że właściciel upomina się o swoje.

B. Państwo (w tym przypadku Wenezuela) jest na poważnie

W takim przypadku nie należy usprawiedliwiać państwa jak to się robi wobec starej panny:

Przyjechał królewicz na złotym koniu, nałożył jej pantofelek na nóżkę, to się zakochała i mu uwierzyła. A chwilę potem okazało się, że koń jest w leasingu a królewicz okazał się być oszustem matrymonialmnym.

Biedna kobiecina została oszukana, więc to nie jej wina.

Jak Wenezuela jest na poważnie, to tak tego państwa usprawiedliwiać nie można.

Jeżeli państwo można wykiwać w schemacie "na oszusta matrymonialnego", to takie państwo trudno traktować poważnie.

"Inflacja w Wenazueli się sama nie pojawiła, ktoś nie chciał żeby ten kraj był silny."

1. Inflacja w Wenezueli nie pojawiła się, bo jakieś obce siły coś chciały lub czegoś nie chciały. Inflacja tam się pojawiła, bo Wenezuela jest prekursorem programu 500+, który w dodatku dawno temu rozszerzyła na wszystkie dzieci, bez względu na ich wiek.

2. Jeżeli Wenezuela jest na poważnie, to co to ma do rzeczy czego chciał lub nie chciał ktoś obcy i co to ma do rzeczy w jakiej strefie ktoś ją umieści lub nie w swoich wewnętrznych planach?

@Lech

"Konik Polny pasował by w części do Wenezueli gdyby nie to ,że oni nie potrzebują ogrzewania"

Jednak deszcz chyba u nich pada?

"a jedzenie mają na drzewach"

I pewnie mogliby teraz przejść na wegetarianizm i nie cierpieć głodu, gdyby nie pomysł, że owoce mają rosnąć zgodnie z socjalistycznym modelem owocowania:

https://www.wprost.pl/gospodarka/254505/Wenezuelskie-owoce-tez-przechodza-do-socjalizmu.html

"należą do grupy krajów najbogatszych w surowce i właściwie nie muszą pracować"

1. Też jestem zdania, że świnia sama powinna się zabić, wyciąć sobie schab, zapeklować go, otoczyć panierką, usmażyć, pokroić na kawałki i włożyć mi do ust.

2. Skoro właściwie nic nie muszą, to po co im państwo?

3. A jeżeli to państwo do czegoś jest, to:

a) Kogo zatrudnia? Czy to są Wenezuelczyczy i, jeżeli tak, to czy muszą pracować?

b) Jakie funkcje pełni państwo? Czy, na przykład, w zakresie zadań państwa jest pilnowanie by nikt Wenezeulczykom nie podsowiecił złóż ropy?

c) Czy państwo dobrze się wywiązywało ze swoich zdań?

"ich największy problem to ,że nie są wstanie obronić się przed złodziejami.."

Niewątpliwie obrona przed złodziejami to kawał poważnej pracy. W niektórych częściach globu ludność zatrudnia do tego państwo, a niektóre jednostki dodatkowo wyspecjalizowane firmy.

I rzeczywiście, dla kogoś nieprzywykłego do pracy obrona przed złodziejami jest bardzo poważnym problemem.

A trzeba było słuchać bajki o trzech świnkach!

PS. Wszystkim, którzy tutaj powtarzają jak to biedna Wenezuela nie może się obronić przed złymi USA zalinkuję jeszcze bajkę o trzech świnkach, bo chyba jej nie czytali lub już ją zapomnieli:

https://basn.pl/bajki/trzy-male-swinki/

Ostatnio modyfikowany: 2019-03-28 13:56

nikt ważny

Koniki konikami ale tak już bez szyldów "państwowych":

Jeśli jakieś "państwo" wytwarza tylko "drukarki" do "drukowania" "pieniędzy" oraz "struga" w pocie czoła "broń" do terroryzowania i uzależniania ciężko pracujących (tyle że nie akurat nad drukarkami i bronią) "innych państw", w tym by akceptowały tylko owe "pieniądze" to kto jest "konikiem" a kto "mrówką"?

Historyjka "mrówczana" chwytliwa, ale objaśniająca tylko jeden mechanizm z z jednej perspektywy i to podług ostrych granic. Ja skupiłbym się nie na tym kto był "dobry" a kto "zły", lecz kto miał "drzwi". Nie masz "drzwi" to ci "konik" z kumplami wparuje "na chatę", sterroryzuje, zeżre zapasy, a co nie zeżre to skonfiskuje po czym wyznaczy pensję w "pieniądzach" które "drukuje" byś mógł jakieś głodowe i wydzielane racje "kupować" z tego co zostało skonfiskowane.

Chyba że zapasów nie starczyło na konfiskatę to konik prewencyjnie przeprowadzi depopulację "mrówek" co by nie wyzbierały w przyszłości wszystkiego, tudzież uczyni z mrówek narzędzie do zbierania zapasów. Oczywiście mrówki nadal będą mogły posiadać swój "Mrówkoland" i nawet jako walutę "mrówkote" oczywiście kursem uzależnione od "konikolarów".

Jest jeszcze opcja że "Mrókoland" jako niezbyt skory do współpracy zostanie przezanczony od razu na karmę. Wszak "koniki" mają to do siebie że jak trzeba to nie tylko "mrówki" ale nawet inne "koniki" zeżreć potrafią.

Wszystko więc rozbiło się o "tarczę" i "miecz" a właściwie o "drzwi" i nóż do poszatkowania "konika" na "paszę".

Kwestia perspektywy.

Tak też jest zresztą z recesją i akcjami. Brakuje tylko oderwania dziedzin: realnej i urojonej. Brakuje drzwi które zamknięte obwieszczą że za to akcje to możecie sobie... i tu takie niedopowiedzenie.

saper

wzwen

"Ja skupiłbym się nie na tym [...], lecz kto miał "drzwi". Nie masz "drzwi" to ci "konik" z kumplami wparuje "na chatę", sterroryzuje, zeżre zapasy, a co nie zeżre to skonfiskuje [...]"

Tak właśnie jest. O tym jest właśnie bajka o trzech świnkach.

"Tak też jest zresztą z recesją i akcjami."

No, ale o ile pamiętam to @gruby chyba już ze sto razy wyjaśniał, że te akcje to się ma na niby. To taki dopuszczalny prawem wariant piramidy finansowej.

Natomiast @3r3 również ze sto razy pisał, że przedsiębiorstwo ma nie dzierżyciel akcji, ale ktoś zupełnie inny.

Ostatnio modyfikowany: 2019-03-28 14:49

Kikkhull

janwar

na zlocie tragedia -1,32%

to sie nazywa manipulacja

BartArt

Zanim się połapią że waluty to już nie "safe haven" na wyjściu dostaną po łapach.

Ostatnio modyfikowany: 2019-03-28 15:00

janwar

Ostatnio modyfikowany: 2019-03-28 15:13

BartArt

szymonw

Wiesz co jest cyrkiem?

Że przecenione już surowce poszły w dół, bańka na palladzie pęka, benzyna w dół, a akcje w USA w górę

janwar

Czyli rynki staja sie manipulowanym cyrkiem- ha,ha.

Inwestorzy zbytnio ufaja Dolarowi. Dlatego tak sie dzieje, dziwne tylko, ze Trumpowi zalezalo raczej na slabym USD, a ostatnio jakos zamilkl w tym temacie.

Czy pamieta ktos jeszcze Victora Sperandeo?

Twierdzi on, ze recesja bedzie w polowie tego roku.

https://www.youtube.com/watch?v=vVAeJuVRQwU

Zobaczymy, czy ma racje.

Ostatnio modyfikowany: 2019-03-28 15:58

lenon

"@Gruby a o które obecne rozdawnictwo Ci chodzi. O te połączenia na wsiach za 1.5 mld. No tak tutaj rzeczywiście państwo dopłacić przewoznikom mimo nieoplacalnosci."

O to, dzięki któremu w przyszłorocznym budżecie brakuje 110 miliardów i pod osłoną nocy będzie zmieniana reguła wydatkowa?

szymonw

Spekulant w oparciu o swoje modele strategie, które dotychczas się dość dobrze sprawdzały, przepowiada jakieś spustoszenie gdzieś w okolicach lipca tego roku. Więc to by się nawet zgadzało.

Marcin (ITT)

Najlepsze jest kiedy odpala się notowania, i po raz dwudziesty w krótkim czasie widzisz, że wszystkie indeksy są 0,03% na plus :) A potem ktoś zaczyna Ci tłumaczyć, że wcale nie ma czegoś takiego jak PPT.

Na szczęście zawsze zostaje ta absurdalna logika: "Rynki rosną, ponieważ dane są tak słabe, że powszechnie oczekuje się wznowienia dodruku" :) I już jest gotowe wyjaśnienie tych absurdów.

RK1

Jako początkujący Inwestor, prośba o odpowiedź.

W przypadku spadków na giełdzie dojdzie również do przeceny na akcjach spółek wydobywczych? Czy kapitał, który będzie uciekał z akcji zostanie przeniesiony do spółek windując ich ceny? Czy w związku z tym lepiej inwestować w metal fizyczny lub ETF zabezpieczony fizycznym złotem?

Z góry dzięki za odp.

mechanical666

szymonw

Jak dla mnie najlepsze są schematy typu piątek wyciąganie w górę, albo tak jak teraz spadki w okolicach godziny 16.

Wg. mnie właśnie te schematy są obrazem manipulacji rynku, gdyż są powtarzalne i istnieje bardzo małe prawdopodobieństwo, że powtarzają się przypadkowo. Jednocześnie daje to możliwość zarobienia na tych schematach w okienku czasowym w którym są powtarzalne, ale to już inna historia.

wzwen

"Jak dla mnie najlepsze są schematy typu piątek wyciąganie w górę, albo tak jak teraz spadki w okolicach godziny 16. "

Piątek to koniec tygodnia - pozycje zamykają Ci, którzy nie mogą trzymać otwartej pozycji przez weekend.

16:00, to koniec sesji w Londynie - pozycję zamykają Ci, którzy nie mogą trzymać otwartej pozycji przez noc

Taka magia.

Ostatnio modyfikowany: 2019-03-28 16:53

greg240

"No więc co komu po akcjach, które w wartościach realnych stracą kilkadziesiąt procent? Tutaj nie ma żadnej zmiany retoryki."

akcje do interwencji FED moze w usa i oberwa, ok , ale my zyjemy w polsce gdzie mamy gpw, i tutaj najwiekszym problemem jest maly

wybor spolek godnych uwagi, w zwiazku z powyzszym, skoro mamy malo spolek godnych uwagi, tzn , ze musimy miec malo zdywersyfikowany

portfel 5-10spolek wystarczy, najlepiej defensywne spolki , ktore w kryzysie oberwa maks 10% , a skoro wyceny mamy nie najgorsze

to mniej oberwa, od poczatku roku przybalem strategie na gpw ,ze wybralem kilka spolek , z ktorymi moglbym zostac na dluzej , w przypadku

spadkow, i zaczalem nimi obraca lapac lokalne dolki i gorki, rezultat przerosl moje oczekiwania , jak utrzymam trend do konca roku to

bedzie +30% :) no i po drodze wpadnie troche dywidendy. A nawet jak spadnie 10-15% to i tak juz 30% uroslo:) Oczywiscie nie polecam

ladowac wiecej niz 20-30% kapitalu w akcje:) Spolek z Piotrowskim > 7 bardzo malo > 8,9 to jak na lekarstwo, z Altmanem jest duzo lepiej sporo spolek z ratingiem AAA, C/Z c/WK sa niezle, c/wkgrahama jest juz gozej, EV/EbIT trzeba samemu policzyc malo serwisow go publikuje, no i jest malo spolek zeby porownac do siebie EV/EBIT w branzy , co najwyzej do calego rynku.

Ostatnio modyfikowany: 2019-03-28 17:05

damia_damian

Mógłbyś polecić jakieś warte uwagi spółki z GPW ?

Kikkhull

I z tej waszej logiki wychodzi ze najbardziej to rozdają banki. Czyste rozdawnictwo, idziesz i dostajesz 0.5mln na dom. Myślę że w przyszłym roku z tego rozdawnictwa braknie bankom nie 100mld a bilion.

janwar

W IV kwartale 2018 r. dynamika PKB Stanów Zjednoczonych w ujęciu annualizowanym wyhamowała do 2,2 proc., wynika z finalnego oszacowania Bureau of Economic Analysis (Biuro Analiz Ekonomicznych USA).

Mediana oczekiwań ekonomistów zakładała spadek do 2,5 proc. z 3,4 proc. poprzednio. Konsumpcja prywatna wzrosła w IV kwa. o 2,5 proc. W tym przypadku spodziewano się wyniku na poziomie 2,8 proc. wobec 3,5 proc. w III kw. Wskaźnik PCE core wyniósł 1,8 proc. zaś delator PKB 1,9 proc.

https://www.pb.pl/usa-wzrost-pkb-slabszy-od-prognoz-957194

greg240

"Mógłbyś polecić jakieś warte uwagi spółki z GPW ? "

gotowych tipwo ci nie dam, bo plynnosc nie jest mega, podpowiem , ze kapitalizacja > 50mln usd, swig+mwig z pol portwela, reszta inne podmioty , brak panstwowego wiekszosciowego udzialowca(moja zona zostala w energetyce na swoim koncie brokerskim i musze ja przekonywac , ze musi czekac do po wyborow) , zastanow sie na spokojnie co musi dzialac w razie glebokiego kryzysu, wybieraj lidera z branzy albo firme z ugruntowana pozycja, unikaj newconnect,

bo tam sa spolki nastawione na dojenie inwestora, np emisje bez prawa poboru, u mojej zony u brokera nadal wisi PetrolInvest ze strata:(

tam bylo spore rozwodnienie akcji , jak sie nie znasz na danej branzy szukaj szerokiej ekspozycji na dany rynek(tutaj musisz sie zastanowic co ci

da szeroka ekspozycje) , nie posilkuj sie lewarem, uwaga ta zabawa wciaga, tak jak hazard, taka rotacja kilkoma spolkami ktore chesz na dluzej

nie da ci duzego zysku, ja ucinam zysk 1-3% + prowizje, i za pare dni odkupuje spolke aby byl obrot, minus kolejny musisz sledzic kursy,

plusy jak obracasz tymi samymi spolkami , to juz mniejwiecej wiesz w jakim przedziale do jakiego oporu sie poruszaja, przed publikacja wynikow

zmniejszaj pozycje bo wtedy sa duze wahania , moja strategia nie polega na lapaniu duzych zyskow tylko na wykonywaniu obrotu , kup sprzedaj

x razy. Taka niedzwiedzia strategia, w najgorszym razie zostaniesz bez akcji jak kurs wywali w ktoras strone, albo zostaniesz ze spolka w oczekiwaniu na wzrost.W styczniu sporo kasy wyparowalo z gpw przez OFE jakies 400mln, i mysle ze co jakis czas ofe sprzedaja dlatego masz glownie na gpw boczniaka wiec mozesz bez duzego ryzyka lapac gorki dolki. Glowne spadki mielismy rok temu. Nie jestem guru dopiero sie ucze, najgorzej mi szlo jak sie podjaralem, staraj sie pobawic na zimno do kawki dla relaksu:) Opanuj kilka spolek do perfekcji zastanow sie jakie sa zagrozenia. A taka zabawa wymaga sporo czasu, bo trzeba sledzic i szybko ucinac zyski(tak zyski nie straty, takie chomikowanie jest najsensowniejsze w inepewnym otoczeniu makro), i pilnowac kolejnego wachniecia. Zwracaj uwage na debt ratio , czyli zadluzenie, bo cashu na rynku moze brakowac i nawet dobra spolka sie przewroci z powodu obslugi zadluzenia.

Ostatnio modyfikowany: 2019-03-28 18:40

Krzysztof1975

świat oszalał

im gorzej w gospodarce amerykańskiej tym większa szansa na dodruk i wzrosty na giełdach

to czysty absurd

ludzie sie cieszą gdy im drukują, wolą pusty papier od złota

Ostatnio modyfikowany: 2019-03-28 18:37

dingus13

https://www.wykop.pl/link/4868389/17-krotnosc-pkb-tyle-wielka-brytania-ukradla-indiom-podczas-kolonizacji/

17-krotność PKB - tyle Wielka Brytania ukradła Indiom podczas kolonizacji

45 bilionów dolarów – na tyle indyjskie straty wynikające z brytyjskiej kolonizacji z lat 1765-1938 oszacowała hinduska ekonomistka Utsa Patnaik. To siedemnastokrotność całego obecnego brytyjskiego PKB. Badania opublikowane przez Columbia University Press dowodzą, że rozwój gospodarczy...

RodStewart

postanowilem ze taki kwiatek jest godny wyszczegolnienia bo jestesmy badz co badz na portalu inwestycyjnym a nie forum pani domu.

Ostatnio modyfikowany: 2019-03-28 19:45

SOWA

polish_wealth

Wzwen Ty bajeczny facet jesteś! Super z tymi bajkami!

@ RK1,

W przypadku spadków na giełdzie dojdzie również do przeceny na akcjach spółek wydobywczych?

Też ale mniej.

@ Halo, Czy leci z nami @Wapniak? Mam sprawę do youtubera Wapniaka, żeby powoli nagłaśniać pomysł, że: "200 tysięcy osób wypowiada kredyty, gdyby stanęły przed nami jakieś zmiany" np. Acta, chipy, nowa waluta światowa, lub jak tokenizacja odsłoni swoje szalone oblicze itp itd. Może pogadajmy o tym chwilkę czy to dobry pomysł ^^ Bo teraz koledzy umówmy się, brexit spowoduje zachwianie euro, euro zachwieje dolarem i mamy scenariusz Jamesa Paula Jacksona w 5 lat. w 5 lat jak nic zostanie zaproponowana światu nowa waluta. I co pozwolimy na takie zmiany i wejdziemy w nowe ze starymi bagażami? Pomóżmy żółtym prolom, niech się Polski boi każdy żyd i mason. Niech się boją tu puścić bąka w obawie przed upadkiem systemu monetarnego na świecie z powodu niewypłacalności Polin ^^ A żeby się rozpychać to oczywiście popierajcie Rozalkę C. Nic bez Rozalki C, tylko z Rozalką C, Amin.

Ostatnio modyfikowany: 2019-03-28 20:22

Kikkhull

polish_wealth

Ostatnio modyfikowany: 2019-03-28 20:31

Kikkhull

polish_wealth

Ostatnio modyfikowany: 2019-03-28 20:43

Dante

https://stooq.pl/q/?s=audjpy:chfcad&d=20190328&c=1d&t=l&a=lg&b=1&r=es.f

Po 16:30 najprawdopodobniej była interwencja z zagranicy, co wzmocnilo i akcje jak i dolara.

Ładny rajd na obligach:

https://www.investing.com/etfs/direxion-30-yr-tr.-bull-3x-shrs

@polish_wealth

Co euro i dolara, to gdzie niegdzie przewijaja się głosy o 1,10 za EUR/USD, a może poleci nawet na 1,08 - nie wiem czy to aż tak wielki wstrząs

Mengiz

Nasłuchali się co niektórzy rickardsa i zapakowani w gold czekają na 10k$oz. Złoto leci ponieważ wchodzimy w ostra deflację. Akcja kredytowa słabnie więc inflacja zahamowywuje.

3r3

"Czyli będziemy mieć najdroższe akcje w historii, spółek, których zyski spadają, a ich kurs jest pompowany z wydrukowane pieniądze.

Jak długo ten system może trwać..... "

Tylko tak długo jak ktoś to będzie traktował poważnie i odda za to owoce pracy.

"Jak dla mnie jedynym safe heaven jest teraz pm srebro i złoto"

Wytwarzanie owoców pracy to może nie jest heaven, ale safe na pewno.

@Krzysztof1975 @janwar

"USA: wzrost PKB słabszy od prognoz i nie ma zadnej reakcji rynkow- sory USD leci w gore przeciez. "

"wydaje sie teraz, ze im gorsze informacje z gospodarki usa tym lepiej dla giełdy

świat oszalał

im gorzej w gospodarce amerykańskiej tym większa szansa na dodruk i wzrosty na giełdach

to czysty absurd

ludzie sie cieszą gdy im drukują, wolą pusty papier od złota "

To nie absurd - wszyscy chcą się rozliczać w czymś podpartym lotniskowcami. Koncepcja żeby rozliczać się po barbarzyńsku ścina płynność do niewyobrażalnych poziomów wytwarzania walut lokalnych jako kwity kredytowe przedsiębiorstw produkcyjnych - takiej zmiany paradygmatu dla izb rozrachunkowych nie potrafi obsługiwać absolutnie NIKT z obecnie kształconych ekonomistów zapada. Gdyby do tego doszło to dyplomy z ekonomii i bankowości modelu zachodniego stają się bezprzedmiotowe. Lepszy więc dolar niż barbarzyństwo, bo konfrontacja z barbarzyńcami od razu odbiera całą kontrolę obecnemu układowi.

Tak czasem podq księgowych w Babilonie, że możemy im dać odroczony termin płatności, ale w złocie. Bo dolar dzisiaj nie tylko jest więcej warty od dolara jutro - on jest dziś jeszcze warty cokolwiek, a jutro to się zobaczy.

Zauważcie że @Mengiz doskonale wyjaśnia o co chodzi.

@polish_wealth

"Bez fizycznego starcia uważam, ze w pewnym momencie się nie obędzie"

Obejdzie się - brak towarów w oczekiwanej jakości na półkach jest lepszy od rzucania kamieniami.

Do pracy można przecież przychodzić, ale niekoniecznie po to aby pracować.

"To co słabe Państwo Wenazuela, przez to że jest słabe to jakiś John Bolton i jego oficerowie mogą exploitować? "

Skoro może to najwidoczniej może. Stosunek gospodarczy tak czy tak będzie miał miejsce, może być po dobroci ale i bez - panie prowokacjami same ujawniają preferencje jakie muszą towarzyszyć realizacji spraw koniecznych. Powinni im tam pokazać Zdradka Sikorskiego, żeby zaprezentował jak się to robi za darmo bez względu na przynależność partyjną^^

@Marcin (ITT)

Mnie się @Mocny bardzo podoba jako kontrapunkt do panującej tu tendencji. Skąd miałbym się inaczej dowiedzieć czemu dają wiarę ludzie naiwni choć spostrzegawczy? @Mocny reprezentuje sposób myślenia będący wzorowym dla urzędników; generalnie zabezpieczają pozycję przyjmując swoją wersję wydarzeń jako wynikającą z umów narzuconych (prawa) nie planując ryzyk w obszarach gdzie można im wsadzić kij w szprychy gdyż nie uważają tego za obszar rozgrywki. Często prostuję takie urzędnicze szlaki w korpo oferując łańcuchy dostaw w ułamkowych do ustalonych w danym obszarze cen z dużo lepszymi terminami, ale bezkredytowym rozrachunkiem co przywraca w gospodarce normalność redukując obiecanki, bo dostawca nie jest inwestorem.

Konfrontacja z takimi łańcuchami dostaw zazwyczaj ma łagodny przebieg (urzędnicy w korpo przytomnieją wiedząc o swojej zastępowalności z całą piramidą), ale jak gdzieś jest państwo & przepisy to przebieg jest ostry, urzędas stwierdza że nie pozwala na dostawy, a my na to że nie potrzebujemy ani tych dostaw, ani pozwoleń i urzędnika żegnamy. Skąd zaś się bierze substytut w ramach urzędniczego obszaru gry już nie sposób zapytać, bo to poza ich jurysdykcją^^

"Na szczęście zawsze zostaje ta absurdalna logika: "Rynki rosną, ponieważ dane są tak słabe, że powszechnie oczekuje się wznowienia dodruku" :) I już jest gotowe wyjaśnienie tych absurdów."

To wcale nie jest absurdalne, po prostu nie wszyscy ogarniają w co zostaną ograni i na jakim etapie. Bo recesja też kiedyś się skończy i będzie trzeba z jakimiś zasobami wyjść w górę, a że procentem składanym to lepiej przebiedować na rozwodnionych kapitałach niż na odpisie do zera. Babilon jest na to gotowy i w zeszłym roku wyjaśniali mi strategie przejścia i wyjścia górą po recesji, czekamy tylko na odpalenie rynku w tym zakresie, żeby mieć przymus redukcji, a co za tym idzie - wolną rękę w reorganizacji.

Rozwadnianie kapitału może sobie trwać, ale też dojdzie do ściany.

@gruby

"To taka propozycja, tu ani miejsce na prostowanie Ci światopoglądu ani czas bo najwyraźniej masz wysoki poziom blokady na wejściu. Był już tu jeden taki, też był podobnie odporny na wiedzę, darsow chyba się zwał. Na początku też było śmiesznie a potem gość zaczął swoją odpornością na argumenty nudzić. "

Był jeszcze @xxx - też do rzeczy pisał, ale miał tę samą blokadę na zakres wnioskowania.

@nikt ważny ad Wenezuela

Jeśli włożę swoją pracę w oczarowanie ofiary (napaść memetyczną) tak by ta oddawała mi swoje owoce pracy to niczym się to w skutkach nie różni od innych rodzajów napaści. To ofiara jest winna braku obrony na każdym polu ataku oraz braku prewencji i dopuszczania się kontaktów z wrogiem - wskazałem wyżej na myślenie urzędnicze, dokonują oni ekspozycji na przedsiębiorców myśląc że będą sobie w kulki grali z bardziej elastycznymi od siebie.

Przejąć kontrolę nad źródłem zasobów można każdym sposobem, ważne czy skutecznym. Mrówki prowadzą wojnę każdym możliwym sposobem.

@wzwen

"Natomiast @3r3 również ze sto razy pisał, że przedsiębiorstwo ma nie dzierżyciel akcji, ale ktoś zupełnie inny. "

I czasem dość trudno rozgraniczyć tego innego od samego przedsiębiorstwa, bo to zazwyczaj jest jakiś przedsiębiorczy przedsiębiorca nawet jeśli go tam formalnie nie ma. Aby korelatora nie można było zbyt łatwo ustalić musi się on po przedsiębiorstwie przemieszczać i dozować moc korelującą i razy pod pręgierzem.

@greg240

"akcje do interwencji FED moze w usa i oberwa, ok , ale my zyjemy w polsce gdzie mamy gpw, i tutaj najwiekszym problemem jest maly

wybor spolek godnych uwagi"

Życie w Polsce nie jest przymusowe. Samobójców jest dużo, a i emigracji niektórzy się dopuszczają.

Poza Polin też jest życie.

lenon

"Dopiero co w poprzednim miało brakować 100mld. I z tej waszej logiki wychodzi ze najbardziej to rozdają banki. Czyste rozdawnictwo, idziesz i dostajesz 0.5mln na dom. Myślę że w przyszłym roku z tego rozdawnictwa braknie bankom nie 100mld a bilion."

Rok się panie jeszcze nie skończył, a Ty mnie chcesz rozliczać. Widzisz, ja szybciej i sprawniej widzę liczby od premiera :)

https://www.pb.pl/niepewna-przyszlosc-po-nowej-piatce-956842

W nawiązaniu jeszcze do dyskusji z poprzedniego artykułu, jako ciekawostkę, wklejam artykuł z Kuriera Codziennego sprzed niemal stu lat.

1926r.

@3r3

"Był jeszcze @xxx - też do rzeczy pisał, ale miał tę samą blokadę na zakres wnioskowania."

Bez przesady. @xxx potrafił obalić parę mitów z niektórych baniek medialnych i przede wszystkim podpierał się twardymi danymi z uznawanych przez większość źródeł.

Ostatnio modyfikowany: 2019-03-28 21:24

Kikkhull

Innym co mają dziecko kwotę wolną od podatku do 15k przy 2 osobach pracujących, przy 1 30k.

Tak to wszyscy tutaj postuluja żeby obniżać podatki, ale jak widać wystarczy że żydowski-niemieckie media powiedzą że to źle i już wszyscy zalamuja ręce co to będzie. Tak więc trzeba podnieść emerytom podatek do 30% a tym co mają dzieci do 40,wtedy budżet będzie miał się świetnie i wszyscy będą żyć w szczęśliwości.

wzwen

"wydaje mi się, że mogłeś paść ofiarą nowomowy 3r3, który grabież i kradzież nazywa: "naturalną akwizycją przez silniejszych"

Dla uniknięcia sporów w tym zakresie przyjmijmy, że padłem ofiarą.

Czy coś to zmienia? Czy ofiara ze mnie jakoś zmienia ocenę państwa Wenezuela? Do czego to państwo służyło? Czy swoje powinności wykonało dobrze?

OK, Ty twierdzisz, że Wenezuela nie mogła, bo źli panowie żle jej zrobili.

Zapytam więc inaczej:

Czy państwo Wenezuela dochowało należytej staranności w ochronie posiadanych przez siebie zasobów w tym ropy naftowej?

"To co słabe Państwo Wenazuela, przez to że jest słabe to jakiś John Bolton i jego oficerowie mogą exploitować?"

Zapewne nie mogą, ale im to zupełnie nie przeszkadza, z czym, jak rozumiem, się zgadzasz.

Mam wrażenie, że świadomie bądź nie pokładasz nadmierne nadzieje w jakimś prawie. To dam Ci przykład jak działa prawo:

http://www.rynekaptek.pl/prawo/slaskie-policja-rozbila-grupe-ktora-trudnila-sie-fikcyjnym-przemytem-lekow,31201.html

W skrócie: Jedna grupa przestępców (nazwijmy ją A) doniosła do prokuratury na drugą grupę przestępców (nazwijmy ją B), że grupa B wzięła od grupy A pieniądze na popełnianie przestępstw i ich nie popełniła. Co więcej, policja chwali się, że rozbiła grupę przestępców B.

A ja, ofiara jedna, zupełnie nierozumiem dlaczego za moje podatki policja ma dbać o to by ktoś kto planuje popełnienie przestępstwa nie został przy tym oszukany.

No i oczywiście pamiętać należy by karpiom nie obcinać głów, bo w Polsce za to dostaje się 3 miesiące bezwzględnego pozbawienia wolności (linkowałem jakiś czas temu).

"Ty bajeczny facet jesteś! Super z tymi bajkami!"

Bajki są ważne. Opowiadamy je dzieciom nie po to by zabić czas lecz po to by opowiedzieć im o świecie, w którym przyjdzie im żyć.

Dlatego jedne dzieci leżą na ziarnku grochu (księżniczki), inne budują porządne murowane domy (3 świnki), a jeszcze inne kantują przy handlu niewolnikami (Tomcio Paluszek).

Ostatnio modyfikowany: 2019-03-28 21:55

greg240

Dam ci jeszcze najwazniejszego tipa, po za wyborem dobrych spolek fundamentalnie i obrotu nimi, najwazniejsza jest psychologia, dlatego strategia ciecia zyskow , nawet malych daje ci jak ja to nazywam "pozytywne sprzezenie zwrotne na psychice", chodzi po krotce o to , ze jak utniesz 3 razy zysk po 2% i nagle ci portfel spadnie 5% to nadal widzisz w arkuszu ,ze jestes na plus i ci sie rece nie trzesa i nie robisz tak glupich ruchow jak moja malzonka, proboje ciac straty przez usrednianie i kurs spada i ma jeszcze wieksze straty,albo ile razy od niej slyszalem ze to za malo i nie sprzedaje i kurs spadal zamiast brac co daja lepiej urwac 5razy po 1% nawet pol % niz raz konkretnie , konkretne strzaly zdarzaja sie zadko tak jak w totka. Wiem strategia ucinania drobnych 1-3% daje zarobic brokerowi i potencjalnie podczas hossy znaczaco obniza twoje zyski, ale dostajesz w zamian cos bezcennego(ZIELONY WALLET i pewne dlonie), akumulujesz drobne gorki z kazdego dnia i wiekszosc czasu jestes na plus na portfelu, przy pewnym obrocie na m-c broker obnizy ci prowizje,oczywiscie zakladamy ze uczysz sie plywac na glebokiej wodzie i grasz za realna kase. A nie zakladam ciecia strat poniewaz nie mam kredytu mam pare mieszkan , i gram za wolna kase ktorej nie potrzebuje , wiec to daje dodatkowego kopa do psychiki, bo jak zaczna ci trzasc sie rece zaczniesz watpic w twoja analize fundamentalna, a gpw to miejsce gdzie mimo ze masz dobre newsy i tak kurs potrafi spadac, taka specyfika naszego podworka. :):) kazdy ponoc ma próg bólu kiedy zaczyna watpic. Polecam portale biznesradar, strefainwestorow,oraz stockwatch , tam znajdziesz wiekszosc potrzebnych statystyk, ale zazwyczaj wskazniki sa z kursu z poprzedniego dnia , wiec najlepiej napisac samemu apke, jak masz wachniecie kursu to zmieniaja sie wskazniki, pozwala to tez naniesc korekte z bazy monetarnej czy kapitalizacji gieldy., po publikacji wynikow warto odczekac pare dni i przeliczyc w jakim korytarzu powinien poruszac sie kurs. GL & HF

3r3

"przede wszystkim podpierał się twardymi danymi z uznawanych przez większość źródeł. "

Leży mi kompletnie ilu ludzi uznaje jakieś źródło - ważne czy coś działa w moim zastosowaniu. Świat jest subiektywny. Obiektywizm to tylko taka koncepcja akademicka.

@polish_wealth

"W zasadzie to T21 i Admini wałkowali to w nieskończoność, ale dalej nie rozumiem jak ktoś chce pakować miiliony w obliga na 2% jak inflejszon jest 5%, po to bo liczy że go sprzeda drożej, jakiemuś większemu hazardziście, który łudzi się że w jeszcze bardziej niedalekiej przyszłości oblig zdrożeje bo nie będzie zmiany polityki monetarnej. Dobre kino. "

Zastanów się skąd w ogóle wzięły się obligacje i dlaczego były możliwe.

greg240

"Życie w Polsce nie jest przymusowe. Samobójców jest dużo, a i emigracji niektórzy się dopuszczają.

Poza Polin też jest życie. "

Nie każdy chce się kopać z koniem na zagranicznych giełdach:) Tam duże misie siedzą i boty zaprzęgają do pracy, a u nas na skromnym podwórku to głównie na wigu20, nie lepiej sobie spokojnie pohazardzić:) przyjemność czerpać z grania, jakoś tak smutno na emigracji żyłem widziałem, nie wykluczone ,że znów wyemigruje:( sam wasc powtarzales ,ze nie nalezy walczyc na czyims terenie na czyichs zasadach:) apropo urzedasow, to samo sie tyczy polskiej gieldy, gdyby duzy mis chcial wejsc w mala polska spolke, to zapewne z braku plynnosci nie mialby co kupic /sprzedac , albo by tak zabujal kursem ,ze male miski by pouciekaly, i znow by nie bylo co kupic sprzedac, latwo zobaczyc gdzie sa duze misie

Ostatnio modyfikowany: 2019-03-29 01:44

Lech

Dlaczego tak rozpaczasz? może faktycznie wziął tą leśniczówkę po bezdomnych i oddał zabierając to co musiał sam kupić? i co było jego? o ile to prawda co piszesz...Myślisz że ktokolwiek z PiSu zostawiłby co jego? i na co wydał swoje ciężko zarobione pieniądze?.

Nie wiem co was tak dziwi w sprawie Wenezueli , przecież mamy takie kraje jak Kuwejt Katar Brunei itp , gdzie pracują tylko turyści , a miejscowi mają wszystko za darmo i pracują tylko gdy mają na to ochotę oczywiście nie wiedza co to wydajność jakość i szybkość , Wenezuela jest od nich dużo ambitniejsza , tzn była na czele Ameryki PŁd , gdy nie zaczęła odzyskiwać swoich złóż ropy i w zamian dostawać embarga i zakazy eksportu i importu,...Łatwość z jaką łykacie każdą kaczkę , udowadnia tylko ,że mając kasę i media w garści można wcisnąć każdy kit każdemu.,

Ostatnio modyfikowany: 2019-03-29 01:48

janwar

Kikkhull

janwar

Mysle, ze na nowa walute swiat i chiny sie nie dadza oszukac- wiedzac, ze znowu wszystko bedzie zalezec od USA.

3r3

"Nie każdy chce się kopać z koniem na zagranicznych giełdach:) Tam duże misie siedzą i boty zaprzęgają do pracy, a u nas na skromnym podwórku to głównie na wigu20, nie lepiej sobie spokojnie pohazardzić:) przyjemność czerpać z grania,"

Dla relaksu to można było pograć korespondencyjnie w grę giełdową w Sztandarze Młodych. Choć przyznawanie się do prenumerowania pisma z takimi korzeniami... no ale wydawca (niemiecki) ten tytuł zamknął bo bardziej opłaca mu się kozaczek.pl i od razu wiadomo czym ludność ma się interesować - cała ta giełda to były błędy i wypaczenia wczesnej transformacji^^

@janwar

"Jak myslicie, czy i kiedy Chiny i reszta swiata przeciwstawia sie kiedys USA i kiedy USA zrozumieja ze lotniskowce juz nie pomoga w niczym."

Kiedy po bombardowaniu przez samoloty z takiego lotniskowca nie wysiądzie infrastruktura, a z nieba sypnie kwiatami.

Wtedy będziemy się lękać tego co lotniskowiec zeżarło i tego co ma tę bestię na łańcuchu.

wzwen

"Nie wiem co was tak dziwi w sprawie Wenezueli"

Mnie dziwi, że tak wiele osób odwołuje się do jakiejś sprawiedliwości zamiast pragmatycznie przyjąć, że jak się chce przestać płacić haracz rekietierom, to trzeba dysponować czymś więcej niż siłą argumentów.

nikt ważny

Bajki mają to do siebie że są bajkami. Mają określony cel którego osiągnięcie jest realizowane przez żerowanie na emocjach oraz ostre zarysowanie (i uczynienie nierzeczywistą) sytuacji oraz postaci. Fakt - Działają. Większość ludzkości wierzy w większe "bajki": "pieniądze", "politykę", "demokrację", "wolność", bycie na szczycie drabiny ewolucji, "zbawienie", "odpuszczenie grzechów", o dygresjach w rodzaju "narodu wybranego" i "płaskiej ziemi" również można wspomnieć. Lista bajek jest długa.

Jak już chcemy tak przyrodniczo ilustrować to proponuję tak jak to póki co odnotowała Nauka. Tu obserwacja jest dość prosta która mieści się w obiegowym dylemacie "mrówki": czy ja to zjem, czy też to mnie zje?

Jednostkowe przypadki odrębne od tej reguły pośród homo rzekomo sapiens, może i pokazują że można inaczej, ale w skutkach widać że efekty tego "inaczej" są raczej opłakane.

@3r3

" .... Mrówki prowadzą wojnę każdym możliwym sposobem"

Żeby tylko mrówki... :-)

Ja bym nie dmuchał pojęcia "wojna". "Mrówki" po prostu próbują przeżyć, zaś "wojna" to już pojęcie uknute chyba przez proto "najurzędników" - założycieli "korpo" "państw" (republik), z których spoglądają w faktografię, chyba wypączkowały główne gałęzie zawodów "pożytku publicznego", od "prawników" przez "polityków" i "medialistów" po "artystów".

Z tym myśleniem "urzędniczym" to jest fakt (powtarzajmy go) choć tu "urzędnik" to nie konkretna jedna gałąź ale pewien "stan umysłu" choć niewątpliwie bardzo wiele gałęzi jest dziś zdominowanych wyłącznie przez urzędników (przypadków na poziomie błędu statystycznego nie liczę). "Pożytek publiczny" jak wiadomo... kosztuje. Z czego tu zapłacić za "pożytek" skoro nic nie wytwarzają (prócz gazów cieplarnianych)? No jasne! Można wydrukować! "Dodruk" to przecież koncept "urzędniczy".

Wracąjc do "wojny", ta przecież to taki straszak "społeczno -polityczny" że jak gawiedź nie będzie chciała "chleba" i "igrzysk" albo po prostu "dodruku" (socjalizm - tylko taki nie "socjalistyczny") to przyjdą "mrówki", będzie "wojna", "mrówki" wszystko zabiorą i jeszcze może tą gawiedź zeżrą. A za mrówkę można przebrać każdego. Jak wyżej - ludzie wierzą w różne bajki ;-)

Dlatego lepiej pisać "łomot" i "grabież" bo o to chodziło głównie w tzw "wojnach".

Ostatnio modyfikowany: 2019-03-29 07:23

SOWA

polish_wealth

@ Dante myślę że na EUR/USD w momencie ogłoszenia danych to rzeczywiście może i ~ 1.08 się pojawić, potem myślę, że kilka dni będzie coś w rodzaju ratunkowej akcji i Euro będzie trzymane w górze, by nastepnie przyszła taka myśl do wielu inwestorów i robotów, że oto ten precedens inauguruje pewien trend w Europie no i tak w 4 miesiące od Brexitu spodziewam się EUR/USD 1:1, ale walka będzie ciężka, tzn, ciągle będzie podskakiwał jak na D1 teraz to widać w 2018 roku, tego typu spadek, tj. silne zejścia, ale i silne podnoszenie się, innymi słowy grający na "Rafała Z" coś złapią dla siebie, tego powietrza.

Czyli do końca roku należy upłynniać Euro, kupować rope, zwiększać ekspo na metale zarówno fizyczne i lewarowane, te lewwarowane to po to, żeby nie pluć sobie w brodę jak skoczą^^.

@ 3r3

Leży mi kompletnie ilu ludzi uznaje jakieś źródło - ważne czy coś działa w moim zastosowaniu. Świat jest subiektywny. Obiektywizm to tylko taka koncepcja akademicka.

hahahahahaha.... jak to mówi Sługa Boży: "Nigga pls!!" - dobry świerszczyk, jeżeli państwo traktować jako suma jednostek subiektywnych, to o dzięki Wam stopy Pana Jezusa, że 3r3 czyni sobie poddaną Jurysdykcję za morzem^^. Gdybym był dentystą metafizycznym to bym zaczał wiercić tutaj właśnie na gruncie niewiary w prawdę obiektywną. I bym powiedział tak: Metanoja jaką proponuje Pismo Św. zabiera jednostkę od subiektywnych skłonności, a poprzez "noc ciemną" do oglądania prawdy, w tym widzeniu każdy odkrywa też swoje talenty jakimi może służyć innym. I wtedy takie państwo złożone z takich jednostek jest silne. I wtedy mamy to co chciał Marks, "Od każdego wg. umiejętności" Tylko że on chciał siłą, religia daje zaś optywną, słodką przemianę wewnętrzną ^^

@ Wzwen no nieźle, to w jakiej ty jesteś grupie? Ja chciałbym być jak Dawid, ale czuję się jak Hiob ostatnio:).

A prokuratura to trzeci bandyta, już rozumiem Twój tok myślenia. Jeżeli nie ma prawa w głębi serca to co zostaje? Czy ktoś z was kiedyś poderwał dziewczynę bo się naczytał NLP albo technik uwodzenia? Jak smakuje taki związek? A jak smakuje związek naturszczy? Można pozbawić się prawa z serca i zdobyć wszystko, ale za cenę siebie samego. Znamy przecież jednego pana co miał sumienie w zamrażalce na 100 C. ^^

@ Sowa, Moja Babka jak się dowiedziała że komuna jej odbiera ogródek to też go zdewastowała, ale no to był jej ,a tutaj ta leśniczówka - kontrowersyjne

Ostatnio modyfikowany: 2019-03-29 07:58

janwar

Araby tez powoli przestaja go sluchac i tna produkcje.

BartArt

Ale co Was dziwi że im gorsze dane tym USD mocniej wybiją? A w co mają wchodzić inwestorzy aby zachować kapital? W Bitcoina? Wystarczy zerknąć w obligacje amerykańskie i widać dokąd cash zmierza.

Nasłuchali się co niektórzy rickardsa i zapakowani w gold czekają na 10k$oz. Złoto leci ponieważ wchodzimy w ostra deflację. Akcja kredytowa słabnie więc inflacja zahamowywuje.

Na obligacjach w dalszym ciągu utrzymuje się "zjawisko bezpiecznej alternatywy" i to jest poniekąd mylne zjawisko ponieważ bardzo dużo firm, szczególnie w USA kredytuje się w krótkoterminowych Bound-ach z ich lewarowaniem. Więc, skoro ich oprocentowanie będzie spadać poniżej stóp % (które de facto FED będzie ciął) to zacznie się "panika" tychże przedsiębiorstw. Ktoś to musi spłacić.

Obecnie na rynku metali szlachetnych jest "wyczekiwanie". Cóż, ostra deflacja będzie chwilowa (poniekąd ww zjawisko jest nie na rękę politykom), patrząc na działania EBC, który tnie stopy % do zera, wprowadza program pomocowy TLTRO - sprzężenie zwrotne programu zauważalne będzie w czasie 6 miesięcy. Skoro akcja kredytowa słabnie to oznacza że mniej firm będzie miało dostęp do kredytowania (drogi pieniądz) a to oznacza spowolnienie w gospodarce. Już pomijam fakt że spłacanie zaciągniętych wcześniej kredytów jest wyższym obciążeniem dla firm.

Mostek

polish_wealth

Ostatnio modyfikowany: 2019-03-29 09:28

TomTom

Dante

Czas na shorta na miedź?

szymonw

Dla mnie wygląda ok.

P.S. Pallad jak odbije kilka procent też można o nim myśleć.

Ostatnio modyfikowany: 2019-03-29 09:58

gruby

"Mi też zagraża emigracja i to zagląda mi w oczy, już za rogiem stoi i czeka na mnie, odwlekam ile mogę;p mi najlepiej w Polin jednak."

A mógłbyś podać argumenty to znaczy wyłuszczyć zalety PL w porównaniu do t.z.w. zachodu ? Mi przychodzi bardzo niewiele na myśl, oto one:

- mniej kolorowych w PL, ale za to masa Ukraińców. Sam nie wiem co lepsze ...

- puste kościoły na zachodzie. Jeśli ktoś potrzebuje domu z kamienia i drewna żeby sobie w spokoju ze stwórcą pogadać to na zachodzie warunki do takiej poważnej dyskusji są wręcz kameralne, co z kolei powoduje że nie będzie widziany przez sąsiadów przez co jego notowania w lokalnej wspólnocie spadną.

- uproszczony dostęp do zdrowej (to znaczy nielegalnej wg UE) żywności: nienapromieniowanych jajek, nieszczepionych świń, niefaszerowanych antybiotykami kurczaków (partyzantka w rolnictwie jest o wiele lepiej rozwinięta w PL niż na zachodzie),

- immunitet podatkowy dla rolników oraz usługa ochrony ich ziemi przed przejęciem jest właściwie jedynym realnie działającym sektorem z portfolio ochrony własności oferowanym jak do tej pory przez RP w wersji 3.5, Release 2

- święty spokój jeśli chodzi i politykę: jest stabilna święta trójca u władzy a z drugiej strony są wichrzyciele, terroryści i spekulanci. Wystarczy tak głosować jak pleban każe i ciepła woda nadal będzie płynąć w kranach a kury będą nadal znosić jajka.

- bliskość władzy i ludu: Podstawowe Organizacje Partyjne są naprawdę na wyciągnięcie ręki, jest ich dużo a jeszcze więcej można za ich pomocą załatwić.

- Wielki Brat. To jest jakość sama w sobie. Posiada zdolność wygrywania wyborów usuwając się w cień. Praktycznie niespotykana zdolność wśród polityków na zachodzie, wszystkich bez wyjątku krańcowo uzależnionych od kamer i mikrofonów a młodszych z nich od ćwierkacza i mordoksiążki.

Ostatnio modyfikowany: 2019-03-29 10:29

wzwen

"no nieźle, to w jakiej ty jesteś grupie?"

Przeczytałeś link? Bo to było o konkretnej sprawie. Chyba, że opacznie zrozumiałem Twoje pytanie.

"A prokuratura to trzeci bandyta, już rozumiem Twój tok myślenia."

Skąd taki pomysł?

Wyrażam jedynie pewne zdumienie, że prokuratura zajmuje się rozstrzyganiem sporów pomiędzy przestępcami co do tego na jakie przestępstwo ci przestępcy się umawiali. Ciebie to nie rusza?

"Jeżeli nie ma prawa w głębi serca to co zostaje?"

OK, ale nie mówimy o prawie w "głębi serca", a o prawie stanowionym a to taka różnica jak między sprawiedliwością a sprawiedliwością socjalistyczną.

"Można pozbawić się prawa z serca [...]"

Nic takiego nawet nie sugerowałem. Zwracałem natomiast uwagę na to, że są tacy, którzy mają w sercu zupełnie inny kodeks prawny.

I dlatego czytajmy dzieciom bajkę o trzech świnkach a nie o ziarnku grochu.

I pamiętajmy, że w tradycji europejskiej obok hasła Make love not war jest też Caedite eos! Novit enim Dominus qui sunt eius.

Sol

"Wszystkim, którzy tutaj powtarzają jak to biedna Wenezuela nie może się obronić przed złymi USA zalinkuję jeszcze bajkę o trzech świnkach"

Jeśli dyskusja ma mieć charakter intelektualny, powinniśmy trzymać się konkretów a oceny powinny same wypływać z zaprezentowanych faktów a nie pustej retoryki. Trzy świnki. I co jeszcze? :) Na tym forum regularnie pojawiają się filozoficzne dywagacje w stylu "ten określa podatki kto ma czołgi". No serio? Warto tracić czas na takie mądrości?

W przypadku oceny sytuacji w Wenezueli problem jest raczej taki, że większość patrzy na nią przez pryzmat nieduolnych rządów ostatnich lat a nie wielowiekowego procesu. W Wenezueli dobrze nie było również 50 lat temu. Nie powstawał przemysł, były slumsy, brak edukacji, bród smród i ubsótwo. Ale 10% było mniej ufajdanych i jak się weszło do lepszej dzielnicy, to potęga ekonomiczna Panie! Bogactwo Panie! Teraz i te 10% poszło klepać biedę i nagle nasi dobrodzieje zaczęli rwać sobie włosy z głowy.

Kraj który dostanie się w tryby systemu kolonialnego ma ekstremalnie trudne położenie. Odnoszę wrażenie, że nie wiesz o co chodzi z tym "Economic Hitman" o którym wspominał polish_wealth. Cytuję Twoje próby ironizowania:

"Przyszedł pan Economic Hitman i opowiedział bajkę o księżniczce na ziarnku grochu. Wenezuelczycy uwierzyli w tą bajkę."

To nie jest opowiadanie bajki naiwnym frajerom, ale:

- korupcja

- penetracja agenturą

- morderstwa tych którzy nie dali się skorumpować

- w ostateczności interwencje zbrojne.

W Polsce też mamy bajki dla ciemnej masy, ale jeśli w tej ciemnej masie pojawiają się potecjanlni liderzy opozycji, to są brutalnie eliminowani. Proponuję zapoznać się z genezą hasła "republika bananowa" albo zwierzeniami generała Smedley Butlera.

Poza tym praktycznie cała Ameryka Południowa jest opanowana przez masońskie elitki które w ogóle nie operują kategoriami budowy czegoś na miejscu. Oni są zadowoleni, że "centrum" ma przemysł, armię i technologie, a "swój" kraj traktują jako peryferyjny i nie czują w zwiazku z tym żadnego dyskomfortu. To są obywatele świata. U nas w Polsce pełno jest takich i np. nie wytłumaczysz im, że 40 milionowy rozwinięty kraj powienien mieć własny przemysł zbrojeniowy. Z ich punktu widzenia lepiej utrzymywac "jedność NATO". A niektórzy starają się:

https://www.altair.com.pl/news/view?news_id=27728

choć w latach 80 byli technicznie dokładnie na poziomie Polski. Trudniej penetrować kraje azjatyckie i stąd ten ich rozwój. Generalnie oczywiście, bo Chińczycy potrzebowali 200 lat na wygrzebanie się z błota, ale gdyby tam zebrała się krytyczna masa "międzynarodowców" to by się z niego nigdy nie wygrzebali.

Ostatnio modyfikowany: 2019-03-29 11:38

gruby

1) "Na tym forum regularnie pojawiają się filozoficzne dywagacje w stylu "ten określa podatki kto ma czołgi". No serio? Warto tracić czas na takie mądrości?"

2) "U nas w Polsce pełno jest takich i np. nie wytłumaczysz im, że 40 milionowy rozwinięty kraj powienien mieć własny przemysł zbrojeniowy."

Skoro do ustalania podatków niepotrzebne są czołgi (zdanie pierwsze) to po co tłumaczysz ludziom że potrzebny jest im przemysł zbrojeniowy (co wynika ze zdania drugiego) ?

Ostatnio modyfikowany: 2019-03-29 11:45

Freeman

Ostatnio modyfikowany: 2019-03-29 11:52

polish_wealth

@ A tak schodząc na ziemię, to bardziej kwestia tego, że już się nie chce powoli szukać nowej przestrzeni do życia, nawiazywać nowych relacji, znowu w jakiejś nowej robocie się tłumaczyć Kim Ty jesteś, co lubisz jeść itd. :)

- puste kościoły na zachodzie. Jeśli ktoś potrzebuje domu z kamienia i drewna żeby sobie w spokoju ze stwórcą pogadać to na zachodzie warunki do takiej poważnej dyskusji są wręcz kameralne, co z kolei powoduje że nie będzie widziany przez sąsiadów przez co jego notowania w lokalnej wspólnocie spadną.

Gruby polecam Ci książkę Catalina Rivas "Tajemnica Mszy świętej" to jest książka która mówi o ezoterycznej stronie Mszy Świętej, bez tego nie da się zrozumieć jaka jest różnica między byciem na Mszy, a siedzeniem w pustym kościele i modleniem się. Pozycja na wagę reliktu i nie jest to gra słów. Mówimy tu w skrócie o Świętym Graalu. książka oczywiscie objawiona, nie polecałbym nigdy bzdur ludzkich pisanych z wymysłów filozofów.

@ @ Wzwen, teraz zrozumiałem sens tej wypowiedzi,sorry, w oczach mi sie dziś mieni czy coś.

Nic takiego nawet nie sugerowałem. Zwracałem natomiast uwagę na to, że są tacy...

Wiem, że nie - chciałem odpłynąć do metafizyki ^^

A pytałem czy się widzisz jako bohater jakiejś powieśći, ale to z nieporozumienia pytałem.

Sol dobrze objaśnił wątek jeszcze Wenazueli, jak mieli się podnieść w takiej atmosferze. Wenazuela to bajka o Kopciuszku, a USA to te wiedźmy czy co tam było.

Ostatnio modyfikowany: 2019-03-29 11:58

Zengin

Kikkhull

janwar

Yellen: w USA nie będzie recesji ani obniżki stóp.

Gospodarka USA nie wejdzie z recesję w bliskiej przyszłości i dlatego nie ma powodu aby obniżać stopy procentowe, powiedziała była szefowa Fed Janet Yellen.