W sobotę minie równo 10 lat od upadku banku Lehman Brothers. Po tym wydarzeniu banki centralne (współwinne kryzysowi) przystąpiły do ratowania systemu. W porozumieniu z rządami wprowadzono długą listę programów, które miały pomóc odrodzić się światowej gospodarce. Wkrótce okazało się, że był to moment w którym rynki finansowe, w postaci znanej nam do 2008 roku, przestały istnieć. Wiodącą rolę przejęły banki centralne i to ich decyzje stały się absolutnie kluczowe.

Oto jak wiele zmieniło się w ciągu zaledwie jednej dekady.

Banki centralne idą na zakupy

Jeszcze w trakcie kryzysu w USA podjęto decyzję, że Rezerwa Federalna powinna skupować z rynku aktywa (obligacje oraz kredyty zabezpieczone hipoteką) aby ustabilizować sytuację. Oczywiście FED miał dokonywać zakupów za wykreowaną z powietrza walutę. Aby większość obywateli nie rozumiała co się dzieje, całość nazwano naukowo „luzowaniem ilościowym” (quantitative easing – QE) i przystąpiono do realizacji planu.

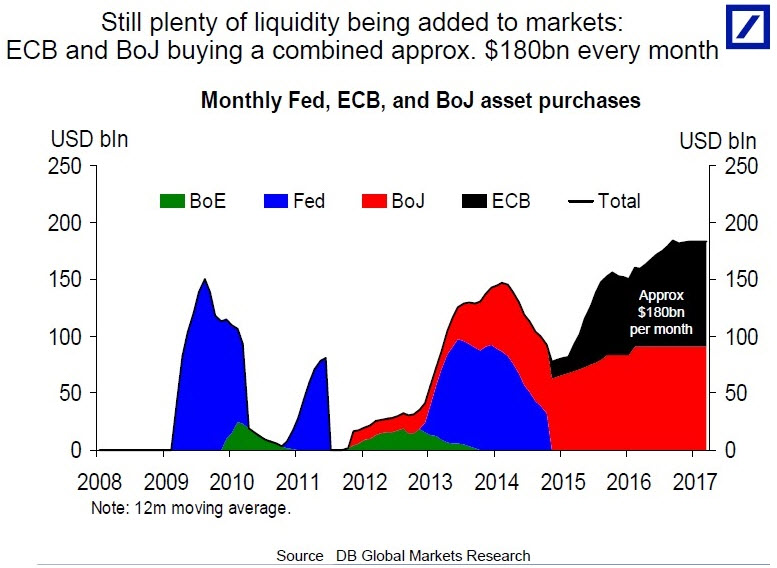

W kolejnych latach FED przeprowadził 3 rundy QE. Po pewnym czasie zauważalna zaczęła być współpraca banków centralnych – kiedy FED nie drukował, robił to któryś z pozostałych istotnych banków (Bank Anglii, Bank Japonii lub Europejski Bank Centralny).

Bankom centralnym nie wystarczało jednak samo dostarczanie płynności poprzez skup obligacji rządowych. W trakcie ostatniej dekady na ich celowniku znalazły się także obligacje korporacyjne (skupował je EBC) oraz akcje (Szwajcarski Bank Centralny i Bank Japonii).

Wszystko to doprowadziło do wielu absurdalnych sytuacji. Świetnym przykładem jest tutaj Europejski Bank Centralny, który skupując obligacje korporacyjne (czyli pomagając wielu źle zarządzanym firmom), doprowadził ich rentowności do poziomów podobnych jak 10-letnie obligacje Stanów Zjednoczonych! O większy absurd naprawdę trudno.

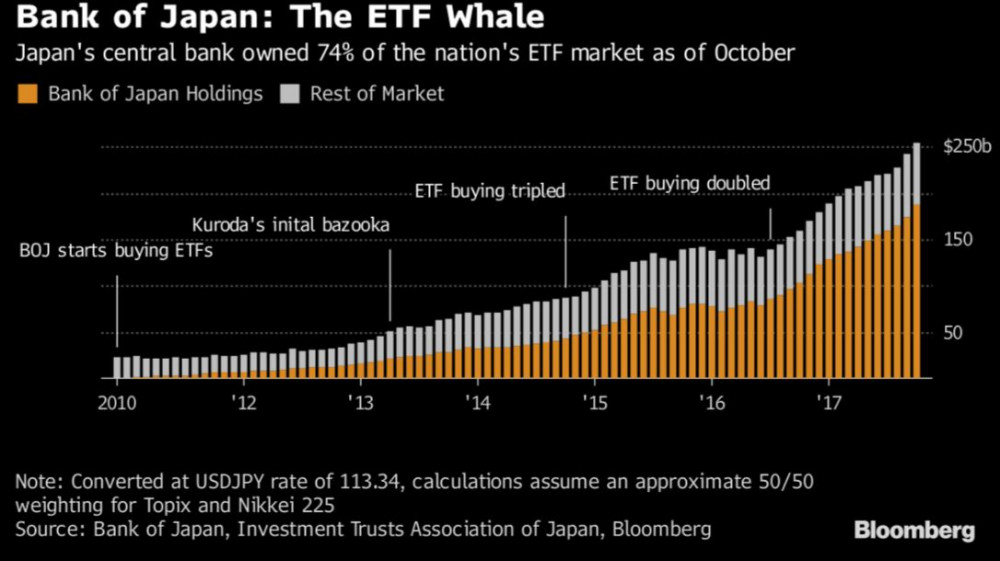

Słowo należy się też skupowaniu akcji. W przypadku Szwajcarskiego Banku Centralnego były to zakupy na amerykańskiej giełdzie. Z kolei Bank Japonii skupił się na własnym podwórku, a skala zakupów była tak duża, że w posiadaniu BOJ znalazło się 74% wszystkich ETF’ów z japońskiej giełdy. Poniższe słupki pokazują wartość ETF’ów na giełdzie w Japonii – na żółto zaznaczono część będącą w posiadaniu banku centralnego.

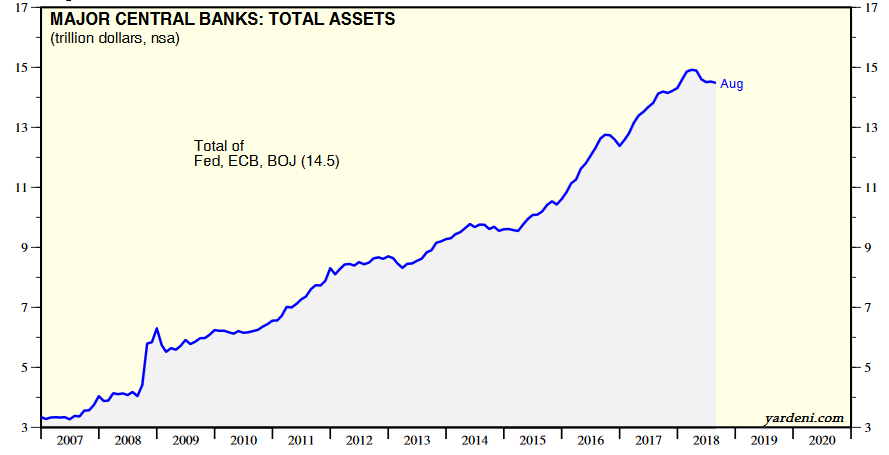

Ogółem prowadzony na ogromną skalę (i wciąż trwający!) skup aktywów sprawił, że w ciągu dekady łączny bilans 3 najważniejszych banków centralnych powiększył się niemal 4-krotnie.

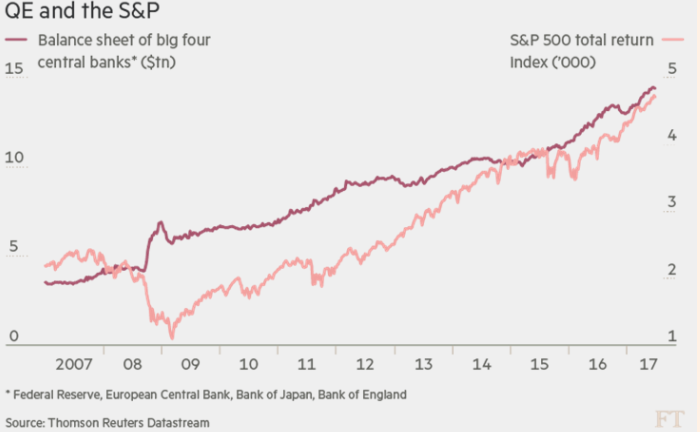

Jeśli ktokolwiek czyta o tym pierwszy raz i zastanawia się „jaki to miało wpływ na giełdę?” to poniżej wklejamy wykres przedstawiający wartość aktywów w posiadaniu banków centralnych (kolor bordowy) oraz wartość indeksu akcji S&P 500 (kolor pomarańczowy).

Trudno o lepszą odpowiedź na pytanie „jaki był udział banków centralnych w przeciąganiu hossy?”

Tniemy stopy do zera

Bill Bonier napisał niedawno, że standardowa polityka FEDu składa się z trzech błędów:

1. Utrzymujemy niskie stopy procentowe (czyli łatwy dostęp do kredytu) za długo. Skutkiem jest gigantyczny przyrost zadłużenia.

2. Podnosimy stopy procentowe by jak najłagodniej przebić bańkę na rynku długu.

3. Tniemy stopy procentowe w panice kiedy akcje spadają a gospodarka wchodzi w recesję.

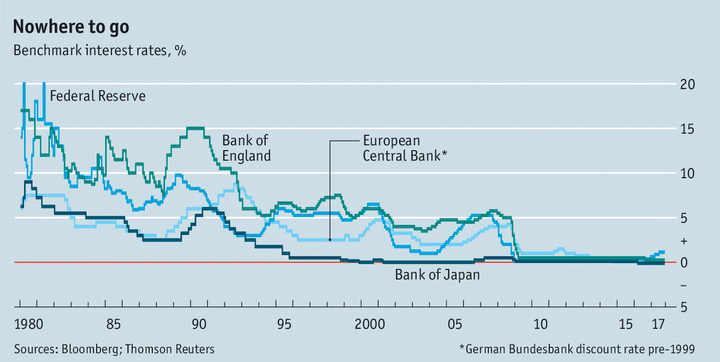

Można się zgodzić – FED od dawna działa w ten sposób. Co zatem zmieniło się w ostatniej dekadzie? Po raz pierwszy normą stały się zerowe stopy procentowe.

Efektem było niskie oprocentowanie lokat bankowych. W ten sposób banki centralne wymuszały na obywatelach pójście w kierunku bardziej ryzykownych rozwiązań (drogie nieruchomości i akcje, absurdalnie drogie obligacje).

W Europie banki centralne były jeszcze bardziej agresywne – w wielu krajach pojawiły się negatywne stopy procentowe, które jeszcze chwilę wcześniej były uważane przez zdecydowaną większość wykładowców za coś, co nie ma prawa się wydarzyć.

Zbyt duży, by upaść

To właśnie z powodu ostatniego kryzysu w świecie finansów pojawiło się określenie „zbyt duży, by upaść”. Oczywiście odnosiło się ono przede wszystkim do największych banków inwestycyjnych, które dosłownie chwilę przed kryzysem chwaliły się najwyższymi ratingami, a później potrzebowały pieniędzy podatników, by przetrwać.

Do banków trafiły gigantyczne środki. Jakby tego było mało, niektóre programy pomocowe rzekomo dedykowane obywatelom, w rzeczywistości były projektowane z myślą o bankach. Do tej grupy należał program HAMP, który opisaliśmy na końcu artykułu „Najważniejsze wydarzenia minionych tygodni – Sierpień 2018”.

Można się było spodziewać?

Być może niektórych z Was to zaskoczy, ale wszystkie te wspomniane nadzwyczajne środki (oraz kilka innych) wprowadzone przez banki centralne i polityków były wcześniej zapowiedziane. Były prezes FED, Ben Bernanke mówił o nich w 2002 roku. Poświęciliśmy tej kwestii znacznie więcej miejsca w tekście „Przepowiednia Bena Bernanke”.

W tamtym artykule napisaliśmy również:

„Maloney zwrócił uwagę na fragment, w którym Bernanke wspomniał o znaczącym obniżeniu podatków, co miałoby napędzić inflację. Oczywiście oznaczałoby to również zwiększenie deficytu. To jedyny z niezrealizowanych postulatów Bernanke, ale…

…kilka tygodni temu na scenę wyszedł nowy prezydent USA Donald Trump i ogłosił wielki program odbudowy Stanów Zjednoczonych, który ma wyprowadzić gospodarkę z marazmu. Dodatkowo, administracja prezydenta - elekta już teraz zapowiada ostre cięcia podatków. Czyżby ostatnia propozycja Bernanke miała zostać zrealizowana po 15 latach od jego przemówienia?”

Obecnie wiemy już, że ostatnia propozycja Bernanke stała się faktem – Donald Trump doprowadził do obniżki podatków w USA. Inflacja rośnie, a w ślad za nią w górę wędrują także stopy procentowe. Wobec obecnych planów FED (dalsze podwyżki stóp i wyprzedaż aktywów) możemy zakładać, że poważniejsze spadki w USA są już w drodze. Kiedy do nich dojdzie, elity staną przed podobnym wyborem jak 10 lat temu:

Pozwolić na krach i oczyszczenie gospodarki czy też wprowadzić jeszcze bardziej agresywną politykę, byle tylko wspomóc rynki?

Naszym zdaniem pierwsze rozwiązanie będzie się wydawało większości bardziej prawdopodobne tak długo, dopóki na giełdzie nie ujrzymy mocnego załamania. Wówczas politycy, zdając sobie sprawę z tego jak trudne byłoby utrzymanie poparcia w trakcie krachu, oświadczą, że potrzebne są zdecydowane działania zmierzające do ratowania systemu.

Rozwiązania na kolejną dekadę

W razie problemów, najważniejszym zadaniem stojącym przed bankami centralnymi będzie ratowanie rynku długu. To najważniejszy rynek świata, wartościowo przewyższający nawet rynek akcji.

W tym celu stopy procentowe zostaną ponownie drastycznie ścięte. Nie do zera, tylko wyraźnie poniżej zera. Ile dokładnie? Tego oczywiście nie można przewidzieć natomiast pewną podpowiedzią niech będzie fakt, że w ciągu ostatnich 60 lat, gdy tylko gospodarka wpadała w kłopoty FED obniżał stopy średnio o 5,5%. Obecnie stopy procentowe w USA wynoszą 2%. Załóżmy, że do czasu wystąpienia poważnych problemów FED jeszcze 3-4 razy podwyższy stopy (przy braku dodruku z innych banków to dość optymistyczne założenie). Znaczyłoby to, że ostatecznie po serii obniżek zejdziemy z 3% do -2,5%.

Jednocześnie FED powróci do dodruku waluty podkreślając, że jest to chwilowe rozwiązanie, a polityka banku już niebawem ulegnie normalizacji i wrócimy do redukcji bilansu.

Oczywiście w takiej sytuacji będziemy musieli zapłacić bankowi za możliwość przechowywania środków na koncie. W przypadku niektórych osób zadziała to podobnie jak zerowe stopy procentowe – będą zatem chcieli szukać jakichkolwiek stóp zwrotu w akcjach czy obligacjach pompowanych przez banki centralne.

Nie zabraknie jednak osób, które uznają, że jedynym wyjściem jest powrót do gotówki. To jedyna luka w systemie, która jeszcze istnieje. Pytanie jak długo. Nie ulega wątpliwości, że kiedy system finansowy będzie nad przepaścią, a politycy będą krzyczeć o wprowadzaniu wyjątkowych rozwiązań, to kilka z nich będzie dedykowane właśnie gotówce.

Wszystko zacznie się zapewne od elementów o których już słyszeliśmy. Dojdzie do obniżenia limitów płatności gotówkowych, a następnie zapadną decyzje o delegalizacji najwyższych nominałów. Z podobną sytuacją mieliśmy do czynienia kilkanaście miesięcy temu w Indiach. Przypomnijmy, że cena złota w tym kraju sięgnęła 2000 USD.

Później przyjdzie pora na coś nowego – podatek od posiadania gotówki (tzw. carry tax). To rozwiązanie zostało zaproponowane w dokumencie FEDu z Richmond już w 2000 roku! Carry tax wymuszałby konieczność nałożenia magnetycznego paska na każdy z używanych banknotów. W ten sposób możliwe byłoby ustalenie kiedy banknot został wprowadzony do użytku i jak długo był w obiegu (podatek byłby zależny od tego jak długo używano gotówki). Autorzy pomysłu już 18 lat temu nie ukrywali, że carry tax miałby na celu odstraszenie obywateli od „chowania się” w gotówce.

Warto zdawać sobie sprawę, że w wojnę z gotówką włączą się także media. Ich rolą będzie przekonanie społeczeństwa, że posiadaniem dużych środków w gotówce mogą być zainteresowane jedynie osoby mające coś na sumieniu. Z kolei każdy kto nie ma nic do ukrycia, powinien trzymać środki na koncie. Skuteczność takiej narracji pozostaje zagadką – z jednej strony coraz więcej osób korzysta z niezależnych źródeł informacji, z drugiej zaś zastraszanie społeczeństwa wciąż przynosi niezłe efekty.

Podsumowanie

Ostatnia dekada obfitowała w nowe rozwiązania jeśli chodzi o politykę banków centralnych. Cześć z nich przed kryzysem wydawała się wręcz nierealna do wprowadzenia. Teraz już wiemy, że jeśli chodzi o banki centralne to „niemożliwe nie istnieje”.

Zdajemy sobie sprawę, że zakładany przez nas scenariusz trudno sobie wyobrazić. Dla przykładu, stopy procentowe na poziomie -2,5% oznaczałyby również stałą obecność obligacji o negatywnym oprocentowaniu. Innymi słowy: ceny obligacji dotarłyby do niewiarygodnie wysokich poziomów. Kiedy jednak alternatywą jest potężny krach, tysiące ludzi na ulicach i możliwość utraty kontroli nad sytuacją – nie wątpimy, że politycy i bankierzy zdecydują się na wykreowanie jeszcze większej bańki.

Taki scenariusz będzie oczywiście oznaczał inflacyjny wystrzał. Ze względu na silną dewaluację walut, ochronę przed stratami zapewnią aktywa materialne, które w ostatnich latach (z wyjątkiem nieruchomości) spisywały się dużo gorzej niż aktywa finansowe.

Tego typu artykuły nie mają na celu straszyć kryzysem. Chodzi w nich jedynie o to, by zrozumieć w jaki sposób krach może być wykorzystany przez władze. Od niemal 50 lat efektem większości kryzysów było powiększanie majątku małej części najbogatszych osób oraz wzmacnianie sektora bankowego. Jeśli przy okazji kolejnych problemów z systemem finansowym, ostry atak na gotówkę zostanie przemilczany przez społeczeństwo, to zamknięta zostanie ostatnia luka w systemie. Później bardzo trudno będzie cokolwiek zmienić.

Zespół Independent Trader

Bartosz$

Mudas

Mocny

A tak bardziej na powaznie, to sytuacja jest jaka jest, stopy nisko mysle, ze tak ale nie ujemne.

Kiedys byly wysokie, od lat juz nie sa, wiec wyliczanie o ile beda sciete z tych przeszlych wysokich poziomow ktore kiedys tam byly jest bez sensu. Ja obstawiam nastepne 10 lat na zachodzie w przedzialach 0.5 - 3.5%, a najprawdopodobniej bedziemy mniej wiecej w polowie. Wiwat tani pieniadz, wiwat inflacja!

sage_slav

Nic tylko nachapać się kredytów jeszcze przed kryzysem i kupić za nie bitcoina. XD

Ostatnio modyfikowany: 2018-09-13 18:21

Mocny

dimitrov

canto

Marcin (ITT)

Dokładnie o niego, natomiast nie identyfikujemy się jakoś z jego wypowiedziami, po prostu trafiliśmy ostatnio jeden z jego tekstów w którym bardzo trafnie spuentował działania FEDu.

śledźulik

ale serio myślisz, ze w Turcji dają radę kontrolować kto płaci usd a kto nie? Dawno tutaj nie widziałem 3r3, ale on by wspomniał coś w stylu "nie ma demografiji, coby postawić obok każdego Obywatela strażnika" i miałby trochę racji.

Co do inwestycji to najlepiej inwestować w to, zeby być pożytecznym. Dygat w Jeziorze Bodeńskim opisał takiego pożytecznego w postaci Harry Markowskiego, którego Niemcy potrzebowali do jakichś interesów, a który przy okazji tu i tam działał dla Polski, choć z trzeciej strony można się nadziać wówczas na jakieś "inteligentakcion". Trzeba chyba po prostu i ostatecznie "robić swoje" :D

Pozdrawiam

polish_wealth

Powiem Ci, że ja bardzo poważnie traktuję scenariusz wojny Izrael/Iran ---> Cena ropy w górę, tak poważnie jak to że budzę się codziennie rano. Jest to dla mnie aksjomat,

Dodatkowo też wierzę, że na skutek konfliktu "świata atlantyckiego" z moskalami, Rosja będzie szantażować kraje byłego ZSRR - wejściem w pakt, albo odcięciem od ropy (Takie pokrewne proroctwo, wiem że nie czytasz to nie suszę tym głowy)

ale o co chodzi?

---------------

Ropa i gaz na bank w górę, co według Ciebie zachowa się najlepiej pod te 2 scenariusze:

Gasprom, rubel, czy NOK, czy jest wg. Ciebie ryzyko utraty kapitału w Gazpromie na skutek "kłótni" atlantycko-moskiewskiej, coś na zasadzie sankcja/wstrzymujemy zagraniczne dofinansowanie/ itp.

z góry dziękuję.

@ Oho, "Wojna o pieniura 4" wjechała mi do włości, moja czytelnia czyli toaleta, będzie częsciej używana,

NA NASTEPNY FILM BRAUNA Koledzy przy okazji sypnijcie Grzesiowi pare złoty na następny film "Gietrzwałd", Jego ostatni film był niezły,

Następny film będzie o Masonerii. Pamętajcie, że rodzina NMP była zamożna bo rozdawali kasę, każda złotówka dla NMP, to setki, które przyjdą z powrotem. (Bez hałasu, najlepiej nie komentujemy tego) dzięki.

@ sage_slav całkiem przytomnie, trzeba jeszcze mieć Cohones żeby tak zrobić :D Niestety odpadam, a Ty?

Ostatnio modyfikowany: 2018-09-13 21:43

Bartek123

Marcin (ITT)

Jeśli FED powróci do dodruku to inflacja w górę. Tymczasem Ty zostajesz z obligacjami wypłacającymi np. 3% rocznie. W efekcie inflacji takie obligacje bardzo szybko tracą na wartości.

soto

https://xrpcommunity.blog/xrp-the-standard/

easyReader

Warto dodać że autor wyzej linkowanego artykułu na xrpcommunity (Collins) prowadzi b. ciekawego bloga philosophyofmetrics.com. Niestety tylko część artykułów dostępna bez subskrypcji. Ale i te warto poczytać (content/FREEPOM).

Krzysztof1975

easyReader

Lech

Bartek123

Jane, tylko chyba już mało kto kupuje obligacje dla zysku z dywidendy. Myślę raczej o sytuacji kiedy możemy zarobić na wzroście ceny ponieważ Fed za wydrukowane $ pewnie będzie skupował obligacje i MBSy. Zakładam, że wzrost cen obligacji byłby wyższy od inflacji. Pytanie czy taki scenariusz jest możliwy?

Dante

Obligacje vs złoto - poniżej użyłem EUR bo dość dobrze przypomina PLN (dzięki temu poniżej mamy wartości, które powinny zainteresować polskiego inwestora). I jak widać poniżej złoto złamało wieloletni poziom wsparcia, a obligacje poziom oporu - wzrost stóp procentowych pogłębi zjawisko wzrostu realnych stóp procentowych, co sprzyja obligacjom, a jest niekorzystne dla złota. Ale krótkoterminowo może być zwałka na obligacjach, aby podnieść akcje (powrót do linii wsparcia dla obligów).

Obligacje vs akcje - jak widać obligacje wcale nie są takie drogie w stosunku do akcji, a przy rynkowej akcji-reakcji może być silne odreagowanie w drugą stronę (S&P500 : UST30 = 4 ?? ). Przypuszczam, że jeśli bankierzy centralni wypuszczą rynek akcji spod ochronnego klosza, to reakcja rynkowa będzie dużo szybsza niż w 2008-2009 - niewykluczone, że na początku to może być coś jak w 1987r.

Przypuszczam, że krótkoterminowo dobrze będą się sprawować akcje, średnioterminowo obligacje, a długoterminowo surowce i PM.

PS. Czy macie narzędzie do pomiaru realnych stóp procentowych? (Najlepiej coś z stockcharts.com)

Ostatnio modyfikowany: 2018-09-14 09:56

toleknom

Lech

Marcin (ITT)

Jest kilka aspektów, które przemawiają mocno na korzyść obligacji:

1. Jeśli skończy się ten magiczny rozjazd USA vs Reszta Świata i pozostałe słabnące rynku pociągną za sobą USA w dół, to nie ma wątpliwości, że migracja do obligacji nastąpi bardzo szybko.

2. Same obligacje amerykańskie są obecnie krótkoterminowo dość tanie, co też odzwierciedla się w pozycji commercials (trudno powiedzieć kiedy ostatnio byli tak dobrze nastawieni, na pewno nie przez ostatnie 20 lat).

3. Obligacje krajów UE pozostają na absurdalnych poziomach, a wczoraj Draghi potwierdził chęć zakończenia dodruku w styczniu. Im bliżej będzie tej daty, tym większe będzie napięcie i chętniej kapitał będzie migrował do obligacji amerykańskich.

ale też mam nieodparte wrażenie, że w międzyczasie realizują nam się pewne scenariusze sugerujące luźniejszą politykę FED bądź nawet wariant typowo inflacyjny:

1. USA zapraszają Chiny na rozmowy, a tyle wiemy z oficjalnych źródeł. Gdzieś z tyłu negocjacje z pewnością idą pełną parą, Stany mają też świadomość, że słabość innych rynków w końcu odbije się na nich samych.

2. Oficjalna inflacja w USA nieco niższa niż oczekiwano, okolice 2,5%. To by oznaczało, że ta neutralna stopa procentowa (odpowiadająca oficjalnej inflacji) o której mowili niektórzy ludzie z FEDu, zostanie osiągnięta po kolejnych 2 podwyżkach. W tej sytuacji po pierwsze spada prawdopodobieństwo podwyżki w grudniu (choć wciąż wysokie), oraz rośnie prawdopodobieństwo, że seria podwyżek FEDu zakończy się dużo szybciej niż zapowiadano. Dlatego dolar słabnie, oddech złapało złoto, obligacje spisują się średnio.

Na ten moment rynek akcji w USA znowu złapał trochę optymizmu, ale może to być krótkotrwałe (spora wyprzedaż aktywów jeszcze przed nami we wrześniu). Z trójki: akcje, obligacje, złoto, te dwa ostatnie aktywa raczej powinny radzić sobie teraz najlepiej. Pytanie które z tych dwóch wybije, a które będzie czekać na swój czas.

Niestety nie mamy narzędzia pod realne stopy procentowe. Inna sprawa, że realne obejmują realną inflację, a to temat rzeka :)

Zastanawiam się dlaczego trzymasz się tego EUR, skoro międzynarodowi inwestorzy patrzą na sytuacje z perspektywy USD?

@Bartek123

Tak jak pisaliśmy w artykule, banki centralne agresywną polityką sprawiły, że dla sporej stopy zwrotu trzeba sporo ryzykować (proporcjonalnie więcej niż kiedyś). W tej sytuacji dla niektórych 3% zapewniane przez obligacje USA, jest poziomem do przyjęcia.

A co do tych wzrostów obligacji w oparciu o dodruk... Jeśli przeżyjemy taką powtórkę z lat 70-tych, czyli fala inflacji, to teoretycznie ujrzysz wzrost na swoich obligacjach. Po uwzględnieniu inflacji będziesz jednak mocno na minusie. Wygrają politycy, bo inflacja zdewaluuje zadłużenie, więc władza znowu będzie mogła sporo obiecywać przed wyborami. Wygrają też Ci, którzy będą mieć sporą ekspozycję na aktywa materialne.

@Lech

BOJ - żebyś dobrze zrozumiał, bank ma 74% ETFów. Nie wszystkie akcje są w posiadaniu ETFów. Nie zmienia to jednak faktu, że BOJ w wielu spółkach ma kilkanaście procent udziałów. Z pewnością jest na to jakiś plan, którego my możemy się jeszcze jedynie domyślać. Według mnie to strategia biorąca pod uwagę spory upadek znaczenia banków komercyjnych... Wtedy elitom przyda się skoncentrowanie majątku o jeden szczebel wyżej.

Lech

W tej sytuacji ryzykować kupowanie papierów dla 2-3% rocznie z ryzykiem utraty całego majątku jest nie do przyjęcia,... obligacje kupują ci co muszą których zmuszają do tego przyjaciele z USA i rządy poszczególnych krajów i jednocześnie boją się restrykcji i wojny w razie kupowania złota i srebra....,

Naturalnie zdaję sobie sprawę że to jest kilkanaście procent średnio akcji w Japonii, jednak sporo może być całkowicie pod kontrolą państwa w ten sposób? " powiedzmy newralgicznych " firm?.

Zastanawiające ,że nasza GPW pozwala firmom wchodzić na giełdę według "rzetelnej wyceny ekspertów" i zaraz wychodzić według rzetelnej wyceny ekspertów 10-20 razy taniej , oczywiście nie ma też instrumentów które promowałyby wzrosty i kontrolę drastycznych spadków wartości tych firm..

Ostatnio modyfikowany: 2018-09-14 12:44

Dante

Dolar osłabia się krótkoterminowo, bo EUR był dowartościowany ze względu na dane gospodarcze i spadające oprocentowanie obligacji PIGS.

Poziom 92,5-93,5 jest bardzo realny, ale na pewno nie niżej niż 89pkt, bo na dzień dzisiejszy paradoksalnie dolar wypada bardzo dobrze na tle innych walut - czy to AUD, CAD, czy to EUR (a to już wystarczy na aprecjację dolara). Oprócz tego, akcje amerykańskie mają najlepsze wzrosty, a amerykańskie obligacje jedno z najwyższych oprocentowań wśród krajów rozwiniętych. I oczywiście FED cały czas wysysa płynność z rynku poprzez QT. W skrócie, mamy finansowy szach, a czas pokaże kiedy będzie mat.

Na akcjach brak jeszcze ostrego rajdu w górę, charakterystycznego dla końca bańki (coś podobnego z końca 2017r.) - najprawdopodobniej krótkoterminowy spadek obligów pociągnie akcje w górę. Poziom 2950 - 3050pkt dla S&P500 może być jak najbardziej realny (zwłaszcza, że wspomoże go osłabiający się dolar). Poza tym, odwrócona krzywa dochodowości określa też kiedy warto inwestować w akcje, a kiedy obligacje - skoro spada, to jasny sygnał, że krótkoterminowo akcje są lepsze niż obligacje.

Kolejna sprawa - dwie złote reguły inwestowania w obligacje. Nie inwestować, gdy są podnoszone stopy (czekać, gdy już nie będzie już podwyżek i prognozy na obniżki). A druga, to wzrost bezrobocia - tutaj warto obserwować czy nie występuje stagnacja na aktualnym rynku pracy. Dlatego wydaje mi się, że poniższy scenariusz zdarzeń jest możliwy (dwie podwyżki FEDu i oficjalna hossa na obligacjach):

https://www.youtube.com/watch?v=Drk7dL6cBh0

T.bonds vs PM - tutaj raczej widać byczy trend na obligacjach amerykańskich w średnim terminie. Oczywiście w krótkim terminie raczej korekta na rzecz PM, co wynika też z powyższych rzeczy.

Jeśli złoto miałoby urosnąć w średnim terminie mocniej niż obligacje to takie waluty jak CHF, JPY, USD powinny tracić wobec AUD, NZD i CAD. A mamy z goła odwrotną sytuację - krzywa AUD/JPY wręcz uderza po oczach książkową spadkową formacją głowy i ramion. Jeśli doszłoby do deflacji i spadku ceny złota oraz osłabienia PLN, to średnioterminowy poziom 3600 - 4000 zł za uncje wydaje mi się możliwy.

Zastanawiam się dlaczego trzymasz się tego EUR, skoro międzynarodowi inwestorzy patrzą na sytuacje z perspektywy USD?

Chodziło o to, że dla inwestora z Polski ważna jest nie tylko sama wycena obligacji, ale także wycena USD/PLN (aby mieć sumaryczną wycenę amerykańskich obligacji w PLN), a na stockchart nie ma PLN/USD, dlatego użyłem EUR/USD ze względu na podobny charakter zmian wobec USD.

Ostatnio modyfikowany: 2018-09-14 13:23

Marcin (ITT)

Jeśli chodzi o ten link, to dopiero teraz do mnie dotarło co Bullard właściwie powiedział.

""bilans mozemy rownie dobrze podwoić i nic się nie stanie. Na teraz FED moze kupowac jedynie obligacje i MBSy. Dla FEDu najlepsza opcja byloby kupowanie akcji..." - jak to się pięknie łączy z 10. rocznicą kryzysu :)

Mar

Ostatnio modyfikowany: 2018-09-14 16:47

Flex

Może papierowe złoto i srebro będzie po tyle. Bo fizyka po tyle na pewno nie uświadczysz.

Już teraz niektórzy dealerzy, korzystając z obniżki cen srebra zwiększyli sobie marżę. Przy cenie spot 40 zł i 3500zł bullionu dawno już nie będzie w sklepach.

Poza tym zwała złota na 800-900$ oznacza bardzo mocnego dolara, więc podane przez Ciebie ceny w złotówkach są mało realne.

Ostatnio modyfikowany: 2018-09-14 16:56

Mar

zakładamy się tak na poważnie?

Otwieramy konta brokerskie, wplacamy depozyty, ja kupuję opcję call a Ty put i jeden drugiemu zmienia hasło do konta żeby się nie dalo tej opcji sprzedać. Kto zarobi ten idzie na zakupy po metal. Jak uncja będzie po 3 tys zł to ludzie który zrobili zakupy po 5-6tys zasypią ze strachu dealerów złotem tak że aż przestana skupować.

arcade

Jak znasz ceny, to po co zadajesz głupie pytania ? Podziel sobie.

Flex

Za mało się znamy na takie wymiany, kolego :)

Ale zakładając, że masz rację co do złota po 800-900$. Jaka będzie wartość USDPLN wtedy?

Bo mocny dolar i mocna złotówka jednocześnie jest mało prawdopodobna. Zwłaszcza przy naszym długu zagranicznym.

Więc albo złoto po 800$ albo po 3000zł.

Ostatnio modyfikowany: 2018-09-14 18:19

Lech

Mar

Bardziej jest istotne jaką siłę/słabość będzie miała wtedy złotówka niż dolar.

Goldbugów już czytam od wielu lat i się śmieję.

Co kwartał jest opowieść że sky is the limit i naganianie przez Shiffów itp na zakupy :)

Wejdź na silverdoctors, tak od 7 lat kryzys już będzie "jutro"

A Maloney mimo że to chłop rozgarnięty to zasypał już całego YT straszeniem kryzysem - pomysł na biznes i na naganianie na srebro które jest nie sprzedawalne i to z marżą z kosmosu jest wyśmienity bo nic tak człowieka nie pcha szybko do zakupów jak strach.

Fundusze się na złoto nie rzucą bo zanim otrzeźwieją to je będą musiały sprzedać żeby im lewary nie popękały.

Korekty w bessie są mniejsze niż w hossie. Trza brać shorty na XAUUSD

Ostatnio modyfikowany: 2018-09-14 19:11

3r3

Carry tax już działa; polega to na tym, że małe niebieskie ptaszki dostarczają większym niebieskim ptaszkom gotowych rozwiązań sieciowych (zestawy podmiotów) zdolnych wypłacać gotówkę. Co ciekawe ptaszki przeganiane są kosztami z Estonii, za to dla obcych firm w Polsce jest oferta na karty kredytowe z limitem wypłat dziennych 4keur bez limitu liczby kart na firmę przy koszcie chyba około 1%. Dodatkowo śniadzi gejmczendżerzy co dali komuchom wygrać wybory w Szwecji prowadzą "wymianę walut" w limicie rozrachunku "małych transakcji" (do 200eur) prowadzonych jedna za drugą z tej samej karty do limitu 5 dziennie w seriach kart jakie każdy przytomny człowiek nosi całą talią w portfelu i wypłacają papier za 2-2,5%.

W drugą stronę jest jeszcze prościej, bo cała masa firm chętnie przeleje na konto jeśli dostanie papier w zamian.

Co prawda przygotowywałem całe rozwiązanie sieciowe na opisywany w tekście problem, ale potrzeby mnie przerosły i gdy okazało się że za 3% od sumy małe, niebieskie ptaszki dostarczą gotówkę w ilościach jakie kto sobie życzy kwestia stała się bezprzedmiotowa tak samo jak niegdyś z rejestracją spółek - dziś to kwestia podniesienia słuchawki. Jak zwykle okazało się że ludzie odkryli takie rozwiązania systemowe (z pewnością przygotowane z premedytacją), luki i backdory w cashhlesie (lesie pełnym cashu) że z podziwu wyjść nie mogę.

W rozrachunku między firmami złoto dochodzi do 10% sumy transakcyjnej, do 25% raczej okazyjnie, waluty w dowolnym papierze no i coś tam na konto, żeby ładnie było. Dość istotne w rozrachunku stały się usługi wzajemne i towar, za gotówkę od strony księgowej robią obligacje (to teraz jest waluta papierowa dla firm). W takim otoczeniu przeliczanie środków rozrachunkowych na lokalną walutę staje się bezprzedmiotowe, ponieważ lokalne jurysdykcje nie są w stanie dostarczyć przemocy - czyli zapewnić ochrony mienia i obrony osób. Rozeszła się cena diesla przy pompie z ceną obok pompy płaconą z firmowej karty na zatankowanie ciężarówki, kontrola czegokolwiek przy wzbudzeniu taką serią mikrotransakcji jak robią sieci niebieskich ptaszków aby rozprowadzić rozrachunek średnich przedsiębiorstw są przygniatające obliczeniowo.

Banki robią sobie również żarciki z ochroną danych osobowych - na przykład wpłacający za kompilację bloga nie mogą wyświetlić mi wiadomości z mailem - jest ona ukryta za supertajnym numerem referencyjnym banku, tak tajnym że bank sam nie jest w stanie wyjawić kto im wpłacił i właściwie komu mają wysłać pedeefy. Trzeba więc drugim obiegiem informacji zawiadomić że się wpłaciło i tylko jednej rzeczy nikt nie wie - jak potwierdzić że to Twoja wpłata z zagranicy^^

O jednym bank nie zapomina - o naliczeniu jeden euro opłaty i 15 eurocentów opłaty od opłaty.

Obrót udziałami wyniósł się z giełdy, a przy tych stopach jeśli firma nie traci to już jest bardzo dobry wynik na equity. Co innego czy firma wypłaca coś pod stołem - zarówno w korpo jaki w dużych jest to standard, w średnich to nawet nie wiedzą że można inaczej.

Natomiast pracownicy - common underlings mają problem, bo im ceny czegoś tam co to stanowi poważną część budżetu underlinga i jak im odliczą składki, podatki i resztę haraczy to w pracy nie ma nawet sensu wydawania im poleceń, bo na ten socjal to chodzą za karę i tak są produktywni jak mają płacone. Rynek zareagował na to całkiem normalnie - są ludzie którzy chcą pracować i biorą normalną stawkę brutto z tym że bez Kapitana co w rezultacie im daję wypłatę underlinga x4, x5 zależnie od progu podatkowego. Są też firmy co to organizują, jest też cały obrót wszystkim co jest niby jakoś tam reglamentowane na rynku (bo z pieczątką) w skali przemysłowej. Z drugiej strony Kapitanowi nie starcza nawet na straszenie wszystkich lagą, więc straszą wybiórczo, a najchętniej to biorą prywatne wziątki za odstąpienie od pamiętania o podmiocie.

Obrót gotówkowy kosztuje obecnie około 3% sumy co jest (oczywiście) przerzucane na klienta (ostatecznie płacą underlingi) - jak się klientowi nie podoba to może towaru nie mieć wcale - do przetargów i tak nikt nie chce stawać. Nadmienię że z brzdęków się właściwie wyprztykałem w ramach rozliczeń.

Proszę nie wdawać się w dyskusje ze mną odnośnie powyższego, nie mam czasu na trollowanie. Jak już ten kryzys będzie to napiszę jak koszty tych wszystkich uszczelnień przenieśliśmy na na dół, by górny promil i skromne podnóżki im służące z drugiego promila nie były stratne na tej całej demokracji czy jakkolwiek się ten księżycowy zespół urojeń teraz nazywa.

Ostatnio modyfikowany: 2018-09-14 19:18

arcade

Flex

Jakieś argumenty czy tylko tak narzekasz, jak Polak po kilku piwach?

arcade

Co do Mar, to sam zwróciłeś uwagę, że coś tu nie gra w tych wycenach. Kolega pisze, że złoto po 3000PLN, uncja po 800USD i zastanawia się po ile wtedy będzie dolar. Kupa śmiechu.

3po3

"W rozrachunku między firmami złoto dochodzi do 10% sumy transakcyjnej, do 25% raczej okazyjnie, waluty w dowolnym papierze no i coś tam na konto, żeby ładnie było."

Prowadziłem firmę 23 lata, znałem dziesiątki innych firm i pierwsze słyszę. Chyba że to jakaś wiedza dla wtajemniczonych ? Mógłby chociaż coś wyjaśnić mniej kumatym.

"Obrót gotówkowy kosztuje obecnie około 3% sumy"

Kompletnie nie wiem o co chodzi.

W ogóle dla mnie, to jakiś bełkot.

ps.

Nie piję alkoholu.

Flex

Fakt, przedstawiłem swoje zdanie ale zwróć, proszę, uwagę na formę wypowiedzi.

Piszą tu różni ludzie, o różnym poziomie wiedzy, różnych poglądach i rożnych temperamentach.

Jedno czego najczęściej brakuje w komentarzach na tym blogu to kultura wypowiedzi.

Zastanów się co sam byś odpowiedział na taki wpis, jak Twój. Pod Twoim adresem?

Dyskusja w taki sposób nie ma sensu, niezależnie od tego czy masz merytorycznie racje czy nie.

To, że nie rozumiesz czasem 3r3 to inna para kaloszy :)

Nie Ty jeden i nie ma się czego wstydzić ;)

Ostatnio modyfikowany: 2018-09-14 22:05

arcade

To chyba było do mnie :)No właśnie, nie wstydzę się. Bądź taki uprzejmy i przetłumacz mi na język polski dla mniej kumatych wpis 3r3.

Z góry dziękuję i przepraszam, że mnie poniosło.

Flex

Fakt, chodziło o Ciebie, wybacz :)

Co do wpisu 3r3 nie podejmuję się tłumaczenia. Żeby zrozumieć trzeba znać jego radosną twórczość tutaj i bardziej konkretną twórczość na jego, nieistniejącym już, blogu. Szkoda,że nie zdecydował się zachować bloga i artykułów na nim dla potomności, mimo braku czasu czy innych "okoliczności".

Antonov.ua

Sol

"Nie po to Putin zbudował gigantyczna machinę wojenną by oglądać pochody na Placu Czerwonym."

Apeluję o zachowanie minimum poziomu merytorycznego, bo to co napisałeś to niemerytoryczny odlot. Putin nie zbudował żadnej imponującej machiny, przez cały okres jego władzy wydatki wojskowe Rosji były na poziomie mniej niż 10% wydatków NATO. Rozwój rosyjskiej broni skupiał się na broni jądrowej i jej nosicielach (okrętach podwodnych) oraz obronie plot , bo to jedyna deska ratunku dla Rosjan w sytuacji gdy przewaga potencjalnych rywali jest druzgocąca. btw. Rosjanie mają mniej rakiet plot niż NATO ma samolotów, pocisków samosterujących i bomb szybujących, więc rosyjska obrona plot ma praktycznie jeden cel: dać czas na reakcje i odpalenie salwy jądrowej.

Co do broni konwencjonalnej, to dla przykładu samolot SU 57 nie jest produkowany seryjnie, a SU 35 to wersja rozwojowa SU 27 (lata 80) produkowana w ilościach o rząd wielkości mniejszych niż np. F35 który prawdopodobnie i tak jest od SU35 lepszy.

W dodatku przemysł rosyjski nie jest autarkiczny na poziomie wyposażenia fabryk zbrojeniowych, a także wydobycia surowców.

Na Wostok 2018 można było pooglądać np. Piony 2S7 które w Polsce stoją w muzeum. Są to rzeczy naprodukowane jeszcze w ZSRR. Nowa produkcja jest symboliczna gdy ją zestawić z produkcją zachodnią. W ogóle to może odrób pracę domową i sprawdź ile jest na świecie helikopterów szturmowych z podziałem na kraje/bloki, to zobaczysz jak wygląda ta "gigantyczna machina" choćby w tym przypadku.

"Wyzbywanie się amerykańskich obligacji, gromadzenie złota..."

Normalne zachowanie w sytuacji gdy USA odcinają Rosję od rynków finansowych i nakładają sankcje pod coraz bardziej wydumanymi pretekstami (np. "wpływanie na wybory"). Iran swego czasu przeszedł na handel złotem. Bo dolarami miał handlować? Może w walizkach, bo przecież nie przez SWIFT. Czy ty w ogóle masz pojęcie o czym mówisz? Odnoszę wrażenie, że Ameryka w Polsce stała się czymś w rodzaju boga i jeśli ten bóg podnosi topór, to trzeba pokornie schylić głowę w oczekiwaniu na cios.

"przygotowania w cyberprzestrzeni do paraliżu infrastruktury"

To w Rosji działają amerykańskie komputery, Windowsy i maszyny przemysłowe podatne na nowego Stuxneta. To na Zachodzie jest propaganda dotycząca rosyjskich hakerów, a więc to reżim na Zachodzie przytowuje sowich obywateli do akceptacji "odpowiedzi". Powtarza się historia z bronią masowego rażenia w Iraku.

"działalność wywiadowcza na świecie dążąca do osłabienia sojuszy i wprowadzanie chaosu"

Zarządzanie przez chaos to Libia, Irak, Syria, szkolenie al-kaidy i ISIS aby to potem posłać na Kuakaz i do Ujgurów. W USA spokój. Ładnie odwróciłeś kota ogonem. :) Gdyby było tak jak piszesz, to w Meksyku mielibyśmy odpowiednik Ukrainy z którą Amerykanie szarpaliby się. Przy okazji, to już w czasie I wojny w Czeczenii działali banderowcy z Prawego Sektora, a teraz na Ukrainie są bazy szkoleniowe dla islamistów. Rosjanie to jakoś ogarnęli, ale w latach 90 groził im upadek państwa.

"zbieranie własnych sojuszników"

Rosja jest bardzo pasywna i mało wiarygodna jako sojusznik (tam są różne kliki, np. ci od Miedwiediewa są prozachodni i chętnie nakładali sankcje na Iran), a takie kraje jak Turcja czy Chiny Amerykanie wręcz kopniakami zachęcają by się do Rosji zwróciły jako sojusznika.

Ostatnio modyfikowany: 2018-09-15 01:24

greg240

Ostatnio modyfikowany: 2018-09-15 01:39

Kikkhull

arcade

Nie przetłumaczysz, bo pewnie sam nie rozumiesz. Chętnie poznałbym prawdziwy biznes tego pana, a nie radosną twórczość na blogu.

@Kikkhull

Karty płatnicze to są transakcje bezgotówkowe, które i tak kosztują jakieś max 0,3%. Gotówkę to można sobie wpłacić we wpłatomacie, co daje koszt zero, lub przy większych kwotach od kilkudziesięciu tysięcy odbiera kasę z firmy konwój, a koszt to też ułamki procenta przy podpisanej umowie.

Ten pan to chyba taki darknet biznesu. Adres to garaż na złomowisku w Malmo w strefie no-go.

Krzysztof1975

Z procesami cywilizacyjnymi jest jak z hossą lub bessą. Na tym blogu ekipa Tradera zbiera dane i dokonuje ich głębszych analiz by na podstawie analogii, lub dedukcji ocenić szanse na wystąpienie, któregoś ze zjawisk Obecnie jest tu nastawienie prokryzysowe, z którym całkowicie się zgadzam. Kryzysy osiągają czasami rozmiar na tyle duży by uruchamiać inne procesy, w tym działania wojenne lub parawojenne. Analizując poszczególne elementy tego co się dzieje w Rosji i jak konstruuje swoje działania, można dojść do wniosku, że priorytetem Rosji jest poszerzanie granic i wpływów w klasycznym militarnym tego słowa znaczeniu. Wczorajszy artykuł analizujący możliwość wchłonięcia Białorusi wyszedł ze związanego z rządem ośrodka kształtującego kadry dyplomatyczne Rosji. Uważam, że Rosja wykorzysta następny kryzys i chaos z nim związany, gdy kraje będą zajęte ratowaniem swoich gospodarek, na kolejną militarną akcję - tym razem na dużo większą skalę.

p.s.

Nie zgadzam się z odpowiedziami jakie udzieliłeś na moje uwagi, w swoim poście, ale nie będę ciągnął dalej tego tematu

z wyrazami szacunku - pozdrawiam

gruby

"W rozrachunku między firmami złoto dochodzi do 10% sumy transakcyjnej, do 25% raczej okazyjnie, waluty w dowolnym papierze no i coś tam na konto, żeby ładnie było. Dość istotne w rozrachunku stały się usługi wzajemne i towar, za gotówkę od strony księgowej robią obligacje (to teraz jest waluta papierowa dla firm)."

Jeeeeżu, nie zazdroszczę Twojej księgowej roboty. Nie dość że w sprawozdaniach do urzędu wymyśla niczym bracia Grimm to jeszcze musi przecież zrobić ten drugi, realny bilans. No i tak się zastanawiam jak ona to spina żonglując terminem wpłaty, terminem przeliczenia z/na, wartością przyjętego na bądź wydanego z magazynu barteru, że o wycenie usług nie wspomnę.

Przy tym poziomie abstrakcji jeden księgowy robiąc bilans dwa razy pod rząd tą samą metodą otrzyma dwa różne wyniki, no nie ma bata. Przypomniałeś mi stare czasy w których właściciel po wejściu na halę nie wiedział ile jego kram jest warty, on oceniał swoje assety na oko - maszyn miało być coraz więcej i coraz nowszych. Oprócz tego sporą część wartości jego biznesu stanowiły niewycenialne przysługi (w obydwie strony). Nadmienię że rzecz działa się w starym ustroju, a ten właściciel to oficjalnie wcale nie był właścicielem, no wtedy nie wolno jeszcze było.

On był tam oficjalnie tylko kierownikiem.

Żyjesz zatem w socjalizmie, 3r3, znowu. Co za syf ...

gbur

Stare chińskie przysłowie mówi:

"Jeśli o czymś usłyszysz - zapomnisz

Jeśli to zobaczysz - zapamiętasz

Ale nie zrozumiesz do puki tego nie zrobisz."

Kup srebrną monetę bulionową i poproś o fakturę VAT na Twoją firmę a zrozumiesz... dlaczego srebrne monety są tańsze od srebrnych sztabek.

Lokajar

Dodatkowo do końca roku ichniejszy bank centralny odpuszcza sobie zwiększanie rezerw walut zagranicznych. Krótkoterminowo dobre informacje dla RSX.

Aktualnie BC spodziewa się inflacji między 3,8 - 4,2% (podczas gdy cel inflacyjny jest na 4%). Na te oczekiwania główny wpływ mają zmienność na rublu i spodziewana podwyżka VATu z 18 na 20% (no i oczywiście sankcje).

Prognozy dotyczące inflacji uderzają nawet w rejony 5,0 - 5,5% w 2019, tak że kolejne podwyżki mogą wkrótce stać się faktem.

Poniżej wykres ceny złota w PLN. Po upadku Lehmana, wrzesień był ostatnim miesiącem, gdzie złoto można było kupić taniej niż 2000 PLN.

jacek.s

Po primo, to porozmawiaj z księgowym, może wystarczy dodać kilka punktów pkd. Tylko nie bądź zaskoczony płytkością rynku. W zeszłym roku na raptem kilka kg czas oczekiwania u dużych dealerów wynosił około miesiąca.

gruby

"Poniżej wykres ceny złota w PLN. Po upadku Lehmana, wrzesień był ostatnim miesiącem, gdzie złoto można było kupić taniej niż 2000 PLN."

Po pierwsze cena żółtego złota wyznaczana jest ciągle jeszcze przez złoto papierowe a pewnym firmom wolno drukować papierowe certyfikaty na złoto bez ograniczeń. To pierwsze zniekształcenie na rynku.

Po drugie cena złota na rynku wyrażana jest w dolarach FED, z powodu braku nadzoru nad firmą FED liczba jej produktów w obiegu jest nieznana. Co oznacza że miara wartości dolara FED jest po pierwsze nieznana a po drugie zmienna w funkcji czasu. Po trzecie wartość produktu pod nazwą PLN produkowanego przez NBP (cholera wie kto to kontroluje, Glapiński tam co najwyżej od czasu do czasu dostarcza twarzy do kamer a po rozkazy lata przecież raz na miesiąc do Bazylei) też jest nieznana bo nieznana jest wartość zastawów trzymanych w NBP.

Wreszcie dochodzimy do kursu walut USD/PLZ. Cholera wie kto nim konkretnie steruje, ale nie bez powodu sterowanie tym kursem odbywa się z dzielnicy "city" w Londynie która to po pierwsze prawa wyborcze nadała zarejestrowanym u siebie firmom a po drugie nie podlega nadzorowi władz Wielkiej Brytanii co czyni jakiekolwiek audyty bezsensownymi po pierwsze a nielegalnymi po drugie. Nawet jeśli w "city" znaleziono by jakieś trupy w piwnicach to i tak nie da się ich użyć jako dowodów w procesie, paragraf "owoc z zatrutego drzewa" anglosaskiego systemu prawnego się kłania.

Te cztery powody czterokrotnie zniekształcają realną wartość złota a one przecież nakładają się na siebie. Ustaw sobie zatem cztery butelki w rzędzie a potem spróbuj podziwiać przez nie świat. To co zobaczysz nie będzie tym, co po drugiej stronie butelek się znajduje.

Dlatego zapytam: po co ten wykres wstawiłeś ? Jaka jest jego wartość ? Co on pokazuje ?

Ostatnio modyfikowany: 2018-09-15 15:05

easyReader

Kolejny już raz taka akcja: pojawia nowy komentujący z sensownym wpisem, a ty go napadasz. Intrygujące zjawisko.

Ostatnio modyfikowany: 2018-09-15 16:22

cheniek

Co sadzicie o Grupie Azoty? jakis czas temu dozucilem do obserwanych p/e bylo kolo 8 teraz kolo 13 , wygladalo na ciekawa spolke, ale chyba przestane obserowac troche odstrasza mnie wiekszosciowy udzial panstwa , ze moga nieudacznicy namieszac. Spora przecena mnie zastanawia.

Azoty radzą sobie gorzej niż WIG-Chemia. Słabo u nich z dywidendą. Większościowy udział państwa oraz silna wrażliwość na ceny gazu ziemnego (będące pochodną antyrosyjskiej polityki państwa) są przestrogą. Jakby tego było mało w akcjonariacie jest rosyjski akcent (Rainbee Holdings), zatem znowu polityka (oczekiwane jest wyjście rosyjskiego kapitału po niskiej cenie akcji). Mało? Nowe unijne regulacje dotyczące zawartości kadmu w nawozach mogą uderzyć w Azoty, bo wówczas ich dostawca surowca przestałby spełniać unijne wymogi. I jeśli weźmiemy pod uwagę duży import rosyjskich nawozów do UE, które już teraz spełniają ostrzejsze normy unijne, to Azoty w mojej szklanej kuli wygląda bardzo słabo.

Twoje pytanie wynika zapewne z piątkowego wystrzału cen ATT na giełdzie, spowodowanych najprawdopodobniej tym newsem:

https://chemia.wnp.pl/nie-bedzie-obnizki-cel-na-import-nawozow-z-rosji,330443_1_0_0.html

Nie zmienia to sytuacji Azotów, a jedynie wydłuża czasookres ochronny przed unijną konkurencją.

Ostatnio modyfikowany: 2018-09-15 18:42

Lech

Mało brakowało ,żeby im państwo Islamskie zbudowali w Czeczeni wspierani przez wspierających każdą rozróbę przeciw Rosji , ale się pozbierali , utracili wpływy w Europie wschodniej i na Bałkanach po tzw referendach nawet Kosowo oddzielono od Serbii, a Krym niezależna Republika w sytuacji zdobycia władzy na całej Ukrainie przez skrajnych narodowców i kompletną degrengoladę i prześladowania Rosjan wybrał Rosję szczególnie, że ma 80% Rosjan.. zresztą wystarczy ich zapytać.. ,ale nie wolno.. Szerze to wyszli nawet z niemieckiej strefy , a Amerykanie nie i nie wiem po co mieliby stacjonować w Polsce boimy się Ukrainy i Białorusi? i to jeszcze my mamy za to płacić kupę kasy? i kupować ich drogi sprzęt który mogą cały wyłączyć jednym guzikiem? , a po co?

Ostatnio modyfikowany: 2018-09-15 19:57

homer

" rozwalenie Rosji to może być dla nas bardzo niebezpieczne , powinniśmy raczej robić wszystko żeby Rosja mogła dryfować w stronę Europy i europejskiej demokracji współpracować i wzajemnie się bogacić wtedy nikt nie myśli o wojnach. "

Wydawało mi się ,że takie poglądy może mieć tylko ktoś zaślepiony ruską propagandą.

Zupełnie jak bym słuchał swojego kolegi z ubeckiej dynastii( nazwisko przemilczę)absolwenta moskiewskiej uczelni( wojskowej). On oczywiście mówi to samo o matuszce rosji ,ale to dla niego ojczyzna.

greg240

Dzieki zaoszczedziles mi troche czasu. Rainbee Holding z tego co pamietam to chcial swego czasu kupic grupe azoty ale skarb panstwa zablokowal przejecie, pewnie dlatego rezygnuja jak nie udalo sie im przejecie , czasem to dobrze ze skarb panstwa ma udzialy, ale zazwyczaj to porazka, znajomy pracuje w nitrochemie i tam prezesem z nadania zostal sprzedawca rybek akwariowych:) jakby mial miec super pojecie o branzy:) swego czasu sie nastarali by zalatwic wejscia w stanach (trotyl wysylaja) a przychodzi misiewicz na gotowe i bedzie sukcess jak nie popsuje.

Ostatnio modyfikowany: 2018-09-15 22:00

gasch

Się porobiło.

Ostatnio modyfikowany: 2018-09-15 22:00

Mar

To ciągłe wałkowanie że złoto jest manipulowane, że kontrakty nie mają pokrycia w złocie już wywołuje mdłości.

Jeżeli cena jest manipulowana od wielu lat to będzie manipulowana dalej i ani szaraki tego nie zmienią ani na tym nie zarobią. Te brednie że zaraz zloto wystrzeli na 10 tys usd można między bajki włożyć i są one pisane codziennie tylko po to aby ludzie z chęci zysku kupowali u dealerów złoto którego nigdy by nie kupili bo im jest niepotrzebne. Kobieta potrzebuje naszyjnik a nie sztabke. Kto kupił masterboxa srebra za np. 40 tys nie sprzeda go, dzisiaj nawet za 25 tys, więc naganianie na srebro że zarobi jest oderwane od życia. Opowieści że jak zloto potanieje to go nie będzie można kupić to kolejna manipulacja, było po 400usd i nikt go nie chciał to po 800usd też się na nie nie rzucą.

To że kontrakty nie mają pokrycia w złocie nie ma żadnego znaczenia. 99% kontraktów to czysta spekulacja i kupujący/sprzedający nie mają nigdy zamiaru zlota ani kupować ani sprzedawać tylko poprostu spekulować. Jak mając na koncie depozyt np. 10 tys $ i handluję intraday 1 kontraktem na 100 oz 10x to kupuję i sprzedaję „1000 oz złota” którego ani nie mam zamiaru fizycznie kupić ani sprzedać bo byłoby na to trzeba 1.2 mln $ których nie mam.

Dopóki stopy procentowe będą rosły to złoto będzie spadać i żadne zaklęcia tego nie zmienią.

Ostatnio modyfikowany: 2018-09-15 22:13

Lech

Dolar jest najbardziej zadłużoną walutą świata , dziesiątki bilionów jest na całym świecie i w każdym kraju , podobnie było z Funtem przed jego upadkiem jako światowa waluta, jak to wszystko spłynie do USA po złoto, srebro i w ogóle coś wartościowego to zostaną bez skarpetek , chyba że będą dalej wywoływać wojny i nakręcać popyt na obligacje pomimo prawie zerowych odsetek , tępić wszystkie inne waluty i wymiany pomijające dolara ...gdy produkowali 40 % srebra art przemysłowych i ropy to było zrozumiałe , ale teraz najwyżej 8% i mają stały wielki deficyt handlowy...Wielka Brytania Francja itd uciekinierzy z Europy inwestowali ogromne pieniądze w USA w ziemię przemysł itp, z czasem to ucięło pępowinę i stało się samodzielne ,a z czasem to Wielka Brytania stała się ich kolonią . Teraz mamy podobną sytuację tylko że to kapitał uciekał z USA do Azji Europy i staje się samodzielny..

Ostatnio modyfikowany: 2018-09-16 10:56

gruby

"Wykres XAUPLN jest jak najbardziej na miejscu bo Polaka który kupuje sobie sztabkę dziś za 4600 zł mało interesuje ile złoto kosztuje w dolarach. Interesuje go czy jak ją sprzeda np. za 5 czy 10 lat za złotówki, to kupi sobie za tę kwotę mniej więcej to samo co by mógł kupić dzisiaj czy nie (więcej lub mniej)."

Ten wykres jest czterokrotnie przekłamany czyli nic nie warty. Żeby zrozumieć wartość złota należy zrozumieć mechanizmy rządzące ustalaniem jego ceny, tak naucza Buffett przecież, guru tych tutaj niby zarabiających.

A potem zastanowić się czy w momencie planowanej sprzedaży złota te cztery czynniki nadal będą zakłamywać jego cenę. Dlatego złoto jest dzisiaj formą polisolokaty. Jeśli system przetrwa następne dziesięć lat to z jednej manipulowanej ceny złoto przejdzie do innej, też manipulowanej. Jeśli system padnie to złoto odzyska swoją realną wartość która zawsze była równa wartości wyprodukowanych towarów.

Można też popatrzyć jak zachowują się mądrzejsi: zarówno Chińczycy jak i Rosjanie bunkrują swoje wydobycie metalu, wypełniają skarbce i nie wysyłają go za granicę a wiedzieć trzeba że zarówno jedni jak i drudzy mają niskie koszty wydobycia. Jeśli więc mimo teoretycznego przebicia na wydobyciu nie decydują się na jego zamianę na papierki FEDu to znaczy że grają i obstawiają długi scenariusz.

Kikkhull

Lech

Co do Rosji mieliśmy przykład rozpadu ZSRR i co może się wydarzyć, specjaliści szukali wszędzie pracy i znaleźli np w Korei Płn? trafiła w różne miejsca technologia którą dalej kupują Amerykanie np ponad 200 rakietowych silników rocznie ...

Rosjanie mogliby tak jak to robili Amerykanie wspierać np Talibów sprzętem przy którym żaden samolot czy helikopter by tam nie mógł latać , ale tego nie robią bo współpracują z Europą i USA i lepiej żeby tak zostało..

easyReader

Jeśli system padnie to złoto odzyska swoją realną wartość która zawsze była równa wartości wyprodukowanych towarów.

Można trochę jaśniej - co to znaczy "odzyska realną wartość"? Skoro mogę iść do sprzedawcy i wymienić papierki na kwotę 4600 PLN na uncję próby 999,9 - to dla mnie jest to jak najbardziej realne.

"Jeśli system padnie" - no to chyba nie w tej wersji która opisywałeś parę dni temu? Przy 90% redukcji populacji i narzedziach z drewna no to jaką tę wartość złota przwidujesz: 10 krow za uncję, 50 krów za uncję? A jeśli mało kto będzie w ogóle miał to złoto to będzie w ogóle możliwość je wymienić na coś potrzebnego do życia?

Żadnego niekontrolowanego upadku systemu nie będzie. Będzie kontrolowane przejście do nowego systemu, zapewne przy pomocy celowo "odpalonego" kryzysu. Ergo: nie liczyłbym na jakiś wystrzał PM "w kosmos".

SOWA

Arcadio

Bo jeśli ktoś kupił aktywo po 5-6 tys. a później kiedy spadło do 3-3,5 się cieszy że takie tanie i dalej dokupuje to trzeba mieć nie po kolei w głowie.

Ciekawe, że tego samego nie twierdzą o nabywcach nieruchomości. Jeśli ktoś kupił nieruchomość za 5-6 tys za M2 a następnie cena spada do 3-3,5 tzn że to utracjusz i leming. Ale to samo że złotem to już objaw mądrości.

SOWA

Dante

Podaż złota jest szacowana na 2-3% rocznie, a w przypadku PLN jest to ok. 5% rocznie.

@Mar

Ogólnie na bazie analiz można przyjąć takie założenia:

A. kryzys deflacyjny: USD > AU > PLN

B. kryzys inflacyjny: AU > USD > PLN

I jak to widzę przyaktualnej dynamice makroekonomicznej. CO ciekawe, spadki od lokalnego maksimum w średnimokresie (od kilkunastutygodni do kilkudziesieciu miesięcy wahają od kilku procent do 30 paru procent. Zatem przy uznaniu szczytu ceny z 2016r. za lokalne maksimum to stystycznie rzecz biorąc przy skrajnym scenariusz dołek powinien zawierać się między 3500 - 4000 zł.

PLN zyskuje, gdy inwestorzy w spokojnych czasach szukają wyższej stopy zwrotu (m.in z polskich akcji) - a zatem dla kogoś kogo interesuje złoto wyceniane w PLN, krzywa WIG/AU może sugerować momenty wejść/wyjść. Zatem szczyt na WIGU może sugerować inwestycje w złoto, a dołek wyjście z tej inwestycji.

Kikkhull

SOWA

kooperatywa

Ostatnio modyfikowany: 2018-09-16 15:48

SOWA

Dante

Bardzo możliwe - mnie coraz częsciej zastanawia powtórka scenariuszu z kryzysu azjatyckiego i retest maksimum ceny USD/PLN z pocztku tego stulecia, czyli ok. 4,6zł/USD. Dodatkowo, co się stanie w sytuacji, gdy wiele państw będzie podwyższać stopy by bronić swoich walut w kryzysie, a USA zacznie obniżać stopy. Aktualna sytuacja Turcji i Argentyny może być prognostykiem dla przyszłej sytuacji globalnej.

gruby

"Przy 90% redukcji populacji i narzedziach z drewna no to jaką tę wartość złota przwidujesz: 10 krow za uncję, 50 krów za uncję? A jeśli mało kto będzie w ogóle miał to złoto to będzie w ogóle możliwość je wymienić na coś potrzebnego do życia?"

To nie tak. Cena wyznaczana jest w trakcie negocjacji prowadzonych przez kupującego ze sprzedającym i zależy nie tylko od ilości złota na rynku, zależy również od ilości towaru. Kiedy rynek zapchany jest kurczakami to jasne że nie zapłacę małą złotą monetą za jednego kurczaka przecież. Chyba że na rynku jest jeden, ostatni kurczak a wszyscy dookoła słaniają się na nogach z głodu. Wtedy, owszem, zdarzyć się może że jego właściciel zażąda jednej złotej małej monety za jednego kurczaka a ja będę zmuszony cenę tą zapłacić albo z braku monet umrzeć w rowie.

Może też się zdarzyć, że z braku kurczaków złota moneta na nic mi się już nie przyda. Wtedy jednakże przyda się na pewno temu, kto moje zwłoki przeszuka.

Różnica pomiędzy walutami i złotem jest zaś taka, że moc danej waluty jest pochodną mocy jego emitenta. Spróbuj w Berlinie w McDonaldzie kupić kawę płacąc za nią markami DDR. Złoto jest pieniądzem wolnych uczestników wolnego rynku wybranym przez nich samych (kiedyś za samo żądania przyznania prawa do samostanowienia ludzie ginęli od kul a ich zwłoki były noszone na drzwiach, to wcale nie tak dawno i wcale niedaleko było) a waluta jest narzuconym siłą ersatzem pieniądza wśród niewolników. Złoto przenosi wartość, waluty przenoszą obietnice wymiany na wartość, może, gdzieś i kiedyś ... obietnicę wartą tyle ile reputacja emitenta, czyli na przykład "Staatsbank der DDR", "Banco Central de Venezuela" czy też "Reserve Bank of India". Wadą waluty dla jej użytkowników jest wbudowany limit na okres przydatności do użytku i jako jej użytkownik nigdy nie wiesz kiedy ten okres upłynie.

To wie tylko emitent który jednym podpisem może wycofać ją z obiegu czyniąc na powrót bezwartościową albo nawet samemu zejść z mapy, tak jak bank centralny DDR. W Polsce jeden podpis Glapińskiego jest w stanie unieważnić wszystkie banknoty i monety w obiegu. I to jest prawdziwa władza, władza o wiele większa niż władza Kaczora.

Arcadio

Ja nie twierdzę, że złoto nie ma wartości, ale to jest blog inwestycyjny i wydawało mi się, że większość czytelników to inwestorzy.

A dobra inwestycja to taka, gdy tanio kupisz a drogo sprzedasz i najlepiej jeszcze w krótkim czasie. Ewentualnie kupisz tanio/drogo ale masz stały pozytywny cash-flow przy niskim ryzyku.

Ciągłe, bezrefleksyjne naganianie na złoto jest już nudne i szkodliwe. Owszem inwestujmy w złoto ale wtedy gdy jest tanie.

Ktoś, kto pod wpływem naganiania kupił złoto w 2012 czy 2013 roku po 5,5 tys. umoczył i tyle. Nawet jeśli nie zrealizował straty i kiedyś się doczeka wyższej ceny to i tak utracił możliwości zarobienia na czym innym w międzyczasie.

Warto było kupować złoto w 2008 roku po 2000zł/oz to ludzie woleli kupować mieszkania na kredyt w CHF po 10k/m2.

Jak w 2012 czy 2013 były tanie mieszkania to ludzie woleli kupować złoto.

Samo złoto wcale niczego nie gwarantuje. W czasie wojny byli tacy co mieli i złoto i kamienice, a przeżyć nie dali rady.

Sitting

1. Żadnego niekontrolowanego upadku systemu nie będzie.

2. Będzie kontrolowane przejście do nowego systemu, zapewne przy pomocy celowo "odpalonego" kryzysu. Ergo: nie liczyłbym na jakiś wystrzał PM "w kosmos". __

1. Możliwe, ale historia pokazała już nie raz "kontrolowane" upadki systemów - dla szarego zjadacza chleba, chyba nie ma różnicy co ?

2. Cała dyskusja sprowadza się do : - jak będzie wyglądał nowy system, - jak przetrwać celowo "odpalony" kryzys, - jak zachować te nędzne kapitały, które się ma teraz i je ochronić przed utratą wartości.

_arcadio

zakładasz spekulację na fizyku, a tu chodzi o uznanie złota za najwyższą formę pieniądza i przeniesienie wartości kapitału w czasie.

SOWA

śledźulik

Gdyby ci ludzie zamieniali swoje złotowki 2RP chociażby na USD czy... złoto to spokojnie po przeżyciu wojny i przechowaniu tych pieniądzy mogliby założyć biznes w 1945, obronić się nawet przed "domiarem" i żyć nieźle dalej (znam jeden sklep zoologiczny w Poznaniu, który tak przetrwał. Założony w 1947 :)). Co dziwne te wujostwo miało doświadczenie zamiany marek na złotówki, hiperinflacji "ogarniętych" przez Grabskiego, ale no cóż... zaufali sanacyjnej propagandzie.

Dlatego warto jest dywersyfikować i jakiś % oszczędności czy gotówki, która spada z nieba, lub jest zwrotem z inwecji lokować w jakiś złoty pieniądz niezależnie od tego czy jest subiektywnie drogi czy tani.

piotrlc

https://www.tme.eu/pl/details/06035c104k4z2a/kondensatory-mlcc-smd-0603/avx/

200% w rok :)

https://www.digikey.com/product-detail/en/vicor-corporation/PFM4414BB6M48D0T04/1102-5501-ND/5803449

Przez pół roku z 250 na 630 USD. Szaleństwo.

Można 3r3 nie lubić ale to przenoszenie wartości w stanach magazynowych to nie takie głupie.

kooperatywa

NWO jest nieuniknione i jest przez różne centrale wysunięte jako pewnik.Nikt nie wyobraża sobie innego świata niż zarządzanego centralnie Problem w tym,że Kabała odp...ła na całego i już przekroczyli cienką czerwona linie reakcja zaczęła się od chowania do piachu liderów NWO kabały.

Kabila

http://dilyana.bg/us-diplomats-involved-in-trafficking-of-human-blood-and-pathogens-for-secret-military-program/

maneko

to kto poprowadzi to NWO jak liderów chowają do piachu? A może to tylko tacy papierowi liderzy? No i kto np poszedł do piachu?

gruby

lubię czytać Twoje komentarze, bo praktycznie zawsze pokazują inny punkt widzenia i dają do myślenia.

Z drugiej strony ktoś tu niedawno napisał, że bankierzy na pewno nie mają na sercu dobra ludzkości tylko, aby lemingi pracowały coraz dłużej nie mając czasu na własne myślenie i to wydaje mi się, że jest ten kierunek w którym cały czas zmierzamy. Duże grupy kapitału się konsolidują i stają się coraz większe przez co mają coraz większy wpływ na kolejne swoje pomysły i powstaje efekt kuli śnieżnej. No i zastanawiające są działania banków centralnych kluczowych graczy światowych - za drukowaną kasę kupują realne aktywa stając się posiadaczem Ziemi. Ta wizja Zarządców jak "W nowym wspaniałym świecie" jest chyba całkiem nieźle realizowana.

No i kluczowy czynnik - Chiny - czy są w układzie czy jednak nie. Kiedyś na początku istnienia tego bloga ktoś podał link do rozmów Grupy 4 rodzin bankierskich z USA z Chinami na ich terenie. Wydaje się, że zawarto wtedy jakiś układ i od tego czasu Chiny zaczęły stawać się graczem globalnym a USA inwestowało w nich technologicznie.

Szosa78

Marcin (ITT)

Spróbuj odszukać te fundusze na biznesradar.pl, a potem skorzystać z zakładki "analiza techniczna". Dzięki za dobre słowo :)

Paradoks

Wygląda na to, że materialne aktywa w rodzaju kruszców mają jakieś miejsce w planowanym kolejnym systemie walutowym, bez względu na oficjalną narrację głównego ścieku. Osobne pytanie kiedy i w jaki konkretnie sposób to nastąpi i co będzie po drodze. Z perspektywy zwykłego człowieka z ulicy, dla którego kruszce to nie tylko jakaś część nadwyżek a'la prywatny fundusz emerytalny, tylko wyłączna alternatywa dla innych, krótkoterminowo korzystniejszych lokat kapitału, to wszystko może być doskonale nieważne, bo biologicznie nie wytrzyma do momentu, kiedy mu się te kruszce opłacą, za to przez ten czas może utracić jakieś korzyści.

Innymi słowy większość dyskusji na temat kruszców tutaj jest bez sensu z tego względu, że dyskutujący mają tak różne struktury dochodów, plany życiowe i stan posiadania, a co za tym idzie perspektywę i preferencję czasową, że zwyczajnie nie są w stanie się nawzajem zrozumieć, i tak jest chyba od początku na tej stronie, w każdym razie mam wrażenie, że od pięciu czy sześciu lat czytam z obu stron identyczne rzeczy, tylko nicki znikają lub pojawiają się nowe. :-)

uberbot

@Zespół IT

Ok no może pozwolę sobie...

"To właśnie z powodu ostatniego kryzysu w świecie finansów pojawiło się określenie „zbyt duży, by upaść”. Oczywiście odnosiło się ono przede wszystkim do największych banków inwestycyjnych, które dosłownie chwilę przed kryzysem chwaliły się najwyższymi ratingami, a później potrzebowały pieniędzy podatników, by przetrwać."

Myślę, że popełniamy tutaj błąd rzeczowy, dość istotny. Papier w portfelu i na koncie, i wszędzie indziej, nigdy nie był własnością podatników. Jeśli mam coś, co ktoś może za moimi plecami replikować, bez mojej zgody, mojego wypływu i na moją szkodę, zubażając mnie, to o czym my rozmawiamy. Nikt przecież nie zwiększył drastycznie opodatkowania, drastycznie zwiększył prędkość dodruku walut. Mógł? No mógł. I co im zrobimy? 3r3 im zrobimy. I nic więcej się nie da, jak ktoś nie rozumie...

Ostatnio modyfikowany: 2018-09-17 15:47

gasch

https://8values.m4sk.in/

Mój wynik (niektórych może zaskoczy brak określenia "kuc JKM"):

Kilku znajomych "postępowców" było zaskoczonych, że test nazwał ich "socjalistą", "lekkim socjalistą" a jednemu przypadło nawet określenie "komunistą".

Warto zrobić, może niektórzy przestaną się dziwić jak nazywam ich socjalistami.

P.S.

Nikt nie skomentuje nowego stanowiska Jacka Bartosiaka?

Ostatnio modyfikowany: 2018-09-17 16:02

gasch

Ostatnio modyfikowany: 2018-09-17 16:25

Kikkhull

gasch

Też wiele razy odpowiadałem "nie wiem". Test idealny nie jest, ale pozwala spojrzeć na swoje poglądy myślę, że bardziej obiektywnie, niż zwykle sami patrzymy. Wielu ludziom wydaje się, że są kosmopolitami, postępowcami, czy wolnościowcami, a prawda jest zupełnie inna.

Ciekaw jestem Twojego wyniku (można wkleić odnośnik URL, mój to: https://8values.m4sk.in/results.html?e=9.8&d=39.6&g=65.1&s=38.8 )

oldmike

Dobry test. Rynkowiec a reszta prawie po równo, ze wskazaniem na konserwatyzm.

xoni

- pisanie, że stopy spadną o 5,5 w tym przypadku, bo średnio tyle spadały mija się z celem i tylko wprowadza zamęt. Co się dzieje w epoce niskich stóp już wiemy i czemu miało by być inaczej

- Dlaczego obligacje 3% miały by być złym wyborem przy takim dodruku??? - to nie dodruk decyduje o inflacji a impuls kredytowy. W przeszłości kryzys polegał na zmniejszeniu impulsu kredytowego, a co za tym idzie zmniejszeniu wartości aktywów i dóbr materialnych (w tym surowców) względem gotówki, a nie odwrocie od gotówki (o ile jest określana w walutach rezerwowych). To nie jest kwestia jakiegoś przewrotu tylko timingu w co i kiedy zamieniać aktywa. Obligacje byłyby złym wyborem gdyby stopy były nadal podwyższane.

Kikkhull

abo

Na niektórych elementach poszło 300%.

Przy próbie zamówienia "większych" ilości czas oczekiwania wzrósł z trzech tygodni do trzech miesięcy i lepiej.

Europa to aktualnie skansen elektroniczny, chiny skupują w niektórych segmentach do 90% produkcji.

Musieli jednak tego "oszołoma" 3r3 poczytać, bo ssą wszystko co na drzewo nie ucieka ;)

Eweli

a jak się do tego przystosować jako zwykły człowiek na najniższym szczeblu społeczeństwa?

greg240

"Jak zniknie gotówka? Przecież wszyscy będą chodzić jak pies na smyczy,

a jak się do tego przystosować jako zwykły człowiek na najniższym szczeblu społeczeństwa? "

Napisz apke barterowa, i daj login nastu sasiadom , w obrebie grupy znajomych bedziecie bedziecie sie rozliczac miedzy soba jakimis prawami ciagnienia, tym samym minimalizujac ilosc trzymanego panstwowego cashu, cukier za make itp, bedzie czas bedzie rada, ale to odlegla piesn przyszlosci , gotowka nie umrze przynajmniej szybko.

@Kikkhull

Tak powinny wygladac te wykresy, po twoim widac ze jestes socjalista,ulegasz autorytetom, i do tego jests slabo rozwojowy:) no i do tego na smyczy bez wolnosci osobistej super wizja swiata:)

https://8values.m4sk.in/results.html?e=19.4&d=37.5&g=73.9&s=75.1

@gruby

Jak się boisz ,ze w twojej okolicy zabraknie kurczakow to kupujesz cos takiego i przenosisz sie gdzie sa kurczaki

https://www.youtube.com/watch?v=n0EXyTT1vkg

https://www.youtube.com/watch?v=Hi4q4b2AMLE

https://www.youtube.com/watch?v=XCoAguy3TUo

a nie bijesz sie o ostatniego kurczaka, albo placisz az uncje za sztuke, to co najmniej glupota:)

Arcadio ma racje to blog inwestycyjny , a zloto nie zarabia, juz lepiej kupic akcje, wizje totalnego

kolapsu i narzedzi z drewna promowana tutaj to przesada:) No coż taka retoryka na tym blogu prawie same goldbugi

, niestety jak ktos ma dobre tipy na akcje to żadko się tym dzieli:) Mimo ,że w przeszlosci wtopilem na akcjach nadal uwazam

ze to najlepsza opcja,szacunek dla Tradera ,ze czasem sie podzieli. pozdr. i zycze owocnych poszukiwan.

Ostatnio modyfikowany: 2018-09-18 15:28

anzac

Kryzysy takie jak Lehman zdarzają się raz na 80 lat i tylko naprawdę ktoś bez wyobraźni moze spodziewać się upadku systemu finansowego raz na dekadę. Ostatecznie mozna uznać ze Lehman był dopiero początkiem a to co na końcu to jeszcze przednami. Można i tak załozyć.

I na koniec złoto - pierwsze co zrobi rząd USA w gigakryzysie to zbanuje obrot złotem w kraju (patrz zobowiazania prawne wobec waluty). na tym blogu czytałem juz wszystko. Nieruchomości miały tanieć, stopy w Polsce rosnąc, złoto drozeć i tak dalej... Teraz o magnetycznych paskach czytam. No dajcie spokój.

toleknom

Mar

po 1. Masz rację, za dużo lektury zerohedge i goldbugów i taki jest efekt. Nie ma jednak ani obowiązku czytania tego bloga ani sugerowania się tutejszymi opiniami.

po 2. Im ktoś ma większą wiedzę rynkową i świadomość tego jak działa system tym bardziej jest w stanie widzieć jego szybki koniec, zwykle widzi za szybko czasami o kilka a czasami o kilkadziesiąt lat. Prawdopodobieństwo że nastąpi zmiana epokowa w systemie za naszego życia oscyluje około zera. Trzeba jednak rozgraniczyć kolapse ogólnoświatowy a możliwość kolapsu w Polsce, bo możliwość kolapsu w Polsce jest bardzo duża ale dopiero po następnych wyborach. Jeżeli będzie trzeba to nas zadrukują kasą.

po 3. Gdyby ktoś był w stanie przewidzieć kryzysy to ani on ani jego przyszłe pokolenia nie musiałyby pracować a napewno pisać blogów :)

Ostatnio modyfikowany: 2018-09-19 11:30

Sitting

dopóki w konstytucjach i prawie miedzynarodowym obowiązują wymienione w tych aktach waluty oraz zobowiązanie do utrzymania systemu w obrębie FIAT to rządy zobowiązane są prawem do bronienia waluty papierowej za wszelką cenę. _

chodzi Ci o to:

Art. 227. 1. Centralnym bankiem państwa jest Narodowy Bank Polski.

Przysługuje mu wyłączne prawo emisji pieniądza oraz ustalania i realizowania

polityki pieniężnej. Narodowy Bank Polski odpowiada za wartość polskiego

pieniądza.

??

To gdzie masz napisane, że mają utrzymac system FIAT i "bronić" waluty ?

Wiesz jak się "robi" pod rzadami tej konstytucji pieniadze w banku komercyjnym ? Słyszałeś o systemie rezerwy cząstkowej ?

Wiesz dlaczego rząd RP nie pożycza kasy z NBP ? - bo ma zapis, że mu nie wolno. Myślisz, ze to banki komercyjne pożyczają w NBP a potem kupują od rządu obligacje ? Niestety nie.

Bank klika zapis, że rząd ma na koncie 20 mld i już objął emisję obligacji. Dług wirtualny tylko odsetki rzeczywiste.

Narodowy Bank Polski odpowiada za wartość polskiego pieniądza tak jak odpowiadał do tej pory: przed II WŚ, przy wymianie pieniędzy w 1950r., przy inflacji 1989-1993, czyli jest bezkarny. Obecnie ( od 25 lat ) dopuścił do poziomu długu publicznego 1bln PLN przy dochodach rocznych budżetu 350mld - ładnie odpowiada za polski pieniądz - wręcz wzorowo. Stopy % = 10% i jedna trzecia budżetu idzie do banksterów...

ale zawsze im ( banksterom ) mogą zrobić podatek dochodowy 99% nie ?

toleknom

Buahahaha największa bzdura jaką ostatnio czytałem (a czytam też wiadomości polityczne). O kilkadziesiąt lat naprzód... No nie mogę po prostu. - Moderatorzy proszę o akcję.

@anzac

Nie daj się zakrzyczeć ignorantom, panikarzom, nawiedzonym i wyznawcom spiskowych teorii. Ku mojemu zdziwieniu na tym, wydawałoby się merytorycznym, blogu jest ich niezwykle dużo.

Loogin

batman

_

Świetlaną widzę przyszłość bitcoina :)

Nic tylko nachapać się kredytów jeszcze przed kryzysem i kupić za nie bitcoina. XD

_

Pomysł całkiem niegłupi, jeśli ktoś lubi ryzyko (mowię o kredycie, nie bitcoinie).

ArtWW

Takie testy zwykle uświadamiają mi jedną rzecz mianowicie to, że straciłem na nie czas bo w podsumowaniu zawsze wychodzi to co wiedziałem już przed rozpoczęciem ich.

rot56

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź ->> https://link.do/5kawe

- To Cię nic nie kosztuje, a możesz zyskać wiele!

roty

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź ->> https://link.do/5kawe

- To Cię nic nie kosztuje, a możesz zyskać wiele!

gom

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź ->> https://link.do/5kawe

- To Cię nic nie kosztuje, a możesz zyskać wiele!

rapier

Chcę przedstawić Wam w jak prosty sposób można osiągać zarobek rzędu 5 000 zł na tydzień.

Od jakiegoś czasu używam tych metod, które pozwoliły mi zrealizować wszystkie marzenia i cele,

a zarazem dalej się rozwijać. Nie trać więcej czasu i sprawdź

https://link.do/5kpi