O tym, że inwestowanie poprzez aktywnie zarządzane fundusze inwestycyjne mija się z celem pisaliśmy już wielokrotnie. Fundusze przekierowując koszty zarządzania na swoich klientów, okazują się mało wydajne. Zwyczajnie tracą gdy porównamy ich stopę zwrotu do popularnych indeksów czy funduszy pasywnych (ETFów).

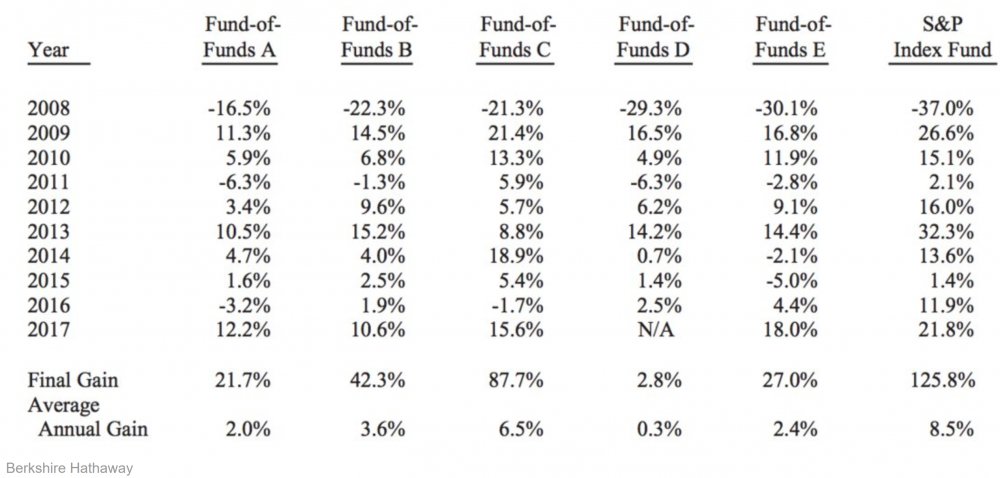

Bez wątpienia najsłynniejszy z żyjących inwestorów – Warren Buffett był tego samego zdania gdy 10 lat temu rzucił wyzwanie funduszom hedgingowym. Założył, się o „symboliczny” milion dolarów, że w przeciągu dekady żaden z nich nie osiągnie lepszych rezultatów niż indeks S&P…i wygrał.

Okazało się, że aktywnie zarządzane fundusze miały przewagę wyłącznie w 2008 roku podczas kryzysu, a niektóre z nich „pobiły rynek” tylko w krótkim okresie. Ostatecznie po 10 latach S&P wzrósł o 125,8% (średnio 8,5% rocznie), a najlepszy z porównywanych do indeksu funduszy o zaledwie 87,7%.

Dlaczego tak się dzieje? Dlaczego potężne i wpływowe fundusze zatrudniające tysiące analityków dostarczają wynik o wiele gorszy niż naśladujący index tani ETF? Czy rzeczywiście choć nieliczni nie są w stanie pobić rynku?

Odpowiedź jest prosta – są w stanie, ale wyłącznie na własne potrzeby. Jeśli byśmy wynik najlepszego z zaprezentowanych w tabeli funduszu (C) powiększyli o ok. 2,5% rocznie, bo tyle wynosi średnio opłata za zarządzanie dla funduszy akcji w USA, to otrzymamy już nie 6,5% średniorocznej stopy zwrotu lecz 9%. To z kolei w perspektywie 10 lat daje nam niemal 140% zysk. Jeśli doliczymy do tego od 10 – 20 % wynagrodzenia od wypracowanych zysków oraz ponad 2% opłaty początkowej okaże się, że lwia część zysku jest po prostu przejadana.

Najlepsi managerowie funduszy hedgingowych zarabiają miliony dolarów rocznie. Nie jest ich co prawda wielu, ale należy pamiętać, że dziesiątki jeśli nie setki pracowników zatrudnianych przez fundusz również zarabia nie mało.

Tak wysoko opłacani ludzie muszą udowodnić swoją wartość i bardzo często dokonują transakcji jedynie po to by się wykazać w raportach. Sprowadza się to do tego, że fundusz zajmuje pozycje krótkoterminowe, mimo że nie od dziś wiadomo, że taki sposób inwestowania przynosi mizerne rezultaty. Każdy zakup i sprzedaż aktywów wiąże się bowiem z kosztami transakcyjnymi, a pozycje krótkoterminowe są opodatkowane w USA na innych zasadach niż te zawierane na ponad rok.

W konsekwencji aktywnie zarządzane fundusze inwestycyjne osiągają tak kiepskie wyniki, ponieważ charakteryzują się ogromnymi kosztami funkcjonowania. Zarabiają na nich wszyscy oprócz dostarczycieli kapitału. Inwestor indywidualny powierzający swoje środki funduszom jest na samym końcu łańcucha pokarmowego i dostaje jedynie ochłapy.

Fundusze pasywne – ETFy

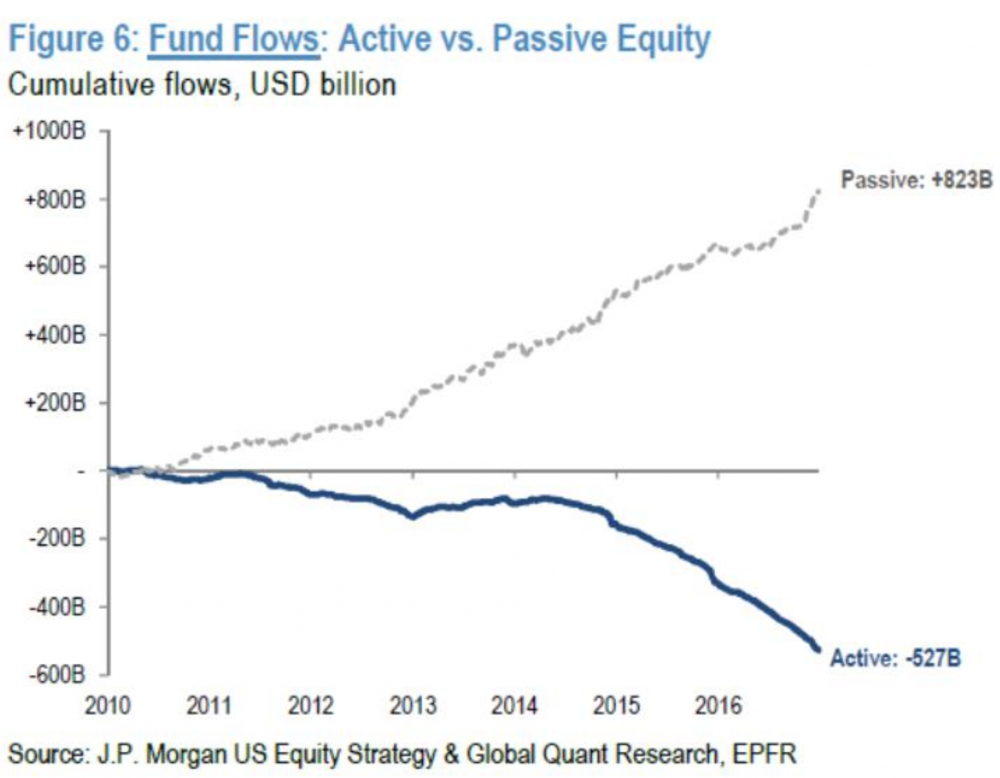

Jeśli spojrzymy na udział inwestorów w funduszach aktywnych i ich pasywnych odpowiednikach to okaże się, że większość z nich wybiera ETFy i nie bez powodu.

Koszty zarządzania najtańszymi ETFami to zaledwie 0,03% np.: iShares Core S&P Total U.S. Stock Market ETF (ITOT) czy Schwab U.S. Large-Cap ETF (SCHX). Średnia opłata dla ETF’u to 0,5% rocznie. Mamy tu więc odpowiedź dlaczego Wall Street tak niechętnie patrzy na ETFy. Coraz więcej ludzi dostrzega, że nie ma sensu powierzać swoich środków funduszom aktywnym. Wall Street traci pracę.

To główny powód dla którego rozpętano nagonkę na ETFy sugerując, że to bańka spekulacyjna. Owszem to jest bańka spekulacyjna ale z tego powodu, że aktywa których wycenę naśladują fundusze pasywne są bardzo przewartościowane. Dotyczy to zarówno większości akcji, obligacji i REIT’ów. Naprawdę trudno w dzisiejszych czasach znaleźć tanie aktywa, a ponad 9-letnia hossa podniosła wyceny do zupełnie nieracjonalnych poziomów. Trudno się więc dziwić, że i większość ETF’ów jest po sinych wzrostach. Bańka spekulacyjna na mechanicznie odwzorowujących rynek ETF’ach jest skutkiem, a nie przyczyną.

Inwestowanie w fundusze indeksowe

Promowana przez Buffetta idea inwestowania długoterminowego w najtańsze ETF’y z ekspozycją na indeks S&P okazuje się mieć sens. Inwestowanie w SPY kosztuje nas zaledwie 0,09% rocznie. Wydalibyśmy na koszty transakcyjne znacznie więcej próbując skompletować spółki odwzorowujące indeks samodzielnie.

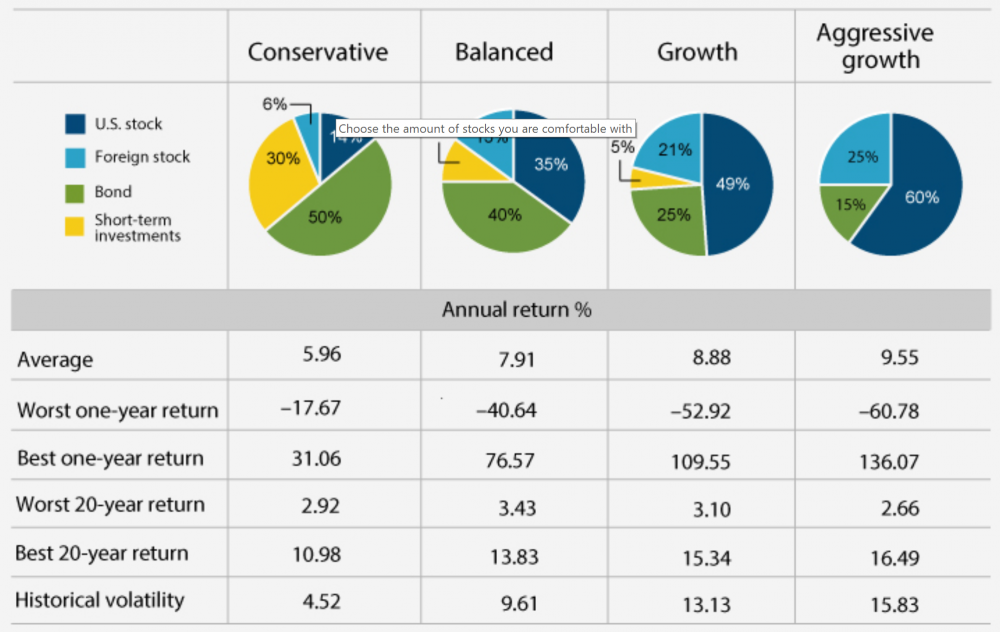

Długoterminowe rezultaty mówią same za siebie. Inwestowanie w akcje i jest co prawda obarczone dużą zmiennością, ale w perspektywie wielu lat przynosi najlepsze rezultaty.

Źródło: morningstar.com

Gdy przeanalizujemy rynek od 1926-2015 roku okaże się, że popularne inwestowanie krótkoterminowe jest mało wydajne. Najlepsze rezultaty osiągamy inwestując długoterminowo w akcje. Udział obligacji w portfelu ogranicza zmienność ale przynosi zdecydowanie gorsze rezultaty.

Jeśli więc decydujemy się odkładać na emeryturę w perspektywie wielu lat i nie boimy się ok. 2-letnich okresów bessy to inwestycja w tani w utrzymaniu fundusz indeksowy wydaje się być dobrym rozwiązaniem.

Czy da się pokonać rynek?

Dla większości inwestorów średnioroczny zysk na poziomie 8-9% zainwestowanego kapitału nie jest jednak satysfakcjonujący. Czy da się inwestować lepiej, tak by osiągać lepsze rezultaty niż główne indeksy giełdowe?

Oczywiście :). Trzeba jednak spełnić pewne warunki.

- Inwestować w aktywa niedowartościowane – tanie rynki akcji, spółki o korzystnych wskaźnikach analizy fundamentalnej, tanie sektory.

- Kupować je gdy są krótkoterminowo tanie w oparciu o dane historyczne i analizę techniczną.

- Wykazać się cierpliwością. Bardzo często na wzrost ceny danego aktywa przyjdzie nam poczekać, a nigdy nie mamy gwarancji, że tanie aktywo nie będzie w przyszłości jeszcze tańsze.

Gdy zdecydujemy się inwestować w podany powyżej sposób okaże się, że pokonanie S&P w długim terminie jest możliwe, a nawet bardzo powszechne. Poniżej znajdziecie wykres porównujący indeks z ETFem „Shiller Barclays CAPE US Core Sector Index” (CAPE). Jest to fundusz pasywny inwestujący w najbardziej niedowartościowane sektory wchodzące w skład S&P na podstawie wskaźnika CAPE.

Powyżej macie co prawda dane wyłącznie za okres 5 lat lecz w długim okresie najtańsze spółki powszechnie określane jako Dogs of Dow (najtańsze spółki z USA) lub Dogs of World (najtańsze globalne rynki) przynosi dużo lepsze rezultaty niż inwestowanie w index (USA czy globalny).

Innym przykładem może być ETF inwestujący w tzw. „Dividend Aristocrats” czyli spółki, które wypłacają coraz większą dywidendę przez okres przynajmniej 25 lat (niektóre z nich przez ponad 50):

Tutaj różnica nie jest już tak znacząca. Jeśli jednak weźmiemy pod uwagę, że spółki z tego ETFu zapewniają nam rosnącą dywidendę na poziomie 2.23% i porównamy ją z 1.73% dla indeksu to okaże się, że znowu pobiliśmy rynek. Spółki płacące wysoką dywidendę może nie są modne ale wysoka dywidenda w ujęciu procentowym wiąże się z ich relatywnie niskimi wycenami dzięki czemu zazwyczaj są w stanie dostarczyć lepszy wynik w dłuższym terminie.

Podsumowanie

Wygląda na to, że da się pokonać rynek trzeba jedynie wiedzieć jak to zrobić. Z pewnością powierzenie swojego kapitału w ręce „specjalistów” z funduszy inwestycyjnych nie jest dobrym rozwiązaniem. Zachęcamy do samodzielnego inwestowania i przede wszystkim pogłębiania swojej wiedzy. Zawsze na rynku znajdują się okazje trzeba jedynie umieć je dostrzec.

Ciężko w długim terminie uzyskać kilkunastoprocentową stopę zwrotu ale jest to jak najbardziej możliwe. Historie opowiadające o tym jak ktoś zyskał kilkaset procent rocznie możecie między bajki włożyć. Taka sztuka zwłaszcza przy silnym zalewarowaniu może się zdarzyć raz czy drugi ale w długim okresie nie ma na to szans. Warren Buffett o tym wiedział rzucając wyzwanie funduszom na 10 lat i się nie pomylił. Uważamy jednak, że na podobny zakład z samodzielnymi i racjonalnymi inwestorami pewnie by się nie zdecydował.

Na koniec pewna przestroga. Większość artykułu odnosi się do amerykańskiego rynku akcji, który jest dziś pod każdym względem piekielnie drogi. CAPE jest na poziomach wyższych niż przez 95% czasu na przestrzeni ostatnich 150 lat. Wskaźnik Cena / Sprzedaż jest na rekordowych poziomach. Poza tym amerykańskie akcje są przewartościowane względem innych rynków najsilniej od 1968 roku. Pamiętajcie o tym nim kupicie najtańszy ETF na S&P 500 czego w obecnych realiach absolutnie nie powinniście robić.

Zespół Independent Trader

pc

Będąc dziś na zakupach w Bazylu a ściślej mówiąc w Basler Kantonalbank wysunołem nastepujące wnioski:

Kontrola nad obywatelem oraz walka z gotówka przybiera coraz bardziej na sile = do niedawna można było dokonywać tam zakupów za gotówkę na kwotę do 24 999 SFR bez posiadania konta w owym banku z zachowaniem pełnej anonimowości. Dziś dokonując zakupów musiałem się "nagimnastykować". Reguła sprzedaży zmieniła się drastycznie! Od jakiegoś już czasu dla klientów tego banku którzy nie posiadają tam konta-rachunku imiennego zostały ograniczone limity gotówkowych zakupów tudzież odsprzedaży do 4999 SFR na tranzakcję. Limity tranzakcji gotówkowych zostały obniżone o 500%!!!

Na pocieszenie dodam że Basler Kantonalbank jako jedyny respektuje sprzedaż PM za gotówkę dla klientów którzy nie posiadają tam konta ( ważne dla zachowania anonimowości) żaden inny bank Helveti tego nie umożliwia - wymówka rzekome pranie pieniędzy.

Na Au brak vat a Ag-7,7% vat.

Fajnie być stałym klientem który wciąż jeszcze może być anonimowy.

Kuba

Immortal

[Część komentarza usunięto, już skorygowaliśmy błąd - dziękujemy ZIT]

Na marginesie: Fundusze hedgingowe przegrały zakład, ale przy o wiele mniejszym ryzyku. Gdyby ryzyko odnieść do jednego mianownika, to Buffett okazałby się przegranym.

DOGS of DOW to NIE najtańsze spółki z USA lecz PŁACĄCE NAJWYŻSZE DYWIDENDY.

Wall Street NIE TRACI ŻADNEJ PRACY z powodu ETFów, Wall Street je tworzy, bierze kasę za zarządzanie, prowizje za zakup i sprzedaż akcji do nich oraz prowizje za ich kupno i sprzedaż.

Bańkę spekulacyjną spowodował NIKT INNY JAK SAME ETFY. Dopływami z funduszy wykupywały wszystkie minimalne nawet korekty. Nawet zresztą się nie krępując z wyznaniem tego.

Ostatnio modyfikowany: 2018-03-03 10:57

Budzik

Trader może za bardzo tniesz koszty z tymi darmowymi stażami xD

No offence - i tak miło poczytać :)

Ostatnio modyfikowany: 2018-03-02 23:13

Resal

zarządzać. Zobaczymy jak ETF zachowają się w czasie krachu.

Tak naprawdę chrztu bojowego jeszcze nie miały...

The biggest risk to investors is when “passive indexers”

turn into “active sellers.”

bbslupca

polish_wealth

https://www.youtube.com/watch?v=igBsUHUYOnw pod wzgledem finansowym ten jest ciekawszy - duzo

Ostatnio modyfikowany: 2018-03-03 02:11

Tomek (ITT)

Dokładniej są to spółki o najwyższej na początek danego roku kalendarzowego stopie dywidendy. Oznacza to w większości przypadków, że są to spółki najsilniej niedowartościowane.

@Immortal

Dzięki za korektę. Fundusze hedgingowe to z założenia fundusze aktywne, tyle że stosują więcej instrumentów, które przynajmniej w teorii mają im przynieść ponadprzeciętne wyniki (lewar, shortowanie) Stosują też zazwyczaj "success fee" czyli premię za pokonanie konkretnych benchmarków, które fundusz sam sobie wyznacza. Kolejne koszty funkcjonowania.

Co do ETFów to proponujemy porzucić mainstreamowe media.

Na jakiej podstawie oceniasz, że fundusze hedgingowe wypracowały swój wynik przy mniejszym ryzyku?

@bbslupca

Porównujesz wynik funduszu, który ma sporo kapitału za granicą oraz w małych spółkach do MWIG40 :/. Ten fundusz ma 4% kosztów zarządzania i w większości przypadków ponad 3% za wejście. Denominowany w złotówkach Lyxor WIG 20 UCITS ETF ma 0,45% opłaty za zarządzanie.

Ostatnio modyfikowany: 2018-03-03 10:59

Immortal

Jakie najbardziej niedowartosciowane sa Dogs of Dow???!!!!

Ktore z tegorocznych sa najbardziej niedowartosciowane? IBM?Verizon? Merck? A moze Coca Cola??!!!!

gruby

"Trader może za bardzo tniesz koszty z tymi darmowymi stażami xD"

Aleście się przyczepili do darmowych stażystów.

Jest tak: pojawia się oferta. Jeśli jest nieatrakcyjna to zerowy odzew przekaże oferentowi informację zwrotną że jego oferta była nieatrakcyjna. W tym samym czasie jego przepracowany zespół mu się rozsypie, poucieka, pójdzie na estońskie L-4 i tak dalej. Zlecenia zostaną niezrealizowane, klienci mu poodchodzą albo i nawet kar konwencjonalnych zażądają i w ten sposób rynek wyprostuje traderowi światopogląd.

Jeśli jednakże jego oferta jest atrakcyjna to pojawią się chętni żeby u niego pracować.

Pozwólcie rozstrzygnąć zagadnienie atrakcyjności oferty tradera rynkowi i odpuśćcie sobie to napinanie się.

Te głosy oburzenia są tyle warte ile wasza postawa czyli w sumie niewiele.

Poczekamy, zobaczymy. Jak odzewu nie będzie to trader ogłoszenie poprawi, zobaczycie.

Praca za darmo jest atrakcyjna dla pewnego rodzaju ludzi i dając ogłoszenie o pracy za darmo trader sam odcina się od tych wszystkich innych pracowników. Jego biznes, jego decyzja. I jego jakość produktu, którą słusznie tutaj coraz częściej reklamujemy.

Ostatnio modyfikowany: 2018-03-03 13:01

Arcadio

"Praca za darmo jest atrakcyjna dla pewnego rodzaju ludzi i dając ogłoszenie o pracy za darmo trader sam odcina się od tych wszystkich innych pracowników. Jego biznes, jego decyzja. I jego jakość produktu, którą słusznie tutaj coraz częściej reklamujemy."

Mogę się podpisać pod tym zdaniem. Jednak nie dziw się ludziom, że się napinają. W końcu chyba leży im na sercu jakość i przyszłość bloga.

A proponowanie darmowego stażu jest właściwie strzałem w stopę, bo jak sam napisałeś przyciąga pewien sort ludzi i odpycha inny sort ludzi.

Niech wnioski każdy wyciągnie sobie sam.

Flex

Ludzi gryzą w oczy te darmowe staże, bo wiele firm ich używa jako świetnego sposobu na darmowych pracowników. Po 3 miesiącach bierze się następnych, i znowu, i znowu :) To jedna z odmian współczesnego niewolnictwa, bardziej "nowoczesna" i wydajna. Niewolnik dalej pracuje za darmo a nie trzeba go kupować, karmić, pilnować.

Rozumiem, że, przy dużej liczbie chętnych, intencja Tradera było odsiać kandydatów bez odpowiedniego zaangażowania i oszczędzić sobie pracy ale darmowe staże to wizerunkowy strzał w kolano i większość poważnych firm już dawno odeszła od tej metody. Wystarczyła minimalna stawka dla stażysty.

bbslupca

większości przypadków ponad 3% za wejście. Denominowany w złotówkach Lyxor WIG 20 UCITS ETF ma 0,45% opłaty za zarządzanie.

Zespół Independent Trader

To w takim razie proszę porównac wyniki za 9 lat obu funduszy ,ponieważ wasza argumentacja nie ma sensu.Chodziło mi o porównanie wyników taniego funduszu indeksowego ipopema m-indeks lub kontraktów na mwig 40 które mogą byc benchmarkiem dla funduszu pko MiS który jest drogo zarządzany .

Kabila

https://www.youtube.com/watch?v=TqWwYwnOITo

Publikacje na temat srebrnych monet:

https://thedailycoin.org/2018/03/03/2018-silver-shield-guide-review-video/

ak.

Wydaje mi się, że kilka osób jest trochę zirytowanych obecnymi cenami złota i srebra, zwłaszcza w kontekście artykułów Tradera sprzed kilku lat. Na dodatek coraz częściej pojawia się wątek inflacyjnej naprawy systemu, jakiegoś łagodnego zjazdu akcji, dewaluacji oszczędności ... Sam nie do końca to czuję (dlatego czytam bloga ;-). Jeżeli zaś złoto miałoby chronić nas przed ową inflacją to dlaczego nie chroniło do tej pory... Czy rzeczywiście świat zostanie wstawiony na właściwe tory i pojedzie dalej do przodu? ... (Jak pisze Trader pojawią się wówczas okazje do zakupu tańszych akcji.)

Jednak coś z tyłu głowy mówi mi, że jak już wszyscy w to uwierzą, jak już ludzie porzucą nadzieję drożejącego złota i zaczną je sprzedawać, nastąpi coś czego się nikt nie spodziewa ...

Smirnoff69

Złoto nie jest tyle zabezpieczeniem przed inflacją, lecz głównie zamrażarką waluty na czas NIRP.

Ostatnio modyfikowany: 2018-03-03 19:01

Dymek

"Rozumiem, że, przy dużej liczbie chętnych, intencja Tradera było odsiać kandydatów bez odpowiedniego zaangażowania i oszczędzić sobie pracy ale darmowe staże to wizerunkowy strzał w kolano i większość poważnych firm już dawno odeszła od tej metody. Wystarczyła minimalna stawka dla stażysty."

Jest dużo większy problem. Trader promuje wolny rynek i jest za jak najmniejszą liczbą regulacji państwowych w relacji pracodawca - pracownik. Tyle, że tutaj strzela samobójstwo. Bo przychodzi tutaj ktoś nowy. Czyta... wolny rynek, mniej regulacji! A tu oferta wolnorynkowca. I niestety ale podtrzyma swoje zdanie, że Państwo musi regulować bo ludzie za darmo robić będą.

pc

Poszukaj info co robią BC odnośnie PM.

Bądź cierpliwy co do PM.

Rób inaczej niż wszyscy .

Zachowaj spokój bo to najważniejsze.

Historia toczy się zawsze tak samo, zmienia się tylko opakowanie.

Myśl- "coś z tyłu głowy mówi" Ci DOBRZE!!!

Programista

Tower of Basel audiobook

https://www.youtube.com/watch?v=C_6CL8CARvs

Ostatnio modyfikowany: 2018-03-03 19:57

Programista

Sorki za zły link ale audiobook również o podłych ludziach ;)

Ostatnio modyfikowany: 2018-03-03 20:36

Cosa

W Teorii Buffeta chodzi o to, że jest dużo Funduszy Hedgingowanych ( czyli wykorzystujących lewar) gdzie pracują bardzo zdolni ludzie i ich wpływ na rynek wzajemnie się znosi. Fundusze Aktywne mające bardzo duży kapitał i pobierające opłaty faktycznie będą gorsze od rynku.

W skali micro czyli poszukiwanie niedoszacowanych aktywów jesteśmy w stanie być lepsi i są też takie fundusze inwestycyjne, które na to pozwalają.

Tak jak my na podstawie wskaźników wybieramy dane grupy aktywów, tak zapewne są i tacy zarządzający, którzy są w stanie to robić. Problem zazwyczaj jest wielkość kapitału. Im fundusz większy tym gorzej może np, sobie radzić na Polskim rynku. Nawet mając 1 mln w portfelu są spółki w Polsce na których płynność będzie na tyle niska, że nie uda nam się sprzedać.

Należy też rozróżnić fundusze otwarte i fundusza zamknięte, które często mają inną politykę i możliwości zarządzania bądź ekspozycje na sektor niepubliczny.

Z tego co mi wiadomo nie ma ETF na WIG, Ani nawet na SWIG80. Jedyne co mamy ofercie to głównie wig 20 bądź jest jeden z ETFow który odwzorowuje 39 spółek w Polsce. Domyślam się , że w innych małych krajach/ rynkach jest podobnie.

Dlatego czasem w skali mikro i jeżeli któs nie chce za bardzo się angażować edukować to może być rozwiązanie.

Jeżeli mamy Fundusz np surowocowy, który jednocześnie hedguje nam etf do PLN i mamy to w koszcie ząrzadzania może być to atrakcyjne przy słabnącym dolarze. Domyślam się też, że funduszu może to zrobić taniej od nas.

Ostatnio modyfikowany: 2018-03-03 20:50

Kabila

W domu mam tę książkę :)

Napisałem o niej nawet na swojej stronce:

https://maciejsuska427.wordpress.com/2017/03/13/nareszcie-ukazala-sie/

trader21

„Wall Street NIE TRACI ŻADNEJ PRACY z powodu ETFów, Wall Street je tworzy, bierze kasę za zarządzanie, prowizje za zakup i sprzedaż akcji do nich oraz prowizje za ich kupno i sprzedaż.”

ODP. No pewnie banki inwestycyjne stwierdziły, że to niemoralne pobierać 3-3,5% za zarządzanie lub 1/3 zysków (3,2% z 9,6% długoletnia średnia S&P 500) więc wprowadziły tanie ETF’y na których ich zyskowność spadła o 90%. CO jak co ale o altruizm ich nie posądzam.

„Bańkę spekulacyjną spowodował NIKT INNY JAK SAME ETFY. Dopływami z funduszy wykupywały wszystkie minimalne nawet korekty. Nawet zresztą się nie krępując z wyznaniem tego.”

ODP. Czym się różni dopływ kapitału do funduszy aktywnie zarządzanych który dominował w latach 1970 - 2005 od dopływu kapitału głównie do tanich ETF’ów w trakcie ostatniej dekady.

Skoro w ETF’ach mamy bańkę to czemu bańki nie mamy w funduszach aktywnie zarządzanych w których póki co jest nadal bardzo dużo kapitału. Wyjaśnij mi proszę jak same ETF’y mogły spowodować bańkę bo tego nie rozumiem. Myślisz o wartości kapitału w samych ETF’ach czy może o wycenach ETF’ów. Jeżeli tak to których?

„Ktore z tegorocznych sa najbardziej niedowartosciowane? IBM?Verizon? Merck? A moze Coca Cola??!!!!”

ODP. Porównaj CAPE czy P/BV dla Dogs of Dow ze średnią z S&P.

Dodatkowo w artykule: https://independenttrader.pl/jak-dobierac-akcje-do-naszego-portfela.html

masz 2 wykresy pokazujące długoterminowe zwroty z Dogs of the World vs średnia globalna.

Bez problemu w necie znajdziesz także porównanie Dogs od Dow vs Dow Jones. Tu masz jedne z nich.

https://assetbuilder.com/knowledge-center/articles/how-to-beat-the-sp-500-index

Ostatnio modyfikowany: 2018-03-03 23:01

greg240

"nak coś z tyłu głowy mówi mi, że jak już wszyscy w to uwierzą, jak już ludzie porzucą nadzieję drożejącego złota i zaczną je sprzedawać, nastąpi coś czego się nikt nie spodziewa .."

A ile % złota jest w prywatnych rekach amatorów którzy wymiękną? Wystarczająco duzo by mieć wpływ na odwrócenie dlugoterminowego trendu?

3r3

"Jednak coś z tyłu głowy mówi mi, że jak już wszyscy w to uwierzą, jak już ludzie porzucą nadzieję drożejącego złota i zaczną je sprzedawać, nastąpi coś czego się nikt nie spodziewa ..."

To dokładnie tak działa, wyłożył to Clausevitz - ofiara jest winna napaści tym że zaniechała skutecznej i odstraszającej obrony. Póki mamy guzik, pas i szelki to spodnie nam łatwo nie spadną, ale wystarczy guzik, pas, szelki sprzedać bo nei płacą kuponu i poczekać.

@Dymek

"I niestety ale podtrzyma swoje zdanie, że Państwo musi regulować bo ludzie za darmo robić będą."

W poważaniu mam zdanie durnia, któryjest przekonany że my musimy kogoś zatrudniać. My sobie tworzymy gospodarkę opartą o brak umów z 3rd party Kapitan, Ci co rozumieją biorą udział, a reszta sobie idzie do korpo za średnią, albo mniej.

Nie chcą robić na tkaich zasadach - nie muszą wcale, do pracy nie przymuszamy. Będzie dochód gwarantowany, będą pracować za nas roboty, myśleć za nas będzie AI - tak właśnie będzie z całą pewnością^^

@greg240

"A ile % złota jest w prywatnych rekach amatorów którzy wymiękną? Wystarczająco duzo by mieć wpływ na odwrócenie dlugoterminowego trendu?"

Wystarczająco dużo, aby przy hiperinflacji doszło do tak gwałtownych przemian własnościowych, a co za tym idzie praw w dysponowaniu majątkiem i siłą roboczą, że zmieniłaby się struktura społeczna, memplex posłuszeństwa i pojęcie źródła władzy. W Polsce bardzo dawno temu do tego doszło, ale jeszcze można znaleźć wzmianki na ten temat.

gasch

@Flex

Panowie słyszeli może o czymś takim jak wolna wola?

O jakich niewolnikach prawicie? Pracodawca pracownika do czegoś zmusza? Kulę żelazną łańcuchem mu do giry przyspawał czy jak? Panowie.

Jak praca za zero nie pasuje, to się tej pracy nie bierze. Jak za 2000, 3000, 5000 nie pasuje to jej nie bierzemy.

Jest wybór. Proste.

PS.

3r3 to dosadniej wyłożył.

zieloniutki

nazywajcie rzeczy po imieniu: praca za zero to wolontariat

------------------------------------------------------------

Brak "Siły Argumentów" wymusza użycie "Argumentów Siły".

Ostatnio modyfikowany: 2018-03-04 16:43

easyReader

Ostatnio modyfikowany: 2018-03-04 16:44

trader21

Najwyraźniej moderator się zagalopował. Sorry, wypadek przy pracy. Spamera od licytacji cyklicznie banujemy i co chwilę na moment i tak nam się pojawia.

@Zieloniutki

Daj już sobie spokój z nawiązywaniem do stażu. Robi się to już powoli nudne. Masz coś do powiedzenia to udzielaj się proszę na tematy finansowe.

Ostatnio modyfikowany: 2018-03-04 20:07

zieloniutki

poczułem się wywołany do tablicy i zmuszony jestem poprosić o konkrety.

gdzie ja nawiązuję do stażu? - mówisz o tym jednym powyższym wpisie o nazywaniu rzeczy po imieniu?

jeden komentarz do poprzedzającego wpisu i określasz to że " Robi się to już powoli nudne " - jakby było kilkanaście moich postów na temat stażu?

nie rozumiem do czego ten powyższy wpis zrobiłeś i proszę o wyjaśnienie.

Ostatnio modyfikowany: 2018-03-04 20:46

trader21

Mowa o komentarzu do Gascha. Kończmy już ok?

Ostatnio modyfikowany: 2018-03-04 21:27

3r3

Z grzeczności nie komentuję co to jest ura bura sto spółek, to zależy ile tam jest rzeczywistych formalności do ogarnięcia, a czasem klienci wzbudzają niepotrzebnie. Podejrzewam że to jest interes prowadzony na poważnie i czasem jak się gdzieś zmieniają przepisy to shtf.

Ma gospodarz jakiś pomysł na biznes, realizuje co sobie wymyślił, patrzymy, korzystamy, myślimy co byśmy zrobili lepiej i być może w przyszłości zrobimy - wszak gospodarz też nie jest statycznym obiektem zakotwiczonym w czasoprzestrzeni tylko też się rozwija, zmieniają się wokół niego ludzie, zmienia się otoczenie.

Jak nie podoba Ci się za darmo tutaj, to możesz przyjść do mnie i jeszcze dopłacić :)

Mamy NIRP więc bank niby musi dopłacić za to że łaskawie się zadłużysz.

greg240

gasch

JKM jeszcze żyje i nadal mądrze prawi nawet na ciężkie tematy:

https://www.youtube.com/watch?v=pqra5UrCiyw

Arcadio

Widzę, że Mentzen musi już występować w barach dla gimnazjalistów, bo w poważniejszym gremium jego bzdury by nijak nie przeszły :)

Ja też dołączę się do polecania tego filmiku z Mentzenem spod linku od #greg240.

To powinien obejrzeć każdy, kto nie chce się dalej kompromitować.

Zresztą, żeby nie było. Ja też jakieś 25 lat temu przechodziłem zauroczenie JKM i jego niby to logicznymi wywodami, dopóki nie zacząłem studiować real casów z historii różnych państw świata.

Arcadio

"Jeżeli na rynku znajduje się 10 monet 1 złotowych, na którym popyt na towary = 100 zł, to każda z monet musi zamienić się miejscami z towarem 10 razy. Jeżeli jakiś dowcipniś 5 monet schowa w skarpetę, to pozostałe 5 przyśpieszy i zamieni się miejscami z towarem 20 razy.

Jeżeli natomiast ktoś dorzuci w sferę cyrkulacji dodatkowych 10 monet tempo cyrkulacji wyniesie 5 lub więcej bo wcale wszystkie monety nie muszą w niej brać udziału. Jeżeli jedna moneta obróci tylko raz inna lub inne muszą nadrobić i być wymienione na towar tyle razy, żeby suma wszystkich transakcji równała się 100.

Gospodarka to wymiana dóbr, a pieniądze są tylko narzędziem ułatwiającym życie. Jeżeli tymi dobrami ktoś chce się wymienić to zrobi to bez względu na to ile monet krąży w obiegu. Wartość przedstawiają tylko towary, a pieniądz jest tylko miernikiem jej wzajemnych stosunków.

Dlatego wzajemne wartości towarów zmieniają się niezmiernie rzadko. Zmienia się natomiast wartość waluty i o dziwo jej dodruk nie jest przyczyną."

Rozumowanie, które przedstawiłeś jest oderwane od rzeczywistości. Nie tak to działa.

Zagregowany roczny popyt nie jest tak po prostu stały, ale zależny od sumy indywidualnych potrzeb i sumy indywidualnych możliwości.

Tempo cyrkulacji zależy od potrzeb, chęci wydawania i możliwości konsumentów. Ich decyzje zakupowe są niezależne od siebie, choć może występować efekt stada. Ale w żadnym razie nie oznacza to, że jeśli jedna moneta np. ta w kieszeni bogatego, nie krąży wcale, to, że ta w kieszeni biednego będzie krążyła szybciej - nie będzie, bo pomimo, że biedny ma potrzeby i chęci wydawania to zwyczajnie go nie stać.

Tempo cyrkulacji z reguły pozostaje dość stałe, dopóki na rynku nie zajdą ważne zmiany. Te zmiany to wzrost siły nabywczej biednych, poprzez czy to wzrost pensji, czy też poprzez programy socjalne. To przyspiesza cyrkulacje, bo nagle pewne wstrzymywane potrzeby mogą być zaspokojone.

Tempo cyrkulacji rośnie również wtedy, gdy bogatych zaczyna palić ta moneta w kieszeni. Dzieje się tak, wówczas, gdy widzą wzrost cen i zaczynają zamieniać, swoje dotychczas wycofane z obiegu monety na towary.

Dodruk zaś jest jedną z głównych przyczyn utraty wartości pieniądza.

inwestor-z-polski

Piszesz czytaczom aby dali sobie spokój z krytycznymi komentarzami.

To czego oczekujesz od tych czytaczy? Aby ci klaskali za każdym razem kiedy Trader napisał średnio-słaby wpis?

Zastanawiałeś się czy ogłoszenie takiego ogłoszenia o bezpłatny stać ma w ogóle sens?

Dla kogo maja być te usługi off-shore? Dla ciułaczy czy dla ludzi z poważnym kapitałem?

Jeżeli dla poważnego kapitału, co zastanawiałeś się kto powierzy takim stażystom swoje pieniądze?

Cóż @remigiusz czy @ 3r3 mają racje że sam sobie w kolana strzelasz.

W dodatku regulamin masz jak sito i stosujesz nie logiczną i nie spójną politykę moderacji.

Zadałem ci kiedyś pytanie czy organizujesz bądź masz w planach otworzenie funduszy inwestycyjnego podobnego jak Tomek z tradiongforliving.com

Usunąłeś z powodu reklamy. A czy inne wpisy jak od dwagrosze.com czy białka to nie reklama?

Jak boisz się konkurencji to może zainwestował byś w wiedzę i czas dla twojego ITT teamu.

Byliście kiedyś najlepszym miejsce do dyskusji w poleskiej blogosferze. Zostają powoli strzępy.

Dziwisz się że dyskusje na tematy tradingu się przeniosły do Tomka, a dyskusje o świecie do 3r3??

Nawet taki bogaty sobie sam coś tam minimalnie skrobie.

Przyjmij ten wpis jako konstruktywną krytykę, a nie jakiś atak personalny.

Pozdrawiam

Inwestor z PL

przemator

Ostatnio modyfikowany: 2018-03-05 11:27

Flex

https://businessinsider.com.pl/finanse/makroekonomia/kiedy-rozpocznie-sie-recesja-w-europie-raport-banku-nordea/4fg11xz

Powinno trochę pomóc w wygraniu z rynkiem ;)

gasch

Miło by było jakbyś odniósł się do wykładu. Przytoczył argumenty, np. nt. PPK. Bez tego Twój wpis wydaje się bezcelowy.

Osobiście również studiuję historię i wszystko co mówią wolnorynkowcy zawsze zgadzało się z realnymi wydarzeniami.

Logika ma to do siebie, że albo jest albo jej nie ma. Nie ma też kilku różnych logik, tak jak nie ma różnych matematyk.

Mentzen skończył fizykę czyli z logiką i matematyką problemów mieć nie mógł.

Skończył też ekonomię uzyskując tytuł doktora, więc ten temat też nie jest mu obcy.

Facet jest przedsiębiorcą, prowadzi biuro rachunkowe i sklep myśliwski.

Każdy oceni Mentzena jak chce. Moim zdaniem kilu młodych z Wolności to przyszłość ruchu wolnościowego/wolnorynkowego w PL.

JKM już trochę się zużył, chociaż jego wypowiedź nt. ustawy o IPN świetna.

PS.

Jeśli miałeś epizod zauroczenia JKM i zmieniłeś zdanie co do niego, to jest dla Ciebie nadzieja.

Może kiedyś nadejdzie taki dzień, że zmienisz zdanie odnośnie socjalizmu i PiSu.

EOT

@All

Ciekawe wyniki wyborów we Włoszech. UE ma się czego obawiać.

Eltor

"Nie ma też kilku różnych logik"

Veto! Są i to nie jedna. Polscy matematycy tu mieli zresztą swój spory udział.

gasch

Masz rację.

https://en.wikipedia.org/wiki/Logic#Types

Nie wiem czy w naszym rozważaniu nt. logiki w rozumowaniu polityków i ekonomistów takie niuanse mają znaczenie.

Arcadio

Mentzen reprezentuje punkt widzenia prywatnych pracodawców. Sam nim jest i dzięki wolności słowa może mówić co jest najlepsze w jego interesie.

A w jego interesie, jak i innych pracodawców jest brak podatków i zatrudnianie pracowników na darmowe staże do śmierci :)

Więc co tu komentować, że nie chce się dorzucać do PPK ? To jasne, że nie chce.

Tylko niech nie kłamie, że państwo zabierze ludziom PPK tak jak zabrało OFE. Bo OFE były pieniędzmi państwowymi a PPK ( jeśli przejdzie model III filara) są pieniędzmi prywatnymi. Równie dobrze można powiedzieć, że państwo może okraść prywatne konta bankowe obywateli. W końcu na Cyprze się udało.

Mi odechciało się słuchać wykładu po bodajże 2 min. , jak temu sławnemu matematykowi wyszedł koszt narodzin dziecka na 700000 zł, dodatkowo niby to finansowany z obligacji.

Aha, i nie jestem ani socjalistą, ani zwolennikiem PISu. Prezes JK i jego ekonomiści pewnie do tej pory nie wiedzą, jak to się stało, że kiełbasa wyborcza w postaci 500+, nie dość że poprawiła demografię to jeszcze przyspieszyła wzrost gospodarczy i w efekcie zmniejszyła deficyt, zamiast go powiększyć.

A przecież każdy biznesmen to potrafi wyjaśnić, że trzeba najpierw zainwestować, żeby potem zarobić :)

gasch

Tylko niech nie kłamie, że państwo zabierze ludziom PPK tak jak zabrało OFE. Bo OFE były pieniędzmi państwowymi a PPK ( jeśli przejdzie model III filara) są pieniędzmi prywatnymi.

Nie mąć. OFE również było prywatne. Nie pamiętasz, że miało być dziedziczone, nie pamiętasz wyroku TK w tej sprawie, który uznał, że sprawiedliwość społeczna (zabezpieczenie emerytur) jest ważniejsze niż własność prywatna?

Nie mów, że Mentzen kłamie, bo nie masz pojęcia co będzie z PPK. Znasz przyszłość? Mentzen nauczony poprzednimi działaniami polityków w materii "prywatnych" emerytur wyciąga bardzo logiczne i prawdopodobne wnioski, że i tym razem stanie się podobnie jak poprzednio.

Mi odechciało się słuchać wykładu po bodajże 2 min. , jak temu sławnemu matematykowi wyszedł koszt narodzin dziecka na 700000 zł, dodatkowo niby to finansowany z obligacji.

Mentzen to nie matematyk i nie jest sławny. Wyliczenie jest proste. 25 mld rocznie kosztuje 500+, wg. PiS dzięki temu programowi ma się urodzić rocznie koło 30 tys. dzieci więcej niż bez niego. Podziel jedno przez drugie a wyjdzie Tobie jasno ile kosztuje podatników każde dodatkowe dziecko. Jak państwo miałoby nadwyżkę budżetową, to Twoje zdziwienie odnośnie obligacji byłoby uzasadnione.

uberbot

Ciekawi mnie zawsze czemu w takich sytuacjach politycy są tacy powściągliwi.

Czemu nie wydrukują kwintyliona wch*%#@dylionów, żeby przyrost był na poziomie 5mln urodzeń rocznie?! A co tam, przecież logiczne.

Poza tym i tak nikt nie spłaci tego długu to sobie mogą drukować. Chyba że kolejne pokolenia to bedzie banda jelenii, ale wtedy cóż. Czy jest sens brać kreche na nich?!

3r3

"Tempo cyrkulacji rośnie również wtedy, gdy bogatych zaczyna palić ta moneta w kieszeni. Dzieje się tak, wówczas, gdy widzą wzrost cen i zaczynają zamieniać, swoje dotychczas wycofane z obiegu monety na towary. "

Ale robią to tylko raz gdyż zamieniają na PM - na przykład w postaci nieruchów. Co powoduje jeszcze większą biedę biednych konkurujących o coraz drożej wyceniane dobro, które to oczywiście będą mogli kupić na kredyt, ale dopiero gdy zdrożeje^^

"Dodruk zaś jest jedną z głównych przyczyn utraty wartości pieniądza."

Waluty. Na razie drukarek drukujących złoto z dobrych chęci nie ma.

"Mentzen reprezentuje punkt widzenia prywatnych pracodawców. "

Nie, On kompletne bajki opowiada, ale tak pięknie naiwne w swojej dobrotliwości, że aż fajnie to posłuchać, bo wskazuje pola manewru tylko podaje rozwiązania moralne, no a jest jeszcze alternatywa.

"Tylko niech nie kłamie, że państwo zabierze ludziom PPK tak jak zabrało OFE. Bo OFE były pieniędzmi państwowymi a PPK ( jeśli przejdzie model III filara) są pieniędzmi prywatnymi."

Aż tak to bym się nie rozpędzał, że się kogoś w tym kraju nie da okraść^^

"Aha, i nie jestem ani socjalistą, ani zwolennikiem PISu. "

Formalnie jesteś - po owocach Cię poznaję. Ale Ty tak naprawdę jesteś dobrze kombinującym faszystą.

Jakbyś przypadkiem odniósł sukces to na pewno będę zaangażowanym członkiem Twojej partii bez Twojej wiedzy i zgody, ale na to się nie zanosi bo demografia jest jaka jest i nie będziemy mieć żadnych partii.

@przemator

" "aktywa niedowartościowane". Sorry, ale co to sa za aktywa? Z jakiejs przyczyny rynek ustalil taka cene."

Na przykład w zwroty waty, rut, rot i innych impulsów wzrostowych generowanych przez polityków na koszt podatnika.

To jest oczywiste, że jeśli Kapitań Państwo kradnie 1/3 obrotu dóbr i usług, to jak gospodarka leci pod bilans to może zrobić tylko jedną rzecz - zaprosić wszystkich chętnych do udziału w łupach o ile choć poudają że gospodarują i wskaźniki pokażą że przecież jest tak dobrze, że wyspa zielona.

@gasch

"Nie ma też kilku różnych logik, tak jak nie ma różnych matematyk. "

Ekhm ekhm!

@uberbot

"Czemu nie wydrukują kwintyliona wch*%#@dylionów, żeby przyrost był na poziomie 5mln urodzeń rocznie?! A co tam, przecież logiczne. "

Przecież wystarczy ustawa, iż sto milionów mieszkańców jest i basta.

zieloniutki

Jedziesz dość równo po funduszach "aktywnych" i "gloryfikujesz" ETF-y - generalnie trudno się z Tobą nie zgadzać, bo pewnie w 80 czy 90% masz rację. Jednak brakuje mi 2 kwestii:

1)Brak informacji / analizy jak poszczególne typy funduszy będą się zachowywać w trakcie bessy.

W twoim konkretnym przypadku, jest to o tyle dziwne, że generalnie jesteś osobą która "wieszczy" wywrotkę systemu i spodziewa się tej wywrotki, więc w takiej sytuacji, naturalnym wydawałaby się ocena omawianych instrumentów pod tym kątem (wywrotki).

W mojej ocenie, ETF-y w przeciwieństwie do funduszy aktywnych, w trakcie jakiś bardziej ekstremalnych korekt mogą być nieprzewidywalne i będą generować straty znacznie przewyższające straty odwzorowywanego indeksu - pytanie jak Ty to widzisz?

2) już kiedyś #Arcadio poruszał ten temat, mianowicie różne typy funduszy ETF, a konkretnie fakt, że ETF ETF-fowi nie jest równy.

brakuje mi generalnie wypunktowania ryzyk i rozróżnienia ETF-ów ze względu na sposób odwzorowania "indeksu" z szczególnym uwzględnieniem ETF-ów tzw. syntetycznych nie zabezpieczonych "papierami wartościowymi spółek", a instrumentami pochodnymi.

@Arcadio

" Tylko niech nie kłamie, że państwo zabierze ludziom PPK tak jak zabrało OFE. Bo OFE były pieniędzmi państwowymi a PPK ( jeśli przejdzie model III filara) są pieniędzmi prywatnymi. "

nie wiem skąd masz takie informacje (że PPK będą pieniędzmi prywatnymi), ale zaprezentowany przez MF schemat programu PPK raczej tego nie potwierdza.

Luknij na poniższą grafikę z MF.

Ani Pracodawca, ani pracownik nie odprowadzają kasy do funduszu (TFI)!, nie mamy drogi pracownik->fundusz, ani pracodawca->fundusz

Wypłata ewentualnej "renty" jak i opcja wypłaty części środków dla pracownika nie następuje z funduszu, nie leci drogą fundusz -> pracownik

Wszędzie po drodze masz PPK, czyli stroną dla funduszu (TFI) nie jest pracownik, tylko jakiś bliżej nie określony "PPK"

Taki schemat organizacyjny powoduje, że deponentem w funduszach i z automatu dysponentem w/w składek nie jest pracownik a jakieś bliżej nie określone "PPK" - co ostatecznie sprowadzi się do tego, że dysponentem będzie Minister Finansów.

W takiej sytuacji, zwłaszcza po uwzględnieniu doświadczeń z OFE, należy przytomnie zakładać, że jest to kolejna próba wyr...nia leminga na konkretną kasę ..., i że operacja będzie się odbywać bez mydła :(

------------------------------------------------------------

Brak "Siły Argumentów" wymusza użycie "Argumentów Siły".

Ostatnio modyfikowany: 2018-03-05 20:03

Programista

PPK...

Polacy, kiedy ich okradziono z OFE, kiedy Tusk powiedział, że "...to i tak nie wasze pieniądze, bo nie dacie rady ich odebrać..."...

Wtedy Polacy powinni wyjść na ulice i wywieźć na taczkach Wiejską z Tuskiem i PO na czele. Jednak nikt prócz nielicznych wyjątków, nie bronił kasy w OFE.

Z PPK będzie tak samo i dlatego uważam, że jedyna rozsądna decyzja aby nie dać się raz następny okraść, to zmiana jurysdykcji podatkowej.

Braciak o OFE (uwaga na wulgaryzmy):

https://www.youtube.com/watch?v=paKmPiUJfE4

Tusk o OFE:

https://www.youtube.com/watch?v=QwRA6IKte7A

Ostatnio modyfikowany: 2018-03-05 20:02

lenon

Oj, bardzo nie ładnie z Twojej strony, tak manipulować.

Odnosisz się do połowy mojego wpisu, który dotyczył pieniądza i sam w sobie, bez drugiej części jest pozbawiony sensu. Nie dziwię się zatem, że i odniesienie ma z nim niewiele wspólnego.

Utknąłeś Arcadio, tylko w jednej połowie świata obrotu handlowego. W sumie, to nie takie głowy jak Ty, dały się zwieść mamonie.

Tkwisz w przeświadczeniu, że w gospodarce krąży waluta, gdy w rzeczywistości są to wytworzone dobra, które to ona, tylko ucieleśnia.

Twoje Tezy opierają się na niedorzecznym twierdzeniu, że kradzież dóbr powoduje, że w sposób magiczny w ich miejsce pojawiają się nowe.

Czymże jest innym twierdzenie:

Tempo cyrkulacji z reguły pozostaje dość stałe, dopóki na rynku nie zajdą ważne zmiany. Te zmiany to wzrost siły nabywczej biednych, poprzez czy to wzrost pensji, czy też poprzez programy socjalne. To przyspiesza cyrkulacje, bo nagle pewne wstrzymywane potrzeby mogą być zaspokojone. ""

Zakładasz, że kradzież części lodówek, wpływa na wzrost ilości lodówek, którymi można wynagrodzić ludzi ich wytwarzających?

Czy też zakładasz, że poprzez kradzież lodówek i przekazanie ich biednym, wymienią na te, które zostały wyprodukowane w miejsce tych, które zostały zajumane?

Arcadio, ogarnij się wreszcie, mądry z Ciebie chłop przecież.

Dostrzegasz tylko jedną stronę wymiany handlowej. Walutę. Nie widzisz, że jej rzeczywista natura to wymiana dóbr, które zmieniają właściciela.

Wydaje Ci się, że jeżeli będziesz przemieszczał tą walutę z miejsc, w których ona zalega, a Tobie wydaje się, że zalegać tam nie powinna i przemieścisz ją na miejsce, które według Ciebie jest słuszne, sprawisz, że wszystkim będzie żyło się lepiej. To jest gówno prawda, bo albo musisz ukraść owoc czyjeś pracy, albo doprowadzić do spadku wartości waluty, co na to samo wychodzi.

Waluta jest tylko miernikiem wartości. Gdyby jej nie było jak określił byś wartość danego towaru?

Spójrz na gospodarkę tak jak ona wygląda, bez zasłony spowitej przez walutę, a wtedy dostrzeżesz jej prawdziwą naturę.

gasch

Arcadio: "Mentzen reprezentuje punkt widzenia prywatnych pracodawców. "

Nie, On kompletne bajki opowiada, ale tak pięknie naiwne w swojej dobrotliwości, że aż fajnie to posłuchać, bo wskazuje pola manewru tylko podaje rozwiązania moralne, no a jest jeszcze alternatywa.

Argumenty kolego poproszę.

@gasch: "Nie ma też kilku różnych logik, tak jak nie ma różnych matematyk. "

Ekhm ekhm!

Również, argumenty kolego! Jakie wg. Ciebie istnieją różne matematyki?

Doprecyzuję jednak, bo widzę, że co najmniej 2 purystów się tu znalazło.

Matematyka, o której piszę to nauka dostarczająca narzędzi do otrzymywania ścisłych wniosków z przyjętych założeń, zatem dotycząca prawidłowości rozumowania (za Wikipedią).

Pod pojęciem logiki rozumiem natomiast naukę o sposobach jasnego i ścisłego formułowania myśli, o regułach poprawnego rozumowania i uzasadniania twierdzeń (również za wiki).

Nauczyć się poprawnie rozumować i uzasadniać twierdzenia można korzystając z matematycznego narzędzi czyli logiki matematycznej zwanej ogólną, której uczy się studentów na pierwszych latach wielu kierunków, nie tylko technicznych czy ścisłych.

Nie wiem czy tego typu rozważania pasują do tego forum. Chyba niezbyt.

@lenon (do Arcadio)

Waluta jest tylko miernikiem wartości. Gdyby jej nie było jak określił byś wartość danego towaru?

Dodam tylko, że cena jest informacją. Zmienną zawierającą w sobie zsyntetyzowaną informację o kosztach produkcji, dostępności surowców, popytowi na dany towar. Każda manipulacja przy cenie powoduje zafałszowanie informacji, która za nią stoi. Zafałszowana informacja prowadzi do wyciągania fałszywych wniosków dotyczących potrzeb graczy rynkowych (konsumentów). Wypacza proces inwestycji, prowadzi do nieoptymalnego wykorzystania zasobów.

Przez cenę rozumiem też cenę pracy czyli płacę.

Ostatnio modyfikowany: 2018-03-05 21:33

lenon

Przecież dla każdego, kto stąpa po ziemi, oczywistym jest, że wszystko co moje, to to co w garści jest.

Zaufanie do państwa już dawno się skończyło. AWS pewnie miał szczytne cele i Pis pewnie ma szczytne cele, tylko przyjdzie kiedyś następca, a może i nie, który te cele będzie zmuszony unicestwić. Kiedyś pojawi się kryzys, w którym będzie do wyboru, albo zajebać, albo stracić władzę.

@Gasch

"Dodam tylko, że cena jest informacją. Zmienną zawierającą w sobie zsyntetyzowaną informację o kosztach produkcji, dostępności surowców, popytowi na dany towar. Każda manipulacja przy cenie powoduje zafałszowanie informacji, która za nią stoi. Zafałszowana informacja prowadzi do wyciągania fałszywych wniosków dotyczących potrzeb graczy rynkowych (konsumentów). Wypacza proces inwestycji, prowadzi do nieoptymalnego wykorzystania zasobów. "

W rzeczy samej.

Ostatnio modyfikowany: 2018-03-05 21:53

matimateo89

Natomiast odnośnie PPK - jest rzeczą zupełnie oczywistą, że te środki zostaną rozkradzione tak samo, jak rozkradziono pieniądze z OFE. Według prawa będą to środki prywatne, ale przecież w sytuacji "wyższej konieczności" prawo można zawiesić... Jeden z komentatorów na innym blogu zauważył natomiast ciekawą rzecz. Zanim środki z PPK zostaną rozkradzione, minie co najmniej 10-15 lat. Przecież świnię trzeba najpierw utuczyć. Projekt stanowi, że w każdej chwili można wycofać się z PPK, ale trzeba będzie zwrócić wszystkie bonusy od państwa, zapłacić podatek Belki, a także oddać ZUS-owi 30% składek otrzymanych od pracodawcy. Można zatem przystąpić do PPK, brać udział w tej farsie przez 10 lat, po czym się wypisać. To co dorzuciło nam państwo musimy wprawdzie zwrócić, ale przez 10 lat pieniądze te służyły nam przecież jako darmowy kredyt. 30% składek pracodawcy zabierze ZUS, ale aż 70% tych środków zostaje w naszej kieszeni. To znaczy, że nawet jeśli fundusz przez 10 lat nie zarobi ani złotówki, to i tak cała inwestycja przyniesie nam ~70% zysku (realnie trochę mniej, bo pracodawca wpłaca nieco mniej niż pracownik). Od razu po wypisaniu się z PPK, zapisujemy się ponownie, ale już tylko na rok. Od tego momentu całą operację powtarzamy cyklicznie, co 12 miesięcy. Gdy lepkie łapki państwa w końcu wyciągną się po środki z PPK, ryzykujemy jedynie utratę kilkuset złotych których nie zdążyliśmy wycofać. Moim zdaniem ma to sens, trzeba tylko poczekać na ostateczny kształt projektu i zobaczyć czy ilość "zapisań" i "wypisań" nie zostanie ograniczona.

zieloniutki

jak widzisz powyżej nie każdy, a pewnie jeszcze się trochę takich user-rów znajdzie (takich co zaprezentują stanowisko analogiczne jak #Arcadio)

Poza tym, na OFE nabrali ogromy % społeczeństwa, na PPK powinno być trochę mniej, choć nie sądzę aby to było jakoś specjalnie dużo mniej.

@matimateo89

" Od razu po wypisaniu się z PPK, zapisujemy się ponownie ... trzeba tylko poczekać na ostateczny kształt projektu i zobaczyć czy ilość "zapisań" i "wypisań" nie zostanie ograniczona "

też już w ten sposób główkowałem :)

odnośnie ilości zapisań / wypisań, stawiam na jakąś opłatę "manipulacyjną" przy wypisie ...

------------------------------------------------------------

Brak "Siły Argumentów" wymusza użycie "Argumentów Siły".

Ostatnio modyfikowany: 2018-03-05 22:25

matimateo89

easyReader

"AWS pewnie miał szczytne cele i Pis pewnie ma szczytne cele, tylko przyjdzie kiedyś następca, a może i nie, który te cele będzie zmuszony unicestwić. Kiedyś pojawi się kryzys, w którym będzie do wyboru, albo zajebać, albo stracić władzę."

Czyli wyjaśniło się drodzy komentujący. Niesłusznie tu wieszacie psy na Tusku za grabież OFE. Tusk po prostu musiał umorzyć 52% OFE, bo miał kryzys, nieustający kryzys od 2008 do 2014.

W przypadku OFE furtka była spora: uzasadnieniem klepnięcia przez dyspozycyjny TK nie była żadna sprawiedliwość społeczna tylko fakt, że te pieniądze wpłacał do OFE ZUS, otrzymawszy je najpierw w ramach 'składki emerytalnej'. Nawet jak wprowadzono OFE to pracodawca po staremu wpłacał kasę na konto ZUS. To z kolei posłużyło za uzasadnienie wyroku że są to "środki publiczne", a nie prywatne. I nic tu nie pomogło ze "stroną dla funduszu" był (i nadal jest!) każdy z nas.

W przypadku Pracowniczych Planów Kapitałowych furtka wydaje się mniejsza: pieniądze mają być wpłacane bezpośrednio na rejestr(y) w TFI. PPK to nie żadna instytucja z osobowością prawną która może "być stroną", to tylko specjalna forma rejestru jednostek w funduszu.

Tym nie mniej furtka jest: widzę ją niestety w owych "dopłatach z budżetu", ja bym wolał żeby mi nikt nic nie "dopłacał", tylko po prostu nie łupał podatku pana M.Belki (czy raczej podatku UE) + konkretna ulga w PIT za wpłaty.

Bo skoro dla sędziów w Polsce nie jest problemem zwinąć 50 zł starszej pani, po czym w imieniu Rzeczpospolitej klepnąć że to jest całkowicie 'gites' - To chyba nie dziwne, że jak do władzy dorwą się znów tacy "zmuszeni do kradzieży" to państwo sędziowie nie będą mieć najmniejszego problemu aby klepnąć "umorzenie" kolejnych 130 czy 200 miliardów anonimowemu "społeczeństwu".

Ostatnio modyfikowany: 2018-03-06 01:39

zieloniutki

bądźmy poważni, jakby komukolwiek zależało na emeryturach obywateli, to by zaczął od zniesienia limitów w IKZE!

Tyle że przez IKZE nie bardzo jest jak doić, stąd najprostsze rozwiązania idą do kosza, a wymyśla się nowe - tym razem mamy PPK

Ostatnio modyfikowany: 2018-03-06 08:40

Flex

Nie widziałem, żeby ktoś tu chwalił Tuska za ograbienie OFE. To zwykłe złodziejstwo i każdy to widzi.

Dziwne jednak, że nie wspominasz o planach obecnego rządu?

Jest tak prawy i sprawiedliwy że, aby wyrównać nasze krzywdy, obiecał ukraść tylko 25% pozostałości a resztę przelać na Indywidualne Konta Zabezpieczenia Emerytalnego. Cóż za ludzki pan. Przecież mógł ukraść wszystko.

Ale nie mówmy hop. Tej kasy jeszcze na kontach nie ma a pokusa zgarnięcia łatwej kasy ogromna.

Proszę, dobieraj lepsze przykłady. Bo ten, że 1 na 10 tyś sędziów ukradł 50zł (zapomniałeś o tym od pendriva) więc wszyscy są be to czysta demagogia i trąci paskiem wiadomości TVP.

Z drugiej strony, przecież teraz wybrano już sędziów najlepszych z najlepszych, tych właściwych i zaufanych, z "Człowiekiem Wolności" na czele. Nie mamy się czego obawiać :D

Kabila

http://dzienniknarodowy.pl/minister-finansow-rpa-wydrukujemy-wiecej-pieniedzy-oddamy-je-bezrobotnym-aby-polozyc-kres-ubostwu/

trader21

1. "Brak informacji / analizy jak poszczególne typy funduszy będą się zachowywać w trakcie bessy. W twoim konkretnym przypadku, jest to o tyle dziwne, że generalnie jesteś osobą która "wieszczy" wywrotkę systemu i spodziewa się tej wywrotki, więc w takiej sytuacji, naturalnym wydawałaby się ocena omawianych instrumentów pod tym kątem (wywrotki."

ODP. Od prawie 2 lat jestem za inflacyjnym wyjściem z zadłużenia niż nagłym deflacyjnym krachem w trakcie którego upadają instytucje finansowe. Osobiście wolałbym drugie rozwiązanie gdyż jest ono krótkotrwałe i rynek oczyszcza się z nierentownych TBTF a ich miejsce zajmują instytucje mniejsze i tym samym bezpieczniejsze. Rozwiązanie takie jest jednak mało prawdopodobnie gdyż po utracie kasy ulokowanej w instytucjach finansowych czy bankach ludzie ponownie zwróciliby się w kierunku gotówki a jej eliminacja jest celem nadrzędnym. Wracając do pytania jak zachowają się w trakcie bessy?

A no tak jak zachowuje się zazwyczaj rynek tani lub ekstremalnie drogi. Możemy porównać dwa graniczące ze sobą kraje Indie i Pakistan.

ETF na Indie (INDA) - PE - 22, PBV - 3,2, CAPE dla Indii 23,5

ETF na Pakistan (PAK) - PE - 9,5, PBV - 1,4, CAPE nieznany bo jest to nowy rynek

Podczas bessy przy takich wycenach poziom spadków wynosi ok 23% rocznie dla Indii i 6% dla Pakistanu. Dodatkowo waluty obu krajów osłabią się względem USD do którego kapitał odpływa w trakcie paniki.

Pod poniższym linkiem znajdziesz dużo danych statystycznych nt zachowania rynków podczas bessy i poziomów spadków.

https://www.starcapital.de/en/research/research-in-charts/

2. "W mojej ocenie, ETF-y w przeciwieństwie do funduszy aktywnych, w trakcie jakiś bardziej ekstremalnych korekt mogą być nieprzewidywalne i będą generować straty znacznie przewyższające straty odwzorowywanego indeksu - pytanie jak Ty to widzisz?"

ODP. Nie bardzo to widzę ze względu na arbitraż. Jeżeli cena ETF’u na dane akcje spada silniej niż ceny akcji to automatyczne algorytmy włączają się do akcji kupując ETF oraz sprzedając akcje na danej giełdzie w wyniku czego ceny się zrównują. Dopuszczam 1% max 2 % dyskontu w cenach ETF’ów ale nie więcej.

3. "Już kiedyś #Arcadio poruszał ten temat, mianowicie różne typy funduszy ETF, a konkretnie fakt, że ETF ETF-fowi nie jest równy. Brakuje mi generalnie wypunktowania ryzyk i rozróżnienia ETF-ów ze względu na sposób odwzorowania "indeksu" z szczególnym uwzględnieniem ETF-ów tzw. syntetycznych nie zabezpieczonych "papierami wartościowymi spółek", a instrumentami pochodnymi."

ODP. W wolnej chwili napiszę art porównujący ETF’y z replikacją fizyczną (kupujące akcje) oraz syntetyczną gdzie dwa podmioty Emitent i strona trzecia zakłada się o zmianę indeksu. Pierwszy jest bardzo bezpieczny. Drugi bezpieczny do czasu gdy nie zbankrutuje druga strona. Wtedy nici z potencjalnych zysków ale około 80-90% kasy z momentu emisji ETF’u wraca do udziałowców gdyż jest ona chroniona na oddzielnych kontach. 80-90% zależne jest od jurysdykcji w której powstał ETF. UE ma chyba najbardziej rygorystyczne przepisy pod tym względem (i dobrze) ale nie przywiązuje do nich dużej uwagi gdyż kupuję wyłącznie ETF’y z replikacją fizyczną.

Ostatnio modyfikowany: 2018-03-06 09:56

Arcadio

"Podobny przykład przypomina mi się z przeziębieniem - chodzę tak 5 dni i w końcu idę do lekarza. Lekarz daje mi jakieś lekarstwo i po kilku dniach jestem zdrowy. Czy to wpływ tego lekarstwa ? A może wyzdrowiałem mimo tego ?"

Wyobraź sobie, że jesteś chory i chodzisz do polecanego przez większość lekarza. Ten lekarz Cię ciągle leczy a Twój stan się jeszcze pogarsza.

Pewnego razu, ponieważ Twój lekarz wyjechał na 2-letni staż, idziesz do innego, kontrowersyjnego, wielu ma o nim złą opinię, że to hochsztapler.

On Ci coś przepisuje i Twój stan się poprawia. Przez te 2 lata czujesz się nawet dobrze, choć nie doskonale.

I decydujesz się powrócić do swego znanego i chwalonego w mediach specjalisty, kiedy ten wraca po 2-letniej nieobecności.

I co ? Przechodzisz kryzys. Stan się pogarsza. Twój lekarz Ci mówi, że to przez tego hochsztaplera. Daje Ci swoje specyfiki, ale stan się nie poprawia. Po 4-latach Twój uzdrowiciel proponuje Ci znów swoje usługi, ale Ty odmawiasz. Wierzysz w tego, w którego wieść gminna wierzy.

Dalej do niego chodzisz. Twój stan ciągle się pogarsza, pomimo, że dostajesz coraz to nowsze partie leków. W końcu po kolejnych 4 latach decydujesz się na powrót do tego "hochsztaplera". Po kilku wizytach i zaaplikowaniu krytykowanych wcześniej terapii, które przecież miały spowodować Twoją śmierć, czujesz się lepiej. O dziwo pomimo kolejnych 2 lat, Twój stan ustabilizował się na dobrym poziomie, a Ty wreszcie czujesz się zdrowy.

Czy przytoczony przypadek z życia to przypadek ? Czy jednak różnica w kompetencjach obu lekarzy ?

"Podobnie inwestorzy którzy próbują AT szukać związków przyczynowo skutkowych na forexach itd. Dopóki im wychodzi, czują się bogami, czują że te 2,3 książki i setki godzin na analizie wykresów dają im value wobec rynku. Dopóki rynek ich nie pokara i nie nauczy, że to co się uczyli jest praktycznie bezużyteczne, a poprzednie sukcesy były po prostu w najlepszym przypadku zbiegem okoliczności. Oczywiście piszę o długim terminie o którym również słusznie wspomniał krytykowany przeze mnie IT21. "

Co do analizy technicznej mocno się mylisz. Opisuję jej znaczenie tutaj:

http://www.bogaty.men/poradnik-inwestowania-cz-4/

@zieloniutki

Wszystko zależy od ostatecznej konstrukcji prawnej PPK.

Jeśli będzie taka jak dotychczas dla III filaru lub IKZE to można spać spokojnie.

Jeśli zaś taka, jak OFE to pewnie znowu zostaniemy okradzeni.

@lenon

"Utknąłeś Arcadio, tylko w jednej połowie świata obrotu handlowego. W sumie, to nie takie głowy jak Ty, dały się zwieść mamonie.

Tkwisz w przeświadczeniu, że w gospodarce krąży waluta, gdy w rzeczywistości są to wytworzone dobra, które to ona, tylko ucieleśnia. "

W niczym nie utknąłem, tylko akurat rozmawialiśmy o tym aspekcie gospodarki.

Tempo cyrkulacji bardzo często jest przedmiotem sporów znanych ekonomistów i do tej pory nigdy nie doszli do wspólnych wniosków, więc pewnie my też nie dojdziemy :)

To nie jest tak, że uważam tylko walutę, ale nie można zaprzeczać jej znaczenia dla rozwoju gospodarczego.

Tak jak nie można nie doceniać wpływu polityki monetarnej czy fiskalnej, choć też nie one stanowią wyłącznie o tempie rozwoju.

To tak jak ze skomplikowaną maszyną. Każdy element za coś odpowiada i choć jeden element nie jest w stanie sprawić, że maszyna zadziała, to jeden wadliwy element może już sprawić, że maszyna nie zadziała.

Wielokrotnie w swoich artykułach pisałem skąd bierze się bogactwo:

http://www.bogaty.men/droga-do-bogactwa-narodow-cz-2/

Jeśli nie masz czasu na czytanie to przypomnę, że z pracy - naszej lub jeszcze lepiej z czyjejś.

Ale, żeby choć korzystać z pracy własnej, trzeba mieć pewność, że ktoś inny swoich rurek pod naszą pracę nie podpiął.

I jeśli i ten warunek spełnimy to trzeba stworzyć warunki, żeby ludzie umieli pracować, chcieli pracować i pracowali wydajnie.

Temu służy polityka edukacyjna, infrastrukturalna, fiskalna, monetarna i wiele innych.

I tego właśnie nie rozumie większość komentatorów tego bloga, którzy uważają, że żadna polityka nie jest potrzebna, bo wystarczy zlikwidować podatki i wszystko samo się zrobi.

Ostatnio modyfikowany: 2018-03-06 11:02

E-mini

Co do analizy technicznej mocno się mylisz. Opisuję jej znaczenie tutaj:

http://www.bogaty.men/poradnik-inwestowania-cz-4/

Fajnie, że przytoczyłeś ten artykuł. Może znajdziesz też czas na to, żeby odpowiedzieć na mój komentarz pod nim.

Ostatnio modyfikowany: 2018-03-06 12:10

STB6

Podałeś przykład z lekarzem, całkiem sensowny tylko nie wiem po co go przytoczyłeś. Tak jakbyś chciał pokazać, że czasami autorytet nie wygrywa z kompetencją kogoś kto tego autorytetu nie ma. Fajnie, tylko po co ? :) Czy chciałeś mi coś udowodnić w kontekście "korelacja a przyczynowość" ? Może nie zrozumiałem głębi twojego wywodu, może to tam jest. A mi się wydaje, że to nie na temat o czym SciFun równiez pięknie napomnął:

https://youtu.be/T1vW8YDDCSc?t=11m30s

Jeszcze raz, mnie uderzyło Twoje święte przekonanie (bijące z Twojej wypowiedzi), że JKM i cała inna masa "debili się myli" bo 500+ działa.

Ja uważam, ze nie da się określić jednoznacznie czy taki program "działa" - ponieważ czynników wpływających na to czy są potomkowie, czy jest ich więcej, czy mniej jest tak dużo. U mnie np. drugi potomek pojawił się z wpadki i z "wiary" że seks przerywany działa. Nie działa :) I już statystyka w mojej rodzinie poszła z 1.5 na 2.0 ;) I tego tyczył się mój komentarz.

A co do AT, to Pan Zaorskie pięknie nomen omen "zaorał" ten temat. Ja bym już nic więcej nie dodał (około 10min trwa na ten temat wywód):

https://www.youtube.com/watch?v=U5VL9tJFyZ4&t=46m28s

gasch

Wielokrotnie w swoich artykułach pisałem skąd bierze się bogactwo:

http://www.bogaty.men/droga-do-bogactwa-narodow-cz-2/

Jeśli nie masz czasu na czytanie to przypomnę, że z pracy - naszej lub jeszcze lepiej z czyjejś.

Dokładnie tak.

Ale, żeby choć korzystać z pracy własnej, trzeba mieć pewność, że ktoś inny swoich rurek pod naszą pracę nie podpiął.

I jeśli i ten warunek spełnimy to trzeba stworzyć warunki, żeby ludzie umieli pracować, chcieli pracować i pracowali wydajnie.

Tu potrzebne jest tylko stabilne prawo, pełna wolność gospodarcza i ochrona dobrowolnie zawieranych umów. Nic więcej.

Temu służy polityka edukacyjna, infrastrukturalna, fiskalna, monetarna i wiele innych.

Nie. Żadne z polityk, które wymieniłeś nie są potrzebne żeby zachęcić ludzi do pracy. Często jest odwrotnie.

Polityka monetarna czy fiskalna do pracy zniechęca. Edukacyjna ogłupia lub jest na tyle przestarzała, że kompletnie nie przystaje do potrzeb rynku.

Co widać aktualnie wszędzie po brakach pracowników z wykształceniem technicznym.

I tego właśnie nie rozumie większość komentatorów tego bloga, którzy uważają, że żadna polityka nie jest potrzebna, bo wystarczy zlikwidować podatki i wszystko samo się zrobi.

Sporo rzeczy w życiu robi się "samo" jeśli tylko nie ma przeszkadzającego. Ręczne sterowanie czy planowanie szkodliwe jest zarówno na poziomie państwa jak i np. na poziomie wychowania dzieci.

Polacy to w przeważającej części dorośli ludzie, państwo powinno tak właśnie ich traktować. Pozwalać być samodzielnymi i odpowiedzialnymi ludźmi.

Trzymanie za rączkę i wybieranie "lepszego" za nich prowadzi zawsze na manowce.

Ostatnio modyfikowany: 2018-03-06 12:10

easyReader

Napisałem tylko wprost to co lenon napisał w finezyjnej, zawoalowanej formie (jest to zresztą jedna z częstszych metod manipulacji w mediach wszelkiego rodzaju: nie napisać wprost ale tak, aby odpowiedni przekaz wgrał się odbiorcom bez przerywania snu) czyli: Tusk był "zmuszony unicestwić cele" ze względu na nieokreśloną wyższą konieczność. A jak wiadomo, nie można mieć pretensji do człowieka działającego w stanie wyższej konieczności.

O sędzim to demagogia powiadasz. No cóż, masz prawo do swojej opinii, bo jesteśmy w wolnym kraju, na szczęście jesteś w mniejszości. To, że koledzy po fachu go uniewinnili i ochronili (jak i paru innych sędziów - złodziei) to zapewne też "demagogia", a nie fakty.

Ostatnio modyfikowany: 2018-03-06 12:11

Arcadio

Odpowiedziałem na zadane przez Ciebie pytania pod tekstem artykułu.

Napisałem ten artykuł w październiku, a Ty zadałeś pytania w lutym, więc po prostu nie wiedziałem, że ktoś jakieś pytania zadał.

@STB

"Podałeś przykład z lekarzem, całkiem sensowny tylko nie wiem po co go przytoczyłeś."

Przykład z lekarzami to metafora naszej sceny polityczno-gospodarczej :)

"Jeszcze raz, mnie uderzyło Twoje święte przekonanie (bijące z Twojej wypowiedzi), że JKM i cała inna masa "debili się myli" bo 500+ działa. "

W sensie demograficznym jego działanie jest pozytywne, ale ograniczone i są lepsze i tańsze metody, żeby osiągnąć to samo.

Największym plusem tego programu jest zaś jego działanie uboczne, jako stymulatora popytu, a co za tym idzie wzrostu gospodarczego i tego dotyczy większość polemik.

"A co do AT, to Pan Zaorskie pięknie nomen omen "zaorał" ten temat."

A czego jak nie AT używa pan Zaorski w tradingu ? Jakiejkolwiek techniki czy magii by nie używał, to chcąc, nie chcąc wypełnia tym definicję AT. Nawet jak sam nie chce tego przyznać.

@gasch

"Nie. Żadne z polityk, które wymieniłeś nie są potrzebne żeby zachęcić ludzi do pracy. Często jest odwrotnie.

Polityka monetarna czy fiskalna do pracy zniechęca. Edukacyjna ogłupia lub jest na tyle przestarzała, że kompletnie nie przystaje do potrzeb rynku."

No i w tej kwestii zasadniczo się różnimy :)

lenon

Artykuł czytałem, ale utwierdził mnie tylko w przekonaniu, co do Twoich intencji.

Ja nie jestem zwolennikiem likwidacji podatków. Ja jestem przeciwnikiem okradania obywateli ponad wszystkie miary przyzwoitości i życia ponad stan.

Jeżeli Kowalskiemu, który zarabia medianę średnich zarobków, zabiera się 80% z tego co wypracował, to jest to barbarzyństwo.

Jeżeli taki Kowalski, przez 10 miesięcy w roku wykonuje swoją pracę nieodpłatnie, to oznacza, ze w niewielkim tyko stopniu różni się od czarnoskórego Afrykanina złapanego gdzieś na stepie w XVII wieku.

Dzieje się tak, ponieważ państwo zakłada wydatki, na które nas po prostu nie stać. To jest bezpośrednia, przyczyna zubożenia.

Ludzie nie są w stanie zrealizować swoich potrzeb ponieważ pracują na nie tylko 2 miesiące w roku.

@easyReader

Nadinterpretujesz. Nigdzie nie napisałem, że Tusk tego kryzysu nie wywołał.

Kryzys polegał na niebezpiecznym zbliżeniu się do konstytucyjnych progów zadłużenia. Jeżeliby nie ukradł tych pieniędzy, doprowadziłoby to do wstrzymania inwestycji, a w konsekwencji załamania gospodarczego.

Odpowiedzialne za to, są wszystkie poprzednie rządy, które w czasie dobrej koniunktury, zamiast spłacać zadłużenie, rozpasywały wydatki. Co zresztą i obecne robią, dlatego w przyszłości PPK zostanie zrabowany.

Programista

https://youtu.be/3hv-eoCnLFE?t=3517

zieloniutki

Odnośnie arbitrażu, w dłuższym okresie pewnie masz rację i zadziała, natomiast jak będzie to wyglądało w krótkim terminie, "gdy krew się leje" - nie wiem, mam wątpliwości.

Ponadto, aby doczekać tego arbitrażu na pozycji, trzeba będzie mieć pewnie parę "rzeczy na miejscu" - wyjadacze pewnie nie będą mieć z tym problemu, Świeżaki zostaną dawcami kapitału.

Odnośnie samego porównania ETF vs "aktywne" przy bessie, to patrząc na przytoczoną przez Ciebie tabelę w artykule już np. na podstawie 2008r widać, że fundusze "aktywne" miały średnio -23,9% vs -37% index.

Przyjmując nawet że ETF-y nie będą gorsze od indeksu, to różnica jest jednak zasadnicza.

aaaa, żebym był dobrze zrozumiany,

nie kwestionuję wielu zalet ETF-ów - mam jednak wątpliwości, czy przy dzisiejszym timing-u nie "narozrabiają zbytnio" ich potencjalnym mniej doświadczonym nabywcom - natomiast na początku hossy podpisuję się pod ich promowaniem obiema rączkami.

@Arcadio " Przykład z lekarzami to metafora naszej sceny polityczno-gospodarczej :) "

My chyba żyjemy w jakiś alternatywnych rzeczywistościach, których częścią wspólną jest TYLKO blog u #Tradera21 ... :)

------------------------------------------------------------

Brak "Siły Argumentów" wymusza użycie "Argumentów Siły".

Ostatnio modyfikowany: 2018-03-07 16:02

Lech

Lech

Kwota wolna od podatku jest potrzebna kilka razy wyższa bo idiotyzmem jest ścigać za podatki tych co dostają, renty, emerytury i zasiłki poniżej minimum socjalnego i stale występują o pomoc socjalną, na dodatek koszty ścigania przekraczają wpływy?, a jednak zamiast podwyższać to się obniża lub likwiduje z kolei dla dużej grupy która ich karmi i utrzymuje?

Ile jeszcze można roztrwonić kasy na pomniki, kościoły, pseudopatriotów i ich przydu..sów ?

easyReader

Posiałeś tu dezinformację pisząc "Albo tusk by zajebal te pieniądze albo zobaczylibyście jak znikają wasze oszczędności przy spadkach."

Otóż dowiedz się, że to co "umorzył" tandem Tusk/ Rostowski to były w 100% obligacje Skarbu Państwa + gotówka, a nie akcje firm.

Cały portfel akcyjny pozostał w OFE, i owszem, do dziś bardzo ładnie znika przy spadkach i bardzo ładnie rośnie przy wzrostach. Obecnie portfele OFE to w 75%-90% akcje.

Tu można poczytać: https://www.analizy.pl/fundusze/wiadomosci/23398/podsumowanie-miesiaca-na-rynku-funduszy-emerytalnych-%28styczen-2018%29.html

Ostatnio modyfikowany: 2018-03-08 19:42

easyReader

Więc jak piszesz że Tusk zaj...ł to, co by potem "znikało przy spadkach" to właśnie dezinformujesz. Nie ma takiej możliwości żeby obligacje SP "znikały przy spadkach", nawet jeśli ich cena giełdowa spada to jest to max 1-2% w dół. Przed "reformą" Tuska/Rostowskiego OFE to były fundusze typu "fundusz zrównoważony" a po owej "reformie" stały się obowiązkowo typu "agresywny akcyjny". Curiosum w skali świata zresztą, jak i wiele innych "dokonań" koalicji PO/PSL.

Zanim się wypowiesz publicznie to zapoznaj się z faktografią, bo inaczej to tylko się kompromitujesz.

Ty myślisz że wypełnienie tej "deklaracji" w 2014 to coś specjalnie zmieniało? LOL. Sprawdź sobie jakiego % zarobków to dotyczyło. Bo widzisz, deklaracja nie dotyczyła kasy którą miałeś w OFE w lutym 2014. No i przykra wiadomość: "dzięki" ustawom Tuska z 2014 to właśnie zostaliśmy zmuszeni (Ty też) tymi emerytalnymi oszczędnościami, jak to określiłeś, "grać na akcjach"