Po ostatnim wykładzie na ASBIRO wiele osób zaczęło wypytywać mnie o inwestycje na rynkach akcji. Ostatecznie dla 90% inwestorów jest to podstawowa grupa aktywów. Najlepsze moim zdaniem pytanie dotyczyło inwestycji na rynkach rozwijających się w konsekwencji masowego dodruku. Poruszono zarówno kwestię oficjalnego zwiększania podaży waluty przeprowadzanego przez banki centralne jak i innych sztuczek umożliwiających niszczenie waluty, chociażby poprzez Exchange Stabilization Fund.

Jeżeli mowa o rynkach akcji to praktycznie od początku istnienia bloga podkreślałem, iż poza małymi wyjątkami ryzyko jest zbyt duże w stosunku do potencjalnych zysków. Poza USA się to w zasadzie potwierdziło. Na większości rynków rozwiniętych ceny akcji praktycznie stały w miejscu. W krajach rozwijających się doświadczyliśmy natomiast poważnych spadków. Wzrosty przyniosły tylko akcje w USA. Co ważne, o ile w przeszłości ceny akcji na rynkach rozwijających się i rozwiniętych poruszały się w tych samych kierunkach, o tyle od 5 lat nie ma praktycznie między nimi korelacji.

Na fali ostatnich 5 lat spadków ceny akcji w wielu krajach rozwijających się stały się atrakcyjne. Tania jest Rosja, Brazylia, Turcja. Giełda w Polsce także jest relatywnie tania, podobnie jak chińska.

Czy skoro wyceny w kilku krajach są dużo niższe niż w UK czy USA to czy ceny akcji powinny od razu zacząć rosnąć?

Absolutnie nie. Zachowania inwestorów są nieracjonalne i szukanie tu jakiegoś klucza jest pozbawione sensu. Rosja jest tania, gdyż inwestorzy postrzegają ją jako skrajnie nieprzewidywalną. Brazylia z kolei boryka się z bardzo poważną recesją. W przypadku Turcji niskie ceny wynikają z bliskości strefy wojny (Syria). Inwestorzy oczekują także odwetu Rosji w związku z zestrzeleniem bombowca kilka miesięcy temu. Bez w/w zagrożeń ceny akcji byłyby na dużo, dużo wyższych poziomach.

Prawda jest jednak taka, że w ruchach kapitału zmieniających ceny akcji próżno szukać logiki. Giełda w Chinach w porównaniu do innych rynków była tania już w 2013 roku. Mimo to inwestorzy pojawili się dopiero w połowie 2014, w krótkim czasie podnosząc wyceny o 50%. Późniejsze uformowanie się bańki oraz jej pęknięcie było natomiast „efektem ulicy”. Dziś ceny znajdują się 42% poniżej szczytów i akcje powoli stają się atrakcyjne.

Czy zatem warto ulokować część kapitału w akcjach rynków wschodzących?

Nie ma na to jednoznacznej odpowiedzi. Określiłbym to inaczej. Jeżeli mamy kupować akcje gdziekolwiek, to powinny być to raczej rynki wschodzące. Wynika do z kilku czynników:

a) Wyceny

Ceny akcji pod względem takich współczynników jak cena / zysk, CAPE, cena / wartość księgowa oraz wiele innych są na dużo niższych poziomach w krajach rozwijających się niż w USA, Australii czy Europie Zachodniej.

b) Taniejący dolar

W grudniu, w momencie pierwszej podwyżki stóp procentowych w USA dolar osiągnął swoje szczyty (13 - letnie maksimum) i w mojej ocenie jego wartość będzie dalej spadać. Ma to zresztą potwierdzenie historyczne. W przeszłości dolar osiągał najwyższe wartości właśnie w momencie pierwszej podwyżki.

Kolejnych podwyżek zresztą się nie spodziewam. Uważam, że mały „krach finansowy” jest FED na rękę, gdyż będą mogli z czystym sumieniem obniżyć stopy procentowe i uruchomić oficjalnie kolejną rundę dodruku.

Taniejący dolar to z kolei rosnące ceny surowców oraz wyższe ceny akcji w krajach surowcowych (Rosja, Brazylia).

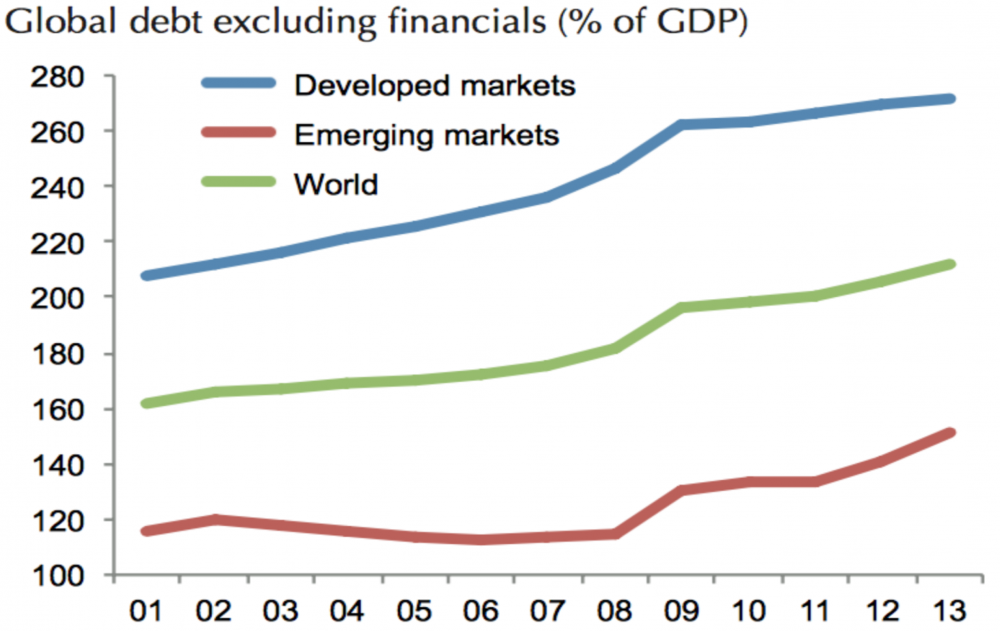

c) Zadłużenie

Skumulowane zadłużenie (na poziomie osobistym, korporacyjnym oraz rządowym) w krajach rozwiniętych osiągnęło poziomy nasycenia. Gospodarka nie jest się w stanie dłużej rozwijać.

Zostaje zatem redukcja długu. Do dyspozycji mamy dwa sposoby:

- odpisy długów i szok deflacyjny - politycy unikają tego jak ognia, bankierzy zresztą podobnie, bo ciężko jest kontrolować cały proces;

- dodruk i niszczenie waluty - metoda od zawsze preferowana, gdyż nie rozumie jej 95% populacji.

Konsekwencje redukcji zadłużenia są tym większe, im większa jest skala zadłużenia.

W krajach rozwiniętych dług całkowity jest na poziomie 280 % w relacji do PKB. Dla porównania w krajach rozwijających się nie przekracza obecnie 170%.

Źródło: estrategiastendencias.blogspot.com

Co bardzo ważne, dzisiejsze rynki kapitałowe jak nigdy wcześniej uzależnione są od dodruku. Zwiększenie jego skali podnosi poziom optymizmu wśród inwestorów, którzy chętnie wracają na rynki kapitałowe. Przy ogromnej dysproporcji w wycenach pomiędzy EM i DM, kapitał z dużym prawdopodobieństwem popłynie właśnie na rynki wschodzące.

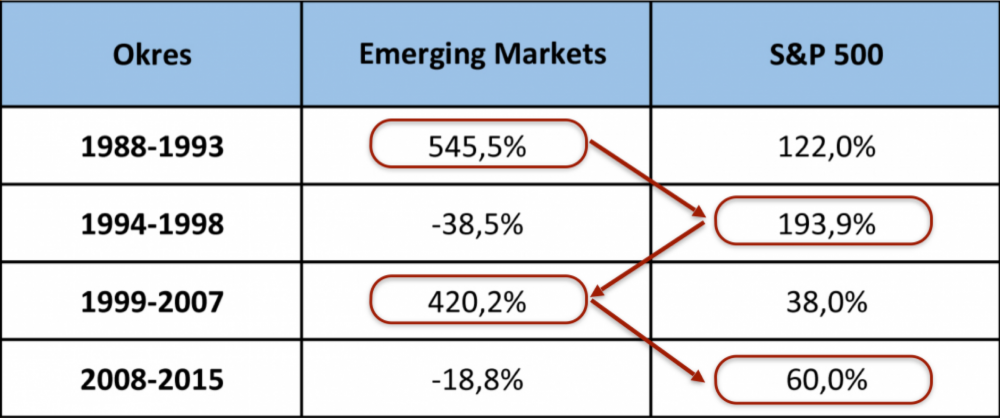

d) Cykle akcji

Przez ostatnie 28 lat i 4 pełne cykle akcji (hossa - bessa) kapitał płynął na rynki wschodzące, by następnie przenieść się do USA. Efekt był taki, że w jednym cyklu ceny akcji rosły i osiągały poziom bańki spekulacyjnej po to, aby przez kolejne 10 lat stać w miejscu.

Źródło: opracowanie własne.

W trakcie ostatniego cyklu trwającego 8 lat, a zakończonego w grudniu 2015 roku ceny akcji w USA wzrosły o 60 % podczas, gdy EM zaliczyły spadek o 19%. Poprzednim razem z podobną sytuacją mieliśmy do czynienia 18 lat temu, po czym ceny akcji w krajach rozwijających się wzrosły o 400%. Czy tym razem będzie podobnie? Możliwe, aczkolwiek głównym czynnikiem determinującym ruch na rynkach akcji będzie dodruk, a nie czynniki fundamentalne.

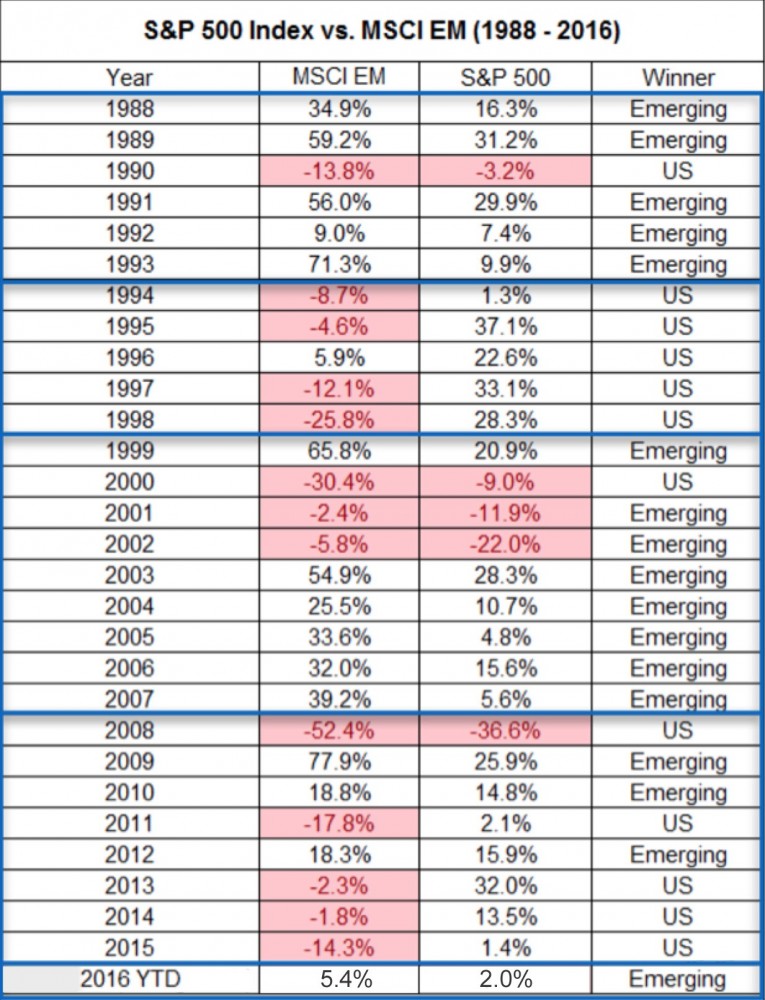

Giełda w USA wyznacza trendy

W inwestowaniu najważniejsze jest zrozumienie pewnych zależności. Mianowicie giełda w NY odpowiadająca za prawie połowę kapitalizacji wszystkich giełd determinuje trendy spadkowe. Gdy ceny akcji w USA rosną, reszta świata może poruszać się w różnych kierunkach. Jeżeli jednak w USA dochodzi do spadków, to także przekładają się one na pozostałe rynki, m.in emerging markets i wyceny tu nie mają specjalnego znaczenia. Kapitał po prostu ucieka z rynków akcji i dzieje się tak na całym świecie, co doskonale przedstawia tabela poniżej.

Źródło: pensionpartners.com

Na przestrzeni ostatnich 27 lat ani razu nie zanotowaliśmy przypadku, w którym giełda w USA zanotowałaby spadki przy jednoczesnych wzrostach w krajach rozwijających się. Nie specjalnie chce mi się wierzyć aby tym razem miało się to zmienić. Innymi słowy, jeżeli w USA dojdzie do spadków, a giełda ta jest piekielnie droga, to spadki przełożą się także na tanie rynki rozwijające się.

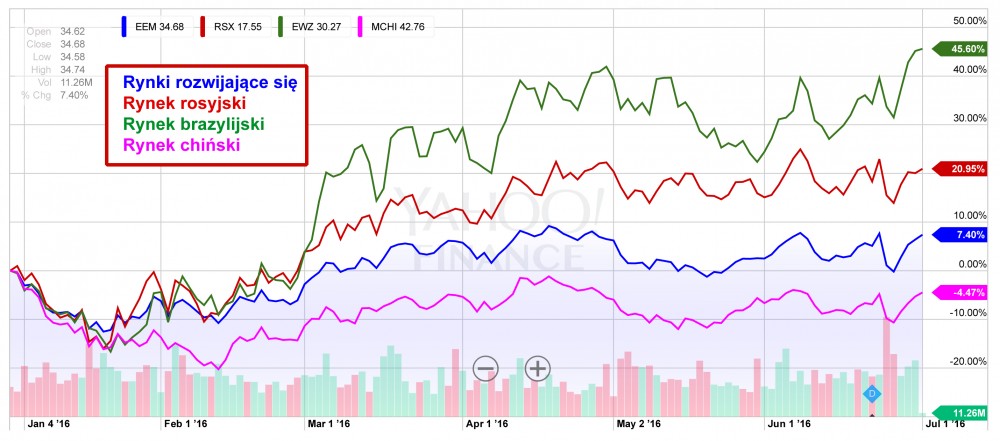

Potencjał

Pisząc o rynkach rozwijających się i ich potencjale od razu muszę zaznaczyć, że nie jest to jeden monolityczny rynek. Z jednej strony mamy tanie kraje, o których pisałem wcześniej. Z drugiej strony mamy drogie Filipiny, Indonezję czy Meksyk. Kapitał także nie płynie równomiernie, co doskonale widać po wynikach poniżej.

Od początku roku ceny akcji w krajach rozwijających się wzrosły po uśrednieniu o 5%. W tym samym czasie ceny akcji w Rosji wzrosły o 18%, a w Brazylii aż o 34%. Giełda chińska natomiast zanotowała 6% spadek.

Podsumowanie

Moje nastawienie do rynków akcji jako całości się nie zmienia. Największe rynki akcji od roku praktycznie stoją w miejscu. Rekordowe wyceny osiągnęliśmy w maju 2015 i od tego czasu nie widać znaczących ruchów. Gdyby historię potraktować jako wyznacznik przyszłości, to ze względu na wyceny akcji, długości hossy, margin debt oraz wiele innych czynników, już dawno powinniśmy doświadczyć poważnych spadków.

Problem jest jednak taki, że banki centralne na całym świecie robią co mogą, aby wysokimi cenami akcji utrzymać mit wzrostu gospodarczego. Banki centralne na zmianę zwiększają podaż walut. Czasami robią to oficjalnie, czasami wykorzystują umowy swapowe. Stopy procentowe są od kilku lat na zerowych poziomach, w niektórych przypadkach negatywnych. Co gorsza banki centralne zaczęły bawić się w fundusze hedgingowe skupując akcje oraz fundusze nieruchomości. W takim otoczeniu ich siła oddziaływania na rynek jest ogromna.

23 czerwca Brytyjczycy zagłosowali za porzuceniem Unii Europejskiej, a na rynki finansowe zawitała ogromna niepewność i strach. W takim otoczeniu FED może ponownie „ratować” rynki, obniżając stopy procentowe i uruchamiając kolejną rundę dodruku. Wszystkiemu oczywiście będzie winna Wielka Brytania. FED znowu „uratuje” świat. Takim ruchem dość łatwo będzie kupić czas, a rosnąca inflacja zredukuje wyceny z poziomu bańki spekulacyjnej do poziomu drogich akcji, jednocześnie nie narażając się na krach, który nie zawsze daje się kontrolować.

Osłabiający się dolar oraz dodruk z bardzo dużym prawdopodobieństwem przełoży się na wzrosty szczególnie na tanich rynkach rozwijających się, a szkoda byłoby przegapić taką okazję. Nie jest to jednak okazja dla osób, które nie mają dużego doświadczenia i dla których tymczasowe spadki rzędu 30% są czymś przerażającym. Kolejna dekada na rynkach rozwijających się powinna przynieść bardzo przyzwoite zyski. Nie zmienia to jednak faktu, że ogromna zmienność pozbawi kapitału osoby o słabszych nerwach.

Trader21

JohnnyD

wieża.babel

http://wolna-polska.pl/wiadomosci/jedwabny-szlak-bank-of-china-rodzina-rothschild-chinski-rzad-i-400-chinskich-miliarderow-2016-07

trader21

Nie dotykam tego typu certyfikatów. Wiele z nich jest nieprzejrzystych i ma mnóstwo ukrytych kosztów.

2-3 miesiące temu jeden z Czytelników pytał jak to jest możliwe, że jego certyfikat na ropę emitowany przez pewien Rai.......bank dał zarobić 4% mimo, że cena ropy wzrosła o 21%. Policzyłem contango. Okazało się, że mogło obniżyć wynik nie więcej niż 11%. Co się zatem stało z pozostałymi 6%??? Koszty dodatkowe :-(

Nie dotykaj instrumentów których nie rozumiesz i na których emitent może ukryć opłaty czy dodatkowe koszty.

JohnnyD

Dzięki za poradę, faktycznie dość nieprzejrzysty. Nie widzę zbyt dużo możliwości szortowania dla przeciętnego szaraka. Chciałbym przeznaczyć nie więcej niż 1000 zł na zabawę z szortowaniem. Czy są jakieś instrumenty, które to umożliwiają?

srekal34

Najprostszym i najtanszym jest shortowanie CFD, majac 1000zl dasz rade shortowac czesc kontraktu(by oscylowac wokol dzwigni 1) chocby w XTB. Przy braku/minimalnej dzwigni fakt ze grasz z przeciwnikiem w otwarte karty w niczym nie przeszkadza. Nie powiedza przeciez ze kontrakt spadl o 500pkt na chwile.

trader21

Porównajcie potencjał spadkowy z SPG, o którym pisałem jakiś czas temu.

piteroo7

JohnnyD

Z przedstawionego obrazu wynika że GPW droga nie jest ale giełda w USA owszem, i jak USA zacznie spadać to pociągnie za sobą m.in. GPW. Rozważam więc dwie opcje:

1. Shortowanie GPW

2. Przyczajenie się z gotówką (trzymam w CHF) w oczekiwaniu na większą przecenę.

Co polecasz? A może przez najbliższy rok-dwa zdjąć GPW z celownika?

supermario

Nasfer

MS daje 85 zł za uncje serebera.

http://www.mennicaskarbowa.pl/Skup-metali-szlachetnych-cabout-pol-14.html

Bodek

https://www.youtube.com/watch?v=KZHbA8mn2XY

Gdzie ta inflacja, co mogę jeszcze zrobić żeby ta hiperinflacja przyszła??? Więcej uchodźców z Erytrei, Afganistanu?

Konkrety od 47:00 minuty, ograniczmy fundusze spójności, dopłaty do rolnictwa ?? To co PO, KOD, PIS zaproponuje Polakom?

Soros wzywa do płacenia podatków i straszne i śmieszne.

Od 51:00 hołd dla kardynała.

Histeria??

https://www.youtube.com/watch?v=UX1nXcNa1Jo

Jeszcze bardziej socjalna europa, więcej socjalizmu?

Anglicy mają problem, duuuży problem. Chyba jednak przegrali tę całą rozgrywkę, będą jednak spacyfikowani.

Nigdy w przyszłości nikt się nie odważy pomyśleć o jakimś wyjściu zbyt duże perturbacje.

miszczu

W grę wchodzą odwrotny ETF, CFD, ewentualnie zakup opcji put (wystawienie opcji call pomijam) oraz klasyczna krótka sprzedaż z pożyczeniem akcji/jednostek ETFu.

Przy odwrotnym ETF de facto zajmujemy długą pozycję na tym instrumencie, załóżmy nielewarowanym. Z kosztami ukrytymi trzeba się liczyć rzędu pewnie 7% rocznie. Cena shortowanego aktywa musiałaby spaść zatem co najmniej o jakieś 23%, żeby wyjść na zero - jako że ETF sprzedajemy za USD rok później.

Jak rozumiem, z CFD ma szansę być nieco lepiej - sprzedajemy dzisiaj, a zamykamy pozycję odkupując rok później, w walucie która już straciła na wartości. Pojawia się jednak pytanie o koszt wbudowanego lewaru (np. który jest np. 1:5), a jeżeli chcemy mieć pokrycie na pełną wartość pozycji, to jeszcze także zamrożenia całości środków na rok u brokera. Czyli jakieś 0,8*0,15 = 12% straty na utracie wartości "zamrożonej" części. No i jeszcze jakieś -3% dla brokera za pożyczkę.

Czy ktoś ma jakieś doświadczenia/przemyślenia w tej kwestii ?

M123

Pio80tr

"Soros wzywa do płacenia podatków i straszne i śmieszne."

Tak to śmieszne, ale to śmiech przez łzy.

Bo jak pewnie wiesz, obligacje państwowe to papiery dłużne, które na odwrocie maja napisane " a my państwo gwarantujemy nabywcy tych obligacji spłatę odsetek i wartości nominalnej wykup, gdyż dysponujemy aparatem przymusu w postaci urzedów skarbowych i sadownictwa za pomocą, których ściągniemy wystarczająca ilośc podatków z naszych obywateli. Amen."

Tak wiec Gorge ma racje. Całkowita spłata długów przez państwa to implozja ICH systemu finansowego. Niepłacenie podatków to grzech względem czynszowników.

supermario

Pytanie jeszcze czy skupuja za gotówkę od ręki , czy jakieś komisy i inne wynalazki jak w Doxie.

Ostatnio modyfikowany: 2016-07-04 21:33

Łukasz Z

Bodek

Tak to śmieszne, że spekulant wzywa do wyduszenia z ludzi większych podatków po to żeby starczyło na obsługę obligacji, które są w jego portfelu. Sam unika płacenia co mu się chwali.

Walka klas się zaostrza i to w wielu wymiarach. Posłuchaj tego :

https://www.youtube.com/watch?v=dfhzr7ulrdU

A jakby tak zamiast w srebro i złoto zacząć inwestować w kaszę gryczaną, ryż i kerozynę? W Wenezueli mendel jaj kurzych już po 150 USD wychodzi po 12,5 USD za jedno jajko, tylko jajka słabo się przechowuje :-). Nie piszą nic, żeby ludzie w Wenezueli poszukiwali srebrnych monet :-).

Ostatnio modyfikowany: 2016-07-05 08:11

tonyxxl

skąd weźmiesz w Wenezueli $? by cię zamknęli zaraz bo to zakazane, tam już mało kto obraca gotówką, bo boliwara nikt nie chce, ludzie wrócili do wymiany towar za towar. Swoją drogą to ciekawy przypadek, że kraj który pływa w ropie aktualnie umiera z głodu. Tak tylko potrafią socjaliści.

PLanktON

Suweren

Jedyny kredyt, jaki powinien zaciągnąć uczciwy człowiek, to kredyt zaufania wobec drugiego człowieka. http://ligaswiata.blogspot.cz/2016/01/do-kogo-nalezysz-niewolniku.html?m=1

Freeman

MP

Choć ma on wysoką kapitalizację, to 99% procent akcji należy do instytucji i funduszy inwestycyjnych.

(https://finance.yahoo.com/q/mh?s=SPG+Major+Holders)

Czy uważasz że, jego cena może być tak "napompowana" właśnie przez to?

Czy instytucje te mają szanse "zablokować" większe spadki z uwagi na stosunkowo płytki rynek detaliczny akcji, żeby móc np. doczekać dodruku?

Arcadio

@JohnnyD

Ja do shortowania WIG20 używam kontraktów terminowych np. FW20U16. Wartość jednego kontraktu to 20xindeks czyli teraz ok. 35000zł. Depozyt ok. 7% czyli gdzieś 2500zł za jeden kontrakt. Koszty zakupu/sprzedaży kontraktu to ok. 9zł w większości popularnych biur maklerskich. Niektóre za transakcje zamknięcia daytradingowego biorą tylko 6 zł co pozwala zarobić już na 1 punkcie.

TBTFail

Motard

Arcadio

To nie OFE były przekrętem tylko kradzież środków stamtąd przez Tuska. A piramidą finansową to nazwałbym raczej ZUS. OFE to takie same fundusze jak TFI tylko trochę dużą prowizję pobierały - no ale ktoś im to podpisał.

Ja osobiście jestem zadowolony z wyników inwestowania na moim koncie OFE. Jedyne czego pragnę, to niech mi to oddadzą, nawet na IKE.

@Motard

A moim zdaniem TBTFail to stary dziadek :) i wie co pisze odnośnie PRL

multicoolti

A jak oceniasz to, że na dzień dobry PIS zakosił Ci 35 mld na jakiś fundusz :)

anonymus

nie jakiś fundusz tylko fundusz rezerwy demograficznej, a więc jeśli zabraknie kasy z bieżących przepływów na emerytury to się użyje tej rezerwy (pewnie szybciej niż poźniej), a ofe jak najbardziej powinno zostać przeniesione na ike, jak widac ludzie nie maja kontroli nad ofe a nad ike juz prędzej

Ostatnio modyfikowany: 2016-07-05 12:07

multicoolti

A OFE to będzie dokładnie to samo co IKE tylko zarządzający inny...

Ostatnio modyfikowany: 2016-07-05 12:06

eastpl

„Pan premier był do bólu szczery. Zwrócił się do zebranych, aby pokazali mu kraj, gdzie wprowadzono podobne, wolnościowe prawo. Dodał, że takie rozwiązanie, jak to, które obowiązywało w Polsce od 1 stycznia 1989 roku, może działać tylko wtedy, gdy zachodzą rewolucyjne zmiany w warunkach „głębokiej transformacji”. Państwo, które musi zaaplikować sobie 70 procent legislacji z zewnątrz, czyli z Brukseli, nie może pozwolić sobie na ustawę o wolności gospodarczej. Poza tym, po 27 latach od ustawy Wilczka, po 12 latach w UE, w Polsce – kontynuował – jest dużo poukładane. Jest gąszcz sprzecznych interesów różnych grup, co wytwarza konflikt, jak w przysłowiu „złapał Kozak Tatarzyna, a Tatarzyn za łeb trzyma”. Ponadto – podkreślił premier – Polska nie może wprowadzić ustawy o działalności gospodarczej, wzorowanej na Wilczku, bo wejdzie w głęboki konflikt z UE. Kończąc odpowiedź na moje pytanie, rzucił optymizmem i zadeklarował: „ale będziemy upraszczać”. Zapewne miał na myśli ulżenie przedsiębiorcom, czy coś w tym guście. Wcześniej mówił o tym, skąd Polska weźmie pieniądze na rozwój gospodarczy. No więc weźmie z nowych kredytów, które zaciągnie w zachodnich bankach. To jest tani pieniądz – zaznaczył – bo w zasadzie nieoprocentowany.”

xxx

«A moim zdaniem TBTFail to stary dziadek :) i wie co pisze odnośnie PRL»

Jakie niby emerytury wypracowali ludzie za PRLu? Przecież oni płacili składkę emerytalną równą 10% pensji przy średnich zarobkach kilkudziesięciu dolarów. Płacili kilka dolarów składki emerytalnej miesięcznie. Dziś mają miesiączną emeryturę gdzieś 100 razy większą niż miesięczne składki które płacili, bo Państwo uznano, że tak będzie lepiej.

PS: Na twitterze złapałem przydatne narzędzie do kończenia dyskusji z apologetami polityki gospodarczej PRL:

https://pbs.twimg.com/media/CmgpScUWYAAwV4r.jpg

Arcadio

Po pierwsze PIS mi jeszcze niczego nie zakosił. Jeśli te 25% zabiorą do FRD to będzie to rzeczywiście taka sama kradzież, jak wcześniej w wykonaniu Tuska.

Mimo wszystko wolę być okradziony z 25% oszczędności niż ze 100%.

Konto IKE jest Twoje własne, coś jak rachunek maklerski, więc co tu porównywać do OFE ?

@xxx

Wiem, że i tak Cię nie przekonam a Ty mnie. Więc nie będę się rozpisywał po próżnicy. A narzędzia oparte na porównywaniu PKB nie najlepiej nadają się do oceny bogactwa ludzi i państw. Zostały stworzone właśnie po to, żeby media mogły łatwo przekonywać prostych ludzi jak to dobrze jest po dołączeniu do "demokracji".

xxx

«A narzędzia oparte na porównywaniu PKB nie najlepiej nadają się do oceny bogactwa ludzi i państw. Zostały stworzone właśnie po to, żeby media mogły łatwo przekonywać prostych ludzi jak to dobrze jest po dołączeniu do "demokracji".»

A masz jakieś dowody tej spiskowej teorii?

I w takim razie co proponujesz w zamian do takowych porównań?

Ostatnio modyfikowany: 2016-07-05 13:11

Eltor

Porównywanie PKB jako miary bogactwa faktycznie nie do końca jest dobrym pomysłem. Przykładowo ta sama ilość USD w Polsce załatwi Ci dwie wizyty u fryzjera, a w Norwegii - żadnej. Więc kiedy jesteś bogatszy: gdy możesz pozwolić sobie na więcej, czy gdy masz więcej papieru w portfelu?

Tak sobie myślę odnośnie tych słupków zmian PKB dla krajów socjalistycznych/kapitalistycznych, to jedno nie jest tam uwzględnione, a mianowicie fakt, że te drugie zwiększały PKB przy znacznie większym lewarze - mam na myśli poziom zadłużenia. A to też nie zawsze oznacza bogactwo, choć na pierwszy rzut oka tego nie widać, tak jak nie widzisz czy sąsiad ma pięknie urządzony dom bo jest bogaty, czy dlatego że zadłużony.

TBTFail

waldenko

A co napiszesz o społecznej gospodarce rynkowej RFN? I do, której grupy ją zaklasyfikujesz?

Dobrze by było jakby te zestawienie objęło jednak szerszy przedział czasowy.

Poproszę do zestawienia dodać jeszcze Chińską Republikę Ludową.

Arcadio

Wg mnie jedynym sensowym miernikiem, choć też nie pozbawionym wad jest porównywanie bogactwa państwa i ludzi rozumianego jako wartość majątku czyli aktywa netto, językiem księgowym. Nie dysponuję obecnie danymi liczbowymi, które by to wykazywały ale kilka kwestii można wymienić:

1) Państwo jest obecnie o wiele biedniejsze, ponieważ wyprzedało ogromny majątek. Dodatkowo, zaciągnęło ogromne długi. Sam dług SP to ok. 1bln zł , do tego dochodzą aktywa mniejsze o kolejne szacuję od kilkuset mld złotych do kilku bln.

2) Średni majątek ludzi na osobę jest porównywalny z okresem PRLu. Z jednej strony ludzie posiadają coraz więcej np. samochodów, w kwestii nieruchomości jest raczej constans, z drugiej zaś strony zadłużenie indywidualne też wynosi kilkaset miliardów.

Porównywanie PKB ma wiele wad:

- przede wszystkim mierzy aktywność gospodarczą na danym terenie, nie wskazując kto czerpie profity z tej działalności,

- wlicza się coraz więcej dziwnych aktywności typu handel narkotykami czy prostytucję,

- wlicza się aktywności które kiedyś też wykonywano ale na zasadzie pomocy wzajemnej typu opieka nad dzieckiem - kiedyś robiła to babcia dziś wynajęta i wliczana do PKB niania. Choć efekt w obu przypadkach ten sam.

Przeliczasz dochody na dolary - owszem, wtedy za przeciętną wypłatę nie poszalałbyś na wakacjach w USA, ale ludzie potrzebują przede wszystkim mieszkań, ubrań i żywności. Wycieczki zagraniczne są na dalszym miejscu. A wtedy M3 w bloku można było kupić za ok. 10 przeciętnych wypłat - z czego zwykle połowę umarzano. Obecnie na M3 w bloku potrzeba ok. 50 przeciętnych wypłat.

Lukas

W 1999 roku też mówili że konto w OFE jest Twoje własne, sam je sobie zakładałeś, podpisując stosowną umowę. Co roku dostawałeś nawet wyciąg z konta gdzie pisało właściciel rachunku "Arcadio".

W 2020 roku mogą uznać "IKE" powstałe z OFE jako środki publiczne, wszak nic nikt nie podpisał i do niczego się nie zobowiązał.

Obecnie rządzący mają lepszych doradców od piaru niż poprzedni. Donald będzie postrzegany jako złodziej kasy z OFE, a Kaczyński jako ten który dał ludziom kasę ze złych OFE. (za drobną 35 mld prowizją, łatającą budżet)

multicoolti

"Konto IKE jest Twoje własne, coś jak rachunek maklerski, więc co tu porównywać do OFE ?"

Naprawdę myślisz, że dostaniesz jakieś akcje na rachunek IKE (nowy) ? Przecież to niewykonalne... dostaniesz dokładnie takie same jednostki funduszu z tym, że tym będą zarządzali koledzy Jarka.

Lukas

- będzie założone ponad 16 mln rachunków IKE, na nie zostaną przekazane środki z OFE, 100% miałeś w OFE - masz 75% na IKE,

- pieniądze na IKE można będzie wypłacić w wysokości 25% w momencie osiągnięcia wieku emerytalnego lub co miesiąc otrzymywać emeryturę, wcześniej będzie to niemożliwe - wypłata 25% ma być opodatkowana, jak w ratach miesięcznych to już bez podatku,

- można będzie wybrać "charakter IKE" - agresywny, stabilny, zrównoważony - podobnie jak dziś TFI,

- ktoś kto ma dziś IKE będzie miał drugie IKE,

- ponoć ma być konkurencja na rynku IKE,

- składka ZUS nie ulegnie zmianie - 2,92% przekazywane do tej pory do OFE pozostanie w ZUS,

- ZUS nie będzie zasilał kont IKE,

- FRD będzie zasilony kwotą 35 mld zł i zostanie wykorzystany jeśli zaistnieje taka potrzeba - do wsparcia ZUS,

- FRD zarządzał będzie jego Fundusz, a środki w FRD nie będą przypisane do obywatela, będą to środki publiczne

- jeżeli pracownik zdecyduje to pracodawca może mu potrącać chyba do 7% wynagrodzenia brutto(dodatkowo) i przekazywać na IKE,

Na pytania o szczegóły odpowiadał że pomysł jest z soboty i trzeba wszystko "wypracować"

Ja nie rozumiem jak przypisać powyższe działania do hucznych zapowiedzi rozwoju gospodarczego. Przecież przełożą z prawej do lewej kieszeni po drodze urywając 25%.

Dla mnie o te 25% jedynie i wyłącznie w tym wszystkich chodzi.

Lukas

http://tvn24bis.pl/biznes-dla-ludzi,106,m/biznes-dla-ludzi-04-07,658498.html

multicoolti

Pio80tr

"I w takim razie co proponujesz w zamian do takowych porównań?"

@Arcadio

Ja proponuję współczynnik związany z dzietnością.

Długi link (sorry):

https://www.google.pl/publicdata/explore?ds=d5bncppjof8f9_&met_y=sp_dyn_tfrt_in&idim=country:ITA:ESP:DEU&hl=pl&dl=pl#!ctype=l&strail=false&bcs=d&nselm=h&met_y=sp_dyn_tfrt_in&scale_y=lin&ind_y=false&rdim=region&idim=country:POL:ITA:AUT:ESP:SVK:LTU&ifdim=region&tstart=-299556000000&tend=1404511200000&hl=pl&dl=pl&ind=false

Zwróćcie uwagę na następujące koszyki:

a) Austria, Włochy, Hiszpania (tak żeby pasowało to do https://pbs.twimg.com/media/CmgpScUWYAAwV4r.jpg )

b) Polska, Litwa, Słowacja

Pytanie? Który koszyk wyraźniej stracił po 1989?

Oczywiście w długim terminie niska dzietność jest zagrożeniem dla PKB kraju. Dlatego trzeba importować siłę roboczą. Ale czy to jest korzystne dla społeczeństwa?

Czy my żyjemy dla wskaźnika PKB?

buktor79

Co sądzisz o kupnie platyny monety 1oz , czy łatwo bedzie fizyczny metal odsprzedać w przyszłości? Z tego co wiem jest to dość płytki rynek

Rozważam zainwetować w ETF ticker PPLT inwestujący w fizyczną platynę. Co o nim sądzisz?

https://www.etfsecurities.com/institutional/us/en-us/products/product/etfs-physical-platinum-shares-pplt-arca

jako ciekawostka stosunek ceny platyna/złoto na rekordowo niskich poziomach - 0.8

https://www.tradingview.com/chart/COvK7vOY/

Fundusz Sprota SPPP inwestuje zarówno w platyne jak i pallad , a pallad jako metal przemysłowy od lat 80 tych zachowuje sie podobnie do indeksu SP500 , więc myśle że odpada .

Z góry dzięki za komentarz

Eltor

"Oczywiście w długim terminie niska dzietność jest zagrożeniem dla PKB kraju. Dlatego trzeba importować siłę roboczą. Ale czy to jest korzystne dla społeczeństwa?

Czy my żyjemy dla wskaźnika PKB?"

Nie tylko żyjemy, ale i umieramy. Skoro w walce o niego mamy robić import siły roboczej nie patrząc na korzyści dla rdzennej ludności, to biologia już nieraz pokazała co się dzieje, gdy na dany obszar sprowadza się odmianę gatunku agresywniejszą i szybciej rozmnażającą się.

Inna sprawa, że faktycznie chyba udało się nam zmonetyzować myślenie do tego stopnia, że ogromna część ludzi tak postrzega swoje całe życie - przez pryzmat pracy i pieniędzy. I wtedy o takich ludziach można swobodnie powiedzieć, że żyją dla PKB.

placek

Zmiana nie jest teoretyczna. Pytanie kto zarządza OFE a kto IKE :)

A jak będą to inwestować na giełdzie to i tak się zrobi z tego śmieć.

Generalnie przewidywanie co będzie za 25-30 lat (kiedy ja będę w emerytalnym) w obecnej sytuacji to nawet nie wróżenie z fusów. W tym czasie będą ze 3 cykle i co ma się wyzerować to się wyzeruje.

Ktoś tu pytał niedawno w co inwestować 3-4k PLN na giełdzie. A moze lepiej skończyć jakiś dobry kurs operatora CNC (ceny od 2k) czy coś takiego, zmienić pracę z podwyżką 200-500/msc co da kilkanaście razy więcej niż giełda i ryzyko jakby mniejsze?

Czy znacie kogokolwiek, kto zarobił tylko na giełdzie w sensie, ze skończył studia, miał jakieś pieniądze od rodziców na start i dorobił się majątku (pomijam osoby zawodowo zajmujące się tradingiem, maklerów, "doradców" itp)?

Jakiś młodziak po studiach dostaje od rodziców "na nową drogę życia" 100k. Siedzi, inwestuje, uczy się. Zdolny jest i wykręcił 15% rocznie. No dobra. Jest bardzo zdolny i wykręcił 20%. 20k w rok. Po ile są teraz waciki?

anonymus

no to ten model IKE rozni sie od tego co juz mamy od paru lat, glownie tym, że kase mozna wyplacic w kazdej chwili (roznie w zyciu bywa) ale placi sie wiekszy podatek, wiec generalnie te pieniadze beda zamrozone i niewyplacalne az do emerytury, kiedy max jednorazowo sie wyplaci tylko 25% i za co podatek jeszcze, ktory de facto tez moga zwiekszyc za iles tam lat, nie wspominajac ile te srodki beda warte za 30-40 lat. Także wiele to nie zmienia w stosunku do ofe.

saper

piszesz, że twoim zdaniem dolar będzie teraz taniał i ogólnie zgodze sie z twoją tezą. Z drugiej strony jednak w sytuacji niepewności na rynku złoto w ujęciu dolarowym pewnie pójdzie w góry, a czy jesteś może w stanie określic jak krótkoterminowo zachowa się XAUPLN?

Obecnie za 1oz w polsce trzeba zaplacić 5600zł i zastanawiam sie czy jest to dobry moment na wejście. ?

Arcadio

http://stooq.pl/n/?f=1072432

I jak tu pisać, że amerykańskie akcje są zbyt drogie :)

Skoro taki McDonald potrafi sobie zabukować wszystko co zaczyna się na Mc jako swój własny znak handlowy. Za chwilę jeszcze zażądają od Szkotów noszących nazwisko zaczynające się na Mc tantiem za prawo autorskie.

Nasfer

Dobre wejścia to były:

1. początek kwietnia

2. początek czerwca

3. dzień przed referendum UK

http://stooq.pl/q/?s=xaupln&c=5m&t=l&a=ln&b=0

gasch

Jakiś czas temu "wykrakałem" skok na OFE nr. 2. i myślę, że zaraz będziemy tego świadkami. Nazwy to tylko nazwy. OFE, IKE, IKEZ czy cokolwiek innego to nadal kasa "gdzieś, kiedyś" a nie na indywidualnym koncie dostępnym od ręki.

saper

Macie może jakieś ciekawe spostrzeżenia?

supermario

Manipulujesz. Zapomniales dodać , że za te 20 dolarów można było opłacić rachunki , wyżywić i przyodziac rodzinę , raz w roku jechać na wczasy itd. Po prostu były inne zarobki i inne ceny.

@ multicoolti

Długów narobiły po kolei wszystkie rządy po tzw. transformacji , PO zadluzalo z dopalaczem. Biorąc spiskową praktykę dziejów nasze lumpen elity dostały wskazówki , od Wielkiego Brata , że oni się oblowia i nikomu włos z głowy nie spadnie , a naród zostanie wydany Międzynarodówce Lichwiarskiej na dojenie.

xxx

«1) Państwo jest obecnie o wiele biedniejsze, ponieważ wyprzedało ogromny majątek. Dodatkowo, zaciągnęło ogromne długi. Sam dług SP to ok. 1bln zł , do tego dochodzą aktywa mniejsze o kolejne szacuję od kilkuset mld złotych do kilku bln.»

Nieprawda:

a) firmy należące do państwa nadal wytwarzają 20-25% PKB Polski, a od lat '80 PKB liczony według siły nabywczej prawie się potroił. Firmy państwowe nadal więc wytwarzają 60-75% tego co za PRLu - ciężko więc mówić o jakimś ubytku ogromnego majątku

b) od updaku PRLu powstała masa infrastruktury należącej obecnie do państwa (autostrady choćby), której PRL nie miał

«2) Średni majątek ludzi na osobę jest porównywalny z okresem PRLu. Z jednej strony ludzie posiadają coraz więcej np. samochodów, w kwestii nieruchomości jest raczej constans, z drugiej zaś strony zadłużenie indywidualne też wynosi kilkaset miliardów.»

- statystyki temu przeczą, od upadku PRLu w Polsce powstały miliony mieszkań i domów, a są jeszcze...

- prywatne firmy należące do Polaków, które WYTWARZAJĄ WIĘCEJ NIŻ WSZYSTKIE FIRMY W POLSCE ZA PRLu (bo ok. 50% Polskiego PKB, a jak pisałem polski PKB się potroił w stosunku do PRLowskiego)

Do tego z liczeniem samego majątku jest ten problem, że ignoruje się wielkość konsumpcji.

W końcu pewnie każdy zna pewnie kogoś, kto żadnego poważnego majątku nie ma, chociaż zarabia np. po kilkanaście tysięcy zł miesięcznie, bo prawie wszystko "przepuszcza". I wmyśl takiego liczenia wyjdzie, że taki ktoś należy do "biedoty".

Ja często mieszkaniec PRLu latał na wakacje na Cypr czy Wyspy Kanaryjskie? Jadł w restauracji? Chodził do kina?

Pio80tr

Kraje, które wprowadziły (czytaj którym zaproponowano) lokowanie części składek emerytalnych na rynkach kapitałowych to kraje cudów gospodarczych: Chile, Argentyna, Boliwia następnie Węgry, Kazachstan i Polska.

Niestety na powstanie OFE nie mieliśmy jako obywatele wpływu. Zresztą jesteśmy socjomasą, którą programuje się dezinformacjami a następnie udziela możliwości wyboru.

Warto sobie uzmysłowić, że PRL i III RP to są inne nazwy TEGO SAMEGO ciągłego procesu państwowości polskiej. To jest absolutna ciągłość gdzie decyzje zapadające 30 late temu wypadają w postaci trupów z szafy dziś. I to dziś rządzący muszą ciągle udawać, że składają nam dobre propozycje. Te propozycje są tak sformowane aby nie stracić na poparciu wyborców a rachunek wystawia się nam.

//==========

Z tego co kojarzę wprowadzenie OFE było jednym z warunków redukcji długu Polski względem członków Klubu Paryskiego. Chodzi o restrukturyzację zadłużenia Polski, które dokonywało się w latach 90. Natomiast samo zadłużenie było oczywiście zaciągnięte jeszcze przez PRL.

https://pl.wikipedia.org/wiki/Zad%C5%82u%C5%BCenie_zagraniczne_PRL

Dlaczego w latach 90 należało restrukturyzować dług Polski?

Gdyż w końcu 1989 roku całkowity dług zagraniczny wynosił 42,3 mld dolarów była to równowartość 64,8% ówczesnego dochodu narodowego i był niespłacalny.

Skąd ten dług powstał?

No bo "Złota dekada" Gierka...

a) 31 grudnia 1970 roku zadłużenie Polski wobec krajów kapitalistycznych wynosiło 1,1 mld USD

b) Natomiast już w 1981 roku rząd gen. Jaruzelskiego poinformował Klub Paryski o wstrzymaniu spłat zadłużenia zagranicznego w wysokości 25,5 miliardów USD z powodu niewypłacalności PRL.

A po co była potrzebna ta "złota dekada" i manewry gospodarcze?

Tego już nie wiem za młody jestem ale czyżby chodziło o utrzymanie koryta i niepokoje społeczne?

Arcadio

"złota dekada" była Polsce bardzo potrzebna. Popchnęła nasz kraj na niespotykane wcześniej tory rozwoju. Gierek pożyczył 25 mld $ i wybudował za to mnóstwo szkół, szpitali, dróg, mieszkań ale przede wszystkim nowoczesnych zakładów przemysłowych. Produkowaliśmy mnóstwo produktów eksportowych, być może nieco gorszej jakości niż zachodnie, ale za to konkurencyjnych cenowo. Byliśmy w stanie regularnie obsługiwać zadłużenie, dopóki nasz "przyjaciel" Reagan nie wprowadził sankcji gospodarczych na Polskę, przez co upadł nasz export i nie mieliśmy dolarów na spłatę długu. Polska stała się niewypłacalna nie z biedy, tylko z utraty płynności. To była zimna zemsta "braci starszych" za '68.

Obecnie też właściwie jesteśmy bankrutem, bo nie jesteśmy w stanie obsługiwać naszego zadłużenia, gdyby nie coroczne emisje obligacji na zachodzie. Jeśli teraz, dajmy na to jakiś Trump wprowadzi sankcje na Polskę to leżymy i kwiczymy gorzej niż Grecja. Gorzej niż w 1981 bo już prawie wszystko oddaliśmy w obce ręce i nie ma co sprzedać, żeby oddać długi. Jeśli tylko dojdzie do władzy w Polsce jakikolwiek trzeźwo myślący Polak, dbający o interesy Polaków, natychmiast zostanie nazwany "antysemitą" i mamy sankcje a następnie bankructwo jak w banku.

xxx

Nie - za tą kwotę nie można było. Państwo dopłacało do żywności, do wakacji, do mediów itd.

To tak jakbyś napisał, że dziś w Polsce za kilkaset złotych moża wykupić sobie studia medyczne. Nie można - po prostu państwo dopłaca do takich studiów.

placek

"Dlaczego w latach 90 należało restrukturyzować dług Polski?

Gdyż w końcu 1989 roku całkowity dług zagraniczny wynosił 42,3 mld dolarów była to równowartość 64,8% ówczesnego dochodu narodowego i był niespłacalny."

No i z tego, ze był niespłacalny? Przeszkadzało to głównie dlatego, że nie dostalibyśmy nowych kredytów. A jak pamiętam wczesne lata 90. to ludzie jakoś sobie radzili.

xxx pisze, ze PKB od PRLu wzrósł 3 razy. A zadłużenie? Z ukrytym niektórzy szacują na 4bln PLN (http://amerbroker.pl/?go=content&action=show&id=350). I jakoś żyjemy i nawet jakoś obsługujemy.

xxx

1. Ukryte zadłużenie było i w PRLu, przecież te wszystkie przywileje emerytalne: górników, rolników, mundurowych nadał im jeszcze PRL

2. Microsoft ma obecnie kilkadziesiąt miliardów dolarów długów (różne kredyty wzięte w bankach, wyemitowane obligacje korporacyjne itd.), a kiedy był zakładany to ile miał długów? Kilka tysiaków?

No to zadłużenie Microsoftu od powstania tej firmy wzrosło miliony razy. Czy cokolwiek z tego faktu wynika?

lobos

Gdzie znajdę informacje na temat RCFS2W20. Chodzi mi głównie o to w jaki sposób obliczany jest zwrot, oraz na jakie koszty wchodzą w skład tego certyfikatu.

placek

Ad. 1. Nadał, ale można je było skasować, bo niektóre zostały skasowane. Poza tym, kiedyś 42 mld USD to było 64 % KB, teraz prawie 1 bilion PLN to 57% PKB :), a PKB wzrósł 3 razy. Nie mam czasu się bawić w cyferki ale strasznie ten USD padł :)

AD. 2. No wynika. Wynika to, że ktoś ich wycenia na te miliardy USD. Jakby MS miał taki wzrost wartości w tym okresie jak PKB PL to nikt by im nie dał tych miliardów kredytów. I nikt im teraz nie wciska na siłę reformy planu emerytalnego jak chcą wziąć następny kredyt.

xxx

Bo polski PKB prawie się potroił LICZĄC PARYTETEM SIŁY NABYWACZEJ. Licząc w dolarach wzrósł mniej więcej 10-krotnie.

Dam

Patrząc na PKB USA można stwierdzić, że są najbogatsi na świecie. W ujęciu nominalnym ich PKB znacząco przekracza PKB Chin(bo wg PPP Chiny są na pierwszym miejscu). Tylko, że w USA 70 mln ludzi pobiera bony na żywność i odzież. Więc gdzie to bogactwo wynikające z PKB. Dobrą miarą jest współczynnik Giniego. Dobrą miarą jest posiadany majątek netto na obywatela. Dobrą miarą jest średni poziom oszczędności na łebka. PKB nic nie mówi. Jeśli Google przeniesie się na Islandię to im PKB skoczy wielokrotnie. Staną się od tego bogatsi?

3r3

"Płacili kilka dolarów składki emerytalnej miesięcznie."

Kłamiesz. W PRL nie było wypłat w dolarach. Nie mogli więc wyceniać swoich pensji od których odprowadzali składki w dolarze.

Nigdy też nie pobierano składek w dolarach.

"W końcu pewnie każdy zna pewnie kogoś, kto żadnego poważnego majątku nie ma, chociaż zarabia np. po kilkanaście tysięcy zł miesięcznie, bo prawie wszystko "przepuszcza". I wmyśl takiego liczenia wyjdzie, że taki ktoś należy do "biedoty"."

Naprawdę nie starcza do pierwszego. Ale kawior trzeba jeść kiedy jest. Bo kiedy go nie ma nie sposób.

"Nie - za tą kwotę nie można było. Państwo dopłacało do żywności, do wakacji, do mediów itd."

Bo państwo to ma z czego dopłacać obywatelom, z pracy nieobywateli?

Aż takiej sparty w PRL nie było, żeby pracowali na Polaków jacyś nieobywatele.

Czyli znowu bredzisz.

@Arcadio

Podstawowym dobrem jakiego ludzie potrzebują, i w jakim wycenia się bogactwo jest uzbrojenie.

Bez uzbrojenia są przymuszeni tyrać darmo, brać kredyty i emigrować.

A póki są uzbrojeni i trzymają setki tysięcy ludzi pod bronią tak się nie dzieje.

To uzbrojenie i gotowość jego użycia nawet bez pretekstu wyznacza bogactwo.

Najbiedniejsi są Ci co mają kopalnie, a najbogatsi co ich tam pilnują by za darmo tyrali.

Awantura z Chińczykami nie jest o to że mają dużo waluty, tylko to że zaczęli robić strefę niedostępną dla jankeskich lotniskowców - dla bogactwa USA. Bo to jest zamożność - możność; nie oddania płaszcza.

@placek

Przytomnie. A ja niebawem napiszę u siebie gdzie przyjmują na CNC i jeszcze płacą jakieś 4k PLN/msc za to że się chodzi. I tak całe dwa lata :)

Bo tu się niektórzy na 500+ bulwersują że niewolników nikt im nie chce rodzić za 2200.

@Pio80tr

"A po co była potrzebna ta "złota dekada" i manewry gospodarcze?

Tego już nie wiem za młody jestem ale czyżby chodziło o utrzymanie koryta i niepokoje społeczne?"

Zbrojenia. Układ Warszawski miał w planie w 1980 roku (a wszyło realnie w '82) zaatakować NATO.

W 1982 roku osiągnięto przewagę technologiczną, jakościową i ilościową nad NATO wraz ze zdolnością pokonania sojuszu zarówno w wojnie konwecjonalnej jak i w afterparty po armagedonie.

Tylko że w 1980 roku zarżnięto też gospodarkę całego sojuza na potrzeby tych zbrojeń, więc już nie było komu i o co walczyć, pozostało walczyć o chleb i mięso, które było przeznaczone dla ludzi zmobilizowanych i oderwanych od pracy.

Wojny kosztują, szczególnie te których się nie zacznie.

Niemcy dobrze przegrali 2WW, Soviety źle przelicytowały ColdWar.

Na szczęście przytomni ludzie w sojuzie zdążyli uratować sobie koryto.

Przeszli jakoś przez reset i utrzymali władzę, majętności. Tylko trochę ludności zbiegło.

Zbrojenia zawsze przynoszą dobrobyt. Tylko zamknięciem inwestycji jest wygrana wojna, no choćby jakiś korzystny układ pokojowy w takiej nie dość wygranej. Albo w miarę korzystny w przegranej (Niemcy). Ale uzbroić się i nie pójść na front kończy się tak jak u nas - ograbili nas.

Dam

Ładne rzeczy się dzieją w UK. Niby Twój hajs ale go wypłacić nie możesz. Dlaczego? Bo nie! ;)

Dam

Na bankierze też piszą, że 3 fundusze dołączyły. Po prostu pęka im bańka na nieruchomościach. Nieruchomości w UK są bardziej przewartościowane niż te w Chinach. W ogóle ich całkowite zadłużenie z korporacyjnym i prywatnym to zdaje się 1000% PKB. Teraz im PKB pójdzie w dół po Brexicie, a zadłużenie się nie dostosuje. Zresztą już zapowiedzieli że będą drukować(przepraszam luzować) funta. Mam też wrażenie, że rynki międzynarodowe będą chciały dać nauczkę UK, co by nie pojawili się inni śmiałkowie chcący ich naśladować. Nie po to robi się Unie, TTIP i inne żeby jakieś referenda przeszkadzały w NWO i wprowadzeniu bancore'a ;)

bycmoze

"Zaczal bym uwazac na to gdzie kase trzymacie. Nowe stresy na texas metodzie pokazuje juz wiraznie ze koniec bankow z poludnia jest bliski !"

ja zostałem z PLN na koncie i walutomacie... czekam aż może na chwile zł się umocni żeby kupic walutę i w skarpetę schować, ale czekam i czekam a w międzyczasie Brexit i się pokopało wszystko..cholera wie czy mimo wysokich cen nie może być tak że bedą jeszcze wyższe...

Może Trader21 pokusi się o ocenę obecnej sytuacji i wyda swoją opinię co robić?

TBTFail

xxx

W całym Twoim wywodzie najśmieszniejsze jest, że średni majątek na obywatela też wyjdzie w USA najwyższy spośród dużych państw.

Tak czy owak jak już pisałem z liczeniem majątku jest ten problem, że wtedy wychodzi, że ludzie którzy zarabiają dużo, ale wszystko "przepuszczają"

to "biedota".

@3r3

Może odniósłby się do istoty, a nie czepiał się słówek, że użyłem skrótu myślowego i zamiast "równowartość kilku dolarów" napisałem "kilka dolarów".

PRL dopłacał jednym obywatelom z tego co wypracowali inni obywateli. Tak jak teraz opłaca się studia jednym obywatelom z tego co wypracowali inni obywatele.

MRSE

"Chodzi mi o to, że TWOJE pieniądze w OFE..."

Chciałbym delikatnie szanownym czytelnikom przypomnieć, że już w 2008 roku sąd najwyższy wydał wyrok stwierdzający, że składki wpłacone do OFE nie są (!) własnością wpłacającego. "Składki odprowadzane do otwartych funduszy emerytalnych mają charakter publicznoprawny, nie są własnością prywatną ubezpieczonych i nie można nimi swobodnie dysponować. Sąd Najwyższy orzekł, że osoby urodzone po 1968 r. muszą należeć do OFE. Ustawodawca ma prawo do uregulowania kwestii zabezpieczenia każdego obywatela, stosując przy tym optymalne rozwiązania" informuje "Rzeczpospolita" (Nr z 05.06.2008 r.). 4 czerwca 2008 roku, Sygn. akt II UK 12/08.

kfas

Czyżby to początek finansowego Armagedonu? Trader, mógłbyś to skomentować?

kfas

sholler

3r3

Plastic Tofu

Książka jest ciekawa z powodu filtrów jakie są nakładane na nasze kanały informacyjne. Po pierwsze zwycięzcy piszą historię, po drugie do nas docierają najczęściej pozycje, które opłaca się przetłumaczyć i sprzedać w nakładzie zapewniającym zwrot inwestycji, czyli wiele dzieł przelatuje koło nosa. Trafia na rynek często pop sieczka stąd książka ta która ma niemal 40 lat może wydawać się nowością i czymś odkrywczym. Czyta się to ciekawie, gdyż dotyka to naszych receptorów nieczułych do tej pory na historię, czy ekonomię. Ale poza doznaniami szokowymi, które nie przeczę, że są nam czasem potrzebne, gdyż żadna historia nie wygląda jak w książkach do historii z podstawówki. Jest to skrzywione spojrzenie zależne od autora (frakcji rządzącej).

Mimo iż książka miała burzliwe przyjęcie, niestety większość tej burzy spadła na profesora Zinna za wiele niezbyt naukowych zachowań. Przychylę się do tego iż warto książkę przeczytać, nawet Matt Damon w Good Will Hunting zwraca uwagę na to, że książka może zmienić twoje spojrzenie na świat, to prawda, ale tylko wtedy gdy podchodzi się do wszystkiego w niej bezkrytycznie, mimo iż nawet autor potwierdził iż niektóre fakty w książce były, powiedzmy sobie naciągane, a poza tym w historii naprawdę trudno jest znaleźć mocarstwo, które powstało podczas pikniku na polanie w lesie kiedy wszyscy tyrani brali się pod ręce i śpiewali wspólnie Kumbaya.

Dam

Współczynnik Giniego. Widać na nim, że najmniej biednych ludzi jest w Szwajcarii(w ujęciu procentowym), i najwięcej bogatych również w Szwajcarii. Jednocześnie mają największą klasę średnią. W USA, które mają wielokrotnie wyższy PKB

http://www.obserwatorfinansowy.pl/wp-content/uploads/2014/06/Dystrybucja-bogactwa-w-wybranych-krajach.jpg

Tutaj z kolei masz PKB per capita vs majątek netto per capita:

https://www.obserwatorfinansowy.pl/wp-content/uploads/2014/06/Kraje-najbogatsze.jpg

Jak widać Szwajcaria pomimo iż ma PKB na łebka o 1/4 niższy niż Katar to majątek na łebka mają ponad 3krotnie wyższy. Wolałbyś być na miejscu Szwajcara czy Katarczyka? ;)

Ostatnio modyfikowany: 2016-07-06 08:01

bartek

pisząc o tej reformie o jakim państwie myślisz ?

Dante

Chodzi o tzw. ordoliberalizm w powojennych Niemczech (lata 40. - 60. XXw.) - zanim zostały wdrożone reformy, Erhard wymyślił sprytny plan. Nakazał wprowadzić różne ograniczenia i regulacje, które zostały zniesione z pierwszymi dniami wdrażania reform. W ten sposób Niemcy od pierwszych dni poczuli ulgę i zostało to rozegrane jako pozytywne skutki tychże reform (co oczywiste, żadne reformy nie przynoszą skutków z dnia na dzień). Sprytna sztuczka, aby przekonać Niemców do planu Erharda.

Pio80tr

@TBTFail

"Trafia na rynek często pop sieczka stąd książka ta która ma niemal 40 lat może wydawać się nowością i czymś odkrywczym. Czyta się to ciekawie, gdyż dotyka to naszych receptorów nieczułych do tej pory na historię, czy ekonomię. Ale poza doznaniami szokowymi, które nie przeczę, że są nam czasem potrzebne, gdyż żadna historia nie wygląda jak w książkach do historii z podstawówki. Jest to skrzywione spojrzenie zależne od autora (frakcji rządzącej). "

Zgadam się.

Dlatego zanim sięgniemy po literaturę światową proponuję przygotować swój mózg oraz receptory do odbioru zdeformowanej (często celowo) rzeczywistości.

Na przykład proponuję: "Totalna wojna informacyjna XX wieku a II RP" , J.Kosseckiego.

Legalna wersja elektroniczna tej jak i wielu innych książek z zakresu cybernetyki: http://www.autonom.edu.pl/publikacje.php

Czy szybciej tym lepiej, każcie te książki przeczytać waszym dzieciom i młodzieży.

Cytaty:

"Bardzo często manipulacja polega na tym, że ludzi inspiruje się do działania w sposób ukryty, tak, aby wyobrażali sobie, że działają samodzielnie i niezależnie"

"(...) Planowe oddziaływanie na psychikę ludzi za pomocą rozpowszechnianych w skali masowej bodźców o charakterze informacyjnym, zmierzające do ukształtowania u nich odpowiednich norm społecznych lub spowodowania odpowiednich działań."

uberbot

Jak już rozmawiamy o statystykach PKB, Gini, HDI itd itp. Było już parę artykułów na ten temat. Zamiast liczyć PKB albo inne dość ograniczone wskaźniki powinno się podejść do państwa jak do przedsiębiorstwa i policzyć ile znajduje się w bilansie (np. wskaźnik aktywa netto - wykwalifikowana ludność, fabryki, drogi, instalacje, armia, fundusz rezerwy z bogactw naturalnych, dług...) i ile w przepływach pieniężnych (wpływy podatkowe, obsługa długu itd itp ...). O i pomysł na stronę nawet jest dość dobry, choć znając życie już istnieje.

Mieszkam w kraju, w którym wg. jednej z organizacji żyje się najlepiej na globie. Najwyraźniej osoba robiąca tę statystykę nie miała nigdy styczności z tutejszą służbą zdrowia, ani nie próbowała szukać mieszkania na wynajem lub kupić bardziej specjalistyczne narzędzia...

PS. Podawanie wyrywkowych danych denominowanych w dolarach mija się z celem.

TBTFail

Witek

https://goodcountry.org/index/overall-rankings

trader21

„Po dzisiejszych informacjach Au znowu do góry. Zamierzam jeszcze trochę dokupić za USD. Jaka jest wasza opinia? Myślicie, że dojdzie do korekty w ciągu kilku tygodni jak sytuacja z Brexitem się uspokoi czy lepiej na to nie liczyć.”

Ja po takich wzrostach nigdy nie dokupuje. Złoto na RSI jest na poziomie 70. Srebro powyżej 80. Pozycja net short commercials zaskakująco duża ale to może być efekt napływu kapitału co funduszy bazujących na kontraktach dla których commercials stanowią przeciwwagę.

Gdybym dziś musiał wydać gotówkę to kupiłbym platynę ale nie w formie fizycznej tylko ETF zabezpieczony metalem.

@kfas

„http://www.bankier.pl/wiadomosc/Brytyjski-fundusz-zawiesza-wyplaty-Inwestorzy-odcieci-od-pieniedzy-7429959.html

Czyżby to początek finansowego Armagedonu? Trader, mógłbyś to skomentować?”

Nie wiem czy to początek ale jest to niewątpliwie przykład do jakiego stopnia mogą posunąć się zarządzający funduszami gdy pali im się grunt pod nogami. W dzień Brexitu notowania deweloperów w UK spadły o 30-50%. Bańka na nieruchomościach właśnie pękła.

To samo mogą zrobić zbankrutowane rządy gdy któryś bank upadnie. Zablokują Ci wypłaty. Pieniędzy nie stracisz, nadal będą twoje. Po prostu przez jakiś, bliżej nie określony okres nie będziesz miał do nich dostępu.

@saper

„Trader, piszesz, że twoim zdaniem dolar będzie teraz taniał i ogólnie zgodzę się z twoją tezą. Z drugiej strony jednak w sytuacji niepewności na rynku złoto w ujęciu dolarowym pewnie pójdzie w góry, a czy jesteś może w stanie określić jak krótkoterminowo zachowa się XAUPLN? Obecnie za 1oz w Polsce trzeba zapłacić 5600zł i zastanawiam się czy jest to dobry moment na wejście?”

Z perspektywy długoterminowej oraz potencjału dzisiejsza cena w PLN jest niska. Patrząc jednak technicznie, krótkoterminowo, dziś nie kupowałbym złota.

@buktor79

W temacie platyny napiszę zaraz krótki artykuł.

„Trader, wspominasz o Simon Property Group jako o świetnej okazji na szortowanie. Choć ma on wysoką kapitalizację, to 99% procent akcji należy do instytucji i funduszy inwestycyjnych. (https://finance.yahoo.com/q/mh?s=SPG+Major+Holders) Czy uważasz że, jego cena może być tak "napompowana" właśnie przez to?

Czy instytucje te mają szanse "zablokować" większe spadki z uwagi na stosunkowo płytki rynek detaliczny akcji, żeby móc np. doczekać dodruku?”

Instytucje kupują akcje SPG za pieniądze swoich klientów. Gdy klienci zaczną wycofywać środki fundusze nie będą miały wyjścia i zaczną wyprzedawać aktywa. Dużo większym zagrożeniem dla mnie jest obniżka stóp w USA oraz QE4, które chwilowo przywróciłoby wiarę w rynki oraz odwlekłyby w czasie spadki. Biorąc pod uwagę realną inflację w USA na poziomie 8% trzymanie pozycji short mogłoby się okazać bardzo kosztowne.

trader21

Dzięki za linka: https://goodcountry.org/index/overall-rankings

Na uwagę zasługuje Libia (ostatnie miejsce na 165 krajów), kraj który z "afrykańskiej Szwajcarii" stał się ruiną po tym jak zachodnie imperia zdecydowały się na szerzenie demokracji.

Dam

uberbot

Ciekawy jestem jakie są kulisy, bo Kaddafi powinien był zainwestować najpierw w broń atomową i rakiety średniego i dalekiego zasięgu (Korea Płn.), wzmocnienie wojskowe, a dopiero później hmm...Ale łatwo się mówi - Captain Hindsight.

Arcadio

Coś ten ranking dziwny, jeśli w kategorii International Peace & Security pierwsze miejsce ma RPA a drugie Egipt.

Luk

W rankingu na pierwszym miejscu jest Szwecja... socjalistyczny raj w którym rodzice nie mają czasu dla dzieci, o polityce się nie rozmawia by nikogo nie urazić, a rdzenna ludność jest powoli zastępowana przez imigrantów rodzących się na miejscu bądź sprowadzanych w setkach tysięcy z afryki. Coś nie do końca podoba mi się taka statystyka.

@3r3

Ciekawy pomysł. Mówisz, że w UK najpierw spróbują wszystko jak najszybciej zresetować by równie szybko postawić na nogi?

Witek

nie ma za co :-)

Czy mógłbyś jeszcze raz przypomnieć fundusze ETF które są oparte w 100% na metalach fizycznych ?

Mam na myśli fundusze powiązane z: srebrem, złotem, platyną, palladem ?

MRSE

"Bezrobocie nam spadło do 8,8%"

Jednocześnie wskaźnik zatrudnienia wynosi nadal ok. 55% (taka liczbą osób w wieku produkcyjnym pracuje).

O jakich fundamentach więc mówisz?

xxx

«Współczynnik Giniego»

O co chodzi? Polska ma ten współcznnik lepszy (równiejszy rozkłąd dochodów) od Szwajcarii, o USA nie wspominając.

«W USA, które mają wielokrotnie wyższy PKB»

Że niby jak? W 2015 PKB wynosił:

USA: $56 000 per capita

Szwajcaria: $81 000 per capita

«Tutaj z kolei masz PKB per capita vs majątek netto per capita:

https://www.obserwatorfinansowy.pl/wp-content/uploads/2014/06/Kraje-najbogatsze.jpg»

Jak pisałem: z dużych krajów wyżej na liście niż USA jest tylko Francja.

Ze Szwajcarią jest ten problem, że znaczna część najbogatych z tego kraju, to nie rodowici Szwajcarzy, ale bogaci ludzie z całego świata, którzy szwajcarskie obywatelstwo SOBIE KUPILI, bo dzięki temu mogą płacić niższe podatki (przy wysokich dochodach i po przejściu odpowiedniej procedury szwajcarski obywatel może de facto w wcale nie płacić PITu).

Orips

Witam, jak zapatrujesz się na GDXJ w najbliższym okresie? Mocna zwyżka i dochodzimy już do ceny z połowy 2013. Jak sądzisz czy w najbliższym czasie czeka nas odreagowanie wzrostów? Zastanawiam się nad zrealizowaniem zysku i ewentualnym dokupieniem po mniejszych lub większych spadkach, w końcu nic nie może bez przerwy rosnąć, RSI14 - ponad 70, RSI 30 - dochodzi do 70. Będę bardzo wdzięczny za komentarz.

jacek.s

Żeby Kaddafi nie kozaczył ze złotym dinarem jako proponowaną walutą do rozliczenia ropy, to po dziś dzień pewnie by sobie "tyranił"swój kraj. Np realizując największy projekt irygacyjny na świecie...

janwar

Na obecnym - wystraszonym rynku, korekta na zlocie musi byc zainicjowana przez jakies wydarzenie, przemawiajace przeciwko zlotu. Moze to byc wypowiedz lub dzialanie rzadow lub szefow finansow.

Obecnie , przy bardzo wielu niewiadomych i dlugim okresie (pazdziernik - nowy premier uk) niepewnosci bedzie nadal nastepowac ucieczka w bezpieczne aktywa , m.inn. w zloto. Tak ze 1800 na zlocie chyba znajdzie sie w zasiegu.

Ojerry

Libia, podobnie jak reszta bliskiego wschodu była przeznaczona na obszar chaosu obojętnie kto by tam nie rządził.

Motard

@prezes

na emeryture odkladac w eksperymentalnej kryptowalucie? nie obraz sie, ale pomysl jak to brzmi. Za rok, dwa moze byc tak ze zamkna projekt, albo sam zbankrutuje.

"na emeryturę odkładać w ZUSie? nie obraz się, ale pomysł jak to brzmi." ;-)

W finansach jak w życiu. Bez podjęcia ryzyka nie zarobisz. Także możesz sobie kupować złoto, inwestycja dość pewna, ale nie pomnożysz kapitału.

Kryptowaluty mogą z biegiem lat pomnożyć wartość 100 a może i 1000-krotnie, ale maja też potężnych przeciwników (cały establishment), wiec poziom ryzyka jest wysoki.

Jak zwykle rozwiązaniem jest dywersyfikacja.

BTC jest nr 1 i ma się dobrze. LTC ma dość ambitne plany rozwoju, także myślę ze pozostanie "młodszym bratem" BTC, przynajmniej przez jakiś czas.

Od ETHERu trzymałbym się z daleka. Jest b. młody i sporo rzeczy mi się w nim nie podoba.

trader21

Fundusze Sprotta oraz Zuricher Kantonal Bank

trader21

Nie spekuluję GDXJ, po prostu trzymam.

Powyżej 70 byliśmy na RSI gdy cena biła 23, później 25, później ok 30. Nie pamiętam dokładnie wartości ale pamiętam ile miałem telefonów od klientów z pytaniem czy sprzedawać.

Freeman

Plastic Tofu

Zacznę od indian i na tym skończę gdyż nie tylko jest to ograniczona ilość miejsca, ale nieelegancko jest podsumowywać wieki w życiu nacji w dwóch linijkach pod artykułem. Zinn ustawia się po drugiej stronie barykady. W porządku, ale robi to do tego stopnia, że wynaturza nie tylko fakty, ale wręcz zachowania i zdrowy rozsądek. Naprawdę trudno jest uwierzyć, że relacje pomiędzy białymi i indianami były tak czarno-białe. Zresztą mając na względzie to iż Stefan Molyneaux był tu kilkukrotnie cytowany lub linkowany tu jest link do jego oceny na temat exterminacji indian. I jest to wypowiedź, która niezależnie od jej wartości poznawczej tak jak książka Zinna otwiera oczy na nowy punkt widzenia. Nie neguję historii Ameryki przedstawionej przez Zinna, sugeruję jednak aby mieć do niej dystans i w połączeniu z innymi źródłami wyrobić sobie swoje zdanie. A i mała dygresja większość tych niegodziwości zrobili europejczycy, bądź co bądź na terenie USA do 1776 roku były to rządy europejskie, do czasów Bolivara w Ameryce Południowej ditto, Kainai Nation zamieszkuje największy rezerwat w Kanadzie gdzie monarchą jest Królowa angielska - europejka???

https://www.youtube.com/watch?v=WNHKDJzgqJg

Oczywiście, że naukowcy, filozofowie, twórcy są zatrudniani przez rząd. W końcu to on im płaci więc on też wymaga i tak jest w każdym kraju. Mamy jeden system edukacji - to nikogo nie dziwi, Wszelkie instytuty, ośrodki badawcze, a nawet reżyserowie filmów i festiwale muzyczne dotowane są przez władzę więc graja to co władza chce. Jeśli tego nie zrobią, jeśli teorie naukowe nie będą się zgadzać z linią panującej władzy to pan profesor nie je, a głód szybciutko nawraca niewiernych. Nie jest to jednak tak odkrywcze jak wydawałoby się u Zinna.

@Pio80tr

Myślę, że deformacja rzeczywistości jest rzadziej manipulowana niż się nam wydaje. Massmedia na pewno mają nakazy, przykazy i układy z władzą, w końcu to władza daje licencje na prowadzenie wszelakich przedsięwzięć, głupio byłoby więc kąsać rękę, która ich karmi. Ale są to również maszyki do zarabiania pieniędzy i ich dobrobyt mierzony jest oglądalnością. A czego chce gawiedź? Ile czasu jest w stanie poświęcić na zgłębianie jakiegoś tematu? Dlatego mamy kąski informacji tak mało istotnych, że zapominamy o nich po 2-3 dniach, a dziennikarze 5 minutowy wywiad z innym dziennikarzem nazywają zgłębianiem tematu. Kto ma na to czas, aby czytać 900 stronicowe książki kiedy gross informacji zawiera się w 140 znakach?

Stąd wnoszę, że sami sobie stworzyliśmy system, który nas oszukuje, bo chcemy tego, bo pasuje nam to do postrzegania świata spłyconego przez naszą edukację gdzie doraźne info zastępuje poznanie i zrozumienie tematu.

kfas

http://www.bloomberg.com/quote/DBK:GR

Podobno Pani Merkel nie zgodziła się na pomoc dla włoskich banków, więc może analogicznie nie będzie zgody na ratowanie DB.

tonyxxl

Mylisz inwestycje z lokatą. Ryzykować to ja mogę sumę którą odrobię w sile wieku, a nie pieniądze które w wieku 65+ lat będą mi potrzebne na opłacenie podstawowych rachunków i zachowania przyzwoitej stopy życia. Nic nie mówiłem o zus-ie jako alternatywie. Bitcoin istnieje kilka lat a złoto tysiące. Ja ze względów bezpieczeństwa i historii wybieram złoto i srebro, a BTC omijam szerokim łukiem. I nie pisz bzdur, że na złocie nie zarobisz. Złoto na przestrzeni lat zawsze wychodzi średniorocznie co najmniej 10% na plus. Zobaczymy ile będzie wart bitcoin za 20 lat i czy w ogóle ktoś go będzie chciał wymieniać.

xxx

«Stąd wnoszę, że sami sobie stworzyliśmy system, który nas oszukuje, bo chcemy tego, bo pasuje nam to do postrzegania świata spłyconego przez naszą edukację gdzie doraźne info zastępuje poznanie i zrozumienie tematu.»

To nie do końca tak. Po prostu ludzie wolą kłamsto o prawdy, gdyż prawda ma 3 poważne wady:

- jest nudna

- jest skomplikowana

- nie pasuje do ideologii (do żadnej)

... a kłamstwo tych 3 wad nie ma.

A media "dają" to czego odbiorcy chcą. Gdyby dawały taką skomplikowaną nudę nie pasującą do ideologii swoich odbiorców, to by pobankrutowały.

Dante

http://www.bloomberg.com/news/articles/2016-07-06/jefferies-said-to-hire-deutsche-bank-s-u-s-mining-banker-team

A prezes Societe Generale Lorenzo Bini Smaghi wskazuje, że ewentualny kryzys włoskich banków przełożyłby się na kryzys bankowy w reszcie Europy

http://www.bloomberg.com/news/articles/2016-07-06/italy-could-spark-systemic-banking-crisis-socgen-chairman-says

Plastic Tofu

Czyli nie zgadzasz się z tym co napisałem?

Bo nie było zawarte w tym jednym zdaniu?

Albo nie zgadzasz się ze mną powtarzając to co napisałem powyżej?

Czy nie zgadzaszsię dla samego aktu nie zgadzania?

Sorry Winettou (nie to, że pisałem o indianach) ale nie kumam. Prawda rzadko jest nudna, nie zawsze skomplikowana i czasami pasuje do jakiejś ideologii.

Pio80tr

@xxx

To co opisaliście jest cechą komunikacji ludzi. Ma być ciekawie, prosto, pasować do ideologii (słuchacza) i być ładnie skąpane w miłych emocjach.

Wtedy pojawia się pojęcie prawdy "Tak to co słyszę jest prawdą"...

Ludzi NIE mądrzy poddają się temu całkowicie,

ludzie inteligentni próbują z tym walczyć często ze złymi (dla nich samych) skutkami,

ludzie mądrzy korzystają z tego (muszą ukrywać swoją prawdziwą wiedzę komunikując się jak reszta ale uzyskując dzięki temu swoje cele:)

Ale proszę mi nie wierzyć na słowo:)

Aliquis

@Arcadio (2016-07-05 10:53) napisał: "To nie OFE były przekrętem tylko kradzież środków stamtąd przez Tuska. A piramidą finansową to nazwałbym raczej ZUS...".

Zarówno ZUS jak i OFE operują wirtualnymi kapitałami (przypisanymi do kont), więc w samej idei różnic nie ma. Różnice dotyczą wysokości kosztów obsługi oraz sposobów "pomnażania kapitału". W tej pierwszej kwestii różnica jest taka, że koszty ZUS to około 1%, a koszty OFE są kilkukrotnie większe. Odnośnie "pomnażania" to ZUS rewaloryzuje wartość zgromadzonych środków głównie poprzez uwzględnienie oficjalnej inflacji (i w pewnej części również poprzez uwzględnienie wzrostu wynagrodzeń). Natomiast OFE zdawały się na zmiany wartości przypisanych do kapitału akcji, a wcześniej również obligacji. Co jest lepsze? Raczej trudno powiedzieć, bo okresowo może to różnie wyglądać. Niewątpliwie jednak dysonansem była i jest wysokość kosztów obsługi, a ostatnio brak przymusu "osiągania procentowego zysku" przez fundusz w relacji do pozostałych funduszów OFE. Poza wymienionymi różnicami to dla przymusowego uczestnika systemu, reszta wygląda podobnie. Nie widzę powodów do mitologizacji OFE jako tego, który w szczególny sposób dysponuje kapitałem - różnice są formalne, a formy ewidencjonowania zbliżone. Tak więc czy konto jest w ZUS czy OFE, to i tak to są jedynie zbliżone zobowiązania (państwowe lub prywatne). Przerzucenie tych środków z jednego konta do drugiego niewiele zmienia - trudno więc nazwać to okradaniem "składkowicza", jak już to raczej okradaniem OFE. Cóż, łatwo (przymusowo) przyszło, łatwo poszło.

Głównym stratnym w tej przygodzie z OFE było państwo. Naraz okazało się, że do ZUS nie wpływa sporo środków, więc brakuje na wypłaty. Trzeba więc z budżetu dofinansować ZUS, ale żeby to zrobić to trzeba wpierw zaciągnąć pożyczki, bo OFE pieniądze "zainwestowało". Państwo więc powiększa swój dług poprzez kolejne pożyczki, a im większy dług, tym mniejsza szansa na niskie jego oprocentowanie. Z każdym rokiem kolejni ludzie stają się emerytami (wyż powojenny), a ze składek tylko część zostaje w ZUS (reszta idzie do OFE). Problem długu narasta, a państwo powoli tonie, bo pożycza na swoistą "konsumpcję". Pożyczki państwowe mające na celu dofinansowanie ZUS spłacać będą już WSZYSCY podatnicy, a nie OFE. Koło się zamyka - ciągle brakuje na wypłaty, więc państwo się zadłuża na coraz gorszych warunkach, a z czasem zbankrutuje. Wygranym jest jedynie biznes OFE, który kwitnie na przymusowo skierowanym do niego kapitale. Niby w system emerytalny wbudowany jest swoisty mechanizm samorównoważenia, ale to nie działa dobrze przy coraz większym odpływie środków do OFE (młodzi, w odróżnieniu od starszych, byli tam obligatoryjnie) i demografii jaką mamy.

@xxx (2016-07-05 12:31) napisał: "Jakie niby emerytury wypracowali ludzie za PRLu? Przecież oni płacili składkę emerytalną równą 10% pensji przy średnich zarobkach kilkudziesięciu dolarów. Płacili kilka dolarów składki emerytalnej miesięcznie...".

Tendencyjne wydaje się posługiwanie do przeliczeń kursem czarnorynkowym. Handel międzynarodowy PRL opierał się na zupełnie innej walucie: złotym dewizowym. Przepływy czarnorynkowe to był margines, podstawą wymiany handlowej państwa był kurs wymienialnego złotego dewizowego. Dewizy w posiadaniu indywidualnych obywateli nie brały się raczej z handlu międzynarodowego, ale zwykle z pracy zagranicą. Przez wiele lat w PRLu kurs złotego dewizowego do dolara kształtował się na podobnym poziomie jak teraz (złotówki do dolara). Jaki zatem sens ma posługiwanie się w ocenie zamożności społeczeństwa/państwa kursem czarnorynkowym albo oficjalnym (sztucznym)? To o niczym nie świadczy, a tylko fałszuje stan rzeczywisty (ówczesny).

Idąc tropem wskazanym powyżej, można wykazać, że na potęgę biedniejemy. Przed 10-ciu laty kurs dolara do złotówki wynosił około 2, a teraz około 4. Oznacza to, że płace w Polsce spadły relatywnie prawie dwukrotnie (względem amerykańskich). Stąd wniosek, że po wstąpieniu do Unii stajemy się żebrakami. To są manowce, na które można zejść, jak wprowadza się proste, formalne odniesienia bez jakiegokolwiek zrozumienia sytuacji i towarzyszących temu okoliczności.

Arcadio

"Zarówno ZUS jak i OFE operują wirtualnymi kapitałami (przypisanymi do kont), więc w samej idei różnic nie ma"

No teraz stary to pojechałeś. Pracujesz w ZUSie czy tak za darmo udajesz głupa ?

Składki emerytalne odciągane z pensji to są REALNE przelewy do ZUSu. Tylko ZUS je natychmiast wypłaca na bieżące emerytury a na WIRTUALNYCH kontach dopisuje jakieś tam cyferki, zaś PIENIĄDZE przelane do OFE są REALNIE inwestowane m.in. w akcje przedsiębiorstw z GPW. Widzisz różnicę ?

Ojerry

Pieniądze z OFE były inwestowane głównie w obligacje Skarbu Państwa, powiększając tym samym dług, który razem z odsetkami byłby spłacany z wpływów z przyszłych podatków.

Aliquis

Nie pracuję w ZUS, a jak dotąd nie miałem z ZUS bezpośrednio do czynienia. Nikogo nie udaję.

To, co napisałem: "Zarówno ZUS jak i OFE operują wirtualnymi kapitałami (przypisanymi do kont), więc w samej idei różnic nie ma", jest prawdą.

Wyjaśniam. Jeżeli wpłacam (a konkretnie firma) składkę do ZUS, to jest ona zarejestrowana na moim koncie, ale jest to tylko zapis - tych pieniędzy faktycznie nie mam, a więc są na tym koncie jedynie wirtualnie. To, że ZUS te pieniądze wykorzystuje - przekazuje emerytowi lub OFE, to wcale nie oznacza, że JA je mam realnie. Tak więc są one dla mnie wirtualne. Podobnie jest z OFE. Część mojej składki trafia do OFE (przez ZUS) i w OFE jest też tylko zapis (jak w ZUS), że niby tam są. OFE te kwoty też gdzieś przekazuje (np. na rynek akcji). Tak więc to, co napisałem jest prawdą - jestem posiadaczem wirtualnych kont w ZUS i OFE. Obie te organizacje "zarządzają" moim wirtualnym kapitałem, który w przyszłości może być podstawą (jako zobowiązanie) do traktowania mnie jako potencjalnego beneficjenta systemu emerytalnego.

3r3

Myślę że spróbują zrobić reformę na całe Bretton Woods. Tylko że to prawie nic nie da bo problem ma inną naturę.

To są raczej rozpaczliwe ruchy i państwa poważne się z nich wyłamią, bo władcy chcą władać również bankierami a nie do spółki z nimi.

Teraz będą kolejne nieudane etapy reform i skończy się odpuszczeniem wszelkich regulacji. Jak zawsze w takich ustrojach regulacyjnych - braknie mocy swobodnej na regulowanie.