W pierwszej części artykułu skupiłem się wyłącznie na deflacji i tym skąd się bierze. Tym razem opiszę, co na ten temat sądzi grupa ekonomistów, prognozująca nadejście hiperinflacji. Pokażę również pokrótce różnice obu tych wizji.

Drugi obóz – czyli scenariusz Maloney'a

Jednym z wybitniejszych przedstawicieli obozu przepowiadającego inflację jest Mike Maloney. Od 2002 roku przedstawia swój punkt widzenia i prognozy na nadchodzące lata. W 2005 roku wydał książkę „Jak inwestować w złoto i srebro” i założył firmę zajmującą się sprzedażą metali szlachetnych GoldSilver.com. W swojej książce opisał dość prosty scenariusz rozwoju wypadków w USA, a co za tym idzie, również na całym świecie. Składa się na niego 5 kolejnych etapów. Pamiętajmy, że książkę wydano w 2005 roku, w czasie trwania I fazy, czyli inflacji. Był to czas, w którym po pęknięciu bańki na spółkach internetowych i po obniżeniu stóp procentowych, tani pieniądz spowodował znaczne podniesienie cen nieruchomości. Trwało to do około 2007 roku, gdy kredyty subprime przyznawane komu popadnie, przestały być spłacane.

Od tego czasu rozpoczęła się II faza kryzysu, przedstawiana przez Mike’a jako zagrożenie deflacją. Według niego, jest ona tylko „zagrożeniem”, gdyż jak wynika z wykresu podaży pieniądza z pierwszej części artykułu, ilość waluty w obiegu nieustannie rośnie. Maloney przewidział, że aby ratować sytuację, prezes FED-u Ben Bernanke wydrukuje ogromną ilość dolarów w celu dokapitalizowania największych banków i korporacji. Tak też się stało, a pieniądze z banków centralnych rozlały się po całym świecie.

W 2009 roku rozpoczęła się III faza, czyli stagflacja: wysoka inflacja aktywów z jednoczesnymi problemami gospodarczymi, degradującym się przemysłem i rynkiem pracy. Obecnie jesteśmy u kresu tego etapu, po którym zacznie się faza IV – realna deflacja.

W 2008 roku w miarę szybko udało się dodrukiem pieniędzy pokryć najpoważniejsze pęknięcia w systemie finansowym. Sukces został ogłoszony we wszystkich mainstreamowych mediach; problem jednak pozostał, mało tego – wyraźnie się powiększył. Dług dalej rośnie, a co gorsza rozpada się realna gospodarka, która wcześniej była w stanie go udźwignąć. Maloney prognozuje, że po kolejnym pęknięciu bańki, która urosła m.in. na śmieciowych obligacjach, banki centralne wraz z MFW ponownie spróbują uratować system finansowy.

Tym razem jednak, z powodu znacznie słabszego przemysłu i dużego bezrobocia, sam skup toksycznych aktywów, który uratował sytuację 7 lat temu, może nie wystarczyć. Strumień drukowanych pieniędzy, by przedłużyć agonię, popłynie więc do zwykłych obywateli. Polityka ta nie musi przyjąć formy bezpośredniej przez rozdawanie plików banknotów ludziom na ulicach. Proceder można zorganizować w bardziej subtelny sposób, np. przez znaczne obniżenie podatków z jednoczesnym podniesieniem wydatków rządowych i zwiększeniem zatrudnienia w sektorze publicznym. W ten sposób rozpocznie się V i ostatni etap, który przerodzi się w hiperinflację; zakończy się kryzys i powstanie nowy światowy systemem finansowy.

Podobieństwa i różnice między prognozami Maloney'a i Denta

Obaj panowie zgadzają się ze sobą praktycznie w każdym aspekcie. Trudno zresztą by było inaczej, skoro jesteśmy już mniej więcej za połową scenariusza Maloney'a, który jak do tej pory sprawdził się doskonale. Razem twierdzą, że nie da się wyjść z obecnego zadłużenia inaczej niż przez jego odpis. W przeszłości używano wysokiej inflacji, by zmniejszyć realne obciążenie długiem, w wyniku czego niszczono wartość waluty. Obecnie, długów jest tak dużo, że ogromnym problemem będzie obniżenie ich do akceptowalnego poziomu, z jednoczesnym zachowaniem przez społeczeństwo resztek wiary we władze i pieniądz.

Zobowiązania USA są denominowane w USD, tak więc inflacja zmniejszy obciążenia wynikające z wyemitowanych obligacji. USD jako waluta rezerwowa czerpie swoją wartość ze swojego międzynarodowego statusu, a nie z siły gospodarki Stanów. Sytuacja zatem będzie wyglądała inaczej w pozostałych krajach. Dług państw, który zaciągnięto w USD, będzie rósł z powodu dodruku walut lokalnych, gdyż te szybciej tracić będą na wartości.

Obydwaj ekonomiści, wbrew medialnej propagandzie, zgadzają się co do pogarszającej się sytuacji gospodarczej. Dent jednak ma większą wiarę w obecną moc przemysłu USA. Wynika ona z tego, że Harry posługuje się rządowymi wskaźnikami pomiaru inflacji czy bezrobocia, podczas gdy Mike po prostu w nie nie wierzy.

Łączy ich również przekonanie we wzrost wartości dolara, chociaż Mike uważa, że jest to tylko cisza przed burzą. Można zatem wnioskować, że szybkość rozwoju wypadków, jak i reakcja na nie urzędników państwowych, stanowi zasadniczą różnicę między prognozami Maloney'a i Denta. Harry słusznie uważa, że obecna bessa na surowcach przełoży się w końcu na pęknięcie bańki na śmieciowym długu korporacyjnym. W jego mniemaniu jednak, wielkość globalnego zadłużenia jest tak duża, że przekroczyła już możliwości banków centralnych. Rozwój wypadków na rynkach światowych ma przybrać taką prędkość i siłę, że żadna instytucja rządowa nie poradzi sobie ze skalą problemów, a góra obligacji i derywatów zawali się praktycznie bez kontroli. Po tych wydarzeniach, które zapoczątkują recesję i deflację na niespotykaną dotąd skalę, dojdzie do odpisu długów, a kryzys się skończy.

Maloney uważa, że nie będzie tak łatwo. W pewnym momencie, politycy i ekonomiści wystraszą się skalą problemów na tyle mocno, by wykonać ostatnie, desperackie ruchy. Z całą mocą największych banków centralnych i międzynarodowych instytucji finansowych, rozpoczną ostatnią próbę uratowania sytuacji. Bankierzy drastycznie zwiększą ilość drukowanych pieniędzy, by stymulować zanikający popyt na dobra i usługi, na które nie stać coraz większej części konsumentów. Już teraz mówi się, że „luzowanie ilościowe” pomaga, tylko jego skala jest zbyt mała.

Różnice w prognozach pociągają za sobą odmienne zapatrywania na kształt portfela inwestycyjnego. Dent przewiduje dalsze umacnianie się walut papierowych i to one, jego zdaniem, powinny stanowić trzon portfela, czyli tzw. „dry powder”. Termin ten mówi o takim dobraniu aktywów, które są łatwo zbywalne, a ich płynność porównywalna jest bezpośrednio do samej gotówki. Przewiduje on, że złoto spadnie do 300 USD za uncję, podążając za trendem spadkowym innych surowców. Oprócz tego, dramatyczny spadek cen akcji o 80-90% ma dać genialne możliwości zarobku, jeśli tylko uda się utrzymać dostatecznie duży zapas wolnych środków.

Złoto podczas dużej deflacji i hiperinflacji

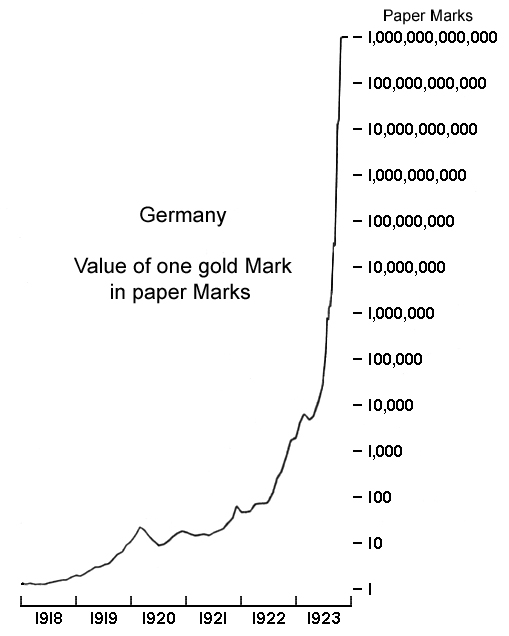

Świetnym, bo jaskrawym przykładem tego, co dzieje się w państwie ogarniętym hiperinflacją, jest Republika Weimarska. Poniższy wykres obrazuje, co działo się z wartością waluty od 1918 roku. Skala wartości jest logarytmiczna, by sam wykres nie zamienił się w jedną pionową linię. Nadmienię również, że 1 złota marka była ekwiwalentem 0,36 grama złota.

Źródło: wikipedia.org

Ceny akcji w tamtych czasach, mimo iż biły rekordy, stawały się coraz mniej warte. Wszystko przez to, że denominowane były w walucie, która stawała się bezwartościowa. Taki sam los spotkał obligacje, a później nieruchomości. Jedyne co zyskiwało w stosunku do wszystkich innych aktywów – to artykuły spożywcze i rzeczy niezbędne do przeżycia, oraz złoto.

Złoto (oczywiście fizyczne) jest bardzo specyficznym aktywem. W przeciwieństwie do innych rzeczy, nie psuje się, nie jest związane umowami ani zobowiązaniami z innymi podmiotami, a jego wartość wynika z pracy i środków, które zostały włożone do jego uzyskania. Jak długo ludzie będą widzieli sens w wydobywaniu złota, tak długo metal ten będzie uważany za wartościowy.

W normalnych czasach złoto jest postrzegane przez większość inwestorów za jeden z wielu towarów. Dzisiaj, niewiele osób postrzega je jako prawdziwe zabezpieczenie wartości portfela. Jest to poniekąd usprawiedliwiony pogląd, w momencie gdy deflacja czy inflacja porusza się z niewielkimi wahaniami w przeciętnych zakresach. Wszystko jednak się zmienia, gdy rządy z najróżniejszych powodów zaczynają majstrować w polityce monetarnej.

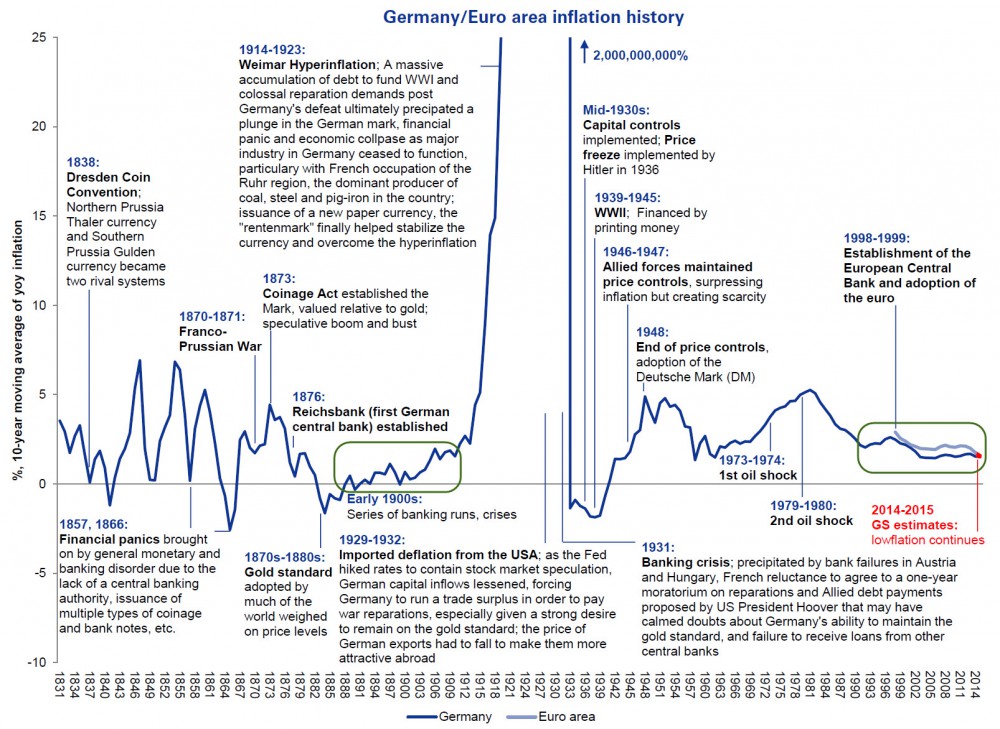

Goldman Sachs upublicznił niedawno bardzo ciekawy wykres przedstawiający procentowy poziom inflacji w Niemczech na przestrzeni prawie 200 lat.

Źródło: triklopodia.gr

Widzimy, co stało się z walutą podczas I wojny światowej i kilka lat po niej, aż do apogeum w 1923 roku. Inflacja podskoczyła o 2 mld procent, banknoty walały się po ulicach, a nieruchomości można było kupić za pojedyncze złote monety. Przykład jest oczywiście ekstremalny, ale dzięki niemu widać kluczowe aspekty tego mechanizmu.

Kolejnym przypadkiem hiperinflacji wartym omówienia jest Zimbabwe. Aby na własne oczy zobaczyć spustoszenie, jakie dokonała hiperinflacja, kilku inwestorów pojechało do Afryki. Mieli tam okazję porozmawiać ze zwykłymi ludźmi i dowiedzieć się, czego nauczył ich kryzys i jakie wnioski z niego wyciągnęli. Z relacji obywateli Zimbabwe (będących po tak dramatycznych doświadczeniach) najbardziej zdziwiło ich to, że nikt nie wspomniał nic o złocie! Wiele osób mówiło, że następnym razem zabezpieczyłoby się, kupując paliwo, jedzenie, broń, itp. Nikt z nich nawet nie pomyślał o metalach szlachetnych. Oczywiście, bogatsza część społeczeństwa miała na ten temat inne zdanie. W momencie, gdy spostrzegli co się dzieje, przenieśli się za granicę – do bogatszych i stabilniejszych krajów Afryki czy Europy.

Na ile przykład z Zimbabwe przeniesie się na kraje Zachodu? Ciężko jest powiedzieć. Istnieją między nami duże różnice kulturowe i historyczne, jednak skala ogłupiania społeczeństwa keynesowską propagandą w ostatnich dekadach, na pewno nie przejdzie bez echa.

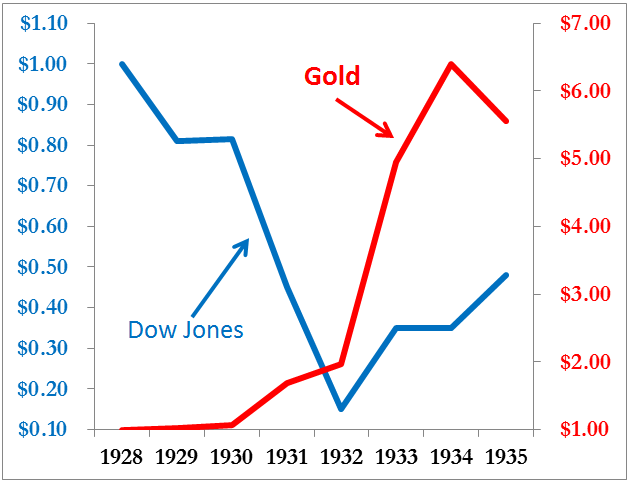

Cena złota podczas umiarkowanej deflacji spada. Jest to dość oczywiste, ponieważ waluta, w której jest denominowane, rośnie. Co dzieje się, gdy deflacja jest duża? Złoto fizyczne jako aktywo – niezależne i niepowiązane z niczyimi zobowiązaniami – będzie zabezpieczeniem przed ryzykiem bankructwa. Dent ma wyraźne opory przed odwoływaniem się do sytuacji sprzed 80 lat podczas wielkiego kryzysu w Stanach Zjednoczonych. Abyśmy mogli jednak sprawę wyjaśnić i należycie do niej podejść, trzeba odnieść się do historii.

Źródło: thesovereigninvestor.com

Jak widać, w najtrudniejszych latach wielkiego kryzysu cena złota wzrosła, pomimo szalejącej deflacji. Jak to możliwe? Przecież ceny dóbr w tym czasie spadały, tak więc cena złota powinna także spaść. Nic bardziej mylnego.

„Tylko złoto jest pieniądzem, wszystko inne to kredyt” J.P. Morgan

Podczas wielkiego kryzysu sprawdziły się słowa wypowiedziane 20 lat wcześniej przez Morgana, jednego z najbogatszych i najbardziej wpływowych bankierów na świecie. Kryzys faktycznie spowodował wzrost wartości pieniądza, tego prawdziwego. Można to bardzo łatwo wyjaśnić. Waluta jest kontrolowana przez rząd i to od jego polityki zależy jej stabilność. W czasach dużego strachu i niepewności każdy dmucha na zimne. Dlatego właśnie inwestorzy uciekają w aktywa najbezpieczniejsze, dające pewność i spokojny sen. Możemy zatem wnioskować, że cena złota rośnie przede wszystkim w niepewnych czasach oraz podczas silnych zawirowań politycznych i gospodarczych.

Przykłady historyczne i zdrowy rozsądek wskazuje zatem na to, że Dent myli się odnośnie cen metali szlachetnych. Dzisiaj, co prawda, sytuacja może się zmienić w wyniku szeroko zakrojonej kampanii demonizującej złoto jako barbarzyński relikt przeszłości, ale praktyka pokazuje co innego. Za każdym razem, gdy cena metali szlachetnych na Comexie czy LBMA (giełdy metali szlachetnych w Nowym Yorku i Londynie) spada, popyt na bulion pustoszy magazyny mennic. Jak na razie, do gry nie weszli duzi gracze, dysponujący ogromnym kapitałem; jednak wszystko może się zmienić, gdy rynek akcji i obligacji zacznie się rozpadać.

Jak zatem będzie?

Pozostaje pytanie: kto ma rację? Czy rację ma Dent, prognozując deflację? Czy też rację ma Maloney, przewidując hiperinflację? Uważam, że rację mają oboje. By lepiej wyjaśnić mój pogląd, wrócę do Maloney'a i do tego, co moim zdaniem pominął.

Mike nie uwzględnił faktu, że każda hiperinflacja kończy się deflacją. Powodem, dla którego deflacja pozostaje niezauważana, jest jej ozdrowieńczy wpływ na rynek. Gdy kończy się szaleńczy dodruk waluty, a ceny wracają do normalności w nowym systemie monetarnym, rolnicy, którzy wcześniej nie chcieli sprzedawać efektów swojej pracy za tracący na wartości papier, rzucają na rynek magazynowane dobra. Równocześnie, przedsiębiorstwa zaczynają ponownie działać na normalnych zasadach i zaopatrują gospodarkę. Wartość dóbr niższego rzędu (czyli podstawowych, niezbędnych do funkcjonowania) spada i przybiera zwyczajne poziomy.

Hiperinflacja nie jest zatem, jak się powszechnie uważa, ucieczką przed depresją i wynikającą z niej deflacją. Jest raczej czymś na kształt pauzy. Utrzymuje gospodarkę w stanie rozkładu, niepozwalającego uzdrowić sytuacji naturalnym mechanizmom deflacyjnym przez bankructwa, czyli oddłużenie populacji i sektora produkcyjnego. Deflacja i tak przyjdzie, dopełniając cykl; jednak po horrorach związanych ze śmiercią waluty, mało kto ją zauważy.

Innym powodem, dla którego uważam, że oboje mają rację, jest to, że świat na szczęście nie jest monolitem. Rządzą nim różne grupy, a te mają odmienne spojrzenie na rzeczywistość i sprzeczne interesy. Zatem, w zależności od kontynentu, kraju czy regionu, różni politycy i ekonomiści zaproponują inne rozwiązania. Część z nich zapewne będzie próbowało znaleźć wyjście z sytuacji poprzez dodruk waluty, a reszta po prostu spróbuje oddłużyć swoich obywateli, pozwalając, by zobowiązania zostały anulowane. Droga, którą obiorą rządzący, wiązać się będzie z reakcją na zachodzące zmiany klasy średniej i grupy najbogatszych obywateli.

W dzisiejszych czasach nic nie jest normalne. Fundamenty gospodarcze wydają się nie odgrywać roli, ale to tylko pozory. W końcu, siły rynkowe przezwyciężą manipulacje, a wtedy zobaczymy, jakie rozwiązania wdrożą poszczególne kraje. Nie sposób uciec przed deflacją. Można ją tylko przerwać na pewien czas hiperinflacją, jednak to „lekarstwo” jest gorsze od choroby.

Maloney i Dent różnią się właściwie tylko w jednym punkcie, zawierającym się w pytaniu: co urodzi się w głowach polityków, gdy problemów nie da się już dłużej ignorować?

Zespół Independent Trader

WiemCoJestGrane

Przede wszystkim niska cena spowodowana jest kryzysem światowym a inaczej nadprodukcją potrzebnego i nie potrzebnego wszelkiego badziewia w nadziei na ożywienie gospodarcze (czytaj na ogłupienie kretynów i zaciągnięcie przez nich jeszcze większych pożyczek na badziewia, produkowanego za pożyczki i tak bez końca aż do samej góry sterów za którymi stoją elity) Obecnie to sztab Sorosa poza tym że pracuje nad kolejnym majdanem w Polsce „KOD” Słyszymy W mediach i na ulicach, kwik świń odgonionych od koryta. KOD- Kaczyński Obrońcą Demokracji, tak ja to widzę. I to nie żebym go tak lubił. Ale Najważniejszym zadaniem sztabu Sorosa jest rozwalenie Arabii Saudyjskiej, (wprowadzenie tam Majdanu SUPER z cyklu „Siła z wami ciemny ludu arabski”.

Araby są z powodu niskiej ceny ropy w ogromnym (zadłużenie) kryzysie i szaleją wszelkimi tankowcami po świecie jak szaleni. ( W Polsce jacy dumni są, że dostali okazyjnie kroplówe, gaz od Arabów myślą że są tacy dobrzy w negocjacjach, hahaha) Po prostu arabów przypyliło a to dopiero początek. Wiemy że głównym misjonarzom świata - USA- rozchodzi się o złoto tak o ten „barbaric relic” Który zapewnia im siłę dolara, jak jest trzymany (cena) jak w puszce pandory na jak najniższym poziomie. Z tego powodu cały zachód jest wręcz wysprzedany na rzecz Azji i Rosji Indii itp. Natomiast na linii USA Arabia Saudyjska od dawna dochodziło do nieporozumień ostatnio bardzo nie spodobało się Arabom jak odkryli że całe złoto co mieli w zachodnich bankach zamieniło się na „kwity dłużne” czyli Bye-Bye! złoto odleciało do Azji. Ale skurczybyki (araby) mają jeszcze dużo tego surowca u siebie.

A więc co, trzeba u nich wywołać niepokoje społeczne, i „zabezpieczyć złoto” (pamiętacie Ukraina) Tego wprost życiodajnego dla dolara eliksiru. Dopiero po tym jak złoto arabskie całkowicie zmieni swoją lokacje (Azja) Możemy się spodziewać dużej wojny światowej, oczywiście jak po drodze nie wypłynie przysłowiowy „Czarny łabędź” Jednocześnie macie odpowiedz dlaczego Chiny nie wyłożą kasy obecnie na stół i zażądają całej reszty złota po okazyjnej cenie jakie zachód obecnie jeszcze posiada. Po prostu są cierpliwi i czekają na spodziewane dostawy z Arabii Saudyjskiej i to jeszcze po niższej cenie bo oczywiście Kapłani finansowi zarządzający drukarniami zachodu będą w imię obrony tego papierowego badziewia jeszcze bardziej obniżyć cenę złota. Tak przy okazji Leszcze kupujcie póki dostępne jest jeszcze. Pozdrawiam:

banksterzy do kamieniołomów

Jeśli Soros sypnął na początek 150 mln zł. na obalenie obecnego rządu, to banksterzy od NWO naprawdę musięli się wkurzyć.

Petru (i Nowoczesna) jest przez prawie wszystkie media tak promowany, że takiej budowy kultu wodza po 1989 r. jeszcze nie było. Ciekawe, czy nasz naród da się tym razem namówić do samogwałtu?

PS. Piszę to bynajmniej nie jako zwolennik PiS-u, który jest współodpowiedzialny za wepchnięcie Polski do UE, a więc do struktury będącej jednym z narzędzi banksterów (vide: trojka). No ale jeśli teraz próbują choć trochę nam ulżyć i spotykają się z oporem takich kanalii jak Soros i jego psy w Polsce, to moje sympatie w tym konflikcie są oczywiste.

Grinder

kama

Hugo 80 gratulacje z okazji urodzin Coreczki, niech rosnie zdrowa ! i ma mnostwo krugerrandow :)

Wszystkim zdrowych, pogodnych, udanych Świat i trafionych inwestycji w Nowym Roku !

deepblue

http://www.acting-man.com/blog/media/2015/02/gold_vs_currencies_ppp1900-2005.png

Szkoda, że tylko do 2005r. Gdyby miał ktoś świeższy chętnie zobaczę :)

Radko

Pio80tr

Podczas tych akcji skupował on różne toksyczne aktywa, które ciążyły bankom komercyjnym np. sławne mortgage-backed securities. Kisi się to teraz na bilansie FEDu ale przecież nie jest to pieniądz krążący w gospodarce ? :/

Także pikujący w dół wskaźnik Velocity of Money, który dla jednych może oznaczać brak krążącego w gospodarce usa pieniądza a dla innych może oznaczać zwiększoną podaż pieniądza, który pozostaje w bilansie FED.

http://www.financialsense.com/sites/default/files/users/u717/images/2012/velocity-of-money-032812.jpg

Z drugiej strony czy nie sądzicie, że ta działalność FEDu skupiona na MBS przyczyniła się do utrzymania wartości nieruchomości zwykłych amerykanów? Co w efekcie pozwala na ich odsprzedaż bez strat finansowych i daje mobilność pozwalającą podążać za pracą? Co dalej przyczynia się do wzrostu zatrudnienia w gospodarce? Tak więc QE w pewnym stopniu zadziałało (przedłużyło agonię:).

smieciu

Ciekawi mnie jak wyglądało państwowe zadłużenie Niemiec wobec zagranicy w roku 1939 oraz ówczesne zadłużenie niemieckich przedsiębiorstw.

3r3

"i daje mobilność pozwalającą podążać za pracą? Co dalej przyczynia się do wzrostu zatrudnienia w gospodarce?"

Celem gospodarowania jest produktywność dla konsumpcji czy zatrudnianie dla zabicia czasu?

Mobilność to wada, pan Toyota Hoda zaznaczył to jako jeden z istotniejszych czynników spadku produktywności - ograniczyć przemieszczanie w procesach.

WiemCoJestGrane

Jedno jest pewne że elity to nie jest kupa kretyńskich klaunów i na koniec tej globalnej karuzeli maja przygotowane niemiłe hamowanie które z pewnością zaboli nas wszystkich. I nie straszne są im wasze wykresy opinie przewidywania i tym podobne banialuki. Ponieważ i tak żadne dane statystyczne obecnie nie maja nic wspólnego z rzeczywistością. Gdyby ktoś podał prawdziwe to natychmiast by stracił robotę. Tak w takich czasach żyjemy. Tak liczy się tylko wbrew ich twierdzeniom ilość posiadanego złota w skarbcach zachodu, a z tym jest cienko oj jak cienko dlatego zapasy Arabów z Arabii Saudyjskiej będą następne „bezpiecznie przetransportowane” niebawem w bezpieczne miejsce aby nie wpadły w ręce terrorystów. Przepraszam ale ja się pogubiłem kto tu obecnie i względem czego jest terrorystą.

3r3

"Ciekawi mnie jak wyglądało państwowe zadłużenie Niemiec wobec zagranicy w roku 1939 oraz ówczesne zadłużenie niemieckich przedsiębiorstw."

Przekroczyli 350% PKB w połowie 39 (a wewnętrzne mieli ponad 600%, głównie w zobowiązaniach emerytalnych) roku i zabili wierzycieli zewnętrznych , a przyszłych emerytów wysłali pod Stalingrad.

Ostatnio modyfikowany: 2015-12-23 10:37

WiemCoJestGrane

transtab

Karo

"bogatsza część społeczeństwa miała na ten temat inne zdanie. W momencie, gdy spostrzegli co się dzieje, przenieśli się za granicę – do bogatszych i stabilniejszych krajów Afryki czy Europy"

Co zrobili ze swoimi nieruchomościami? Porzucili? Sprzedali za bezcen? Posiadają nadal?

Bo chyba nie wszyscy mieszkali w wynajętych nieruchomościach.

agnostos

transtab

Oszir

Już się pewnie urodziło, zmuszenie ludzi do korzystania z kryptowaluty lub czegoś podobnego. Nie rozumiem dlaczego ten temat jest pomijany? Ma on przecież coraz większe znaczenie, a książkę wydaną w 2005 roku o tytule „Jak inwestować w złoto i srebro” trzeba by napisać odnowa uwzględniając Bitcoina – kryptowalutę i jego pochodne.

Możecie się z tym nie zgadzać, ja jestem przekonany że temat kiedyś wróci... a wypociny powyżej stracą na znaczeniu.

t68

Opłaca ci się poczekać nawet tylko rok jeżeli krócej nie możesz, paradoksalnie czas gra tutaj na twoją korzyść, z resztą polecam bloga: http://wdomachzbetonu.pl/ Oczywiście nie ma co oczekiwać przecen 50% w centrum Warszawy czy Krakowa, ale korekta na pewno będzie, no i przypuszczam że łatwiej będzie ustrzelić okazję typu mieszkanie z licytacji komorniczej po frankowiczu, jak będziesz miał powyżej 50% wkładu własnego (piszesz o oszczędzaniu 5k mc) to już wogóle będzie inna rozmowa.

A mieszkania na wynajem kupione przez kredyt ze zmienną stopą procentową to jest jakiś śmieszny żart.

mke

Twoj przyklad z Weimarem jest nietrafiony. Zapytam tak co takiego wydarzylo sie w tamtym okresie i czy przyczyna tej hiperinflacji byl druk czy bylo ona skutkiem czegos innego? Tak, tak zloto nas wybawi jak w tamtym okresie. Prawda jest taka ze na wartosci roslo wszystko co bylo "tangible" zloto nie bylo niczym szczegolnym, malo tego z sytuacji wyszli poprzez papier pokryty nieruchomosciami, wiec mijamy sie tutaj z faktami.

perun86

Drobnyinwestor33

https://www.highsky.pl/konkurs-21#buttonsTop

adam44

W 1918 r. stało się już zupełnie jasne, że państwa centralne muszą przegrać I wojnę światową. Ich militarny potencjał oraz zasoby ludzkie i materialne zostały już wyczerpane. W VIII.1918 r. wojska niemieckie na froncie zachodnim (Francja) zaczęły się wycofywać. Na jesieni klęska Niemiec była już przesądzona. Naczelne dowództwo niemieckiej armii we IX.1918 r. doszło do wniosku, że dalsza walka nie ma sensu, ponieważ armia niemiecka skazana jest na porażkę.

O dalszym losie Niemiec zadecydować miała konferencja pokojowa w Paryżu.

Francuskie społeczeństwo było poza tym przekonane, że Francji należy się największa rekompensata za straty poniesione w wyniku wojny. Na zupełnie innym stanowisku stała Wielka Brytania. Na konferencji pokojowej reprezentował ją angielski premier Lloyd George. Anglii nie zależało na osłabianiu Niemiec, a nawet było to dla niej niekorzystne. Obawiała się ona bowiem zbytniego wzrostu znaczenia Francji w Europie.

Niemcy miały zostać obłożone kontrybucją, której wysokość miała ustalić Komisja Odszkodowań (na podstawie art. 233). Państwo niemieckie zostało obciążone nie tylko stratami wynikającymi ze zniszczeń wojennych. Miało ono również wypłacać renty dla inwalidów wojennych. Jako końcowy termin spłaty tych reparacji przewidziano rok 1951. Przelew pierwszej transzy kontrybucji w kwocie 20 mld marek w złocie miał zostać dokonany do dnia 1.V.1921 r. (na podstawie art. 235).

Niemiecka gospodarka pogrążyła się po wojnie w kryzysie. Wynikał on w dużej mierze z konieczności przestawienia gospodarki z wojennej na gospodarkę pokojową, a zatem musiały nastąpić głębokie zmiany w produkcji. Pociągnęły one za sobą zwolnienia pracowników w wielu zakładach i bezrobocie. Do tego dołączyli się zdemobilizowani żołnierze i ograniczenia w produkcji zbrojeniowej. Powracający z wojny żołnierze nie mieli się z czego utrzymać. Sytuację życiową ludności Niemiec pogarszała rosnąca inflacja i ogromne wydatki państwa na spłatę reparacji.

Po wojnie wszystkie państwa europejskie posiadały długi. Francja zadłużyła się u Stanów Zjednoczonych i Anglii, a Anglia również u Stanów Zjednoczonych; z kolei Włochy u wszystkich tych trzech państw. Brytyjczycy wysunęli projekt anulowania wszystkim krajom ich długów wojennych. Francja nie chciała zgodzić się na takie rozwiązanie, bo oznaczałoby ono także anulowanie długów niemieckich, a najwięcej zaciągnęły ich Niemcy właśnie we Francji. Brytyjczycy swój pomysł argumentowali koniecznością polityczną i ekonomiczną. Wskazywali, że pogorszenie się sytuacji życiowej ludności niemieckiej stanowi podatny grunt dla haseł rewolucyjnych, a zatem niebezpieczeństwo dla całej Europy.

Francuzi również widzieli zagrożenie bolszewickie w Niemczech, ale sami przeżywali wówczas kryzys gospodarczy. Francja odrzuciła niemiecką propozycję spłaty odszkodowania poprzez eksport niemieckich towarów i usług. Obawiała się, że niemieckie towary zaleją francuski rynek. Oczekiwali spłat w złocie i dewizach, co pozwalało dokładniej oszacować wysokość spłat. Oprócz tego akceptowali też surowce, ponieważ sami nie posiadali ich wiele (zwłaszcza drewno i węgiel).

9.I. Komisja Odszkodowań stwierdziła, że Niemcy mają zaległości w spłatach reparacji. Dla Francji był to pretekst. Już 11.I. Francja i Belgia przystąpiły do wspólnej okupacji Zagłębia Ruhry. Niemcy znalazły się w bardzo ciężkim położeniu. Na okupację zareagowały biernym oporem, ale wywołał on w kraju hiperinflację. Bezrobocie oraz nędza sprzyjały narastaniu radykalnych nastrojów w społeczeństwie. Okazało się jednak, że oba państwa tracą na okupacji Zagłębia. Władze niemieckie obawiały się wzrostu wpływów komunizmu, a Francuzi ponosili rosnące koszty tej okupacji.

Właściciele kopalń położonych w Zagłębiu Rury obawiali się ruchu rewolucyjnego i radykalizacji postaw społecznych.

Aby zbadać rzeczywiste możliwości Niemiec powołano specjalną komisję międzynarodową złożoną z ekspertów. Jej pracami kierował Charles Dawes, Amerykanin. Ów Komitet Ekspertów obradujący przy Międzynarodowej Komisji Reparacyjnej przedstawił 9.I.1924 r. raport ze swych prac. Nie określił w nim jednak zupełnej wysokości reparacji, ale zawierał jedynie wyliczenie sum, które Niemcy mogły spłacać rocznie. Były to sumy rzędu 1 mld marek w 1924 r. do 2,5 mld marek w 1929 r. Ustanowiono stanowisko Generalnego Agenta Reparacyjnego, który miał sprawować kontrolę nad niemiecką gospodarką dewizową. Chodziło o to, by rezerwy dewizowe szły w pierwszej kolejności na spłaty roczne (annuitety) reparacji. Plan Dawesa dał wyraźnie do zrozumienia, że Niemcom trzeba stworzyć dobre warunki do gospodarczego rozwoju. Zaapelował on do banków międzynarodowych o udzielenie kredytów dla Niemiec. Dla Niemiec były to przełomowe decyzje, ponieważ ich przemysł cierpiał na poważne niedofinansowanie, a czekała go poważna restrukturyzacja. Państwu brakowało finansowej płynności, która ruszyłaby gospodarkę z miejsca. Dlatego Niemcy 30.VIII.1924 r. w Londynie zgodziły się na plan Dawesa. Kolejnego dnia belgijskie i francuskie oddziały okupacyjne zostały wycofane z Zagłębia Ruhry. Pojawienie się na rynku niemieckim dużej ilości gotówki zaczęło stopniowo rozkręcać koniunkturę. Odczuła to ludność niemiecka, ponieważ polepszyły się jej warunki życia. Dowodem na to jest zmniejszająca się ilość strajków. Spadła też liczba związków zawodowych, które stały na straży praw pracowników. Wartość pracy wykonywanej przez robotników wyraźnie wzrosła.

---

Ciekawie o inflacji/hiperinflacji

Im więcej marek było w obiegu, tym bardziej odczuwalny był ich brak. Realna wartość bowiem spadała szybciej, niż rosła emisja. Politycy, związkowcy i przedsiębiorcy wołali o więcej pieniędzy.

Jednak dopóki inflacja nie zamieniła się w koszmar hiperinflacji, niewiele osób w Niemczech postrzegało związek między szybkością, z jaką pracuje prasa drukarska, a inflacją.

Ktoś zyskiwał, ktoś tracił

Zyskali na inflacji rolnicy i posiadacze ziemscy, którzy stanowili wówczas ok. 30 proc. niemieckiego społeczeństwa i głosowali na wpływową Niemiecką Partię Ludową. Inflacja podnosiła ceny ich produktów. Do pewnego momentu nie szkodziła też robotnikom, bo silne związki zawodowe wywalczyły indeksację płac. Sprzyjała też wzrostowi gospodarczemu i niskiemu bezrobociu. Sklepy w Berlinie sprzedawały wielkie ilości towarów Niemcom i obcokrajowcom. Ceny akcji na giełdzie szły w górę w miarę, jak dolar rósł w siłę wobec marki.

Jednak pompowanie pieniędzy w gospodarkę daje krótkotrwały efekt ożywienia. Przy wysokiej inflacji nie ma problemu z rentownością przedsiębiorstw. Opłaca się produkować wszystko, a konsumentom nie opłaca się oszczędzać. Więc kupują to, co jest w sklepach. Starsi Polacy, którzy pamiętają przełom lat 80. i 90., znają to zjawisko. Kupowało się na zapas. Bo jutro będzie drożej.

Inflacja najbardziej dotknęła klasę średnią, która lokowała oszczędności w rządowych obligacjach. Oszczędności praktycznie przestały istnieć. Stracili ludzie wykształceni, urzędnicy, a także emeryci. Pewien uniwersytecki profesor skarżył się, że za linijkę pracy naukowej płacą mu mniej niż stróżowi za jedno machnięcie miotłą. Realna wartość emerytur spadła kilkunastokrotnie.

Ludzie pobierający rządowe pensje, aby przeżyć, musieli wyprzedawać wszystkie cenne rzeczy. Na wsi pojawiły się fortepiany - w owym czasie przedmiot świadczący o zamożności. Rolnicy, ich żony i córki nie umieli na nich grać. Ale były tanie w przeliczeniu na kwintale ziarna lub ziemniaków i były na rynku w nadmiarze, sprzedawane przez zubożałych inteligentów i urzędników. Głodowali właściciele czynszowych kamienic, którym zabroniono podnosić czynsz.

Na finansowym chaosie łatwo było zarabiać tym, którzy mieli dużo sprytu i mało skrupułów. Spadek wartości marki powodował umorzenie nie tylko długów państwowych, ale też prywatnych. Duże firmy - na przykład przedsiębiorstwa należące do zbudowanego na inflacji koncernu Hugo Stinnesa - brały nisko oprocentowane kredyty w Reichsbanku, a dług topniał w oczach.

Stabilizacja zaczęła się kilka tygodni po śmierci Rudolfa Havensteina. 30 listopada 1923 r. jego następca Hjalmar Schacht wprowadził do obiegu markę rentową mającą stałą wartość w złocie. Odmówił dalszego przyjmowania weksli rządowych. Prasa drukarska została zatrzymana.

Koszty stabilizacji były duże. Przez Niemcy przeszła fala bankructw, spadek produkcji sięgał 25 proc., a konsekwencją było wysokie bezrobocie.

----

Co było przyczyną hiperinflacji w Niemczech? Niektórzy powiedzą, że reparacje wojenne. Jest w tym dużo prawdy. Jednak dlaczego musiały być one tak ogromne? Prosta odpowiedź państwa biorące udział w konflikcie były ogromnie zadłużone i musiały je spłacać. Gospodarka europejska była nastawiona na produkcję wojenną. Byli po prostu bankrutami a wojny to drogie zabawy.

Jednak nie do końca rozumiem dlaczego za przykład podaje się wiecznie lata 1918-1924

Niemcy kryzys ten bardzo szybko zażegnały a jego skutki dla szarego obywatela nie były tak odczuwalne jak nadchodzący kryzys w latach 30. Wystarczy spojrzeć na poziom bezrobocia w latach 20 i 30. Do momentu, aż prosty robotnik może kupić bochenek chleba jest znośnie. W momencie w którym nie stać go na zakup żywności jest naprawdę tragicznie. Według mnie wielki kryzys lat 30 jest o wiele ciekawszy do analizy.

Doctore69

Nie wiem dlaczego Trader nie pisze, że gaz zaliczył dołki dołków i technicznie powinno się w niego zapakować teraz, ale może jak będzie już w połowie drogi powstanie artykuł, że zarobek na gazie był znaczny...W każdym razie nie wiem czy na surowcach jest już ten moment, zapewne na dużej części nie, ale gaz wygląda teraz bardzo dobrze na longa. Można by się zastanowić również nad soją czy ryżem...

trader21

"Twoj przyklad z Weimarem jest nietrafiony. Zapytam tak co takiego wydarzylo sie w tamtym okresie i czy przyczyna tej hiperinflacji byl druk czy bylo ona skutkiem czegos innego? Tak, tak zloto nas wybawi jak w tamtym okresie. Prawda jest taka ze na wartosci roslo wszystko co bylo "tangible" zloto nie bylo niczym szczegolnym, malo tego z sytuacji wyszli poprzez papier pokryty nieruchomosciami, wiec mijamy sie tutaj z faktami."

Przyczyną hiperinflacji był dodruk rozpoczęty w 1914 roku. Przez czas I wojny światowej większość nowo wykreowanej waluty była chomikowana ze względu na obawy o przyszłość. Wraz z zakończeniem wojny środki te trafiły na rynek doprowadzając do umiarkowanego wzrostu cen, który z czasem przerodził się w hiperinflację.

Mijasz się z prawdą twierdząc, że rosły ceny wszystkich dóbr materialnych. Hiperinflacja pozbawiał ludzi oszczędności, a tym samym siły nabywczej w efekcie czego ceny większości aktów spadły dramatycznie.

3r3

Kiedy ostatnio kupowałeś okręt? Bo to był problem Weimaru.

Gospodarka niemiecka produkowała wtedy okręty, działa, czego byś nie wydrukował to ciężko za to było kupić cegły i chleb, ponieważ tego akurat produkowano mało.

Magazyny były pełne amunicji, za którą nikt nie chciał płacić. A produkowano dalej to samo.

Teraz prowadzimy wojnę z klimatem, środowiskiem, paleniem, emisją; całe sektory gospodarki się tym zajmują, ale bez przymusu państwa nikt na to złamanego grosza nie da. A tym ludziom dają dodrukowane papierki żeby sobie chleb kupili, na razie ich "produkty" schodzą (pisanie ekspertyz pod budowę dróg).

Inflacja polega na tym, że sprzedawca nie chce zaakceptować płacidła, ponieważ nie dostanie za nie tego co on chce kupić.

Pio80tr

"Mobilność to wada, pan Toyota Hoda zaznaczył to jako jeden z istotniejszych czynników spadku produktywności - ograniczyć przemieszczanie w procesach."

W procesie produkcyjnym - czyli na hali produkcyjnej - nadmierny transport półproduktów to strata. To oczywiste i dalej można wyliczać: nadmierna produkcja, bezczynność, zbyt duże zapasy produkcji w toku ale to dotyczy się procesów na hali. Pracuję w firmie produkcyjnej więc to rozumiem. Natomiast aspektu mobilności jako czegoś złego nie przenosiłbym na makroekonomię. Jeżeli pracownik może iść za pracą to super. Możliwość przemieszczenia się z jednego miast do drugiego to plus dla całej gospodarki. Przywiązanie do kredytowanej nieruchomości to jest tragedia - patrz polscy Frankowicze - trudno opuścić miasto, nie można tego sprzedać.I tu twierdzę, że amerykanie skupując MBS poprawili sobie sytuację z oficjalnym bezrobociem.

agnostos

Jakie spółki masz na myśli jeśli chodzi o gaz?

Grinder

https://www.youtube.com/watch?v=xRFzCykuHLg

3r3

Osiadły tryb życia tym się różni od nomadycznego, że pozwala na gromadzenie dóbr, których na garb nie zabierzesz.

Przymus mobilności to generator strat, braku oszczędności, braku zgromadzonych dóbr materialnych, brak zasobów, życie z dnie na dzień.

Jeśli gospodarka wymaga mobilności, to po prostu wymaga biedaków do pracy i konsumpcji, a nie klasy średniej i bogacących się (akumulujących narzędzia i surowce) właścicieli własnego kawałka ziemi.

Nomadzi mają taką przypadłość że łatwo przekształcają się w zbrojne bandy, armie, ponieważ nie mają zdolności gromadzenia dóbr własność nie przedstawia dla nich wartości. Z mobilnym społeczeństwem można się obudzić w ciekawej rzeczywistości, o właśnie do Europy zjechało się takie mobilne społeczeństwo, popytajmy Niemców o wrażenia :)

Zadłużenie złe, mobilność jeszcze gorsza.

Poprawianie oficjalnych statystyk zamiast rzeczywistej gospodarki (poprzez anulowanie wszelkich zobowiązań i przypisanie własności rzeczywiście władającym rzeczą) to dalej dopisywanie cyferek i narastanie oczekiwań na przyszłe zyski.

Tak jak tutaj koledzy dyskutują o kontraktach na gaz, a jak się okaże, że spółki produkujące gaz stracą zdolność realizacji kontraktu, bo przy tak niskich cenach ktoś je postawi w likwidację?

Andreas

Czyli inflacja jest skutkiem błędnej alokacji (wyprodukowane armaty i amunicja, których nikt nie chce kupować, wyprodukowane panele słoneczne i wiatraki, które są kupowane wyłącznie ze względu na regulacje prawne), która pojawia się zawsze przy nadmiernym druku, a nie skutkiem druku jako takiego?

Można zaryzykować dalej, że gdyby (nadmierny) druk był prawidłowo alokowany to skutkowałby …deflacją (nadmiar towaru chętnie kupowanego skutkujący spadkiem jego ceny)?

Czyli inflacja jako INFORMACJA (sygnał) błędów alokacji?

Popraw mnie jeżeli mącę.

wujek

3r3

Dokładnie, tylko druk (jako błędna alokacja) by nie zaistniał. Nie byłby potrzebny.

Przyczyną błędnej alokacji (zakładam że wiesz co chcesz kupić), jest to że pod przymusem państwa kupujesz (podatkami jakie płacisz) co innego niż chcesz i jeszcze tego nie używasz. Z tego powodu ktoś rozpoczyna produkcję czegoś czego nie chcesz kupić, ale za co jesteś przymuszony płacić owocami własnej pracy.

Wszystko się trzyma kupy, póki nie postanowisz rzucić grabek i odmówić pracy jako nieprzynoszącej Ci owoców czynności. To jest właśnie bezrobocie. Nie dlatego, że się ludziom nie chce, tylko nie chce im się za bezdurno.

Dodruk to płacenie Ci za owoce pracy obiecankami. A system emerytalny to obiecanki na odległe nigdy.

Zaznaczam, że motywacją do pracy nie jest zysk, a chęć. Nie wszystkie aspekty kapitału mają na celu zwiększenie stanu posiadania dóbr materialnych, wyprawa na koniec świata też konsumuje dobra materialne, ale ktoś może po prostu chcieć, spakuje plecak i pójdzie.

Pytanie co zrobimy z nawisem długu, jak zbyt wielu ludzi nie zechce płacić, a zbyt wielu nie zechce ich przymuszać, bo wszak nie płacą i bezcelowa taka praca.

Pio80tr

Dla mnie kredyty hipoteczne denominowane w CHF to jest tykając bomba, która jak wybuchnie to nie będzie co zbierać.

Mieliśmy już taniego franka przy dość wysokich stopach procentowych, teraz mamy erę drogiego franka przy zerowych i ujemnych stopach procentowych. Co będzie dalej? Czego jeszcze nie widzieliśmy? No na przykład drogi Franek przy dość wysokich stopach procentowych. Wyobrażacie sobie CHF po cenie 4.00 i stopach na poziomie 3,0% ? To będą raty kredytów 2 razy wyższe niż teraz na nieruchomościach wartych 60% podstawy kredytu. To jest nieodpalona petarda rynku real estate w Polsce. Ciekawe kiedy to zrozumieją rządzący ?

3r3

Rządzący wprowadzą urzędowy kurs na CHF, po którym banki będą przymuszone przyjąć PLN. To przecież oczywiste i praktykowane rozwiązanie.

Jak się ma pod oknem pół miliona wkurzonych ludzi to można podpisać każdy edykt.

Doctore69

Mam na myśli ETF-y lub np. Forex FNATGAS

TBTFail

mke

Wcale nie w 1914, zobacz na swoj wykres.

To jest nieprawda, zaden dodruk, dodruk byl tylko skutkiem utraty zaufania do komunistycznego rewolucyjnego rzadu ktory nie respektowal dlugu (w duzej czesci zbyt duze obciazenia nalozone po I wojnie) poprzednikow. W zwiazku z tym jedyna bronia samobojcza tylko dodruk przez rzad ktoremu i tak nikt nic pozyczyc nie chcial.

Myli sie ten kto mysli ze w najblizszych latach zobaczy powtorke w USA, do tego potrzeba rewolucyjnego rzadu ktoremu nikt nie ufa.

agnostos

Niby ok, nawet PiS chętnie pomógłby frankowiczom, pytanie czy zdąży na czas. Jeśli nie to część frankowiczów się wysypie i rynek to odczuje.

3r3

To zupełnie bez znaczenia jakiemu władcy pół miliona ludzi stanie pod oknem, mógłby sobie być nawet Petru i też by podpisał, albo by go rozerwali na strzępy i podpisałby marszałek p.o. prezydenta pod taką groźbą. To już są sprawy gdzie idzie o życie, a funkcjonariusze sił porządkowych też mają kredyty, też chcą dachu nad głową.

Ten scenariusz był przeprowadzany we Francji, próbowano wykonywać eksmisje w dzielnicach muzułmańskich, szybko sobie odpuszczono.

Zwróć uwagę, że po wypędzeniu młodzieży na zmywaki, po sprowadzeniu do jednej sztuki broni na sotnię mieszkańców do utrzymania zamordyzmu w Polsce potrzeba 102 tysięcy etatowych policjantów, plus prewencja, plus 230 tys w formacjach ochrony mienia.

A z jednej sztuki na sotnię to raz dwa można się dozbroić w dwie, albo trzy i kto wtedy będzie chciał tego pilnować? Kto wtedy zechce dokonywać eksmisji? Kto zechce egzekwować stan ksiąg wieczystych?

zbom

tak sobie myślę, że Donald Trump świetnie się nadaje na rewolucjonistę

Jacek111

Pan 3r3 myli sie totalnie co do długu IIIRzeszy

w 1939 wynosił on około 40% PKB i mam na to link

https://books.google.pl/books?id=LcHkCZxfGpwC&pg=PA43&hl=pl#v=onepage&q&f=false

adam44

Ale tak naprawdę, zadłużenie było znacznie wyższe. Zgodnie bowiem z ustawą z 1924 r. bezpośrednie pożyczki Reichsbanku, banku centralnego Niemiec, dla rządu nie mogły przekroczyć 100 mln marek. Aby ominąć ten zakaz prezes Reichsbanku Hjalmar Schacht doprowadził do wprowadzenia do obiegu tzw. weksli Mefo.

Weksle wystawiała firma-wydmuszka Metallurgische Forschungsgesellschaft. Były gwarantowane przez państwo, a firmy mogły je zamienić na gotówkę z dyskontem w jakimkolwiek niemieckim banku. A każdy bank mógł je z kolei spieniężyć w Reichsbanku. W latach 1934-1938 pokryły one 30 proc. wydatków za zbrojenia (1 kwietnia 1938 r. w obiegu krążyło 12 mld marek w wekslach).

W przemowie wygłoszonej 29 listopada 1938 r. Schacht powiedział: „Żaden bank centralny w czasie pokoju nie prowadził takiej odważnej polityki kredytowej jak Reichsbank, od momentu przejęcia władzy przez Narodowych Socjalistów. To dzięki tej polityce kredytowej Niemcy uzbroiły się tak, że nikt nie może im dorównać.”

Jednak w tym samym roku Schacht, który pełnił wówczas także funkcje Ministra ds. Gospodarki, alarmował Hitlera, że wydatki zbrojeniowe doprowadzają Niemcy do bankructwa. Hitler zdymisjonował Schachta i mianował na jego miejsce Hermanna Goeringa. Miał on kontynuować politykę zbrojenia się „po trupach”. Ceny i płace zaczęły być ściśle kontrolowane przez państwo. A dywidendy w firmach ograniczone do 6 proc.

W ten sposób doczekano 1 września 1939 r. i rozpoczęto drugą część „planu ekonomicznego” III Rzeszy. Była to wielka grabież sąsiednich krajów oraz zrobienie z obywateli tych krajów niewolników, czyli najtańszej siły roboczej, która zapracuje na spłatę nazistowskich długów.

Luk

Oczywiście, że rząd respektował roszczenia. Właśnie dlatego między innymi drukował walutę, by pokryć nią zobowiązania zagraniczne, na które nie wystarczyło środków z podatków.

W czasie hiperinflacji wszystko rośnie w stosunku do wartości waluty. Tym właśnie cechuje się hiperinflacja. Sedno sprawy stanowi fakt, że nie wszystko rośnie z tą samą prędkością i dlatego powiększająca się różnica w wartości pomiędzy poszczególnymi klasami aktywów stanowi o przewartościowaniu jednych wobec drugich.

Rząd Republiki Weimarskiej dostawał pożyczki i to przez dość długi czas. Jedynym warunkiem było ich pokrycie w np złotej marce o której mowa w artykule.

To czy zobaczymy powtórkę w USA z szalonego dodruku waluty zależy od grup związanych przez takie twory jak CFR. Nasze tutaj gdybanie, rzucanie argumentów i znajdowanie różnic w ustroju bądź klasie politycznej niczego nie przesądzi.

Jacek111

Mitem jest to że III rzeszy groziło bankructwo.

Kraje zwycięzcy II wojny światowej kończyły ją z długiem na setki procent PKB i nic się nie stało.

Szybko rosnące zadłużenie III rzeszy wynikało z ogromnego tempa zbrojeń i rozrostu armii w ostatnich 3 latach.

Gdy armia przestałaby już rosnać (ilośc czołgów i dywizji nie mogła rosnac w nieskończoność) to od razu przestałby rosnać dług publiczny.

Niemy w kilka lat przeszły z armii 240tys (1934) do armii 4 500tys w 1939, więc przyrost długu i tak można uznac za minimalny i nieistotny biorąc pod uwagę ze za te 40-45%PKB zadłużenia zbudowano armię która podbiła Europę.

adam44

Bankierzy doskonale zdawali sobie sprawę z tego w jak opłakanej sytuacji znalazł się budżet państwa. W tym czasie dług publiczny wzrósł już do ponad 37 miliardów marek (w przeliczeniu ok. 370 miliardów euro). W stosunku do PKB zadłużenie w ciągu sześciu lat wzrosło zaś z 12% do 46%. Nawet Goebbels, nazywający finansistów „kołtunami”, pisał w swych dziennikach o szalejącym deficycie.

Jednak tak jak podałem wyżej realne zadłużenie było o wiele wyższe. Naziści nie mogli dłużej obsługiwać długu. Problemem III Rzeszy było to, że gospodarka była nastawiona na produkcję wojenną. Żeby spłacać długu potrzebowali żywej gotówki. Żeby ją pozyskać potrzebowali towarów eksportowych. Nic mi nie wiadomo o masowym eksporcie broni przed II wojną. Wyboru większego nie mieli jak zaatakować tych, którym te pieniądze było się winnym. Dużo pożyczek udzieliła np. Francja.

Zauważ, że finanse musiały być palące. Bo nawet w nieistniejącej Polsce w Generalnym Gubernatorstwie. Emitowano Polskie ZŁOTE.

http://www.historia.uwazamrze.pl/artykul/1105356

Według mnie Rzesza jednak była na skraju bankructwa. Reszta świata pozbyła się zadłużenia na rożne sposoby. Praktycznie wszędzie miałeś ogromną inflację w trakcie i po wojnie.

Jacek111

Gdy już ta armia powstała kolejnych wydatków by nie było (oczywiście gdyby nie wybuchła wojna) więc i dług by nie rósł. Było ten dług z czego spłacać proszę spojrzec na stronę 40 z tego linku

https://books.google.pl/books?id=LcHkCZxfGpwC&pg=PA43&hl=pl#v=onepage&q&f=false

Dochody budżetowe kwitły, bo rosło zatrudnienie i koniunktura ciągle szła w górę wydatki budżetu były wyższe tylko dlatego ze uzbrojono w kilka lat 4,5mln ludzi.

W krajach alianckich uzbrojenie tej ilości ludzi wywindowało długi na 200% PKB

Długi publiczne aliantów rosły o kilkadziesiat procent rocznie w czasie wojny i nie zbankrutowali. Nie na miejscu jest więc czepianie się akurat III rzeszy która ten dług zwiekszała ledwie 10% w trakcie budowy najpotężniejsza armię świata.

Gospodarka III rzeszy nie była jakośc specjalnie nastawiona na produkcję wojenna aż do 1943 roku. W odróznieniu od aliantów którzy po wybuchu wojny od razu przestawiali całą gospodarkę na potrzeby armii, Hitler chciał zachowac dotychczasowy poziom konsumpcji by dbac o morale w czasie wojny. W dodatku wierzył że wojne wygra szybkimi kampaniami albo wcale, nie przewidywał walk pozycyjnych na wielu frontach.

Do 1942 udział przemysłiu zbrojeniowego w produkcji nie przekraczał 20% i tu mowa o państwie które od 3 lat toczyło wojnę z prawie całym światem!

Dlatego dopiero w 1943 zdecydowano się by całą gospodarkę podporządkowac wojnie i dopiero wtedy zaczęto rozkręcac na poważnie produkcję wojenną.

Mimo straszliwych bombardowań prowadzonych przez aliantów produkcja wojenna w 1944 zaczęła bić rekordy.

http://portalwiedzy.onet.pl/130162,,,,ii_wojna_swiatowa_w_liczbach,haslo.html

Niemcy zaczynali wojnę z kilkudziesięcioma ubotami, w 1944 roku produkowali już ponad 30 MIESIECZNIE

Jak więc mieli byc zagrożeni bankuctwem i upadkiem skoro po 5 latach ciężkiej wojny olbrzymich stratach oni gwałtownie zaczęli zwiększac produkcję w roku 1944?

adam44

Co ty opowiadasz. Cały proces zbrojeń wykrwawiał Rzeszę i ich ludzi. Reichsmarka straciła jakąkolwiek wymienialność na inne waluty czy też złoto. Były co prawda srebrne marki jednak według prawa Kopernika zły pieniądz wypierał dobry. Tak więc ludzie zostawiali sobie srebro a płacili papierkami. Pojawiła się ogromna presja inflacyjna podstawowe ceny produktów żywnościowych zostały zamrożone a tych innych po prostu w sklepach nie było. Mogłeś sobie odkładać 5 marek tygodniowo na garbusa jednak w rzeczywistości nikt samochodu nie dostał.

Zresztą jak była nastawiona gospodarka wyjaśnia Plan 4 letni

"Po prawie czterech latach narodowosocjalistycznej gospodarki zbrojeniowej uległy wyczerpaniu rezerwy surowcowe i żywnościowe. Handel zagraniczny zamarł ze względu na trudności eksportowe. Ustał dopływ dewiz z eksportu. Bez dopływu surowców nie były możliwe dalsze zbrojenia w zakresie żądanym przez Hitlera. Wobec tego Hitler na zjeździe partyjnym w roku 1936 ogłosił wprowadzenie planu czteroletniego pod hasłem Poprawa standardu życiowego narodu niemieckiego oraz jako obrona przed bolszewickim zagrożeniem[1]. W związku z ukierunkowaniem wszelkich sił na zbrojenia wymagano od narodu czasowej rezygnacji z artykułów konsumpcyjnych. Wyrzeczenia wymagane przez Hitlera były ceną za skuteczne zwalczanie bezrobocia.

Prezes Banku Rzeszy i minister gospodarki Hjalmar Schacht był sceptycznie nastawiony do dalszego rozszerzania zbrojeń i uważał, że możliwości gospodarki Niemiec zostały wyczerpane i dalszy rozwój widział przez włączenie Niemiec do systemu handlu światowego i rezygnacji z koncepcji samowystarczalności gospodarczej.

Do realizacji planu 4-letniego powołano osobny urząd kierowany przez pełnomocnika, naczelnego dowódcę lotnictwa Hermanna Göringa, wyposażonego w daleko idące pełnomocnictwa. W ten sposób siły zbrojne uzyskały znaczący wpływ na gospodarkę Niemiec. Hitler postawił następujące zadania:

niemiecka armia musi w ciągu 4 lat osiągnąć stan gotowości bojowej,

niemiecka gospodarka musi być w ciągu 4 lat gotowa do wojny.

Dozbrojenie sił zbrojnych miało umożliwić lokalne działania wojskowe celem pozyskania zdobyczy terytorialnych.

----

Bardzo dobre podsumowanie:

"Popularność nazistowskiej wizji gospodarki dziwi. Bo w rzeczywistości hitlerowcy obniżyli poziom życia Niemców o jedną czwartą i ponad pięciokrotnie zwiększyli zadłużenie państwa. Napad Niemiec na Polskę i innych sąsiadów nie był wyborem a koniecznością. Inaczej III Rzesza musiałaby ogłosić bankructwo. Pochwały polityki ekonomicznej Adolfa Hitlera, to zaś dowód na sukces propagandy Goebbelsa."

Jakby się to skończyło nie wiemy. Jednak bez wybuchu II wojny światowej sytuacja gospodarcza Rzeszy byłaby dramatyczna. Całość od początku nastawiona była na 1 kartę. Spłatę długów przez podbicie innych terenów. Sami Polacy zostali okradzeni kilka razy przez wymianę pieniądza.

Jacek111

I później rzesza w wyniku bombardowań i walk na wszystkich frontach straciła miliony ludzi i połowe infrastruktury i dalej zwiększała produkcję wojenną i walczyła dalej.

Chyba nikt nie powie że to co rzesza zrabowąła w Polsce, jakieś obrazy, sztućce czy złoto było więcej warta niż jej miasta które zostały zrównane z ziemią?

Straty z wojny były o wiele wieksze niz zyski, jeśli mimo to Rzesza dalej funkcjonowała i zwiększała produkcję wojenna to znaczy że bankructwo jej w żaden sposób nie groziło zanim te straty i znisczenia zaczęła ponosić

"Bo w rzeczywistości hitlerowcy obniżyli poziom życia Niemców o jedną czwartą i ponad pięciokrotnie zwiększyli zadłużenie państwa"

Kolejny mit bo równocześnie przeciez bezrobocie spało z blisko 30% do zera.

Jakim więc cudem mógł spaśc poziom życia? :)

"W wyniku zwiększenia potencjału produkcyjnego w latach 1933−1938 wartość wytwarzanych w przemyśle dóbr wzrosła sześciokrotnie, artykułów konsumpcyjnych trzykrotnie." http://www.repozytorium.uni.wroc.pl/Content/41111/13_Malgorzata_Krepa.pdf strona 169

W tym opracowaniu są cyfry które dokłądnie opisują wzrosty produkcji

Skoro bezrobocie spadło, a ilośc artykułów konsumpcyjnych wzrosła trzykrotnie to co za żartownisie próbują nam wciskać że poziom życia życia niemców spadł o 1/4? Niemcy popierali Hitlera bo tak bardzo im się poprawiło a nie pogorszyło! :)

To że ktoś napisał coś to nie znaczy że mamy go cytowąc i bezkrytycznie w to wierzyć, lepiej myśleć samemu. Spojrzeć w tabelki i w dane produkcyjne i je przeanalizować, zamiast czytać jakieś wymysły gościa który twierdzi że niemcom się obniżył poziom życia w tym samym czasie w którym zlikwidowano bezrobocie a ilośc artykułów konsumpcyjnych wzrosła 3-krotnie.

I to wszystko w ciągu 6 lat.

Z różnych przyczyn ten okres historii jest zakłamany i standardem jest osmieszanie III rzeszy i ukrywanie jej gospodarczych sukcesów. To niepopularne i niewłasciwe by było gdyby wykazac że typowe gospodarki kapitalistyczne nie mogły nadążyć za gospodarką narodowosocjalistyczną.

Na szczęście istnieją niesfałszowane dane gospodarcze i one są powodem jak nieprawdopodobny rozwój tam nastąpił.

Jacek111

popyt bogacącego się społeczeństwa stymulował wzajemnie wzrost dochodu i rozwój gospodarki. W roku 1933 dochód wynosił 46,5 mld mk, natomiast w roku 1938 – 82,1. Czyli na przestrzeni pięciu lat on wzrósł o 76,5%. W1933 r. wysokość dochodu narodowego na mieszkańca wynosiła 713 mk (wskaźnik 100), w

roku 1938 – 1201mk (wskaźnik 168,4). W 1939 r. średnia płaca brutto w przemyśle i rzemiośle wynosiła 1994 mk, w transporcie i łączności 2573 mk, w bankowości 3750 mk. Duże dysproporcje występowały jednak w średnim wynagrodzeniu pracowników żyjących z pracy najemnej, oraz pochodzącym z samodzielnej działalności gospodarczej. Pogorszyła się sytuacja ludności żyjącej z renty; władze chciały wymusić na rencistach rozpoczęcie przez nich pracy odpowiadającej ich wiekowi i stanowi zdrowia. Zaczęły rosnąć również koszty utrzymania. Na przestrzeni lat 1933−1939 szacuje się, że koszty utrzymania wzrosły od minimum 7,6% do maksimum 12%. Choć rosły koszty utrzymania, tempo wzrostu wynagrodzeń i zwiększania się dochodów było wyższe. W jednym gospodarstwie domowym często pracowało kilka osób. Taki stan rzeczy pozwolił na znaczną poprawę sposobu odżywiania społeczeństwa, a nawet na zwiększe nie spożycia używek. Według danych statystycznych do roku 1937 spożycie mięsa na jednego mieszkańca wzrosło o 7,8%, cukru o 0,9%, kawy o 18%. Spożycie trunków na przestrzeni lat 1933−1939 wzrosło o 34,3% piwa, 48,9 % wina i58,8% wódki.

Wprowadzony intensywny program budowy mieszkań przyniósł milionom obywateli polepszenie warunków mieszkaniowych. Służba zdrowia również przeżywała

swój renesans dzięki rozwojowi technologii w rodzimym przemyśle farmaceutycznym, wybudowaniu nowych szpitali wyposażonych z nowoczesną aparaturę, a także wprowadzeniu obowiązkowych okresowych badań lekarskich. Stała się bardziej dostępna dla przeciętnego obywatela. Polepszenie warunków bytowych społeczeństwa niemieckiego było przede wszystkim wynikiem napędzania koniunktury przez rząd oraz dostarczaniu wysokich nakładów finansowych na przemysł przez państwo. "

http://www.repozytorium.uni.wroc.pl/Content/41111/13_Malgorzata_Krepa.pdf

godojoshi