W pierwszej części artykułu wspomnieliśmy o wspaniałych wzrostach surowców w trakcie ostatniego roku, a następnie przyjrzeliśmy się sytuacji wokół ropy, gazu, uranu i węgla. Można więc powiedzieć, że surowce energetyczne zostały przeanalizowane. Pora na dwie pozostałe grupy, czyli metale przemysłowe i surowce rolne.

Metale przemysłowe

Możemy podzielić je na dwie grupy: tradycyjne metale przemysłowe oraz te „modne” w ostatnich latach. W tej pierwszej grupie znajdują się surowce stosowane w przemyśle na ogromną skalę od dekad: miedź, aluminium, ołów i cynk.

Drugą grupę stanowią metale, których popularność znacząco wzrosła w ostatnim czasie, m.in. za sprawą rewolucji w motoryzacji. Są to głównie kobalt, lit oraz nikiel.

Metale przemysłowe są bardzo silnie powiązane z koniunkturą gospodarczą. Jeśli globalna gospodarka rozwija się w dobrym tempie, to rośnie zapotrzebowanie na surowce ze strony branży budowlanej (rynek mieszkaniowy, sieci dróg itd.). Naturalnie przekłada się to na wyższe ceny metali przemysłowych.

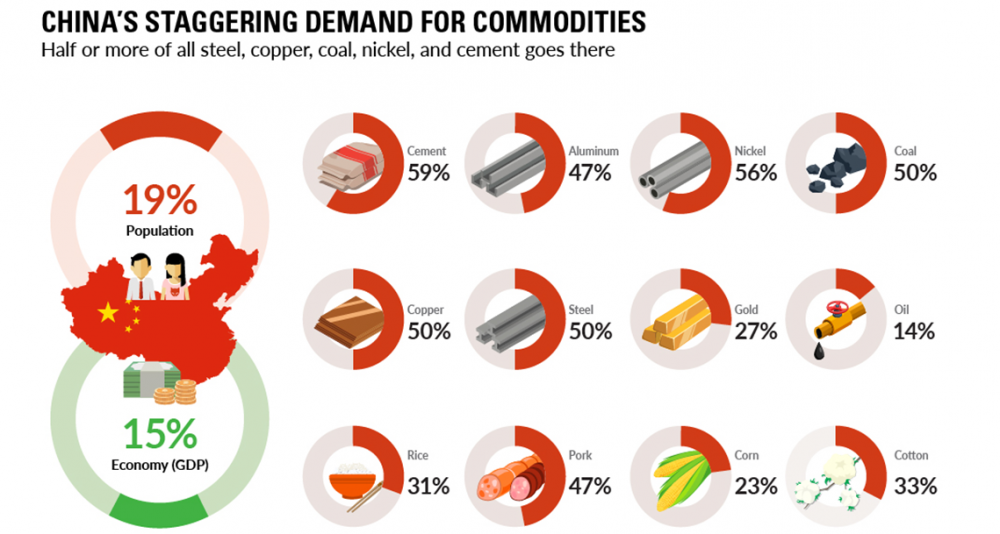

W ostatniej dekadzie krajem, który miał decydujący wpływ na kondycję globalnej gospodarki, były Chiny. Łatwo więc domyślić się, że Państwo Środka konsumowało ogromne ilości surowców, co potwierdza poniższa grafika.

Źródło: visualcapitalist.com

Nie będziecie zaskoczeni, kiedy dodamy, że w efekcie zamknięcia chińskiej gospodarki, indeks metali przemysłowych bardzo mocno spadł. Później jednak Chiny ponownie „otworzyły się”, a spora część zachodnich krajów wprowadzała kolejne lockdowny. To sprawiło, że Chiny stały się jeszcze ważniejsze - także z perspektywy metali przemysłowych. Póki Państwo Środka radzi sobie gospodarczo, popyt utrzymuje się na przyzwoitym poziomie. Bez Chin pojawia się problem.

Oczywiście jest jeszcze jeden gigantyczny kraj, który rozwija się w szybkim tempie. Są to Indie. Większość statystyk pokazuje jednak, że kraj ten nie jest w stanie zastąpić Chin pod względem popytu na surowce. Nie ta skala.

To prowadzi nas do wniosku, że ceny tradycyjnych metali przemysłowych są zależne od tego jak radzić będzie sobie chińska gospodarka. Z nowymi, „modnymi” metalami przemysłowymi jest nieco inaczej. W ich przypadku kluczową rolę może odegrać to, co wydarzy się w motoryzacji. Przejście z samochodów z silnikami spalinowymi na „elektryki” sprawi, że popyt tego sektora na pallad i platynę będzie się zmniejszał, za to wzrośnie zapotrzebowanie na nikiel, lit czy kobalt. Wspomniana rewolucja będzie też pozytywnym impulsem dla miedzi (kolejny surowiec potrzebny przy produkcji samochodów elektrycznych).

Miedzi poświęcimy osobną część tego artykułu. Przyjrzymy się też kwestii niklu, litu i kobaltu, bo w przypadku każdego z tych surowców sytuacja wygląda nieco inaczej, głównie pod kątem ich dostępności.

Miedź

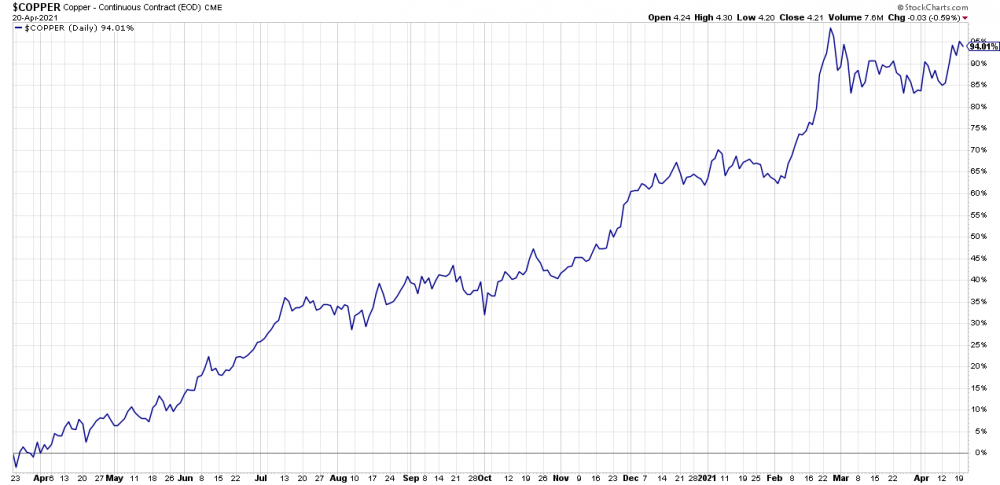

Nie ulega wątpliwości, że od czasu globalnego lockdownu cena miedzi wybiła znacząco.

Dodamy nawet, że nie zdziwiłaby nas pewna korekta. Patrząc jednak w perspektywie dłuższej niż kilka-kilkanaście tygodni, perspektywy dla miedzi są naprawdę solidne. Wynika to z kilku przyczyn.

Po pierwsze, w obecnych czasach coraz trudniej działa się zwykłym przedsiębiorcom, a coraz większą część inwestycji biorą na siebie rządy. Mamy zatem do czynienia z politycznymi decyzjami, a w tym przypadku trend jest dość wyraźny: dekarbonizacja i gigantyczne inwestycje w „zieloną” energię. O ile nie dojdzie tutaj do jakiegoś nagłego zwrotu i trend ten zostanie utrzymany, to miedź odegra w nim znaczną rolę.

Baterie, fotowoltaika, turbiny wiatrowe - wszędzie tam potrzebna jest miedź. A zatem surowiec ten nie zostanie porzucony w efekcie obecnych zmian, a wręcz przeciwnie - zapotrzebowanie na miedź będzie rosło.

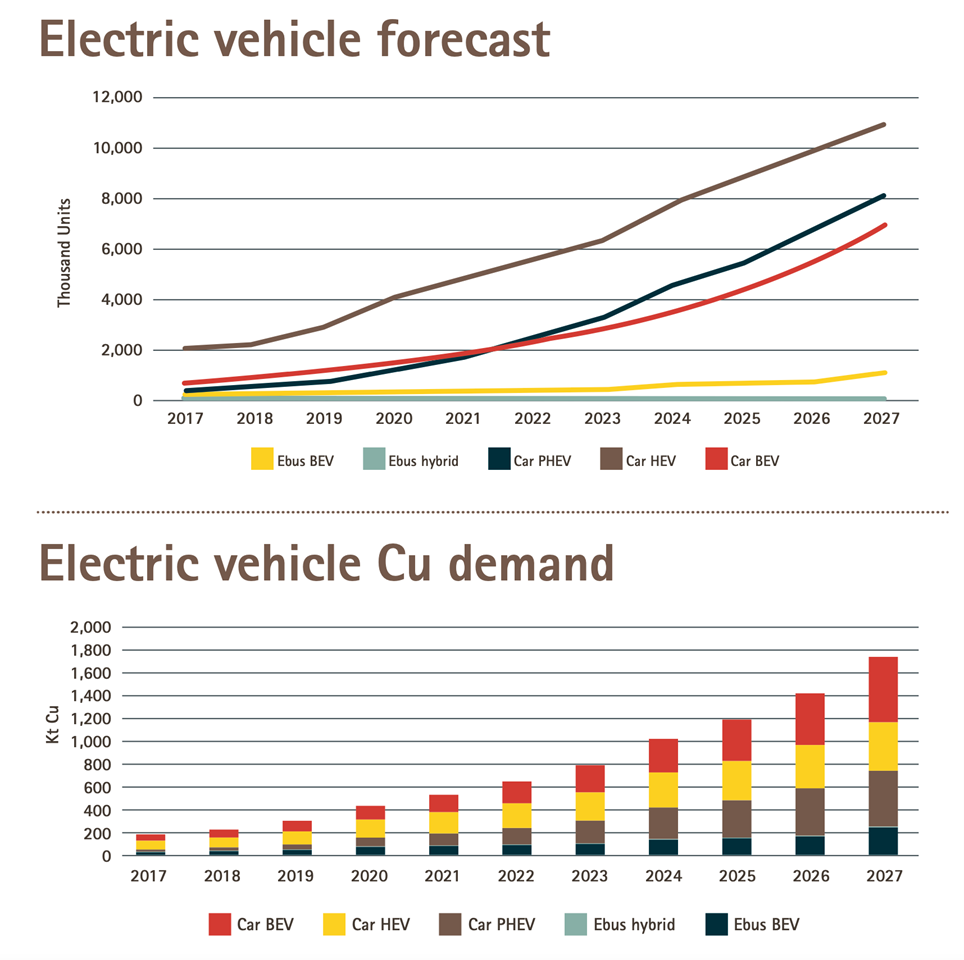

Po drugie, rewolucja w motoryzacji. Globalne koncerny uwzględniają w swoich planach produkcję coraz większej liczby samochodów z silnikami elektrycznymi, co będzie stopniowo zwiększało zapotrzebowanie na miedź. Na poniższej grafice możecie zobaczyć przewidywania dotyczące liczby produkowanych samochodów elektrycznych (górny wykres) oraz to jaki będzie popyt na miedź ze strony motoryzacji (dolna część).

Źródło: copperalliance.org

Jak widać, wzrost będzie dość znaczący. W ujęciu procentowym można opisać to tak: dzisiaj samochody elektryczne odpowiadają za 1% zapotrzebowania na miedź. Pod koniec tej dekady zbliżymy się do 10%.

Trzeba jednak dodać, że w którymś momencie na horyzoncie może pojawić się kwestia zastosowania ogniw wodorowych, co ponownie zmieni sytuację w motoryzacji. To jednak temat na kolejne lata, a być może dekady.

Po trzecie, ważna jest obecna sytuacja na rynku miedzi i problemy z niedoborem surowca. Wydarzenia z ostatnich miesięcy sprawiły, że popyt na miedź po prostu eksplodował. Pojawiły się problemy z dostępnością surowca. Tutaj trzeba jasno zaznaczyć, że rezerwy miedzi są potężne i to nie jest tak, że surowiec nagle się skończy. Tak źle nie jest. Z drugiej strony jednak część producentów zabierze się za zwiększenie produkcji dopiero, gdy będzie im się to opłacało, czyli po wzroście ceny.

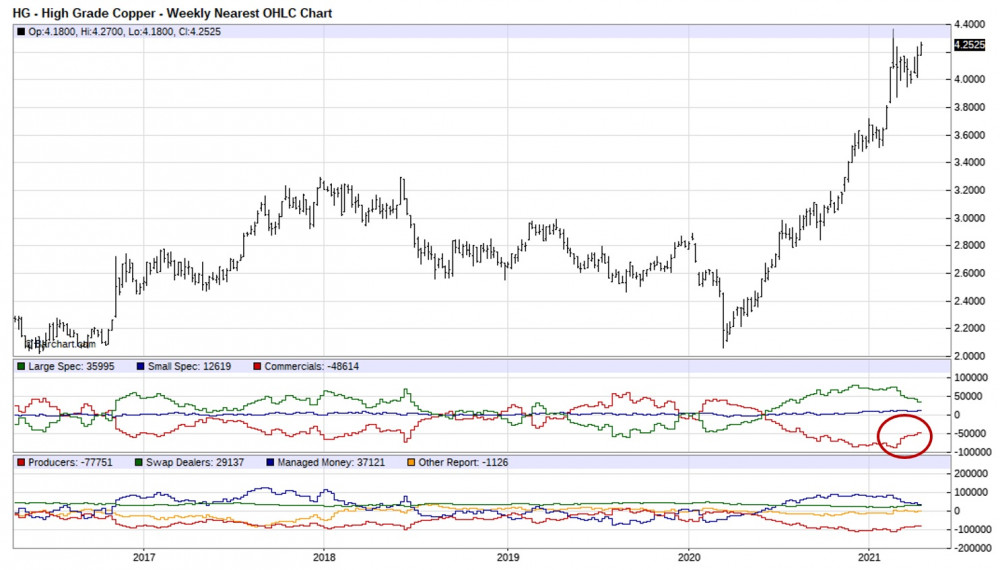

Najlepiej całą sytuację oddaje zachowanie producentów miedzi oraz dużych banków (tzw. grupa commercials) na rynku kontraktów. Ich pozycje netto przedstawia czerwona linia pod wykresem. Im niżej się ona znajduje, tym mocniej commercials zabezpieczają się przed spadkami cen surowca.

Zauważcie, że w poprzednich latach, kiedy cena miedzi rosła, commercials automatycznie zabezpieczali się przed przyszłymi spadkami. Otwierali więcej pozycji na spadki niż na wzrosty i czerwona linia spadała.

Co dzieje się teraz? Cena miedzi utrzymuje się na najwyższym poziomie od dekady, a commercials stopniowo likwidują swoje pozycje short (czerwone koło na wykresie). Oznacza to, że producenci miedzi są mocno przekonani, iż cena surowca w kolejnych miesiącach pozostanie na podobnych poziomach co dzisiaj (co najmniej!).

A czy ktoś zna rynek miedzi lepiej niż producenci miedzi? Nie. I dlatego też nasze nastawienie do tego surowca jest bardzo pozytywne.

Lit

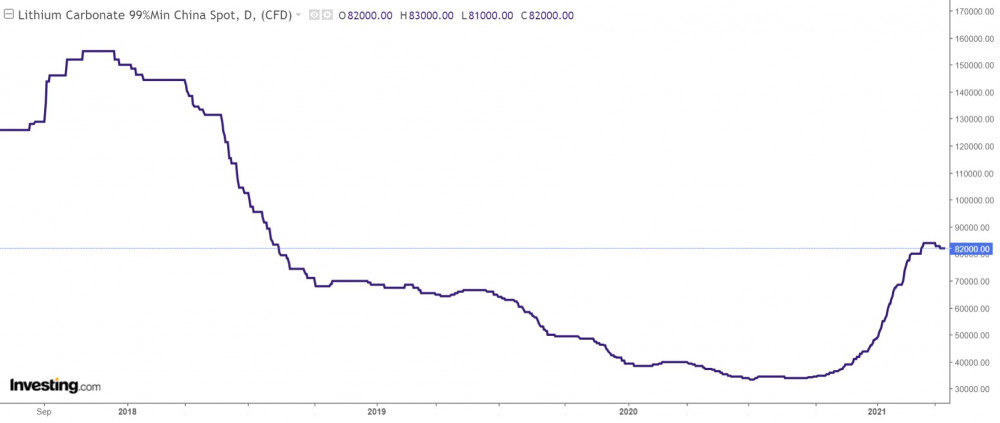

Cena litu osiągnęła rekordowy poziom na początku 2018 roku. Od tego czasu spadała przez ponad dwa lata, następnie nieco odbiła i dziś nadal znajduje się 50% poniżej szczytu.

Można powiedzieć, że na wykresie wygląda to tak jakby lit był dziś neutralnie wyceniony.

Mowa o surowcu, który w kolejnych latach zyska na znaczeniu za sprawą większego popytu ze strony motoryzacji. Lit stosowany jest do produkcji baterii, które następnie są wykorzystywane w samochodach elektrycznych.

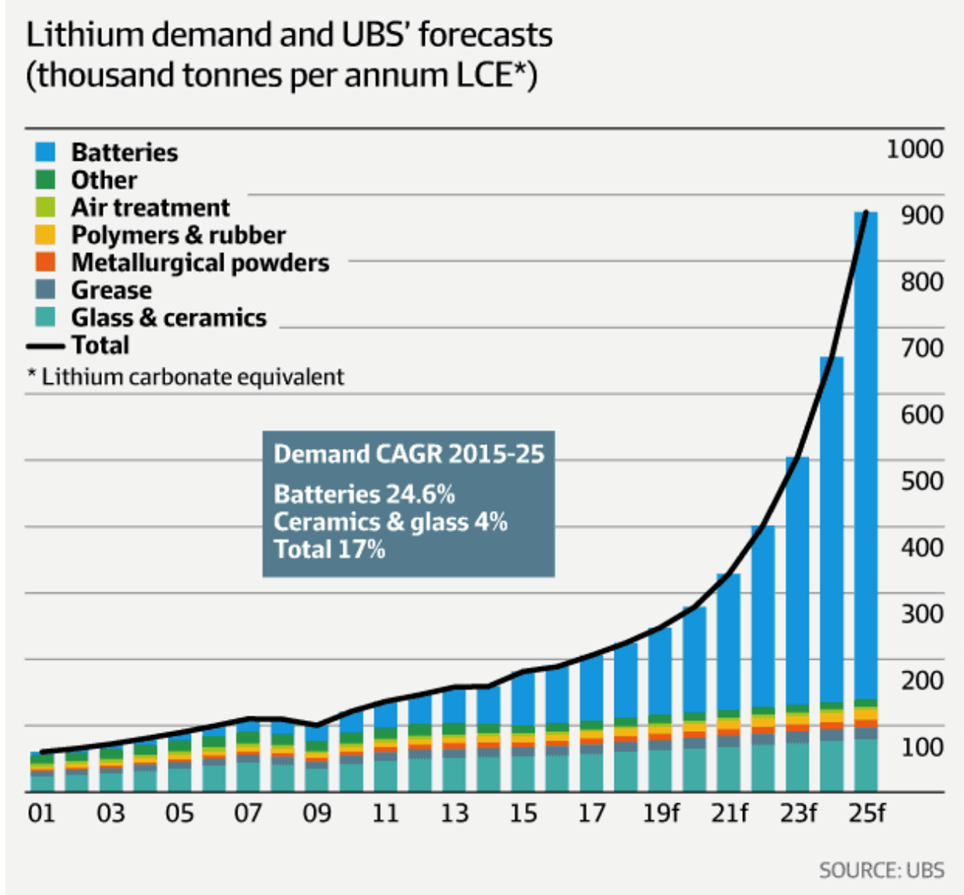

Wielu inwestorów spodziewa się, że cena litu w kolejnych latach znacząco wzrośnie, bo i zapotrzebowanie ze strony branży motoryzacyjnej wystrzeli. Faktycznie, w ciągu najbliższej dekady popyt na lit ma wzrosnąć o setki procent. Dobrze oddaje to poniższa grafika, która pokazuje jak przyrastać ma popyt na lit w kolejnych latach. Zauważcie, że niebieska część słupka odpowiada popytowi pod kątem baterii. Widać wyraźnie, że to motoryzacyjna rewolucja będzie miała największy wpływ na wzrost popytu na lit.

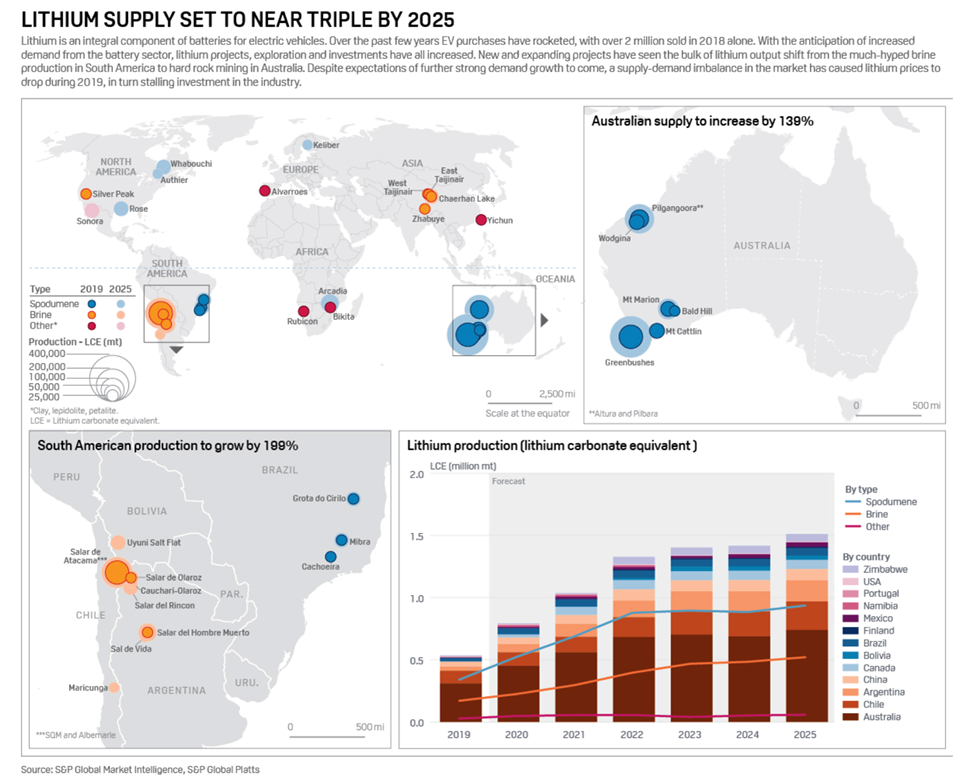

Druga strona medalu jest jednak taka, że branża doskonale zdaje sobie sprawę z tych zmian i planowane jest znaczące zwiększenie wydobycia w kolejnych latach. Dobrze oddaje to poniższa grafika.

W prawym dolnym roku widzicie jak szybko wzrastać będzie produkcja litu. Pozostała część grafiki pokazuje jak rozmieszczone są kopalnie litu na mapie. Jak widać, jest ich najwięcej w Ameryce Północnej oraz Australii. Pod kątem geograficznym złoża litu są dużo bardziej zróżnicowane niż w przypadku kobaltu, dlatego też branża będzie „trzymała się” tego surowca. Naszym zdaniem nie można jednak liczyć na jakieś szalone wzrosty cen litu, jeśli dotychczasowe prognozy się sprawdzą. Co innego jeśli pojawi się problem z wydobyciem w którymś z kluczowych regionów, czyli np. w którymś z państw Ameryki Południowej.

Kobalt

To kolejny z metali wykorzystywanych przy produkcji baterii do samochodów elektrycznych. Kobaltu prawie nigdy nie wydobywa się bezpośrednio, w zdecydowanej większości przypadków jest to produkt uboczny przy wydobyciu niklu lub miedzi.

Jeśli chodzi o cenę, to sytuacja na wykresie wygląda podobnie jak w przypadku litu.

Źródło: tradingeconomics.com

Tutaj także wycena wydaje się być obecnie neutralna.

Na tym jednak podobieństwa między oboma metalami się kończą. Złoża kobaltu są dość rzadkie. W praktyce surowiec ten dostępny jest głównie w złożach miedzi w Kongo i Zambii. Obecnie aż 60% produkcji kobaltu odbywa się właśnie w Kongo. Z kolei 85% całej globalnej produkcji jest pod kontrolą Chin. Na przykładzie: spółka China Molybdenum jest największym udziałowcem w głównej kopalni kobaltu w Kongo (Tenke Fungurume).

Ze względu na to, że kobalt wydobywa się głównie w niestabilnych politycznie rejonach, Zachód z pewnością będzie dążył do opracowania takich technologii, które pozwolą uniezależnić się od tego surowca. Póki jednak nie widać żadnych dużych zmian, należy opierać się na prognozach, które są obecnie dostępne.

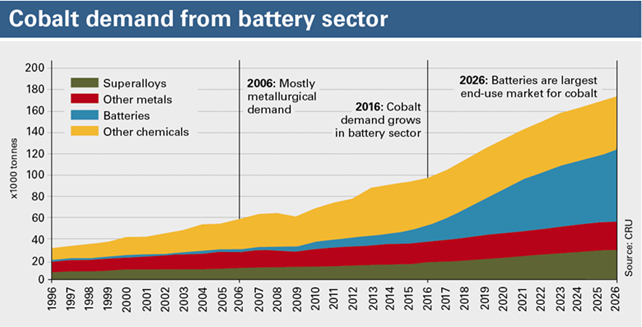

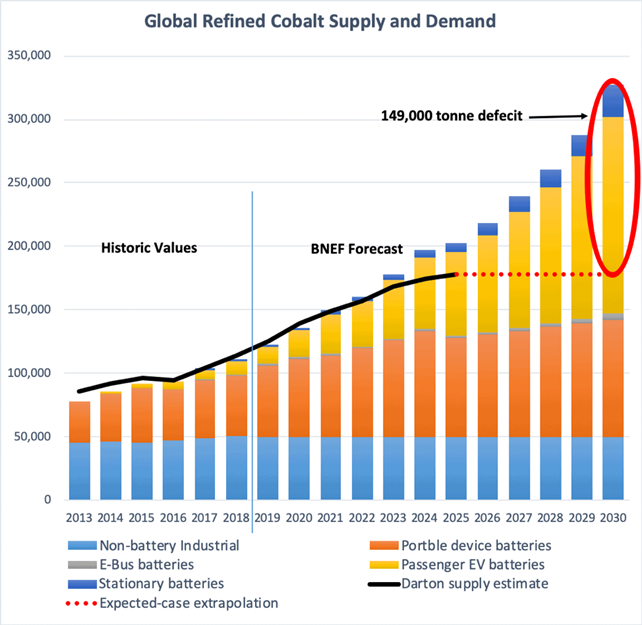

Wynika z nich, że popyt na kobalt będzie znacząco przyrastał i za większość tego przyrostu odpowiadać będzie sektor motoryzacyjny (niebieski kolor).

Mniej więcej do 2025 roku podaż będzie nadążała za popytem (o ile coś nieprzewidzianego nie wydarzy się w Kongo czy Zambii). Potem jednak produkcja nie będzie już w stanie znacząco wzrastać i pojawi się niedobór kobaltu.

Źródło: seekingalpha.com

Może to bardzo silnie przełożyć się na cenę. Jeśli jednak chodzi o najbliższą przyszłość to największe szanse na znaczny wzrost ceny kobaltu mogą wynikać właśnie z problemów z produkcją. Jeśli takowych nie będzie, to cena kobaltu będzie rosła w podobnym tempie co większość metali przemysłowych.

Nikiel

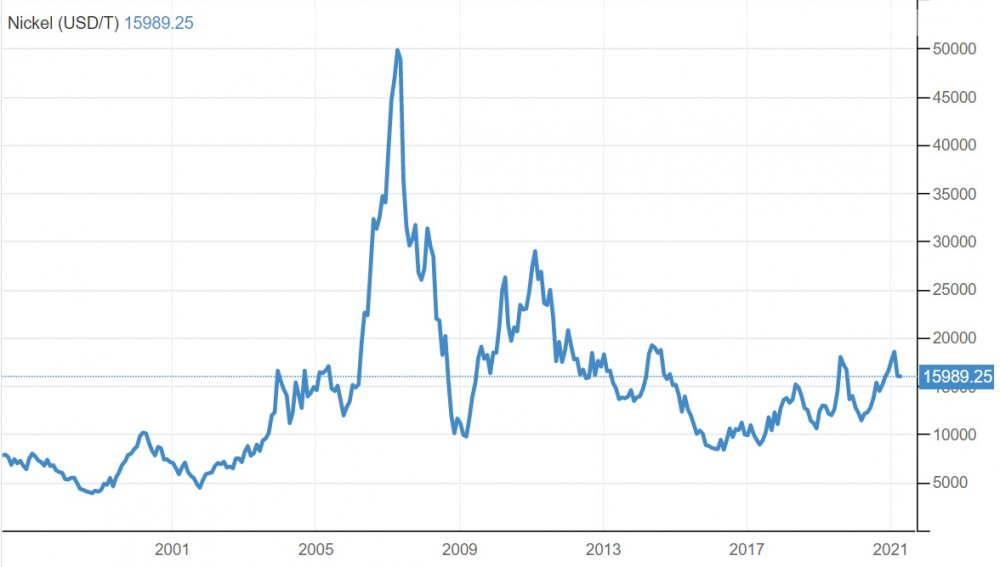

Ostatni z grupy opisywanych przez nas „modnych” metali przemysłowych. Od dołka cena niklu odbiła o 75%.

Źródło: tradingeconomics.com

Z drugiej strony aby nikiel wyrównał rekord z 2008 roku, musiałby wzrosnąć o kolejne 200%.

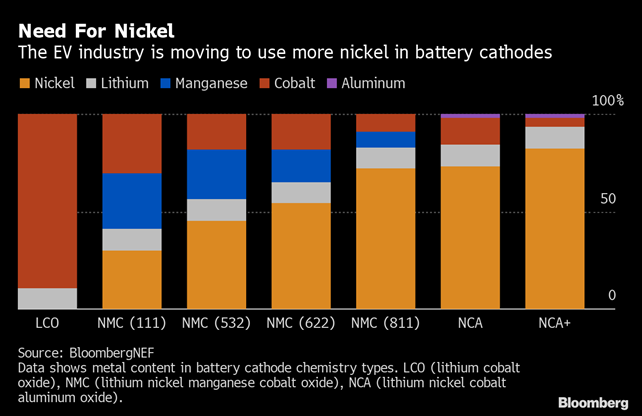

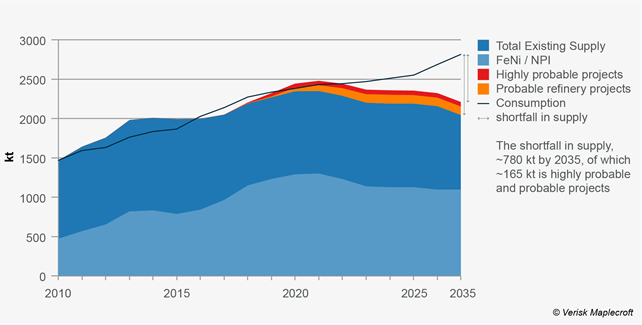

W przypadku żadnego z opisywanych metali, wzrost popytu ze strony motoryzacji nie będzie aż tak odczuwalny, jak właśnie w przypadku niklu. Całkowite zapotrzebowanie na ten surowiec ze strony producentów aut, wzrośnie w latach 2019-2030 aż 14-krotnie! Spory wpływ na taki stan rzeczy ma fakt, że nikiel jest wykorzystywany na dużą skalę przy produkcji dwóch najpopularniejszych typów baterii - NCA oraz NMC.

Co jeszcze ważniejsze dla inwestorów, wiele wskazuje na to, że już w nadchodzących latach niklu może zacząć brakować.

W kilku opracowaniach znaleźliśmy informacje z których wynika, że w 2023 roku może pojawić się niedobór niklu. Rynek zacznie dyskontować to z pewnym wyprzedzeniem i cena tego metalu będzie wzrastać.

Dodajmy do tego fakt, że najwięcej niklu produkuje się w Indonezji. Ten kraj w przeszłości udowodnił, że jest zdolny do wprowadzania różnego rodzaju blokad związanych z eksportem surowców. Indonezyjscy politycy mogą również podnosić wymagania i opłaty dla producentów niklu, wiedząc jak bardzo potrzebny jest to surowiec. Wszystkie tego typu wydarzenia finalnie będą przekładały się na wzrost ceny.

Naszym zdaniem szanse na wyraźne wzrosty ceny niklu w kolejnych latach są bardzo duże.

Surowce rolne

Na koniec zostały nam surowce rolne, które, biorąc pod uwagę ceny historyczne, wydają się być najtańszą grupą. Dużą rolę odgrywa w ich przypadku automatyzacja pracy, która pozwala, w zależności od potrzeb, zwiększać produkcję i/lub obniżać koszty produkcji.

Zdarza się, że dochodzi do pojedynczych wydarzeń, które przekładają się na silne wzrosty cen surowców rolnych. Najczęściej przyczyną są zjawiska pogodowe takie jak susze czy powodzie, które niszczą uprawy. W efekcie surowca na rynku jest mniej, a jego cena automatycznie szybko wzrasta.

Czasem na wzrost cen surowców rolnych wpływać mogą także decyzje polityczne, które zaburzają naturalne funkcjonowanie gospodarki. I właśnie z czymś takim zetknęliśmy się w 2020 roku. Globalny lockdown sprawił, że zerwane zostały łańcuchy dostaw. Część surowców rolnych musiała dłużej czekać na transport do innych krajów. W niektórych przypadkach trwało to na tyle długo, że żywność została zniszczona. Ograniczyło to podaż i doprowadziło w niektórych przypadkach do wzrostu cen.

Efekty lockdownu nie skończyły się wcale po kilku tygodniach, lecz trwają do dziś i będą przybierać na sile. W Stanach Zjednoczonych wprowadzono dodatkowe zasiłki dla osób, które straciły pracę. Dziś wiadomo już, że takie rozdawanie pieniędzy bezrobotnym lub słabo zarabiającym w USA stanie się normą, przynajmniej na jakiś czas. I tutaj kompletne zaskoczenie - okazuje się, że całkiem sporo osób woli pozostać na bezrobociu i przyjmować czeki, zamiast wrócić do pracy np. w rolnictwie. W związku z brakiem rąk do pracy, firmy muszą oferować wyższe wynagrodzenia, co będzie przekładało się na wyższe ceny produktów. Zresztą w usługach będzie podobnie - w uwolnionym od lockdownu Teksasie restauratorzy oczywiście otworzyli lokale, ale zmagają się z brakami personelu.

To nie koniec. Ciągłe lockdowny czy obostrzenia wpłynęły chociażby na rynek produkcji żywności w Europie. Do tej pory pracownicy z biedniejszych państ

w jeździli regularnie do zachodnich krajów, by tam zarabiać przy zbiorach owoców i warzyw. Teraz chętnych jest mniej, bo nie mają pewności czy nie pojawią się jakieś nowe ograniczenia co do przemieszczania się. A to oznacza, że Włochom czy Niemcom nagle brakuje pracowników. Efekt? Pewnie się domyślacie.

Obserwując bieżące wydarzenia dochodzimy do wniosku, że niszczenie gospodarek w wielu krajach, zwłaszcza zachodnich, nie dobiegnie końca w tym roku. Trudne otoczenie gospodarcze będzie prowadziło do wzrostu kosztów produkcji, jak również transportu, co przełoży się na dalsze wzrosty cen surowców rolnych. Jednocześnie poszczególne rządy będą wydawały coraz więcej na różnego rodzaju dotacje i zasiłki, co negatywnie odbije się na sile walut i doprowadzi do dalszego wzrostu inflacji.

Surowce rolne, pod względem cen, mają do nadrobienia naprawdę sporo. Świadczą o tym notowania dedykowanego im indeksu.

Naszym zdaniem w kolejnych latach surowce rolne jako całość przyniosą średnioroczną stopę zwrotu wyższą od realnej inflacji i dużo wyższą od oficjalnej inflacji podawanej przez agencje rządowe.

Jak inwestować?

Analiza poszczególnych surowców to jedno, ale czymś zupełnie innym jest wykorzystanie tych informacji. Nie zawsze jest to takie proste. Stosunkowo najłatwiej inwestuje się w metale przemysłowe - w ich przypadku możemy inwestować poprzez ETNy (contango zazwyczaj bliskie zeru), ETFy oraz pojedyncze spółki.

Trudniej jest w przypadku surowców energetycznych, gdzie wysokie contango sprawia, że inwestycja w ETNy traci sens. Zostają nieliczne ETFy oraz spółki.

W przypadku surowców rolnych contango także psuje wyniki. Co gorsza, trudno znaleźć jakikolwiek ETF, który zapewniałby optymalną ekspozycję na tą branżę. Zostają więc wyłącznie konkretne spółki produkujące surowce rolne.

Aby ułatwić budowę portfela surowcowego, stworzymy raport opisujący 15 najciekawszych spółek. Znajdą się tam producenci ropy, gazu, węgla, uranu, miedzi, niklu, litu i wielu innych surowców. Opracowanie powstanie w pierwszej połowie maja i trafi do wszystkich subskrybentów Kopiowania Ruchów Tradera.

Independent Trader Team

Rzemko

jak ktos ma wolny cash na spekulacje i lubi ryzyko kupywac gornikow, moze znowu uda im sie krotkoterminowo wybic cene :-)

Ostatnio modyfikowany: 2021-04-21 17:57

Dante

Wajdelota

https://finance.yahoo.com/quote/FESH.ME?p=FESH.ME 10% up po tym przemowieniu. (wlasciciel koleji , hubow przeładunowych i portu we władywłostoku)

A wszyscy tylko skupiaja sie na grozbach...

Ostatnio modyfikowany: 2021-04-21 18:42

Spy

Mam podobne odczucia do rynków.

Co do Ukrainy nie mam wiedzy więc się nie wypowiadam, @Dante skąd taka pewność ?

Wajdelota

Rzemko

Coz z tego jesli zacznie sie na ostro to obnizamy rating rosji, kapital odplywa, rubel bez wartosci.

atak spekulacyjny na walute i spolka bedzie rosla, ale zabije to spadek wartosci rubla

chyba, ze zaczniesz sie hedgowac.. ale to tez moze byc niewypal przy ekstremalnej sytuacji jak ktos sie zna to niech sie wypowie jakie sa zagrozenia przy eksplozji overnight swapow

Ostatnio modyfikowany: 2021-04-21 21:05

po5tal

Panowie, macie niemalże identyczny zmysł inwestycyjny jak ja, a i nasze spojrzenia na bieżącą sytuację spotykają się w jednym punkcie. Zastanawiam się, czy moglibyśmy się jakoś skontaktować i skonforontować nasze pomysły? :)

L KSG - zboże bombardować? A to snajper tam siedzi?

Pozdrawiam,

p.

Ostatnio modyfikowany: 2021-04-21 21:04

spryciak

https://realrawnews.com/2021/04/clinton-military-tribunal-day-5-conviction/

ClockMan

To raczej fake-news jak cała ta strona, artykuły mają zbyt dużo szczegółów, takich które normalny reporter by nie znał i takich które do prasy nie powinny wręcz trafić. Poza tym domena została zarejestrowana 04.2020. W zeszłym roku powstało dużo taki stron ala "QAnon" jak ta czy headlines360.news które to tworzyły i tworzą dywersje, jak to Trump i "White Hats" wciąż działają.

Wajdelota

poza tym to surowce tak, Novy! mnie przekonuje z tą Australią, nie mialem czasu trzepac tam społek.

Dante

Obserwuję obecną sytuację i na początku liczyłem, że rozejdzie się po kościach, ale teraz widać, że zmierza na zwarcie, zwłaszcza po próbie zabójstwa Łukaszenki. Najprawdopodobniej najpierw może dojść do ataku wojsk ukraińskich w celu odzyskania prowincji na wschodzie, które się odłączyły (za pewne Amerykanie obiecują, że będzie to łatwe i że Ukraina może liczyć na wsparcie USA) - swoją drogą, wojska ukraińskie są podstawione pod regiony o sporym zaludnieniu, przez co władze rosyjskie zarządziły ewakuację cywili.

Gdy dojdzie do ataku wojsk ukraińskich, to Rosja odpowie konkretnym i dewastującym uderzeniem, a także rozpocznie kontratak w celu uzyskania solidnego lądowego połączenia z Krymem oraz zajęte zostaną kolejne obszary, które będą mieć buforowy charakter wobec Republiki Ługańskiej i Donieckiej.

Na co USA odpowiedzą sankcjami wobec Rosji, antyrosyjską propagandą na cały świat i może atakiem finansowym.

Warte uwagi, że jakiś czas temu Putin powiedział, że Ukraina ma się uspokoić albo jej nie będzie - raczej całej nie weźmie, bo po co mu ludność, która będzie się buntować i ograniczy się do obszarów rosyjskojęzycznych, które chętnie przyłączą się do Rosji. Co do losów reszty Ukrainy, to się okaże, ale warto posłuchać, co będą mówić rządzący Polską, bo zapewne już dostali instrukcje z Waszyngtonu co dalej.

Dodatkowo;

Russian President Vladimir Putin has warned the West not to cross a "red line" with Russia, saying such a move would trigger an "asymmetrical, rapid and harsh" response.

The warning came in his annual state of the nation address, amid heightened tension with the West over Ukraine and jailed Putin critic Alexei Navalny.

Mr Putin said Western powers were constantly trying to "pick on" Russia.

https://www.bbc.com/news/world-europe-56828813

Dante

https://www.youtube.com/watch?v=YJ7J1DscZ9Y&ab_channel=RealVisionFinance

David Hunter: Leverage will Create the Largest Global Financial Crisis in History

https://www.youtube.com/watch?v=2nOkdG03o6E&ab_channel=PalisadesGoldRadio

Keracz

https://www.youtube.com/watch?v=LNp7BPFNiBY

@ Rosja

Cztery ogromne bestie wyszły z morza, a jedna różniła się od drugiej. (...)

A oto druga bestia, zupełnie inna, podobna do niedźwiedzia, z jednej strony podparta,

a trzy żebra miała w paszczy między zębami. Mówiono do niej: "Podnieś się! Pożeraj wiele mięsa!"

Ostatnio modyfikowany: 2021-04-21 22:42

Dante

Dante

https://businessinsider-com-pl.cdn.ampproject.org/c/s/businessinsider.com.pl/finanse/ilosc-krotkich-pozycji-na-rynkach-akcji-spada-fundusze-hedgingowe-boja-sie-grac-pod/kjc0dw9.amp

Ostatnio modyfikowany: 2021-04-21 23:35

Wajdelota

lenon

Iryd w 2020r dał zarobić, @lenon-uwaga- więcej od Bitcoina ! :)

Nigdy nie inwestowałem w iryd i bitcoina. Skąd u Ciebie biorą się takie schizofreniczne myśli? Paranoikiem jesteś?

@All

Tym oddychamy:

Chlorowodór

cyjanowodór

formaldehyd

tlenek węgla

tlenek azotu

chlor

dwutlenek azotu

dwutlenek siarki

pyły zawieszone (PM)

To jiemy:

E100 kurkumina

E101 ryboflawina

E102 tartrazyna

E104 żółcień chinolinowa

E110 żółć pomarańczowa FCF

E120 kwas karminowy, koszenila

E122 azorubina

E123 amarant

E124 czerwień koszenilowa

E127 erytrozyna

E128 czerwień 2G

E129 czerwień Allura AC

E131 błękit patentowy

E132 indygotyna

E133 błękit brylantowyFCF

E140 chlorofil

E141 kompleksy miedzi z chlorofilem i jego pochodnymi

E142 zieleń S

E150a karmel prosty

E150b karmel siarczynowy

E150c karmel amoniakalny

E150d karmel amoniakalno-siarczynowy

E151 czerń brylantowa PN

E153 węgiel roślinny

E154 brąz FK

E155 brąz HT

E160a karoteny

E160b annato, biksyna, norbiksyna

E160c kapsorubina, kapsantyna, ekstrakt z papryki

E160d likopen

E160e beta-apo-8′-karotenal (C30)

E160f ester etylowy beta-apo-8′-karotenowego

E161b luteina

E161g kantaksantyna

E162 betanina (barwnik buraka ćwikłowego)

E163 antocyjany

E170 węglan wapnia

E171 dwutlenek tytanu

E172 tlenki i wodorotlenki żelaza

E173 aluminium

E174 srebro

E175 złoto

E180 czerwień litolowa

Konserwanty

E200 kwas sorbowy

E202 sorbinian potasu

E203 sorbinian wapnia

E210 kwas benzoesowy

E211 benzoesan sodu

E212 benzoesan potasu

E213 benzoesan wapnia

E214 ester etylowy kwasu p-hydroksybenzoesowego

E215 sól sodowa p-hydroksybenzoesanu etylu

E216 ester propylowy kwasu p-hydroksybenzoesowego

E217 sól sodowa p-hydroksybenzoesanu propylu

E218 ester metylowy kwasu p-hydroksybenzoesowego

E219 sól sodowa p-hydroksybenzoesanu metylu

E220 dwutlenek siarki

E221 siarczyn sodu

E222 wodorosiarczan sodu

E223 disiarczan sodu

E224 disiarczan potasu

E226 siarczyn wapnia

E227 wodorosiarczan wapnia

E228 wodorosiarczyn potasu

E230 bifenyl

E231 ortofenylofenol

E232 ortofenylofenolan sodu

E234 nizyna

E235 natamycyna

E239 heksametylenoczteroamina

E242 dwuwęglan dimetylu

E249 azotyn potasu

E250 azotyn sodu

E251 azotan sodu

E252 azotan potasu

E260 kwas octowy

E261 octan potasu

E262 octan sodu

E263 octan wapnia

E270 kwas mlekowy

E280 kwas propionowy

E281 propionian sodu

E282 propionian wapnia

E283 propionian potasu

E284 kwas borowy

E285 tetraboran sodu (boraks)

E290 dwutlenek węgla

E296 kwas jabłkowy (z owoców lub syntetyczny)

E297 kwas fumarowy

Przeciwutleniacze

E300 kwas askorbinowy, witamina C

E301 askorbinian sodu

E302 askorbinian wapnia

E304 estry kwasów tłuszczowych i kwasu askorbinowego

E306 mieszanina tokoferoli, witamina E

E307 alfa-tokoferol

E308 gamma-tokoferol

E309 delta-tokoferol

E310 galusan propylu

E311 galusan oktylu

E312 galusan dodecylu

E315 kwas izoaskorbinowy

E316 izoaskorbinian sodu

E320 butylohydroksyanizol (BHA)

E321 butylohydroksytoluen (BHT)

E322 lecytyny

E325 mleczan sodu

E326 mleczan potasu

E327 mleczan wapnia

E330 kwas cytrynowy

E331 cytryniany sodu

E332 cytryniany potasu

E333 cytryniany wapnia

E334 kwas l(+)-winowy

E335 winiany sodu

E336 winiany potasu

E337 winian potasowo-sodowy

E338 kwas fosforowy

E339 fosforany sodu

E340 fosforany potasu

E341 fosforany wapnia

E343 fosforany magnezu

E350 jabłczany sodu

E351 jabłczan potasu

E352 jabłczany wapnia

E353 kwas metawinowy

E354 winian wapnia

E355 kwas adypinowy

E356 adypinian sodu

E357 adypinian potasu

E363 kwas bursztynowy

E380 cytrynian triamonu

E385 sól wapniowo -disodowa kwasu etylenodiaminotetraoctowego

Emulgatory, stabilizatory, środki zagęszczające

E400 kwas alginowy

E401 alginian sodu

E402 alginian potasu

E403 alginian amonu

E404 alginian wapnia

E405 alginian glikolu propylenowego

E406 agar

E407 karagen

E407a przetworzone wodorosty morskie z g. Euchema

E410 mączka chleba świętojańskiego, guma karobowa

E412 guma guar

E413 guma tragakantowa

E414 guma arabska

E415 guma kasantowa

E416 guma karaya

E417 guma tara

E418 guma gellan

E420 sorbitol

E421 mannitol

E422 glicerol

E425 guma konjac

E431 stearyniann polioksyetylenu

E432 monolaurynian polioksyetylenosorbitolu

E433 monooleinian polioksyetylenosorbitolu

E434 monopalmitynian polioksyetylenosorbitolu

E435 monostearynian polioksyetylenosorbitolu

E436 tristearynian polioksyetylenosorbitolu

E440 pektyny

E442 fosfatydy amonu

E444 octan izomaślanu sacharozy

E450 difosforany

E451 trifosforany

E452 polifosforany

E459 beta-cyklodekstryna

E460 celuloza

E461 metyloceluloza

E463 hydroksypropyloceluloza

E464 hydroksypropylometyloceluloza

E465 etylometyloceluloza

E466 karboksymetyloceluloza

E468 sól sodowa karboksymetylocelulozy

E469 enzymatycznie zhydrolizowana karboksymetyloceluloza

E470a sole sodowe, wapniowe i potasowe kwasów tłuszczowych

E470b sole magnezowe kwasów tłuszczowych

E471 mono i diglicerydy kwasów tłuszczowych

E472a mono i diglicerydy k.t. estryfikowane k. octowym

E472b mono i diglicerydy k.t. estryfikowane k. mlekowym

E472c mono i diglicerydy k.t. estryfikowane k. cytrynowym

E472d mono i diglicerydy k.t. estryfikowane k. winowym

E472e mono i diglicerydy k.t. estryfikowane k. mono

i diacetylowinowym

E472f mono i diglicerydy k.t. estryfikowane mieszaniną

k. cytrynowego i octowego

E473 estry kwasów tłuszczowych i sacharozy

E474 sacharoglicerydy

E475 estry kwasów tłuszczowych i poliglicerolu

E476 polirycynooleinian

E477 estry kwasów tłuszczowych i glikolu propylenowego

E479b termoutleniony olej sojowy

E481 stearyoilomleczan sodu

E482 stearyoilomleczan wapnia

E483 winian stearylu

E491 monostearynian sorbitolu

E492 tristearynian sorbitolu

E493 monolaurynian sorbitolu

E495 monopalmitynian sorbitolu

Dodatki o zróżnicowanym przeznaczeniu

E500 węglany sodu

E501 węglany potasu

E503 węglany amonu

E504 węglany wapnia

E507 kwas chlorowodorowy (kwas solny)

E508 chlorek potasu

E509 chlorek wapnia

E511 chlorek magnezu

E512 chlorek cyny

E513 kwas siarkowy

E514 siarczany sodu

E515 siarczany potasu

E516 siarczan wapnia

E517 siarczan amonu

E520 siarczan glinu

E521 siarczan glinowo-sodowy

E522 siarczan glinowo-potasowy

E523 siarczan glinowo-amonowy

E524 wodorotlenek sodu

E525 wodorotlenek potasu

E526 wodorotlenek wapnia

E528 wodorotlenek magnezu

E529 tlenek wapnia (wapno niegaszone)

E530 tlenek magnezu

E535 żelazocyjanek sodu

E536 żelazocyjanek potasu

E538 żelazocyjanek wapnia

E541 fosforan glinowo-sodowy

E551 dwutlenek krzemu (krzemionka)

E552 krzemian wapnia

E553a krzemian magnezu

E553b uwodniony krzemian magnezu

E554 krzemian glinowo-wapniowy

E555 krzemian glinowo-potasowy

E558 bentonit

E559 krzemian glinu

E570 kwasy tłuszczowe

E574 kwas glukonowy

E575 lakton kwasu glukonowego

E576 glukonian sodu

E577 glukonian potasu

E578 glukonian wapnia

E579 glukonian żelazawy

E585 mleczan żelazawy

Wzmacniacze smaku

E620 kwas glutaminowy

E621 glutaminian monosodowy

E622 glutaminian monopotasowy

E623 diglutaminian wapnia

E624 glutaminian monoamonowy

E625 diglutaminian magnezu

E626 kwas guanylowy

E628 guanylan dipotasowy

E629 guanylan wapnia

E630 kwas linozynowy

E631 inozynian disodowy

E632 inozynian dipotasowy

E633 inozynian wapnia

E634 5’rybonukleotyd wapnia

E635 5’rybonukleotyd disodowy

E640 glicyna i jej sól sodowa

E650 octan cynku

Dodatki do żywności o różnym zastosowaniu

E900 dimetylopolisiloksan

E901 wosk pszczeli biały i żółty

E902 wosk candelilla

E903 wosk karnauba

E904 szelak

E905 wosk mikrokrystaliczny, wosk naftowy

E914 utleniony wosk polietylenowy

E920 L-cysteina

E927b karbamid

E950 acesulfam K

E951 aspartam

E952 kwas cyklaminowy

E953 izomaltoza

E954 sacharyna i jej sole- sodowa, potasowa i wapniowa

E955 sukraloza (syntetyk wytwarzany z cukru i chloru)

E957 taumatyna

E959 neohesperydyna DC

E962 sól aspartamu-acesulfamu

E965 maltitol

E966 laktitol

E967 ksylitol

E1103 inwertaza

E1105 lizozym

E1200 polidekstroza

E1201 poliwinylopirolidon PVP

E1202 poliwinylopirolidon (syntetyczny)

Modyfikowane skrobie

E1404 skrobia utleniona (syntetyczna, modyfikowana)

E1410 fosforan monoskrobiowy

E1412 fosforan diskrobiowy

E1413 fosforowany fosforan diskrobiowy

E1414 acetylowany fosforan diskrobiowy (syntetyczny)

E1420 acetylowana skrobia (syntetyczna)

E1422 acetylowany adypinian diskrobiowy (modyfikowana)

E1440 hydroksypropyloskrobia

E1442 hydroksypropylofosforan diskrobiowy

E1450 sól sodowa oktenylobursztynianu skrobiowego

E1451 acetylowana skrobia utleniona (modyfikowana)

E1518 trioctan glicerolu

E1520 glikol 1,2-propylenowy

lenon

SUBSTANCJĘ CZYNNĄ: mRNA kodujący białko S (kolca) wirusa SARS-CoV-2, pełniące funkcję ANTYGENU.

TŁUSZCZE w postaci nanocząsteczek lipidowych: 4 rodzaje tłuszczów (lipidów), które tworzą małe nierozpuszczalne w wodzie cząsteczki. Ich zadanie polega na ochronie mRNA przed degradacji, ułatwieniu transportu mRNA do komórek docelowych oraz wzmocnieniu odpowiedzi odpornościowej (działają jak swego rodzaju adiuwant).

– ((4‑hydroksybutylo)azanediyl)bis(heksano‑6,1‑diyl)bis(2‑dekanian heksylu) określany również ALC-0315.

– 2‑[(glikol polietylenowy)‑2000]‑N,N‑ditetradecyloacetamid określany również ALC-0159.

– 1,2‑distearoilo‑sn‑glicero‑3‑fosfocholina określany również DSPC. Znajdziemy go również w produktach spożywczych.

– Cholesterol, który stabilizuje strukturę chemiczną mRNA.

SOLE. Cztery rodzaje soli, które są dodawane aby utrzymać odpowiednie pH szczepionki.

– Chlorek potasu

– Diwodorofosforan potasu

– Chlorek sodu

– Fosforan disodu dwuwodny

SACHAROZĘ, czyli cukier zapobiega zlepianiu się i przywieraniu cząstek lipidów.

WODĘ

Jot

lenon

Bywam na Marsie z czysto rekreacyjnych pobudek :)

Kabila

https://www.youtube.com/channel/UCJxANI_P2Dhyai2ZiBS_C_A/videos

-------------------------------------------------------------------

Bojownicy Boko Haram szturmowali bazę wojskową armii nigeryjskiej w mieście Dikwa w północno - wschodniej Nigerii:

https://english.iswnews.com/18434/boko-haram-attacks-in-northeastern-nigeria-images/

Novy!

Jot

lenon - po przeczytaniu tej listy zaczynam rozumieć dlaczego polecisz na Marsa w pierwszym rzucie.

I dobrze, jednego "zielonego fircyka" mniej.

@lenon

Ja rozumiem, że używasz słowa paranoik, także w odniesieniu do ludzi, piszących takie posty jak twój powyżej?

Jak łączysz inwestycje w krypto, gdzie kopacze zużywają potężne ilości energii w 80% (Chiny) z węgla- ze swym fanatyzmem zielonego ładu i czystym powietrzem?

Słowo hipokryzja, zostało wynalezione na potrzeby takich jak ty, właśnie :) Dodałbym, shitokryta.

Kabila

https://www.defenceweb.co.za/featured/an-overview-of-foreign-security-involvement-in-mozambique/

------------------------------------------------------------------------------------------------------

Project Opus - spartaczona operacja najemników FSG w Libii. Chodziło o pomoc dla watażki Khalify Haftara:

https://www.worldpoliticsreview.com/articles/29453/why-private-military-contractors-are-running-amok

Ostatnio modyfikowany: 2021-04-22 08:37

Novy!

Novy! --

Tak jak myślałem, Jot siedzi na czterech literach i gada,jeszcze nic nie zdziałał i napuszcza innych, aby się poświęcili.Nie ma dla kogo? tak uważam.Nigdy się nie poddaję, tak jak moi poprzednicy(ojcowie). Takich Jotów to całe dzielnice, ale jak poświęcić swoje zdrowie, pieniądze to pochowani po domach.

Mówi , że walczyć jak Judyty, dlaczego nie poświęci swojej córki , żeby załatwiła sprawę na po kobiecemu(Judyta). Bo chce ją oszczędzić a poświęcać mają się inne obce córki.Ja walczę, ale godnie , bez zeszmacenia się , czy własnej zagłady.Zagłada moja nic nie da, ale moja walka ekonomiczne, modlitewna owszem to moja siła największa jaką posiadam.Pisze to ten co doświadczył wielkości i łaski BOGA.

Może jestem idealistą, ale uważam że na łaskę Boga, trzeba sobie zasłużyć. Najpierw walka i cierpienie, potem łaska.

Nie znoszę pierdzielenia nieudaczników przed ekranem kompa. Jeden zasłania się Pismami Świętymi, drugi Judytą, trzeci fanatyk zielonej energii, następny przestraszony- dałby sobie wstrzyknąć nawet siki psa, bo na Majorkę musi pojechać itd. I tak to leci. W realu zwykle marne osiągnięcia, żadnych większych wyczynów w życiu, zero sportu, muzyki, parę odklepanych na siłę książek, klepanie tysięcy postów na forach oraz absurdalne teorie spiskowe. Ofiarą bowiem, być najłatwiej.Nic nie robić, winić innych i narzekać ze swych schronów- że nikt nic nie robi i ich nie ratuje...

Ostatnio modyfikowany: 2021-04-22 08:29

Kabestan

@Nowa nienormalność

Czy kiedykolwiek się zorientują, że ich oszukano?

nie zorientują sie i zgodnie z zasada manipulacji tzw konswekwencja beda brali kolejne dawki z nadzieją że juz za chwile bedzie normalnie, oni nawet po 10tej dawce nie zauważą,

Cześć ludzi się zorientuje. Będą to osoby, który oberwą finansowo kałwidem. Cała reszta budżetowa będzie miło wspominać czas na płatnym postojowym lub pensjach x3. Podobnie jest z ludźmi epoki PRL. Kto miał profity miło wspomina, cała reszta ma przed oczami zamordyzm i puste półki.

___

@Jot

nie wchodź na ślizgi grunt wiary. Piotrdln słusznie zauważa, że jest mnóstwo dowodów na reinkarnację. Nie zaklinaj rzeczywistości. Myśl samodzielnie, a nie zawierzaj watykańskiej mafii, która narzuca nam bzdurne ideologie i światopogląd. Myśl i działaj niezależnie jak Kopernik czy Galiluesz.

Ostatnio modyfikowany: 2021-04-22 08:34

Novy!

Tak i tylko tak trzeba z milicją. Niech się boją

https://www.rmf24.pl/goraca-linia/wasze-fakty/news-proba-podpalania-komendy-w-inowroclawiu,nId,5185399

Ostatnio modyfikowany: 2021-04-22 08:51

janwar

Czytaj więcej na https://biznes.interia.pl/gieldy/aktualnosci/news-metale-na-kryzys-trzecia-fala-pandemii-korzystna-dla-zlota,nId,5183592#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Aby wyjść z kryzysu, powinniśmy podwyższać podatki dochodowe

Sytuacja finansów publicznych w Polsce, ale też i na świecie uległa znacznemu pogorszeniu. W wielu krajach trwa dyskusja, czy podnosić podatki dochodowe. Lepszym rozwiązaniem są podatki majątkowe, a do tych należy podatek katastralny.

Czytaj więcej na https://biznes.interia.pl/podatki/news-aby-wyjsc-z-kryzysu-powinnismy-podwyzszac-podatki-dochodowe,nId,5178848#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Novy!

Ja wcale nie wykluczam Ukrainy. Ale nie teraz.

Poczytaj artykuł z linku. Jak zobaczę, że wchodzą tam duże firmy, to będzie znak i dla nas maluczkich, że jest w miarę bezpiecznie. Ale póki co, za duże ryzyko.

https://www.obserwatorfinansowy.pl/bez-kategorii/rotator/ukraina-zloza-dla-zuchwalych/

baro

Czy w obecnym scenariuszu inflacyjnym kredyciarze nie będą wielkimi wygranymi? (o ile można mówić o wygranej, bo w hiperinflacji najprawdopodobniej wszyscy potracą pracę, oszczędności itp)

Kabestan

Novy!

Jak rypnie to stopy % tez pójdą do góry jak za balcerka.

Jeśli kredyt, to tylko ze stałym oprocentowaniem, plus ew. ubezpieczenie.

medikoo

medikoo

baro

I czy np Banki magicznie nie renegocjowały umów tak, że nawet stałe oprocentowanie nie pomagało klientowi "bo wicie rozumicie jesteśmy za duzi by upaść wiec masz tu oprocentwanie adakwatne do inflacji".

Paradoks

Jeśli kredyt,to tylko taki, który możesz od ręki spłacić w 3 miesiące, zamykając kilka inwestycji, wtedy niech będzie na zdrowie zmienna stopa i maksymalny okres kredytowania. Kredyty nie są dla ludzi, którzy nie mogą czegoś kupić bez kredytu.

Kabestan

Jeśli kredyt, to tylko ze stałym oprocentowaniem, plus ew. ubezpieczenie.

Z tego co się orientuję to stałe oprocentowanie jest na 5 lat, a potem bank przysyła propozycję nie do odrzucenia xxx %

pabloescobar

Tak czułem, że poczekają, aż się przeciętny Kowalski załaduje z oszczędnościami w nieruchomości, a wtedy przywalą podatkiem katastralnym.

Znów będzie: "nie mamy wyjścia, to przez covid".

Czy wprowadzenie tego podatku nawet w stawce 0,5% nie wprowadzi rynku nieruchomości w wieloletni trend spadkowy, może nie nominalnie, ale będą realnie niższe przyrosty ceny niż inflacja?

Novy!

Wszystko zależy od tego, jakim i jak długo jesteś klientem banku.

@Paradoks

Różni ludzie, biorą różne kredyty- z różnych potrzeb i powodów. Nie wrzucaj wszystkich do jednego worka, bo nie każdy "przejada" kredyt.

Ostatnio modyfikowany: 2021-04-22 10:29

2xSOWA

Stawka 0,5 % podatku katastralnego, podrąży rynek nieruchomości i społeczeństwo w przepaść.Nikt nie będzie tego w stanie zapłacić, jak runie wynajem.A stawek najmu podnieść już nie można.Od tego miesiąca za wywóz śmieci w Warszawie trzeba zapłacić ok 2200 zł dodać katastral i jesteśmy w bagnie.

Novy!

Słyszę to od 15 lat, kiedy kupiłem dwa pierwsze nieruchy do najmu.

Nawet jak ten podatek wprowadzą, to był długi czas, aby trzepać kasę z najmu bez tego podatku.

A jak wprowadzą, dorzucę go wynajmującym do najmu.

Podobne niedorzeczności plecie Trader, o 2% zysku z najmu po odliczeniu kosztów.

Ale takie rzeczy właśnie plotą ci, którzy nigdy z najmu nie zarobili jedej złotówki, za to sprzedają innym Kopiowanie Ruchów, jako super bezpieczną inwestycję i lek na całe zło. Skotzystałem i dziękukę bardzo- nigdy więcej.

A jak słucham, że REITy są bardziej bezpieczne od "fizycznych" nieruchomości, to mam wrażenie że słucham naciągacza a nie wytrawnego inwestora. To tak jakby porównywać papierowe kontrakty na złoto, do fizycznego kruszcu.

Novy!

Nie każdy chce żyć i pracować w stolicy czy dużym mieście.

I dlatego pod najem, wybiera się inne lokalizacje. Mniejaze ceny najmu, ale mniejsze koszty zakupu, remontu i inny ew. podatek od wartości :)

Ostatnio modyfikowany: 2021-04-22 10:42

Tomasz82

Takie opracowanie 15 spółek powinno trafić co najmniej do osób, które kupiły książkę jako podziękowanie a z czasem dla czytelników bloga.

Poniższe nie jest poradą inwestycyjną.

Lista spółek w ramach darmowego kopiowania (obecnych i przyszłych) ruchów użytkownika Tomasz82, nie 15 a 20 dla lepszej dywersyfikacji:)

1. BHP,

2. RIO TINTO,

3. VALE,

4. GLENCORE,

5. FREEPORT MCMORAN,

6. SOUTHERN COPPER,

7. Norilskiy Nikel,

8. Impala Platinum Holdings,

9. Sibanye Stillwater,

10. Anglo American,

10. Zijin Mining Group Co Ltd,

11. Fortescue Metals Group,

12. Kumba Iron Ore,

13. Jinchuan Group International Resources Co Ltd,

14. China Molybdenum,

15. Yanzhou Coal Mining,

16. Sociedad Quimica y Minera de Chile,

17. China Northern Rare Earth Group High-Tech Co

18. NewMont GoldCorp

19. Nutrien

20. Mosaic

Novy!

https://m.youtube.com/watch?v=DhH0ApZBPog&feature=youtu.be

Kabestan

polish_wealth

Zachowajmy do tego dystans i umyjmy od tego ręce

Novy!

@IndependentTrader

Takie opracowanie 15 spółek powinno trafić co najmniej do osób, które kupiły książkę jako podziękowanie a z czasem dla czytelników bloga.

Nie ma nic za darmo.

Dzięki za opracowanie.

Generalnie ok, ale za wyjątkiem kilku tańszych pozycji ( które też mam u siebie) reszta o dużej kapitalizacji i drogie. Ale pewnie bardziej bezpieczne.

Dzięki.

Novy!

Autysci szykuja sie do drugiej edycji silversqueeze do 1 maja (10 rocznica czerwonej swiecy ktora zakonczyla bull market w 2011)

Podasz jakieś źródło tego info?

Dziękuję.

Tomasz82

Dzisiaj drogie ale za jakiś czas mogą być jeszcze droższe!

Ale też może być mega korekta rynku i wtedy warto wiedzieć w co wejść.

Rok temu takiej wiedzy nie miałem, może lista liderów poszczególnych surowców kiedyś się przyda.

Ogólnie warto czytać mining.com "kopalnia" wiedzy o "kopalniach"

Dante

Książka "Kiedy pieniądz umiera" Adama Fergussona.

@Wajdelota

Z wykresów wynika, że GBP jest drogi, a USD i VIX tanie.

Novy!

https://investingnews.com/daily/resource-investing/precious-metals-investing/silver-investing/best-silver-stocks-tsxv/?mqsc=E4129727

baro

Tomasz82

"Nie ma nic za darmo."

Zgadzam się, że nie ma nic za darmo.

Książkę "InteligentnyInwestor 21 wieku" nabyłem za 350 zł. Inne bardzo dobre książki kosztują do 100zł.

To nie jest tanio. Nie zgadzam się również , że to są 4 tomy i cenę 350/4 co daje mniej niż 100zł, to jest tylko chwyt marketingowy. gdyby odstępy i czcionkę dostosować do rynku mamy jeden tom wielkości książki Grahama.

Było również wspominane, że co jakiś czas nabywcy książki dostaną jakieś tipy.

Pamiętam tylko dwa: PSLV oraz Polkadot,

czekam na kolejne, podobnie inni nabywcy "pakietu" a mało ich nie jest.

Jako uzupełnienie powyższej lektury polecam książki:

"Najważniejsza rzecz" Howard Marks

"Niezwykłe złudzenia i szaleństwa tłumów" Charles Mackay

"Człowiek, który rozszyfrował rynki finansowe" Gregory Zuckerman

Wspomnienia gracza giełdowego Lefevre Edwin

"Inteligentny inwestor" Benjamin Graham

"Psychologia inwestowania" Martin J. Pring

"Mała książeczka ktora nadal podbija rynek" Joel Greenblat

Ostatnio modyfikowany: 2021-04-22 11:23

Jot

WIDEO-ROZMOWY Z WŁASNĄ WYOBRAŹNIĄ - NVIDIA MAXINE

14 I zwodzi mieszkańców ziemi

znakami, które jej dano uczynić przed Bestią,

mówiąc mieszkańcom ziemi, by wykonali obraz Bestii,

która otrzymała cios mieczem,

a ożyła.

15 I dano jej, by duchem obdarzyła obraz Bestii,

tak iż nawet przemówił obraz Bestii

pabloescobar

Mam znajomego inwestującego w kamienice. Jego rentowność faktycznie wynosi grubo ponad 8% i w takiego człowieka raczej podatek nie uderzy.

Bardziej zastanawiam się nad ludźmi, którzy kupują mieszkania w dzisiejszej cenie.

Sam kupiłem mieszkanie dla siebie i żony w mieście 170k mieszkańców płacąc 5100zł/m2 - czyli drogo, gdzie jeszcze trzy/cztery lata temu kosztowały 3,5-4k, niemniej jednak w KRK podobne mieszkanie kupował znajomy za 8500zł/m2 płacąc przez dwa lata odsetki za dziurę w ziemi.

Wynajmowałem w tym mieście mieszkanie u kobiety posiadającej kawalerkę zakupioną 6 lat temu za 110k zł z odstępnym 1000zł. To faktycznie ma rentowność, natomiast dzisiaj taka kawalerka do remontu chodzi po minimum 200k.

Pamiętam jak przymierzaliśmy się do kupna mieszkania i zaciskając pasa odkładaliśmy 30k rocznie wynajmując mieszkanie.

Rok w rok nowe mieszkania drożały dokładnie o tę kwotę.

Jeszcze jedno pytanie, czy jeśli kiedyś zostaną drastycznie podwyższone stopy procentowe to najemcy zgodzą się płacić dwa razy wyższy czynsz, czy raczej poszukają tańszego mieszkania? ;) Nie każdy koszt uda się przerzucić na najemcę, a to zaora inwestujących na kredyt, jeżeli nie mają zabezpieczenia w innych aktywach.

Ostatnio modyfikowany: 2021-04-22 11:33

śledźulik

(kataster)

A jak wprowadzą, dorzucę go wynajmującym do najmu.

A później pomodlisz się do Pana Boga w podzięce za to, że są tacy biedacy, którzy nie mają wyjścia i MUSZĄ od Ciebie wynajmować (inaczej nie zgodziliby się na podwyższenie kosztów).

Idealista i modlitewnik, heh. Żenada.

Rzemko

https://www.sprottmoney.com/blog/A-Time-to-Fight-Back-Craig-Hemke-April-20-2021

twitter: hashtag silversqueeze coraz wieksza popularnosc

https://www.reddit.com/r/Wallstreetsilver/

+ sprawdzaj dealerow jak SDBullion, coininvest, amerykanskich (na reddit znajdziesz), monety, sztaby znikaja lub zamowienie zostanie wykonane w ciagu tygodnia, a nie 1 dzien

Robi sie identycznie jak w lutym, co wysysa srebro z comexu, ilosc rozliczen kontraktow do dostawy w maju strasznie rosnie - powtorka z rozrywki.

Stawiam, ze znowu im sie uda, przebija nawet $30, a potem to zmasakruja kilkoma czerwonymi swiecami. Do spekulacji spoko.

bb82

Fajna lista. Ale przyznaj się - po prostu skopiowałeś skład ETFa iSharesa ;)

Seneca AS

Jak tu nie lubić tego forum np. Jot, Novy!, 2xSowa łączy ich w praktyce wszystko - mocna wiara w jedynie słusznego Boga, antyszczepionkowość, uznanie że 60% społeczeństwa, które się szczepi, to posłuszne barany, kryptosceptycyzm, antysystemowość generalna, w tym antychipowość, itp. A i tak między sobą wzajemne podgryzanie się co do braku wykazania odpowiedniego poziomu antysystemowości i odpowiedniego zaangażowania. Ci z niskim poziomem zaangażowania antysystemowego - sypać popiół na swoje łepetyny.

Także chłopaki, chyba nie odkryję Ameryki mówiąc, że Demiurg BillG. odtworzy swoją sztukę w realu prawie bez odchyleń od swojego starannie napisanego scenariusza - niemal co do Joty, że tak powiem.

Seneca AS

A ja tam się przyglądam mojemu rynkowi, coś by się kupiło po przerwie. Najwyżej mnie wykastrują w przyszłości.

Spy

Zgadzam się, książka Marcina Iwucia zwycięzcy tegorocznego Investcuffs po dominacji Tradera kosztuje około 90zl jak się orientuje i liczy sobie 800stron.

@bb82

Który Etf ?

@Rzemko

Jak już będzie zapowiedziane kiedy dokładnie nastąpią wzrosty to można grać w drugą stronę ;) chyba że znów wszyscy zaczną żyć marzeniami

@baro

Prawdopodobieństwo wystąpienia hiperinflacji oceniam poniżej 1% :)

Ostatnio modyfikowany: 2021-04-22 12:28

Novy!

Jak klepałem biedę i zapierdalałem po świecie za chlebem- nikt się mną nie intetesował.

A podatki nakłada na wynajmujących państwo, a nie ja.

Rzemko

Niekoniecznie, to sie dopiero rozkreca. Przy pierwszym silver squeeze tez tu dalem info zanim to sie rozkrecilo.

Pobawilem sie mala sumka i zgarnalem jakies 700 USD spekulujac na AG

Kwestia odpowiedniego wyjscia

Ostatnio modyfikowany: 2021-04-22 12:34

Novy!

Zawsze można otworzyć działalność z PKD Wynajem i zarządzanie nieruchomościami i dodatkowy ew. kataster wrzucać w koszty prowadzenia firmy i chociaż częściwo odzyskiwać stratę spowodowaną dodatkowym podatkiem, remontem, czynszem, wodą, energią itd..

Zawsze jest jakieś wyjście ;)

pabloescobar

A czy zakładanie działalności ma sens przy posiadaniu jednego czy dwóch mieszkań na wynajem?

Przy hurcie to wiadomo, że można się optymalizować.

Ostatnio modyfikowany: 2021-04-22 12:56

Novy!

Musisz to sam przeanalizować i policzyć :)

@Rzemko

Dziękuję.

Stawiam, ze znowu im sie uda, przebija nawet $30, a potem to zmasakruja kilkoma czerwonymi swiecami.

Albo i nie zmasakrują :)

Ostatnio modyfikowany: 2021-04-22 13:11

pabloescobar

Pytanie jak nisko jeszcze może spaść srebro nim WSB się rzuci do gry.

Możnaby pospekulować na kontraktach jakąś małą sumą, ale mam z tym niemiłe doświadczenia ;)

Poprzednim razem się wstrzeliłem idealnie w ich akcję, ale chciwość nie pozwoliła mi sprzedać po 30, myślałem, że to ten moment na wybicie 30$. ostatecznie nic żem nie zarobił, choć przez chwile miałem bardzo ładne niezrealizowane "zyski".

Ostatnio modyfikowany: 2021-04-22 13:15

pabloescobar

https://www.bankier.pl/wiadomosc/Rzecznik-rzadu-o-Nowym-Polskim-Ladzie-prezentacja-do-polowy-maja-8098026.html

Dante

Ostatnio modyfikowany: 2021-04-22 13:42

Wajdelota

patrzec: EURRUB

Tomasz82

Fajna lista. Ale przyznaj się - po prostu skopiowałeś skład ETFa iSharesa ;)

Szkoda, że na to nie wpadłem zaoszczędziłbym czasu, nie zaglądałem do isharesa.

To wynik własnych analiz ( google: top prodcers ....), niezamknięte zakładki, które ostatnio czytałem to:

https://www.nsenergybusiness.com/features/top-nickel-producing-companies/

https://www.prnewswire.com/news-releases/as-indonesia-looks-to-expand-nickel-production-companies-involved-in-process-stand-to-see-substantial-benefit-301008992.html

https://www.nsenergybusiness.com/features/largest-copper-mining-companies/

https://investingnews.com/daily/resource-investing/base-metals-investing/nickel-investing/top-nickel-producing-countries/

Tomasz82

Zostawcie trochę Astarty dla mnie, piękna zielona świeca po info.

Novy!

Jeśli chodzi o nikiel, mam w portfelu Nickel Mines NIC. Kupowałem po 0,62 AUD :)

Wajdelota

A przy tych cenach z Q1 oni moga miec EBIT roczny z 21 = połowie(kapitalizacji + caly dlug firmy). WIec jest jakby zdeczko za tanio......

Ostatnio modyfikowany: 2021-04-22 14:07

Jot

Tomasz82

2xSOWA

Także chłopaki, chyba nie odkryję Ameryki mówiąc, że Demiurg BillG. odtworzy swoją sztukę w realu prawie bez odchyleń od swojego starannie napisanego scenariusza - niemal co do Joty, że tak powiem.

Uda się wyłącznie jeśli Bóg tak zechce.

Deus vult,

Keracz

"Życie i zdrowie ludzi jest najważniejsze - tak pracowników, jak pracodawców, ale zdrowie gospodarki jest równie ważne" - podkreślił prezes BCC Goliszewski.

Zwrócił uwagę, że są firmy, które zatrudniają od kilku do kilkunastu tysięcy pracowników; mają one własnych lekarzy i pielęgniarki, które są przygotowane do tego, aby system szczepień wdrożyć w firmach. "Mniejsze firmy (...) będą się posiłkować ośrodkami zdrowia, w tym prywatnymi ośrodkami zdrowia po to, żeby i człowiek był zdrowy, zabezpieczony, ale także nasza gospodarka".

https://www.bankier.pl/wiadomosc/Gowin-Szczepienia-to-warunek-zeby-gospodarka-mogla-funkcjonowac-bez-ograniczen-8097179.html

Ostatnio modyfikowany: 2021-04-22 14:49

Novy!

Seneca AS - patogen dobrze się ma i cieszy się jak ludzie realizuja walkę na niskim poziomie. Właśnie o to chodzi żeby się żreć miedzy sobą a problemu nie rozwiazywać. Dlatego właśnie się spełni i spełnia się na naszych oczach.

Aha, jasne.

Tak pierdolisz jak Urban, rzecznik komuchów. Nigdy nie odpoqiadał na zadane pytanie, ale zawsze odpowiadał.

Wmawiaj sobie dalej, że to twoje pisanie podparte religioznawstwem, jest jakąś walką. Chyba z wiatrakami.

Fikcja, fijcja i raz jeszcze fikcja. Wolności i wiary, trzeba bronić za wszelką cenę. Jak nie pomagają słowa, trzeba użyć siły.

Oczywiście, wygodniej jest siedzieć przy kompie i pisać wkółko to samo na forum IT.

Ok. To tyle. Pierdoliłeś to samo rok temu, dwa lata temu- więc moje pisanie nie przeszkodzi ci robić to dalej.

Jesteś ofiarą. Uwierzyłeś w to. Reszta to namiastka życia.

Bywaj.

Novy!

https://strefainwestorow.pl/artykuly/inwestycje-alternatywne/20210422/uran-hossa-notowania

gajowy

Obecność substancji "wzmacniających odpowiedź odpornościową" dyskwalifikuje te produkty (szczepionki) w moich oczach. Zmuszamy układ odpornościowy do ostrej reakcji na coś co normalnie zareagowałby łagodnie albo zwiększamy i tak już możliwą ostrą reakcję w przypadku rozwijającej się infekcji w momencie szczepienia.

Warto wiedzieć, iż biologiczna rola tego (bardzo podobnego) wirusa w nietoperzach nie jest dobrze poznana. Wiadomo tylko, że nietoperze są zawirusowane na maksa i są wyjątkowo żywotne (żyją najdłużej ze ssaków w przeliczeniu na tempo metabolizmu). Dobrze poznana jest tylko główna rola wirusów w przyrodzie - to jest: ograniczanie wzrostu ekspansywnych bakterii.

Dyktatorzy epidemiologiczni zarządzili masowe szczepienia tylko dlatego, że wirus jest poważnym wyzwaniem dla Systemu Zdrowotnego w krótkiej perspektywie. Oraz jest to jedyna możliwość na wyjście z twarzą dla rządzących.

Jedyne szczepienie (lub podanie doustne), które miałoby sens to, zapodanie wirusa w wersji osłabionej (bez "adjuwantów"). Wtedy zamiast możliwej (chociaż jak widać niekoniecznej) jednej ostrej infekcji mielibyśmy dwie łagodniejsze ale poza tym nie zawracalibyśmy kijem Wisły pod dyktando Big Pharmy.

Ostatnio modyfikowany: 2021-04-22 15:44

śledźulik

Jak klepałem biedę i zapierdalałem po świecie za chlebem- nikt się mną nie intetesował.

A podatki nakłada na wynajmujących państwo, a nie ja.

To nie jest absolutnie żadna wymówka dla chęci drenowania innych w obecnej sytuacji. Albo jesteś świętobliwy albo tylko takiego rżniesz (mówisz jedno, robisz drugie).

Serio, ani ja- ani nikt inny by się nie doczepił do Twojej chęci przerzucania kosztów na najemców, ale nic mnie tak nie bawi i jednocześnie nie smuci jak ludzie modlący się na rogach ulic, a robiący wiadomo co...

Ja prywatnie wynajmuje od pobożnej Pani. Już od roku za 75% początkowej stawki. Właścicielka mieszkania jest zadowolona, że ktoś ciągle mieszka, dba i grzeje w tej kryzysowej sytuacji (a i tak jest na plus, bo kupiła za gotówkę), na dodatek spełnia dobry, chrześcijański uczynek dając mi ulgę w płatnościach (bezzwrotną).

A ja płacę i się za nią modlę :)

Jak wejdzie kataster to pewnie też sie jakoś dogadamy. Pani jest pobożna, wiec z pewnością nie będzie chciała "przerzucić kosztów i niech motłoch się martwi".

Seneca AS

Niewykluczone, że w PL jako, że nie ma jeszcze podatku kastrującego, to być może wpisze się on w trend czyli stanie się elementem tzw. wealth tax. W porównaniu z USA, u nas cenzus majątkowy, po którym się będzie wpadać w łapy takiego podatku odpowiednio duuużo niższy. Przecież Polak zarabiający 7TPLN brutto to podobno już bogacz. Jak wprowadzą - to w sposób międzynarodowo skoordynowany. Pewnie obejmie akcje, IPRs, krypto i wszystko co taki burżuj może posiadać.

A z podatków, to można chyba spodziewać się też carbon footprint tax. Płacimy go w sumie w rachunkach za energię (certifikaty emisji Co2). Świetnym kandydatem do takiego opodatkowania będzie BTC.... Więc może bez państwowych banów na krypto, skoro państwo może jeszcze na tym zarobić. A BillG. mówił o BTC jaki on niezielony jest.

Jot

Keracz

Film z 2018 r.

https://www.youtube.com/watch?v=rdr1MSz8jds

@ gajowy

Obecność substancji "wzmacniających odpowiedź odpornościową" dyskwalifikuje te produkty (szczepionki) w moich oczach.

Swoimi oczętami chętnie ujrzałbym tych wszystkich naszych i światowych dobrodziejów na czele z politykami, którzy już notorycznie (24h/dobę)obiecują/zapewniają zwykłym ludziom - zdrowie i bezpieczeństwo, razem skumulowanych na Madagaskarze, na stałe/bez możliwości powrotu.

Na otarcie łez nie żałowałbym im kilku wywrotek blaszek i dolców z dostawą na miejsce oraz najlepszej jakości jedzenia.

Wiem, że to jest zbyt piękne i niemożliwe, ale życzę im jak najlepiej i powrotu do zdrowia również.

@ śledźulik

Jak wejdzie kataster to pewnie też sie jakoś dogadamy. Pani jest pobożna, wiec z pewnością nie będzie chciała "przerzucić kosztów i niech motłoch się martwi".

Czy wziąłeś pod uwagę w swoich zachciankach, że:

(...) ,,wielu zachwieje się w wierze; będą się wzajemnie wydawać i jedni drugich nienawidzić. (...) a ponieważ wzmoże się nieprawość, oziębnie miłość wielu. (...)?

Jot

Jak upadasz to znaczy że Bóg tak chce. Czyli to nie twoja wina. I wyżej wymienionych też nie. W końcu to wola Boga - prawda?

Tylko nie wiem dlaczego o Judaszu się wypowiedział że lepiej by było żeby się nie narodził?

Ot zagadka.

To teraz tak - niepodobna aby nie przyszły zgorszenia. Ale wiecie dlaczego? Bo ktoś nie zrobił lepiej(by było utopić w morzu) wiec jest gorzej.

Logika to dla Was coś niezrozumiałego.

Dlatego bedziecie bić kobiety w sklepach i kopać się z koniem w sądzie. I jeszcze napierdalanka z policją na osiedlu do kompletu.

Jot

Seneca AS

2xSOWA - Hitler, Stalin, Mao, Pol-Pot, Lenin - oto święci pańscy - Bóg tak chciał.

Bezspornie i bezsprzecznie są oni dziećmi bożymi. Niewykluczone, że już zbawieni i w niebie radują się obcowaniem z Panem.

2xSOWA

Niewykluczone, że już zbawieni i w niebie radują się obcowaniem z Panem.

Niezbadane są ścieżki Pana .

lenon

Być może za ostro Cię potraktowałem, ale wymyśliłeś jakąś historię ze mną w roli głównej, która nigdy nie miała miejsca. Co najmniej jest to dziwne i daje do myślenia.

Co do energochłonności to z powodu swojej ignorancji nie wiesz, że istnieją projekty Proof of Stake.

Wymyśliłeś również, nie wiem na jakiej podstawie, że jestem fanatykiem zielonego ładu.

Dziwnym jest również, że nie przeszkadza Ci wdychanie formaldehydu.

Nowa nienormalność

Swoimi oczętami chętnie ujrzałbym tych wszystkich naszych i światowych dobrodziejów na czele z politykami, którzy już notorycznie (24h/dobę)obiecują/zapewniają zwykłym ludziom - zdrowie i bezpieczeństwo, razem skumulowanych na Madagaskarze, na stałe/bez możliwości powrotu.

Na otarcie łez nie żałowałbym im kilku wywrotek blaszek i dolców z dostawą na miejsce oraz najlepszej jakości jedzenia.

Wiem, że to jest zbyt piękne i niemożliwe, ale życzę im jak najlepiej i powrotu do zdrowia również.

Keracz, wiem, że jesteś przeciwny Judytom, ale czy to bardzo jest źle dla mojego zbawienia, że mnie się marzy, żeby zaraz potem w ten Madagaskar prdlnęła jakaś kometa?

I jeszcze mam pytanie, bo ciągle myślę o tym siarki jeziorze, którym mi kiedyś nadziei narobiłeś. Czy coś wiadomo może o ramach czasowych tego przedsięwzięcia?

2xSOWA

Ja jestem drogą i prawdą, i życiem. Nikt nie przychodzi do Ojca inaczej jak tylko przeze Mnie

Tak przyjacielu , oczywiście, to jedyna droga.

Novy!

@Nowy!

Być może za ostro Cię potraktowałem..

Potraktować, to możesz ew. swojego psa, o ile go masz. Raczej wątpie, bo zwierzęta raczej stronią od takich jak ty.

Na ew. potraktowanie mnie jesteś za cienki Bolek :)

Po raz kolejny, jesteś w stanie wytłumaczyć się ze swych wpisów, tak jak tobie tylko pasuje. Ale tutaj to norma. Chyba nie pamiętasz tego, jak zagorzale broniłeś jedynej, słusznej "zielonej idei".

Jak dla mnie, popieranie kryptowalut, w więkaszości "wydobywanych" w Chinach gdzie w dalszym ciągu ogrom energii pozyskiwana jest ze znienawidzonego przez ciebie węgla- jest hipokryzją. A podawanie przy tym składu zanieczyszczonego powietrza, jest hipokryzją do kwadratu. To tylko przykład braku logiki u takich "zielonych ekologicznych ludzików" jak ty. Oczywiście, pomijasz także fakt, że twoje chińskie PV na dachu, pozostawiły także ślad węglowy niebagatelnych rozmiarów, jak rządowe Tesle prezydenta Green Bidena. Ale to właśnie łączy głupców. Brak logiki w poczynaniach. :)

Ostatnio modyfikowany: 2021-04-22 19:14

Novy!

To nie jest absolutnie żadna wymówka dla chęci drenowania innych w obecnej sytuacji. Albo jesteś świętobliwy albo tylko takiego rżniesz (mówisz jedno, robisz drugie).

Serio, ani ja- ani nikt inny by się nie doczepił do Twojej chęci przerzucania kosztów na najemców, ale nic mnie tak nie bawi i jednocześnie nie smuci jak ludzie modlący się na rogach ulic, a robiący wiadomo co...

A co ma modlenie, do przerzucania kosztów katastru na najemcę?

Inaczej.

Ja tam mieszkam, czy najemca? Gdyby to było twoje mieazkanie, musiałbyś płacić za nie podatki, czy nie? A wreszcie, czy to moja wina, że nie maaz swojego mieazkania?

Co ma świątobiwość do wyaokości najmu? Ludzie, czy was już całkiem przepraszam, popierdoliło czy jak?

Maaakra.

Arekb52

https://www.wirtualnemedia.pl/centrum-prasowe/artykul/noctiluca-w-drodze-na-newconnect-swiatowe-koncerny-zainteresowane-polska-technologia-oled

Seneca AS

Nie żyją, a znamy ich uczynki, zatem:

32 I zgromadzą się przed Nim wszystkie narody, a On oddzieli jednych [ludzi] od drugich, jak pasterz oddziela owce od kozłów. 33 Owce postawi po prawej, a kozły po swojej lewej stronie.

41 Wtedy odezwie się i do tych po lewej stronie: "Idźcie precz ode Mnie, przeklęci, w ogień wieczny, przygotowany diabłu i jego aniołom!

Ja nie spec w tych sprawach, ale z tego co pamiętam to pewien ktoś powiedział: 'NIE SĄDŹCIE ABYŚCIE NIE BYLI SĄDZENI'. No chyba, że Ty jesteś Pan Bóg Keracz na Ziemi. Jeśli tak to przyjmuję ten wyrok jako prawomocny, a więc nieodwołalny, Jednoosobowy Wysoki Sądzie Ostateczny Keracz. Ave.

Wajdelota

lenon

To powymienialiśmy uprzejmości :)

Pisałem całkiem niedawno o klapkach. To właśnie one umożliwiają podążanie Ci tylko w kierunku własnego nosa. Przyjąłeś, że jeżeli ktoś, w tym przypadku ja, jest zwolennikiem odejścia od węgla, którego koszty wydobycia z roku na rok będą rosnąć i zastąpienie go czymś co Tobie kojarzy się z zielonym ładem to jest zwolennikiem zielonej idei.

Nic bardziej mylnego. Jestem zwolennikiem idei racjonalnego myślenia.

Nie każdy kto posiada broń jest mordercą.

Dante

Teoretycznie USD powinien zyskać najmocniej ze wszystkich walut przy spadkach na akcjach, a na drugim i trzecim miejscu powinien być CHF i JPY pod względem aprecjacji.

PS. Na razie nie oczekuje jakiegoś krachu, ale korekta rzędu 10-20% na akcjach powinna wystąpić w średnim terminie, a co dalej to będzie wymagać wtedy kolejnej analizy.

Ostatnio modyfikowany: 2021-04-22 19:51

Rzemko

Seneca AS

Biden oglosil 37% tax

A mógł ogłosić 67 albo 77%, niby neokomuch a tyle empatii ma. Nawet dla bogaczy.

Wajdelota

@Rzemko - dlatego najepiej mieszkac w Cyprze bo tam nie ma podatku z zyskow kapitalowych i nie trzeba kombinowac z jakimis spolkami z estonii.

Rzemko

Jak zarobisz na NYSE powyzej miliona dolarow to tez bedziesz musial zaplacic :-)

A na cyprze to moga Ci wszystko zabrac - to parodia, nie kraj

Jot

Licznik CO2 na każdej twarzy, licznik metanu na każdej d.

Na pewno będzie taniej żyć.

Dante

Średni termin, czyli liczony w tygodniach - czyli może to być kilka tygodni, a może być kilkanaście. Możesz dla przykładu zobaczyć pierwszy kwartał 2018r, a także ostatni w 2018r. dla SP500, aby mieć skalę odniesienia co potencjalnie może się zdarzyć.

Osobiście przypuszczam, że może się zdarzyć korekta rzędu ok. 38% całego rajdu na SP500 od dołka w marcu 2020r, do obecnego szczytu, czyli ewentualny lokalny dołek coś na poziomie 3400 - 3500, a jak będzie, to się okaże.

Ostatnio modyfikowany: 2021-04-22 20:13

Spy

Jak dalej będzie spadać to się wkur... niesamowicie że mając taki timing nie wykorzystałem tego w absolutnie żaden sposób w sensie pokaźnych profitów...

W niedzielę korzystając z wolnego popołudnia poanalizowałem sobie wszystko na spokojnie i podzieliłem się swoją wizją rozpoczynających się spadków, po poniedziałku i wtorku przyszła wczorajsza sesja która wybiła mi jasnowidztwo z głowy ale patrząc na dziś to już sam nie wiem ...

Spy

Ja wstępnie zakładałem 15% obsuwy ale to trzeba będzie po takich ewentualnych lub mniejszych spadkach znów zobaczyć jak to wszystko wygląda, wskaźniki, sentymenty, poziom alokacji gotówki i szereg innych.

Narazie wygląda na lekko przyspieszone "Sell in May and go away :)"

Rzemko

Sorry podatek to chyba cos kolo 43% od miliona.

Mowia, ze to moze byc taki zapalnik. Ile to musi wzrosnac zeby zrekompensowac taka podwyzke od zyskow? Jeszcze przy takich wycenach. Nie ma sensu trzymac - sprzedac przed wprowadzeniem - prawo przeciez nie bedzie dzialac wstecz

Dodatkowo wcisna kit, ze nie trzeba drukowac (chociaz QE to nie dodruk, ale liczy sie sentyment) - bogole zaplaca. Sentyment upadku dolara moze sie skonczyc co dalej spusci powietrze z banki

Ostatnio modyfikowany: 2021-04-22 20:22

Seneca AS

13.12.2021 ---- Z uwagi na zagrożenie dla zdrowia publicznego, Min. Gowin proponuje utworzenie rezerwatów dla niezaszczepionych. Pozwoli to m.in. uwolnić zaszczepionych od obowiązku noszenia ze sobą zaświadczeń o szczepieniu.

Spy

Dla mnie nie ma znaczenia czy podatek, czy silniejszy wiatr , czy cokolwiek innego, pewnie rzeczy są po prostu nieuchronne :)

Jak na przelomie lipca i sierpnia 2020 Złoto grzało już po 2075 i prognozy już szły na 3000 czy 5000 to nikt nie chciał słuchać że RSI na miesięcznym było 85 !!!! Drzewa nie rosną do nieba :)

Rzemko

@Spy

Wiadomo. Mowie tylko, ze faktycznie pod zapalnik nie byloby to glupie

@Wajdelota

Sorry jednak bys nie zaplacil tego podatku od akcji. Ale gdybys na dywidenach zarobil powyzej mln usd - case dla takiego tradera ? To zaplacilbys te 42% - podatek bowiem placi sie u zrodla.

Ostatnio modyfikowany: 2021-04-22 20:44

reptalianin

Mały hint dla osób mających ponad $1M zysków kapitałowych US:

1. Sprzedajemy teraz generując sobie obowiązek podatkowy w obecnym roku.

2. Odkupujemy te same aktywa 5 minut później. Najlepiej na jakiejś platformie commision free (a takich jest w US pod dostatkiem).

Mimo wszystko poczekałbym z tą decyzją do momentu aż przejdzie przez senat ta regulacja. Wcale nie musi być wodospadu na giełdach. A najśmieszniejsze to już jest wieszczenie obsuwy rynkowej po 2 sesjach w tygodniu...

Rzemko

No na pewno jak kazdy zacznie sobie tak optymalizowac to rynki pojda 50% do gory. Brawo

Spy

Nie żebym bronił kolegi Rzemko ale o wiele śmieszniejsze jest dla mnie przekonanie że rynki akcji nię będą podlegać żadnym korektom tylko będą nieprzerwanie rosły do końca świata :)

Rzemko

Yup. Moje trafienia maja mala skutecznosc - to fakt, ale wszystko po prostu na to wskazuje. Latwo byc kozakiem w szczycie hossy.

zaloze sie, ze jak przyjdzie konkretna korekta to beda wieszczyc koniec swiata. Ja bede powoli dokladal.

Euforia jest taka, ze dla niektorych 42% podatku od zysku jest bullish XD

Ostatnio modyfikowany: 2021-04-22 20:58

reptalianin

No jasne. Każdy będzie w panice sprzedawał. Najlepiej jeszcze jednego dnia aby wywołać krach na giełdzie. Co niby Ci ludzie będą robili z ta gotówka? W skarpecie trzymali? Nie bądź naiwny. Cała klasa średnia w US ma portfele emerytalne zainwestowane na giełdzie. Całkiem sporo osób ma powyżej miliona i pewnie będzie chciało dokonać powyższej optymalizacji. Co nie znaczy, że będą chcieli wyjść z rynków zupełnie. I może będzie jakaś korekta ale nie wiem kiedy bo moja szklana kula się ostatnio popsuła.

@Spy

Rynki mają tendencje do tego, że w długim terminie rosną. Korekty, krachy oczywiście się zdarzają ale nie mają one żadnego znaczenia dla długoterminowych inwestycji z racji tego, że rynki akcyjne właśnie rosną w długim terminie. Śmieszy mnie przewidywanie tych wielkich spadków. Zwłaszcza po kilku dniach na minus. Nie powiem już od ilu lat tu są wklejane wykresy wieszczące spadki i koniec USA i rynków kapitałowych. Tymczasem rynki to mają w głębokim poważaniu.

@Rzemko

"Yup. Moje trafienia maja mala skutecznosc - to fakt, ale wszystko po prostu na to wskazuje. Latwo byc kozakiem w szczycie hossy."

Przecież na tym portalu jest szczyt hossy co najmniej 5 lat. Możesz mi wytłumaczyć kiedy był właściwy moment wejścia w SP500? Bo rok temu jak było po 2300 to była właśnie narracja, że to już jest koniec. Ale spoko, przynajmniej zdajesz sobie sprawę z niskiej skuteczności swoich przewidywań.

Ostatnio modyfikowany: 2021-04-22 21:19

śledźulik

A co ma modlenie, do przerzucania kosztów katastru na najemcę?

Inaczej.

Ja tam mieszkam, czy najemca? Gdyby to było twoje mieazkanie, musiałbyś płacić za nie podatki, czy nie? A wreszcie, czy to moja wina, że nie maaz swojego mieazkania?

Co ma świątobiwość do wyaokości najmu? Ludzie, czy was już całkiem przepraszam, popierdoliło czy jak?

Maaakra.

Po prostu nie wycieraj sobie Panem Bogiem buzi. Najpierw rżniesz wierzącego i namodlonego a później przyjmujesz postawę wyrachowanego (dosłownie wyrachowanego) biznesmena. To się zwyczajnie nie klei.

Tak jak napisałem- gdybyś nie pisał jaki to jesteś pobożny to bym zignorował zupełnie Twój post (tj. uznałbym- spoko, warunki rynkowe- jak się komuś nie opłaci z czynszem + kataster to niech sobie znajdzie inne, luz), ale jako że opisujesz siebie jako rozmodlonego to ta hipokryzja zakuła w oczy.

Nie napisałem, że nie mam własnego mieszkania, a zresztą- nawet jeśli nie mam i oficjalnie jestem bezdomny to co? Czujesz do mnie pogardę? Tak po chrześcijańsku?

Albo dostałeś złe instrukcje, albo uprawiasz tutaj trolling.

Novy!

Kto sobie wyciera Bogiem buzię? Ja? A czym?

Człowieku, czy ty masz jakiś problem z połaczeniem wiary i posiadaniem czegokolwiek? Jak ktoś ma parę złoty, to jest już dzieckiem szatana? Co ma piernik do wiatraka?

Rozumiem, że Watykan jako bogate państwo kościelne, jest pełne samych dzieci szatana?

Czy to moja wina, że ktoś nie ma pieniędzy na podwyższony najem, spowodowany katastrem? W dupie to mam. Zadzwoń do Morawieckiego i mu się pożal, że wynajem mieszkań jest drogi.

Ostatnio modyfikowany: 2021-04-22 21:24

śledźulik

Czy to moja wina, że ktoś nie ma pieniędzy na podwyższony najem, spowodowany katastrem? W dupie to mam. Zadzwoń do Morawieckiego i mu się pożal, że wynajem mieszkań jest drogi.

To tyle na temat rozmodlonego, chrześcijanina Novego. Niektórym to wystarczy dać po prostu mówić.

Dziękuję za uwagę.

Novy!

Jak dobrze licze to rynek w stanach musialby pojsc jeszcze jakies 20% w gore zeby grubasy odrobily podwyzke podatkow. Czyli pewnie SPY musialoby przebic 5k aby warto byloby ryzykowac przejscie przez ta podwyzke.

Nie ma powodów, aby stało się inaczej.

Tak.samo jal niw ma ppqodóq, abyśmy za miesiąc czy dwa nie zobaczyli -20% na akcjach, a na growth -30%.

To szulernia, tu wszystko jest możliwe.

Tylko jakie to ma znaczenie, dla inwestycji long? Trzeba trzymać ciśnienie i tyle. Chyba że, masz mocno zdywersyfikowany portfel akcji, to na odrobienie strat poczekasz nieco dłużej :)

Dante

Przypuszczam, że przed SP500 i amerykańskimi akcjami parę lat podobnego trendu jak w przypadku aktywów rynków rozwijających się (np. EEM) po kryzysie z 2008r. - wtedy aktywa rynków rozwijających kiepsko radziły sobie w otoczeniu deflacyjnym, a amerykańskie kiepsko wypadną przy rosnącej inflacji. W kolejnym cyklu w USA uderzy poważny kryzys z powodu dedolaryzacji świata - m. in. z powodu budowy chińskiego The Belt and Road Initiative - i konieczności podnoszenia stóp procentowych, co powinno oczyści gospodarkę. Amerykanie doświadczą w najbliższych latach sytuacji, że koszty życia będą rosnąć szybciej niż ich aktywa finansowe, zwłaszcza akcje amerykańskie.

Warte uwagi, że kolejny cykl będzie napędzany między innymi przez The Belt and Road Initiative i rosnące wydatki krajów rozwijających, aby podnieść swój poziom życia. Dlatego wtedy będzie trzeba obserwować kiedy odwrócona krzywa dochodowości spadnie do minimów i zacznie się odwracać, a po paru miesiącach od tego momentu inflacja globalnie osiągnie maksimum - wtedy będzie trzeba przejść do aktywów safe haven i szukać dobrych akcji na wówczas tanich rynkach rozwiniętych.

Ostatnio modyfikowany: 2021-04-22 21:48

Novy!

Chłopie, odpierd..się raz na zawsze.

Winą za biedę całego świata, obarczasz najemcę mieszkania? No nie mogę. Mam się zadłużyć, zapłacić za mieszkanie, a potem wynająć je za pół darmo, bo najemca nie ma pieniędzy? Zdziwiłbyś się, ile razy szedłem takim na rękę. Potem uciekali po nocach, nie płacąc za zniszczenia.

Jak mieszkałem 2 lata w baraku na budowie , 2tys km od domu, nikt mi nie pomagał. Teraz niczego od nikogo nie chcę. Nikomu nie przeszkadzam, żyję zgodnie ze swoim sumieniem.

Tacy jak ty, patrzą tylko na błedy innych. A najbardziej nienawidzą tych, którym się udało i mają nieco lepiej. Takie to polskie..

Ostatnio modyfikowany: 2021-04-22 21:50

Spy

To że rynki rosną w długim okresie zgoda, to że dla inwestycji long nie ma większego znaczenia też zgoda, jeśli ktoś ma ułożony portfel i wie co robi to jasne że nie będzie biegł sprzedawać choćby spadało i spadało ale jeśli ktoś ma zamiar dokupić pozycję lub zwiększać jakaś ekspozycje czy też przede wszystkim wchodzić na rynek akcyjny to moim zdaniem głupotą jest pakowanie się na tzw. "pałę" widząc jak są przegrzane rynki, nie musi czekać na krach bo tego nikt nie przewidzi ale chociażby na korektę...

Nie wiem jaka była narracja przy 2300 i kto ją uprawiał ale jednego czego jestem pewien to że wskaźniki wyglądały zupełnie odmiennie przy 2300 i przy 4100 więc mówimy tutaj o faktach a nie narracjach i czyimś "wydawaniu się "

piotrdln

ty blednie zakladasz ze ludzie beda placic wyzsze czynsze w nieskonczonosc

zakladasz ze jak wejdzie 1000 podatku to tyle podniesiesz czynsz i ludzie zaplaca,

otoz nie zaplacą, jest pewien poziom ze ludzie zaczna wracac na prowincje, mieszkac po 4 zamiast po 2 itd.

do tego zdalna prace mozna robic ze wsi a nie trzeba mieszkac w centrum krakowa

no i teraz dobije wlascicieli bo co jak panstwo wprowadzi wam cene maxymalną za wynajm jak w "wolnej zachodniej europie" juz jest ?

obrazicie sie i nie bedziecie wynajmowac a kastrata placic bedziecie musieli ...

w sumie oznaczac to bedzie ze pojawi sie masa pustych nieruchow i wlasciciele kastrowani podatkiem beda obnizac cene aby chcoiaz nie dokladac , ale to bedzie trudne mentalnie dla tych co przyzwyczaili sie do rynku "wlascicieli"

oczywiscie to bedzie proces powolny , to nie rynek akcji ze w m-c spadnie o polowe ;)

aha dodaj do tego nadmiarowe zgony i brak przyrostu naturalnego w pl (coraz wiecej mieszkan wolnych) , najblizsze lata moga byc slabe na nieruchach

Ostatnio modyfikowany: 2021-04-22 22:05

polish_wealth

Izrael zaatakowany, czyżby mieli wysłać rakiety niedługo na IRAN i odpala się scenariusz przez duże "S" ?

Ostatnio modyfikowany: 2021-04-22 22:01

Spy

Bardzo dobrze napisane, podpisuję się pod tym ale zdaje sobie sprawę że mogą nas za takie teorie ukrzyżować ;)

reptalianin

Problem tego typu rozumowania jest jeden. Nie wchodząc w rynek jesteś zawsze stratny z powodu inflacji. A rynki mogą jeszcze rosnąć przez dłuższy czas. Nie bez powodu ktoś powiedział, że na żadnym kryzysie nie stracono więcej niż w oczekiwaniu na niego (narracja tutaj od wielu lat). Jeżeli ktoś się czuje niekomfortowo z wchodzeniem dużym kapitałem na rynki teraz (co absolutnie rozumiem) to można zastosować zwykłe uśrednianie. Ja się cieszę, że mój cały kapitał już od dobrych paru lat na rynkach nieruszony. Więc nie mam tego typu dylematu. Jednak strategii nie zmienię i będę dokupował co kwartał.

Jot

Dlaczego rozbój, dlaczego dziwne? Mogą być ujemnie oprocentowane obligi? No!

reptalianin

No zawsze sobie można jakaś teorię spiskową wymyślić. Dlaczego 100%? Dajmy od razu 200% dla pewności.

Ostatnio modyfikowany: 2021-04-22 22:10

Jot

Bo jeśli nie należysz do innego i nie wypisałeś się to o sobie napisałeś skarbuniu!

Raczej to jest obrzydliwie żydowskie - oni mają Polakom za złe że w ogóle przeżyli II światową.

Mam już dość doklejania do polskości wszystkiego co patologiczne.

Jak macie tak robić to macie moje uroczyste - WYPIERDALAĆ!

Ostatnio modyfikowany: 2021-04-22 22:25

Wajdelota

Tomasz82

Może Szanowny Pan coś napisze czasami o inwestycjach? Postów dużo, ale mało w tematach finansowych, chyba że pomyliliśmy fora.

Jot

Spy

Problem w tym że z tego co możesz tutaj wyczytać to strata czasu bo i tak rynki rosną w długim terminie więc po co cokolwiek analizować ??

Jot

Opierdzieliłem platynę. Teraz lepiej?

Wszystko fizyk.

Tomasz82

Lepiej, zdecydowanie lepiej. Moze to info komuś pomoże,

Winters101

https://www.amazon.com/Accounting-3rd-Michael-J-Jones-ebook/dp/B078KHL7K8

Novy!

Jest tu ten "kolega" który pisał kilka tygodni temu, że ceny rudy żelaza są sztucznie zawyżane, jak pisałem o zakupie Fortescue Metals, i cena zaraz spadnie na łeb na szyję?

https://www.wnp.pl/hutnictwo/zaczynaja-sie-powazne-problemy-z-ruda-zelaza,464325.html

Novy!

otoz nie zaplacą, jest pewien poziom ze ludzie zaczna wracac na prowincje, mieszkac po 4 zamiast po 2 itd.

do tego zdalna prace mozna robic ze wsi a nie trzeba mieszkac w centrum krakowa

Rozumiem, że nie czytasz od początku co piszę o najmie. A więc:

-pisałem, że nigdy nie kupuję mieszkań w dużych miastach

-staram się aby były to małe miejscowości, blisko rozwijanych lub zakładanych stref ekonomicznych, o ile to możliwe

-kupuję zawsze na rynku wtórnym, zwykle za gotówkę

-w małych miejscowościach, w mojej okolicy, większość pracuje na czarno za granicą i raczej nigdy nie dostanie kredytu

-kupuję zwykle małe mieszkania

-ze względu na możliwość pracy zdalnej, tak pracujący ludzie będą się raczej przemieszczać niż przywiązywać do jednego miejsca, więc nie kupują mieszkań

- od 12 lat słyszę o tym powolnym procesie

- nie widzę różnicy, w zarabianiu coraz więcej i płaceniu większych podatków, a płaceniem podatków od posiadanych wartości fizycznych typu grunt czy nieruchomości, a i tak są to ( będą) kwoty mniejsze od opodatkowanych zarobków

-jeśli będzie tak, że będą regulowane ceny najmów, ja się ucieszę

Ostatnio modyfikowany: 2021-04-22 23:25

Novy!

Spy

@reptalianin, @ Nowy