Pisząc prognozy na 2020 wspomniałem, że w nadchodzącym roku nie spodziewam się niczego spektakularnego po srebrze. Kryzys wywołany pandemią, a w zasadzie późniejsze działania polityków oraz bankierów centralnych sprawiły, że dziś sytuacja wygląda zupełnie inaczej.

Nim przejdę do konkretów cofnijmy się o dwie dekady. Po pęknięciu bańki na Nasdaq’u w 2000 roku, Bank Japonii jako pierwszy obniżył stopy procentowe do zera oraz rozpoczął skup obligacji rządowych. Minęło 8 lat. Kolejny kryzys, tym razem wywołany pęknięciem bańki na rynku nieruchomości sprawił, że w USA, strefie euro, Szwajcarii obniżono stopy procentowe do zera. Z czasem uruchomiono programy pozwalające bankom centralnym na skup obligacji rządowych, korporacyjnych, akcji, ETF-ów, REIT-ów oraz wielu toksycznych aktywów. Celem było sprowadzenie do zera zarówno krótkoterminowych stóp, wyznaczanych przez bank centralny jak i rentowności obligacji. Innymi słowy odciążamy budżet oraz kredytobiorców kosztem osób posiadających oszczędności jak i funduszy emerytalnych. Jednocześnie podbijamy wyceny wszystkich możliwych aktywów finansowych, pogłębiając nierówności pomiędzy 1% najbogatszych obywateli, a resztą społeczeństwa. Polityka ta była prowadzona wyłącznie przez najważniejsze banki centralne jak FED, Europejski Bank Centralny, Bank Anglii, Japonii czy Szwajcarii. W krajach rozwijających się mimo, iż mieliśmy zazwyczaj stopy niższe niż realna inflacja, to zachowywano jeszcze jakieś pozory normalności.

Przyszła jednak pandemia, a wraz z nią strach. Rządy na całym świecie zasłaniając się naszym dobrem, wprowadziły drastyczne ograniczenia wolności, a banki centralne przeszły do ostatniej fazy niszczenia papierowych walut. Od marca 2020 roku niemalże wszystkie banki centralne na świecie drukują walutę na potęgę. Część środków z dodruku trafia do budżetu finansując w ten sposób deficyt. W przypadku Polski oznacza to łamanie Konstytucji, ale kto by się tym przejmował. Co gorsza NBP zamierza wzorem innych banków centralnych skupować także akcje z GPW i z czasem pewnie obligacje korporacyjne bawiąc się w fundusz hedgingowy. Mówiąc wprost ci sami ludzie którzy mieli pilnować stabilizacji waluty, a którzy w obliczu inflacji CPI wynoszącej 4,7% obniżyli stopy do zera za jakiś czas będą drukować złotówki, aby po koszcie zero przejąć aktywa finansowe. Jednocześnie jeżeli w budżecie zabraknie pieniędzy ten sam bank po prostu je wydrukuje i przekaże do budżetu, zwiększając tym samym ilość waluty w obiegu. Tu żebyśmy się dobrze zrozumieli. Część kasy z dodruku trafi na rynki kapitałowe podnosząc wyceny niemalże wszystkich aktywów. Część trafi na ulicę (czego nie było wcześniej) przekładając się na wzrost inflacji.

Ktoś może pomyśleć, teraz mamy do czynienia z wyjątkową sytuacją. W końcu pandemia doprowadziła do drastycznego wzrostu bezrobocia. Ludziom jakoś trzeba pomóc itd.. Gdy tylko pandemia ustąpi, sytuacja wróci do normy. Otóż nie wróci.

„Nothing is so permanent as a temporary government programs” - Milton Friedman

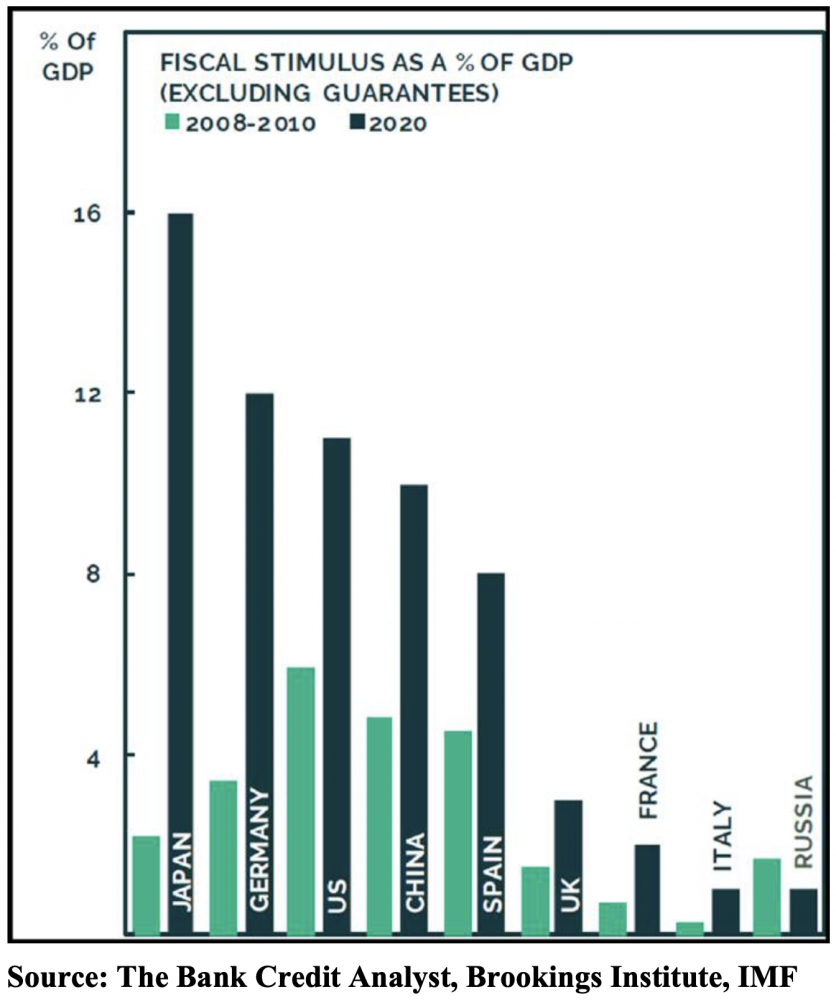

Co gorsza tzw. pakiety stymulacyjne są obecnie nieporównywalnie większe niż te z 2008 roku, a jednym źródłem ich finansowania jest dodruk waluty. Żadem zdrowo myślący inwestor nie kupi przecież negatywnie oprocentowanych obligacji Niemiec czy Hiszpanii płacących 0,57% odsetek rocznie w przypadku obligacji 10 letnich. Jedynym kupcem będą banki centralne.

Ostatecznym efektem takich działań będzie silny wzrost inflacji i to na całym świecie. Inflacji póki co nie widać tylko dlatego, że w efekcie spowolnienia gospodarczego drastycznie spadło tempo cyrkulacji waluty. Z czasem sytuacja wróci do normy, waluta zacznie krążyć w gospodarce jak dawniej. W obiegu będzie jej jednak znacznie więcej niż w przeszłości, co przełoży się na silny wzrost cen.

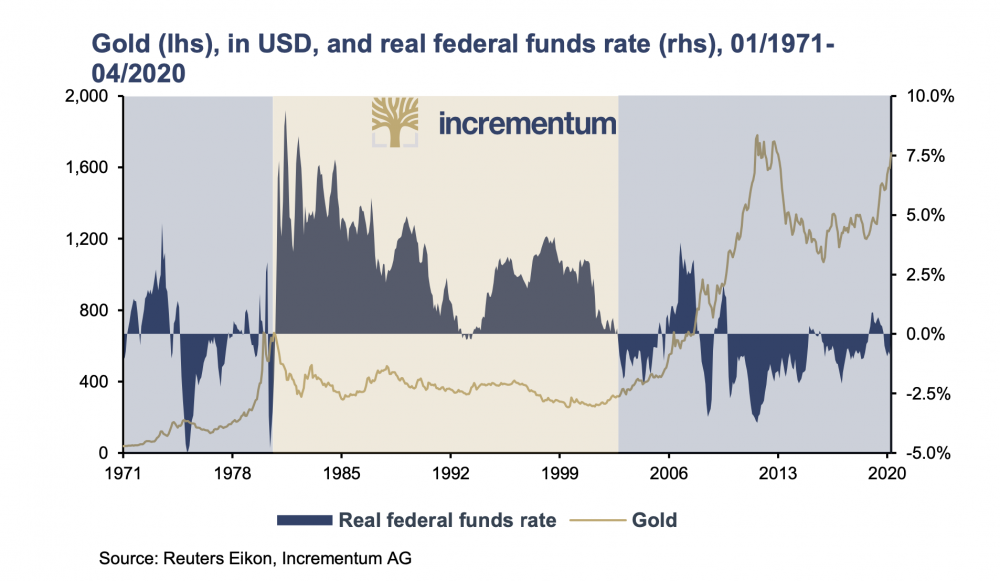

Globalna gospodarka jest jednak tak zadłużona, że banki centralne nie będą podnosić stóp a przynajmniej nie do poziomu inflacji. Jeżeli wzrost cen nie przekroczy 5% stopy raczej pozostaną w okolicy zera. Jeżeli z czasem inflacja przekroczy 15%, bank centralny zapewne podniesie znacząco stopy lecz wątpię, aby były to wartości większe niż 6-7%. Dużo bardziej prawdopodobne jest, że jeszcze silniej zaniży się podawaną w mediach inflację. Być może pójdziemy o krok dalej i dla naszego dobra zaprzestanie się publikowania wysokości inflacji. W końcu przed kilkoma laty w USA zaprzestano publikowania ilości waluty w obiegu M3.

Zmierzam do tego, że przed nami co najmniej 5 lat silnie negatywnych realnych stóp procentowych. Przekładając to na ludzki język, oprocentowanie lokat czy obligacji będzie dużo niższe niż rzeczywisty wzrost cen. W takim otoczeniu kapitał zarówno profesjonalnych inwestorów jak i zwykłych zjadaczy chleba przenosi się w kierunku metali szlachetnych.

Część z Was zapewne teraz pomyśli, to złoto ma jeszcze drożeć? Przecież mamy rekordowe ceny w PLN i co więcej jesteśmy bardzo blisko rekordu wszech czasów w USD. Macie rację, cena złota w odniesieniu do silnie dewaluowanych walut jest na bardzo wysokich poziomach. Przyjrzyjmy się jednak jak wygląda cena złota w relacji do różnych aktywów:

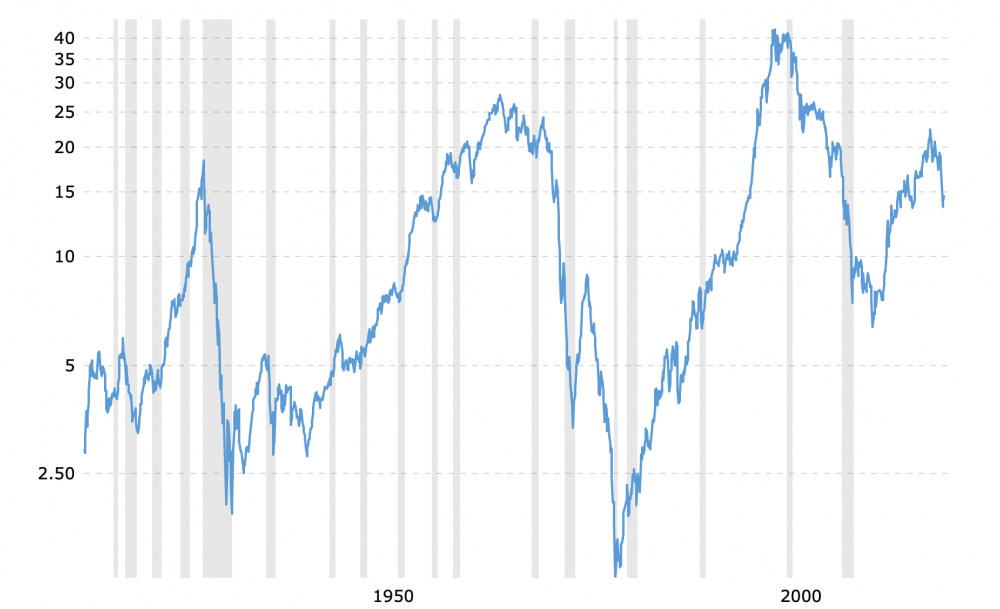

Złoto do akcji

Ostatni raz złoto naprawdę drogie było w 1980 roku osiągając 850 USD za uncję lub jak kto woli zrównało się z jednostką Dow Jones. Tu warto dodać, że DJ jest dziś na poziomie 25.400 USD. Abyśmy znów doszli do takich poziomów ceny akcji w USA powinny spaść o 60% przy jednoczesnym wzroście ceny złota o 500%.

Możemy też podejść inaczej do tematu. Zakładając, że dodrukiem uda się powstrzymać jakiekolwiek spadki cen akcji, a my wrócimy jedynie do tych samych poziomów Gold / Dow Jones co w 2011 roku. W takim scenariuszu dochodzimy do ceny 3600 USD / oz.

Złoto w relacji do ilości dolarów w obiegu

Łączna ilość dolarów w obiegu określana jako M3 w roku 1980 wynosiła 1.480 mld USD. Obecnie wynosi 16 bln USD wg FED i 25 bln USD wg Shadow Stats. Abstrahując, która wartość jest bliższa prawdy oznacza to wzrost względem roku 1980 od 10 do 16 razy. Przekładając wzrost ilości dolarów w obiegu na wzrost cen złota oznaczałoby to cenę pomiędzy 8.500 - 13.600 USD za uncję. Nie możemy jednak zapominać, że tylko w tym roku ilość waluty wzrośnie zapewne o kolejne 2-3 bln USD w zależności od desperacji rządu federalnego oraz FED.

Idąc dalej, moglibyśmy porównywać cenę złota do zadłużenia, do wartości obligacji o negatywnym oprocentowaniu, do obligacji rządowych w ogóle. Ostatecznie w przeszłości przeciwnicy złota wybierali obligacje, gdyż te płaciły odsetki porównywalne z inflacją. Jak jest dziś wszyscy wiemy.

Ja w każdym razie chciałbym zwrócić uwagę na coś zupełnie innego. Mianowicie na rynek srebra.

Czemu? Powodów jest kilka

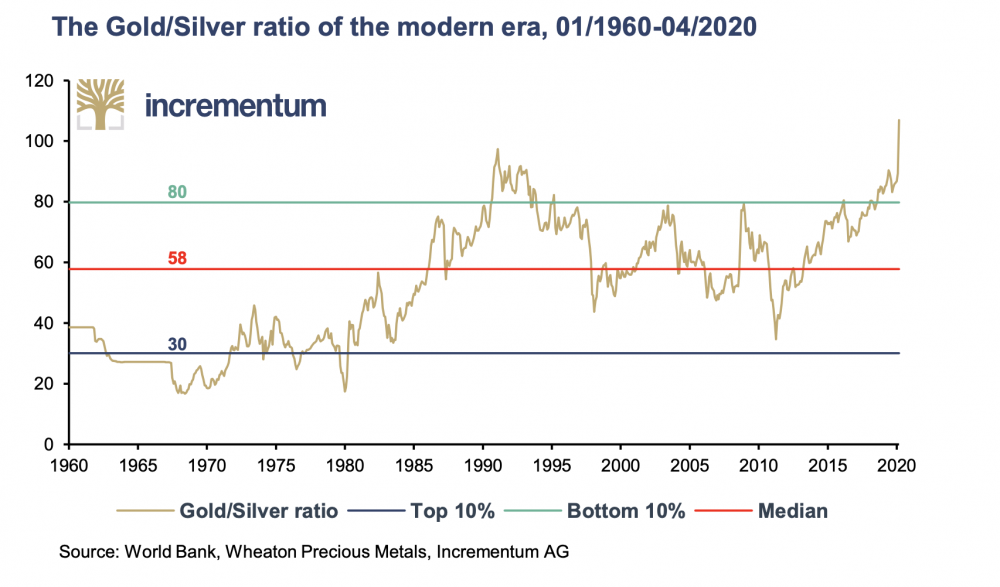

a) Relacja ceny złota do srebra

Temat był wałkowany wiele razy na blogu. W ramach przypomnienia powiem tylko, że od blisko 4 lat mamy bardzo tanie srebro w relacji do złota.

b) Cena złota jak wiecie znajduje się obecnie na poziomie około 1750 USD.

Mimo, iż w absolutnej większość walut cena złota jest na najwyższych poziomach w historii, to blisko 90% dziennikarzy ekonomicznych przywiązuje uwagę wyłącznie do ceny złota w USD, której do rekordu z 2011 roku brakuje raptem 200 USD, lub jak kto woli 14%. Dążę do tego, że gdy tylko cena zbliży się do 1900 USD co jest kwestią nie czy, lecz kiedy, w mediach na całym świecie zacznie się wałkowanie tematu złota. Przeczytacie: „Złoto blisko rekordu wszech-czasów!", „Złoto blisko historycznego rekordu!". Tego typu retoryka przyciągnie wielu ulicznych inwestorów zakochanych w aktywach, które akurat rosną.

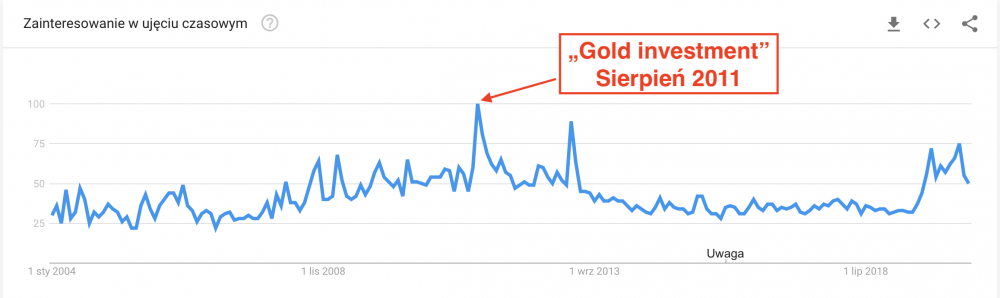

W mojej ocenie gdy tylko złoto przebije 1950 USD natychmiast pojawią się spekulacje, kiedy przebijemy 2000 USD, co zajmie zapewne kilka dni. W tym momencie ulica rzuci się na metal podobnie jak było w 2011 roku. W ramach ciekawostki podrzucam wykres z Google Trends obrazujący popularność frazy „gold investment”. Tradycyjnie z rekordowym zainteresowaniem mieliśmy do czynienia gdy cena znajdowała się blisko rekordowych poziomów. Im niższy poziom ceny tym niższe zainteresowanie mas.

W każdym razie zapewne po przebiciu 2.000 USD za uncję, zainteresowanie metalem będzie na tyle duże, że pojawią się braki na rynku i monety jednouncjowe będą w cenie zbliżonej do 2500 USD.

Dla wielu z Was być może 2.500 USD czyli 10.000 PLN to nie dużo, ale w tym momencie warto zdać sobie sprawę, że dla przeciętnego Polaka, czy Chińczyka jest to ekwiwalent dwumiesięcznego wynagrodzenia. Przeciętny Turek musi pracować 5 miesięcy, a Hindus aż 7, aby pozwolić sobie na zakup złotej monety o wadze 1 uncji.

Zmierzam do tego, że w niedługim czasie cena złota będzie na poziomach na tyle wysokich, że większość obywateli krajów rozwijających się nie będzie w stanie pozwolić sobie na zakup chociażby jednej uncji. W takim otoczeniu srebro stanie się alternatywą.

c) Problem płynności

Rynek srebra jest bardzo często niesłusznie porównywany z rynkiem złota co jest moim zdaniem bardzo dużych niedopowiedzeniem. Łączna ilość złota w obiegu wynosi około 195 tys. ton. Część znajduje się w postaci biżuterii, część sztabek oraz monet w rękach prywatnych, w posiadaniu funduszy inwestycyjnych jak i banków centralnych. Przyjmując, że złoto inwestycyjne, które może zmienić właściciela stanowi 30% łącznej podaży mówimy o wartości ponad 3,2 bln USD. Sporo.

Dla porównania rynek srebra praktycznie nie istnieje. Większość dawnych zapasów została bezpowrotnie zużyta. Wartość rocznej produkcji to około 20 mld USD. Szacunki dotyczące zapasów srebra różnią się znacznie i wahają się od 10 mld do 48 mld USD w zależności od źródła. Niezła rozpiętość aczkolwiek nie ma i tak ona znaczenia jeżeli zdamy sobie sprawę, że zaledwie jedna firma Apple ma ponad 200 mld rezerw gotówkowych. Dążę do tego, że zaledwie nieznaczne przesunięcie popytu w kierunku srebra w postaci fizycznej może doprowadzić do bardzo silnego wzrostu ceny. Gwałtowny wzrost ceny przyciąga uwagę mediów jak i zainteresowanie ze strony mas. Duży popyt na płytkim rynku i mamy powtórkę z rynku kryptowalut z 2017 roku.

d) Patrząc w przeszłość, w roku 1980 roku za sprawą braci Hunt, cena srebra dobiła do 50 USD rosnąc w ciągu dekady blisko 30 razy. Swoją drogą srebro jest chyba dziś jedynym surowcem, którego cena znajduje się znacznie poniżej poziomów sprzed 40 lat. Odnoszenie wartości do nieustannie dewaluowanych walut moim zdaniem nie ma dużego sensu. Pokażę Wam natomiast relację ceny srebra do S&P 500.

Co możemy z niego wyczytać?

A no to, że gdyby cena srebra względem akcji miała spaść do rekordowo niskich poziomów jak w 2000 roku, obniżyłaby się o 50% do 8,5 USD za uncję.

Gdyby miała zrównać się z poziomami z 2011, cena wzrosłaby do ok. 130 USD za uncję. Do jakich poziomów musiałaby wzrosnąć, aby w relacji do akcji osiągnąć poziomy z lat 80-tych zostawiam Wam do policzenia.

Podsumowanie

Być może się mylę, ale widząc co się dzieje na poziomie banków centralnych oraz rynku srebra uważam, że w niedługiej przyszłości czeka nas powtórka z lat 2010-2011. Czy i tym razem dojdzie to tak gwałtownych wzrostów - czas pokaże. Fundamenty są bardzo dobre, cena metalu rozjeżdża się z cenami kontraktów terminowych. Im różnica jest większa tym kartelowi trudniej jest kontrolować cenę metali. Z czasem zapewne dojdzie do zawieszenia notowań kontraktów terminowych na srebro i pogromu inwestorów siedzących w dziwnych instrumentach srebro-pochodnych. Inwestorzy zapakowani jednak w fizyka, ETF-y Sprotta, ZKB czy spółki wydobywcze raczej będą mogli spać spokojnie ciesząc się wzrostem ceny uwolnionej po latach manipulacji.

Na koniec małe ostrzeżenie. Póki co, kartel ma jeszcze pewien wpływ na cenę także srebra. Wspominam o tym, gdyż commercials dość znacznie zwiększyli pozycję short i mogą próbować zbić cenę nieznacznie, tak jak wielokrotnie robili to w przeszłości.

Trader21

PS. Jeżeli widząc rekordowo wysoką cenę złota czy być może za jakiś czas rekordową cenę srebra pomyślicie o bańce, zastanówcie się ilu waszych znajomych inwestuje w metal. Później wróćcie pamięcią do 2017 i przypomnijcie sobie ile osób inwestowało w krypto czy ostatnimi lata w mieszkania na wynajem.

gruby

Mój ulubiony handlarz metalem twierdzi że:

- kopalnie wstrzymały dostawy do hut,

- huty przerzuciły się na przetop złota,

- magazyny są puste,

- resztki metalu (zeskrobywane z podłóg w sejfach chyba) chodzą chwilowo po spot x2 a czasami nawet po spot x3.

... i w związku z tym on w ogóle zdjął srebro z własnej strony internetowej. Od strony popytu podobno klienci o srebro pytają ale nie tak mocno jak przed koroną. Jeszcze kilka tygodni temu była możliwość zapisania się u niego w komitecie kolejkowym na srebro, dzisiaj ta opcja już nie wchodzi w grę.

Wniosek: srebro się skończyło. Przynajmniej w Szwajcarii. Zobaczymy czy koniec podaży srebra ma rzeczywiście coś wspólnego z brakiem komercyjnych lotów pasażerskich, taka jest oficjalna wersja.

Ostatnio modyfikowany: 2020-06-02 17:20

Jot

janwar

PRT

z01

Czy jest jakis powod dla ktorego PM leca w dol?

Powell obudził się z bólem głowy i rozeźlony wcisnął czerwony guzik w kokpicie, więcej nie trzeba ;-)

A tak serio to znowu mamy otoczenie risk-on, kasa dotarła do funduszy, a te kupują akcje jak szalone. To że Cesarstwo płonie nikomu nie psuje humorów.

Nawet Bitcoin, który nie posiada oficjalnego certyfikatu aprobaty przez FED rośnie.

@PRT

CCC urósł dzisiaj o 13,03% :)

Gratuluję koledze dobrego wyboru i odwagi grania w tych szalonych czasach. Ja jestem za miętki na to wszystko.

Ostatnio modyfikowany: 2020-06-02 17:51

krzysiekjr11

BartArt

Z akcjami będzie jak w Wenezueli.

ATH all Day and Night

Źródełko

Ostatnio modyfikowany: 2020-06-02 18:14

gruby

"ta of8cjalna wersja jest śmieszna bo to by sugerowało że chyba przemycali to pasażerowie. A można wynająć samolot transportowy"

Słyszałem wersję że palety do samolotu cargo są większe niż palety do pasażerskiego. Zwiększona minimalna ilość metalu w transporcie powoduje nieliniowy wzrost kosztów ubezpieczenia transportu. W sumie historia się również według mnie kupy nie trzyma bo na przykład USA zaimportowały 40 ton złota ze Szwajcarii w jeden miesiąc i transport ten raczej nie odbył się statkiem.

Zobaczymy jaki powód braku srebra zaczną nam wciskać kiedy samoloty wrócą na trasy międzykontynentalne.

Stańczyk

Może w ogóle mogło by powstać forum lub oficjalna grupa na FB z wątkami odpowiedziami pod sobą.

Robi się tu straszny bałagan ostatnio.

np:

"2020-06-02 17:44

PRT

CCC urósł dzisiaj o 13,03% :)"

To nie jest na temat a to akurat krótki przykład wpisu.

Czasem ktoś elaboraty piszę tak dalekie od treści artykułu że to aż boli.

siwy83

Idz Ty na tego swojego facebuka :)

Zastanawiam się, ze zawsze jest jakaś grupa osób, ludzi co im zawsze coś przeszkadza :) Ja osobiście czytam co mi pasuje i wali mnie to czy ktoś pisze na temat czy tez nie :)

Ostatnio modyfikowany: 2020-06-02 18:25

PRT

Gratuluję koledze dobrego wyboru i odwagi grania w tych szalonych czasach. Ja jestem za miętki na to wszystko.

Jak na razie nie dziękuję, bo jeszcze nie sprzedałem. ;) Zapowiadają się dalsze wzrosty, ale do kiedy? Czy jednak giełda wróci do 2000 pkt i będzie sobie dryfować jak wcześniej, czy coś walnie? Oto jest pytanie. W sumie nie widać tego tąpnięcia, jak BC kupują akcje to chyba nierealne. PGE i Tauron też super mi idą, banki teraz gorzej, ale i tak po 5% procent dziennie teraz mi przyrasta.

PRT

A Twój post to niby na temat, o srebrze? ;)

Czasem też mnie dziwią dyskusje tu, ale moje posty to akurat są w temacie inwestowania, tak jak tu o wzroście CCC.

polish_wealth

Robi się tu straszny bałagan ostatnio.

Ostatnio bałagan? Ostatnio jest jak w raju, bałagan to był jak koronawirus wybuchł i kolega dinguss13 sie szaleju najadł, dzieki Bogu admin kubeł zimnistej wody nań wylał, czasem tesknie za medicusem helveticusem - to były afery pierwsza klasa

-

Dzwoni ostatnio do mnie penitent, że przyjechał odebrać towar, no to schodzę do piwniczki, wyciagam sprzet i mówie, że mógł Szanowny zadzwonić "wczoraj" bo bym Szanownemu baterie naładował pokazowo, a on do mnie, "ale co ładować"?

No myśle sobie w duchu jakiś "kretyn" jak co ładować, baterie do sprzętu co Pan kupujesz.

A on do mnie: "Panie Ja po srebro przyjechałem" ^^ Hehe także miejcie srebro wystawione bo nie znacie dnia ani godziny, człowiek już zapomniał że to leży wogóle.

Pozdrawiam zresztą tego miłego Jegomościa - na pytanie czy czyta forum, to mówił że nawet książke ma - Ewangelia T21 dotarła do pcimia dolnego.

@ Siwy83,

Zastanawiam się, ze zawsze jest jakaś grupa osób, ludzi co im zawsze coś przeszkadza

HAHA, dokladnie jakby skrolować nie mogli, albo udają że im się wielka krzywda dzieje że jakiś kontent im sie do głowy dostanie.

Ostatnio modyfikowany: 2020-06-02 19:03

Ojciec Tadeusz

Ostatnio modyfikowany: 2020-06-02 19:12

3r3

Założyłem się z rynkiem w zeszłe wakacje że będzie inaczej. Regał drewniany skapitulował więc wstawiłem szafę narzędziową ze stali. No i na chwilę fizyk przebił trzysta sek.

@siwy83

"srebro jest głownie metalem przemysłowym i nie ma takiej mocy przenoszenia wartości kapitału w czasie"

Miedź czy cyna niby też, a jednak przenoszą lepiej niż banknoty, tyle że trzeba siedzieć w branży. Większość dyskutantów bierze pod uwagę nie cenę obrotową, a cenę skupu jako odniesienie - to tak jakby pytać po ile kopalnia węgiel skupuje, kiedy łuna go sprzedaje. Nie sprzedajemy węgla do kopalni, nawet nie konkurujemy z ich kosztem wydobycia, interesuje nas po ile kupujący od kopalni dostają i schodzimy nieco niżej.

@z01

"To że Cesarstwo płonie nikomu nie psuje humorów."

Już przygasło?

Ale to bardzo ciekawe, że to trollowanie po pińcetplus postów jak ręką odjął.

@krzysiekjr11

"Czy bezpiecznie jest według Was kupować monety z rynku wtórnego?"

Osobiście tak, wysyłkowo nie.

Tyle że i tak na górce to pójdzie na przemiał, więc na taką spekułę górkową równie dobrze można kupić granulat.

@PRT

"moje posty to akurat są w temacie inwestowania, tak jak tu o wzroście CCC."

Odebrałem to jako reklamę hazardu^^

@polins_poor

"czasem tesknie za medicusem helveticusem - to były afery pierwsza klasa"

Jęczy na forum że system jest niesprawiedliwy - wszystko w normie.

//============

Trumpozaur coś przebąkuje że pejsbuki i tłitery nie mogą wkraczać w to o czym ludzie sobie dyskutują - mają dostarczać usługi jak telekomy; zaraz padnie koncepcja że banki nie są od cenzurowania kto komu i za co płaci tylko mają dowozić płatności na dwóch łapkach merdając ogonem.

polish_wealth

polish_wealth - Eliasz owszem *** ale jak się trafiała okazja to eksterminował hurtem. Ale skoro zły pomysł eliminować wrazę elity to będziesz bił brata Polaka bo z policji. Pogratulować rozsądku

Mysle, żę coś tam będzie można wyeksterminować podczas inwazjii muzułman, wtedy to nie grzech odrąbać łeb w turbanie jakimś mieczem. Bo wiesz strzelać do Szumowskiego to szkoda naboi, to są nieszkodliwi braciszkowie z zakonu, wczoraj czytałem że Pan Szumowski się żali, że na polityce stracił i że czeka kiedy się skończy cytuje "kłamliwy hejt"

hehehe.... Panie Szumowski - milczeniem skazujecie siebie na domysły - sami jesteście sobie winni, czemu żeś Pan w pierwszy dzień nie wyszedł na środek jak wypłynęło Pana zdjęcie w fartuchu maltańskim udzielić wyjaśnien? Ze to szlachetny zakon, że walczy o cywil. łac, ma takie i takie korzenie i że tak wogóle pan jestes Maryjny byćmoze? Może pan jesteś mesjasz, a my nie wiemy? Nic nie mówicie to Wam słusznie gemby dorabiamy.

@Jot

Jakby ktoś scenariusz pod nasza rozmowe napisał, natknałem się na to ostatnio, gość przez godzine tłumaczy historie świata gdzie były Obw, a potem gdzie był atak hellu na te miejsca.

https://www.youtube.com/watch?v=dwVdYXyxln0

To jest jedyny miecz dla Polski potrzebny, nic więcej - troche się trzeba wkręcić przez 5 minut, ale potem wypływa naprawdę gruby obraz -

@ 3r3 - przecież on kroi we frankach za usługi medyczne i też jęczy?

w USA 600 usd biorą i podpalają nike story,

na podstawie tych 2 kejsów - ogłaszam kres historii - MARANA THA!

Ostatnio modyfikowany: 2020-06-02 19:32

grind

,,Stara śpiewka, może tym razem traderowi się uda a może znów trzeba zrobić odwrotnie i pakować wszystko w akcje ;) jak trader napisze, żeby zainteresować się GPW to uciekać do metali. Złoto i srebro w PL dostępne od ręki. Złoto kupują a srebra nie chcą.,,

Nic dodać nic ująć śmierdzi ukrytym lokowaniem produktu aż miło .

Spy

To wcale nie musi być to ale tak jak pisałem jakiś tydzień temu z AT możemy pociągnąc kreskę od września 2019 i wychodzi nam jakieś 18.30 na okolice szczytu , sam nie jestem pewny tylko się zastanawiam czy ten opór tak zadziałał ?!

Dymek

Lech

kfas

https://www.zerohedge.com/political/tensions-erupt-nation-burns-following-trump-threats-military-force-against-protesters

Mengiz

COMEX sprowadził ponad 120ton złota ze Szwaicarii gdyż to ten kraj obsługuje metale w 70%. Podprowadził tyle tego co globalne wykopanie metalu na 2.5miesiaca.

Piszesz srebro warte 40-50% ponad spot. Nie uwzgledniasz chyba vatu, bierzesz pod uwagę amerykański żeton który faktycznie jest trudno dostępny lub patrzysz na ceny polskich dystrybutorów.

To co teraz dzieje się na rynku srebra to trzepanie słabszych graczy przez JP Morgan.

BartArt

Zbliżamy się do końca tejże tragikomedii pt. DOLAR W KRAINIE CZARÓW.

Fed drukuje w celach ratowania trupów. Ilość takiej gotówki spowoduje defekt masy a po tym .... boom!

Ostatnio modyfikowany: 2020-06-02 20:03

polish_wealth

skup po 70 (w złotówkach podaje dla tych co są tam po drugiej stronie tatr czy bałtyku) cena tego skupu wynika troche z tego ile KGHM generuje srebra w roku i ile sprzedaje. Generalnie nie łódźmy, się te monetki (nasze) są przedmiotem drugoligowego obrotu na portalach aukcyjnych, ich cena wynika jedynie z zapotrzebowania detalicznych klientów, którzy czytają portale jak ten łudzą się że przechowają wartość w czasie.

Podzieliłbym ambaras na dwie grupy właśnie:

1. Zamówienia dla przemysłu i Ci dostarczyciele jak KGHM i

2. osobny krąg wymiany to dilerzy, importerzy i detaliczne cwaniaczki jak my

Te 2 grupy wogóle się nie spotykają. Ilość jaką mają detaliści w monetach ni jak się ma do zamówienia wymaganego przez przemysł dlatego on jest zaspokajany przez gigantów. To że cena srebrnych monetek rośnie, jest jedynie zabawą patrzenia się na cenę z forexa, stańmy w prawdzie te monetki prawdopodobnie nigdy nie będą przetopione na zapotrzebowanie przemysłowe, w związku z czym popyt jest jedynie iluzją.

Ale ale jest jedno miejsce gdzie te dwa rynki się stykaja:

Jeżeli napędza się inflacja i będą rosnąć wypłaty siłą rzeczy z roku na rok i ceny maszyn to KGHM nominalnie będzie musiał podniesc pensje i uwzględnić je w cenie tego srebra co sprzedaje, a które wyznacza trend tej minimalnej ceny SKUP'u (ona nigdy nie będzie mniejsza niż koszt wydobycia)

I na tym jest szansa zarobić i można być spokojnym, że srebrne monetki - będą rosły, bo ta minimalna cena skupu będzie siłą rzeczy rosła.

Nie wiem czy ktoś rozumie, co żem napisał. Będzie istniało ryzyko, że ktoś na raz skupi całe allegro kilka tyś uncji i wyśle do przetopu i to będzie taniej niż w KGHM. To jest jedyne miejsce gdzie cena monetek sie styka z prawdziwym rynkiem.

@ Szosa78

Po pierwsze, wynikało to z poważnej obawy przed wpływami, które

zyskiwała w Rosji wszechobecna w Europie finansjera

Aha, już wtedy ta gangrena toczyła świat ^^ - niezłe story

@ Dante - no jeszcze Bidena brakuje ^^

@ Lech - łykają łykają,

Ostatnio modyfikowany: 2020-06-02 20:07

siwy83

Zbliżamy się do końca tejże tragikomedii pt. DOLAR W KRAINIE CZARÓW.

Wiadomo dodruk dolara, niskie stopy , może nie będzie już top jeden waluty rezerwowe etc. Jednak jak czar pryśnie to co będzie z bananowymi walutami typu ZŁ? Chyba jednak lepiej jest siedzieć w Dolcach i Frankach niż w ZYŁY ?

Jot

Co do kghm-u to z togo co wiem to nie wydobywa srebra. To się dzieje niechcący przy okazji miedzi. Oczywiscie bujna wyobraźnia mi podpowiada że może być taka cena srebra że miedź będzie wydobywana przy okazji srebra. Ale to nie jest rekomendacja inwestycyjna.

Ostatnio modyfikowany: 2020-06-02 20:13

BartArt

O pln-ach przestaliśmy rozmawiać kilkadziesiąt wątków wcześniej. @buffetto to ładnie podsumował, "Watykanu nie ruszą".

Ostatnio modyfikowany: 2020-06-02 20:09

GT85

polish_wealth

Ostatnio modyfikowany: 2020-06-02 20:12

piotrdln

którzy czytają portale jak ten łudzą się że przechowają wartość w czasie.

oni sie nie łudzą, tylko wiedzą,

wez jakikolwiek pieniadz czy monety z PRL, nic nie warte jakies smieszne 50 gr czy 3 zł

ale srebrne monety przeniosły wartosc nawet mimo komuny ...

nie mowie ze PLn bedzie bezwartosciowy za chwile, bo takie procesy nei dzieja sie w 3 mce (no chyba ze wojna), ale wczesniej czy pozniej bedzie bezwartosciowy

piotrdln

po 99 za uncje moge Szanownemu sprzedać : )

to dawaj polish 1000 uncji bo ja mam po 110 zbyt od reki :)

polish_wealth

ale powiadasz że ktoś chce wziąć po 110 od reki, będe miał w pamięci, to po 5tce na uncji dla nas na głowe jest do wzięcia ^^

2 masterboxy po 50 k niech kupi napewno ktoś puści, z tych co mają po 60 k wystawione, kupili może po 40 k w innej erze -

Ostatnio modyfikowany: 2020-06-02 20:24

Slawcio

Uzbrój się w cierpliwość, ostatnio miesiąc czekałem.

Ojciec Tadeusz

nie przeniosły, lepszy interes byś zrobił jakbyś w PRL zbierał mennicze obiegówki i teraz je sprzedawał kolekcjonerom.

śledźulik

Dotarłem ostatnio do informacji nt zamożności mieszczan w moim rodzinnym miasteczku. Mój przodek (tj. prawdopodobnie przodek, bo wywód do 16 wieku nie zawsze ma wielki sens) miał majątek o wartości 3 garńców srebra, tj. 8,250kg, tj. chałupa na obrzeżach miasteczka (miasteczko nic się nie zmieniło, za rynkiem już obrzeża ;-)) + poletko.

Dzisiaj chałupa + poletko kosztuje tam (w takim stanie "do zamieszkania") 200k złotych.

Mocno parabolizując ok. 8kg AG w 16 wieku, w sieradzko-łęczyckim było warte dzisiejsze 200k złotych, tj. ok. 24 złote za gram, za uncje będzie to ok. 751 zł złotych ad 2020.

Do szczytu jeszcze daleko. Jak będzie po tyle to sprzedam XD

Choć uzupełnię tylko, że mając wówczas na obrzeżach TEGO miasteczka chałupę i poletko to był LUX, dzisiaj jest to miasteczko zapomniane i omijane przez wszystkich, zatem spokojnie możemy podciągnąć ówczesną wartość uncji ag do ca 1500 zł dzisiejszych złotych...

Mój krewny nauczyciel wiejski miał zaoszczędzone 8k złotych polskich zanim go wysłali na powstanie by go zamordować. Sam pisał, że mógł mieć nadzieję mając taki kapitalik na "dobry ożenek" (tj. córka fest młynarza, urzędnika Królestwa Polskiego, albo jakiego lepszego ekonoma). 8k zp to 18,4kg srebra, na dzisiejsze ok. 50k złotych.

Miałem ciotkę, które ukradziono w 1880 roku 4 tysiące rubli (sprzedała gospodarstwo po mężu). Za taką kwotę Dymitr Karamazow chciał sobie ułożyć życie z Gruszeńką (tyle chciał od starego). 4 tysiące rubli to ok. 2,3k uncji, tj. ok. 255k złotych na dzisiejsze (w sumie tyle jest teraz warte gospodarstwo 10-15 hektarów w tym rejonie).

Tak wrzucam jako ciekawostki, lubię historię pieniądza :)

Ojciec Tadeusz

piotrdln

obiegowki ( nie mowie o jakis rarytasach ktorych bylo extremalnie malo) w wiekszosci sa bardzo malo warte w porownaniu do zlota i srebra

PM przenioslo nawet wartosc takiej bezwartosciowej waluty jaka byla zlotówka PRL, i nie musza byc w menniczej jakosci , gram złota czy srebra to gram, ale kazdy robi co tam uwaza

a srebro było ale się zmyło i go ni ma

znaczy jest, jak zaplacisz odpowiednia kwote to sie znajda kazde ilosci srebra :D

Madraf

Tekst dla linku

Jak zrobią wybory w czerwcu to zdążą przed grupowymi zwolnieniami ciekawe jak to wszystko będzie wyglądało.

supermario

CCC urósł dzisiaj o 13,03% :)

Trochę Cię ostudzę. Trzymaj rękę na pulsie.

https://www.bankier.pl/wiadomosc/Dlaczego-sklepy-Reserved-House-Cropp-sa-zamkniete-7896265.html

apieceofheaven

Czy rok emisji monety ma jakieś znaczenie (na wycenę, na późniejszą odsprzedaż etc) Kupiłam monetę u sprawdzonego dealera

(w ofercie był rok randomowy) i przyszła moneta z 1986 roku :) dodam, że chodzi o 1 oz AU liść klonowy. Wyglądem różni się od

swoich młodszych następców, zwłaszcza rewersem i nie ma tych hologramów nie wiem jak to fachowo nazwać.

Ostatnio modyfikowany: 2020-06-02 21:11

m_a_rek

Dzięki wszystkim za rady, postanowiłem się jednak zdywersyfikować :) Zakupione na coininvest złoty liść za 7 114,80 i 75oz srebrnych liści za 92,32 zł za oz. Ceny znośne. Dostawa 6-10 dni. Mam nadzieję, że dotrą ;)

Ja czekam od poprzedniej środy na partię próbną (z obecną ceną pewnie ostateczną). Skąd taka cena liści? Obecnie salowane. Ja w środę miałem po 93 z hakiem.

supermario

@Trader21 fajny artykuł. Ja bardzo żałuję, że nie kupiłem fizyków rok temu, jak zacząłem się tym interesować. Jedyne co posiadam w portfelu to GDXJ i SILJ, ale jakieś monety by się przydały. Czy bezpiecznie jest według Was kupować monety z rynku wtórnego ?

Popularne bulionówki w kapslach niewypalcowane w dobrej cenie czemu nie. Na razie ze srebrnymi falsami się nie spotkałem. Najlepiej stań koło dilera i popytaj wchodzących czy idą kupić czy sprzedać. Może się sfarci.

m_a_rek

hologram na liściu jest od niedawna.

Jeżeli nie skorodowała od 86 to może pozłacana ;-)

Dante

https://realeconomy.rsmus.com/the-post-coronavirus-economy-what-to-expect-and-what-is-needed/

https://www.cmgwealth.com/ri/on-my-radar-insight-from-dr-lacy-hunt-deflation-and-dr-michael-roizen-covid-19-stats/

https://www.ecb.europa.eu/pub/financial-stability/fsr/html/ecb.fsr202005~1b75555f66.en.html#toc4

https://www.youtube.com/watch?v=5MvACkSc7vo

https://finance.yahoo.com/news/bond-market-thinks-knows-coming-100000387.html

https://finance.yahoo.com/news/bears-stampede-high-yield-etfs-170755806.html

https://finance.yahoo.com/news/treasury-curve-near-steepest-since-152646359.html

Ostatnio modyfikowany: 2020-06-02 21:23

apieceofheaven

Ostatnio modyfikowany: 2020-06-02 21:22

m_a_rek

...Najlepiej stań koło dilera i popytaj wchodzących czy idą kupić czy sprzedać. Może się sfarci. ..

Jeszcze koronę złapiesz albo co bardziej prawdopodobne kosę albo gazem. Ludzie z gotówką lub metalami nie lubią zaczepiaczy i mogą reagować intensywnie. To już lepiej już od razu w łeb i sprawdzić samemu co tam robił albo będzie robił...;-)

PRT

Odebrałem to jako reklamę hazardu^^

No coś w tym jest. Niedawno myślałem, że grałem już w różne hazardy i tylko mi giełda została. I proszę, nie spodziewałbym się że tak szybko będę na niej grał. ;)

zawi

Widać że praktyk... i to doświadczony :-D

conie

A co myślicie o kupnie ziemi rolnej w miejscowościach turystycznych w Polin? Od pewnego czasu można już kupić ziemię do 1ha nie będąc lokalnym rolasem, a przy spodziewanym wzroście wartości aktywów materialnych i upowszechnieniu systemu pracy zdalnej w korpo moim zdaniem jedyny słuszny kierunek to północ.

apieceofheaven

Jot

"Kiedyś funkcję pieniądza pełniły też skóry.

Złoto i srebro dzisiaj to wydmucha, która was wydmucha."

Ale na szczęście jest federal reserve note i tylko nie wiem jak to rozumieć bo to jest notatnik? Ze niby mogę sobie na nim zanotować? Co tam jest zanotowane?

Co do skór to dobrze kombinujesz - gdzie się da to barter.

polish_wealth

Może mieć to nieznaczny wpływ na wycenę, ale jak trafisz na pedantycznego świra, tacy ludzie jak my czyli ludzie prości, którzy chcą zarobić nie wnikają w takie rzeczy,

@ conie

Srebro ma potencjał, ale ten nieszczęsny VAT i marże dealerów skutecznie mnie zaniechają do dalszych zakupów.

Sproboj kupić z reki do reki, jedziesz na miejsce akcji z apka i waga, apka 15pln, waga 30 pln.

jaki vat? jakie marze dilerów? gdzie my zyjemy?

diler srebra gotówke szybko liczy, ja ide z dużą tubką chodź jest zakaz na ulicy ^^ taka piosenka kiedyś była -

Ostatnio modyfikowany: 2020-06-02 21:55

gruby

"Nie uwzgledniasz chyba vatu"

Fakt: w Estonii pojęcie na srebrze nieznane, w Niemczech dzięki VAT marży do przebolenia. W Szwajcarii też nie jest tragicznie choć miejscowe 7,7% już boli. Ale nie tak jak gapienie się na papierki z których wartość uchodzi niczym powietrze z dziurawego materaca. Ostatnio mnie gotówka w łapy parzyła gdzieś tak od 1988 roku aż do pierwszego Balcerka. Że też po trzydziestu latach schorzenie tak samo z siebie wróciło ... ki diabeł ?

Polish: a ile skrzynek masz w tej piwnicy jeszcze zadekowane ?

supermario

Też to zauważyłem w maju.Ludkowie wyprzedają akcje , bo zarobili np. 40-50% na PGE lub jeszcze więcej na JSW ,a ktoś mądry po cichu kupuje.

https://www.gpw.pl/analizy

apieceofheaven

Jot

conie

niezły pomysł:) ale jednak po cichu liczyłem na tinder21, ale po ostatnich wywiadach Czarka wiem, że mu się nie spieszy z tym projektem (a timing byłby teraz optymalny).

@Trader21 - może wrzucisz tu w najbliższym czasie jakieś przemyślenia dot cen gruntów?

PRT

Staram się trzymać, dzięki. :)

apieceofheaven

A akcje ludzie sprzedają, powiedzenie "sell in may and go away" wiecznie żywe

3r3

"Srebro ma potencjał, ale ten nieszczęsny VAT i marże dealerów skutecznie mnie zaniechają do dalszych zakupów (pomijając fakt, że podobno teraz jest niedostępne)."

Wasza łaskawość oczekuje że czerwony dywan rozwiną na zachętę i zrezygnują z tej marży dilera i marży jurysdykcji?

Żeby ludzi motywować do zarabiania - co za pomysł. Jak się komuś nie chce zarabiać to już innej marchwi nie mamy.

@billy_elliot

Nożyce jednak wykonane są z metalu.

M>!

Skoro zrewidowałeś swój punkt widzenia na srebro w tym roku i zakładasz co najmniej kilka lat silnie negatywnych realnych negatywnych stóp procentowych, to czy także zmieniłeś swój punkt widzenia na nieruchomości (głównie w PL)?

Czynnikiem pro-spadkowym miały być przecież m.in. rosnące stopy procentowe w obliczu inflacji, które ograniczyłyby podaż kredytów. W powyższym zaś scenariuszu, jeśli czeka nasz kilkuletni wzrost cen aktywów finansowych, to i nieruchomości powinny podążać, a może i przodować w tym trendzie.

Ostatnio modyfikowany: 2020-06-02 23:00

śledźulik

spadek cen, lub spłaszczenie się ich, bo:

a) plankton będzie miał trudniej o kredyt (niższe pensje, większy wkład własny)

b) średniaki mogą niezbyt przychylnie już patrzeć na to, że im się nagle zwolniły 2 mieszkania ze studentów/Ukraińców/saksowiczów lub/i mają "wynegocjowany" czynsz niższy o 30-50% względem roku 19

c) dla grubasów nieruchy tak naprawdę nigdy nie były opcją... (tj. mieszkania)

rynek napędzał plankton i średniaki, którzy nie mając większego pojęcia o sensowniejszym inwestowaniu pakowali się w kwadraty. W takim nieruchu mieszkam teraz ja, z niższym czynszem i bez przejmowania się jakimiś wymianami liczników etc. (zawsze dzwonie do landlorda, bo ja nie mam czasu, muszę "robić" na ten czynsz na poziomie 2011 roku xd).

Historie o kupowaniu całych pionów to ten tego...

ed. gdybym dostał mieszkanie w spadku to bym w tym momencie starał się sprzedać (jestem z pokolenia po 1990). Liczę na własny kwadrat za kesz z x lat i to na prowincji, bo w big city gdzie teraz siedzę to tylko zaraza, twarda woda, smog i multikulti :P. Na dodatek jak już wspominałem- mam właściwie "hotelowy" układ z landlordem, który bardzo biega wokół swojego mieszkania.

Ostatnio modyfikowany: 2020-06-02 23:33

bb82

Nie, żebym straszył, ale wolałbym dorzucić trochę kasy i kupić z OLXa niż z coininvestu. Ale trzymam kciuki. Osobiście skreśliłem ich z listy sprzedawców.

Ostatnio modyfikowany: 2020-06-02 23:36

Rzemko

Teraz stopy beda w miejscu (brak możliwości podwyżek ze wzgledu na wysokie zadłużenie państw), ale:

- gigantycznie wzrosnie bezrobocie, totalnie rozwalone gospodarki (efekt analogiczny do podwyżki stop - rata nie wzrośnie, ale spadna zarobki - w praktyce to samo :))

- w części bankow wklad własny wynosi juz 30, a nawet 40 procent. Dodatkowo zmniejszenie zdolności kredytowych ze wzgledu na ryzyko JDG, czesc branz nie dostanie kredytu (efekt analogiczny do podwyżek stop - wtedy spada zdolność kredytowa ze wzgledu na rosnace oprocentowanie, teraz ze wzgledu na widmo bezrobocia i bankructwa)

Jak sytuacja się uspokoi to stopy sie podwyzszy. Oczywiście tylko stopy konsumenckie (podzielimy stopy procentowe na korporacyjne i konsumenckie - sami rozumiecie, jest kryzys, musimy korzystać z nowoczesnych metod walki z kryzysem :D) - zmiana w sposobie obliczania wiboru.

Ostatnio modyfikowany: 2020-06-02 23:44

Jot

forte

kfas

- RFID Chip

- QE4 Announced

- Travel Suspended

- Martial Law Declared

Brzmi znajomo?

https://www.youtube.com/watch?v=l1jdnVtJI2c

https://www.youtube.com/watch?v=c4BdI-GeJoQ

Ostatnio modyfikowany: 2020-06-02 23:58

śledźulik

Ten c19 kryzys pokazał nam też, że

a) można pracować zdalnie, np. kilku moich kumpli wróciło na wieś po x latach i raczej nie wybierają się z powrotem do WIELKIEGO MIASTA

b) warto jest jednak siedzieć w miarę blisko rodziny

ci z roczników 75-80 (z całym szacunkiem) marzyło o tym by porzucić Wielunie na rzecz 45m2 na przedmieściach Krakowa

ciekawe czy to zostanie na dłużej i jak to zmieni układ/system miast. Będziemy mieli "koniec miast"? Będziemy do nich wpadać tylko do opery/na stadion/turystycznie? kto nas obsłuży? Znowu się nam wykreuje dawna RP? Polak na zagrodzie, a w mieście jakiś nowoczesny odpowiednik Niemca/Żyda?

Lucjan

Działa podobnie jak Allegro, ale sprzedającymi są znane sklepy numizmatyczne w Polsce.

Keracz

Jaki macie dobry patent na przechowywanie fizyka? (...) moze zakpoanie w ziemi?

Odpalisz koledze @3r3 małe co nie co, to może udostępni Ci kawałek miejsca pod swą gruszą. Pewnie jest okazała, bo co rusz w pobliżu dołki pod nią kopie chowając tam swoje zakupy fizycznie szlachetne. Za kolejne małe co nie co nawet szabelką ostrą jak nożyce ogrodnika pogoni krzątającego się nieopatrznie koło drzewa na ziemi skrywającej cenności.

Quartz_wp

1. Jeżeli świat przeszedłby z dnia na dzień na nowy standart złota to jaka była by jego wycena $1k,$10k,$100k za uncje?

2.Srebro jest mocno manipulowane przez banki szczególnie banki niemieckie ( pare lat temu przyznali się do tego) w związku z tym jak długo uda im się zaniżać cenę miesiąc? Rok? Może 2 lata?

3.Jakiś czas temu pytałem na forum co by się stało gdyby upadło papierowe złoto. Dzisiaj pytam się co by było gdyby upadło papierowe złoto i srebro.

4. W całej tej dyskusji brakuje mi jednego elementu czyli geopolityki, polityki wpływów i władzy. Bo skoro mają kasy nieskończenie wiele i mogą dowolnie zaniżać ceny metali za pomocą papierowych odpowiedników to kasa odpada zostaje władza. Pytanie czy już nastała zimna wojna chiny-usa czy dopiero będzie?

5. Wiadomo że fizyczne złoto czy srebro jest lepsze niż papier ale to papier puki co wyznacza cene fizyka

leniwy student

więc żółci na wyspy a czarni na kontynent, ktoż będzie wtedy chciał polskiego imigranta?

Apfel

"podczas inwazjii muzułman"

Mozesz podzielic sie wiedza i napisac co myslisz o wyjezdzie do Austrii w tym roku?

Czy to wogole ma jakis sens?

Ze wzgledu na rodzine podchodze do tematu emocjonalnie i potrzebuje czyjegos spojrzenia, ktory zna tez temat.

All

Jako, ze stoja za pogladem, ze $ upadnie ostatni i warto go miec. Jednak przy skoordynowanych dzisiejszych ruchach warto rozwazyc czy nie beda sie sypac jedna po drugiej.

Warto wchodzic w $ przy obecnych kursach?

m_a_rek

Chyba ciekawe LINK

Malu

Freeman

Na stadion w DE mozna wysłać swoje zdjęcie. Z tego wykreuja facjatę i korpus z kartonu, może jeszcze mala dopłata za wybrane miejsce i juz kopia siedzi na stadionie , a właściciel wirtualnie sie czuje tam obecny.

Zarówno z kibiców jak i samych piłkarzy robią wariatów . Tudzież dzieci w szkołach z tendencja do nauki na odleglosc .

Zaczęło sie jeszcze przed pandemia od E-recept.

Ktoś strasznie ludzkością manipuluje i funduje w ostatnich czasach przyspieszona ewolucje w kierunku homo wirtualis pojebus

Protech

ed. gdybym dostał mieszkanie w spadku to bym w tym momencie starał się sprzedać (jestem z pokolenia po 1990).

Właśnie tak to zabrzmiało jak pokolenie 1990+, "gdybym dostał".

@śledźulik

spadek cen, lub spłaszczenie się ich, bo:

a) plankton będzie miał trudniej o kredyt (niższe pensje, większy wkład własny)

b) średniaki mogą niezbyt przychylnie już patrzeć na to, że im się nagle zwolniły 2 mieszkania ze studentów/Ukraińców/saksowiczów lub/i mają "wynegocjowany" czynsz niższy o 30-50% względem roku 19

c) dla grubasów nieruchy tak naprawdę nigdy nie były opcją... (tj. mieszkania)

po co sprzedawać jak ceny spadają?

gruby

"mam konto w bossa i tylko przez nie mogę zainwestować w złoto i srebro."

system: 1

reszta: 0

game over czy spychaczem ze skarpy ?

z01

Jaki macie dobry patent na przechowywanie fizyka? Bankom raczej nie ufamy, w chałupie duze ryzyko, moze zakpoanie w ziemi?

Ja zakopałem swoje kilka skrzynek w piaskownicy pod blokiem. Akt zakopywania nie budził podejrzeń z uwagi na miejsce temu służące, a brzdęki są bezpieczne bo dzieci tak głęboko nie kopią.

@Quartz_wp

Srebro jest mocno manipulowane przez banki szczególnie banki niemieckie ( pare lat temu przyznali się do tego)

To fakt. Największym znanym manipulatorem jest niemiecki JPGutenMorgen. Mają tony srebra ale z jakiegoś powodu nie chcą, żeby było coś warte. Chyba nie planują sprzedawać. Wolą se dodrukować dolary.

@Malu

mam konto w bossa i tylko przez nie mogę zainwestować w złoto i srebro.

To nawet dobrze. Mogą Ci zresetować stan posiadania bezboleśnie jednym kliknięciem. W przypadku fizyka w grę wchodziłby reset z udziałem grupy komandosów rozbijających drzwi o 4 nad ranem. Potem gleba i wszystkie nieprzyjemności. Na co to komu.

Ostatnio modyfikowany: 2020-06-03 08:08

Dymek

Rozwiniesz co z tym coininvest?

PN

Kup sejf. Naphaj go falszywkami, belgijki I inne tam swiwcidelka kamyczki, trochę zielonego papieru z drukarki, jakas sztuczne bizuteria. Sejf ustaw w rogu pokoju na widocznym miejscu. Jak se zlodziej przyjdzie to se te śmieci że środka wezmie a twoje złoto będzie bezpieczne np w obiciu krzesla stojacego obok sejfu, albo w nodze stolu jak Kwinto. XD

z01

Nie, żebym straszył, ale wolałbym dorzucić trochę kasy i kupić z OLXa niż z coininvestu

Omijajcie Coininvest szerokim łukiem, jeszcze w zeszłym roku zamawiałem tam w sumie 8 razy i zawsze szybko i skrupulatnie towar wysyłali, w solidnych nie budzących podejrzeń pudełkach. Aż się głupio czułem, że Niemiec tak dobrze mnie, obywatela Po Land traktuje. Przy zamawianiu z OLX jest przynajmniej dobra adrenalinka.

wookee

kilka razy zamawiałem z Coininvest i wszystko w najlepszym porządku, znajomy również.

wzwen

"Czy rok emisji monety ma jakieś znaczenie (na wycenę, na późniejszą odsprzedaż etc)"

Bulionówki-nówki, czyli z obecnego rocznika zaraz po emisji mają tę zaletę, że odrobinę mniejsze jest ryzyko fałszywki (fałszerze mają mniej czasu na wystukanie duplikatu), ale też bez jakiejś przesady.

"i przyszła moneta z 1986 roku"

Z tego wynika, że kwestia ewentualnych fałszywek nie martwi Cię, a zatem to z jakiego roku jest bulionówka dla Ciebie jest bez znaczenia.

3r3

"Ale to bardzo ciekawe, że to trollowanie po pińcetplus postów jak ręką odjął."

To normalka. Jak normalni ludzie się czegoś boją, to idą z kimś o tym porozmawiać (mi łatwo to zauważyć, bo jestem nienormalny i jak się boję, to nie chcę z nikim rozmawiać).

Normalsi przestraszyli się, że ich wirus pozabija a gospodarka wykopie na bruk i szukali miejsca by sobie o tym pogadać. Stąd tyle wpisów.

Teraz rząd ogłosił, że wirus już groźny nie jest, można bez maseczki chodzić po ulicy a nawet do lasu. No to już normalsi się nie boją i zamiast rozmawiać na forum planują wakacje.

Po wyborach, a być może dopiero po wakacjach, rząd ogłosi, że wirus dalej jest groźny. Wtedy normalsi wrócą na forum i znowu będzie 1000+ wpisów w dwa dni.

@Ojciec Tadeusz

"Złoto kupują a srebra nie chcą."

Ludzie w Polsce mieszkają w apartmementach po 30-40 m2. Jakby nakupowali srebra za oszczędności, to by im miejsca w apartamentach zabrakło. Złoto jednak bardziej zwięzłe jest. :)

@Stańczyk

"Czasem ktoś elaboraty piszę tak dalekie od treści artykułu że to aż boli."

Moderacja nie pomoże. Poszukaj w Google'u hasła "leczenie zaburzeń kompulsywnych" i wybierz sobie usługodawcę, który poradzi sobie z kompulsywnym czytaniem.

bartas90

gmichal86

Proszę o radę.

Niedawno zacząłem przygodę z DIF Broker...

Mam pytanie odnośnie PSLV. Kupiłem mały pakiet PSLV, ale notowany na giełdzie w Toronto (też w USD). Po prostu nie wiedziałem jeszcze, że trzeba kliknąć plusik obok wyszukanej frazy w wyszukiwarce instrumentów żeby mieć dostęp do innych giełd.

Czy ma to jakieś duże wady i powinienem się przerzucić na ARCA czy bez obaw mogę zwiększać taką pozycję, zostając w Toronto?

Ostatnio modyfikowany: 2020-06-03 09:31

Waldek

"Fakt: w Estonii pojęcie na srebrze nieznane,..."

Nieznane do chwili, kiedy na srebrze nominał wybity jest, znaczy się p i e n i ą d z e m expressis verbis srebro jest...

polish_wealth

"podczas inwazjii muzułman"

Mozesz podzielic sie wiedza i napisac co myslisz o wyjezdzie do Austrii w tym roku?

Czy to wogole ma jakis sens?

Ze wzgledu na rodzine podchodze do tematu emocjonalnie i potrzebuje czyjegos spojrzenia, ktory zna tez temat.

Jeżeli chodzi o samo bezpieczeństwo to myśle, że nie ma problemu, najwyżej niespodzianie się szybko spakujesz i wsiądziesz w pierwszy lepszy train. Pamiętam jak kiedys w oslo policja przyjechała po cyganów jedną bramą, a Ci w minute już byli spakowani w kamperach i wyjeżdzali drugą, pomimo że sekunde temu widziałem jak 3 kobiety pranie rozwieszały ^^

Jeżeli chodzi o emocje i podejmowanie decyzji, no to pierwsza zasada jest taka, że nie podejmuje się decyzji w wątpliwościach. Trzeba je rozwiać, żeby podjąć decyzje - jest kilka sposób.

1. Tydzień chodzisz z nastawieniem jakbyś miał pojechać i sprawdzasz jak sie czujesz, potem tydzień chodzisz z nastawieniem jak miałbyś niepojechać i sprawdzasz jak sie czujesz, jak bardziej czułeś pobudzenie, podniecienie, pragnienia, natchnienia, smak jakiś w tym żeby pojechać a strapienie w tym tygodniu jak pomyślałeś żeby nie jechać to warto jechać ^^.

Warto se wypisać związane z tym głębokie pragnienia, zachcianki i presje jakie na mnie działaja. Czyli np. ja głęboko pragne tego i tego, mam zachcianke na to, a dodatkowo na mnie działają takie presje: żona chce coś tam, mam lęk przed tym, zbliża się termin bla bla bla. wszystko wypisać, jeżeli jest duży konflikt między głębokimi pragnieniami, a np. sie okazuje że tak naprawde działa na mnie jakaś głupia presja, no to nie warto. Uwaga, to nie znaczy że nie warto np. spełniać zachcianki żony czy coś, jak się okaże, chodzi o to żeby poznać te konie które mną rządzą, ponazywać :p

Kazda wieksza decyzje trzeba omodlic ^^, gadac ze swoim aniolem itdp. http://www.madel.jezuici.pl/inigo/ignacy_cd.htm

Tutaj jest podrecznik rozeznawania woli Bozej wg. Ignacego z loyola - który zasłynął jako spec w tej dziedzinie, facet pod koniec życia lewitował, więc mniemam, że mógł coś wiedzieć ^^ nie pamietam w którym rozdziale to było jak rozeznawac. Ostatecznie chodzi o to, żebys był szczesliwy i w Krzyzu zeby Cie nie napierd*** : )

Ostatnio modyfikowany: 2020-06-03 09:50

polish_wealth

Jak zajezdzasz do korporacji, biura, fabryki gdziekolwiek gdzie istnieją te przyziemne durnie, którzy myślą że złapali Pana Boga za nogi ze pracuja za granica i memłają ozorem na lewo i prawo, nic cały dzien tylko plotkuja, narzekaja na szefa, pierdolą o kapuście i marchwii, żalą sie, wylewają na Ciebie emocjonalny sciek ich nieudanych żyć, gardzą literaturą i prawda i nie ma w nich piękna -

To nie walcz z nimi,

Wszedłeś między wrony kracz jak one ^^, nie dawaj im pochodni światła od razu bo cie zabiją, ani ich nie oświecaj jak działa system, ani im nie prorokuj, wyprowadzaj ich na światło stopniowo. jak chcą prostaki pieprzyć o dupie maryni rozmawiaj z nimi o dupie maryni.

jak sie skłócisz ze wszystkimi w robocie, albo będziesz unikał tych szambiarzy to policzone są Twoje dni ^^ z czasem się będziesz źle czuł, zrobią z Ciebie narcyza i w odosobnieniu zagranicznym wyżre Cie depresja, będziesz co weekend zapijał w barze ciężki grosz.

A tak, zachodzisz do biura, Siema Ilonka, co tam jadłaś wczoraj? jak Twój mąż znowu Cie wkurzył wczoraj? (chociasz gardzisz tymi tematami) I od razu jesteś pracownikiem roku, torciki, kawki, może mi pomożesz i te sprawy ^^ Potem do Ciebie przychodzą i Ci plotkują na wszystkich i masz wszystkich w garści :)

Co za świat...

Ostatnio modyfikowany: 2020-06-03 09:49

gruby

"jak się boję, to nie chcę z nikim rozmawiać"

Jedną z istniejących terapii jest pielęgnacja dostępnej broni. To działa szczególnie dobrze w przypadku ostrych bodźców. Rurkowcy medytują nie robiąc nic użytecznego, normalni idą się wygadać, nienormalni ostrząc noże i gwałcąc wyciorami lufy gonią do roboty przednie płaty mózgu. Dzięki umiejscowieniu broni w centrum uwagi oczu analizowana przez umysł przestrzeń rozwiązań kierowana jest w stronę maksymalizującą szanse przetrwania spodziewanego ataku.

3r3

To @wzwen napisał tylko niechlujnie sformatował i jest na mnie. Nie wiem czy odczuwam strach, mam wysoki próg pobudliwości, nie rozmawiam, czyszczę. Prawdopodobnie kiedy zaczynam odczuwać to już nie ma się z kim podzielić tą radosną wiadomością - wszyscy inni pierzchli dawno. Z pakietu wypowiedzi buńczucznych.

Ostatnio modyfikowany: 2020-06-03 10:01

janwar

BartArt

To tylko nic nie warty papier. A zrobią, zrobią. Cierpliwości.

Got physical?

Jot

bb82

Jeśli sprzedawca deklaruje, że ma towar w magazynie, a to nieprawda, to taki sprzedawca jest dla mnie zdyskwalifikowany dożywotnio.

polish_wealth

Ostatnio modyfikowany: 2020-06-03 10:16

janwar

@janwar

To tylko nic nie warty papier. A zrobią, zrobią. Cierpliwości.

Got physical?

-chodzi o gornikow ktorzy raczej patrza na papier i to jest wkurzajace.

zawi

Po prostu dokupie więcej :-)

polish_wealth

@ Gruby - Słomski nie poleca podawać takich informacji publicznie ^^, mam z jedną skrzynke, ale vód**

A generalnie to stopniowo z euro wychodzicie i wchodzicie w dolara, czy w co wchodzicie wychodząc z euro stopniowo, czy nie wychodzicie z euro?

Ostatnio modyfikowany: 2020-06-03 10:23

m_a_rek

Kradziezy wartosci zlota i srebra przez starszych-crimex ciag dalszy- w swietle reflektorow- i co nam zrobicie.

Spokojnie zjawisko uległo zmianie. Za każdym razem gdy walą w kruszce po staremu różnica cen w Lądku i Yorku się rozłazi. Skutkuje to koniecznością przywozu oryginału przez bajoro (ostatnio coś ze 140 ton).

darjus

Royal

Ja wyszedłem z USD i CHF, i trzymam PLN i polskie akcje, kapitał tu płynie

zaq

moge kupic 1 oz silver maples po € 22 - brac ?

Arekb52

z01

Bańka wszystkiego po wsze czasy jednak.

Pozamykali ludzi, zaorali gospodarki, zamieszki i wojska na ulicach - coś grubego wisi w powietrzu. Takie widowiskowe spektakle jak korona się urządza w jakimś konkretnym celu. Także nie sądzę, że utrzymają ten ład światowy długo. Jakiś plan już wszedł w życie.

3r3

"Za każdym razem gdy walą w kruszce po staremu różnica cen w Lądku i Yorku się rozłazi. Skutkuje to koniecznością przywozu oryginału przez bajoro (ostatnio coś ze 140 ton)."

Skoro kto pyskuje że ma tanio to niech przywiezie - to taka prosta kwestia na rynku, której young fellow z Zurichu nie połapał jak kłapał dziobem że ma. A to właśnie tak działa - rzucasz cenę i wozisz.

Arekb52

BartArt

-chodzi o gornikow ktorzy raczej patrza na papier i to jest wkurzajace.

Na tym to polega, żeby wywoływać emocję. Wszyscy tutaj żyjemy z przeświadczeniem że to jest matrix, że nie powinno to funkcjonować w obecnych okolicznościach. To jest inny wymiar rzeczywistości. Jedni dostają, drudzy wylatują. Jakie to jest wtedy wkurzające. Bez obaw co do górników, odłączą się w chwili załamania. Cena fizyka będzie miała pierwszorzędne znaczenie.

Ostatnio modyfikowany: 2020-06-03 12:04

polish_wealth

MUSIC LINK - rozkoszzzz : )

Ostatnio modyfikowany: 2020-06-03 12:24

Jot

gruby

"Gospodarką nikt się nie przejmuje, zadrukują wszystko."

Drukowane przez system prawa ciągnięcia z magazynu dóbr materialnych mają wartość tak długo jak długo magazynier je respektuje i grzecznie wydaje w zamian za nie towar. Na przykład towaru pod nazwą srebro w magazynach w Szwajcarii nie ma. A płacę solidnymi wydawałoby się papierkami z nadrukiem CHF. Chwilowo jest ciekawie bo na pytanie "a co chcesz w zamian za Twoje srebro ?" magazynier odpowiedział "nic: nie mam towaru na wymianę". Na wolnym rynku kiedy towaru brakuje jego cena wali w sufit po czym towar ponownie się pojawia dla gotowych zapłacić po nowym kursie, skoro popyt jest to i podaż się zorganizuje. I tu jest pies pogrzebany. Chwilowo rynek srebra w Szwajcarii umarł: stare dostawy się rozeszły, nowych nie przywieźli. Moje zapytanie ofertowe o nową wycenę w akceptowanej walucie trafi zapewne od handlarza do hurtownika, od hurtownika do huty a z huty do kopalni. Bo zakładam że i kopalnia i huta, zarówno hurtownik jak i mój handlarz chcą na mnie nadal zarabiać. Po coś w końcu te firmy pootwierali i je nadal prowadzą.

Ciekawym odpowiedzi. Może zażądają wiadra prądu ? A może beczki towotu do smarowania rolek wyciągów ? Może mam zacząć im urobek pomiędzy kopalnią a hutą wozić ? W każdym razie moich papierków już nie chcą. To po co je system drukuje ? I czy ja aby na pewno mądrze robię akceptując te papierki od moich klientów ? I co stanie się z wartością zmagazynowanej przeze mnie w tych papierkach mojej pracy kiedy one przestaną być użyteczne dla zwiększającej się liczby ziutków takich jak ja ?

Co robimy z narzędziem które się zepsuło ?

Ostatnio modyfikowany: 2020-06-03 12:46

Freeman

m_a_rek

Co robimy z narzędziem które się zepsuło ?

Używamy aż się zepsuje bardziej? Gdy już się zepsuje bardziej, malujemy nowym kolorem i używany aż się zepsuje bardziej niż bardziej.

I tak do momentu gdy korzystający z narzędzia z nowiutka farbą przyniesie własne z domu.

BartArt

Posiedzenie FOMC za tydzień, czy nadal będą chcieli żeby zielony spadał?

siwy83

Co robimy z narzędziem które się zepsuło

Jeszcze trochę czasu minie zanim pierdyknie. Banki maja jeszcze dużo do przejęcia za wydrukowane papiery. Zapewne wszystko jest pod kontrola i nic gwałtownie nie pierdyknie, a jak walnie to znaczy, ze już są nowe możliwości. Wydaje mi się, ze jeszcze nie te technologie, internet itd żeby zastąpić walutę papierowa. Poczekamy jeszcze zapewne 2-5 lat. Deflacja do 2021 lato i później okres dużej inflacji. Później będzie jakaś szopka z walutami.

Freeman

Freeman

Freeman

Ostatnio modyfikowany: 2020-06-03 14:17

BartArt

Też tak uważam. Dodam że trafne rozkminy rzucasz. Dobrze się Ciebie czyta.

SOL_042

"Jeśli sprzedawca deklaruje, że ma towar w magazynie, a to nieprawda, to taki sprzedawca jest dla mnie zdyskwalifikowany dożywotnio."

To częsty przypadek w handlu w dzisiejszych czasach. Ale w tej branży, czy przy takim asortymencie jest to niedopuszczalne. Tu się całkowicie zgadzam. Czy nie jest też trochę tak, że tacy "sprzedawcy" przyciągają ceną? Bo na przykład tu srebrne 1oz Kurgerrandy są dostępne od ręki (informacja sprawdzona dziś) i to w ilościach "hurtowych". No ale cena powala (109,96 zł/oz). I nie bardzo są chętni nawet zaczynać rozmowy o cenie/rabacie. Czy ktoś ma jakieś doświadczenia "negocjacyjne" z tym sprzedawcą? A jakieś doświadczenia negatywne (bo ja na razie nie)?

Ostatnio modyfikowany: 2020-06-03 15:04

z01

Usrańce robią bokami , słaby dolar= gwóźdź do trumny

Oni się nawet starać specjalnie nie muszą bo takie jest ssanie na $ za granicą. Wręcz drukują jak szaleni, żeby DXY na 140 nie wyskoczył.

Ja wychodzę z założenia, że jak ma pierdyknąć to bananowa waluta jak PLN na nic się nie zda, lepiej CHF, czy USD. A jak nie pierdyknie i wszyscy będziemy żyć długo i szczęśliwie to kto zarabia w PLN i tak nie będzie miał na co narzekać. Trzymanie się w tych czasach kurczowo PLN to jak wystawianie gołej pupy na wiatr. Większość z tego co mam powkładałem gdzie trzeba ale jakbym miał jeszcze wolne 100k to na pewno nie trzymałbym w PLN.

Ostatnio modyfikowany: 2020-06-03 15:07

sholler

Rzemko

Zadałem to samo pytanie pod poprzednim artykułem, ale już sam sobie odpowiedziałem :P

Zerknij na te dwa wykresy (szczególnie okres 2011 gdy premium było w okolicach 30%)

https://www.tradingview.com/symbols/AMEX-PSLV/

https://www.tradingview.com/symbols/TSX-PSLV.U/

Freeman

Fal1

Prośba o wyjaśnienie. Jeżeli chodzi o ETFy na srebro propagujesz od dawna tylko dwa: Sprotta i ZKB.

Chętnie bym je nabył,ale generalnie się nie da tego łatwo zrobić. Mam konto w BOSSA (nie chcę zakładać kolejnych, zagranicznych rachunków, nie tylko z uwagi na koszty i PITy i jakieś tam przekonanie o większym zaufania do polskiego państwowego brokera)

Wyjaśnij proszę na czemu akurat te dwa? Czemu np Ishares Silver jest gorszy i w jakim sensie? Nie ma zabezpieczonego 100% kruszcem? Jeżeli mniej to ile % bo nigdzie nie mogę znaleźć takich informacji?

Czytałem że Ishares Silver jest największym takim funduszem fizycznym na świecie, czytałem że ma najwięcej srebra fizycznehgo, czytałem ostatnio że Ishares Silver skupił najwięcej srebra z z rynku ze wszytskich ETF. Zdradzisz na czym konkretnie polega haczyk, czemu ten ETF jest Twoim zdaniem niebezpieczny?

Jest też taki ETF na złoto "wisdomtree physical swiss gold" - o nim też masz złe zdanie?

pozdrawiam

grzegorz1234

czy ktoś mógłby napisać o problemach z przewiezieniem masterboxa w samolocie. jeśli takie są. samolot rejsowy ( niestety nie mój ).

z góry dziękuję za odpowiedź.

Ostatnio modyfikowany: 2020-06-03 15:42

forte

"skan/zdjęcie dowodu tożsamości (dowód osobisty bądź paszport)

potwierdzenie adresu np.:dowód osobisty (o ile jest wskazany na nim pełen adres), prawo jazdy (o ile jest wskazany na nim pełen adres)

rachunek za media (nie starszy niż 6 miesięcy), wyciąg z banku (nie potwierdzenie przelewu)(nie starszy niż 6 miesięcy)

pismo z urzędu np. informacja o zameldowaniu (nie starszy niż 6 miesięcy), potwierdzenie NIP kraju rezydencji podatkowej lub PESEL, potwierdzenie zatrudnienia.

A na koniec "Kilkuminutowa rozmowa wideo dla potwierdzenia tożsamości"

Jot

krzysiekjr11

Ale przemyśl czy na pewno chcesz DIF'a - prowizje są okrutnie wysokie...

3r3

"Bo na przykład tu srebrne 1oz Kurgerrandy są dostępne od ręki (informacja sprawdzona dziś) i to w ilościach "hurtowych". No ale cena powala (109,96 zł/oz). I nie bardzo są chętni nawet zaczynać rozmowy o cenie/rabacie. Czy ktoś ma jakieś doświadczenia "negocjacyjne" z tym sprzedawcą?"

Ale co byś chciał negocjować z panem Przemkiem na takim rynku? Nie podoba się cena to nie kupuj.

Ciesz się że nie płacisz za złożenie zapytania ofertowego. W wielu branżach już zaczyna dochodzić do tego, że sama możliwość porozmawiania z kimś kto w ogóle realizuje zamówienia kosztuje i jeszcze trzeba mieć wtyki żeby się mieć jak umówić.

@grzegorz1234

Zazwyczaj wozimy się statkami. Jeśli potrzebujesz ludzi co wożą się z fizykiem to jest kogo polecić.

supermario

Jaki macie dobry patent na przechowywanie fizyka? Bankom raczej nie ufamy, w chałupie duze ryzyko, moze zakpoanie w ziemi?

Jak masz stodołę , garaż itp. możesz tam zakopać tylko w jakiejś dużej metalowej skrzyni , jak wsadzisz w słoik lub puszkę możesz na bank nie znalezć. Przedmioty przemieszczają się w ziemi. Słyszałem mnóstwo opowieści jak to ktoś pewnie podpatrzył i wykopał. Musiałyby być stada podpatrywaczy.

siwy83

Jot

Jaki macie dobry patent na przechowywanie fizyka? Bankom raczej nie ufamy, w chałupie duze ryzyko, moze zakpoanie w ziemi?

daj dla mnie ja schowam dobrze bo dość kreatywny jestem ;)

Ostatnio modyfikowany: 2020-06-03 16:23

Mengiz

Deflacja do lata 2021roku to bardzo optymistyczny scenariusz. A przecie przed nami bezrobocie, bankructwa. Daj się temu rozwinąć. Banki centralne kupują jak leci przyciskiem enter i będą ich właścicielami. Warto zdać sobie sprawę kto jest właścicielem banków centralnych wtedy dochodzimy do sedna że ta cała szopka na tym polegała.

Stwórz problem, zrujnuj finansowo ludzi i odkup wciśnięciem przycisku klawiatury.

@freeman

Tu już nie chodzi o eksport. Dolar nie jest dolowany aby eksportować ze stanów był leoszy. raczej ten segment leży. Silny dolar niszczy rynki rozwijające się, które są zadłużone w dolarze.

Ostatnio modyfikowany: 2020-06-03 16:24

reserva

siwy83

Deflacja do lata 2021roku to bardzo optymistyczny scenariusz. A przecie przed nami bezrobocie, bankructwa. Daj się temu rozwinąć. Banki centralne kupują jak leci przyciskiem enter i będą ich właścicielami. Warto zdać sobie sprawę kto jest właścicielem banków centralnych wtedy dochodzimy do sedna że ta cała szopka na tym polegała

Osobiście nie widzę długiej deflacji. Drukowanie, niskie stopy procentowe, rozdawnictwo socjalne, zmiana łańcuchów dostaw, która będzie powodowała podwyżki z powodu braków. Rok to długo.

Ostatnio modyfikowany: 2020-06-03 16:34

apieceofheaven

Ostatnio modyfikowany: 2020-06-03 16:34

supermario

Po co ci kupować drogiego dolara ? Wraz z napływem kapitału na GPW złoty będzie się umacniał. Kupisz sobie w 2024 po 2.5 zł.

Freeman

apieceofheaven

Freeman

gruby

"czy ktoś mógłby napisać o problemach z przewiezieniem masterboxa w samolocie."

16 kg masterboxa jest niekompatybilne z ograniczeniami wagi bagażu podręcznego. Półki na bagaż podręczny w samolotach nie są przystosowane do takiego ciężaru w tak mikrej objętości. Pozostaje trzymanie tego pod nogami ale podczas turbulencji lepiej mieć swoje własne nogi gdzie indziej. Co do bagażu rejestrowanego to przechodzi on przez różne ręce które mają ustawowy przywilej na jego otwieranie podczas Twojej nieobecności. Następną kwestią jest wypełnianie kwitów wszak przewozisz powyżej 10k w walucie licząc i musisz się pisemnie wyspowiadać czyje to, skąd na to miałeś i tak dalej. Z podpisanym samooskarżeniem w zębach po wylądowaniu zapylasz czerwonym przejściem czyli licz się z dodatkowym trzepaniem. Co poniektóre jurysdykcje (Teutony na przykład) doszły do wniosku że wolno im samodzielnie wyznaczać wartość pieniądza i traktują np. sztukę srebrnego filharmonika jak 25 € (według wyceny monety z kantorka) a nie według nominału na monecie. Przy takiej wykładni skrzynka filharmoników nie jest warta 750 € jak EBC każe lecz ponad 10k €. Oczywiście celnicy nie mają do tego prawa ale użerać się z umundurowanymi debilami którzy są uzbrojeni to trzeba lubić (w przeciwieństwie do pasażerów obsługa lotniska ma prawo być uzbrojona) więc dyskusja może się z nimi skończyć słowami 'I can't breathe' i zapadającą przed oczami ciemnością.

Łażenie z 16 kilogramami w rękach należy do średnio przyjemnych czynności. To już lepiej mieć dwa masterboxy dla równowagi ale wtedy czujesz się jak w czasach młodości na poligonie w pełnym ekwipunku.

I tak źle, i tak niedobrze. Konkluzja jest taka że do towarów wymyślono samoloty cargo a pasażerskie należy pozostawić pasażerom.

Ostatnio modyfikowany: 2020-06-03 17:11

supermario

"skan/zdjęcie dowodu tożsamości (dowód osobisty bądź paszport)

potwierdzenie adresu np.:dowód osobisty (o ile jest wskazany na nim pełen adres), prawo jazdy (o ile jest wskazany na nim pełen adres)

rachunek za media (nie starszy niż 6 miesięcy), wyciąg z banku (nie potwierdzenie przelewu)(nie starszy niż 6 miesięcy)

pismo z urzędu np. informacja o zameldowaniu (nie starszy niż 6 miesięcy), potwierdzenie NIP kraju rezydencji podatkowej lub PESEL, potwierdzenie zatrudnienia.

A na koniec "Kilkuminutowa rozmowa wideo dla potwierdzenia tożsamości"

Ciekawe ilu się rozlicza z zagranicznych zysków kapitałowych w Urzędzie Skarbowym ? Nie zdziwi mnie jak pewnego dnia będą wykasowani 5 lat wstecz.

Waldek

"Jaki macie dobry patent na przechowywanie fizyka? Bankom raczej nie ufamy, w chałupie duze ryzyko, moze zakpoanie w ziemi?"

Czasami tak się zastanawiam nad a) kim niektórzy czytelnicy są, skoro zadają tak, hmmmm, zagadkowe pytania b) co mają dokładnie na myśli pisząc górnolotnie i ze znawstwem a'la "przechowywanie fizyka" ? c) gdzie mieszkają pisząc "w chałupie duze ryzyko" ? W kawalerce ? W chruszczowce ze wspólną kuchnią i kiblem na korytarzu klatki schodowej ? Po poziomie niektórych pytań aż odruchowo przecieram oczy ze zdumienia...

grzegorz1234

bardzo dziękuję za odpowiedz. dokładnie o kwestie praktyczne chodziło mi w tym pytaniu.

przyznaję, że zapomniałem o kwestii 16kg. co do ceny to jeśli dzisiejsza cena w EE utrzyma się, to 500 sztuk jest poniżej 10K eur.

I wtedy brak przymusu pisemnego spowiadania się.

Loty do EE niedrogie, 350pln w dwie strony. Zapewne w CH są inne ceny na przelot.

Freeman

adrianz

Wczoraj świat obiegła informacja na temat 6-częściowej emisji obligacji Amazona – która pojawiła się w chwili, gdy Morgan Stanley podniósł cenę docelową akcji spółki do 2800 USD. Jest to bardzo odważna prognoza mając na uwadze fakt, że obecna cena akcji Amazona to ok. 2470 USD. Oznacza to wzrost o ponad 300 USD.

Zaledwie kilka godzin po ogłoszeniu Morgan Stanley, popyt na obligacje korporacyjne Amazon wystrzelił w kosmos. W poniedziałek spółka sprzedała obligacje za ponad 10 miliardów dolarów. Jest to ponad trzykrotnie więcej, niż prognozowano. Sprzedaż obejmowała głównie trzyletnie obligacje o oprocentowaniu zaledwie 0,4%.

zawi

To trochę nierozsądne. Wzrosty rozpędzone i nie ma za bardzo technicznych wskaźników które sugerowałyby powstrzymanie fali entuzjazmu.

12.500 nie jest też jakimś kluczowym oporem.

supermario

https://www.youtube.com/watch?v=85O8sqnHplg

Keracz

No, kto jak kto, ale Orange nie powinien się wstydzić i powiedzieć o prawdziwej przyczynie usunięcia przez nich wszystkich co do jednej budek telefonicznych. Bynajmniej nie był to powód, że generowały one koszty utrzymania( przystanki miejskie autobusowe też generują koszty utrzymania bo padają ofiarami wandalizmu, szybki wybijają, sprejami po nich malują itp. a jakoś nikt nie wpada na pomysł by likwidować wiaty przystankowe), nie był też powód, że mało kto z nich korzystał i że było to rozwiązanie staromodne i zaściankowe. Prawdziwa przyczyna brzmi - wiedzieli co było grane, zresztą nie tylko oni, konkurenci także jak Plus, T-Mobile, Play, trzeba było rozpropagować sieć 4G, która zwiastowała wysyp smartfonów oraz upowszechnienie łączności wi-fi. W latach 2010-2019 była prowadzona silna akcja socjotechniczna by przekonać ludzi do tzw. mody na społeczeństwo cyfrowe/informacyjne. O ile sieć 4G, smartfony, wi-fi samoczynnie nie przyjęłyby się zbyt sprawnie( bo ktoś powiedziałby a po co mi to skoro ja komórki używam tylko po to by dzwonić i sms-ować a internet mam w domu czy w pracy w komputerze na kablu i rozsądek by zwyciężył) to co zrobiono? A użyto gwiazd show-biznesu, celebrytów i idoli nastolatków po to by promowały bezprzewodową łączność wi-fi, coraz to nowsze i eleganckie na bajerze smartfony a także modę na to by social media typu Facebook czy Instagram były z nami zawsze i wszędzie, bo to podobno bardzo prorozwojowe i postępowe wszystko było. A, że społeczeństwo często nie ma własnego zdania ani rozumu tylko łyka trendy i mody płynąc za falą konformizmu toteż smartfony, wszechobecne wi-fi oraz social media wszystko to mocno zakorzeniło w naszej egzystencji w latach 2010-2019. Mamy tego wszystkiego bardzo ciekawe owoce, co też takiego mamy? Olbrzymie rozwarstwienie poglądowe w skrajnie lewą mańkę jak i w skrajnie prawą to się autentycznie dostrzega ale to nic, to ile zdrad i rozwodów w ostatniej dekadzie przybyło to też nie przypadek - ludzie nie potrafią ze sobą rozmawiać, okazuje się, że ktoś zupełnie inaczej zachowuje się w sieci a inaczej w realnym świecie i jest rozczarowanie i konflikt charakterów i lipa. Dzieci, młodzież, ludzie młodzi w ostatniej dekadzie więcej doświadczali kompleksów, depresji a nawet myśli samobójczych, a poziom osamotnienia i alienacji także wzrósł. Czasy ponadto jakie nastały były mocno skomercjalizowane, sztuczne, wygładzone mocno i powierzchowne, polukrowane ułudą i zakłamaniem, oderwaniem od rzeczywistości. W sieci 4G, smartfonach, wi-fi chodziło też i oto by lansować ten styl pobierania aplikacji i/lub też zakładania kont online a za skorzystanie z usług byśmy płacili bezgotówkowo - nie jest tak? A jak działa UBER, UBER EATS, hulajnogi, GLOVO, rowery miejskie? Właśnie tak, nie ma opcji anonimowego skorzystania z usługi, nie ma mowy o zapłaceniu gotóweczką. Nic nie dzieje się przypadkiem, a jest etapowe,

I Etap cyfrowo-technologicznej poprawności doświadczyliśmy, to były smartfony, wi-fi i social media, które to trzy kwestie opanowały i ujarzmiły wręcz dekadę 2010-2019, w tym też okresie próbowano a nawet to robiono - likwidować papierowe dokumenty po to by ludzie zakładali konta, pamiętali loginy i hasła tłumacząc to oszczędnością papieru( tyle że kosztem prywatności) a także lansowano model biznesowy pobieraj aplikacje a za usługi płać bezgotówkowo,

II Etap dzieje się można powiedzieć obecnie (2020 i dalej) - lobbing w kierunku płacenia bezgotówkowego postępuje silniej( by marginalizować obrót gotówkowy na rzecz płacenia nie tylko kartą ale np. telefonem czy zegarkiem), promuje się także systemy biometryczne jak skany oka, twarzy palca, dłoni, głosu i dochodzą głosy o czipowaniu (czort wie, czy w takiej szczepionce na koronkę nie będzie czipu dla każdego śmiertelnika by zrobić z niego niewolnika.

III Etap to można powiedzieć sieć 5G i internet rzeczy - co ciekawe w unijnych agendach zapisane jest, aby do 2025 roku była ona szeroko dostępna we wszystkich dużych miastach państw członkowskich( w 2020 roku przynajmniej w jednym dużym mieście) i na głównych szlakach handlowych/transportowych. IV Etap( no to raczej byłoby bardziej po 2030 roku, choć niewykluczone by wcześniej następowały jakieś testy) to definitywne wypieranie myślenia ludzkiego poprzez algorytmizację a także likwidowanie całych sektorów i miejsce pracy na rzecz zaawansowanej robotyzacji, w czwartym etapie mowa jest o tym by także dokonywać modyfikowania ludzi w kierunku cyborgów - nasze kończyny dolne i górne bardziej zautomatyzować byśmy lepiej mogli konkurować na rynku pracy z robotami, ingerencja dotyczyłaby też mózgu, słowem tak go zmodyfikować by działał niemal jak komputer. Wszystko rzecz jasna będzie tłumaczone tym, abyśmy nie wypadli z rynku pracy, czujecie to? Science-fiction? Nie, do tego dążą chorzy maniacy i psychopaci, którzy mają bzika na punkcie uzależniania wszystkiego od dostępu do sieci. Paradoksalnie wszystkie cyfrowo-technologiczne rewolucje idą w kierunku tym aby gdzieś po latach 40-stych XXI wieku ludzie byli sterowalni jak w grze TheSims, czyli system wie co i ile jesz, co i ile pijesz, gdzie i z kim mieszkasz, gdzie i kiedy pracujesz, ile zarabiasz, jak wygląda twój dom, jak się ubierasz itp. itd. Tyle tylko, że tymi ludzikami będziemy niebawem my, a pytanie jacy ludzie będą nami sterować i jakie intencje wobec nas mieć? Ano właśnie, na pewno nie dobre, oj na pewno nie. Lata 40-ste XXI wieku mogą coś na kształt takiej wizji przypominać aczkolwiek system zwany Nowym Porządkiem nie w pełni się ukonstytuuje, maksymalnie do 2054 roku wszystkie plany pełnej kontroli, inwigilacji, automatyzacji, algorytmizacji, robotyzacji, niewolnictwa, cyfrowej komuny i technokratyzmu by się miały ziścić. Nie mniej jednak olbrzymie nakłady finansowe jaki idą na całym świecie w ostatnich latach na cyfrowo-technologiczne fanaberie i fetyszyzacje powinny dawać do myślenia. Idzie to w kierunku tyranii i dyktatury sztucznie wywołanego quasi-postępu, nieznającego skrupułów ni litości, po to by nikt i nic, żadna siła nie była w stanie obalić wzrastającego reżimu i despotyzmu.

piotrdln

to juz nie tylko jakies zapisy bankowe aby bilanse grały, tylko gotowka wprowadzana do obiegu

tego nie grano dotychczas,

janwar

Mysle ze jesli starsi bez problemu trzymali zloto ponizej 1760 podczas niekorzystnego otoczenia, to nie widze w najblizszym czasie szans na powazniejsze wybicie w gore.

piotrdln

tylko musieliby zapewnic jakas plynnosc fizyka na jakis czas, aby to uwiarygodnic

bo inaczej bedzie to smiesznie wygladalo jak zloto bedzie np. po 1500 a srebro po 12 ale nigdzie nie bedzie mozna go kupic , ewentualnei cena bedzie 2x wyzsza

bo ci co kupuja fizyka to nie po to by spekulowac jak na FX ;)

w wiekszosci posiadacze fizyka to świadome byty i nie polecą go sprzedawac gdy spadłby nawet o 90% w dzisiejszych cenach papierowych

Ostatnio modyfikowany: 2020-06-03 18:08

PRT

Zengin

- kupujecie w kantorku na Wiejskiej z ręki do ręki?

- czy przy transakcji w jakikolwiek sposób "potwierdzają" że z monetą jest wszystko ok

- kupujecie z dostawą kurierem? / są jakieś niespodzianki

- kupujecie z terminem dostawy ~23 dni / nie było niespodzianek

- ryzykował ktoś kupno przez internet u nich złota i kuriera?

- ogólnie: solidny to jest sklepik?

Ostatnio modyfikowany: 2020-06-03 18:51

3r3

"16 kg masterboxa jest niekompatybilne z ograniczeniami wagi bagażu podręcznego."

Ile waży szpula drutu do migomatu?^^

I rozmiar kartonu jak znalazł^^

Kradłbyś kartony z drutem spawalniczym? Ciężkie, tanie, na palety się to wozi...

"To już lepiej mieć dwa masterboxy dla równowagi ale wtedy czujesz się jak w czasach młodości na poligonie w pełnym ekwipunku."

Są i tacy co tak nam wożą.

supermario

Trzymam jeszcze PGE ma z czego rosnąć. W najbliższym czasie spokojnie pokona 8 zeta. Najbardziej wkurza mnie PEO , ale do jesieni zostawiam , bo to bank dla cierpliwych.

supermario

Pytanie do klientów metali lokacyjnych?

- kupujecie w kantorku na Wiejskiej z ręki do ręki?

- czy przy transakcji w jakikolwiek sposób "potwierdzają" że z monetą jest wszystko ok

- kupujecie z dostawą kurierem? / są jakieś niespodzianki

- kupujecie z terminem dostawy ~23 dni / nie było niespodzianek

- ryzykował ktoś kupno przez internet u nich złota i kuriera?

- ogólnie: solidny to jest sklepik?

Powinno być anonimowo i za gotówkę , ale dla zwolenników wysyłek kolega Słomski nakręcił specjalny filmik.

https://www.youtube.com/watch?v=k5bzquisuPo

janwar

https://www.youtube.com/watch?v=sOPvKAhL-eo

PtokBentoniczny

Ja kupowałem od nich wiele razy srebro. Odbierałem w paczkomatach. Zawsze na czas. Raz nawet otrzymałem paczkę ponad tydzień przed terminem. Na paczce niema danych odbiorcy oprócz maila i numeru telefonu, a nadawca jest opisany inaczej niż metale lokacyjne (żeby nie było domysłów). Zawsze można nagrywać otwieranie paczki jeśli ma się wątpliwości.

PtokBentoniczny

Słomski ma trochę racji, ale za bardzo nakręca histerię. Wspomina np. że 2 firmy legalnie transportują numizmatykę. Za to np. fajerwerki z tego co wiem może dostarczać tylko jedna firma (chyba, że coś się zmieniło), a jakoś nie słyszałem o problemach dostarczania fajerwerek. Także takie gadanie to straszenie i przekaz: kupujcie ode mnie u mnie legalnie i bezpiecznie.

Ostatnio modyfikowany: 2020-06-03 19:38

Afirmant Welesa

Pytanie do klientów metali lokacyjnych?

- kupujecie w kantorku na Wiejskiej z ręki do ręki?

Tak, choć obecnie nie ma tej możliwości (nie wiadomo do kiedy).

EDIT: Przepraszam, spojrzałem i chyba już znów można.

- czy przy transakcji w jakikolwiek sposób "potwierdzają" że z monetą jest wszystko ok

Można sobie obejrzeć i sprawdzić.

- kupujecie z dostawą kurierem? / są jakieś niespodzianki

Tak; nie było niespodzianek. Dodam, że przesyłki przychodzą w opakowaniu z wyglądu podobnym do nikogo, tj. z niepozornymi danymi nadawcy, którym jest firma trzecia. Nie jest więc tak, że kurier międli z namysłem w dłoniach paczkę oklejoną taśmą z krzykliwym napisem "Metale lokacyjne" i zastanawia się, czy to przypadkiem nie ta, co właśnie zaginęła.

- kupujecie z terminem dostawy ~23 dni / nie było niespodzianek

Tak, w marcu brałem z terminem 33 dni, niespodzianek nie było, zmieścili się w terminie.

- ryzykował ktoś kupno przez internet u nich złota i kuriera?

To już nie do mnie, ja jestem biedny plebs, skrobać muszę na sreberka.

- ogólnie: solidny to jest sklepik?

Jak dla mnie tak.

Ostatnio modyfikowany: 2020-06-03 19:53

Szosa78

Gdyby miała zrównać się z poziomami z 2011, cena wzrosłaby do ok. 130 USD za uncję. Do jakich poziomów musiałaby wzrosnąć, aby w relacji do akcji osiągnąć poziomy z lat 80-tych zostawiam Wam do policzenia.

Odp. Pig x dźwig = 3059

Cena bardzo zbliżona do tej na https://www.usdebtclock.org/# prawa strona dużej tabeli 2 pozycja od góry.

Ps. T21 dostałem piontkee ???

@Stańczyk

T21 Czy jest szansa na jakieś moderowanie lub forum?

Może w ogóle mogło by powstać forum lub oficjalna grupa na FB z wątkami odpowiedziami pod sobą.

Odp. Mało kto ze stałych tu ma ryjbuka (mnie samego trzęsie na myśl o nim) a jak ma bo jest mu niezbędny (z racji drugiej strony dilu) w geszewtach to się nie chwali bo opciach , więc przebywaj panie zabawny tam gdzie ci pasi . Nam pasuje tu tak jak jest.

Co do wzrostów skoro wszystko się poprzewracało do góry girami to może i to powiedzonko. By in may and dont go away but remeber $ell afrer 3.november.2020