Jeśli czytacie naszego bloga od dłuższego czasu i słuchacie wypowiedzi Tradera21 z pewnością zauważyliście, że jesteśmy zwolennikami inwestowania w aktywa niedowartościowane. W naszym portfelu jest miejsce dla różnych klas aktywów. Wśród nich są akcje i ETF’y, ale wyłącznie typu „value”. Co to oznacza?

Co oznacza value, a co growth?

Podział pomiędzy spółkami typu value (wartościowymi) i growth (wzrostowymi) jest dość klarowny. Spólki value mają ugruntowaną pozycję na rynku. Często od wielu lat płacą przyzwoitą dywidendę. Spółki growth działają w sektorach rozwojowych. Zajmują się streamingiem danych, nowoczesnymi usługami logistycznymi, biotechnologią, social mediami itp. To całkowicie nowe rodzaje działalności i ciężko jest obecnie wycenić ich potencjał. W przypadku value mamy do czynienia z aktywami atrakcyjnie wycenionymi pod względem takich współczynników jak P/E (cena/zysk), CAPE, P/BV (cena/wartość księgowa), P/S (cena/sprzedaż) itp. Dla kontrastu w przypadku growth te parametry są mniej istotne. Liczy się głównie fakt, że spółka generuje coraz wyższe przychody, albo… coraz mniejsze straty. Spółki growth są po prostu modne i większość inwestorów „idąc za tłumem” kupuje ich akcje, pomimo silnego przewartościowania. Nie pomaga fakt, że spółki typu value mają zazwyczaj wyższą stopę dywidendy niż spółki growth oraz znacznie niższy poziom zadłużenia. Tych różnic jest znacznie więcej, a ich zestawienie znajdziecie w artykule Wartość czy perspektywa dużych zysków? Jakie akcje wybierać? . Tutaj skupimy się raczej na tym by odpowiedzieć na pytanie, jak dotychczas radziły sobie spółki wartościowe, a jak modne oraz jak możemy tę wiedzę wykorzystać.

Czy inwestowanie w wartość już się nie sprawdza?

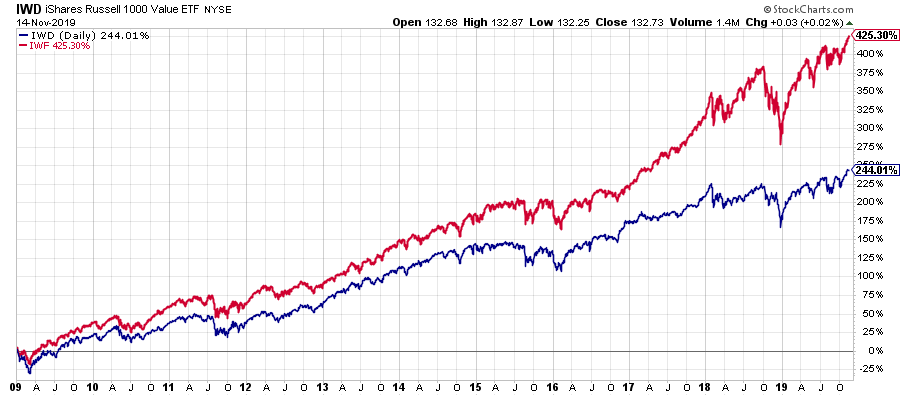

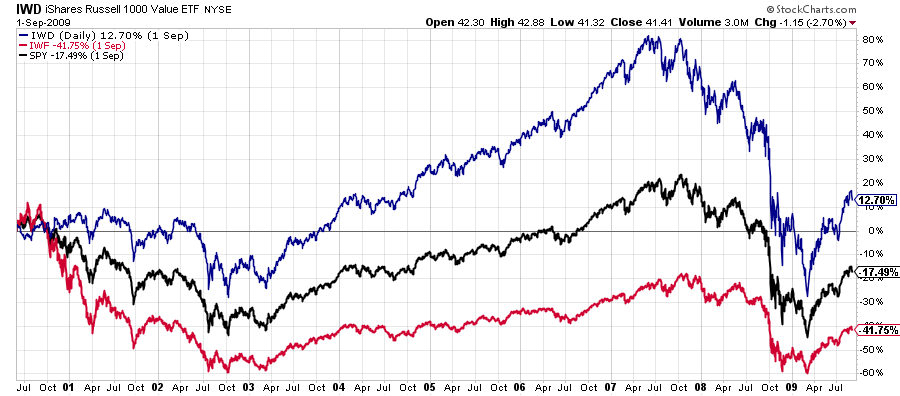

Wśród „doradców finansowych” i w mainstreamowych mediach coraz częściej pojawiają się głosy, że obecnie inwestowanie w wartość nie ma sensu. Główny argument jest taki, że od 2009 roku spółki typu growth praktycznie zdeklasowały spółki typu value. Faktycznie, jeśli weźmiemy pod uwagę wyłącznie aktualną hossę dojdziemy do tego samego wniosku. Żeby wykazać różnicę w notowaniach value i growth posłużyliśmy się dwoma bardzo popularnymi ETF’ami inwestującymi w określony rodzaj spółek. Jak widzimy na wykresie IWD (niebieski) dający ekspozycję na spółki value o dużej kapitalizacji przez ostatnie 10 lat radził sobie znacznie gorzej niż jego odpowiednik IWF (czerwony) z ekspozycją na spółki growth.

Różnica jest tak duża, ponieważ znaczna część inwestorów omija wartościowe spółki szerokim łukiem skupiając się jedynie na modnym obecnie FAANG (Facebook, Apple, Amazon, Netflix, Google), który razem z Microsoftem stanowi niemal 20% kapitalizacji rynku akcji w USA. Tylko 2 spółki - Apple i Microsoft, mają obecnie większą kapitalizację niż cały niemiecki rynek.

To najlepszy przykład na to, jak psychologia tłumu potrafi wywindować ceny kilku spółek na astronomiczne poziomy.

Przeciwnicy inwestowania w wartość posługują się często dwoma zarzutami:

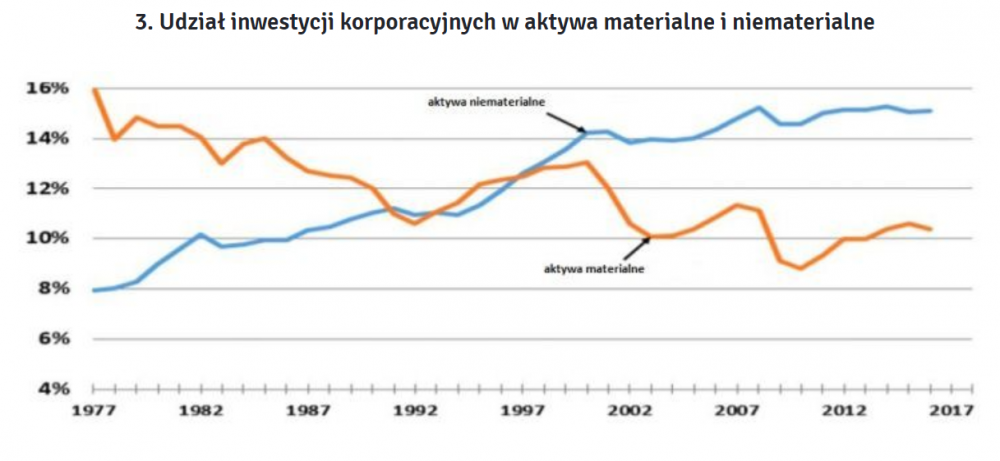

Zarzut 1: aktualnie mamy do czynienia z „nową ekonomią” i wartość intelektualna (niematerialna) spółek jest obecnie znacznie istotniejsza niż np. 20 lat temu. Teraz nie inwestuje się w kopalnie, budynki czy drogi. Ważniejsze są patenty, kreatywni pracownicy i generalnie dobra intelektualne. Dlatego też jedna z podstawowych miar P/BV (cena/wartość księgowa) oddzielająca spółki atrakcyjne cenowo od nieatrakcyjnych przestała mieć znaczenie. Innymi słowy inwestycja w spółki z niskim P/BV się nie sprawdza i nie przynosi zysków.

Źródło: strefainwestorów.pl

Źródło: strefainwestorów.pl

Odpowiedź: Istotnie większość spółek typu growth opiera się na inwestycjach niematerialnych i ma stosunkowo wysoki poziom wskaźnika ceny do wartości księgowej, a mimo to świetnie się rozwija, ale do czasu. Przypomnijmy, że jedyną zyskowną strategią inwestycyjną spośród 52 badanych w trakcie kryzysu z 2008 roku była strategia F-Score Piotrosky’ego , która odrzuca 80% spółek z najwyższymi wskaźnikami P/BV. Oznacza to, że zysk można było wtedy osiągnąć inwestując w niedowartościowane spółki typu value, a spółki wzrostowe były gwarantem straty. W okresach niepokoju na rynkach PR i nadzieje związane z nowymi technologiami przestają być istotne. Liczy się konkretna wartość. Jest to szczególnie ważne przy napompowanych cenach akcji i zbliżającym się widmie recesji gospodarczej.

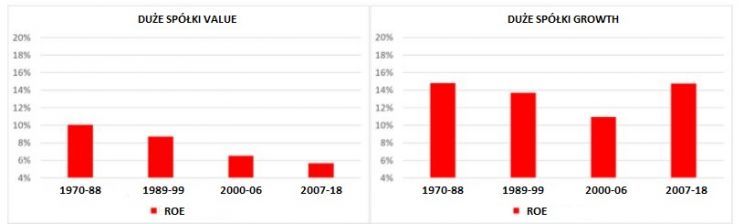

Zarzut 2: to zwrot na kapitale ROE, który jest znacznie niższy w przypadku spółek value.

Źródło: strefainwestorów.pl

Odpowiedź: ROE to tylko drobny element analizy fundamentalnej i nie można go traktować w oderwaniu od innych wskaźników. Nawet wysoki zwrot na kapitale własnym spółki nie czyni jej atrakcyjną, jeśli ma kiepskie P/E albo jest ponad miarę zadłużona. Ponadto, jeśli przyjrzymy się powyższemu wykresowi dokładniej, to zauważymy, że zastosowane w nim przedziały czasowe wyznaczają kolejne hossy. Tego typu wykresy bagatelizują okresy recesji gospodarczych z 2000 i 2008 roku włączając je do dłuższych przedziałów czasowych. W trakcie hossy ROE spółek wzrostowych gwałtownie rośnie, ponieważ poświęcają one znacznie mniej zysków (lub nie robią tego wcale) na dywidendę niż spółki value i zazwyczaj silnie się zadłużają by stymulować dalsze wzrosty. Zadłużenie zmniejsza kapitał własny spółki tym samym windując ROE. Pisaliśmy o tym szerzej w artykule Czym kieruje się Warren Buffett przy doborze spółek?

I tu dochodzimy do sedna. Być może jest tak, że spółki growth deklasują swoich rywali jedynie w okresach silnej hossy, ale niekoniecznie w dłuższym terminie, obejmującym również okresy spadków na giełdzie.

Growth vs Value w latach 90-tych i obecnie

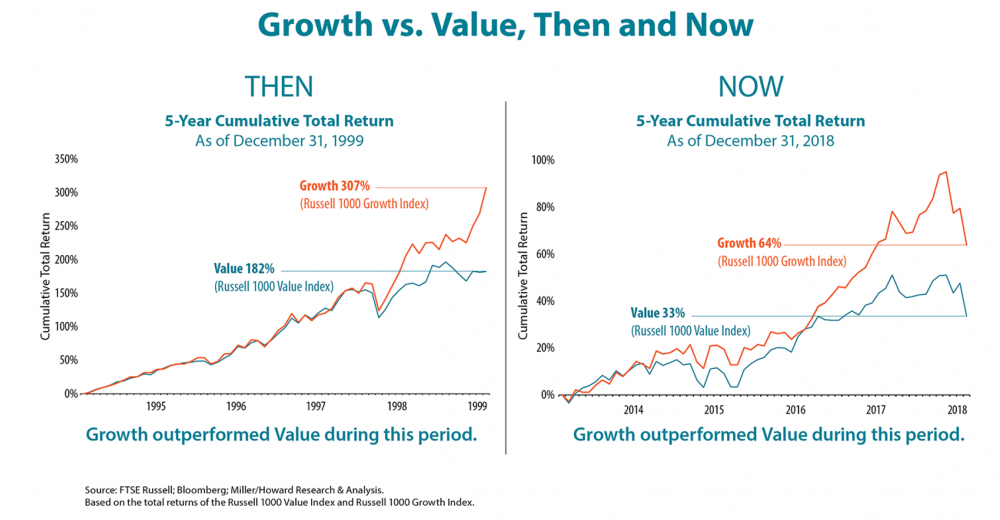

Obecna hossa bardzo przypomina tę z lat 90-tych, która zakończyła się w 2000 roku pęknięciem bańki spekulacyjnej na spółkach internetowych. Wtedy również główne indeksy giełdowe w USA były pchane do góry głównie przez modne spółki technologiczne. Wiele z tych spółek dziś już nie istnieje. Jeśli porównamy okresy tamtej i obecnej hossy, to w obu przypadkach zauważymy, że spółki typu growth radziły sobie znacznie lepiej niż spółki typu value.

Przyjmując ostatnie 5 pełnych lat tamtej i obecnej hossy okaże się, że w obu przypadkach spółki wzrostowe pokonały inwestowanie w wartość. Co się jednak stało po 2000 roku, gdy doszło do recesji?

Growth vs Value po 2000 roku

Naukowcy, którzy opublikowali pracę pt. “Explaining the Recent Failure of Value Investing” stwierdzili: “Powszechnie sądzi się, że inwestowanie w wartość nie działa od około 10-12 lat. My udowadniamy, że nie działa od co najmniej 30 lat, z krótką przerwą po pęknięciu bańki internetowej na przełomie wieków”

Czy rzeczywiście spółki typu value (niebieski) radziły sobie lepiej tylko przez „krótką chwilę” podczas pęknięcia bańki internetowej? Poniższy wykres pokazuje, że inwestowanie w wartość dawało lepsze rezultaty przez znacznie dłuższy okres – niemal dekadę, aż do 2009 roku. Mało tego, spółki typu growth (czerwony) przez cały ten czas były na minusie, a główny indeks S&P 500 (czarny) również nie radził sobie najlepiej. Nie na darmo okres pomiędzy rokiem 2000 i 2009 jest czasem nazywany „straconą dekadą”. W zasadzie tylko ci inwestorzy, którzy trzymali w tym czasie w swoich portfelach wartościowe akcje mogli liczyć na przyzwoite zwroty. Różnica na korzyść spółek typu value byłaby jeszcze większa, gdybyśmy wzięli pod uwagę dywidendy.

Inwestowanie w wartość w długim terminie

Wygląda na to, że w okresach hossy znajdziemy zwolenników spółek typu growth, a w okresach bessy spółek typu value. Które akcje jednak wybrać, gdy jesteśmy inwestorami długoterminowymi i nie interesują nas spekulacje.

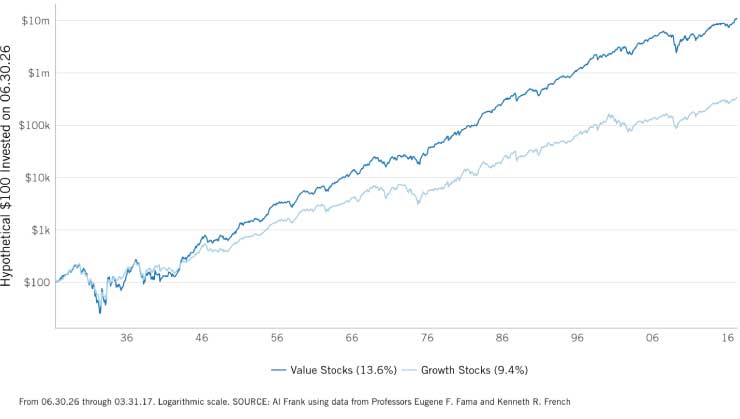

Powyższy wykres pokazuje, że od 1926 do początku 2017 inwestowanie w wartość przyniosło średniorocznie ponad 13% zwrot podczas gdy inwestowanie w spółki wzrostowe ok. 9%. Różnica wydaje się niewielka, ale na przestrzeni niemal 100 lat czyni istotną różnicę. Oczywiście nikt nie inwestuje przez 100 lat, ale tak długi okres pozwala ocenić jakie aktywa sprawdzają się w dłuższej perspektywie, a jakie nie.

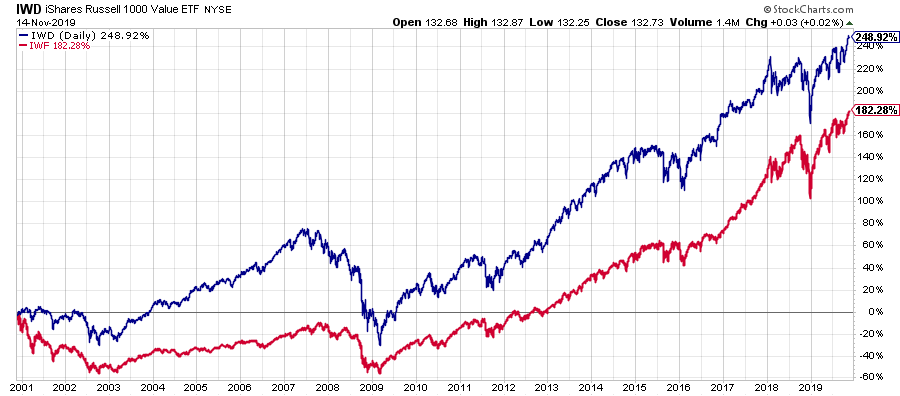

Nawet jeśli weźmiemy pod uwagę okres ok. 20 lat, od momentu powstania ETF’ów IWD (niebieski) i IWF (czerwony) to również okaże się, że w długim terminie inwestowanie w wartość jest korzystniejsze i to znacznie:

Cykliczność - Growth vs Value

Być może polityka banków centralnych, polegająca na dodruku waluty, gdy tylko rynek akcji radzi sobie źle spowodowała, że inwestorzy zapomnieli już kompletnie o inwestowaniu w wartość. Z pewnością wielu, a prawdopodobnie już znaczna większość inwestorów wierzy, że obecna hossa nigdy nie dobiegnie końca, a banki centralne zawsze zdążą z nową falą dodruku. Większość to jednak nie wszyscy i na rynku zawsze pozostaje kapitał odporny na spadki, ulokowany w różnych klasach aktywów w tym w akcjach typu value.

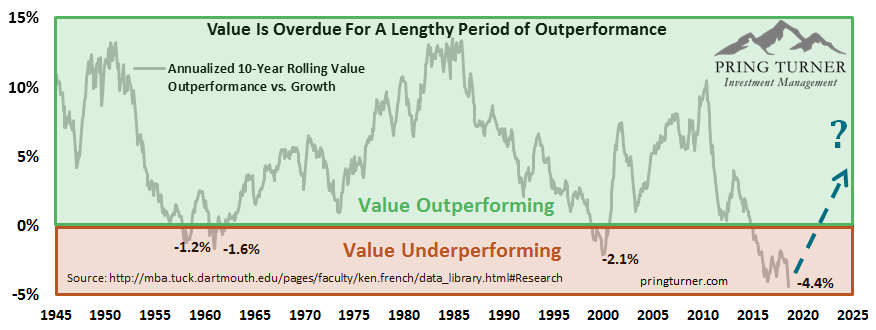

Patrząc w dłuższej perspektywie zainteresowanie inwestorów zmienia się cyklicznie. Raz większym powodzeniem cieszą się spółki wzrostowe innym razem te o dużej wartości wewnętrznej. Na jakim etapie cyklu jesteśmy?

Obecnie spółki value radzą sobie gorzej niż growth (pole pomarańczowe). Nic w tym dziwnego, mamy w końcu do czynienia z najdłuższą hossą w historii. Czy tak jednak będzie zawsze? Zwróćmy uwagę, że od 1945 roku do dziś to przeważnie inwestowanie w wartość przynosi lepsze rezultaty (pole zielone). Modne spółki są atrakcyjne tylko przez chwilę, po czym wszystko wraca do normy. Patrząc na powyższy wykres jak myślicie, w jakiego typu spółki lepiej zainwestować w perspektywie kilku lat? Coraz częstsze głosy na temat „śmierci inwestowania w wartość” tylko przekonują nas, że to właśnie spółki value są obecnie lepszym rozwiązaniem.

Od niemal dwóch lat mamy do czynienia z sytuacją, w której banki centralne robią wszystko by utrzymać indeksy wysoko, ale mimo to nie są to wzrosty spektakularne. Dla porównania od początku 2018 roku główny indeks S&P przyniósł ok 15% zwrot płacąc rocznie ok. 2% dywidendę. W tym samym czasie Gazprom zanotował ponad 70% wzrost nadal płacąc niemal 7% dywidendy. Takich spółek typu value nie ma wiele, ale da się je znaleźć. Wysoka dywidenda, którą wypłacają łagodzi, okresy ewentualnych spadków notowań i tak jak w przypadku Gazpromu pozostaje czekać na wzrosty. Gazprom jest oczywiście skrajnym przypadkiem, ale doskonale pokazuje na czym polega przewaga inwestowania w wartość. Nie trzeba liczyć na to co zrobi FED czy EBC, nie trzeba śledzić codziennie wykresów, wystarczy zainwestować w naprawdę wartościowe spółki i spać spokojnie.

Independent Trader Team

SeaBi

Polskie kopalnie złota - Polak to potrafi nie ma co.

https://magazyn.wp.pl/artykul/goraczka-zydowskiego-zlota

Arion

Piotr Szwajnoch

muniofix

lenon

""Inflacja w PRL, a inflacja współczesna w kontekście złota" - Piotr Kwiecień, Łukasz Chojnacki, #177TJS - link"

Następni panowie, którzy nie potrafią pojąć, że inflacja jest niczym innym jak powiększeniem ilości. Choć nie do końca tu o to chodzi. Oni wiedzą, że wzrost ilości waluty na rynku, jest inflacją, ale nie wiedzą, że to nic innego jak inflacja waluty. Dla nich inflacja zamyka się w ścisłych ramach, tyczących granice tylko w obszarach ich pojmowania.

W świecie nieograniczonym do pewnego spektrum, a postrzeganego bardziej holistycznie można wyróżnić miliony innych inflacji.

Pomijając najbardziej oczywistą, czyli cen, można wymieniać w nieskończoność inne.

Zasadnicze pytanie zatem brzmi: Czy inflacja waluty ma wpływ na inflację czegokolwiek i jakie zależności zachodzą?

Będę rad, czytając Twoją opinię, bez odnośników do stosu makulatury.

3r3

Inflacja waluty ma wpływ na inflację jakości. Samochody, drukarki i żarówki muszą się zużywać tak szybko jak drukowana jest waluty aby trafiała do kieszeni producenta. Zmniejszane są opakowania (producentowi musi się w misce zgadzać jeśli klient nie chce zmiany cen lub zmiany środka rozrachunku na jakiś umocowany poza fantazjami administracji), a w przypadku hiperinflacji wycofywana jest własność i wprowadzany abonament, przedmiot-usługa (sharing economy) i upowszechniana maszoperia.

Ostatnio modyfikowany: 2019-11-16 05:48

supermario

Producent nie pyta klienta czy chce produktu wysokiej jakości za wysoką cenę ,tylko celowo produkuje buble ( sami przyklejaja nalepki eco buble ) i masz do wyboru kupić albo nie. Produkty znanych marek inaczej niż kiedyś wcale nie mają wyższej jakości chociaż ceny są ponadprzeciętne.

Współczesna ekonomia jest chora. Stare produkty są dużo większej jakości od obecnych i co ważne są łatwonaprawialne.

gruby

"Stare produkty są dużo większej jakości od obecnych i co ważne są łatwonaprawialne."

Jeśli oczekujesz jakości a jedyne czym gotów jesteś za nią płacić to bezwartościowa makulatura wysypująca się tonami z drukarek w bankach centralnych to oznacza to że oczekujesz od producentów że oddadzą siekierkę za kijek. Dlaczego oczekujesz od przedsiębiorców działania na własną szkodę ?

Ostatnio modyfikowany: 2019-11-16 09:20

3r3

"Producent nie pyta klienta czy chce produktu wysokiej jakości za wysoką cenę ,tylko celowo produkuje buble "

Dla siebie produkuję takie jakie uważam (na miarę moich możliwości), a produkuję bo nie ma towaru na rynku - inaczej bym kupił korzystając z czyjej przewagi komparatywnej. System transakcyjny stał się zbyt drogi odkąd paliwo trzeba wydobywać z coraz większych głębokości i coraz mniej ludzi umie pracować & to robi.

Ja się sam siebie pytam co chcę wyprodukować zanim sobie sobie wymajsterkuję rękoma zdolnych kumotrów.

@gruby

Wrzuciłem white papers minutę temu - się odnieś i zapal cygaro^^

Ostatnio modyfikowany: 2019-11-16 09:19

Kikkhull

Bartii10

Aliquis

https://independenttrader.pl/modern-monetary-theory-czyli-jak-pozbyc-sie-dlugu.html

W swoim komentarzu trader21 (2019-11-06 10:23) napisał:

"Otóż na pewno nie będziemy mieli standardu złota w formie typowej dla XIX wieku. Z dużym prawdopodobieństwem będzie jednak ono pełniło jaką formę po to aby uzyskać zaufanie społeczne (może model Szwajcarski przez 1999) i w ten sposób "kupić" akceptację dla nowego systemu po okresie wysokiej inflacji. Być może będziemy mieli jednocześnie dwa systemy. Luźniej powiazany z kruszcem lub bez powiązania w krajach kontrolowanych przez Anglosasów jak i mocniej zakotwiczony w złocie dla Azji".

USA nie zgadzają się na podtrzymywanie (przez Chiny) kursu dolara poprzez kupno rzeczywistych amerykańskich aktywów (tylko zakupy obligacji skarbowych są tolerowane), a zarazem oskarżają je o "manipulacje walutowe" (branie kredytów dolarowych pod zastaw obligacji). W tej sytuacji Chiny skupują złoto (to prawdziwe) i znajdują w tym swoich naśladowców, a więc stopniowo (tylnymi drzwiami) wraca zarzucony kiedyś standard złota, ale tylko w odniesieniu do rozliczeń międzynarodowych. W rozliczeniach wewnętrznych wszędzie jednak w najlepsze kreuje się własne waluty z niczego. O ile więc pojawia się jakaś szansa na powrót standardu złota w rozliczeniach międzynarodowych, to raczej nie ma na to szans w obrębie wewnętrznych systemów monetarnych poszczególnych państw. W pierwszej chwili może się to wydawać nieco dziwne, ale przecież (kursowo sterowana) wymiana pomiędzy bankami centralnymi może zachodzić niezależnie od lokalnych systemów pieniężnych. Doświadczaliśmy czegoś zbliżonego w Polsce przed kilkudziesięciu laty: złoty i złoty dewizowy (odnoszący się akurat do dolara a nie złota).

Zamierzałem się jeszcze odnieść do dyskusji na temat CO2 - tej pod artykułem:

https://independenttrader.pl/najwazniejsze-wydarzenia-minionych-tygodni-listopad-2019.html

Niektóre wpisy, jak zresztą polityka w tym zakresie, potrafią przeczyć samemu sobie, ale to temat-rzeka, więc rezygnuję z tego.

Na koniec, odniosę się do aktualnego artykułu.

Wydaje mi się, że korzyści z inwestowania w firmy wartościowe (value) lub wzrostowe (growth) zależą od spodziewanej perspektywy deflacyjnej lub inflacyjnej, co można też łączyć z przewidywaną dostępnością pieniądza.

Duża podaż pieniądza (niskie stopy procentowe i łatwość kredytu) wywołuje inflację, a więc ceny (i płace) rosną, konsumenci chętnie wydają, ale gdy pojawiają się obawy co do możliwości dalszego utrzymania tej sytuacji, następuje ograniczenie konsumpcji, spadek cen (i płac), a TYLKO RATY KREDYTÓW NIE CHCĄ ODPOWIEDNIO DO TEGO SPADAĆ. Zaczynają się więc upadłości, co tylko pogarsza sytuację. Deflacja zatem oznacza wzrost długu przy spadających cenach, płacach i podatkach.

Tak więc, aby nie dopuścić do deflacji, jako ratunek pojawiają się jeszcze tańsze kredyty i różne ekstra dopłaty (do czegokolwiek, z niczego). Wtedy właśnie można sobie pozwolić lekką ręką na inwestowanie w bardziej ryzykowne aktywa, co napędza również inwestowanie w firmy wzrostowe.

3r3

"O ile więc pojawia się jakaś szansa na powrót standardu złota w rozliczeniach międzynarodowych, to raczej nie ma na to szans w obrębie wewnętrznych systemów monetarnych poszczególnych państw."

Złoto będzie się więc pojawiać spoza państw w tym rozrachunku między państwami?

"W pierwszej chwili może się to wydawać nieco dziwne, ale przecież (kursowo sterowana) wymiana pomiędzy bankami centralnymi może zachodzić niezależnie od lokalnych systemów pieniężnych."

Oczywiście - przecież BTC ma różne wyceny w reżimach o różnym indeksie opresyjności. Tyle że to bez udziału banku centralnego^^

"Doświadczaliśmy czegoś zbliżonego w Polsce przed kilkudziesięciu laty: złoty i złoty dewizowy (odnoszący się akurat do dolara a nie złota). "

Ale to było w obozie koncentracyjnym rozmiaru kraju.

xoni

"Obecna hossa bardzo przypomina tę z lat 90-tych, która zakończyła się w 2000 roku pęknięciem bańki spekulacyjnej na spółkach internetowych"

Ja bym się zastanowił czy to nie jest bardziej hossa w stylu NIKKEI lat 80tych. Zbyt dużo czytam, że Ameryka jest i będzie najlepszą gospodarką, ostatnio gdzieś nawet przeczytałem, że w akcje na NYSE warto inwestować zawsze, bo przecież nawet taki najgorszy kryzys jak w 2008 to tylko 1,5 roku a potem znowu w górę ;). A prawda jest taka, że jest zbyt dużo czynników sztucznie podtrzymujących kursy (moda na amerykańskie ETFy, buybacki, wspierające kursy akcji plany emerytalne wyżu powojennego, który przecież za chwilę przestanie już pracować itd.).

@Lenon

Co do filmiku o inflacji PRL masz rację, że nie można patrzeć tak jednostronnie na inflację, ale coś w tym co panowie mówią jest, bo dziś otwieram prasę i co mam - jedno info o spadających głębiej wskaźnikach manufacture a drugie o kolejnym dostarczaniu płynności. Jakiś podejrzany ten rozjazd, co nie?

@Aliquis

"co napędza również inwestowanie w firmy wzrostowe"

Nie tyle nominalna wielkość inwestycji się liczy, co jej skuteczność. Jak na filmiku o inflacji PRL: za PRLu też były "wielkie inwestycje"

grzegorz1234

Vehicles for private use are to be restricted to 60 litres (16gal) of fuel monthly, while the price of petrol will jump 50 percent to 15,000 Iranian rials ($0.13 at open market rates) a litre. Any fuel purchases in excess of allotted rations will incur an additional charge of 30,000 rials ($0.26) a litre.

Ps : brak info o akcyzie czy vat

janwar

Australia argumentowała również, że Brexit już na nią wpłynął. W dokumencie przygotowanym na spotkanie w Genewie stwierdzono, że kiedy “rozwód” był jeszcze zaplanowany na 31 października, wiele australijskich firm zaniechało eksportu cennej wołowiny i mięsa baraniego przed świętami Bożego Narodzenia z powodu niepewności, czy będą w stanie skorzystać z przyznanych kontyngentów.

https://comparic.pl/odszkodowanie-za-brexit-australia-i-inne-kraje-winia-uk-i-ue-za-problemy-w-handlu/

bawarka

Cena 10000 riali (0,32zł) była ceną końcową na dystrybutorze. W zasadzie to jest taniej niż woda u nich. Tam chyba nic nie było tańsze niż wspomniane 10 000 riali za litr paliwa :) Nawet pocztówka czy lody/sok na ulicy był droższe.

3r3

Nafty są odpadem z oczyszczania ropy, kiedyś się to do rzek wylewało więc cena nie powinna dziwić. Taki odpowiednik palenia plastikiem w piecu.

zr57

pecet

Skład zmodyfikowany w poz. 6 w połowie br ze względu na większy udział w dziennych kosztach ceny biletu parkingowego.Przeliczenie było tak jakby był w kosztach od 2017 (2017 -5 godzin postoju w strefie płatnego parkowania=15zł)

Wycena odpowiednio listopad 2017 (listopad 2018)((listopad 2019))

1.2litry 95` 9,70 zł (10,18) ((9,86))

2.10jajek 8,00 zł (9,00) ((9,00))

3.1masło 7,00 zł (6,90) ((6,75))

4.Chleb duży 10,00 zł (12,00) ((12,00))

5.10m2ziemi rolnej 40,00 zł (45,65 IIkw2018)((49,69IIkw 2019))

6.parkowanie 5 godzin strefa C 15,00 zł (15,00) ((16,60)) (równoważnik z biletu jazdy dziennej)

7.1/2litra wódki 21,00 zł (21,00) ((23,80)) 23,60 (pałacowa.bols)

8.Kawa rozpuszczalna 17,00 zł (18,90) ((18,70)) 18,60 (nesca 200g)

9.szynka 1kg 35,00 zł (38,80) ((45,80)) (Szubryt „Ze starej wsi”)

10.zimna woda/ścieki/adm 12,30/m3 (13,50) ((15,60))

Razem mamy 175,00, 16-11-2017(190,93 -16 listopad 2018),((207,8 listopad 2019)) następna wycena 17 listopad 2020 chyba,że zajdą istotne zmiany .... poszczególnych składników lub ich wycen.Przypominam wycena ma obrazować średnią dniówkę w Polsce "na rękę" czyli przenieść tylko wartość w czasie....

Podsumowując 16-11-2017 kwota pożyczki 100 rzepy równa się 17 500,00plnów (19 093,00 16listopad 2018 )((20 780,00)) listopad 2019 inflacja w złotówkach 8,8% r/r czyli na razie jednocyfrowa.Link do wyceny gruntów:

https://www.arimr.gov.pl/pomoc-krajowa/srednie-ceny-gruntow-wg-gus.html

3r3

Dobra robota.

polish_wealth

Ja napisałem: "skandaliczne że zatrudnienie drugiej osoby jest tak opodatkowane co podwyższa próg dla zająców. "

i 3r3 odpisał:

A to się nie umiesz umówić z drugim takim bez udziału Przedszkolanki?

Pytasz wilka czy w lesie mieszka, ale są tacy którzy prowadzą spore działalności i mają donosicielskich sąsiadów, więc muszą istnieć w ramach podatkowych, a jednoczesnie inaczej niż kolega nie chcą opuszczać Polski,

Znowu koleżke za nagawke u nogi trzeba trzymac żeby zapobiegac lewitacji, ja rozumiem że ty przeskoczyłes płot i uważasz że każdy ma byc tygrysem, ale są ludzie którzy mówia: A po cholere wogóle stoi ten płot? XD

@ Pecet, tak jest Pecet, podłaczam się do klepania po ramieniu - Dzieki,

Ostatnio modyfikowany: 2019-11-17 09:43

hofmann albert

"Pytasz wilka czy w lesie mieszka, ale są tacy którzy prowadzą spore działalności i mają donosicielskich sąsiadów, więc muszą istnieć w ramach podatkowych, a jednoczesnie inaczej niż kolega nie chcą opuszczać Polski, "

jak to samozwanczy entropolog cejrowski powiedzial "wiekszosc ludzi nie chce wolnosci". w tym przypadku mozna powiedziec "jak ktos chce byc niewolnikiem to droga wolna w koncu nie kazdy zasluguje na wolnosc(po to pies by sluchal pana)"

polish_wealth

Gojów na świecie nie brakuje, jeszcze są ich miliardy, a docelowo mają być setki tysięcy. Rządzony goj ma zarabiać, ale przede wszystkim na tych co go trują, a nie na siebie. Zatruty organizm i umysł goja bezpośrednio przez wdychane z powietrzem nano cząsteczki aluminium oraz inne metale, schorowany jest skupiony na ile jeszcze jest to możliwe na walce o odzyskanie zdrowia sponsorując jednocześnie przemysł farmaceutyczny, a nie na właściwą percepcję świata, logiczne rozumowanie i podejmowanie racjonalnych przeciwdziałań. Staje się medium, tak samo jak zatrute powietrze, dla wprowadzanej technologii 5G, falami elektromagnetycznymi będzie powoli grilowany jak kawałek mięsa w mikrofalówce.

Rządzić gojem i truć goja, nic nowego.

To co napisałeś ja bym skomentował tak:

Nikt nie ma całego obrazka,

Nie jest tak, że jakaś jedna sekta jednoczesnie spuszcza na łeb trujące gazy z samolotów, ta sama sekta trzyma rynek, ta sama wypuszcza szkodliwe dla ducha gry, seriale, filmy.

To, że goj choruje, to jest już powiedzmy efekt końcowy całości zła jakie się przelewa,

Ucisk bankowy spowodowany chciwością władzy nielicznych powoduje głód monetarny, głod monetarny i zepsuta popkultura wyprowadzają prostytutki na ulice, głód monetarny zmusza męszczyzn do emigracji więc kobiety w domach z pilotem netflixowym też chorują i są otwarte na zdrade i nowego szefa (nowe mamidło obietnice bogactwa). To się przekłada na rozbite rodziny, że dziecko wychowuje GOOGLE, więc są zaburzenia wszelkiego typu i jeszcze jak jest słabe pozywienie, no to goj choruje.

Wracając do wątku chemtrails, to jestem w stanie uwierzyć w to, że szeroko rozumiany przemysł najpierw dostarcza gojkom tuczącego pozywienia, jednoczesnie dając nieosiągalne wzorce talii modelek, jestem w stanie uwierzyć w to, że są ludzie którzy myslą nad tym jak osłabić pozywienie, żeby dostarczało coraz mniej wartosciowych składników i gdzieś pewnie na mała skalę są/były testy, może potem to trafia do kauflandów, walmartów ale cięzko mi uwierzyć w rozpylanie trucizny z samolotu, jakoś po prostu do mnie to nieprzemawia.

Musiałbym się spotkać z mocnymi dowodami. Nie jestem specem od żywności, GMO ten temat nigdy nie budził we mnie emocji, chyba dlatego, że pamiętam, że

"Jesć będą trucizny i nie będą umierac", są kobiety które jedzą tylko Komunie Święta i im się materializują w ciele wszystkie substancje, podejrzewam że nam też na jakąs mikroscalę, więc się nie przejmuję zakusami lobby w tej materii spożywki. Pamiętam natomiast jak smakował pomidor 20 lat temu a jak smakuje teraz, to są dwa rózne pomidory ^^

@ hofmann albert

Wiem co chcesz powiedzieć, ale powiedz w Warszawie małemu sklepikarzowi na ul. Duracza 13, jest tam żabka czy inne zwierzątko, powiedz mu żeby nie zapłacił podatku, no ludzie o czym my mówimy.. chętnie zmienie temat...

Ostatnio modyfikowany: 2019-11-17 10:11

polish_wealth

https://www.cia.gov/news-information/speeches-testimony/2016-speeches-testimony/director-brennan-speaks-at-the-council-on-foreign-relations.html

To chyba kończy rozważania o" teorii spiskowe oszołomów" - bo oni - jak czytamy, są raczej po drugiej stronie.

Link mi mówi o tym,że istnieje National Research Council, który twierdzi że się zajmuje tematem ocieplenia, natomiast nic mi nie daje to dowodów na to czy ocieplenie wystepuje lub jakie są inne cele tego zespołu.

To jest pytanie z cyklu czy Komisja Trójstronna Rockefelera służyła celom statutowym jakie załozył twórca tj. powstanie lobby gospodarczych potęzniejszych od Państw narodowych, które przez wolnosć i płynnośc handlu zapobiegną wojnom. Czy też Komisja Trójstronna była prywatnym rozciągnięciem kontroli Pana Rockefellera na coraz to większe obszary, a te cele statutowe to taka przykrywka.

To, że istnieje rada pierd***ców w fartuszkach na temat wpływu faz księzyca na porost rabarbaru, jeszcze mi nic nie mówi o skutkach faz na porost rabarbaru.

@ Pecet - Szynka jak poszła!

Ostatnio modyfikowany: 2019-11-17 10:29

3r3

"Pytasz wilka czy w lesie mieszka, ale są tacy którzy prowadzą spore działalności i mają donosicielskich sąsiadów,"

W KGHM są pozatrudniani na czarno jak w każdym normalnym korpo, a Tymitu opowiadasz.

"więc muszą istnieć w ramach podatkowych,"

Albo tak masz poukładane w głowie. Zgadnij czyje to klocki i kto je układał - patrz jak ładnie te klocki zasłaniają plac zabaw.

" a jednoczesnie inaczej niż kolega nie chcą opuszczać Polski, "

Nie można opuścić abstraktu.

"rozumiem że ty przeskoczyłes płot i uważasz że każdy ma byc tygrysem"

Obszedłem - na skakanie to jestem za leniwy. Ten płot jest wyłącznie z przodu - dobry na krótkie algorytmy.

Najłatwiej go obejść z lewej. Ale tu wszyscy kombinują jak to zrobić z prawej i jest zabawa.

"ale są ludzie którzy mówia: A po cholere wogóle stoi ten płot? XD "

Na bydło stoi.

"Nie jest tak, że jakaś jedna sekta jednoczesnie spuszcza na łeb trujące gazy z samolotów, ta sama sekta trzyma rynek, ta sama wypuszcza szkodliwe dla ducha gry, seriale, filmy. "

My wszyscy klękający przed złotym cielcem z chciwstwa naszego pierworodnego czynów tych się dopuszczamy.

"Ucisk bankowy spowodowany chciwością władzy nielicznych powoduje głód monetarny, głod monetarny i zepsuta popkultura"

A rzuć okiem co się pojawiło na moim blogu dzisiaj na głównej^^

Spodoba Ci się - byłeś inspiratorem.

Ostatnio modyfikowany: 2019-11-17 10:35

polish_wealth

Czasami używam słowo "obrazek", chodzi mi o to, że w tej strukturze władzy, nie wszyscy muszą być świadomi całości obrazka, np. szef Nvidia wcale nie twierdze, że musi miec świadomość tego co robi, może być indywidualnie opętanym człowiekiem, którym poprostu poruszają silne pasje, a to pieniężne a może ideowe, nie każdy kto jest w strukturze, musi świadomie zaraz słuzyć diabłu, tego nie twierdze, ale twierdze że większosc wie, bo na tą góre zabrały ich pakty w pierwszej kolejności, znam zwykłych ludzi, którzy mi opowiadali ze mieli manifestacje demona w zyciu, który im oferował pakt.

Napiszę kiedyś o tym,

@ 3r3

Alrajt! Muszę wyjść na godzinkę, rzuce okiem! ^^

@ Keracz ta struktura jest spora, polecenie chemtrails musiałoby płynac z samej góry gdzieś, więc teoretycznie oznaczałoby to, że Królowa Wielkiej Brytanii spuszcza z samolotów trucizny,

wydaje mi się to groteskowe, ale jestem otwarty, jak ktoś da dowody to się podedukuje ^^

Ostatnio modyfikowany: 2019-11-17 10:44

pecet

...szynka jak poszła"

Generalnie mięso wieprzowe,wołowe Chiny mają spory deficyt,a ludzi do wykarmienia sporo.. dlatego muszą importować choćby z jusej przez co Trampkowi faktycznie może być łatwiej przy negocjacjach w kwestii eksportu żarcia do Chin.Pomimo niesprzyjających warunków pogodowych związanych z "El Nino"czyli oscylacja południowa i La Nina"zjawisko poniekąd przeciwstawne wpływ na wielkość zapasów żywności jakby nie miał znaczenia i ceny płodów rolnych na giełdach światowych szorują po dnie.Zobaczymy jak długo jeszcze zaklinanie rzeczywistości będziemy oglądać...

Kikkhull

Cena Rzepacoina ((listopad 2019

Proponuje zastąpić parking i woda/ścieki innymi wskaźnikami, bo te opłaty są uzależnione od podatków lokalnych. Z tego co słyszałem to Trzaskowski zamierza podnieść opłaty za parking 4x, będzie 400% inflacji. To samo ze ściekami i wodą. Bez sensu decyzje administracyjne liczyć jako inflacja.

Kikkhull

Najlepszym sposobem na trucie jest żarcie. Nie dość, że się sam trujesz, to jeszcze za to płacisz i truciciel zarabia. Po co w takim razie było by inwestować w kosztowne Chemitralis.

pecet

"Proponuje zastąpić parking i woda/ścieki innymi wskaźnikami, bo te opłaty są uzależnione od podatków lokalnych. Z tego co słyszałem to Trzaskowski zamierza podnieść opłaty za parking 4x, będzie 400% inflacji. To samo ze ściekami i wodą. Bez sensu decyzje administracyjne liczyć jako inflacj"

Właśnie dlatego tam się znajdują ,że codziennie musisz się napić wody ( wypada się też umyć),a i jeździdełko gdzieś trzeba postawić....pomijam właścicieli garaży choć opłaty za garaż też nie stoją w miejscu poza tym właśnie o ujęcie kosztów komunalnych mi chodziło można zaproponować cenę za wywóz śmieci ale niewiele to zmieni.Wagowo nie wpłyną na znaczna wycenę Rzepy.

nikt ważny

"słyszałem"

Nic nie zamierza. Przybiję pieczątką i wywali zawijasa gdzie na papierach będzie wskazane. Do "zamierzania" potrzebna jest znajomość podstaw "rachunków" w zakresie liczb - spekuluje że "do tysiąc" jest warunkiem koniecznym.

@3r3

"Nazwa"

Powtórzę: Co wyschło? :-)

@polish_wealth

"zdjęcia"

I odpowiedź będzie: "Myślmy ze szwagrem" nie takie zdjęcia w "foto""szopie" robili.

"zsyłka"

Łaskawyś. Chcesz "im" większą i ładniejszą "klatkę" podarować. To tak jakbyś dla "sępa" zepchnął trochę "zająców" "z klifu" albo "wilka" "do lasu" wygonił.

"kara śmierci"

"Miłujesz się" nad nimi?

Nadal widzę że chcesz całkiem dobre morze popsuć.

Może chociaż "piranie" nakarm, albo "rekiny", ostatecznie "sępy"?

Keracz

Rozpylanie i utrzymywanie tajemnicy było by strasznie kosztowne.

Drukarki jakby co, to pracują, a lichwa non stop.

Po co w takim razie było by inwestować w kosztowne Chemitralis.

Jedno z wielu narzędzi do ukrywania prawdy. Ty też zrzucasz się na inwestycję. Gojów na świecie nie brakuje, jeszcze są ich miliardy, a docelowo mają być setki tysięcy.

Jednak ostateczny cel jest inny.

@polish_wealth

Ta królowa WB wie co ją czeka, ugrzęzła w cuchnącym szambie po sam kapelusz. Jak się z niego ma wygramolić skoro cudownie pachnący mamoną i ludu służalczością, a nikt inny nie zadba jak ona sama o posiadane najcenniejsze diamenty, wśród nich Cullinan (w stanie surowym wielkości dużego grapefruita) oraz owiany legendami Koh-i-noor (co pewien czas Indie domagają się jego zwrotu, uważając, że podarowanie go Brytyjczykom w XIX wieku było nieco „wymuszone”).

Więcej później.

3r3

"Z tego co słyszałem to Trzaskowski zamierza podnieść opłaty za parking 4x, będzie 400% inflacji. To samo ze ściekami i wodą. Bez sensu decyzje administracyjne liczyć jako inflacja. "

Dlaczego bez sensu? Przecież faktycznie zmniejszają nam dostęp do mleka i masła kradnąc nam z portfela.

Tak to właśnie działa. Złodzieje kosztują.

janwar

W Polsce rekord zgonow- rozpylanie?

uberbot

Ciekawy rysunek wkleiłeś, ALE nie wydaje Ci się, że bardzo taki...

To jest obrazek, który sprzedaje się większości, w tym właśnie celu, żeby wierzyli.

Ja sam nie wiem jak miałaby wyglądać struktura własnościowa świata, ale wg. mnie tak.

Obok tego trójkąta drugi podobnej wielkości z napisem "szara strefa". Całość bym pozmieniał wielkości poszczególnych grup, ale to już nie byłby trójkąt

Spód Twojego bym skurczył, bo ilościowo to może jeszcze przejdzie, ale jakościowo to już nie (jak chodzi o 'wartość' podstawy trójkąta).

Kontrola nad światem jest iluzją, i to że się tam komuś coś zdaje, to niech mu się zdaje u góry. Ale ciekawa interpretacja graficzna. Dla niektórych pewnie nawet bardzo prawdziwa.

Dante

Według analiz tzw. chemitrails składa się w większości z aluminium i w mniejszych ilościach z innych paramagnetyków. Paramagnetyki maja to do siebie, że wytwarzają wokół siebie pole magnetyczne tak długo jak oddziałuje na nie zewnętrzny czynnik (w postaci przykładowo pola magnetycznego czy impuls elektromagnetyczny). Dla porównania ferromagnetyki magnesuje się raz i już trzymają pole magnetyczne, a diamagnetyki z kolei wytwarzają pole magnetyczne o właściwościach przeciwny do pola/impulsu zewnętrznego. Czyli de facto jedynie paramagnetyki nadają się do wytwarzania pola elektromagnetycznego o zadanych parametrach i możliwego do kontrolowania. Co ciekawe na wpływ takiego pola są podatne cząsteczki wody (w tym para zawarta w atmosferze), a z kolei Amerykanie posiadają HAARP, który może wytworzyć silny impuls elektromagnetyczny, przesyłany na dalekie odległości. Zatem z fizycznego punktu widzenia jak najbardziej jest możliwe wpływanie na pogodę na terenie zapylonym w paramagnetyki.

https://www.youtube.com/watch?v=riMrg_kO__w

@lenon

Panowi Piotr Kwiecień i Łukasz Chojnacki przedstawili definicję inflacji, która obowiązywała za czasów Misesa, a potem jeszcze była zrozumiała za Friedmana. Ale na przestrzeni lat sporo się zmieniło i nadano jej nowe znaczenie, tożsame ze wzrostem cen dóbr i usług - i raczej dzisiaj już się tej zmiany nie odkręci. A z kolei na zmianę cen ma wpływ dużo więcej czynników niż wyłącznie monetarne czy fiskalne, przez to rządzącym (rządowi/bankowi centralnemu) łatwiej ukryć skutki swojej polityki (ale oczywiście bez wątpienia działania fiskalne i monetarne maja zasadniczy wpływ na ceny). I tak jak wielu komentatorów słusznie zauważyło producenci próbuja się dostosować do inflacyjnego makrootoczenia - dla przypomnienia cel inflacyjny banków centralny to rzekomo 2% (aczkolwiek ma to niewiele wspólnego z rzeczywistością, co pokazuje chociażby rzepacoin - @pecet dzięki za analizę cen), a tymczasem średni, ostateczny zysk przedsiębiorstw w skali roku często oscyluje między 5 - 10%. Zatem jeśli w dany segmencie gospodarki może być utrudnione podniesie cen (przykładowo ze względu na ostrą konkurencję zagraniczną), to producenci mogą stosować "shrinkflację", czyli ta sama cena, ale mniej produktu (przykładowo tabliczka czekolady o 10% lżejsza) lub ceny kwantowe ("quantum pricing"), czyli ten sam na pozór produkt może być równocześnie wyceniany w dwóch różnych cenach (które odzwierciedlają dwa różne stany pod względem jakości i żywotności produktu). Co warte uwagi, ceny kwantowe mają dzisiaj spory wpływ na CPI.

https://m.interia.pl/biznes/news,2632133

https://www.economist.com/finance-and-economics/2019/08/08/prices-for-many-goods-do-not-move-the-way-economists-think-they-should

Poniżej polecam kompendium na temat inflacji i dzisiejszego makrootoczenia:

https://www.youtube.com/watch?v=SIh7SKj05po

https://www.youtube.com/watch?v=VJ635FXRWek&t=0s

https://www.youtube.com/watch?v=Az-bidYaIZs

https://www.youtube.com/watch?v=va9bvUVEGjU

https://www.youtube.com/watch?v=pQyMvy797hc

https://www.youtube.com/watch?v=7OEJkJU-vzk

A w wolnej chwilii polecam obejrzeć wykład Richarda Wernera, bo jest de facto komplementarny z inflacją i tym co się dzisiaj dzieje w ekonomii:

https://www.youtube.com/watch?v=9Um9wR46Ir4&t=0s

Tutaj wystarczy pierwsza połowa filmikiku, bo reszta to wtórne pytania.

Ostatnio modyfikowany: 2019-11-17 15:11

Zgr

uberbot

A o co chodzi z tymi chemtrejlsami? Że niby ludzie mają być od tego głupsi albo chorsi? Czy coś innego? Nie wiem, bo się nie interesowałem.

Ale wystarczy, że mają swobodny dostęp do kablówki, internetu i smartfonów. Nie potrzeba nic więcej, żeby większość ludzi ogłupić.

Nikt nie każe głupot robić, a jednak je robimy, wiemy że żarcie niezdrowe, a jemy... To chyba nie chemtrejlsy...

Poza tym jak dieta jest w stanie odwróci cukrzycę typu 2 w parę dni / tygodni, tzn. że w tym samym czasie organizm jest w stanie się oczyścić z innych świństw, w tym umysłowych. Tylko trzeba zmienić dietę umysłową....

Ostatnio modyfikowany: 2019-11-17 15:51

astra301

Zgr

Ja codziennie obserwuje niebo i widzę różnicę, zarzucając mi umysłową miażdżycę zdrowy rozsądek nakazuje wyjaśnienie skąd te różnicę powstają, inaczej obrażasz bez podstawnie.

uberbot

Ja się pytałem poważnie, a moje uwagi nie dotyczyły Ciebie. Więc wybacz, tam nie było nic osobistego. I dalej jestem zainteresowany o co chodzi z chemtrejlsami?

A gdybym chciał być choć trochę złośliwy to bym zapytał jak na nich zarobić?

Ostatnio modyfikowany: 2019-11-17 16:16

Zgr

Obserwuj niebo jesienią jest gorzej ale zimą będzie idealnie widać. Sprawdzaj każdy samolot który nad Tobą leci(W miarę możliwości)

O złośliwości nawet bym nie pomyślał bo można na tym zarobić.

Dante

Bodajże nie ma ETFu na polski rynek nieruchomości - co najwyżej można wybrać akcje z indeksu WIG Nieruchomości

https://www.investing.com/indices/wig-developers-components

Od siebie mogę dodać warte uwagi linki odnośnie nieruchomości:

https://www.youtube.com/watch?v=dw0f6NkioYY

https://www.youtube.com/watch?v=NAoS13Dwzu0

https://www.youtube.com/watch?v=QB8N0etyLuI

Oilman

Moim zdaniem w perspektywie kilku tygodni szykuje sie "niezla zwala" na rynkach akcji, cos podobnego do masowej wyprzedazy w okresie swiatecznym, w ubieglym roku, i nawet nie pomoze tu porozumienie Chiny-USA. Po prostu wiekszosc zarzadzajacych fuduszami postanowi zrealizowac zyski z napompowanych do granic mozliwosci gield:)

Co o tym myslisz Dante?

Keracz

Co ciekawe na wpływ takiego pola są podatne cząsteczki wody (w tym para zawarta w atmosferze), a z kolei Amerykanie posiadają HAARP, który może wytworzyć silny impuls elektromagnetyczny, przesyłany na dalekie odległości. Zatem z fizycznego punktu widzenia jak najbardziej jest możliwe wpływanie na pogodę na terenie zapylonym w paramagnetyki.

Woda stanowi 60-70% masy dorosłego człowieka, więc człowiek też jest podatny na wpływ takiego pola. Nie tylko na Alasce jest system Haarp, także w Rosji, 2 systemy w Skandynawii, czytałem, że w Polsce też w czterech miejscach o dużo mniejszej mocy niż w/w.

@uberbot

Nie wiem, bo się nie interesowałem.

Czas zacząć się interesować.

@3r3

"Z tego co słyszałem to Trzaskowski zamierza podnieść opłaty za parking 4x, będzie 400% inflacji. To samo ze ściekami i wodą. Bez sensu decyzje administracyjne liczyć jako inflacja. "

Dlaczego bez sensu? Przecież faktycznie zmniejszają nam dostęp do mleka i masła kradnąc nam z portfela.

Tak to właśnie działa. Złodzieje kosztują.

Cieszą moje oko takie odpowiedzi, usta też ułożyły się w łódeczkę. :-))

Kabila

https://www.youtube.com/watch?v=TYcmY7mrJrw

Dante

Na chwilę obecną widzę dwa scenariusz:

A. korektę na dniach na akcjach (zwłaszcza DM - głównie DAX i Nikkei, a znacznie mniej SP500), a potem wybicie w górę.

B. brak korekty i dalszy rajd

Za "A" przemawiaja sygnały sprzedaży de facto dla większości indeksów nieamerykańskich, a za "B" surowce i waluty surowcowe.

Niewatpliwie jest ciekawie:

https://yt3.ggpht.com/bo0LWtMyP-riWCF0T1Xu8tNKhFcpLceDp5Qxk1h9WRBDwbzxIOvvUdrzQ8dXSZiPLxMuHoGNaQ1O6w=s640-nd

Dla obu widzę rajd aż do świąt/Nowego Roku, a potem mocniejsza korektę w styczniu, a potem jeszcze mocniejszy rajd - niewykluczone "Sell in May and go away", mocna korekta, a potem wybicie i sprzedaż przed wyborami w USA, a po wyborach raczej już bujanie na południe jeśli FED zakończy "not-QE".

Oczywiście aktywa proinflacyjne zyskają znacznie więcej niż akcje DM - przykładowo nie zdziwiłby mnie wzrost ceny ropy o 10$ do końca stycznia.

A z kolei dla UST30 kolejny przystankiem może byc poziom 150 - 151$

https://www.investing.com/rates-bonds/us-30-yr-t-bond

Ale już widać problemy na horyzoncie, które ciężko będzie zamieść pod dywan w 2020r.:

https://www.youtube.com/watch?v=kxH7YgJn-ns

Ostatnio modyfikowany: 2019-11-17 19:46

Dante

kamilp

Ostatnio modyfikowany: 2019-11-17 20:12

Zgr

Dante

Liczą się dane makro oraz przepływy kapitałów (czy kapitał płynie z akcji do obligacji, czy od akcji DM do EM, etc), a reszta to świadomość, że rynki finansowe potrafią przez pewien czas ignorować fakty. A co do powyższych, to wielu rzeczach maja rację, a w wielu nie (przykładowo relatywnie pozytywne spojrzenia P. Schiffa na chińska gospodarkę) - można posłuchać, ale inwestycyjnie timingu nie przedstawią.

Przy okazji polecam ciekawy kanał George’a Gammona na Youtubie (zwłaszcza ostatnie 20 – 30 filmików) – treścią są komplementarne z tym co prezentuje Business Outsider

https://www.youtube.com/channel/UCpvyOqtEc86X8w8_Se0t4-w/videos

@Zgr

Jeśli chodzi o analizy społeczno-ekonomiczne to ok, a jeśli inwestycje to nie bardzo - jego propozycja USD, złoto i krypto może przysporzyć mu wielu antyfanów jeśli wszystkie trzy mocno zanurkuja w najbliższych miesiącach (aczkolwie złoto raczej najmniej).

Ostatnio modyfikowany: 2019-11-17 20:38

Zgr

Patrząc jak ułożyło się to w 2008 zapewne jesteś bliżej prawdy, choć mogę się mylić bo jestem laikiem, o dziwo 2007 i 2008 to najlepsze moje lata produkcji na 3 zmiany i sprzedaży.

3r3

"Cieszą moje oko takie odpowiedzi, usta też ułożyły się w łódeczkę. :-)) "

Bo zabawa w inflację administracyjną ma drugą stronę medalu również.

Otóż biurwa aby utrzymać się przy władzy musi kupić czystą i ciepłą wodę do kranów. Oraz inne usługi technologiczne których się tak powszechnie nie wykonuje i my ich tam tymi wskaźnikami witamy na przetargach. Sprawowanie władzy polega na tym, że jest wokół masa chętnych służyć władzuchnie bo zawsze płaci i zawsze dobrze. Jak się na przetarg nikt nie stawia (albo z cenami o zero odległymi od oczekiwań władzuchny) to znaczy że tych chętnych służyć złu z ochotą brakło i to już nie jest żadna władzuchna.

Na górze to nie wygląda tak jak w bajkach o cnych rycerzach - bezpieczniaki dbające o sen nie poinformują że już nie rządzisz tylko sami Cię wywiozą. Dlatego takie 400% wyskoki administracyjne zdarzają się wyłącznie na początku kariery. Później albo przychodzi opamiętanie, albo kariera skręca na manowiec.

@Zgr

"o dziwo 2007 i 2008 to najlepsze moje lata produkcji na 3 zmiany i sprzedaży. "

Wszyscy mieli wtedy górkę. A potem przyszła zima. Chociaż jesień w niektórych branżach była ze średniowiecza.

Ostatnio modyfikowany: 2019-11-17 21:17

SeaBi

To jest dobre o CPI

https://www.youtube.com/watch?v=SIh7SKj05po

z01

dlaczego oczekujesz osłabienia USD? Strefa Euro w rozsypce, Deutsche bank kona będąc prawdopodobnie głównym powodem tego całego REPO, Chiny słabo, Brexit wciąż na stole, ryzyka finansowe rosną. Ja tu nie widzę otoczenia dla taniejącego dolara, zwłaszcza do innych walut fiat. Może się nie znam, ale kilku łebskich analityków ma podobne zdanie.

pecet

"Bo zabawa w inflację administracyjną ma drugą stronę medalu również.

Otóż biurwa aby utrzymać się przy władzy musi kupić czystą i ciepłą wodę do kranów."

Dokładnie o wysoką stawkę idzie trzeba pamiętać ,że hydra inflacji przy dodruku pustej waluty ma wiele głów i wszyscy się o tym boleśnie niedługo przekonamy.Oczywiście jeżeli miejscowy BC ma stopy% na wysokim poziomie może przez dłuższy czas odwlec nieuniknione, ale obecnie poza Turcją wszyscy mają ślepaki w magazynku... Do tej pory stanowiska do obsługi koryta(biurwienie)po 2008 roku miały niezaprzeczalną przewagę nad choćby MiŚ-ami ceny wszystkiego były wyjątkowo stabilne,a wypłaty regularnie przesyłane na konta.Teraz przyjdzie czas na niespodziankę mianowicie zarobki urzędników niższego szczebla również renty i emerytury są waloryzowane inflacja CPI więc zostaną na dotychczasowym poziomie,a wszystkie codzienne koszty już obraną wcześniej drogą niezależnie od wielu zaklinaczy idą na wcześniej upatrzoną przez prawdziwą inflację pozycję.Oczywiście jeszcze kilka miesięcy to potrwa zanim zrobi się dwucyfrowa ale irytacja ,że zaczyna się w misce nie zgadzać będzie coraz częstszym "objawieniem". 2007 faktycznie był z tych lepszych pod wieloma względami obecnie ilość pozamykanych małych biznesów i lokali do wynajęcia robi przerażające wrażenie oczywiście wszystko możesz kupić w galeriach.Poruszaliśmy już temat korpo wynajmujących powierzchnie oraz faktu,że w razie jakichkolwiek problemów mogą się przez łykend zwinąć zostawiając naszych lemingów z kredytami w ilościach hurtowych będzie masakra żadnej alternatywy(w wersji bez tęgiej lagi).

Ostatnio modyfikowany: 2019-11-17 22:35

Bobi8

jaka masz metode na wychodzenie z akcji (np podczas kolejnej hossy)? Wspomagasz sie analiza technicza, poprzednim szczytem cenowym, google trends czy po prostu na wyczucie i doswiadczenie? To chyba najwazniejsze pytanie dot kolejnej hossy (i nie tylko)

Zgr

zr57

3r3

"Oczywiście jeżeli miejscowy BC ma stopy% na wysokim poziomie może przez dłuższy czas odwlec nieuniknione, ale obecnie poza Turcją wszyscy mają ślepaki w magazynku... "

Inflacja istniała również bez banków centralnych, one wcale nie są takie potrzebne żeby mieć zgryztoty - potrafimy się nie dogadać na wiele innych sposobów.

Tego rzepacoina to chętnie byśmy publikowali na zarobmy.se razem z danymi historycznymi.

"Do tej pory stanowiska do obsługi koryta(biurwienie)po 2008 roku miały niezaprzeczalną przewagę nad choćby MiŚ-ami"

Przewagę to miały przed upadkiem ZSRR - teraz nikogo pałą po nerach nie piorą, imigracyjni obław na demoluda nie urządzają i nie deportują - luzy są.

"2007 faktycznie był z tych lepszych pod wieloma względami obecnie ilość pozamykanych małych biznesów i lokali do wynajęcia robi przerażające wrażenie oczywiście wszystko możesz kupić w galeriach."

Są krainy które to przeszły wcześniej i szybciej. Dlatego Szara Strefa ma przyszłość.

Biurwa jest w sytuacji, w której ani nic nie może nam dać, ani niczego nie może nam zrobić (przed czym byśmy się już nie zabezpieczyli nie są więc już stroną - mogą być petentem.

Ostatnio modyfikowany: 2019-11-18 05:20

nikt ważny

"nic nie może nam dać"

Zdefinuj "biurwa" i jeszcze która albo raczej gdzie, bo nie wiem czy się z tobą zgodzić czy jednak zaprzeczyć bo całkiem sporo ma do "zaoferowania". Pejoratywny ogólnik ma się nijak rozkładu zasobów "po tamtej stronie zera".

Abstrahując od lokalnych zależności na terenie półwyspu zwanego kontynentem, to w całym continuum jakoś tak nie przychodzi mi do głowy przykład poważnej "fabryki" "wielkiej" i "znanej", która nie stałą się "wielka" dzięki symbiotycznym układom z jakąś tam formą "państwa" (może być nawet "deep"), ale chętnie poczytam o przykładach jeśli ktoś jest w stanie podać :-). No chyba że zajmiemy się "średniakami" i "ciułaczami" to pewnie "parę asów z rękawa wypadnie" ale tez mogą być "znaczone".

Ostatnio modyfikowany: 2019-11-18 07:50

gruby

"Zdefinuj "biurwa" i jeszcze która albo raczej gdzie"

Biurwa to każde zajęcie którego wykonawca nie podlega prawom wolnego rynku to znaczy nie ma konkurentów do świadczonych przez siebie usług:

- sądy,

- policja,

- straż pożarna,

- służba zdrowia,

- prokuratura,

- administracja państwowa i samorządowa,

- armia,

- bezpieka,

- leśnicy państwowi,

- notariat,

oraz t.z.w. sektory koncesjonowane przez państwo albo sektory do których dostęp broniony jest przez kartele dla niepoznaki samorządami zawodowymi zwane:

- lewnicy,

- lekarze,

- górnicy,

- energetyka,

- telekomunikacja,

- przetwórstwo ropy i gazu,

- edukacja,

- rolnictwo,

- banki,

Zaznaczam że obydwie listy nie są kompletne, na przykład nie analizowałem stanu wolnego rynku wśród elektryków, majstrów budowlanych czy architektów. To też pewnie jakaś biurwa jest bo na pewno trzeba mieć jakieś kwity przez kogoś ostemplowane żeby zaprojektować czy wybudować dom albo kabel z prądem do niego pociągnąć. Czyli nie umiejętności architekta, majstra czy elektryka jako takie się liczą lecz biurwia koncesja na dopuszczenie do wykonywania zawodu. Ergo architekt/majster/elektryk to też biurwa.

Biurwą są zatem również producenci czy usługodawcy na t.z.w. wolnym rynku jeśli przywilej działania na tym t.z.w. wolnym rynku wynika z jakiegoś zezwolenia, rejestracji czy innej koncesji.

Wychodzi na to że jedynymi nie-biurwami w PRL są przedsiębiorcy parający się nierejestrowanym obrotem gospodarczym czyli szara strefa mówiąc wprost.

Ostatnio modyfikowany: 2019-11-18 08:58

Kabila

https://www.armstrongeconomics.com/international-news/germany/germany-to-separate-north-v-south-by-2030/

Haski Trybunał odtajnił film z zatrzymania prezydenta Jugosławii Slobodana Miloszevicia. Miloszević w drodze z Belgradu do Hagi miał przesiadkę w amerykańskiej bazie wojskowej w Tuzli:

https://www.youtube.com/watch?v=_PNVcDDVHkE

Lech

Kikkhull

W takim rozumieniu wolny rynek istnieje tylko do pewnych rozmiarów. Może istnieć na wsiach, gdzie sprzedają jajka, mleko itp sąsiadom i miastowym. Znają się na wzajem i wiedzą kto jest elektryki em, a kto tylko opowiada. Przypuszczam że w miastach pow 20 tys społeczeństwo już traci możliwość wzajemnej kontroli. W badaniach psychologicznych wyszło, że jedna osoba może ogarniać 150 osób w "stadzie". Tak więc im większe miasta, tym trudniej społeczeństwu kontrolować wolny rynek. Gdy pojawiają się nowi jest to jeszcze trudniejsze.

Zbyszek_

im koszty wzrosly mocno z jakiegos dziwnego powodu, sprzedaż rownież ale koszty bardziej i maja maly zysk w tym roku.

Natomiast tam 5% kupili amerykanie z kopernik investment https://www.reuters.com/article/idUSL5N20F0RL 9 miesiecy temu i wprowadzili przez to swojego członka zarządu.

Wg. mnie to moze byc okazja. moze tez jeszcze zjechać do 10 per akcja :). Napewno jest to dluuuugo terminowa inwestycja. Raczej nie kup dzis sprzedaj za 3miechy.

Freeman

gruby

"W takim rozumieniu wolny rynek istnieje tylko do pewnych rozmiarów."

... powyżej których pojawia się "handlarz" czyli gość trudniący się spinaniem podaży i popytu lokalnych wzajemnie odizolowanych odległością rynków, wzajemną kompensacją ich nadwyżek produkcyjnych, arbitrażem lokalnych cen i tak dalej. Nie chcesz kupić miejscowego sera od sąsiada to kup od handlarza który Ci ten ser nawet z Nowej Zelandii sprowadzi jeśli Ci miejscowy nie smakuje no i jeśli mu za to odpowiednio zapłacisz. Oczywiście handlarze pomiędzy sobą też podlegają konkurencji, właśnie po to wymyślono targ. Na targ zjeżdżają się lokalni producenci, lokalni konsumenci oraz handlarze przywożący importowane towary z jednej strony oraz skupujący lokalne produkty i wywożący je gdzieś dalej, za horyzont.

Ten system działał przez tysiąclecia i przez tysiąclecia biurwa (hansa, minojczycy, wenecjanie, templariusze) próbowała go okiełznać. Dziś system ten pacyfikowany jest a to przez Trumpa a to przez UE a to przez Chińczyków a to przez lokalny sanepid albo inną inspekcję robotniczo-chłopską. Faktem jest że za każdym razem kiedy władza bierze się za "robienie porządku" na suku odpowiedzią suku są podwyżki albo puste półki albo jedno i drugie.

W skrajnych przypadkach suk wybiera sobie nową władzę jak mu stara dopiecze.

Ostatnio modyfikowany: 2019-11-18 11:44

polish_wealth

Orgie sexualne, żydzi, kurtyzany francuskie, masoneria, wielkie pieniądze, sekty, rozsadzanie Kościoła od środka, czy można lepiej zacząć poniedziałek?

Ostatnio modyfikowany: 2019-11-18 11:51

nikt ważny

"biurwa"

Niezły "galimatias". Taki w stylu "kto nie jest z nami jest przeciwko nam" :-).

"kiedy władza bierze się za"

I wtedy to jest "problem", i "władzy" i "sprzedawców odkurzaczy" (lub jak wolisz "handlarzy") bo popyt podczas "porządków" na "sery z Nowej Zelandii" spada blisko zera, tak jak potrzeba "becalen" jakiemuś "pośrednikowi". "Zajączki" (i nie tylko one) orientują się wtedy na "horyzont" wyznaczony granicami "klatki". Jeśli w tym "horyzoncie" zaczyna "rządzić" "sprzedawca odkurzaczy" to wtedy on sam zaczyna być "kapitan państwo" przy czym pierwszym "organem" jest ramię zbrojne do realizacji "taryf", a w miarę jak "klatka" robi się "większa" powstają kolejne "agendy".

"Sprzedawca odkurzaczy" i "Kapitan Państwo" to są inne fazy w innym "miejscu" i innym "czasie" tego samego bytu. "Zawsze tak było" a że nie każdy dociera do etapu "kapitan" (ilość miejsc jak i zdolności/umiejętności/możliwości ograniczone) stąd pozorność że są czymś/kimś innym.

"Apetyt rośnie w miarę jedzenia". Najpierw obracasz czyimś "towarem" później swoim, najpierw "czyimiś" pieniędzmi (wydrukowanymi przez kogoś) później sam te papiery chcesz drukować. :-)

polish_wealth

https://newspunch.com/dutch-banker-illuminati-dead/

To ten Pan co kupował i sprzedawał, na co usłyszał "Wejdź w biznes wymiany walut ^^"

Freeman

Tonya

"O w morde, Ronald Bernard nie zyje"

Na szczescie to fake news- zyje i stworzyl "United People Movement"

Jego kanal Youtube

https://www.youtube.com/channel/UCn5NEvwKJla8qfzgc5-oInQ

United People Movement:

https://www.unitedpeople-foundation.org/movement-en

migl

MSCI definiuje Value nastepujaco: "The value investment style characteristics for index construction are defined using three variables: book value to price, 12-month forward earnings to price and dividend yield."

W rzeczy samej, sprowadza sie to do tego, ze to koszyk spolek tanich, ktore przeszly przez predefiniowane sito. Niestety, nie uwzglednia w zaden sposob powodow dla ktorych spolki te sa tanie. A moga byc tanie, poniewaz ich obroty spadaja, zostaja wypierane przez konkurencje, lub zajmuja sie nisza, ktora jest w nieodwracalnym trendzie spatkowym (np. operatorom telewizji kablowej nie wroze swietlanej przyszlosci w konfrontacji z gigantami streamingu). Kupowanie czeogos, tylko dlatego, ze jest tanie nie jest najrozsadniejsza strategia inwestycyjna.

MSCI Growth zdefiniowany jest nastepujaco "The growth investment style characteristics for index construction are defined using five variables: long-term forward EPS growth rate, short-term forward EPS growth rate, current internal growth rate and long-term historical EPS growth trend and long-term historical sales per share growth trend.".

I tak, karygodnym bledem jest unikanie akcji spolek, ktore regularnie zwiekszaja swoja liczbe klientow, przychod i znajduja sie w dlugotrwalym trendzie wzrostowym. Oczywiscie dla kazdej, ze spolek w pewnym momencie moze przestac gra muzyka. Byc moze w wyniku swiatowej koniunktury, a byc moze w wyniku nasycenia rynku. Np. juz wszyscy maja konto na Facebooku i bez zmiany modelu biznesowego juz wiecej zyskow wycisnac sie nie da.

Warto wspomniec, ze olbrzymimi udzialowcami firm takich jak Google, FB, Apple, Microsoft sa banki centralne (np. Szwajcarski SNB), lub narodowe fundusze emerytalne (np. najbardziej dochodwy w swiecie norweski fundusz emerytalny https://www.nbim.no/). Czy rozsadne jest granie przeciwko takim graczom? Nie. The trend is your friend.

Jesli widmo swiatowej recesji nas przeraza i wierzymy w rychle odbicie stylu Value (co zreszta juz ma miejsce, od okolo wrzesnia 2019r) to proponuje policzyc o ile styl MSCI World Value odstaje od szerokiego rynku (MSCI World) - na dziej dzisienszy jest to ok 14%, i przewazyc nasz portfel o tyle procent w tym kierunku. Tylko w ten sposob jednoczesnie zalapiemy sie na trwajacy nadal wzrost pionierow rynku, dodruk pieniedzy przez banki centralne i zakup akcji przez swiatowe fundusze emerytalne, jak rowniez zabezpieczymy sie pod katem przetasowan na rynku.

Ostatnio modyfikowany: 2019-11-18 14:50

polish_wealth

3r3

Ostatnie dziesięć procent biurwy do rozgrabienia zostawimy innym.

Państwa stały się wydmuszkami na posyłki. Przecież nikt nie przekupuje banksterów posadami politycznymi, a odwrotnie to i owszem.

Wcześniej to była symbioza, ale już nie jest. Kupcy byli też w symbiozie z królami, z cysorzami, z zakonami - królów, cysorzy i zakonów już nie ma, a symbioza dla kupiectwa jak widzisz ponadczasowa.

Dobrze kombinujuesz - kapitan państwo to przejaw handlowania odkurzaczami i lodówkami dla Czukczów.

@gruby

"Biurwa to każde zajęcie którego wykonawca nie podlega prawom wolnego rynku "

Podlega podlega. Tylko nie na każdym terytorium są surowce żeby ten wolny rynek rozjuszać niczym byka płachtą

"Faktem jest że za każdym razem kiedy władza bierze się za "robienie porządku" na suku odpowiedzią suku są podwyżki albo puste półki albo jedno i drugie. "

Za każdym razem jak władza zaprowadzała porządki na suku to upadała. Bo gosposia Pana Pancernego też na suku się zaopatruje i nie ma takiej opcji żeby cygar i koniaku brakło.

@Kikkhull

"Przypuszczam że w miastach pow 20 tys społeczeństwo już traci możliwość wzajemnej kontroli. "

Zapewniam Cię że taka kontrola jest możliwa - na przykład martwi nie dopuszczają się kolejnych czynów na szkodę bliźnich. Kiedyś ucinano bankierom głowy za niewypłacalność - to bardzo dobrze regulowało jakość usług. Takich numerów jak dzisiaj odprawianie klienta z kwitkiem bo "nie mamy w kasie" nie było.

//==============

A moje firmy są value czy growth?

Dante

Złoto jest nadal safe havenowe i odwrotnie skorelowane z akcjami - jeśli SP500 wygeneruje dzisiaj syganł sprzedaży (a jest na to duża szansa), to złoto w krótkim terminie wybije w górę (coś analogicznie jak miało miejsce od połowy września do końca września). Ale dużo zależy od tego co się dzisiaj stanie po 15:30, bo akcje DM są na krawędzi.

Sygnał sprzedaży dla SP500 = syganł kupna dla złota (ale na chwilę obecną).

Ostatnio modyfikowany: 2019-11-18 15:33

nikt ważny

"nikt nie przekupuje"

Hmmm... To jakoś nie współgra z "hegemonem", "półwyspem" i jak to ujmujesz "niedorzeczeczem", bo tu "transfery" idą w obie strony i z oszczędności miejsca nie przedstawię długiej listy, ograniczając się do przykładów "wieszcza", "eks-reformatora eks-lewicującego" czy "namiestnika stolicznego".

Było nie było "bank centralny" to może nie serce "państwa", ale co najmniej "trzustka", a i z "bankiem" też niewiele ma wspólnego mimo nazwy. A warunki (z szeregiem agend) dyktuje.

Co innego z "kupcami" ale Ci "ze świecznika" to akurat symbiotycznie zasilają się z "taryf" capniętych przez "kapitana", no chyba że "nie sięgają kranu" to pozostaje im tylko "siorbać z podłogi" tudzież utyskiwać na coraz to nowsze "taryfy". Chyba że ograniczymy definicję "kupca" do "ciułacza" "producenta".

migl

Zloto nie jest odwrotnie skorelowane z SP500. Jest po prostu nieskorelowane. Tym samym to dobre narzedzie do dywersyfikacji, ale nie do hedgowania. Polecam https://www.portfoliovisualizer.com/asset-correlations

Korelacja SPY i GLD to 0.03, czyli brak korelacji. Odwrotna korelacja z definicji wynosi -1. Dla sprawdzenia porownaj QQQ z SQQQ.

3r3

" i jak to ujmujesz "niedorzeczeczem", bo tu "transfery" idą w obie strony"

Niby jak? Prezes banku dostał rozkaz zostania premierem - no to został.

Przyjmijmy że oficjalna wypłata prezesa wUBeku to rzeczywistość i płemieła też. Ponieważ nieco się orientuję ile kosztuje życie przy tych pierwszych zarobkach, i z racji że wół cielęciem był wiem też jak wygląda ten nikczemniejszy przypadek to zdaję sobie doskonale sprawę że na rachunki by nie starczyło. A starcza. Więc transfery są z jednego nadania bo inaczej w misce by się nie zgadzało.

"Chyba że ograniczymy definicję "kupca" do "ciułacza" "producenta". "

Zawęźmy do pojęcia źródłowego - merchant, to taki którego obrót trzeba kompensować KIRem z bankiem centralnym.

Podejrzewam że praktyka w chruszczówkę jest Ci na razie znana z podpatrywania z czegowynika wniosek o dwustronności transferów. Otóż w jednej z drużyn nie ma już żadnych zawodników - wszyscy są przysłani z rezerwy tej drugiej. Właśnie dlatego tak silne są ruchy odbudowy abstraktów, te wszystkie democracy at work, państwizmy katolickie i inne avpixlat z sd. Tylko że tam już nie ma mięsa.

supermario

A co za różnica skoro na razie producent może w każdej chwili wymienić makulaturę na Krugerrandy. Jak mam kupić bubla to wolę nic nie kupić.

supermario

Ceny jajek , masła , szynki itp. można nadciągać w jedną lub drugą stronę , bo obecnie nie obowiązują żadne normy.

Waldek

"Zaznaczyć jednak należy , że lustro podziemnej tu i ówdzie zaczyna siadać."

A gdzie jest to wzmiankowane "tu" i "ówdzie" oraz co to znaczy "siadać". Proszę podać konkretne dane techniczne i lokalizację geograficzną.

"Jakby komuś przyszło do głowy, że jest kozak, to należy nadmienić, że kara za samowolę budowlaną w przypadku domu to 50000"

Polskie prawo nie zna pojęcia kary za samowolę budowlaną. Ja nie-kozak proszę o podstawę prawną do nałożenia tejże kary. Ba, jakiejkolwiek grzywny za jakąkolwiek samowolę budowlaną.

"a w przypadku takiej samowoli wodno-prawnej jak staw 200000 (miałem wątpliwą przyjemność śledzić batalię sądową pozwanego) ;)."

Któż to kogo i za co pozwał. Poprosimy o sygnaturę akt. Znajdziemy w publicznym repozytorium orzeczeń sądów powszechnych lub administracyjnych i poddamy analizie. Tak "na szybko". {O podstawę prawną "kary" już nawet nie pytam}

Ech, jakie to rodzynki człowiek może znaleźć w sieci. A wydawało się, że forum IT, to nie ulica, nie Fakt i nie Super Express jakowyś.

Tak przy okazji wypada zwrócić uwagę, w szczególności posiadaczom gruntów mówiących dumnie o sobie per "właściciele", na niuans jak już samo polskie Prawo budowlane ich traktuje i w którym de facto miejscu układu pokarmowego są ze swoimi hahahaha "własnościami", bowiem j a k i k o l w i e k zamysł na rzekomo swojej "własności" zobligowani są "właściciele" zameldować lokalnemu Panu Urzędnikowi, bez którego wiedzy formalnie proces zainwestowania zdefiniowany zostaje jako SAMO - WOLA.

pecet

"Ceny jajek , masła , szynki itp. można nadciągać w jedną lub drugą stronę , bo obecnie nie obowiązują żadne normy."

Dokładnie tak samo jak pozostałe:benzyna,chleb czy parking.Jedne ceny ustala "samorząd" inne Centrala Produktów Naftowych,a jeszcze innych dział marketingu OSM,albo moja sąsiadka od kurek.Powtórzę po raz kolejny nie szukam najniższej ceny tylko kupuję sprawdzone produkty u zaufanych dostawców te same od lat.

@3r3

"Tego rzepacoina to chętnie byśmy publikowali na zarobmy.se razem z danymi historycznymi. "

Zajrzę zajrzę cierpliwości......

3r3

"Korelacja SPY i GLD to 0.03, czyli brak korelacji. "

A to bardzo ciekawe.

Niewłaściwie wyznaczyłeś symetrię dla tego pierścienia liczb dlatego wyszedł Ci brak korelacji. Przecież "zero" S&P ma dzielniki bo S&P ma dynamiczny przydział spółek. W liczbach rzeczywistych istotnie nie znajdziesz korelacji, ale porysuj tam sobie kreski tak aby ona była, a potem poszukaj do czego się te indeksy odnoszą, bo przecież nie do walut!

Zapewniam Cię że zakupy PM w przedsiębiorstwie są skorelowane z nadwyżkami cash flow. Nadwyżkami względem czego to już inna sprawa^^

migl

Nie polecam dopasowywania zmiennych pod z gory zalozona teze, a juz zwlaszcza nie przy inwestowaniu - mozna sie bolesnie przejechac. Definicja korelacji jest dosc klarowna, a zarowno kursy GLD jak i SPY sa wyrazane w USD. Krotko - rosnacy kurs zlota nie jest sygnalem do sprzedazy SPY jak rowniez spadajacy kurs SPY nie jest sygnalem do zakupu zlota, poniewaz korelacja nie istnieje, nie jest bezposrednia lub np. jest przesunieta w czasie. Nieistotne, bo to w niczym nie przeszkadza. Brak korelacji jest nie mniej przydatny niz ujemna korelacja. Tak, wiemy, ze posiadanie zlota od 2007 do 2013 okazalo sie idealnym hedgem na spadek notowan akcji, ale dla odmiany w krachu dotcom do niczego by sie nie przydalo. Osobiscie praktykuje teze, ze jest to aktywo nieskorelowane. Jesli okaze sie hedgem to tylko lepiej.

3r3

Masz bardzo ciekawą koncepcję na temat korelacji w "naukach społecznych". A jak to jest skorelowane z Twoimi dochodami?^^

migl

Jestem przekonany, ze wypowiadalem sie w temacie inwestycji, nie nauk spolecznych. Niemniej jednak dziekuje za troske, na dochody nie narzekam.

hansklos

hansklos

migl

GLD 1y return - 20.24%

To moze korelacja jest, ale pozytywna?

Przy okazji korekty gieldowej w Q4/2018 zloto nie robilo absolutnie nic. Wyjatkowo slabo, jak na takiego "pewniaka" w portfelu.

Ostatnio modyfikowany: 2019-11-18 20:04

wzwen

"Ja nie-kozak proszę o podstawę prawną do nałożenia tejże kary. Ba, jakiejkolwiek grzywny za jakąkolwiek samowolę budowlaną."

Rozdział 9 w ustawie Prawo budowlane z dnia 7 lipca 1994 roku (Dz.U. 1994 Nr 89 poz. 414) z późniejszymi zmianami.

"Ech, jakie to rodzynki człowiek może znaleźć w sieci. A wydawało się, że forum IT, to nie ulica, nie Fakt i nie Super Express jakowyś."

Zgadzam się. A nawet mogłoby się wydawać, że na tym forum są tacy co przegladarką internetową umieją się posłużyć.

Ostatnio modyfikowany: 2019-11-18 20:09

Lech

Ja jednak odnoszę wrażenie że te banki musiały inwestować w te aktywa i wolały te niż w obowiązkowe obligacje USA , pewnie licząc że w razie czego łatwiej z nich uciekną... Co do wwywołanego Facebook zanotował 55,8 mld dol. przychodu w 2018 r. Było to o 38 proc. więcej niż w roku 2017. IV kwartał zamknął z przychodem na poziomie 16,9 mld dol., który był z kolei o 30 proc. wyższy niż w analogicznym okresie wcześniejszego roku. Za ponad 98 proc. kwoty końcowej odpowiadały przychody z reklam. Zysk netto w ostatnim kwartale wyniósł 6,8 mld dol., a w całym roku 22,1 mld dol. Dla porównania w 2017 r. Facebook zarobił 15,9 mld dol. Średni przychód na użytkownika wyniósł globalnie 7,37 dol. wobec 6,09 dol. w poprzednim kwartale.

Niby pozytywnie , ale .. Dopiero 5 lat od uruchomienia zaczął przynosić jakieś zyski , po 5 latach to może i Amber Gold zacząłby zarabiać ale kto by tyle czekał? Od maja 2008 działa polska wersja językowa serwisu, uruchomiona dzięki tłumaczeniom wykonanym przez użytkowników...? To może i Chiński portal by tak ruszył ? jak sami użytkownicy wszystko robią? gdzie tu wkład własny? No i ta cena 600mld to 31 razy więcej niż zysk ,ale i który może z dnia na dzień zniknąć? z wielu powodów...a co dopiero utrzymać się 31 lat żeby chociaż zwróć koszt zakupu akcji.. ale i ponad 10 razy wyższa od przychodu , gdy nawet na GPW pełno firm za 1/10 rocznego przychodu i 1/5 zysku.To jest przykład pompowania balonów żeby umorzyć biliony dolarów za jednym pociągnięciem sznurka.

wzwen

"Niech będzie wzmiankowane tutaj wybudowanie domu"

art. 90 i art. 93 (a niech będzie bardziej szczegółowo np. pkt. 4) w związku z art. 49b ust. 1, 2, 3 i 5.

Polska język - trudna język.

Prosta język o tzw. legalizacji np. tutaj:

https://www.muratorplus.pl/biznes/prawo/samowola-budowlana-procedury-legalizacyjne-oplaty-odpowiedzialnosc-karna-aa-mUnY-hyLh-s166.html#Co-grozi-inwestorowi-kt%C3%B3ry-dopu%C5%9Bci-si%C4%99-samowoli-budowlanej?

Ostatnio modyfikowany: 2019-11-18 21:22

3r3

"Jestem przekonany, ze wypowiadalem sie w temacie inwestycji, nie nauk spolecznych. "

Pieniądze to abstrakt będący konwencją społeczną. Wypowiadasz się w temacie "nauk społecznych" (o ile tę empirię można tak nazywać - obok fizyki to nie stało) a w tym trzeba do korelacji tworzyć mapy zależności dóbr/usług, a nie używać abstraktów służących uproszczeniom kognitywnym i mnemotechnice.

"To moze korelacja jest, ale pozytywna?"

A może w każdym czasie wyznacz punkt symetrii pomiędzy ruchem S&P i fizykiem?

Zauważysz wtedy że jeszcze coś wpływa na kierunek w jakim te wektory są obracane. To coś jest w naszych głowach, Varufakis na to się skarżył.

"Przy okazji korekty gieldowej w Q4/2018 zloto nie robilo absolutnie nic. Wyjatkowo slabo, jak na takiego "pewniaka" w portfelu. "

Ale pakowaliśmy się w złoto miesiąc przed tą korektą (w każdym razie ja). Akcje niby mieliśmy trzymać? brak strat w takim otoczeniu to był powód do zadowolenia. Pamiętasz jaka wtedy była zwała na cashflow kierunkowanym politycznie?

@hansklos

"Może to kupowanie Au powoduje zwały? "

Dobrze kombinujesz, przecież złoto niczemu nie służy. A jednak wykopujemy je z ziemi aby trzymać w żelaznych szafach i na tym utrzymujemy pewne porządki społeczne - one funkcjonują nawet kiedy łby sobie nawzajem ukręcamy. Wtedy nawet funkcjonują lepiej bo na wyłączności.

@wzwen

"A nawet mogłoby się wydawać, że na tym forum są tacy co przegladarką internetową umieją się posłużyć. "

Porzuć wszelką nadzieję.

@Lech

Monopolista nie będzie już bardziej monopolistą - może jedynie tracić lub utrzymać rynek, ale ekspansji nie zazna. Jest więc do pożarcia i kwestia czasu kiedy trafi się okazja go trafić.

Waldek

"art. 90 i art. 93 (a niech będzie bardziej szczegółowo np. pkt. 4) w związku z art. 49b ust. 1, 2, 3 i 5."

Nie niech będzie. Który konkretnie przepis tzw. prawa przewiduje jakąkolwiek sankcję za wybudowanie obiektu budowlanego, za tzw. samo-wolę, ergo bez zgody Pana Urzędnika ?

Przeczytał pan chociaż te zacytowane regulacje, czy podeśle znowu jakiś link do innego ignoranta ?

migl

"No i ta cena 600mld to 31 razy więcej niż zysk ,ale i który może z dnia na dzień zniknąć? z wielu powodów...a co dopiero utrzymać się 31 lat żeby chociaż zwróć koszt zakupu akcji.. ale i ponad 10 razy wyższa od przychodu , gdy nawet na GPW pełno firm za 1/10 rocznego przychodu i 1/5 zysku.To jest przykład pompowania balonów żeby umorzyć biliony dolarów za jednym pociągnięciem sznurka."

Liczb sprawdzal nie bede, z pewnoscia sa poprawne. Co z tego, skoro bezdyskusyjna prawda Keynesa mowi: "The market can stay irrational longer than you can stay solvent".

Moi koledzy sa po uszy zainwestowani w FAANG (+Tesla) i dzien w dzien szczerza zeby. Moja ekspozycja to tyle ile mam w szerokim Amerykanskim ETFie. Musze sie napracowac duzo wiecej, zeby miec podobne stopy zwrotu, choc dla pocieszenia mowie sobie, ze jestem narazony na mniejsze ryzyko. Parafrazujac powiedzonko - A moze by tak pierdolnac to wszystko i zainwestowac w FAANG?

@3r3

Piszesz o fizycje, ktora jest moim chlebem powszednim, a mimo to mam wrazenie, ze blizej Tobie do filozofii. Nie wydaje mi sie, ze to ci najbardziej racjonalni sa wygranymi na gieldzie. To raczej ci, ktorzy potrafia okielznac zachowania irracjonalnych.

Ostatnio modyfikowany: 2019-11-18 22:10

Siloe

Cukier w ktorej sie specjalizuje Astarta zawsze bedzie potrzebny prawie do wszystkiego. Sam zjadam tony rocznie nawet nie wiedzac tego ;) Ostatni taki spadek zaliczyli dokladnie w tym samym miesiacy 5 latemu.

http://www.finweb.pl/gielda/analityk-radzi/29240-astarta-i-obnizka-rentownosci

wzwen

"Nie niech będzie. Który konkretnie przepis tzw. prawa przewiduje jakąkolwiek sankcję za wybudowanie obiektu budowlanego, za tzw. samo-wolę, ergo bez zgody Pana Urzędnika ?"

Prosisz mnie, aby Ci wyjaśnił pisemnie coś co napisałem, bo nie umiesz czytać. To niby jak ja miałbym to zrobić?

3r3

Też długo musiałem sobie prostować w głowie rezultat pobytu w ośrodku dla obłąkanych fiz z astr. Ale zapewniam Cię - da się, recepcja na uczelni jest po to żeby czuby na miasto nie uciekły.

Jeśli główny index daje zwroty to własne firmy dają jeszcze większe. Jeśli jednak gargantuiczne firmy mają katar to małych już nie ma - trzeba w odpowiednim momencie wcześniej się zwinąć. Sygnału nie masz na S&P - index to rezultat.

Ostatnio modyfikowany: 2019-11-19 05:23

gruby

"A co za różnica skoro na razie producent może w każdej chwili wymienić makulaturę na Krugerrandy."

Wymiana kosztuje, zarówno czas jak i energię. Do tego Pan Handlarz złomem musi wyrazić zgodę na pozbycie się własnych zapasów metalu a to nie zawsze jest możliwe. Mi na przykład nie udało się kupić ani grama barbarzyńskiego reliktu 15 stycznia 2015 roku a obdzwoniłem wszystkich liczących się handlarzy złomem w Szwajcarii wciskając im w ręce franki szwajcarskie. Nie akceptowali ich, tego dnia zresztą nie akceptowali żadnych papierków w ogóle.

Tego dnia w Szwajcarii papierki były niewymienialne na złoto mimo tego że automaty w internecie nadal na bezczelnego rysowały kursy wymiany od których ciśnienie rosło.

nikt ważny

"transfery" & "dostał rozkaz"

"Krupierzy" nie działają na "rozkazy" tylko na "procent od tego co ugra stół". "Transfery" idą w obie strony i nie z powodu tego że ilość zer "na pasku" "sztonów" "do wypłaty" po niezerowej liczbie się zgadza, tylko że zgadza się "miska" jak sam obserwujesz. To co w niej jest to również nie jest "ryż". "Sztony" to akurat erzac "miski" dla "zajączków".

"Transery" idą pomiędzy "krupierami", "sprzedawcami odkurzaczów" (czy jak wolisz "merchantami") i "kapitanatem" bo taki jest obecnie "projekt" "klatki". I chyba tylko taki jest możliwy. "Zające" po rogach "klatki" równo się rozpędza, a jak jakiś "stary" "zając" "Janusz" za bardzo "chojraczy" to się go przez chwile "w szponach nad klifem" potrzyma i zrozumie w którym rogu ma "kanalizować" "pobratymców".

"Zające" są "całkiem" podatne na "marchewkę" (na "ryż" i "sztony" jeszcze bardziej). Ile można żreć "trawę"? Z punktu widzenia "rogacizny" zapewne by się wszystko zgadzało tylko że historyczne(!) równania, mimo że słuszne, tu już nie zadziałają, bo nie mają na czym. W "klatce" zostały tylko "zające". "Psowate" na emeryturach, spora cześć "z demencją", "rogacizna" w większości też - wiek już nie ten, więc pozostało tej czynnej "klejenie kopert". Nieliczne "jastrzębiowate" biją się między sobą o to, czy więcej winno być "na klifie" czy pod nim. "Kilka" wyleniałych "orłów" jeszcze czuwa nad "klatkami," ale długo to nie potrwa. "Sępów" jest więcej i mają "młodsze" "kadry" chociaż zbyt duża ilość kolejnych pochodnych zrobiła swoje.

Chyba najlepiej wychodzą na tym "sokołowate" i nieliczna ale wciąż istniejąca grupa "sów". Ale tu też populacja "demencieje" i podlega pochodnym.

Całka po Demografii wyznacza różnicę, a jej struktura i kolejne(!) pochodne po "zającach" nie rokują najlepiej. Takie są konsekwencje życia w historycznych retrospekcjach. Matematyczne. Żadna ilość "sztonów", "ryżu", "marchewki" czy ich wirtualnych erzacó tego nie zmieni.

"Klejenie kopert" za "miskę ryżu". Tyle zostało. Nawet "papierów" na "sztony" już nie potrafi się drukować. Coraz więcej marnych erzaców, "wirtualnych".

To nie obserwacje, czy kombinacje. To jest stan realny, praktyczny (choć niepraktyczny) i to nie w jakimś jednym konkretnym "miejscu" i "czasie". "Państwa to wydmuszki" nie działa, bo nie ma punktu odniesienia i kontrastu. Nawet "kapitanaty" na "Sz" są na tyle puste że same sobie krzywdy nie potrafią zrobić i muszą "krzywdę" "importować".

Ostatnio modyfikowany: 2019-11-19 07:31

Kabila

https://www.armstrongeconomics.com/international-news/north-korea/north-korea-famine-civil-unrest/

SOWA

nikt ważny

"kapitan państwo to"

Rozpatrując funkcje a nie stany, relacje a nie szyldy, to zmienia się tylko "miejsce" i "czas" wyznaczając nową pochodną. "Marża" to w końcu "podatek" jakby nie patrzeć. Równie dobrze na jedno i drugie można nalepić szyld "za fatygę" choć nie było by to precyzyjne bo inni jest "inicjator". "Krupierzy", "sprzedawcy odkurzaczy" czy oddelegowani na odcinek "kapitanatu" posługują się pochodną na własnej egzystencji którą najprościej jest nazwać "taryfa". Jeśli dla wszystkich ta pochodna jest taka sama to całka w daje identyczny rezultat. Szyld jest dla "zajączków", "pozajączkowanych" tudzież tych co sami sobie "skrzydła podcięli".

migl

Cytat z artykulu "Chińczycy są gotowi zapłacić krocie za edukację dzieci na najwyższym poziomie ". Jak dla mnie to zadna sensacja, a jedynie sygnal do zakupu takich spolek jak TAL czy EDU.

dedyx

wzwen

"[...] i odsyła do "portalu" z rzygowinami/kłamstwami nie mniejszego ignoranta [...]"

Nic podobnego. Odsyłam do art. 90 i art. 93 pkt. 4 w związku z art. 49b ust. 1, 2, 3 i 5 prawa budowlanego, a link do portalu podaję na wypadek jakby lektura ustawy okazała się za trudna.

No się okazała.

Lech

O to bardzo dobery znak , to znaczy i potwierdza, że Banki Centralne PO TO DMUCHAŁY W TE BALONY ŻEBY Z NICH WYJŚĆ I ZOSTAWIĆ SZCZERZĄCYCH ZĘBY na lodzie, a po zjeździe będą miały zmielony nadmiar kilku bilionów dolarków to ich pula dolarków należąca do banków i obligacji zyska znacznie na wartości...a raczej nie straci znacznie na wartości w ten sposób, tylko portfele szczerzących zęby...

dedyx to nie kupują ludzie tylko frajerzy dający się łapać na pompki , a oni nie zdążą sprzedać, by sprzedają zawsze na końcu.