Pogłoski o śmierci dolara okazały się przedwczesne?

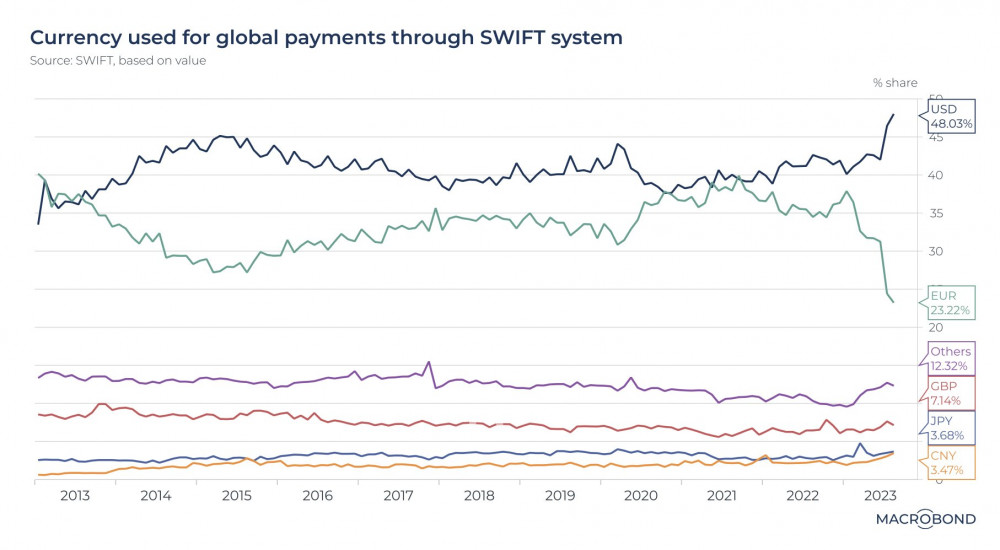

Często w naszych analizach pojawia się temat grupy krajów BRICS (Brazylia, Rosja, Indie, Chiny, RPA). Jednym z wątków, który towarzyszy rozważaniom na temat tych państw jest tworzenie waluty opartej o złoto lub surowce. Wiele osób związanych z finansami wspomina o końcu ery dolara, który jest globalną walutą rezerwową od 1944 roku. Natknęliśmy się na bardzo ciekawy wykres, na podstawie którego można stwierdzić, że jest dokładnie na odwrót. Przedstawia on udział poszczególnych walut w systemie SWIFT. Czyli jaką część w płatnościach na całym świecie mają poszczególne waluty. Pomimo demonizacji dolara jego udział na przestrzeni 2023 roku się zwiększył i obecnie wynosi 48%. Natomiast za największego przegranego możemy uznać walutę euro, której udział od początku 2023 roku zmniejszył się z około 37% do 23%.

Liczby mówią same za siebie i wykres całkowicie zaprzecza utracie statusu głównej waluty przez dolara. Mało tego, jego udział w międzynarodowych transakcjach rośnie od 2020 roku. Demonizowanie amerykańskiej waluty jest bezpodstawne i nie wygląda na to żebyśmy zbliżali się do ery końca dolara. Największym przegranym walki o wpływy jest natomiast euro.

Afryka handluje z Chinami na coraz większą skalę

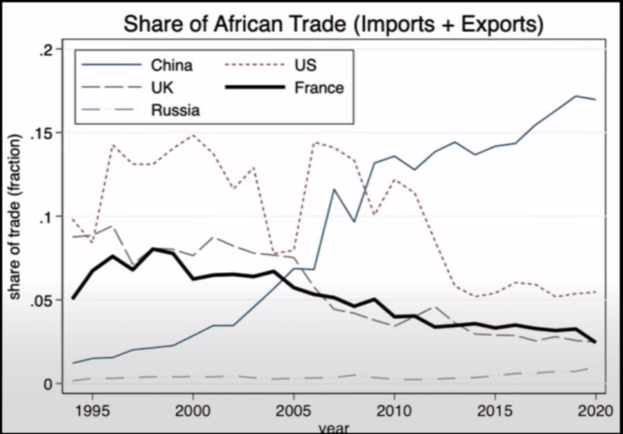

Afryka od czasu wyścigu o Czarny Ląd z lat 1875 – 1914 pozostaje pod znacznymi wpływami zachodnich mocarstw. Znakomita większość kontynentu została skolonizowana przez Francję i Wielką Brytanię i te państwa nadal wykorzystują swoje wpływy i eksploatują rozwijające się gospodarki. Poniższy wykres przedstawia, jak zmieniał się udział poszczególnych krajów w handlu z Afryką. Niebieską linią zaznaczono Chiny. Czerwoną przerywaną Stany Zjednoczone. Czarną przerywaną Wielką Brytanię. Pogrubioną czarną Francję.

Na przestrzeni ostatnich 25 lat wymiana handlowa pomiędzy Afryką a Chinami znacząco wzrosła. Jeszcze ćwierć wieku temu handel z Państwem Środka odpowiadał zaledwie za 1% afrykańskiego eksportu i importu. Dzisiaj jest to już ponad 16%. Tym samym Chiny są najważniejszym partnerem handlowym dla większości krajów Czarnego Lądu. Państwa afrykańskie korzystają z taniego kredytu i wsparcia ze strony Chin. Z drugiej strony nadal pozostają pod znacznym wpływem zachodnich mocarstw.

Czy wysokie stopy procentowe powodują kryzysy?

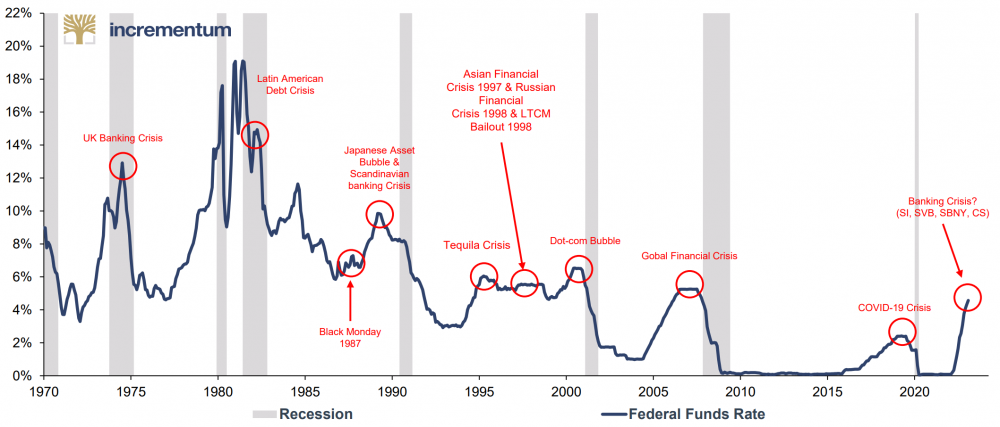

Stopy procentowe są ustanowionym przez Bank Centralny kosztem pożyczania pieniądza. Obecny cykl podwyżek w USA rozpoczął się w marcu 2022 roku i już po roku pojawiło się widmo upadku małych banków. Poniżej znajduje się wykres przedstawiający stopy procentowe w Stanach Zjednoczonych (niebieska linia). Czerwonymi kółkami zaznaczono kryzysowe momenty, w których rozpoczęły się spadki na giełdach i w konsekwencji FED musiał obniżać stopy procentowe. Kolejno były to: kryzys bankowy w Wielkiej Brytanii, kryzys długu w Ameryce Łacińskiej, czarny poniedziałek, pęknięci bańki na giełdzie w Japonii i kryzys bankowy w Skandynawii, kryzys walutowy w Meksyku, kryzys azjatyckich tygrysów, kryzys rosyjski i upadek funduszu LTCM, bańka na dot-comach, kryzys finansowy z lat 2008 – 2009, kryzys Covidowy i mały kryzys bankowy z 2023 roku.

Obecnie zbliżamy się do końca cyklu podwyżek. Przynajmniej tak twierdzi FED. Duże spadki na giełdzie jednak mamy już za sobą, albowiem cały 2022 rok był słabym okresem na rynku. Nie wiemy kiedy dokładnie FED zdecyduje się na obniżanie stóp, ale warto monitorować to, co dzieje się w gospodarce. Paradoksalnie im lepsze dane będą się pojawiać, tym dłużej FED będzie utrzymywał obecny, wysoki poziom stóp procentowych. To z kolei może doprowadzić do kolejnego kryzysu, czy to na rynku nieruchomości, czy to w sektorze bankowym.

Jeśli jednak w najbliższym czasie pojawią się dane o wzroście bezrobocia w Stanach Zjednoczonych, to FED zapewne wykorzysta to jako pretekst do szybszego obniżania stóp.

Uliczni inwestorzy ochłonęli

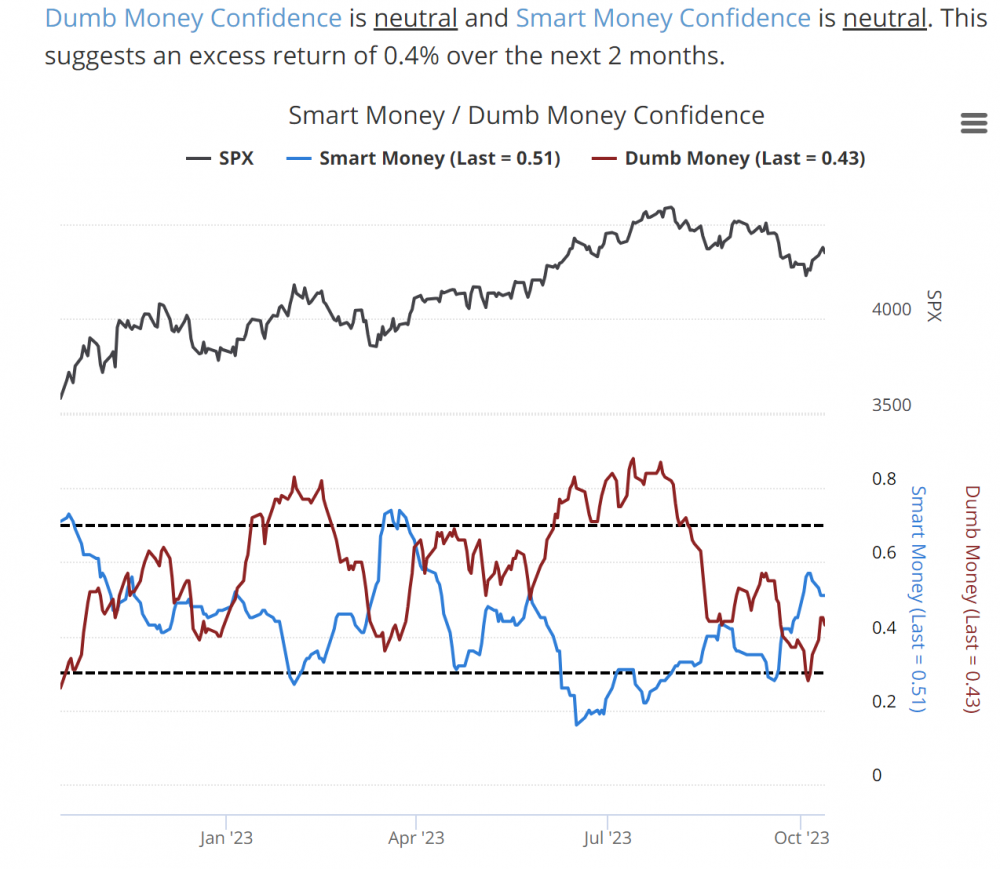

W naszych analizach bardzo często korzystamy z danych dotyczących nastawienia inwestorów do rynku i chcielibyśmy zwrócić waszą uwagę na obecne nastroje wokół giełdy. W czerwcowym artykule z wykresami informowaliśmy Was o dużym optymizmie grupy Dumb Money, czyli ulicznych inwestorów, którzy zazwyczaj podejmują decyzje w oparciu o emocje. Obecnie sytuacja wygląda nieco inaczej, albowiem zarówno Dumb Money (kolor czerwony) jak i Smart Money (doświadczeni inwestorzy – kolor niebieski) są neutralnie nastawieni do rynku. Górna część poniższego wykresu przedstawia notowania indeksu S&P500, a dolna odzwierciedla nastawienie obu grup.

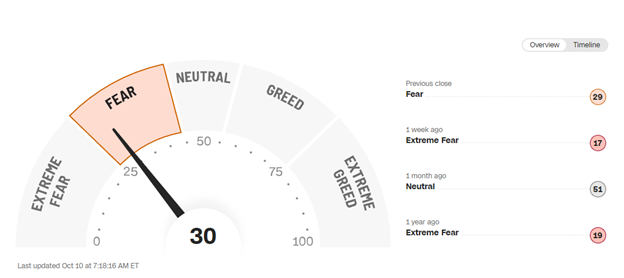

Jeszcze kilka dni temu wskaźnik nastawienia Dumb Money znajdował się poniżej 0,3. Na tej podstawie mogliśmy stwierdzić, że pojawił się niezły moment do robienia zakupów na rynku akcji. Drugim ważnym wskaźnikiem, który pokazuje nastawienie inwestorów do rynku jest indeks „Fear and Greed” czyli indeks strachu i chciwości. Przedstawiony jest on na poniższej grafice. Obecnie przyjmuje on wartość 30 i wskazuje na dość głęboki strach na rynku. Jeszcze w zeszłym tygodniu wartość ta znajdowała się poniżej 20 i świadczyła o ekstremalnym strachu.

Wygląda na to, że największy strach mamy już za sobą i jesteśmy świadkami budowania się pewności inwestorów na rynku. To kolejny argument za tym, żeby stopniowo zwiększyć zaangażowanie na rynku akcji.

Czy usługi są ważniejsze od przemysłu?

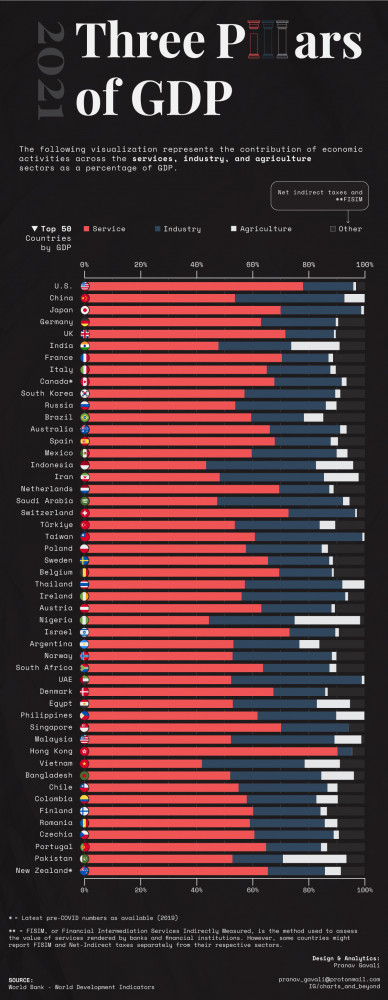

Już od lat szkolnych jesteśmy uczeni, że poszczególne kraje opierają swoje gospodarki o trzy główne obszary: usługi, przemysł i rolnictwo. Rolnictwo jest domeną krajów najsłabiej rozwiniętych i tylko w nich stanowi duży udział w całej gospodarki. Wysoce rozwinięty przemysł, który stanowi duży udział PKB dotyczy przede wszystkim krajów rozwijających się. Usługi natomiast są domeną gospodarek, które są wysoko rozwinięte. Poniższa grafika przedstawia jaki udział w 2021 roku miały poszczególne obszary w wybranych krajach. Kolorem czerwonym zaznaczono usługi, niebieskim przemysł, a białym rolnictwo.

Zauważcie, jak dużo państw opiera swoją gospodarkę przede wszystkim o usługi. Większość analityków wykorzystuje wskaźniki skupiające się na przemyśle, np. produkcyjny PMI, który obrazuje nastawienie do rynku managerów z sektora wytwórczego.

Naszym zdaniem równie ważnym, o ile nie ważniejszym jest wskaźnik usługowego PMI. Pokazuje on nastawienie managerów z sektora usług, który stanowi lwią część gospodarek krajów rozwiniętych. Ta kwestia dotyczy zwłaszcza Stanów Zjednoczonych, gdzie usługi odpowiadają za 77,6% PKB.

Jak złoto zachowuje swoją wartość? Na przykładzie Oktoberfest

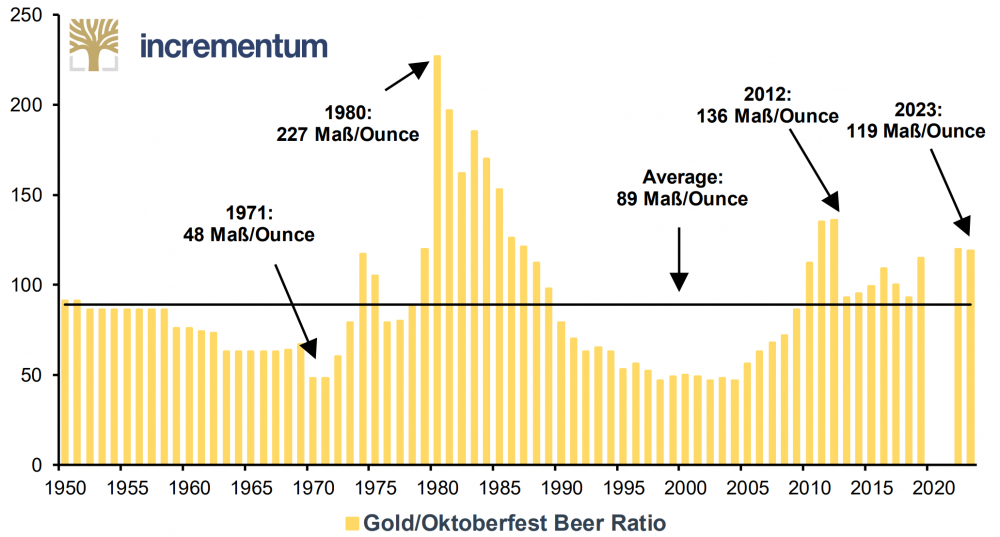

Istnieje wiele indeksów które mają za zadanie mierzyć cenę złota. Jednym z popularniejszych wskaźników jest „Gold to Silver Ratio” opisujący stosunek ceny złota i srebra. Dzisiaj jednak przedstawimy trochę bardziej egzotyczny wskaźnik, jest nim „Gold to Oktoberfest Beer Ratio” i opisuje stosunek ceny złota do jednego litra piwa na niemieckim Oktoberfeście. Nazwa festiwalu bywa jednak myląca, ponieważ samo wydarzenie ma miejsce we wrześniu, a nie w październiku. Poniżej przedstawiamy wykres wcześniej wspomnianego indeksu. Zaznaczono na nim wartość średnią z lat 1950 – 2023 oraz pewne wartości skrajne.

Pomimo tego, że cena piwa ciągle rośnie i w tym roku osiągnęła już 14,90 euro, to posiadacze złota mogą kupić znacznie więcej bursztynowego napoju niż przed 2 laty. Z drugiej strony cena złota w stosunku do piwa jest o połowę niższa niż w 1980 roku. To kolejny dowód świadczący o przenoszeniu wartości w czasie przez metal i tym, że obecne okolice 1880 USD za uncję nie są skrajnie wysokie.

Independent Trader Team

Filip (ITT)

Zachęcamy do dyskusji na tematy związane z inwestowaniem, finansami, gospodarką, ekonomią, polityką. Natychmiast kasowane będą natomiast:

a) wpisy skupiające się na tematach religijnych

b) zaczepki wymierzone w innych użytkowników (jeśli post zawiera także merytoryczne treści to autor musi liczyć się z tym, że zostaną one usunięte),

c) wpisy zawierające abstrakcyjne wywody (przykłady: coś o słuszności skrajnego autorytaryzmu, rozstrzeliwania ludzi itp.),

d) abstrakcyjne wpisy, które obniżają poziom dotychczasowej dyskusji (odpowiedzi w stylu: „to może rozstrzelamy wszystkich polityków i po problemie?” Albo „nie lepiej po prostu podpalić wszystkie urzędy?”),

e) dyskusje schodzące w kierunku tematów zupełnie oderwanych od tematyki bloga – np. linki do starych filmów, których tematyka kompletnie nie ma związku z tematyką bloga, itd.

cha

Dante

TeQ

;)

W innym terminie ;P

Dante

Ostatnio modyfikowany: 2023-10-13 20:15

easyReader

Wszedłem właśnie na stronkę PKW i przejrzałem jedynki Konfederacji.

I jak tak poczytałem, poguglowałem, posłuchałem kilku to doszedłem do wniosku, że niestety nie.

Dziękuję, ale NIE.

Za wielkie ryzyko że co niektórzy dołączą do POpaprańców.

TeQ

Nie przekonam zdecydowanych, nie przekonam niezdecydowanych ;P

W 2019 NIE BYŁEM PRZEKONANY na >90% do żadnego ugrupowanie, które wystawiało kandydatów do parlamentu. Skorzystałem z tworu pt. "latarnia wyborcza" na int.., czy w one... wyszło mi ponad 80% na siku bez s ;P dałem głos na siku bez s.

Kilka miesięcy później widziałem, że to był błąd. Dostałem to, co wybrałem siku na całe moje jestestwo...

W tym roku skorzystałem z 2 "latarni" i takie wyniki dostałem: w jednej wyszło nieco, ponad 70% na konfę, a w drugiej podobnie na siku...

To było kilka dobrych tygodni temu.

W tym roku leję na wybory i trefne referendum. Rzekomo można olać referendum i nie pobrać karty... hmm, podobno się nie liczy do frekwencji...

W referendum pytania są źle sformułowane. Odpowiedzi na tak są jak granie przeciw sobie samemu, ale odpowiedzi na NIE powodują, że można się pogrążyć.

Poniżej przeanalizuję odpowiedzi na pytania w referendum, gdyby dać odpowiedź NIE

Pytanie 1:

Czy popierasz wyprzedaż majątku państwowego podmiotom zagranicznym, prowadzącą do utraty kontroli Polek i Polaków nad strategicznymi sektorami gospodarki?

NIE - OK. Czyli możesz popierać wyprzedaż majątku państwowego podmiotom np. krajowym... a których kontrolę mają Polki i Polacy ... bo to ich np. trzeci paszport ;P

Pytanie 2:

Czy popierasz podniesienie wieku emerytalnego, w tym przywrócenie podwyższonego do 67 lat wieku emerytalnego dla kobiet i mężczyzn?

NIE - OK. No to masz 66 dla M i 65 dla K, Albo w innej wersji: niech będzie 50 lat - emeryt - ale dostanie szprycę ;P

Pytanie 3:

Czy popierasz likwidację bariery na granicy Rzeczypospolitej Polskiej z Republiką Białorusi?

NIE - OK. No to zabudujemy pozostałe granice... w tym między województwami, a jak będzie trzeba to i powiaty i gminy... w najlepszej hard wersji będzie płot 15 minut od domu ;P

Pytanie 4:

Czy popierasz przyjęcie tysięcy nielegalnych imigrantów z Bliskiego Wschodu i Afryki, zgodnie z przymusowym mechanizmem relokacji narzucanym przez biurokrację europejską?

NI - OK. Dostaniesz miliony, bez UE ;)

Ale to tylko referendum ;)

W międzyczasie powstało pytanie

Dlaczego tak IM zależy na frekwencji?

Powstał nawet konkurs

pierwszy z brzegu przykład, że tak jest:

https://forsal.pl/gospodarka/polityka/artykuly/9319483,wybory-2023-male-gminy-z-wysoka-frekwencja-dostana-cwierc-miliona-zlo.html

Przypomnę, że w 2021 roku stymulowano popyt indywidualny na preparat hulajnogami, a popyt "gromadny" konkursami typu

Rosnąca Odporność:

Najbardziej Odporna Gmina

i Gmina na Medal

Dlatego ja trzymam się od tego z DALEKA ;P

Lore Seeker

Konfederacja jest bardzo prowojenna! Nie lepsza niż PIS, PO i cała ta "pseudoopozycja":

Bogumił Sośnierz (od 32:12): "Ta wojna jest również w naszym interesie" (37:00), "Sprzęt nie jest po to, żeby stał w hangarach tam w garażach tylko po to, żeby walczył w naszym imieniu żeby osłabiał naszych wrogów." (38:43);

"Hajlujący" Łukasz Tulwiński (od 40:17);

Sławomir Menzen (od 1:00:47): "Szkolenia [wojskowe] niestety potrzebne są dłuższe i dla młodszych ludzi niż 30 kilkulatkowie." (1:02:22)

Od pana Menzena dowiadujemy się, że czterdziestolatkowie już się do niczego nie przydadzą, a młodsi mają spędzić najlepsze lata życia w wojsku.

Źródło: https://cw24.tv/?aiovg_videos=musisz-to-wiedziec-1698-kto-placi-mediom-za-publikowanie-podzegaczy-wojennych

Grzegorz Braun (od 39:03)

Polska jest jedna (od 44:44)

Źródło: https://cw24.tv/?aiovg_videos=musisz-to-wiedziec-1628-juz-wiemy-po-co-bylo-wciagniecie-finlandii-do-nato

@ nb81

Rafał Komarewicz wstrzymał się w głosowaniu o przymus szczepień, gdy większość była "za". To raczej przemawia na jego korzyść! Czyżbyś popierał zamordyzm i przymus zamiast świadomej, dobrowolnej zgody?

Szczęśliwie nie naruszam ciszy wyborczej.

"Kampania wyborcza rozpoczyna się z dniem ogłoszenia aktu właściwego organu o zarządzeniu wyborów i ulega zakończeniu na 24 godziny przed dniem głosowania." - Art. 104 ustawy z dnia 5 stycznia 2011 r. Kodeks wyborczy (Dz.U. z 2022 r. poz. 1277).

https://isap.sejm.gov.pl/isap.nsf/download.xsp/WDU20220001277/O/D20221277.pdf

TeQ

Wreszcie MOŻE zobaczę z pozycji WIDZA cyrk pt. WIELKIE ŻARCIE ;)

:)

Może...

easyReader

Czy popierasz likwidację bariery na granicy Rzeczypospolitej Polskiej z Republiką Białorusi?

NIE - OK. No to zabudujemy pozostałe granice... w tym między województwami, a jak będzie trzeba to i powiaty i gminy... w najlepszej hard wersji będzie płot 15 minut od domu ;"

Teq - istny mistrz logiki, wydedukował czarne z białego, przebija nawet lenona chyba.

Ostatnio modyfikowany: 2023-10-13 21:26

Hansclosx

Każda władza z czasem dąży do dyktatury i ograniczania wolności obywateli. Dlatego żadna władza nie może długo rządzić.

8 lat to maksimum w Polsce. Optymalnie 4 lata.

Dlatego należy wybrać partię którą jest najbliżej naszym potrzebom i oddac głos ale nie może to być partią która obecnie rządzi zgodnie z tym co wyżej napisane.

TeQ

należy wybrać partię którą jest najbliżej naszym potrzebom

Czyli wystarczy, że masz zgodność z poglądami 10%? 20%, ... 80%?? A co z resztą? Nieważne?

A może na żadną partię, tylko oddolny ruch? Jest jeden ruch, nie będący partią, ale nie w każdym okręgu można na niego głosować ...

Dlaczego? Dlaczego zabrali im 2 dni? A może tak miało być?

Hansclosx

Wiedz że

Netanjahu z przegranego polityka, który ma postawione zarzuty korupcyjne, problemy z sadami który doprowadził swoimi decyzjami do masowych protestów, w wyniku ataku Hamasu stał się nagle mężem stanu.

Oraz

Po przekroczeniu pewnego poziomu tylko polexit będzie mógł zwiększyć możliwości ograniczania wolności obywateli.

Ostatnio modyfikowany: 2023-10-13 21:52

Lech

https://www.bankier.pl/wiadomosc/Korzenie-zla-premiera-filmu-Sekielskich-o-aferze-SKOK-8628619.html

https://www.google.com/search?q=korzenie+z%C5%82a&oq=korzenie+z%C5%82a&gs_lcrp=EgZjaHJvbWUqEAgAEAAYgwEY4wIYsQMYgAQyEAgAEAAYgwEY4wIYsQMYgAQyDQgBEC4YgwEYsQMYgAQyBggCEAAYAzIGCAMQABgDMgYIBBAAGAMyBggFEAAYAzIGCAYQABgDMgYIBxBFGDzSAQgzODc4ajBqN6gCALACAA&sourceid=chrome&ie=UTF-8#fpstate=ive&vld=cid:cd3e7bcc,vid:jubMQqGOK6g,st:0

Hansclosx

Najlepiej będzie dac ten czerwony znaczek.

Wiec Żegnam.

Nick mam tylko jeden reszta to wasza robota. Ale nie będę karmil lepiej zbanowac.

Ostatnio modyfikowany: 2023-10-13 21:50

easyReader

lenon

"Supermario również dobrze pamięta "dobrobyt" za rządów Platformy i przypomina , że przegrała wybory pomimo wychwalania i ze strony TVP jak i TVN."

Supermario zapomniał, że dobrobyt wywodzi się z pracy i wielopokoleniowej akumulacji kapitału.

Każdy inny dobrobyt jest fikcją, opartą na grabieży tych, którzy tego kapitału nie będą w stanie zakumulować, oraz wzrastającym zadłużeniu każdego z jego beneficjentów, którzy z tego powodu nie będą w stanie akumulować tyle co by mogli. Jest to zatem średnio i długoterminowe działanie na rzecz zmniejszenia potencjału dobrobytu. Pomijam szkody społeczne jakie taki dobrobyt generuje.

"Gdyby nie Konfederacja nie byłoby obecnie na kogo głosować."

To jest nieprawda.

Tylko sympatie polityczne Supermaria mogą tłumaczyć taką ocenę.

Gdyby przyjrzeć się temu głębiej, to Supermario jest zagorzałym przeciwnikiem podniesienia wieku emerytalnego, a co za tym idzie, zagadką jest jak może to pogodzić z głosowaniem na Konfederację.

Jak obserwuję ludzi których spotykam na swojej drodze wyrażających swoje poglądy polityczne i preferencję swoich wyborów prawie zawsze doznaje dysonansu. W rzeczywistości zdecydowana większość wyborów opiera się na na niesprecyzowanej sympatii do takiego czy innego polityka.

Programy danych partii kierowane są tak naprawdę do grupy ideologów w formacji, którzy potem prymitywnym językiem tłumaczą to potencjalnym wyborcom. Nie wierzę, że Supermario przeczytał program PiS z 2010 roku. Gdyby go wtedy przeczytał nigdy na PiS by nie zagłosował. Gdyby go przeczytał dziś, a nie znał 8 lat poprzednich rządów, dwoma rękami by się pod nim podpisał. Tak działa indoktrynacja, spowszednienie tego, co wcześniej było nie do pomyślenia.

Dla mnie głosowanie dziś na Konfederację, to tak jakbym zagłosował na Zandberga.

TeQ

Nie mam intencji odwodzić kogokolwiek od wyborów, jak też i nie mam zamiaru przekonywać przekonanych, tudzież nieprzekonanych. Po prostu piszę, co czuję i uważam, jako ja, a czas pokaże, co i jak. Mogę się mylić w moich odczuciach, nie jestem jasnowidzem. Mam jakiś tam tzw. bagaż doświadczeń i pierwszy raz w życiu, odkąd świadomie "DEMOKRATYCZNIE" mogę wybierać, to po prostu mam WEDE taką demokrację. To się nie różni nic od tego, co było przed tzw. zmianą ustrojową w 1989 roku. A wygląda na to, że i wtedy nas oszukano. Co mam wybierać? Nic mi nie pasuje. Nie ma prawdziwych patriotów, którzy stoją za PRAWAMI LUDZI. Nie poprę drukarzy pieniędzy, którzy jadą po najniższych instynktach, żeby zebrać poparcie od ogłupiałych pomysłami przed i po wyborczymi, wybranymi grupami społecznymi.

nomada9767

Raz na jakiś czas Szaraczkom pozwala się wybrać, czyje wpływy przez najbliższych kilkadziesiąt miesięcy będą rosnąć w siłę i rozpychać się łokciami w walce o tort zwany Polską. Będziemy mogli wybrać, czy swoje spasione brzuchy wypchają wypracowanym przez nas kapitałem (nie tylko finansowym) nami Przyjaciele zza oceanu, Ziomki zza Odry, Towarzysze ze wschodu (bliższego lub dalszego), czy może Ci, Których Imion Nie Wolno Wymawiać, ale dla podpowiedzi napiszę, że od ubiegłego weekendu zmagają się z całkiem poważnym problemem wewnętrznym.

No więc wybierzcie sobie wedle uznania. Gdyby wybór Szaraczków faktycznie był w stanie coś zmienić, to Szaraczkom nie pozwolono by głosować. Za duże ryzyko, że sprawy się wywalą.

Nie ma większych wątpliwości, że ktokolwiek wygra te wybory (być może poza drobnymi wyjątkami, które jedynie potwierdzają regułę), będzie posłusznie - by sparafrazować ex-szefa MSZ - "robił laskę" globalistom i międzynarodowym korporacjom.

Dlatego ośmielam się poprosić - wybierzcie tych, którzy będąc na kolanach przed Możnymi Tego Świata, ośmielą się przynajmniej haczyć zębami, a na koniec bezczelnie oznajmić, że tym razem nie połkną.

Serdeczności i obym mylił się w swoich osądach.

PS. I nie pozwólcie, aby polityka skłóciła Was z najbliższymi.

Ostatnio modyfikowany: 2023-10-13 23:13

lenon

https://twitter.com/MikeWolf9999/status/1712890610737095073?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed%7Ctwterm%5E1712890610737095073%7Ctwgr%5E03dfe856b98f7cd8dea2f9953271cfc260e1eb52%7Ctwcon%5Es1_&ref_url=https%3A%2F%2Fpulsembed.eu%2Fp2em%2FyJuSPxH3h%2F

easyReader

Poza tym, ja pamiętam "wybory do Sejmu" w 1985 i zapewniam cię że jednak trochę inaczej to wyglądało...

Ostatnio modyfikowany: 2023-10-13 23:39

Zgr

nb81

@ nb81

Rafał Komarewicz wstrzymał się w głosowaniu o przymus szczepień, gdy większość była "za". To raczej przemawia na jego korzyść! Czyżbyś popierał zamordyzm i przymus zamiast świadomej, dobrowolnej zgody?

Nic takiego nie pisałem, że popieram przymus. Nie jestem pewien, czy wstrzymanie się przemawia na jego korzyść. Mógł zagłosować przeciw.

supermario

https://biznes.wprost.pl/twoj-portfel/11436649/unikat-z-czasow-prl-trafil-na-aukcje-komar-podbil-serca-fanow-motoryzacji.html

supermario

Piotr Plebaniak - Prawidła geopolitycznej gry o przetrwanie

https://multibook.pl/pl/p/Piotr-Plebaniak-Prawidla-geopolitycznej-gry-o-przetrwanie/13434

Dante

https://twitter.com/Agdchan/status/1712816246289273230

Dodatkowo, sekretarz Antony Blinken poinformował, że w najbliższych tygodniach Azerbejdżan może zaatakować Armenię.

https://www.politico.com/news/2023/10/13/blinken-warned-lawmakers-azerbaijan-may-invade-armenia-in-coming-weeks-00121500

https://kyivindependent.com/politico-blinken-warns-azerbaijan-may-invade-armenia/

Warte uwagi, że nie tak dawno temu tuż przed atakiem Azrbejdżanu na Górski Karabach było spotkanie azersko-izraelskie. To znaczy, że Azerowie mają jakieś tajne umowy z Izraelem, a przez to, że Turcja na to wyraziła zgodę, bo zapewne to jest kolejny krok do budowy Wielkiej Turcji (od Ankary do Sinciangu) i na trupie Armenii - za plecami Azerów zawsze stoją Turcy (tak jak za Białorusią Rosja albo za Izraelem USA), a przez to nie robiliby ruchów, na które Ankara nie dałaby zielonego światła.

Dodatkowo, taki krok - czyli atak na Armenię - będzie angażować Rosję i Iran w tamtym regionie, i nie powinno zdziwić, gdyby w imię własnych interesów Turcja była gotowa wbijać nóż w plecy (choćby nawet Palestyńczykom).

https://edition.cnn.com/2023/10/04/middleeast/azerbaijan-israel-weapons-mime-intl/index.html

I wyjaśnienie co do tego wszystkiego ma Blinken:

“I come before you not only as the United States secretary of state but also as a Jew,” Blinken told an audience at Israel's Defense Ministry in Tel Aviv. “My grandfather Maurice Blinken fled pogroms in Russia. My stepfather Samuel Pisar survived concentration camps,” he said.

Blinken: For as long as America exists, Israel will never have to defend itself alone

Speaking after Prime Minister Benjamin Netanyahu, US Secretary of State Antony Blinken says he is “incredibly grateful” to be back in Israel, “in this incredibly difficult moment, for this nation, but in fact for the entire world.”

Blinken tells a personal story as a Jew. He tells of his grandfather fleeing pogroms in Russia, and of his stepfather surviving concentration camps in the Holocaust.

“I understand on a personal level the harrowing echoes that Hamas’s massacres carry for Israeli Jews, indeed for Jews everywhere,” he says.

https://www.timesofisrael.com/liveblog_entry/blinken-for-as-long-as-america-exists-israel-will-never-have-to-defend-itself-alone/

PS1. Z tego co podaje Politico można postawić hipotezę, że aż do czerwca USA mogły dozbrajać Azerbejdżan

PS2. Sojusz USA i Turcji to śmiertelne niebezpieczeństwo do Europy, bo Turcja od dawna prowadzi infiltrację środowisk sunnickich w Europie, a następcy Erdogana będą raczej bardziej stanowczy i bardziej agresywni w polityce międzynarodowej

Ostatnio modyfikowany: 2023-10-14 09:08

Goryl

Czy którykolwiek obywatel RP (nie będący zawodowo politykiem a zatem 99,5%) po wygranej jakiejkolwiek partii politycznej, będzie mógł po zakończeniu "wyborów" być beneficjentem dokonanego wyboru? (ODP. jak się tak dobrze zastanowić to... Nie.) A zatem na ch... ten cyrk? Ano po to żeby złudzenie było że "i Ty możesz zdecydować" (hahaha).

ruhe

Dobry komentarz od 321crypto na temat Izraela i Ukrainy. Prędzej chodzi o czystkę etniczną i przesiedlenie Żymian niż o WWIII.

https://www.youtube.com/watch?v=1WjGRmCqvBU

I dodatkowo jest też o możliwej aferze w PL jeśli nie będziemy brali udziału w czystce, a Katarzyna Szewczyk rok temu uprzedzała, że na szczytach polskiej armii już wiedzą o wojnie, do której nas będą wpychać.

Dante

https://www.youtube.com/watch?v=NitJcg3MY2k

===

Iran straszy, że jak izraelska armia wjedzie do Gazy, to popierana przez Iran Hezbollahu uderzy z północy i z Syrii. Hezbollahu ma już przygotowane 150,000 rakiet w tym precyzyjnych i tysiące dronów, które są w stanie uderzyć w każdy punkt Izraela.

https://abcnews.go.com/International/wireStory/irans-foreign-minister-warns-israel-beirut-suffer-huge-103977573

===

Why does Egypt fear evacuating Gaza?

Cairo worries that, instead of saving lives, a 'humanitarian corridor' could be a pretense to permanently exile Palestinians

The Israeli army ordered the evacuation of the entire north half of Gaza, home to 1 million people, on Thursday night. The United Nations said that the evacuation order — which originally gave Palestinians only 24 hours to leave — was impossible to fulfill, and the Norwegian Refugee Council argued that Israel’s plans amount to “to the war crime of forcible transfer” of civilians.

Egyptian president Abdel Fattah al-Sisi said in a speech late on Thursday that Egypt was committed to providing humanitarian aid to Gaza, but that Palestinians must “remain on their land” because their removal from Gaza would bring “the elimination of the [Palestinian] cause.” He had earlier claimed that “Egypt will not allow the Palestinian cause to be settled at the expense of other parties.”

https://responsiblestatecraft.org/egypt-gaza-israel/

https://www.voanews.com/a/egypt-expresses-opposition-to-allowing-palestinians-from-gaza-into-sinai/7310915.html

===

I taka ciekawostka:

Ostatnio modyfikowany: 2023-10-14 22:39

Coen

Dante

https://www.dailymail.co.uk/news/article-12632165/israel-ground-invasion-gaza-idf-plans.html

https://www.aa.com.tr/en/americas/us-requests-delay-to-israel-s-ground-operation-in-gaza-local-media/3019456

Ostatnio modyfikowany: 2023-10-15 10:42

Hansclosx

Uniemożliwienie przejęcia kontroli bliskiego wschodu przez USA poprzez utworzenie porozumienia Izrael arabia saudyjska i zgody na posiadanie broni atom.. przez arabie saudyjska.

Ostatnio modyfikowany: 2023-10-15 12:51

Hansclosx

Rosja.

Źródło.

Profesorowie z instytutu bliskiego i dalekiego wschodu UJ.

Ostatnio modyfikowany: 2023-10-15 13:19

janwar

Pytanie 2:

Czy popierasz ....................................................................

NIE - OK. No to masz 66 dla M i 65 dla K, Albo w innej wersji: niech będzie 50 lat - emeryt - ale dostanie szprycę ;P

67 nie ale 70 już jest ok?

----czy nie jest to łamanie ciszy wyborczej???

supermario

https://biznes.wprost.pl/firmy-i-rynki/11437429/nisza-ale-z-potencjalem-owady-jadalne-sa-juz-w-ofercie-sieci-handlowych.html

janwar

Państwowa Komisja Wyborcza w komunikacie skierowanym do Okręgowych Komisji Wyborczych poleciła im niezwłocznie przekazać komisjom obwodowym, że wyborca ma prawo odmówić przyjęcia którejś z kart do głosowania, natomiast komisja obwodowa nie może pytać, które karty wydać.

MalaLala

Tekst dla linku

Tekst dla linku

Tekst dla linku

i czekam:)

Ostatnio modyfikowany: 2023-10-15 14:56

lenon

Jak już wspomniałem, niektórzy mają ewidentne problemy ze słowem czytanym.

Art. 107. [Cisza wyborcza]

§ 1. W dniu głosowania oraz na 24 godziny przed tym dniem prowadzenie agitacji wyborczej, w tym zwoływanie zgromadzeń, organizowanie pochodów i manifestacji, wygłaszanie przemówień oraz rozpowszechnianie materiałów wyborczych jest zabronione.

§ 2. Agitacja wyborcza w lokalu wyborczym oraz na terenie budynku, w którym ten lokal się znajduje, jest zabroniona.

polish_wealth

smuta może być straszna

Coen

O której wyniki są wyborów?

smuta może być straszna

Może źle nie będzie bo dużo przyjaciół i znajomych na konfe zagłosowało :) oczywiście fanatycy religijno partyjni popierają układ popisu ale co zrobić. Szkoda że nie ruszyła akcja "schowaj dowód osobisty swojemu dziadkowi i babci którzy głosują na po lub pis" ;)

TeQ

Przy dużym udziale, może się okazać, że wybrańcy się znowu połączą i zmienią konst...

janwar

O której wyniki są wyborów?

smuta może być straszna

---wstępne o 21.00

smuta dla kogo?

TeQ

Celem wyborów parlamentarnych jest pewien aspekt, który nie jest dopowiedziany wprost w Konstytucji, ale jest NAJWAŻNIEJSZY. Zapewne nieliczne grono wyborców zdaje sobie z tego sprawę. No to wyjaśniam ponizej.

Wybory parlamentarne powinny skutkować powołaniem Rządu, który realizuje politykę Państwa (to nie znaczy automatycznie, że będzie prowadził politykę dobrą dla "poszczególnych" obywateli, a któremu obywatele mogą co najwyżej się przyglądać... bo "takie tryndy som" obecnie).

Konstytucja określa pewne terminy... i może się okazać, że przez np. pół roku będzie zwodzenie do następnych "wyborów". W takim przypadku, to jakby się te obecne nie odbyły ;P

Bądźmy dobrej myśli. Będzie dobrze... będzie lepiej... Gramy dalej... na czas. ;P

supermario

https://www.youtube.com/watch?v=ouQB9TAVuAo&ab_channel=naargumenty

TeQ

Kodeks wyborczy

Art. 245. [Ponowne wybory w okręgu lub wskazane czynności wyborcze. Ogłoszenie wyników]

§ 1. W razie podjęcia przez Sąd Najwyższy uchwały o nieważności wyborów w okręgu lub o nieważności wyboru posła wybory ponowne lub wskazane czynności wyborcze przeprowadza się wyłącznie na terytorium kraju, na zasadach i w trybie przewidzianych w kodeksie.

§ 2. Postanowienie Prezydenta Rzeczypospolitej o wyborach ponownych lub podjęciu wskazanych czynności wyborczych podaje się do publicznej wiadomości w Biuletynie Informacji Publicznej i ogłasza w Dzienniku Ustaw Rzeczypospolitej Polskiej najpóźniej w 5 dniu od dnia ogłoszenia uchwały Sądu Najwyższego, o której mowa w art. 244 § 3. Przepisy art. 195 stosuje się odpowiednio.

§ 3. Wyniki wyborów ponownych lub wyniki przeprowadzonych czynności wyborczych Państwowa Komisja Wyborcza podaje w obwieszczeniu. W obwieszczeniu wymienia się ponadto osoby, które w wyniku wyborów ponownych lub przeprowadzonych czynności wyborczych utraciły mandat, ze wskazaniem numeru okręgu wyborczego, a w przypadku wygaśnięcia mandatu posła - także numer i nazwę listy kandydatów.

§ 4. Obwieszczenie, o którym mowa w § 3, ogłasza się w Dzienniku Ustaw Rzeczypospolitej Polskiej oraz podaje do publicznej wiadomości w Biuletynie Informacji Publicznej, a także przesyła się niezwłocznie Marszałkowi Sejmu.

TeQ

Czekamy, czekamy,,, na sygnał ... ;) (Brygada Kryzys)

TeQ

Tu prawda objawiona od "wybranego narodu"

Parlament nie musi, a nawet nie może czekać na stwierdzenie przez Sąd Najwyższy ważności wyborów (co wymagane jest przed zaprzysiężeniem prezydenta).

https://www.rp.pl/prawo-dla-ciebie/art39260891-kiedy-nowy-rzad-po-wyborach-mozliwe-scenariusze

O uzyskanym mandacie parlamentarnym świadczy zaś oficjalny wynik PKW oraz wydane przez nią posłom i senatorom zaświadczenie o wyborze. Pierwsze posiedzenia Sejmu i Senatu zwołuje prezydent w ciągu 30 dni od dnia wyborów. Zwołanie parlamentu wymaga oficjalnej publikacji wyników przez PKW i wstępnych konsultacji choćby co do wyboru marszałka Sejmu i wicemarszałków, a tym bardziej premiera i składu rządu. To zajmuje co najmniej dwa–trzy tygodnie, zwłaszcza gdy większość tworzy koalicja kilku partii.

Nie wiem, kim jest ten Pan, co to napisał, ale chyba "naród wybrany" jest po tej samej stronie, po której jest autor artykułu, niewątpliwie znający się poniekąd na rzeczy..., czyli właściwy człowiek, na właściwym miejscu, we właściwym czasie.

Polish - jaka smuta? Może zapodasz piosenki i tańce z oponkami na głowach?

Patrix21

Lech

supermario

https://biznes.wprost.pl/technologie/11434264/kryptowaluty-spadna-do-zera-slawny-inwestor-ostrzega.html#:~:text=Inwestor%20Charlie%20Munger%20%E2%80%93%20kryptowaluty%20spadn%C4%85%20do%20zera,z%20tych%20inwestycji%20zmierza%20do%20zera%20%E2%80%93%20doda%C5%82.

supermario

https://biznes.wprost.pl/finanse-i-inwestycje/11438881/wraca-temat-podatku-od-miesa-moze-uderzyc-w-jedna-grupe.html#:~:text=Wraca%20temat%20wprowadzenia%20podatku%20od%20mi%C4%99sa.%20Z%20jednej,Wed%C5%82ug%20ekspert%C3%B3w%20sytuacj%C4%99%20zmieni%C5%82oby%20przekierowanie%20wp%C5%82yw%C3%B3w%20z%20daniny.

lenon

Miny funkcjonariuszy z TVPis bezcenne.

easyReader

Ja powiem jedno: Korwin, Menzen i reszta towarzystwa od 4.części Gwiezdnych Wojen - WON

TeQ

Tym razem nie brałem udziału w wyborach. Dla mnie tych wyborów nie było. ;P

Są 2 możliwości:

albo będzie duża koalicja szprycerów (albo jeszcze większa),

albo będzie chaos i za pół roku nowe wybory.

Ale to tylko polityka mydlenia oczu.. Podatki będą zwiększone. Recesja przywali każdemu. Emeryci dostaną raj szybciej po szprycy, która zaraz wejdzie. Nie-emeryci też dostaną.

Każdy polityk zwali na poprzedni rząd, albo na unię.

polish_wealth

jestem zdumiony jednak że konfederacja nie wyjęła tych 13-15%, okazuje się, że naród jest tak głupi, 30% skorupek oddanych na PO, świadczy o kompletnym zbaranieniu narodu

trzecia droga? PSL, lewica, kto na to głosuje wogóle

Ostatnio modyfikowany: 2023-10-15 22:11

Qazxsw

polish_wealth

jednoczesnie Panowie którzy wyciszyli Brauna w Konfederacji z postulatami intronizacyjnymi otworzyli droge dla Rafała Piecha,

tutaj są korzenie tego wyniku, tak rewelacyjna kampania Metzena, wszystko ok, ale zamiast 10% zamiast razem to chuja warte roszady,

Wkurwił skalik który zablokował droge też dla tzw. Kamratów, też ten Jabłonowski niepotrzebnie tam samodzielnie sie dynda, zamiast zasilać te siły tzw. antysystemowe

Ostatnio modyfikowany: 2023-10-15 22:25

janwar

Szatan w postaci byłego świeckiego księdza powiedział przed chwilą, że "rozdawnictwo się skończyło"

Oczekujcie ubogacenia kulturowego przez nożowników i wielkiej wyprzedaży polskiego przemysłu.

Pożegnajcie się z 500 plus, 13 i 14 emeryturą, oraz dobrobytem.

Czeka nas bieda.

https://niezalezna.pl/polska/holownia-juz-ujawnil-zamiary-polityczne-dzis-skonczyly-sie-w-polsce-klotnie-i-rozdawnictwo/500862

juz po ptokach

To teraz zacznie sie dojezdzanie i ubogacanie...

Ukry dokarmiliscie, to i ubogacaczy też dokarmicie, a dziecmi zajma sie transy w szkołach i bibliotekach.

A jak będzie dosc tego ubogacenia to przyjdzie kryzys i Afryka dzika i glodna będzie polowac w Europie przy ciemosciach i chlodzie...

Ciekawe czasy jak zwykle idą...

https://www.rmf24.pl/ekonomia/news-swiatowy-kryzys-gospodarczy-wybuchnie-w-polowie-przyszlego-r,nId,7087450#crp_state=1

https://www.rmf24.pl/fakty/swiat/news-mamy-2-3-lata-na-przygotowanie-sie-do-wiekszej-wojny,nId,7081378#crp_state=1

Ostatnio modyfikowany: 2023-10-15 23:48

drobny

myślę, że wynik końcowy jeszcze się trochę poprawi, a wtedy być może uda się stworzyć jakąś normalną większość.

Najważniejsze, aby nie wróciło dziadostwo okraszone migrującymi "lekarzami".

@easyReader

wynik konfy może być zaskoczeniem tylko dla tych co nie myślą.

Ten sam co zawsze przez ostatnie dwa tygodnie robił wszystko aby pogrążyć tą partyjkę w dół. Nic nowego.

Ostatnio modyfikowany: 2023-10-16 01:00

easyReader

Duża w tym zasługa tego kretyńskiego referendum. Któryś "genialny strateg" (ciekawe który?) wymyślił pewnie, że to zwiększy % dla ZP.

A tymczasem zmniejszyło i to konkretnie - vide frekwencja na ATH... Bez tego nonsensu byłyby okolice 40%-41% dla ZP. Trochę dołożyły też "piątka dla zwierząt", zajob ze zbovidem i parę innych ruchów typu "wszyscy jesteśmy sługami..."

Ostatnio modyfikowany: 2023-10-16 01:40

WhiteDragon

"Duża w tym zasługa tego kretyńskiego referendum. Któryś "genialny strateg" (ciekawe który?) wymyślił pewnie, że to zwiększy % dla ZP."

Jest bardzo dużo czynników, które spowodowały taki efekt. Grzebanie przy ordynacji wyborczej tuż przed wyborami, przesunięcie wyborów samorządowych pod śmiesznym pretekstem, że będą przeszkadzać w parlamentarnych (już kiedyś się pokryły i nie było problemu), durne wspieranie Ukrainy, obniżka stóp procentowych tuż przed wyborami i cios w PLN, centralne planowanie cen paliw i w efekcie niedobór paliw, który wkurzył rolników (nie, to nie była propaganda opozycji - to był ostateczny i decydujący samobój PiS). Można wymieniać długo. Już dawno żadna partia nie zrobiła tak wiele, aby przegrać wybory, których nie miała z kim przegrać.

A Konfederacja... jak się bierze na listy spadochroniarzy z PiS czy młodego Banasia, jak się wywala człowieka, który prezentował się najlepiej w mediach z całego ugrupowania (Dziambor), jak się w ciągu tygodnia zmienia narrację z "wywracamy stolik" na "będziemy z każdym rozmawiać" i z powrotem, jak się nie potrafi odpowiedzieć na pytanie o wyjście z UE, to i tak cud, że do sejmu weszli. Obie partie poległy na tym samym - za dużo kantów i patrzenie na sondaże aby przypodobać się ludziom. Wcześniej obie partie szły w zaparte w swoim nastawieniu i narracji, co część wyborców odstraszało, ale jednak było wiarygodne i trudne do podważenia, bo było spójne. Gdy obie partie zaczęły kluczyć i próbować kiwać, to szybko wyszło, że to ani nie ich styl, ani nie ich umiejętności, ani nie ich boisko (bo do tego trzeba mieć media) i Tusk z Hołownią ich szybko wypunktowali, bo w tym są po prostu lepsi.

Za dużo wiary w tricki i sztuczki, a za mało fundamentów. Kiedyś PiS wygrywał pomimo tricków, bo fundamenty mieli mocne, a oni błędnie uznali, że to tricki dawały im sukces.

Ale i tak uważam, że cyrk to się dopiero zacznie, bo koalicja KO, TD i Lewica jest niemniej egzotyczna niż wszystkie kolory papryki w Niemczech.

opcjoner

Konfederacja jest zdziwiona wynikiem, ale jej główna siła to jednak ludzie anty zamordystyczni a nie taki żeluś Bosak, który razem z Mentzenem zmienią front zależnie jak wiatr zawieje. Mentzen za bardzo uwierzył w swoje ego a nie widział dlaczego rosły mu słupki. Ludzie mieli dość ukrapolu, pamiętali zamordyzm covidowy i tu był elektorat Konfederacji a oni na listy powstawiali jakieś dziwne osoby no i wyszło jak widać.

Do ogłoszenia wyborów jeszcze może być ciekawie bo sondaże pokazują tendencje ale nie rozkład mandatów, który zależy od wielu innych czynników aniżeli tylko prostej kalkulacji procentowej. Może się równie dobrze skończyć tak że Pis będzie miał 210 posłów a opozycja 230 a konfederacja 20 i będzie zonk.

Konfederacja zarzeka się że nie będzie z PiS ale jakby mieli większość z PiSem to ciekawe czy jakby piS zagrał va banque i zaproponował mentzenowi ministra finansów to też by odmówił?

Trzecia droga to najzabawniejsza część wyborów i ich wyborców, jak sama nazwa wskazuje to powinien być ktoś inny niż PiS i PO więc nie powinien z nimi wchodzić w koalicję a przecież wszyscy wiedzą , żę to przystawka Tuska więc nic nowego nie zaproponują i dziwię się tym co na nich głosowali bo to żadna trzecia droga (chyba, że się zdziwię, ale chyba za stary już jestem na takie numery).

O lewicy to nawet nie ma co wspominać.

W przeciwieństwie chyba do wszystkich patrząc po frekwencji to były dla mnie najmniej istotne wybory od dziesięcioleci bo tak naprawdę wybierano pomiędzy zamordystami i zamordystami, wszyscy tak naprawdę w poprzednim sejmie głosowali tak samo poza konfederacją więc co za różnica czy dostaje Hitlera czy Stalina. Jedni i drudzy chcieli nas zaszczepić i zamknąć w domach. Ciekawe jak pogodzi Hołownia program koniec rozdawnictwa z lewicą zwiększmy nakłady na budżetówkę, ochronę zdrowia biednych i wszystkich innych :)

Ogólnie to ciekawe czasy przed nami ale giełda zachwycona, choć nie wiem czym, przecież tylko stołki się zmienią i jak doili Orlen, KGHM tak będą ich doić dalej tylko inni.

TeQ

https://twitter.com/prezydentpl/status/1713531598065258695?

Wysoka frekwencja daje władzom RP silną legitymację do tego, by wykonywać swój mandat, więc jest to bardzo istotne. Poza tym wysoka frekwencja pokazuje też, że odpowiedzialnie podchodzimy do sprawy rządzenia naszym krajem, do kwestii naszej przyszłości, a także przyszłości naszych dzieci

Może jestem przewrażliwiony, ale brzmi to niepokojąco... zawsze mogą skonstruować większość, która legalnie zmieni każde prawo w PL - np w stronę zamordyzmu.

ruhe

Pytanie kto z Konfedereacji się dostanie do Sejmu. Widzisz takiego Brauna głosującego razem z PIS? Prędzej koalicja PiS-Lewica.

polish_wealth

bo to jest program powrotu do zdrowia, ale najpierw trzeba by zrobić operacje, a ta operacja jest bolesna i nikt nie chce krótkoterminowo cierpieć, wszyscy wolą na kredyt iść w socjal

ile firm jest w Polsce, które chca obniżenia podatków a ilu emerytów, zasiłkowców co walą małpki codziennie i nie pracuja i ile ludzi wyjechało za granice, po to żeby tam zarobić, a w domu siedzi dwóch, trzech darmozjadów na zasiłkach?

Donald Tusk który mówił, że trzeba 800 plus wprowadzać wcześniej, Hołownia który mówi że jest katolikiem a wyśmiewa się z Maryjności,

skąd to sie kurwa bierze? że ludzie którzy powiedzą wszystko do kamery co tylko jest koniunkturalnie opłacalne zdobywają takie wyniki?

totalny odlot

Ostatnio modyfikowany: 2023-10-16 12:38

Kikkhull

Kikkhull

Kikkhull

dojt1985

https://youtu.be/T6r97qsAN-c?t=671

Ostatnio modyfikowany: 2023-10-16 13:39

szymonw

* Znakomita dywidenda oraz PE ratio dla VW Group (potencjalnie long)

* Pallad i platyna - cena i pozycja commertials, nieproporcjonalnie wyższy wzrost cen złota i srebra w piątek (potencjanie long)

Ostatnio modyfikowany: 2023-10-16 14:25

dojt1985

https://www.gurufocus.com/stock/WAR:TXT/summary

janwar

Wybory 2023. Z tymi obietnicami KO szła na wybory. Oto najważniejsze postulaty

Czytaj więcej na https://biznes.interia.pl/gospodarka/news-wybory-2023-z-tymi-obietnicami-ko-szla-na-wybory-oto-najwazn,nId,7089085#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Coen

Rubaszny Kalambur

Hansc1osx

Tyle marudziłeś, że rudy nie ma programu, a tu cały zestaw obietnic wstawiłeś.

Żałosny jesteś, obyś kolejne 8 lat cierpiał tak jak niektórzy te ostatnie 8

janwar

Jak her Tusk oszuka swoich wyborców?:

Wybory 2023. Z tymi obietnicami KO szła na wybory. Oto najważniejsze postulaty

Czytaj więcej na https://biznes.interia.pl/gospodarka/news-wybory-2023-z-tymi-obietnicami-ko-szla-na-wybory-oto-najwazn,nId,7089085#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Ostatnio modyfikowany: 2023-10-16 18:19

Keracz

Nie jestem pewien, ale blisko tego, czeka nas naprzemienny zamordyzm gospodarczo-klimatyczno-zdrowotny.

Pozdrawiam osoby nakręcone politycznie, a szczególnie tych, co widzą kłamstwa i daleko chodzą od nich.

easyReader

supermario

"czy chce w muszce wyprowadzić Polskę na czoło światowego rozwoju i najnowszych technologii"

Każda ze 100 płci będzie miała własny kibel ?

"KOścielne transy jeszcze gorsze..a zajmują się całe życie.."

Zajęcia z kościelnymi są dobrowolne , a te z tęczowymi mają być obowiązkowe. Czy Czcigodny odróżnia wolność od zamordyzmu ?

Ostatnio modyfikowany: 2023-10-17 08:50

Lech

Ostatnio modyfikowany: 2023-10-16 22:10

szyderca

czyli zawieszenie składek jak zawiesisz działalność XD

nb81

MZ zamordyzm kościelny przegrywa po prostu teraz wojnę z zamordyzmem Nowej Zielonej Cyberkomuny. Nastaje nowa religia - ziemizm. Ta nowa religia wydaje mi się gorsza od dotychczasowego kościoła. Dotychczasowy kościół jednak promował jakieś wartości prorozwojowe - elementy prawa naturalnego; kapitalizm; rodzinę; w pewnym zakresie wolność podejmowania decyzji i odpowiedzialność za nie. Nowa religia jest antyrozwojowa - najlepiej zabij się dla dobra planety.

TeQ

W Bolandzie cyrk wyborczy odwraca uwagę nie tylko od złodziei portfeli, ale przede wszystkim od opłaconych polityków, wykonawców zobowiązań ludnościowych - depopulacyjnych na masową skalę, polityków, którzy o tym nie mówią - czyli od wszystkich organizatorów tego wyborczego cyrku pt. Wybory 2023.

Zacznijcie ich pytać o to, co podpisano i co WHO ma wdrożyć w 2024 roku, do czego się zobowiązano, jeżeli nie będzie sprzeciwu...

TeQ

https://www.emro.who.int/fr/media/actualites/building-a-resilient-world-together-the-intergovernmental-negotiating-body-for-pandemic-preparedness.html

p. 7 i 8 się dzieją, a p.9 to już na dobranoc.

TeQ

KOMITET WYBORCZY PRAWO I SPRAWIEDLIWOŚĆ 7 570 066

35,65%

KOALICYJNY KOMITET WYBORCZY KOALICJA OBYWATELSKA PO .N IPL ZIELONI 6 469 468

30,47%

KOALICYJNY KOMITET WYBORCZY TRZECIA DROGA POLSKA 2050 SZYMONA HOŁOWNI - POLSKIE STRONNICTWO LUDOWE 3 063 273

14,43%

KOMITET WYBORCZY NOWA LEWICA 1 815 688

8,55%

KOMITET WYBORCZY KONFEDERACJA WOLNOŚĆ I NIEPODLEGŁOŚĆ 1 515 691

7,14%

...

Razem 21 232 237

100,00%

To się już niewiele zmieni do 100% z 99,31%

Będzie niedługo kolejny, ale mocniejszy zamordyzm. Nie wykluczam, max. do pół roku następnych wyborów.

Jeżeli obietnica PiS o wypłatach dla gmin, związana z dużą frekwencją wyborczą będzie zrealizowana, to spodziewać się można szybkiego i skutecznego uszczuplenia beneficjentów ZUS ALBO jeszcze szybszej deprecjacji PLN.

WhiteDragon

"Ja mam nieco inną diagnozę.

W 2015 r na PiS głosowało 5,7 mln

W 2019 r na PiS głosowało 8 mln

W 2023 r na PiS głosowało 7,5 mln

Spadek raczej niewielki. Twardy elektorat pojony propagandą całego konglomeratu państwa uwierzył w te brednie serwowane mu z każdej możliwej strony. Niestety dla PiSu , serwowany był on z uporem maniaka całemu społeczeństwu.

Jak się finalnie okazało, 13,5 mln ludzi się od tego pożygało.

Te 13,5 miliona ludzi dostrzegło, że PiSowi w pijackim zwidzie upojenia władzą, po prostu śrubka się odkręciła i trzeba go pogonić."

Przez ostatnie 4 lata umarło ok 2 mln Polaków. Głównie starszych, więc statystycznie, częściej wyborców PiS. Baza wyborców z 2019 roku to nie jest ta sama baza co w 2023 roku. PiS też przyciągnął nowych wyborców, co wynika z powyższego. Po prostu - i tu się zgadzam - dużo skuteczniej mobilizował przeciwników niż przyciągał nowych/mobilizował dotychczasowy elektorat. A zmobilizował rekordowo przeciwników przez to, co napisałem w poprzednim komentarzu - przez grzebanie przy ordynacji wyborczej, przesuwanie wyborów samorządowych, bezmyślne wspieranie Ukrainy, ręczne sterowanie gospodarką, co skończyło się niedoborem paliw itd., itp., etc. Narobili tyle gnoju, że sami są sobie winni. Gdyby się zachowywali względnie normalnie, a nie jak rozhisteryzowana nastolatka i szli w łagodną narrację w kampanii, to większość elektoratu opozycji zostałaby w domu, a oni mieliby trzecie samodzielne rządy. Ale głupich nie sieją.

Aczkolwiek czasami mam wrażenie, że to był cel, aby "stracić" władzę, przy wysokim wyniku, które pozwoli utrzymać weto prezydenta, aby wkopać opozycję na minę związaną z zadłużeniem, a przy okazji obserwować jak się żrą o różnice programowe, bo PSL z TĄ Lewicą się długookresowo pogodzić nie da moim zdaniem.

Ostatnio modyfikowany: 2023-10-16 23:15

TeQ

https://businessinsider.com.pl/polityka/za-te-wybory-zaplaci-kazdy-z-nas-gigantyczna-kwota/84v1qyt

No to który komitet wyborczy wspomniał o koszcie wyborów? Żaden?

Jedna implementacja za cenę kosztu jednych,może dwóch wyborów, niemal na wieki byłaby niemal darmowa w porównaniu z kosztami jednych wyborów... no ale wtedy nie dało by się robić przekrętów wyborczych ;P

No i kto będzie chciał mieć pokusę tanich, częstych organizacji jakichkolwiek referendum?

Ale ale... po co wam sejm i senat, jak można szybko przegłosować z np. telefonu czego chcecie... Nie odczytujcie tego, jakbym był zwolennikiem WEF, czy innych ... po prostu, zamiast trzymać 460 buców na nasz koszt, jedna apka po kilku miesiącach by się zwróciła, a zawodowi parlamentarzyści, niech wymyślają, jak się dobrać do pytań ;PPP

TeQ

Po co radni, jak każdy mieszkaniec gminy może zdecydować, co się podoba, a co nie w pomysłach (często chorych umysłowo) władców... którzy przesz przypadek się dostali do rządzenia.... no i ta łatwość odwołania psycholi... echhh... marzenia

janwar

Widocznie nasz naród za mało po dupie dostał że kolejny raz na tych samych debili głosował.

---300% prawda.

Gra była o 6bln zł odszkodowań wojennych niemieckich, a wszystkie lipki które głosowały za aborcja- chcąc się skrobać na potęgę- i wszystkie inne tematy drobne , były tylko tematami zastępczymi , mającymi namieszać w łbach sprzedawczyków Polski, aby zagłosowali za Tuskiem i przybudówakami Tuska Niemca.

Czekam teraz na komentarze antypisiorów , jak to im Tusk będzie robił dobrze i jak to im się poprawiło w życiu i ich rodzicom, rodzinie bliższej i dalszej, a także jak kolejna- darmowa wyprzedaż i niszczenie gospodarki Polski - z korzyścią dla Niemiec i Rosji będzie wpływać na cofanie się ogólnego dobrobytu narodu.

Ostatnio modyfikowany: 2023-10-17 08:32

lenon

W 2019 na PiS nie głosowało 10,5 mln wyborców.

W 2023 na PiS nie głosowało 14 mln wyborców. Te 3,5 mln, którzy w przeszłości mieli gdzieś wybory zrobiło robotę.

@janwar

Kampania wyborcza już się skończyła. Przegrałeś.

-----------------

Dymisja Obajtka wyceniona na 5 mld PLN.

Ostatnio modyfikowany: 2023-10-17 09:09

janwar

Kampania wyborcza już się skończyła. Przegrałeś.

---a ty nadal to samo, więc z niecierpliwością będę czekał na to:

jak to ci Tusk będzie robił dobrze i jak to ci się poprawiło w życiu i twojej rodzicom, rodzinie bliższej i dalszej.

easyReader

Jak w dwa-pięć czy dwa-sześć odpalą kolejną pandemiję i ministerek zdrowia z L-S-D przywali 15 kafli grzywny za brak szczepienia to jeszcze zatęsknisz za Szumowskim "ja nie wiem po co ludzie noszą maseczki" i rzekomym pisowskim "zamordyzmem".

Ci są lepiej wyszkoleni i bardziej ideowi. Z pewnością nic takiego jak wyżej zacytowałem im się nie wymsknie, gwarantuję ci.

A lenonowi widzę się pogarsza. PiS wygrał trzecie wybory do Sejmu, a ten pisze że PiS przegrał.

Wcale jeszcze nie wiadomo kto rząd będzie tworzył. 11 partii i partyjek może nie dać rady.

Tam z Trzeciej nogi i lewicy powchodziły jakieś nołnejmy...

A nawet jeśli sklecą rząd-nierząd - to o ile prez. Duda nie zdradzi to będzie najbardziej szkodliwe rzeczy na luzaka blokował.

Kikkhull

easyReader

Serio uważasz że w tych drugich proporcjonalnie więcej popiera prawicę niż w mniejszych miejscowościach?

A co do wsi to obczaj np. taką gminę jak niżej. Które miejsce zajęła tam KO. A które Konfa:

https://wybory.gov.pl/sejmsenat2023/pl/sejm/wynik/gm/61109

Hansclosx

To najniebezpieczniejsza era od dekad.

Hansclosx

lenon

Kampania wyborcza już się skończyła. Przegrałeś.

---a ty nadal to samo, więc z niecierpliwością będę czekał na to:

jak to ci Tusk będzie robił dobrze i jak to ci się poprawiło w życiu i twojej rodzicom, rodzinie bliższej i dalszej

Wy dalej swoje.

Konfederacja - niezależnie od programu ideologicznie orientowali się na Rosję więc przegrali. Przecież ludzie widzą co robi Rosja.

PiS strata głosów- poza betonem pewna część społeczeństwa zaczęła rozumieć że sztuczny dobrobyt na kredyt nie jest za darmo inflacją płacą za ten dobrobyt oraz oddają realną gospodarkę kredytodawcom.

Tusk i okolice- nie będący beneficjentami dobrobytu na kredyt (np pracujący za więcej jak najniższa krajowa oszczędzający prowadzący biznes) wiedząc że robili co robili stwierdzili że lepsze to jak tkwić w tym stanie dalej. Gospodarką była zdrowsza.

supermario

Zgr

janwar

- Myślę, że Polskę czeka okres sporów pomiędzy nimi przez dłuższy czas, z uwagi na to, że jest to bardzo podzielone środowisko, skłócone. Do tej pory łączyło ich tylko jedno hasło - osiem gwiazdek oraz wulgarna walka z PiS. Teraz, jeśli mają próbować dojść do jakiegoś porozumienia, to będzie to bardzo trudne. Obawiam się, to może zafundować Polsce ogromny chaos - mówi w rozmowie z portalem Niezalezna.pl Adam Andruszkiewicz, wiceminister cyfryzacji.

PSL zapowiedziało już wprowadzenie "emerytur bez podatku", zastępując tym samym trzynastki oraz czternastki. Szymon Hołownia, którego ugrupowanie tworzy z PSL koalicję "Trzecia Droga", w niedzielę wieczorem zadeklarował: "rozdawnictwo wreszcie się skończy".

"My niejednokrotnie w kampanii ostrzegaliśmy, że ewentualny rząd dzisiejszej opozycji oznacza radykalne ograniczenie wsparcia Polaków - dla seniorów, dla rodzin. Pamiętamy czasy Tuska, kiedy takiego wsparcia, w tak dużej skali, nie było. Myślę, że te smutne, trudne czasy mogą wrócić, jeśli opozycja ukształtowałaby rząd. W mojej opinii, to nie są osoby, które będą wspierać Polaków"

https://niezalezna.pl/polityka/opozycja/nowy-rzad-wciaz-zagadka-a-opozycja-juz-sie-spiera-andruszkiewicz-dla-niezalezna-pl-to-bedzie-wielki-chaos/501025

Ostatnio modyfikowany: 2023-10-17 16:50

Lech

@Mentzen mówi że to jego życiowa porażka

A kto wystawił żonę Bosaka z Ordo iuris ?

Janwar kiedy ty zrozumiesz że ten pseudo patriotyzm pisu to całkowita ściema dla moherów i przygłupów ? że żadne 6 bln nigdy nie wchodziło w grę i nigdy nikomu Pinokio nawet o tym nie wspominał za granicą chociaż kształcił się w Niemczech służył , pisał i pracował dla Niemców ? zdobywał "doświadczenie " w niemieckich bankach pod ścisłym nadzorem niemieckich " specjalistów'?

Ostatnio modyfikowany: 2023-10-17 17:08

Zgr

A kto wystawił zamberga masona?

janwar

Janwar kiedy ty zrozumiesz że ten pseudo patriotyzm pisu to całkowita ściema dla moherów i przygłupów ? że żadne 6 bln nigdy nie wchodziło w grę .

--- nie tobie o tym decydować.

Środowiska żymiańskie mają obiecane mienie bezspadkiwe gdy Polska otrzyma odszkodowania od Niemiec, więc pomyśl trochę.

I nie przyznaj się swoim rodzicom, teściom i dziadkom oraz żonie, że głosowałeś na opozycję. Jak stracą 13, 14-tkę oraz żona 500+ , nieuchronny czeka cię lincz a nawet rozwód.

lenon

"A lenonowi widzę się pogarsza. PiS wygrał trzecie wybory do Sejmu, a ten pisze że PiS przegrał.

Wcale jeszcze nie wiadomo kto rząd będzie tworzył. 11 partii i partyjek może nie dać rady.

Tam z Trzeciej nogi i lewicy powchodziły jakieś nołnejmy..."

Wiem. Nadzieja umiera ostatnia.

Będziesz świadkiem jak się szczury będą ewakuować z tonącego okrętu.

Powiedz lepiej kogo widzisz jako prezesa PiS. Jak wymiar sprawiedliwości dostanie wolną rękę po latach prześladowań, szykan i banicji, to cienko widzę całą tą wierchuszkę.

Ostatnio modyfikowany: 2023-10-17 18:43

TeQ

Ci są lepiej wyszkoleni i bardziej ideowi. Z pewnością nic takiego jak wyżej zacytowałem im się nie wymsknie, gwarantuję ci.

Takie "człony", jak Piecha i Hoc z pis(siku), co chcieli wydziabać i/lub zlikwidować pozostałe 30%, to może niby jakieś bajki z prehistorii były?

Nie głosuję na żadnych zamordystów ;P

TeQ

Wtedy ludziki zobaczą, do czego zdolni są politycy.

Mam nadzieję, że na Okęciu pracują normalni ludzie i nie wypuszczą wybranego, rządzącego elementu przestępczego poza granice jurysdykcji sądów ludowych.

supermario

Arekb52

Solarsoul

Ostatnio modyfikowany: 2023-10-17 20:39

supermario

Mentzen przypomina, że celem był dwucyfrowy wynik i około 40 posłów. Przyznaje, że Konfederacja nie zdoła zablokować rządu Donalda Tuska. "Nie wywróciliśmy stolika. To jest porażka. Przegrali przede wszystkim Polacy. Tusk już zdążył wycofać się z przyrzeczenia, że od razu po wyborach odblokuje KPO a Kosiniak-Kamysz z propozycji dobrowolnego ZUS dla przedsiębiorców. Mówiłem, że tak będzie. Młodsi wyborcy nie pamiętają rządów tego duetu, więc mogą być zaskoczeni. Ale będziecie musieli się do tego przyzwyczaić, że będziecie jeszcze nie raz przez nich oszukani. Niedługo sami zrozumiecie, czemu w 2015 roku ludzie woleli nawet PiS od nich" – pisze."

https://www.msn.com/pl-pl/wiadomosci/polska/mentzen-podsumowa%C5%82-wyniki-wybor%C3%B3w-nied%C5%82ugo-sami-zrozumiecie/ar-AA1imopf?ocid=msedgntp&cvid=366ff016868d473d800e4613e49404cf&ei=11

supermario

"Supermario ma rację, czy wy naiwni myślicie, że ktokolwiek tu zostanie za cokolwiek ukarany? Kruk krukowi oka nie wykole."

No może jakieś pionki zostaną zbite ku uciesze tłumów.

lenon

Niezrozumienie tego co się słyszy nie uprawnia do manipulacji.

Artykuł z 25 września.

https://biznes.interia.pl/podatki/news-kiedy-przedsiebiorca-nie-zaplaci-skladek-zus-w-kosiniak-kamy,nId,7048570

15 wrzesień

https://tvn24.pl/biznes/najnowsze/wybory-2023-trzecia-droga-przedstawila-12-gwarancji-programowych-7345352

Ostatnio modyfikowany: 2023-10-17 21:45

Solarsoul

Kosiniak-Kamysz proponuje: Zaoferować 600 zł za zaszczepienie się na COVID

https://www.rp.pl/polityka/art19131431-kosiniak-kamysz-proponuje-zaoferowac-600-zl-za-zaszczepienie-sie-na-covid

Szymon Hołownia ogłasza koniec rozdawnictwa

https://www.money.pl/gospodarka/szymon-holownia-oglasza-koniec-rozdawnictwa-6952567275367328a.html

Władek z Szymkiem znaleźli jednak konsensus :-)

Ostatnio modyfikowany: 2023-10-17 21:54

Dante

lenon

Koniec rozdawnictwa to on już dawno zapowiadał, nawet w swoim programie wyborczym:

https://polska2050.pl/trzecia-droga/

Ale kto by tam programy jakieś czytał.

Ostatnio modyfikowany: 2023-10-17 22:06

juz po ptokach

Posluchajcie sobie tego pana, co juz dawno został odarty ze zludzen, co sie odwala wokoło, a wy dalej swoje PO, PiS, Konfederacja, PSL itd itp...

https://www.youtube.com/live/_2RqErTTCt8?si=9S3yPdnPe7cdGmcT

https://x.com/apocalypseos/status/1714358991382593552?s=20

Solarsoul

Zbyt wielu rozgarniętych ludzi spędza tutaj czas żeby nie wiedzieć, że ktoś kto w swoim logo umieszcza ”2050” jest sponsorowany przez dużą grupę kapitału (poszły miliony na kampanię) i bynajmniej tej grupie nie zależy na ulżeniu przyszłym pokoleniom. Wręcz przeciwnie. Wiesz dobrze, że nie ma czegoś takiego jak „bezemisyjność”. Jeśli nie ma czegoś takiego oznacza to tylko, że ten termin to lipa tak jak wszystkie obietnice lewicy i ten udawany sojusz aby tylko pozyskać cenny elektorat. Poza tym sam kiedyś pisałeś, że denerwuje Cię, że powpuszczali na pewne stanowiska nieodpowiednich ludzi. Tak jak kombajnista nie powinien grzebać przy różnicówkach w rodzielnicy tak muzycy i prowadzący programy „Mam Talent” nie powinni pchać się do polityki. Niech każdy zajmuje się swoim wyuczonym fachem a praca zostanie wykonana solidnie i bez poprawek.

Solarsoul

„Koniec rozdawnictwa to on już dawno zapowiadał, nawet w swoim programie wyborczym:

https://polska2050.pl/trzecia-droga/

Ale kto by tam programy jakieś czytał.”

Jeśli już dawno zapowiadał to dlaczego bratał się z rozrzutnym Władkiem?

R!ff

Myślę że Mentzen słusznie przeprosił. Swoją porażką w rozmowie z Petru w RMF FM stracił poważanie u wielu, jeszcze poprawił to wystąpieniem z Petru na jakimś rynku. Ponowna porażka a w necie zachwyt jak to użył jak na powage sytuacji kretyńskiego hasła ze starego polskiego filmu. Jeszcze się dużo musi nauczyć bo tym wystąpieniem się obnażył.

Kolejno powinnien przeprosiś jeszcze Sośnierz opowiadający o jedzeniu psów w Polsce i nie tylko no i heh... Korwin, no ale coż jego się raczej czci niż każe przepraszać. Fakty są takie że samym Bosakiem Konfederacja nie wygra.

Lech

Ostatnio modyfikowany: 2023-10-17 23:54

R!ff

https://twitter.com/Swan/status/1714006347803443603?s=20

Ostatnio modyfikowany: 2023-10-17 23:44

Solarsoul

„Myślę że Mentzen słusznie przeprosił. Swoją porażką w rozmowie z Petru w RMF FM stracił poważanie u wielu, jeszcze poprawił to wystąpieniem z Petru na jakimś rynku.”

Rozmowa w RMF FM:

Pytanie do Ryszarda Petru. Czy Polska powinna przystąpić do strefy Euro?

„Polska powinna przystąpić do strefy Euro bo to jest strefa, w której nie zarabiamy na różnicy kursowej i to jest strefa, która gwarantuje nam bezpieczeństwo. I teraz pytanie jest takie, czy wolimy Glapińskiego, jako szefa BC czy panią Legarde? Czy wolimy mieć stabilność taką jak mamy w strefie Euro, niższą inflację bo taka jest w strefie Euro czy wysoką inflację jaką mamy w Polsce? TAK dla Euro.„ Odpowiedział Ryszard Petru.

Nie dla Euro. Ryszard Petru karze wybierać między PIS a PO (czyt. Legarde) ale nie zaproponował trzeciej drogi. Na EUR/PLN czy USD/PLN od roku 2008 widać dokładnie jak popisowska władza zniszczyła naszą walutę. A może by coś innego? Dziś proponują trzecią nogę z lewarowanym lisem Petru ostatnim na liście. To my powinniśmy zarabiać na różnicach kursowych bo to my mamy surowce a Euro powinno być dziś w granicach 3,70.

PS

Mentzen jeśli przeprosił to ok ale nie powinien mówić, że Konfederacja poniosła porażkę. Porażkę ponieśli wyborcy.

drobny

Kampania wyborcza już się skończyła. Przegrałeś.

O czym Ty człowieku mówisz? Naród wyraźnie wskazał, kto ma dalej rządzić. Gdyby chciał dziadostwa, to by dziadostwo wybrał. Ale dziadostwo przegrało.

Jedyne co tutaj widać, to po raz kolejny mamy dowód na to, że system jest chory. Ludzie wybrali kto ma rządzić, a tutaj się okazuje, że do władzy dochodzi dziadostwo, którego nikt nie chce. To jest chore.

Co do konfederacji powtórzę: ten sam "guru" co zawsze zrobił swoją robotę.

Ci co się dostali do sejmu z konfy, o ile tylko mają choć odrobinę oleju w głowie i rzeczywiście im zależy cokolwiek na Polsce to powinni wejść do koalicji z ZP. Wtedy ludzie się może do nich przekonają.

Być może jeszcze udałoby się wyrwać kilkunastu, może ponad 20 z innych ugrupowań.

Tutaj też się powtórzę: za wszelką cenę nie dopuścić dziadostwa do władzy. A inflacje, to dopiero zobaczycie. Spełnią się te wasze chore marzenia o benzynie za 15 zł. Już się mówi o końcu wprowadzonych przez PIS ulg na paliwo i zerowy VAT na żywność. Drogo to dopiero będzie. Nie ma takich słów aby kulturalnie wyrazić, co myślę o tych co na to głosowali. Szkoda nerwów.

Hansclosx

Pierwsza pozytywna informacja dzięki takim A nie innym decyzjom Polaków.

Opcja Tuska stwierdziła że nie będzie angażować polskiego wojska w Izraelu.

PiS myślał że wygra i zgłosili chęć pomocy. Nastąpiła zmiana.

Nie mówię że kiedyś się nie zmieni i czy ktoś im nie przeszkodzi ale teraz taka decyzja jest.

Szykuje się duża ofensywa Izraelczyków .USA chce aby pokazali siłę gdyż obawiają się że się rozleje.

Ostatnio modyfikowany: 2023-10-18 07:18

janwar

O czym Ty człowieku mówisz? Naród wyraźnie wskazał, kto ma dalej rządzić. Gdyby chciał dziadostwa, to by dziadostwo wybrał. Ale dziadostwo przegrało.

Nie ma takich słów aby kulturalnie wyrazić, co myślę o tych co na to głosowali. Szkoda nerwów.

-----bezmózgie sprzedawczyki Polski sprzedali kraj ponownie Niemcom i Rosji.

Czy z tego będzie coś dobrego dla społeczeństwa i gospodarki?

Dante

https://twitter.com/EndWokeness/status/1714416589724864790

https://www.nytimes.com/2023/10/17/world/middleeast/gaza-hospital-explosion-israel.html

https://x.com/CensoredMen/status/1714428493658837292?s=20

https://x.com/MaajidNawaz/status/1714411995074576725?s=20

Ostatnio modyfikowany: 2023-10-18 09:14

Seneca AS

Naród wyraźnie wskazał, kto ma dalej rządzić. Gdyby chciał dziadostwa, to by dziadostwo wybrał. Ale dziadostwo przegrało.

Ludzie wybrali kto ma rządzić, a tutaj się okazuje, że do władzy dochodzi dziadostwo, którego nikt nie chce. To jest chore.

To się nazywa wyższy poziom schizofrenii. Dziadostwo przegrało, ale wygrało

A w ogóle po co się przejmować "wyborami" tłumu, w którym 3/4 głosujących nie ma pojęcia o różnicy między popytem a podażą; mikroekonomią a makroekonomią, podatkami pośrednimi a bezpośrednimi, itd, itp. Jaka jakość wyborców taka sama jakość wybranych władców. Większość współczesnego robo-chłopstwa feudalnego absolutnie zasługuje na 15 minutowe miasta (to akurat dla robo-chłopa feud. powrót do przeszłości, bo w sumie tak kiedyś żyli), hulajnogę zamiast kopcącego golfa TDI, wakacje w mieście a nie Majorce i karaluchy zamiast wieprzowiny. Współczesny człowiek może mieszkać w mieście, ale chłopa feudalnego z niego nie wykorzenisz (ignorancji zresztą też nie). Takie geny.

Jest drobna zaleta wymiany politycznych świń przy korycie, obecnym brakowało miejsc, więc poszerzali jak mogli koryto, nadchodzące świnie powinny na początek zadowolić się obecnymi wymiarami koryta.

Lech

To na pewno krok w dobrą stronę, tłuste koty pożerały już dużo więcej niż można wycisnąć z tych moherowych beretów i na drogi kredyt...Psu na budę psedo instytucje od dojenia publicznej kasy i to miliardy miliardy rocznie To samo imperium Rydzyka i innych bossów, pesudo kościelnych biznesmenów...nie dość że nie płacą podatków to jeszcze grabią setki milionów z budżetu dzięki koneksjom i wyłudzeniom, naciskom i partyjnym powiązaniom ..

Ostatnio modyfikowany: 2023-10-18 10:08

janwar

"Donald Tusk już zdążył wycofać się z przyrzeczenia, że od razu po wyborach odblokuje KPO, a Władysław Kosiniak-Kamysz z propozycji dobrowolnego ZUS dla przedsiębiorców. Mówiłem, że tak będzie. Będziecie jeszcze nie raz przez nich oszukani" - wskazał współprzewodniczący Konfederacji Sławomir Mentzen. Jak dodał - na wyniki tych partii wpłynął fakt, że wielu młodych ludzi nie pamięta "rządów tego duetu".

"Mieliśmy mieć dwucyfrowy wynik i 40 posłów. Mamy 7,16 proc. i 18 posłów. Za mało, żeby zablokować powstanie rządu Donalda Tuska.

https://niezalezna.pl/polityka/opozycja/mentzen-krytycznie-o-tusku-i-szefie-ludowcow-inny-polityk-konfederacji-mowil-zas-o-koalicji-sonda/501083

Ostatnio modyfikowany: 2023-10-18 10:11

Lech

Ostatnio modyfikowany: 2023-10-18 10:19

janwar

Ryszard Petru, który w nowej kadencji Sejmu ponownie zasiądzie w ławach poselskich, udzielił wywiadu w radiu, gdzie został zapytany o kilka wyborczych obietnic opozycji. - Żeby komuś dać dużo więcej, trzeba szukać oszczędności. Pewne oszczędności są oczywiste - usłyszeli słuchacze. Polityk oświadczył również, że "prywatyzacja jest wartością samą w sobie".

Polityk był dziś gościem RMF, gdzie został zapytany o swoją opinię odnośnie kilku wyborczych obietnic KO oraz Trzeciej Drogi. Jedno z pytań dotyczyło zapowiadanego przez KO "kredytu 0 procent". Petru ma jednak nie najlepszą opinię na temat tej propozycji...

"Jeśli ten rząd zostanie powołany za dwa miesiące, to pierwszą rzeczą, którą musimy zrobić, to jest zająć się budżetem. Chodzi o to, że trzeba sprawdzić, co jest możliwe w perspektywie krótkiej, a co jest możliwie w perspektywie długiej. Nigdy nie byłem zwolennikiem tego, żeby było sztucznie niskie oprocentowanie, bo to powoduje wzrost cen mieszkań, a nie ich większą ilość"

– oświadczył.

Dopytywany, czy nie jest zwolennikiem "kredytu 0 procent", odparł: "Ja osobiście nie jestem zwolennikiem.

https://niezalezna.pl/polityka/zaczyna-sie-tyle-zostanie-z-obietnic-po-petru-zeby-komus-dac-wiecej-trzeba-szukac-oszczednosci/501085

Ostatnio modyfikowany: 2023-10-18 10:55

janwar

Prywatyzacja KGHM, Orlenu i LOT-u

W rozmowie poruszono także kwestię możliwej prywatyzacji państwowych spółek: KGHM, Orlenu i LOT-u. Prowadzący przypomniał, że miesiąc temu Petru popierał ten pomysł.

"Moje poglądy są znane i nie będę ich zmieniał. Zaczniemy od audytu w spółkach skarbu państwa i wtedy będzie lepsza rozmowa. Nie wyobrażam sobie sytuacji, żeby Orlen jeśli chodzi o rynek hurtowy nadal miał ponad 70 procent polskiego rynku, bo to jest pozycja monopolistyczna"

– zadeklarował.

https://niezalezna.pl/polityka/zaczyna-sie-tyle-zostanie-z-obietnic-po-petru-zeby-komus-dac-wiecej-trzeba-szukac-oszczednosci/501085

lenon

Trzeba zlikwidować to koryto.

Sprywatyzować kopalnie, wytwórców energii, sprzedawców energii, zostawić tylko pakiet kontrolny linii przesyłowych.

Nie do pomyślenia jest żeby przesył energii był droższy od samej energii.

Bić brawo wszyscy zwolennicy wolnego rynku :)

Conamorek

Z jednej strony był płacz na helicopter money wykonywany przez PiS przez lata, tj. wszystkie te plusy, przyrost waluty w obiegu po kowidzie, stopy dużo poniżej inflacji, czy inne wakacje kredytowe/kredyt 2%, a z drugiej teraz jest narzekanie na to, że 'opozycja' zapewne będzie zaciskać pasa, a zapewne zwłaszcza dopiero po tym, jak wypadną trupy z szafy w postaci realnego zadłużenia.

W żaden sposób nie chcę ich bronić, aczkolwiek oczywistym było, że skierują różne nierealne (tudzież osiągalne, ale bardzo długoterminowo) postulaty, żeby tylko kupić wyborców, bo bądź co bądź co najmniej połowa Polaków jest lekko mówiąc mało mądra i inaczej nie byliby w stanie ich przekonać.

W mojej opinii bardzo dobrze, że zaczynają się z tych wszystkich głupot wycofywać lub je warunkować, bo to znaczy, że choć trochę są świadomi tego do czego prowadzi polityka głębokiego socjalizmu na kredyt.

Wcale bym się nie zdziwił, gdyby po nowym roku wjechał podwyższony VAT (25%) i likwidacja wielu dopłat. Niestety, w końcu musimy zacząć spłacać życie na kredyt i zdecydowanie wolę, by zajęli się tym ludzie, którzy jeszcze 10-15 lat temu trzymali inflację w ryzach.

Widzę za to tylko jeden problem - Dudu. Nigdy bym się nie spodziewał, że taki klaun będzie miał aż taką decyzyjność, ponieważ bez jego podpisu pod ustawami prawdopodobnie nie będzie szans na przegłosowanie weta prezydenta.

Ze swojej strony uważam wyniki wyborów za całkiem pozytywne. Lewicy na szczęście się dużo oberwało, na tyle by nie mogli się ułożyć z PiSem. Konfederacja jest kompletnie niestabilna, co jak widać po obecnych wypowiedziach Bosaka, JKM i Mentzena może się rozlecieć. Trzecia droga wydaje się być (o dziwo) opcją najbardziej trzeźwo myślącą, pomimo bycia stroną najbardziej dążącą do standardów UE (wprowadzenie Euro czy wpisanie członkostwa w UE do konstytucji - to jakiś skandal), no i Koalicja, która wydaje się umieć grać dobrze PRowo i politycznie, niestety skręcając lekko w lewo.

Z drugiej strony mamy PiS i ew. Konfederację, którzy miejmy nadzieję będą próbować wytykać błędy KO/TD (bo umówmy się, lewica nie będzie miała nic do gadania).

WhiteDragon

Inne osoby narzekały na rozdawanie kasy, a teraz inne osoby narzekają i grożą, że opozycja przykręci kurek z kasą (w domyśle m.in. im). To po prostu jest kwik związany z odrywaniem od koryta (w niektórych przypadkach korytka).

Każdego, kto pracował na ten burdel i patrzył, jak kasa jest rozwalana na prawo i lewo na bzdury i przekazywana innym ludziom, szlag trafiał na taką jawną niesprawiedliwość i patologię (bo jakieś 500+, 13-tki, 14-tki, dodatki węglowe itd. to jest patologia i żadne retoryczne fikołki tego nie zmienią). Nie jest jednak dziwne, że beneficjenci tej patologii byli zadowoleni wtedy, a nie będą zadowoleni teraz/wkrótce.

WhiteDragon

"Nie do pomyślenia jest żeby przesył energii był droższy od samej energii."

To jest do pomyślenia, ale co do zasady nie w polskich warunkach (może kilka procent przypadków to dotyczy). Nie ma zasady, że cena za sprzedaż energii ma być niższa od ceny za jej przesył, bo to jest zależne od okoliczności - jest cena za produkt i za transport. Nie można ich porównać jednostkowo, bo to są różne jednostki, a całkowita cena za produkty zależy od ilości produktów i ceny jednostkowej, ale całkowita cena za transport zależy od ilości produktów i odległości i ceny jednostkowej, tj. koszt transportu na km i na jednostkę przesyłanego produktu.

Co nie zmienia faktu, że PiS zrobił jedną wielką patologię na rynku energetycznym w Polsce.

Co także nie zmienia faktu, że opozycja też zrobi patologię na tym rynku, tylko inaczej zaakcentowaną.

WhiteDragon

Byłbym za sprywatyzowaniem wszystkiego poza infrastrukturą, ale o ile zrobiono by to mądrze.

Czyli:

- za bardzo wysoką cenę sprzedaży (uwzględniającą zyski i wk), której obniżenie byłoby tylko możliwe pod wpisaniem do umowy obowiązku zainwestowania tej kwoty "rabatu" w dane przedsiębiorstwo z obowiązkową klauzulą wykonalności (kary umowne) i z obowiązkowymi gwarancjami bankowymi na kwotę tego "rabatu"

- wpisaną w umowę sprzedaży obowiązkową i bezterminową polityką dywidendową na co najmniej 30% zysków

- wpisanym w umowę sprzedaży zakazem przeniesienia spółki na inną giełdę

- zachowaniem 20-30% akcji przez Skarb Państwa (aby zgarniać dywidendy)

- wpisaniem w umowę sprzedaży prawem pierwokupu

- wpisaniem w umowę sprzedaży ogromnych kar umownych w razie, gdyby polski sąd stwierdził, że nowy nabywca działa w jakikolwiek sposób na szkodę spółki

Ale nie spodziewam się, aby jakikolwiek nasz polityk przeprowadził taką prywatyzację z zadbaniem o interesy Polski i Polaków. Raczej to zostanie sprzedane za półdarmo, podobnie jak PiS oddał 30% rafinerii w Gdański za grosze.

Dshad

Wrócę za rok, może się coś poprawi

Zgr

kamraci to z 70-100 tyś ludzi w Polsce,

Pytanie czy reszta Pl zaakceptuje te 70-100tyś ludzi którzy przyklaskują słuchaczom którzy mówią że Putina by z chęcią w dupe całowali.

supermario

"Myślę że Mentzen słusznie przeprosił."

Chyba przez zbytnią skromność. Za co przepraszał ? Za to , że wprowadził 18 posłów i po raz pierwszy Konfa będzie miała klub , a nie koło jak poprzednio i to przy szlabanie na wstęp i oszczerstwach w TVP ( 0 godzin ) i TVN , przy wielokrotnych banach n.czas.com ( od tej pory redaktor Tomasz Sommer zmienił zadanie i widzi wolność tylko w papierowych wydaniach ) i profilach na instagramie , przy odmowie i konieczności zmian miejsc spotkań z wyborcami w czasie kampanii , przy silnie spolaryzowanej ( PiS vs KO ) kampanii i ponadprzeciętnej frekwencji. W tych warunkach to duży sukces , a na wywrócenie stolika trzeba poczekać.

Supermario widzi w przyszłych wyborach wynik Konfy lepszy niż wystruganej z banana Trzeciej Drogi , pod warunkiem , że nie dołączy do POPiSu.

supermario

"To na pewno krok w dobrą stronę, tłuste koty pożerały już dużo więcej niż można wycisnąć z tych moherowych beretów i na drogi kredyt...Psu na budę psedo instytucje od dojenia publicznej kasy i to miliardy miliardy rocznie To samo imperium Rydzyka i innych bossów, pesudo kościelnych biznesmenów...nie dość że nie płacą podatków to jeszcze grabią setki milionów z budżetu dzięki koneksjom i wyłudzeniom, naciskom i partyjnym powiązaniom .."

Za to dojarki zmienią barwy na zielono - tęczowe. Katechetów wymienią na genderystów , powstaną Instytuty 100 Płci i Zmiany Klimatu . KK nie płaci podatków , bo po pierwsze wierni płacą swoimi pieniedzmi , które zostały już wielokrotnie opodatkowane , a po drugie KK korzysta z takiegosamego prawa jak inne związki wyznaniowe i organizacje pozarządowe. Czyżby Czcigodny też chciał opodatkować synagogi i WOŚP ?

janwar

Brawo Petru.

Sprywatyzować kopalnie, wytwórców energii, sprzedawców energii, zostawić tylko pakiet kontrolny linii przesyłowych.

----sprzedać Niemcom i Ruskim za 10% wartości jak to tusk robił przez 8 poprzednio lat?

A najlepiej za darmo jak umorzył dług Gazpromu?

Ostatnio modyfikowany: 2023-10-18 15:07

supermario

"Sprywatyzować kopalnie, wytwórców energii, sprzedawców energii, zostawić tylko pakiet kontrolny linii przesyłowych.

Nie do pomyślenia jest żeby przesył energii był droższy od samej energii."

Prywatyzować to można jak się Polacy wzbogacą w przeciwnym razie będzie jak z TP S.A państwowa firma polska zmieni właściciela na państwową firmę zagraniczną. Supermario zwraca również uwagę na brak logiki , bo celem prywatyzacji ma być obniżka cen , a @ lenon linii przesyłowych nie chce prywatyzować.

janwar

- Jeszcze nie odebrali zaświadczeń o wyborze - nie mówiąc o złożeniu ślubowań poselskich - a już próbują szantażować głowę państwa. Fascynujące, że tzw. „obrońcy demokracji” chcą przymusić Prezydenta do złamania zwyczaju konstytucyjnego. To pierwszy zwiastun zmasowanego ataku i agresji wobec Andrzeja Dudy - napisał na Twitterze wojewoda mazowiecki Tobiasz Bocheński.

Zdaniem Tobiasza Bocheńskiego, wojewody mazowieckiego, już rozpoczął się proces przymuszania prezydenta do wydania określonych decyzji.

- Widzę, że atak na Prezydenta RP rozpoczęty. Jeszcze nie odebrali zaświadczeń o wyborze - nie mówiąc o złożeniu ślubowań poselskich - a już próbują szantażować głowę państwa. Fascynujące, że tzw. „obrońcy demokracji” chcą przymusić Prezydenta do złamania zwyczaju konstytucyjnego. To pierwszy zwiastun zmasowanego ataku i agresji wobec Andrzeja Dudy. Wszyscy powinni się przygotować na nadchodzące seanse nienawiści

Opozycja nie szła w formacie koalicji

https://niezalezna.pl/polska/opozycja-i-jej-sojusznicy-zaczynaja-atakowac-prezydenta-dude-bochenski-nachodza-seanse-nienawisci/501118

Ostatnio modyfikowany: 2023-10-18 15:20

janwar

Zostało 7 lat do III WŚ.

Poczekamy na miasto zburzonego muru.

Na ośmiu francuskich lotniskach w środę przeprowadzono ewakuację. Dla zwiedzających zamknięto także Pałac Wersalski. To pokłosie piątkowego zabójstwa jednego z nauczycieli w liceum w Arras. Po tym wydarzeniu Francję postawiono w stan najwyższej gotowości - donosi Reuters. Do takiej samej sytuacji doszło także w porcie lotniczym w Ostendzie w Belgii. Jak przekazał jego dyrektor, powodem jest przesłana groźba ataku bombowego.

Czytaj więcej na https://wydarzenia.interia.pl/zagranica/news-masowa-ewakuacja-lotnisk-w-dwoch-krajach-zagrozenie-atakami,nId,7095014#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Ostatnio modyfikowany: 2023-10-18 15:43

janwar

Co obiecała "Trzecia Droga" w kwestii dobrowolnego ZUS dla przedsiębiorców? Radosław Fogiel z PiS twierdzi, że lider PSL Władysław Kosiniak - Kamysz wycofuje się z przedwyborczej obietnicy. Tyle tyko, że w programowych gwarancjach Trzeciej Drogi nie było mowy o pełnej dobrowolności, ale wakacjach od ZUS, gdy firma jest w trudnej sytuacji.

Czytaj więcej na https://biznes.interia.pl/emerytury/news-polityczne-utarczki-wokol-obietnicy-wyborczej-trzeciej-drogi,nId,7095030#utm_source=paste&utm_medium=paste&utm_campaign=chrome

Ostatnio modyfikowany: 2023-10-18 15:49

WhiteDragon

"W konsekwencji niczego byś nie sprzedał. Gdyby miał to być taki lukratywny interes dla kupującego, to lepiej byłoby mu zbudować firmę od podstaw na własnych warunkach. Ostatni punkt w szczególności odstręczył by każdego nabywcę. To nieprzerobiona trauma lat dziewięćdziesiątych."