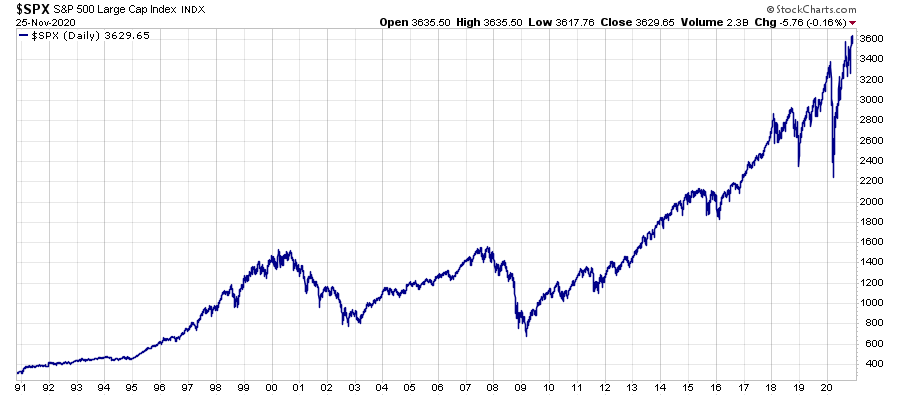

Rekordowe notowania indeksów w USA

Listopad przyniósł silne wzrosty cen akcji na całym świecie. W Stanach Zjednoczonych historyczne szczyty osiągnęły indeksy Dow Jones Industrial oraz S&P 500.

Źródło: Stockcharts.com

Jest to o tyle istotne, że w ostatnich latach największą popularnością cieszyły się spółki technologiczne, które reprezentuje indeks Nasdaq. W ich przypadku stosunkowo często słyszeliśmy o nowych rekordach notowań. Z kolei w listopadzie to właśnie spółki z pozostałych branż poradziły sobie bardzo dobrze.

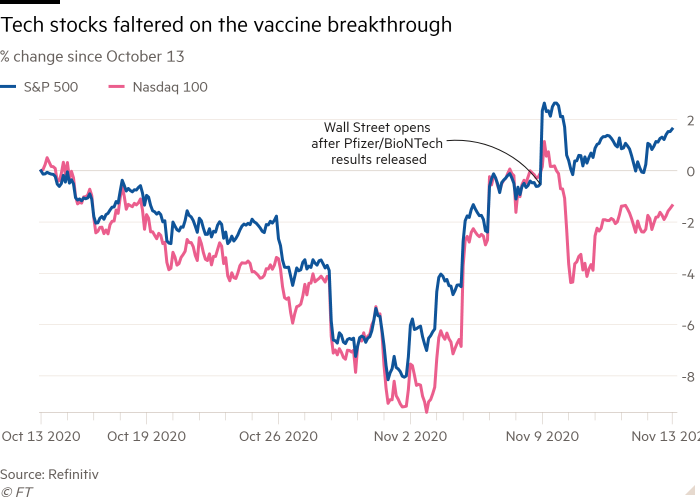

Co sprawiło, że szeroki rynek radził sobie w listopadzie lepiej od spółek technologicznych (patrz: poniższy wykres)?

Przede wszystkim informacje o pozytywnych wynikach badań nad szczepionkami. Dla rynku takie informacje oznaczają, że w 2021 roku będziemy mieć znacznie mniej obostrzeń czy lockdownów. To z kolei oznaczałoby, że ludzie będą spędzać mniej czasu w domu i, co za tym idzie, będą też dokonywać mniej zakupów przez Internet (negatywne dla Netflixa, Amazona, Microsoftu itd.).

Odejście od obostrzeń oznaczałoby więcej podróżujących osób, większy popyt na ropę naftową, otwarcie lokali gastronomicznych, powrót wydarzeń kulturalnych czy też ponowny napływ turystów do atrakcyjnych miejsc. Stąd też w listopadzie, po komunikatach Pfizera czy Moderny, dochodziło do spektakularnych wzrostów notowań biur podróży, spółek energetycznych czy też firm powiązanych z branżą rozrywkową.

To, co napisaliśmy powyżej tłumaczy, dlaczego szeroki rynek zachował się lepiej niż spółki technologiczne. Aby jednak wytłumaczyć, dlaczego wzrosty były tak silne, należy dodać jeszcze dwie kwestie.

Pierwszą jest wynik wyborów w USA. Nowym prezydentem zostanie najprawdopodobniej Joe Biden, ale Kongres USA będzie podzielony, a to utrudni Bidenowi wprowadzanie szkodliwych socjalistycznych ustaw.

Druga to kontynuacja dodruku ze strony banków centralnych. Do dotychczasowych „drukujących” przyłączył się Bank Australii, z kolei Bank Anglii zwiększył skalę dodruku. Takie działania przekładają się na wzrost cen akcji i/lub obligacji.

Hossa na kryptowalutach

O ile akcje zaliczyły bardzo dobry miesiąc, to w wykonaniu kryptowalut był on wprost fenomenalny. Wystarczy spojrzeć na wykres Bitcoina, który przebił 19 000 USD, czyli znalazł się na najwyższym poziomie od końcówki 2017 roku.

Źródło: Stockcharts.com

Przypominamy, że pod koniec 2017 roku mieliśmy do czynienia z prawdziwą manią wokół rynku krypto. Dzisiaj oczywiście zainteresowanie także jest bardzo duże, ale nie może się równać z sytuacją sprzed 3 lat.

Wydaje się, że kolejna prawdziwa mania dopiero przed nami. Pozostaje tylko zadać sobie pytanie: czy zanim do niej dojdzie kryptowaluty zaliczą wyraźną korektę?

Naszym zdaniem określenie tego w tej chwili jest niemożliwe, ale pewne jest jedno. Jeśli ktoś zainwestował w połowie tego roku 5% portfela w krypto, to dziś zajmują one 10-20%. Dlatego też u niektórych osób, zwłaszcza tych nastawionych na mniejszą zmienność, konieczne jest zmniejszenie tej pozycji.

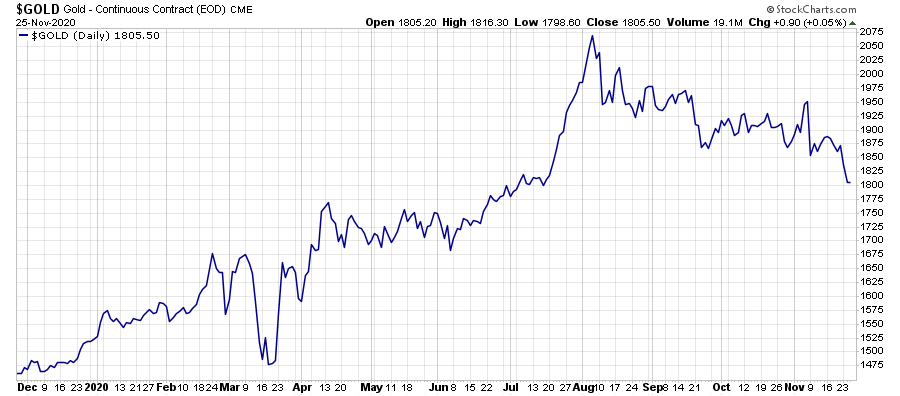

Słabszy moment złota

Euforia na rynkach, o której wspomnieliśmy wyżej, sprawiła, że spadł popyt na złoto. Cena kruszcu spadła w okolice 1800 USD za uncję.

Źródło: Stockcharts.com

My swoją ekspozycję na metale szlachetne utrzymujemy, mając świadomość, że spadki mogą się mimo wszystko pogłębić. Jeśli tak się stanie, dokupimy spekulacyjnie akcje producentów złota i srebra. Ostatecznie kruszce ponownie odbiją na fali kolejnych problemów oraz dalszego dodruku w 2021 roku. Nie wyrokujemy czy będą to bardziej problemy finansowe czy społeczne, bo to temat na osobną analizę.

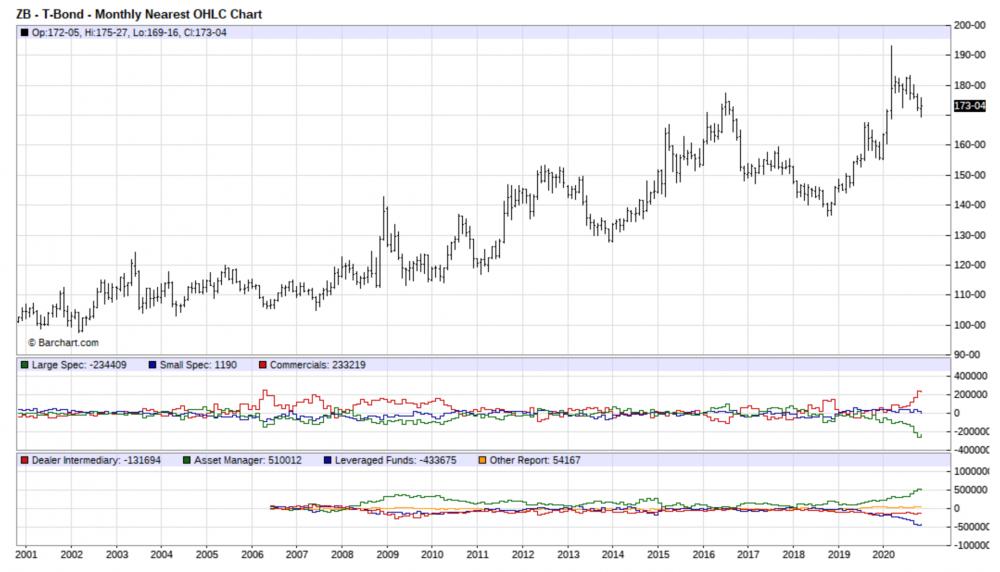

Banki komercyjne z rekordową pozycją long na obligacjach

Na blogu wielokrotnie wspominaliśmy o raportach COT, które pozwalają nam podglądać pozycje zajmowane przez największe banki komercyjne. Mowa o gigantach pokroju JP Morgan.

Obecnie banki wyróżniają się zwłaszcza swoim nastawieniem do długoterminowych obligacji USA. Najlepiej będzie, jeśli po prostu zerkniecie na wykres (im wyżej znajduje się czerwona linia pod wykresem, tym lepsze nastawienie banków do danego aktywa).

Mówiąc wprost: w całym XXI wieku banki komercyjne tylko raz były równie pozytywnie nastawione do długoterminowych obligacji USA. Było to wiosną 2006 roku.

Nie chcemy się opierać wyłącznie na tym wykresie, ale wyraźnie wynika z niego, że kiedy duże banki budują sporą pozycję long na obligacjach, w kolejnych miesiącach zaczynają one drożeć. Naszym zdaniem teraz będzie podobnie, niezależnie od faktu, że akurat dziś wszyscy zachwycają się akcjami i kryptowalutami.

Funt trzyma się mocno

Tuź po głosowaniu ws. wyjścia Wielkiej Brytanii z Unii Europejskiej, kurs funta względem dolara amerykańskiego obniżył się skokowo z 1,45 do 1,30 (spadek o 10%). Choć trudno w to uwierzyć, od tamtego momentu minęło już 4,5 roku.

Dlaczego o tym wspominamy? W ciągu tych niemal 5 lat wydarzyło się naprawdę wiele, a mimo to kurs GBPUSD jest dziś w tym samym miejscu.

Źródło: Stockcharts.com

Dodatkowo, pomimo ostatniego umocnienia funta, duże banki komercyjne nie zmieniły swojego nastawienia do brytyjskiej waluty. Ich pozycja netto na funcie wynosi 0, czyli w tej chwili nie oczekują ani dużych wzrostów, ani dużych spadków tej waluty.

Patrząc na ostatnie kilka lat można dojść do wniosku, że wyjście z Unii Europejskiej nie musi wcale oznaczać końca świata. A przecież właśnie w taki sposób określano Brexit w 2016 roku.

W ostatnim roku wykreowano blisko 20% wszystkich dolarów będących w obiegu!

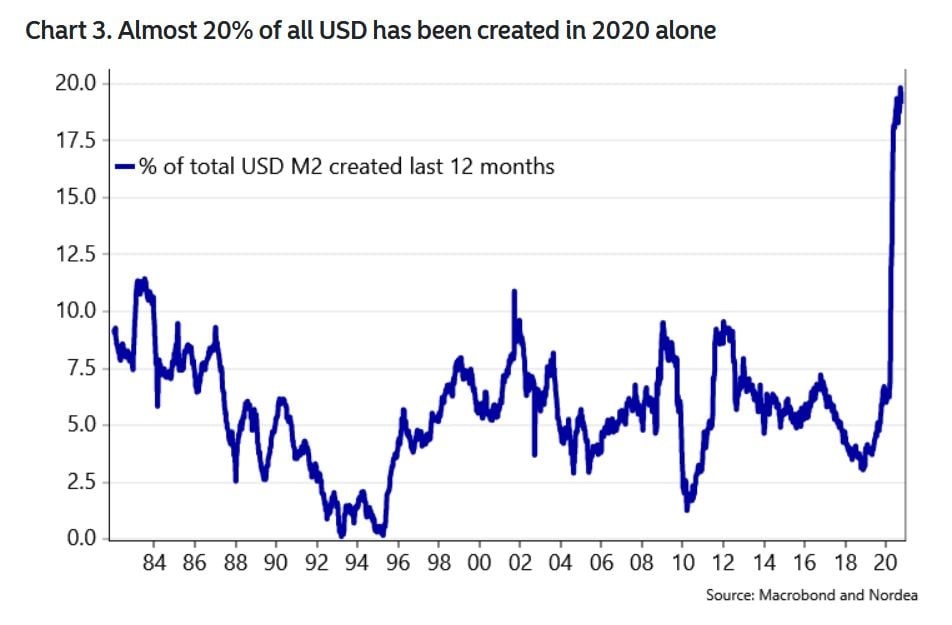

Niby informowaliśmy Was o gigantycznym dodruku prowadzonym przez Rezerwę Federalną wiosną tego roku, ale poniższy wykres i tak nas zaskoczył.

Żeby nie komplikować, napiszemy po prostu co wynika z powyższej grafiki. A mianowicie pokazuje ona, że niemal 20% wszystkich dolarów będących w obiegu, stworzono na przestrzeni ostatnich 12 miesięcy!

Dlaczego „niemal”? Mimo, że na wykresie mamy osiągnięty poziom 20%, to grafika odnosi się do miary M2. A ta miara nie obejmuje długoterminowych depozytów. Obejmuje je najszersza miara, czyli M3. Tak czy inaczej miara M2 obejmuje niemal wszystkie dolary będące w obiegu, zarówno te wykreowane przez bank centralny, jak i przez banki komercyjne.

Oczywiście tak duży wzrost w tym roku zawdzięczamy głównie skupowaniu aktywów przez FED. Są to więc dolary, które (póki co) nie krążą w realnej gospodarce. Z drugiej strony, do rąk obywateli trafiły biliony dolarów przekazane w ramach zasiłków i dopłat.

Naszym zdaniem, ze względu na wyższą liczbę bezrobotnych, administracja czy to Bidena czy Trumpa, będzie zmuszona do ponownego „rozdawania” dolarów w 2021 roku. Jeśli chodzi o FED, to dodruk będzie nieco mniejszy, gdyż częściowo tą rolę wezmą na siebie inne banki centralne. Koniec końców uważamy, że w 2021 roku łączna ilość dolarów w obiegu wzrośnie o 10-15%.

Polacy sięgają po gotówkę

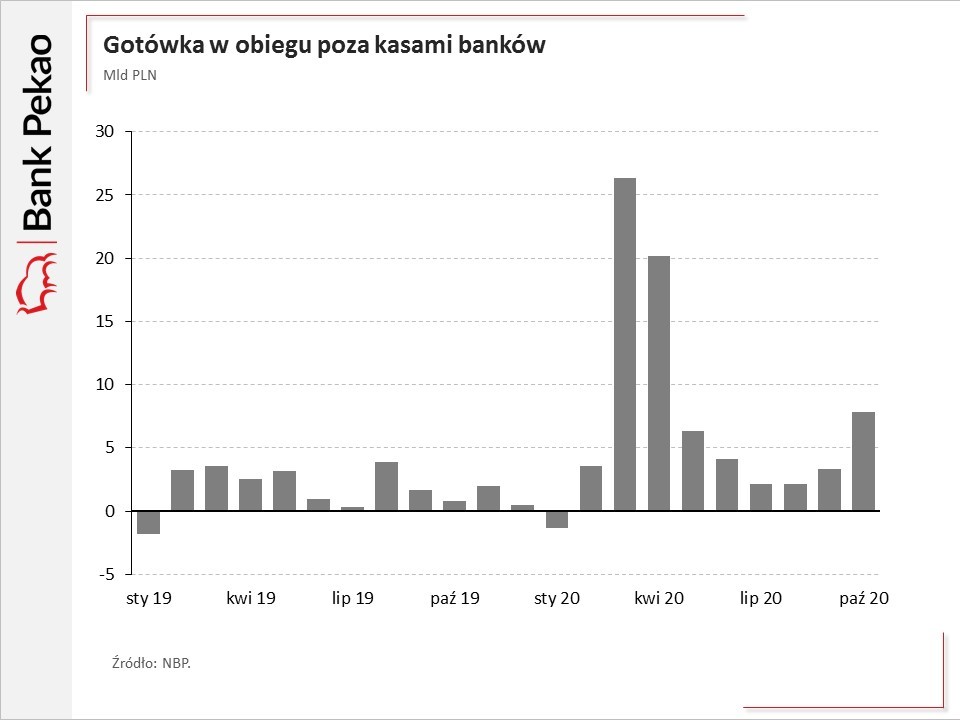

Kiedy wiosną zdecydowano o zamknięciu polskiej gospodarki, wiele osób postanowiło wyciągnąć z banków gotówkę, obawiając się kłopotów sektora bankowego. Łączna wartość gotówki znajdującej się poza bankami bardzo wówczas wzrosła.

Następnie mieliśmy kilka spokojniejszych miesięcy, po czym nadszedł październik, kiedy to w Polsce przybyło chorych, a rząd zaczął wprowadzać obostrzenia. Obawiając się kolejnego lockdownu, Polacy ponownie sięgnęli po gotówkę. Nietrudno zgadnąć, że w listopadzie trend ten jest kontynuowany.

Warto dodać jeszcze jedną informację. We wrześniu br. łączna wartość gotówki w obiegu (poza kasami banków) była aż o 38% wyższa niż przed rokiem! Zanotowano wzrost z 220 mld do 304 mld złotych. I to wszystko w ciągu roku.

Wygląda na to, że Polaków nie przekonała „antygotówkowa propaganda”, zgodnie z którą wirus znajdujący się na papierze żyje 2 dni, ale na banknotach - cały miesiąc.

Przy okazji warto zauważyć też ciekawą wypowiedź prezesa NBP Adama Glapińskiego.

„My jako Polacy zawsze staliśmy na straży wolności i jesteśmy wyczuleni na każdą próbę jej ograniczania. Eliminacja gotówki w ramach prowadzenia przez niektóre banki, media i międzynarodowe koncerny ekonomii bezgotówkowej nie sprzyja poszerzaniu i wzmacnianiu wolności jednostek."

W kwestii eliminacji prezes NBP ma rację, ale proponujemy wstrzymać się z hurraoptymizmem. Słowo nic nie kosztuje. Będziemy przyglądać się czy ta wypowiedź przełoży się na realne działania czy może był to wyłącznie zabieg marketingowy mający na celu poprawę wizerunku NBP oraz RPP w obliczu okradania Polaków (utrzymywanie zerowych stóp pomimo najwyższej inflacji w całej Unii Europejskiej).

Independent Trader Team

jestem_wojtek

Kabila

https://mod.gov.az/az/news/isgaldan-azad-olunmus-kelbecer-rayonuna-dogru-irelileyen-bolmelerimizin-videogoruntusu-video-33894.html

Antonio-1000

Bobass25

,,

Chyba mu odwaliło , albo go zwerbowali. Ani Korwin solo , ani solo RN nie mają szans przekroczyć progu wyborczego."

Może masz rację, ale w porównaniu z Braunem mizernie wyglądają,widać że jemu się coś chce. No cóż pożyjemy zobaczymy, może każdy gra swoją rolę.

supermario

Musisz mieć jaja z mosiądzu żeby obstawiać że te chwilowo zadołowane w obligacjach lekko licząc pół biliona złotych do przyszłego roku nie wypłynie na rynek dokonując rzezi na sile nabywczej gotówki w Twoim portfelu. Chleb za 20 zeta ? Za 30 ? I tylko dla zaszczepionych ?

Dla nieszczepionych za pięć dych spod lady po fajrancie pewnie.

Fajne mamy czasy. Naprawdę sądzisz że siła nabywcza Twojej gotówki za rok będzie nadal znajdowała się w Twoich papierkach ? W takim klimacie jaki zafundowała publiczności banksterka ?

Powiem kontariańsko , że spodziewam się , że w przyszłym roku siła nabywcza mojej gotówki względem wielu aktywów wzrośnie.

supermario

KRYZYS 2020. ODC #42 OKROPNIE SIE ZAKRĘCIŁO

https://www.youtube.com/watch?v=TSoLy0-hrik

kwękacz

Czyli mamy gości, którzy są właścicielami giełdy, sami prowadzą na niej handel (również z lewarem), mają nieograniczone środki i pełen wgląd we wszystkie transakcje w czasie rzeczywistym. Emitują w dowolnych ilościach walutę za którą kupuje i sprzedaje się kryptowaluty na giełdach na całym świecie. Kontakt do tej przejrzystej instytucji to: support@tether.to oraz adres: "Tether is incorporated in Hong Kong." Cóż mogłoby pójść nie tak. BTC za 50K USD(T)? - dlaczego nie. Powoli zaczyna to wyglądać na black ops, bo trudno uwierzyć, że ktoś ich jeszcze nie przywołał do porządku.

Jak się okazuje inni wpadli na ten sam pomysł i na przyład Binance emituje swoje BUSD choć BTC w USDT też są tam notowane. Można by powiedzieć, że wszyscy czerpią wzorce od najlepszych. :)

Giełdy wypuszczają kryptowalutowy dolar, by ominąć regulacje państwowe/rządowe/banksterskie. Tamci ich cisną i chcą udupić, bo bez giełd projekty się nie rozwiną. Teoretycznie pokrycie ma być 1:1, ale rzeczywiście problemem jest to co siedzi w środku. Bitfinex miał tam ostatnio historie audytowe, bo już USA się tam do nich dobierało. Dlatego wywalili obywateli USA i dlatego teraz podobnie czyni Binance.

To, ile USD Tether krąży można zbadać, bo to jest publicznie dostępne. Nie wiemy jednak tego czy gdy pojawiają się nowe Tethery, to rzeczywiście do giełdy wpłynęło tyle samo US Dollar. Wg mnie, pokrycie będzie gdzieś w przedzialie 50-75%. Jest to wystarczająco dużo, by można było sobie zarabiać i robić wahania kursu, a równocześnie na tyle mało, że nie widać braku pokrycia.

To brzmiałoby i tak lepiej niż pokrycie dolara (które wynosi może z 2%), gdyby nie fakt, że USD Tether sam jest pokryty US Dollar :). Taki mamy klimat. Moja osobista obserwacja jest taka, że bańki i wzrost wartości kryptowalut dokonuje się samoczynnie, ale gdy już widać co się święci, to ktoś próbuje sie do tego przyłączyć. W 2013r. Bitcoin wzrósł z 10$, do ponad 1000$ pod koniec roku, ale tzw. "Bot Willy" na ś.p. giełdzie Mt.Gox został uruchomiony dopiero od ok 200$. Gdyby go nie uruchomili, to bańka pewnie pękła by wtedy i spadek byłby mniejszy i szybszy. A tak dostaliśmy 2-3 lata bessy. Podobnie bańka w 2017$ wydawała się szczytem już przy 5-7k$ (z 200$), ale prawdopodobnie za Tetherey pociągnęli jeszcze wyżej.

Podsumowując: samo drukowanie lewych tetherów nie wystarczy by zmienić trend, ale może go wzmocnić w końcowych fazach.

@ITwannaBe:

bzdura. BTC poleci jak kamien w wode, kwantowki go przemiela. Oczywiscie zostalo, do tego troche czasu, a sa tez krypto zdecydowanie bardziej odporne na kwanty.

Bzdury i defekacje siejesz ty. Sam wielokrotnie pisałem o krypto quantum ressitance, ale nawet w Bitcoinie nie będzie to takie proste. Na każdy wektor ataku pracuje się nad wektorem obrony, jeżeli powstaną komputery kwantowe, to można je również podpiąć do obrony sieci. Ponadto złamanie szyfrowań o jakie oparty jest Bitcoin oznacza, że pada cały system informatyczno-bankowy, więc mamy dużo poważniejszy problem. No chyba, że Bitcoin będzie miał kiedyś choć 10% obrotu w światowym handlu. Więc w pierwszej kolejności mielony będzie wszelaki system informatyczny państwowy - mazanie kartotek, danych osobowych (znikanie), wrabianie innych danych, przeksięgowywanie środków, udziałów, akcji itd. WSZYSTKO NIE ŻYJE.

https://comparic.pl/andreas-antonopoulos-komputer-kwantowy-googla-nie-zagraza-bitcoinowi/

wymieniajac BTC NIE jestes anonimowy. Anonimowosc mozesz sobie

Również o tym pisałem parę razy. Rozróżniam pojęcie anonimowości od prywatności. Bitcoin zapewnia całkiem dobry poziom prywatnośći, lecz nie anonimowości. Przecież doskonale wiem ilu przestępców wpadło przez używanie Bitcoina. Całość tych dysput rozchodzi się tylko o to, że nie jest to aż tak łatwe do wyekstrahowania. Zatem sąsiad nie będzie wiedział ile masz, ale służby (państwo) już zapewne tak. Oczywiście i przed tym można się bronić przez rzeczy które ty (i ja) wymieniłeś.

ale ktos je PRZEJAL i dolozyl do kodu, a nie stworzyl go od nowa. Co innego jest piec tort, a co innego jest go tylko ladnie zapakowac. Kto ma sile i rozumie ta zaleznosc, temu bieda w oczy nei zajrzy.

Doskonale sobie zdaje z tego sprawę. Pisałem tu już parę razy, że Bitcoin to przede wszystkim WYNALAZEK/IDEA. Mi jest obojętne, która krypto będzie dominować w przyszłości, bo najważniejsza jest dla mnie idea. Przejęcie kodu Bitcoina dzieje się na naszych oczach, a intensywniej od 2017 roku. Większość kryptowalut bazuje na kodzie Bitcoina i dokładane tam są jakieś swoje własne rozwiązania, które mają czemuś służyć. 99% to badziew mający wyciągnąć hajs od naiwnych, ale są też dobre, ciekawe projekty. Któryś z nich zapewne wyprze Bitcoina. A może nie? Formatu .mp3 używamy masowo, choć są lepsze kodowania :)

ahahahaha z ziemia panstwo zmoe robic co chce. Tak samo jak z mieszkaniami. NA wlasne oczy widzialem wywlaszczenia bo koles byl oskarzony o terroryzm, bo mial butle z gazem i pisal "pogrozki".

Litera przepisu to jedno, a patologiczne zachowania systemu, to co innego. Teoretycznie ktoś ci nie może zabrać twoich pieniędzy, ale jak przyłoży ci wiertarkę do kolana, to jeszcze żonę i matkę sprzedasz do burdelu. No chyba, że miałbyś przy sobie np. pistolet i możesz się bronić. Na każdy atak można odpowiedzieć obroną i v-ce versa. To są inne kwestie, choć wysoce powiązane ze sobą. Jak urzędnik ci niszczy rurę w kamienicy, to możesz mu wysyłać pogróżki. Ale kto by sie w to chciał bawić? Lepiej odpuścić i rzeczywiście nie babrać się w ziemie.

Ostatnio modyfikowany: 2020-11-26 17:53

Dante

Eurozone M3 Money Supply YoY

https://www.investing.com/economic-calendar/m3-money-supply-198

Eurozone Loans to Non Financial Corporations

https://www.investing.com/economic-calendar/non-financial-corporations-loans-1901

Eurozone Private Sector Loans YoY

https://www.investing.com/economic-calendar/private-loans-382

Gdyby ktoś był zainteresowany danymi makroekonomicznymi ze świata podawanymi codziennie, to polecam;

https://www.investing.com/economic-calendar/

AdamC

https://simplywall.st/stocks/pl/healthcare/wse-mdg/medicalgorithmics-shares

mówłeś że Fundusze, a wskazałeś jeden, czy masz an dłoni również inne przykłady?

@Rafael,

co za wywód, byłeś kształcony w logice, jesteś prawnikiem?

@gruby @FIAT

jeśli PLN, EUR, DOL i inne waluty są 'ślepe'

to co z Koronami Norweskimi,

Norwegia posiada Norweski Fundusz Naftowy

https://wyborcza.pl/7,155287,25738383,przez-rok-fundusz-naftowy-norwegii-zarobil-180-mld-dol-ma-dla.html?disableRedirects=true&squid_js=false

"Pełna nazwa norweskiego funduszu naftowego to Rządowy Fundusz Emerytalno-Globalny. Trafiają do niego zyski z wydobycia ropy i gazu. Fundusz gromadzi pieniądze i dokonuje długoterminowych inwestycji w firmy i obligacje na całym świecie. Jest drugim pod względem wielkości funduszem na świecie posiadającym tylko jednego właściciela."

Dla sprostowania dodam, że

· trafia do nich określony procent zysków z wydobycia ropy i gazu.

· fundusz gromadzi złoto

· pierwszym jest emiratu Abu Dhabi

mechanical666

TadeuszPol.

"Naszym zdaniem określenie tego w tej chwili jest niemożliwe, ale pewne jest jedno. Jeśli ktoś zainwestował w połowie tego roku 5% portfela w krypto, to dziś zajmują one 10-20%. Dlatego też u niektórych osób, zwłaszcza tych nastawionych na mniejszą zmienność, konieczne jest zmniejszenie tej pozycji."

Udało się zredukować na ETH przed korektą ? ;)

AdamC

"Nie chcemy się opierać wyłącznie na tym wykresie, ale wyraźnie wynika z niego, że kiedy duże banki budują sporą pozycję long na obligacjach, w kolejnych miesiącach zaczynają one drożeć."

Czy to implikuje wzróst stóp procentowych, czy co innego?

Bo po 2006 stopy też były zmniejszane

"Oczywiście tak duży wzrost w tym roku zawdzięczamy głównie skupowaniu aktywów przez FED. "

Co to oznacza? Globalizacje, poprzez FED dotujący wybrane firmy?

Ale jeśli tak to wtedy 'wybrane firmy' mają te dolary, to są one poza zasięgiem FED.

A jeśli nie to co?

"Koniec końców uważamy, że w 2021 roku łączna ilość dolarów w obiegu wzrośnie o 10-15%."

dodane 16.67% w 2021, to równowartość ilościowa 20% w 2020 - czyli hossa.

Ostatnio modyfikowany: 2020-11-26 19:37

supermario

@supermario @Medicalgorithmics

https://simplywall.st/stocks/pl/healthcare/wse-mdg/medicalgorithmics-shares

mówłeś że Fundusze, a wskazałeś jeden, czy masz an dłoni również inne przykłady?

https://stooq.pl/q/h/?s=mdg

AdamC

dosyć dziwne, 5 funduszy, zwiększyły potężnie swoje udziały 20 listopada, wartości akcji ani drgnęły, a wczoraj (25 listopada) wartość spadła o 12%

Ostatnio modyfikowany: 2020-11-26 20:15

WhiteDragon

"Użyłem (i myślę, że nie tylko ja) tego skrótu myślowego o "zniszczeniu i zaoraniu" czy "domu do wyburzenia" nie w kontekście infrastruktury, lecz raczej systemu. Tego społecznego, ekonomicznego, politycznego, edukacyjnego, sądowniczego itd. itp. Myślę, że system na tych płaszczyznach jest zepsuty w stopniu nienaprawialnym przez przegnicie do cna."

Jeżeli chodzi o edukację, sądownictwo itd., to nie różni się to wiele od twardej infrastruktury - tu też wszystko można naprawić, rozwijać, a śmiem twierdzić, że w jednym i drugim przypadku "zaorać" postulują Ci, którzy tak naprawdę nie rozumieją problemu/nie chce im się pomyśleć nad rozwiązaniem i wybierają to najmniej ambitne. Dajmy na to sądownictwo - wystarczy kilka ruchów i jego jakość wzrosłaby skokowo:

- prezes Trybunału Konstytucyjnego wybierany w wyborach powszechnych (+ obwarowanie warunkami kto może kandydować i jakie obowiązki to oznacza, absolutny zakaz przynależności partyjnej przed i po sprawowaniu funkcji, na czas pełnienia funkcji poręczenie majątkowe na 10-krotność rocznej średniej krajowej z pełnym przetrzepaniem źródeł finansowania)

- prezes Sądu Najwyższego wybierany w wyborach powszechnych (+ j/w)

- Prokurator Generalny wybierany w wyborach powszechnych (+ j/w)

- prezes NBP wybierany w wyborach powszechnych (+ j/w) - to niezwiązane bezpośrednio z sądownictwem, ale zbyt ważna funkcja, aby politycy decydowali

- Marszałek Sejmu i Senatu wybierani w wyborach powszechnych (mają za duży wpływ na proces legislacyjny, aby nie odpowiadali bezpośrednio przez wyborcami, + j/w)

- przesunięcie kadencji Sejmu o 2 lata względem Senatu, aby rozmyć efekt "pełnej władzy na 4 lata i olewania obywateli" - tak już po dwóch latach partia rządząca może dostać łomot w drugiej izbie

- jakiekolwiek zmiany w prawie na poziomie ustawy mają mieć vacatio legis równe najdłuższej kadencji spośród Sejm, Senat, Prezydent, Prezes TK, Prezes SN, aby żaden z powyższych, który ma wpływ na proces legislacyjny nie podejmował decyzji potencjalnie pod siebie

- każdego urzędnika państwowego można odwołać ze skutkiem natychmiastowym bez jakiejkolwiek odprawy po zebraniu podpisów w liczbie 50% uprawnionych do głosowania (skoro połowa narodu go nie chce, to nie ma mandatu do pełnienia funkcji)

Chciałbym zobaczyć kwik świń przy korycie, gdyby ktoś złożył projekt takich zmian. ;D

"Twoja uwaga o "pozbyciu się popisu i reszty komunistów" - chciałbym. Problem w tym, że oni stanowią jądro systemu w wymienionych przeze mnie wcześniej płaszczyznach. A bez jądra jest ciężko - jak mawia każdy wałach. A poważniejąc - bez jądra system (na tych płaszczyznach) się zawali. Trochę to przypomina sytuację z upadkiem Cesarstwa Zachodniorzymskiego - infrastruktura została, ale "zgniły dom" (system społeczno-polityczno-ekonomiczno-religijny) się rozpadł. I nie pomogło nawet to, że tuż przed upadkiem ostatni poganie byli bardzo porządnymi patriotami, wymagającymi od siebie (vide Julian Apostata etc)."

A moim zdaniem oni nie są jądrem systemu, a hubą drzewną na tymże. To uwłaczające dla zwykłych ludzi, aby twierdzić, że bez polityków żyłoby im się gorzej, a co dopiero, że coś nie mogłoby istnieć. Jest dokładnie odwrotnie - żyłoby się ludziom dużo lepiej i lżej, gdyby polityków nie było wcale.

"Szczepienie - deklarowana wydajność punktów testowania to 120k dziennie. Zatem 120k * 30 dni daje nam 3.6 mln w miesiąc. "

Ta deklarowana wydajność, to 120k/tydzień. I to testów, nie szczepień. I to tylko teoretycznie, bo ani takiej wydajności nie osiągnięto, ani nie utrzymano dłuższy czas (to już inne wyzwanie tak naprawdę). Poza tym, osiągnięcie takiej wydajności zajęło ile? Pół roku? A i tak pozwala to na przetestowanie 3,5 mln, gdy 15% populacji, to ponad 5,5 mln. Dostrzegasz skalę problemu? ;)

"EDIT: jeśli ludzie się karnie zgłoszą po pierwszy milion dawek i będzie dużo chętnych, to kolejne szczepionki się znajdą i liczby się będą zgadzać. Myślę, ze ten "milion dawek" jest takim kolejnym testem społeczeństwa."

Dlatego cały czas piszę, że to jest fantastyka, którą na każdym kroku potwierdzasz. Jeśli, a wtedy może, jakoś to będzie, znajdzie się. To takie typowe polskie "jakoś to będzie", ale improwizować to może przedszkolanka na rytmice, a nie ktoś, kto planuje przeprowadzić ogólnokrajowy program szczepień.

"Dla jasności - nie twierdzę, że grudniowo-styczniowe szczepienie będzie obowiązkowe dla wszystkich Polaków. Masz rację - obecne struktury nie pozwalają na to. I dlatego uważam, że żaba będzie gotowana długo. Czy rok, czy dwa lata? Zobaczymy. "

Jeszcze w marcu ludzie wierzyli w to i grzecznie słuchali, co władza każe. Wystarczyło pół roku i kilka durnych decyzji, aby ludzie zaczęli się buntować. Pomyśl, co będzie za dwa lata?

"Conajmniej jeden z nas będzie zaskoczony - ja pozytywnie lub Ty nieprzyjemnie. Natomiast deklaracje dużych korporacji (w stylu tych linii lotniczych) sugerują, że cel jest "paszport zdrowotny dla każdego", więc i (jakaś) szczepionka. A przymus społeczno-ekonomiczny jest o wiele tańszy i spokojniejszy niż przymus siłowy."

To prawda, ale linie lotnicze lepiej niech się skupią na tym, aby w ogóle istniały, co wcale nie jest takie pewne, zamiast dyktować ludziom jakieś warunki. No i jak znajdą się firmy, które nie będą chciały obsługiwać ludzi niezaszczepionych, to zgadnij, jak zareaguje rynek? ;D

@Max108

No dobrze, ale takie problemy mają praktycznie wszystkie państwa poza garstką najlepszych. Zgadzam się, że właśnie do tych najlepszych trzeba dążyć, ale polska infrastruktura ani nie jest tak wspaniała, jak malują to politycy, ani tak beznadziejna jak ją przedstawiasz.

@gruby

O infrastrukturze: zgadza się. Ale problem jakości dotyczy całego świata. Niemcy też już nie budują autostrad na 90 lat, a mało tego, od 15 lat męczą się z budową portu lotniczego i jego jakość jest delikatnie mówiąc dyskusyjna. Spadek jakości wyrobów to problem całego świata, który wychodzi wprost z inflacji, o czym już nie raz tutaj debatowaliśmy.

Ostatnio modyfikowany: 2020-11-26 20:21

Dante

Horus

Zadaj sobie dwa pytania

1. Dlaczego Fed ma w ogóle kończyć dodruk?

W sensie koniec czegoś jest początkiem czegoś innego. Wiedzisz jakaś alternatywę dla dodruku, poza tworzeniem preludium do IIIWŚ

2. Dlaczego pieniądze maja płynąc do EM?

Jakie Kraj Nadwiślański ma perspektywy powiedzmy 10-20 letnie? Demografia leży, dużych korpo opartych o własność intelektualna brak, geopolitycznie przekichane. Krótkie perspektywy to i małe pieniądze będą.

co do dolara to podstawowe pytania są o dalszy ciąg resetu polityki względem Chin oraz komunikacje na linii Biden - Senat (małe znak zapytania o wynik wyborów w Georigi) w styczniu. Co prawda raczej raczej wygrają republikanie ale tez trzeba zaznaczyć ze szanse wcale nie są bardzo małe ze demokraci zgarną oba miejsca, co wtedy przy pomocy Kameli Harris da im większość.

Nie mniej sam nie obstawiam osłabiania się dolara, a patrząc się przez pryzmat problemów w EU z gospodarka raczej może kurs może nawet nieznacznie się umacniać.

mechanical666

https://www.youtube.com/watch?v=uLQUGpHQmug

TadeuszPol.

Ciekawa była by debata tego gościa z C. Grafem :)

baro

Powrotu do złota już nie będzie. Liczycie, ze co się stanie, ludzie z mieszkiem monet zaczną chodzić? A może system cząstkowy - karta w kieszeni - złoto w banku... To jest prosta droga do tego by wrócić od nowa do papieru :) .

Żyjemy w świecie wirtualnym, obecnie fundamenty nic nie znaczą a jedynie emocje, obietnice, wiedza insiderska ma znaczenie. Co z tego, że sobie wyliczycie, że spółka fajnie działa zainwestujecie i... okaże się niemodna i przez 10 lat zarobicie +40% a w tym czasie Tesla, Edison czy inny wuj +10000%.

A no i krypto... Krypto które powstaje co dzień to inne i innowacyjne :) TO też jest cudowny sposób walki z systemem...

Ostatnio modyfikowany: 2020-11-26 21:48

piotrdln

prezydent i posłowie sa wybierani w wyborach powszechnych i nic to nie daje

ja ci dam wybór miedzy cholera a dżumą to nic dobrego nie wybierzesz ...

dam ci do wyboru sedziego z PEŁO czy PIS i co wybeirzesz ? alternatywy brak ...

dlatego bardziej skuteczne jest veto obywatelskie i referenda w kazdej mozliwej sprawie, w dobie lektroniki i internetu to koszty mozna zredukowac prawie do zera i to jedyna metoda aby tych sku******w kontrolowac , dlatego tez nigdzie na swiecie nie jest ona stosowana ( w szwajcarii ale tez nie do konca jest idealnie stosowana mozna bby to usprawnic znacz<nie)

Ostatnio modyfikowany: 2020-11-26 21:59

piotrdln

tak , złoto jest be , kupuj tylko krypto, krypto nie mozna zabronic, nie mozna zabrac i moze tylko rosnac :)

piotrdln

jesli tu jestes to dobrze znasz zdanie tradera o grafie i po co ciagle robisz wrzutki o nim ? takie zlecenie czy to osobisice graf nas tu zaszczycil i zacheca do jakiegos kontaktu ?

baro

WhiteDragon

Ale wyjąłeś z kontekstu tylko fragment rozwiązań. Wymontuj z auta światła, zderzak, hamulce i marudź, że nie jest bezpieczne.

Bobass25

,,

Musisz mieć jaja z mosiądzu żeby obstawiać że te chwilowo zadołowane w obligacjach lekko licząc pół biliona złotych do przyszłego roku nie wypłynie na rynek dokonując rzezi na sile nabywczej gotówki w Twoim portfelu. Chleb za 20 zeta ? Za 30 ? I tylko dla zaszczepionych ?

Dla nieszczepionych za pięć dych spod lady po fajrancie pewnie."

Jeśli chleb zdrożeje do 20-30zł to jakie będą ceny surowców rolnych? Strach pomyśleć co by się działo.

Ostatnio modyfikowany: 2020-11-26 22:25

kwękacz

wybierany w wyborach powszechnych (+ j/w)

Kilka razy tak napisałeś. To by nic nie dało. Powiedz mi dlaczego Prezes TK czy Prokurator Generalny z wyborów powszechnych miałby być lepszy niż Prezydent lub poseł z wyborów powszechnych? (Pomijam w tej chwili specyfikę systemu wyborczego do sejmu). I tak zawsze kandydują marionetki sterowane przez siatkę niewidocznych powiązań. Więc przetrzepanie finansowania też nic nie da.

Sytuacje możnaby uzdrowić tylko wtedy, gdyby część ludzi miała mózg i wiedziała jak go używać. Wtedy większy odsetek społeczeństwa byłby bardziej świadomy tego co jest grane. Ale tego się nie da zrobić, tzn. nie wyczarujesz ludziom rozumu (jedynie edukacja, ale to proces na 3-4 pokolenia, a muszą go zainicjować bezmózgi paradoksalnie). Dlaczego zatem w innych krajach jest lepiej? Bo są to kraje gdzie większy odsetek społeczeństwa ma stosunkowo intelekt.

Ostatnio modyfikowany: 2020-11-26 22:38

AdamC

rok temu:

jeśli byliśmy rok temu na krawędzi pęknięcia bańki, ale wjechał temat świrus i zanim giełdy pękły na dobre w marcu to zamknięto gospodarke i zaczęto rozdawać darmowe pieniądze, tymczasem stopy są na zero czyli dodatkowe tanie pieniądze dla tych co pracują na etat / i mówimy tu w skali szerszej niż Polska, i wszędzie 'Dziura budżetowa' to medialnie pojęcie prehistoryczne.

przyszłość:

z drugiej strony za 6 miesięcy jest wprowadzana nowa waluta w Unii Europejskiej, Cyfrowy Euro.

Zapewne ichniejsze wypłaty będą przeprowadzane w nowej walucie.

To czy nie jest jednym z rozwiązań dzisiejszego węzła, ogłoszenie bankructwa czesci krajów.

Czym takie zdarzenie moze byc zainicjowane?

Polska ma obecnie solidne fundamenty by zostac tym bankrutem,

Na przykladzie PIIGS wiemy, że można wprowadzić częściowe bądź totalne bankructwa, również wewnątątrz Eurolandu.

Dwa filary jednak stoją niewzruszone i wysyłają armie i uzbrojenie gdzie i kiedy potrzega - Filary Karola Wielkiego, silne i karne społeczeństwo Rzymskiego Narodu Niemieckiego, z monetarnym punktem cięzkości i siedziba ECB we Frankfurcie,

oraz Francje ktorej Narod znajduje sie pod batem policjantów których nie można filmować, a której obywatelka jest prezesem wspomnianego ECB.

Ci bankrutami nie zostaną, ale cyfrowe euro przyjmą.

Któregoś dnia wierchuszka w telewizorze powie

'Czasy Korony jest i był dla nas wielkim wyzwaniem. Kazdy z nas stracil kogos bardzo bliskiego. Jednoczesnie tez na próbę wystawiona została stara polityka monetarna, i próby tej nie przeszła. Drukowane pieniadze doprowadzily nas na skraj ruiny, a ludzie stracili co mieli. Wspólne Cyfrowe Euro to rozwiazanie, dzieki ktoremu ta tragedia nigdy sie juz nie powtorzy.'

Ostatnio modyfikowany: 2020-11-26 22:48

WhiteDragon

Bo patrzysz na to jednostkowo. Owszem, same wybory na prezesa TK nie muszą zmienić aż tak wiele. Ale do tego będą wybory na różne inne stanowiska. Oczywiście nie w jednym terminie. Poparcie społeczne fluktuuje i w ten sposób doprowadzasz do rozdrobnienia politycznego pomiędzy wszystkimi istotnymi stanowiskami. To odwrócenie zasady "dziel i rządź", którą politycy robią na nas - tym razem byłaby użyta na nich. Kluczowe w tym są dwie rzeczy:

- pierwsza - rola prokuratora generalnego - zakładam brak ograniczenia na liczbę kadencji, tak, aby miał motywację do ciężkiej pracy. Zawsze znajdzie się ktoś z niesprzyjającej opcji politycznej na innych stanowiskach, komu będzie chciał się dobrać do zadu. A wtedy trzepanie finansowania już coś może dać, co pozwoliłoby wyorać chociaż część miśków, które dopiero zamierzają się nachapać

- druga - vacatio legis powyżej najdłuższej kadencji - wtedy polityk nie jest w stanie zmienić prawa pod siebie, co istotnie ogranicza motywację do płodzenia nowych aktów prawnych

Poza tym, to jednak jest presja. Wyobraź to sobie, np:

jesień 2019 wybory do sejmu,

wiosna 2020 wybory prezydenckie,

jesień 2020 wybory marszałka senatu,

wiosna 2021 wybory prezesa NBP,

jesień 2021 wybory do senatu,

wiosna 2022 wybory prokuratora generalnego,

jesień 2022 wybory marszałka sejmu,

wiosna 2023 wybory prezesa TK,

jesień 2023 wybory do sejmu,

wiosna 2024 wybory prezesa SN

A w tle perspektywa, że jak ludzie się wkurzą i zbiorą ok. 15 mln podpisów (tak strasznie dużo, ale to ma być bezpiecznik), to gość leci ze stanowiska bez odprawy.

Nieustanna kampania wyborcza. Nieustanna presja, presja, presja, presja. Przecież oni chodziliby jak w zegarku.

Ale mniejsza. Wprowadzenie takich reguł jest nierealne, bo nie wyobrażam sobie polityków, którzy kręcą na siebie bat.

Ostatnio modyfikowany: 2020-11-26 23:01

lenon

Bat na polityków już jest, tylko trzeba go zacząć egzekwować.

Art. 286. [Oszustwo]

§ 1.

Kto, w celu osiągnięcia korzyści majątkowej, doprowadza inną osobę do niekorzystnego rozporządzenia własnym lub cudzym mieniem za pomocą wprowadzenia jej w błąd albo wyzyskania błędu lub niezdolności do należytego pojmowania przedsiębranego działania,

podlega karze pozbawienia wolności od 6 miesięcy do lat 8.

Może promil polityków nie łapie się na ten paragraf.

Co zatem daje prawo, które powszechnie jest olewane?

Ostatnio modyfikowany: 2020-11-26 23:26

Dante

https://www.youtube.com/watch?v=7fXs3t3mQj8&t=1s

Wykres

HG - miedź, ZB - obligacje amerykańskie, DX - dolar

Dante

https://wnet.fm/2020/11/19/emilewicz-kryzys-pandemiczny-musi-doprowadzic-do-zmiany-paradygmatu-ekonomicznego-i-redukcji-spolecznego-rozwarstwienia/

Ostatnio modyfikowany: 2020-11-26 23:55

Sopel3pl

ITwannaBE

Umknal mi towj post. Cos tam kiedys testowalem, Uniswap nie daje tak dobrze zarobic :) To jest jakies rozwiazanie ale te pule, slippage, 0,3% itp. to jeszcze nie jest to. Ale dawwno tego nei testowalem - w v2 dodali w koncu te wieksze oplaty?

Shapeshift na czas kiedy sie nim bawilem nie zdal egzaminu. Najlepsza gielda jest rynek, a tego wciaz (i dlugo) jeszcze bedzie brakowac. Cos w stylu openbazaar.org + cos insta i zamienialnego na monero. Inaczej sobei tego nie wyobrazam.

Ada

"@ ITwannaBE

" (...)...SprawdziMY... posmiejeMY jak wczesniej... MielisMY juz historie o walce... teraz bedzieMY mieli historie.... ".

Kogo masz na myśli ? Siebie i swoją rękę w zastępstwie kobiety, która to kobieta cię ongiś - tak na moją chorą wyobraźnię - konkretnie (wy)batożyła i pogoniła, czy siebie i swoją dwunastnicę ? (nie musisz odpowiadać)"

Okres jeszcze nie przeszedl? A moze to napiecie przedmiesieczkowe dopiero? Albo pomiesiaczkowe? Tak to przezywasz, ze na 3/4 miesiaca jestes wylaczona, luz dziewczyno. Jak bym mial do wyboru Ciebie a reke to z litosci dla dzieci wybralbym reke. MY jako swiadkowie z forum, na ktorym toczysz dyskusje, chyba ze sama ze soba gadasz - twoje teksty sa publicznei dostepne, niech kazdy oceni sam).

Jak zwykle podalas argumenty i rzeczowe konkrety na poparcie swoich tez. Zwiedz jakas baze, poczytaj raporty stacji, zernij na wydatki, to zrozumiesz kto ma racje. Zawsze mzoemy sprawdzic czy rozumujesz gre- np podaj role panstwa w takim "systemie" bogatych i biednych wraz z przykladem. Skoro nie umiesz argumentowac, to sprawdzmy czy widzisz w ogole problem.

@gruby

"Apokalipsę to my mamy ale w głowach. Nas najwyraźniej stać na to żeby co dziesięć lat remontować swoje autostrady. Hitler dla porównania wybudował je raz po czym zajął się bardziej interesującymi go rzeczami. "

Prubujesz wmowic, ze nie chca abysmy komory urzadzali, bo za duzo wsadzonych ucieknie lub sie nie udusi? Bzdura, nasi lebscy fachowcy jezdzaja i za granica gdzei sa NORMLANE warunki, robia biznes az milo. My mamy bande nieudacznikow co ma lewar na kumatych popzrez prawo i podatki i dlatego jest taki syf. COKOLWIEK nie byloby tu budowane (panstwowo, a ostatnio tylko muzea buduja) bedzie sie walic, albo bedzie totalnie niepotrzebne. Trzeba miec w glowie poukladane aby cos budowac i w szafkach i excelach tez musi byc porzadek. A tutaj jakas kwota wyskakuje i robi biznes z firma kuzyna i przetarg ustawia. Gdzie jak dwie firmy bez panstwa i socjalu gadaja ze soba to cuda powstaja. Taki kraj - pan placi za "cos", to dostaje pan "cos". Podniesmy podatki aby zylo sie lepiej.

"... no i dlatego po upadku komuny z Polski uciekło mniej więcej tyle ludzi ile zginęło w trakcie wojny. Świetny wynik, brawo rządzący. A jeszcze trzy pokolenia wcześniej trzeba było miejscowych wyganiać z ojcowizny karabinami do podstawionych wagonów bydlęcych. Teraz sami wieją i kolei nie trzeba kłopotać. Co za postęp ... "

czyli komuna musi wrocic :)?

"To jakiś masochizm narodowy jest ? Martyrium bycia ruch.... w dupę ? Za mało podatków płacisz ? "

A zebys chcial wiedziec, ze Ci co placa, musza placic wiecej - tylko tak sie naucza.

@nixon "99% komentarzy, to prognozy, jaka bieda i ucisk nadchodzi i jak to źle ma być w nadchodzących miesiącach. Jaki wniosek można wyciągnąć z takiego obrazu? " ze placa i placza :) I skoro tak duzo zaplacili, to nadal beda placic i to wiecej - nie ma juz odwrotu. To i narzekaja biedacy :)

@kwękacz

"Podsumowując: samo drukowanie lewych tetherów nie wystarczy by zmienić trend, ale może go wzmocnić w końcowych fazach. " hehehe

a samo dodrukowanie wystarczy by trend zaczac? Albo skonczyc? Pan zna dolara i widzi co moze robic?

"Bzdury i defekacje siejesz ty. Sam wielokrotnie pisałem o krypto quantum ressitance, ale nawet w Bitcoinie nie będzie to takie proste. Na każdy wektor ataku pracuje się nad wektorem obrony, jeżeli powstaną komputery kwantowe, to można je również podpiąć do obrony sieci. Ponadto złamanie szyfrowań o jakie oparty jest Bitcoin oznacza, że pada cały system informatyczno-bankowy, więc mamy dużo poważniejszy problem. No chyba, że Bitcoin będzie miał kiedyś choć 10% obrotu w światowym handlu. Więc w pierwszej kolejności mielony będzie wszelaki system informatyczny państwowy - mazanie kartotek, danych osobowych (znikanie), wrabianie innych danych, przeksięgowywanie środków, udziałów, akcji itd. WSZYSTKO NIE ŻYJE."

Pierd(*&$# jak potluczony. Bitcoin peknie szybcije niz twoje cienkie dupsko :) quantum ressistance to w nim nie ma zadnego (w przeciwienstwie do pewnych innych krypto). Obrone sieci mozesz zaczac jak juz bedziesz mial komputer kwantowy. Takie kraje bedzie mozna policzyc na palcach jednej reki. A ta obrona bedzie polegala na detekcji podsluchu i sprawdzeniu integralnosci szyfru, taka bedzie obrona.

"Więc w pierwszej kolejności mielony będzie wszelaki system informatyczny państwowy - mazanie kartotek, danych osobowych (znikanie), wrabianie innych danych, przeksięgowywanie środków, udziałów, akcji itd. WSZYSTKO NIE ŻYJE."

Ta skocz z mostu :) Jak bys chodz kilka dni spedzil w archiwum duzej firmy, to bys wiedzial jak to dziala. Najwyzej dostaniesz papierek, ze centralan baza (offline) potwierdza twoje prawa (albo i nie :)

Ta "kwantowka", ktora wam publicznie udostepniono to jest pikus. Wojsko dysponuje ZNACZNIE bardziej rozbudowanymi maszynami.

"Bitcoin zapewnia całkiem dobry poziom prywatnośći, lecz nie anonimowości" bzdura. Bitcoin MUSI byc prywatny i anonimowy jezeli ma dobrze pelnic swoja funkcje. A teraz ew. MOZE byc z pewnymi dodatkami. A normalnie nie jest prywatny i anonimowy - no bo jak moze byc, jak korzysta z identycznych protokolow, ktore pozwalaja zmierzyc twoja dlugosc i szerokosc.

"Formatu .mp3 używamy masowo, choć są lepsze kodowania :) "

USB tez. Ale energii za poldarmo nie dostaniesz i kodu systemu tez nie. Niewolnik ma miec smycz i nie wolno jej zdejmowac, ew. mozna dac troszke bardziej komfortowa.

"Litera przepisu to jedno, a patologiczne zachowania systemu, to co innego. " bzdura. Litere prawa tworzy patologiczny system. I podales dalej jeden z przykladow. - "No chyba, że miałbyś przy sobie np. pistolet i możesz się bronić." nie mialbys bo nie mzosz miec - panstwo ma monopol na obrone a nakazuje to litera prawa.

"Lepiej odpuścić i rzeczywiście nie babrać się w ziemie. " kazdy kto odpuszcza jest orany. 90% placacych podatki, odpuszcza i dostaje dokladnie to na co zasluguje - wyzsze podatki.

@baro

"Przypominam - złoto może zostać zabornione w każdej chwili. Złoto będzie tym świętym graalem jedynie gdy system padnie, gdy ta piramida finansowa banków centralnych się zawali. Ale wtedy wasz mieszek ze złotem będzie najmniejszym zmartwieniem (Czy tam radością) bo będzie burdel jakiego świat nie widział.

Powrotu do złota już nie będzie. Liczycie, ze co się stanie, ludzie z mieszkiem monet zaczną chodzić? A może system cząstkowy - karta w kieszeni - złoto w banku... To jest prosta droga do tego by wrócić od nowa do papieru :) .

Żyjemy w świecie wirtualnym, obecnie fundamenty nic nie znaczą a jedynie emocje, obietnice, wiedza insiderska ma znaczenie. Co z tego, że sobie wyliczycie, że spółka fajnie działa zainwestujecie i... okaże się niemodna i przez 10 lat zarobicie +40% a w tym czasie Tesla, Edison czy inny wuj +10000%.

A no i krypto... Krypto które powstaje co dzień to inne i innowacyjne :) TO też jest cudowny sposób walki z systemem... "

zastanowiles sie przez chwile, KTO i JAK mialby zapanowac nad ludzmi, ktorzy juz NIKOMU i NICZEMU nie ufaja? Jak jestes ruchany cale zycie na podatkach i zajmuja sie aborcja, pogoda, lgbt i pedalami - czyli wszystkim tylko nie kwota wolna albo podatkami, to drugi raz tez sie pod to podpinasz? "pomozemy!"

@lenon "Co zatem daje prawo, które powszechnie jest olewane?" A co daje prawo, ktore jest powszechnie przestrzegane?

Prawo jest podkladem pod podatki, tu nie o prawo chodzi, tylko o $. Jak placa to maja DODATKOWO prawo :) Taki bonus, hehehehe.

gruby

"Prubujesz wmowic, ze nie chca abysmy komory urzadzali, bo za duzo wsadzonych ucieknie lub sie nie udusi?"

Komora gazowa to inwestycja, to plany, to zakup ziemi na obozy, to rekrutacja obsługi wieżyczek, to adaptacja rozkładów jazdy kolei żelaznej ...

Gdyby Polacy dostali od swojego króla zadanie ostatecznego rozwiązania kwestii żydowskiej to po pierwsze władza płaciłaby za uszy czy też nosy a po drugie polscy biznesmeni krążyliby po ulicach z maczetami wzorem Hutu polujących na Tutsi. Wynik byłby pewnie porównywalny albo i lepszy.

Niemcy rozwiązali zadanie techniką, Polacy rozwiązaliby to zadanie zawzięciem i do tego trzy razy taniej.

Kiedy po raz pierwszy i ostatni w historii pozwolono Polakom na samostanowienie skończyło się to państwem rozciągającym się od jednego morza do drugiego. Na taki rozmach nie ma wystarczająco dużo miejsca na kontynencie zamieszkanym również przez Niemców, Rosjan i Francuzów.

Zglanowanie jednej nacji to jeden problem mniej.

"A co daje prawo, ktore jest powszechnie przestrzegane?"

interes. Sam z siebie dobrowolnie przestrzegasz tego prawa które opłaca Ci się przestrzegać. Wyjeżdżając na drogę samochodem w naturalny sposób trzymasz się prawej strony jezdni bo to Ci się opłaca. Sam nakładasz sobie ograniczenie na Twoją teoretyczną wolność używania całej szerokości drogi bo chcesz dotrzeć do celu żywy.

Ostatnio modyfikowany: 2020-11-27 07:57

Dante

https://www.youtube.com/watch?v=nrWoOnZ54VY&ab_channel=TowarzystwaBiznesoweSA

supermario

W krótkim i średnim terminie zgoda.W długim fundamenty liczą się jak najbardziej.

@ Bobass25

Jeśli chleb zdrożeje do 20-30zł to jakie będą ceny surowców rolnych? Strach pomyśleć co by się działo.

W 2021 chleb nie zdrożeje więcej niż 5%. To jeszcze nie ten czas.

@ AdamC

tak pospekuluje, moze ktoś się przyłączy, bądź naprostuje,

Ja to widzę tak. W USA zapanuje komunizm. UE o ile się nie rozpadnie stanie się ZSRE. Giełdy zostaną zlikwidowane , złoto i krypto zdelegalizowane itd.

Powszechnie cenionym aktywem będą wódka , papierosy i benzyna.

@ ITwannaBE

zastanowiles sie przez chwile, KTO i JAK mialby zapanowac nad ludzmi, ktorzy juz NIKOMU i NICZEMU nie ufaja? Jak jestes ruchany cale zycie na podatkach i zajmuja sie aborcja, pogoda, lgbt i pedalami - czyli wszystkim tylko nie kwota wolna albo podatkami, to drugi raz tez sie pod to podpinasz? "pomozemy!"

Komuniści jak przejmą aparat terroru zapanują nad wszystkim , w/w problemy staną się nieistotne wobec tego jak przeżyć kolejny dzień. Historia niczego nie nauczyła ?

Kabila

https://thedailycoin.org/2020/11/25/martin-armstrong-on-lockdowns-economic-fallout-and-the-biden-administration-video/

saper

trader21 byl wlasnie w TVN24 BiS :)

supermario

Dlaczego świat gospodarczy zmierza ku katastrofie? Roman Kluska i Robert Gwiazdowski szczerze o tym co nas czeka

https://www.youtube.com/watch?v=nrWoOnZ54VY&ab_channel=TowarzystwaBiznesoweSA

Czyli postępująca komuna. Tylko 136 wyświetleń!!! Nawet przedsiębiorców nie interesuje rzeczywistość. Tragedia.

Keracz

Koronaświrus i system ochrony zdrowia

Policja na Wigilii?

Szczepionka

Sławomir Mentzen: Jeśli ktoś się NIE ZASZCZEPI to stanie się obywatelem DRUGIEJ kategorii⁉

https://www.youtube.com/watch?v=G5RHz4uh49c

Uczyń dodatkowe miejsce przy stole wigilijnym dla poli...milicjanta! On też jest Twoim/Waszym bliźnim i również potrafi mówić ludzkim głosem.

A co z pisaniem?

gruby

"zastanowiles sie przez chwile, KTO i JAK mialby zapanowac nad ludzmi, ktorzy juz NIKOMU i NICZEMU nie ufaja?"

Zaufanie nie jest konieczne kiedy mechanizmy kontroli zostaną zaimplementowane w produktach codziennego użytku a przedmioty pozbawione układu kontrolującego zostaną zdelegalizowane i staną się niedostępne.

Przykład:

wyciągasz papierosa z paczki i go odpalasz. W tym momencie mikroczip schowany pomiędzy filtrem a tytoniem detonuje nanoładunek wybuchowy uwalniając do porcji tytoniu jakąś mocno śmierdzącą substancję. "Eau d' kocie szczyny" na przykład. Detonacja jest aktywowana zdalnie z Twojego macierzystego posterunku policji która wykryła że próbujesz odpalić trzeciego papierosa jednego dnia. Ponieważ ostatni test wykazał zmniejszoną pojemność płuc norma została Ci obniżona do dwóch fajek dziennie.

Czujnik dymu w Twoim przenośnym teleekranie zaalarmował centralę, centrala przesłała kody aktywujące do czipa w papierosie i bum.

Pozostała Ci zawartość paczki papierosów detonowana jest profilaktycznie, żeby Cię nie kusiło. Nie muszę dodawać że próba zakupu nowej paczki zakończy się niepowodzeniem, bankowy serwer transakcyjny odrzuci prośbę o jej przeprowadzenie jeśli kod kreskowy zostanie przypisany do towaru z segmentu 'papierosy, tytoń, cygara'.

Od stanu Twojego konta automatycznie odciągany jest mandat za narażanie własnego stanu zdrowia zagrażającego wykonaniu bieżącego sprintu ("plan produkcji" się kiedyś na to mówiło) dla ostatniego kwartału bieżącego roku. Stawka obowiązkowego ubezpieczenia zdrowotnego podnoszona jest Ci o 0,5% miesięcznie albo o 5% w przypadku recydywy. Aby odpracować przewinienie meldujesz się u swojego scrum mastera ("majster" to się kiedyś nazywało) i podejmujesz zobowiązanie produkcyjne na dziesięć dodatkowych godzin w home-office w dwa tygodnie.

Oczywiście zapomnieć również możesz również o przywilejach takich jak zakup boczku na śniadanie - w sklepie sprzedadzą Ci co najwyżej pory, pastę z bakłażana i macę. Zapomnij o coca-coli czy kawie, do popicia przez dwa nadchodzące tygodnie masz wybór pomiędzy zieloną herbatą a soczkiem z marchewki. A ponieważ gotówki nie będzie nie będziesz miał możliwości zakupu boczku na czarnym rynku. Po dwóch tygodniach i po dodatkowych dziesięciu godzinach odklepanych dla systemu ponownie dostaniesz w sklepie boczek, kawę i jajka, znaj dobroć systemu.

To właśnie jest kwintesencja MMT: kubrak, micha, cela. Kij i marchewka.

Ostatnio modyfikowany: 2020-11-27 09:39

Keracz

Czyli postępująca komuna. Tylko 136 wyświetleń!!! Nawet przedsiębiorców nie interesuje rzeczywistość. Tragedia.

To może są wyświetlenia przedsiębiorców, ale tylko części?

Pozostali ciężko pracują adaptując się do nowej rzeczywistości i nie po drodze im słuchać szczerości Gwiazdowskiego i Kluski.

KubaMiner

Jeśli słowo "teraz" jest kluczowe to nie pomogę, nikt nie ma kryształowej kuli. Ale Uran w portfelu na najbliższe 3-5 lat powinien być pozycją obowiązkową, obok Miedzi, Złota i Srebra:) Wspomniane przez Ciebie U jest bardzo dobrym wyborem, przyglądam się jeszcze tylko NXE, UUUU i oczywiście CCJ. Bardziej spekulacyjnie otworzyłem pozycję w PDN (Paladin Energy na ASX) ale to typowy ryzykowny bet.

Freeman i Wajdelota dyskutowali o Platynie, tutaj rzeczywiscie nie ma grania tylko pod Platyne, trzeba brać razem z Palladem,

Prezentacja Valore Metals (tutaj znowu moja skłonność do ryzykownych betów;) fajnie pokazuje cały rynek. Nie wiem czemu nie mogę wrzucić fotki z tej prezentacji?

KubaMiner

Dla leniwych: 85% globalnej produkcji w rękach top 5 producentów: Nornickel, Sibanye, Anglo Platinum, Impala, Northam Platinum (ruskie i RPA) Mcap tych spółek to ok 80 mld $. Developerzy i Explorerzy z których najkorzystniej wg mnie prezentują się właśnie Valore i Generation Mining

Freeman

Freeman

Łukasz A

EBC ma jeszcze około 3 bln powietrza do momentu gdy okoliczności wejdą w fazę Weimaru .

Co oznacza to słowo?

ruhe

"Dante

Global Elites Agenda To Control YOUR LIFE And The Economy! by George Gammon

https://www.youtube.com/watch?v=7fXs3t3mQj8&t=1s "

Polecam wszystkim ostatni film Georga Gammona, do którego link wrzucił już Dante. Tytuł może niektórych odstręczać, ale Great Reset jest tylko punktem wyjścia do bardzo ciekawych rozważań. W prosty i obrazowy sposób (jak to Gammon) wytłumaczone są cele globalistów i środki jakimi zamierzają je osiągnąć. Po obejrzeniu tego filmu wszystkie elementy, które dyskutowane są na forum jak 5G, dodruk, lockdown i restrykcje, wydają się łączyć i być oczywiste.

BartArt

https://pl.m.wikipedia.org/wiki/Hiperinflacja_w_Republice_Weimarskiej

@Gold

Odcinanie słabych rąk

Ostatnio modyfikowany: 2020-11-27 10:16

Horus

Zapomnij o coca-coli czy kawie, do popicia przez dwa nadchodzące tygodnie masz wybór pomiędzy zieloną herbatą a soczkiem z marchewki.

Władza czy rząd światowy miałby zakazywać najlepszego ogłupiacza w postaci wody z cukrem czy ekonomicznych środków psychoaktywnych, a w drugą stronę promować rzeczy które potencjalnie mogą ludziom dawać jasność umysłu potrzebną by wyrwać się z jego matrixa? Kolejny punkt podróży to byłaby reglamentacja Netflixa i nakaz czytania jednej książki na tydzień. Oh boi.

Osho to kiedyś ładnie przedstawił:

“No society wants you to become wise: it is against the investment of all societies. If people are wise they cannot be exploited. If they are intelligent they cannot be subjugated, they cannot be forced in a mechanical life, to live like robots. They will assert their individuality. They will have the fragrance of rebellion around them. They will like to live in freedom. Freedom comes with wisdom, intrinsically. They are inseparable, and no society wants people to be free. The communist society, the fascist society, the capitalist society, the Hindu, the Mohammedan, the Christian — no society — would like people to use their own intelligence because the moment they start using their intelligence they become dangerous — dangerous to the establishment, dangerous to the people who are in power, dangerous to the ‘haves’; dangerous to all kinds of oppression, exploitation, suppression; dangerous to the churches, dangerous to the states, dangerous to the nations. In fact, a wise man is afire, alive, aflame. But he cannot sell his life, he cannot serve them. He would like rather to die than to be enslaved.”

gruby

"Władza czy rząd światowy miałby zakazywać najlepszego ogłupiacza w postaci wody z cukrem czy ekonomicznych środków psychoaktywnych, a w drugą stronę promować rzeczy które potencjalnie mogą ludziom dawać jasność umysłu potrzebną by wyrwać się z jego matrixa?"

Cukier uzależnia, kofeina również. Uzależnieni zaś są lepiej w znaczeniu łatwiej i taniej sterowalni. Kiedy narkotyczny głód przyciska narkomana do ściany cena pracy czy ogólniej usług świadczonych przez uzależnionego spada. Poza tym cukier jest tanim nośnikiem energii - o wiele tańszym niż energia dostarczana do organizmu na przykład w postaci białka zwierzęcego.

Ostatnio modyfikowany: 2020-11-27 10:30

Freeman

Spy

Dlaczego świat gospodarczy zmierza ku katastrofie? Roman Kluska i Robert Gwiazdowski szczerze o tym co nas czeka

https://www.youtube.com/watch?v=nrWoOnZ54VY&amp;ab_channel=TowarzystwaBiznesoweSA

Wysłuchałem , ciekawe ale raczej niezaskakujace toż to o tym rozmawiamy od jakiegoś czasu.

Ciekawe jak na to zapatrują się przedsiębiorcy bo jednak słów pochwał i gloryfikacji premiera Morawieckiego nie było końca ?!

KubaMiner

Co do systemu finansowego to strasznie dziwne rzeczy się dzieją. Chyba po raz pierwszy w historii banki nie chcą więcej depozytów przyjmować - niekorzystne kwotowanie zeby klientom się to nie opłacało. Do tego olbrzymia niepewność na rynku fx opcji.

https://in.reuters.com/article/eurozone-bonds-moneymarket-idINL8N2GS2NO

Cash zalewa system i nie trafia do realnej gospodarki wiec tez się zgadzam z Tobą że mocno deflacyjnie to brzmi.

Jak połączyć to z newsem z DB to ręce opadają

The Chinese government issued debt at a negative interest rate for the first time on Wednesday in a bond sale that attracted significant investor interest, according to Deutsche Bank (DB), one of the banks that helped arrange the transaction. Faced with ever lower interest rates at home, European investors snapped up the bulk of the debt as they seek to gain exposure to the only major global economy expected to grow this year. The Chinese sale, which attracted final orders of about €16 billion ($18.9 billion) for the €4 billion ($4.7 billion) worth of bonds on offer, included 5-year debt priced with a yield of minus 0.152%. China also sold 10-year and 15-year bonds with yields below 1%. Investors included central banks, sovereign wealth funds and global asset managers spanning Europe, Asia and the United States. European investors accounted for 85% of the 15-year debt and about two-thirds of the shorter-dated bonds, according to Deutsche Bank.

Horus

Oczywiście że cukier jest prosty a skoki insuliny powodują spore spustoszenie w psychice etc. Jest jednak "niestety" spore niebezpieczeństwo że przekroczyłoby się masę krytyczną w społeczeństwie, które do cukru by już nie wróciło.

I zaczęło by nagle zastanawiać się nad "wątpliwą przydatnością" innych colo-podobnych ogłupiaczy jak Netflixy, Facebooki etc. Ofc statystyczna większość by wróciła, ale już nie taka którą można by bez problemów kontrolować całe nacje.

Ja obstawiam że tutaj magiczna granica to jest taki przedział 80-90% społeczeństwa, które trzeba kontrolować a reszta przestaje mieć znaczenie. Walka o tą resztę z punktu widzenia nakładów jest zwyczajnie nieekonomiczna.

W drugą stroną jednak jestem też pewien breaking point po przekroczeniu którego cały matrix zaczyna się sypać. I dlatego są wszelkiej maści ogłupiacze, żeby ludzi przypadkiem nie zaczęli myśleć niezależnie. A jak nawet by chcieli to nie mogą bo nie potrafią - cukier, infotainment z social media już się o to postarały.

BartArt

Ostatnio modyfikowany: 2020-11-27 10:52

Mateusz Wieczorek

Czy wiadomo juz coś więcej na temat ETF na sWIG80? Kiedy możemy sie go spodziewać?

Będzie dostępny od początku w Exante, czy XTB?

Ostatnio modyfikowany: 2020-11-27 10:53

gruby

"Jest jednak "niestety" spore niebezpieczeństwo że przekroczyłoby się masę krytyczną w społeczeństwie, które do cukru by już nie wróciło. "

W takim scenariuszu bilans energetyczny u klepaczy klawiatur i macających myszki przestaje się zgadzać. Efektem byłyby awarie całych plantacji klawiatur pozbawionych nagle równowagi w dopływie energii. Efektem tego zaburzenia mógłbyś zapomnieć o nowych generacjach srajfonów, o nowych apkach, o 'rozwoju' w fin-tech, o nowych gierkach i o specyfikacji dla 6G. Zapomnij o działającym JPK, zapomnij o przetwarzaniu danych w ZUSie, zapomnij o przetworzeniu Twojego wniosku o dowód osobisty bądź paszport. Zapomnij o przetworzeniu wniosku kredytowego albo wniosku o 500+

Zapomnij o tym że pała na komisariacie celem prowadzenia śledztwa ruszy się zza biurka (ew. opuści swój home-office) w teren szukać śladów i przepytywać sąsiadów, zapomnij o tym że lekarz jest w stanie odróżnić pigułkę jasnoczerwoną od różowej, zapomnij o tym że prokurator jest w stanie sporządzić akt oskarżenia.

Wycięcie cukru z diety poddanym oznacza na dzień dzisiejszy upadek systemu - bez analogowego aparatu nadzoru system nadzoru imploduje.

Substytuowanie ilości energii dostarczanej dzisiaj mózgom t.z.w. umysłowych w postaci cukru jest w powijakach. System próbuje to obejść a to wegetarianizmem, a to burgerami z szarańczy, a to obrzydzaniem poddanym mięsa ale średnio mu to wychodzi. Naród swoje wie, naród żąda steka z grilla z wiadrem frytek i piwem dlatego wysiłki propagandowe przekierowano do miast i szkół - młodzi mają zostać neuronalnie przeprogramowani. Dzieciakom wtłacza się teraz w szkołach miłość do żyjątek wszelkiego rodzaju a pomysł na ich zjadanie jest od strony moralnej równany prawie że z kanibalizmem. Nie chce mi się tych pierdół cytować, internet pełen jest wypocin wegan o rzekomej moralnej słuszności ich przekonań.

Mięsa już teraz brakuje, tłuszcz zwierzęcy już teraz zastępowany jest gdzie się da (gdzie się nie da zresztą też) olejem palmowym. Ostatnio olej palmowy znalazłem w sklepie na liście składników smalcu.

Ostatnio modyfikowany: 2020-11-27 11:55

WuCe

Jak głęboko sięgnie korekta? Jak myślicie?

Flex

W metalelokacyjne.pl Black Weekend i srebrne Filharmoniki w cenie 106 zł /oz

Dymek

no niezle,

trader21 byl wlasnie w TVN24 BiS :)

W jakim programie i o czym rozmawiali?

supermario

Karoń OSTRO u Roli: To było kur*two! O kościele wobec pedofilii, Dziwiszu, Bonieckim i ataku na JPII

https://www.youtube.com/watch?v=DBy0fW1Lpz8

polish_wealth

@BTC

Jak głęboko sięgnie korekta? Jak myślicie?

Do 14 500, było duże i błyskawiczne ożywienie, cofnęli się przed all times high, ale dalej siedzą nagrzani, czyli zejdą nieco wyżej niż ostatni dołek i będzie próba ponownego forsowania szczytu,

@ Jot, PlanktON

Poczekam do 17:00 z foliarskim kontentem weekendowym, o 16:00 to jeszcze ludzie wracają z WIG WALLSTREET 20 :)

Ostatnio modyfikowany: 2020-11-27 12:58

perez77

Ostatnio modyfikowany: 2020-11-27 13:00

WuCe

nieco wyżej niż ostatni dołek

masz na myśli dołek z września?

m_a_rek

Moim zdaniem kwestia kilku miesięcy

Myślę, że większość nie docenia ogromu gospodarki i finansów. Bezwładność czegoś takiego jest niedoceniana. To raczej kwestia kilku lat. Co oznacza że forumowe przewidywania się spełnią ale starsi forumowicze odejdą do wiecznego bloga. Trader zaś będzie już siwiutki i będzie bardziej konserwatywny.

polish_wealth

Myśle, że z 4 listopada, na 14500, myśle, że nie zejdą niżej bo to nowa fala kapitału która się wepchała teraz i bacznie obserwuje, nie powyciąglai pieniędzy z giełd tylko kiszą na giełdach czekając na dołek, czyli będą próbować zaraz coś złapać.

Umkneli przed szczytem all times high Ci tzw. "smart money" pomijam czy to smart czy dumb ładować w BTC... ale umkneli, ale dalej dyszą na tym wykresie,

Poszła fala w internet, że nowe wzrosty sa na btc, czyli kolejny krąg ludzi hipotetycznie dojdzie w tym tygodniu, powpłacają na giełdy i teraz razem z 1,2X wiekszym kapitałem wejdą, myśle że przy 14500 i będą chcieli przebić 20 000 - czy im się jednak uda i wygra chciwosć czy strach tego nie wiem -

To jest oczywiście hipoteza na "Rafała" równie dobrze troche się pobujają, przeważy strach i wrócimy na 9000, ale wiesz...

jak to było? Tylko w ostatnim roku dodrukowano 1/6 wszystkich dolarów? Gdzieś to musi ujść :P

Murzyn kupi ciągutki w wallmarcie i jeszcze mu 200 usd z tych 600 tygodniowo zostanie na BTC wsadzić --- z opieki socjalnej,

Spadki na złocie, niepewna ropa, utwierdzanie bidena, które konserwuje dotychczasowy system ----> szykujuą się na tygrysi skok na BTC... : ) pilnujcie tej ropy, jak tylko zobaczycie że israel coś atakuje od razu wchodźcie w paliwa.

Ostatnio modyfikowany: 2020-11-27 13:23

TadeuszPol.

TadeuszPol.

KubaMiner

Spy

supermario

https://www.youtube.com/watch?v=P1bSCfSL_JQ

KubaMiner

KubaMiner

supermario

https://www.youtube.com/watch?v=YEl3DfCROq8

Kabila

https://southfront.org/upset-azerbaijani-troops-try-to-provoke-russian-peacekeepers-in-dadivank/

Wajdelota

T.K.

to jest zabezpieczenie (ograniczone) dla kontraktów czy good delivery.

a jakie zabezpieczenie mają ci propagujący tu kupno srebrnych monet bulionowych spot+marża kilkadziesiąt procent +podatek? (pytam retorycznie).

zakładam, że padnie odpowiedź, że oni nie sprzedają a jedynie kupują „relikt” bo dziś jest „okazyjna cena”. każdego dnia coraz bardziej okazyjna. a zabezpieczeniem jest zapewne... długi termin - liczony w dekadach lub wiekach itd.

równie dobrze można inwestować np w wodę butelkowaną bo za 300 lat może jej brakować.

zaraz zadzwonię zapytam czy w Triesen, Genf, Niederglatt stoją dziś kolejki klientów okazyjnie kupujących.. a może okazyjnie sprzedających? ale przy tutejszej erystyce to chyba bez znaczenia.

podobnie jak fakty. zwłaszcza gdy nie pasują do ortodoksyjnych interpretacji ekonomicznych znalezionych na YouTube.

Celes

Spy

Jak to tutaj ktoś pięknie napisał najłatwiej jest krytykować ;)

Zaprezentuj proszę najlepsze Twoim zdaniem aktywa w które można wejść all in bez dywersyfikacji które sprawdzą się w bardzo długim terminie ??

A tak wogole pytania które zadałeś są dobre ale do zadania goldbugom jak Peter schiff czy Mike Malloney a nie takim żebrakom jak my tutaj na forum którzy złoto to tylko w bajkach ze sknerusem McKwacz widzieli !

Rzemko

Keracz

Czekamy na większe promocje golda, a tymczasem TVP przebierając nóżkami czeka na kolejny zastrzyk 2 mld zł.

W dobie koronakryzysu gospodarka się kurczy, a miliony Polaków - przedsiębiorców i pracowników - są niepewne swojej przyszłości,

zaś z budżetu trzeba jeszcze wyłuskać 2 mld zł na "dopalenie" TVP i Polskiego Radia w 2021 r.

"Media publiczne realizują ważną misję publiczną informacyjno-edukacyjną". - To TVP informuje o pandemii, prowadzi poradnictwo i edukuje. Zapewnia też pluralizm i pełni rolę kulturotwórczą - przekonuje rzeczniczka PiS Anita Czerwińska.

Trudna sytuacja uderza także w media i twórców. Media publiczne przekazują informacje, ale to też miejscem, w którym artyści mogą tworzyć, produkować swoje dzieła, które przekazywane są odbiorcom-obywatelom. Twierdzenie, że należy pozbawić obywateli prawa do informacji i kultury, a artystów możliwości jej tworzenia w tym trudnym czasie jest niepoważne i się z nim nie zgadzam - mówi Czerwińska.

https://www.money.pl/gospodarka/2-mld-zl-dla-tvp-i-polskiego-radia-w-przyszlym-roku-pis-tez-chce-dac-pieniadze-6579735637109664a.html

Ostatnio modyfikowany: 2020-11-27 15:27

TadeuszPol.

Troche krytyki na zaszkodzi.

Faktem jest że przytaczane zwroty z inwestycji w złoto np. na przestrzeni ostatnich 10 lat dają ok.8-10% rocznie ale pod warunkiem kupowania i sprzedawania w odpowiednim momencie np. początek - koniec roku jeżeli cena jest wyższa. W PLN cena złota listopad 2010 - 4280 PLN listopad 2020 - 6800 PLN więc ok 59 % w ciągu 10 lat ( 5,9% śr. rocznie) ;) Lokaty 2010 -2015 dawały 5 - 3% później coraz mniej. Dużo zależy też od zachowania się kursu dolara a ten zachowuje się w ostatnim czasie ( 2015 -2020) dość stabilnie 4,2 -3,4 PLN.

kfas

https://www.breitbart.com/health/2020/11/27/u-n-seeks-new-social-norms-declares-itself-a-trusted-coronavirus-news-source/

T.K.

w bardzo długim terminie nie będzie ani mnie ani ciebie ani tego forum.

dla was - jeśli pozwolisz - podstawowe pytanie (pytania) powinno brzmieć inaczej:

w co inwestują zyski największe spółki, które wam pokazują te ładne foldery, wykresy, osiągnięcia szkoły austriackiej, utrzymując was w przekonaniu o nadchodzącym i nieuchronnych kresie pieniądza fiducjarnego?

co robią z zyskami z wciskania wam tych monet bullionowych i małych sztabek w cenach opisanych przeze mnie powyżej?

myślicie że też inwestują w srebrny bullion i zakopują pod ziemią? bo zgodnie z przedstawianą wam logiką - nadchodzącego kresu MMT powinni lokować kapitał w metalach, czyż nie tak? :-)

w co inwestują swoje zarobki z linków referencyjnych, kont YouTube, reklam, poleceń, copy trading itd, wasi internetowi guru? (widziałeś jakieś dokumenty? firmy w rejestrach? nadzór knf jakiś podmiotów?) w kwestii internetowych guru - co do tego czy zarabiają na rynkach kapitałowych można mieć uzasadnione wątpliwości natomiast co do tego - że zarabiają na książkach, linkach referencyjnych itd. wątpliwości nie mam.

Ostatnio modyfikowany: 2020-11-27 15:33

supermario

Pani rzecznik głupoty opowiada , więcej kultury w TV było za komuny. Pamiętam jak pan Kurski się odgrażał jakie to super produkcje powstaną , a tymczasem mamy kulturę na poziomie disco polo. W kwestii pluralizmu mamy za to pompowanie lewicy i autowanie Konfederacji.

@ TadeuszPol.

Dobrze , że od czasu do czasu znajdą się kontarianie z krytyką. Przynajmniej nie wieje nudą.

Łukasz A

u mnie 50/50

Dymek

U mnie też 50/50 ale na chwilę obecną to tylko 16% portfela. Jak jeszcze polecą to może dokupię złota żeby było 25-30% w metalach

Spy

Opowiadasz oczywistości o których ja wiem chyba że samego siebie chcesz upewnić w słuszności swojej opinii ;)

Ja nie mam żadnych guru i chyba nigdy tak myślę nie miałem , nawet sobie nie ufam a co dopiero innym;)

Ponawiam pytanie w co polecasz inwestować bo skoro to jest be to znaczy że ci innego jest cacy , no chyba że to taki stan jak w polityce gdzie własnych pomysłów zero ale krytyki 100% .

T.K.

KubaMiner

W minersach zdecydowanie srebro. I teraz uwaga do T.K. ktory wpadł pastwić sie w momencie końcówki korekty na PM. Zobacz sobie jak zachowują się spółki te większe jak i mniejsze. Np takie Sibanye, wyobraz sobie ze rosną:)A wiesz dlaczego? bo zarabiają tyle kasy ze nawet jak złoto spadnie ponizej poziomu 1700 to będą produkowały kase jak szalone. Odnośnie takiego Sibanye to wyceniana jest na niecałe 10 mld $ czyli tyle ile wyprodukuje FCF w ciągu...3 lat:) Z mniejszych spółek które pięknie się bronią i patrz ze nie chcą zejść niżej mój ulubieniec GR Silver.

W najbliższych 2 tygodniach, może miesiącu są niesamowite okazje na minersach. i podobnie jak 24 września ostatnie dni promki na zakup fizyka. Dokładnie takiego Black Friday sobie życzyłem:) W takie dni się kupuje, nie sprzedaje

KubaMiner

supermario

Stanisław Michalkiewicz BEZ LITOŚCI o Lempart i Strajku Kobiet! Globalny Reset i NWO nadchodzą?

https://www.youtube.com/watch?v=Zppi6mqhAVU

w 35 min. masz komentarz pana SM na temat sporu o maseczki w Konfederacji.

T.K.

„ w co polecasz inwestować”

pytanie jest z gruntu głupie - zadane w tym miejscu (forum) i w tej formie (ogólniej). na takie pytanie odpowie ci w ZH doradca finansowy po zbadaniu kilkudziesięciu, relewantnych faktów dotyczących twoich finansów.

szukanie odpowiedzi na takie pytania na forum to nieporozumienie. nikt rozsądny i odpowiedzialny bez znajomosci indywidualnej sytuacji inwestora nie będzie dywagował na forum.

Lech

T.K.

piszę to samo - do znudzenia - od czasu do czasu. znajdziesz kilka moich postów i to na każdym etapie tego trendu 2020 na PM. znajdziesz posty z marca, sierpnia i listopada. zarzut twój jest niesłuszny.

„ w co taki gość jak T.K. inwestuje odłożoną kasę”

o tym coś akurat mogę napisać:

nieruchomości, akcje, sztuka (malarstwo głownie awangarda europejska pierwszej połowy XXw),meble unikatowe wybitnych artystów (np Charlotte Perriand, brutaliści), samochody typu youngtimer (jedna marka), gotówka i ekwiwalenty, zegarki Patek P. (wybrane referencje) edukacja dziecka, na ostatnim zaledwie miejscu - metale (kontrakty i good delivery).

i jeszcze dwie uwagi:

1. niektóre z powyższych to wspaniała przygoda w życiu - w którym coś poza pracą trzeba robić aby nie zwariować. i tak sztuka i samochody, zegarki to - aukcje, wystawy, zloty, wymienianie się z innymi kolekcjonerami, nowe przyjaźnie i znajomości - wiele wspaniałych doświadczeń i przeżyć - a odróżnieniu od chowania złotej sztabki 250g pod materac i codziennego klepania na forum o nadchodzącym resecie.

2. od inwestowania ważniejsze jest życie czyli wydawanie. dbanie o siebie i najbliższych. realizacja hobby i zainteresowań.

Ostatnio modyfikowany: 2020-11-27 16:32

prasnik

USA odrzuciły kontrowersyjny projekt największej kopalni minerałów w Ameryce Północnej

Autorem artykułu jest Aleksandra Olbryś – opublikowano w kategorii Rynek złota dnia 26.11.2020

Kanadyjska firma Northern Dynasty Minerals, Ltd. po trwającej niespełna 20 lat kontrowersyjnej „walce” o zezwolenie na budowę kopalni złota i miedzi Pebble Mine w południowo-zachodniej części Alaski uzyskała decyzję odmowną.

Starania Northern Dynasty Minerals zakończone niepowodzeniem

Plan Northern Dynasty Minerals obejmował stworzenie największej kopali złota, miedzi i molibdenu w Ameryce Północnej. Korpus Inżynieryjny Armii Stanów Zjednoczonych (ang. USACE) w dniu wczorajszym wydał decyzję odmowną w sprawie ekspansyjnych planów kanadyjskiego giganta.

Czy plany Northern Dynasty Minerals stanowiły zagrożenie dla środowiska?

Na samym wstępie wspomniałam, że projekt firmy Northern Dynasty Minerals od samego początku jest przedmiotem wielu kontrowersji. Mowa tu o planowanej lokalizacji Pebble Mine, a konkretnie niedalekim sąsiedztwie łowisk łososia w Bristol Bay na Alasce.

Obrońcy ochrony przyrody postrzegali powstanie kopalni jako bezpośrednie zagrożenie dla środowiska naturalnego, na które składałyby się m.in. liczne wywierty, czy powstanie magazynów przeznaczonych do przechowywania toksycznych odpadów oraz dróg, portów i rurociągów zapewniających wsparcie kopalni. Dla rybaków i miłośników przyrody odmowna decyzja jest równoznaczna z przetrwaniem dziewiczych tarlisk Bristol Bay, gdzie od początków prowadzenia rejestrów złowiono już ponad dwa miliardy łososi.

Czy decyzja w sprawie Pebble Mine ma charakter polityczny?

Pułkownik Damon Delarosa – dowódca USACE na Alasce – w środowym oświadczeniu uzasadnił decyzję odmowną tym, że realizacja planu Northern Dynasty Minerals „jest niezgodna z wytycznymi zawartymi w The Clean Water Act” i „sprzeczna z interesem publicznym”.

Nietrudno domyślić się, jaka była reakcja kanadyjskiej firmy wydobywczej. Dyrektor Generalny Northern Dynasty Minerals – Ron Thiessen – oznajmił, że decyzja jest „motywowana politycznie”, powołując się na wcześniejsze, korzystne oświadczenie ze strony Korpusu Armii.

„W międzyczasie, gdy Stany Zjednoczone ogłosiły „stan wyjątkowy” związany z nadmiernym uzależnieniem od zagranicznych producentów minerałów (…) nierozsądne wydaje się stwierdzenie, że zezwolenie i rozwój jednego z największych skupisk minerałów, jakie kiedykolwiek odkryto na amerykańskiej ziemi, nie leży w interesie publicznym” – ocenił Thiessen.

Z kolei Tim Bristol – Dyrektor Wykonawczy w SalmonState – wyraził swoją aprobatę dla decyzji Korpusu Armii.

„Czasami projekt jest tak zły, że nie da się go obronić. Polityka schodzi na drugi plan i podejmujemy właściwą decyzję. Tak właśnie stało się dzisiaj” – oznajmił we wczorajszym oświadczeniu Bristol. „Odmowa wydania zezwolenia nie oznacza jednak, że Bristol Bay jest bezpieczny w obliczu zagrożenia ze strony Pebble Mine. Kolejnym kluczowym krokiem jest przywrócenie ochrony wynikającej z The Clean Water Act. Uważam, że to może i powinno być priorytetem dla rządu Bidena”.

Lisa Murkowski – Senator ze stanu Alaska – w środowym oświadczeniu podkreśliła, że formalne odrzucenie zezwolenia przez Korpus Armii było „właściwą decyzją, podjętą we właściwy sposób”.

Jaka jest druga strona medalu w sporze o powstanie największej kopalni w Ameryce Północnej?

Natomiast John Shively – Dyrektor Generalny w Pebble Partnership – spojrzał na decyzję odmowną przez pryzmat utraconej szansy dla Alaski i jej mieszkańców. Dochód z działalności kopalni mógłby przynieść korzyści finansowe rzędu miliardów dolarów i wpłynąć na rozwój regionu. Co więcej, Shively podkreślił, że pozytywnym aspektem płynącym z powstania kopalni niewątpliwie byłoby wygenerowanie setek miejsc pracy i wydobycie miedzi, która odgrywa kluczową rolę dla energii odnawialnej.

Firma Northern Dynasty Minerals zapowiedziała, że planuje odwołać się od decyzji Korpusu Armii. Na ten moment rzecznik Pebble nie wspomniał jednak, czy firma zamierza pozwać rząd federalny, w razie odrzucenia odwołania od obecnej decyzji.

„Jesteśmy zdruzgotani dzisiejszymi wiadomościami, szczególnie, że [Korpus – przyp. red.] opublikował w lipcu oświadczenie o oddziaływaniu na środowisko, w którym jasno określono, że projekt może z powodzeniem współistnieć z rybołówstwem. Przyniósłby również korzyści gospodarcze społecznościom najbliższym złoża” – powiedział Shively. „Jedną z prawdziwych tragedii związanych z tą decyzją jest utrata możliwości rozwoju ekonomicznego dla ludzi mieszkających na tym obszarze”.

Ostatnio modyfikowany: 2020-11-27 16:52

pawelhbg

Mohsen Fakhrizadeh był związany z Korpusem Strażników Rewolucji Islamskiej (IRGC).

Lech

pawelhbg

Horus

System próbuje to obejść a to wegetarianizmem, a to burgerami z szarańczy, a to obrzydzaniem poddanym mięsa ale średnio mu to wychodzi.

System niestety to już przetestował i to chyba z najlepszym efektem przy wykorzystaniu powiedzmy sobie wyjątkowo chałupniczych środków. Udało się już przed 1-2 tysiącleciami wmówić rzeszy ludzi że najprzyjemniejsze rzeczy są jednocześnie najgorszymi rzeczami, z seksem włącznie. Większej władzy już niestety nie można mieć, co prawa takie zabiegi sieją spektakularne spustoszenia w psychice od plebsu po niskiej rankgi funkcjonariuszy systemu, nie mniej są uber-skuteczne.

I teraz też mam wrażenie że jest taki prikaz resetu społeczności do jej pierwotnego stanu - vide sexual objectification oraz wpływ hodowli bydła i konsumpcji wołowiny na "stan planety". Oczywiście idzie to w parze znowu ze spustoszeniem w psychice wśród plebsu i niskiej rangi funkcjonariuszy systemu ale to jest właśnie cel całego przedsięwzięcia.

W takim wydaniu otrzymuje się całkiem spore plantacje "istot pastewnych" z zerowym sex drivem (wiadomo seks to zło), ujemnym przyrostem naturalnym (https://www.independent.co.uk/environment/children-carbon-footprint-climate-change-damage-having-kids-research-a7837961.html) i weganizmem.

@Celes

Na złocie liczy się ~1750, jak ten poziom pęknie może byc nieprzyjemnie

Złoto z innych przyczyn rosło przed 2020 i z innych w 2020. Te przyczyny się nie pokrywały, a przyczyna z 2020 mogła też zmienić optykę, nie mówiąc o tym że przez świrusa teraz zachód będzie notował pynkne wzrosty, bo jak się spektakularnie spadło to i trzeba będzie ładnie rosnąć, społeczeństwo zaś "przeżyło świrusa" (podobał mi się meme, że "apokalipsę oczekiwałem spędzić w stroju Mad Maxa a spędziłem w spodniach od piżamy...").

Więc na 2021 będzie oczekiwanie na szczepionkę a w 2022 będzie odreagowywanie 2020. Więc dwa lata spokoju. W 2022 będą też mid terms w Stanach i pytanie jak sobie tam poradzą demokraci. Zakładając ostrożenie, że Republikanie będą ciągle pod zaklęciem Trumpa a Harris się nie spali i uda się im ogarnąć kwestie światopoglądowe to są szanse na względne 2 lata dalszej stabilizacji, bo wszyscy przecież pamiętają PielochowegoDonka. I tak kolejne 2 lata, potem wybory Harris vs. Trump i pytanie otwarte o dalszy ciąg.

Keracz

Pani rzecznik głupoty opowiada

Zatem miała powiedzieć:

"Media publiczne nie realizują ważnej misji publicznej informacyjno-edukacyjnej". - TVP nie informuje o pandemii, nie prowadzi poradnictwa i nie edukuje. Nie zapewnia pluralizmu i nie pełni roli kulturotwórczej" ?

oraz

,,Trudna sytuacja nie uderza w media i twórców. Media publiczne nie przekazują informacji i nie są też miejscem, w którym artyści mogą tworzyć, produkować swoje dzieła, olewamy ich i nie przekazujemy odbiorcom-obywatelom twórczości artystów. Twierdzenie, że należy pozbawić obywateli prawa do informacji i kultury, a artystów możliwości jej tworzenia w tym trudnym czasie jest jak najbardziej poważne i się z nim zgadzam" ?

A kto przytulić pragnie cząstkę/część z tych 2 mld zł?

mamy kulturę na poziomie disco polo

Wielu Polaków nie narzeka na poziom i wspiera ten rodzaj muzyki, a poza tym pan minister również.

W kwestii pluralizmu mamy za to pompowanie lewicy i autowanie Konfederacji.

Im więcej podziałów i chaosu, tym mocniej Lucek zaciera kopytka.

@ T.K.

życie czyli wydawanie. dbanie o siebie i najbliższych. realizacja hobby i zainteresowań.

Guzik prawda, tak samo jak

,,nieruchomości, akcje, sztuka (malarstwo głownie awangarda europejska pierwszej połowy XXw),meble unikatowe wybitnych artystów (np Charlotte Perriand, brutaliści), samochody typu youngtimer (jedna marka), gotówka i ekwiwalenty, zegarki Patek P. (wybrane referencje) edukacja dziecka, na ostatnim zaledwie miejscu - metale (kontrakty i good delivery)"

łącznie z

,,chowania złotej sztabki 250g pod materac"

Jest to życie w iluzji, w przekonaniu do dóbr materialnych jako najważniejszych i związanych z nimi płytkich, bez empatii kontaktów międzyludzkich oraz snobizm.

supermario

https://www.youtube.com/watch?v=-Lfqv-G7Isw

wzwen

"Po dwóch tygodniach i po dodatkowych dziesięciu godzinach odklepanych dla systemu ponownie dostaniesz w sklepie boczek, kawę i jajka, znaj dobroć systemu."

No właśnie, że nie, nie dostaniesz. Dostaniesz promesę/zezwolenie na zakup i tyle.

Tak się fatalnie dla zdrowia składa, że Ci co robią boczek na śniadanie jedzą go z jajkami, popijają kawę a do kawy palą papierosa. Ci co produkują jajka tak samo, podobnie jak Ci od kawy i papierosów.

Ostatnio modyfikowany: 2020-11-27 17:46

saper

no niezle,

trader21 byl wlasnie w TVN24 BiS :)

W jakim programie i o czym rozmawiali?