Odreagowanie na dolarze, obligacjach i metalach

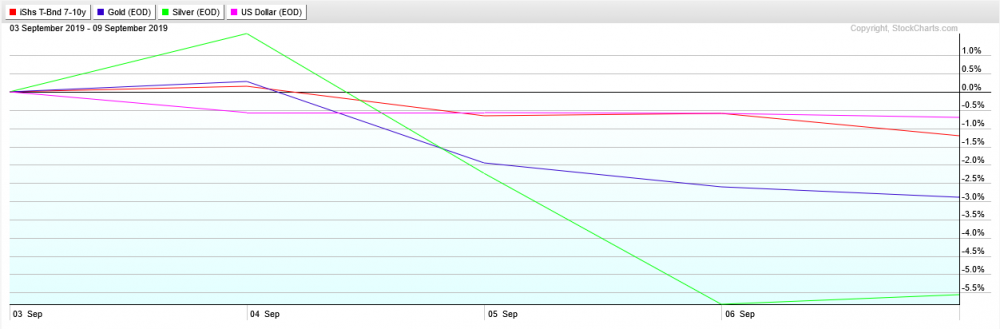

Po wielu tygodniach wzrostów tzw. aktywów safe haven (uważanych za bardzo bezpieczne), doszło do pewnego odreagowania. Po pierwsze, rentowność 10-letnich obligacji USA wzrosła z 1,45 do 1,63%, co przyniosło spadek ceny ETFu na te obligacje (więcej na temat zależności między ceną a rentownością obligacji znajdziecie w dziale „Słowniczek”). Wspomniany ETF jest na wykresie zaznaczony na czerwono.

Po drugie, indeks dolara nieco się obniżył (kolor różowy). Po trzecie, złoto straciło niemal 3%, z kolei srebro spadło o 5,5%.

Oczywiście zmiany obligacji i indeksu dolara nie są wielkie, ponieważ te aktywa charakteryzują się niską zmiennością.

Warto jednak zauważyć, że był to kolejny tydzień, kiedy metale zachowywały się podobnie jak dolar, co jest pewną anomalią.

Gdzie w ostatnich dniach płynął kapitał? Głównie do akcji. Odrabiała zarówno giełda w USA, jak i rynki wschodzące. Wzrosty były naszym zdaniem spowodowane dwoma czynnikami. Po pierwsze, akcje były krótkoterminowo tanie w stosunku do obligacji czy metali szlachetnych. Po drugie, banki centralne przeprowadziły kolejne działania mające rzekomo poprawić sytuację w globalnej gospodarce. Bank Chin podjął decyzję o kolejnej obniżce poziomu rezerwy obowiązkowej (tzn. jaką część środków banki muszą trzymać ze względów bezpieczeństwa). Z kolei w przypadku USA działania polegały raczej na interwencjach słownych – ostatnie wypowiedzi prezesa FEDu przekonały rynek, że wszystko zmierza ku kolejnej obniżce stóp procentowych.

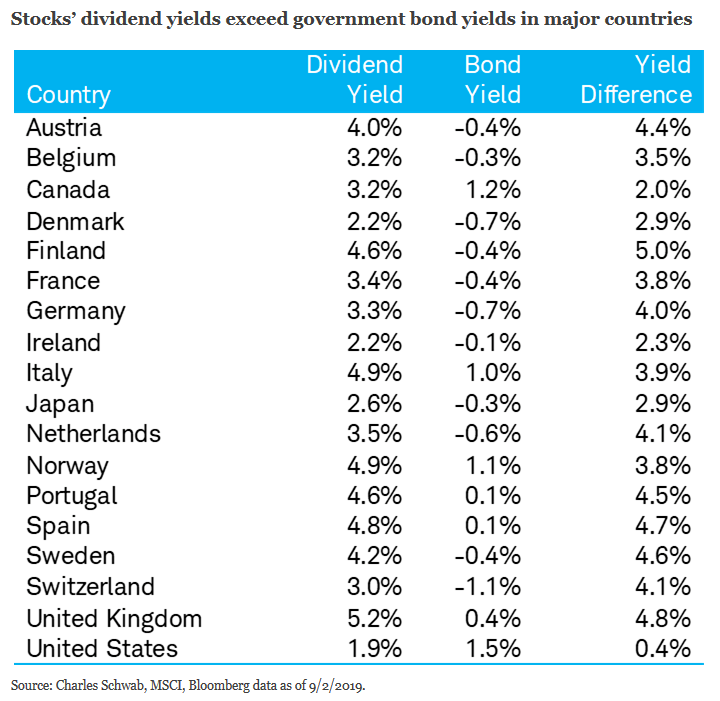

Być może ten optymizm na rynkach potrwa jeszcze przez jakiś czas, natomiast skłaniamy się ku tezie, że w perspektywie kilku tygodni obligacje USA zaczną ponownie umacniać się względem akcji. Po pierwsze, inwestorzy będą kierować się w kierunku obligacji ze względu na coraz gorszą sytuację gospodarczą. Po drugie, amerykańskie obligacje mimo wszystko prezentują się nieźle na tle dywidendy z akcji. Spójrzcie na poniższą tabelę. Wynika z niej, że dywidenda z amerykańskich akcji wynosi jedynie o 0,4% więcej niż odsetki z obligacji. Wygląda to tak, jakby chodziło o aktywa o podobnym poziomie bezpieczeństwa, a przecież wcale tak nie jest – jeśli będzie taka potrzeba, FED pozwoli na spadki cen akcji, byle tylko uratować obligacje.

Tymczasem w innych wymienionych krajach dywidenda z akcji jest już wyraźnie wyższa niż odsetki z dywidend. Prawdę mówiąc, w niektórych przypadkach w ogóle nie ma mowy o odsetkach z obligacji.

Oczywiście ktoś mógłby powiedzieć: „skąd ten optymizm wokół obligacji, skoro płacą zaledwie 1,5%?”. Generalnie jest to słuszne, logiczne spostrzeżenie. Niestety, przy słabnącej gospodarce potencjalne odsetki nie liczą się tak mocno, jak ochrona kapitału. Z kolei przy większych turbulencjach banki centralne zrobią dosłownie wszystko, by powstrzymać spadki cen obligacji. Ostatecznie mówimy o rynku długu, największym i najważniejszym rynku świata, od którego kondycji uzależnione jest dalsze funkcjonowanie systemu.

Jeszcze słowo o metalach – tutaj wzrosty w poprzednich tygodniach były silniejsze, dlatego też trudno coś prognozować. Zwracamy jednak uwagę, że kolejne decyzje banków centralnych (luzowanie polityki monetarnej na różne sposoby) będą sprzyjać metalom. Można więc podejrzewać, że spadki złota i srebra nie potrwają już długo.

Australia będzie zwalczać „internetowy ekstremizm”

W efekcie ataku na meczet w Christchurch w Nowej Zelandii, rząd Australii wprowadził nowe prawo mające na celu zwalczać ekstremizm w sieci. Teraz po raz pierwszy zostało ono zastosowane – australijscy urzędnicy nakazali pięciu stronom usunięcie nagrań takich, jak video zamachowca z Christchurch czy nagrania pokazujące ścięcie skandynawskich turystów w Maroku. Jeśli administratorzy stron nie wykażą się posłuszeństwem, muszą liczyć się z problemami.

Zgodnie z nowym prawem, właściciele mediów społecznościowych, autorzy tradycyjnych stron czy nawet dostarczyciele usług internetowych mogą otrzymać karę finansową do 10% przychodów, jeśli nie usuną zabronionych materiałów. Z kolei dyrektorowi wykonawczemu może grozić kara więzienia.

Przedstawicielka australijskiej komisji eBezpieczeństwa poinformowała, że trzy ze wspomnianych pięciu stron, bardzo szybko usunęły nagrania. Jej zdaniem taka reakcja pokazuje, że nowe prawo może być skuteczne.

Problem z opisanym prawem jest większy niż mogłoby się wydawać. Dlaczego? Tylko w ostatnich latach na blogu wielokrotnie opisywaliśmy zamachy, które były kłamliwie przypisywane określonym grupom czy przywódcom niektórych krajów. Często ocenę sytuacji umożliwiały nam nagrania z miejsca zamachu, gdzie widać było np. leżące na ziemi zwłoki. Tylko dzięki materiałom video mogliśmy stwierdzić, że coś było nie tak z oficjalną narracją przedstawianą w mediach.

Jeśli w kolejnych latach więcej rządów pójdzie w ślady Australii, to już niebawem o wydarzeniach na świecie będziemy dowiadywać się wyłącznie z gotowych oświadczeń poszczególnych rządów. To kolejny przypadek, gdzie politycy rzekomo dbają o nasze bezpieczeństwo, a w rzeczywistości jedynie ograniczają wolność (w tym wypadku odcinają nas od dostępu do informacji).

Przy okazji, tak się zastanawiamy… Jak to jest, że przedstawiciel mediów społecznościowych może być zagrożony więzieniem za publikację nagrania morderstwa, z kolei ludzie z największych banków nie mają czego się bać, nawet jeśli robią przekręty na dziesiątki miliardy dolarów? Dla przykładu bank HSBC pomógł wyprać kartelom pieniądze szacowane na kilkadziesiąt miliardów dolarów i nikt nie trafił do więzienia.

Były prezes FED: Inwestorzy traktują złoto jako ochronę majątku

Niezależnie od ostatniego odreagowania na metalach, tegoroczny wynik złota wciąż można uznać za bardzo dobry. Od 1 stycznia kruszec zyskał na wartości ok. 18%.

W jednym ze swoich ostatnich wywiadów, Alan Greenspan (były prezes FED) odniósł się do zachowania metali szlachetnych, a zwłaszcza złota. Zwrócił on uwagę, że inwestorzy decydują się na zakup kruszcu (zwłaszcza w perspektywie długoterminowej), ponieważ wiedzą, że „jest to aktywo, które utrzyma dla nich wartość przez kolejne 20 czy 30 lat”.

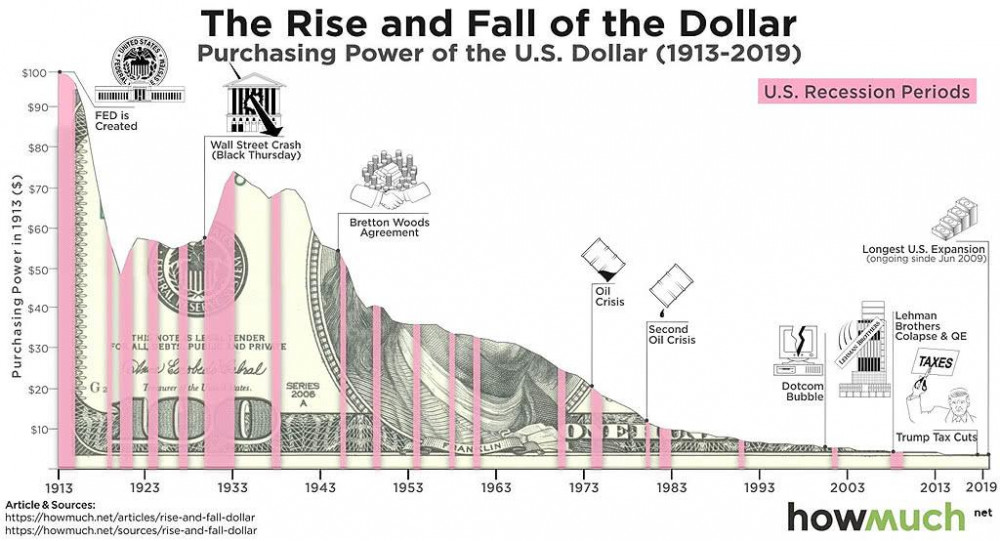

Nawet jeśli Greenspan nie miał tego na myśli, to taką wypowiedzią zwrócił uwagę na wysokie tempo psucia walut. Nie jest żadną tajemnicą, że za jednego dolara ludzie mogą kupić coraz mniej produktów czy usług. Dobitnie potwierdza to poniższa grafika, pokazująca spadek siły nabywczej dolara od 1913 roku, kiedy to powstała Rezerwa Federalna (spadek o 97% w ciągu 106 lat).

Niestety, większość osób zazwyczaj nie docenia roli inflacji, która działa jak ukryty podatek. To właśnie inflacja sprawia, że siła nabywcza walut maleje. Tymczasem złoto pozwala nam ochronić majątek (w nowej książce Tradera21 znajdzie się trochę danych na ten temat). To bardzo istotna cecha kruszcu, zwłaszcza kiedy ktoś nie chce wchodzić na rynek akcji, obligacji czy nieruchomości, a jednocześnie nie zamierza trzymać oszczędności w walucie i patrzeć jak jego oszczędności topnieją.

Przypomnijmy, że Greenspan jeszcze przed objęciem stanowiska prezesa Rezerwy Federalnej, zwracał uwagę na fakt, iż złoto jest jedynym sposobem obrony przed inflacją. W latach 60-tych napisał słynne słowa:

„Polityka finansowa państwa o rozbudowanym systemie ubezpieczeń społecznych wymaga aby posiadacze majątków i aktywów nie mieli żadnej możliwości obrony. Zadłużanie państwa jak i wywoływanie inflacji jest prostym, utajnionym mechanizmem konfiskaty majątku. Złoto stoi na drodze tego podstępnego procesu, stoi na straży prawa własności. Gdy ktoś to pojmie, z łatwością zrozumie antagonizm polityków do standardu złota.”

Później Greenspan jako prezes FEDu musiał martwić się przede wszystkim o kondycję dolara, a zatem nie mógł pozwalać sobie na przesadną szczerość. Pisaliśmy o tym szerzej w artykule „Kiedy bankierzy centralni mówią prawdę?”.

Jak wojna handlowa przekłada się na dane makroekonomiczne?

Do tej pory o wojnie handlowej pisaliśmy głównie w kontekście polityki oraz zmiennych nastrojów na giełdach. Nie zmienia to jednak faktu, że wprowadzane cła przekładają się na słabsze dane gospodarcze.

Przykładem są Chiny. Eksport Państwa Środka spadł w sierpniu o 1% względem zeszłego roku. Nic wielkiego. Warto jednak zauważyć, że eksport do USA spadł aż o 16% w ujęciu rocznym! A mówimy przecież o wymianie handlowej dwóch największych potęg gospodarczych.

Jednocześnie chiński import z USA spadł o 22,4%.

Kolejne cła sprawiają, że wymiana gospodarcza między krajami jest ograniczana (niektórych produktów po prostu nie opłaca się importować). Produkcja staje się droższa, podobnie jak ceny usług. To musi skutkować malejącym popytem, co w kolejnych miesiącach objawi się w postaci coraz gorszych wyników spółek. Ma to swoje przełożenie na giełdę. Trudno oczekiwać by przewartościowane spółki z USA w trakcie kolejnego roku zachwycały swoimi wynikami. Głównym impulsem do wzrostów pozostaną zatem buybacki (skup akcji własnych przez przedsiębiorstwa) oraz ewentualna interwencja banków centralnych.

Independent Trader Team

z01

"to już niebawem o wydarzeniach na świecie będziemy dowiadywać się wyłącznie z gotowych oświadczeń poszczególnych rządów." - wtedy wolność zejdzie do podziemia i będziemy jak Neo w filmie Matrix, zewsząd agenci, inwigilacja i iluzja. Trza było nie brać tej czerwonej pigułki od Tradera, a zamiast tego czytać Plotka i trzymać złotówki na koncie oszczędnościowym, jak robią grzeczne owieczki.

Keracz

Tylko w ostatnich latach na blogu wielokrotnie opisywaliśmy zamachy, które były kłamliwie przypisywane określonym grupom czy przywódcom niektórych krajów. Często ocenę sytuacji umożliwiały nam nagrania z miejsca zamachu, gdzie widać było np. leżące na ziemi zwłoki. Tylko dzięki materiałom video mogliśmy stwierdzić, że coś było nie tak z oficjalną narracją przedstawianą w mediach.

Tak, śruba jest coraz mocniej zaciskana, idzie ucisk jakiego jeszcze nie było, ale to dopiero jest początek.

Proszę poszukać w wyszukiwarce ,,crisis actor", posłuchać gościa Ole Dammegarda wyjaśnia jak społeczeństwo jest robione w trąbę, aby być prowadzone na krótkiej smyczy w kagańcu, posłuchać też innego mądrego na filmiku Prawosławny Duchowny o Lucyferycznym NWO.

Nie jest żadną tajemnicą, że za jednego dolara ludzie mogą kupić coraz mniej produktów czy usług.

Pamiętam, jak w latach 80-tych butelka orzeźwiającego przeźroczystego napoju z żyta i krystalicznie czystych wód kosztowała ok. 0,80 dolca.

johnny bravo

gruby

"Warto jednak zauważyć, że eksport do USA spadł aż o 16% w ujęciu rocznym!

(...)

Jednocześnie chiński import z USA spadł o 22,4%."

... czyli Chińczycy wygrywają wojnę z USA. Zredukowali swój import mocniej niż dostali po tyłkach redukcją swojego eksportu. Jak to mówił Trump ?

"wojny celne są łatwe do wygrania" ? No to skoro deficyt USA w bilansie handlowym z Chinami po wprowadzeniu ceł zaporowych rośnie to może wcale nie o ten deficyt chodziło, a na przykład o wywołanie solidnej inflacji w USA ?

Krzych_option fun

Ostatnio modyfikowany: 2019-09-10 17:46

3r3

Co to jest za nowa sankcja w prawie karnym "problemy"?

"Przedstawicielka australijskiej komisji eBezpieczeństwa poinformowała, że trzy ze wspomnianych pięciu stron, bardzo szybko usunęły nagrania. Jej zdaniem taka reakcja pokazuje, że nowe prawo może być skuteczne."

Trzech na pięciu protestujących uciekło przed armatkami wodnymi - ZOMO jest skuteczne^^

"Przy okazji, tak się zastanawiamy… Jak to jest, że przedstawiciel mediów społecznościowych może być zagrożony więzieniem za publikację nagrania morderstwa, z kolei ludzie z największych banków nie mają czego się bać, nawet jeśli robią przekręty na dziesiątki miliardy dolarów? "

Znaczy wolno kraść. Czego tu można nie rozumieć?

@xoni

"Nie chce się rozpisywać, bo może ktoś trafniej napisze jakie będą tego implikacje. "

Skeszuj złoto, zapłać zobowiązania, po miesiącu odkup z zysków. Różnica to wysokość stóp w pożyczce z własnego kapitału tyle one wynoszą, a nie tyle co bank centralny ustali.

Możesz alternatywnie posiłkować się koszykiem/portfelem z tego co masz: akcji, obligacji, PM, zobowiązań wobec kontrahentów, zaliczek od klientów.

Bobi8

@Trader21

co myslicie o ETF FCG - na spolki z USA i Kanady produkujace gaz ziemny i troche rope?

Bije rekordy zdolowania. Cena ok 12$, min 10,6 a max 157.

P/e = 24

P/BV = 0,64

niektore spolki wchodzace wsklad maja p/e 6 i jednoczesnie p/bv 0,4 oraz marze netto 17%

BartArt

Z dnia wczorajszego, prognozy dla Au RSA. Na innych walorach też można się rozglądnąć.

Keracz

https://www.bankier.pl/wiadomosc/Przybywa-Polakow-biernych-zawodowo-7735313.html

O jakiej bierności traktują w artykule, skoro na zamieszczonym zdjęciu ewidentnie widać, że pięciu panów aktywnie spędza czas na lanczu, z których jeden czeka na listonosza, bo listem wysłał rodzinie gotówkę świeżo otrzymaną od szefa, drugi zastanawia się czy nie można jeszcze zamontować zbrojenia w zalanym mieszanką betonową stropie? Wiadomo, sezon budowlany w pełni, a roboty na budowie taki ogrom, że nie było czasu ułożyć zbrojenia, bo szalunki wymagały uzupełnień i korekt, a majster jest wczorajszy, miał do rana imieniny. Pozostali trzej, też inteligentni.

Freeman

Freeman

Ostatnio modyfikowany: 2019-09-10 21:35

BartArt

Od ostatniego szczytu na Au mamy zejście około -3.89%, rozpiętość opcji na złocie do końca listopada rozkłada się 1420 - 1560 zielonych/oz. Na 18 września rynek wycenia obniżkę stóp o 0.25pb na 92,3%, także będziemy świadkami ciekawej rozgrywki. AO wskazuje na głębsze zejście przed FOMC, EBC będzie co najwyżej mieć wydźwięk w stylu; panujemy nad sytuacją ale jesteśmy w ciemnej d.... Trump czeka na pretekst żeby dalej cisnąć na FED, być może po jastrzębim Powellu wpadnie w szał i wykręci kolejny tweet, ale nie będzie oszczędzać w uszczypliwościach jeśli EBC zacznie dodruk. To tak w skrócie. Sprawa brexitu ciągnie się zdecydowanie za długo, moim zdaniem celowe zagranie.

Lech

Tam też chodzi o to żeby ciemny lud myślał że płaci niższe podatki , ale wpływy z podatków rosły tylko inaczej?.

"co myslicie o ETF FCG - na spolki z USA i Kanady produkujace gaz ziemny i troche rope?

Bije rekordy zdolowania. Cena ok 12$, min 10,6 a max 157."

Wydobycie gazu łupkowego w USA jest od wielu lat pod kreską, żyją pomimo bilionowych strat tylko dlatego że rząd skupuje ich obligacje bez pokrycia przy tej cenie , ale ma to wpływ na ceny światowe ropy i gazu co miało zmiękczyć Rosję, Wenezuelę i temperować Arabów którym po prostu tanio kradną dzięki temu ropę szczególnie w Libii i Iraku , ale i w Syrii?...A do tego dolar przy wzroście cen ropy, gdy wszystko drożeje zaliczyłby padaczkę.. to trzeba utrzymać wydobycie ze stratami żeby wpływać na cenę ropy to i kurs z popytem na dolara..

Ostatnio modyfikowany: 2019-09-10 22:20

Freeman

Ostatnio modyfikowany: 2019-09-10 22:21

Lex

Na wstępie chciałbym zaznaczyć, że jestem laikiem w dziedzinie ekonomii/ giełdy. Niemniej jednak od pewnego czasu interesuję się tematem. W miarę możliwości i czasu wolnego uzupełniam swoją wiedzę w tym aspekcie.

Przyglądając się ostatnim wydarzeniom politycznym (rozwój programów socjalnych, plany wprowadzenia wysokich pensji minimalnych, w konsekwencji możliwą wysoką inflację) i ekonomicznym (widmo spowolnienia/recesji), chciałbym Państwa na początku zapytać o rady dotyczące przede wszystkim ochrony oszczędności. Trafiłem na wiele materiałów mówiących o dokonaniu zakupu złota, walut bezpiecznych (USD, CHF). Niestety są to materiały z początku 2019 r. Czy na dzień dzisiejszy (wysokie ceny USD, złota) uważacie Państwo dokonanie takich zakupów za rozsądne??

Jestem osobą młodą, wiedzę finansową rozwijam na ile mogę. Proszę o wyrozumiałość i będę wdzięczny za ewentualne rady.

Z góry dziękuje i pozdrawiam

growing

tez zaczynałem z takim zapałem. Wszystko jest fajnie do pierwszej wiekszej wtopy. Żadna wiedza z internetu czy ksiazek nie da ci gwarancji. Najwyzej zwiekszy szanse na sukces ale to wsztko LOTERIA. Pamietaj tym. Najwazniejsza zasada, trzymac sie z dala od tego o czym wszedzie krzyczą.

Dante

Ropa pokonała niedawno 4-miesięczy opór, DAX technicznie bezproblemowo powinien iść w kierunku 12500, a sytuacja na SP500 vs CHF bardzo przypomina sytuację tę z przełomu stycznia/lutego tego roku. Dodatkowo, akcje rynków wschodzących wyglądają bardzo ciekawie (między innymi porównując do PKB).

Dante

SOWA

Lech

gruby

"Starsi jeszcze nie są gotowi na reset , jeszcze potrzebują trochę czasu i nie pozwolą na zbyt duży wystrzał"

Na co im ten czas jest potrzebny ? I dlaczego nie są gotowi na reset ? Co właściwie zmieniłoby się w dzisiejszej ekonomii realnego socjalizmu gdyby - załóżmy - złoto wystrzeliło nagle na 5k FEDów od uncji ?

PN

Mam paru znajomych którzy mają na koncie np oszczędności życia typu 200-300tys zl na jakiś smiesznych lokatach. I nawet nie mysla żeby ta kasę jakoś zabezpieczyc tylko ciulaja dalej I dalej. Bo przecież pieniądz jest pieniądz. Diradzalem złoto albo mieszkanie to nie! Gotowka na koncie w banku to dla nich zabezpieczenie ubezpieczenie I emerytura w jednym. Nie przepowiesz takim.

Co do mieszkan.

Czy lepiej kupić mniejszej mieszkanie np kawalerke w Warszawie bliżej centrum czy 2-3pokoje w mniejszym mieście? Bydgoszcz Torun np? Znajomy chce kupić I nie wiem jak mu doradzić co wybrac.

Ostatnio modyfikowany: 2019-09-11 08:22

SOWA

Ten czas jest im potrzebny na kreowanie kolejnych produktów finansowych(bez pokrycia) na których zarabiają i finansują swoje założenia(militarne, globalne)czyli przejmowanie środków finansowych wypracowanych i opartych na pracy.Złoto stoi na przeszkodzie tej mistrzowskiej kradzieży.Wszystkie wykreowane z niczego instrumenty nie maja pokrycia w realnej gospodarce i potrzebują Starsi czasu aby wyjść z tego bez rozruchów ulicznych. Więc wdrożą inflację , ale tak aby ulica nie zorientowała się , że jest okradana.Jeśli złoto wystrzeli do 50 tyś $ przestanie być dostępne dla wielu, giełdowi gracze zorientują się , że za swoje miliony zarobione na giełdzie nic nie mogą realnego kupić co ma małe gabaryty , jest płynne i nie podlega inflacyjnej kradzieży.Nic na świecie tak jak AU poza diamentami(nieliczni się na nich znają)nie zawiera tak dużej wartości w małych gabarytach i to jest siła złota.Przecież dopóki gra trwa i można za wykreowane pieniądze kupić tanie złoto bez pracy to tę grę należy kontynuować ile się da.Dlatego potrzebują czasu , aby okraść świat bez rozruchów społecznych.Na reset nie są gotowi bo inflacja nie została wdrożona a nie ma tyle majątku na świecie , aby wszystkie wydrukowane śmiecie zamienić na wartości materialne.Wystarczy upadek DB , który sam już nie wie ile ma wykreowanych instrumentów i ich pochodnych i kolejnych pochodnych do zawieruchy światowej, dlatego potrzebny czas, aby plany wyjścia z bagna dopracować i dlatego aby świat finansowy dalej spał cena złota będzie zaniżana ile się tylko da.I my drobni ciułacze możemy też trochę tego dobra zakupić to jest cena którą Starsi płacą(dając nam tę możliwość), aby realizować swoje globalne za tworzone pieniądze.

bb82

Lepsze to, które da wyższy %. Jak wychodzi 10% to brać i nie wybrzydzac bo więcej dzisiaj ciezko

SOWA

Kikkhull

"

A kto stąd ucieknie? Patologia leży po rowach, bo męczona wydawaniem 500+" w niezłej patologii żyjecie, bo dam sobie rękę uciąć, że ktoś z waszej rodziny dostaje +500. No ale skoro sami ich patologia nazywacie.

gruby

"Ten czas jest im potrzebny na kreowanie kolejnych produktów finansowych(bez pokrycia) na których zarabiają i finansują swoje założenia(militarne, globalne)czyli przejmowanie środków finansowych wypracowanych i opartych na pracy."

A skoro tak to jest to czyn ciągły, bez wyznaczonej daty końcowej. Wyznaczenie daty końcowej przez starszych braci oznaczałoby dobrowolne pozbawienie się przez nich działającego narzędzia. No i co oni bez niego zrobią ? Do uczciwej roboty się nagle tak sami z siebie wezmą ? Z motyką zaczną na polu w kibucu ziemniaki okopywać ? Krowy o piątej nad ranem doić ? Przecież po to mają swoich palestyńskich podludzi.

Bolton został wypieprzony z roboty, inwazja na Iran została odwołana zanim się zaczęła. Wygląda na to że frakcja starozakonnych w politbiurze USA dostała po uszach. Chińczycy zakończyli koncentrację wojsk na granicy z Hong Kongiem jednocześnie identyfikując Julię Eadeh, specjalistkę od dywersji pracującą pod dyplomatyczną przykrywką w konsulacie USA w Hong Kongu jako odpowiedzialną za przygotowywanie przewrotu więc na razie "demokratyzacja" Hong Kongu przez CIA odpada. W następnej kolejności bank centralny, demokrację i prawa człowieka trzeba będzie zainstalować w Wenezueli. Tą potyczkę frakcja Rockefellerów wygrała.

Riposta Netanjahu była natychmiastowa: Operacja "Endlösung" czyli ostateczne rozwiązanie kwestii palestyńskiej poprzez Anschluss terytoriów okupowanych zostanie rozpoczęta w Izraelu po wyborach. A dwa miliony Palestyńczyków tereny te zamieszkujące ... no cóż, Lebensraum wymaga poświęceń. Tylko skąd Netanjahu zorganizuje cyklon B na wytrucie dwóch milionów Palestyńczyków ? Bo obozy już stoją.

Kikkhull

nikt ważny

Venzuela do zasoby, Hong-Kong to przepływy. Zmieni się tylko kolejność bo ważność obu jest bezsporna dla spruchniałego imperium. Bolton po majowych wypowiedziach w "New York Times" w temacie stanu umysłowego prezydenta chyba nie mógł się spodziewać niczego innego. Widać był do września do czegoś potrzebny albo miał odegrać jakąś rolę, np "obiecanek bez pokrycia".

Taki OFT (beletrystyka) choć w temacie: z końcem października premiera "Chciwości" Marka Elsberga, a na początku października premiera "Jack Ryan" i "venezuelskia przygoda" (taka propaganda). Jak przed listopadem coś odpalą to Amazon będzie na nowo serial kręcił jak swego ktoś inny "Sumę Wszystkich Strachów" ;-)

Keracz

Pozwolę sobie odnieść się do Waszych pytań i udzielonych odpowiedzi. Mam inne zdanie, więc przedstawię je krótko.

W tej całej ,,zabawie" chodzi o nic więcej jak o dusze ludzkie, o zwiedzenie i odciągnięcie ludzi od rozwoju duchowego i poznanie Boga, Stwórcy naszego (zawsze tak było i jest widoczne szczególnie w obecnym czasie, ale tylko dla nielicznych w stosunku do ogółu) poprzez zastosowanie różnych inteligentnych sztuczek, narzędzi m.in. pieniądz, religie, szeroko rozumiana ekonomia, media, muzyka, narkotyki, prostytucja, handel ludźmi, niezdrowa żywność i woda, medycyna, fałszowanie historii, produkcja wszelkiej maści gadżetów: tablety, srajfony itp., i wiele innych powyżej nie wspomnianych.

,,Kreatorzy" (w tym m.in. starsi, którzy mają za pana i ojca swego wiadomo kogo) naszego tutaj ziemskiego życia żywią się, czerpią energię z naszych niepowodzeń, z naszego strachu, z naszego cierpienia, dlatego też były i są konflikty zbrojne, mniejsze, większe, wprowadzanie ,,demokracji i porządku". Uwijają się jak w ukropie, mając na uwadze, że czasu zostało niewiele, żeby ludzi jeszcze bardziej otumanić i zepsuć, a następnie zwieść, oszukać. Ale między nimi są też podziały o dominację, wpływy, więc m.in. dlatego droga do finału przedłuża się.

Zatem zadam pytanie, w co warto, należy inwestować?

I jeszcze @Kikkhull wywołał mnie do tablicy.

Nadstawiaj rękę. :-))

Szkoda, że nie widzisz, że rozdawnictwo też psuje ludzi, jeszcze bardziej niż są. Pozdrawiam

CompositeGuy

Jakby ktoś był zainteresowany kupnem to pisać na silverpol@protonmail.com

SOWA

SOWA

abc123

To trzeba inwestowac w srebrne i zlote cudowne medaliki.

Kikkhull

Ponawiam pytanie, choć nieco je rozbuduję:

1. Czy ktoś inwestuje w nieruchomości w Bułgarii (na pierwszy ogień apartamenty w Złotych Piaskach) i może się wypowiedzieć?"

Jeden znajomy inwestowal, 2x w roku mu obrabiali mieszkanie, bo wiedzieli że siedzi w Polsce. Taka inwestycja musi być bardzo przemyślana.

Kikkhull

A przeczytali stary i nowy testament. Mam pytanie sprawdzające, co oznacza liczba 666.

Keracz

2x w roku mu obrabiali mieszkanie

No popatrz, co w tej Bułgarii się wyrabia!? Może to od tej spiekoty, niż od wiedzy, że znajomy siedzi w Polsce?

Przeczytał ST i NT. Na pewno nie czipy, o czym powszechnie się trąbi. Mam pytanie sprawdzające, kto stworzył człowieka?

TheTiriRiri

Kikkhull

Przeczytał ST i NT. Na pewno nie czipy, o czym powszechnie się trąbi. Mam pytanie sprawdzające, kto stworzył człowieka?"

Pytanie dotyczy pism na które się powołuje ie, a jak widać nie przeczytali tylko słyszeli.

Kto stworzył człowieka, tego nie wiadomo. Wiadomo że powstały 2 geny. Jeden ok 30k lat temu, drugi datuje się na ok 5k. Te geny powodują powiększenie się objętości mózgu. Jak nie funkcjonuje to, to jest maloglowie. Darwinisci twierdzą że to ewolucja.

Banksy

Napisal 2019-09-10 16:59

cytowane z artykułu:

"Warto jednak zauważyć, że eksport do USA spadł aż o 16% w ujęciu rocznym!

(...)

Jednocześnie chiński import z USA spadł o 22,4%."

... czyli Chińczycy wygrywają wojnę z USA. Zredukowali swój import mocniej niż dostali po tyłkach redukcją swojego eksportu. Jak to mówił Trump ?

"wojny celne są łatwe do wygrania" ? No to skoro deficyt USA w bilansie handlowym z Chinami po wprowadzeniu ceł zaporowych rośnie to może wcale nie o ten deficyt chodziło, a na przykład o wywołanie solidnej inflacji w USA ?

—//—//-

Odp. @Gruby, zabraklo Ci wyobrazni, zeby zobaczyc kto w tym starciu gigantow wygrywa wojne celna, wiec mala zagadka matematyczna dla Ciebie zeby wprowadzic Cie z powrotem na wlasciwe tory:

Wolalbys dostac 22.4% z 120.3 miliarda USD, czy 16% z 557.9 milarda USD?

Eksport z Chin do USA spadl wiec o prawie 90 miliardow USD.

Czyli kto wygrywa wojne celna, Chiny tak jak Ci sie wydawalo? Smiechlem mocno.

Ostatnio modyfikowany: 2019-09-11 13:08

gruby

"Czyli kto wygrywa wojne celna, Chiny tak jak Ci sie wydawalo?"

Dla pełnej informacji podrzuć jeszcze proszę dane o strukturze zmniejszającej się wymiany produktów i usług - z czego rezygnują Chińczycy a z czego Amerykanie. Bo jeśli jedni (na przykład) rezygnują z importowanych procesorów a drudzy w odwecie z importowanej soi albo filmów to jednak dolar dolarowi nierówny.

Ostatnio modyfikowany: 2019-09-11 13:20

Kikkhull

SOWA

SOWA

Flex

Policzyłeś również wzrost eksportu do USA z krajów ościennych Chin?

Z takiego Wietnamu w I kwartale wzrost o 45% rok do roku. A tych krajów trochę jest.

https://www.polskieradio24.pl/42/273/Artykul/2313909,Kto-bedzie-glownym-zwyciezca-wojny-handlowej-FT-to-moze-byc-Wietnam

Tajemnicą poliszynela jest, że Chiny omijają cła wysyłając swoje produkty z innych krajów lub przenosząc tam produkcję.

To tak a propos wyobraźni lub jej braku.

abc123

Nie znasz się na żartach.

Keracz

@Kikkhull

Nie odpowiedziałem Ci wprost, ponieważ są bardzo różne tłumaczenia tej liczby, to po pierwsze. A po drugie, wyraźnie Biblia podaje, kto stworzył człowieka (jednak dla większości nie jest to do końca zrozumiałe z różnych powodów).

Poza tym mało interesują mnie teorie teoretyków darwinistów, dodatkowo promowane, wspomagane bełkotem synów kultu słońca.

@krzyk

Dzięki za Twoją odpowiedź. :-))

bycmoze

https://wiadomosci.wp.pl/izrael-benjamin-netanjahu-zapowiada-aneksje-doliny-jordanu-6423067005528193a

być może dla jednych czynnik do wzrostu dolara i złota dla innych wstęp do proroctwa Bibli...

Ostatnio modyfikowany: 2019-09-11 15:28

Kikkhull

Tu jest mądrość. Kto ma rozum, niech liczbę Bestii przeliczy: liczba to bowiem człowieka. A liczba jego: sześćset sześćdziesiąt sześć

666 to liczba czlowieka, a liczbę Bestii trzeba obliczyć.

Kikkhull

"A wreszcie rzekł Bóg: «Uczyńmy człowieka na Nasz obraz, podobnego Nam. Niech panuje nad rybami morskimi, nad ptactwem powietrznym, nad bydłem, nad ziemią i nad wszystkimi zwierzętami pełzającymi po ziemi!»"

Na NASZ obraz, mówi w liczbie mnogiej. To ilu było bogów przy tworzeniu.

SOWA

SOWA

Keracz

Miły kolego, więc co to oznacza - 666 to liczba człowieka, a liczbę Bestii trzeba obliczyć.

Na NASZ obraz, mówi w liczbie mnogiej. To ilu było bogów przy tworzeniu.

No właśnie, więc kto stworzył człowieka?

:-))

Dante

Ciężko jest wykazać jasną korelację ze zmianą płacy minimalnej i inflacją (bo struktura cen w gospodarce nie reaguje od razu na czynniki proinflacyjne) - co innego wpływ płacy minimalnej na koszty pracodawców (których nie łagodzi jeszcze inflacja), a przez to na bezrobocie (zwłaszcza wśród młodzież). Jak widać poniżej, istnieje korelacja między wysokością realnej płacy minimalnej, a bezrobociem wśród młodzieży.

https://www.epionline.org/oped/o118/

Ostatnio modyfikowany: 2019-09-11 17:10

Dante

Ostatnio modyfikowany: 2019-09-11 17:50

saper

SOWA

3r3

"Na co im ten czas jest potrzebny ? I dlaczego nie są gotowi na reset ? Co właściwie zmieniłoby się w dzisiejszej ekonomii realnego socjalizmu gdyby - załóżmy - złoto wystrzeliło nagle na 5k FEDów od uncji ? "

Krótka ławka - mają zbyt wielu ludzi w aparacie żeby nagle wrócić do XIX wiecznego zarządzania majątkiem trwałym zdobytym przez banki centralne. Jeśli zgarniasz ze stołu złoto to systemem finansowym niewiele już zwojujesz. Ostatnio jak narobili takich fikołków to Niemcy im dali w skórę, wszak gra idzie o przejmowanie owoców pracy.

"Do uczciwej roboty się nagle tak sami z siebie wezmą ? "

Bluźnisz Ty antysemicki terrorysto o skłonnościach!

"Wygląda na to że frakcja starozakonnych w politbiurze USA dostała po uszach. "

No to wleźli z librą, a komisja zgłupiała czy przesłuchuje przedsiębiorcę czy suwerena miliardowego państwa.

Wszak każdy z komisji ma konto na fejsie i prowadzi tam kampanie wyborcze^^

Komisja miała pytania - przesłuchiwany o komisji wiedział wszystko i oni wiedzieli że on wie^^

@SOWA

https://www.bankier.pl/wiadomosc/Politycy-obrazili-sie-na-male-firmy-7735377.html

Napisałem jak i dlaczego należy niszczyć MiŚie aby realizować cele polityczne koncentrując siłę roboczą przy spadku produktywności: [reklama?] zarobmy.se/konsekwencje-rzeczywiste-przesuniec-wykresu-w-prawo/

@Kikkhull

"w niezłej patologii żyjecie, bo dam sobie rękę uciąć, że ktoś z waszej rodziny dostaje +500. No ale skoro sami ich patologia nazywacie. "

Żadne z moich dzieci w Polsce nie dostaje.

@CompositeGuy

"Czekam na portal tradera do halndu metalami a tymczasem jakby ktoś chciał kupić trochę z moich sreberek"

Też czekam. Mam nieco kilowych "rok świnki" - żeby było na pamiątkę kiedy ta szajba się zaczęła. No i oczywiście Arki Noego - wszak to na Potop przygotowane. Pan Bóg po tym jak pierwszy raz Żydów Potopił to się długo powstrzymywał od repety, ale z tymi paradami to już przesadzili.

@Banksy

"Wolalbys dostac 22.4% z 120.3 miliarda USD, czy 16% z 557.9 milarda USD?

Eksport z Chin do USA spadl wiec o prawie 90 miliardow USD. "

Pobłądziłeś. W wojnie celnej chodzi o to żeby przestać wysyłać swoje towary za bezdurno a zacząć zasysać.

Chińczycy pod to grają aby ssać świat i nic nie wysyłać.

USA do tej pory tak robiło - eksportowało papierki.

Tyle że Czajniki omijają cła wysyłając pozornie z cudzych portów względnie dominując kapitałowo tamtejszy przemysł i zarabiając na cudzym eksporcie.

@Dante

"Przydałaby się mała, krótkoterminowa korekta na DAXie. "

Nałóż DAXa na S&P500 to zobaczysz czy przydałaby się. Wygląda na to że jeszcze nie.

Ostatnio modyfikowany: 2019-09-11 18:31

Kikkhull

https://www.se.pl/wiadomosci/polityka/1-5-roku-ograniczenia-wolnosci-dla-dominiki-k-aa-1P44-JAah-EFzH.html

lenon

@płaca minimalna

Ciężko jest wykazać jasną korelację ze zmianą płacy minimalnej i inflacją, ponieważ dostępne dane opierają się o racjonalne działania.

Jeżeli płaca minimalna wzrasta mniej, więcej o wzrost wydajności, to korelacji nie widać. Co będzie jednak gdy wydajność wzrośnie o 10%, a płaca o 100? Można spekulować. Pewności nie ma, ale moim zdaniem, jeżeli by się tak stało, w co wątpię, wywoła to presję płacową w obszarach w których płace staną się minimalnymi, a z drugiej strony skokowy wzrost wynagrodzeń w sferze budżetowej, od ciecia, pielęgniarkę i nauczyciela, po gryzipiórka w sądzie. Trochę słabo za stawkę woźnego uczyć w szkole.

Rosnące obciążenia płacowe i fiskalne nieuchronnie będą musiały uruchomić procesy wzrostu cen, tym bardziej, że sytuacja dotknie całą gospodarkę i nie wystąpi tu efekt konkurencji.

SOWA

Pewną wiarą jest to co jest napisane w credo(wyznanie wiary), czyli to co zechciał Pan Bóg objawić Kościołowi a to czego nie chciał objawić jest tajemnicą. Nie bardzo rozumiem co chcesz udowodnić tworzeniem sztucznych sofizmatów, które mają udowodnić, że wiara i pewność się wykluczają. Ja nie jestem pewny w to co JA` wierzę tylko w to co mi Pan Bóg objawił i w co wierzę przez Niego.

lenon

Ja czytałem chyba w "Najdalszej Podróży" Alberta Monroe, że życie na ziemi, w tym ludzi stworzyły istoty z jakiejś odległej galaktyki w celu produkcji luszu. Lusz to emocje uwalniane w chwili śmierci. Czym istota bardziej emocjonalnie rozwinięta, tym lusz lepszej jakości. Z didozaurów już nic więcej się nie dało wycisnąć, to poszły masowe zbiory.

Lech

To tak a propos wyobraźni lub jej braku."

Czyli najważniejsze będzie czy Chinom spadną nadwyżki eksportowe i o ile , a nie czy trafia towar bezpośrednio do USA czy pośrednio , czy wcale i kupują go inni , i wygląda na to, że nadwyżki eksportowe Chinom rosną w każdym razie nie spadają , za to deficyt USA ogromny i od wielu lat i dalej rośnie?!

Wielka Brytania też kiedyś długo grała i udawała ,że nie ma żadnego problemu ze złotem i srebrem i Funt jest całkowicie wymienialny i to w czasach gdy pieniędzy na rynku było 100 razy mniej niż dzisiaj ,nie mówiąc o długach ,a dodruki były pod pełną kontrolą z gwarancją wymiany na złoto, aż wyczyścili im sejfy ze złota i srebra do dna i zaliczyli padaczkę z wielką stratą.

A ludzie sekty widzę dalej ślęczą nad swoimi papirusami i myślą, że w starożytnych papierach z czasów gdy o świecie nikt nie miał bladego pojęcia wyczytają wszystkie mądrości świata współczesnego?ciekawe w jakim języku je czytacie? i w jakim wypowiadano zapisane słowa? zapytajcie ludzi z innych religii co myślą o waszej i zastanówcie się w co w ich religiach i na jakiej podstawie jesteście skłonni uwierzyć i wyjdzie na to samo,tzn, że to samo myślą o waszej , a najważniejsze nie szkodzić zatem wszystkie wojujące i domagające się władzy religie do odstawki i w zapomnienie.

growing

3r3

Płaca minimalna wymaga kliknięcia przelewu a ten jakiegoś stanu konta. Obawiam się że cały misterny plan weźmie w łeb na tym etapie.

@growing

"a indexy rosna sobie dalej............."

I podczepione pod nie długi też. A wiesz jakie cyrki są na płynności?

Ostatnio modyfikowany: 2019-09-11 20:35

janwar

Lech

janwar

odrion

"Trader21 - Masz w planach jakiś artykuł odnośnie gazu ziemnego?Na rynku widać dość negatywny sentyment ale po zejściu z ceną do 2.09 obecnie mamy poziom 2.20.Pytanie czy na chwile obecną są dość dobre fundamenty na wzrosty czy to tylko chwilowa korekta i dalsze spadki w dół.Oprócz Gazpromu zainwestowałem kasę również w SWN. Spółka z P/E= 0,95, P/B również przyzwoita 0,32, P/S= 0,24, ogólna wartość spółki poniżej 1B z tym,że w kasie 367M. Pytanie tylko czy nie będzie jeszcze taniej tak jak obecnie wygląda sytuacja na uranie (Cameco)."

Dzięki za tipa. Obejrzałem spółkę po Twoim poście i od wejścia już jestem +25%. Oczywiście zmienność jest duża, ale moim zdaniem potencjał do wzrostów ciągle jest. Dla takich wpisów perełek ciągle warto zaglądać do komentarzy :).

Ostatnio modyfikowany: 2019-09-11 22:46

Freeman

Freeman

Freeman

3r3

"Dziwne zachowanie na ropie dzisiaj- pomimo sporego spadku zapasow."

Co w tym dziwnego kiedy klienci albo nie mają czym płacić, albo nie zamierzają zużywać?

Właśnie sprawdzamy dla kogo brakło krzesła.

@Freeman

" Dlatego Niemcy cieszą się teraz błogosławieństwem destrukcyjnego inwentarza, co nierozumni interpretują jako napływ siły roboczej ( g prawda można było chodowac własna nacje poprzez mutterschaftsgeldv600 Dm przez 18 miechow jak to było jeszcze w latach 90 Siatych a potem ucięli. "

Prawdziwi Niemcy leżą pod Stalingradem, a takiego miasta na mapie już nie ma.

Wiesz że sprowadzając różnorodnych imigrantów uzyskuje się społeczeństwo o poglądach silnie konserwatywnych?

Bazy kulturowe wszędzie są takie same - "módl się i tyraj", a to jedyny wspólny element na którym można się oprzeć. Jest tylko jedno plemię co żyje w koncepcji "módl się i unikaj wysiłku" więc od czasu do czasu targa się Jasia za ucho.

"Tak coś mnie tchnęło żeby popatrzeć na wykres S&P i doznałem nieodpartego wrażenia, że niebawem się załamie . Docelowo przecena o 70 % ca poziom 900 punktów. "

To musiałby być zestaw jakiś innych spółek. Ten indeks ma pewną konstrukcję a spółki się z niego usuwa i dobiera nowe - więc w przypadku zwały zmieni się portfel - cała gospodarka musiałaby się wywrócić żeby tak głęboko nurkował.

gruby

"Krótka ławka - mają zbyt wielu ludzi w aparacie żeby nagle wrócić do XIX wiecznego zarządzania majątkiem trwałym zdobytym przez banki centralne."

... których to aparatczyków można wysłać na łączkę, zupełnie tak jak działo się to w Polsce na wiosnę roku 1989. Weź pod uwagę że "wtajemniczonych" czyli niezwalnialnych tłumacząc na nasze jest w systemie niewielu, większość aparatu ma swoje biurko i zestaw dziennych zadań do wykonania. Co do 'wtajemniczonych' zaś: ich masowa eliminacja będzie sygnałem że coś zaczyna się w systemie dziać. Taki strzał ostrzegawczy żeby pozostałym nawet nie przyszło do głowy pyskować ani latać po gazetach albo pluć szczegółami z roboty na internetowych forach. Takim aparatczykiem systemu jest na przykład Glapiński, to zwykły odbiorca rozkazów a jego pozycja jest porównywalna do sierżanta - szefa kompanii: on ma pilnować żeby jego kompania wykonywała rozkazy oficerów. Wysłanie Glapińskiego na trawkę nie spowoduje żadnych perturbacji, on jest od roboty a nie od myślenia. Dopiero nad Glapińskim, czyli na poziomie wydawania rozkazów sierżantowi-szefowi kompanii zaczyna się problem: oficer rozkazy Glapińskiemu wydająca musi kojarzyć co się w szerszym kontekście dzieje i to nie tylko w jego oddziale.

equinoxPL

Na tę chwilę jest to -0.75%

Czy w takim otoczeniu naprawdę warto kupować CHF?

SOWA

Kikkhull

SOWA

No to przykład z najbliższego otoczenia , mamy tu rodzinę z 2-dzieci pobierającą 500+ stan na dzisiaj posiadania (salon samochodowy, kamienice, działki , warsztaty samochodowe, antyki), na pytanie skierowane do Pani małżonki dlaczego pobiera 500+ na dzieci skoro to drobne w portfelu a może te środki byłyby potrzebne na np.Hospicjum reakcją było niezrozumienie pytania, przecież jak frajerzy dają to się bierze.I teraz pytanie czy są oni patologią (moralną) czy nie są patologią.Czy patologią są tylko biedni czy raczej ten termin należy stosować do większej grupy ludzi.

siwy83

Metale lokacyjne może jakaś opinia ?

Ostatnio modyfikowany: 2019-09-12 09:50

loxu

* trochę shortować fang

* kupić duże longi na producentów żywności

* siedziec na gotówce

loxu

Nigdy nie ma tak, że coś gwałtownie się rozchwiało i gwałtownie wróci do poziomów. Albo bedzie taniej i wtedy ty nie będziesz chciał kupić, albo bedzie drożej bo taki sentyment.

Ja obstawiam, że spadnie za 5 lat, ale do poziomów niedawnych (zatem inflacja itp iewiele Ci dadzą.)

•Banksy•

@Banksy

"Wolalbys dostac 22.4% z ****120.3 miliarda USD, czy 16% z 557.9 milarda USD?

Eksport z Chin do USA spadl wiec o prawie 90 miliardow USD. "

3r3 napisal:

Pobłądziłeś. W wojnie celnej chodzi o to żeby przestać wysyłać swoje towary za bezdurno a zacząć zasysać.

Chińczycy pod to grają aby ssać świat i nic nie wysyłać.

USA do tej pory tak robiło - eksportowało papierki.

Tyle że Czajniki omijają cła wysyłając pozornie z cudzych portów względnie dominując kapitałowo tamtejszy przemysł i zarabiając na cudzym eksporcie.

Odp.

Nie pobladzilem, to Ty bladzisz, a @Grubemu sie wydawalo, ze:

“Czyli Chińczycy wygrywają wojnę z USA. Zredukowali swój import mocniej niż dostali po tyłkach redukcją swojego eksportu”

oraz “No to skoro deficyt USA w bilansie handlowym z Chinami po wprowadzeniu ceł zaporowych rośnie...”

Oba te stwierszenia, w tamtej krotkiej jego wypowiedzi, to bledy. Nie ma czego tu bronic, po prostu @gruby myslal, ze 16% < 22%, zapomnial tylko, ze to Chiny eksportuja wielokrotnie wiecej do USA, niz USA do Chin. Koniec tematu. Warto nastepnym razem troche pomyslec zanim sie cos napisze.

A wracajac do Twoich przemyslen z tego co napisales Ty, @3r3, to chcialem Ci przypomniec, ze wojne celna z Chinami ropoczal Trump, glownie z powodu zbyt duzego deficytu USA w bilansie handlowym, blokowaniu dostepu do chinskiego rynku firmom amerykanskim i kradziezy amerykanskiej wlasnosci intelektualnej przez chinskie firmy. Pozamiatane.

siwy83

Nigdy nie ma tak, że coś gwałtownie się rozchwiało i gwałtownie wróci do poziomów.

No nie do końca tak musi być. Przeciez zloto miało tez takie ruchy tzn 1200-1380 dolcow.

Na srebrze nie wiem czy są takie ruchy bo mniej się interesowałem .

z01

"to skąd on chce, niszcząc mikroprzedsiębiorców, pozyskać pieniądze na te ++++"

Dodrukuje.

"I teraz pytanie czy są oni patologią (moralną) czy nie są patologią."

Problemem jest powszechne przekonanie, że Państwo tylko zabiera i marnotrawi. Jeszcze większym problemem jest, że to przekonanie jest ze wszech miar zgodne ze stanem faktycznym. Więc każdy sposób jest dobry, żeby oderwać trochę kasy zanim zostanie zmarnotrawiona na dziesiątki sposobów przez aparat biurokratyczno-opresyjny. Patologią jest cały stosunek Państwo-obywatel, który dodatkowo właśnie ulega jeszcze głębszej patologizacji noszącej znamiona jawnego przekupstwa, reszta to tylko rezultaty.

PtokBentoniczny

Uważam, że nie można krytykować ludzi bogatych za to, że biorą takie 500+. Dlaczego? Bo to nie ich wina, że władza coś takiego stworzyła. Co ciekawe wszyscy zrzucają się na ten program. Czemu więc ktoś ma nie brać pieniędzy? Przecież to głupota.

xoni

System drukuje pieniądz w tempie przyrostu M3, jak kombinujesz karkołomnie nad jakimś hedge, żeby się obronić to jeszcze Państwo podatki zabiera od zysków, bo wszystko rozlicza na bieżąco w PLNach. Skoro Państwo drukuje i rozdaje 500plusy to czemu nie brać, przy większym majątku to jedynie drobna rekompensata za psucie pieniądza i zapłacone wcześniej podatki.

Może myślą też: dzieci i tak będą spłacać to z odsetkami, to czemu moje mają spłacać więcej, bo ja nie brałem.

PtokBentoniczny

W Mennicy skarbowej jest drogo. Nawet z kodem od tradera. Z metali lokacyjnych nie brałem, bo słyszałem różne opinie. Są jeszcze takie strony: goldon.pl, mennica24.pl czy mennicakapitałowa.pl

Co do ceny to też chciałbym, żeby troszkę spadła.

Ostatnio modyfikowany: 2019-09-12 10:22

z01

Ja ostatnio zamówiłem tubę z coininvest (Niemcy). Błyskawicznie, bezproblemowo i tanio. Przesyłki oznaczają w taki sposób, że nie sposób się zorientować, że w środku są metale, jakby ktoś się obawiał o bezpieczeństwo przesyłki. Jeśli złoto zjedzie jeszcze niżej planuję zamówić tam też kilka Krugerandów.

Tonya

https://www.muenzeoesterreich.at/produkte/1-unze-feinsilber-999-verpackt

dav1

Ciezko odpowiedziec na tak filozoficzne pytanie czy zamozna rodzina pobierajaca 500+ to patologia czy nie. Ale dorzuce taki argument przeciw nazywaniu tego patologia: Ludzie biedniejsi gorzej zarzadzaja pieniedzmi i mozna zalozyc ze im jestes biedniejszy tym gorzej wydasz owe 500+. Im jestes bogatszy, tym lepiej dysponujesz pieniedzmi a co za tym idzie, lepiej ulokujesz/pomnozysz 500+.

@Decyzja ECB

Rynek wlicza chyba porzadny pakiet pomocy, tzn. moze byc latwo o negatywne przyjecie decyzji przez rynki.

Flex

Jeszcze raz bo poprzedni wpis w moderacji. Pewnie linki nie pasują ;)

Kupować srebro za 95 zł gdy można za 82,5 zł ?

Metale lokacyjne są sprawdzone i kiedyś polecane przez Tradera21

Obsługa klienta czasem kuleje ale uczciwi i najtańsi. opinie można sprawdzić na opineo

Ostatnio modyfikowany: 2019-09-12 10:49

abc123

Freeman

Paradoks

Wiewior

"Im jestes bogatszy, tym lepiej dysponujesz pieniedzmi a co za tym idzie, lepiej ulokujesz/pomnozysz 500+. "

Czy ja wiem... biorę te 500 jak każdy złodziej, potem idę na strzelnicę i to 500 lokuję w tarczy w przeciągu godziny.

Czy to dobra lokata? no nie zawsze trafiam muszę przyznać, a to co wpada poza czarne to wręcz kasa wyrzucona w błoto.

A teraz wrzesień już, to biorę 500 i tankuję driftowóz. I Bogu dzięki składam, że wpłynęło dodatkowe 300 na wyprawkę, bo inaczej bym na opony nie miał. Na miejscu upalam aż druty z opon wyjdą i lokuję w ocieplenie klimatu, bo zimy nie lubię.

abc123

nikt ważny

"...to złodzieje..."

Czyli w finansowej formule którą przedstawiłeś, wszyscy którzy (przeliczając na jednostki rozliczeniowe) wkładają (inwestują) mniej, a więcej uzyskują to "złodzieje"? Ciekawa koncepcja która wielu tu obecnych, zyskujących na inwestycjach (a nie będących nieustannie na minusie) może, łagodnie ujmując, urazić. Jakby nie patrzeć na całościowy obraz to tzw podatki płaca wszyscy, bezpośrednio lub pośrednio.

Warto mieć na uwadze że Ci co inwestują więcej, więcej zwykle zyskują. Ci co inwestują mniej, właściwie spacerują po krawędzi. Kwestię ryzyka chwilowo pomińmy bo zawsze jest, czasem tylko pozornie małe, albo też pozornie duże. To jest kwestia rozmiaru koszyka i różnorodności asortymentu w koszyku, a nie jakieś zestawienie jakiejś jednostkowej (dobranej pod tezę) wartości po jednej stronie wobec całości koszyka po drugiej. Jak ktoś ma w koszyku tylko jabłka (właściwe kilka jabłek jedynie) to może ma sens takie wyliczanie, ale jak ktoś ma w koszyku rozrzut, od jabłek, przez morgi ziemi, po koparki, to na bazie ceny jabłek nie ustalisz wartości koszyka.

Matematyka panie. Taka niezbyt skomplikowana Matematyka i trochę podstaw ekonomii.

Ostatnio modyfikowany: 2019-09-12 11:49

•Banksy•

Jak to za nic? Za to, ze jestes zlodziejem to przeciez masz to 1500. A skoro cieszysz sie, ze jestes zlodziejem, to masz dopiero interesujaca moralnosc. Ogolnie smiechlem mocno.

siwy83

Bo i tak bym tych pieniędzy nie miał , a tak mogą przydać się biednym ludziom i nie interesuje mnie co oni z nimi zrobią. Druga sprawa jeżeli zacznę widzieć zwiększone koszty na firmie tzn ZUS ,podatki plus kontrole skarbowe i odrazu mandaty bez upomnienia to już wtedy będę zmieniał zdanie :) Niestety wysoce prawdopodobne , ze będą tworzyć klasę średnia kosztem klasy średniej.

Ostatnio modyfikowany: 2019-09-12 11:58

nikt ważny

"...patologia..."

Grzązki grunt. Jeśli tradycją w określonej dziedziną grupie, jest umiłowanie dla przetworzonych produktów fermetacji to "patologią" może być kupowanie książek. Tych "bełkotów" wydanych pod nazwą "książka" w szczególności, tudzież takich co poza okładką i setką pustych stron, nic nie mają. Ani się tym nie nażresz, sprzedasz co najwyżej głupiemu (bardzo), a i tak ze stratą, tradycji nie podtrzymasz, a do kominka starczy tylko na chwilę jedynie. No patologia!

Albo zbieranie impulsów elektrycznych i płacenie za ich podtrzymanie u brokera własnych "podatków". To w porównaniu z "umiłowaniem" jest patologia! :-D

Ostatnio modyfikowany: 2019-09-12 12:06

Flex

To nie infowojna tylko mieli okres gdy obsługa była kiepska i takie były opinie klientów

Na 8 zamówień miałem 3 reklamacje a 4 nie zgłaszałem bo chodziło o kilka zł a nie chciało mi się już użerać.

tzn reklamacje załatwione pozytywnie, bez problemu.

Na jedno zamówienie czekałem prawie 3 miesiące(dostawa 24 dniowa) a gdy kolejny raz się przypomniałem to jeszcze mnie objechano, że mam wymagania (prawdopodobnie jeden z właścicieli).

Taki mamy klimat widocznie ;)

Potem 3 kolejne zamówienia już bez atrakcji. W końcu chyba coś poprawili bo od ponad roku ok

Paradoks

Dzięki, to nieco rozjaśnia. Korzystałem w ostatnim czasie, więc już po poprawkach procesów najwyraźniej.

Z tym, że te insynuacje z którymi się spotykałem dotyczyły innych rzeczy, niż sama obsługa klienta, można było z nich wnioskować, że z samym towarem jest coś nie tak (choć nikt wprost tego nie twierdził, to sugestie były).

PtokBentoniczny

82 za monetę z losowego rocznika przy czekaniu ok 2-3 tygodni. Jak ktoś chce tanio kupić i może poczekać to jak znalazł. Jak chcesz nowsze i od razu, to wiadomo, że musisz zabić więcej

Flex

Znowu moderacja blokuje :/

Wejdź przez ich inną domenę metal market eu

Tam masz rabat 4% na Maple Leaf 2019 za zapisanie się do newslettera. Cena wychodzi podobna ale masz nowe monety.

Czekania nie przeskoczysz ale to norma przy tanich zakupach. Nie zdarzyło się żeby nie dostarczyli. Choć jak pisałem wcześniej kiedyś poślizgi się zdarzały.

Ostatnio modyfikowany: 2019-09-12 12:26

abc123

Ja tylko zadalem pytanie Czym się różni wynajęcie bandyty i zabranie sąsiadowi 500 zł od wynajęcia polityka i zabraniu sąsiadowi 500 zł?

A ty mi tu z matematyka i ekonomia wyjezdzasz.

abc123

Ciesze sie , ze mam kase za darmo mimo, ze niesmak pozostaje.

SOWA

Flex

https://stooq.pl/n/?f=1313711

"Nasza optymistyczna prognoza dla złota i metali szlachetnych jako takich opiera się na następujących przesłankach:

1) Amerykańska Rezerwa Federalna najprawdopodobniej obniży stopy procentowe w okolice zera

2) Chińsko-amerykańska wojna handlowa zwiększa ryzyko recesji

3) Przewiduje się, że rentowności nominalne i realne pozostaną niskie, a w niektórych przypadkach wręcz ujemne. Eliminuje to koszt alternatywny związany z utrzymywaniem aktywów, które nie generują zysku w postaci kuponu czy odsetek

4) Kontynuacja skupu aktywów przez banki centralne w celu dywersyfikacji, a w niektórych przypadkach - zmniejszenia zależności od dolara (tzw. dedolaryzacja)

5) Kupowanie opartych na złocie funduszy notowanych na giełdzie zmniejsza dostępność tego metalu na rynku fizycznym. Ogólny wolumen złota w posiadaniu ETF w ujęciu rok do dnia wzrósł o 8,2 mln uncji. Jest to jednak nadal znacznie poniżej wzrostu o 14,7 mln uncji odnotowanego w 2016 r.

6) Umocnienie dolara może się zbliżać ku końcowi ze względu na ryzyko działań ze strony Stanów Zjednoczonych w celu deprecjacji walut"

SOWA

Gibs

Nie wydaje mi się, że ktokolwiek powinien mieć dylematy moralne jeśli jest płatnikiem netto do wora.

Jak ODdają to wręcz moralnym obowiązkiem jest odzyskiwać.

Dylematowanie ale od poziomu pasożyta to raczej właściwość białego człowieka. Nie wiem jak u Azjatów ale ludy pustynno-klanowe a w szczególności Eskimosi z Palestyny ten gen mają wycięty.

abc123

A ten kto korzysta z uslug bandyty czy urzednika ale efekt jest ten sam?

Wg mnie tez zlodziej.

Keracz

500 plus, a może to korupcja tylko, że w ramach prawa?

Korupcja ma miejsce wówczas, gdy ktoś chce osiągnąć dla siebie jakiś cel i obiecuje, proponuje lub wręcza korzyść majątkową, osobistą lub inną osobie, która piastuje funkcje publiczne lub gospodarcze po to by cel ten uzyskać. Nie jest ważne czy proceder ten odbywa się osobiście, czy z pomocą pośredników.

Najczęściej spotykane działania o charakterze korupcyjnym:

· przekupstwo (łapownictwo),

· wykorzystywanie środków budżetowych i majątku publicznego do celów prywatnych lub osobistych korzyści,

· płatna protekcja,

· handel wpływami, np. poparcie w wyborach lub finansowanie partii politycznej w zamian za zdobycie wpływów,

· nieprawidłowości dot. zamówień publicznych, kontraktów, koncesji czy decyzji sądów,

· uchylanie się przed obowiązkiem celnym, podatkowym itp.,

· świadome, niezgodne z prawem dysponowanie środkami z budżetu państwa i majątkiem, który jest dobrem publicznym,

· faworyzowanie,

· nepotyzm, kumoterstwo.

Flex

https://stooq.pl/n/?f=1313757

Metale w górę.

Ostatnio modyfikowany: 2019-09-12 14:14

nikt ważny

"...złodzieje..." i "...bandyci..."

A ten bandyta to tylko bierze czy czasem też coś daje niekoniecznie w jednostkach rozliczeniowych? Jak tylko bierze to faktycznie "złodziej" ale jak coś co jakiś czas daje (short) albo po latach jakiś zwrot stosuje (long) to może już nie "złodziej" tylko taki "przedsiębiorca" który potrafi zarabiać. Jak najpierw daje a potem zabiera więcej to bardziej "inwestor" (i to skuteczny) a nie "przedsiębiorca". To na co daje to tylko szyld, takie "racjonalne usprawiedliwienie" albo "maskirowka".

Twoja metoda opiera się na "wyjątkach" a nie na "continuum". Załóżmy że nie masz samochodu i generalnie czegokolwiek co (wraz z kwitami) upoważniałoby Cię do "używania asfaltu". Ale na "asfalt" też się zabiera każdemu. Znaczy co, "złodzieje"?

Idzie na mnóstwo rzeczy z których nawet niekoniecznie korzysta większość.

Załóżmy że nie miałeś styczności z Policją. No okradli Cię! Albo z sądami. "Złodziej" jak nic! Nie studiowałeś. "Złodzieje". Wojny nie było a na wojsko poszło. "Złodzieje".

Struktura tego co "inwestujesz" wpada do koszyka zwanego podatki. Pół królestwa i 72 dziewice temu kto udowodni że koszyk jest mniej efektywny od rozdzielnych dyspozycji. Czasu by nie starczyło na to by każdy negocjował z każdym należność za każdy duperel który jest dostępny w teraźniejszości. W mikro skali ma to sens, W medium geniusze tacy jeden na 10 tys. (optymistycznie) jeszcze dadzą radę ale w makro skali to już jest na granicy ocierania się u cud.

W kategoriach ilościowo/jakościowych problem jest w uznaniu podziału koszyka. W odpowiedniej skali przy zachowaniu ostrości obrazu przez perspektywę i mnogości tych obrazów, takie rozdysponowanie plusów akurat ma sens i to perspektywie długoterminowej. Za to mnie bardziej irytuje dysponowanie środkami z koszyka na interesy obce, tudzież ilościowo i jakościowo śladowe wobec ogółu.

Matematyka. Żadna tam magia i jakieś wyższe loty. Prawie że rachunki przekładające się na rentowność. Jedni używają jej sprawnie i świadomie, inni również choć zupełnie bez świadomości i w oderwaniu od rzeczywistości dobierając czynniki.

"Państwa" dziś to takie "korporacje" (kiedyś o tym pisaliśmy). Muszą przynajmniej być "na zero", a że homo rzekomo sapiens lubi gromadzić, głównie śmieci, i produkować głównie g.. no tez śmieci, to "mały plus" jest wskazany, zwłaszcza że perspektywa raczej jest długoterminowa. Koncepcję "ideolo" "państw" można sobie darować bo ona realnie ma jedynie uzasadnienie "biznesowe". Taki "PR" i "Reklama".

Znane nam "państwa" "korporacje" raczej marnie wyglądają kiedy obracają nie swoimi sztonami i jeszcze są winni kasynu (obcemu). Jak grają za papiery na sztony ale własne to już ujmy nie ma ale "korporacja" taka na glinianych stoi nogach.

Tak że te "złodziejsko" "bandyckie" narracje może i mają sens ale zupełnie nie wobec tego podmiotu i tak ustawionej pozycji.

Nie ma odrębnych podatków na każdy z plusów. Są podatki. Trochę taka przymusowa giełda ale z drugiej strony jak nie inwestujesz nie powinieneś nie tylko korzystać ale i mieć możliwości z korzystania. Matematyka i ekonomia.

@krzyk

"...szanse..." i "...patologia..."

Ja nie o tym ale też może być. Ja o tym że ocena jest związana obrazem w indeksie perspektywy. Te tzw "szanse" to jest rachunek na bazie całki po odpowiednio dużej ilości ocen (obraz na perspektywę) wokół obiektu. "Chlać" podobnie "robić dzieci" może prawie każdy. Kryterium ilościowe jest. Zysk "plusa" każdy inwestuje po swojemu. Jedni stracą inni w "longu" zyskają lub stracą. "Inwestycja" nazywa się "na dzieci" bo takie jest założenie zysku. Gdyby była na g... (takie coś co teraz zamiast połowy Wisły pływa) to była by np "na chlanie". Tylko że nie wszyscy "chleją" tak jak nie wszyscy "mają dzieci".

"Patologia" zaś to jest po prostu nietrafiona inwestycja której dziś blisko do ruletki. Jak "inwestor" obstawi na "13 czewone" i przerżnie to znaczy że "Patologia"? Może się po prostu za dużo "durnot" "naczytał".

Ci co wzięli mieszkania "za franki" - "patologia"?

Nasz kolega co na "krypto" zszedł od "milionera" do "pucybuta" to "patologia"? Albo ktokolwiek z nas co miał zysk "na złocie" i wtopił "na ropie" to też "patologia". Homo rzekomo sapiens są różni. Wszyscy inwestują. Większość (znacząca większościowo) nieudolnie.

"...krypto..."

Nie, nie pieje wyłącznie do "krypto". Raczej do "umiłowania" "wartości" wirtualnych, które mają tyle "wartości" na ile w ta "wartość" "wierzymy". Rzeczy wirtualne mają to do siebie i jak nazwa wskazuje, że są wirtualne - nie istnieją. Cały numer z ich wartością opiera się na "wierze". Ja optuję za utrzymywaniem i pozyskiwaniem wartości wirtualnych w ilości/jakości niezbędnej do zaspokojenia wirtualnych roszczeń wirtualnych bytów.

... z "małym plusem".

Resztę w morgach ziemi, źródłach słodkiej wody, lasach, skałach, "nasionach", "rudach", "maszynach", "żelazie" i "ogniu". W przeróżnych reliktach trochę też, ale tylko trochę bo się tym nie nażresz choć na żarło da rady wymienić.

"Produkty fermentacji" też są niezłe choć więcej zysku z tych technicznych.

Ostatnio modyfikowany: 2019-09-12 14:25

Kikkhull

Przecież to bzdura. Bogaci wydają na" luksus" płacąc za kiecke kilka tys PLN, która nie jest tyle warta, ale u znanego projektanta zagranicznego.

Biedny 3x ogląda każdą złotówkę. U mnie wynajmowali tacy mieszkanie co za wodę płacili 30pln. Znaczy nie używali spluczki, tylko zbierali wodę z mycia.

Kikkhull

Kikkhull

Wiewior

Jaki zwrot, to raczej tak : przychodzi do mnie co miesiąc członek mafii po haracz i mówi "dawaj 20 koła albo cie załatwimy"

Bierze kasę, już ma wychodzić, ale nagle patrzy na mojego dzieciaka i mówi " o jaki grzeczny chłopiec, masz tu 5 stówek na czekoladki"

No i dziecko bierze te 5 stówek. A co ma zrobić? odmówić? Przecie to z moich mu dają.

A żeby ich Chj strzelił. Tyle w temacie kto tu jest złodziejem.

Ostatnio modyfikowany: 2019-09-12 14:52

nikt ważny

"...rzeczy niewirtualne..."

Posiadamy, ale jeśli mamy ich "zabezpieczenie" niewirtualne (głownie "żelazo" niekoniecznie wsparte "ogniem").

Wirtualnie w tym rozdaniu (cyfrowym) posiada je nadzorca aparatu opresyjnego. Znaczy "wierzy" że posiada, i w imię tej "wiary" wyśle "wierzące" "hufce" na przeciw "zabezpieczeniom". Kwestia tego w co "wierzą" "hufce", bo może jednak wolą tego co daje niewirtualny "wikt" i "opierunek" niż tego co rozdaje jedyne "wartości" "wirtualne" usankcjonowane wirtualnymi definicjami niezmiennie żartobliwie nazywanymi "prawem". Rzeczami "wirtualnymi" się nie nażresz ani też nie "pochlejesz".

Stąd tak wiele zachodu jest przy dilerce "wiarą".

SOWA

Dante

Bardzo ciekawie się dzieje w eurostrefie, bo mają ujemne stopy przy podaży pieniądza M3 na poziomie 15% rok do roku, a inflację rzekomo 1%.

Czyżby im wystrzeliła produktywność pod niebiosa i EBC nie jest w stanie jej zadrukować?

Freeman

Ostatnio modyfikowany: 2019-09-12 15:41

growing

Ostatnio modyfikowany: 2019-09-12 15:49

kfas

Freeman

Ostatnio modyfikowany: 2019-09-12 16:01

SOWA

Keracz

Pytanie gdzie skierowac kapitał aby nie stracic oszczednosci ?

Ostatnio u Wapniaka dwóch zaproszonych gości mówiło, że m.in. w dolce i dzieła sztuki czy obrazy. Jak chcesz mogę Ci jakiś namalować za jedyne 20k. :-))

SOWA

z01

„Tylko nie piszcze po raz tysieczny o złocie bo na tym sie akurat masy przejadą.”

Jak wejdą w złoto na poziomie $2500 to całkiem możliwe. Ale kto sie orientuje już dawno złoto trzyma, reszta wsiądzie jak już będzie trzeba sprzedawać.

BartArt

Akurat lubię dzielić się informacjami z masą odnośnie kruszców, sprawia mi to przyjemność :)

gbur

Myślę, że zdecentralizowane kryptowaluty mogą przenieść wartość w czasie dużej inflacji. A nawet jeśli lud zorientuje się że to działa to ich realna wartość może wzrastać.

Tak sobie myślę, że w przyszłości ciężko będzie utrzymać się w klasie średniej. Rząd będzie nas spychał do biedoty bo z biednych żyje. Tak jak w krajach Ameryki Łacińskiej będzie jednak kasta najbogatszych dzierżących kasę i wpływy. U nas utarło się żeby nie starać się przebijać szklanego sufitu i się nie wychylać( тише идёшь дальше получаешь ). Jednak ta strategia w erze nadzoru cyfrowego może się nie sprawdzić. Dlatego by nadal cieszyć się dostatnim życiem nie ma innego wyjścia jak celować w wyjście z klasy średniej górą...

SOWA

xoni

1. To samo co napisałeś można było napisać z 10 lat temu, czemu miałoby być inaczej? Czemu według Ciebie nie było hiperinflacji? Mi się raczej wydaję, że bardziej zanosi się na hiperdodruk niż hiperinflację (i nawet o tym piszą)

2. Jeśli masz oszczędności to już jesteś po złej stronie mocy. Jeśli natomiast masz państwo, które można zadłużyć,opłacić swoich a potem sprzedać dług do banku centralnego to jesteś wygrany. Podobnie jeśli masz korporacje i możesz ją zadłużyć skupując akcje własne. To jest tylko migracja kapitału z rąk prywatnych do państwowych, coś w stylu komunizmu.

Pan Wojti

"Drukarze drukuja dalej a plebs klaszcze. Czeka nas megainflacja."

Jak w takim razie wyjasnic brak megainflacji w Japonii w latach 80 i 90 podczas masowego dodruku przez BOJ?

siwy83

Jak w takim razie wyjasnic brak megainflacji w Japonii w latach 80 i 90 podczas masowego dodruku przez BOJ?

Masz racje tylko w latach 80,90 nie „było” Chin,Rosji i ich sojuszników(tak silnych)

Myśle , ze oni w niedługiej przyszłości namieszają na rynkach finansowych i nie tylko. Widać , ze coś szykują ...

Cały zachód Europy był w latach świetlanej przyszłości, a teraz?

Czas pokaże bo póki co to nie ma żadnego „Tołku”

Ostatnio modyfikowany: 2019-09-12 17:29

gruby

"Jak w takim razie wyjasnic brak megainflacji w Japonii w latach 80 i 90 podczas masowego dodruku przez BOJ?"

Ten dodruk został wykupiony przez Japończyków. Efektem tego Japończycy zasuwali za półdarmo wymieniając swoje oszczędności na świstki z BoJ po czym schowali je do skarpety. Ten dodruk nie trafił na rynek i do tej pory nad nim wisi w formie zadłużenia wewnętrznego.

Zjawisko to komuniści w PRL nazywali "nawisem inflacyjnym" i najlepiej widać było czym taki nawis grozi kiedy japońscy ubezpieczyciele po wybuchu elektrowni w Fukushimie rzucili się do wyprzedaży swoich "papierów wartościowych" celem zorganizowania sobie płynności na usuwanie skutków awarii. Szarpało wtedy kursem jena i to na poważnie a drukarki w bankach centralnych hulały na trzy zmiany.

Ojciec Tadeusz

Freeman

3r3

"Weź pod uwagę że "wtajemniczonych" czyli niezwalnialnych tłumacząc na nasze jest w systemie niewielu,"

Nie ten aparat - ten prawdziwy (prywatne firmy wywiadowcze). Oni nie są w stanie przekwalifikować dekad doświadczenia całymi hierarchiami w dekady doświadczenia w inną grę na innym boisku (produkcja). Kiedyś mieli odwrotny problem i po przekształceniu się z produkcji i handlu (bo przecież tym się zajmowali) na apart polityczny, a później administracyjny (prawnicy) i represji (bezpieki) również u siebie musieli coś zrobić z całymi rzeszami swoich etnicznych proli zajmujących się wcześniej masowym chałupnictwem. Niech ktoś to za nich zrobi i akurat jak znalazł - Niemcy.

@equinoxPL

"PYTANIE: Centralny Bank Szwajcarii utrzymuje najniższe stopy procentowe ze wszystkich banków!

Na tę chwilę jest to -0.75% "

Pomyśl od strony pracownika - kredytujesz szefa pracą, szef płaci po miesiącu i odlicza Ci to ujemne oprocentowanie od wypłaty za to że miałeś zaszczyt go kredytować. Możesz jeszcze ucałować w pierścień.

A jakby na takim procencie potrzymali 40 lat do emerytury to zostanie im tylko 3/4 wkładu^^

Z ujemnymi stopami jaja będą takie, że może braknąć protestującym bruku do rzucania.

@SOWA

"Wypowiedz Jarosława Kaczyńskiego z 2017 r" jeśli nie potraficie prowadzić działalności w warunkach, jakie narzuca wam państwo, to znaczy, że się do prowadzenia tej działalności nie nadajecie"--- to skąd on chce, niszcząc mikroprzedsiębiorców, pozyskać pieniądze na te ++++"

Jeśli ten Janusz polityki nie radzi sobie w takim otoczeniu biznesowym to MiŚie (burżuazja) mają lekarstwo polityczne w postaci gilotyny. Sprawdzone - działa.

W drugą stronę też się robi żarciki - prezes wydaje decyzję w spółce na podstawie dokumentów. I się czepia skarbówka po paru latach, że nie zapłaciła firma jakiegoś tam podatku, a w dokumentach firmy nie ma takiej należności i jest załącznik "ustawa sprzeczna z polityką firmy, odmawiam przyjęcia do wiadomości jej włączenia do porządku prawnego i przekazuję decyzję do wykonania" z księgowości i działu prawnego - prezes nie wiedział więc o takim przepisie o czym w dobrej wierze nie poinformował go dział prawny. No cóż - każdy może nie przyjmować do wiadomości co tam uważa, ale bardzo ciężko później prowadzić postępowanie i stawiać zarzuty - w Holandii powoływanie się na ideologię w księgowaniu jest teraz modne.

Myślę że ci łekonomi co ich naślą z mianowania socpartie w całej eu to sobie poradzą wyśmienicie - już to przerabialiśmy za komuny. Potem trzeba to znowu będzie sprzedać za czapkę śliwek, ale na tym waśnie polega faza akumulacji^^

"Czy patologią są tylko biedni czy raczej ten termin należy stosować do większej grupy ludzi. "

Kiedyś ludzie należeli do różnych stanów i nie byli równi więc wiadomo było czego po kim można oczekiwać i nie każdemu należał się socjal. 500+ nawet jakby mi za każde dziecko dali to nie zauważyłbym w portfelu.

"To nie prawda , ja płacę podatki i nie dostaję żadnych zwrotów , również 500+. "

Sam sobie jesteś winien - czego Jasio nie ukradnie tego Jan miał nie będzie.

@•Banksy•

"wojne celna z Chinami ropoczal Trump, glownie z powodu zbyt duzego deficytu USA"

"Nie ma czego tu bronic, po prostu @gruby myslal, ze 16% < 22%, zapomnial tylko, ze to Chiny eksportuja wielokrotnie wiecej do USA, niz USA do Chin. Koniec tematu. Warto nastepnym razem troche pomyslec zanim sie cos napisze. "

Tak jak piszesz tylko najwidoczniej nie wnioskujesz z tego co napisałeś.

Chiny importują z USA wielokrotnie więcej niż USA do Chin eksportują. Jankesi nazywają to kradzieżą technologii, praw patentowych i dobrych pomysłów - no takie tam brednie dla prawników. Z pewnością cele prowadzenia polityki celnej sprowadzanej do deklaracji nie jest ograniczenie przysyłania do USA dóbr za papierki. Kryzys 2008 zażegnano dzięki oszczędnościom Czajników - pożyczyli Jankesom kasę, ale pod kompensatę mieszaną. Obecnie odsetki od tego kapitału jakie instytucje w USA spłacają instytucjom w Chinach wynoszą więcej niż budżet Niedorzecza. I Czajniki zaczęły posysać te instytucje z kruszcu. A sens gospodarki na długu jest taki, że dług dzielimy kruszcem i patrzymy ile jesteśmy zalewarowani gdyby ktoś chciał sprawdzić i jeśli przeciwnicy polityczni tyle nie mają to nas nie wykupią i możemy iść w bankruty bez strachu. No i ta sytuacja nie ma już dłużej miejsca więc trzeba zrobić tak, żeby się nie dało wykupić - czyli żeby Czajniki nie mogły się lewarować cudzą gospodarką na długu. Wiem że to skomplikowane, to polityka na zasobach & przepływach - dowiadujesz się że przegrałeś kiedy osuwają Cię widłami ze stanowiska Twoi właśni ochroniarze.

" blokowaniu dostepu do chinskiego rynku firmom amerykanskim i kradziezy amerykanskiej wlasnosci intelektualnej przez chinskie firmy"

Nie istnieje coś takiego jak własność intelektualne (ale jeśli taką masz to proszę okazać ten przedmiot). Natomiast niechińskie firmy nie mogą brać udziału w podziału chińskiego tortu bo jak sama nazwa wskazuje jest on chiński. Kto pozwala na udział obcych w swoim torcie sam sobie winien że mu tort zjedli.

Jest więc całkowicie racjonalne żeby jankesi zaczęli zachowywać się nieracjonalnie i zdemolowali chińskie możliwości wpływu na gospodarkę usa. Dlatego polityka POTUSa wygląda na wariacką.

@PtokBentoniczny

"Co do ceny to też chciałbym, żeby troszkę spadła. "

Ale tylko do zakupu, bo później ma rosnąć?

A to jest wolitywne?

@Freeman

Być może, jednak robiąc interesy ze śniadym wiem że państwo nic z tego nie będzie miało, a z białymi czasem się trafia idiota i trzeba czytać co kto ma na czole napisane.

Kiedyś ludzie się bali że stopy podniosą, dziś że obniżą - co za czasy^^

@nikt ważny

Sam fakt istnienia koszyka pozwala z niego korzystać bez dokładania^^

""Produkty fermentacji" też są niezłe choć więcej zysku z tych technicznych. "

W tych produktach zamieszkuje Prawda - zameldowana od starożytności przynajmniej.

@Wiewior

"No i dziecko bierze te 5 stówek. A co ma zrobić? odmówić? Przecie to z moich mu dają. "

Podoba mi się to objaśnienie. Watę też się bierze "za Bieruta!".

@growing

"Drukarze drukuja dalej a plebs klaszcze. Czeka nas megainflacja. W polin juz widac to wszedzie ale plebs klaszcze. Pytanie gdzie skierowac kapitał aby nie stracic oszczednosci ? Tylko nie piszcze po raz tysieczny o złocie bo na tym sie akurat masy przejadą. "

A jakie masy stać na złoto?

@krzyk

"@Freeman

The best! Tylko skąd taki szacunek dla papieru toaletowego, że aż z dużej litery? "

Był taki ustrój... - wrócił i ma się dobrze.

@Pan Wojti

"Jak w takim razie wyjasnic brak megainflacji w Japonii w latach 80 i 90 podczas masowego dodruku przez BOJ? "

Jen schodzi jak CHF - poza granice i Japończycy zbierają papier w worki - taki mają zwyczaj. Ale w Japonii jest inflacja - w produktach & usługach. Winko na przykład sprzedawane jest na shoty w automatach jak w eu czipsy.

Keracz

Szokującą prognozę wypuścili eksperci Citigroup, którzy zasugerowali, że przy spadku stóp procentowych w USA do zera złoto może sięgać nawet 2000 dolarów. Bardziej prawdopodobne jest jednak, że w przyszłym roku zbliży się do 1700 dolarów. Analitycy traktują to jako podstawowy scenariusz.

Za spełnienie optymistycznych prognoz trzyma zapewne kciuki największy polski inwestor, czyli Narodowy Bank Polski, który ma w rezerwach około 228 ton kruszcu. NBP dokupił w maju i czerwcu łącznie prawie 100 ton złota. Dzięki temu jesteśmy teraz 21. największym posiadaczem złota na świecie.

Freeman

Kikkhull

loxu

> Nic nie pozostaje, jak tylko gratulować.

1. jak przyjedzie do polski to bedziemy gratulowac, na razie to zabezpieczenie na wypadek 447

2. wolałbym by polskie srebro było obecne w monetach. dlaczego by nie zrobić jak przed wojną. albo nawet mniej 50% niech będzie srebrem w złotówkach i groszach.

3. podpisac umowe z kghm i kupowac polskie srebro na pniu przez 50 lat. i z tych rezerw utrzymywać zabezpieczenie. docelowo 50% całego M3 trzymać w zasobach jak srebro, miedź i np. złoto.

A co do gratulacji czasem robienie na złość (nbp stawał na głowie by nie oddac kasy do budżetu dla wstrętnego pis) ma sens, a mogli kupić obligi amerykańskie. A zobacz jednak.

Kikkhull

3r3

Można - najłatwiej przez forum bloga zarobmy.se

Kikkhull

growing

Narodowy Bank Polski, który ma w rezerwach około 228 ton kruszcu. NBP dokupił w maju i czerwcu łącznie prawie 100 ton złota. Dzięki temu jesteśmy teraz 21. największym posiadaczem złota na świecie.

Widziałeś to złoto ? Raczej powiekszylo depozyt tych im sie roszczenia tu ponoc jakies naleza ty za to bedziesz juz niedlugo placił 20 zł za kajzerke bo wszystko juz przekazane w ich posiadanie. Masz gdzies polski handel ? Co masz polskie w Polsce ?

Ostatnio modyfikowany: 2019-09-12 19:53

Freeman

PtokBentoniczny

Po obniżce EBC też jestem przekonany o obniżce FED-u. Obstawiałbym 25pb. Natomiast pozostałe czynniki wpływające na cenę metali są pod znakiem zapytania. Nie wierzę w Brexit, myślę, że Trump będzie chciał dogadać się z Chinami i Iranem. Chodzi tu o zmianę jego polityki o 180% z powodu spadającego dla niego poparcia (przegrywa już w sondażach z kandydatem demokratów) oraz z powodu kosztów jakich przez tę politykę ponosi USA. A to może mieć wpływ na duży spadek PM.

Freeman

Freeman

Ostatnio modyfikowany: 2019-09-12 20:16

Krzysztof1

https://trends.google.com/trends/explore?date=today%205-y&geo=US&q=%2Fm%2F05p0rrx

Jak to tłumaczyć?

lenon

Coś ty tu konfabulujesz.

Gdybyś w roku 1927 był szczęśliwym posiadaczem 12 uncji i zamiast kupować forda T, zakopałbyś je w ogródku, a Twój prawnuk dziś by je odkopał, mógłby kupić Fokusa. Sprawdź ceny podstawowych produktów 100, czy 200 lat temu. Porównaj z wyrażonymi w złocie dziś.

A co do dewaluujących się walut to weź sobie mapę świata, oznacz na czerwono kraje gdzie panują socjalistyczni dyktatorzy (komuniści) i będziesz miał odpowiedź na swoje pytanie.

Ostatnio modyfikowany: 2019-09-12 20:40

Keracz

@growing

Nic nie pozostaje, jak tylko gratulować.

To był sarkazm. Wiem, że są to puszczane w obieg informacje dla ludu wyborczego.

Zaś szczerze gratuluję tym, którzy pomagają bezinteresownie potrzebującym, chorym, innym tym, którzy nie radzą sobie w życiu z różnych powodów. Podziwiam i cieszę się, że tacy jeszcze są/żyją między nami.

Widziałeś to złoto ?

Tak, widziałem na zdjęciach. Widziałem głowę królowej Elżbiety odzianą w kapelusz najnowszy, która wystawiając ją znad ułożonych równo mnóstwa ogromnych sztabek złota (było to pomieszczenie wielkości sali gimnastycznej wolne od cukru i papieru toaletowego) brykała sobie skocznie i wesoło między nimi. Nie jest wykluczone, że dorabia sobie do skromnej pensji jako cieć chroniący drogocenny kruszec. W rękach trzymała torebkę, a co w torebce miała tego nie zauważyłem, miała ją zamkniętą.

Masz gdzies polski handel ? Co masz polskie w Polsce ?

Tak, niewiele nam polskiego w Polsce pozostało, jak okruchy spadające z suto zastawionego stołu. Warzywa kupuję od polskiego rolnika, ale nie mam pojęcia jak długo jeszcze pociągnie. Miód kupuję od polskich pszczelarzy, znalazłem takich uczciwych (większość oszukuje, niestety), a miód znakomity, gryczany, lipowy, mnniszkowy.

growing

lenon

Otóż kupuje złoto w postaci dodrukowywanych papierowych świstków. Gdyby ci kupujący kupowali kruszec w formie fizycznej, a jakiś akcelerator na bieżąco by go tworzył z ołowiu, musielibyśmy mieć na ziemi tysiące fortów z taką samą liczbą prywatnych armii.

Akcje się kupuje ponieważ jest ich ograniczona ilość. Złota natomiast jak i gotówki nieskończona. haha

3r3

"@3r3. Ja myślałem tak bardziej bezpośrednio"

Jak skontaktujesz się przez forum na PM to zapewne dostaniesz maila. Chyba że chcesz poznać jakiegoś chąśnika? Porobili sobie teraz takie tabliczki na biurko z napisem "chąśnik"^^

Najlepszym środkiem zaradczym na wzrost cen złota jest przekierowanie większej części populacji do jakiej produktywnej roboty. Tylko że wtedy nie da się rządzić^^

@growing

"To moze wyjasnicie mi fenomen rosncych cen akcji w USA. Dlaczego nikt nie sprzedaje akcji i nie kupuje zlota skoro jest takie tanie a akcje kosmicznie drogie ? haha"

Nikt nie kupuje a drożeje? Czyżby na rynku złota mogło nie być płynności? Czy to może rynek płynny z definicji?

Nikt nie sprzedaje? To jak można je niby nabyć? Od niesprzedających?

Dbasz o zdrowie? Czapki za ciasnej nie nosisz?

PtokBentoniczny

Zainteresowanie jest duże, gdyż jest to sposób na zarobienie pieniędzy. Do tego dochodzi groźba zbliżającego się kryzysu/recesji więc ludzie chcą bezpiecznie przechować pieniądze. BTC to takie wirtualne złoto. Cena trzyma się w konsolidacji, choć niektórzy spekulują spadek jego ceny, co dodatkowo przyciąga uwagę inwestorów.

PtokBentoniczny

Tylko czy ugoda między USA i Chinami oraz USA i Iranem nie ożywi gospodarki na tyle, że na kryzys poczekamy do 2022? No chyba, że USA wywoła kolejne konflikty z innymi państwami.

growing

growing

lenon

No byli tu już tacy co nawet datę końca świata wieszczyli. Odgrażali się jak to się śmiać będą, oceany nawet chcieli filtrować i asteroidy fedrować dla poparcia swoich pokręconych tez. Dziwnym trafem nie wracają, a jak się pojawiają to pod innymi nickami z nowymi rewelacjami i datami.

Keracz

Wynoszę papier toaletowy z garażu i kupuję węglarkę.

Inwestuj mądrze i rozsądnie! Pozbędziesz się papieru, to w nadchodzącym kryzysie będziesz tyłek cukrem i palcem podcierał!?

easyReader

growing, kącik edukacyjny: hossa na złocie to trwa gdzieś tak od przełomu 1971/1972. Poguglać "Nixon zawieszenie wymienialności" albo "upadek systemu Bretton Woods".

z01

„ludzie chcą bezpiecznie przechować pieniądze. BTC to takie wirtualne złoto.”

Fundamentalnie tak, ale żeby faktycznie również to potrzebny jest krąg wyznawców znacznie szerszy i bogatszy niż obecnie. Czy do tego dojdzie nikt nie ma pojęcia. W tym momencie w oczach większości świata to wciąż asset wysokiego ryzyka, a nie żadne safe heaven. Choć uważam, że nieposiadanie nawet małej pozycji w BTC jest błędem. Potencjalne perspektywy są zbyt poważne, żeby ot tak sobie BTC zlekceważyć. Zwłaszcza w czasach kiedy pętla finansowej opresji wobec obywateli zaczyna się gwałtownie zaciskać.

polish_wealth

Ostatnio modyfikowany: 2019-09-12 23:34

Keracz

Inwestujcie, kupujcie walonki, bo prognozy zapodają, że nadchodzącej zimy ich cena wystrzeli jeszcze bardziej niż ostatnio na Au. Na dalekiej Syberii zima dała się już we znaki i śnieg przykrył świeże pranie i arbuzy na straganie.

https://wiadomosci.wp.pl/pogoda-zima-zaatakowala-na-syberii-kiedy-dotrze-do-polski-6423646029837953a

qwerty

Ostatnio modyfikowany: 2019-09-13 01:40

SOWA

SOWA

Fragment tekstu powyżej. Wykonawcy mają szansę szybciej uzyskać przynajmniej cześć pieniędzy, o które walczą w sądach, bo na rynku pojawiły się angielskie fundusze, proponujące wykup roszczeń od firm.

SOWA

gruby

"Inwestujcie, kupujcie walonki, bo prognozy zapodają, że nadchodzącej zimy ich cena wystrzeli jeszcze bardziej niż ostatnio na Au."